El artículo muestra una investigación conjunta sobre el consejo de administración de los bancos y sus prácticas en materia de responsabilidad social corporativa. Así, diversas características del consejo de administración de los bancos, concretamente la independencia y diversidad, pueden impactar en su compromiso socialmente responsable. Haciendo uso de una muestra de 159 bancos pertenecientes a nueve países para el periodo 2004-2010, nuestra evidencia sugiere que los bancos caminan por una senda de comportamiento socialmente responsable vinculado a la independencia y diversidad del consejo.

This article presents a review of the studies on on boards of directors and corporate social responsibility practices in the banking industry. Several characteristics of bank boards, in particular independence and diversity, may impact their CSR commitments. By studying a sample of 159 banks in nine countries during the period 2004–2010, there is evidence that suggests that banks with more independent and diverse directors follow a path of socially responsible behaviour.

A lo largo de la literatura diversos estudios coinciden en señalar dentro de las principales causas de la actual crisis financiera, las deficiencias en el funcionamiento de los mecanismos de gobierno corporativo en los bancos (de Andrés y Vallelado, 2008; Khan, 2010; Laeven, 2013). Desde la perspectiva bancaria, el gobierno corporativo tiene como objetivo mostrar la manera en la cual los negocios y actividades del banco se rigen por las decisiones de su consejo de administración (Basel Committee of Banking supervisión, 2005; Dedu y Chitan, 2013) desempeñando un papel fundamental en la gobernanza de los bancos como consecuencia de la fuerte opacidad que caracteriza el sistema financiero.

No obstante, a pesar de las diferencias con respecto al resto de las empresas, los consejos de los bancos también participan en las decisiones estratégicas de estos, entre las que cabe destacar el compromiso con la responsabilidad social corporativa (RSC) entendida como «todos aquellos aspectos sobre los cuales la actividad de la empresa puede tener un impacto: cuestiones relacionadas con los empleados, participación en la comunidad, las preocupaciones ambientales, otras cuestiones éticas, etc.» (Branco y Rodrigues, 2006).

La especial relevancia de la RSC en los últimos años ha reorientado las actividades de los bancos hacia un comportamiento socialmente responsable con el fin de satisfacer las expectativas de un grupo más amplio de stakeholders (O’Donnovan, 2002). Por consiguiente, dado que el consejo ejerce un papel fundamental en la promoción del comportamiento responsable de los bancos, su estructura, características y composición podrían ser impulsoras para el cumplimiento de este compromiso social (Huang, 2010; Michelon y Parbonetti, 2012; Rupley, Brown y Marshall, 2012).

Así, el objetivo del trabajo se basa en analizar la eficacia de algunos aspectos del consejo de administración de los bancos en la asignación de recursos hacia prácticas de RSC, concretamente, su independencia y diversidad. La independencia, introducida a través de consejeros externos, está estrechamente ligada a la fortaleza del consejo (Kang, Cheng y Grey, 2007). Por su parte, la diversidad del consejo, representada por la variedad entre sus miembros, se concibe como uno de los aspectos clave necesarios para satisfacer los códigos de gobierno corporativo (Rosener, 2003; Singh, Terjesen y Vinnicombe, 2008; Ferrero-Ferrero, Fernández-Izquierdo y Muñoz-Torres, 2013). Tras las recientes llamadas a considerar múltiples dimensiones de diversidad al mismo tiempo, este trabajo analiza los efectos de la diversidad en términos de género y nacionalidad.

Con estos objetivos en mente y empleando la metodología Tobit para datos de panel, el trabajo hace uso de una muestra de datos de más de 150 bancos privados pertenecientes a 9 países para el período 2004-2010. Concretamente, la muestra ha sido obtenida de la fusión de la información disponible en la base de datos Compustat –para información económica y financiera–, de la base de datos de EIRIS –para datos de RSC–, definida como un constructo agregado compuesto por tres dimensiones relacionadas con cuestiones sociales, de derechos humanos y medio ambientales y del índice de Spencer y Stuart –para información sobre gobierno corporativo en bancos–.

Este estudio contribuye a la literatura en varios aspectos. En primer lugar, el trabajo contribuye a la investigación que vincula el gobierno corporativo y los bancos, donde se ha demandado «más estudios internacionales» (Comité de Supervisión Bancaria de Basilea). En segundo lugar, hay una creciente literatura empírica que documenta los efectos de la composición del consejo del sector bancario. Tomando como referencia la investigación de Khan (2010), únicamente centrada en el sector bancario de Bangladesh y en un solo período, hasta donde se conoce, este es el primer estudio que analiza la influencia de la independencia y diversidad del consejo de los bancos en las prácticas de RSC a nivel internacional. Como resultado de las características de los bancos (alto endeudamiento, fuerte opacidad, estructura compleja, asimetrías de información, etc.), se requiere un análisis particular de la estructura directiva y de sus decisiones sobre RSC (Levine, 2005; Aebi, Sabato y Schmid, 2012) donde la literatura es escasa y/o inexistente. Además, dado el importante debate en relación con la combinación de políticas y prácticas necesarias para fomentar la participación de las minorías en los consejos de administración, el análisis es capaz de arrojar luz sobre la importancia de la independencia y la diversidad en el consejo. Por otra parte, nuestra investigación es única ya que examina los efectos de la diversidad en términos de género y nacionalidad, lo cual no es aspecto común en la literatura. Por último, a diferencia de la mayoría de los estudios que se centran en un solo país, utilizamos una muestra de bancos internacionales pertenecientes a 9 países, obteniendo así resultados potencialmente más poderosos y generalizables. La dimensión temporal de los datos (de 2004 a 2010) permite incrementar la información disponible para cada entidad, sobre todo en períodos de grandes cambios, lo cual enriquece su perspectiva.

El resto del documento está organizado de la siguiente manera. La sección 2 revisa las principales ideas teóricas e indica nuestras hipótesis. La sección 3 describe la muestra, datos y método empírico. La sección 4 recoge los resultados empíricos y la sección 5 ofrece nuestro resumen y conclusiones principales.

2Consejo de administración en los bancos y responsabilidad social corporativa. Hipótesis de la investigación2.1Bancos, gobierno corporativo y RSCComo principal aspecto distintivo, Acharya, Philippon, Richardson y Roubini (2009) y Laeven (2013), entre otros, citan que los bancos como entidades contribuyentes al desarrollo de la economía: a) son instituciones altamente endeudadas; b) tienen diferentes y dispersos tenedores de deuda; c) son grandes acreedores; y; d) están altamente regulados y supervisados, por ejemplo en relación con requisito de capital o las restricciones a determinadas actividades, etc. (Larcker, Richardson y Tuna, 2007). Además, la literatura coincide en señalar su sujeción a una estricta regulación de su capital y riesgo. Regulación, por su parte, necesaria como consecuencia de la alta opacidad del sector bancario (Morgan, 2002) que incrementa las asimetrías informativas y reduce la habilidad de control por parte de los accionistas e inversores (de Andrés y Vallelado, 2008).

Dicha regulación del sistema bancario así como su opacidad, hacen aún más necesario el papel del consejo como mecanismo de gobierno corporativo (de Andrés y Vallelado, 2008) ya que tanto los stakeholders como los accionistas o prestamistas no tienen la habilidad de imponer un gobierno efectivo en los bancos (Levine, 2005).

A pesar de las diferencias en el consejo de los bancos –tienden a ser más grandes y más independientes que los del sector no financiero (Adams y Mehran, 2005; de Andrés, de la Fuente y San-Martín, 2012)–, este participa en el comportamiento empresarial, actividades y decisiones estratégicas de los bancos (Adams, Hermalin y Weisbach, 2008). Precisamente, entre esas estrategias, destaca la denominada RSC entendida como «todos aquellos aspectos sobre los que las actividades de la empresa pueden tener un impacto: en los asuntos relacionados con los empleados, participación de la comunidad, las preocupaciones ambientales y otras cuestiones éticas, etc.» (Branco y Rodrigues, 2006)1.

Dado este patrón de comportamiento sostenible, el sector bancario está redirigiendo su actividad hacia un comportamiento más responsable (O’Donovan, 2002; Khan, 2010), combinando sus demandas adicionales junto con el objetivo principal de maximizar la riqueza de los accionistas y generar una rentabilidad aceptable para ellos. Así, se observa un primer interés orientado a la organización y/o accionistas y un interés adicional orientado hacia las necesidades de la sociedad (Chatterjee y Lefcovitch, 2009).

Con respecto a la RSC, el consejo influye notablemente en el comportamiento responsable de una organización y en su rendición de cuentas a los diferentes grupos de interés (Hill y Hones, 1992; Michelon y Parbonetti, 2012; Rupley et al., 2012; Ferrero-Ferrero et al., 2013), ya que es la parte superior del proceso de toma de decisiones (Hendry y Kiel, 2004). Así, la estructura, características y composición del consejo resultan ser relevantes para el cumplimiento de estas tareas (Pfeffer, 1972; Goodstein et al., 1994). De hecho, varios autores afirman que la eficacia de la función de supervisión del consejo viene determinada por su independencia y su composición (John y Senbetb, 1998).

Sin embargo, la extensa literatura evidenciada en empresas no financieras tiene una limitada aplicación a los bancos, como consecuencia de sus aspectos distintivos. Por ello, el objetivo de esta investigación es mostrar el impacto del consejo en el comportamiento socialmente responsable de los bancos.

2.2La independencia del consejo de administraciónDe acuerdo a la independencia del consejo –a menudo ligada a la presencia de externos (consejeros no ejecutivos)–, el consejo es visto como un mecanismo de control para mitigar los problemas de agencia (Fama y Jensen, 1983). La fortaleza del consejo se entiende como aspecto estrechamente relacionado con el grado de independencia de sus miembros (Beasley, 1996; Kang y Cheng, 2007). Así, la independencia del consejo está estrechamente vinculada a los conocimientos y habilidades de sus miembros para controlar y supervisar los administradores (de Andrés y Vallelado, 2008).

La evidencia empírica para las empresas no financieras apoya la idea de que los directores externos son más eficaces en la promoción de la RSC, siendo más conscientes de las demandas de los diferentes grupos de interés (Zahra, Oviatt y Minyard, 1993; Hartojo y Jo, 2011), tales como las prácticas de RSC (Ibrahim y Angelidis, 1995; Ibrahim, Howard y Angelidis, 2003) que los consejeros ejecutivos, los cuales están más orientados hacia cuestiones económicas (Coffey y Wang, 1998). Así, la participación de los independientes en el consejo se asocia con un mayor interés en demostrar el cumplimiento de las normas y el comportamiento socialmente responsable de la empresa (Ibrahim y Angelidis, 1995; García-Sánchez Rodríguez-Domínguez y Gallego-Álvarez, 2011; Hartojo y Jo, 2011) ya que su prestigio y reputación profesional está en juego (Pathan, 2009). Además, los consejeros independientes son más propensos a ejercer sus poderes en un esfuerzo para asegurar el cumplimiento de la gestión con las expectativas sociales de la empresa. Dentro del sector bancario, Khan (2010) en su estudio de bancos en Bangladesh, evidencia que los consejeros no ejecutivos muestran un mayor compromiso con la RSC con el fin de garantizar la legitimidad de sus acciones y reducir los conflictos de agencia.

Teniendo en cuenta los argumentos antes mencionados, se propone la siguiente hipótesis en relación a la independencia del consejo dentro del sector bancario:H1 A mayor independencia del consejo de administración, mayor compromiso socialmente responsable en el sector bancario.

Considerando que la RSC es un constructo multidimensional, se proponen tres subhipótesis de esta primera donde se desglosan las prácticas de RSC. Así, la independencia del consejo puede influir en las prácticas relacionadas con cuestiones sociales, de derechos humanos y medio ambientales.H1a A mayor independencia del consejo de administración, mayor compromiso socialmente responsable con cuestiones sociales en el sector bancario. A mayor independencia del consejo de administración, mayor compromiso socialmente responsable con cuestiones de derechos humanos en el sector bancario. A mayor independencia del consejo de administración, mayor compromiso socialmente responsable con cuestiones medio ambientales en el sector bancario.

La diversidad se concibe como uno de los aspectos clave necesarios para satisfacer los códigos de gobierno corporativo (Rosener, 2003; Singh et al., 2008; Ferrero-Ferrero et al., 2013). Basado en la teoría de la dependencia de recursos (Pfeffer y Salancik, 1978), los gerentes son vistos como proveedores de recursos que cubren las necesidades de legitimidad (Hillman y Dalziel, 2003). Así, cuando la diversidad del consejo aumenta, lo hacen también las capacidades y habilidades de sus miembros en relación al conocimiento y resolución de cuestiones relacionadas con el aumento de la esfera de negocios. Ello conduce a una mejor evaluación de las prácticas de RSC, ya que el consejo alienta a la empresa a adoptar una responsabilidad social más enfocada en su negocio (Ferrero-Ferrero et al., 2013). En general, la diversidad en el consejo se relaciona con una mayor orientación hacia las prácticas de RSC y su posterior divulgación (Ibrahim y Angelidis, 1991; Sicilian, 1996), principalmente debido a que estos consejeros consideran la necesidad de una amplia gama de stakeholders (Konrad y Kramer, 2006).

2.3.1Diversidad de géneroLas mujeres como consejeros son señal de desviación de los típicos consejos dominados por los hombres, las cuales pueden aportar información y diversidad social (Deszo y Ross, 2012), conduciendo a las empresas a adoptar un enfoque orientado hacia otros stakeholders (Konrad y Kramer, 2006). A pesar de la existencia de algunos estudios que respaldan efectos mixtos entre las mujeres y las acciones de RSC (Stanwick y Stanwick, 1998; Post, Rahman y Rubow, 2011), muchos estudios suponen que, la presencia de mujeres en los consejos de administración influye positivamente en el comportamiento socialmente responsable de la empresa, debido a las características de los miembros femeninos. En concreto, las mujeres tienden a tener una visión más filantrópica y altruista (Krüger, 2010), son más conscientes desde el punto de vista medio ambiental (Park, Choi y Kim, 2012) y sus funciones de liderazgo tienden a hacerlas más participativas, democráticas y comunitarias que los hombres (Eagly y Johnson, 1990). Además, esta relación es respaldada por su menor perspicacia hacia temas económicos y financieros (Ibrahim y Angelidis, 1991; Lane, 1995; Williams, 2003).

Teniendo en cuenta los argumentos antes mencionados, se propone la siguiente hipótesis en relación a la diversidad de género del consejo dentro del sector bancario:H2 A mayor diversidad de género del consejo de administración, mayor compromiso socialmente responsable en el sector bancario.

Al igual que en la primera hipótesis, se proponen tres subhipótesis para la hipótesis 2 donde la diversidad de género del consejo puede influir en las prácticas relacionadas con cuestiones sociales, de derechos humanos y medio ambientales.H2a A mayor diversidad de género del consejo de administración, mayor compromiso socialmente responsable con cuestiones sociales en el sector bancario. A mayor diversidad de género del consejo de administración, mayor compromiso socialmente responsable con cuestiones de derechos humanos en el sector bancario. A mayor diversidad de género del consejo de administración, mayor compromiso socialmente responsable con cuestiones medio ambientales en el sector bancario.

La creciente internacionalización de las empresas lleva a una mayor demanda de consejeros que logren vincular a la empresa con los diferentes contextos de los países en los que opera (Carpenter, Sanders y Gregersen, 2001). De hecho, «las actitudes, las funciones cognitivas y creencias no están distribuidos al azar en la población, sino que tienden a variar sistemáticamente con variables demográficas como la edad, la raza y el género» (Robinson y Dechant, 1997). En el caso de diversidad en términos de nacionalidad, los consejeros extranjeros se conciben como consejeros independientes domiciliados en países extranjeros (Masulis, Wang y Xie, 2012), mostrando una cultura diferente a la del país de origen de la empresa, con experiencias heterogéneas e ideas. Las diferencias en rasgos permiten la resolución de problemas a través de nuevas ideas y relaciones globales (Ezat y El-Masry, 2008; Samaha, Dahawy, Hussainey y Stapleton, 2012). Por otra parte, los consejeros extranjeros introducen una perspectiva más amplia acerca de otros aspectos y relaciones (Ayuso y Argandona, 2007; Ezat y El-Masry, 2008; Samaha et al., 2012). En suma, la diversidad, en términos de nacionalidad, constituye un requisito necesario para desempeñar un papel clave en el apoyo a las estrategias de RSC (Ayuso y Argandona, 2007).

Teniendo en cuenta los argumentos antes mencionados, se propone la siguiente hipótesis en relación a la diversidad de nacionalidad del consejo dentro del sector bancario:H3 A mayor diversidad de nacionalidad del consejo de administración, mayor compromiso socialmente responsable en el sector bancario.

De nuevo, se proponen tres subhipótesis para la hipótesis 3 donde la diversidad de nacionalidad del consejo puede influir en las prácticas relacionadas con cuestiones sociales, de derechos humanos y medio ambientales.H3a A mayor diversidad de nacionalidad del consejo de administración, mayor compromiso socialmente responsable con cuestiones sociales en el sector bancario. A mayor diversidad de nacionalidad del consejo de administración, mayor compromiso socialmente responsable con cuestiones de derechos humanos en el sector bancario. A mayor diversidad de nacionalidad del consejo de administración, mayor compromiso socialmente responsable con cuestiones medio ambientales en el sector bancario.

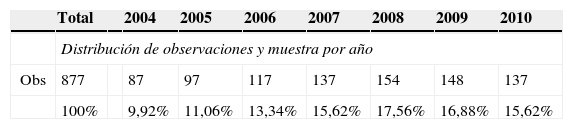

La muestra utilizada para testar las hipótesis propuestas está constituida por 877 observaciones de 159 bancos en nueve países (Canadá, Francia, Alemania, Italia, Países Bajos, España, Suecia, Reino Unido y EE. UU.). El período de análisis es 2004-2010, aunque a veces no hay información disponible para algunos bancos, por lo que la muestra tiene un carácter incompleto. Las observaciones para cada banco y año se obtienen de la fusión de la información obtenida en las siguientes bases de datos. Concretamente, los datos económicos y financieros se obtuvieron de la base de datos Compustat, mientras que los datos sobre RSC fueron extraídos de la base de datos, EIRIS y por su parte, del Spencer y Stuart Board Index, los datos de gobierno corporativo en bancos.

La tabla 1 muestra la distribución de la muestra por año y país. Como se puede observar, el año 2008 es el que muestra una mayor representatividad, con el 17,56% de las observaciones. En relación con la diversidad geográfica, un 47,21% de las observaciones pertenecen a empresas ubicadas en los EE. UU., seguidas de un 21,21% en empresas del Reino Unido. Las observaciones restantes se distribuyen de manera uniforme entre los demás países y años analizados. En relación a la diversidad geográfica de la muestra la cual está compuesta por 159 bancos, la tabla 1 también muestra el número de entidades de cada territorio. Concretamente y al igual que en la distribución de observaciones, destacan los 68 bancos ubicados en EE. UU, seguidos de los 38 de Reino Unido y los 12 de Canadá. A modo de ejemplo, España está representada por 9 bancos.

Distribución maestral

| Total | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | ||

|---|---|---|---|---|---|---|---|---|---|

| Distribución de observaciones y muestra por año | |||||||||

| Obs | 877 | 87 | 97 | 117 | 137 | 154 | 148 | 137 | |

| 100% | 9,92% | 11,06% | 13,34% | 15,62% | 17,56% | 16,88% | 15,62% | ||

| Total | Canadá | Francia | Alemania | Italia | Países Bajos | España | Suecia | Reino Unido | EE,UU, | |

|---|---|---|---|---|---|---|---|---|---|---|

| Distribución de observaciones y muestra por país | ||||||||||

| Obs | 877 | 67 | 19 | 23 | 66 | 25 | 56 | 21 | 186 | 414 |

| 100% | 7,64% | 2,17% | 2,62% | 7,53% | 2,85% | 6,39% | 2,39% | 21,21% | 47,21% | |

| Muestra | 159 | 12 | 6 | 7 | 11 | 4 | 9 | 7 | 38 | 65 |

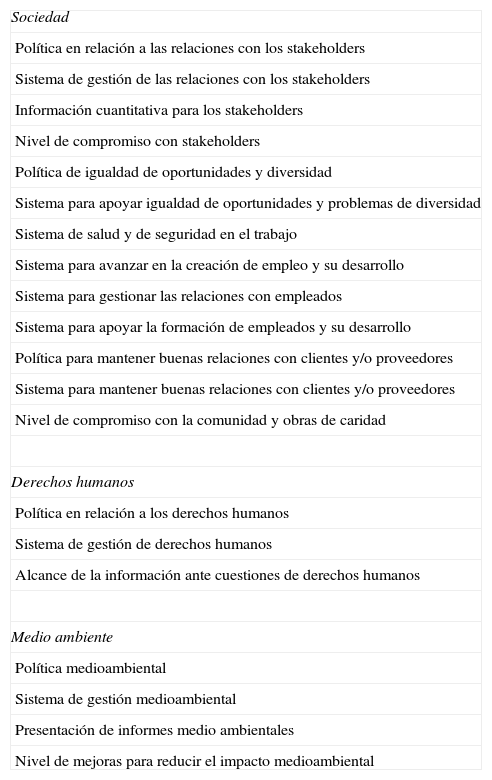

Nuestra variable dependiente es el nivel de desempeño de la RSC, medida utilizando un constructo multidimensional que aborda todas las acciones llevadas a cabo, en especial aquellas tomadas en contextos sociales y ambientales (Carroll, 1979). El proceso de EIRIS se inicia con la información divulgada por las empresas. Después, se envían cuestionarios a empresas respecto a las áreas en que los datos públicos no son claros. Esto da lugar a un diálogo bien enfocado con las empresas, y también les anima a abordar temas de interés entre los inversores y mejorar la presentación de informes públicos. Especialistas del sector dentro de cada equipo revisan la investigación llevada a cabo por compañeros antes de que se publiquen los resultados. Por último, a cada ítem analizado se le asigna un valor que representa el comportamiento socialmente responsable de la empresa, –3, –1, 0, 1 o 3, los cuales se corresponden con muy poco responsable, poco responsable, moderadamente responsable, muy responsable y extremadamente responsable, respectivamente. Los bancos son considerados socialmente responsables cuando la puntuación está por encima del umbral de cero.

Las variables medidas fueron obtenidas de la base de datos de EIRIS y comprenderán la información contenida en unos 20 ítems, recogidos en la tabla 2 Estos ítems están relacionados principalmente con las dimensiones sociales, de derechos humanos y ambientales de la RSC. Sobre la base de base de datos de EIRIS, la RSC se podría definir como un constructo agregado formado por tres dimensiones: la social, de derechos humanos y la medio ambiental Así, la RSC se determina a partir de la suma no ponderada de los tres aspectos. Por lo tanto, estos 20 puntos se utilizan para representar el nivel de compromiso con la RSC: trece representan cuestiones relacionadas con la sociedad (Sociedad), tres representan las cuestiones de derechos humanos (Derechos_Humanos) y cuatro representan cuestiones de carácter medio ambiental (Medio_Ambiente).

Índice de RSC

| Sociedad |

| Política en relación a las relaciones con los stakeholders |

| Sistema de gestión de las relaciones con los stakeholders |

| Información cuantitativa para los stakeholders |

| Nivel de compromiso con stakeholders |

| Política de igualdad de oportunidades y diversidad |

| Sistema para apoyar igualdad de oportunidades y problemas de diversidad |

| Sistema de salud y de seguridad en el trabajo |

| Sistema para avanzar en la creación de empleo y su desarrollo |

| Sistema para gestionar las relaciones con empleados |

| Sistema para apoyar la formación de empleados y su desarrollo |

| Política para mantener buenas relaciones con clientes y/o proveedores |

| Sistema para mantener buenas relaciones con clientes y/o proveedores |

| Nivel de compromiso con la comunidad y obras de caridad |

| Derechos humanos |

| Política en relación a los derechos humanos |

| Sistema de gestión de derechos humanos |

| Alcance de la información ante cuestiones de derechos humanos |

| Medio ambiente |

| Política medioambiental |

| Sistema de gestión medioambiental |

| Presentación de informes medio ambientales |

| Nivel de mejoras para reducir el impacto medioambiental |

Las variables independientes fueron seleccionadas para testar las hipótesis anteriores. Para testar la hipótesis 1 de nuestra investigación relativa la independencia del consejo, se analizó el porcentaje de consejeros no ejecutivos en el consejo, denominado %Indep. Para testar la hipótesis 2 de nuestra investigación relativa la diversidad del consejo, se analizó el porcentaje de consejeras en el consejo, denominado %Mujeres y el porcentaje de consejeros extranjeros, denominado %Extranjeros.

3.2.3Variables de controlPara evitar resultados sesgados, consideramos un conjunto de variables de control, cuyos efectos han sido analizados en estudios previos, relacionados con la estructura directiva del banco y la RSC. Así, la estructura del consejo está representada por su tamaño y actividad. Tamaño del consejo (TamañoConsejo) está medido por el número total de consejeros. La actividad del consejo se representa por el número de reuniones por año (Actividad). Además, tenemos en cuenta algunas variables de control que identifican diferencias en la estructura de banco. El tamaño del banco (Tamaño) está representado por el logaritmo del total de activos bancarios (a valor contable). CrecPrestamos se mide como la diferencia entre la tasa de crecimiento de los préstamos de un banco y la tasa de crecimiento de los préstamos promedio de todos los bancos del mismo país y año (Foos et al., 2010Foos, Norden y Weber, 2010). Incluimos dos variables de control adicionales para representar liquidez de los bancos y el riesgo bancario. ActivosLiquidos se mide como la proporción de activos líquidos a activos totales. Mientras tanto, medimos el riesgo bancario (RiesgoBancario) mediante el uso de la Z-Score como medida del riesgo de insolvencia, definida como la relación entre el rendimiento de los activos más el ratio de capital dividido por la desviación estándar de la rentabilidad de los activos durante todo el período de la muestra. Z-Score es la inversa de la probabilidad de insolvencia, por lo que un mayor valor de Z-Score representa un menor riesgo de ese banco. Por último, se controla por país y por año a través de variables dummy (País y Año, respectivamente).

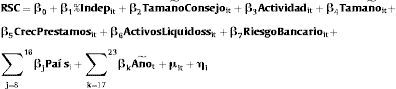

3.3Modelo de análisisComo se señaló anteriormente, hacemos uso de un palé de datos incompleto de 159 bancos para el periodo 2004-2010. El análisis de datos de panel es la herramienta más eficaz para el análisis ya que combina series temporales con datos de corte transversal, lo cual nos permite considerar la heterogeneidad inobservable, es decir, aquellas diferencias entre los bancos que están potencialmente correlacionadas con las variables explicativas (también denominadas efectos específicos individuales), son invariantes en el tiempo e influyen directamente en las decisiones corporativas (capacidad empresarial, la cultura corporativa, socialmente compromiso, etc.). Así, la heterogeneidad inobservable se controla desagregando el error aleatorizado en dos partes: el componente idiosincrásico, μit, que representa el término de perturbación clásica; y el componente individual, ηi, que representa la heterogeneidad persistente no observada.

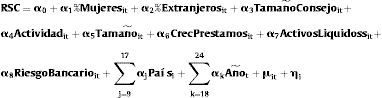

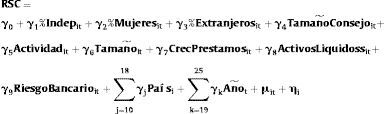

Los modelos usados para testar nuestras hipótesis 1, 2 y 3 consideran como variable dependiente el nivel de desempeño en RSC (RSC). En el primero de los modelos propuestos se analiza el efecto de la independencia, es decir, la hipótesis 1. Así, la variable independiente es la independencia del consejo (%Indep) unida al resto de variables de control como el tamaño del consejo (TamañoConsejo), su actividad (Actividad), el tamaño del banco (Tamaño), el crecimiento de los préstamos (CrecPrestamos), la liquidez de los activos (ActivosLiquidos) y el riesgo bancario (RiesgoBancario). Finalmente, controlamos por país y año mediante dummies (País y Año, respectivamente). Por su parte, con el fin de testar la hipótesis 2, la diversidad de género (%Mujeres) y la diversidad de nacionalidad (%Extranjeros) son ahora las variables explicativas, además del resto de variables de control. Finalmente, se propone un tercer modelo donde se analiza de manera conjunta la composición del consejo de los bancos, independencia y diversidad.

Analíticamente, los modelos propuestos son los siguientes:

donde i toma valores entre 1 y 159 para cada banco y t toma valores para cada año desde 2004 a 2010. Los parámetros β, α y γ son los coeficientes estimados para la constante y para cada variable explicativa incluida en el modelo 1, 2 y 3, respectivamente.El modelo propuesto se evalúa teniendo en cuenta que la variable dependiente (RSC) está censurada por la izquierda y por la derecha, y por ende, se emplea un estimador adecuado a dicha censura. En este caso, la técnica Tobit es la adecuada, ya que permite considerar las puntuaciones extremas de la variable dependiente (-60 y +60).

Con el objetivo de evidenciar resultados robustos y analizar las subhipótesis a, b y c de cada una de las anteriores, se desagrega la variable dependiente, RSC, en los tres subíndices denominados Sociedad, Derechos_Humanos y Medio_Ambiente, como variables dependientes del modelo 3. Para estimar estos modelos, de nuevo, hacemos uso de la metodología Tobit al igual que en modelo previo, ya que los tres subíndices están censurados por la izquierda y derecha. Sociedad toma valores entre -39 y +39, Derechos_Humanos entre -9 y +9; y Medio_Ambiente entre -12 y +12.

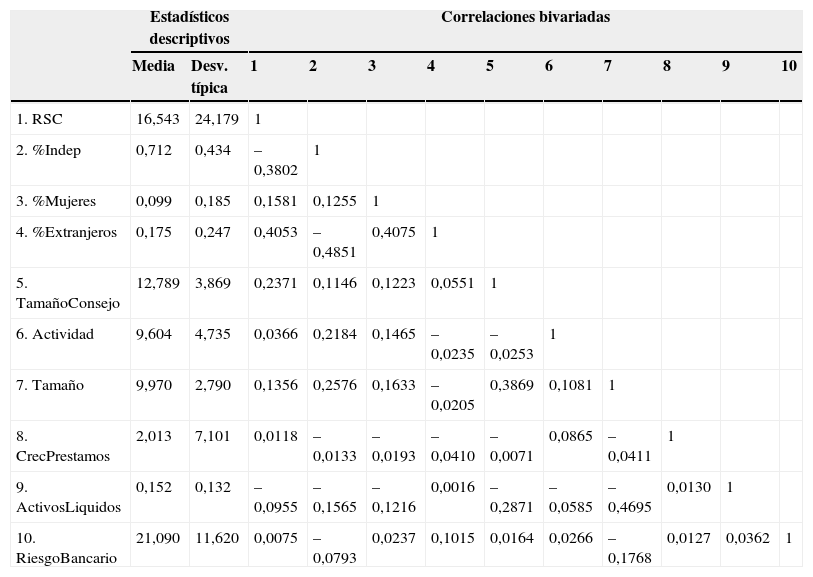

4Resultados4.1Estadísticos descriptivosLa tabla 3 muestra los estadísticos descriptivos de las variables propuestas para el análisis, la variable dependiente (RSC), las explicativas (%Indep, %Mujeres y %Extranjeros), y variables de control (TamañoConsejo, Actividad, Tamaño, CrecPrestamos, ActivosLiquidos y RiesgoBancario). El valor medio del desempeño social en bancos (16,543) muestra la tendencia de estos a un mayor comportamiento socialmente responsable. Como previamente se mostró, los bancos son considerados socialmente responsables cuando superan el umbral de 0. En relación a las características del consejo, en término medio, los bancos de la muestra están formados por 12/13 consejeros y se reúnen unas 9/10 veces por año. La presencia media de independientes en el consejo se sitúa en torno al 71%, mientras la de mujeres es baja (en torno al 10%) como en el caso de los extranjeros (19%). El valor medio del logaritmo de activos es de 9,97 y de media, el crecimiento de los préstamos es del 2,103. Finalmente, el valor medio de los activos líquidos es de un 15% del total de activos y el riesgo bancario tiene un valor medio de 21,090.

Estadísticos descriptivos y correlaciones bivariadas

| Estadísticos descriptivos | Correlaciones bivariadas | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Media | Desv. típica | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| 1. RSC | 16,543 | 24,179 | 1 | |||||||||

| 2. %Indep | 0,712 | 0,434 | –0,3802 | 1 | ||||||||

| 3. %Mujeres | 0,099 | 0,185 | 0,1581 | 0,1255 | 1 | |||||||

| 4. %Extranjeros | 0,175 | 0,247 | 0,4053 | –0,4851 | 0,4075 | 1 | ||||||

| 5. TamañoConsejo | 12,789 | 3,869 | 0,2371 | 0,1146 | 0,1223 | 0,0551 | 1 | |||||

| 6. Actividad | 9,604 | 4,735 | 0,0366 | 0,2184 | 0,1465 | –0,0235 | –0,0253 | 1 | ||||

| 7. Tamaño | 9,970 | 2,790 | 0,1356 | 0,2576 | 0,1633 | –0,0205 | 0,3869 | 0,1081 | 1 | |||

| 8. CrecPrestamos | 2,013 | 7,101 | 0,0118 | –0,0133 | –0,0193 | –0,0410 | –0,0071 | 0,0865 | –0,0411 | 1 | ||

| 9. ActivosLiquidos | 0,152 | 0,132 | –0,0955 | –0,1565 | –0,1216 | 0,0016 | –0,2871 | –0,0585 | –0,4695 | 0,0130 | 1 | |

| 10. RiesgoBancario | 21,090 | 11,620 | 0,0075 | –0,0793 | 0,0237 | 0,1015 | 0,0164 | 0,0266 | –0,1768 | 0,0127 | 0,0362 | 1 |

Actividad: número de reuniones del consejo; ActivosLiquidos: ratio de los activos líquidos al total de activos; Consejo: logaritmo del total de activos; CrecPrestamos: diferencia entre la tasa de crecimiento de los préstamos bancarios y la tasa de crecimiento de los préstamos para todos los bancos del mismo país y año; %Extranjeros: porcentaje de consejeros extranjeros en el consejo; %Indep: porcentaje de consejeros independientes en el consejo; %Mujeres: porcentaje de mujeres consejeras en el consejo; Riesgo: ratio entre la rentabilidad económica más el ratio de capital dividido entre la desviación estándar de la rentabilidad económica para el total del periodo analizado; RSC: es el nivel global de compromiso en relación a las prácticas vinculadas con sociedad, derechos humanos y medio ambiente, que toma valores entre –60 y 60; TamañoConsejo: número total de consejeros.

Además, la tabla 3 también recoge las correlaciones bivariadas entre las variables usadas en el modelo. En ningún caso existen valores altos obtenidos para los coeficientes entre variables dependientes e independientes, o entre variables independientes, y por tanto, no existe preocupación sobre posibles problemas de multicolinealidad y endogeneidad.

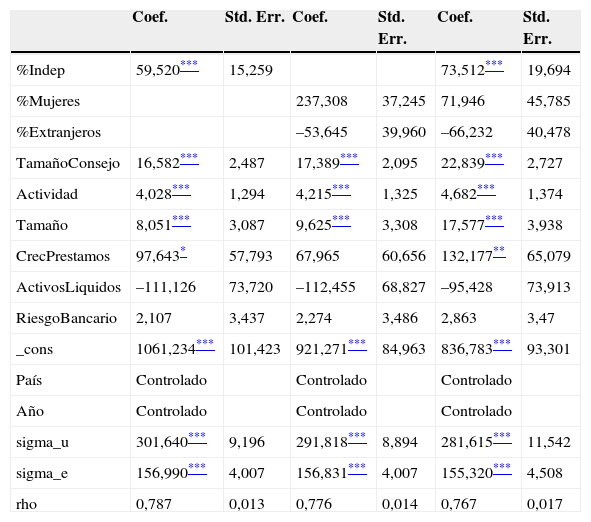

4.2Resultados del modelo de dependenciaLos resultados de los modelos propuestos se recogen en la tabla 4 con el fin de mostrar el efecto de la independencia y diversidad del consejo de los bancos en el compromiso de RSC, tanto de manera individual como en un modelo conjunto. Para nuestra regresión, se indican los coeficientes estimados y si son estadísticamente significativos (p-valor).

Resultados de la relación entre la independencia y diversidad del consejo en las prácticas de RSC en el sector bancario

| Coef. | Std. Err. | Coef. | Std. Err. | Coef. | Std. Err. | |

|---|---|---|---|---|---|---|

| %Indep | 59,520*** | 15,259 | 73,512*** | 19,694 | ||

| %Mujeres | 237,308 | 37,245 | 71,946 | 45,785 | ||

| %Extranjeros | –53,645 | 39,960 | –66,232 | 40,478 | ||

| TamañoConsejo | 16,582*** | 2,487 | 17,389*** | 2,095 | 22,839*** | 2,727 |

| Actividad | 4,028*** | 1,294 | 4,215*** | 1,325 | 4,682*** | 1,374 |

| Tamaño | 8,051*** | 3,087 | 9,625*** | 3,308 | 17,577*** | 3,938 |

| CrecPrestamos | 97,643* | 57,793 | 67,965 | 60,656 | 132,177** | 65,079 |

| ActivosLiquidos | –111,126 | 73,720 | –112,455 | 68,827 | –95,428 | 73,913 |

| RiesgoBancario | 2,107 | 3,437 | 2,274 | 3,486 | 2,863 | 3,47 |

| _cons | 1061,234*** | 101,423 | 921,271*** | 84,963 | 836,783*** | 93,301 |

| País | Controlado | Controlado | Controlado | |||

| Año | Controlado | Controlado | Controlado | |||

| sigma_u | 301,640*** | 9,196 | 291,818*** | 8,894 | 281,615*** | 11,542 |

| sigma_e | 156,990*** | 4,007 | 156,831*** | 4,007 | 155,320*** | 4,508 |

| rho | 0,787 | 0,013 | 0,776 | 0,014 | 0,767 | 0,017 |

Actividad: número de reuniones del consejo; ActivosLiquidos: ratio de los activos líquidos al total de activos; Consejo: logaritmo del total de activos; CrecPrestamos: diferencia entre la tasa de crecimiento de los préstamos bancarios y la tasa de crecimiento de los préstamos para todos los bancos del mismo país y año; %Extranjeros: porcentaje de consejeros extranjeros en el consejo; %Indep: porcentaje de consejeros independientes en el consejo; %Mujeres: porcentaje de mujeres consejeras en el consejo; País: toma valores entre 0y 9, representando los diferentes países; los años están representados por medio de variables Dummy; Riesgo: ratio entre la rentabilidad económica más el ratio de capital dividido entre la desviación estándar de la rentabilidad económica para el total del periodo analizado; RSC: es el nivel global de compromiso en relación a las prácticas vinculadas con sociedad, derechos humanos y medio ambiente, que toma valores entre –60 y 60; TamañoConsejo: número total de consejeros.

En relación a la independencia del consejo, tanto en el primer modelo como en el tercero de manera conjunta, nuestros resultados muestran como la variable %Indep impacta positivamente en las prácticas de RSC (coef. 59,520 y coef. 73,512, respectivamente) al 99% de nivel de confianza, tal y como se propuso en la hipótesis 1. Al igual que Ibrahim et al. (2003) y García-Sanchez et al., (2011) demostraron para las empresas no financieras, los consejeros no ejecutivos son más conscientes en la satisfacción de aspectos filantrópicos, como la RSC, ya que están interesados en demostrar el cumplimiento de las normas y el comportamiento socialmente responsable de la empresa. Así, como Khan (2010) informan para la muestran de bancos de Bangladesh, la independencia del consejo está vinculada con un mayor compromiso con la RSC.

Por su parte, con respecto a la diversidad del consejo, en relación a las consejeras mujeres y los consejeros extranjeros, los resultados del modelo 2 y del modelo 3 global muestran un efecto no significativo entre las variables %Mujeres (coef. 237,308 y coef. 71,946, respectivamente) y %Extranjeros (coef. –53,645 y coef. –66,232, respectivamente) y las prácticas de RSC, lo cual lleva a rechazar las hipótesis 2 y 3 relativas a la diversidad en términos de género y de nacionalidad, respectivamente. Así, primero, al igual que Khan (2010), los resultados muestran una relación no significativa entre la representación de la mujer en el consejo y la presentación de informes sobre RSC. En segundo lugar, no podemos confirmar que los consejeros extranjeros favorezcan el comportamiento socialmente responsable de los bancos a pesar de introducir una preocupación más amplia en objetivos no económicos que los consejeros nacionales (Ayuso y Argandona, 2007; Ezar y El-Masry, 2008; Samaha et al., 2012). Nuestro estudio arroja resultados que contradicen la literatura previa que evidenciaba que las mujeres y los consejeros extranjeros muestran un mayor compromiso con la RSC. Una de las posibles explicaciones es la todavía escasa presencia de las mujeres y los extranjeros en el consejo de administración de los bancos. A pesar de ser un fenómeno creciente, todavía siguen mostrando una presencia mínima. Por lo tanto, su papel y su compromiso con la RSC puede ser limitado (Khan, 2010).

Finalmente, en relación a las variables de control y considerando el modelo global (Modelo 3), TamañoConsejo, Actividad, Tamaño y CrecPrestamos, muestran coeficientes positivos que son estadísticamente significativos al 99% de confianza y al 95% para el crecimiento de los préstamos. El resto de las variables de control no son significativas. Estos resultados muestran que los bancos de mayor tamaño, con más endeudamiento y con consejos más activos tienden a ser más responsables.

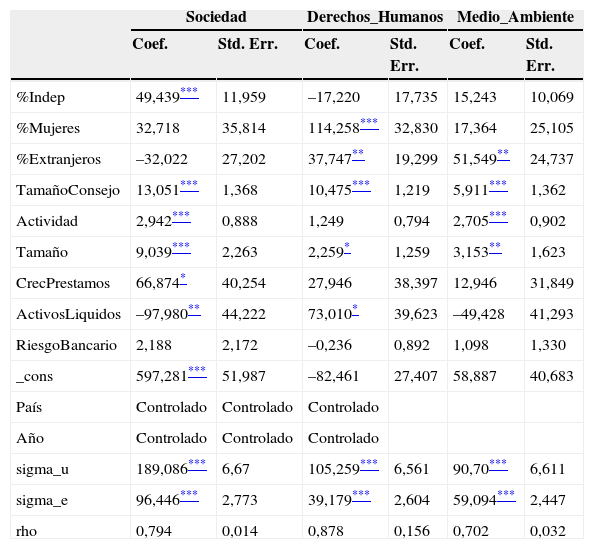

4.3Análisis robustosLa tabla 5 muestra los resultados estimados para los tres modelos propuestos con el objetivo de analizar el efecto de la independencia y diversidad del consejo en cada área de RSC: sociedad, derechos humanos y medio ambiente.

Resultados robustos de la relación entre la independencia y diversidad del consejo en las prácticas de RSC (sociales, medio ambientales y de derechos humanos) en el sector bancario

| Sociedad | Derechos_Humanos | Medio_Ambiente | ||||

|---|---|---|---|---|---|---|

| Coef. | Std. Err. | Coef. | Std. Err. | Coef. | Std. Err. | |

| %Indep | 49,439*** | 11,959 | –17,220 | 17,735 | 15,243 | 10,069 |

| %Mujeres | 32,718 | 35,814 | 114,258*** | 32,830 | 17,364 | 25,105 |

| %Extranjeros | –32,022 | 27,202 | 37,747** | 19,299 | 51,549** | 24,737 |

| TamañoConsejo | 13,051*** | 1,368 | 10,475*** | 1,219 | 5,911*** | 1,362 |

| Actividad | 2,942*** | 0,888 | 1,249 | 0,794 | 2,705*** | 0,902 |

| Tamaño | 9,039*** | 2,263 | 2,259* | 1,259 | 3,153** | 1,623 |

| CrecPrestamos | 66,874* | 40,254 | 27,946 | 38,397 | 12,946 | 31,849 |

| ActivosLiquidos | –97,980** | 44,222 | 73,010* | 39,623 | –49,428 | 41,293 |

| RiesgoBancario | 2,188 | 2,172 | –0,236 | 0,892 | 1,098 | 1,330 |

| _cons | 597,281*** | 51,987 | –82,461 | 27,407 | 58,887 | 40,683 |

| País | Controlado | Controlado | Controlado | |||

| Año | Controlado | Controlado | Controlado | |||

| sigma_u | 189,086*** | 6,67 | 105,259*** | 6,561 | 90,70*** | 6,611 |

| sigma_e | 96,446*** | 2,773 | 39,179*** | 2,604 | 59,094*** | 2,447 |

| rho | 0,794 | 0,014 | 0,878 | 0,156 | 0,702 | 0,032 |

Actividad: número de reuniones del consejo; ActivosLiquidos: ratio de los activos líquidos al total de activos; Consejo: logaritmo del total de activos; CrecPrestamos: diferencia entre la tasa de crecimiento de los préstamos bancarios y la tasa de crecimiento de los préstamos para todos los bancos del mismo país y año; Derechos_Humanos: representa el nivel de responsabilidad hacia cuestiones de derechos humanos y toma valores entre –9 y +9; %Extranjeros: porcentaje de consejeros extranjeros en el consejo; %Indep: porcentaje de consejeros independientes en el consejo; Medio_Ambiente: representa el nivel de compromiso con el medio ambiente y toma valores entre –12 y + 12; %Mujeres: porcentaje de mujeres consejeras en el consejo; País: toma valores entre 0y 9, representando los diferentes países; los años están representados por medio de variables dummy; Riesgo: ratio entre la rentabilidad económica más el ratio de capital dividido entre la desviación estándar de la rentabilidad económica para el total del periodo analizado; Sociedad: representa el nivel de compromiso con la sociedad y toma valores entre –39 y +39; TamañoConsejo: número total de consejeros.

En relación a los resultados relativos a cuestiones sociales, se observa y confirma un efecto positivo de la independencia (coef. 49,439) en la promoción de prácticas relacionadas con cuestione sociales, lo cual nos permite aceptar la subhipótesis H1a. Este resultado confirma la evidencia del modelo anterior, mostrando cómo un incremento en el porcentaje de consejeros externos conduce a un mayor compromiso en RSC dentro del sector bancario. Sin embargo, de nuevo, los resultados proporcionan un impacto no significativo de la diversidad en términos de género y de nacionalidad en este tipo de cuestiones, rechazando así las subhipótesis H2a y H3a.

Centrado en las cuestiones de derechos humanos, los resultados varían notablemente. Así, únicamente nuestros resultados confirman la relación positiva entre diversidad de género y de nacionalidad y las prácticas de protección de los derechos humanos. Concretamente, las variables %Mujeres y %Extranjeros muestran un efecto positivo y significativo (coef. 114,258 y coef. 37,747, respectivamente), lo cual permite aceptar las subhipótesis 2b y 3b, pero a la vez, rechazar la subhipótesis 1b en relación a la independencia. Así, de acuerdo con su estereotipo, las mujeres se caracterizan por ser más emocionales, sensibles a los problemas de los demás, comunicativas y cooperativas, etc. (Eagly y Johnson, 1990; Eagly, Johannesen-Schmidt y van Engen, 2003). Estas características les llevan a considerar las necesidades de una amplia gama de stakeholders (Konrad y Kramer, 2006), siendo más favorables y proclives a las actividades vinculadas con los derechos humanos (Kesner, 1988). Nuestros resultados confirman la evidencia previa demostrada por Krüger (2009) en relación a las calificaciones de RSC, por Coffey y Wang (1998) y Williams (2003) en relación con los donativos caritativos, por Bernardi y Threadgill (2010) para las cuestiones éticas y sociales, y por Post et al. (2011) para actividades ambientales.

Por su parte, la diversidad en términos de nacionalidad en el consejo de bancos se asocia positivamente con estrategias de derechos humanos, ya que la variedad de características de los consejeros favorece la resolución de problemas a través de nuevas ideas (Ezat y El-Masry, 2008; Samaha et al., 2012), frecuente en consejeros con diversidad de culturas, experiencias e ideas. Podemos asumir que los consejeros extranjeros desempeñan un rol clave en las prácticas de RSC (Ayuso y Argandona, 2007).

En relación a los resultados para cuestiones medio ambientales, las únicas variables relevantes son aquellas que representan el consejo y la estructura bancaria (TamañoConsejo con un coeficiente de 5,911; Actividad con un coeficiente de 2,705 y Tamaño con un coeficiente de 3,153). Ninguna de las variables explicativas vinculadas a la composición del consejo es relevante para este tipo de cuestiones, rechazando así todas las subhipótesis 1c, 2c y 3c.

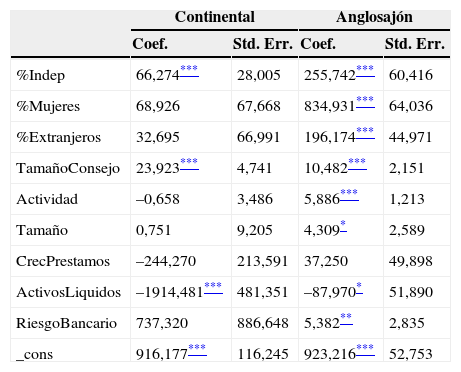

4.4Análisis complementarioEn este estudio y derivado del uso de una base de datos internacional, la muestra usada para el análisis compuesta por 159 bancos está sesgada ya que la representatividad de los países anglosajones (EE. UU., Reino Unido y Canadá) constituye el 76% de las observaciones. En este sentido, diversos autores han evidenciado cómo aquellas empresas que operan en entornos con una estructura institucional similar, tenderán a asumir patrones de comportamiento homogéneos (Deegan, 2002). Por ello y con el fin de obtener resultados que contemplen este aspecto institucional, se propone de nuevo el modelo principal de nuestro estudio, pero dividiendo la muestra en entorno anglosajón (bancos de Reino Unido, EE. UU. y Canadá) y entorno continental o europeo (bancos de Francia, Alemania, Italia, Países Bajos, España y Suecia). Los resultados de esta nueva estimación aparecen recogidos en la tabla 6.

Resultados complementarios de la relación entre la independencia y diversidad del consejo en las prácticas de RSC en el sector bancario (entorno anglosajón vs. entorno continental)

| Continental | Anglosajón | |||

|---|---|---|---|---|

| Coef. | Std. Err. | Coef. | Std. Err. | |

| %Indep | 66,274*** | 28,005 | 255,742*** | 60,416 |

| %Mujeres | 68,926 | 67,668 | 834,931*** | 64,036 |

| %Extranjeros | 32,695 | 66,991 | 196,174*** | 44,971 |

| TamañoConsejo | 23,923*** | 4,741 | 10,482*** | 2,151 |

| Actividad | –0,658 | 3,486 | 5,886*** | 1,213 |

| Tamaño | 0,751 | 9,205 | 4,309* | 2,589 |

| CrecPrestamos | –244,270 | 213,591 | 37,250 | 49,898 |

| ActivosLiquidos | –1914,481*** | 481,351 | –87,970* | 51,890 |

| RiesgoBancario | 737,320 | 886,648 | 5,382** | 2,835 |

| _cons | 916,177*** | 116,245 | 923,216*** | 52,753 |

| Año | Controlado | Controlado | ||

|---|---|---|---|---|

| sigma_u | 391,291*** | 19,842 | 281,281*** | 8,387 |

| sigma_e | 201,451*** | 10,589 | 129,493*** | 3,676 |

| rho | 0,790 | 0,025 | 0,825 | 0,012 |

Actividad: número de reuniones del consejo; ActivosLiquidos: ratio de los activos líquidos al total de activos; Consejo: logaritmo del total de activos; CrecPrestamos: diferencia entre la tasa de crecimiento de los préstamos bancarios y la tasa de crecimiento de los préstamos para todos los bancos del mismo país y año; %Extranjeros: porcentaje de consejeros extranjeros en el consejo; %Indep: porcentaje de consejeros independientes en el consejo; %Mujeres: porcentaje de mujeres consejeras en el consejo; RSC: es el nivel global de compromiso en relación a las prácticas vinculadas con sociedad, derechos humanos y medio ambiente, que toma valores entre –60 y 60; Riesgo: ratio entre la rentabilidad económica más el ratio de capital dividido entre la desviación estándar de la rentabilidad económica para el total del periodo analizado. Los años están representados por medio de variables dummy; TamañoConsejo: número total de consejeros.

Concretamente, la evidencia obtenida pone de manifiesto la influencia positiva y significativa de la independencia del consejo en el compromiso con la RSC tanto en el ámbito continental como anglosajón (coef. 66,274 y coef. 255,742, respectivamente), confirmando resultados previos. No obstante, en términos de diversidad aparecen las diferencias entre los dos entornos. Con respecto a los bancos representativos del ámbito continental, no se observan efectos significativos de la influencia de la diversidad de género y de nacionalidad en la RSC. Sin embargo, la presencia de mujeres consejeras y consejeros extranjeros en el consejo de administración de los bancos anglosajones ejercen una influencia positiva y significativa en el comportamiento socialmente responsable (coef. 834,931 y coef. 196,174, respectivamente).

Así, mientras que en los resultados previos y en el entorno continental2 no se obtiene evidencia que confirme el efecto de la diversidad del consejo sobre la RSC en global, el análisis del entorno permite vislumbrar diferencias, mostrando un efecto relevante en aquellos bancos cuyo país de origen es EE. UU., Reino Unido o Canadá. Precisamente, este entorno se caracteriza por la presencia de un fuerte mercado de capitales.

5Conclusiones finalesEl presente trabajo tenía como objetivo ampliar el conocimiento sobre el efecto de la independencia y de la diversidad del consejo (en términos de nacionalidad y género) en el comportamiento socialmente responsable dentro del sector bancario. Se hizo uso de una muestra internacional de 159 bancos pertenecientes a nueve países para el periodo 2004-2010.

Nuestro principal hallazgo sugiere que la estructura del consejo ejerce una influencia significativa en las prácticas de RSC. Así, se obtiene evidencia que confirma el impacto positivo de la independencia del consejo en la promoción de prácticas de RSC en general, y de aquellas relacionadas con cuestiones sociales, en particular. En concreto, los resultados no pueden confirmar una relación entre la diversidad de género y de nacionalidad en el constructo global de la RSC. Sin embargo, muestran una influencia positiva de la diversidad de género en aquellas cuestiones relacionadas con los derechos humanos, al igual que ocurre con la diversidad en términos de nacionalidad. En resumen, un consejo de administración eficiente es beneficioso no solo para los accionistas y grupos de interés, sino también para el desarrollo económico (de Andrés y Vallelado, 2008).

Los resultados muestran una serie de implicaciones para diversos usuarios, tales como auditores, inversores institucionales, reguladores, posibles nuevos miembros del consejo y partidarios de la reforma del gobierno corporativo. Éstos últimos con frecuencia examinan las características del consejo con el fin de evaluar su eficacia en la promoción de un comportamiento socialmente más responsable, proporcionando importantes implicaciones políticas para el diseño de los consejos. Por otra parte, una de las implicaciones prácticas de nuestros resultados es que la decisión de nombrar a consejeros externos y a minorías –como consejeras y extranjeros– en el consejo de los bancos debe ser sobre la base de criterios no solo económicos, sino también de objetivos socialmente responsables.

No obstante, tales resultados deben ser interpretados cuidadosamente ya que adolecen de una serie de limitaciones, las cuales pueden ser abordadas en futuros estudios. En primer lugar, debido a la limitada información disponible en las diferentes bases de datos, la muestra es restringida a ciertos países. De la misma forma, esta muestra está sesgada por la fuerte presencia de empresas de EE. UU.. Sería conveniente incrementar el volumen de países analizados, así como las observaciones contenidas en cada uno de ellos. Además, el último año analizado es 2010, lo cual nos lleva a plantear futuros trabajos donde se incremente el periodo temporal analizado.

Finalmente, como futuras líneas de investigación, sería interesante incluir otras características corporativas que pueden influir, bien moderar o mediar, la relación entre la composición del consejo y las prácticas de RSC. Por ejemplo, la existencia de comités de auditoría o la dualidad del CEO. El uso de una base de datos internacional permitiría considerar diferentes variables legales e institucionales que afectasen a la relación aquí planteada. Por ejemplo, los diferentes sistemas de gobierno corporativo, el entorno de regulación bancaria, el grado de protección al inversor y al stakeholder o el compromiso nacional hacia la RSC, entre otras variables posibles.

La teoría la legitimidad ha sido considerada como el antecedente teórico ampliamente aceptado para justificar la promoción de la responsabilidad social por los bancos, la cual sostiene que estos promueven acciones de RSC con el fin de asegurar su supervivencia vía actividades percibidas de conformidad con los valores y normas de la sociedad (Deegan, 2002).

Los resultados obtenidos para el ámbito continental son aplicables al caso de España en particular, donde de nuevo se confirma el impacto positivo de la independencia del consejo en la RSC de los bancos, pero no así la diversidad de género y de nacionalidad.