Este artículo persigue varios objetivos: por un lado, aportar una primera tipología de empresas latinoamericanas exportadoras de servicios intensivos en conocimiento, y por otro, contribuir al estudio de los determinantes de la competitividad internacional en estos sectores, con evidencia de América Latina, indagando además si la influencia de estos factores difiere entre los distintos tipos de empresas. Sobre la base de evidencia exploratoria de un conjunto de empresas latinoamericanas exportadoras de servicios intensivos en conocimiento se recurre al análisis clúster para identificar diferentes patrones empresariales. El reconocimiento de realidades empresariales heterogéneas y la identificación de impactos diferenciales de los determinantes de la competitividad pueden colaborar para un mejor diseño de medidas de política ajustadas a cada contexto.

This article has several objectives: firstly, providing a typology of Latin American companies exporting knowledge-intensive services; and secondly, contributing to the study of the determinants of international competitiveness in these sectors with evidence of Latin America, as well as exploring if the influence of these factors differs between types of companies. Based on exploratory evidence of a group of Latin American firms exporting knowledge-intensive services, different business patterns are identified by means of a cluster analysis. The recognition of heterogeneous business realities and the identification of differential impacts of the determinants can contribute to a better design of policy measures tailored to each context.

Este artigo tem vários objetivos: em primeiro lugar, para proporcionar uma primeira tipologia de empresas latino-americanas de exportação de serviços de conhecimento intensivo, e em segundo lugar, contribuir para o estudo dos determinantes da competitividade internacional nestes sectores, com a evidência da América Latina também analisando se a influência destes fatores difere entre os diferentes tipos de empresas. Com base na evidência exploratória de um conjunto de empresas latino-americanas de exportação de serviços de conhecimento intensivo, é utilizada a análise cluster para identificar vários padrões de negócios. O reconhecimento das realidades empresariais heterogêneas e a identificação de impactos diferenciados sobre os determinantes da competitividade podem contribuir para uma melhor concepção das medidas políticas adaptadas a cada contexto.

Los servicios han sido un sector clave en la economía global, dado el fuerte peso que tienen tanto en el producto interno bruto (PIB) como en el empleo en la mayoría de los países del mundo, y el caso de Latinoamérica claramente no es la excepción. A la par, en las últimas décadas se han presentado una serie de profundas e interesantes transformaciones en el comercio internacional de servicios: primero, actividades que hasta hace poco eran consideradas de escasa o nula transabilidad comenzaron a exportarse de forma creciente; segundo, y vinculado con lo anterior, mientras que en el pasado el sector servicios solía asociarse a baja productividad o escasas oportunidades de innovación, en la actualidad se ha revalorizado el papel de algunas actividades, como los servicios intensivos en conocimiento (SIC)1; tercero, un buen número de países en desarrollo han logrado insertarse y progresar (si bien en diferente medida) dentro de estos nuevos segmentos de mercado, con China e India a la cabeza, pero con otros ejemplos a lo largo de Asia (Malasia, Filipinas, Tailandia) y de América Latina (Argentina, Brasil, Colombia, Costa Rica, Chile, México, Uruguay, entre otros), como así también de (ex) economías en transición de Europa Oriental (Polonia, República Checa, Hungría, entre otras) (López, Niembro y Ramos, 2014a).

Esto ha llevado a que en los últimos años varios trabajos se interesen en el estudio de las características y la evolución de las exportaciones latinoamericanas de SIC (Fernandez-Stark, Bamber y Gereffi, 2013; Gereffi, Castillo, Fernandez-Stark, Bamber y Viola, 2009; Hernández et al., 2014; López y Ramos, 2010), pero la mayoría de estos esfuerzos se han concentrado hasta ahora en el análisis de datos agregados o experiencias a nivel país, por lo que escasean evaluaciones sobre la realidad puntual de las empresas de la región que se encuentran por detrás de estos fenómenos. Por otra parte, una abundante literatura se ha enfocado en analizar los factores determinantes que podrían favorecer la competitividad internacional y promover las exportaciones de servicios (Bunyaratavej, Hahn y Doh, 2007; Castellacci, 2010; Conti, Turco y Maggioni, 2010; De, 2013; Eichengreen y Gupta, 2013a; Goswami, Gupta, Mattoo y Saez, 2012; Meyer, 2007; Nyahoho, 2010; Seo, Lee y Kim, 2012), aunque la mayor parte de la evidencia empírica recogida proviene de países desarrollados o de algunas pocas economías en desarrollo (por ejemplo, India y China). Por último, incluso si se mira más allá de América Latina, son pocos los aportes previos que hayan indagado, puntualmente, en la naturaleza específica de las empresas exportadoras de servicios, y el antecedente más directo (Patterson y Cicic, 1995) tiene ya más de 20años. Si bien varios trabajos han distinguido la influencia de los posibles determinantes entre diferentes actividades o sectores de servicios (Couto et al., 2007; Head, Mayer y Ries, 2009; Jensen y Pedersen, 2012; Py y Hatem, 2009), por lo general no se ha tenido en cuenta cómo varía la importancia de los factores que influyen en la competitividad exportadora de SIC cuando las características y estrategias de las firmas son heterogéneas —sumado a que la literatura seminal sobre heterogeneidad de empresas (McGahan y Porter, 1997; Rumelt, 1991; Schmalensee, 1985) no suele ser específica para el caso de los servicios2—. Cabe destacar que una gran parte de estos vacíos se debe principalmente a la ausencia de datos a nivel empresarial, lo cual es aún más marcado en el caso de Latinoamérica.

Dado lo anterior, el presente artículo apunta a dar un primer paso en estos nichos de investigación a partir de evidencia exploratoria de un conjunto de empresas latinoamericanas exportadoras de SIC, lo cual permite distinguir no solo diversos tipos de situaciones empresariales hacia su interior, sino también reconocer pesos e influencias diferentes de los posibles determinantes de su competitividad internacional. En este sentido, se persiguen una serie de objetivos profundamente interrelacionados; por un lado, aportar una primera tipología de empresas exportadores de SIC de Latinoamérica (empleando la técnica de análisis clúster, que se ha popularizado como metodología para satisfacer este tipo de objetivos), y por otra parte, contribuir al estudio de los determinantes de la competitividad internacional en estos sectores con una novedosa fuente de evidencia de América Latina, como así también indagar si la influencia de estos factores difiere entre los distintos tipos de empresas identificados. En última instancia, se espera que el reconocimiento de realidades empresariales heterogéneas, junto con la identificación de posibles impactos diferenciales de los determinantes que repercuten sobre su competitividad internacional, puedan contribuir a un mejor diseño de medidas de política ajustadas a cada contexto.

No obstante, y a pesar de la novedad que significa la evidencia empírica recolectada, hay que ser cautos con los alcances del presente artículo. La principal fuente de datos consiste en una encuesta destinada a identificar empresas exportadoras de servicios de América Latina. La relativa juventud de estas actividades, junto con otras particularidades del caso que se mencionarán más adelante, hacen que no exista algo así como una base de datos general o una población o universo previamente delimitado de firmas reconocidas como tales, por lo que uno de los aportes de la encuesta consiste precisamente en obtener este reconocimiento por parte de las propias empresas que se involucraron en la respuesta del cuestionario suministrado. Pero esto mismo hace que no se pueda establecer técnicamente el nivel de representatividad de los datos obtenidos y que, por ende, deban analizarse con cierto cuidado. De todas formas, este esfuerzo podría tomarse como un primer paso en la exploración de un área de interés donde todavía no existe suficiente información.

Dicho todo lo anterior, en adelante el artículo se estructura de la siguiente forma: en la sección 2 se presentan las distintas ramas de la literatura que enmarcan el presente trabajo; en la tercera sección se detallan las fuentes de datos utilizados y la metodología empleada; la sección 4 se destina a analizar los resultados alcanzados; por último, la quinta sección reúne las conclusiones finales.

2Marco teórico y antecedentesEste artículo se ubica en un punto de intersección entre diferentes corrientes de la literatura que se enfocaron en: a)la elaboración de tipologías de empresas o estrategias empresariales, ya sea de firmas de servicios, empresas exportadoras (o internacionalizadas) y/o de firmas relativamente pequeñas y de corta vida (que, como se verá, serán características que responden a buena parte de las empresas encuestadas); b)el uso de la técnica de análisis clúster para cumplir con los fines de categorización de las empresas; c)la definición y comparación entre diversos factores (potencialmente) determinantes de las exportaciones y/o las inversiones externas en las ramas de servicios, y d)el estudio de las características y la evolución de las exportaciones latinoamericanas de servicios.

Cabe mencionar que si bien el artículo se concentra en la realidad específica de las empresas exportadoras de servicios, muchas veces se presenta una delgada línea de separación con respecto a la producción y comercio de bienes. Incluso hay cierta evidencia empírica de que el comercio de servicios estaría conectado con el de manufacturas (Ceglowski, 2006; Kimura y Lee, 2006; Lennon, 2009a), al igual que las inversiones extranjeras en ambas áreas (Nefussi y Schwellnus, 2010; Ramasamy y Yeung, 2010). En el fondo, estos fenómenos están asociados a las transformaciones en materia de organización (y fragmentación) productiva y comercial a nivel transnacional que se vienen acentuando en las últimas décadas (ver, por ejemplo, Dicken, 2011; Dunning y Lundan, 2008). Manifestaciones de estos procesos son la tercerización (outsourcing) y/o deslocalización (offshoring) de diferentes actividades de bienes y servicios hacia aquellos proveedores y/o regiones que muestran mayores ventajas en su producción. Algunos autores señalan que se observa un cambio en el patrón de comercio, desde uno basado en la venta de bienes finales hacia otro en donde principalmente se intercambian tareas (Grossman y Rossi-Hansberg, 2008). Otro aspecto vinculado con lo anterior es que las actividades de servicios pueden no ser provistas exclusivamente por firmas especializadas del rubro (como, por ejemplo, empresas de software, firmas de ingeniería, productoras publicitarias, etc.), sino que también podrían ser desarrolladas por empresas cuya actividad principal se encuentra en la producción industrial o primaria (ya sea con servicios que se prestan de manera intra-firma o bien que se ofrecen a terceros). A su vez, hay varios casos, con el ejemplo emblemático de IBM, de empresas que viraron de especializarse en la producción de bienes a concentrarse principalmente en la prestación de servicios.

En un aporte seminal, Mills y Margulies (1980) desarrollaron una tipología conceptual específica para las empresas de servicios, resaltando que, hasta ese entonces, las clasificaciones generales de organizaciones no eran capaces de dar cuenta de la naturaleza especial de las firmas de servicios (ni de sus diferencias con las empresas manufactureras).

Respecto a las tipologías empíricas de empresas exportadoras de servicios, como ya se mencionó, el antecedente más directo y similar a este artículo tiene más de dos décadas. El aporte pionero de Patterson y Cicic (1995) buscó llenar un vacío empírico en la literatura de la época acerca del accionar de las firmas proveedoras de servicios a nivel internacional, a partir de la aplicación del marco conceptual desarrollado previamente por Vandermerwe y Chadwick (1989). En función de la alta o baja necesidad de interacción cara a cara con el cliente para la provisión del servicio y del alto o bajo grado de intangibilidad del servicio (el hecho de que se encuentre, en mayor o menor medida, incorporado en bienes materiales), se definían cuatro categorías entre las que los encuestados debían seleccionar aquella que mejor se ajustaba a las características de su firma. Sobre esta base, y en función de las características promedio para cada conjunto de empresas, los autores delineaban cuatro perfiles de estrategias empresariales en materia de organización, comportamiento, actitud, operaciones internacionales y forma de entrada a los mercados extranjeros. Cabe resaltar que la clasificación de las empresas entre los cuatro tipos posibles respondía a un ejercicio de autoselección ex-ante por parte de la firma encuestada y no a una metodología de conformación de grupos ex-post, como puede proveer el análisis clúster. Asimismo, la cantidad de grupos estaba determinada, también de antemano, de manera teórica y no empírica.

Por otra parte, Edvardsson, Edvinsson y Nystrom (1993) y Roberts (1999) presentan evidencia empírica en torno a las distintas etapas de la internacionalización de las empresas de servicios, pero nuevamente emplean metodologías y ejercicios diferentes a los que se aplican en este trabajo.

Sin acotarse estrictamente al campo de las empresas de servicios, varios trabajos han recurrido a la técnica de análisis clúster para clasificar a las estrategias empresariales de aquellas firmas con operaciones internacionales, sea a través de exportaciones desde sus países de origen o por la vía de inversiones en el extranjero (Harzing, 2000; Morrison y Roth, 1992; Narasimhan, Kim y Tan, 2008; Salavou y Halikias, 2009; Zahra y Covin, 1994). En algunos casos, este tipo de análisis abarca mayormente a empresas jóvenes (Knight y Cavusgil, 2005) o relativamente pequeñas (Aspelund y Moen, 2005; Hagen, Zucchella, Cerchiello y de Giovanni, 2012; Namiki, 1988).

Otra rama de la literatura empírica se ha ocupado de clasificar las estrategias o patrones de innovación de las empresas de servicios. A su vez, varios de estos aportes han apelado metodológicamente a la técnica de análisis clúster para el desarrollo de dichas tipologías (De Jong y Marsili, 2006; Elche Hortelano y Gongález-Moreno, 2007; Evangelista, 2000; Hollenstein, 2003; Jordá Borrell, 2007), mientras que otros autores recurrieron a métodos alternativos (Trigo y Vence, 2012; Vence y Trigo, 2009). En general, de estos trabajos sobresalen tanto la heterogeneidad hacia el interior de las firmas de servicios como también cierta diferenciación con las categorías previamente desarrolladas para sectores manufactureros.

En cuanto a los determinantes de la internacionalización de las empresas de servicios, hay cierto consenso acerca de la relevancia de los costos (mayormente laborales) como factores explicativos de las decisiones de re-localización de servicios y de la competitividad exportadora (Capik y Drahokoupil, 2011; Doh, Bunyaratavej y Hahn, 2008; Kim, Yoon y Lee, 2012; Liu, Feils y Scholnick, 2011; Ramasamy y Yeung, 2010; Van der Marel, 2012; Yin, Ye y Xu, 2014). En esta línea, Eichengreen y Gupta (2013b) muestran que el tipo de cambio tendría una influencia importante sobre las exportaciones de servicios, más aún que en el caso de los bienes.

No obstante, es de esperar que los motivos de la internacionalización de las firmas puedan ir evolucionando con el tiempo (Lewin y Couto, 2006; Tate, Ellram, Bals y Hartmann, 2009). Varios trabajos documentan, incluso, que acceder a recursos humanos capacitados estaría ganando importancia por sobre los simples ahorros de costos salariales (Casi y Resmini, 2010; Lewin, Massini y Peeters, 2009; Ramasamy y Yeung, 2010). En este sentido, la disponibilidad de capital humano calificado sería otro factor determinante de las decisiones de inversión en el extranjero (Doh et al., 2008; Liu et al., 2011; Ramasamy y Yeung, 2010), como también de las exportaciones de servicios (Arora y Bagde, 2011; Falk y Hagsten, 2015; Goswami et al., 2012; Guerrieri y Meliciani, 2005; Lennon, 2009b; Nyahoho, 2010; Shingal, 2010). De esta forma, se puede prever que la relevancia del capital humano aumenta a medida que las funciones internacionalizadas se vuelven más complejas (Couto et al., 2007; Jensen y Pedersen, 2012; Py y Hatem, 2009).

Varios trabajos reflejan, además, la importancia del dominio de inglés (Capik y Drahokoupil, 2011; Ceglowski, 2006; Doh et al., 2008; Goswami et al., 2012; Kim et al., 2012; Meyer, 2007; Nyahoho, 2010; Walsh, 2008), mientras que otros destacan el peso de la proximidad cultural (Bunyaratavej et al., 2007; Castellacci, 2010; Liu et al., 2011; Nefussi y Schwellnus, 2010). En tanto, según los hallazgos de Head et al. (2009), tener el mismo idioma no parecería ser tan relevante para la exportación de servicios financieros, pero sí lo sería para alentar las exportaciones de servicios informáticos y de otros servicios empresariales. Respecto a la cercanía geográfica y los husos horarios, no hay una posición dominante, puesto que para algunas actividades puede resultar favorable estar alineado en la misma franja horaria, mientras que para otras operaciones (por ejemplo, cuando es necesario tener una cobertura 7×24) se valora la complementación entre localizaciones ubicadas en husos complementarios (Ceglowski, 2006; Christen, 2015; Dettmer, 2014; Goswami et al., 2012; Kandilov y Grennes, 2010; Lennon, 2009a; Shingal, 2010).

La disponibilidad de (o las inversiones en) una infraestructura de telecomunicaciones apropiada también sería un factor significativo para la competitividad en la exportación de servicios (Doh et al., 2008; Eichengreen y Gupta, 2013a; Guerrieri y Meliciani, 2005; Lennon, 2009a; Liu et al., 2011; Ramasamy y Yeung, 2010; Seo et al., 2012; Van Lynden, 2011; Walsh y Yu, 2010), al igual que los esfuerzos en materia de I+D e innovación (Meliciani y Savona, 2015; Nyahoho, 2010; Popescu y Tachiciu, 2006; Seo et al., 2012). Asimismo, Conti et al. (2010) encuentran que si bien la innovación no parece ser un factor necesario de antemano para exportar servicios, sí se vincularía positivamente con el acceso a los mercados de países (desarrollados) distantes.

El contexto político, institucional y legal también parece ser un factor de peso en las decisiones de internacionalización (Jeong, 2014; Kandilov y Grennes, 2010; Kimura y Lee, 2006; Kolstad y Villanger, 2007; Lennon, 2009b; Liu et al., 2011; Lu, Quester, Medlin y Scholz, 2012; Ramasamy y Yeung, 2010; Van der Marel, 2012; Van Lynden, 2011). Dado que el comercio de algunos servicios puede estar asociado a problemas de información asimétrica, propiedad intelectual y otros tantos costos de transacción, una mejor calidad institucional ayudaría a reducir, al menos en parte, dichos costos. No obstante, la solución a estos problemas podría provenir tanto de intervenciones políticas a nivel país y/o región como también de algunas posibles soluciones de mercado que permitan mostrar cierto grado de reputación, como el acceso a certificaciones reconocidas mundialmente o la asociación a organizaciones locales y/o internacionales prestigiosas (Conti et al., 2010). Según Lu et al. (2012), en el caso de las firmas de servicios profesionales no solo la experiencia y reputación de la empresa serían importantes, sino también el apoyo y la promoción de exportaciones por parte de agencias gubernamentales o asociaciones y cámaras empresarias. En este mismo sentido, Lejárraga y Oberhofer (2015) encuentran una fuerte persistencia en las exportaciones de servicios, por lo que sostienen que, en términos de políticas públicas, los distintos esfuerzos de promoción de exportaciones se deberían enfocar en las firmas (pequeñas) con mayores dificultades para la apertura de mercados y la iniciación en el comercio internacional. Por otra parte, destacan que, frente a actividades de servicios sumamente heterogéneas, sería necesario diseñar mecanismos de políticas ajustados a cada realidad.

Otros aspectos, como la liberalización y/o (des)regulación de mercados, también podrían considerarse dentro del escenario político-institucional general. En esta línea, varios trabajos sostienen que la apertura de los sectores de servicios a las inversiones privadas ayudaría a captar mayores flujos de inversión extranjera en estas ramas (Feng, 2011; Golub, 2009; Javalgi, Griffith y White, 2003; Ramasamy y Yeung, 2010; Walsh y Yu, 2010), mientras que otros encuentran que la liberalización y la firma de distintos tipos de acuerdos comerciales suelen promover las exportaciones de servicios (De, 2013; Eichengreen y Gupta, 2013a; Karam y Zaki, 2013; Kimura y Lee, 2006; Seo et al., 2012; Shingal, 2010). En tanto, Van der Marel (2012) señala que la calidad de la gobernanza regulatoria es de gran importancia para el comercio de servicios una vez que estos sectores se han liberalizado.

Por último, el hecho de que recientemente América Latina haya comenzado a participar activamente en las nuevas tendencias del comercio internacional de servicios, y en especial de aquellas actividades intensivas en conocimiento, ha atraído el interés de diversos autores (Fernandez-Stark et al., 2013; Gereffi et al., 2009; Hernández et al., 2014; López, Niembro y Ramos, 2011; López et al., 2014a; López y Ramos, 2010; Mulder, Sáez, de Camino y Finot, 2007), aunque estos aportes no han solido vincularse directamente (o, al menos, en términos metodológicos) con la literatura antes reseñada. En general, hay cierta coincidencia en que los países latinoamericanos todavía deben atender algunas cuestiones clave para mejorar su competitividad exportadora, como así también para atraer o generar inversiones extranjeras en estos sectores. En este sentido, algunos trabajos (López, Niembro y Ramos, 2012, 2014b) procuraron identificar y analizar los principales mecanismos utilizados a nivel internacional, y en particular por algunos países de América Latina, para promover exportaciones y atraer inversiones en las ramas de servicios, junto con las lecciones que de allí surgían para la región.

No obstante, dado que la mayoría de los trabajos sobre América Latina se han dedicado principalmente a analizar datos y/o realidades a nivel nacional, escasean los estudios que evalúen con cierto detalle la situación de las empresas latinoamericanas exportadoras de servicios. Un aporte interesante que vale la pena mencionar es el trabajo de Zahler, Iacovone y Mattoo (2014), quienes comparan los patrones de exportación e innovación entre las firmas manufactureras y las empresas de servicios en Chile.

3Metodología y datos empleadosComo se mencionó en un inicio, la principal herramienta de recolección de información para este trabajo ha sido el diseño y la implementación de una encuesta a empresas de servicios de Latinoamérica. A diferencia de otros tipos de estudios realizados a empresas y/o emprendedores (como, por ejemplo, las Enterprise Surveys del Banco Mundial o el trabajo del consorcio que elabora el Global Entrepreneurship Monitor), esta encuesta tiene una serie de aspectos distintivos: primero, se enfoca mucho mejor en las particularidades específicas de las firmas de servicios (en lugar de tratar con cuestionarios relativamente generales, que abarcan también a empresas productoras de bienes); segundo, la encuesta hace un fuerte hincapié en la naturaleza puntual de la exportación de servicios (lo cual no suele ser el eje de los otros estudios); tercero, y vinculado con los dos puntos anteriores, cuando las empresas son consultadas por los determinantes de la competitividad de su firma (incluyendo diversas herramientas de política pública) no se recurre a factores necesariamente genéricos, sino más bien a cuestiones relativamente avaladas por la literatura particular del ámbito de los servicios3. Cabe señalar además que para la etapa de formulación de la encuesta se ha recurrido tanto a la revisión de la literatura mencionada como así también a la opinión y sugerencias de informantes clave. Luego, al momento de la implementación y recolección de respuestas, la encuesta fue respondida de manera online en forma autoadministrada4.

Dado que no se dispone de una base de datos general y consolidada de todas aquellas empresas latinoamericanas que se dedican a la exportación de servicios, puesto que muchas de ellas pueden no reconocer en esta su principal fuente de ingresos (ver los datos de más adelante) y/o no se encuentran asociadas a las organizaciones empresariales existentes, se recurrió a la complementación de esfuerzos a partir una serie de organismos que disponen de listados parciales de empresas de servicios con operación en los países de la región (algunas resultaron ser exportadoras y otras no). Debido a la confidencialidad y manejo reservado de estas bases de contactos, tanto las tareas de difusión inicial de la encuesta como la transmisión de sucesivos recordatorios recayeron sobre las agencias nacionales que componen la Red Iberoamericana de Organizaciones de Promoción de Comercio Exterior (Red Ibero), y además se contó con el valioso apoyo del Banco Interamericano de Desarrollo (BID) y de la Asociación Latinoamericana de Exportadores de Servicios (ALES), que distribuyeron la encuesta entre sus propios repositorios. A raíz de todo lo anterior, no es posible especificar concretamente cuál fue el nivel de respuesta de la encuesta ni mucho menos su grado de representatividad, por lo cual los resultados cosechados no se pueden generalizar y deben interpretarse con cierta cautela. No obstante, estos datos significan un valioso primer aporte en un área donde, hasta el momento, no abunda la información.

Por un lapso de seis meses, entre marzo y agosto de 2014, las empresas pudieron completar la encuesta, dándose luego paso a la fase de sistematización y análisis. La confección de la encuesta estaba orientada a poder extraer la mayor cantidad de respuestas acerca de la percepción de las firmas sobre la relevancia y evolución de una serie de factores (potencialmente) determinantes de su competitividad internacional, por lo que recién al final se les preguntaba por algunas características descriptivas inherentes a la firma. Esto tendía a concentrar rápidamente la atención del encuestado en el foco central del estudio y evitar pérdidas tempranas de respuestas (frente a las preguntas más generales), pero por otro lado hacía, lógicamente, que el grado de detalle y completitud de las respuestas fuera mermando a lo largo de esta (ambiciosa) encuesta.

Originalmente se obtuvieron 174 respuestas válidas de empresas de servicios de América Latina, tanto exportadoras como no exportadoras, para la primera parte de la encuesta. En López, Niembro y Ramos (2015) se ofrece un primer análisis descriptivo general de todas estas respuestas, enfocado principalmente en la percepción de las firmas sobre el funcionamiento de las políticas públicas que podrían influir sobre su competitividad y posicionamiento internacional. Pero una vez que se requiere, como es el caso de este trabajo, de un conjunto de respuestas finales completas para poder caracterizar y diferenciar entre sí a las empresas que efectivamente exportan SIC, se puede trabajar solo con 69 casos. El 23% corresponden a firmas con operaciones en Argentina, seguido por Colombia con el 19%, 14% de México, Uruguay con el 13% y, más atrás, Chile (9%), Costa Rica (6%) y otros tantos países de la región (el restante 16%)5.

En la tabla 1 pueden apreciarse las distintas variables utilizadas para realizar el análisis clúster, junto con una breve descripción de las mismas. En términos generales (o bien, en promedio) es posible apreciar que: a)se trata mayormente de firmas individuales, ya que solo el 14% dice ser parte de una corporación multinacional con filiales en varios países; b)en promedio, no superan los 10años de experiencia exportando servicios, lo cual retrata la relativa juventud de estas actividades; c)pero aun así, la mitad de las empresas dice haber seguido una trayectoria de upgrading o reposicionamiento intra-sectorial (mayor complejidad o valor agregado en los mismos sectores) en este corto periodo, y en menor medida (un 17%), de upgrading inter-sectorial (hacia otros sectores); d)en promedio, emplean a unas 60personas (aunque luego se verá que la media de algunos grupos es mucho menor); e)obtienen poco más del 40% de sus ingresos totales a partir de la exportación de servicios, y f)los destinos principales en el exterior son otros países de Latinoamérica (77% de las firmas), Estados Unidos (38%) y, más atrás, Europa (17%)6. Por último, entre los SIC que las empresas exportan, sobre el total de las respuestas obtenidas7, el 58% corresponde a servicios de informática y conexos, el 25% a servicios jurídicos, contables y de administración, otro 25% a ingeniería y arquitectura, el 16% a servicios audiovisuales y de animación digital, el 12% a servicios de diseño y el 10% a publicidad, entre las principales categorías.

Descripción de las variables empleadas

| Variable | Descripción | Tipo de variable y unidad de medición | Media | Desvío Est. |

|---|---|---|---|---|

| Multinacional | Pertenencia a corporación multinacional con filiales en varios países | Dicotómica (Dummy): 1=sí; 0=no | 0,14 | 0,35 |

| Experiencia | Años transcurridos desde que exporta servicios: diferencia entre 2014 y primer año de exportación | Continua: años | 9,77 | 11,21 |

| Upgrading-intra | Trayectoria de upgrading intra-sectorial (mayor complejidad/valor agregado dentro de los mismos sectores) desde que empezaron a exportar servicios | Dicotómica (Dummy): 1=sí; 0=no | 0,51 | 0,50 |

| Upgrading-inter | Trayectoria de upgrading inter-sectorial (hacia otros sectores) desde que empezaron a exportar servicios | Dicotómica (Dummy): 1=sí; 0=no | 0,17 | 0,38 |

| Personal | Total de personas empleadas en 2013 | Continua: empleo | 61,06 | 125,44 |

| Exportaciones | Porcentaje de ingresos totales en 2013 que correspondió a exportaciones de servicios | Continua (dentro de rango): porcentaje (0-100) | 41,67 | 36,92 |

| Latinoamérica | Empresa que exporta servicios a uno o varios países de América Latina | Dicotómica (Dummy): 1=sí; 0=no | 0,77 | 0,43 |

| Estados Unidos | Empresa que exporta servicios a Estados Unidos | Dicotómica (Dummy): 1=sí; 0=no | 0,38 | 0,49 |

| Europa | Empresa que exporta servicios a uno o varios países de Europa | Dicotómica (Dummy): 1=sí; 0=no | 0,17 | 0,38 |

Fuente: elaboración propia.

Pasando a la metodología, la técnica de análisis clúster o de conglomerados busca evaluar la estructura subyacente a los datos, con el objetivo ulterior de maximizar la homogeneidad entre los casos incluidos dentro de cada clúster (sobre la base de las características-variables seleccionadas), al mismo tiempo que se maximiza la heterogeneidad entre los clústeres conformados. Esto permite distinguir las particularidades de cada grupo, asignarles un nombre o descripción a cada uno y, en función de ello, definir una tipología empírica. Dos ejemplos recientes, en esta misma revista, de la aplicación de dicha técnica son los trabajos de González-Campo y Hurtado Ayala (2014) y Sánchez Tovar, García Fernández y Mendoza Flores (2015).

Hay que tener presente que cuando se tienen variables que responden a diferentes escalas de medición, como es este caso, lo recomendable es haberlas estandarizado previamente para evitar que una/s pueda/n pesar más que otra/s en la solución final. Una forma bastante frecuente es recurrir al cálculo de los Z scores (a las variables originales se les resta la media y luego se dividen por el desvío estándar), de forma tal que las variables estandarizadas tengan media 0 y desviación 1.

Dentro de las distintas alternativas de análisis clúster, en este trabajo se recurre a una de las técnicas jerárquicas comúnmente más empleadas, el método de Ward, junto con la medida de proximidad recomendada para este método, la distancia euclídea al cuadrado (Hair, Black, Babin y Anderson, 2010; Johnson y Wichern, 2008). Los métodos jerárquicos consisten en una serie de pasos de combinación de objetos-casos según el grado de similitud (o distancia) entre los mismos, que gráficamente adoptan la forma de un diagrama de árbol o, más técnicamente, un dendrograma. Las ramas de este gráfico representan a cada uno de los clústeres que se van conformando a medida que la distancia aumenta a través de uno de los ejes. En este sentido, un aspecto positivo de estos métodos radica en la posibilidad de inspeccionar visualmente cómo se van conformando los clústeres, junto con el desarrollo de algunos criterios prácticos (stopping rules) que son de utilidad al momento de definir la cantidad final de clústeres a formar.

Aquí se adopta una de las reglas más simples y comúnmente utilizada para evaluar los resultados de las técnicas jerárquicas (Hair et al., 2010): analizar el cambio porcentual en la heterogeneidad para cada etapa del proceso aglomerativo. La heterogeneidad hace referencia a que al irse, paso a paso, combinando diferentes casos entre sí y reduciendo el número de clústeres, tienden a vincularse observaciones cada vez más disímiles y a aumentar la diferenciación intra-grupos. Si al combinar dos clústeres se produce un marcado salto en la medida de heterogeneidad, es decir, un fuerte aumento porcentual en relación a las etapas previas del proceso, entonces podría tomarse la decisión de no dar ese paso y quedarse con la solución (número de clústeres) anterior. En términos operativos, se utiliza como medida de heterogeneidad a la suma de los cuadrados de los errores intra-clúster que provee el método de Ward. Cabe resaltar, por último, que los trabajos previos de Knight y Cavusgil (2005) y Jordá Borrell (2007) recurren a la misma metodología.

4ResultadosA continuación se presentan los resultados de la implementación de la metodología descrita, empleada para la delimitación del número de clústeres. Luego se caracterizan los distintos tipos de clústeres conformados y, finalmente, se analizan y distinguen los determinantes de la competitividad para cada grupo de empresas.

4.1Determinación del número de clústeres y su composiciónComo se puede apreciar en la figura 1, la solución de 8 clústeres no solo representa el nivel mínimo de cambio en la heterogeneidad, sino que a partir de allí la conformación de un menor número de conglomerados implica aumentos importantes en la suma de los cuadrados de los errores (es decir, en la heterogeneidad hacia dentro de los grupos). Otro punto de quiebre similar, pero partiendo de un nivel superior de heterogeneidad, se puede observar para la configuración de 4 clústeres.

No obstante, como queda de manifiesto al evaluar el dendrograma (fig. 2), la solución de 8 clústeres resulta ser mucho más equilibrada que la de 4, dado que esta última colapsa entre sí conglomerados que, como se verá a continuación, tienen características sumamente distintivas. Ante todo, lo que queda de manifiesto es la presencia de una multiplicidad de patrones empresariales hacia el interior de este conjunto de firmas exportadoras de SIC en Latinoamérica.

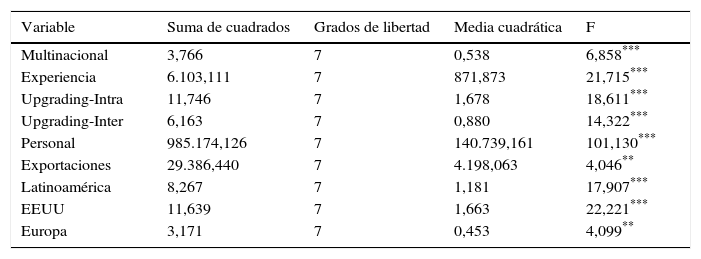

Solo con el fin de verificar que los 8 clústeres conformados efectivamente representan realidades distintas (recordar el objetivo de maximizar la heterogeneidad entre grupos), en la tabla 2 se recurre al análisis de la varianza (ANOVA) para mostrar que la media de los distintos conglomerados para cada dimensión de estudio es estadísticamente diferente entre sí. La hipótesis nula del contraste, que señala que el promedio de los distintos grupos es el mismo, es rechazada de forma significativa a lo largo de todas las variables.

Análisis de la varianza (ANOVA)

| Variable | Suma de cuadrados | Grados de libertad | Media cuadrática | F |

|---|---|---|---|---|

| Multinacional | 3,766 | 7 | 0,538 | 6,858*** |

| Experiencia | 6.103,111 | 7 | 871,873 | 21,715*** |

| Upgrading-Intra | 11,746 | 7 | 1,678 | 18,611*** |

| Upgrading-Inter | 6,163 | 7 | 0,880 | 14,322*** |

| Personal | 985.174,126 | 7 | 140.739,161 | 101,130*** |

| Exportaciones | 29.386,440 | 7 | 4.198,063 | 4,046** |

| Latinoamérica | 8,267 | 7 | 1,181 | 17,907*** |

| EEUU | 11,639 | 7 | 1,663 | 22,221*** |

| Europa | 3,171 | 7 | 0,453 | 4,099** |

Nivel de significancia: ** p<0,01; *** p<0,001.

Fuente: elaboración propia.

Pasando al análisis y descripción de los distintos clústeres, en la tabla 3 se presentan los valores medios de las variables para cada uno de los 8 conglomerados. A partir de esto es posible distinguir, en primera instancia, a tres grupos con características bien marcadas: el clúster 2, que reúne a las empresas multinacionales; el 5, de las empresas más grandes, y el 6, con las empresas más antiguas y de mayor experiencia.

Promedio de los valores de las distintas variables para cada clúster (ordenados según su aparición en el texto para mayor claridad)

| N.° del clúster | Variables | Denominación | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Multinacional | Experiencia | Upgrading-intra | Upgrading-inter | Personal | Exportaciones | Latinoamérica | EE. UU. | Europa | ||

| Tres clústeres distintivos | ||||||||||

| 2 | 1,00 | 10,75 | 1,00 | 0,00 | 91,75 | 56,25 | 1,00 | 0,00 | 0,25 | Multinacionales |

| 5 | 0,25 | 12,50 | 0,50 | 0,25 | 538,50 | 44,00 | 0,75 | 0,75 | 0,00 | Grandes |

| 6 | 0,50 | 63,00 | 0,50 | 0,50 | 37,50 | 87,50 | 1,00 | 0,50 | 0,00 | Antiguas y experimentadas |

| Cinco clústeres de empresas pequeñas y de corta experiencia | ||||||||||

| 4 | 0,11 | 6,67 | 0,00 | 0,17 | 32,11 | 20,83 | 0,94 | 0,00 | 0,11 | Rezagadas con escasos progresos |

| 3 | 0,00 | 10,57 | 1,00 | 0,00 | 22,79 | 24,07 | 1,00 | 0,00 | 0,00 | Rezagadas que apuestan a mayor complejidad |

| 1 | 0,00 | 7,20 | 0,60 | 0,00 | 34,40 | 42,40 | 1,00 | 1,00 | 0,00 | Mercados diversificados a lo largo de América |

| 7 | 0,10 | 6,60 | 0,80 | 0,00 | 23,00 | 68,30 | 0,10 | 0,80 | 0,50 | Mercados desarrollados y servicios de creciente complejidad |

| 8 | 0,14 | 7,00 | 0,00 | 1,00 | 20,86 | 68,57 | 0,29 | 0,57 | 0,57 | Mercados desarrollados que avanzan hacia otros sectores |

Fuente: elaboración propia.

El grupo de las empresas multinacionales viene exportando servicios desde hace aproximadamente (y en promedio) una década, y estas ventas representan poco más del 56% de sus ingresos totales. Compuesto en su mayoría por multilatinas, sus principales mercados resultan precisamente otros países de la región, y han mostrado una tendencia hacia la exportación de servicios más complejos y/o de mayor valor agregado pero dentro de los mismos sectores (upgrading intra-sectorial). Un último punto a destacar es que, sacando el caso del clúster de las empresas más grandes, las multinacionales triplican o más que triplican, en promedio, al personal empleado por los restantes grupos.

El grupo de las empresas más grandes presenta un tamaño de personal totalmente fuera de la norma general, promediando por encima de los 500 empleados. Esto probablemente les permite abordar diferentes actividades, líneas de negocios y/o mercados, lo cual en cierta medida podría verse reflejado en la menor participación de las exportaciones de servicios en los ingresos totales (44%) o en la mayor apertura de destinos, llegando no solo a América Latina sino también a Estados Unidos. En materia de upgrading o reposicionamiento no se observa un patrón claro y generalizado a lo largo de estas firmas, en línea también con la mencionada diversidad.

El grupo de las empresas más antiguas y experimentadas es un caso especial tanto por esta característica distintiva como por componerse únicamente por dos empresas, lo cual lleva a marginarlo en el análisis del siguiente apartado. Otro aspecto interesante es que todos estos años de actividad no parecieran haber redundado en una marcada expansión en términos de personal, pero por otro lado resulta muy elevada la participación de las exportaciones de servicios en las ventas totales (cercana al 90%, en promedio). Ambas empresas coinciden en sus exportaciones hacia otros países de la región, y una de ellas también llega al mercado norteamericano.

Los 5 clústeres restantes comparten el hecho de tener, en promedio, una corta experiencia (menor o igual a 10años) y un relativamente bajo volumen de personal (entre 20 y 35 empleados), lo cual no solo resalta nuevamente la juventud de este tipo de emprendimientos sino también la posibilidad de desarrollar estas actividades sobre la base de un reducido pero altamente calificado staff. Sin embargo, al margen de estas semejanzas, también pueden rastrearse algunas importantes diferencias entre sí.

Si se avanza, por ejemplo, en función de la intensidad de sus exportaciones de servicios (en relación a los ingresos totales), el clúster 4 presenta la menor orientación exportadora y esto coincide, a su vez, con estrategias pobres (o inexistentes) en términos de reposicionamiento estratégico (upgrading). Primordialmente, las exportaciones de servicios se dirigen a otros países latinoamericanos. Se puede denominar a este grupo: empresas rezagadas con escasos progresos.

A diferencia de este grupo, y si bien comparten la baja intensidad exportadora y la orientación hacia el mercado regional, todas las firmas del clúster 3 afirman haber atravesado senderos de upgrading intra-sectorial, por lo que se las denomina empresas rezagadas que apuestan a mayor complejidad.

Poco más del 40% de los ingresos de las empresas del clúster1 provienen, en promedio, de las exportaciones de servicios, y solo el 60% de las mismas habrían avanzado hacia actividades de mayor valor agregado. La característica distintiva de este grupo, por lejos, es que todas las firmas exportan tanto a América Latina como a Estados Unidos, por lo que se las llama empresas con mercados diversificados a lo largo de América.

Los clústeres 7 y 8 muestran una intensidad exportadora mucho mayor que el resto de las empresas de menor tamaño (por encima del 68% de sus ingresos totales) y también comparten un marcado direccionamiento de sus ventas más hacia los mercados desarrollados de Estados Unidos y de Europa que hacia otros países de Latinoamérica. La diferencia principal entre sí radica en que mientras el 80% de las firmas del grupo7 sostienen haber seguido trayectorias de upgrading intra-sectorial (empresas con mercados desarrollados y servicios de creciente complejidad), la totalidad de las empresas del clúster 8 habría evolucionado hacia otras actividades de servicios (empresas con mercados desarrollados que avanzan hacia otros sectores).

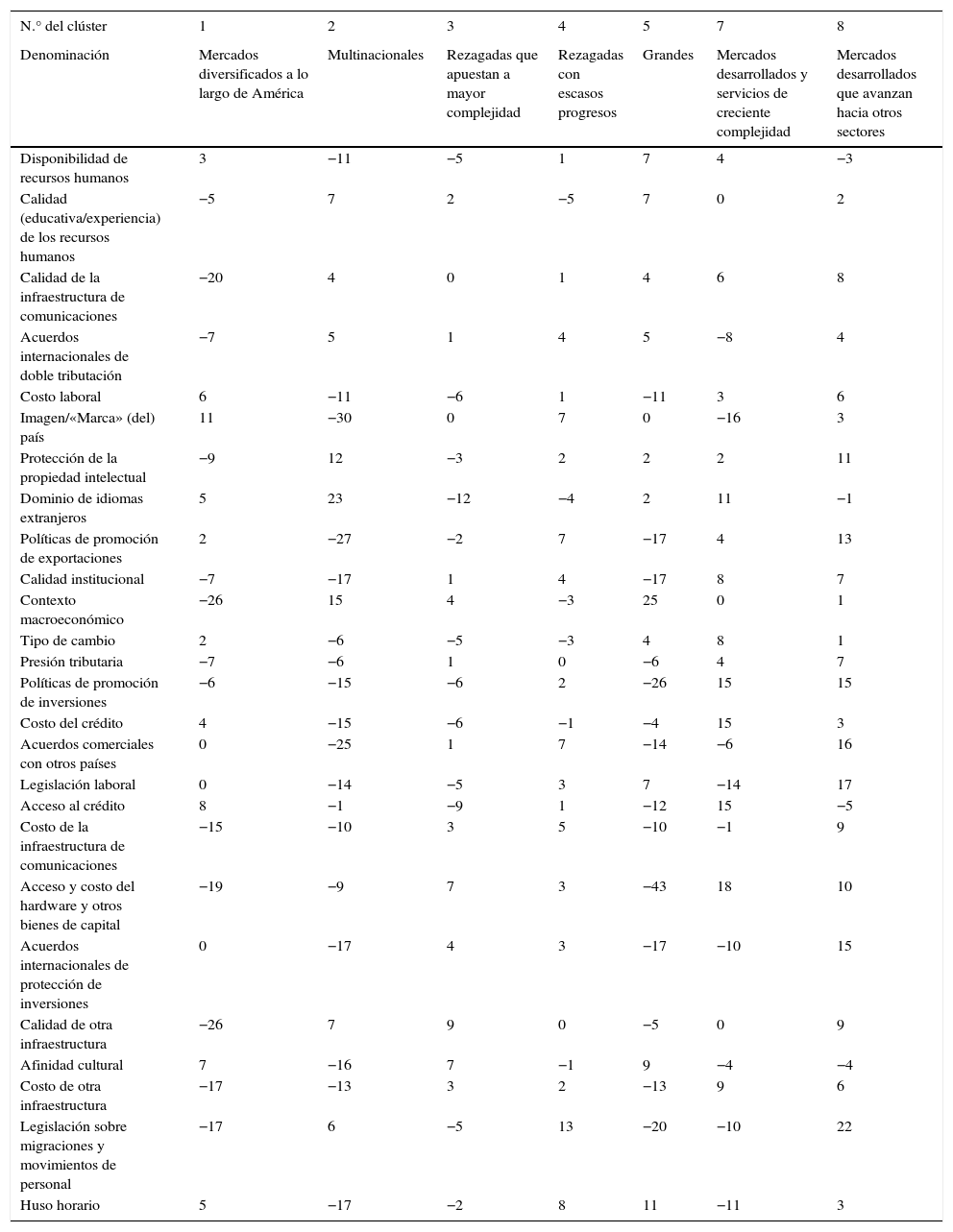

4.3Empresas diferentes, factores determinantes diferentesAntes de analizar las diferencias entre las percepciones de cada grupo acerca de cuáles son los factores determinantes más relevantes para su competitividad internacional, conviene visualizar cómo se presentan las respuestas generales de las 69 empresas, lo cual se tomará como punto de partida para la comparación posterior. Si bien se señaló que, para los fines de este trabajo, se desestimaron varias encuestas por carecer de la información empresarial necesaria o por tratarse de firmas que no exportaban SIC, cabe destacar que un trabajo previo basado en las 174 respuestas de la primera parte de la encuesta arroja un panorama general muy similar en materia de valoración de los distintos determinantes (López et al., 2015).

En línea con la evidencia previa, la importancia del factor humano es sobresaliente: en primer lugar, la disponibilidad y la calidad formativa de los recursos humanos y, un poco más atrás pero siempre entre los primeros puestos, el costo laboral y el dominio de idiomas extranjeros (fig. 3). Otro aspecto altamente relevante para el desarrollo de las exportaciones de SIC, según las propias empresas exportadoras, es la calidad de la infraestructura de comunicaciones, y no tanto su costo. En el plano de índole político se resalta el papel de los acuerdos internacionales de doble tributación, de la construcción de una marca país y de los esquemas de protección de la propiedad intelectual. Cerca de los otros factores políticos y con un mismo nivel promedio de importancia entre sí figuran, además, el contexto macroeconómico, el tipo de cambio, la carga tributaria, la calidad institucional y las políticas de promoción de exportaciones.

Dado que las preguntas fueron elaboradas atendiendo a aquellas cuestiones que podían resultar potencialmente relevantes para las empresas (exportadoras) de servicios de Latinoamérica (siguiendo a la literatura, a trabajos empíricos de otras partes del mundo o a la experiencia previa), no es de extrañar que la mayoría de los factores exhiban un grado de importancia medio-alto. Sin embargo, entre las últimas posiciones aparecen algunos factores muchas veces considerados más relevantes según la literatura especializada, como la afinidad cultural o, en menor medida tal vez, el huso horario (para el 40% de las firmas encuestadas la cuestión de la banda horaria es poco importante). Tampoco resultan tan significativas para las empresas latinoamericanas otras infraestructuras productivas (más allá de las comunicaciones), o medidas puntuales que posiblemente podrían ayudar a resolver ciertos cuellos de botella en materia de recursos humanos, como la legislación y regulación sobre migraciones laborales.

Ahora bien, cuando se comparan estas percepciones generales con las de cada clúster de empresas, surgen algunas diferencias interesantes. Como se puede apreciar en la tabla 4, las empresas multinacionales —y, en menor medida, las más grandes— tienen una menor valoración acerca de la importancia de gran parte de los posibles determinantes de la competitividad, lo cual permite sospechar que, a los ojos de estas empresas, posiblemente primen otras características distintivas y/o intrínsecas a la firma. En contrapartida, los grupos de empresas enfocadas en mercados de países desarrollados, y en particular las que progresaron hacia otros sectores de servicios, presentan algunas valoraciones más altas en comparación con la media general.

Diferencia porcentual entre promedio del clúster y promedio general

| N.° del clúster | 1 | 2 | 3 | 4 | 5 | 7 | 8 |

|---|---|---|---|---|---|---|---|

| Denominación | Mercados diversificados a lo largo de América | Multinacionales | Rezagadas que apuestan a mayor complejidad | Rezagadas con escasos progresos | Grandes | Mercados desarrollados y servicios de creciente complejidad | Mercados desarrollados que avanzan hacia otros sectores |

| Disponibilidad de recursos humanos | 3 | −11 | −5 | 1 | 7 | 4 | −3 |

| Calidad (educativa/experiencia) de los recursos humanos | −5 | 7 | 2 | −5 | 7 | 0 | 2 |

| Calidad de la infraestructura de comunicaciones | −20 | 4 | 0 | 1 | 4 | 6 | 8 |

| Acuerdos internacionales de doble tributación | −7 | 5 | 1 | 4 | 5 | −8 | 4 |

| Costo laboral | 6 | −11 | −6 | 1 | −11 | 3 | 6 |

| Imagen/«Marca» (del) país | 11 | −30 | 0 | 7 | 0 | −16 | 3 |

| Protección de la propiedad intelectual | −9 | 12 | −3 | 2 | 2 | 2 | 11 |

| Dominio de idiomas extranjeros | 5 | 23 | −12 | −4 | 2 | 11 | −1 |

| Políticas de promoción de exportaciones | 2 | −27 | −2 | 7 | −17 | 4 | 13 |

| Calidad institucional | −7 | −17 | 1 | 4 | −17 | 8 | 7 |

| Contexto macroeconómico | −26 | 15 | 4 | −3 | 25 | 0 | 1 |

| Tipo de cambio | 2 | −6 | −5 | −3 | 4 | 8 | 1 |

| Presión tributaria | −7 | −6 | 1 | 0 | −6 | 4 | 7 |

| Políticas de promoción de inversiones | −6 | −15 | −6 | 2 | −26 | 15 | 15 |

| Costo del crédito | 4 | −15 | −6 | −1 | −4 | 15 | 3 |

| Acuerdos comerciales con otros países | 0 | −25 | 1 | 7 | −14 | −6 | 16 |

| Legislación laboral | 0 | −14 | −5 | 3 | 7 | −14 | 17 |

| Acceso al crédito | 8 | −1 | −9 | 1 | −12 | 15 | −5 |

| Costo de la infraestructura de comunicaciones | −15 | −10 | 3 | 5 | −10 | −1 | 9 |

| Acceso y costo del hardware y otros bienes de capital | −19 | −9 | 7 | 3 | −43 | 18 | 10 |

| Acuerdos internacionales de protección de inversiones | 0 | −17 | 4 | 3 | −17 | −10 | 15 |

| Calidad de otra infraestructura | −26 | 7 | 9 | 0 | −5 | 0 | 9 |

| Afinidad cultural | 7 | −16 | 7 | −1 | 9 | −4 | −4 |

| Costo de otra infraestructura | −17 | −13 | 3 | 2 | −13 | 9 | 6 |

| Legislación sobre migraciones y movimientos de personal | −17 | 6 | −5 | 13 | −20 | −10 | 22 |

| Huso horario | 5 | −17 | −2 | 8 | 11 | −11 | 3 |

Tanto el promedio general como el de cada clúster se calculan según la escala: poco importante=1; importante=2; muy importante=3. Luego, simplemente se obtiene la diferencia porcentual entre los mismos para cada determinante: (promedio clústerX−promedio general)/promedio general×100.

Fuente: elaboración propia.

Respecto a lo particular, las empresas multinacionales tienen una consideración mucho más baja que el promedio respecto a la importancia de la imagen del país, de las políticas de promoción de exportaciones y de los acuerdos comerciales con otros países, probablemente porque les alcance con la difusión de la marca propia y con las estrategias corporativas de ventas en el extranjero. Asimismo, dado que suelen contar con otras capacidades de negociación individual, con otros colaterales y con otras posibilidades de contratación y carrera laboral, no sorprende del todo que asignen una menor relevancia al costo de la infraestructura, del financiamiento o del personal, ni que tampoco la disponibilidad o atracción de recursos humanos sea considerada un aspecto clave, como ocurre para el conjunto de todas las empresas. En cambio, estas transnacionales valoran fuertemente (y mucho más que la media general) el dominio de idiomas extranjeros, el contexto macroeconómico y la protección de la propiedad intelectual, lo cual también guarda cierta lógica con los intereses y el funcionamiento de este tipo de corporaciones.

Las empresas más grandes comparten la mayor valoración por la situación y evolución macroeconómica y también la menor importancia asignada a ciertos factores de costos (laborales, infraestructura) o a las políticas de promoción de exportaciones. A su vez, el acceso a bienes de capital o el acceso a financiamiento aparecen como aspectos menos relevantes, posiblemente porque el tamaño de estas firmas les permita acceder en condiciones mucho más ventajosas que al resto.

En el caso de las empresas con mercados diversificados a lo largo de toda América (llegando incluso a Estados Unidos) sorprende en cierta medida la menor valoración de la calidad y costos de todas las infraestructuras. Menos llamativo resulta la reducida importancia asignada al contexto macroeconómico, ya que probablemente la diversificación de mercados facilite el manejo y balanceo entre las distintas coyunturas de cada país de destino. Por otro lado, la presencia de una marca país sólida podría resultar una herramienta importante para la apertura de más y nuevos mercados.

De esta forma, parece que una vez que ya se accedió al mercado de los países desarrollados, la imagen del país pierde importancia y se refuerza la centralidad de la reputación propia, o por lo menos algo así permite suponer el caso de las empresas que han avanzado hacia actividades de servicios más complejas en algunos de los destinos más demandantes a nivel mundial. Para estas empresas, además, resulta lógicamente esencial el manejo de idiomas extranjeros, como así también el acceso y costo del crédito y la promoción de inversiones, lo cual sugeriría que, de resolverse algunos problemas en torno a estos aspectos, estas firmas quizá tengan cierto potencial de expansión de sus actividades. Por otro lado, y al igual que el otro clúster de empresas que exportan a Estados Unidos y/o Europa, el acceso a los bienes de capital parece tomar una importancia mayor que para el promedio de las firmas. Asimismo, en el caso de las firmas que lograron llevar a cabo estrategias de upgrading inter-sectorial, se revalorizan una serie de factores de corte netamente político, como los regímenes de defensa de la propiedad intelectual, la promoción de exportaciones e inversiones, los acuerdos comerciales y de protección de inversiones con otros países, o la legislación laboral y de migraciones de personal.

Por último, no resulta sorprendente que para aquellas empresas rezagadas que, aunque apuestan a ganar en complejidad, exportan únicamente hacia otros países de América Latina, el dominio de idiomas sea menos relevante que para la media general.

5ConclusionesEste artículo ha apuntado a analizar una primera (y por ello también preliminar y exploratoria) fuente de evidencia empírica sobre las características de un conjunto de empresas latinoamericanas exportadoras de SIC y sus percepciones acerca de los factores que influyen en su competitividad internacional. Esto permitió dar un paso más allá de los trabajos previos sobre la región, que suelen concentrarse en el estudio de las realidades (o estadísticas) nacionales, como así también aportar al debate respecto a los determinantes de las exportaciones de (e inversiones en sectores de) servicios.

A partir del análisis clúster se pudo identificar una serie de patrones empresariales profundamente heterogéneos entre las firmas encuestadas. Una primera gran diferenciación se percibe entre los grupos de empresas multinacionales (multilatinas), las más grandes y las más antiguas, frente a un conjunto diverso de firmas individuales, relativamente pequeñas y de reciente experiencia exportadora. A su vez, al interior de estas últimas pueden distinguirse varios clústeres en función de su intensidad exportadora, de los mercados destino para sus exportaciones y/o de sus trayectorias de reposicionamiento (upgrading).

Respecto a los determinantes de la competitividad, aunque los costos laborales resultan importantes para el conjunto de empresas aquí encuestadas, serían más influyentes la disponibilidad y la calidad formativa de los recursos humanos, lo cual va en línea con la literatura reciente que encuentra ciertos cambios (evolutivos) en el peso de los factores y resalta la centralidad del capital humano cuando se trata de actividades más complejas o intensivas en conocimiento. Por otra parte, la calidad de la infraestructura de telecomunicaciones sobresale como un aspecto crucial para la operación de estas empresas latinoamericanas, mientras que los otros tipos de infraestructuras resultarían menos relevantes. Asimismo, varios factores político-institucionales se ubican entre los determinantes más valorados, incluyendo desde aspectos un tanto genéricos como la calidad institucional, el contexto macroeconómico, el tipo de cambio o la presión impositiva, hasta medidas más específicas, como los acuerdos de doble tributación, el resguardo de la propiedad intelectual, la construcción de una marca país sólida y las políticas de promoción de exportaciones. Por último, vale mencionar que, con algunas diferencias en relación a trabajos empíricos previos, el huso horario se presenta como el factor menos influyente sobre la competitividad internacional de las empresas encuestadas, y algo similar ocurre con la afinidad o cercanía cultural.

No obstante, se ha destacado que la valoración de los diferentes factores no es necesariamente homogénea entre los distintos grupos de empresas identificados. En particular, las multinacionales y las firmas más grandes no solo suelen tener una menor consideración acerca de la mayoría de los determinantes (por ejemplo, de los costos laborales y de la infraestructura), sino particularmente de buena parte de aquellos que representan a las políticas públicas. Sacando algunas excepciones menores, este panorama se contrapone con el de los clústeres de empresas jóvenes y pequeñas, que tienden a apreciar en igual o mayor medida que la media general a los distintos mecanismos de política.

En este sentido, y al igual que algunos antecedentes mencionados, pareciera que los esfuerzos públicos para apoyar y promover las exportaciones de SIC y/o las inversiones en estas áreas debieran concentrarse en atender, principalmente, las demandas de las firmas domésticas más pequeñas y con menor experiencia en operaciones internacionales (aunque, también es cierto que hacia el interior de este conjunto de empresas pueden identificarse algunos patrones diferenciales). De todas formas, hay que tener presente que no alcanza solo con impulsar algunas de las herramientas de política más valoradas por las empresas, como el acompañamiento para desarrollar exportaciones, la generación de una marca país sólida, la protección de la propiedad intelectual o la firma de acuerdos de doble tributación, si es que a la par no están dadas igualmente otras condiciones estructurales para el crecimiento de estos sectores, como la disponibilidad de recursos humanos calificados o una buena infraestructura de telecomunicaciones, por lo que sobre estos aspectos también es sumamente relevante la intervención gubernamental.

Por las limitaciones inherentes a los datos cosechados, se destacó en varios lugares que toda la evidencia presentada debe tomarse e interpretarse con cierta moderación, y evitar además grandes generalizaciones. Si bien se considera que este primer aporte puede servir como un disparador para la exploración de un terreno poco transitado hasta el momento, es necesario seguir indagando en las características de las empresas exportadoras de servicios (y de este modo, por ejemplo, entender las razones por las que ellas exportan y otras no lo hacen), comprender mejor la interacción entre el comercio de bienes y el de servicios en el contexto latinoamericano, o bien recurrir a encuestas con un mayor número de empresas que puedan contrastarse con (y eventualmente cuestionar) los resultados discutidos en este artículo.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

Se agradecen los valiosos comentarios y sugerencias recibidos de parte de dos evaluadores anónimos. Como es usual, los errores remanentes son exclusiva responsabilidad del autor.

Los SIC incluyen diferentes actividades, como software y servicios informáticos, servicios contables y legales, ingeniería, arquitectura, audiovisuales, publicidad, investigación y desarrollo (I+D), servicios de salud y educación. Todos comparten el hecho de emplear intensivamente capital humano de alto nivel de calificación y, a su vez, de ser usuarios y/o productores de información y conocimiento.

Este último punto ha sido remarcado por uno de los evaluadores anónimos, a quien se agradece el aporte.

No obstante estas diferencias, como bien señala uno de los evaluadores, sería interesante poder contrastar al menos aquellos aspectos compartidos entre las distintas encuestas (comparando, por ejemplo, solamente las respuestas de las empresas exportadoras de servicios). Por una cuestión de extensión, un abordaje de este tipo ha quedado fuera de los objetivos del presente artículo pero resulta una línea de trabajo prometedora a futuro.

Un detalle del formulario y las distintas preguntas de la encuesta se encuentra disponible en el siguiente enlace: https://secure.jotformz.com/form/40505920882656

Dada la baja cobertura de empresas brasileras, está claro que el trabajo podría hacer referencia más bien a Hispanoamérica que a Latinoamérica.