Este trabajo examina las consecuencias de la decisión de salida a Bolsa sobre la capacidad de creación de empleo y de generación de ingresos, para las empresas que han salido a Bolsa en el mercado de valores español a lo largo del período 1998-2011, tanto en el mercado bursátil tradicional como en el mercado alternativo bursátil. Los resultados ponen de manifiesto que las empresas que salen a Bolsa incrementan su nivel de empleo en un 13,81% a lo largo del primer año tras la oferta pública inicial, acumulando un incremento del 309,53% en el número de puestos de trabajo en su primera década de negociación bursátil. El contraste empírico realizado para determinar los factores que explican la capacidad de creación de empleo por parte de las empresas cotizadas muestra que las emergentes tienen un mayor potencial de creación de puestos de trabajo en el primer año de negociación en el mercado. De acuerdo con estos resultados se puede concluir que la decisión de salida a Bolsa repercute favorablemente en los ingresos y el número de empleados de las empresas cotizadas.

This paper analyses the consequences of the decision to go public on the capacity to create employment and generate revenues for the companies that have gone public in the Spanish capital market throughout the period 1998-2011, both in the traditional market and in the alternative investment market. The results show that the companies that go public increase their employment level by 13.81% throughout the first year after the initial public offering, accumulating an increase of 309.53% in the number of jobs during the first decade of market dealing. The empirical contrast carried out to determine the factors that explain the capacity of employment creation by the quoted companies shows that the emerging companies have a greater potential of job creation during the first year of business in the stock market. According to these results, we can conclude that the decision to go public favorably affects the revenues and the number of employees of the listed companies.

El estudio de la salida a bolsa es relevante dentro de la literatura financiera porque resulta un momento crucial en el ciclo de vida de una empresa. La negociación en bolsa facilita la obtención de fondos, y la financiación a través de recursos propios posibilita la reducción de riesgo y favorece la consecución del equilibrio financiero de la empresa.

La cotización bursátil refuerza la reputación y supervisión de la empresa al someterla al escrutinio público, y le proporciona publicidad e imagen de marca, lo cual puede ayudarle a ganar clientes o facilitar su expansión. El incremento del grado de difusión de la marca que aporta la bolsa es especialmente importante para empresas que producen bienes de consumo o servicios de uso generalizado. La imagen de la empresa mejora por la continua publicidad que el mercado proporciona, y que tiene eco, diariamente, en los medios de comunicación. Los inversores demandan con más interés información sobre empresas cotizadas, lo cual implica una repercusión publicitaria superior a la del resto de empresas, especialmente en los medios financieros, tanto nacionales como internacionales. El interés del mercado por este tipo de noticias provoca mayor difusión e impacto de las acciones promocionales que la empresa desarrolle, empezando por la propia campaña de salida a bolsa.

Los requisitos de admisión a bolsa son reconocidos en el mercado como garantía de transparencia y de prestigio, por lo que el hecho de que la empresa sea admitida a cotización supone un reconocimiento. Los inversores dispuestos a aportar fondos valorarán cada esfuerzo que la empresa realice en la racionalización y profesionalización de la gestión, y, de este modo, se genera un incentivo constante a incrementar la competitividad de la empresa. Este prestigio es reconocido no solo por los inversores, sino también por clientes, proveedores e intermediarios financieros, lo que refuerza la posición comercial de la empresa y mejora las relaciones con estos agentes.

El comienzo de la cotización proporciona a los antiguos accionistas de la empresa la posibilidad de recuperar toda o parte de su inversión mediante la venta de sus acciones, lo que les permite la conversión en liquidez del capital invertido en el negocio. Asimismo, el inicio de la negociación bursátil proporciona un incremento de valor para el accionista debido, en parte, al aumento de liquidez y a la posibilidad de obtener información fiable acerca de la empresa.

Es más, las salidas a bolsa pueden suponer, de hecho, un eje de transformación económica y social. En este sentido, el trabajo de García et al. (2010) pone de manifiesto que las 230 salidas a bolsa y ofertas de venta de acciones que han tenido lugar en nuestro país durante el período 1986-2009 han supuesto un paso decisivo e innovador en la trayectoria de esas empresas, afirmando que la colocación de una compañía en el escaparate de los mercados de valores supone toda una revolución en sus planes estratégicos, y modifica de manera radical tanto la composición de su entorno relacional como la manera en que esa relación se produce.

En el estudio de las salidas a bolsa se ha documentado, a nivel internacional, un fenómeno recurrente, por el cual las empresas que inician su cotización bursátil mediante oferta pública inicial (en adelante, OPI) ofrecen elevadas rentabilidades derivadas de un descuento en el precio de salida. La literatura financiera ha tratado de dar explicación a este fenómeno generando un buen número de trabajos en distintos mercados, que estudian la existencia de dicha infravaloración de una parte y de otra, y tratan de construir modelos teóricos que permitan explicar tal rebaja en el precio. Asimismo, se ha constatado una segunda anomalía o regularidad derivada del bajo rendimiento a largo plazo que presentan estas empresas una vez que han comenzado a cotizar en el mercado de valores.

La literatura financiera existente al respecto es amplia a nivel internacional. Los trabajos de Ritter (1984, 1991) abrieron la puerta a un extenso cuerpo de estudios que tratan de analizar si estas anomalías o regularidades propias de las OPI, en el mismo día de la salida a bolsa y a largo plazo, se replican en los distintos mercados. De forma general, los intentos de explicar la anomalía de la infravaloración en los precios de salida en las OPI han girado en torno a la consideración de asimetrías informativas en el mercado, derivadas tanto de la asimetría de información entre la empresa y los inversores acerca del valor actual y el riesgo de sus flujos de caja futuros, como de la existencia de información asimétrica entre inversores informados y no informados.

Sin embargo, a pesar de la abundancia de estudios académicos sobre el inicio de la cotización bursátil, en la literatura financiera es escasa la evidencia que analiza la influencia que el comienzo de la cotización en bolsa de una empresa puede tener en la creación de empleo por parte de la misma. Como referencia más destacada se encuentra el trabajo de Kenney et al. (2012), que examina el empleo y el crecimiento de los ingresos para todas las empresas que llevan a cabo una OPI en los mercados americanos desde junio de 1996 hasta 2010. Las 2.766 compañías que salieron a bolsa en ese período y que empleaban a 5,06 millones de personas antes de la salida a bolsa pasaron a emplear 7,34 millones en 2010, lo que representa un incremento del 45% a lo largo del período de estudio. Los autores segmentan el análisis en ventanas de 3, 5 y 10 años, obteniendo un incremento del empleo para la muestra total del 36% en el trienio posterior a la salida, y del 39% un lustro después. Asimismo, separan el análisis para empresas emergentes –con menos de 30 años de historia operativa– y resto de empresas, las de mayor edad. La fragmentación permite observar en todos los casos resultados muy superiores en términos de crecimiento del empleo para las empresas más jóvenes, siendo del 156% para las emergentes y del 29% para el resto, a lo largo de todo el período de estudio. Diferencias similares se obtienen para los otros 2 períodos considerados.

En este contexto, y dada la inexistencia de trabajos que estudien el efecto que puede tener el acceso al mercado bursátil en la generación de empleo en nuestro país, el objetivo de esta investigación es llevar a cabo un análisis de las consecuencias que ha tenido en la capacidad tanto de creación de puestos de trabajo como de generación de ingresos, para las empresas que han salido a bolsa en España a lo largo del período 1998-2011. Asimismo, se tratan de determinar los factores que explican la capacidad de creación de empleo por parte de las compañías cotizadas y, en concreto, si la infravaloración inicial de la salida a bolsa que una parte de la literatura financiera considera una señal de la calidad de la empresa puede resultar un indicio de la capacidad de la misma para crear más puestos de trabajo con posterioridad a su salida a bolsa. El interés de este trabajo es doble, en el sentido de que cubre una carencia en la literatura financiera relativa al estudio de las salidas a bolsa, pero, además, resulta relevante en un país donde el nivel de desempleo alcanza el 27,16% de la población activa1. En esta línea, y según se desprende del Eurobarómetro en su informe titulado Cómo influyen las empresas en nuestra sociedad, que ha sido recientemente publicado por la Comisión Europea, los ciudadanos europeos consideran que la creación de puestos de trabajo, la generación de crecimiento económico y la formación de los empleados son las principales contribuciones de las empresas, siendo el empleo, unánimemente, lo más valorado.

El resto del trabajo se organiza como sigue. La segunda sección estudia el efecto que han tenido en la creación de empleo las empresas que han salido a bolsa, tanto en el mercado bursátil tradicional como en el mercado alternativo bursátil (MAB), a lo largo del período 1998-2011. En la tercera sección se analiza la modificación de los ingresos obtenidos por esas empresas, desde su entrada en el mercado de valores. El estudio empírico de los factores que explican la capacidad de creación de empleo por parte de las empresas que cotizan en bolsa en nuestro país se lleva a cabo en la sección cuarta. Finalmente, la quinta sección resume las principales conclusiones del estudio.

2Las salidas a bolsa y la creación de empleoLa base de datos del trabajo está formada por las empresas que han iniciado su cotización bursátil en España tanto en el mercado principal como en el MAB a lo largo del período 1998-2011. Los datos para la elaboración del estudio empírico han sido obtenidos de los folletos de admisión a bolsa disponibles a través de la Comisión Nacional del Mercado de Valores y del MAB. La base de datos ha sido diseñada con la información contenida en los folletos de admisión a bolsa. La información económico-financiera es la que se recoge en el folleto informativo de la oferta para el cierre del año anterior a la salida a bolsa de la empresa. Asimismo, ha sido necesaria la utilización del Registro Mercantil para los datos posteriores a la salida a bolsa.

A lo largo del período de estudio, la mayoría de las empresas utilizan como mecanismo de inicio de cotización el book-building, o elaboración del libro de órdenes, que permite un mayor ajuste del precio final de salida a bolsa a la demanda real de acciones existente en el mercado. En unos casos se trata de ofertas públicas de paquetes accionariales ya existentes, propiedad de antiguos accionistas (oferta pública de venta), y en otros, de una combinación con ofertas públicas de suscripción que permiten, asimismo, financiar a la empresa como consecuencia de las nuevas acciones colocadas en el mercado. En este sentido, la oferta pública de suscripción es similar a la ampliación de capital, con la salvedad de que en las primeras los antiguos accionistas carecen de derecho preferente de suscripción.

Además de la OPI, en el mercado de capitales español han existido otros 3 métodos para comenzar a cotizar en el mercado bursátil, si bien han sido utilizados en el pasado en mayor medida, y, en concreto, de manera previa al período de estudio considerado en esta investigación: la entrada directa o listing, la colocación privada, y, en menor medida, la colocación mixta. La entrada directa o listing es un método por el cual se solicita la admisión a cotización de acciones que están en manos de los accionistas de la empresa, siempre que se cumpla con el mínimo de distribución requerido por el mercado. Las colocaciones privadas consisten en la oferta de un número limitado de acciones a un grupo específico de inversores (institucionales), e intentan lograr una mayor estabilidad del accionariado. Las colocaciones privadas son compatibles con las OPI y viceversa, dando lugar a las colocaciones mixtas, que a través de una adecuada combinación de uno y otro método pueden lograr aunar las ventajas de ambos sistemas. Entre las ofertas públicas las hay de precio fijo y las que utilizan el método del book-building, esto es, de elaboración del libro de órdenes, que es, por otro lado, el mecanismo utilizado con mayor frecuencia en la mayoría de los países.

En relación con el número de observaciones disponibles –61 en total–, es preciso subrayar que no se trata de una muestra, sino de toda la población disponible de empresas que salen a bolsa en nuestro país a lo largo del período analizado, que es un número bajo2. Por otro lado, he dividido la base de datos objeto de estudio en empresas emergentes y resto de empresas, siendo las primeras aquellas que tienen menos de 30 años de historia operativa en el momento de comenzar a cotizar. Se trata con ello de observar si existen diferencias en la influencia que tiene la cotización bursátil en la generación de empleo y de ingresos según se trate de una empresa emergente, o de otra ya más consolidada, utilizando una frontera de edad similar al trabajo americano de referencia (Kenney et al., 2012), con el objeto de facilitar la comparación de resultados entre ambos estudios.

Yendo al análisis del empleo generado por las empresas que salen a bolsa en el mercado de valores español, la tabla 1 recoge los resultados obtenidos tanto para la muestra total como para las submuestras de empresas emergentes y resto de empresas, en ventanas de 1, 5 y 10 años (paneles A, B y C, respectivamente), con datos consolidados. En la tabla 2 figuran los resultados de la creación de empleo utilizando datos individuales.

Empleo generado por las empresas que salen a bolsa en España, 1998-2011 (datos consolidados)

| Panel A: Empleo y crecimiento de este al final del primer año tras la OPI | |||

| Emergentes, N=44 | Otras, N=17 | Todas, N=61 | |

| Nivel previo de empleoa | 77.970 | 132.173 | 210.143 |

| Crecimiento en el primer año tras la OPI | 29.214 | −197 | 29.017 |

| Porcentaje de crecimiento | 37,47 | −0,15b | 13,81 |

| Total a un año tras la OPI | 107.184 | 131.976 | 239.160 |

| Panel B: Empleo y crecimiento de este al final del quinto año tras la OPI | |||

| Emergentes, N=15 | Otras, N=12 | Todas, N=27 | |

| Nivel previo de empleoa | 23.988 | 81.872 | 105.860 |

| Crecimiento en el quinto año tras la OPI | 38.120 | 77.699 | 115.819 |

| Porcentaje de crecimiento | 158,91 | 94,90 | 109,41 |

| Total a 5 años tras la OPI | 62.108 | 159.571 | 221.679 |

| Panel C: Empleo y crecimiento de este al final del décimo año tras la OPI | |||

| Emergentes, N=5 | Otras, N=4 | Todas, N=9 | |

| Nivel previo de empleoa | 5.878 | 25.680 | 31.558 |

| Crecimiento en el décimo año tras la OPI | 14.509 | 83.174 | 97.683 |

| Porcentaje de crecimiento | 246,84 | 323,89 | 309,53 |

| Total a 10 años tras la OPI | 20.387 | 108.854 | 129.241 |

Fuente: Elaboración propia con datos procedentes del folleto de salida a bolsa y del Registro Mercantil.

N: número de empresas; OPI: oferta pública inicial.

Empleo generado por las empresas que salen a bolsa en España, 1998-2011 (datos individuales)

| Panel A: Empleo y crecimiento de este al final del primer año tras la OPI | |||

| Emergentes, N=44 | Otras, N=17 | Todas, N=61 | |

| Nivel previo de empleoa | 32.541 | 50.281 | 82.822 |

| Crecimiento en el primer año tras la OPI | 1.547 | −74 | 1.473 |

| Porcentaje de crecimiento | 4,75 | −0,15b | 1,78 |

| Total a un año tras la OPI | 34.088 | 50.207 | 84.295 |

| Panel B: Empleo y crecimiento de este al final del quinto año tras la OPI | |||

| Emergentes, N=15 | Otras, N=13 | Todas, N=28 | |

| Nivel previo de empleoa | 4.763 | 31.841 | 36.604 |

| Crecimiento en el quinto año tras la OPI | 2.219 | 1.251 | 3.470 |

| Porcentaje de crecimiento | 46,59 | 3,93 | 9,48 |

| Total a 5 años tras la OPI | 6.982 | 33.092 | 40.074 |

| Panel C: Empleo y crecimiento de este al final del décimo año tras la OPI | |||

| Emergentes, N=5 | Otras, N=6 | Todas, N=11 | |

| Nivel previo de empleoa | 1.116 | 3.118 | 4.234 |

| Crecimiento en el décimo año tras la OPI | −238 | 1.365 | 1.127 |

| Porcentaje de crecimiento | −21,33c | 43,78 | 26,62 |

| Total a 10 años tras la OPI | 878 | 4.483 | 5.361 |

Fuente: Elaboración propia con datos procedentes del folleto de salida a bolsa y del Registro Mercantil.

N: número de empresas; OPI: oferta pública inicial.

Los resultados ponen de manifiesto que a lo largo del primer año de salida a bolsa, las empresas que inician su cotización en el mercado de valores español incrementan su nivel de empleo en un 13,81% de media. No obstante, existen diferencias importantes en el efecto que tiene la cotización bursátil sobre el empleo generado, según se trate de una empresa emergente o de otra más consolidada. Para estas últimas, a lo largo del primer año apenas se modifica el número de trabajadores –un −0,15%–, mientras que para las emergentes el impacto es bastante significativo, dado que el número de trabajadores aumenta en un 37,47% tan solo durante el año posterior a la salida a bolsa. Esta divergencia en los efectos obtenidos en el primer año es observable también para los ingresos resultantes tras el inicio de la cotización bursátil (véanse las tablas 3 y 4), que se ven incrementados en una proporción mucho más elevada para las empresas más jóvenes, que pretenden con la salida al mercado de valores no solo ampliar su capacidad de financiación, sino tratar de crecer el máximo posible como consecuencia de la operación de salida al mercado.

Ingresos generados por las empresas que salen a bolsa en España, 1998-2011 (datos consolidados)

| Panel A: Ingresos y crecimiento de estos al final del primer año tras la OPI | |||

| Emergentes, N=44 | Otras, N=17 | Todas, N=61 | |

| Nivel previo de ingresosa | 17.033.133.281 | 24.936.463.183 | 41.969.596.464 |

| Crecimiento en el primer año tras la OPI | 12.166.344.841 | 4.059.927.887 | 16.226.272.728 |

| Porcentaje de crecimiento | 71,43 | 16,28 | 38,66 |

| Total a un año tras la OPI | 29.199.478.122 | 28.996.391.070 | 58.195.869.192 |

| Panel B: Ingresos y crecimiento de estos al final del quinto año tras la OPI | |||

| Emergentes, N=15 | Otras, N=12 | Todas, N=27 | |

| Nivel previo de ingresos | 6.551.394.905 | 14.277.846.015 | 20.829.240.920 |

| Crecimiento en el quinto año tras la OPI | 19.939.385.668 | 12.795.492.985 | 32.734.878.653 |

| Porcentaje de crecimiento | 304,35 | 89,62 | 157,16 |

| Total a 5 años tras la OPI | 26.490.780.573 | 27.073.339.000 | 53.564.119.573 |

| Panel C: Ingresos y crecimiento de estos al final del décimo año tras la OPI | |||

| Emergentes, N=5 | Otras, N=4 | Todas, N=9 | |

| Nivel previo de ingresosa | 1.366.163.510 | 2.842.684.414 | 4.208.847.924 |

| Crecimiento en el décimo año tras la OPI | 4.418.971.996 | 11.815.213.586 | 16.234.185.582 |

| Porcentaje de crecimiento | 323,46 | 415,64 | 385,72 |

| Total a 10 años tras la OPI | 5.785.135.506 | 14.657.898.000 | 20.443.033.506 |

Fuente: Elaboración propia con datos procedentes del folleto de salida a bolsa y del Registro Mercantil.

N: número de empresas; OPI: oferta pública inicial.

Ingresos generados por las empresas que salen a bolsa en España, 1998-2011 (datos individuales)

| Panel A: Ingresos y crecimiento de estos al final del primer año tras la OPI | |||

| Emergentes, N=44 | Otras, N=17 | Todas, N=61 | |

| Nivel previo de ingresosa | 4.138.041.445 | 13.827.512.670 | 17.965.554.115 |

| Crecimiento en el primer año tras la OPI | 5.672.649.454 | 745.518.924 | 6.418.168.378 |

| Porcentaje de crecimiento | 137,09 | 5,39 | 35,72 |

| Total a un año tras la OPI | 9.810.690.899 | 14.573.031.594 | 24.383.722.493 |

| Panel B: Ingresos y crecimiento de estos al final del quinto año tras la OPI | |||

| Emergentes, N=15 | Otras, N=13 | Todas, N=28 | |

| Nivel previo de ingresosa | 1.693.488.907 | 8.955.637.657 | 10.649.126.564 |

| Crecimiento en el quinto año tras la OPI | 3.495.265.465 | 2.842.244.343 | 6.337.509.808 |

| Porcentaje de crecimiento | 206,39 | 31,74 | 59,51 |

| Total a 5 años tras la OPI | 5.188.754.372 | 11.797.882.000 | 16.986.636.372 |

| Panel C: Ingresos y crecimiento de estos al final del décimo año tras la OPI | |||

| Emergentes, N=5 | Otras, N=6 | Todas, N=11 | |

| Nivel previo de ingresosa | 589.616.350 | 1.232.892.834 | 1.822.509.184 |

| Crecimiento en el décimo año tras la OPI | 23.100.240 | 4.113.512.210 | 4.136.612.450 |

| Porcentaje de crecimiento | 3,92 | 333,65 | 226,97 |

| Total a 10 años tras la OPI | 612.716.590 | 5.346.405.044 | 5.959.121.634 |

Fuente: Elaboración propia con datos procedentes del folleto de salida a bolsa y del Registro Mercantil.

N: número de empresas; OPI: oferta pública inicial.

El panel B de la tabla 1 ofrece los datos de crecimiento del empleo en los 5 años posteriores al inicio de la cotización en bolsa. En este caso, el incremento del empleo a lo largo del primer lustro de cotización resulta ser de un 109,41% para la muestra total, siendo de un 158,91% para las empresas emergentes y del 94,90% de media para el resto de compañías.

Finalmente, el panel C presenta el resultado del empleo acumulado a lo largo de 10 años de cotización en bolsa para las empresas de la muestra en las que es posible estimarlo. El crecimiento del número de trabajadores es del 309,53% para la totalidad de las empresas en el período de 10 años posterior a la OPI, alcanzando incluso el porcentaje del 323,89% para las empresas no emergentes.

Los resultados del crecimiento del empleo cuando se utilizan datos individuales (tabla 2) son también reveladores del hecho de que la cotización bursátil favorece la creación de empleo por parte de las empresas cotizadas, si bien se muestran porcentajes más bajos de aumento en el número de trabajadores.

El resultado mostrado en el panel A de la tabla 1 para las empresas emergentes es similar al obtenido para las empresas que inician su cotización bursátil en el MAB.

Dado que este mercado ha iniciado su andadura en 2009, de las 3 ventanas de análisis elegido (1, 5 y 10 años) solo es posible ofrecer el resultado completo para el primer intervalo, poniendo de manifiesto, según se muestra en la tabla 5, que las pequeñas y medianas empresas de nuestro país ven incrementado su número de trabajadores en un 37,45% en el primer año de su cotización en el MAB. En resumen, los resultados ofrecidos hasta el momento, de manera global, tanto para el mercado principal como para el MAB, ponen de manifiesto un efecto positivo sobre la creación de empleo, como consecuencia del inicio de la cotización bursátil.

Empleo generado por las empresas que cotizan en el mercado alternativo bursátil, 2009-2011

| Nivel previo de empleoa (N=17) | 2.075 |

| Crecimiento en el primer año tras la OPI | 777 |

| Porcentaje de crecimiento | 37,45 |

| Total a un año tras la OPI | 2.852 |

Fuente: Elaboración propia con datos del folleto de admisión al mercado alternativo bursátil y del Registro Mercantil.

N: número de empresas; OPI: oferta pública inicial.

Paso a continuación a realizar un análisis más detallado y comparativo de los datos disponibles. El estudio de las diferencias sectoriales en el número de puestos de trabajo creados por las empresas presentes en los mercados de valores completa este análisis.

El análisis individualizado de los datos, en general, pone de manifiesto un crecimiento del empleo tras el inicio de la cotización bursátil, si bien dicho incremento se reduce en algunos casos, como consecuencia de la crisis económica. Tomemos como ejemplo los gráficos que representan la evolución del empleo de Inmobiliaria Colonial, Inditex y Fluidra, en las figuras 1–3, respectivamente.

En el caso de Inmobiliaria Colonial (fig. 1) se produce un crecimiento constante en el número de empleados hasta el año 2008, y posteriormente comienza a bajar como consecuencia de la crisis económica, manteniéndose el número de trabajadores al final del período de estudio en un nivel superior al que presentaba antes de su presencia en el mercado de valores, que tuvo lugar el 27/10/1999. Otro caso es el de la empresa Inditex (fig. 2), iniciada en bolsa el 23/05/2001, con un crecimiento muy intenso del empleo a lo largo de todo el período de estudio –paralelo al de su cifra de negocios–, que no parece ser vulnerable al advenimiento de la crisis económica. Por su parte, en la evolución de empleo de Fluidra (fig. 3), tras su comienzo en bolsa el 31 de octubre de 2007, se han dejado sentir los efectos de la coyuntura económica global, si bien se pone de manifiesto un cierto grado de estabilidad en el empleo, oscilando entre 3.269 y 3.859, como mínimo y máximo en el número de trabajadores, a lo largo de todo el período de estudio.

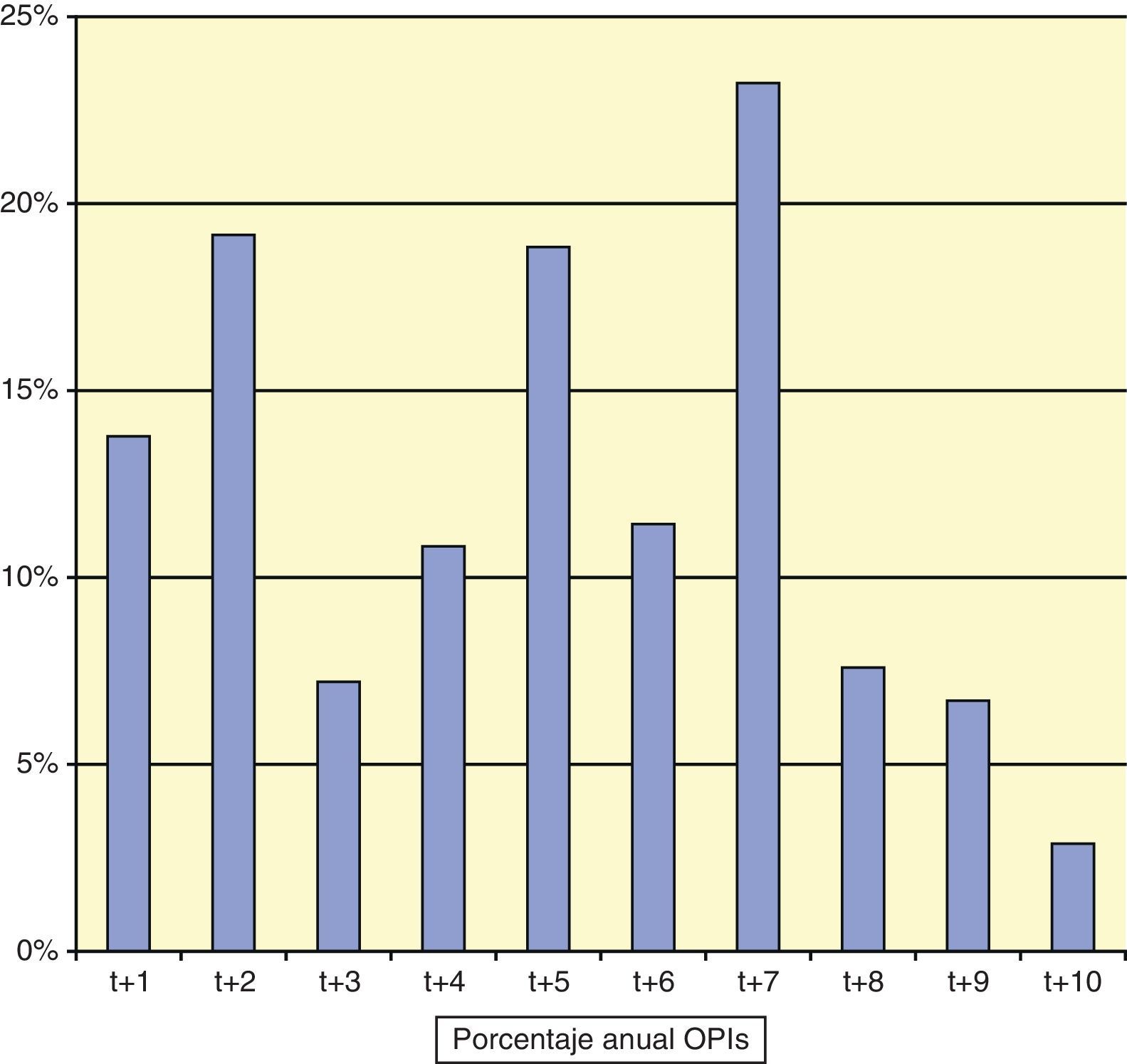

La figura 4 muestra la evolución porcentual del empleo acumulado para las empresas que han realizado una OPI a lo largo del período de estudio, desde el año t+1 al año t+10, siendo t el año de la salida a bolsa. Este gráfico pone de manifiesto que la creación de empleo es importante para el conjunto de empresas que han iniciado su cotización bursátil a lo largo del período analizado.

Con el objeto de aportar información adicional y complementaria al nivel de empleo de las empresas que han empezado a cotizar a lo largo del período, se compara a continuación con el crecimiento global del empleo industrial, según datos procedentes del Instituto Nacional de Estadística, referidos al conjunto de compañías españolas (fig. 5).

Indicador de evolución comparada del empleo acumulado desde el año t+1 al año t+10 para las empresas que salen a bolsa en relación con el empleo global acumulado.

Fuente: Elaboración propia con datos procedentes del Registro Mercantil y del Instituto Nacional de Estadística. La metodología empleada para las ofertas públicas iniciales y para el empleo industrial global es homogénea.

Según es posible observar en la figura 5, que recoge el nivel acumulado de empleo tanto para las compañías que salen a bolsa como para el país en su conjunto, la creación de puestos de trabajo es siempre superior para las empresas que han iniciado su cotización bursátil que para el resto de compañías. Por consiguiente, de este análisis comparado es posible concluir el efecto favorable que tiene la negociación bursátil sobre el crecimiento del empleo para las empresas cotizadas. Por su parte, en la figura 6 es posible observar cuál ha sido el indicador de la creación de empleo año a año, para las entidades que han salido a bolsa a lo largo del período de estudio.

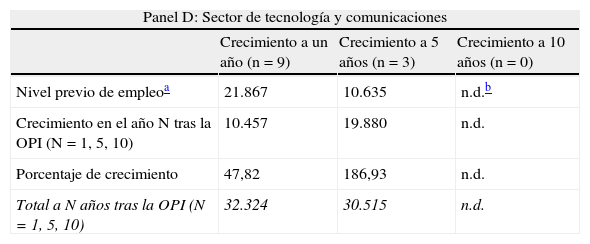

Pasando al análisis de creación de empleo por sectores, en las tablas 6.1 y 6.2 se presentan los datos de evolución del empleo de las empresas que han salido a bolsa, de acuerdo con su clasificación sectorial.

Empleo generado en los distintos sectores de empresas que inician su cotización bursátil, 1998-2011 (1.a parte)

| Panel A: Sector de servicios | |||

| Crecimiento a un año (n=22) | Crecimiento a 5 años (n=10) | Crecimiento a 10 años (n=5) | |

| Nivel previo de empleoa | 70.422 | 33.790 | 27.906 |

| Crecimiento en el año N tras la OPI (N=1, 5, 10) | 5.433 | 51.585 | 85.497 |

| Porcentaje de crecimiento | 7,71 | 152,66 | 306,37 |

| Total a N años tras la OPI (N=1, 5, 10) | 75.855 | 85.375 | 113.403 |

| Panel B: Sector inmobiliario | |||

| Crecimiento a un año (n=6) | Crecimiento a 5 años (n=3) | Crecimiento a 10 años (n=1) | |

| Nivel previo de empleoa | 3.983 | 433 | 259 |

| Crecimiento en el año N tras la OPI (N=1, 5, 10) | 666 | −325 | 20 |

| Porcentaje de crecimiento | 16,72 | −75,06 | 7,72 |

| Total a N años tras la OPI (N=1, 5, 10) | 4.649 | 108 | 279 |

| Panel C: Sector de publicidad y medios de comunicación | |||

| Crecimiento a un año (n=5) | Crecimiento a 5 años (n=4) | Crecimiento a 10 años (n=1) | |

| Nivel previo de empleoa | 17.261 | 16.081 | 2.980 |

| Crecimiento en el año N tras la OPI (N=1,5,10) | 728 | 991 | 10.905 |

| Porcentaje de crecimiento | 4,22 | 6,16 | 365,94 |

| Total a N años tras la OPI (N=1, 5, 10) | 17.989 | 17.072 | 13.885 |

Fuente: Elaboración propia con datos procedentes del folleto de salida a bolsa y del Registro Mercantil.

n: número de empresas; N: número de años tras la OPI; OPI: oferta pública inicial.

Empleo generado en los distintos sectores de empresas que inician su cotización bursátil, 1998-2011 (2.a parte)

| Panel D: Sector de tecnología y comunicaciones | |||

| Crecimiento a un año (n=9) | Crecimiento a 5 años (n=3) | Crecimiento a 10 años (n=0) | |

| Nivel previo de empleoa | 21.867 | 10.635 | n.d.b |

| Crecimiento en el año N tras la OPI (N=1, 5, 10) | 10.457 | 19.880 | n.d. |

| Porcentaje de crecimiento | 47,82 | 186,93 | n.d. |

| Total a N años tras la OPI (N=1, 5, 10) | 32.324 | 30.515 | n.d. |

| Panel E: Sector de petróleo y energías | |||

| Crecimiento a un año (n=3) | Crecimiento a 5 años (n=1) | Crecimiento a 10 años (n=0) | |

| Nivel previo de empleoa | 2.074 | 853 | n.d.b |

| Crecimiento en el año N tras la OPI (N=1, 5, 10) | 1.115 | 124 | n.d. |

| Porcentaje de crecimiento | 53,76 | 14,54 | n.d. |

| Total a N años tras la OPI (N=1, 5, 10) | 3.189 | 977 | n.d. |

| Panel F: Sector de transportes | |||

| Crecimiento a un año (n=3) | Crecimiento a 5 años (n=2) | Crecimiento a 10 años (n=0) | |

| Nivel previo de empleoa | 29.368 | 28.010 | n.d.b |

| Crecimiento en el año N tras la OPI (N=1, 5, 10) | −338 | −2.657 | n.d. |

| Porcentaje de crecimiento | −1,15 | −9,49 | n.d. |

| Total a N años tras la OPI (N=1, 5, 10) | 29.030 | 25.353 | n.d. |

Fuente: Elaboración propia con datos procedentes del folleto de salida a bolsa y del Registro Mercantil.

n: número de empresas; N: número de años tras la OPI; n.d.: no disponible; OPI: oferta pública inicial.

Como se muestra en dichas tablas, el sector servicios, junto con el de publicidad y medios de comunicación, son los que se muestran más productivos en términos de creación de empleo a largo plazo tras la salida a bolsa.

Por su parte, los sectores de Inmobiliario, Tecnología y comunicaciones y Petróleo y energías presentan incrementos en el empleo bastante importantes a lo largo del primer año tras el inicio de la cotización bursátil, con niveles situados en el 16,72, 47,82 y 53,76%, respectivamente.

3Las salidas a bolsa y el incremento en los ingresos generadosLa comparación en términos porcentuales de los ingresos generados tras la cotización bursátil se recoge en las tablas 3 y 4, donde se presentan los ingresos obtenidos por las empresas que salen a bolsa en España, tanto con datos consolidados como individuales, y desagregando empresas emergentes del resto de compañías, en ventanas de 1, 5 y 10 años tras el inicio de la cotización bursátil. Por su parte, la tabla 7 hace lo propio para las empresas que cotizan en el MAB a lo largo del año posterior al inicio de la negociación en dicho mercado.

Ingresos generados por las empresas que cotizan en el mercado alternativo bursátil, 2009-2011

| Nivel previo de ingresosa (N=17) | 263.626.864 |

| Crecimiento en el primer año tras la OPI | 77.369.800 |

| Porcentaje de crecimiento | 29,35 |

| Total a un año tras la OPI | 340.996.664 |

Fuente: Elaboración propia con datos procedentes del folleto de admisión al mercado alternativo bursátil y del Registro Mercantil.

MAB: mercado alternativo bursátil; N: número de empresas; OPI: oferta pública inicial.

Los datos ponen de manifiesto que la capacidad de generación de ingresos por parte de las empresas más jóvenes y en crecimiento es mayor que para el resto de compañías, en ventanas de 1 y 5 años tras la salida a bolsa. Así, se obtiene que el crecimiento de los ingresos como consecuencia de la cotización bursátil es para las compañías emergentes del 71,43% en el primer año tras las OPI, y del 304,35% un lustro después de iniciada la cotización. Por el contrario, para el resto de empresas se produce un incremento de ingresos en el primer año del 16,28% para aquellas de la muestra con una mayor antigüedad, mientras que a los 5 años tras la salida a bolsa se observa para ellas un crecimiento del 89,62%, muy inferior al de las empresas más jóvenes. Los datos a 10 años son menos representativos, por el menor número de empresas implicadas a ese plazo. En cualquier caso, para el total agregado de empresas de la muestra, el crecimiento de los ingresos es constante, con porcentajes del 38,66% para el primer año, del 157,16% a los 5 años y del 385,72% a los 10 años. Estos datos revelan el efecto positivo que tiene sobre el negocio de la empresa su presencia en el mercado de valores, con la consiguiente apertura de una nueva vía de financiación. Los comentarios que cabe realizar para los datos de ingresos a nivel individual recogidos en la tabla 6 son similares a los de ingresos consolidados, aunque con porcentajes de crecimiento de ingresos algo menores.

En cuanto a las empresas que cotizan en el MAB, los ingresos generados en el primer año tras el inicio de la cotización experimentan un crecimiento del 29,35%, según datos recogidos en la tabla 7, cifra que resulta algo inferior a la obtenida para la muestra total, pero superior al incremento obtenido por las empresas de más de 30 años, ya consolidadas en los mercados de productos y servicios.

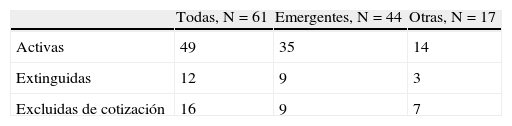

Concluyo este apartado con un breve análisis de supervivencia de las empresas que han salido a bolsa entre 1998 y 2011 y que se presenta en la tabla 8.

Destino de las empresas que salen a bolsa en España, 1998-2011

| Todas, N=61 | Emergentes, N=44 | Otras, N=17 | |

| Activas | 49 | 35 | 14 |

| Extinguidas | 12 | 9 | 3 |

| Excluidas de cotización | 16 | 9 | 7 |

Fuente: Elaboración propia con datos procedentes de la Comisión Nacional del Mercado de Valores y del Registro Mercantil.

El análisis del destino de las empresas que llevan a cabo una OPI resulta de interés, dado que es una medida de cuántas de las compañías que salen a bolsa sobreviven o permanecen cotizadas. De las 61 empresas que inician su cotización a lo largo del período de estudio, 49 permanecen activas, habiéndose excluido de cotización 16 de ellas, y extinguidas, 12. Los datos desagregados en empresas emergentes y resto de empresas revelan que la tasa de mortalidad y exclusión para las compañías más jóvenes y menos establecidas se sitúa en el 20,45%, mientras que para el resto de empresas, son excluidas de cotización el 41,18% del total, habiéndose extinguido el 17,65% de ellas.

4Factores explicativos de la creación de empleoCon el objeto de completar el estudio descriptivo de la creación de empleo como consecuencia del acceso a bolsa de las empresas, se plantea un contraste empírico donde se pretende explicar la capacidad de creación de empleo de una empresa con distintas variables relativas a la entidad y a la oferta de acciones de la compañía que sale a bolsa. En las tablas 9.1 y 9.2 se presenta el modelo empírico propuesto, así como las variables independientes utilizadas y los resultados de las estimaciones realizadas.

Factores explicativos de la creación de empleo

| Modelo estimado |

| Empleo=α+β1. Continuo+β2. RI+β3. Edad+β4. Efectivo+β5. Activo+β6-15. Dummy sectorial+ξ |

| Variable dependiente |

| Empleo: variación del empleo a lo largo del primer año tras la salida a bolsa de la empresa |

| Variables independientes |

| Continuo: variable dicotómica que toma valor 1 si la empresa ha salido a bolsa en el mercado bursátil tradicional (mercado principal), valor 0 en caso contrario (mercado alternativo bursátil) |

| RI: rentabilidad inicial de la salida a bolsa de la empresa calculada como la diferencia entre el precio de cierre en el primer día de cotización bursátil y el precio de la oferta, sobre este último |

| Edad: edad de la empresa en el momento de la salida a Bolsa |

| Efectivo: ingresos de la oferta pública inicial, calculados como el producto del precio de la oferta y el número de acciones ofertadas |

| Activo: activo total de la empresa en el año anterior a la salida a bolsa |

| Dummy sectorial: variable dicotómica que toma valor 1 si la empresa pertenece al sector indicado y valor 0 en caso contrario |

Resultados de la estimación del modelo

| Variable | |||

| C | −991,055 (−0,229) | 432,770 (0,882) | −115,045 (−0,248) |

| Continuo | 175,507 (0,121) | 149,226 (0,969) | 654,514 (0,395) |

| RI | −150,326 (−0,800) | −123,636 (−0,675) | −255,220 (−1,352) |

| Edad | −239,969*** (−2,930) | −54,206** (−2,204) | −757,622*** (−2,665) |

| Efectivo | 112,965 (0,405) | −272,243 (−0,831) | 176,456 (0,558) |

| Activo | 0,1365** (2,090) | ||

| Tecnología | 260,187 (0,255) | ||

| Bancos | −5.622,540** (−2,295) | ||

| Inversión | −739,803 (−0,775) | ||

| Construcción | 5.398,654*** (3,345) | ||

| Alimentación | 1.023,065 (0,443) | ||

| Eléctricas | −1.241,302 (−0,509) | ||

| Mecánica | 207,666 (0,113) | ||

| Químicas | −528,551 (−0,428) | ||

| Comunicación | −94,234 (−0,085) | ||

| R2, % | 29,67 | 29,76 | 30,59 |

| N | 61 | 61 | 61 |

| Durbin-Watson | 1,837 | 1,760 | 1,831 |

Los valores recogidos en la tabla son los resultados de la estimación del modelo de regresión del cambio en el empleo tras la salida a bolsa de la empresa, utilizando los datos procedentes de las empresas que iniciaron su cotización bursátil entre 1998 y 2011, tanto en el mercado bursátil tradicional como en el mercado alternativo bursátil. Entre paréntesis, el estadístico t.

*Significativo al 10%.

La variable dependiente es la variación del empleo en la empresa que sale a bolsa, mientras que como variables explicativas se proponen la edad de la compañía en el momento de iniciar su cotización, el efectivo de la oferta de acciones y el nivel de infravaloración de la OPI, además de incluir una variable dicotómica de control del tipo de mercado donde cotiza la empresa (valor 1, si cotiza en el mercado principal o tradicional; valor 0, si lo hace en el MAB). Se trata con ello de observar si existen variables ex ante que permitan predecir si la compañía va a ser productiva en términos de creación de empleo tras la salida a bolsa. Asimismo, se incluyen variables de control por tamaño, sector y año de salida a bolsa.

En concreto, entre las teorías explicativas que se han dado para la recurrente anomalía de la infravaloración de las OPI se encuentra la hipótesis de señales propuesta por Allen y Faulhaber (1989), Grinblatt y Hwang (1989) y Welch (1989). De acuerdo con esta hipótesis, la empresa emisora tiene mejor información acerca de los flujos de caja futuros que los inversores externos. Con el objeto de resolver este problema de información asimétrica, el emisor señaliza el verdadero valor de la empresa ofreciendo las acciones con un descuento en el precio y reteniendo parte de ellas, que serán emitidas en sucesivas ofertas públicas de venta. Dado que esta rebaja es una pérdida inmediata para los propietarios iniciales, resulta una señal creíble de que la empresa es una buena inversión. En este sentido, mejores empresas, con mayor infravaloración inicial, serían potenciales creadoras de mayor número de puestos de trabajo, esperando, por tanto, una relación positiva para estas variables.

En la tabla 9.2 se presentan los resultados de la estimación del modelo propuesto en la 9.1. En la primera columna se incluye la estimación con las variables relativas a la empresa y la oferta; en la segunda, se añade el control por tamaño, y finalmente, en la tercera, se incluyen las variables de control sectorial3. Los resultados de la primera estimación ponen de manifiesto que la única variable que resulta estadísticamente significativa es la edad de la empresa en el momento de su salida a bolsa, que presenta un signo negativo y significativo al 99%. Este resultado indica que cuanto más joven es la empresa, mayor es su capacidad de generación de empleo tras el inicio de la cotización bursátil. Este resultado es coherente con el dato mostrado en el panel A de la tabla 1, que pone de manifiesto un porcentaje de creación de puestos de trabajo para las empresas emergentes del 37,47%, muy superior al obtenido para el resto de empresas, en el primer año posterior a la salida a bolsa de la compañía.

En la segunda estimación se añade el control por tamaño, que parece tener influencia significativa sobre la creación de empleo. No obstante, la correlación positiva existente entre el tamaño de la empresa (activo) y el de la oferta (efectivo) lleva a la necesidad de plantear reservas a los resultados de esta regresión, excluyendo el tamaño en la siguiente estimación. En la tercera regresión, con variables de control por los distintos sectores, se observa un signo positivo y significativo para las empresas del sector de la construcción, mientras que el signo es contrario para los bancos. En esta estimación, se mantiene la significación de la variable edad con un resultado firme a la incorporación de estas variables de control sectorial. Por otro lado, las variables de control por año de salida a bolsa, que finalmente no se han presentado por brevedad, tampoco alteran la significación de la variable que mide la edad de la empresa.

En definitiva, las estimaciones presentadas muestran que el aprovechamiento de la salida a bolsa en términos de crecimiento del empleo es mayor y más significativo para las empresas más jóvenes, que buscan con la cotización bursátil una forma de financiar su crecimiento. El resto de variables propuestas, controlando por la correlación, no resultan estadísticamente significativas, incluida la infravaloración de la OPI que, en este sentido, no parece servir como una señal al mercado bursátil. Tampoco se observan diferencias significativas en la creación de puestos de trabajo entre las empresas que inician su cotización en el mercado principal y las que lo hacen en el MAB.

5ConclusionesEn este trabajo se lleva a cabo un análisis de las consecuencias que ha tenido el inicio de la cotización bursátil en la capacidad tanto de creación de puestos de trabajo como de generación de ingresos, para las empresas que han salido a bolsa en nuestro país a lo largo del período 1998-2011, tanto en el mercado bursátil tradicional como en el MAB. Los resultados ponen de manifiesto que las empresas que salen a bolsa incrementan su nivel de empleo en un 13,81% de media a lo largo del primer año de cotización, mientras el crecimiento del empleo en el período de 10 años posterior a la salida al mercado bursátil es del 309,53%. Resultados similares a los del mercado principal son los obtenidos para el MAB, que en el período en que resultan comparables, las empresas que comienzan a cotizar en este último mercado obtienen un incremento en el número de trabajadores del 37,45%. Por sectores, los de servicios y publicidad y medios de comunicación son los que resultan más intensivos en crecimiento del empleo en el período posterior al inicio de la cotización bursátil. Se observa, asimismo, que la creación de empleo por parte de las empresas que realizan una OPI es superior al resto de empleo creado en el país, tanto si se hace el análisis comparativo a nivel acumulado a lo largo del período de estudio como si se compara anualmente.

El análisis de los datos muestra que este crecimiento del empleo, que resulta paralelo al incremento de los ingresos tras la salida a bolsa, se presenta de manera constante y creciente, si bien es posible observar una influencia negativa de la crisis económica. Asimismo, se realiza el contraste de un modelo empírico que pretende determinar los factores que explican la capacidad de generación de puestos de trabajo por parte de las compañías cotizadas y, en concreto, si la infravaloración inicial de la salida a bolsa constituye una señal de la calidad de la empresa, pudiendo resultar un indicio de la capacidad de la misma para crear más empleo con posterioridad a su salida a bolsa. Los resultados revelan una relación negativa entre la edad y el crecimiento del empleo durante el primer año de cotización bursátil, lo cual pone de manifiesto que las empresas emergentes tienen un mayor potencial de creación de puestos de trabajo que el resto de empresas, dado que las compañías más jóvenes buscan con la operación de salida a bolsa financiar su crecimiento.

Los resultados presentados en esta investigación ponen de manifiesto que sería recomendable adoptar medidas de política económica que incentivasen y promoviesen la cotización bursátil, tanto en el mercado principal como en el MAB. En primer lugar porque, como es sabido, la presencia en los mercados de valores abre una puerta adicional de financiación para las empresas, que tradicionalmente en nuestro país presentan el problema de su excesiva dependencia del crédito bancario. En segundo lugar, porque, como se pone de manifiesto en los resultados presentados en este trabajo, ello repercute favorablemente tanto en los ingresos generados por la compañía cotizada como en el número de puestos de trabajo de la empresa.

FinanciaciónEste trabajo ha sido financiado por el Ministerio de Economía y Competitividad, Proyecto ECO2012-31772.

Dato obtenido de la Encuesta de Población Activa del Instituto Nacional de Estadística para el primer trimestre de 2013.

De las empresas salidas a bolsa a lo largo del período de estudio –un total de 65– ha sido preciso eliminar 4 de ellas por no disponer de todos los datos necesarios para esta investigación.

Se han realizado, asimismo, estimaciones con variables de control por año de salida a bolsa que, al no resultar estadísticamente significativas, se han omitido por brevedad.