los cambios en el comercio internacional promovidos por firmas multinacionales y los distintos regímenes tributarios alrededor del mundo, incentivan a las grandes corporaciones multinacionales, a modificar sus esquemas contables para no pagar impuestos, al erosionar la base imponible y desplazar utilidades a lugares de baja tributación o paraísos fiscales; lo cual trae consigo, distintos retos en el contexto de fiscalidad internacional.

changes in the international trade promoted by multinational firms and the different tax systems around the world encourage to the multinational enterprises, intra-firm, for modifying their accounting scheme to avoid paying taxes, base erosion and profit shifting toward places of low tax or tax havens; bringing with it, variety challenges in the context of international taxation.

changements dans le commerce international promu par les entreprises multinationales et les différents régimes fiscaux à travers le monde, d’encourager les grandes sociétés multinationales à changer leurs schémas comptables pour éviter de payer des impôts, en érodant l›assiette fiscale et déplacer les profits vers les endroits à faible fiscalité ou les paradis fiscaux; qui apporte avec elle des défis différents dans le contexte de la fiscalité internationale.

La expansión de los mercados financieros a nivel mundial, zonas de libre comercio y el rápido establecimiento de corporaciones multinacionales en distintas jurisdicciones del orbe, traen consigo desafíos para el estudio de fiscalidad internacional.

La doctrina del derecho internacional en materia tributaria aborda el estudio de fiscalidad internacional; desde la perspectiva global la doctrina ha identificado campos de investigación, tales como la dificultad para aplicar impuestos a personas y entidades económicas extranjeras, que generan riqueza en territorios distintos al suyo;1 la doble imposición internacional en sus dos supuestos: jurídica y económica, derivadas de la interacción de distintos sistemas impositivos sobre un mismo patrimonio o renta;2 además, el nacimiento de paraísos fiscales o territorios de nula tributación, Estados donde individuos y corporaciones trasladan sus beneficios para evitar pagar impuestos pues son lugares que manifiestan las características de ordenamiento fiscal débil y la opacidad de un sistema financiero;3 al lado de ello, la planeación fiscal agresiva4 desarrollada por corporaciones transnacionales, quienes desafían los sistemas tributarios de Estados donde operan, al utilizar mecanismos para evadir sus obligaciones impositivas.5

Aunado a lo anterior, se encuentra la desimposición que significa el no pago de impuestos, consecuencia de la falta de coordinación de los sistemas tributarios y sus autoridades fiscales de los Estados involucrados6 y del uso abusivo de convenios internacionales para evitar la doble imposición (CDI); este acuerdo para eliminar la doble tributación permite a los países dividir derechos impositivos y evitar la doble tributación, sin embargo, las compañías utilizan estos instrumentos normativos para asegurarse de no pagar impuestos en ningún país donde generan riqueza.

Acorde a lo mencionado, el Banco Mundial público el informe: Paying Taxes 2015: The Global Picture. The Changing Face of Tax Compliance in 189 Economies Worldwide. Los resultados del informe se obtuvieron mediante la investigación de ordenamientos tributarios de 189 países en el mundo y los cambios en las tasas impositivas de cada uno de sus impuestos, durante el periodo de los años 2008 al 2015. El análisis hace referencia a la importancia que representan los tributos en un país para financiar el crecimiento y desarrollo económico, a través de programas sociales e inversión pública, con el objetivo de construir un territorio próspero en beneficio de sus habitantes; señala además cómo la reciente crisis financiera afectó los ingresos tributarios de distintas economías. Los efectos generalizados de la crisis internacional se apreciaron en el ámbito comercial, se reflejó la caída del volumen de comercio internacional; disminución de exportaciones de materias primas, bienes intermedios y productos básicos por parte de países en desarrollo, lo cual por su falta de demanda ocasionó reducción de sus precios, y bajos niveles de inversión extranjera; estas repercusiones experimentadas por la economía mundial, provocaron en la mayoría de los países en desarrollo altas tasas de desempleo, principal preocupación de un gobierno para alcanzar el bienestar; por lo que para mitigar el impacto optaron por establecer nuevas estrategias en políticas fiscales y monetarias. En respuesta, los gobiernos replantearon sus regímenes fiscales para estimular la inversión, al disminuir la tasa impositiva a las sociedades (renta); aunado a ello permitieron nuevas deducciones y exenciones fiscales, entre otros beneficios, evitando así la mayor carga tributaria a los negocios (empresas multinacionales); aunque esas economías lograron aumentar la inversión, los ingresos tributarios en concepto de renta, por parte de empresas no aumentaron, y a consecuencia de la flexibilidad de las reglas impositivas, estas permitieron realizar una planificación fiscal en beneficio de las grandes empresas.7

IIEstrategias de evasión y elusión fiscalEl proceso de globalización permite integrar economías y corporaciones en un mercado mundial; dicha integración global dificulta a los Estados para aplicar tributos a empresas con modelos de negocios globales, quienes articulan estructuras internacionales de explotación de activos intangibles para erosionar la base gravable, y para evitar la deslocalización de sus rentas entre diferentes jurisdicciones tributarias donde reside una empresa del grupo;8 trayendo como consecuencia la falta de correspondencia entre el lugar de generación de beneficios y dónde se sujetan a imposición.

Fuest et al. advierten que las transferencias de beneficios realizadas por empresas multinacionales son una práctica antigua y sencilla para evitar el pago de impuestos; una firma multinacional, al establecer subsidiarias en territorio extranjero, desplaza sus utilidades hacia aquellas jurisdicciones tributarias de baja imposición —donde mayor convenga— debido a la diferencia en las tasas impositivas entre el país de origen y el anfitrión, e incluso entre varios países extranjeros.9

Las compañías multinacionales se valen de prácticas como supply chain, mecanismo mediante el cual las empresas transfieren utilidades a divisiones en el extranjero; transfer pricing, como el impuesto se cobra sobre ganancias y no sobre costos, la empresa matriz mantiene costos altos de producción en el territorio donde la tasa impositiva a la renta es alta; treaty shopping, aprovechan la red de tratados, manipulan los convenios sobre doble imposición, se benefician de vacíos legales de ordenamientos jurídicos —lagunas que tiene la legislación fiscal en función de sus intereses—; se mueven a legislaciones de baja imposición, realizan explotación de híbridos; entre otras prácticas de las cuales se atienden en las siguientes líneas.

Un grupo multinacional a través de distintas técnicas erosiona su base imponible y traslada utilidades de un territorio de alta imposición, a otro de baja tributación; una de las estrategias utilizada para reducir la imposición surge mediante la alteración de precios de transferencia10 entre empresas asociadas por medio de la cual se deducen gastos manipulados y excesivos en concepto de intereses y otros pagos financieros como derivados, garantías y seguros cautivos; de igual forma, se reasignan gastos que las empresas tienen en común a países donde son gravados con tasas altas, estos son por investigación y desarrollo, y por contratación o prestación de servicios; asimismo, para crear gastos vinculados a rentas exentas tanto desde la perspectiva del país pagador de éstas, como del país receptor de rentas exentas de tributación; el reparto de beneficios se realiza de acuerdo a la estructura financiera de la empresa o de su planeación fiscal.11

Una de las prácticas implementadas para erosionar la base gravable por parte de empresas estadounidenses es la tendencia de pago por desempeño, consistente en otorgar a directores ejecutivos acciones para incentivar un mejor desempeño. Sin embargo, las empresas que cotizan en bolsa pueden deducir una cantidad ilimitada de pagos por desempeño en declaraciones de impuestos.12

Sahadi identifica otro modo para evitar pagar impuestos, se refiere al proceso conocido como inversión, el cual contempla tres medidas: la primera, es mediante separación de ganancias o deducción de intereses, ésta se efectúa cuando la empresa matriz realiza préstamos a una filial estadounidense, y los pagos por intereses efectuados sobre la prestación serían deducibles y podría compensar e incluso eliminar los impuestos adeudados sobre ganancias en Estados Unidos; la segunda, es la obtención de una tasa de impuestos general más baja trasladando ganancias al extranjero para protegerlas del “tío Sam”.13 Dada la erosión de bases imponibles de las corporaciones en el contexto internacional, estas trasladan sus utilidades al exterior para no pagar impuestos, a lugares de baja o nula tributación, paraísos fiscales.14

Los sistemas tributarios de cada país enfrentan un panorama desafiante para meter en cintura a empresas multinacionales evasoras de impuestos, quienes provocan pérdidas millonarias al fisco de varios Estados; la mayor parte de los países en desarrollo tienen serios problemas de déficit fiscal y necesitan alternativas de captación de recursos para no elevar las tasas impositivas a la población.15

Las presiones de distintos gobiernos originan el debate por el régimen impositivo al que deben sujetarse las multinacionales, por su interacción en distintos sistemas tributarios y las crecientes posiciones agresivas de los planificadores de impuestos, al aprovechar oportunidades en jurisdicciones de baja imposición, así lo exponen.16

Dentro del mismo escenario, las presiones surgen por la revelación de esquemas de planificaciones fiscales agresivas desarrollados por grupos multinacionales; los gobiernos consideran injustos los niveles de tributación de los cuales se benefician estas empresas, al utilizar distintos mecanismos de reducción de carga tributaria.17

IIIPrincipios de fiscalidad internacional y la doctrina en materia tributariaAnte el campo de investigación, el estudio de fiscalidad internacional significa identificar y dar solución a los problemas derivados de la imposición a la riqueza generada por sujetos nacionales fuera de sus fronteras territoriales, y por sujetos extranjeros en territorio nacional; además, debido a la interacción de diversos sistemas impositivos sobre un mismo capital y/o un mismo sujeto, es decir, aquellos problemas en materia tributaria surgidos en la esfera internacional.18

La doctrina en materia tributaria aborda su análisis desde la perspectiva del derecho internacional convencional, compuesto por convenios para evitar la doble imposición internacional19 (CDI), y desde un ámbito particular, el derecho comunitario europeo, junto con el derecho comunitario originario compuesto por tratados, y el derecho comunitario derivado compuesto por actos normativos de las instituciones comunitarias, es decir, su ordenamiento está diseñado en forma integral, por tratados y mecanismos para hacer efectivo el instrumento jurídico internacional, por medio de las instituciones administrativas comunitarias. El análisis de la doctrina tributaria es en razón de ser los ámbitos normativos internacionales en los cuales se limita o se condiciona el poder tributario de los Estados.20

En relación con el ordenamiento jurídico en materia tributaria y el origen del mismo en los Estados soberanos, como parte de la doctrina tributaria se encuentra el derecho internacional tributario y el derecho tributario internacional; la distinción entre ambos se presenta en el origen e incidencia de las normas. El derecho internacional tributario se conforma de normas internacionales que surgen de la interacción y regulación del ejercicio del poder tributario de los Estados, en cuanto a la imposición de actividades desarrolladas entre personas físicas o jurídicas ubicadas en distintas jurisdicciones; el derecho tributario internacional es el ordenamiento jurídico de origen nacional que regula las relaciones del Estado con el extranjero.21

La legitimación del calificativo internacional se encuentra en el origen internacional de las normas del derecho internacional tributario; mientras que en el derecho tributario internacional se encuentra en el ámbito sobre el que inciden las normas. La incidencia en el ámbito tributario de los ordenamientos jurídicos mencionados radica en primer lugar, en el alcance de la ley tributaria en el espacio; en segundo lugar, en las normas de los tratados internacionales, las cuales por mandato constitucional se convierten en derecho interno, principal objetivo del derecho internacional tributario; por último, la incidencia del derecho internacional convencional en los convenios para evitar la doble imposición internacional.

Las normas de tratados internacionales en materia tributaria se convierten en derecho interno; el derecho internacional tributario influye y condiciona la legislación nacional en materia impositiva.

En el ordenamiento jurídico mexicano, las normas de un tratado internacional se convierten en derecho interno, así lo señala el artículo 133 constitucional que a la letra dice: Esta Constitución, las leyes del Congreso de la Unión que emanen de ella y todos los Tratados que estén de acuerdo con la misma, celebrados y que se celebren por el Presidente de la República, con aprobación del Senado, serán la Ley Suprema de toda la Unión. Los jueces de cada Estado se arreglarán a dicha Constitución, leyes y tratados, a pesar de las disposiciones en contrario que pueda haber en las Constituciones o leyes de los Estados.

En conclusión, se puede afirmar la importancia de la doctrina tributaria en la aportación de conocimiento para explicar y solucionar problemas de fiscalidad internacional, surgidos por la interacción de poderes tributarios y las pretensiones tributarias sobre una misma riqueza y el acercamiento a la legislación nacional para recomendar disposiciones acordes a las deficiencias del sistema tributario.

En razón del proceso de globalización, distintos autores de la doctrina tributaria analizan el concepto y aplicación de la soberanía fiscal en estas épocas de cooperación internacional; en este sentido, la soberanía como característica y elemento del Estado, brinda facultad exclusiva para realizar actos legislativos, ejecutivos y judiciales dentro de su ámbito territorial; asimismo, puede ejercer autoridad y aplicar sus leyes sobre personas y cosas que en su territorio se encuentren; además, la soberanía es parte de la personalidad jurídica del Estado en el escenario internacional, por ello, en su ejercicio participa en organizaciones internacionales, a quienes les otorga parte de sus facultades.22

En materia tributaria, la soberanía consiste en el poder de dictar y ejecutar un sistema de impuestos sobre personas y cosas ubicadas en su ámbito territorial; es el poder tributario una manifestación del Estado soberano, que encuentra su fundamento jurídico en la ley suprema, la cual asigna al Congreso de la Unión el derecho a iniciar y expedir leyes o decretos, para imponer y establecer contribuciones necesarias para cubrir el gasto público.23

En México, el poder soberano encuentra su fundamento en la Constitución Política de los Estados Unidos Mexicanos (CPEUM) en el artículo 71 fracción II, y expresa: “El derecho de iniciar leyes o decretos compete a los Diputados y Senadores del Congreso de la Unión”; en este mismo sentido, el artículo 73 constitucional en sus fracciones VII y XXIX indica: “El Congreso tiene facultad de imponer las contribuciones necesarias para cubrir el Presupuesto y para establecer contribuciones en diversas materias”.

El debate de la soberanía fiscal en el contexto internacional ha surgido como consecuencia del flujo transfronterizo de bienes y servicios, y por la coincidencia de pretensiones tributarias de diversos Estados soberanos sobre manifestaciones de riqueza que sobrepasan sus límites territoriales; el sentido del análisis de la soberanía fiscal consiste en la distinción de ésta en el ámbito de la comunidad internacional, compuesto de Estados soberanos, dotados de facultad para diseñar su política fiscal y emitir sus normas en materia impositiva en relación con su territorio, y con otros Estados. Como tal, señalan la soberanía fiscal como el poder de dictar un sistema de impuestos ejercido dentro de su ámbito de competencia territorial.

Sin embargo, en el contexto internacional convergen más Estados titulares de soberanía. La coexistencia de distintos Estados soberanos origina la problemática, sobre quien ejercer las pretensiones tributarias; en tal interacción de diversos poderes tributarios sobre una misma manifestación de riqueza, da origen a la doble imposición internacional, ya que sus impuestos inciden sobre la misma riqueza. Para solucionar tal problema de fiscalidad internacional, se da la cooperación internacional, lo cual origina la limitación de ciertas competencias del Estado en su espacio; recordemos, los Estados no pueden actuar sin autorización en territorio extranjero, no pueden hacer efectivo su poder tributario fuera de sus fronteras territoriales; a excepción del consentimiento del Estado a la actuación de órganos extranjeros sobre su propio territorio, a través de un instrumento jurídico internacional.24

En el marco de la cooperación internacional en materia tributaria, se tienen dos ámbitos fundamentales: el primero, cooperación entre Estados para eliminar la doble imposición internacional; segundo, cooperación entre administraciones tributarias para la correcta imposición; para la aplicación del derecho internacional en nuestro ordenamiento jurídico es necesario el consentimiento de éste expresado por medio de una norma interna o convenio internacional. Por medio, de un acuerdo internacional se delega la elaboración de normas internacionales (derecho internacional convencional) a entes supranacionales, especialistas en materia tributaria, tal como la Organización para la Cooperación y Desarrollo Económico (OCDE), un ejemplo de ello es el Convenio para evitar la Doble Imposición Internacional, MC OCDE.25

Es justo aclarar, esta acción no significa la limitación de la soberanía fiscal de un Estado, sino la colaboración para poner en común su poder tributario y ayudarse unos Estados a otros para ejercer su poder impositivo.

La Organización para la Cooperación y Desarrollo Económicos (OCDE), ha impulsado la cooperación internacional; por medio del ordenamiento jurídico establecido por el derecho internacional tributario ha venido a mediar aquellos problemas de fiscalidad internacional, limitando a los Estados involucrados a ejercer su poder impositivo a su ámbito territorial y jurídico.

IVMedidas antielusión y el plan de acción BEPSEl derecho internacional tributario diseña el ordenamiento jurídico de las medidas antielusión,26 llamadas a evitar la planificación fiscal agresiva; en primer lugar, se distingue el establecimiento de normas generales antielusión aplicables a transacciones internacionales en el ordenamiento interno de cada Estado; en segundo, por normas incorporadas en convenios de doble imposición con el fin de evitar su uso abusivo en cualquiera de sus modalidades. Empero, el convenio es el instrumento jurídico internacional por medio del cual se benefician empresas internacionales para reducir la carga tributaria.27

El convenio para evitar la doble imposición e impedir la evasión fiscal en materia de impuestos sobre la renta (CDI); se considera el principal objeto de estudio en materia de fiscalidad internacional, ya que es la norma de aplicación para Estados que lo hayan suscrito.

Los convenios para evitar la doble imposición internacional y evasión fiscal, son tratados internacionales entre dos Estados para regular sus relaciones fiscales, sus normas distribuyen la potestad tributaria28 entre ellos para gravar el hecho imponible, con el fin de evitar los supuestos de doble imposición internacional, prevenir la evasión fiscal, garantizar la seguridad jurídica a contribuyentes y a Estados, y asegurar una aplicación uniforme de la legislación fiscal en ambas jurisdicciones.29

El CDI es un modelo de convenio en materia de impuestos sobre la renta y patrimonio (MCOCDE) diseñado por la Organización para la Cooperación y Desarrollo Económicos (OCDE); en el cual se armonizan los criterios que Estados contratantes deben tener en cuenta al signar el instrumento jurídico internacional.30

De acuerdo con García Novoa,31 la interpretación de estos tratados se encuentra en la Convención de Viena sobre el Derecho de los Tratados (CVDT), y en el ordenamiento interno de los Estados contratantes.

Las reglas de interpretación de los CDI y CVDT establecen principios uniformes para regular problemas en materia tributaria, sin embargo, la realidad demuestra existencia de distintos criterios interpretativos; las modificaciones al derecho tributario interno originan distintos modos de interpretación al momento de aplicar el ordenamiento del CDI y como consecuencia se producen supuestos de doble imposición o doble no imposición. 32

El modelo de convenio en materia de impuestos sobre la renta y patrimonio es estructurado de la siguiente forma: el primer apartado, contiene disposiciones de carácter general, se define el ámbito de actuación, los sujetos de imposición y los impuestos comprendidos, además el significado de algunos términos necesarios para su correcta aplicación; en el segundo apartado se realiza el reparto de potestad tributaria entre Estados contratantes, en función de los distintos tipos de renta y patrimonio de personas que residiendo en alguno de ellos, obtienen rentas del otro Estado o poseen algún patrimonio; por último, se establecen procedimientos para su aplicación.33

Los principales postulados establecidos en CDI, referentes a evitar el fraude y la elusión fiscal son: el artículo quinto, consiste en definir el establecimiento permanente, como un lugar fijo de negocios mediante el cual una empresa realiza toda o parte de su actividad; el artículo séptimo, explica la atribución de beneficios de establecimiento permanente y donde serán sujetos de imposición los beneficios obtenidos de sus actividades; el artículo noveno, considerado como base jurídica de la regulación de precios de transferencia, autoriza a los Estados a defender la correcta asignación de la base imponible de la empresa residente en su territorio y eliminar la doble imposición, en esencia esta norma exige la presencia de dos sujetos jurídicamente independientes entre sí; ser residente en cada uno de los Estados contratantes.34

La elusión fiscal representa un grave problema a nivel mundial; por ello, de forma particular, la Comisión Unión Europea (CUE) ha diseñado una propuesta de modificación de la directiva matriz-filial, en noviembre de 2013, con el objetivo de reducir los niveles de fraude y evasión en la Unión Europea, y cerrar lagunas fiscales empleadas por compañías para eludir impuestos, ya que las corporaciones-matrices obtienen una exención fiscal por los dividendos que reciben de sus filiales en otros Estados. Empero, en algunos casos, las filiales consideran esos pagos reembolsos de deuda y deducibles fiscalmente; por lo que no se gravan en ningún país y la empresa se beneficia de una manera ilegal.35

Lo anterior, son llamados préstamos híbridos; la nueva normativa dice que si el híbrido es fiscalmente deducible en el Estado donde está la filial, el impuesto se debe abonar donde esté la sede central. Así las sociedades transfronterizas no podrán planificar pagos entre sociedades de forma que al final no paguen en ningún sitio.36

La modificación de esta acción comunitaria comprende dos medidas: primera, no aplicación del método de exención en relación con pagos que puedan ser deducibles en el Estado residencia (filial), lo cual supone un modelo de imposición territorial del instrumento financiero deducible y no en la fuente a través de retenciones específicas; segunda, la inclusión de una cláusula antifraude y antielusión común para todos los Estados miembros de la Unión Europea en el ámbito de la distribución de beneficios entre entidades filiales y matrices. Esta Directiva deberá estar trasladada a las legislaciones de países europeos antes del 31 de diciembre de 2014.37

En este sentido, Awasthi ha señalado que un problema presentado en el contexto global, requiere solución global y critica que a pesar de los esfuerzos internacionales establecidos en tratados y convenios internacionales en materia fiscal para evitar la doble imposición (CDI), estos instrumentos no han podido eliminar tal cuestión debido a diferentes legislaciones entre naciones, las empresas que operan en el mercado exterior, hacen uso de dichos ordenamientos jurídicos internacionales para reducir diferencias fiscales.38

En búsqueda de solucionar tal problemática, las propuestas y recomendaciones van encaminadas a estructurar el sistema fiscal internacional; para ello, Martín Jiménez y Calderón Carrero hacen énfasis en modificar los principios que rigen el actual ordenamiento de fiscalidad internacional. Se identifican los principios básicos de precios de transferencia, el principio de arm's length y reglas que administran la imposición de establecimientos permanentes.39

Una solución, propone Noren, es coordinar los esquemas tributarios donde se desenvuelven las empresas multinacionales; cambiar las reglas referidas a establecimientos permanentes, y las normas que permiten disminuir cargas fiscales de empresas partes relacionadas a través de precios de transferencia; plantea diseñar el balance apropiado que asegure los beneficios fiscales del sistema de imposición territorial y el de residencia.40

Feinschreiber y Kent hacen referencia a tres recomendaciones para gravar de manera justa los actos y hechos jurídicos realizados en un mundo globalizado: primera, coordinar a escala mundial el impuesto sobre sociedades; segunda, modificar efectos o distorsiones de distintos esquemas tributarios; tercera, promover reglas y prácticas que garanticen la transparencia en la imposición internacional.41

Fuest et al. y Pikkety plantean aplicar un impuesto global al capital a escala mundial para gravar la riqueza de corporaciones multinacionales.42

Awasthi en su artículo publicado por el Banco Mundial, afirmó que el proyecto de la OCDE, The Action Plan on Base Erosion and Profit Shifting (BEPS), es el camino a solucionar este problema global; solicita a la OCDE, organismo emisor de las acciones a capacitar en cuestiones técnicas a las administraciones tributarias de las economías en el mundo, antes de implementar el plan de acción; promueve la transparencia a nivel global mediante el intercambio de información entre las instituciones fiscales.43

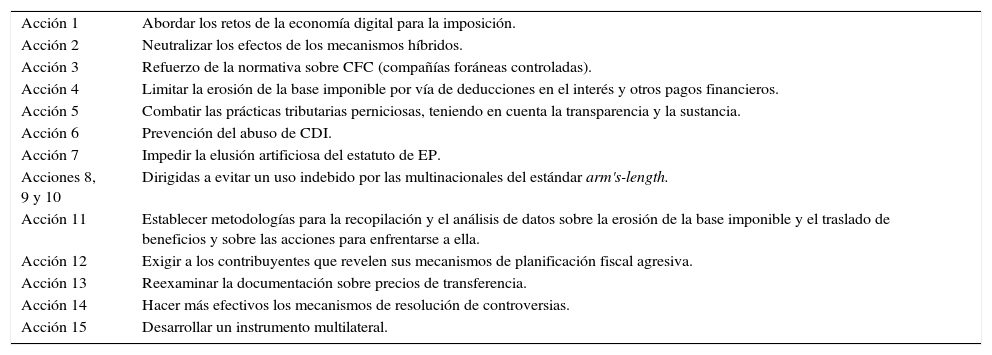

En julio de 2013 por iniciativa del grupo G-20, la OCDE diseñó y presentó el denominado Action Plan on Base Erosion and Profit Shifting (BEPS) para ponerlo en marcha en 2014, se considera un gran proyecto del derecho internacional tributario para eliminar la planificación fiscal agresiva; el plan es llamado a vertebrar un cambio en el modelo de los actuales principios de fiscalidad internacional y en él se determinan distintas acciones para evitar el fraude fiscal a la ley tributaria internacional; estas directrices son reglas de fiscalidad internacional para eliminar la erosión de base gravable y traslado de beneficios.

BEPS está integrado por quince acciones, y es la respuesta de la OCDE a las presiones de distintos Estados en el contexto internacional, considerado un ambicioso trabajo de reparación del sistema fiscal internacional; su objetivo global es prevenir que empresas intragrupo modifiquen sus esquemas contables para no cumplir con sus obligaciones impositivas; la propuesta del plan de acción comprende cuatro grupos: el primero, promueve la creación de coherencia internacional en el impuesto de sociedades; el segundo, reinstaurar los efectos y beneficios plenos de los estándares internacionales; el tercero, garantizar la transparencia promoviendo mayor certeza y previsibilidad; el cuarto, del acuerdo político a la normativa tributaria: la necesidad de una implementación rápida de las medidas.44

| Acción 1 | Abordar los retos de la economía digital para la imposición. |

| Acción 2 | Neutralizar los efectos de los mecanismos híbridos. |

| Acción 3 | Refuerzo de la normativa sobre CFC (compañías foráneas controladas). |

| Acción 4 | Limitar la erosión de la base imponible por vía de deducciones en el interés y otros pagos financieros. |

| Acción 5 | Combatir las prácticas tributarias perniciosas, teniendo en cuenta la transparencia y la sustancia. |

| Acción 6 | Prevención del abuso de CDI. |

| Acción 7 | Impedir la elusión artificiosa del estatuto de EP. |

| Acciones 8, 9 y 10 | Dirigidas a evitar un uso indebido por las multinacionales del estándar arm's-length. |

| Acción 11 | Establecer metodologías para la recopilación y el análisis de datos sobre la erosión de la base imponible y el traslado de beneficios y sobre las acciones para enfrentarse a ella. |

| Acción 12 | Exigir a los contribuyentes que revelen sus mecanismos de planificación fiscal agresiva. |

| Acción 13 | Reexaminar la documentación sobre precios de transferencia. |

| Acción 14 | Hacer más efectivos los mecanismos de resolución de controversias. |

| Acción 15 | Desarrollar un instrumento multilateral. |

Las acciones son las siguientes:

De las acciones señaladas, se identifican aquellas dirigidas específicamente a combatir la erosión y traslado de beneficios de la empresa multinacional, estas son las acciones 1, 2, 5, 6, 8, 13 y 15; las cuales la OCDE las describe en las próximas líneas.45

Acción 1, en la cual se abordan los retos que presenta la economía digital para llevar a cabo las pretensiones tributarias, tanto de la imposición directa como la indirecta. Los temas que investiga incluyen: la capacidad de una compañía de tener presencia digital significativa en la economía de otro país sin estar sujeta a imposición debido a la falta de un punto de conexión de acuerdo con las normas internacionales actuales, la atribución de valor creado a partir de la generación de datos comercializables de ubicación relevante mediante el uso de productos y servicios digitales, la caracterización de los ingresos procedentes de nuevos modelos comerciales, la aplicación de normas relativas a la fuente y el modo de asegurar la recaudación efectiva del impuesto al valor añadido u otros impuestos indirectos relativos al suministro transfronterizo de bienes y servicios digitales. Esta acción plantea un estudio exhaustivo de las distintas estructuras comerciales de la economía digital, pues desarrollan sus modelos de negocios sobre una nube en el espacio digital, en la cual no se considera su delimitación territorial, y en el sentido de la elaboración de normas de derecho tributario, éstas no han sido integradas en sede del hecho imponible.46

Acción 2, busca reducir los efectos de los mecanismos híbridos; mediante disposiciones convencionales para el diseño de normas internas que eliminen el efecto de los mecanismos y de las entidades híbridas. Entre las disposiciones recomendadas figuran: modificación del Modelo de Convenio Tributario OCDE para asegurar que no se utilicen mecanismos y entidades híbridas y las entidades con doble residencia las cuales obtienen indebidamente ventajas de los CDI; disposiciones en el ordenamiento interno para evitar la exención o la falta de reconocimiento de ingresos por pagos deducibles para el pagador; disposiciones en la legislación nacional que eliminen la deducción por pagos que no se hayan de incluir en los ingresos del receptor y que nieguen la deducción por un pago que también resulte deducible en otra jurisdicción. Esta propuesta ha sido adoptada por la CUE quien ha diseñado una propuesta de modificación de la directiva matriz-filial, comprende dos medidas: eliminación del método de exención en relación con pagos que puedan ser deducibles en el Estado residencia y la inclusión de una cláusula antifraude y antielusión común para todos los Estados miembros de la Unión Europea en el ámbito de la distribución de beneficios entre entidades filiales y matrices.47

Acción 5, combatir prácticas tributarias perniciosas, teniendo en cuenta la transparencia y la sustancia; su propósito es mejorar la transparencia como prioridad, promueve la evaluación de los regímenes fiscales preferenciales en el contexto de la erosión de la base imponible y el traslado de beneficios. Para realizar esta acción se trabajará con los países que no son miembros de la OCDE.48

Acción 6, quiere impedir la utilización abusiva de convenio, para lo cual recomienda desarrollar normas internas que impidan hacer uso del convenio para generar no imposición e identificar las consideraciones de política fiscal que los países deben tener en cuenta antes de signar un convenio en materia tributaria con otro país.49

Acción 8, 9 y 10, buscan asegurar que el mecanismo de precios de transferencia está en línea con la creación de valor de la empresa; a través de la acción 8 se desarrollarán reglas que impidan la erosión de la base imponible y el traslado de beneficios por medio del movimiento de intangibles entre miembros de un grupo; para lo cual se necesitará adoptar una definición de intangibles claramente delineada para asegurar que los beneficios (transferencia y uso de intangibles) son asignados de conformidad con la creación de valor; actualizar las normas que regulan precios de transferencia, transferencia de intangibles de difícil valoración y sobre mecanismos de reparto de costes.50

Acción 13, reexaminar la documentación sobre precios de transferencia; en la búsqueda de aumentar la transparencia hacia la administración tributaria, se desarrollan normas en referencia a la documentación sobre precios de transferencia. Estas normas incluirán el requisito de que las empresas multinacionales suministren a todos los gobiernos la información necesaria sobre la asignación mundial de sus ingresos, la actividad económica y los impuestos pagados entre los países, es decir, revelar su planificación fiscal.51

Por último, la acción 15 promueve desarrollar e implementar un instrumento multilateral. Mediante el análisis de los principios del derecho internacional público y tributario se busca el desarrollo de un instrumento jurídico multilateral que permita a las jurisdicciones implementar medidas que se desarrollen en el curso de los trabajos de la erosión de la base imponible y el traslado de beneficios. En esencia, esta acción marca a los Estados el compromiso de adoptar la normativa que resulte del plan de acción BEPS, en su legislación nacional y en los instrumentos internacionales de los que forme parte, en razón de combatir tal problemática de carácter internacional.52

VSoft law, solución de problemas globales en materia tributariaSoft law son normas, directrices, recomendaciones desarrolladas en la esfera internacional por organismos internacionales expertos en materia; son de origen global producto normativo de la facultad otorgada por parte de los Estados soberanos a los entes supranacionales.

Por mucho que se esfuerce parte de la comunidad internacional por negar la existencia o aceptación de las normas soft law como consecuencia de la falta de intervención directa de los parlamentos nacionales, el papel que éstas juegan en el escenario global da mayor relevancia ya que producen efectos en los ordenamientos nacionales. En este sentido, García Novoa critica la desnaturalización de las fuentes de derecho tributario en estos tiempos de globalización económica,53 sin embargo, es preciso analizar que el proceso de integración mundial exige la armonización de reglas para lograr que la globalización cumpla su cometido de formar un mercado global con economías más integradas e interdependientes.

En materia tributaria el Comité de Asuntos Fiscales de la OCDE (en adelante CAF OCDE) es el encargado de emitir las reglas de tributación internacional y son avaladas por el consenso de un grupo considerable de Estados (miembros OCDE); dichas reglas son emitidas para mediar los problemas relacionados con la imposición de las rentas transnacionales generadas en distintas jurisdicciones fiscales.

El soft law en materia impositiva se manifiesta por medio de los convenios de doble imposición y el más actual el plan de acción BEPS, ambos vienen a emitir directrices con el fin de prevenir y eliminar conflictos de tributación internacional, establecer un lenguaje fiscal internacional y reconciliar los sistemas tributarios nacionales; de manera ambiciosa, la creación de un sistema fiscal internacional.

Ante esto, manifiesto el nacimiento de una nueva fuente de creación de normas tributarias, de un parlamento mundial a un parlamento nacional, debido en gran parte a soft law. Bien lo menciona García Bueno,54 se acerca la existencia de un gobierno mundial para entes inmersos en procesos globales, un mundo mayormente uniforme y armonizado en materia tributaria.

VIConclusiónUna valoración inicial, es la premisa del fin de la planeación fiscal agresiva de las corporaciones multinacionales; distintos autores debaten sobre el fraude fiscal internacional, la evasión y elusión fiscal de la empresa multinacional.

Las estrategias de planeación fiscal de las empresas multinacionales, se llevan a cabo a través de distintas técnicas con lo cual desarrollan la erosión de sus bases imponibles y la deslocalización de sus rentas entre las diferentes jurisdicciones donde presiden; por ello, la dificultad de los gobiernos para aplicar tributos nacionales a dichos entes.

En la comunidad internacional se han diseñado medidas para prevenir el fraude fiscal a las leyes nacionales; el establecimiento de normas generales anti elusión aplicables a transacciones internacionales en el ordenamiento jurídico interno de cada Estado y normas incorporadas en convenios de doble imposición con el fin de evitar su uso abusivo en cualquiera de sus modalidades. No obstante, el convenio ha venido a originar la doble no imposición, es necesaria su modificación, y que las leyes nacionales vayan en línea con el ordenamiento internacional aprobado por la comunidad internacional.

En el contexto de la globalización y el flujo transfronterizo de bienes y servicios, el sistema que fomentaría el comercio internacional y el tráfico internacional de la riqueza, sería el régimen de imposición territorial a las rentas transnacionales; lo ideal es adoptar este sistema en toda la comunidad internacional para evitar la incidencia de las pretensiones tributarias de distintos Estados. Sin embargo, las motivaciones de política económica o política son la base para elegir el régimen legal aplicable; el legislador de cada Estado, creador de normas impositivas, al momento de regular las relaciones en materia tributaria con otros Estados soberanos a través del diseño del sistema tributario, debe considerar tendentes a evitar la evasión fiscal; medidas a evitar el aprovechamiento de paraísos fiscales en detrimento de nuestra economía, y buscar la forma en que el factor fiscal no obstaculice la competitividad internacional de sus empresas, ni de la competencia extranjera, ya que en el aspecto internacional el factor fiscal influye en la decisión del inversionista extranjero, al momento de elegir países en donde localizar su capital.

En cuanto al plan de acción de la OCDE, y el ordenamiento del derecho internacional tributario se espera conocer cuál será la reacción de las empresas, multinacionales, si las modificaciones a las mencionadas regulaciones les limita búsqueda de territorios favorables a su planeación fiscal.

Maestra en comercio exterior por la Universidad de Occidente; estudiante del Doctorado en Estudios Fiscales en la Facultad de Contaduría y Administración de la Universidad Autónoma de Sinaloa.

Sobre el tema véase Saint-Amans, Pascal y Russo, Raffaele, “What the BEPS are we talking about?”, Centre for Tax Policy and Administration OCDE, París, 2013, http://www.oecd.org/forum/what-the-beps-are-we-talking-about.htm.

Ramírez Gómez, Salvador, Lecciones de fiscalidad internacional, España, Tecnos, 2014, pp. 17 y ss; López Espadafor, Carlos, Principios básicos de fiscalidad internacional, España, Marcial Pons, 2010, pp. 1-147.

Lizzardy, Gerardo, “Paraísos fiscales: progresos o sólo promesas”, BBC Mundo, Reino unido, noviembre de 2010, http://www.bbc.co.uk/mundo/noticias/2010/11/101108_parai so_fiscal_ao.

Delgado Pacheco, Abelardo, “Las medidas antielusión en la fiscalidad internacional”, Información comercial española, ICE Revista de Economía, Nuevas Tendencias en Economía y Fiscalidad Internacional, núm. 825, septiembre- octubre de 2005, pp. 97-118, quien agrega: “La planeación fiscal agresiva es el aprovechamiento de los grupos multinacionales o transnacionales de las diferencias entre los distintos ordenamientos fiscales nacionales o entre los diferentes ordenamientos vigentes en cada país con mayor o menor soberanía fiscal”, p. 98.

Este tema puede verse en Martín Jiménez, Adolfo y Calderón Carrero, José, “El Plan de Acción de la OCDE para eliminar la erosión de bases imponibles y el traslado de beneficios a otras jurisdicciones (“BEPS”): ¿el final, el principio del final o el final del principio?”, Quincena Fiscal Aranzadi, núm.1, enero de 2014, pp. 87-115; Noren, David G., “Base Erosion and Profit Shifting: a Way Forward”, Taxes: The Tax Magazine, 92.3, marzo de 2014, pp. 53-67; Feinschreiber, Robert y Kent, Margaret, “OECD Responds to Base Erosion and Profit Shifting”, Corporate Business Taxation Monthly, 15.1, octubre de 2013, pp. 27-32; Fuest, Clemens et al., “Profit Shifting and ‘Aggressive’ Tax Planning by Multinational Firms: Issues and Options for Reform”, ZEW Centre for European Economic Research, Discussion Paper 13-078, 2013, pp. 1-30.

López Espadafor, Carlos, op cit., p. 52.

Banco Mundial,“Paying Taxes 2015: the Global Picture. The Changing Face of Tax Compliance in 189 Economies Worldwide”, Banco Mundial Publishing, EEUU, enero de 2015, http://www.doingbusiness.org/~/media/GIAWB/Doing%20Business/Documents/Special-Reports/Paying-Taxes-2015.pdf.

Noren, David G., op. cit., p. 56; Martín Jiménez, Adolfo y Calderón Carrero, José, op. cit., p. 90.

En este tema coinciden Fuest, Clemens et al., op. cit.. pp.2 ss; Huizinga, Harry y Laeven, Luc, “International Profit Shifting Within Multinationals: A Multi-Country Perspective”, Journal of Public Economics, vol. 92, núm. 5, 2008, pp. 1164-1182.

Los precios de transferencia son un mecanismo de traslación de rentas y beneficios entre diferentes jurisdicciones donde se establecen las partes del grupo multinacional. Son los precios acordados en las transacciones internacionales entre las partes relacionadas y los ajustes fiscales, que las jurisdicciones tributarias exigen como consecuencia del manejo de operaciones entre las empresas del grupo; en otras palabras, se refiere a la cantidad cobrada por una empresa de la corporación, por un producto o servicio que el mismo provee a otra empresa del grupo multinacional. Este tema puede verse en Torre Delgadillo, Vicente, Precios de transferencia: análisis teórico práctico, México, Trillas, 2012, pp. 1-216.

Cfr. Feinschreiber, Robert y Kent, Margaret, op. cit., pp. 30 y ss; Huizinga, Harry y Laeven, Luc, op. cit., pp. 1165 ss.

Long, Heather, “Fisco de EU subsidia megapagos a los CEO”, CNN Expansión México, abril de 2014, http://www.cnnexpansion.com/economia/2014/04/25/contribuyentes-subsidiana-los-ceo-en-eu.

Tío Sam es una expresión citada para referirse a la personificación nacional de los Estados Unidos y, específicamente del gobierno estadounidense.

Sahadi, Jeanne, “Burger King, con tres vías para evitar impuestos en EU”, CNN Expansión México, agosto de 2014, http://www.cnnexpansion.com/negocios/2014/08/27/como-las-empre sas-reducen-impuestos-al-dejar-eu.

Véase a Murphy, Richard, “Cómo tener miles de compañías sin poner un centavo”, BBC Mundo, abril de 2013, http://www.bbc.com/mundo/noticias/2013/04/130424_economia_pa raisos_fiscales_testaferros_mj.

Feinschreiber, Robert y Kent, Margaret, op. cit., pp. 28 y ss.

Martín Jiménez, Adolfo y Calderón Carrero, José, op. cit., pp. 88 y ss.

Véase López Espadafor, Carlos, op. cit., pp.13 y ss.; Ramírez Gómez, Salvador, op. cit., pp. 15 y ss.

La doble imposición internacional se produce por la aplicación de diferentes criterios de vinculación o conexión que utilizan las soberanías fiscales en su legislación, y por la contraposición de los sistemas impositivos sobre una misma manifestación de riqueza. Cfr. Sol Gil, Jesús, “Alcance general, impuestos cubiertos y definiciones en los convenios de doble imposición”, en Godoy Fajardo, Juan (coord.), Estudio de derecho internacional tributario: los convenios de doble imposición, Colombia, Instituto colombiano de derecho tributario, 2006, pp. 67-93.

Véase López Espadafor, Carlos, op. cit., pp. 13 y ss.; Ramírez Gómez, Salvador, op. cit., pp. 15 y ss.

López Espadafor, Carlos, op. cit., p. 18.

Sol Gil, Jesús, op. cit., p. 71.

Idem.

Véase Sol Gil, Jesús, op. cit., pp. 71 y ss; Ramírez Gómez, Salvador, op. cit., pp. 17 y ss.

Sobre el tema López Espadafor, Carlos, op. cit., pp. 56 y ss; idem; Serrano Anton, Fernando, “La interpretación de los CDI, el MC OCDE y el TS”, Revista de Contabilidad y Tributación, núms. 341-342, agosto-septiembre de 2011, pp. 127-158.

Medidas antielusión propias de la fiscalidad internacional, son aquellas normas domésticas o convenidas que basadas en la técnica propias de las normas antielusión, tratan de evitar que actos o negocios con trascendencia internacional obtengan un tratamiento o ventajas fiscales impropias. Así lo agrega Delgado Pacheco, Abelardo, op. cit. pp. 99 y ss.

Cfr. Altamirano, Alejandro, “Aproximación al concepto de establecimiento permanente”, en Godoy Fajardo, Juan (coord.), Estudio de derecho internacional tributario: los convenios de doble imposición, Colombia, Instituto colombiano de derecho tributario, 2006, pp. 115-147.

La potestad tributaria es la facultad del Estado de imponer las contribuciones que sean necesarias para satisfacer el gasto público. Yanome Yesaki, Mauricio, Compendio de Derecho Fiscal, México, Porrúa, 2009, pp. 1-278.

Ramírez Gómez, Salvador, op. cit., pp. 17 y ss.; Serrano Anton, Fernando, op. cit., pp. 128 y ss.; Véase Sol Gil, Jesús, op. cit., pp. 80 y ss.

Idem.

García Novoa, César, Interpretación de los convenios de doble imposición internacional”, en Godoy Fajardo, Juan (coord.), Estudio de derecho internacional tributario: los convenios de doble imposición, Colombia, Instituto colombiano de derecho tributario, 2006, pp. 2-66.

Idem.

Ramírez Gómez, Salvador, op. cit., pp. 17 y ss.; Organización para la Cooperación y Desarrollo Económicos, “Modelo de convenio tributario sobre la renta y el patrimonio: versión abreviada”, Instituto de estudios fiscales, Madrid, 2010, http://dx.doi.org/10.1787/9789264184473-es.

Delgado Pacheco, Abelardo, op. cit., pp. 99 y ss.; Organización para la Cooperación y Desarrollo Económicos, op. cit., p. 17.

Arroyo, Elvira, “Cerco al fraude fiscal”, enero-febrero de 2014, Revista Escritura Pública, España http://www.notariado.org/liferay/c/document_library/get_file?folderId=12092&name=D LFE-117352.pdf; Martín Jiménez, Adolfo y Calderón Carrero, José, op. cit., p. 93.

Idem.

Idem.

Awasthi, Rajul, “Five Ideas to Help Close International Tax Loopholes”, Banco Mundial, diciembre de 2014, http://blogs.worldbank.org/governance/plugging-international-tax-loopholes-and-boosting-domestic-resources-call-action-world-bank.

Cfr. Martín Jiménez, Adolfo y Calderón Carrero, José, op. cit., pp. 99 y ss.

Noren, David G., op. cit., p. 54.

Cfr. Feinschreiber, Robert y Kent, Margaret, op. cit., p. 32.

Piketty, Thomas, “Un impuesto global al capital no debe esperar a un gobierno mundial”, El País, octubre de 2014, http://economia.elpais.com/economia/2014/10/15/actuali dad/1413401969_753425.html. También Fuest, Clemens et al., op. cit., pp. 20 yss.

Awasthi, Rajul, op. cit., http://blogs.worldbank.org/governance/plugging-international-tax-loopholes-and-boosting-domestic-resources-call-action-world-bank.

Martín Jiménez, Adolfo y Calderón Carrero, José, op. cit., p. 88; Feinschreiber, Robert y Kent, Margaret, op. cit., pp. 31 y ss.

Organización para la Cooperación y Desarrollo Económico, “Plan de acción contra la erosión de la base imponible y el traslado de beneficios”, OECD Publishing, París, 2014, http://dx.doi.org/10.1787/9789264207813-es.

Organización para la Cooperación y Desarrollo Económico, op. cit., p. 17; Martín Jiménez, Adolfo y Calderón Carrero, José, op. cit., pp. 90 y ss.

Ibidem, p. 18; ibidem, pp. 92 y ss.; Arroyo, Elvira, op. cit., http://www.notariado.org/liferay/c/document_library/get_file?folderId=12092&name=DLFE-.

Organización para la Cooperación y Desarrollo Económico, op cit., p. 21; Martín Jiménez, Adolfo y Calderón Carrero, José, op. cit., pp. 96 y ss.

Organización para la Cooperación y Desarrollo Económico, op cit., pp. 22 y ss.; Martín Jiménez, Adolfo y Calderón Carrero, José, op. cit., pp. 97 y ss.

Organización para la Cooperación y Desarrollo Económico, op cit., pp. 23 y ss.; Martín Jiménez, Adolfo y Calderón Carrero, José, op. cit., pp. 102 y ss.

Organización para la Cooperación y Desarrollo Económico, op cit., p. 27; Martín Jiménez, Adolfo y Calderón Carrero, José, op. cit., pp. 106 y ss.

Organización para la Cooperación y Desarrollo Económico, op cit., p. 28; Martín Jiménez, Adolfo y Calderón Carrero, José, op. cit., pp. 110 y ss.

García Novoa, César, op. cit., pp. 17 y ss.

García Bueno, Marco Cesar, “El derecho tributario nacional frente a la normativa internacional fiscal: el soft law”, en Ríos Granados, Gabriela (coord.), Derechos humanos de los contribuyentes, México, UNAM, Instituto de Investigaciones Jurídicas, 2014, pp.127-154.