En este trabajo se introduce el criterio de la ventaja neta del arrendamiento (VNA) con el objetivo de que la empresa que desee incorporar inmovilizado a su proceso productivo pueda conocer si es mejor realizarlo en régimen de arrendamiento o mediante su compra financiada con deuda. Después de analizar los principales tipos de arrendamiento, el criterio de la VNA es aplicado a dos supuestos distintos en los que también se incluye una aproximación a la normativa legal española. Aun así, y dada su flexibilidad, dicho criterio puede ser adaptado a distintos casos y normativas. Se obtuvieron resultados de todo tipo, dependiendo del supuesto adoptado y de la variabilidad otorgada a los distintos parámetros utilizados. En este sentido, lejos de realizar afirmaciones apriorísticas sobre la conveniencia de arrendar o comprar inmovilizado mediante endeudamiento, recomendamos un análisis ad hoc en cada caso.

This work introduces the VNA (Clear Advantage of the Lease) criterion with the goal of letting any company that wants to incorporate fixed assets into his productive process, know whether it is better to realize it by means of a lease or through a debt-financed purchase. After analyzing the main lease types, the VNA criterion is applied to two different assumptions which also include an approximation to the legal Spanish regulation. Anyway, given its flexibility, the above mentioned criterion can be adapted to different cases and regulations. All kinds of results are obtained in this work, depending on the assumption adopted and on the variability granted to the different parameters used. In this respect, far from making hasty a priori affirmations on the convenience of leasing or buying fixed assets by means of debt, we recommend an ad hoc analysis in every case.

La empresa no sólo debe seleccionar aquellas inversiones que sean más rentables, sino también utilizar las fuentes de financiación más baratas. Del acierto en dicha selección se derivará que la empresa pueda acometer un mayor número de inversiones que incrementen su valor de mercado. Una forma de asegurar que el valor de mercado de la empresa aumenta es obteniendo el valor actual neto (VAN) más alto en cada una de las inversiones realizadas.

La compra de inmovilizado por parte de la empresa puede financiarse median-te recursos propios externos, recursos propios internos o recurriendo al endeudamiento. En cada caso deben conocerse con detalle las principales características de la operación, tales como dividendos e intereses por pagar, precios y gastos de emisión y primas de amortización, gastos financieros deducibles, etc., pues de esta forma podemos conocer el costo de capital de la financiación, un dato que es muy importante para poder elegir entre las distintas fuentes de financiación. Por otra parte, la empresa puede utilizar inmovilizado en régimen de arrendamiento con las mismas prestaciones de uso como si lo hubiera adquirido; es decir si, por las razones que sean, la empresa no desea incorporar en principio o nunca el inmovilizado a su propiedad, éste también puede ser utilizado en régimen de arrendamiento. El arrendamiento y la compra de inmovilizado mediante endeudamiento son las dos opciones que van a ser examinadas en este trabajo; cabe señalar que sólo en el caso del arrendamiento financiero puede hablarse en la práctica de un verdadero proceso de financiación, pero no así en el caso de arrendamiento operativo o de renting, en el que simplemente hablamos de proceso de inversión al disponer de un inmovilizado al servicio de la empresa.

Para nosotros esta última cuestión es irrelevante, ya que la decisión para la empresa de incorporar inmovilizado en régimen de arrendamiento o mediante su compra financiada con deuda es realizada a partir del análisis del proceso de inversión, utilizando criterios como el VAN y la VNA; por tal motivo, en nuestro caso lo sustancial del proceso de financiación queda resumido en el valor del costo de capital, que será un dato utilizado en el cálculo de los dos criterios anteriores.1

Algunos datos sobre el proceso de arrendamiento de inmovilizado en la empresaCuando hablamos de arrendamiento de inmovilizado por parte de la empresa distinguiremos dos casos: el arrendamiento financiero y el arrendamiento operativo, denominado este último también arrendamiento puro o renting. Independientemente de las características de cada uno de ellos, en el primer caso debe existir una opción de compra sobre el bien objeto al final de la operación, condición que no es necesaria en el segundo caso. También su aparición en el tiempo fue distinta.

Efectivamente, tal como señala Suárez (1988), el arrendamiento operativo apareció unos cien años antes que el arrendamiento financiero cuando las empresas de telecomunicaciones norteamericanas prefirieron alquilar sus teléfonos antes que venderlos. Posteriormente, apareció el arrendamiento financiero en compañías de ferrocarril, marítimas y aéreas, al incorporar la opción de compra a la finalización del contrato. Este tipo de operaciones fueron adoptadas seguidamente por el Reino Unido y también por Europa; en nuestro país se regula mediante el decreto ley 15/1977 del 25 de febrero, el cual ha sido encaminado principalmente a dos ámbitos: el contable y el fiscal.

En el primer caso se han dictado normas para subsanar la falta de información con-table que supondría el que la empresa dispusiese de un inmovilizado incorporado al proceso productivo a valor cero y sin recoger los futuros compromisos de pago derivados de un arrendamiento financiero en el que no existen dudas de que va a ejercitarse la opción de compra. Por esta razón, como señalan Ross et al. (2002), en 1976 la Financial Accounting Standards Board (FASB) determinó en la norma contable y financiera número 13 que los arrendamientos de capital o financieros deben reflejarse en el balance de situación, contabilizándose en el pasivo el importe de los pagos por efectuar por arrendamiento y en el activo, como contrapartida, el valor del bien arrendado; la diferencia se registra como gasto amortizable. Distinto es el caso del arrendamiento operativo o puro en el que la cuota de arrendamiento debe tratarse como un gasto de explotación.

En el ámbito fiscal, la regulación ha sido muy amplia, dependiendo del momento y del país concreto, e incluso, como en el nuestro, dependiendo de normas auto-nómicas. En cualquier caso, la regulación de las operaciones de arrendamiento ha ido encaminada en un doble sentido: por un lado, a su fomento como instrumento de política de inversión y, por otro, a fijar límites al importe fiscalmente deducible de las cuotas de arrendamiento con el fin de evitar abusos de amortización acelerada.

Por otra parte, hemos de señalar que las operaciones de arrendamiento no afectan de igual manera a todas las clases de inmovilizado, pues según Nueno y Pregel (1997) en todos los países europeos las operaciones de arrendamiento son más habituales en los bienes mobiliarios que en los bienes inmobiliarios; estos últimos representan tan sólo el 20% de las operaciones de aquéllos. Una mayor diversificación de los bienes mobiliarios que son incorporados al proceso productivo, no siempre a su propiedad, y una mayor propensión a ejercitar desde el inicio la opción de propiedad en los bienes inmobiliarios explicarían esta diferencia. Como dichos autores señalan, las operaciones de arrendamiento financiero tuvieron en nuestro país gran auge durante la década de los ochenta, estancándose a principio de los noventa no sólo por la crisis económica, sino también por la pérdida de deducción fiscal correspondiente a la recuperación del bien que se contemplaba en los primeros borradores de la nueva ley. Este hecho se corrigió en la Ley de Presupuestos del Estado de 1994, que restableció la deducción total de la cuota de arrendamiento propiciando un nuevo crecimiento de las operaciones de arrendamiento hasta nuestras fechas. Por lo que se aprecia, y por las presiones que en su día ejercieron diversos grupos empresariales sobre la mencionada Ley de Presupuestos, deducimos que las operaciones de arrendamiento no son inusuales en nuestro país.

Arrendamiento financiero, arrendamiento operativo y renting: concepto y principales ventajas con respecto a la compraLas operaciones de arrendamiento se realizan preferentemente sobre los bienes mobiliarios, particularmente sobre equipos informáticos, vehículos de transporte y automóviles, los que están sujetos a una importante depreciación tecnológica y que en muchos casos no interesa su incorporación a la propiedad de la empresa. Por otra parte, como posteriormente mostraremos, el arrendamiento presenta a priori algunas ventajas sobre la compra del bien.

Principales características de las distintas clases de arrendamientoAunque hemos hablado de arrendamiento en sentido general, es preciso realizar algunas puntualizaciones sobre las distintas clases de arrendamiento.

En el caso del arrendamiento financiero, la empresa o arrendatario que desee incorporar un bien a su proceso productivo debe ponerse en contacto con el proveedor y con la empresa de leasing, que compra el bien al proveedor y posteriormente lo arrienda a la empresa en cuestión. La operación se realiza por un periodo determinado de tiempo contra el pago de unas cuotas por parte de la empresa arrendataria y con la posibilidad de que ésta pueda ejercer el derecho de compra del bien con el pago de la última cuota. Son comunes las operaciones entre tres y cinco años para los bienes mobiliarios y entre veinte y treinta años para los inmobiliarios. En las cuotas debe distinguirse si la recuperación del bien será lineal o creciente con el fin de evitar abusos de amortización acelerada y la carga financiera. Los gastos de mantenimiento serán cubiertos por el arrendatario sin ningún tipo de dilación temporal.

Por otra parte, como las cuotas de arrendamiento suelen ser mensuales, el valor de éstas y sobre todo la última, cuyo pago confiere la propiedad del bien, es reducido. Por esta razón, y por el hecho de que la operación consiste en una verdadera amortización acelerada del bien, en la mayoría de los casos se ejercitará la opción de compra, pues el valor de la última cuota suele ser muy inferior al valor residual del bien según tablas de amortización. Este hecho es importante porque fija el criterio fiscal de deducción de la parte correspondiente a la recuperación del bien, no de la carga financiera que siempre es deducible. Es decir, al ser insignificante el importe de la opción de compra y estar muy por debajo del valor residual del bien según tablas, no existirán dudas razonables de ejercitar la opción de compra, la que normalmente se realiza, con lo que la deducción de las cuotas de arrendamiento será limitada y estará en función de las tablas de amortización del bien.2

Si se trata de arrendamiento operativo, la operación se realiza directamente entre la empresa arrendataria y el fabricante o distribuidor del bien. Suele tener una duración menor que en el caso anterior, esto es, entre uno y tres años. En este caso, aunque exista opción de compra, ésta no se ejercitará normalmente porque el importe será mayor que el valor residual del bien. Por esta razón y por el hecho de que no se trata de un verdadero sistema de financiación, sino de una prestación de servicio por alquiler, las cuotas son menores a las del arrendamiento financiero al reflejar sólo el uso del servicio y, por lo tanto, no existirá normalmente opción de compra. De esta forma, la totalidad de las cuotas de arrendamiento satisfechas serán deducibles para efectos del impuesto sobre los beneficios de la empresa, sin que entren los límites expuestos en el apartado anterior. En caso contrario su regulación es como la del arrendamiento financiero.

El renting podría asimilarse a una variedad del arrendamiento operativo. Se pagan unas cuotas por el arrendamiento de un bien que generalmente no se desea incorporar a la propiedad de la empresa; por esa razón casi nunca lleva incorporada la opción de compra, por lo que se trata de una verdadera prestación de servicio. Es utilizado en equipos informáticos, vehículos de vacaciones, etc. El arrendador ofrece, además del uso del bien, su mantenimiento y seguros. Se diferencia con respecto al arrendamiento en que el arrendatario no debe ser empresa o profesional sujeto a una actividad física, también puede ser un individuo que utilice el bien para su uso particular.

Por último el lease-back aparece cuando el futuro arrendatario, que es previamente propietario de un bien, lo vende al arrendador para su posterior utilización contra el pago de unas cuotas de arrendamiento y la posibilidad de ejercer la opción de compra. Suele utilizarse cuando el arrendatario necesita liquidez porque de esta forma obtiene una entrada de recursos financieros en el momento inicial.

En resumen, la naturaleza de las operaciones de arrendamiento financiero, arrendamiento operativo y renting es distinta. Así, el arrendamiento financiero se trata, en la práctica, de una compra con pago aplazado, máxime si tenemos en cuenta algunos casos en los que el arrendatario se compromete por escrito a ejercer la opción de compra. Pero, aunque no sea así, la operación de arrendamiento financiero conlleva implícitamente una operación de financiación del bien, lo que unido al valor insignificante de la última cuota, muy por debajo de su valor contable, conduce a ejercitar casi siempre la opción de compra. Es decir, con el importe pagado en las cuotas se recupera el valor del bien y se pagan los intereses correspondientes, tratándose por lo tanto de una verdadera operación de financiación.

Por el contrario, en el caso del arrendamiento operativo y también en el caso de renting hablamos de una prestación de servicio, de un arrendamiento puro, pues aunque exista opción de compra, su valor es lo suficientemente elevado para que no se ejercite dicha opción. Esto es debido a que las cuotas sólo reflejan el uso del bien, pero no la recuperación de su valor, por lo que son menores que en el caso anterior. Es por ello que en estas dos clases de arrendamiento existirán dudas razonables de ejercitar la opción de compra. Cuando se cumpla lo anterior o no exista opción de compra, la totalidad de la cuota tiene naturaleza de pago por prestación de servicio y es, por lo tanto, un gasto deducible. Esto mismo se aplica en el arrendamiento financiero cuando existan dudas razonables de que se va a ejercer la opción de compra. Sin embargo, si en el arrendamiento operativo o en el renting apareciera la opción de compra y no existieran dudas razonables de que se va a ejercitar dicha opción, asimilaremos estos dos casos al del arrendamiento financiero; en ese momento se introducen límites fiscales a la parte de recuperación del bien, tal como se señala en la legislación española.

Ventajas y desventajas del arrendamiento respecto de la compraEn principio, las operaciones de arrendamiento presentan una serie de ventajas con respecto a la compra. Estas ventajas han sido destacadas por Astorga (2000) en el caso del arrendamiento financiero y del renting de automóviles. En general pueden destacarse tres ventajas del arrendamiento con respecto a la compra: 1) obtención de financiación por el 100% de la inversión, 2) amortización acelerada de la inversión, al ser las cuotas de arrendamiento deducibles del impuesto sobre beneficios y 3) no es necesario realizar desembolso inicial, con lo que el circulante de la empresa queda intacto para que pueda ser utilizado para financiar nuevas operaciones del proceso productivo básico.

Evidentemente no todo son ventajas en el arrendamiento; algunos autores como Amat (1989) se muestran más cautos sobre la cuestión al manifestar la existencia de una serie de inconvenientes entre los que cabría destacar su mayor costo, sobre todo si lo comparamos con otras fuentes de financiación como pueden ser el endeudamiento o la financiación con recursos propios.

Por su parte, Nueno y Pregel (1997), después de describir algunas de las ventajas de las operaciones de arrendamiento, manifiestan que la principal desventaja es su costo, que se sitúa entre un 4% y un 8.5% por encima del interbancario. También Segurado (1992) señala un mayor costo del arrendamiento financiero en comparación a la compra del bien financiada con deuda al indicar que este hecho es inevitable si tenemos en cuenta que la empresa arrendadora obtiene sus fondos del sistema financiero, comportándose como una sociedad de intermediación, con lo que el costo para el arrendatario será mayor, comparado con el costo de la financiación ordinaria.

Por el contrario, ésta no parece ser la opinión de Astorga (2000) cuando afirma que: “en la actualidad el coste nominal de un contrato de arrendamiento es similar al de un crédito o préstamo bancario, lo que implica que teniendo en cuenta su tratamiento fiscal, el coste efectivo normalmente es menor que el coste de la financiación bancaria”.

Concluimos que, al concordar también con esta última opinión, si bien el arrendamiento presenta en general un costo de capital nominal superior al de la financiación ordinaria bancaria, el carácter fiscalmente deducible de las cuotas de arrendamiento puede neutralizar la desventaja inicial.

En este contexto cabe situar el objetivo principal de este trabajo, el cual consiste en introducir una herramienta que nos aporte luz acerca de los distintos supuestos bajo los cuales a la empresa que desee incorporar inmovilizado a su proceso productivo le es más conveniente realizarlo, ya sea mediante el régimen de arrendamiento o mediante su compra financiada con deuda. En este sentido, en primer lugar expondremos el criterio de la VNA para aplicarlo posteriormente a dos supuestos distintos: el primero en el que el tipo de arrendamiento es de prestación de servicio, es decir, un arrendamiento operativo o puro sin la existencia de opción de compra; el segundo, de arrendamiento financiero en el que sí existe y se ejercita la opción de compra, en otras palabras, una verdadera adquisición del bien con pago aplazado.

Los recursos generados por la explotación y la ventaja neta del arrendamientoLos distintos puntos de vista acerca de si las operaciones de arrendamiento operativo y financiero son proyectos de inversión o proyectos de financiación, y el supuesto de valor actual que debe otorgarse al bien arrendado, nos han inclinado a realizar el análisis desde la perspectiva del proyecto de inversión, calculando el VAN de las dos opciones y la VNA como diferencia de ambos VAN.

En este sentido, es importante hacer referencia al concepto de recurso generado anual (RG), ya que su valor será distinto dependiendo de si proviene de un bien adquirido mediante financiación con deuda o en régimen de arrendamiento; en cualquier caso se define como la diferencia entre los ingresos y los gastos de explotación anuales después de impuestos y antes del costo de capital. Este concepto de RG coincide también con el término menos académico y más profesional de flujo de fondos operativo, definido normalmente como el flujo generado por las operaciones de explotación después de impuestos sin tener en cuenta la deuda financiera. El RG es en definitiva el flujo de caja después de impuestos y antes del costo de capital de toda financiación.

Por otra parte, como el análisis de la VNA es realizado como diferencia entre los dos VAN y por lo tanto desde el punto de vista del proyecto de inversión, hemos preferido utilizar el concepto de RG antes que el de cash-flow porque si bien este concepto es más operativo a efectos de cálculo de presupuestos de tesorería introduce cierta confusión al incluir no sólo los cobros y pagos derivados del proyecto de inversión, sino también los cobros y pagos del proyecto de financiación; es decir, los intereses y devoluciones de la deuda, lo que nos obligaría a elegir una tasa de actualización en el cálculo del VAN referida al costo de los recursos propios de la empresa o a una tasa de actualización más o menos arbitraria. Por el contrario, en nuestro caso esta tasa de actualización viene referida al costo de capital de la deuda después de impuestos, la cual será utilizada para actualizar los RG después de impuestos y antes de todo costo de capital.3

Para finalizar, supondremos que la duración de la inversión coincide con la vida útil del bien y la duración del contrato de arrendamiento. También que tanto los gastos de formalización de la concesión del crédito como los del arrendamiento son iguales, y que los gastos de mantenimiento van a cargo del arrendatario. Además, tendremos en cuenta la existencia de una tasa impositiva sobre los beneficios de la empresa, así como la existencia de la deducción fiscal por inversión en el caso de la compra. Estos últimos hechos son muy comunes en todas las normativas legales de nuestro entorno.

Recurso generado anual de la explotaciónPara determinar el RG en el caso de arrendamiento y en el caso de compra financiada con deuda, partimos de una determinada estructura de cuenta anual de resultados.

En el caso de arrendamiento no hay propiedad del bien, por lo que no existe ni amortización de la inversión ni intereses de la financiación. Por lo tanto:

Cumpliéndose que:

Ahora bien, teniendo en cuenta lo anterior, se cumple que:

Con lo que:

Por lo tanto, en caso de arrendamiento tenemos que:

En el caso de compra financiada con deuda existe propiedad del bien, lo que dará lugar a la amortización de la inversión y a los intereses de la financiación. Por lo tanto:

Cumpliéndose igualmente que:

Anteriormente definimos el recurso generado anual como la diferencia entre ingresos y gastos de explotación anuales después de impuestos y antes del coste de capital, por lo que podemos escribir que:

Pero como:

Y sustituyendo en la expresión del RG queda:

Es decir, en caso de compra financiada con deuda:

Donde:

I=Ingresos de la explotación.

G=Gastos de la explotación.

RGB=Recurso generado bruto de la explotación.

CA=Cuota de arrendamiento.

BAIA=Beneficio antes de impuestos en caso de arrendamiento.

BAID=Beneficio antes de impuestos en caso compra financiada con deuda.

IMPA=Impuestos sobre el beneficio en caso de arrendamiento.

IMPD=Impuestos sobre el beneficio en caso de compra financiada con deuda.

t=tasa impositiva sobre beneficios.

BDIA=Beneficio después de impuestos en caso de arrendamiento.

BDID=Beneficio después de impuestos en caso de compra financiada con deuda.

AMORT=Amortización de la inversión inicial.

BAII=Beneficio antes de intereses e impuestos en caso de compra financiada con deuda.

INT=Intereses de la deuda.

t×INT=ahorro de impuestos como consecuencia de la financiación con deuda.

RGA=Recurso generado por la explotación en el caso de arrendamiento.

RGD=Recurso generado por la explotación en el caso de compra financiación con deuda.

Ventaja neta del arrendamientoComo señalamos anteriormente, definimos la VNA como la diferencia entre el VANA (VAN del arrendamiento) y el VAND (VAN de la compra financiada con deuda).

Como es sabido, las expresiones generales del VANA y del VAND, vienen dadas por:

A0 es el desembolso inicial de la inversión, p su desgravación fiscal, n el número de años y k la tasa de descuento nominal anual después de impuestos.

En las dos expresiones anteriores hemos de tener en cuenta que los recursos gene-rados anuales son efectivos al final de cada año, el desembolso inicial y su desgravación fiscal se efectúan al inicio del año 1. Además, ha sido utilizado el convenio de capitalización anual compuesta para descontar los recursos generados anuales.

Sabiendo que VNA=VANA−VAND, teniendo en cuenta las expresiones (3) y (4), y sustituyendo por sus correspondientes valores dados en (1) y (2), queda:

Suponiendo que los términos CA, AMORT y t, son constantes, queda:

El arrendamiento operativo versus compra financiada con deuda y su relación con la VNAComo señalamos anteriormente, el arrendamiento operativo se caracteriza por tratarse de una verdadera prestación de servicios. La empresa o arrendatario utiliza un bien por un periodo definido contra el pago de una serie de cuotas por arrendamiento. Al finalizar el periodo, el bien es devuelto al arrendador o se realiza un nuevo contrato. También podría darse el caso, si existiera opción de compra, de que la empresa arrendataria adquiriese el bien contra el pago de la última cuota. Esta última opción, por las razones ya argumentadas anteriormente, sería poco probable. En cualquier caso, en el supuesto que planteamos a continuación no se ejercita la opción de compra, ya sea porque no interesa a la empresa, ya sea porque no existe dicha opción.

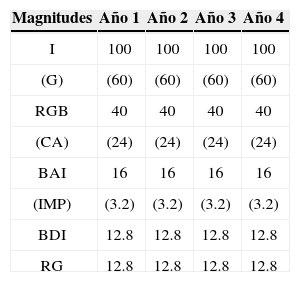

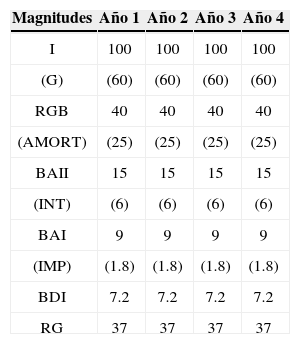

Sea el caso de una empresa que puede adquirir un ordenador por un precio de 100 u.m. con una vida útil de cuatro años y un valor residual nulo, amortizándose mediante cuotas constantes en cuatro años. Dicho ordenador genera unos ingresos de 100 u.m. y unos gastos de 60 u.m. al final de cada año; será financiado con un crédito bancario por el que se pagará un 6% anual al final de cada año, devolvién-dose el importe del crédito al final del cuarto año. Se sabe que su compra gozará de una desgravación fiscal por inversión del 12% y que la tasa impositiva sobre los beneficios de la empresa es del 20%. Por otra parte, el ordenador también podría ser arrendado por cuatro años contra el pago de una cuota de 24 u.m. al final de cada año. Previamente al cálculo de la VNA, presentamos en los cuadros 1y2las principales magnitudes anuales que para nuestra empresa representaría una u otra opción.

Principales magnitudes anuales: caso de compra financiada con deuda

| Magnitudes | Año 1 | Año 2 | Año 3 | Año 4 |

|---|---|---|---|---|

| I | 100 | 100 | 100 | 100 |

| (G) | (60) | (60) | (60) | (60) |

| RGB | 40 | 40 | 40 | 40 |

| (AMORT) | (25) | (25) | (25) | (25) |

| BAII | 15 | 15 | 15 | 15 |

| (INT) | (6) | (6) | (6) | (6) |

| BAI | 9 | 9 | 9 | 9 |

| (IMP) | (1.8) | (1.8) | (1.8) | (1.8) |

| BDI | 7.2 | 7.2 | 7.2 | 7.2 |

| RG | 37 | 37 | 37 | 37 |

Por otra parte, como el costo de la deuda antes de impuestos es del 6% anual y después de impuestos será del 4.8% anual, éste será el valor utilizado como tasa de descuento en el cálculo del VAN y de la VNA. Aquí cabe hacer una referencia a este costo de la deuda.

En nuestro caso, si para la compra del ordenador por importe de 100 u.m. se ha pedido un préstamo por el que pagamos 6 u.m. en concepto de intereses al final de cada año y devolvemos su importe por el nominal al final del cuarto año, el costo de capital de esta fuente de financiación, incluyendo el ahorro impositivo derivado de la desgravación fiscal de los intereses, viene dado por la siguiente expresión.

Cuya solución, k o costo de capital de la deuda (proyecto de financiación), es del 4.8% anual (también puede calcularse como 0.06×(1-0.2)); éste es el coste de capital utilizado para el cálculo de la VNA. Por esta razón, en el cálculo del RG anual no se incluye el ahorro impositivo correspondiente a los intereses de la deuda, pues el mismo ya ha sido recogido en el proyecto de financiación (ver expresión (2)). Por lo tanto:

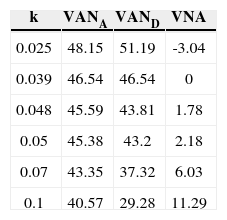

Con una VNA=VANA−VAND=45.59−43.81=1.78 u.m., valor al que podemos llegar igualmente a partir de la expresión (5):

Vemos que en este caso a la empresa le interesa arrendar el equipo informático antes que comprarlo. Sin embargo, ésta no será siempre una decisión que tendrá carácter general, pues puede modificarse en función de la variabilidad de alguno de los parámetros. Como cabe esperar, la VNA disminuye con la desgravación fiscal por inversión p; en este caso la VNA se anula para una desgravación fiscal de 0.13787; asimismo, la VNA disminuye con la tasa impositiva t, anulándose para una tasa de 0.7. Esto es debido a que, si bien tanto el VANA como el VAND disminuyen con la tasa impositiva, el primero lo hace de forma más acusada. De todas formas, la relación entre la VNA y la tasa impositiva no siempre tiene este signo, pues depende de la intensidad de las cuotas de arrendamiento y de la amortización a lo largo del periodo.

Por otra parte, hay dos aspectos que merecen un análisis más detallado. Primero, el comportamiento de la VNA al variar la tasa de descuento. Segundo, como las cuotas de arrendamiento suelen ser mensuales, el comportamiento de la VNA en relación con la periodicidad de dichas cuotas. A estas dos cuestiones nos referimos seguidamente.

Tasa de descuento y VNAEfectivamente, la decisión entre comprar o arrendar no es indiferente a la tasa de descuento porque si bien el VAN decrece siempre con dicha tasa, al existir en este caso tasa de Fisher (kF) entre el VANA y el VAND, el signo de la VNA depende de la tasa de descuento elegida. La tasa de Fisher es del 3.92% y fija la frontera por la preferencia entre una u otra opción.4 En el cuadro 3 puede observarse lo que aquí se afirma.

En el cuadro 3 puede observarse cómo a medida que aumenta la tasa de descuento la VNA pasa de negativa a positiva, incrementándose por lo tanto con la tasa de descuento. La explicación la encontramos observando las expresiones (3) y (4) anteriores.

De dicha observación se deduce que mientras que en el caso de arrendamiento la tasa interna de rentabilidad (TIR) es infinita (al no existir desembolso inicial), en el caso de compra, y siempre que la suma nominal de los recursos generados sea mayor que el desembolso inicial incluida la desgravación fiscal por inversión, la TIR es un número real positivo. Por lo tanto, cuando la suma de los recursos generados del arrendamiento es menor que la suma de los recursos generados de la compra, incluidos el desembolso inicial y su desgravación fiscal, entonces existirá tasa de Fisher y la VNA cambiará de signo negativo a positivo, como en el ejemplo anterior. Ahora bien, cuando la suma de los recursos generados del arrendamiento es mayor o igual que la suma de los recursos generados de la compra con endeudamiento, incluidos el desembolso inicial y su desgravación fiscal, entonces la VNA siempre será positiva. En resumen, si:

Mientras que el VANA y el VAND decrecen con la tasa de descuento, la VNA crece porque el VANA tiene una menor variabilidad con respecto a dicha tasa que el VAND.

Periodicidad de las cuotas de arrendamiento y VNASupongamos ahora que en el ejemplo anterior a la empresa se le ofrece la posibilidad de pagar unas cuotas de arrendamiento de 2 u.m. al inicio de cada mes durante los cuatro años. Manipulando la expresión (5), la VNA viene dada por:

En la expresión anterior puede observarse el ahorro inicial de tesorería por arrendamiento, corregido por la pérdida fiscal de la deducción por inversión, el pago de la cuota de arrendamiento a principio de cada mes y la diferencia en el ahorro de impuestos correspondientes a las cuotas de arrendamiento y de amortización, suponiendo que los mismos sean efectivos al final de cada año. En cualquier caso, como puede apreciarse, al pagar la cuota de arrendamiento al inicio de cada mes la VNA pasa a ser negativa.

Es evidente, por lo tanto, que la periodicidad de las cuotas de arrendamiento incide en la VNA. En general, podemos señalar que si las cuotas de arrendamiento se pagan por periodos vencidos, la VNA aumenta a medida que el periodo de pago es mayor. Pero si las cuotas de arrendamiento se pagan por periodos anticipados, la VNA aumenta cuando el periodo de pago es menor. En el cuadro 4puede comprobarse lo anterior.

El arrendamiento financiero versus la compra financiada con deuda y su relación con la VNAEl arrendamiento financiero debe ser considerado como una verdadera fuente de financiación para la empresa. Con esta operación, la empresa o arrendatario paga periódicamente unas cuotas de arrendamiento al arrendador o empresa de leasing, con las que tiene derecho a la utilización de un bien por un periodo de tiempo determinado. Al final del periodo, y tras el pago opcional de la última cuota, representativa de la opción de compra, incorpora el bien a su propiedad. El hecho de que exista obligatoriamente la opción de compra y las propias características de la operación de arrendamiento, hacen que en la práctica el arrendamiento financiero sea considerado como una verdadera compra de inmovilizado con pago aplazado, más todavía si existe el compromiso por escrito a ejercer la opción de compra.

Las características propias de una operación de arrendamiento financiero son analizadas a continuación a partir del supuesto siguiente.

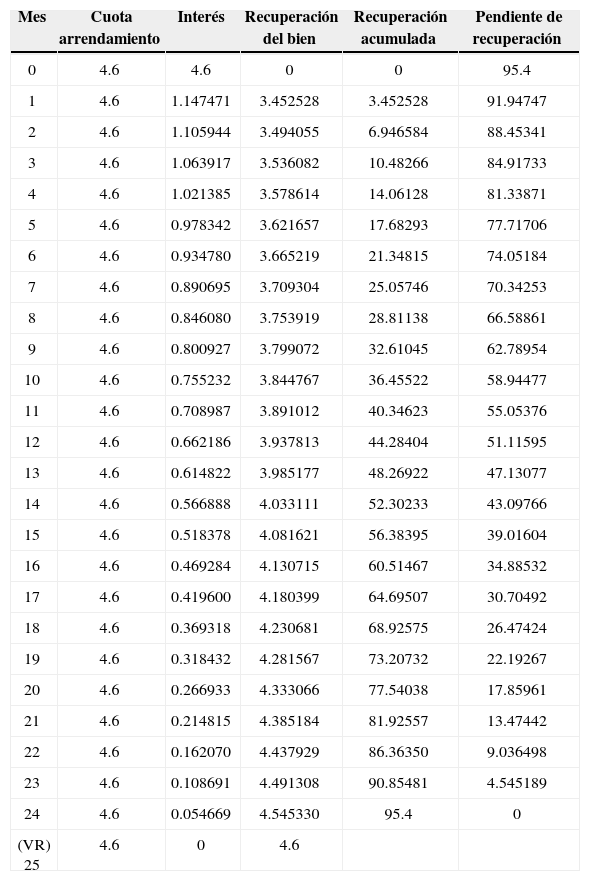

Cierta empresa desea comprar un elemento de transporte que tiene un precio de adquisición de 100 u.m. y un coeficiente de amortización según tablas del 20% anual; su valor residual es nulo. Su financiación se realizaría mediante un crédito bancario cuyo costo de capital después de impuestos es del 10% anual. El elemento de transporte también podría ser arrendado contra el pago de una cuota de arrendamiento de 4.6 u.m. al principio de cada mes durante 24 meses, más una cuota adicional por su opción de compra. En caso de elegir el arrendamiento, la empresa ejercitará la opción de compra. Además, la empresa soporta una tasa impositiva sobre beneficios del 35% y la desgravación fiscal por inversión es del 3.5%.

En este caso debemos tener en cuenta que aunque se explicita la voluntad de ejercer la opción de compra, existen una serie de características que por sí solas nos muestran que no existen dudas razonables para ejercer dicha opción, por lo que el caso será tratado como un caso típico de arrendamiento financiero. Dichas características son las siguientes: a) se trata de una operación financiera en toda regla, pues con el importe de las 25 cuotas de arrendamiento no sólo se recupera el valor del elemento de transporte, sino que también se pagan los intereses correspondientes sobre su valor, b) el valor de la opción de compra es muy bajo si lo comparamos con el valor del elemento de transporte y c) cuando se va a ejercitar la opción de compra por 4.6 u.m., el valor contable del elemento es de 60 u.m., lo que sin lugar a dudas es un importante incentivo para ejercer dicha opción.

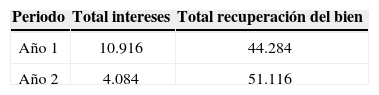

Asimismo, suponemos que la empresa del supuesto anterior es una empresa grande que está sujeta a la legislación española referente al importe máximo de la recuperación del bien que anualmente puede desgravar a efectos impositivos. Por esta razón es necesario conocer qué parte de la cuota de arrendamiento mensual es recuperación del bien y qué parte son intereses.5 El importe máximo al que hacemos referencia es el de dos veces la amortización del bien según tablas. El exceso de recuperación del bien será deducible en el año siguiente, respetando igual límite e incluyendo el valor de la opción de compra, el cual puede ser amortizado según convenga a los intereses de la empresa al tratarse de bienes de segunda mano y al no existir normativa específica sobre esta clase de bienes.6 Por otra parte, debemos considerar que la parte de la cuota de arrendamiento correspondiente a los intereses es siempre deducible en su totalidad.

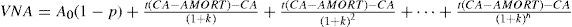

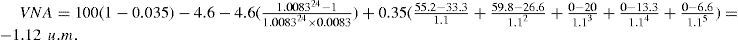

Teniendo en cuenta lo anterior, el límite máximo de recuperación del bien a efectos fiscales es de 40 u.m. anuales y adaptando la expresión (5), la VNA viene dada por:

En la expresión anterior observamos, en primer lugar, el incremento de tesorería que supondría el arrendamiento financiero deducida la desgravación fiscal por la inversión y el pago de las cuotas de arrendamiento mensuales actualizadas. A continuación aparecen las diferencias anuales en el ahorro de impuestos de cada opción actualizadas. Así, en el primer año, a la suma de los intereses y al máximo amortizable correspondiente a la recuperación del bien restamos la cuota de amortización.7 El exceso de recuperación del bien del primer año que no es desgravable se acumula al segundo. Para el segundo año procederemos de la misma forma, teniendo en cuenta igualmente el límite máximo. En el tercer año ya no se pagan cuotas de arrendamiento, aunque nos queda pendiente un exceso de recuperación del bien del año anterior y la opción de compra, lo que representa un importe desgravable de 20 u.m al que restamos la cuota de amortización correspondiente. En los años siguientes, sólo existe ahorro de impuestos derivado de la amortización.

Ahora la VNA es negativa, lo que significa que a la empresa le interesa comprar el elemento de transporte antes que arrendarlo. También, al igual que en el supuesto anterior, la VNA disminuye con la desgravación fiscal de la inversión, aunque en este caso crece con la tasa impositiva. Por otra parte, la VNA crece con la tasa de descuento por los motivos ya expuestos anteriormente.

Cabe plantearnos ahora qué sucedería si la empresa en cuestión fuese una Pyme. Actualmente la legislación española permite que la parte de recuperación del bien comprendida en las cuotas de arrendamiento sea desgravable para efectos impositivos por un importe equivalente a tres veces la cuota lineal de amortización. Es evidente que esta norma supone un incentivo para el fomento de las operaciones de arrendamiento financiero en las Pymes de nuestro país. Teniendo en cuenta el nuevo límite de 60 u.m., triple de la cuota lineal, la expresión (5) adoptará ahora la forma siguiente:

Y como era de esperar, ahora la VNA es positiva, concretamente de 0.5 u.m.

Los planes especiales de amortización y la VNAUna de las principales conclusiones del apartado anterior es que el arrendamiento financiero supone en la práctica una amortización acelerada del bien, lo que implica un aplazamiento de los impuestos por pagar y un incremento de los recursos generados en los primeros años de la inversión, favoreciendo el VANA en relación con el VAND y por consiguiente aumentando la VNA. Ahora bien, este hecho puede quedar neutralizado si la empresa tiene la posibilidad de acceder a alguno de los planes de amortización acelerada que en ocasiones tienen lugar.

Efectivamente, las autoridades de un país, en un momento determinado y por motivos de interés general, pueden conceder planes de amortización acelerada con el fin de fomentar la inversión, la actividad económica y el empleo. Cuando se ponen en marcha estos planes especiales de amortización, las empresas muestran gran interés en acogerse a alguno de ellos.

Sea éste el caso de la empresa anterior. Ahora, si adquiere el bien, puede amortizarlo, por ejemplo, según el método de los dígitos decrecientes. De esta forma, amortizará 33.3 u.m. el primer año, 26.6 u.m. el segundo, 20 u.m. el tercero, 13.3 u.m. el cuarto y 6.6 u.m. el quinto. Adaptando nuevamente la expresión (5), la VNA viene dada por:

El valor negativo de dicha VNA es de 1.12 u.m.; es decir, aun en el caso de que la empresa sea una Pyme, en el que el arrendamiento goza de una mayor desgravación fiscal, es mejor la compra del elemento de transporte financiada con deuda siempre que pueda amortizarse por el método de los dígitos decrecientes. Incluso otras opciones de amortización acelerada pueden ofrecer mejores resultados que esta última; por ejemplo, la opción extrema de amortizar todo el importe de la inversión en el primer año.

Por lo tanto, aunque la VNA sea generalmente favorable en la medida que el arrendamiento financiero suponga una verdadera recuperación acelerada del bien respecto de la compra financiada con deuda, si en este último caso podemos acceder a algún plan de amortización acelerada, dicha VNA puede quedar neutralizada.

ConclusionesEl objetivo principal de este trabajo ha sido la inclusión del criterio de la VNA con el fin de que la empresa que desee incorporar inmovilizado a su proceso productivo pueda decidir entre el arrendamiento o su compra financiada con deuda. Después de analizar la naturaleza y las principales características del arrendamiento, ilustramos el criterio de la VNA con dos supuestos realizando una aproximación a la normativa fiscal española, siempre con la idea de haber introducido un criterio que, dada su flexibilidad, pueda ser adaptado fácilmente a otros supuestos y normativas fiscales.

Aun así algunas conclusiones generales sí pueden extraerse. En primer lugar, y como era de esperar, la desgravación fiscal de la inversión juega a favor de la compra del bien y en contra del arrendamiento. Respecto a la tasa impositiva, su efecto puede ser favorable o desfavorable al arrendamiento porque depende de la intensidad en el tiempo de las cuotas de arrendamiento y de la amortización. Esto es lo que sucede en nuestro caso, pues en el primer supuesto la relación entre la VNA y la tasa impositiva es negativa, mientras que en el segundo es positiva. Más clara es la relación entre la VNA y la tasa de descuento. Dicha relación es siempre positiva, ya que si tenemos en cuenta que la TIR en el caso de arrendamiento es infinita y en el caso de compra es un número real positivo, entonces la VNA crece con la tasa de descuento.

Para finalizar señalamos que el arrendamiento tiene ventaja sobre la compra en la medida que suponga una verdadera recuperación acelerada del bien, tal como se ha puesto de manifiesto en el caso de que la empresa arrendataria fuese una Pyme, aunque dicha ventaja puede quedar neutralizada e incluso superada si la empresa que compra el bien puede acceder a alguno de los planes de amortización acelerada.

Como principal conclusión diremos que no puede establecerse a priori la existencia de una ventaja comparativa del arrendamiento sobre la compra del bien o viceversa, pues dicha ventaja depende de los distintos supuestos y de la normativa legal existente en cada momento. En este sentido, pensamos que la principal aportación de este trabajo es la inclusión de una metodología muy concreta, fácilmente adaptable a los distintos parámetros que nos puedan aparecer en cada caso, con el fin de facilitar la toma de decisiones al responsable financiero de la empresa. Por esta razón, aconsejamos que la empresa que desee incorporar nuevo inmovilizado a su proceso productivo realice previamente un estudio ad hoc en cada caso, teniendo en cuenta todas las variables que afecten a la decisión.

| Mes | Cuota arrendamiento | Interés | Recuperación del bien | Recuperación acumulada | Pendiente de recuperación |

|---|---|---|---|---|---|

| 0 | 4.6 | 4.6 | 0 | 0 | 95.4 |

| 1 | 4.6 | 1.147471 | 3.452528 | 3.452528 | 91.94747 |

| 2 | 4.6 | 1.105944 | 3.494055 | 6.946584 | 88.45341 |

| 3 | 4.6 | 1.063917 | 3.536082 | 10.48266 | 84.91733 |

| 4 | 4.6 | 1.021385 | 3.578614 | 14.06128 | 81.33871 |

| 5 | 4.6 | 0.978342 | 3.621657 | 17.68293 | 77.71706 |

| 6 | 4.6 | 0.934780 | 3.665219 | 21.34815 | 74.05184 |

| 7 | 4.6 | 0.890695 | 3.709304 | 25.05746 | 70.34253 |

| 8 | 4.6 | 0.846080 | 3.753919 | 28.81138 | 66.58861 |

| 9 | 4.6 | 0.800927 | 3.799072 | 32.61045 | 62.78954 |

| 10 | 4.6 | 0.755232 | 3.844767 | 36.45522 | 58.94477 |

| 11 | 4.6 | 0.708987 | 3.891012 | 40.34623 | 55.05376 |

| 12 | 4.6 | 0.662186 | 3.937813 | 44.28404 | 51.11595 |

| 13 | 4.6 | 0.614822 | 3.985177 | 48.26922 | 47.13077 |

| 14 | 4.6 | 0.566888 | 4.033111 | 52.30233 | 43.09766 |

| 15 | 4.6 | 0.518378 | 4.081621 | 56.38395 | 39.01604 |

| 16 | 4.6 | 0.469284 | 4.130715 | 60.51467 | 34.88532 |

| 17 | 4.6 | 0.419600 | 4.180399 | 64.69507 | 30.70492 |

| 18 | 4.6 | 0.369318 | 4.230681 | 68.92575 | 26.47424 |

| 19 | 4.6 | 0.318432 | 4.281567 | 73.20732 | 22.19267 |

| 20 | 4.6 | 0.266933 | 4.333066 | 77.54038 | 17.85961 |

| 21 | 4.6 | 0.214815 | 4.385184 | 81.92557 | 13.47442 |

| 22 | 4.6 | 0.162070 | 4.437929 | 86.36350 | 9.036498 |

| 23 | 4.6 | 0.108691 | 4.491308 | 90.85481 | 4.545189 |

| 24 | 4.6 | 0.054669 | 4.545330 | 95.4 | 0 |

| (VR) 25 | 4.6 | 0 | 4.6 |

De alguna forma, el criterio de la VNA ya había sido introducido anteriormente por Brealey y Myers (1994) y Kaen (1995).

En el caso español, y dependiendo de que la empresa arrendataria sea Pyme o no, el valor de la recuperación del bien incluido en las cuotas de arrendamiento satisfechas anualmente será fiscalmente deducible del impuesto sobre sociedades, siempre que no supere el triple o el duplo del coeficiente de amortización legal según tablas, respectivamente; el exceso se ocupa en el año siguiente teniendo en cuenta el límite ya mencionado.

Un análisis más detallado del concepto de recurso generado anual puede observarse en González (2010).

Para resolver esta aparente incongruencia pueden utilizarse diversos métodos. Ver por ejemplo Hawkins y Pearce (1974) a partir del análisis de la inversión diferencia o bien González (1993) que introduce una tasa de reinversión para los recursos generados.

Ver en el anexo el cuadro de recuperación del valor del bien y de pago de interés correspondiente a las cuotas de arrendamiento mensuales.

Suponemos que el bien se amortiza totalmente en el momento que se ejercita la opción de compra.

Dicho máximo amortizable es de 40 u.m., ya que la parte de recuperación del bien es 44.28 u.m. y el doble de la cuota lineal de amortización es 40 u.m. (ver anexo).