Las empresas no financieras listadas en la Bolsa Mexicana de Valores durante el periodo 2001-2012 presentan una alta concentración de la propiedad. Esta no cambia significativamente en el tiempo, excepto considerando períodos normales y de crisis financiera. Mediante un análisis de datos panel se comprueba que dentro de las variables más importantes para explicar la concentración accionaria se encuentran el rendimiento sobre los activos y el porcentaje de directores independientes dentro de las Juntas Directivas. No obstante, la estructura de la propiedad está condicionada también por factores de índole psicológico y cultural, y predomina la influencia del grado de protección a los inversionistas.

High ownership concentration is common for non-financial companies, listed in the Mexican Stock Market during the period 2001-2012. This characteristic does not change considerably in time, except taking into account normal versus financial crisis periods. Through panel data analysis it is possible to determine that two of the most important variables in order to explain ownership concentration are return on assets and the percentage of independent Board members. Nevertheless, ownership structure is also conditioned by psychological and cultural factors, and the degree of investor protection has an important influence on proprietorship.

El grado de concentración de la propiedad de las firmas se determina tanto por factores externos (de entorno) como internos (propios de cada empresa). Dentro de los factores externos más importantes se citan (La Porta, Lopez-de-Silanes y Shleifer, 1999) el marco jurídico y legal, ya que su eficiencia impacta en la protección de los inversionistas y, por ende, repercute en la estructura de propiedad empresarial. Respecto a los factores internos que podrían explicar la estructura accionaria se mencionan la internacionalización, la independencia del Consejo de Administración, el grado de endeudamiento, la existencia de un vínculo con los bancos, el desempeño empresarial, el tamaño y la edad de la compañía.

Varios autores argumentan que las empresas que se valen de mecanismos que protegen los derechos de los accionistas tienen la propiedad menos concentrada. Tal es el caso de algunas compañías que optan por la internacionalización y la inclusión de una alta proporción de consejeros independientes dentro de la Junta Directiva. En estas circunstancias, los dueños de las empresas se someten a reglas más estrictas contra la expropiación de partes interesadas, por lo que el control deja de ser tan valioso (Foerster y Karolyi, 1999; Doidge, Karolyi y Stulz, 2004; Kim, Kitsabunnarat-Chatjuthamard y Nofsinger, 2007; Setia-Atmaja, 2009). Sin embargo, la internacionalización también puede facilitar que inversionistas foráneos adquieran el control de las firmas, manteniendo e incluso incrementando la concentración de la propiedad. Además, contar con una alta participación de consejeros ajenos a la empresa puede ser garantía y condición para la protección y atracción de accionistas minoritarios, y así no comprometer la estructura de la propiedad (Ayyagari, 2004; Anderson y Reeb, 2004).

Respecto a la deuda, esta favorece la inversión y a la vez representa un riesgo inherente para la compañía. Si bien una firma puede mantener concentrada su propiedad (e incluso aumentar la concentración) valiéndose de una alta proporción de deuda en su estructura de capital, esto la hace más vulnerable y riesgosa. En situaciones de sobreendeudamiento, los propietarios buscarán alternativas de financiamiento menos riesgosas y de menor costo, aunque esto signifique la pérdida parcial de la participación accionaria (Pindado y de la Torre, 2006). No obstante, algunos dueños de empresas recurrirán a relaciones estratégicas con instituciones financieras para mantener concentrada la propiedad e incluso incrementar los niveles de apalancamiento. El vínculo bancario favorece el acceso y reduce el costo de los recursos financieros, ya que restringe el problema de información asimétrica y sirve como mecanismo de supervisión empresarial (Castañeda, 2000; Kroszner y Strahan, 2001).

Los inversionistas se muestran interesados por empresas rentables donde puedan capitalizar su dinero. Si las expectativas de una empresa, en cuanto a desempeño se refiere, no son prometedoras, esta no será un objetivo para posibles accionistas. Por el contrario, una compañía con buenas perspectivas potencializa la disminución de la concentración de la propiedad, al ser más atractiva para los inversores (Loderer y Martin, 1997). Sin embargo, los buenos resultados también estimulan la concentración de la propiedad. Bajo estas condiciones, reinvertir las ganancias podría generar mayores utilidades y los dueños principales no estarían motivados a atraer inversionistas sino que buscarían mantener o incluso aumentar el control de la firma.

El tamaño de la firma puede ser también una variable preponderante en explicar la concentración de la propiedad. A medida que la empresa crece, se requiere más inversión, y por ende aumenta la probabilidad de abrir la firma a nuevos accionistas; es así que puede disminuir la concentración de la propiedad. Esto es particularmente cierto cuando el crecimiento se asocia con un mayor valor empresarial, lo cual implica un costo más elevado para un determinado bloque de participación accionaria (Javid y Iqbal, 2008; San Martín Reyna, Durán Vázquez y Lorenzo Valdés, 2012). Por el contrario, autores tales como Jensen y Meckling (1976) argumentan una asociación directa entre la concentración de la propiedad y el tamaño de la firma. De acuerdo con la teoría de agencias, las posibilidades de expropiación de los ejecutivos contra los accionistas aumentan conforme crece la empresa. Una solución al problema agente-principal es mantener la propiedad de la firma concentrada, ya que los dueños mayoritarios se preocupan por realizar labores de supervisión.

Por último, existe evidencia de que la edad de la empresa se relaciona positivamente con la concentración de la propiedad. Los dueños mayoritarios conceden un valor más allá del económico a la empresa, lo que provoca que les resulte difícil reducir su participación accionaria en la misma (Franks, Mayer, Volpin y Wagner, 2008; Franks, Mayer, Volpin y Wagner, 2012). Conforme transcurre el tiempo, se ven más involucrados con la firma, lo cual se refleja en mayores niveles de concentración de la propiedad. No obstante, con el paso del tiempo se presenta necesariamente la sucesión del accionista fundador; este evento se asocia con una reducción en la concentración de la propiedad (Lazarides, Drimpetas y y Dimitrios, 2009 y Singh, Mathur y Gleason, 2004).

Si bien los factores internos considerados se relacionan con la concentración de la propiedad de las firmas, no hay consenso sobre la dirección de esta asociación. Es relevante para la comprensión de la estructura de la propiedad empresarial en México conocer el alcance explicativo, si existe, de las variables antes mencionadas en la concentración de la propiedad. El presente estudio es uno de los pioneros al analizar lo anterior. Se encuentra que dentro de las variables más importantes para explicar la concentración accionaria se encuentran el rendimiento sobre los activos y el porcentaje de directores independientes dentro de las Juntas Directivas.

El trabajo se organiza de la siguiente manera: la segunda sección sintetiza la revisión de la literatura detrás de las variables que pueden explicar la concentración de la propiedad. La sección tercera presenta la metodología del estudio; se hace referencia a los datos, variables e hipótesis y se presenta la estadística descriptiva. En la cuarta sección se muestran los resultados econométricos; se corren diversas regresiones mediante el método de mínimos cuadrados y se incluyen efectos aleatorios. Finalmente, en la sección quinta se discuten los resultados y se concluye.

Revisión de la literaturaLa literatura muestra diversas relaciones entre la concentración de la propiedad y variables tales como el endeudamiento, el desempeño empresarial, la internacionalización, la edad de la empresa, el tamaño de la firma, la independencia del Consejo de Administración y el vínculo bancario. A continuación se exponen algunos hallazgos al respecto.

DeudaDe acuerdo al modelo de Stulz (1988), en un primer escenario la relación entre concentración de la propiedad y deuda es positiva. Bajo una amenaza latente de adquisición y con una riqueza personal limitada, los accionistas a través de la gerencia emitirán deuda y con el dinero que obtengan recomprarán acciones de la firma, incrementando así su participación en la propiedad en la empresa. Con lo anterior mejora el poder de negociación de los dueños (Raad, Ryan y Sinkey, 1999). Pero al continuar emitiendo más deuda, el riesgo de quiebra aumentará; las acciones se vuelven más riesgosas y los dueños reducen su inversión en la empresa. Este último argumento lo comparten otros autores, tales como Pindado y de la Torre (2006), quienes manifiestan que altos niveles de endeudamiento provocan menores concentraciones de la propiedad. La aversión al riesgo de los dueños induce que sus participaciones de la propiedad disminuyan cuando la probabilidad de caer en default aumenta.

Otros, como Sánchez Ballesta y García Meca (2011), consideran que altos niveles de endeudamiento no disminuyen la concentración de la propiedad, ya que es común que en estas circunstancias participen banqueros como accionistas o como miembros de la Junta Directiva de la empresa. Los banqueros desempeñan el rol de monitoreo al tiempo que reducen los costos de agencias y facilitan el financiamiento entre la empresa y sus acreedores; esto reduce el riesgo financiero y de esta forma contribuye a que la propiedad se mantenga concentrada.

Valor de la empresaOtra variable a analizar para poder explicar la concentración de la propiedad es el rendimiento de la empresa. Loderer y Martin (1997), así como Helwege, Pirinsky y Stulz (2007), señalan que la relación entre valor y concentración es negativa, porque una mayor calificación de valor genera más interés de parte de inversionistas potenciales, provocando que los accionistas opten por la apertura de la firma, los beneficios de la diversificación y disminuyan así su participación accionaria.

Sin embargo, el rendimiento también puede impactar positivamente en la concentración de la propiedad. Cuando las expectativas de desempeño de la empresa son buenas, los accionistas pueden inclinarse por una compensación de capital manteniendo su participación en la propiedad (Kole, 1996; Murphy, 1985; Cho, 1998), o incluso aumentar su participación y así incrementar la concentración de la propiedad (Ganguli y Agrawal, 2009; Demsetz y Villalonga, 2001).

Emisión de ADRLos American Depositary Receipts (ADR) son certificados que representan a empresas extranjeras que buscan cotizar en el mercado estadounidense, son emitidos por un banco igualmente estadounidense y tanto su precio como los dividendos son pagaderos en dólares estadounidenses. Son así un indicador de internacionalización de la firma.

Para cotizar en mercados como el estadounidense, las firmas tienen que ajustarse a las exigencias de la Stock Exchange Commission (SEC) y las normas contables comúnmente aceptadas (GAAP). Estas regulaciones muchas veces son más estrictas que en otros países, lo cual reduce la información asimétrica y fomenta la transparencia y la protección de los inversionistas. Lo anterior permite que los accionistas minoritarios puedan estar más tranquilos y decidirse a invertir en la empresa. Consecuentemente, se reduce la concentración de la propiedad (Coffee, 1999; Foerster y Karolyi, 1999; Miller, 1999; Doidge et al., 2004 y Doidge, 2005).

Por otro lado, existen argumentos de que si bien la participación en el mercado estadounidense por medio de los ADR exige revelar mayor información, no se garantizan mayores derechos para los accionistas minoritarios (La Porta et al., 1999). Cabe señalar que este instrumento no proporciona derecho a voto. La emisión de ADR no disminuye necesariamente la concentración de la propiedad, y podría incluso incrementarla (Castañeda, 2000); es factible que se dé un cambio solamente en la identidad de los accionistas mayoritarios al utilizar la emisión de ADR como vehículo para facilitar la venta de bloques de control. Contar tanto con un mejor escenario para los inversionistas como con un mayor número de inversionistas potenciales favorece estas estrategias empresariales (Ayyagari, 2004). Tal es el caso de China y Hong Kong, donde la concentración de la propiedad (en promedio cerca del 50%) es impulsada principalmente por la alta participación de ADR (Pan, Lin y Chen, 2012).

Edad de la empresaLa edad de la empresa también puede explicar la concentración de la propiedad. De acuerdo con Slovin y Sushka (1993), Lazarides et al. (2009) y Singh et al. (2004), las empresas con más años presentan menores niveles de concentración de la propiedad debido a que, con el paso del tiempo, las etapas de evolución de la empresa y la sucesión del fundador, surge la necesidad de crecer y hay un impulso por diversificar el riesgo. Lo anterior se logra mediante la emisión de acciones de mercado abierto, con lo que se reduce la participación interna de la propiedad.

Sin embargo, autores como Franks et al. (2008, 2012) argumentan que la concentración de la propiedad no cambia conforme transcurre el tiempo. Precisamente por su origen (muchas veces son empresas familiares), estas están menos dispuestas a disolver la propiedad. La alta concentración de la propiedad permite el establecimiento de relaciones de largo plazo; la empresa, si bien es un negocio, forma parte de la vida personal y la identidad de los propietarios mayoritarios.

Tamaño de la empresaCuando aumenta el tamaño de la empresa, la concentración de la propiedad tiende a disminuir. Un mayor tamaño requiere mayor inversión, con lo cual se motiva la inclusión de otros accionistas. Si las perspectivas de crecimiento son favorables, el valor de mercado de la firma se incrementa, lo cual implica un mayor costo para un determinado bloque de participación. Esto impacta en el riesgo financiero de los accionistas originales; la aversión al riesgo desalienta cualquier intento de mantener concentrada la propiedad, porque exige a los propietarios mayor asignación de riqueza (Javid y Iqbal, 2008; Rogers, Dami, Ribeiro y Sousa, 2008; Demsetz y Lehn, 1985; Morales, 2009; San Martín Reyna et al., 2012).

Por el contrario, Jensen y Meckling (1976) sostienen que la relación entre tamaño de la empresa y concentración de la propiedad es positiva. Dentro de la teoría de agencias, entre más grande se hace una empresa, mayores son los costos de agencias. Resulta más sencilla la expropiación de los accionistas por parte de los ejecutivos, ya que el monitoreo se vuelve más complejo y costoso. Si la propiedad es dispersa, la expropiación es más frecuente debido a que para los accionistas los costos asociados al monitoreo superan los beneficios. Por el contrario, si la propiedad está más concentrada, los accionistas mayoritarios tienen más incentivos para realizar las labores de monitoreo y disminuir así estos costos de agencias. La concentración de la propiedad es entonces una solución al problema agente-principal.

Independencia de consejerosLa proporción de consejeros independientes dentro de la Junta Directiva se asocia con mecanismos internos que pueden disminuir la concentración de la propiedad. La independencia del Consejo de Administración protege de la expropiación y cuida de los intereses de los accionistas, incluidos los minoritarios. Esto limita la conducta oportunista de los accionistas mayoritarios, con lo cual el control deja de ser tan valioso (Claessens, Djankov y Lang, 2000; La Porta et al., 1999; Suto, 2003; Abdullah, 2006; Firth, Fung y Rui, 2007; Borhanuddin y Ching, 2011; Fama y Jensen, 1983; Kim et al., 2007; Setia-Atmaja, 2009).

Sin embargo, los consejeros independientes también pueden contribuir a la concentración de la propiedad. Estos desempeñan un rol importante para los accionistas mayoritarios, porque supervisan objetivamente a la gerencia y dan confianza a los accionistas minoritarios con respecto a la expropiación de riqueza dentro de empresas muy concentradas. Si el propósito de los accionistas mayoritarios no es la expropiación sino más bien el crecimiento y la creación de valor a largo plazo (sin sacrificar la estructura de propiedad), la independencia de los consejeros independientes representa un esquema de gobierno apropiado (Anderson y Reeb, 2004; Raheja, 2005; Westphal, 1998).

Vinculo bancarioEl vínculo bancario se manifiesta cuando un banco (o banquero) participa como propietario o miembro de la Junta Directiva de una empresa. El vínculo bancario favorece la concentración de la propiedad, ya que reduce el interés de los accionistas mayoritarios por financiar las actividades empresariales mediante la emisión accionaria. Cuando un banco (o banquero) forma parte del Consejo de Administración de una firma o tiene participación accionaria en la misma, se reduce la información asimétrica y los costos de agencias (entre accionistas y acreedores). Esto favorece el financiamiento bancario, incrementando los montos del mismo y reduciendo su costo (Castañeda, 2000; Alonso, López, Rodriguez y Vallelado, 2005; Sánchez Ballesta y García Meca, 2011).

Así mismo, los bancos proporcionan mayor certidumbre financiera y reducen la probabilidad de toma hostil (mediante la cual cambiaría el control y seguramente la concentración de la propiedad), ya que al tener un vínculo con la empresa evitan que grandes corporaciones, inversionistas extranjeros y grupos especulativos de inversión adquieran la mayoría de las acciones de la misma (Morck y Nakamura, 1999).

No obstante, el vínculo bancario también puede disminuir la concentración de la propiedad. Algunas empresas con dificultades financieras, valiéndose de la relación que tienen con los bancos, reducen sus grandes participaciones accionarias y delegan el monitoreo a banqueros dispuestos a supervisar (Jostarndt y Sautner, 2008).

MetodologíaDatos, variables e hipótesisPara llevar a cabo el análisis se utiliza una base de datos panel, no balanceada, de 89 empresas no financieras que cotizaron durante el periodo 2001-2012 en la Bolsa Mexicana de Valores. Durante el horizonte temporal considerado hubo empresas que dejaron de cotizar en algún momento y otras que comenzaron a cotizar después del 2001. Con el fin de utilizar la mayor cantidad posible de datos, se tomó la decisión de emplear la base de datos no balanceada. Es importante destacar que durante el tiempo en consideración ocurrió la crisis financiera mundial, que impactó a la economía mexicana específicamente durante el 2008 y el 2009. Para la recolección de los datos se recurrió a los reportes anuales expedidos por las empresas. Esta base de datos fue construida con el apoyo recibido por CONACYT en la Convocatoria de Ciencia Básica 2012 (número de proyecto 182259).

Se estudia la relación entre la concentración de la propiedad y diversas variables financieras y de gobierno corporativo. Para conocer el grado de concentración de la propiedad (por año) en las firmas se toma en cuenta la distribución de acciones (capital accionario total) con el fin de identificar al accionista (ya sea una familia, una empresa o un fondo de inversión, entre otros) que posea la mayor participación accionaria y capturar así la proporción de acciones en su poder. En caso de que uno de los mayores accionistas sea una empresa, se busca el controlador de la misma; lo mismo cuando aparece por ejemplo un fideicomiso, donde se rastrea al beneficiario. Estos datos se encuentran disponibles para el lector que esté interesado.

Las variables que incluye el estudio que pueden afectar la concentración de la propiedad son el apalancamiento, el rendimiento de la empresa, la emisión de ADR, el tamaño de la firma, la edad de la empresa, el vínculo bancario y la proporción de consejeros independientes dentro del Consejo de Administración.

El apalancamiento se construye como el ratio de pasivo total (deuda en libros) sobre capital contable (aportación de los socios). La relación con la concentración de la propiedad se espera que sea negativa, ya que al crecer el endeudamiento las acciones se vuelven más riesgosas, con lo que los propietarios empiezan a disminuir sus participaciones accionarias ante la mayor probabilidad de quiebra de la compañía (Pindado y de la Torre, 2006).

El desempeño empresarial se mide de acuerdo al rendimiento sobre los activos (ROA, por sus siglas en inglés). Este es el cociente de UAFIDA entre los activos totales. UAFIDA o EBITDA (por sus siglas en inglés) se refiere a la utilidad antes de intereses, impuestos, depreciación y amortización. Cuando la empresa tiene un alto ROA y sus expectativas de crecimiento son buenas, los accionistas deciden mantener su capital o incluso aumentar su aportación en la compañía. Es así que el impacto del ROA sobre la concentración de la propiedad se espera que sea positivo (Kole, 1996; Ganguli y Agrawal, 2009).

Respecto a la variable ADR, esta se refiere a un instrumento financiero que ofrece a las empresas locales la opción de aumentar su capital y su base de accionistas mediante el acceso al mercado de capitales de Estados Unidos; es una proxy de internacionalización. Cabe señalar que este instrumento no proporciona derecho a voto. Para examinar el efecto de la emisión de ADR sobre la concentración de la propiedad, se crea una variable dummy que es igual a 0 si la empresa no emite ADR en el año en cuestión y es 1 si sucede lo contrario. Se espera que la emisión de ADR incremente la concentración de la propiedad, ya que es una estrategia usual utilizarla como vehículo para facilitar la venta de bloques de control (Ayyagari, 2004).

El tamaño de la empresa se mide como el logaritmo natural de los activos totales. En este caso se espera que la relación con la concentración de la propiedad sea negativa; al aumentar el tamaño de la compañía se necesitan más recursos para invertir, lo que motiva la incursión de otros accionistas. Al seguir creciendo, el valor de mercado de la empresa tiende a incrementarse, por lo que el costo del bloque de participación sube también, exigiendo a los propietarios una mayor asignación de riqueza; la aversión al riesgo reduce la concentración de la propiedad (Javid y Iqbal, 2008; Rogers et al., 2008).

La edad de la empresa (años transcurridos desde la fecha de su constitución) podría incidir positivamente en la concentración de la propiedad. Conforme los años pasan y la empresa madura, los dueños originales tienden a mostrarse menos dispuestos a reducir sus participaciones en la firma. La alta concentración de la propiedad favorece al establecimiento de relaciones duraderas, y si bien la empresa es un negocio, forma parte de la vida de sus propietarios mayoritarios, con lo que tiene también cierto valor sentimental (Franks et al., 2008, 2012).

El vínculo bancario se manifiesta cuando un banquero (específicamente el presidente del Consejo de Administración y/o el director general) participa como accionista o miembro de la Junta Directiva de una empresa. Esta variable se construye como una variable dummy, siendo 1 si se presenta el vínculo bancario y 0 en caso contrario. El vínculo bancario puede disminuir la concentración de la propiedad. Algunas empresas, valiéndose de la relación que tienen con los bancos, reducen sus grandes participaciones accionarias y delegan el monitoreo a banqueros dispuestos a supervisar (Jostarndt y Sautner, 2008).

Finalmente, la proporción de consejeros independientes dentro del Consejo de Administración debería influir negativamente sobre la concentración de la propiedad. Los directores independientes son aquellos que no tienen relación directa con la empresa, es decir, no son accionistas ni ejecutivos de la misma. La evidencia muestra que estos protegen mejor los intereses de los accionistas (incluidos los minoritarios), evitando la expropiación y la conducta oportunista de los grandes accionistas. Con lo anterior, el control deja de ser tan valioso y se reduce entonces la concentración de la propiedad (Claessens et al., 2000; Borhanuddin y Ching, 2011).

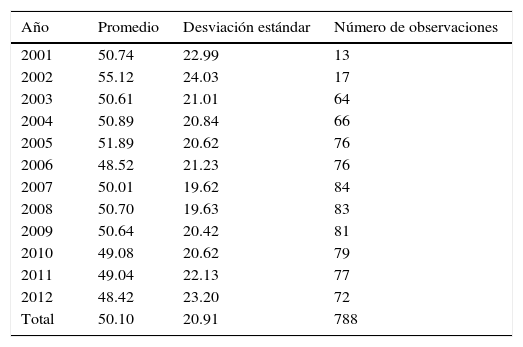

Estadística descriptivaLa tabla 1 presenta los valores anuales promedio de la concentración de la propiedad, para las 89 empresas no financieras que cotizaron en la Bolsa Mexicana de Valores durante 2001 a 2012. Se observa que en México la propiedad de las firmas listadas está altamente concentrada, lo cual evidentemente limita el desarrollo del mercado de capitales. En promedio, durante el período de estudio el 50% de las acciones de las empresas contempladas está en manos de un solo controlador (familia, empresa, fondo de inversión, entre otros).

Concentración de la propiedad por año

| Año | Promedio | Desviación estándar | Número de observaciones |

|---|---|---|---|

| 2001 | 50.74 | 22.99 | 13 |

| 2002 | 55.12 | 24.03 | 17 |

| 2003 | 50.61 | 21.01 | 64 |

| 2004 | 50.89 | 20.84 | 66 |

| 2005 | 51.89 | 20.62 | 76 |

| 2006 | 48.52 | 21.23 | 76 |

| 2007 | 50.01 | 19.62 | 84 |

| 2008 | 50.70 | 19.63 | 83 |

| 2009 | 50.64 | 20.42 | 81 |

| 2010 | 49.08 | 20.62 | 79 |

| 2011 | 49.04 | 22.13 | 77 |

| 2012 | 48.42 | 23.20 | 72 |

| Total | 50.10 | 20.91 | 788 |

El valor promedio de la concentración de la propiedad no difiere por año, al 5% de significancia.

Fuente: elaboración propia con base en reportes anuales de las firmas.

Los valores promedio presentan una fluctuación mínima que oscila entre el 48.42 y el 55.12%. Mediante una prueba de igualdad de medias se muestra que el valor promedio de la concentración de la propiedad no difiere a través del tiempo, lo que indica que la concentración de la propiedad es una variable de gobierno corporativo altamente estable. Esto sugiere que los dueños mayoritarios en México no están dispuestos a perder control de sus compañías, las cuales se vislumbran como proyectos de largo plazo.

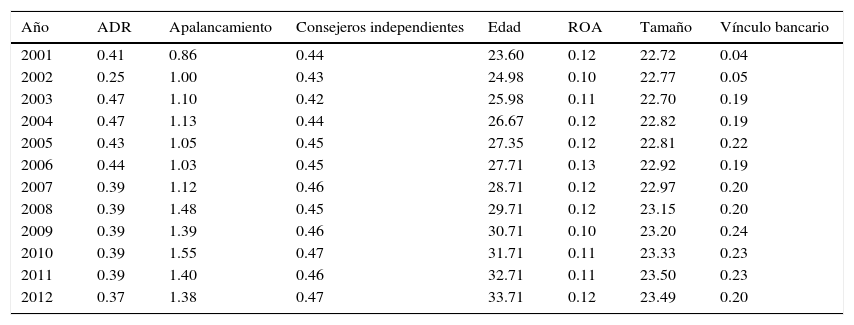

La tabla 2 muestra los valores anuales promedio para las variables explicativas del estudio: emisión de ADR, apalancamiento, proporción de consejeros independientes en la Junta Directiva, edad de la empresa, ROA, tamaño de la firma y vínculo bancario.

Valores promedio de las variables explicativas, por año

| Año | ADR | Apalancamiento | Consejeros independientes | Edad | ROA | Tamaño | Vínculo bancario |

|---|---|---|---|---|---|---|---|

| 2001 | 0.41 | 0.86 | 0.44 | 23.60 | 0.12 | 22.72 | 0.04 |

| 2002 | 0.25 | 1.00 | 0.43 | 24.98 | 0.10 | 22.77 | 0.05 |

| 2003 | 0.47 | 1.10 | 0.42 | 25.98 | 0.11 | 22.70 | 0.19 |

| 2004 | 0.47 | 1.13 | 0.44 | 26.67 | 0.12 | 22.82 | 0.19 |

| 2005 | 0.43 | 1.05 | 0.45 | 27.35 | 0.12 | 22.81 | 0.22 |

| 2006 | 0.44 | 1.03 | 0.45 | 27.71 | 0.13 | 22.92 | 0.19 |

| 2007 | 0.39 | 1.12 | 0.46 | 28.71 | 0.12 | 22.97 | 0.20 |

| 2008 | 0.39 | 1.48 | 0.45 | 29.71 | 0.12 | 23.15 | 0.20 |

| 2009 | 0.39 | 1.39 | 0.46 | 30.71 | 0.10 | 23.20 | 0.24 |

| 2010 | 0.39 | 1.55 | 0.47 | 31.71 | 0.11 | 23.33 | 0.23 |

| 2011 | 0.39 | 1.40 | 0.46 | 32.71 | 0.11 | 23.50 | 0.23 |

| 2012 | 0.37 | 1.38 | 0.47 | 33.71 | 0.12 | 23.49 | 0.20 |

Fuente: elaboración propia con base en reportes anuales de las firmas.

Los valores promedio no fluctúan significativamente (al 5% de significancia) en el período de tiempo considerado para la emisión de ADR, el porcentaje de consejeros independientes en el Consejo de Administración y el rendimiento sobre los activos (ROA). Esto señala que son variables que cambian muy despacio en el tiempo; las decisiones de internacionalización y el grado de independencia de las Juntas Directivas son seguramente estrategias de largo plazo. Particularmente para el caso de la emisión de ADR, se observa que son pocas las empresas que hacen uso de ellas (el valor promedio de 0.41 es más cercano a 0 que a 1); en cuanto a la proporción de consejeros independientes en las Juntas Directivas, esta supera ampliamente la normativa del 25%. Si bien la propiedad de las firmas está altamente concentrada, la independencia de sus consejos de administración ofrece mayor protección a los inversionistas minoritarios, lo cual alienta la confianza de los mismos. En cuanto al ROA, si bien los valores medios fluctúan entre mínimos del 10.6% (año 2002) y del 10.8% (año 2009, que corresponde al año de crisis financiera en México) y un máximo del 13.7% (año 2006), al ser las diferencias estadísticamente insignificantes se percibe el estancamiento de los resultados corporativos en México durante los 12años de estudio.

Las empresas contempladas son firmas en general maduras; en promedio las mismas en el 2012 tenían más de 33años de fundadas. De acuerdo con autores tales como Evans (1987), una compañía con más de 7años de fundación se considera como vieja. Esto sin duda alguna respalda su acceso a los mercados financieros. En cuanto al tamaño promedio de las firmas, estas se aprecian comparativamente más pequeñas durante 2001 y 2003; por el contrario, las empresas se presentan relativamente más grandes durante 2011 y 2012. En relación con el apalancamiento, en 2001 las empresas aparecen menos endeudadas, lo cual tiene sentido dado su menor tamaño durante ese año. Cabe mencionar que el mayor apalancamiento promedio se observa en el año 2010, posterior al 2009, que constituye un año de crisis en México (de acuerdo a las cifras macroeconómicas), lo cual posiblemente señala la estrategia de endeudamiento para hacer frente a las necesidades financieras ante la aparición de la crisis. Las decisiones de endeudamiento y crecimiento por parte de las empresas coinciden con sus posiciones respecto al vínculo bancario. La menor presencia de banqueros como accionistas o miembros de las Juntas Directivas de las empresas se observa durante 2001, que corresponde al año de menor apalancamiento y donde las empresas son relativamente más pequeñas. Además, la mayor relación con los banqueros se vislumbra durante los años 2009 a 2011. Esto corresponde a los períodos de alto apalancamiento y crecimiento de las firmas, por lo que indica que el vínculo bancario favorece el otorgamiento de créditos y que el crecimiento empresarial se logra mediante el endeudamiento con los bancos más que por medio de la emisión de acciones.

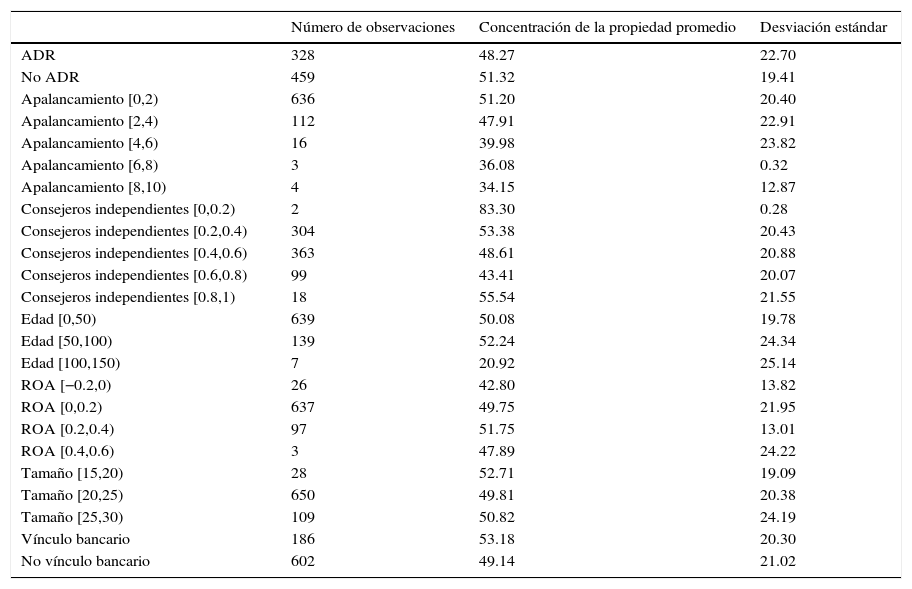

La tabla 3 presenta los valores promedio para la concentración de la propiedad, de acuerdo a las características propias de las compañías, durante el periodo 2001 a 2012. No se observan diferencias importantes en cuanto a la concentración de la propiedad de acuerdo al ROA y al tamaño de la firma. Por el contrario, al comparar empresas que deciden participar en mercados internacionales mediante la emisión de ADR contra las que no lo hacen, se observa una diferencia significativa en la concentración de la propiedad. Las que no emiten ADR, que corresponden al 58.3% del total, tienen la propiedad más concentrada (mayoría absoluta en la tenencia accionaria). Este resultado puede explicarse debido a que las compañías que toman la decisión de internacionalización se someten a inversionistas más cautos que no estarían dispuestos a invertir en empresas fuera de sus fronteras, a menos que estas proporcionen garantías contra la expropiación de los accionistas minoritarios; una de estas medidas es justamente que el controlador no tenga mayoría absoluta de las acciones.

Concentración de la propiedad promedio, de acuerdo a las características de las empresas

| Número de observaciones | Concentración de la propiedad promedio | Desviación estándar | |

|---|---|---|---|

| ADR | 328 | 48.27 | 22.70 |

| No ADR | 459 | 51.32 | 19.41 |

| Apalancamiento [0,2) | 636 | 51.20 | 20.40 |

| Apalancamiento [2,4) | 112 | 47.91 | 22.91 |

| Apalancamiento [4,6) | 16 | 39.98 | 23.82 |

| Apalancamiento [6,8) | 3 | 36.08 | 0.32 |

| Apalancamiento [8,10) | 4 | 34.15 | 12.87 |

| Consejeros independientes [0,0.2) | 2 | 83.30 | 0.28 |

| Consejeros independientes [0.2,0.4) | 304 | 53.38 | 20.43 |

| Consejeros independientes [0.4,0.6) | 363 | 48.61 | 20.88 |

| Consejeros independientes [0.6,0.8) | 99 | 43.41 | 20.07 |

| Consejeros independientes [0.8,1) | 18 | 55.54 | 21.55 |

| Edad [0,50) | 639 | 50.08 | 19.78 |

| Edad [50,100) | 139 | 52.24 | 24.34 |

| Edad [100,150) | 7 | 20.92 | 25.14 |

| ROA [−0.2,0) | 26 | 42.80 | 13.82 |

| ROA [0,0.2) | 637 | 49.75 | 21.95 |

| ROA [0.2,0.4) | 97 | 51.75 | 13.01 |

| ROA [0.4,0.6) | 3 | 47.89 | 24.22 |

| Tamaño [15,20) | 28 | 52.71 | 19.09 |

| Tamaño [20,25) | 650 | 49.81 | 20.38 |

| Tamaño [25,30) | 109 | 50.82 | 24.19 |

| Vínculo bancario | 186 | 53.18 | 20.30 |

| No vínculo bancario | 602 | 49.14 | 21.02 |

La concentración de la propiedad promedio es distinta (al 5% de significancia) según la exposición a los mercados financieros internacionales, el grado de apalancamiento de la firma, la proporción de consejeros independientes en la Junta Directiva, la edad de la empresa y la participación de banqueros en la firma.

Fuente: elaboración propia con base en reportes anuales de las firmas.

El apalancamiento se relaciona inversamente con la concentración de la propiedad. Las empresas menos endeudadas, que representan el 82.5% del total, son también las que presentan mayores niveles de concentración de la propiedad; conforme aumenta el apalancamiento, disminuye significativamente la concentración de la propiedad. Este resultado indica que la deuda, al implicar mayor riesgo empresarial, incentiva a que los propietarios diversifiquen su riqueza y, por ende, disminuyan su tenencia accionaria.

Respecto al porcentaje de consejeros independientes dentro del Consejo de Administración, el efecto sobre la concentración de la propiedad es también inverso (excepto para el mayor nivel de independencia de la Junta Directiva, donde aumenta abruptamente la concentración de la propiedad; no obstante, en este rango solo se sitúan 18 firmas, que corresponden al 2.3% del total). Lo anterior sugiere que las empresas con mayor proporción de consejeros independientes protegen mejor los intereses de los accionistas minoritarios, con lo que el control deja de ser tan valioso y se reduce entonces la concentración accionaria.

Conforme la empresa madura, en promedio aumenta la concentración de la propiedad (excepto para compañías con más de 100años de haberse constituido, donde posiblemente el dueño fundador y sus descendientes directos no estén en el control de las mismas; este es el caso solo para el 0.89% de las empresas estudiadas). Esto podría reflejar el mayor acceso al crédito bancario conforme la empresa envejece y la menor disposición por parte de los dueños mayoritarios de perder el control accionario de la misma, que empieza a tener un valor sentimental.

Finalmente, las empresas que poseen el vínculo bancario (23.6% del total) tienen mayor concentración de la propiedad que las demás. El hecho de contar con un banquero como accionista o miembro de la junta directiva de una empresa disminuye la información asimétrica y favorece así los canales de crédito, con lo cual es posible mantener concentrada la estructura de la propiedad.

Modelo econométricoLa principal motivación del presente estudio es analizar el papel que desempeñan la emisión de ADR, el apalancamiento, la proporción de consejeros independientes, la edad de la firma, el tamaño de la empresa, el ROA y el vínculo bancario en explicar la concentración de la propiedad. Dado que se cuenta con 89 empresas en estudio, con información desde el año 2001 hasta el 2012, se recurre a la metodología de datos panel (no balanceado). Esta metodología permite combinar datos de corte transversal con series de tiempo. Ya que se tiene información sobre la dinámica intertemporal como la individualidad de las empresas, el modelo de datos panel permite controlar el impacto de la heterogeneidad no observada y de esta forma obtener inferencias válidas sobre los parámetros (Hsiao, 2006).

Con datos panel se puede hacer uso del método de mínimos cuadrados. En este trabajo, todas las regresiones se corren con un procedimiento que genera estimadores robustos (White). Esto último es importante, pues en presencia de heterocedasticidad los coeficientes que figuran ser significativos en realidad pueden ser insignificantes.

Las técnicas principales de análisis de datos panel son: efectos fijos y efectos aleatorios. Para conocer el efecto de las variables que cambian en el tiempo se utilizan efectos fijos; se emplean efectos aleatorios cuando se quiere conocer el impacto de las diferencias entre las unidades (las individualidades).

Es preferible utilizar el modelo de efectos fijos cuando el interés está en el impacto de las variables que cambian con el tiempo. En este caso, el modelo controla por características individuales que distinguen a cada empresa (como políticas empresariales o el tipo de administración) o eventos especiales que pueden influenciar a la variable dependiente (concentración de la propiedad). El modelo de efectos aleatorios asume que la variación entre las unidades es aleatoria y no correlacionada con las variables explicativas y el término de error. Por tanto, cuando se cree que las diferencias entre las empresas (las individualidades) pueden influir en la concentración de la propiedad, hay que utilizar efectos aleatorios. Se puede comprobar mediante la prueba de Hausman si es más conveniente utilizar efectos fijos o aleatorios. No obstante, hay que tomar en cuenta que esta prueba únicamente es válida bajo condiciones de homocedasticidad y no puede incluir efectos fijos del tiempo.

La ecuación de efectos fijos se plantea como Yit=αi+βXit+μit, donde Y es la variable dependiente (la concentración de la propiedad de la empresa i en el año t), αi es el término constante para cada empresa i, X es el vector de variables independientes y μ es el término de error estocástico.

El modelo de efectos aleatorios se expresa como: Yit=α+βXit+μit+¿it, donde μ es el error entre empresas y ¿ es el error dentro de las empresas. El resto de la ecuación (con excepción obviamente de α) se define de la misma forma que en el modelo de efectos fijos.

Para este estudio en particular, un modelo de efectos aleatorios resulta más adecuado que uno de efectos fijos, ya que se está en presencia de variables que cambian muy poco en el tiempo. No obstante, hay que incluir en la regresión efectos fijos temporales para observar el efecto empresarial de la crisis financiera mundial. Para estimar la ecuación se utiliza el método de mínimos cuadrados generalizados, donde la variable dependiente es la concentración de la propiedad y las independientes son: la emisión de ADR, el apalancamiento, la proporción de consejeros independientes dentro de la Junta Directiva, la edad de la empresa, el rendimiento sobre los activos (ROA), el tamaño de la firma y el vínculo bancario.

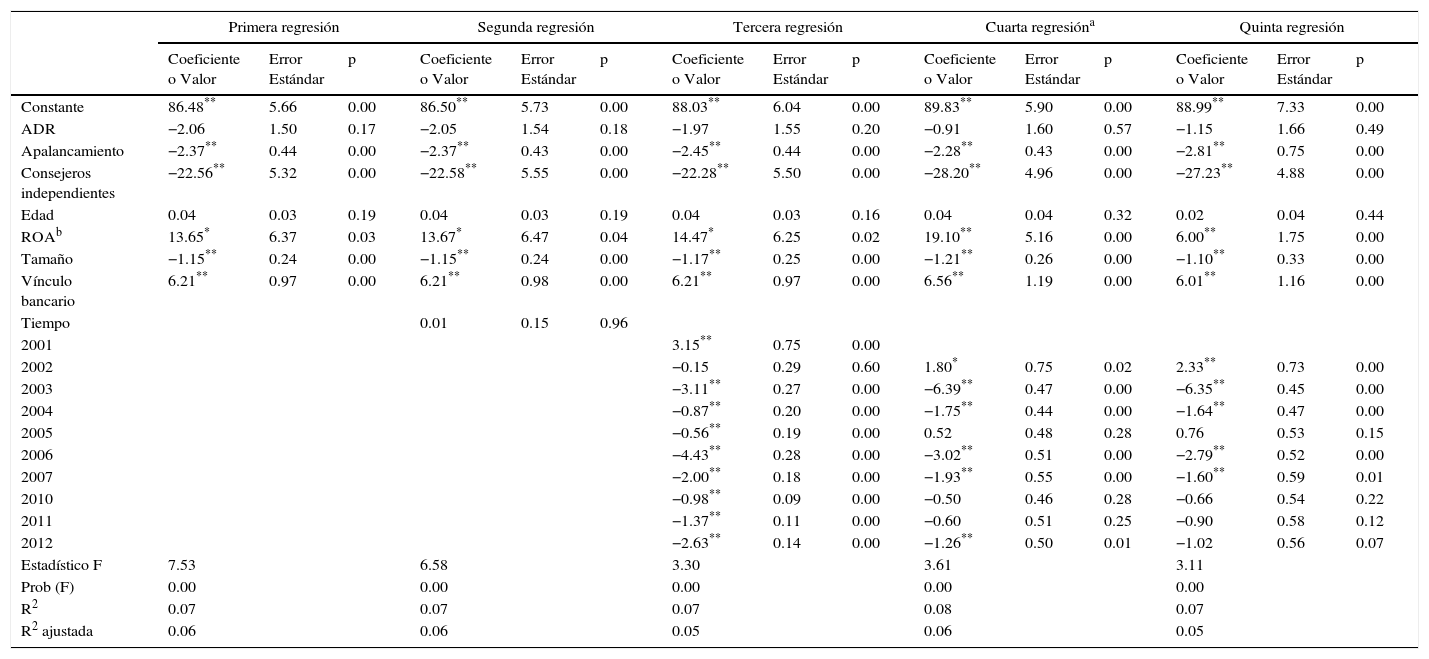

Resultados econométricosEn la tabla 4 se presentan los resultados de 5 regresiones, que se corren por medio de mínimos cuadrados (con errores estándar robustos).

Resultados de las regresiones por mínimos cuadrados

| Primera regresión | Segunda regresión | Tercera regresión | Cuarta regresióna | Quinta regresión | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Coeficiente o Valor | Error Estándar | p | Coeficiente o Valor | Error Estándar | p | Coeficiente o Valor | Error Estándar | p | Coeficiente o Valor | Error Estándar | p | Coeficiente o Valor | Error Estándar | p | |

| Constante | 86.48** | 5.66 | 0.00 | 86.50** | 5.73 | 0.00 | 88.03** | 6.04 | 0.00 | 89.83** | 5.90 | 0.00 | 88.99** | 7.33 | 0.00 |

| ADR | −2.06 | 1.50 | 0.17 | −2.05 | 1.54 | 0.18 | −1.97 | 1.55 | 0.20 | −0.91 | 1.60 | 0.57 | −1.15 | 1.66 | 0.49 |

| Apalancamiento | −2.37** | 0.44 | 0.00 | −2.37** | 0.43 | 0.00 | −2.45** | 0.44 | 0.00 | −2.28** | 0.43 | 0.00 | −2.81** | 0.75 | 0.00 |

| Consejeros independientes | −22.56** | 5.32 | 0.00 | −22.58** | 5.55 | 0.00 | −22.28** | 5.50 | 0.00 | −28.20** | 4.96 | 0.00 | −27.23** | 4.88 | 0.00 |

| Edad | 0.04 | 0.03 | 0.19 | 0.04 | 0.03 | 0.19 | 0.04 | 0.03 | 0.16 | 0.04 | 0.04 | 0.32 | 0.02 | 0.04 | 0.44 |

| ROAb | 13.65* | 6.37 | 0.03 | 13.67* | 6.47 | 0.04 | 14.47* | 6.25 | 0.02 | 19.10** | 5.16 | 0.00 | 6.00** | 1.75 | 0.00 |

| Tamaño | −1.15** | 0.24 | 0.00 | −1.15** | 0.24 | 0.00 | −1.17** | 0.25 | 0.00 | −1.21** | 0.26 | 0.00 | −1.10** | 0.33 | 0.00 |

| Vínculo bancario | 6.21** | 0.97 | 0.00 | 6.21** | 0.98 | 0.00 | 6.21** | 0.97 | 0.00 | 6.56** | 1.19 | 0.00 | 6.01** | 1.16 | 0.00 |

| Tiempo | 0.01 | 0.15 | 0.96 | ||||||||||||

| 2001 | 3.15** | 0.75 | 0.00 | ||||||||||||

| 2002 | −0.15 | 0.29 | 0.60 | 1.80* | 0.75 | 0.02 | 2.33** | 0.73 | 0.00 | ||||||

| 2003 | −3.11** | 0.27 | 0.00 | −6.39** | 0.47 | 0.00 | −6.35** | 0.45 | 0.00 | ||||||

| 2004 | −0.87** | 0.20 | 0.00 | −1.75** | 0.44 | 0.00 | −1.64** | 0.47 | 0.00 | ||||||

| 2005 | −0.56** | 0.19 | 0.00 | 0.52 | 0.48 | 0.28 | 0.76 | 0.53 | 0.15 | ||||||

| 2006 | −4.43** | 0.28 | 0.00 | −3.02** | 0.51 | 0.00 | −2.79** | 0.52 | 0.00 | ||||||

| 2007 | −2.00** | 0.18 | 0.00 | −1.93** | 0.55 | 0.00 | −1.60** | 0.59 | 0.01 | ||||||

| 2010 | −0.98** | 0.09 | 0.00 | −0.50 | 0.46 | 0.28 | −0.66 | 0.54 | 0.22 | ||||||

| 2011 | −1.37** | 0.11 | 0.00 | −0.60 | 0.51 | 0.25 | −0.90 | 0.58 | 0.12 | ||||||

| 2012 | −2.63** | 0.14 | 0.00 | −1.26** | 0.50 | 0.01 | −1.02 | 0.56 | 0.07 | ||||||

| Estadístico F | 7.53 | 6.58 | 3.30 | 3.61 | 3.11 | ||||||||||

| Prob (F) | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | ||||||||||

| R2 | 0.07 | 0.07 | 0.07 | 0.08 | 0.07 | ||||||||||

| R2 ajustada | 0.06 | 0.06 | 0.05 | 0.06 | 0.05 | ||||||||||

En la cuarta regresión todas las variables independientes se introducen con un rezago. El año 2001 se elimina de la regresión por falta de datos para correr la nueva especificación.

En la quinta regresión se utiliza el ROE en vez del ROA.

*, ** Significativo al 5% y al 1%, respectivamente.

La variable dependiente se refiere a la concentración de la propiedad. Todas las regresiones (panel) se corren mediante el método de mínimos cuadrados, con un procedimiento que genera estimadores robustos (White).

Fuente: elaboración propia con base en reportes anuales de las firmas.

En la especificación de la primera regresión no se incluye la variable tiempo, la cual se agrega posteriormente y muestra la tendencia de la concentración de la propiedad a través de los años de estudio. De acuerdo con los resultados para la primera regresión, son significativas (al 5% de significancia) las variables apalancamiento, proporción de consejeros independientes dentro del Consejo de Administración, rendimiento sobre los activos, tamaño y vínculo bancario. De ellas, solo para el ROA y el vínculo bancario se observa una relación positiva con la concentración de la propiedad; para las demás variables, la relación es inversa.

Por otro lado, la prueba F señala que las variables independientes en su conjunto están explicando las variaciones en la concentración de la propiedad; sin embargo, las variables ADR y edad de la firma resultan redundantes.

En la segunda regresión se intenta mejorar el modelo incluyendo la variable tiempo. Los resultados muestran que el tiempo no es significativo, lo cual sugiere que la concentración de la propiedad es bastante estable a lo largo de los años de estudio. Los demás hallazgos son análogos a los de la primera regresión.

En la tercera regresión se trata de identificar los efectos relativos de la crisis financiera mundial sobre la concentración de la propiedad. Con ese propósito, se incluyen como variables independientes todos los años, excepto los que corresponden a la crisis (2008 y 2009).

Las crisis financieras muchas veces obligan a las empresas a restructurarse. De acuerdo con autores tales como Bena y Li (2013), las crisis financieras poco favorecen a las empresas concentradas, debido a la poca liquidez del mercado. Esto limita las posibilidades de las firmas de obtener créditos y eleva el costo del financiamiento externo. Aunado al escenario propio de una crisis, donde aumenta la disposición por vender empresas con bajo desempeño, se da una gran actividad de fusiones y adquisiciones, lo cual provoca que las empresas con grandes participaciones sean susceptibles a reducir las mismas.

Los resultados de la tercera regresión sugieren que la concentración de la propiedad es menor en tiempos normales (con excepción para los años 2001 y 2002), en comparación con el período de crisis. Este es un resultado poco común, aunque no es de sorprender, ya que la reciente crisis financiera mundial puso en duda muchos de los hallazgos en gobierno corporativo. Esta crisis redujo considerablemente las posibilidades de invertir en empresas rentables; dada la relación positiva entre el ROA y la concentración de la propiedad de las firmas contempladas en este estudio, puede argumentarse que los dueños mayoritarios tuvieron incentivos para incrementar su participación accionaria durante 2008 y 2009. Los demás resultados son equivalentes a los obtenidos en las regresiones previas.

La concentración de la propiedad puede cambiar debido al comportamiento de las variables independientes en el año anterior. Al correr la tercera regresión incluyendo un rezago para las variables explicativas (cuarta regresión), se observa que en general no hay variaciones en los resultados, excepto que ahora los años 2005, 2010 y 2011 no resultan ser significativos.

Dado que existen muchas aproximaciones para medir el desempeño empresarial, y con el propósito de verificar la robustez del análisis econométrico, se corre la cuarta regresión modificando la variable de rendimiento. Para ello, se utiliza el rendimiento sobre el capital contable (utilidad neta sobre capital contable). Los resultados de la quinta regresión son análogos a los obtenidos en la cuarta regresión.

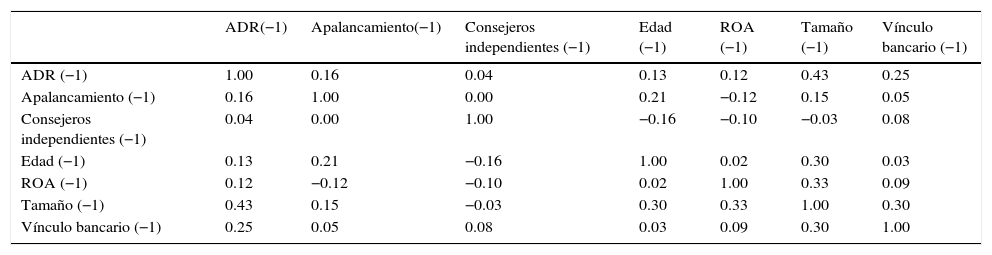

Con base en los resultados de la cuarta regresión, se revisan algunos supuestos de la regresión lineal. En primera instancia, se considera la multicolinealidad —o relación lineal— entre las variables explicativas. Si esta se presenta de forma sustancial, resulta más difícil estimar los parámetros con precisión y determinar el efecto de cada variable de forma individual. Se obtienen así errores estándar altos y por ende bajos estadísticos t; en consecuencia, los coeficientes tienden a no ser significativos. Se analiza el grado de multicolinealidad usando la matriz de correlación, la cual se expone a continuación.

La tabla 5 muestra correlaciones relativamente bajas; las mayores se vislumbran entre el tamaño de la empresa y la emisión de ADR (0.43), el tamaño de la empresa y el ROA (0.33) y el tamaño de la empresa y el vínculo bancario (0.30). Cabe mencionar que no se descartan posibles relaciones lineales entre varias de las variables.

Matriz de correlación

| ADR(−1) | Apalancamiento(−1) | Consejeros independientes (−1) | Edad (−1) | ROA (−1) | Tamaño (−1) | Vínculo bancario (−1) | |

|---|---|---|---|---|---|---|---|

| ADR (−1) | 1.00 | 0.16 | 0.04 | 0.13 | 0.12 | 0.43 | 0.25 |

| Apalancamiento (−1) | 0.16 | 1.00 | 0.00 | 0.21 | −0.12 | 0.15 | 0.05 |

| Consejeros independientes (−1) | 0.04 | 0.00 | 1.00 | −0.16 | −0.10 | −0.03 | 0.08 |

| Edad (−1) | 0.13 | 0.21 | −0.16 | 1.00 | 0.02 | 0.30 | 0.03 |

| ROA (−1) | 0.12 | −0.12 | −0.10 | 0.02 | 1.00 | 0.33 | 0.09 |

| Tamaño (−1) | 0.43 | 0.15 | −0.03 | 0.30 | 0.33 | 1.00 | 0.30 |

| Vínculo bancario (−1) | 0.25 | 0.05 | 0.08 | 0.03 | 0.09 | 0.30 | 1.00 |

Fuente: elaboración propia con base en reportes anuales de las firmas.

En lo que se refiere a la normalidad de los residuos, la prueba Jarque-Bera señala que estos no se comportan de forma normal (Jarque Bera=14.43; p=0.00). Esto no es un problema muy relevante, ya que en muestras grandes sin presencia de heterocedasticidad se pueden seguir utilizando las pruebas t y F para probar hipótesis.

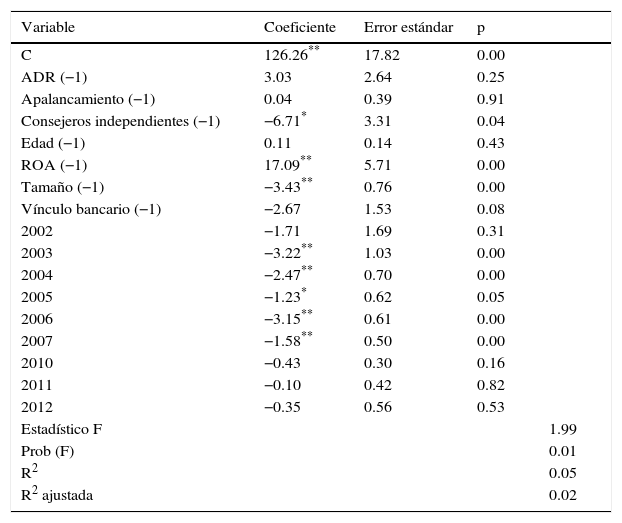

Ya que contamos con variables que cambian lentamente o muy poco en el tiempo, lo más apropiado es correr el modelo con efectos aleatorios. La tabla 6 muestra estos resultados.

Resultados del modelo de efectos aleatorios

| Variable | Coeficiente | Error estándar | p | |

|---|---|---|---|---|

| C | 126.26** | 17.82 | 0.00 | |

| ADR (−1) | 3.03 | 2.64 | 0.25 | |

| Apalancamiento (−1) | 0.04 | 0.39 | 0.91 | |

| Consejeros independientes (−1) | −6.71* | 3.31 | 0.04 | |

| Edad (−1) | 0.11 | 0.14 | 0.43 | |

| ROA (−1) | 17.09** | 5.71 | 0.00 | |

| Tamaño (−1) | −3.43** | 0.76 | 0.00 | |

| Vínculo bancario (−1) | −2.67 | 1.53 | 0.08 | |

| 2002 | −1.71 | 1.69 | 0.31 | |

| 2003 | −3.22** | 1.03 | 0.00 | |

| 2004 | −2.47** | 0.70 | 0.00 | |

| 2005 | −1.23* | 0.62 | 0.05 | |

| 2006 | −3.15** | 0.61 | 0.00 | |

| 2007 | −1.58** | 0.50 | 0.00 | |

| 2010 | −0.43 | 0.30 | 0.16 | |

| 2011 | −0.10 | 0.42 | 0.82 | |

| 2012 | −0.35 | 0.56 | 0.53 | |

| Estadístico F | 1.99 | |||

| Prob (F) | 0.01 | |||

| R2 | 0.05 | |||

| R2 ajustada | 0.02 |

*, ** Significativo al 5% y al 1%, respectivamente.

El año 2001 se elimina de la regresión por falta de datos para correr la nueva especificación.

Fuente: elaboración propia con base en reportes anuales de las firmas.

En relación con la cuarta regresión, los resultados de correr el modelo con efectos aleatorios son similares, excepto por la falta de significancia de las variables apalancamiento y vínculo bancario.

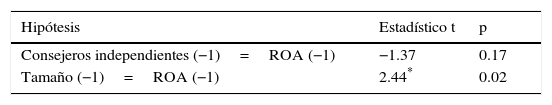

Por medio de pruebas de Wald se somete a comprobación si efectivamente el ROA, que tiene el coeficiente más alto, explica mejor las variaciones en la concentración de la propiedad que las demás variables que resultaron significativas en el modelo. Los resultados de estas pruebas se muestran en la tabla 7.

Resultados de las pruebas de Wald

| Hipótesis | Estadístico t | p |

|---|---|---|

| Consejeros independientes (−1)=ROA (−1) | −1.37 | 0.17 |

| Tamaño (−1)=ROA (−1) | 2.44* | 0.02 |

De acuerdo con los resultados de la tabla 7, la capacidad explicativa del ROA sobre la concentración de la propiedad es estadísticamente superior en comparación con el tamaño de la firma. Sin embargo, no se observa una diferencia significativa en este aspecto entre el ROA y el porcentaje de consejeros independientes dentro del Consejo de Administración.

Discusión y conclusionesEl presente estudio muestra la alta concentración de la propiedad de las empresas listadas en la Bolsa Mexicana de Valores durante 2001-2012. En promedio de esta es del 50%, cifra que no varía de un año a otro de forma significativa (aunque sí difiere al comparar el período de la crisis con tiempos normales, siendo la concentración de la propiedad mayor durante el episodio de la crisis). La concentración de la propiedad es una variable bastante estable en el tiempo, lo cual señala que los dueños mayoritarios son reacios a renunciar al control de las firmas.

De acuerdo al análisis descriptivo y econométrico, se llega a la conclusión de que la concentración de la propiedad de las empresas se relaciona de forma directa con el vínculo bancario y con el desempeño empresarial, y de manera inversa con el porcentaje de directores independientes dentro de los Consejos de Administración, con el tamaño de las compañías y el apalancamiento. De estas variables, las que tienen mayor poder explicativo sobre la concentración de la propiedad son los resultados empresariales y la proporción de directores independientes en las Juntas Directivas.

En el fondo, la alta concentración de la propiedad de las empresas puede deberse a diversos factores, además de los contemplados en esta investigación. Factores psicológicos tales como la necesidad de sentirse en control, elementos idiosincráticos o de cultura empresarial, así como el grado de protección a los inversionistas, pudieran también delimitar la estructura de la propiedad. Sobre este último punto, conforme la aplicación de los derechos de los accionistas sea más efectiva, se reduzca la corrupción en los procesos judiciales y se incremente la rapidez de estos procesos, se crearán mejores bases para el desarrollo de los mercados financieros.

Es conocido que la alta concentración de la propiedad limita el desarrollo de los mercados de capitales, ya que incrementa el riesgo de expropiación contra los inversionistas potenciales. Bajo estas circunstancias, las empresas se basan en el apalancamiento y los recursos propios para financiar sus actividades y sus proyectos de inversión. Tanto el costo del financiamiento como el nivel de riesgo empresarial tienden a ser mayores en comparación con economías más desarrolladas, lo cual impacta negativamente sobre el desempeño empresarial y el desarrollo socioeconómico. Reflejo de lo anterior pudiera ser el estancamiento de los resultados corporativos observado durante los 12años que contempla la presente investigación.

Si bien resulta poco viable que en el corto o mediano plazo disminuya la concentración de la propiedad empresarial en México, existen 2 elementos favorables que podrían potenciar la capitalización del mercado. En primer lugar, las empresas listadas en la Bolsa Mexicana de Valores en promedio son compañías maduras, con más de 33años de fundadas, lo cual respalda su reputación y el acceso a los mercados de capitales. Como segundo punto, la proporción de directores independientes dentro de las Juntas Directivas de estas firmas es estable en el tiempo y en promedio supera el 40%, muy por encima del 25% que estipula la normativa vigente. Esto sin duda fomenta la confianza y la protección de los inversionistas minoritarios.

La clave para promover el desarrollo de los mercados de capitales y así generar mayor crecimiento empresarial es la protección a los inversionistas. En el año 2004, la Organización para la Cooperación y el Desarrollo Económico (OCDE) dictó una serie de recomendaciones en materia de gobierno corporativo, donde se menciona específicamente la importancia de la defensa de los inversionistas minoritarios. México, siendo un país miembro de la OCDE, ha dado los primeros pasos al plasmar varias de estas sugerencias en la Ley del Mercado de Valores. Una iniciativa adicional a favor de una mayor protección para los dueños minoritarios es la internacionalización de las firmas. Durante el período de tiempo contemplado, solo el 42% de las empresas listadas en la Bolsa Mexicana de Valores emitieron ADR, lo cual representa un área de oportunidad.

Aun con la alta concentración de la propiedad empresarial observada en las compañías listadas en la Bolsa Mexicana de Valores, una eficiente protección de los inversionistas minoritarios sin duda impactará positivamente en el desarrollo de los mercados financieros y en la economía en general. Esta es la meta que indudablemente debe regir en las empresas y en la agenda pública.

La revisión por pares es responsabilidad de la Universidad Nacional Autónoma de México.