En los mercados accionarios es frecuente encontrar anomalías de calendario, las cuales han sido objeto de diversos estudios en estas últimas décadas, incluso demostrándose que algunas de ellas a través del tiempo han ido desapareciendo. En este contexto, este artículo analiza una de estas anomalías, el efecto fin de mes, tanto en rendimiento como en volatilidad en los mercados accionarios de seis países latinoamericanos; a saber, Brasil, México, Chile, Colombia, Perú y Argentina en el periodo 1993-2011. La importancia de este estudio radica en poder probar si el efecto de fin de mes ha ido desapareciendo o aún persiste, ya que algunos efectos calendario en mercados accionarios desarrollados se han ido disipando. Los hallazgos de esta investigación, que se realizó de acuerdo con los tres periodos diferentes definidos en la literatura para analizar el impacto fin de mes, muestran que la mayoría de los países bajo análisis obtienen rendimientos anormales positivos en los días asociados al cambio de mes y también muestran anomalías en la volatilidad. Esta investigación no solamente analiza los índices característicos de cada mercado, sino que también las acciones en particular de cada uno, dotándolo de una muestra mucho mayor y exigente al momento de concluir sobre la existencia del fenómeno. También se incluye un análisis de volumen de transacción para verificar ciertas hipótesis del fenómeno asociadas a mayor flujo de efectivo.

In equity markets, it is common to find calendar anomalies, which have been the subject of several studies in recent decades, even some of them showing that over time these anomalies have disappeared. In this context, this paper analyzes one of these anomalies, the end-of-the-month effect, in both return and volatility in six Latin American stock markets, namely Brazil, Mexico, Chile, Colombia, Peru and Argentina during the period of 1993-2011. The importance of the evidence for the existence of this anomaly is to allow testing whether the effect has been disappearing over time. The findings of this research show the existence of positive abnormal returns and abnormal volatilities on days associated with the change of months for most of the countries under analysis. This research was performed according to three different periods defined in the literature to analyze the impact of the end-of-the-month effect. This research not only examines the key indexes of each market, but also the individual stocks of each, giving a much larger and demanding sample, which can lead to better conclusions about the existence of the phenomenon. Also, the transaction volume analysis is included to validate some hypotheses related with the high cash flow in the turn-of-month period.

El comportamiento de los valores de las acciones siempre ha sido foco de estudio y de búsquedas de modelos para interpretar y proyectar su comportamiento, gene-rando una base mayor para la toma de decisiones de inversión por diversos agentes del mercado. Dentro de estos estudios se ha evidenciado ciertas anomalías que frecuentemente y persistentemente aparecen en los mercados, principalmente en los mercados accionarios.

Estas anomalías implican que los mercados son menos eficientes, según la teoría de eficiencia de mercados definida por Fama (1970). Pero el estudio de estas anomalías y su difusión para el conocimiento de ellas por parte de los agentes del mercado debiera comenzar a corregir la toma de decisiones de inversión, incorporando estas imperfecciones a los modelos de justificación y base de estas decisiones. Esto a su vez conlleva a la desaparición de estas anomalías hacienda que los mercados accionarios sean más eficientes; el encontrar evidencia de estas anomalías desde el punto de vista teórico es muy importante, ya que en el futuro generará que los mercados tiendan a ser más eficientes. Desde el punto de vista de la práctica, el entender el comportamiento de los mercados accionarios y sus anomalías de calendarios hace que el tomador de decisiones de inversión pueda tener resultados mejores y justificaciones más fundamentadas de ellas. Es en estos dos sentidos, teórico y práctico, en que el artículo contribuye al mayor conocimiento de los mercados emergentes en particular de los principales mercados accionarios de Latinoamérica.

Dentro de las anomalías de los mercados accionarios se pueden mencionar las anomalías de calendario en las que se encuentran la anomalía efecto cambio de mes o turn of the month (ToM), la cual enuncia que los días cercanos al cambio de mes habitualmente tienen mayor rentabilidad que los días restantes del mes. Ésta es una anomalía que se analiza diariamente, ya que postula que un conjunto de días asociados con el cambio de mes tienen un comportamiento anómalo. El efecto cambio de mes ha sido estudiado por diversos autores quienes han definido diferentes periodos para el estudio de la anomalía del cambio de mes siendo los dos más utilizados los que se formularon por los primeros en encontrar evidencia del efecto. Uno de los primeros en evidenciar esta anomalía fue Ariel (1987), quien analiza el efecto cambio de mes dividiendo el mes en dos partes; encuentra que la primera mitad del mes (incluido el último día hábil del mes anterior) tiene un rendimiento superior, mientras que el rendimiento de la segunda mitad es despreciable. Un segundo estudio fundamental es realizado por Lakonishok y Smidt (1988), quienes definen el cambio de mes como el periodo comprendido por el último día de transacciones del mes y los tres primeros días del mes siguiente; ellos encuentran rendimientos superiores concentrados en estos cuatro días. Una tercera definición del periodo del efecto fin de mes la realizan Agrawal y Tandon (1994), quienes encuentran rendimientos los últimos cuatro días de transacción del mes y los primeros cuatro días del mes siguiente.

Las razones de estudiar este fenómeno, en particular en los mercados accionarios latinoamericanos, son varias. La primera es motivada por la actualización de evidencias, ya que habitualmente cada década es un espacio temporal suficiente para analizar si las anomalías de calendario siguen presentes o van desapareciendo, por lo que abarcar todo el periodo de estudio hasta el 2010 soporta un análisis sobre persistencia o desaparición; asimismo, aclarar que existen estudios que demuestran que los efectos calendarios en mercados accionarios desarrollados están desapareciendo (Worthington, 2010; Marquering et al., 2006), por lo cual es interesante corroborar si aún persiste la anomalía en los mercados emergentes, en especial los accionarios latinoamericanos. La segunda razón por estudiar se relaciona con que no existe un análisis para estos mercados de la anomalía incluyendo las tres definiciones de cambio de mes habituales; todos los estudios anteriores solamente siguen una definición. La tercera incluye la corroboración de las posibles causas esgrimidas en artículos anteriores para determinar si son aplicables en estos mercados, en particular se fundamenta el efecto cambio de mes en la tenencia de mayor flujo de efectivo por parte de los inversionistas individuales y los institucionales en los cuatro días que circundan el cambio de mes (Lakonishok y Smidt, 1988). También una de las razones de este estudio es contribuir con mayor evidencia de las anomalías de calendarios para dar soporte a mejores decisiones de inversión por parte de los inversores de los mercados accionarios latinoamericanos y, a su vez, hacer que los mercados accionarios sean más eficientes. Por último, otro aporte importante de este artículo es probar la importancia del tipo de cambio sobre la rentabilidad de los mercados accionarios y en estas anomalías de calendario, tal como lo proponen López y Rodríguez (2010). Es importante destacar el análisis de acciones individuales para cada uno de los mercados que se realizará, lo cual es mucho más exigente que el solo análisis del índice bursátil característico, el cual no es más que una cartera ponderada de varias acciones donde puede existir el fenómeno de iliquidez que genere resultados errados; asimismo, el complemento que analizará los volúmenes de transacción de las acciones en los periodos de cambio de año es un análisis que no se ha realizado para las acciones latinoamericanas.

Este artículo está compuesto de la siguiente manera. En primer lugar se analizan los diferentes estudios que hacen referencia al fenómeno de cambio de mes, su evidencia, evolución, justificación e implicancias para los mercados accionarios; luego se describe la metodología por utilizar y los mercados estudiados; más adelante, se aplica la metodología a los mercados analizados obteniendo los resultados sobre la evidencia de la anomalía y su justificación; por último, se finaliza el estudio con las principales evidencias e implicancias del estudio.

Revisión de la literaturaLa evidencia en el nivel mundial de la existencia de efectos calendarios es amplia y se contrapone a la teoría de la eficiencia de los mercados (Fama, 1970), aunque en los últimos años han aparecido estudios con resultados que demuestran que algunas de estas anomalías están desapareciendo (Worthington, 2010; Marquering et al., 2006). A través del tiempo el acceso a la información ha sido cada vez más fácil, expedito y masivo, lo cual ayuda a que los inversores estén mejor informados para tomar decisiones de inversiones, lo cual debiera hacer desaparecer las anomalías de los mercados, aumentando su eficiencia.

Ariel (1987) fue el primero en evidenciar la existencia de una anomalía asociada a los días cercanos al fin de mes. En particular, analiza el mercado accionario de Estados Unidos para el periodo 1963-1981 encontrando que los primeros días de cada mes, y el último día de cada mes, tienen rentabilidad positiva mayor a la de los otros días del mes que tienen rentabilidad insignificante. Posteriormente, Lakonishok y Smidt (1988) estudian los rendimientos del índice Dow Jones Industrial Average para el periodo comprendido entre 1897 y 1986, encontrando evidencia que los rendimientos del último día hábil de cada mes y los tres primeros del mes siguiente tienen rentabilidad anormalmente alta; de hecho, reportan que la rentabilidad de estos cuatro días es de 0.473%, mientras que la rentabilidad del mes completo en promedio es 0.349%, lo cual implica que el periodo compuesto por los días que no son los cuatro días definidos como cambio de mes tienen rentabilidad negativa en promedio.

Agrawal y Tandon (1994) examinaron cinco anomalías calendarios en 19 países; una de ellas fue el cambio de mes, evidenciando esta anomalía en once mercados durante los años setenta del siglo XX y en siete mercados en los ochenta. También encontraron que el 70% de la rentabilidad de un mes está concentrada en cinco días asociados al cambio de mes en seis de los mercados accionarios que analizaron. Dentro de los países analizados están Brasil y México como representantes de Latinoamérica, ambos evidenciando el efecto de fin de mes.

Cadsby y Ratner (1992) analizaron el efecto fin de mes y su independencia con el fin de año para diez países entre 1962 y 1989, encontrando evidencia que en cinco (Canadá, Inglaterra, Australia, Suiza y Alemania) de los países analizados existe el efecto fin de mes independiente del efecto fin de año; también demuestran que el efecto fin de mes no es debido a la propagación del mercado norteamericano.

Kunkel et al. (2003) analizan 19 bolsas accionarios de diferentes países para el periodo 1988-2000, utilizando metodologías paramétricas y no paramétricas y definiendo el periodo de cambio de mes (-1.3), concluyendo que existe efecto fin de mes en 16 de los mercados analizados. Dentro de los mercados analizados se encuentran sólo Brasil y México, evidenciando sólo el efecto fin de mes en el mercado mexicano como periodo completo de cambio de mes, pero en ambos países algunos de los primeros días del mes con anomalía de rendimiento. En general, se obtuvo que en promedio la rentabilidad mensual se concentra en un 87% en los cuatro días asociados al cambio de fin de mes. Más evidencias del efecto fin de mes se pueden observar en los estudios de Jacobs y Levi (1988), Arsad y Coutts (1997), Khaksari y Bubnys (1992), Mill et al. (2000), Booth et al. (2001), Holden et al. (2005), McGuinnes (2006) y Gerlach (2007).

En general existen tres hipótesis de las causas económicas de este fenómeno, dos asociadas a flujo de efectivo y una asociada a información. La primera hipótesis de causa de este fenómeno es month-end cash flow hypothesis, la cual enuncia que a fin de mes y los primeros días del mes siguiente existe una mayor cantidad de efectivo en poder de los inversores individuales e institucionales, quienes compran acciones en el mercado en estos días, lo cual genera una cantidad demanda de acciones, lo que conlleva al aumento de su precio, explicándose así por qué estos días asociados con el fin de mes tienen mayor rentabilidad que los restantes. De ser ésta la explicación del fenómeno, debiera existir un aumento en el volumen de transacción de los días asociados con el fin de mes. La segunda causa de este fenómeno es el portafolio rebalancing hypothesis, la cual enuncia que a fin de mes y los primeros días los inversores invierten las ganancias obtenidas por los dividendos de sus inversiones. Esta segunda hipótesis en parte está contenida en la primera hipótesis ya que hace referencia a un exceso de caja existente en el periodo de fin de mes. La tercera hipótesis de causa de generación de este fenómeno es company announcement hypothesis, la cual enuncia que las empresas anuncian sus buenas noticias a fin de mes y comienzo del siguiente y posponen sus malas noticias para la segunda mitad del mes. En este artículo en particular se analiza la primera hipótesis, la cual debiera verse reflejada en un aumento de volumen de transacciones.

También han existido artículos que analizan la desaparición de las anomalías de calendario; en particular, Basher y Sadorsky (2006) concluyen que en la mayoría de los 21 países emergentes analizados el efecto día de semana no existe. Kohers et al. (1996) documentan que en la mayoría de los mercados desarrollados durante la década de los ochenta existió el efecto día semana, pero que en la década de los noventa desapareció. Marquering et al. (2006) analizaron la persistencia de las anomalías de calendario, estudiando el efecto de las publicaciones sobre evidencias de éstas; empleando análisis dinámico encontraron una fuerte evidencia de la desaparición de los efectos fin de semana, día feriado, periodo dentro del mes y efecto enero; mientras que para el efecto fin de mes no fue concluyente la evidencia para asegurar la desaparición. Yanxiang (2003) evidencia que el efecto enero va desapareciendo a través del tiempo en los principales índices del mercado accionario de Estados Unidos. Chong et al. (2005) demuestran que otro efecto calendario, el efecto preferiado, ha ido desapareciendo en los mercados de Estados Unidos, Reino Unido y Hong Kong.

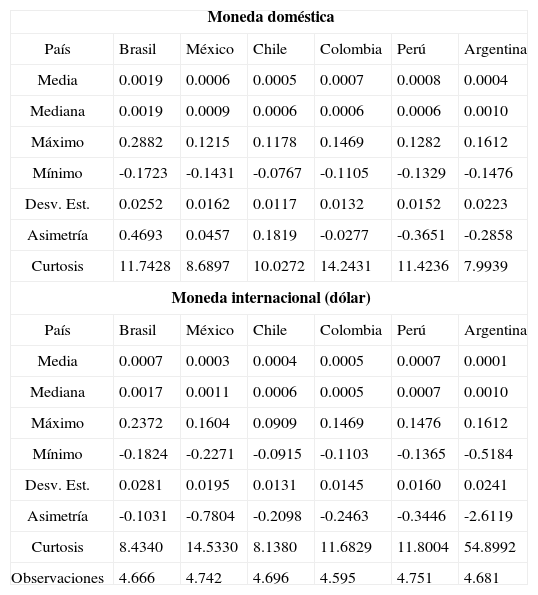

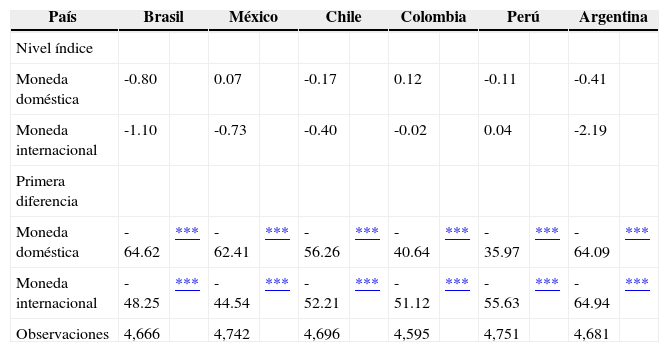

Metodología y datosLos mercados accionarios analizados son el brasileño, caracterizado por el BOVESPA; el mexicano, con su índice IPC; el mercado chileno, a través del IPSA; el peruano, con su índice IGBVL; el colombiano, con el IGBVC; y el argentino, caracterizado por el MERVAL. El periodo de análisis comprende desde enero 1993 hasta noviembre del 2011 con valores diarios de los índices. Los precios son obtenidos desde la base de datos Economática. La estadística de los índices se puede observar en el cuadro 1. En el anexo 1 se muestra los resultados de la prueba de raíz unitaria a través del test Dickey Fuller Aumentado.

Estadísticas descriptivas de los índices bursátiles analizados

| Moneda doméstica | ||||||

| País | Brasil | México | Chile | Colombia | Perú | Argentina |

| Media | 0.0019 | 0.0006 | 0.0005 | 0.0007 | 0.0008 | 0.0004 |

| Mediana | 0.0019 | 0.0009 | 0.0006 | 0.0006 | 0.0006 | 0.0010 |

| Máximo | 0.2882 | 0.1215 | 0.1178 | 0.1469 | 0.1282 | 0.1612 |

| Mínimo | -0.1723 | -0.1431 | -0.0767 | -0.1105 | -0.1329 | -0.1476 |

| Desv. Est. | 0.0252 | 0.0162 | 0.0117 | 0.0132 | 0.0152 | 0.0223 |

| Asimetría | 0.4693 | 0.0457 | 0.1819 | -0.0277 | -0.3651 | -0.2858 |

| Curtosis | 11.7428 | 8.6897 | 10.0272 | 14.2431 | 11.4236 | 7.9939 |

| Moneda internacional (dólar) | ||||||

| País | Brasil | México | Chile | Colombia | Perú | Argentina |

| Media | 0.0007 | 0.0003 | 0.0004 | 0.0005 | 0.0007 | 0.0001 |

| Mediana | 0.0017 | 0.0011 | 0.0006 | 0.0005 | 0.0007 | 0.0010 |

| Máximo | 0.2372 | 0.1604 | 0.0909 | 0.1469 | 0.1476 | 0.1612 |

| Mínimo | -0.1824 | -0.2271 | -0.0915 | -0.1103 | -0.1365 | -0.5184 |

| Desv. Est. | 0.0281 | 0.0195 | 0.0131 | 0.0145 | 0.0160 | 0.0241 |

| Asimetría | -0.1031 | -0.7804 | -0.2098 | -0.2463 | -0.3446 | -2.6119 |

| Curtosis | 8.4340 | 14.5330 | 8.1380 | 11.6829 | 11.8004 | 54.8992 |

| Observaciones | 4.666 | 4.742 | 4.696 | 4.595 | 4.751 | 4.681 |

Prueba Dickey Fuller aumentado para índices de las principales bolsas de acciones

| País | Brasil | México | Chile | Colombia | Perú | Argentina | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Nivel índice | ||||||||||||

| Moneda doméstica | -0.80 | 0.07 | -0.17 | 0.12 | -0.11 | -0.41 | ||||||

| Moneda internacional | -1.10 | -0.73 | -0.40 | -0.02 | 0.04 | -2.19 | ||||||

| Primera diferencia | ||||||||||||

| Moneda doméstica | -64.62 | *** | -62.41 | *** | -56.26 | *** | -40.64 | *** | -35.97 | *** | -64.09 | *** |

| Moneda internacional | -48.25 | *** | -44.54 | *** | -52.21 | *** | -51.12 | *** | -55.63 | *** | -64.94 | *** |

| Observaciones | 4,666 | 4,742 | 4,696 | 4,595 | 4,751 | 4,681 | ||||||

Para cada mercado se analizó las acciones disponibles en la base y que cumplieran con un 70% de presencia bursátil anual, definido como el porcentaje de los días en los cuales el volumen de transacción superó los U$10,000.

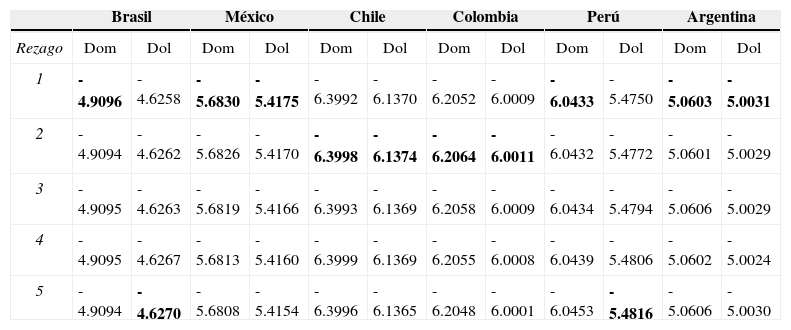

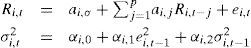

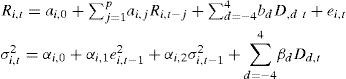

El primer modelo (modelo 1) por determinar para cada mercado fue el mejor ajuste del modelo GARCH (1.1), por lo que se optimizó el rezago en la rentabilidad, obteniendo el mínimo AIC. Este análisis se realiza tanto en moneda local como en dólar norteamericano.

donde Ri,t es la rentabilidad del mercado i en el tiempo t, calculado de manera logarítmica.

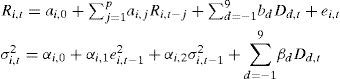

Para analizar la existencia del efecto fin de mes en la rentabilidad y volatilidad, a partir del modelo 1, se derivan para cada país y cada moneda tres modelos (modelo 2, modelo 3, modelo 4), uno para cada análisis del efecto fin de mes (-1.3), (-4.4) y (-1.9) respectivamente; para ello, se incorporan variables auxiliares en la rentabilidad y en la volatilidad.

donde D(d) es una variable auxiliar cuyo valor es 1 si el día es d y 0 en cualquier otro caso. Para este caso d igual -1 significa el último día del mes, d igual 1 primer día del mes y así sucesivamente.

donde D(d) es definida de manera secuencial de la misma forma que el modelo 2.

donde D(d) es definida de manera secuencial de la misma forma que el modelo 2.

Luego, los modelos 2, modelo 3 y modelo 4 son aplicados sobre todas las acciones seleccionadas para cada país para así determinar el efecto fin de mes sobre rendimiento y volatilidad.

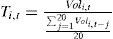

Para el caso del análisis de las acciones también se realiza un análisis de volumen transado, con ese objetivo se genera el ratio de transacción Ti,t el que se define como la razón entre el volumen de transacción del día dividido por el promedio volumen de transacción de los últimos 20 días anteriores.

donde Voli,t es el volumen de transacción de la acción i en el periodo t.

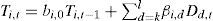

Para saber si existe el efecto fin de mes en volumen se genera un nuevo modelo (modelo 5) asociado para cada análisis de cambio de mes. Estos modelos se definen según el detalle siguiente.

donde k y l son los parámetros de análisis de días del efecto fin de mes (k.l) según par (-1.3), (-4.4) y (-1.9).

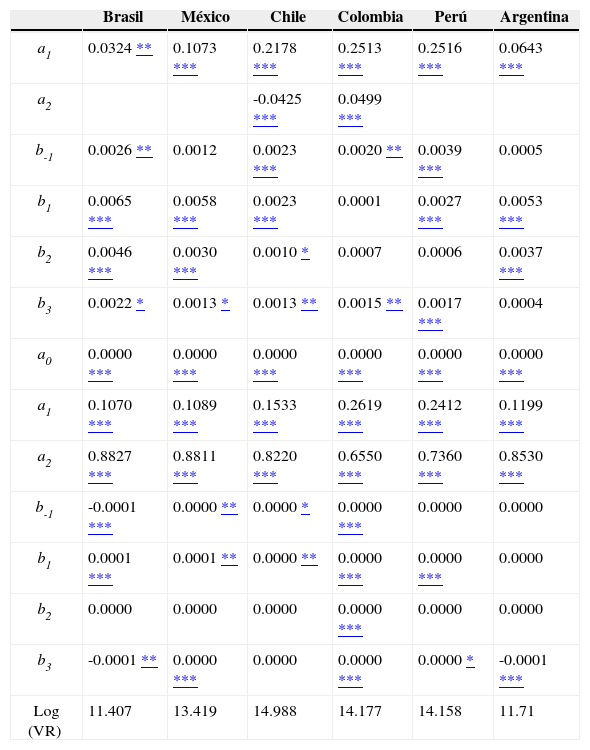

Análisis de resultadosAl ajustar el modelo 1 se obtuvieron los rezagos óptimos de la parte autorregresiva del modelo (en el anexo 2 se pueden observar los AIC obtenidos para diferentes rezagos). Con estos rezagos óptimos se aplican los modelos en el nivel de índices tanto en moneda doméstica como en moneda internacional (dólar) para analizar la presencia del efecto fin de mes en sus tres modelos. Se puede observar en el modelo 2 en moneda doméstica (ver cuadro 2) que todos los mercados tienen efecto en rentabilidad en alguno de los días analizados, lo que indica en todos los casos un efecto positivo, o sea, de rentabilidad mayor en los días asociados a fin de mes. Tanto para el mercado brasileño como para el mercado chileno los cuatro días de análisis del efecto en rentabilidad son significantes. En México son significantes en la rentabilidad los tres primeros días de cada mes y para Argentina sólo el primer y segundo días. En el caso colombiano son significativos en la rentabilidad el último y el tercer día hábil de cada mes, mientras que en el caso peruano son significativos el último día hábil, el primer y el tercer día del mes siguiente. Desde el punto de vista de la volatilidad también existe efecto fin de semana. Para el caso del mercado colombiano todos los días asociados al fin de mes son significativos y de signo positivo, implicando una mayor volatilidad en los días asociados al fin de mes. En el caso del mercado mexicano es similar al colombiano excepto que el segundo día del mes no tiene efecto. Para Brasil los días con efecto son los mismos que los del mercado mexicano, pero el último día del mes y el tercer del mes siguiente el efecto es de signo negativo, o sea, implica una disminución de la volatilidad. Los demás mercados también presentan al menos un día con efecto positivo y significante.

Akaike Info Criterion de modelos autorregresivos con heterocedasticidad condicional

| Brasil | México | Chile | Colombia | Perú | Argentina | |||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Rezago | Dom | Dol | Dom | Dol | Dom | Dol | Dom | Dol | Dom | Dol | Dom | Dol |

| 1 | -4.9096 | -4.6258 | -5.6830 | -5.4175 | -6.3992 | -6.1370 | -6.2052 | -6.0009 | -6.0433 | -5.4750 | -5.0603 | -5.0031 |

| 2 | -4.9094 | -4.6262 | -5.6826 | -5.4170 | -6.3998 | -6.1374 | -6.2064 | -6.0011 | -6.0432 | -5.4772 | -5.0601 | -5.0029 |

| 3 | -4.9095 | -4.6263 | -5.6819 | -5.4166 | -6.3993 | -6.1369 | -6.2058 | -6.0009 | -6.0434 | -5.4794 | -5.0606 | -5.0029 |

| 4 | -4.9095 | -4.6267 | -5.6813 | -5.4160 | -6.3999 | -6.1369 | -6.2055 | -6.0008 | -6.0439 | -5.4806 | -5.0602 | -5.0024 |

| 5 | -4.9094 | -4.6270 | -5.6808 | -5.4154 | -6.3996 | -6.1365 | -6.2048 | -6.0001 | -6.0453 | -5.4816 | -5.0606 | -5.0030 |

Dom: moneda doméstica, Dol: moneda internacional, dólar. En negrita el rezago óptimo bajo el criterio del primer mínimo.

Modelo efecto fin de mes en los principales índices de mercados accionarios latinoamericanos (modelo 2, moneda doméstica)

| Brasil | México | Chile | Colombia | Perú | Argentina | |

|---|---|---|---|---|---|---|

| a1 | 0.0324 ** | 0.1073 *** | 0.2178 *** | 0.2513 *** | 0.2516 *** | 0.0643 *** |

| a2 | -0.0425 *** | 0.0499 *** | ||||

| b-1 | 0.0026 ** | 0.0012 | 0.0023 *** | 0.0020 ** | 0.0039 *** | 0.0005 |

| b1 | 0.0065 *** | 0.0058 *** | 0.0023 *** | 0.0001 | 0.0027 *** | 0.0053 *** |

| b2 | 0.0046 *** | 0.0030 *** | 0.0010 * | 0.0007 | 0.0006 | 0.0037 *** |

| b3 | 0.0022 * | 0.0013 * | 0.0013 ** | 0.0015 ** | 0.0017 *** | 0.0004 |

| a0 | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** |

| a1 | 0.1070 *** | 0.1089 *** | 0.1533 *** | 0.2619 *** | 0.2412 *** | 0.1199 *** |

| a2 | 0.8827 *** | 0.8811 *** | 0.8220 *** | 0.6550 *** | 0.7360 *** | 0.8530 *** |

| b-1 | -0.0001 *** | 0.0000 ** | 0.0000 * | 0.0000 *** | 0.0000 | 0.0000 |

| b1 | 0.0001 *** | 0.0001 ** | 0.0000 ** | 0.0000 *** | 0.0000 *** | 0.0000 |

| b2 | 0.0000 | 0.0000 | 0.0000 | 0.0000 *** | 0.0000 | 0.0000 |

| b3 | -0.0001 ** | 0.0000 *** | 0.0000 | 0.0000 *** | 0.0000 * | -0.0001 *** |

| Log (VR) | 11.407 | 13.419 | 14.988 | 14.177 | 14.158 | 11.71 |

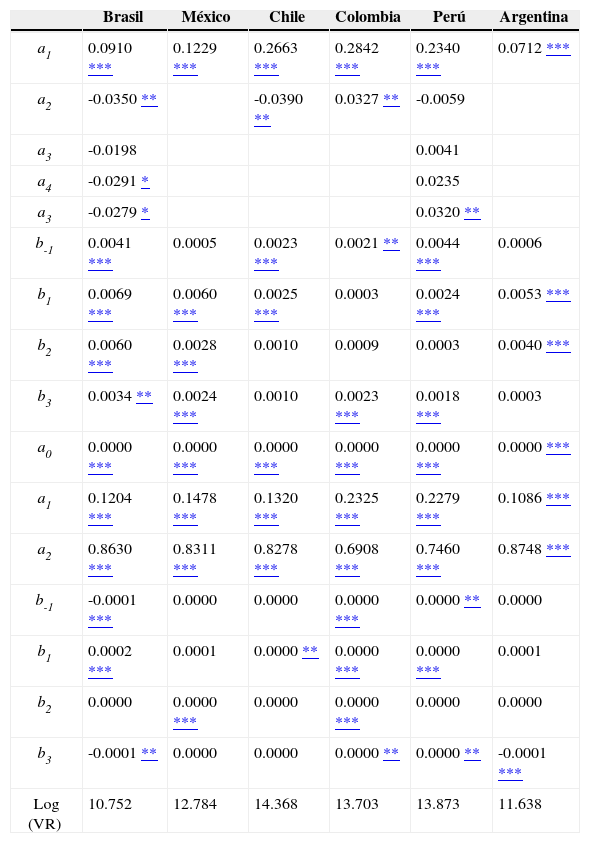

Se puede observar en el modelo 2 en moneda dólar que el mercado brasileño mantiene el efecto en los cuatro días de análisis del efecto, mientras que Chile sólo el último y el primer día. México, Argentina, Colombia y Perú mantienen los mismos efectos, o sea, independiente de la moneda de medición los efectos son los mismos. Cabe hacer notar que todos los efectos descritos de fin de mes en dólares también son positivos. Para el caso de la volatilidad y de la misma forma que en el análisis en moneda doméstica, el mercado colombiano todos los días asociados al fin de mes son significativos y de signo positivo. Brasil también mantiene sus mismos efectos en días, siendo dos negativos y uno positivo. El mercado accionario mexicano pierde el efecto del último día del mes al ser analizado en moneda dólar. La evidencia en el índice del mercado brasileño y mexicano es consistente con los resultados encontrados por Agrawal y Tandon (1994) y Kunkel et al. (2003). Los demás mercados también presentan algunos días con significancia. Los valores obtenidos se pueden apreciar en el cuadro 3.

Modelo efecto fin de mes en los principales índices de mercados accionarios latinoamericanos (modelo 2, moneda dólar)

| Brasil | México | Chile | Colombia | Perú | Argentina | |

|---|---|---|---|---|---|---|

| a1 | 0.0910 *** | 0.1229 *** | 0.2663 *** | 0.2842 *** | 0.2340 *** | 0.0712 *** |

| a2 | -0.0350 ** | -0.0390 ** | 0.0327 ** | -0.0059 | ||

| a3 | -0.0198 | 0.0041 | ||||

| a4 | -0.0291 * | 0.0235 | ||||

| a3 | -0.0279 * | 0.0320 ** | ||||

| b-1 | 0.0041 *** | 0.0005 | 0.0023 *** | 0.0021 ** | 0.0044 *** | 0.0006 |

| b1 | 0.0069 *** | 0.0060 *** | 0.0025 *** | 0.0003 | 0.0024 *** | 0.0053 *** |

| b2 | 0.0060 *** | 0.0028 *** | 0.0010 | 0.0009 | 0.0003 | 0.0040 *** |

| b3 | 0.0034 ** | 0.0024 *** | 0.0010 | 0.0023 *** | 0.0018 *** | 0.0003 |

| a0 | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** |

| a1 | 0.1204 *** | 0.1478 *** | 0.1320 *** | 0.2325 *** | 0.2279 *** | 0.1086 *** |

| a2 | 0.8630 *** | 0.8311 *** | 0.8278 *** | 0.6908 *** | 0.7460 *** | 0.8748 *** |

| b-1 | -0.0001 *** | 0.0000 | 0.0000 | 0.0000 *** | 0.0000 ** | 0.0000 |

| b1 | 0.0002 *** | 0.0001 | 0.0000 ** | 0.0000 *** | 0.0000 *** | 0.0001 |

| b2 | 0.0000 | 0.0000 *** | 0.0000 | 0.0000 *** | 0.0000 | 0.0000 |

| b3 | -0.0001 ** | 0.0000 | 0.0000 | 0.0000 ** | 0.0000 ** | -0.0001 *** |

| Log (VR) | 10.752 | 12.784 | 14.368 | 13.703 | 13.873 | 11.638 |

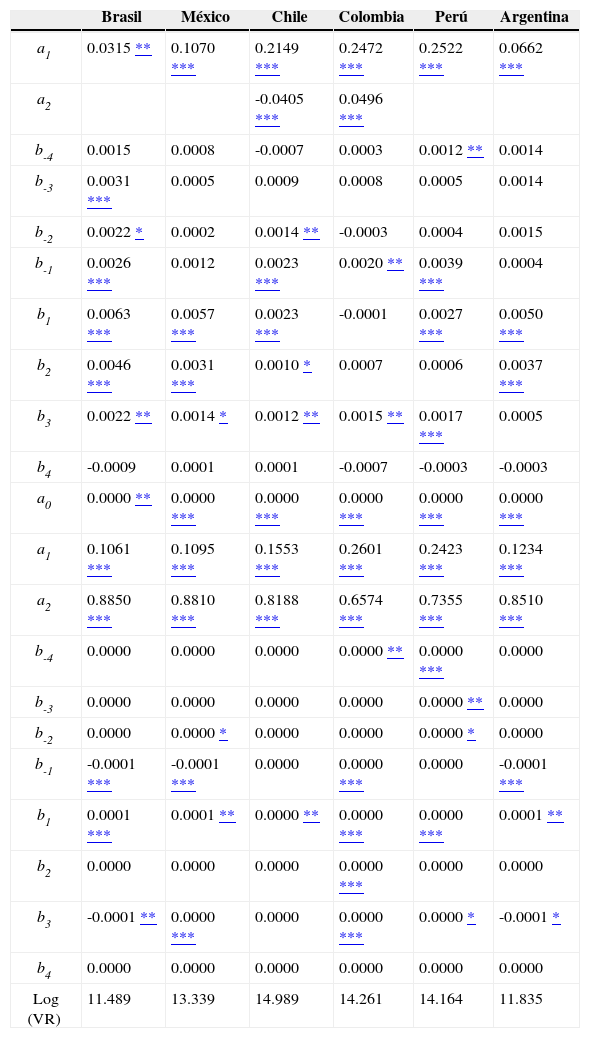

El segundo modelo (modelo 3) analizado sólo difiere del modelo anterior en que se utilizará un periodo asociado a fin de mes que contempla los últimos cuatro días hábiles del mes y los cuatro primeros días hábiles del mes siguiente. Al analizar los resultados expresados en moneda doméstica se puede observar que en el nivel de rentabilidad de los últimos días hábiles no analizados en el modelo 2 los efectos son mínimos; sólo para el mercado peruano existe significancia en el día -4, para Brasil en el día penúltimo del mes (-3) y Brasil y Chile en el penúltimo día (-2). Tanto para la rentabilidad como para la volatilidad el día cuarto del mes no tiene significancia. Para los días de cierre de mes en volatilidad se ve un efecto en Perú en los días ante antepenúltimo, antepenúltimo y penúltimo y dos casos puntuales el de Colombia en el día -4; mientras que el del mercado mexicano en el penúltimo día. Los datos se pueden observar en el cuadro 4.

Modelo efecto fin de mes en los principales índices de mercados accionarios latinoamericanos (modelo 3, moneda doméstica)

| Brasil | México | Chile | Colombia | Perú | Argentina | |

|---|---|---|---|---|---|---|

| a1 | 0.0315 ** | 0.1070 *** | 0.2149 *** | 0.2472 *** | 0.2522 *** | 0.0662 *** |

| a2 | -0.0405 *** | 0.0496 *** | ||||

| b-4 | 0.0015 | 0.0008 | -0.0007 | 0.0003 | 0.0012 ** | 0.0014 |

| b-3 | 0.0031 *** | 0.0005 | 0.0009 | 0.0008 | 0.0005 | 0.0014 |

| b-2 | 0.0022 * | 0.0002 | 0.0014 ** | -0.0003 | 0.0004 | 0.0015 |

| b-1 | 0.0026 *** | 0.0012 | 0.0023 *** | 0.0020 ** | 0.0039 *** | 0.0004 |

| b1 | 0.0063 *** | 0.0057 *** | 0.0023 *** | -0.0001 | 0.0027 *** | 0.0050 *** |

| b2 | 0.0046 *** | 0.0031 *** | 0.0010 * | 0.0007 | 0.0006 | 0.0037 *** |

| b3 | 0.0022 ** | 0.0014 * | 0.0012 ** | 0.0015 ** | 0.0017 *** | 0.0005 |

| b4 | -0.0009 | 0.0001 | 0.0001 | -0.0007 | -0.0003 | -0.0003 |

| a0 | 0.0000 ** | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** |

| a1 | 0.1061 *** | 0.1095 *** | 0.1553 *** | 0.2601 *** | 0.2423 *** | 0.1234 *** |

| a2 | 0.8850 *** | 0.8810 *** | 0.8188 *** | 0.6574 *** | 0.7355 *** | 0.8510 *** |

| b-4 | 0.0000 | 0.0000 | 0.0000 | 0.0000 ** | 0.0000 *** | 0.0000 |

| b-3 | 0.0000 | 0.0000 | 0.0000 | 0.0000 | 0.0000 ** | 0.0000 |

| b-2 | 0.0000 | 0.0000 * | 0.0000 | 0.0000 | 0.0000 * | 0.0000 |

| b-1 | -0.0001 *** | -0.0001 *** | 0.0000 | 0.0000 *** | 0.0000 | -0.0001 *** |

| b1 | 0.0001 *** | 0.0001 ** | 0.0000 ** | 0.0000 *** | 0.0000 *** | 0.0001 ** |

| b2 | 0.0000 | 0.0000 | 0.0000 | 0.0000 *** | 0.0000 | 0.0000 |

| b3 | -0.0001 ** | 0.0000 *** | 0.0000 | 0.0000 *** | 0.0000 * | -0.0001 * |

| b4 | 0.0000 | 0.0000 | 0.0000 | 0.0000 | 0.0000 | 0.0000 |

| Log (VR) | 11.489 | 13.339 | 14.989 | 14.261 | 14.164 | 11.835 |

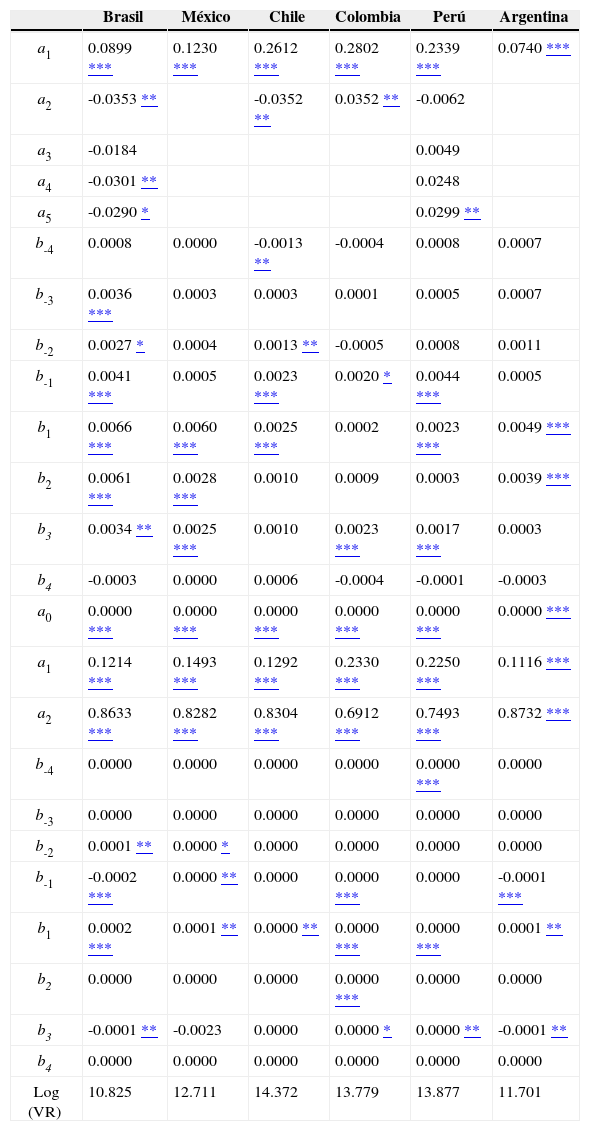

Este modelo 3 en moneda dólar arroja ciertas particularidades interesantes, ya que en rentabilidad tanto Brasil como Chile presentan efecto en el día penúltimo y en volatilidad para el mismo Brasil y México. El efecto que se veía en moneda doméstica para Perú en la volatilidad desaparece casi completamente. En esta moneda también el cuarto día hábil no tiene significancia ni en rentabilidad ni en volatilidad. Los valores obtenidos se pueden apreciar en el cuadro 5.

Modelo efecto fin de mes en los principales índices de mercados accionarios latinoamericanos (modelo 3, moneda dólar)

| Brasil | México | Chile | Colombia | Perú | Argentina | |

|---|---|---|---|---|---|---|

| a1 | 0.0899 *** | 0.1230 *** | 0.2612 *** | 0.2802 *** | 0.2339 *** | 0.0740 *** |

| a2 | -0.0353 ** | -0.0352 ** | 0.0352 ** | -0.0062 | ||

| a3 | -0.0184 | 0.0049 | ||||

| a4 | -0.0301 ** | 0.0248 | ||||

| a5 | -0.0290 * | 0.0299 ** | ||||

| b-4 | 0.0008 | 0.0000 | -0.0013 ** | -0.0004 | 0.0008 | 0.0007 |

| b-3 | 0.0036 *** | 0.0003 | 0.0003 | 0.0001 | 0.0005 | 0.0007 |

| b-2 | 0.0027 * | 0.0004 | 0.0013 ** | -0.0005 | 0.0008 | 0.0011 |

| b-1 | 0.0041 *** | 0.0005 | 0.0023 *** | 0.0020 * | 0.0044 *** | 0.0005 |

| b1 | 0.0066 *** | 0.0060 *** | 0.0025 *** | 0.0002 | 0.0023 *** | 0.0049 *** |

| b2 | 0.0061 *** | 0.0028 *** | 0.0010 | 0.0009 | 0.0003 | 0.0039 *** |

| b3 | 0.0034 ** | 0.0025 *** | 0.0010 | 0.0023 *** | 0.0017 *** | 0.0003 |

| b4 | -0.0003 | 0.0000 | 0.0006 | -0.0004 | -0.0001 | -0.0003 |

| a0 | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** |

| a1 | 0.1214 *** | 0.1493 *** | 0.1292 *** | 0.2330 *** | 0.2250 *** | 0.1116 *** |

| a2 | 0.8633 *** | 0.8282 *** | 0.8304 *** | 0.6912 *** | 0.7493 *** | 0.8732 *** |

| b-4 | 0.0000 | 0.0000 | 0.0000 | 0.0000 | 0.0000 *** | 0.0000 |

| b-3 | 0.0000 | 0.0000 | 0.0000 | 0.0000 | 0.0000 | 0.0000 |

| b-2 | 0.0001 ** | 0.0000 * | 0.0000 | 0.0000 | 0.0000 | 0.0000 |

| b-1 | -0.0002 *** | 0.0000 ** | 0.0000 | 0.0000 *** | 0.0000 | -0.0001 *** |

| b1 | 0.0002 *** | 0.0001 ** | 0.0000 ** | 0.0000 *** | 0.0000 *** | 0.0001 ** |

| b2 | 0.0000 | 0.0000 | 0.0000 | 0.0000 *** | 0.0000 | 0.0000 |

| b3 | -0.0001 ** | -0.0023 | 0.0000 | 0.0000 * | 0.0000 ** | -0.0001 ** |

| b4 | 0.0000 | 0.0000 | 0.0000 | 0.0000 | 0.0000 | 0.0000 |

| Log (VR) | 10.825 | 12.711 | 14.372 | 13.779 | 13.877 | 11.701 |

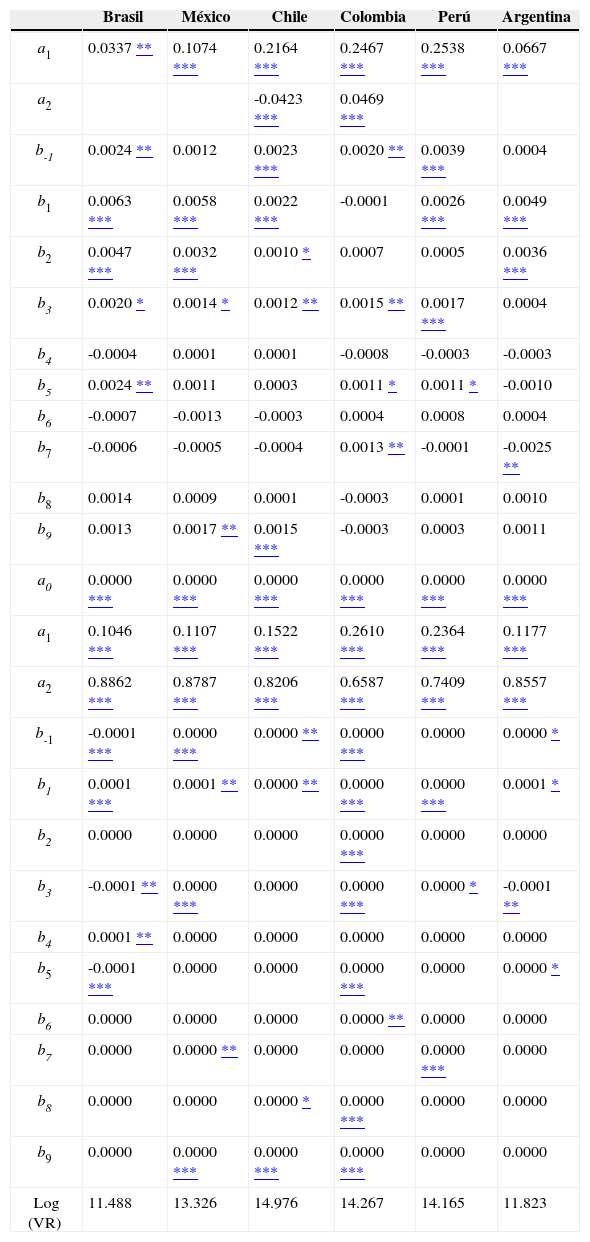

Al incorporar más días hábiles (quinto al noveno) del mes que comienza, modelo 4, se puede observar que la rentabilidad en moneda doméstica tiene efectos solamente en algunos países y en los días quinto y séptimo; en el quinto día, o sea, al cierre de la primera semana del mes existe efecto en los mercados brasileño, colombiano y peruano; en el séptimo día hábil existe efecto en Colombia y Argentina; desde el punto de vista de la volatilidad Colombia presenta efecto en todos los nuevos días incorporados, excepto en el séptimo; por su parte, Brasil presenta fenómeno en la volatilidad en el día quinto y efecto negativo; México presenta efecto de mayor volatilidad en los días séptima y noveno, en tanto Chile en los días octavo y noveno. Los valores obtenidos de este modelo se pueden apreciar en el cuadro 6.

Modelo efecto fin de mes en los principales índices de mercados accionarios latinoamericanos (modelo 4, moneda doméstica)

| Brasil | México | Chile | Colombia | Perú | Argentina | |

|---|---|---|---|---|---|---|

| a1 | 0.0337 ** | 0.1074 *** | 0.2164 *** | 0.2467 *** | 0.2538 *** | 0.0667 *** |

| a2 | -0.0423 *** | 0.0469 *** | ||||

| b-1 | 0.0024 ** | 0.0012 | 0.0023 *** | 0.0020 ** | 0.0039 *** | 0.0004 |

| b1 | 0.0063 *** | 0.0058 *** | 0.0022 *** | -0.0001 | 0.0026 *** | 0.0049 *** |

| b2 | 0.0047 *** | 0.0032 *** | 0.0010 * | 0.0007 | 0.0005 | 0.0036 *** |

| b3 | 0.0020 * | 0.0014 * | 0.0012 ** | 0.0015 ** | 0.0017 *** | 0.0004 |

| b4 | -0.0004 | 0.0001 | 0.0001 | -0.0008 | -0.0003 | -0.0003 |

| b5 | 0.0024 ** | 0.0011 | 0.0003 | 0.0011 * | 0.0011 * | -0.0010 |

| b6 | -0.0007 | -0.0013 | -0.0003 | 0.0004 | 0.0008 | 0.0004 |

| b7 | -0.0006 | -0.0005 | -0.0004 | 0.0013 ** | -0.0001 | -0.0025 ** |

| b8 | 0.0014 | 0.0009 | 0.0001 | -0.0003 | 0.0001 | 0.0010 |

| b9 | 0.0013 | 0.0017 ** | 0.0015 *** | -0.0003 | 0.0003 | 0.0011 |

| a0 | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** |

| a1 | 0.1046 *** | 0.1107 *** | 0.1522 *** | 0.2610 *** | 0.2364 *** | 0.1177 *** |

| a2 | 0.8862 *** | 0.8787 *** | 0.8206 *** | 0.6587 *** | 0.7409 *** | 0.8557 *** |

| b-1 | -0.0001 *** | 0.0000 *** | 0.0000 ** | 0.0000 *** | 0.0000 | 0.0000 * |

| b1 | 0.0001 *** | 0.0001 ** | 0.0000 ** | 0.0000 *** | 0.0000 *** | 0.0001 * |

| b2 | 0.0000 | 0.0000 | 0.0000 | 0.0000 *** | 0.0000 | 0.0000 |

| b3 | -0.0001 ** | 0.0000 *** | 0.0000 | 0.0000 *** | 0.0000 * | -0.0001 ** |

| b4 | 0.0001 ** | 0.0000 | 0.0000 | 0.0000 | 0.0000 | 0.0000 |

| b5 | -0.0001 *** | 0.0000 | 0.0000 | 0.0000 *** | 0.0000 | 0.0000 * |

| b6 | 0.0000 | 0.0000 | 0.0000 | 0.0000 ** | 0.0000 | 0.0000 |

| b7 | 0.0000 | 0.0000 ** | 0.0000 | 0.0000 | 0.0000 *** | 0.0000 |

| b8 | 0.0000 | 0.0000 | 0.0000 * | 0.0000 *** | 0.0000 | 0.0000 |

| b9 | 0.0000 | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 | 0.0000 |

| Log (VR) | 11.488 | 13.326 | 14.976 | 14.267 | 14.165 | 11.823 |

Del análisis del modelo 4 en moneda dólar se puede apreciar que se mantienen los mismos efectos en rentabilidad, a excepción que desaparece el efecto en la bolsa peruana del quinto día. Interesante es apreciar que aparecen tres efectos en el día noveno en los mercados mexicano, chileno y peruano. Desde el punto de vista de la volatilidad los resultados son similares a los obtenidos en moneda doméstica, evidenciando un efecto de los días quinto, octavo y noveno en los mercados colombiano y chileno, manteniéndose el efecto negativo en el quinto día en Brasil y los efectos anteriores de Perú y México, solamente que en este último caso incluye un nuevo efecto del día octavo. Los valores de este modelo se pueden observar en el cuadro 7.

Modelo efecto fin de mes en los principales índices de mercados accionarios latinoamericanos (modelo 4, moneda dólar)

| Brasil | México | Chile | Colombia | Perú | Argentina | |

|---|---|---|---|---|---|---|

| a1 | 0.0928 *** | 0.1219 *** | 0.2639 *** | 0.2817 *** | 0.2340 *** | 0.0739 *** |

| a2 | -0.0371 ** | -0.0391 ** | 0.0337 ** | -0.0049 | ||

| a3 | -0.0197 | 0.0022 | ||||

| a4 | -0.0328 ** | 0.0237 | ||||

| a5 | -0.0292 * | 0.0308 ** | ||||

| b-1 | 0.0038 *** | 0.0006 | 0.0023 *** | 0.0020 * | 0.0044 *** | 0.0005 |

| b1 | 0.0065 *** | 0.0060 *** | 0.0025 *** | 0.0001 | 0.0023 *** | 0.0048 *** |

| b2 | 0.0062 *** | 0.0028 *** | 0.0010 | 0.0008 | 0.0003 | 0.0039 *** |

| b3 | 0.0031 ** | 0.0026 *** | 0.0009 | 0.0021 *** | 0.0017 *** | 0.0002 |

| b4 | 0.0002 | 0.0000 | 0.0006 | -0.0004 | -0.0001 | -0.0002 |

| b5 | 0.0034 *** | 0.0005 | 0.0007 | 0.0011 * | 0.0009 | -0.0014 |

| b6 | -0.0004 | -0.0012 | 0.0001 | 0.0006 | 0.0009 | 0.0005 |

| b7 | -0.0009 | -0.0006 | 0.0000 | 0.0014 ** | -0.0002 | -0.0023 * |

| b8 | 0.0009 | 0.0013 | -0.0001 | -0.0005 | 0.0000 | 0.0008 |

| b9 | 0.0013 | 0.0018 ** | 0.0017 ** | -0.0002 | 0.0014 ** | 0.0012 |

| a0 | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** | 0.0000 *** |

| a1 | 0.1205 *** | 0.1506 *** | 0.1267 *** | 0.2431 *** | 0.2212 *** | 0.1077 *** |

| a2 | 0.8634 *** | 0.8272 *** | 0.8338 *** | 0.6784 *** | 0.7527 *** | 0.8762 *** |

| b-1 | -0.0001 *** | 0.0000 | 0.0000 | 0.0000 *** | 0.0000 | 0.0000 * |

| b1 | 0.0002 *** | 0.0001 *** | 0.0000 ** | 0.0000 *** | 0.0000 *** | 0.0001 * |

| b2 | 0.0000 | 0.0000 | 0.0000 | -0.0001 *** | 0.0000 | 0.0000 |

| b3 | -0.0001 ** | 0.0000 | 0.0000 | 0.0000 * | 0.0000 ** | -0.0001 *** |

| b4 | 0.0001 * | 0.0000 | 0.0000 | 0.0000 * | 0.0000 | 0.0000 |

| b5 | -0.0001 *** | 0.0000 | 0.0000 * | 0.0000 *** | 0.0000 | 0.0000 |

| b6 | 0.0000 | 0.0000 | 0.0000 | 0.0000 | 0.0000 | 0.0000 |

| b7 | 0.0000 | 0.0000 * | 0.0000 | 0.0000 | 0.0000 *** | 0.0000 |

| b8 | 0.0001 | 0.0000 ** | 0.0000 * | 0.0000 *** | 0.0000 | 0.0000 |

| b9 | 0.0000 | 0.0000 ** | 0.0000 * | 0.0000 *** | 0.0000 | 0.0000 |

| Log (VR) | 10.829 | 12.698 | 14.361 | 13.789 | 13.877 | 11.690 |

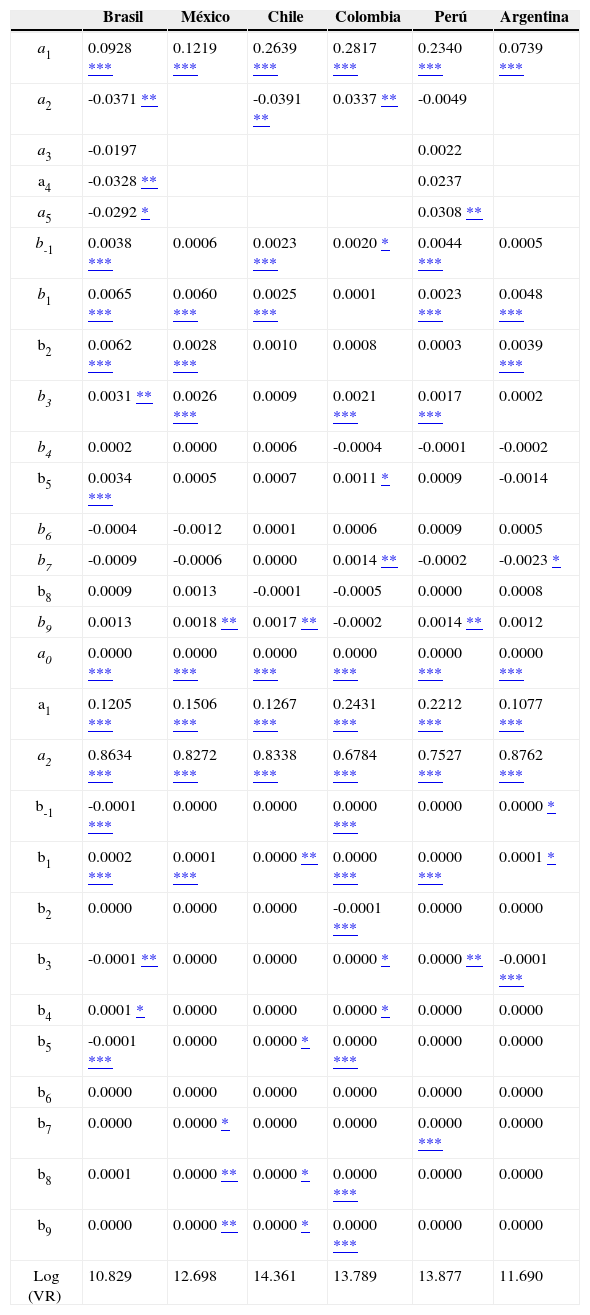

Al aplicar los modelos a las acciones de cada uno de los mercados se obtiene como conclusión que el efecto habitualmente es más fuerte en la volatilidad que en la rentabilidad. En particular en el modelo 2 aplicado en el mercado argentino muestra un efecto presente en el 22% de las acciones en el tercer día hábil, pero si se analiza el sentido de la significancia la gran mayoría de esas acciones tienen un efecto negativo. Con respecto a la significancia en la volatilidad es de un 30% casi para todos los días y principalmente el efecto es positivo. Por su parte, las acciones chilenas y brasileñas tienen un comportamiento similar, más del 26% tienen efecto el último día hábil del mes con una rentabilidad positiva y el segundo día hábil tienen un porcentaje similar, pero con efecto negativo. El efecto de la volatilidad es muy fuerte en estos países y en la mayoría de las acciones con efecto positivo. El caso del mercado colombiano es muy fuerte, el 52% de las acciones analizadas tiene un efecto positivo en la rentabilidad en el último día del mes con una volatilidad menor. Para el mercado mexicano el principal día de efecto en la rentabilidad es el primer día hábil del mes y con menor volatilidad, mientras que para el mercado peruano se da el mismo efecto pero en el tercer día del mes. Todos los efectos evidenciados se pueden apreciar en el cuadro 8.

Modelo efecto fin de mes de las principales acciones latinoamericanas (modelo 2)

| Argentina | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Efecto en rentabilidad | Efecto en volatilidad | ||||||||||||

| Significancia | Sentido del efectoa | Significancia | Sentido deleEfectoa | ||||||||||

| <10% | <5% | <1% | Positivo | Negativo | <10% | <5% | <1% | Positivo | Negativo | ||||

| b-1 | 13% | 7% | 0% | 7% | 7% | β-1 | 38% | 31% | 22% | 24% | 13% | ||

| b1 | 18% | 13% | 7% | 16% | 2% | β1 | 38% | 29% | 20% | 18% | 20% | ||

| b2 | 18% | 9% | 0% | 18% | 0% | β2 | 33% | 31% | 18% | 2% | 31% | ||

| b3 | 22% | 13% | 2% | 2% | 20% | β3 | 29% | 27% | 4% | 18% | 11% | ||

| Número de acciones | 45 | ||||||||||||

| Brasil | |||||||||||||

| Efecto en rentabilidad | Efecto en volatilidad | ||||||||||||

| Significancia | Sentido del efectoa | Significancia | Sentido del efectoa | ||||||||||

| <10% | <5% | <1% | Positivo | Negativo | <10% | <5% | <1% | Positivo | Negativo | ||||

| b-1 | 26% | 20% | 10% | 24% | 1% | β-1 | 38% | 29% | 19% | 11% | 26% | ||

| b1 | 19% | 12% | 6% | 13% | 6% | β1 | 34% | 24% | 16% | 25% | 9% | ||

| b2 | 28% | 24% | 11% | 4% | 23% | β2 | 35% | 31% | 19% | 7% | 28% | ||

| b3 | 19% | 12% | 3% | 3% | 15% | β3 | 39% | 29% | 17% | 20% | 19% | ||

| Número de acciones | 202 | ||||||||||||

| Chile | |||||||||||||

| Efecto en rentabilidad | Efecto en volatilidad | ||||||||||||

| Significancia | Sentido del efectoa | Significancia | Sentido del efectoa | ||||||||||

| <10% | <5% | <1% | Positivo | Negativo | <10% | <5% | <1% | Positivo | Negativo | ||||

| b-1 | 33% | 23% | 11% | 33% | 0% | β-1 | 39% | 33% | 22% | 19% | 20% | ||

| b1 | 14% | 8% | 3% | 11% | 3% | β1 | 48% | 41% | 19% | 31% | 17% | ||

| b2 | 27% | 19% | 6% | 11% | 16% | β2 | 45% | 39% | 27% | 19% | 27% | ||

| b3 | 11% | 5% | 2% | 3% | 8% | β3 | 38% | 27% | 19% | 23% | 14% | ||

| Número de acciones | 64 | ||||||||||||

| Colombia | |||||||||||||

| Efecto en rentabilidad | Efecto en volatilidad | ||||||||||||

| Significancia | Sentido del efectoa | Significancia | Sentido del efectoa | ||||||||||

| <10% | <5% | <1% | Positivo | Negativo | <10% | <5% | <1% | Positivo | Negativo | ||||

| b-1 | 52% | 30% | 22% | 52% | 0% | β-1 | 57% | 57% | 52% | 13% | 43% | ||

| b1 | 17% | 9% | 4% | 4% | 13% | β1 | 61% | 52% | 26% | 43% | 17% | ||

| b2 | 13% | 9% | 4% | 4% | 9% | β2 | 52% | 39% | 30% | 17% | 35% | ||

| b3 | 4% | 4% | 0% | 0% | 4% | β3 | 43% | 35% | 17% | 30% | 13% | ||

| Número de acciones | 23 | ||||||||||||

| México | |||||||||||||

| Efecto en rentabilidad | Efecto en volatilidad | ||||||||||||

| Significancia | Sentido del efectoa | Significancia | Sentido del efectoa | ||||||||||

| <10% | <5% | <1% | Positivo | Negativo | <10% | <5% | <1% | Positivo | Negativo | ||||

| b-1 | 17% | 11% | 6% | 14% | 3% | β-1 | 42% | 36% | 26% | 29% | 13% | ||

| b1 | 44% | 36% | 19% | 40% | 4% | β1 | 35% | 24% | 13% | 19% | 15% | ||

| b2 | 32% | 25% | 3% | 17% | 15% | β2 | 46% | 42% | 29% | 11% | 35% | ||

| b3 | 33% | 28% | 15% | 3% | 31% | β3 | 47% | 42% | 32% | 7% | 40% | ||

| Número de acciones | 72 | ||||||||||||

| Perú | |||||||||||||

| Efecto en rentabilidad | Efecto en volatilidad | ||||||||||||

| Significancia | Sentido del efectoa | Significancia | Sentido del efectoa | ||||||||||

| <10% | <5% | <1% | Positivo | Negativo | <10% | <5% | <1% | Positivo | Negativo | ||||

| b-1 | 19% | 10% | 6% | 16% | 3% | β-1 | 48% | 42% | 26% | 26% | 23% | ||

| b1 | 26% | 23% | 16% | 16% | 10% | β1 | 39% | 35% | 26% | 13% | 26% | ||

| b2 | 19% | 16% | 10% | 10% | 10% | β2 | 45% | 32% | 16% | 23% | 23% | ||

| b3 | 42% | 29% | 16% | 0% | 42% | β3 | 29% | 26% | 23% | 19% | 10% | ||

| Número de acciones | 31 | ||||||||||||

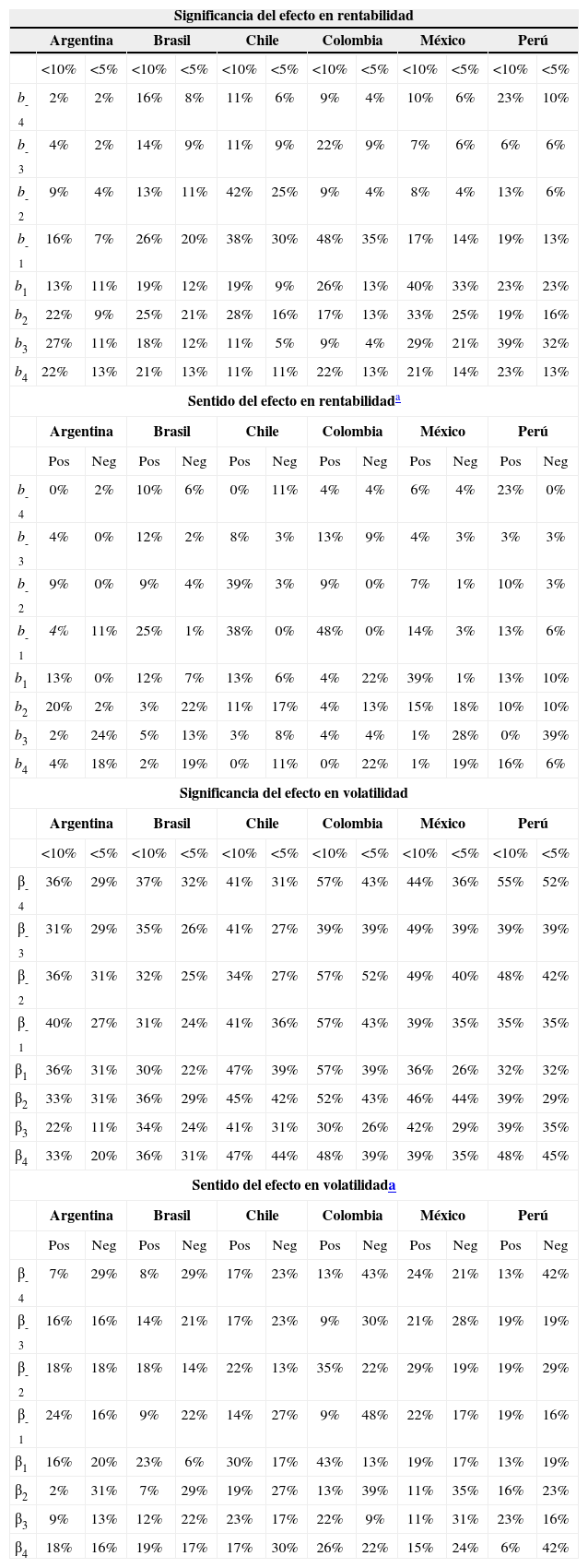

Al analizar el efecto con el modelo 3 (-4.4), los nuevos días analizados no tienen ningún impacto en rentabilidad, excepto para el caso chileno donde el penúltimo día existe un 42% de las acciones que tienen un efecto significativo y para la gran mayoría es positivo. Con respecto a la volatilidad estos nuevos días analizados tienen comportamiento similar al de los del modelo 2. Todo el detalle del modelo 3 aplicado a las acciones se puede observar en el cuadro 9.

Modelo efecto fin de mes de las principales acciones latinoamericanas (modelo 3)

| Significancia del efecto en rentabilidad | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | |

| b-4 | 2% | 2% | 16% | 8% | 11% | 6% | 9% | 4% | 10% | 6% | 23% | 10% |

| b-3 | 4% | 2% | 14% | 9% | 11% | 9% | 22% | 9% | 7% | 6% | 6% | 6% |

| b-2 | 9% | 4% | 13% | 11% | 42% | 25% | 9% | 4% | 8% | 4% | 13% | 6% |

| b-1 | 16% | 7% | 26% | 20% | 38% | 30% | 48% | 35% | 17% | 14% | 19% | 13% |

| b1 | 13% | 11% | 19% | 12% | 19% | 9% | 26% | 13% | 40% | 33% | 23% | 23% |

| b2 | 22% | 9% | 25% | 21% | 28% | 16% | 17% | 13% | 33% | 25% | 19% | 16% |

| b3 | 27% | 11% | 18% | 12% | 11% | 5% | 9% | 4% | 29% | 21% | 39% | 32% |

| b4 | 22% | 13% | 21% | 13% | 11% | 11% | 22% | 13% | 21% | 14% | 23% | 13% |

| Sentido del efecto en rentabilidada | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | |

| b-4 | 0% | 2% | 10% | 6% | 0% | 11% | 4% | 4% | 6% | 4% | 23% | 0% |

| b-3 | 4% | 0% | 12% | 2% | 8% | 3% | 13% | 9% | 4% | 3% | 3% | 3% |

| b-2 | 9% | 0% | 9% | 4% | 39% | 3% | 9% | 0% | 7% | 1% | 10% | 3% |

| b-1 | 4% | 11% | 25% | 1% | 38% | 0% | 48% | 0% | 14% | 3% | 13% | 6% |

| b1 | 13% | 0% | 12% | 7% | 13% | 6% | 4% | 22% | 39% | 1% | 13% | 10% |

| b2 | 20% | 2% | 3% | 22% | 11% | 17% | 4% | 13% | 15% | 18% | 10% | 10% |

| b3 | 2% | 24% | 5% | 13% | 3% | 8% | 4% | 4% | 1% | 28% | 0% | 39% |

| b4 | 4% | 18% | 2% | 19% | 0% | 11% | 0% | 22% | 1% | 19% | 16% | 6% |

| Significancia del efecto en volatilidad | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | |

| β-4 | 36% | 29% | 37% | 32% | 41% | 31% | 57% | 43% | 44% | 36% | 55% | 52% |

| β-3 | 31% | 29% | 35% | 26% | 41% | 27% | 39% | 39% | 49% | 39% | 39% | 39% |

| β-2 | 36% | 31% | 32% | 25% | 34% | 27% | 57% | 52% | 49% | 40% | 48% | 42% |

| β-1 | 40% | 27% | 31% | 24% | 41% | 36% | 57% | 43% | 39% | 35% | 35% | 35% |

| β1 | 36% | 31% | 30% | 22% | 47% | 39% | 57% | 39% | 36% | 26% | 32% | 32% |

| β2 | 33% | 31% | 36% | 29% | 45% | 42% | 52% | 43% | 46% | 44% | 39% | 29% |

| β3 | 22% | 11% | 34% | 24% | 41% | 31% | 30% | 26% | 42% | 29% | 39% | 35% |

| β4 | 33% | 20% | 36% | 31% | 47% | 44% | 48% | 39% | 39% | 35% | 48% | 45% |

| Sentido del efecto en volatilidada | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | |

| β-4 | 7% | 29% | 8% | 29% | 17% | 23% | 13% | 43% | 24% | 21% | 13% | 42% |

| β-3 | 16% | 16% | 14% | 21% | 17% | 23% | 9% | 30% | 21% | 28% | 19% | 19% |

| β-2 | 18% | 18% | 18% | 14% | 22% | 13% | 35% | 22% | 29% | 19% | 19% | 29% |

| β-1 | 24% | 16% | 9% | 22% | 14% | 27% | 9% | 48% | 22% | 17% | 19% | 16% |

| β1 | 16% | 20% | 23% | 6% | 30% | 17% | 43% | 13% | 19% | 17% | 13% | 19% |

| β2 | 2% | 31% | 7% | 29% | 19% | 27% | 13% | 39% | 11% | 35% | 16% | 23% |

| β3 | 9% | 13% | 12% | 22% | 23% | 17% | 22% | 9% | 11% | 31% | 23% | 16% |

| β4 | 18% | 16% | 19% | 17% | 17% | 30% | 26% | 22% | 15% | 24% | 6% | 42% |

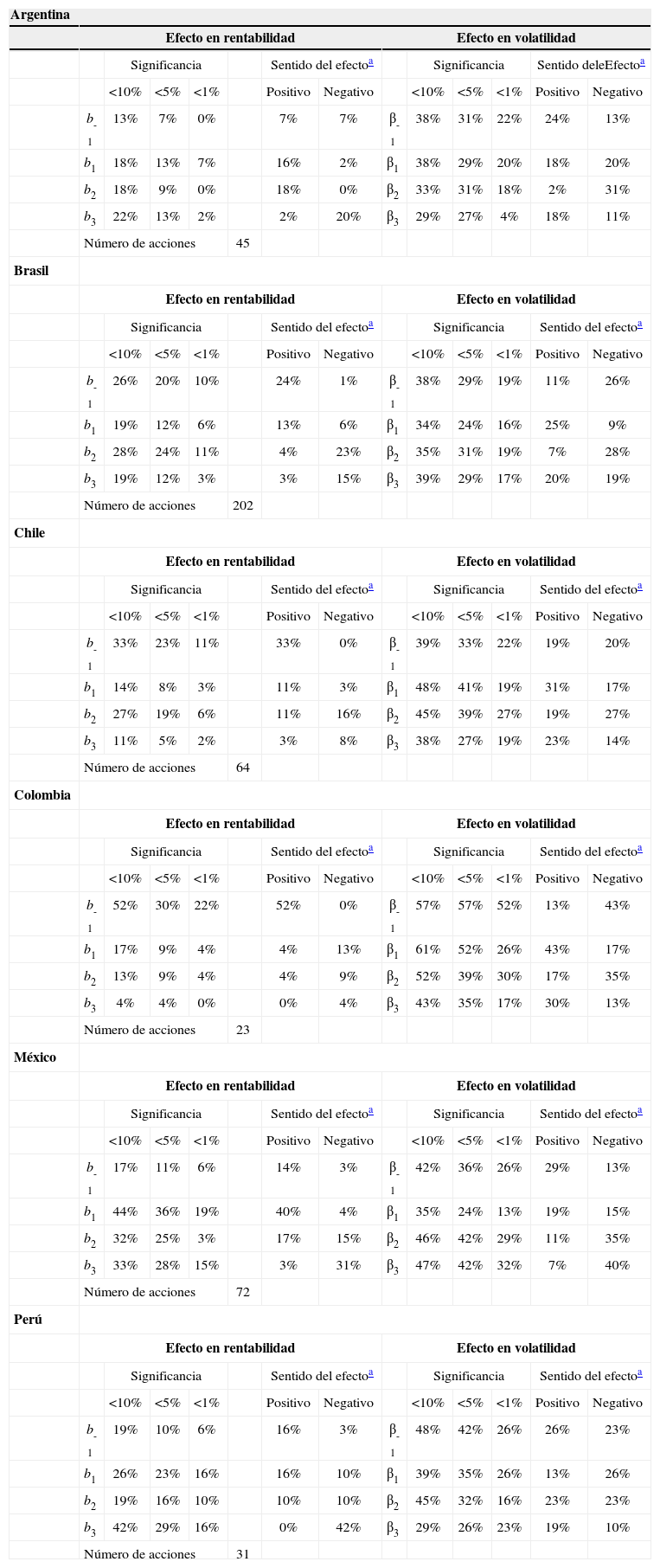

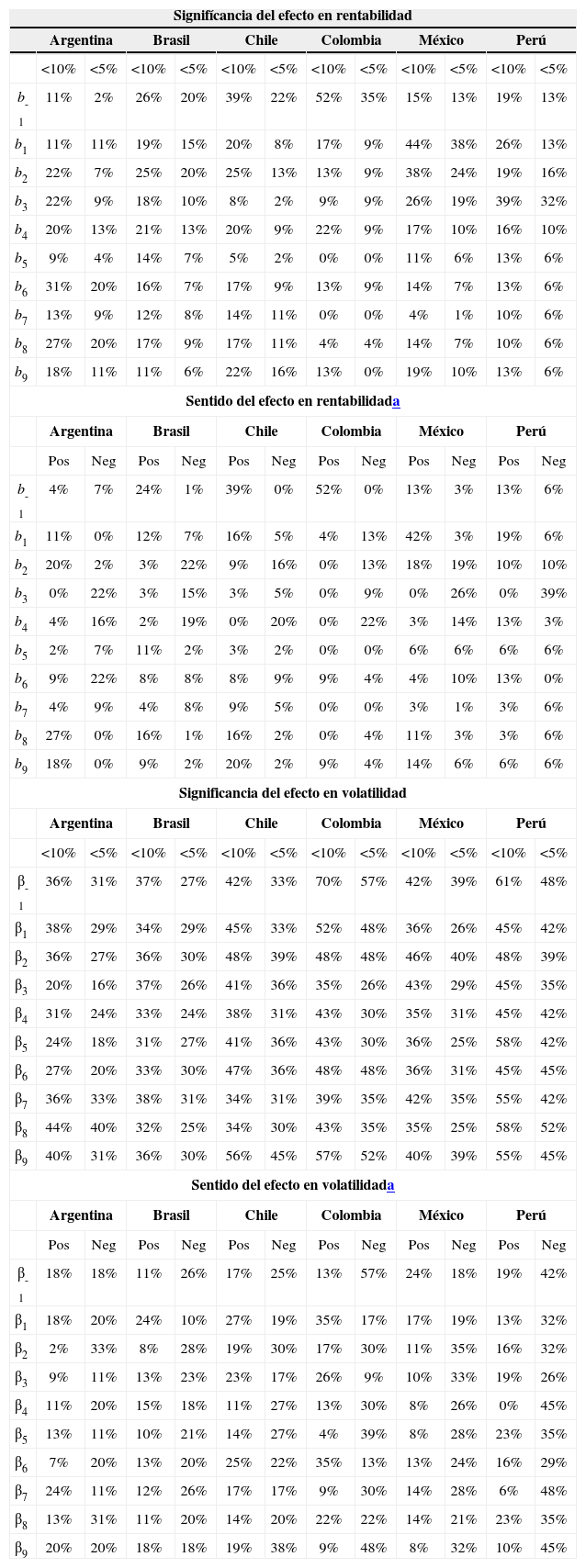

Por último, el modelo 4 (-1.9), los días incorporados no son relevantes en rentabilidad, excepto para el caso de Argentina donde resalta el día sexto con un fuerte efecto negativo y el día octavo con un año porcentaje de empresas con efecto positivo. En el caso de la volatilidad, los valores significativos son similares a los demás modelos, pero llama la atención un efecto en el noveno día en los mercados chileno, colombiano, mexicano y peruano, todos con un fuerte efecto negativo de volatilidad, que para el caso de Perú también se evidencia en el séptimo día hábil. Todos los valores de este análisis se pueden observar en el cuadro 10.

Modelo efecto fin de mes de las principales acciones latinoamericanas (modelo 4)

| Signifícancia del efecto en rentabilidad | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | |

| b-1 | 11% | 2% | 26% | 20% | 39% | 22% | 52% | 35% | 15% | 13% | 19% | 13% |

| b1 | 11% | 11% | 19% | 15% | 20% | 8% | 17% | 9% | 44% | 38% | 26% | 13% |

| b2 | 22% | 7% | 25% | 20% | 25% | 13% | 13% | 9% | 38% | 24% | 19% | 16% |

| b3 | 22% | 9% | 18% | 10% | 8% | 2% | 9% | 9% | 26% | 19% | 39% | 32% |

| b4 | 20% | 13% | 21% | 13% | 20% | 9% | 22% | 9% | 17% | 10% | 16% | 10% |

| b5 | 9% | 4% | 14% | 7% | 5% | 2% | 0% | 0% | 11% | 6% | 13% | 6% |

| b6 | 31% | 20% | 16% | 7% | 17% | 9% | 13% | 9% | 14% | 7% | 13% | 6% |

| b7 | 13% | 9% | 12% | 8% | 14% | 11% | 0% | 0% | 4% | 1% | 10% | 6% |

| b8 | 27% | 20% | 17% | 9% | 17% | 11% | 4% | 4% | 14% | 7% | 10% | 6% |

| b9 | 18% | 11% | 11% | 6% | 22% | 16% | 13% | 0% | 19% | 10% | 13% | 6% |

| Sentido del efecto en rentabilidada | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | |

| b-1 | 4% | 7% | 24% | 1% | 39% | 0% | 52% | 0% | 13% | 3% | 13% | 6% |

| b1 | 11% | 0% | 12% | 7% | 16% | 5% | 4% | 13% | 42% | 3% | 19% | 6% |

| b2 | 20% | 2% | 3% | 22% | 9% | 16% | 0% | 13% | 18% | 19% | 10% | 10% |

| b3 | 0% | 22% | 3% | 15% | 3% | 5% | 0% | 9% | 0% | 26% | 0% | 39% |

| b4 | 4% | 16% | 2% | 19% | 0% | 20% | 0% | 22% | 3% | 14% | 13% | 3% |

| b5 | 2% | 7% | 11% | 2% | 3% | 2% | 0% | 0% | 6% | 6% | 6% | 6% |

| b6 | 9% | 22% | 8% | 8% | 8% | 9% | 9% | 4% | 4% | 10% | 13% | 0% |

| b7 | 4% | 9% | 4% | 8% | 9% | 5% | 0% | 0% | 3% | 1% | 3% | 6% |

| b8 | 27% | 0% | 16% | 1% | 16% | 2% | 0% | 4% | 11% | 3% | 3% | 6% |

| b9 | 18% | 0% | 9% | 2% | 20% | 2% | 9% | 4% | 14% | 6% | 6% | 6% |

| Significancia del efecto en volatilidad | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | |

| β-1 | 36% | 31% | 37% | 27% | 42% | 33% | 70% | 57% | 42% | 39% | 61% | 48% |

| β1 | 38% | 29% | 34% | 29% | 45% | 33% | 52% | 48% | 36% | 26% | 45% | 42% |

| β2 | 36% | 27% | 36% | 30% | 48% | 39% | 48% | 48% | 46% | 40% | 48% | 39% |

| β3 | 20% | 16% | 37% | 26% | 41% | 36% | 35% | 26% | 43% | 29% | 45% | 35% |

| β4 | 31% | 24% | 33% | 24% | 38% | 31% | 43% | 30% | 35% | 31% | 45% | 42% |

| β5 | 24% | 18% | 31% | 27% | 41% | 36% | 43% | 30% | 36% | 25% | 58% | 42% |

| β6 | 27% | 20% | 33% | 30% | 47% | 36% | 48% | 48% | 36% | 31% | 45% | 45% |

| β7 | 36% | 33% | 38% | 31% | 34% | 31% | 39% | 35% | 42% | 35% | 55% | 42% |

| β8 | 44% | 40% | 32% | 25% | 34% | 30% | 43% | 35% | 35% | 25% | 58% | 52% |

| β9 | 40% | 31% | 36% | 30% | 56% | 45% | 57% | 52% | 40% | 39% | 55% | 45% |

| Sentido del efecto en volatilidada | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | |

| β-1 | 18% | 18% | 11% | 26% | 17% | 25% | 13% | 57% | 24% | 18% | 19% | 42% |

| β1 | 18% | 20% | 24% | 10% | 27% | 19% | 35% | 17% | 17% | 19% | 13% | 32% |

| β2 | 2% | 33% | 8% | 28% | 19% | 30% | 17% | 30% | 11% | 35% | 16% | 32% |

| β3 | 9% | 11% | 13% | 23% | 23% | 17% | 26% | 9% | 10% | 33% | 19% | 26% |

| β4 | 11% | 20% | 15% | 18% | 11% | 27% | 13% | 30% | 8% | 26% | 0% | 45% |

| β5 | 13% | 11% | 10% | 21% | 14% | 27% | 4% | 39% | 8% | 28% | 23% | 35% |

| β6 | 7% | 20% | 13% | 20% | 25% | 22% | 35% | 13% | 13% | 24% | 16% | 29% |

| β7 | 24% | 11% | 12% | 26% | 17% | 17% | 9% | 30% | 14% | 28% | 6% | 48% |

| β8 | 13% | 31% | 11% | 20% | 14% | 20% | 22% | 22% | 14% | 21% | 23% | 35% |

| β9 | 20% | 20% | 18% | 18% | 19% | 38% | 9% | 48% | 8% | 32% | 10% | 45% |

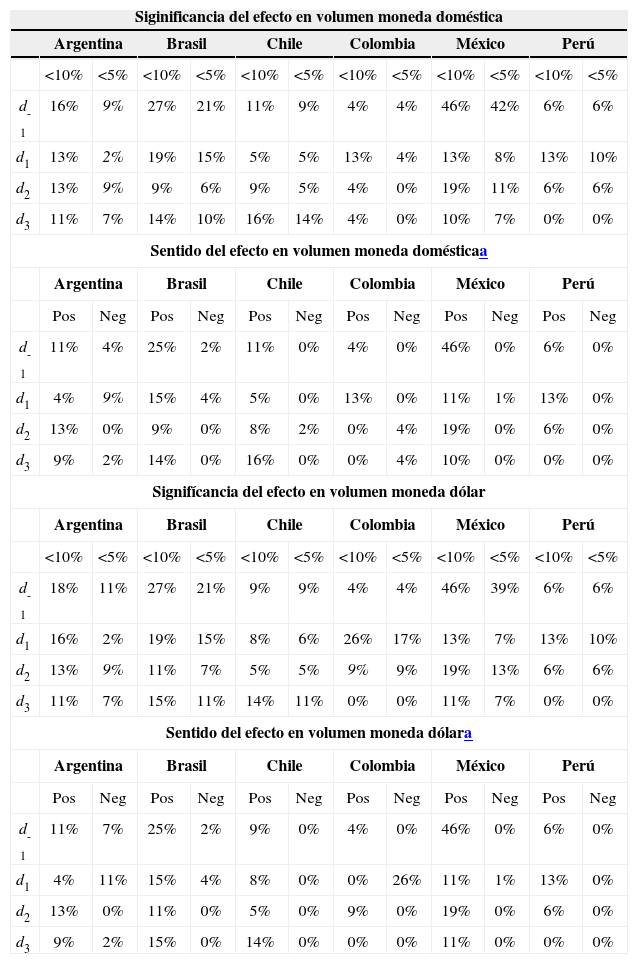

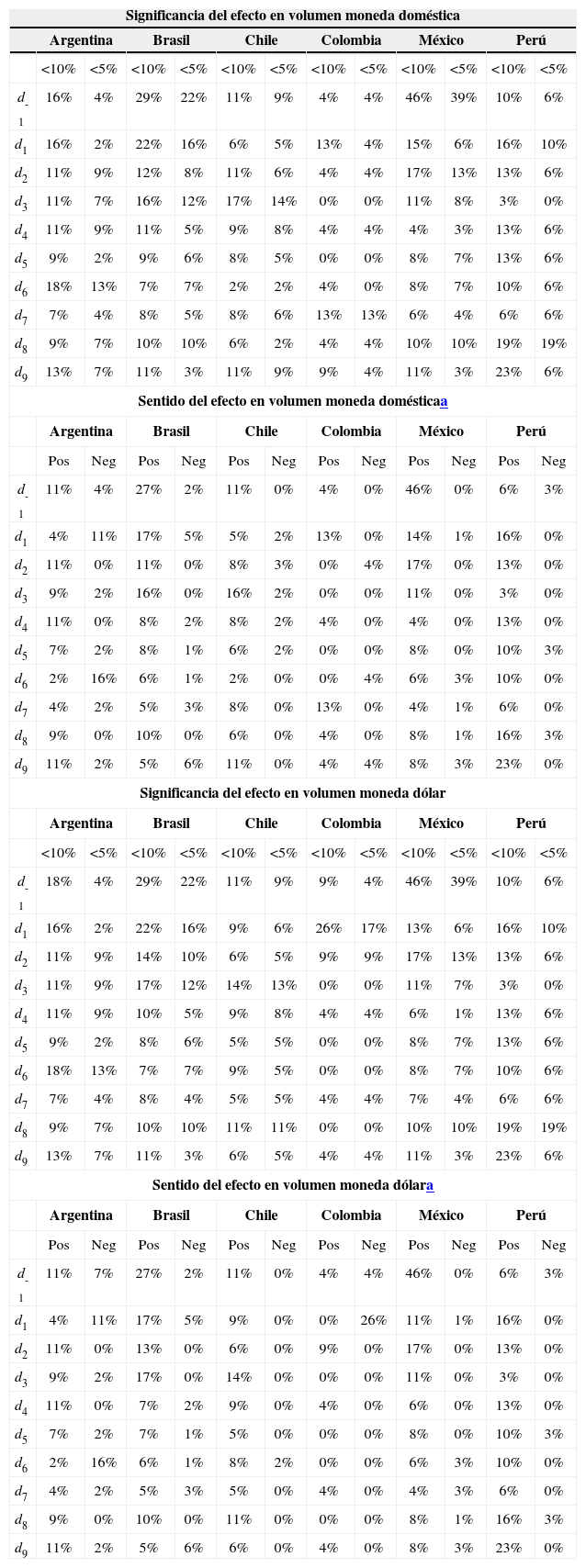

Con el objetivo de analizar el comportamiento de los volúmenes de transacción de las acciones y poder determinar si los días asociados a fin de mes tienen un mayor nivel de transacción se aplicará el modelo 5 con los periodos clásicos de análisis, vale decir, (-1.3), (-4.4) y (-1.9). Al aplicar el modelo 5 (-1.3) se puede observar que existe efecto de volumen en un número no menor de acciones, lo cual es muy interesante, ya que al analizar en el nivel individual obviamente los efectos se diluyen, pero en este caso en varios mercados tanto en moneda doméstica como en dólar se presentan días con más del 15% de las acciones con efecto volumen. Es interesante que la gran mayoría de los efectos de fin de mes, independiente del porcentaje, en ambas moneda prevalece ampliamente el efecto positivo por sobre el negativo mostrando un aumento de volumen. Cabe mencionar el efecto del último día hábil de los mercados mexicanos y brasileño en el que 46% y 25% de las acciones presentan mayor volumen de transacción en moneda local, y al hacerlo en dólar aún persiste el mismo efecto. Todas las estadísticas de este análisis se pueden observar en el cuadro 11.

Modelo efecto fin de mes en volumen de las principales acciones latinoamericanas Modelo 5 (-1.3)

| Siginificancia del efecto en volumen moneda doméstica | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | |

| d-1 | 16% | 9% | 27% | 21% | 11% | 9% | 4% | 4% | 46% | 42% | 6% | 6% |

| d1 | 13% | 2% | 19% | 15% | 5% | 5% | 13% | 4% | 13% | 8% | 13% | 10% |

| d2 | 13% | 9% | 9% | 6% | 9% | 5% | 4% | 0% | 19% | 11% | 6% | 6% |

| d3 | 11% | 7% | 14% | 10% | 16% | 14% | 4% | 0% | 10% | 7% | 0% | 0% |

| Sentido del efecto en volumen moneda domésticaa | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | |

| d-1 | 11% | 4% | 25% | 2% | 11% | 0% | 4% | 0% | 46% | 0% | 6% | 0% |

| d1 | 4% | 9% | 15% | 4% | 5% | 0% | 13% | 0% | 11% | 1% | 13% | 0% |

| d2 | 13% | 0% | 9% | 0% | 8% | 2% | 0% | 4% | 19% | 0% | 6% | 0% |

| d3 | 9% | 2% | 14% | 0% | 16% | 0% | 0% | 4% | 10% | 0% | 0% | 0% |

| Signifícancia del efecto en volumen moneda dólar | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | |

| d-1 | 18% | 11% | 27% | 21% | 9% | 9% | 4% | 4% | 46% | 39% | 6% | 6% |

| d1 | 16% | 2% | 19% | 15% | 8% | 6% | 26% | 17% | 13% | 7% | 13% | 10% |

| d2 | 13% | 9% | 11% | 7% | 5% | 5% | 9% | 9% | 19% | 13% | 6% | 6% |

| d3 | 11% | 7% | 15% | 11% | 14% | 11% | 0% | 0% | 11% | 7% | 0% | 0% |

| Sentido del efecto en volumen moneda dólara | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | |

| d-1 | 11% | 7% | 25% | 2% | 9% | 0% | 4% | 0% | 46% | 0% | 6% | 0% |

| d1 | 4% | 11% | 15% | 4% | 8% | 0% | 0% | 26% | 11% | 1% | 13% | 0% |

| d2 | 13% | 0% | 11% | 0% | 5% | 0% | 9% | 0% | 19% | 0% | 6% | 0% |

| d3 | 9% | 2% | 15% | 0% | 14% | 0% | 0% | 0% | 11% | 0% | 0% | 0% |

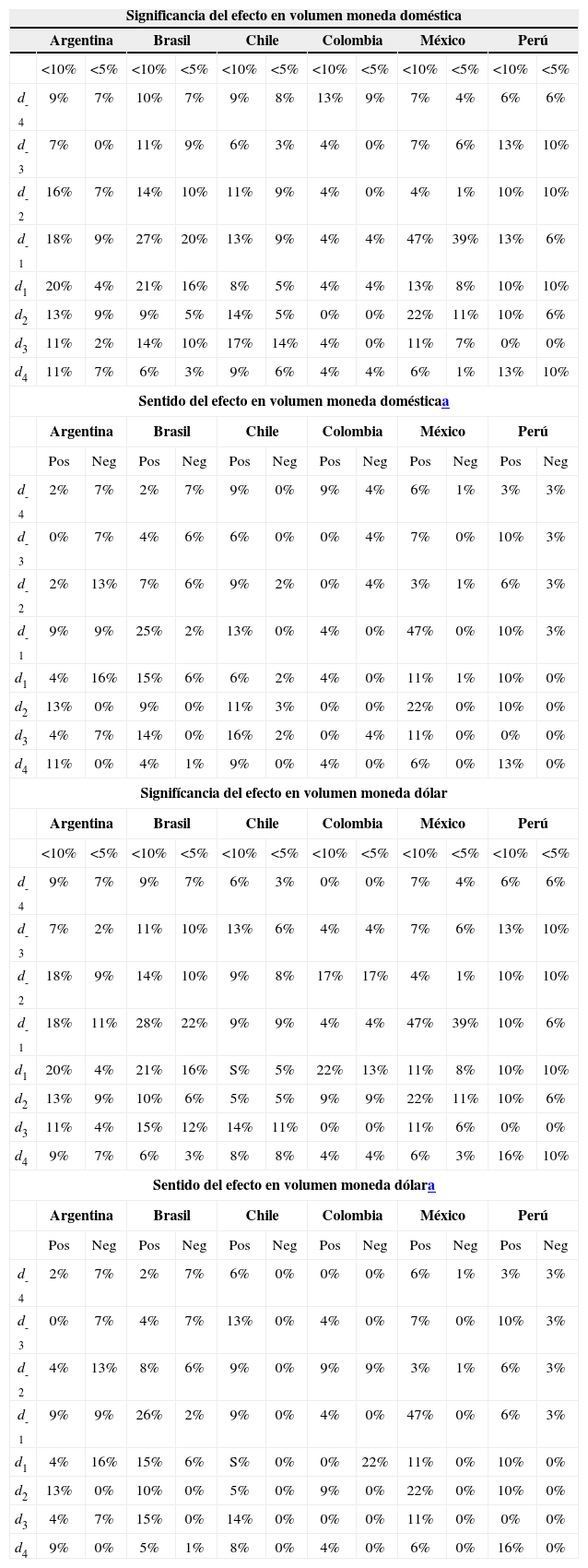

Al incorporar más días previos al cierre de mes se puede observar que la significancia del efecto disminuye, mientras que en los mercados argentino y brasileño el efecto de los días previo al último día de fin de mes tienen un sesgo negativo desde el punto de vista de volumen. El cuarto día hábil del mes tiene en todos los mercados y las monedas analizadas un efecto positivo, pero en general de menor magnitud que los tres primeros día hábiles del mes. La información de este modelo se detalla en el cuadro 12.

Modelo efecto fin de mes en volumen de las principales acciones latinoamericanas Modelo 5 (-4.4)

| Significancia del efecto en volumen moneda doméstica | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | |

| d-4 | 9% | 7% | 10% | 7% | 9% | 8% | 13% | 9% | 7% | 4% | 6% | 6% |

| d-3 | 7% | 0% | 11% | 9% | 6% | 3% | 4% | 0% | 7% | 6% | 13% | 10% |

| d-2 | 16% | 7% | 14% | 10% | 11% | 9% | 4% | 0% | 4% | 1% | 10% | 10% |

| d-1 | 18% | 9% | 27% | 20% | 13% | 9% | 4% | 4% | 47% | 39% | 13% | 6% |

| d1 | 20% | 4% | 21% | 16% | 8% | 5% | 4% | 4% | 13% | 8% | 10% | 10% |

| d2 | 13% | 9% | 9% | 5% | 14% | 5% | 0% | 0% | 22% | 11% | 10% | 6% |

| d3 | 11% | 2% | 14% | 10% | 17% | 14% | 4% | 0% | 11% | 7% | 0% | 0% |

| d4 | 11% | 7% | 6% | 3% | 9% | 6% | 4% | 4% | 6% | 1% | 13% | 10% |

| Sentido del efecto en volumen moneda domésticaa | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | |

| d-4 | 2% | 7% | 2% | 7% | 9% | 0% | 9% | 4% | 6% | 1% | 3% | 3% |

| d-3 | 0% | 7% | 4% | 6% | 6% | 0% | 0% | 4% | 7% | 0% | 10% | 3% |

| d-2 | 2% | 13% | 7% | 6% | 9% | 2% | 0% | 4% | 3% | 1% | 6% | 3% |

| d-1 | 9% | 9% | 25% | 2% | 13% | 0% | 4% | 0% | 47% | 0% | 10% | 3% |

| d1 | 4% | 16% | 15% | 6% | 6% | 2% | 4% | 0% | 11% | 1% | 10% | 0% |

| d2 | 13% | 0% | 9% | 0% | 11% | 3% | 0% | 0% | 22% | 0% | 10% | 0% |

| d3 | 4% | 7% | 14% | 0% | 16% | 2% | 0% | 4% | 11% | 0% | 0% | 0% |

| d4 | 11% | 0% | 4% | 1% | 9% | 0% | 4% | 0% | 6% | 0% | 13% | 0% |

| Signifícancia del efecto en volumen moneda dólar | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | |

| d-4 | 9% | 7% | 9% | 7% | 6% | 3% | 0% | 0% | 7% | 4% | 6% | 6% |

| d-3 | 7% | 2% | 11% | 10% | 13% | 6% | 4% | 4% | 7% | 6% | 13% | 10% |

| d-2 | 18% | 9% | 14% | 10% | 9% | 8% | 17% | 17% | 4% | 1% | 10% | 10% |

| d-1 | 18% | 11% | 28% | 22% | 9% | 9% | 4% | 4% | 47% | 39% | 10% | 6% |

| d1 | 20% | 4% | 21% | 16% | S% | 5% | 22% | 13% | 11% | 8% | 10% | 10% |

| d2 | 13% | 9% | 10% | 6% | 5% | 5% | 9% | 9% | 22% | 11% | 10% | 6% |

| d3 | 11% | 4% | 15% | 12% | 14% | 11% | 0% | 0% | 11% | 6% | 0% | 0% |

| d4 | 9% | 7% | 6% | 3% | 8% | 8% | 4% | 4% | 6% | 3% | 16% | 10% |

| Sentido del efecto en volumen moneda dólara | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | |

| d-4 | 2% | 7% | 2% | 7% | 6% | 0% | 0% | 0% | 6% | 1% | 3% | 3% |

| d-3 | 0% | 7% | 4% | 7% | 13% | 0% | 4% | 0% | 7% | 0% | 10% | 3% |

| d-2 | 4% | 13% | 8% | 6% | 9% | 0% | 9% | 9% | 3% | 1% | 6% | 3% |

| d-1 | 9% | 9% | 26% | 2% | 9% | 0% | 4% | 0% | 47% | 0% | 6% | 3% |

| d1 | 4% | 16% | 15% | 6% | S% | 0% | 0% | 22% | 11% | 0% | 10% | 0% |

| d2 | 13% | 0% | 10% | 0% | 5% | 0% | 9% | 0% | 22% | 0% | 10% | 0% |

| d3 | 4% | 7% | 15% | 0% | 14% | 0% | 0% | 0% | 11% | 0% | 0% | 0% |

| d4 | 9% | 0% | 5% | 1% | 8% | 0% | 4% | 0% | 6% | 0% | 16% | 0% |

Por último, al incluir más días hábiles del mes que comienza, modelo 5 (-1.9), se puede observar que también el efecto volumen decrece aunque existe cierto sesgo a seguir con un efecto mayoritariamente positivo. La excepción es el mercado argentino en el sexto día hábil donde hay un fuerte efecto negativo, tanto en moneda local como dólar. Los resultados se pueden observar en el cuadro 13.

Modelo efecto fin de mes en volumen de las principales acciones latinoamericanas Modelo 5 (-1.9)

| Significancia del efecto en volumen moneda doméstica | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | |

| d-1 | 16% | 4% | 29% | 22% | 11% | 9% | 4% | 4% | 46% | 39% | 10% | 6% |

| d1 | 16% | 2% | 22% | 16% | 6% | 5% | 13% | 4% | 15% | 6% | 16% | 10% |

| d2 | 11% | 9% | 12% | 8% | 11% | 6% | 4% | 4% | 17% | 13% | 13% | 6% |

| d3 | 11% | 7% | 16% | 12% | 17% | 14% | 0% | 0% | 11% | 8% | 3% | 0% |

| d4 | 11% | 9% | 11% | 5% | 9% | 8% | 4% | 4% | 4% | 3% | 13% | 6% |

| d5 | 9% | 2% | 9% | 6% | 8% | 5% | 0% | 0% | 8% | 7% | 13% | 6% |

| d6 | 18% | 13% | 7% | 7% | 2% | 2% | 4% | 0% | 8% | 7% | 10% | 6% |

| d7 | 7% | 4% | 8% | 5% | 8% | 6% | 13% | 13% | 6% | 4% | 6% | 6% |

| d8 | 9% | 7% | 10% | 10% | 6% | 2% | 4% | 4% | 10% | 10% | 19% | 19% |

| d9 | 13% | 7% | 11% | 3% | 11% | 9% | 9% | 4% | 11% | 3% | 23% | 6% |

| Sentido del efecto en volumen moneda domésticaa | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | |

| d-1 | 11% | 4% | 27% | 2% | 11% | 0% | 4% | 0% | 46% | 0% | 6% | 3% |

| d1 | 4% | 11% | 17% | 5% | 5% | 2% | 13% | 0% | 14% | 1% | 16% | 0% |

| d2 | 11% | 0% | 11% | 0% | 8% | 3% | 0% | 4% | 17% | 0% | 13% | 0% |

| d3 | 9% | 2% | 16% | 0% | 16% | 2% | 0% | 0% | 11% | 0% | 3% | 0% |

| d4 | 11% | 0% | 8% | 2% | 8% | 2% | 4% | 0% | 4% | 0% | 13% | 0% |

| d5 | 7% | 2% | 8% | 1% | 6% | 2% | 0% | 0% | 8% | 0% | 10% | 3% |

| d6 | 2% | 16% | 6% | 1% | 2% | 0% | 0% | 4% | 6% | 3% | 10% | 0% |

| d7 | 4% | 2% | 5% | 3% | 8% | 0% | 13% | 0% | 4% | 1% | 6% | 0% |

| d8 | 9% | 0% | 10% | 0% | 6% | 0% | 4% | 0% | 8% | 1% | 16% | 3% |

| d9 | 11% | 2% | 5% | 6% | 11% | 0% | 4% | 4% | 8% | 3% | 23% | 0% |

| Significancia del efecto en volumen moneda dólar | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | <10% | <5% | |

| d-1 | 18% | 4% | 29% | 22% | 11% | 9% | 9% | 4% | 46% | 39% | 10% | 6% |

| d1 | 16% | 2% | 22% | 16% | 9% | 6% | 26% | 17% | 13% | 6% | 16% | 10% |

| d2 | 11% | 9% | 14% | 10% | 6% | 5% | 9% | 9% | 17% | 13% | 13% | 6% |

| d3 | 11% | 9% | 17% | 12% | 14% | 13% | 0% | 0% | 11% | 7% | 3% | 0% |

| d4 | 11% | 9% | 10% | 5% | 9% | 8% | 4% | 4% | 6% | 1% | 13% | 6% |

| d5 | 9% | 2% | 8% | 6% | 5% | 5% | 0% | 0% | 8% | 7% | 13% | 6% |

| d6 | 18% | 13% | 7% | 7% | 9% | 5% | 0% | 0% | 8% | 7% | 10% | 6% |

| d7 | 7% | 4% | 8% | 4% | 5% | 5% | 4% | 4% | 7% | 4% | 6% | 6% |

| d8 | 9% | 7% | 10% | 10% | 11% | 11% | 0% | 0% | 10% | 10% | 19% | 19% |

| d9 | 13% | 7% | 11% | 3% | 6% | 5% | 4% | 4% | 11% | 3% | 23% | 6% |

| Sentido del efecto en volumen moneda dólara | ||||||||||||

| Argentina | Brasil | Chile | Colombia | México | Perú | |||||||

| Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | Pos | Neg | |

| d-1 | 11% | 7% | 27% | 2% | 11% | 0% | 4% | 4% | 46% | 0% | 6% | 3% |

| d1 | 4% | 11% | 17% | 5% | 9% | 0% | 0% | 26% | 11% | 1% | 16% | 0% |

| d2 | 11% | 0% | 13% | 0% | 6% | 0% | 9% | 0% | 17% | 0% | 13% | 0% |

| d3 | 9% | 2% | 17% | 0% | 14% | 0% | 0% | 0% | 11% | 0% | 3% | 0% |

| d4 | 11% | 0% | 7% | 2% | 9% | 0% | 4% | 0% | 6% | 0% | 13% | 0% |

| d5 | 7% | 2% | 7% | 1% | 5% | 0% | 0% | 0% | 8% | 0% | 10% | 3% |

| d6 | 2% | 16% | 6% | 1% | 8% | 2% | 0% | 0% | 6% | 3% | 10% | 0% |

| d7 | 4% | 2% | 5% | 3% | 5% | 0% | 4% | 0% | 4% | 3% | 6% | 0% |

| d8 | 9% | 0% | 10% | 0% | 11% | 0% | 0% | 0% | 8% | 1% | 16% | 3% |

| d9 | 11% | 2% | 5% | 6% | 6% | 0% | 4% | 0% | 8% | 3% | 23% | 0% |

La presente investigación evidencia que el efecto fin de mes está presente tanto en los índices bursátiles de los países Argentina, Brasil, Colombia, Chile, México y Perú, como para las acciones más líquidas de los principales mercados accionarios latinoamericanos. Como conclusión se puede evidenciar que el efecto fin de mes estuvo presente tanto en el análisis en moneda doméstica como en dólares en el periodo de enero 1993 a noviembre 2011.

Para determinar el efecto de fin de mes se utilizaron los tres periodos clásicos que define la literatura, la primera consideró el periodo de cuatro días, que van desde el último día del mes y los primeros tres días del mes siguiente, luego se extiende el periodo a ocho días, comprendidos entre los últimos cuatro días de un mes y los primeros cuatro días del mes siguiente y finalmente se extiende a diez días contemplando el último días del mes y los nueve primeros días del mes siguiente.

Para el mercado argentino, analizando el MERVAL, se pueden obtener rendimientos anormales si se invierte en una canasta equivalente sólo durante los dos primeros días de cada mes, y en el séptimo día. En el caso del BOVESPA (Brasil), el periodo en el cual se puede invertir obteniendo rendimientos anormales es más extenso (de seis días) los tres últimos de cada mes y los tres primeros del mes siguiente. En el caso de Colombia (IGBVC) sólo se identificaron días puntuales de rentabilidad anormal significativa, los cuales fueron el último día del mes y los días tres, cinco y siete del mes siguiente. En el caso de Chile, el periodo más ren-table para invertir en una cartera equivalente al IPSA fue de 5 días, los dos últimos de cada mes y los tres primeros del mes siguiente, adicionalmente, en el día nueve los resultados fueron significativos. En México con el IPC el efecto fin de mes está presente sólo los tres primeros días de cada mes y el día nueve. Finalmente el IGBVL (Perú) se pueden obtener rendimientos anormales tanto el último día del mes como el primer día del mes siguiente y los días tres y cinco.

Resumiendo, exceptuando Colombia, si se invierte en cada una de las canastas equivalentes a los índices bursátiles de los países bajo estudio en esta investigación, se obtienen rendimientos anormales significativos si la inversión se realiza el primer día de cada mes.

Como se observa, los índices bursátiles de Chile y México presentan rendimientos anormales positivos el día nueve de cada mes; esto más que considerarlo como un efecto fin de mes podría ser considerado un efecto del mercado producto de los ahorros previsionales que invierten las administradoras de fondos de pensiones o inversionistas institucionales.

Por otra parte, si consideramos la extensión (número de días consecutivos) de los periodos donde se pueden obtener rendimientos anormales significativos como una aproximación al grado de ineficiencia del mercado bursátil, Brasil sería el más ineficiente con un periodo de seis días de inversión y Colombia el más eficiente al no contemplar días consecutivos de efecto fin de mes.

Del análisis de las acciones individuales de cada mercado se obtiene como conclusión que el efecto habitualmente es más fuerte en la volatilidad que en la rentabilidad. En particular el periodo (-1.3) es el que concentra el mayor porcentaje de casos de anomalías en el nivel de acciones individuales. Los días previos al último día hábil no tienen ningún impacto en rentabilidad, excepto para el caso chileno donde el penúltimo día existe un 42% de las acciones que tienen un efecto significativo y para la gran mayoría es positivo. Los días posteriores al tercer día hábil de cada mes no tienen un efecto relevante en rentabilidad, excepto para el caso de Argentina donde resalta el día sexto con un fuerte efecto negativo y el día octavo con un año porcentaje de empresas con efecto positivo.

Con respecto a los volúmenes de transacción y el periodo de cambio de mes se evidencia en varios mercados tanto en moneda doméstica como en dólar se presentan días con más del 15% de las acciones con efecto volumen, básicamente concentrado en el periodo (-1.3). Es interesante que la gran mayoría de los efectos de fin de mes, independiente del porcentaje, en ambas monedas prevalece ampliamente el efecto positivo por sobre el negativo mostrando un aumento de volumen. Cabe mencionar el efecto del último día hábil de los mercados mexicanos y brasileño, en el que 46% y 25% de las acciones presentan mayor volumen de transacción en moneda local, y al hacerlo en dólar aún persiste el mismo efecto. Los días previos al cierre de mes tiene un efecto menor, e incluso en los mercados argentino y brasileño el efecto de los días previo al último día de fin de mes tienen un sesgo negativo desde el punto de vista de volumen. Los días posteriores al tercer día hábil del mes también el efecto volumen decrece, aunque existe cierto sesgo a seguir con un efecto mayoritariamente positivo. La excepción es el mercado argentino en el sexto día hábil donde hay un fuerte efecto negativo.

Con este análisis se ratifica la existencia del efecto fin de mes e incluso se puede mostrar resultados que evidencian la hipótesis de mayor flujo de efectivo en el periodo, lo cual es muy importante para los inversores, administradores de cartera de inversión y administradores financieros de empresas; por ejemplo, en un caso práctico, dado estos resultados las emisiones de acciones debieran concentrarse en el periodo de cambio de mes en general.