En este trabajo se muestra que la relevancia de la información financiera, medida por el coeficiente de determinación (R2), ha incrementado como consecuencia de los cambios en las Normas de Información Financiera (NIF). Se aplica el modelo de Ohlson (1995) utilizando variables contables (utilidad por acción y valor en libros) y el precio de la acción de empresas que cotizan en la Bolsa Mexicana de Valores, durante el periodo de 1992 a 2010. Los resultados econométricos se obtuvieron mediante un análisis de regresión de mínimos cuadrados ordinarios y un análisis de datos en panel. Al analizar la muestra en dos periodos, antes y después de la creación del CINIF, y aplicar la prueba de Chow, se confirma la existencia de un cambio estructural. La variable valor en libros es consistentemente significativa en ambos periodos. El modelo de Ohlson también se aplica a submuestras que distinguen a las empresas por su tamaño, por pertenecer al sector alimentos y bebidas y por ser de índole tangible e intangible.

In this study, it is shown that the value relevance of the financial information, measured by the coefficient of determination (R2), has improved as consequence of the changes in the financial reporting standards. It is applied the Ohlson model (1995) with accounting variables (earning per share and book value) and the stock market price of Mexican stock market companies, during the period from 1992 to 2010. The econometric results are obtained applying an Ordinary Least Squared Regression Analysis and a Panel Data Analysis. The sample is divided in two periods, before and after the foundation of CINIF, and the Chow test is applied to confirm the existence of a structural change. The book value variable is consistently significant in both periods. The Ohlson model is also applied to sub-samples which distinguish the firm for its size, for belonging to the Food and beverages industry and for its classification as Tangible and Intangible firms.

El desarrollo de la investigación empírica a partir de los años setenta ha permitido la generación de un paradigma de armonización dentro de la contabilidad (Wolk, Dodd y Tearney, 2004). Alrededor del mundo se han realizado esfuerzos continuos por parte de organismos contables y bursátiles para armonizar las normas contables y así lograr el establecimiento de un nuevo y generalizado sistema de información financiera.

Para ello han contribuido de manera importante dos grandes organismos; por una parte, en los Estados Unidos, el Financial Accounting Standard Board (FASB) ha mantenido en constante actualización los Principios de Contabilidad Generalmente Aceptados (GAAP, por sus siglas en inglés); por otra parte, la creación y fortalecimiento de las Normas de Información Financiera Internacionales (IFRS, por sus siglas en inglés), emitidas por el Internacional Accountig Standard Board (IASB), a las que se han adherido gran cantidad de países como los que integran la Unión Europea, Australia, Canadá, Brasil, Reino Unido, India, China, entre otros. Alcanzar este paradigma es indispensable para la información financiera en lo general y para la información financiera de México en lo particular.

En el caso de México, la función de emisión de normas de información financiera la comenzó el Instituto Mexicano de Contadores Públicos (IMCP) a través de la Comisión de Principios de Contabilidad (CPC) en 1974. A partir de junio de 2004, es el Consejo Mexicano de Normas de Información Financiera (CINIF) quien tiene dicha función, además de que busca la homologación con los estándares internacionales (IFRS).

Esta investigación evalúa si la relevancia de la información financiera se ha visto impactada por los cambios que el CINIF ha incorporado a las Normas de Información Financiera (NIF). Estudios previos han analizado la relevancia de la información financiera en México, pero no el impacto de los cambios que la normatividad mexicana ha tenido en los últimos años en su proceso de armonización. Dado que a partir de 2012 las empresas que cotizan en la Bolsa Mexicana de Valores adoptarán las normas internacionales, nos encontramos en el momento oportuno para evaluar cuál ha sido la valoración que el mercado ha realizado de la información financiera al homologarse con dichas normas.

La investigación es de tipo exploratoria y correlacional, pues busca una relación de causa-efecto entre las variables de estudio. La relación de causalidad propone que los cambios en las normas de información financiera impactan a las utilidades y el valor en libros, principales indicadores de la contabilidad.

La investigación forma parte del Capital Market Research (investigación del mercado de capitales) porque toma como base información contable para estudiar la relevancia de ésta para el mercado, en específico en el valor del precio de la acción (Wolk, Dodd y Tearney, 2004).

El artículo está organizado de la siguiente manera: en primer lugar se expone el marco teórico de la información financiera, las investigaciones realizadas en el tema de mercados financieros y de la relevancia de la información financiera en diversas partes del mundo y, particularmente, en México; después se explica la metodología, el modelo de Ohlson (1995), así como las características de las variables y la muestra de estudio; posteriormente se muestra el análisis de los datos y la discusión de los resultados; por, último se presentan las conclusiones.

Marco teóricoCambios en la información financiera en MéxicoEl estudio analiza si los cambios a los Principios de Contabilidad Generalmente Aceptados (PCGA) y la emisión de nuevas NIF han impactado la relevancia de la información financiera.

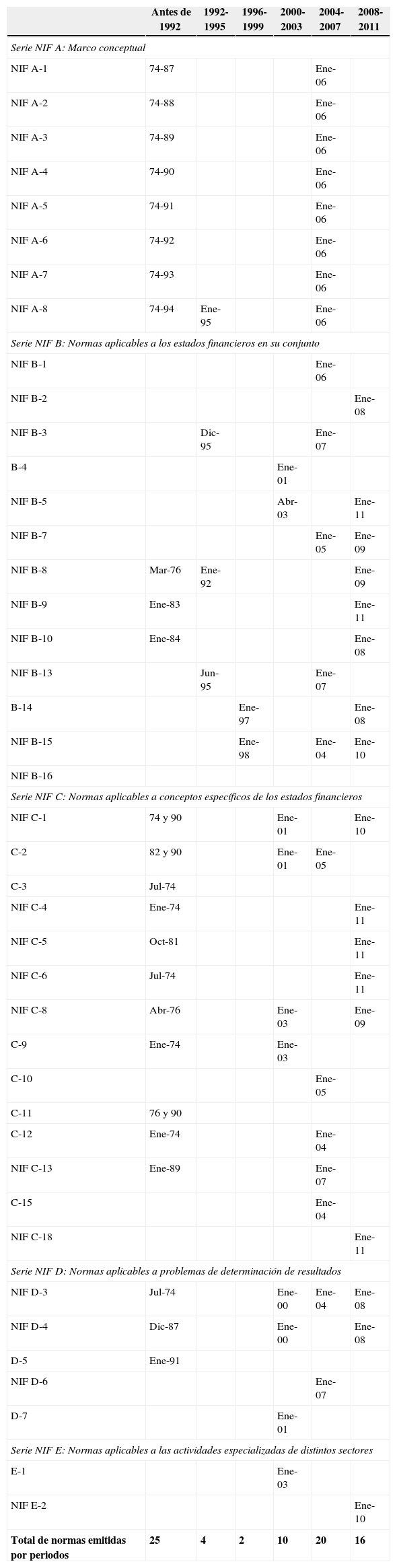

Para contextualizar tales cambios, el cuadro 1 muestra la evolución cronológica de la emisión de normatividad contable en México. Se puede apreciar que durante el periodo 1992-1995 se modificaron o emitieron sólo cuatro normas. El periodo 1996-1999 es el de menor producción pues sólo dos normas nuevas se emitieron. En el año 2000 comienza a repuntar la labor de emisión de normatividad, pero el periodo 2004-2007 es el de mayor promulgación en tan sólo cuatro años. El último bloque de tiempo, de 2008 a 2011, también muestra una labor ardua en la emisión y, principalmente, en la convergencia de normas nacionales a internacionales. En resumen, a partir de su función como emisor de normas contables en México el CINIF, desde 2006, ha publicado 30 NIF y 16 INIF (interpretaciones a las NIF).

Cronograma de la emisión de las Normas de Información Financiera en México

| Antes de 1992 | 1992-1995 | 1996-1999 | 2000-2003 | 2004-2007 | 2008-2011 | |

|---|---|---|---|---|---|---|

| Serie NIF A: Marco conceptual | ||||||

| NIF A-1 | 74-87 | Ene-06 | ||||

| NIF A-2 | 74-88 | Ene-06 | ||||

| NIF A-3 | 74-89 | Ene-06 | ||||

| NIF A-4 | 74-90 | Ene-06 | ||||

| NIF A-5 | 74-91 | Ene-06 | ||||

| NIF A-6 | 74-92 | Ene-06 | ||||

| NIF A-7 | 74-93 | Ene-06 | ||||

| NIF A-8 | 74-94 | Ene-95 | Ene-06 | |||

| Serie NIF B: Normas aplicables a los estados financieros en su conjunto | ||||||

| NIF B-1 | Ene-06 | |||||

| NIF B-2 | Ene-08 | |||||

| NIF B-3 | Dic-95 | Ene-07 | ||||

| B-4 | Ene-01 | |||||

| NIF B-5 | Abr-03 | Ene-11 | ||||

| NIF B-7 | Ene-05 | Ene-09 | ||||

| NIF B-8 | Mar-76 | Ene-92 | Ene-09 | |||

| NIF B-9 | Ene-83 | Ene-11 | ||||

| NIF B-10 | Ene-84 | Ene-08 | ||||

| NIF B-13 | Jun-95 | Ene-07 | ||||

| B-14 | Ene-97 | Ene-08 | ||||

| NIF B-15 | Ene-98 | Ene-04 | Ene-10 | |||

| NIF B-16 | ||||||

| Serie NIF C: Normas aplicables a conceptos específicos de los estados financieros | ||||||

| NIF C-1 | 74 y 90 | Ene-01 | Ene-10 | |||

| C-2 | 82 y 90 | Ene-01 | Ene-05 | |||

| C-3 | Jul-74 | |||||

| NIF C-4 | Ene-74 | Ene-11 | ||||

| NIF C-5 | Oct-81 | Ene-11 | ||||

| NIF C-6 | Jul-74 | Ene-11 | ||||

| NIF C-8 | Abr-76 | Ene-03 | Ene-09 | |||

| C-9 | Ene-74 | Ene-03 | ||||

| C-10 | Ene-05 | |||||

| C-11 | 76 y 90 | |||||

| C-12 | Ene-74 | Ene-04 | ||||

| NIF C-13 | Ene-89 | Ene-07 | ||||

| C-15 | Ene-04 | |||||

| NIF C-18 | Ene-11 | |||||

| Serie NIF D: Normas aplicables a problemas de determinación de resultados | ||||||

| NIF D-3 | Jul-74 | Ene-00 | Ene-04 | Ene-08 | ||

| NIF D-4 | Dic-87 | Ene-00 | Ene-08 | |||

| D-5 | Ene-91 | |||||

| NIF D-6 | Ene-07 | |||||

| D-7 | Ene-01 | |||||

| Serie NIF E: Normas aplicables a las actividades especializadas de distintos sectores | ||||||

| E-1 | Ene-03 | |||||

| NIF E-2 | Ene-10 | |||||

| Total de normas emitidas por periodos | 25 | 4 | 2 | 10 | 20 | 16 |

Existen numerosas investigaciones que han documentado que los cambios en las utilidades contables reportadas afectan el valor de la firma a través de cambios en el precio de la acción.

Una teoría de valuación de acciones que incluye conceptos contables y datos del mercado de valores es la clean surplus theory (la traducción podría ser la teoría del superávit limpio)1 de Ohlson (1995), así como de Feltham y Ohlson (1995). Esta teoría propone que la valuación de una firma se puede basar en el valor en libros al inicio del periodo más el valor presente de las utilidades anormales futuras esperadas. Las utilidades anormales se definen como las utilidades en exceso de las utilidades normales esperadas (Wolk, Dodd y Tearney, 2004).

La utilidad de la información contable para los inversionistas ha sido investigada empíricamente asociando los datos contables revelados con los cambios en el precio de las acciones. Si hay una asociación significativa, entonces hay evidencia de que la información financiera es útil respecto de la valuación de la empresa. Este tipo de estudios constituye pruebas de lo que se conoce como hipótesis de los mercados eficientes.

La evidencia más fuerte de la investigación de mercados de capitales concierne al contenido informativo de las utilidades reportadas en los informes anuales. Los estudios que buscan evaluar la relevancia de la información se inician con el estudio seminal de Ball y Brown (1968), en el cual los autores señalan que la dirección del cambio en la utilidad está positivamente correlacionada con los movimientos en el valor de las acciones.

En resumen, la evidencia empírica de la investigación en los valores del mercado de capitales apoya la afirmación de que las utilidades reportadas por la contabilidad contienen información relevante que impacta el precio de las acciones.

Estudios sobre la relevancia de la información financieraLa relevancia de la información financiera muestra la asociación entre la información financiera proveniente de la contabilidad, representada por valores como la utilidad y el valor en libros de la acción, así como el valor de la acción en el mercado de valores.

Existen algunas consideraciones que todas las investigaciones sobre la relevancia de la información financiera asumen. Primero, que los mercados son eficientes o al menos sólidamente eficientes. Segundo, se asume que el valor presente de la acción está determinado por valores provenientes de la contabilidad. Finalmente, se da por sentado que con el tiempo el valor en libros y el valor en el mercado de la acción convergen en cero (Goodwin, Sawyer y Ahmed, 2002).

Como se ha señalado anteriormente, las investigaciones más relevantes en el tema son las realizadas por Ball y Brown (1968), Beaver (1968), Ohlson (1995), Felt-man y Ohlson (1995). A continuación se mencionan algunas otras.

La relevancia de la información financiera está caracterizada por la calidad de la información y es un concepto que admite muchas definiciones y formas de ser medida. La calidad de las utilidades se mide con el coeficiente de determinación en una regresión de los precios del mercado de valores con relación a las utilidades. La solidez en la relación entre esos valores es la base para la mayoría de las medidas de relevancia. En estudios realizados por Collins, Maydew y Weiss (1997), así como por Lev y Zarowin (1999), se utiliza el coeficiente de esta asociación para estimar la relevancia de la información.

En su estudio, Easton, Harris y Ohlson (1992) analizan la relación entre los rendimientos de la acción en el mercado y las utilidades. La investigación revisa dos atributos financieros importantes: las utilidades acumuladas en varios periodos y el periodo extendido en que las utilidades son determinadas; esos autores encuentran que dichos atributos reducen los “errores de medición” en las utilidades acumuladas. Su conclusión es que las utilidades acumuladas son la variable natural para explicar los rendimientos de las acciones.

En otro estudio sobre la relevancia de la información financiera de 1978 a 1996, Lev y Zarowin (1999) encuentran que los valores de las utilidades, flujo de efectivo y valor en libros del capital han deteriorado su valor predictivo durante ese periodo.

La relevancia de la información financiera se ha evaluado en todo tipo de ámbitos, en diferentes países, en diferentes rubros de los estados financieros y con diferentes modelos; el más usado es el modelo de Ohlson (1995) en su versión original o con modificaciones al agregar nuevas variables.

Investigaciones previasA continuación se mencionan, en orden cronológico, algunos trabajos relativos a la relevancia de la información financiera con datos de México.

Wong y Barnett (1984) realizaron un estudio sobre la eficiencia de los mercados. Utilizaron una metodología similar a la utilizada por Ball y Brown (1968) con una muestra de 70 empresas listadas en la Bolsa de Valores de México en 1979. Los resultados mostraron que la información financiera tiene un impacto sobre el precio de la acción, confirmando así su relevancia.

Davis (1996) evaluó si la información financiera mantiene su contenido informativo (relevancia) al utilizar datos contables ajustados por la inflación. Los resultados indican que el valor en libros del capital contable y algunos de los componentes del estado de resultados contienen información relevante para el caso de las empresas que cotizan en la Bolsa Mexicana de Valores.

Gordon (1998) examina la relevancia de utilizar valores históricos del balance general y el estado de resultados, los cuales se actualizan por los métodos del nivel general de precios y el costo de reposición.2 El estudio concluye que ambos métodos aportan información financiera de mayor relevancia que aquella que utiliza valores históricos en ambos estados financieros. Juárez (1999) también encuentra que la información proveniente de la contabilidad ajustada a precios actuales, es decir, reexpresada, provee mayor información.

Davis y Rivera (2000) evalúan la relación entre el precio de la acción de una empresa mexicana que cotiza en Estados Unidos y los valores reportados de utilidad neta y capital contable determinados bajo normas mexicanas y americanas. Sus resultados indican que el reconciliar información contable bajo normas locales con normas americanas no tiene un impacto significativo en el precio de la acción, a pesar del Tratado de Libre Comercio, la cercanía entre los países y el hecho de que la SEC no requiere la reconciliación del tratamiento contable por inflación, el cual ha sido una de las diferencias más importantes entre ambas normatividades.

Davis y Gordon (2002) estudian en el periodo 1992-1997 la relación entre el precio de mercado de la acción y su valor en libros, la utilidad y el flujo de efectivo, considerando la crisis financiera de 1995. Encuentran que el valor en libros de la acción mantiene su contenido informativo, no así las utilidades.

Palacios et al. (2006) aplican el modelo de Ohlson para buscar diferencias en la relación de la información contable y la información del mercado entre distintos sistemas contables. Al analizar empresas latinoamericanas que cotizan en la Bolsa de Nueva York (NYSE) durante el periodo 1997-2001 pueden afirmar, con base en los resultados, que las variables contables fundamentales calculadas bajo principios contables americanos tienen mayor relevancia valorativa para el mercado que las obtenidas bajo principios latinoamericanos.

Durán, Valdés y Valencia (2007) aplican el modelo de Ohlson agregando variables como EBITDA, dividendos, flujo de caja operativo y flujo de caja neto durante el periodo 1991-2003. Concluyen que tales variables no mejoran el modelo original al sustituir a las utilidades; sin embargo, adicionar el flujo de efectivo de operación como una nueva variable independiente sí aporta relevancia al modelo.

Hernández (2009) encuentra que las variables utilidad por acción y valor en libros aportan mayor relevancia a la información financiera, tomando en cuenta los cambios en las NIF. Su estudio comprende hasta el año 2007 y concluye que es la utilidad por acción la que mayor explicación da al modelo en los años recientes de su estudio.

MetodologíaDescripción del modeloEl modelo de Ohlson (1995) que se utiliza en este estudio señala que el valor de la acción en el mercado de valores de una empresa puede ser expresado como una función de sus utilidades y su valor en libros de la siguiente manera:

Donde:

Pit=Precio de la acción de la firma i tres meses después del cierre del ejercicio en el periodo t.

Eit=Utilidad por acción de la firma i durante el periodo t.

BVit=Valor en libros por acción de la firma i al final del periodo t.

Eit=Es la otra información relevante de la firma i en el periodo t.

Ohlson (1995) señala que para comparar el poder explicativo de las utilidades y el valor en libros se puede descomponer el poder explicativo total en tres partes: el poder explicativo de las utilidades, el poder explicativo del valor en libros y el poder explicativo de la combinación de utilidades y valor en libros.

Para hacer esta prueba se utilizarán las siguientes ecuaciones:

Como señala Ohlson, los coeficientes de las ecuaciones se denotanR¯t2,R¯22,R¯32 respectivamente.

Entonces:

R¯t2-R¯22=R¯BV2 representa el poder explicativo del valor en libros.

R¯t2-R¯32=R¯E2 representa el poder explicativo de las utilidades.

R¯t2-R¯E2-R¯BV2=R¯C2 representa el poder explicativo del valor en libros y las utilidades, es decir, el común.

Para la pregunta principal de la investigación es necesario comparar los resultados de dos muestras, por lo que se aplicará la prueba de estabilidad estructural de los modelos de regresión conocida como prueba de Chow (Gujarati, 2001).

Primero se realiza la regresión para el periodo conjunto de 19 años como se indica en la regresión (1):

Para revisar si existe un cambio estructural, se realizan las regresiones y comparan los resultados. Dicho cambio significa que los interceptos, pendientes o ambos son diferentes; si no lo son, habría estabilidad estructural en los datos (Gujarati, 2001). La estabilidad estructural significaría que los cambios en la información financiera no han incrementado la relevancia de la información, mientras que el cambio estructural sugeriría un incremento en la relevancia de ésta.

Para tal efecto, la información es analizada separando la muestra en dos bloques, uno de doce años (1992-2003) y otro de siete años (2004-2010), dado que se busca encontrar el incremento en la relevancia a partir de los cambios en la normatividad contable con la creación del CINIF en el 2004.

Para el periodo previo a las modificaciones en las normas de información financiera (1992-2003) se realiza la regresión:

Para el periodo posterior a dichas modificaciones (2004-2010) se realiza la regresión:

HipótesisPara operacionalizar el modelo, se utiliza el precio de la acción como variable dependiente y los valores contables (valor en libros de la acción y utilidad por acción) como variables independientes (indicadores de la información financiera impactados por cambios en las NIF).

En consecuencia, se exponen las siguientes hipótesis de trabajo:

H1: La relevancia de la información financiera se ha incrementado como consecuencia de los cambios en las normas de información financiera realizados desde 2004 en México.

Las normas de información financiera no impactan a todas las empresas de la misma forma, pueden existir empresas que reflejen mejor los cambios en dichas normas por el tipo de actividades que realizan. Existen empresas mexicanas que cotizan en los mercados internacionales que pueden representar una muestra más apropiada para evaluar las modificaciones a las NIF. Por lo anterior, la segunda hipótesis se define como sigue:

H2: La relevancia de la información financiera es mayor en las empresas mexicanas que cotizan en las bolsas de valores de los Estados Unidos respecto de aquellas que sólo cotizan en la bolsa de valores de México, como consecuencia de los cambios realizados en las normas de información en México a partir de 2004.

El impacto de las normas puede verse reflejado en distinta forma en cada variable; es decir, la relevancia de la información puede ser mayor debido a los cambios en las NIF que impactan a la utilidad por acción o al valor en libros de la acción, por lo que la tercera hipótesis es la siguiente:

H3: La relevancia de la información financiera ha incrementado más por la utilidad por acción que por el valor en libros por acción como consecuencia de los cambios realizados en las normas de información financiera en México a partir de 2004.

Hemos señalado que algunas empresas pueden reflejar mejor los cambios en las normas de información financiera que otras. Esto puede deberse al sector en que se encuentran o al grupo al que pertenecen (tangible o intangible). Para analizar el impacto en los distintos sectores o grupos se plantean las siguientes hipótesis:

H4: La relevancia de la información financiera afecta de manera diferente a los sectores alimentos y bebidas, así como comercio, derivado de los cambios realizados en las normas de información financiera en México a partir de 2004.

H5: La relevancia de la información financiera afecta de manera diferente al tamaño de las empresas, así como al grupo al que éstas pertenezcan, tangibles o intangibles, como consecuencia de los cambios realizados en las normas de información financiera en México a partir de 2004.

Definición de variablesVariables independientes (X):

- •

Valor en libros. Es el valor en libros por acción y se obtiene de dividir el capital contable entre el número de acciones.

- •

Utilidad neta. Es la utilidad o pérdida neta por acción y se calcula dividiendo la utilidad o pérdida de la empresa entre el número de acciones.

Ambas variables se obtienen de la base de datos Economática y están actualizadas por inflación al 31 de diciembre de cada año.

Variable dependiente (Y):

- •

Precio de la acción. Es el valor en el mercado de la acción. De acuerdo con el modelo de Ohlson, se considera el precio tres meses después del cierre y también es obtenido de la base de datosEconomática que proviene de la información de la Bolsa Mexicana de Valores (BMV).

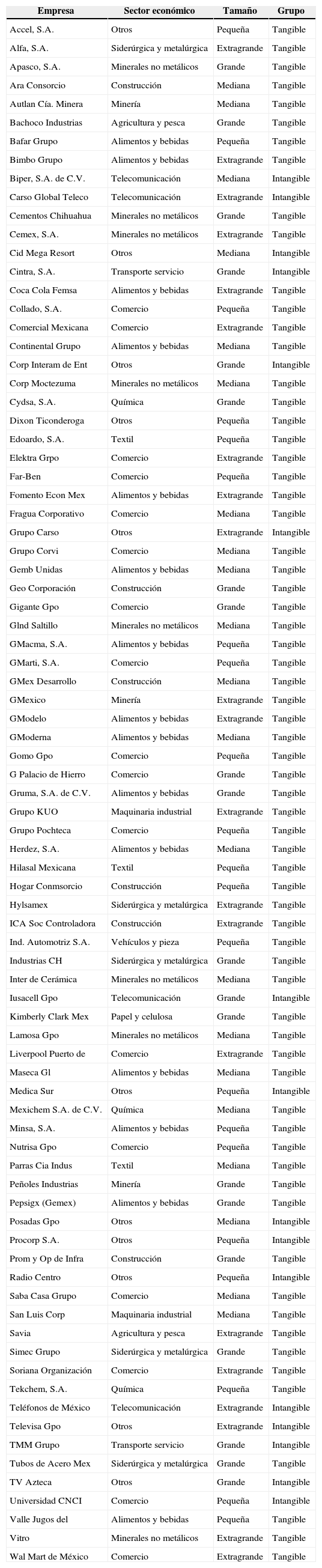

El estudio incluye a las empresas que cotizaron en la BMV por lo menos 10 de los 19 años del estudio (1992-2010). Se excluye a las empresas que pertenecen al sector financiero debido a que han seguido reglas contables emitidas por la Comisión Nacional Bancaria y de Valores. Algunas empresas cotizan con dos series de acciones diferentes y también fue criterio de selección incluir sólo un tipo de acción por empresa: el que haya sido más bursátil. Por las condiciones anteriores, la muestra se conforma de 83 empresas que se muestran en el cuadro 2.

Empresas incluidas en la muestra

| Empresa | Sector económico | Tamaño | Grupo |

|---|---|---|---|

| Accel, S.A. | Otros | Pequeña | Tangible |

| Alfa, S.A. | Siderúrgica y metalúrgica | Extragrande | Tangible |

| Apasco, S.A. | Minerales no metálicos | Grande | Tangible |

| Ara Consorcio | Construcción | Mediana | Tangible |

| Autlan Cía. Minera | Minería | Mediana | Tangible |

| Bachoco Industrias | Agricultura y pesca | Grande | Tangible |

| Bafar Grupo | Alimentos y bebidas | Pequeña | Tangible |

| Bimbo Grupo | Alimentos y bebidas | Extragrande | Tangible |

| Biper, S.A. de C.V. | Telecomunicación | Mediana | Intangible |

| Carso Global Teleco | Telecomunicación | Extragrande | Intangible |

| Cementos Chihuahua | Minerales no metálicos | Grande | Tangible |

| Cemex, S.A. | Minerales no metálicos | Extragrande | Tangible |

| Cid Mega Resort | Otros | Mediana | Intangible |

| Cintra, S.A. | Transporte servicio | Grande | Intangible |

| Coca Cola Femsa | Alimentos y bebidas | Extragrande | Tangible |

| Collado, S.A. | Comercio | Pequeña | Tangible |

| Comercial Mexicana | Comercio | Extragrande | Tangible |

| Continental Grupo | Alimentos y bebidas | Mediana | Tangible |

| Corp Interam de Ent | Otros | Grande | Intangible |

| Corp Moctezuma | Minerales no metálicos | Mediana | Tangible |

| Cydsa, S.A. | Química | Grande | Tangible |

| Dixon Ticonderoga | Otros | Pequeña | Tangible |

| Edoardo, S.A. | Textil | Pequeña | Tangible |

| Elektra Grpo | Comercio | Extragrande | Tangible |

| Far-Ben | Comercio | Pequeña | Tangible |

| Fomento Econ Mex | Alimentos y bebidas | Extragrande | Tangible |

| Fragua Corporativo | Comercio | Mediana | Tangible |

| Grupo Carso | Otros | Extragrande | Intangible |

| Grupo Corvi | Comercio | Mediana | Tangible |

| Gemb Unidas | Alimentos y bebidas | Mediana | Tangible |

| Geo Corporación | Construcción | Grande | Tangible |

| Gigante Gpo | Comercio | Grande | Tangible |

| Glnd Saltillo | Minerales no metálicos | Mediana | Tangible |

| GMacma, S.A. | Alimentos y bebidas | Pequeña | Tangible |

| GMarti, S.A. | Comercio | Pequeña | Tangible |

| GMex Desarrollo | Construcción | Mediana | Tangible |

| GMexico | Minería | Extragrande | Tangible |

| GModelo | Alimentos y bebidas | Extragrande | Tangible |

| GModerna | Alimentos y bebidas | Mediana | Tangible |

| Gomo Gpo | Comercio | Pequeña | Tangible |

| G Palacio de Hierro | Comercio | Grande | Tangible |

| Gruma, S.A. de C.V. | Alimentos y bebidas | Grande | Tangible |

| Grupo KUO | Maquinaria industrial | Extragrande | Tangible |

| Grupo Pochteca | Comercio | Pequeña | Tangible |

| Herdez, S.A. | Alimentos y bebidas | Mediana | Tangible |

| Hilasal Mexicana | Textil | Pequeña | Tangible |

| Hogar Conmsorcio | Construcción | Pequeña | Tangible |

| Hylsamex | Siderúrgica y metalúrgica | Extragrande | Tangible |

| ICA Soc Controladora | Construcción | Extragrande | Tangible |

| Ind. Automotriz S.A. | Vehículos y pieza | Pequeña | Tangible |

| Industrias CH | Siderúrgica y metalúrgica | Grande | Tangible |

| Inter de Cerámica | Minerales no metálicos | Mediana | Tangible |

| Iusacell Gpo | Telecomunicación | Grande | Intangible |

| Kimberly Clark Mex | Papel y celulosa | Grande | Tangible |

| Lamosa Gpo | Minerales no metálicos | Mediana | Tangible |

| Liverpool Puerto de | Comercio | Extragrande | Tangible |

| Maseca Gl | Alimentos y bebidas | Mediana | Tangible |

| Medica Sur | Otros | Pequeña | Intangible |

| Mexichem S.A. de C.V. | Química | Mediana | Tangible |

| Minsa, S.A. | Alimentos y bebidas | Pequeña | Tangible |

| Nutrisa Gpo | Comercio | Pequeña | Tangible |

| Parras Cia Indus | Textil | Mediana | Tangible |

| Peñoles Industrias | Minería | Grande | Tangible |

| Pepsigx (Gemex) | Alimentos y bebidas | Grande | Tangible |

| Posadas Gpo | Otros | Mediana | Intangible |

| Procorp S.A. | Otros | Pequeña | Intangible |

| Prom y Op de Infra | Construcción | Grande | Tangible |

| Radio Centro | Otros | Pequeña | Intangible |

| Saba Casa Grupo | Comercio | Mediana | Tangible |

| San Luis Corp | Maquinaria industrial | Mediana | Tangible |

| Savia | Agricultura y pesca | Extragrande | Tangible |

| Simec Grupo | Siderúrgica y metalúrgica | Grande | Tangible |

| Soriana Organización | Comercio | Extragrande | Tangible |

| Tekchem, S.A. | Química | Pequeña | Tangible |

| Teléfonos de México | Telecomunicación | Extragrande | Intangible |

| Televisa Gpo | Otros | Extragrande | Intangible |

| TMM Grupo | Transporte servicio | Grande | Intangible |

| Tubos de Acero Mex | Siderúrgica y metalúrgica | Grande | Tangible |

| TV Azteca | Otros | Grande | Intangible |

| Universidad CNCI | Comercio | Pequeña | Intangible |

| Valle Jugos del | Alimentos y bebidas | Pequeña | Tangible |

| Vitro | Minerales no metálicos | Extragrande | Tangible |

| Wal Mart de México | Comercio | Extragrande | Tangible |

Para las hipótesis 2, 4 y 5 se consideraron las siguientes submuestras:

- •

15 empresas que cotizan actualmente en alguna de las bolsas de valores de Estados Unidos.

- •

16 empresas intangibles y 67 tangibles. Se consideran intangibles aquellas que participan en actividades que pudieran contar con mayor inversión en tecnología, como el sector telecomunicaciones y el sector servicios. Son consideradas tangibles las que pertenecen al sector comercial y manufacturero.

- •

Empresas pequeñas, medianas, grandes y extra grandes, separadas por cuartiles de acuerdo al monto total de sus activos actualizados a pesos constantes de diciembre 2010.

- •

Al clasificarlas por sector económico se utiliza la clasificación deEconomática y el número de empresas que participan en cada sector es variable.

En esta sección se analizan los resultados de las pruebas utilizadas para determinar si existen cambios en la relevancia de la información financiera de acuerdo con lo planteado en las hipótesis.

Cambios en la relevancia de la información financiera a partir de 2004 (hipótesis 1)La hipótesis de investigación supone una relación de las variables independientes, valor en libros por acción (VL) y utilidad por acción (UPA), con respecto a la variable dependiente, precio de la acción en el mercado de valores (PM). Para explicar el comportamiento de la relevancia de la información a partir de las R23 (Palacios et al., 2006), se corrieron diferentes regresiones de acuerdo con el mode-lo de Ohlson (1995).

- •

Para todas las empresas de la muestra en cada uno de los 19 años

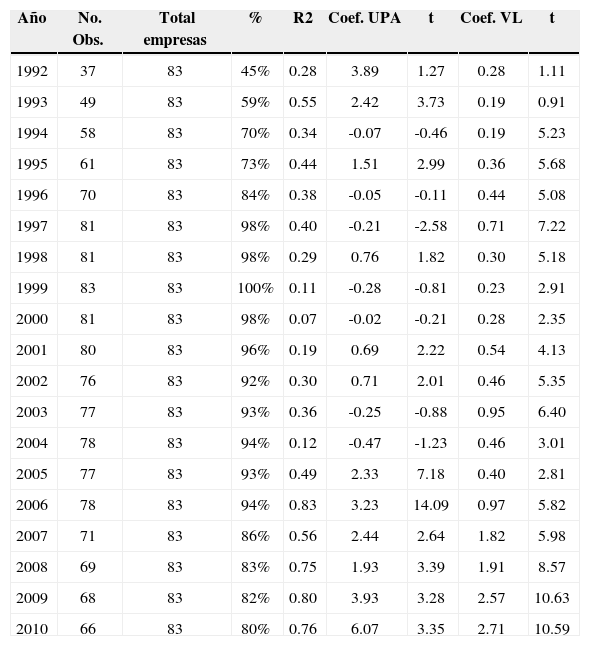

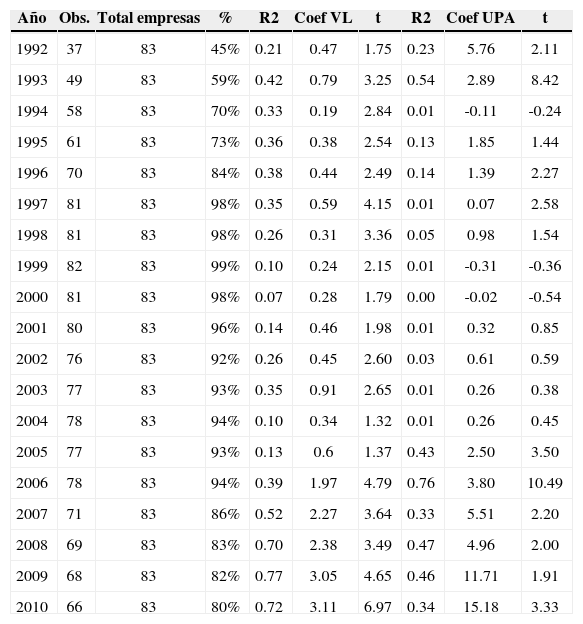

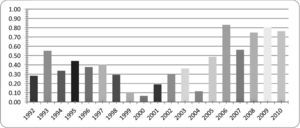

Se realiza un análisis longitudinal mediante una regresión para los datos de las 83 empresas en cada uno de los años del periodo de estudio (1992-2010). Es decir, se realizan 19 regresiones observando el comportamiento de la R2, referente de la relevancia de la información financiera.

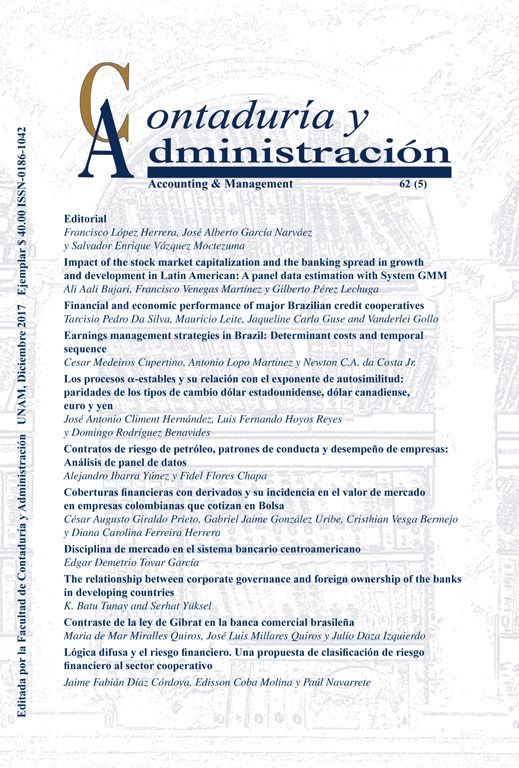

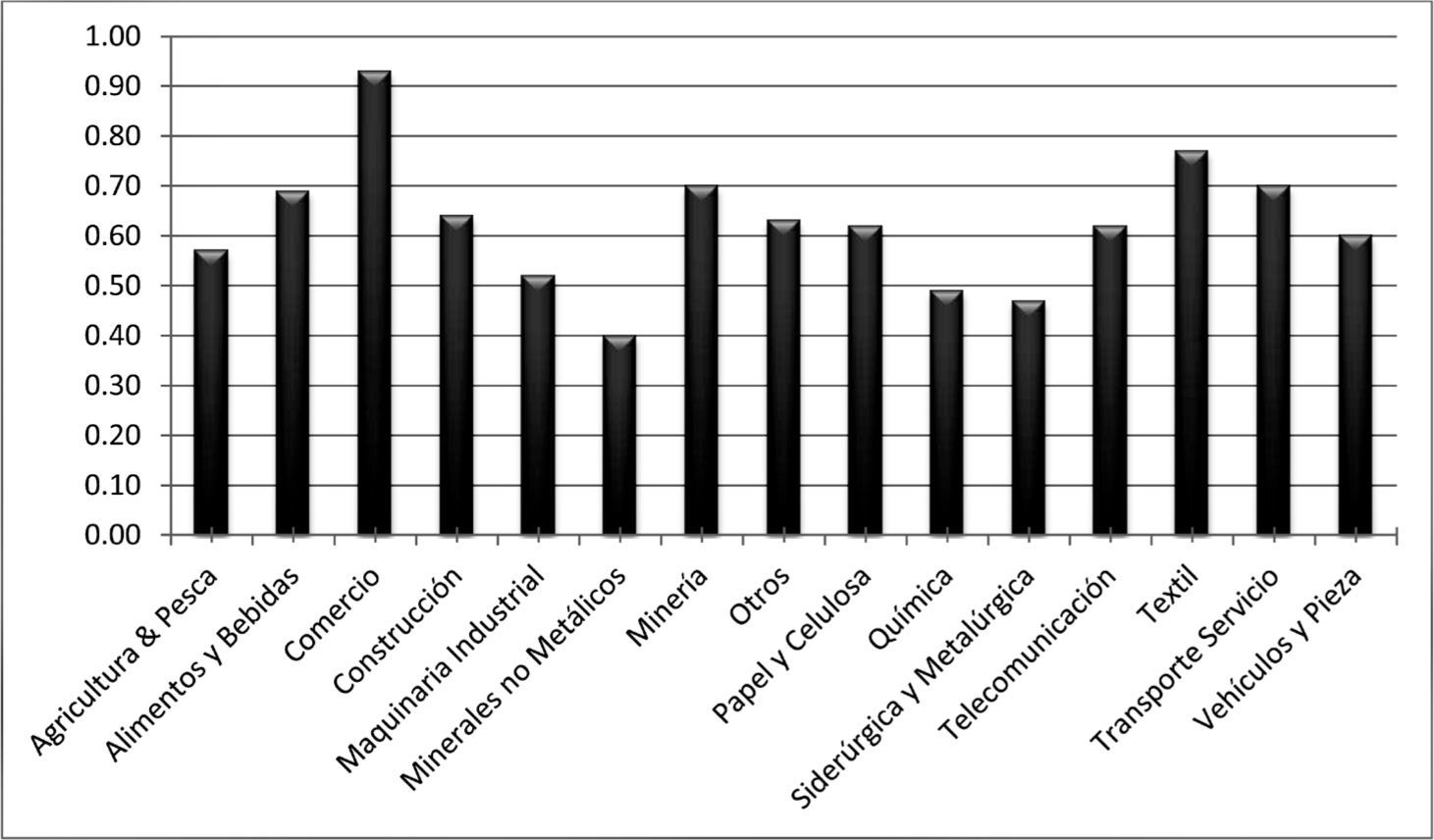

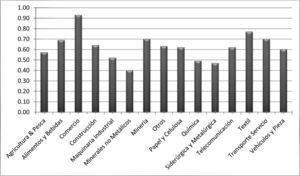

Los resultados se muestran en el cuadro 3 y son ilustrados en la gráfica 1. En la gran mayoría de los años anteriores a los cambios en las NIF, la R2 es menor a 0.50, llegando a un nivel de 0.11 en el año 2004. En el año 2005 hay un aumento considerable con una R2 de 0.48 que indica que poco más del 48% del valor de la acción en el mercado está explicado por las variables valor en libros de la acción y utilidad por acción. A pesar de que en el periodo 1992-2004 la R2 es volátil, a partir de 2005 se aprecia una tendencia a la alza, sugiriendo lo que señala la hipótesis 1: un aumento en la relevancia de la información después de 2004 cuando el CINIF comienza a elaborar el marco conceptual de las NIF.

Estadísticas de las R2 de cada año (1992-2010) de las 83 empresas

| Año | No. Obs. | Total empresas | % | R2 | Coef. UPA | t | Coef. VL | t |

|---|---|---|---|---|---|---|---|---|

| 1992 | 37 | 83 | 45% | 0.28 | 3.89 | 1.27 | 0.28 | 1.11 |

| 1993 | 49 | 83 | 59% | 0.55 | 2.42 | 3.73 | 0.19 | 0.91 |

| 1994 | 58 | 83 | 70% | 0.34 | -0.07 | -0.46 | 0.19 | 5.23 |

| 1995 | 61 | 83 | 73% | 0.44 | 1.51 | 2.99 | 0.36 | 5.68 |

| 1996 | 70 | 83 | 84% | 0.38 | -0.05 | -0.11 | 0.44 | 5.08 |

| 1997 | 81 | 83 | 98% | 0.40 | -0.21 | -2.58 | 0.71 | 7.22 |

| 1998 | 81 | 83 | 98% | 0.29 | 0.76 | 1.82 | 0.30 | 5.18 |

| 1999 | 83 | 83 | 100% | 0.11 | -0.28 | -0.81 | 0.23 | 2.91 |

| 2000 | 81 | 83 | 98% | 0.07 | -0.02 | -0.21 | 0.28 | 2.35 |

| 2001 | 80 | 83 | 96% | 0.19 | 0.69 | 2.22 | 0.54 | 4.13 |

| 2002 | 76 | 83 | 92% | 0.30 | 0.71 | 2.01 | 0.46 | 5.35 |

| 2003 | 77 | 83 | 93% | 0.36 | -0.25 | -0.88 | 0.95 | 6.40 |

| 2004 | 78 | 83 | 94% | 0.12 | -0.47 | -1.23 | 0.46 | 3.01 |

| 2005 | 77 | 83 | 93% | 0.49 | 2.33 | 7.18 | 0.40 | 2.81 |

| 2006 | 78 | 83 | 94% | 0.83 | 3.23 | 14.09 | 0.97 | 5.82 |

| 2007 | 71 | 83 | 86% | 0.56 | 2.44 | 2.64 | 1.82 | 5.98 |

| 2008 | 69 | 83 | 83% | 0.75 | 1.93 | 3.39 | 1.91 | 8.57 |

| 2009 | 68 | 83 | 82% | 0.80 | 3.93 | 3.28 | 2.57 | 10.63 |

| 2010 | 66 | 83 | 80% | 0.76 | 6.07 | 3.35 | 2.71 | 10.59 |

Al revisar los coeficientes y su significancia estadística encontramos que la relación es explicada en su mayoría por el valor en libros, el cual es positivo y significativo en 17 periodos. El resultado positivo significa que para un incremento en el valor en libros se presenta un incremento en el precio de la acción, mientras que es estadísticamente significativo porque los valores p son prácticamente cero.

Por su parte, los resultados para la utilidad por acción son negativos y no significativos en algunos periodos. Negativo significa que para cada incremento en la utilidad existe una disminución en el precio de la acción, situación que no representa problema al no ser significativo; es decir, la probabilidad de que no sea correcta esta afirmación es alta. Lo interesante es que a partir de 2005 el resultado de la utilidad por acción se convierte en positivo y estadísticamente significativo.

Para cada regresión se analiza la prueba Durbin Watson obteniendo resultados superiores a 1.688 (1.441) para niveles de significancia de .05 (.01) en todos los años, lo que nos indica que no hay autocorrelación en las variables.

- •

Para todas las empresas de la muestra por bloques

Con la finalidad de evaluar si la relevancia de la información financiera ha incrementado debido a los cambios realizados en la normatividad contable en México a partir del año 2004, se dividió la muestra en dos periodos.

Para el análisis de los bloques de tiempo y la aplicación de la prueba de Chow, se realizó una regresión para todo el periodo con datos de panel desbalanceados (no todas las empresas existen durante todo el periodo estudiado) y se realizaron regresiones con datos de panel balanceados en cada bloque de tiempo para las 83 empresas definidas en la muestra.

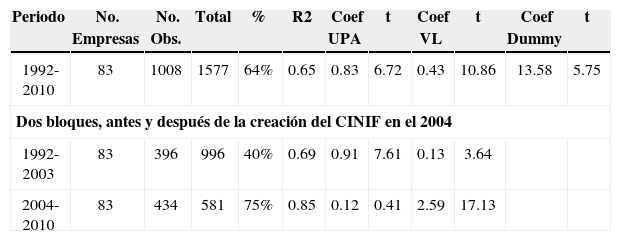

Los resultados muestran que la R2 de cada bloque es mayor que la de todo el periodo completo. Por otro lado, la R2 del segundo bloque presenta un incremento del 23% respecto al primero y existe significancia estadística de la variable valor en libros en ambos bloques, incrementando considerablemente en el último periodo (estadístico t=17.12). Por su parte, la variable utilidad por acción, pierde significancia en el segundo periodo (cuadro 4).

Estadísticas de la R2 de las 83 empresas analizadas durante todo el periodo y divididas en bloques (datos panel)

| Periodo | No. Empresas | No. Obs. | Total | % | R2 | Coef UPA | t | Coef VL | t | Coef Dummy | t |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 1992-2010 | 83 | 1008 | 1577 | 64% | 0.65 | 0.83 | 6.72 | 0.43 | 10.86 | 13.58 | 5.75 |

| Dos bloques, antes y después de la creación del CINIF en el 2004 | |||||||||||

| 1992-2003 | 83 | 396 | 996 | 40% | 0.69 | 0.91 | 7.61 | 0.13 | 3.64 | ||

| 2004-2010 | 83 | 434 | 581 | 75% | 0.85 | 0.12 | 0.41 | 2.59 | 17.13 | ||

Con la finalidad de confirmar el impacto de la emisión de NIF a partir de la creación del CINIF en el precio de la acción, al analizar el periodo completo se agregó al modelo una variable dummy para indicar la presencia o ausencia de algún efecto categórico a partir del año 2004. El resultado fue que tal variable fue estadísticamente significativa, reafirmando que efectivamente la relevancia de la información financiera aumenta en la medida que se realizan modificaciones importantes en las NIF.

Relevancia de la información financiera en empresas mexicanas que cotizan en los mercados de valores de Estados Unidos (Hipótesis 2)Las empresas que cotizan en otros mercados financieros pueden tener operaciones más complejas y necesidades de información que podrían ser diferentes de aquellas que sólo cotizan en el mercado nacional. Por tal razón se realizan pruebas para determinar cuál es el impacto de los cambios en las NIF en aquellas empresas que cotizan en los mercados de valores de Estados Unidos.

- •

Para las 15 empresas mexicanas de la muestra que cotizan en los mercados de valores de Estados Unidos para cada uno de los 19 años

Los resultados de las R2 son mayores a 0.50 en los primeros ocho años de la muestra y se presenta un aumento considerable en el año 2006 cuando llega a 0.87 (gráfica 2). Los coeficientes para el valor en libros son positivos en 16 de los 19 años, mientras que para la utilidad por acción son positivos casi en la mitad de los casos. Para ambas variables, los coeficientes son estadísticamente significativos en ocho años (no siendo los mismos) y sólo en el caso de la utilidad por acción son significativos en algunos años posteriores (2004, 2005, 2006 y 2010) a la creación del CINIF. Cabe señalar que el valor en libros no es significativo desde 2002.

- •

Para las 15 empresas mexicanas que cotizan en los mercados de valores de Estados Unidos por bloques

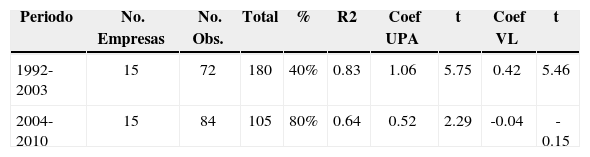

Al dividir la muestra en dos bloques, podemos confirmar que la R2 disminuyó en los últimos años y sólo el coeficiente de la utilidad por acción es estadísticamente significativo en ambos bloques (cuadro 5).

Estadísticas de la R2 de las 15 empresas divididas en bloques

| Periodo | No. Empresas | No. Obs. | Total | % | R2 | Coef UPA | t | Coef VL | t |

|---|---|---|---|---|---|---|---|---|---|

| 1992-2003 | 15 | 72 | 180 | 40% | 0.83 | 1.06 | 5.75 | 0.42 | 5.46 |

| 2004-2010 | 15 | 84 | 105 | 80% | 0.64 | 0.52 | 2.29 | -0.04 | -0.15 |

Comparando el comportamiento de las R2 de toda la muestra de las empresas que cotizan en Estados Unidos (también conocidas como ADR4) y que está dividida en dos bloques se puede apreciar que en el primer bloque la R2 de las empresas ADR es superior a la de las empresas de toda la muestra en ese periodo; sin embargo, en el segundo bloque encontramos que ésta disminuye respecto a la de la muestra completa. Estos resultados sugieren que las NIF podrían haber perdido influencia en las empresas que cotizan en Estados Unidos porque están más interesadas en tener un mayor impacto de normas foráneas como las americanas (US GAAP) o las internacionales (IFRS).

Relevancia de la información financiera para cada variableEn este apartado se analizará el impacto de los cambios en las NIF en la relevancia de las variables de estudio, evaluándolas de manera separada como lo sugiere el modelo de Ohlson (1995) y como lo plantean las ecuaciones 2 y 3. Los resultados se presentan tanto para la muestra completa y para las empresas que cotizan en el extranjero.

- •

Impacto individual de cada variable (UPA y VL) durante todo el periodo

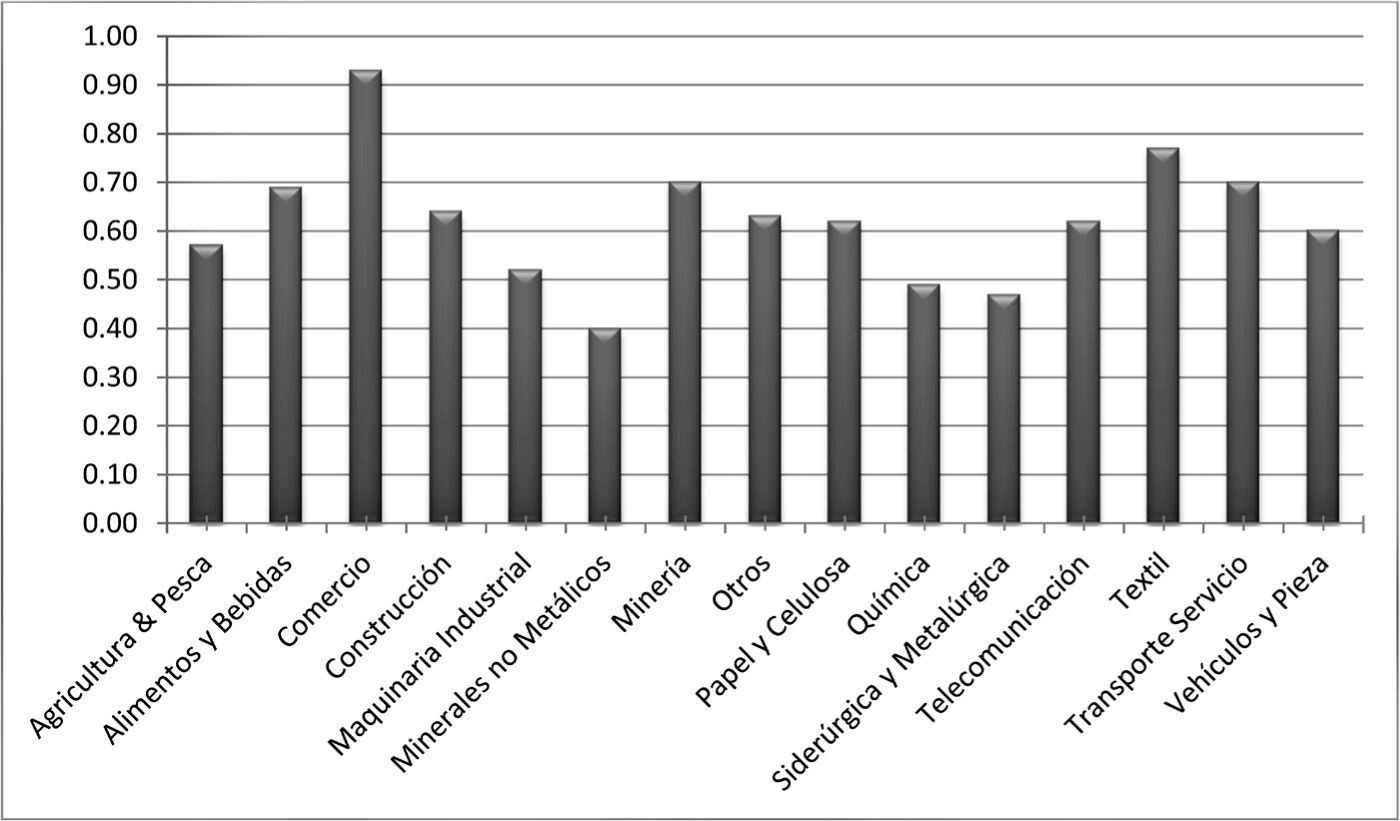

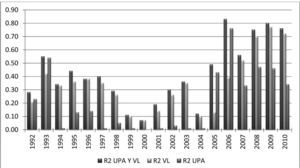

Para la muestra de 83 empresas y realizando 19 regresiones, una para cada año, encontramos que la relevancia de la información financiera (R2), proveniente de cada variable analizada en forma individual, es menor a la reportada en el modelo completo, que incluye las dos variables; este resultado es lógico al eliminar una variable explicativa. Sin embargo, la tendencia es similar a la del modelo completo: hay un incremento en la R2 de los últimos años (2006-2010) como se puede ver en la gráfica 3.

En el análisis particular de la UPA, encontramos una R2 baja en los primeros años (1994-2004), llegando a su nivel más bajo en el 2000. Sin embargo, aumenta a partir de 2005 y en 2006 es cuando se aprecia una mayor relevancia.

Los coeficientes del VL son positivos y estadísticamente significativos en 15 de 19 periodos. Por su parte, los coeficientes de la UPA son positivos a partir de 2001 y significativos desde 2005, al menos a un nivel de significancia de 0.10, como se aprecia en el cuadro 6.

- •

Impacto individual de cada variable (UPA y VL) en cada bloque

Estadísticas de las R2 de cada año (1992 - 2010) de las 83 empresas incluyendo cada variable explicativa por separado (corte transversal)

| Año | Obs. | Total empresas | % | R2 | Coef VL | t | R2 | Coef UPA | t |

|---|---|---|---|---|---|---|---|---|---|

| 1992 | 37 | 83 | 45% | 0.21 | 0.47 | 1.75 | 0.23 | 5.76 | 2.11 |

| 1993 | 49 | 83 | 59% | 0.42 | 0.79 | 3.25 | 0.54 | 2.89 | 8.42 |

| 1994 | 58 | 83 | 70% | 0.33 | 0.19 | 2.84 | 0.01 | -0.11 | -0.24 |

| 1995 | 61 | 83 | 73% | 0.36 | 0.38 | 2.54 | 0.13 | 1.85 | 1.44 |

| 1996 | 70 | 83 | 84% | 0.38 | 0.44 | 2.49 | 0.14 | 1.39 | 2.27 |

| 1997 | 81 | 83 | 98% | 0.35 | 0.59 | 4.15 | 0.01 | 0.07 | 2.58 |

| 1998 | 81 | 83 | 98% | 0.26 | 0.31 | 3.36 | 0.05 | 0.98 | 1.54 |

| 1999 | 82 | 83 | 99% | 0.10 | 0.24 | 2.15 | 0.01 | -0.31 | -0.36 |

| 2000 | 81 | 83 | 98% | 0.07 | 0.28 | 1.79 | 0.00 | -0.02 | -0.54 |

| 2001 | 80 | 83 | 96% | 0.14 | 0.46 | 1.98 | 0.01 | 0.32 | 0.85 |

| 2002 | 76 | 83 | 92% | 0.26 | 0.45 | 2.60 | 0.03 | 0.61 | 0.59 |

| 2003 | 77 | 83 | 93% | 0.35 | 0.91 | 2.65 | 0.01 | 0.26 | 0.38 |

| 2004 | 78 | 83 | 94% | 0.10 | 0.34 | 1.32 | 0.01 | 0.26 | 0.45 |

| 2005 | 77 | 83 | 93% | 0.13 | 0.6 | 1.37 | 0.43 | 2.50 | 3.50 |

| 2006 | 78 | 83 | 94% | 0.39 | 1.97 | 4.79 | 0.76 | 3.80 | 10.49 |

| 2007 | 71 | 83 | 86% | 0.52 | 2.27 | 3.64 | 0.33 | 5.51 | 2.20 |

| 2008 | 69 | 83 | 83% | 0.70 | 2.38 | 3.49 | 0.47 | 4.96 | 2.00 |

| 2009 | 68 | 83 | 82% | 0.77 | 3.05 | 4.65 | 0.46 | 11.71 | 1.91 |

| 2010 | 66 | 83 | 80% | 0.72 | 3.11 | 6.97 | 0.34 | 15.18 | 3.33 |

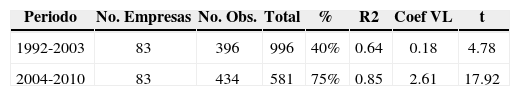

Al analizar los datos en dos periodos, la relevancia del VL aumenta en 31% y el coeficiente es positivo y estadísticamente significativo en ambos bloques de tiempo (ver cuadro 7).

Estadísticas de las R2 de las 83 empresas divididas en bloques, incluyendo sólo el valor en libros como variable independiente

| Periodo | No. Empresas | No. Obs. | Total | % | R2 | Coef VL | t |

|---|---|---|---|---|---|---|---|

| 1992-2003 | 83 | 396 | 996 | 40% | 0.64 | 0.18 | 4.78 |

| 2004-2010 | 83 | 434 | 581 | 75% | 0.85 | 2.61 | 17.92 |

En el caso de las empresas que cotizan en los mercados financieros de Estados Unidos, los resultados son similares a los encontrados en el modelo completo. La relevancia de la información financiera (R2) disminuye en el segundo periodo y el coeficiente del valor en libros no es estadísticamente significativo. Cabe mencionar que antes de los cambios, la R2 de las empresas que cotizan en Estados Unidos es mayor que la de aquellas que no lo hacen.

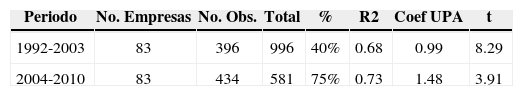

En lo que respecta a la UPA, cuando se analizan las 83 empresas, la relevancia también aumenta a partir de los cambios en las NIF y el coeficiente de dicha variable es estadísticamente significativo en ambos periodos, como se observa en el cuadro 8.

Estadísticas de las R2 de las 83 empresas divididas en bloques, incluyendo sólo la utilidad por acción como variable independiente

| Periodo | No. Empresas | No. Obs. | Total | % | R2 | Coef UPA | t |

|---|---|---|---|---|---|---|---|

| 1992-2003 | 83 | 396 | 996 | 40% | 0.68 | 0.99 | 8.29 |

| 2004-2010 | 83 | 434 | 581 | 75% | 0.73 | 1.48 | 3.91 |

En el caso de las empresas ADR, encontramos nuevamente que la relevancia disminuye al analizar la muestra en dos bloques; sin embargo, el coeficiente de la variable UPA sigue siendo estadísticamente significativo. Estos resultados son consistentes con los mostrados en el modelo completo.

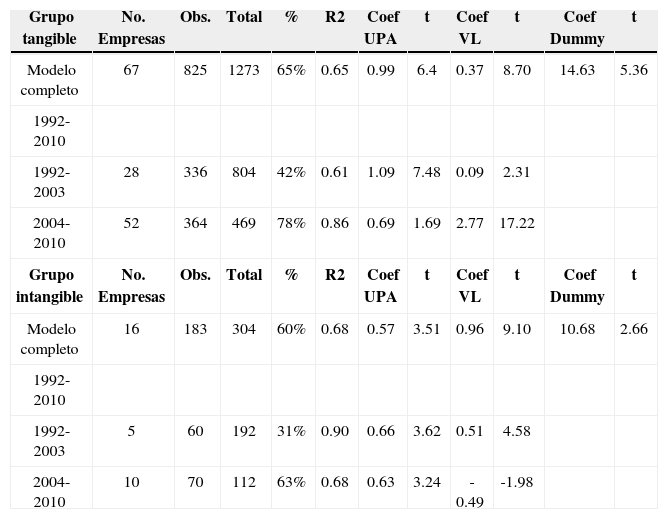

Relativos a pruebas adicionalesEn este apartado se presentan los resultados de pruebas adicionales que se realizaron para dar mayor explicación a la relación entre las variables de estudio. Para ello se analizaron a las empresas por sector económico y por grupo (tangible e intangible).

- •

Relevancia de la información financiera por sector

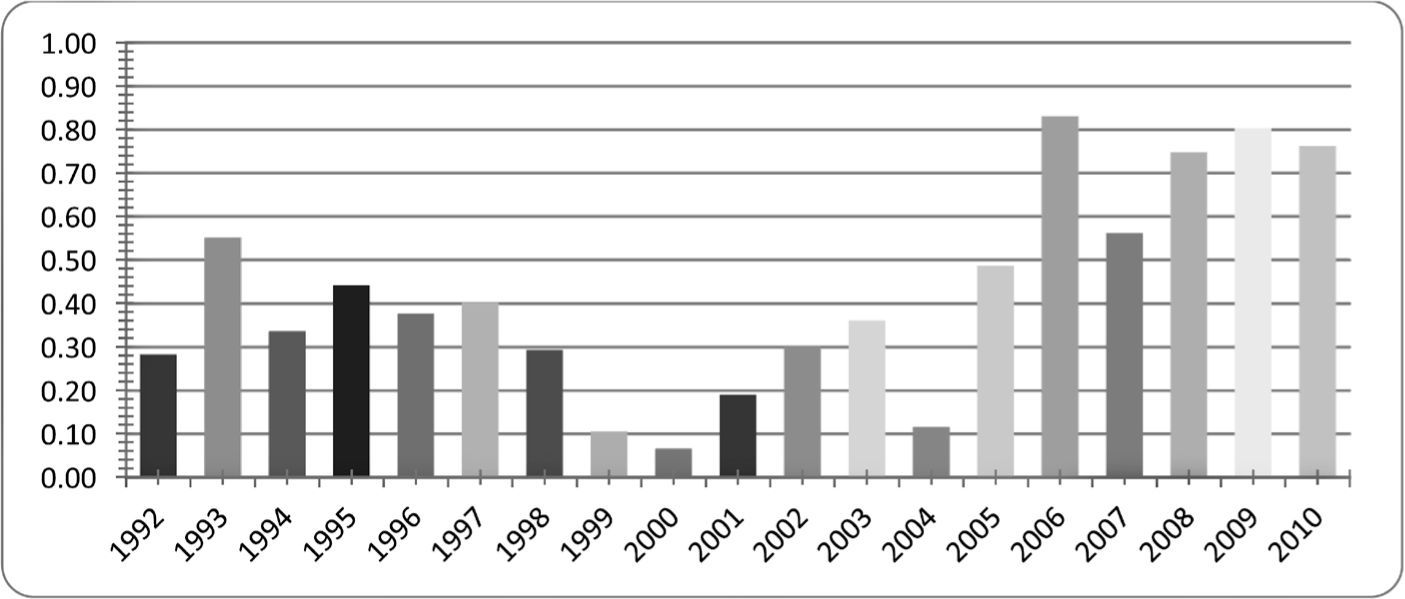

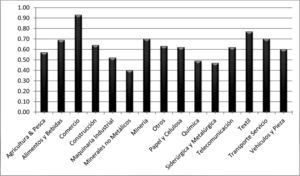

Se agruparon las empresas por sector económico integrando un total de 15 sectores. La gráfica 4 muestra que la R2 oscila de 0.40 a 0.93 en las diferentes industrias, lo cual puede deberse a la diferencia de número de empresas comprendidas en cada sector. En 10 de las 15 industrias, tanto el coeficiente de la UPA como el del VL son significativos.

Adicionalmente se realizó un análisis para las industrias de alimentos y bebidas y de comercio por ser las que integran a mayor número de empresas y por tener las mayores R2 durante todo el periodo de estudio. Al existir pocas empresas en cada sector y al no existir todas durante todo el periodo, se realizaron regresiones con datos en panel desbalanceado. Para analizar el efecto de los cambios en las NIF, se dividió la muestra en dos bloques: 1992-2003 y 2004-2010; de igual forma, se incluyó una variable dummy en el análisis del periodo completo, la cual es estadísticamente significativa.

En ambos sectores se encuentra una mayor relevancia de la información financiera después de los cambios a las NIF, pues la R2 del segundo bloque aumenta en 13% para alimentos y bebidas, y 31% para comercio. En estos sectores, la variable valor en libros es estadísticamente significativa después de los cambios en las NIF, tanto en el modelo completo como al analizarla de manera separada. En el caso de la variable utilidad por acción, ésta no es estadísticamente significativa en el segundo bloque al analizarla en el modelo completo, pero sí lo es cuando en la regresión se le considera como única variable independiente. Estos resultados son consistentes con los presentados anteriormente.

- •

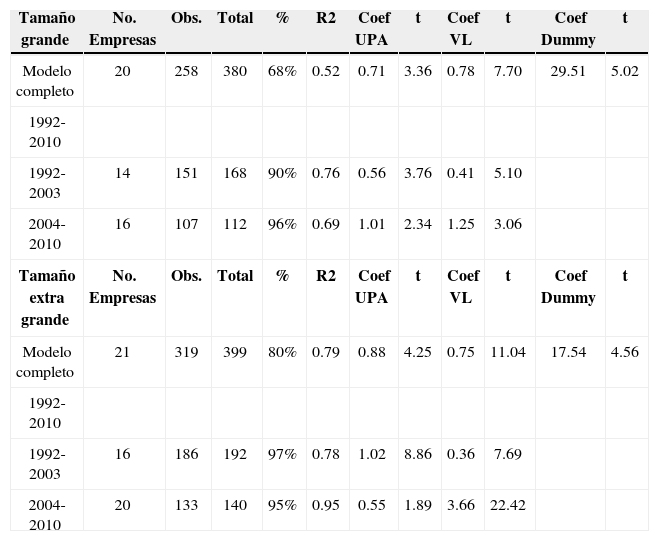

Relevancia de la información financiera por tamaño y por grupo

Las empresas se separaron por tamaño, utilizando cuartiles, de acuerdo con el monto total de sus activos, en pequeñas, medianas, grandes y extra grandes. Se encontró que las variables explicativas son altamente significativas en las empresas de tamaño grande y extra grande. Al utilizar la variable dummy para indicar el efecto categórico de la emisión de NIF, ésta es altamente significativa, lo que permite confirmar todavía más que a partir de 2004 la información financiera tiene mayor relevancia en la determinación del precio de la acción (cuadro 9). En el caso de las empresas de tamaño pequeño y mediano, las variables contables no fueron estadísticamente significativas.

Estadísticas de las R2 para las empresas divididas por tamaño (datos panel)

| Tamaño grande | No. Empresas | Obs. | Total | % | R2 | Coef UPA | t | Coef VL | t | Coef Dummy | t |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Modelo completo | 20 | 258 | 380 | 68% | 0.52 | 0.71 | 3.36 | 0.78 | 7.70 | 29.51 | 5.02 |

| 1992-2010 | |||||||||||

| 1992-2003 | 14 | 151 | 168 | 90% | 0.76 | 0.56 | 3.76 | 0.41 | 5.10 | ||

| 2004-2010 | 16 | 107 | 112 | 96% | 0.69 | 1.01 | 2.34 | 1.25 | 3.06 | ||

| Tamaño extra grande | No. Empresas | Obs. | Total | % | R2 | Coef UPA | t | Coef VL | t | Coef Dummy | t |

| Modelo completo | 21 | 319 | 399 | 80% | 0.79 | 0.88 | 4.25 | 0.75 | 11.04 | 17.54 | 4.56 |

| 1992-2010 | |||||||||||

| 1992-2003 | 16 | 186 | 192 | 97% | 0.78 | 1.02 | 8.86 | 0.36 | 7.69 | ||

| 2004-2010 | 20 | 133 | 140 | 95% | 0.95 | 0.55 | 1.89 | 3.66 | 22.42 |

Al separar a las empresas en dos grupos, tangible e intangible, se incluyeron a las que existieron en algún momento durante todo el periodo de estudio (1992-2010), razón por la cual se utilizaron datos en panel desbalanceado. Encontramos que las dos variables (UPA y VL) son estadísticamente significativas tanto en el modelo completo como si se analiza a cada una de manera independiente. Por otro lado, la inclusión de la variable dummy con una relevancia estadística importante, confirma la existencia de una mayor significancia en la explicación de la variable dependiente a partir de la creación del CINIF.

Los resultados de las regresiones al separar la muestra en dos bloques, en este caso con datos en panel balanceado, muestran que en el grupo tangible la utilidad por acción no es estadísticamente significativa en el segundo periodo. Por su parte, la variable valor en libros sí lo sigue siendo después de la creación del CINIF. En el caso del grupo intangible encontramos una disminución en la R2 del modelo; sin embargo los coeficientes son significativos en las dos variables explicativas, al menos a un nivel de significancia de .10. Cabe señalar que el signo negativo del segundo periodo en la variable VL nos está indicando una disminución en el precio de la acción ante un aumento de dicha variable (ver cuadro 10).

Estadísticas de las R2 para las empresas divididas por grupo (datos panel)

| Grupo tangible | No. Empresas | Obs. | Total | % | R2 | Coef UPA | t | Coef VL | t | Coef Dummy | t |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Modelo completo | 67 | 825 | 1273 | 65% | 0.65 | 0.99 | 6.4 | 0.37 | 8.70 | 14.63 | 5.36 |

| 1992-2010 | |||||||||||

| 1992-2003 | 28 | 336 | 804 | 42% | 0.61 | 1.09 | 7.48 | 0.09 | 2.31 | ||

| 2004-2010 | 52 | 364 | 469 | 78% | 0.86 | 0.69 | 1.69 | 2.77 | 17.22 | ||

| Grupo intangible | No. Empresas | Obs. | Total | % | R2 | Coef UPA | t | Coef VL | t | Coef Dummy | t |

| Modelo completo | 16 | 183 | 304 | 60% | 0.68 | 0.57 | 3.51 | 0.96 | 9.10 | 10.68 | 2.66 |

| 1992-2010 | |||||||||||

| 1992-2003 | 5 | 60 | 192 | 31% | 0.90 | 0.66 | 3.62 | 0.51 | 4.58 | ||

| 2004-2010 | 10 | 70 | 112 | 63% | 0.68 | 0.63 | 3.24 | -0.49 | -1.98 |

La emisión de nuevas NIF y la convergencia de éstas con las normas internacionales de información financiera (IFRS) sugieren que los cambios tienen un impacto positivo en la relevancia de la información financiera.

Los resultados muestran que sí incrementó la relevancia de la información financiera al encontrar una R2 con tendencia a la alza a partir de 2005. Dicha relevancia es explicada en particular por la variable valor en libros que es significativa consistentemente; sin embargo, es importante reconocer que la variable utilidad por acción en los últimos años ha incrementado su valor explicativo en la relevancia de la información.

Al separar la muestra en dos periodos para comparar la relevancia después del surgimiento de las NIF, encontramos un incremento de la R2 a partir de 2004. De acuerdo con la prueba de Chow, sí existe un cambio estructural a partir de dicha fecha.

En las empresas que cotizan en Estados Unidos se encuentra una disminución en la R2 en el segundo bloque de tiempo. Estos resultados sugieren que las empresas globales podrían estar más interesadas, por tanto, en tener un mayor impacto por estándares americanos o internacionales que por los nacionales. Este resultado es consistente con estudios previos de empresas mexicanas, tal como el de Palacios et al. (2006).

Al analizar a las empresas de los sectores alimentos y bebidas, y comercio, los resultados sugieren que las normas pueden impactar de manera diferente dependiendo del sector al que pertenece la empresa y a la emisión de nuevas NIF que puedan tener mayor repercusión en alguna industria en particular.

Los resultados del análisis de empresas segmentadas por su tamaño muestran que las variables contables de las empresas más grandes afectan su valoración en el mercado de capitales. En la muestra dividida en grupo tangible e intangible, encontramos un aumento en la relevancia de la información después de 2004, con excepción del grupo intangible que al ser analizado en dos bloques pierde relevancia en el último periodo.

En conclusión, los resultados encontrados ponen de manifiesto que las modificaciones realizadas en las normas de información financiera a partir de 2004 han tenido como resultado un incremento en la relevancia de la información financiera y, en términos generales, un aumento en el precio de la acción. Tales resultados son alentadores para el mundo académico y profesional por la oportunidad del análisis, que nos sugiere que al haber sido importantes las variables contables en la valoración de las empresas en los últimos años ante un proceso de homologación normativa, ésta puede ser impactada en igual o mayor medida al adoptar las IFRS en 2012.

Si bien en el estudio se pudo evaluar el incremento de la relevancia explicado por dos variables, futuras investigaciones podrían aportar el análisis de normas con-tables específicas que estén impactando a dichas variables, o bien la inclusión de otros renglones de los estados financieros en el modelo.

Se utilizará el término clean surplus por ser un término más conocido que su traducción.

En esa época se podía actualizar la información contable por los dos métodos de reexpresión: índice general de precios y costos de reposición; posteriormente, se eliminó el segundo método.

En esta sección se repetirá el término R2 como referente de la relevancia de la información financiera. A mayor R2, mayor será la relevancia.

ADR es la sigla de American Depositary Receipt que representan las acciones de una compañía extranjera en Estados Unidos.