Aplicar la lógica difusa en indicadores financieros es una propuesta poco difundida en el ámbito contable. Esta metodología permite observar los resultados de ratios financieras con una perspectiva más amplia, mostrando resultados no totalmente ciertos ni totalmente falsos, ya que pueden tomar un valor indeterminado de veracidad dentro de un conjunto de valores, aplicando la teoría de lógica difusa. El objetivo de este trabajo es presentar al lector la aplicación de la lógica difusa en indicadores de riesgo financieros, utilizando las ratios de una de las cooperativas del segmento uno del Ecuador y, de esta manera, validar el nivel de pertinencia que tiene este indicador al compararlo con la meta estandarizada del modelo CAMEL y sus calificaciones de riesgo. Para aplicar esta teoría se utilizaron variables lingüísticas, cuyos rangos se valoraron en escalas de 0 a 1. Se determina que la metodología difusa aplicada a los riesgos financieros presenta un nivel de pertenencia mayor hacia la calificación crediticia buena asegurando un nivel de riesgo escaso y una muy buena solvencia. Sin embargo, en periodos de actividad económica baja se estancaría en este nivel por el aumento del riesgo.

Apply fuzzy logic in financial indicators is a proposal not widespread in the accounting field. This methodology allows us to observe the results of financial ratios with a broader perspective, showing not completely true nor completely false results, because they can take an indeterminate truth value within a set of values, applying the theory of fuzzy logic. The aim of this paper is to present the reader with the application of fuzzy logic in indicators of financial risk, using ratios of the cooperatives segment each Ecuador, and thus validate the level of relevance that has this indicator to compared with the standard meta model and CAMEL ratings. To apply these theory linguistic variables were used, which were valued at scales ranges from 0 to 1. It is determined that the diffuse methodologist applied to financial risks presented a higher level of membership to good credit rating by ensuring a level of low risk and very good solvency. However, in periods of low economic activity it would stagnate at this level for the increased risk.

La lógica difusa posee una amplia utilidad en diferentes áreas de conocimiento: el presente estudio tiene como objetivo, categorizar el estatus de una entidad crediticia a partir de la interpretación de los indicadores de riesgo financiero, para lo cual se utiliza la lógica difusa, que a través de variables lingüísticas se puede lograr una mejor interpretación de los indicadores financieros tradicionales (Benito y Duran, 2009).

Según el informe de la Superintendencia de Economía Popular y Solidaria (SEPS) correspondiente a 5 años de gestión, el sector financiero cooperativo ecuatoriano a mayo del 2017 registra un total de 696 cooperativas de ahorro y crédito incluida una caja central, categorizadas en 5 segmentos, con activos que suman 9,978 millones de dólares a marzo del 2017 y 5’977,169 socios según datos a mayo del mismo año. Esto demuestra un gran crecimiento en los últimos años, concediendo el 66% del microcrédito por el segmento 1 (SEPS, 2017). Dicho crecimiento se ha acompañado con el cierre repentino de instituciones del sector cooperativo que no lograron cumplir las normas de funcionamiento determinadas por el organismo de control, tomando este sector como referente para nuestro estudio ya que estas instituciones son valoradas mediante los indicadores de riesgo financiero para determinar su nivel de solvencia.

Al interpretar los indicadores de riesgo financiero con énfasis en la lógica difusa, se obtiene un ambiente más flexible en la interpretación de la información financiera. El entorno en la toma de decisiones utilizando la metodología difusa permite al decisor observar gráficamente los niveles de pertenencia a cada una de las calificaciones crediticias propuestas. Este estudio toma como referencia las metas del modelo de análisis financiero Capital, Asset, Management, Earning and Liquidity (CAMEL), que traducido al español significa calidad o idoneidad en Capital, Activos, Manejo gerencial, Utilidades y Liquidez; se ha tomado este método de análisis por ser uno de las metodologías más utilizadas en la medición del riesgo crediticio a nivel internacional (Benito y Duran, 2009).

Revisión bibliográficaLógica difusaLa metodología de lógica difusa, desarrollada a mediados de los años 70 por el ingeniero Lotfy A. Zadeh en la Universidad de Berkeley (California), llamada en sus inicios principio de incompatibilidad, para posteriormente reconocerla como lógica difusa, cuya descripción formula que «Conforme la complejidad de un sistema aumenta, nuestra capacidad para ser precisos y construir instrucciones sobre su comportamiento disminuye hasta el umbral más allá del cual la precisión y el significado son características excluyentes» (Zadeh, 1994, p. 80).

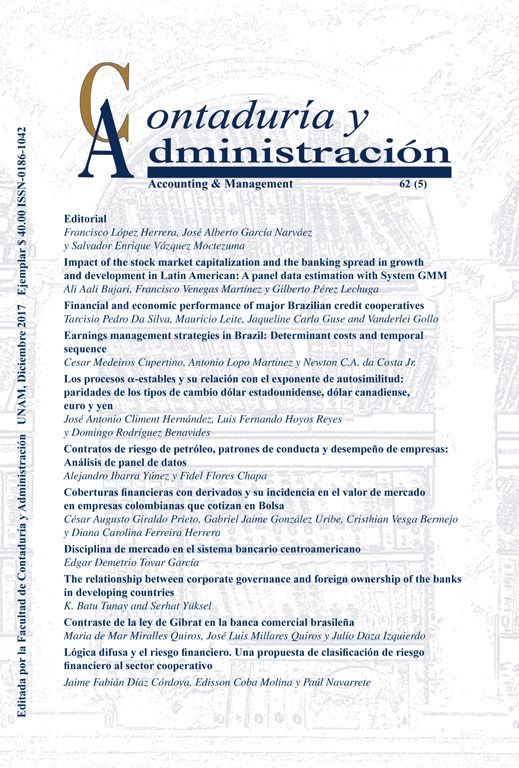

La figura 1 presenta de manera gráfica la interpretación de la información para la lógica tradicional y la lógica difusa, donde se puede observar el fuerte cambio que sufre la curva de transición entre los rangos propuestos. La búsqueda del orden dentro del caos lleva a la bifurcación; sin embargo, la lógica difusa produce un punto de rotura de la simetría, que lleva una geometría tradicional a términos fractales que describe un objeto geométrico, con grandes rangos de escala (Gil, 2000, 2005), es decir, pone énfasis en lo borroso de las variables, especialmente en lo cotidiano y empresarial por lo disonante con la realidad (Restrepo y Vanegas, 2015).

Los procesos en los cuales se comparan las cualidades o competencias del conjunto se deben efectuar luego de definir el o los subconjuntos difusos (Ávila y Galeana, 2013). Según Cardona (2015) cuando las conjugaciones de variables son del tipo «si…, entonces…», el modelo de lógica difusa establecer categorías (valores lingüísticos) y funciones de pertenencia para cada variable de entrada y salida (denominada variable lingüística). Para ilustrar la escala semántica endecadaria se pueden presentar los niveles de pertenencia alto, medio y bajo.

Tipos de modelos borrososDentro de estos tipos podemos clasificarlos en 3: 1) modelo en tiempo continuo fuzzy (MCF): se recurrir para estimar opciones financieras reales, mediante el uso de números trapezoidales; 2) Fuzzy pay-off method (FPOM): trabaja con distribuciones triangulares, cuyo valor surge del fracción representativo del área de valores positivos divido para el área total de posibles valores del triángulo y el valor posible medio del escenario borroso, y 3) modelos en tiempo discreto fuzzy (MDF), adapta el modelo binomial a la lógica borrosa que permite estimar los movimientos ascendentes y descendentes (Milanesi, 2014).

La lógica difusa y el análisis del riesgo financieroRico y Tinto (2008) presentan la aplicación de los conjuntos borrosos en 5 campos de las organizaciones empresariales relacionadas con la contabilidad, donde encontramos: problemas de selección de portafolios, matemática financiera, presupuesto de capital, análisis técnico, análisis de crédito y análisis financiero.

El control de gestión es una herramienta en la cual se basa una institución financiera para medir su desempeño; los indicadores de riesgo son los instrumentos indispensables para medir dicho desempeño a través de fórmulas y cálculos matemáticos que se aplican a los estados financieros, resultados que nos ayudaran a medir la salud de instituciones financieras individuales (Valencia y Restrepo, 2016).

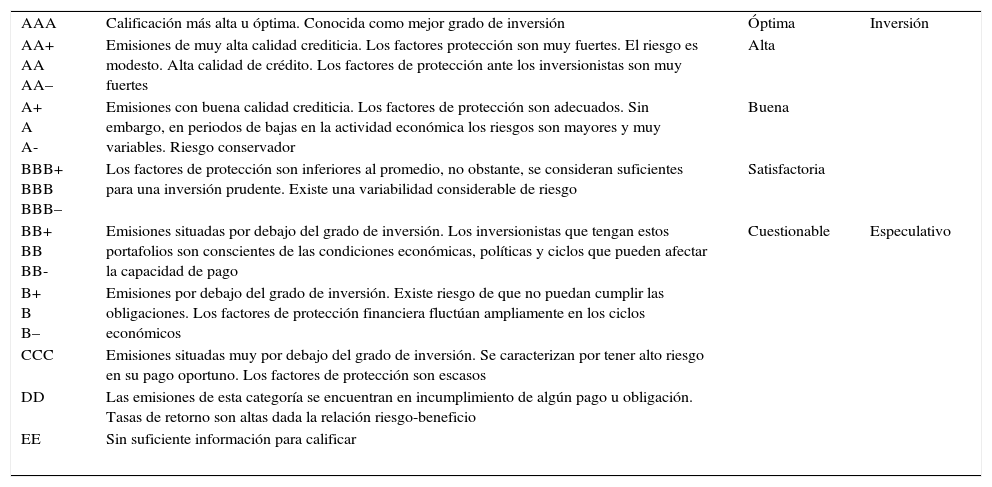

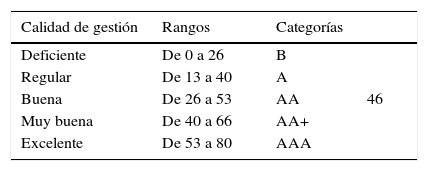

Existen muchos sistemas que permiten medir el desempeño de las instituciones prestamistas, de su aplicación se crea las calificaciones crediticias que son combinaciones de letras que acompañarán al nombre de la entidad determinando su nivel de riesgo crediticio de acuerdo con la siguiente tabla:

Medina (2006) propone la lógica difusa como herramienta para resolver problemas financieros, siendo útil en la selección óptima de portafolios de inversión y de utilidad para tratar las incertidumbres de los activos financieros en el mercado de valores. La metodología tradicional requiere información extensa por el requerimiento de secuencias históricas que determinan los modelos usuales de análisis, mientras que la metodología de incertidumbre maneja reglas que pueden tomar valores de entre 0 y 1, permitiendo mejorar la eficacia de las conclusiones a niveles jerárquicos superiores de control (Kaufmann y Gilaluja, 1988).

Los modelos de inferencia difusos se los propuso por Medina y Paniagua (2008) para medir el estudio de crédito determinando su viabilidad para minimizar el riesgo de contraparte en los procesos de otorgar créditos, ya que se pudo medir mediante indicadores aplicados al cliente como son la capacidad de pago, la capacidad de endeudamiento, la calificación crediticia que alimenta el sistema difuso como herramienta de evaluación, entregando respuestas consistente en el monto y el plazo de concesión (González, 2012).

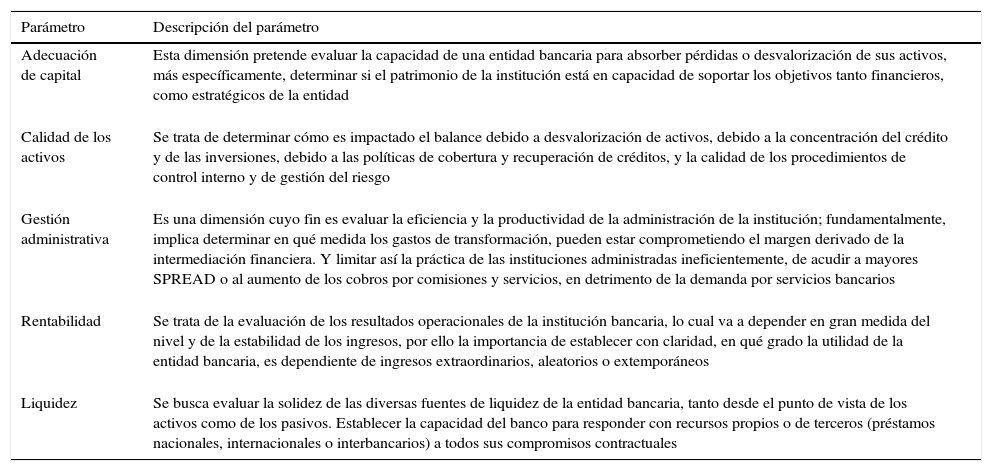

Modelo CAMELEl modelo CAMEL permite identificar dificultades financieras en las entidades especialmente bancarias, cuyas siglas representa el Capital (C), calidad del activo (A), administración (M), rentabilidad (E) y liquidez (L); «se define como un sistema uniforme de calificación de instituciones financieras» (Crespo, 2011). El proceso de medir el riesgo crediticio se hace sobre la base de modelos que permitan medir el desempeño (Velez, 2003) a través de la aplicación de ratios financieras.

El método CAMEL puede desarrollar un tipo de análisis financiero que se sustenta en la construcción de razones financieras, que se originan en los balances que se desprenden de las instituciones financieras.

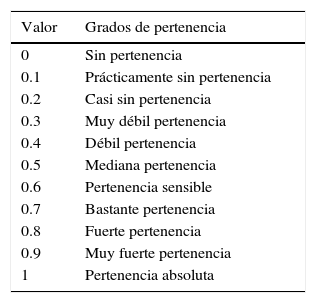

La tabla 1 muestra aquellos valores referenciales o niveles de pertenencia que una institución podría alcanzar en cada indicador; sin embargo, aplicando las ratios financieras y el método CAMEL a los estados consolidados, la entidad obtendría una calificación financiera institucional en las Cooperativas de Ahorro y Crédito (CAC) de AAA como la más alta o EE como baja según lo muestra la tabla 2, que la lógica tradicional interpretaría:

Niveles de pertenencia

| Valor | Grados de pertenencia |

|---|---|

| 0 | Sin pertenencia |

| 0.1 | Prácticamente sin pertenencia |

| 0.2 | Casi sin pertenencia |

| 0.3 | Muy débil pertenencia |

| 0.4 | Débil pertenencia |

| 0.5 | Mediana pertenencia |

| 0.6 | Pertenencia sensible |

| 0.7 | Bastante pertenencia |

| 0.8 | Fuerte pertenencia |

| 0.9 | Muy fuerte pertenencia |

| 1 | Pertenencia absoluta |

Fuente: Ávila y Galeana (2013).

Tipos de calificaciones

| AAA | Calificación más alta u óptima. Conocida como mejor grado de inversión | Óptima | Inversión |

| AA+ AA AA– | Emisiones de muy alta calidad crediticia. Los factores protección son muy fuertes. El riesgo es modesto. Alta calidad de crédito. Los factores de protección ante los inversionistas son muy fuertes | Alta | |

| A+ A A- | Emisiones con buena calidad crediticia. Los factores de protección son adecuados. Sin embargo, en periodos de bajas en la actividad económica los riesgos son mayores y muy variables. Riesgo conservador | Buena | |

| BBB+ BBB BBB– | Los factores de protección son inferiores al promedio, no obstante, se consideran suficientes para una inversión prudente. Existe una variabilidad considerable de riesgo | Satisfactoria | |

| BB+ BB BB- | Emisiones situadas por debajo del grado de inversión. Los inversionistas que tengan estos portafolios son conscientes de las condiciones económicas, políticas y ciclos que pueden afectar la capacidad de pago | Cuestionable | Especulativo |

| B+ B B– | Emisiones por debajo del grado de inversión. Existe riesgo de que no puedan cumplir las obligaciones. Los factores de protección financiera fluctúan ampliamente en los ciclos económicos | ||

| CCC | Emisiones situadas muy por debajo del grado de inversión. Se caracterizan por tener alto riesgo en su pago oportuno. Los factores de protección son escasos | ||

| DD | Las emisiones de esta categoría se encuentran en incumplimiento de algún pago u obligación. Tasas de retorno son altas dada la relación riesgo-beneficio | ||

| EE | Sin suficiente información para calificar |

Fuente: Mascareñas (2008). Disponible en: http://www.gacetafinanciera.com/REF.pdf

CAC «X» AAA+ Cumplió las metas requeridas

CAC «Y» BBB+ Bajo el promedio requerido

CAC «Z» CCC Muy por debajo del promedio requerido

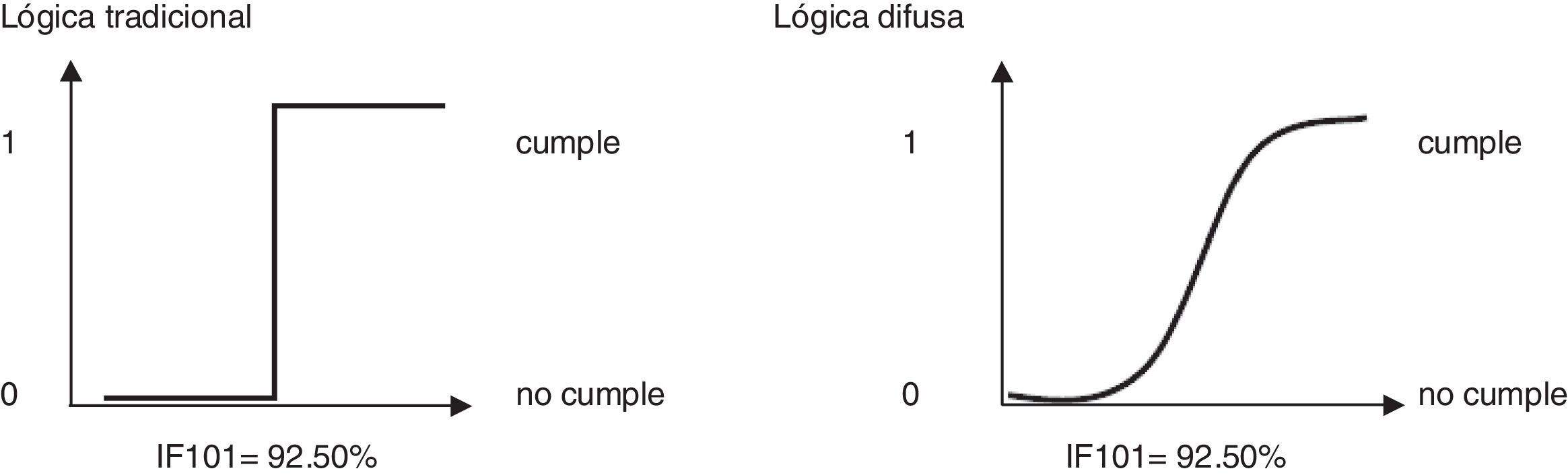

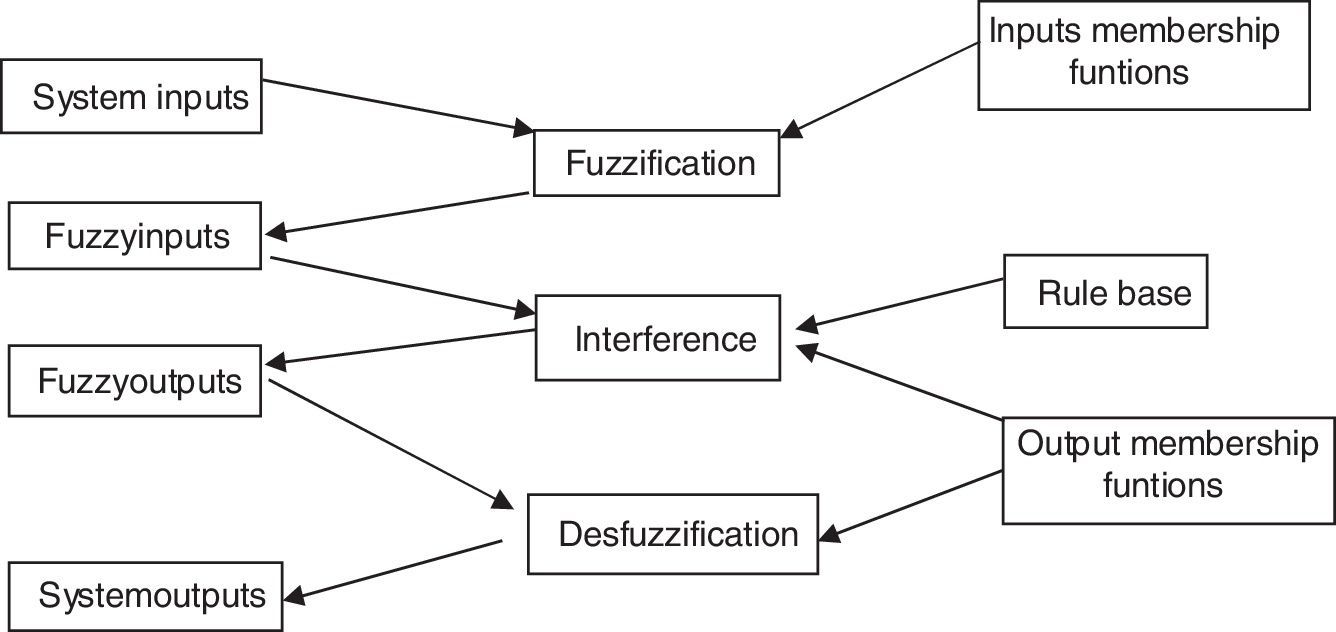

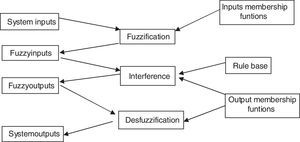

Sistemas basados en lógica difusaUn sistema basado en lógica difusa está formado por entradas y salidas de datos difusos como lo muestra la figura 2.

Estructura de un sistema difuso.

Fuente: Benito y Duran (2009).

Para su comprensión, el bloque difusor es ubicado de acuerdo con el grado de pertenencia a cada uno de los conjuntos difusos mediante la función característica. Luego se ingresan los datos de la variable a analizar con sus valores concretos; se obtienen como datos de salida los grados de pertenencia a los conjuntos estudiados.

El bloque de inferencia representa las reglas que definirán el sistema y la forma cómo se relacionan los conjuntos difusos de entrada y de salida.

Se entiende por desdifusor el método que permite obtener el resultado concreto con grados de seguridad a partir de los conjuntos difusos, luego de aplicar métodos matemáticos de desdifusión (Rico y Tinto, 2008).

Su implementación se realiza a través de un sistema basado en lógica borrosa, el cual funciona como programa ejecutable por un microprocesador convencional (o microcontrolador), en el que, a diferencia de otros sistemas. los recursos de cálculo utilizados son relativamente reducidos (Lorenzana, Barberá y Terceño, 2001). Considerando que existen varios sistemas basados en la lógica difusa, presentamos algunos softwares de aplicación LD como son: FuzzyTECH, MATLAB, TILShell y FIDE, entre otros, donde MATLAB es el ambiente más completo actualmente, pues permite el trabajo desde un mismo entorno con técnicas clásicas y novedosas.

Sin embargo, se analizó que el software Xfuzzy es una aplicación de fácil acceso que permite identificar los procesos de planificación, desarrollo y ejecución de acuerdo con los objetivos planteados (Morillas Raya, 2006).

El estudio propuesto tiene como objetivo interpretar los indicadores de riesgo financiero bajo la perspectiva de la lógica difusa; el propósito planteado tiene como fin determinar los niveles de pertenencia a las calificaciones crediticias, proceso que nos ayudará a medir su nivel de desempeño desde una perspectiva que valora las cualidades más que las cantidades; el programa Xfuzzy será nuestro apoyo para entender las relaciones de la lógica difusa.

El cooperativismo en el EcuadorEl cooperativismo en el Ecuador nace con la conformación de la sociedad humana, cuyas prácticas han sobrevivido al tiempo, especialmente organizaciones indígenas creadas con la finalidad de construir caminos, viviendas, entre otras: otras organizaciones también se han destacado, como los gremios y artesanos, cuya capacidad ha demostrado formas de cooperativismo.

Los inicios del cooperativismo organizado en el Ecuador surgen a finales del siglo xix e inicios del siglo xx con la creación de la primera Caja de Ahorros de la Sociedad de Artesanos amantes del progreso en 1886. Para los años 1937 a 1963 nacen leyes y normas para regular el cooperativismo, clasificándolas en 4 clases de cooperativas: 1) de Producción; 2) de crédito; 3) de consumo, y 4) mixta. Posteriormente, desde 1964 a 1988, fue el auge del sector cooperativo, creándose el Consejo Cooperativo Nacional (COCONA) y una gran interacción de la Federación de Cooperativas de Ahorro y Crédito (FECOAC); consecutivamente, en los años 1989 al 2006, surge la política de libre mercado modificado, la Ley General de Instituciones del Sistema Financiero, cuyo resultado fue la crisis financiera en 1999 y la aparición de la dolarización y el surgimiento de la Asociación Nacional de Cooperativas de Ahorro y Crédito (ASOCOAC) por el cierre de varias entidades del sector, llevando al Ecuador hacia un nuevo horizonte del manejo cooperativo (Miño, 2013).

Desde el 20 de octubre de 2008, la nueva Constitución obliga al Ecuador a la creación de normativas para la regulación y el control del sector cooperativo, como es la Ley Orgánica de la Economía Popular y Solidaria y el organismo de regulación la SEPS, que inició sus funciones en junio del 2012. Estas instituciones se encuentran clasificadas por segmentos que van desde el 1 al 5, siendo sus estatus identificados por aportación en el sector, volumen de transacciones, número de asociados, número y ubicación geográfica de oficinas operativas en todo el país, monto de activos y patrimonio (Superintendencia de Economía Popular y Solidaria, 2013).

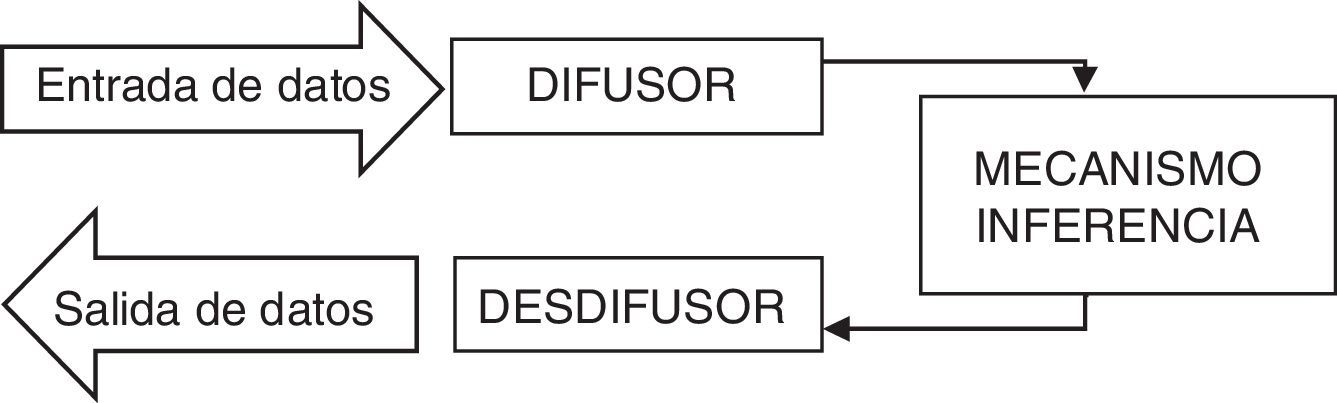

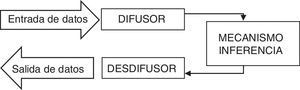

MetodologíaA través de la metodología de estudio de caso, este trabajo tiene como objetivo observar los resultados de ratios financieras con perspectivas amplias de análisis, mostrando resultados no totalmente irrefutables ni totalmente inexistentes; aplicando la teoría de lógica difusa y comparando con el análisis tradicional al clasificarlo en las categorías crediticias emitidas por organismos internacionales y locales. Para ello se utilizó la base de datos de la SEPS con la finalidad de obtener la información financiera de la Cooperativa Coprogreso del segmento 1, figura 2.

Mediante el programa Xfuzzy se procedió a determinar las distintas relaciones entre los indicadores de suficiencia patrimonial y los fondos disponibles, lo que sirvió como referencia para entender las relaciones de la lógica difusa; los gráficos resultantes de este proceso ayudarán a comprender el estudio propuesto, proceso detallado en la figura 3.

Las metas a alcanzar prestablecidas del modelo CAMEL son nuestra referencia definida para la comparación con los indicadores del sector cooperativo y de la empresa modelo.

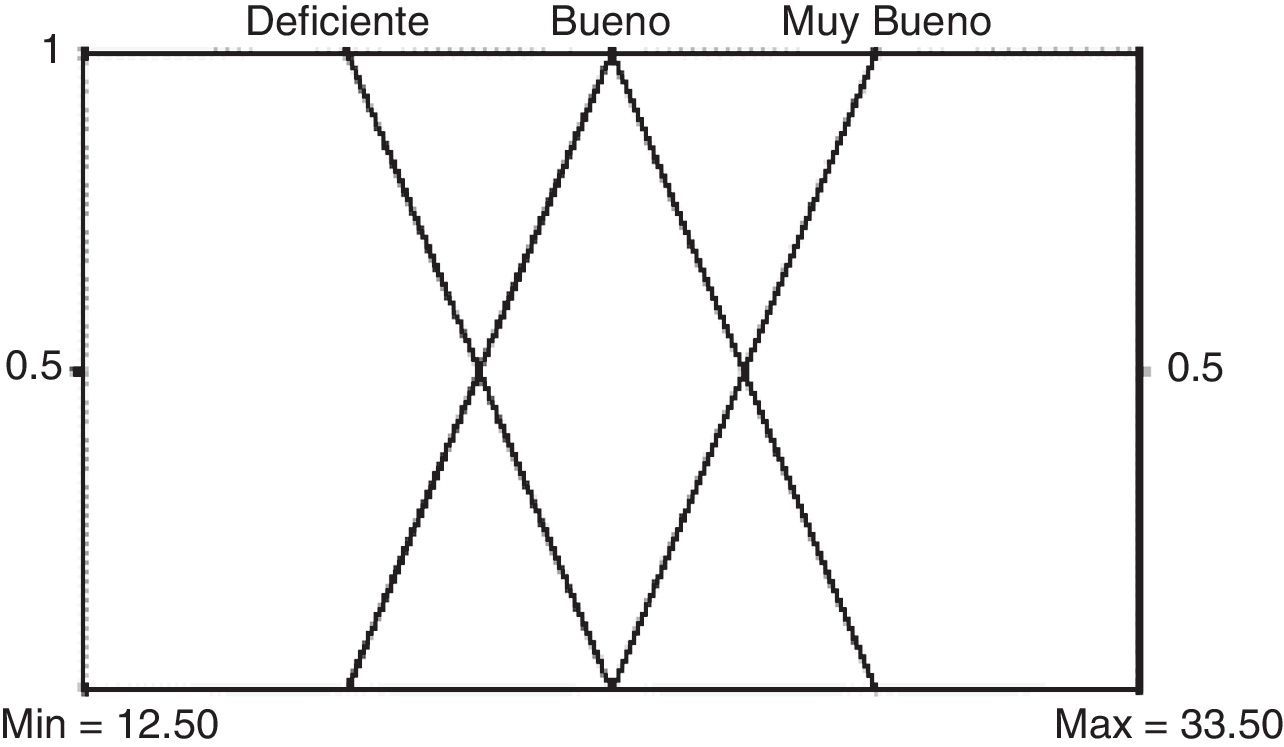

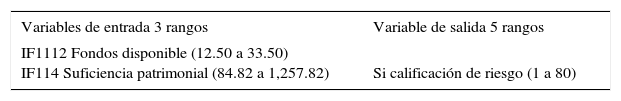

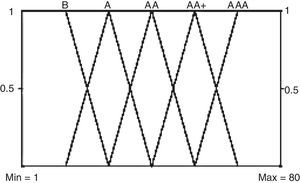

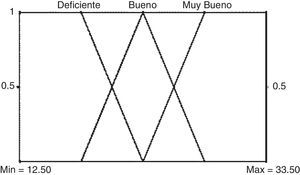

Los valores máximos y mínimos de cada variable se definen con referencia a la muestra de la población (Segmento 1, Sector Cooperativo Ecuador); se definen rangos con métodos estadísticos para referenciar los valores antes requeridos (fig. 4).

Ingreso de datos al entorno Xfuzzy.

Fuente: Puente, Perdomo y Gaona (2013).

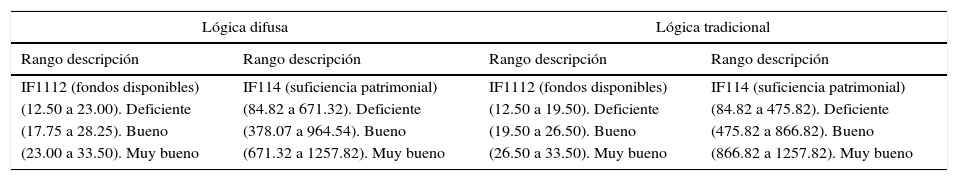

Cada rango propuesto constituye un subconjunto borroso que debe contar con su etiqueta lingüística, el límite para cada subconjunto nos proporciona el sistema por defecto, pudiendo ser personalizados para la lógica difusa; en la lógica tradicional la obtenemos mediante métodos estadísticos (fig. 6).

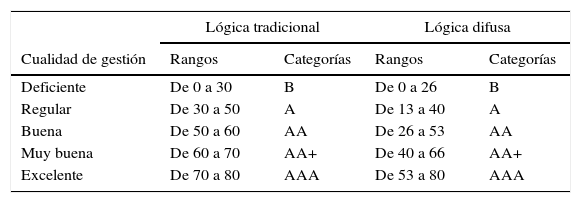

Los valores de la tabla 7 nos ayudan a interpretar los grados de pertenencia del indicador con respecto a la meta establecida por el modelo utilizado CAMEL; al observar los rangos descriptivos de las variables de entrada, se puede identificar que la lógica difusa difiere de la lógica tradicional, por cuanto en la lógica difusa las frecuencias de calificación no es secuencial, mientras que los rangos en la lógica tradicional poseen una secuencia formal y uniforme. Esto se debe a la metodología difusa que se utiliza para este estudio, cuya información nos ayuda en la interpretación y la lectura de los resultados obtenidos.

Definición variable de entrada

| Lógica difusa | Lógica tradicional | ||

|---|---|---|---|

| Rango descripción | Rango descripción | Rango descripción | Rango descripción |

| IF1112 (fondos disponibles) | IF114 (suficiencia patrimonial) | IF1112 (fondos disponibles) | IF114 (suficiencia patrimonial) |

| (12.50 a 23.00). Deficiente | (84.82 a 671.32). Deficiente | (12.50 a 19.50). Deficiente | (84.82 a 475.82). Deficiente |

| (17.75 a 28.25). Bueno | (378.07 a 964.54). Bueno | (19.50 a 26.50). Bueno | (475.82 a 866.82). Bueno |

| (23.00 a 33.50). Muy bueno | (671.32 a 1257.82). Muy bueno | (26.50 a 33.50). Muy bueno | (866.82 a 1257.82). Muy bueno |

Fuente: elaboración propia. Datos calculados en función de balances de Cooperativa Cooprogreso. Disponible: http://www.cooprogreso.fin.ec/cooprogreso/transparencia/balances/

Sin embargo, el método difuso califica a las categorías de las entidades con rangos que pertenecen 2 categorías a la vez para su calificación. A diferencia de la lógica tradicional, que contiene rangos secuenciales para su categorización en uno de los rangos, las variables lingüísticas difusas permiten al decisor identificar con mayor amplitud a qué categoría pertenece con mayor inclinación el indicador y a que categoría de calificación pertenece con menor inclinación el resultado.

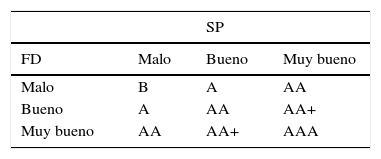

Una vez estructuradas las variables difusas, se seleccionan los operadores que se trabajarán para obtener los resultados esperados, como se detalla en la tabla 9.

Resultado de operar las variables de entrada

| SP | |||

|---|---|---|---|

| FD | Malo | Bueno | Muy bueno |

| Malo | B | A | AA |

| Bueno | A | AA | AA+ |

| Muy bueno | AA | AA+ | AAA |

Fuente: elaboración propia con base en la tabla 2.

Las variables de entrada y salida se ingresaron en el entorno del programa, conforme se delimitaron en la tabla 6.

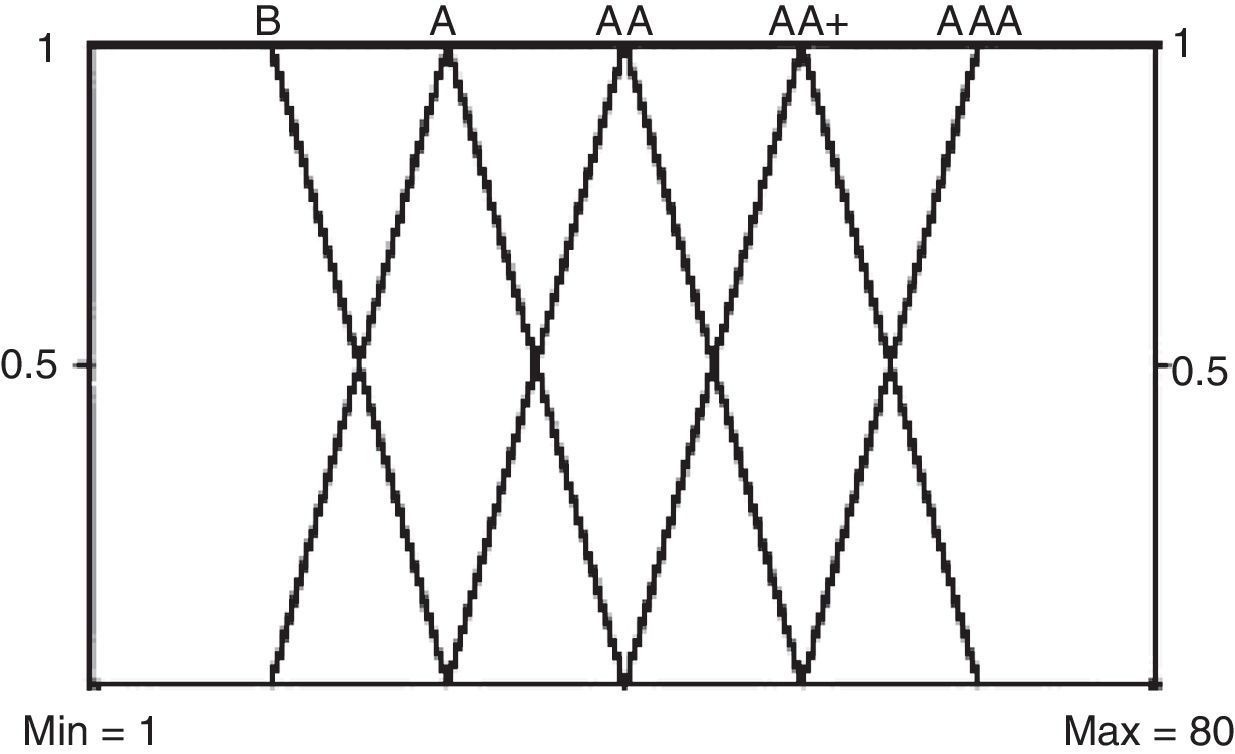

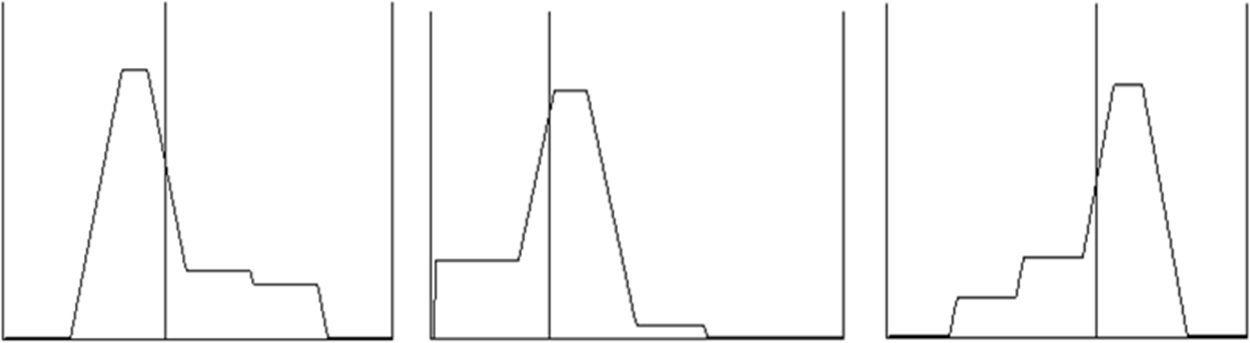

Continuando con la metodología y definidas las reglas de difusión y desdifusión (con al menos 2 condiciones que se proponga verificar), se crea un sistema gráfico de variable de salida (figs. 5 y 7).

La figura 7 representa el entorno del programa, donde se visualizan los distintos subconjuntos que se forman y, dependiendo del valor de entrada, nos permite visualizar de manera gráfica el conjunto al que pertenece el valor ingresado y su porcentaje de pertenencia. Finalmente, en esta parte se pueden cambiar los valores de cada una de las variables de entrada, utilizando los cursores para visualizar en la variable de salida.

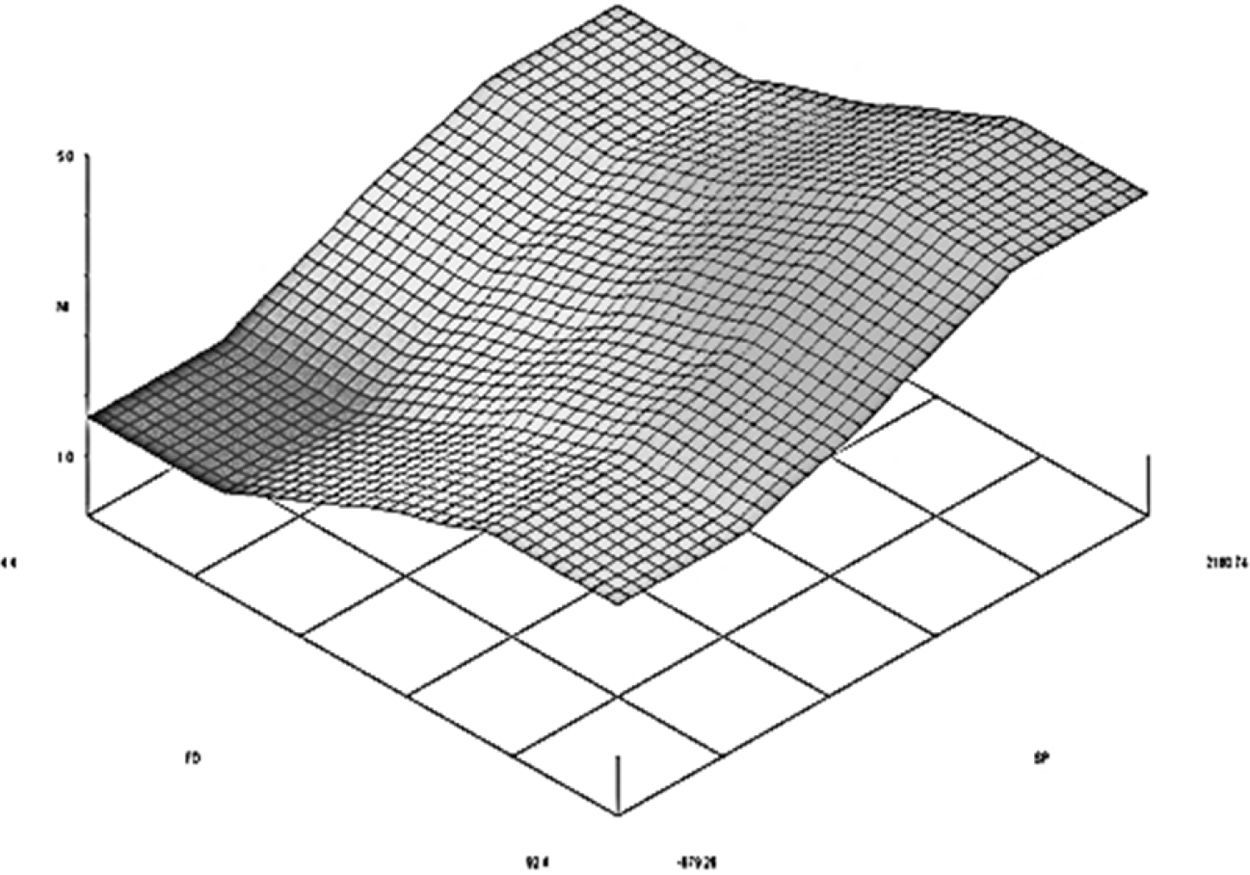

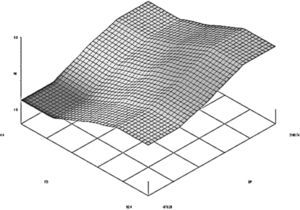

En la figura 8 se visualiza la curva de transición entre los rangos de las variables formadas, presentando una sutil curva. El resultado de la aplicación de la metodología difusa se visualiza a través de los colores o matices que ayudan a identificar el dato ingresado y los niveles de pertenencia entre los subconjuntos propuestos.

Estudio de casoComo se ha descrito en la literatura, el sector cooperativo del Ecuador está conformado por 5 segmentos; para la aplicación de la metodología difusa, se procedió a analizar una cooperativa del segmento 1 denominada Cooperativa Coprogreso, por contar con información disponible, con indicadores financieros de: rentabilidad, suficiencia, fondos disponibles y patrimonio del año 2015, y, con los datos identificados, aplicar las variables de operación de entrada.

Llamaremos a la cooperativa seleccionada para nuestro estudio Coop «X», donde se aplicó la clasificación de riesgo y análisis a través de la lógica tradicional y la difusa con la finalidad de identificar las ventajas que puede brindar esta herramienta en el ámbito financiero.

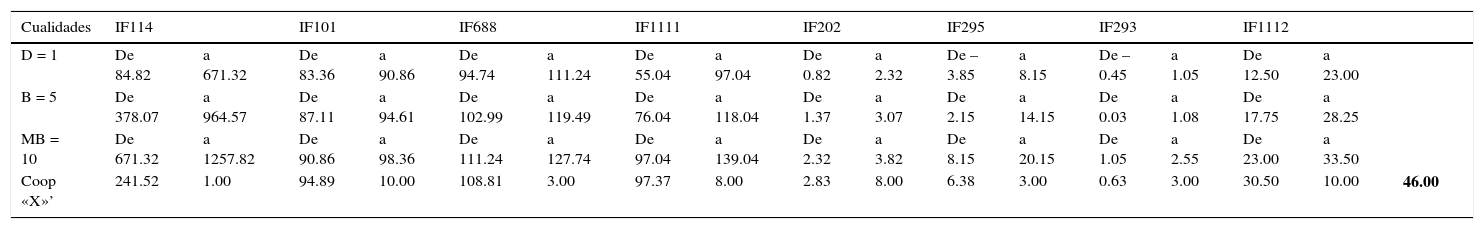

ResultadosAplicación lógica tradicionalLa siguiente tabla presenta los indicadores que la SEPS (organismo de control en el país) define para calificar las cualidades de cada subconjunto con su respectiva valoración, utilizando 3 rangos, tanto para la lógica tradicional como para la lógica difusa.

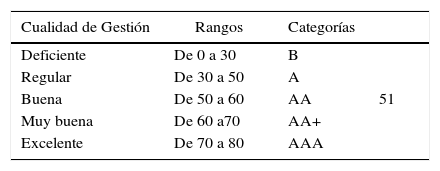

Como se observa en la tabla 2, esta proporciona los rangos definidos para cada indicador, detectando que la Coop «X» posee una valoración de 51 puntos, permitiendo verificar en la tabla 3 que la categoría otorgada por su calificación de calidad crediticia es AA o cualidad de gestión buena, con factores de protección fuerte, riesgo modesto, calidad de crédito muy alta y protección ante los inversionistas aceptables.

Parámetros de estudio CAMEL

| Parámetro | Descripción del parámetro |

|---|---|

| Adecuación de capital | Esta dimensión pretende evaluar la capacidad de una entidad bancaria para absorber pérdidas o desvalorización de sus activos, más específicamente, determinar si el patrimonio de la institución está en capacidad de soportar los objetivos tanto financieros, como estratégicos de la entidad |

| Calidad de los activos | Se trata de determinar cómo es impactado el balance debido a desvalorización de activos, debido a la concentración del crédito y de las inversiones, debido a las políticas de cobertura y recuperación de créditos, y la calidad de los procedimientos de control interno y de gestión del riesgo |

| Gestión administrativa | Es una dimensión cuyo fin es evaluar la eficiencia y la productividad de la administración de la institución; fundamentalmente, implica determinar en qué medida los gastos de transformación, pueden estar comprometiendo el margen derivado de la intermediación financiera. Y limitar así la práctica de las instituciones administradas ineficientemente, de acudir a mayores SPREAD o al aumento de los cobros por comisiones y servicios, en detrimento de la demanda por servicios bancarios |

| Rentabilidad | Se trata de la evaluación de los resultados operacionales de la institución bancaria, lo cual va a depender en gran medida del nivel y de la estabilidad de los ingresos, por ello la importancia de establecer con claridad, en qué grado la utilidad de la entidad bancaria, es dependiente de ingresos extraordinarios, aleatorios o extemporáneos |

| Liquidez | Se busca evaluar la solidez de las diversas fuentes de liquidez de la entidad bancaria, tanto desde el punto de vista de los activos como de los pasivos. Establecer la capacidad del banco para responder con recursos propios o de terceros (préstamos nacionales, internacionales o interbancarios) a todos sus compromisos contractuales |

Fuente: Crespo (2011).

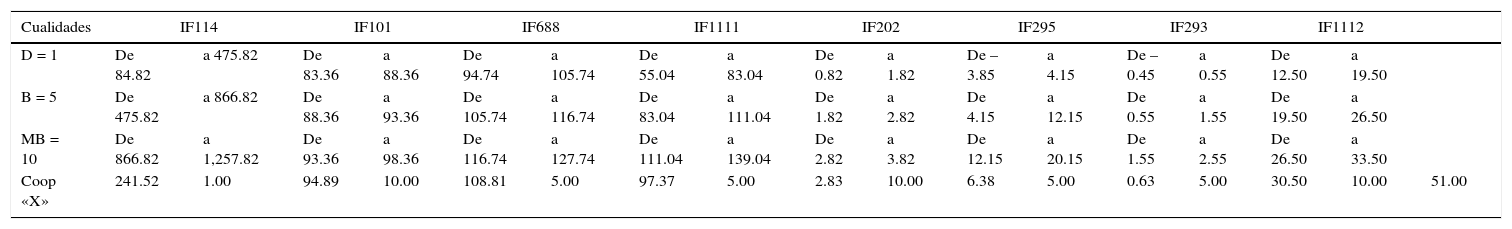

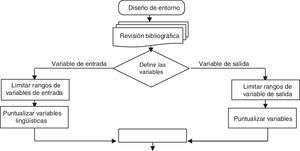

La aplicación de la lógica no tradicional en la tabla 4 muestra los rangos de los indicador difusos, teniendo como resultado que la Coop «X» posee indicadores como: IF688, IF1111, IF202, IF295, IF293, con valores que pertenecen a 2 subconjuntos difusos, otorgando una puntación de buena y muy buena por el puntaje calculado de 46 puntos que muestra la tabla 5. La metodología difusa encasilla la cooperativa en 2 calificaciones crediticias, siendo 0.8 (sobre 1) de calificación buena, donde los factores de protección son fuertes, el riesgo modesto, la calidad de crédito es muy buena y los factores de protección ante los inversionistas son muy fuertes.

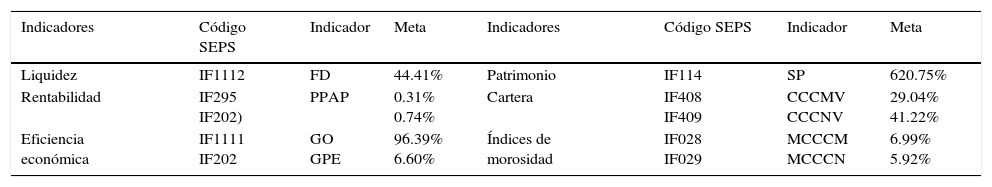

Indicadores modelo CAMEL

| Indicadores | Código SEPS | Indicador | Meta | Indicadores | Código SEPS | Indicador | Meta |

|---|---|---|---|---|---|---|---|

| Liquidez | IF1112 | FD | 44.41% | Patrimonio | IF114 | SP | 620.75% |

| Rentabilidad | IF295 IF202) | PPAP | 0.31% 0.74% | Cartera | IF408 IF409 | CCCMV CCCNV | 29.04% 41.22% |

| Eficiencia económica | IF1111 IF202 | GO GPE | 96.39% 6.60% | Índices de morosidad | IF028 IF029 | MCCCM MCCCN | 6.99% 5.92% |

Fuente: elaboración propia.

AP: activo promedio; CCCMV: cartera de crédito comercial por vencer; CCCNV: cartera de crédito consumo por vencer; FD: fondos disponibles; GO: gasto de operación; GPE: gastos de personal estimados; MCCCM: morosidad cartera de crédito comercial; MCCCN: morosidad cartera de crédito consumo; PP: patrimonio promedio; SP: suficiencia patrimonial.

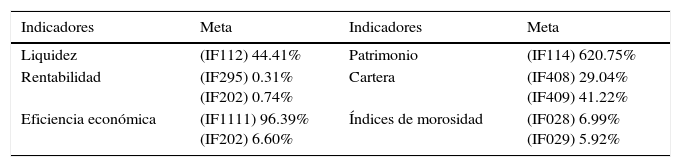

Valores de referencia de metas modelo CAMEL

| Indicadores | Meta | Indicadores | Meta |

|---|---|---|---|

| Liquidez | (IF112) 44.41% | Patrimonio | (IF114) 620.75% |

| Rentabilidad | (IF295) 0.31% (IF202) 0.74% | Cartera | (IF408) 29.04% (IF409) 41.22% |

| Eficiencia económica | (IF1111) 96.39% (IF202) 6.60% | Índices de morosidad | (IF028) 6.99% (IF029) 5.92% |

Fuente: elaboración propia. Datos calculados en función de balances de Cooperativa Cooprogreso. Disponible en: http://www.cooprogreso.fin.ec/cooprogreso/transparencia/balances/

Como se observa en la tabla 8, las variables de salida de lógica difusa otorgan un rango numérico de 40 que ubica a la entidad financiera dentro de las cualidades Regular y Muy Buena Plus, generando una curva de pertenencia hacia categorías A, AA y AA+ como lo muestran las tablas 11-13 y la figura 6.

Definiciones variable de salida

| Lógica tradicional | Lógica difusa | |||

|---|---|---|---|---|

| Cualidad de gestión | Rangos | Categorías | Rangos | Categorías |

| Deficiente | De 0 a 30 | B | De 0 a 26 | B |

| Regular | De 30 a 50 | A | De 13 a 40 | A |

| Buena | De 50 a 60 | AA | De 26 a 53 | AA |

| Muy buena | De 60 a 70 | AA+ | De 40 a 66 | AA+ |

| Excelente | De 70 a 80 | AAA | De 53 a 80 | AAA |

Fuente: Arias y Carrero (2011). Disponible en: https://www.icesi.edu.co/departamentos/finanzas_contabilidad/images/micro/2011/micro_camel.pdf

Calificaciones crediticias lógica tradicional

| Cualidad de Gestión | Rangos | Categorías | |

|---|---|---|---|

| Deficiente | De 0 a 30 | B | |

| Regular | De 30 a 50 | A | |

| Buena | De 50 a 60 | AA | 51 |

| Muy buena | De 60 a70 | AA+ | |

| Excelente | De 70 a 80 | AAA |

Fuente: elaboración propia con base en la tabla 2.

Interpretación del resultado mediante la lógica difusa

| Cualidades | IF114 | IF101 | IF688 | IF1111 | IF202 | IF295 | IF293 | IF1112 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| D = 1 | De 84.82 | a 671.32 | De 83.36 | a 90.86 | De 94.74 | a 111.24 | De 55.04 | a 97.04 | De 0.82 | a 2.32 | De –3.85 | a 8.15 | De –0.45 | a 1.05 | De 12.50 | a 23.00 | |

| B = 5 | De 378.07 | a 964.57 | De 87.11 | a 94.61 | De 102.99 | a 119.49 | De 76.04 | a 118.04 | De 1.37 | a 3.07 | De 2.15 | a 14.15 | De 0.03 | a 1.08 | De 17.75 | a 28.25 | |

| MB = 10 | De 671.32 | a 1257.82 | De 90.86 | a 98.36 | De 111.24 | a 127.74 | De 97.04 | a 139.04 | De 2.32 | a 3.82 | De 8.15 | a 20.15 | De 1.05 | a 2.55 | De 23.00 | a 33.50 | |

| Coop «X»’ | 241.52 | 1.00 | 94.89 | 10.00 | 108.81 | 3.00 | 97.37 | 8.00 | 2.83 | 8.00 | 6.38 | 3.00 | 0.63 | 3.00 | 30.50 | 10.00 | 46.00 |

Fuente: elaboración propia.

Esta tabla muestra un resultado de 46 puntos que se obtiene aplicando lógica difusa (como muestra la figura 5 y la tabla 7), sumando los indicadores descritos en la tabla 10, para finalmente obtener una calificación de rangos comprendidos entre Buena y Muy Buena, equivalente a la categoría AA y AA+ (tabla 13). Estos resultados muestran una pertenencia mayor hacia la categoría AA y también una pertenencia menor hacia la categoría AA+ (figura 8); sin embargo, su calificación final se inclinaría hacia Buena.

El análisis financiero tradicional muestra una interpretación y rangos de calificación lineal a través de categorías y metas estáticas ya establecidas por el organismo de control y cuyas instituciones la persiguen para obtener las categorías óptimas que reflejen su nivel o estatus en el mercado. Los resultados de aplicar lógica difusa en la Coop. «X» muestra una rotura de simetría con variados rangos de escala según lo detalla Gil (2000, 2005). Medir estas calificaciones con métodos flexibles permite comprender la información empresarial en un contexto más amplio y no solo valorar la cantidad, sino las cualidades de los diferentes rangos como lo desarrollan Valencia y Restrepo (2016).

Interpretación del resultado mediante la lógica tradicional

| Cualidades | IF114 | IF101 | IF688 | IF1111 | IF202 | IF295 | IF293 | IF1112 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| D = 1 | De 84.82 | a 475.82 | De 83.36 | a 88.36 | De 94.74 | a 105.74 | De 55.04 | a 83.04 | De 0.82 | a 1.82 | De –3.85 | a 4.15 | De –0.45 | a 0.55 | De 12.50 | a 19.50 | |

| B = 5 | De 475.82 | a 866.82 | De 88.36 | a 93.36 | De 105.74 | a 116.74 | De 83.04 | a 111.04 | De 1.82 | a 2.82 | De 4.15 | a 12.15 | De 0.55 | a 1.55 | De 19.50 | a 26.50 | |

| MB = 10 | De 866.82 | a 1,257.82 | De 93.36 | a 98.36 | De 116.74 | a 127.74 | De 111.04 | a 139.04 | De 2.82 | a 3.82 | De 12.15 | a 20.15 | De 1.55 | a 2.55 | De 26.50 | a 33.50 | |

| Coop «X» | 241.52 | 1.00 | 94.89 | 10.00 | 108.81 | 5.00 | 97.37 | 5.00 | 2.83 | 10.00 | 6.38 | 5.00 | 0.63 | 5.00 | 30.50 | 10.00 | 51.00 |

Fuente: SEPS (2015). Disponible en: http://www.seps.gob.ec/estadistica?boletines-financieros-mensuales

La tabla 10 muestra un resultado de 51 puntos que la entidad financiera cooperativa ha obtenido al sumar los indicadores de: Fondos Disponibles, Patrimonio Promedio, Activo Promedio, Cartera de Crédito Comercial por Vencer, Morosidad de la Cartera de Crédito de Consumo, Gastos de Operación/ Margen Financiero, Gastos de Personal Estimado/Activo Promedio, dándole una calificación Buena, equivalente a la categoría AA como se observa en la tabla 11.

El sector cooperativo es muy importante en el sistema financiero del Ecuador y los organismos de control evalúan su accionar mediante modelos estandarizados establecidos. Al aplicar lógica difusa se puede comprobar que los niveles de pertenencia para el segmento cooperativo fueron calificados en los niveles bueno y muy bueno. Esto quiere decir que la calidad crediticia está en los rangos superiores, otorgando fuerte factores de protección y riesgos moderados; sin embargo, en los periodos de baja actividad económica puede incrementar su riesgo y disminuir su calificación.

El análisis de la aplicación de la lógica difusa en el campo financiero nos permite determinar una calificación de riesgo, sin omitir los efectos del entorno en el cual se produce u obtiene dicha calificación a través del estudio de indicadores CAMEL, aplicando matemáticas de desdifusión, como lo menciona Rico y Tinto (2008).

Finalmente, nos permitimos señalar que la aplicación del programa Xfuzzy contribuye con mayor objetividad la aplicabilidad de la lógica difusa en el sector financiero, por su presentación en 3D, logrando identificar el nivel de aproximación de tendencia de calificación de una cooperativa dentro de las diferentes categorías crediticias.

La revisión por pares es responsabilidad de la Universidad Nacional Autónoma de México.