En este trabajo investigamos, a través de un modelo estructural de series de tiempo múltiple, con una especificación generalizada de ciclo estocástico, si los ciclos económicos del PIB de México muestran una mayor sincronización con los ciclos del PIB de Estados Unidos a partir de la entrada en vigor del Tratado de Libre Comercio de América del Norte (TLCAN), con respecto al periodo previo. Con tal fin, probamos la hipótesis nula de un ciclo común, como es definida en los modelos estructurales como el empleado por Carvalho, Harvey y Trimbur (2007), contra la hipótesis de un ciclo similar entre ambas economías. La existencia de un ciclo económico común entre dos economías implica que uno de ellos es proporcional al otro (Harvey, 2002). Los resultados muestran que antes de la entrada en vigor del TLCAN (1960:1-1994:4) ninguna de las dos economías posee un ciclo económico común. Al contrario, a partir de la firma del TLCAN (1995:1-2012:4), no es posible rechazar la hipótesis de la existencia de un ciclo económico común entre ambas economías, lo cual interpretamos como una mayor sincronización de sus productos. Observamos, sin embargo que, con respecto al periodo previo, la sincronización cíclica ocurre en un periodo de lento crecimiento donde los flujos comerciales del TLCAN con Estados Unidos declinan relativamente desde el año 2000. Ello cuestiona el fundamento de la sincronización, explicada en México por la apertura comercial del TLCAN.

With the application of a structural times series model with a generalized stochastic specification cycle, we investigate whether or not the business cycles of Mexico¿s PIB showed a greater synchronization with the US PIB since the enforcement of the North American Free Trade Agreement (TLCAN), compared to the previous period. To this end we test the null hypothesis of a common cycle, as defined in the structural models employed by Carvalho, Harvey y Trimbur (2007), against the hypothesis of a similar cycle between both economies. The presence of a common economic cycle between both countries implies that one is proportional to the other (Harvey, 2002). Our evidence shows that before TLCAN was enforced (1960:1-1994:4), both economies did not share a common cycle. On the contrary, after the signing of TLCAN (1995:1-2012:4), it is not possible to reject the hypothesis of a common economic cycle between both countries. This, we interpret as a greater synchronization of their products. We note, however, that compared to the previous period the cyclical synchronization occurs in a period, of slow growth where TLCAN trade flows with United States declined relatively since 2000. This questions the merits of the synchronization explained in Mexico as derived from commercial opening due to TLCAN.

La economía mexicana experimentó un proceso de apertura desde la década de 1980. Debido a esta apertura y a la creciente y gradual integración con los mercados internacionales, los choques externos cobran cada vez una mayor importancia. Varios investigadores han señalado que el crecimiento económico de México se ha vinculado notablemente al desempeño de los mercados internacionales. Por ejemplo, Torres y Vela (2002 y 2003) sostienen que, debido a la integración comercial experimentada por México y Estados Unidos después de la firma del Tratado de Libre Comercio de América del Norte (TLCAN), los ciclos económicos de ambos países han tendido a homologarse.

Así, la desaceleración y crisis económica registrada por Estados Unidos en 2001 y 2008, con su respectivo efecto sobre México, exhibieron un elevado grado de interdependencia entre ambos países. Esta relación ha sido objeto de varios estudios, mostrando que algunos indicadores de la actividad económica agregada de ambos países muestran patrones de comportamiento similares (Fragoso, Herrera y Castillo, 2008). Ante ello, se debate aún sobre las ventajas y desventajas de que la economía mexicana se encuentre vinculada con la estadounidense (Romero, 2009); algunas posiciones sugieren la conveniencia de que México, en términos de integración económica regional, se integre aún más a la economía de América del Norte (Wilson, 2011; Crawford, 2013).

Una forma en la que las economías están vinculadas es a través de sus ciclos económicos. La detección de ciclos económicos en series macroeconómicas tiene implicaciones económicas y estadísticas (Hecq, 2000). Existen diversas metodologías econométricas para determinar si algunas economías se encuentran sincronizadas, una de ellas es el enfoque estructural de series de tiempo o de componentes no observables. El análisis de series de tiempo múltiples de este enfoque permite probar la hipótesis de un ciclo económico común entre dos o más economías contra la alternativa de un ciclo económico similar. Desde la perspectiva estadística, los ciclos comunes inducen parsimonia al proceso de modelación, vía la reducción de parámetros, e incrementan la eficiencia, ya que los factores redundantes pueden ser eliminados. Desde la óptica económica, existen distintas razones. La presencia de un ciclo común entre indicadores económicos de varios países es una señal para los hacedores de la política económica de que las economías están convergiendo en el corto plazo, hecho consustancial que la teoría explica y predice. Los movimientos cíclicos comunes en variables económicas, una vez removida la tendencia son tan frecuentes que adquieren la condición de “hechos estilizados”. Lucas (1977) afirma que las principales regularidades observadas en las fluctuaciones cíclicas de series de tiempo se encuentran en su movimiento conjunto.

Considerando lo anterior, entre los objetivos del presente trabajo se encuentran: i) brindar evidencia empírica adicional sobre la cuestión de si México y Estados Unidos poseen un ciclo económico común a raíz de la puesta en marcha del TLCAN, en comparación con el periodo previo, y por ende, una mayor sincronización entre sus economías, o bien, si sus ciclos sólo son similares. ii) En caso de encontrar evidencia de ciclos comunes, se determinará a través del análisis de algunos hechos estilizados si esto se debe en buena medida a la mayor integración comercial, o bien, a otros factores. Con tales objetivos, el resto del trabajo tiene la siguiente estructura. La sección Revisión de la literatura empírica revisa la literatura del tema, resaltando el caso de México. Sobre esta reseña y la evidencia de nuestros resultados econométricos, el apartado Apertura comercial, crecimiento y sincronización en México, explora el periodo 1960-2013 con el fin de analizar las trayectorias generales, tanto del comercio externo como del crecimiento económico de México, asociadas a la sincronización hallada en este estudio. La siguiente sección describe el método econométrico empleado. El apartado Estimación y resultados econométricos, provee la estimación como resultados encontrados en la sincronización de los ciclos económicos de México y Estados Unidos, en el total del PIB trimestral entre 1960-2012. La última sección concluye sobre estos aspectos.

Revisión de la literatura empíricaLa teoría de los factores comunes, propuesta por Engle y Kozicki (1993), ha sido el detonante de diversos trabajos que intentan determinar el número de características comunes en series de tiempo macroeconómicas. Este enfoque permite determinar el número de factores y ciclos comunes dentro de un grupo de variables estacionarias. Una de las ventajas de este procedimiento es que se puede aplicar a series que aunque no cointegren, mantengan una relación en sus primeras diferencias.

Los estudios empíricos muestran que la presencia de un ciclo común es un aspecto de una amplia variedad de conjuntos de datos macroeconómicos. Campbell y Mankiw (1989; 1990)Campbell and Mankiw, 1990 hallan un ciclo común entre consumo e ingreso para la mayoría de los países del G-7. Engle y Kozicki (1993), así como Luginbuhl, R. y Koopman (2004) encuentran respectivamente ciclos internacionales con datos del PIB en países de la OCDE y Europa. Con datos de Estados Unidos, Issler y Vahid (2001) identifican ciclos comunes en agregados macroeconómicos; por su lado, Engle e Issler (1995) y Carlino y Sill (2001) hallan, respectivamente, ciclos comunes en productos sectoriales y regionales.

Muchos de esos estudios se basan, por lo general, en la estructura de los vectores autorregresivos (VAR): el número de tendencias comunes se puede estimar a través de procedimientos estándar, lo cual implica cointegración. Enseguida, condicional al rango de cointegración estimado, el número de ciclos se elige con el análisis de correlaciones canónicas, o bien, la incorporación, y de pruebas subsecuentes, de restricciones en el VECM (Mills, 2003).

Vahid y Engle (1993) desarrollaron una prueba para determinar la existencia de ciclos comunes dentro de un grupo de series no estacionarias, la cual está condicionada sobre la presencia de cointegración en el sistema (Herrera, 2004). En esencia, estos autores extienden la propuesta de Engle y Kozicki (1993). No obstante, Vahid y Engle incorporan restricciones de largo plazo y muestran que cuando la suma del número de vectores cointegrantes y de vectores de comovimiento es igual al número de variables en el sistema, es posible obtener una descomposición de tendencia y ciclo de las variables en el sistema, de forma muy similar a lo que plantean Beveridge y Nelson (1981) y Herrera (2004). A los anteriores se les conoce como “métodos paramétricos” en el estudio del comovimiento de las series de tiempo.

Con el fin de mostrar la diferencia entre el enfoque empleado en este trabajo y los principales trabajos que han abordado el tema, a continuación, describimos con brevedad la metodología empleada en esos estudios. Anderson et al. (1999) analizan el componente cíclico del logaritmo del índice de la producción industrial trimestral estacionalmente ajustado, para tal efecto, emplean dos procedimientos de eliminación de tendencia, la generalización multivariada de Stock y Watson (1988), el cual es una extensión del método univariado de descomposición de tendencia-ciclo de Beveridge y Nelson (1981), y el método de descomposición de tendencia-ciclo que se basa en el método tradicional de Hodrick-Prescott (1980); este último lo emplearon con fines de comparación del primer método. Anderson et al. (1999) averiguaron si la evidencia del ciclo común depende del método de descomposición de tendencia-ciclo. La prueba de ciclo común empleada por ellos es la de Vahid y Engle (1993).

Torres (2000) utiliza la metodología propuesta por Kydland y Prescott (1990) con el fin de documentar las características del ciclo económico en México usando datos anuales del PIB real de México y Estados Unidos en el periodo 1900-1997. Una vez que obtiene la tendencia del producto a través de la aplicación del filtro de Hodrick-Prescott, calcula el componente cíclico como la diferencia entre el valor observado y dicha tendencia, después analiza este componente en dos de sus principales características: volatilidad y covariabilidad.

Mejía, Gutiérrez y Farías (2006), a través del uso del filtro modificado de Hodrick-Prescott por Ravn y Uhlig (1997) y las tasas anualizadas de crecimiento, obtienen aproximaciones a los ciclos económicos para analizar la asociación tanto de las grandes divisiones de la producción industrial como de las ramas de la producción manufacturera de México con la producción industrial estadounidense. La aplicación de estas metodologías les permite obtener series estacionarias. Posteriormente, analizan el grado de comovimiento entre los indicadores del ciclo a través del coeficiente de correlación, lo cual les permite analizar en forma dinámica la dirección de los comovimientos. Los autores obtienen una serie de coeficientes de correlación a través de la aplicación de esta metodología a muestras de cinco años.

En el caso de la economía mexicana, Mejía, Gutiérrez y Farías (2006) y Torres (2000) proveen evidencia de que ésta responde significativamente al desempeño de la economía estadounidense, en especial desde la firma del TLCAN. También otros estudios, como el de Anderson et al. (1999), registran una relación significativa entre apertura comercial y la sincronización de los ciclos económicos, en una muestra de 37 países.

Torres y Vela (2003), a través de la estimación de coeficientes de correlación directos y cruzados sobre el componente cíclico, obtenido a través del método de Kydland y Prescott (1990), de diversas variables macroeconómicas con respecto al PIB concluyen que la integración entre México y Estados Unidos se debe en su mayoría a su sector manufacturero, razón por la cual sus ciclos económicos se encuentran prácticamente sincronizados. Torres y Vela (2003) efectúan su análisis en tres periodos: de 1990 a 1993, 1994 a 1997 y 1998 a 2000, a partir de lo cual deducen que en este último las economías muestra un mayor nivel de integración.

Usando la metodología de Vahid y Engle (1993), a su vez, Herrera (2004) muestra que los ciclos económicos de México y Estados Unidos se sincronizan con datos del PIB. Los periodos de expansión y desaceleración en Estados Unidos, aunque de diferente magnitud, coinciden con aquellos de México en el periodo de 1993 a 2003 por el creciente intercambio comercial del TLCAN. Pero sostiene que el vínculo entre ambas economías fue más débil en la década de 1980 y principios de la de 1990 debido, principalmente, a que su relación se caracterizó por la gran cantidad de deuda externa transferida de México hacia Estados Unidos.

El análisis de la sincronización del ciclo económico entre México y Estados Unidos no se limita al nivel agregado. Estudios como el de Chiquiar y Ramos-Francia (2005) se enfocan al nivel de divisiones de la industria manufacturera. Ellos encuentran que los encadenamientos de producción entre ambos países tienen un alto grado de sincronización en su periodo de análisis debido entre otras cosas a los fuertes y permanentes lazos de mercado intra e interindustriales.

Rosmy y Simons (2007) sostienen que los estudios sobre los vínculos del ciclo económico entre los países de Norteamérica se clasifican en: 1) aquellos que examinan Canadá conjuntamente con Estados Unidos, junto con otros países desarrollados y 2) los que vinculan a México con otros países de América Latina, tomando a Estados Unidos como referencia. Consideran que las economías de México, Estados Unidos y Canadá exhiben una respuesta similar a choques comunes. En sus palabras, ellos identifican un ciclo económico de Norteamérica. Cuevas et al. (2003), por su parte, emplean muestras diferentes con distintos niveles de agregación de múltiples variables económicas para definir el grado de correlación entre sus tasas de crecimiento. Ellos muestran que el grado de correlación entre México y Estados Unidos aumentó como efecto de la firma del TLCAN, aunque no de la misma forma con Canadá.

Fernández y Kutan (2005) muestran que la alta correlación media encontrada entre los índices del sector industrial de los países que conforman el TLCAN en la década de 1980 es casi la misma que la de mediados de 1990, por lo que la entrada en vigor del TLCAN no parece haber contribuido significativamente a la convergencia, debido a que ésta ya se encontraba presente en el periodo previo al TLCAN. No obstante lo anterior, señalan también que la convergencia está lejos de completarse, debido a la falta de sincronización de los ciclos económicos de los países económicos que integran el TLCAN.

Sin embargo, Rosmy y Simons (2007) así como Fernández y Kutan (2005) coinciden en que la firma del TLCAN no fue el detonante de la integración económica de Canadá, México y Estados Unidos, sino que sus economías ya mostraban un alto grado de integración antes de 1994. De forma similar, Castillo y Ramírez (2008) muestran evidencia de un ciclo común entre México, Estados Unidos y Canadá, y aseguran que antes de la firma del TLCAN ya existían movimientos comunes de corto y largo plazo entre ellos. Finalmente, Mejía-Reyes et al. (2006) efectúan un análisis a nivel de las cuatro grandes divisiones de la producción industrial de México y Estados Unidos, encontrando asimetrías y pocos indicios de sincronización, que además de ser recientes solo se limitan a ciertas actividades.

En resumen, la mayoría de estos estudios sugieren que como resultado del creciente intercambio comercial derivado de la entrada en vigor del TLCAN, los ciclos económicos de México y Estados Unidos mantienen una mayor sincronización. No obstante, el consenso está lejos de alcanzarse. El resto de estudios no encuentran sincronización alguna o bien, señalan encontrar su presencia antes del TLCAN. A partir de esta evidencia surge el interés de corroborar si una mayor integración comercial entre economías conduce inexorablemente a una mayor sincronización de sus ciclos económicos. Ésta es una cuestión fundamental para la conformación de áreas de libre comercio y de bloques económicos entre países, en virtud de que si dichos procesos dan lugar a una mayor sincronización, entonces, las economías más pequeñas de estas áreas podrían seguir el desenvolvimiento de las economías grandes o líderes que las conforman. Si lo anterior ocurre, de igual forma debería tener lugar algún fenómeno de convergencia1. También es posible plantear otras interrogantes de la evidencia empírica reseñada. Saber si esto es viable entre economías heterogéneas con niveles de desarrollo muy distintos, o bien, si sólo es posible entre economías con cierto grado de homogeneidad, es decir con determinadas características similares, como pueden ser niveles de desarrollo, tecnologías de producción, niveles de educación, distribución de la riqueza, religión, entre otras que se encuentran presentes y que generalmente no se controlan cuando el análisis econométrico se lleva a cabo empleando series de tiempo.

Apertura comercial, crecimiento y sincronización en MéxicoEsta sección examina de forma general e histórica las trayectorias básicas tanto del comercio externo como del crecimiento económico de México y Estados Unidos durante el periodo 1960-2013, con el fin de contextualizar nuestros resultados econométricos. En la sección Estimación y resultados econométricos hallamos evidencia econométrica de que, sobre la oscilación de sus ciclos, la actividad económica de México muestra una mayor sincronización con la de Estados Unidos desde la entrada en vigor del TLCAN (1995-2012) en comparación con el periodo previo (1960-1994). Antes de esa fecha, no se encuentran ciclos económicos comunes entre estas naciones, pero después se revela fuerte evidencia de ello. Este resultado claramente es hallado en el componente cíclico del PIB trimestral de ambas economías toda vez que se ajusta el componente estacional y se remueve su tendencia de largo plazo.

Aquí, sin embargo, nos interesa además contextualizar este resultado analizando la magnitud real del crecimiento del PIB que se corresponde tanto con la sincronización cíclica como al periodo donde no ocurre. Se busca evaluar la sincronización a luz del desempeño relativo de ambos países. Esto no es posible en la quinta sección pues ahí se remueve tendencias, escala niveles y aísla “choques” en los ciclos. También, con respecto a la sincronización, será significativo evaluar la tendencia secular de la apertura comercial, la variación de sus componentes, el déficit/superávit comercial, así como la participación de ambos países en sus flujos bilaterales.

Este cotejo es relevante porque el crecimiento económico entre naciones, bajo el cual subyace la sincronización cíclica, se atribuye a la integración que causa la liberalización comercial. En México este proceso se intensifico en la década de 1980. Por ello, en la anterior reseña de estudios, resalta que muchos de ellos asocien la fecha de entrada en vigor del TLCAN de los noventa con la gran apertura de México sin sopesar más su antecesora. Esto último sucede tanto porque desde esa época se reportó mayor correlación en variables de ambos países (producción, demanda final, finanzas, empleo, etcétera) como por la difusión de estudios internacionales de sincronización con mejores técnicas econométricas. Pero, en especial, porque al tiempo que ocurrían drásticas liberalizaciones comerciales, se impuso en el mundo en las últimas décadas la hipótesis de la teoría neoclásica del comercio internacional y promotores de la globalización: que el libre mercado genera bienestar para todos sus participantes y, de ahí que, la apertura comercial produce crecimiento económico.

Muchos de los estudios anteriores encontraron mayor sincronización bilateral desde el TLCAN, y el resto, no halló nada o señaló su presencia antes. Casi todos enfocados al arranque del TLCAN, a la mayor integración que generó su gran apertura comercial. No obstante, debido a su fecha de publicación, estos estudios no registran los cambios de la última década. Asimismo, mientras pocos estudian la década de 1980, la mayoría no retrocede más allá. Así, frente a la sobredimensión del TLCAN, otros autores afirman que desde los ochenta una generalizada apertura unilateral ya precedía ese tratado (Guillén, 2001 y Kehoe, 1995), y más aún, desde los setenta.

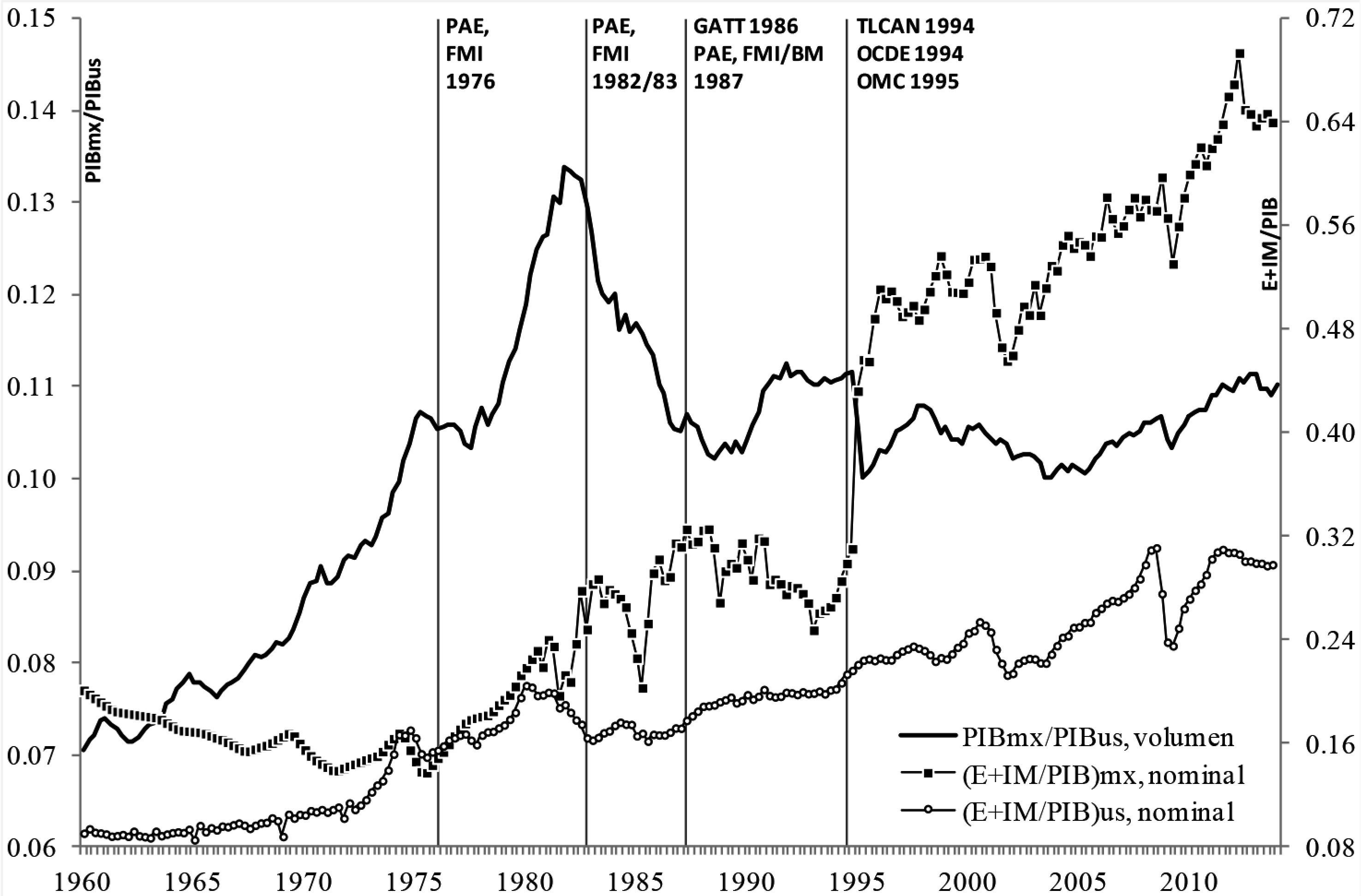

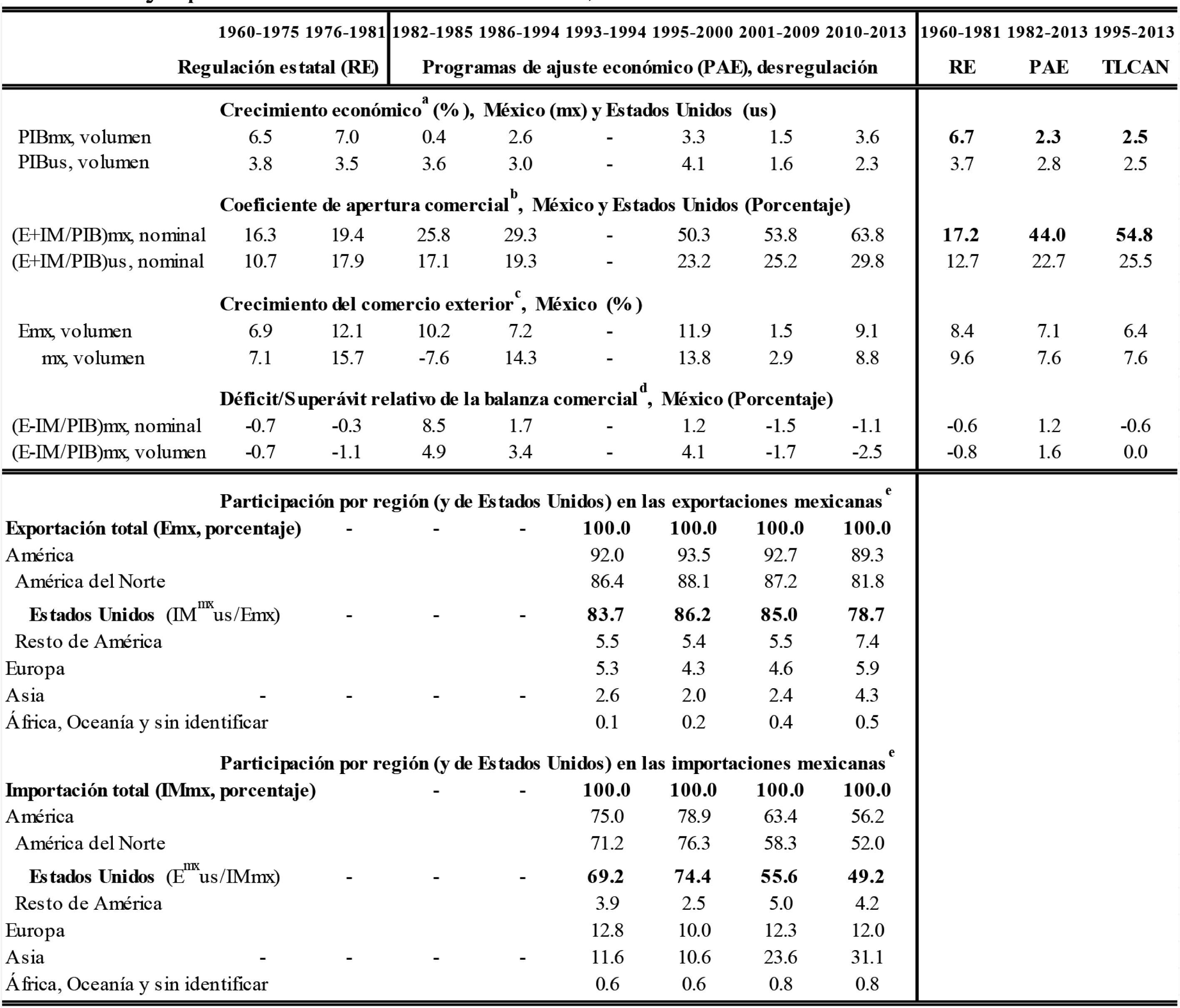

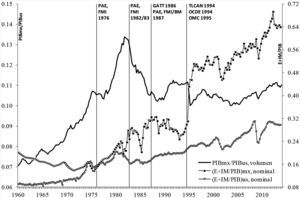

La figura 1 muestra el coeficiente trimestral de apertura comercial de México con todos sus socios comerciales (E+IM/PIB)mx y lo periodiza entre 1960-2013 con los hechos relevantes de la política comercial del sector externo. Dicho coeficiente mide el comercio externo total (suma de exportaciones e importaciones) respecto el PIB. Su periodización se asienta en la Tabla 1. Este indicador se compara contra el desempeño de México respecto Estados Unidos (PIBmx/PIBus). Como consecuencia de la desregulación externa (reducción arancelaria, acceso a mercados, protección a inversión extranjera y propiedad intelectual), en efecto, como muchos autores apuntan, la apertura comercial creció 26 puntos porcentuales, al crecer de 25% (1993:1) a 51% (1996:1) con el TLCAN y otros tratados/acuerdos. Al finalizar 2012 alcanzó un gran 70% aunque entre 1995-2013 promedió solo 54.8% (figura 1).

Apertura comercial bilateral y desempeño relativo de México (mx) con respecto a Estados Unidos (us), 1960:1-2013:4

Fuente: Elaborado a partir de Organisation for Economic Co-operation and Development (OECD), véase Tabla 1.

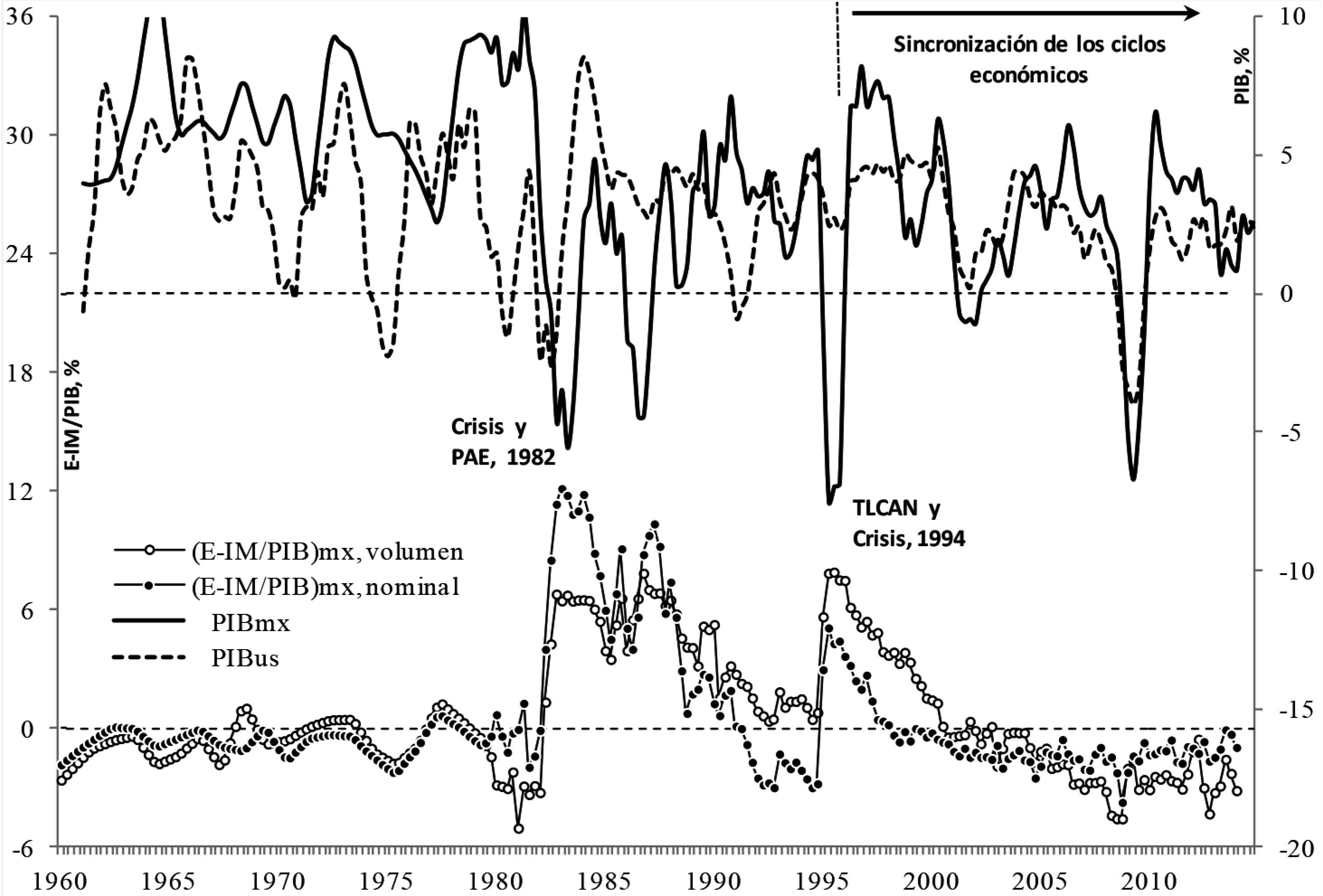

Crecimiento y apertura comercial en México, 1960:1-2013:4

Fuente: a/ Tasa de crecimiento promedio anual por periodo (porcentaje de cambio sobre el mismo periodo del año anterior), del PIB trimestral de México y Estados Unidos en Millones de dólares estadounidenses, estimados en volumen y fijados con paridad de poder adquisitivo (al nivel de precios de 2005 y PPA de 2005), año de referencia de la OECD, niveles anuales y ajustados estacionalmente (valuación VPVOBARSA, por sus siglas en ingles; OECD Quarterly National Accounts Statistics, https://data.oecd.org/). b/ Razón nominal de exportaciones mas importaciones totales sobre PIB, en Millones de dólares estadounidenses, a precios corrientes, PPA corriente, niveles anuales y ajustados estacionalmente (valuación CPCARSA, por sus siglas en ingles; OECD). c/ Tasa de crecimiento promedio anual de Exportaciones e Importaciones de bienes y servicios en valuación VPVOBARSA. d/ Razón de exportaciones menos importaciones totales sobre PIB en valuación CPCARSA y VPVOBARSA. e/ Promedio anual de participación mensual por zona geográfica y país sobre total de exportación e importación de México en Miles de dólares (Banco de México e Instituto Nacional de Estadística y Geografía, INEGI).

Pero la apertura comercial escaló mucho antes del TLCAN. Con la devaluación de 1976 y los programas de ajuste estructural (PAE, en adelante) acordados en parte con el FMI (Nuñez y Novela, 1980), la apertura ganó 10 puntos al pasar de 14% a 24% entre 1975:2 y 1981:2. Esta trayectoria avanzó a 28% en 1982:3 por la crisis y los PAE ortodoxos del FMI, que priorizaron hasta finales de los ochentas el superávit comercial externo para financiar la deuda externa. También siguió aumentando a 33% en 1987:2 con el ingreso al GATT y los PAE ligados (FMI y Banco Mundial) a la política antiinflacionaria y de ajuste salarial de los pactos heterodoxos de estabilidad hasta los noventas. Como se ve, antes del TLCAN y la crisis 1994/1995, estos procesos aceleraron la apertura comercial desde mitad de los setentas como en los ochentas. Su base programática yace desde entonces en las reformas emprendidas por el gobierno de México y en los PAE subscritos con organismos internacionales (Chávez, 1996 y Suárez, 1994). Ello, a través de contracción a la demanda final, políticas de ajuste salarial, baja de gasto público, control cambiario, monetario y fiscal, privatización, reducción arancelaria y desreglamentación generalizada de mercados.

En resumen, entre 1982-2013, la apertura promedió 44% en toda la época de desregulación (PAE, Tabla 1). Ello casi triplicó el 17.2% de la apertura promedio de la regulación estatal de 1960-1981 (RE, Tabla 1). Más asombroso resulta que duplicó (en conjunto 44/22.7, o solo con TLCAN 54.8/25.5) la apertura del país promotor de ella: Estados Unidos —(E+IM/PIB)us, véase figura 1 y Tabla 1 —, una economía históricamente proteccionista hasta la posguerra (Chang, 2003: 5 y 24-32). Este país, aun con TLCAN, solo se abre lentamente desde entonces. Pero esta diferente apertura, según los promotores del libre mercado, nos permitirá saber cuál fue el desempeño económico del país en desarrollo que se abrió rápido al comercio mundial (México) frente al país desarrollado que aún se abre lento (Estados Unidos).

La razón PIBmx/PIBus (figura 1), que mide el nivel bilateral de capacidad productiva en paridad de poder adquisitivo (PPA de 2005), indica que la rápida/alta apertura de México frente a Estados Unidos se expresó en un desplome de su peso relativo entre 1982-2013 al pasar de 13.2 a 11%. Con la apertura, el primero creció solo -0.5% menos que el último (2.3% < 2.8%; Tabla 1, PAE). Esto contrasta con la baja/lenta apertura de México durante 1960-1981; en la cual, el PIB mexicano casi duplicó su peso al pasar de 7.2 a 13% del PIB estadounidense. Sobre esa curva ascendente, en la que México crece más que Estados Unidos (6.7% > 3.7%; Tabla 1, RE), ya se revela su subyacente falta de sincronización (parte alta de la figura 2 y sección 5). Similarmente, la relativa estabilidad de PIBmx/PIBus entre 1995-2013 (en promedio 11%, con variación de 2.9%) anticipa su mayor sincronización, ya que desde el TLCAN crecen a la misma tasa promedio: 2.5%.

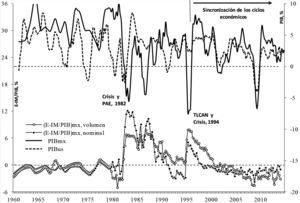

Déficit/superávit comercial y crecimiento económico México/Estados Unidos, 1960:1-2013:4

Fuente: A partir de OCDE, Tabla 1.

¿Es buen desempeño 2.5%? En retrospectiva, no. La Tabla 1 muestra las respectivas tasas de crecimiento promedio de México (ΔDPIBmx) y Estados Unidos (ΔDPIBus). Con el TLCAN, Estados Unidos decreció con respecto al promedio de su liberalización comercial 1982-2013 (2.5% < 2.8%) así como en relación con su época regulatoria 1960-1981 al representar solo 68% de ella (2.8/3.7). Similarmente, México creció poco con el TLCAN, contra toda la liberalización (2.5% > 2.3%), pero se desplomó con respecto a su época regulatoria, al significar solo 37% (2.5/6.7). En conclusión, frente al alto crecimiento logrado en la época regulatoria, tanto México como Estados Unidos crecieron menos con la desregulación de PAE y TLCAN: su sincronización de ciclos económicos (sección 5) ocurre en un periodo donde convergen con un similar lento crecimiento. También, en la dicotomía país en desarrollo frente a país desarrollado, sin una gran apertura comercial bilateral (17.2/12.7), México creció casi al doble que Estados Unidos (6.7/3.7).

Pero, ya que los componentes del comercio exterior implican un ingreso como un gasto sobre la producción doméstica, ¿cuál fue su impacto sobre el crecimiento de México? La Tabla 1 reúne entre 1960-2013 las tasas de crecimiento promedio por periodo tanto de exportaciones (ΔEmx) como importaciones totales (ΔIMmx). El primer efecto “positivo” de la liberalización comercial de 1982-2013 fue que el crecimiento de importaciones declinó frente al periodo regulatorio de 1960-1981: 7.6% < 9.6%. No obstante, su impacto en el crecimiento es diferente, ya que la razón ΔPIBmx/ΔIMmx mide la variación del producto como respuesta a cambios en importaciones, con la regulación estatal el producto tuvo una variación de 0.70 de punto porcentual por cada variación de un punto porcentual de importación (6.7/9.6, RE), mientras que con la desregulación comercial esa elasticidad disminuyó a 0.30 (2.3/7.6, PAE). Es decir, su caída se expresó en peor crecimiento para México, o bien, se eclipsó por sus crisis. De cualquier modo, esta discrepancia conduce a una mayor participación de las importaciones en la demanda final (IM/ PIB; en promedio, de 9% en 1960-1981 creció a 21% en 1982-2013 y, 28% con TLCAN) en detrimento de sus otros componentes de origen nacional.

El segundo efecto de la desregulación total (1982-2013) como del TLCAN (1995-2013) sobre las exportaciones fue negativo porque, contra lo publicitado, también su crecimiento declinó frente al periodo regulatorio (1960-1981): 8.4% > 7.1% > 6.4% (Tabla 1). Es decir, con la regulación el producto varió 0.80 de punto porcentual por cada variación de exportación (6.7/8.4) mientras con desregulación el producto solo varió 0.32 por cada variación exportada (2.3/7.1). Al evaluar todo en retrospectiva la gran apertura no significó mayor crecimiento de exportaciones ni de crecimiento económico. Ello se suma a la literatura en la que son pocos los ejemplos de políticas de liberalización comercial que alcanzaron altas tasas de crecimiento y de exportaciones (Agosin y Tussie, 1993 y Rodrik, 2001).

Dicho escenario conduce además a una mayor participación de las exportaciones en la demanda final (E/PIB): de 8% entre 1960-1982 a 23% entre 1982-2013 (27% con TLCAN). Esta alza sería ventajosa si implicara un alto componente de origen nacional. No lo es si, como ocurre desde los ochenta, involucra unas exportaciones crecientes con alto componente importado de ensambladoras/maquiladoras que no generan encadenamientos en la industria mexicana.

Esto lleva a que el impacto neto del comercio mundial no se evalúa con el coeficiente de apertura usado para promover la globalización, sino con el déficit/superávit comercial relativo al producto (E-IM/PIB, Tabla 1 y figura 2) que mide su efecto tanto positivo como negativo. Durante la desregulación global de los PAE (1982-2013) se logró un superávit comercial de 1.2% (1.6%, en volumen) pero al costo de un menor crecimiento económico de 2.3%. Sorprendentemente la mayor parte del superávit es atribuible a la apertura unilateral 1982-1994 (con superávit de 3.7%) más que al periodo 1995-2013 del TLCAN que mantiene un déficit comercial de -0.6%. Como revela la figura 2, los superávit ocurrieron en los duros años de las crisis en México (1982/83, 1986/87 y 1994/95) siendo transitorios. Se traslapan con sus peores años de inflación, devaluación, desempleo, caída salarial y pobreza.

En comparación, con la regulación estatal (1960-1981) México conservó un déficit comercial de -0.6% (-0.8%, en volumen) pero con un alto crecimiento económico de 6.7%. Este déficit relativo osciló en torno al balance cero, mientras el del TLCAN tiende a ser crónico desde el 2000 a la fecha. Al respecto, pese a la amplia investigación entre políticas de apertura comercial y crecimiento, esta ambigua relación parece no ser sólida teórica ni empíricamente (Kehoe y Ruhl, 2011: 496-499 y Pacheco, 2009).

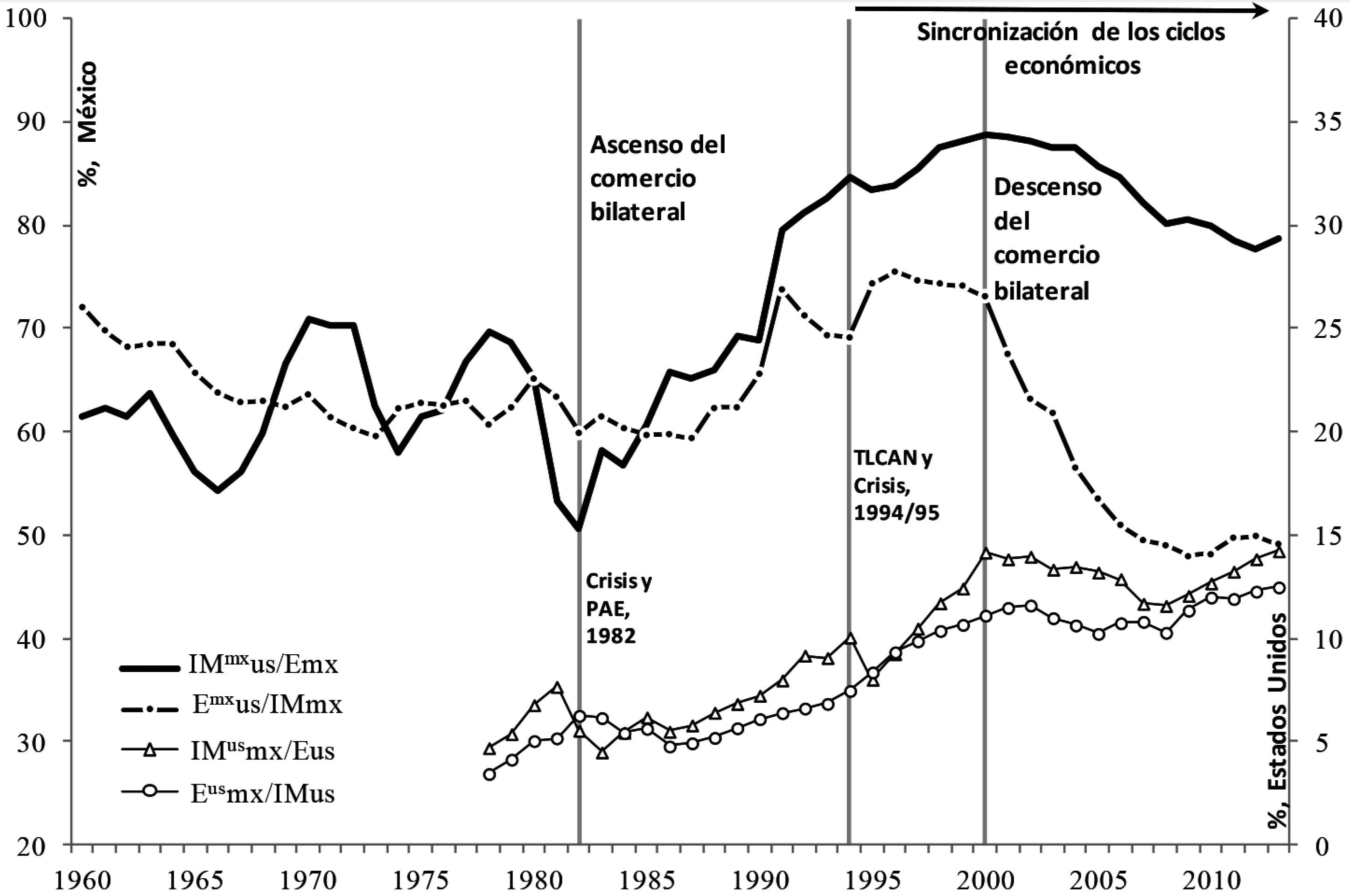

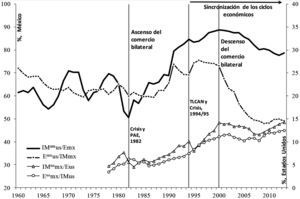

Al inicio se anotó que la literatura sobre el tema (publicada entre 2002 y 2007) atribuye la sincronización de México y Estados Unidos a la gran apertura comercial del primero causada por la entrada en vigor del TLCAN. Parte de la evidencia con la que se respalda esta idea se basa en la alta participación de Estados Unidos (IMmxus y Emxus, compras y ventas parciales, respectivamente) en el total de exportaciones e importaciones de México (Emx y IMmx, respectivamente). Estos datos por región comercial se muestran al interior del Tabla 1. Con el TLCAN, en efecto, Estados Unidos aumentó su peso en exportaciones de México al pasar en promedio de 83.7% (1993-1994) a 86.2% (1995-2000). Sin embargo, la evidencia reciente no registrada por los estudios señalados muestra que desde 2000 hasta la fecha ese rumbo se revirtió a 78.7% (2010-2013). Tomando el pico (89%, en 2000) y fondo (79%, en 2013) de esta trayectoria, existe una caída de 10 puntos porcentuales. México también elevó el peso de Estados Unidos en sus importaciones totales de 69.2% (1993-1994) a 74.4% (1995-2000) con el TLCAN, pero desde 2000 hasta la fecha las redujo fuertemente. Entre la cima (73%, en 2000) y fondo (49%, en 2013) de esa participación existe un desplome de 24 puntos porcentuales.

La figura 3 provee una visión histórica de estos datos. Con el TLCAN, la participación de Estados Unidos en exportaciones de México (IMmxus/Emx) aumentó solo 4 puntos porcentuales de 1994 (85%) a 2000 (89%) para decaer hasta 2013 (79%). Pero esta alza no se compara con el aumento de 34 puntos de la apertura unilateral de los PAE desde 1982 (51%) hasta 1994.

Participación de Estados Unidos en el comercio internacional de México, 1960-2013

Fuente: Elaborado con datos anuales de Banco de México e INEGI (Tabla 1) y Bureau of Economic Analysis, International Transactions (http://www.bea.gov/).

Similarmente, el peso de Estados Unidos en importaciones de México (Emxus/ IMmx) creció con el TLCAN solo 4 puntos de 1994 (69%) a 2000 (73%) para colapsar en 2013 (49%). En contraste, mucho antes del TLCAN, esa participación creció 9 puntos porcentuales con los PAE entre 1982 (60%) y 1994 (69%). Así, la evidencia de la figura 3 muestra que al mismo tiempo que el peso del resto del mundo creció en el comercio externo de México, desde 1960 (en realidad, desde la segunda guerra mundial) la participación de Estados Unidos declinó hasta 1982. Pero, como resultado de las ventajosas condiciones para Estados Unidos de los PAE y crisis en México, desde entonces su comercio bilateral creció fuertemente hasta desacelerarse (1994) y caer (2000), durante y después del TLCAN. Desde 1982, más que abrirse al comercio mundial, México tendió a cerrarse con exclusividad casi de enclave al mercado de Estados Unidos. No obstante, desde el 2000 la relación comercial de esta pareja se enfrió.

Con datos de Estados Unidos el patrón se confirma. La participación de México en la exportación total de Estados Unidos (IMmxus/Eus) creció 9.5 puntos de 1978 (4.71%) a 2000 (14.18%) deteniéndose hasta 2013 (14.24%) con un aumento de solo 0.06% de punto porcentual. A su vez, la participación de México en la importación total de Estados Unidos (Emxus/IMus) creció 7.7 puntos de 1978 (3.5%) a 2000 (11.1%) para estancarse hasta 2013 (12.5%), al aumentar 1.4% puntos.

Entonces, una gran apertura comercial México/Estados Unidos ocurrió pero antes del TLCAN, desde 1982. Sin embargo, entre 1982 y 1994, ninguna sincronización ocurrió, como sugiere la teoría y algunos autores. Con su poco refuerzo comercial, el TLCAN parece ser el remate de esa gran apertura, desde su entrada en vigor en 1994 hasta su agotamiento en el 2000. No obstante, como periodizan las figuras 2 y 3, nuestra evidencia econométrica de la sección 4 y 5 halla una robusta sincronización de los ciclos económicos de México y Estados Unidos entre 1995-2012. Pero este resultado, aunado a la realidad comercial de la figura 3, cuestiona el argumento central de la literatura económica que atribuye una mayor sincronización al creciente intercambio comercial del TLCAN. Sobre esa idea, el TLCAN solo podría explicar cinco o seis años de sincronización pero no los doce años restantes de regreso comercial con otros países de Asia y Europa. En síntesis, parece vulnerarse la idea de que la sincronización bilateral de los ciclos económicos se explica por una creciente liberalización comercial.

Metodología econométricaUn enfoque alternativo para probar tendencias o ciclos comunes, o ambos, fue sugerido por Harvey (1989), quien propuso modelos de series de tiempo estructurales (STSM) o modelos de componentes no observados. Los STSM descomponen la serie de tiempo en componentes no observables como nivel, tendencia, estacionalidad y ciclo. Permiten la inclusión de variables exógenas y de intervención. Los componentes de tendencia, estacionalidad y ciclo son normalmente estocásticos, los términos deterministas son casos especiales y particulares para cada serie o conjunto de series. Este tipo de modelos ofrece una alternativa viable a la modelación ARIMA o Box-Jenkins, en la cual cada componente es tratado como una caja negra, y factores como la tendencia y la estacionalidad son eliminados por la diferenciación. Además, los STSM son muy flexibles en virtud de que es posible adaptar la especificación original para lograr un mejor ajuste (Durbin y Koopman, 2001).

Los modelos de series de tiempos estructurales multivariados son una extensión natural de los univariados, de tal forma que yt es ahora un vector N x 1 de observaciones, las cuales dependen de vectores de componentes no observados. A los modelos de este tipo también se les conoce como ecuaciones de series de tiempo aparentemente no relacionadas (SUTSE). El rasgo distintivo de este tipo de modelos es que pueden ser formulados directamente en términos de componentes no observados, tales como nivel, tendencia, ciclo o componentes estacionales (Harvey y Koopman 1997). En este tipo de modelos, el vínculo entre las distintas series es a través de las correlaciones de las perturbaciones inherentes a cada uno de los componentes. La idea básica es que las series, más que vincularse a través de relaciones de causa y efecto, están sujetas a un entorno común tal que, por ejemplo, su dinámica transitoria se vea afectada por la fase de su ciclo económico. Una propiedad relevante que poseen los modelos SUTSE es la invarianza bajo la agregación contemporánea que se obtiene por una combinación lineal de los componentes de las series. Por lo tanto, las propiedades de los modelos univariados de cada serie se reflejan en la especificación del modelo multivariado.

Dentro de este enfoque, un conjunto N de series de tiempo se pueden expresar directamente en términos de sus componentes no observables, como son una tendencia μt=μ1t,…,μNt, el ciclo ψt=ψ1t,…,ψNt y un componente irregular εt=ε1t,…,εNt.

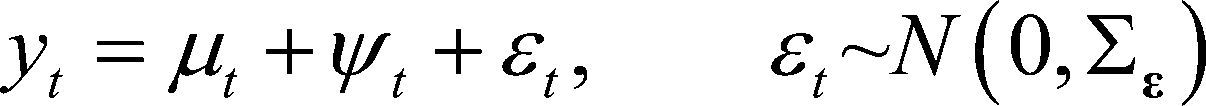

Un modelo estructural multivariado, a grandes rasgos, se puede plantear de la siguiente forma:

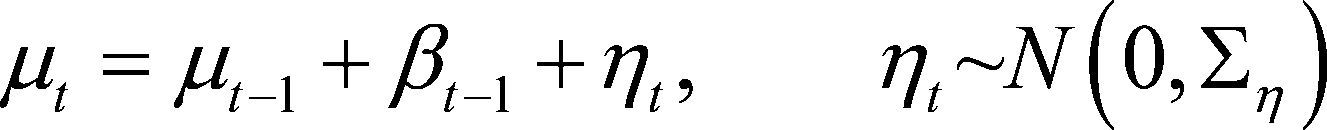

Para t = 1,…,T. Donde es una matriz de varianza-covarianza semidefinida positiva con orden N x N de las Nseries incorporadas en el modelo. En el modelo (1) la tendencia está compuesta de dos trayectorias aleatorias. Una de ellas para el nivel:

Y otra para la pendiente:

Con t = 1,…,T en (2) y (3). ∑ηyΣζ son matrices de varianza-covarianza de las perturbaciones del nivel y de la pendiente de la tendencia, respectivamente.

Harvey (1989) y Harvey y Koopman (1997) establecen que rangos deficientes en las matrices ∑ηyΣζ implican componentes de tendencias y crecimiento comunes. De igual forma, la presencia de tendencias comunes implica cointegración entre las variables en cuestión (Stock y Watson 1988).

Componentes adicionales se pueden incorporar al modelo multivariado (1), tales como ciclos y un factor estacional. Si se incorporan ciclos múltiples, éstos son modelados en términos de funciones de seno y coseno con parámetros que especifican la amplitud y frecuencia del ciclo. Sin embargo, la inclusión del ciclo en este tipo de modelos se basa en el supuesto arbitrario de que todos los componentes del ciclo tienen periodicidad definida.

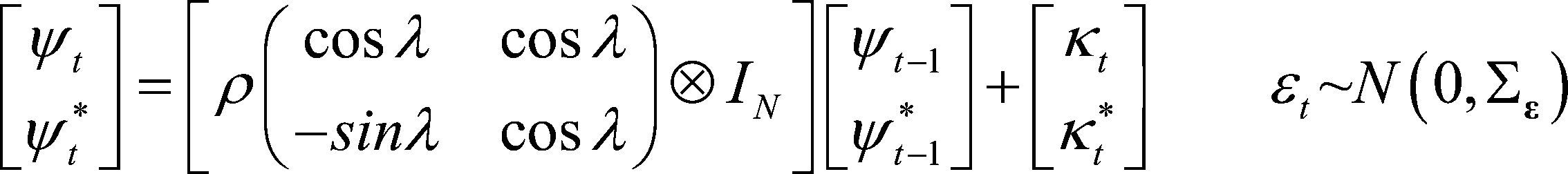

Hay varias formas de especificar el ciclo ψt en un modelo estructural multivariado. Una de ellas es incorporar el ciclo a través de vectores autorregresivos. Otra es representar el proceso cíclico por medio de un conjunto de términos trigonométricos, en el que sus coeficientes respectivos varíen a través del tiempo. El modelo de ciclos similares estocástico introducido por Harvey y Koopman (1997) es:

Donde t = 1,…,T, κt y κt* son vectores N x 1 de perturbaciones cíclicas, con matriz de varianza-covarianza Eκtκt'=Eκt*κt*'=Σκ de orden N x N y Eκtκt*'=0. El modelo permite la correlación de las perturbaciones entre las series. En tanto que ρ es el factor de amortiguamiento o parámetro de persistencia y éste satisface que 0 < ρ ≤ 1 y 0 ≤ λ ≤ π. Debido a que ρ y λ son los mismos en todas las series, los ciclos en las diferentes series tienen propiedades similares, en particular, sus movimientos son centrados alrededor del mismo periodo (Carvalho, Harvey y Trimbur, 2007).

Por último, el modelo es completado asumiendo que el componente irregular ¿t es un vector de términos aleatorios, el cual se distribuye normalmente con media cero y matriz de varianzas σ2Σ¿. Los parámetros desconocidos en el modelo de tendencia más ciclo son las matrices de varianzas Σ¿ΣηyΣζyΣκ conjuntamente con el término ρ y la frecuencia del ciclo λ. Estos parámetros se estiman a través del método de máxima verosimilitud donde el método del filtro de Kalman se emplea para calcular la función logarítmica de verosimilitud para el conjunto de parámetros (Durbin y Koopman, 2001). En el caso particular de que un modelo presente factores comunes, algunos o todos los componentes son regidos por vectores de perturbaciones con menos de N elementos. Así, por ejemplo, cuando Ση tienen rango Kη<N, la tendencia se puede expresar en términos de k tendencias comunes y las series están cointegradas.

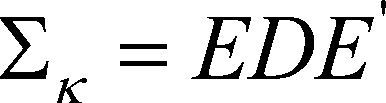

En el modelo de ciclos similares, la magnitud en la cual dos series se mueven conjuntamente depende de las correlaciones entre las perturbaciones incorporadas en la matriz de sus perturbaciones Σψ, es decir, la de la matriz de covarianza del vector de ciclos que viene dada por 1−ρ2−1Σκ. De acuerdo con Carvalho y Harvey (2005), la matriz Σκ se puede diagonalizar haciendo uso del análisis de componentes principales de la siguiente forma:

Donde E es la matriz característica y D la matriz diagonal de valores característicos, Carvalho y Harvey (2005) y Delajara (2010). Los elementos de la descomposición dada en (5) dan cuenta del comovimiento de las series en cuestión.

La presencia de un ciclo económico común es un caso particular para el modelo de ciclos similares empleado en los modelos estructurales de series de tiempo para capturar correlaciones entre ciclos en diferentes series (Carvalho, Harvey y Trimbur, 2007). Estos autores desarrollaron una prueba para probar la hipótesis nula de un ciclo común contra la alternativa de un ciclo similar. La distribución asintótica del estadístico de prueba no es estándar porque un parámetro del modelo estimado se encuentra en un límite cuando los ciclos son comunes. Carvalho, Harvey y Trimbur (2007) estudiaron las propiedades de la prueba en muestras pequeñas a través de experimentos Monte Carlo.

Con la finalidad de averiguar si el PIB agregado de Estados Unidos y México posee un ciclo económico común de corto plazo, estimamos una variante del modelo (1) con datos trimestrales de 1960:1 a 2012:4. Siguiendo a Carvalho, Harvey y Trimbur (2007) la variante del modelo (1) que estimamos consiste en una especificación de la tendencia que mantiene fijo el nivel de las series del producto de ambos países, su pendiente estocástica y su orden de integración es mayor o igual a uno para averiguar la hipótesis de un ciclo común, a este tipo de modelo se le denomina de tendencia suave (smooth trend). Lo anterior implica que en este tipo de modelos se requiere que la matriz de varianza-covarianza de las perturbaciones del nivel de la tendencia sea nula: Ση=0.

Si el rango de Σψ es menor que su rango pleno, entonces existen ciclos comunes. Probar la hipótesis nula de un ciclo común contra la alternativa de que Σκ es de rango pleno no es sencillo en general (Carvalho et al., 2007), sin embargo, en el caso de que N = 2, la hipótesis nula establece que la correlación entre las perturbaciones en los dos ciclos es 1, la cual se puede probar a través del estadístico LR el cual se distribuye como una combinación de las distribuciones que χ02 y χ12 cuyos valores críticos a 10, 5 y 1% son 1.642, 2.706 y 5.412, respectivamente. El estadístico LR se obtiene a partir de la estimación del modelo restringido a tener un ciclo común y del modelo (sin restringir) con ciclos similares (Harvey, 2004 y Koopman et al., 2009).

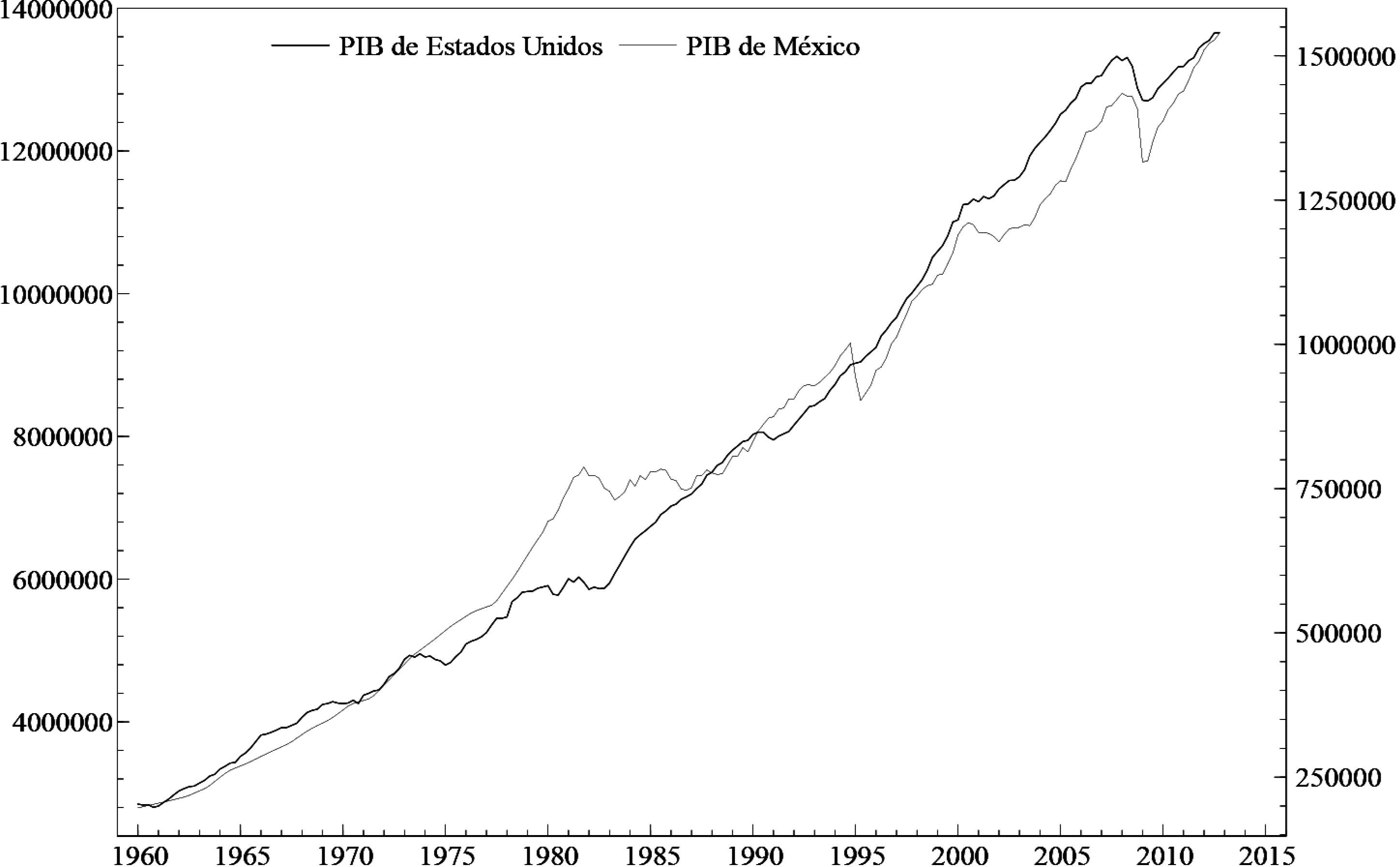

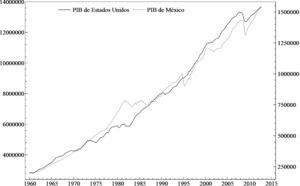

Estimación y resultados econométricosLos datos empleados consisten en las series trimestrales del PIB total de Estados Unidos y de México para el periodo 1960:1- 2012:4 elaboradas por la OECD con datos oficiales (véase Tabla 1). Entre otros ajustes estas series son valuadas en términos de volumen, convertidas en U.S. dólares internacionales (paridad de poder adquisitivo de 2005, PPPs) y ajustadas estacionalmente. La figura 4 muestra la evolución en niveles de ambos productos en PPPs. Destaca tanto el impacto de las diversas crisis ocurridas en México durante los ochentas y 1995, así como la crisis internacional del 2008 en ambos países.

Evolución del PIB trimestral de México y de Estados Unidos, 1960:1 -2012:4 Fuente: OCDE, véase Tabla 1.

Con la finalidad de averiguar si el nivel de sincronización entre las economías de México y Estados Unidos se incrementó como consecuencia de la firma del TLCAN, dividimos la muestra en dos periodos. El primero, de 1960:1 a 1994:4, justo antes de la entrada en vigor del TLCAN y; el segundo, de 1995:1 a 2012:4, luego de este proceso. En ambos casos se probó la hipótesis nula de un ciclo económico común contra la hipótesis de ciclos económicos similares.

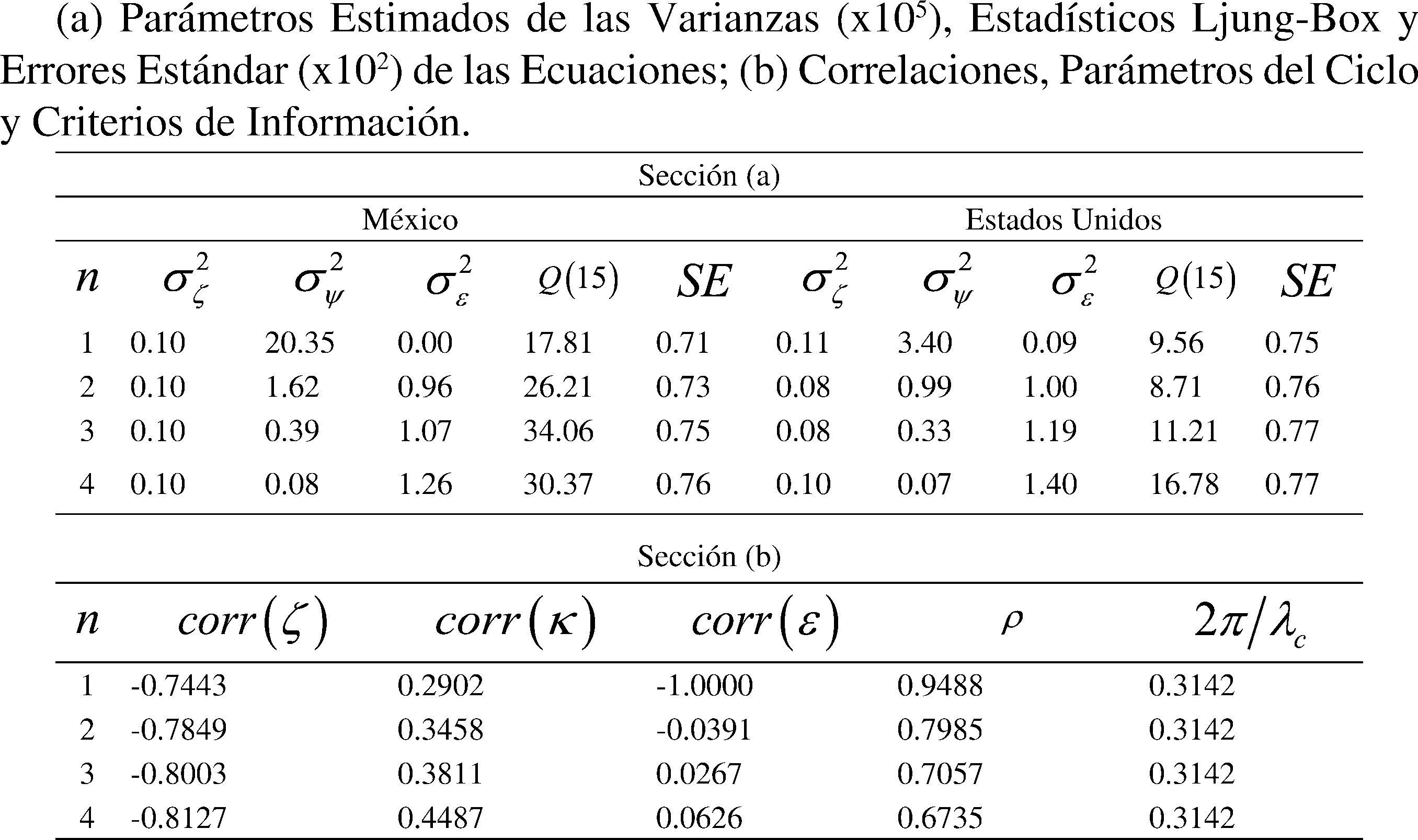

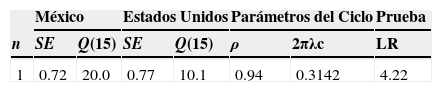

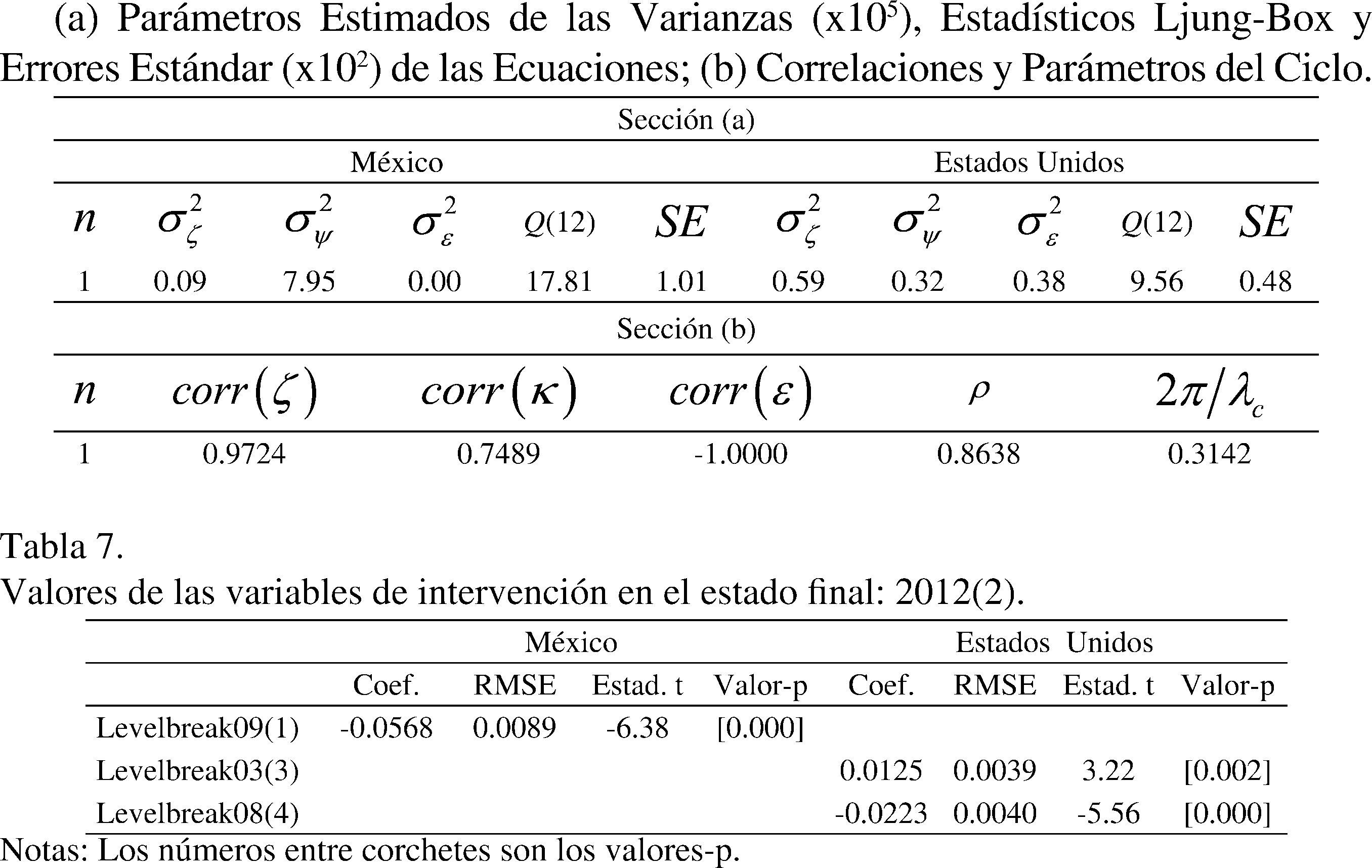

La estrategia de estimación se describe a continuación. Se estimaron diversos modelos con diferente orden para el ciclo de corto plazo con el paquete STAMP 8.2, el cual va de 1 a 4, los parámetros estimados de las varianzas y algunos estadísticos adicionales relevantes se presentan en la Tabla 2.

En los estudios empíricos de los ciclos económicos, el impacto de los movimientos cíclicos de las crisis financieras y de otros choques inesperados deben ser aislados de la fase descendente del ciclo (Payaslıoğlu, 2009). Lo anterior es de particular importacia porque durante el periodo bajo estudio las economías de Estados Unidos y México se vieron afectadas por severas crisis financieras y procesos de desaceleración: 1994/95 en México y 2008/2009 en Estados Unidos.

Afortunadamente, el marco de los STSM provee facilidades para controlar y aislar tales eventos, lo cual permite separar los efectos de las crisis financieras de los movimientos cíclicos. Es por esta razón que al modelo elegido, con base en los anteriores criterios, se le incorporó distintas variables de intervención.

De acuerdo con la información presentada en el Tabla 2, el ciclo de primer orden (n = 1) es el que presenta un mejor ajuste al producto de ambos países, ya que muestra los menores errores estándar (SE), así como por el estadístico de Ljung-Box, Q(15), el cual prueba la hipótesis nula de que las primeras 15 autocorrelaciones muestrales son conjuntamente iguales a cero y que en este caso se distribuye como una ji-cuadrada con 10 grados de libertad, cuyo valor crítico es χ0.05210=18.307, de esta manera no es posible rechazar la hipótesis nula de no autocorrelación serial en los resultados para ambas ecuaciones.

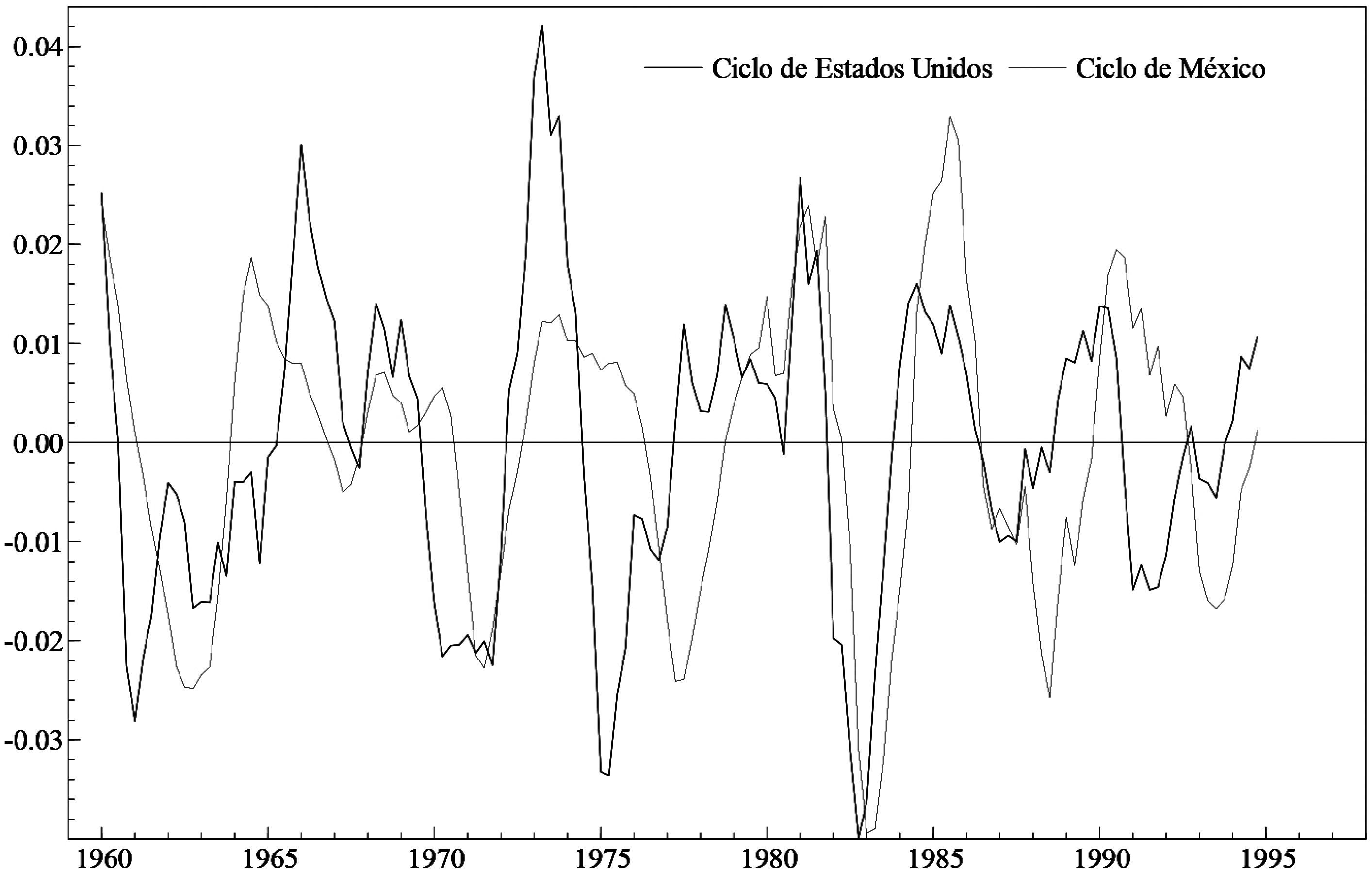

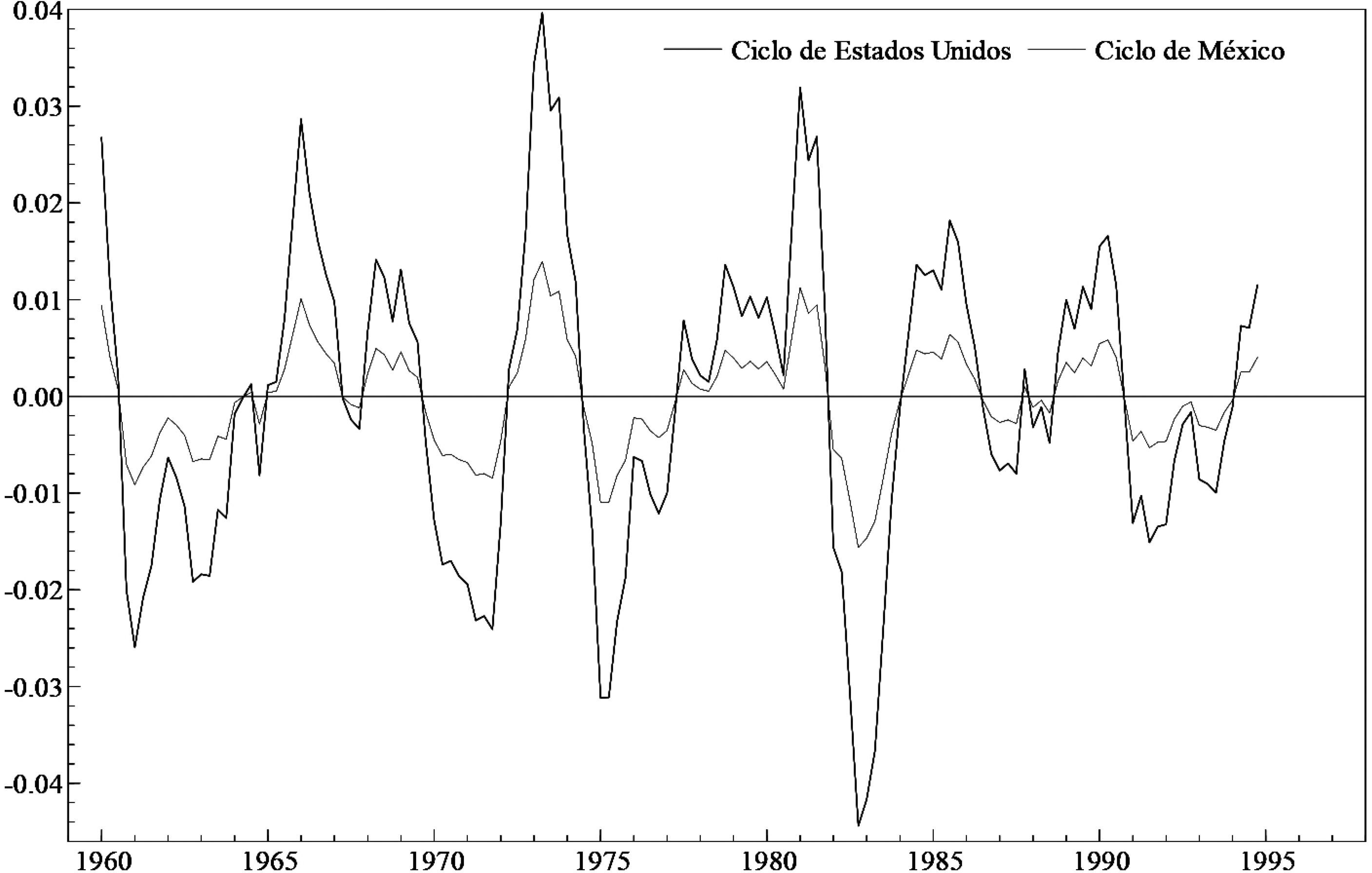

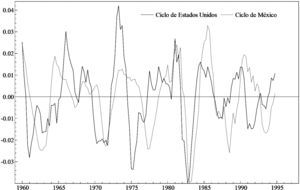

La figura 5 presenta los ciclos económicos similares estimados para el primer periodo, mientras que la figuta 6 muestra los ciclos económicos comunes estimados en este periodo. Según ambas, los ciclos económicos estimados bajo la hipótesis de un ciclo económico común muestran un mayor comovimiento.

La Tabla 3 presenta los parámetros estimados del ciclo económico bajo la hipótesis de ciclos comunes para el primer periodo y, como se puede apreciar, el valor del estadístico LR rechaza la hipótesis nula de un ciclo económico común entre ambas economías.

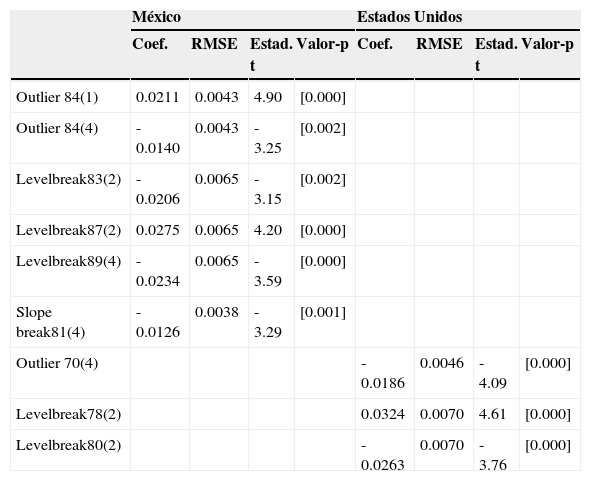

A su vez, la Tabla 4 reporta los valores de las variables de intervención detectadas por Autometrics de STAMP 8.2 de las cuales destacan diversas rupturas en la década de 1980 para México.

Valores de las variables de intervención en el estado final: 2012(2)

| México | Estados Unidos | |||||||

|---|---|---|---|---|---|---|---|---|

| Coef. | RMSE | Estad. t | Valor-p | Coef. | RMSE | Estad. t | Valor-p | |

| Outlier 84(1) | 0.0211 | 0.0043 | 4.90 | [0.000] | ||||

| Outlier 84(4) | -0.0140 | 0.0043 | -3.25 | [0.002] | ||||

| Levelbreak83(2) | -0.0206 | 0.0065 | -3.15 | [0.002] | ||||

| Levelbreak87(2) | 0.0275 | 0.0065 | 4.20 | [0.000] | ||||

| Levelbreak89(4) | -0.0234 | 0.0065 | -3.59 | [0.000] | ||||

| Slope break81(4) | -0.0126 | 0.0038 | -3.29 | [0.001] | ||||

| Outlier 70(4) | -0.0186 | 0.0046 | -4.09 | [0.000] | ||||

| Levelbreak78(2) | 0.0324 | 0.0070 | 4.61 | [0.000] | ||||

| Levelbreak80(2) | -0.0263 | 0.0070 | -3.76 | [0.000] | ||||

Notas: Los números entre corchetes son los valores-p.

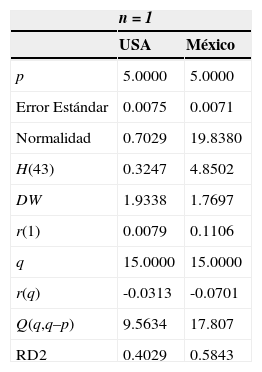

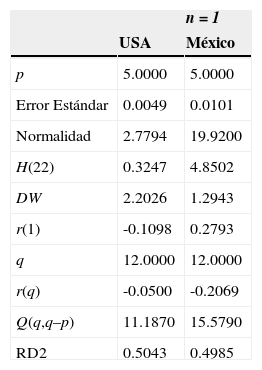

En cuanto a las pruebas de diagnóstico del modelo estimado para el primer periodo, éstas se presentan en la Tabla 5. Como se puede apreciar, el estadístico Bowman-Shenton de la prueba de normalidad, calculado a partir de los coeficientes de asimetría y de curtosis, que se distribuye como una χ22=5.99, no permite rechazar la hipótesis nula de normalidad de los errores estimados en la ecuación del PIB de Estados Unidos, mientras que en la ecuación del PIB de México dicha hipótesis se rechaza al nivel de significancia de 5%. En lo que respecta a la prueba de homocedasticidad, la cual se basa en el cociente de la varianza de los últimos h errores y la varianza de los primeros h errores, generalmente STAMP elige un valor de h cercano a T/3, que en este caso resultó h = 43. Debido a que la prueba de homocedasticidad se distribuye como una F(h,h), el estadístico H(h) se contrasta con el valor crítico F0.025 (h, h) si H(h) > 1, o bien si H(h) < 1, entonces se contrasta con el valor crítico H(h)–1 y se rechaza la hipótesis nula de homocedasticidad (Commandeur y Koopman, 2007) si H(h)–1 < F (h, h; 0.025). El valor crítico en este caso es F (43, 43; 0.025) = 1.83 mientras que el valor de los estadísticos para las ecuaciones del PIB de los Estados Unidos y de México fue de 0.3247 y 4.8502, respectivamente. De esta manera, los residuos del modelo estimado presentan heterocedasticidad únicamente en el caso de la ecuación de México.

Pruebas de incorrecta especificación del modelo con ciclos similares estimados de primer orden (1960:1-1994:4)

| n = 1 | ||

|---|---|---|

| USA | México | |

| p | 5.0000 | 5.0000 |

| Error Estándar | 0.0075 | 0.0071 |

| Normalidad | 0.7029 | 19.8380 |

| H(43) | 0.3247 | 4.8502 |

| DW | 1.9338 | 1.7697 |

| r(1) | 0.0079 | 0.1106 |

| q | 15.0000 | 15.0000 |

| r(q) | -0.0313 | -0.0701 |

| Q(q,q–p) | 9.5634 | 17.807 |

| RD2 | 0.4029 | 0.5843 |

Por otra parte, para verificar la presencia de autocorrelación es posible realizar dos pruebas en los residuos. La primera de ellas consiste en verificar el grado de independencia en los errores tanto en el primer rezago r(1) como en un rezago cercano a T/6, lo cual se lleva a cabo corroborando que el valor de estos estadísticos no exceda los límites del intervalo de confianza dados por ±2T. Con T= 140, los límites de la banda de confianza vienen dados por 0.1690, y como se puede apreciar, en ningún caso los valores de los estadísticos de r(1) y r(15) de ambas ecuaciones exceden dichos límites, por lo cual esta prueba sugiere que los errores son independientes. La segunda prueba para detectar la posible presencia de autocorrelación en los errores estimados es el estadístico de Ljung-Box, Q(q,q–p), el cual se distribuye como una χ2(d), donde d = q – p, cuyo valor crítico al nivel de significancia de 5% es en este caso de χ2(10)=18.307. Como se puede ver en la Tabla 5, los estadísticos Ljung-Box de los residuos de ambas ecuaciones no superan este valor, por lo cual no es posible rechazar la hipótesis nula de no autocorrelación en los residuos.

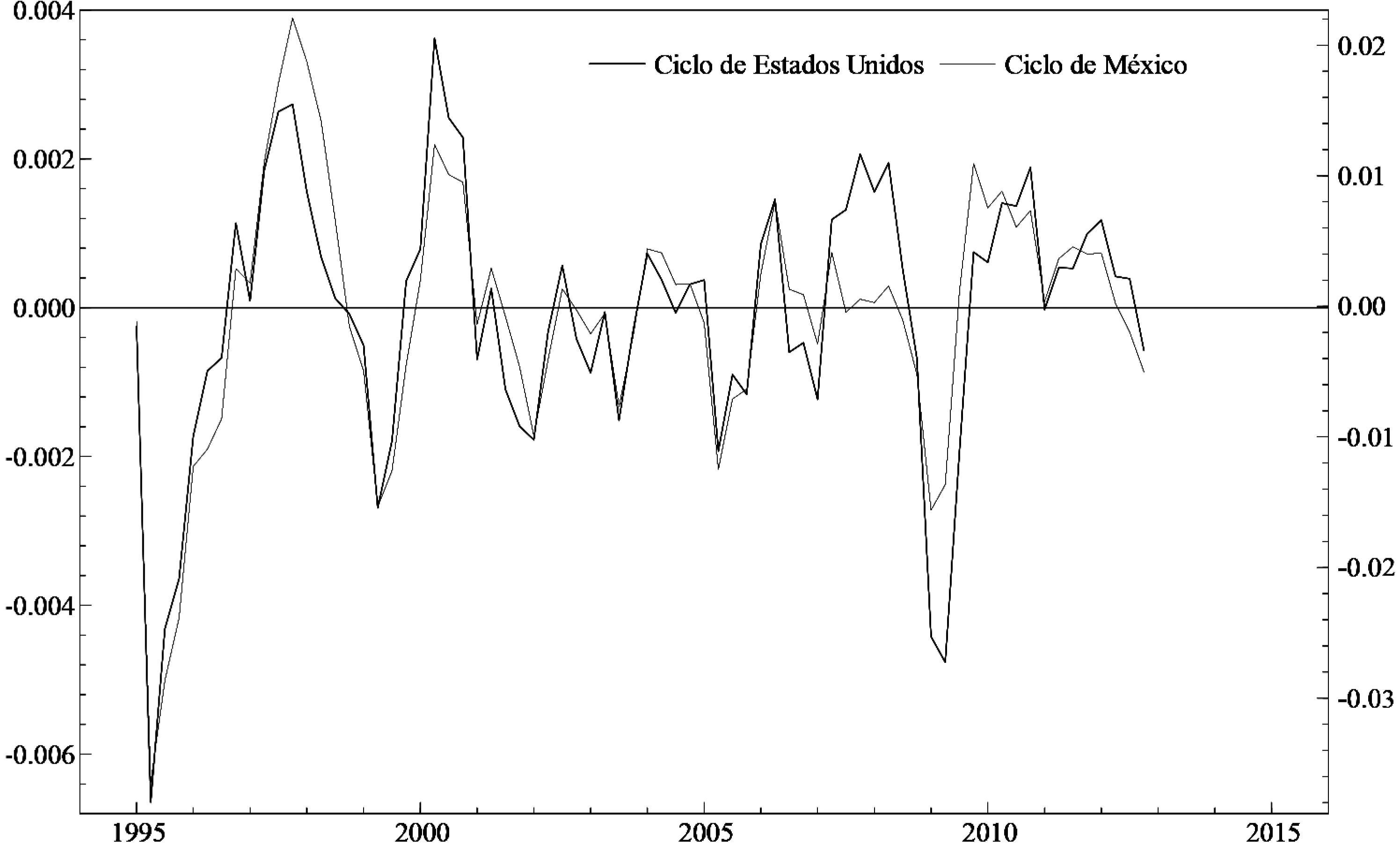

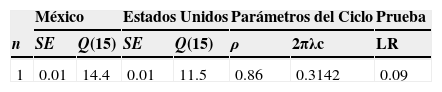

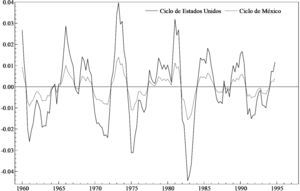

Por otra parte, la Tabla 6 presenta los resultados de la estimación de ciclos similares de primer orden para el segundo periodo de la muestra que corresponde al periodo de apertura comercial, durante el cual entró en vigor el TLCAN2. En estos resultados del modelo estimado para el segundo periodo, destaca el hecho de que la correlación entre los ciclos estimados es mucho mayor que la del primer periodo, pues en este lapso resultó ser de 0.7489, en comparación con el previo, que sólo fue de 0.2902. En consecuencia, las correlaciones obtenidas para los ciclos estimados sugieren que los ciclos del segundo periodo se encuentran mucho más correlacionados que los obtenidos con el periodo previo a la apertura comercial.

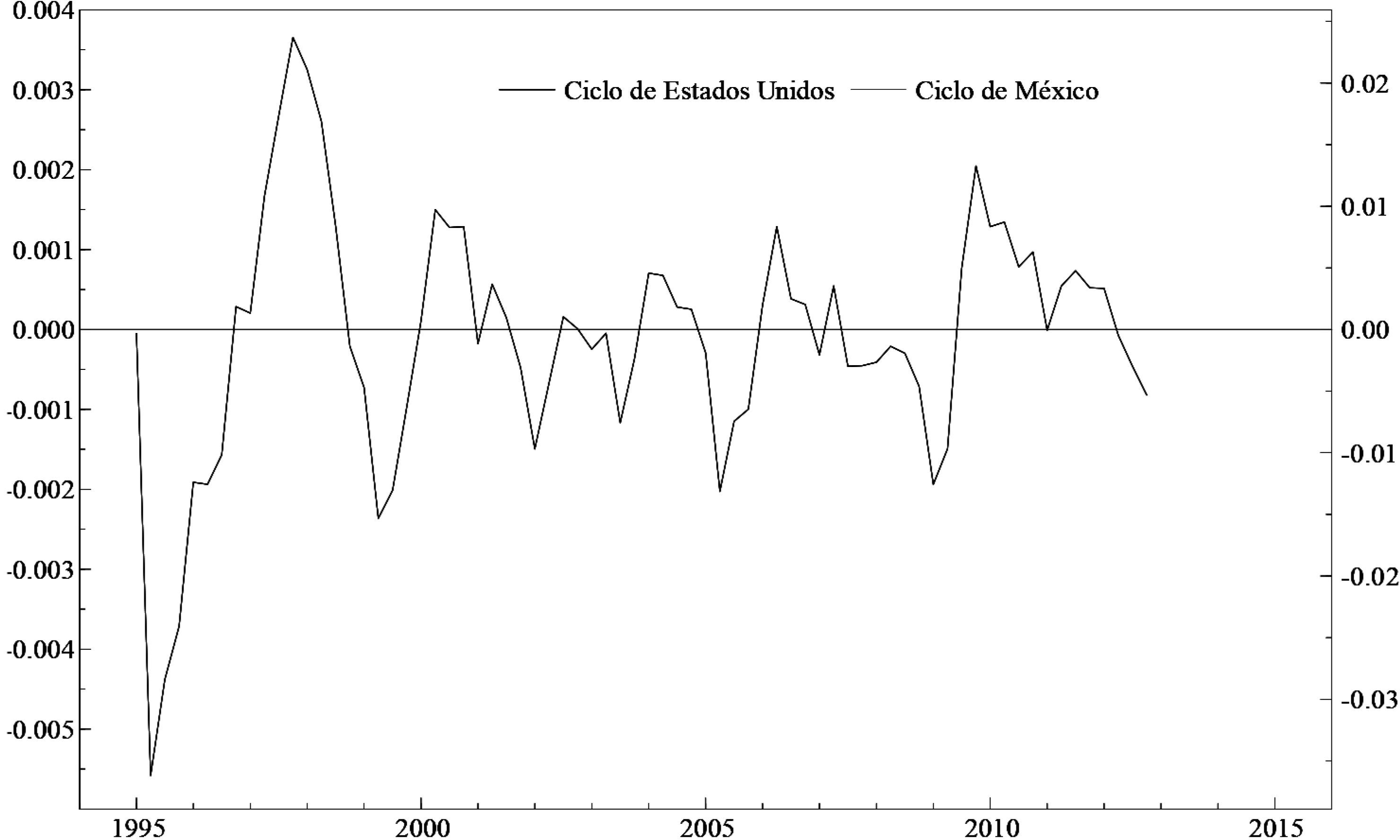

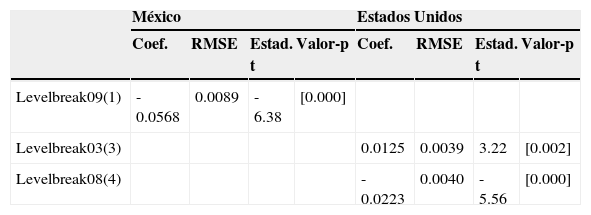

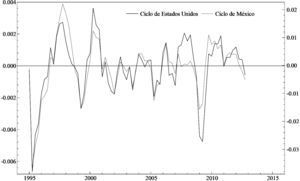

La Tabla 7 presenta las variables de intervención estimadas para el segundo periodo. La Tabla 8, en cambio, presenta los parámetros estimados del ciclo económico bajo la hipótesis de ciclos comunes para este segundo periodo. Como se puede apreciar, a diferencia de los resultados de la prueba aplicada al modelo estimado del primer periodo, el valor del estadístico LR no permite rechazar la hipótesis nula de un ciclo económico común entre ambas economías en el periodo que comprende la entrada en vigor del TLCAN.

Valores de las variables de intervención en el estado final: 2012(2)

| México | Estados Unidos | |||||||

|---|---|---|---|---|---|---|---|---|

| Coef. | RMSE | Estad. t | Valor-p | Coef. | RMSE | Estad. t | Valor-p | |

| Levelbreak09(1) | -0.0568 | 0.0089 | -6.38 | [0.000] | ||||

| Levelbreak03(3) | 0.0125 | 0.0039 | 3.22 | [0.002] | ||||

| Levelbreak08(4) | -0.0223 | 0.0040 | -5.56 | [0.000] | ||||

Notas: Los números entre corchetes son los valores-p.

Las pruebas de incorrecta especificación del segundo periodo se indican en la Tabla 9. Las pruebas de diagnóstico del modelo de este periodo revelan que, al igual que las estimaciones para el primer periodo, no es posible rechazar la hipótesis nula de normalidad para los residuos de la ecuación estimada del producto de Estados Unidos. De nuevo, los residuos de la ecuación para México presentan heterocedasticidad y autocorrelación según la prueba r(1), no obstante, para la prueba Ljung-Box los residuos de ambas ecuaciones no presentan autocorrelación.

Pruebas de incorrecta especificación del modelo con ciclos similares estimados de primer orden (1960:1-1994:4)

| n = 1 | ||

|---|---|---|

| USA | México | |

| p | 5.0000 | 5.0000 |

| Error Estándar | 0.0049 | 0.0101 |

| Normalidad | 2.7794 | 19.9200 |

| H(22) | 0.3247 | 4.8502 |

| DW | 2.2026 | 1.2943 |

| r(1) | -0.1098 | 0.2793 |

| q | 12.0000 | 12.0000 |

| r(q) | -0.0500 | -0.2069 |

| Q(q,q–p) | 11.1870 | 15.5790 |

| RD2 | 0.5043 | 0.4985 |

La figura 7 muestra el comportamiento de los ciclos similares de primer orden estimados para el segundo periodo, 1995:1 a 2012:4, correspondiente a la entrada en vigor del TLCAN. Como se observa, ambos ciclos tienden a moverse en la misma dirección, es decir, se encuentran más sincronizados en este periodo a diferencia del que les antecede. Otro rasgo relevante de dicho gráfico es el impacto de las crisis recientes sobre los ciclos de ambos países. El ciclo de México muestra que la magnitud de la crisis de 1995 es ligeramente superior a la de 2008, mientras que en Estados Unidos destaca notoriamente la profundidad de la crisis de 2008 en todo el periodo.

Finalmente, la figura 8 presenta los ciclos económicos estimados bajo la hipótesis de ciclos comunes. Como se aprecia, los ciclos de ambos países prácticamente se superponen, a pesar de que se encuentran en distinta escala, reforzando de esta manera la idea de que la hipótesis de ciclo económico común difícilmente se puede rechazar entre ambos países para el segundo periodo.

ConclusiónEn años recientes se ha debatido la conveniencia de que México profundice su integración comercial con Estados Unidos. En este contexto, es relevante el debate de sí los países que conforman bloques comerciales enfrentan choques externos comunes. Diversos estudios han abordado la cuestión de si un ciclo económico común se encuentra presente entre Canadá y Estados Unidos, entre México y Estados Unidos, y de manera reciente, entre los tres países, utilizando diversas metodologías econométricas que van desde las técnicas de cointegración hasta los modelos de cambio de régimen (markov-switching). La mayoría de esos trabajos concluyen que hay ciclos comunes entre pares de países que conforman el TLCAN, es decir, entre México y Estados Unidos, así como entre este último y Canadá. Sin embargo, ninguno de ellos ha empleado la metodología de los modelos de espacio de los estados y la hipótesis de ciclos comunes versus ciclos similares para averiguar sobre el grado de sincronización con el objetivo de probar tal hipótesis.

Los modelos de espacio de los estados, tanto univariados como multivariados, permiten modelar y estimar los componentes no observables de series de tiempo, tales como nivel, tendencia, componente estacional y ciclos. Constituyen por tanto una poderosa herramienta para inferir algunas de sus propiedades y características. De manera particular, en los modelos multivariados es posible probar si dos o más series poseen una tendencia o un ciclo común, lo cual puede ser de interés no sólo para realizar pronósticos de las series de tiempo, sino también para probar diversas hipótesis y teorías económicas. No obstante, consideramos que la literatura econométrica aplicada no les ha brindado suficiente atención.

De acuerdo con la metodología empleada y los resultados obtenidos en las secciones Metodología econométrica y Estimación y resultados econométricos, encontramos evidencia que tiende a soportar la presencia de ciclos comunes de corto plazo entre México y Estados Unidos a partir de que entró en vigor el TLCAN. No encontramos evidencia que soporte tal hipótesis en un periodo previo para ambas economías. Pero este hecho nos lleva a preguntarnos sobre su contexto histórico, factor explicativo e implicación macroeconómica.

En la sección Apertura comercial, crecimiento y sincronización en México encontramos que la sincronización cíclica del PIB durante 1995-2012 ocurre en un contexto de liberalización donde el desempeño económico de estos países opera con similares bajas tasas de crecimiento asociadas a una apertura comercial bilateral mayor que el pasado. Para México, esta apertura significa un déficit comercial que tiende a ser crónico desde el 2000. En comparación, durante la regulación de 1960-1981, ambos países crecieron a tasas mucho más altas con una apertura comercial bilateral mucho menor.

Sobre el supuesto factor explicativo, hallamos que durante la sincronización asociada al TLCAN los flujos del comercio internacional con Estados Unidos declinan rápido desde inicios del siglo XXI. Para el comercio mundial de México, esto significa que la participación estadounidense en el total de sus exportaciones e importaciones cayó, respectivamente, 10 y 24 puntos porcentuales entre 2000 y 2013. Ello es consistente con el comercio mundial de Estados Unidos, donde las contrapartes de estas participaciones tienden a mantenerse estancadas en el mismo lapso de tiempo.

Lo anterior discrepa con la liberalización comprendida en el periodo 1982-1994 de México, donde se aplicaron drásticos programas de ajuste estructural (PAE): en estos años, la participación estadounidense en exportaciones como importaciones mexicanas aumentó, 34 y 9 puntos porcentuales, respectivamente. Sin embargo, contra lo esperado por la teoría y algunos autores, esta apertura previa al TLCAN no generó ninguna sincronización bilateral. Las trayectorias mencionadas indican que el agotamiento del TLCAN parece ser el remate de la gran apertura unilateral iniciada en la década de 1980.

En conclusión, si bien existe una mayor sincronización en los ciclos de ambos países desde una fecha contractual ligada al TLCAN, no es nada claro que ése sea su factor explicativo. Esto cuestiona el argumento central de que la sincronización en los ciclos económicos es resultado de la apertura comercial o de mayores flujos comerciales. Primero, porque antes del TLCAN, la participación comercial de ambos países creció más aceleradamente desde 1982 sin generar sincronización alguna. Segundo, porque aunque persiste un ciclo común hasta 2012, en realidad, desde 2000 el comercio bilateral relativo entre ellos descendió (o se paralizó). Por lo tanto, si las exportaciones e importaciones que esa nación ya no compra/vende a México desde el 2000 ahora se destinan/originan con otros países de Europa y, en especial, Asia (China, Japón, etcétera); entonces, según el argumento dominante, una mayor sincronización debería aumentar con ellos y descender con Estados Unidos.

Pero, en una óptica macroeconómica, la relación entre apertura comercial y sincronización no podría ser tan simple. Es necesario investigar otras variables externas que también influyen sobre los ciclos económicos (Mejía-Reyes et.al., 2006: 19-20). Y en especial, los olvidados factores endógenos clave (inversión interna en capital fijo y empleo productivo, gasto público, etcétera), que propulsan el crecimiento en toda economía de mercado sin depender del comercio internacional. Porque la evidencia prueba que durante su desarrollo la mayoría de países hoy avanzados lograron el éxito fortaleciendo sus mercados internos con apoyo del intervencionismo y proteccionismo, que aún practican selectivamente, antes de abrirse plenamente al comercio mundial (Chang, 2003 y Shaikh, 2007: 3-5). Hoy, estos países y organismos que abogan por el libre comercio “parecen estar de hecho dando «la patada a la escalera» que ellos utilizaron” (Chang, 2003: 4-5 y 10-11) de modo que los actuales países en desarrollo no la escalen.

Es decir, la gran variedad de teorías endógenas como exógenas del ciclo económico, ortodoxas como alternativas (Plosser, 1989; Zarnowitz, 1992: 1-180, y Sherman, 1991:. 50-79), reflejan el hecho de que la realidad es mucho más compleja que una explicación monocausal. Es necesario probar el peso objetivo de cada uno de esos factores para comprender mejor las causas de la sincronización. Esto tiene serias implicaciones teóricas como prácticas. Primero, porque –ya que los ciclos subyacen al crecimiento económico secular— ello nos regresa al viejo debate teórico sobre el o los factores, y su peso, que propulsan al propio crecimiento dentro como entre naciones. Segundo, porque una explicación objetiva de ello dará certidumbre sobre la naturaleza como límites de las políticas macroeconómicas aplicadas alrededor de los ciclos.

La vaga idea de que la sincronización cíclica es resultado del TLCAN como del mismo desempeño de Estados Unidos conduce a una política macroeconómica mexicana de carácter pasivo y dependiente con pocos márgenes de maniobra. Las políticas de inversión, comerciales, monetarias, etcétera, tienden a ajustarse tanto a las acciones e intereses de ese país como a los vaivenes externos. También, a la par, las políticas internas de desarrollo económico y social tienden a ser relegadas o canceladas. El grave resultado es un lento crecimiento, desempleo, desigualdad, incertidumbre, etcétera. Ante ello, es necesario reconocer el comprobado peso de los factores internos. Sobreponerse a la incómoda zona externa de confort. Una política macroeconómica interna de carácter activo, creativo e independiente sería un ventajoso resultado para nuestro destino.

Entonces, la sincronización es relevante para los recientes debates sobre integración comercial entre México y Estados Unidos, ya que en la medida que ambas economías presenten un ciclo económico común no sólo están expuestas a los mismos choques económicos externos, sino que también las posibilidades de crecimiento de la economía mexicana se encuentren determinadas en cierta medida por el crecimiento de los Estados Unidos, con las ventajas y desventajas que esto pueda representar.

Para concluir, nuestro resultado se deriva de las variables macro estudiadas. Una investigación más profunda debería realizarse a nivel manufacturero, evaluando además el impacto del sector petrolero, tanto en la producción como en las cuentas externas. Debido al peso de las transnacionales como maquiladoras estadounidenses es probable encontrar, antes del TLCAN, mayor sincronización en el PIB manufacturero.

La revisión por pares es responsabilidad de la Universidad Nacional Autónoma de México.

Convergencia en la forma como la conciben trabajos como el de Fernández y Kutan (2005), en el que para alcanzar dicha convergencia se requiere el cumplimiento de dos condiciones: que ambas economías estén lo suficientemente integradas y que además posean un ciclo común.

Es preciso destacar que debido al tamaño de la muestra de este segundo periodo no fue posible estimar ciclos de orden mayor; no obstante, para los fines de contrastar la hipótesis de ciclo económico común consideramos como apropiado llevarlo a cabo con uno del mismo orden que el periodo anterior.