Este trabajo tiene por objetivo presentar la valuación de opciones europeas a través del método probabilista utilizando distribuciones α-estables como una alternativa de valuación de opciones en el mercado mexicano. El uso de estas distribuciones para la modelación de series financieras permite superar la principal debilidad de la valuación clásica que supone normalidad al captar los efectos de las colas pesadas y la asimetría propias de las series financieras. Uno de los principales resultados que se encontró se refiere a los diferenciales en la valuación de opciones entre ambos modelos y el efecto de los parámetros de la distribución en los precios; para mostrar esta diferencia, se realiza la valuación de una opción de compra y una opción de venta sobre el tipo de cambio peso-dólar. De igual forma se calcularon las medidas de sensibilidad básicas de las opciones (delta, gama y rho) y se analizó el efecto del parámetro de estabilidad α en la volatilidad implícita de las opciones al asumir la valuación α-estable como el precio de mercado.

This paper aims to present the valuation of options using the Black-Scholes method assuming α-stable distributions as an alternative option valuation in the Mexican market. The use of α-stable distributions for modelling financial series allows to overcome the classical valuation main weakness which assumes normality, by capturing the presence of heavy tails and asymmetry in financial time series. One of the main results is the price differential between the two models and the effect of alpha and beta parameters on prices; to show the difference valuation is made of a call option and a put option for the peso-dollar exchange rate. Likewise, basic sensitivity measurements of options (delta, gamma, and rho) were made and the effect of the stability parameter (α) was made on the implied volatility of options assuming the α-stable price as the market price.

La teoría de las distribuciones estables, desarrollada por Paul Lévy y Aleksander Kinchine (1930), y la valuación de opciones, planteada en el método Black-Scholes (1973), son el eje fundamental de este trabajo, el cual busca mejorar el ajuste de la valuación de las opciones financieras tradicionales ante los cambios en la volatilidad, la presencia de asimetría y los efectos de colas pesadas en los mercados financieros. Las principales críticas al modelo de valuación de opciones tradicionalmente utilizado en los mercados, a saber Black-Scholes, están relacionadas con el restrictivo supuesto de log-normalidad sobre los rendimientos de los subyacentes. Este supuesto difícilmente puede ser aplicado a una realidad donde la volatilidad propia de los rendimientos de los subyacentes es mucho mayor que la que la distribución normal, pues ésta es capaz de describir sobre todo en periodos de crisis. En otras palabras, las realizaciones comúnmente observadas en la realidad serían consideradas como muy poco probables para una distribución gaussiana.

El uso de las distribuciones α-estables responde a que han mostrado ser una alternativa más eficiente para analizar fenómenos de alta volatilidad dada su capacidad de generación de valores extremos y su capacidad para cumplir, como caso especial, con el teorema del límite central y la propiedad de estabilidad; es decir, contiene a la distribución normal como un caso particular de ésta, ejemplos de esto pueden ser vistos en trabajos como el de Nolan (2003), McCulloch (1996) y Samorodnistky y Taqqu (1994).

El presente trabajo se organiza de la siguiente forma. En primer lugar se presenta el modelo teórico de la valuación de opciones con pago de dividendos con distribuciones α-estables y el cálculo de las principales medidas de sensibilidad; más adelante se presenta la valuación de una opción de compra y una opción de venta sobre el tipo de cambio (Fix) peso-dólar con el modelo normal y α-estable, así como las principales medidas de sensibilidad; posteriormente, se realiza un análisis de la volatilidad implícita al asumir el precio α-estable como el precio de mercado; por último, en las conclusiones se destacan los diferenciales en las valuaciones obtenidas, así como el uso potencial de las distribuciones α-estables en el ámbito financiero.

Valuación de opciones con distribuciones α-establesDistribuciones α-establesAlgunos fenómenos de la naturaleza no pueden ser descritos mediante la suposición gaussiana, ya que presentan observaciones con valores extremos y asimetría, lo cual caracteriza la inestabilidad de la serie y denota la presencia de colas pesadas, efecto conocido como impulsividad; por lo general, los datos financieros presentan un grado de impulsividad mayor que el que la distribución normal es capaz de describir; es decir, son posibles eventos o sucesos que, descritos mediante una distribución gaussiana, serían considerados como muy poco probables. La distribución α-estable ha sido usada en la literatura para describir este tipo de fenómenos.

La teoría de las distribuciones estables fue desarrollada por primera vez en los años veinte del siglo pasado por Paul Lévy y Aleksandr Khintchine. Desde entonces, esta distribución ha sido aplicada en diferentes áreas de conocimiento, tales como economía, física, hidrología, biología y procesamiento de señales; por ejemplo, en 1919 el astrónomo danés Holtsmark comprobó que las fluctuaciones aleatorias del campo gravitacional de las estrellas en el espacio tiene una distribución estable con exponente característico α=1.5. Sin embargo, no fue hasta los trabajos de Mandelbrot en economía en la década de los sesenta que se popularizó la distribución α-estable; este especialista propuso una revolucionaria teoría basada en dicha distribución para resolver el problema de la fluctuación de los precios, más tarde se demostró que muchas otras variables en economía siguen una distribución α-estable.

Cabe resaltar que la distribución α-estable cumple con el teorema central del límite y la propiedad de estabilidad (la cual denota que las distribuciones estables son isomorfas); además que contiene a la distribución normal como caso particular de ésta. Por otro lado, existe cierta complejidad de trabajar con este tipo de distribuciones ya que carecen, en general, de una expresión analítica. Aunque dados los recientes avances computacionales, ahora es posible aplicarlas con mayor factibilidad a diversas áreas.

Existen diversas definiciones de una distribución α-estable, pero la de mayor aceptación y uso es la presentada por Nolan, la cual caracteriza a las distribuciones α-estables por cuatro parámetros que se encuentran especificados en la siguiente definición:

Una variable aleatoria W tiene distribución α-estable si tiene la siguiente función característica:

Donde sign(w)=w|w|,0siw=0yα∈(0.2], cuyos parámetros se definen de la siguiente forma: α representa el exponente característico, el cual controla el grado de impulsividad de la variable aleatoria. El parámetro β∈[-1,+1] controla la simetría de la distribución (β=0, para la distribución α-estable simétrica, β=1 y β=-1 para la familia de distribuciones α-estable positiva y negativa, respectivamente). Mientras que γ>0 es un parámetro de escala, también denominado dispersión, y δ es el parámetro de posición.

Cabe destacar que si en la expresión de la función característica el parámetro α=2 el parámetro β pierde significado, ya que βtanπ=0. En ese caso, la función característica queda como:

La expresión anterior es la función característica de una variable aleatoria gaussiana con media δ y varianza σ2=2γ2. Por ello, a partir de la definición anterior, también se muestra que la distribución normal es un caso particular de distribución α-estable.

Dadas las propiedades de la distribución α-estable, anteriormente mencionadas, se infiere que su uso está justificado en la misma medida que el de las distribuciones gaussianas y no sólo eso, sino que la distribución gaussiana es un caso particular de la distribución estable y, por lo tanto, el rango de aplicación de las distribuciones α-estables es aún más amplio que el de la distribución normal. Esto se debe, sobre todo, a que la función de densidad de probabilidad α-estable existe y es continua pero, salvo unas cuantas excepciones, no puede expresarse de manera compacta. Dicho de otro modo, la integral respecto a (w) de la función característica (1) sólo tiene solución analítica para los casos que se describen, denotando a la distribución α-estable por cuatro parámetros fα,β(.|γ,δ) (Nolan, 2005).

Una distribución α-estable con parámetros:

- •

f2,0(.|γ,δ) es una distribución gaussiana con media δ y varianza 2γ2

- •

f1,0(.|γ,δ) es una distribución de Cauchy con densidad

- •

f12,1(.|γ,δ) es una distribución de Lévy con densidad

A continuación, se presentan algunos ejemplos de las distribuciones α-estables, para lo cual se tomó como la distribución de referencia aquella con los parámetros α=1.5, β=0, γ=1 y δ=0. Esto para cuatro distintos escenarios donde ceteris paribus se presenta la forma de la distribución conforme cambian sus parámetros. El parámetro α regula el grado de impulsividad de la distribución, β regula la asimetría y el signo de dicho parámetro la orientación de la asimetría, γ es la dispersión y regula la concentración de la distribución alrededor de un valor determinado. Valores de γ más bajos corresponden con una mayor concentración de la distribución estable. Por último, distintos valores de δ producen la misma función de densidad de probabilidad con posición desplazada del eje x, como podemos observar en la figura 1.

Precio de una opción de compra con pago continuo de dividendos con distribución α-estableCon base en los resultados presentados por Contreras-Piedragil, y partiendo del modelo Black-Scholes para calcular el precio de una opción europea de compra mediante el enfoque probabilista, así como suponiendo que el subyacente es una acción que paga dividendos a una tasa constante conocida (q), tenemos que los rendimientos logarítmicos se conducen por la siguiente ecuación diferencial estocástica para el caso de una medida neutral al riesgo α-estable (Contreras, 2010).

Donde el horizonte de tiempo está dado por τ=(T–t).

Suponiendo una función de densidad estable neutral al riesgo y la ecuación estocástica que conduce a los rendimientos logarítmicos en un escenario neutral al riesgo, el precio de la opción europea de compra que paga dividendos de manera continua está dado por la siguiente expresión (Contreras, 2010).

Donde (d) está dado por:

y

Al comparar esta fórmula con la de Black-Scholes en la segunda parte de la ecuación la distribución Φsnr(-d;α,β,γτ1α,0) se puede interpretar como la probabilidad de ejercer la opción, Nd(2) para el caso normal.

Precio de una opción de venta con distribución α-estableSea P(St, t) el precio de la opción europea de venta, utilizando la propiedad de paridad call-put, es posible obtener el precio de la opción de venta al tener la fórmula de valuación de la opción de compra a través de la siguiente expresión.

Paridad call-put

Sustituyendo en la ecuación (9) y despejando el precio de la opción de venta tenemos que:

Las griegasDe igual forma que en el modelo clásico Black-Scholes se pueden calcular las griegas para el caso con distribuciones α-estables a partir de la fórmula de valuación del precio de las opciones, indicadores que reflejan la sensibilidad del precio de la opción ante cambios en algunas de las variables de la fórmula de valuación, como lo es el precio del subyacente y la tasa de interés que en este caso se presentan.

- a)

Delta (α-estable)

- b)

Gama (α-estable)

- c)

Rho (α-estable)

Las griegas de una opción de venta europea con el modelo estable se pueden calcular empleando la condición de paridad entre opciones de compra y de venta.

Valuación de opciones de tipo de cambio: α-estable vs normalEl ajuste de las distribuciones α-estables es un proceso complejo; sin embargo, como se ha mencionado, las series financieras se caracterizan por la presencia de alta volatilidad y sucesos externos que generan valores extremos (improbables para el caso normal); por ello, la principal crítica a la modelación clásica que se hace de estas series es la presencia de colas pesadas y asimetría, por lo que se justifica el uso de las distribuciones estables.

En nuestro trabajo se modela la serie de valores del tipo de cambio de cierre (Fix) del periodo 2008-2009. En la figura 2 podemos observar valores atípicos para finales de 2008 e inicios de 2009, meses en que la crisis financiera internacional impactó las variables económicas en México y el mundo, por lo que la volatilidad presentada por el tipo de cambio fue inusual y difícilmente pronosticable.

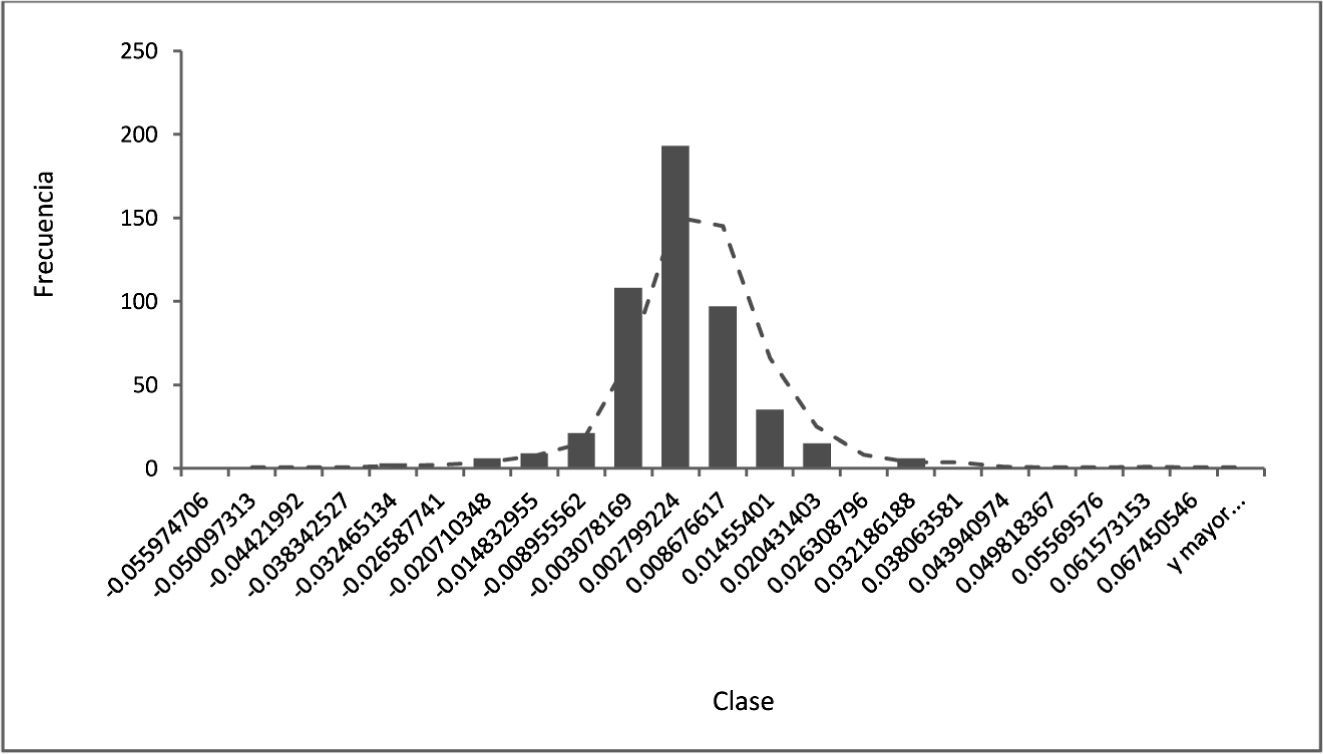

En la figura 3 se presenta el histograma de los rendimientos diarios, el cual muestra una elevada curtosis (10.6) y cierta asimetría positiva; por lo anterior, al modelar estos periodos de crisis utilizando una distribución α-estable permitirá captar movimientos inusuales en las variables económicas.

Por robustez en la aplicación de la valuación de opciones considerando distribuciones α-estables, se evalúa si los datos no ajustan a la distribución normal como justificación necesaria para el uso de la distribución α-estable, pues modelar un fenómeno con una distribución particular únicamente por convención, muy probablemente generará resultados alejados de la realidad; por ello, es necesario trabajar con aquellas distribuciones de probabilidad que mejor se ajusten a los datos que se están analizando y no ajustar los datos a distribuciones específicas generando, así, sesgos importantes en los resultados.

Asumir que el comportamiento de los rendimientos del tipo de cambio se distribuye normalmente implica un supuesto muy grande, ya que como se puede observar en las gráficas anteriores se denota la presencia de valores extremos, asimetría y colas pesadas, pues las variaciones del tipo de cambio son susceptibles a eventos económicos y políticos, cuyos efectos son difícilmente pronosticables asumiendo una distribución normal.

En la figura 4 se presenta la gráfica Q-Q, la cual permite diagnosticar gráficamente la normalidad de una serie de datos. También se realizó la prueba KolmogorovSmirnov para probar si los datos se ajustan a una distribución normal.

Como se puede observar en la figura 4 se denota presencia de colas pesadas ya que para valores extremos de la distribución no existe ajuste a la distribución normal. El estadístico Kolmogorov-Smirnov presenta un nivel crítico de significancia asintótica bilateral de (0.000<0.05), por lo que se rechaza H0; en este sentido, rechazamos la hipótesis de normalidad. De acuerdo con estos resultados es justificable el uso de la distribución α-estable.

Como alternativa, las distribuciones α-estables se han adoptado en muchas áreas, no sólo en la financiera, donde se trabaja con series de datos con la presencia de asimetría y colas pesadas. Para mayores detalles sobre el uso y características de estas distribuciones en diversas áreas de la ciencia véase Hass y Pigorsh (2007).

Para este estudio se trabajará con una distribución α-estable, cuyos parámetros que la caracterizan se estimaron utilizando una parametrización particular de la función característica de la distribución α-estable. La parametrización conocida como, la cual es generalmente utilizada para la modelación de datos financieros (Samorodnitsky y Taqqu, 1994).

Del ajuste de la serie de rendimientos logarítmicos del tipo de cambio se obtuvieron los parámetros que caracterizan a la distribución por los tres métodos hasta ahora generalmente utilizados, que son el método de máxima verosimilitud, método de cuantiles y el método de regresión (Nolan, 2005). El software utilizado para la estimación de los parámetros es el programado por Nolan, estable.exe, el cual está disponible de manera gratuita. Para la estimación de los valores acumulados de la distribución se utilizó una versión modificada por el autor en relación con las funciones originalmente programadas en Matlab por Veillete (Universidad de Boston, 2010).

Ajuste de los rendimientos logarítmicos del tipo de cambio a la distribución α-estable

| I. Método de máxima verosimilitud | |||

| α | β | γ | δ |

| 1.4173 | 0.2661 | 0.0042388 | 0.000949583 |

| II. Método de cuantiles | |||

| α | β | γ | δ |

| 1.4095 | 0.2071 | 0.0042991 | 0.000285323 |

| III. Método de regresión | |||

| α | β | γ | δ |

| 1.5328 | 0.3548 | 0.0044835 | 0.000904965 |

Para poder conocer cuál de los métodos de estimación de los parámetros por utilizar con la parametrización es necesario analizar la bondad del ajuste de la distribución a los datos empíricos; por ello, se realizó la prueba Kolmogorov Smirnov para los tres métodos.

Para realizar esta prueba de bondad de ajuste es necesario simular variables α-estables, para lo cual se utilizó el método presentado por Chambers et al. (1976).

De acuerdo con la prueba de bondad de ajuste realizada los tres métodos pueden no ser rechazados; esto es que los datos se distribuyen α-estable. Sin embargo es el método de regresión (MR) el que estima los parámetros que mejor ajustan las colas de la distribución de la serie, lo cual se puede observar en la figura 5, donde se presentan los logaritmos de los valores de la función de distribución acumulada (DA) simulada para los tres métodos con respecto a los valores empíricos (EMP) y con ello tener una mejor apreciación del ajuste de las colas de la distribución.

En la figura 6 se presenta el ajuste de la función de distribución acumulada, donde la línea continua es la distribución empírica y el resto son las distribuciones simuladas para los tres métodos de cálculo de los parámetros de la distribución α-estable.

De acuerdo con lo anterior, la parametrización por utilizar es la S1; los parámetros de la distribución se estiman mediante el método de regresión, aun cuando los tres métodos pudieran ser utilizados de acuerdo con la prueba Kolmogorov-Smirnov; gráficamente el método de regresión es el que muestra mejor ajuste.

A continuación, se presenta la valuación de una opción de compra y una opción de venta utilizando las fórmulas de valuación Black-Scholes con distribución normal y con distribución α-estable, los datos utilizados para la valuación son los siguientes:

- •

Subyacente: tipo de cambio peso-dólar de cierre (Fix) en un rango de [1, 25]

- •

K: precio de ejercicio 13 pesos

- •

r : Tasa de interés doméstica del 4.0% (Cetes)

- •

d: Tasa externa en dólares 0.05% (porque se considera que una opción sobre tipo de cambio implica una tasa de dividendos para el subyacente)

- •

- •

σ: Para el modelo Black-Scholes con distribución normal se utiliza la volatilidad anual (23.26481%)

- •

Opciones de compra y de venta en posición larga

Utilizando la parametrización encontrada para los rendimientos del tipo de cambio diario en el periodo 2008-2009, así como las fórmulas de valuación con distribuciones α-estables, presentadas anteriormente, se obtuvieron los resultados que se describen a continuación.

Los precios obtenidos con la valuación α-estable son superiores a los precios obtenidos con la distribución normal en el rango donde la opción está en una posición “dentro del dinero”; mientras que los precios α-estables son inferiores cuando la opción está “en el dinero” (ver figura 7); esto se debe a que en el caso de la función de densidad normal la masa de probabilidad se acumula en los valores cercanos al precio de ejercicio, lo que no sucede en el caso α-estable que tiene mayor masa en las colas de la distribución. Estos resultados son congruentes de acuerdo con los resultados presentados por Contreras-Piedragil y Venegas-Martínez (2011), así como los presentados por Cartea y Howison (2009).

En cuanto al caso en que la opción está “fuera del dinero” no se observan diferencias ya que la opción en dichos rangos para el subyacente analizado vale cero en ambos casos. Cabe aclarar que debido a que los parámetros de la distribución denotan un grado de impulsividad (α=1.5328) existe la presencia de colas pesadas y asimetría positiva β=0.3548. El efecto de la asimetría genera un traslado de la masa de probabilidad a la izquierda, lo cual impacta en mayores diferencias en el rango en que la opción está en el dinero. Es necesario recalcar que se modeló un periodo de crisis para el ajuste de la distribución α-estable, por lo que los diferenciales en precios no deberían sorprendernos dada la volatilidad que presentó el tipo de cambio en el periodo de estudio.

Por su parte, el parámetro γ, en el caso estandarizado, sería el símil a la volatilidad; sin embargo, dicho parámetro se encuentra asociado a los parámetros α y β de la distribución y su efecto se ve reflejado directamente en precios, mientas mayor sea γ mayores serán los precios estables.

Las diferencias en los precios de las opciones entre ambos modelos muestran la información no capturada por el uso de la distribución normal en periodos donde evidentemente el comportamiento de la serie está alejado de la normalidad. El utilizar distribuciones α-estables en estos casos permitirá tener valuaciones más exactas y con ello mayores márgenes de negociación en el mercado; en este caso particular, el negociar un precio subvaluado implica mayores riesgos asumidos por el vendedor de la opción al utilizar la distribución normal per se a que los rendimientos del subyacente no se distribuyen normalmente.

En el caso de la opción de venta se observan los mismos resultados. La valuación α-estable muestra precios superiores a la valuación con una distribución normal en el rango en que la opción se encuentra “dentro del dinero” y los diferenciales de precios van disminuyendo conforme la opción se acerca a una posición “en el dinero” (ver figura 8). Dichos diferenciales son altamente relevantes con miras a decisiones de inversión y cobertura de riesgos.

El parámetro α de la distribución define el grado de impulsividad, lo cual denota el nivel de curtosis y la pesadez de las colas de la distribución; por lo anterior, conforme al valor de α se aleja de α=2 (el caso normal), en consecuencia, los diferenciales en los precios aumentan. Es por ello que utilizar modelos de valuación y análisis de riesgos con el supuesto de normalidad en aquellas series que presenten un parámetro α alejado de dos implica obtener resultados alejados de la realidad.

Medidas de sensibilidad de la opción de compraUno de los usos potenciales de utilizar la distribución α-estable para valuación y análisis de riesgos radica en la elaboración de coberturas eficientes a través del análisis de las medidas de sensibilidad del precio de una opción.

En la siguiente sección, en la figura 9, se presenta el comportamiento de la delta y gama para la opción de compra con ambos modelos de valuación.

En el caso de las distribuciones estables, la delta se aproxima a cero cuando la opción está “fuera del dinero” y se acelera a uno cuando está “dentro del dinero”; la sensibilidad estable es mayor en el rango en que la opción está “fuera del dinero” y menor en el rango en que la opción está “dentro del dinero”. Para los casos de distribuciones asimétricas el efecto de la asimetría impacta en adelantar el proceso de evolución de la delta. La velocidad de este cambio la podemos observar en la gama porque la sensibilidad es mayor para la distribución α-estable y se incrementa conforme la opción está “dentro del dinero”.

La sensibilidad de la opción con respecto a la tasa de interés muestra que el efecto de la tasa de interés impacta en mayor medida a las opciones valuadas con la distribución normal con relación a las α-estables en el rango en que la opción está “dentro del dinero”; el efecto contrario ocurre cuando la opción se encuentra “fuera del dinero”.

Para el caso de las opciones de venta el comportamiento de las diferencias ente las medidas de sensibilidad calculadas presenta la misma tendencia que en el caso de las opciones de compra.

La cobertura delta con distribuciones α-establesLa delta de una opción constituye el componente fundamental en el análisis de riesgo de un portafolio debido a que proporciona el número de unidades del activo subyacente necesario para cubrir la opción. De esta manera, si se tiene una posición corta (de venta) en un derivado, ésta se puede cubrir a través de una posición larga (de compra) con Δ unidades del subyacente y viceversa.

El tener una posición cubierta significa tener un portafolio libre de riesgo, al menos de forma local. En este caso realizar coberturas delta es significativo debido a las diferencias de los valores de la distribución normal y α-estable. La cobertura delta recoge el número de unidades del activo subyacente que se deben mantener por cada opción emitida para crear una cartera sin riesgo; es decir, comprar una opción de compra con un delta de 0.5 equivale —en cuanto a sensibilidad a las variaciones en el precio— a la compra de 0.5 unidades del activo subyacente. El signo de la delta puede ser positivo o negativo, en función del tipo de activo.

Para el caso de la opción que se está evaluando es posible ver que las deltas calculadas presentan diferencias con respecto a las calculadas por el modelo Black-Scholes que asume una distribución normal, lo que implicaría que al realizar la cobertura delta utilizando los parámetros estimados por la valuación α-estable optimizaría el uso de recursos.

Volatilidad implícitaDe acuerdo con las valuaciones estimadas se obtuvieron diferenciales de precios entre ambos modelos. Tomando en consideración el precio α-estable como el precio de mercado se estimó con el modelo de valuación Black-Scholes la volatilidad implícita mediante el algoritmo Newton-Raphson, con lo que se obtuvieron las volatilidades del modelo Black-Scholes (normal) que serían necesarias para calcular el precio de mercado dado (α-estable).

Al graficar la volatilidad implícita estimada con respecto a diferentes precios de ejercicio (K) se obtuvo la sonrisa de volatilidad para las opciones de tipo de cambio, donde la volatilidad es relativamente baja para opciones en el dinero y progresivamente resulta más elevada a medida que una opción se mueve tanto dentro como fuera del dinero.

El parámetro α y la volatilidad implícitaSi se consideran diferentes niveles de estabilidad o impulsividad de la distribución (α) y se obtiene la volatilidad implícita de la opción con respecto a diferentes precios de ejercicio —suponiendo que los valores estimados de la prima con el modelo α-estable son los precios de mercado— en la figura 12 se puede observar la relación entre la volatilidad implícita con respecto a la impulsividad de la distribución.

Se observa que la volatilidad implícita para determinados precios de ejercicio va aumentando conforme el parámetro α se aleja del caso normal (α=2); en otras palabras, la volatilidad implícita de las opciones cuyo subyacente presenta un parámetro de estabilidad α cercano a α=2 (caso normal) es menor que la volatilidad implícita de una opción sobre un subyacente con un parámetro α alejado de α=2.

Una función importante de la volatilidad implícita es que permite captar la expectativa del mercado; en este caso, se asumió el supuesto de que la valuación α-estable era el precio observado en el mercado, con lo que se obtuvo la volatilidad implícita, la cual asumiría el papel de la expectativa no capturada en el modelo normal.

ConclusionesLa modelación de series financieras es un tema de gran relevancia en los mercados financieros, lo es más aún el conocer la manera de valuar los activos financieros lo más apegado posible a la realidad y en especial en la valuación de los instrumentos derivados, de ahí la gran cantidad de trabajos al respecto. Tradicionalmente, una de las principales críticas a la valuación de derivados financieros ha sido el suponer que los rendimientos de las variables financieras analizadas sigan una distribución normal. La crítica se basa en la pérdida de información importante al no considerar la probabilidad de ocurrencia de eventos extremos.

El análisis de la información financiera generada en periodos de alta volatilidad muestra que estas variaciones extremas ocurren y, por lo tanto, es necesario ajustar los modelos de valuación para que puedan reflejar en mejor medida la realidad imperante. Es por ello que recientemente se han introducido las distribuciones α-estables como otro elemento de análisis en el ámbito financiero.

En este trabajo se presentó la generalización de las fórmulas de valuación con distribuciones α-estable para opciones con pago de dividendos, así como la estimación de las principales medidas de sensibilidad. Se presentó un análisis comparativo de la valuación de opciones de tipo de cambio mediante el método Black-Scholes, asumiendo que los rendimientos logarítmicos del subyacente siguen una distribución normal y α-estable, respectivamente.

Las principales diferencias en dichas valuaciones radican en que al modelar series financieras con distribuciones α-estables intervienen otros elementos característicos de la distribución como los parámetros de estabilidad, asimetría, escala y posición, interactuando entre ellos para definir el comportamiento de la distribución. Para el caso de la serie analizada se observa que el efecto de modelar con una distribución α-estable impacta en una valuación por arriba de los precios obtenidos usando la distribución normal en el intervalo en que la opción se encuentra “dentro del dinero”, y conforme la opción se acerca a una posición “en el dinero” dichas diferencias disminuyen hasta que el precio α-estable es menor a la valuación normal.

De igual forma, las medidas de sensibilidad obtenidas por el método de valuación asumiendo distribuciones α-estables muestran diferencias para las tres medidas calculadas (delta, gama y rho), diferencias caracterizadas por la asimetría e impulsividad de la distribución. Estos resultados permiten realizar mejoras en la gestión del riesgo, así como en la optimización de recursos al realizar coberturas delta o delta-gama.

Se analizó el efecto del parámetro de estabilidad sobre la volatilidad implícita al considerar los precios estables como los precios de mercado; dicha relación muestra que existe una expectativa no capturada por la valuación utilizando la distribución normal al identificarse mayor volatilidad implícita conforme α se aleja del caso normal. Estos resultados nos muestran los riesgos en que se incurre al ajustar los datos por analizar a una distribución particular únicamente por convención; por ello, es necesario realizar el análisis con la distribución de probabilidad que mejor ajuste a los datos y no al contrario.

La relación entre el parámetro α y la volatilidad implícita permitirá realizar análisis posteriores para cuantificar la magnitud en que se alejan los datos del caso normal en términos de volatilidad y poder, así, ajustar los modelos de valuación de activos y de análisis de riesgos, modelando con la valuación α-estable escenarios adversos, pero altamente probables.

Tomando en consideración que se modeló un periodo de alta volatilidad para el tipo de cambio por la crisis financiera internacional del periodo de estudio, los resultados obtenidos nos muestran el potencial de aplicación de las distribuciones α-estables en el ámbito financiero. Es necesario seguir trabajando en la aplicación de este tipo de distribuciones en valuación de activos, análisis de riesgos y en teoría de portafolios. Existe una gama de posibilidades de investigación al respecto y es necesario explorar a fondo cada uno de estos campos de aplicación de las distribuciones α-estables.