Este trabajo examina la literatura sobre burbujas especulativas. En el mismo se incluyen tanto los trabajos teóricos, destinados a conocer el origen de las burbujas y sus consecuencias, como los trabajos empíricos, destinados fundamentalmente a definir procedimientos econométricos para la detección de burbujas y a aplicarlos. También repasamos la discusión sobre si es posible considerar racional el comportamiento de los agentes en situaciones de burbujas. Las principales conclusiones que obtenemos son que existe una clara separación entre los estudios teóricos y empíricos que ha impedido el avance de la investigación sobre burbujas y que esta se encuentra también muy limitada por la tendencia de los investigadores a mantener los modelos y supuestos de los estudios pioneros. Ambas razones nos hacen pensar que la investigación sobre burbujas tendrá un importante desarrollo en el futuro.

In this study, an examination is made in the literature as regards speculative bubbles. It includes both theoretical studies, aimed at understanding the origins of bubbles and their consequences, and empirical studies, directed essentially at defining econometric procedures for the detection of bubbles and to applying them. A review of the discussion is also made, including whether it is possible to consider the behavior of subjects in bubble situations as rational. The principal conclusions reached are that there exists a clear separation between theoretical and empirical studies, which has prevented advances in research into bubbles, which is also very restricted by the tendency of researchers to maintain the models and assumptions of the pioneering studies. These two reasons lead us to believe that research into bubbles will undergo significant development in the future.

El objetivo que nos planteamos en este trabajo es hacer un repaso de la literatura referida a burbujas especulativas a fin de estructurar el conocimiento económico existente sobre la materia y poner de manifiesto sus conclusiones y necesidades de desarrollo. Los trabajos de revisión previos al nuestro más recientes1 son: Gürkaynak (2008), que repasa parcialmente los tipos de test utilizados para la detección de burbujas especulativas2; Brunnermeier y Oehmke (2012), que repasan los estudios sobre comportamientos racionales de los sujetos en situaciones de burbuja; Miao (2014), que revisa los trabajos que utilizan modelos de horizontes infinitos, y Palan (2013), que repasa los trabajos que reproducen experimentalmente situaciones de burbujas (Experimental Asset Markets).

Nuestro trabajo, a diferencia de los citados, pretende presentar una revisión más general del problema de las burbujas, organizando el conocimiento desde una perspectiva metodológica y poniendo énfasis en las dificultades y carencias que presentan los estudios realizados hasta el momento para definir un marco de análisis general de las burbujas especulativas.

Las burbujas especulativas son un problema económico del que tenemos constancia registrada desde los años 1636 y 1637, cuando se produjo la burbuja de los tulipanes. A partir de esa fecha son recurrentes los episodios de burbujas especulativas registrados: la burbuja de la Mississippi Company en 1719 y 1720, la burbuja de la South Sea Company, que arruinó a Isaac Newton en 1720, o la que produjo el Crack del 29 y llevó al mundo a la Gran Depresión, por citar solo algunos ejemplos3. Sin embargo, hasta épocas muy recientes su estudio ha estado relegado a meras referencias parciales y poco articuladas. Podríamos pensar que ello se debe a que las burbujas son un problema menor, pero la realidad no es así, pues son un fenómeno que se repite regularmente y además, si excluimos desastres naturales de tamaño mundial, las burbujas especulativas han sido las causantes de las principales crisis económicas mundiales de los últimos cien años.

La escasez de trabajos sobre este problema económico en relación con su dimensión es tal que incluso es difícil encontrar una definición clara de lo que es una burbuja especulativa. Desde nuestro punto de vista, Brunnermeier y Oehmke (2012, pp 12-13) realizan una buena caracterización de una burbuja especulativa: «An initial displacement—for example, a new technology or financial innovation—leads to expectations of increased profits and economic growth. This leads to a boom phase that is usually characterized by low volatility, credit expansion, and increases in investment. Asset prices rise, first at a slower pace but then with growing momentum. During the boom phase, the increases in prices may be such that prices start exceeding the actual fundamental improvements from the innovation. This is followed by a phase of euphoria during which investors trade the overvalued asset in a frenzy. Prices increase in an explosive fashion. At this point investors may be aware, or at least suspicious, that there may be a bubble, but they are confident that they can sell the asset to a greater fool in the future. Usually, this phase will be associated with high trading volume. The resulting trading frenzy may also lead to price volatility as observed, for example, during the internet bubble of the late 1990s. At some point, sophisticated investors start reducing their positions and take their profits. During this phase of profit taking there may, for a while, be enough demand from less sophisticated investors who may be new to that particular market. However, at some point prices start to fall rapidly, leading to a panic phase, when investors dump the asset. Prices spiral down, often accelerated by margin calls and weakening balance sheets. If the run-up was financed with credit, amplification and spillover effects kick in, which can lead to severe overshooting also in the downturn»4.

Las primeras referencias sistemáticas a procesos de este tipo las encontramos en los trabajos del postkeynesiano Minsky referidos a la denominada «hipótesis de inestabilidad financiera» (Minsky, 1975)5, construida en base a trabajos previos sobre los flujos de caja de las empresas y la financiación de la actividad económica, y en la ya clásica obra de Kindleberger (1978)6, donde se expone y analiza el «modelo Minsky». Minsky llega a la conclusión de que las empresas de una economía se pueden dividir en 3 grupos según su flujo de caja sea: suficiente para financiar amortización más los intereses de la deuda, solo intereses (tipo especulativo), o ni amortización ni intereses (tipo Ponzi). En épocas de boom económico las empresas aumentan su endeudamiento sobrevalorando su flujo de caja, de forma que cuando la economía cae aumenta el tamaño de los 2 últimos grupos de empresas. Como las empresas tipo Ponzi solo pueden mantenerse vendiendo activos, el precio de estos cae fuertemente y las empresas muy apalancadas quiebran. Es así como la inestabilidad financiera se traslada a la economía real en forma de expansiones y crisis.

Si bien el proceso descrito por Minsky tiene todas las características para ser entendido como burbuja, los primeros trabajos donde aparece específicamente dicho término se remontan a comienzo de los ochenta (Blanchard, 1979, y Flood y Garber, 1980), aunque son los trabajos de Tirole (1982, 1985) y de Blanchard y Watson (1982) los que sientan las bases de la mayor parte de los desarrollos posteriores. Dichos trabajos son el origen de 2 corrientes de estudio claramente diferenciadas por su metodología; los primeros han producido una corriente hipotético-deductiva, y los de los segundos, una corriente claramente empirista.

Efectivamente, los trabajos de Tirole modelizan teóricamente el comportamiento de la economía ante procesos de burbujas, haciendo especial énfasis en las condiciones que han de darse para que aparezcan burbujas y sus consecuencias sobre el crecimiento de la economía. Al igual que Tirole (1985), los trabajos teóricos posteriores consideran el tipo de interés y la tasa de crecimiento de la economía las variables más relevantes a la hora de determinar las condiciones en las que surgen las burbujas. En nuestra revisión encontramos que en su mayoría los trabajos mantienen la modelización original de Tirole, un modelo de generaciones solapadas, al que van introduciendo modificaciones adicionales para ir acercándolo a la realidad.

Por su parte, el estudio de Blanchard y Watson (1982) es de carácter eminentemente empirista y se dedica a determinar econométricamente la discrepancia entre el valor de mercado y el valor intrínseco o fundamental de los activos, tomando como base la teoría de los mercados eficientes y planteándose si la diferencia de valor que produce una burbuja puede considerarse como racional. Dentro del grupo de trabajos que continúan la línea de investigación de Blanchard y Watson, la diferencia más relevante que hemos podido detectar es que hay una parte de los trabajos que estiman el valor fundamental como la corriente de beneficios futuros actualizados, como hacen los propios Blanchard y Watson, y otra parte que los estiman como el valor coherente con la evolución macroeconómica, como hacen Levin y Wright (1997).

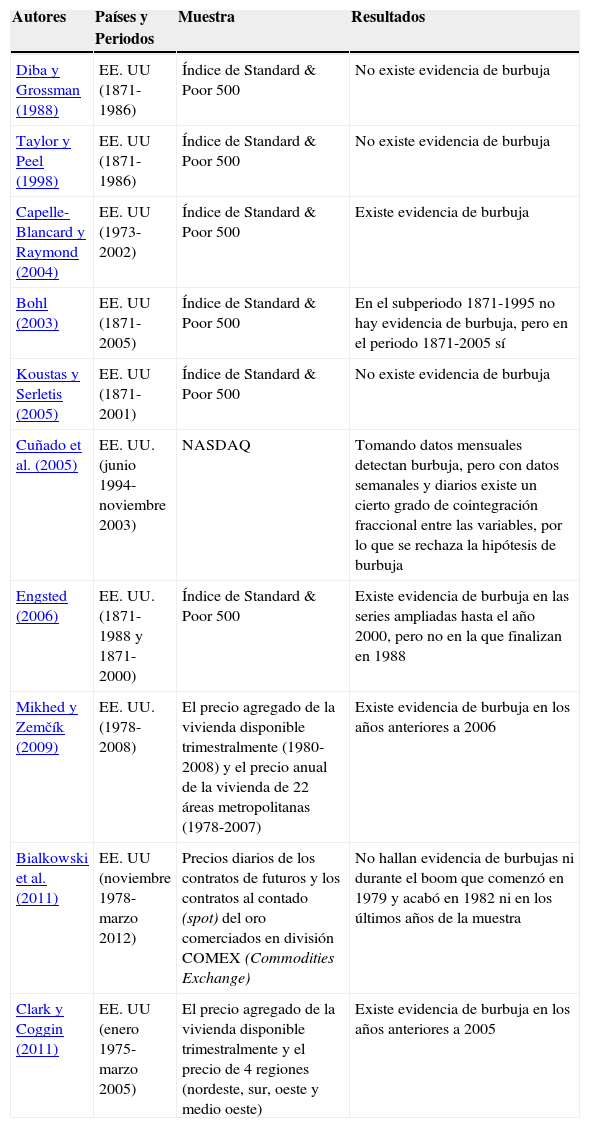

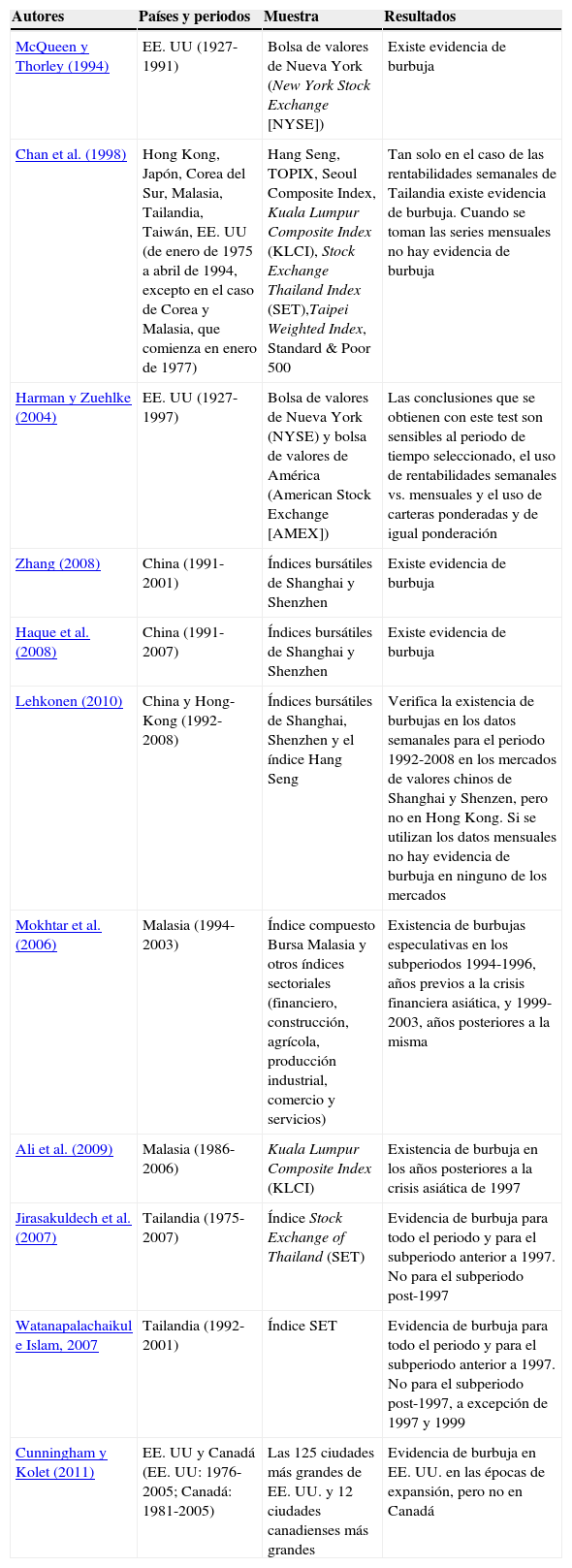

En cuanto a la técnica econométrica utilizada por los trabajos empíricos para la detección de burbujas, en nuestro repaso encontramos 4 tipos de test: el primero de ellos es el test de límite de la varianza, ideado por Shiller (1981)7; el segundo, y menos utilizado, es el test de West (1987); el tercero es el de cointegración, popularizado por Diba y Grossman (1988), y el cuarto tipo es el test de rachas o de supervivencia, propuesto por McQueen y Thorley (1994)8. Probablemente este último tipo de test es el que más capacidad tiene de detección a priori de burbujas, por lo que en buena lógica debe ir ocupando un papel cada vez más relevante en la literatura. Si bien no es nuestro objetivo realizar una revisión de la literatura empírica, en nuestro trabajo recogemos un resumen en forma de tablas (tablas 1 y 2) de los trabajos que han utilizado cada una de las técnicas previamente descritas para facilitar su consulta al lector.

Aplicaciones del test de cointegración

| Autores | Países y Periodos | Muestra | Resultados |

|---|---|---|---|

| Diba y Grossman (1988) | EE.UU (1871-1986) | Índice de Standard & Poor 500 | No existe evidencia de burbuja |

| Taylor y Peel (1998) | EE.UU (1871-1986) | Índice de Standard & Poor 500 | No existe evidencia de burbuja |

| Capelle-Blancard y Raymond (2004) | EE.UU (1973-2002) | Índice de Standard & Poor 500 | Existe evidencia de burbuja |

| Bohl (2003) | EE.UU (1871-2005) | Índice de Standard & Poor 500 | En el subperiodo 1871-1995 no hay evidencia de burbuja, pero en el periodo 1871-2005 sí |

| Koustas y Serletis (2005) | EE.UU (1871-2001) | Índice de Standard & Poor 500 | No existe evidencia de burbuja |

| Cuñado et al. (2005) | EE.UU. (junio 1994-noviembre 2003) | NASDAQ | Tomando datos mensuales detectan burbuja, pero con datos semanales y diarios existe un cierto grado de cointegración fraccional entre las variables, por lo que se rechaza la hipótesis de burbuja |

| Engsted (2006) | EE.UU. (1871-1988 y 1871-2000) | Índice de Standard & Poor 500 | Existe evidencia de burbuja en las series ampliadas hasta el año 2000, pero no en la que finalizan en 1988 |

| Mikhed y Zemčík (2009) | EE.UU. (1978-2008) | El precio agregado de la vivienda disponible trimestralmente (1980-2008) y el precio anual de la vivienda de 22 áreas metropolitanas (1978-2007) | Existe evidencia de burbuja en los años anteriores a 2006 |

| Bialkowski et al. (2011) | EE.UU (noviembre 1978- marzo 2012) | Precios diarios de los contratos de futuros y los contratos al contado (spot) del oro comerciados en división COMEX (Commodities Exchange) | No hallan evidencia de burbujas ni durante el boom que comenzó en 1979 y acabó en 1982 ni en los últimos años de la muestra |

| Clark y Coggin (2011) | EE.UU (enero 1975-marzo 2005) | El precio agregado de la vivienda disponible trimestralmente y el precio de 4 regiones (nordeste, sur, oeste y medio oeste) | Existe evidencia de burbuja en los años anteriores a 2005 |

Fuente: elaboración propia.

Aplicaciones del test de rachas o supervivencia

| Autores | Países y periodos | Muestra | Resultados |

|---|---|---|---|

| McQueen y Thorley (1994) | EE.UU (1927-1991) | Bolsa de valores de Nueva York (New York Stock Exchange [NYSE]) | Existe evidencia de burbuja |

| Chan et al. (1998) | Hong Kong, Japón, Corea del Sur, Malasia, Tailandia, Taiwán, EE.UU (de enero de 1975 a abril de 1994, excepto en el caso de Corea y Malasia, que comienza en enero de 1977) | Hang Seng, TOPIX, Seoul Composite Index, Kuala Lumpur Composite Index (KLCI), Stock Exchange Thailand Index (SET),Taipei Weighted Index, Standard & Poor 500 | Tan solo en el caso de las rentabilidades semanales de Tailandia existe evidencia de burbuja. Cuando se toman las series mensuales no hay evidencia de burbuja |

| Harman y Zuehlke (2004) | EE.UU (1927-1997) | Bolsa de valores de Nueva York (NYSE) y bolsa de valores de América (American Stock Exchange [AMEX]) | Las conclusiones que se obtienen con este test son sensibles al periodo de tiempo seleccionado, el uso de rentabilidades semanales vs. mensuales y el uso de carteras ponderadas y de igual ponderación |

| Zhang (2008) | China (1991-2001) | Índices bursátiles de Shanghai y Shenzhen | Existe evidencia de burbuja |

| Haque et al. (2008) | China (1991-2007) | Índices bursátiles de Shanghai y Shenzhen | Existe evidencia de burbuja |

| Lehkonen (2010) | China y Hong-Kong (1992-2008) | Índices bursátiles de Shanghai, Shenzhen y el índice Hang Seng | Verifica la existencia de burbujas en los datos semanales para el periodo 1992-2008 en los mercados de valores chinos de Shanghai y Shenzen, pero no en Hong Kong. Si se utilizan los datos mensuales no hay evidencia de burbuja en ninguno de los mercados |

| Mokhtar et al. (2006) | Malasia (1994-2003) | Índice compuesto Bursa Malasia y otros índices sectoriales (financiero, construcción, agrícola, producción industrial, comercio y servicios) | Existencia de burbujas especulativas en los subperiodos 1994-1996, años previos a la crisis financiera asiática, y 1999-2003, años posteriores a la misma |

| Ali et al. (2009) | Malasia (1986-2006) | Kuala Lumpur Composite Index (KLCI) | Existencia de burbuja en los años posteriores a la crisis asiática de 1997 |

| Jirasakuldech et al. (2007) | Tailandia (1975-2007) | Índice Stock Exchange of Thailand (SET) | Evidencia de burbuja para todo el periodo y para el subperiodo anterior a 1997. No para el subperiodo post-1997 |

| Watanapalachaikul e Islam, 2007 | Tailandia (1992-2001) | Índice SET | Evidencia de burbuja para todo el periodo y para el subperiodo anterior a 1997. No para el subperiodo post-1997, a excepción de 1997 y 1999 |

| Cunningham y Kolet (2011) | EE.UU y Canadá (EE.UU: 1976-2005; Canadá: 1981-2005) | Las 125 ciudades más grandes de EE.UU. y 12 ciudades canadienses más grandes | Evidencia de burbuja en EE.UU. en las épocas de expansión, pero no en Canadá |

Fuente: elaboración propia.

Finalmente, en nuestra revisión hemos podido apreciar que uno de los puntos débiles de los trabajos hasta ahora realizados es la incoherencia entre la presunción de comportamiento racional de los sujetos, elemento básico de la teoría de los mercados eficientes, y la propia existencia de burbujas. ¿Cómo podemos aceptar como racional un comportamiento que lleva a los agentes a sobrevalorar sistemáticamente unos activos y a creer que las rachas de subidas de precios no tienen fin? ¿Cómo podemos considerar racional un comportamiento que puede llegar a producir el hundimiento de grandes compañías financieras y sistemas financieros completos y generar crisis económicas de carácter global? La literatura al respecto deambula entre la postura más ortodoxa de suponer información imperfecta y arbitraje defectuoso en los mercados y la que presume comportamientos irracionales de los agentes como es el comportamiento de rebaño.

La conclusión última que deriva de nuestra revisión es que la literatura sobre las burbujas especulativas es una literatura relativamente reciente, escasa en términos relativos y muy condicionada por los supuestos y modelos utilizados por los estudios pioneros, lo que hace del estudio de las burbujas un campo de investigación con una clara perspectiva de expansión.

Los 3 aspectos señalados en esta introducción los desarrollamos en sucesivos epígrafes, incluyendo finalmente un pequeño apartado de conclusiones.

2Modelización de burbujas especulativasUn repaso a la literatura sobre burbujas especulativas nos pone de manifiesto que los modelos que se han desarrollado para su estudio pueden dividirse en 2 grupos. El primero de ellos lo constituirían un conjunto de trabajos de macroeconomía dinámica de carácter teórico, y el segundo, mucho más amplio, formado por una pléyade de trabajos empíricos dedicados a la detección de burbujas.

El primero de los grupos tiene su germen en el trabajo de Tirole (1985) y tiene por objetivo determinar qué condiciones han de darse en una economía para que aparezcan burbujas en el mercado de un activo y cuáles son los efectos que producen sobre el crecimiento económico.

Tirole (1985), utilizando un modelo del tipo Diamond-Romer de generaciones solapadas, demuestra que para que aparezcan burbujas en una economía en la que inicialmente estas no existen la tasa de crecimiento de la economía ha de ser mayor que el tipo de interés. Tirole sostiene que cuando aparece la burbuja la producción se ve perjudicada, ya que esta desvía el ahorro hacia activos no productivos9 en detrimento de la inversión productiva en capital, que es el motor del crecimiento en el modelo de Diamond-Romer. Eso sí, cuando ya existen las burbujas se puede alcanzar un equilibrio que a largo plazo es asintóticamente eficiente siempre que las burbujas mantengan una proporción fija respecto al tamaño de la economía a largo plazo.

Grossman y Yanagawa (1993) amplían el marco teórico de Tirole utilizando un modelo de crecimiento endógeno en el que el proceso de acumulación de capital físico genera externalidades que mejoran la productividad de los trabajadores. Al igual que Tirole, estos sostienen que en una economía en la que no existen burbujas pueden aparecer burbujas si la tasa de crecimiento excede el tipo de interés; no obstante, difieren con Tirole en que, una vez que existen burbujas, estas retardan el crecimiento económico en su transición al estado estacionario y, probablemente, también en el largo plazo. Esto se debe a que la burbuja desvía el ahorro de la inversión productiva en capital hacia otros activos no productivos, perjudicando la acumulación de capital y la productividad del trabajo. King y Ferguson (1993) obtienen conclusiones similares, aunque suponiendo que las externalidades aparecen por un proceso learning by doing.

En el modelo de Tirole el mercado financiero es perfecto. Los agentes toman prestado y prestan sin ningún tipo de traba. Sin embargo, recientemente han surgido un grupo de trabajos que incluyen imperfecciones en los mercados financieros. En particular las dificultades de acceso al crédito de aquellos empresarios que disponen de menos riqueza para respaldar sus obligaciones de deuda.

Entre los primeros trabajos que relacionan la existencia de fricciones en los mercados financieros y las burbujas destaca el de Caballero y Krishnamurthy (2006), en el que se demuestra que países emergentes con un sistema financiero poco desarrollado son más propensos a sufrir burbujas. En los países emergentes los mercados financieros nacionales no proporcionan instrumentos financieros adecuados, por lo que los inversores del país se ven obligados a buscar crédito en el exterior. Como en el exterior los intereses son bajos en comparación con el crecimiento potencial y la productividad marginal del capital de estas economías, la importación de capital hace posible la aparición de burbujas. Una vez que aparece la burbuja los empresarios y los banqueros pueden vender u ofrecer como colateral los activos sobrevalorados por la burbuja para obtener liquidez y financiar proyectos de inversión. Las entradas de capital durante esta fase, por tanto, son mayores, ya que los agentes piden prestado contra el colateral internacional del país, por lo que las burbujas son una importante fuente de liquidez, aunque cuando estallan pueden ser socialmente ineficientes. Ventura (2012) aplica este marco teórico a una economía internacional y concluye que las burbujas tienden a aparecer en países en los que la productividad es baja en comparación con el resto del mundo.

Kocherlakota (2009) también sostiene que las burbujas incrementan el valor del colateral de los empresarios, eliminando las restricciones que estos tienen para pedir prestado. Sin embargo, a diferencia de los trabajos anteriores utiliza un modelo en el que los empresarios nunca mueren10, y concluye que la producción y el consumo crecen mientras la burbuja crece, pero cuando la burbuja estalla dichas variables se ven seriamente perjudicadas y nunca llegan a recuperarse completamente.

Ya más recientemente, en 2 trabajos de Martin y Ventura (2011,2012) se señala que la modelización de Tirole presenta 2 problemas de coherencia con la realidad. En primer lugar, que en el modelo de Tirole las burbujas nunca estallan, y en segundo lugar, que las burbujas incrementan el consumo y disminuyen el ritmo de acumulación de capital y, por ende, el crecimiento de la producción. Es evidente que lo primero no ocurre así, ya que en la realidad las burbujas estallan. En cuanto a lo segundo, los autores repasan la economía norteamericana, de la década de los noventa y la del 2000, y la japonesa, de la de los ochenta y los noventa, y observan que las burbujas están asociadas a rápidas expansiones en el stock de capital y la producción.

Para solucionar el primer problema, Martin y Ventura introducen en el modelo shocks en las expectativas de los inversores e imperfecciones en los mercados financieros, de forma que el tamaño presente de las burbujas depende de las expectativas de la evolución futura de las mismas. Esto permite que la dinámica de la burbuja en el modelo sea más realista.

En cuanto al segundo problema. el argumento es más complejo. Martín y Ventura consideran que las fricciones en los mercados financieros se producen por las dificultades que las empresas u otros prestatarios individuales tienen para ofrecer garantías en sus operaciones de préstamo. Las burbujas, al aumentar el precio de los activos, incrementan las posibilidades de tomar prestado la cantidad necesaria para que la economía opere en niveles más altos de productividad al aumentar su colateral. Si esto es así, las burbujas también reducirían las inversiones ineficientes e incrementarían las eficientes, de forma que si las inversiones eficientes aumentan lo suficiente por esta vía, el stock de capital y la producción podrían aumentar.

Un trabajo posterior de Martin y Ventura (2014) profundiza en el papel del colateral en las burbujas. En dicho trabajo distinguen 2 tipos de colateral: el que tiene soporte en sus fundamentales y el que incorpora en su precio un componente de burbuja, de forma que a lo largo del tiempo va creciendo uno u otro. El problema aparece porque el mercado es incapaz de mantener una distribución óptima de los 2 tipos de colateral y es necesaria una autoridad que vaya produciendo los incentivos o desincentivos necesarios para evitar de forma preventiva los excesos y defectos en el crédito.

Los trabajos teóricos más recientes prestan atención a las relaciones económicas internacionales y su papel en las burbujas. Entre ellos es interesante el trabajo de Basco (2014), que plantea una cuestión que puede ser de gran trascendencia en el futuro. Basco señala que las burbujas surgen por una insuficiencia de activos en los países con bajo nivel de desarrollo, de forma que a medida que estos se integran financieramente en los mercados de capitales mundiales, la escasez de activos se traslada a los países desarrollados y estos pueden verse afectados por burbujas. Esto conecta las burbujas con los desequilibrios comerciales y con el posible exceso de ahorro derivado de los mismos.

En resumen, hasta la fecha, los modelos teóricos proponen que las burbujas surgen y crecen: porque el crecimiento económico supera al tipo de interés; porque el flujo de crédito aumenta a medida que aumenta el valor de los activos que funcionan como colateral de las operaciones de crédito; porque en los países menos desarrollados existe una escasez de activos que se traslada a los países desarrollados por la vía de la integración financiera; y porque los shocks en las expectativas y las propias expectativas sobre el valor de los activos y sobre el flujo del crédito futuro condicionan el comportamiento de los agentes.

En relación con el papel del tipo de interés en la aparición de burbujas, a partir del estallido de la burbuja inmobiliaria en Estados Unidos ha surgido un cierto debate referente a si la política de bajos tipos de interés promovida por Greenspan habría contribuido a inflar dicha burbuja. Los trabajos teóricos predicen que para que se produzca una burbuja es necesario que el tipo de interés sea más bajo que el crecimiento económico. Si esto es así, se puede deducir, invirtiendo el razonamiento, que una política de bajos tipos de interés puede influir en la creación de burbujas y, por tanto, que la política monetaria de la Reserva Federal durante la era Greenspan habría podido favorecer la burbuja inmobiliaria. No obstante, la mayor parte de los estudios empíricos realizados sostienen que el impacto de dicha política sobre la burbuja fue muy limitado (Del Negro y Otrok, 2007; Jarocinski y Smets, 2008; Edge et al., 2009; Iacoviello y Neri, 2010; Bryant y Kohn, 2013). Aunque también existe alguno, como el de Taylor (2007), que realiza un análisis contrafactual, llegando a la conclusión de que con otra política se podría haber evitado el boom inmobiliario.

Frente a este conjunto de trabajos teóricos, la corriente de estudio más amplia es la que ha afrontado la tarea de detectar la existencia de burbujas y valorar si las mismas son compatibles con el comportamiento racional de los agentes. Este grupo de trabajos de tipo empírico supone el funcionamiento eficiente de los mercados, y en él podemos encontrar 2 ramas: una que recurre a razonamientos microeconómicos de naturaleza financiera para estimar el valor fundamental de un activo, y otra que utiliza razonamientos de tipo macroeconómico. Dentro de la primera destaca el trabajo de Blanchard y Watson (1982), que ha servido como marco de referencia para las aportaciones de West (1987) o McQueen y Thorley (1994), entre otros, y a la segunda metodología pertenecen las propuestas de Levin y Wright (1997), Muellbauer y Murphy (1997), Riddel (1999) o Case y Shiller (2003).

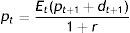

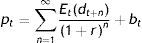

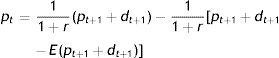

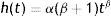

En efecto, los primeros trabajos que tratan de explicar la naturaleza de las burbujas especulativas mantienen un enfoque microeconómico basado en la teoría de los mercados eficientes, según el cual los agentes están dotados de expectativas racionales y no tienen aversión al riesgo. Esta teoría considera que el mercado financiero es eficiente y que el precio de los activos refleja en todo momento la información disponible, de forma que un agente no puede incrementar sus beneficios recolocando su inversión (Fama, 1970). Si la rentabilidad esperada de un activo financiero cuya oferta es fija y no perece viene dada por el beneficio que podría obtener con la venta del activo más el dividendo esperado y el mercado funciona eficientemente, es fácil deducir que el precio del activo en el momento t será:

siendo dt+1 el dividendo en el momento t+1.

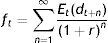

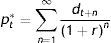

Resolviendo la ecuación (1) recursivamente para un horizonte infinito se puede obtener el valor fundamental o intrínseco del activo, que no será más que el valor presente de todos los dividendos esperados:

Ahora bien, si existe una burbuja, es decir, un incremento no fundado del precio del activo, el precio de mercado se sitúa por encima de su valor fundamental y, por tanto, tal como señalan Tirole (1982), Blanchard y Watson (1982) y West (1987), entre otros, el precio del activo deberíamos expresarlo como:

donde bt representaría el sobreprecio del activo que produce la burbuja especulativa. Obviamente, bt sería igual a cero cuando el mercado no se ve afectado por una burbuja.El problema que plantea la incorporación del concepto de burbuja en la teoría de los mercados eficientes es que si bt>0, entonces el mercado no trasladaría precios iguales al valor fundamental de los activos, y de ahí se seguiría que habría comportamientos no racionales de los agentes que impedirían la eficiencia del mercado.

Ante este problema, los trabajos sobre burbujas se aprestan a buscar explicaciones racionales de las burbujas. En efecto, la conclusión anterior no tendría que ser cierta si el comportamiento del agente que participa en una burbuja pudiese considerarse como racional. En ese caso estaríamos ante lo que se conoce como «burbuja racional».

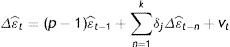

Una burbuja es racional si la ganancia especulativa esperada crece a una tasa igual al tipo de interés o si crece a un ritmo distinto pero la diferencia, zt, es una variable aleatoria con media cero y autocorrelación nula, puesto que, como Et(zt)=Et(bt+1)−(1+r)bt=0, entonces:

En este caso el precio de mercado podría desviarse del valor intrínseco sin violar la condición de arbitraje y tendríamos un precio «racional» igual al valor intrínseco del activo, es decir, el valor actualizado de los dividendos esperados más el término burbuja racional:

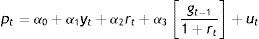

Siguiendo el mismo esquema, pero con un enfoque macroeconómico, surge el segundo grupo de trabajos, que también usan la hipótesis de los mercados eficientes y en el que también se distingue una parte «fundamental» y una «burbuja» en el precio del activo, pero con la diferencia de que consideran que el valor fundamental ha de ser consistente con la evolución de variables macroeconómicas tales como la tasa de crecimiento del PIB, los tipos de interés, la población, etc. Como señala Bellod (2011), el razonamiento que subyace en el modelo es que la especulación sobre un activo afecta a la evolución de su precio pero no a la economía en su conjunto, de forma que como los mercados son eficientes, si el valor del activo se separa del crecimiento económico es porque está sometido a una burbuja especulativa.

Para explicar esta variante podemos tomar el trabajo de Levin y Wright (1997), uno de los enfoques macroeconómicos más utilizados. Estos autores consideran que el precio de un activo puede incluir una burbuja, por lo que su expresión viene dada por la ecuación (3), donde:

Es decir, el precio del activo vendría dado por:

donde pt es el precio real del activo, yt la renta real, rt el tipo de interés real y gt−11+rt el valor actualizado de los incrementos pasados en el precio del activo.Utilizando la ecuación (6) es posible deducir la relación existente entre el crecimiento pasado del valor del activo gt-1 y su crecimiento esperado futuro get+1, que adopta la siguiente forma:

donde θ=∂gt+1e/∂gt−1 es el parámetro que mide la sensibilidad de las expectativas que el agente tiene sobre el crecimiento del precio futuro del activo en relación con el crecimiento del precio pasado. Este parámetro puede expresarse de otra forma si calculamos las derivadas parciales del precio con respecto a r y g, y sustituimos en (7):Lo que implica que las expectativas sobre el crecimiento de los precios futuros son mayores cuanto mayor ha sido el crecimiento de los precios en el pasado.

En definitiva, desde el punto de vista de estos modelos, que hemos calificado como empiristas, las burbujas son situaciones en las que los mercados producen precios superiores al valor fundamental de los activos porque incluyen una ganancia especulativa, pero que pueden considerarse racionales si dicha ganancia especulativa crece al mismo ritmo que el tipo de interés. A diferencia de los modelos teóricos, para estos trabajos el problema no es conocer las circunstancias económicas que originan las burbujas ni sus consecuencias, ya que los mercados son eficientes, sino definir una metodología que permita detectar si los comportamientos de los mercados que se califican como burbujas realmente se deben a una sobrevaloración de los activos.

3La detección de burbujas especulativas en la prácticaDada la visión inicial adoptada por los estudios, de afrontar el problema de las burbujas como un problema de naturaleza financiera al que se enfrenta el agente inversor, el principal objetivo de los trabajos fue originalmente intentar detectar la existencia de burbujas. Para ello se han utilizado 4 técnicas econométricas: los test del límite de la varianza, el test de West, los test de cointegración y los test de rachas o de supervivencia (Duration Dependence Test).

Gürkaynak (2008) ofrece una amplia revisión de las técnicas econométricas para la detección de burbujas; sin embargo, dicho trabajo no incluye el test de rachas o de supervivencia. En esta sección revisamos los 4 métodos, haciendo especial énfasis en el test de rachas, y presentamos una recopilación de las aplicaciones, así como los resultados de dichos test.

3.1Detección de burbujas mediante el test de Límite de la VarianzaEl test de Límite de la Varianza fue aplicado por primera vez por Shiller (1981) y Leroy y Porter (1981). Mediante este método econométrico lo que se pretende es conocer si la varianza de la serie de precios está limitada. La hipótesis nula es la ausencia de burbujas; por tanto, si se cumple dicha hipótesis nula, entonces pt=ft.

Sea p* el precio «racional ex post» o de «previsión perfecta»:

De acuerdo con el supuesto de los mercados eficientes:

donde pt es un predictor insesgado y óptimo de pt*.Supongamos que existe diferencia entre ambos, esta será igual al error de predicción racional:

Dado que pt es un predictor insesgado, E(ut|pt)=0, entonces pt y ut no están correlacionados, es decir, la covarianza entre pt y ut es cero, y por tanto:

Teniendo en cuenta que las varianzas no pueden ser negativas:

lo que significa que para que no exista burbuja especulativa el precio observado ha de ser menos volátil que el precio de previsión perfecta.El propósito de Shiller (1981) cuando aplicó este test al Índice de Precios de Valores Compuestos Mensuales de Standard & Poor (Standard & Poor Monthly Composite Stock Price Index), para el periodo 1871-1979, no era detectar la existencia de burbujas especulativas sino criticar el modelo del valor presente o de los mercados eficientes, usado frecuentemente por economistas y analistas financieros para explicar el comportamiento de los índices. En dicho modelo los movimientos repentinos se atribuyen a nueva información sobre los dividendos futuros y no a burbujas especulativas. En realidad son Blanchard y Watson (1982), basándose en la misma serie de datos que Shiller (1981), quienes señalan que la desigualdad (14) puede no cumplirse debido a la presencia de burbujas.

El test de Shiller plantea algunos problemas prácticos. En efecto, en su test Shiller utiliza para calcular la versión observable de pt* la media muestral de los precios reales sin tendencia. Flavin (1983), utilizando una muestra de 100 observaciones trimestrales de los intereses de los Bonos del Tesoro a 20años y las Letras del Tesoro a 3meses de Estados Unidos entre 1950 y 1973, sostiene que en pequeñas muestras las varianzas estimadas de p y p* están sesgadas a la baja y que ese efecto es aún más fuerte para p* que para p, lo que provoca un cambio en la desigualdad. Además, Flavin apunta que el procedimiento de Shiller para estimar pt* introduce un sesgo hacia el rechazo en pequeñas muestras. Esto es, existiría un sesgo hacia una excesiva volatilidad. A esta crítica hay que unir la de Kleidon (1986), para quien la desigualdad se refiere a una muestra de datos de corte transversal (cross-section), no a una serie temporal. Con series temporales no hay garantía de que la desigualdad se cumpla, incluso en muestras grandes. Asimismo, Kleidon, al contrario que Shiller, considera que la serie de datos es no-estacionaria. Sin embargo, Kleidon sostiene que la no-estacionariedad por sí sola no es la que hace que se incumpla la desigualdad, sino el supuesto de que las varianzas son constantes a lo largo del tiempo. Este supuesto se adopta cuando se aplica el teorema de límite de la varianza y no se cumple si falla la estacionariedad.

Como ponen de manifiesto Gilles y LeRoy (1991), estas críticas dieron lugar a una segunda generación de test de límite de la varianza, a la que pertenece el trabajo de Mankiw et al. (1985). Estos autores proponen la siguiente modificación del test:

donde p0t es el precio de previsión «simple o ingenua» (naive forecast stock price).La desigualdad de la ecuación (15) establece que el precio racional ex post es más volátil en torno a p0 de lo que lo es el precio de mercado. De esta forma, el test no está sesgado en pequeñas muestras, no requiere supuestos de estacionariedad y evita tener que despojar la tendencia (detrending). Aplicando esta nueva versión del test a los mismos datos que utilizó Shiller, aunque en esta ocasión el periodo de referencia era 1872-1983, llegan a la conclusión de que cuando se calculan el errores cuadráticos de las medias la desigualdad no se cumple para distintos posibles valores de la tasa de rentabilidad (r), mientras que si se estiman los errores cuadráticos de las medias ponderadas la desigualdad se cumple para bajas tasas de rentabilidad.

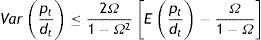

Los trabajos que aplican el test del límite de la varianza son una minoría dentro de la literatura. Entre ellos es de destacar el trabajo de Cochrane (1996), que aplica el test de límite de la varianza, pero estimando la varianza del ratio dividendo/precio:

siendo Ω=eE(n)-E(g), n el logaritmo de la tasa de crecimiento de los dividendos y g la tasa de descuento.

Una de las aplicaciones más recientes del test de límite de la varianza es la que aparece en el trabajo de Bellod (2011) para verificar si la escalada de precios de la vivienda en España entre 1999 y 2007 obedecía a la existencia de una burbuja especulativa.

3.2Detección de burbujas mediante el método de WestWest (1987) propone un método que permite estimar los parámetros necesarios para calcular el valor descontado esperado de los dividendos de 2 formas. Primero, la identidad (1) puede reescribirse de la siguiente forma:

Por tanto, en una regresión de variables instrumentales de pt sobre (pt+1+dt+1), utilizando dt como instrumento, se puede estimar r de forma independiente a la existencia de una burbuja racional.

Segundo, si, por ejemplo, los dividendos siguen un proceso estacionario AR (1), dt+1=ϕdt+ηt+1, siendo ηt+1 el ruido independiente, se puede estimar fácilmente ϕ. Además, el valor descontado esperado de los futuros dividendos es vt=(ϕ/(1+r-ϕ))dt. Por lo que bajo la hipótesis nula de ausencia de burbujas, pt=vt, el coeficiente de la regresión de pt sobre dt proporciona una segunda estimación de ϕ/(1+r-ϕ).

En un último paso, West usa el test de especificación de Hausman para comprobar si las 2 estimaciones coinciden. La ventaja de esta metodología es que si las 2 estimaciones anteriores difieren es posible modelizar la burbuja, es decir, la parte que no se había especificado o incluido. A pesar de esta ventaja, la metodología de West no ha tenido prácticamente seguidores.

Chirinko y Schaller (1996), utilizando una idea similar a la de West (1987), proponen un test conjunto para la ecuación Q de Tobin y la ecuación de inversión de Euler. Si el modelo está correctamente especificado, la ecuación Q debería informarnos sobre el precio de los activos y las burbujas, mientras que la ecuación de inversión de Euler debería describir la relación entre los precios de los activos y la inversión real. Pues bien, Chirinko y Schaller hallan evidencia de burbuja en el precio de las acciones de una selección de las 500-600 empresas no financieras más grandes de Japón durante el periodo 1966-1992.

3.3Detección de burbujas mediante cointegraciónLa tercera técnica utilizada para detectar burbujas es la de cointegración. Aunque inicialmente se hicieron diferentes intentos de cómo llevar a cabo dicha prueba (Flood y Garber, 1980; Flood et al., 1984; Diba y Grossman, 1984; Hamilton y Whiteman, 1985), el test no quedó completamente definido hasta el trabajo de Diba y Grossman (1988). Estos autores, basándose en el enfoque financiero expuesto en la sección anterior, apuntan que no existen burbujas si las series pt y dt se cointegran. Las series pt y dt se cointegran si presentan raíces unitarias I(1), es decir, si son estacionarias después de una primera diferenciación y cualquier combinación lineal de ambas es integrada de un orden menor I(0).

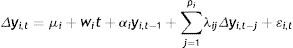

Para probar la existencia de raíces unitarias en ambas series, Diba y Grossman (1988) parten de la regresión:

y aplican el test de Dickey-Fuller aumentado (ADF) para cada una de las series (pt y dt). A continuación, con el propósito de conocer si los residuos ¿t son I(1) vs I(0), realizan el siguiente test de cointegración de Dickey-Fuller aumentado:La hipótesis nula viene dada por ρ-1=0 (raíz unitaria) y la hipótesis alternativa ρ-1<0 (series estacionaria), de forma que si la hipótesis nula de raíz unitaria se rechaza, los residuos estimados son estacionarios y, por tanto, puede concluirse que las series pt y dt se cointegran y que pt no contiene burbuja.

Una limitación importante de los procedimientos econométricos convencionales para comprobar si 2 series se cointegran es que estos no permiten la presencia de variables explosivas (Engsted, 2006). Puede que pt y dt compartan raíz unitaria de tal manera que la combinación lineal (pt–r-1dt), donde r es la tasa de rentabilidad esperada, contenga una raíz explosiva debido a la existencia de una burbuja especulativa. Diba y Grossman (1988), conscientes de este problema, usan el estadístico de Von Neumann de Bhargava (1986) para probar si (pt–r-1dt) contiene una raíz explosiva.

Ahora bien, como Engsted (2006) señala, este estadístico supone que la variable es a lo sumo un proceso de primer orden —AR(1)—, y que no permite estimar r-1, teniendo que ser estimado. Por ello, Engsted propone que se utilice la metodología VAR de Johansen (1991). Este método permite estudiar la cointegración de 2 series que tienen una tendencia estocástica común aunque una (o ambas) variables tenga una raíz explosiva; además, r-1 puede estimarse como un parámetro en el vector de cointegración.

Engsted, tras aplicar esta nueva metodología a la misma serie de datos que Diba y Grossman (1988) —índice de precios de valores compuestos anuales de Standard & Poor—, pero ampliada hasta el 2000, concluye que hay evidencia de burbuja.

Asimismo, Evans (1991) afirma que los test de Diba y Grossman (1988) no permiten detectar las burbujas especulativas que explotan periódicamente. En estos test existe un sesgo hacia el rechazo de la hipótesis nula de no-estacionariedad y, por tanto, en favor de la estacionariedad. Esto es así ya que este tipo de burbujas se comportan más como procesos estacionarios que como procesos explosivos. Taylor y Peel (1998) corrigen la asimetría y el exceso de curtosis de las burbujas y diseñan un test capaz de detectar las burbujas que explotan periódicamente. A continuación lo aplican al mismo periodo y a las mismas series que Diba y Grossman (1988). Finalmente concluyen que las series no contienen burbujas. Capelle-Blancard y Raymond (2004), usando el test propuesto por Taylor y Peel y con los datos de Standard & Poor 500, encuentran evidencia de burbuja entre los años 1973 y 2002. Bohl (2003) también estudia la existencia de burbujas que colapsan periódicamente en las mismas series durante el periodo 1871-2005 y el subperiodo 1871-1995, aunque esta vez, aplicando el modelo autorregesivo de umbrales y momentos (MTAR) de Enders-Siklos. Bohl encuentra que para el subperiodo 1871-1995 no hay evidencia de burbuja, pero para el periodo 1871-2005 el precio de los valores está desconectado de la serie de dividendos.

Hall et al. (1999), por su parte, demuestran que el test ADF en el marco del modelo de regímenes cambiantes de Markov es capaz de detectar de forma fiable burbujas que colapsan periódicamente. Por ello, Bialkowski et al. (2011) aplican el test ADF en el modelo de regímenes cambiantes de Markov para investigar la posible presencia de burbujas especulativas en el precio del oro. Para ello utilizan los precios diarios de los contratos de futuros y los contratos al contado (spot) del oro comerciados en división COMEX (Commodities Exchange) de la bolsa de mercancías de Nueva York (New York Mercantile Exchange (NYMEX) referentes al periodo noviembre 1978-marzo 2010. Bialkowski et al. (2011) no hallan evidencia de burbujas ni durante el boom que comenzó en 1979 y acabó en 1982, ni en los últimos años de la muestra.

Por otro lado, Koustas y Serletis (2005) usan un modelo autorregresivo de media móvil fraccional (ARFIMA). Los procesos integrados fraccionales difieren de los estacionarios y los de raíz unitaria en que son persistentes, es decir, poseen memoria a largo plazo y revierten a la media. Además, permiten desviaciones del equilibrio a corto plazo. Estos autores también combinan estas técnicas fraccionales con avances en la modelización de la volatilidad para averiguar el grado de persistencia del logaritmo de los dividendos de Standard & Poor 500. Finalmente, estos concluyen que los dividendos están integrados fraccionalmente entre los años 1871 y 2001 y, por tanto, no existe burbuja racional. Asimismo, Cuñado et al. (2005) analizan el índice NASDAQ durante el periodo junio 1994-noviembre 2003 utilizando una metodología basada también en procesos fraccionales, en lugar de las técnicas clásicas de cointegración. Usando una versión de los test de Robinson (1994), los resultados que estos obtienen demuestran que el precio de las acciones y los dividendos representan procesos autorregresivos de orden uno, esto es, hallan evidencia de burbuja. Sin embargo, cuando toman el logaritmo del ratio precio-dividendo los resultados dependen de la periodicidad de los datos. Tomando datos mensuales detectan burbuja, pero con datos semanales y diarios el orden de integración es mayor que cero e inferior a uno, lo que sugiere que existe un cierto grado de cointegración fraccional entre las variables, por lo que se rechaza la hipótesis de burbuja.

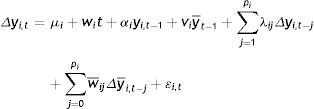

Recientemente se ha extendido el uso de datos panel para realizar los test de cointegración, siendo el trabajo de Mikhed y Zemčík (2009) un ejemplo de ello. Mikhed y Zemčík emplean datos panel para detectar la existencia de burbujas en el precio de la vivienda en Estados Unidos. Estos utilizan 2 series de datos para el precio de la vivienda: el precio agregado de la vivienda disponible trimestralmente (1980-2008) y el precio anual de la vivienda de 22 áreas metropolitanas (1978-2007). Además, para calcular el valor fundamental utilizan las siguientes series de datos: un índice de rentas de la primera residencia, el índice de precios al consumo, la renta per cápita, los salarios en el sector de la construcción, el índice S&P 500, la tasa de interés hipotecaria y la población. Im et al. (2003) proponen la siguiente regresión modificada para llevar a cabo el test de Dickey-Fuller aumentado y comprobar si las series estudiadas son estacionarias o no.

donde i=1,…,N se refiere a la unidad de estudio (corte transversal) y t=1,…,T a la dimensión temporal, μi es el efecto fijo individual y wi es el coeficiente de la tendencia y αi=ρi-1. En este caso, por tanto, la hipótesis nula es αi=0 (raíz unitaria) y la alternativa es αi<0 (serie estacionaria).Pero Mikhed y Zemčík encuentran indicios claros de dependencia transversal en los errores y utilizan una regresión más actualizada de Pesaran (2007):

siendo y¯t la media transversal.

Tras analizar la estacionariedad de las series, Mikhed y Zemčík aplican el test de cointegración de Pedroni (1999, 2004), específico para datos panel y que se basa en la siguiente regresión:

El coeficiente de la pendiente ψi define la relación de cointegración entre la variable dependiente yi,t (precio de la vivienda) y las variables explicativas (variables fundamentales). Si definimos γi como el coeficiente de regresión de ςi (ςi,t=γi ςi,t-1+ξi,t), tenemos que la hipótesis nula del nuevo test de cointegración es γi=1 para todo i (ςi presenta raíz unitaria) y la alternativa es γi<1 (ςi es estacionaria). Por consiguiente, si la hipótesis nula se rechaza existe cointegración.

En su trabajo, Mikhed y Zemčík detectan una burbuja en los años anteriores a 2006, es decir, el precio de la vivienda y cualquier combinación de fundamentos no se cointegran.

Clark y Coggin (2011), usando datos panel y estudiando el mismo periodo que Mikhed y Zemčík, ratifican la existencia de una burbuja en el precio de la vivienda norteamericana. Por último, Chiang et al. (2011), empleando esta misma técnica, llegan a la conclusión que entre los años 2001 y 2008 se observó la presencia de una burbuja en el precio de las acciones de 28 empresas del sector de la construcción en Taiwán.

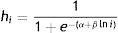

3.4Detección de burbujas mediante Test de Rachas o de SupervivenciaUna cuarta vía econométrica para detectar las burbujas especulativas es el llamado Test de Rachas o de Supervivencia (Duration Dependence Test), propuesto por McQueen y Thorley (1994). Las rachas se definen como una secuencia de observaciones de una variable aleatoria con un mismo signo. En condiciones normales los precios de los activos se corresponden con una secuencia puramente aleatoria, es decir, no suelen crecer permanentemente, luego no existirán rachas largas. Sin embargo, cuando un mercado está afectado por una burbuja especulativa el precio del activo en cuestión mantiene una larga racha de rentabilidades anormales positivas. Las rentabilidades anormales negativas son menos probables, y generalmente solo tienen lugar cuando la burbuja colapsa. De acuerdo con el test de McQueen y Thorley (1994), la probabilidad de que una racha de rentabilidades anormales positiva finalice disminuye con la duración de la racha (función de riesgo decreciente).

Para llevar a cabo este test y detectar la existencia de una burbuja suele emplearse la función de riesgo de Weibull, que adopta la siguiente forma:

donde α>0, t>0, y el parámetro β es la elasticidad de duración de la función de riesgo. Si β es negativa, la función de riesgo será decreciente. De igual manera puede utilizarse la transformación log-logística, tal como hacen McQueen y Thorley (1994), de forma que:donde i es un número entero.En resumen, la hipótesis nula de este test es β=0, e implica que la probabilidad de que una racha finalice es independiente de la duración de la racha. Por otro lado, tenemos hipótesis alternativa, β≠0. En este caso, una estimación de β negativa y significativamente distinta de cero en rachas positivas, junto con una estimación de β no significativa para rachas negativas, indican que existe una burbuja especulativa.

El test de McQueen y Thorley (1994), a diferencia de los otros, tiene como propósito detectar burbujas especulativas. En su trabajo utilizan las rentabilidades mensuales reales compuestas de la bolsa de valores de Nueva York (New York Stock Exchange [NYSE]) desde 1927 a 1991 y llegan a la conclusión de que β es negativa y significativamente distinta de cero en rachas positivas y, por tanto, existe burbuja. Más tarde, Chan et al. (1998) aplican el test de rachas a 6 mercados bursátiles en Asia (Hang Seng en Hong Kong, TOPIX en Japón, Seoul Composite en Corea del Sur, Kuala Lumpur Composite en Malasia, Bangkok Set en Tailandia, Taipei Weighted en Taiwán) y Estados Unidos (Standard and Poor's 500), utilizando las rentabilidades semanales y mensuales desde enero de 1975 a abril de 199411. En su trabajo no encuentran evidencia de una relación de dependencia entre la probabilidad de que la racha finalice y la duración de la racha, salvo en el caso de las rentabilidades semanales de Tailandia, donde sí existía una relación de dependencia. Las críticas fundamentales a este tipo de test podemos encontrarlas en Harman y Zuehlke (2004), donde se aduce que los resultados que se obtienen con el test de rachas son sensibles al periodo de tiempo seleccionado, al uso de rentabilidades semanales versus mensuales y al uso de carteras de valores ponderadas o de igual ponderación.

Este tipo de test se ha usado con profusión para analizar los mercados asiáticos. En concreto, usando una función log-logística se ha aplicado para detectar la existencia de burbujas en los mercados de valores de Malasia, Tailandia y China y Hong Kong. Así, Zhang (2008) y Haque et al., 2008, centrándose en los índices bursátiles de Shanghai y Shenzhen12, aplican el test de rachas a rentabilidades semanales, y también mensuales en el caso de Zhang, y confirman la presencia de burbujas especulativas. Lehkonen (2010), tras analizar las rentabilidades semanales, verifica la existencia de burbujas en el periodo 1992-2008 en los mercados de valores chinos de Shanghai y Shenzhen, pero no en Hong Kong. En el caso de Malasia, Mokhtar et al. (2006), a partir de las rentabilidades mensuales según el Índice Compuesto Bursa Malasia y otros índices sectoriales (financiero, construcción, agrícola, producción industrial, comercio y servicios) para el periodo 1994-2003, detectan la existencia de burbujas especulativas en los subperiodos 1994-1996, años previos a la crisis financiera asiática, y 1999-2003, años posteriores a la misma. No obstante, Ali et al. (2009) solo obtienen una estimación de β negativa y significativa para el periodo posterior a la crisis, rechazando la posibilidad de burbujas en los años anteriores a la crisis13. En el mercado tailandés, los estudios de Jirasakuldech et al. (2007) y Watanapalachaikul e Islam (2007), llevados a cabo a partir del índice SET14, revelan que los precios de los valores se alejan de su valor fundamental en los años anteriores a la crisis asiática. Pero para el subperiodo post-1997 no encuentran evidencia de burbujas, a excepción de 1997 y 1999, según Watanapalachaikul e Islam (2007).

El test de rachas o de supervivencia se ha empleado también para detectar burbujas especulativas en el precio de la vivienda. Cunningham y Kolet (2011)15 lo aplican a los mercados norteamericano y canadiense, tomando los precios reales de la vivienda tanto a nivel nacional como local (las 125 ciudades más grandes de Estados Unidos y 12 ciudades canadienses más grandes) referentes al periodo 1976-2005 en el caso de Estados Unidos y 1981-2005 en el de Canadá. Pero en esta ocasión, para realizar el test, Cunningham y Kolet optan por estimar un modelo de supervivencia en tiempo discreto mediante la especificación del modelo probit. El resultado que obtienen es que existe evidencia de burbuja en Estados Unidos en las épocas de expansión, mientras que en Canadá los precios de las viviendas no exhiben relación de dependencia.

4La discusión sobre la racionalidad y las burbujasUn problema inevitable, que deriva de los supuestos de partida implícitos en los trabajos que hemos repasado, es la disonancia entre el supuesto de racionalidad económica en el comportamiento de los agentes y la existencia de burbujas en los mercados. ¿Podemos hablar de «burbujas racionales»? ¿Es racional un comportamiento que lleva a los agentes a sobrevalorar sistemáticamente unos activos y a creer que las rachas de subidas de precios no tienen fin? ¿Es racional un comportamiento que puede llegar a producir el hundimiento de grandes compañías financieras y sistemas financieros completos y generar crisis económicas de carácter global?

Probablemente el debate sobre la racionalidad en situación de burbujas parta del uso erróneo del término «burbuja racional» y el empeño que existe desde el primer momento en hacer compatible las burbujas con la eficiencia de los mercados16. En efecto, una parte importante de la literatura usa el concepto de «burbuja racional» para referirse a posibles situaciones en las que el precio difiere del valor fundamental porque incorpora una ganancia especulativa, pero esta ganancia especulativa sigue un ritmo de crecimiento coherente con la retribución de los capitales en un mercado eficiente, de forma que la burbuja no altera la eficiencia del equilibrio a largo plazo17. Obviamente, si utilizamos el calificativo de racional para la palabra burbuja es muy difícil dejar de inferir que, en esa situación, el comportamiento de los agentes que participan en un mercado que contiene una burbuja racional es racional.

Desde nuestro punto de vista el problema aparece por utilizar de forma errónea el lenguaje y atribuir una cualidad humana (la racionalidad) a una situación económica (la burbuja). La realidad es que no existen «burbujas racionales»; pueden existir en los modelos teóricos burbujas que no afecten a la eficiencia económica a largo plazo, lo que forzando mucho el lenguaje podríamos denominar como «burbujas no ineficientes», pero en ningún caso podemos hablar de «burbujas racionales».

Si queremos ser precisos en el lenguaje y no inducir a error, tenemos que distinguir claramente entre el comportamiento de los sujetos, el funcionamiento de los mercados y las consecuencias de dicho funcionamiento. De forma que el problema radica en saber si las «burbujas», consecuencia del funcionamiento de «mercados ineficientes» que trasladan precios que no coinciden con el valor fundamental de los activos y que provocan grandes crisis económicas, tienen su origen en comportamientos de «agentes racionales» y/o de «agentes irracionales».

Al respecto de esta cuestión, la literatura se encuentra dividida. De un lado está la parte de la literatura que hemos repasado, que en su inmensa mayoría mantiene el principio de eficiencia de los mercados y que pretende encontrar supuestos, aunque sean restrictivos, que permitan mantener el principio de comportamiento racional durante las burbujas. La vía principal para explicar las burbujas es la combinación de información asimétrica y restricciones legales al arbitraje (Scheinkman y Xiong, 2003; Brunnermeier, 2008; Scheinkman, 2013). Estos trabajos plantean que es posible que exista información asimétrica, de forma que la aparición de una burbuja especulativa no sea necesariamente conocida por todos los agentes. En este caso, puede ocurrir que los agentes informados no tengan capacidad de contrarrestar, con operaciones de arbitraje, el efecto de los desinformados y revertir el precio del activo afectado por la burbuja. Si esto es así, la estrategia óptima de estos inversores informados sería tomar parte en la burbuja y vender antes de que esta estalle.

Los defensores de la racionalidad del comportamiento de los agentes también aducen que, en la medida en que muchos inversores delegan la gestión de sus activos en gestores delegados, los incentivos personales de estos últimos interfieren en la toma de decisiones. En este sentido, Shleifer y Vishny (1997) señalan que los agentes delegados actúan solo desde una perspectiva de corto plazo y carecen de incentivos para realizar arbitraje a largo plazo, mientras que Allen y Gorton (1993) consideran que existe una asimetría en el sistema de recompensa-sanción de los agentes delegados, de forma que estos tienen incentivos a participar en las burbujas, puesto que no reciben sanción por las pérdidas que se pueden producir si la burbuja estalla.

De otra parte, es también amplio el número de trabajos que abordan el problema de la racionalidad desde una perspectiva abierta a la existencia de comportamientos explicables pero no racionales en el estricto sentido propuesto por la concepción tradicional del homo economicus. Esta perspectiva es la que ha desarrollado lo que se ha dado a llamar «economía financiera del comportamiento» (Behavioral Finance). Durante la década de los noventa muchos economistas insatisfechos con la teoría de los mercados eficientes se dedicaron a desarrollar modelos basados en supuestos más complejos de la psicología humana que se alejan de la simplicidad que impone el supuesto tradicional de racionalidad y que serían capaces de explicar comportamientos como los que producen las burbujas especulativas. Recientemente, Scherbina y Schlusche (2012) han hecho un repaso de estos modelos alternativos de comportamiento que explican el fenómeno de las burbujas.

Así, hay trabajos que justificarían el alejamiento entre el valor fundamental y el precio de mercado por la sobrevaloración del pasado por parte de los inversores. Por ejemplo, DeLong et al. (1990) y Hong y Stein (1999) plantean que la demanda de los inversores puede basarse únicamente en los movimientos pasados del precio del activo sin incluir ninguna otra información. Así, si inicialmente el precio de un activo está aumentando y hay un grupo de inversores (feedback traders) que asume que esta tendencia continuará, al comprar esos inversores el activo aumentará el precio. Dicho aumento del precio les producirá unos beneficios que confirmarán su percepción y la bondad de considerar únicamente en su valoración de los rendimientos futuros la evolución pasada del precio del activo, con lo cual no se verán inducidos a incorporar otra información y seguirán alimentando la burbuja.

También hay trabajos que intentan explicar las diferencias entre el valor de mercado y el valor fundamental por el sesgo hacia la autocomplacencia del inversor. Daniel et al. (1998) explican que inicialmente el inversor desarrolla una opinión acerca de un activo en base a señales privadas, es decir, informaciones obtenidas mediante su investigación personal. Si en un determinado momento el mercado confirma su decisión mediante la subida del precio del activo (señal pública o del exterior), dicha confirmación hará que el inversor aumente la confianza en sí mismo. Como existe el sesgo hacia la autocomplacencia, el resultado puede ser que el exceso de confianza le lleve a afirmarse en su comportamiento aun cuando existan señales públicas posteriores que contradigan a las privadas.

Otra forma de explicar la divergencia entre el valor de mercado y el valor fundamental es utilizar el comportamiento conservador como causa del alargamiento de los procesos de subidas de precios. Barberis et al. (1998) plantean que cuando el precio de un activo se mueve en la misma dirección durante una temporada más o menos larga, los inversores asumen que esta tendencia es la mejor predicción sobre el precio futuro y mantienen sus decisiones de compra durante más tiempo como consecuencia de la presencia del sesgo conservador.

No obstante, si existe una explicación exitosa de la irracionalidad asociada a las burbujas, esta es el «comportamiento de rebaño»18. Podemos entender que se produce un comportamiento de rebaño cuando «todo el mundo hace lo que el resto de la multitud está haciendo, incluso cuando la información individual sugiere que se haga otra cosa» (Banerjee, 1992, p. 798).

Para ilustrar la idea que pretende trasladar el concepto de comportamiento de rebaño podemos utilizar el ya tradicional ejemplo del restaurante. Supongamos 2 restaurantes, uno al lado del otro, y que cada consumidor deberá elegir alguno de los 2 para almorzar en función a la información de la que dispone, que originalmente es nula dado que nunca han comido en ninguno de los 2 restaurantes. Inicialmente ambos están vacíos y el primer consumidor, viendo los 2 restaurantes sin ningún cliente, decide aleatoriamente dónde comer. El segundo consumidor toma la decisión en base a la apariencia de los restaurantes, y el hecho de que haya una persona comiendo en uno de los restaurantes puede indicar que ese restaurante es mejor, por lo que decide comer en ese restaurante. La tercera persona verá a otras 2 comiendo en uno de los restaurantes mientras que el otro está vacío, por lo que probablemente decidirá almorzar donde están los otros 2 clientes, y así sucesivamente. El resultado es que un restaurante se llena simplemente por una decisión aleatoria del primer sujeto. Ese es el comportamiento de rebaño, que si bien puede ser fruto de decisiones racionales individuales, puede considerarse en su conjunto un comportamiento irracional.

El comportamiento de rebaño está ligado a las burbujas desde los primeros trabajos19. Orléan (1989) une el comportamiento de rebaño a las burbujas; no obstante, no considera que el mimetismo sea irracional si el agente se encuentra en situación de incertidumbre y sigue a los demás como método de información para contrarrestar esa incertidumbre. Por su parte, Scharfstein y Stein (1990) consideran que en muchos casos los agentes toman sus decisiones condicionados por la necesidad de mantener su reputación frente al resto de agentes, de forma que optan por mantener un comportamiento de rebaño a pesar de que su información individual pueda inducirles a pensar que existe una burbuja y que puede estallar. Scharfstein y Stein, utilizando una mayor precisión en el lenguaje señalan que pueden existir comportamientos «ineficientes» del mercado a pesar de que individualmente los comportamientos puedan considerarse racionales. Lux (1995), por su parte, abre aún más el abanico y señala que las burbujas son el macro-resultado de micro-comportamientos de rebaño de agentes: puramente irracionales, racionales pero desinformados y delegados motivados por mantener su reputación. En definitiva, y como apunta Shiller (2000), aunque este comportamiento pueda considerarse de forma individual racional, en realidad origina un comportamiento grupal que no puede ser considerado racional, sino todo lo contrario.

En definitiva, según los trabajos desarrollados es plausible que las burbujas tengan su origen microeconómico tanto por fallos de mercado tradicionales, del tipo de información incompleta, como por comportamientos irracionales de individuos o de grupos; no obstante, lo que resulta del todo improcedente es calificar a las burbujas como racionales o irracionales, ya que la racionalidad es un atributo de las personas.

5ConclusionesLlegados a este punto, podemos extraer algunas conclusiones de nuestro trabajo. En primer lugar podemos destacar que los estudios son relativamente recientes y escasos, a pesar de que las burbujas especulativas han sido un problema reiterativo desde incluso antes que la economía tuviera cuerpo científico.

Los trabajos siguen 2 vías separadas, según la metodología adoptada por los investigadores. Por una parte existe una línea de investigación hipotético-deductiva de carácter teórico, dedicada a analizar las condiciones económicas que permiten la aparición de burbujas y los efectos de las burbujas sobre el crecimiento económico. Por otra parte existe una línea de investigación «empirista», que al utilizar como fundamento la teoría de los mercados eficientes y suponer que los agentes están dotados de expectativas racionales y que el precio de los activos refleja en todo momento la información disponible constriñe la investigación a la detección de burbujas. Ambas líneas tienen un desarrollo separado y no confluyen.

En los trabajos de la línea de investigación teórica, la conclusión menos discutida es propuesta por Tirole (1985), relativa a que las burbujas requieren que el crecimiento de la producción sea superior al tipo de interés. Hasta ahora la misma no se ha puesto en duda, y de ella deriva que se detecte una mayor propensión de las economías emergentes a sufrir burbujas. Por el contrario, sí se han discutido los efectos de las burbujas sobre el crecimiento económico a corto y a largo plazo. De hecho, los artículos teóricos más recientes intentan hacer coherente un modelo que inicialmente prevé inversiones improductivas con los importantes crecimientos económicos a corto plazo que producen las burbujas.

Para la literatura empirista, que es la línea de trabajo mayoritaria, el principal problema es construir un método econométrico que permita identificar las burbujas. Es decir, saber distinguir entre una subida ordinaria del precio de los activos de una burbuja especulativa.

Para afrontar este objetivo, los trabajos se han enfrentado a 2 cuestiones:

- •

Por una parte, al problema cuantitativo de determinar el valor fundamental de un activo. En este aspecto, los trabajos optan por 2 vías alternativas: la microeconómica de actualizar los beneficios futuros o la macroeconómica de comprobar si los incrementos de precios de los activos son coherentes con el crecimiento de la economía.

- •

Y por otra, al problema econométrico de determinar un procedimiento que permita detectar las burbujas. Para afrontar el problema de la detección econométrica los trabajos han utilizado 4 técnicas alternativas: el test de límite de la varianza, el test de West, el test de cointegración y el test de rachas o de supervivencia. De los 4, quizás el más ambicioso en su objetivo sea este último, ya que va más allá de la mera correlación de valores, que apenas puede resultar explicativa a posteriori, para adentrarse en el estudio de la relación entre la subida del precio y la duración de la burbuja, lo cual podría dar lugar en el futuro a que fueran detectables la burbujas a priori.

De la literatura revisada también se deduce que la discusión más relevante y que afecta al núcleo central de la teoría de los mercados eficientes es la que se refiere a si el comportamiento de los agentes inversores durante la burbuja es o no racional. Esta cuestión es de una relevancia teórica fundamental, ya que las burbujas son un elemento que pone en tela de juicio el comportamiento racional de los sujetos y, por tanto, socava los cimientos de la teoría de los mercados eficientes. Si las burbujas se producen con gran asiduidad y son fruto de comportamientos irracionales, pretender que los mercados financieros son eficientes sería una entelequia.

En resumen, la literatura sobre las burbujas especulativas es una literatura relativamente reciente, escasa en términos relativos y muy condicionada por los supuestos y modelos utilizados por los estudios pioneros.

No obstante, quizás la conclusión más relevante que podemos extraer es que al análisis económico de las burbujas especulativas es un campo de estudio incompleto y controvertido tanto en el aspecto teórico como en el empírico, y que existen infinidad de preguntas sobre las burbujas a las que encontrar una clara respuesta: ¿Produce la innovación tecnológica burbujas? ¿Y la financiera? ¿En qué condiciones? ¿Qué papel juega el crédito? ¿Cuándo deja de haber nuevos inversores y por qué? ¿Cómo podemos prever el pánico? ¿Cuáles son los efectos recesivos de las burbujas? ¿Qué efectos tienen sobre las magnitudes económicas? ¿Qué relación hay entre ciclos económicos y burbujas especulativas? ¿Qué regulación hay que establecer o qué políticas aplicar para evitarlas?…

Todas estas preguntas, y otras muchas que pueden surgir de los múltiples episodios de burbujas que hemos vivido, están por resolver o en proceso de resolución y abren un inmenso campo para la investigación económica futura.

Una de las primeras revisiones sobre el tema podemos encontrarla en Camerer (1989).

Tambien podemos encontrar un repaso de test de detección de burbujas en Escudero (1993).

Podemos encontrar un repaso histórico de procesos de burbujas especulativas acaecidas en el mundo en Brunnermeier y Oehmke (2012).

Brunnermeier y Oehmke (2012) a su vez siguen la descripción de Kindleberger (1978).

Los trabajos de Minsky sobre la hipótesis de inestabilidad financiera son múltiples a lo largo de su vida. Entre ellos podemos destacar, además del citado, los siguientes: Minsky (1967, 1970, 1992) y Meyer y Minsky (1972). Una modelización de la tesis de Minsky puede encontrarse en Taylor y O’Connell (1985).

Existe una sexta edición actualizada de Kindleberger y Aliber (2011).

Es importante señalar que este método no se concibió en un principio como un test de detección de burbujas, sino que fueron Blanchard y Watson (1982) los que relacionaron la metodología de Shiller con el fenómeno de las burbujas.

Este tipo no aparece recogido en el estudio recopilatorio de Gürkaynak (2008).

Se entiende que un activo no productivo es aquel que arroja una rentabilidad financiera positiva pero que no contribuye al aumento de la producción real.

Los modelos de vida infinita son una minoría dentro de los estudios teóricos.

Las series de Corea y Malasia comienzan en enero de 1977 debido a la disponibilidad datos.

La serie de datos de Zhang se extiende desde 1991 hasta 2001, y la de Haque et al, desde 1991 hasta 2007.

El serie de datos de Ali et al. (2009) abarca el periodo 1989-2009.

La series de datos de Jirasakuldech et al. (2007) se extiende desde 1975 hasta 2006, y la de Watanapalachaikul e Islam (2007) desde 1992 hasta 2001.

Este trabajo ofrece un cuadro resumen de algunas aplicaciones del test de rachas en Estados Unidos.

Ver Blanchard (1979).

En Brunnermeier y Oehmke (2012) podemos encontrar una descripción de lo que la literatura denomina «burbuja racional» y las condiciones bajo las cuales la misma es posible.

Dentro del grupo de trabajos de Shiller relativos al exceso de volatilidad de los mercados, podemos encontrar en Shiller (1984) los precedentes del comportamiento de rebaño. En dicho trabajo Shiller analiza el papel de la moda entre los inversores y cómo la misma influye en los precios debido a la importancia que tienen los inversores individuales en el mercado.

Podemos encontrar una buena caracterización del concepto de comportamiento de rebaño en los mercados financieros y una descripción de las causas que pueden provocarlo en Shiller (1999) y Hirshleifer y Hong Teoh (2003).