Partiendo de la gran importancia que representa la recaudación del Impuesto al Hospedaje en los destinos de sol y playa de México, se establece como objetivo analizar el comportamiento del gravamen en el Estado de Quintana Roo, en donde geográficamente se encuentran Cancún, Cozumel, Playa del Carmen y Tulum, en la Riviera Maya. El trabajo se inicia estableciendo la significación de la recaudación analizada con respecto a los demás ingresos por concepto de impuestos estatales, continuando con el análisis estadístico para la distribución de datos del año 2000 al 2010, posteriormente con el análisis de los residuos incluyendo el estadístico Jarque-Bera, y finalmente se analiza la información gráficamente para identificar algún patrón de tendencia que otorgue elementos de existencia fractal. Se responden las siguientes interrogantes: ¿Existe normalidad en la recaudación del Impuesto al Hospedaje? ¿Cuáles son los datos de la recaudación más atípicos? ¿Existe normalidad en los residuos? ¿Existe un patrón identificado en las figuras? ¿Se puede establecer una inferencia fractal en la recaudación del Impuesto al Hospedaje?

Understanding the great importance that the Lodging Tax collection has in the Mexican holiday resort destinations, the objective of this study is to analyze the operation of this tax in the State of Quintana Roo, where Cancun, Cozumel, Playa del Carmen and Tulum are geographically located. The article begins by establishing the importance of the tax collection with respect to the rest of the other State tax incomes, followed by a statistical analysis of the data distribution for the years 2000 to 2010, and the analysis of the residues including the Jarque-Bera statistic, and finally the information is graphically analyzed to identify the trends shown by any fractal elements. The next questions to be answered: Is there any normality in the Lodging Tax collection? What are the most atypical data in the tax collection? Is there normality in the residuals? Is there an identified pattern in the graphs? Can fractal inference be established in the Lodging Tax collection?

En lo que se refiere a los impuestos de competencia estatal (Congreso del Estado, 2012), para el caso específico de Quintana Roo, la cantidad total de impuestos para el año 2012 fue de 1.257.886.393 pesos mexicanos, aproximadamente 78.617.900 euros, de los cuales el Impuesto al Hospedaje representó el 36,88% del total (Congreso del Estado, 2011), lo que deja en claro la gran importancia para analizar estadísticamente el concepto. Existen artículos de investigación enfocados a la forma de recaudar y administrar los recursos públicos. En un esfuerzo por establecer el comportamiento en las recaudaciones fiscales locales de diversas entidades latinoamericanas se han desarrollado comparativas interesantes pero enfocadas al modo de administración (Cuervo y Williner, 2009), y por tal situación se considera enriquecedor realizar análisis estadísticos a detalle para conocer el comportamiento de los conceptos fiscales de mayor relevancia para entidades en las que el turismo representa un porcentaje significativo del total de su Producto Interior Bruto; para el caso de Quintana Roo, las actividades relacionadas con los servicios de alojamiento temporal y preparación de alimentos y bebidas representan el 19,39% (Gobierno Federal, 2012).

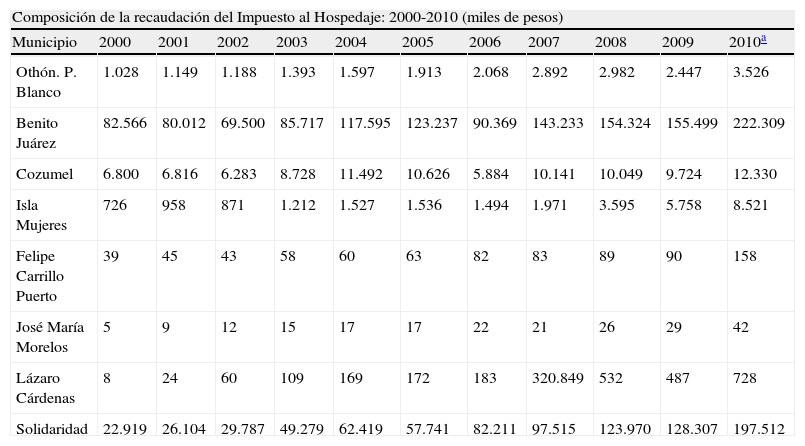

Es objeto del Impuesto al Hospedaje es el pago de gravamen por servicios que otorguen los hoteles, moteles, mesones, posadas, hosterías, campamentos, paraderos de casas rodantes, de tiempo compartido, y demás establecimientos en donde se brinde albergue temporal de personas. Además la ley establece que los retenedores, cuando presten servicios bajo el sistema denominado «Todo Incluido», por el cual el pago de la contraprestación contemple servicios adicionales al de hospedaje, tales como alimentación, transporte y otros similares, calcularán el impuesto considerando como base gravable únicamente el importe correspondiente al albergue, de tal forma que el sistema contable que lleven permita identificar el importe correspondiente al servicio de hospedaje y desglosarlo en el comprobante que ampare los servicios prestados. Considerando que el servicio preponderante del retenedor es el servicio de hospedaje, podrán estimar el importe relativo al servicio de hospedaje dentro del sistema «Todo Incluido», sin que en ningún caso pueda ser inferior al 50% del monto total de los servicios comprendidos bajo este sistema, excluyendo las propinas y los impuestos que se trasladen al consumidor (Congreso del Estado, 2012) (tabla 1).

Unidad de Transparencia y Acceso a la Información Pública del Poder Ejecutivo. (2012). Secretaría de Hacienda del Estado de Quintana Roo, México

| Composición de la recaudación del Impuesto al Hospedaje: 2000-2010 (miles de pesos) | |||||||||||

| Municipio | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010a |

| Othón. P. Blanco | 1.028 | 1.149 | 1.188 | 1.393 | 1.597 | 1.913 | 2.068 | 2.892 | 2.982 | 2.447 | 3.526 |

| Benito Juárez | 82.566 | 80.012 | 69.500 | 85.717 | 117.595 | 123.237 | 90.369 | 143.233 | 154.324 | 155.499 | 222.309 |

| Cozumel | 6.800 | 6.816 | 6.283 | 8.728 | 11.492 | 10.626 | 5.884 | 10.141 | 10.049 | 9.724 | 12.330 |

| Isla Mujeres | 726 | 958 | 871 | 1.212 | 1.527 | 1.536 | 1.494 | 1.971 | 3.595 | 5.758 | 8.521 |

| Felipe Carrillo Puerto | 39 | 45 | 43 | 58 | 60 | 63 | 82 | 83 | 89 | 90 | 158 |

| José María Morelos | 5 | 9 | 12 | 15 | 17 | 17 | 22 | 21 | 26 | 29 | 42 |

| Lázaro Cárdenas | 8 | 24 | 60 | 109 | 169 | 172 | 183 | 320.849 | 532 | 487 | 728 |

| Solidaridad | 22.919 | 26.104 | 29.787 | 49.279 | 62.419 | 57.741 | 82.211 | 97.515 | 123.970 | 128.307 | 197.512 |

Fuente: elaboración propia con datos de la Unidad de Transparencia y Acceso a la Información Pública del Poder Ejecutivo, Secretaría de Hacienda, Quintana Roo.

A nivel macroeconómico ha existido la inquietud, motivada por la significación de los recursos derivados por la recaudación fiscal, para analizar los aspectos de forma general, tales como la propuesta de Arthur Betz Laffer (2004), que consideraba que el incremento en las tasas de impuestos aumenta la recaudación solo hasta cierto punto, ya que a partir del máximo óptimo, un mayor incremento provoca una menor recaudación fiscal. Otro planteamiento macroeconómico interesante es la pérdida en peso muerto (Mankiw, 2009), que propone que a una menor tasa de impuesto, los ingresos tributarios se incrementan; con una tasa de impuesto adecuada o media, los ingresos tributarios se incrementan en una mayor medida; sin embargo, con una tasa impositiva demasiado alta, los ingresos tributarios solo se incrementan en una pequeña parte.

Considerando la representatividad del Impuesto al Hospedaje para el Estado de Quintana Roo y el interés macroeconómico para establecer una política fiscal adecuada, se considera significativo realizar análisis a un nivel más específico, para este caso en el rubro directamente relacionado con las actividades de hospedaje, contribuyendo en aportar elementos fundamentales para continuar, eliminar o modificar la normatividad fiscal vigente. Además, dentro de los análisis gráficos se pretende identificar patrones definidos que permitan iniciar algunos planteamientos relacionados con la geometría fractal impulsada por Benoit Mandelbrot (2003), referente a la presencia constante de objetos y circunstancias con patrón iterativo y análisis enfocados a la economía a través del comportamiento de los mercados de valores (Peters, 1994; Mandelbrot y Hudson, 2006; Braun, 1994).

2Análisis de la normalidad para el Impuesto al HospedajeTras integrar en serie de tiempo la recaudación por cada uno de los meses de los ejercicios 2000 a 2010 respecto al total del Estado, a partir de lo anterior se determinan las medidas de tendencia central para la serie completa y para cada uno de los ejercicios. Para determinar la normalidad o no en la distribución de los datos se empleó el criterio mediante de localizadores Z para determinar si los datos cumplían con los criterios de la regla empírica y del teorema de Chebyshev (Anderson et al., 2008; Triola, 2009), con el fin de identificar situaciones en donde la recaudación fuera atípica (tabla 2).

Medidas de tendencia central de la recaudación por ejercicio: 2000-2010

| Años | x¯=∑xin | S=∑(xi−x¯)2n−12 | s2=∑(xi−x¯)2n−1 |

| 2000 | 9.507.59,.57 | 2.019.745,76 | 4,07937E+12 |

| 2001 | 9.593.146,66 | 2.699.583,39 | 7,28775E+12 |

| 2002 | 8.978.797,06 | 1.906.707,61 | 3,63553E+12 |

| 2003 | 12.209.323,72 | 2.057.395,21 | 4,23288E+12 |

| 2004 | 16.239.733,96 | 2.729.873,95 | 7,45221E+12 |

| 2005 | 16.275.551,50 | 7.536.196,76 | 5,67943E+13 |

| 2006 | 15.192.762,50 | 3.723.127,99 | 1,38617E+13 |

| 2007 | 21.348.085,17 | 5.091.817,00 | 2,59266E+13 |

| 2008 | 24.630.722,17 | 6.515.775,41 | 4,24553E+13 |

| 2009 | 25.195.066,08 | 11.067.413,11 | 1,22488E+14 |

| 2010 | 37.093.937,25 | 8.650.320,42 | 7,4828E+13 |

Fuente: elaboración propia con datos de la Secretaria de Haciendo del Estado de Quintana Roo.

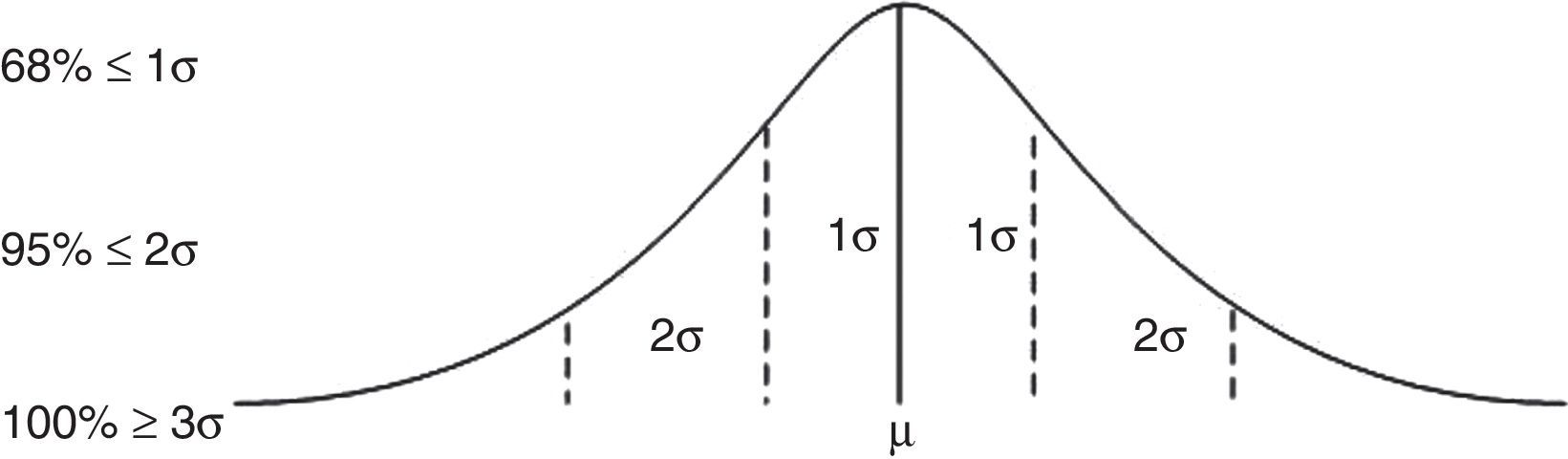

A partir de las medidas de tendencia central, se procedió a estimar los localizadores o puntos Z (Altman, 2000; Wang, 2007; Velavan, 2011; Akbilgiç y Howe, 2011) y determinar o no la normalidad en la distribución de datos. Para el caso de la regla empírica los criterios son el porcentaje de los datos que se encuentran a un número determinado de desviaciones estándar.

El primer caso consistió en analizar los 132meses que representan la serie completa, obteniendo que el 76,52% se encuentran a no más de una desviación estándar, el 93,94% del total de datos se encontraban a no más de 2 desviaciones estándar y el 99,24% no rebasaba las 3 desviaciones estándar. Los resultados anteriores también sirvieron como base para estimar la normalidad por el teorema de Chebyshev conforme a lo siguiente:

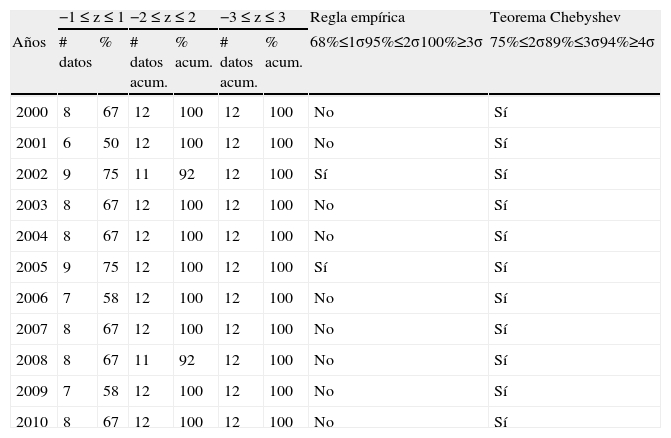

En cada ejercicio se determinaron las medidas de tendencia central como parte fundamental para estimar los localizadores Z, encontrando que en el ejercicio del año 2000 no se cumplió con los criterios de la regla empírica pero sí con el teorema de Chebyshev. En el año 2001 se presentó la misma situación. En el ejercicio 2002 sí se cumplieron ambos criterios de normalidad. En los años 2003 y 2004 no se cumplió con la regla empírica pero sí con el teorema de Chebyshev. En el ejercicio 2005 se cumplió con los 2 criterios. En los ejercicios 2006 al 2010 no se cumplieron los criterios de normalidad por la regla empírica pero sí bajo los parámetros de Chebyshev (tabla 3).

Resumen de los resultados para la normalidad en la recaudación del Impuesto al Hospedaje

| −1≤z≤1 | −2≤z≤2 | −3≤z≤3 | Regla empírica | Teorema Chebyshev | ||||

| Años | # datos | % | # datos acum. | % acum. | # datos acum. | % acum. | 68%≤1σ95%≤2σ100%≥3σ | 75%≤2σ89%≤3σ94%≥4σ |

| 2000 | 8 | 67 | 12 | 100 | 12 | 100 | No | Sí |

| 2001 | 6 | 50 | 12 | 100 | 12 | 100 | No | Sí |

| 2002 | 9 | 75 | 11 | 92 | 12 | 100 | Sí | Sí |

| 2003 | 8 | 67 | 12 | 100 | 12 | 100 | No | Sí |

| 2004 | 8 | 67 | 12 | 100 | 12 | 100 | No | Sí |

| 2005 | 9 | 75 | 12 | 100 | 12 | 100 | Sí | Sí |

| 2006 | 7 | 58 | 12 | 100 | 12 | 100 | No | Sí |

| 2007 | 8 | 67 | 12 | 100 | 12 | 100 | No | Sí |

| 2008 | 8 | 67 | 11 | 92 | 12 | 100 | No | Sí |

| 2009 | 7 | 58 | 12 | 100 | 12 | 100 | No | Sí |

| 2010 | 8 | 67 | 12 | 100 | 12 | 100 | No | Sí |

Fuente: elaboración propia.

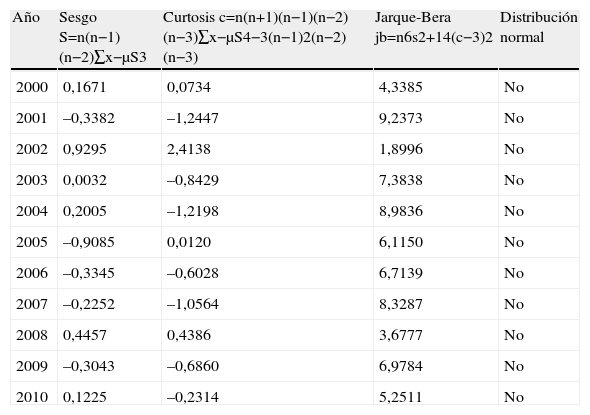

Conforme a los resultados de la serie de tiempo completa, sí se cumple con los criterios de normalidad. No obstante, al analizar los ejercicios fiscales individualmente, solo en 2 de los 11 casos se obtuvo normalidad en los 2 criterios considerados, y debido a esto se procede a realizar el análisis de los residuos representados por el sesgo y la curtosis, primero de forma individual y posteriormente mediante la prueba Jarque-Bera (Jarque y Bera, 1987; Ciuiu, 2005), que combina ambos estadísticos (tabla 4).

Análisis a los residuos y aplicación de la prueba Jarque-Bera

| Año | Sesgo S=n(n−1)(n−2)∑x−μS3 | Curtosis c=n(n+1)(n−1)(n−2)(n−3)∑x−μS4−3(n−1)2(n−2)(n−3) | Jarque-Bera jb=n6s2+14(c−3)2 | Distribución normal |

| 2000 | 0,1671 | 0,0734 | 4,3385 | No |

| 2001 | –0,3382 | –1,2447 | 9,2373 | No |

| 2002 | 0,9295 | 2,4138 | 1,8996 | No |

| 2003 | 0,0032 | –0,8429 | 7,3838 | No |

| 2004 | 0,2005 | –1,2198 | 8,9836 | No |

| 2005 | –0,9085 | 0,0120 | 6,1150 | No |

| 2006 | –0,3345 | –0,6028 | 6,7139 | No |

| 2007 | –0,2252 | –1,0564 | 8,3287 | No |

| 2008 | 0,4457 | 0,4386 | 3,6777 | No |

| 2009 | –0,3043 | –0,6860 | 6,9784 | No |

| 2010 | 0,1225 | –0,2314 | 5,2511 | No |

Fuente: elaboración propia.

Los resultados obtenidos para el sesgo son poco representativos, ya que en 6 ejercicios tienen una tendencia positiva y en otros 5 una tendencia negativa; en ambas situaciones, no representa una asimetría importante. Para el caso de los resultados en la curtosis se obtienen datos de tipo platicúrticos debido a los valores inferiores a 0 en la mayoría de los casos, es decir, con poca concentración a la centralidad, y por ello presentan colas livianas.

Se decidió aplicar la prueba Jarque-Bera, teniendo como eje principal los valores para una distribución normal en donde la curtosis debe ser 3 y el sesgo debe ser 0. Sin embargo, al considerar los resultados para cada uno de los ejercicios fiscales, en estricto sentido no se cumpliría con la normalidad, toda vez que aunque el sesgo es muy cercano a cero en la mayoría de los casos, pese a ello no se estaría ante una normalidad absoluta. Para el caso de la curtosis tampoco se cumpliría en sentido estricto para considerar la normalidad.

El criterio utilizado en la prueba Jarque-Bera se estableció con base en lo que ha sido considerados en investigaciones precedentes (Ciuiu, 2005; Saporta y Ben Ammou, 1998; Gálvez, 2005), adoptando 2 grados de libertad y con un nivel de confianza del 95%. Se establece como hipótesis nula el valor de 5,99 que correspondería a una curva normal (Ciuiu, 2008).

Hi. Los residuos no tienen un comportamiento normal: J-B>5,99.

H0. Los residuos tienen un comportamiento normal: J-B<5,99.

Al verificar los resultados de la prueba Jarque-Bera se observa que salvo en el caso del ejercicio 2002, en que no hay elementos para rechazar la hipótesis nula y por tanto se tiene un comportamiento normal, en los demás casos se rechazaría la hipótesis nula, afirmando que desde el punto de vista del análisis de los residuos no tienen un comportamiento normal, lo que incluso tendría relación con una aproximación fractal debido a la irregularidad de su forma, como la apreciación de Mandelbrot y otros autores (Domínguez Monterroza y Garzón-Alvarado, 2011).

El resultado en la prueba Jarque-Bera para los 132meses refleja un comportamiento no normal en los residuos conforme a lo siguiente:

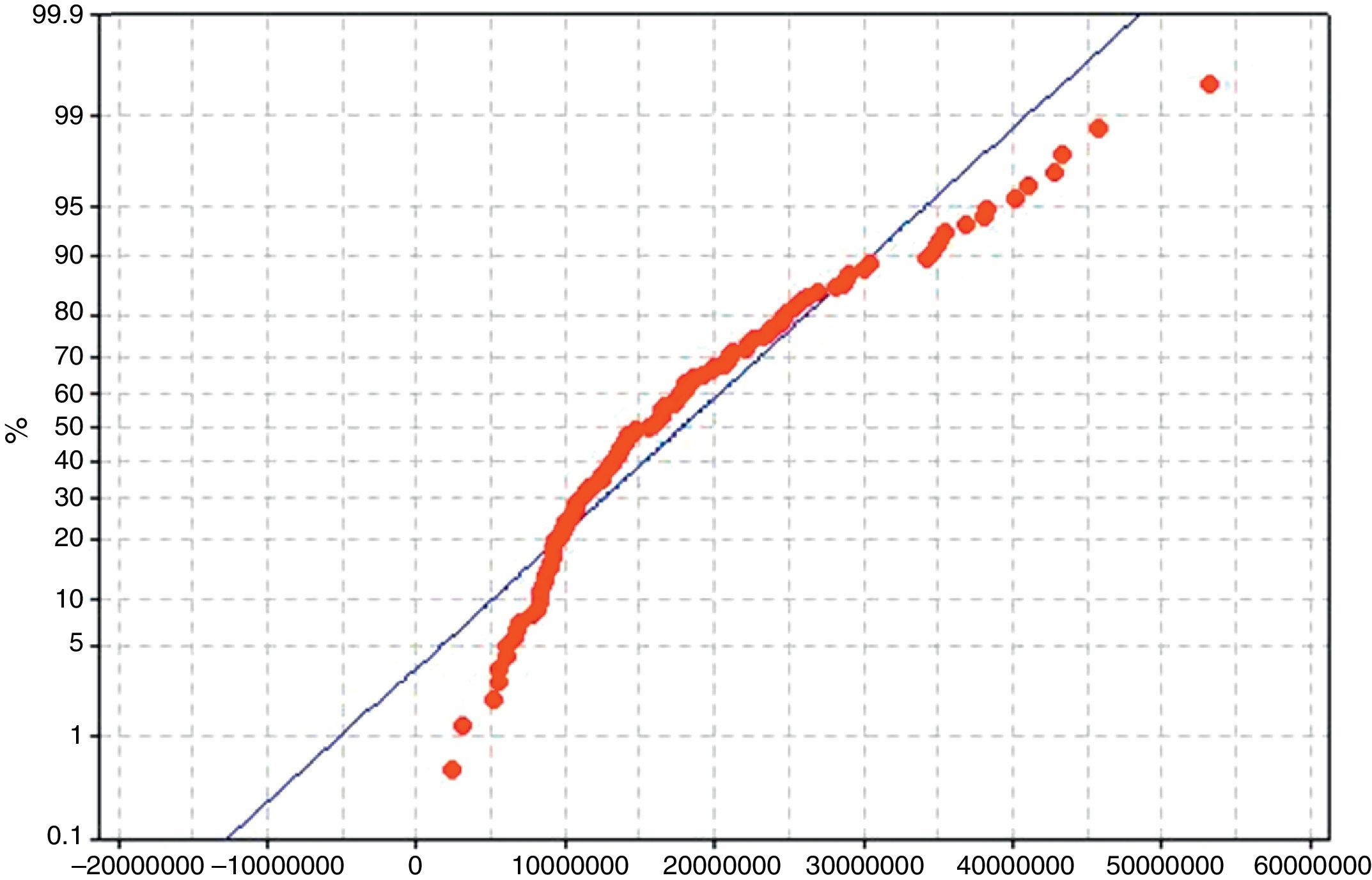

Complementariamente se realiza la prueba Anderson-Darling, pero en esta ocasión se optó por un análisis gráfico. Como en el caso anterior, se inicia estableciendo las hipótesis siguientes:

Hi. Los residuos no tienen un comportamiento normal: A-D≥0,751.

H0. Los residuos tienen un comportamiento normal: A-D≥0,751 (figs. 1).

Después de analizar la figura 1, y observando que el estadístico Anderson-Darling excedió el valor crítico de 0,751, se refuerza el resultado obtenido mediante Jarque-Bera, estableciendo un comportamiento no normal para los residuos en la recaudación del Impuesto al Hospedaje.

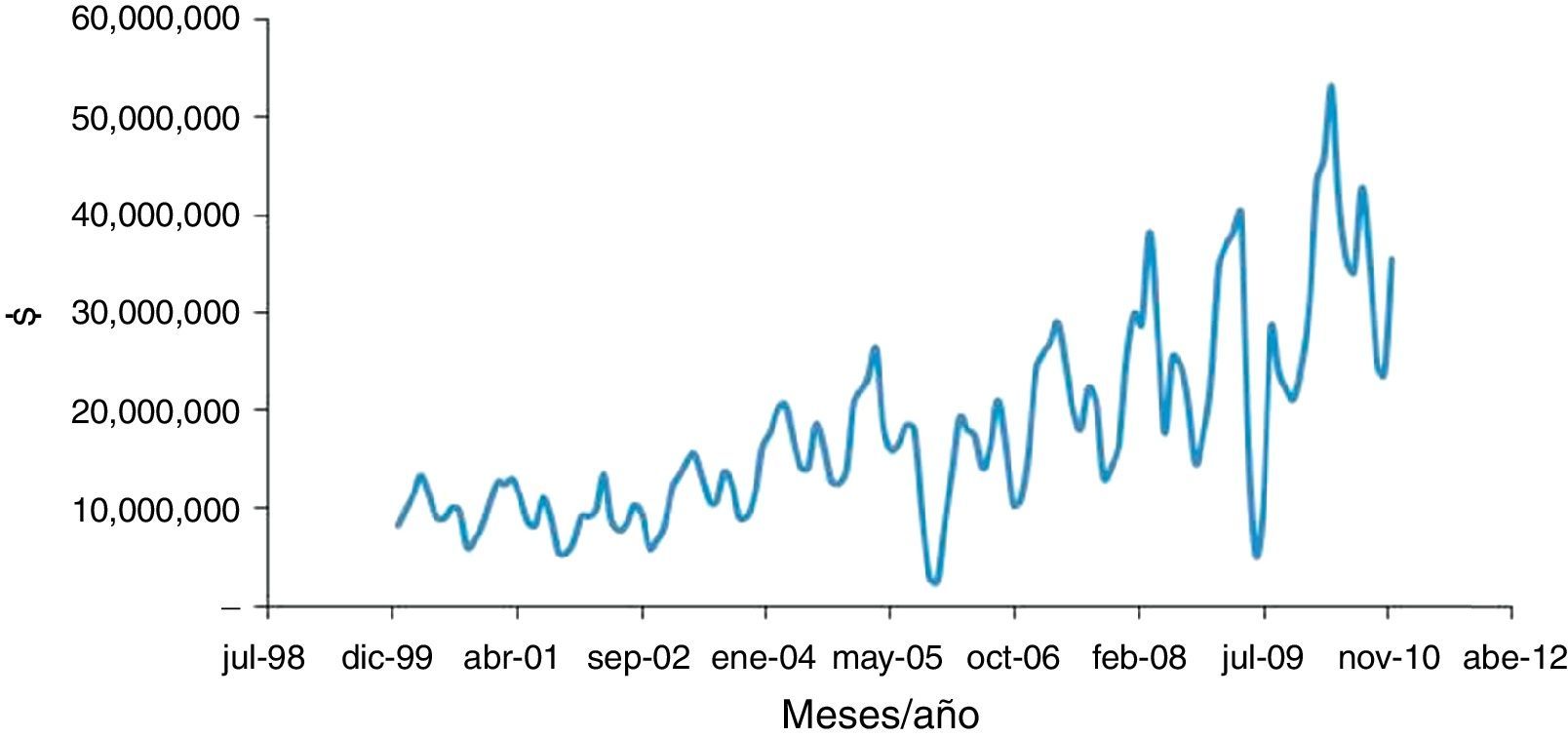

4Inferencia fractal mediante análisis gráficoSe llevó a cabo la representación de los 11 años de recaudación con la intención de ubicar la presencia repetitiva de inicio al final de la serie y en períodos intermedios, apoyados en los estudios de precursores en la materia fractal (Mandelbrot, 1997; Bouchaud y Potters, 2000). También se contemplaron estudios relacionados con la economía, concretamente con el comportamiento de los mercados de valores (Peters, 1994; Mandelbrot, 2009; Mandelbrot y Hudson, 2006) (fig. 2).

Al representar la serie completa se obtuvo un comportamiento iterativo en cada uno de los años en donde se incrementa la recaudación en el primer trimestre, seguido de un decremento, posteriormente un pequeño aumento para el tercer trimestre y, por último, en el cuarto trimestre cae nuevamente la recaudación. El comportamiento anterior se replica prácticamente en toda la serie de tiempo, con la excepción marcada de los años 2005 y 2009, lo que se explica, en el primer caso, por el embate del huracán Wilma y, en el segundo caso, debido a la contingencia sanitaria por influenza H1N1. A pesar del comportamiento caótico que originaron los 2 eventos anteriores, la recaudación del Impuesto al Hospedaje retoma nuevamente su comportamiento repetitivo, por lo que es evidente las características establecidas por Mandelbrot para una situación fractal. De igual forma, los incrementos estacionarios encontrados en este caso particular para los primeros trimestres han sido considerados anteriormente (Embrechts y Maejima, 2002; Ramírez et al., 2012; Beran, 1994).

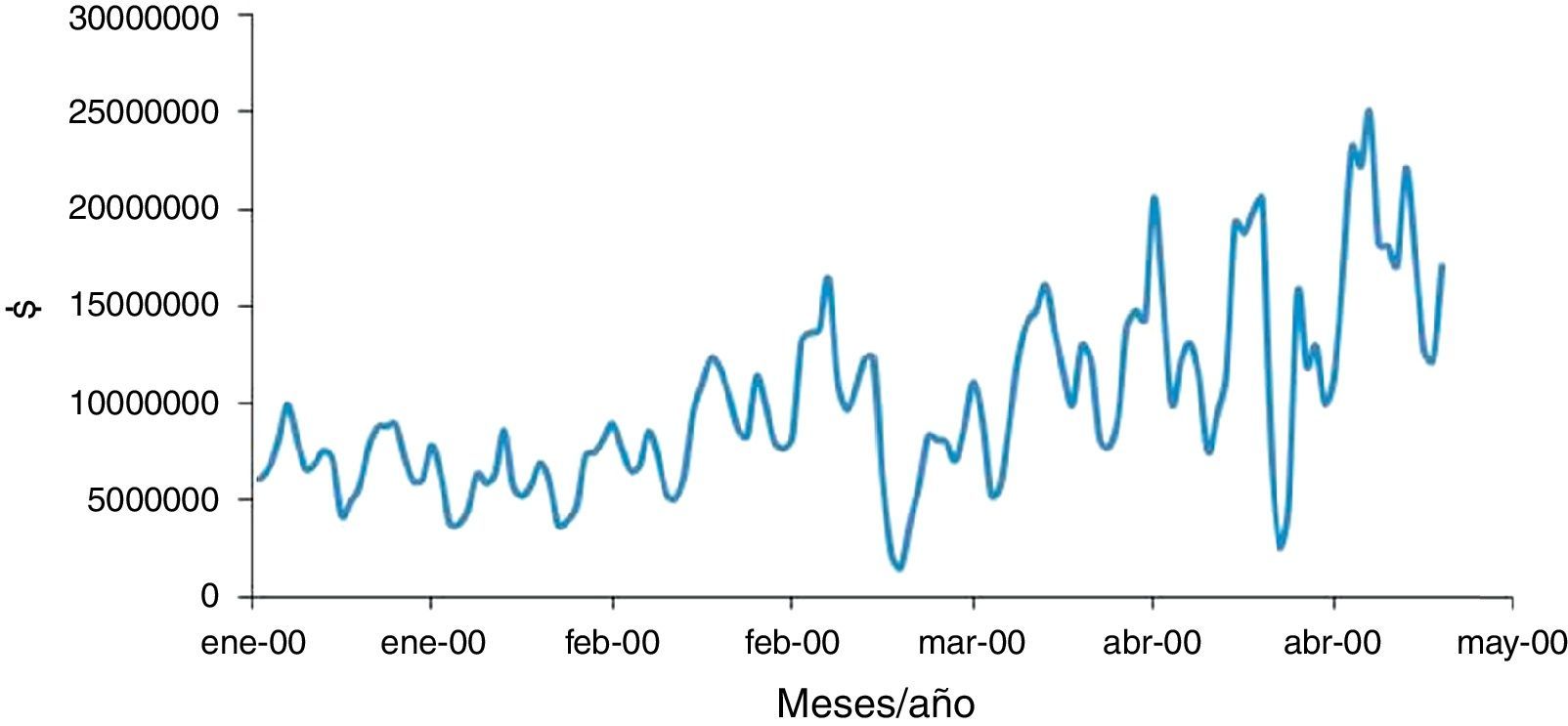

El siguiente paso es analizar gráficamente a un nivel de recaudación inferior, es decir, la recaudación de un determinado municipio que sea representativo. En este caso se analiza el municipio de Benito Juárez (fig. 3).

Como en el análisis gráfico de la serie para todo el Estado, a nivel municipal se replica la presencia de incrementos en el primer trimestre de cada año y también la distorsión caótica que causaron los fenómenos del huracán Wilma en 2005 y la contingencia sanitaria en 2009, por lo que se estaría una vez más frente a un comportamiento fractal en niveles inferiores, concretamente municipales.

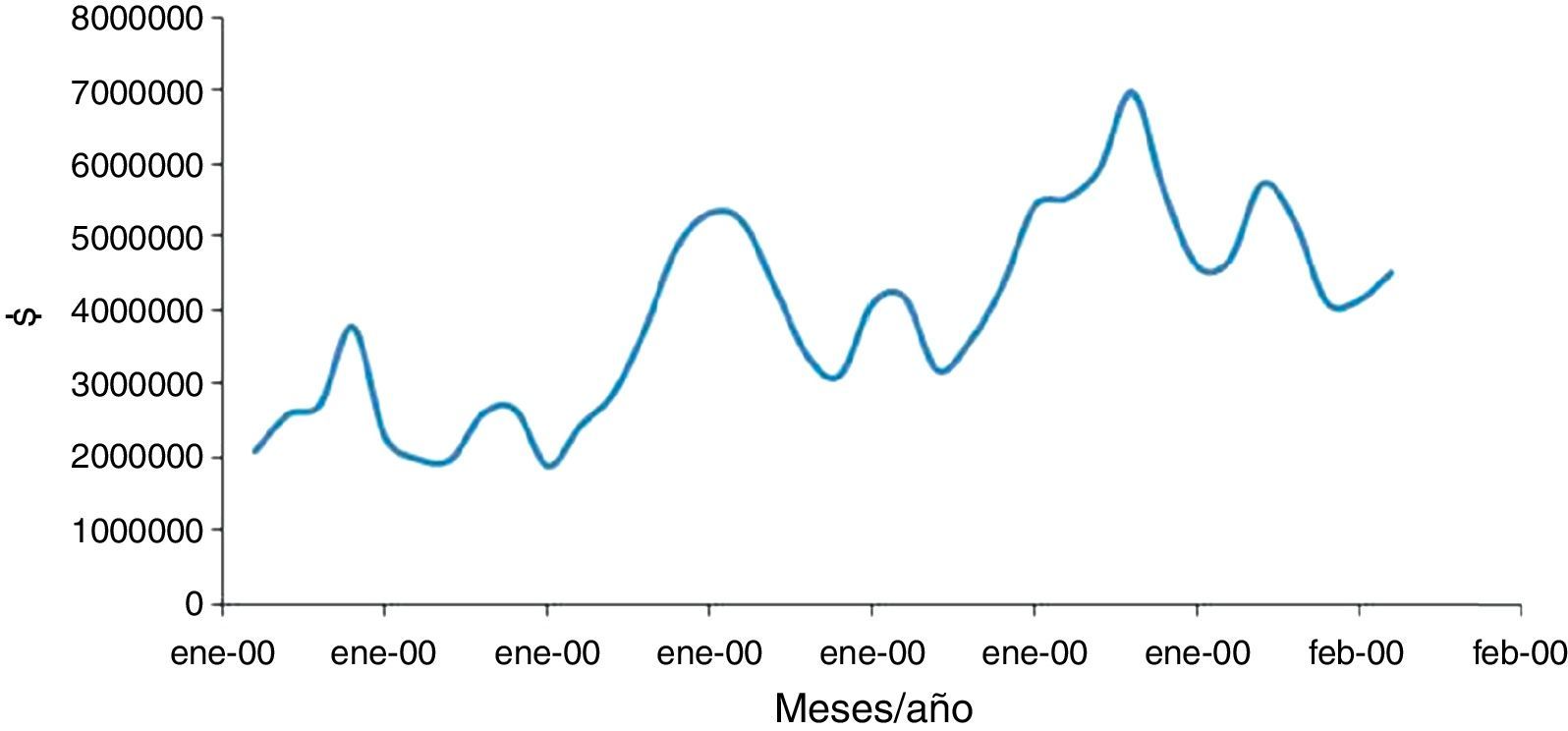

También se agregó un análisis gráfico para el municipio de Solidaridad, pero en esta ocasión para un período más corto, de solamente 3años, a partir del ejercicio 2002 y hasta el 2004, identificando nuevamente el patrón repetitivo, ahora a nivel municipal pero en diferente amplitud de datos (fig. 4).

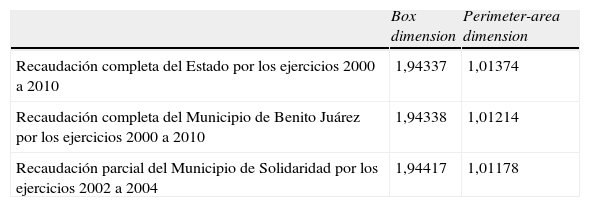

Basándose en los resultados de las gráficas, se determina la dimensión fractal mediante el software Benoit, versión 1.31, realizando cálculos correspondientes a los parámetros de autosimilitud, en 2 diferentes métodos1: box dimension y perimeter-area dimension (tabla 5).Los resultados obtenidos en la dimensión fractal por 2 distintos métodos evidencian la recurrencia en el patrón gráfico iterativo con una variación incipiente tanto en la técnica box dimension como en perimeter-area dimension.

Parámetros de auto similitud en la recaudación del Impuesto al Hospedaje

| Box dimension | Perimeter-area dimension | |

| Recaudación completa del Estado por los ejercicios 2000 a 2010 | 1,94337 | 1,01374 |

| Recaudación completa del Municipio de Benito Juárez por los ejercicios 2000 a 2010 | 1,94338 | 1,01214 |

| Recaudación parcial del Municipio de Solidaridad por los ejercicios 2002 a 2004 | 1,94417 | 1,01178 |

Fuente: elaboración propia con apoyo del Programa Benoit Versión 1.31.

Es común considerar que el Impuesto al Hospedaje tenga un patrón íntimamente relacionado con las temporalidades turísticas. No obstante, después de analizar la recaudación de 132meses, se concluye que el comportamiento de la recaudación no tiene correspondencia directa con las temporadas de mayor visita a los destinos en el Estado de Quintana Roo, esto es, en los periodos de marzo y abril —periodo conocido como el spring break— y el otro periodo, comprendido en los meses de noviembre y diciembre. Lo anterior queda demostrado al registrar una mayor recaudación en los meses de enero, febrero y marzo, que no corresponden estrictamente a ninguna temporada turística completa.

Otra conclusión interesante es que se considera que las pruebas de normalidad tradicionales con enfoque al teorema del límite central, como el criterio de regla empírica y los parámetros del teorema de Chebyshev, aplicadas a la recaudación fiscal analizada, son insuficientes para establecer enfáticamente la normalidad, ya que mediante los análisis de los residuos por coeficiente de asimetría y curtosis, calculados en lo individual y como insumos en la prueba de Jarque-Bera, sugieren que no necesariamente existe un comportamiento normal en los residuos de la distribución del Impuesto al Hospedaje, situación que se refuerza con la prueba Anderson-Darling. La anterior situación evidenciaría la necesidad de incluir preguntas de investigación en los estudios fiscales similares realizados en otras entidades federativas, es decir, evitando asumir un comportamiento normal para el gravamen.

Será necesario realizar análisis acerca de las razones de diferimiento en el entero del impuesto, ya que el cobro de los servicios de alojamiento sugiere un pago de los turistas prácticamente de contado, el cual no se comunicaría a la tesorería estatal sino hasta meses posteriores al cobro. Este particular es de especial interés, ya que los operadores hoteleros establecidos en el año 2000 no son los mismos que para el 2010, lo que sugiere un patrón de comportamiento no originado por los operadores sino por el manejo del flujo de efectivo en el sector hotelero.

Los análisis gráficos, aplicados a la totalidad de la serie de tiempo, que incluyó 132observaciones mensuales, arrojó un patrón de evidente iteración, a excepción del año 2005, en que aconteció el embate del huracán Wilma, y del año 2009, en que tuvo lugar la contingencia sanitaria para el virus H1N1. Esta situación reforzaría algunos planteamientos de la teoría del caos (Prigogine, 2008), en donde un elemento de entrada puede causar múltiples situaciones distintas al patrón del orden común.

A pesar de lo anterior y de las distorsiones ocasionadas en los ejercicios 2005 y 2009, se concluye que el patrón iterativo retoma su conducta, lo que se demuestra en todas las gráficas incluidas, tanto a nivel del Estado como también a nivel municipal, incluso en periodos de tiempo más cortos. Para todos los casos se obtuvieron las dimensiones fractales, en todos los casos con factores cercanos a 2, lo que alejaría el comportamiento de un patrón simple.

Los incrementos en la recaudación observados en la totalidad de la serie que correspondió a los 11 ejercicios fiscales no son motivo para descartar la iteración y el proceso de autosimilitud, conclusión apoyada por lo dicho en otros planteamientos que reconocen la existencia de incrementos estacionales en un proceso de autosimilitud (Embrechts y Maejima, 2002; Ramírez et al., 2012).

Aunque se han realizado diversos estudios de tipo fractal con aplicación a las finanzas, la mayoría se ha orientado al índice de precios y cotizaciones (Chorafas, 1999; Ludlow, 1997; Peters, 1994). También es importante hacer extensivas las aplicaciones al campo de la contaduría, y en especial a la recaudación fiscal, ya que estudios detallados a los conceptos de mayor cuantía para los recursos públicos, más que integrarlos en leyes de ingresos deben constituir los principales insumos para corregir desequilibrios en el sistema impositivo, atendiendo las conductas de los contribuyentes, pues, al menos en 11 años, se demuestra un comportamiento repetitivo a una constante manera de obligar a pagar impuestos.