En este trabajo se aborda la exposición de la teoría kaleckiana de la inversión con el objetivo de identificar la caracterización del concepto de «rentabilidad esperada» y así destacar los elementos más interesantes para el análisis económico contemporáneo. Para ello se señala la insuficiencia de las teorías del acelerador neoclásico y de la eficiencia marginal del capital (EMC) propuesta por Keynes (1936). Se ofrecen los principales elementos de la función de determinantes de la decisión de invertir, destacados por Kalecki (1956, cap. 9), así como los desarrollos posteriores. Se concluye que esta teoría permite incorporar los efectos de las expectativas, los elementos de inercia, la distribución del ingreso (los beneficios), los efectos de la demanda efectiva (utilización) y los elementos financieros (el principio del riesgo creciente). Estos elementos pueden encontrarse por separado en distintas teorías de la inversión, pero aquí se muestran como un conjunto articulado de ideas que permiten su interacción, ofreciendo mayor profundidad analítica.

A discussion on Kaleckian investment theory is presented in this paper, with the aim of highlighting the most interesting elements for contemporary economic analysis and the possibilities it offers. For this, the limits of the neoclassical accelerator theory and the marginal efficiency of capital (MEC) proposed by Keynes (1936) are highlighted. The main elements of the function of the determining factors on the decision to invest highlighted by Kalecki (1956, ch. 9), and subsequent developments, are also presented. It is concluded that this theory is able to incorporate the effects of expectations, inertia, the distribution of income (profits), effective demand (use of capacity), and financial (the principle of increasing risk). These elements can be found separately in different investment theories, but are shown here as an articulated set of ideas that allow interaction, providing greater analytical depth.

En este trabajo se aborda una exposición detallada de la teoría kaleckiana de la inversión desde un enfoque macroeconómico, i.e., entendida como formación bruta de capital fijo (FBCF). Esta cuestión es de gran relevancia, debido a que en las últimas décadas se han generalizado estudios, siguiendo el modelo de Bhaduri y Marglin (1990), en el que se reconocen gran parte de las ideas kaleckianas. Estos modelos ofrecen una interpretación de la función de inversión que, sin el adecuado contexto teórico, puede dar lugar a equívocos, como consecuencia de basarse en la idea de la inversión en función de la rentabilidad esperada. Pero este concepto, por su naturaleza, no es medible. Por ello, es necesario estimarlo mediante distintas variables proxy, cuya elección modifica sustancialmente el enfoque teórico.

Es por ello que se plantean las siguientes preguntas de investigación. ¿Qué entendió Kalecki por rentabilidad esperada y cómo decidió aproximar dicha variable? ¿En qué se diferencia de las principales teorías, aún hoy vigentes, del acelerador flexible o neoclásico y la teoría de la eficiencia marginal del capital? ¿Cómo han interpretado esta variable distintos autores dentro del pensamiento kaleckiano? ¿Qué implicaciones tiene para el análisis de la dinámica económica?

Así, el objetivo principal de este trabajo es encontrar los elementos que componen la teoría kaleckiana de la inversión y destacar los aspectos que pueden resultar más interesantes para el análisis económico contemporáneo y las posibilidades que ofrece al estudio tanto de las decisiones de inversión como a los modelos, teóricos y econométricos, que estudian el desarrollo económico desde una perspectiva keynesiana. El trabajo consiste, por tanto, en una revisión de la literatura tanto de autores clásicos (Keynes, Kalecki y Steindl) como de los autores contemporáneos; por ello puede considerarse como un «estado del arte» en esta materia.

El artículo se estructura de la siguiente forma. En el primer punto se aborda en profundidad la teoría de la inversión de Kalecki, para a continuación señalar las críticas que realizó a dos de las principales teorías: la teoría del acelerador neoclásico y eficiencia marginal del capital (EMC) propuesta por Keynes. En el siguiente apartado se abordan los desarrollos posteriores, identificando cuatro aspectos principales: 1)la relación entre acumulación e inversión; 2)el papel de la rentabilidad y los beneficios; 3)los efectos de la financiación y el apalancamiento, de acuerdo al principio del riesgo creciente, y 4)la variación de estos efectos a lo largo del ciclo inversor. Por último, se finaliza con las conclusiones.

2Aspectos centrales de la teoría de la inversiónEn este apartado se trata la exposición de los principales conceptos de la teoría de la inversión de Kalecki, esencialmente recogidos en el capítulo 9 de su Teoría de la dinámica económica. Además, se tratan las críticas que realizó a dos de las teoría más extendidas, entonces y ahora; por un lado, el principio de aceleración en su concepción neoclásica o inducida por la oferta, y por otro lado, la crítica que realizó a la teoría de la eficiencia marginal del capital (EMC) en su reseña de la Teoría General, en el mismo año que está fue publicada.

2.1La teoría de la inversión de KaleckiLa teoría de Kalecki (1956) de la inversión ofrece una combinación de elementos interpretativos. A efectos expositivos, puede utilizarse esta teoría como catalizador para agrupar los determinantes de la función de inversión destacados por la literatura (Courvisanos, 1996; Stockhammer, 2004; Lavoie et al., 2004; Alexiou, 2010; Schoder, 2014). Incluyendo elementos reales, como los beneficios, la rentabilidad y el grado de utilización, factores físicos como la inercia, factores financieros como el crédito o el grado de apalancamiento y factores institucionales como la introducción de innovaciones tecnológicas, así como el marco institucional, como determinantes de las respectivas elasticidades.

Al igual que Keynes, Kalecki (1956) sostiene que el ahorro y la inversión se igualan automáticamente ex post, i.e., «la inversión se financia a sí misma» (Kalecki, 1956, p. 52) para cualquier tipo de interés. El ahorro, de hecho, no es más que simple residuo. Las decisiones de consumir y las decisiones de invertir determinan conjuntamente los ingresos. Suponiendo que las decisiones de invertir se hagan efectivas, una de dos, o restringen el consumo o amplían el ingreso. De este modo, ningún acto de inversión puede evitar que el residuo o margen, al que llamamos ahorro, deje de aumentar en una cantidad equivalente» (Keynes, 1936, p. 87).

Esto descarta la posibilidad de que sea el tipo de interés la variable de ajuste entre ahorro1 e inversión, y por tanto, que sea la principal variable explicativa de las decisiones de inversión (el propio Kalecki (1936 [1982], p. 47) reconoce la proximidad de sus postulados con los de Keynes en este ámbito), así como que exista un tipo de interés natural que incida sobre las mismas. Por eso es posible afirmar que comparten las siguientes ideas: a)la inversión como elemento central de la actividad económica; b)la inversión causa el ahorro y no a la inversa, y c)la toma de decisiones de inversión es el aspecto central y no las decisiones de ahorrar. Pero como señala Courvisanos (1996), Keynes no dispone de una teoría de las «decisiones» de inversión, aunque ha analizado profusamente los efectos que esta tiene sobre el empleo y la demanda agregada.

Dado que los tipos de interés no están determinados por la oferta de ahorro y la demanda de inversión, es necesario incluir los factores financieros y monetarios para explicar la evolución de los mismos. El principal concepto financiero de la teoría kaleckiana es el «principio del riesgo creciente», que se basa en la idea de que mayor será el riesgo cuanto mayor sea la inversión, y aún mayor será el riesgo si se incrementa la financiación externa con relación al capital previo2 (Sawyer, 1985; López y Assous, 2010; Alexiou, 2010, Mott, 2009). De forma más detallada:

- •

El riesgo es función creciente de la cantidad invertida, pues mayor es la probabilidad de no obtener los beneficios suficientes para rentabilizar la inversión.

- •

El riesgo se incrementa cuando aumenta la financiación externa en relación con los fondos propios, pues mayor es la probabilidad de que las cargas financieras superen a la rentabilidad interna. Cuanto mayor sea el apalancamiento, mayor será la reducción de los beneficios propios ante un incremento de los costes financieros o caída de la actividad.

- •

La capacidad de financiarse en los mercados de capitales depende de los recursos propios de las empresas, i.e., la financiación externa es proporcional a la interna. Por tanto, también es proporcional a los beneficios obtenidos y retenidos.

- •

El sistema financiero encara la misma situación: cuanto mayor sea el crédito concedido a una compañía, mayor riesgo asume, por lo que solicitarán tipos de interés y márgenes crecientes en función del volumen concedido.

- •

De tal forma que los tipos de interés a corto plazo dependen de factores esencialmente monetarios y financieros, como es la política bancaria de gestión de los depósitos y los préstamos, así como el grado de liquidez en el sistema.

- •

Los tipos de interés a largo plazo dependen del «coeficiente de riesgo», que se calcula como la diferencia entre los rendimientos de los bonos a corto plazo y los de largo plazo, lo cual refleja una preferencia en función del riesgo percibido haciendo que los tipos de largo plazo fluctúen mucho menos que los de corto plazo.

En este sentido, el crédito privado tiene dos límites esenciales: los márgenes de rentabilidad obtenidos y la solvencia de la demanda de crédito. El racionamiento del crédito se produce, por tanto, no por la limitación de los depósitos y las reservas, que se generan endógenamente (Arestis y Sawyer, 2006), sino por la valoración que se haga de esta solvencia, o lo que es lo mismo, el riesgo que se asuma en su concesión. Por ello, la percepción de la solvencia no es constante, sino que dependerá de la capitalización previa y la evolución del ciclo económico.

De ello se deriva que el principal condicionante de la expansión financiera de la empresa es su voluntad de obtener crédito, lo que se refleja en su ratio de financiación externa respecto a fondos propios, y que las grandes compañías tendrán mayores facilidades para obtener financiación externa. En cualquiera que sea la modalidad de financiación, se producirá la existencia de riesgo creciente, puesto que existe en todas las formas de inversión financiera (Kalecki, 1956, pp. 93-96).

Desarrollando esta idea, Minsky (1975) formula el conocido principio de inestabilidad financiera, el cual sostiene que el riesgo percibido no es solo consecuencia del volumen de fondos, sino que en las fases de expansión la percepción de solvencia se relaja, lo que lleva a asumir cada vez mayores riesgos. Por ello se da una paradoja de la tranquilidad y los períodos de estabilidad terminan siendo desestabilizantes (cf. Toporowski, 2005).

Considerando estos aspectos, la dinámica de la inversión se basa en la idea de que las decisiones de inversión dependen positivamente del ahorro interno de las empresas y el crecimiento de los beneficios pero negativamente del capital existente, i.e., que la propia creación de capital supone un límite a la inversión. Esta última idea es fundamental porque implica que la inversión se limita a sí misma, no pudiendo darse procesos de acumulación lineales y estables, sino que por su naturaleza genera ciclos de forma endógena.

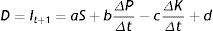

El primero de estos aspectos es que el volumen de ahorro, o inversión realizada, es igual a la suma de la inversión, las exportaciones netas y el déficit público (Kalecki, 1956, p. 51), mientras que los beneficios son la parte de las empresas de esta suma, i.e., menos el ahorro de las familias (Asimakopulos, 1983; Sawyer, 1985). Al existir una relación de causalidad circular entre inversión y beneficios, la inversión presente causa los beneficios por la vía de expandir la demanda, en función del grado de monopolio (véase López y Malagamba, 2016, para un análisis sobre el grado de monopolio). Pero a su vez el ritmo de crecimiento de los beneficios, como aproximación de los beneficios esperados, influye en las decisiones de inversión. La función de decisiones de inversión, suponiendo que el retardo entre la decisión y la materialización de la inversión no supone más de un período, es la siguiente (Kalecki, 1956, p. 99):

Incorporando cuatro variables explicativas: el ahorro (S), los beneficios (P), el stock de capital (K) y un elemento de largo plazo (d). El ahorro del período anterior puede interpretarse de varias formas. Por una parte, puede considerarse simplemente un elemento de inercia, ya que el ahorro del período anterior no es más que la inversión realizada el período anterior, lo que equivale a decir que el ahorro presente se encuentra influido por la inversión previa (Feiwel, 1981, p. 196). Por otra parte, se puede interpretar también en términos de límite financiero: el incremento del ahorro interno de las empresas permite incrementar su capacidad de financiación en los mercados financieros y de capitales. Cuanto mayor sean los fondos propios, más podrá desplazarse el límite de posibilidades de producción de la empresa.

Una última interpretación es la más próxima a la obra de Joan Robinson (1965, p. 47), en la que la emulación y el espíritu competitivo3 entre las empresas juegan un papel central. Cuanto mayor sea la inversión del período anterior, mayor será el efecto sobre la inversión presente, con el objeto de emular esa acumulación por parte de las empresas y no quedarse retrasadas.

La idea económica subyacente es que los propios factores que permiten desarrollar la inversión generan un desincentivo a continuar con la misma, i.e., cuanto más se ha invertido menos se desea seguir haciéndolo. Por tanto, mientras predominen los factores de estímulo se producirá un incremento de la inversión neta hasta que se alcance una situación (límite superior) en la que las empresas no deseen/puedan continuar invirtiendo (restricción de los factores de impulso), iniciando la recesión que finalizará (límite inferior) en la situación inversa, abriendo nuevas posibilidades de inversión y reiniciando el ciclo de nuevo. Lógicamente, no puede interpretarse este ciclo de la inversión con un período estándar (al estilo de los ciclos Kitchin, Jutglar, Kuznets, Kondratieff, etc.) sino como un patrón que se repite debido al propio carácter de sus determinantes que permite su auto-reproducción. Esto provoca que no exista una tasa de acumulación constante, sino que se encuentra sometida a fluctuaciones generadas endógenamente.

Esta idea fuerte, que la inversión es «autolimitativa», se consigue desglosando la rentabilidad en sus dos términos (beneficios y capital), de tal forma que responden positivamente ante cambios en el primero y negativamente ante cambios en el segundo, por lo que no puede darse un crecimiento constate ad infinitum, ya que la inversión se limita a sí misma. Lógicamente, si el crecimiento del capital es mayor que el de los beneficios, el resultado será una caída de la rentabilidad, pero con esta formulación dicha caída tendrá distintos efectos en función de los coeficientes de las variables. Kalecki supone con frecuencia que el valor del coeficiente «c» es reducido, como consecuencia de que su grado de variación es mucho menor que el de los beneficios (ya que uno es un flujo y otro un stock), pero su incidencia puede ser relevante en determinadas fases del ciclo económico (Kalecki, 1956, p. 103). Lo que implica que la inversión puede aumentar aunque la rentabilidad caiga o modere notablemente su crecimiento.

Además, las fases de expansión de la inversión van acompañadas de un riesgo creciente que eleva los costes financieros y desincentiva su propio crecimiento, de tal forma que la tasa de rentabilidad respecto a la tasa de interés dependerá, por un lado, del crecimiento de los beneficios (en función de la demanda y el grado de monopolio), y por otro lado, de los pasivos de las empresas y de los hogares. Cuando las rentabilidades obtenidas respecto a los intereses financieros queden por debajo del nivel esperado, las decisiones de inversión se verán debilitadas. Este nivel de beneficios se encuentra determinado esencialmente por la evolución de las expectativas, sin que exista ningún nivel a priori de beneficios suficientes.

Los beneficios tenderán, por tanto, a reducir su crecimiento antes de que decaiga la inversión, y no a la inversa4, lo que a su vez reducirá el ahorro del período corriente y la capacidad de financiación de las compañías. Todo ello desincentivará una mayor inversión futura. La situación se revertirá en la situación contraria, cuando se produzca un incremento de los beneficios derivados de una mejora de la demanda o se recupere la capacidad de financiación externa.

La duración del ciclo inversor dependerá esencialmente de un factor, la medida en la que la inversión realizada sigue estimulando las decisiones de invertir. En otros términos, cuanto mayor sea la posibilidad de financiar la expansión, más se seguirá estimulando la inversión. Si ello va acompañado de un mayor apalancamiento, se alargarán las fases expansivas al incrementar los fondos disponibles y estimulando las decisiones de incremento de la capacidad productiva. Pero también se alargarán por el mismo motivo las recesiones, ya que el apalancamiento restringe severamente las posibilidades de financiación (ante el elevado riesgo creciente), por lo que la inversión también se reduce.

Esta es la conocida como «paradoja de la deuda» de Steindl (1952). De acuerdo a la idea del límite financiero, después de un período expansivo puede darse la situación de que el apalancamiento se incremente hasta tal punto que las compañías consideren que el riesgo es excesivo, para iniciar una nueva ronda de inversiones, o directamente no puedan acceder a la financiación externa. Para resolver esta situación, las empresas pueden intentar reducir la inversión que realizan con objeto de amortizar deuda o ampliar su capital propio, y por tanto reducir el desapalancamiento. Esta estrategia puede ser válida para una compañía de forma individual, ya que si reduce la inversión puede desapalancarse mientras no afecte a la demanda de sus productos. Pero lo que es cierto para una única empresa no lo es para el conjunto de las empresas, i.e., existe una «falacia de composición», de tal forma que si todas las empresas (un número importante de ellas o las «empresas líderes») reducen la inversión pueden generar una caída de la demanda que reduzca también sus ingresos y beneficios, reduciendo también el capital propio y, con ello, disminuyendo el límite financiero, e incluso llegando a incrementar de hecho el apalancamiento. En cualquier caso, el corolario es que en fases descendentes del ciclo el desapalancamiento puede tener efectos contractivos sobre la actividad económica alargando las recesiones o el estancamiento.

Finalmente, cabe señalar algunos factores que estimulan la inversión a largo plazo (el coeficiente «d»). La innovación tiene un efecto positivo porque abre nuevas oportunidades de inversión, pero su efectividad muestra rendimientos decrecientes (Kalecki, 1956, pp. 160-161); los rentistas tienen un efecto perjudicial porque reducen el ahorro interno de las empresas acrecentando el riesgo creciente de la inversión (Kalecki, 1956, p. 162), y el crecimiento de la población es ambivalente, pudiendo tener tanto efectos positivos como negativos sobre los mismos (Kalecki, 1956, p. 162-164). Asimismo, Kalecki (1968) otorga una gran importancia al efecto de una pérdida potencial de los beneficios por no incluir equipo más productivo («depreciación de las ganancias»), ya que existe un traslado de los beneficios derivados del viejo equipo hacia el nuevo equipo, presión que ejercerá un efecto positivo sobre la tendencia de la acumulación a largo plazo.

En suma, puede afirmarse que en el pensamiento de Kalecki se encuentran las siguientes ideas sobre los determinantes de la inversión:

- •

La cantidad de ahorro del período previo. Que puede interpretarse como:

- ∘

Un factor de inercia derivado de la inversión del período anterior.

- ∘

Un límite en función del riesgo creciente, debido al ahorro interno de las empresas.

- ∘

Un factor de emulación «à la Robinson»: cuanto más hayan invertido las otras empresas, más necesitará invertir la propia compañía para mantener el ritmo.

- ∘

- •

El volumen de beneficios, o más concretamente la elasticidad de la inversión ante cambios en el volumen de beneficios.

- •

El volumen de stock de capital existente, o la elasticidad de la inversión ante cambios en el volumen del stock de capital.

Es relevante ver las críticas que Kalecki realizó a dos teorías que en su momento estaban en boga, y que en la actualidad siguen siendo generalmente aceptadas. Estas son el «principio del acelerador», hoy planteado como acelerador neoclásico y defendido por Jorgenson y su concepto del «coste de uso del capital», y la EMC, postulada por Keynes en la Teoría General y posteriormente readaptada por James Tobin bajo el conocido concepto de la «Q» de Tobin. En realidad, ambas son formas de aproximar la rentabilidad esperada, por lo que es conveniente ver qué problemas presentan desde una perspectiva kaleckiana.

2.2.1La crítica a la teoría del acelerador flexible o neoclásicoEl principal elemento interpretativo de la teoría de la inversión desde el lado de la demanda se basa en la idea central de que la inversión se encuentra vinculada a la obtención de beneficios, y por tanto a la rentabilidad esperada. Esta idea se encuentra presente en las tradiciones que se reconocen inspiradas en las obras de Marx, Veblen, Mitchell, Keynes, Kalecki o Minsky, ya que se pueden rastrear versiones de la misma en todos estos autores.

La primera versión de la «teoría del acelerador» o «principio de la aceleración» se basa en los planteamientos de Mitchell y Clark y es incorporada en la mayoría de modelos de ciclo económico de inspiración keynesiana durante el sigloxx. La idea central es realmente intuitiva, ya que sostiene que las empresas ampliarán o reducirán su capacidad productiva en función de la producción esperada (Baghestani y Mott, 2014). Su formalización es realmente simple:

Pero esto presenta algunos problemas. Las dos críticas que realiza Kalecki son las siguientes: a)incrementos de la demanda no llevan necesariamente de forma inmediata a incrementos de la capacidad productiva si existe subutilización, y b)para que la teoría sea coherente con los hechos, la inversión se adelanta al conjunto de la demanda (como ya notó Mitchell, 1913), es necesario postular que hay un largo retardo entre la toma de decisiones de inversión y su realización.

La primera idea considera que en su versión tradicional el acelerador no puede explicar las variaciones del stock de capital (capacidad instalada), ya que esta variable es relativamente poco volátil (por el contrario, la FBCF es la variable más volátil de la demanda). De tal forma que se resume en que las empresas no tienen una necesidad de ampliar la capacidad productiva en función de la demanda de corto plazo, porque mantienen una reserva de capacidad excedentaria, i.e., el grado de utilización nunca se sitúa en la plena utilización. Por ello, en el corto plazo el aumento de la demanda se verá compensado por el aumento de la utilización y no, necesariamente, por el incremento del stock de capital (Kalecki, 1956, p. 101).

La segunda idea parece bastante clara: si la inversión es normalmente la variable que lidera el ciclo económico y determina la demanda, cómo es posible que a su vez esta se encuentre directamente determinada por la propia demanda. La única posible respuesta es considerar que esa relación existe, pero no se manifiesta hasta después de un período de tiempo. Es decir, aunque las empresas toman sus decisiones de inversión con el objetivo de hacer frente al incremento de la demanda, la inversión no se realiza de forma efectiva hasta después de un largo período de tiempo. Este supuesto es, lógicamente, muy irrealista, ya que las estrategias corporativas requieren adaptaciones rápidas al entorno competitivo.

En realidad, la crítica de Kalecki no se dirige al concepto general, la demanda total influye en la inversión, sino a la versión del acelerador flexible o neoclásica (Chirinko, 1993). La formulación más conocida es la de Jorgenson (1963), la cual sostiene que la productividad marginal del capital iguala al coste de uso del capital; en la práctica este coste de uso es la carga financiera, siendo el capital óptimo función de los precios de venta y el coste de uso. Es fácil ver la relación de esta teoría con el principio de aceleración. Primero, se considera que la elasticidad de sustitución entre el capital y los inputs es cero, lo que implica una tecnología de clay-clay en vez de putty-clay. Bajo este supuesto, y dado que el coste de uso es una derivada de la producción total, se obtiene la formulación del acelerador flexible, y si además se omiten los retardos se obtiene la versión simple del acelerador (Chirinko, 1993, pp. 1878-1879).

De tal forma que la inversión depende del proceso optimizador intertemporal de las empresas en función de sus condiciones de oferta (el ahorro determina la inversión) y el volumen de oferta de ahorro derivado de la tasa de preferencia que maximiza la utilidad intertemporal, siendo los tipos de interés los que garantizan el vaciamiento del mercado (teoría de los fondos prestables) al tipo de interés natural (o de Wicksell), entendido como el rendimiento esperado en situación de competencia perfecta. Por ello se mantiene la ley de Say, con plena elasticidad de sustitución entre los factores y donde prevalece la tendencia equilibrio en un mundo ergódico, predecible y configurado por el pasado. En ese mundo, la decisión de inversión consiste en un ajuste del stock de capital existente al deseado según los precios relativos de mercado. Esta es precisamente la idea que cuestiona Kalecki: tan pronto como se abandona la plena utilización de factores no puede explicarse esa relación unidireccional entre la demanda y la inversión.

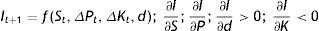

Existen dos soluciones a esta limitada concepción del «principio de aceleración». La primera se encuentra en la propia obra de Kalecki (1956, p. 109), quien incorpora a su función de inversión total (FBCF más la variación de existencias) la demanda, que a pesar de no ser adecuado para explicar el comportamiento de la FBCF, es el principal elemento explicativo (y único en el pensamiento de Kalecki) de la variación de existencias. De tal forma que la función de inversión total toma la siguiente forma:

Como se puede observar, la ecuación es prácticamente idéntica a la del caso anterior, pero en este caso se incluye también la tasa de variación del volumen de producción («O» en términos de Kalecki, «Y» en términos de demanda). Manteniéndose el resto de relaciones, positivas respecto al ahorro de las empresas, el incremento de los beneficios y el efecto de largo plazo; y negativa respecto al crecimiento del stock de capital.

La otra forma de incorporar la aceleración a la teoría de la inversión es incorporar el grado de utilización como variable explicativa, tal y como sostuvo Josef Steindl. Lo que lógicamente se encuentra en línea con los planteamientos de Kalecki, y que además aporta una microfundamentación mucho más incisiva. En este sentido, la producción esperada afecta a las decisiones de las empresas en sus estrategias competitivas, y con ello a las decisiones de inversión, esencialmente mediante el grado de utilización de la capacidad instalada. En el apartado 3.1 se abordan los planteamientos de Steindl (1952).

2.2.2La crítica a la eficiencia marginal del capital de Keynes (1936)En segundo lugar, la Teoría General (1936) de Keynes tiene un papel destacado entre las teorías de inversión. Se basa en el concepto de eficiencia marginal del capital, definida como: La relación entre el rendimiento probable de un bien de capital y su precio de oferta o de reposición, es decir, la que hay entre el rendimiento probable de una unidad más de esa clase de capital y el costo de producirla, nos da la eficiencia marginal del capital de esa clase (Keynes, 1936, p 133).

Por tanto, la inversión depende de los rendimientos esperados; siempre que el tipo de interés de mercado sea superior a esos rendimientos, la inversión caerá. Esta es, en esencia, la conocida teoría de la «Q» de Tobin, que sostiene que la inversión debe ser función creciente de la relación entre el valor financiero de la empresa y el coste de adquisición de capital. En el caso de que sea menor que uno, la empresa reducirá su stock de capital (el ingreso adicional no compensa la inversión de capital adicional), y al contrario, si es mayor que uno, lo aumentará como resultado de que el ingreso adicional será superior la inversión de capital adicional.

Otros autores kaleckianos se distancian de la interpretación de Tobin (Minsky, 1975; Asimakopulos, 1991) y enfatizan el papel que la demanda efectiva, las finanzas y las expectativas tienen para determinar la EMC, y con ello las decisiones de inversión.

Mientras que Keynes señala que el volumen de inversión está determinado por la intersección entre el tipo de interés y la eficiencia marginal del capital, Kalecki, 1936 [1982] no comparte la teoría de la EMC, al considerar que subyace un modelo estático (de convergencia al equilibrio de tipo wickselliano) cuando la inversión es un proceso dinámico. Así cuestiona que si existe un punto de equilibrio en el que la EMC iguala al tipo de interés, las decisiones de inversión se tomarán en el desequilibrio (con EMC>i); la nueva inversión genera una elevación del producto y de los precios, también los de capital, que reduce la EMC (porque depende negativamente de los precios de los bienes de capital) hasta que alcanza el punto de equilibrio (con EMC=i). Para reactivar el ciclo es necesario un cambio en las expectativas que eleve a la EMC fuera del equilibrio y vuelva a incentivar la inversión, y con ella la actividad económica mediante el multiplicador.

Lo cual presenta varios inconvenientes. Por un lado, no puede deducirse ex ante cuál es la cantidad de inversión que las empresas han decidido invertir, porque no existe una «función de decisiones de inversión» propiamente dicha, solo si desean invertir o no. La única cantidad de inversión que se infiere es la cantidad total que necesariamente se producirá para poder llevar al equilibrio. Por otro lado, el concepto de equilibrio es insatisfactorio para entender la dinámica de la inversión, puesto que la aplicación de la toma de decisiones conlleva la modificación de los supuestos puntos de equilibrio, con las tasas relativas de precios de capital y tipo de interés que llevan asociados.

El propio Minsky (1975) reconoce que en ese capítulo de la Teoría General se vuelve a esas situaciones de equilibrio cuando el resto de libro es esencialmente dinámico. Además, como recoge Crotty (1992), la incertidumbre fundamental sobre el futuro rechaza cualquier proceso de optimización intertemporal hacia el punto de equilibrio, el «principio de no ergodicidad». Por ello, la visión keynesiana implica la concepción de agentes socialmente especificados con fundamentos institucionales que limitan el desconocimiento radical sobre el futuro; por tanto, la teoría no debe olvidar las instituciones en las que se desarrolla la realidad que pretende estudiar. Algo que se muestra débilmente en la teoría de la EMC.

3Desarrollos posterioresLas ideas anteriores de Kalecki, aunque suponen un conjunto articulado de ideas, no pueden entenderse como un punto y final en la teoría de la inversión sino que, al contrario, son esencialmente conceptos que sirven de base para desarrollar y ampliar las formulaciones en este campo. En este apartado se abordan los desarrollos posteriores que parten de las ideas anteriormente expuestas.

3.1Acumulación y utilizaciónComo se ha señalado previamente, la interpretación de la teoría del acelerador tiene efecto en la inversión mediante el grado de utilización y la relación con el grado deseado. Steindl (1952) enfatiza la relación entre el grado de utilización existente y el planeado; si es mayor el efecto sobre la inversión será positivo, y si es menor será negativo (Kalecki, 1956, pp. 127-129). En las empresas monopolísticas este efecto puede ser menor que en el resto de empresas debido a su valoración del grado de utilización planeado y la respuesta de la inversión a cambios en el mismo (Kalecki, 1956, p. 131). Asimismo, la existencia del mismo dependerá de las estrategias competitivas y del sistema mediante el que fijen sus márgenes, debido a que el margen será menor cuanto mayor sea la utilización, y a la inversa.

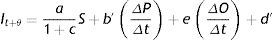

Se obtiene así la formulación de la función de inversión de Steindl, que se compone de un elemento de inercia, representado por el «capital propio» de las compañías (C), del efecto de la diferencia de la utilización sobre el deseado, del ratio de apalancamiento (g) y de la tasa de beneficio o rentabilidad (r).

Como puede observarse, esta formulación incluye las principales ideas kaleckianas. El capital propio (acciones y reservas) sustituye al concepto de ahorro corporativo, pero su significado permanece. Aquí, el elemento de inercia tiene efectos positivos por la capacidad de incrementar la inversión en función del capital propio de la empresa. Los otros elementos son los señalados previamente, la evolución del grado de utilización sobre el grado deseado por las empresas, el ratio de apalancamiento (o capital ajeno en relación al propio) y la tasa de beneficio.

Es necesario precisar que Nikiforos (2016) realiza una advertencia importante respecto a la variable cuantitativa «grado de utilización» construida por las distintas agencias estadísticas. Esta variable no puede reflejar la plena capacidad real, sino la plena capacidad que las empresas consideran normal, i.e., está construida ex profeso para que fluctúe sobre un grado de utilización considerado normal. Por ello, no supone una limitación física de la producción y no pueden obtenerse de ella tendencias de largo plazo.

3.2La rentabilidad y sus determinantesEl principal factor compartido por la mayor parte de la literatura es, lógicamente, la rentabilidad. Debido a que es generalmente aceptado que la rentabilidad esperada determina la inversión (Marglin y Bhaduri, 1990; Blecker, 2015), existe una amplísima literatura al respecto (Weisskopf, 1979; Hahnel y Sherman, 1982; Bhaskar y Glyn, 1995, Glyn, 1997; Palazuelos Manso y Fernández Sánchez, 2007Vaona, 2011; cf. Courvisanos, 1996, pp. 13-91).

Es habitual en la literatura realizar la descomposición de la rentabilidad en los términos de participación de los beneficios sobre la renta5, grado de utilización y productividad del capital de plena ocupación (Weisskopf, 1979; Arestis et al., 2012; Alexiou, 2010). Pero esa relación de capacidad técnica (la eficiencia del capital a plena utilización) se encuentra dada en el corto plazo (factores productivos fijos); por ello puede aproximarse al grado de utilización, pues en realidad es lo que determina sus fluctuaciones y el comportamiento cíclico de corto plazo.

Obsérvese que en esta formulación la rentabilidad esperada, o tasa de beneficio esperada, puede incidir por dos vías en la inversión; una caída de la cuota de beneficios (si los salarios reales crecen más que la productividad) puede verse compensada de dos formas. La primera es un incremento de la productividad del capital, ya sea en términos tecnológicos de largo plazo, o ya sea por el incremento de la utilización que eleva la productividad del mismo a corto plazo. La segunda es por la incidencia de la elasticidad de la inversión respecto a cambios en la cuota de beneficios; si la inversión es inelástica ante cambios en esta variable (por ejemplo, porque le afecten los beneficios en volumen y no en cuota), el efecto de la rentabilidad esperada será esencialmente inducido por la demanda efectiva, transmitida a través del grado de utilización. Esta es, de hecho, la idea que subyace en los determinantes de los modelos de crecimiento y acumulación guiados por los salarios (wage-led) o por los beneficios (profit-led).

Cabe señalar que otras variables también inciden en los beneficios. En primer lugar, al ser las exportaciones netas una fuente de los beneficios, el tipo de cambio (Blecker, 2007) juega un papel significativo sobre la inversión, siendo la apreciación del dólar un factor negativo sobre el crecimiento de la inversión estadounidense. Otro factor destacado de largo plazo es la innovación y el progreso técnico, que tienen su efecto por la vía esencialmente de abrir nuevos mercados y oportunidades de inversión, lo que supone un importante incentivo a invertir, como ha destacado la literatura de inspiración shcumpeteriana (Courvisanos, 2012).

3.3Aspectos monetario-financieros: el principio de riesgo crecienteEn primer lugar, uno de los planteamientos que ha tenido mayor recorrido en economía financiera es la teoría de los flujos de caja (cash flow), siendo una de las más importantes dentro de las teorías de la inversión contemporáneas, especialmente vinculada a las teorías de las imperfecciones financieras (Coad, 2010; Toporowski, 2005), ya sea en una versión más próxima a la visión dominante (Fazzari et al., 1988) o en una visión cercana a los planteamientos de Kalecki, Steindl y Minsky (Fazzari y Mott, 1987). Los flujos de caja permiten identificar la situación de liquidez y capacidad de financiación (de forma compatible con el principio de riesgo creciente) y puede ser complementado con otras variables, como las ventas empresariales o el grado de utilización.

Por otra parte, según Hein y Ochsen (2003), los tipos de interés tienen una escasa capacidad explicativa de la inversión, ya que la segunda es relativamente inelástica a las variaciones que se producen en los primeros. Lo cual se encuentra vinculado al principio del riesgo creciente: los tipos suelen ser superiores en las expansiones que en las recesiones. Su influencia depende de otros factores, como la distribución de la renta, y varía en los distintos períodos temporales.

Sobre la relación entre la inversión y el crédito y las finanzas, Hein (2014) revisa distintos trabajaos sobre el efecto del apalancamiento y de inestabilidad financiera (Crotty, 1992; Minsky, 1975) compatibles con el principio de riesgo creciente y el desplazamiento de la expansión financiera de la empresa (Mott, 2009). Lógicamente, se encuentra relacionado con la extensa agenda de investigación que ha desarrollado precisamente los problemas de gobernanza corporativa en el contexto de la financiarización (Stockhammer, 2004; Orhangazi, 2008) asociada a la valorización hacia el accionariado y la volatilidad a nivel de empresas. En general, sus resultados apuntan al efecto negativo de la lógica y al crecimiento de las finanzas sobre la inversión en capital, que ayudaría a explicar la ralentización de la acumulación en algunas de las economías occidentales.

De tal forma que Hein (2014) vincula el concepto de «grado de monopolio», aspecto central del pensamiento kaleckiano, con las características de la financiarización, como son el cortoplacismo, el aumento de los dividendos y de los intereses, el aumento de la remuneración a los ejecutivos, una mayor influencia de lo financiero en el sector no financiero, un mayor número de fusiones y adquisiciones, la liberalización y la globalización de las finanzas y del comercio internacional. Así como la desregulación del mercado de trabajo y la reducción del sector público. En suma, se destaca que la composición de pasivos de la economía tiene efectos reales en la dinámica de la economía, pero el signo de ese efecto dependerá de un conjunto de factores.

Finalmente, un elemento que ha suscitado mayor interés recientemente es el papel de la deuda a los hogares y sus efectos sobre el consumo y el grado de utilización. Dutt (2006), inspirándose en Steindl, señala que el incremento de la misma tiene efectos expansivos a corto plazo, aumentando la propensión marginal al ahorro. Pero ese mismo efecto es perjudicial en el largo plazo, ya que el incremento de la deuda genera un cambio en la distribución del ingreso hacia los beneficios por el sistema financiero, lastrando con ello el consumo y la demanda agregada (i.e., la propensión marginal al ahorro es menor a largo plazo que a corto plazo). En el mismo sentido, Kapeller y Schütz (2015) sostienen la importancia del consumo conspicuo en el sentido dado por Veblen para estimular la demanda agregada y la inversión ante caídas de la participación salarial, i.e., la existencia de modelos de inversión guiados por los beneficios pero con fuertes aumentos en el consumo que mantienen el grado de utilización.

3.4El ciclo y la susceptibilidad de la inversiónDesde una perspectiva dinámica (Asimakopulos, 1983; Courvisanos, 1996; Laramie et al., 2004, 2007; Mair et al., 2013) implica que los factores sobre la inversión no son lineales sino que se vinculan a su evolución cíclica, que de forma endógena va generando fases de expansión y recesión de la inversión. De ello se deduce que no existe ningún proceso de convergencia o de crecimiento estable, sino que por su propia naturaleza presenta fuertes fluctuaciones. Por tanto, los elementos anteriores —expectativas, beneficios/rentabilidad, demanda y finanzas— no guardan una relación lineal y unívoca con las decisiones de inversión, sino que por el contrario varían a lo largo del ciclo.

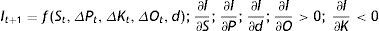

Una de las interpretaciones dinámicas de la inversión destacadas por la literatura es el modelo de susceptibilidad cíclica de la inversión (Courvisanos, 1996, p. 114), de fuerte inspiración en Kalecki y Steindl. La susceptibilidad se define como una tensión psicológica que sienten los empresarios en relación con su confianza sobre una decisión de inversión, dado el nivel de inversión ya comprometida. Esto genera un proceso acumulativo que provoca cambios en la sensibilidad de las decisiones de inversión respecto a sus elementos determinantes y depende de las tensiones generadas por el grado de confianza sentida por los empresarios en su exposición al riesgo y la incertidumbre6. Estas ideas se formalizan en la siguiente función de inversión (Kalecki, 1956, p. 161):

De tal forma que el nivel de órdenes de inversión del siguiente período depende positivamente del nivel de beneficios (que refleja la cantidad de fondos para invertir en el periodo previo); el incremento de esos niveles de beneficio (suponen un incentivo en concepto de expectativas de ganancias futuras); el nivel de apalancamiento («g» o gearing ratio) tiene un límite en función de la proporción de ganancias; el grado de utilización real. El pico de sensibilidad se alcanza cuando la inversión del período siguiente tiene el valor máximo, i.e., donde se iniciará la caída de la inversión. A este pico se llega cuando el volumen de beneficios es elevado y su tasa de crecimiento empieza a decaer, cuando el ratio de apalancamiento es elevado, lo que implica su dependencia de la financiación ajena; y cuando la utilización cae por debajo de la utilización deseada (por lo que no hay incentivo para incrementar la capacidad productiva).

Asimismo, tal y como señala Sherman (1991), en las fases más elevadas del ciclo, cuando se ha producido un período de elevada demanda, los precios de las materias primas e insumos intermedios tienden a subir, ya que el precio de estos bienes está esencialmente inducido por la demanda al no poder gestionar su grado de utilización, lo que, sumado al aumento de los tipos de interés, como consecuencia del mayor apalancamiento (de acuerdo al principio de riesgo creciente), limitan el crecimiento de los beneficios por el lado de la oferta. Lo cual, continuando con el planteamiento de Courvisanos (1996), afectará a la sensibilidad de las decisiones de inversión; si estas ya son frágiles como consecuencia de la inversión realizada en el período de expansión, la caída de la misma y el inicio de una recesión son altamente probables.

4ConclusionesEn este trabajo se ha realizado una revisión de la literatura sobre la teoría de la inversión desde una perspectiva kaleckiana. La idea del trabajo es identificar qué han entendido los principales autores de dicha teoría de la inversión como «rentabilidad esperada», concepto que abarca potencialmente múltiples interpretaciones.

Para ello se han discutido las ideas germinales de Kalecki, sus críticas a las teorías del principio de aceleración neoclásico y de la EMC de Keynes, y las interpretaciones más recientes en esta tradición. En el primer punto, ha quedado claro que Kalecki interpretó la rentabilidad esperada en función de tres conjuntos de factores: 1)la cantidad de ahorro del período previo, interpretado como un factor de inercia, como un factor financiero o como un factor de emulación; 2)la elasticidad de la inversión ante cambios en el volumen de beneficios, y 3)la elasticidad de la inversión ante cambios en el volumen del stock de capital.

Además, se cuestiona que el principio de aceleración neoclásico no tiene en cuenta que el grado de utilización es la variable de ajuste, por lo que las decisiones de inversión no se adaptan rápidamente ante cambios en la demanda. Inclusive, para que esto sea coherente con los hechos observados, requeriría que el retardo entre las decisiones de inversión y la realización de la inversión fuera significativamente elevado. Por otra parte, el modelo de EMC, posteriormente popularizado como «Q» de Tobin, no aporta información relevante sobre las decisiones de inversión, ya que las empresas invertirán hasta que tipos de interés y eficiencia marginal se igualen, pero no señala cuál será la cantidad invertida ni por qué se producen ciclos de inversión, i.e., es un modelo esencialmente estático.

Entre los trabajos posteriores se ha señalado que la formulación de Steindl permite mejorar la formulación original en dos aspectos. Por un lado, evita la crítica al principio de aceleración al considerar que la demanda efectiva se transmite a través del grado de utilización, no de la producción esperada total. En concreto, cuando se incorpora el «grado de utilización deseado» y su diferencial respecto a la utilización existente. Por otra parte, inserta el ratio de apalancamiento de forma directa en la función de decisiones de inversión (y no solo a través del volumen de ahorro).

Otra visión es la sostenida por Weisskopf (1979) y seguida por Bhaduri y Marglin (1990), en la que la tasa de rentabilidad esperada puede desglosarse entre la cuota de beneficios sobre el ingreso total, el grado de utilización y la productividad del capital a plena utilización (pudiendo omitirse esta última variable, ya que la productividad del capital efectiva depende de la utilización). Aquí ganan importancia los márgenes comerciales (el «grado de monopolio») y su capacidad para estimular la inversión.

Respecto a los temas financieros, Fazzari y Mott (1987) formulan las ideas kaleckianas del riesgo creciente a través de los cash flow corporativos. Esta teoría sustenta la idea de la «restricción financiera» de la inversión (Azofra y López, 1997). Por su parte, los tipos de interés se encuentran determinados por las variables monetarias, en concreto la política bancaria de gestión de activos y pasivos. Su efecto es ambivalente: el incremento de los tipos de interés puede conllevar aumentos paralelos de los beneficios por el incremento del grado de monopolio, pero también puede provocar una caída del ahorro interno de la empresa que incremente el grado de apalancamiento. Precisamente es en las fases más elevadas del ciclo cuando los intereses suben, como consecuencia del apalancamiento acumulado. Esto debilita la confianza de las decisiones de inversión, al tener que afrontar nuevas rondas de endeudamiento a un interés superior.

Por todo ello se concluye lo siguiente. Primero, no existe una única aproximación al concepto de rentabilidad esperada, variando las mismas en función de los aspectos que se prefieran enfatizar. Segundo, dicho concepto, desde una perspectiva kaleckiana, encuadra elementos de inercia, de distribución del ingreso (los beneficios o su participación en el ingreso total), los efectos de la demanda efectiva (utilización) y elementos financieros (la restricción financiera y el apalancamiento de acuerdo con el principio del riesgo creciente).

Distintos autores han encontrado evidencia a favor de la hipótesis de causación desde la inversión hacia el ahorro en múltiples países y períodos, inter alia, Bhaskar y Glyn (1995), Gordon (1995), Alexiou (2010).

Es inmediato observar que este principio contradice el teorema de Modigliani-Miller; en este caso la estructura de pasivos de la empresa tiene una importancia crucial en los determinantes de la inversión y en su capacidad de expandir su stock de capital y, por tanto, el valor de la empresa.

Otra interpretación se encuentra en Steindl (1952). Este autor considera que el patrón de competencia en una industria se encuentra, en términos generales, condicionado por la introducción de innovaciones por las «empresas progresistas» (progressive firms; Steindl, 1952, p. 45). Independientemente de la estrategia de las compañías (de liderazgo en costes o de diferenciación de producto), el incremento de la escala y la introducción de esas innovaciones conllevarán una reducción de costes, que tendrán que ser en gran parte imitados por el resto de empresas si quieren mantener su cuota en el mercado. Esta reducción de costes permite proveer fondos para la acumulación interna de esas compañías y proporciona nuevas oportunidades de inversión. Por ello, ese ahorro interno también puede entenderse como la presión competitiva que existe en la industria o en la economía.

Es por esto que la teoría afirma que la rentabilidad caerá antes que la inversión, pero solo parcialmente considera que el incremento de los salarios sean la causa de esta caída (cf. Sherman, 1991), ya que enfatizan otros factores que lastran el crecimiento de la demanda y los beneficios. Y como se ha mencionado antes, dicha caída de la rentabilidad lastrará la inversión dependiendo de los valores de los coeficientes, es decir, de la sensibilidad de la inversión ante cambios en los beneficios y el stock de capital

Siguiendo a Perez Caldentey y Vernengo (2013), los enfoques kaleckianos se centran principalmente en el efecto de los beneficios y la distribución del ingreso, mientras que el enfoque kaldoriano destaca el efecto del acelerador inducido por elementos autónomos de la demanda (como las exportaciones).

Es por esto que el principio de no ergodicidad condiciona sensiblemente a las decisiones de inversión, el grado de confianza, los animal spirits, es un aspecto relevante porque condiciona como las variables determinantes condicionan a las decisiones de inversión.