Este artículo analiza el rendimiento y el riesgo de diferentes categorías de fondos de inversión gestionados bajo criterios alejados de los convencionales para contrastar qué tipo de gerencia obtiene mejor rendimiento diferenciando tresperiodos de análisis: dosalcistas y uno bajista. Para ello se distinguen trescategorías de fondos de inversión no convencionales: fondos de inversión socialmente responsable, fondos guiados por los principios del Behavioral Finance y por último el Vice Fund, y se aplica un análisis de diferencia de medianas así como un análisis multifactorial junto con el ratio de Sharpe y el ratio de información. Los resultados muestran que no se pueden establecer diferencias estadísticamente significativas entre las rentabilidades de las trescategorías de fondos, pero sí con respecto a sus volatilidades. El modelo multifactorial estimado no detecta diferencias significativas entre las trescategorías de fondos ni con el índice del mercado en la mayor parte de los casos. El análisis de los ratios permite obtener un ranking de fondos en el que no se aprecia que una de las formas de gestión sea la más adecuada, a lo largo de los diferentes periodos.

The aim of this paper is to analyze the return and risk of different categories of funds managed using non-conventional management criteria, in order to test which achieve a better performance. Three periods, two bullish phases and one bearish phase, were analyzed. Three categories of non-conventional investment funds were examined: socially responsible investment funds, funds based on the principles of Behavioral Finance, and finally the Vice Fund, applying a medium-difference analysis and a multivariate analysis along with the Sharpe ratio and information ratio. No significant differences were found between the returns of the three categories, except as regards their volatility. Using the estimated multivariate model it was not possible to get significant differences between the three categories of funds or the market index in most cases. Ratio analysis enabled us to establish a fund ranking, but was unable to show which management was the most appropriate throughout the different periods.

El objetivo de este trabajo consiste en comparar la rentabilidad y el riesgo de trescategorías de fondos de inversión no convencionales, que son los que tienen en cuenta criterios no económicos en sus objetivos de inversión. Los tresgrupos de fondos analizados son los siguientes: fondos de inversión socialmente responsable (FISR), Behavioral Funds (BF) y el Vice Fund (VF). Su elección se debe a la importancia que ha adquirido la responsabilidad social corporativa (RSC) en el ámbito empresarial y al impulso experimentado por el Behavioral Finance desde que Kahneman y Tversky recibieron el premio Nobel de Economía en 2002. Además, también se ha incorporado el único fondo del vicio que existe, el Vice Fund, porque obtiene una elevada rentabilidad, a pesar de invertir en compañías dedicadas a fines no éticos.

La primera de estas categorías se refiere a los FISR, que persiguen objetivos no exclusivamente de tipo financiero, sino también de carácter social. Según Spiller (2000), su finalidad consiste en conseguir una triple línea de performance: social, medioambiental y financiera. Este tipo de fondos se apoya en los argumentos de la teoría de los stakeholders y de la RSC para justificar que el comportamiento ético puede mejorar el rendimiento económico, especialmente en el largo plazo. De esta forma, los fondos cuyas carteras se componen mayoritariamente de acciones de compañías socialmente responsables deben tener un comportamiento similar.

La siguiente categoría la constituyen los BF, cuya política de inversión tiene en cuenta aspectos psicológicos y económicos. Se aprovechan de los comportamientos no racionales de los agentes participantes en los mercados, con la finalidad de obtener un beneficio (Shefrin y Statman, 2000; Hirshleifer, 2001). Generalmente la literatura sobre Behavioral Finance se ha centrado en aspectos teóricos y, en menor medida, en la implicación práctica de dichos planteamientos. Los BF se basan en la Prospect Theory desarrollada por Kahneman y Tversky (1979). Esta teoría establece que en ocasiones los individuos actúan de forma poco racional, lo que genera oportunidades de inversión en el ámbito económico. Los gestores de los BF aplican estos argumentos para detectar situaciones en las que se cometen errores de valoración en el mercado y que permiten identificar esas oportunidades de inversión.

Por último, la tercera categoría está constituida por los VF. Se trata de instrumentos que invierten en compañías que ofertan productos o servicios poco éticos, que no respetan el medio ambiente y tampoco benefician a la sociedad. Su finalidad radica en obtener rendimientos únicamente económicos. Desde el punto de vista financiero, muestran un comportamiento estable y con gran potencial para obtener elevados beneficios, debido principalmente al neglect effect o efecto rechazo (Arbel et al., 1983; Merton, 1987). Este efecto indica que las normas sociales generan una infravaloración de este tipo de fondos. Los activos del VF no son recomendables, especialmente para inversores de tipo institucional y, en general, para todos aquellos preocupados por actuar con un comportamiento ético y social. Además, la mayoría de las empresas de su cartera son monopolísticas, lo que les permite conseguir una mayor rentabilidad con respecto a otros instrumentos (Fabozzi et al., 2008).

Este estudio se centra en trescategorías de fondos de inversión no convencionales: los FISR, los BF y el VF, y se pretende contrastar cuál de ellas proporciona una mejor performance financiera teniendo en cuenta el mismo horizonte temporal. Para ello se analizan la rentabilidad y el riesgo de tres categorías de fondos de inversión no convencionales, y se distinguen tres periodos dentro del horizonte temporal, dos de ellos alcistas y uno bajista.

En concreto, se presentan las siguientes contribuciones:

- 1.

Contribuir a la literatura existente sobre la performance financiera de los fondos de inversión no convencionales, distinguiendo tres categorías, que no han sido comparadas anteriormente en la literatura.

- 2.

Analizar el rendimiento de los FISR y su comparación con otras formas de inversión para obtener nueva evidencia sobre la relación de la RSC y de las teorías proactivas en materia social, como la de los stakeholders, con la performance financiera.

- 3.

Aportar nuevos argumentos sobre si la aplicación de los principios de Behavioral Finance permite obtener mejor performance financiera que otro tipo de inversiones.

- 4.

Contrastar si el VF se encuentra infravalorado por el efecto rechazo (neglect effect) y por el comportamiento ético de los inversores, que lo convierten en una oportunidad de inversión con respecto a los otros fondos analizados, teniendo en cuenta su performance financiera.

- 5.

Estudiar si la performance financiera de estas categorías de fondos varía en función de la fase alcista/bajista del ciclo económico, dado que la mayoría de los estudios empíricos consideran un único horizonte temporal.

El resto del trabajo se estructura en seissecciones. En la segunda sección se revisa la literatura existente y a continuación se plantean las hipótesis a investigar. La metodología empleada se expone en la cuarta sección y contiene la descripción de los fondos seleccionados, la justificación de su elección y las medidas y técnicas utilizadas para el contraste de hipótesis. En la quinta sección se analizan y discuten los resultados, a partir de los cuales se deducen las conclusiones, que se presentan en la última sección.

2Revisión de la literaturaEn primer lugar, la RSC y las teorías sociales son fundamentales para analizar y comprender la inversión socialmente responsable (ISR). La aplicación de estos argumentos ha permitido el nacimiento de los FISR, una de las categorías objeto de estudio en este trabajo. Por otro lado, los principios de Behavioral Finance, que relacionan aspectos de la economía y la psicología, han sido aplicados por los gestores de BF para anticiparse a los cambios del mercado. Por último, el efecto rechazo (neglect effect) y el comportamiento ético de los gestores justifican la infravaloración del VF.

A continuación se expone una revisión de la literatura, donde se reflejan los principales argumentos y teorías que sustentan el análisis de los fondos de inversión no convencionales.

2.1Inversión socialmente responsableLa ISR ha sido objeto de estudio durante los últimos años (Arenas et al., 2006). Este fenómeno se inició en el ámbito empresarial bajo los supuestos de la RSC, donde las compañías se han adaptado a esta forma de entender la gestión, basándose en diferentes argumentos económicos (Fernández Sánchez, 2009). Unos derivan de la pura racionalidad económica y explican que la RSC puede aprovecharse de fallos en el mercado y mejorar la posición competitiva de la empresa, aumentando su valor en el largo plazo. Otros, de índole social o ética, argumentan que la empresa debe tener en cuenta a los principales grupos de interés para no poner en riesgo su supervivencia, actuando además como un ejemplo para el resto de la sociedad.

Existen tres líneas principales de investigación en este ámbito (Balaguer, 2006). La primera analiza la relación entre la RSC y el rendimiento financiero en la empresa (Roman et al., 1999; Boutin-Dufresne y Savaria, 2004; McGuire et al., 1988; Tsoutsoura, 2004). La segunda analiza el impacto de determinadas noticias relacionadas con la RSC sobre el rendimiento financiero. La última se centra en investigar la ISR, y más específicamente en analizar si existen diferencias significativas entre la performance financiera de los FISR y fondos convencionales. Se aporta una nueva evidencia en esta vía de investigación comparando la performance financiera de los FISR con respecto a otros tipos de fondos no convencionales: los BF y el VF.

Esta última línea de investigación surge porque los inversores evolucionan y desean carteras de inversión consecuentes con sus valores y creencias. De este modo, el uso de información social en las decisiones de inversión ha ido creciendo (Anand y Cowton, 1993). Sin embargo, los resultados no muestran generalmente la existencia de diferencias estadísticamente significativas. Cabe citar trabajos que utilizan datos de Estados Unidos, como Hamilton et al. (1993), que analizan FISR con respecto a un benchmark (NYSE). Utilizan rendimientos mensuales de la base de datos Lipper Analytical Services entre 1981 y 1990, emplean principalmente el alpha de Jensen y no obtienen diferencias significativas entre los FISR y el benchmark. Goldreyer y Diltz (1999) comparan FISR y fondos convencionales entre 1981 y 1997, a partir de datos de Lipper Analytical Services. Emplean los ratios de Treynor y Sharpe, el alpha de Jensen y diferencia de medias, y observan que no existe un rendimiento superior de unos sobre otros estadísticamente significativo. Statman (2000) compara los FISR con los índices S&P500 y DSI400 entre 1990 y 1998. Utiliza el alpha de Jensen, y no obtiene diferencias estadísticamente significativas.

Con respecto a estudios con datos del Reino Unido, Mallin et al. (1995) y Gregory et al. (1997) analizan, mediante un matched pair analysis, el rendimiento de FISR y no ISR a finales de los ochenta y principios de los noventa, y no obtienen diferencias estadísticamente significativas. Kreander et al. (2005) emplean esta misma metodología en el contexto europeo entre 1995 y 2005, y sus resultados tampoco muestran la existencia de diferencias. Gregory y Whittaker (2007) analizan una muestra de FISR con respecto a un grupo de control de fondos convencionales entre 1989 y 2002, e indican que no existen detrimentos financieros por invertir en FISR. Biehl et al. (2010) analizan FISR y concluyen que aquellos cuyas carteras contienen valores con las mejores calificaciones sociales y éticas son los que obtienen mejores resultados. Esta afirmación no es generalizable y, por tanto, no existen evidencias de que una mayor ISR proporcione un menor rendimiento financiero.

En el ámbito español, Fernández Sánchez y Luna Sotorrio (2006) analizan, entre 2000 y 2004, FISR y fondos convencionales a partir de datos de Infobolsa. Aplican el análisis de diferencia de medias y los principales ratios de valoración de activos financieros, y no obtienen diferencias significativas. También Albareda y Balaguer (2007) analizan FISR y fondos convencionales con una serie de indicadores financieros. Deducen que la gestión de los fondos, y no su naturaleza, determina su rentabilidad, y por tanto los FISR presentan una rentabilidad similar a los convencionales.

En definitiva, la controversia está ligada a la posibilidad de invertir de una forma socialmente responsable sin comprometer la rentabilidad de la inversión. De este modo, ante la pregunta de si es posible invertir en FISR y obtener mejores rendimientos que con instrumentos de inversión convencionales, la respuesta sería, según la literatura existente: sí, no y depende (Biehl et al., 2010).

2.2Behavioral FinanceSe exponen a continuación los principales argumentos y teorías que sustentan Behavioral Finance y su aplicación en la gestión activa de los fondos de inversión. En el caso de los BF, sus gestores son capaces de anticiparse a los cambios en el mercado basándose en los postulados de Behavioral Finance.

Behavioral Finance es una disciplina que ha adquirido importancia con los trabajos de De Bondt et al. (1985), Ettredge y Fuller (1991) y Fama (1998), que analizan los posibles efectos de la psicología humana sobre los mercados. Sin embargo, el marco teórico de Behavioral Finance se encuentra en la Prospect Theory (Kahneman y Tversky, 1979), en contraposición a la teoría de la utilidad esperada. La aparición y el estudio de los BF es más reciente y no existe una literatura tan extensa como en el marco puramente teórico. Uno de los primeros estudios sobre BF (Reinhart y Brennan, 2007) analiza nueveBF con respecto a fondos tradicionales, entre 1997 y 2003, mediante el análisis de los principales ratios financieros. Sus resultados muestran que los BF mejoran generalmente los resultados del mercado, especialmente cuando se mide su rendimiento ajustado por el riesgo. Wright et al. (2008) analizan 16BF en Estados Unidos, a través de un modelo multifactorial, y utilizan datos de Morningstar. Sus principales aportaciones reflejan que el rendimiento de estos fondos puede superar el del mercado, si bien los resultados no son estadísticamente significativos. Más recientemente, Santoni y Kelshiker (2010) estudian el comportamiento de BF con respecto a índices de mercado, a lo largo de diferentes periodos de la última década, con datos de Datastream y Bloomberg. Sus principales conclusiones indican que los BF no tienen la capacidad para batir al mercado. Además, en los ciclos alcistas, los BF presentan una mayor capacidad para obtener mejores rendimientos que el mercado, lo que no ocurre en fases bajistas. Por tanto, deducen que los BF no son capaces de anticiparse a los cambios del mercado.

2.3Vice FundEsta sección refleja los principales argumentos que justifican la performance financiera del VF o fondo del vicio, así como los principales estudios relacionados. En general, los defensores de este tipo de fondos se refieren a la existencia de un efecto rechazo (neglect effect) que infravalora este tipo de instrumentos.

En relación a los VF, cabe destacar que son relativamente nuevos y que apenas se han analizado. Quizás esto sea debido al auge de la ISR, que eclipsa este tipo de instrumentos. El estudio de esta temática se ha centrado fundamentalmente en las Sin Stocks, que pueden ser consideradas como el precedente de los VF. Son acciones de compañías cuyas actividades se consideran no éticas o inmorales, como empresas relacionadas con las bebidas alcohólicas, tabaco, armas, contaminantes, etc. Lobe y Roithmeier (2011), entre otros, concluyen que los rendimientos de las Sin Stocks son mejores que los de otras empresas porque estas acciones están marginadas, sobre todo por instituciones sujetas a determinadas normas sociales. Este mejor comportamiento de las Sin Stocks se debe al neglect effect (Arbel et al., 1983; Merton, 1987) o al social norm effect (Hong y Kacperczyk, 2009). Estos efectos conducen a una infravaloración de las compañías rechazadas, lo que las convierte en oportunidades de inversión. Kim y Venkatachalam (2011) analizan el valor de Sin Stocks en Estados Unidos entre 1988 y 2003, y usan datos de Compustat. Obtienen que estas acciones proporcionan una mejor rentabilidad ya que un gran número de inversores se sienten atraídos por la alta calidad de los informes financieros de estas compañías. Jo et al. (2011) comparan la performance del único VF que existe, el VICEX, con la de un FISR y con el mercado, entre 1990 y 2009. Concluyen que el VF obtiene un mayor rendimiento que el FISR y el S&P500 a largo plazo, pero no en el corto plazo.

En general, la literatura se ha centrado en comparar los FISR, y en menor medida los BF y el VF, con fondos convencionales o índices de mercado. En este artículo se aporta una nueva evidencia en esta línea de investigación, comparando la performance financiera de los FISR con respecto a otros tipos de fondos no convencionales, como son los BF y el VF, teniendo en cuenta distintas fases alcistas y bajista dentro del horizonte temporal. De este modo, el análisis permite no solo analizar el rendimiento y el riesgo de los fondos con respecto al mercado, sino también entre ellos, para determinar cuáles proporcionan mejores resultados en función de la fase analizada del ciclo económico.

3Planteamiento de hipótesisA continuación se muestran los principales argumentos y teorías que contribuyen a justificar la performance financiera de las categorías de fondos analizadas. En primer lugar, la RSC y las teorías sociales, como la de los stakeholders, permiten contrastar si los FISR mejoran el rendimiento de otras inversiones. Por otro lado, Behavioral Finance, a través de la Prospect Theory, establece una serie de supuestos que permiten a los gestores anticiparse a los cambios en el mercado. La existencia de un efecto rechazo (neglect effect) justifica la infravaloración del VF. Además, la proposición de irrelevancia de Modigliani y Miller (1958) permite comprobar si el rendimiento de las categorías de fondos analizadas es independiente de criterios no económicos. Finalmente, la teoría de selección de carteras es fundamental para demostrar si estas categorías de fondos asumen un riesgo mayor a medida que sus opciones de diversificación son menores.

3.1Rentabilidad de los fondos de inversión no convencionalesSegún la proposición de irrelevancia de Modigliani y Miller (1958), consistente con el CAPM (Capital Asset Pricing Model), el valor de una acción depende únicamente de la prima de riesgo del mercado. Por tanto, el rendimiento de un fondo, cualquiera que sea su naturaleza, es independiente de los factores no estrictamente económicos. Así, los fondos sociales o éticos, los BF o el VF no deberían presentar diferencias anormales entre sí, ni con respecto al mercado.

No existe evidencia que justifique una mayor rentabilidad de los FISR con respecto a los fondos convencionales, pero tampoco se demuestra lo contrario. Esta controversia puede explicarse por el hecho de que los fondos convencionales también invierten en empresas socialmente responsables (Fernández Sánchez, 2009), lo cual justifica que el comportamiento de las inversiones sea similar. Además, estos resultados se mantienen a lo largo del tiempo, independientemente de la fase del ciclo económico y de los países analizados. De acuerdo con los argumentos anteriores, se propone la siguiente hipótesis:H1 No existen diferencias estadísticamente significativas en la rentabilidad de los fondos de inversión socialmente responsables con el índice del mercado, ni tampoco con respecto a los Behavioral Funds y al Vice Fund.

Se considera que la naturaleza de los fondos no influye en la rentabilidad de las categorías analizadas. Además, esta ausencia de diferencias significativas se mantiene a lo largo del horizonte temporal considerado.

3.2Rentabilidad de los fondos de inversión socialmente responsableLa teoría de los stakeholders (Freeman, 1984, y Carroll, 1989) supone que la empresa debe actuar para cumplir los objetivos, incluidos los de carácter social o ético, de sus stakeholders. En contraposición, Friedman (1970) y la teoría de responsabilidad de la empresa establecen que la gestión de la empresa se centra en la maximización del beneficio para sus accionistas. Siguiendo la primera línea argumental, las empresas que llevan a cabo labores de RSC aumentan el valor no solo para el accionista en el largo plazo (Boutin-Dufresne y Savaria, 2004), sino también para el conjunto de sus stakeholders, aumentando así el valor global de la organización. Podemos deducir que los fondos que invierten en ese tipo de compañías obtendrán mejores resultados a largo plazo. También Bauer et al. (2005) demuestran que los FISR necesitan un periodo de aprendizaje a partir del cual sus resultados se equiparan a los obtenidos por fondos convencionales. Atendiendo a estas reflexiones, se propone la siguiente hipótesis:H2 Los fondos de inversión socialmente responsable obtienen mejores resultados que el índice del mercado en el largo plazo.

De esta forma se espera que, cuanto mayor sea el horizonte temporal, los resultados de esta categoría de fondos superen al mercado e incluso a las otras doscategorías de fondos analizadas. Esta línea de pensamiento coincide con McGuire et al. (1988) y Boutin-Dufresne y Savaria (2004), entre otros.

3.3Rentabilidad de los Behavioral FundsLa Prospect Theory, desarrollada por Kahneman y Tversky (1979), se contrapone a la teoría de la utilidad esperada. Indica que los individuos, lejos de ser racionales, toman sus decisiones económicas teniendo en cuenta factores psicológicos. Por tanto, si se conocen los factores determinantes de esos comportamientos irracionales en el ámbito económico, se puede obtener un rendimiento.

Los defensores de Behavioral Finance y los gestores de los BF deben ser capaces de detectar esos errores en las decisiones económicas del resto de agentes económicos para poder anticiparse a la evolución del mercado y obtener mayores rentabilidades. Por este motivo, los fondos gestionados bajo estos principios deberían superar al mercado, con independencia de la fase alcista/bajista del ciclo económico.

La literatura aporta un nuevo matiz a esta idea, ya que los trabajos (Reinhart y Brennan, 2007, y Wright et al., 2008) que son anteriores a la actual crisis financiera consideran que los BF mejoran el rendimiento del mercado. Sin embargo, Santoni y Kelshiker (2010) distinguen entre periodos alcistas y bajistas y obtienen que los BF solo baten al mercado en los periodos alcistas. En este sentido, y de acuerdo con la teoría que sustenta este tipo de fondos, se plantea la siguiente hipótesis:H3 Los Behavioral Funds superan el rendimiento del índice del mercado.

Según la Prospect Theory, los inversores que actúan bajo los postulados de Behavioral Finance serán capaces de anticipar los cambios en el mercado. Esto les permitirá detectar posibilidades de inversión y obtener mayor rentabilidad que sus competidores. Esta capacidad debe ser independiente de la fase del ciclo económico del horizonte temporal considerado.

3.4Rentabilidad del Vice FundExisten algunas explicaciones sobre el mejor comportamiento del VF con respecto a los FISR (Fabozzi et al., 2008). Por un lado, las empresas socialmente responsables asumen mayores costes que las compañías asociadas a fondos como el VF. Por otra parte, algunas empresas del VF pueden estar infravaloradas, proporcionando un mayor potencial de inversión (neglect effect). Además, la mayor parte de empresas que componen el VF actúan como monopolios, lo cual les proporciona un rendimiento extra. La combinación de estos elementos conduce a un mayor rendimiento del VF sobre los FISR, lo cual nos lleva a plantear la siguiente hipótesis:H4 El Vice Fund supera el rendimiento del índice del mercado y el de otros fondos de inversión socialmente responsable.

Los inversores institucionales, que están afectados por normas sociales, no invierten en este tipo de fondos. Este es el principal motivo que explica la infravaloración de este fondo (neglect effect), lo cual supone una oportunidad de inversión que permite obtener rentabilidades elevadas a sus inversores.

3.5Riesgo de los fondos de inversión no convencionalesLa siguiente hipótesis se relaciona con la teoría de selección de carteras (Markowitz, 1952, Sharpe, 1964, y Lintner, 1965). Los FISR realizan una discriminación de las compañías en las que invierten, de acuerdo con sus criterios sociales o éticos. La teoría de selección de carteras indica que, en este supuesto de reducción de las posibilidades de inversión, el rendimiento de los FISR ajustado por el riesgo debería ser menor que el de otras inversiones convencionales en las que no existen este tipo de limitaciones. Si los FISR obtienen mejores resultados que el mercado en el largo plazo (H2), debe conseguirse a cambio de un mayor riesgo.

La literatura confirma la teoría anterior argumentando que, al emplear los FISR criterios de inversión más restrictivos, sus posibilidades de diversificar el riesgo están más limitadas. En este sentido, Gregory et al. (1997) detectan un mayor riesgo en los FISR que en los convencionales. Mill (2006) analiza un fondo convencional, que se transforma posteriormente en un FISR, y comprueba que, tras el cambio, se produce un aumento de la volatilidad, si bien tiende a estabilizarse en el largo plazo.

Con respecto a los BF, el riesgo asumido será mayor al reducirse las posibilidades de inversión. Estos fondos se centran en oportunidades de inversión para detectar errores en las decisiones de los agentes participantes en el mercado. Generalmente seleccionan empresas de baja capitalización e infravaloradas para obtener un potencial beneficio. De esta forma, asumen un mayor riesgo que el resto de fondos de inversión convencionales.

El mismo planteamiento se asume para el VF, ya que sus oportunidades de inversión se limitan a un cierto número de empresas que realizan actividades basadas en una serie de criterios. Según la teoría de selección de carteras, esta restricción supone que la obtención de un mayor rendimiento del fondo con respecto al mercado se obtiene a cambio de un mayor riesgo, como en los casos anteriores. Teniendo en cuenta esta argumentación, se propone la siguiente hipótesis:H5 Los fondos de inversión socialmente responsable, así como los Behavioral Funds y el Vice Fund, asumen un mayor riesgo que el mercado.

Se asume que en el mercado las opciones de diversificación son mayores que en el caso de las categorías de fondos analizadas, lo cual implica un menor riesgo. En cambio, para la gestión de los fondos de inversión no convencionales se tienen en cuenta una serie de restricciones que reducen sus opciones de inversión. Este comportamiento supone, según la teoría de selección de carteras, la asunción de un mayor riesgo para obtener una rentabilidad mayor que la del mercado.

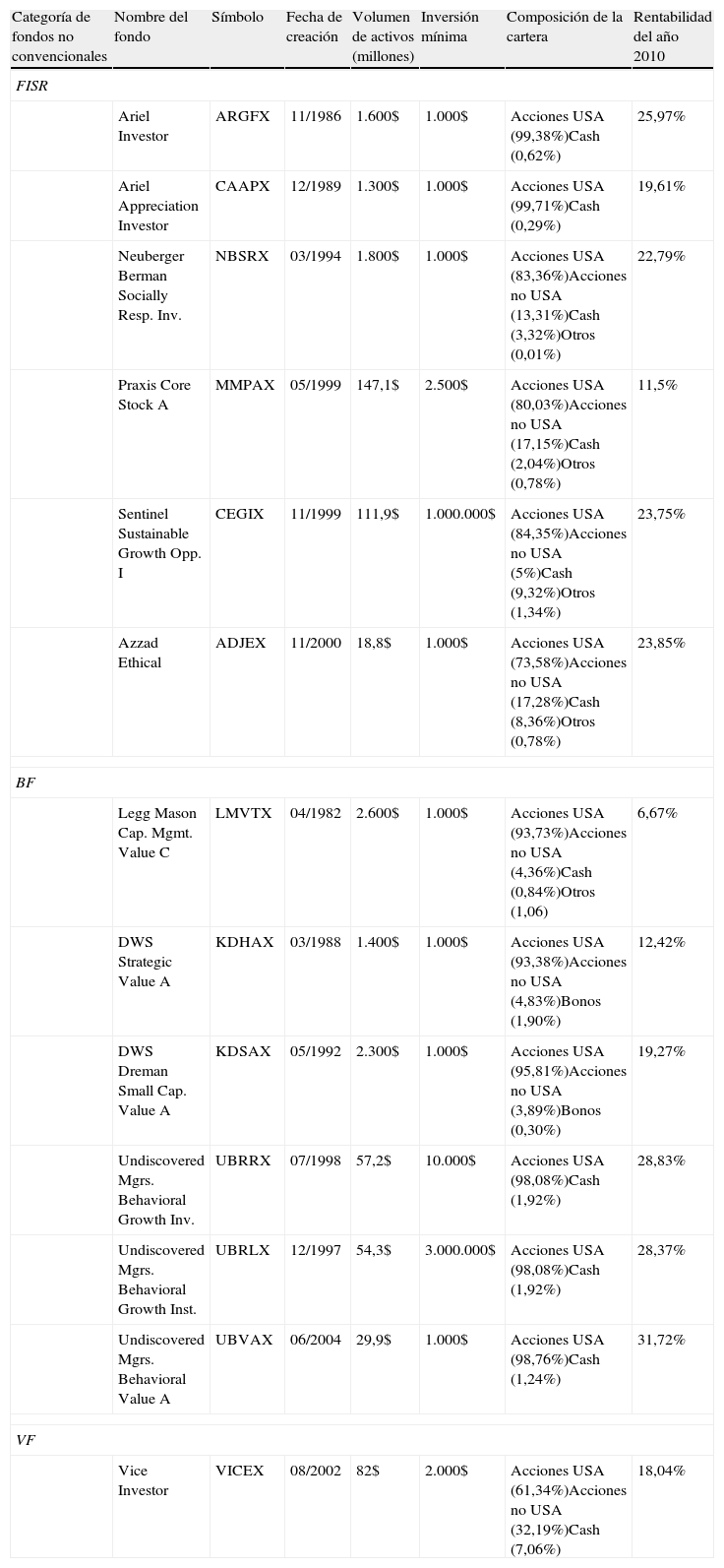

4Metodología4.1Base de datosLos datos utilizados para el estudio son las cotizaciones históricas, concretamente los rendimientos mensuales1 de los fondos de inversión seleccionados, del benchmark del mercado y del activo libre de riesgo (Treasury Bills a 3 meses), los factores Small Minus Big (SMB) y High Minus Low (HML), y el momentum (Jegadeesh y Titman, 1993). Se han obtenido de Yahoo! Finance (Hill et al., 2007), de la Federal Reserve y de la Kenneth R. French Data Library (2001). Todos los fondos considerados para las trescategorías proceden de Estados Unidos y son los siguientes:

- •

El Vice Fund, que es el único fondo del vicio que existe.

- •

Los Behavioral Funds: se escogen seisBF, a partir del grupo de 16 fondos analizados en Wright et al. (2008)2, y se incluye uno de JPMorgan. Se seleccionan los que son comparables con las otras categorías de fondos analizadas en lo que respecta a volumen de activos, año de creación e inversión mínima.

- •

Los fondos de inversión socialmente responsable: se consideran 6FISR, que se emparejan con los BF, de acuerdo con la metodología matched pair analysis (Mallin et al., 1995). Se obtienen a partir de la base de datos de fondos del Social Investment Forum3.

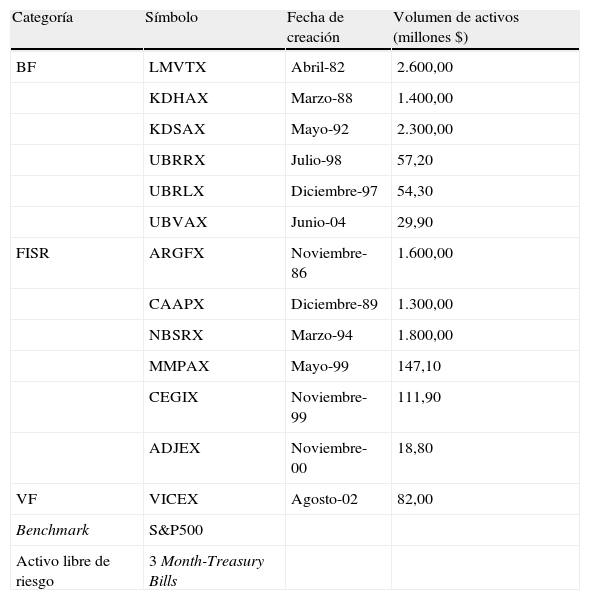

Además, se considera como benchmark del mercado el S&P500, que es el índice bursátil más representativo del mercado estadounidense y está formado por las quinientas mejores empresas del país, atendiendo al valor de mercado, liquidez o liderazgo en el sector al que pertenecen (tabla 1).

Categorías de fondos analizadas (Behavioral Funds, fondos de inversión socialmente responsable y Vice Fund)

| Categoría | Símbolo | Fecha de creación | Volumen de activos (millones $) |

| BF | LMVTX | Abril-82 | 2.600,00 |

| KDHAX | Marzo-88 | 1.400,00 | |

| KDSAX | Mayo-92 | 2.300,00 | |

| UBRRX | Julio-98 | 57,20 | |

| UBRLX | Diciembre-97 | 54,30 | |

| UBVAX | Junio-04 | 29,90 | |

| FISR | ARGFX | Noviembre-86 | 1.600,00 |

| CAAPX | Diciembre-89 | 1.300,00 | |

| NBSRX | Marzo-94 | 1.800,00 | |

| MMPAX | Mayo-99 | 147,10 | |

| CEGIX | Noviembre-99 | 111,90 | |

| ADJEX | Noviembre-00 | 18,80 | |

| VF | VICEX | Agosto-02 | 82,00 |

| Benchmark | S&P500 | ||

| Activo libre de riesgo | 3 Month-Treasury Bills |

Fuente: elaboración propia a partir de las bases de datos Yahoo! Finance y Morningstar, a 7 de febrero de 2012. Para más detalles, véase el anexo 1.

El horizonte temporal se extiende desde el 9 de junio de 2004 —fecha de nacimiento del fondo más reciente— hasta el 30 de abril de 2011, ambos inclusive. Se distinguen tresperiodos: desde junio de 2004 hasta octubre de 2007 (primer periodo alcista), desde noviembre de 2007 hasta febrero de 2009 (periodo bajista) y desde marzo de 2009 hasta abril de 2011 (segundo periodo alcista). Para justificar la utilización de esos tressubperiodos dentro del horizonte temporal se aplica un análisis de cambio de tendencia utilizando el algoritmo propuesto por Bry y Boschan (1971)4 sobre la evolución del índice del mercado de referencia, el S&P500, para obtener los puntos de la serie en los que se han producido cambios de tendencia, que son los siguientes: dos máximos en octubre del 2007 y en abril del 20115, donde la tendencia cambia de alcista a bajista, y un mínimo en febrero del 2009, en el que ocurre lo contrario.

4.2Técnica de análisisPara contrastar las hipótesis planteadas se utiliza el análisis de diferencia de medianas de Mann-Whitney-Wilcoxon (Wilcoxon, 1945; Mann y Whitney, 1947), ya que es el test más apropiado para muestras que no siguen una distribución normal. Nos permite analizar la rentabilidad6 y la volatilidad de los fondos, así como detectar si existen diferencias significativas.

Previamente se calcula el ratio de Jensen (1968), que proporciona la rentabilidad del fondo teniendo en cuenta su beta y el rendimiento medio del mercado. Representa la prima media de riesgo por unidad de riesgo sistemático (Sauer, 1997) y, por lo tanto, es apropiado cuando se analizan inversiones bien diversificadas. Sin embargo, algunos autores, como Bauer et al. (2007), consideran que los modelos unifactoriales no pueden explicar el comportamiento real del rendimiento y el riesgo de los fondos de inversión y no permiten establecer diferencias entre los diferentes criterios de inversión en el análisis. En este sentido, Fama y French (1993) incorporan dos nuevas variables: el SMB y el HML. El primero informa sobre el riesgo adicional del factor tamaño y es la diferencia en rentabilidad de dos carteras: una de reducida y otra de elevada capitalización. El segundo se refiere al riesgo en función del valor de los activos y es la diferencia en rentabilidad de dos carteras de activos: una con un elevado y otra con un reducido book-to-market.

En primer lugar se utiliza el modelo multifactorial de Carhart (1997), que introduce un nuevo factor, el momentum (MOM), para reflejar la diferencia entre los activos que han obtenido rentabilidades positivas y negativas en el pasado. Para completar el análisis se introduce una nueva variable en el modelo (Henriksson y Merton, 1981, y Kreander et al., 2005). Según estos autores, los valores de beta obtenidos en la regresión son incorrectos si los inversores tienen la habilidad de timing the market o sincronización con el mercado, cuyo objetivo es anticipar los movimientos del mercado para mejorar la performance de los fondos de inversión (Draper, 1986) porque consideran que el valor de beta es constante, cuando realmente varía en el tiempo. Teniendo en cuenta estas consideraciones, se plantea la siguiente ecuación:

donde alpha representa la capacidad de los inversores para seleccionar los valores y mide la rentabilidad ajustada por el riesgo de los fondos sobre el mercado; beta mide el riesgo de la inversión; SMB informa sobre el riesgo adicional del factor tamaño y HML sobre el riesgo en función del valor de los activos; MOM refleja la diferencia entre los activos que han obtenido rentabilidades positivas y negativas en el pasado; Dj es una variable dummy, cuyo valor es –1 cuando Rf>Rm y 0 cuando Rf<Rm, que permite captar la habilidad del inversor para la sincronización con el mercado. Si este valor es positivo, el inversor modifica el riesgo de su cartera ajustándolo a las condiciones del mercado, bien aumentándolo en periodos alcistas, o bien reduciéndolo en los bajistas (Kreander et al., 2005). Por el contrario, si es negativo, el inversor no tiene esta habilidad.Por último, se procede a calcular los ratios que miden la rentabilidad y el riesgo de una inversión. En este sentido, y de acuerdo con la literatura existente, destacan los ratios de Sharpe7 y el ratio de información.

El ratio de Sharpe (1966) mide la rentabilidad de la inversión con respecto al riesgo total del mercado, ajustándose el rendimiento de la inversión por el rendimiento de un activo libre de riesgo (Rogers y van Dyke, 2006).

El ratio de información (Treynor y Black, 1973) muestra la incidencia que ha tenido el gestor sobre el funcionamiento de un activo financiero en comparación con un mercado de referencia. Se trata de un ratio similar al de Sharpe, que proporciona una medida más adecuada del valor generado por el gestor, cuando se compara el rendimiento del fondo con el del mercado.

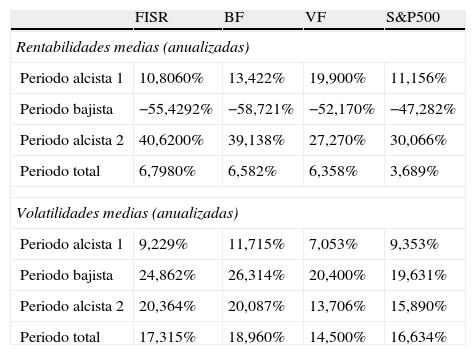

5Análisis y discusión de resultadosLa tabla 2 muestra las rentabilidades y volatilidades medias, respectivamente, de los diferentes periodos objeto de estudio.

Rentabilidades medias y volatilidades medias

| FISR | BF | VF | S&P500 | |

| Rentabilidades medias (anualizadas) | ||||

| Periodo alcista 1 | 10,8060% | 13,422% | 19,900% | 11,156% |

| Periodo bajista | −55,4292% | −58,721% | −52,170% | −47,282% |

| Periodo alcista 2 | 40,6200% | 39,138% | 27,270% | 30,066% |

| Periodo total | 6,7980% | 6,582% | 6,358% | 3,689% |

| Volatilidades medias (anualizadas) | ||||

| Periodo alcista 1 | 9,229% | 11,715% | 7,053% | 9,353% |

| Periodo bajista | 24,862% | 26,314% | 20,400% | 19,631% |

| Periodo alcista 2 | 20,364% | 20,087% | 13,706% | 15,890% |

| Periodo total | 17,315% | 18,960% | 14,500% | 16,634% |

Fuente: elaboración propia.

Categorías de fondos analizados: Behavioral Funds (BF), fondos de inversión socialmente responsable (FISR) y Vice Fund (VF).

En el primer periodo alcista, el VICEX es el que obtiene una mayor rentabilidad media, superando ampliamente la de las otras doscategorías y la del mercado. En el periodo bajista, los fondos y el mercado de referencia muestran resultados negativos, y la categoría de los BF es la que axperimenta una mayor pérdida. Por último, en el segundo periodo alcista y en el periodo total se obtienen rentabilidades positivas y los FISR son los que logran los mejores resultados, muy similares a los BF. Se observa que, en términos brutos y en épocas expansivas, la gestión del VF es la que proporciona mejores resultados, e incluso en la fase bajista es la que menos pérdidas soporta. Sin embargo, en el periodo más reciente son los FISR, seguidos por los BF, los que consiguen mejores resultados. Además, en los periodos alcistas el comportamiento de los fondos de inversión, independientemente de su categoría, mejora generalmente el rendimiento del mercado.

También se observa que los BF baten al mercado en las dos etapas alcistas, si se analiza únicamente la rentabilidad. En el mismo sentido, Santoni y Kelshiker (2010) afirman que los BF funcionan mejor en las fases alcistas del ciclo económico.

Con respecto al riesgo medido por la volatilidad media, los BF son los que asumen un mayor riesgo en todos los periodos, ya que son fondos más agresivos, que realizan inversiones más arriesgadas y con una mayor fluctuación en sus resultados. Se aprecia que los FISR y los BF asumen generalmente un mayor riesgo. El VF presenta un riesgo anualizado inferior al del mercado, excepto en el periodo bajista, donde los resultados son similares. Cabe destacar que, en el primer periodo alcista y en horizonte temporal completo, el VF muestra una rentabilidad superior a la del mercado y un riesgo inferior (tabla 3).

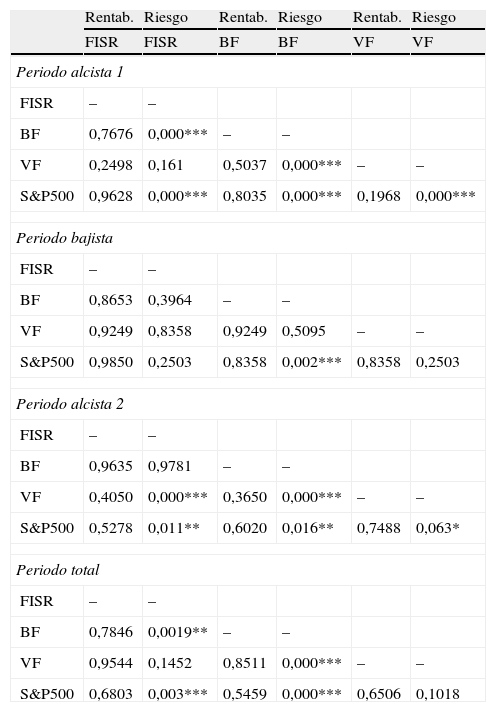

Análisis de diferencia de medianas en términos de rentabilidad y riesgo

| Rentab. | Riesgo | Rentab. | Riesgo | Rentab. | Riesgo | |

| FISR | FISR | BF | BF | VF | VF | |

| Periodo alcista 1 | ||||||

| FISR | – | – | ||||

| BF | 0,7676 | 0,000*** | – | – | ||

| VF | 0,2498 | 0,161 | 0,5037 | 0,000*** | – | – |

| S&P500 | 0,9628 | 0,000*** | 0,8035 | 0,000*** | 0,1968 | 0,000*** |

| Periodo bajista | ||||||

| FISR | – | – | ||||

| BF | 0,8653 | 0,3964 | – | – | ||

| VF | 0,9249 | 0,8358 | 0,9249 | 0,5095 | – | – |

| S&P500 | 0,9850 | 0,2503 | 0,8358 | 0,002*** | 0,8358 | 0,2503 |

| Periodo alcista 2 | ||||||

| FISR | – | – | ||||

| BF | 0,9635 | 0,9781 | – | – | ||

| VF | 0,4050 | 0,000*** | 0,3650 | 0,000*** | – | – |

| S&P500 | 0,5278 | 0,011** | 0,6020 | 0,016** | 0,7488 | 0,063* |

| Periodo total | ||||||

| FISR | – | – | ||||

| BF | 0,7846 | 0,0019** | – | – | ||

| VF | 0,9544 | 0,1452 | 0,8511 | 0,000*** | – | – |

| S&P500 | 0,6803 | 0,003*** | 0,5459 | 0,000*** | 0,6506 | 0,1018 |

Fuente: elaboración propia.

Categorías de fondos analizados: Behavioral Funds (BF), fondos de inversión socialmente responsable (FISR) y Vice Fund (VF). Se ha aplicado el test de igualdad de medianas de Mann-Whitney-Wilcoxon.

* Estadísticamente significativo al 90%.

** Estadísticamente significativo al 95%.

*** Estadísticamente significativo al 99%.

El análisis para determinar si existen diferencias en términos de rentabilidad en los distintos periodos muestra que no existen diferencias estadísticamente significativas entre sus rentabilidades. Si se realiza el mismo estudio en términos de riesgo, tal como se muestra en la tabla 3, se obtiene que, en el primer periodo alcista, todas las categorías presentan diferencias estadísticamente significativas con respecto al benchmark. Además, los BF presentan un comportamiento diferente al de las otras doscategorías. Estos resultados son coherentes con lo reflejado en la tabla 2, donde se observa una mayor volatilidad de los BF en ese periodo. En la fase bajista, las diferencias se mantienen entre los BF y el benchmark, lo que indica que en este periodo la volatilidad es similar, independientemente del tipo de gestión. También, en el segundo periodo alcista, las trescategorías muestran diferencias con respecto al benchmark y no se obtienen diferencias significativas entre los FISR y los BF, ya que sus volatilidades medias son muy similares. Sin embargo, existen diferencias con respecto al VF, al contrario de lo que ocurre en el primer periodo alcista. Los resultados en el periodo total son muy similares a los obtenidos en el primer periodo alcista.

De este análisis del riesgo, complementado con el de la tabla 2, se obtiene que, en los periodos alcistas, los BF son los que asumen un riesgo significativamente mayor. En la fase bajista, esa diferencia se reduce y el riesgo tiende a ser similar, aunque generalmente mayor que el del mercado. En la segunda etapa alcista, tanto los FISR como los BF asumen un riesgo similar.

Los análisis realizados estudian la rentabilidad y el riesgo, pero no tienen en cuenta la posible relación entre ambos (Sauer, 1997). Por este motivo resulta apropiado recurrir a contrastes y medidas alternativas. A continuación se examinan los resultados obtenidos con el modelo multifactorial de Carhart, la habilidad para la sincronización con el mercado, y el ratio de Sharpe y de información.

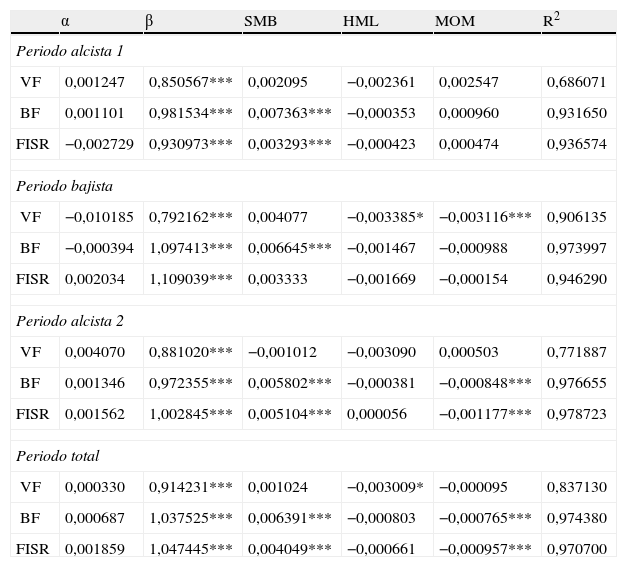

Los resultados del modelo multifactorial de Carhart se muestran en la tabla 4. Se observa que los valores de alpha no son estadísticamente significativos para ninguna de las categorías de fondos analizadas. En este sentido, no se puede afirmar que los fondos presentan un mejor comportamiento que el mercado, sobre una base ajustada por el riesgo. Según estos resultados, no se cumplen las hipótesis H2, H3 y H4, ya que no son estadísticamente significativos. Por tanto, no se confirma que las empresas socialmente responsables generen un mayor valor que se traduzca en inversiones más rentables. Tampoco se puede afirmar que los gestores de BF son capaces de detectar los errores de valoración en el mercado y obtener un mejor rendimiento. Igualmente, el VF no garantiza rendimientos superiores a los del mercado.

Modelo multifactorial de Carhart

| α | β | SMB | HML | MOM | R2 | |

| Periodo alcista 1 | ||||||

| VF | 0,001247 | 0,850567*** | 0,002095 | −0,002361 | 0,002547 | 0,686071 |

| BF | 0,001101 | 0,981534*** | 0,007363*** | −0,000353 | 0,000960 | 0,931650 |

| FISR | −0,002729 | 0,930973*** | 0,003293*** | −0,000423 | 0,000474 | 0,936574 |

| Periodo bajista | ||||||

| VF | −0,010185 | 0,792162*** | 0,004077 | −0,003385* | −0,003116*** | 0,906135 |

| BF | −0,000394 | 1,097413*** | 0,006645*** | −0,001467 | −0,000988 | 0,973997 |

| FISR | 0,002034 | 1,109039*** | 0,003333 | −0,001669 | −0,000154 | 0,946290 |

| Periodo alcista 2 | ||||||

| VF | 0,004070 | 0,881020*** | −0,001012 | −0,003090 | 0,000503 | 0,771887 |

| BF | 0,001346 | 0,972355*** | 0,005802*** | −0,000381 | −0,000848*** | 0,976655 |

| FISR | 0,001562 | 1,002845*** | 0,005104*** | 0,000056 | −0,001177*** | 0,978723 |

| Periodo total | ||||||

| VF | 0,000330 | 0,914231*** | 0,001024 | −0,003009* | −0,000095 | 0,837130 |

| BF | 0,000687 | 1,037525*** | 0,006391*** | −0,000803 | −0,000765*** | 0,974380 |

| FISR | 0,001859 | 1,047445*** | 0,004049*** | −0,000661 | −0,000957*** | 0,970700 |

Fuente: elaboración propia.

Categorías de fondos analizados: Behavioral Funds (BF), fondos de inversión socialmente responsable (FISR) y Vice Fund (VF). Se reflejan los resultados de la estimación del modelo multifactorial de Carhart. R2 estima la proporción de variaciones en los fondos analizados explicadas por cambios en el mercado.

* Estadísticamente significativo al 90%.

** Estadísticamente significativo al 95%.

*** Estadísticamente significativo al 99%.

Esto implica que los criterios no económicos considerados para la selección de una cartera de inversión no garantizan un mayor rendimiento que el mercado y, por tanto, esta elección responde únicamente a consideraciones personales. De acuerdo con estos resultados, no podemos concluir que existen diferencias en el rendimiento de los fondos, lo que confirma la hipótesis H1.

Con respecto a los factores del modelo de Carhart, el SMB presenta una relación positiva y significativa hacia la categoría de los BF a lo largo de todos los periodos. Este resultado es coherente con los principios de inversión de estos fondos, que buscan oportunidades de inversión, generalmente en compañías de baja capitalización, tal como deducen Bauer et al. (2007). Con respecto a los FISR, también se obtiene una relación positiva, excepto en la etapa bajista, lo que permite afirmar que esta categoría de fondos presenta una inclinación hacia empresas de baja capitalización en las fases alcistas.

En relación al factor HML, no se observa una relación positiva y significativa hacia los BF, tal como obtienen Wright et al. (2008). Sin embargo, se muestra una relación negativa con respecto al VF en la etapa bajista y en el periodo total, indicando una preferencia hacia compañías con un reducido book-to-market en dichos periodos.

Por lo que se refiere al MOM, se obtiene una relación negativa con respecto a los FISR y los BF en el segundo periodo alcista y en el periodo total, y con respecto al VF en el periodo bajista.

También resulta interesante analizar los valores de beta que miden el riesgo de la inversión para determinar si asume un mayor riesgo que el mercado. Se observa que, en el primer periodo alcista, estos valores son inferiores a la unidad, por lo que las diferentes categorías de fondos asumen un riesgo inferior al del mercado. Esto contrasta con los resultados obtenidos en la tabla 2, donde se analiza únicamente el riesgo a través de la desviación típica. En el periodo bajista, esos valores aumentan y son superiores a1 en el caso de los BF y los FISR, lo que ocurre también en el periodo total. Cabe resaltar que, en todos los periodos analizados, el VF es el fondo que presenta un valor de beta inferior. Basándose en estos resultados y en relación con la H5, se puede afirmar que, de las categorías analizadas, el VF presenta un riesgo inferior al del mercado en todos los periodos analizados. Las otras categorías analizadas varían en función de la fase del ciclo económico. Generalmente asumen un mayor riesgo en épocas bajistas, y un riesgo menor en fases alcistas del ciclo. Por tanto, la H5 se confirma para los FISR y BF, pero no para el VF.

Con respecto al valor del coeficiente de determinación8, se refleja que el VF es el que más difiere del mercado y, por tanto, es el que realiza una gestión más activa. Este comportamiento diferente se acentúa en las fases alcistas y es similar al de las otras doscategorías en la fase bajista. La divergencia con respecto al mercado se puede explicar por la composición de su cartera, que contiene un menor porcentaje de activos en renta variable de Estados Unidos (anexo 1).

De este análisis se obtiene que tanto los BF como los FISR presentan muchas más similitudes que diferencias, ya que los valores de los principales parámetros del modelo de Carhart están muy próximos. Por tanto, estas dosformas de gestión, a pesar de regirse por criterios de inversión diferentes, presentan resultados muy similares. Por el contrario, el VF parece tener un comportamiento distinto al de las otras doscategorías analizadas. Este último presenta una gestión más activa, asumiendo un riesgo generalmente inferior al de las otras dos categorías de fondos y al mercado. Proporciona rentabilidades similares considerando el horizonte temporal completo, netamente superiores en el primer periodo alcista, y genera menores pérdidas en el periodo bajista (tabla 2). En este sentido, parece la alternativa de inversión más recomendable entre las categorías de fondos analizados.

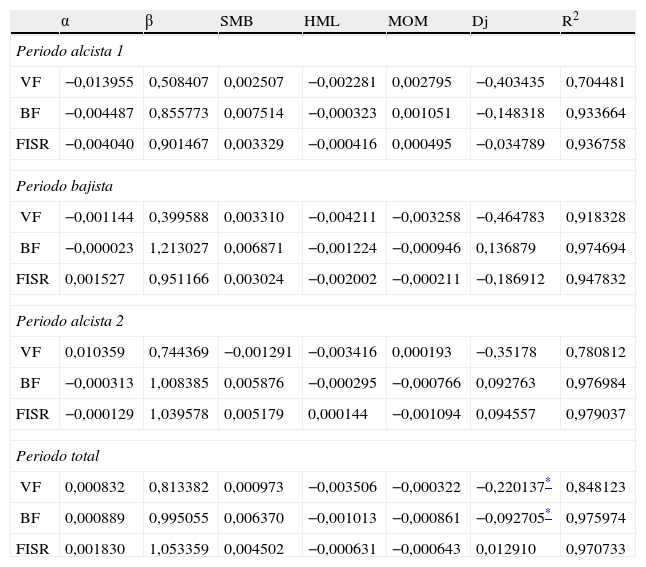

Los resultados referidos a la capacidad de sincronización con el mercado se muestran en la tabla 5. Ninguna de las categorías de fondos muestra un coeficiente positivo y significativo que le proporcione esta habilidad. Estos resultados son similares a los obtenidos por Ferson y Schadt (1996), Kreander et al. (2005) y Fletcher (1995). Se distinguen doscasos en los que el valor del Dj es estadísticamente significativo pero con signo negativo, y por lo tanto los gestores no tienen la habilidad para timing the market. Con respecto a los coeficientes de alpha, que determinan la capacidad de los gestores para seleccionar la inversión, se observa que no son estadísticamente significativos, y no se pueden extraer conclusiones válidas. Se obtiene que ninguna de estas formas de gestión tiene la habilidad de sincronización con el mercado.

Habilidad de sincronización con el mercado (timing the market)

| α | β | SMB | HML | MOM | Dj | R2 | |

| Periodo alcista 1 | |||||||

| VF | −0,013955 | 0,508407 | 0,002507 | −0,002281 | 0,002795 | −0,403435 | 0,704481 |

| BF | −0,004487 | 0,855773 | 0,007514 | −0,000323 | 0,001051 | −0,148318 | 0,933664 |

| FISR | −0,004040 | 0,901467 | 0,003329 | −0,000416 | 0,000495 | −0,034789 | 0,936758 |

| Periodo bajista | |||||||

| VF | −0,001144 | 0,399588 | 0,003310 | −0,004211 | −0,003258 | −0,464783 | 0,918328 |

| BF | −0,000023 | 1,213027 | 0,006871 | −0,001224 | −0,000946 | 0,136879 | 0,974694 |

| FISR | 0,001527 | 0,951166 | 0,003024 | −0,002002 | −0,000211 | −0,186912 | 0,947832 |

| Periodo alcista 2 | |||||||

| VF | 0,010359 | 0,744369 | −0,001291 | −0,003416 | 0,000193 | −0,35178 | 0,780812 |

| BF | −0,000313 | 1,008385 | 0,005876 | −0,000295 | −0,000766 | 0,092763 | 0,976984 |

| FISR | −0,000129 | 1,039578 | 0,005179 | 0,000144 | −0,001094 | 0,094557 | 0,979037 |

| Periodo total | |||||||

| VF | 0,000832 | 0,813382 | 0,000973 | −0,003506 | −0,000322 | −0,220137* | 0,848123 |

| BF | 0,000889 | 0,995055 | 0,006370 | −0,001013 | −0,000861 | −0,092705* | 0,975974 |

| FISR | 0,001830 | 1,053359 | 0,004502 | −0,000631 | −0,000643 | 0,012910 | 0,970733 |

Fuente: elaboración propia.

Categorías de fondos analizados: Behavioral Funds (BF), fondos de inversión socialmente responsable (FISR) y Vice Fund (VF).

Se reflejan los resultados de la estimación del modelo multifactorial de Carhart para contrastar el timing the market. R2 estima la proporción de variaciones en los fondos analizados explicadas por cambios en el mercado.

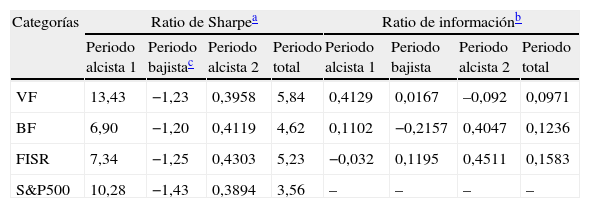

Los ratios de Sharpe y de información, correspondientes a los periodos seleccionados, se reflejan en la tabla 6. A lo largo de la muestra, existen periodos en los que la rentabilidad del activo libre de riesgo es superior a la del fondo o etapas en las que la rentabilidad de los fondos es negativa, tal y como se desprende de la tabla 2. Estos resultados conducen a que, en algunos casos, el numerador sea negativo, lo que genera una falta de coherencia en el ratio, ya que no tiene sentido que, ante aumentos en la volatilidad, se produzcan variaciones del ratio en la misma dirección (Mendizábal Zubeldia et al., 2002). En estos casos se utiliza el siguiente índice alternativo de Sharpe (Ferruz y Sarto, 1997):

Ratio de Sharpe y ratio de información

| Categorías | Ratio de Sharpea | Ratio de informaciónb | ||||||

| Periodo alcista 1 | Periodo bajistac | Periodo alcista 2 | Periodo total | Periodo alcista 1 | Periodo bajista | Periodo alcista 2 | Periodo total | |

| VF | 13,43 | −1,23 | 0,3958 | 5,84 | 0,4129 | 0,0167 | –0,092 | 0,0971 |

| BF | 6,90 | −1,20 | 0,4119 | 4,62 | 0,1102 | −0,2157 | 0,4047 | 0,1236 |

| FISR | 7,34 | −1,25 | 0,4303 | 5,23 | −0,032 | 0,1195 | 0,4511 | 0,1583 |

| S&P500 | 10,28 | −1,43 | 0,3894 | 3,56 | – | – | – | – |

Fuente: elaboración propia.

Categorías de fondos analizados: Behavioral Funds (BF), fondos de inversión socialmente responsable (FISR) y Vice Fund (VF).

El valor de Sharpe del primer periodo alcista y del periodo total se ha calculado con el índice alternativo para no incurrir en errores de interpretación.

También el ratio de información presenta en ocasiones valores negativos que pueden llevar a problemas de interpretación, por lo que nos centramos en los valores positivos.

En el periodo bajista, los valores de las rentabilidades medias de todos los fondos, así como la del mercado de referencia, son negativos, y por tanto no se interpretan los resultados al carecer de coherencia los valores de los ratios, tal como se deduce de la tabla 2.

Según los ratios de Sharpe y de información, en el primer periodo alcista el VF es el que obtiene los mejores resultados. De esta forma se confirma lo reflejado en la tabla 2, que muestra el análisis de las rentabilidades brutas de las categorías de fondos analizadas. En el segundo periodo alcista los FISR son los que presentan los valores más altos en los dosíndices, seguidos por los BF. Estos resultados también coinciden con los mostrados en la tabla 2. En el periodo total existe discrepancia en los criterios ya que, según los índices de Sharpe y de información, el VF y los FISR son los que presentan un comportamiento mejor, respectivamente. Resulta interesante resaltar que en ningún caso los BF son capaces de obtener mejores resultados que las otras doscategorías de fondos. Por tanto, no se puede afirmar que la aplicación práctica de los argumentos teóricos del Behavioral Finance en la gestión de fondos sirva para obtener rendimientos superiores.

6ConclusionesTeniendo en cuenta todos los resultados, se reflejan a continuación unas conclusiones generales que pueden facilitar la toma de decisiones para la gestión de carteras.

A pesar de que no existen diferencias estadísticamente significativas, se pueden extraer conclusiones en términos de rentabilidad bruta en los tresperiodos analizados. Atendiendo al primer periodo alcista, el Vice Fund es el fondo que proporciona mejores resultados. Este tipo de fondos asume menores costes, generalmente se encuentra infravalorado (neglect effect) y suele presentar mayores beneficios porque la mayoría de las empresas que lo constituyen son monopolísticas (Fabozzi et al., 2008). En cambio, en la fase bajista, y desde el punto de vista de la gestión de carteras, es recomendable reducir las inversiones en este tipo de fondos no convencionales. Estos restringen las posibilidades de inversión, lo que conduce a un mayor riesgo de acuerdo con la teoría de selección de carteras. Por ello, en etapas de alta volatilidad y tendencia bajista es conveniente proteger la inversión acudiendo a otro tipo de activos financieros que asuman menos riesgo. En el tercer periodo analizado (segunda fase alcista), los fondos de inversión socialmente responsable son los que generan mayor rentabilidad media. Esta idea es coherente con lo indicado en la teoría de los stakeholders y su relación con la responsabilidad social corporativa. De esta forma, el comportamiento ético y socialmente responsable de una empresa supone un aumento de su valor en el largo plazo.

El análisis del riesgo permite obtener diferencias significativas entre las categorías de fondos analizadas. Los resultados, coherentes con Sauer (1997), muestran que los Behavioral Funds, y en menor medida los fondos de inversión socialmente responsable, asumen un mayor riesgo que el Vice Fund en todos los periodos, que lo convierte en una opción adecuada para los inversores desde el punto de vista de la performance financiera.

Se concluye que ninguna de las trescategorías de fondos de inversión no convencionales difiere en su performance financiera, ni mejora el rendimiento del mercado a lo largo del tiempo. Sin embargo, se puede confirmar que el Vice Fund presenta un riesgo inferior al de los fondos socialmente responsables y al de los Behavioral Funds, proporcionando rentabilidades similares. Este comportamiento se debe a que este fondo solo tiene en cuenta criterios económicos al seleccionar su cartera. Por tanto, el Vice Fund es el instrumento más recomendable en las fases alcistas.

Con respecto a los FISR, cabe resaltar que presentan rentabilidades superiores a las de las otras categorías de fondos en el periodo alcista más reciente y en el horizonte temporal completo. Esto coincide con la idea de que las empresas que cumplen la teoría de los stakeholders y tienen un comportamiento responsable con su entorno obtienen mejores resultados en el largo plazo. Se deduce que los fondos de inversión socialmente responsables son recomendables a largo plazo.

Por último, los Behavioral Funds no muestran la capacidad de anticiparse a los cambios en el mercado para obtener mejores rendimientos. Su comportamiento en la práctica no se corresponde con lo indicado en la Prospect Theory. Su rentabilidad no es mejor que en las otras categorías de fondos no convencionales o en el mercado, y además asumen un mayor riesgo. De acuerdo con los resultados obtenidos, los Behavioral Funds se convierten en los menos recomendables.

Los autores manifestamos nuestro agradecimiento por los comentarios y sugerencias recibidos del editor de la revista, del editor asociado y de los dos revisores, que han contribuido a mejorar la calidad de la versión inicial del artículo.

| Categoría de fondos no convencionales | Nombre del fondo | Símbolo | Fecha de creación | Volumen de activos (millones) | Inversión mínima | Composición de la cartera | Rentabilidad del año 2010 |

| FISR | |||||||

| Ariel Investor | ARGFX | 11/1986 | 1.600$ | 1.000$ | Acciones USA (99,38%)Cash (0,62%) | 25,97% | |

| Ariel Appreciation Investor | CAAPX | 12/1989 | 1.300$ | 1.000$ | Acciones USA (99,71%)Cash (0,29%) | 19,61% | |

| Neuberger Berman Socially Resp. Inv. | NBSRX | 03/1994 | 1.800$ | 1.000$ | Acciones USA (83,36%)Acciones no USA (13,31%)Cash (3,32%)Otros (0,01%) | 22,79% | |

| Praxis Core Stock A | MMPAX | 05/1999 | 147,1$ | 2.500$ | Acciones USA (80,03%)Acciones no USA (17,15%)Cash (2,04%)Otros (0,78%) | 11,5% | |

| Sentinel Sustainable Growth Opp. I | CEGIX | 11/1999 | 111,9$ | 1.000.000$ | Acciones USA (84,35%)Acciones no USA (5%)Cash (9,32%)Otros (1,34%) | 23,75% | |

| Azzad Ethical | ADJEX | 11/2000 | 18,8$ | 1.000$ | Acciones USA (73,58%)Acciones no USA (17,28%)Cash (8,36%)Otros (0,78%) | 23,85% | |

| BF | |||||||

| Legg Mason Cap. Mgmt. Value C | LMVTX | 04/1982 | 2.600$ | 1.000$ | Acciones USA (93,73%)Acciones no USA (4,36%)Cash (0,84%)Otros (1,06) | 6,67% | |

| DWS Strategic Value A | KDHAX | 03/1988 | 1.400$ | 1.000$ | Acciones USA (93,38%)Acciones no USA (4,83%)Bonos (1,90%) | 12,42% | |

| DWS Dreman Small Cap. Value A | KDSAX | 05/1992 | 2.300$ | 1.000$ | Acciones USA (95,81%)Acciones no USA (3,89%)Bonos (0,30%) | 19,27% | |

| Undiscovered Mgrs. Behavioral Growth Inv. | UBRRX | 07/1998 | 57,2$ | 10.000$ | Acciones USA (98,08%)Cash (1,92%) | 28,83% | |

| Undiscovered Mgrs. Behavioral Growth Inst. | UBRLX | 12/1997 | 54,3$ | 3.000.000$ | Acciones USA (98,08%)Cash (1,92%) | 28,37% | |

| Undiscovered Mgrs. Behavioral Value A | UBVAX | 06/2004 | 29,9$ | 1.000$ | Acciones USA (98,76%)Cash (1,24%) | 31,72% | |

| VF | |||||||

| Vice Investor | VICEX | 08/2002 | 82$ | 2.000$ | Acciones USA (61,34%)Acciones no USA (32,19%)Cash (7,06%) | 18,04% | |

Categorías de fondos analizados: Behavioral Funds (BF), fondos de inversión socialmente responsable (FISR) y Vice Fund (VF). Se muestran las principales características de los fondos seleccionados: fecha de creación, volumen de activos, inversión mínima, composición de la cartera y rentabilidad del último año completo considerado en el estudio.

Fuente: elaboración propia, a partir de datos de Yahoo! Finance y Morningstar, a 7 de febrero de 2012.

Se valoró la opción de emplear datos diarios, pero tras consultar con varios analistas expertos en la materia se descartó esta idea ya que, según su opinión, en la práctica ellos utilizan frecuentemente datos mensuales o anuales pero nunca diarios, por los problemas que conlleva su comparación. Las rentabilidades de cada categoría de fondos analizada se obtienen como la media de las rentabilidades de los fondos que componen cada categoría, y se han calculado para cada periodo.

No existe una base de datos de Behavioral Funds que nos permita conocer su población. Cuando se analizan este tipo de fondos, los autores escogen aquellos en los que consta por escrito que el gestor ha aplicado criterios de behavioral finance para tomar sus decisiones de inversión. Para obtener nuestra muestra, se tienen en cuenta algunos trabajos que analizan este tipo de fondos (Reinhart y Brennan, 2007; Wright et al., 2008; Santoni y Kelshiker, 2010).

Esta base de datos de FISR contiene 106 fondos a 10 de julio de 2012, pero la metodología matched pair analysis (Mallin et al., 1995) obliga a utilizar el mismo número de BF que FISR. En este estudio se han seleccionado seisFISR que presentan características comparables en función de los siguientes criterios: fecha de constitución, volumen de activos gestionados, inversión mayoritaria en renta variable en Estados Unidos, inversión mínima y horizonte temporal.

El algoritmo Bry-Boschan se ha obtenido mediante la utilización del software econométrico WINRATS y es un método no paramétrico que identifica los cambios de tendencia desarrollado por Bry y Boschan (1971).

Nuestra intención era incluir los datos de todo el año 2011, pero el hecho de que se produzca un cambio de tendencia en abril de este año nos obliga a fijar esta fecha como final del horizonte temporal dado el número reducido de valores hasta diciembre para analizar un cuarto periodo.

Las rentabilidades mensuales se calculan a partir de sus precios liquidativos al final de cada mes.

La volatilidad de una fecha determinada se calcula como la desviación típica de las rentabilidades mensuales correspondientes a los 12 meses inmediatamente anteriores (Dunis y Miao, 2006). Por tanto el análisis comienza con un año de retraso respecto al inicio de la serie temporal considerada.

El coeficiente de determinación muestra la proporción de cambios en el rendimiento del fondo que son explicados por variaciones en el mercado (Mallin et al., 1995).