Numerosos trabajos en la literatura medioambiental han mantenido que el compromiso con el desarrollo sostenible puede beneficiar a las empresas en diversos sentidos. Ahora bien, una estrategia de este tipo no parece estar destinada a la maximización del beneficio a corto plazo. Este trabajo pretende dar luz sobre algunas de las implicaciones que pueden tener los propietarios con mayor capacidad de impacto en la estrategia en el desempeño medioambiental de la empresa. Distintas estructuras de propiedad pueden suponer diferentes objetivos a perseguir por la empresa y esto puede afectar al desempeño medioambiental. Asimismo, analizamos si la mejora del desempeño medioambiental podría actuar como reclamo para determinados tipos de inversores. Comprobamos estas relaciones tomando una muestra de 82 empresas de Estados Unidos y Reino Unido. Finalmente, comentamos los resultados obtenidos y ofrecemos las conclusiones de nuestro estudio.

Several studies in the environmental literature have argued that the commitment to sustainable development can benefit companies in several ways. However, this strategy does not seem to be destined to maximizing short-term profit. This paper attempts to give an insight on some of the implications that the owners with the greatest potential for influencing the company's environmental performance strategy. Different ownership structures may imply different objectives to be pursued by the firm, and this may affect the environmental performance. Moreover, we analyse whether a good environmental performance may attract certain types of investors. We test these relationships by taking a sample of 82 U.S. and U.K. firms. Finally, we discuss the results and offer the conclusions of our study.

A lo largo de los últimos años importantes trabajos de investigación nos han ido mostrando cómo el compromiso con el desarrollo sostenible puede beneficiar a las empresas en diversos sentidos. Así, por ejemplo, la empresa puede tener la habilidad de crear una ventaja competitiva produciendo el mismo producto con menos cantidad de recursos o creando productos innovadores por los que el mercado esté dispuesto a pagar un sobreprecio (Marcus y Fremeth, 2009; Shrivastava, 1995b), mejorando incluso su competitividad internacional (Porter y Van Der Linde, 1995). También se ha señalado el potencial que este compromiso tiene para reducir el riesgo de incumplimientos de la regulación y crear una reputación positiva que favorezca su posición en el mercado (Rugman y Verbeke, 1998). Asimismo, la empresa tiene la posibilidad de construir un compromiso con sus stakeholders el cual puede proporcionar a la misma beneficios intangibles a través de las interacciones con empleados, proveedores o la sociedad en general (Buysse y Verbeke, 2003; Sharma y Vredenburg, 1998).

Sin embargo, estas consecuencias positivas difícilmente se manifiestan en la rentabilidad financiera a corto plazo de la empresa. Precisamente, debido a que los beneficios derivados del compromiso con el desarrollo sostenible suelen ser a largo plazo, la falta de información y la inercia o resistencia al cambio de las organizaciones (Shrivastava, 1995a) suele manifestarse como un cierto desánimo respecto este tipo de estrategias.

Uno de los aspectos que más llaman hoy la atención es que pese a que algunas empresas se encuentran en un mismo contexto y por tanto pueden potencialmente obtener todos estos beneficios, aun existen importantes diferencias entre la postura medioambiental que las mismas adoptan. Esto nos lleva a pensar que además de aspectos externos claramente influyentes y que ya han ido siendo analizados por la literatura como la regulación medioambiental (González et al., 2006; Rugman y Verbeke, 1998), la atención de los medios de comunicación (Bansal y Clelland, 2004; Majumdar y Marcus, 2001), la existencia y pertenencia a asociaciones (King y Lenox, 2000) o el nivel de competitividad en la industria (Bansal y Roth, 2000), existen otras cuestiones que pueden influir en estas decisiones.

La estructura de propiedad de una empresa puede ser determinante en este sentido. Los propietarios formalmente tienen la potestad de gobierno de la empresa y son los que en última instancia deciden sobre el futuro de su organización. Es verdad que en las grandes sociedades cotizadas el accionista común tiene poco peso real y es el consejo de administración quien fiduciariamente ejerce esta función. Es más, en la práctica en ocasiones este poder ha recaído en manos de los propios directivos debido a la constitución de consejos pasivos y poco profesionales (Bainbridge, 2008). Sin embargo, determinados tipos de propietarios pueden tener un mayor peso y una mayor capacidad para influir en la estrategia de la organización. Este es el caso de los propietarios ejecutivos y de los grandes inversores institucionales.

No obstante, en la literatura sobre empresa y medio ambiente cuesta encontrar trabajos que dirijan sus miras hacia los propietarios de las compañías. Una excepción importante es el trabajo de Darnall y Edwards (2006), quienes estudiaron cómo ciertos aspectos relacionados con la propiedad podían influir en los costes de adoptar un Sistema de Gestión Medioambiental. En concreto, comparan empresas de propiedad privada, sociedades cotizadas y entidades del gobierno mostrando que la estructura de propiedad puede afectar a la estrategia de la organización pues determina distinta dotación de capacidades complementarias. El reciente trabajo de Berrone et al. (2010) también se encuentra entre los pocos que abordan la relación entre propiedad de las empresas y desempeño medioambiental. Este trabajo encuentra que las empresas controladas por familias tienen un mejor desempeño medioambiental. De acuerdo con los autores, los propietarios familiares presentan un mayor número de utilidades no económicas. Estas se derivan, en parte, de su especial identificación con la empresa familiar y el deseo de proyectar y perpetuar una imagen positiva de la misma. La imagen negativa que un mal desempeño medioambiental causaría a la empresa se personaliza en los propios propietarios familiares, produciendo pérdidas «socioemocionales» a la familia. Al mismo tiempo, el deseo de legar el negocio a las futuras generaciones favorece la visión a largo plazo y con ello la atención a las demandas medioambientales de la sociedad donde estas empresas se asientan.

El estudio de las implicaciones de la estructura de propiedad en la gestión de la empresa ha estado muy presente en los trabajos de los investigadores a los largo de todo el siglo xx y se ha enfocado primordialmente desde los paradigmas de la teoría de la agencia. Ha preocupado especialmente cómo la separación entre la propiedad y el control en las sociedades cotizadas ha dado lugar a potenciales conflictos entre los intereses de los directivos y los accionistas (Fama y Jensen, 1983). En este sentido, Hoskisson et al. (2002) señalan que la propiedad en manos de los ejecutivos alinea los intereses con los propietarios, creando un efecto positivo en la adopción de estrategias de innovación interna. En la misma línea, Zahra et al. (2000) mostraron cómo cuando los directivos poseen acciones de las empresas que dirigen tienen mayor motivación para aumentar el valor a largo plazo de las mismas. Otros trabajos, en cambio, sostienen la postura contraria argumentando que la propiedad en manos de los directivos crea decisiones conservadoras debido al deseo de evitar el riesgo financiero de sus acciones (Sanders, 2001; Wright et al., 1996).

Más recientemente, el crecimiento de los llamados inversores institucionales ha traído a este campo nuevas cuestiones de debate. Por ejemplo, se ha planteado cómo estos grandes accionistas pueden influir en las retribuciones al CEO (David et al., 1998), en el riesgo asumido por las empresas para poder capitalizar las oportunidades de crecimiento (Wright et al., 1996) o en la responsabilidad social que asumen las empresas (Johnson y Greening, 1999). Incluso se ha señalado a estos grandes accionistas como mecanismos de solución de los tradicionales problemas de agencia (Garrido, 2002), aunque también como los creadores de otros nuevos, aquellos que surgen entre grandes y pequeños accionistas (Bainbridge, 2008). El ascenso de los inversores institucionales es especialmente manifiesto en el mercado estadounidense donde, a comienzos del siglo xxi, sumaban ya más de la mitad de las participaciones accionariales (Goldman y Filleben, 2000) y en el británico, donde la importancia de estos inversores alcanza niveles similares. En los demás países de Europa, el crecimiento de este tipo de inversores también ha sido acelerado aunque no alcanza los niveles presentes en el contexto anglosajón (Garrido, 2002).

Nuestro objetivo es estudiar la influencia de la presencia de estos dos tipos de propietarios, directivos e inversores institucionales, en el desempeño medioambiental. Ambos constituyen tipos de propietarios que potencialmente pueden tener un mayor impacto en la estrategia de la empresa. Asimismo, analizamos si las empresas que más mejoran su desempeño medioambiental atraen a más inversores institucionales.

La contribución de este trabajo se basa en tres aspectos. Primero, manteniendo el enfoque de la teoría de la agencia planteamos un debate más allá de la tradicional preocupación entre propietarios, directivos y rentabilidad financiera. En este trabajo analizamos los incentivos que determinados tipos de propietarios pueden tener para apoyar una estrategia medioambientalmente sostenible. Para entender con profundidad la relación de agencia que surge entre propietarios y directivos es necesario conocer cuáles son los intereses del principal. La literatura previa asume que este interés es siempre una mayor rentabilidad financiera. Sin embargo, en la actualidad no puede obviarse que la sensibilidad social hacia el medio ambiente es creciente y puede ejercer y claro impacto en las preferencias de los accionistas.

En segundo lugar, este trabajo completa los estudios previos acerca del efecto de los vínculos de propiedad de los directivos en el desempeño medioambiental. Los trabajos previos habían encontrado cierto nivel de contradicción en sus resultados y, sobre todo, tenían un enfoque último que se centraba en aspectos distintos a los que nosotros pretendemos abordar.

Con respecto al cierto nivel de contradicción entre los trabajos previos, Berrone y Gomez-Mejia (2009) encontraron que la retribución a largo plazo de los directivos a través de opciones de compra de acciones ejercía un efecto positivo en el desempeño medioambiental. Sin embargo, Kassinis y Vafeas (2002) mostraron que la proporción de acciones en manos de directivos se relacionaba positivamente con la probabilidad de afrontar litigios medioambientales. Aunque los derechos de opción sobre acciones no replican completamente los incentivos relacionados con la propiedad de las acciones (Sanders, 2001), la distinta orientación de los resultados obtenidos anima a completar el análisis entre la relación que existe entre los vínculos de propiedad de los directivos y el desempeño medioambiental.

Por otra parte, con respecto al enfoque último de nuestro trabajo, y con objeto de superar las contradicciones existentes, nuestro artículo contribuye destacando la importancia de diferenciar las distintas formas de relación con la propiedad de la empresa y su relación con el medio ambiente. Los trabajos previos centraban su interés en el papel que la propiedad de la empresa en manos de los directivos y los incentivos para directivos relacionados con la propiedad juegan con respecto al desempeño medioambiental. Sin embargo, siguen existiendo cuestiones no resueltas en torno al papel de los propietarios en la adopción de medidas que mejoran el desempeño medioambiental. Especialmente, la relación entre un buen desempeño medioambiental y la propiedad institucional no ha sido previamente analizada. La creciente presencia de inversores institucionales en el mercado de capitales, entendidos como entidades que captan recursos financieros del público y los dedican a actividades de inversión (Garrido, 2002) y las llamadas existentes en la literatura para analizar su posible influencia en las decisiones de las empresas en las que invierten (Kochhar y David, 1996) justifican la necesidad del estudio que planteamos, que viene a completar los desarrollos previos realizados sobre el tema. La inversión institucional tiene implicaciones distintas a las de las variables previamente analizadas, ya que la falta de interés de los propietarios en la gestión de la empresa está ligada al escaso porcentaje de acciones que poseen los inversores particulares. En cambio, la importante cantidad de acciones en manos de los inversores institucionales permitiría a estos ejercer una influencia decisiva o, al menos, significativa en la empresa.

Finalmente, el trabajo completa los estudios sobre empresa y medio ambiente analizando cómo pueden influir los propietarios institucionales en el desempeño medioambiental y si las empresas que más mejoran su desempeño medioambiental atraen a más inversores institucionales.

A continuación analizaremos la literatura anterior a partir de la cual planteamos una serie de hipótesis. Comprobaremos las relaciones expuestas mediante la realización de pruebas empíricas. Finalmente, comentaremos los resultados obtenidos y ofreceremos las conclusiones de nuestro estudio.

2Revisión de la literatura y planteamiento de hipótesis2.1Estrategia medioambiental como estrategia a largo plazoAunque hay un considerable número de trabajos que soportan la idea de que bajo determinadas circunstancias desarrollar estrategias de sostenibilidad genera beneficios (Aragón-Correa et al., 2005; Klassen y Whybark, 1999; Russo y Fouts, 1997), tradicionalmente se ha asumido que los desarrollos medioambientalmente sostenibles imponen costes y mejoras muy lentas en la productividad.

La consecución de un buen desempeño medioambiental requiere la necesidad de destinar una fuerte inversión inicial, por ejemplo, para la adquisición e instalación de nuevas tecnologías (Russo y Fouts, 1997) y el dominio de numerosas capacidades (Darnall y Edwards, 2006). En esta línea, Hart (1995) ya distinguía niveles de proactividad en las estrategias medioambientales −prevención de la contaminación, garantía de producto y desarrollo sostenible− y señalaba que existía un camino lógico que pasaba por las distintas estrategias hasta llegar a la más proactiva, destacando la importancia de ir acumulando recursos para poder llegar al mayor nivel de desarrollo.

Este proceso de dotación de recursos necesarios para mejorar el desempeño medioambiental, de aprendizaje (Marcus y Geffen, 1998) y desarrollo de capacidades complementarias (Darnall y Edwards, 2006) obliga, en la mayoría de los supuestos, a sacrificar parte de los beneficios a corto plazo de la empresa en pro de un mejor posicionamiento en el futuro. No obstante, tras cierto periodo de adaptación, la literatura ha destacado que los recursos y capacidades desarrollados para la consecución de objetivos medioambientales pueden suponer una ventaja competitiva para la empresa, por ejemplo mejorando su productividad (Garcés-Ayerbe y Galve-Górriz, 2001), o generando un impacto positivo en su rentabilidad financiera (Álvarez-Gil et al., 2001; Aragón-Correa et al., 2005; Bansal y Hunter, 2003; López et al., 2008; Russo y Fouts, 1997).

2.2Propiedad de los directivos y desempeño medioambientalAunque las inversiones a largo plazo de las empresas son necesarias para asegurar su supervivencia y, por tanto, acordes con los intereses de los propietarios, estas inversiones pueden ser subóptimas desde la perspectiva de los directivos. Estos pueden disfrutar de mayores beneficios personales realizando inversiones de las que se extraigan rápidos resultados que les ayuden a aumentar su reputación y faciliten el avance de su carrera profesional (David et al., 2001). Debido a que los resultados de inversiones destinadas a obtener mejoras en el desempeño medioambiental a menudo se presentan a largo plazo, los directivos pueden preferir posponer este tipo de decisiones.

La literatura ha analizado el papel fundamental que tienen los directivos en la elección del posicionamiento medioambiental de la empresa. La interpretación del directivo sobre el medio ambiente viene influenciada por las características personales del mismo (Cordano y Frieze, 2000; Flannery y May, 2000; Ramus y Steger, 2000), su percepción de los asuntos medioambientales como oportunidades o amenazas (Sharma, 2000) y su percepción sobre la importancia de las presiones de los stakeholders en asuntos medioambientales (Buysse y Verbeke, 2003; Henriques y Sadorsky, 1999; Kassinis y Vafeas, 2002; Kassinis y Vafeas, 2006; López et al., 2008; Sharma y Henriques, 2005). Otros trabajos (Berrone y Gomez-Mejia, 2009; Russo y Harrison, 2005) han centrado su atención en analizar los distintos incentivos económicos que llevan a los directivos hacia planteamientos más socialmente responsables. En este sentido se ha analizado cómo afecta en la reducción de las emisiones contaminantes el que un componente del salario de los directivos se vincule al desempeño medioambiental (Russo y Harrison, 2005), así como el efecto positivo en el desempeño medioambiental derivado de la utilización de sistemas retributivos a largo plazo para los directivos, como las opciones sobre acciones y los planes de acciones restringidas (Berrone y Gomez-Mejia, 2009).

De acuerdo con la teoría de la agencia, los directivos tratarán de maximizar su propia utilidad por encima de los intereses de los propietarios (Fama y Jensen, 1983). Una manera de alineación de intereses entre ambas partes ocurre cuando los directivos tienen acciones que les dan incentivos financieros para perseguir la creación de valor a largo plazo (Zahra et al., 2000). Del mismo modo, en numerosas ocasiones se ha señalado que la falta de inversiones nuevas puede deberse a una ausencia de intereses de propiedad de aquellos que toman las decisiones. Nuevas inversiones tienen un coste personal (más habilidades, más incertidumbre, más riesgo) el cual difícilmente puede verse compensado por los beneficios derivados de tales inversiones. Esto justificaría el que los directivos prefieran un aceptable nivel de resultados a corto plazo antes de acometer nuevas inversiones cuyos resultados tienen manifestación a más largo plazo (Wright et al., 1996). En este sentido, un incremento de la propiedad en manos de los ejecutivos puede hacer que estos presten una mayor atención a los resultados a largo plazo de las compañías en las que trabajan.

Por otro lado, a medida que se incrementa la propiedad en manos de los directivos estos pueden verse afectados por utilidades de tipo no económico. En supuestos de gran concentración de propiedad de los directivos se puede producir una mayor identificación del directivo con la empresa que dirige y la interiorización de la imagen de la misma ante la sociedad como la propia, lo que podría justificar una mayor preocupación por el desempeño medioambiental. De hecho, el doble rol de la propietarios y directivos se asocia a menudo con la propiedad familiar (Thomsen y Pedersen, 2000). En este sentido, el trabajo de Berrone et al. (2010) propone una idea similar a la anterior; en concreto señalan que la imagen negativa que un mal desempeño medioambiental causaría a la empresa se personaliza en los propios propietarios familiares, produciendo pérdidas «socioemocionales» a la familia. Asimismo, Chua et al. (1999) señalan que en las empresas familiares existe una mayor identificación personal con la empresa y una mayor preocupación por su reputación, lo que puede favorecer un comportamiento más respetuoso con las sociedades en las que se asientan.

De acuerdo con la literatura anterior cabe esperar que cuando los directivos tienen intereses de propiedad, tienen más incentivos para valorar el futuro a largo plazo de las organizaciones que dirigen y como consecuencia, llevarán a cabo más inversiones que permitan mejorar el desempeño medioambiental de la empresa. Por tanto, planteamos la siguiente hipótesis:

Hipótesis 1. Existe una relación positiva entre el porcentaje de acciones en manos de los ejecutivos y la mejora del desempeño medioambiental.

2.3Propiedad en manos de inversores institucionalesA pesar de la creciente presencia de inversores institucionales en los mercados de capitales existe una gran controversia en torno a sus efectos respecto a determinadas estrategias de las empresas (Kochhar y David, 1996). Por un lado, se ha señalado que este tipo de inversores busca ganancias a corto plazo para sus inversiones en acciones (Graves, 1988). Otros trabajos, en cambio, han mostrado la existencia de una relación positiva entre el porcentaje de propiedad en manos de inversores institucionales y la puesta en práctica de acciones que aumenta el valor de las empresas (Hansen y Hill, 1991). Por ejemplo, Wright et al. (1996) mantienen que la presencia de inversores institucionales aumenta el valor de las empresas a través de su influencia positiva en la adopción de riesgo que permite aprovechar las oportunidades de crecimiento.

De acuerdo con Kochhar y David (1996), esta disparidad de resultados puede venir explicada por la existencia de una gran variedad de inversores institucionales con preferencias y comportamientos dispares. En este sentido, los autores distinguen entre instituciones sensibles a las presiones e instituciones resistentes a las presiones. Los primeros se caracterizan por mantener otras relaciones con la empresa (por ejemplo, bancos), los segundos en cambio, solo mantienen una relación de inversión con la misma (por ejemplo, fondos mutuos de inversión y fondos de pensiones) y por tanto estos últimos pueden ejercer un papel más activo y tener una mayor influencia en la innovación de la empresa. Por otro lado, Hoskisson et al. (2002) proponen una clasificación alternativa. De acuerdo con estos autores, la relación entre la propiedad institucional y la apuesta por estrategias de innovación interna, entendida como una estrategia orientada al largo plazo de la empresa, depende de que nos encontremos ante fondos de pensiones, que actúan como inversores institucionales con orientación a largo plazo, o ante fondos mutuos de inversión, bancos o bancos de inversión que actúan más presionados por la rentabilidad a corto plazo. Mientras los primeros apuestan por estrategias de innovación interna de productos, los segundos prefieren la innovación externa (mediante la adquisición de productos ya existentes en el mercado), ya que puede permitir la obtención de beneficios en un plazo inferior. Por último, Johnson y Greening (1999) estudian el efecto de estos dos tipos de inversores institucionales en dos dimensiones de la responsabilidad social corporativa, la relacionada con las personas (comunidad, relaciones con los empleados y minorías sociales) y la relacionada con los productos (calidad y defensa del medio ambiente). Sus resultados no encuentran soporte significativo que avale la hipótesis de que la propiedad de los bancos de inversión y los fondos mutuos de inversión tienen un efecto negativo en ninguna de las dos dimensiones de la responsabilidad social corporativa. Tampoco se soporta la hipótesis de que los fondos de pensiones tienen un efecto positivo en la dimensión humana de responsabilidad social corporativa pero sí respecto a la dimensión de productos.

Un buen desempeño medioambiental se relaciona con la visión a medio y a largo plazo de la empresa y supone una apuesta por las nuevas oportunidades del mercado. Este tipo de estrategias son cada vez más necesarias para asegurar su supervivencia de la empresa. Sin embargo, la integración de la preocupación por el medio ambiente en la estrategia de la empresa es una cuestión compleja y rodeada de una fuerte incertidumbre, por ejemplo, la derivada de la posible nueva regulación medioambiental (Lewis y Harvey, 2001).

Los inversores institucionales son inversores profesionales que cuentan con una mayor capacidad e información (Kochhar y David, 1996) y esto les puede permitir analizar y valorar mejor estas oportunidades. Además tienen los incentivos necesarios para influir en la estrategia de la empresa debido a las economías de escala derivadas del mayor tamaño de su inversión (Kochhar y David, 1996). Aunque la literatura ha apuntado que en ocasiones este tipo de inversores puede optar por retirar sus fondos en lugar de influenciar la estrategia de la empresa en la que invierten, las posibles pérdidas derivadas de la salida en bloque de un importante accionista pueden incentivar a estos grupos a usar sus derechos de voto y actuar para influir en la estrategia de la empresa (Hansen y Hill, 1991).

Asimismo, los inversores institucionales pueden ser capaces de valorar el riesgo que conllevaría un mal desempeño medioambiental en el valor de las acciones que poseen en caso de que se produzcan sanciones por incumplimientos de la regulación medioambiental o incluso desastres ecológicos. Finalmente, el miedo de que un mal desempeño medioambiental de las empresas en las que invierten afecte negativamente a su propia imagen podría llevar a que muchas de estas instituciones se preocupen por asegurar un buen desempeño medioambiental.

Por tanto, los inversores institucionales poseen un mayor conocimiento e información acerca de estas iniciativas y una mayor capacitación para comprender sus implicaciones. Además tienen incentivos económicos para promoverlas en las compañías en las que invierten debido a que las economías de escala permiten rentabilizar los esfuerzos por influir en la gestión de la empresa. Por estas razones, proponemos que:

Hipótesis 2. Las empresas con un mayor porcentaje de propiedad en manos de inversores institucionales mejoran más su desempeño medioambiental.

2.4La mejora del desempeño medioambiental como reclamo para inversores institucionalesBaysinger et al. (1991) sugieren que los inversores institucionales no solo promueven inversiones a largo plazo de las compañías en las que invierten sino que además estos inversores al buscar ganancias a largo plazo invierten en aquellas compañías que adoptan estrategias orientadas a la consecución de este objetivo. El proceso de selección y evaluación de estas empresas es complejo debido a las dificultades para obtener información fehaciente sobre las actuaciones que las empresas están haciendo en este sentido. Por ejemplo, respecto a las actuaciones relacionadas con la mejora del desempeño medioambiental, aun existen importantes deficiencias de información (Delgado-Ceballos y Rueda-Manzanares, 2010) pese a los crecientes esfuerzos por hacer más transparentes los resultados medioambientales de las mismas tanto públicos (por ejemplo, Toxics Release Inventory o European Pollutant Releases and Transfer Registers) como privados (por ejemplo, Carbon Diclosure Project o Dow Jones Sustainability Indexes) y la mayor preocupación de las propias empresas por la elaboración y comunicación de informes sobre sus prácticas medioambientales (Kolk, 2008, 2003).

Los inversores institucionales tienen un mayor conocimiento del mercado y más capacidades para valorar las oportunidades de inversión que los inversores individuales (Hansen y Hill, 1991). Este tipo de inversores tienen un mejor alcance de la información de los resultados medioambientales de las empresas y mayor capacidad para valorar las actuaciones medioambientales de las empresas como una oportunidad. Además, estos grandes accionistas poseen los incentivos precisos para dedicar el tiempo necesario para la evaluación de este tipo de comportamientos ya que obtienen economías de escala en la evaluación de las inversiones. Por ejemplo, Hansen y Hill (1991) encuentran una relación positiva entre la intensidad de inversión en I+D y la propiedad institucional. Plantean que los inversores institucionales actúan como profesionales, que poseen mayores capacidades que los inversores individuales y que pueden obtener economías de escala de la información y análisis. Por el contrario, los inversores particulares pueden tender más a comprar y vender movidos por los movimientos a corto plazo de los mercados (Hansen y Hill, 1991).

Por otro lado, Graves y Waddock (1994) plantean que la responsabilidad social corporativa es una medida de reducción de riesgo y que los inversores institucionales adoptan la postura racional de invertir en la opción con posibilidad de mayores beneficios con un menor riesgo. En concreto, según estos autores la responsabilidad social corporativa disminuye el riesgo de posibles costosas sanciones derivadas de legislaciones adversas, de acciones judiciales y de la desconfianza de los consumidores.

El incremento de la atención de los grandes inversores por las empresas más sostenibles se refleja en el aumento del esfuerzo de algunas iniciativas privadas por dar publicidad a estas situaciones. Este es el caso de Carbon Diclosure Project (CDP) cuya misión es facilitar el diálogo entre inversores y empresas respecto al cambio climático. En 2009 CDP contaba con más de 475 inversores firmantes. Esta iniciativa tiene cada vez un mayor peso; en el caso concreto de España se ha pasado de enviar cuestionarios a 35 empresas en 2008 a 85 en 2009 (Carbon Diclosure Project, 2009).

Del mismo modo, la proliferación a nivel global de los fondos de inversión socialmente responsables (fondos ISR) (Balaguer Franch, 2007) muestra la creciente inclusión en las preferencias de los inversores de utilidades más allá de las meramente económicas. Estos fondos tienen en cuenta la dimensión social, ética o medioambiental de los valores en los cuales invierten. Estados Unidos es el país donde el mercado de la ISR está más desarrollado. En Europa este mercado también está cada vez más maduro, siendo Reino Unido el que mantiene el liderazgo (Balaguer Franch, 2007). En concreto, de acuerdo con el Estudio Europeo de Inversión Socialmente Responsable de 2008 el mercado europeo de ISR experimentó un crecimiento del 102% entre los años 2005 a 2007 (EUROSIF, 2008).

De acuerdo con los anteriores planteamientos proponemos que aquellas empresas con un mejor desempeño medioambiental atraen más a los inversores institucionales que otras empresas más contaminantes.

Hipótesis 3. Las empresas que más mejoran su desempeño medioambiental atraen más inversores institucionales.

3Metodología3.1MuestraLa muestra está compuesta por 82 empresas de Estados Unidos (36 casos) y Reino Unido (46 casos). Los datos proceden de los cuestionarios realizados por CDP en el año 2008 y de la base de datos Bloomberg. En ese año CDP envió más de 3.000 cuestionarios a las mayores corporaciones de todo el mundo solicitando información sobre emisiones de gases de efecto invernadero, los potenciales riesgos y oportunidades que ofrece el cambio climático y las estrategias desarrolladas para gestionar estos riesgos y oportunidades. CDP recibió más de 1.550 respuestas. Por ejemplo, el ratio de respuesta para Global 500 fue del 77%. Compañías de Europa, y Europa y Norte América tuvieron un ratio de respuesta de 83 y 82% respectivamente. Sin embargo, solo el 50% de las compañías de Asia Global 500 respondieron (Carbon Diclosure Project, 2008). Finalmente, de la base de datos Compustat Global hemos obtenido información financiera.

3.2Análisis estadísticoCon el fin de recoger los posibles efectos tanto de la propiedad institucional en la mejora del desempeño medioambiental como de esta mejora en el incremento de fondos de inversores institucionales hemos utilizado un path análisis usando el método de estimación de mínimos cuadrados no ponderados (ULS) con LISREL 8.8. Esta técnica nos permite integrar simultáneamente una serie de ecuaciones de regresión múltiple diferentes pero a la vez interdependientes, ya que las variables que son dependientes en una relación pueden ser independientes en otra dentro del mismo modelo. Por tanto, el path análisis nos permite analizar las relaciones causales en un modelo con más de una variable dependiente. Otros modelos que incluyen múltiples variables dependientes como el análisis multivariante de la varianza y la correlación canónica no son apropiados para el modelo que hemos planteado, ya que permiten solo una única relación entre las variables dependientes e independientes (Hair et al., 2008). La figura 1 recoge la representación gráfica del modelo propuesto.

3.3Medidas3.3.1Mejora del desempeño medioambientalPara medir esta variable hemos tomado para cada empresa la cantidad total de emisiones de gases de efecto invernadero emitidos en el año 2007 y el 2008 y hemos ponderado estas cantidades teniendo en cuenta las ventas del año 2007 y las del 2008, respectivamente. Mediante la diferencia de ambos valores podemos evaluar la mejora efectuada por cada empresa en el desempeño medioambiental (reducción relativa de emisiones). Los gases de efecto invernadero son emisiones de dióxido de carbono, metano y oxido nitroso que contribuyen directamente al calentamiento de la atmósfera terrestre.

3.3.2Propiedad directivosEsta variable se corresponde con el porcentaje de acciones que como media se encuentra en manos de los directivos durante el año 2007.

3.3.3Propiedad institucionalDefinimos esta variable como el porcentaje de acciones en manos de inversores institucionales en el año 2007, donde se incluyen carteras 13F, fondos de inversión y compañías de seguros.

3.3.4Cambio de propiedad institucionalEs el cambio en el porcentaje de inversores institucionales producidos entre los informes corporativos de dos años consecutivos (2007-2008).

Además, siguiendo la literatura anterior se ha estimado oportuna la incorporación al modelo de las siguientes variables de control.

3.3.5Intensidad de capital t-1Las empresas de sectores con procesos productivos intensivos en capital pueden generar un mayor volumen de contaminación (Bansal, 2005). Controlamos el efecto de la intensidad de capital en la mejora del desempeño medioambiental para cada empresa dividiendo el valor neto de propiedad, plantas y equipamiento entre el total de ventas (Bansal, 2005; Sharma y Kesner, 1996). Finalmente, hemos transformado esta variable usando el logaritmo neperiano para corregir la normalidad.

3.3.6Rentabilidad t-1La rentabilidad puede relacionarse con la atención prestada a las cuestiones medioambientales o a su consideración o no como amenaza (Sharma, 2000). Asimismo, la rentabilidad es un importante indicador analizado por los inversores institucionales para elegir alternativas de inversión Al-Najjar, 2010). Hemos tomado la rentabilidad sobre activos del año anterior utilizada frecuentemente por la literatura como indicador del desempeño financiero de la organización.

3.3.7PaísLa muestra está compuesta por empresas procedentes de dos países distintos. Para controlar los posibles efectos derivados del contexto nacional se ha creado una variable dicotómica que toma el valor 0 para empresas de Reino Unido y el valor 1 para empresas de Estados Unidos (siendo estos los dos países incorporados en nuestra muestra de referencia).

3.3.8Tamaño t-1Las economías de escala son un importante determinante de la conducta medioambiental (Christmann, 2004). Asimismo, las empresas de mayor tamaño pueden ser más atractivas para los inversores institucionales porque están menos expuestas a los riesgos financieros y a la quiebra (Al-Najjar, 2010). Controlamos el tamaño de la empresa tomando como indicador el logaritmo neperiano de la cifra total de activos recogida en el balance del año 2007.

3.3.9Propiedad institucional t-1El cambio de porcentaje de propiedad institucional puede verse afectado por el porcentaje inicial de propiedad institucional. Los inversores institucionales desempeñan un papel importante transmitiendo información a otros inversores sobre las mejores oportunidades de inversión (Al-Najjar, 2010). Por esta razón, incluimos el efecto del porcentaje de propiedad institucional en 2007 para cada empresa en el cambio de propiedad institucional.

4ResultadosLa tabla 1 recoge los estadísticos descriptivos y las correlaciones para las variables usadas en el estudio.

Media, desviación estándar y correlaciones

| Variable | Media | DE | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Mejora del desempeño medioambiental | 0,11 | 0,74 | |||||||

| 2. Cambio propiedad institucional | 7,86 | 25,35 | 65*** | ||||||

| 3. Intensidad capital (Ln) | −1,37 | 1,19 | 0,01 | 0,04 | |||||

| 4. Rentabilidad | 9,04 | 6,65 | 0,00 | −0,06 | 0,04 | ||||

| 5. País | 0,44 | 0,50 | −0,06 | 0,07 | −0,04 | 0,00 | |||

| 6. Tamaño (Ln) | 23,87 | 1,39 | −0,10 | −0,02 | −0,03 | −0,33** | −0,06 | ||

| 7. Propiedad directivos | 1,66 | 6,13 | −0,02 | −0,03 | −0,09 | −0,27* | 0,05 | −0,22* | |

| 8. Propiedad institucional | 81,36 | 19,09 | −0,31** | −0,45*** | −0,14 | 0,12 | 0,34** | −0,45*** | 0,12 |

aLas correlaciones que involucran la variable país son correlaciones. *Correlación significativa al nivel de 0,05. **Correlación significativa al nivel de 0,01. ***Correlación significativa al nivel de 0,001.

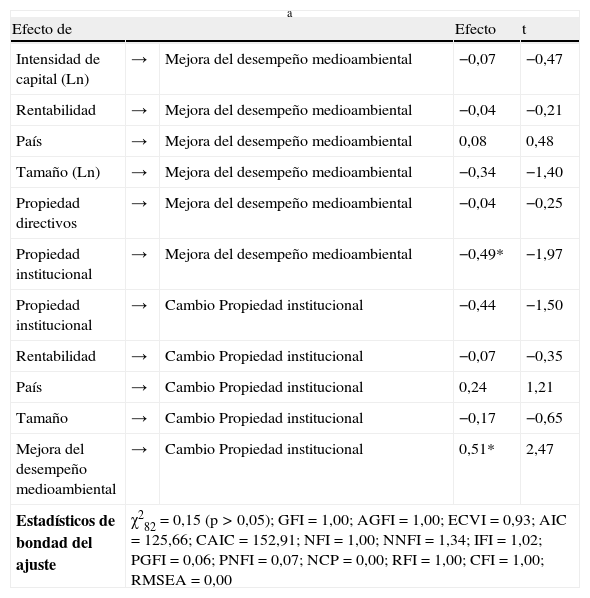

Los resultados del path análisis realizado para establecer las relaciones causales entre las variables objeto de estudio se recogen en la tabla 2. Este path análisis es adecuado, ya que la probabilidad del estadístico chi cuadrado es superior a 0,05; asimismo los estadísticos GFI y AGFI son próximos a la unidad y el RMSEA es próximo a cero. Los valores de las medidas de la bondad del ajuste y los resultados del análisis se recogen en la tabla 2.

Influencia de la propiedad en el desempeño medioambiental

| Efecto de | a | Efecto | t | |

| Intensidad de capital (Ln) | → | Mejora del desempeño medioambiental | −0,07 | −0,47 |

| Rentabilidad | → | Mejora del desempeño medioambiental | −0,04 | −0,21 |

| País | → | Mejora del desempeño medioambiental | 0,08 | 0,48 |

| Tamaño (Ln) | → | Mejora del desempeño medioambiental | −0,34 | −1,40 |

| Propiedad directivos | → | Mejora del desempeño medioambiental | −0,04 | −0,25 |

| Propiedad institucional | → | Mejora del desempeño medioambiental | −0,49* | −1,97 |

| Propiedad institucional | → | Cambio Propiedad institucional | −0,44 | −1,50 |

| Rentabilidad | → | Cambio Propiedad institucional | −0,07 | −0,35 |

| País | → | Cambio Propiedad institucional | 0,24 | 1,21 |

| Tamaño | → | Cambio Propiedad institucional | −0,17 | −0,65 |

| Mejora del desempeño medioambiental | → | Cambio Propiedad institucional | 0,51* | 2,47 |

| Estadísticos de bondad del ajuste | χ282=0,15 (p>0,05); GFI=1,00; AGFI=1,00; ECVI=0,93; AIC=125,66; CAIC=152,91; NFI=1,00; NNFI=1,34; IFI=1,02; PGFI=0,06; PNFI=0,07; NCP=0,00; RFI=1,00; CFI=1,00; RMSEA=0,00 | |||

aCoeficientes estandarizados. *Significativo al nivel de 0,05.

Los estadísticos t no muestran relaciones significativas para las variables de control. Tampoco es significativo el efecto de la propiedad de los directivos en la mejora del desempeño medioambiental. Por tanto, la hipótesis 1 que mantenía que existe una relación positiva entre el porcentaje de acciones en manos de los ejecutivos y la mejora del desempeño medioambiental no puede ser aceptada.

Asimismo, el estadístico t muestra que existe una relación significativa y negativa entre la propiedad institucional y la mejora del desempeño medioambiental. La hipótesis propuesta sostenía, en cambio, que las empresas con un mayor porcentaje de propiedad en manos de inversores institucionales mejoran más su desempeño medioambiental. Por tanto la hipótesis 2 debe ser rechazada. En el siguiente epígrafe se analizan las posibles razones que justifican este resultado.

Finalmente, el estadístico muestra una relación significativa y positiva entre el cambio de propiedad en manos de los inversores institucionales y la mejora del desempeño medioambiental tal y como se planteaba en la hipótesis 3. La hipótesis 3 es aceptada.

5Discusión final y futuras líneas de investigaciónEl desempeño medioambiental es una cuestión clave para cualquier compañía, ya que como muestra una extensa literatura, bajo determinadas circunstancias una buena gestión medioambiental puede asociarse con resultados financieros positivos o con una ventaja competitiva sostenible (Aragón-Correa y Sharma, 2003; Delmas et al., 2007; Hart, 1995; Russo y Fouts, 1997; Sharma y Vredenburg, 1998).

Este trabajo analiza la influencia que pueden tener los propietarios con mayor capacidad de impacto en la estrategia, esto es los propietarios directivos y los propietarios institucionales, en la mejora del desempeño medioambiental de la empresa a la vez que se plantea si un mejor desempeño medioambiental ayuda a atraer a nuevos inversores institucionales. Respecto al efecto de la propiedad en manos de los ejecutivos, el análisis realizado arroja resultados no significativos. La falta de significación de la relación que se proponía entre la propiedad en manos de los directivos y la mejora del desempeño medioambiental puede venir explicada por la existencia de efectos contradictorios derivados del incremento de propiedad en manos de los directivos. Junto con los numerosos argumentos que justifican que es una manera de dar a los directivos los incentivos financieros para perseguir la creación de valor a largo plazo de las empresas que dirigen (Zahra et al., 2000; Wright et al., 1996), otros trabajos mantienen que la propiedad en manos de los ejecutivos lleva a decisiones conservadoras, ya que estos tratan de evitar que sus acciones se vean sometidas a riesgo financiero (Sanders, 2001). Es posible que al llegar a un nivel elevado de propiedad la relación entre las acciones en manos de los directivos y las inversiones en desarrollos medioambientales se vuelva negativa debido a la incertidumbre que aun hoy sigue existiendo con relación a este tipo de inversiones, lo que justificaría la falta de significación de la relación lineal propuesta. Por otro lado, los resultados obtenidos muestran que el porcentaje de inversión institucional tiene una influencia significativa en el desempeño medioambiental aunque en el sentido opuesto al planteado. Esto es, la presencia de inversores institucionales en el accionariado de la empresa se relaciona negativamente con la mejora del desempeño medioambiental. En cambio, aquellas empresas que más están mejorando su desempeño medioambiental son las que más inversores institucionales están atrayendo.

Analizados de manera conjunta, estos resultados pueden ayudarnos a extraer interesantes conclusiones. En primer lugar, son las empresas con menor porcentaje de inversión institucional las que más tratan de mejorar su desempeño medioambiental. Esto puede deberse a que, como dicen algunos autores (por ejemplo, Graves, 1988), los inversores institucionales buscan ganancias a corto plazo, lo que dificulta que las empresas realicen fuertes inversiones en la mejora de desempeño medioambiental por temor a que una menor rentabilidad a corto plazo motive la salida de estos grupos del accionariado de la empresa. En cambio, una segunda explicación, avalada por los resultados de la tercera hipótesis, es que las empresas con menos inversores institucionales pueden tratar de atraer capital a través de la mejora de su desempeño medioambiental. De hecho, el peso de inversores institucionales que tienen en cuenta la dimensión social, ética o medioambiental de los valores en los cuales invierten -fondos ISR- ha crecido mucho en los últimos años, especialmente en Estados Unidos y Reino Unido (Balaguer Franch, 2007), países de los que procede la muestra utilizada en este estudio.

Nuestros resultados tienen importantes implicaciones prácticas. Un buen desempeño medioambiental es atractivo para determinado tipo de inversores. Por tanto, los directivos deben prestar atención a los temas medioambientales y ver la oportunidad que puede presentarse en el desarrollo pionero de este tipo de estrategias. Por otro lado, nuestro trabajo analiza rasgos específicos que, por su importancia, podrían ser útiles en el desarrollo de los códigos de buen gobierno o incluso en regulaciones de policy-makers con respecto a los polémicos temas de gobierno corporativo y medioambiente.

Este estudio presenta algunas limitaciones. En primer lugar, hemos analizado el efecto de los propietarios en un limitado contexto nacional tomando solo datos de Estados Unidos y Reino Unido. Esto facilita la obtención de datos homogéneos, sin embargo puede implicar alguna complicación de cara a la extensión de las conclusiones. Junto a ello, el análisis se ha llevado a cabo de manera trasversal. Sería interesante el desarrollo de un estudio longitudinal de los datos abarcando un periodo extenso. Finalmente, hemos analizado el efecto de los inversores institucionales como una categoría conjunta. Sería interesante profundizar en los distintos tipos de inversores institucionales y su posible diferente aproximación a la sostenibilidad medioambiental. Especialmente, sería interesante analizar la función que los fondos ISR están teniendo en las empresas en las que invierten.

El estudio de estas cuestiones no está agotado. Son muchas los aspectos cuya comprensión requeriría un estudio más profundo por parte de los investigadores. Este trabajo abre la puerta a futuros esfuerzos en este camino. Debe profundizarse más en el conocimiento de aquellas condiciones que ayudan a un mejor desempeño medioambiental. Asimismo, podría analizarse si los efectos de propiedad se ven condicionados por características de determinados sectores o países, pues tanto el éxito de la estrategia medioambiental (Aragón-Correa y Sharma, 2003) como la efectividad del gobierno corporativo (Aguilera et al., 2008) se ven afectadas por variables contingentes.

FinanciaciónEste trabajo ha sido financiado con fondos pertenecientes al Proyecto de Excelencia de la Junta de Andalucía P-08-SEJ-4057 y al Grupo de Investigación «Innovación, Sostenibilidad y Desarrollo Empresarial» del Plan Andaluz de Investigación (SEJ-481).

Queremos agradecer a los miembros del grupo de investigación ISDE sus útiles comentarios.

Esta investigación está soportada con fondos del Ministerio de Ciencia e Investigación (SEJ2007-67833) y de la Junta de Andalucía (P08-SEJ-4057).