El objetivo de este estudio consiste en analizar la performance de las empresas socialmente responsables cotizadas en la bolsa española durante el periodo 2001-2010. El estudio se completa con un análisis comparado de la exposición frente al riesgo de este tipo de empresa frente a las empresas convencionales, los beneficios obtenidos de una estrategia de inversión de coste cero basada en estar largo en empresas responsables y corto en empresas no responsables, así como la influencia de las políticas de sostenibilidad en la variación de sección cruzada de las rentabilidades bursátiles. Estos resultados son especialmente relevantes para los inversores tanto individuales como institucionales, para los académicos, así como para los gestores de este tipo de empresas.

The objectives of this study are firstly, to analyze the return performance of sustainable firms quoted on the Spanish stock market over the 2001-2010 period. Secondly, we compare risk exposure for sustainable and conventional firms. Thirdly, we analyze the abnormal profits that may be obtained with a zero cost trading strategy based on being long in sustainable firms and short in conventional firms. Finally, we study the sustainable policies effects on stock return cross variations. These results are especially relevant for institutional and individual investors, for academics, and the professional managers of these companies.

La inversión socialmente responsable ha pasado en los últimos años de ser un tipo de inversión marginal a ser un instrumento clave tanto para inversores institucionales como particulares. Este desarrollo ha generado la necesidad de adaptar la teoría financiera clásica e introducir en ella un marco socialmente responsable, dando lugar a la denominada sustainable finance o finanzas sostenibles que incluye consideraciones sociales y medioambientales en las decisiones de inversión y que se define como una rama de la teoría financiera moderna en la que el objetivo es alcanzar una triple bottom-line: performance financiera, social y medioambiental (Fernández, 2010).

No obstante, la generalización de este tipo de inversión debe conllevar también la adaptación de los modelos financieros clásicos hacia modelos socioeconómicos que incluyan medidas de rentabilidad social. Por tanto, el objetivo del presente estudio consiste en realizar un análisis de la performance de las empresas socialmente responsables que cotizan en el mercado bursátil español durante la última década desde una doble perspectiva: bajo el enfoque de la teoría de gestión de carteras, en primer lugar, y bajo el enfoque de la valoración de activos financieros, en segundo lugar.

En un primer paso, seguimos la metodología tradicionalmente empleada para este tipo de estudios (Kempf y Osthoff, 2007; Galema et al., 2008; Hong y Kacperczyk, 2009; Statman y Glushkov, 2009) basada en considerar modelos de atribución de performance, como el propuesto por Carhart (1997) y que controla por 4 factores de riesgo (mercado, tamaño, book-to-market y momentum). Este modelo permite analizar los beneficios que obtiene el inversor a largo plazo como consecuencia de incluir empresas socialmente responsables en su proceso de selección de carteras. Consideramos en este sentido que la ampliación de la evidencia empírica internacional contribuye a proporcionar una evidencia empírica coherente y unificada acerca del papel de la responsabilidad social corporativa en los mercados financieros y que los resultados obtenidos no sean consecuencia de problemas de data-mining (Lo y MacKinlay, 1990).

No obstante, siguiendo los estudios previos existentes para el caso español que documentan que el coeficiente beta no es constante en el tiempo (Nieto y Rubio, 2002; Miralles et al., 2009), introducimos en nuestro análisis la consideración de esta dinámica que, consecuentemente, nos permitirá aportar una mayor información acerca del comportamiento bursátil de las empresas socialmente responsables.

Por último, analizamos el papel de las empresas socialmente responsables en el proceso de valoración de activos. Concretamente, analizamos la influencia de las políticas de responsabilidad social en la variación de sección cruzada de las rentabilidades bursátiles. Como innovación metodológica frente a los estudios empíricos existentes, realizamos un análisis con datos de panel (tanto de serie temporal como de sección cruzada) que nos proporciona diversas ventajas frente a la tradicional metodología en 2 etapas de Fama y Macbeth (1973). Por un lado, nos permite introducir la dinámica necesaria en el proceso de valoración de activos. Adicionalmente, la consideración en este tipo de contraste de activos individuales en lugar de carteras nos permite obtener resultados que no estén sesgados por el criterio empleado para la selección de las carteras y analizar los efectos específicos de los activos cotizados en bolsa.

Los resultados obtenidos en el presente estudio son relevantes para distintos grupos de interés o stakeholders. Por un lado, los inversores socialmente responsables necesitan saber si el perfil de responsabilidad social de su inversión implica un coste o un premio financiero en términos de rentabilidad y riesgo. Para los gestores de este tipo de empresas es importante conocer si la adopción de una gestión socialmente responsable genera o no valor para la empresa a través de la cotización bursátil, así como para los gestores de empresas convencionales como incentivo o desestímulo a la implantación de políticas de sostenibilidad. Desde el punto de vista académico, como se ha comentado previamente, es necesario adaptar los fundamentos teóricos para incorporar los criterios de sostenibilidad a las decisiones de inversión financieras. Por último, es importante tener en cuenta que los resultados proporcionados por este tipo de estudio pueden tener importantes implicaciones para la gestión de carteras, la medida del coste de capital de las empresas y medidas de performance.

El resto del trabajo se estructura en 7 secciones. En la sección 2 se describe la evidencia empírica previa sobre el análisis de la performance de la inversión socialmente responsable en los mercados bursátiles, tanto a nivel nacional como internacional. En la sección 3 se presentan los objetivos y las hipótesis de estudio. En la sección 4 se describe la metodología empleada basada, en primer lugar, en un análisis de gestión de carteras y, en segundo lugar, en un análisis de valoración de activos en bolsa. En la sección 5 se describen la estructura de la muestra así como la base de datos financiera y sostenible empleadas. En la sección 6 se describen los resultados empíricos obtenidos. Finalmente, en la sección 7 se recogen las conclusiones que derivan del conjunto del trabajo.

2Evidencia empírica previaLa literatura existente sobre inversión socialmente responsable es muy amplia, abarcando el estudio de fondos, índices y compañías socialmente responsables. Debido a la dificultad de reflejar sucintamente toda la evidencia existente en esos 3 campos, en el presente estudio tan solo consideramos aquellos trabajos que directamente analizan la performance de las compañías cotizadas que llevan políticas activas de responsabilidad social1. Concretamente, nos centramos en la revisión de los trabajos realizados desde una perspectiva de inversión, en primer lugar, para centrarnos posteriormente en los estudios más recientes realizados desde una perspectiva de valoración.

Bajo un enfoque de inversión, una primera línea de investigación se caracterizó por estudiar las diferencias en rentabilidad entre carteras de inversión convencionales y socialmente responsables durante un horizonte temporal reducido empleando medidas convencionales de performance como las ratios de Sharpe y Treynor o el alfa de Jensen bajo el marco del CAPM. Entre ellos caben destacar los trabajos de White (1996), Guerard (1997), y Blank y Daniel (2002) para el mercado norteamericano. Más recientemente encontramos un minucioso y exhaustivo análisis con datos europeos realizado por Moneva y Ortas (2008).

Con posterioridad, surgió una línea de investigación alternativa caracterizada por analizar las diferencias en términos de rentabilidad y riesgo entre carteras de inversión convencionales y socialmente responsables bajo un enfoque a largo plazo, y el empleo de distintos modelos de atribución de performance2: el modelo de mercado de un solo factor, el modelo de 3 factores de Fama y French (1993) o el modelo de 4 factores de Carhart (1997). Dentro de este segundo grupo de análisis se encuentran los trabajos de Kempf y Osthoff (2007), Galema et al. (2008), Hong y Kacperczyk (2009) y Statman y Glushkov (2009).

A diferencia de los primeros, estos trabajos analizan la rentabilidad ajustada al riesgo de sus inversiones así como la sensibilidad de estas a los diferentes factores de riesgo considerados: mercado, tamaño, book to market y momentum. Algunos autores añaden también la valoración del resultado de una estrategia de inversión basada en estar largo en empresas socialmente responsables y corto en empresas convencionales.

En relación con los resultados empíricos obtenidos, estos no son concluyentes. Por un lado, Kempf y Osthoff (2007) aportan resultados positivos y significativos para el periodo 1992-2004 para una cartera de inversión socialmente responsable de activos norteamericanos seleccionados a partir de la información suministrada por la agencia de calificación KLD. Concretamente, dichos autores proponen una estrategia basada en invertir el 10% en las mejores empresas responsables de cada industria y vender el 10% de las peores y observan cómo siguiendo dicha estrategia de inversión se obtiene una positiva y significativa rentabilidad ajustada al riesgo en función del modelo de valoración de Carhart (1997) para el periodo 1992-2004. Por el contrario, Galema et al. (2008), siguiendo la misma metodología de estudio que Kempf y Osthoff (2007), obtienen para el periodo temporal 1992-2006 que no existen diferencias significativas en términos de rentabilidad y riesgo entre las empresas socialmente responsables y las convencionales.

Por otro lado, Hong y Kacperczyk (2009) aportan evidencia de la obtención de mayores rentabilidades bursátiles por parte de aquellos activos usualmente excluidos de las carteras de inversión debido a sus negativas implicaciones éticas para un periodo de estudio comprendido entre 1962 y 2006. Excluyen compañías envueltas en el sector del alcohol, tabaco y juegos y encuentran que estos activos comúnmente denominados «sin» están infravalorados en el mercado norteamericano, tienen mayores ratios book-to-market y mayores excesos de rentabilidad que el resto de compañías cotizadas. Estos resultados fueron posteriormente corroborados por el trabajo de Statman y Glushkov (2009).

Bajo una perspectiva de estudio alternativa a la ampliamente empleada en la literatura financiera moderna, Dam (2008) propone un modelo de valoración de activos financieros en bolsa en el que se incluye un premio o coste social. Este estudio fue seguido por Galema et al. (2008) para analizar, bajo un enfoque de valoración, si la responsabilidad social es pagada en el mercado bursátil norteamericano. A diferencia de los estudios anteriores, en estos se considera un nivel de riesgo igual para empresas responsables y convencionales y tan solo se analiza si las políticas de responsabilidad social contribuyen a explicar la variación de sección cruzada de las rentabilidades bursátiles y, por tanto, si deberían ser tenidas en cuenta como una variable explicativa en el proceso de valoración de todos los activos en bolsa. Finalmente, estos autores observan que existe un impacto en bolsa negativo e indirecto a través de la variación en la ratio book-to-market.

En el caso del mercado bursátil español encontramos estudios que abarcan metodologías distintas. Este es el caso de los trabajos efectuados por Fernández y Matallín (2008) sobre la performance de los fondos de inversión éticos, Fernández et al. (2004) sobre la reacción del mercado a la introducción del código de Buen Gobierno, Fernández et al. (2009) sobre la reacción de los inversores a las noticias sobre responsabilidad social corporativa y Ortas y Moneva (2011) sobre la reacción del mercado ante la aparición de eventos relacionados con la inclusión y exclusión de empresas del índice bursátil Dow Jones Sustainability Stoxx Index3.

3Objetivos e hipótesis de la investigaciónEl objetivo del presente estudio consiste en analizar la performance, en términos de rentabilidad y riesgo, de las compañías cotizadas en el mercado bursátil español que llevan a cabo una política activa de responsabilidad social.

Bajo un enfoque de gestión de carteras, en primer lugar, analizamos la significatividad y el signo de la rentabilidad ajustada al riesgo de cada grupo de inversión. En este sentido, es preciso señalar que los mercados financieros pueden valorar la responsabilidad social corporativa de diferentes maneras, desde no valorarla, lo que implica que los inversores no asocian mejores resultados sociales y ambientales con un menor nivel de riesgo para sus carteras, a valorarla totalmente, lo que supondría exigir una menor rentabilidad a las empresas líderes en términos sociales y medioambientales puesto que son las menos arriesgadas. Entre estos 2 extremos, se encuentra el escenario en el cual el mercado no pone un precio a la responsabilidad social corporativa de forma eficiente, por lo que los activos de las empresas socialmente responsables pueden estar inicialmente infravalorados o sobrevalorados y producir un mayor o menor rendimiento ajustado por riesgo. La actuación conjunta de los arbitrajistas, que detectaran dichas diferencias con respecto al precio o valor fundamental, eliminaría la ineficiencia del mercado, reequilibraría los precios en el mercado y desplazaría la frontera eficiente.

En segundo lugar, analizamos el estilo de inversión así como la exposición frente a distintos riesgos de carácter sistemático de las empresas socialmente responsables frente a las convencionales. En este sentido, es preciso tener en cuenta los principios básicos de la responsabilidad social corporativa: transparencia, equidad, divulgación de cuentas, aplicación de la ley y la ética. La aplicación de los mismos debe conllevar una mayor seguridad a los inversores, reflejándose en la garantía de rentabilidad sobre la inversión y en una menor percepción de riesgo, teniendo en cuenta que la incertidumbre asociada a la inversión debe ser menor.

Por último, bajo un enfoque de valoración, analizamos si la responsabilidad social debe formar parte del proceso de valoración de activos en el mercado bursátil español siendo una variable explicativa de la variación de sección cruzada de las rentabilidades bursátiles.

En los últimos años, la inversión socialmente responsable ha pasado de ser una práctica aislada a ser un tipo de inversión generalizada tanto por inversores individuales como institucionales cada vez más sensibilizados con la importancia de las políticas de sostenibilidad. Entendemos, en este sentido, que la generalización de este tipo de inversión debe conllevar también la adaptación de los modelos tradicionales de valoración bursátil.

En base a estos objetivos, las hipótesis a contrastar en el presente estudio son las siguientes.H1 Las empresas socialmente responsables obtienen una rentabilidad ajustada al riesgo distinta a la obtenida por las empresas convencionales. Las empresas socialmente responsables son consideradas empresas seguras por los inversores, presentando una menor sensibilidad frente al riesgo que las empresas convencionales. La responsabilidad social de las empresas es una variable a tener en cuenta en la explicación de la variación en sección cruzada de las rentabilidades bursátiles.

El análisis empírico del presente estudio se divide en 2 partes claramente diferenciadas. En primer lugar realizamos un análisis de serie temporal sobre diversas carteras de inversión analizando su rentabilidad ajustada al riesgo, así como la exposición a diferentes factores de riesgo. El trabajo empírico es completado con un análisis con datos de panel sobre los activos individuales de la muestra, con el que directamente analizamos la influencia de la política de sostenibilidad en las variaciones de sección cruzada de las rentabilidades bursátiles de los activos individuales, y si el mercado premia dicho tipo de actuación.

4.1Análisis de gestión de carteras de inversiónEl objetivo de este apartado metodológico consiste en analizar la performance, en términos de rentabilidad y riesgo, de distintas carteras de inversión. Una primera cartera es la formada por aquellas compañías que llevan a cabo una política activa de responsabilidad, a las que denominamos «empresas responsables». Una segunda cartera es la formada por el resto de compañías que cotizan en bolsa, a las que denominamos «empresas convencionales». Y, por último, una tercera cartera es representativa de una estrategia pasiva de inversión basada en estar largo en empresas responsables y corto en empresas no responsables o convencionales. Esta tercera cartera supone una estrategia de cobertura de coste cero para el inversor, que además nos permite contrastar las diferencias en rentabilidad y riesgo entre ambos conjuntos de activos.

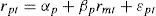

Para ello empleamos 3 modelos alternativos de atribución de performance ampliamente empleados por la evidencia empírica previa a nivel internacional. Los modelos seleccionados son complementarios y, por tanto, alternativos para comprobar la viabilidad de los resultados así como para entender qué factores son más relevantes a la hora de explicar el exceso de rentabilidad de cada tipo de entidad. Los modelos propuestos son el modelo de mercado de un solo factor, el modelo de 3 factores de Fama y French (1993) y el modelo de 4 factores propuesto por Carhart (1997).

donde:

rpt es la rentabilidad de la cartera p en el mes t.

rmt es la rentabilidad de la cartera de mercado en exceso sobre el activo libre de riesgo.

SMB (small minus big) es el factor tamaño, formado por la diferencia de rentabilidad entre el 30% de las compañías con menor nivel de capitalización bursátil y el 30% de compañías con mayor nivel de capitalización.

HML (high minus low) es el factor book-to-market, medido por la diferencia de rentabilidades entre el 30% de compañías con mayor ratio y el 30% de compañías con menor ratio.

Mom es la rentabilidad de la cartera equiponderada del 20% de las acciones con mayor rentabilidad acumulada de los últimos 12 meses anteriores menos el 20% de las acciones con menor rentabilidad acumulada en dicho periodo4.

Los parámetros a estimar en estos modelos son, por un lado, la rentabilidad ajustada al riesgo de la cartera p (αp) y, por otro, la exposición de la cartera p frente a los distintos factores de riesgo considerados (βp,sp,hp,wp).

4.1.1Innovación metodológicaA pesar de que los 3 modelos descritos previamente han sido ampliamente empleados por la literatura financiera para el estudio de las inversiones socialmente responsables, presentan una importante limitación. Estos modelos asumen que el coeficiente de riesgo beta es constante a lo largo de todo el periodo muestral analizado. Sin embargo, existe una abundante evidencia empírica a nivel internacional (Bos y Newbold, 1984; Brooks et al., 1992; Faff et al., 1992; Groenewold y Fraser, 1999), así como para el mercado español (Nieto y Rubio, 2002; Miralles et al., 2009), que nos indica que el riesgo sistemático de los títulos sigue un proceso dinámico. En este sentido, consideramos conveniente incluir en el análisis de gestión de carteras un modelo de atribución de performance alternativo a los propuestos por la literatura internacional basado en el uso de técnicas de modelado dinámico del riesgo sistemático.

Concretamente, Miralles et al. (2009) comparan diferentes modelos que capturan de forma alternativa la dinámica del riesgo sistemático en el mercado bursátil español y comprueban que, con el empleo de datos mensuales, el modelo con mayor grado de ajuste es aquel que incorpora en el cálculo de beta un componente asimétrico en función del estado de la economía, empleando para ello el Indicador de Confianza Industrial elaborado por la Unión Europea. Por tanto, proponemos el empleo en nuestro estudio de un modelo de mercado que permite capturar la dinámica del coeficiente beta en función del estado de la economía:

donde rmtR es la rentabilidad del mercado en periodos de recesión económica y cero en caso contrario y rmtE es la rentabilidad del mercado en periodos de expansión y cero en caso contrario.El empleo de este modelo alternativo nos permite extraer conclusiones adicionales sobre el comportamiento bursátil de las empresas socialmente responsables así como la respuesta de la inversión socialmente responsable a los cambios en el ciclo económico.

4.2Análisis de valoración de activos financieros en bolsaPor último, analizamos el papel de las empresas socialmente responsables en el proceso de valoración de activos. Concretamente, analizamos el efecto individual de las políticas de responsabilidad social en la variación de sección cruzada de las rentabilidades bursátiles.

La innovación metodológica introducida en el presente estudio frente a los ya existentes consiste en realizar un análisis con datos de panel que requiere del uso simultáneamente de datos de serie temporal y corte transversal. Esta metodología nos proporciona diversas ventajas frente a la tradicional metodología en 2 etapas de Fama y Macbeth (1973). Por un lado, nos permite introducir la dinámica necesaria en el proceso de valoración de activos, y por otro, el empleo de activos individuales en lugar de carteras nos permite obtener resultados que no estén sesgados por el criterio empleado para la selección de las carteras y analizar los efectos específicos de los activos cotizados en bolsa.

El modelo empleado para el análisis es el siguiente:

donde rit es la rentabilidad del activo i en exceso sobre el activo libre de riesgo en el periodo t, RankingESRit−1 es una variable que pondera en función de las políticas de responsabilidad social llevadas a cabo por la empresa durante el periodo objeto de estudio, Betait es la beta estimada de cada activo i para el periodo t tomando las rentabilidades mensuales correspondientes a los 36 meses previos, Xit−1 es un vector de variables de control entre las que se incluyen el tamaño, ratio book-to-market y ratio turnover de negociación de cada uno de los activos incluidos en la muestra retardados un periodo. Por último, los coeficientes lambda a estimar representan el premio por riesgo asociado a cada una de las variables incluidas en el estudio.En relación con las variables de control, es preciso señalar la evidencia previa en referencia a que las grandes empresas tienen un comportamiento socialmente mayor que las pequeñas (Waddock y Graves, 1997; Ortizky, 2001). Moore (2001), en cambio, argumenta que las empresas responsables son consideradas bien gestionadas y poco arriesgadas, mientras que por el contrario las consecuencias de una menor responsabilidad social son opuestas y causan mayores riesgos financieros. Galema et al. (2008), por otro lado, argumentan que es la ratio book-to-market el principal indicador de las diferencias entre empresas responsables y convencionales en el mercado norteamericano. Por último, consideramos también preciso incluir en nuestro estudio la ratio turnover ya que las empresas socialmente responsables suelen ser también aquellas más negociadas en bolsa.

5Base de datosLa base de datos empleada en el presente estudio abarca el periodo temporal comprendido entre enero de 2001 y julio de 2010. A su vez, la muestra está compuesta por 2 tipos de información relevante: información bursátil e información de sostenibilidad. A continuación presentamos la descripción de ambas.

En primer lugar, hemos obtenido de la base de datos Datastream el precio de cierre y volumen de negociación diario, así como el nivel de capitalización bursátil y ratio book-to-market mensual de las compañías cotizadas en la bolsa española, mientras que la rentabilidad mensual de las Letras del Tesoro a un año, representativa de la rentabilidad de un activo libre de riesgo, ha sido obtenida de los Boletines Estadísticos del Banco de España.

No obstante, y dado que nuestro principal interés es analizar el papel de las empresas socialmente responsables en el mercado bursátil español, el siguiente paso ha consistido en clasificar la muestra de empresas cotizadas entre aquellas que son socialmente responsables y las que no.

Definimos las empresas socialmente responsables como aquellas que responden a un estilo de gestión basado en el desarrollo sostenible, descrito como aquel desarrollo que satisface las necesidades del mundo actual sin comprometer la capacidad de las generaciones futuras para satisfacer sus propias necesidades.

Este nuevo estilo de gestión ha impulsado la publicación de información de sostenibilidad, orientada a proporcionar datos a terceros sobre el desempeño económico, social y medioambiental de la organización, producto de su interacción con los distintos grupos de interés.

Los últimos años se han caracterizado por el fuerte incremento en la publicación de informes o memorias de sostenibilidad por las empresas de todo el mundo, lo que ha acelerado la necesidad de proporcionar credibilidad y legitimación a la información suministrada. En este contexto surge Global Reporting Initiative(GRI) (2010), con el objeto de ayudar a las organizaciones a elaborar información de sostenibilidad y a sus grupos de interés a interpretarla. En este sentido, anualmente y desde 1999 GRI elabora y difunde una lista internacional de empresas que elaboran memorias de sostenibilidad así como la calificación otorgada a dichas memorias una vez evaluada la información contenida en las mismas en función de sus directrices.

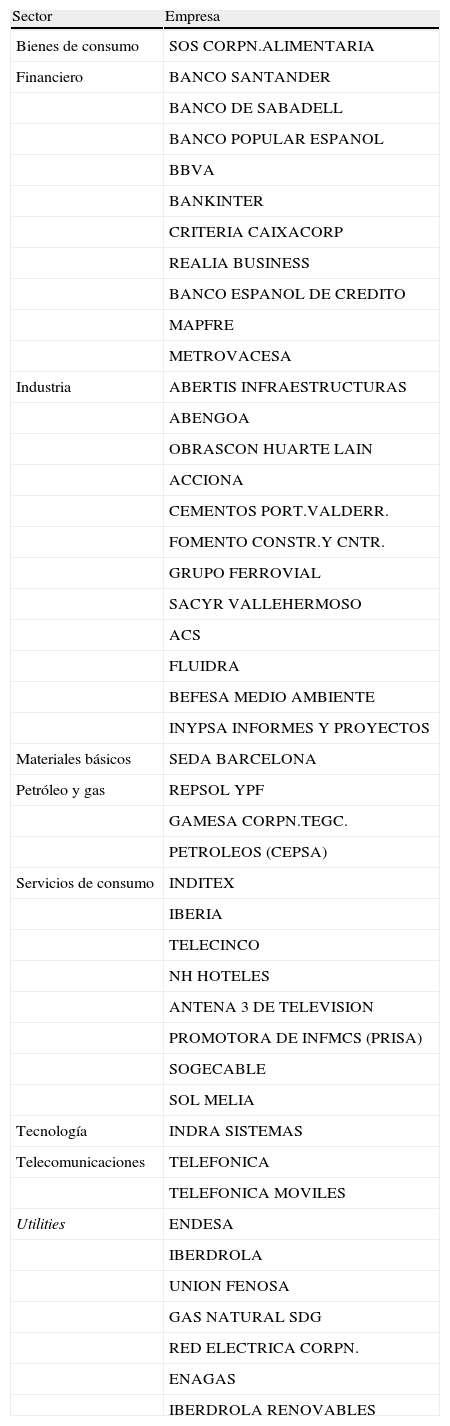

En el presente estudio empleamos la publicación de memorias de sostenibilidad por parte de las empresas, y recogidas en la lista elaborada por GRI, como indicador de medida del desempeño en materia de responsabilidad social de las diferentes compañías cotizadas en bolsa. En la tabla 1 presentamos las empresas españolas incluidas en el Report List suministrado por GRI durante el periodo 2001-2010 clasificadas en función del sector industrial al que pertenecen. Como podemos observar, los sectores más ampliamente representados son el financiero, el industrial, el de servicios de consumo y el de utilities5.

Compañías cotizadas en bolsa que publican memorias de sostenibilidad en el periodo 2001-2010

| Sector | Empresa |

| Bienes de consumo | SOS CORPN.ALIMENTARIA |

| Financiero | BANCO SANTANDER |

| BANCO DE SABADELL | |

| BANCO POPULAR ESPANOL | |

| BBVA | |

| BANKINTER | |

| CRITERIA CAIXACORP | |

| REALIA BUSINESS | |

| BANCO ESPANOL DE CREDITO | |

| MAPFRE | |

| METROVACESA | |

| Industria | ABERTIS INFRAESTRUCTURAS |

| ABENGOA | |

| OBRASCON HUARTE LAIN | |

| ACCIONA | |

| CEMENTOS PORT.VALDERR. | |

| FOMENTO CONSTR.Y CNTR. | |

| GRUPO FERROVIAL | |

| SACYR VALLEHERMOSO | |

| ACS | |

| FLUIDRA | |

| BEFESA MEDIO AMBIENTE | |

| INYPSA INFORMES Y PROYECTOS | |

| Materiales básicos | SEDA BARCELONA |

| Petróleo y gas | REPSOL YPF |

| GAMESA CORPN.TEGC. | |

| PETROLEOS (CEPSA) | |

| Servicios de consumo | INDITEX |

| IBERIA | |

| TELECINCO | |

| NH HOTELES | |

| ANTENA 3 DE TELEVISION | |

| PROMOTORA DE INFMCS (PRISA) | |

| SOGECABLE | |

| SOL MELIA | |

| Tecnología | INDRA SISTEMAS |

| Telecomunicaciones | TELEFONICA |

| TELEFONICA MOVILES | |

| Utilities | ENDESA |

| IBERDROLA | |

| UNION FENOSA | |

| GAS NATURAL SDG | |

| RED ELECTRICA CORPN. | |

| ENAGAS | |

| IBERDROLA RENOVABLES |

No obstante, como señalan Moneva et al. (2006), existen compañías que aun presentando memorias de sostenibilidad bajo la metodología GRI distan de llevar en la práctica una gestión basada en el concepto de desarrollo sostenible. En dichos casos la guía desarrollada por GRI es usada como una herramienta de legitimación de las actuaciones y decisiones de su gestión. Por este motivo, no es aconsejable la consideración de los informes de sostenibilidad sin condiciones restrictivas como herramienta para establecer una estrategia de inversión responsable.

Siguiendo otros estudios precedentes (Moneva y Ortas, 2007; Vázquez y Cordero, 2007), realizamos una evaluación de los informes de sostenibilidad de acuerdo con diferentes parámetros con el objetivo de depurar la muestra de empresas objeto de estudio. En primer lugar, analizamos el tipo de información suministrada atendiendo a la categoría otorgada por GRI a dicha información y teniendo en cuenta el nivel de aplicabilidad de la información por parte de los stakeholders, ya que si bien a lo largo de los últimos años se ha puesto de manifiesto una progresiva implantación de la publicación de memorias de sostenibilidad, la calidad de las mismas no es homogénea dado su carácter voluntario, existiendo distintas menciones aportadas por GRI a las diferentes memorias analizadas. En este sentido, es preciso considerar la propia evolución experimentada por la guía GRI a lo largo de los años de estudio, siendo el aspecto más importante a destacar el cambio en el enfoque adoptado para categorizar las memorias. Si bien la primera guía 2000 era un proyecto piloto en el que no se establecía ningún criterio de categorización, la guía 2002 ya establecía 2 niveles en función de la calidad de la información suministrada: in accordance o context index, mientras que la última versión, publicada en 2006 y denominada G3, ha sustituido esta doble clasificación por otra más orientada a las exigencias de los distintos agentes sociales proponiendo 3 niveles: A, B y C (Moneva, 2007).

En segundo lugar, es importante considerar no solo el carácter de las memorias de sostenibilidad, sino también su verificación tanto por parte de expertos independientes externos a la entidad como por parte del propio GRI para garantizar la transparencia de las organizaciones, y especialmente la fiabilidad de la información suministrada.

Por último, es preciso tener en cuenta la antigüedad en la publicación. No solo es necesario seleccionar aquellas compañías que presentan memorias de calidad y que estén verificadas, sino también que sean publicadas de forma reiterada, ya que este aspecto puede ser considerado un indicador del grado de compromiso de la empresa con la rendición de cuentas a sus respectivos grupos de interés en materia de sostenibilidad.

En definitiva, las empresas seleccionadas para establecer una estrategia de inversión responsable serán aquellas cuyas memorias de sostenibilidad tengan la máxima y más actual calificación GRI, estén verificadas y tengan una antigüedad en su publicación de al menos 2 años.

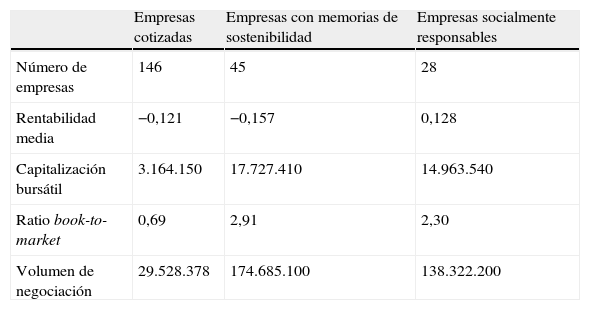

Como podemos observar en la tabla 2, el número promedio de empresas cotizadas durante el periodo objeto de estudio es de 146, de las que 45 publican memorias de sostenibilidad a lo largo del periodo de estudio y, de ellas, han sido seleccionas 28 como empresas socialmente responsables ya que cumplen los requisitos previamente establecidos. Si bien el nivel de rentabilidad obtenido por el total de empresas que presentan memorias de sostenibilidad es negativo e inferior al del total de empresas de la muestra, la rentabilidad promedio de la muestra depurada de empresas socialmente responsables es superior y de signo positivo. En cuanto al nivel de capitalización bursátil medio, ratio valor en libros/valor de mercado y volumen de negociación, son claramente superiores para las empresas socialmente responsables frente al conjunto de empresas de la muestra, aspectos, estos últimos que han sido tenidos en cuenta en el apartado empírico.

Propiedades de las empresas de la muestra

| Empresas cotizadas | Empresas con memorias de sostenibilidad | Empresas socialmente responsables | |

| Número de empresas | 146 | 45 | 28 |

| Rentabilidad media | −0,121 | −0,157 | 0,128 |

| Capitalización bursátil | 3.164.150 | 17.727.410 | 14.963.540 |

| Ratio book-to-market | 0,69 | 2,91 | 2,30 |

| Volumen de negociación | 29.528.378 | 174.685.100 | 138.322.200 |

Las empresas de la muestra han sido clasificadas en 3 grupos: empresas cotizadas en bolsa, empresas cotizadas que han publicado memorias de sostenibidad y empresas cotizadas consideradas socialmente responsables debido a que cumplen determinados requisitos de calidad y verificación de sus memorias de sostenibilidad. Para cada uno de estos grupos se presenta: número total de empresas que la componen, rentabilidad mensual media, tamaño medio en millones de euros, ratio book-to-market promedio y volumen de negociación promedio en millones de euros.

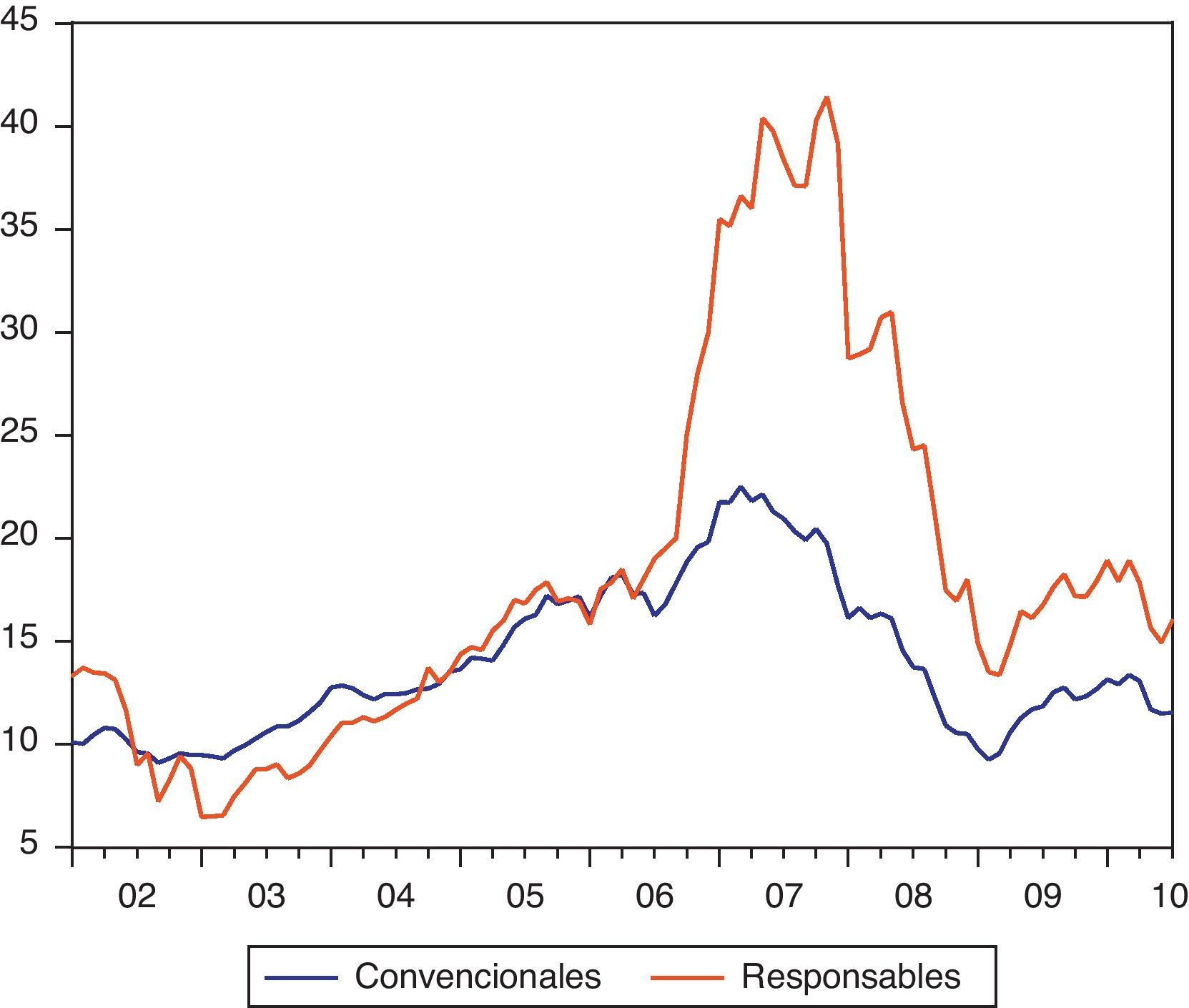

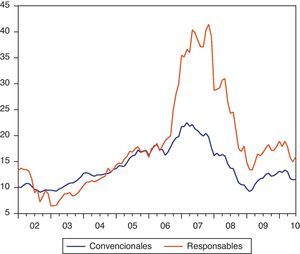

Como se ha indicado en el apartado anterior, un primer paso en el análisis empírico consiste en realizar un estudio de serie temporal para analizar la rentabilidad ajustada a diferentes fuentes de riesgo sistemático. Para ello, en primer lugar presentamos una figura de la evolución temporal de las 2 carteras objeto de estudio en esta parte del trabajo: la cartera formada por las empresas que llevan a cabo una política activa de sostenibilidad, y que es pública a través de sus informes de sostenibilidad, y la cartera formada por el resto de activos cotizados en el mercado continuo español.

Como podemos observar en el figura 1, existe una clara diferencia en la evolución de los precios de las empresas responsables con respecto a las convencionales, diferencias que se agudizan en los periodos de mayor expansión y recesión vividos por la economía española en los años de estudio, por lo que es previsible la existencia de diferencias significativas en términos de rentabilidad y riesgo entre ambos conjuntos de activos.

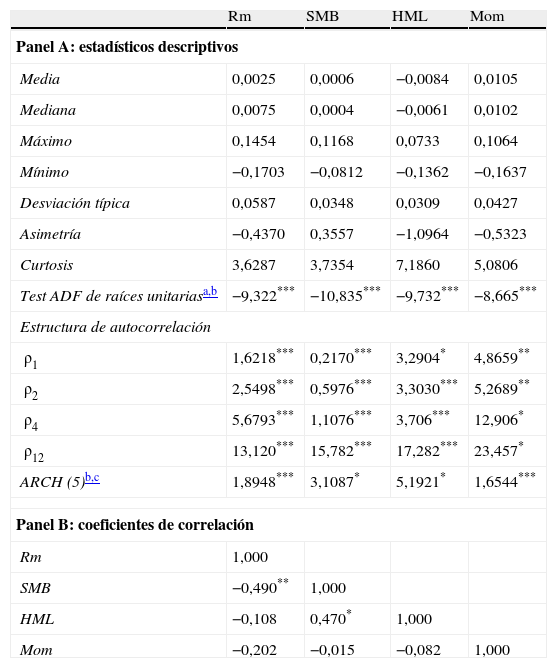

En la tabla 3 presentamos las propiedades estadísticas de los factores de riesgo considerados en esta parte del estudio. Estos son: el riesgo de mercado medido por la evolución temporal de las rentabilidades del índice de mercado IBEX-35, así como los factores tamaño, book-to-market y momentum. En el panel A presentamos los estadísticos media, mediana, máximo, mínimo, desviación típica, asimetría y curtosis, así como el test aumentado de Dickey-Fuller para el contraste de raíces unitarias, el test Q de Ljung-Box de autocorrelación para uno, 2, 4 y 12 retardos y el test ARCH que contrasta la posible existencia de problemas de heterocedasticidad6. En el Panel B, por último, presentamos la matriz de correlaciones entre factores.

Propiedades de los factores de riesgo

| Rm | SMB | HML | Mom | |

| Panel A: estadísticos descriptivos | ||||

| Media | 0,0025 | 0,0006 | −0,0084 | 0,0105 |

| Mediana | 0,0075 | 0,0004 | −0,0061 | 0,0102 |

| Máximo | 0,1454 | 0,1168 | 0,0733 | 0,1064 |

| Mínimo | −0,1703 | −0,0812 | −0,1362 | −0,1637 |

| Desviación típica | 0,0587 | 0,0348 | 0,0309 | 0,0427 |

| Asimetría | −0,4370 | 0,3557 | −1,0964 | −0,5323 |

| Curtosis | 3,6287 | 3,7354 | 7,1860 | 5,0806 |

| Test ADF de raíces unitariasa,b | −9,322*** | −10,835*** | −9,732*** | −8,665*** |

| Estructura de autocorrelación | ||||

| ρ1 | 1,6218*** | 0,2170*** | 3,2904* | 4,8659** |

| ρ2 | 2,5498*** | 0,5976*** | 3,3030*** | 5,2689** |

| ρ4 | 5,6793*** | 1,1076*** | 3,706*** | 12,906* |

| ρ12 | 13,120*** | 15,782*** | 17,282*** | 23,457* |

| ARCH (5)b,c | 1,8948*** | 3,1087* | 5,1921* | 1,6544*** |

| Panel B: coeficientes de correlación | ||||

| Rm | 1,000 | |||

| SMB | −0,490** | 1,000 | ||

| HML | −0,108 | 0,470* | 1,000 | |

| Mom | −0,202 | −0,015 | −0,082 | 1,000 |

Propiedades estadísticas de los factores de riesgo incluidos en el estudio: rentabilidad del mercado (Rm), factor tamaño (SMB), factor book-to-market (HML) y factor momentum (Mom). En el Panel A presentamos los estadísticos descriptivos media, mediana, máximo, mínimo, desviación típica, coeficiente de asimetría, coeficiente de curtosis, test aumentado de Dickey-Fuller (ADF) para el contraste de raíces unitarias, test Q de Ljung-Box de autocorrelación para uno, 2, 4 y 12 retardos y test ARCH de contraste de heterocedasticidad. En el Panel B presentamos los coeficientes de correlación.

Rechazo de la hipótesis nula al ***1%, **5% y *10%.

El análisis pormenorizado de las propiedades estadísticas de los factores considerados corrobora la ausencia de problemas de estacionariedad, autocorrelación o heterocedasticidad en los datos empleados evitando así posibles sesgos en los resultados de los modelos de regresión propuestos. Por otro lado, al igual que lo observado en estudios precedentes para el mercado bursátil español (Nieto, 2004; Font y Grau, 2007), los niveles de correlación entre los factores elaborados siguiendo a Fama y French (1993) están significativamente correlacionados, aunque no presentando una semejanza superior al 50%, por lo que consideramos pueden ser empleados conjuntamente en un modelo de valoración sin esperar que aporten similar información.

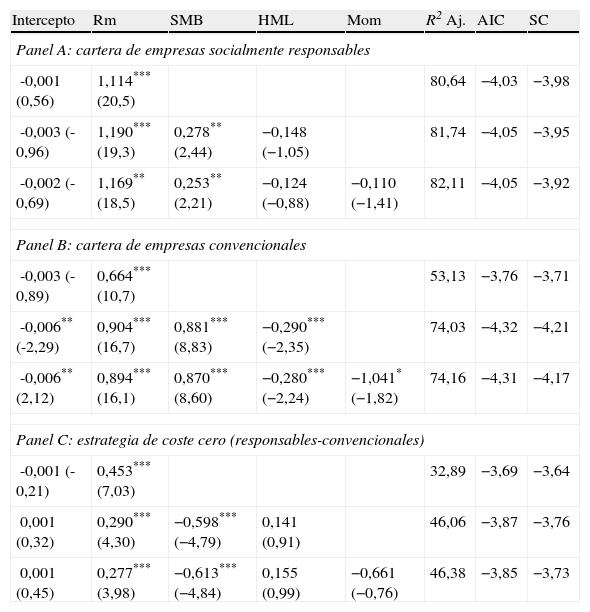

Los resultados de la regresión de los 3 modelos de valoración alternativos propuestos inicialmente (modelo de mercado, modelo de 3 factores de Fama y French y modelo de 4 factores de Carhart) son presentados en la tabla 4. Empleamos el Método Generalizado de los Momentos (Mackinlay y Richardson, 1991) para mitigar los potenciales problemas asociados a los modelos de regresión lineal.

Análisis de serie temporal

| Intercepto | Rm | SMB | HML | Mom | R2 Aj. | AIC | SC |

| Panel A: cartera de empresas socialmente responsables | |||||||

| -0,001 (0,56) | 1,114*** (20,5) | 80,64 | −4,03 | −3,98 | |||

| -0,003 (-0,96) | 1,190*** (19,3) | 0,278** (2,44) | −0,148 (−1,05) | 81,74 | −4,05 | −3,95 | |

| -0,002 (-0,69) | 1,169** (18,5) | 0,253** (2,21) | −0,124 (−0,88) | −0,110 (−1,41) | 82,11 | −4,05 | −3,92 |

| Panel B: cartera de empresas convencionales | |||||||

| -0,003 (-0,89) | 0,664*** (10,7) | 53,13 | −3,76 | −3,71 | |||

| -0,006** (-2,29) | 0,904*** (16,7) | 0,881*** (8,83) | −0,290*** (−2,35) | 74,03 | −4,32 | −4,21 | |

| -0,006** (2,12) | 0,894*** (16,1) | 0,870*** (8,60) | −0,280*** (−2,24) | −1,041* (−1,82) | 74,16 | −4,31 | −4,17 |

| Panel C: estrategia de coste cero (responsables-convencionales) | |||||||

| -0,001 (-0,21) | 0,453*** (7,03) | 32,89 | −3,69 | −3,64 | |||

| 0,001 (0,32) | 0,290*** (4,30) | −0,598*** (−4,79) | 0,141 (0,91) | 46,06 | −3,87 | −3,76 | |

| 0,001 (0,45) | 0,277*** (3,98) | −0,613*** (−4,84) | 0,155 (0,99) | −0,661 (−0,76) | 46,38 | −3,85 | −3,73 |

Significatividad al ***1%, **5% y *10%.

Resultados de los análisis de regresión de serie temporal para la cartera formada por empresas responsables (Panel A), la cartera formada por empresas convencionales (Panel B) y la cartera de coste cero consistente en estar largo en empresas responsables y corto en empresas convencionales (Panel C). El intercepto representa la rentabilidad ajustada a los distintos factores de riesgo considerados: rentabilidad del mercado en exceso sobre el activo libre de riesgo (Rm), factor tamaño (SMB), factor book-to-market (HML) y factor momentum (Mom). En las últimas columnas presentamos el estadístico R2 ajustado, así como los criterios de información de Akaike (AIC) y Schwarz (SC) obtenidos para cada modelo.

Como se puede apreciar en la tabla 4, la rentabilidad ajustada al riesgo de las empresas socialmente responsables (Panel A) no es significativamente distinta de cero con independencia del modelo empleado para su estimación. En cuanto al análisis de la sensibilidad frente al riesgo, este conjunto de activos tan solo está significativamente expuesto al riesgo de mercado, así como al factor tamaño, siendo los restantes coeficientes de sensibilidad al riesgo no significativos. En cambio, el análisis de la cartera de empresas convencionales (Panel B) nos indica que la rentabilidad ajustada al riesgo es también negativa y significativa para 2 de los 3 modelos empleados, siendo sensible a todos los factores de riesgo considerados. En relación con la estrategia de inversión propuesta basada en estar largo en empresas responsables y corto en convencionales (Panel C), tampoco proporciona rentabilidades ajustadas al riego significativas, siendo sensible a los riesgos de mercado y tamaño, no así a los riesgos book-to-market y momentum que, aunque ampliamente utilizados en otros estudios, no son factores de riesgo determinantes en el análisis del resultado de las estrategias de inversión socialmente responsables en el mercado bursátil español y para el periodo objeto de estudio.

Atendiendo a la bondad del ajuste de los modelos empleados, observamos que aquellos de 3 y 4 factores apenas obtienen mejores niveles de especificación que el modelo de mercado de un solo factor como indican los resultados proporcionados por el coeficiente de determinación R2 ajustado, así como los criterios de información de Akaike (AIC) y Schwarz (SC).

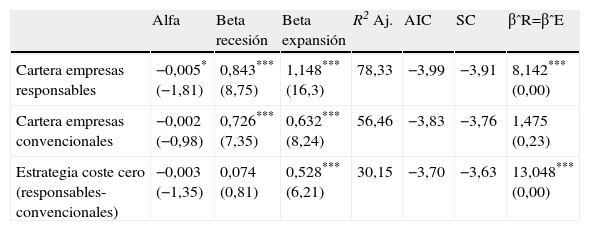

6.1.1Resultados con beta dinámicaAl igual que lo observado por la evidencia empírica internacional, los resultados obtenidos en este estudio con el empleo de la metodología tradicional no son concluyentes. Por otro lado, a pesar de la consideración de hasta 3 y 4 factores de riesgo alternativos, estos modelos no presentan mejores resultados que el modelo de mercado de un solo factor, atendiendo a los resultados proporcionados por el coeficiente de determinación R2 ajustado y los criterios AIC y SC.

Si a ello le añadimos los argumentos teóricos anteriormente expuestos, se hace imprescindible realizar un análisis en términos de rentabilidad ajustada y sensibilidad al riesgo en base a un modelo de mercado que permita capturar la dinámica del coeficiente beta en función del estado de la economía, estimando con ello una beta para periodos de recesión y una beta para periodos de expansión. Para ello, hemos seguido a Miralles et al. (2009) y hemos empleado el indicador de confianza industrial bajo la metodología del National Bureau of Economic Research7. De esta manera son identificados a lo largo del periodo muestral 2 fases de expansión caracterizadas por una tendencia alcista y/o estable del indicador de confianza industrial (de enero de 2002 a marzo de 2007 y de abril de 2009 a julio de 2010) y un periodo de recesión caracterizado por fuertes caídas del índice de confianza industrial (de abril de 2007 a marzo de 2009).

Los resultados obtenidos son presentados en la tabla 5. Como podemos observar, para cada cartera y estrategia de inversión presentamos la rentabilidad ajustada al riesgo medida por el coeficiente alfa del modelo (4) así como el coeficiente beta estimado para periodos de recesión y expansión, y los resultados del contraste de igualdad entre coeficientes beta obtenido aplicando el test paramétrico de Wald, que se distribuye como una χ2 de Pearson con un grado de libertad. Para cada una de las estimaciones realizadas presentamos también el estadístico R2 ajustado y los criterios AIC y SC, que nos permiten comparar la capacidad explicativa de este modelo con los anteriormente expuestos.

Análisis de serie temporal. Dinámica del riesgo beta en función del estado de la economía

| Alfa | Beta recesión | Beta expansión | R2 Aj. | AIC | SC | βˆR=βˆE | |

| Cartera empresas responsables | −0,005* (−1,81) | 0,843*** (8,75) | 1,148*** (16,3) | 78,33 | −3,99 | −3,91 | 8,142*** (0,00) |

| Cartera empresas convencionales | −0,002 (−0,98) | 0,726*** (7,35) | 0,632*** (8,24) | 56,46 | −3,83 | −3,76 | 1,475 (0,23) |

| Estrategia coste cero (responsables-convencionales) | −0,003 (−1,35) | 0,074 (0,81) | 0,528*** (6,21) | 30,15 | −3,70 | −3,63 | 13,048*** (0,00) |

Significatividad al ***1%, **5% y *10%.

Resultados de los análisis de regresión de serie temporal para la cartera formada por empresas responsables, la cartera formada por empresas convencionales y la cartera de coste cero consistente en estar largo en empresas responsables y corto en empresas convencionales. Para cada una de ellas presentamos el coeficiente alfa representativo de la rentabilidad ajustada al riesgo, el coeficiente beta en periodos de recesión y en periodos de expansión, el estadístico R2 ajustado, los criterios de información de Akaike (AIC) y Schwarz (SC) y el test de Wald de igualdad entre coeficientes beta (p-valor entre paréntesis).

Estos resultados nos indican que la cartera de empresas socialmente responsables obtiene una rentabilidad ajustada al riesgo negativa y significativa, pero en cambio esta cartera presenta un coeficiente beta en periodos de recesión inferior al observado en periodos de expansión, siendo esta diferencia significativa. A su vez, cuando analizamos los resultados de la estrategia de coste cero propuesta, responsables vs convencionales, observamos cómo la cobertura establecida permite obtener una cartera no expuesta al riesgo beta en periodos de recesión, sí expuesta en cambio a dicho riesgo en periodos de expansión, siendo la diferencia entre ambos coeficientes beta significativa.

Estos resultados permiten extraer conclusiones útiles para los inversores socialmente responsables, así como para el conjunto del mercado. Si bien invirtiendo en empresas responsables no vamos a obtener una mayor rentabilidad ajustada al riesgo, en cambio este tipo de inversión es más segura en periodos de recesión económica, resultados ambos coincidentes con las hipótesis planteadas al inicio del estudio, así como con los resultados obtenidos por Ortas y Moseñe (2011) para el sector energético en el periodo 2007-2010, en el que se observa que las inversiones en energías renovables suponen una menor exposición frente al riesgo sistemático que la inversión en el sector energético convencional.

Por último, esta metodología, que incluye la dinámica del coeficiente beta en el análisis de la gestión de carteras de inversión socialmente responsables, proporciona una mejor bondad de ajuste que la obtenida por el conjunto de modelos factoriales considerados previamente en base a la evidencia empírica internacional.

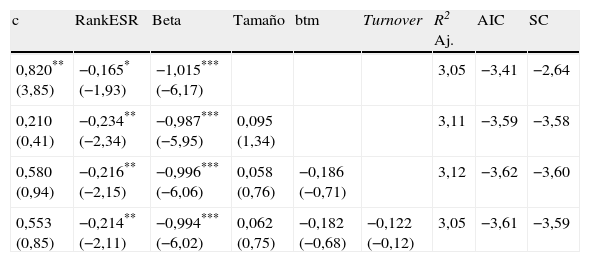

6.2Resultados con datos de panelPor último, pasamos a exponer los resultados obtenidos del análisis de valoración efectuado empleando una metodología de datos de panel sobre los activos individuales de la muestra. A diferencia de los estudios previos, con este análisis conseguimos estimar el premio o coste financiero asociado a los activos de empresas que llevan a cabo políticas activas de responsabilidad social, dentro del proceso de valoración conjunto de todos los activos que cotizan en la bolsa española durante el periodo de estudio. Para ello, elaboramos una variable que pondera en función de la información de sostenibilidad hecha pública por la empresa durante el periodo objeto de estudio, dándoles valores comprendidos entre cero (inexistente) y 4 (exhaustiva).

Siguiendo la filosofía de trabajo empleada por Moneva et al. (2007) y Vázquez y Cordero (2007) en sus respectivos estudios, el proceso de evaluación de los informes de sostenibilidad se ha llevado a cabo de acuerdo con diferentes parámetros. En primer lugar, una vez que se ha comprobado que las empresas de la muestra han elaborado información de sostenibilidad, se evalúa la calidad y verificación de los contenidos de la información suministrada. Los criterios de valoración empleados son los siguientes: en primer lugar, analizamos el tipo de información suministrada atendiendo a la categoría otorgada por GRI a dicha información, de este modo, tenemos en cuenta el nivel de aplicabilidad de la información por parte de los stakeholders; en segundo lugar, primamos la verificación externa de la memoria de sostenibilidad; por último, primamos aquellas compañías que son persistentes en su actuación de rendir cuentas a sus distintos grupos de interés en materia de sostenibilidad.

Como podemos observar en la tabla 6, estos resultados nos indican que existe un coste financiero por aplicar una estrategia de inversión sostenible. En cambio, también se observa un premio por riesgo de mercado negativo, en contra de lo que cabía esperar desde el punto de vista teórico, pero resultado habitual en los contrastes de sección cruzada efectuados para el mercado bursátil español8. El resto de variables consideradas no proporciona resultados significativos. En definitiva, podemos afirmar que la responsabilidad social es una variable significativa que contribuye a explicar, aunque con signo negativo, la variación de sección cruzada de las rentabilidades bursátiles en el mercado de valores español durante el periodo objeto de estudio.

Análisis con datos de panel

| c | RankESR | Beta | Tamaño | btm | Turnover | R2 Aj. | AIC | SC |

| 0,820** (3,85) | −0,165* (−1,93) | −1,015*** (−6,17) | 3,05 | −3,41 | −2,64 | |||

| 0,210 (0,41) | −0,234** (−2,34) | −0,987*** (−5,95) | 0,095 (1,34) | 3,11 | −3,59 | −3,58 | ||

| 0,580 (0,94) | −0,216** (−2,15) | −0,996*** (−6,06) | 0,058 (0,76) | −0,186 (−0,71) | 3,12 | −3,62 | −3,60 | |

| 0,553 (0,85) | −0,214** (−2,11) | −0,994*** (−6,02) | 0,062 (0,75) | −0,182 (−0,68) | −0,122 (−0,12) | 3,05 | −3,61 | −3,59 |

Significatividad al ***1%, ***5% y *10%.

Análisis de las rentabilidades individuales de los activos cotizados en la bolsa durante el periodo 2001-2010 en función de su calificación por la información sostenible publicada (rankESR), su coeficiente beta, el logaritmo de su capitalización bursátil y ratios book-to-market y turnover. En las últimas columnas presentamos el estadístico R2 ajustado, así como los criterios de información de Akaike (AIC) y Schwarz (SC) obtenidos para cada modelo.

Estos resultados corroboran los obtenidos para el mercado norteamericano por Galema et al. (2008), que encontraban una relación también negativa aunque indirecta a través de la relación existente con la ratio book-to-market. Por último, también es importante señalar que los resultados obtenidos en este análisis con datos de panel corroboran los obtenidos previamente en el análisis de serie temporal, en los que observábamos cómo no era posible obtener una mayor rentabilidad invirtiendo en activos de compañías socialmente responsables, siendo el resultado de dicha inversión incluso de carácter negativo.

7ConclusionesLa teoría financiera clásica asume que la elección de las inversiones se realiza en función de las expectativas del binomio rentabilidad-riesgo. En cambio, la inversión socialmente responsable basa sus objetivos en la selección de activos utilizando criterios de sostenibilidad sociomedioambiental, además de los puramente financieros. En este sentido, la interrelación entre la inversión socialmente responsable y las decisiones de inversión en los mercados financieros es un campo que ha sido ampliamente analizado utilizando para ello diferentes enfoques, aunque sin llegar a conclusiones homogéneas al respecto. Por ello, y a pesar de los numerosos trabajos empíricos existentes, en la actual literatura financiera existe un debate abierto con respecto a si las inversiones éticas implican un sacrificio financiero o un premio.

En este contexto, el objetivo del presente estudio consiste en ampliar la evidencia empírica internacional analizando la performance de las empresas socialmente responsables que cotizan en el mercado bursátil español durante la última década desde una perspectiva de gestión de carteras así como de valoración de activos financieros.

Los resultados obtenidos del análisis de gestión de carteras nos indican que la inversión en empresas socialmente responsables proporciona una rentabilidad ajustada al riesgo de carácter negativo. En cambio, también observamos cómo en periodos de recesión económica dicha inversión resulta ser más segura, siendo el riesgo de mercado significativamente inferior en estos periodos que en los de bonanza económica.

Finalmente, analizamos la influencia directa de las políticas de sosteniblidad en la variación de sección cruzada de las rentabilidades individuales de los activos. Los resultados de este contraste nos indican que para el periodo temporal objeto de estudio en el mercado español la inversión socialmente responsable supone un coste financiero en lugar de un premio para el inversor, resultado que se mantiene tras la inclusión de diversas variables de control.

Los resultados obtenidos en el presente estudio son especialmente relevantes para los inversores tanto individuales como institucionales, para los académicos, así como para los gestores de este tipo de empresas. No obstante, y a pesar de la amplia evidencia empírica existente al respecto, la presente investigación abre vías de estudio futuras encaminadas a la búsqueda de una explicación económica a los resultados obtenidos para el mercado bursátil español, así como una explicación coherente y unificada con la evidencia empírica internacional.

Para una revisión de la literatura más amplia, que también abarque los estudios sobre performance de fondos e índices sostenibles, consultar Wagner (2001) y Renneboog et al. (2008), entre otros.

Como los denominan Derwall et al. (2005).

Otro ámbito prominente de la investigación es el de la relación entre la performance social y financiera, en base a la información suministrada por los estados financieros de la empresa. Consultar Fernández et al. (2005) y Fernández (2010) para más información.

La principal diferencia con Carhart (1997) es que dicho autor utiliza 11 meses dejando un mes en medio para el cálculo de la rentabilidad ya que en el mercado norteamericano se observa una reversión en dicho mes. En cambio, en el caso español no se aprecia tal fenómeno, por lo que no tiene sentido omitir dicho mes (Muga y Santamaría, 2007).

Son diversos los trabajos realizados para sectores específicos como el industrial por Moneva et al. (2001), el financiero por De la Cuesta et al. (2006) y Moneva y Ortas (2007), así como el energético por Ortas y Moseñe (2011).

Es preciso señalar que para el contraste de raíces unitarias el número de retardos óptimo está determinado siguiendo el criterio de Akaike, mientras que el número de retardos del test ARCH está determinado por el logaritmo neperiano del número de observaciones de la muestra. En ambos casos los contrastes corresponden a la utilización de una ecuación autorregresiva que solo incluye el término constante.

Las reglas básicas empleadas por el National Bureau of Economic Research son: a) la distancia entre un máximo cíclico y otro o entre un mínimo cíclico y otro debería ser como mínimo de 15 meses; b) la distancia entre 2 puntos de giro de signo opuesto debería ser como mínimo de 5 meses; c) si el indicador registra los mismos valores alrededor de un punto de giro, la regla es elegir el último como el máximo o mínimo clínico; d) una actividad intensiva u otros factores especiales deberían ser ignorados cuando sus efectos son transitorios y reversibles.