La delimitación de facultades en materia fiscal, desde la Constitución, en un Estado federal, se ha convertido en una tarea sumamente compleja de realizar, pues es difícil satisfacer los intereses de la Federación y, al mismo tiempo, el de las entidades federativas, si se tiene en mente sobre todo determinar qué facultades necesita cada orden de gobierno para que ejerza mejor el gasto público. Este artículo analiza la delimitación de competencias en materia tributaria en México. Primero, estudia las facultades que en materia fiscal tiene la Federación, para luego estudiar la competencia impositiva de los estados. Por último, se realiza una propuesta que pretende sentar las bases del nuevo federalismo fiscal en México, que tiene por objeto la descentralización del poderío fiscal con el que cuenta la Federación en beneficio de la autonomía fiscal de los estados.

The delimitation of competence in tax matters from the Constitution in a Federal State has become an exceedingly complex task to perform, it is difficult to satisfy the interests of the Federation and states at the same time, keeping in mind the determining of what contributions each government level needs to exercise better public spending. This article analyzes the delimitation of competences in tax matters in Mexico. First, it studies the fiscal powers that the Federation has, and then studies the tax jurisdiction of the states. Finally, a proposal aimed to lay the foundations for the new fiscal federalism in Mexico is made and it has the objective of decentralizing Federation's fiscal power in order to benefit fiscal autonomy of the states.

El artículo 31, fracción IV, de la Constitución establece la obligación de los mexicanos de contribuir a los gastos de los tres órdenes de gobierno: el de la Federación, el de las entidades federativas y el de los municipios.

Si consideramos a la autoridad exactora del gobierno federal, de los gobiernos estatales, de los municipios, organismos descentralizados, desconcentrados y autónomos, además de autoridades que en razón de la materia pueden cobrar una contribución como son los organismos autónomos, descentralizados y paraestatales, existen en México más de 2,500 autoridades fiscales que en algún momento pueden ejercer coacción para el cumplimiento de nuestras obligaciones; situación que complica el debido acato del deber constitucional.

México es uno de los países del mundo que sustentan su forma de Estado en el régimen federal,1 según lo establece el artículo 40 de la carta magna al señalar que: “es voluntad del pueblo mexicano constituirse en una República representativa, democrática, laica y federal, compuesta por Estados libres y soberanos en todo lo concerniente a su régimen interior, y por la Ciudad de México, unidos en una Federación establecida según los principios de esta ley fundamental”.Jacinto Faya afirma que: “El federalismo es un pacto establecido por voluntades, hecho por participantes que tienen capacidad y libertad de ejecutarlo: entonces quienes lo pacten son autónomos y la Federación es la conexión de entidades autónomas; sin esta característica no puede darse un sentido firme al pacto que los lleve a la forma de Federación”.2

Marcelo Prélot define al Estado federal como un Estado complejo en el que se encuentra una pluralidad de ordenamientos constitucionales, entre los que figura un ordenamiento constitucional superior, al que se subordinan los órganos de ordenamientos inferiores.3 Para este autor, el Estado federal comprende una serie de normas o disposiciones que conviven, a su vez, con otros ordenamientos, pero que al final del día uno tendrá una jerarquía mayor al de los otros (y por consiguiente, éstos serán inferiores a aquél), por lo que supone que el Estado federal tiene un carácter mixto, que comprende aspectos unitarios y aspectos societarios.

Ferrando Badía, por su parte, nos dice que “a diferencia de la Confederación, el Estado federal es una unión de derecho interno o constitucional y no de derecho internacional. En la primera, privan las relaciones de coordinación; en el segundo, las de subordinación. Por estas razones, sólo el Estado federal posee un poder soberano originario, en tanto que en la Confederación la soberanía continúa perteneciendo a los estados-miembro”.4

De acuerdo a las consideraciones vertidas por este último autor, en la Federación existe sólo una soberanía, que es la de la Federación, en virtud de que ésta trabaja bajo un esquema de subordinación, donde existe un conjunto de ordenamientos internos que dan vida al Estado federal, así pues, al concebir relaciones de subordinación, la soberanía radica esencialmente en el Estado federal (norma a la que se subordinan); por su parte, los Estadosmiembro conservarán la autonomía esencial para sus atribuciones, sin llegar al extremo de considerar que tienen soberanía.

Desde mi punto de vista, el federalismo consiste en aquella forma de Estado que parte de la creación de un ente nuevo a partir de la unión de diferentes entidades autónomas, dicha unión es producto de un pacto político e institucional; aquella entidad creada se le conoce como Federación y sólo se le delegan las facultades necesarias para su sustento, esto es, facultades encaminadas a garantizar la unidad política y económica del país.

En este sentido, mediante la constitución de una Federación y la edificación del régimen, una de las mayores incógnitas en el Constituyente de un Estado federal consiste en determinar la distribución de competencias en materia fiscal entre la Federación y las entidades federativas; es decir, ¿qué impuestos, debido a sus características, deben ser federales o estatales?5 México fue la excepción.

De acuerdo a las Constituciones que han regido al país, se puede advertir que en la Constitución de 1824 no se incluyeron las fuentes exclusivas en materia impositiva de la Federación ni de las entidades federativas; ni en las sietes leyes de 1835; ni en el Acta Constitutiva y de Reformas de 1847; ni en la Constitución del 57; ninguna de ellas contemplaron la posibilidad de establecer un orden en materia impositiva, pues no se delimitaban, en ningún artículo, de manera precisa las potestades recaudatorias.

Lo anterior se debió a una sencilla razón, pues es necesario recordar que la Constitución mexicana ha adoptado la fórmula de la Décima Enmienda de la Constitución de los Estados Unidos de América, en ésta se prescribe que las facultades que no son otorgadas de manera expresa a las autoridades federales, se entienden reservadas a los estados.6 Pues bien, producto de tal adaptación, la Constitución federal no señala de manera expresa las facultades en materia de contribuciones que conservan las entidades federativas, ya que la operación de esta cláusula residual debería resolver cualquier problema.

Como veremos más adelante, el sistema que guarda la Constitución de México en el ámbito de competencias tributarias es muy escueto, dado que versa sobre un sistema complejo a través de premisas fundamentales como la concurrencia contributiva de la Federación y los estados (conforme a la interpretación de la Suprema Corte de Justicia de la Nación), una serie de limitaciones a la facultad impositiva de las entidades y el mantenimiento de un sistema exclusivo de competencias tributarias en favor de la Federación.

Actualmente, tal statu quo sobre el régimen competencial tributario ha arrojado diversos problemas para las finanzas públicas estatales, pero además, las condiciones financieras que actualmente viven los estados empujan a tratar de manera urgente el tema del reordenamiento competencial en materia tributaria.

La hipótesis del presente trabajo consiste en que la distribución de competencias en materia impositiva que prevé el marco jurídico constitucional muestra escasas fuentes en favor de los estados, aunado a que, de las interpretaciones que ha hecho el Poder Judicial sobre el poder impositivo, se ha dado vida a un régimen de facultades concurrentes entre Federación y estados que ha mermado las finanzas públicas de estos últimos.

México es uno de los países de la Organización para la Cooperación y el Desarrollo Económico (OCDE) con menor nivel de recaudación subnacional, ya que ésta representa únicamente el 0.7% del Producto Interno Bruto (PIB), considerando en este rubro los ingresos tributarios locales de las entidades federativas y los municipios. Así lo hacen ver los Estudios Económicos de la OCDE: México 2013, al especificar que los ingresos propios de los gobiernos subnacionales, tanto de los estados como de los municipios, representan una parte muy pequeña de los ingresos fiscales totales, aproximadamente el 3%, y equivalen a sólo el 0.7% del PIB de 2009.7

Asimismo, el estudio del Instituto Nacional de Estadística y Geografía, “El ingreso y el gasto público en México 2014”, demuestra el grado de dependencia que tiene el gobierno respecto de los recursos petroleros, pues en 2013, del total de los ingresos fiscales del Gobierno federal, México tenía una dependencia del 28.8%, quedando sujeto gran parte del presupuesto a la volatilidad del petróleo.8 Máxime, si con la sobreoferta y acuerdos en Medio Oriente con los Estados Unidos de América, el precio del petróleo ha disminuido desde hace un año, al pasar de 120 dólares por barril a menos de 40, es decir, alrededor de un 70% a la baja.9

Por otro lado, es importante hacer mención que actualmente está en discusión la Ley de Disciplina Financiera de las Entidades Federativas y Municipios en el Congreso de la Unión, que tiene el objetivo de evitar que los estados y municipios no incurran en sobreendeudamientos, y no afecten desproporcionalmente sus participaciones federales, lo que limitará el concepto de ingresos estatales.10

Las participaciones federales a las entidades federativas, representadas en el ramo 28 del Presupuesto de Egresos de la Federación, son los recursos económicos asignados a las entidades y municipios otorgados en virtud del mandato constitucional establecido en el artículo 73, fracción XXIX, párrafo quinto, que establece que el Gobierno federal está obligado a participar a las entidades en el rendimiento de determinados gravámenes especiales para ella, además comprenden los montos que recaude la Federación, por convenio con los estados, en donde existe una facultad concurrente.11

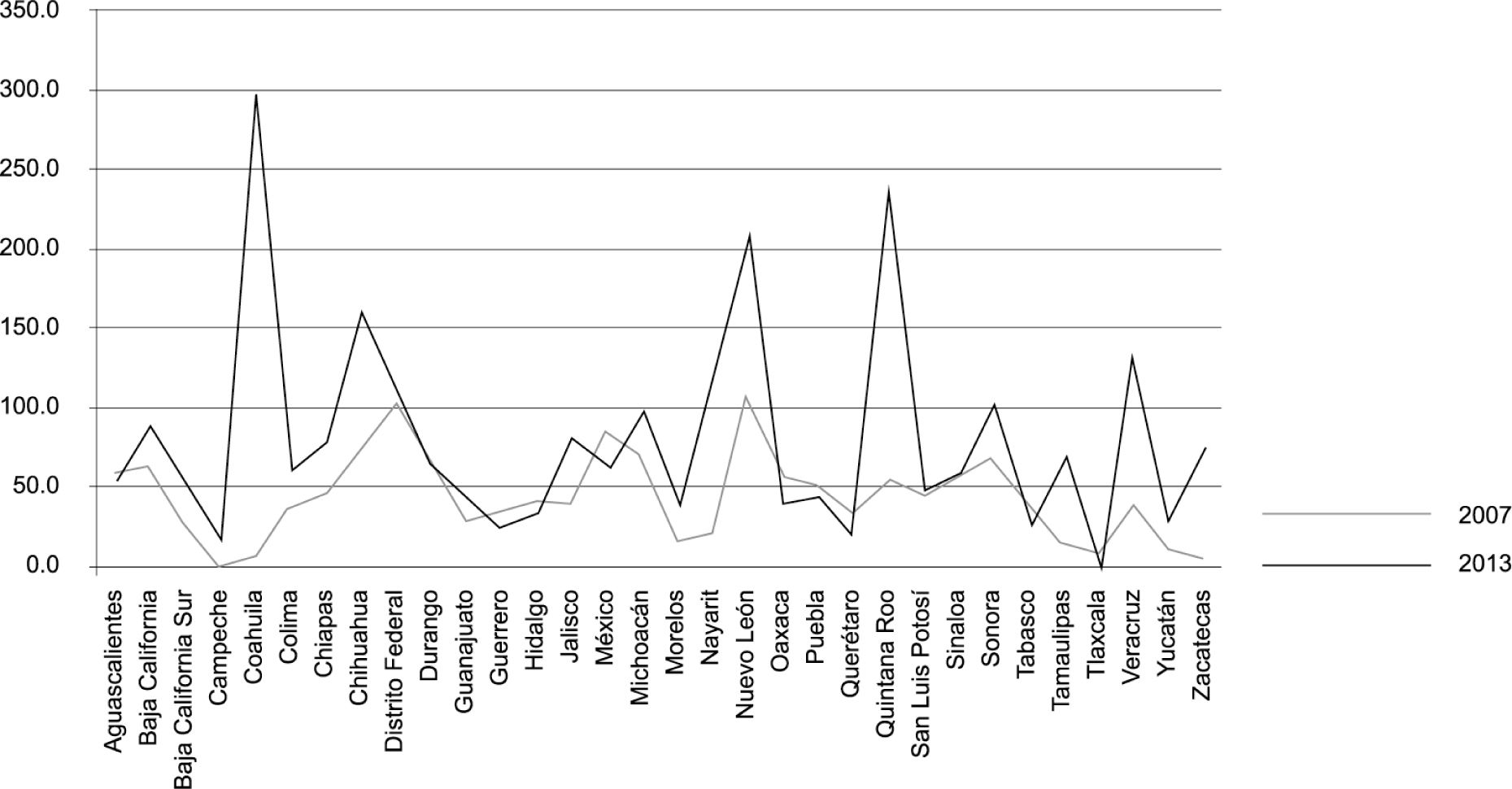

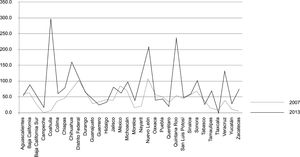

Hoy existen estados que registran una deuda superior al monto de sus participaciones. El promedio nacional del grado de dependencia de la deuda de los gobiernos subnacionales con sus participaciones aumentó de 56.1% en 2007 a 81.5% en 2013, un aumento de 25.4 puntos porcentuales, en tan sólo seis años, lo que sojuzga aún más los ingresos (véase anexo 1).

Conforme a lo descrito en párrafos anteriores, si no se atiende el problema de la baja recaudación fiscal local en el mediano plazo, los Gobiernos estatales no tendrán la suficiente capacidad financiera para sufragar sus responsabilidades en materia de gasto y, por consiguiente, no tendrían la autonomía fiscal para decidir el destino de los recursos, sojuzgándose rotundamente al actuar de la Federación. El escenario que percibo, por el cual pueden pasar las entidades federativas en el mediano plazo, es que éstas no tengan la capacidad financiera para brindar los servicios públicos.

Conforme a estas limitaciones de los ingresos de las entidades, a casi 100 años de la creación del texto fundamental que hoy nos rige, es importante replantear el tema de la distribución de facultades en materia impositiva, ¿es necesario delimitar la materia impositiva en el régimen mexicano desde la Constitución para fortalecer los ingresos de los estados? ¿Bajo qué postulados o principios debería de regirse?

IIFuentes de imposición exclusiva de la FederaciónEncomendar poderes a la Federación de manera expresa y con entera claridad en la Constitución representa un signo distintivo de la creación de un Estado en común, esa distinción obedece al espíritu de otorgar las atribuciones y potestades necesarias para representar a cabalidad la voluntad de los estados constituyentes. Tal concesión de atribuciones y potestades trae consigo el suministrar los recursos necesarios para llevar a cabo los objetivos planteados.

Existen diversos artículos constitucionales que dan vida a esta amalgama difusa de distribución de competencias tributarias en favor de la Federación.

En primer lugar, el artículo 73, fracción XXIX, establece varias fuentes de imposición exclusiva para el Congreso de la Unión.12 De acuerdo a lo establecido en dicho precepto constitucional, el Congreso general tiene la facultad de imponer contribuciones especiales sobre el comercio exterior, recursos naturales de la Federación, instituciones de crédito y sociedades de seguros, entre otras actividades. Dicha facultad trae consigo la prohibición para los estados de imponer algún gravamen sobre tales actividades; sin embargo, al mismo tiempo, en el numeral quinto relativo a los impuestos especiales, se establece la garantía de que las entidades federativas reciban parte del rendimiento de esas contribuciones.

Estas facultades exclusivas de la Federación fueron sostenidas por la Suprema Corte de Justicia de la Nación al resolver diversos casos, para lo cual comentaremos algunos:

En 1957, al resolver un amparo en revisión, la Segunda Sala de la Suprema Corte de Justicia de la Nación determinó que los estados no pueden fijar un impuesto sobre el petróleo, en específico, sobre la gasolina, pues el Constituyente conservó el pensamiento de que la facultad atribuida por el artículo 73, fracción XXIX, constitucional a la Federación es irrenunciable e intransferible. Por lo tanto, eran inconstitucionales las leyes locales que impusieran contribuciones especiales sobre la gasolina y productos derivados del petróleo, aunque se le denominaran sobre el comercio o sobre la industria. Petróleo y sus derivados, Inconstitucionalidad de los impuestos de los estados al.13

Por otro lado, en 1947, al resolver un amparo administrativo en revisión, la Segunda Sala de la Suprema Corte de Justicia de la Nación señaló que las entidades federativas no pueden establecer impuestos a la explotación forestal, toda vez que al gravar esta materia se está imponiendo sobre una de las atribuidas expresamente a la Federación por la ya citada fracción XXIX; argumentando además que la imposibilidad de los estados se confirma en el párrafo final del precepto citado que establece que: “las entidades federativas participarán en el rendimiento de estas contribuciones especiales, en la proporción que la ley secundaria determine”.

Esto nos permite concluir que en el caso de que la Constitución señale que las entidades federativas participen en el rendimiento de alguna contribución, en realidad su campo de acción sólo se limita a la obtención de la participación, nunca para efectos de recaudar un tributo ni mucho menos para cobrarlo. Explotación forestal, Las entidades federativas carecen de competencia constitucional para establecer impuestos por la.14

Ahora bien, siguiendo en la línea de las facultades impositivas de la Federación, es significativo estudiar la fracción X del artículo 73, que señala lo siguiente: “El Congreso tiene facultad: […] Para legislar en toda la República sobre hidrocarburos, minería, sustancias químicas, explosivos, pirotecnia, industria cinematográfica, comercio, juegos con apuestas y sorteos, intermediación y servicios financieros, energía eléctrica y nuclear, y para expedir las leyes del trabajo reglamentarias del artículo 123”.

A simple vista, parece ser que se trata de una de las interminables facultades exclusivas del Congreso de la Unión para legislar, establecidas en el ya citado artículo, y por consiguiente, de la Federación. Sin embargo, este precepto se traduce en una consecuencia específica: al darle la facultad al Congreso federal de legislar en las materias que la fracción describe, trae el efecto colateral de prohibir a los estados de reglamentar dichas materias que, desde luego, es un efecto natural al darle esa facultad exclusiva, pero los tribunales del país no se conformaron con dicha potestad, sino que fueron más allá, pues a través de sus sentencias determinaron que la facultad de legislar en esas materias trae consigo la potestad de imponer las contribuciones que por esas actividades se generen; al respecto, se analizan los siguientes criterios:

El primero de ellos emitido por la Segunda Sala de la Suprema Corte de Justicia de la Nación, bajo la tesis aislada: Energía eléctrica, Los impuestos a la, son de jurisdicción federal, en donde establece que: De los términos de los artículos 73, fracción X, de la Constitución Federal y 16, fracción I, de la Ley de Impuestos sobre Producción e Importación de Energía Eléctrica, se desprende con claridad, que la voluntad del legislador ha sido sustraer de la esfera de las autoridades locales toda jurisdicción para aplicar impuestos o gravar en cualquier forma, la venta de energía eléctrica, porque tal facultad está reservada expresamente a la Federación […] Ahora bien, si una persona compra energía eléctrica a una empresa productora o importadora, para revenderla en una entidad federativa, tal circunstancia no la coloca en situación de que se le pueda considerar como causante local, pues es indudable que la operación que realiza es compraventa de esa energía, lo cual está vedado gravar con impuestos a las autoridades locales, sin que quepa hacer el distingo entre venta y reventa.

De la tesis que acabamos de transcribir, se considera importante su texto pues la misma aclara que la entonces Ley de Impuestos sobre Producción e Importación de Energía Eléctrica, así como el artículo 73, fracción X, de la carta magna, establecen con precisión que el tema de la energía eléctrica es una facultad reservada a la Federación, y por tanto, los estados no pueden determinar contribuciones aun cuando sea sobre la venta de gasolina, dado que esa facultad impositiva está reservada al gobierno central; además, como los criterios jurisprudenciales antes descritos, la tesis hace referencia a que las entidades federativas participen en el 40% del arrendamiento federal, y por lo tanto, eso confirma la facultad exclusiva de la Federación.

Con esta postura de los tribunales, es importante hacer ver que el criterio que ha sustentado la Suprema Corte de Justicia de la Nación a través del tiempo ha sido totalmente erróneo, pues en el entendido de que si es cierto que el Constituyente ha otorgado a la Federación, y en concreto al Congreso de la Unión, el mando para legislar en tales materias, sólo la Federación contrae dicha potestad; pero lo que no es cierto es que dicha facultad, por sí sola, trae consigo la potestad específica de imponer sus contribuciones, porque, en efecto, los legisladores pueden decretar a través de la legislación secundaria que las entidades federativas pueden establecer, por ejemplo, impuestos en materia de intermediación y servicios financieros, y en ese supuesto no estarían delegando facultades a los estados y no violentarían esferas competenciales, ya que acatarían estrictamente lo que les manda observar la carta magna: “Legislar en toda la República sobre intermediación y servicios tributarios”.

También, y hay que señalarlo, este criterio no fue sostenido por unanimidad en el Poder Judicial, pues el Pleno de la Suprema Corte, pero en 1970, sostuvo que la facultad genérica de legislar en las materias que la fracción X del 73 establece no conlleva la específica de imponer contribuciones, contribuyendo de esta manera al fortalecimiento del federalismo, consideraciones que por desgracia fueron abandonados por el Poder Judicial: Comercio, La facultad tributaria genérica sobre tal materia no es privativa de la Federación, sino que también corresponde a los estados (Ley del Impuesto Especial a las Industrias Congeladoras de Mariscos, del Congreso de Sinaloa, de 30 de septiembre de 1967, publicada el 12 de octubre del mismo año).

La atribución concedida al Congreso de la Unión por el artículo 73, fracción X, de la Constitución Federal, para legislar en toda la República sobre comercio, no significa que esta materia genérica constituya una fuente de imposición reservada exclusivamente a la Federación, toda vez que la interpretación sistemática de tal precepto, en relación con lo establecido por los artículos 73, fracciones IX y XXIX y 117, fracciones IV, V, VI, y VII de la Constitución general de la República, así como su interpretación histórica (artículo 72, fracción X de la Constitución 1857 y su reforma de 14 de diciembre de 1883), conducen a concluir que la facultad de imponer tributos sobre la materia de comercio en general, también corresponde a los Estados. En cuya razón, la Ley del Impuesto Especial a las Industrias Congeladoras de Mariscos, contenida en el Decreto 171 del Congreso de Sinaloa, no viola los preceptos citados.

IIIFacultades concurrentesA primera instancia, la Federación (el Congreso de la Unión) sólo tiene facultad para imponer contribuciones sobre las materias señaladas en la fracción XXIX y la fracción X, por lo que a simple vista el gobierno central sólo puede hacerse de los recursos gravando dichas fuentes; sin embargo, la propia Suprema Corte de Justicia de la Nación interpretó de manera amplia otro numeral del mismo artículo en favor del gobierno central, la fracción VII, que a la letra establece lo siguiente: Artículo 73, fracción VII. El Congreso tiene facultad: “Para imponer las contribuciones necesarias a cubrir el presupuesto”.

A primera lectura, podríamos decir que de la redacción se infiere que el Congreso puede imponer las contribuciones que estime necesarias para completar el presupuesto, y de aquí surgen las primeras preguntas: ¿Puede la Federación imponer cualquier impuesto sin importar el ámbito de competencias determinado por la Constitución? ¿A qué se refiere el Constituyente cuando establece que la Federación está facultada para imponer las “contribuciones necesarias a cubrir el presupuesto”? Para contestar estas cuestiones, también la Suprema Corte de Justicia de la Nación ha interpretado dicho artículo con entera ventaja para la Federación:

En el primer caso, en un amparo en revisión promovido por la Planta Almacenadora de Gas y Hogar Sonora, S. A., el Pleno de la Suprema Corte determinó que la fracción XXIX del artículo 73 no representa un límite para la fracción VII del mismo precepto, pues esta última no se relaciona con aquélla, sino en todo caso debe relacionarse con la fracción II del artículo 65 que faculta al Congreso para aprobar el presupuesto del año fiscal siguiente; de esta manera, el sentido de la fracción XXIX es el de tener una legislación uniforme en toda la República en materia de impuestos especiales que limite las facultades de los Estados, mas no del Congreso. Congreso de la Unión, Facultades constitucionales del, para cubrir el gasto público.15

En esta interpretación, el Pleno de la Suprema Corte de Justicia de la Nación confunde totalmente las materias de ingresos y gastos, dado que la fracción VI que versa sobre la imposición no se relaciona en nada con el artículo 65, fracción segunda, que expresa la facultad reservada de la Cámara de Diputados en materia del Presupuesto de Egresos.

No es posible sostener que mediante el argumento de cubrir el gasto, la Federación utilice todas las facultades impositivas que se le ocurran, pues ello corrompe la esencia de un Estado federal en detrimento de las facultades impositivas de los estados, entidades que mantienen su autonomía financiera respecto de la Federación; ello en primera instancia.

Además de lo anterior, la interpretación hecha por el máximo tribunal del país rompe con la esencia de la doctrina moderna en cuanto a las relaciones intergubernamentales, porque observa al régimen federal aisladamente, sin contemplar que en el federalismo cooperativo y competitivo, formas modernas del régimen federal, los gobiernos centrales y subregionales comparten la potestad en materia de gasto;16 entonces, el tribunal para sostener esa interpretación, debió analizar conjuntamente el gasto de las entidades federativas a fin de determinar si el Congreso de la Unión estaba en la facultad de establecer esa contribución.

El segundo caso se presenta también en el Pleno de la Suprema Corte respecto del amparo en revisión promovido por Guillermo Perales y agraviados, en el que trata la constitucionalidad de la ley del impuesto sobre vehículos propulsados por motores tipo diésel y por motores acondicionados para uso de gas licuado de petróleo, respecto de la posibilidad de que el Congreso de la Unión tuviera las facultades para establecerlo; para lo cual la Corte, en este caso, determinó que el Congreso de la Unión sí tenía facultades para aprobar dicha ley, y entre los argumentos estuvieron los siguientes:

Por un lado expresan los operadores jurídicos que el artículo 73, fracción VII, en relación con el 74, fracción IV, constitucionales facultan al Congreso y a la Cámara de Diputados, en ese orden, para imponer de manera general las contribuciones necesarias para cubrir el presupuesto, por lo que entonces el Congreso tiene facultades “ilimitadas” en cuanto a las materias que puede gravar, y que comprenden: a) las que se reservan de manera expresa y privativa al Congreso (73, fracción XXIX y X) y b) aquéllas en las que concurre con los estados (73, fracción VII).

El segundo argumento señala que existen materias que si bien son reservadas de manera exclusiva a la Federación, no debe entenderse que las facultades impositivas deban circunscribirse a esas materias, sino que son los estados que están excluidos de gravarlas.

En el tercero se aclara que si bien es cierto que dicho impuesto no es de los comprendidos en la fracción XXIX ni en la X, ello no impide que la Federación haga uso de las facultades en materia de concurrencia con los estados, y, de esta manera, concluye: “En consecuencia, no habiendo reserva constitucional en esta materia a favor de los estados, no se infringe el artículo 124 de la Constitución Federal”. Vehículos propulsados por Motores Tipo Diesel y por Motores acondicionados para uso de Gas Licuado de Petróleo, Constitucionalidad de la Ley del Impuesto sobre, en cuanto el Congreso de la Unión sí tiene facultades para establecerlo y no hay reserva constitucional en esta materia a favor de los estados.17

Es claro que los integrantes del máximo órgano jurisdiccional del país no tenían una buena concepción del federalismo, pues por un lado el argumento de que el Congreso general tiene la facultades “ilimitadas”, dada la fracción VII del 73 constitucional, no representa un criterio que ayude a fortalecer al sistema de gobierno engendrado, pues si bien al reservar de manera exclusiva al Congreso de la Unión la facultad “para imponer las contribuciones necesarias para cubrir el presupuesto”, dicha atribución no se contrapone contra las facultades que tienen las entidades federativas, ni establece este régimen concurrente, sino que al establecer dicha atribución en el plano constitucional va enfocado a delimitar las facultades que tiene el Congreso de la Unión respecto de los demás poderes públicos; ya que en ningún precepto constitucional se establece la facultad para imponer las contribuciones al Poder Ejecutivo, ni mucho menos al Poder Judicial, por lo que únicamente el Congreso de la Unión es el único facultado para ello.

Ahora bien, por otro lado, si bien es cierto que al momento de delimitar expresamente una facultad a la Federación, los estados deben abstenerse de gravar dicha actividad; es igualmente cierto que la Federación tiene que circunscribirse a gravar restrictivamente tales actividades, pues entonces se caería al extremo siguiente de que las facultades de la Federación no son las reservadas de manera expresa, como lo señala la doctrina respecto del régimen federal, sino que son las que simplemente no están reservadas; esencia distinta al federalismo adoptado en México.

Respecto al último criterio, lo insostenible y contradictorio se enuncia por sí mismo, pues al decir que: “En consecuencia, no habiendo reserva constitucional en esta materia a favor de los estados, no se infringe el artículo 124 de la Constitución Federal”; se rompe con la propia premisa de este artículo, ya que gira al sentido contrario; pues aquí se señala que las facultades que no se determinan de manera expresa a la Federación, se entienden reservadas a los estados; así pues, nunca se va a encontrar en la carta magna una facultad designada de manera expresa a las entidades federativas.

Otro ejemplo es el relativo a la resolución del amparo 334/77, en donde se refrendó la facultad general del Congreso de imponer las contribuciones a todo tipo de impuestos sin limitación alguna; en lo específico, se transcribe la contundencia de las apreciaciones del Tribunal Colegiado de Circuito, al señalar que: “La Federación tiene facultades, conforme al artículo 73, fracción VII, de la Constitución Federal, para imponer las contribuciones necesarias a cubrir el presupuesto. Y esta facultad, así otorgada en términos generales, no tiene cortapisas con respecto a impuestos directos e indirectos, ni respecto de actos celebrados en los Estados y regidos por sus leyes locales”.18

Con la interpretación del artículo 73, fracción VII, en el sentido de que la Federación tiene la facultad para imponer gravámenes de manera general, sin restricción alguna, se da vida a un régimen de facultades concurrentes, en donde la Constitución prevé una variación en la distribución de las competencias en materia tributaria, al establecer la concurrencia entre las autoridades de carácter federal y las estatales.19

En otras palabras, este mecanismo difuso de distribución de competencias en materia tributaria genera la factibilidad de que la Federación pueda establecer una contribución que, en principio, se considera reservada a los estados. Desde luego, en contravención al artículo 124 constitucional, criterio base de la conformación del Estado federal.

Horacio Uresti también nos comenta: Con base en el texto de la fracción VII aludida, y ante la ausencia de normas que establezcan facultades exclusivas para gravar las fuentes necesarias para cubrir el presupuesto de la Federación, la SCJN continuó con el criterio de las facultades concurrentes sostenido en 1879, en el sentido de que la Federación puede gravar no sólo las fuentes exclusivas, sino cualquier otra, que no se encuentre expresamente establecida en la Constitución, aun cuando haya sido gravada por los Estados.20

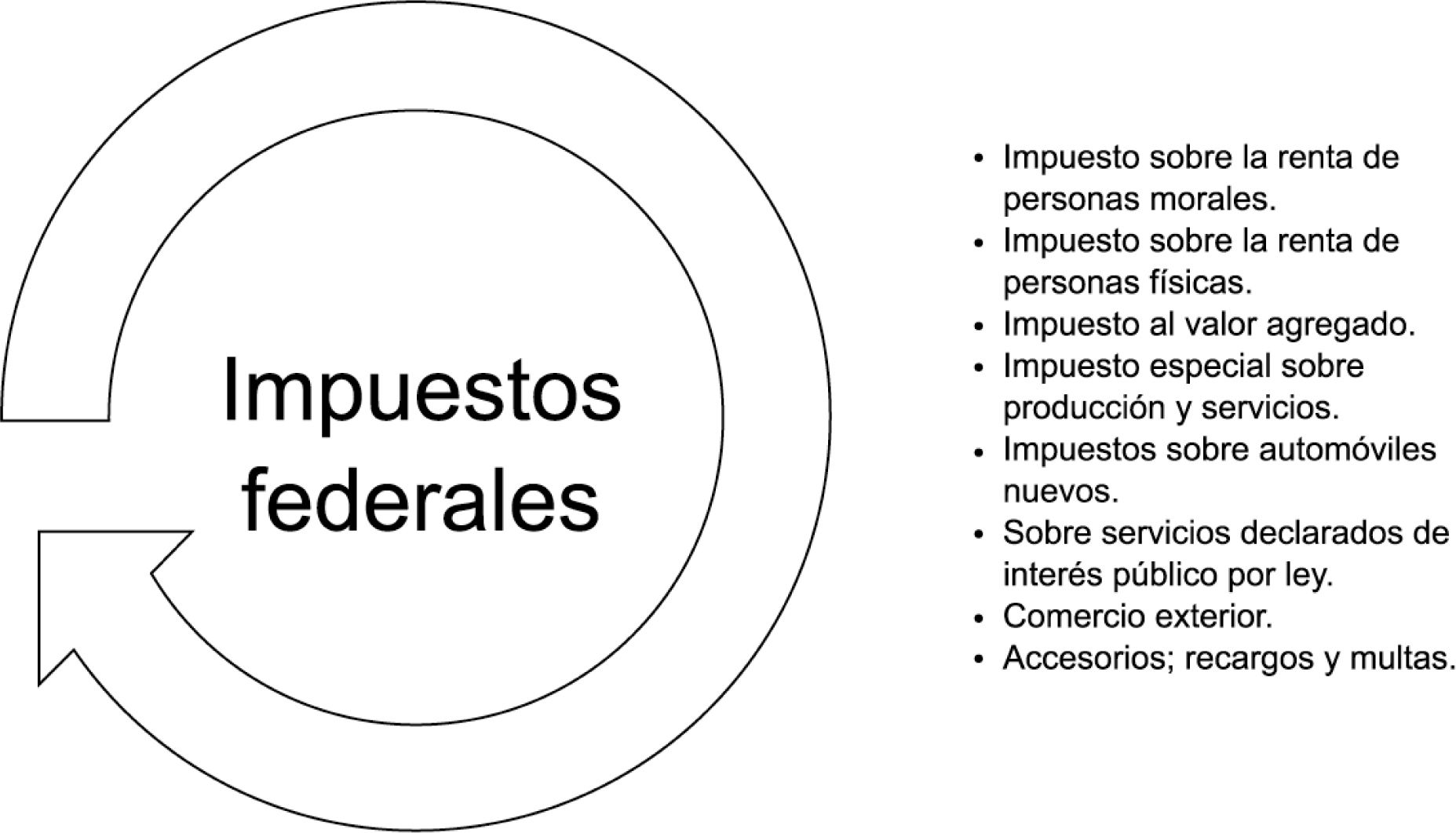

Mediante la implementación de las facultades concurrentes se ha dado entrada al gravamen de diversos impuestos que no están comprendidos en la Constitución, pero que en la práctica la Federación los ha hecho suyos, tales como el impuesto sobre la renta o el impuesto al valor agregado.

Este criterio de las facultades concurrentes ha provocado, como lo vemos en la práctica, una doble imposición de carácter federal y local sobre una misma fuente de riqueza, que si bien la Suprema Corte ha declarado su constitucionalidad, ello no le resta el perjuicio a los contribuyentes de contribuir doblemente, sólo por el hecho de la exacerbada competencia de la Federación en la captación de recursos.21

Así pues, el establecimiento de la concurrencia en materia fiscal trae consigo el efecto de la doble o múltiple imposición en perjuicio económico de quienes pagan, pero no sólo eso, ello lleva a amedrentar la autonomía financiera de las entidades, pues obliga a éstas a dejar de imponer un gravamen sobre la misma fuente de riqueza que la Federación graba por el hecho de evitarse el costo político entre sus gobernados de cobrarlo; y, por otro lado, obliga a los estados a la inactividad en la recaudación al optar por recibir sólo el producto de las contribuciones que la Federación cobra, de ahí los niveles ínfimos de recaudación que mostramos al inicio de este artículo.

En conclusión, las facultades de la Federación en materia tributaria no son únicamente las consignadas de modo exclusivo en el artículo 73 de la Constitución federal, puesto que de diversos artículos de la propia carta magna, según la Suprema Corte de Justicia de la Nación, se infieren además las facultades derivadas de las actividades que están comprendidas en la fracción décima; también, en función de la fracción VII del artículo 73, el Congreso tiene la atribución de establecer, sin que se declare inconstitucional, cualquier contribución que estime necesaria a efecto de cubrir el presupuesto, inclusive si se trata de una facultad reservada a las entidades federativas.

Esto ha provocado un golpe fuerte al federalismo en México, pues se restringe en demasía la facultad impositiva a las entidades federativas, provocando un grado de centralización enorme en la materia fiscal.

IVConcurrencia tributaria, ¿y el federalismo?Desde mi punto de vista, la Suprema Corte de Justicia de la Nación incurrió en un error al interpretar que en materia impositiva exista un régimen de concurrencia, cuando el Constituyente y la propia Constitución en ningún momento aluden a un régimen de concurrencia o colaboración.

Existen antecedentes, tales como las Leyes de Clasificación de Rentas, que nos señalan que en las facultades tributarias no existe concurrencia. No hay que confundir la materia impositiva con la de gasto, en ésta, la Constitución sí establece de manera expresa que en algunos rubros, y de hecho en muchos, tanto la Federación como los estados deben ayudar a cumplir con los objetivos que se han planteado, tales como en materia de seguridad, salud o educación; pero en ningún momento la carta magna establece un régimen de concurrencia en materia tributaria o impositiva.22

En el ejercicio de las facultades impositivas es claro el régimen en el que descansa: la Federación tiene un conjunto de facultades exclusivas para imponer contribuciones, y las que no estén reservadas a dicha entidad, se considera atribución gravarlas por parte de las entidades federativas. No existe ni el mínimo grado de concurrencia, tan es así que el artículo 73, fracción XXIX, numeral 5o., al establecer que “los estados participarán en el rendimiento de las contribuciones” en los impuestos especiales, se delimitó que la Federación tiene exclusividad en cobrarlos, mas nunca que exista un régimen donde ambos órdenes tengan la misma atribución.

Lo que sí es claro es el hecho de que la Federación, con sus facultades exclusivas, no puede solventar el gasto que está obligada a erogar, eso es un hecho; pero eso es materia de corresponsabilidad fiscal.23 En todo caso, y respetando el régimen constitucional federal mexicano, el Constituyente permanente debió ampliar la base de facultades en favor de la Federación, acorde a su capacidad institucional y al ambiente político en que está inmersa. En ningún momento el Poder Judicial debió sostener esa interpretación porque se extralimitó en sus facultades.

Analizando de manera detallada e interpretando de manera sistemática la disposición planteada, considero que el Constituyente, al establecer que “El Congreso tiene facultad: para imponer las contribuciones necesarias a cubrir el presupuesto”, se refería a la atribución que debe tener uno de los tres poderes del Estado para imponer las contribuciones que integran todo el presupuesto, por lo que se refería a la facultad que tiene el Congreso de gravar todo lo necesario para la Federación; en oposición a la facultad que evidentemente no tiene ni el Poder Ejecutivo ni el Poder Judicial.

Es errónea, por ende, la interpretación que se realiza respecto de que la Federación puede imponer todas las contribuciones que estime, aún cuya facultad le competa a las entidades federativas.

Por otro lado, es absurdo suponer que la Federación puede establecer las contribuciones que estime necesarias sin limitación alguna, toda vez que no tendría razón de ser que las entidades federativas tengan en su Constitución Política estatal la facultad para imponer las contribuciones necesarias a cubrir su presupuesto; como, por ejemplo, la Constitución Política del Estado de Nuevo León en su artículo 63, fracción X, establece: “Corresponde al Congreso: X. Fijar anualmente, a propuesta del Ejecutivo Estatal o de los Ayuntamientos, las contribuciones y demás ingresos que deberán formar la Hacienda Pública Estatal o Municipal respectivamente, procurando que sean suficientes para cubrir sus necesidades”, también la Constitución del Estado de Michoacán esclarece que en el “Artículo 31. El Congreso sesionará por años legislativos, comprendidos del quince de enero al catorce de enero del año próximo. En los meses de septiembre a diciembre, se ocupará de examinar, discutir y aprobar el Presupuesto de Egresos del año fiscal siguiente, decretando las contribuciones necesarias para cubrirlo”. ¿Serán inconstitucionales tales preceptos?

Hay que señalar pues, como fundamento, lo que establece el artículo 124 constitucional, en relación con los numerales 40 y 41 que dan pauta para que las entidades puedan establecer, dentro de su margen competencial, su forma de gobierno.

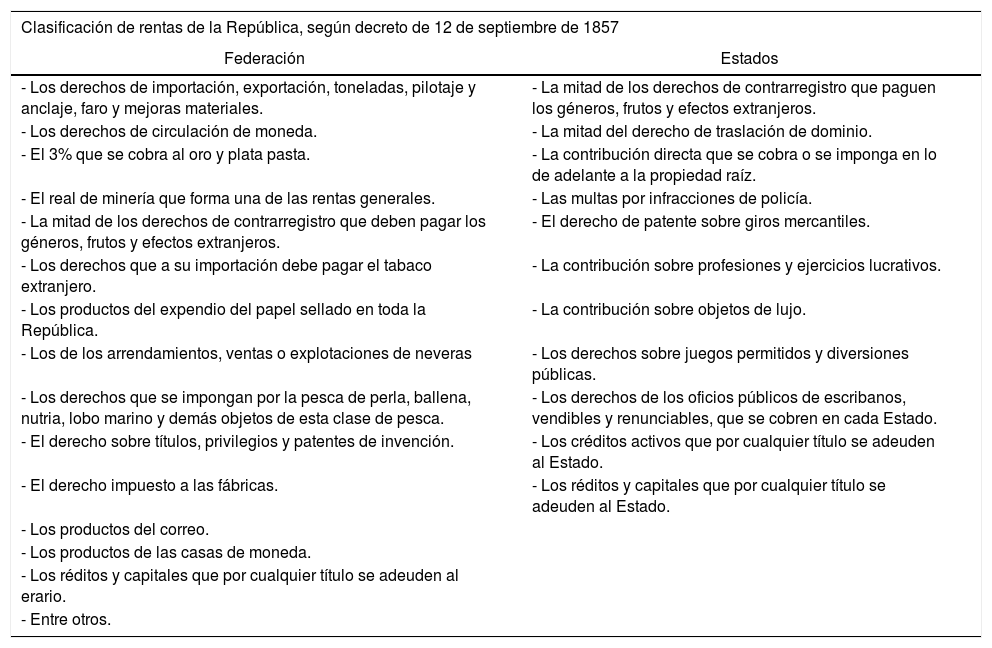

A efecto de recordar, si nosotros volteamos a la Constitución de 1857, la concepción del reparto de las facultades en materia tributaria no era un asunto de la Constitución, pues ésta contaba con un régimen muy parecido a la actual, la carta magna del 57 establecía en su artículo 72, fracción VII, que “El Congreso tiene facultad: Para aprobar el presupuesto de los gastos de la Federación que anualmente debe presentarle el Ejecutivo, e imponer las contribuciones necesarias para cubrirlo”. La redacción de 1917 fue una copia respecto de la de 1857; en ese orden de ideas, el 12 de septiembre de 1857 se promulgó una ley que clasificaba las rentas, y estableció que éstas, las contribuciones y bienes de la nación se dividían en dos partes. Primera: rentas, contribuciones y bienes generales. Segunda: rentas, contribuciones y bienes de los estados. En aquel tiempo, la división quedó decretada tal y como puede observarse en la tabla que se muestra en la siguiente página.

Evidentemente, el Constituyente del 57 sabía que el precepto constitucional diferenciaba la competencia entre el Poder Legislativo respecto de los demás poderes, mas no respecto de los Estados o municipios, porque si fuera de otra manera, ¿qué razón tendría decretar una ley que delimitara de manera específica el ámbito de competencia en materia tributaria entre la Federación y los Estados?

Con esto, el reparto tributario no era un asunto de la Constitución sino de las normas secundarias, pero lo que sí es importante señalar es que, al final de cuentas, imperaba esa necesidad de distribuir el poder exactor.

VFuentes de imposición exclusiva de los estadosMás que hablar de facultades exclusivas de las entidades federativas, dado el espíritu de la cláusula residual, la Constitución; sin embargo, establece una serie de limitaciones y competencias implícitas para los estados.

En la década de 1980, con el otorgamiento de mayores facultades al municipio y su reconocimiento como un orden de gobierno, se le tuvo que deslindar a las entidades federativas facultades que ayudaran a trabajar de manera coordinada con los municipios, en este sentido, el artículo 115, fracción IV, de la carta magna indica lo siguiente: 115 IV. Los municipios administrarán libremente su hacienda, la cual se formará de los rendimientos de los bienes que les pertenezcan, así como de las contribuciones y otros ingresos que las legislaturas establezcan a su favor, y en todo caso: a) Percibirán las contribuciones, incluyendo tasas adicionales, que establezcan los estados sobre la propiedad inmobiliaria, de su fraccionamiento, división, consolidación, traslación y mejora así como las que tengan por base el cambio de valor de inmuebles.

| Clasificación de rentas de la República, según decreto de 12 de septiembre de 1857 | |

|---|---|

| Federación | Estados |

| - Los derechos de importación, exportación, toneladas, pilotaje y anclaje, faro y mejoras materiales. | - La mitad de los derechos de contrarregistro que paguen los géneros, frutos y efectos extranjeros. |

| - Los derechos de circulación de moneda. | - La mitad del derecho de traslación de dominio. |

| - El 3% que se cobra al oro y plata pasta. | - La contribución directa que se cobra o se imponga en lo de adelante a la propiedad raíz. |

| - El real de minería que forma una de las rentas generales. | - Las multas por infracciones de policía. |

| - La mitad de los derechos de contrarregistro que deben pagar los géneros, frutos y efectos extranjeros. | - El derecho de patente sobre giros mercantiles. |

| - Los derechos que a su importación debe pagar el tabaco extranjero. | - La contribución sobre profesiones y ejercicios lucrativos. |

| - Los productos del expendio del papel sellado en toda la República. | - La contribución sobre objetos de lujo. |

| - Los de los arrendamientos, ventas o explotaciones de neveras | - Los derechos sobre juegos permitidos y diversiones públicas. |

| - Los derechos que se impongan por la pesca de perla, ballena, nutria, lobo marino y demás objetos de esta clase de pesca. | - Los derechos de los oficios públicos de escribanos, vendibles y renunciables, que se cobren en cada Estado. |

| - El derecho sobre títulos, privilegios y patentes de invención. | - Los créditos activos que por cualquier título se adeuden al Estado. |

| - El derecho impuesto a las fábricas. | - Los réditos y capitales que por cualquier título se adeuden al Estado. |

| - Los productos del correo. | |

| - Los productos de las casas de moneda. | |

| - Los réditos y capitales que por cualquier título se adeuden al erario. | |

| - Entre otros. | |

Así, de manera expresa, al establecer que los municipios “Percibirán las contribuciones, incluyendo tasas adicionales, que establezcan los estados sobre la propiedad inmobiliaria”, se indica que la propiedad inmobiliaria es objeto de ser gravada por las entidades federativas, por lo que implícitamente se le designa esa facultad.

Por otro lado, lo que sí ha previsto el Constituyente es la denominación de prohibiciones a entidades federativas para gravar algunas fuentes de riquezas. El artículo 117 constitucional señala una serie de prohibiciones a la actividad económica de las entidades federativas que, a contrario sensu, redundan en atribuciones para los poderes federales. Este artículo contiene reglas relacionadas con los estados, para lo cual a la letra esclarece: Artículo 117. Los Estados no pueden, en ningún caso: [...] III. Acuñar moneda, emitir papel moneda, estampillas ni papel sellado. IV. Gravar el tránsito de personas o cosas que atraviesen su territorio. V. Prohibir ni gravar directa ni indirectamente la entrada a su territorio, ni la salida de él, a ninguna mercancía nacional o extranjera. VI. Gravar la circulación ni el consumo de efectos nacionales o extranjeros, con impuestos o derechos cuya exención se efectúe por aduanas locales, requiera inspección o registro de bultos o exija documentación que acompañe la mercancía. VII. Expedir ni mantener en vigor leyes o disposiciones fiscales que importen diferencias de impuestos o requisitos por razón de la procedencia de mercancías nacionales o extranjeras, ya sea que esta diferencia se establezca respecto de la producción similar de la localidad, o ya entre producciones semejantes de distinta procedencia. […] IX. Gravar la producción, el acopio o la venta del tabaco en rama, en forma distinta o con cuotas mayores de las que el Congreso de la Unión autorice.

Cuando la Constitución señala la restricción de los estados, y por consiguiente, la facultad exclusiva de la Federación para la emisión de estampillas o papel sellado, así como el hecho de preservar el monopolio sobre la moneda, lo presenta por razones de control de legalidad.24 La prohibición de gravar la entrada o salida de personas responde a la garantía de libre tránsito establecida en el artículo 11 constitucional; y la de gravar la entrada, salida y circulación de mercancías nacionales obedece a una necesidad de carácter nacional de evitar trabas al desarrollo del comercio.

La prohibición de gravar la circulación de mercancías de procedencia extranjera se debe a la exclusividad de la facultad federal de gravar su entrada, además de evitar que se entorpezca el comercio exterior. La prohibición de establecer derechos de tonelaje y puertos e impuestos al comercio exterior resulta, hasta cierto punto, redundante, porque conforme lo ordenado por el artículo 73, XXIX, es una facultad exclusiva del Congreso de la Unión.25

Por su parte, la fracción séptima prohíbe que las leyes fiscales locales establezcan diferencias por razón del origen de las mercancías, con el objetivo de mantener una uniformidad en la Federación. La diferencia de impuestos fundada en el origen de los productos, no es sino una forma de hacer incosteable su entrada o salida de un Estado, es decir, es una restricción para el comercio; y por tanto, se prohíbe.26 La última fracción de contenido fiscal prohíbe a los estados gravar la producción, el acopio o la venta del tabaco en rama, en forma distinta o con cuotas mayores de las que el Congreso de la Unión autorice, en este sentido, el precepto contiene una prohibición de carácter relativa, no absoluta, en virtud de que la negativa está subordinada a la autorización por parte del Congreso para gravar las diversas etapas del tabaco en rama.

Respecto de lo anterior, afirma Adolfo Arrioja: Como puede advertirse, la finalidad de estos preceptos supremos es la de preservar, dentro del ámbito fiscal de la Federación, todos los gravámenes al comercio exterior, y un buen número de los vinculados al comercio interior, tradicionalmente canalizados hasta la fecha a través de los impuestos federales a la importación, a la exportación y al valor agregado.27

Es vital hacer una reflexión sobre este numeral 117, pues ¿qué razón de ser tiene entonces el artículo 124 constitucional?, ¿por qué hacer prohibiciones expresas a las entidades si esas facultades, como ya se hizo notar en párrafos anteriores, ya están reservadas a la Federación?, ¿cuál es el juego, entonces, de la cláusula residual?

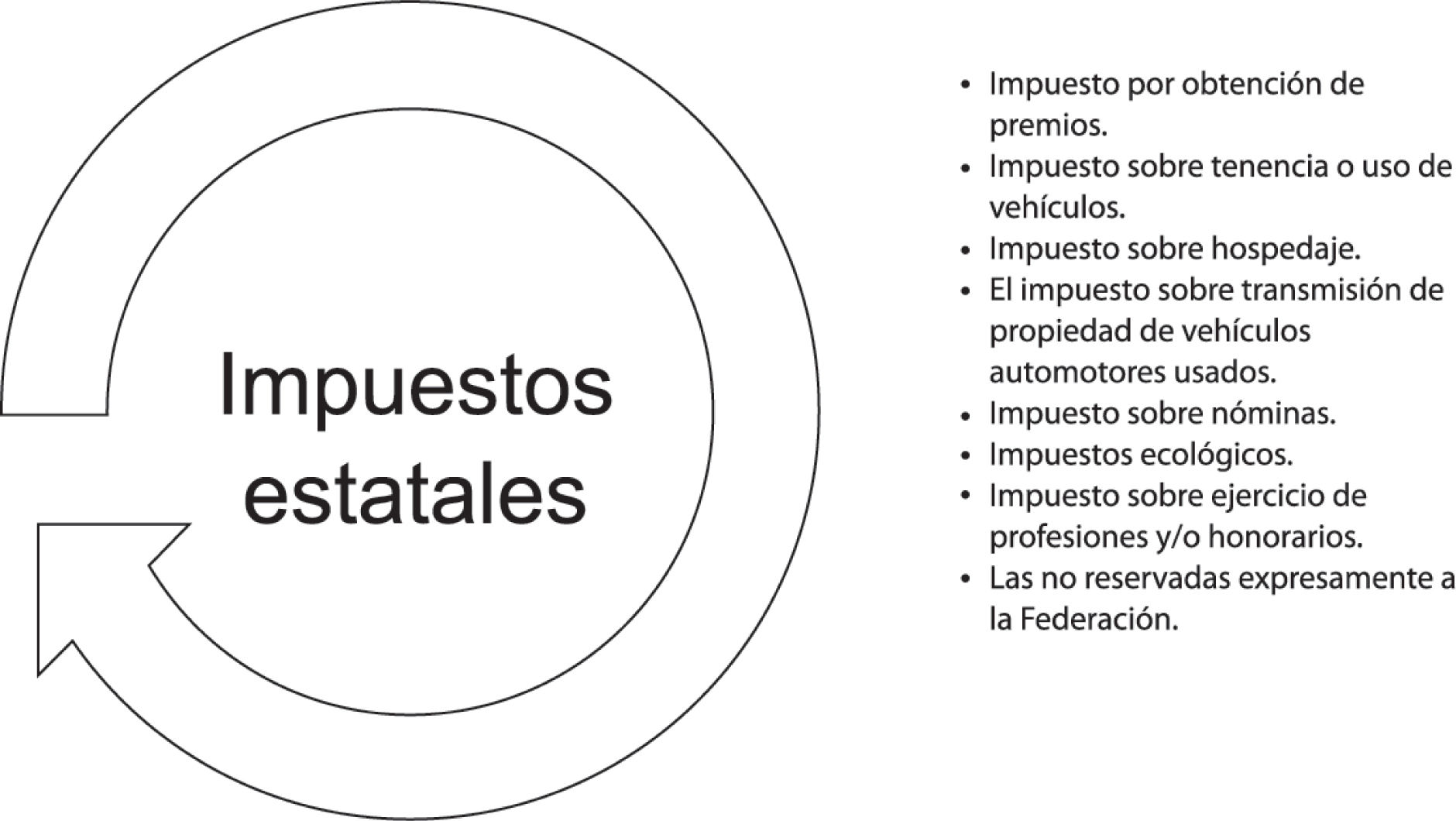

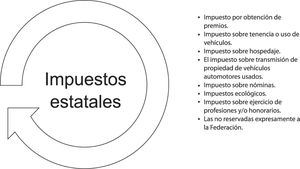

Con este marco de facultades implícitas y restricciones, las entidades federativas han encontrado un conjunto de fuentes de riqueza que, bajo los límites establecidos en la carta magna y la interpretación de los tribunales, constituyen una partida de recursos que ayudan a formar los ingresos totales de los propios gobiernos subnacionales, tales como el impuesto sobre nóminas, al hospedaje, a la tenencia de vehículos, entre otros.

Véase en el anexo 2 la distribución actual de las competencias en materia tributaria en el país.

VIPropuesta en materia de distribución de competencias tributariasDe acuerdo a la incógnita por la cual se redactó este trabajo, se concluye que sí es necesario delimitar las facultades exclusivas de la Federación y de las entidades federativas en el reparto de las competencias tributarias, como lo tienen Alemania, Estados Unidos o Brasil, que son países federalistas,28 con el objeto fundamental de fortalecer la autonomía fiscal de las entidades a través del reparto de fuentes impositivas.

Es conveniente ejercer la reforma constitucional para no dejar en tela de duda a los operadores jurídicos los postulados básicos de la distribución de competencias tributarias en el país, dado que así se asegura que la interpretación no será cambiante, ya que una jurisprudencia puede ser modificada a través de un procedimiento flexible, y la reforma constitucional, por su parte, es rígida.

Antes de entrar a la propuesta, es importante nuevamente recordar que el sistema que guarda la Constitución de México en el ámbito de competencias tributarias es muy escueto, dado que versa sobre un sistema complejo a través de premisas fundamentales como la concurrencia contributiva de la Federación y los estados, una serie de limitaciones a la facultad impositiva de las entidades, el mantenimiento de un sistema exclusivo de competencias tributarias en favor de la Federación, así como restricciones expresas a la potestad tributaria de los estados.

Ante tal panorama, se dio surgimiento a un Sistema Nacional de Coordinación Fiscal que divide entre los órdenes de gobierno la recaudación federal participable. La conformación del sistema, a lo largo de estos años de implementación, ha ocasionado un alto grado de subordinación de los gobiernos estatales a las transferencias de la Federación.29

A lo largo de estas tres décadas de implementación del Sistema Nacional de Coordinación Fiscal, hemos llegado a la conclusión de que se ha institucionalizado una subordinación de las entidades federativas en todos los ámbitos, desde luego el financiero, pero también desde el punto de vista político e institucional, lo que no corresponde en nada a la naturaleza del régimen federal y, en el peor de los casos, desalienta los canales de participación ciudadana, responsabilidad política y rendición de cuentas de ambos órdenes de gobierno.

Ahora bien, los principios doctrinales sobre los que descansa el federalismo fiscal, señalan que la distribución del poder tributario se da posteriormente al reparto de competencias en materia de gasto, partiendo de la lógica de que la distribución de potestades impositivas debe estar directamente proporcionada a la capacidad competencial de cada orden de gobierno, lo que en la teoría se le conoce como el principio de correspondencia fiscal.30 Es decir, en función de las responsabilidades que tiene una entidad, se le va a determinar el nivel de ingresos que satisfagan esa necesidad que está atendiendo.

Por otro lado, tal principio debe estar acorde con el postulado de la eficiencia recaudatoria; es decir, qué orden de gobierno es el que tiene la capacidad necesaria para generar una mejor recaudación, como bien lo señala Fausto Hernández: Es preciso mencionar que para lograr un esquema óptimo de distribución de recursos y funciones fiscales entre los órdenes de gobierno, es necesario alcanzar un punto de equilibrio entre dos fuerzas opuestas entre sí: por un lado el principio de la correspondencia fiscal, que establece que cada orden de gobierno debe contar con atribuciones suficientes en materia de ingresos como para solventar adecuadamente sus necesidades de gasto; y por el otro lado, el principio de eficiencia recaudatoria, que establece que los impuestos más potentes (a la renta y al consumo, por ejemplo) deben estar ubicados en el orden de gobierno federal que, debido a su óptica y alcance nacional, garantiza una mejor y mayor recaudación de este tipo de contribuciones.31

Conforme a estos dos principios, la delimitación de competencias se complica, pues lejos de establecer una separación tajante de fuentes tributarias conforme a principios doctrinarios de un Estado federal, es necesario atender al criterio de la eficiencia en la recaudación. Este modelo de federalismo nos llevaría a suponer la delimitación clara de facultades en materia impositiva.

Ahora bien, al delimitar claramente el ámbito de competencias entre los órdenes, por obviedad de razones, no se genera, ni siquiera de manera política, un espacio de negociación entre el gobierno nacional y los estados autónomos para el ejercicio de las atribuciones y, correlativamente, para el cumplimiento de las obligaciones en materia de gasto; lo que origina sólo controversias cuando un estado cree que ha sido violado en su esfera competencial, o cuando la Federación así lo considera; no obstante, lo más grave de todo es que ningún orden de gobierno quiere correr el riesgo político de cobrar un determinado impuesto, y por lo tanto, no existe recaudación en esa fuente que al efecto la Ley prevé.

Al decir lo anterior, la historia en torno a la formación del federalismo fiscal mexicano ha considerado que la separación tajante de fuentes tributarias no parece ser la vía propicia para el nuevo orden estatal; en ese sentido, las ideas actuales defienden un marco tributario que combine mecanismos de concurrencia, participación, distribución de la recaudación, así como una coordinación y cooperación entre órdenes de gobierno.

De acuerdo a lo establecido por las principales teorías en materia de distribución de responsabilidades en materia de ingresos, como lo indica Richard Musgrave,32 la potestad tributaria debe estar distribuida de la siguiente manera:

- •

A la Federación le corresponden las siguientes materias: imposición sobre rentas personales, imposición sobre rentas societarias, las cotizaciones a la seguridad social, imposición sobre bienes y servicios, imposición sobre el gasto; imposición sobre los recursos naturales.

- •

A los estados le corresponden las siguientes materias: imposición sobre la propiedad inmobiliaria, imposición sobre nóminas, imposición sobre productos recaudada en destino, imposición sobre los recursos naturales.

Desde luego, y sin dejar de tomar en cuenta que debe existir un marco normativo base que distribuya limitativamente las competencias tributarias entre los diferentes gobiernos, con el fin de garantizar una autonomía en las finanzas públicas que permita cumplir con las responsabilidades en materia de gasto que cada orden esté obligado a cumplir.

Además, es importante recordar que las conclusiones de la Tercera Convención Nacional Fiscal derivaron en la delimitación clara de facultades en materia impositiva que cada orden de gobierno debería de tener, entre las cuales se estableció la necesidad de reconocer como ingresos privativos de la Federación, los derivados de los impuestos al comercio exterior y sobre la renta, los derechos por servicios públicos federales, los productos de sus inversiones y bienes, y los aprovechamientos que sean resultado del ejercicio de sus funciones legales.

Así también reconocer como ingresos privativos de las entidades federativas y municipios, en los que la Federación no debe tener ningún tipo de injerencia, ni en participación en su rendimiento ni en cuotas adicionales, sobre los impuestos derivados de la tributación sobre la propiedad raíz rústica y urbana, sobre productos agrícolas, sobre la ganadería, sobre traslación de dominio de bienes inmuebles, sobre el comercio a menudo de artículos de primera necesidad y sobre expendios de bebidas alcohólicas, y los derechos por servicios públicos de carácter local, y los productos y aprovechamientos que le sean propios.

Tomando en cuenta lo anteriormente expuesto, así como diversos principios del federalismo fiscal y, sobre todo, de acuerdo con los postulados básicos de la Constitución mexicana, se propone el siguiente mecanismo que siente las bases del nuevo federalismo fiscal mexicano:

La siguiente propuesta delimita las facultades en materia impositiva de manera clara en la Constitución, pero no por ese hecho se cuestiona o se plantea la eliminación del Sistema Nacional de Coordinación Fiscal, reconociendo en ese sentido las ventajas de las relaciones intergubernamentales que ha traído el Sistema; así como lo señalado en la propia Constitución, al establecer de manera clara, en su artículo 73, fracción XXIX, numeral quinto, último párrafo, la obligación de la Federación en participar a las entidades federativas en el rendimiento de las contribuciones especiales. Estas medidas vienen a dar certeza al sistema de distribución de competencias en materia fiscal y mantienen la coordinación fiscal de los gobiernos en determinadas contribuciones.

En suma, se propone reformar los artículos 73, fracción XXIX, y adicionar un artículo 118 bis de la Constitución mexicana, en donde el mecanismo propuesto será dirigido a partir de las siguientes ideas:

- •

Se establece en el artículo 73, fracción XXIX, las facultades expresas y detalladas que tiene la Federación para imponer las contribuciones en el ámbito de su esfera. Además, se delimita la obligación de la Federación en participar, respecto de diversos impuestos, a los estados. Con la anterior medida, se fortalece en lo conducente el SNCF. Esto, desde luego, pretende que cada orden de gobierno tenga la posibilidad de afrontar por sí mismo el sufragio de necesidades, pero también el de no dejar que un gobierno dependa exclusivamente de sí para sufragar el gasto.

- •

Se adiciona un artículo 118 bis, con el efecto de delimitar de manera clara las facultades en materia impositiva que tendrán los estados y el Distrito Federal de manera exclusiva.

- •

Se mantiene el artículo 124 constitucional como está expresado, de esta manera se consolida la cláusula residual en este artículo, y se asegura que aquella facultad impositiva que no esté expresamente designada a la Federación o a los estados, estos últimos tendrán esa facultad de imponer algún gravamen.

Bajo esa premisa, las propuestas concretas son las siguientes: Artículo 73, fracción XXIX, para establecer exclusivamente las siguientes contribuciones:

1o. Sobre el comercio exterior; 2o. Sobre el aprovechamiento y explotación de los recursos naturales comprendidos en los párrafos 4 y 5 del artículo 27;

3o. Sobre instituciones de crédito y sociedades de seguros;

4o. Sobre servicios públicos concesionados o explotados directamente por la Federación, y

5o. Especiales sobre:

- a)

Energía eléctrica;

- b)

Producción y consumo de tabacos labrados;

- c)

Gasolina y otros productos derivados del petróleo;

- d)

Cerillos y fósforos;

- e)

Aguamiel y productos de su fermentación;

- f)

Explotación forestal;

- g)

Producción y consumo de cerveza;

- h)

Hidrocarburos;

- i)

Minería;

- j)

Sustancias químicas;

- k)

Explosivos;

- l)

Pirotecnia;

- m)

Industria cinematográfica;

- n)

Comercio;

- o)

Juegos con apuestas, rifas, concursos y sorteos;

- p)

Intermediación y servicios financieros;

- q)

Energía nuclear y renovables;

6o. Sobre la renta;

7o. Sobre el valor agregado;

8o. Sobre producción y servicios.

Las entidades federativas participarán en el rendimiento de las contribuciones especiales, así como en los casos señalados en los numerales 6o., 7o., y 8o., en la proporción que la Ley secundaria federal determine. Las legislaturas locales fijarán el porcentaje correspondiente a los municipios, en sus ingresos por concepto del impuesto sobre energía eléctrica.

Artículo 118 bis. Las entidades federativas podrán imponer exclusivamente las siguientes contribuciones:

I. Sobre automóviles nuevos;

II. Sobre remuneraciones al trabajo personal o nóminas;

III. Sobre prestación de servicios de hospedaje;

IV. Sobre tenencia y uso de vehículos automotores;

V. Especial sobre venta final de gasolina y diésel;

VI. Sobre diversiones y espectáculos públicos;

VII. Sobre ejercicio de profesiones u honorarios;

VIII. Sobre el otorgamiento del uso o goce temporal de bienes inmuebles; IX. Sobre negocios jurídicos e instrumentos notariales; X. Sobre adquisición y enajenación de bienes muebles; XI. Sobre extracción y aprovechamiento de materiales petroleros.

Para profundizar más sobre la manera en la que se plantea la adición y modificación de los preceptos constitucionales; se establecieron las facultades exclusivas de la Federación en el artículo 73 constitucional, porque es en éste donde descansan las facultades exclusivas del Congreso de la Unión, y la fracción XXIX, porque es la que describe las facultades exclusivas en materia impositiva; como se podrá observar, se incluyeron todos aquellos impuestos que derivan de la facultad de legislar en los asuntos que comprende el artículo 73, fracción X, constitucional, y aquellos que por la capacidad institucional se les ha atribuido al gobierno central, de acuerdo al Sistema Nacional de Coordinación Fiscal.

Se decidió, en ese mismo sentido, agregar un artículo 118 bis a la Constitución porque este artículo plantea las restricciones que tienen los estados, absolutas o relativas, en materia impositiva; en esa dirección, y para mantener el orden constitucional, se establecieron enseguida las facultades de las entidades federativas en materia impositiva, de manera enunciativa y no limitativa.

Esto último, dado que con el mantenimiento del artículo 124 constitucional, que es donde descansa el régimen federalista del Estado mexicano, se reafirma el principio de que lo no asignado expresamente en la Constitución en favor de la Federación, se entiende reservado a las entidades; inclusive aún con el reparto de gravámenes se considera que si no existe una actividad o producto que puedan ser gravados por los dos órdenes de gobierno, los estados y el Distrito Federal podrán imponerlos.

Este nuevo mecanismo que implementa las bases del nuevo federalismo fiscal mexicano, tiene la intención de que una vez establecidas las facultades en materia impositiva para ambos órdenes de gobierno, la Federación empiece a descentralizar las atribuciones en materia fiscal; y por ende, se le empiecen a dotar de mayor potestad a los estados para que alcancen su autonomía fiscal.

Bajo esa tesitura, para la implementación de esta reforma constitucional es menester que el proyecto sea aprobado por las dos terceras partes de los miembros de la Cámara de Senadores como la de Diputados; una vez aprobado por éstas, es necesario que la mayoría de las legislaturas locales también lo aprueben, es decir, que sea aprobada por 17 estados, por lo menos.

Una vez hecha la declaratoria de aprobación por la mayoría de los congresos locales, es importante que tal proyecto pase al Ejecutivo para su sanción a efecto de que ordene publicar tal reforma constitucional en el Diario Oficial de la Federación, y en ese sentido inicie su vigencia.

VIIConclusionesLa recaudación fiscal local de las entidades federativas en México es muy baja en comparación con los países pertenecientes a la OCDE; la autonomía financiera de los gobiernos subnacionales está supeditada a la voluntad federal mediante las transferencias federales, y de acuerdo a las condiciones actuales, en el mediano plazo, los gobiernos estatales no tendrán la suficiente capacidad financiera para sufragar sus responsabilidades en materia de gasto, sojuzgándose al actuar de la Federación.

Lo anterior debido a que por diversos precedentes del Poder Judicial, y en específico, de los criterios obtenidos de la Suprema Corte de Justicia de la Nación, las facultades impositivas de las entidades federativas se han visto mermadas por las interpretaciones hechas, dando origen a las llamadas “facultades concurrentes” en materia impositiva, que tiene la Federación con las entidades.

En ese sentido, es necesario traer a la agenda pública la imperiosa necesidad de fortalecer la autonomía financiera de las entidades para que puedan sufragar el gasto público en el futuro inmediato, y una alternativa de conseguirlo es a través de reordenar el reparto competencial tributario de la Federación y de las entidades desde la Constitución Política, para que en aptitud institucional éstas puedan obtener mayor potestad para determinar impuestos y cobrarlos.

No obstante, es ineludible recoger las ventajas y beneficios que el Sistema Nacional de Coordinación Fiscal ha traído en la coordinación de los impuestos; es por ello que a este nuevo esquema de reparto de competencias tributarias desde la Constitución, se adhiere a él dicho sistema de coordinación.

Anexo 1

El cual surgió en Estados Unidos de América. Hamilton, Madison y Jay fueron los primeros doctrinarios en hablar de esta idea, precisamente en la obra El Federalista.

Faya Viesca, Jacinto, Finanzas públicas, México, Porrúa, 1998, p. 5.

Burdeau, G., “Prélot, Marcelo, Institutions politiques et droit constitutionnel”, Revue Internationale de Droit Comparé, vol. 9, núm. 4, 1957, pp. 249 y 250.

Badía, Juan Ferrando, “El federalismo”, Revista de Estudios Políticos, Madrid, núm. 206-207, 1976, p. 39.

Serna de la Garza, José María, Las convenciones nacionales fiscales y el federalismo fiscal en México, México, UNAM, Instituto de Investigaciones Jurídicas, 2004, p. 46.

Torres Estrada, Pedro, “La transición política y la reforma constitucional en las entidades federativas. El caso mexicano”, en Torres Estrada, Pedro Rubén y Núñez Torres, Michael (coords.). La reforma constitucional. Sus implicaciones jurídicas y políticas en el contexto comparado, México, Porrúa, 2010, pp. 593-597.

OCDE, Estudios económicos de la OCDE: México 2013, México, OCDE Publishing, 2013, p. 102, disponible en http://www.oecd-ilibrary.org/economics/estudios-eco nomicos-de-la-ocde-mexico-2013_9789264201521-es.

INEGI, “El ingreso y el gasto público en México 2014”, México, INEGI, 2015, pp. 53 y 54, disponible en http://www.inegi.org.mx/prod_serv/contenidos/espanol/bvinegi/ productos/nueva_estruc/702825065560.pdf.

Según la compilación de informes trimestrales correspondientes a 2014 (publicado el 29 de abril de 2015) realizada por el Banco de México, éste prevé que los precios del petróleo permanezcan en niveles reducidos por un “lapso considerable” (p. 197).

La Ley de Disciplina Financiera pretende señalar los límites de afectación de participaciones federales y la modalidad de contratación de empréstitos y obligaciones.

Para mayor estudio sobre las participaciones federales, véase Aguilar Villanueva, Luis, Diagnóstico del sistema de contribuciones y distribución de la hacienda pública estatal y municipal, México, Instituto Nacional de la Administración Pública, 1996, disponible en http://biblio.juridicas.unam.mx/libros/3/1391/1.pdf; Saucedo Sánchez, José Alberto, Hacia el federalismo fiscal. La reforma del sistema de asignación de participaciones federales a los estados, México, Instituto Nacional de Administración Pública, 1997, disponible en http://biblio.juridicas.unam.mx/libros/3/1202/1.pdf, y Núñez Jiménez, Arturo, Antecedentes y características del Sistema Nacional de Coordinación Fiscal, México, UNAM, Instituto de Investigaciones Jurídicas, 1981, disponible en http://www.juridicas.unam.mx/publica/librev/rev/gac/cont/4/fip/fip8.pdf.

Artículo 73, fracción XXIX. El Congreso tiene facultad: 1o. Sobre el comercio exterior; 2o. Sobre el aprovechamiento y explotación de los recursos naturales comprendidos en los párrafos 4o. y 5o. del artículo 27; 3o. Sobre instituciones de crédito y sociedades de seguros; 4o. Sobre servicios públicos concesionados o explotados directamente por la Federación; y 5o. Especiales sobre: a) Energía eléctrica; b) Producción y consumo de tabacos labrados; c) Gasolina y otros productos derivados del petróleo; d) Cerillos y fósforos; e) Aguamiel y productos de su fermentación; f) Explotación forestal, y g) Producción y consumo de cerveza. Las entidades federativas participarán en el rendimiento de estas contribuciones especiales, en la proporción que la ley secundaria federal determine. Las legislaturas locales fijarán el porcentaje correspondiente a los Municipios, en sus ingresos por concepto del impuesto sobre energía eléctrica.

Petróleo y sus derivados, inconstitucionalidad de los impuestos de los estados a. Tesis aislada, amparo en revisión 5895/56, Semanario Judicial de la Federación, quinta época, t. CXXXII, abril de 1957, p. 19.

Explotación forestal, las entidades federativas carecen de competencia constitucional para establecer impuestos por la. Tesis aislada, amparo administrativo en revisión, Semanario Judicial de la Federación, quinta época, t. XCI, marzo de 1947, p. 2680.

Congreso de la Unión, facultades constitucionales del, para cubrir el gasto público. Tesis aislada, amparo en revisión 8420/63, Semanario Judicial de la Federación, séptima época, t. XXVI, febrero de 1971.

Véase Mandujano Ramos, Nicolás, Federalismo fiscal en México. Una propuesta para fortalecer la hacienda pública estatal, México, UNAM, 2010, disponible en http:// ru.iiec.unam.mx/1305/; Cárdenas Gracia, Jaime, “México a la luz de los modelos federales”, Boletín Mexicano de Derecho Comparado, México, mayo-agosto de 2004; Fernández Segado, Francisco, Cuadernos Constitucionales México-Centroamérica: El federalismo en América Latina, México, UNAM, Centro de Investigaciones Jurídicas, 2003; disponible en http://biblio.juridicas.unam.mx/libros/3/1081/1.pdf y Serrano, Fernando, “El principio de corresponsabilidad fiscal: fundamento y límites de los ingresos en la Constitución Española”, Foro. Revista de Derecho, Quito, Universidad Andina “Simón Bolívar”, Corporación Editora Nacional, núm. 20, 2013.

Vehículos propulsados por motores tipo diésel y por motores acondicionados para uso de gas licuado de petróleo, constitucionalidad de la ley del impuesto sobre, en cuanto el Congreso de la Unión si tiene facultades para establecerlo y no hay reserva constitucional en esta materia a favor de los estados. Jurisprudencia, amparo en revisión, Semanario Judicial de la Federación, séptima época, julio de 1968, p. 57.

Impuestos, facultades de la Federación y de los estados. Tesis aislada, amparo directo 334/77, Semanario Judicial de la Federación, séptima época, noviembre de 1977, p. 113.

Chapoy Bonifaz, Dolores Beatriz, Particularidad del régimen tributario en nuestro sistema federal, México, UNAM, Instituto de Investigaciones Jurídicas, 1976, pp. 8-10.

Uresti Robledo, Horacio, Los impuestos en México, 2a. ed., México, Tax Editores, 2007, p. 320.

Serna de la Garza, José María, op. cit., p. 44.

Véase, por ejemplo, los artículos 2 B, 3, 4 cuarto párrafo, 17 último párrafo, 117 IX segundo párrafo de la Constitución Política de los Estados Unidos Mexicanos.

Serrano, Fernando, “El principio de corresponsabilidad fiscal: fundamento y límites de los ingresos en la Constitución Española”, Foro. Revista de Derecho, Quito, Universidad Andina “Simón Bolívar”, Corporación Editora Nacional, núm. 20, 2013, pp. 10 y 11.

Sánchez León, Gregorio, Derecho fiscal mexicano, México, Cárdenas Editor, 1991, p. 109.

Uresti, Horacio, op. cit., p. 340.

Sánchez, Gregorio, op. cit., p. 116.

Arrioja, Adolfo, El federalismo mexicano hacia el siglo XXI, México, Themis, 1999, p. 608.

Serna de la Garza, José María, op. cit., p. 46.

Cabrero, Enrique, “Capacidades institucionales en gobiernos subnacionales de México. ¿Un obstáculo para la descentralización fiscal?”, Revista Gestión y Política Pública, México, 2005, p. 758.

Adame, Francisco, El nuevo modelo de financiamiento de las comunidades autónomas y la corresponsabilidad fiscal, Madrid, XIX Jornadas de Estudio, pp. 999-1022.

Hernández Trillo, Fausto, “Federalismo fiscal en México: ¿cómo vamos?”, Documento de Trabajo núm. 85, Centro de Investigación y Docencia Económicas, División de Economía, 1997, p. 7.

Musgrave, Richard, “Who should tax, where, and what?”, en McLure, Charles E., Tax assignment in Federal Countries, The Australian National University Press, Centre for Research on Federal Finance Relations, pp. 2-19.