Luego de la recesión iniciada en el tercer trimestre de 2012 en la eurozona se han puesto sobre la mesa los acuerdos en torno a sus países miembros para no recaer en escenarios turbulentos como los vividos en años recientes. Un ejemplo de esos acuerdos es el Pacto del euro, ratificado en 2011, que compromete a dichos países a preservar la solidez fiscal y mejorar la competitividad de los trabajadores. En ese contexto Alemania, después de que su economía no mostrara signos claros de debilitamiento, no pudo escapar del escenario adverso, manifestando al cierre de 2012 un descenso en la actividad económica. Esa quizá sea la razón por la cual el gobierno alemán anunció la recuperación de parte de sus reservas en oro, buscando con ello cimentar, de nuevo, la confianza en el país.

En ese contexto de la eurozona y principalmente de Alemania, el presente artículo está dividido en tres apartados: el primero muestra una caracterización de la situación macroeconómica de este país, para insertar el acontecimiento coyuntural mencionado; en el segundo se explican las funciones y definición del dinero mediante un recuento de la evolución del patrón monetario, y como tercero se hace un breve repaso de la decisión del gobierno alemán de repatriar parte de sus reservas en oro, tomando algunos conceptos de la sección anterior. Se concluye con algunas reflexiones finales que integran las ideas más relevantes de los apartados anteriores.

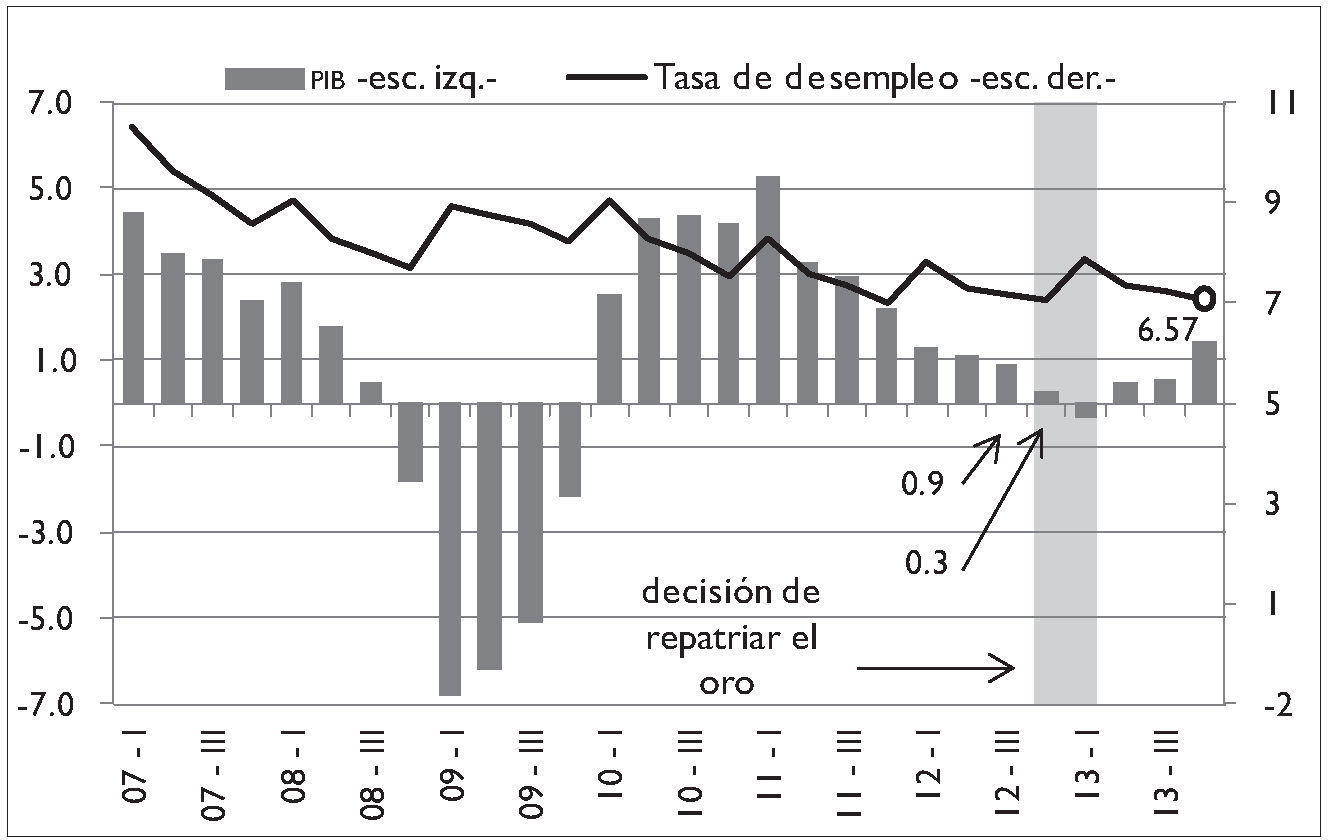

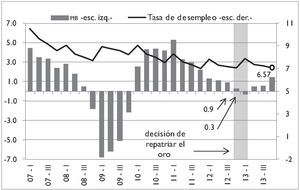

I. Contexto macroeconómico alemánEn términos del producto, tomando sus variaciones trimestrales, podemos destacar cinco fases: la primera va del primer trimestre de 2007 al tercer trimestre de 2008, donde se aprecian datos positivos del indicador pero con tendencia bajista; un segundo período que comprende un año, del cuarto trimestre de 2008 al cuarto trimestre de 2009, donde el producto fue negativo, y la crisis internacional había golpeado ya a la economía real, justo después de eventos como la quiebra de Lehman Brothers en septiembre de 2008; posterior a ello la tercera fase tuvo la misma duración, del primer trimestre de 2010 al primer trimestre de 2011, donde se observó cierta estabilidad con crecimiento débil; en la cuarta fase que va del segundo trimestre de 2011 hasta el primer trimestre de 2013 se exhibieron continuos descensos, que ubicaron al producto interno bruto (pib) en un nuevo dato negativo al final del período mencionado; y finalmente la quinta, donde los tres últimos trimestres mostraron una ligera recuperación, cerrando en 1.4% el 2013 (véase Gráfica 1, Panel A).

Alemania: variables relevantes, 2006–2013

–variación porcentual–

Panel A. pib1 y desempleo2, 2007–2013

1/ Variación trimestral anualizada. Se utilizaron datos ajustados por diferencias de calendario.

2/ Los datos trimestrales se obtuvieron mediante promedios simples de los datos mensuales.

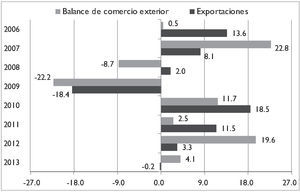

Panel B. Comercio exterior3, 2006–2013

3/ Excluyendo a Sarre, el cuarto de los 16 estados federados de Alemania de menor extensión.

Dado el propósito del artículo, el comportamiento del producto cobra importancia al final de la cuarta y al principio de la quinta fase, de cara a la petición de repatriación del oro, período que registró un descenso mayor al anticipado por algunos expertos1 y ubicó al indicador en niveles no vistos desde 2009. En este trimestre la economía alemana creció sólo un 0.3% –una octava parte de su desempeño pre-crisis– retrocediendo 0.56 puntos porcentuales respecto del trimestre anterior, lo que en términos anuales significó un crecimiento de apenas 0.9%. La contracción fue profundizada por la inversión insuficiente y una desaceleración en las exportaciones, que cayeron 60% respecto a 2011 – tendencia que comenzó desde 2010– (véase Gráfica 1, Panel B); lo que en parte se explica por la recesión en la eurozona, que absorbe el 40% de las mismas, y la desaceleración reportada en economías emergentes tales como Brasil, Rusia, India y China.

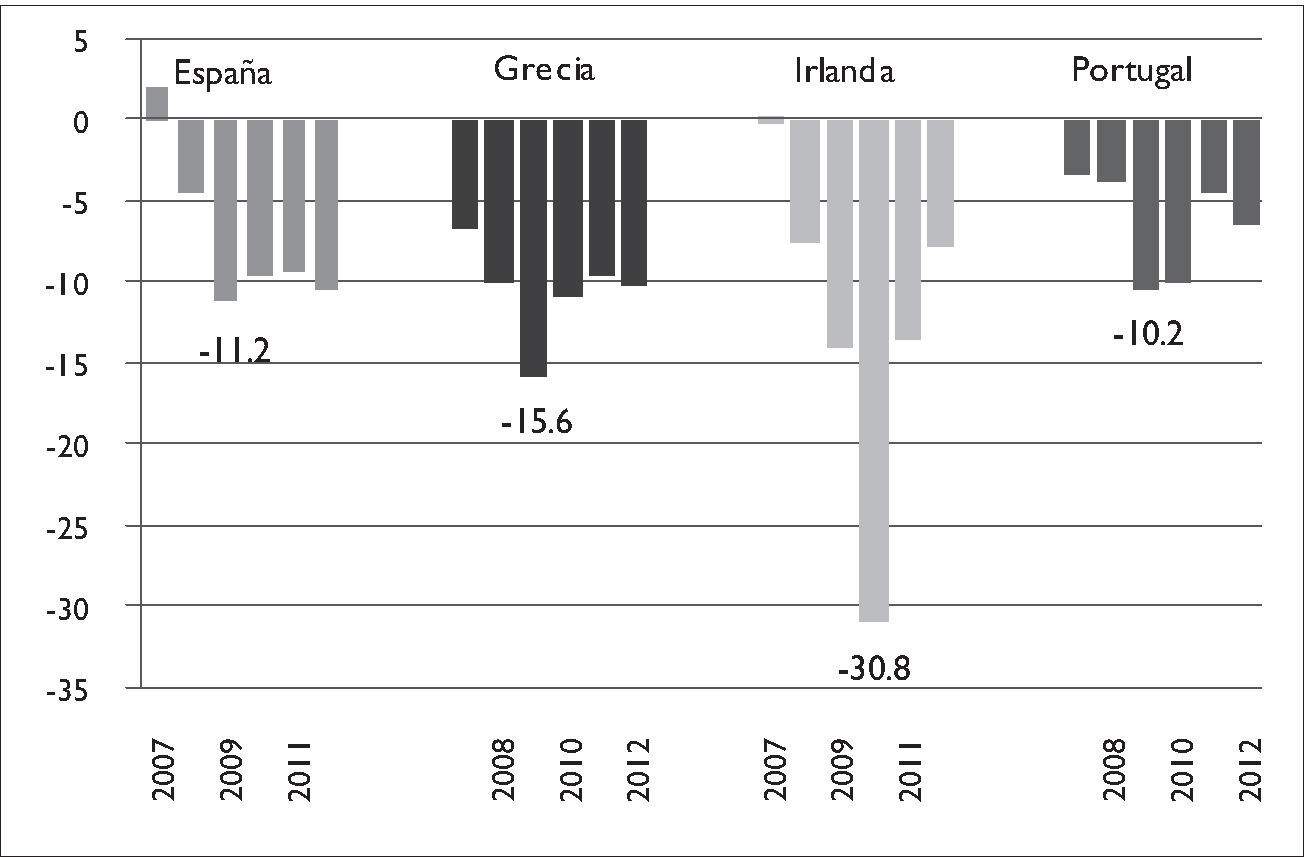

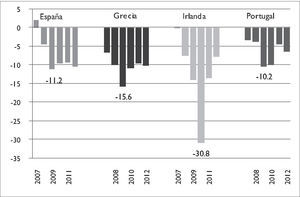

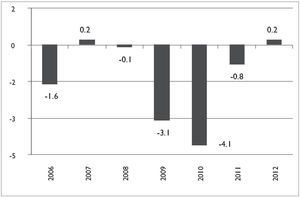

La recesión en la eurozona, y por consiguiente la merma de demanda de exportaciones alemanas, se hila a los problemas de deuda soberana suscitados en países como Portugal, Irlanda, Grecia y España (los pigs, por sus siglas en inglés) que mostraron altos déficit fiscales, con sus máximos en 2009 (véase Gráfica 2, Panel A); y al ocultamiento de datos que hubiesen revelado los desequilibrios acumulados mucho antes de que el problema de default fuera algo inevitable. No obstante los descensos de la actividad económica en Alemania, desde el segundo trimestre de 2011 hasta el primer trimestre de 2013, también puede ser aún consecuencia de la estela que dejó el estallido de la burbuja inmobiliaria en Estados Unidos (eu).

Países seleccionados: endeudamiento público neto, 2006-2012

–como porcentaje del pib–

Panel A. Los pigs

Panel B. Alemania

Nota: las gráficas muestran escalas desiguales para destacar la diferencia entre los datos de Alemania y los pigs.

De manera común y para entender mejor el caso alemán, se denomina dinero al activo utilizado para realizar transacciones inmediatas entre agentes económicos, pero en sentido teórico esto no es suficiente para delimitar la figura del mismo, por tanto se reconocen tres funciones que lo diferencian de las demás mercancías: (1) ser unidad de cuenta, actuar como referente para medir el valor de las demás mercancías; (2) medio de cambio, ser fácilmente convertible en bienes y servicios y; (3) reserva de valor, que permita transferir poder de compra del presente al futuro. Para entender el funcionamiento de cualquier sistema monetario, al dinero se le debe insertar dentro de un patrón monetario, que la economía estándar define como un objeto (el oro, por ejemplo) que respalda objetos que son dinero (billetes y monedas redimibles, principalmente); por lo tanto se reconocen dos patrones dominantes: el de valor intrínseco (medido en un monto fijo de la mercancía de referencia) y el de curso forzoso (basado en un valor abstracto) (Contreras, 2014).

Con base en lo anterior se desprenden dos tipos de dinero: (1) el dinero commodity denominado así por el hecho que su cuantía proviene de un bien con valor intrínseco; aquí el ejemplo obligado es el patrón oro que actuó como dinero gracias a que este adoptó sus funciones,2 mismo que traía inserto el mecanismo de ajuste “flujo de especie-precio”.3 Pero su uso acarreaba una dificultad: exigía una doble coincidencia de deseos, pues el vendedor debía quedar convencido que la cantidad y calidad de oro que recibía del posible comprador era la adecuada, en caso contrario la verificación de lo anterior involucraba costos muy altos de transacción (Mankiw, 2013).

Atendiendo este problema el gobierno comenzó a recibir oro a cambio de papeles (billetes), estableciendo una promesa de pago; el respaldo gubernamental se convirtió en lo que llamamos patrón monetario y la doble coincidencia de deseos dejó de ser una barrera al intercambio, arribando así al (2) dinero fiduciario, cuando se emiten billetes y monedas sin respaldo real, teniendo sólo como garantía la promesa de pago del gobierno.4

Dicho lo anterior, entonces “las piezas de papel verde [los dólares] tienen valor porque cada persona piensa que tienen valor (…) el valor es una ficción (…) pero no es cosa frágil” (Friedman, 1994), ya que los gobiernos y bancos centrales ejercen un papel fundamental al establecer un circulante legal; es entonces por convención social, por el papel de las instituciones y en mayor medida por las expectativas, que el dinero puede representar valor en términos de bienes y servicios (Calvo, 1997). Es decir, la convención social implica una aceptación general en torno al valor de cualquier objeto que sea utilizado como dinero,5 mientras quien recibe ese dinero confíe que habrá quién lo aceptará a cambio de bienes. Por otra parte las expectativas son el nivel de convicción por parte de los agentes del grado de afectación que tendrán las acciones de las autoridades con un simple anuncio de política, que puede generar un cambio en el valor del dinero y en la riqueza de los individuos.6

III. El debate reciente acerca del oroEsas mismas bases (la convención social, las expectativas y las instituciones) sostienen al sistema monetario internacional vigente. Como anécdota tenemos un episodio de la Gran depresión de 1929–1933 cuando la confianza en una etiqueta de papel hizo más acaudalada a Francia, que ante la incertidumbre de que eu lograse mantener la paridad del dólar frente al oro solicitó a la Reserva Federal de Nueva York la conversión de la mayor parte de sus saldos en dólares a oro, acto seguido los funcionarios del banco central marcaron únicamente con etiquetas la cantidad correcta que le pertenecía a Francia (Friedman, 1994).

En fechas recientes ocurrió un suceso similar: Alemania pidió repatriar parte de sus reservas en oro que permanecían en el extranjero desde la Guerra fría, época en que la Unión Soviética ocupaba a su fracturado vecino, la entonces República Democrática Alemana; motivo por el cual envió dos terceras partes de oro a centros financieros extranjeros. A finales de 2012, antes de la medida, sus reservas áureas se estimaron en 3 391 toneladas, posicionándose como el país con la segunda mayor reserva de éste metal, después de eu. El Bundesbank poseía antes de la medida 1 036 toneladas, Nueva York 1 536, y Francia e Inglaterra 374 y 445 toneladas respectivamente (para los respectivos porcentajes véase Cuadro 1).

Distribución de las reservas alemanas de oro

–porcentajes–

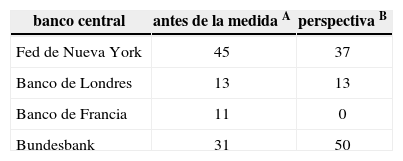

| banco central | antes de la medida A | perspectiva B |

| Fed de Nueva York | 45 | 37 |

| Banco de Londres | 13 | 13 |

| Banco de Francia | 11 | 0 |

| Bundesbank | 31 | 50 |

A/ Al 31 de diciembre de 2012.

B/ Al 31 de diciembre de 2020.

Fuente: tomado del Deutsche Bundesbank, 2013.

En el otoño de 2012, tras desatarse un debate público en la Cámara Baja (Bundestag) sobre la seguridad del oro alemán depositado en el extranjero, el Tribunal Federal de Cuentas Públicas, presionado por algunos diputados había ordenado emprender un control regular sobre las reservas áureas e iniciar el traslado de una muestra aleatoria –unas 150 toneladas–, para comprobar la calidad y cantidad exacta de metal precioso contenido en cada barra en un proceso de fundido (El mundo, 2012); que serían devueltas a sus respectivas cajas fuertes. Pero en enero de 2013, ante el estado de descenso en la actividad económica, el directivo del Bundesbank Carl-Ludwig Thiele, anunció la decisión de repatriar 674 toneladas antes de 2020: 300 de Nueva York y todas las que se encuentran en Francia;7 sólo las de Reino Unido se mantendrán sin cambios (véase Cuadro 1).8

De acuerdo con Thiele la decisión, en primera instancia, haría frente a las críticas que recibió el Bundesbank por no tener control sobre sus reservas –también algunos diputados expresaron la sospecha de que existiese oro falso entre las barras situadas en los bancos centrales extranjeros y reprocharon la negativa de las autoridades a permitirles el acceso a sus respectivas cajas fuertes. En segundo lugar permitirá elevar la confianza en la economía alemana, sin perder la capacidad de cambiar oro por otras divisas en espacios cortos de tiempo, aspectos que figuran como funciones básicas del oro, de las cuales se beneficiará Alemania.

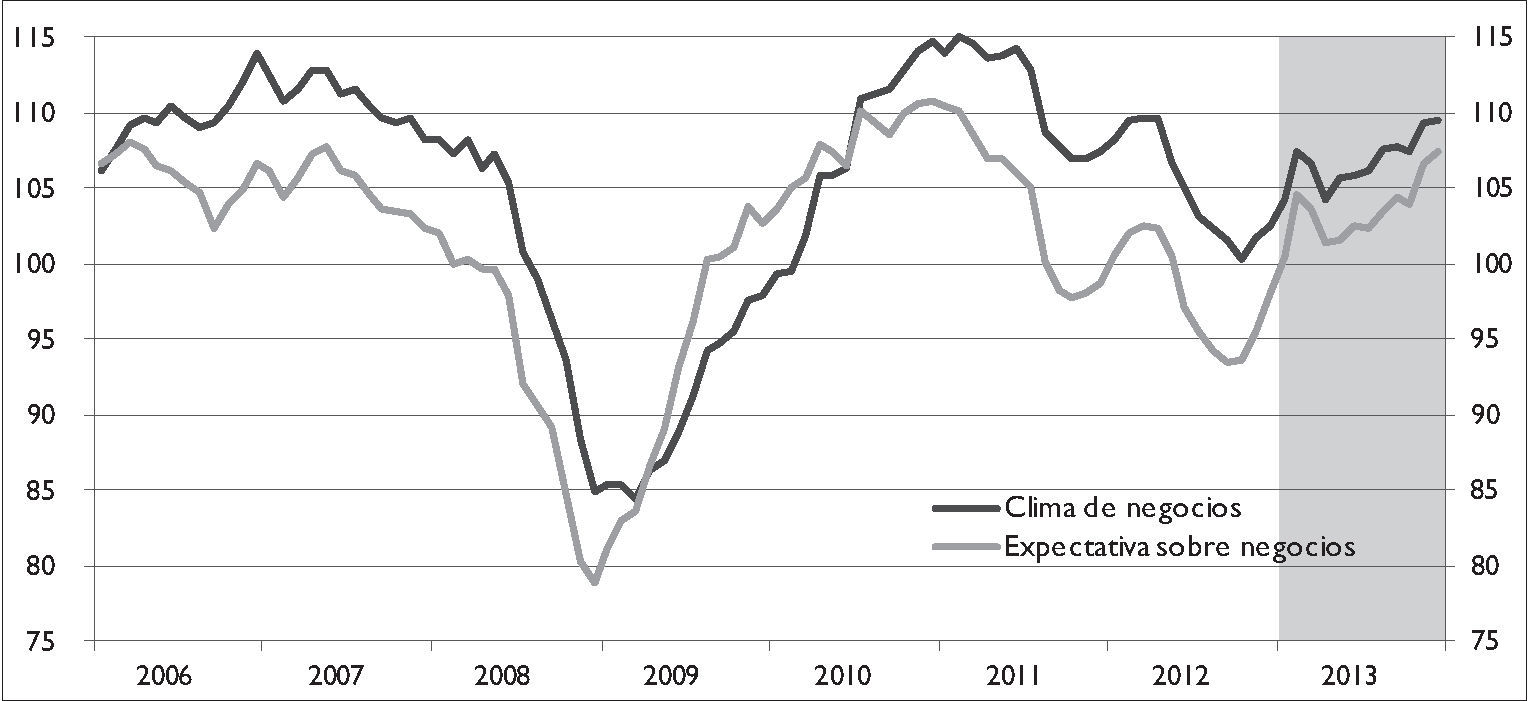

Reflexiones finalesLa decisión, aplaudida por los alemanes y seguramente por muchos países de la eurozona tales como España – que en la voz del presidente Mariano Rajoy siempre ha reclamado a los países acreedores de la región un estímulo al crecimiento–, en alguna medida, y a modo de conjetura, permitió anclar las expectativas de los sectores productivos en torno a un pronóstico de mayor estabilidad económica, sustentada en la confianza de que existirá un respaldo real en manos de su banco, el oro. Esta idea se puede nutrir con la conducta exhibida por indicadores de confianza sobre industria y comercio, tales como el ifo que ha iniciado una tendencia alcista desde comienzos de 2013 (véase Gráfica 3), y el índice de los gerentes de compra (pmi, por sus siglas en inglés) que a partir de la misma fecha mantiene un perfil favorable y sobre el umbral de los 50 puntos.9

De la última fase examinada para el pib inserta en el anuncio del Bundesbank, que abarca los tres últimos trimestres de 2013, se puede inferir que el producto subió –aunque magramente– gracias al optimismo de los sectores público y privado, perspectiva que se ciñe a los beneficios por mantener reservas en oro, al ser dinero commodity. Aspectos como los que se han mencionado, asociados a variables clave como la inflación o la tasa de desempleo –que en el cuarto trimestre de 2013 fue de 6.57–, que ha mantenido una tendencia modestamente favorable, permitirán sin duda alguna dar certeza sobre las inversiones en bonos gubernamentales –cuando la deuda alemana se negocia a intereses mínimos– incrementando las posibilidades de financiamiento al estado.

Para muchos economistas el oro no ha perdido la supremacía como reserva de valor, derivado de que este no se deprecia rápidamente, pero es sabido que existen barreras a su readopción como patrón monetario (el dilema de Triffin,10 por ejemplo). Quizá se podría asumir, de acuerdo a un mecanismo de ajuste “flujo de especieprecio”, que la repatriación de oro generará un superávit en la economía Alemana y un déficit en eu y Francia, pero esto tal vez no ocurrirá, dado que el traslado está planeado a realizarse en un período prolongado de tiempo (ocho años). Y si llegasen a suceder tales desequilibrios entre balanzas de pagos, serían mucho menores a los planteados teóricamente ante el movimiento de los precios relativos entre las economías.

Integrante del Seminario de Credibilidad Macroeconómica, fe–unam. El autor agradece los comentarios y sugerencias del profesor Gabriel Delgado Toral.

Por ejemplo, estuvo por debajo a lo estimado por la agencia Reuters, que pronosticaba un crecimiento de 0.8% frente al observado, que fue de 0.7% (para datos anuales sin tomar en cuenta el ajuste de calendario), y menor a lo esperado por los economistas consultados por la agencia Dow Jones Newswires.

Si bien el oro ya desempeñaba dichas funciones, su formalización como institución legal floreció en 1819, fecha en que el Parlamento Británico aprobó la Resumption Act, ley que abolió las restricciones a la exportación de oro desde Gran Bretaña (Krugman y Obstfeld, 1999).

Este sistema, mediante libre movilidad de oro, evita que los desequilibrios entre balanzas de pagos, de dos o más países que comercian mutuamente, sean persistentes. Para más detalles ver: Krugman y Obstfeld, (1999).

Basta ver un billete estadounidense, un dólar, que contiene la leyenda: “este billete es la moneda de curso legal para todas las deudas públicas y privadas”.

Existieron episodios históricos donde las piedras funcionaban como tal. En 1903 en la isla de Yap, al no existir yacimientos de metales preciosos, los isleños debían fabricar sus monedas, llamadas fei, tallando piedras que podían medir hasta 3.6 metros de diámetro (Friedman, 1994).

En 1898 Alemania exhortó a los isleños de Yap a habilitar los caminos para sus vehículos, pero hicieron caso omiso; los alemanes multaron la desobediencia únicamente marcando con una cruz de pintura los fei más valiosos de aquellos e inmediatamente éstos comenzaron a reparar los caminos (Friedman, 1994).

Thiele explicó que Paris dejó de funcionar como centro financiero donde cambiar oro por divisas internacionales –producto de que ambos países adoptaron el euro como circulante legal–, “el Bundesbank ya no tiene la necesidad de mantener su oro resguardado allí”.

A pesar de que es la única reserva que paga comisión, el Banco de Londres cobra 0.035 peniques por barra diariamente.

Una lectura superior a los 50 puntos indica expansión en la actividad económica.

Como el país de la principal moneda de reserva, los eu se enfrentaban a un único problema de equilibrio externo: el problema de la confianza, que podría surgir si las tenencias oficiales de dólares por parte de los países extranjeros crecían hasta exceder las reservas de oro de los eu.