Suele ser muy notorio el hecho de que un banco central no siga una línea de política orientada por la tradición clásica, esto es, un banco central que no considera a la inflación un fenómeno básicamente monetario, como sería el caso del Banco de México. Esa línea no clásica puede evidenciarse de varias maneras: por declaraciones expresas del gobernador o de los subgobernadores, o por los documentos oficiales como serían los anuncios de política monetaria o los informes trimestrales, etc. Pero quizá la manera más obvia es cómo ajusta su instrumento de política.

En México dos de esas evidencias se han cumplido con creces: el gobernador Agustín Carstens ha dicho y escrito que en México existe causalidad inversa entre dinero y precios (la causalidad clásica es directa, como se enseña y se aprende en cualquier curso básico de teoría monetaria), por un lado, y los documentos oficiales consideran que diversos factores reales determinan también la inflación, como los fenómenos meteorológicos o la variación de ciertos precios relativos, por el otro. A su vez, el instrumento de política ha sido ajustado extrañamente durante el último quinquenio. Este ajuste motiva la presente nota.

I¿Se opone el Banco de México a la inflación?La pregunta de si el Banco de México se opone a la inflación admite varias interpretaciones. Incluso si la respuesta en principio fuera “sí” existen autores que plantean que, dado que la inflación es un fenómeno monetario, la verdadera pregunta no es “¿se opone el banco central a la inflación?” sino que le antecede ésta: “¿genera el banco central la inflación?”; si esto último es cierto, la primera formulación carece de sentido, porque el banco sólo se opondría a lo que él mismo genera. Si la inflación se origina en factores ajenos al banco central (factores reales) entonces sí se puede responder con un “sí” o con un “no” a la primera pregunta.

Supongamos, sin conceder, que la inflación no fuera un fenómeno básicamente nominal, y también supongamos que queremos averiguar, entonces, si el banco central se opone o no a la inflación. El método más simple es contrastar el mandato del banco central contra sus resultados cualitativos o con los numéricos. Si bien el mandato primario del banco central es mantener estable el poder adquisitivo del dinero, según la ley que le impone el congreso mexicano, este mandato se ejerce en un régimen de políticas conocido internacionalmente como “enfoque de blancos de inflación”, en cuyo marco se establece un 3% (continuo) de inflación.1

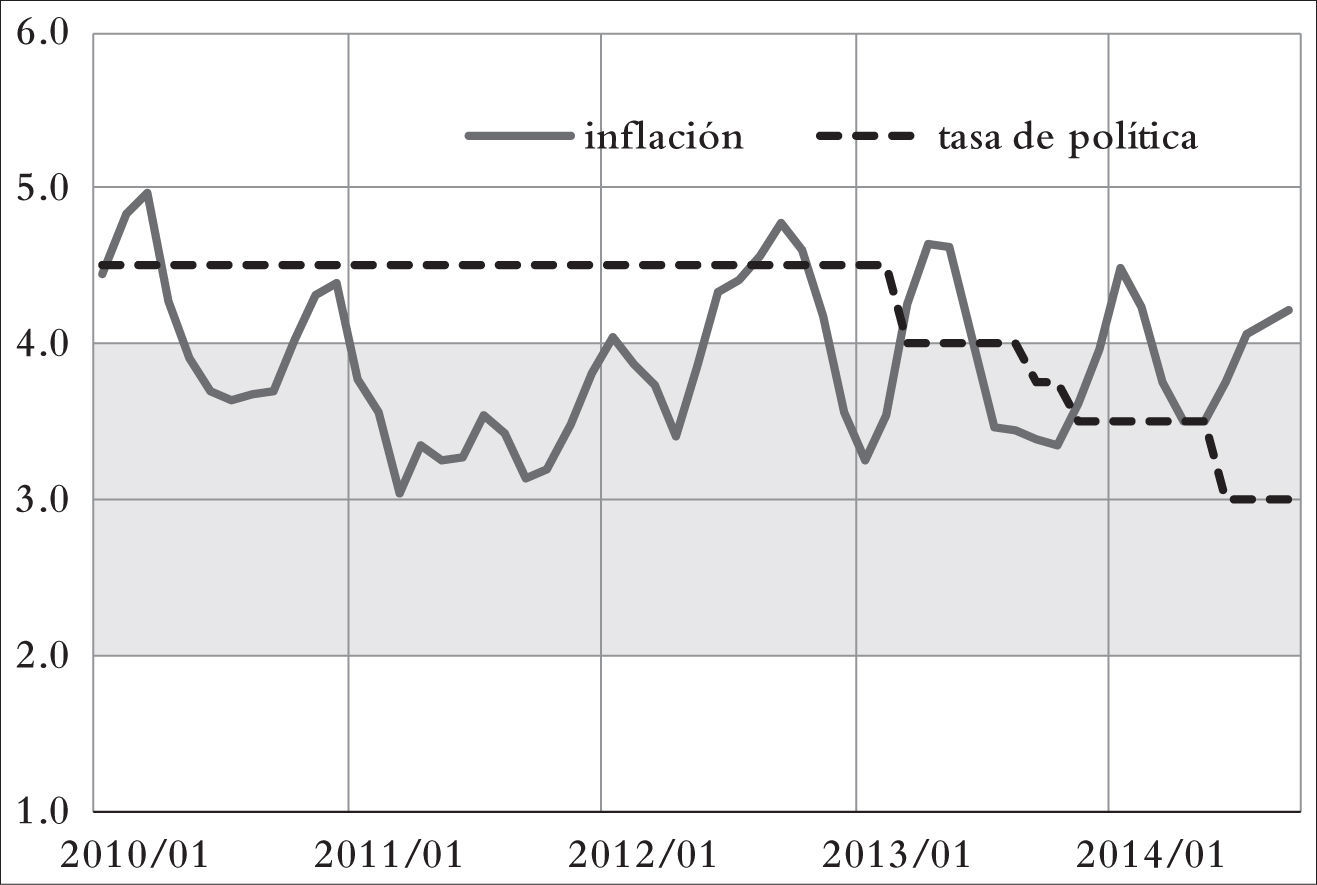

De modo que la autoridad monetaria mexicana entiende el contraste entre mandato y resultados como exitoso si la estabilidad del poder adquisitivo se expresa en un 3% continuo de inflación. Adicionalmente, considera que una variación de un punto (hacia arriba o hacia abajo) del blanco de 3% no debe ser vista como grave. Esta banda de “tolerancia a la inflación” la autoridad la frasea sin usar la palabra “tolerancia”, pero eso resulta trivial para los fines de este escrito. Lo que importa es que durante el período que va de enero de 2010 a septiembre de 2014, que es el período posterior a la intensa recesión de 2008-2009, el Banco de México ha quedado a deber.

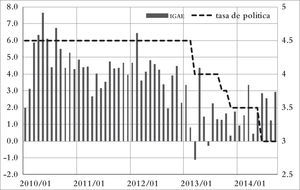

En efecto, existen tres características inflacionarias muy llamativas durante este período. La primera es que de 57 oportunidades posibles sólo en una ocasión (marzo de 2011) el banco central ha cumplido su blanco inflacionario de 3%. La segunda es que el incumplimiento ha ocurrido “por arriba”, es decir, la inflación observada se ha movido hacia el techo oficial de 4% o por encima de él. Y la tercera es que bajo cualquier medida estadística de dispersión la variabilidad de la inflación observada, a pesar de no haber rebasado el valor de 5%, ha sido alta (en marzo de 2010 fue exactamente de 5%) (véase gráfica 1).

¿Cómo ha respondido el Banco de México a estas tres características que implican fracaso en el contraste mandato-resultados? La tasa de interés con la que señaliza su posición de política monetaria puede considerarse como marcando dos ciclos muy claros: el primero va de enero de 2010 a febrero de 2013 y el segundo va de marzo de 2013 a septiembre de 2014. El primer ciclo es pasivo, al mantener en 4.5% su tasa de política; el segundo ciclo es activista,2 al iniciar con una baja de medio punto en la tasa y “cerrar” con bajas adicionales de un punto, o sea, al pasar de 4.5% a 4, primero, y colocarse a partir de junio y hasta septiembre de 2014 en 3% (véase gráfica 1).

Si el instituto emisor conoce muy bien los malos resultados, ¿por qué aplica políticas pasivas y activistas? ¿Por qué muestra tanta paciencia, incluso ante la continua ruptura del techo de la banda de tolerancia? Es algo que no es posible explicar en su propio enfoque de blancos de inflación estricto, en la medida que el Banco de México se rige en el mundo oficial con un régimen de jure pero opera en realidad con un régimen de facto. La información disponible y las respuestas de política indican que el enfoque estricto es el de jure pero el enfoque flexible es el de facto.

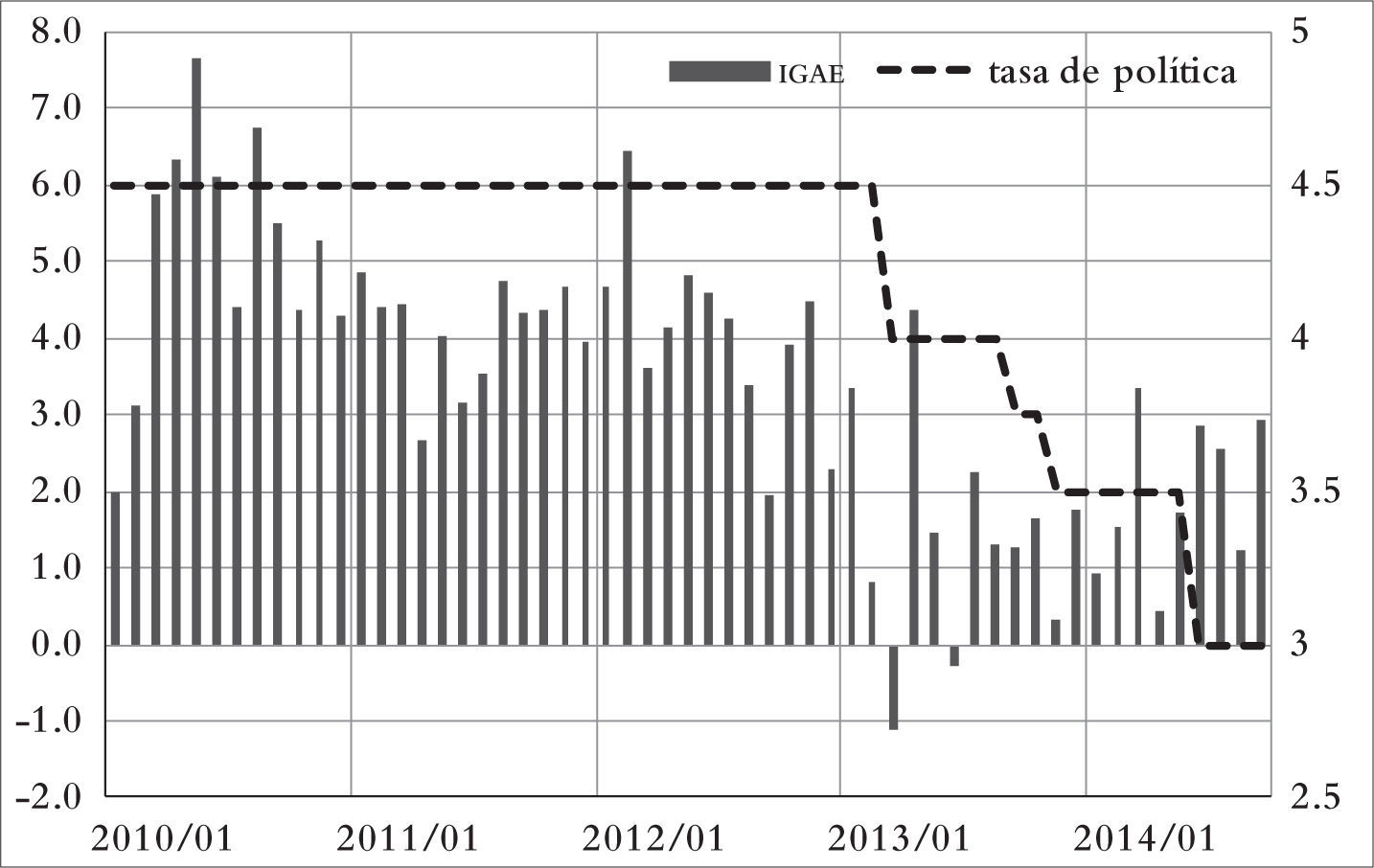

IIEl banco central y la actividad económicaUna manera muy sencilla de aproximarse al problema de los regímenes de política consiste en observar la actividad económica de un país. Si un banco central atiende jerárquicamente a la inflación, primero, y también las desviaciones del producto, después, como se dijo, su enfoque de blancos es flexible. El indicador global de la actividad económica (igae) no equivale a la brecha del producto –o sea, a esa desviación del producto observado respecto del producto potencial–, sino que es un indicador agregado muy puntual, pero sí sirve para identificar la posición cíclica de la economía mexicana.

Durante el período aquí examinado el igae cayó en varias ocasiones durante la última parte del ciclo pasivo de la política y, justamente, tuvo su valor más bajo de los cinco años el mismo mes en que el Banco de México viró hacia la política activista (–1.1 en marzo de 2013). Y exceptuando quizá los meses de enero de 2010 y septiembre de 2012, el debilitamiento mayor del igae coincide nítidamente con el ciclo activista del banco central (en febrero de 2013 el indicador fue de sólo 0.8%, como anunciando la caída de marzo). De esto podría inferirse que los dos ciclos de política monetaria se corresponden con los dos ciclos del igae (véase gráfica 2).

Incluso si esa coincidencia entre los movimientos de la tasa de política y el igae pudiera suponerse como sólo eso: una coincidencia, la no coincidencia entre los dos ciclos de política y la evolución inflacionaria sí plantea dudas: ¿por qué un banco central con mandato único (anti-inflacionario), correspondiente a un enfoque de blancos de inflación estricto, hace coincidir su política con las necesidades de reanimación de la actividad económica y no con medidas que se opongan a la inflación? ¿No tiene todo ello más parecido con un mandato jerárquico correspondiente a un enfoque de blancos de inflación flexible, que no es el del banco central mexicano?

No es descartable que en un país como México sí sea conveniente sumarse a la práctica internacional de atacar tanto la inflación como la brecha del producto, pero eso tiene que asumirse primero en la representación legislativa. Los funcionarios del banco central no son individuos electos por la soberanía popular sino designados por el poder ejecutivo y ratificados por ciertas instancias legislativas para cubrir períodos específicos. Por eso no pueden y no deben establecer su propio mandato. La literatura monetaria dice que el Banco de México tiene independencia de herramientas pero no independencia de objetivos.

Esto significa que puede decidir con qué régimen de políticas (con qué herramienta o marco general, porque la herramienta específica es la tasa de interés) obtiene la estabilidad de precios a lo cual está mandatado (el objetivo), pero eso no le autoriza a descuidar la variabilidad de la inflación y, con ello, elevar potencialmente el desempleo (debido a la incertidumbre de los pronósticos).3 Para rangos inflacionarios mayores a 4-5%, que no son por ahora los de México en el quinquenio aquí revisado, la elevación potencial puede convertirse simplemente en dato, es decir, una variabilidad inflacionaria ligeramente mayor a la hoy observada en México de 4-5% se asocia de hecho con mayor desempleo, que es otra manera de leer un índice menor de actividad económica.

Es verdad que de acuerdo a la hipótesis de la tasa natural de desempleo puede llegarse a un punto en el cual la tasa de desempleo observada sea completamente indiferente a la tasa de inflación promedio: aquel en el que las expectativas de los agentes son racionales y las instituciones reflejan ya las circunstancias que están en marcha (la “nueva realidad”, que decía Friedman).4 El problema radica en que si bien la inflación observada se mueve todavía en el rango inmediato inferior al considerado de mayor riesgo (riesgo derivado de que rebasa el intervalo de 4-5%), el impacto de la variabilidad inflacionaria puede significar una tasa natural de desem pleo más alta (otra vez: una menor actividad económica en promedio hacia el mediano plazo).

Una de los mecanismos por los cuales esa mayor variabilidad eleva la tasa natural consiste en que un sistema de precios inestable dificulta la coordinación de la propia actividad económica en el corto plazo (bloquea la “extracción de señal” acerca de los precios relativos a partir de los absolutos, hace titubear las decisiones de inversión real, repercute negativamente en la productividad, etc.), lo que a la larga establece –debido a la incertidumbre– niveles promedio de producción más bajos, los cuales son compatibles, a su vez, con un menor nivel promedio de trabajadores ocupados.5

Ciertamente, probar este efecto supone investigación empírica concreta, pero media década de inestabilidad en los precios absolutos y en la producción agregada sin respuesta del banco central no es cosa que pueda desdeñarse. O peor aún: se estaría ante un banco central con tres años inmóvil ante la inflación, por un lado, y con casi dos años respondiendo a las oscilaciones bajistas de la producción e ignorando la variabilidad de la inflación y su impacto potencial (retroalimentador) sobre la producción y el desempleo, por otro. En este último caso el banco estaría ahora mismo combatiendo el efecto (menor producción) y no la causa (variabilidad inflacionaria persistente).

Pero esto no es nuevo. La cuestión se agrava un tanto si se incorpora la política monetaria durante el bienio recesivo 2008-2009, durante el cual se registró el mismo patrón de ahora: una reacción ostensible del Banco de México a la caída en el producto e indiferencia ante alzas sistemáticas en los precios, lo que conformó una típica aversión nula a la inflación, al menos si se mide por el principio de Taylor, según el cual la respuesta de la tasa de interés del banco central a la inflación ascendente debe ser más que proporcional a dicha inflación.6 La suma de ambos períodos, 2008-2009 y 2010-2014, simplemente extiende y ratifica la caracterización de la política monetaria como “mala”.

El Banco de México, a su vez, sostiene que ha tenido avances estructurales contra la inflación, tales como “la reducción de su nivel, volatilidad y persistencia”, el anclaje de las expectativas de inflación y otros, que “le han dado… un mayor margen de maniobra para alcanzar la meta de inflación a un menor costo para la sociedad en términos de actividad económica”, por lo que su Junta de Gobierno redujo en medio punto su tasa de política en marzo de 2013 y, ante la “evolución favorable de la inflación”, disminuyó la tasa en tres ocasiones adicionales, acumulando así otro punto porcentual: pasando de 4.5% en febrero de 2013 a 3% en septiembre de 2014.

Y los éxitos de la autoridad monetaria no se quedaron ahí: “logró con ello apoyar la recuperación económica sin comprometer el proceso de convergencia al objetivo de inflación de 3 por ciento” y considerando lo bien que están diversos indicadores (como la elevada probabilidad de que la inflación se coloque cerca de 3% a mediados de 2015), en su última reunión de política monetaria la Junta de Gobierno… decidió mantener en 3% su tasa de interés de política (la inter-bancaria a un día). Entonces el banco central apoya la recuperación económica sin afectar su blanco inflacionario, el cual quizá se logre a mediados de 2015 (Banxico, 2014).

ConclusionesTodo indica que el banco central mexicano está prensado entre dos enfoques: su mandato exclusivamente anti-inflacionario es clásico (la inflación es una variable nominal determinada, por tanto, por la política monetaria) pero su entendimiento de la inflación es ecléctico: la ve determinada por la posición cíclica de la economía (a veces llamada por la autoridad “condiciones de holgura”) vía el impacto de la demanda agregada sobre los precios relativos (que son variables reales), en especial de insumos y de bienes finales, y por el mercado laboral (la inflación se determinaría por variables nominales y reales, y las reales quedan fuera del alcance de la autoridad, por lo que sólo “administra” sus impactos).

Su enfoque de blancos de inflación no es “estricto”, como lo sugeriría su mandato único, sino “flexible” porque se dedica a apoyar la recuperación de la economía. Pero, sobre todo, su Junta de Gobierno “se opone a la inflación” después de apoyar al producto: sería un caso de mandato jerárquico invertido. Eso explica que durante el período de estudio sólo una vez de 57 obtuvo el blanco inflacionario de 3%, que la inflación observada se mueva en una banda de 3 a 5% –contra la banda oficial de 2 a 4%–, que con este largo perfil de fracasos (de 2008 a 2014) anuncie como logro que será a mediados de 2015 cuando la inflación se colocará cerca 3 por ciento.7

Si en este marco el Banco de México tuviese razón al aseverar que las expectativas inflacionarias están ancladas la situación empeoraría, porque obliga a una pregunta crítica: ¿está la economía mexicana ajustán-dose a un nuevo ambiente inflacionario y es éste, por tanto, el cierre de un período transicional hacia el nuevo escenario? Si bien ha de excluírse la injerencia de la autoridad monetaria en los ajustes de precios y reconocer que la volatilidad de la inflación general es todavía persistente pero no creciente, resuenan premonitorias las palabras de Milton Friedman relativas a estos casos de obsecuencia en el banco central: la “inflación tiende no sólo a ser más alta sino también crecientemente volátil”.

Si se sigue inyectando ineficiencia al sistema económico, como en los últimos 7 u 8 años lo ha hecho de manera sistemática el Banco de México, el ajuste institucional a una inflación crónica se irá reflejando cada vez más en las finanzas públicas y en otros ámbitos. Los agentes, racionalmente, seguirán adaptándose a esta política monetaria inflacionista y, como corolario, la tasa natural de desempleo, cualquiera que ésta haya sido al inicio del período examinado, subirá, elevando con ello costos –evitables– en materia de bienestar social. La no neutralidad clásica de corto plazo estaría en marcha, pero en su acepción negativa. Y ese no es un riesgo menor en el horizonte económico mexicano.

El Banco de México, por cierto, muestra aquí su estilo ecléctico: mientras su mandato exclusivamente antiinflacionario (“enfoque de blancos de inflación estricto”, que le diferencia del enfoque flexible, en el cual se combate primero la inflación y seguidamente la desviación del producto respecto de su nivel potencial) le aproxima a la tradición clásica, su práctica corriente –de seguir la línea flexible– le coloca sin ambages en la tradición nuevokeynesiana. Además, en sus documentos oficiales traduce la palabra inglesa “target”, usual en todo el mundo, como si tradujera “goal” u “objectives”, es decir, no habla de “blancos de inflación” sino de “metas de inflación” o de “objetivos de inflación”. En este trabajo se mantiene la versión internacional.

Por política “pasiva” se entiende en este régimen una que no reacciona a las variaciones de la inflación observada; por política “activista” se entiende una que afloja las condiciones monetarias (baja la tasa de interés nominal líder sin que la inflación tendencial sea descendente) haciendo que la tasa de interés real caiga.

El vínculo entre inflación variable y desempleo más alto fue planteado, entre otros, por Milton Friedman en su conferencia a propósito del Nobel de Economía con el que fue galardonado en 1976 (Friedman, 1977).

Y para eso sería muy conveniente –al menos en nuestro caso– que el banco central contribuyese a la clarificación cuantitativa de la tasa natural, dado que el empleo informal en la economía mexicana es de enormes proporciones, dificultando en gran medida su cálculo meramente académico.

Otro mecanismo se refiere a la longitud óptima de la indización, por cuanto la indización, incluso en el mejor de los casos, es “un sustituto imperfecto” de la estabilidad de la inflación (Friedman, 1977).

Sobre la aversión nula a la inflación en México puede verse Contreras (2009), pero tomando nota de cuatro errores involuntarios allí contenidos: 1) en la página 191, columna izquierda, segundo párrafo, donde dice “con mayor aver-sión” debe decir “con mayor aversión explícita”, 2) mismo lugar, tercer párrafo, donde dice “una mayor respuesta” debe decir “una mayor respuesta explícita”, 3) mismo lugar, donde dice “la aversión a la inflación” debe decir “la aversión explícita a la inflación” y 4) en la página 193, gráfica 2, la línea que representa a la inflación lo es de la tasa de política, y viceversa.

Si en junio de 2015 la inflación observada sí es de 3%, como se sugiere en sus documentos oficiales, el “éxito” de la política monetaria mexicana entre enero de 2008 y junio de 2015 consistirá en haber obtenido por segunda ocasión esa cifra, contra 88 en que no la consiguió, o un acierto numérico de 2.2%. El problema estriba en debe acertar en cada ocasión (100%), porque su blanco inflacionario es expresamente continuo.