En este trabajo se analiza la respuesta dinámica de los precios de los bienes básicos más relevantes para la evolución de la inflación en el consumidor en Colombia ante choques en un conjunto de determinantes. El documento está basado en modelos vectoriales autorregresivos estructurales en los cuales los choques exógenos son identificados mediante restricciones a los efectos contemporáneos entre las variables del sistema. Para la estimación se utilizan datos trimestrales para el período 1980q1 a 2010q3. De acuerdo con los resultados, la política monetaria, el tipo de cambio multilateral de Estados Unidos y el producto interior bruto de países desarrollados y emergentes explican un porcentaje considerable de la varianza del error de pronóstico de los precios de los bienes básicos. Adicionalmente, en términos generales, la respuesta de los precios ante un choque contractivo de la política monetaria es negativa, instantánea y estadísticamente significativa. Los choques al tipo de cambio muestran una relación negativa con los precios aunque no siempre significativa, y en la mayoría de los casos las variables de actividad real tanto de países desarrollados como emergentes tienen una relación positiva con los precios considerados.

In this work, an analysis is made of the dynamic response to most relevant basic commodity prices for the evolution of inflation for the consumer in Colombia due to shocks in a group of determining factors. The document is based on structural vector autoregression (VAR) models in which the external shocks are identified by restricting contemporaneous effects between the variables of the system. Quarterly data for the period from the first quarter of 1980 to the third quarter of 2010 was used for the calculation. In accordance with the results, monetary policy, the multilateral exchange rate of the United States of America and the GDP of developed and emerging countries explain a considerable percentage of the prognostic error variance of basic commodity prices. Furthermore, in general terms, the response of the prices due to a monetary policy shock is negative, instantaneous and statistically significant. Shocks to the exchange rate show a negative association with the prices, although not always significant, and in the majority of cases the real activity variables, both in developed countries and in the emerging ones has a positive relationship with the prices considered.

1. Introducción

La evolución de los precios de los bienes básicos (commodities) ha sido una de las mayores preocupaciones para los responsables de la política económica en los últimos años. La razón de esta inquietud es que dichos precios tienen una gran influencia en la dinámica de la actividad económica, la inflación y la balanza de pagos. Adicionalmente, los mercados de commodities transmiten choques en la actividad económica entre los países importadores y exportadores de los mismos. De este modo, aprender sobre la evolución del precio de los bienes básicos es crucial para entender la dinámica de la economía global1.

En este artículo, estudiamos el efecto dinámico sobre el precio de varios bienes básicos ante choques transitorios en sus determinantes macroeconómicos. Los bienes básicos analizados son esenciales para entender la dinámica de los precios al consumidor en Colombia. Estos son: petróleo, maíz, trigo, soya, algodón y arroz2.

El análisis está basado en la estimación de modelos tipo vectoriales autorregresivos (VAR) estructural (SVAR) en los cuales se siguen las propuestas de Sims (1986, 1992) y Kim (1999, 2003) para la identificación de los choques de política monetaria. La estimación utiliza datos trimestrales para el precio nominal de los commodities mencionados y los determinantes macroeconómicos más importantes encontrados en la literatura (Borensztein y Reinhart [1994] y Akram [2009]). Las estimaciones muestran que un choque contractivo de la política monetaria genera una respuesta negativa, instantánea y significativa en todos los precios analizados menos en el del algodón. La respuesta ante aumentos en la tasa de cambio real de los Estados Unidos (EE. UU.) es negativa y significativa, exceptuando los casos del algodón y la soya, en donde no se encuentran resultados estadísticamente diferentes de 0. En promedio, el efecto de un incremento en la producción de los países del G7 de 1% se traduce en un crecimiento de los precios de 4% excepto en el precio del arroz, cuya respuesta es negativa. Choques positivos en el nivel de precios de EE. UU. y en el producto interior bruto (PIB) de países emergentes generan respuestas positivas en los precios, aunque no en todos los casos son significativas.

Este documento está compuesto por 5 secciones incluyendo esta introducción. La segunda sección muestra una breve revisión de literatura relacionada. La tercera describe la metodología econométrica. La cuarta describe los resultados. Finalmente, se presentan las conclusiones en la última sección.

2. Revisión de literatura

Las primeras aproximaciones de la literatura que intentaron explicar el comportamiento de los precios de los bienes básicos se basaron exclusivamente en factores de demanda. En esta línea de investigación, se encontró que el ciclo económico y la tasa de cambio real de los EE. UU. explicaban la mayor parte de los movimientos en los precios internacionales de bienes primarios. La evolución de la actividad económica conduce la demanda por este tipo de bienes y es, por tanto, un determinante crítico de su precio. Similarmente, la tasa de cambio es una variable que tiene influencia en el precio de los commodities, ya que afecta el poder de compra de los consumidores y la competitividad de los productores.

Bajo esta aproximación, los pronósticos de precios mostraron sesgos positivos en sus estimaciones y las fundamentales corrientes no pudieron explicar los bajos precios observados en los noventa. Una mirada más cercana a la información mostró que mientras los precios de los bienes básicos cayeron, las importaciones desde países desarrollados crecían fuertemente. De forma adicional, se encontró que a mediados de los años ochenta, la oferta global de bienes básicos creció a una tasa anual de 13%. Este crecimiento fue conducido por innovación tecnológica y por una mayor apertura comercial en países en desarrollo. De esta forma, se incluyeron variables de oferta en el análisis de la evolución de los precios. Borensztein y Reinhart (1994) estudian la literatura relacionada con estos enfoques.

Mientras factores directamente asociados con la oferta y la demanda pueden, en general, explicar una gran parte de las fluctuaciones de los precios de los bienes básicos, otras variables pueden jugar un papel importante (Anzuini, Lombardi y Pagano [2010] y Hamilton [2009]). En su contribución seminal, Frankel (1985a, 1985b) argumenta que las condiciones monetarias son determinantes clave de la evolución de los precios de los commodities. Este autor extiende el modelo de overshooting de la tasa de cambio de Dornbusch (1976) al caso de precios de los bienes básicos y, usando condiciones de no arbitraje, explica el vínculo entre estas dos variables. Dada la flexibilidad de los precios de los commodities, el efecto de la política monetaria debería ser casi instantáneo y ocurrir con un comportamiento de overshooting que es reversado en períodos posteriores. Frankel afirma que un incremento en la oferta nominal de dinero debe ser igualado por un cambio proporcional en el nivel general de precios. Sin embargo, ya que una proporción de precios son rígidos en el corto plazo, se produce una caída en las tasas de interés reales. Esta disminución conduce a un aumento en los precios de los bienes básicos a través de los siguientes canales:

1. Del lado de la oferta, una caída en la tasa de interés real genera incentivos para retrasar la extracción de materias primas ya que el costo de mantener inventarios en el suelo decrece.

2. Adicionalmente, aumentan los incentivos para acumular inventarios, debido al menor costo de oportunidad de almacenamiento.

3. Además, dicha caída alienta a los inversionistas a comprar contratos de futuros y otros derivados relacionados con los precios de los bienes básicos aumentando su demanda.

Un canal adicional, identificado por Arango, Arias y Flórez (2008), está relacionado con que bajas tasas de interés inducen un aumento en la demanda por bienes de capital y en consecuencia por los bienes básicos que les sirven de insumo.

En años recientes, otros factores han tomado gran importancia para explicar la dinámica de los precios de los commodities y en particular la tendencia observada en la última década3. A partir de 2007, se observaron fuertes incrementos en la demanda por commodities utilizados en la producción de biocombustibles (etanol y biodiesel)4.

Adicionalmente, estas actividades tienen gran influencia en el precio de otros bienes básicos pues se traducen en una disminución de tierras cultivadas para estos5.

Por otro lado, dado que la demanda por commodities agrícolas es inelástica con respecto a la de otros productos básicos, en el corto plazo la evolución y la volatilidad de los precios dependen en mayor medida de los choques de oferta, específicamente de aquellos relacionados con el clima.

En resumen, la literatura ha identificado que la evolución de la actividad económica global, la tasa de cambio multilateral del dólar, la política monetaria, choques climáticos y más recientemente la producción de biocombustibles son determinantes de la evolución de los precios de los commodities. En este documento tomaremos dichas variables como determinantes de los precios considerados.

Recientemente, diferentes estudios mencionan que es adecuado tomar en cuenta en las estimaciones la endogeneidad entre los precios de los commodities y las variables macroeconómicas. En el caso de la tasa de interés, esta puede darse porque su descenso se traduce en precios de bienes básicos más altos, lo cual lleva a aumentos en índices de precios agregados y, por lo tanto, a políticas monetarias contractivas. Adicionalmente, al tener en cuenta la influencia de la tasa de interés en el tipo de cambio real y en la producción, también se encontraría endogeneidad con dichas variables (Akram [2009] y Flórez [2010], entre otros).

En esta dirección, Akram (2009) estima un VAR sobre índices de precios de bienes básicos y lleva a cabo un análisis de impulso respuesta en el que encuentra overshooting en los precios de metales y del petróleo ante cambios en la tasa de interés. Además, concluye que la tasa de cambio explica el 50% de las fluctuaciones en los precios de los commodities, mientras que la tasa de interés, el 20%. Por su parte, la producción industrial explica una proporción relativamente pequeña de estas.

Browne y Cronin (2010) encuentran que los precios de los commodities y el nivel de precios general están cointegrados con el stock de dinero y estiman un vector de corrección de error (VEC) sobre dicho sistema de variables. Dichos autores encuentran que los precios de los bienes básicos exceden su nuevo nivel de equilibrio en respuesta a un choque monetario, también mencionan que los precios de los commodities tienen una relación positiva con otros precios de la economía.

Otros autores como Anzuini et al. (2010) estiman un VAR estructural (SVAR) para identificar un choque de política monetaria en un sistema de variables similar al incluido en este documento. En él, se encuentra un efecto negativo y significativo de la política monetaria a los precios aunque considerablemente menor a los estimados en la literatura.

De otro lado, Lombardi, Osbat y Schnatz (2010) estiman un VAR aumentado por factores en el cual los factores considerados son 2 tendencias comunes en precios de commodities (alimentos y metales). Con esta estructura estudian el impulso respuesta entre el precio de bienes básicos, las tendencias comunes, la tasa de cambio, la producción industrial, los precios del petróleo y la tasa de interés. De acuerdo con los autores, la tasa de cambio, la actividad económica y las tendencias comunes tienen un gran impacto sobre los precios de commodities. Sin embargo, no se encuentra una relación significativa entre precios del petróleo y tasa de interés.

Con un enfoque alternativo, Hamilton (2009) estudia los determinantes del precio del petróleo para explicar la subida y posterior caída en el precio durante 2008. El autor analiza varias hipótesis alternativas entre las que se encuentra especulación, alta demanda, renta de escasez, limitaciones geológicas y prácticas de monopolio por parte de la Organización de Países Exportadores de Petróleo. Los resultados más importantes en la estimación encontrados por el autor son la baja elasticidad de la demanda a variaciones del precio del petróleo y la importancia de variables como el crecimiento de la demanda en China y Oriente Medio y las dificultades para incrementar la producción mundial en la determinación del precio del petróleo.

Un análisis detallado del efecto de la inflación sobre el precio de los bienes básicos se encuentra en Reicher y Utlaut (2011). En este trabajo se utilizan estimaciones tipo SVAR para caracterizar los hechos estilizados sobre el efecto de la inflación en los precios: un aumento de 1% en la inflación en EE. UU. implica un incremento de entre 3 y 4% en el precio agregado de commodities. Este resultado es replicado en un modelo de equilibrio general dinámico con oferta y demanda de bienes básicos y con política monetaria. En este modelo, una mayor inflación está asociada necesariamente a un aumento de la demanda agregada nominal, el cual tiene un efecto más que proporcional en el precio de los bienes básicos debido a su baja elasticidad de demanda y a las rigideces nominales en los otros componentes del índice de precios.

En general, la literatura reciente utiliza métodos multivariados tales como modelos de VAR, modelos de VEC en presencia de relaciones de cointegración, o la imposición de restricciones estructurales (SVAR, SVEC)6. Otros trabajos han tratado de contrastar los resultados empíricos con las predicciones de modelos teóricos de formación de precios de commodities. Se puede afirmar que existe un consenso sobre el signo esperado de choques en varios fundamentales sobre el precio de bienes básicos agregados7. El propósito de este trabajo es proveer evidencia sobre la relación entre algunos precios de bienes básicos agregados e individuales y sus fundamentales bajo una identificación estructural de los choques de política monetaria, la inclusión del PIB de países desarrollados y emergentes en el análisis, así como dummies de intervención para controlar por fenómenos climáticos y la reciente producción de biocombustibles.

3. Metodología

3.1. Aproximación econométrica

Con el fin de modelar las relaciones dinámicas entre los precios de los commodities y las variables macroeconómicas, se parte de la representación VAR reducida del sistema de variables:

La representación MA de (1) está dada por

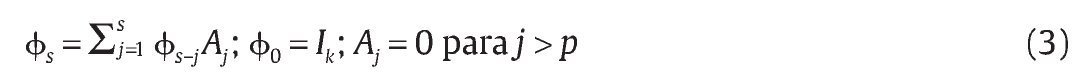

Aquí,

En (3), los elementos de las matrices fj representan impulsos respuesta usados para determinar la respuesta dinámica del sistema de variables. Desafortunadamente, estas respuestas pueden no estar correctamente especificadas, pues los componentes de ut podrían estar correlacionados de forma contemporánea. Una forma de solucionar este problema es estimar un modelo con impulsos ortogonales, por ejemplo, usando una descomposición de Cholesky. Sin embargo, a menos que haya alguna razón especial para considerar una estructura recursiva en las innovaciones, esto puede ser arbitrario e insatisfactorio (Lütkepohl [2006]).

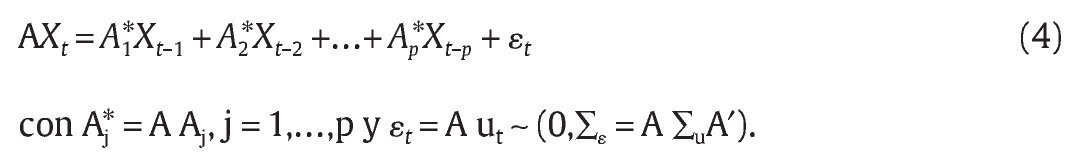

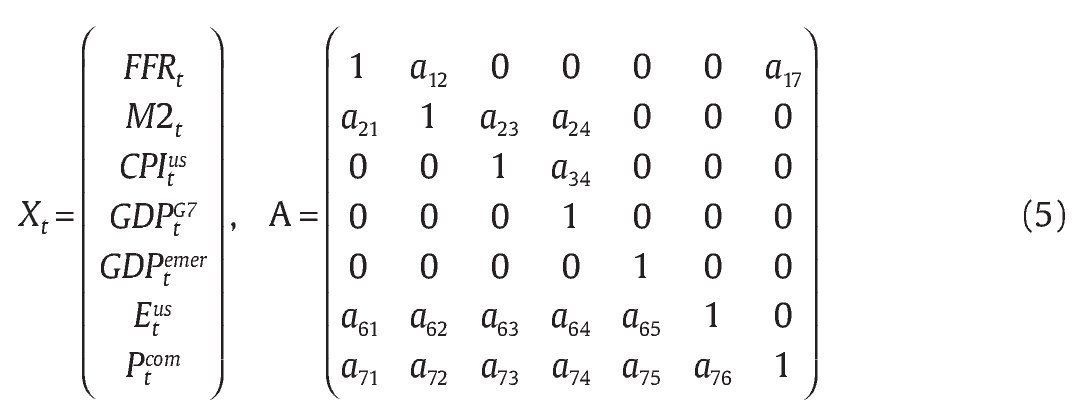

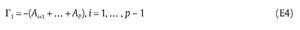

Una forma de superar este problema y obtener residuales no correlacionados de forma instantánea es modelar las relaciones contemporáneas entre las variables de forma directa. Esto se lleva a cabo a partir de la especificación de un modelo VAR estructural:

En (4), Σ« tiene una matriz de varianzas y covarianzas diagonal con la ventaja de modelar las relaciones económicas contemporáneas en Xt.

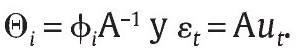

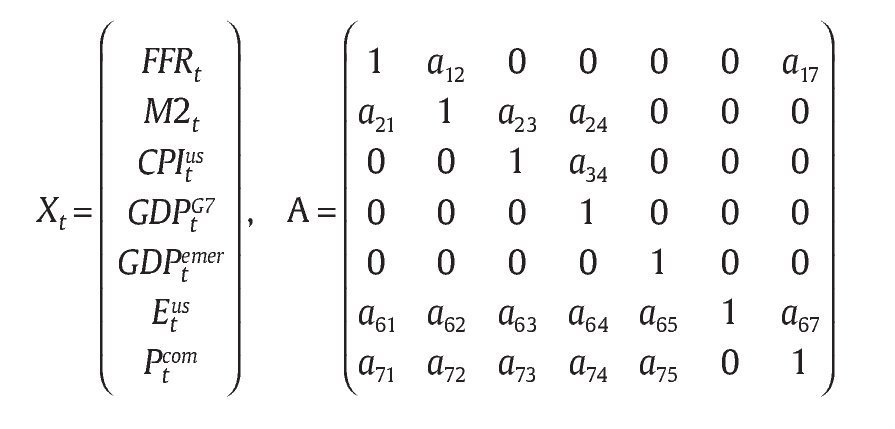

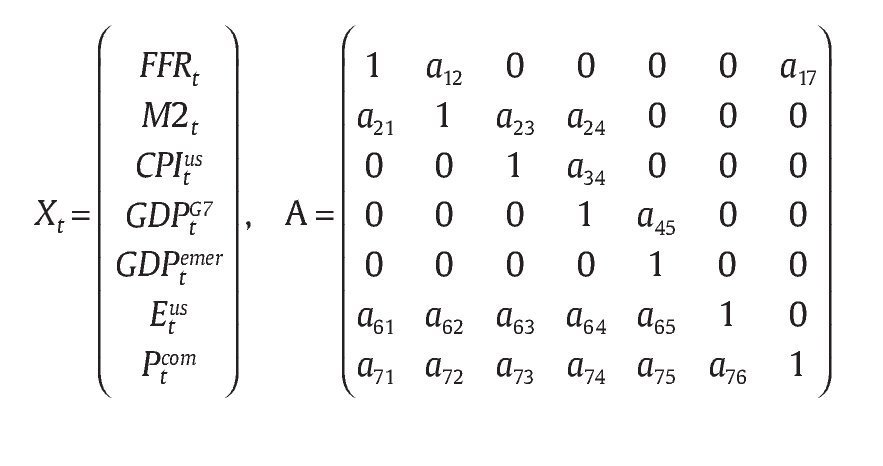

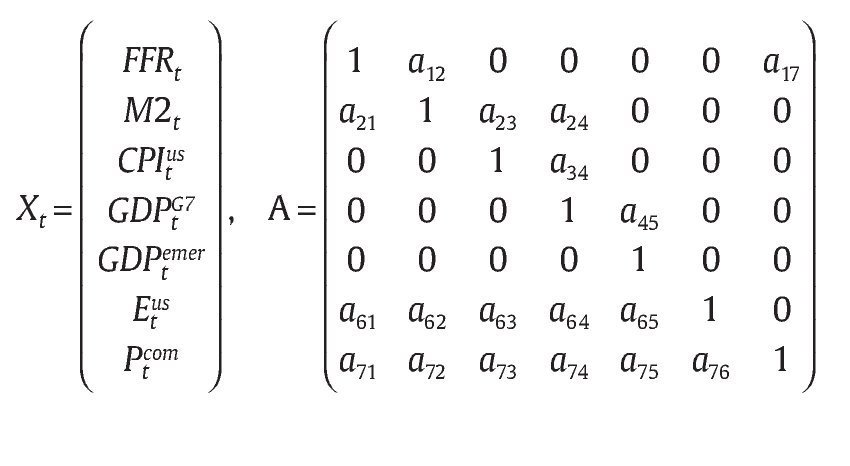

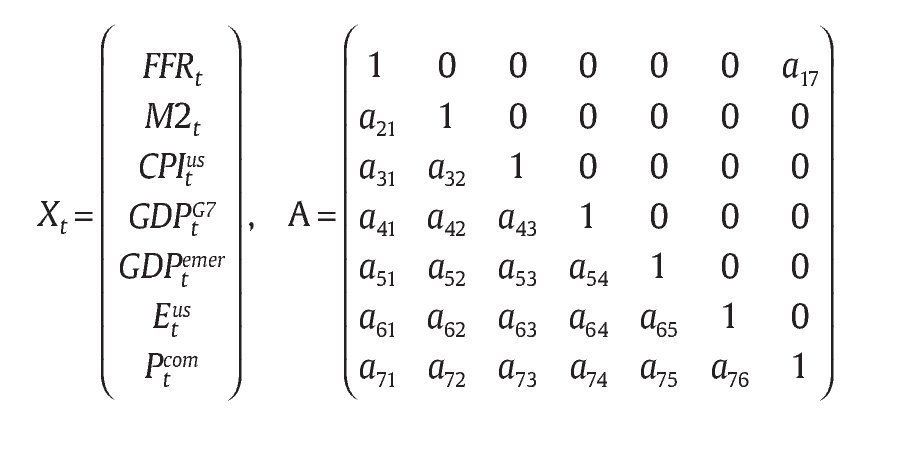

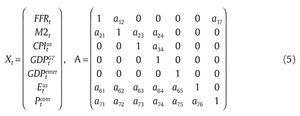

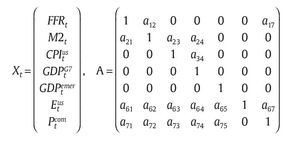

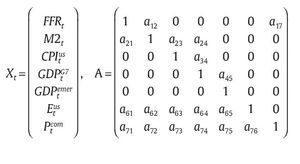

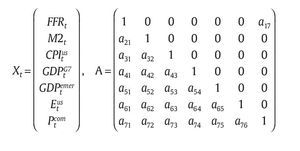

Siguiendo los trabajos de Sims (1986, 1992), Kim (2003) y Anzuini et al. (2010), se toma Xt y A como sigue:

donde FFR es la tasa de interés de la Reserva Federal, M2, CPIus son, respectivamente, el agregado monetario y el índice de precios al consumidor de EE. UU., GDPtG7 y GDPtemer corresponden a la producción del G7 y de los países emergentes, Eus es el tipo de cambio dólar por moneda extranjera y Pcom es el precio del commodity considerado en cada estimación (algodón, maíz, arroz, trigo, soya, petróleo e índice CRB). Todas las variables excepto FFR son tomadas en logaritmos.

De acuerdo con Sims (1986) y Kim (1999, 2003), la primera fila de la matriz A es una ecuación de oferta de dinero, modelada como una función de reacción de la autoridad monetaria. Aquí, se supone que debido a un rezago en la información, la producción y el nivel de precios corriente no están disponibles para la autoridad monetaria contemporáneamente, y en contraste, se supone que la política monetaria podría reaccionar al resto de la información disponible8. La segunda fila es una ecuación de demanda de dinero. Esta es una función del ingreso real y del costo de oportunidad de conservar dinero. La tercera, cuarta y quinta fila encapsulan la hipótesis de rigidez de precios y costos de ajuste; se supone que la actividad real responde de forma rezagada al sistema de variables. Las filas sexta y séptima representan ecuaciones de arbitraje en mercados financieros, se puede observar que la forma en que se estima el sistema supone que el precio de los bienes básicos es contemporáneamente afectado por todas las variables. Un supuesto similar se hace para la tasa de cambio nominal (sexta fila) con la excepción de que esta variable no responde contemporáneamente a choques en precio del commodity. Este último supuesto está basado en la evidencia empírica de Chen, Rogoff y Rossi (2010) quienes encuentran que la tasa de cambio es un buen predictor del precio de los bienes básicos, pero no hay evidencia en el sentido contrario.

Estas restricciones implican una sobreidentificación del sistema estimado; al respecto, cabe mencionar que se estimaron pruebas de razón de verosimilitud basados en la metodología de Amisano y Giannini (1997) para determinar su validez en términos de las observaciones con respecto a una estimación sin restricciones (anexo C). Los resultados no rechazan la estructura impuesta al 5% de significancia.

Adicionalmente, en el modelo se incluyen 3 intervenciones, 2 correspondientes a la presencia de fenómenos climáticos de lluvia o sequía (niño o niña) y 1 variable dummy tipo escalón que representa la producción de biocombustibles a partir del primer semestre de 2007 en adelante9.

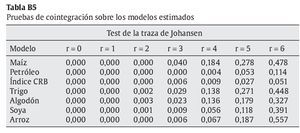

¿Es válido estimar un sistema de variables cointegradas con un vector autorregresivo en niveles? Lütkepohl (2006, p. 289) muestra que la estimación con mínimos cuadrados del VAR en niveles (ecuación 6) es consistente y asintóticamente normal incluso si las variables forman un sistema cointegrado. Este resultado es una implicación de la consistencia y la normalidad asintótica de la estimación de la representación VECM por medio de mínimos cuadrados. En el anexo E se describe la equivalencia entre las representaciones VAR y VECM y la relación lineal que existe entre sus matrices de coeficientes.

De otro lado, Hamilton (1994, p. 652) discute las ventajas y desventajas de estimar un sistema cointegrado utilizando un VAR en niveles versus VECM. Una ventaja del VAR en niveles es que no es necesario identificar el número exacto de relaciones de cointegración o las variables involucradas en cada vector de cointegración. En cambio, para estimar un sistema VECM sí es necesario identificar explícitamente esta información sobre las relaciones de cointegración. Cualquier supuesto equivocado en este caso lleva a estimar un modelo mal especificado y por tanto a inferencias incorrectas. Otra ventaja adicional de una estimación VAR en niveles es que no requiere suponer la normalidad de los residuos del sistema, lo cual sí es necesario cuando se estima un VECM por medio del método de máxima verosimilitud tal como lo recomienda Juselius (2006).

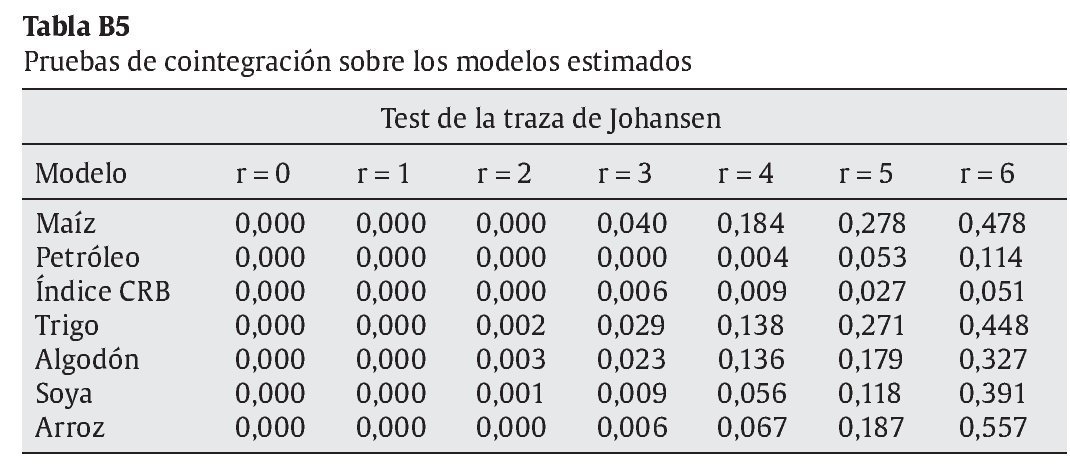

Teniendo en cuenta los planteamientos de Lütkepohl (2006) y Hamilton (1994), optamos por realizar la estimación de los sistemas cointegrados de determinantes de precios de bienes básicos utilizando la representación de VAR en niveles. Esta elección tiene en cuenta que el interés de este trabajo está en la respuesta dinámica de choques en los determinantes sobre el precio del bien básico. Para este análisis, calculamos impulsos respuesta que se obtienen directamente del VAR. Además, las pruebas estadísticas nos indican que típicamente los sistemas tienen entre 3 y 4 vectores de cointegración, por lo que la identificación del sistema VEC, en particular la de las variables que se han de incluir en cada relación de cointegración individual, es complicada y muy sensible a diferentes criterios estadísticos. Finalmente, cabe anotar que nuestra estrategia de modelación econométrica es similar a la de trabajos relacionados que también estudian los determinantes de los precios de los bienes básicos, en particular, Akram (2009) y Anzuini et al (2010).

En resumen, nosotros optamos por utilizar un SVAR en niveles por las siguientes razones: 1) todo VECM tiene una representación equivalente con VAR como se explica en el anexo E del documento; 2) la estimación de un VAR en niveles con variables cointegradas es consistente estadísticamente y no requiere la especificación del número exacto de vectores de cointegración ni de las variables que integran a cada uno de ellos; 3) el interés del documento es identificar apropiadamente los choques de política monetaria y de los otros determinantes para obtener buenas estimaciones de la dinámica del precio de los bienes básicos ante choques en sus determinantes. Para esta identificación, seguimos a Anzuini et al (2010), quienes también la hacen en el contexto de un SVAR en niveles, y se basa su vez en Kim (1999), y 4) el uso de SVAR permite que nuestros resultados sean comparables con los obtenidos por Anzuini et al (2010) y Akram (2009).

3.2. Funciones de impulso respuesta y descomposición de varianza del error de pronóstico

A partir de la estimación del SVAR, es posible analizar las funciones de impulso respuesta e interpretar el efecto dinámico en el sistema de variables de un choque independiente y aislado en los términos de error estructurales asociados a las variables consideradas.

Estas funciones pueden ser expresadas en términos de la representación MA de la ecuación del SVAR (4), como sigue:

donde

En (6), los elementos θjk[i] presentes en cada matriz Θi representan el efecto de una innovación en la variable j en la variable k, y períodos después del choque. Este efecto nos permite determinar si existe una relación significativa entre las variables consideradas y cuál es la respuesta dinámica de los precios de los commodities ante cambios en el resto de variables en el sistema.

Adicionalmente, en la sección 4 se muestra también la descomposición de varianza del error de pronóstico asociada a los modelos estimados. Esta aproximación también se desarrolla a partir de la ecuación (6), donde el error de pronóstico h pasos adelante está dado por:

donde Xt(h) es el pronóstico h pasos adelante, condicional a la información en t. Sea θmn,i el mn-ésimo elemento de Θi, entonces, el error de pronóstico h pasos adelante del j-ésimo elemento de Xt está dado como sigue:

Si los coeficientes son significativos, el error de pronóstico del componente j depende de todas las innovaciones10 en el sistema. A partir de (8) se puede obtener la proporción de la varianza del error de pronóstico h pasos adelante de j causada por innovaciones o choques en «kt; este concepto es útil para identificar las variables más relevantes en el sistema con respecto a otra variable j. Este procedimiento se hace con todas las variables del sistema con el fin de identificar su importancia para explicar las variaciones de los precios de los commodities, los resultados se muestran en la próxima sección.

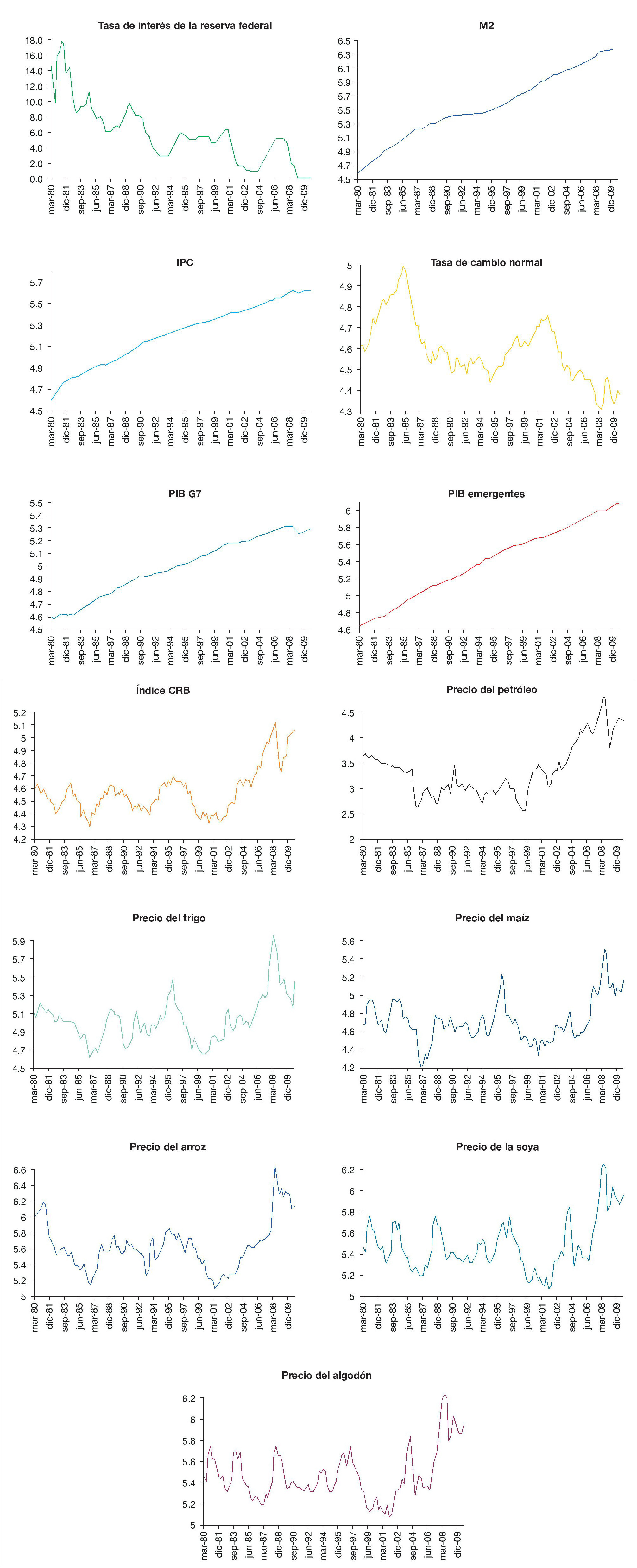

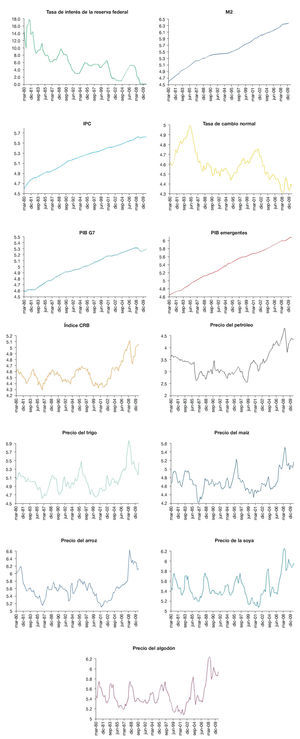

3.3. Datos

Utilizamos datos trimestrales en el período 1980-I-2010-III. Los precios internacionales de algodón, maíz, arroz, trigo, soya y petróleo se obtienen de la base de datos de commodities del Fondo Monetario Internacional, también usamos el índice agregado de precios del Commodity Research Bureau. Como no se tiene una medida de política monetaria global, usamos el M2 de EE. UU. y la tasa de Reserva Federal simultáneamente. La producción de economías desarrolladas se incluye a partir del índice de producción del G7 elaborado por la Organización para la Cooperación y el Desarrollo Económico; para representar la producción de las economías emergentes, se construye un promedio con ponderaciones móviles de los crecimientos anuales del PIB China, Brasil, India, Indonesia, México y Turquía. Finalmente, utilizamos el logaritmo del índice de precios al consumidor (IPC) de EE. UU. del Bureau of Labor Statistics y el logaritmo de la tasa de cambio multilateral del dólar por moneda extranjera11 que calcula la Reserva Federal. El Anexo A muestra las series consideradas en este documento.

4. Resultados

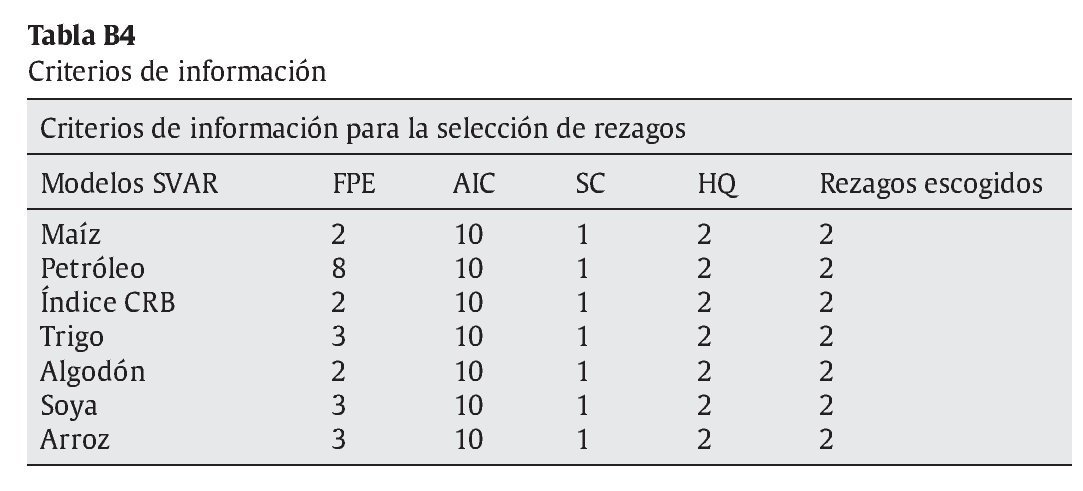

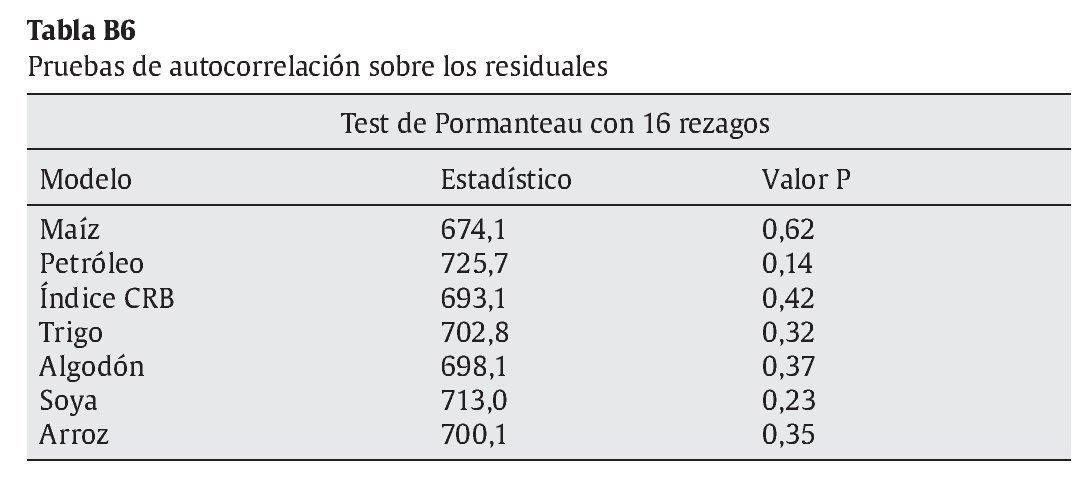

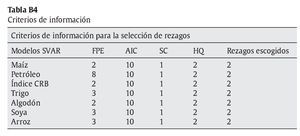

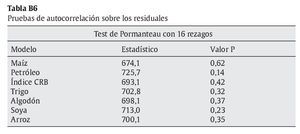

En esta sección se describen los principales resultados de la estimación de (1) para el grupo de precios estudiados. Cabe mencionar que el análisis es realizado sobre precios individuales que pueden responder de forma distinta a cambios en las variables macroeconómicas. Por un lado, los efectos del clima sobre la producción y la profundidad de los mercados financieros son diferentes en cada caso, mientras que por otro, algunos son usados en mayor medida como insumos en procesos productivos o como bienes de consumo en los hogares. En todos los casos, el modelo estimado es un SVAR (2)12, como lo sugieren los criterios de información y las pruebas de autocorrelación. Cabe mencionar que la estimación se lleva a cabo sobre las variables en niveles, esto tiene en cuenta las pruebas de raíz unitaria y cointegración cuyos resultados se encuentran en el anexo B.13

4.1. Impulsos-respuesta

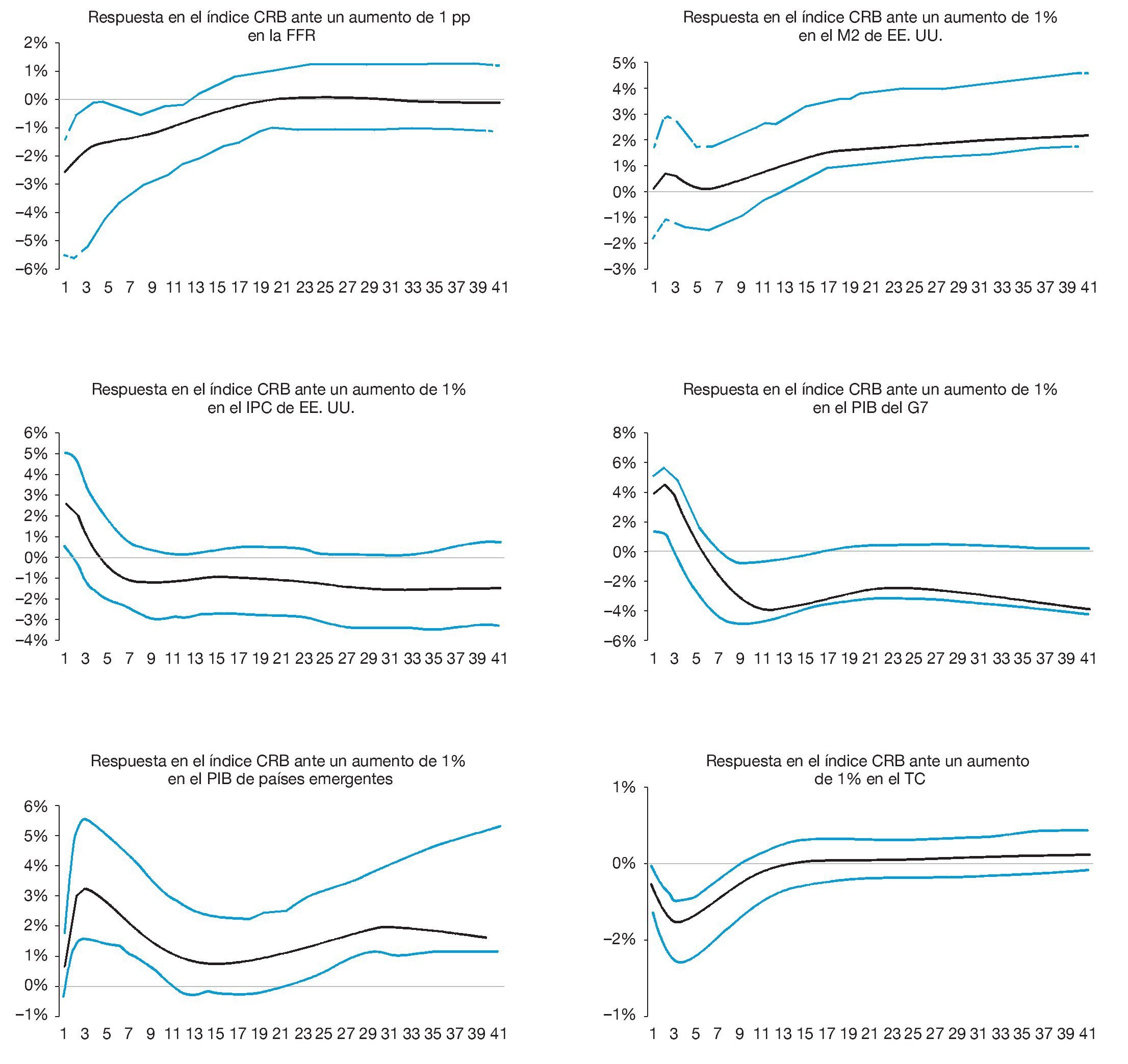

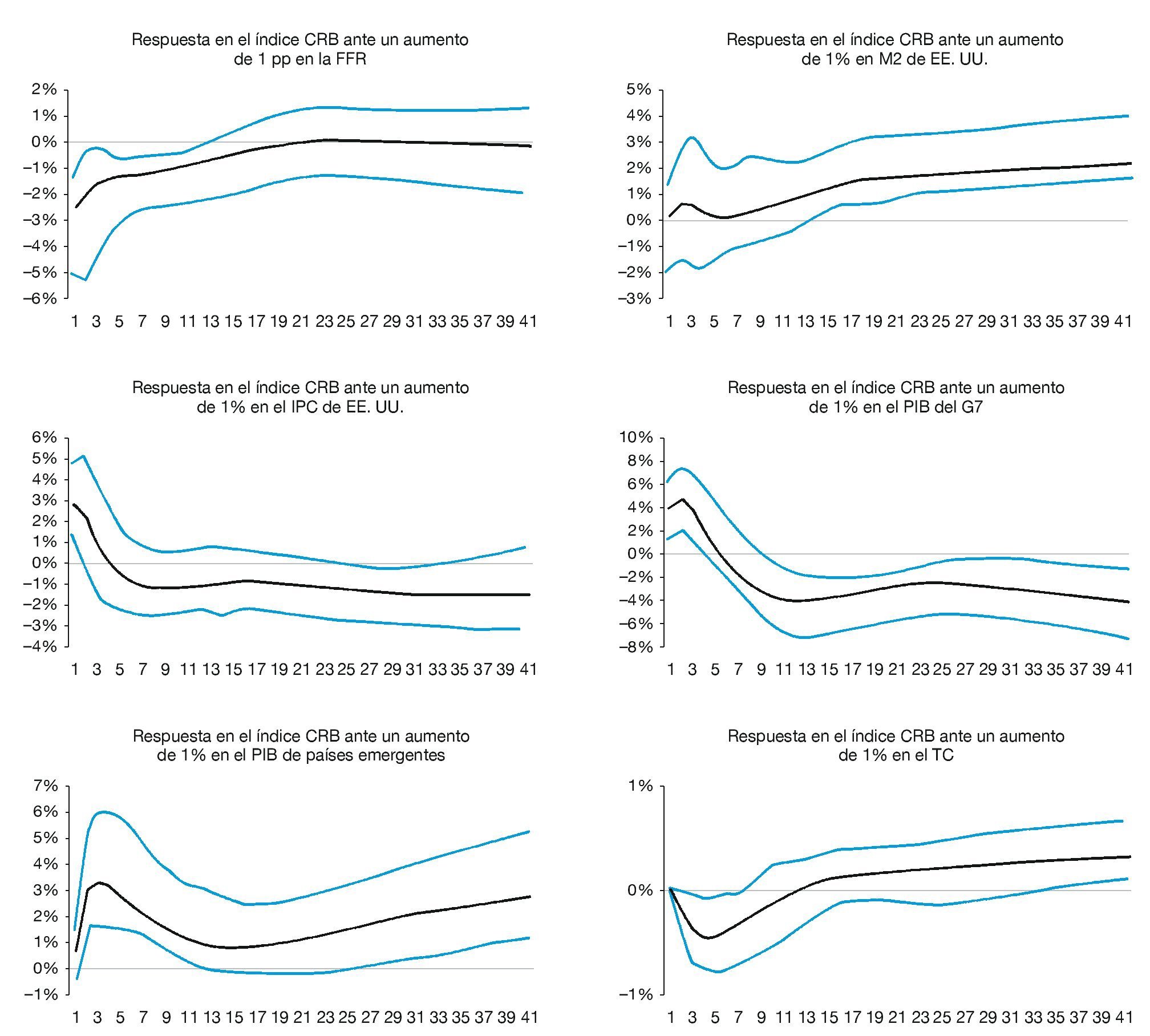

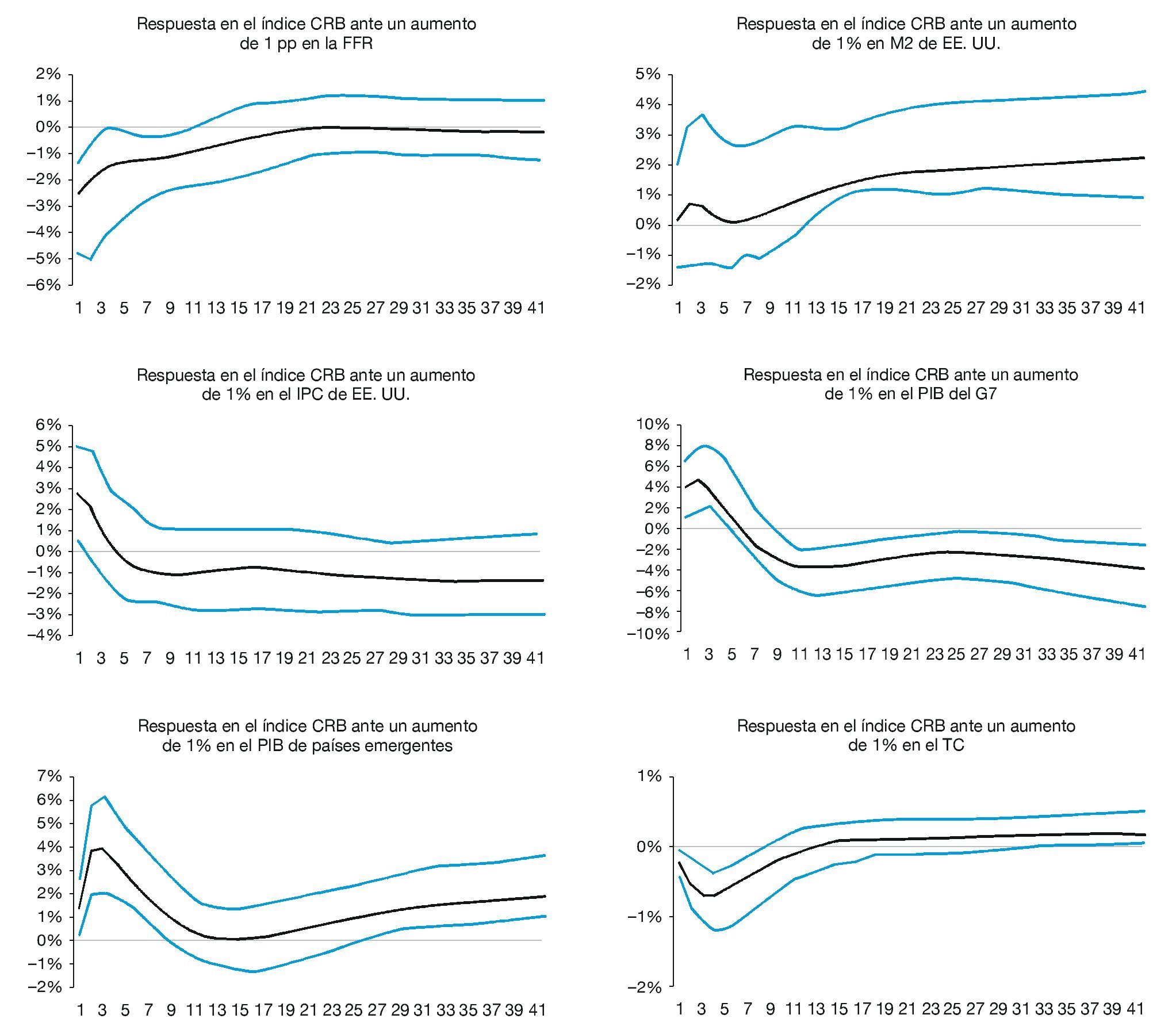

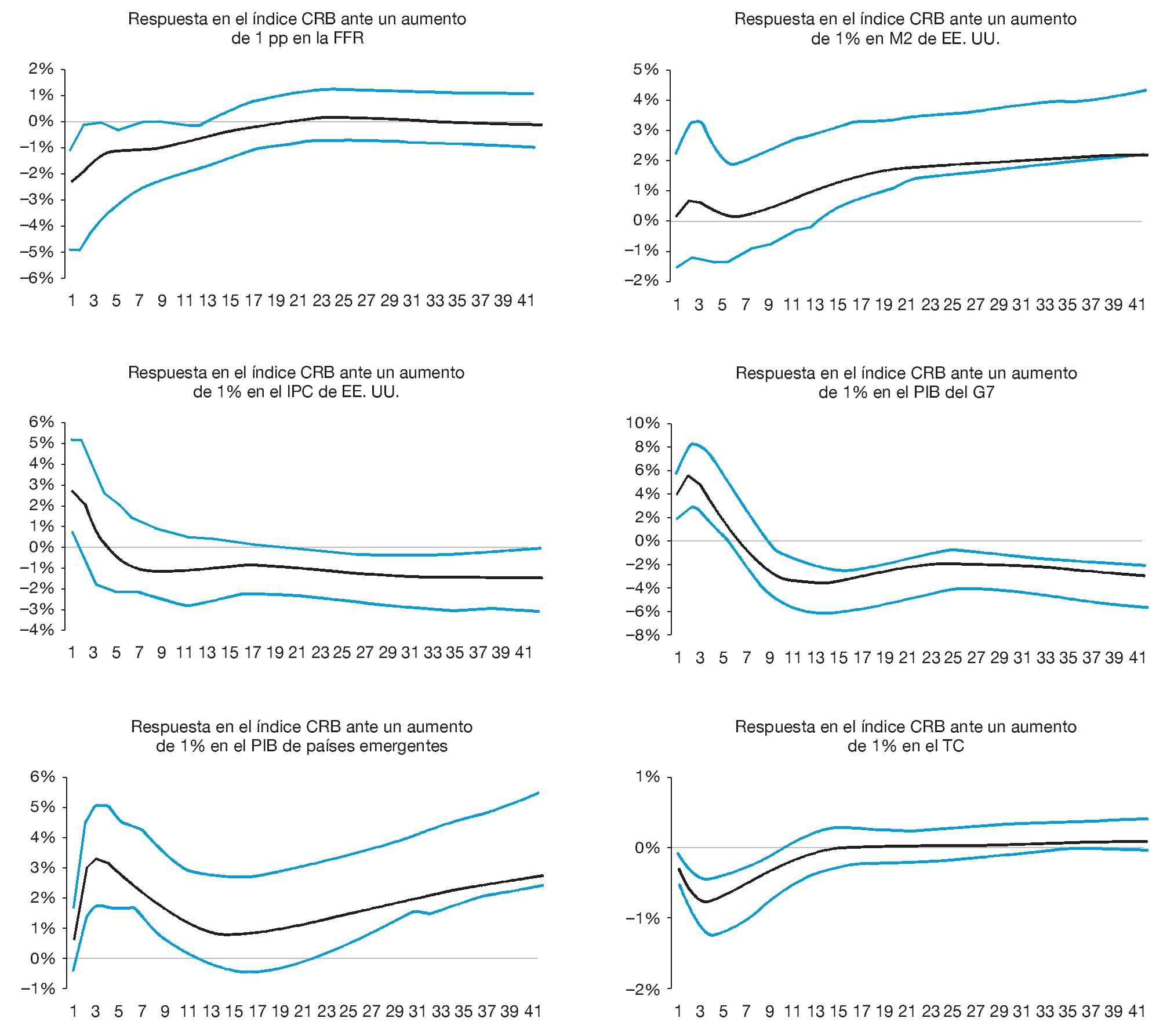

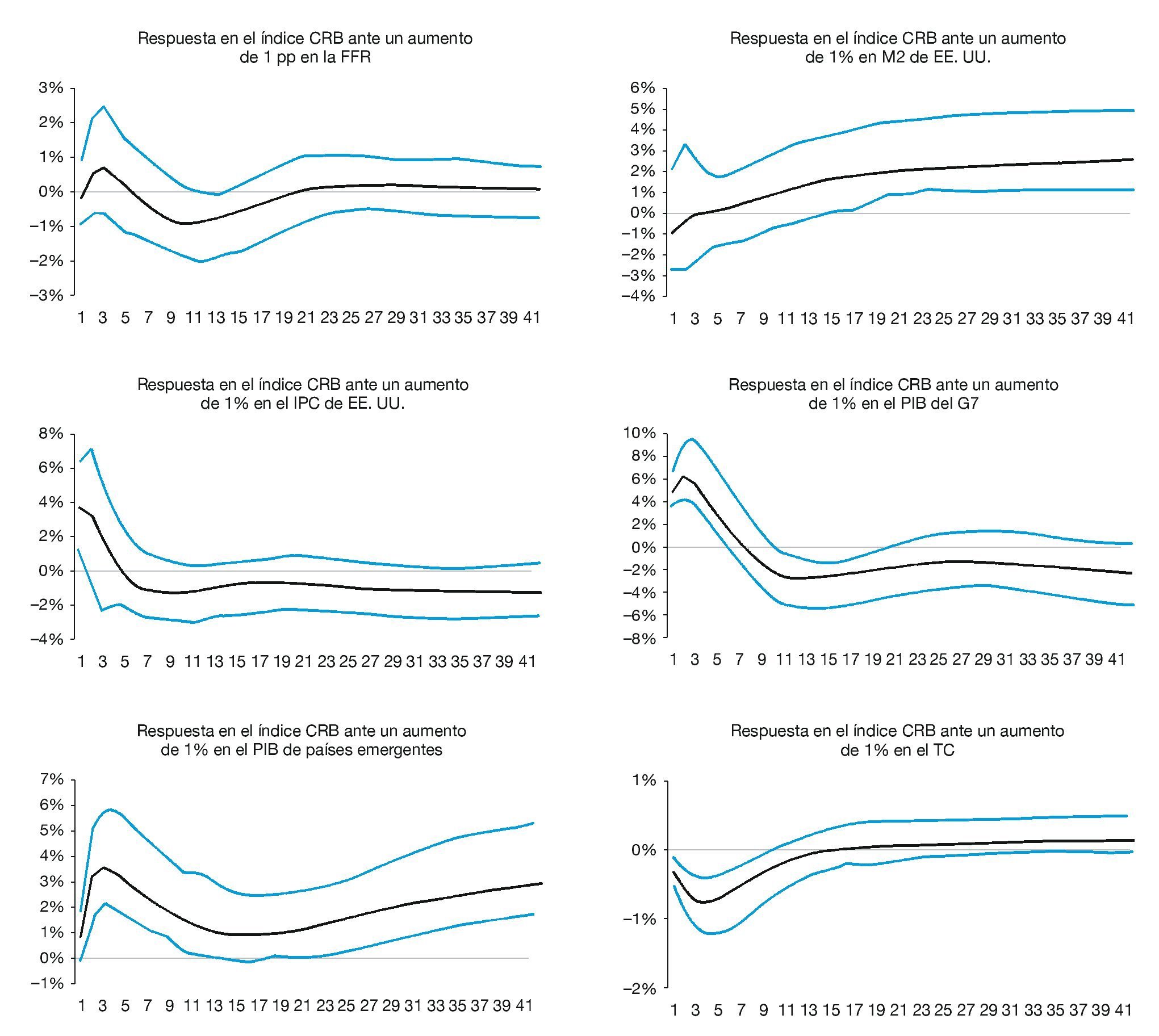

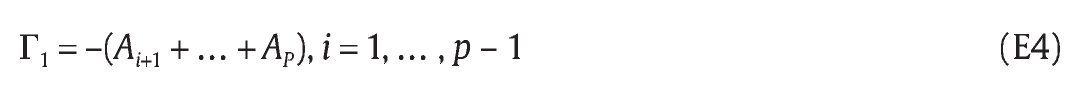

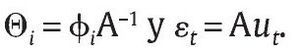

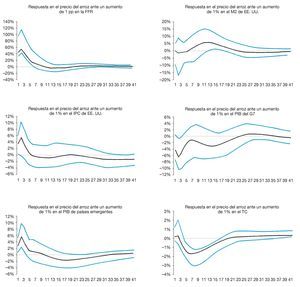

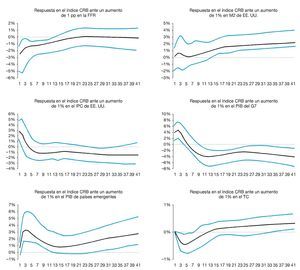

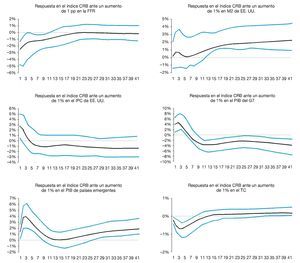

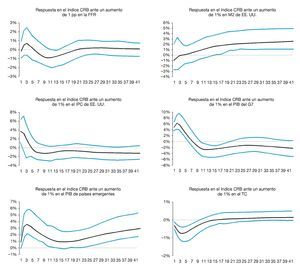

La figura 1 muestra la dinámica del índice agregado de precios de productos básicos ante un choque en el sistema de variables y sus correspondientes intervalos de confianza con una significancia del 5% de acuerdo con la metodología de Hall (1992)14. Los resul tados muestran una respuesta negativa y significativa de -2,5% que se diluye lentamente en los trimestres posteriores ante un choque de 100 puntos básicos en la tasa de interés15.Un aumento de la cantidad de dinero genera un incremento en los precios de los commodities, no obstante, este solo es significativo luego de varios períodos.

Figura 1. Impulsos-respuesta del índice agregado de precios.

Por su parte, un aumento del PIB de los países del G7 genera un incremento de los precios de 4%; esta respuesta se fortalece en el segundo trimestre, luego cae con rapidez y se vuelve significativamente negativa durante 8 trimestres; a partir del trimestre 19 después del choque inicial, la respuesta del precio no vuelve a ser significativamente diferente de 0. La intuición de este resultado para un aumento del PIB del G7 es que el incremento de corto plazo en el precio del commodity tiene efectos sobre la oferta del bien básico tan fuertes que se generan caídas temporales de los precios. De otro lado, un incremento de 1% en el PIB de países emergentes genera un aumento en los precios que asciende a 3,2% en el tercer trimestre.

La dinámica de los precios ante incrementos en el tipo de cambio y en el IPC de los EE. UU., también es la esperada. En el primer caso, una apreciación del dólar significa mayores precios de bienes básicos en moneda local y una consecuente disminución en su demanda; adicionalmente, dado que los precios de commodities están denominados en dólares, los exportadores tienen un incentivo para estabilizar su ingreso cuando el dólar se fortalece. En consecuencia, ante una apreciación de 1% del dólar se encuentra una respuesta de -0,75% que se diluye lentamente. En el segundo caso, se encuentra una respuesta positiva e instantánea ante aumentos del IPC (2,7%); dicha respuesta se diluye rápidamente16.

Es de notar que el efecto de algunos impulsos no vuelve a ser 0 al final de los períodos considerados; este hecho no está reflejando la inestabilidad en el sistema, puesto que se comprueba cointegración, sino la presencia de variables no estacionarias en donde se puede dar que un choque en un tiempo dado tenga efectos permanentes. A este respecto, es importante mencionar que el efecto es permanente pero no explosivo, ya que converge en un valor dado en el largo plazo. Este fenómeno se puede observar en todos los casos estimados si se consideran más períodos en el gráfico del impulso-respuesta.

Estos gráficos con efectos permanentes reflejan el hecho de que el impulso-respuesta se analiza sobre las variables sin diferenciar. Algo muy similar se observa en las funciones impulso-respuesta de un VEC, ya que se deben acumular para obtener las respuestas de los niveles cuya dinámica también puede mostrar efectos permanentes (Lütkepohl [2006, p. 322]).

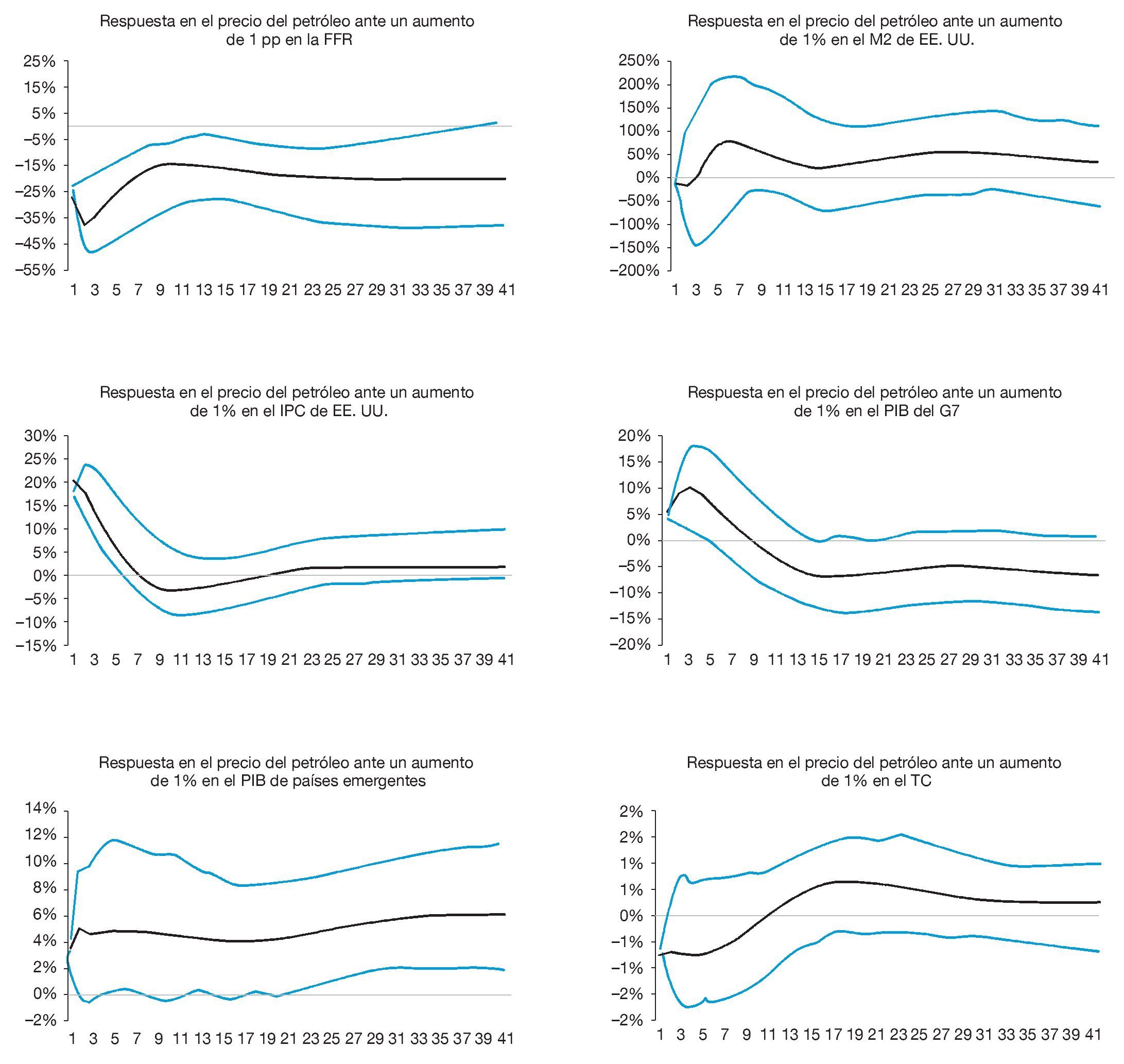

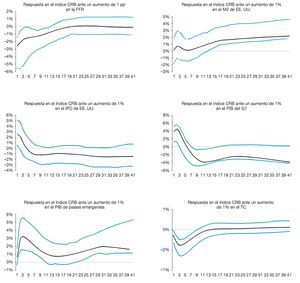

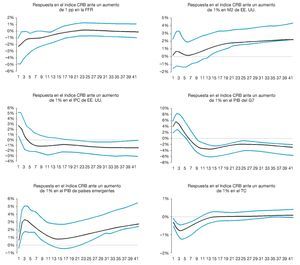

En la figura 2 se observan las respuestas del precio del petróleo ante incrementos en cada variable; de acuerdo con la estimación, el efecto de un choque en la tasa de interés es negativo y significativo, mientras que un aumento de M2 genera una respuesta positiva pero no significativa. El efecto de un choque de 1% sobre el PIB del G7 es positivo y significativo en el corto plazo y está alrededor de 10%. El PIB de emergentes tiene un efecto sobre el precio del 4%, pero a diferencia de las otras estimaciones tiene un carácter permanente. El efecto de un aumento en el IPC también es diferente a lo observado en el resto de modelos; en este caso, dicho choque genera un incremento de mayor magnitud sobre el precio. Por último, la respuesta de un choque en la tasa de cambio tiene el signo esperado y es estadísticamente diferente de 0 contemporáneamente.

Figura 2. Impulsos-respuesta petróleo.

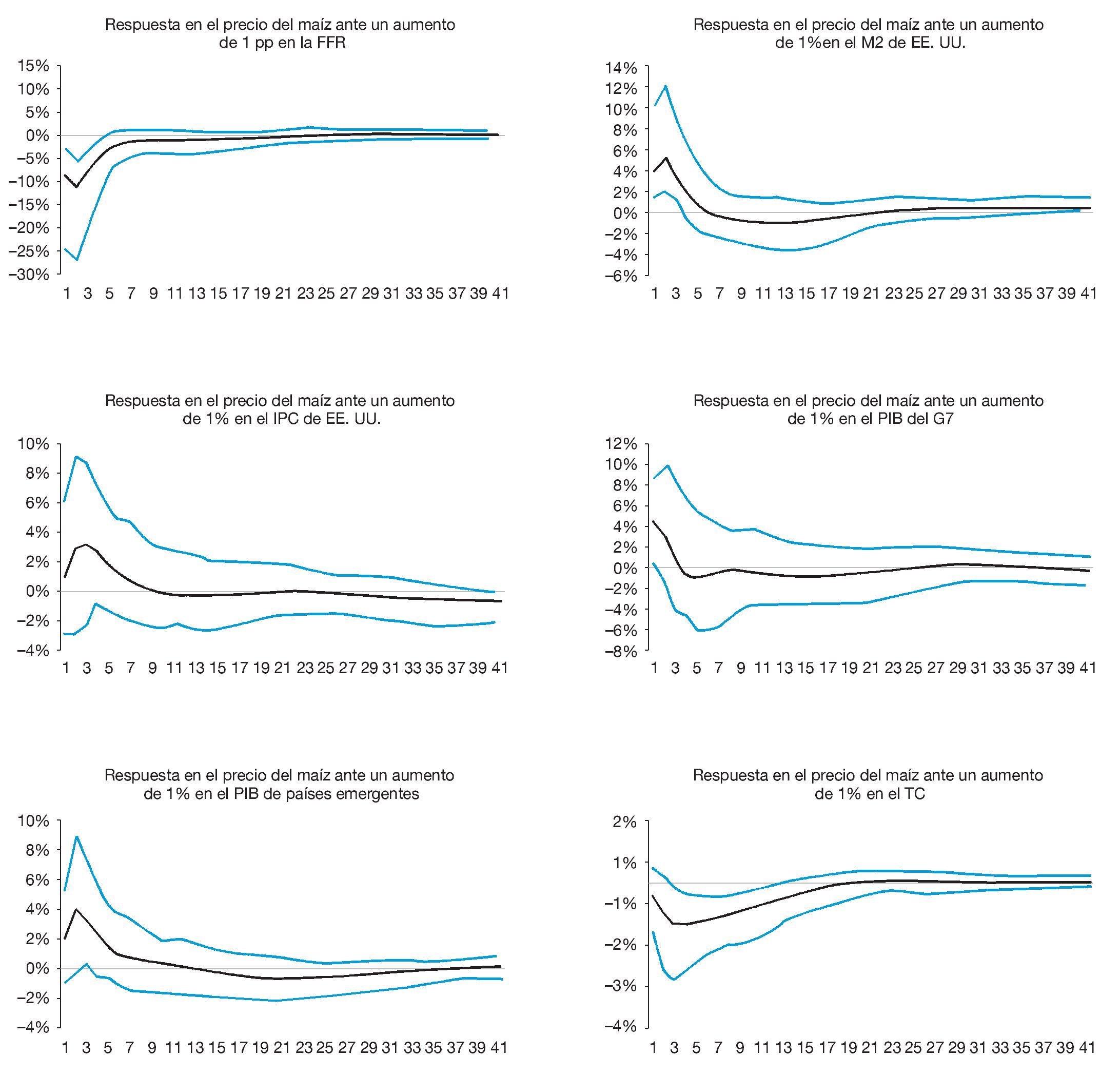

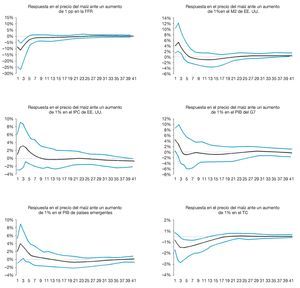

Por su parte, la respuesta de los commodities agrícolas se puede observar en las figuras 3 a 7. En primer lugar, se muestra la respuesta del precio del maíz ante los choques positivos en el sistema; de esta forma, el aumento de 1pp en la tasa de interés de la Reserva Federal genera una caída instantánea del precio internacional del maíz de 9% que se fortalece en el segundo trimestre y se diluye luego del primer año. En el mismo sentido, un aumento en la cantidad de dinero de 1% conlleva un aumento de los precios de 4% que es estadísticamente distinto de 0.

Figura 3. Impulsos-respuesta para el maíz.

Adicionalmente, la respuesta del precio del maíz a un incremento de 1% en el PIB de los países del G7 se traduce en un incremento de los precios en el mismo período de 4,1% y deja de ser significativo un trimestre más tarde. Por otro lado, un choque en el PIB de los principales países emergentes genera un aumento de los precios de 3,3% que se diluye posteriormente alrededor del tercer trimestre.

En cuanto al IPC de EE. UU., la estimación indica que un aumento de 1% no genera una reacción estadísticamente significativa en el precio internacional del maíz, aunque durante los primeros 2 años el signo de la respuesta es el esperado, luego se revierte. Por último, un incremento de 1% en la tasa de cambio de EE. UU. genera un descenso en los precios de alrededor de 1% que se diluye lentamente.

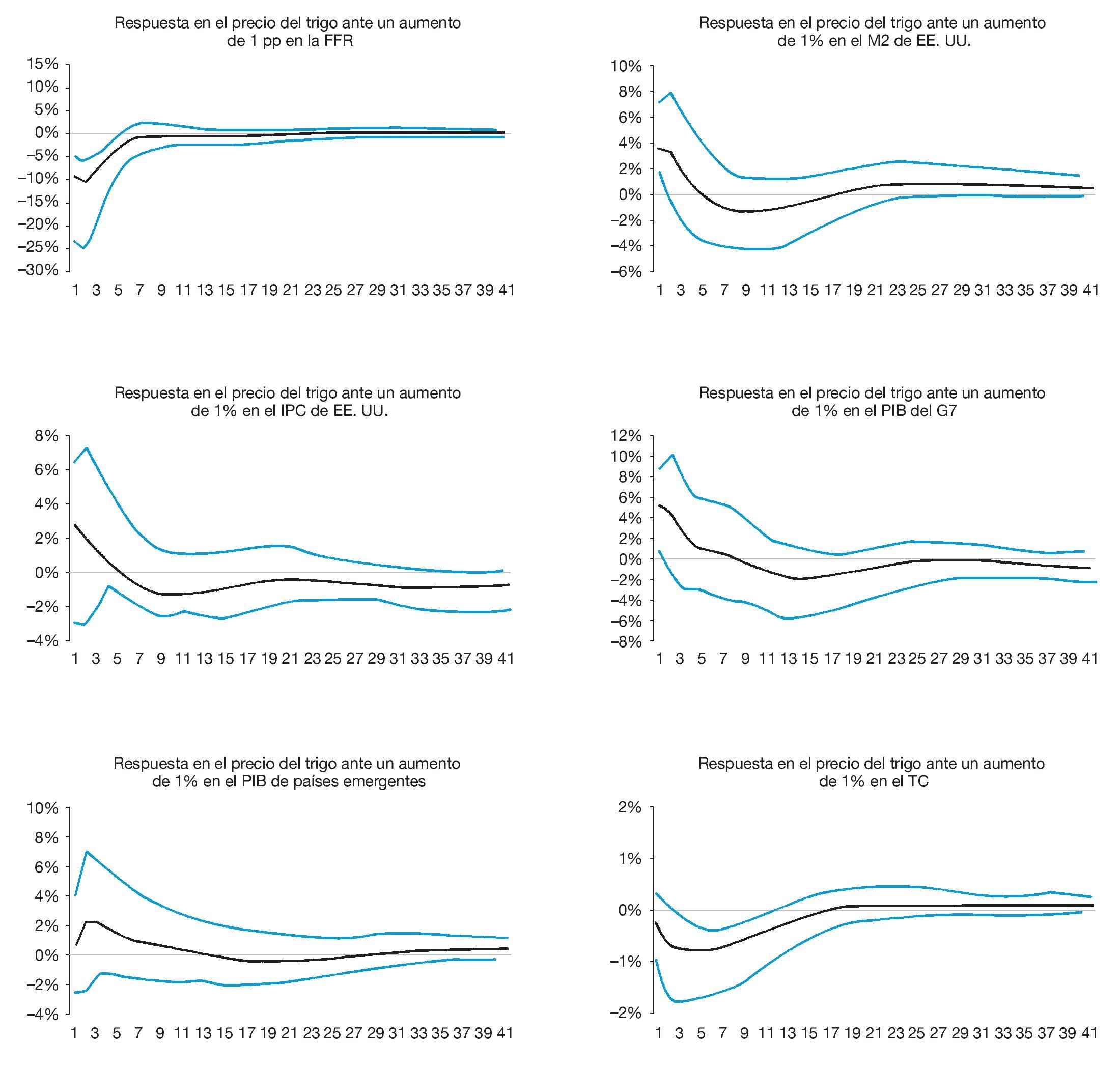

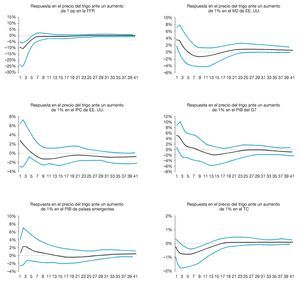

Los resultados para el ejercicio con el precio del trigo son muy similares al anterior (fig. 4). En todos los casos los signos son los esperados y la significancia estadística se mantiene. Así, el efecto de una caída en la tasa de interés también llega a ser 11% y su dinámica corresponde a un overshooting. De igual forma, la respuesta al resto de variables tiene los mismos signos y magnitudes que en el caso del maíz.

Figura 4. Impulsos-respuesta trigo.

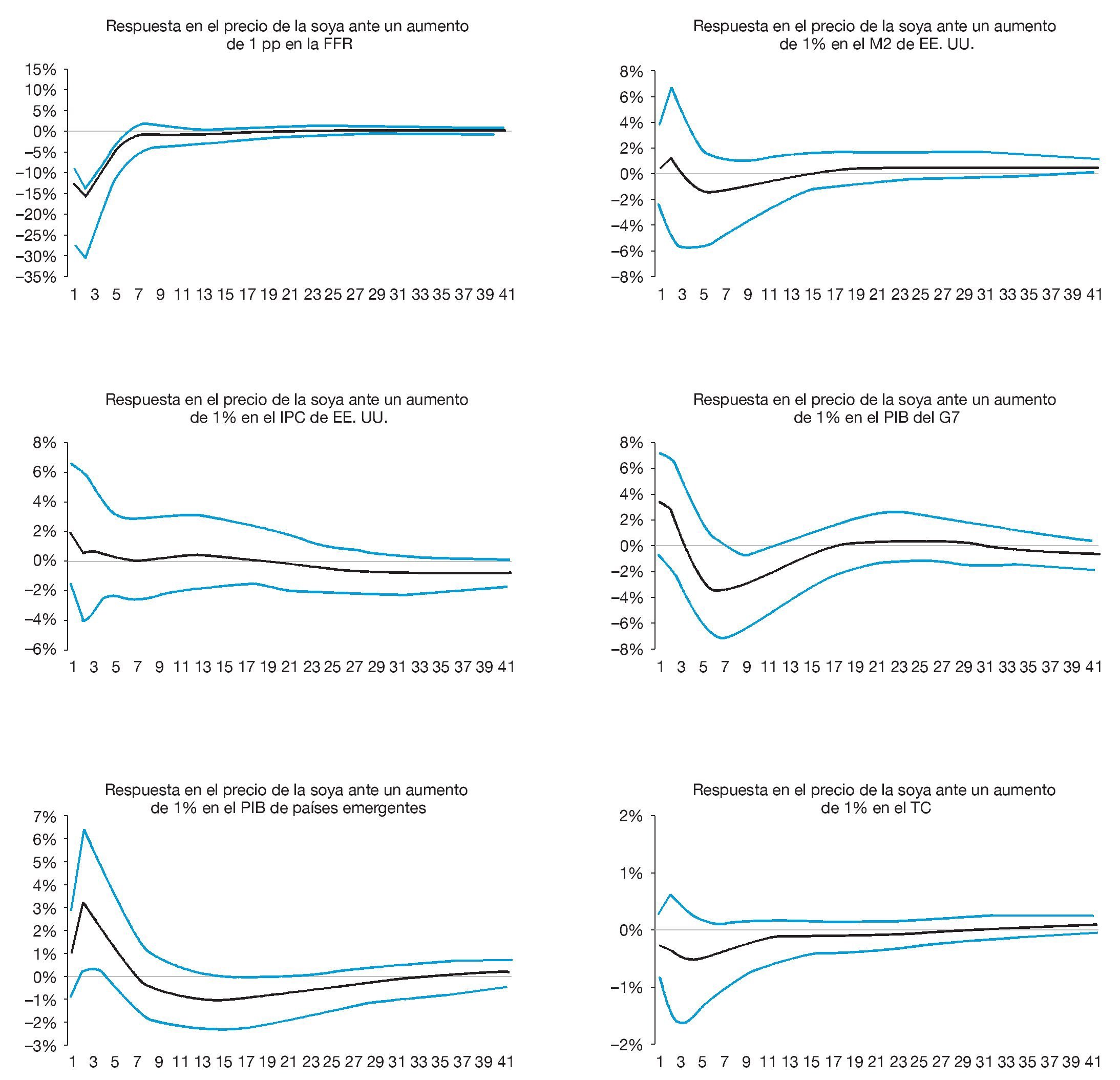

La figura 5 muestra los resultados del modelo para el precio de la soya. De acuerdo con estos, un aumento de 1pp en la tasa de interés genera una caída instantánea del precio de 13% y alcanza un mínimo de 15%. A diferencia de los resultados anteriores, el efecto de un choque en M2 no es significativo.

Figura 5. Impulsos-respuesta soya.

Un aumento de 1% en el PIB de los países avanzados genera una caída de 3,4% en los precios después del primer año. Por el contrario, un incremento de 1% en el PIB de emergentes implica un aumento del precio de la soya de 3,2% entre el segundo y sexto trimestres; esta respuesta es superior a la observada en los modelos de maíz y trigo. Por su parte, la dinámica del IPC es similar a la observada antes. La respuesta al choque en la tasa de cambio real es negativa aunque no es significativa.

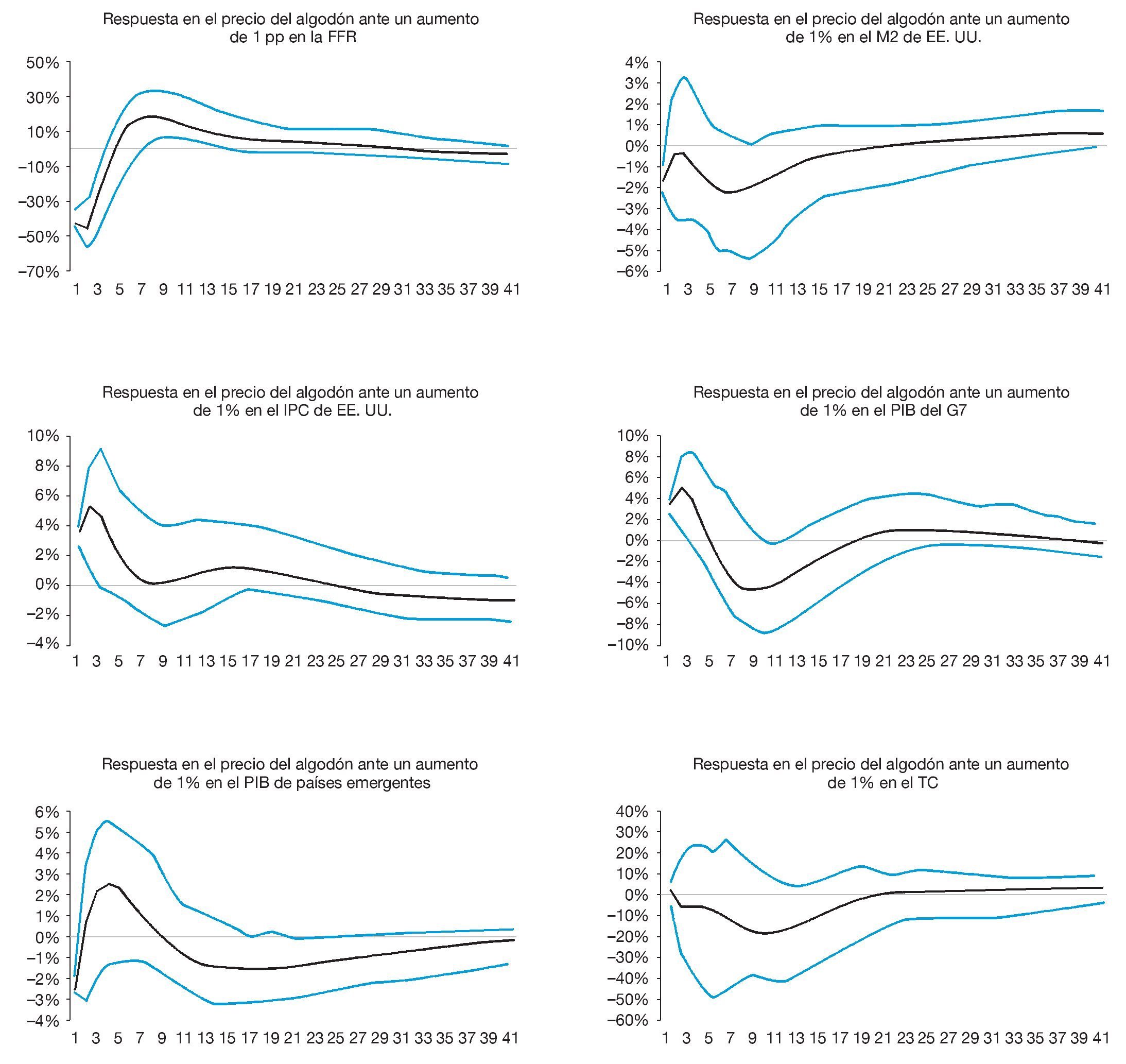

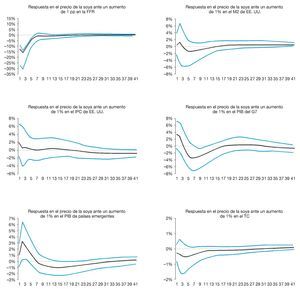

La figura 6 muestra los resultados dinámicos de choques en los determinantes sobre el precio del algodón. Se observa una respuesta muy fuerte a choques contractivos en la tasa de interés. Por otro lado, la respuesta de este precio a incrementos en M2 es positiva, aunque desde el siguiente período deja de ser significativa.

Figura 6. Impulsos-respuesta algodón.

Finalmente, se muestran efectos positivos de corto plazo de choque en el PIB del G7 y en el IPC. Los efectos restantes no son significativos.

El bien básico en donde se observan mayores diferencias en los resultados con respecto al índice agregado CRB es el algodón. Siguiendo a Eller y Sagerer (2008), estas diferencias pueden estar explicadas por el hecho de que, a diferencia del resto de bienes considerados, la producción de algodón y su precio son muy sensibles a cambios en las condiciones climáticas en las zonas en donde se cultiva. Adicionalmente, el principal país exportador de algodón es

EE. UU., por lo que el mercado de algodón es muy sensible a las condiciones de oferta de este país (clima, empleo, crédito, entre otros).

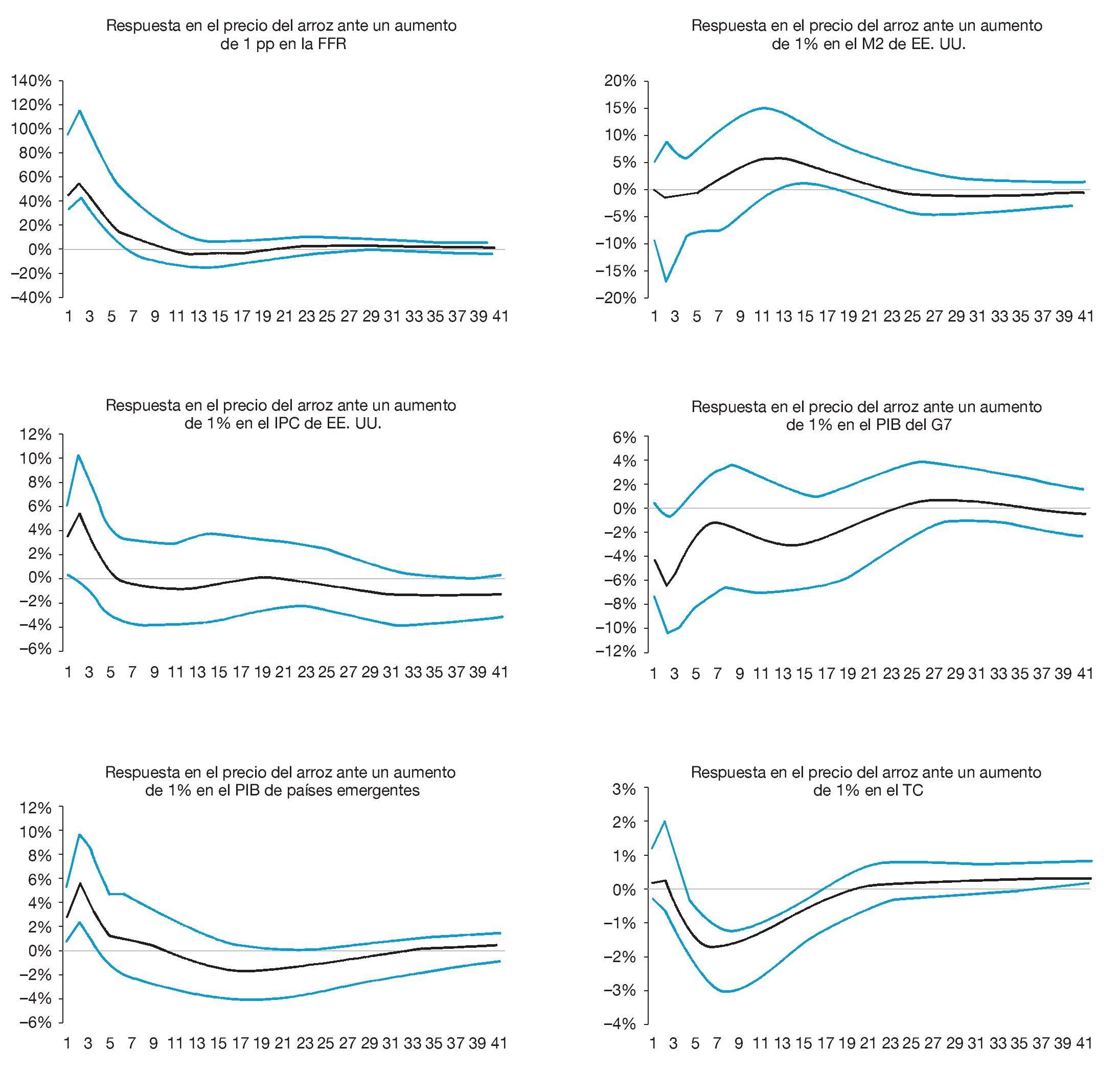

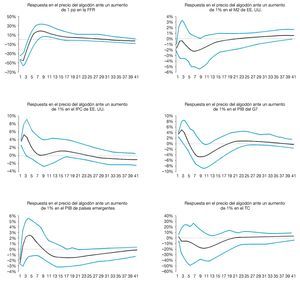

En la figura 7 se observan los resultados de choques en los determinantes sobre el precio del arroz. En este caso, se observa una fuerte respuesta positiva del precio a choques de política monetaria y una respuesta no significativa a choques en la demanda por dinero.

Figura 7. Impulsos-respuesta arroz.

Figura 8. Descomposición de varianza del error de pronóstico.

Adicionalmente, se observan respuestas pequeñas de corto plazo a choques en el PIB de emergentes y en el IPC. En contraste con los otros commodities, se encuentra una respuesta negativa al PIB del G7.

Finalmente, la respuesta a choques en la tasa de cambio es significativa y tiene el signo esperado.

Por otro lado, se calculan diversas identificaciones, desviaciones de la original y un modelo sin restricciones estructurales (anexo D) para comparar la dinámica de las variables en una estimación reducida. El resultado es el esperado, en su mayoría los precios muestran la misma dinámica ante choques en el sistema de variables, con excepción de la tasa de interés, la cual no es significativa. Por su parte, la descomposición de varianza muestra que todas las variables tienen importancia en la variabilidad del error de pronóstico incluyendo las asociadas a política monetaria. Estos resultados, sumados a las pruebas de sobreidentificación de los modelos, apoyan la estructura impuesta para identificar un choque de política monetaria en los datos.

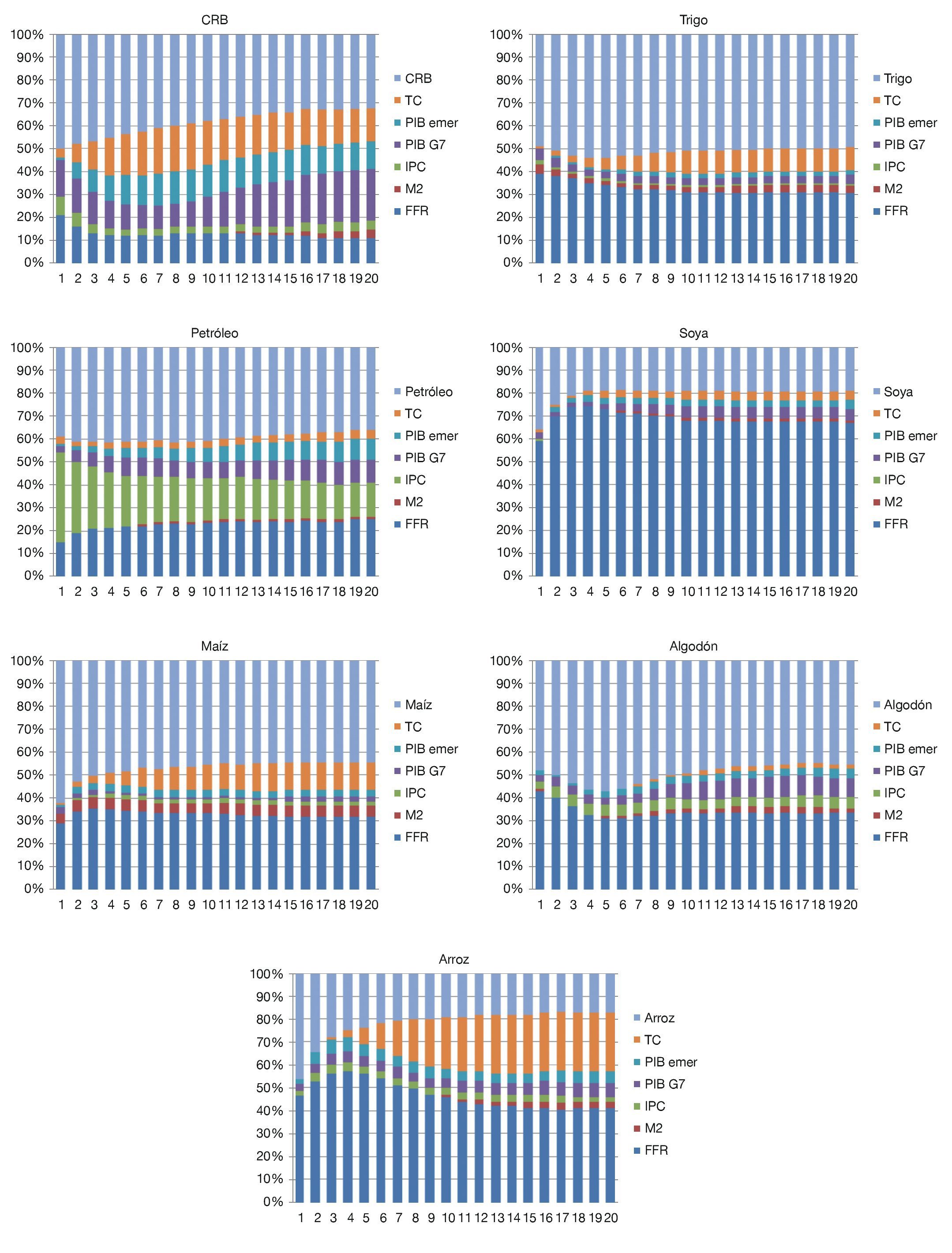

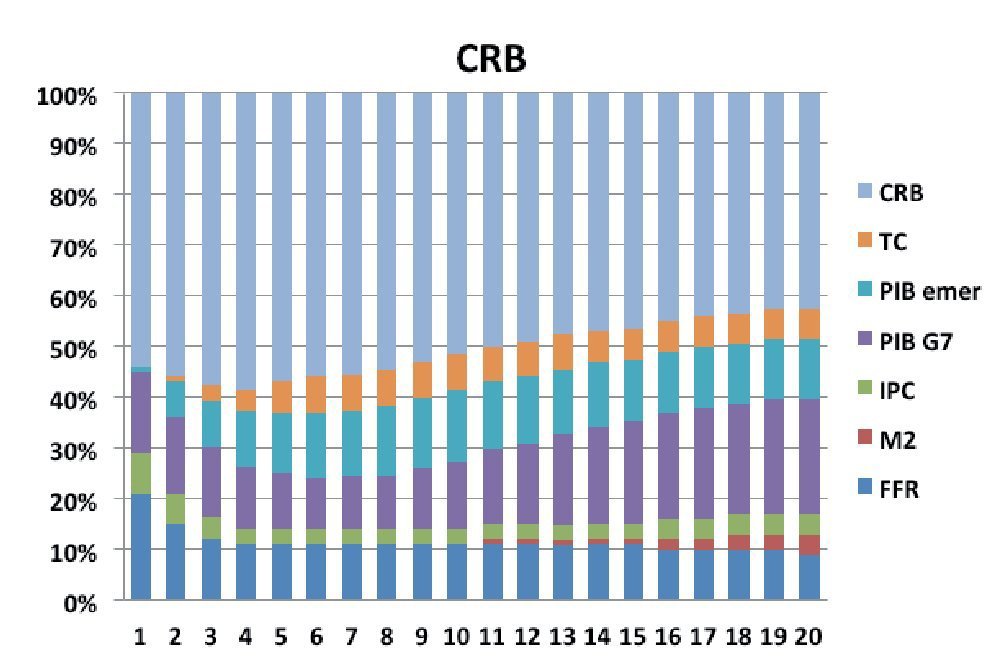

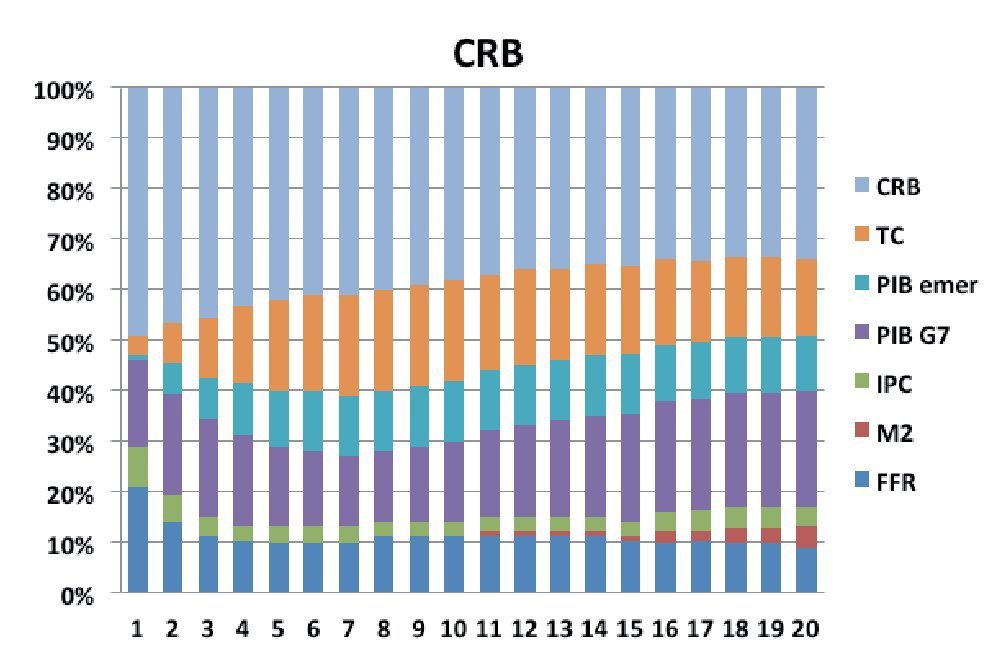

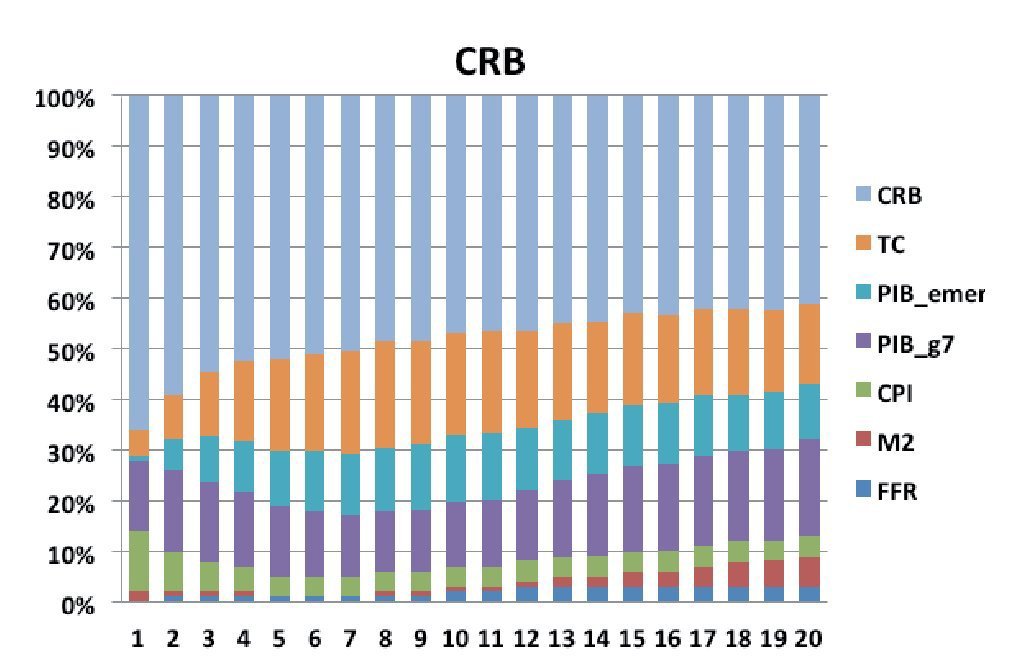

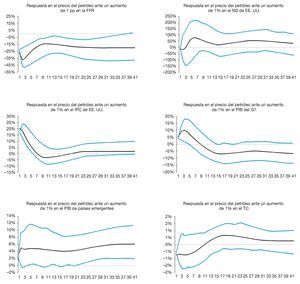

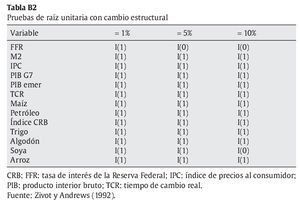

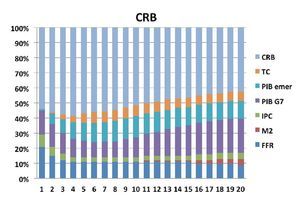

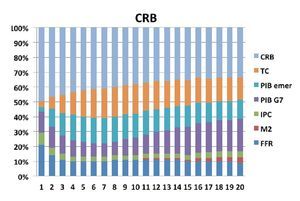

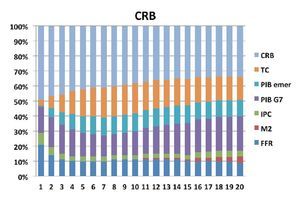

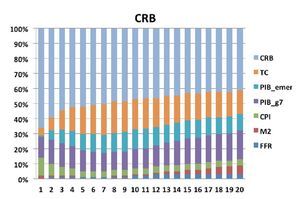

4.2. Descomposición de varianza

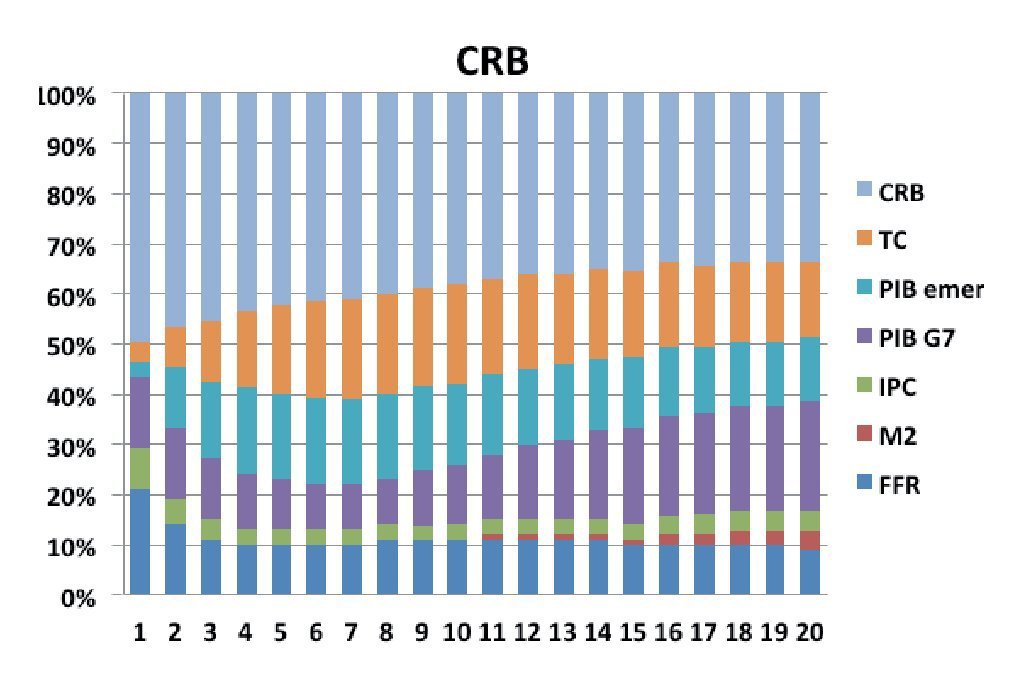

En esta sección se describen los resultados de la descomposición de varianza del error de pronóstico 20 pasos adelante. Los resultados indican la proporción de la varianza del error de pronóstico de las variables del sistema que es explicada por cada choque estructural en el vector de residuales. Para el modelo del índice agregado de commodities, se encuentra que en los primeros períodos, el componente autorregresivo es muy importante en la variabilidad del error de pronóstico y explica un 50% de la misma; le sigue en relevancia la tasa de interés de la Reserva Federal (21%), el PIB de los países del G7 (16%), el IPC de EE. UU. (8%), el tipo de cambio (4%) y el PIB de países emergentes (1%). Por su parte, la varianza del error de pronóstico con un horizonte mayor es explicada en menor medida por la misma variable (33%), la tasa de interés también pierde poder de explicación en el mediano y largo plazo (11%), mientras que el PIB del G7, el de los países emergentes y el tipo de cambio aumentaron su poder de explicación de dicha varianza (23, 12 y 15%, respectivamente); las otras variables continuaron teniendo un bajo porcentaje en la descomposición (2 y 4% para el IPC y el M2 de EE. UU., respectivamente).

Finalmente, para el resto de modelos y en términos generales, se encuentra que después de los choques estructurales asociados a la misma variable, los de la tasa de interés de la Reserva Federal explican una proporción importante de la varianza, valor que ronda el 30%. También se destacan los choques estructurales asociados a la tasa de cambio (15-20%) para el maíz, el trigo y la soya, los choques del PIB de países desarrollados 10% y, en menor medida, el de los países en desarrollo (5%). En el modelo del petróleo, y a diferencia del resto, choques estructurales asociados al IPC explican una proporción importante de la varianza.

5. Conclusiones

En este documento estudiamos la dinámica de los precios de los commodities relevantes en la evolución de la inflación en Colombia ante innovaciones en sus fundamentales. Como determinantes de estos precios tomamos la política monetaria, el PIB de economías avanzadas y emergentes y la tasa de cambio de EE. UU.

De acuerdo con las estimaciones, encontramos que para todos los precios excepto para el algodón se encuentra una reacción negativa inmediata y significativa frente a choques contractivos de política monetaria. En cuanto a las magnitudes de esta reacción, para el caso del índice CRB se estimó una elasticidad similar a la encontrada en otros estudios (Frankel [2006] y Anzuini et al. [2010]); sin embargo, para el resto de precios dicha elasticidad es significativamente superior. Choques al IPC de 1% generan aumentos de los precios entre 2-4%; para el caso del petróleo, este efecto es mayor. Por su parte, para el índice de precios agregado, el precio del petróleo, del maíz, del trigo y del algodón, una innovación en el PIB del G7 de 1% genera un aumento contemporáneo de los precios de alrededor del 4% que se diluye rápidamente.

Los resultados asociados al PIB de economías emergentes son más heterogéneos. En el caso del CRB y el petróleo, se encuentra un aumento permanente de 3 y 5%, respectivamente. Para los precios del maíz, soya y arroz, se observa un incremento de 3-6% transitorio alrededor del tercer trimestre después del choque. En el precio del trigo el resultado no es estadísticamente significativo, y para el del algodón, se encuentra una respuesta negativa en el primer trimestre. Por otro lado, choques en la tasa de cambio se traducen en caídas de precios entre 0,5 y 2% que son estadísticamente significativas en todos los casos.

En cuanto a los resultados de la descomposición de la varianza, cabe resaltar que para el índice de precios CRB, los choques estructurales asociados a la política monetaria explican alrededor del 20% de la varianza del error hacia el final del período de pronóstico; las variables de actividad real en su conjunto explican el 35% de dicha varianza, mientras que la tasa de cambio lo hace en un 15%. Para el resto de precios, el componente autorregresivo y la política monetaria ganan relevancia. También se resalta la importancia del IPC en el caso del precio del petróleo, y la tasa de cambio para el maíz y la soya.

Anexo A. Datos utilizados

Figura A1. Series consideradas en las estimaciones. Fuente: Fondo Monetario Internacional, Commodity Research Bureau, Federal Reserve Economic Data, Organización para la Cooperación y el Desarrollo Económico y Bloomberg.

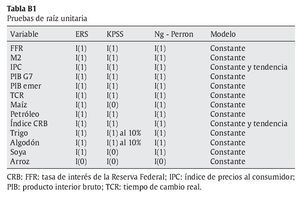

Anexo B

Pruebas estadísticas

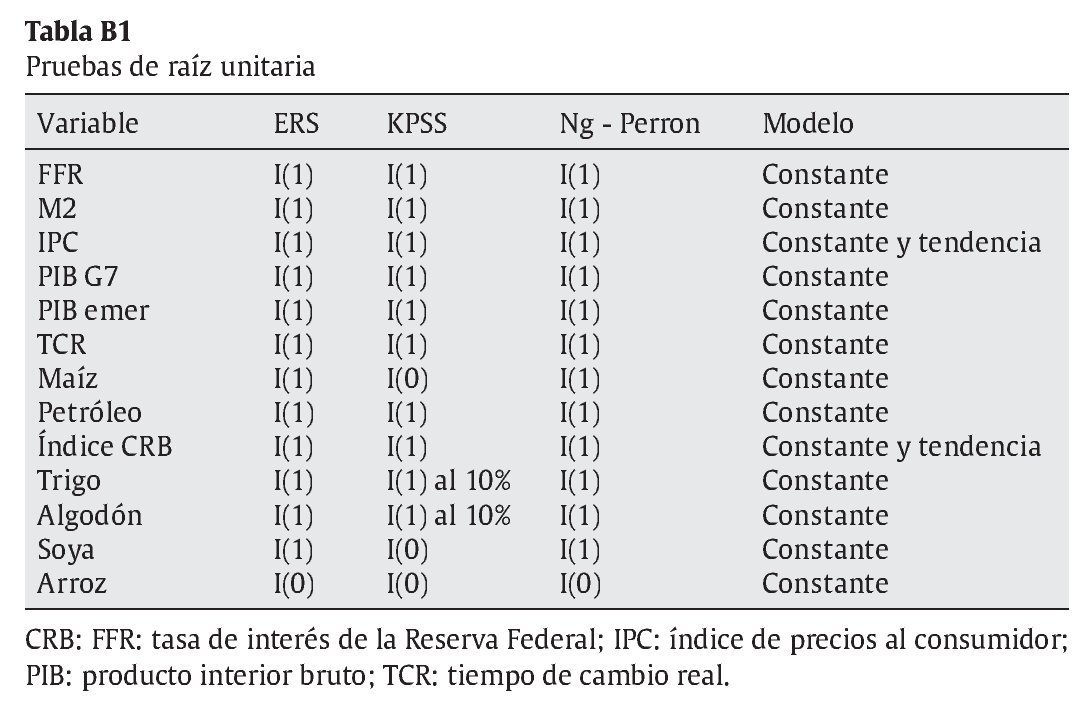

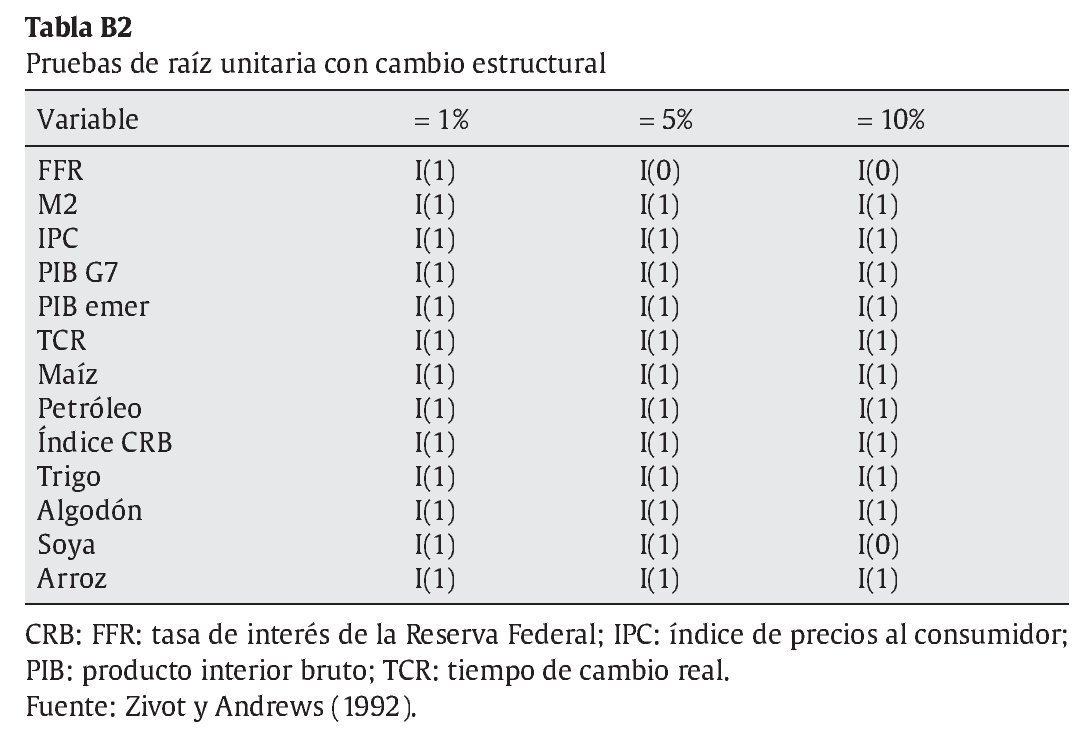

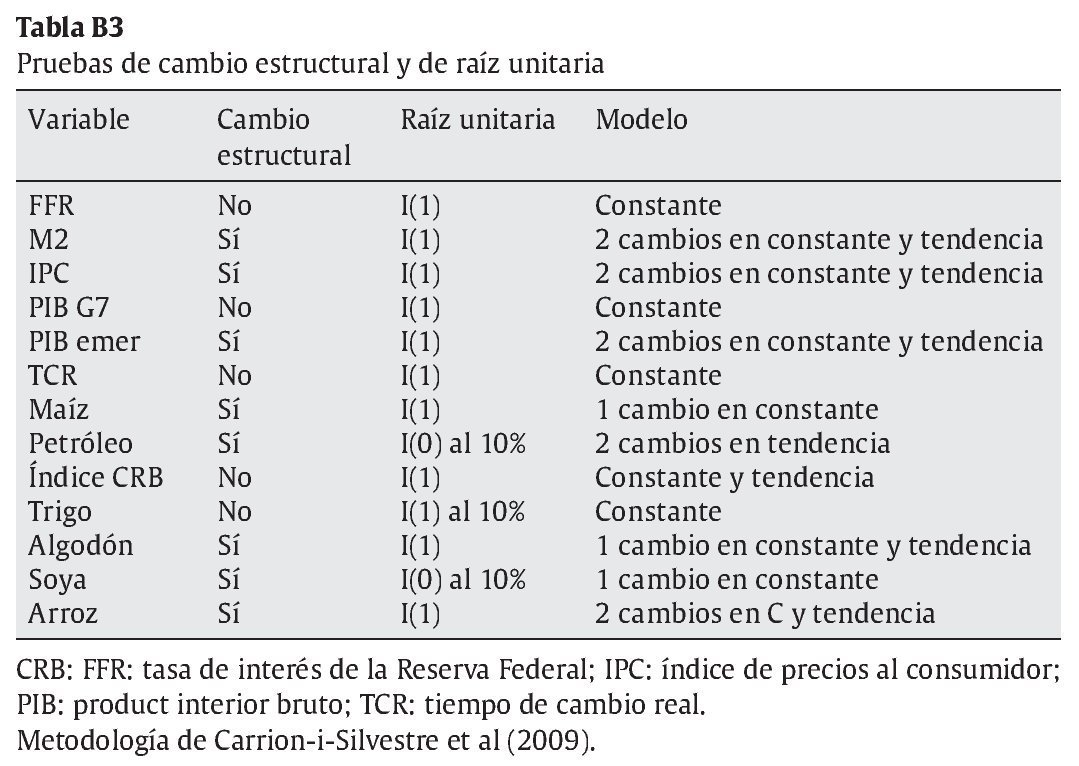

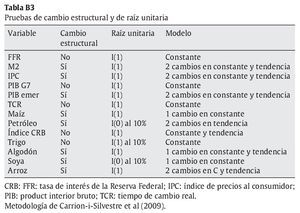

Esta sección del documento contiene las pruebas de diagnóstico y supuestos realizadas sobre las series consideradas y los modelos SVAR estimados. Las tablas B1 a B3 muestran que la mayoría de variables presentan comportamiento I(1) y este resultado es robusto a la presencia de cambios estructurales. La tabla B4 muestra que el número óptimo de rezagos para el modelo SVAR es 2. La tabla B5 muestra evidencia de cointegración para cada modelo estimado. Finalmente, la tabla B6 muestra que los residuos de los modelos no tienen autocorrelación serial.

Anexo C

Aspectos adicionales en los modelos estimados

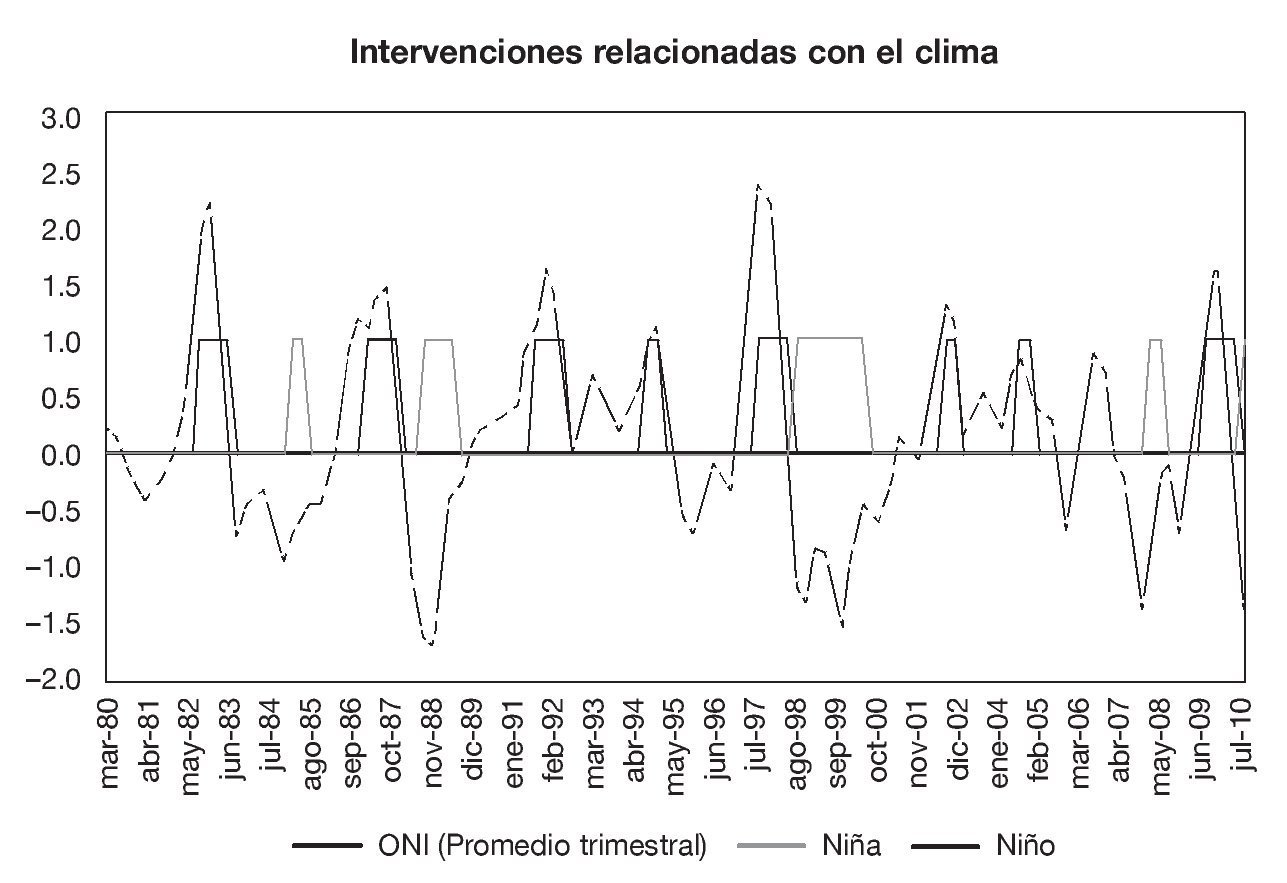

Intervenciones incluidas

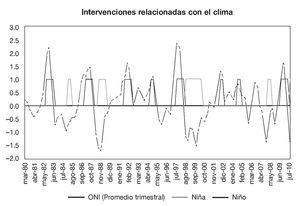

Como se menciona en la sección 3.1., los SVAR estimados tienen en cuenta intervenciones o variables dummy construidas a partir de la presencia de choques de oferta relacionados con comportamientos abruptos en el clima o con el aumento en la producción de biocombustibles. En este anexo se muestra cómo se construyen estas variables.

El índice considerado para incluir intervenciones climáticas es el Oceanic Niño Index; este se basa en la definición de un fenómeno del niño como una desviación positiva respecto a niveles promedio en la temperatura de la superficie del mar del océano Pacífico oriental-central ≥ 0,5 °C durante más de 3 meses. De igual forma, un fenómeno de la niña se define como una desviación negativa de la misma magnitud y durante el mismo tiempo.

Así, este indicador toma un valor absoluto > 0,5 cuando se dé alguno de estos fenómenos; en caso tal que esto suceda durante 2 o más meses de un trimestre, se considera un valor de 1 en la intervención correspondiente. De esta forma, las variables de intervención que se han de incluir son las siguientes (fig. C1):

Por su parte, la intervención tipo escalón relacionada con el efecto de la producción de biocombustibles se define como sigue:

Prueba de restricciones estructurales

La estructura de corto plazo (5) a partir de la cual se identificó un choque de política monetaria en las estimaciones del SVAR (4) es un modelo sobreidentificado. Lo anterior implica que se restringieron ciertas correlaciones contemporáneas entre las variables a 0 aun cuando el sistema de ecuaciones permitiría el cálculo de algunos de estos coeficientes.

En este sentido, se debe realizar un test de razón de verosimilitud que permita concluir, en términos de las observaciones, que las estimaciones condicionadas más probables de los parámetros no sean muy distintas de las impuestas con base en la intuición económica.

Así, si se supone que el modelo VAR en forma reducida en el cual se estiman la mayor cantidad posible de parámetros es el má ximo de la función de verosimilitud, se puede aplicar la siguiente prueba:

donde

y

son las estimaciones de la matriz de varianzas y covarianzas de los errores en forma reducida de una estimación reducida y estructural y se calculan teniendo en cuenta que dicho vector de error está dado por ut = A-1Bεt y por lo tanto,

En cada uno de los modelos se llevó a cabo esta prueba y su hipótesis nula no se rechazó con un nivel de significancia de 5%.

Figura C1. Series utilizadas en las estimaciones. Fuente: National Oceanic and Atmospheric Administration - Estados Unidos.

Anexo D

Sensibilidad a otras identificaciones estructurales

En esta parte del documento, llevamos a cabo modificaciones en la matriz estructural de efectos contemporáneos del SVAR utilizando matrices que si bien son una desviación de los referentes en la literatura (Sims [1986, 1992], Kim [2003] y Anzuini et al. [2010]), representan identificaciones razonables a priori. En las 3 identifi

caciones que solo presentan pequeñas diferencias con respecto a la identificación estructural utilizada en el documento, los resultados son similares a la estimación principal, salvo pequeñas diferencias en variables en donde se aplicaron cambios.

Por otra parte, la estimación sin estructura en la que solo se aplica una descomposición de Cholesky sí difiere bastante con respecto tanto a la estimación principal como a los resultados de las otras identificaciones plausibles. Esto puede responder a que no se están modelando correctamente los choques de política monetaria.

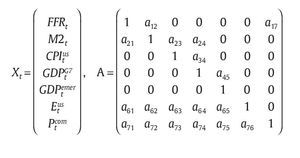

Estimación con respuesta contemporánea del tipo de cambio al precio de los commodities

Una alternativa inicial a la estructura original es incluir una respuesta contemporánea del tipo de cambio al precio de los commodities. Esto se apoya en la rapidez con la cual responde el tipo de cambio a cambios en su oferta y demanda que puedan estar relacionados con cambios en los fundamentales. Esta velocidad sería equiparable a la que la literatura adjudica a los commodities cuya negociación también se da en mercados financieros en tiempo real. Así, la matriz de variables endógenas y la de estructura o de relaciones contemporáneas son las siguientes:

Figura D1. Funciones de impulso-respuesta ortogonales para el índice de precios de commodities (con respuesta contemporánea del tipo de cambio a los precios de bienes básicos).

Figura D2. Descomposición de varianza del error de pronóstico para la identificación estructural con respuesta contemporánea del tipo de cambio a los precios de commodities.

Estimación con respuesta contemporánea entre el producto interior bruto de países desarrollados al de los países emergentes

De forma adicional, otra modificación razonable a la estructura supuesta en el presente documento es tener en cuenta un impacto contemporáneo entre la actividad de los países desarrollados (G7) y los emergentes. De esta forma la producción de los países del G7 dependería de forma contemporánea de los choques en el PIB de países emergentes.

En este caso las matrices consideradas son las siguientes:

Figura D3. Funciones de impulso respuesta ortogonales para el índice de precios de commodities (con respuesta contemporánea del PIB de países desarrollados a la producción de los países emergentes).

Figura D4. Descomposición de varianza del error de pronóstico para la estimación con respuesta contemporánea del PIB de países desarrollados a la producción de emergentes.

Estimación con respuesta contemporánea entre el PIB de países emergentes al de los países desarrollados

De igual forma se puede pensar que el PIB de los países emergentes es impactado de forma contemporánea por los choques en la producción de países desarrollados. Este nuevo choque contemporáneo es parecido al considerado anteriormente pero parte del supuesto que la respuesta de los países emergentes a los choques en producción en los países desarrollados se da de forma más rápida que en la estimación principal del documento.

Las matrices consideradas serían las siguientes,

Figura D5. Funciones de impulso respuesta ortogonales para el índice de precios de commodities (con respuesta contemporánea del PIB de países emergentes a la producción de países desarrollados).

Figura D6. Descomposición de varianza del error de pronóstico para la estimación con respuesta contemporánea del PIB de países desarrollados a la producción de emergentes.

Estimación sin restricciones estructurales

Finalmente, se calcula un VAR en forma reducida, es decir, no se aplican las restricciones estructurales señaladas en la matriz de efectos contemporáneos. En lugar de las restricciones de política monetaria, se usa una descomposición de Cholesky estándar. Los resultados son los siguientes.

Figura D7. Funciones de impulso respuesta ortogonales para el índice de precios de commodities (Estimación en forma reducida).

Figura D8. Descomposición de varianza del error de pronóstico para la estimación en forma reducida.

Con el fin de determinar la robustez de la identificación estructural usada en este documento, se llevaron a cabo estimaciones con modificaciones a la matriz de restricciones contemporáneas.

Así, se realizaron a cabo cuatro estimaciones adicionales, en la primera, el tipo de cambio responde de forma instantánea a los movimientos en el precio de los commodities. En la segunda el PIB de los países desarrollados responde de forma contemporánea a los choques en la producción de los países emergentes, mientras que en la tercera identificación ocurre lo contrario, el PIB de los países emergentes está respondiendo inmediatamente a los choques en el PIB de países desarrollados. Y finalmente, en una cuarta identificación, no se consideró ninguna estructura y se hizo una estimación con un VAR estándar en el cual solo se ortogonalizaron los impulsos respuesta con una descomposición de Cholesky.

Los resultados muestran que en los primeros tres casos, los impulsos respuesta son muy parecidos al de la estimación principal. Esto es de esperarse pues cada uno de estos casos sólo se llevaron a cabo modificaciones en la respuesta de una variable. En el caso que tiene en cuenta una respuesta automática del tipo de cambio al precio de los commodities los impulsos respuesta del CRB fueron muy parecidos a los de la estimación principal del documento, salvo que los intervalos de confianza de los impulsos se contrajeron al final del periodo de pronóstico. Por su parte la descomposición de varianza sí mostró una diferencia notable pues la tasa de cambio ya no genera una proporción alta en la varianza del error de pronóstico. Esto último es de esperarse también pues ahora quien responde contemporáneamente es el tipo de cambio y no el precio de los commodities.

En la segunda y tercera estimación, las diferencias se vieron en el impacto del PIB de países desarrollados en el precio de los commodities, el cual es significativo al final del horizonte de pronóstico de los impulsos, mientras que en cuanto a descomposición de varianza no hay modificaciones importantes.

Con respecto a las tres estimaciones anteriores, al parecer no hay modificaciones importantes con respecto a la estimación inicial del documento. Por último, la cuarta estimación no tiene en cuenta ninguna estructura. Con respecto a la identificación original del documento, se encuentran grandes diferencias, lo cual implica que al modificar las relaciones contemporáneas entre las variables a través de un SVAR, se está identificando de una forma más adecuada un choque de política monetaria, en línea con lo que argumentan los autores que usan esta estructura en la literatura (Sims (1986, 1992), Kim (2003) y Anzuini et al. (2010)).

Anexo E

Representación vector autorregresivo de un sistema de vector de corrección de error

Siguiendo a Lutkepohl (2006, p.248), podemos retomar el proceso VAR(p) de dimensión K presentado en la Ecuación (1) de la Sección 3.1.

Se dice que este sistema se encuentra cointegrado con rango r si la matriz

tiene rango r y por tanto puede ser escrita como un producto de matrices αβ′ y en donde a y b son ambas matrices de dimensión (K xr) y de rango r. La matriz b es más conocida como la matriz de vectores de cointegración la cual contiene r relaciones de largo plazo o de cointegración entre las variables.

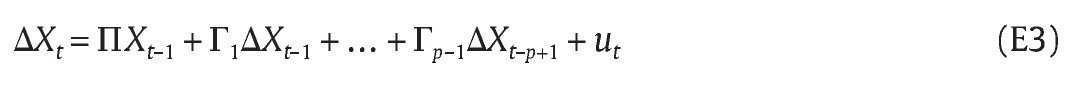

La representación VAR(p) en (E1) se puede reescribir, después de algunos pasos algebraicos, como un vector de corrección de errores (VECM) con p-1 rezagos:

En la representación D3, las matrices de coeficientes se definen de la siguiente manera:

¿Cómo pasar de la representación VECM en E3 a la representación VAR en E1? Lutkepohl (2006, p. 249) explica que es muy sencillo recuperar las matrices de la representación VAR calculando diferencias de las matrices Gi y utilizando la matriz P en el caso del primer rezago. La definición precisa se muestra a continuación:

Agradecimientos

Los autores agradecen las sugerencias y comentarios de Carlos Gustavo Cano, Hernán Rincón, Hernando Vargas, Andrés Velasco y evaluadores anónimos. Los errores y omisiones son responsabilidad exclusiva de los autores. Las opiniones expresadas en este documento en ningún caso comprometen al Banco de la República ni a su Junta Directiva.

1. Ver Borensztein y Reinhart (1994) para una descripción más detallada de la importancia de los bienes básicos en la economía.

2. La selección de estos bienes obedece a que estos productos dentro de los bienes transables tienen una presencia importante en la canasta del consumidor, y sus mercados internacionales son lo suficientemente grandes para representar en términos generales a los bienes básicos.

3. Para mediados del siglo XX, la literatura sostenía que la tendencia histórica de los precios de los commodities era decreciente con una pendiente poco inclinada (Prebisch [1950]). De acuerdo con esto, la evolución a largo plazo de los precios, depende principalmente del progreso tecnológico. Usualmente, dicho progreso reducía los costos de producción y expandía la oferta a una tasa mayor que el crecimiento poblacional y el aumento del ingreso. Esto llevaba a una tendencia decreciente en el precio de los commodities de origen agrícola.

4. De acuerdo con la Organización de las Naciones Unidas para la Alimentación y la Agricultura (2009), cerca del 75% del crecimiento de la producción de maíz en 2007 fue utilizada por plantas de producción de etanol absorbiendo cerca del 30% de su uso doméstico en Estados Unidos. Esta fue la principal explicación del aumento de precios.

5. Por ejemplo, en el año 2007, en Estados Unidos, las plantaciones de maíz aumentaron en 18%, lo cual fue posible solo a partir de una reducción en el terreno cultivado de soya y trigo. Esto explica que los precios de estos bienes hayan tenido una dinámica parecida a la del maíz.

6. Una excepción es el trabajo de Bastourre, Carrera e Ibarlucia et al. (2010), quienes utilizan mínimos cuadrados dinámicos para estimar los determinantes del precio agregado de commodities. Sus resultados están en línea con lo encontrado en la literatura.

7. Ver la explicación de Akram (2009, p. 843-844) sobre el signo de los efectos encontrados típicamente en la literatura.

8. Esta formulación supone que choques estructurales en los precios de los bienes básicos pueden incidir en los movimientos de la tasa de interés debido a que estos precios están disponibles contemporáneamente. Sims (1986) y Kim (2003), entre otros, trabajan con supuestos similares.

9. Ver anexo C para obtener una explicación detallada de las intervenciones aplicadas.

10. Esta significancia también está relacionada con la causalidad de Granger entre las variables.

11. Como moneda extranjera, se ponderan las principales monedas a partir de su participación en el comercio estadounidense.

12. En algunos casos, se introdujeron variables de intervención estacionales.

13. Las conclusiones sobre las pruebas estadísticas realizadas se llevaron a cabo con un nivel de significancia del 5%; en el caso de la prueba de cointegración de Johansen, las pruebas tienen en cuenta la presencia de variables exógenas.

14. Los impulsos-respuesta estimados corresponden a la aproximación de Hall (1992), la cual consiste en replicar estimaciones puntuales de los impulsos-respuesta con base en un remuestreo (bootstrapping) de los errores del modelo original, para determinar unos cuartiles con un determinado nivel de confianza, calculados como una desviación de la estimación original. Debe tenerse en cuenta que a pesar de tener un desempeño mejor que los intervalos asintóticos usuales, se pueden presentar problemas en muestras pequeñas, y que aun al aplicarse las correcciones correspondientes, no necesariamente se solucionan problemas relacionados con el nivel de confianza cubierto por las estimaciones y con la velocidad a la que los coeficientes convergen en sus valores asintóticos cuando aumenta la muestra, en especial para series I(1) o sistemas no estacionarios (Benkwitz, Lütkepohl y Neumann (2007).

15. En promedio para la muestra de estas estimaciones esto equivale a un incremento del 17% en la tasa de interés.

16. «Un choque estocástico del IPC implica necesariamente un aumento de la demanda agregada nominal mundial debido a que los choques son ortogonales y por tanto, la demanda agregada real (avanzados y emergentes) se debe mantener constan te en el momento del choque. Debido al ajuste rápido de los precios de los bienes básicos (comparado con el resto de precios) y debido a la baja elasticidad precio de la demanda de commodities, se observa este efecto de corto plazo». Reicher y Utlaut (2011).

INFORMACIÓN DEL ARTÍCULO

Historia del artículo:

Recibido el 12 de septiembre de 2012

Aceptado 19 de abril de 2013

* Autor para correspondencia.

Correo electrónico: jojedajo@banrep.gov.co (J. Ojeda Joya).

Bibliografía

Akram, Q. F. (2009). Commodity Prices, Interest Rates and the Dollar. Energy Economics, 31, 838-851.

Amisano, G. y Giannini, C. (1997). Topics in Structural VAR Econometrics. 2.ª ed. Berlin: Springer-Verlag.

Anzuini, A., Lombardi, M., y Pagano, P. (2010). The Impact of Monetary Policy Shocks on Commodity Prices, Working Paper Series, 1232, European Central Bank.

Arango, L. E., Arias, F. y Flórez, L. A. (2008). Trends, fluctuations, and determinants of commodity prices. Borradores de Economía, 521, Banco de la República de Colombia.

Arteaga, C., Granados, J., y Ojeda, J. (2011). The Effect of Monetary Policy on Commodity Prices: Disentangling the Evidence for Individual Prices, Borradores de Economía, 685, Banco de la República.

Bastourre, D., Carrera, J. y Ibarlucia, J. (2010). Precios de los Commodities: Factores Estructurales, Mercados Financieros y Dinámica No-Lineal, Estudios BCRA, 6, Banco Central de la República de Argentina.

Benkwitz, A., Lütkepohl, H. y Neumann, M. Problems Related to Bootstrapping Impulse Responses of Autoregressive Processes, Working Papers, Humboldt University, Sonderforschungsbereich 373.

Borensztein, E. y Reinhart, C. (1994). The macroeconomic determinants of commodity prices, IMF Working Papers, 94/9, International Monetary Fund.

Browne, F. y Cronin, D. (2010). Commodity prices, money and inflation. Journal of Economics and Business, 62, 331-345.

Carrion-i-Silvestre J., Kim, D. y Perron, P. (2009). GLS-based unit root tests with multiple structural breaks both under the null and alternative hypotheses. Econometric Theory, 25, 1754-1792.

Chen, Y., Rogoff, K. y Rossi, B. (2010). Can Exchange Rates Forecast Commodity Prices?, The Quarterly Journal of Economics, 125, 1145-1194.

Dornbusch, R. (1976). Expectations and exchange rate dynamics. Journal of Political Economy, 84, 1161-1176.

Eller, R. y Sagerer, C. (2008). "An Overview of Commodity Sectors". En: Fabozzi, F., Fuss, R., y Kaiser, D. (ed.) The Handbook of Commodity Investment. Hoboken, New Jersey: John Wiley & Sons, Inc. p. 681-711.

FAO (2009). The state of agricultural commodity markets: High food prices and the food crisis - experiences and lessons learned.

Flórez, L. A. (2010). Monetary policy and commodity prices: an endogenous analysis using a SVAR approach. Borradores de Economía, 610, Banco de la República de Colombia.

Frankel, J. A. (1985a). Commodity prices and money: Lessons from international finance, American Journal of Agricultural Economics, 66, 560-566.

Frankel, J. A. (1985b). Expectations and commodity price dynamics: The overshooting model, American Agricultural Economics Association, 68, 344-348.

Frankel, J. A. (2006). The effect of monetary policy on real commodity prices, NBER Working Papers, 12713.

Hall, P. (1992). The Bootstrap and Edgeworth Expansion. Nueva York: Springer. Hamilton, J. D. (1994). Time Series Analysis, Princeton University Press.

Hamilton, J. D. (2009). Understanding Crude Oil Prices, Energy Journal, 30, 179-206. Juselius, K. (2006). The Cointegrated VAR Model: Methodology and Applications. Oxford University Press.

Kim, S. (1999), Do monetary policy shocks matter in the G-7 countries? Using common identifying assumptions about monetary policy across countries. Journal of International Economics, 48, 387-412.

Kim, S. (2003). Monetary Policy, Foreign Exchange Intervention, and the Exchange Rate in a Unifying Framework, Journal of International Economics, 60, 355-386.

Lombardi, M., Osbat, C., y Schnatz, B. (2010). Global Commodity Cycles and Linkages a Favar Approach. Working Paper Series, 1170, European Central Bank.

Lutkepohl, H. (2006). New Introduction to Multiple Time Series Analysis, Berlin: Springer-Verlag.

Perron, P. y Yabu, T. (2009). Testing for shifts in trend with an integrated or stationary noise component. Journal of Business and Economic Statistics, 27, 369-396.

Sims, C. A. (1986). Are Forecasting Models Usable for Policy Analysis? Federal Reserve Bank of Minneapolis Quarterly Review, Winter, 2-16.

Sims, C. A. (1992). Interpreting the macroeconomic time series facts, European Economic Review, 36, 975-1011.

Prebisch, R. (1950). The Economic Development of Latin America and Its Principal Problems. New York: United Nations.

Reicher, C. y Utlaut, J. (2011). The Effect of Inflation on Real Commodity Prices, Kiel Working Papers, 1704, Kiel Institute for the World Economy.

Zivot, E. y Andrews, D. W. K. (1992). Further Evidence on the Great Crash, the Oil-Price Shock, and the Unit-Root Hypothesis, Journal of Business & Economic Statistics, 10, 251-270.