El artículo estudia la inflación en Colombia durante la segunda posguerra y su relación con el crecimiento del dinero en el largo plazo. El artículo aborda el tema de los desplazamientos de la velocidad de circulación del dinero por medio de una estimación de la demanda de dinero en donde la monetización de la economía sigue un proceso estocástico, específicamente una tendencia lineal local. Este proceso sirve para capturar de forma parsimoniosa y general desplazamientos graduales de la demanda de dinero originados tanto en la monetización como en la innovación financiera. En el artículo se evalúa la predictibilidad de la velocidad de circulación del dinero por medio de una medición de su error de pronóstico. Los resultados muestran que la velocidad no fue predecible debido a la magnitud del error de pronóstico. La principal implicación de política es que una vez estimados los desplazamientos de la demanda de dinero, el enfoque monetario puede dar información sobre la postura pasada de la política monetaria; sin embargo, como los desplazamientos de la demanda de dinero son impredecibles hacia el futuro, el enfoque monetario no permite anclar la inflación en el largo plazo. Otra implicación de política es que la estabilización del sector externo de acuerdo con el enfoque monetario de la balanza de pagos era difícil debido a la ausencia de relación entre el crecimiento del dinero y la inflación en el corto plazo.

The article studies inflation in Colombia during the second postwar period in relation to long-term money growth. The article deals with the shifts in the velocity of money by estimating a demand for money function where monetization follows a stochastic process, specifically, a local linear trend. This process enables us to capture, in a way that is both parsimonious and general, gradual shifts in the demand for money originated in monetization as well as financial innovation. The article evaluates the predictability of velocity by means of measuring its forecast error. The results show that monetization explains the shifts in velocity and that velocity was not predictable due to the size of the forecast error. The main policy implication is that once the shifts in money demand have been estimated, the model may give information about the stance of monetary policy; however, as these shifts are unpredictable into the future, the monetary approach may not enable us to anchor inflation in the long term. Another policy implication is that stabilization of the trade balance, according to the monetary approach to the balance of payments, was difficult due to the lack of relationship between money growth and inflation in the short term.

La estrategia actual de conducción de la política monetaria en Colombia y en otros países, de metas de inflación, no tiene al dinero como instrumento de la política; sin embargo, es una estrategia que intenta incorporar toda la información disponible sobre la inflación. Dentro de este conjunto de información está el crecimiento del dinero. El control del dinero como instrumento de la política monetaria entró en desuso debido a los desplazamientos en la demanda de dinero, que son en gran parte impredecibles. Junto con el olvido del dinero como instrumento de la política monetaria hemos avanzado en nuestra comprensión de los determinantes de la inflación en el corto plazo. En vez del dinero, la estrategia de metas de inflación utiliza un conjunto amplio de información y unos mecanismos de transmisión que dan buen uso a nuestro mejor conocimiento de los determinantes de la inflación en el corto plazo. Pero solo porque es una estrategia que intenta incorporar toda la información disponible sobre la inflación, parece importante hacer un seguimiento del dinero hacia el pasado, sin pretender que pueda servir como instrumento de la política monetaria hacia el futuro. La estrategia monetaria puede ayudar a indicar presiones inflacionarias de largo plazo de origen monetario.

El origen del dinero como instrumento de la política monetaria en Colombia nos lleva al período de la segunda posguerra, cuando el Banco de la República dejó el manejo pasivo de la política monetaria basado en el patrón oro. Aunque las autoridades parecían más preocupadas por el aumento y la distribución del crédito a ciertos sectores productivos, el FMI enfatizó sobre la proyección del dinero como medio de control de la inflación y especialmente para el control del desequilibrio externo, problema sobre el cual gravitó la política económica. En este artículo mostramos que el enfoque monetario del control del desequilibrio externo descansó sobre una base teórica frágil. En otro artículo, Gómez (2016c) muestra que el principal factor que contribuyó a la corrección del desequilibrio externo durante la segunda posguerra fue la flotación de la tasa de cambio en 1957 y la consecuente depreciación del peso.

Nuestros objetivos son 2. Primero, evaluar la postura de la política monetaria desde un enfoque monetario y controlando por los desplazamientos en la demanda de dinero. Segundo, mostrar que el enfoque monetario a la corrección del desequilibrio externo descansó sobre una base teórica frágil. A medida que tratamos de lograr estos objetivos, revisitamos la teoría sobre el enfoque monetario al control de la inflación y sobre la estabilización del sector externo.

Comenzamos en 1951, cuando la Reforma Financiera dio al Banco de la República un manejo desprovisto del mecanismo del patrón oro que hacía la política monetaria automática o, en el lenguaje de la época, «pasiva». Nuestro período de estudio termina en 1963, cuando se creó una Junta Monetaria encargada de consolidar el nuevo régimen desarrollista de banca central1,2. Este fue un período de sucesivas crisis de balanza de pagos durante el cual el FMI hizo contrapeso al efecto del régimen desarrollista sobre la estabilidad macroeconómica3,4. El régimen desarrollista buscó la extensión de crédito de fomento del Banco de la República al sector productivo y el mantenimiento de una tasa de cambio apreciada para favorecer la importación de materias primas para la industria. La combinación de una tasa de cambio apreciada y la generosa extensión de crédito a ciertos sectores productivos devino repetidamente en crisis de balanza de pagos.

Obligados por la insolvencia internacional y la inminencia de una crisis de pagos, los ejecutores de políticas tomaron medidas menos favorables a la norma desarrollista. Estas políticas hacían parte de los criterios de desempeño que el FMI esperaba como respaldo de los créditos de apoyo a la balanza de pagos. Las políticas buscaron corregir el desequilibrio externo como garantía del repago de los créditos externos. Desde la época, los programas con el FMI representaron un aval para los bancos extranjeros acerca de las políticas del país y de la evolución de su sector externo.

Durante el período de estudio, 1951-1963, el FMI perfeccionó el marco teórico para el objetivo de la estabilidad externa. El marco, conocido como programación financiera, se basa en los enfoques monetario, elasticidades y absorción a la balanza de pagos. El enfoque monetario, de particular importancia para los propósitos de este artículo, se basa en la relación entre el dinero y la inflación. Pero un análisis detenido de esta relación revela que el crecimiento del dinero tiene consecuencias sobre la inflación en el largo plazo pero no en el corto plazo; esto se desprende del hecho que el efecto de la política monetaria tiene un rezago.

Como el dinero causa la inflación en el largo plazo, la política de extensión de crédito del período de la banca desarrollista condujo tanto a la inflación como a la apreciación de la tasa de cambio, y a repetidas crisis cambiarias. Pero como el dinero no causa la inflación en el corto plazo, la política de control del crecimiento del dinero del enfoque monetario de la balanza de pagos parece haber descansado sobre una base teórica frágil. El FMI endosó esta conclusión décadas más tarde, de facto, cuando permitió que los países con regímenes de meta de inflación sustituyeran las metas monetarias por metas de inflación durante los programas de ajuste macroeconómico, llamados de estabilización en la época de la banca desarrollista. Así, el organismo renunció a la contribución que el enfoque monetario pudiera ofrecer al ajuste del sector externo en el corto plazo.

Durante el período de estudio la inflación promedio en Colombia fue cercana a 10%. Fue un nivel mayor que el de los países avanzados, pero menor que el de otros países de América Latina5. Según Friedman (1953), la explicación de este desempeño macroeconómico está en la forma de pensar de las autoridades económicas. La posición de las autoridades con respecto a algunos asuntos de política económica se puede encontrar en el Archivo Histórico del FMI; en particular, en las Consultas del país con el Fondo. Hasta el momento el Archivo no ha sido utilizado sino ocasionalmente6. Dentro del Archivo, las Consultas de Colombia con el FMI del año 1957 registran que «los representantes de Colombia argumentaron que mantener la estabilidad de precios era objetivo del gobierno, pues conocían los peligros de la inflación» (IMF, 1957, p. 9) y además que «los representantes también argumentaron que las autoridades no permitirían tendencias deflacionarias, pues estas tendencias generarían una serie de consecuencias extremadamente serias para Colombia» (IMF, 1957, p. 12). Entonces el desempeño del crecimiento del dinero y de la inflación parece deberse a este «punto medio» que defendieron las autoridades colombianas. En comparación, en Argentina, Chile y Brasil se presentaron espirales de precios y salarios que llevaron la inflación y la expansión monetaria a tasas mayores del 50% en 1959, 1954-56 y 1962-1965 respectivamente. En estos países las centrales obreras ejercieron mayores presiones salariales y los bancos centrales validaron estas presiones. Desafortunadamente, estos fenómenos se agravaron en décadas posteriores, llevando a infortunadas hiperinflaciones7.

El plan del artículo es el siguiente. En la sección 2 estudiamos la literatura sobre la teoría cuantitativa del dinero como teoría de la demanda de dinero y de la inflación. Luego, en esta sección, estudiamos la literatura sobre los desplazamientos en la demanda de dinero causados por la monetización y la innovación financiera. En la sección 3 damos un vistazo intuitivo a la relación entre el crecimiento del dinero y la inflación en el corto y en el largo plazo. Esta sección busca motivar el estudio de los desplazamientos de la demanda de dinero. En la sección 4 planteamos el modelo de demanda de dinero que sirve para estudiar los desplazamientos en la misma y también en la velocidad de circulación del dinero. Además, en esta sección proponemos un modelo monetario de inflación. En la sección 5 describimos los datos utilizados, tanto observados como estimados, y presentamos varios aspectos relacionados con la calibración y la estimación de los modelos de demanda de dinero, inflación y crecimiento del dinero. En la sección 6 presentamos los resultados de los modelos, principalmente la importancia de los desplazamientos en la demanda de dinero para la proyección de la velocidad hacia el futuro y el grado de influencia de la postura de la política monetaria sobre la inflación hacia el pasado. En la sección 7 presentamos las implicaciones de los resultados para el enfoque monetario de la balanza de pagos que, como vimos, durante el período de estudio fue un elemento central en la formulación de la política monetaria referida a la estabilización del sector externo. La sección 8 propone algunas conclusiones.

2La literaturaComenzamos con la literatura sobre la teoría cuantitativa del dinero como teoría de la demanda de dinero y de la inflación. La fórmula de la ecuación cuantitativa del dinero es

en donde M es el acervo de dinero, V es la velocidad de circulación del dinero, P es el nivel de precios y Y es una media del nivel de transacciones en la economía.Para los economistas clásicos, la causalidad en la ecuación (1) va del dinero a los precios. Por ejemplo, al anunciar el propósito de su estudio, Fisher (1911) expresa que «en mi libro The purchasing power of money, he tratado de explicar con datos y diagramas el aumento de los precios en los Estados Unidos y las causas de este aumento» (Fisher 1911b, p. 296). Luego Fisher señala que «en el Capítulo 7 de mi libro he tratado de mostrar que los precios son el elemento pasivo o marioneta de los otros cinco factores que lo dominan en relación de causa a efecto» (Fisher 1911b, p. 297). Después, Fisher afirma que «para recapitular, encontramos que […] los precios varían (1) directamente con la cantidad de dinero, (2) directamente con la velocidad de circulación del dinero, (3) inversamente con el volumen de comercio. La primera de estas relaciones es la más importante. Constituye la “teoría cuantitativa del dinero”» (Fisher, 1911a, p. 29).

Pasando a Friedman (1956), la causalidad en la ecuación cuantitativa va hacia la demanda de dinero, hacia los precios y hacia el producto. El autor comienza diciendo que «la teoría cuantitativa es en primera instancia una teoría de la demanda de dinero, no de la actividad económica, del ingreso nominal o del nivel de precios» (Friedman, 1956, p. 4). De acuerdo con esta dirección de causalidad, Friedman depura la teoría cuantitativa de dinero hasta llegar a una forma funcional para la demanda de saldos reales de dinero (Friedman, 1956, p. 11). Luego, el autor habla sobre una segunda dirección de causalidad en la que la teoría cuantitativa es una teoría también del ingreso nominal o del nivel de precios8. Según Friedman, para esta segunda dirección de la causalidad es necesario añadir una teoría del ingreso nominal o del nivel de precios (Friedman, 1956, p. 15). Más tarde, Friedman se refiere a una tercera dirección de causalidad, que va del dinero a las «condiciones económicas», es decir, al producto (Friedman, 1961, p. 447).

Aunque para Friedman la teoría cuantitativa del dinero es una teoría de la demanda de dinero, de la inflación y también tiene efectos sobre la actividad económica, Friedman parece haber evitado utilizar explícitamente las palabras causa y efecto; este es un argumento avanzado por Hoover (2004) (ver también Hammond, 1996). En efecto, Friedman comienza su artículo con la frase «la teoría cuantitativa es un enfoque general más que una teoría bien definida» (Friedman, 1956, p. 3)9.

Pero Friedman (1956, 1961) consideró al menos 2 direcciones bien definidas, hacia la demanda de dinero y hacia los precios, que desarrollamos en este artículo, así como el tema de la estabilidad de la demanda de dinero. Desde la época, el asunto de una velocidad del dinero estable, o al menos predecible, fue visto como una precondición, o de lo contrario como el talón de Aquiles, del enfoque cuantitativo para el control del nivel de precios (Friedman, 1956, p. 21). Es interesante notar que para Friedman una demanda de dinero estable es, de un lado, aquella que cambia de forma predecible con las variables explicativas de la misma, por ejemplo: una demanda de dinero que aumenta si la inflación y las tasas de interés disminuyen (Friedman, 1956, p. 18). Pero, de otro lado, para Friedman, una demanda de dinero estable es aquella que se desplaza como consecuencia de otras variables que inciden en ella. Una especificación estable de la demanda de dinero incluiría todas estas variables, mientras que una especificación parsimoniosa sería inestable (Friedman, 1956, p. 15). En la tradición de la literatura empírica sobre la demanda de dinero, una especificación parsimoniosa de la demanda de dinero incluye básicamente las variables de escala, el producto, y costo de oportunidad, la tasa de interés o una aproximación a la misma por medio de la inflación esperada.

En este artículo estimamos una demanda de dinero que incluye, además de las variables de escala y de costo de oportunidad, una variable para los desplazamientos de la demanda de dinero estimada como una variable no observada. Esta variable se desplaza lentamente en el tiempo, buscando capturar desplazamientos de la demanda de dinero que la aumentan o reducen gradualmente; es decir, tanto los procesos de monetización como de innovación financiera.

Formalizando, como teoría de la demanda de dinero la teoría cuantitativa puede escribirse como

en dondeAlternativamente, como teoría de la inflación, la teoría cuantitativa del dinero puede escribirse en primeras diferencias como

en donde π es la inflación, μ es el crecimiento del dinero, v˙ es el cambio en la velocidad y g es el crecimiento del producto.Según la forma (3) de la teoría cuantitativa del dinero, caeteris paribus, la relación entre el crecimiento del dinero y la inflación es positiva y uno a uno, y es válida en el largo plazo cuando todos los precios son flexibles.

Intuitivamente, la teoría cuantitativa puede escribirse como una teoría del valor del dinero, 1/P, en función de la oferta y la demanda del mismo así:

En esta versión de la teoría, el valor del dinero 1/P aumenta con la demanda de dinero kY y disminuye con la oferta del mismo M. En esta teoría los precios son consecuencia del dinero en el largo plazo. A su vez, el largo plazo es aquel en el que todos los precios son flexibles. En contraste, en el corto plazo varios precios son rígidos.

Ahora pasamos a la revisión de la literatura sobre los desplazamientos en la demanda de dinero. Los desplazamientos se han conocido en la literatura con los términos de monetización e innovación financiera. Como vimos, estos son desplazamientos que aumentan y reducen la demanda de dinero.

La monetización es un aumento en la demanda del dinero en la economía que no está explicado por las demás variables explicativas de la función de demanda de dinero, las variables de escala y costo de oportunidad. Bordo, Joung y Siklos (1997) muestran cómo históricamente la demanda de dinero registra inicialmente un proceso de monetización y posteriormente un proceso de innovación financiera de forma que la velocidad toma una forma de U10. Actualmente, los desplazamientos de la demanda de dinero en el caso de Colombia son de monetización, por lo tanto, en el largo plazo la velocidad toma la forma de una ola.

Dentro de las causas de la monetización están la represión financiera, la urbanización y el desarrollo del sector financiero. La represión financiera aumenta la demanda de dinero porque impone a los bancos condiciones y restricciones a la tenencia de crédito y porque aumenta el costo de las transacciones. La urbanización aumenta la demanda de dinero porque incorpora sectores informales a la economía formal y bancaria, y reduce la importancia de los jornales en especie dentro de la remuneración al trabajo en la economía. El desarrollo del sector financiero aumenta la demanda de dinero porque hace disponibles los servicios bancarios a una mayor proporción de la población.

Las referencias más autorizadas sobre la estimación de la demanda de dinero con innovación financiera son Bordo et al. (1997) y Arrau, de Gregorio, Reinhart y Wickman (1995). Como se dijo anteriormente, Bordo et al. (1997) estiman funciones de demanda de largo plazo que permiten incluir tanto el proceso de monetización como la innovación financiera. Por su parte, Arrau et al. (1995) estiman funciones de demanda de dinero en las que la innovación financiera sigue un camino aleatorio.

Un trabajo para Colombia para el período de estudio de este artículo y que incorpora el tema de la monetización es el de Rosas (1976). Posteriormente, algunos trabajos sobre la demanda de dinero en Colombia incorporaron algunas aproximaciones a la innovación financiera (Gómez-González, 1999; Gómez, 1998a,b).

Rosas incorporó la monetización en la economía por medio de 2 variables: el número de sucursales que ofrecen cuentas corrientes y el número de sucursales bancarias que ofrecen cuentas de ahorro (Rosas, 1976, p. 165). El autor se refiere a una economía con un sector bancario y un sector no bancario (Rosas, 1976, pp. 157-158). A medida que el sector bancario se desarrolla, la demanda de dinero aumenta. Con más desarrollo, aparecen otros activos financieros que pueden desestimular la demanda por dinero (Rosas, 1976, p. 155).

Rosas encuentra una elasticidad ingreso de la demanda de saldos reales de 1. Esta elasticidad aumenta cuando la variable de monetización es excluida (Rosas, 1976, pp. 166-170). En cuanto a la elasticidad interés, Rosas encuentra un valor de –0,9 con 18 observaciones anuales.

Las estimaciones restantes de la demanda de dinero en Colombia para el período de estudio no incorporan variables de monetización y por lo tanto encuentran elasticidades ingreso de la demanda mayores que uno. Salazar (1996) encuentra una elasticidad ingreso de la demanda de saldos reales de M1 mayor que uno tanto numérica como estadísticamente (Salazar, 1996, p. 66). Además, encuentra una elasticidad interés de –0,3 (Salazar, 1996, p. 66). Con datos anuales, la autora encuentra una elasticidad ingreso de 1,3 y una elasticidad interés de –0,2 (Salazar, 1996, p. 67). El estudio de Salazar también hace énfasis en los efectos de la represión financiera, así como en los efectos de la política monetaria sobre la actividad real. Por último, la autora contribuye con la construcción de valiosas series de datos de tasas de interés para el período, las cuales utilizamos en la estimación de la demanda de dinero de este artículo.

Por su parte, Musalem encuentra una elasticidad ingreso de 1,18 y una elasticidad interés de –0,87 con datos anuales (Musalem, 1971, pp. 19 y 35). Para este autor, las elasticidades ingreso e interés son de 1,02 y –0,40 con datos trimestrales (Musalem, 1971, p. 40). Musalem estima una demanda de dinero que incluye 2 variables de costo de oportunidad. La primera es la tasa de inflación esperada. La segunda es «el rendimiento monetario esperado en bienes relacionados con el comercio internacional [aproximado por un estimativo de] los inventarios de estos bienes mantenidos por motivo especulación o como activos» (Musalem, 1971, pp. 18 y 56). Los resultados acerca de esta variable de costo de oportunidad son interesantes, aunque siguiendo a Friedman, una estimación parsimoniosa no necesita incorporar todas las variables posibles. Por eso la estimación de la demanda de dinero en este artículo no incorpora esta ni otras variables como la devaluación esperada. El efecto de estas variables sobre la demanda de dinero queda incorporado en las innovaciones a la ecuación de saldos reales.

3El crecimiento del dinero y la inflación en el largo plazoDespués de dejar el funcionamiento en su mayoría automático de la política monetaria durante el patrón oro en 1951, las autoridades colombianas mantuvieron una postura expansionista de la política monetaria, aunque con episodios esporádicos algo ortodoxos. Las altas tasas de expansión del dinero fueron interrumpidas transitoriamente por menores tasas de expansión en 1951 y 1957. En el primero de estos años se implementaron las recomendaciones monetarias preliminares a la primera misión del Banco Mundial al país y en el segundo se implementó el primer programa de estabilización macroeconómica por parte del FMI y de las autoridades del país.

Las autoridades mostraron cambios diametrales en su forma de entender el problema de la inflación. Por ejemplo, al final de los años cuarenta las autoridades ostentaron un perfil expansionista: «[la misión del FMI] confrontó el fuerte énfasis que algunos directivos colombianos ponían en el desarrollo económico como justificación del patrón de inflación» (IMF, 1948). En contraste, en 1957 las autoridades mostraron un perfil más ortodoxo: «los […] planteamientos [del gerente del Banco de la República] reflejan madurez en el manejo cambiario y un gran avance en el entendimiento de lo que significa un proceso de ajuste» (Wiesner, 1980, p. 26). Finalmente, a comienzos de los años sesenta las autoridades exhibieron un perfil expansionista: «nuestra balanza de pagos debe estar en desequilibrio por diez años…» (Sanz, 1962, en Banco de la República, 1962, p. 49911).

Como se dijo anteriormente, según Friedman (1953), el desempeño macroeconómico refleja la forma de pensar de las autoridades económicas. Este punto de vista es más válido en lo referente al desempeño de la inflación en el largo plazo. Por contraste, como en el corto plazo la relación entre el dinero y la inflación es débil, la inflación difícilmente puede reflejar el pensamiento de las autoridades12. Los copiosos análisis de coyuntura en los que los cambios en la inflación son explicados por el crecimiento del dinero descansan sobre un fundamento teórico y empírico débil.

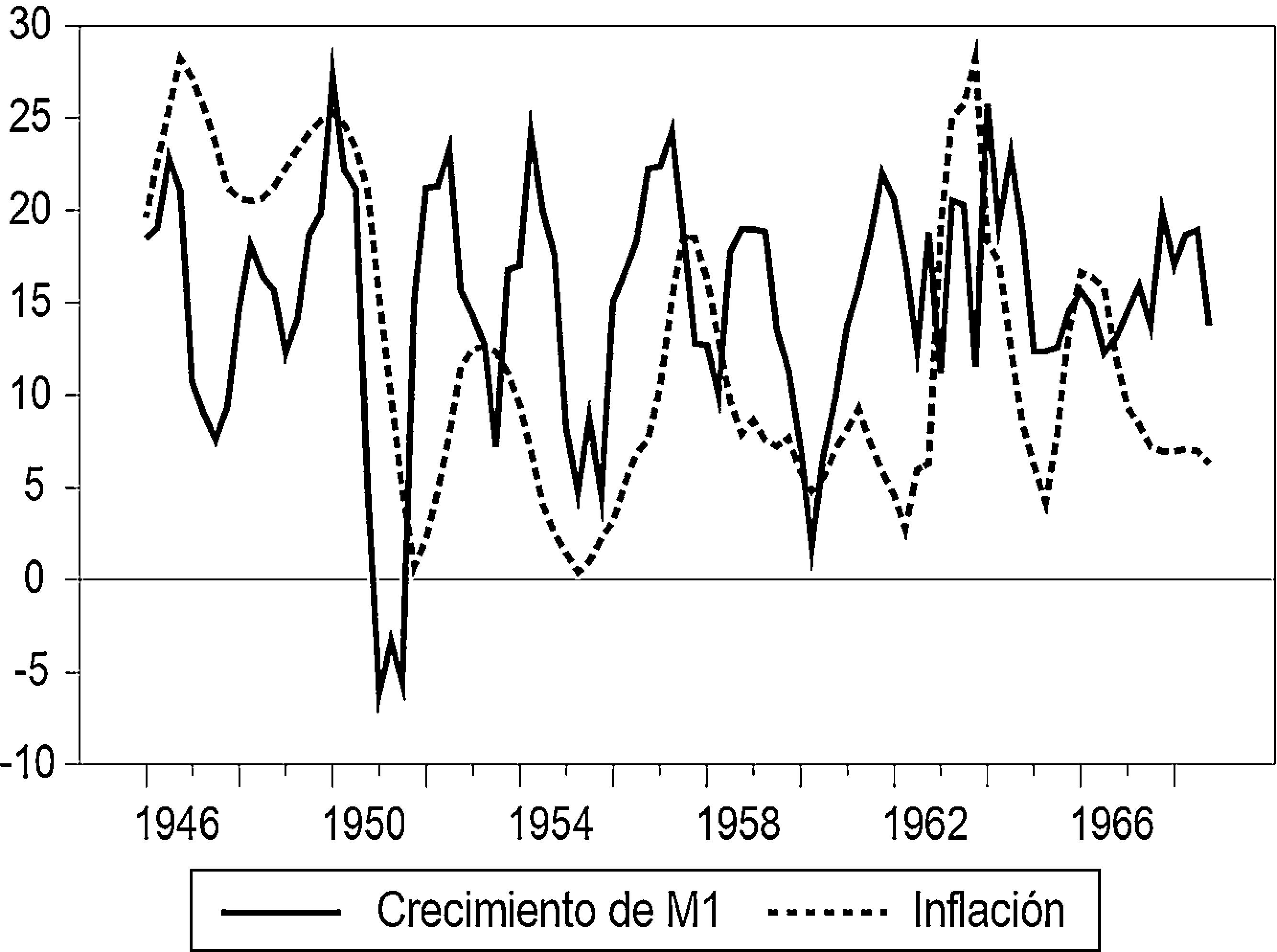

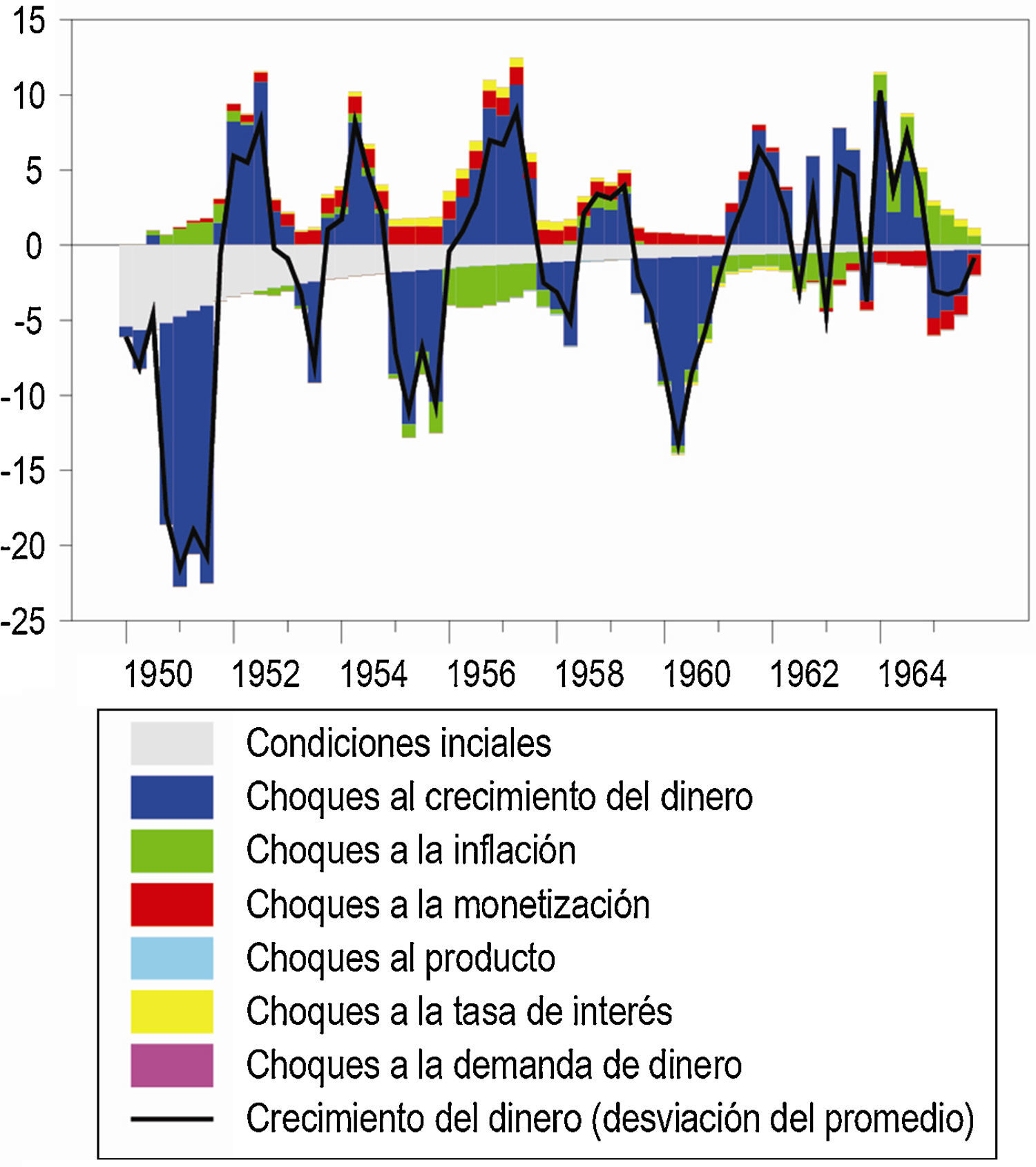

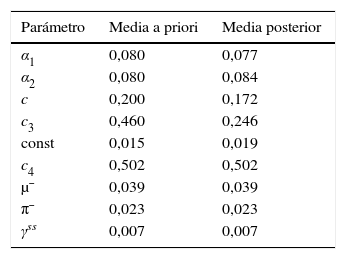

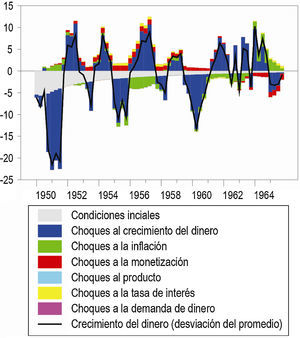

En el corto plazo la inflación puede aumentar precisamente en el momento en que la autoridad monetaria reduce el crecimiento del dinero, y también puede suceder lo contrario (fig. 1). Valga citar la conclusión de Friedman que el efecto del crecimiento del dinero sobre la inflación tiene un rezago «largo y variable» (Friedman, 1961, p. 447). En su artículo de 1961 el rezago se refiere a las consecuencias de las «acciones monetarias» sobre las «condiciones económicas», es decir, del crecimiento del dinero sobre el producto (así como sobre la inflación) (Friedman, 1961, pp. 447 y 451). En contraste, en el largo plazo el crecimiento del dinero y la inflación tienen una relación directa, que los economistas clásicos postulan que es estable o por lo menos predecible.

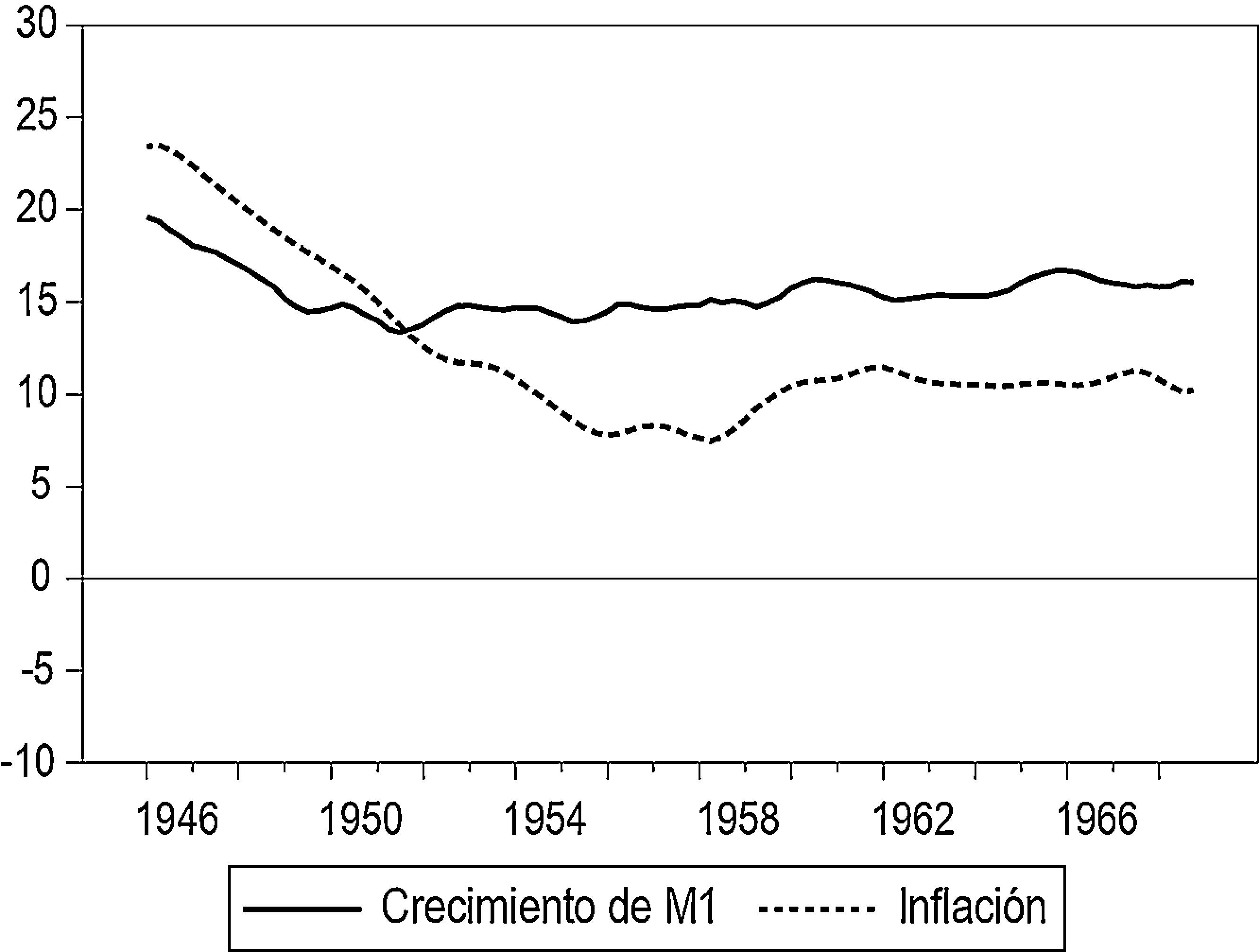

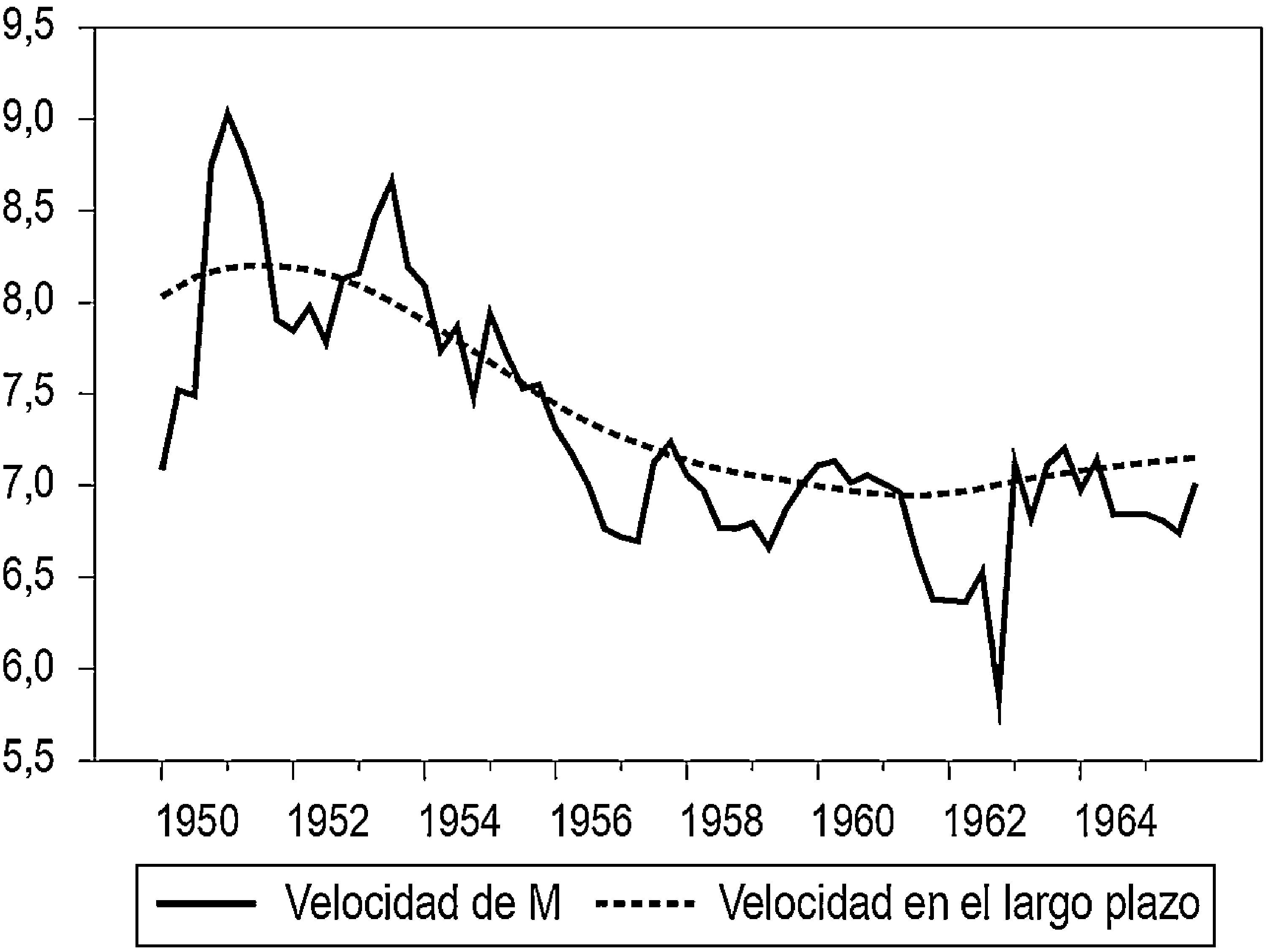

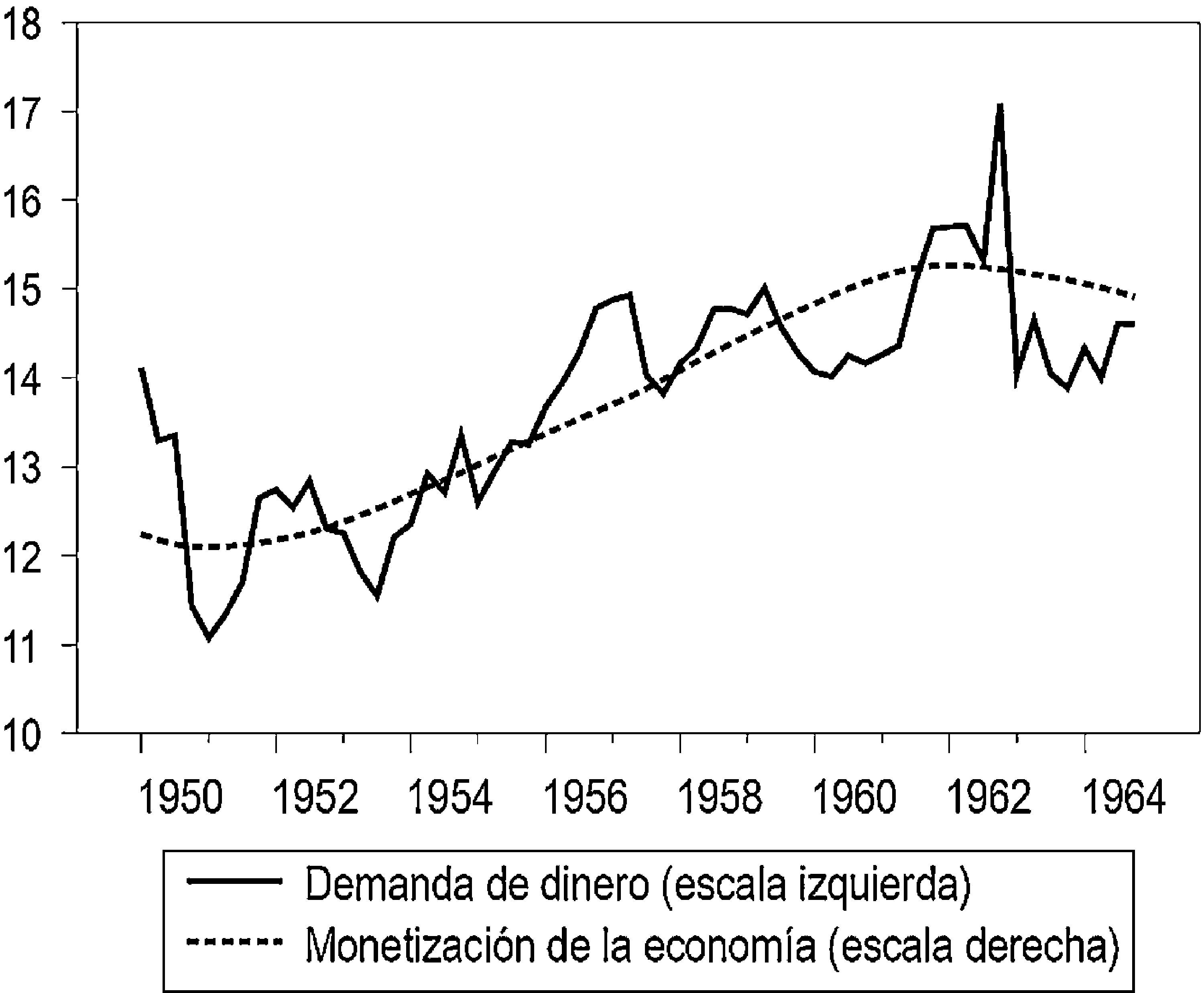

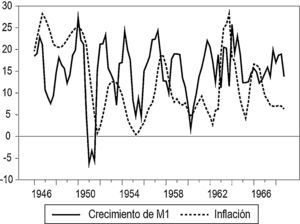

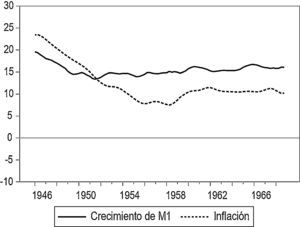

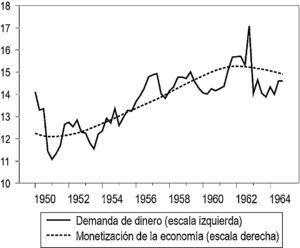

De acuerdo con la literatura, la medida de largo plazo del crecimiento del dinero es un resumen de la postura pasada y presente, así como una anticipación de lo que será el crecimiento del dinero en el futuro. La medida de largo plazo de la inflación se define de forma análoga. En esta sección medimos el largo plazo del crecimiento del dinero y de la inflación por medio del filtro utilizado por Lucas (1980)13. Las medidas de largo plazo del crecimiento del dinero y de la inflación se muestran en la figura 2. La figura muestra que, en contraste con los datos observados, es decir, con el corto plazo, los datos de crecimiento del dinero y de inflación en el largo plazo muestran una relación positiva. Sin embargo, los datos de largo plazo pueden no mostrar una relación uno a uno como implica, caeteris paribus, la ecuación cuantitativa del dinero. La razón es que para inflaciones relativamente bajas los cambios en la demanda de dinero obscurecen la relación de largo plazo. En efecto, durante los años cincuenta la velocidad disminuyó (fig. 3); análogamente, la demanda de dinero, como proporción del ingreso, aumentó (fig. 4).

En contraste, para inflaciones altas, o para cambios grandes del crecimiento del dinero y la inflación, los cambios y desplazamientos de la demanda de dinero quedan relegados a un segundo plano y las medidas de crecimiento del dinero y de inflación muestran más claramente una relación positiva y aproximadamente uno a uno. Utilizando la misma metodología de esta sección, Gómez (2010, p. 72) presenta varios ejemplos al respecto).

4Los modelos de demanda de dinero, inflación y crecimiento del dineroLa demanda de dinero se estima aquí en forma de saldos reales m≡M/P con la siguiente forma funcional:

en donde At es la monetización de la economía, Rt es la tasa de interés y η es la elasticidad interés de la demanda de saldos reales. Además, se asume que la elasticidad ingreso de la demanda de saldos reales es uno, siguiendo la elasticidad en el modelo teórico de Lucas (1994).En este artículo estimamos una función de demanda de dinero mediante una especificación en la cual la monetización sigue un proceso estocástico de tendencia lineal local. Este proceso es un poco más general que el utilizado en Arrau et al. (1995), una caminata aleatoria, y permite modelar los desplazamientos en la demanda de dinero como un proceso gradual, que permite el suavizamiento de las medidas de largo plazo de las figuras 1 y 2.

Sea at el logaritmo de la monetización, el proceso estocástico de tendencia lineal local está dado por las ecuaciones

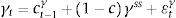

yen donde γt es el crecimiento de la monetización, que en el largo plazo tiende a la tasa γss.En este proceso hay desplazamientos tanto en el nivel de la monetización, las innovaciones εta en la ecuación (6), como en su tasa de crecimiento, las innovaciones εtγ en la ecuación (7).

El modelo de corrección de errores para los saldos reales es

en dondees el largo plazo al cual tiende la demanda de dinero14. Implícitamente, la elasticidad ingreso de la demanda de saldos reales, es decir, el coeficiente en Yt en la ecuación (9). Distintos modelos teóricos implican elasticidades ingreso diferentes. Por ejemplo, Lucas (1994) utiliza una elasticidad ingreso de uno, Baumol (1952) de 0,5 y Miller y Orr (1966) de 2,3. A mayor elasticidad ingreso, menor es el papel de la monetización, dado un ingreso creciente.El modelo completo de demanda de dinero consiste en una ecuación de corrección de errores para la demanda de dinero, ecuación (8); un proceso estocástico para la monetización, ecuaciones (6) y (7), y una especificación para el producto y la tasa de interés15.

Ahora pasamos al modelo monetario de la inflación. Como mencionamos, Friedman argumenta que «la teoría cuantitativa del dinero es en primera instancia una teoría de la demanda de dinero […]. Cualquier afirmación acerca de [el ingreso nominal o el nivel de precios] requiere combinar la teoría cuantitativa con alguna especificación acerca de las condiciones de la oferta de dinero y tal vez de otras variables también» (Friedman, 1956, pp. 4 y 15).

El enfoque monetario del control de la inflación se basa en la teoría de la inflación (4) y operativamente consiste, de un lado, en establecer metas de crecimiento del dinero y, del otro, de una proyección de la demanda de dinero. El enfoque monetario del control de la inflación fue ampliamente utilizado tanto en los países avanzados como en desarrollo hasta la década de los ochenta. No obstante, a partir de los años noventa comenzó a ser menos utilizado debido a los desplazamientos en la demanda de dinero. En los años ochenta y noventa los desplazamientos correspondían a la innovación financiera, en vez de al proceso de monetización de la economía del período en estudio de este artículo. En la actualidad, los desplazamientos de la demanda de dinero también corresponden a un proceso de monetización de la economía.

Los desplazamientos en la demanda de dinero hicieron la estrategia monetaria de control de la inflación poco útil en lo que concierne al control de la inflación porque los desplazamientos de la demanda de dinero son poco predecibles hacia el futuro. Como dijo un gobernador del Banco de Canadá, «nosotros no abandonamos los agregados monetarios, ellos nos abandonaron a nosotros». Pero una estimación de los desplazamientos en la velocidad ya observados puede ayudar a estudiar los efectos del crecimiento monetario pasado sobre la inflación observada.

Junto con la implementación de la estratega de metas de inflación, la investigación sobre el enfoque monetario entró en una etapa de estancamiento16. Pero la estrategia de metas de inflación busca incorporar toda la información relevante sobre la inflación. El estudio de las consecuencias del crecimiento del dinero sobre la inflación podría ser de utilidad dentro del marco holístico de meta de inflación. Por ejemplo, en este artículo utilizamos el enfoque monetario de la inflación para explicar la postura de la política monetaria hacia el pasado, durante el período de estudio, controlando por los desplazamientos en la demanda de dinero. Sin embargo, no podemos usar el modelo para proponer una estrategia monetaria de conducción de la política monetaria para el logro de objetivos de inflación en el corto plazo, debido a que los desplazamientos en la demanda de dinero no son predecibles hacia el futuro. La predictibilidad de la velocidad ha sido un asunto central del enfoque al control de la inflación, al menos desde Friedman (1956, p. 21).

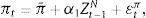

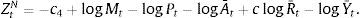

Como hemos visto, para hacer de la teoría cuantitativa una historia de causalidad hacia la inflación es necesario añadir una teoría del ingreso nominal o del nivel de precios. Entonces, combinamos el modelo de demanda de dinero de las ecuaciones (5) a (9) con un modelo de la inflación y del crecimiento del dinero compuesto por las siguientes ecuaciones:

en donde πt≡logPt−logPt−1 es la tasa de inflación, π¯ es el promedio de la inflación en el largo plazo, ZtN es el largo plazo al cual tienden el nivel de precios y la cantidad de dinero, μt es el crecimiento de M1 y μ¯ es el crecimiento de M1 en el largo plazo.La intuición del modelo nominal de las ecuaciones (10) a (12) es la siguiente. En el corto plazo la inflación se desvía en εtπ y α1Zt−1N del promedio de largo plazo π¯17. De forma similar, de acuerdo con la ecuación (11), la política monetaria consiste en una desviación εtμ con respecto a un promedio de expansión monetaria de largo plazo μ¯ y también se ajusta a la desviación de largo plazo de la demanda de dinero, el término −α2Zt−1N. Finalmente, la política monetaria busca el ancla nominal π¯, por medio del término −α3(πt−1−π¯).

5Los datos, la calibración y la estimaciónLos datos de M1, IPC y PIB tienen su fuente en Banco de la República (1998), mientras que los datos de tasa de interés tienen como fuente Salazar (1996). En cuanto a la frecuencia de los datos disponibles, los datos de M1 se encuentran disponibles en frecuencia trimestral, los datos de IPC en frecuencia mensual desde 1954 y anual desde el comienzo del período en estudio, y, finalmente, los datos de PIB y tasa de interés se encuentran disponibles en frecuencia anual.

La estimación de los modelos de demanda de dinero, inflación y crecimiento del dinero involucró la estimación de datos para el PIB, las tasas de interés y el IPC en frecuencia trimestral. La estimación de estos datos se realizó por medio de diversas aplicaciones del filtro de Kalman. En el caso del PIB, se convirtieron a frecuencia trimestral con el procedimiento «disaggregate.src» de RATS, condicionando a que la suma del PIB trimestral fuera igual a los datos anuales disponibles. Los datos de tasa de interés se convirtieron a frecuencia trimestral corriendo el modelo de demanda de dinero y condicionando a que el promedio de los datos trimestrales fuera igual a la tasa de interés anual construida en Salazar (1996). Para condicionar al promedio, el efecto de la tasa de interés sobre la demanda de dinero entró en forma de semielasticidad. Luego los datos estimados en frecuencia trimestral se utilizaron para especificar el efecto de la tasa de interés sobre la demanda de dinero en forma de elasticidad, conforme se especifica en la ecuación (9). Los datos de IPC en frecuencia trimestral fueron hallados con una especificación univariada de frecuencia mensual de la inflación por medio del filtro de Kalman. Posteriormente se seleccionaron los datos en frecuencia trimestral.

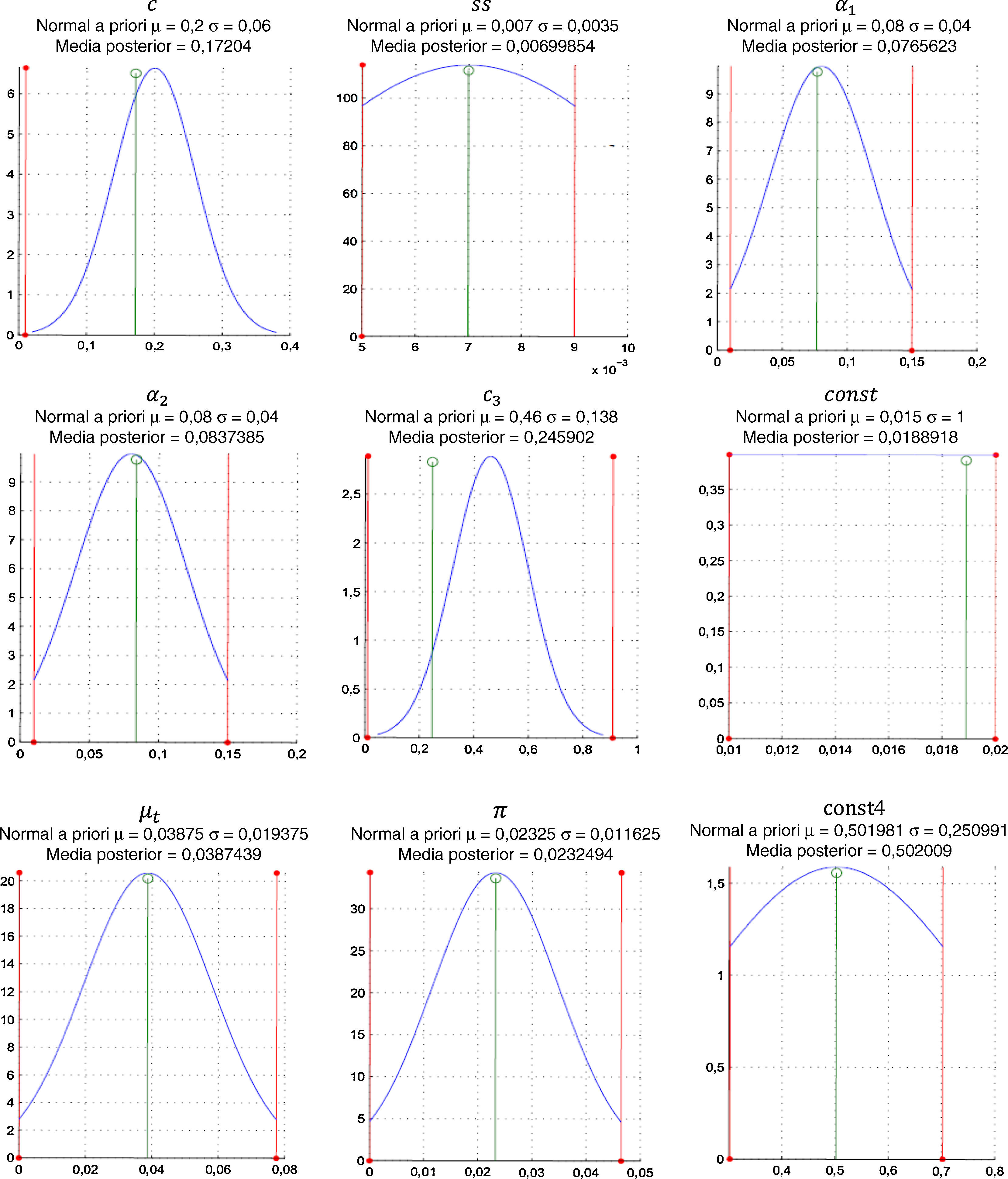

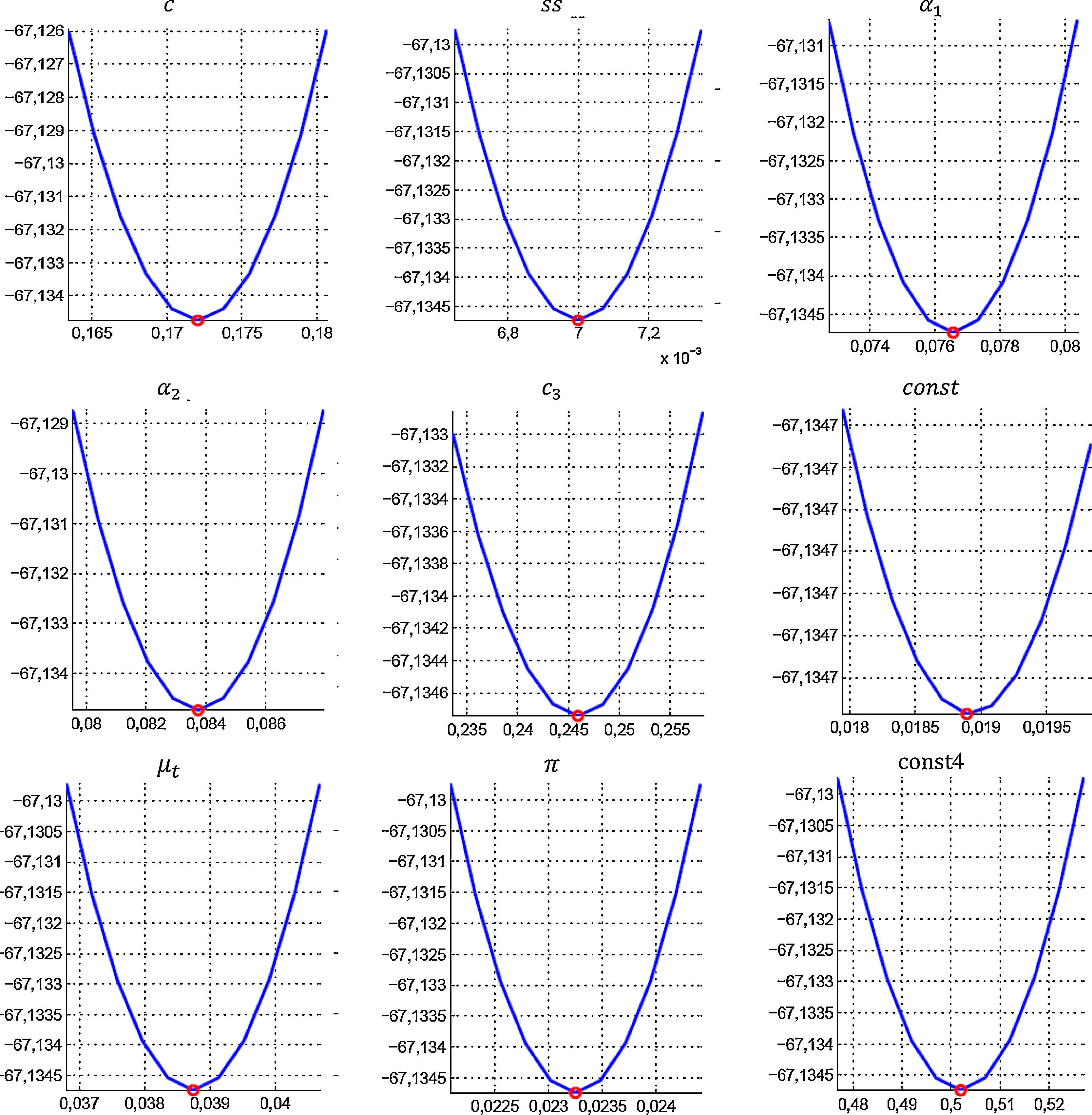

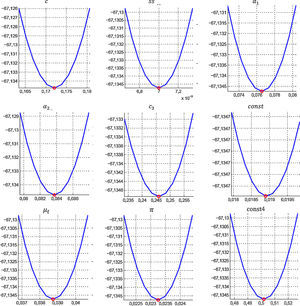

El modelo fue en parte calibrado y en parte estimado por métodos bayesianos18. El método permite establecer como valores a priori aquellos sugeridos por un comportamiento razonable de un conjunto de indicadores, como los ejercicios de descomposición de errores, funciones impulso respuesta, pronósticos fuera de muestra y bondad de pronóstico. Además permite utilizar valores de los parámetros sugeridos por la teoría. La estimación también permite obtener la monetización como una variable no observada en forma simultánea a la estimación de otros parámetros que condicionan la evolución de la misma; a saber, la elasticidad ingreso y la elasticidad interés de la demanda de dinero.

La estimación de los desplazamientos de la demanda de dinero como una variable no observada es un procedimiento general que no requiere de la consecución de datos sobre variables de monetización y de innovación financiera, cuya importancia sobre los desplazamientos en la demanda de dinero puede ir cambiando en el tiempo. En este sentido, el método propuesto aquí es parsimonioso.

La calibración de los desplazamientos en la demanda de dinero, es decir, de la varianza de εta y εtγ en las ecuaciones (5) y (6), se realizó de forma que la monetización mostrara una evolución suave, indicando un proceso gradual. La calibración del modelo también involucró la varianza de los residuos de las ecuaciones restantes.

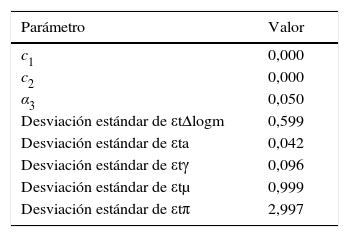

Los coeficientes c1 y c2 se calibraron en cero de forma que la demanda de saldos reales tuviera una respuesta estilizada al producto y las tasas de interés, conforme es dictada por las elasticidades teóricas impuestas en el vector de largo plazo (8). De forma más general, la calibración del modelo incluyó los valores a priori de los coeficientes a estimar.

Los coeficientes estimados fueron α1, α2, c, const y c3. El valor a priori de la velocidad de ajuste α1 en la ecuación (10) se estableció de forma que el 90% del ajuste del nivel de precios a un cambio en la cantidad de dinero tomara lugar al cabo de 4 años. De igual forma, el valor a priori de la velocidad de ajuste α2 en la ecuación (11) se estableció de forma que el 90% del ajuste del dinero a un cambio en el nivel de precios tomara lugar al cabo de 4 años. El valor a priori de la elasticidad interés de la demanda de dinero c se estableció en –0,2, el encontrado por Salazar (1996) con datos anuales. El valor a priori del parámetro const se estableció de forma que las condiciones iniciales de los ejercicios de descomposición de errores convergieran a cero. El valor a priori de c3 se estableció buscando respuestas razonables de la demanda de saldos reales a impulsos en el producto y las tasas de interés. Los valores estimados, presentados en el anexo, reflejan que después de la calibración, los datos contribuyeron con información al modelo.

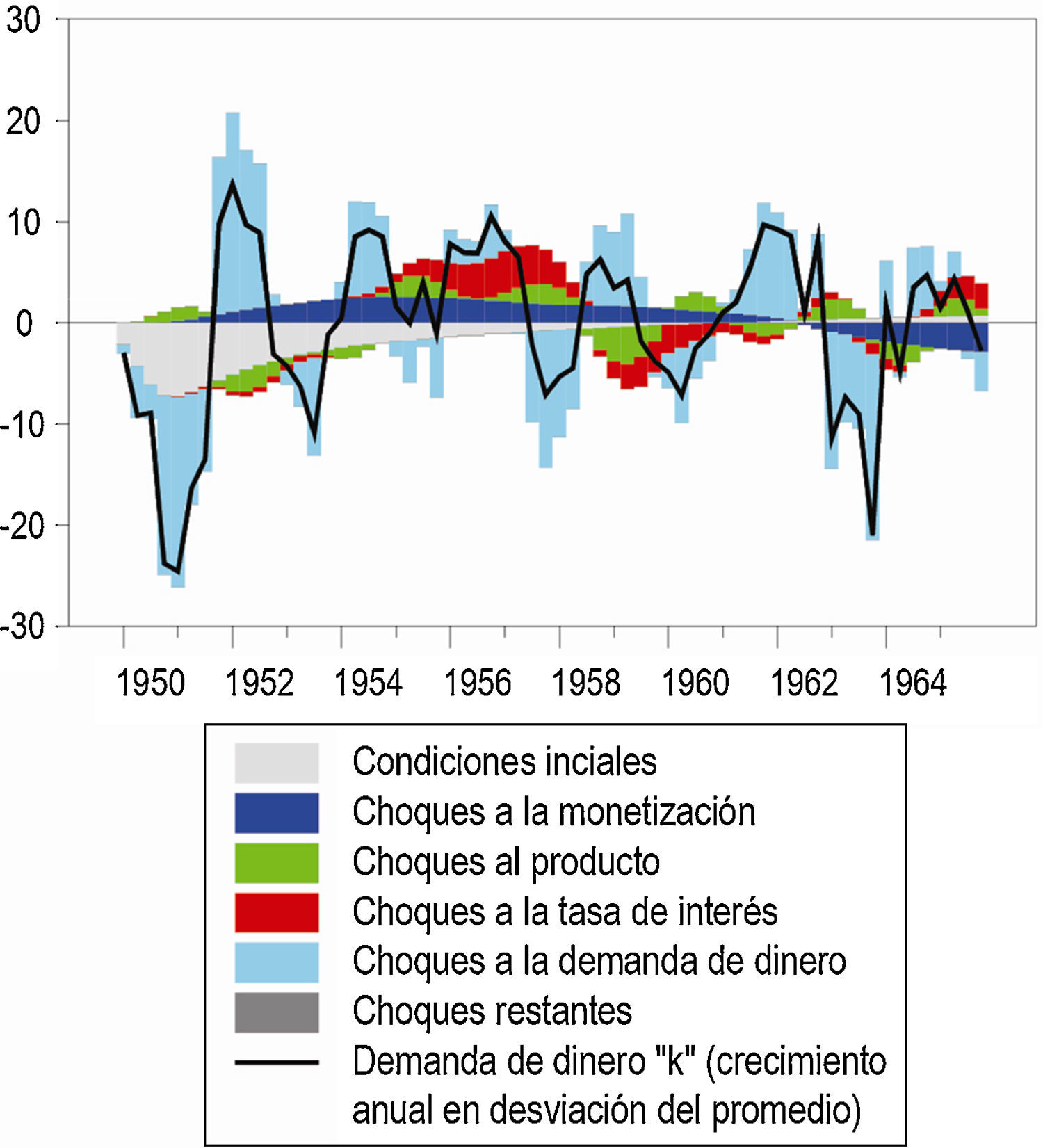

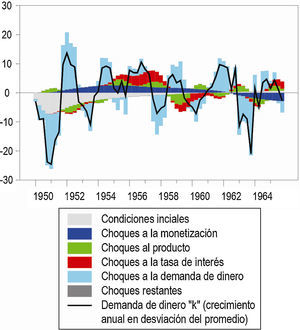

6ResultadosLas causas de los movimientos en la demanda de saldos reales pueden analizarse por medio de un ejercicio de descomposición de errores (fig. 5). En esta descomposición la demanda de dinero en forma de saldos reales y medida como proporción al ingreso se explica en cada trimestre por cada una de las innovaciones presentes y pasadas a la monetización, al producto, a las tasas de interés y a la misma demanda de saldos reales de dinero. Como muestra la figura 5, la monetización explica el crecimiento secular de la demanda de dinero k, en desviación de su promedio, y su posterior estancamiento. De esta forma, la evolución de la monetización reconcilia la evolución de las medidas de largo plazo del crecimiento del dinero y la inflación que se presentaron en la figura 2.

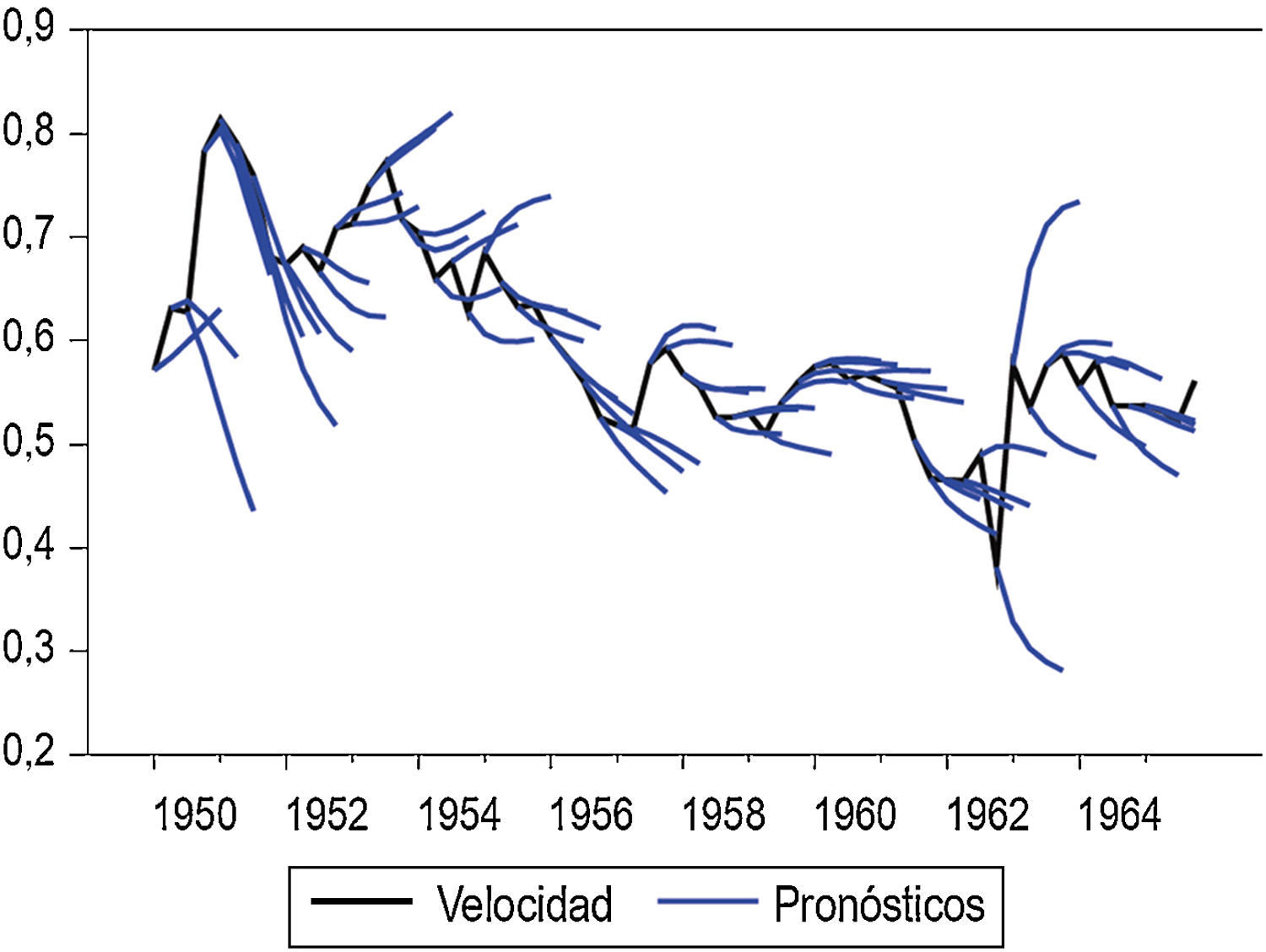

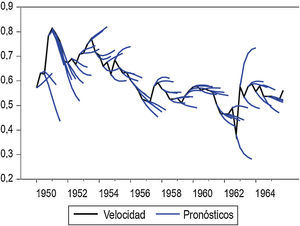

La demanda de dinero y la velocidad de circulación del dinero no fueron estables porque la demanda de dinero se desplazó19. Los economistas monetarios argumentan que la velocidad puede no ser estable, pero que una estrategia monetaria de conducción de la política monetaria requiere por lo menos que la velocidad sea predecible. La predictibilidad de la velocidad se puede medir por medio del error medio de pronóstico. Los pronósticos de la velocidad de circulación del dinero se alejan de los valores posteriormente observados en un 8,4% en promedio con un horizonte de pronóstico de 2 años (fig. 6). La implicación de este resultado para el uso de la ecuación cuantitativa para la proyección de la inflación es que, aun conociendo con certeza el crecimiento futuro del dinero y del producto y la ausencia de innovaciones a la inflación, las proyecciones de la inflación a 2 años llevarían asociado un nivel de incertidumbre de ±16,0% (2×8=16,8)20. Por ejemplo, si el crecimiento de la cantidad de dinero se ajusta de acuerdo con un objetivo de inflación de 10,0% (cercano al promedio de la inflación del período 1951-1963), con un 95% de confianza la inflación estaría entre –6,8 y 26,8%. Teniendo en cuenta los resultados sobre el error medio de pronóstico, la conclusión es que la velocidad fue impredecible para propósitos prácticos.

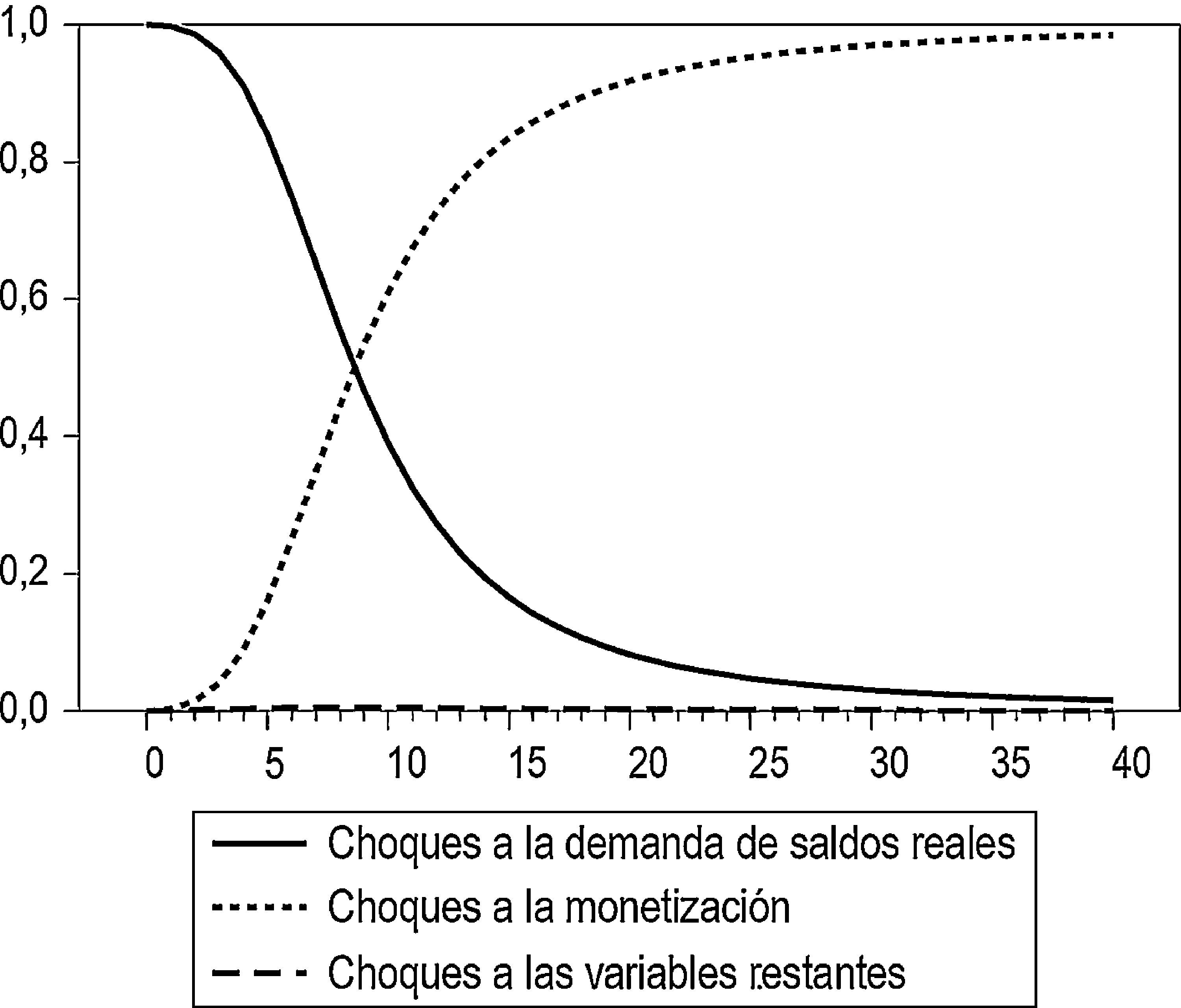

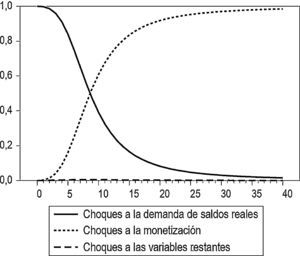

Las variables que explican la incertidumbre asociada a los pronósticos de la velocidad se muestran en la figura 7. En horizontes de uno y 2 años, la incertidumbre está explicada en mayor medida por innovaciones a la demanda de saldos reales en vez de innovaciones a la monetización. Es decir, en contraste con el énfasis de la literatura acerca de los desplazamientos en la demanda de dinero, los choques a la misma demanda de dinero representan un problema mayor para los pronósticos de la velocidad en un horizonte de 2 años, un horizonte relevante desde el punto de vista de un programa de estabilización. A medida que el horizonte de pronóstico aumenta, la incertidumbre asociada al pronóstico de la velocidad se explica en mayor medida por los desplazamientos en la demanda de dinero, como ha sido enfatizado en la literatura.

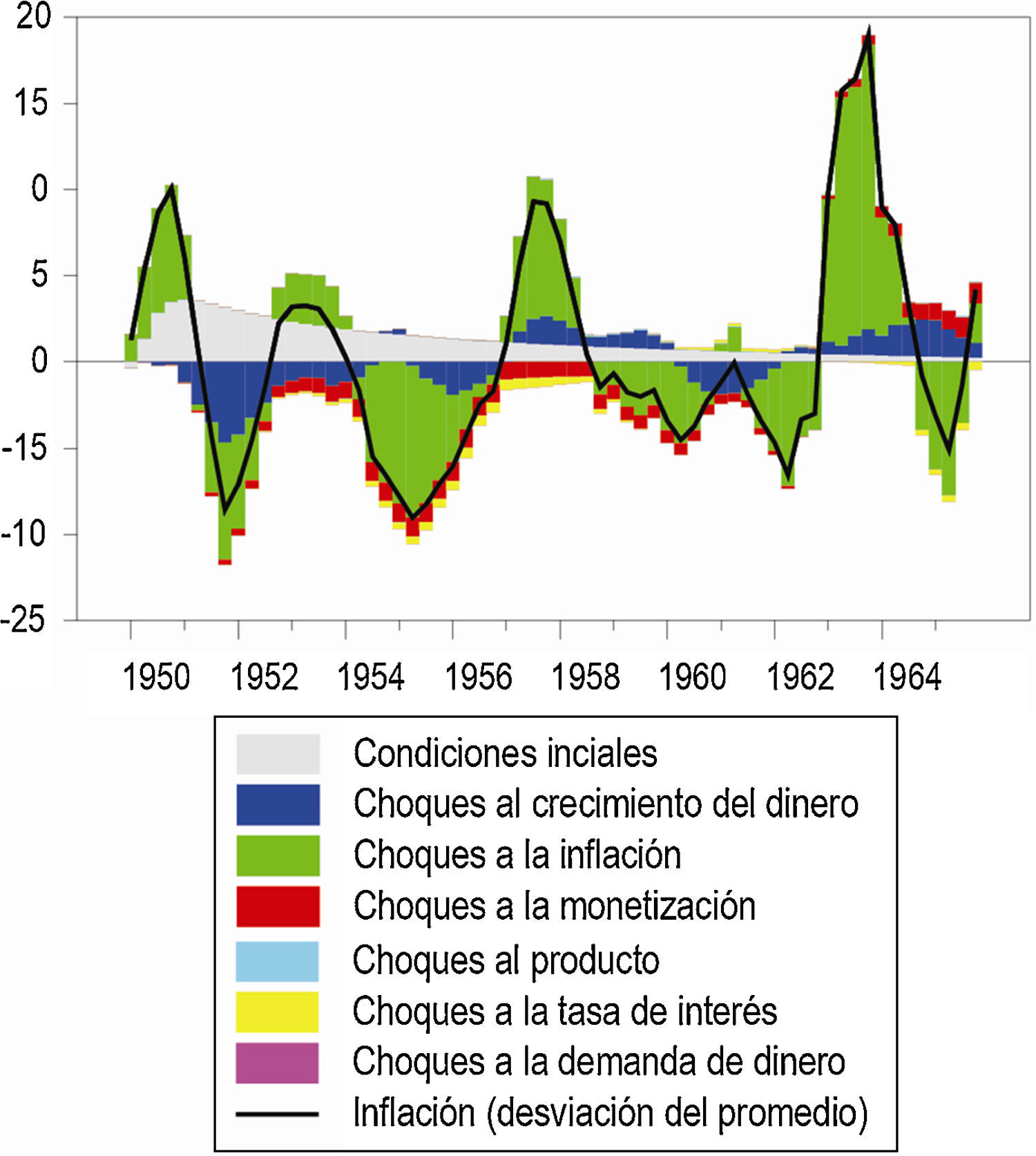

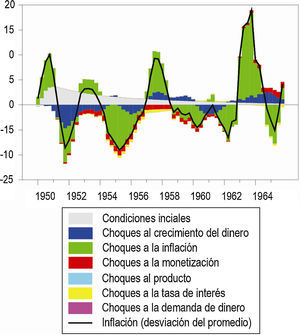

Ahora pasamos a los resultados del modelo para las variables nominales, es decir, el modelo de la inflación y el crecimiento del dinero. Como hemos visto en el modelo nominal, en el corto plazo la inflación es resultado simplemente de un choque aleatorio más una corrección por la desviación del nivel de precios con respecto a la relación de largo plazo entre los precios y la cantidad de dinero (controlando por los desplazamientos en la demanda de dinero). La figura 8 muestra el efecto de la política monetaria sobre la desviación de la inflación con respecto a su promedio de largo plazo, entendiendo la política monetaria como el acumulado de εtμ. Según la ecuación (11), la política monetaria causa la tasa de inflación a través del largo plazo ZtN. La figura muestra que la inflación en general sigue su propia dinámica, es decir, está determinada en su mayoría por el acumulado de εtπ, aunque también está causada en menor medida por la política monetaria a través del largo plazo.

La figura 8 también muestra diversos episodios de la inflación durante el período21. Muestra la estabilización de la inflación en 1951 como consecuencia en parte de la contracción monetaria; la figura también muestra el aumento de la inflación hasta la crisis externa de 1957, como consecuencia de las innovaciones a la inflación y secundariamente de la expansión monetaria; finalmente, muestra el aumento de la inflación de 1962 y el salto de 1963, como consecuencia prácticamente en su totalidad de las innovaciones a la inflación y casi trivialmente del cambio de postura desde mediados de 1960. Esta postura expansionista persistió hasta fin de 1963, incluso después de la crisis cambiaria de fin de 196222. En resumen, hemos estudiado el efecto de la postura de la política monetaria sobre la inflación, habiendo estimado los desplazamientos en la demanda de dinero.

La figura 9 muestra el origen de los cambios en la postura de la política monetaria durante el período. El origen es prácticamente en su totalidad dado por cambios autónomos en el crecimiento del dinero; los choques a la inflación tienen un efecto trivial sobre el crecimiento del dinero. La figura muestra la postura contraccionista de la política monetaria hasta 1951 seguida de un cambio desde una postura contraccionista en 1955 a una postura expansionista en 1957. La figura también muestra el cambio a una postura expansionista hasta 1960 y finalmente el cambio de una postura contraccionista a una expansionista durante 1960-1963.

7Discusión sobre el enfoque monetario de la balanza de pagos y la estabilidad externaDurante el período de análisis, el FMI consolidó su marco analítico para la implementación de los programas de estabilización al tiempo que Colombia implementó sus primeros programas de estabilización macroeconómica. Los programas de estabilización típicamente incluyen aspectos de los enfoques monetario, elasticidades y absorción de la balanza de pagos. El enfoque monetario fue el primer elemento teórico de estos programas (Garritsen, 1986, 1987)23.

Según este enfoque, la inflación es consecuencia del crecimiento del dinero y además aumenta la competitividad de las importaciones (especialmente si la tasa de cambio es del tipo fijo y ajustable, que prevalecía entonces en los países en desarrollo). Entonces el crecimiento del dinero, a través de la inflación en el largo plazo, deteriora el balance comercial. Para mejorar el balance comercial es necesario controlar la expansión monetaria.

El enfoque monetario de la balanza de pagos descansa sobre 2 premisas que llevan a 2 conclusiones de política. Primero, el crecimiento del dinero causa inflación en el largo plazo, y a la postre resulta en un deterioro de la balanza de pagos, por lo tanto, la estabilidad externa requiere de ortodoxia en la expansión monetaria. Segundo, el control monetario reduce la inflación en el corto plazo, por lo tanto, para mejorar el balance comercial en el corto plazo es necesario reducir el crecimiento del dinero durante el programa de estabilización del sector externo. Los resultados del modelo de inflación de la ecuación (10) representados en el figura 8 no permiten soportar una relación entre el crecimiento del dinero y la inflación en el corto plazo; la inflación se desplaza en gran parte como producto de innovaciones en sí misma. Por lo tanto, en su aspecto monetario, los programas de estabilización macroeconómica parecen haberse implementado sobre una base teórica débil.

Según el enfoque monetario (Polak, 1997, p. 6), la demanda de dinero y la demanda de importaciones son proporciones k y m del ingreso nominal24 y el supuesto de velocidad estable es «válido en general» (Polak, 1997, p. 14). Desde el punto de vista de política, el instrumento de la política monetaria es la oferta de crédito y un aumento de la misma se traduce en mayor inflación25 y mayores importaciones (Polak, 1997, p. 7).

El enfoque monetario fue el elemento teórico más reiterado (incluso sobre los enfoques elasticidades y absorción) a lo largo de las Consultas entre Colombia y el FMI durante el período de análisis. Por ejemplo, en las Consultas de Colombia y el FMI de junio de 1953 se lee que «la posibilidad de una expansión monetaria… de este tipo posiblemente resultaría en un empeoramiento del balance externo, vía aumento de los pagos por importaciones» (IMF, 1953, p. 5). «La experiencia muestra que hay un rezago en Colombia de varios meses entre la expansión monetaria y el correspondiente alza de los precios y aumento de la demanda de importaciones. […] Cualquier exceso [de crédito] sobre las necesidades reales para la movilización de la cosecha cafetera puede traducirse en mayor demanda de importaciones, con un inevitable, impacto desfavorable sobre la balanza de pagos» (IMF, 1953, p. 3, la cursiva es nuestra). Citas similares se encuentran copiosamente en las Consultas de Colombia con el FMI (IMF, 1954, p. 4; IMF, 1955, p. 8; IMF, 1956, p. 14; IMF, 1957, p. 9; IMF, 1961, p. 13; IMF, 1963, p. 3).

Para concluir, el (des)control monetario del período de estudio fue una causa del deterioro de la situación externa, dado que la relación entre el crecimiento del dinero y la inflación es de largo plazo; sin embargo, el control monetario no podía ayudar a corregir el deterioro de la situación externa durante el plazo de un programa de estabilización, es decir, en el corto plazo, debido a la ausencia de relación entre el crecimiento del dinero y la inflación en el corto plazo.

Las políticas de estabilización de 1951 y el programa de estabilización con el FMI de 1957 fueron exitosos (Gómez, 2016a). La razón del éxito no estuvo en el enfoque monetario de la balanza de pagos. El éxito de las políticas de 1951 no es claro dado el hecho fortuito de la bonanza cafetera que siguió al programa de estabilización. El éxito del programa de estabilización de 1957 se debió a la flotación y depreciación de la tasa de cambio (Gómez, 2016c). El enfoque elasticidades del ajuste de la balanza de pagos, más que el enfoque monetario, parece haber sido el elemento clave del programa de estabilización.

8ConclusionesEl enfoque monetario al control de la inflación se encuentra en desuso debido a los desplazamientos en la demanda de dinero, pero una vez estimados estos desplazamientos ex post, es posible estudiar la postura de la política monetaria en un modelo monetario de inflación. Las proyecciones de la velocidad ex ante son imprecisas, por esto el enfoque monetario del control de la inflación no puede ofrecer mayor control sobre la inflación en el largo plazo, para no mencionar los objetivos de inflación en el corto plazo. Con todo, en el largo plazo la inflación parece encontrar ancla en el crecimiento del dinero.

La velocidad de circulación del dinero fue inestable y poco predecible debido a desplazamientos en la demanda de dinero originados en el proceso de monetización de la economía. La velocidad no fue predecible, a juzgar por la magnitud del error de pronóstico. El error de pronóstico se explicó en el corto plazo por las innovaciones a la misma demanda de dinero y en un plazo mayor por las innovaciones a la monetización de la economía.

El crecimiento del dinero fue una de las causas más importantes de los recurrentes desequilibrios externos en el país. Ayuda a explicar el promedio de la inflación durante el período de la banca desarrollista, la tasa de cambio recurrentemente apreciada y las resultantes crisis del sector externo. Las recurrentes crisis de la balanza de pagos requirieron de programas de estabilización que enfatizaron en el enfoque monetario de la balanza de pagos, pero el enfoque monetario al ajuste del sector externo descansó sobre una base teórica débil porque asumió una relación estable entre el crecimiento del dinero y la inflación en el corto plazo.

En el modelo de demanda de saldos reales de dinero, los desplazamientos de la demanda (y de la velocidad de circulación del dinero) toman una forma general y a la vez parsimoniosa. Estos desplazamientos son definidos y estimados como una variable no observada que evoluciona gradualmente capturando tanto fenómenos de monetización como de innovación financiera.

El artículo también propone un modelo monetario de inflación que, ex post, permite estudiar las desviaciones de la inflación respecto a su nivel de largo plazo por medio de la postura de la política monetaria y, en mayor grado, de innovaciones autónomas en la inflación misma (controlando por los desplazamientos en la velocidad).

El artículo buscó complementar la literatura existente en algunos aspectos. Primero, propuso una tendencia lineal local como proceso estocástico para la aproximación de los desplazamientos de la demanda de dinero. El proceso permitió estimar la monetización como un proceso gradual y el largo plazo de la velocidad de forma análoga a una suavización de la velocidad. Segundo, planteó mayor concreción acerca de la inestabilidad de la velocidad por medio de una medición del error medio de pronóstico y del estudio de la descomposición de varianza del pronóstico a corto y largo plazo. Tercero, presentó un modelo monetario de la inflación que permite evaluar, ex post, el efecto de la postura de la política monetaria sobre la inflación.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

AgradecimientosEl autor agradece, sin implicación, a dos revisores anónimos y a Jorge García, por sus comentarios; a Liliana Muñoz, por su excelente asistencia de investigación, y a la Joint IMF-World Bank Library, por el acceso al Archivo Histórico del FMI.

Sobre el régimen o norma desarrollista de banca central ver Krampf (2013) y sobre su desarrollo en Colombia ver Urrutia (2014).

Para una narración de la política monetaria durante el período ver Gómez (2016a).

El término estabilidad macroeconómica alude tanto a la estabilidad externa como a la estabilidad de precios. La estabilidad externa es la capacidad de honrar los pagos externos y la resiliencia del país a desarrollos relativos al sector externo. La estabilidad de precios significa llanamente una inflación baja y estable.

Para un recuento acerca del FMI y su papel de contrapeso a las políticas desarrollistas durante la posguerra ver Gómez (2016a).

En los Estados Unidos e Inglaterra la inflación fue en general menos del 6%, en México y Perú la inflación fue en promedio comparable a la de Colombia; entretanto, en Argentina, Brasil y Chile, la inflación superó el 50% ocasionalmente; para más detalle ver Gómez (2016a).

Dos excepciones son Garritsen (1987) y Gómez (2016a).

Ejemplos de hiperinflaciones son Chile 1972-1977, Argentina 1975-1991, Brasil 1980-1994, México 1983-1988 y Perú 1983-1992.

Como teoría del ingreso nominal, la teoría cuantitativa guarda silencio respecto a la distribución de los cambios del dinero entre cambios en el nivel de precios y en el nivel de producto (p. 15). Dicho sea de paso, esta intuición sería más tarde el centro de la propuesta de régimen de meta de ingreso nominal de McCallum (1988).

Aunque subraya que lleva a prescripciones de política relevantes.

Debido a este comportamiento de la velocidad, Friedman (1971, p. 852) utiliza una elasticidad ingreso de la demanda de dinero de uno para los países avanzados y de 2 para los países en desarrollo.

En las notas editoriales del Banco de la República, atribuidas al gerente general, el entonces gerente, doctor Roberto Arias, cita al ministro de Hacienda, Carlos Sanz.

Una importante excepción es cuando en el corto plazo la inflación cambia como consecuencia de un cambio institucional que refleja un cambio de pensamiento de las autoridades y que reduce el crecimiento de largo plazo de la cantidad de dinero (Sargent, 1982).

Para xt las variables crecimiento del dinero e inflación, el largo plazo de la variable xt, es definido como x¯t=1−β(1−β)−1∑j=−∞∞β|k|xt−j. En la figura 2 el filtro ocupa cerca de 4 años de datos (j=18). Como es sabido, el filtro tiene un sesgo a comienzo y fin de la muestra. En la figura 2 este sesgo se remedió con la inclusión de 18 trimestres de datos observados tanto al comienzo como al final de la muestra.

Un rezago de los balances reales fue omitido de la ecuación en diferencias después de analizar el comportamiento de las funciones impulso respuesta y los resultados de los ejercicios de descomposición de errores.

La especificación de las ecuaciones para el producto y las tasas de interés no se reportan aquí por simplicidad. Estas ecuaciones, así como el modelo completo, se encuentran disponibles en un anexo por solicitud al autor.

Entre tanto, la investigación sobre los denominados mecanismos de transmisión de la política monetaria y sobre la curva de Phillips entraron en lo que Lakatos (1976) denomina un programa de investigación progresivo. Una explicación de la inflación en Colombia durante 1951-1963 desde el enfoque de inflación de costos se encuentra en Gómez (2016b).

La ecuación (12) es el largo plazo al cual tienden los precios y la cantidad de dinero. En la ecuación (12) evaluamos la velocidad, el producto y las tasas de interés en el largo plazo. McCallum (1988) hace una evaluación similar. En la ecuación para el crecimiento del dinero, McCallum utiliza una constante para el crecimiento del producto en el largo plazo y aproxima el cambio en la velocidad en el largo plazo por medio del crecimiento de la velocidad a lo largo de 4 años (McCallum, 1988, p. 177).

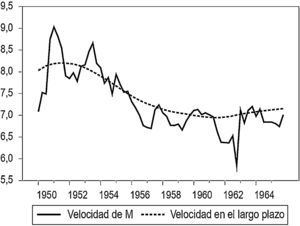

Los resultados de la estimación bayesiana se encuentran en el anexo. La tabla A.1 muestra las distribuciones a priori y las medias posteriores y la tabla A.2 muestra (el negativo de) la función de verosimilitud junto con el máximo (mínimo) estimado para cada parámetro. La tabla A.2 muestra los resultados de la estimación por máxima verosimilitud restringida.

Como se mencionó anteriormente, las estimaciones de la demanda de dinero sin monetización para Colombia y para el período de estudio típicamente arrojaron una elasticidad ingreso mayor que uno. Con la elasticidad ingreso de uno utilizada aquí, la demanda de dinero aumenta con la monetización.

A un año el error medio de pronóstico es de 5,1%.

Como se mencionó, un recuento de la política monetaria durante el período de estudio se encuentra en Gómez (2016a).

En el modelo de este artículo la inflación se explicó en su mayoría como innovaciones a la inflación misma; es decir, la evolución de la inflación es el residuo no explicado por el crecimiento del dinero en el largo plazo. Estas innovaciones son capturadas en Gómez (2016b) por medio del paradigma alternativo de la inflación de costos. Según este paradigma, el descenso en la inflación en 1952 fue consecuencia de la reducción en la inflación de alimentos después del fenómeno de El Niño. A su vez, el aumento de la inflación hasta la crisis externa de 1957 fue consecuencia del aumento de los salarios, de la tasa de cambio y de la inflación de los alimentos. Por su parte, el salto de la inflación en 1963 fue consecuencia del aumento de los salarios y en menor medida de la devaluación de la tasa de cambio.

Según las Consultas de Colombia con el FMI que se encuentran en el Archivo Histórico del FMI, el principal autor del enfoque monetario, Jackes J. Polak, fue en repetidas oportunidades jefe de la misión Colombia.

Estas relaciones corresponden a las ecuaciones (1) y (2) de Polak (1997, p. 7).

Más exactamente, en Polak (1997, p. 8), es el crecimiento del dinero el que se traduce en el largo plazo en mayor inflación, así como en mayor ingreso nominal (Polak, 1997, p. 6; ecuación [1]).