A partir de estados financieros de bancos y entidades asociadas se propone una cronología del ciclo financiero para Colombia, desde 1990 hasta mediados del año 2013, y se evalúa su interacción con el ciclo de negocios propuesto por Alfonso, Arango, Arias, Cangrejo y Pulido (2012). Se usan 2 acercamientos: el primero basado en reglas (Bry y Boschan, 1971, e índices de difusión) y el segundo fundamentado en la información contenida en los datos (Novelty Detection). Se encuentra evidencia que apoya la idea de una sincronización entre el ciclo financiero y el de negocios, aunque las cronologías y demás características de cada uno dependen directamente de la definición y del enfoque del ciclo que se adopten.

Using the financial statements of Banks and related institutions, a proposal is made for a financial cycle chronology for Colombia from 1990 until the middle of 2013. Its interaction with the business cycle proposed by Alfonso, Arango, Arias, Cangrejo y Pulido (2012) is also examined. Two approaches are used here: One rule-based (Bry and Boschan, 1971, and Diffusion Indexes) and one based on information extracted from the data (Novelty Detection). Evidence is found to support the existence of synchronization between the financial and business cycle, although the chronologies and related features of each cycle rely on the definition and the approach adopted.

Desde comienzos de la llamada Revolución Industrial y hasta nuestros días, la naturaleza siempre fluctuante de la economía ha despertado la curiosidad de cientos de economistas. Esto ha permitido el desarrollo de diversas teorías sobre el llamado ciclo económico, las cuales han tratado siempre de definir la duración y las características de los períodos de auge y depresión. Entre los estudios más famosos se pueden mencionar la teoría de los ciclos de muy largo plazo (50años en promedio), conocidos como los ciclos Kondratieff; los ciclos Juglar, los cuales se definen como fluctuaciones de entre 8 y 10años en promedio, y los ciclos de Kitchin, catalogados como fluctuaciones de corta duración (se afirma que duran menos de 40meses en promedio).

Joseph Schumpeter ha sido, quizá, uno de los más grandes estudiosos del ciclo económico. Su teoría del empresario y de la destrucción creativa nos da la idea de la constante, inevitable pero necesaria época de recesión, la cual es fundamental para el posterior progreso de la economía. En esa medida, Schumpeter afirma que los ciclos son endógenos al sistema: estos se generan como consecuencia de una desarmonización entre la expansión de una economía y la infraestructura que la soporta. Durante el desarrollo de su teoría, Schumpeter unificó los conceptos de ciclo de largo, mediano y corto plazo, afirmando que los 3 conviven y se influencian mutuamente entre sí.

Si bien la mayor cantidad de bibliografía ha sido dedicada al desempeño de los ciclos en la actividad económica real, es innegable que en nuestros días el mundo financiero participa de una manera más activa e importante. Eventos como la crisis internacional de 2007-2008, que se gestó en el sector financiero y se diseminó por el resto de sectores económicos, son ejemplos de cómo recesiones económicas precedidas por problemas en el sistema financiero pueden causar contracciones más profundas en la economía (Agénor y Pereira da Silva, 2013). Con plena consciencia de lo anterior ha surgido toda una nueva literatura que aborda este tema, introduciendo diversos enfoques y variables para caracterizar el ciclo financiero. La intención de este documento es aportar a dicha tendencia, enfocándonos en el caso colombiano y usando 2 estrategias para abordar el problema: primero se calcula el ciclo financiero a partir de las reglas propias del ciclo de negocios, y luego con una metodología de estimación puramente empírica. De lo anterior se espera obtener herramientas que sirvan para el seguimiento de las fluctuaciones financieras, aprovechando la información contenida en los datos disponibles, como complemento para el análisis de la actividad económica agregada.

Es importante señalar que en la literatura no se encuentra una definición única para el ciclo financiero, pues esta varía según la aproximación metodológica utilizada. En este sentido, el enfoque más utilizado para caracterizar la evolución del sector financiero y su relación con la actividad económica real ha sido el análisis de variables asociadas con el desempeño del crédito y el precio de los activos (Borio, Furfine y Lowe, 2001). Al utilizar este enfoque se dejan de lado aspectos importantes que, aunque específicos de las entidades financieras, caracterizan de manera más amplia al sector y pueden eventualmente contribuir en la detección de potenciales fracturas en la tendencia financiera y real. De esta manera, y teniendo en cuenta la definición general de ciclo de negocios propuesta por Burns y Mitchell (1946), partiremos de una noción general de ciclo financiero entendida como las fluctuaciones inherentes a un conjunto de indicadores asociados al desempeño de la actividad de intermediación financiera, las cuales pueden estar estrechamente relacionadas con el ciclo en la actividad económica real o ser propias del negocio financiero.

En Colombia, la mayoría de publicaciones que analizan la coyuntura y las expectativas de la economía se han dedicado ampliamente al estudio de las variables reales por encima de las financieras. Inclusive variables como el crédito, la cual tiene una naturaleza doble (real y financiera, por cuanto es parte de los activos de un establecimiento de crédito), se analiza mucho más del lado real. No obstante, es posible encontrar hechos estilizados que respaldan la existencia de un ciclo financiero, en donde el caso más representativo es la crisis de finales del sigloxx, la cual surgió a partir de un problema grave de liquidez de los bancos que, a la postre, junto con otros factores, produjo una de las mayores crisis de la historia colombiana.

La crisis del 98 no es la única referencia. En el Anexo B de Alfonso, Arango, Arias, Cangrejo y Pulido (2012) se encuentra un análisis de algunas variables monetarias y financieras (agregados monetarios y crediticios) que, si se analiza de forma individual, puede dar una referencia clara de lo que podría llegar a denominarse como un ciclo en la esfera financiera de la economía. Hallar evidencia de su presencia es uno más de los objetivos de este documento.

Con el propósito de identificar el ciclo financiero se utilizaron en este estudio las metodologías de índices de difusión Bry y Boschan (1971) y un ejercicio de clasificación resultante de la aplicación de la técnica Novelty Detection (Schölkopf, Williamson, Somola, Shawe-Taylor y Platt, 2000). Estas se aplicaron a un conjunto de indicadores financieros seleccionados como representativos en la descripción de la actividad financiera, en el marco de la metodología CAMEL (Capital, Asset, Management, Earning and Liquidity). Adicionalmente, se usan estos resultados para realizar una comparación con el ciclo de negocios propuesto por Alfonso et al. (2012), en un intento por describir la interrelación que pueden llegar a tener estos 2 aspectos de la economía.

Se obtiene como resultado una medida de ciclo financiero que involucra aspectos relacionados tanto con el ciclo de negocios como con las características propias del sector, las cuales incluyen la toma de decisiones en un escenario de incertidumbre, la búsqueda de ganancias para los accionistas y la reacción frente a choques económicos. Con esto se pretende proveer una herramienta para hacer el seguimiento al desempeño del sector financiero.

El presente documento contiene, además de la introducción, una segunda sección con la revisión de la literatura más relevante sobre el tema; la tercera sección describe la selección de indicadores y los ajustes realizados a los datos; en el cuarto apartado se explica la metodología utilizada, y en las siguientes 2 secciones se presentan los resultados y se discute sobre los hallazgos obtenidos.

2Revisión de la literaturaEs amplia la literatura que trata sobre los ciclos reales y sus diferentes ramificaciones. No obstante, cuando se abordan los ciclos financieros los enfoques y aplicaciones aparecen en una menor cantidad. A partir de la crisis de 2007-2008, gestada en el mundo financiero, el tema cobró gran importancia, por lo que recientemente han aparecido nuevos y detallados estudios respecto al tema. En ellos puede apreciarse una diversidad de perspectivas utilizadas, por lo cual resulta imprescindible definir previamente una forma de abordarlo y la información con la que se pretende su caracterización.

En el desarrollo de este estudio se han identificado al menos 3 enfoques diferentes para abordar el tema. El primero se basa en modelos de Equilibrio General Dinámicos y Estocásticos (DSGE por sus siglas en inglés), cuyo objetivo es estimar el efecto de choques de oferta, demanda y otros provenientes del mundo financiero, sobre el comportamiento de variables macroeconómicas relevantes. Es el caso de Covas y den Haan (2011), quienes realizaron un acercamiento basado en modelos DSGE, en donde el ciclo financiero se aborda por el lado de la demanda de crédito. Su objetivo es formular cómo las fricciones financieras obligan a las empresas a financiar sus procesos productivos mediante deuda y otras fuentes como la emisión de acciones y otras participaciones de capital. Una de sus principales conclusiones es que la dinamización del mercado de acciones surge cuando existe una fase alta del ciclo real y a su vez se presentan fricciones financieras en el mercado de crédito (medida común asociada al ciclo financiero). Así, las emisiones a gran escala se dan cuando una fase expansiva de la actividad económica real no coincide con una fase de las mismas características en el ciclo financiero.

Furlanetto, Ravazzolo y Sarferaz (2013), usando el mismo enfoque y modelos de Vectores Autorregresivos (VAR) con restricciones de signo, concluyen algo similar e incluso van un poco más allá: sostienen que choques financieros pueden regir las fluctuaciones del producto, la inversión, el mercado de valores y los niveles de riesgo del mercado. Además de aceptar la relación entre el ciclo en el sector real y el ciclo financiero, vía choques en el segundo que afectan al primero, abren la puerta para al menos pensar que lo que pasa en el mundo financiero podría liderar lo ocurrido en el sector real. Algo similar se puede encontrar en Christiano, Rostagno y Motto (2010). Igualmente, Iacoviello (2013) expone esta idea de anticipación del ciclo financiero a través de modelos DSGE donde una fase recesiva se inicia con las pérdidas asumidas por las instituciones financieras y es acentuada por su incapacidad de extender el crédito hacia el sector real de la economía. En este caso, el evento que dispara la fase recesiva es un choque de redistribución de la riqueza, en el que los deudores (hipotecarios en este caso) cesan los pagos de sus créditos, lo que conlleva a una contracción del crédito como reacción inmediata del sistema financiero, amplificando el choque inicial hacia la economía real.

Un segundo enfoque abarca el estudio del fenómeno a partir del uso de diferentes técnicas econométricas1. Mediante su aplicación, se ha encontrado evidencia de la asociación entre los ciclos de negocios, los ciclos financieros y los ciclos monetarios a través de la evaluación de un canal de transmisión entre el mundo financiero y el real, y que Adrian, Estrella y Shin (2010) han denominado Risk Taking Channel2. También se ha evidenciado la existencia de ciclos en la actividad económica real y en el mundo financiero que son recurrentes, definidos por los mismos fundamentales y por los mismos choques (oferta de crédito y choques de demanda específicamente), aunque la intensidad y la magnitud en la que estos ocurren difieren entre uno y otro (Nason y Tallman, 2012). De igual manera, este acercamiento ha servido para encontrar los determinantes de la duración y amplitud del ciclo financiero, entre los que destacan tanto factores institucionales y de sus mercados financieros locales así como medidas de globalización y apertura de la economía. Incluso, cuando una recesión en la actividad real coincide plenamente con una fase similar en el mundo financiero, las crisis suelen ser más largas y pronunciadas que en cualquier otro caso (Claessens, Ayhan y Terrones, 2011a, Claessens, Ayhan y Terrones, 2011b).

Un tercer enfoque, que también reside en las aplicaciones empíricas, se basa principalmente en el uso de herramientas tales como el algoritmo de Bry y Boschan (1971), el índice de concordancia de Harding y Pagan (2002), Correlaciones Dinámicas (Croux, Forni y Reichlin, 2001) y análisis de información contable e indicadores financieros (Adrian y Shin, 2008). Bajo este esquema se ha llegado a conclusiones como que los ciclos financieros de corto plazo duran entre 3 y5 años y los de mediano plazo de 8 a 18años, siendo estos últimos los que más parecen importar (Drehmann, Borio y Tsatsaronis, 2012). Así mismo, si bien los ciclos de negocios y los ciclos financieros sí están relacionados, la sincronía entre estos tiende a presentarse más en las fases de recesión que en las de auge (Haavio, 2012), y que variables que se considerarían plenamente como financieras parecen no estar muy relacionadas con el ciclo de la actividad económica real. Este es el caso de los índices de precios bursátiles3. No obstante, en el largo plazo pareciera que ambos ciclos se rigen por los mismos determinantes (Avouyi-Dovi y Matheron, 2005).

En el desarrollo de los 3 enfoques descritos anteriormente pueden encontrarse una gran cantidad de variables utilizadas, muchas de ellas comunes entre las diferentes investigaciones pero algunas otras novedosas o particulares con respecto al tema que se pretende estudiar. Entre las más comunes para caracterizar un ciclo financiero se encontraron las tasas de interés4 (incluyendo su estructura a término) —junto con distintas medidas de brecha entre ellas—, cartera de créditos, cartera/PIB, precios de la vivienda, índices de precios de acciones, índices bursátiles, emisión de acciones, índice de precios de activos, crédito/depósitos, activos/patrimonio, activos privados de largo plazo/activos públicos.

En conjunto, las variables que se utilizan para caracterizar y analizar un ciclo financiero son de 2 tipos: por un lado, son indicadores y/o agregados macroeconómicos que representan una dimensión de lo que puede denominarse como financiero; por otro, son razones financieras y variables extraídas directamente de los estados financieros de las entidades. En este último tipo de variables se encuentran, por ejemplo, los 40 indicadores sugeridos por el Fondo Monetario Internacional (2006) en la Guía de Compilación de Indicadores de Solidez Financiera para analizar la calidad y composición de los activos y la exposición a riesgos de las diferentes entidades financieras. Trabajos como los de Kumbirai y Webb (2010), para el caso de Sudáfrica, y Kordogly (2010), para Estados Unidos, buscan capturar el desempeño de los bancos en aspectos como rentabilidad, liquidez, margen de rendimientos y de costos, cartera y calidad de los activos, entre otros.

En Colombia, hasta ahora, los esfuerzos se han concentrado en la construcción de diferentes indicadores financieros con el objetivo de hacerle un profundo seguimiento y de elaborar sistemas de alertas tempranas en el sector. Pineda y Piñeros (2009), por ejemplo, diseñaron el Indicador Financiero Único (IFU) para los establecimientos de crédito a través de varias razones financieras y una metodología de agregación logística. Con este, los autores concluyen que ante choques procedentes del sector real el indicador es capaz de registrar señales de alerta para las entidades crediticias. Otra forma indirecta de identificar relaciones entre los ciclos de actividad económica y financiero se encuentra en Estrada y Morales (2009), quienes desarrollaron un índice a partir de la metodología de igualdad de varianzas, cuyo objetivo es determinar el nivel de estrés del sistema financiero y cómo este responde a distintas variables macroeconómicas.

Gutiérrez y Saade (2009) analizaron la dinámica del ciclo del riesgo de crédito frente al ciclo económico y spreads de tasas de interés, mediante el uso de estados financieros de las entidades crediticias. Utilizando un enfoque de componentes no observados multivariados, encontraron que el ciclo de crédito y el de negocios están efectivamente relacionados, de manera contracíclica, y que este último es capaz de ayudar a realizar pronósticos de la probabilidad de incumplimiento. Recientemente, Gómez, Ojeda, Tenjo y Zárate (2013) estimaron los ciclos de crédito y producto y su relación para 3 países de América Latina, incluyendo Colombia5. Con la ayuda de la teoría de análisis de series en el dominio de frecuencias (filtros, espectros y co-espectros), los autores concluyen que los ciclos financieros (cuya proxy es la variable de crédito) y los ciclos de producto (cuya proxy es el PIB) de corto plazo son los más importantes (resultado diferente al encontrado por Drehmann et al., 2012); igualmente, un ejercicio de causalidad en el sentido de Granger permite concluir que los ciclos financieros anteceden e influencian a los ciclos reales para todos los países estudiados. No obstante, no existe una completa sincronización entre los ciclos, por lo que prevalece siempre un rezago entre la ocurrencia de una fase en uno y otro.

3Selección y construcción de indicadores financierosCon el fin de seleccionar los indicadores que serían incluidos en la caracterización del ciclo financiero se tomó como punto de partida la metodología CAMEL, la cual es ampliamente utilizada para evaluar la solidez financiera de las entidades, cubriendo las siguientes áreas:

- •

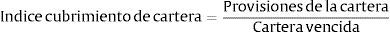

Calidad de los activos. Los activos son los recursos del sector para asegurar retornos futuros y generar crecimiento. Por consiguiente, la evaluación de su composición, la calidad y la protección se convierten en determinantes fundamentales para captar cualquier anomalía. El principal activo de las instituciones financieras es la cartera, de donde derivan gran parte de sus ingresos, razón por la cual se incluyen medidas para evaluar su calidad y el nivel de cubrimiento y así determinar la posibilidad para cubrir los pasivos (depósitos) y la generación de ingresos adicionales (ganancias).

- •

Gestión. La permanencia de las instituciones dentro del sector sin duda depende en gran medida de la forma como estas han sido dirigidas y de las políticas que se hayan implementado a través del tiempo. La administración se convierte en eje fundamental que, de ejecutarse correctamente, permite alcanzar mayores niveles de eficiencia, sostenibilidad y crecimiento. La evaluación de este componente considera indicadores para medir el desempeño de las entidades financieras en términos de sus políticas de administración, grado de eficiencia, y sostenibilidad de su estructura de generación de utilidades.

- •

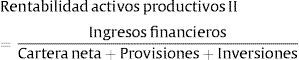

Rentabilidad. Las utilidades reflejan la eficiencia del sector para aumentar el capital y asegurar un continuo crecimiento y constituyen el objetivo final de cualquier institución financiera. Los indicadores asociados a este componente determinan qué tan eficiente es una compañía en la utilización de los recursos captados del público y de los inversionistas, y si el retorno proporcionado se halla en un nivel aceptable en comparación con el costo de oportunidad de los recursos.

- •

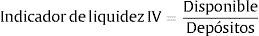

Liquidez. Los indicadores asociados a esta variable permiten evaluar la capacidad de las instituciones financieras para atender sus compromisos en el corto plazo, como por ejemplo las demandas de efectivo de sus clientes. El riesgo de liquidez se origina en los descalces que existen entre los flujos de liquidez de los activos y pasivos y es inherente a la transformación de plazos que ejecutan las compañías en su labor de intermediación razón por la cual es indispensable hacer seguimiento a este componente.

- •

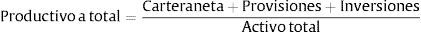

Estructura del balance. Comprende diferentes medidas de cómo las instituciones del sector distribuyen los recursos propios y los obtenidos en operaciones pasivas, en operaciones activas que les generen ingresos. Con este tipo de indicadores se obtiene información respecto a la forma en que están distribuidos los fondos, la participación que tienen dentro de la empresa las obligaciones exigibles y la responsabilidad de las entidades con esas obligaciones a través de su patrimonio, entre otras.

Esta metodología, que ha sido aplicada por entes reguladores para evaluar las fortalezas y debilidades de las instituciones financieras, se construye a partir de la información de los estados financieros, incluyendo varios indicadores para cada una de las áreas mencionadas anteriormente. El cálculo individual de las variables del modelo CAMEL no necesariamente implica un análisis separado, pues el comportamiento de unas variables puede repercutir en otras. Esto se visualiza claramente en una situación donde, por ejemplo, una deficiente administración conlleva a una inadecuada composición de activos (préstamos riesgosos, concentración de préstamos, etc.), lo que a su vez erosiona el capital, perjudica la liquidez y termina traduciéndose en menores ganancias o en pérdidas. Por esta razón, algunas aplicaciones de esta metodología consideran la calificación y posterior ponderación de los indicadores para obtener un único indicador que recoja el estado general de cada entidad financiera6.

En este caso, se consideraron inicialmente 33 indicadores financieros, que se pueden consultar en el Anexo A. Se realizó una depuración de los estados financieros mensuales recopilados por la Superintendencia Financiera de Colombia (Superfinanciera), antigua Superintendencia Bancaria de Colombia, disponibles desde junio de 1989 a julio de 2013 para los establecimientos de crédito7. De acuerdo con la clasificación de la Superfinanciera, los establecimientos de crédito se subdividen en: a)bancos privados; b)corporaciones de ahorro y vivienda; c)compañías de financiamiento comercial; d)organismos cooperativos de grado superior, y e)corporaciones financieras.

Debido al gran número de cambios experimentados por este grupo de entidades a lo largo del periodo analizado, fue necesario realizar el siguiente procedimiento:

Los estados financieros disponibles inicialmente contenían información para 146 entidades, muchas de las cuales se fusionaron, se liquidaron o cambiaron de clasificación a lo largo del tiempo. Uno de los cambios más importantes fue la desaparición de las corporaciones de ahorro y vivienda, que tras la crisis de 1999 se convirtieron en bancos, se fusionaron o fueron liquidadas. Por esta razón, para obtener una muestra homogénea y representativa, se unificaron en el grupo de bancos privados tanto las entidades que actualmente se encuentran clasificadas en este grupo como las que se fusionaron con entidades del mismo.

En cuanto a los demás establecimientos de crédito, fue necesario eliminar las compañías de financiamiento comercial, las corporaciones financieras y los organismos cooperativos debido al constante cambio en la cantidad de establecimientos existentes a lo largo del tiempo. La muestra final incluye 61 entidades clasificadas como bancos privados para todo el periodo8. A pesar de considerar solo 2 subdivisiones del total de establecimientos de crédito, estas permiten capturar apropiadamente el comportamiento del sistema financiero colombiano, ya que ellas concentran la mayor proporción de activos9.

En términos de las cuentas incluidas en los estados financieros, fue necesario realizar 2 ajustes importantes. El primero consistió en anualizar las cuentas del estado de Pérdidas y Ganancias (PyG), debido a que estas se acumulan en el transcurso de cada año, y en algunos casos de cada semestre o trimestre. Para lograr variables homogéneas en términos del PyG, se calcularon las variaciones mensuales de las cuentas para posteriormente acumular los datos de los últimos 12meses10. Por otro lado, y en la medida en que solamente se está considerando la información en moneda nacional11, se observa una alta volatilidad en el total de activos y pasivos en los últimos 3años, provocada por la forma en que se contabilizan las operaciones con instrumentos derivados. Para eliminar este comportamiento, se descontaron las cuentas de estas operaciones tanto en el activo como en el pasivo, lo cual no modifica el resultado general de los indicadores considerados.

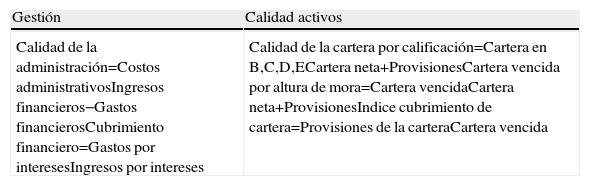

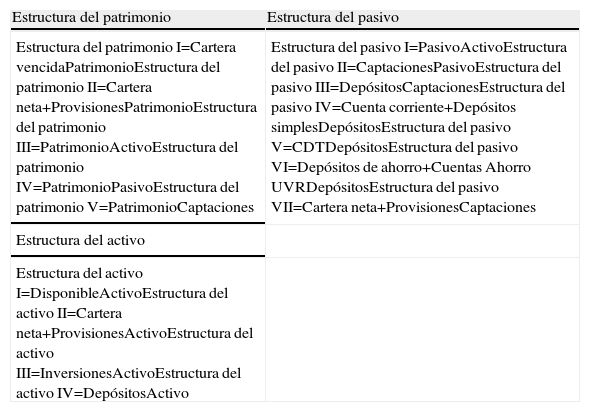

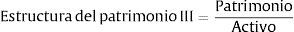

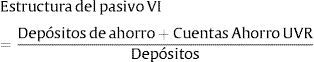

Una vez realizados los ajustes a las entidades y las cuentas incluidas en los estados financieros, se procedió a hacer un cálculo inicial de los indicadores12. Los resultados mostraron que algunos de estos exhiben comportamientos idénticos. Por lo anterior, se excluyeron algunos indicadores sin perder de vista la necesidad de mantener uno o dos indicadores que capturen el comportamiento en cada una de las áreas de interés (gestión, rentabilidad, calidad de activos, liquidez, estructura del balance). Así, los indicadores financieros sobre los cuales se concentrarán las secciones posteriores del documento son:

Teniendo en cuenta que a lo largo del periodo de análisis se han presentado fusiones, adquisiciones y liquidaciones de entidades, los indicadores no se calculan por entidad sino para el total de entidades del sistema financiero (agregando los estados financieros de las entidades consideradas, sin aplicar ninguna ponderación).

4MetodologíaEn este documento se abordará el problema de estimación del ciclo financiero desde 2 metodologías diferentes: Bry-Boschan y la clasificación a través de Novelty Detection; adicionalmente se considera el uso de índices de concordancia para medir el nivel de sincronización del ciclo financiero estimado con el ciclo de negocios.

Bry-Boschan (1971)13En 1971, y con el objetivo de implementar un algoritmo que fuera capaz de replicar con la mayor precisión los anuncios de la National Bureau of Economic Research (NBER), Gerhard Bry y Charlotte Boschan diseñaron un algoritmo de comparación entre las diferentes observaciones de una serie macroeconómica cualquiera, basado en ciertas reglas: una fase no puede durar menos de 6meses y un ciclo no puede durar menos de 15meses. A partir de dichas reglas se genera una serie de máximos y mínimos locales denominados puntos de quiebre, los cuales caracterizan las fases de auge y recesión del ciclo económico.

La metodología puede resumirse en los siguientes pasos:

- 1.

A partir de la serie desestacionalizada, con varianza estabilizada (transformaciones como logaritmo, entre otras) y valores extremos determinados y reemplazados14, se aplica un promedio móvil de orden 12. Se aplican luego los siguientes procedimientos:

- a.

Se escogen los puntos más altos (bajos) en una vecindad de ±5meses al dato analizado.

- b.

Se impone la restricción que a cada máximo (pico) local le siga un mínimo local (valle), y viceversa. Si existen varios picos (valles), se selecciona el más grande (pequeño) de todos.

- a.

- 2.

Usando ahora una curva de Spencer15 para suavizar, y con los valores extremos reemplazados, se aplican directamente las 2 reglas que son el núcleo de la metodología: se seleccionan los máximos (mínimos) en una vecindad de ±5meses y se restringe a que la duración mínima de un ciclo sea de 15meses.

- 3.

Se determinan los puntos de quiebre correspondientes a promedios móviles de corto plazo16, determinados por los meses de dominancia cíclica (MDC)17.

- 4.

Determinación de los puntos de quiebre en la serie original. Aquí se utilizan las siguientes reglas:

- a.

Eliminación de los ciclos menores a 15meses.

- b.

Eliminación de las fases menores a 5meses.

- c.

Eliminación de los picos y valles muy cercanos al comienzo o final de la serie.

- d.

Identificación de los puntos más altos (bajos) en una ventana de ±4meses o lo que diga el criterio de MDC.

- a.

- 5.

Obtención de los puntos de quiebre finales.

Desde su creación, este algoritmo ha sido usado ampliamente como una forma de proponer cronologías de ciclos de corto plazo en series reales y financieras (ver, por ejemplo, Drehmann et al., 2012; Haavio, 2012; Alfonso et al., 2012; Claessens et al., 2011a,b; Avouyi-Dovi y Matheron, 2005). Adicionalmente, sus resultados pueden combinarse con distintas metodologías para construir índices de fluctuaciones económicas, medidas de sincronización y comovimientos entre series, e inclusive servir como insumo para metodologías que permitan predecir los destinos de los ciclos de corto plazo de las distintas medidas de actividad económica y financiera.

En este caso, el algoritmo será usado para construir, a partir de los 13 indicadores propuestos, un índice de difusión acumulado (IDA) que permita extraer una medida cronológica de los ciclos financieros. Este indicador surge a partir de los denominados índices de difusión y mide en cada momento del tiempo «qué tan generalizada es la expansión o contracción de la actividad económica calculando la diferencia entre la proporción de variables que se expanden y las que se contraen»18 (Alfonso et al., 2012). Así, la acumulación de cada valor da como resultado el IDA, medida que captura como máximo o mínimo local los puntos en donde el porcentaje de series que crecen es igual al de series que caen19.

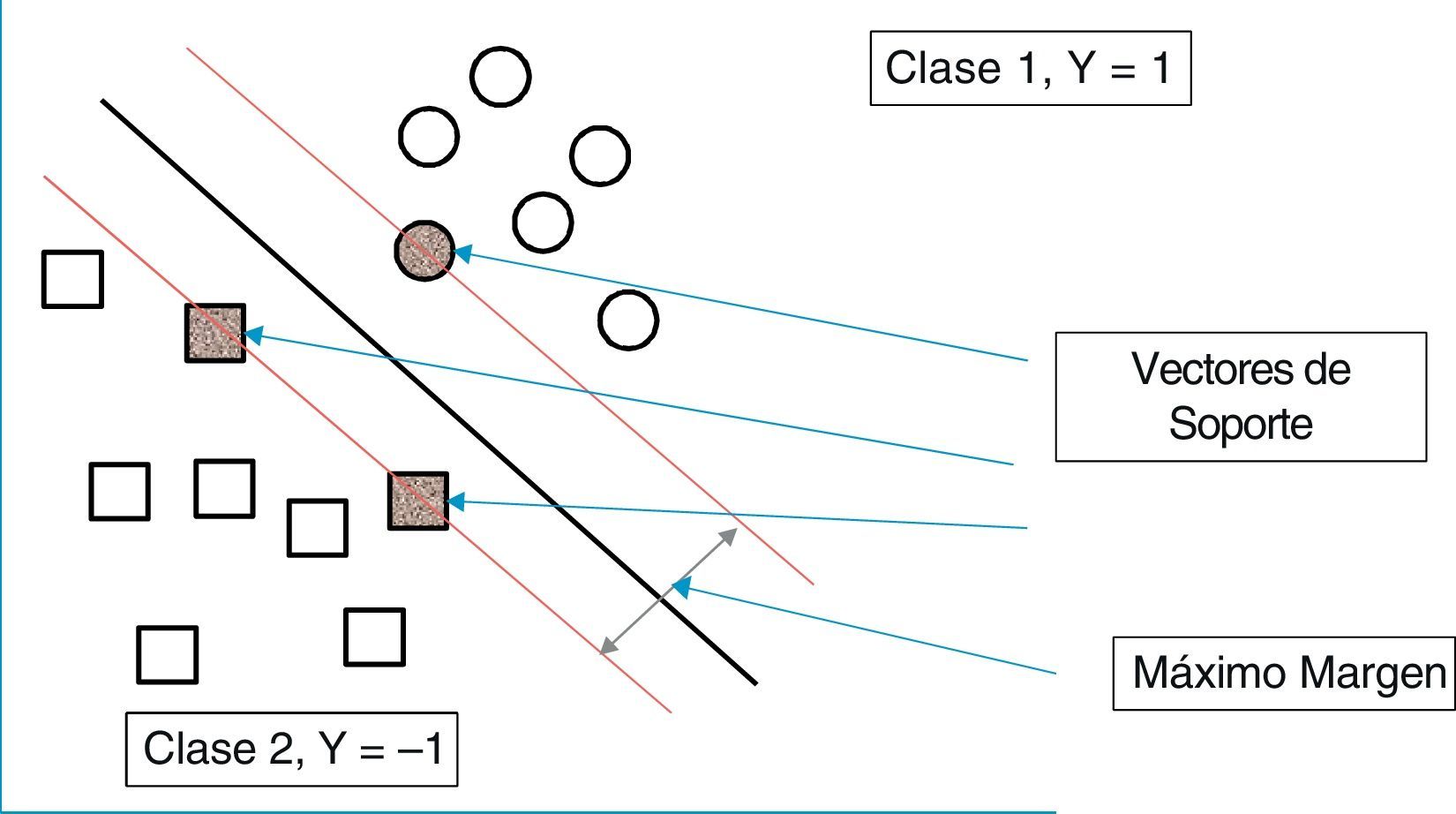

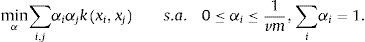

Novelty DetectionDe forma alternativa, y en un intento de dar una respuesta a cómo se comportaría el ciclo financiero si no se sometiera a las reglas reservadas en principio para los ciclos de negocios, se implementará un ejercicio conocido como Novelty Detection. Esta metodología se halla inmersa en el dominio del Support Vector Machine (ver Wang, 2005; Vapnik, 1998), que es una técnica orientada a desarrollar algoritmos con la capacidad de aprender a partir de los datos y en la cual existen 2 enfoques diferentes, uno mucho más explorado que el otro: el aprendizaje supervisado y el aprendizaje no supervisado. El algoritmo utilizado aquí se circunscribe en la segunda categoría y su objetivo es, en términos formales, «proponer un algoritmo que calcule una función binaria la cual, se supone, captura regiones del espacio de entrada (el conjunto de datos original) donde yace su función de densidad de probabilidad (donde se soporta), es decir, una función en la cual, para valores distintos de cero, la mayoría de los datos se alojarán» (Schölkopf et al., 2000).

Así, en la búsqueda de los puntos de quiebre del ciclo financiero bajo esta técnica se hace necesario usar un único supuesto fundamental: la generalidad es que el conjunto de indicadores financieros esté en auge, mientras que las épocas de recesión surgen como episodios que tienen una naturaleza y características particulares que las hacen plenamente diferenciables de los booms. Bajo tal suposición, el algoritmo presentado arriba es capaz de diferenciar las recesiones del estado natural definido como auge. Las ventajas de este acercamiento con respecto al algoritmo de Bry-Boschan son, en principio, interesantes: no es necesario suponer duraciones mínimas de las fases y el ciclo en general, pues son los datos quienes dan esa información; además, el algoritmo tiene la propiedad de realizar la búsqueda en esquemas tanto lineales como no lineales.

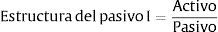

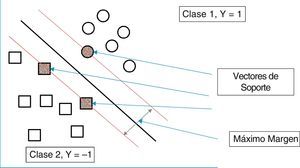

En resumen, la estrategia es «mapear» la información en el espacio característico derivado, es decir, encontrar patrones acordes con alguno de los 2 estados propuestos (estado natural y «diferente al natural») mediante proyecciones geométricas de los datos en un espacio generado por estos, a partir del uso de diferentes kernels20,21 y separarla del origen con «máximo margen»22(Schölkopf et al., 2000). Así, para cada punto que pertenece al conjunto de información, el valor de la función de densidad de probabilidad f() se determina evaluando en qué lado del hiperplano separador asociado al espacio característico debe quedar este23 (fig. 1).

Ejemplo de clasificación mediante Support Vector Machine (caso lineal). En el espacio generado por los datos (2 variables en este caso, las cuales generan un plano en R2) se busca identificar los 2 estados o clases que exhibe el conjunto de información. Los Vectores de Soporte son los puntos que permiten realizar la identificación, mientras que la línea gruesa negra es el hiperplano separador. El criterio de Máximo Margen garantiza una óptima separación.

Basados en los resultados anteriores, se hallará un índice de concordancia bajo la metodología propuesta por Harding y Pagan (2002) entre el ciclo financiero estimado y el ciclo de negocios propuesto por Alfonso et al. (2012). La idea principal es cuantificar la fracción de tiempo en la que 2 series se encuentran en el mismo estado o fase, para determinar si existe una relación sistemática o comovimiento entre los 2 ciclos. Para ello, tomando los puntos de quiebre identificados como picos y valles se construye una variable binaria Sy,t, que toma valor de 1 cuando el ciclo se encuentra en fase expansiva y cero cuando la fase es contractiva.

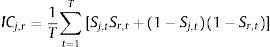

De esta manera, el índice de concordancia (IC) entre las variables j y r se calcula como:

El índice permite concluir si las variables financieras consideradas se pueden calificar como procíclicas, si el índice es igual a1, o contracíclicas si es igual a cero. Así, el índice de concordancia permite realizar este análisis sin la necesidad aplicar filtros sobre las series, dado que tiene la ventaja de estar bien definido aun cuando se trabaja con series integradas. Al igual que la metodología de Bry-Boschan, el índice de concordancia es una medida no paramétrica.

Como medida de referencia, se calcula un índice de concordancia bajo la idea hipotética de que los ciclos son independientes. Siguiendo a Haavio (2012), si la fase del ciclo financiero es independiente de la fase del ciclo de negocios, el índice de concordancia podrá calcularse como la probabilidad incondicional de que la actividad económica de un país esté en recesión por la probabilidad incondicional de que el ciclo financiero lo esté, más el producto de los complementos de estas probabilidades incondicionales. Esto es:

Sumado a lo anterior, se calcula un índice de concordancia a partir de rezagos y adelantos de la serie del ciclo financiero, lo cual sugiere la idea de si la fase de un ciclo en un momento t está relacionada con una fase anterior o posterior en otro ciclo o variable. Así mismo se explora la posibilidad de que la interacción entre el ciclo de negocios y financiero sea más fuerte dependiendo de la fase en la que se encuentren, por lo que se considera otra de las medidas propuestas en Haavio (2012) y que corresponde al cálculo del índice de concordancia condicionado a una expansión o contracción del ciclo de negocios. Esta medida corresponde a la probabilidad condicional de que el ciclo financiero se encuentre en una fase expansiva (recesiva) dada una expansión (contracción) de la actividad real.

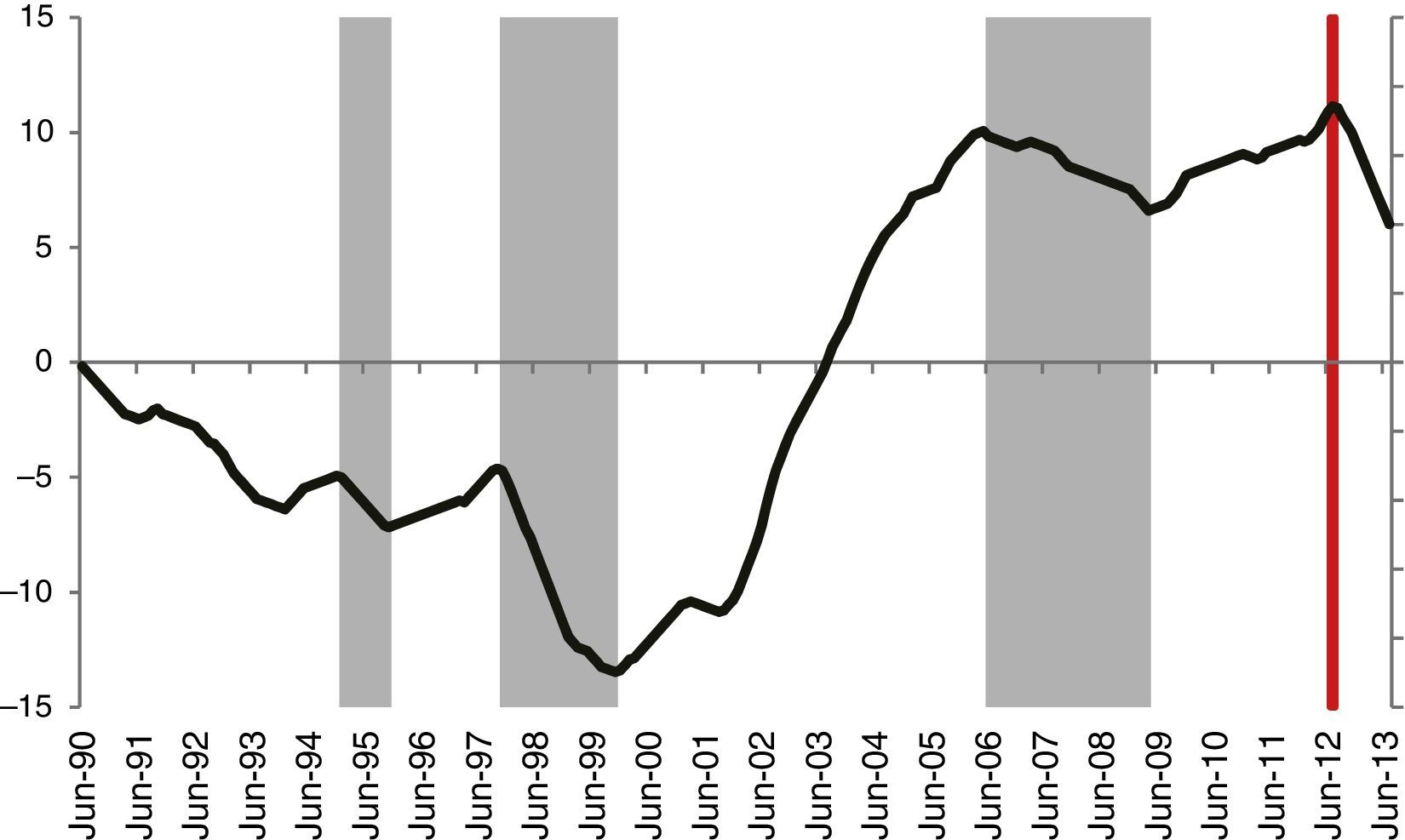

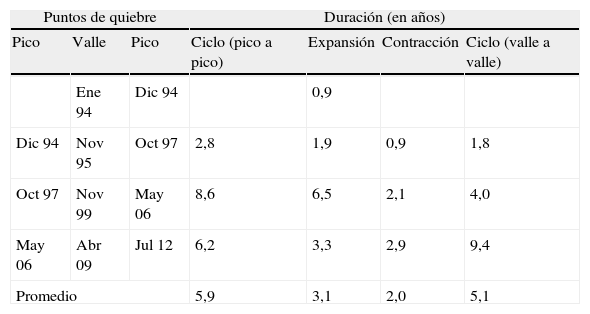

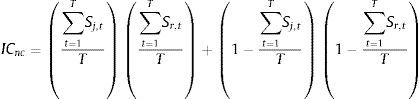

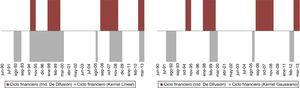

5ResultadosUtilizando los 13 indicadores financieros seleccionados se calculó el IDA, a partir del cual es posible caracterizar un ciclo financiero para las entidades bancarias. De acuerdo con la metodología del IDA y Bry-Boschan se encontró que, desde junio de 199024 hasta julio de 2013, se presentaron en total 3 ciclos completos (de pico a pico). La duración calculada del ciclo identificado es aproximadamente de 5,9años, con fases de expansión que duran en promedio 3,1años y contracciones promedio de 2años (tabla 1). Ello quiere decir que, así como en los ciclos de negocios, las expansiones tienden a ser más duraderas que las recesiones. En la figura 2, los periodos de auge se identifican como aquellos meses en los cuales el IDA aumenta, mientras los periodos de contracción se observan cuando el índice disminuye (área sombreada en gris).

Cronología del ciclo financiero (para 13 indicadores financieros)

| Puntos de quiebre | Duración (en años) | |||||

| Pico | Valle | Pico | Ciclo (pico a pico) | Expansión | Contracción | Ciclo (valle a valle) |

| Ene 94 | Dic 94 | 0,9 | ||||

| Dic 94 | Nov 95 | Oct 97 | 2,8 | 1,9 | 0,9 | 1,8 |

| Oct 97 | Nov 99 | May 06 | 8,6 | 6,5 | 2,1 | 4,0 |

| May 06 | Abr 09 | Jul 12 | 6,2 | 3,3 | 2,9 | 9,4 |

| Promedio | 5,9 | 3,1 | 2,0 | 5,1 | ||

Fuente: elaboración propia.

Índice de difusión acumulado2727 Es importante mencionar que el nivel del índice de difusión acumulado no es indicativo sobre el grado (profundidad) de cada una de las fases del ciclo.

Fuente: elaboración propia.

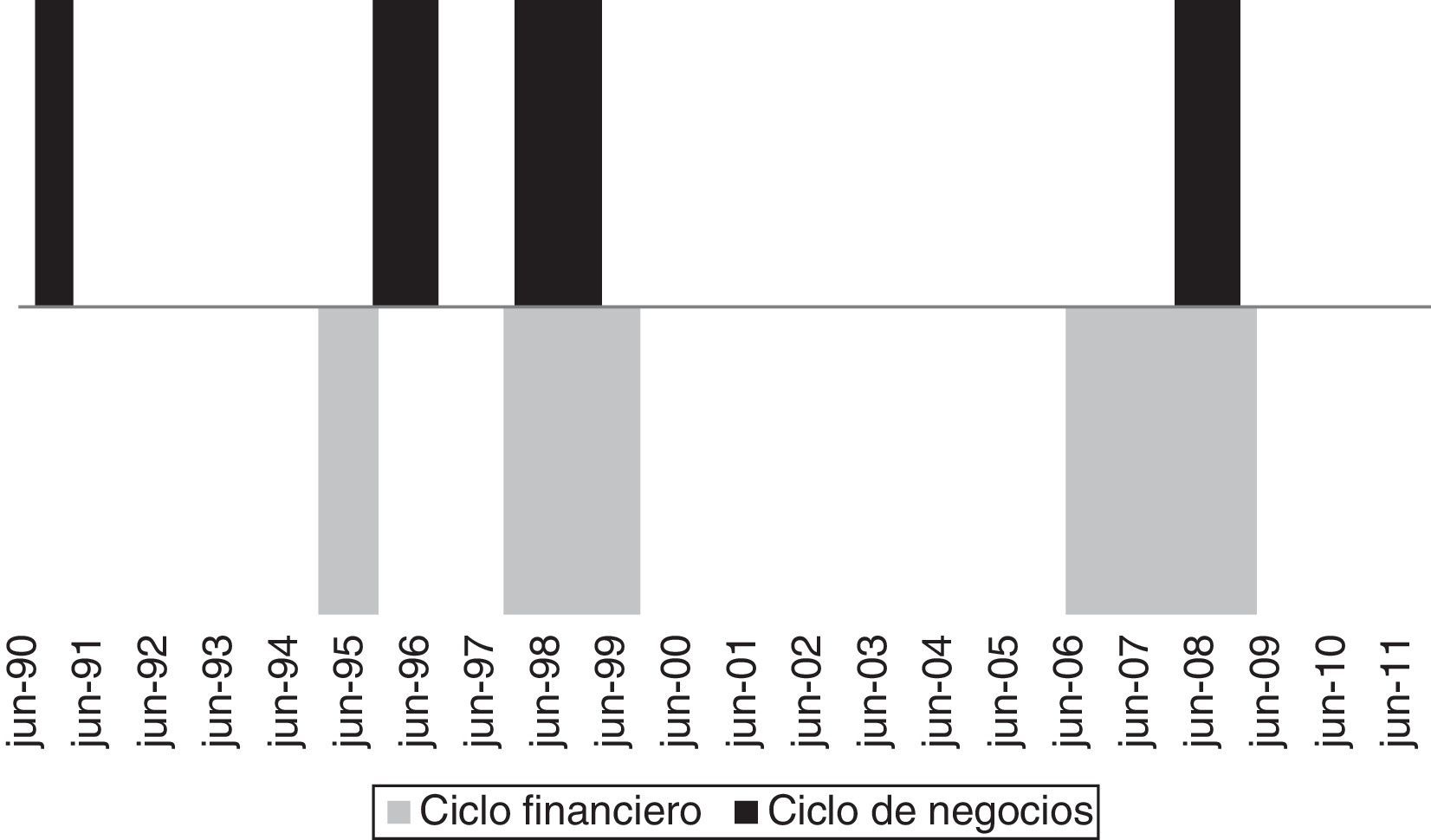

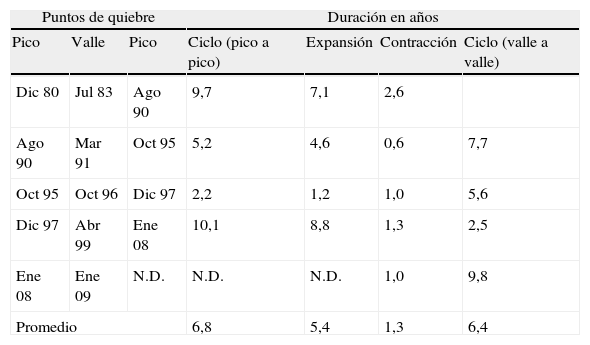

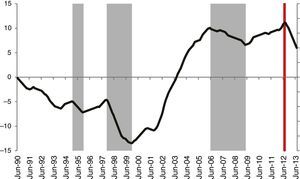

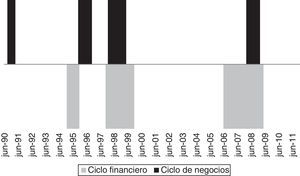

Adicionalmente, la comparación de los ciclos sugiere que las fases de expansión (recesión) del ciclo financiero tienden a ocurrir en una vecindad de tiempo cercana a la ocurrencia de una expansión (recesión) del ciclo de negocios (fig. 3). De hecho, durante el periodo analizado el inicio de la fase recesiva del ciclo financiero antecede las contracciones en el ciclo de negocios. No obstante, las duraciones de unas y otras fases tienden a diferir; en particular, son los ciclos de negocios los que tienen fases de expansión más amplias y fases de contracción más cortas que los ciclos financieros (tablas 1 y 2).

Fases del ciclo de negocios (Alfonso et al., 2012) frente al ciclo financiero (Bry-Boschan).

Fuente: elaboración propia.

Cronología del ciclo de negocios (Alfonso et al., 2012)

| Puntos de quiebre | Duración en años | |||||

| Pico | Valle | Pico | Ciclo (pico a pico) | Expansión | Contracción | Ciclo (valle a valle) |

| Dic 80 | Jul 83 | Ago 90 | 9,7 | 7,1 | 2,6 | |

| Ago 90 | Mar 91 | Oct 95 | 5,2 | 4,6 | 0,6 | 7,7 |

| Oct 95 | Oct 96 | Dic 97 | 2,2 | 1,2 | 1,0 | 5,6 |

| Dic 97 | Abr 99 | Ene 08 | 10,1 | 8,8 | 1,3 | 2,5 |

| Ene 08 | Ene 09 | N.D. | N.D. | N.D. | 1,0 | 9,8 |

| Promedio | 6,8 | 5,4 | 1,3 | 6,4 | ||

Fuente: elaboración propia.

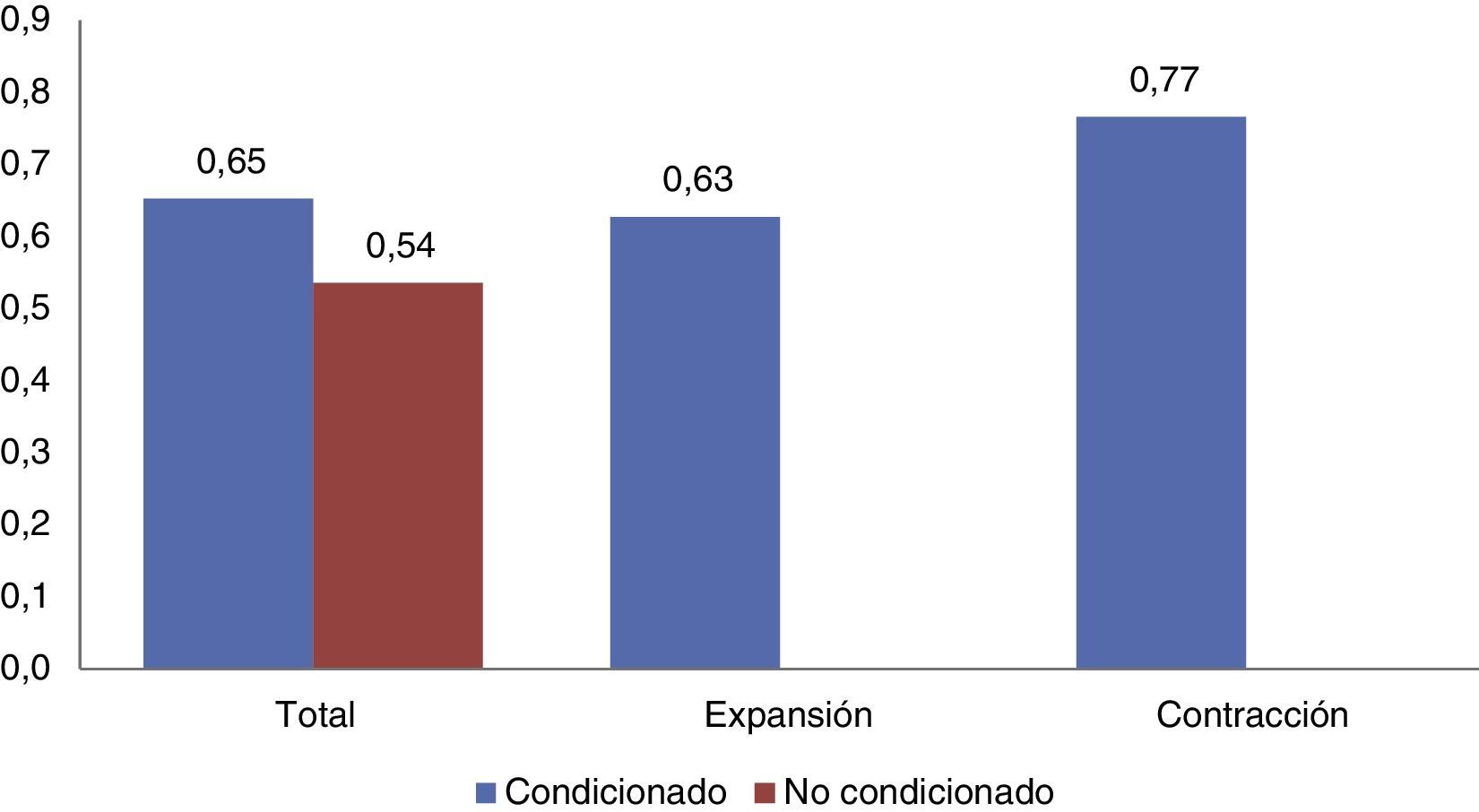

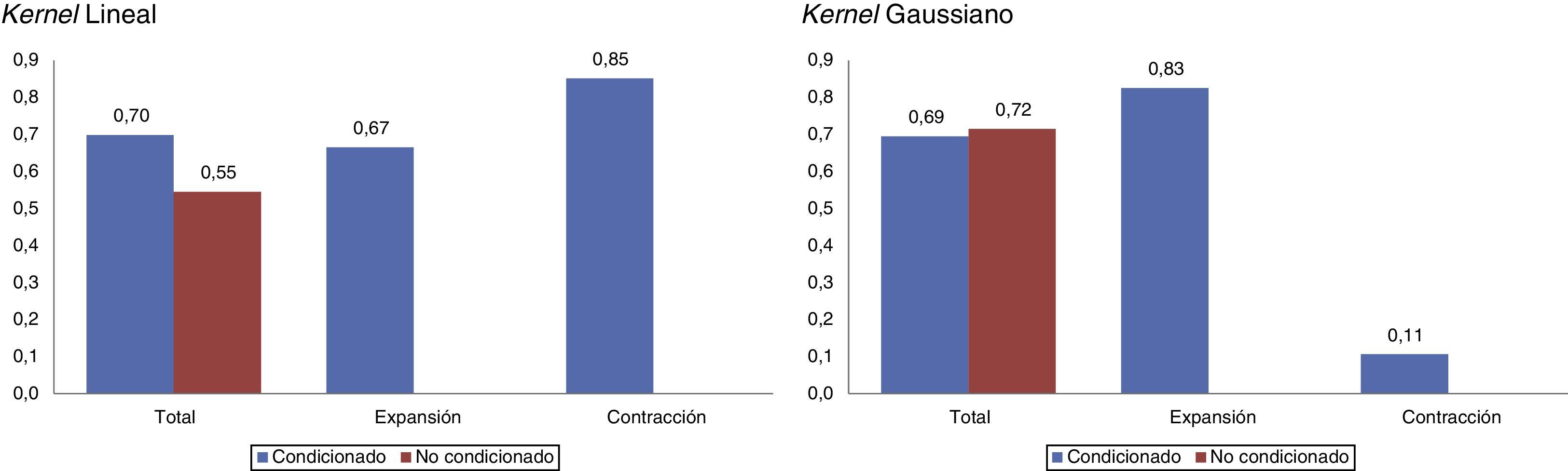

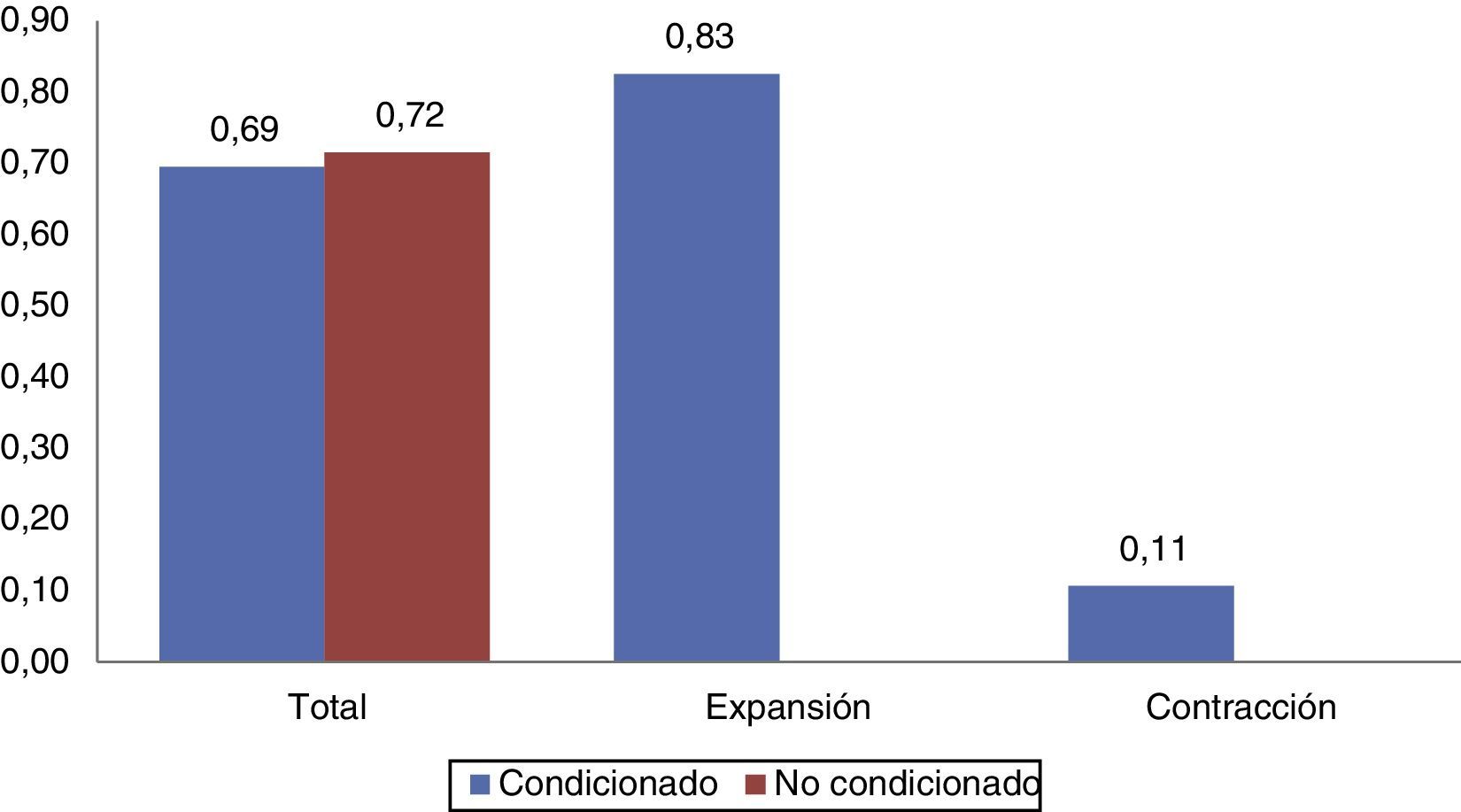

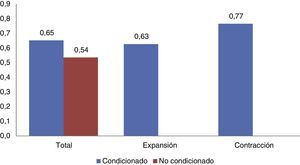

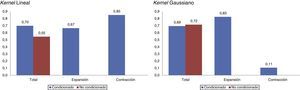

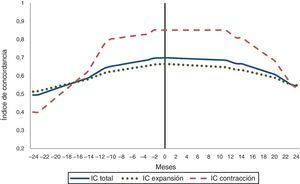

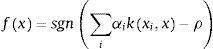

La relación entre los 2 ciclos puede ser evaluada a través del índice de concordancia propuesto por Harding y Pagan (2002) y Haavio (2012), como una manera más formal de medir el grado de asociación entre 2 medidas de ciclo. Al calcular este índice se encuentra que, asumiendo que las 2 variables son independientes (índice no condicionado), el 54% del tiempo dichos ciclos se encuentran en la misma fase; si se calcula el índice condicionado, este valor sube hasta el 65%. Adicionalmente, la concordancia condicionada para cada una de las fases arroja que en el 63% del tiempo los 2 ciclos están en expansión y en el 77% del tiempo en recesión simultáneamente (fig. 4).

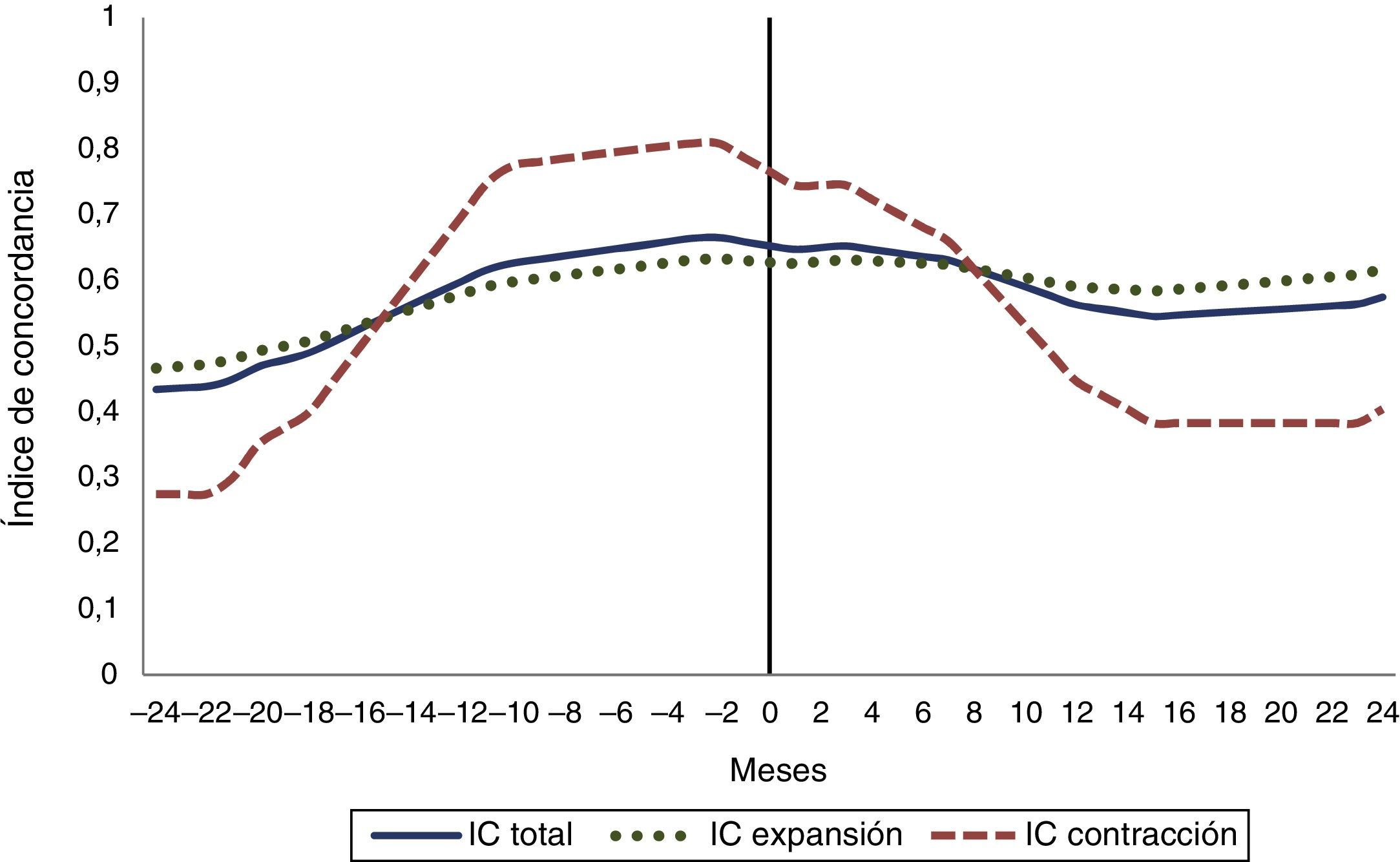

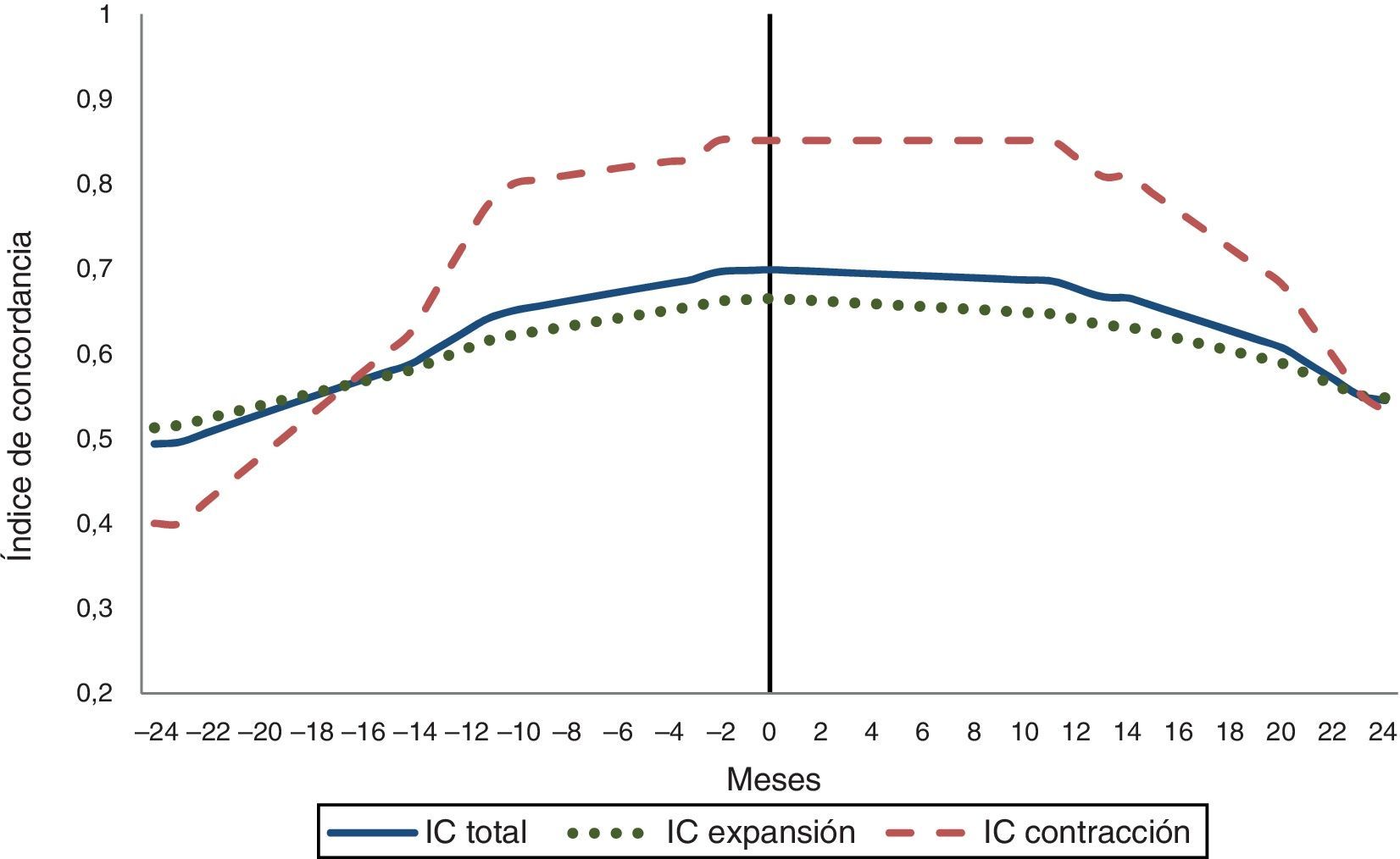

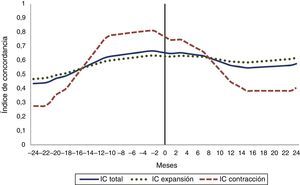

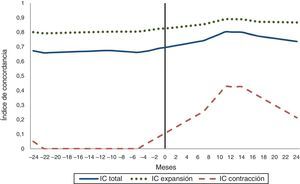

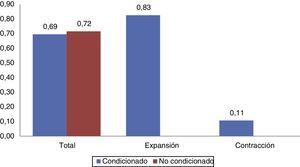

Como una manera de evaluar si el ciclo financiero lidera al ciclo de negocios se calcula el índice de concordancia a partir de rezagos y adelantos del primero frente al segundo contemporáneo (fig. 5). Dicho ejercicio arroja que, a lo largo del ciclo, la concordancia no varía significativamente. Al analizar cada fase, los resultados para el periodo de expansión no presentan cambios importantes, mientras que para la fase de contracción se observa un mayor grado de asociación hasta los primeros 12 rezagos del ciclo financiero.

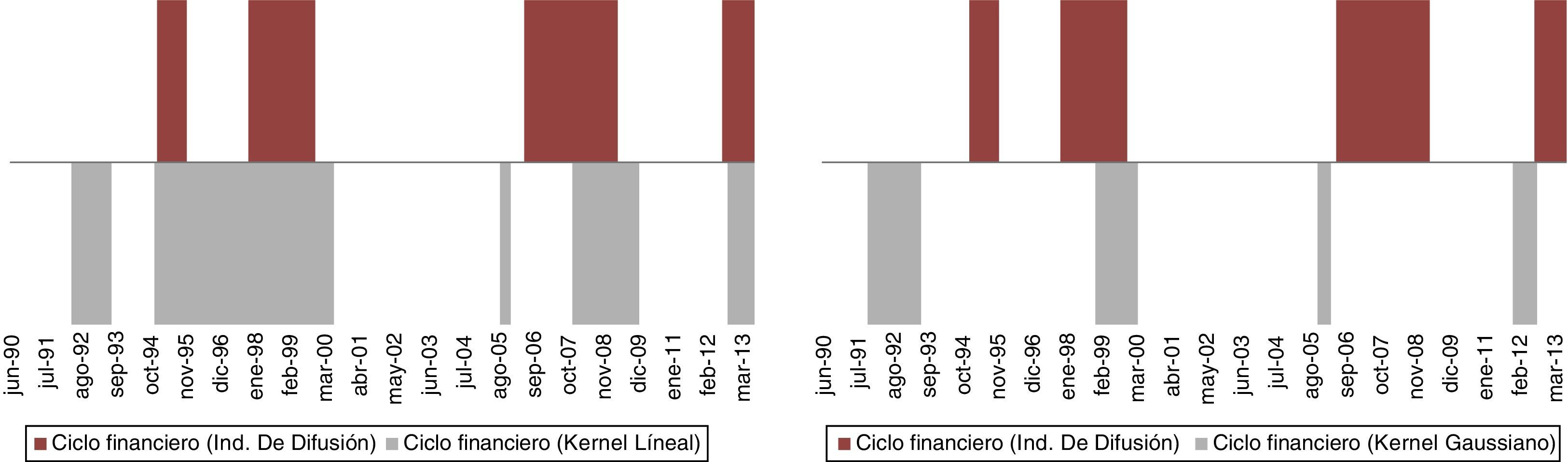

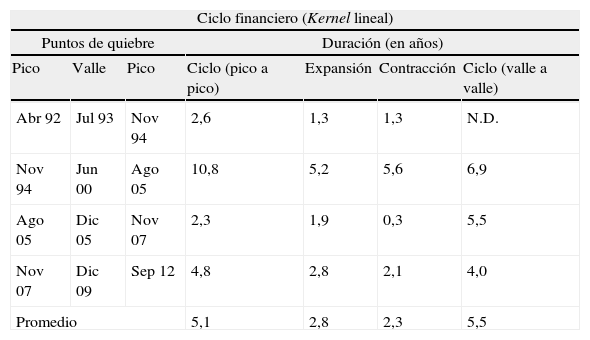

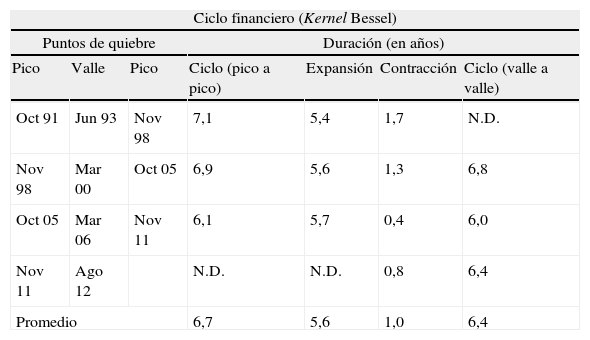

Abordando la segunda metodología, la estimación del ciclo financiero obtenida a partir de un kernel lineal identifica ciclos que duran en promedio 5años, con expansiones de 2,8años y contracciones de 2,3años en promedio. Lo anterior refleja una mayor simetría de las fases obtenidas, comparado con lo observado al aplicar el algoritmo Bry-Boschan y el IDA. Sustituyendo el kernel lineal por uno gaussiano25, la duración del ciclo financiero es aproximadamente de 6,7años. Las expansiones duran 5,6años, y las contracciones un año, en promedio (tabla 3).

Ciclo financiero bajo Novelty Detection

| Ciclo financiero (Kernel lineal) | ||||||

| Puntos de quiebre | Duración (en años) | |||||

| Pico | Valle | Pico | Ciclo (pico a pico) | Expansión | Contracción | Ciclo (valle a valle) |

| Abr 92 | Jul 93 | Nov 94 | 2,6 | 1,3 | 1,3 | N.D. |

| Nov 94 | Jun 00 | Ago 05 | 10,8 | 5,2 | 5,6 | 6,9 |

| Ago 05 | Dic 05 | Nov 07 | 2,3 | 1,9 | 0,3 | 5,5 |

| Nov 07 | Dic 09 | Sep 12 | 4,8 | 2,8 | 2,1 | 4,0 |

| Promedio | 5,1 | 2,8 | 2,3 | 5,5 | ||

| Ciclo financiero (Kernel gaussiano) | ||||||

| Puntos de quiebre | Duración (en años) | |||||

| Pico | Valle | Pico | Ciclo (pico a pico) | Expansión | Contracción | Ciclo (valle a valle) |

| Oct 91 | Jun 93 | Nov 98 | 7,1 | 5,4 | 1,7 | N.D. |

| Nov 98 | Mar 00 | Oct 05 | 6,9 | 5,6 | 1,3 | 6,8 |

| Oct 05 | Mar 06 | Nov 11 | 6,1 | 5,7 | 0,4 | 6,0 |

| Nov 11 | Ago 12 | N.D. | N.D. | 0,8 | 6,4 | |

| Promedio | 6,7 | 5,6 | 1,0 | 6,4 | ||

Fuente: elaboración propia.

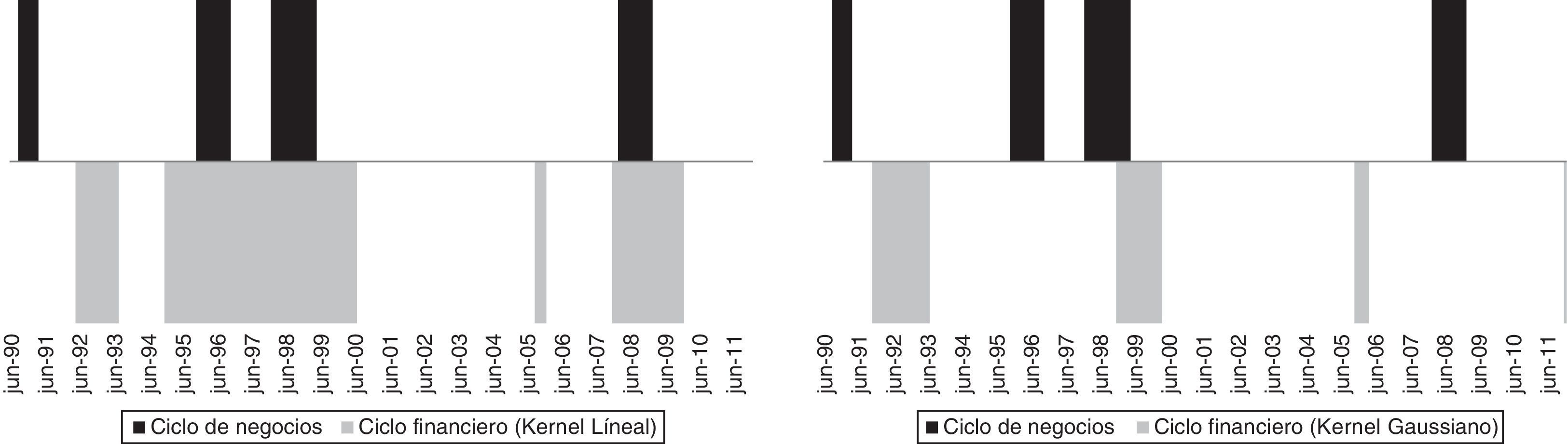

Comparando los resultados obtenidos a partir del Novelty Detection con el uso de un kernel lineal y la medida del ciclo de negocios, se obtiene que toda fase de recesión en la actividad económica se acompaña de una recesión en el ciclo financiero (fig. 6). Esto a pesar de que una fase de recesión financiera cubre todo un ciclo en su contraparte real (de noviembre de 1994 a junio de 2000) y que existen 2 fases de recesión en el ciclo financiero que no tienen contraparte en el ciclo de negocios. Por su parte, bajo la aplicación de un kernel gaussiano la única fase de contracción común en las 2 medidas de ciclo es la asociada con la crisis de finales de los noventa.

Fases del ciclo de negocios (Alfonso et al., 2012) frente al ciclo financiero (Novelty Detection).

Fuente: elaboración propia.

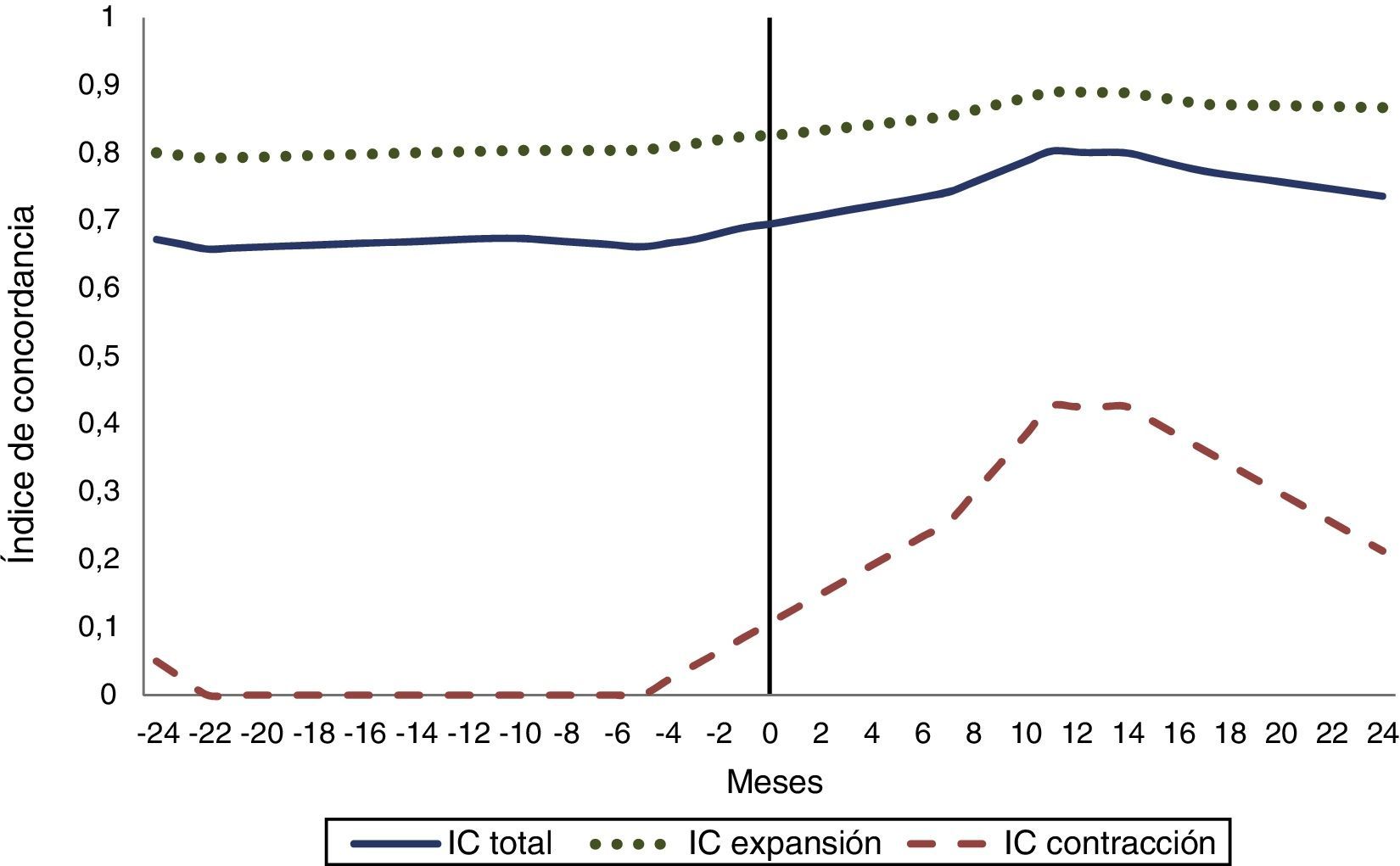

Haciendo uso nuevamente de las medidas propuestas por Harding y Pagan (2002) y Haavio (2012) para cada uno de los resultados hallados, tanto con el kernel lineal como el kernel gaussiano, el índice de concordancia no condicionado arroja que los ciclos comueven en un 55 y un 72%, respectivamente. De forma condicionada, estos valores cambian a 70 y 69%. Al analizarlo por fases, las expansiones comueven un 67 y un 83%, y las recesiones, un 85 y un 11% (fig. 7). Este último valor manifiesta el hecho de que el indicador del ciclo hallado a través del kernel gaussiano tiene fases de recesión más cortas y que se presentan generalmente después de la ocurrencia de una recesión en el ciclo de negocios.

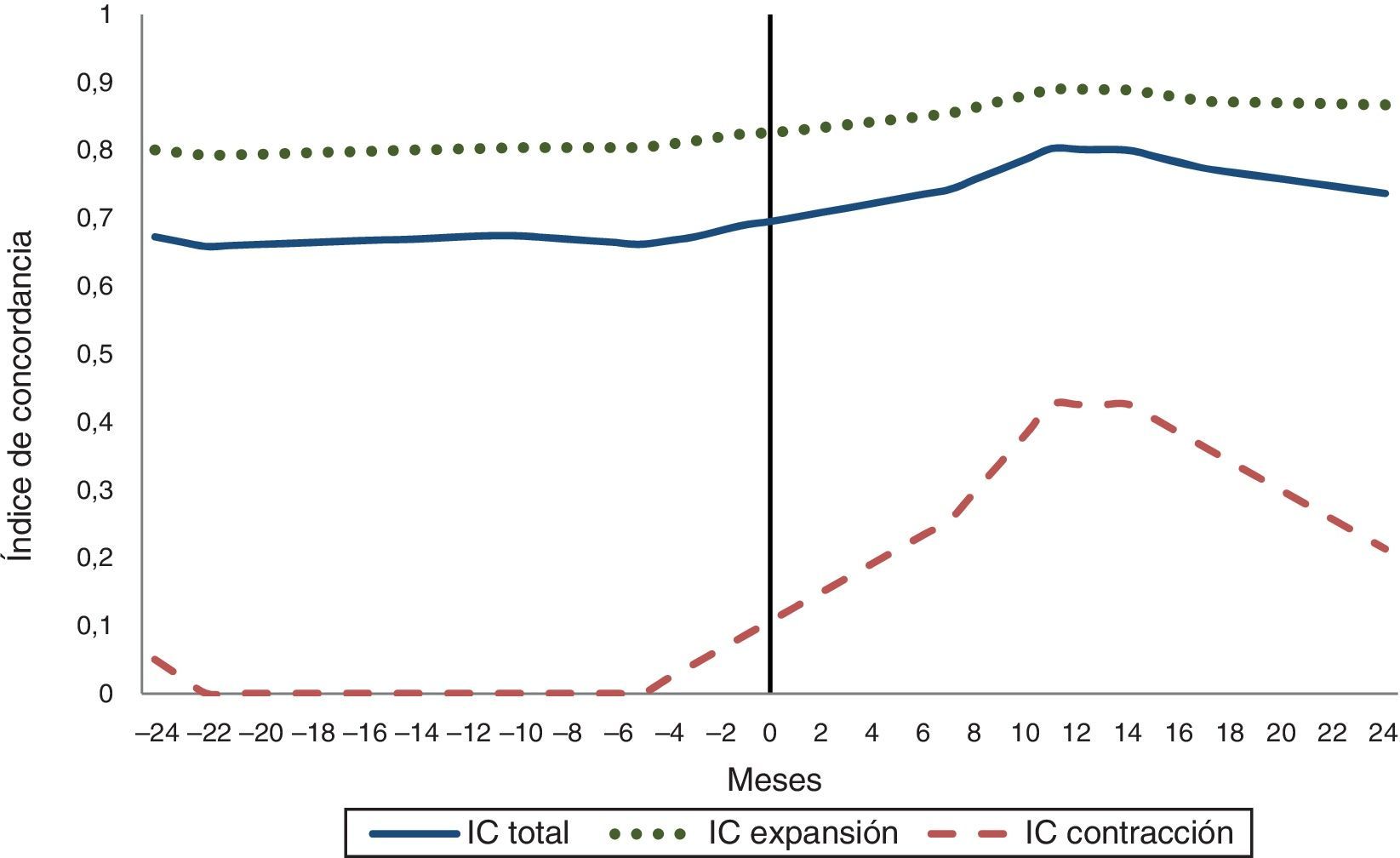

Lo anterior se confirma a través de los resultados obtenidos en el cálculo del índice de concordancia a partir de rezagos y adelantos del primero frente al segundo contemporáneo (fig. 8). De hecho, la mayor coincidencia en las fases de contracción entre los 2 ciclos es cuando el de negocios antecede al financiero entre 12 y 14meses. Así, el resultado de la concordancia entre los 2 indicadores se da por las fases de expansión.

Como se observa en el figura 9, el mismo ejercicio pero aplicado al indicador del ciclo financiero estimado bajo un kernel lineal muestra que la concordancia tanto para el ciclo completo como para sus fases de expansión resultan similares entre sí, mientras que la asociada a sus recesiones resulta ser más alta. Esto permite inferir que los resultados obtenidos bajo el uso de esta metodología son similares a los encontrados cuando se utiliza el índice de difusión y el algoritmo de Bry-Boschan.

Las 3 medidas de ciclo financiero presentadas en este documento comparten ciertas características: todas evidencian la crisis de 1999, una de las más fuertes de la historia del país, así como la destorcida de 2006 y el pico presentado hacia el final de la muestra; los períodos de expansión en términos generales tienden a ser comunes (pese a ciertas irregularidades presentes en el ciclo extraído con el kernel lineal). No obstante, existen diferencias en las fechas de ocurrencia de los puntos de quiebre y en la cantidad de expansiones y recesiones que se detectan, las cuales podrían indicar que, independientemente de la metodología —sea un esquema de reglas básicas de caracterización del ciclo o sea una metodología estadístico-econométrica—, siempre es indispensable definir ex-ante ya sea una regla o una forma funcional para abordar el ciclo.

Al comparar los anteriores resultados con el ciclo financiero identificado a partir de Bry y Boschan, se tiene que las duraciones calculadas a partir del kernel lineal tienden a ser parecidas, mientras que con el kernel gaussiano se obtienen ciclos más amplios con expansiones más duraderas y recesiones más cortas (fig. 10). Así, cuando se abandona el esquema de reglas a la Bry-Boschan, la medida que la sustituye entra a desempeñar un papel preponderante: en este caso se adoptó la metodología de Novelty Detection, donde la elección de la función determinante es clave. Cuando se escogió un kernel lineal, los resultados tienden a parecerse más a los arrojados por Bry-Boschan. Al cambiar por un kernel que sea robusto a no linealidades en los datos, los resultados tienden a ser algo diferentes. De acuerdo a lo anterior, podría inferirse que se marcan épocas de auge y recesión, independientemente de la metodología utilizada. No obstante, su duración y difusión cambiantes hacen creer que la definición implícita del ciclo desempeña un rol especial en estos resultados.

6DiscusiónLuego de la crisis de 2008, y ante la necesidad de monitorear los canales a partir de los cuales un episodio de estrés financiero puede afectar el desempeño del sector real, la atención y seguimiento de los indicadores de solvencia, liquidez, estructura (o de hojas de balance), de calidad de cartera, entre otros, ha jugado un papel preponderante en el actual sistema de políticas macroprudenciales. Para Agénor y Pereira da Silva (2013) una crisis financiera puede proceder casi que de cualquier evento (crisis políticas, efecto contagio de otras economías, caída abrupta en el sistema productivo, entre otros). No obstante, es claro que tal evento viene precedido de ciertos desbalances. Identificar el comportamiento de estos desbalances constituye un gran paso para revertir sus efectos negativos sobre la economía. Este documento pretende aportar un elemento de análisis adicional en esa dirección.

A partir de 13 indicadores financieros seleccionados de acuerdo con la metodología CAMEL, los cuales se usan para establecer una crisis financiera, que a través de los canales de crédito, liquidez y de hoja de balance pueden provocar una crisis en el resto de la economía, se propone hallar una medida del ciclo financiero, comparable con una del ciclo de negocios, para así analizar la dinámica intrínseca del sector financiero y su relación con la dinámica propia del sector real.

Los primeros resultados, obtenidos bajo la metodología del IDA y Bry-Boschan, muestran que en el periodo de estudio se presentaron 3ciclos completos (de pico a pico), con una duración aproximada de 5,9años. El ciclo obtenido con este primer acercamiento se caracteriza por tener expansiones que tienden a ser más duraderas que las recesiones, característica similar a la presentada por el ciclo de negocios propuesto por Alfonso et al. (2012). De igual manera se observa que las fases de expansión y recesión de ambos ciclos ocurren con cierta cercanía, con la particularidad de que casi todas las fases recesivas identificadas para el ciclo financiero anteceden a las contracciones del ciclo de negocios. Adicionalmente, los 2 ciclos guardan un alto grado de concordancia, tanto para el ciclo completo como para cada una de sus fases. En particular las recesiones financieras, tanto contemporánea como rezagadamente, tienden a evidenciar una mayor asociación con recesiones del ciclo de negocios.

Al abandonar el esquema de reglas sugerido por Bry-Boschan, y sustituyéndolo por uno basado en la metodología de Novelty Detection, se obtienen 2 resultados. En primer lugar, al utilizar kernels lineales los resultados en términos de duración muestran un ciclo con fases mucho más simétricas (las contracciones duran lo mismo que las expansiones), no obstante el grado de concordancia con el ciclo de negocios es similar al calculado para el ciclo financiero a la Bry-Boschan. Por otra parte, en términos de la sincronización de las fases se encuentra que toda fase de recesión en la actividad económica se acompaña de una contracción en el ciclo financiero26, aunque existen 2 fases de recesión en el ciclo financiero que no tienen contraparte en el ciclo de negocios.

En segundo lugar, al sustituir el kernel lineal por uno no lineal (gaussiano), el ciclo financiero obtenido muestra una mayor duración frente a los otros 2 ciclos identificados anteriormente (6,4años en promedio), donde las expansiones resultan más largas que las contracciones. Estas últimas se presentan generalmente después de una recesión en el ciclo de negocios, por lo cual al calcular la concordancia entre este ciclo financiero y el ciclo de negocios, la sincronización es mayor en las expansiones que en las contracciones. No obstante, hay un período de recesión coincidente que corresponde a la crisis de finales de los noventa, lo cual está en línea con lo expuesto por Agénor y Pereira da Silva (2013), quienes mencionan que la historia reciente de los países en desarrollo muestra que las recesiones económicas que coinciden con crisis en el sistema financiero terminan siendo más profundas y costosas para la economía. Este es el caso de la crisis de 1999 en Colombia, en la cual se combinó una desaceleración de la economía con desbalances en el sistema financiero. Además, como también ha sido ampliamente aceptado, la crisis evidenciada en la segunda parte de la década del 2000 sucedió primero en el sector financiero que en el real.

Frente a estos resultados, es importante señalar que el algoritmo Bry-Boschan ha sido ampliamente utilizado en la literatura empírica que busca caracterizar el ciclo financiero, siendo una referencia importante para los ejercicios alternativos que se proponen alrededor de este tema. No obstante, el uso de variables asociadas a otros aspectos del negocio financiero más el uso de una técnica alterna, como la de Novelty Detection, sugiere que la aplicación de la metodología propuesta por Bry-Boschan no necesariamente logra capturar todas las particularidades del negocio financiero. Ello lleva a pensar que la aproximación a un ciclo financiero involucra aspectos relacionados tanto con el ciclo de negocios como con las características propias del sector, las cuales incluyen la toma de decisiones en un escenario de incertidumbre, la búsqueda de ganancias para los accionistas y la reacción frente a choques económicos. Así, los resultados obtenidos a través de las metodologías propuestas pretenden dar una respuesta que considere lo mencionado anteriormente, además de proveer de una herramienta para el seguimiento del sector financiero

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

Se agradecen los comentarios y sugerencias de Luis Eduardo Arango y Daniel Parra.

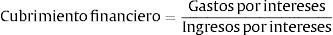

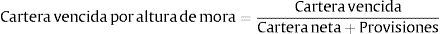

| Gestión | Calidad activos |

| Calidad de la administración=Costos administrativosIngresos financieros−Gastos financierosCubrimiento financiero=Gastos por interesesIngresos por intereses | Calidad de la cartera por calificación=Cartera en B,C,D,ECartera neta+ProvisionesCartera vencida por altura de mora=Cartera vencidaCartera neta+ProvisionesIndice cubrimiento de cartera=Provisiones de la carteraCartera vencida |

| Rentabilidad | Liquidez |

| ROERentabilidad del patrimonio=Utilidad netaPatrimonioROARentabilidad de los activos=Utilidad netaActivoRentabilidad activos productivos I=Ingresos por interesesCartera neta+Provisiones+InversionesRentabilidad activos productivos II=Ingresos financierosCartera neta+Provisiones+InversionesMargen de intermediación neto I=Ingresos por intereses−Gastos por interesesCartera neta+Provisiones+InversionesMargen de intermediación neto II=Ingresos financieros−Gastos financierosCartera neta+Provisiones+InversionesProductivo a total=Cartera neta+Provisiones+InversionesActivo total | Indicador de liquidez I=Activos liquidos−Pasivos liquidosDepósitosIndicador de liquidez II=Activos liquidosPasivos iquidosIndicador de liquidez III=DisponibleCaptacionesIndicador de liquidez IV=DisponibleDepósitosIndicador de liquidez V=Disponible+InversionesCaptaciones |

| Estructura del patrimonio | Estructura del pasivo |

| Estructura del patrimonio I=Cartera vencidaPatrimonioEstructura del patrimonio II=Cartera neta+ProvisionesPatrimonioEstructura del patrimonio III=PatrimonioActivoEstructura del patrimonio IV=PatrimonioPasivoEstructura del patrimonio V=PatrimonioCaptaciones | Estructura del pasivo I=PasivoActivoEstructura del pasivo II=CaptacionesPasivoEstructura del pasivo III=DepósitosCaptacionesEstructura del pasivo IV=Cuenta corriente+Depósitos simplesDepósitosEstructura del pasivo V=CDTDepósitosEstructura del pasivo VI=Depósitos de ahorro+Cuentas Ahorro UVRDepósitosEstructura del pasivo VII=Cartera neta+ProvisionesCaptaciones |

| Estructura del activo | |

| Estructura del activo I=DisponibleActivoEstructura del activo II=Cartera neta+ProvisionesActivoEstructura del activo III=InversionesActivoEstructura del activo IV=DepósitosActivo |

Considérese una muestra de entrenamiento x1, x2, …, xm, donde xm∈ℕ el número de observaciones presente en el experimento. x1,x2,…,xm∈ℝN.

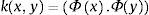

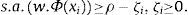

Sea Φ, χ→F, un mapeo de los elementos del conjunto χ en un espacio F generado a partir del producto punto entre los vectores de información disponible. Dicho producto punto en la imagen de Φ puede estimarse mediante la evaluación de algún kernel:

Para separar el conjunto de información del origen, se resuelve el siguiente programa cuadrático:

Derivando el problema dual y usando la definición de kernel, la solución de los parámetros se puede mostrar en términos de:

Además, la solución tiene la siguiente expansión de vectores de soporte:

En este ejercicio se usaron los siguientes kernels:

- •

Kernel lineal: kx,x′=<x,x′>.

- •

Kernel gaussiano (Gaussian Radial Basis Function):kx,x′=exp−σ∥x−x′∥2.

- •

Kernel Bessel: kx,x′=Besselv+1nexpσ∥x−x′∥∥x−x′∥−n(v+1)

Se probó con kernels adicionales, pero los resultados no fueron muy distintos a los encontrados con los 2 ya mencionados arriba.

Cronología del ciclo financiero

| Ciclo financiero (Kernel Bessel) | ||||||

| Puntos de quiebre | Duración (en años) | |||||

| Pico | Valle | Pico | Ciclo (pico a pico) | Expansión | Contracción | Ciclo (valle a valle) |

| Oct 91 | Jun 93 | Nov 98 | 7,1 | 5,4 | 1,7 | N.D. |

| Nov 98 | Mar 00 | Oct 05 | 6,9 | 5,6 | 1,3 | 6,8 |

| Oct 05 | Mar 06 | Nov 11 | 6,1 | 5,7 | 0,4 | 6,0 |

| Nov 11 | Ago 12 | N.D. | N.D. | 0,8 | 6,4 | |

| Promedio | 6,7 | 5,6 | 1,0 | 6,4 | ||

Fuente: elaboración propia.

Es importante mencionar que el nivel del índice de difusión acumulado no es indicativo sobre el grado (profundidad) de cada una de las fases del ciclo.

Los resultados y opiniones son responsabilidad exclusiva de los autores y su contenido no compromete al Banco de la República ni a su Junta Directiva.

Entre las que se pueden encontrar principalmente modelos VAR, modelos VAR estructurales, modelos Markov Switching, modelos VAR bayesianos, modelos Probit, modelos de datos panel y modelos de duración.

En esencia, este concepto se asocia al mecanismo que se dispara cuando existe un cambio de política económica: se genera un cambio en el apetito por riesgo de los intermediarios del mercado, lo que los lleva a mover la curva de oferta de créditos y con ello la actividad económica agregada.

Esto no pasa en la economía de Estados Unidos, donde este mercado es tan profundo, amplio y fundamental en la economía norteamericana que este hallazgo empírico no aplica en absoluto.

A su vez, dichas tasas de interés van desde tasas de captación y colocación hasta tasas de los títulos de deuda de los gobiernos, pasando por tasas de retorno a bonos de distinta calificación y tasas del mercado monetario (en Colombia operaciones REPO).

Estos países son: Colombia, Chile y Perú.

Esta metodología se sigue, por ejemplo, para elegir las entidades financieras incluidas en el Indicador Bancario de Referencia. En este caso se consideran 10 indicadores, los cuales se califican de 1 a 10 y luego se ponderan para obtener un indicador agregado (ver Asobancaria et al., 2012).

Este grupo de intermediarios financieros tiene como función principal captar recursos del público en depósitos, a la vista o a término, para colocarlos nuevamente a través de préstamos, descuentos, anticipos u otras operaciones activas de crédito.

Actualmente existen 22 entidades bancarias.

Los bancos comerciales agrupan el 81,5% del total de activos y el 85,8% de la cartera bruta y leasing del sistema financiero (diciembre de 2012).

Este procedimiento equivale a calcular el dato de cada cuenta del PyG como: Valor al mes+Valor a diciembre del año anterior−Valor al mismo mes del año anterior. De igual manera, para el caso de los estados financieros que se acumulan semestralmente las cuentas del PyG se obtienen como: Valor al mes+Valor a junio o diciembre anterior−Valor al mismo mes del semestre anterior.

Con el propósito de captar las fluctuaciones inherentes a la dinámica interna del sector, evitando contaminar el análisis con desbalances cambiarios y otros efectos que podrían eventualmente distorsionar los resultados, se tuvieron en cuenta solo las operaciones en moneda nacional. No obstante, no deja de ser interesante analizar cómo las sucursales extranjeras y demás operaciones denominadas en otras monedas, diferentes al peso, pueden afectar el estudio aquí propuesto.

Las definiciones de los 33 indicadores tenidos en cuenta inicialmente se pueden encontrar en el Anexo A de este documento.

Para efectos de cálculo se trabajó sobre una versión de este algoritmo propuesta por Monch y Uhlig (2004) en MATLAB.

El criterio de reemplazamiento es el siguiente: a partir de la estimación de una tendencia con la curva de Spencer, se comparan los datos originales con esta; si el ratio excede en 3,5 desviaciones estándar el valor medio de dicho ratio, la observación es considerada como un dato atípico; esto conlleva a su reemplazamiento por el valor encontrado en la tendencia para el mismo periodo.

Una curva de Spencer es un promedio ponderado de orden 15, donde a las observaciones se le aplican los siguientes pesos: [−3; −6; −5; 3; 21; 46; 67; 74; 67; 46; 21; 3; −5; −6; −3]/320.

Generalmente son de 3 a 6meses.

El criterio de MDC es una medida para inferir el nivel de suavizamiento que se alcanza en el procedimiento.

De esta definición se puede inferir que cuando el porcentaje de series en expansión supera al de series en recesión, se dice que la economía está en auge; cuando se está en el caso contrario existe una recesión; cuando son iguales, se está ante un punto de quiebre.

En Alfonso et al. (2012) se puede encontrar una completa explicación de ambos indicadores, su interacción y construcción.

Corresponden a funciones que permiten realizar la proyección, optimización y clasificación de los 2 estados sin necesidad de realizar un mapeo completo de los datos en el espacio que estos generan

La justificación del uso de Kernels viene del hecho de lidiar permanentemente con la maldición de la dimensionalidad. Así, cada nueva variable que se introduce en el modelo es una nueva dimensión para tener en cuenta y, a su vez, corresponde a un reajuste de los procedimientos de optimización y «mapeo» de los datos en el nuevo espacio, lo cual es computacionalmente demandante y agota los grados de libertad disponibles.

El «máximo margen» es un criterio que garantiza que la separación es realmente óptima.

Una explicación más formal puede encontrarse en el Anexo B de este documento.

Se perdió un año de muestra con respecto a lo disponible inicialmente, debido al tratamiento de anualización del PyG.

También se probó con un kernel no lineal alternativo (Bessel). Los resultados no son muy diferentes a los hallados con el kernel gaussiano. No obstante, y con fines ilustrativos, los resultados de este ejercicio se muestran en el Anexo Ctabla C1figs. C1 y C2.

De hecho la fase de recesión financiera que va de noviembre de 1994 a junio de 2000 cubre todo un ciclo en su contraparte real.