Este documento analiza la relación entre estabilidad financiera y concentración bancaria en la economía colombiana para el período 1994-2009. Para evaluar esta relación, se construyó un panel dinámico desbalanceado en el que se relacionan indicadores de estabilidad financiera y concentración, controlado por factores macroeconómicos y variables que reflejan características de los bancos y que están relacionadas con la variable de riesgo. Los resultados muestran que se presentaron mejorías en términos de estabilidad financiera a medida que el sistema bancario se concentró durante las 2 décadas más recientes; sin embargo, dicha relación no es lineal, y es posible encontrar un nivel óptimo de concentración.

This article examines the relationship between financial stability and bank concentration in the Colombian economy for the period 1994-2009. To evaluate this relationship, a dynamic unbalanced panel was constructed in which the financial stability and concentration indicators controlled by macroeconomic factors are related, as well as the variables that reflect the characteristics of the banks and that are associated with the risk variable. The results show that there were improvements in terms of financial stability as the banking system consolidated over the past twenty years. However, this relationship is not linear, and it is possible to find an optimal level of consolidation.

1. Introducción

La restructuración global del sector bancario como consecuencia de procesos de fusiones y adquisiciones en las décadas más recientes ha generado mayor concentración de este alrededor del mundo1.

Como consecuencia, han surgido diversas inquietudes acerca de los efectos que la concentración bancaria tiene sobre la estabilidad financiera2, y se ha intensificado el debate en cuanto a las políticas de regulación que deben implementarse para incentivar o no este tipo de procesos, el cual podría afectar tanto el poder de mercado, como la competencia y eficiencia del sistema.

En general, la discusión se ha enfocado en determinar si debe promoverse una mayor o menor concentración en el sistema bancario para promover su estabilidad. En la literatura existente se definen 2 vertientes que tratan de responder esta pregunta, concentración-estabilidad y concentración-fragilidad3; sin embargo, no existe un consenso teórico que permita definir cuál es el tipo de relación entre estos 2 factores.

Para el caso colombiano, se ha evidenciado un proceso de concentración bancaria durante las 2 décadas más recientes, pero no existe un estudio que haya evaluado si existe alguna relación entre concentración y estabilidad financiera. Esta es precisamente la motivación principal de este documento, cuyo objetivo es evaluar empíricamente la existencia de esta relación en Colombia, y contrastar las hipótesis de concentración-estabilidad y concentración-fragilidad para el sistema bancario colombiano. Adicionalmente, se analiza si la relación es no lineal, como lo estudian Martínez-Miera y Repullo (2010), Jiménez, López y Saurina (2010) y Pérez-Hernández (2009).

Los estudios para Colombia se han enfocado en mostrar la existencia de un proceso de concentración y los efectos sobre la competencia del sistema pero no sobre la estabilidad financiera. En este sentido, Duque (2004), Salamanca (2005) y Bernal (2007) muestran que tantos cambios en regulación financiera como los efectos de la crisis de finales de los noventa tuvieron un impacto enorme en la estructura del sistema bancario, dirigiéndolo hacia un proceso de consolidación y fortalecimiento que redujo el número de instituciones y produjo una mayor concentración en el mercado. Sin embargo, no existe evidencia que sustente aumentos en el poder de mercado de los segmentos de crédito o depósitos, lo que sugiere que no ha habido grandes cambios en el nivel de competencia del sistema.

En línea con lo anterior, Estrada (2005) analiza los efectos de las fusiones en el sistema bancario sobre la eficiencia y los precios. Los resultados muestran que los procesos de fusiones y adquisiciones en el sistema bancario pueden generar mejoras en los índices de eficiencia vía beneficios, y además, que en Colombia no existen comportamientos de monopolio u oligopolio tras procesos de fusión.

Finalmente, estudios como el de Barajas, Steiner y Salazar (2000) y Rodríguez González (2010) muestran que el sector bancario colombiano presentó una estructura de mercado caracterizada por competencia monopolística. Particularmente, este último sustenta, bajo un análisis conjetural, que el mercado crediticio se comportó de forma más competitiva en el período 2000-2010, pero sigue definiéndose como un mercado de competencia imperfecta. Además, resalta que tras los procesos de concentración, las amplias ganancias del sector bancario pueden estar asociadas con eficiencia en costos y no necesariamente con el ejercicio del poder de mercado.

En general, es común encontrar en la literatura que durante los noventa y comienzos de la década actual el sistema financiero colombiano sí presentó un proceso de concentración bancaria generado principalmente por las fusiones y adquisiciones, pero dicho proceso, aunque no produjo grandes cambios en el nivel de competencia del sistema, sí lo hizo en términos de eficiencia.

Existe así, un espacio para analizar los efectos que la concentración tiene sobre la estabilidad financiera, entendida como un escenario de bajos niveles de incumplimiento y alta rentabilidad, y el papel que el ente regulador debería tomar ante tal resultado. Los resultados de esta investigación permiten concluir que la concentración bancaria ha tenido una relación directa con la estabilidad financiera en Colombia, en particular, mayor concentración bancaria ha generado mayor estabilidad financiera, sin embargo esta relación no es lineal, indicando que después de cierto nivel, incrementos adicionales en la concentración pueden llevar a inestabilidad financiera. Otras variables importantes en la determinación de la estabilidad financiera y que en este ejercicio operan como controles son el crecimiento del producto interior bruto (PIB), el índice de represión financiera, la solvencia, el rendimiento del activo (ROA) y el crecimiento de la cartera. En la determinación de los niveles óptimos de concentración, se encontró que estos no varían cuando cambian las condiciones económicas, aunque los niveles de estabilidad asociados a dichos óptimos son mucho mejores cuando la economía y los bancos atraviesan por momentos favorables. Dicho de otra manera, lo que significa lo anterior es que en condiciones favorables de la economía y una buena posición financiera de los bancos, niveles altos de concentración en el sistema financiero no llevan necesariamente a grandes deterioros de la estabilidad, en comparación con lo que estos mismos generarían en una situación de crisis.

Este documento contiene 4 secciones adicionales a esta introducción. En la segunda sección se presenta una revisión de la literatura existente sobre la relación entre concentración bancaria y estabilidad financiera. En la tercera, se presenta la evolución reciente del sector bancario en Colombia. La cuarta, expone la metodología, los indicadores utilizados, el modelo empleado y los resultados empíricos. La quinta sección presenta los comentarios finales y concluye.

2. Marco teórico

En el ámbito internacional se ha discutido ampliamente la relación entre concentración bancaria y estabilidad financiera. Desafortunadamente, la teoría económica provee predicciones ambiguas sobre la dirección de dicha relación. Así, existen en la literatura 2 visiones: concentración-estabilidad y concentración-fragilidad.

2.1. Concentración-estabilidad

Estudios teóricos y análisis empíricos para diferentes países sugieren que un sistema bancario con un número grande de entidades y poco concentrado es más propenso a presentar una crisis financiera, en comparación con un sistema concentrado con pocas instituciones (Allen y Gale [2000]). En principio, un sector bancario más concentrado podría aumentar el poder de mercado de sus integrantes e incrementar sus utilidades. En consecuencia, altos niveles de rentabilidad permitirían generar un "colchón" de protección contra choques macroeconómicos adversos e incrementarían el valor de mercado de la entidad (Hellmann, Murdock y Stiglitz [2000]).

De forma similar, Keeley (1990) considera que bancos con mayor poder de mercado presentan menor riesgo de incumplimiento, y concluye que el valor de mercado de los bancos disminuye a medida que aumenta la competencia en el sector, dada la reducción en las rentas monopólicas y la toma de mayores riesgos por la búsqueda de mayores retornos4.

En línea con este argumento, Beck, Demirgüç-Kunt y Levine (2006) analizaron el impacto de la concentración bancaria y la regulación sobre la estabilidad del sistema5; los resultados señalan que es menos probable una crisis financiera en economías con sistemas bancarios más concentrados. Al igual que Allen y Gale (2000), estos autores encuentran que países con muchos bancos han presentado históricamente más episodios de inestabilidad financiera, como es el caso de Estados Unidos, frente a países como el Reino Unido y Canadá, donde el sector bancario está compuesto por una menor cantidad de bancos.

Asimismo, Chang, Guerra, Lima y Tabak (2007) analizaron la relación entre el riesgo de crédito (medido a través de la cartera vencida) y la concentración bancaria para el caso brasilero, controlando por factores macroeconómicos y de riesgo sistémico6. Los resultados sugieren que la concentración bancaria tiene un impacto significativo en la cartera vencida, mostrando que un sistema financiero más concentrado puede mejorar la estabilidad financiera en términos de menores tasas de incumplimiento de sus deudores.

2.2. Concentración-fragilidad

El enfoque alterno sostiene que cuanto más concentrada se encuentra la estructura bancaria, más frágil llega a ser el sistema (Boyd y De Nicoló [2005]; Caminal y Matutes [2002]; Mishkin [1999]). En Boyd y De Nicoló (2005), la concentración bancaria tiene efectos negativos en la estabilidad del sistema. La razón es que en un sistema más concentrado, los bancos podrían tener mayor poder de mercado, lo que generaría mayores tasas de interés de colocación, lo que a su vez induciría a las firmas prestatarias a asumir mayores riesgos (Stiglitz y Weiss [1981])7, elevando el riesgo total del sistema financiero.

En Caminal y Matutes (2002), aunque el efecto del poder de mercado sobre la estabilidad es ambiguo, la hipótesis que plantean en favor de "concentración-fragilidad" sugiere que bancos con comportamiento monopolístico tienen más incentivos para monitorear a sus clientes que un banco con menor poder de mercado, disminuyendo el racionamiento de crédito, otorgando una mayor cantidad de crédito, y aumentando la probabilidad de incumplimiento. Para los autores, el menor racionamiento se da debido a que los bancos deciden no racionar a clientes malos, cobrarles una tasa más alta acorde con su riesgo y monitorearlos, para evitar una toma excesiva de riesgo. Esto, aunque en principio pareciera disminuir la probabilidad de incumplimiento por el mayor monitoreo, en realidad la incrementa por la mayor cantidad de crédito que se coloca. Un argumento complementario es el expuesto por Mishkin (1999), quien argumenta que los sistemas bancarios más concentrados tienden a recibir más subsidios gubernamentales, generando problemas de riesgo moral, que incentivan a los bancos para que tomen mayores riesgos, aumentando así la fragilidad del sistema.

De acuerdo con la hipótesis concentración-fragilidad, no es válido el argumento que señala que un sistema bancario compuesto por pocas entidades de gran tamaño es más fácil de monitorear. Dado que las entidades más grandes son, en general más complejas, su monitoreo y control resulta más difícil, lo cual genera una relación positiva entre concentración y fragilidad.

2.3. Enfoques complementarios

Otros estudios proponen reconciliar la discusión entre ambos paradigmas (Martínez-Miera y Repullo [2010]; Pérez-Hernández [2009], Jiménez et al. (2010]). Estos autores argumentan que es posible que no exista una relación monotónica entre la estructura del mercado y la estabilidad, sino que haya una relación en forma de U, sugiriendo la existencia de un umbral óptimo entre la concentración y competencia en términos de estabilidad financiera.

Estudios recientes han evaluado de manera empírica esta relación, y en algunos casos se ha encontrado evidencia de su existencia.

Pérez-Hernández (2009) analiza el signo y la forma de la relación entre competencia y estabilidad en el sistema bancario de República Dominicana, y sus resultados rechazan una relación estrictamente positiva o negativa. Por el contrario, muestra que existe un nivel óptimo de competencia, razón por la cual las políticas de regulación bancaria deberían promover la competencia, pero hasta el punto en el que alcance su nivel óptimo.

Bajo esta misma perspectiva, Jiménez et al. (2010) exponen que el franchise value8 de los intermediarios financieros puede generar limitaciones en la toma de riesgo. Por lo que el poder de mercado (dada menor competencia), siendo la principal fuente de franchise value, genera efectos favorables en la estabilidad financiera9. Los autores contrastan esta hipótesis para el caso de España y encuentran que las medidas de concentración tradicionales no afectan la toma de riesgo, y que existe una relación negativa entre poder de mercado —medido con el indicador de Lerner10— y el riesgo bancario. Además, encuentran poca evidencia de una relación en forma de U entre estos 2 indicadores.

Un enfoque alternativo puede ser encontrado en Beck, De Jonghe y Schepens (2010), los cuales reconocen que es difícil hallar una única relación entre competencia y estabilidad financiera, y contribuyen al análisis al incorporar otros factores que explican la forma de la relación. En particular, estos autores argumentan que la dirección de esta relación está explicada por la heteroge neidad de los sistemas bancarios, que a su vez se deriva de factores como el nivel de solvencia de los bancos, la concentración del sistema, el número de entidades reguladoras, el acceso y la calidad de la información de las centrales de riesgo, el desarrollo del mercado de capitales del país, entre otros. Los resultados sugieren que mayor competencia genera más estabilidad financiera, siendo esta relación más fuerte en países con mayores restricciones en términos de regulación y menor concentración.

A propósito de la influencia que tiene el nivel de solvencia en la relación entre riesgo y poder de mercado, Tabak, Rodrigues yMedeiros (2012) encuentran que dicha relación es positiva para el caso de Brasil, es decir, cuando aumenta el poder de mercado, se incrementa la cantidad de riesgo que los bancos están dispuestos a tomar; sin embargo, este efecto cambia de dirección cuando se controla por una medida de solvencia, en la medida en que un aumento en el poder de mercado en el caso de un banco que ha incrementado sus niveles de capital reduce el indicador de riesgo para dicha entidad. La interpretación de dicho resultado es interesante: los bancos con más alto poder de mercado asumen más riesgo en un intento por capturar mayores rentas, sin embargo, aquellos que han incrementado sus niveles de capital llegan a ser más conservadores desde que tienen un mayor valor que defender, o dicho de otra forma, mucho más que perder.

Gómez-González y Kiefer (2009), aunque persiguiendo objetivos distintos, encuentran que la relación de solvencia es una variable muy importante para explicar la probabilidad de quiebra de una entidad financiera en Colombia. Los autores, usando un modelo de duración, encuentran que cuanto mayor es el capital de los bancos, menor es la probabilidad de que quiebren, y contribuyen al análisis al encontrar que dicho efecto no es lineal, es decir, se dan mayores diferencias en la probabilidad para bancos menos capitalizados frente a aquellos que lo están más.

En general, la literatura existente no permite determinar una única relación teórica entre concentración bancaria y estabilidad financiera. Esta, más bien parece depender de las condiciones propias de cada mercado.

3. Evolución del sector bancario en Colombia

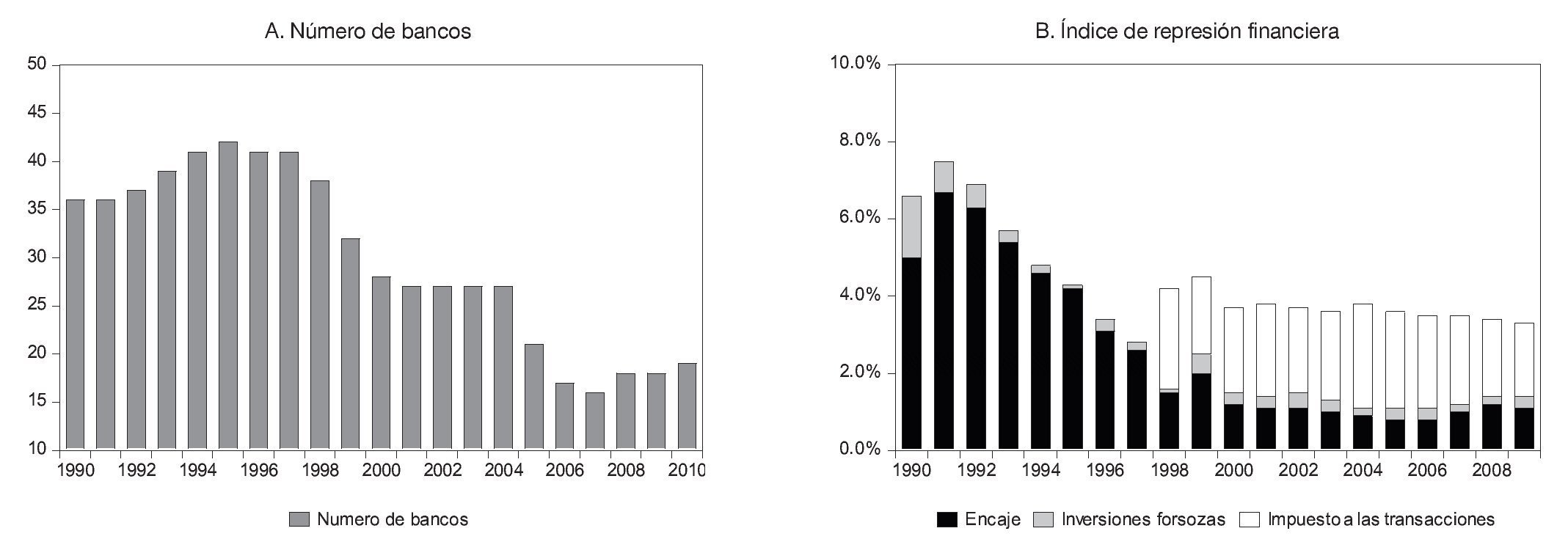

El sistema financiero colombiano ha seguido un proceso de concentración durante los 20 años más recientes, el cual se ha consolidado a partir de una serie de fusiones y adquisiciones que redujeron en gran cuantía el número de participantes en el mercado (fig. 1, gráfico A). Según Uribe y Vargas (2002), los principales factores que generaron cambios en la estructura del sistema financiero colombiano estuvieron asociados a la liberalización financiera, mayor inversión extranjera directa, privatizaciones, el boom de crédito y la crisis de finales de los noventa, la cual fue generada tanto por la salida de flujos de capitales como por las vulnerabilidades de algunos sectores (CAVs y bancos estatales11).

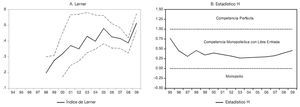

Figura 1. Comportamiento del sector bancario. Fuente: Superintendencia financiera, Banco de la República de Colombia. Cálculos propios

Estos autores señalan que durante los primeros años de la década de los noventa se inició un programa de modernización económica cuyo objetivo principal fue mejorar la eficiencia en la asignación de recursos e incrementar la competitividad de los distintos sectores económicos. El programa generó reformas en el sector bancario orientadas a la liberalización financiera y al establecimiento de un marco regulatorio (Ley 45 de 1990; Ley 9 de 1991; Ley 35 de 1993)12 que facilitó la entrada y salida de firmas en el mercado, desmontó las barreras a la participación de la banca extranjera y permitió las privatizaciones de entidades estatales.

Así, bajo un contexto de apertura, liberalización financiera, cambios en la regulación cambiaria y entradas masivas de flujos de capital, se reformó el sector financiero con el objeto adicional de simplificar la compleja regulación existente y así, darle mayor universalidad a la actividad bancaria. Estas reformas también lograron una importante flexibilización de las tasas de interés activas y pasivas, el desmonte de diversas inversiones obligatorias, la reducción de los encajes13 y menores barreras a la entrada y salida del sistema bancario (fig. 1 gráfico B)14.

Estos cambios en las condiciones del entorno financiero junto con el auge crediticio presenciado en el período 1993-1997 causaron que el número de entidades creciera de manera acelerada a comienzos de los años noventa, especialmente en la modalidad de consumo, generando así un exceso de sucursales de bancos, CAVs, compañías de leasing y fiduciarias. Uribe y Vargas (2002) muestran que los flujos de capital de la primera mitad de los noventa aumentaron el gasto interno, apreciaron la moneda e incrementaron la demanda por bienes como la vivienda. Con la crisis de 1998-1999, tras el choque externo y la fuerte salida de capitales, el peso se depreció, aumentaron las tasas de interés y se precipitaron los precios de la vivienda.

En el interior del sistema financiero, las características adquiridas por este mientras crecía se habían traducido en enormes sobrecostos, lo que evidenciaba un sobredimensionamiento del mismo (Clavijo [2006]); en medio de una coyuntura económica tanto interna como externa bastante compleja, se dio un deterioro importante de los indicadores de calidad de la cartera, acompañado de problemas de liquidez e incrementos en el costo de fondos prestables, llevando a una reducción forzada y considerable en el número de establecimientos financieros. Así, tras la crisis financiera, el sistema financiero presentó una serie de fusiones y liquidaciones, aumentando la concentración en el sector bancario de forma drástica15.

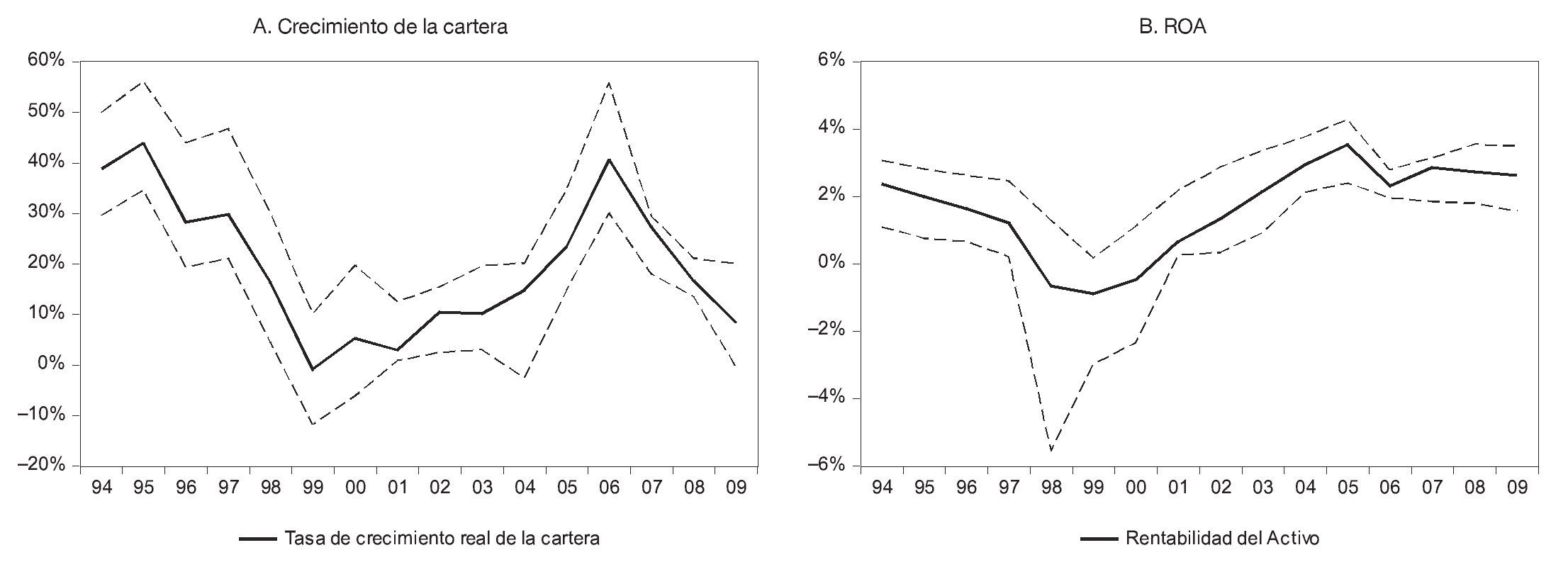

Clavijo (2006) argumenta que el sistema financiero colombiano presentó un ciclo completo que incluyó recuperación, expansión, sobredimensionamiento, crisis y recuperación durante el período 1990-2005. La primera fase (1990-1993) fue de rediseño y recuperación del sistema financiero; la siguiente fase (1994-1995), de expansión crediticia e interés por fusiones y adquisiciones financieras —especialmente privatizaciones de la banca estatal—; la tercera (1996-1997), de sobredimensionamiento e inflación de activos, particularmente hipotecarios; la cuarta (1998-2002), de crisis; y la quinta (2003-2005), de recuperación financiera. Estos procesos se llevaron a cabo en la economía colombiana en un contexto de nuevas sinergias en mercados financieros diversificados, cambios en regulación y crisis financiera (fig. 2).

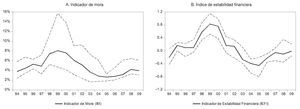

Figura 2. Crecimiento real de la cartera y ROA por entidad.Nota: la línea continua corresponde a la mediana y las líneas punteadas a los percentiles 25 y 75, respectivamente. Fuente: Superintendencia financiera, Banco de la República de Colombia. Cálculos propios.

Este mismo autor argumenta que: "La estructura del sistema financiero colombiano pasó de un esquema altamente regulado y poco competitivo en los años ochenta, a uno de mayores libertades y eficiencia, basado en un esquema de filiales, durante los años noventa" (Clavijo [2006, p. 9]), y muestra que dicho esquema ha progresado y ha permitido la oferta de diversos servicios bancarios bajo un "mismo techo". Sin embargo, a pesar de que se ha observado una consolidación bancaria, con entidades más grandes y diversificadas, Clavijo también argumenta que el grado de concentración alcanzado todavía se ubica en un umbral moderado que no amenaza la estructura competitiva del sistema bancario colombiano.

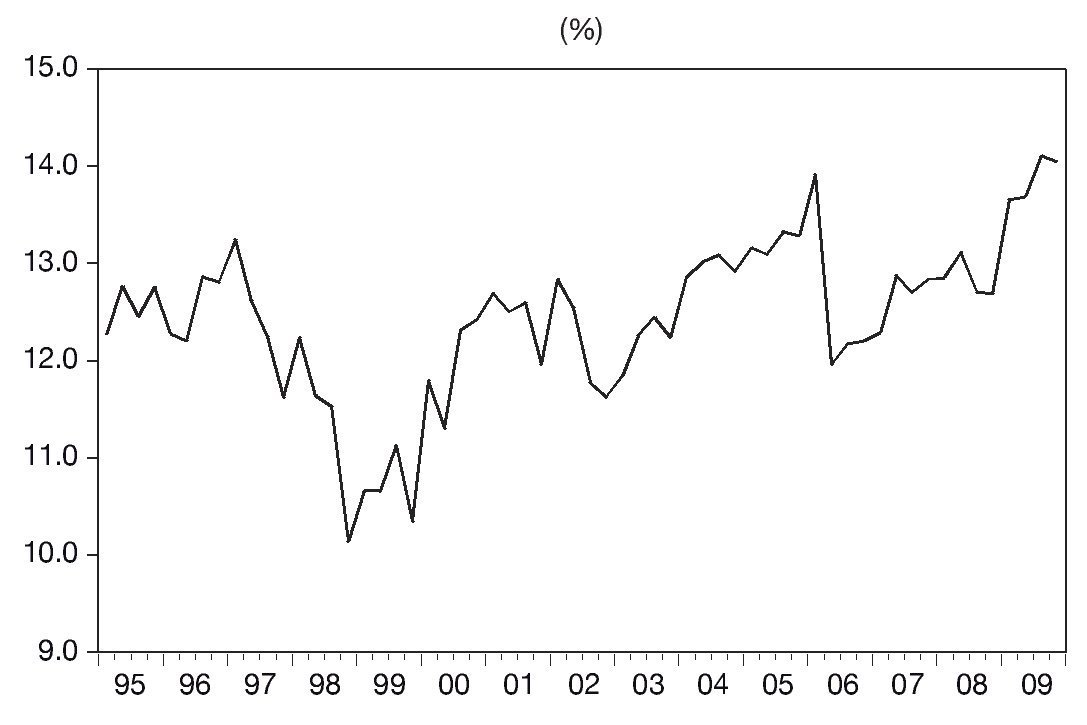

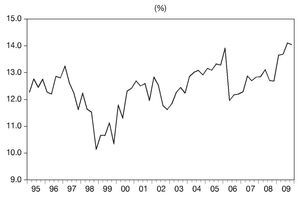

Durante el período más reciente, el sistema financiero colombiano ha presenciado una fase de alto crecimiento económico (2006-2007) y una recesión ocasionada por la crisis financiera internacional (2008-2009). En la primera, se presentaron altos crecimientos en la cartera de los establecimientos bancarios y fuertes incrementos en los precios, lo que incentivó a las autoridades económicas para que tomaran medidas prudenciales como controles de capitales y encajes marginales (2007-2008), así como una política monetaria más restrictiva en términos de tasas de interés16. En general, estas medidas permitieron que los efectos colaterales de la crisis internacional no afectaran de una forma drástica al sector financiero colombiano y a la economía en general, unido al hecho de que las entidades parecían estar bien capitalizadas, al menos desde el punto de vista de la relación de solvencia (fig. 3).

Figura 3. Relación del solvencia para el sector bancario. Fuente: Superintendencia financiera.

Adicionalmente, durante este último período se llevó a cabo la reforma financiera en Colombia (2008) y entró en vigencia el Sistema de Administración del Riesgo Crediticio17, el cual incluye algunas consideraciones de Basilea II. También se dio la entrada de nuevas instituciones financieras especializadas en microcrédito, hecho que no ha generado cambios drásticos en la concentración bancaria pero que ha comenzado a presentar efectos favorables en términos de profundización financiera y bancarización.

4. Enfoque metodológico

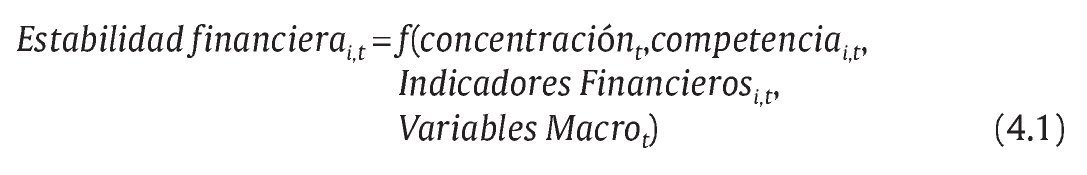

En esta sección se presentan los datos utilizados y las estimaciones con los que se pretende contrastar las hipótesis de concentración-estabilidad con la de concentración-fragilidad. Para esto, se estimó un panel dinámico para el período 1994-2009 a través de la siguiente especificación:

donde i corresponde al subíndice de entidad, t al subíndice de tiempo. A continuación se describe el origen de los datos, se presentan las definiciones de las variables incluidas, así como su importancia para el análisis, y posteriormente, se expone la metodología empleada y los principales resultados.

4.1. Datos e indicadores

En general, los estudios que han analizado en un ámbito empírico esta relación han utilizado indicadores de estabilidad financiera y los han modelado en función de indicadores de concentración y competencia.

En este trabajo se utilizan datos anuales provenientes del balance general y el estado de resultados de los bancos comerciales en Colombia, durante el período 1994-200918. La muestra incluye todos los bancos que existieron durante este período (52 entidades)19, por lo que la base de datos es desbalanceada.

Con respecto a las fusiones y adquisiciones registradas durante este período, las entidades que han adquirido otras y mantienen su razón social son tratadas como una misma durante todo el período de tiempo. En el caso de las fusiones, cuando cambia la razón social, desaparecen de la base las 2 anteriores y se crea una nueva entidad. Adicionalmente, el análisis se desarrolla específicamente para el mercado de crédito, dado que para el caso colombiano, los mercados de crédito y de depósitos son similares en términos de concentración y estructura de mercado.

En cuanto a los bancos que forman parte del mismo grupo financiero, existe la intuición de que dicha característica puede influenciar la relación concentración-estabilidad, debido a que, por lo general, se toman decisiones similares en todas las entidades del grupo. Sin embargo, en este ejercicio, los bancos de un mismo conglomerado han sido tratados como entidades individuales y la razón para esto es que, a pesar de que se puede pensar que su administración no está completamente separada, por ejemplo en términos de manejo del riesgo, los bancos de los grupos financieros en Colombia parecen participar en segmentos diferentes, aspecto que implica tener un modelo de negocio un tanto independiente para cada entidad. Tal es el caso del grupo Aval, en el cual 2 de sus bancos están casi que concentrados en el segmento comercial, mientras los otros 2 son muy activos en el mercado de consumo.

Los indicadores de estabilidad financiera empleados son el indicador de mora (IM) y el índice de estabilidad financiera (IEFI). Las razones por las cuales se utilizan estos 2 indicadores son: en primer lugar, porque estas medidas van en línea con la definición de estabilidad financiera adoptada en este trabajo —un escenario en el que se presentan bajos niveles de incumplimiento y altos niveles de rentabilidad—, y, en segundo, porque han sido ampliamente utilizadas en la literatura para contrastar la hipótesis concentración-estabilidad y concentración-fragilidad dada la velocidad y precisión con la cual estos indicadores capturan las vulnerabilidades del sistema (por ejemplo, Chang et al. [2007], Pérez-Hernández [2009], Jiménez et al. [2010]).

Por otro lado, los indicadores de concentración utilizados son la razón de concentración (RC5) y el índice de Herfindal-Hirschman (IHH), los cuales se calculan para todo el sistema y por tanto, no varían entre entidades20; para competencia, se emplea el índice de Lerner, el cual varía por entidad, y el estadístico H propuesto por Panzar y Rosse (1987), el cual, al igual que los indicadores de concentración se calcula para todo el sistema.

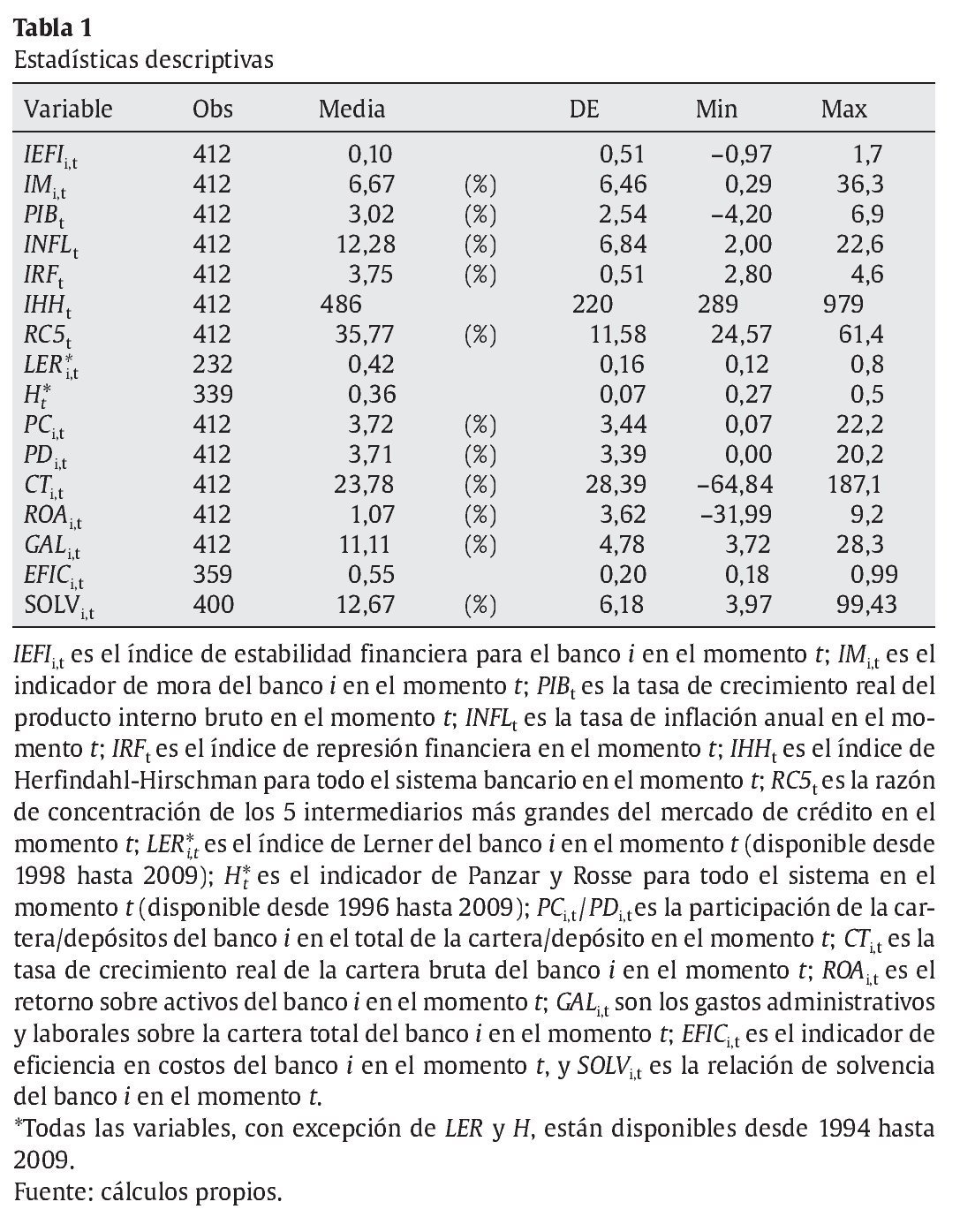

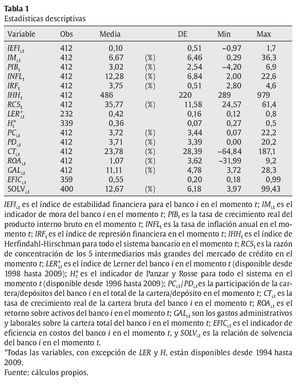

Adicionalmente, se incluyen variables de control como el ROA; la relación de solvencia, la participación de mercado en términos de cartera y depósitos; indicadores de eficiencia como los gastos administrativos y laborales sobre cartera (GAL y EFIC); el indicador de represión financiera (IRF)21 y algunas variables macroeconómicas como el crecimiento real anual del producto (PIB), y la inflación (INFL). Para la construcción de la base, se utilizaron datos provenientes de la Superintendencia Financiera, el Banco de la República y el Departamento Administrativo Nacional de Estadística (tabla 1).

4.1.1. Indicadores de concentración

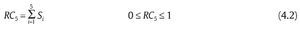

Razón de concentración. Este indicador se define como la participación de los 5 intermediarios más grandes (RC5) en el mercado de crédito. Se calcula como la suma de las participaciones de las 5 entidades más importantes de la industria, así:

donde Si es la participación de la cartera del banco i dentro de la cartera total del sistema. Así, un indicador cercano a 1 (100%) representa mayor concentración del sistema. Es importante mencionar que este indicador presenta algunas limitaciones. En particular, no considera la distribución total de los bancos, dado que toma solamente la participación de los 5 más grandes, y además, no existe un criterio definido para determinar el número óptimo de bancos que se han de considerar.

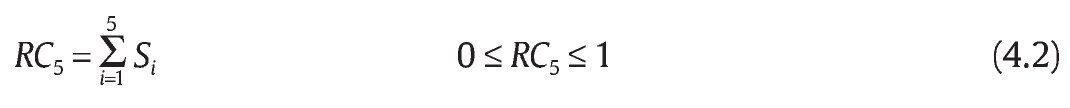

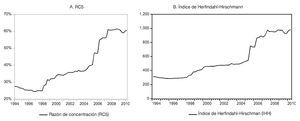

En la figura 4, gráfico A, se muestra el comportamiento del indicador para el mercado crediticio. Se observa un crecimiento positivo del indicador durante todo el período de análisis. También se observa que a finales de los años noventa y a mediados de la más reciente década se presentaron episodios de fuerte concentración. El primero se explica por la crisis financiera de finales de los noventa y el segundo por el proceso de fusiones presentado entre 2005 y 2006. Para los últimos períodos de la muestra, el indicador se estabilizó, alcanzando un nivel de 59,14% (2009).

Figura 4. Indicadores de concentración. Fuente: Cálculos propios.

Índice de Herfindahl-Hirschman. El IHH es uno de los indicadores más utilizados para cuantificar el nivel de concentración de un mercado. El indicador considera el total de bancos del sistema y des taca la importancia de las entidades más grandes asignándoles una mayor ponderación en comparación con las entidades de menor tamaño. Este índice se calcula como la suma al cuadrado de la participación porcentual del i-ésimo banco en el sistema, así:

donde Xi es la cartera del i-ésimo banco y X la cartera del sistema

De ahí que X1/X sea la participación porcentual de la cartera del i-ésimo banco en el mercado y N sea el número total de bancos en el sistema. El rango en el que se define el indicador es 0 < IHH < 10.000, donde un sistema con una cifra < 1.000 se considera de baja concentración, entre 1.000 y 1.800 como de concentración media o moderada y un índice > 1.800 se considera como de alta concentración.

Al igual que el indicador RC5, el IHH (fig. 4, gráfico B) ha presentado una tendencia positiva, lo que sugiere que el nivel de concentración ha aumentado en el período de análisis. El indicador se ubicó en un nivel de 927 para 2009, lo que indica que el mercado se encuentra en un nivel de concentración baja.

4.1.2. Indicadores de poder de mercado y competencia

Índice de Lerner. Con respecto al indicador de competencia, se busca establecer el poder de mercado que tienen los bancos, para así determinar el grado de competencia del sistema. Como aproximación de poder de mercado, se utiliza el índice de Lerner, el cual está definido como la relación entre las tasas activas y pasivas de cada una de las entidades, así:

donde iactiva/it y ipasiva/it son las tasas de interés activas y pasivas marginales del i-ésimo establecimiento de crédito, respectivamente22.

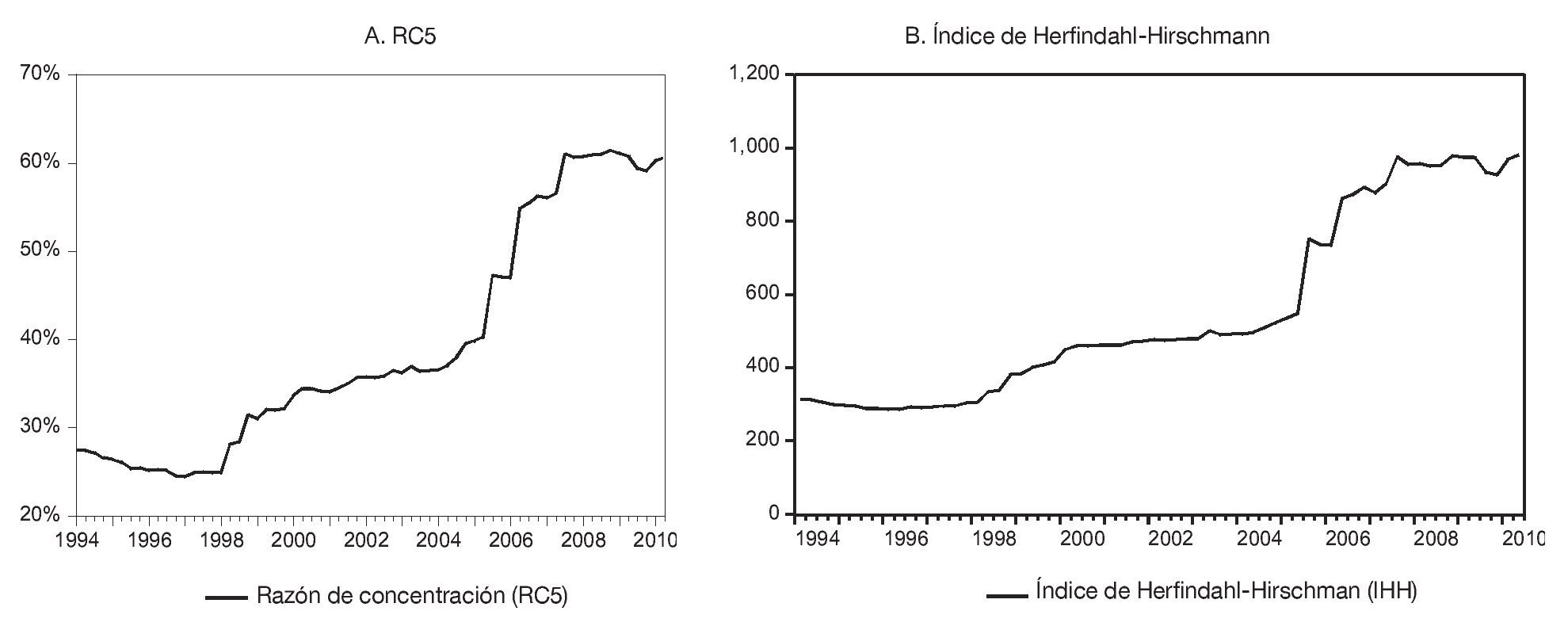

Cuando el índice de Lerner es alto, sugiere que la tasa activa es relativamente mayor que la tasa pasiva, implicando mayor poder de mercado. Al contrario, cuando el índice es pequeño significa que las tasas están muy cerca una de otra, reflejando la menor capacidad del intermediario para cambiar las tasas e influir en el mercado (fig. 5, gráfico A)23.

Figura 5. Indicadores de poder de mercado y competencia.Nota: la línea continua corresponde a la mediana y las líneas punteadas a los percentiles 25 y 75, respectivamente.Fuente: cálculos propios.

En Colombia, se ha analizado la relación entre concentración y poder de mercado medida con el índice de Lerner (Tovar, Jaramillo y Hernández [2007]). Los resultados muestran que una alta concentración de mercado no es una condición suficiente para que existan incrementos en el poder de mercado (colusión); se argumenta que en momentos de expansión económica, las entidades tendrían incentivos para competir por los deudores, mientras que en escenarios de estrés financiero, los aumentos en la vulnerabilidad del sistema reducirían estos incentivos y existiría alguna coordinación a través de la cooperación.

Los autores exponen que durante episodios de alto riesgo sistémico los bancos logran transferir parte del riesgo a sus clientes a través de mayores márgenes de intermediación, consecuencia de algunas situaciones colusivas que se presentarían en escenarios de estrés.

Estadístico H. El indicador H de Panzar y Rosse (PR)24 permite analizar la respuesta que tienen los ingresos de los bancos ante cambios en los precios de los factores de producción. La respuesta se mide por medio del estadístico H, el cual representa la suma de elasticidades de ingreso con respecto a cambios en el precio de los insumos25. Este enfoque no utiliza explícitamente información sobre concentración para determinar el nivel de competencia.

De esta manera, Panzar y Rosse (1987) desarrollaron una prueba estadística que permite identificar el tipo de estructura de mercado existente por medio de la suma de elasticidades de una función reducida del ingreso con respecto a los costos de los insumos:

donde Yi* se define como la función de ingresos del banco i y Pki representa el costo del insumo k que enfrenta el banco i y H define el estadístico de (PR). El estadístico representa la suma de las elasticidades ingreso con respecto a cambios en los precios de los insumos e identifica la estructura que caracteriza el mercado (fig. 5, gráfico B).

Cuando el indicador H se encuentra por debajo de cero (H ≤ 0) existe una estructura de equilibrio monopólico, dado que un aumento en los precios de los insumos se traduce en menores ingresos, puesto que el monopolio siempre opera en la parte elástica de su curva de demanda. Si el indicador es igual a 1 (H = 1), la estructura corresponde a un mercado de competencia perfecta; un aumento en los precios de los insumos genera incrementos en los precios de mercado y por ende aumentos en la misma proporción de los ingresos de equilibrio, dado que las entidades mantienen su nivel de producto y los ajustes de precio se realizan por la salida de empresas del mercado. Finalmente, si el estadístico se encuentra entre 0 y 1 (0 < H < 1), el mercado se asemeja a uno de competencia monopolística con libre entrada (tipo Chamberlain), en el cual cada entidad tiene cierto poder de mercado y puede ofrecer servicios financieros diferenciados.

Los resultados obtenidos muestran que el mercado de crédito se ha comportado como una estructura de competencia monopolística con libre entrada durante el período de análisis (fig. 4, gráfico B).

4.1.3. Indicadores de estabilidad financiera

Como se mencionó, no existe un consenso sobre una única definición de estabilidad financiera. Sin embargo, una definición flexible que permite incorporar la mayoría de episodios recientes de inestabilidad financiera es la desarrollada en Aspachs et al. (2007), quienes definen estabilidad financiera como la antítesis de fragilidad financiera. Este último concepto se entiende como un escenario en el cual se combinan altos niveles de incumplimiento y bajos niveles de rentabilidad, de ahí que los indicadores de estabilidad financiera utilizados aquí, IM e IEFI, incorporen características de esta definición.

Indicador de mora. La evidencia empírica soporta la hipótesis de que el IM —medido como la razón entre la cartera vencida26 y la cartera bruta— es un indicador que tiene una enorme importancia para la estabilidad financiera y refleja la materialización del riesgo del sistema, lo que en otras palabras significa que es la porción de cartera que en efecto llegó a deteriorarse por no haber pago por parte de los clientes27.

Muchos estudios han utilizado este indicador como proxy de estabilidad financiera. Inaba, Kozu, Sekine, y Nagahata (2005) estudiaron la relación entre los aumentos en la cartera vencida y el comportamiento real de la economía japonesa y encontró que aumentos en los indicadores de mora generan distorsiones en la economía vía mal funcionamiento del sector bancario. Esto es una consecuencia del deterioro producido por el proceso de asignación de recursos, dadas las restricciones crediticias y la tolerancia al riesgo. Adicionalmente, Chang et al. (2007) plantean que el riesgo de crédito es la principal fuente de crisis bancarias, por lo que un indicador de materialización del riesgo crediticio, como el IM, es un buen indicador de la estabilidad financiera.

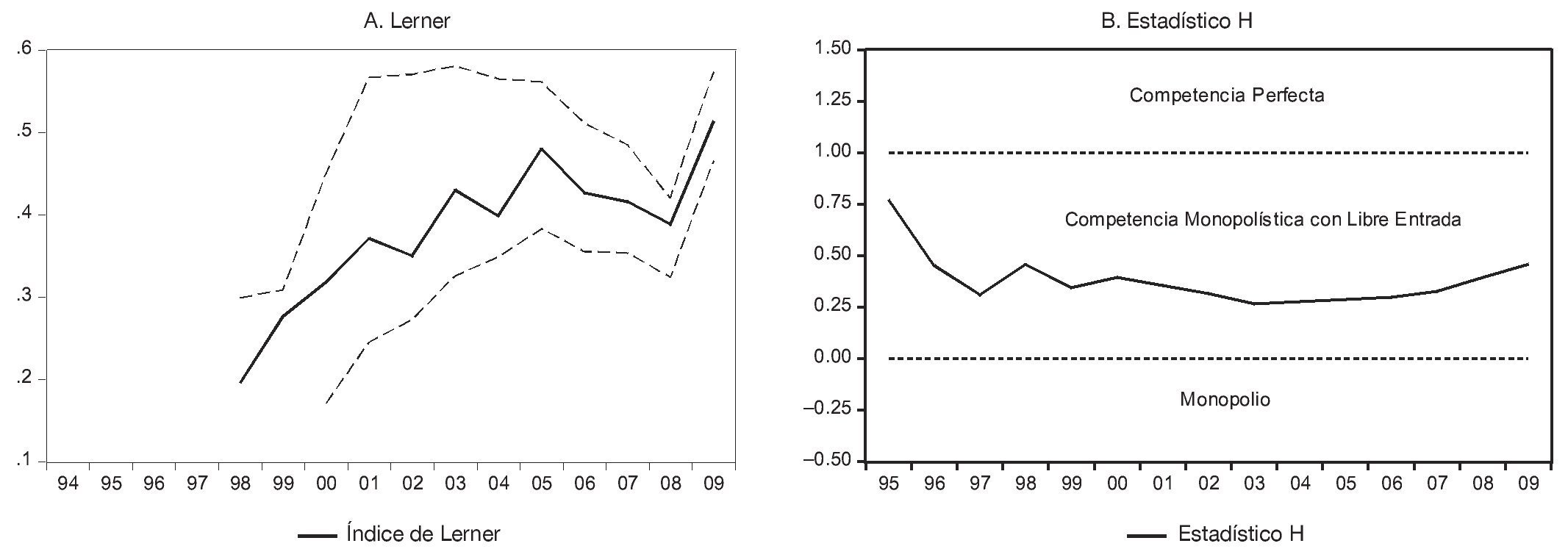

En la figura 6, gráfico A, se presenta el IM del sistema bancario. Se observa que durante la crisis financiera colombiana de finales de los noventa y la posterior recuperación económica, el IM alcanzó su máximo histórico; a partir de 2003, este indicador presentó importantes mejoras, y para el período 2005-2006, alcanzó los niveles más bajos del período de análisis.

Figura 6. Indicadores de estabilidad financiera.Nota: la línea continua corresponde a la mediana y las líneas punteadas a los percentiles 25 y 75, respectivamente. Fuente: cálculos propios.

Índice de estabilidad financiera. Como una medida más completa de estabilidad financiera, se utilizó el IEFI, el cual es una medida con la capacidad de establecer el nivel de estrés financiero que presenta el sistema bancario (fig. 6, panel B). Esta medida se construyó ponderando razones financieras concernientes a la rentabilidad de los bancos, y los riesgos de crédito y liquidez mediante algunas estimaciones econométricas.

Las variables utilizadas en la construcción de este índice son: el ROA, el retorno sobre patrimonio, el IM conformado como cartera vencida sobre cartera total (IM), la cartera improductiva sobre la cartera total, el margen de intermediación expost, los pasivos líquidos sobre activos líquidos, los fondos interbancarios sobre activos líquidos, y finalmente, la razón de pasivos no cubiertos28.

Un índice por encima de 0 muestra que el sistema se encuentra en un estado de estrés superior al promedio histórico, mientras que un índice por debajo de 0 significa que el sistema se encuentra en un nivel de estrés inferior. El índice está expresado en desviaciones estándar con respecto a su media. Este indicador se utilizará como una variable dependiente alternativa al IM. La figura 6, gráfico B, muestra que el IM y el IEFI han tenido un comportamiento similar; para el período de crisis, ambos indicadores alcanzaron sus máximos históricos, y para 2005-2006, estos alcanzaron sus mínimos, coincidiendo con una fase de alto crecimiento económico en Colombia.

4.1.4. Variables de control

Como variables de control que se han de utilizar en el modelo, se incorporaron indicadores a nivel de banco, así como variables macroeconómicas. Por el lado de las variables micro, la idea era capturar factores propios de las entidades que influyen en sus posiciones de riesgo. Para esto, se incluyeron el ROA —medido como utilidad antes de impuestos sobre activos—, el cual da una idea de la capacidad de un banco de generar utilidades con un nivel dado de activos. Esta medida es importante para determinar la estabilidad financiera, dado que un sistema bancario con un alto nivel de riesgo de crédito y un bajo nivel de rentabilidad es bastante vulnerable a choques macroeconómicos, lo que podría llevarlo a un episodio de inestabilidad financiera (Aspachs, Goodhart, Segoviano, Tsomocos y Zicchino. [2006]). Es importante mencionar que esta variable de control solo aparece en la especificación que utiliza el IM como variable dependiente, dado que el IEFI contiene al ROA en su construcción.

Además, se incluyó la participación de mercado como una medida de tamaño de la entidad, en algunas especificaciones usando el mercado de crédito y en otras, el de depósitos; otra variable de control considerada fue crecimiento de la cartera para cada entidad, tratando de capturar diferencias entre ellas en términos de la dinámica de sus portafolios de crédito, debido a que crecimientos acelerados de estos pueden desembocar en episodios de inestabilidad financiera.

En el análisis también se consideró la relación de solvencia, debido a que el capital es una de las medidas regulatorias más relevante y la razón es que en las entidades financieras la cantidad de capital que mantienen opera como un colchón con el que cuentan para amortiguar pérdidas potenciales provenientes de su portafolio de crédito, y de esta manera, resulta un determinante muy importante del riesgo total al que están expuestas (fig. 3).

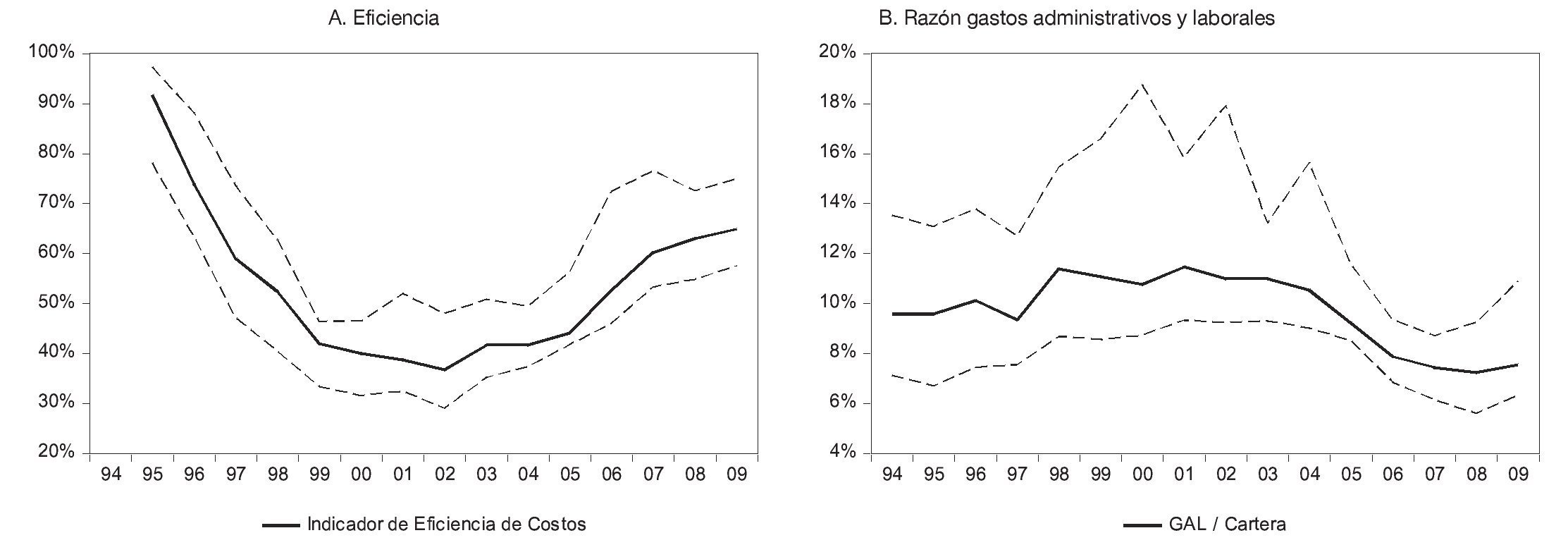

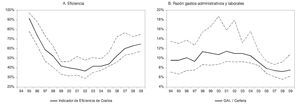

Por último, se incluyeron indicadores de eficiencia, en los que vale la pena entrar con más detalle. Se utilizaron 2 indicadores: el primero es un indicador de eficiencia en costos29, el cual está calculado a través de la estimación de una función de costos que depende de los productos del banco (cartera e inversiones) y de los precios de los insumos (financieros, laborales y físicos), en donde el término de error recoge el nivel de ineficiencia de los bancos. El segundo es la razón de GAL sobre cartera, que usualmente se utiliza para analizar eficiencia30.

La figura 7 muestra que ambos indicadores coinciden en afirmar que la eficiencia de los bancos en Colombia ha aumentado durante los años más recientes, donde el año 2002 parece marcar un cambio estructural para este indicador. Durante los años anteriores a la crisis hipotecaria de finales de los noventa, los bancos colombianos redujeron considerablemente su eficiencia, y no fue hasta después de la recuperación de esta recesión que estas entidades pudieron experimentar cambios importantes en el manejo de sus costos y gastos. Los cambios evidenciados en la eficiencia del sistema colombiano podrían de alguna manera ser el reflejo de cambios en regulación y encajes, del ciclo, y de procesos de concentración y competencia que este ha presentado a lo largo de estas 2 últimas décadas.

Figura 7. Indicadores de eficiencia.Nota: la línea continua corresponde a la mediana y las líneas punteadas a los percentiles 25 y 75, respectivamente.Fuente: cálculos propios.

En la literatura se ha investigado sobre la relación de la eficiencia con procesos de concentración y competencia. Estrada (2005) muestra que las entidades que atravesaron por procesos de fusiones durante el período 1994-2004 mejoraron su eficiencia en beneficios. Estas mejoras en eficiencia fueron superiores para aquellas entidades que presentaban niveles de eficiencia más bajos antes de la fusión. Janna (2003) encuentra los determinantes de la eficiencia del sistema bancario colombiano para el período 1992-2002, entre los que se destaca la concentración del mercado, en particular, mayores niveles de concentración (lo cual implica menor competencia para el autor) generaron mayores ineficiencias en el sistema.

Por el lado de las variables macro, se incluyó un vector de factores que incluye el crecimiento económico y la INFL, ambos determinantes de la estabilidad macroeconómica y financiera del país. Por último, se controló por el IRF, el cual es una variable relevante en este tipo de problemas y al cual también vale la pena dedicar algunas líneas.

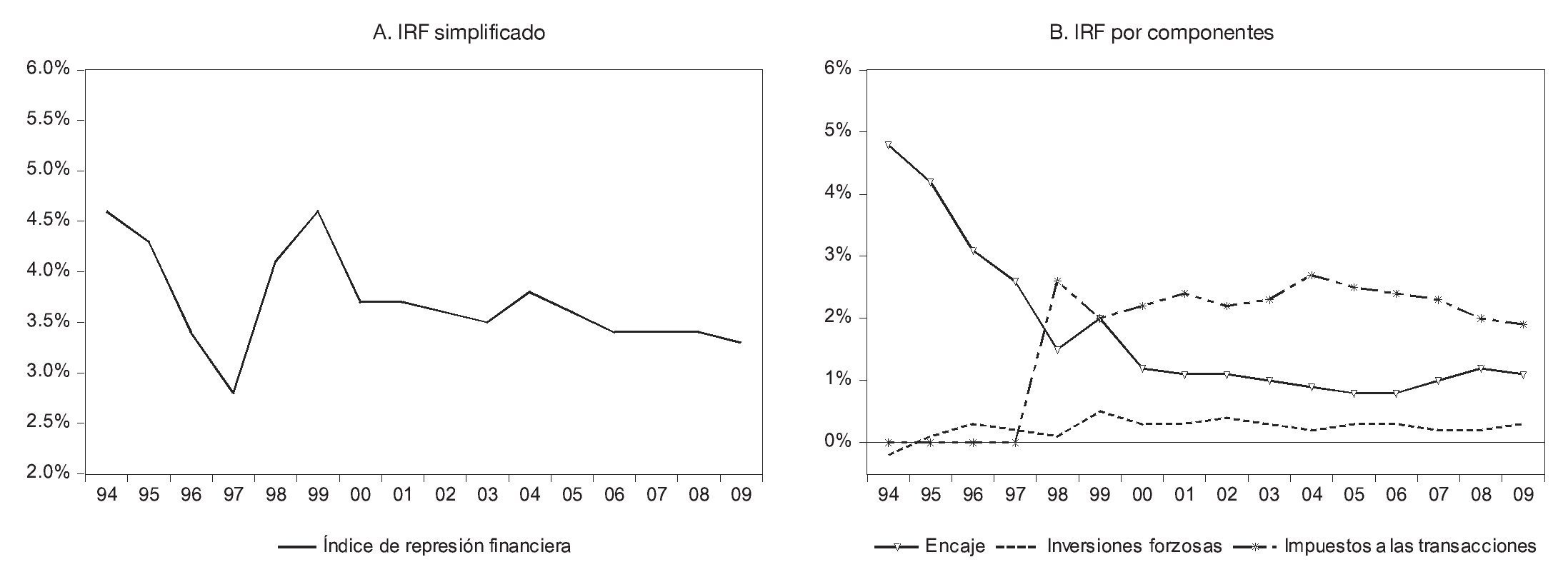

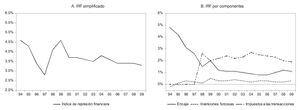

El IRF desarrollado por Carrasquilla y Zárate (2002) evalúa el impacto de la política regulatoria sobre el balance del sistema financiero en términos de sus sobrecostos. Con este indicador se mide la diferencia que generan los instrumentos de política como los encajes, las inversiones forzosas, el impuesto a las transacciones financieras y el patrimonio requerido por activos de riesgo, sobre el margen de intermediación.

En este trabajo se utiliza el IRF simplificado desarrollado en Villar et al. (2005), el cual es una versión simplificada del IRF. El índice simplificado restringe el análisis a los efectos del costo de oportunidad de los encajes, las inversiones forzosas y al costo del impuesto a las transacciones financieras, sin incluir el patrimonio requerido por activos de riesgo.

En la figura 8, paneles A y B se muestra la evolución del indicador y de sus componentes. Desde 1994 hasta 1998, se presentó una disminución progresiva de la carga regulatoria, generada por la menor presión de los encajes, dada la caída en la reserva requerida. Sin embargo, después de 1998, el indicador se incrementa drásticamente como consecuencia de los costos generados por los impuestos a las transacciones financieras.

Figura 8. Indicadores de represión financiera. Fuente: Banco de la República. Cálculos propios.

De esta forma, junto con el IRF se cuenta con indicadores de concentración bancaria, razones financieras como el ROA y la eficiencia, variables macroeconómicas e indicadores de estabilidad financiera, lo cual hace posible establecer la relación que ha existido en los últimos 15 años entre estabilidad financiera y concentración, controlando por variables relevantes tanto para la especificación como para el período de análisis. Si bien algunas instituciones se fusionaron, fueron adquiridas o desaparecieron, la aproximación de panel dinámico desbalanceado permitirá hacer uso de toda la información disponible para obtener mejores estimaciones, como se presentará en las secciones subsecuentes.

4.2. Estimaciones

Bajo un modelo de panel dinámico se probó la hipótesis que sugiere que la concentración del sistema ha tenido alguna incidencia en la estabilidad financiera durante los últimos 15 años. El panel se construyó teniendo en cuenta la existencia de una serie de tiempo larga y un corte transversal corto (T>N).

La ecuación estimada es:

donde IEi,t es la variable que define estabilidad financiera (IM o IEFI) para cada banco i en el período t, rezagado j períodos; BCi,t es el vector que incluye las variables de control, para cada banco i en el año t31; Mt es el vector de factores macroeconómicos; Ct es el vector de estructura de mercado conformado por variables de concentración y competencia para el sistema; Ct2 son las mismas variables de estructura de mercado, esta vez al cuadrado; y finalmente «i,t es el término de error (tabla 1).

Es importante mencionar que se estimaron diferentes especificaciones, cada una incluyendo una combinación diferente de las variables anteriormente mencionadas.

La metodología utilizada se basó en la aproximación de panel dinámico propuesta por Arellano y Bond (1991) utilizando el método generalizado de momentos. Adicionalmente, se tuvo en cuenta el metido desarrollado por Bruno (2005) para estimar paneles dinámicos no balanceados con un número pequeño de individuos32.

Para entender mejor la metodología empleada, es importante tener en cuenta algunas consideraciones. Anderson y Hsiao (1981) proponen una estimación con variables instrumentales, transformando el modelo en primeras diferencias para eliminar la heterogeneidad no observada. Para esto, se usa el segundo rezago de la variable dependiente, en niveles o en diferencias, como un instrumento de las primeras diferencias rezagadas y con el fin de obtener estimadores más eficientes. Para obtener estimadores de variables instrumentales más eficientes, Arellano y Bond (1991) sugieren el estimador método generalizado de momentos para el modelo en primeras diferencias, sujeto a rezagos de la variable dependiente como variables instrumentales. Adicionalmente, proponen la implementación de pruebas de hipótesis para evaluar los supuestos de que los errores «i,t no están serialmente correlacionados.

Una de las debilidades de variables instrumentales y de los estimadores del método generalizado de momentos es que sus propiedades se mantienen solo para valores de N muy grandes, por lo que podrían ser sesgados e imprecisos en datos panel con un número pequeño de individuos.

Teniendo en cuenta esta condición del estimador, una aproximación alternativa está basada en la corrección de sesgo a partir de Least Square Dummy Variables. Nickell (1981) derivó una expresión para la inconsistencia de Least Square Dummy Variables cuando N→∞. Además, Kiviet (1995) usó técnicas de expansión asintótica para aproximar el sesgo de las estimaciones a través de Least Square Dummy Variables cuando N es pequeño, y Bruno (2005) desarrolló un procedimiento para realizar estas correcciones de sesgo en paneles desbalanceados.

Con los resultados de la estimación y el signo de cada coeficiente se podrá determinar si existe o no una relación entre las variables de estructura de mercado y la estabilidad financiera, así como la dirección en la que va esta relación, de tal manera que sustente 1 de las dos hipótesis mencionadas. Adicionalmente, se podrá establecer cómo afectan la estabilidad financiera los factores macroeconómicos y las variables que reflejan características de los bancos.

4.3. Resultados empíricos

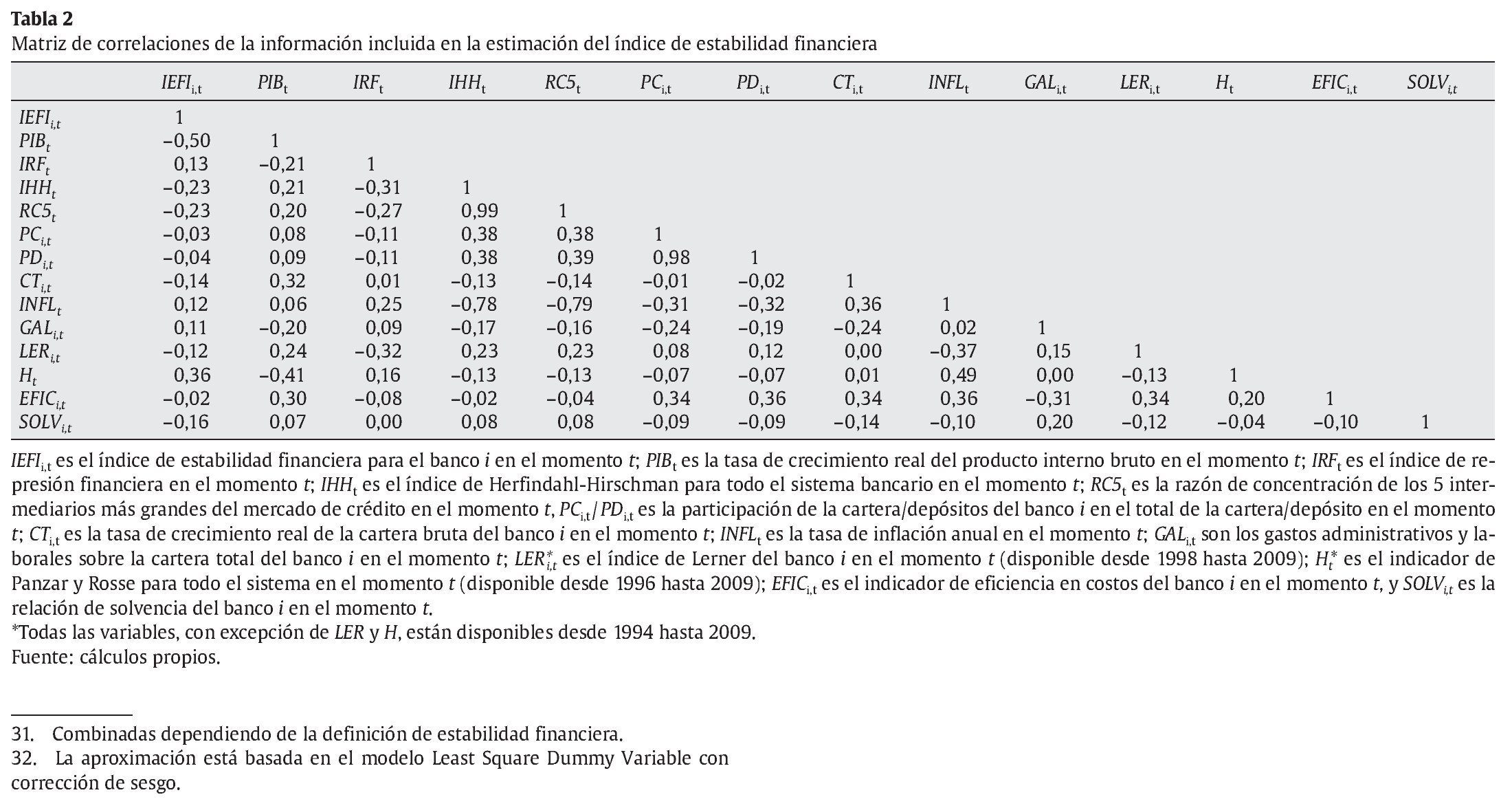

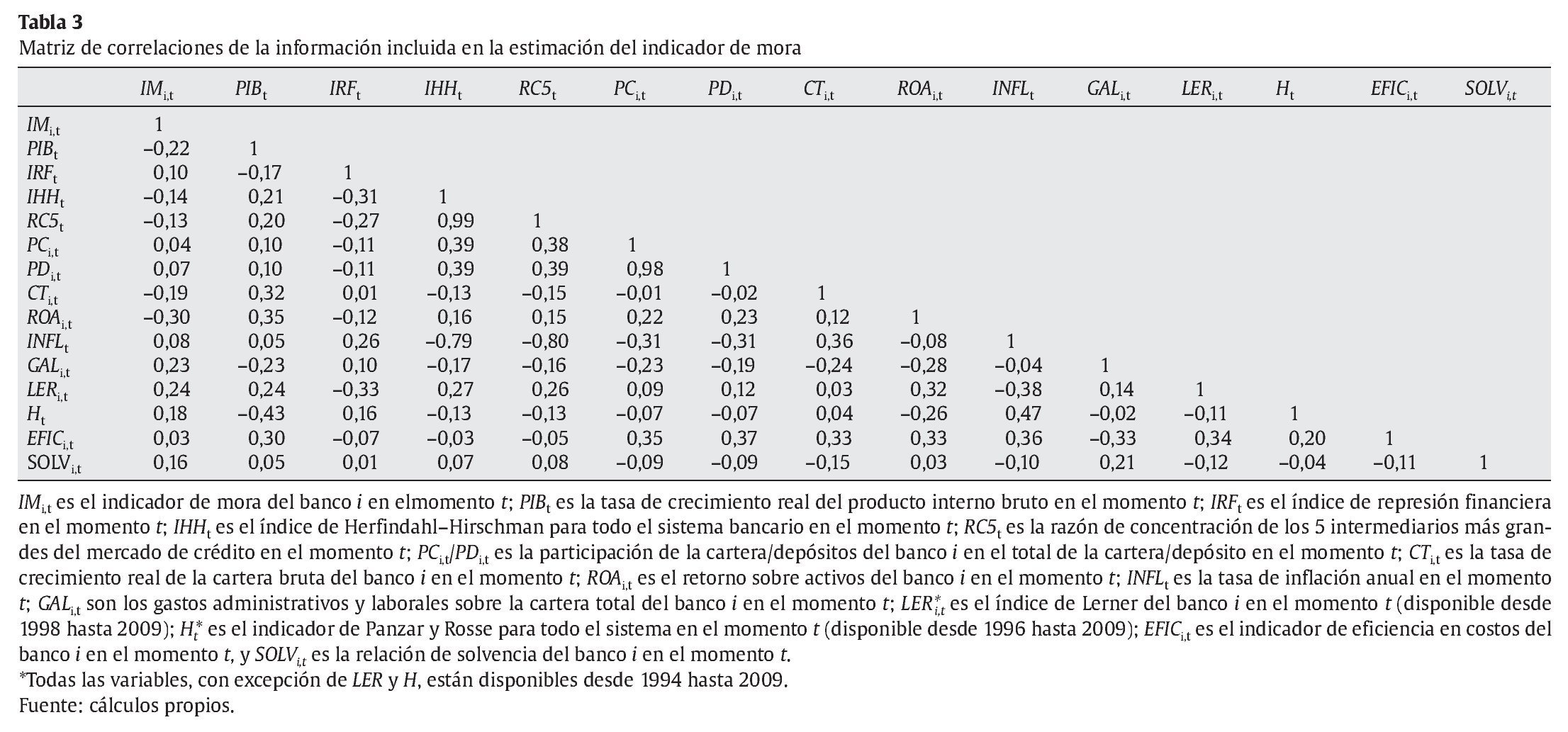

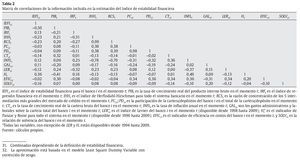

Las estimaciones del panel dinámico se desarrollaron, como ya se mencionó, para diferentes especificaciones (4 en total), en busca de obtener estimadores más robustos y así evitar problemas de multicolinealidad. En las tablas 2 y 3 se presentan las correlaciones de las variables que se han de utilizar en las 2 especificaciones.

Las correlaciones muestran algunos de los signos esperados de los coeficientes en la estimación. En particular, el IHH presenta una correlación negativa con el IEFI, lo que sugiere que más concentración está relacionada con más estabilidad financiera (dado que un IEFI positivo implica menor estabilidad). En el caso del estadístico H, la correlación es positiva, por lo que mayor competencia está relacionada con menor estabilidad financiera. Lo mismo sucede en el caso del IM. En cuanto a las variables financieras de los bancos, un mayor ROA estaría asociado a menor riesgo, al igual que el crecimiento de la cartera (este último también para el IEFI); por el lado de la eficiencia, mayores gastos como proporción de los activos llevarían a mayor inestabilidad, así como mayor cartera vencida, y en el caso de la solvencia, la relación es negativa con el IEFI y con el IM (más capital, más estabilidad/menos riesgo de crédito). Con respecto a las variables macro, los signos de las correlaciones corresponden con los esperados, en particular, mayor crecimiento del PIB implicaría mayor estabilidad (y menor cartera vencida), mientras que una INFL más alta estaría relacionada con menor estabilidad (y más cartera vencida).

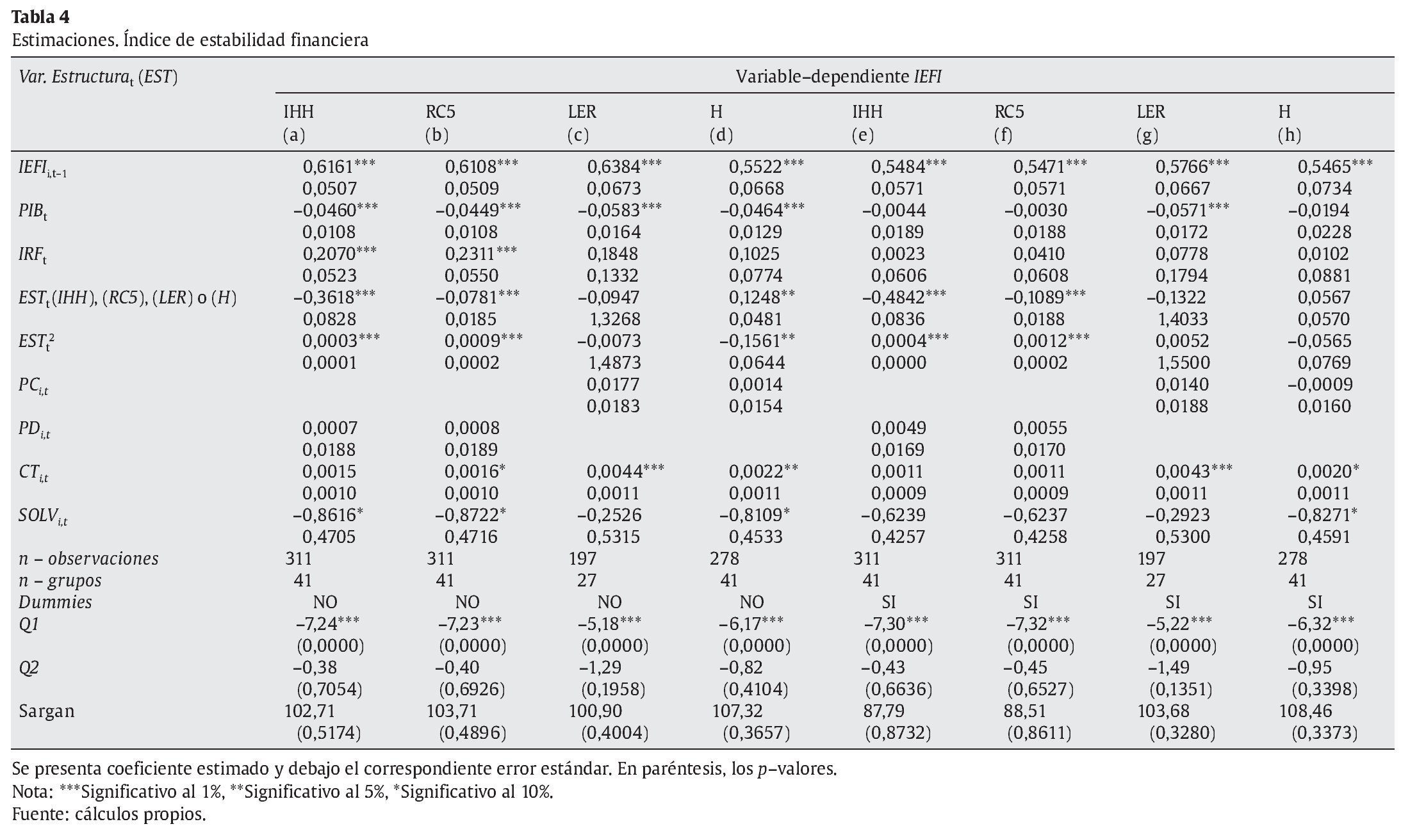

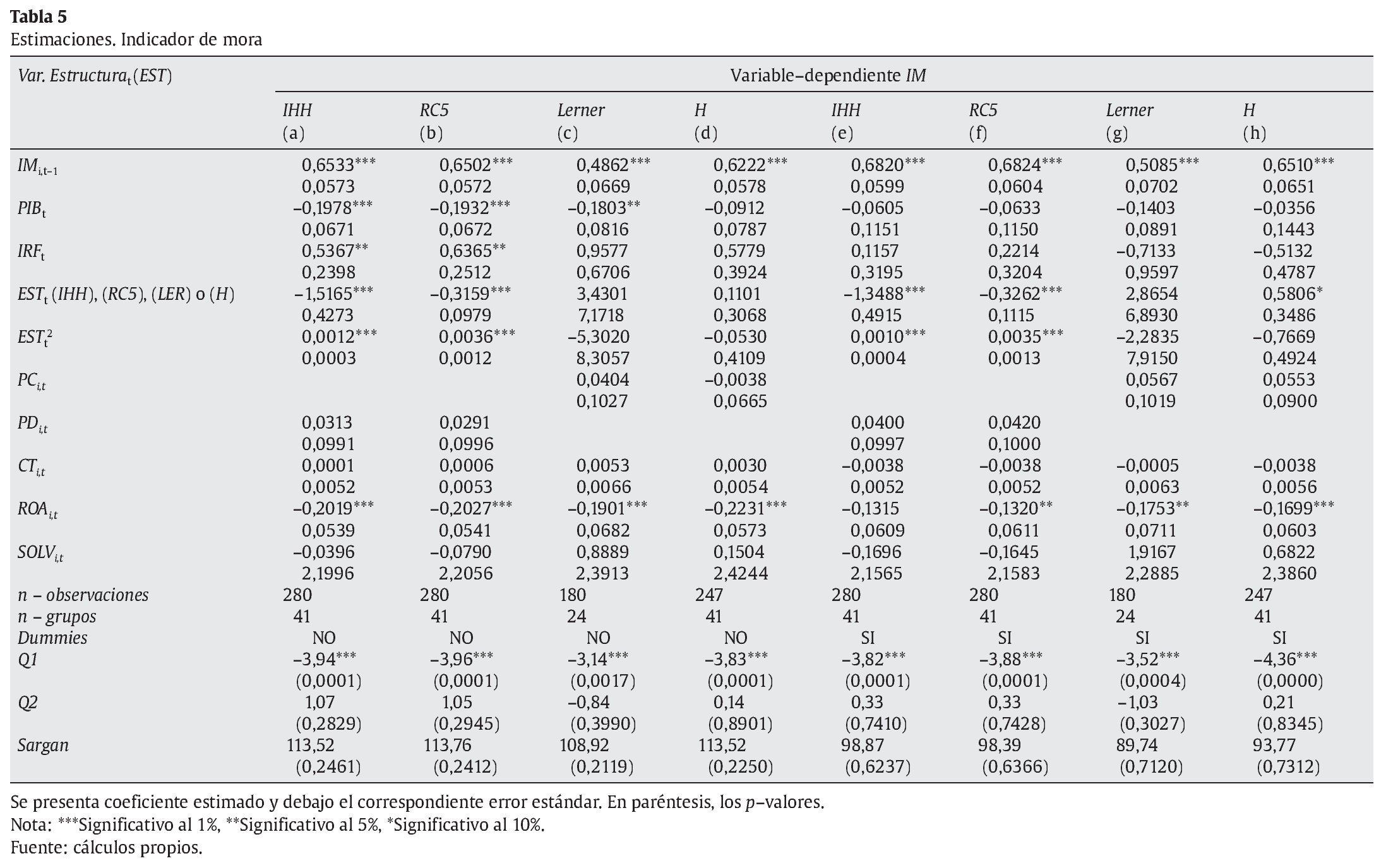

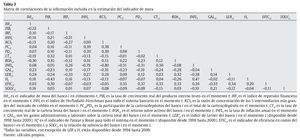

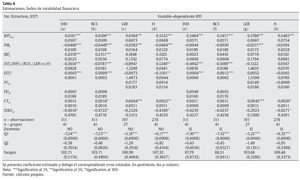

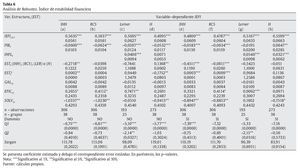

En la tabla 4 se presentan las estimaciones utilizando la metodología de panel dinámico (Arellano y Bond [1991]) con corrección de sesgo para paneles desbalanceados, con series de tiempo largas y cortes transversales cortos (Bruno [2005]), cuya variable dependiente es el IEFI. Las columnas (a), (b), (c) y (d) muestran las distintas especificaciones utilizadas que no contienen dummies de tiempo en la estimación, y usando cada una de las variables de estructura de mercado, respectivamente (IHH, RC5, Lerner o H). Las especificaciones (e), (f), (g) y (h) son similares a las anteriores en términos de las variables de estructura, sin embargo, estas sí contienen dummies de tiempo. Los controles incluidos son el PIB, el IRF, la solvencia, el crecimiento del crédito y las participaciones de cartera y depósitos, estas 2 últimas intercambiadas dependiendo de la variable de estructura.

La tabla 5 contiene las estimaciones siguiendo la misma metodología y combinación de variables de la tabla 4, solo que en este caso el IEFI es reemplazado por el IM como variable dependiente y se ha incluido el ROA como otro de los controles.

Cada una de las especificaciones trata de evitar los problemas de multicolinealidad que se pudieran generar si se incluyeran todas las variables explicativas en una sola especificación. Asimismo, se busca evaluar el impacto por separado de cada uno de los indicadores de concentración.

En las tablas 4 y 5 se presentan los coeficientes estimados y los errores estándar, así como los estadísticos Q1 y Q2 (y sus p-valores) de la primera etapa de la estimación por Arellano y Bond, que corresponden a la prueba de autocorrelación de los errores de primer y segundo orden, respectivamente. Además, se reporta la prueba de Sargan (1958)33, también con su respectivo p-valor.

Con respecto a los estadísticos Q1 y Q2, se concluye, tal como se esperaba, la existencia de correlación serial de primer orden pero no de segundo. Este resultado estaría relacionado con la persistencia que usualmente exhiben las series de tiempo. Esto es importante pues permite validar los instrumentos utilizados en la estimación. En el modelo, la variable rezagada resulta significativa en todas las especificaciones, con signo positivo indicando nuevamente la persistencia de las 2 variables de riesgo utilizadas.

El resultado de la prueba de Sargan (1958) muestra que la especificación es válida para las distintas especificaciones definidas y que los instrumentos incluidos son los adecuados.

En el modelo que tiene como variable dependiente al IEFI, las variables de concentración son sig nificativas y tienen signo negativo (f1< 0), lo que indica que a mayor concentración, mayor estabilidad financiera. Sin embargo, se confirma la existencia de una relación en forma de U entre estabilidad financiera y concentración, dado que la variable al cuadrado es significativa y positiva (f2> 0).

En cuanto a competencia, el estadístico H es significativo y positivo, indicando que mayor competencia en el sistema implica mayor inestabilidad. La variable al cuadrado en este caso también es significativa y es negativa, indicando que la relación tiene forma de U invertida. El índice de Lerner resultó no significativo34, y en la especificación con dummies, solo las variables de concentración son significativas.

En el modelo con IM, las variables de concentración son significativas y negativas para las especificaciones con IHH y RC5, esto es, a mayor concentración, menor materialización del riesgo de crédito. Con dummies, la variable H es significativa y tiene signo positivo, indicando que mayor competencia implica mayor riesgo. La variable al cuadrado es positiva y significativa en los casos de IHH y RC5 (con y sin dummies). Esto implica que la relación tiene forma de U también en este caso.

Este primer resultado nos permite concluir, bajo este modelo, que cuando hay aumentos en la concentración del sistema, se incrementa la estabilidad financiera (medida en cualquiera de las 2 formas), lo que da un primer indicio en favor de la hipótesis concentración-estabilidad. Sin embargo, a partir de cierto nivel, incrementos adicionales en la concentración generan deterioros en la estabilidad financiera. Con el fin de facilitar la interpretación y no con el propósito de fijar un nivel óptimo de concentración, el efecto parcial de la concentración sobre la (in)estabilidad, este estaría dado por:

φ1 + 2 × φ2 × Concentración

Para que este efecto sea positivo, se necesita que:

φ1 + 2 × φ2 × Concentración > 0

O lo que es lo mismo, que:

Concentración > -(φ1 / 2 x φ2)

Si se usa la especificación (a) de la tabla 4, donde la variable dependiente es el IEFI y la variable de concentración es el IHH, aumentos en la concentración incrementarían la inestabilidad financiera cuando la primera está por encima de 640, y al contrario, incrementos en concentración contribuyen a la estabilidad cuando la concentración está por debajo de 640.

Con respecto a los factores macroeconómicos, el crecimiento económico tiene una incidencia importante en la estabilidad finan ciera (más crecimiento económico lleva a más estabilidad financiera), dada la significancia de su coeficiente en las distintas especificaciones. El PIB no es significativo cuando se utilizaron dummies de tiempo y en la especificación del IM con el estadístico H. Por otro lado, el IRF es significativo y positivo, lo cual indica que barreras como el encaje, los impuestos a las transacciones financieras y las inversiones forzosas inciden en el correcto funcionamiento del sector bancario35.

En cuanto a los demás controles, primero, las participaciones del crédito y de los depósitos no son significativas ni en la especificación del IEFI ni en la del IM; segundo, el crecimiento de la cartera es significativo y positivo en el modelo del IEFI cuando se incluyen las variables de competencia (Lerner y H), indicando que entidades con crecimientos acelerados de la cartera pueden acumular mayor riesgo y, por ende, presentar mayor inestabilidad.

Tercero, el ROA resulta ser una variable muy importante para explicar el riesgo de crédito de una entidad; este coeficiente tiene signo negativo, indicando que los bancos más rentables exhiben la menor materialización del riesgo del banco36. Cuarto, la solvencia también es relevante para explicar la estabilidad financiera; esta es significativa en el modelo del IEFI sin dummies y cuando la variable de estructura es IHH, RC5 o H37. El signo de la solvencia es negativo en todos los casos, lo cual implica que cuanto mayor es la capitalización de los bancos, mayor es la estabilidad financiera. Más interesante aún resulta el hecho de que en el caso del IM, la solvencia no es significativa en ninguna de las especificaciones, lo cual resulta intuitivo dado que la variable de materialización del riesgo de crédito podría estar dominada más fuertemente por otros factores externos distintos al capital.

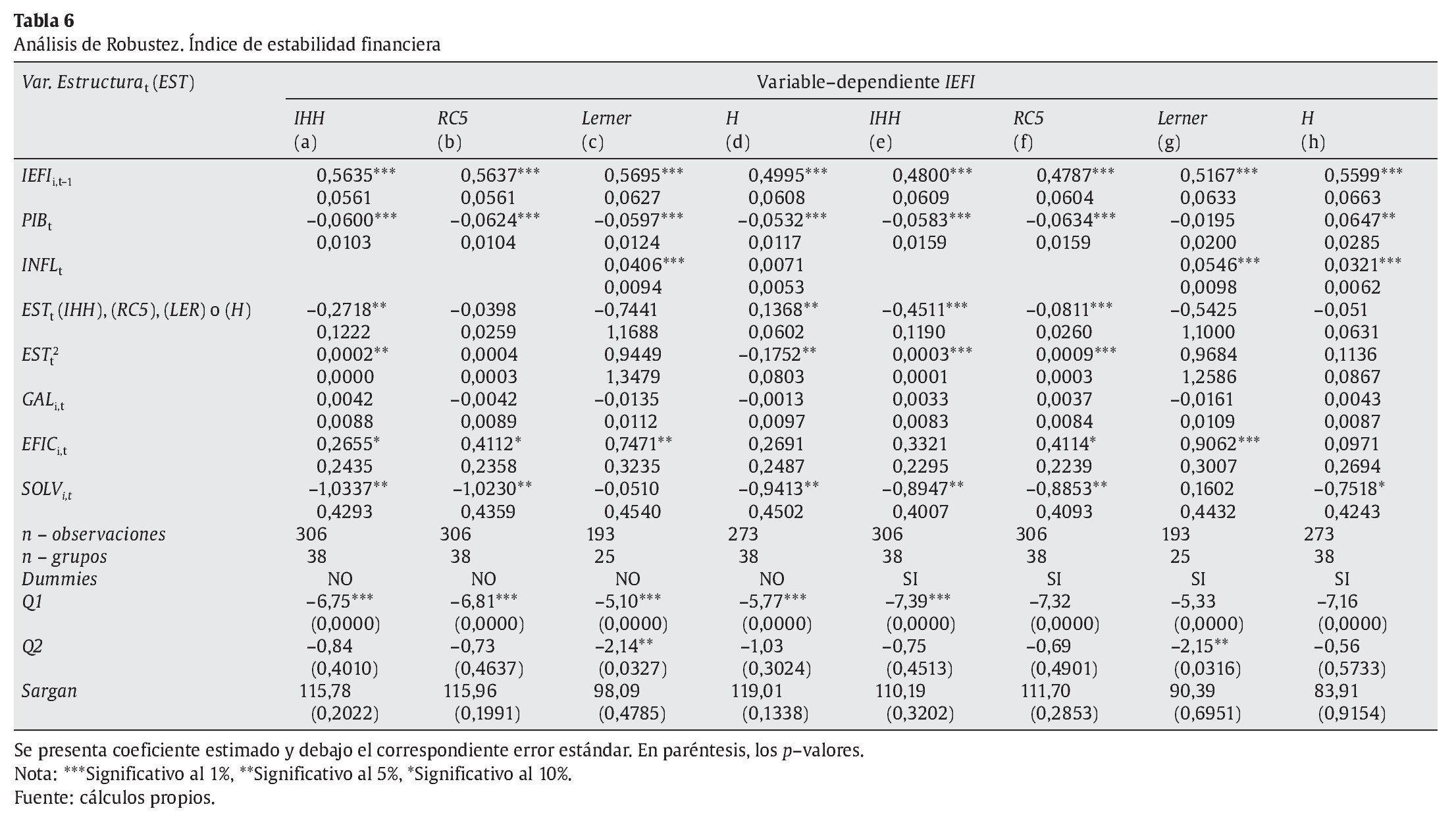

4.3.1. Análisis de robustez

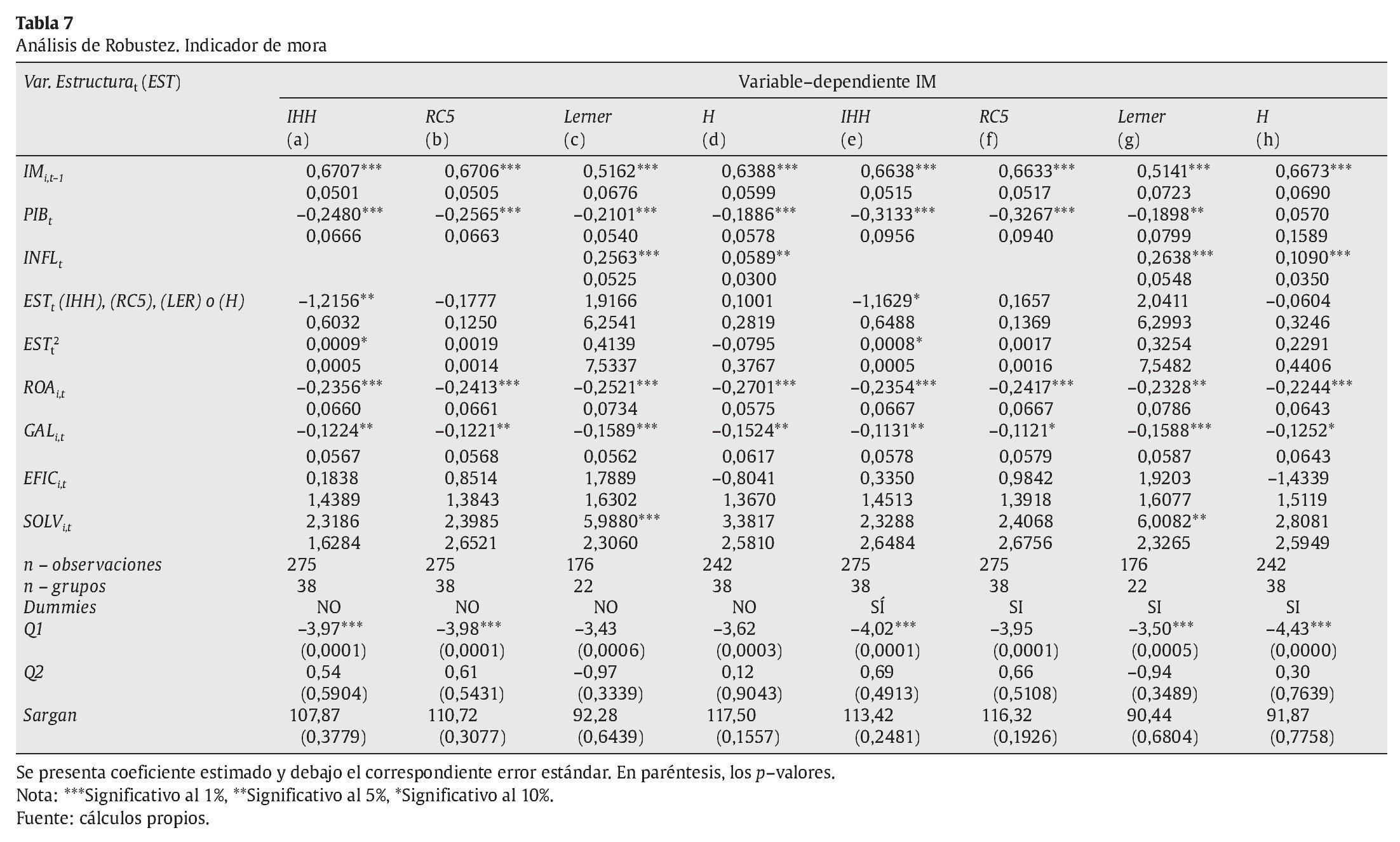

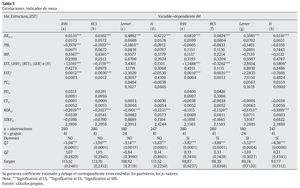

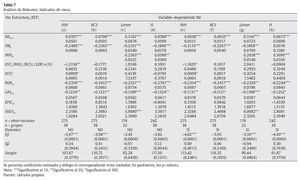

En esta sección se presentan estimaciones adicionales para evaluar la robustez de los resultados. Para ello, se desarrollaron distintas especificaciones a las presentadas anteriormente, en las cuales se incluyen variables como la INFL38, el GAL y la eficiencia en costos de los bancos, y se evaluó la significancia de los resultados (tablas 6 y 7).

En general, los resultados mantienen su consistencia en cuanto a la especificación: con excepción del modelo IEFI que contiene al Lerner como la variable de estructura de mercado. En general, los estadísticos Q1 y Q2 muestran que existe autocorrelación de primer orden pero no de segundo en los errores, y el test de Sargan confirma la buena especificación de los modelos.

Para el caso del IEFI, las variables de concentración son importantes en el modelo y presentan una relación en forma de U con la estabilidad financiera, aunque la variable RC5 en la especificación sin dummies se vuelve no significativa. Además, los resultados para los indicadores de competencia continúan siendo no significativos, solo resultan significativos para el estadístico H en la especificación sin dummies, por lo que en general estos indicadores no han presentado una relación importante y robusta con la estabilidad financiera. Esto podría explicarse porque los fuertes cambios en concentración no se han traducido en grandes variaciones en competencia. Tanto en términos de las variables de concentración como en las de competencia, sucede igual en los modelos del IM, aunque el RC5 resulta no significativo tanto con dummies como sin dummies.

Con respecto a las variables de control, el crecimiento económico persiste como uno de los determinantes de la estabilidad financiera y del IM. Por su parte, el coeficiente asociado a la INFL es positivo y significativo en todos los casos: mayor INFL genera mayor inestabilidad y mayor morosidad.

En cuanto a los indicadores de eficiencia, por el lado del GAL, este no es significativo para explicar el IEFI pero sí lo es para el IM; en todos los casos, el signo es negativo, lo que se puede interpretar como que mayores niveles de GAL sobre cartera, pueden implicar, en lugar de menor eficiencia, mayores gastos en la administración del riesgo crediticio, los cuales pueden tener repercusiones positivas sobre la cantidad de clientes que entran en morosidad.

Los resultados para la variable de solvencia se mantienen; esta es significativa y negativa para explicar el IEFI, no así en el modelo para el IM.

4.3.2. Aproximación al nivel óptimo de concentración

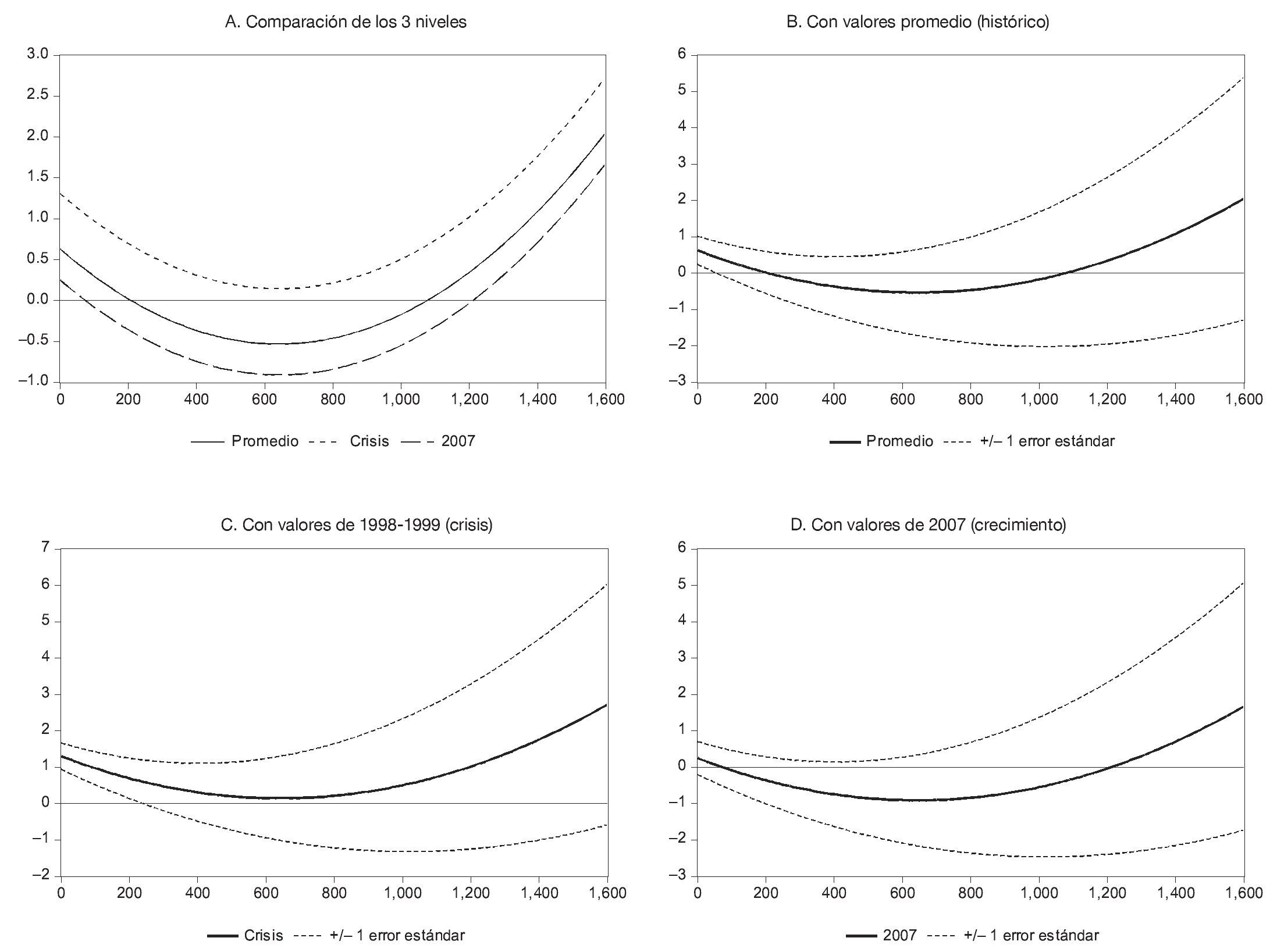

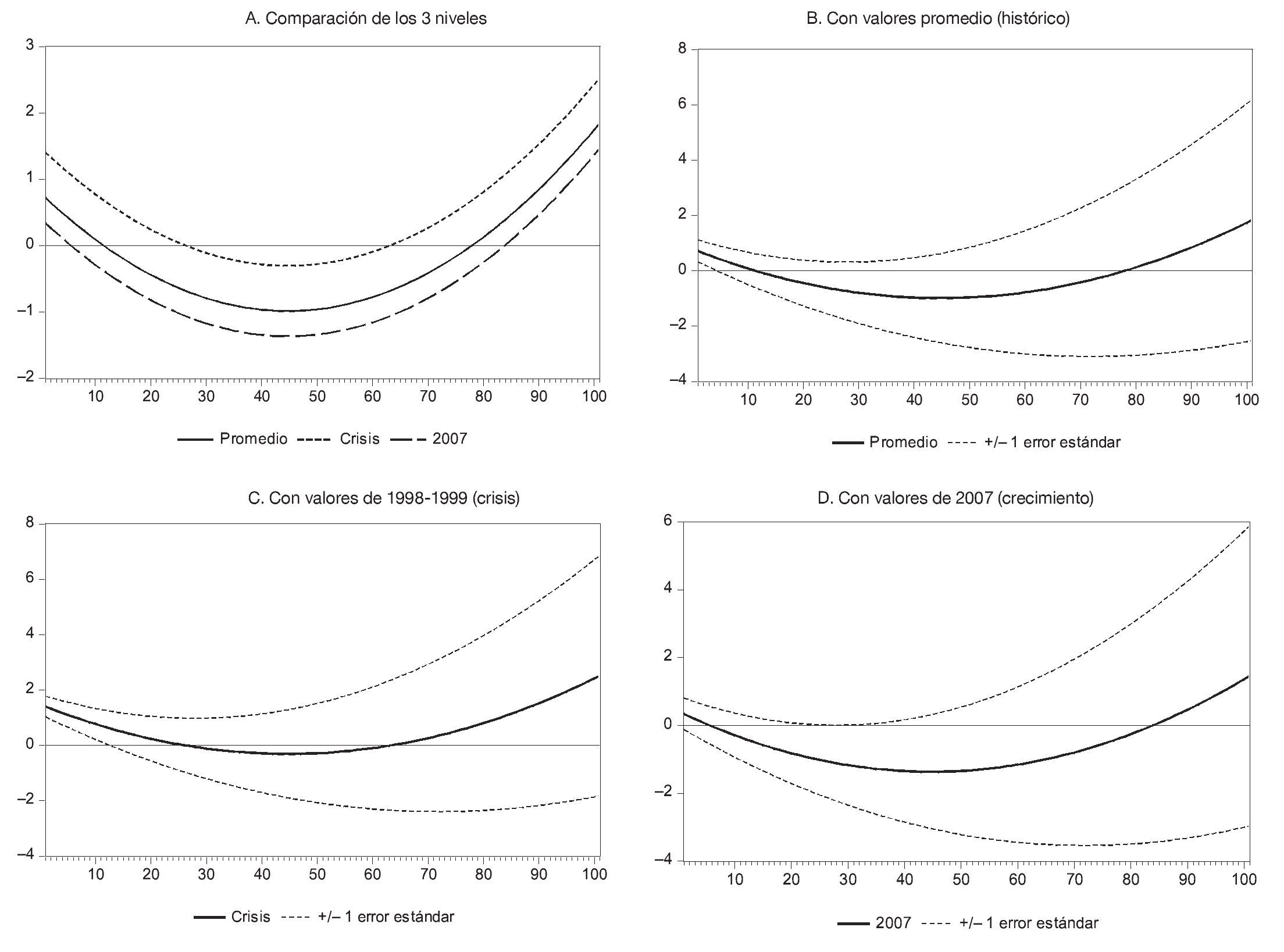

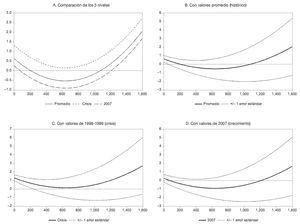

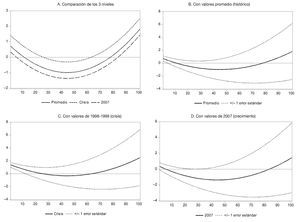

A partir de las estimaciones y utilizando la existencia de una relación en forma de U, se llevó a cabo una aproximación del nivel óptimo de concentración en términos de estabilidad financiera utilizando el IEFI39. Para ello, se utilizaron los resultados de la especificación (a) y (b), donde IHH y RC5 son las variables de estructura de mercado (figs. 9 y 10).

Figura 9. Concentración-estabilidad usando IHH. Fuente: cálculos propios.

Figura 10. Concentración-estabilidad usando RC5. Fuente: cálculos propios.

Con los coeficientes asociados a cada variable explicativa y usando distintos valores para estas últimas, se determinó el nivel óptimo de concentración y se analizó el comportamiento de la estabilidad ante cambios en esta variable. Se consideraron 3 niveles distintos para las variables explicativas con el fin de comparar la relación entre estabilidad y concentración en diferentes momentos del tiempo. En particular, se utilizaron los valores de la crisis de 1998-1999, los valores promedio para todo el período y los valores de un año de crecimiento económico, como fue el caso de 2007. Para hacer el ejercicio más robusto, se estimó un rango de niveles óptimos en cada caso, utilizando la desviación estándar de los coeficientes asociados40.

Para el caso del IHH, los resultados muestran que los niveles óptimos para diferentes condiciones de la economía y de los bancos son los mismos, la diferencia radica en el nivel de estabilidad financiera asociado a dicho óptimo. En particular, el IHH óptimo = 640 en todos los casos (con los intervalos dicho valor estaría entre 400 y 1.020, el cual se considera un nivel bajo), sin embargo, este nivel corresponde a niveles positivos del IEFI (es decir, de inestabilidad) cuando las condiciones son similares a las de la crisis de 1998-1999, y por el contrario, a niveles muy negativos del mismo (estabilidad) cuando la economía se parece a la de 2007. En este último caso, los niveles de concentración deben incluso ser bastante elevados para que el IEFI alcance valores positivos. La figura 9 muestra el resultado para el IHH; el gráfico A presenta los 3 niveles usando diferentes condiciones económicas, y los gráficos B, C y D, cada nivel con sus respectivos intervalos.

Cuando se lleva a cabo este ejercicio para el RC5, los resultados son similares. El nivel óptimo es similar en todos los casos e = 40 dentro del intervalo [27, 71]. De la misma forma que en el caso del IHH, el nivel óptimo tiene asociado un valor de estabilidad financiera distinto, que es más negativo (más estabilidad) en el caso de que las condiciones económicas sean como en 2007, y más positivo (menos estabilidad) cuando se presenta una situación como la de la crisis de finales de los noventa (fig. 10, gráficos A, B, C y D).

Dicho de otra manera, lo que significa lo anterior es que en condiciones favorables de la economía y una buena posición financiera de los bancos, niveles altos de concentración en el sistema financiero no llevan necesariamente a grandes deterioros de la estabilidad, en comparación a lo que estos mismos generarían en una situación de crisis.

5. Consideraciones finales

Durante las 2 décadas más recientes, el sector bancario Colombiano presentó un fuerte proceso de concentración generado en un contexto de fusiones y adquisiciones, cambios en regulación financiera, y un ciclo económico completo que incluyó el boom de crédito, la crisis hipotecaria y la posterior recuperación, esta última interrumpida por la crisis financiera internacional de 2008-2009.

En este documento se analiza la relación entre indicadores de concentración (y competencia) e indicadores de estabilidad financiera. Los resultados sugieren que en Colombia, la concentración bancaria ha tenido una relación directa con la estabilidad financiera, en el sentido de que mayor concentración ha generado mayor estabilidad. Además, existe un nivel óptimo de concentración asociado a la estabilidad financiera, es decir, mayores niveles de concentración sí se traducen en mejoras en estabilidad pero hasta un punto, a partir del cual, esta puede verse afectada negativamente.

Los resultados permitieron contrastar la hipótesis de concentración-estabilidad y evidenciar la existencia de una relación en forma de U entre estas variables. De esta manera, se calculó el rango óptimo de concentración que debería alcanzarse para obtener mejores niveles de estabilidad financiera. Este resultado tiene importantes implicaciones en términos de política, dado que en Colombia, mayores niveles de concentración han generado mayores niveles de estabilidad financiera. Esto sugiere que el regulador debería desarrollar medidas que le permitan establecer si el nivel de concentración del sector bancario se encuentra en el óptimo en términos de estabilidad financiera, y así, tomar decisiones de política en torno a esto.

En la estimación de la relación entre estabilidad financiera y concentración se utilizó la metodología de panel dinámico propues ta por Arellano y Bond (1991) con la corrección de sesgo pro puesta por Bruno (2005) para paneles desbalanceados; se controló tanto por factores macroeconómicos como por variables financieras que reflejan la situación de los bancos, y se estimaron ecuaciones alternativas para probar la robustez de los resultados.

Un resultado adicional que vale la pena mencionar es el hecho de que en Colombia, mayores niveles de concentración parecen no haberse traducido en grandes cambios en la competencia del sistema. El sistema bancario colombiano continúa ubicándose en un nivel de competencia monopolística a pesar de los cambios importantes que este ha presentado en términos de concentración.

1. Como se señala también en Clavijo (2006), este fenómeno se explica, en parte, por los cambios en la regulación, los avances en tecnología de telecomunicaciones y el interés de la industria por mejorar sus niveles de eficiencia [Van den Berghe, Carchon y Verweire (1999); Amel, Barnes, Panetta, y Salleo (2002)].

2. En este documento se entiende estabilidad financiera como la antítesis de fragilidad financiera. Donde esta última se define como un escenario en el que se presentan altos niveles de incumplimiento (riesgo de crédito) y bajos niveles de rentabilidad. Esta definición surge de un modelo de equilibrio general desarrollado en Aspachs, Goodhart, Segoviano, Tsomocos y Zicchino (2007). Es importante mencionar que, estabilidad financiera es un concepto complejo, y no existe un consenso general en torno a su definición (Èihák [2006]).

3. Por ejemplo, concentración-estabilidad, Allen y Gale (2000), y concentración-fragi li dad, Boyd y De Nicoló (2005).

4. En algunas aproximaciones entre concentración y estabilidad, se supone como canal la relación directa entre concentración y competencia. Esta relación ha dado paso a una abierta discusión entre 2 teorías de la organización industrial: El paradigma Estructura-Conducta-Desempeño y la Teoría Empírica de la Organización Industrial. La primera presenta una relación directa entre los beneficios y la participación de mercado, y señala que ante un mayor grado de concentración surge una menor competencia y, por lo tanto, las empresas pueden formar carteles para la fijación de precios. De acuerdo con la segunda teoría, no es necesario recurrir a la estructura de mercado para explicar las dinámicas de competencia, sino a la contestabilidad del mercado y a la interacción de estrategias entre las firmas del mercado. (Bernal [2007] y Berger, Demirgüç-Kunt, Levine y Haubrich [2004]).

5. Con una base de datos de 69 países durante el período 1980-1997.

6. Para ello, utilizaron una especificación dinámica con efectos fijos, usando una aproximaciónpanel.

7. Stiglitz y Weiss (1981) plantean un modelo de racionamiento de crédito; en él, se asigna crédito solo a una fracción de los individuos (homogéneos). Los resultados sugieren que aumentos en las tasas de interés o en las exigencias por colateral podrían incrementar el riesgo de la cartera de los bancos en este escenario dados los pro blemas de selección adversa o por el incentivo de los deudores para invertir en proyec tos más riesgosos (riesgo moral).

8. Se entiende como el valor actual de los proyectos que generarán una rentabilidad superior al costo de los recursos.

9. Cuando en el sistema se presentan menores niveles de competencia, la búsqueda por mayores riesgos disminuye, lo que contribuye al buen funcionamiento del sistema financiero.

10. El indicador de Lerner es la medida más utilizada para analizar el poder de mercado. Esta medida utiliza la diferencia entre la tasa activa y el costo marginal de la entidad. Este último, en algunos casos es sustituido por la tasa de interés pasiva como una aproximación de fondeo.

11. Las corporaciones de ahorro y vivienda (CAVs) eran entidades especializadas en el otorgamiento de crédito de vivienda de largo plazo y financiación a la construcción. Estas fueron creadas en 1972 con el incentivo de promover el crecimiento económico, a través del impulso a la construcción como sector líder.

12. Tanto la ley 45 de 1990 como la ley 35 de 1993 introdujeron modificaciones importantes en el esquema de regulación y supervisión del sistema financiero. Estas leyes simplificaron la regulación en torno a la entrada y salida de entidades financieras en el sistema, establecieron un escenario cercano a la banca universal e introdujeron una regulación prudencial más estricta (Uribe y Vargas [2002]). De igual manera, la ley 9 de 1991 estableció los principios sobre los cuales el Gobierno diseñó el estatuto de inversión extranjera. Dicho estatuto promovió la igualdad de condiciones para la banca nacional y extranjera, el acceso universal a todos los sectores de la economía y la autorización para que los inversionistas se establecieran en el país; todo esto se tradujo en libre entrada de inversionistas extranjeros en un marco de liberalización financiera.

13. De un promedio ponderado de 25 hasta 5%.

14. Más adelante se presenta un análisis detallado de este indicador.

15. No obstante, lo niveles de concentración alcanzados han sido inferiores a los observados en otras economías similares. Según indicadores de concentración calculados por otros estudios, la concentración del sector bancario se encuentra por debajo de países de la región como Perú, México, Ecuador, Chile, Bolivia, Nicaragua, Costa Rica, entre otros (Salamanca [2005]; Bernal [2007]; Asobancaria [2008]).

16. Bustamante (2011).

17. El Sistema de Administración del Riesgo Crediticio busca generar una mejor medición del riesgo crediticio para la constitución de provisiones. Durante el año 2007 entró en vigencia el Sistema de Administración del Riesgo Crediticio de la cartera comercial, y en 2008 el de la cartera de consumo.

18. Existe información mensual y trimestral para muchos de los indicadores incluidos en este estudio; sin embargo, dado que los indicadores de estructura de mercado presentan un comportamiento que varía en lapsos extensos de tiempo, se decidió utilizar una frecuencia anual, sin pérdida de generalidad en los resultados.

19. En este análisis se excluyen las compañías de financiamiento comercial, las corporaciones financieras, las cooperativas financieras y las compañías de leasing dada su baja participación de mercado en términos de activos y cartera en el total del sistema, las diferencias estructurales y la consistencia de los datos. En el sistema colombiano, los 3 tipos de intermediarios más grandes son los bancos (83,6% activos; 87,0% crédito), las compañías de financiamiento comercial (8,5% activos; 7,8% crédito), y las corporaciones financieras (3,5% activos; 4,2% créditos).

20. Los indicadores que se analizarán para el caso colombiano estarán basados en las medidas desarrolladas en Gutiérrez y Zamudio (2008).

21. Este indicador desarrollado por Carrasquilla y Zárate (2002) y simplificado por Villar, Salamanca y Murcia (2005) incluye el encaje, las inversiones forzosas y el impuesto a las transacciones financieras, los cuales pueden ser catalogados como barreras que impiden la correcta asignación de recursos en el sistema financiero.

22. Una construcción más precisa del indicador de Lerner debería considerar los costos marginales de colocar un crédito en lugar de la tasa pasiva. Dado que no podemos contar con estos costos, se utilizaron las tasas pasivas como una aproximación.

23. Es importante reconocer que el indicador de Lerner, al ser un diferencial entre las tasas de colocación y las de captación, está sujeto no solamente a efectos de poder de mercado, sino a otra variedad de factores como cambios en el nivel del encaje, costos no financieros, riesgo inherente y eficiencia (Barajas et al. [1999]; Castro y Steiner [2002]).

24. La estimación del estadístico H se realizó bajo la estimación de un panel desbalanceado con efectos aleatorios, para cada año desde 1995 hasta 2009.

25. Para una derivación más detallada, véase Panzar y Rosse (1987).

26. La cartera vencida es aquella que presenta incumplimiento ≥ 30 días.

27. Cuando se tiene un alto nivel del IM, se tiene un alto nivel de riesgo de crédito, el cual si no es controlado puede inducir a la quiebra bancaria.

28. Para un análisis más detallado del índice de estabilidad financiera (IEFI), ver Mora les y Estrada (2010).

29. Para Colombia, el indicador fue calculado por Fernández (2009).

30. Un menor nivel de GAL sobre crédito podría indicar que una entidad es más eficiente utilizando sus recursos a la hora de otorgar crédito; sin embargo, también se podría interpretar que la misma entidad podría estar ahorrando costos generando poca inversión en la administración del riesgo.

33. El test de Sargan permite validar la especificación utilizada, en particular, consideran do que si utilizan más instrumentos que variables explicativas, el modelo resulta sobreidentificado. La hipótesis nula del test de Sargan especifica que los instrumentos incluidos son los correctos.

34. Es importante mencionar que el indicador de Lerner no está construido para toda la muestra ni para todos los períodos de tiempo.

35. Este resultado solo se presentó en las especificaciones sin dummies donde las variables de estructura son las de concentración (IHH y RC5).

36. El ROA es una variable significativa al 1% en casi todos los casos, y en el peor, lo es al 5%.

37. Con dummies solo en el caso del H.

38. La variable inflación no fue incluida en las especificaciones (a) y (b) del modelo por su alta correlación con las variables IHH y RC5 (tablas 2 y 3).

39. Este ejercicio puede extenderse fácilmente al indicador de mora, pero con el fin de no extender mucho más en el documento, no ha sido incluido.

40. A los coeficientes asociados de cada especificación se les sumaron y restaron sus respectivas desviaciones estándar con el fin de estimar un rango de niveles óptimos de concentración.

INFORMACIÓN DEL ARTÍCULO

Historia del artículo:

Recibido el 5 de septiembre de 2012

Aceptado el 13 de febrero de 2013

*Una versión anterior de este documento fue publicada en Temas de Estabilidad Financiera No. 58 de septiembre de 2011 y en Documentos CEDE No. 43 de septiembre de 2011. Los autores agradecen a la revista ESPE por sus recomendaciones para enriquecer el documento.

* Autor para correspondencia.

Correo electrónico: mmoralmo@banrep.gov.co (M.A. Morales Mosquera).

Bibliografía

Allen, F. y Gale, D. (2000). Comparing Financial Systems. Cambridge. MIT Press.

Allen, F. y Gale, D. (2004). Competition and Financial Stability. Journal of Money, Credit and Banking, 36, 453-480.

Amel, D., Barnes, C., Panetta, F. y Salleo, C. (2002). Consolidation and Efficiency in the Financial Sector: A Review of the International Evidence. G-10 Report on Financial Sector Consolidation.

Anderson, T. W. y Hsiao, C. (1981). Estimation of Dynamic Models with Error Components. Journal of the American Statistical Association, 76, 598-606.

Arellano, M. y Bond, S. (1991). Some Tests of Specification for Panel Data: MonteCarlo evidence and an application to employment equations. The Review of Economic Studies, 58, 277-297.

Asobancaria (2008). Semana Económica, (644).Aspachs, O., Goodhart, C. A. E., Segoviano, M., Tsomocos, D. y Zicchino, L. (2006). Searching for a Metric for Financial Stability. LSE Financial Markets Group Special Paper Series, Special paper (167).

Aspachs, O., Goodhart, C. A. E., Tsomocos, D. y Zicchino, L. (2007). Towards a Measureof Financial Fragility . Annals of Finance, 3, 37-74.

Barajas, A., Steiner, R. y Salazar, N. (1999). Interest Spreads in Banking in Colombia, 1974-96. IMF Staff Papers, 46.

Barajas, A., Steiner, R. y Salazar, N. (2000). The impact of Liberalization and Foreign Investment in Colombia's Financial Sector. Journal of Development Economics, 63,157-196.

Beck, T., Demirgüç-Kunt, A. y Levine, R. (2006). Bank Concentration, Competition, and Crises: First Results. Journal of Banking and Finance, 30, 1581-1603.

Beck, T., De Jonghe, O. y Schepens, G. (2010). Bank Competition and Stability: Reconciling Conflicting Empirical Evidence. Tilburg University.

Berger, A., Demirgüç-Kunt, A., Levine, R. y Haubrich, J. (2004). Bank Concentrationand Competition: An Evolution in the Making. Journal of Money, Credit and Banking, 36, 433-451.

Bernal, R. (2007). Concentración y competencia en el sistema financiero crediticio Colombiano en la última década. Borradores de Economía, Banco de la República, (432).

Boyd, J. H. y De Nicoló, G. (2005). The Theory of Bank Risk Taking and Competition Revisited. Journal of Finance, 60, 1329-1343.

Bruno G. S. F. (2005). Estimation and Inference in Dynamic Unbalanced Panel Data Models with a Small Number of Individuals. Università Commerciale Luigi Bocconi. CESPRI.

Bustamante, C. (2011). Política monetaria contracíclica y encaje bancario. Borradores de Economía, Banco de la República, (646).

Caminal, R. y Matutes, C. (2002). Market Power and Banking Failures. International Journal of Industrial Organization, 20,1341-1361.

Carrasquilla, A. y Zárate, J. P. (2002). Regulación bancaria y tensión financiera: 1998-2001. El Sector Financiero de Cara al Siglo XXI, Tomo I, Asociación Nacional de Instituciones Financieras, pp. 215-230.

Castro, C. y Steiner, R. (2002). Eficiencia, competencia y márgenes de intermediación. El Sector Financiero de Cara al Siglo XXI, Tomo I, pp. 231-256.

Èihák, M. (2006). How do Central Banks Write on Financial Stability? IMF Working Paper No. 06/163.

Chang, E. J., Guerra, S. M., Lima E. J. A. y Tabak, B. M. (2007). The Stability-Concentration Relationship in the Brazilian Banking System. Journal of International Financial Markets, Institutions and Money, 18, 388-397.

Clavijo, S. (2006). Grandes tendencias del sector financiero colombiano: 1990-2005. Carta Financiera. ANIF, 133, 7-14.

Duque, G. (2004). Análisis de la estructura competitiva del sistema financiero Colombiano. Ecos de economía, 18, 183-205.

Estrada, D. (2005). Efectos de las fusiones sobre el mercado financiero colombiano. Borradores de Economía, Banco de la República, (329).

Fernández, D. (2009). Análisis de la relación entre competencia y solidez financiera para el sistema financiero de Colombia. Tesis, Universidad del Norte-Barranquilla.

Gómez-González, J. E. y Kiefer, N. (2009). Bank Failure: Evidence from the Colombian Financial Crisis. The International Journal of Business and Finance Research, 2.