Este estudio analiza 14 empresas chilenas del sector energético que tienen la particularidad de haber revaluado sus propiedades, planta y equipo (PPE) en 2009 y continuado la aplicación de este modelo en los periodos posteriores hasta 2015, según la Norma Internacional de Contabilidad16. La metodología utilizada consistió en la revisión de los estados financieros de las empresas de la muestra. Los resultados muestran que el uso del modelo de revaluación de las PPE tuvo un fuerte impacto en el patrimonio de las empresas en el periodo estudiado, en donde el método utilizado corresponde a una metodología particular, adaptada al sector energético chileno para regular las tarifas, conocida como el valor nuevo de reemplazo (VNR).

The study analyzes 14 Chileans companies from the entire energetic economic sector. The totality of these companies revalued its Property, Plant and Equipment (PPE) and continued to applying this model in the subsequent periods up to 2015, according to the International Accounting Standard16. The methodology used consisted of the review of the financial statements of the companies in the sample. The results show that the use of the revaluation model of PPE had a strong impact on the companies’ equity, where the method used corresponds to a particular methodology adapted to the Chilean energy sector when it comes to regulate rates, known as the New Replacement Value (NRV).

Este estudo analisa 14 empresas chilenas no sector da energia que tem a distinção de ter reavaliadas suas propriedades, plantas e equipamentos (PPE) em 2009 e que continuaram a aplicação desse modelo nos períodos posteriores até 2015, de acordo com a Norma Internacional de Contabilidade16. A metodologia consistiu na revisão dos estados financeiros das empresas incluídas na amostra. Os resultados mostram que o uso do modelo de revalorização das PPE teve um forte impacto sobre o patrimônio das empresas no período estudado, onde o método utilizado corresponde a uma metodologia particular, adaptada para o setor de energia chileno para regular as tarifas, conhecida como o Valor Novo de Substituição (VNS).

La adopción del International Financial Reporting Standard (IFRS) ha generado una gran cantidad de estudios alrededor del mundo, muchos de ellos enfocados en establecer el impacto del proceso de adopción en la medición del patrimonio de las empresas.

En Chile la adopción de las IFRS se realizó en el año 2009; no obstante, las investigaciones comenzaron a realizarse antes del momento de la adopción. Estas investigaciones tenían por objetivo analizar teóricamente los impactos que podrían ocurrir una vez hecha la convergencia.

Chile adoptó las IFRS gradualmente, iniciando su aplicación el 1 de enero de 2009 en un reducido grupo de compañías que cotizan en bolsa. Posteriormente, y hasta el año 2011, se fueron sumando las compañías restantes hasta que se llegó al 100% de las compañías cotizadas. Finalmente, en el año 2013 se inició la aplicación en las empresas que no cotizan, las cuales deben aplicar la norma IFRS PYME del International Accounting Standards Board (IASB).

El organismo emisor de las normas contables en Chile y, por lo tanto, encargado de la adopción de las IFRS es el Colegio de Contadores de Chile (CCCH). Este organismo comenzó a emitir normas contables, de aplicación en todas las empresas del país, en el año 1973; estas normas contables reciben el nombre de Boletines Técnicos y actualmente se encuentran derogadas.

El CCCH emitió 82 Boletines Técnicos, los cuales fueron creados inicialmente bajo la influencia del Financial Accounting Standards Board (FASB) y, posteriormente, del International Accounting Standards Committee/International Accounting Standards Board (IASC/IASB). En este sentido, según Hermosilla (2010, p. 48), «la creación de normas contables en Chile siempre ha estado influenciada por normas contables extranjeras. El primer periodo, entre 1973 y 1994, el CCCH se inspiró en las normas de Estados Unidos. El segundo periodo, entre 1995 y 1997, el CCCH siguió el trabajo del IASC, y en el tercer periodo, entre 1997 y el año 2007, durante el cual se continuó observando el trabajo del IASC/IASB, se autorizó, mediante el Boletín Técnico n.° 56, el uso de la norma internacional en caso de vacío normativo sobre un tema en particular»1.

De esta forma, se observa que el tratamiento contable de un elemento importante de los estados financieros, tales como las propiedades, planta y equipo (PPE), tratados en el Boletín Técnico n.° 33, emitido en el año 1986, ha sido influenciado por el FASB y solo considera la aplicación del modelo del costo.

En este contexto, la aplicación de las IFRS con la IFRS1, que permite aplicar valor razonable sobre las PPE para determinar el costo atribuido al momento de la adopción, y la International Accounting Standard 16 (IAS16), que permite que las empresas opten entre el método del costo y el método de revaluación, para la medición posterior de las PPE; generaron mucha expectativa entre las empresas y los investigadores chilenos.

Dado lo anterior, en el periodo previo y posterior al inicio de la adopción se realizaron diversas investigaciones para determinar los impactos que tendría el cambio normativo, apareciendo la revaluación permitida por la IFRS1 como una causa importante en la variación de la medición del patrimonio de las empresas, al momento de la conversión de los estados financieros. No obstante, un número menor de empresas manifestaron la intención de aplicar el método de revaluación, permitido por la IAS16, en las mediciones posteriores de las PPE.

La investigación realizada por Azúa y Pizarro (2009) estableció que el número de empresas chilenas que iniciaron la transición a IFRS en el año 2008, para la adopción de las mismas en 2009, fueron 80 compañías. El estudio analizó la información preliminar de impactos esperados, publicada en 2008, y los estados financieros preparados por dichas empresas al 31 de marzo de 2009. Los resultados muestran que 22 empresas experimentaron una variación positiva del patrimonio en un 25% o más. Además, se concluye que 47 compañías aplicaron revaluación a las PPE al momento de la conversión, para determinar el costo atribuido de acuerdo a la IFRS12, y que solo 15 de estas mismas empresas, pertenecientes al sector energético, señalaron que continuarían utilizando el método de revaluación en la medición posterior de la PPE, según lo dispuesto en la IAS163.

Dado lo anterior, este estudio tiene por objetivo analizar la situación de las 15 empresas, pertenecientes al sector energético (generación y distribución de electricidad y gas), que optaron por determinar un costo atribuido al momento de adoptar las IFRS en el año 2009 y continuaron aplicando el método de revaluación en las mediciones posteriores de las PPE. Asimismo, se espera poder determinar alguna circunstancia que explique el hecho de que las 15 empresas que declararon seguir aplicando método de revaluación pertenezcan al mismo sector de actividad. En este sentido, se examinarán los estados financieros de las empresas antes mencionadas en el periodo 2009-2015 para determinar el contexto bajo el cual se determinó la revaluación de los activos.

El presente documento ha sido estructurado en cinco secciones. De esta forma, la segunda sección presenta la revisión bibliográfica; la tercera sección comprende la revisión de los aspectos metodológicos; la cuarta sección incluye los resultados; finalmente, la quinta sección presenta las conclusiones.

2Revisión de la literaturaLa revisión de la literatura presenta estudios realizados en el contexto internacional y chileno, referidos a adopción de IFRS y a medición de activos en empresas del sector energético en Chile.

2.1Estudios en el contexto internacionalLa adopción de las IFRS a través del mundo ha generado la realización de diversas investigaciones internacionales. Se observa en dichos estudios el interés de los investigadores por relacionar la adopción de las IFRS con diferentes efectos tales como la valoración del patrimonio, la determinación del resultado, la valoración de los activos, la valoración bursátil de las empresas, e incluso la definición de la calidad de los gobiernos corporativos.

Entre esos autores se encuentran Perramon y Amat (2006), quienes analizaron el impacto de las IFRS en las empresas españolas, intentando establecer un vínculo entre el tamaño de la empresa y el efecto de la conversión en los resultados; el estudio demostró que no es posible establecer una relación directa entre ambas variables. Por otra parte, Hung y Subramanyam (2007) analizaron el efecto de la adopción de las IFRS en Alemania, concluyendo que el valor de los activos y del patrimonio neto aumentó con la aplicación de las IFRS. Boukari y Richard (2007) analizaron los impactos de ciertas normas, entre ellos el efecto de la eliminación de la amortización del goodwill, constatando que solo algunos cambios generaron impactos significativos, dado que las empresas se anticiparon realizando ajustes antes del periodo de transición. Por su parte, Daske, Luzi, Leuz y Verdi (2009) concluyeron que las IFRS no serían adoptadas con la misma profundidad por todas las empresas, considerando el efecto de la adopción voluntaria y obligatoria. Adicionalmente, Colmenares, Pinto, Mena y García (2013) realizaron un estudio sobre la implementación de las IFRS en América Latina, concluyendo que el impacto en el patrimonio no ha sido significativo, mientras que Santana, Rodrigues y Rocha (2014) concluyeron que las empresas brasileras mostraron en 2010, año de adopción de las IFRS, un bajo nivel de cumplimiento con las exigencias de revelación.

Con respecto a los estudios focalizados en el impacto de la adopción de las IFRS en el tratamiento de las PPE, Herrmann, Saudagaran y Thomas, 2006 concluyeron que la medición de las PPE según el modelo de revaluación, de acuerdo a la IAS16 y otras normas contables nacionales con esta opción de evaluación, tendría desde un punto de vista teórico más relevancia para la toma de decisiones que el uso del modelo en costo histórico, criticando de esta forma las normas americanas emitidas por el FASB, que prohíben cualquier revaluación de las PPE. Estos autores también afirman que antes de 1940 era común observar revaluaciones de las PPE en las empresas americanas.

Por otra parte, Jarrell (1979) estudió la industria eléctrica americana entre los años 1917 y 1922, y constató que las entidades reguladas por el Estado americano presentaban un valor en libros de los activos anormalmente altos en comparación con aquellas entidades eléctricas no reguladas.

Un estudio más reciente, realizado por Christensen y Nikolaev (2013), analiza el uso de valores razonables en la evaluación de activos no financieros en una muestra de 1.539 empresas alemanas e inglesas. Los autores llegaron a la conclusión de que, salvo algunas excepciones, la mayoría de estas empresas usan el modelo de revaluación solo cuando dichas valorizaciones pueden realizarse a un bajo costo, tal como ocurre con las propiedades inmobiliarias, lo cual es inconsistente con las ventajas de utilizar el modelo de revaluación para todas las PPE. Dicha situación la explican a través de los costos elevados asociados a las revaluaciones de las PPE, lo que tendría influencia en las decisiones de los administradores, optando por lo tanto por el modelo de costo histórico. Estos autores concluyen que sería poco probable que el modelo de revaluación de las PPE sea el modelo más usado, si usarlo proviene de una decisión voluntaria.

Adicionalmente, Dahl y Nyman (2012) y Suardi et al. (2015) también confirmaron el uso privilegiado del modelo de costos en la evaluación de las PPE sobre el modelo de revaluación en empresas suecas y argentinas, respectivamente.

Los anteriores estudios se confirman con los resultados obtenidos por Boukari y Richard (2007) en una investigación sobre la adopción de las normas IFRS en 487 grupos franceses que cotizan en bolsa. Los autores concluyeron que, excepto ciertas empresas de inversión inmobiliaria que revaluaron activos inmobiliarios y terrenos, no se constata un uso masivo del modelo de revaluación de la IAS16 en los activos no financieros.

2.2Estudios en el contexto chilenoChile no ha estado ajeno al interés por analizar los impactos de la adopción de las IFRS, encontrándose estudios anteriores al año 2009, año de inicio en la adopción de las mencionadas normas, en los cuales se realizaron análisis con respecto a los principales impactos que se podían esperar, a partir de las innovaciones que traerían las IFRS en comparación con las normas contables locales, prescritas en los boletines técnicos.

Entre los temas considerados relevantes por los investigadores chilenos se encuentran la aplicación del modelo de valor razonable o de revaluación en los activos (corrientes y/o no corrientes; físicos y/o intangibles), como también el aumento en la cantidad y calidad de información que debería ser revelada en los estados financieros.

Con respecto a los estudios para analizar la aplicación del modelo de valor razonable o de revaluación se encuentra el realizado por Silva y Azúa (2006), quienes analizaron los métodos que pueden ser utilizados para aplicar el concepto de valor razonable contenido en las IFRS, concluyendo que era posible esperar que las empresas tuvieran dificultades para hacer una aplicación adecuada de estos conceptos. Complementariamente, Zunino y Chandía (2007) estudiaron el efecto de la aplicación del valor razonable en PPE e intangibles; las autoras concluyeron que era posible esperar que las empresas evidenciaran un impacto en resultados, tanto por la adopción de nuevos criterios de valuación, como por un incremento en sus gastos administrativos.

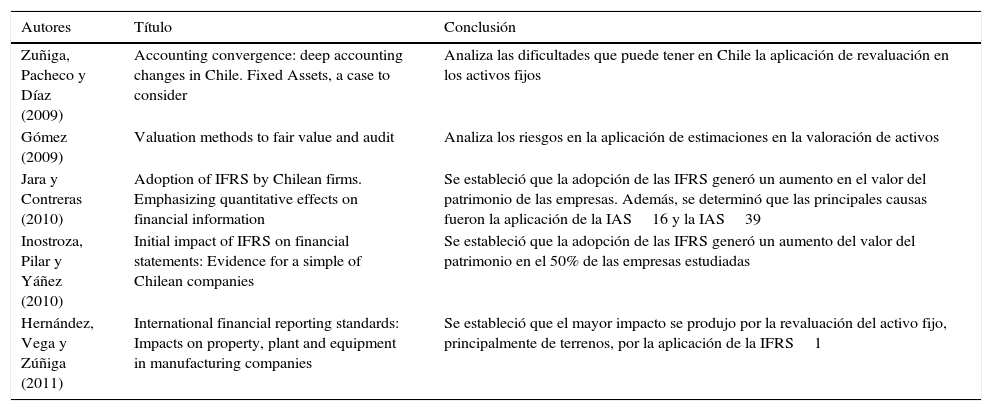

Posteriormente, a partir del 1 de enero de 2009, una vez que el proceso de adopción comenzó, se realizaron numerosos estudios para establecer el impacto que la adopción tuvo en los estados financieros de las empresas chilenas. En la tabla 1 se presentan algunos de estos estudios, publicados en la revista chilena CAPIC REVIEW, especializada en el tema contable.

Estudios publicados en CAPIC REVIEW

| Autores | Título | Conclusión |

|---|---|---|

| Zuñiga, Pacheco y Díaz (2009) | Accounting convergence: deep accounting changes in Chile. Fixed Assets, a case to consider | Analiza las dificultades que puede tener en Chile la aplicación de revaluación en los activos fijos |

| Gómez (2009) | Valuation methods to fair value and audit | Analiza los riesgos en la aplicación de estimaciones en la valoración de activos |

| Jara y Contreras (2010) | Adoption of IFRS by Chilean firms. Emphasizing quantitative effects on financial information | Se estableció que la adopción de las IFRS generó un aumento en el valor del patrimonio de las empresas. Además, se determinó que las principales causas fueron la aplicación de la IAS16 y la IAS39 |

| Inostroza, Pilar y Yáñez (2010) | Initial impact of IFRS on financial statements: Evidence for a simple of Chilean companies | Se estableció que la adopción de las IFRS generó un aumento del valor del patrimonio en el 50% de las empresas estudiadas |

| Hernández, Vega y Zúñiga (2011) | International financial reporting standards: Impacts on property, plant and equipment in manufacturing companies | Se estableció que el mayor impacto se produjo por la revaluación del activo fijo, principalmente de terrenos, por la aplicación de la IFRS1 |

Tal como se puede observar en la tabla 1, las conclusiones obtenidas en estas investigaciones establecen que un efecto importante estuvo dado por la aplicación de revaluación de las PPE para determinar un nuevo costo atribuido al momento de la conversión de los estados financieros, según lo indicado en la IFRS1 como método alternativo. Este aspecto es relevante considerando que la normativa contable chilena, específicamente el Boletín Técnico n.° 33 del CCCH, no permitía ningún tipo de revaluación de las PPE, por lo que se debía utilizar el costo histórico durante toda su vida útil.

Por otra parte, Azúa y Pizarro (2009) analizaron los estados financieros del primer semestre de 2009, publicados por las 80 empresas que iniciaron la adopción de las IFRS, constatando que el 27,5% mostraron una variación positiva en su patrimonio igual o superior al 25%. Además, 47 compañías declaran haber determinado el costo atribuido de sus PPE de acuerdo a la IFRS1. De estas, solo 15 empresas pertenecientes al sector energético señalaron que utilizarán el método de revaluación para sus PPE, de acuerdo a IAS16, en la medición posterior.

En el estudio de Jara, Contreras y Castro (2010) se constató, coherente con los estudios internacionales, que la adopción de las IFRS generó cambios significativos en el patrimonio de las empresas. Con una muestra de 18 empresas chilenas cotizadas del sector eléctrico, se evidencia que las IFRS más representativas de dichas variaciones se relacionan con las IAS16 y 39.

Tal como lo muestran los estudios precedentes, es posible afirmar que existió un impacto importante en el patrimonio de las empresas chilenas al momento de la adopción de las IFRS, generado de manera importante por la determinación del costo atribuido de las PPE, en conformidad con lo dispuesto en la IFRS1. Por otra parte, se constata que la práctica de aplicar el método de revaluación, permitido en la IAS16, en las mediciones posteriores de las PPE fue declarada solo por un grupo de 15 compañías, pertenecientes al mismo sector de actividad (generación y distribución de electricidad y gas). En este contexto, resulta interesante investigar las condiciones particulares que pudieron haber incentivado o facilitado esta decisión.

2.3Medición de activos en empresas del sector energético en ChileLa Superintendencia de Electricidad y Combustibles (SEC) tiene como objetivo «fiscalizar y supervigilar el cumplimiento de las disposiciones legales y reglamentarias, y normas técnicas sobre generación, producción, almacenamiento, transporte y distribución de combustibles líquidos, gas y electricidad, para verificar que la calidad de los servicios que se presten a los usuarios sea la señalada en dichas disposiciones y normas técnicas, y que las antes citadas operaciones y el uso de los recursos energéticos no constituyan peligro para las personas o cosas» (art. 2, Ley 18.410).

Para cumplir este objetivo, la SEC debe cumplir con lo dispuesto en el artículo 3 de la Ley 18.410, el cual indica en el número21: «verificar y examinar los costos de explotación y el valor nuevo de reemplazo de las empresas concesionarias de servicio público de distribución de electricidad, que le sean comunicados conforme a la Ley General de Servicios Eléctricos, y ejercer las facultades que en esta materia le otorga el citado cuerpo legal. La Superintendencia estará, además, facultada para requerir de las empresas referidas, la información acerca de los ingresos de explotación mensuales».

El valor nuevo de reemplazo (VNR) es utilizado dentro de un «conjunto de procesos que lleva la SEC que se relacionan con la información necesaria para la determinación de las tarifas de distribución por parte de la Comisión Nacional de Energía»4. De esta forma, la SEC tiene las atribuciones de exigir a las empresas concesionarias la estimación del VNR de sus instalaciones, para luego proponer el VNR ajustado, en función del estudio en profundidad de dichos antecedentes5. Este VNR tiene igualmente incidencia en la determinación de la rentabilidad máxima que pueden obtener las empresas concesionarias, que está fijada por Ley en un 10%.

Según la SEC, el VNR «determina el costo de renovar todas las obras, instalaciones y bienes físicos destinados a dar el servicio de distribución, incluyendo los intereses intercalarios6, derechos, gastos e indemnizaciones pagadas para el establecimiento de las servidumbres utilizadas, los bienes intangibles y el capital de explotación. Se calcula cada 4años, y para tal efecto, las concesionarias envían la información antes del 30 de junio del año anterior a la fijación de las fórmulas tarifarias por parte de la Comisión Nacional de Energía»7.

De acuerdo a Bitu y Born (1993, p. 37), el VNR es un costo de sustitución que consiste en el «costo actual de adquisición de nuevas instalaciones y equipos, que permitan un servicio idéntico al proporcionado por las instalaciones y equipos que la empresa posee», es decir, el VNR representa una empresa recientemente instalada con similares características pero optimizada con la última tecnología. Por lo tanto, existen tres áreas que deben evaluarse dentro del VNR: 1)las instalaciones eléctricas; 2)las instalaciones de muebles e inmuebles y los intangibles, e intereses intercalarios, y 3)capital de trabajo e ingeniería y diseño.

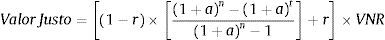

Marston y Agg (1936) crearon una metodología que permite, a través del VNR, llegar a un valor justo de los PPE. Ambos ingenieros en ejercicio, concibieron este valor para su uso en el ámbito universitario. La primera edición de su libro data de 1936, siendo traducido al español en 1947 en Argentina, bajo el nombre de Ingeniería de valuación, de la Edición Selección Contable. La fórmula general propuesta por los autores se observa en la ecuación 1.

Con n ≥ t, donde el valor justo del activo está dado por el VNR, que corresponde al valor nuevo de reemplazo o valor de reposición; n hace referencia a la vida útil total del activo (años); t es la vida útil transcurrida del activo (en particular n-t es la vida útil remanente); r es el valor residual (como porcentaje de valor nuevo VNR), y a corresponde a la tasa de actualización (se determina en función de la tasa de interés de largo plazo del mercado de capitales del país).

Conforme a lo planteado por Marston y Agg (1936), existiría un valor justo para las PPE de una empresa que se podría aproximar utilizando como una de sus variables principales el VNR, es decir, el costo de instalar recientemente una empresa, de similares características, optimizada con la última tecnología.

En el momento en que el libro de Marston y Agg fue publicado, Paton (1937), economista, profesor e investigador en contabilidad y fundador de la American Accounting Association, revisó y criticó la obra, identificando sus debilidades en cuanto al poco fundamento teórico entregado por los autores en temas relacionados con las evaluaciones de la planta y de la empresa. Según Zeff (2007), Paton fue uno de los investigadores contables más importantes de Estados Unidos y era partidario de la evaluación en valores justos (conocido como valor razonable). Esta situación sugiere que, en opinión de Paton, el uso de un VNR ajustado no sería apropiado cuando se está buscando determinar el valor razonable de un activo desde una perspectiva contable.

A partir de la revisión de la literatura se ha podido establecer que al momento de iniciarse la adopción de las IFRS en Chile, solo 15 empresas declararon que aplicarían el método de revaluación a sus PPE. Todas estas empresas pertenecen al sector energético, estando bajo la fiscalización de la SEC, organismo que solicita la determinación de un VNR para ser utilizado en la determinación de las tarifas que son cobradas a los usuarios.

Todos estos antecedentes suscitan el interés por examinar los estados financieros de las empresas identificadas, con la finalidad de conocer la forma en que determinan el valor razonable de sus PPE y si utilizan el VNR con este fin.

3MetodologíaConforme a lo expuesto anteriormente, este estudio profundizará el examen de aquellas empresas del sector energético que iniciaron su periodo de transición en el año 2008, para adoptar las IFRS en 2009, y que realizaron las siguientes opciones:

- -

Aplicaron valor razonable, según la IFRS 1, para determinar el costo atribuido de las PPE, al momento de la adopción de las IFRS en 2009, y

- -

Declararon que aplicarían el modelo de revaluación, según IAS16, en las mediciones posteriores.

El periodo de estudio ha sido definido entre 2009-2015, lo que implica un seguimiento durante 7años posteriores al momento de la adopción.

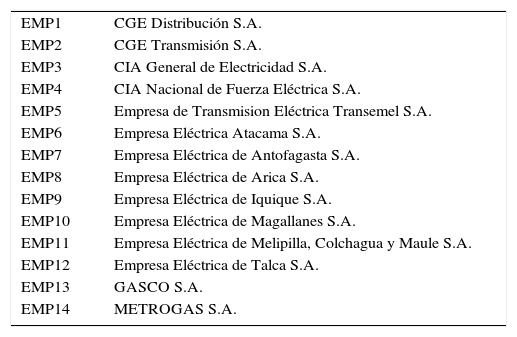

La muestra estuvo constituida inicialmente por 15 empresas. Sin embargo, dado que dos de estas se fusionaron durante el periodo observado, se definió una muestra final de 14 compañías, las cuales están individualizadas en la tabla A1 del anexo.

Los datos utilizados en este estudio fueron obtenidos de los estados financieros publicados por las empresas del sector energético. Estos estados financieros están disponibles en la base de datos de la Superintendencia de Valores y Seguros (SVS)8, a la cual se accede a través de su página web. Se obtuvieron 98 estados financieros anuales, que corresponden a 14 empresas (tabla A1 del anexo) durante el periodo 2009-2015.

Para realizar el análisis del impacto en el patrimonio contable, al momento de la adopción de IFRS se siguió la siguiente metodología:

- •

La adopción de IFRS y su impacto en el patrimonio: se examinaron las notas explicativas de los estados financieros presentados al 31 de diciembre de 2009, que da cuenta de los principales ajustes que impactaron el valor del patrimonio de las empresas estudiadas.

- •

La aplicación de valor razonable al momento de la adopción de las IFRS y del modelo de revaluación en las mediciones posteriores: se examinaron las notas explicativas de los estados financieros presentados al 31 de diciembre de los años 2009-2015. Este examen permitió identificar y cuantificar los efectos de la aplicación de valor razonable al momento de la adopción de las IFRS y del modelo de revaluación en las PPE de las empresas de la muestra (tabla A2 del anexo) en el periodo de estudio.

Esta sección presenta los principales hallazgos obtenidos en el examen de los estados financieros de las empresas estudiadas en el periodo definido.

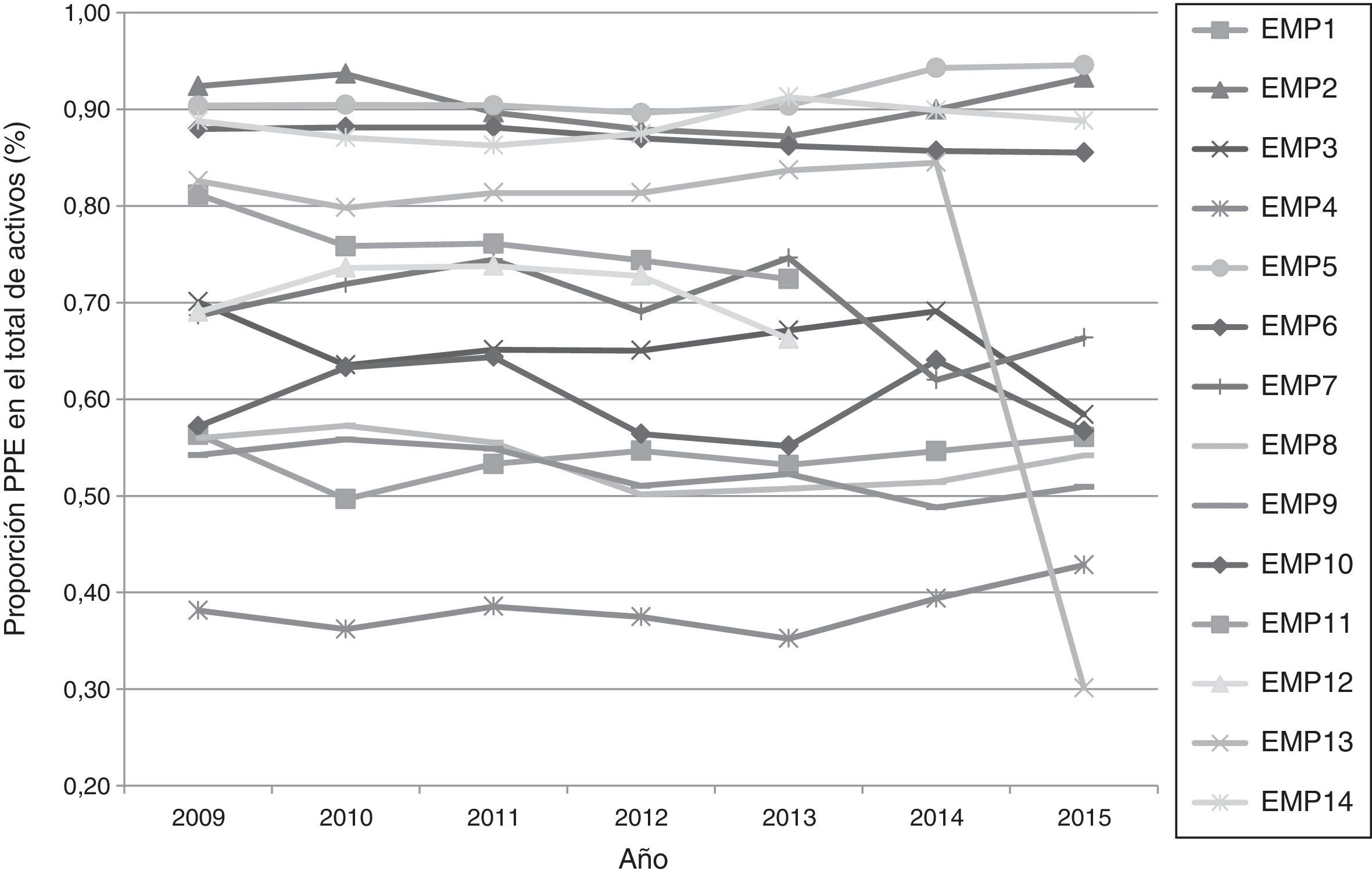

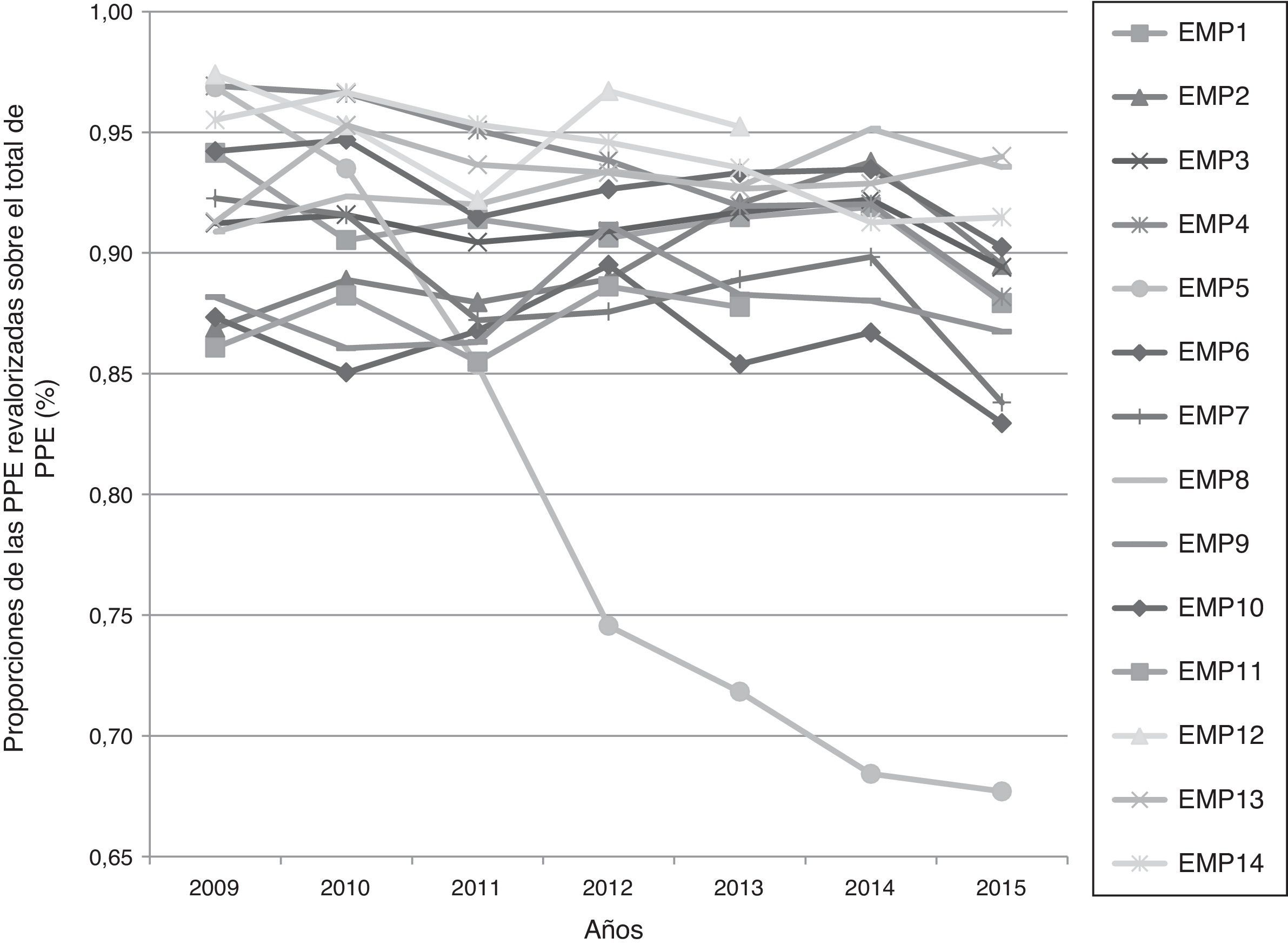

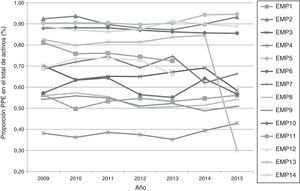

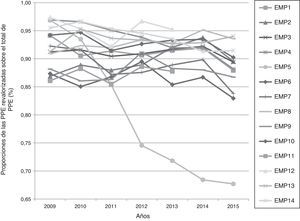

4.1Análisis descriptivo de las empresas de la muestraEl examen de los estados financieros permitió establecer parámetros para dimensionar la importancia de las PPE dentro de los activos totales de las empresas bajo estudio.

Tal como se indicó anteriormente, las 14 empresas de la muestra pertenecen al sector de actividad energética, en donde el rubro de actividad se caracteriza por la intensidad en la utilización de activos fijos. En la figura 1 se puede observar esta situación, donde el 93% de estas empresas mantienen, en promedio, más del 60% de sus activos totales en PPE.

Además, tal como se muestra en la figura 2, casi en la totalidad de las empresas de la muestra (93%) se utiliza el modelo de revaluación, que afecta la medición posterior. Este modelo se aplica en más del 85% de las PPE.

Este análisis deja en evidencia la importancia de las PPE entre los activos totales de las empresas estudiadas y la amplitud de los recursos impactados por el método de revaluación.

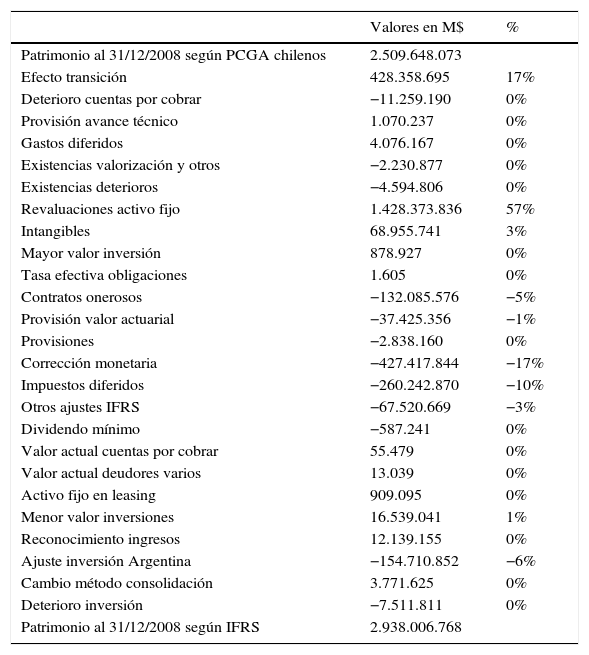

4.2Impacto que tiene en el patrimonio la convergencia a las IFRSDe las 14 empresas de la muestra, 12 empresas pertenecen al sector eléctrico y 2 de ellas al sector de distribución de gas. Según lo expuesto en la tabla A2 del anexo, el efecto promedio total de los ajustes por transición hacia las IFRS fue de un aumento en el valor contable del patrimonio en un 18%. El examen detallado de las variaciones ocurridas en el patrimonio (tabla A2 del anexo), según la información presentada en los estados financieros publicados al 31 de diciembre de 2009, mostró que los ajustes que provocaron mayores impactos en el valor del patrimonio fueron:

- -

Ajuste por aplicación de valor razonable para determinar costo atribuido: generó un aumento promedio del 57%.

- -

Ajuste por corrección monetaria: generó una disminución promedio de 17%.

- -

Ajuste por impuestos diferidos: generó una disminución promedio del 10%.

Los datos muestran que el ajuste que generó un mayor impacto fue la aplicación de valor razonable para determinar el costo atribuido de la PPE, provocando un aumento en el valor contable del patrimonio de un 57%. Este resultado es coherente con el hecho de que la PPE representa, en promedio, más del 60% del total de activos de estas empresas.

Este hallazgo confirma que es necesario conocer en detalle el mecanismo utilizado para efectuar las revaluaciones, y de esta forma establecer si los estados financieros entregan información adecuada para que un usuario externo logre comprender los supuestos utilizados.

4.3Las empresas de la muestra que declararon utilizar el modelo de revaluaciónEl conjunto de empresas que declararon, al momento de la adopción de las IFRS, utilizar el modelo de revaluación para sus PPE de acuerdo a la IAS16, efectivamente aplicaron este modelo contable en gran parte de sus PPE. Además, tal como se indicó anteriormente, la totalidad de estas empresas pertenecen al mismo sector de actividad, proveedores de energía9, y declaran en sus estados financieros haber estimado el valor razonable de sus PPE utilizando un VNR calculado de acuerdo a las condiciones establecidas por la SEC, ajustado a través de la metodología creada por Marston y Agg (1936).

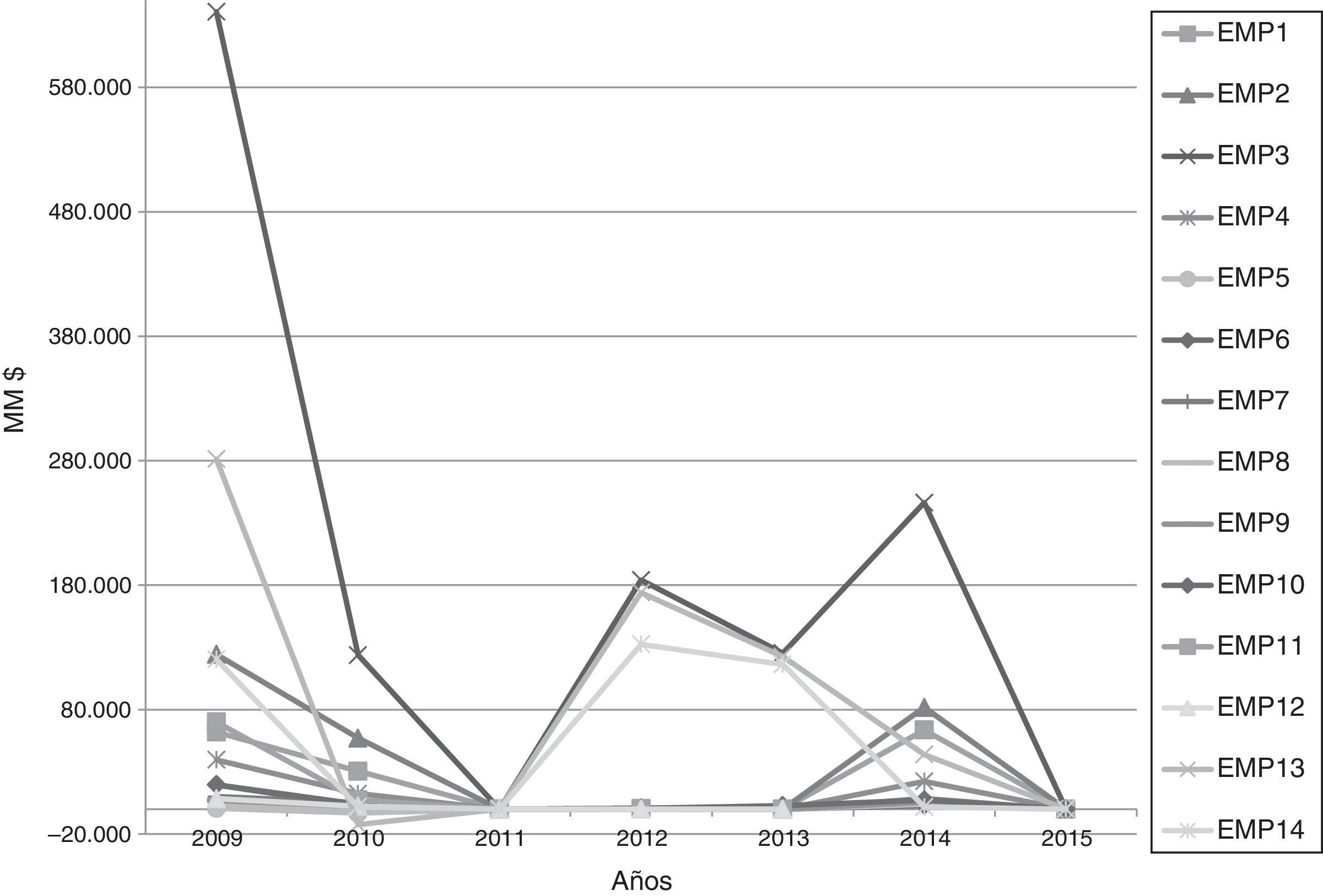

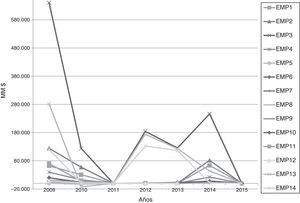

El examen de los estados financieros permitió constatar que las empresas determinaron el valor razonable de sus PPE en varios momentos dentro del periodo en estudio (2009-2015), tal como se puede observar en la figura 3.

En el primer año de aplicación (2009), el efecto de la revaluación es importante, para luego decaer en el año 2010 y ser casi nulo para el conjunto de las empresas de la muestra en 2011.

Luego, en 2012 y 2013 se observan ajustes que causan un menor impacto, para visualizar un ajuste significativo en 2014.

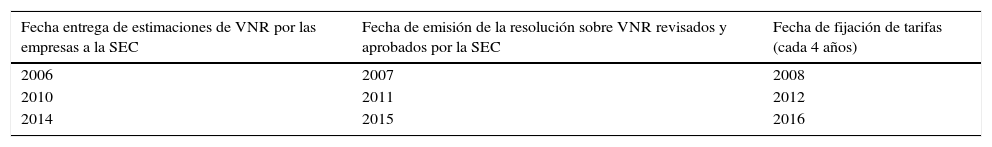

Los periodos de mayor impacto por revaluación de las PPE fueron contrastados con los momentos en que la SEC exigió a las empresas actualizar los VNR para utilizar estos valores en la fijación de tarifas.

Tal como se observa en la tabla 2, el año 2014 coincide con un gran impacto en los estados financieros por efecto de revaluación de las PPE y por ser un año en el que la SEC exigió actualizar los VNR.

Información sobre los valores nuevo de reemplazo (VNR) y exigencias legales de la Superintendencia de Electricidad y Combustibles (SEC)

| Fecha entrega de estimaciones de VNR por las empresas a la SEC | Fecha de emisión de la resolución sobre VNR revisados y aprobados por la SEC | Fecha de fijación de tarifas (cada 4 años) |

|---|---|---|

| 2006 | 2007 | 2008 |

| 2010 | 2011 | 2012 |

| 2014 | 2015 | 2016 |

Los periodos de fijación de tarifas están establecidos por Ley. De esta forma, en el año 2012 correspondió una fijación de tarifas, lo que provocó que las empresas realizaran la medición de los VNR el año 2010 para que la SEC revisara estos valores y emitiera la Resolución exenta 2715 el 30 de septiembre de 2011 con los valores VNR aceptados y así llegar a las nuevas tarifas para 2012.

Esta misma situación se repitió para el año 2014, en donde las empresas enviaron los VNR estimados, y la SEC, con la Resolución exenta 10320 del 30 de septiembre de 2015, aprobó los VNR para la fijación de tarifas a realizarse el año 2016.

Para el año 2009, correspondiente a la primera aplicación de las IFRS en las empresas de la muestra, desde el punto de vista de la exigencia legal, dichas empresas debieron reportar las estimaciones de los VNR solicitados por la SEC en el año 2006, los cuales fueron revisados por la SEC en el año 2007, emitiendo la respectiva resolución; estos VNR revisados permitieron la fijación de tarifas para el año 2008.

De acuerdo a la exigencia legal asociada a la fijación de tarifas del sector energético, se puede concluir que las empresas de la muestra disponían de información para realizar las revaluaciones de sus PPE al menos para los años 2009, 2010 y 2014. Los ajustes en los años 2010, 2011 y 2012 sugieren que las empresas de la muestra podrían mantener sistemas de información actualizados que permitirían un seguimiento continuo del VNR.

4.4Valor razonable versus valor nuevo de reemplazoCoherente con lo anterior, 14 empresas10 pertenecientes al sector energético declararon que aplicarían el modelo de revaluación consignado en la IAS16 en los estados financieros posteriores al momento de la adopción de las IFRS.

Todas estas empresas aplican, para efectos de fijación de tarifas, el VNR ajustado por la metodología de Marston y Agg, permitiendo reconocer el estado de uso de los bienes.

El valor obtenido, luego del ajuste, es denominado valor justo, según Marston y Agg; sin embargo, es necesario analizar si responde al concepto de valor razonable contable. Dado lo anterior, a continuación se examina lo dispuesto por la IAS16 y la IFRS13.

La IAS 16 establece que las empresas pueden optar, para la valorización posterior de la PPE, entre la aplicación del modelo del costo o la aplicación del modelo de revaluación.

Con respecto al modelo de revaluación, el párrafo 31 de la IAS 16 indica: «con posterioridad a su reconocimiento como activo, un elemento de propiedades, planta y equipo cuyo valor razonable pueda medirse con fiabilidad se contabilizará por su valor revaluado, que es su valor razonable en el momento de la revaluación, menos la depreciación acumulada y el importe acumulado de las pérdidas por deterioro de valor que haya sufrido».

Para tales efectos el valor razonable está definido, por la IAS16 en el párrafo 6, como «el importe por el cual podría ser intercambiado un activo, o cancelado un pasivo, entre partes interesadas y debidamente informadas, en una transacción realizada en condiciones de independencia mutua».

Además, esta norma contable establece que el valor razonable de la «planta y equipo es habitualmente su valor de mercado y es determinado mediante una tasación; cuando el valor de mercado no existe como consecuencia de la naturaleza específica del elemento inmovilizado material y porque el elemento rara vez sea vendido, el valor razonable deberá ser estimado a través de métodos que tengan en cuenta los rendimientos del mismo o su coste de reposición una vez practicada la amortización correspondiente».

Al existir diversas opciones para determinar el valor razonable, se debe revisar lo dispuesto por la IFRS13 respecto a la medición del valor razonable, la cual establece que cuando no es posible obtener el valor de mercado de un activo, la «entidad utilizará las técnicas de valorización que sean apropiadas a las circunstancias y sobre las cuales existan datos suficientes disponibles para medir el valor razonable, maximizando el uso de entradas observables relevantes y minimizando el uso de entradas no observables», «el objetivo de una técnica de valorización es estimar el precio al que tendría lugar una transacción habitual de venta del activo o de transferencia del pasivo entre participantes de mercado en la fecha de la medición en las condiciones de mercado actuales. Tres técnicas de valorización ampliamente utilizadas son el enfoque de mercado, el enfoque del costo y el enfoque del ingreso».

De acuerdo a las variables utilizadas para la estimación del valor razonable, existe una jerarquía en tres niveles del valor razonable obtenido:

- -

Nivel 1: los datos de entrada de nivel1 son precios cotizados (sin ajustar) en mercados activos para activos o pasivos idénticos a los que la entidad puede acceder en la fecha de la medición.

- -

Nivel 2: los datos de entrada de nivel2 son distintos de los precios cotizados incluidos en el nivel1 que son observables para los activos o pasivos, directa o indirectamente.

- -

Nivel 3: los datos de entrada de nivel3 son datos de entrada no observables para el activo o pasivo.

Según lo indicado por la IFRS13, se otorga la prioridad más alta a valores razonables determinados con datos de entrada nivel1, dado que corresponden a valores presentes en mercados activos; por ejemplo, la cotización bursátil de una acción.

Cuando se determina un valor razonable utilizando datos de entrada nivel2, significa que se han utilizado valores disponibles, pero no en un mercado activo; por ejemplo, precios cotizados para activos o pasivos similares en mercado activos o, en su ausencia, precios cotizados para activos o pasivos idénticos o similares en mercados que no son activos.

Respecto a determinar un valor razonable utilizando datos de entrada nivel3, esto implica que los datos de entrada no están disponibles en ningún tipo de mercado; por lo tanto, la medición se basa en las estimaciones internas que realice la empresa, por ejemplo, a través del valor presente de flujos netos futuros.

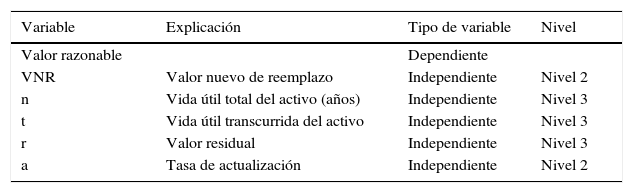

La tabla 3 muestra las diversas variables utilizadas en la ecuación1, de Marston y Agg, y su clasificación en los distintos niveles definidos en la IFRS13.

Modelo de Marston y Agg y la IFRS 13

| Variable | Explicación | Tipo de variable | Nivel |

|---|---|---|---|

| Valor razonable | Dependiente | ||

| VNR | Valor nuevo de reemplazo | Independiente | Nivel 2 |

| n | Vida útil total del activo (años) | Independiente | Nivel 3 |

| t | Vida útil transcurrida del activo | Independiente | Nivel 3 |

| r | Valor residual | Independiente | Nivel 3 |

| a | Tasa de actualización | Independiente | Nivel 2 |

Adicionalmente, la tabla 3 muestra que las variables utilizadas aportan datos nivel2 y nivel3 para la determinación del valor justo, definido por Marston y Agg. Entre los datos de nivel2 se encuentra el VNR que corresponde al costo actual de las PPE que puedan proporcionar el mismo servicio utilizando la última tecnología disponible. Este VNR se ajusta luego a la vida útil de PPE actual y se aplica una tasa de descuento.

Tal como se mencionó, el VNR es preparado por disposición de la SEC y se utiliza para determinar las próximas tarifas del servicio de distribución de energía, cuyos ingresos deberían proporcionar los recursos para reemplazar la PPE en condiciones de mejoras tecnológicas.

Analizado de esta forma, es posible cuestionar la pertinencia de la metodología de Marston y Agg para fines contables, dado que la IFRS 13 busca determinar un valor razonable de activos pero en las condiciones actuales del bien. A este respecto, el párrafo11 de la Normas Internacionales de Información Financiera13 (NIIF13) señala que «una medición del valor razonable es para un activo o pasivo concreto. Por ello, al medir el valor razonable una entidad tendrá en cuenta las características del activo o pasivo de la misma forma en que los participantes del mercado las tendrían en cuenta al fijar el precio de dicho activo o pasivo en la fecha de la medición. Estas características incluyen, por ejemplo, los siguientes elementos: (a) la condición y localización del activo, y (b) restricciones, si las hubiera, sobre la venta o uso del activo».

Las empresas de la muestra declaran que el valor VNR de las PPE está ajustado de acuerdo al método de Marston y Agg (1936), el cual tiene por objetivo ajustar estos valores de acuerdo a las características propias de uso de estas en las empresas; por lo tanto, en la aplicación de este modelo las variables que son utilizadas son de tipo nivel3, ya que corresponden a informaciones de tipo interno y específicas a la propia empresa concesionaria11.

El análisis de los estados financieros de las 14 empresas estudiadas muestra que todas declaran haber aplicado VNR ajustado por la metodología de Marston y Agg para determinar el valor razonable de su PPE. Además, se constató que todas fueron auditadas por una firma de auditoría correspondiente a las Big Four12, las cuales no presentaron reparos a la utilización del VNR ajustado de acuerdo a la metodología de Marston y Agg (1936), como valor razonable fiable en la valorización de las PPE.

5ConclusiónEste estudio planteó como objetivo general conocer la forma en que determinan el valor razonable de sus PPE las 15 empresas, pertenecientes al sector energético13, que optaron por determinar un costo atribuido, al momento de adoptar las IFRS en el año 2009, y aplicar el método de revaluación en las mediciones posteriores.

Para alcanzar este propósito, se examinaron los estados financieros de 14 empresas14 durante el periodo 2009-2015, obteniéndose información acerca de los efectos generales de la adopción de las IFRS y del procedimiento utilizado para aplicar valor razonable a las PPE en todo el periodo.

Los resultados mostraron que la adopción de las IFRS generó importantes variaciones en el valor del patrimonio de las empresas de la muestra, particularmente debido a la aplicación de valor razonable a las PPE, para determinar el costo atribuido, según la IFRS1. Esto generó un aumento promedio del 57%, aumento muy significativo si se considera que las PPE representan, en promedio, más del 60% de los activos totales de las empresas analizadas.

En relación con la forma en que se ha aplicado el modelo de revaluación, en la medición posterior de las PPE, el estudio estableció que existe una situación particular en Chile con las empresas pertenecientes al sector de distribución eléctrica y de gas. En efecto, existe un método de estimación de valor llamado VNR, que es utilizado en la metodología aplicada para la definición de tarifas reguladas, que es exigido por la SEC. Este VNR es ajustado, según la metodología de Marston y Agg, y es utilizado para fines contables en la aplicación del modelo de revaluación, tanto para determinar el costo atribuido como para efectuar la medición posterior de las PPE.

En función de este hallazgo, se incorporó una sección en el estudio para analizar teóricamente el VNR ajustado y determinar si su forma de determinación se aproxima a alguna de las jerarquías para la determinación del valor razonable establecidas en la IFRS13.

Este análisis permitió establecer que el VNR busca estimar el valor de las PPE considerando la inversión a efectuar por una empresa recientemente instalada con similares características pero optimizada con la última tecnología. Este VNR es ajustado posteriormente por la metodología de Marston y Agg, incorporando variables relacionadas con las condiciones actuales en que se encuentran las PPE de la empresa. El valor que se obtiene es considerado como el valor razonable de las PPE y es utilizado como medida contable.

No obstante, la IFRS13 en su párrafo 11 establece que «una medición del valor razonable es para un activo o pasivo concreto. Por ello, al medir el valor razonable una entidad tendrá en cuenta las características del activo o pasivo de la misma forma en que los participantes del mercado las tendrían en cuenta al fijar el precio de dicho activo o pasivo en la fecha de la medición», lo cual sugiere que el valor razonable aplicado en esta industria no responde a los requerimientos de la IAS16 e IFRS13.

Finalmente, se ha constatado que los estados financieros no entregan suficiente información acerca de la forma en que se determina el VNR ni de las variables utilizadas en el proceso de ajuste, según el método de Marston y Agg. Esta limitación en la calidad de la información, contenida en las notas a los estados financieros examinados, plantea una perspectiva de investigación orientada a un estudio de caso que permita profundizar en el análisis de los mecanismos utilizados para determinar el VNR y las variables de ajuste, con el objetivo de establecer si las actuales metodologías para la medición del valor razonable de las PPE, en las empresas chilenas pertenecientes al sector energético, satisfacen los requerimientos contables.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

Empresas que declararon utilizar el modelo de revaluación en las propiedades, planta y equipo (PPE) al momento de la convergencia en el año 2009

| EMP1 | CGE Distribución S.A. |

| EMP2 | CGE Transmisión S.A. |

| EMP3 | CIA General de Electricidad S.A. |

| EMP4 | CIA Nacional de Fuerza Eléctrica S.A. |

| EMP5 | Empresa de Transmision Eléctrica Transemel S.A. |

| EMP6 | Empresa Eléctrica Atacama S.A. |

| EMP7 | Empresa Eléctrica de Antofagasta S.A. |

| EMP8 | Empresa Eléctrica de Arica S.A. |

| EMP9 | Empresa Eléctrica de Iquique S.A. |

| EMP10 | Empresa Eléctrica de Magallanes S.A. |

| EMP11 | Empresa Eléctrica de Melipilla, Colchagua y Maule S.A. |

| EMP12 | Empresa Eléctrica de Talca S.A. |

| EMP13 | GASCO S.A. |

| EMP14 | METROGAS S.A. |

Variación patrimonial por transición a IFRS, en 14 empresas chilenas del sector energético, informado al 31 de diciembre de 2009

| Valores en M$ | % | |

|---|---|---|

| Patrimonio al 31/12/2008 según PCGA chilenos | 2.509.648.073 | |

| Efecto transición | 428.358.695 | 17% |

| Deterioro cuentas por cobrar | −11.259.190 | 0% |

| Provisión avance técnico | 1.070.237 | 0% |

| Gastos diferidos | 4.076.167 | 0% |

| Existencias valorización y otros | −2.230.877 | 0% |

| Existencias deterioros | −4.594.806 | 0% |

| Revaluaciones activo fijo | 1.428.373.836 | 57% |

| Intangibles | 68.955.741 | 3% |

| Mayor valor inversión | 878.927 | 0% |

| Tasa efectiva obligaciones | 1.605 | 0% |

| Contratos onerosos | −132.085.576 | −5% |

| Provisión valor actuarial | −37.425.356 | −1% |

| Provisiones | −2.838.160 | 0% |

| Corrección monetaria | −427.417.844 | −17% |

| Impuestos diferidos | −260.242.870 | −10% |

| Otros ajustes IFRS | −67.520.669 | −3% |

| Dividendo mínimo | −587.241 | 0% |

| Valor actual cuentas por cobrar | 55.479 | 0% |

| Valor actual deudores varios | 13.039 | 0% |

| Activo fijo en leasing | 909.095 | 0% |

| Menor valor inversiones | 16.539.041 | 1% |

| Reconocimiento ingresos | 12.139.155 | 0% |

| Ajuste inversión Argentina | −154.710.852 | −6% |

| Cambio método consolidación | 3.771.625 | 0% |

| Deterioro inversión | −7.511.811 | 0% |

| Patrimonio al 31/12/2008 según IFRS | 2.938.006.768 |

M$: miles de pesos chilenos.

Fuente: elaboración propia.

Texto original en francés, traducido por las autoras del presente artículo.

Vigente al 1 de enero de 2009.

Vigente al 1 de enero de 2009.

Consultado el 2 de enero 2015, disponible en: http://www.sec.cl/portal/page?_pageid=33,3435522,33_3497541&_dad= portal&_schema=PORTAL

A partir del año 2004 existe un panel de expertos permanente para el sector eléctrico con el fin de resolver conflictos regulatorios. Este panel está integrado por 7 miembros: 5 ingenieros o economistas y 2 abogados designados por el Tribunal de Defensa de la Libre Competencia de acuerdo a un concurso público. Este panel trata diversos tipos de conflictos, dentro de los cuales se encuentran las discrepancias entre los VNR propuestos por las empresas concesionarias y los VNR publicados y aceptados por la SEC para la fijación de tarifas de distribución (Jadresic, 2006).

Los intereses intercalarios se calculan como el costo de capital inmovilizado durante el período de ejecución de las obras hasta que estas comienzan a generar retornos (Lomuscio, 2004).

Consultado el 2 de enero de 2015, disponible en: http://www.sec.cl/portal/page?_pageid=33,3435522,33_3497541& _dad=portal&_schema=PORTAL

La Superintendencia de Valores y Seguros (SVS) tiene entre sus objetivos principales velar por la transparencia de los mercados que supervisa, mediante la oportuna y amplia difusión de la información pública que mantiene, y colaborar en el conocimiento y educación de inversionistas, asegurados y público en general (www.svs.cl).

Doce empresas eléctricas y dos empresas distribuidoras de gas (tabla A1 del anexo).

Originalmente se trató de 15 empresas; posteriormente, 2 de ellas se fusionaron.

De hecho, los estados financieros de las empresas analizadas correspondientes a los 7 años (2009 a 2015) no presentan información acerca de los supuestos utilizados en el modelo de Marston y Agg (1936) para la estimación del valor razonable de las PPE.

De los 94 estados financieros analizados, el 55% de ellos fueron auditados por Ernst & Young y el 45% fueron auditados por Price Water House Coopers.