El presente artículo tiene como objetivo describir el comportamiento de los ingresos percibidos por el sector bancario colombiano, desde la perspectiva de los servicios que las instituciones bancarias ofrecen a sus usuarios, paralelamente a la intermediación financiera, y que originan el cobro de comisiones bancarias. Al ser un trabajo de tipo descriptivo, su metodología se apoya en el uso de la estadística descriptiva para entender el comportamiento del sector bancario. El resultado principal obtenido muestra que, tanto en términos agregados como en función del margen financiero bruto, existe un comportamiento opuesto entre los ingresos por intereses y los ingresos por comisiones bancarias, lo que sugiere que el sector bancario colombiano desarrolló un ciclo complementario entre las 2 clases de ingresos.

The aim of this paper is to describe the behavior of total income in the Colombian banking sector from the perspective of those services that banks offer to their clients in parallel with financial intermediation which generates charges and fees. The main result of this article shows that both at the aggregate level and as a function of gross financial margin, there is a negative relationship between interest income and bank fee income, which suggests that the Colombian banking sector has developed a complementary cycle between the 2 sources of income.

O presente artigo tem como objectivo descrever o comportamento das receitas percebidas pelo sector bancário colombiano, da perspectiva dos serviços que as instituições bancárias oferecem aos seus utilizadores, paralelamente à intermediação financeira, e que originam a cobrança de comissões bancárias. Ao ser um trabalho descritivo, a sua metodologia apoia a utilização da estatística descritiva para entender o comportamento do sector bancário. O resultado principal obtido mostra que, tanto em termos agregados como em função da margem financeira bruta, existe um comportamento oposto entre as receitas por juros e as receitas por comissões bancárias, o que sugere que o sector bancário colombiano desenvolveu um ciclo complementar entre os 2 tipos de receitas.

El sistema financiero desempeña un rol determinante en la economía de un país al hacer coincidir las necesidades de los agentes económicos que solicitan financiamiento con la oferta de recursos de las unidades que disponen de un excedente de capital llamado ahorro.

En Colombia, los bancos comerciales (sector bancario, de aquí en adelante), son parte fundamental en el proceso de movilización de ahorros al haber canalizado, mediante depósitos, el 92,4% de la totalidad de los recursos captados a través del sistema financiero colombiano en 2010.

La teoría económica señala la importancia de la solidez del sistema financiero de una nación como principal impulsor de las actividades productivas del sector real, argumentando una relación directa entre la evolución del sistema financiero, la libre inversión y la productividad (Terceño y Guercio, 2011). De ahí que la función central de un sistema financiero, la intermediación financiera, consista en canalizar, a través de intermediarios financieros, el excedente de recursos entre el ingreso y el gasto de los ahorradores, hacia los diferentes agentes de la economía que requieren financiamiento, ya sea para el libre consumo, para desarrollar actividades productivas, aumentar la inversión social o solventar el gasto público.

Un factor determinante en la capacidad de las instituciones financieras para intermediar recursos consiste en la facilidad con que atraen usuarios al sistema para que accedan a los servicios financieros. Martínez (2005) resalta que para incentivar la demanda de servicios financieros se requieren tasas de captación atractivas para los ahorradores y tasas de colocación bajas para los inversionistas.

No obstante, choques económicos externos, además de aspectos propios de la economía doméstica como la informalidad en el sistema de pagos, la mayor competencia con alternativas de financiamiento ofrecidas por entidades no bancarias, el auge del mercado bursátil y la aparición de inversionistas institucionales, inducen a un fenómeno de desintermediación financiera que, según Díaz y Ramírez (2001), impacta en la estructura de ingresos de las instituciones financieras.

Alternativas como una mayor generación de ingresos provenientes de actividades diferentes a la intermediación financiera han tenido una respuesta favorable como estrategia defensiva a la caída de los ingresos de las instituciones financieras (Fernández, Maudos y Pérez, 2000).

La banca mundial percibe ingresos diferentes a los intereses por concepto de servicios financieros, dentro de los cuales se destacan las comisiones y honorarios que los usuarios deben cancelar por el uso de determinados productos.

En Colombia, en los últimos años, se ha generado un debate político debido a que las tarifas de los diferentes servicios financieros se han regulado durante mucho tiempo únicamente por competencia, y solo hasta la aprobación de la última minirreforma tributaria, Ley 1430 del 29 de diciembre de 2010, el gobierno obtuvo facultades para intervenir en los precios de los servicios bancarios masivos.

En ese orden de ideas, con el presente trabajo se pretende describir el comportamiento de las fuentes de ingresos del sector bancario colombiano desde la perspectiva del cobro de comisiones por servicios ofrecidos paralelamente a la intermediación financiera entre 2006 y 2010. Se espera hacer una aportación al estado del conocimiento debido a que, como destacan Dvořák y Hanousek (2009) y Fuentes (2010), la literatura sobre este tema es escasa comparada con las numerosas investigaciones enfocadas al análisis de los ingresos por intereses. Asimismo, debido a que en los últimos años las tarifas de los servicios bancarios en Colombia han sido, abiertamente, motivo de polémica, se espera brindar elementos que contribuyan a aclarar la discusión entre los distintos actores que convergen en torno a la actividad financiera.

Un componente de la controversia en términos de los ingresos del sector bancario en Colombia tiene que ver con que los ingresos totales de dicho sector crecieron a una tasa anual del 14,78% nominal entre el periodo 2006-2010; no obstante, el incentivo al uso de los diferentes instrumentos de ahorro y medios de pago se ha visto afectado por el impacto de las políticas gubernamentales y las diferentes acciones de la banca corporativa, que encarecen notablemente el uso de los servicios bancarios.

Los costos de estos servicios han sido objeto de controversia debido a la diferencia de posturas entre los distintos sujetos que interactúan en el escenario financiero colombiano. Los entes gremiales respaldan el statu quo al fijar los precios de sus servicios por oferta y demanda; algunos clientes y usuarios del sistema perciben la actividad bancaria como un monopolio, en el que, quienes ostentan la posición dominante establecen los precios de manera unilateral e impositiva, mientras que los agentes reguladores carecen de autonomía y su actividad se encuentra sujeta a la escasa normativa estatal vigente.

Abordar esta situación desde el análisis de los ingresos del sector bancario y la tendencia de las tarifas cobradas a los usuarios de la banca comercial resulta primordial, teniendo en cuenta la importancia de incentivar, en los próximos años, la recuperación masiva de la formación de ahorro privado que complemente los logros de crecimiento alcanzados por el sector real colombiano.

El presente documento está compuesto por 5 secciones. La primera sección contiene la introducción donde se expone la justificación del trabajo y la formulación del problema de investigación. En la segunda sección se incluye la revisión del marco conceptual de los sistemas financieros junto con la composición del sistema bancario colombiano en términos de activo, pasivo, patrimonio e ingresos por intermediación financiera y provenientes por comisiones bancarias. La metodología utilizada se resume en la tercera sección y en la cuarta se consolidan los principales resultados obtenidos para, finalmente, en la quinta sección esbozar las principales conclusiones.

2Marco conceptualDesde una perspectiva global, un sistema financiero está formado por un conjunto de mediadores cuya finalidad consiste en satisfacer las necesidades financieras de los ahorradores e inversionistas en condiciones favorables para ambas partes. Desde el enfoque de Jesús (2008), los sistemas financieros son considerados un mecanismo técnico concebido para la transformación de los flujos de dinero que la sociedad produce, y que deben propender por una renta nacional alta, estable y eficiente. Asimismo, se les atribuye la responsabilidad de garantizar una equitativa y estratégica maximización de la relación entre el ahorro y la inversión, debido a su importancia y estrecha relación sobre el crecimiento económico. De esta forma, Terceño y Guercio (2011) permiten profundizar en la relación de causalidad entre estas 2 variables.

A partir de la estructura de los sistemas financieros y de la función que desempeñan en el interior de las economías, Samartín (2004) sostiene que estos pueden entenderse como el conjunto de instituciones, activos, mercados, técnicas y medios constituidos alrededor de la actividad financiera que desarrollan, cuyo objetivo es canalizar el excedente de los recursos (ahorro) desde las unidades económicas con superávit (ahorradores) hacia aquellas unidades que tienen déficit (inversionistas) y requieren financiación.

Desde esta perspectiva, Martínez (2005) destaca que un sistema financiero que se caracterice por un buen nivel de desarrollo en términos de competitividad y adelanto tecnológico, agilizará las transacciones y atraerá un mayor volumen de ahorradores que imprimirán, de forma indirecta, un mayor dinamismo a los demás sectores productivos. De acuerdo con esto, el desempeño del sector financiero se traduce a largo plazo, en un mejoramiento de la economía al ser considerado un indicador líder del crecimiento, de la acumulación de capital y del cambio tecnológico de una nación.

En las siguientes secciones se reseña brevemente el concepto de intermediación financiera, para luego presentar una descripción del sector bancario colombiano, y la evolución reciente de sus activos, pasivo, patrimonio e ingresos por intermediación.

2.1Intermediación financieraLa industria de intermediación financiera surge de la necesidad de hacer más eficiente la canalización y transformación de los recursos financieros a través de instituciones especializadas que optimicen la asignación de los recursos. En un sentido general, Serrano (1989) afirma que dentro de un sistema económico la intermediación financiera debe cumplir con los siguientes objetivos: transferir los recursos de las unidades superavitarias a las deficitarias con mayor eficiencia y menores costos; homogeneizar los plazos, montos y precios de acuerdo a las necesidades de los participantes en el proceso; diversificar el riesgo y ofrecer servicios complementarios a las necesidades directas de inversión o financiamiento que pueda tener un participante.

No obstante, dentro de las economías existen prácticas en las que los demandantes y oferentes de recursos de capital establecen relaciones de intercambio directas, de tal forma que los beneficiarios del crédito logran reducir los costos de transacción involucrados y obtener mayor rentabilidad, a un mayor riesgo, que a través de la intermediación financiera tradicional.

Este fenómeno se conoce como «desintermediación financiera», la cual, de acuerdo con Díaz y Ramírez (2001), implica la exclusión de cualquier tipo de intermediario financiero e impide la transformación de fondos desarrollada por las entidades bancarias, gracias a la financiación directa desde el ahorrador hacia el inversor. Este proceso se traduce en una pérdida de participación de la actividad crediticia y de inversión de las instituciones bancarias y en una ampliación de los servicios financieros que ofrecen las entidades no bancarias.

Asimismo, Díaz y Ramírez (2001) señalan que aspectos como la mayor competencia con las alternativas de financiamiento ofrecidas por entidades no bancarias, el auge del mercado bursátil, los avances tecnológicos, la liberación del sistema financiero y la aparición de inversionistas institucionales, inducen a este fenómeno de desintermediación financiera, que pude darse tanto entre grandes inversionistas a través del mercado de valores como entre pequeños ahorradores en un mercado más informal.

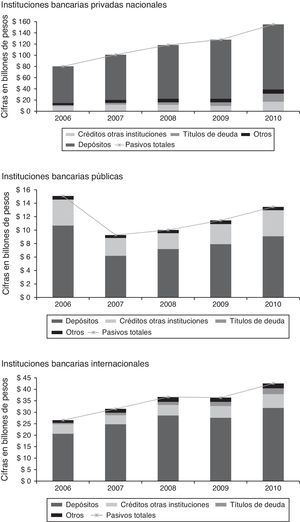

2.2Sector bancario colombianoEn este apartado se describe, de manera general, el comportamiento de la estructura del sector bancario colombiano a partir del análisis de los estados financieros remitidos a la Superintendencia Financiera de Colombia por parte de los bancos comerciales establecidos entre 2006 y 2011, y de las directrices del Plan Único de Cuentas (PUC) que rige para la contabilización en los establecimientos de crédito. Para ello se clasificaron dichas instituciones de acuerdo a la procedencia de su capital social en públicas, privadas nacionales y privadas extranjeras. Por último, se utilizó la tasa de crecimiento anual compuesto (TCAC) para conocer la evolución de las cifras del sector, la cual se calculó de la siguiente manera:

Donde V(tn) corresponde al valor final; V(t0) es el valor inicial y (tn-t0) es el número de años.

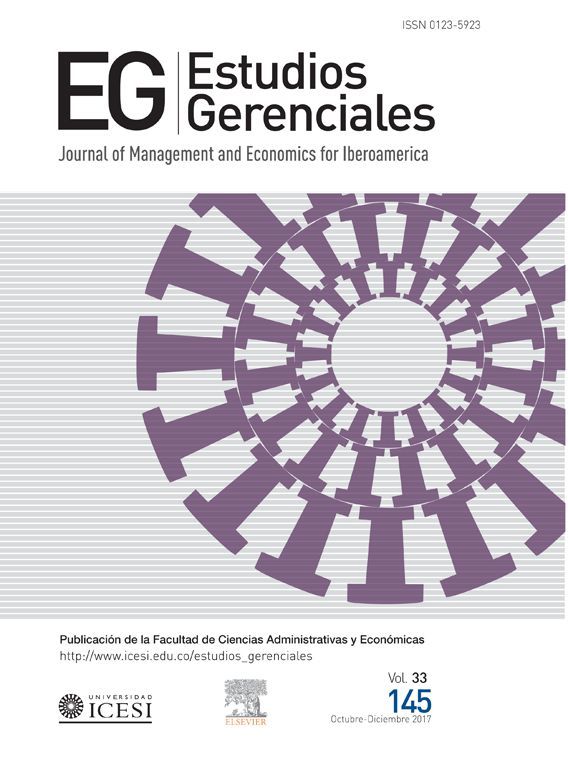

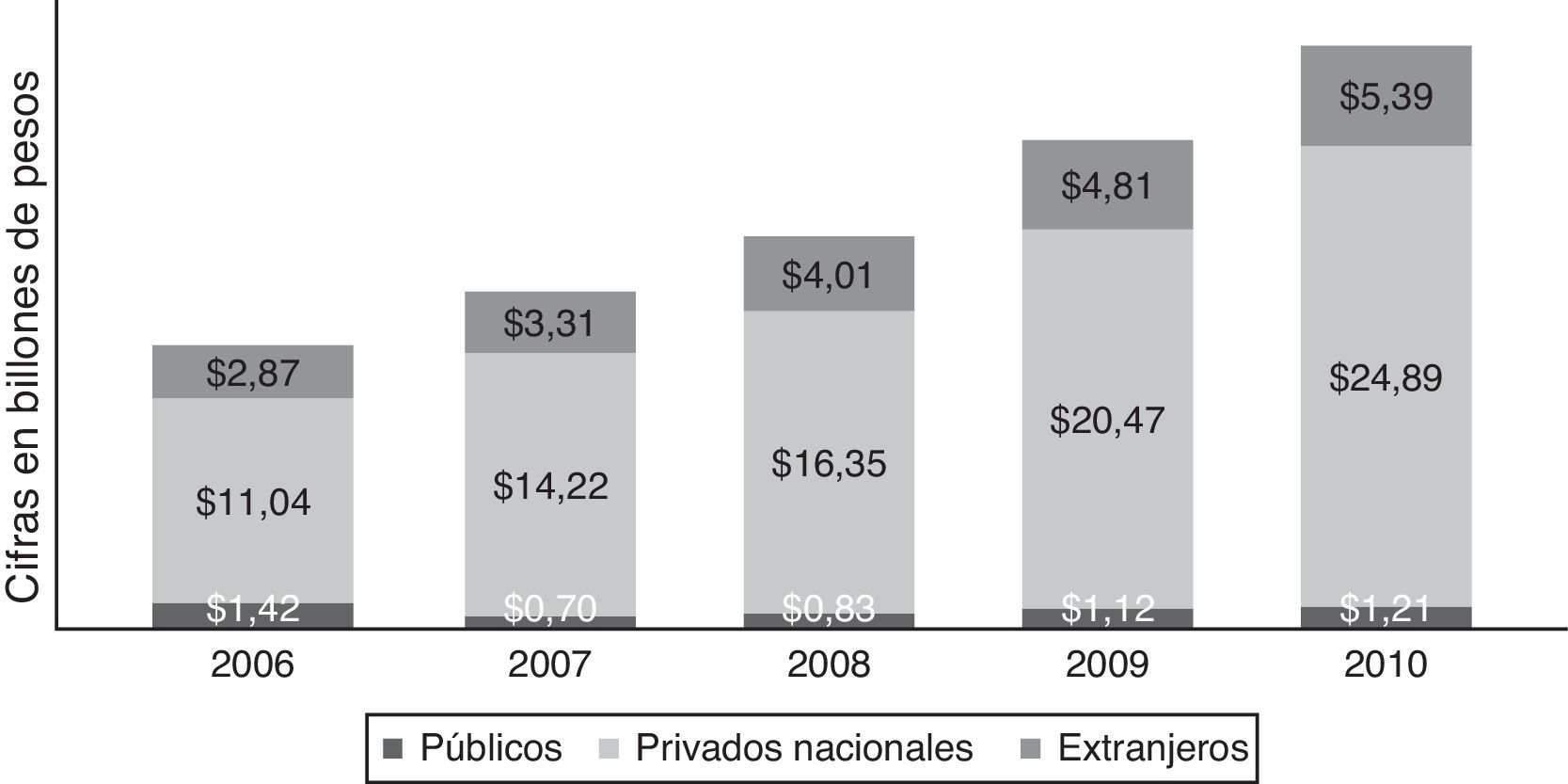

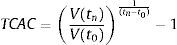

2.2.1Activos del sector financiero colombianoLos activos representan los bienes y derechos tangibles e intangibles de propiedad de la institución bancaria. En 2010 el total de activos nominales del sector bancario sumó $242,64 billones y su mayor concentración estuvo en la banca privada nacional con el 74,21%. La cuota de participación por clase de institución bancaria tuvo un crecimiento sostenido durante los últimos 5 años. Sin embargo, en la banca pública se percibió una reducción entre el 2006 y 2007 a raíz de los procesos de fusión y privatización (Asociación Nacional de Instituciones Financieras-ANIF, 2006) que redujeron la intervención del Estado a una sola entidad bancaria (fig. 1). De forma similar, Sarmiento y Cristancho (2009), en una de sus conclusiones finales, ponen de manifiesto que el sistema financiero colombiano se ha condensado y que, paralelamente, ha diversificado su portafolio de servicios, ocasionando que instituciones financieras de diversa índole ofrezcan productos homogéneos que repercuten en un mayor nivel de competencia. Sin embargo, se aclara que dicho comportamiento no fue exclusivo de Colombia sino que respondió a una tendencia global de la banca.

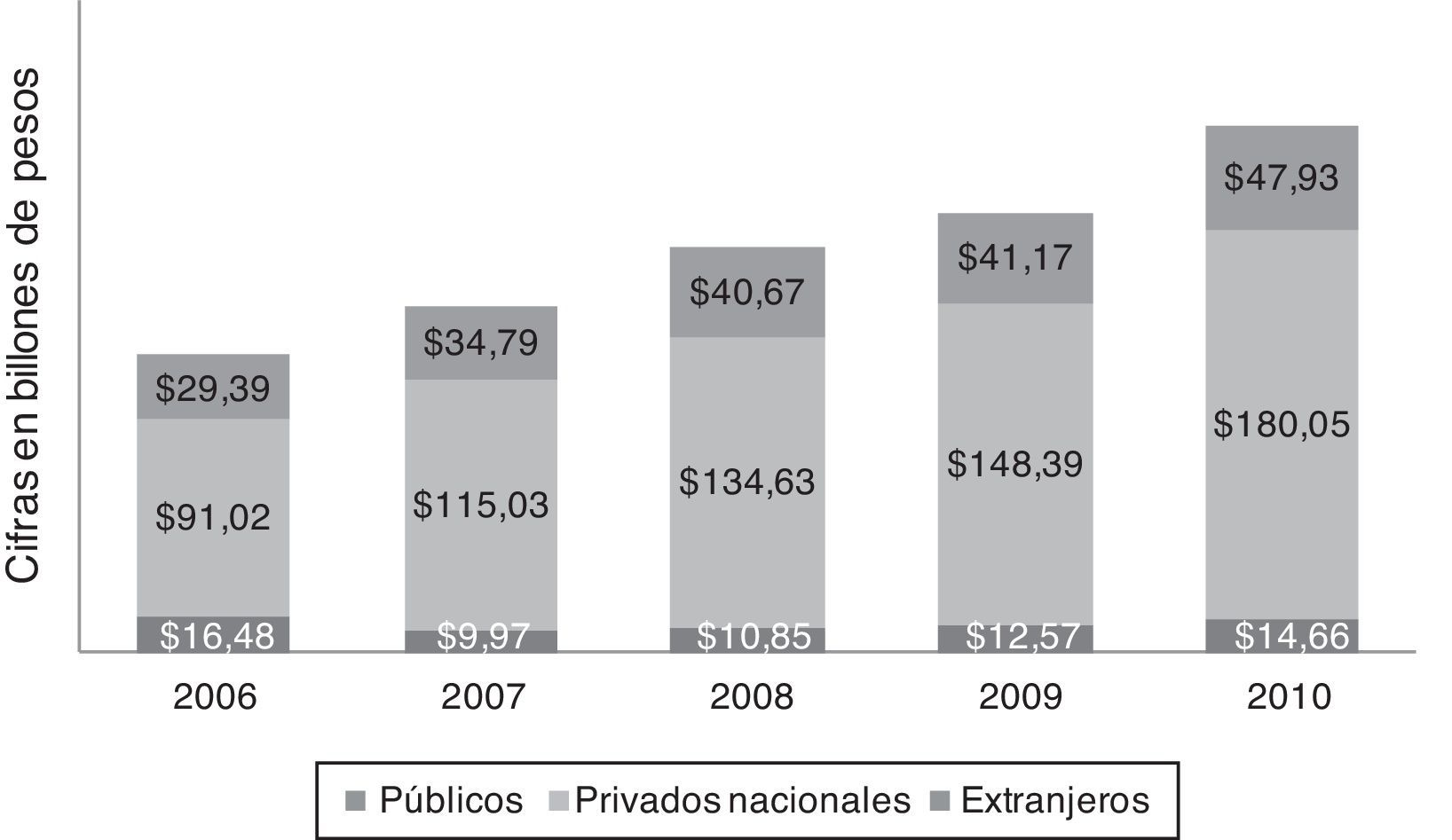

La estructura de los activos está compuesta, de acuerdo al PUC financiero, por activos disponibles, inversiones, cartera de créditos y otros activos (fig. 2). Los activos disponibles representan los recursos de alta liquidez con que cuentan las entidades bancarias, principalmente en su caja y en depósitos en otras instituciones financieras.

Las inversiones comprenden los montos destinados a la adquisición estratégica de títulos valores o de deuda que representen una mayor rentabilidad para la institución bancaria. La preponderancia promedio de este tipo de activos es mayor en la banca pública, a diferencia de la privada nacional y extranjera, donde el activo que predomina es la cartera de créditos.

Por su parte, la cartera de créditos representa las diferentes modalidades de crédito otorgadas por la entidad bancaria de acuerdo a los distintos tipos autorizados. El mayor dinamismo se encuentra en la banca privada nacional, tanto en términos de concentración como en monto acumulado (fig. 2).

Finalmente, los otros activos incluyen derechos fiduciarios, valorizaciones, operaciones con instrumentos financieros derivados, además de activos diferidos, cuentas por cobrar y bienes de uso propio, entre otros.

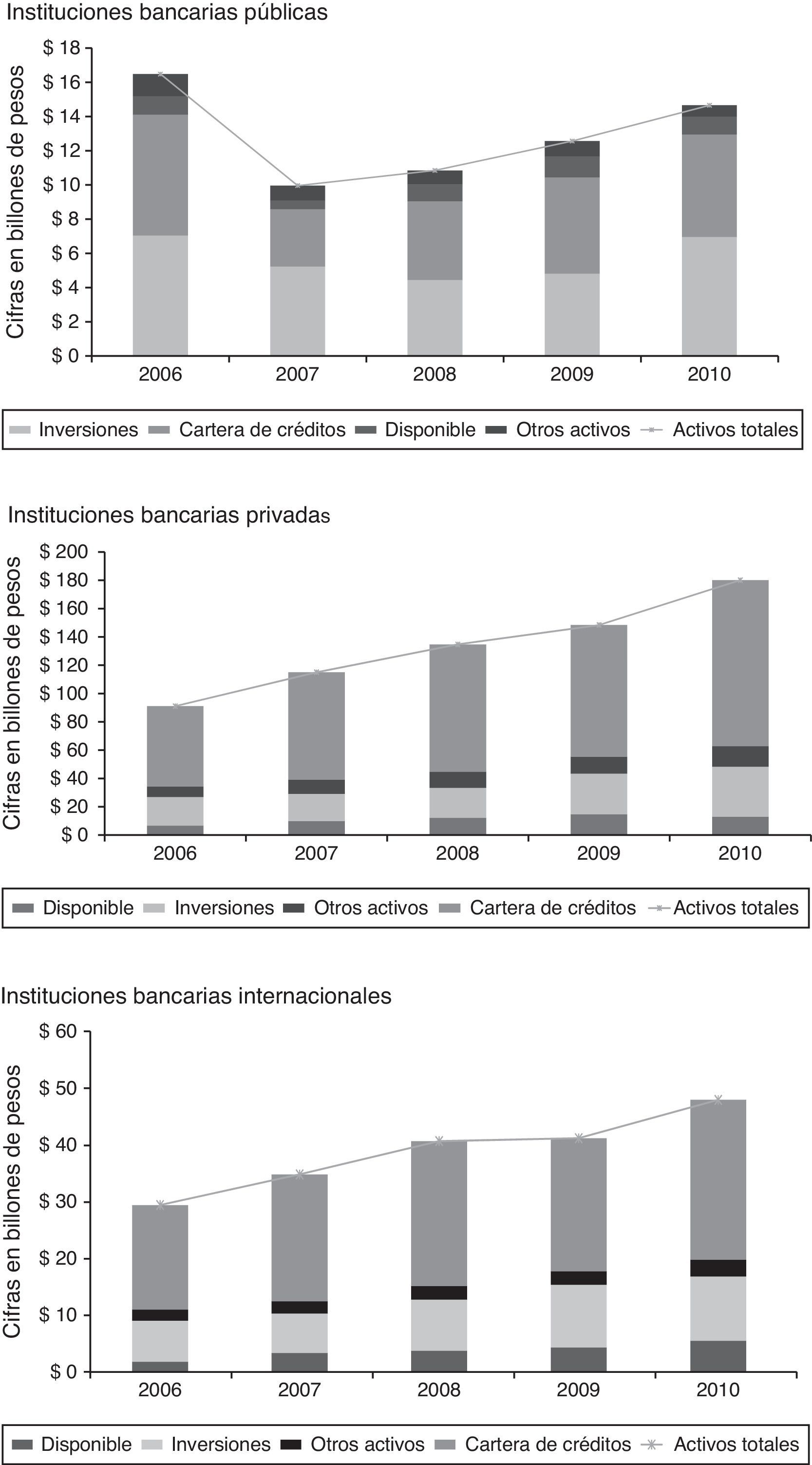

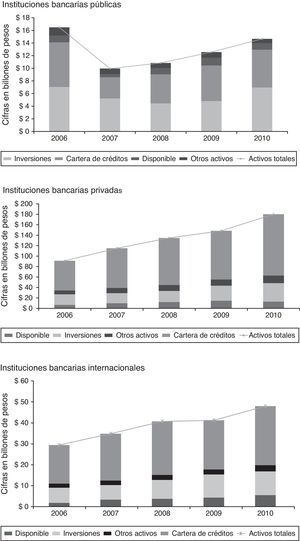

2.2.2Pasivos del sector financiero colombianoLos pasivos representan las obligaciones presentes contraídas por la institución bancaria en el desarrollo de sus actividades ordinarias. En 2010, el total de pasivos nominales del sector bancario sumó $211,16 billones y su mayor concentración estuvo en la banca privada nacional con el 73,48% seguido por la banca extranjera con el 20,15% y la banca pública con el 6,37%. Los montos por institución bancaria permanecieron estables durante los últimos 5 años y son inferiores a los valores acumulados en los activos, lo cual presupone una mayor capacidad de pago1. Sin embargo, se debe tener en cuenta también que, debido a la naturaleza de la actividad financiera, las instituciones bancarias dependen de ciertos pasivos como principal fuente de canalización de recursos en el momento de constituir inversiones y otorgar préstamos (figs. 3 y 4).

Los depósitos constituyen las obligaciones a cargo de la institución bancaria por captación de recursos a la vista o a plazo a través de los diversos mecanismos autorizados y servicios prestados, así como por las operaciones propias de su actividad. La participación de este tipo de pasivo se contrajo en las 3 clases de instituciones bancarias entre 2006 y 2010 (figs. 3 y 4).

Los créditos con otras instituciones corresponden al valor de las obligaciones contraídas por la institución bancaria al solicitar y aceptar recursos provenientes de bancos y otras entidades del país o del exterior en la modalidad de créditos directos y mediante la utilización de líneas de crédito establecidas para ser aplicadas con fines específicos. La participación promedio de este tipo de pasivos es mayor en la banca pública que en la banca privada nacional y extranjera donde los pasivos que predominan son los depósitos. En 2006 los créditos en la banca pública alcanzaron una participación del 25,59% sobre el total de pasivos y en 2010 aumentaron al 28,84%; pasando de $3,86 a $3,88 billones, sin embargo, el valor nominal en libros del pasivo de la banca pública se redujo de $15,07a $13,45 billones. Como se explicará más adelante, los procesos de reacomodamiento del sector bancario afectan la homogeneización de las cifras y distorsionan su análisis, de ahí que esta variación deba ser comprendida a la luz de la cesión de pasivos resultado de los procesos de fusión y privatización que atravesó el sector.

En 2006 los créditos con otras instituciones en la banca privada nacional representaron el 11,05% de los pasivos y acumularon $8,84 billones. En 2010 su participación relativa entre los pasivos totales se redujo al 10,69% mientras que el valor en libros alcanzó los $16,59 billones; es decir, la TCAC de este años frente a la de 2006 fue del 13,41% nominal. Entre tanto, las inversiones en la banca extranjera registradas en 2006 fueron de $4,16 billones y en 2010 ascendieron a $6,03 billones, creciendo a una TCAC del 7,72% nominal. En contraste, la participación sobre los pasivos totales mostró una variación a la baja de 150 puntos básicos, situándose, en 2010, en el 14,16%.

Los títulos de deuda son valores negociables que constituyen un derecho crediticio que permite al emisor del título financiar inversiones a través de su colocación en la bolsa de valores. En el sector bancario colombiano los títulos de inversión en circulación corresponden a los bonos constituidos a más de 18 meses con destinos diferentes al fomento urbano, vivienda, garantía general, hipoteca y a los opcionalmente convertibles en acciones. Por su parte, la banca pública no registró ningún movimiento en este tipo de pasivos durante 2010, a diferencia de la banca privada nacional, que aumentó su participación del 2,22% en 2006 al 9,29% en 2010 y a la banca extranjera que pasó del 2,09 al 5,95%, respectivamente.

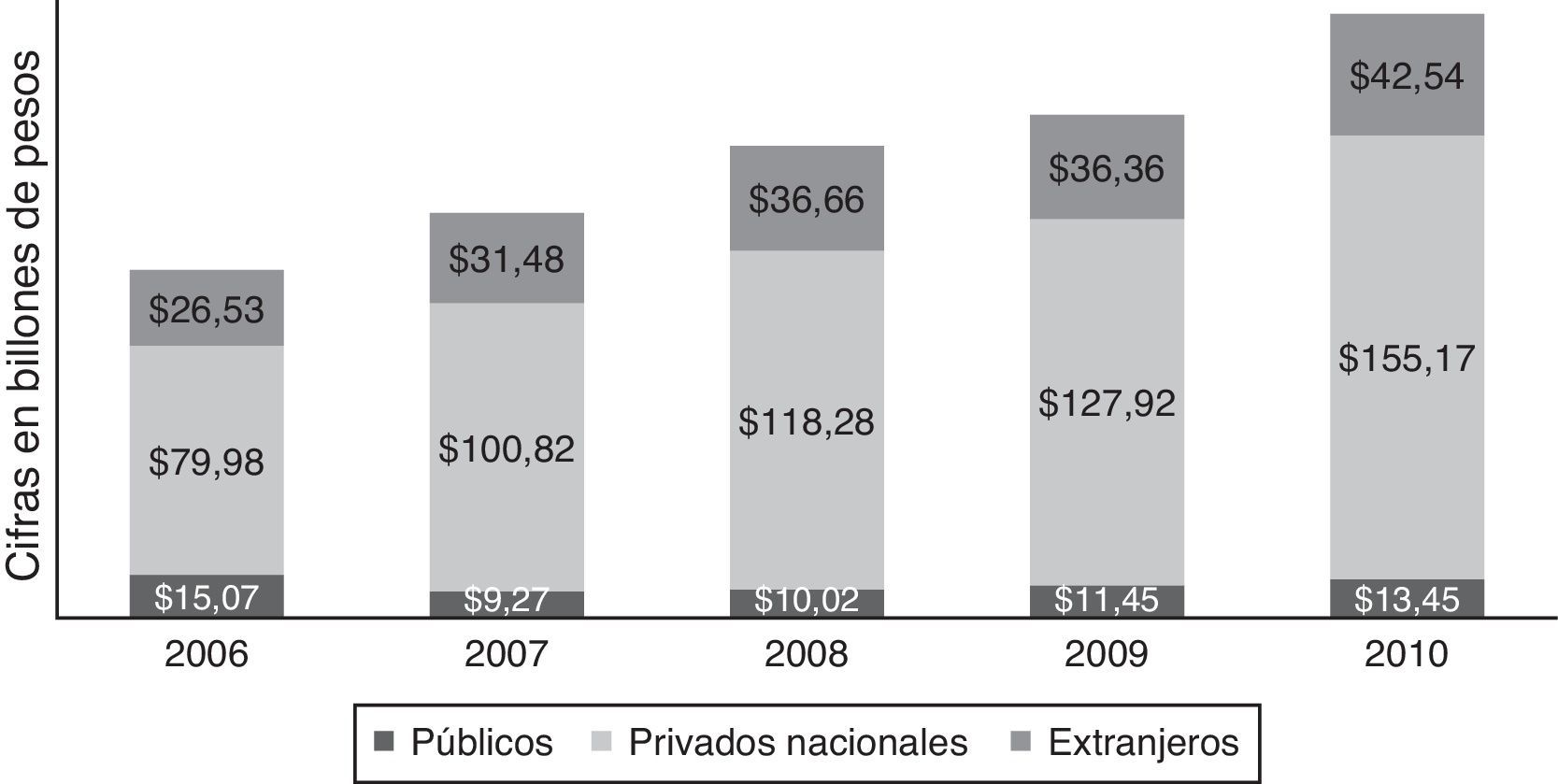

2.2.3Patrimonio del sector financiero colombianoEl patrimonio es el valor residual de los activos de la institución bancaria después de deducir su pasivo externo. En 2006 el patrimonio total del sector bancario colombiano alcanzó los $15,32 billones y en 2010 su monto ascendió a los $31,48 billones, es decir, creció a una TCAC del 15,49% nominal (fig. 5).

El análisis del patrimonio se limitó a las cifras totales del sector debido a que las variaciones en los montos que lo conforman obedecen, en gran medida, a políticas de orden legal, y propias de cada institución, como por ejemplo las reservas, el capital social, los resultados de ejercicios anteriores y del periodo, entre otros.

2.3Ingresos de los intermediarios bancariosEn la actividad financiera los intermediarios bancarios generan ingresos operacionales por 2 actividades fundamentales; la primera por intereses, que corresponden al ejercicio de la actividad crediticia, producto de la diferenciación entre la tasa de captación y la tasa de colocación de los recursos (margen de intermediación); y la segunda, por ingresos diferentes de intereses, que se perciben por el desarrollo de actividades paralelas a la intermediación de recursos como servicios financieros, operaciones con divisas e inversiones en derivados, entre otros. En la literatura existen variaciones al calcular los ingresos correspondientes a esta partida; estas variaciones están sujetas, en gran medida, al esquema de contabilidad que se haya adoptado en el momento de clasificar las distintas subpartidas que componen los ingresos diferentes de intereses y al enfoque de servicio de cada institución financiera.

En Colombia, las comisiones bancarias hacen parte de esta clase de ingresos y pueden ser entendidas como los montos que los intermediarios financieros cobran a sus clientes como retribución por los distintos servicios prestados. Estos montos pueden cobrarse ya sea como un solo cargo genérico, es decir, mediante tarifas planas, o separadamente, mediante un cargo individualizado por cada servicio prestado según el canal utilizado. Con la introducción de medios electrónicos enfocados a mejorar la posibilidad de acceso al crédito y facilitar la administración del ahorro mediante transacciones virtuales a través de Internet, el sector bancario, de la mano del gobierno colombiano, ha diseñado estrategias comerciales en busca de la masificación de estos medios, incentivando su uso. Sin embargo, la reducción de costos que implica la utilización de canales virtuales para los intermediarios financieros con respecto al potencial aumento en los ingresos del sector con la intensificación de estas herramientas no ha sido necesariamente trasladada a los usuarios, quienes perciben un encarecimiento en el uso de los servicios financieros frente a la oferta de productos acordes a sus necesidades.

En las secciones que siguen se describe el marco legal y evolución del sistema bancario colombiano durante el periodo bajo estudio, para luego detallar el papel que desempeñan las comisiones en este.

2.3.1Reseña histórica y desarrollo del sector bancario colombiano en el periodo analizadoA pesar de ser parte integral de la estructura histórica de ingresos en las entidades financieras, principalmente en lo que se refiere a pagos derivados del uso de franquicias de tarjetas de débito y crédito (cobro a establecimientos y uso de plásticos), consignaciones nacionales, chequeras, aceptaciones, cartas de crédito y remesas al cobro o negociadas, con el auge de lo que se ha conocido como «multibanca de servicios» los ingresos por comisiones en la banca colombiana se convirtieron en un ítem de especial interés para los administradores bancarios. De acuerdo con Clavijo (2000) la multibanca de servicios da sus primeros pasos a partir de la expedición de la Ley 45 de 1990, en donde se contextualizó el concepto de conglomerado financiero, continuando con la Ley 35 y el Decreto 2423 de 1993, que daban cuenta de la ampliación de funciones hacia entes financieros especializados, y que fue ayudada por la Ley 389 de 1997, que permitiría el uso flexible de la red de oficinas para propósitos múltiples de dichos conglomerados. Todo esto fue apuntalado a través del denominado Estatuto Financiero de la Ley 510 de 1999, en el que se permitió mayor competencia entre los establecimientos de crédito y se flexibilizó, enormemente, el modelo de propiedad de las entidades.

Entretanto se estaban gestando interesantes movimientos que implicaban diversos cambios en la estructura de la industria bancaria, lo que, sumado a la llegada de inversionistas extranjeros, le otorgaban un aire de entorno competitivo atractivo a lo que por muchos años fue interpretado como un sector estático y conservador. Entre algunos ejemplos que mencionan Mora, Serna y Serna (2011), se pueden destacar los siguientes:

- •

31 de mayo de 1996: anuncio de la fusión entre el Banco Ganadero de Colombia y el Banco Bilbao Vizcaya (BBV) de España, la cual fue concretada en septiembre de 2000, cuando el BBV pasó a controlar más del 85% del patrimonio del nuevo banco. Comienza la era BBVA Colombia.

- •

17 de diciembre de 1996: anuncio de la compra del Banco Comercial Antioqueño (Bancoquia) por parte del Banco Santander de España, que adoptó su nombre original para atender su operación en Colombia.

- •

1 de julio de 1997: la Corporación de Ahorro y Vivienda Davivienda se convierte oficialmente en el Banco Davivienda y pasa a formar parte de las «grandes ligas» del sector financiero colombiano a partir de adquisiciones posteriores.

- •

24 de agosto de 1997: se firma el acuerdo inicial de venta del Banco de Colombia al Banco Industrial Colombiano, lo que al final redundó en la marca Bancolombia, uno de los principales bancos del país y de la región.

- •

10 de diciembre de 1997: el Lloyds TSB Bank de Inglaterra manifiesta oficialmente su intención de adquirir el Banco Anglo Colombiano, para ingresar así en el juego financiero nacional. La solicitud es avalada por la entonces Superintendencia de Valores y se da posteriormente la transición hacia el Lloyds TSB Bank Colombia.

- •

8 de enero de 1998: creación de la Red del Grupo AVAL entre los Bancos Bogotá, Occidente, Popular y AV Villas, con el fin de aprovechar sinergias entre las entidades y brindar una apariencia de «ubicuidad» al consumidor financiero a través de su red de oficinas y cajeros automáticos.

Es importante aclarar que, tal y como se mencionó anteriormente, este comportamiento no es exclusivo de Colombia, sino que respondió a una tendencia global de este periodo de tiempo, que luego de una oleada de desregulaciones financieras desde los años ochenta, adquirió una dinámica especial a partir de 1992, con la intención de la Unión Europea de modernizar su sistema financiero y la subsecuente adhesión «desordenada» de estos principios por parte de los EE. UU. (Clavijo, 2000).

Es así como en los países latinoamericanos se empezaron a percibir movimientos financieros relevantes de manera similar a los que se estaban gestando en Colombia. De esta forma, países como México, Brasil, Chile, Argentina, Perú y Venezuela, entre otros, fueron foco de inversiones, adquisiciones, privatizaciones, fusiones y fundaciones de nuevas entidades que hicieron que el mundo inversionista virara su atención hacia esta región. Dicha interpretación es ratificada por el estudio de Moguillansky, Studart y Vergara (2004), quienes afirman que gracias a las políticas de apertura de estos gobiernos, en pocos años las instituciones bancarias extranjeras se convirtieron en propietarias de más de la mitad de los bancos de mayor tamaño de la región, calculado en nivel de activos, y al mismo tiempo, se evidenció una mayor concentración de la propiedad, con una disminución importante del número de entidades.

La inferencia a la que directamente se llega a partir de este análisis es que, gracias a este dinamismo en su máximo esplendor, la rivalidad de los competidores de la industria (bancos especialmente) se hizo más visible y se profundizó aún más, incorporando conceptos avanzados de internacionalización, segmentación de mercados, medición del desempeño, eficiencias administrativas, sistematización y análisis de datos, entre otros. Todo esto con un énfasis claro en los resultados financieros del negocio, que son por excelencia los estándares de comparación, y por definición, de competitividad de los actores analizados.

2.3.2Las comisiones como parte del modelo de negocio bancarioDe acuerdo a lo planteado anteriormente, se pone en evidencia que estas tarifas sobre los servicios bancarios (como segunda fuente generadora de ingresos en la actividad financiera) comienzan a ser un rubro cada vez más importante dentro de los estados de resultados en los bancos. Esta consideración es presumiblemente alentada por: (1) la libertad en la definición de su política de precios ante la ya mencionada imposibilidad de intervenir directamente las tasas de colocación y de captación que, de por sí, continuaban siendo reguladas principalmente por los lineamientos de los bancos centrales; (2) la naturaleza conservadora de los bancos internacionales que se posaban sobre la región (Banco Interamericano de Desarrollo-BID, 2002), que sentían especial interés en las nuevas posibilidades de generación de ingresos y que, al contextualizarse, contagiaron al resto del sistema: estudios de crédito, cancelaciones anticipadas de operaciones crediticias, uso de cajeros automáticos, ventas cruzadas de los productos de sus filiales (como los seguros de vida, fiducias y fondos de pensiones) y cobro diferencial por uso de ventanilla, entre muchos otros; y (3) la tendencia mundial de buscar nuevas formas de cubrir, de manera cruzada, el riesgo crediticio a través de este tipo de ingresos que, además de ser inmediato, tampoco representa un impacto significativo en provisiones o castigos a la utilidad futura del negocio, máxime con la consolidación de métricas como el «valor económico agregado».

Sobre este último, es importante aclarar que dichos sistemas de monitorización se constituyen en referentes de medición integral del desempeño financiero de estas entidades, en donde, según Uyemura, Kantor y Pettit (1996), es parte constitutiva de su cálculo la consideración del riesgo inherente a la operación y que depende directamente de elementos tales como la calidad de la cartera y la probabilidad de impago del deudor. Asuntos que se desprecian a la hora de registrar contablemente los ingresos por comisiones bancarias, lo que en otras palabras significa que el registro de este tipo de ingresos alimenta directamente la generación de valor económico de la entidad respectiva.

Otros factores (adicionales al ya mencionado comportamiento de los spreads bancarios) que indudablemente mostraron que no estaban del todo aislados del análisis de la temática tratada tienen que ver con el comportamiento de la bancarización en Colombia, la expansión de corresponsales no bancarios, así como la crisis bursátil colombiana de 2006.

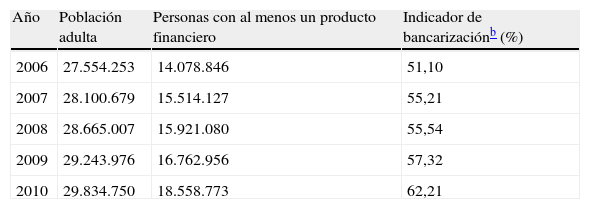

Particularmente, con respecto a la bancarización, se encuentra que su tendencia creciente, que según los cálculos de la Asobancaria pasó del 51,10% en 2006 al 62,21% en 2010 (tabla 1), vino en gran medida asociada al estímulo para el desarrollo del microcrédito en el país, pero que fue seguida por una estructura robusta de ingreso asociados, tales como: mayores honorarios, comisiones y ventas cruzadas, entre muchos otros, que no fueron nada despreciables para los implicados en las transacciones financieras (Tafur, 2009).

Evolución anual del indicador de bancarización en Colombiaa

| Año | Población adulta | Personas con al menos un producto financiero | Indicador de bancarizaciónb (%) |

| 2006 | 27.554.253 | 14.078.846 | 51,10 |

| 2007 | 28.100.679 | 15.514.127 | 55,21 |

| 2008 | 28.665.007 | 15.921.080 | 55,54 |

| 2009 | 29.243.976 | 16.762.956 | 57,32 |

| 2010 | 29.834.750 | 18.558.773 | 62,21 |

Fuente: cifras tomadas de Asociación Bancaria y de Entidades Financieras de Colombia-Asobancaria (2011).

Tafur (2009) relaciona indicadores más bajos de bancarización en Colombia que los que relaciona la Asobancaria. Con ello se demuestra que los sistemas de cálculo de este indicador no están unificados en la literatura y que por ello es necesario soportarlos con su lógica de medición. Particularmente para este estudio, los autores hacen mención a los datos de la Asobancaria.

Asimismo, debido a la proliferación de la figura de corresponsales no bancarios, al mejor estilo de los contratos de franquicias, se logró un mayor cubrimiento del territorio nacional, el cual al comienzo del periodo en estudio se encontraba apenas en algo más del 25% (Tafur, 2009) y que permitió involucrar a terceros en la operación, con los cobros respectivos por el uso de marcas, adopción de tecnologías, y por supuesto, por la liquidación permanente de las comisiones generadas en el momento de las transacciones.

Por último, con respecto a la crisis bursátil de 2006, en donde se pasó de un valor máximo del Índice General de la Bolsa de Valores de Colombia de $11.433,25 al cierre del 27 de enero, a un valor mínimo de $6.160,25 al cierre del 13 de junio y de regreso a $9.015,65 al cierre de julio de 2006 (Weiss, 2006), hay que afirmar que la evidencia demuestra, tal como sostienen Blank y Barr (2009), que una reacción natural a las crisis en los mercados accionarios de un país representará la migración masiva de recursos hacia destinos aparentemente más seguros, como los que oferta la banca convencional, trayendo consigo una susceptibilidad mayor de cargos por servicios sobre su manejo por parte de estas entidades.

3MetodologíaPrevio a la ejecución del análisis de los ingresos por comisiones, se identificaron, seleccionaron y clasificaron los principales componentes que conforman este tipo de ingresos.

La clasificación partió de la información registrada en las cuentas de los estados financieros de acuerdo a los lineamientos del PUC para establecimientos de crédito, versiones 2008, 2010 y 2011 de la Superintendencia Financiera de Colombia. De acuerdo con ello, el sector bancario colombiano registró, durante el periodo de análisis, 31 subcuentas que conformaban los ingresos de la cuenta «comisiones u honorarios». Cabe resaltar que dicha partida, de acuerdo al PUC, registra el valor de las comisiones provenientes del otorgamiento de aceptaciones bancarias, cartas de crédito, avales, garantías bancarias, servicios bancarios, negocios fiduciarios, comisiones pagadas por los establecimientos afiliados a las tarjetas y otras comisiones no especificadas en los conceptos anteriores, pertenece a la clasificación denominada ingresos y es una de las de las 35 cuentas que conforman el grupo de los ingresos operacionales.

Para realizar el análisis de su comportamiento, se identificaron —para su posterior descarte—, aquellas subcuentas cuya presencia y uniformidad en los registros contables no permaneció constante durante todo el periodo de análisis, es decir, se eliminaron las subcuentas que fueron creadas o suprimidas del PUC por la Superintendencia Financiera de Colombia entre 2006 y 2010. De igual forma, se eliminaron las subcuentas que con fecha de corte a 31 de diciembre de cada año registraban un monto acumulado igual a cero pesos.

Paralelamente, se tuvo en cuenta la metodología de Fuentes (2010), que contempla, para el caso de la banca española, 8 actividades generadoras de comisiones de acuerdo a una clasificación más amplia impartida en la circular 4/2004 del Banco de España. En la trigésima octava norma de esta circular se definen y clasifican las comisiones en financieras, entendidas como aquellas que forman parte integral del rendimiento o del costo efectivo de una operación financiera; y no financieras, aquellas que se derivan de la prestación de un servicio, ya sea inmediato o constante, durante un periodo de tiempo.

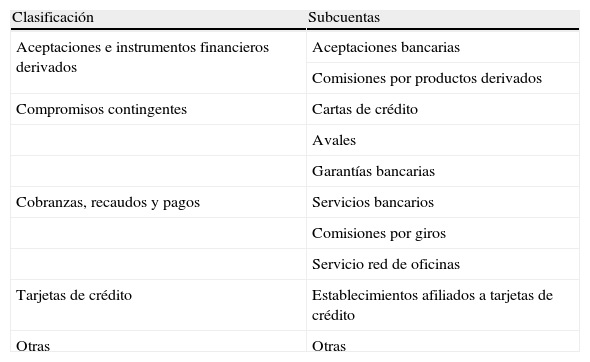

Finalmente, teniendo en cuenta los objetivos que persigue el presente trabajo y de acuerdo con criterios de disponibilidad de información y conveniencia para el análisis, se homogeneizó la clasificación, llegando a la configuración que se presenta en la tabla 2. Esta agrupación de cuentas se realizó con el fin de facilitar el seguimiento a las cifras, dado el volumen de información.

Clasificación de las comisiones bancarias

| Clasificación | Subcuentas |

| Aceptaciones e instrumentos financieros derivados | Aceptaciones bancarias |

| Comisiones por productos derivados | |

| Compromisos contingentes | Cartas de crédito |

| Avales | |

| Garantías bancarias | |

| Cobranzas, recaudos y pagos | Servicios bancarios |

| Comisiones por giros | |

| Servicio red de oficinas | |

| Tarjetas de crédito | Establecimientos afiliados a tarjetas de crédito |

| Otras | Otras |

Fuente: elaboración propia.

A continuación se clasifican y describen brevemente los ingresos por comisiones que percibe el sistema bancario según el instrumento financiero que las origina.

- •

Aceptaciones e instrumentos financieros derivados: esta clasificación incluye los ingresos por comisiones de contratos que implican el pago efectivo de una obligación negociada en condiciones previamente pactadas. Pueden ser aceptaciones bancarias o contratos de tipo forward, futuro, swap u opciones de especulación para el caso de los instrumentos financieros derivados.

- •

Compromisos contingentes: agrupa los ingresos por comisiones generados al celebrarse contratos bancarios como avales, cartas de crédito y garantías. Las actividades que las originan están constituidas por aquellas obligaciones contraídas por clientes de la banca con terceros, en las que la entidad financiera participa mediante la emisión de un título valor, carta o garantía para respaldar el cumplimiento total o parcial por contratos, exportaciones, importaciones y reembolsos entre otros, que pueden ser sustitutivos y no sustitutivos de crédito.

- •

Cobranzas, recaudos y pagos: registra el conjunto de ingresos por comisiones recibidas en contraprestación a servicios bancarios por actividades de recaudo, giros por pagar, cobranzas por liquidar, cheques, operaciones de remesas negociadas al cobro y uso de la cobertura de la infraestructura bancaria.

- •

Tarjetas de crédito: reúne los ingresos por las comisiones recibidas de los establecimientos afiliados al sistema abierto de tarjetas de crédito ocasionadas por los consumos efectuados por los tarjetahabientes en la adquisición de bienes y servicios a través de dicho sistema.

Antes de desarrollar el análisis detallado para el comportamiento de las clasificaciones mencionadas anteriormente, a continuación se esbozará el comportamiento a nivel agregado tanto para el total de los ingresos del sector como para cada una de las clases de instituciones bancarias, con el fin de vislumbrar el comportamiento global de las cifras.

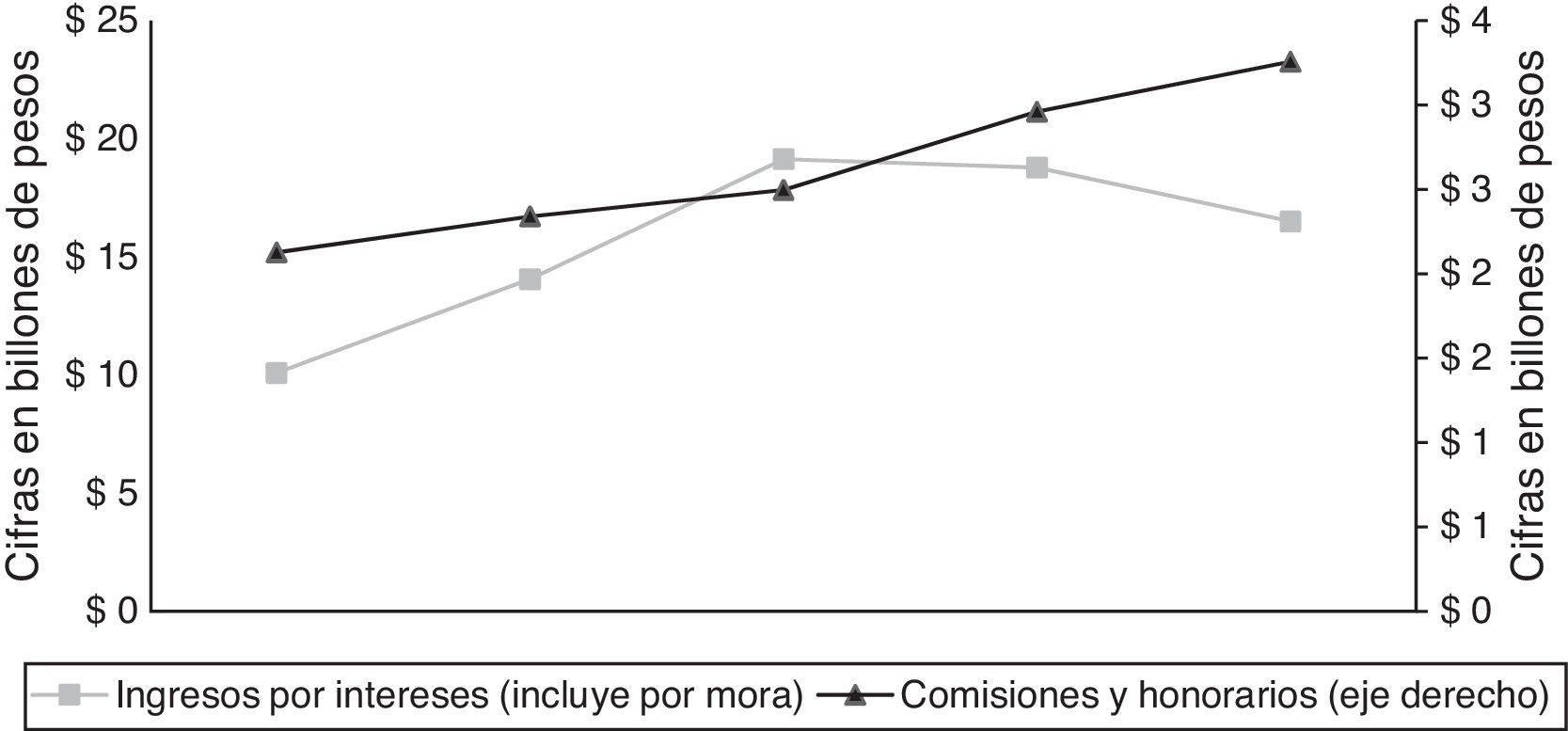

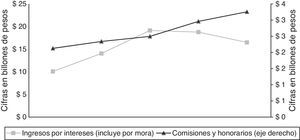

En el sector bancario colombiano, los ingresos totales percibidos por comisiones alcanzaron, en 2010, $3,26 billones y crecieron en los últimos 5 años a una TCAC nominal del 8,90%. En contraste, los ingresos percibidos por intereses crecieron de manera sostenida con una TCAC del 10,33% nominal hasta alcanzar, en 2008, $19,4 billones; sin embargo, en los dos años siguientes disminuyeron hasta ubicarse, en 2010, en $16,51 billones (fig. 6).

Si se analiza en términos proporcionales, los ingresos por intereses superan notablemente a los ingresos por comisiones, es decir, de cada $100 percibidos por ingresos operacionales, en promedio $42 corresponden a intereses y $7 a comisiones y honorarios.

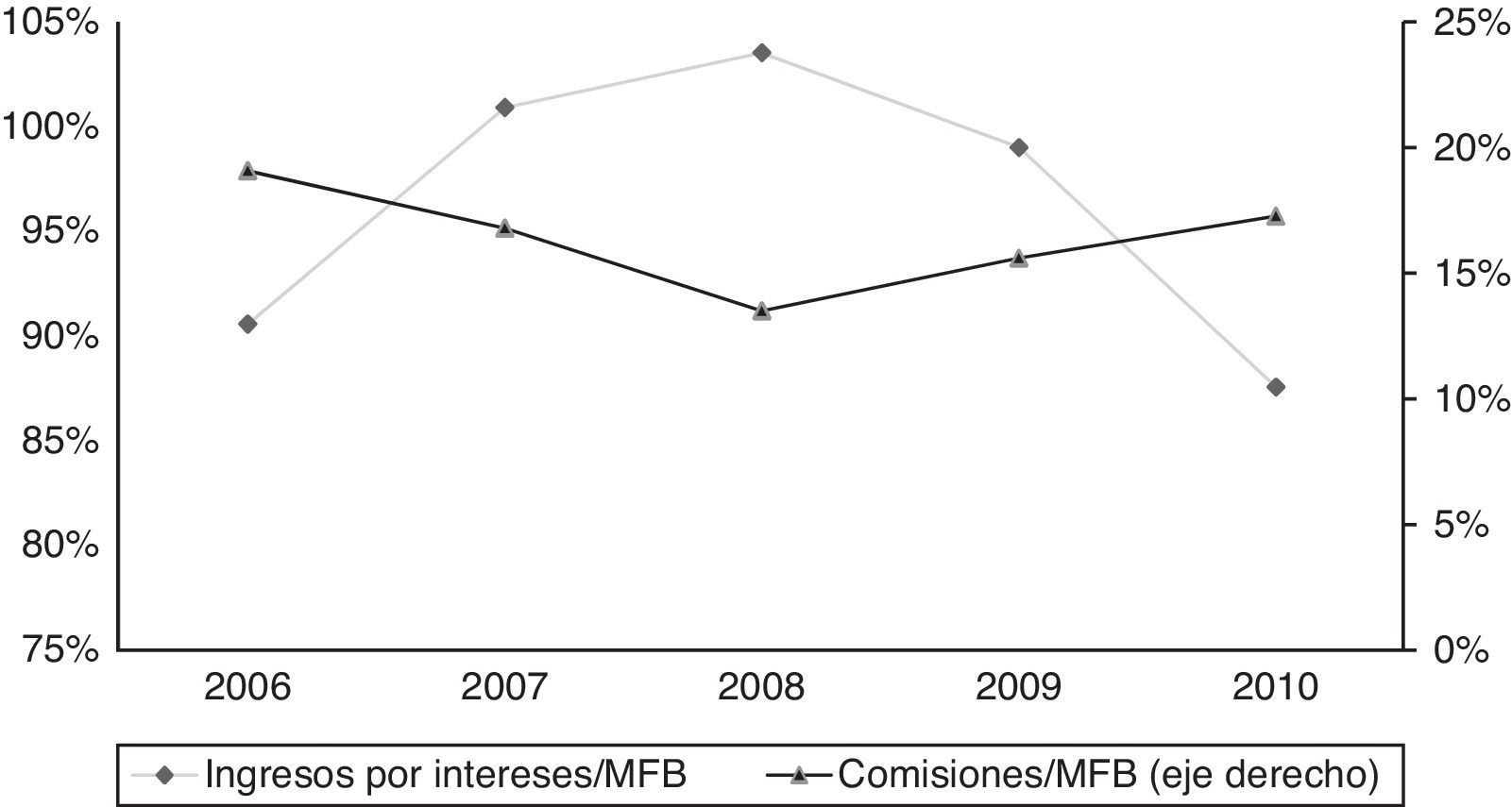

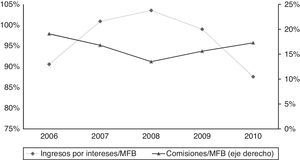

Siguiendo la metodología de Fuentes (2010), al comparar las 2 clases de ingresos en términos del margen financiero bruto, se observó un comportamiento adverso entre la curva de los ingresos por intereses y los ingresos por comisiones; es decir, a medida que aumentaron los ingresos correspondientes a intereses, la tendencia de los ingresos por comisiones fue a la baja, y al contrario, si estos últimos seguían una tendencia alcista, los ingresos por intereses reflejaban un comportamiento hacia la baja (fig. 7). Complementando la evidencia visual, adicionalmente se estimó el coeficiente de correlación entre ambos tipos de comisiones, con un valor de −0,776. Es decir, la correlación entre los ingresos por intereses y las comisiones bancarias es negativa, confirmando la tendencia observada de reemplazo de uno por el otro.

Este comportamiento pudo ser consecuencia de los diferentes factores que frenaron el aumento de los ingresos por intereses considerados por Fernández et al. (2000) para el contexto español, entre ellos la inestabilidad económica derivada de la crisis financiera mundial; la reducción de las tasas de interés reflejada en el comportamiento de la tasa de interés bancario corriente, que pasó del 21,8% en enero de 2008 al 14,21% en diciembre de 2010, y la competencia con instituciones no bancarias, entre otros. A su vez, este panorama sugiere, en concordancia con Clavijo, Vera y Fandiño (2011), que el sector bancario colombiano desarrolló un ciclo complementario entre los ingresos por intereses y los ingresos por el cobro de comisiones.

No obstante, es necesario interpretar el resultado obtenido con cautela puesto que, al no tener una ventana de tiempo de observación lo suficientemente larga, no se debe generalizar dicho comportamiento. De hecho, el coeficiente de correlación no es estadísticamente significativo en niveles convencionales, probablemente debido a que la estimación se realiza con un número reducido de datos. Adicionalmente, se debe tener en cuenta la importancia relativa de los ingresos por comisiones bancarias en la generación de utilidades y el efecto de otras variables que contribuyen a su obtención, ya que en los últimos 5 años representaron en promedio el 16,45% del margen financiero bruto frente al 96,32% de los ingresos por intereses.

Si bien este es un trabajo con una metodología de tipo descriptivo, y su alcance no profundiza en el grado de interdependencia entre las 2 medidas mencionadas, se intentó caracterizar la relación entre estas por medio de un último análisis estadístico, incluyendo otras variables que pudieran ayudar a contextualizar los resultados observados. Específicamente, se obtuvieron mediciones para el periodo de estudio del crecimiento del producto interno bruto de Colombia; el nivel de bancarización del país, obtenido del informe de inclusión financiera de la Asociación Bancaria y de Entidades Financieras de Colombia-Asobancaria (2011), y una medida de concentración de la industria bancaria en Colombia, obtenido de las bases de datos del Banco Mundial. Esta última medida consiste en la razón entre el patrimonio de los 3 bancos de mayor tamaño que operan en el mercado colombiano y el patrimonio total de dicho mercado. No se reprodujo el resultado de los análisis de correlación y regresión lineal, ya que estos no resultan estadísticamente significativos, nuevamente debido, muy probablemente, al reducido tamaño de la muestra. Sin embargo, se consideró interesante comentar la relación que se encontró entre comisiones y concentración de la industria bancaria, por una parte, y entre intereses y concentración bancaria por otra, encontrando que la relación entre concentración e intereses es positiva, lo que indica que a menor nivel de competencia entre bancos estos pueden cobrar intereses mayores a sus clientes, quienes no tienen alternativas para buscar mejores términos crediticios. Por otro lado, la relación entre comisiones y concentración es negativa, y esto puede explicarse porque, si bien los intereses son «transparentes», en tanto que el cliente puede fácilmente comprender este dato y su impacto en sus costos financieros, las comisiones muchas veces no son tan fáciles de sopesar por parte del cliente promedio, por lo que le resulta más fácil a la banca efectuar estos cobros sin perjudicar su relación con el cliente. Como consecuencia de esta diferencia, a medida que la competencia bancaria aumenta, se podría especular que los bancos compiten a través de sus tasas de interés, la variable más visible, reduciendo sus ingresos por este concepto, pero por otro lado, aumentando las comisiones para obtener ingresos mediante este mecanismo, de menor efecto en su posición competitiva.

5ConclusionesA través del presente estudio se evidenció la importancia que, en el tiempo, han representado los ingresos por comisiones para el modelo de negocio de las entidades bancarias al encontrarse que, en función de los ingresos operacionales, los ingresos totales percibidos por comisiones correspondieron en promedio al 7,41% del sector, mientras que los ingresos por intereses representaron un 42,20%. Asimismo, se encontró que los ingresos percibidos por intereses crecieron a una TCAC del 10,33% nominal alcanzando en 2010 los $16,51 billones, mientras que los ingresos correspondientes al cobro de comisiones crecieron al 8,90%, es decir, sumaron, para el mismo periodo de tiempo $3,26 billones.

En términos de los ingresos agregados y del margen financiero bruto se observó un comportamiento opuesto entre la curva de los ingresos por intereses y los ingresos por comisiones, lo que sugiere que el sector bancario colombiano desarrolló un ciclo complementario entre los ingresos percibidos por el cobro de intereses y el cobro de comisiones bancarias.

Según la clase de institución bancaria, se encontró que, aunque el menor número de instituciones participantes pertenecían a la banca pública y que su participación promedio en la generación de ingresos por comisiones se limitó al 10,12%, esta presentó un mayor dinamismo en los ingresos por comisiones bancarias, alcanzando una TCAC nominal para el periodo de análisis del 13,60%, a diferencia del 8,66% de la banca privada nacional y del 7,04% de la banca extranjera.

La distribución de ingresos de acuerdo al tipo de actividad que originó el cobro de la comisión mostró, en los últimos 5 años, una mayor concentración en los servicios correspondientes a actividades de cobranza, recaudos y pagos, con una participación promedio del 58,69%, seguida por las comisiones generadas por tarjetas de crédito con el 21,35% y finalmente por otras comisiones no especificadas en los conceptos anteriores, con el 16,63%.

En concordancia con las conclusiones de Fernández et al. (2000), y a la luz del aumento observado del 12,12% en el tamaño del total de activos, se intuye que la evolución de los ingresos por comisiones responde al interés de las instituciones bancarias de obtener una aparente compensación y reducción de riesgo debido a su baja o nula proporción en esta clase de ingresos, lo que redundaría en una mejora de indicadores financieros como el valor económico agregado, el cual es una métrica impuesta a nivel mundial para medir el desempeño de las entidades financieras.

Teniendo clara la importancia del rubro de comisiones bancarias en general en la estructura de ingresos de las entidades crediticias, es necesario analizar el modelo integral de negocios desde una perspectiva de sustentabilidad, ya que el impacto sobre factores como la perdurabilidad del cliente teniendo en cuenta su satisfacción y en última instancia su lealtad, y temas inherentes a la contribución a la sociedad por parte del negocio en sí, se podría ver afectado negativamente por la recurrente adopción de políticas y decisiones netamente mercantilistas, como en apariencia fueron siendo acogidas por parte de los administradores del sistema en el segmento de tiempo analizado. Los grupos defensores de clientes, los entes de control, los medios de comunicación, el Estado y la sociedad en general, suelen estar muy atentos a este tipo de temáticas sensibles que, finalmente, afectan la calidad de vida de la población de un país. Puntualmente, gracias a esta «presión social», desde 2012, la Superintendencia Financiera de Colombia ha venido haciendo públicas las tarifas bancarias comparadas para mostrarle al público sus opciones y permitir que las entidades tomen decisiones que mejoren el entorno competitivo en donde, presumiblemente, se verían beneficiadas ellas mismas, debido al fortalecimiento de la lealtad de sus propios clientes.

Finalmente, es necesario continuar desarrollando estudios que permitan profundizar en el fenómeno observado, de ahí que sea recomendable realizar un análisis que incluya otro tipo de variables explicativas, como los choques económicos externos, la desintermediación financiera, el efecto de la regulación, el crecimiento industrial, la bancarización y los niveles de confianza, entre otras variables que puedan afectar el comportamiento de los ingresos por comisiones bancarias.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

Se encontró que en 2010 el monto de la cartera de créditos en la banca privada nacional superó el valor de sus depósitos en $0,71 billones. Para todas las demás instituciones en los distintos años los depósitos siempre estuvieron por encima de la cartera de créditos.