Este documento aborda el estudio del riesgo de crédito como un objetivo de la regulación bancaria moderna, partiendo de la teoría económica hasta llegar a una aproximación cuantitativa concreta. En este sentido, se plantean 2 modelos econométricos para una institución bancaria representativa en la cartera de libre inversión en el municipio de Popayán, Departamento del Cauca (Colombia), con los cuales se logra demostrar que su cartera de libre inversión es de bajo riesgo, aun bajo ciertas características del acreditado y del contrato de crédito, y por otro lado, que el riesgo de incumplimiento es elástico o altamente sensible ante el ciclo económico, e inelástico ante las tasas de interés y desempleo de la ciudad.

This paper approaches the study of credit risk as an objective of modern banking regulation, advancing from theory to get a specific quantitative approach. In this way, two econometric models are estimated for a representative bank institution in terms of consumption credits in the municipality of Popayán, Department of the Cauca (Colombia). These demonstrate that the bank's portfolio is risk‐free according to some clients and credit characteristics. On the other hand, it is found that the default risk is elastic or highly sensitive to economic cycles, but inelastic regarding interest and unemployment rates in this city.

Este documento aborda o estudo do risco de crédito como um objectivo da regulação bancária moderna, partindo da teoria económica até chegar a uma aproximação quantitativa concreta. Neste sentido, analisamse dois modelos econométricos para uma instituição bancária representativa na carteira de livre investimento no município de Popayán, Departamento de Cauca (Colômbia), com os quais se consegue demonstrar que a sua carteira de livre investimento é de baixo risco, mesmo que sob determinadas características do acreditado e do contrato de crédito e, por outro lado, que o risco de incumprimento é elástico ou muito sensível relativamente ao ciclo económico, ou inelástico relativamente a taxas de juro e desemprego da cidade.

El cambio estructural experimentado en la economía colombiana con el proceso aperturista a comienzos de los años noventa transformó el modelo de crecimiento económico y la arquitectura financiera de una estructura con excesiva intervención del Estado en el otorgamiento de crédito y fijación de precios, a otra donde la asignación crediticia y de precios quedaba por definición al libre juego de oferta y demanda (Restrepo y Rendón, 2000). La desregulación promovida desde entonces ha generado, entre otros, problemas de información en el mercado financiero, que unidos a las inevitables fallas de coordinación macroeconómica han gestado desequilibrios agregados y particularmente en el mercado de fondos prestables. Uno de ellos lo constituye el riesgo de crédito, temática que cobró relevancia a razón de la parálisis interbancaria durante la crisis subprime en Estados Unidos entre 2007‐2010. Dicho episodio de depresión financiera mundial evidenció no solo la necesidad de supervisar las actividades del sector financiero, sino que reafirmó la obligatoriedad de cuantificar el riesgo a través de modelos internos a fin de estimar el futuro nivel de pérdidas, y en este sentido, prever un volumen adecuado de provisiones, dado que una subestimación de las mismas puede generar laxitud en el otorgamiento de crédito y mayores pérdidas futuras (como sucedió en el caso norteamericano), mientras que su sobreestimación limitaría la rentabilidad, y a mayor escala, el crecimiento económico por la vía del racionamiento de crédito (credit crunch).

Este panorama guarda relación con los planteamientos de las escuelas de pensamiento económico institucional y neoinstitucional, según los cuales, los argumentos explicativos de los desajustes en el ámbito macro se encuentran en la flexibilidad de la supervisión crediticia y en el comportamiento de la tasa de interés (Veblen, 1904; Schumpeter, 1912; Knight, 1921), mientras en el nivel micro sus causas se atribuyen tanto a las fallas en la información como a la existencia de costos de transacción dentro de los contratos, los cuales son resultado y al mismo tiempo origen de comportamientos subóptimos, de ahí que se abogue por la observancia de diferentes tipos de instituciones (Stigler, 1961; Coase, 1937; Stiglitz, 2000; Williamson, 2000).

En tal sentido, existe un punto de encuentro teórico‐práctico que hace del riesgo crediticio una temática relevante de estudio, y más aún en un contexto municipal en Colombia en donde, a pesar de la creciente participación del sector financiero en la actividad productiva, no se ha abordado en ningún documento de investigación. Los diagnósticos locales se han limitado a discutir sobre la liquidez, haciendo referencia básicamente al comportamiento de las captaciones y colocaciones (Miller, 2009); a analizar la variación periódica de las tasas de interés activa y pasiva (Banco de la República, 2010); o finalmente, a indagar sobre la relación entre intermediación financiera y producción a una escala departamental (Mendoza y Sarmiento, 2005), temáticas que si bien son importantes en el terreno económico financiero, olvidan cómo, en función del riesgo, se definen la liquidez, la rentabilidad y la sostenibilidad bancarias, y por esta misma vía, la productividad y la competitividad, tanto sectorial como agregada.

Por lo anterior, este documento presenta un ejercicio de explicación y cuantificación del riesgo crediticio en Popayán, capital del Departamento del Cauca (Colombia), en préstamos de libre inversión, considerando el importante incremento de su participación dentro de la cartera total al pasar de 30,15 al 46,56% entre 2002 y 2009. No obstante, partiendo de las restricciones en el acceso a estadísticas, se emplea información de una entidad bancaria representativa en esta línea de crédito, presente en esta ciudad durante más de 60 años1, y que en el pasado reciente ha participado con cerca del 33,36% de la cartera total.

En este orden de ideas, el artículo se divide en 4 partes incluyendo esta introducción; la segunda se inicia con un marco teórico de los fundamentos epistemológicos del riesgo de crédito y continúa con una reseña global de los modelos sobre cuantificación del riesgo crediticio; la tercera sección consiste en el planteamiento, estimación y descripción de resultados de 2 modelos econométricos: un logit binomial para la definición de los determinantes microeconómicos del riesgo de crédito y el cálculo de la probabilidad de incumplimiento, y un log‐log que permite establecer los factores explicativos del default crediticio a escala macroeconómica; en la cuarta sección se presentan conclusiones y recomendaciones.

2Referentes teóricos y modelosCon el fin de llevar a cabo una buena aproximación econométrica del riesgo, esta sección muestra los referentes que le dan sustento desde la literatura económica a 2 niveles: en la primera parte, se hace un rastreo en torno al concepto de riesgo de crédito y los elementos que lo rodean haciendo especial énfasis en la teoría institucionalista y neoinstitucionalista, mientras que en la segunda, se referencian los modelos cuantitativos más representativos en la materia.

2.1Elementos epistemológicos sobre el riesgo crediticioEl riesgo de crédito puede enfocarse desde las múltiples vertientes teóricas de la disciplina económica. Una primera aproximación se encuentra en los planteamientos de Smith (1776), para quien “el tipo de interés corriente más bajo debe ser algo más que suficiente para compensar las pérdidas ocasionales a las que los préstamos, incluso con la prudencia aceptable, están expuestos (…)” (Smith, 1776, p. 178). Aunque Smith acierta al indicar que el riesgo debe compensarse con una tasa de interés, solo lo hace de manera tangencial, mientras que con los perfeccionamientos de la teoría del valor de los “nuevos clásicos” la explicación del riesgo de alguna forma pierde relevancia, dándose prioridad, como lo muestran Landreth y Colander (2006), a los avances en la teoría del interés por parte de Senior, Böhm‐Bawerk y Fisher.

Desde la visión tradicional típica de la microeconomía neoclásica heredada de Marshall, no existiría riesgo de crédito2; en otras palabras, no hay lugar a pérdidas de largo plazo si se asumen los supuestos de competencia perfecta. Solo se generarían pérdidas para las firmas (bancos) como consecuencia de la inflexibilidad en su estructura de costos, situación en la cual sufrirían un “efecto expulsión” de la industria (sector financiero), que de ningún modo sería desfavorable al existir la posibilidad de incorporarse a otro sector productivo, considerando la libre entrada y salida de firmas, y la perfecta sustituibilidad de factores. Por otro lado, si se habla de un escenario de competencia no perfecta, las pérdidas bancarias surgirían de las estrategias de juego de las firmas (funciones de reacción) o de su total incapacidad para coludir con otras entidades de crédito3.

Desde la economía política marxista, por el contrario, el riesgo de crédito encuentra una explicación. Considerando la línea neomarxista de Aglietta (1979), el sector financiero no sería más que un medio para la transformación D‐M‐D¿ (D: dinero; M: mercancía; D’: dinero ampliado) en donde la creación secundaria o ex nihilo de dinero es una operación adelantada en función de los ingresos futuros generados en la realización de la plusvalía que se extrae del proceso productivo. Los capitalistas, en su afán de sobreacumulación (etapa de “euforia de los negocios”), otorgarían excesivo crédito, que de no sobrepasar la restricción monetaria de los bancos sería cancelado una vez realizado el valor del trabajo abstracto en el mercado (es decir, transformado en precios); pero en caso contrario, surgirían problemas de liquidez, en tanto el endeudamiento acumulativo superaría el crecimiento de la producción, con el consecuente incremento en los precios y en los fondos financieros que se tendrían que pagar. Aunque esta constituye una importante mirada, se queda estancada en la fase depresiva de largo plazo y no contempla un ciclo económico completo.

En la Teoría General de Keynes (1936), por su parte, se puede encontrar una explicación del riesgo de crédito al considerar el papel de las expectativas frente a los ingresos futuros (discusión que incorpora al plantear el concepto de “eficiencia marginal del capital”), al tiempo que se discute la posibilidad de un no pago voluntario: “Donde existe un sistema de prestar y tomar a préstamo, con lo que quiero decir la concesión de créditos con un margen de garantía real o personal, aparece un segundo tipo de riesgo al que podremos llamar el riesgo del prestamista. Este puede deberse al azar moral, es decir, incumplimiento voluntario o de cualquier otro medio, tal vez lícito, de eludir el cumplimiento de la obligación; o la posible insuficiencia del margen de seguridad, es decir, incumplimiento involuntario a causa de una equivocación en las expectativas” (Keynes, 1936, p. 132).

A pesar de estos aportes, las anteriores aproximaciones olvidan las instituciones que rodean el otorgamiento de crédito, algunas de las cuales pueden explicar el incumplimiento4.

En este sentido, desde el institucionalismo se puede destacar la perspectiva de Veblen (1904) para quien uno de los factores clave en el surgimiento del incumplimiento crediticio es la incertidumbre bancaria después de un período de expansión económica desbordada. Como lo muestran Landreth y Colander (2006), para Veblen el ciclo económico y del crédito se sucede así: “Durante la fase de prosperidad del ciclo, las actividades pecuniarias de los hombres de negocios provocan la expansión del crédito (…). Este proceso se refuerza por sí solo durante un tiempo, mientras la cantidad de crédito y el valor de los bienes de capital como garantía siguen aumentando con la subida de los precios de los bienes de capital. Pero pronto es evidente que existe una gran diferencia entre el poder de ingresos de los bienes de capital y sus valores, tal como se manifiesta en el precio de los títulos, comienza un período de liquidación y reducción de los gastos (…). La fase de depresión del ciclo contiene fuerzas autocorrectoras, ya que los salarios reales bajan y los márgenes de beneficios aumentan. Finalmente, el exceso de crédito desaparece de la economía” (Landreth y Colander, 2006, p. 337).

Esta hipótesis de comportamientos cíclicos es compartida con posterioridad por Schumpeter (1912) al reconocer la contribución de la desbordada expansión secundaria de dinero a las fases de depresión, si bien afirma que el riesgo constituye un elemento natural e inevitable del mercado (Schumpeter, 1942). Esto le lleva a incursionar en la discusión sobre el concepto de “interés”, al que define como el rendimiento del “tercer factor” de producción asociado a la capacidad de innovación y manejo del riesgo. Para Schumpeter, las pérdidas económicas dependen, en primera instancia, de la gestión de los empresarios, proceso que debe verse acompañado de una asignación cuidadosa de crédito en tanto son “los banqueros quienes autorizan a la gente, en nombre de la sociedad como tal, dónde innovar” (King y Levine, 1993, p. 735); pero por otro lado, del grado de cobertura de la tasa de interés.

Por su parte, Knight (1921) distingue entre riesgos asegurables y riesgos para los que no existe ningún seguro. En el caso de los primeros, una cuota o prima de seguro se convertiría en un costo que no le representaría beneficios a la empresa (en el sector bancario se haría referencia al porcentaje de la cartera destinado a provisiones), y ante riesgos no asegurables, la única forma de obtener beneficios sería ejercer el poder de monopolio.

Por otro lado, en el terreno neoinstitucionalista, se destaca la teoría de la información de Stigler (1961), quien la define como un “bien económico”, es decir, con una oferta —que implica costos de producción (curva de costo marginal creciente) en tanto las empresas deben pagar todos los insumos necesarios para operar—, y una demanda — que proviene del beneficio del consumidor (curva de beneficio marginal decreciente) y que disminuye conforme aumente el tiempo de búsqueda—. Aplicando esta perspectiva al contexto bancario y en relación con la temática del riesgo, el costo vendría dado por el incremento en la inversión efectuada por los establecimientos financieros en todos los recursos necesarios para llevar al cliente la información relacionada con la adquisición de créditos, mientras el beneficio se deriva de la modificación en el nivel de satisfacción del cliente financiero respecto a los parámetros de las operaciones activas de crédito, entre estos, el tiempo de desembolso y plazo de la operación. En este contexto, todo desajuste en la información generaría riesgo en el mercado de crédito.

En esta línea de los costos de transacción destaca además Coase (1937), quien desarrolla una nueva teoría de la firma tratando de explicar por qué las transacciones se desarrollan a través de empresas. Desde su punto de vista “las empresas existen para sustituir un sistema de contratación inseguro, orientado al mercado y con altos costos de incertidumbre, por otros acuerdos, direccionados, con contratos a largo plazo, menores inseguridades acerca de las rentas, y por tanto, con menores costos de transacción” (Restrepo y Rendón, 2000, 33). A pesar de esto, Coase ve en la ley un mecanismo para remover los impedimentos de los acuerdos privados, de ahí que aboga para que la intervención del Estado en la economía logre una disminución de los costos transaccionales, a fin de que los particulares logren acuerdos privados eficientes (Teorema de Coase).

Ahora bien, los costos de transacción pueden estar asociados también a la calidad del bien y la confianza, como lo evidenció Akerlof (1970), desde cuya perspectiva los precios (en el contexto financiero, tasas de interés) no son buenas “señales” dado que la información puede ser asimétrica y generar desconfianza respecto de los intereses de uno u otro agente5. La información incompleta se presenta cuando, para la adquisición de datos relevantes en la toma de decisiones, es necesario incurrir en costos elevados, y la información asimétrica, cuando la información no se distribuye de forma homogénea entre las partes involucradas en el intercambio, y por consiguiente, no se pueden tomar decisiones acertadas6. Estas fallas traen los denominados efectos de selección adversa y riesgo moral: “La selección adversa se presenta con anterioridad a la transacción. Podemos resumirla dicien‐do que ocurre cuando los individuos solicitantes de recursos representan un alto riesgo de crédito y, por lo tanto, son los más interesados en conseguir uno; por ello, actúan con mayor decisión o agresividad para obtener un crédito y, por consiguiente, están dispuestos a pagar mayores tasas de interés. El problema de selección adversa se presenta al existir asimetrías de información en el mercado crediticio; debido a ellas, el agente prestamista no contará con suficiente información para saber quién constituye un buen o un mal crédito, por lo cual su decisión no será correcta. El riesgo moral (por otro lado) surge una vez desembolsados o entregado los recursos. En aquel momento hay cambio de incentivos en el prestatario, por ello podrá tomar diferentes actitudes dependiendo de cómo sea su comportamiento con respecto al riesgo” (Delvasto, 2005, p. 220).

Desde la visión neoinstitucionalista entonces, el sector financiero se puede definir como aquella estructura especializada canalizadora de riesgo que debe determinar quiénes son sujetos de buen crédito, monitoreando los préstamos concedidos para evitar un riesgo moral futuro, y los costos en que debe incurrir para tal fin abarcan la suma de todo lo relacionado con decidir, negociar, planificar u organizar los contratos. Tales costos son de 2 tipos: los ex ante que son aquellos en que se incurre al preparar, negociar y salvaguardar un acuerdo (en el sistema financiero, se referiría básicamente al estudio de crédito), y los ex post que se asocian a los siguientes conceptos: los costos de mala adaptación, cuando las transacciones divergen de la especificación original del contrato (notificaciones o arreglos contractuales con el cliente); los costos de regateo, para corregir transacciones posteriores al contrato (procesos jurídicos); los costos de instalación y dirección, relacionados con las estructuras de gobierno a las que someten sus discusiones (judicialización y retención o subasta de activos); y los costos de vinculación, para llevar a cabo compromisos seguros (referidos al pago de una prima de seguro).

Ante este escenario de costos transaccionales, Williamson (2000) sugiere el estudio de las instituciones, que van jerárquicamente desde las culturales e históricas, pasando por las formales y organizacionales, hasta llegar a las relacionadas con el contrato propiamente dicho. Las instituciones del nivel 1 son definidas como inherentes a la sociedad en tanto atañen a su cultura, razón por la cual deben ser consideradas en los análisis económicos. De hecho, algunos comportamientos financieros están regidos por identidades sociales7, por ejemplo, la creencia en ciertos grupos sociales de no cobrar intereses o practicar la usura por constituir una actitud despreciable8; la acentuada tendencia al ahorro antes que a la inversión, propia de sociedades rentistas; la cultura del no pago premeditado (o intencional), y hasta la tendencia a la evasión de los compromisos económicos9. Las instituciones del nivel 2 están relacionadas con las reglas del juego, siendo su principal función definir y ejercer los derechos de pro‐piedad a través de convenios o leyes en un horizonte temporal más corto, lo cual en el campo financiero haría alusión al ordenamiento jurídico de cada país que procede de su Carta Política y regula las actividades relacionadas con el dinero del público y la intermediación financiera. En el nivel 3 se encuentran las instituciones relacionadas con el Gobierno a través de organismos específicos (en Colombia: Ministerio de Hacienda y Crédito Público, Banco de la República como autoridad monetaria, y Superintendencia Financiera como órgano regulador). Finalmente, las instituciones del nivel 4 incluyen toda clase de acuerdos, en este caso, los contratos de crédito propiamente dichos.

Esta noción de instituciones va de la mano del enfoque de la regulación, en la cual enfatiza la banca moderna al abogar por modelos adecuados para la estimación del riesgo crediticio, objeto del siguiente numeral.

2.2Modelos para estimación del riesgo de créditoLos modelos de medición del riesgo han venido popularizándose desde inicios del siglo XXI, cuando el Comité de Basilea —uno de los grupos más importantes en términos de la regulación financiera mundial— publicó un conjunto de medidas hoy conocidas como Basilea II, que entró a reformar el texto “International Convergence of Capital Measurement and Capital Standards”, también llamado Basilea I10. El primer acuerdo establecía la obligación de mantener un saldo mínimo equivalente al 8% sobre los activos ponderados por riesgo de crédito, regla que vino a denominarse “razón Cooke” o Risk Asset Ratio:

donde RR.PP. son los recursos propios, los ai son los coeficientes de ponderación de riesgo o grado de exposición (0, 20, 50, 100%, respectivamente), Ai el valor del activo sometido al coeficiente, siendo i el número de activos.

Después del pronunciamiento inicial de Basilea, se introdujeron requerimientos adicionales que se concretaron en Basilea II, cuya versión definitiva fue publicada en 2004 pero aplicada en sentido estricto desde 2007. En este documento, el 8% continuó siendo un coeficiente de referencia para los recursos propios bancarios, pero la principal diferencia respecto al acuerdo de Basilea I radicó en la forma de estimar el riesgo de crédito. De acuerdo con De Miguel, Miranda, Pallas y Peraza (2002), Soley y Rahnema (2004), Labatut, y Molina y Pozuelo (2005), son 3 los pilares básicos de la gestión bancaria en el marco de Basilea II: requerimientos de capital, revisión de un supervisor y disciplina de mercado. Pero de estos, el más importante es de los requerimientos de capital, que establece cómo deben definirse los recursos propios de los bancos en función del riesgo de crédito, para lo cual se cuenta con 2 opciones: la primera, a partir de evaluaciones realizadas por instituciones externas o agencias de rating; la segunda, y quizá más importante, el método basado en indicadores internos (Internal Rating Based Approach). Actualmente, a raíz de la crisis norteamericana, se definió un nuevo Acuerdo de Basilea11, pero la idea subyacente sigue siendo la estimación del riesgo por medio de esquemas principalmente internos, a fin de definir un adecuado volumen de reservas12.

Ahora, si bien la tendencia en el uso de modelos para la estimación del riesgo se ha acentuado en los últimos años con motivo de los mencionados pronunciamientos de Basilea, la literatura indica que a lo largo de la historia se han planteado diversos modelos con tal objetivo13. Entre los más destacados se puede referenciar el modelo de valoración del precio de los activos financieros, un esquema clásico propuesto por Sharpe (1963) e inspirado en los aportes de Markovitz (1952), que aún sigue siendo aplicado en las finanzas contemporáneas. Este modelo descompone el rendimiento esperado de un activo o portafolio (en el caso bancario, un tipo de cartera) en la tasa libre de riesgo más un premio por el riesgo asociado que se mide a través de un coeficiente beta, el cual en caso de ser 0 indica cómo el retorno esperado será solamente el valor del activo libre de riesgo, y a medida que se incrementa, muestra el aumento en el retorno esperado.

Por otro lado, se destaca el modelo de las cinco “C” diseñado por Saunders (1999), el cual propone analizar 5 aspectos respecto a los créditos (García y Gutiérrez, 2005): honradez del deudor (character); capacidad de generación de fondos (capacity); patrimonio (capital), es decir la proporción de recursos propios en relación con los recursos de terceros (nivel de apalancamiento); garantía como refuerzo de la solvencia (colateral), con lo que se hace referencia a un bien o título valor que goce de liquidez y compense la pérdida en la operación de crédito; y por último, variables del entorno (cycle), que indican el grado de vulnerabilidad del acreditado ante las variaciones en las condiciones macroeconómicas, ello en un contexto de comportamientos cíclicos que pueden afectar a sus ingresos y decisiones financieras.

También han sido utilizados modelos econométricos con series de tiempo que permiten realizar diagnósticos sobre el riesgo de crédito (Elizondo, 2004; De Lara, 2006). En este grupo se destacan los modelos autorregresivos o AR(p), donde la variable Yt —volatilidad o riesgo— depende de ella misma pero rezagada en el tiempo en “p” períodos, más un componente aleatorio Ut; los modelos de promedios móviles o MA(q), en los que la variable es generada por un promedio ponderado de una serie de perturbaciones aleatorias que se remontan “q” períodos en el tiempo, más un término de error en el momento actual; los denominados ARMA(p, q) como una combinación de los 2 anteriores14; los modelos autorregresivos de heterocedasticidad condicional o ARCH(p) en donde la varianza es una función de errores rezagados; y los GARCH (p, q), propuestos por Bollerslev (1986), donde se generaliza la varianza de la serie de tiempo al expresarse como un ARMA.

Por otra parte, se deben reseñar los modelos log‐lin (semilogarítmicos) y log‐log (doblelogarítmicos). En los primeros, regresa la serie de tiempo que intenta aproximarse al riesgo (bien sea tasa de interés, colocaciones, índices de cartera vencida) frente a una variable continua como es el tiempo, y cuyo parámetro estimado mide la tasa de crecimiento promedio de esta serie. En los segundos, regresa la serie en logaritmo frente a un conjunto de variables explicativas en logaritmos, donde cada coeficiente calculado representa la elasticidad o grado de sensibilidad de la variable endógena respecto de cada una de las variables explicativas.

No obstante, con mayor frecuencia los estudios sobre riesgo crediticio aplican la regresión discriminante, la cual hoy se estima usando modelos logit o probit (Lo, 1986; Laffarga, Martín y Vázquez, 1987; Lennox, 1999). Este enfoque fue iniciado por Durand (1941), quien lo aplicará para calcular con base en características del solicitante, un índice de calificación que permitiese definir si otorgar o negar un crédito de consumo. Si bien es cierto que este tipo de modelo se popularizó con la aplicación de Altman (1968) en créditos comerciales (modelo al que la literatura financiera conoce como Z‐score15), tal enfoque sigue siendo empleado para medir el riesgo en créditos a persona natural.

En esta línea, según Barona (1989), destacan los trabajos de Myers y Forgy (1963), Smith (1964), Reinsel y Brake (1966), Pratt y McGee (1967), Bogges (1967), Chatterjee y Barcun (1970), Orgler (1971), Harter (1973), Apilado, Warner y Dauten (1974), Sexton (1977) y Gau (1978). Entre las variables consideradas por los mencionados estudios se tienen: género, edad, ocupación, ingresos, estado civil (si es casado, número de años de compromiso), tamaño de la familia, años en la vivienda actual, si posee o no propiedad raíz, cuenta bancaria o seguro de vida, tasa de crecimiento en el patrimonio, propósito del préstamo, número de cuentas vencidas no pagadas, número de fuentes de crédito empleadas, amortización mensual, razón entre otros ingresos y total de ingresos, razón entre la suma de intereses y amortización al capital, y total de ingresos. Sin embargo, más recientemente, Steenackers y Goovaerts (1989) han definido como los principales determinantes del comportamiento crediticio las variables: estado civil, nacionalidad, sexo, número de hijos, edad, tenencia de teléfono, tiempo en el domicilio actual, región geográfica, profesión, sector de actividad económica, tiempo en el trabajo actual, ingresos y gastos mensuales, propiedad de la vivienda, créditos concedidos con anterioridad, cantidad, duración y destino del préstamo; Lawrence y Arshadi (1995) plantean que si bien un banco puede errar en la asignación de crédito, tiene otras opciones como ejecutar la acción legal, refinanciarlo o ampliar el plazo para su vencimiento; Bellotti y Crook (2007) incorporan variables del ciclo económico en el modelo de calificación (tipos de interés, índice general bursátil, producto interior bruto, tasa de desempleo, precio de la vivienda, índice de precios, un indicador de riqueza que incluye posesión de títulos de renta fija); mientras Boj, Claramunt, Esteve y Fortiana (2009) trabajan 4 grupos de variables en los modelos de clasificación: del crédito, sociales del cliente, económicas del cliente, y de la relación cliente‐banco.

Por último, con el desarrollo de las herramientas informáticas aplicadas a la actividad bancaria, nuevas técnicas han tomado fuerza, entre ellas las redes neuronales y los algoritmos evolutivos (Frydman, Altman y Kao, 1985), matrices de transición (Altman y Kao, 1992), máquinas de vectores de soporte (Vapnik, 1995; Moreno y Melo, 2011), y el esquema del valor en riesgo o VaR (RomeroMeza, 2005), el cual se complementa con métodos auxiliares como son las simulaciones de tipo Montecarlo (De Lara, 2006) o la simulación histórica con crecimientos absolutos o logarítmicos (Jorion, 2007).

Como pudo anotarse, son múltiples los modelos para análisis del riesgo. A pesar de ello, en el presente documento solo se utilizan 2: el enfoque discriminante logit y el modelo log‐log. Estos esquemas se consideran adecuados en tanto permiten definir los factores explicativos del riesgo de incumplimiento de una manera relativamente menos compleja y económica, al tiempo que garantizan resultados consistentes, y se adaptan a la información de fuentes primarias y secundarias disponibles en el quehacer bancario, sobre todo para la institución financiera escogida en el ámbito de la ciudad de Popayán.

3Aplicación en la entidad bancariaConsecuencia de la revisión hecha en la sección anterior, esta parte del documento se centra en la medición econométrica a fin de hallar los principales determinantes del riesgo crediticio a 2 instancias: una primera, donde se estima el riesgo de impago en función de la información de los clientes y sus créditos, y una segunda de tipo macro donde se utilizan series de tiempo del municipio de Popayán.

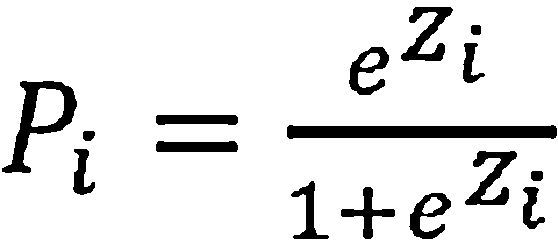

3.1Modelo logitEl logit pertenece al grupo de los modelos de regresión de respuesta cualitativa, donde la variable dependiente puede tomar diferentes valores de acuerdo con una clasificación previamente establecida, aunque generalmente se asignan valores de 1 o 0 para indicar respectivamente, la presencia o ausencia de un atributo, en este caso, el incumplimiento severo en el crédito. La regresión de esta variable cualitativa frente a un grupo de variables exógenas permite hacer un análisis de probabilidad. Para tal fin se utiliza una función de distribución acumulativa logística, donde la probabilidad condicional es de la forma:

Equivalente a:

Siendo la probabilidad de que no suceda el evento:

Equivalente a:

En estos términos, el logit se construye como el logaritmo de la razón de probabilidades:

Y para fines de estimación econométrica:

Donde L1 es el logit o el logaritmo de la razón de probabilidades a favor de que el evento suceda, β1 es el intercepto o valor del logit cuando las variables explicativas son 0, β2 es la pendiente del modelo de regresión o la variación causada en L1 por un cambio infinitesimal en X116y finalmente, u1 es el término de error.

Algunas de las características de este modelo son:

- •

Cuando la probabilidad de éxito (P1) tiende a 1, el logit (L1) tiende a +∞.

- •

La modificación de la probabilidad de sucederse el evento (P1) cuando se modifica X1 se calcula como17:

- •

El término aleatorio de error ui es heterocedástico18.

Para estimar un modelo logit existen 2 métodos, dependiendo de si se emplean datos agrupados (replicados) o individuales (micro). Estos son, respectivamente, el de mínimos cuadrados ordinarios —que resulta de la regresión que minimiza la sumatoria del cuadrado de los errores de estimación— y el de máxima verosimilitud —un procedimiento de cálculo no lineal consistente en maximizar la función de verosimilitud o producto de las funciones de densidad individuales Yi—. La bondad de ajuste en este último caso se define a través de pseudos R2, siendo el más usado el R2 McFadden (R2McF)19. Si bien, “en los modelos con regresada binaria lo que interesa son los signos esperados de los coeficientes de la regresión y su importancia práctica y/o estadística” (Gujarati, 2004, p. 585), siempre que se cumplan los supuestos de partida.

Partiendo de este esquema general sobre el logit, se propone el siguiente modelo20:

Donde i representa a cada cliente (1, 2, 3, …, n), Yi es el logit o el índice riesgo de incumplimiento (0 = cumplimiento o impago leve; 1 = cobro jurídico), Genei es el género del solicitante (0 = femenino; 1 = masculino), Secti es el sector económico del cliente (múltiples categorías: 1 = orden nacional; 2 = pensionado; 3 = entidades territoriales; 4 = entes descentralizados; 5 = empresa privada), Endeupi indica el endeudamiento paralelo (0 = no; 1 = sí), Pliqi es el período de liquidez enfrentado al adquirir la deuda (múltiples categorías: 0 = I trimestre; 1 = II trimestre; 2 = III trimestre; 3 = IV trimestre), Presi es el valor del préstamo (en pesos colombianos), Nperies el plazo o número de períodos de la operación financiera (en este caso, meses), Tintpi es la tasa de interés periódica vencida (periodicidad mensual), son los costos de transacción (financieros y adicionales en pesos), Finfi es la valoración monetaria de los fallos en la información (en pesos)21 y finalmente, ui es el término aleatorio de error.

El modelo planteado inicia con la inclusión de 3 variables relacionadas con el perfil del cliente: género, para determinar si los clientes hombres son más propensos al incumplimiento de sus compromisos crediticios22; sector económico, indicador que permite capturar de alguna forma el efecto de diferentes condiciones económicas, y por esta misma vía, el tipo de crédito adquirido por los clientes (libranza u ordinario); y presencia de obligaciones financieras paralelas, a fin de definir la manera en que un mayor nivel de pasivos desmejora la liquidez y fomenta el incumplimiento.

Luego se incluye el período de liquidez de la economía afrontado por el crédito en el momento de adquirir su obligación crediticia, cuyo incremento indica el orden creciente del ingreso disponible a lo largo del año23.

A continuación, el modelo incorpora variables clásicas en el estudio del riesgo como son valor del préstamo, plazo y tasa de interés, frente a las cuales se espera un comportamiento creciente de la probabilidad de no pago. Según la lógica financiera, un mayor desembolso en una operación activa de crédito implica mayores costos asociados, que en últimas, serán una mayor carga financiera en el tiempo, por lo cual habría de esperarse un incremento en el riesgo. No obstante, es posible que al guardar el valor del desembolso una relación directa con el nivel de ingresos demostrado, un mayor monto de cré‐dito refleje la suficiencia del ingreso del solicitante para cumplir con su obligación crediticia; frente a la tasa de interés, la relación esperada es directa en tanto significa mayores pagos periódicos24; y res‐pecto a un mayor plazo de la operación financiera, es posible que los costos sean aún más altos, entre otras razones por la incertidumbre respecto del cumplimiento futuro, costos que harían que los clientes fueran más propensos al inclumplimiento.

Finalmente, el modelo incluye las variables costos de transacción y fallos en la información, que por ser producto de la incertidumbre o del poder de mercado de la entidad bancaria frente al cliente conllevan un resultado no óptimo (el incumplimiento), generador de pérdidas económicas para el banco, y por ende, para el usuario.

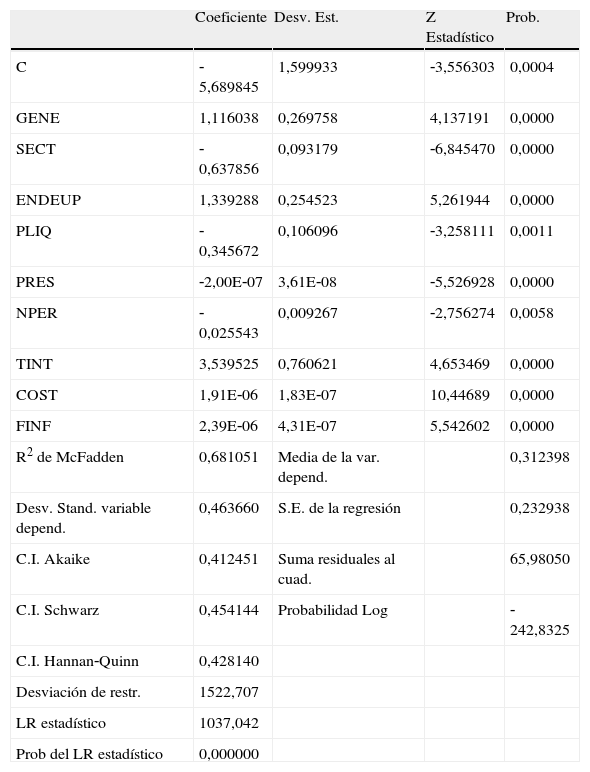

Con estas premisas, se realizó la estimación del modelo de la ecuación (8) a través del método de máxima verosimilitud al tratarse de información individualizada. Los resultados se muestran en la tabla 125.

Resultados modelo logit Variable

| Coeficiente | Desv. Est. | Z Estadístico | Prob. | |

| C | ‐5,689845 | 1,599933 | ‐3,556303 | 0,0004 |

| GENE | 1,116038 | 0,269758 | 4,137191 | 0,0000 |

| SECT | ‐0,637856 | 0,093179 | ‐6,845470 | 0,0000 |

| ENDEUP | 1,339288 | 0,254523 | 5,261944 | 0,0000 |

| PLIQ | ‐0,345672 | 0,106096 | ‐3,258111 | 0,0011 |

| PRES | ‐2,00E‐07 | 3,61E‐08 | ‐5,526928 | 0,0000 |

| NPER | ‐0,025543 | 0,009267 | ‐2,756274 | 0,0058 |

| TINT | 3,539525 | 0,760621 | 4,653469 | 0,0000 |

| COST | 1,91E‐06 | 1,83E‐07 | 10,44689 | 0,0000 |

| FINF | 2,39E‐06 | 4,31E‐07 | 5,542602 | 0,0000 |

| R2 de McFadden | 0,681051 | Media de la var. depend. | 0,312398 | |

| Desv. Stand. variable depend. | 0,463660 | S.E. de la regresión | 0,232938 | |

| C.I. Akaike | 0,412451 | Suma residuales al cuad. | 65,98050 | |

| C.I. Schwarz | 0,454144 | Probabilidad Log | ‐242,8325 | |

| C.I. Hannan‐Quinn | 0,428140 | |||

| Desviación de restr. | 1522,707 | |||

| LR estadístico | 1037,042 | |||

| Prob del LR estadístico | 0,000000 |

Variable dependiente: RISK

Método de estimación: ML Logit binario Muestra: 1 1226

Observaciones incluidas: 1.226

Convergencia alcanzada luego de 13 iteraciones QML (Huber/White) error estandar & covarianza Fuente: elaboración propia.

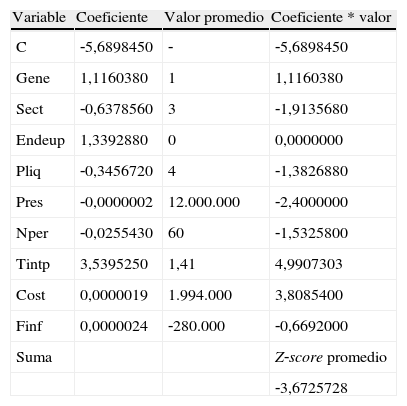

Como todo modelo logit, cada parámetro indica el cambio en el logaritmo de la razón de probabilidades (en este contexto, el logaritmo de la razón de la probabilidad de que un cliente incumpla frente a la probabilidad de que no lo haga), ocasionado por un cambio unitario en cada variable explicativa. En otras palabras, y al tratarse específicamente de un modelo aplicado al riesgo de crédito, sus coeficientes se interpretan como la variación en el índice de calificación de riesgo (Z‐score) frente a una modificación unitaria en cada uno de sus determinantes (Gutiérrez, 2007). Sin embargo, como tal interpretación puede carecer de sentido para algunos analistas financieros en tanto lo realmente importante para una entidad bancaria es conocer la probabilidad de incumplimiento propiamente dicha (Pi), y con base en esta sus variaciones porcentuales (efectos marginales), se deben considerar entonces los promedios o la moda de las variables (según el tipo de variable explicativa), con los cuales se calcula un Z‐score promedio. Esto se hizo para la cartera de estudio tal como se muestra en la tabla 2.

Cálculo del índice de calificación

| Variable | Coeficiente | Valor promedio | Coeficiente * valor |

| C | ‐5,6898450 | ‐ | ‐5,6898450 |

| Gene | 1,1160380 | 1 | 1,1160380 |

| Sect | ‐0,6378560 | 3 | ‐1,9135680 |

| Endeup | 1,3392880 | 0 | 0,0000000 |

| Pliq | ‐0,3456720 | 4 | ‐1,3826880 |

| Pres | ‐0,0000002 | 12.000.000 | ‐2,4000000 |

| Nper | ‐0,0255430 | 60 | ‐1,5325800 |

| Tintp | 3,5395250 | 1,41 | 4,9907303 |

| Cost | 0,0000019 | 1.994.000 | 3,8085400 |

| Finf | 0,0000024 | ‐280.000 | ‐0,6692000 |

| Suma | Z‐score promedio | ||

| ‐3,6725728 |

Fuente: elaboración propia.

Al reemplazar el Z‐score de la tabla 2 en la ecuación (3), se halla la probabilidad de incumplimiento así:

En este sentido, 2,47% es el riesgo calculado para un crédito de libre inversión aprobado por la entidad bancaria estudiada en Popa‐yán, a un cliente de género masculino, trabajador adscrito a un ente territorial (alcaldía, gobernación o sector educativo), sin crédito con otra entidad financiera, adquirido en un período de alta liquidez como es el cuarto trimestre del año, por un valor de 12.000.000 pesos colombianos, a un plazo de 60 meses (5 años), con una tasa de interés de 1,41% mes vencido, dados unos costos de transacción cer‐canos a los 2 millones de pesos, y unas pérdidas de información va‐loradas en 280.000 pesos colombianos.

Pero si la mayoría de los créditos de este banco en la modalidad de libre inversión tuvieran características semej antes, este 2,47% sería el riesgo promedio de incumplimiento de toda la cartera de consumo para tal período26. Asumiendo esto, se podría decir entonces que la entidad habría experimentado una pérdida de 1.696,3 millones de pesos colombianos aproximadamente (resultado de multiplicar la cartera bruta de 68.449 millones de pesos colombianos por el riesgo calculado), lo que equivale a hablar de pérdidas adicionales dado el impago de 504,4 millones de pesos colombianos (teniendo en cuenta que dejó de colocarse este monto de pérdida a una tasa de oportunidad del 29,7% anual), para un total de pérdidas económicas cercanas a los 2.201 millones de pesos colombianos.

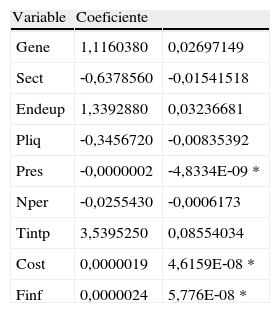

Ahora bien, esta probabilidad estimada se modificaría en diferente sentido y magnitud frente a cada variable explicativa, como lo indica la tabla 3.

Variación en la probabilidad de impago

| Variable | Coeficiente | |

| Gene | 1,1160380 | 0,02697149 |

| Sect | ‐0,6378560 | ‐0,01541518 |

| Endeup | 1,3392880 | 0,03236681 |

| Pliq | ‐0,3456720 | ‐0,00835392 |

| Pres | ‐0,0000002 | ‐4,8334E‐09 * |

| Nper | ‐0,0255430 | ‐0,0006173 |

| Tintp | 3,5395250 | 0,08554034 |

| Cost | 0,0000019 | 4,6159E‐08 * |

| Finf | 0,0000024 | 5,776E‐08 * |

* Las variaciones en probabilidad en estas variables dependen de la unidad en que vengan dadas, por ello se pueden interpretar asumiendo cambios en 1 millón de pesos colombianos y no infinitesimales o de 1 peso colombiano. En el primer caso, dichos efectos marginales serían de ‐0.004833, 0,046159 y 0,057759, respectivamente. Fuente: elaboración propia.

De acuerdo con la información de la tabla 3, la probabilidad de impago del crédito se incrementa en 2,69% si el cliente es hombre27, resultado que confirma que los hombres valoran menos el largo plazo que las mujeres en sus decisiones financieras, por tanto asumen mayor riesgo y en tal sentido llegan al impago. Pero también se encuentra que dicha probabilidad disminuye en 1,54% a medida que cambia el sector al cual pertenece el acreditado, es decir, que los clientes de los sectores 4 y 5 (entes descentralizados y empresas privadas) son menos riesgosos que los adscritos a los sectores 1, 2 y 3 (orden nacional, pensionados y entidades territoriales); ello, si bien parece paradójico en tanto los sectores 1 a 3 acuden con frecuencia al crédito por libranza, que por su misma lógica debiera fomentar el cumplimiento pues se trata de una autorización para efecto de descuento por nómina de los pagos crediticios, se explica en la medida que la libranza les genera demasiada confianza y les motiva a endeudarse en más de una entidad financiera28. En este último sentido, nótese cómo el endeudamiento paralelo implica un incremento de 3,23% en la probabilidad de impago del crédito, siendo aquel un resultado esperado en tanto mayores obligaciones activas disminuyen el ingreso disponible; pero al considerarse la época en que se adquirió el crédito, se logró definir además que si su desembolso ocurre en un período de mayor liquidez, hay una disminución de 0,83% en el riesgo, lo cual es un hallazgo interesante porque demuestra que los clientes favorecidos con un crédito en un período de mayor circula‐ción monetaria tienen con generalidad una mejor planificación fi‐nanciera en términos de la amortización del crédito.

Por otro lado, la tabla 3 muestra que si el valor del préstamo se incrementa en 1 peso colombiano, la variación en el riesgo sería de ‐0,000000483% (en otras palabras, si incrementa en 1 millón de pesos, el impacto sería una disminución de 0,48%), indicándose así que un mayor desembolso no es un factor riesgo (si y solo si dicho monto está respaldado por un ingreso suficiente o algún tipo de activo líquido, condiciones que se asume han sido evaluadas en el estudio de crédito). Pero en contra de lo esperado, se encuentra que un mayor plazo de la operación crediticia no favorece el alza de la probabilidad de incumplimiento, dado que si este se incrementa en 1 mes más, el riesgo apenas disminuye en una proporción de 0,00617%; la explicación financiera para este comportamiento radi‐ca en que un mayor tiempo para la amortización garantiza a corto plazo una cuota periódica acorde a la capacidad de pago del cliente, aunque a largo plazo le signifique un mayor monto de intereses to‐tales29.

Finalmente, la tabla 3 comprueba que si la tasa de interés se mo‐difica al alza en 1%, el riesgo aumenta en 8,55%, relación positiva que cumple con la lógica financiera dado que un mayor interés significa una cuota incrementada; así como demuestra que si los costos de transacción y la valoración monetaria de las fallas de información crecen en 1 peso colombiano cada uno, el riesgo aumenta en 0,00000461 y 0,00000577%, respectivamente (4,61 y 5,77% si se ha‐bla de un incremento de 1 millón de pesos colombianos en estas variables). La relación del riesgo con los costos transaccionales y las fallas de información es lógica toda vez que recoge la influencia de los cargos financieros por fuera de la tasa de interés (estudio de crédito, prima de seguro, etc.) y la diferencia en el tiempo de amortización del crédito que se hace efectiva como un margen de seguridad para el banco a fin de cubrir pérdidas eventuales.

3.2Modelo log‐logUn modelo log‐log tiene la siguiente especificación:

Donde Log (Yt) es el logaritmo de la serie de tiempo proxy del riesgo, generalmente un índice de cartera vencida, α1 es el intercepto, Log (Xkt) es el logaritmo de las variables explicativas, los αk son los coeficientes de elasticidad, y &t es el término aleatorio de error.

Este esquema aplicado por el Banco Central de España (Delgado y Saurina, 2004) analiza la sensibilidad de una variable proxy del riesgo frente a variables del entorno agregado30. Siguiendo este modelo para el banco objeto de análisis en la ciudad de Popayán, se plantea una regresión donde su coeficiente periódico de cartera vencida en créditos de libre inversión depende: del nivel de actividad económica local, de la tasa de interés y de una variable dummy que refleja el cambio estructural experimentado por la cartera vencida a razón de un problema en la regulación financiera como fue la incursión en la economía local de captadoras ilegales de dinero, cuya estructura de operación denominada “Esquema Ponzi” desencadenó desajustes en el sector nominal y real de la economía municipal31. Finalmente, el modelo incluye la tasa de desempleo32y un vector autorregresivo.

La tasas de interés y de desempleo se rezagaron en 1 asumiendo que lo sucedido con estas variables en un trimestre anterior influye el comportamiento del índice de cartera vencida en el momento actual33, mientras que el vector autorregresivo de orden 1, dado que si una cartera entre en mora en un trimestre y repite en ese estado un trimestre después, se cataloga como de dudoso recaudo.

Formalmente el modelo propuesto fue:

Donde Lccvent corresponde al logaritmo del coeficiente trimestral de cartera vencida del banco bajo estudio3434, Cinaet es un comportamiento cíclico del indicador de actividad económica local35, Ltintact‐1 es el logaritmo de la tasa de interés activa del banco rezagada en 1 período, Eponzit es una variable dummy con 2 categorías donde 1 = quiebra de corredores financieros no autorizados (“Pirámides”), 0 = otro caso36, Ltdesemt‐1 es el logaritmo de la tasa de desempleo de Popayán rezagada en un período37, Lccvent‐1 es el logaritmo del coeficiente trimestral de cartera vencida rezagado en un período, y dt es, como ya se sabe, el término aleatorio de error. El subíndice t indica el trimestre (Itr‐02, IItr‐02, IIItr‐02, IVtr‐02. Itr‐10)38.

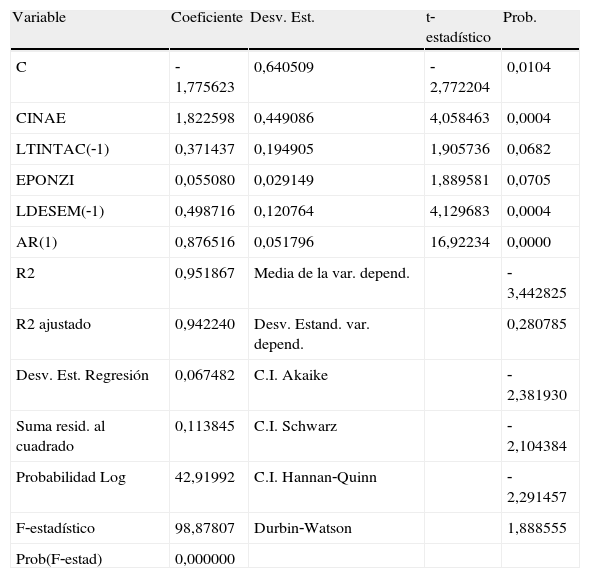

Los resultados de su estimación se muestran en la tabla 4.

Resultados modelo log‐log

| Variable | Coeficiente | Desv. Est. | t‐estadístico | Prob. |

| C | ‐1,775623 | 0,640509 | ‐2,772204 | 0,0104 |

| CINAE | 1,822598 | 0,449086 | 4,058463 | 0,0004 |

| LTINTAC(‐1) | 0,371437 | 0,194905 | 1,905736 | 0,0682 |

| EPONZI | 0,055080 | 0,029149 | 1,889581 | 0,0705 |

| LDESEM(‐1) | 0,498716 | 0,120764 | 4,129683 | 0,0004 |

| AR(1) | 0,876516 | 0,051796 | 16,92234 | 0,0000 |

| R2 | 0,951867 | Media de la var. depend. | ‐3,442825 | |

| R2 ajustado | 0,942240 | Desv. Estand. var. depend. | 0,280785 | |

| Desv. Est. Regresión | 0,067482 | C.I. Akaike | ‐2,381930 | |

| Suma resid. al cuadrado | 0,113845 | C.I. Schwarz | ‐2,104384 | |

| Probabilidad Log | 42,91992 | C.I. Hannan‐Quinn | ‐2,291457 | |

| F‐estadístico | 98,87807 | Durbin‐Watson | 1,888555 | |

| Prob(F‐estad) | 0,000000 |

Variable dependiente: LCCVEN.

Método de estimación: MCO

Muestra (ajustada): 2002Q3 2010Q1

Observaciones incluidas: 31 luego de ajustes

Convergencia alcanzada luego de 12 iteraciones

HAC desviación estándar & covarianza (Bartlett kernel, Newey‐West fixed bandwidth = 4,0000)

Fuente: elaboración propia.

De acuerdo con los resultados de la tabla 4, se puede afirmar lo siguiente: el

Con relación a este último aspecto, el parámetro P3 muestra que si la tasa de interés cobrada a los créditos de libre inversión en el mu‐nicipio de Popayán aumenta en 1% en el trimestre anterior al período de análisis, el coeficiente de cartera vencida de este banco lo hace en 0,3714% promedio en el momento actual (CP). En otras palabras, si hoy se diera un incremento en el costo de los créditos de consumo, el riesgo de incumplimiento por este motivo no aumentaría de forma sustancial en el próximo trimestre.

Respecto al parámetro asociado a la dummy (54, se puede afirmar que, con la conocida “quiebra” de los corredores financieros no auto‐rizados también denominados “pirámides” en la ciudad de Popayán, el coeficiente de cartera vencida en los trimestres posteriores se incrementó en 0,055% promedio (CP). Este cambio, si bien no es muy marcado, se puede catalogar como un fallo institucional neutraliza‐dor de la regulación prudencial promovida en el ámbito internacio‐nal por el Comité de Basilea, y en el país por parte de la Superinten‐dencia Financiera de Colombia40.

Por su parte, el (

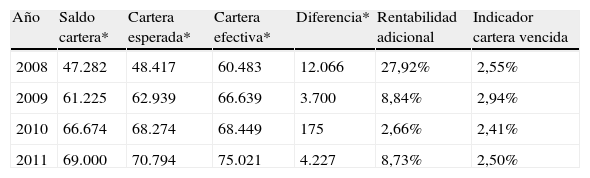

En síntesis, partiendo de los resultados econométricos en el período 2002‐2010, se puede afirmar que en un trimestre el banco po‐dría experimentar un crecimiento medio en el riesgo de 3,62% (suma de los impactos parciales) cifra que es de suma importancia en el momento de prever el nivel de riesgo futuro en la cartera de consumo. En este sentido, es de anotarse cómo entre 2010 y 2011 el incremento en indicador de cartera vencida fue de 3,73% (tabla 5), varia‐ción que evidentemente no dista mucho de la prevista a través del modelo.

Resultados bancarios 2008‐2011

| Año | Saldo cartera* | Cartera esperada* | Cartera efectiva* | Diferencia* | Rentabilidad adicional | Indicador cartera vencida |

| 2008 | 47.282 | 48.417 | 60.483 | 12.066 | 27,92% | 2,55% |

| 2009 | 61.225 | 62.939 | 66.639 | 3.700 | 8,84% | 2,94% |

| 2010 | 66.674 | 68.274 | 68.449 | 175 | 2,66% | 2,41% |

| 2011 | 69.000 | 70.794 | 75.021 | 4.227 | 8,73% | 2,50% |

*Medido en miles de millones.

Fuente: elaboración propia.

A lo largo del documento se pudo evidenciar que los postulados teóricos y el uso de elementos cuantitativos como los modelos econométricos son bastante útiles en el momento de analizar el riesgo de crédito. Así las cosas, y teniendo en cuenta la inexistencia de apli‐caciones empíricas para cuantificar el riesgo en el contexto económico del municipio de Popayán, ciudad capital del Departamento del Cauca, se estimó un modelo tipo logit para un banco representativo que permitió demostrar cómo su línea de crédito de libre inversión es de bajo riesgo al encontrarse una probabilidad promedio de incumplimiento severo de 2,47%, siendo sus determinantes microeco‐nómicos (signo del impacto en paréntesis): género del solicitante (+), sector económico al que pertenece el cliente (‐), si posee o no endeu‐damiento paralelo (+), período de liquidez en el momento del otor‐gamiento (‐), monto del crédito (‐), plazo (‐), tasa de interés perió‐dica (+), costos de transacción (+) y fallos de información valorados monetariamente (+).

Por otro lado, con un modelo log‐log de series de tiempo se logró demostrar que la evolución del índice de cartera vencida trimestral de esta institución bancaria durante el período 2002‐2010 puede ex‐plicarse también por factores macroeconómicos. Concretamente, se comprobó que ha crecido de forma elástica frente al ciclo económico de Popayán (elasticidad = 1,82), pero que ha aumentado de manera inelástica ante otras variables agregadas como la tasa de interés (elasticidad = 0,37), la tasa de desempleo (elasticidad = 0,49) y sus valores observados un trimestre anterior (elasticidad = 0,87). Tam‐bién se pudo concluir que la serie de cartera vencida ha presentado un cambio desde el tercer trimestre de 2008 a razón de la desapari‐ción de las denominadas “pirámides”, siendo este último hallazgo prueba de un fallo de la supervisión financiera, neutralizador de las directrices en materia de regulación.

Con base en estos resultados, se sugiere entonces adelantar ejer‐cicios de estimación del riesgo desde otras carteras de crédito (hipo‐tecaria, microcrédito y comercial). En el caso de los créditos hipote‐carios, dado que cuentan con una legislación más controversial en lo referente al esquema de capitalización de intereses (Ley 546 de 1999 y demás sentencias relacionadas); en microcréditos, a causa del im‐pulso dado a esta línea financiera en el pasado reciente por la políti‐ca pública de apoyo a la pequeña y mediana empresa (Ley 590 de 2000); y en la cartera comercial, a razón de los procesos de empren‐dimiento en el municipio de Popayán. Incluso es necesario analizar el comportamiento del riesgo en otros productos financieros relacio‐nados con el consumo como son las tarjetas de crédito.

De igual forma, se sugiere plantear acciones gerenciales con rela‐ción a las variables género, sector económico, endeudamiento para‐lelo y fallas de información. En el caso del género, se somete a consi‐deración la posibilidad de favorecer más a la mujeres con créditos de libre inversión como una estrategia comercial en tanto son menos propensas al incumplimiento respecto a los hombres; frente al sector económico, se hace un llamado a la entidad financiera escogida en torno al análisis de las condiciones en que los sectores de orden na‐cional, pensionados y entes territoriales están endeudándose, pues son de más riesgo comparados con los acreditados empresariales. Ahora bien, en conocimiento de que el riesgo de crédito depende de fallos en la información que en últimas incrementan los costos tran‐saccionales, se exige emprender acciones a fin de minimizar los costos asociados a este problema institucional, máxime si se tiene en cuenta que un 95% de los colombianos no tiene claridad sobre los procedimientos bancarios. En consecuencia, se considera de extrema relevancia desarrollar y aplicar procesos de educación financiera y asesoría comercial que brinden herramientas para que los usuarios puedan tomar mejores decisiones en términos de sus necesidades, expectativas y posibilidades económicas.

Por último, se recomienda a los encargados de la asignación credi‐ticia en el banco objeto de estudio un monitoreo constante al merca‐do de dinero, ya que la presencia de corredores financieros tipo “pirámides” puede afectar a la sostenibilidad bancaria de corto plazo. En este sentido, se recomienda prestar atención a las condiciones económicas del municipio de Popayán a través del seguimiento de indica‐dores como el nivel de actividad económica y la tasa de desempleo.

Referencias no citadasAltman et al., 1977, Arestis y Eichner, 1970, Avery et al., 2004, Apilado et al., 1974, Barsky et al., 1997, Boggess, 1967, Boj et al., 2009, Capera et al., 2012, De Miguel et al., 2002, Frydman et al., 1985, Labatut et al., 2005, Levin et al., 1988, Laffarga et al., 1987, Markowitz, 1952, Schubert et al., 1999, Superintendencia Financiera de Colombia, 1995 and Superintendencia Financiera de Colombia, 2008.

El autor agradece los valiosos aportes de los docentes de los de‐partamentos de Economía y Contaduría Pública de la Universidad del Cauca: Mónica María Sinisterra, Andrés Mauricio Gómez, Simón Idrobo y Tarso Mosquera, durante el proceso de elaboración del do‐cumento de investigación, al igual que las sugerencias de los jurados anónimos de la revista Estudios Gerenciales de la Universidad Icesi.

En 1962, este banco ya era líder en libre inversión con un promedio de otorgamiento de 600 créditos mensuales. En diciembre de ese año reportaba cupo de crédito de 4’912.498 pesos colombianos (cerca de 7.685 millones de pesos colombianos a precios de 2011).

Si bien los modelos aplicados en finanzas para la toma de decisiones de inversión utilizan los fundamentos de la teoría del consumidor neoclásica, como son las curvas de utilidad en contextos de incertidumbre, la categoría “riesgo de crédito” no tiene explicación de fondo. De hecho, los bancos son agentes “redundantes” en el modelo ortodoxo según Freixas y Rochet (1997). No obstante, de acuerdo con Idrobo (2004), tal perspectiva tiene validez (del lado del decisor empresarial) en tanto “refleja para cada individuo, la relación entre ciertas sumas de dinero (ganancia, pérdida, flujo de fondo, valor presente de un flujo de fondos u otra magnitud) y las preferencias de aquel frente al riesgo” (Idrobo, 2004, p. 10). Con excepción de tal enfoque, la teoría económica ortodoxa no aborda el riesgo, y menos en el contexto del crédito.

Monti (1972) y Klein (1971) demuestran cómo el volumen de créditos, y por ende la sostenibilidad bancaria, dependen del poder de mercado medido por el índice de Lerner y la elasticidad de la demanda (en monopolio), y de estos parámetros más el número de firmas (en oligopolio).

A criterio del autor, es apropiado complementar los análisis tradicionales en esta ma‐teria con la aproximación teórica institucionalista y neoinstitucionalista considerando, entre otras razones, que “el capital dinero es una institución [y como tal] inseparable de las demás instituciones que constituyen el sistema económico” (Arestis y Eichner, 1990, p. 38). En otras palabras, al ser el dinero moderno de carácter fiducia‐rio, ya se está indicando un importante elemento institucional que se debe estudiar: la confianza. Es más, la expresión “dar crédito” destaca el papel de la confianza (creer en el otro), proceso en el cual aparecen diversos elementos institucionales.

Para Stiglitz y Weiss (1981) y Stiglitz (2000), los problemas de información derivan en mayores costos de transacción, y por ende, en equilibrios no estables y no óptimos en el sentido de Pareto.

Una perspectiva neoinstitucionalista moderna habla de información asimétrica y no verificable: “La primera describe una situación en la que alguien sabe lo que el otro no, y la última, una en la cual lo que alguien sabe, no puede usarse ante las leyes” (Bowles, 2010, p. 47).

Aquí hay un punto de encuentro del neoinstitucionalismo con la economía del comportamiento, que plantea la existencia de “vínculos indisolubles entre conducta, conformada por rasgos culturales e individuales, deseos y creencias, también inscritos en el amplio marco de la cultura y de las relaciones sociales” (Peña, 2011, p. 7).

Tal es el caso de la sociedad islámica, “que prohíbe la usura, el pago de intereses (que suelen llamarse Riba en el discurso islámico) y las transacciones con riesgo financiero” (Davies y Green, 2009, p. 105).

Este aspecto ha sido estudiado en profundidad desde la economía del comportamien to por Kahneman, Premio Nobel de Economía de 2002, galardonado por integrar los avances de la investigación psicológica en la economía, especialmente en lo que se refiere al juicio humano y a la adopción de decisiones bajo incertidumbre. Su principal contribución junto a Amos Tversky es la denominada Prospect theory, según la cual el ser humano toma decisiones en entornos de incertidumbre que se apartan de los principios básicos de la probabilidad (Lozano y Fuentes, 2007).

Desde el año 1975, el Comité de Basilea se constituyó en un órgano consultivo en materia financiera mundial, aunque sin autoridad supranacional de supervisión, cuyas recomendaciones poseen un carácter informativo, preventivo y carente de fuerza legal. Baquero (2006) se refiere a sus directrices como no omnipotentes (no intentan solucionar todas las necesidades de supervisión de cada sistema financiero) y no absolutas (si bien proveen de cierta estabilidad, están lejos de garantizar que no se presenten crisis para los bancos individuales), de ahí que se deban adaptar para cada entidad crediticia en particular.

En noviembre de 2010, se plantea el Acuerdo Basilea III, que en términos generales exige un capital regulatorio de mayor calidad (nivel 1); requerimientos mínimos de capital del 6%; reservas de al menos un 7% del capital ordinario, y dependiendo de los países, un colchón anticíclico con un rango que variará entre 0 y 2,5% de los recursos propios ordinarios. El propósito de esta última medida macroprudencial es asegurar que los bancos mantengan una reserva de capital en la fase alta del ciclo económico que sirva para absorber las pérdidas durante períodos de tensión, y evitar así que su capital caiga por debajo del mínimo obligatorio. Aparte de reducir la prociclicidad, Basilea III también permite un mejor tratamiento del riesgo sistémico derivado de las interconexiones y exposiciones comunes entre instituciones individuales. Como últi mo punto, debe destacarse el carácter sugerente de tales directrices, dado que estas pueden ser complementadas por normas más estrictas, cuando así lo estimen oportuno las autoridades monetarias de cada país, en vista de las circunstancias locales y sus coyunturas. Estas medidas se introducirán a partir de 2013 y su implementación defi nitiva será solo hasta finales de 2017 (Caruana, 2010).

En Colombia, el riesgo de crédito se aborda como un tema particular de toda la actividad económica, cuyas directrices generales parten de la Constitución Nacional de 1991, artículo 335, pero es la Superintendencia Financiera (SFC) como organismo técnico el que plasma esta idea en la Circular Externa 100 de 1995, la cual contiene los elementos básicos del Sistema de Administración del Riesgo de Crédito. Los modelos adoptados según el Sistema de Administración del Riesgo de Crédito pueden ser retomados de los esquemas de referencia de la SFC (el modelo de referencia para la carte ra de consumo entró en funcionamiento el 1 de julio de 2008) o diseñados por la propia organización bajo su aprobación. Sin embargo, esta autonomía es relativa, como lo sugiere Guzmán (2008), en la medida en que deben ceñirse a unos parámetros fijados por la SFC. A razón de lo anterior, actualmente en Colombia, y en el contexto financiero del Departamento del Cauca de forma concreta, ningún establecimiento de crédito tiene modelos internos aprobados. Algunos aspectos complementarios del Sistema de Administración del Riesgo de Crédito se encuentran en el Decreto 2360 de 1993 del Ministerio de Hacienda y Crédito Público de Colombia (1993), que propone que los establecimientos financieros solo podrán otorgar crédi tos a una misma persona hasta un monto correspondiente al 10% del patrimonio técnico del establecimiento de crédito.

Según Meneses y Macuacé (2012), con generalidad en los libros de texto, y en el contexto colombiano especialmente, el riesgo crediticio se aborda por medio del cálculo de razones de liquidez, de actividad o rotación, endeudamiento, rentabilidad, capacidad de pago y valores de mercado, el análisis vertical y horizontal de estados contables y su proyección.

Si se diferencia la serie de tiempo d veces para volverla estacionaria, es decir, para que su varianza y covarianza sean estables, se habla de un modelo autorregresivo y de promedios móviles integrado, denominado ARIMA (p, d, q).

El modelo de Altman utilizó información financiera de una muestra de 66 corpora‐ciones del sector manufacturero, siendo el grupo correspondiente a compañías en bancarrota entre los años 1946 y 1965. Entre las variables explicativas, se utilizaron 22 razones financieras, pero solo 5 fueron las mejores predictoras de quiebra corpo‐rativa: X1 capital de trabajo/activos totales; X2 utilidades retenidas/activos totales; X3 utilidades antes de impuestos e intereses/activos totales; X4 capital a valor de merca‐do/pasivos totales; X5 ventas/activos totales. En 1977, Altman, Haldeman y Narayanan modifican el modelo original incluyendo otros indicadores como son el retorno sobre activos, la estabilidad en utilidades (error estándar de la ROA), el servicio de deuda, indicadores de capitalización, entre otros. A esta versión se la conoce como Modelo Zeta.

Por simplicidad, se ha colocado una sola variable explicativa (Xi), pero “se pueden añadir tantas regresoras como lo indique la teoría subyacente” (Gujarati, 2004, p. 575).

De acuerdo con Greene (1999), “para calcular los efectos marginales, una posibilidad es evaluar las expresiones obtenidas [parámetros] tomando como X las medias muestrales de los datos; otra posibilidad es evaluar los efectos marginales de cada observación con las expresiones dadas y calcular después la media muestras de los efectos marginales individuales. Con muestras grandes, se obtendrán los mismos re sultados en los dos casos” (Greene, 1999, p. 753). En este documento, se asume la primera opción al tratarse de una muestra grande. Ahora, en el caso de una variable independiente binaria d, según el mismo autor, “el efecto marginal que interesaría calcular sería Prob(Y = 1|x‐,d = 1) Prob(Y = 1|x‐,d = 0), siendo x‐el vector formado por las medias de todas las variables explicativas del modelo. Si se deriva con respecto a la variable binaria como si esta fuera continua, se obtiene una aproximación de este valor; con mucha frecuencia, esta aproximación es sorprendentemente buena” (Greene, 1999, p. 755). Así que la variación en la probabilidad al considerar un regresor dicotómico se calculará aquí según la ecuación (7). Pero en todo caso, téngase presente que la probabilidad no se modifica de forma constante, en tanto depende del cálculo de las probabilidades de éxito y fracaso, las cuales varían conforme se asuman valores diferentes en las X1.

u1 tiene una varianza no constante a medida que se incrementa X1 (es heterocedástica) y se calcula así: Var (ui) = σu2 = Pi (1 Pi).

Si R2McF = 0 (indica un mal ajuste), y si R2McF ^> 1 (indica un buen ajuste). La calificación de un modelo como bueno se puede efectuar también a través del test de Hosmer‐Lemeshow, o considerando los criterios de información de Akaike, Schwartz y de Hannan‐Quinn, que deben reducirse a medida que se incluyan variables explicativas, si y solo si estas son no redundantes.

Para su especificación se toman como referentes (fuera de la literatura sobre riesgo) el trabajo de Echeverri (2006) aplicado a una entidad financiera del eje cafetero colombiano, que tras plantear 18 variables explicativas para el incumplimiento, encuentra que solo 4 son las que mejor lo explican: plazo o meses de vigencia de la operación, número de pagos al año, vencimiento (días máximos en mora) e índice de incumplimiento; el modelo de referencia de la SFC (2008), que aborda el incumplimiento en función de: altura de mora en 1 año de 31 a 60 días, y de 61 a 90 días; altura de mora en los últimos 3 años de 31 a 60 días, de 61 a 90, y > 90 días; garantía prenda (0 = no tiene; 1 = tiene); garantía hipoteca (0 = no tiene; 1 = tiene); comportamiento anual regular (0 = suma de ponderadores < 50; 1 = suma de ponderadores entre 50 y 60); comportamiento anual malo (0 = suma de ponderadores < 60; 1 = suma de ponderadores > 60). Siendo los 2 últimos ponderadores calculados respecto de la altura de la mora crediticia; y la apli cación de Rincón y Moscote (2011), que analiza el riesgo de crédito en función del género (0 = femenino; 1 = masculino), si el cliente tiene tarjeta de crédito (0 = no; 1 = sí), ingreso mensual (0 = < 2 millones; 1 = > 2 millones), si la persona ha solicitado crédito anteriormente (0 = no; 1 = sí), y su edad (en meses). Evidentemente, el modelo aquí propuesto se plantea atendiendo igualmente a la información disponible en los registros bancarios, dado que muchas variables importantes desde lo teórico o empírico no pudieron ser incluidas por carecer del registro estadístico respectivo.

Los fallos en la información, como una variable de corte neoinstitucional, se calculan a partir de la divergencia entre plazos encontrada en los informes de crédito: el plazo estipulado para la operación, y el resultante de la diferencia entre la fecha proyectada de finalización del crédito y la fecha efectiva de desembolso. Esta diferencia, ponderada por el plazo estipulado, da un coeficiente de desinformación, que se transforma en unidades monetarias multiplicándola por el monto monetario exigible al cliente periódicamente.

“Informes de economía conductual afirman que los hombres son más analíticos y están dispuestos a tomar mayores riesgos a la hora de realizar cualquier tipo de inver sión. Ellos tienden a sobreestimar sus capacidades a la hora de tomar decisiones, mientras que las mujeres valoran más el largo plazo y son más humildes frente al mercado financiero” (Peña, 2011, reseñado del Diario La República, julio de 2011). Entre algunos estudios financieros que involucran el género en el análisis del riesgo se pueden mencionar los de Levin, Anydes y Chapman (1988), Wang (1994), Barsky, Juster, Kimball y Shapiro (1997), Ammon y Bernasek (1998), Schubert, Brown, Guler y Brachinger (1999), Gneezy y Rustichini (2004), Bellante y Green (2004), Wilson (2008). Estos demuestran que las mujeres son significativamente más aversas al riesgo, o lo que es igual, su propensión a la to ma de decisiones riesgosas financieramente es menor.

Avery, Calem y Canner (2004) sugieren que las crisis económicas temporales son factores importantes que influyen en el comportamiento de pago, incluso después de evaluar la capacidad de pago.

Aunque las bajas tasas de interés podrían atenuar el riesgo de crédito, estudios recientes en materia financiera como los de Borio y Zhu (2008) y Gambacorta (2009) muestran que tal medida puede constituir un factor determinante para el incremento del riesgo de crédito. Según los mencionados autores, reducciones en la tasa de interés pueden conllevar un incremento del valor presente neto de los flujos de ingresos futuros o del precio de los activos, y en últimas, una excesiva confianza tanto en los clientes financieros como en las entidades de crédito, lo que las hace más propensas a asunción de riesgos sobre una base ilusoria de estabilidad.

En esta estimación se utilizaron 1.226 créditos hasta junio de 2010, de los cuales un 31,2% presentaron cobro jurídico. Se torna imposible publicar la base de datos en de‐talle o indicar la razón social de la institución bancaria fuente de los microdatos, dado que, según la legislación colombiana y concretamente la Ley de Habeas Data (Ley Es‐tatutaria 11266 de 2008), no está autorizada ni la extracción ni la publicación de información financiera de los usuarios sin su consentimiento. Así las cosas, las estadís‐ticas crediticias consultadas se emplearon exclusivamente para estimar el modelo como una herramienta de gestión de la institución bancaria objeto de estudio, dispo‐niéndose solamente de las tablas de resultados y de las pruebas econométricas nece‐sarias en sentido estricto. No obstante, para los lectores interesados en la credibilidad de la información, se pueden mencionar datos como los siguientes: del total de crédito 57,1% fueron asignados a hombres; el sector con mayor asignación de crédito fue‐ron los entes territoriales con 49,2% de la cartera; solo un 12,48% presentaban endeudamiento paralelo; el 31% fueron créditos adquiridos durante el último trimestre del año; el valor máximo encontrado en los créditos fue de 34.060.000 pesos colombianos, el menor fue de 620.000 pesos colombianos y el promedio estuvo cercano a los 12.000.000 pesos colombianos; el tiempo mínimo para un crédito fueron 12 meses, el máximo 86 meses y la media de 58 meses; la tasa de interés aplicada osciló en 1,81%, con un techo de 3,54% mes vencido (tasa equivalente a 52,4% efectivo anual que aunque supera la usura promedio de 2008 a 2011, según la base de datos, corres‐pondía a un crédito otorgado a finales de 1998, año para el cual la usura superaba el 90%, apareciendo registrado como moroso en 2010 al tratarse de un crédito reestruc‐turado); los costos de transacción promedio de la cartera fueron de 1.993641 pesos colombianos y las fallas de información promedio se valoraron monetariamente en 279.940 pesos colombianos.

Hasta 2010, la entidad bancaria sede Popayán tenía como mediciones autónomas un índice simple de cartera vencida de 2,55% para 2008 y de 2,94% para 2009. Por esta razón, la medición efectuada aportó de manera importante a las cifras institucio‐nales y resultó tener una buena capacidad predictiva, en tanto que las estadísticas de la SFC consultadas en 2010, con posterioridad a la estimación del modelo, reportaron un riesgo de 2,4146%. Con base en este resultado, se deduce también que el coeficiente de provisiones debe ser de un orden semejante y no del 3,3% como lo viene hacien‐do, puesto que así el banco estaría asumiendo un costo de oportunidad del 9% sobre su cartera bruta.

Se interpreta este resultado y todos los que involucran variables categóricas como si fueran continuas, siguiendo la anotación hecha en el pie de página 19.

Una situación particular se presenta con los clientes pensionados del sector docente, quienes logran altos niveles de endeudamiento con cooperativas teniendo como garantía sus ingresos.

La matemática financiera demuestra una relación inversa entre plazo y cuota, dados el valor presente del crédito y su tasa de interés, pero en la práctica bancaria el monto de la primera cuota generalmente no sobrepasa el 30% del ingreso neto del solicitante, y si el cliente es pensionado, su ingreso disponible efectuados los descuentos no debe ser < 1 salario mínimo legal vigente según el Acuerdo FOPEP 1073/02.

El uso de variables macroeconómicas para el estudio del riesgo ha sido considerado también por Azabache La Torre (2011) en el sistema financiero de Perú, y Capera, Ca brera, Morales y Estrada (2012) para la elaboración de un mapa de riesgo en el sistema financiero colombiano.

El Esquema Ponzi se caracteriza por las siguientes condiciones: a) oferta de elevados rendimientos a corto plazo; b) consecución de altos beneficios financieros que no están bien documentados; c) estar dirigido a un público que, por lo general, no es financieramente responsable, y d) ser promovido por un único promotor o una única empresa (Miller y Gómez, 2011). Se incluye como determinante de la cartera vencida, en tanto muchos clientes del sector bancario solicitaron crédito a fin de llevarlo como depósito a tales intermediarios y obtener altas utilidades. Sin embar go, con la desaparición de estos estamentos, gran número de hogares perdieron sus fondos pero debieron afrontar los pagos a razón de los créditos solicitados, llegando al impago.

El desempleo afecta en mayor grado a los clientes que solicitan un crédito ordinario, en tanto la pérdida de trabajo supone la reducción de los ingresos familiares. En el ámbito de Colombia, esta variable es tenida en cuenta por González (2010), si bien la investigadora del Banco de la República la aplica en el análisis del riesgo de crédito comercial. Esta es una variable importante en el análisis del riesgo para el sector ban cario de Popayán, al ser esta una de las ciudades con mayor tasa de desempleo en Colombia, al superar actualmente el 16%.

Según la SFC, la morosidad en créditos de consumo se consolida luego de noventa días.

La información estadística sobre índices de cartera vencida y tasas de interés se puede consultar para cada uno de los establecimientos de crédito del país en la página web de la SFC: http://www.superfinanciera.gov.co/.

Dado que Popayán carece de matriz insumo (producto para estimar el producto in terior bruto municipal), se reunieron variables proxy que capturan su comportamiento como lo plantea Lora (2008). Partiendo de los indicadores económicos líderes sugeridos por el Sistema Tecno‐económico del Cauca, a saber: índice de costos de construc ción de vivienda, número promedio de pasajeros transportados, despacho de cemento, sacrificio promedio de ganado bovino, cartera de consumo neta, depósito en cuentas corrientes, de ahorro, certificados de depósitos a término (a 90 días) y consumo total de energía, se construyó un índice de actividad económica municipal usando la metodología “Análisis de Componentes Principales” (Marín, 2008; Miller y Gómez, 2011). Una vez obtenida esta serie, fue transformada en logaritmos, y con ella, se calculó el comportamiento cíclico como la diferencia entre el valor observado y su tendencia de largo plazo. Esta última se estimó a través del filtro de Hodrick‐Prescott que de acuer do con Gómez (2011) propone minimizar la siguiente función: Min £«„, (Yt Tt)2 + λ X“,.2 (AVt AT,)2, donde la serie Yt es la serie bajo análisis; Tt es la tendencia; (YtTJ es el residuo cíclico, el cual es una estimación de la combinación del componente cíclico y el componente irregular de la serie, y el segundo término es una aproximación de la segunda derivada de la tendencia en el período t. El parámetro λ es un valor de suavización que pondera estas 2 expresiones, y para este caso es λ = 1.600, puesto que la periodicidad de los datos usados es trimestral.

Esta variable, muestra de un fallo de la supervisión financiera, se construyó asignándole el valor “0” antes del II trimestre de 2008, y “1” después de este período, puesto que según el estudio de Miller y Gómez (2011), luego de esta fecha se registra la quiebra de las captadoras ilegales de dinero en el Cauca y especialmente en Popayán.

Se estimó la serie trimestral de desempleo de Popayán partiendo de los datos oficiales del Departamento Administrativo Nacional de Estadística (desde el segundo tri mestre de 2006 hasta el primer trimestre de 2010), y la tasa promedio nacional entre 2002 y 2010, siguiendo la metodología de Chowy Lin.