El artículo presenta una reformulación de la hipótesis de insuficiencia dinámica de Prebisch (1970), analiza la teoría dinámica de Harrod (1939), la ley Kaldor-Verdoorn (Kaldor, 1966; 1967) y la teoría del crecimiento endógeno de Thirlwall (1969; 2000)Thirlwall and León-Ledesma, 2000. A posteriori estudiamos los determinantes del crecimiento económico y del desempleo en México durante el periodo 1974-2012. Con base en el análisis empírico, sostenemos que una baja tasa de acumulación genera una reducida absorción de empleo, una baja productividad del trabajo y menores posibilidades de crecimiento económico en el largo plazo.

The paper draws from Prebisch's hyphotesis of dynamic insufficiency, Harrod's dynamic theory, Kaldor-Verdoorn law and Thirlwall's endogenous growth theory and looks at the determinants of Mexico's economic growth and unemployment rates during the period 1974-2012. Our empirical estimation shows that a low rate of capital accumulation generates insufficient absorption of labour force, low labour productivity and a slow long-run growth rate of output.

I am confident that the theory that the “warranted” equilibrium growth rate of laissez-faire capitalism, without management or interference, is unstable, stands firm. Roy F. Harrod (1973, p. 45).

La incapacidad de sostener el crecimiento acelerado del producto interno bruto (PIB) registrado durante 1960-1981 (6.9% en promedio anual), ha conducido a la economía mexicana a una trampa de ingreso medio, fruto de un estancamiento prolongado desde la crisis de deuda externa de 1982 al presente: la tasa de crecimiento promedio anual del PIB per cápita fue 3.78% en el periodo 1960-1981 y 1.18% en 1990-2012.

Diversas hipótesis han concurrido a explicar este status quo. En los análisis ortodoxos, el anémico crecimiento económico se ha atribuido a la falta de dinamismo de la productividad (Banco de México, 2013; BID, 2013; Banco Mundial, 2014; FMI, 2014), lo que a su vez se debe a las altas tasas de informalidad laboral (60%) auspiciadas por los sistemas de protección social que subsidian e incentivan el trabajo informal. Otros factores que contribuyen a ralentizar la economía, de acuerdo con estos análisis, son: las fallas de mercado y de gobierno; el racionamiento de crédito y los altos impuestos; políticas monetarias y fiscales procíclicas (FMI, 2014); la rigidez institucional del mercado de trabajo que incrementa la tasa de desempleo; los oligopolios y monopolios que inhiben la innovación tecnológica y la competitividad, generando ineficiencia productiva y conductas rentistas y la escasez de capital humano derivada de rigideces en el sector educativo y un Estado débil rehén de los monopolios, los sindicatos y los poderes fácticos. Este panorama incrementa los costos de transacción, obtura el estado de derecho, impide la acción libre de las fuerzas del mercado y conduce al estancamiento productivo. Se infiere de este diagnóstico que la solución estriba en las reformas microeconómicas auspiciadas por el actual gobierno (Kehoe y Meza, 2013).

Otros autores fundamentan su análisis en las leyes Kaldor-Verdoorn (Kaldor, 1966; 1967; Verdoorn, 1949)1 para sostener que el crecimiento del PIB y de la productividad están asociados a cambios estructurales y al desarrollo del sector industrial (Bielschowsky, 2009; Brady, Yunus y Gereffi, 2011; Ros, 2013a y 2013b; McCausland y Ioannis, 2012; Ocampo, 2001; Pérez y Vernengo, 2012; Szirmai, 2012; Thirlwall, 2006). Para Ros (2013a) la caída de la productividad ha sido efecto del estancamiento del producto y de la baja acumulación de capital, el problema esencial del estancamiento económico de México es la política macroeconómica. Puyana y Romero (2009) coinciden con Ros (2013a) en que las causas del lento crecimiento son la sobrevaluación del tipo de cambio real y el modelo macroeconómico.

En nuestra hipótesis justipreciamos la Ley Kaldor-Verdoorn (KV) y la hipótesis de insuficiencia dinámica (HID) de Prebisch (1970), quien concibe que el crecimiento del producto industrial es una condición necesaria pero no suficiente para alcanzar el pleno empleo de la fuerza de trabajo; sostenemos que tanto la ley KV como la HID suponen sustitución entre los factores de producción, lo que juzgamos incorrecto para economías en desarrollo. En el caso de México, la evidencia empírica documenta complementariedad entre capital y trabajo. Esto implica que en la ley KV, dado el supuesto de sustitución, el coeficiente de Verdoorn depende de la elasticidad de la oferta de trabajo. En cambio, dado nuestro supuesto de complementariedad, el coeficiente de Verdoorn está determinado fundamentalmente por un parámetro tecnológico derivado de la acumulación de capital; es la acumulación de capital la que determina la absorción de trabajo y la productividad, por lo que el cambio del producto por trabajador queda desvinculado de la variación de los salarios.2 A diferencia de Prebisch (1970), en nuestro análisis la HID se basa en la endogeneidad de la tasa natural de crecimiento económico (gn) (Thirlwall, 1969) y en la divergencia de ésta respecto a la tasa de crecimiento garantizada (gw) (Harrod, 1939). Sostenemos que la HID, generada por una baja tasa de acumulación de capital, se deriva de un desequilibrio temporal entre la inversión y el ahorro formado en la economía, i.e., de un desequilibrio entre gn y gw. Definimos la tasa natural de acumulación de capital (gnk) como la que mantiene constante el desempleo, en tanto que gw se define como la tasa de crecimiento que mantiene el pleno empleo del capital; suponemos que gnk > gw en el caso de economías en desarrollo, condición que genera dos efectos: desempleo estructural y presiones inflacionarias en la economía. Y consideramos que la HID puede explicarse a través de la divergencia entre gn y gw.

El resto del presente artículo se compone como sigue: en la segunda parte presentamos un coeficiente de insuficiencia dinámica alternativo al sugerido por Prebisch (1970) y al coeficiente de Verdoorn; en la tercera analizamos la divergencia entre la tasa natural de acumulación de capital y la tasa de crecimiento garantizada; la cuarta contiene una evaluación empírica de nuestra hipótesis para el caso de México y la quinta las conclusiones.

UN COEFICIENTE DE INSUFICIENCIA DINÁMICAPrebisch (1970) pensaba, igual que Kaldor, que el crecimiento económico se explicaba fundamentalmente por el crecimiento del sector industrial y que, para el caso de América Latina, existía una tasa de crecimiento del producto industrial-manufacturero asociada a una tasa de acumulación de capital que tenía la capacidad de absorber la fuerza de trabajo redundante generada por la expansión demográfica, el exceso de fuerza de trabajo en sectores de actividad con baja productividad y el desempleo tecnológico. Si esa tasa de crecimiento no era lo suficientemente alta, las economías tenderían hacia el estancamiento. Este fenómeno fue descrito por Prebisch como un problema de insuficiencia dinámica (ID).

El origen del problema de ID reside en un desequilibrio temporal entre la productividad y el coeficiente de inversión. El ingreso generado por los aumentos de la productividad induce la formación de ahorro en la economía. La cuestión es que el capital necesario para absorber la fuerza de trabajo “redundante” es mayor que el ahorro generado, esto implica que la tasa de crecimiento del producto industrial manufacturero es menor que la tasa que garantiza la absorción de la fuerza de trabajo existente en la economía.

Para resolver la dificultad de ID Prebisch propone incrementar el ritmo de acumulación de capital y el coeficiente de inversión, además de mejorar la utilización del capital existente. Para aumentar la acumulación de capital hay que incrementar el ahorro comprimiendo el consumo de los grupos de ingreso más alto relativo al consumo de los otros grupos de bajos ingresos. Este ahorro debe transformarse en producción de bienes de capital, lo que requiere aumentar el coeficiente de inversión. Existe un problema en este proceso. Las economías no tienen una capacidad interna suficiente para producir bienes de capital o para importarlos. Adicionalmente, el incremento de la demanda de bienes de capital y de bienes de consumo debido a un aumento del ingreso, sólo se puede satisfacer incrementando el grado de utilización de la capacidad productiva. Así, la tasa de crecimiento del producto industrial requiere un aumento de la acumulación de capital y también una mejor utilización del capital existente.3

El fenómeno de insuficiencia dinámica identificado por Prebisch (1970) emerge de la incapacidad del sistema económico de absorber el incremento de la población activa y la fuerza de trabajo desempleada a causa del progreso tecnológico.4 En este sentido, la HID es una enmienda a las leyes de Kaldor, en particular a la idea implícita de que un coeficiente de Verdoorn suficientemente significativo bastaría para alcanzar el pleno empleo del trabajo:5 Kaldor supone que el crecimiento del producto industrial-manufacturero garantiza el pleno empleo de la fuerza de trabajo; Prebisch argumenta que la tasa de acumulación de capital, manifiesta en la tasa de crecimiento del producto industrial-manufacturero, es determinante en la evolución del empleo de la fuerza de trabajo, lo que afecta indirectamente a la tasa de crecimiento de la productividad laboral. Nuestra interpretación es que para Prebisch la existencia de rendimientos crecientes es condición necesaria, pero no suficiente, para generar pleno empleo de la fuerza de trabajo a largo plazo. Esto exige una elaboración del coeficiente de ID sobre la base del supuesto de complementariedad (por oposición al de sustitución, presente tanto en Kaldor como en Prebisch), donde el coeficiente está determinado fundamentalmente por un parámetro tecnológico derivado de la acumulación de capital.

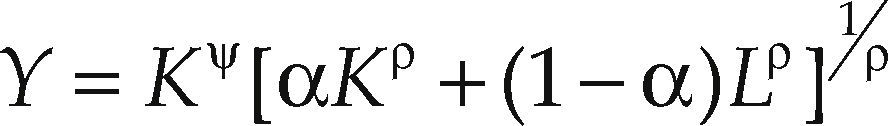

Considérense —siguiendo a Ros (2000)— una función de producción de elasticidad de sustitución constante (ESC) y complementariedad entre el trabajo y el capital; el coeficiente de KV se transforma en un coeficiente de insuficiencia dinámica. A continuación desarrollamos este concepto. Sea:

una función de producción ESC, de proporciones fijas, donde Y es el producto agregado, K es el capital, L es el trabajo, ψ es un parámetro tecnológico, α y (1–α) son elasticidades del producto ante variaciones en el capital y el trabajo, respectivamente, y Kψ es el efecto externo del acervo de capital promedio. Cuando ρ = ∞ la ecuación [1] converge a una función de producción de Leontief.

La función de producción se puede expresar en forma intensiva como:

donde p el producto por trabajador y k el capital por trabajador. Siguiendo a Ros (2000), tomamos los logaritmos de [1a] y diferenciamos respecto al tiempo, así obtenemos:

y calculamos la función de demanda de trabajo. A partir de la ecuación [2] obtenemos:

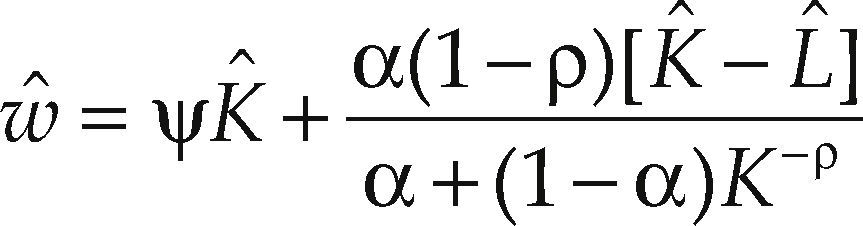

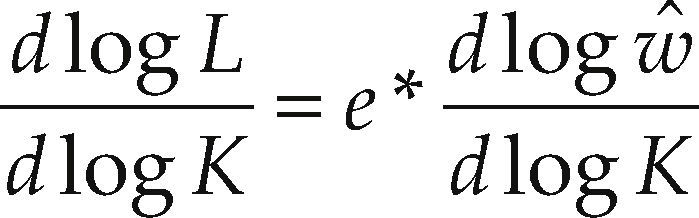

donde w es el salario real. Tomando logaritmos de [3] y diferenciando respecto al tiempo, obtenemos la siguiente ecuación:

donde ωˆ es la tasa de crecimiento de salario, Kˆ es la tasa de crecimiento del capital y Lˆ es la tasa de crecimiento del trabajo. Si π = α/[α + (1–α)K–ρ], la ecuación [4] se puede expresar como:

despejando para Lˆ de [5], obtenemos:

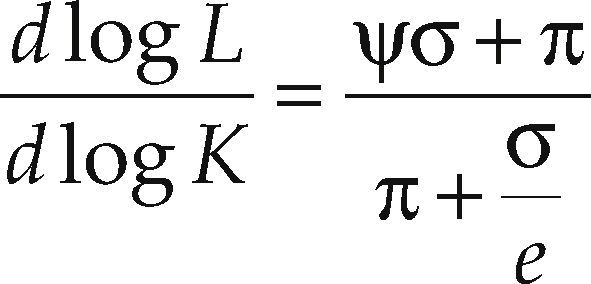

donde σ = 1/(1–ρ). La ecuación [6] es la demanda de trabajo. Para incorporar la oferta de trabajo consideramos la elasticidad del trabajo al capital:

Con e = dlogL/dlogw. La elasticidad del trabajo al capital es:

La ecuación [2] se puede expresar como:

A partir de [8] despejamos para Kˆ y sustituimos en [9] para obtener:

donde λ = ψe + σ(1–μe). Si pˆ=yˆ−lˆ:

La ecuación [11] es la tasa de crecimiento de la productividad dependiente de la tasa de crecimiento del producto con un coeficiente Verdoorn v = [(πλ+σψ)/ (π(λ+e) + σψ(1+e)]. El crecimiento de la productividad depende de varios factores. Si σ = 1 y λ = 1 es el caso de una función de producción Cobb Douglas con sustitución de factores, entonces pˆ=yˆ(1/(1+e)), la tasa de crecimiento de la productividad depende de la elasticidad del trabajo respecto a cambios en el salario real. Sin embargo, si se trata de una función de proporciones fijas, donde el capital y el trabajo son complementarios, con σ = 0 y λ = ψe, entonces pˆ=yˆ(ψ/(1+ψ)), el coeficiente de Verdoorn es (ψ/(1+ψ)), la elasticidad de la productividad del trabajo respecto al producto agregado es un parámetro tecnológico asociado al proceso de acumulación de capital que no depende de la elasticidad del trabajo respecto al salario; ψ expresa la existencia de rendimientos crecientes a escala debido a que ψ > 0 y 1 > (ψ/(1+ψ)) > 0.

Este coeficiente refleja mejor la hipótesis de ID, toda vez que: 1) la elasticidad del trabajo vis-à-vis el capital es relevante, dado que refleja el grado de absorción de fuerza de trabajo cuando hay acumulación de capital; 2) la productividad es resultado del efecto de la acumulación de capital en el crecimiento del producto a través del coeficiente (ψ/(1+ψ)). Denominaremos a este resultado el coeficiente de insuficiencia dinámica debido a su consonancia con la ID, aunque debe destacarse que difiere de la idea de Prebisch en que no supone sustitución de factores productivos.

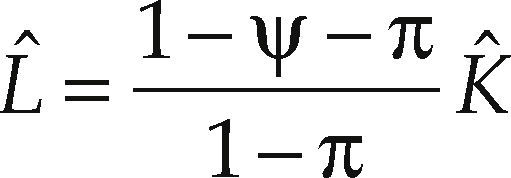

Suponiendo complementariedad entre el capital y el trabajo, la ecuación [6] también se puede expresar de la siguiente forma:

con π =α/(α + (1–α)K–ρ.

El argumento del problema de ID es que la acumulación de capital es determinante en la absorción de trabajo y, por tanto, en el incremento de la productividad y en el crecimiento del producto en el largo plazo. En este sentido, consideramos que el coeficiente de insuficiencia dinámica expresa claramente esta idea.

DIVERGENCIA ENTRE LA TASA NATURAL DE ACUMULACTION DE CAPITAL Y LA TASA GARANTIZADA DE CRECIMIENTOLa teoría de la dinámica económica de Harrod (1939) y la HID de Prebisch (1970) se proponen explorar el mismo problema: determinar las condiciones necesarias para alcanzar una tasa de crecimiento del producto cum pleno empleo de la fuerza de trabajo.

Se trata de la tasa natural de crecimiento (gn) dada por la tasa de crecimiento de la población más la productividad del trabajo, variables que por simplificación Harrod supuso exógenas. El pleno empleo del capital y del trabajo requiere que ga = gw = gn, donde:

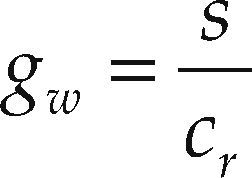

es la tasa de crecimiento observada y

es la tasa de crecimiento garantizada. ga es igual al cociente entre la tasa de ahorro (s) y el incremento observado en la razón capital-producto (c = K/Y); gw está determinada por el equilibrio entre el ahorro planeado (Sp = sY) y la inversión planeada (Ip = crΔY), donde cr es el incremento requerido en la relación capital-producto. La tasa garantizada es la tasa que mantiene el pleno empleo del capital y su función es inducir suficiente inversión en la economía para igualar el ahorro planeado.

Para que exista un equilibrio dinámico la economía debe crecer a la tasa garantizada. Si ga > gw, la inversión planeada es mayor al ahorro planeado y ga tenderá a alejarse (por encima) de gw. Por el contrario, si ga < gw, ga cada vez será menor. El equilibrio entre ga y gw no garantiza el pleno empleo del trabajo, éste depende de gn. El problema en el corto plazo, o del ciclo económico, se deriva de la divergencia entre ga y gw; en tanto que el problema de crecimiento del capital y el trabajo en el largo plazo se desprende de la divergencia entre gw y gn. Si gn > gw, la fuerza de trabajo tiende a crecer más rápido que la acumulación de capital y se genera una condición de desempleo estructural. Dada la complementariedad entre el trabajo y el capital, si gn crece más rápido que gw, el resultado es desempleo estructural o insuficiencia dinámica; la acumulación de capital no consigue absorber la fuerza de trabajo redundante en la economía. Como se puede observar, la hipótesis de Prebisch (1970) es consistente con la teoría de Harrod (1939): el problema de insuficiencia dinámica se origina por un desequilibrio temporal entre el ahorro y la inversión. Si gn > gw, la inversión planeada es mayor al ahorro planeado, lo que también puede causar presiones inflacionarias en la economía.

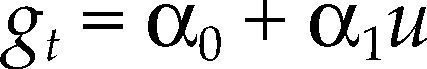

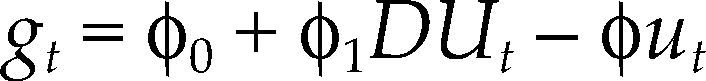

El ajuste entre gn y gw proviene de políticas de desarrollo específicas (Harrod, 1939; Cruz, 2008). Por ejemplo, se puede reducir gn —disminuyendo el crecimiento de la población o la tasa de progreso técnico ahorrador de trabajo— e incrementar gw —aumentando la tasa de ahorro–, considerando que gn se determina exógenamente. Sin embargo, Thirlwall (1969) propuso una técnica —variante de la Ley de Okun (1962) — para probar la endogeneidad de gnvis-à-vis la demanda, ga, y analizó mecanismos de ajuste (la oferta de trabajo es elástica) entre gn y gw. Thirlwall definió gn como la tasa de crecimiento del producto que mantiene constante la tasa de desempleo (u):6

donde gt es la tasa de crecimiento del producto y u es la tasa de crecimiento del desempleo. Cuando u = 0, gt = α0; α0 es la gn en periodos normales. Para probar la endogeneidad de gn se incluye una variable ficticia en periodos en que ga> gn:

donde DU es una variable dummy con valor igual a uno siempre que gt > α0 (siempre que ga > gn) y con valor igual a 0 en otros casos. Entonces ϕ0 + ϕ1 es la gn durante los periodos de expansión (gne). La elasticidad de gn tiende a ser más baja en los países desarrollados que en los países en desarrollo debido a que en éstos el desempleo involuntario es mayor.7

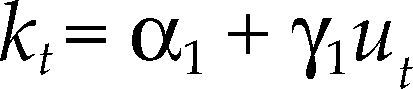

Este método de Thirlwall es susceptible de adaptarse heurísticamente en nuestra pesquisa de probar la HID en la que una tasa de acumulación de capital requerida equilibra el mercado de trabajo. Si no existe acumulación de capital, aun cuando una economía tenga excedente de oferta de fuerza de trabajo, las tasas gn y gne serán bajas. Consideramos que la oferta de fuerza de trabajo existente no es el único determinante de la elasticidad de gn. Si suponemos que el capital y el trabajo son complementarios, la tasa de acumulación de capital se convierte en un factor relevante para explicar la elasticidad de gn. Puesto que las economías, especialmente las economías en desarrollo, están restringidas en su acervo de capital, gn y gne estarán afectadas por la tasa de acumulación de capital. La cuestión es saber si existe una tasa natural de acumulación de capital (gnk) que mantiene constante la tasa de desempleo u; en otras palabras, si existe una gnk que cumple con la función de absorción de la fuerza de trabajo redundante en la economía a largo plazo.

Una especificación econométrica que describe nuestro argumento es como sigue:

donde kt es la tasa de acumulación de capital, ut es la tasa de variación del desempleo, DU es la variable ficticia del modelo, α1 de la ecuación [17] es la tasa natural en periodos normales y α2 + β2 de la ecuación [18] es la tasa natural de acumulación en periodos de expansión (gnke). Dado que en las economías en desarrollo no existe pleno empleo, la tasa de acumulación de capital no es igual a la tasa de crecimiento del producto de la economía. En línea con el argumento de Harrod, si gnk > gw la fuerza de trabajo tiende a crecer más rápido que la acumulación de capital y se genera una condición de desempleo estructural. En nuestra versión de la tasa natural se espera que empíricamente la tasa natural de acumulación de capital sea baja pero mayor que la tasa garantizada, lo que corrobora la existencia de insuficiencia dinámica en la economía. En el caso de economías en desarrollo, esta condición tiende a permanecer a lo largo del tiempo.

A continuación realizamos una evaluación empírica de la elasticidad entre gnk y gnke, y posteriormente analizamos la relación existente entre gnk y gw. El objetivo es saber si es posible encontrar un equilibrio entre ambas tasas o si, por el contrario, la economía tiende hacia una condición de desempleo estructuraldebido a una baja tasa de acumulación de capital.

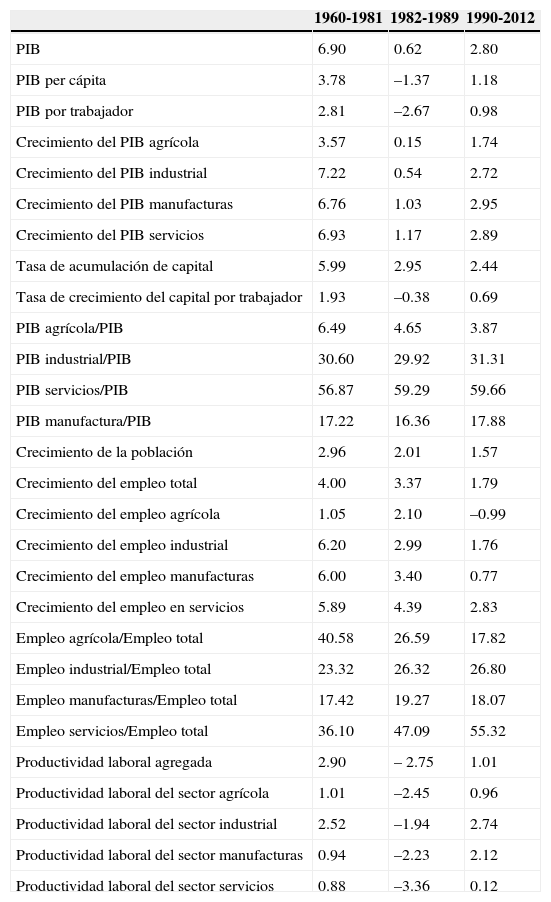

ANÁLISIS EMPÍRICO: EL CASO DE MÉXICOCálculo de la tasa natural de acumulación de capitalEntre 1960 y 1981 la tasa de crecimiento del PIB promedió 6.9%; de 1982 a 1989 fue 0.62% y de 1990 a 2010 2.8%. La tasa de acumulación de capital tuvo un comportamiento similar: durante 1960-1981 la tasa de acumulación promedió 5.9%; de 1982 a 1989 fue 2.58% y 2.44% en 1990-2010. En la economía mexicana una más baja tasa de empleo acompaña a una baja tasa de crecimiento económico y a una baja tasa de crecimiento del producto manufacturero en el periodo de liberalización económica (LE), condición que contrasta con el análisis que hiciera Prebisch cuando formuló su HID en la década de los setenta, en la que se observaba una significativa tasa de crecimiento del producto industrial y del producto agregado a la par de un crecimiento significativo de la tasa de empleo.

Del cuadro 1 se desprende que la tasa de participación del sector industrial y de las manufacturas se mantuvo con ligeras variaciones a lo largo del periodo de estudio. En contraste con este comportamiento, la tasa de participación del sector agrícola declinó de forma significativa: en el periodo de industrialización por sustitución de importaciones (ISI) fue 6.49% en comparación con 3.87% en el periodo de LE.

| 1960-1981 | 1982-1989 | 1990-2012 | |

|---|---|---|---|

| PIB | 6.90 | 0.62 | 2.80 |

| PIB per cápita | 3.78 | –1.37 | 1.18 |

| PIB por trabajador | 2.81 | –2.67 | 0.98 |

| Crecimiento del PIB agrícola | 3.57 | 0.15 | 1.74 |

| Crecimiento del PIB industrial | 7.22 | 0.54 | 2.72 |

| Crecimiento del PIB manufacturas | 6.76 | 1.03 | 2.95 |

| Crecimiento del PIB servicios | 6.93 | 1.17 | 2.89 |

| Tasa de acumulación de capital | 5.99 | 2.95 | 2.44 |

| Tasa de crecimiento del capital por trabajador | 1.93 | –0.38 | 0.69 |

| PIB agrícola/PIB | 6.49 | 4.65 | 3.87 |

| PIB industrial/PIB | 30.60 | 29.92 | 31.31 |

| PIB servicios/PIB | 56.87 | 59.29 | 59.66 |

| PIB manufactura/PIB | 17.22 | 16.36 | 17.88 |

| Crecimiento de la población | 2.96 | 2.01 | 1.57 |

| Crecimiento del empleo total | 4.00 | 3.37 | 1.79 |

| Crecimiento del empleo agrícola | 1.05 | 2.10 | –0.99 |

| Crecimiento del empleo industrial | 6.20 | 2.99 | 1.76 |

| Crecimiento del empleo manufacturas | 6.00 | 3.40 | 0.77 |

| Crecimiento del empleo en servicios | 5.89 | 4.39 | 2.83 |

| Empleo agrícola/Empleo total | 40.58 | 26.59 | 17.82 |

| Empleo industrial/Empleo total | 23.32 | 26.32 | 26.80 |

| Empleo manufacturas/Empleo total | 17.42 | 19.27 | 18.07 |

| Empleo servicios/Empleo total | 36.10 | 47.09 | 55.32 |

| Productividad laboral agregada | 2.90 | – 2.75 | 1.01 |

| Productividad laboral del sector agrícola | 1.01 | –2.45 | 0.96 |

| Productividad laboral del sector industrial | 2.52 | –1.94 | 2.74 |

| Productividad laboral del sector manufacturas | 0.94 | –2.23 | 2.12 |

| Productividad laboral del sector servicios | 0.88 | –3.36 | 0.12 |

Fuente: elaboración propia con datos del Banco Mundial y del Groningen Growth and Development Center Database.

Siguiendo el argumento de Prebisch, la evolución de la estructura productiva también se caracteriza por cambios en la estructura del empleo. La tasa de participación del empleo industrial respecto al empleo total fue 23.32% en el periodo 1960-1981, 26.32% en el periodo de cambio estructural, 1982-1989, y 26.80% en el de LE. Es notable, por otro lado, el incremento de la participación del empleo del sector servicios en el empleo total, 36.10% en el periodo ISI, 47.09% en el de cambio estructural y 55.32% en el de LE.

La tasa de crecimiento del empleo total se desaceleró: en el periodo ISI fue 4% y en el de LE 1.79%. El empleo del sector industrial también se deprimió, pasó de 6.2 a 1.76%. Siguió la misma tendencia la tasa de crecimiento promedio anual del empleo del sector manufacturero, 6% en el primer periodo y 0.77% en el segundo.

Lo anterior pone en evidencia dos problemas. El primero, una caída en el ritmo de crecimiento del producto industrial-manufacturero —que es el motor de crecimiento de la economía— y segundo, una menor participación del empleo en la industria y un aumento del empleo en el sector servicios, sector con baja capacidad de absorción de fuerza de trabajo relativo a la capacidad de absorción del sector industrial-manufacturero.

La tasa de crecimiento de la productividad laboral agregada fue 2.90% en el periodo ISI y 1.01% en el de LE; la de las manufacturas fue 0.94% en el primer periodo y 2.12% en el segundo. La productividad laboral en el sector servicios, en el periodo 1960-1981, fue 0.88% en comparación con 0.12 en el periodo 1990-2012.

La ley KV y la HID enseñan que existe una estrecha relación entre el producto por trabajador y el acervo de capital por trabajador. La economía mexicana no es la excepción. Como se puede observar en el cuadro 1, existe una correlación positiva entre el producto por trabajador y el capital por trabajador. El producto por trabajador creció más rápido, 2.81%, en el periodo ISI que en el de LE, 0.98%. Lo mismo sucede con el crecimiento del capital por trabajador, 1.93% en el periodo ISI y 0.69% en el de LE.

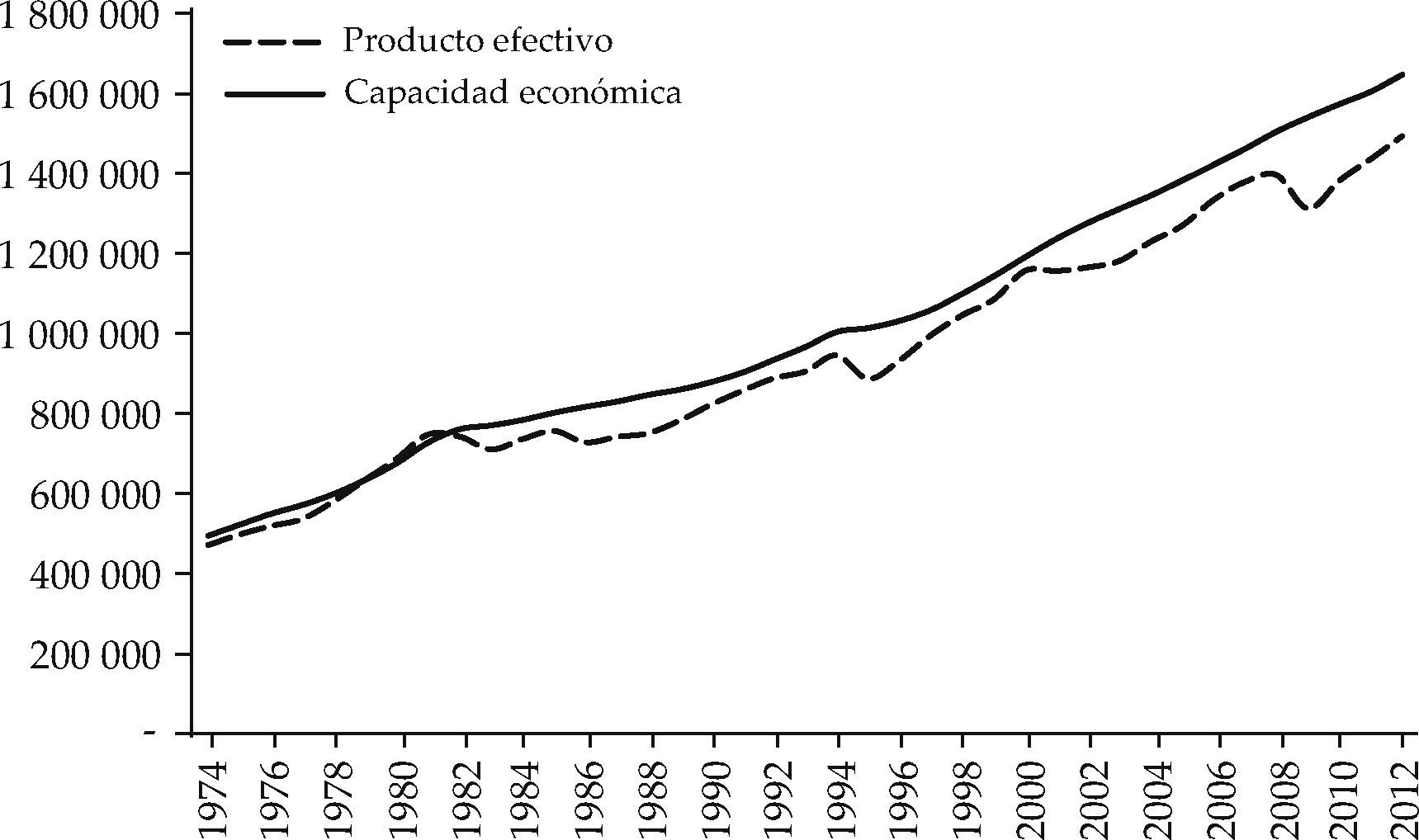

El cálculo del coeficiente de Verdoorn glosado por Kaldor supone sustitución entre los factores de producción y utiliza una función de producción Cobb Douglas para obtener el coeficiente. En el caso de México no existe una relación de sustitución entre el capital y el trabajo, la trayectoria de las variables parece indicar complementariedad entre ambos factores (véase la gráfica 1).

Capital y trabajo, 1974-2012

Nota: el capital está medido al poder de paridad de compra y a precios constantes de 2005. El trabajo está expresado en millones de personas empleadas.

Fuente: elaboración propia con datos del Penn World Table, del Banco Mundial y del Instituto Nacional de Estadística y Geografía (INEGI).

Un fenómeno importante a destacar es la caída significativa de la tasa de acumulación de capital. En particular, durante el periodo 1974-1981 fue 6.8%, en el periodo de reformas estructurales 2.5% y en el periodo de LE fue 3.4%. Esta trayectoria muestra un proceso de desacumulación en la economía aunado a un proceso de desindustrialización prematura, pues el producto industrial también disminuyó entre el periodo ISI y el de LE (véase la gráfica 2).

Ahora analicemos la existencia de endogeneidad de la tasa natural de acumulación de capital. La relación existente entre la tasa de acumulación de capital y la variación porcentual del desempleo se observa en la gráfica 3. A fin de realizar la demostración de la HID con base en la tasa natural de acumulación de capital, determinamos un periodo de análisis de 1974 a 2012, que corresponde con la información encontrada para la variación porcentual del desempleo.

Debido a que hay pocas observaciones de las variables del modelo en cada subperiodo, utilizamos las técnicas de estimación rolling regressions y de mínimos cuadrados ordinarios (MCO) para calcular gnk y gnke, la longitud de cada subperiodo traslapado es de 20 años. En la ecuación [17] la estimación de gnk está dada por el término constante α1. El término constante resultó ser estadísticamente significativo. Cuando añadimos la variable ficticia (ecuación [18]) también resultó ser estadísticamente significativa. La suma de α2 + β2 nos proporcionó la tasa natural de acumulación en periodos de expansión. La gnk osciló alrededor de 3%, mientras que la gnke lo hizo en torno a 4.5%. La gráfica 4 ilustra los resultados de nuestras estimaciones.

Como se puede observar, la tasa natural de la acumulación de capital tiende a ser mayor en periodos de auge que en periodos normales, lo que quiere decir que la tasa natural es endógena a la acumulación de capital. La tasa de crecimiento de la acumulación observada en periodos de auge estimuló el crecimiento de la fuerza de trabajo y de la productividad en 1.3 por ciento.

Desde el inicio del periodo de análisis y hasta mediados de la década de los ochenta la tasa natural en periodos normales y la correspondiente a periodos de auge siguieron una tendencia a la baja. Sin embargo, a fines de los ochenta y principios de los noventa ambas tienen una tendencia a aumentar aunque esta tendencia desaparece hacia el final del periodo de análisis.

En la gráfica 5 podemos observar que gnk ha seguido el comportamiento del promedio de la tasa de crecimiento del capital, k, en cada subperiodo, la correlación entre ambas tasas es positiva. No obstante, existe una brecha significativa entre ellas, lo que comprueba nuestra HID, es decir, la tasa de acumulación de capital ha sido insuficiente para absorber la fuerza de trabajo existente en la economía.

En la gráfica 6 se observa la elasticidad de la tasa natural de la acumulación de capital: la elasticidad de gnke a gnk muestra una relación positiva respecto al promedio de crecimiento del capital. A mayor acumulación de capital, mayor la elasticidad de gnkevis-à-vis gnk, dado el crecimiento de la fuerza de trabajo. Pese a ello, la elasticidad de gnke respecto a gnk ha disminuido gradualmente, igual que el promedio de la tasa de crecimiento del capital. También es importante destacar que la relación entre la elasticidad y el promedio de la tasa de crecimiento del capital se torna negativa alrededor de 1985, lo que implica que la existencia de fuerza de trabajo excedente no garantiza necesariamente una mayor elasticidad.

En suma, las tasas gnk y gnke dependen de la acumulación de capital, y la elasticidad de la tasa natural de crecimiento está positivamente relacionada con el nivel promedio del crecimiento de capital a partir de la crisis de deuda en la década de los ochenta.

La reformulación de la endogeneidad de la tasa natural a partir de la incorporación de la acumulación de capital nos permite confirmar la existencia del problema de insuficiencia dinámica de Prebisch. Para el caso de México, la tasa de acumulación es tan baja que no tiene la capacidad de absorber la oferta de empleo existente en la economía y, en consecuencia, genera menor productividad y una menor tasa de crecimiento económico a largo plazo.

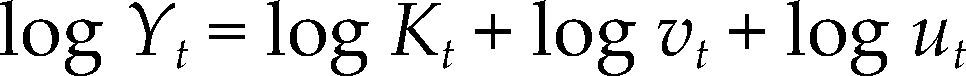

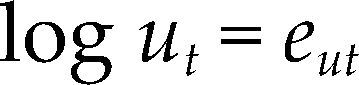

Cálculo de la tasa garantizadaEl cálculo de la tasa de crecimiento de la capacidad económica permite obtener la tasa de crecimiento garantizada de Harrod. Shaikh y Moudud (2004) muestran que una forma de analizar la capacidad económica es a través del seguimiento de su trayectoria. El modelo de Shaikh y Moudud (2004) para medir la capacidad económica parte de una identidad y dos ecuaciones de comportamiento. La identidad es Yt = (Y/Y*)(Y*/K)K, donde Y es el producto, Y* la capacidad económica y K es el capital. Sea v = Y*/K la razón capacidad económica (CE) a capital y u = Y/Y* la tasa de utilización de la capacidad, entonces:

donde el producto y el capital son variables observadas. En el lado izquierdo de la ecuación, Shaikh y Moudud (2004) suponen que el producto fluctúa alrededor de la CE en el largo plazo, de modo que la tasa de utilización observada ut fluctúa alrededor de una tasa de utilización normal o deseada (u* = 1), esto implica que las empresas pueden mantener cierta correspondencia entre la CE y el producto real en el largo plazo. En términos logarítmicos, con eut, que representa el término de error aleatorio, tenemos:

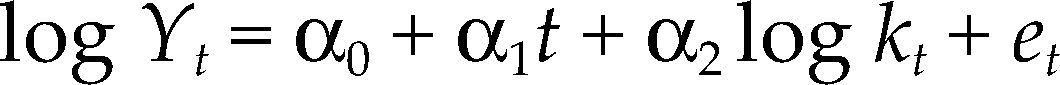

Un segundo supuesto consiste en una especificación general del cambio técnico, en el que la razón capacidad-capital cambia parcialmente en el tiempo en respuesta a cambios técnicos autónomos (coeficiente β1), y parcialmente en respuesta al cambio técnico incorporado, que depende de la tasa de acumulación de capital (coeficiente β2). Sea gv = β1 + β2gk, en términos logarítmicos, con el término de error aleatorio aumentado, evt, obtenemos la siguiente ecuación:

Las ecuaciones [19] a [21] forman un modelo general de la relación entre el producto y el stock de capital que enfrenta cambio técnico y capacidad de utilización fluctuante. Combinando estas tres ecuaciones obtenemos:

donde α0 = β0, α1 = β1, α2 = 1 + β2 y el término de error et = eut + evt. La ecuación [22] implica que los logaritmos del producto y del capital están cointegrados y que existe la posibilidad de una tendencia determinista lineal en la información.

La ecuación [20] implica que el valor actual del producto en el largo plazo es igual a la capacidad económica (Y*). A partir de la estimación de la capacidad se puede derivar la tasa de utilización de la CE, u = Y/Y* y la razón capital-CE, v = Y*/K.

Con base en esta metodología calculamos la tasa de crecimiento garantizada de Harrod para el caso de México durante el periodo 1974-2012. Se utilizaron el PIB y el acervo de capital, medidos a poder de paridad de compra y a precios constantes de 2005 de la base de datos del Penn World Table.

Siguiendo a Shaikh y Moudud (2004), primero realizamos la prueba de raíces unitarias de las series del PIB y del capital. Como se puede observar en las gráficas 1 y 2, parece haber una relación de largo plazo entre ambas variables.

El orden de integración del producto y del capital es I(1). Utilizamos el método de Pesaran, Shin y Smith (2001) para evaluar la relación de equilibrio en el largo plazo entre ambas variables.

Pesaran, Shin y Smith (2001) desarrollan un método de estimación que resuelve los problemas asociados con pruebas de raíces unitarias y muestras pequeñas.8 Estos autores proponen una forma de probar la existencia de una relación entre variables en niveles que puede aplicarse con independencia de si los regresores son de orden I(0) o I(1), o están mutuamente cointegrados. El método subyacente en este enfoque es similar al estadístico de Wald o la prueba estadística F en una regresión generalizada de tipo Dickey-Fuller que prueba la significancia de las variables rezagadas en niveles, en un equilibrio sin restricciones condicionales a través de un modelo de corrección de errores. Mediante esta metodología se muestra que las distribuciones asintóticas de ambos estadísticos no son estándar bajo la hipótesis nula de que no existe ninguna relación entre las variables incluidas —en niveles—, independientemente de si los regresores son de orden I(0) o I(1), o mutuamente cointegrados. Pesaran, Shin y Smith (2001) sostienen que su método es consistente y que del mismo se deriva una distribución asintótica bien definida para un conjunto de regresores que son una mezcla de variables de orden I(0) o I(1).

En este método se proporcionan dos conjuntos de valores críticos asintóticos para dos casos en que los regresores son puramente de orden I(0) o puramente de orden I(1). Debido a que estos dos conjuntos de valores críticos proporcionan límites a los valores críticos de los regresores de orden I(0) o I(1), o que están mutuamente cointegrados, se propone una forma para probar dichos límites. Si la prueba de Wald o la prueba F estadística cae fuera de los límites de los valores críticos se puede inferir un resultado sin necesidad de conocer el orden de integración de las variables. No obstante, si la prueba de Wald o la prueba F estadística cae dentro de los límites, la inferencia no es concluyente y se requerirá saber el orden de integración de las variables antes de saber si los resultados son concluyentes.

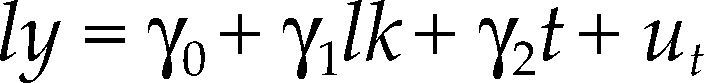

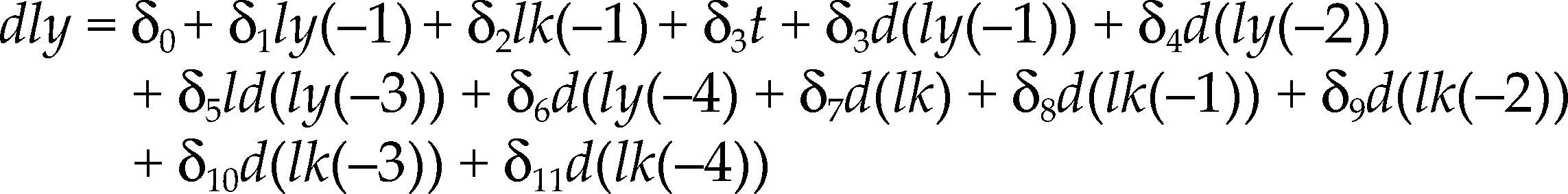

Siguiendo el método de Pesaran, Shin y Smith (2001), primero construimos un modelo de corrección de errores sin restricciones (MCEU) para probar la existencia de una relación de largo plazo entre el crecimiento del producto y el crecimiento del capital durante el periodo 1953-2012. El método de Pesaran sugiere construir dicho modelo de lo general a lo particular; partimos de la ecuación [23] —la ecuación de corrección de error— para luego construir la ecuación [24]:

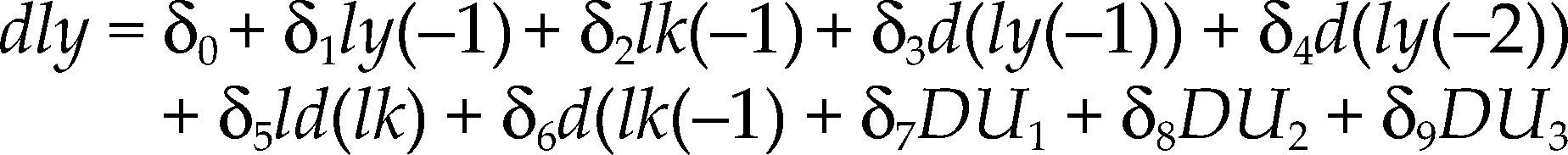

donde ly es el logaritmo del producto, lk es el logaritmo del capital, t es el tiempo, ut es el término de error aleatorio, ly(–m) y lk(–n) indican el número de rezagos del logaritmo del producto y del capital respectivamente; d(ly) y d(lk) expresan, en ese orden, la primera diferencia del logaritmo del producto y del capital. Después de estimar la ecuación [24] y probar la significancia estadística de los coeficientes el resultado fue la ecuación [25]:

donde DU1 es una variable dummy con valor de 1 en 1961 y cero para el resto del periodo, DU2 tiene valor de 1 en 2009 y cero para el resto del periodo y DU3 tiene valor de 1 en 1953 y cero para el resto del periodo.

En seguida realizamos la prueba de Wald para probar la independencia lineal entre los coeficientes de la ecuación [25], es decir, la hipótesis nula (H0) indica que δ0 = δ1 = δ2 = … = δ9 = 0. Debido a que se rechaza la H0, evaluamos los resultados de estimar la ecuación [25] a través del método de Pesaran (bounds testing approach o enfoque de prueba de límites) que nos permite analizar la presencia de una relación de largo plazo entre el producto y el capital. Primero usamos la prueba F para determinar la significancia estadística de las variables rezagadas —en niveles— incluidas en la ecuación [25’]:

El método de Pesaran nos da dos conjuntos de valores críticos, uno de ellos supone que todas las variables son de orden I(0) y el segundo supone que todas las variables son de orden I(1) o I(0). En cada caso se proporciona una banda que cubre todas las posibles clasificaciones de las variables en I(1) o I(0). De acuerdo con Pesaran, si el valor del estadístico F cae dentro del límite de la banda de los valores críticos, el resultado es inconcluso y entonces depende del orden de integración de las variables. La segunda prueba es una prueba del valor del estadístico t sobre el valor de la variable dependiente rezagada en la ecuación [25’]. El estadístico t no tiene una distribución estándar y depende de si las variables son individualmente de orden I(1) o I(0). El valor del estadístico F y del estadístico t indicará la presencia de una relación de largo plazo entre las variables.

El valor del estadístico F fue 23.27, mayor a los valores críticos según las tablas de Pesaran (3.02-3.51), entonces los resultados presentados en la ecuación [25’] indican que existe una relación de largo plazo entre el crecimiento del producto y el crecimiento del capital. Adicionalmente, el modelo pasa las pruebas de normalidad, estabilidad, autocorrelación y heterocedasticidad.

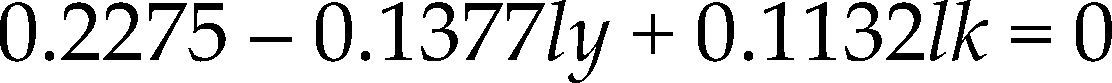

A partir de la ecuación [25’] recuperamos la ecuación de corrección de error, cuyo resultado se muestra en la ecuación [26].

De la ecuación [24] despejamos para ly y obtenemos:

A partir de la ecuación [26] calculamos el producto estimado. A continuación, localizamos el año en que el producto efectivo presentó la máxima tasa de crecimiento y tomamos ese valor del PIB como el producto potencial de ese año, posteriormente utilizamos la serie del producto estimado y, por regla de tres, calculamos la capacidad económica. La tasa garantizada se estima como la tasa de crecimiento anual de la capacidad económica. Los resultados se reflejan en la gráfica 8.

La tendencia de capacidad económica cambió después de la crisis de deuda de 1982, mientras que durante la liberalización financiera muestra leves cambios. La gráfica 9 muestra el comportamiento del producto potencial y del efectivo. Como se puede observar, la crisis de deuda en 1982 y las crisis financieras de 1995, así como la de 2009, cambiaron la tendencia de ambas variables.

En la gráfica 10 mostramos la tasa de utilización de capacidad económica.

La gráfica 11 muestra el crecimiento de la capacidad económica. En nuestro análisis se trata de la tasa de crecimiento garantizada de Harrod. Como nota interesante, el promedio de gw antes de la crisis de deuda es alrededor de 5.5%, en el periodo de cambio estructural de 1.7% y en el de liberalización financiera de 2.8% aproximadamente.

En la gráfica 12 mostramos la divergencia entre la tasa natural de acumulación y la tasa garantizada.

La tasa garantizada casi siempre fue menor a la tasa natural de acumulación de capital en periodos normales, con excepción del cuarto subperiodo. Debido a que gnk> gw la economía tendió hacia el desempleo estructural, la tasa de crecimiento efectiva excedió a la necesaria para inducir a la inversión a igualarse al ahorro. De acuerdo con Harrod y Prebisch, esto induce presiones inflacionarias debido a que los planes de inversión fueron mayores a los planes de ahorro, lo que conduce al desequilibrio. Adicionalmente, el crecimiento de la fuerza de trabajo fue mayor al de la acumulación de capital; o en términos de la ID, el crecimiento del capital fue menor al necesario para absorber la fuerza de trabajo que hay en la economía.

CONCLUSIONESLas leyes de Kaldor y la HID de Prebisch sostienen que el crecimiento de las economías depende del proceso de industrialización. En Kaldor esto se explica por el efecto de los rendimientos crecientes en el crecimiento de la productividad, de ello se infiere que los rendimientos crecientes son una condición suficiente para generar pleno empleo de la fuerza de trabajo a largo plazo. Prebisch, en cambio, considera que dicha condición es necesaria pero no suficiente para dinamizar el empleo de la fuerza laboral y sostiene que el factor clave se asienta en la acumulación de capital y su efecto en la absorción de empleo en la economía. Este efecto también puede analizarse a través de la divergencia entre la tasa natural y la tasa de crecimiento garantizada (Harrod, 1939). Una tasa natural mayor a la tasa garantizada explica de forma consistente el desempleo estructural de las economías en el largo plazo, una idea afín a la HID de Prebisch.

En el presente trabajo realizamos una reinterpretación de la ley KV a la luz de la HID. Criticamos el supuesto de sustituibilidad y afirmamos la existencia de complementariedad entre los factores de producción. A partir de esto reformulamos el coeficiente Verdoorn y generamos un coeficiente de insuficiencia dinámica, según el cual el crecimiento del empleo se explica fundamentalmente por el proceso de acumulación de capital, un resultado que responde adecuadamente a la HID. Además, con base en una reformulación de la endogeneidad de la tasa natural de Thirlwall, calculamos la tasa natural de acumulación de capital, gnk. Posteriormente, con base en el método de Shaikh y Moudud (2004), calculamos la tasa de crecimiento garantizada, gw, de Harrod y analizamos la divergencia entre gnk y gw. La evidencia empírica para el caso de México confirma que gnk fue mayor a gw, en otras palabras, la tasa de acumulación de capital que mantiene constante el desempleo fue baja en el periodo de análisis, pero mayor a la tasa de crecimiento garantizada, lo que genera desempleo estructural en la economía, un resultado que es consistente de acuerdo con la HID de Prebisch, pero que difiere de Prebisch (1970) en cuanto que no suponemos sustituibilidad entre capital y trabajo.

En nuestra opinión, la hipótesis de Casillas (1993-1994) respecto a la existencia de una correlación negativa entre el crecimiento del empleo y la productividad, no constata la HID de Prebisch, pues deja fuera del análisis el factor determinante del comportamiento del empleo y la productividad.9 De forma conjunta, nuestra reformulación de la endogeneidad de la tasa natural, en contraste con la de Thirlwall (1969), muestra con más claridad porqué aun cuando una economía tenga una cantidad importante de fuerza de trabajo, las tasas gn y gne pueden ser bajas debido a una baja tasa de acumulación de capital.10 Finalmente, la divergencia entre la tasa natural de acumulación de capital y la tasa de crecimiento garantizada confirma la existencia de ID en la economía.

Consideramos que el presente artículo desarrolla una mejor caracterización del problema de ID a través de un enfoque que comprende las aportaciones de Prebisch-Kaldor-Harrod-Thirlwall. Nuestro trabajo revitaliza la HID de Prebisch como una explicación de los determinantes del estancamiento de las economías en desarrollo, además de que propone una forma de evaluar dicha perspectiva teórica.

Finalmente, un siguiente paso en nuestra investigación es incorporar el análisis de las causas de una baja tasa de acumulación de capital, a saber: 1) un régimen de baja inversión, 2) disparidades en la distribución del ingreso, 3) el efecto del comercio y los términos de intercambio en el proceso de acumulación de capital.

Facultadde Economíadela Benemérita Universidad Autónomade Puebla(México), <blav1105@hotmail. com=""> , y División de Estudios de Posgrado de la Facultad de Economía de la Universidad Nacional Autónoma de México (México), <iph@unam.mx> , respectivamente. Los autores agradecen los valiosos comentarios de dos dictaminadores anónimos de la revista. </iph@unam.mx> </blav1105@hotmail.>

El debate sobre las leyes de Kaldor se puede consultar en Rowthorn (1975), McCombie y Ridder (1983), Thirlwall (2003); estudios empíricos para la economía mexicana se encuentran en Calderón Villarreal y Martínez (2005) y Quintana, Rosales y Mun (2013).

Las leyes de Kaldor y la HID de Prebisch, por el contrario, suponen sustitución entre capital y trabajo, lo cual no es consistente con el caso de economías con excedente de mano de obra à laLewis (1954). Cf. También Ros (2013b).

Prebisch anticipó que este proceso de cambio estructural llevaría demasiado tiempo, por lo cual sugirió la aportación de recursos externos hasta que la sustitución de importaciones y el crecimiento de las exportaciones permitieran el empleo adecuado del ahorro formado al interior de la economía. También propuso una reforma agraria que tuviera por objetivo adoptar técnicas de producción que elevaran la productividad a través del aumento de los rendimientos de la tierra.

La literatura sobre ID es escasa, y el escrutinio empírico de la ID aún más: Tokman (1982; 1989) analizan la segmentación de la estructura productiva y los mercados de trabajo en relación con la HID; Casillas (1993-1994) analiza la ID como un trade off entre productividad y demanda de trabajo; Welters (2004) estudia las implicaciones de la ID, la distribución del ingreso y el cambio tecnológico en el crecimiento de América Latina.

El coeficiente de Verdoorn establece la elasticidad de la productividad del trabajo respecto al producto y está determinado por λ = p/q = 1 – (1/(β + α(k/l)), donde α y β son coeficientes de una función de producción Cobb-Douglas y existe sustitución entre el trabajo (k) y el capital (l ). La Ley de Verdoorn puede reformularse para mostrar que la trayectoria de crecimiento de la productividad está acompañada por un rápido crecimiento de la acumulación de capital. Esta relación se puede observar en la siguiente ecuación p = (γ/α) + ((α – 1)/α)g + (b/α)k, donde (α – 1)/α es el coeficiente de Verdoorn y b/α es la tasa de crecimiento del capital.

Por el lado de la productividad laboral, la endogeneidad se explica a través de la existencia de rendimientos estáticos y dinámicos vinculados al crecimiento del producto y al progreso técnico generado por la acumulación de capital, por rendimientos crecientes en las actividades productivas, por procesos de aprendizaje, learning by doing, y por una mayor extensión de mercado (Thirlwall, 2003).

La hipótesis de la endogeneidad de gn se ha confirmado para diversos países (Thirlwall, 1969; León-Ledesma y Thirlwall, 2002; Perrotini y Tlatelpa, 2003; Vogel, 2009; Dray y Thirlwall, 2011; Molerés y Perrotini, 2013; Perrotini y Landa, 2015).

Su metodología es alternativa a los métodos de análisis de la existencia de relaciones entre variables en niveles basados en técnicas de cointegración (Engle-Granger, 1987), sistemas basados en regresiones con muestras pequeñas (Johansen, 1991; 1995), procedimientos basados en el análisis de los residuos para probar la hipótesis nula de cointegración (Shin, 1994) o sistemas basados en tendencias comunes estocásticas (Stock y Watson, 1988).