¿Qué factores influyen en los consumidores cuando tiene que elegir un banco con el que contratar en situaciones de información asimétrica? Es una situación en que la empresa normalmente posee más información que los consumidores, lo que les genera incertidumbre ante un posible comportamiento empresarial oportunista. Para reducirla, el consumidor puede recurrir, por un lado, a señales que envía el propio banco al mercado, como su reputación, y por otro lado, a la búsqueda de información más informal, la comunicación boca-oreja (WOM) positiva de conocidos para generar o aumentar su confianza y, a través de esta, desarrollar una intención de contratar con un banco y no con otros. Las relaciones entre esas variables se testaron con una muestra de 155 usuarios de banca cuando aún no habían trabajado con un determinado banco. Los resultados indican la importancia de la reputación del banco y la información positiva recibida de prescriptores para generar confianza, pero con diferencias en función del grado de incertidumbre ex ante percibida, que modera esas relaciones.

What factors influence consumers to choose a bank with which to contract a service in a situation of information asymmetry? In this situation the firm has more information than consumers, and this fact generates consumer uncertainty due to a possible firm opportunistic behaviour. To reduce it, consumers can use, on one hand, signals that the bank sends to the market, such as reputation, and on the other hand, they can seek for more informal information, such as positive word-of-mouth communication from relatives and friends, to generate or increase trust, and through this variable, to develop an intention o contract with a specific bank and not others. Relations among those variables were tested with a sample of 155 bank users when they have not still worked with a specific bank. Results indicate the importance both of the reputation signal and of the positive information received of acquaintances and relatives to trust, but with differences according to the level of perceived ex_ante uncertainty moderate those relations.

La lealtad de los clientes a los bancos y el estudio de sus determinantes han recabado la atención de numerosos investigadores (Meidan, 1996; Velotsou, Daskou y Daskou, 2004). Entre los factores estudiados en el sector de la banca como influyentes en la intención de continuar operando con un determinado banco se han estudiado variables como la satisfacción, la imagen, la calidad de servicio o el compromiso (Bloemer, Ruyter y Peeters, 1998). Estos trabajos tratan la lealtad o repetición de intercambios con un banco de manera ex post y no nos constan trabajos similares que traten la intención de contratar con un banco con el que nunca se haya operado antes (ex ante). En este sentido y dada la ausencia de experiencia propia (satisfacción), el consumidor puede recurrir a la confianza para resolver el dilema o a fuentes de información externas, las provenientes de la empresa, como la reputación; o las que provienen de sus conocidos, como el efecto boca-oreja (word-of-mouth [WOM]).

Se eligió el sector bancario como objeto de análisis en este trabajo por 2 razones principales. Por un lado, es un sector de gran importancia en la actualidad y por otro, es un sector en el que el cliente se enfrenta a una situación de información asimétrica –selección adversa− cuando tiene que elegir el banco con el que contratar un servicio.

Por lo que se refiere al primer punto, la importancia del sector bancario es patente. Los servicios financieros han sido sometidos a drásticos cambios durante las 2 últimas décadas: la desregulación, la internacionalización y la aparición de nuevas tecnologías (banca electrónica o por móvil) crearon un mercado de alta competitividad (Dimitriadis y Kyrezis, 2008). Ese alto grado de competitividad bancaria desembocó en la apertura de múltiples entidades que en este momento están en proceso de concentración −según la Asociación Española de Banca (2010), existen en España 14.690 oficinas bancarias−. Por otro lado, la crisis originada en 2007 en el mercado hipotecario estadounidense y la quiebra de Lehman Brothers en septiembre de 2008 determinaron unas perspectivas macroeconómicas caracterizadas por una incertidumbre más elevada de lo habitual, lo que influyó en las decisiones de empresas y hogares. La desconfianza de los agentes financieros y la preocupación acerca de la solvencia de las entidades financieras afectaron seriamente a la confianza de los depositantes (Banco de España, 2010a,b). Todos estos factores muestran la situación actual del sector bancario, un sector en proceso de cambio, lo que unido a la crisis económica genera mayor incertidumbre en el consumidor que tiene que elegir el banco al que confiarle su dinero o deuda (Einarsdóttir y Marteinsdóttir, 2010). En lo que respecta al segundo punto ¿qué factores influyen en los consumidores para elegir un banco la primera vez en situaciones de información asimétrica? En esta situación, la empresa posee más información que el consumidor en relación con la propia organización y a los productos o/y servicios que ofrece. Es decir, existe asimetría informativa (Akerlof, 1970), lo que le genera incertidumbre (Williamson, 1985) ante un posible comportamiento oportunista (Gallouj, 1997). En el caso de los servicios bancarios, es clara esta situación de selección adversa entre las partes. La contratación de un servicio bancario requiere conocimientos por parte del cliente −que a menudo no tiene− o confianza en el banco cuando lo contrata. En ciertos canales de venta de servicios bancarios, como ocurre en el caso online, el problema de selección adversa se agudiza por problemas añadidos de seguridad y privacidad (Lockett y Littler, 1997). Nuestro trabajo propone que esa percepción de incertidumbre moderará el proceso de contratación de un banco y es de esperar una diferencia entre los que sienten gran incertidumbre y los que sienten menos incertidumbre. No nos consta ningún trabajo similar.

En esas situaciones de selección adversa y de percepción de incertidumbre, el desarrollo de la confianza entre las partes es vital (Selnes, 1998). Para ello, desempeñan un papel relevante tanto la reputación de los diversos bancos (actúa como señal de referencia y calidad para el consumidor) como la información que se recibe de conocidos, familiares y amigos respecto de los bancos que conocen o utilizan. En primer lugar, las empresas, con el objetivo de generar confianza en el consumidor, pueden enviar señales informativas al mercado (Kirmani y Rao, 2000; Singh y Sirdeshmukh, 2000). Según Bennett y Gabriel (2001a) la reputación sirve como señal en situaciones de insuficiencia informativa, lo que conlleva el aumento de la confianza en la empresa. En segundo lugar, además de buscar señales, el consumidor puede buscar información más informal, proveniente de la comunicación WOM y cuanto más cercana es la fuente al consumidor, más influencia tiene sobre él (Bone, 1995), más confianza le genera y aumenta su intención de contratación del banco.

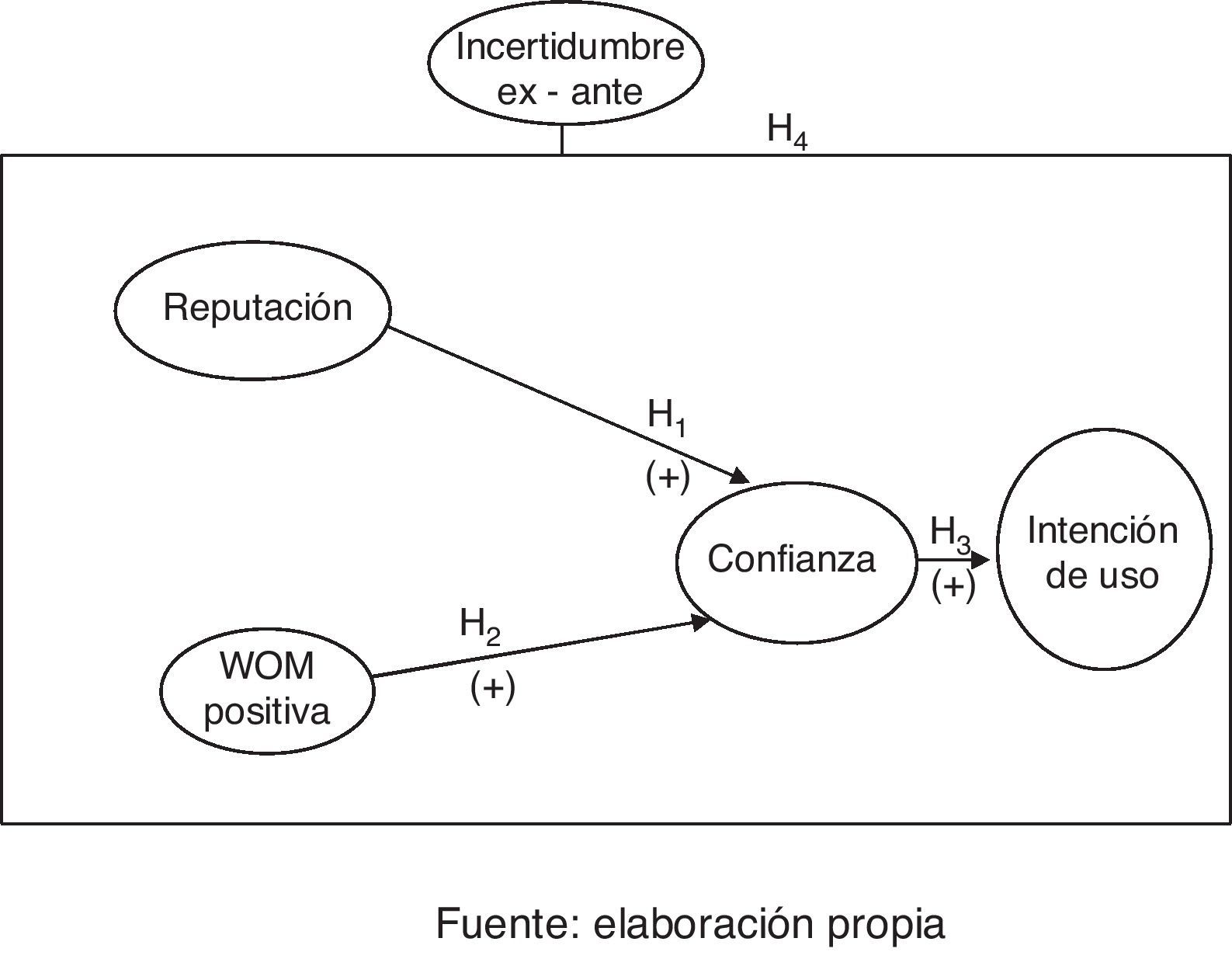

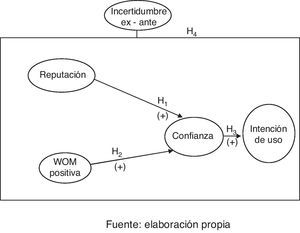

Así, el objetivo de este trabajo es estudiar el papel de la reputación del banco y de la comunicación WOM como factores determinantes de la confianza e intención de uso de un banco, ante diferentes niveles de percepción de incertidumbre cuando existe un problema de selección adversa. Como determinantes de la intención de contratación de un banco contemplamos la reputación del proveedor de servicios, la comunicación WOM positiva y la confianza, y analizamos el papel moderador de la incertidumbre percibida cuando se piensa en contratar un banco. El resto del trabajo está estructurado de la siguiente manera: en el segundo apartado se recoge el marco teórico que soporta las hipótesis y el modelo objeto de contraste empírico del trabajo. En el tercer apartado se explica la metodología seguida. En el cuarto se presentan los principales resultados. Y finalmente un quinto, en el que se plasman conclusiones e implicaciones de gestión del estudio, limitaciones y futuras líneas de investigación.

2Marco teórico, hipótesis y modelo propuestoSegún la teoría de la agencia, en el momento de querer realizar un intercambio, se entabla una relación entre 2 partes, en la que pueden surgir problemas de oportunismo antes (selección adversa) o después (riesgo moral) del mismo. Nuestra investigación se centra en los problemas denominados de selección adversa. Estos surgen cuando una de las partes, el banco, que generalmente posee mayor calidad y cantidad de información, es contactada por la otra parte, el cliente, el cual no tiene toda la información necesaria sobre las prácticas del banco. Por esta razón, este puede explotar la situación en su propio interés (Meijboom, De Haan y Verheyen, 2004; Shapiro, 2005) y los consumidores pueden no detectarlo (Akerlof, 1970). La asimetría informativa es típica en los servicios por su intangibilidad (Singh y Sirdeshmukh, 2000), su falta de estandarización y, en el caso de los bancos, con el inconveniente añadido de la necesidad de unos conocimientos financieros mínimos (Einarsdóttir y Marteinsdóttir, 2010). Ante la existencia de problemas informativos es posible que el cliente no elija al banco más adecuado, al no distinguir entre bancos «con buen comportamiento» y «con mal comportamiento». No obstante, en el momento en que un consumidor es más consciente de la incertidumbre hacia una empresa (Davies y Prince, 2005) y si los mecanismos de agencia no son suficientes, el desarrollo de la confianza será un ingrediente esencial para el éxito en las relaciones (Selnes, 1998; Singh y Sirdeshmukh, 2000). El consumidor se beneficia de esta mediante una reducción de asimetría informativa. La confianza es definida por Moorman, Deshpande y Zaltman (1993) como la buena voluntad para creer en la otra parte del intercambio y fiarse de ella, en una situación donde existe incertidumbre, información incompleta y percepción de oportunismo (Meijboom et al., 2004).

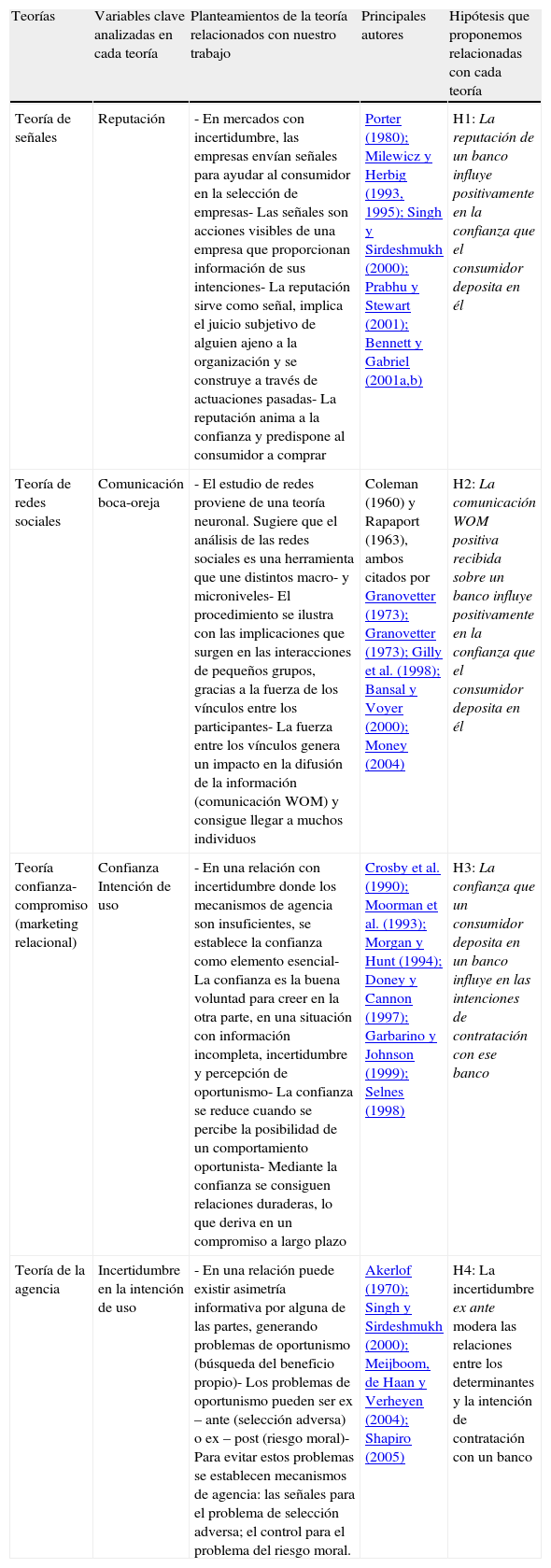

Para estudiar esas relaciones propuestas se utilizará la teoría de la agencia y la teoría de señales (Akerlof, 1970; Singh y Sirdeshmukh, 2000), la teoría compromiso-confianza del enfoque de marketing relacional (Morgan y Hunt, 1994) y teorías referidas a la influencia del grupo como la teoría de redes sociales (Money, 2004). La tabla 1 muestra un resumen de las principales propuestas de estas teorías de acuerdo con las variables e hipótesis que proponemos en nuestro trabajo.

Aportaciones al marco teórico

| Teorías | Variables clave analizadas en cada teoría | Planteamientos de la teoría relacionados con nuestro trabajo | Principales autores | Hipótesis que proponemos relacionadas con cada teoría |

| Teoría de señales | Reputación | - En mercados con incertidumbre, las empresas envían señales para ayudar al consumidor en la selección de empresas- Las señales son acciones visibles de una empresa que proporcionan información de sus intenciones- La reputación sirve como señal, implica el juicio subjetivo de alguien ajeno a la organización y se construye a través de actuaciones pasadas- La reputación anima a la confianza y predispone al consumidor a comprar | Porter (1980); Milewicz y Herbig (1993, 1995); Singh y Sirdeshmukh (2000); Prabhu y Stewart (2001); Bennett y Gabriel (2001a,b) | H1: La reputación de un banco influye positivamente en la confianza que el consumidor deposita en él |

| Teoría de redes sociales | Comunicación boca-oreja | - El estudio de redes proviene de una teoría neuronal. Sugiere que el análisis de las redes sociales es una herramienta que une distintos macro- y microniveles- El procedimiento se ilustra con las implicaciones que surgen en las interacciones de pequeños grupos, gracias a la fuerza de los vínculos entre los participantes- La fuerza entre los vínculos genera un impacto en la difusión de la información (comunicación WOM) y consigue llegar a muchos individuos | Coleman (1960) y Rapaport (1963), ambos citados por Granovetter (1973); Granovetter (1973); Gilly et al. (1998); Bansal y Voyer (2000); Money (2004) | H2: La comunicación WOM positiva recibida sobre un banco influye positivamente en la confianza que el consumidor deposita en él |

| Teoría confianza-compromiso (marketing relacional) | Confianza Intención de uso | - En una relación con incertidumbre donde los mecanismos de agencia son insuficientes, se establece la confianza como elemento esencial- La confianza es la buena voluntad para creer en la otra parte, en una situación con información incompleta, incertidumbre y percepción de oportunismo- La confianza se reduce cuando se percibe la posibilidad de un comportamiento oportunista- Mediante la confianza se consiguen relaciones duraderas, lo que deriva en un compromiso a largo plazo | Crosby et al. (1990); Moorman et al. (1993); Morgan y Hunt (1994); Doney y Cannon (1997); Garbarino y Johnson (1999); Selnes (1998) | H3: La confianza que un consumidor deposita en un banco influye en las intenciones de contratación con ese banco |

| Teoría de la agencia | Incertidumbre en la intención de uso | - En una relación puede existir asimetría informativa por alguna de las partes, generando problemas de oportunismo (búsqueda del beneficio propio)- Los problemas de oportunismo pueden ser ex – ante (selección adversa) o ex – post (riesgo moral)- Para evitar estos problemas se establecen mecanismos de agencia: las señales para el problema de selección adversa; el control para el problema del riesgo moral. | Akerlof (1970); Singh y Sirdeshmukh (2000); Meijboom, de Haan y Verheyen (2004); Shapiro (2005) | H4: La incertidumbre ex ante modera las relaciones entre los determinantes y la intención de contratación con un banco |

Como se ha comentado, para reducir la incertidumbre y generar confianza, la empresa puede hacer uso del envío de señales al mercado (Singh y Sirdeshmukh, 2000) a la vez que el consumidor las busca e interpreta (Milewicz y Herbig, 1995). Autores como Spence (1973) en 1973 (pág. 357) ya describieron las señales, pero la definición más conocida es la de Porter en 1980 (pág. 75), que define como señales las acciones de una empresa, que suministran información sobre sus intenciones y habilidades (Prabhu y Stewart, 2001).

Según Gallouj (1997), la reputación es la promesa intangible de la empresa de no actuar de manera oportunista ante un acontecimiento imprevisto. Implica el juicio subjetivo de alguien ajeno a la organización, construido a través de actuaciones pasadas (Milewicz, 1993, 1995; Bennett y Gabriel, 2001a). Esta señal es más poderosa en los momentos iniciales de una relación, cuando ninguna de las partes tiene experiencia con las actuaciones de la otra (Bennett y Gabriel, 2001b). Cuanto más fuerte sea la reputación, más reticente será la empresa para arriesgarla. En definitiva, una buena reputación puede aumentar la confianza del consumidor en las empresas (Bennett y Gabriel, 2001b; Anderson y Weitz, 1989), y también en el caso de la banca (Dimitriadis y Kyrezis, 2008).H1 La reputación de un banco influye positivamente en la confianza que el consumidor deposita en él.

Según Singh y Sirdeshmukh (2000), cuando las señales se consideran insuficientes, se acompañan de otros mecanismos como la comunicación WOM. Katz y Lazarsfeld (1955) constataron que influía más que la información generada por la empresa, argumento que se mantiene actualmente en estudios como el de Bansal y Voyer (2000). La comunicación WOM fue definida por Arndt (1967) como toda comunicación oral, personal, positiva o negativa, con relación a un producto, servicio u organización, en la que el receptor del mensaje percibe la intención del emisor como una acción no comercial.

La comunicación WOM es una de las herramientas más influyentes en el comportamiento del consumidor (Bansal y Voyer, 2000). Según Murphy, Mascardo y Benckendorff (2007), las amistades tienden a influir en el consumidor y en sus actitudes, por lo que si este considera una información positiva sobre una empresa vía WOM, es probable que establezca altos niveles de confianza inicial en la empresa (Sweeney, Soutar y Mazzarol, 2008; Alam y Yasin, 2010). Según Granovetter (1973), la confianza de un consumidor en una empresa puede estar influenciada por otras personas, puesto que la calidad de un servicio es difícil de evaluar sin experiencia previa (Kyung Kyu y Prabhakar, 2004). De esta manera, ante la menor experiencia del consumidor, mayor confianza en la experiencia de otros y viceversa (Gilly, Graham, Wolfinbarger y Yale, 1998; Bansal y Voyer, 2000). Como indica Money (2004), siguiendo la teoría de las redes sociales, la influencia de los prescriptores es tal que es más probable que los consumidores que recurren a ellos permanezcan leales a los proveedores de servicios. En el caso de estudio, ante una falta de información, se considera que el usuario de bancos será más influido por la información WOM positiva que reciba. Por tanto,H2 La comunicación boca-oreja positiva recibida sobre un banco influye positivamente en la confianza que el consumidor deposita en él.

Siguiendo la teoría de confianza–compromiso, Crosby, Evans y Cowles (1990) apoyan la existencia de un lazo entre la confianza y las futuras intenciones de uso. Doney y Cannon (1997) indican que la confianza de una empresa está relacionada positivamente con las futuras intenciones de interacción con el proveedor, lo cual está reforzado por Garbarino y Johnson (1999) y Morgan y Hunt (1994). Hay estudios que tratan la confianza de los clientes en los bancos como uno de los factores más influyentes en el compromiso hacia ellos y la lealtad (Mukherjee y Nath, 2003). Por ello hay autores que consideran que el impacto de la confianza en las intenciones de contratación con el banco es esencial (Yap, Wong, Loh y Bak, 2009; Koenig-Lewis, Palmer y Moll, 2010). De esta forma:H3 La confianza que un consumidor deposita en un banco influye en las intenciones de contratación con ese banco.

De este modo y tras observar las hipótesis propuestas, la confianza se convierte en una variable mediadora en el modelo. Por un lado, la confianza ejerce un papel mediador entre la reputación y las intenciones de contratación de un banco. Cuando un consumidor no puede discernir ningún rasgo diferenciador entre los productos o servicios proporcionados, la reputación de la empresa puede facilitar la toma de decisiones respecto a la intención de contratación (Liu y Wu, 2007) mediante la generación de confianza en el banco. Por otro lado, la confianza ejerce un papel mediador entre el WOM positivo y las intenciones de contratación de un banco. Nuestro trabajo plantea que la comunicación WOM positiva tiene un efecto sobre las decisiones de compra (Kassim y Abdullah, 2010) a través de la confianza. Nuestro trabajo propone un efecto mediador total porque se considera que la confianza en el banco desempeña un papel esencial y necesario para llegar a las intenciones de contratación de un banco. Ball, Coelho y Machas (2004) contrastaron el papel mediador de la confianza entre la imagen y la lealtad.

2.3La incertidumbre percibida como factor moderador en el modeloComo se explicó anteriormente, la incertidumbre implica falta de información, por lo que es fácil asimilar que esta sea inherente a la intención de contratación de un servicio (Lee, Garbarino y Lerman, 2007). Cuanto mayor sea la falta de información, mayor será la posibilidad de equivocación por parte del consumidor en la elección del servicio. Esto hará que la intención de contratación por parte del consumidor sea menor (Li, Hess y McNab, 2009). Hay autores que analizaron cómo aumenta la confianza al disminuir los niveles de incertidumbre percibidos (Kulkarni, 2000; ver estudios similares de Yap et al. (2009) para el caso de la banca).

En el caso de la búsqueda de un banco con el que contratar algún servicio, se puede esperar que existan diferencias en función del grado de incertidumbre percibida por el usuario de banca, ante la posibilidad de no acertar en la elección del mismo. No se encontró ningún trabajo que contemplara el papel moderador de la incertidumbre ex ante percibida por los usuarios de banca, por lo que la hipótesis propuesta es novedosa. No obstante, hay autores que contemplaron el papel moderador del riesgo en la relación entre confianza y comportamiento (Mayer, Davis y Schoorman, 1995), pero no son en un contexto de banca tradicional como el nuestro y era riesgo, no incertidumbre. Otros trabajos han tratado el papel moderador de la incertidumbre ambiental producida por la volatilidad del entorno (Dahlstrom y Nygaard, 1995; Kumar, Scheer y Steenkamp, 1995), pero no es la incertidumbre comportamental, debida a posibles equivocaciones en la contratación de otra parte, es decir, a equivocarse en la parte con la que establecer una relación, como es nuestro caso.

Por un lado, es de esperar una mayor influencia de señales de calidad y de comunicación WOM cuando el consumidor percibe más incertidumbre: parece lógico que necesite buscar más información y referencias para confiar y tomar una decisión de contratación. Para un contexto de compra online cross-nacional (no para la banca), Li et al. (2009) sostuvieron que los individuos que más tratan de evitar la incertidumbre confían más en las referencias a su alcance y en las opiniones recibidas de conocidos para la toma de decisiones de compra. Por otro lado, se espera una mayor influencia de la confianza en las intenciones de contratación cuando el consumidor percibe menos incertidumbre. En esta línea, Mayer et al. (1995) proponían un efecto moderador del riesgo percibido entre la confianza y la asunción efectiva del riesgo (que se produce en la contratación). Para un contexto de compra online, Barnes, Bauer, Neumann y Huber, (2007) encontraron que los que llaman adversos al riesgo perciben mucho riesgo, manifiestan menor placer en la compra, raramente compran online y son escépticos ante nuevas experiencias, por lo que es más difícil que transfieran esa confianza a un comportamiento de compra.H4 La incertidumbre ex ante refuerza el efecto de la reputación y de la comunicación WOM sobre la confianza y minora el efecto de la confianza sobre las intenciones de contratación con el banco.

La figura 1 refleja todas las hipótesis propuestas y justificadas previamente.

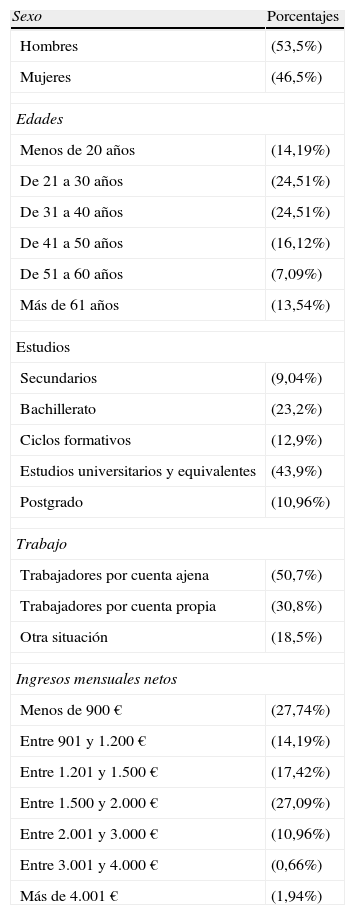

3MetodologíaLa información se ha obtenido mediante la realización de encuestas personales a usuarios de banca. La selección de la muestra fue aleatoria, realizando el cuestionario al azar a los individuos que respondieron correctamente la pregunta filtro. Esta consistía en elegir una única entidad financiera de la que hubiera oído hablar pero que no hubiera utilizado nunca. Se trataba de analizar el comportamiento del individuo antes de tratar por primera vez con una entidad. En España existen un total de 5.783 sucursales en las capitales de provincia y la ciudad en que recogimos la información tiene 53 sucursales abiertas y ocupa el puesto número 26 de un total de 53 capitales españolas (Anuario estadístico de la Banca en España, 2010). La información fue recogida durante el mes de febrero de 2010, en diferentes zonas de esta ciudad, con una tasa de respuesta de 78,68% −155 encuestas de un total de 197 intentos−. La tabla 2 muestra el perfil de la muestra.

Perfil demográfico y socio-económico de la muestra

| Sexo | Porcentajes |

| Hombres | (53,5%) |

| Mujeres | (46,5%) |

| Edades | |

| Menos de 20 años | (14,19%) |

| De 21 a 30 años | (24,51%) |

| De 31 a 40 años | (24,51%) |

| De 41 a 50 años | (16,12%) |

| De 51 a 60 años | (7,09%) |

| Más de 61 años | (13,54%) |

| Estudios | |

| Secundarios | (9,04%) |

| Bachillerato | (23,2%) |

| Ciclos formativos | (12,9%) |

| Estudios universitarios y equivalentes | (43,9%) |

| Postgrado | (10,96%) |

| Trabajo | |

| Trabajadores por cuenta ajena | (50,7%) |

| Trabajadores por cuenta propia | (30,8%) |

| Otra situación | (18,5%) |

| Ingresos mensuales netos | |

| Menos de 900 € | (27,74%) |

| Entre 901 y 1.200 € | (14,19%) |

| Entre 1.201 y 1.500 € | (17,42%) |

| Entre 1.500 y 2.000 € | (27,09%) |

| Entre 2.001 y 3.000 € | (10,96%) |

| Entre 3.001 y 4.000 € | (0,66%) |

| Más de 4.001 € | (1,94%) |

Para cumplir con la validez de contenido de las escalas de medida utilizadas para elaborar el cuestionario, se realizó una revisión de investigaciones anteriores y se adaptaron para este estudio. Las escalas utilizadas fueron tipo likert de 5 posiciones −desde «totalmente en desacuerdo» a «totalmente de acuerdo»−. Los estudios revisados y seguidos para elaborar los indicadores del factor reputación son los de Fombrun (1998); Doney y Cannon (1997). Los indicadores utilizados para medir la comunicación WOM se basaron en las escalas propuestas por Podoshen (2008) y por Kim y Prabhakâr (2004). Los indicadores utilizados para medir la confianza y que fueron de utilidad para esta escala son los propuestos por Doney y Cannon (1997), Crosby et al. (1990) y Ganesan y Hess (1997). Las medidas de intención de contratación se basaron en las escalas señaladas por Doney y Cannon (1997), Garbarino y Johnson (1999) y Crosby et al. (1990). Finalmente, para medir la incertidumbre a falta de trabajos donde se haya comprobado empíricamente, este estudio se basó en los trabajos de Eriksson y Sharma (2003) y Noordewier, George y Kevin (1990). En este caso, los indicadores utilizados han sido los siguientes: «Cuando voy a elegir un banco, siento que me falta información»; «cuando tengo que elegir un banco, dudo si va a responder a mis expectativas», «me preocupa que el banco no me proporcione el servicio esperado» y «temo equivocarme en la elección del banco».

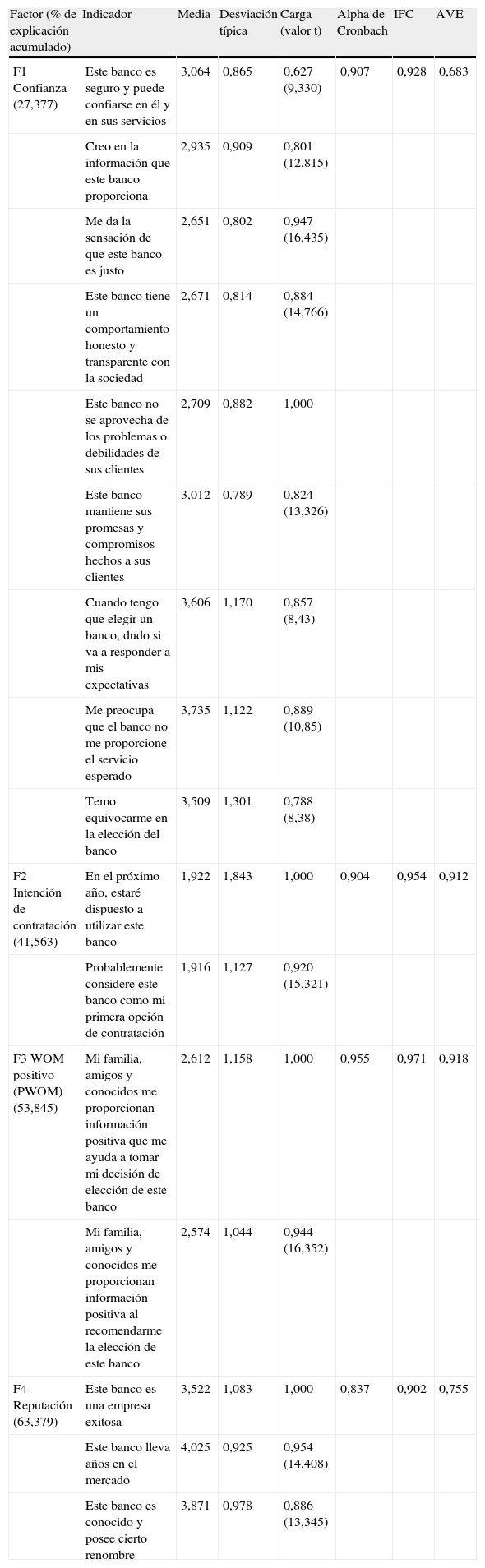

4Análisis de resultados4.1Validación de las escalasPuesto que la muestra es relativamente pequeña y este trabajo tiene un carácter marcadamente exploratorio, se optó por la aplicación del enfoque de mínimos cuadrados parciales (PLS) para la estimación del modelo (Chin y Newsted, 1999). En concreto, se utilizó el programa SmartPLS (Ringle, Wende y Will, 2010). El nivel de significación estadística de los coeficientes se determina a través de un procedimiento de remuestreo. En la tabla 3 se muestran las cargas factoriales −escalas reflectivas− y las medidas para contrastar la fiabilidad de las escalas.

Indicadores, literatura de referencia para las escalas, cargas factoriales y medidas de fiabilidad y validez de las escalas

| Factor (% de explicación acumulado) | Indicador | Media | Desviación típica | Carga (valor t) | Alpha de Cronbach | IFC | AVE |

| F1 Confianza (27,377) | Este banco es seguro y puede confiarse en él y en sus servicios | 3,064 | 0,865 | 0,627 (9,330) | 0,907 | 0,928 | 0,683 |

| Creo en la información que este banco proporciona | 2,935 | 0,909 | 0,801 (12,815) | ||||

| Me da la sensación de que este banco es justo | 2,651 | 0,802 | 0,947 (16,435) | ||||

| Este banco tiene un comportamiento honesto y transparente con la sociedad | 2,671 | 0,814 | 0,884 (14,766) | ||||

| Este banco no se aprovecha de los problemas o debilidades de sus clientes | 2,709 | 0,882 | 1,000 | ||||

| Este banco mantiene sus promesas y compromisos hechos a sus clientes | 3,012 | 0,789 | 0,824 (13,326) | ||||

| Cuando tengo que elegir un banco, dudo si va a responder a mis expectativas | 3,606 | 1,170 | 0,857 (8,43) | ||||

| Me preocupa que el banco no me proporcione el servicio esperado | 3,735 | 1,122 | 0,889 (10,85) | ||||

| Temo equivocarme en la elección del banco | 3,509 | 1,301 | 0,788 (8,38) | ||||

| F2 Intención de contratación (41,563) | En el próximo año, estaré dispuesto a utilizar este banco | 1,922 | 1,843 | 1,000 | 0,904 | 0,954 | 0,912 |

| Probablemente considere este banco como mi primera opción de contratación | 1,916 | 1,127 | 0,920 (15,321) | ||||

| F3 WOM positivo (PWOM) (53,845) | Mi familia, amigos y conocidos me proporcionan información positiva que me ayuda a tomar mi decisión de elección de este banco | 2,612 | 1,158 | 1,000 | 0,955 | 0,971 | 0,918 |

| Mi familia, amigos y conocidos me proporcionan información positiva al recomendarme la elección de este banco | 2,574 | 1,044 | 0,944 (16,352) | ||||

| F4 Reputación (63,379) | Este banco es una empresa exitosa | 3,522 | 1,083 | 1,000 | 0,837 | 0,902 | 0,755 |

| Este banco lleva años en el mercado | 4,025 | 0,925 | 0,954 (14,408) | ||||

| Este banco es conocido y posee cierto renombre | 3,871 | 0,978 | 0,886 (13,345) |

AVE: varianza extraída promedio; IFC: índice de fiabilidad compuesta.

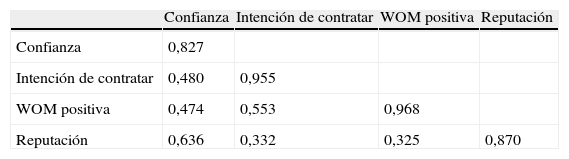

Puede observarse que todos los indicadores resultan significativos para garantizar la validez convergente, que los valores que arrojan el alpha de Cronbach, el índice de fiabilidad compuesta (IFC) y la varianza extraída promedio (AVE) superan el valor aceptable de 0,7, 0,6 y 0,5 respectivamente (Nunnally y Bernstein, 1994; Fornell y Larcker, 1981) y que la correlación al cuadrado entre las variables es inferior a la varianza extraída para cada una de ellas (tabla 4), como garantía de la validez discriminante.

Matriz de correlaciones entre las variables latentes

| Confianza | Intención de contratar | WOM positiva | Reputación | |

| Confianza | 0,827 | |||

| Intención de contratar | 0,480 | 0,955 | ||

| WOM positiva | 0,474 | 0,553 | 0,968 | |

| Reputación | 0,636 | 0,332 | 0,325 | 0,870 |

Nota: En la diagonal principal de la matriz se muestra la raíz cuadrada del AVE.

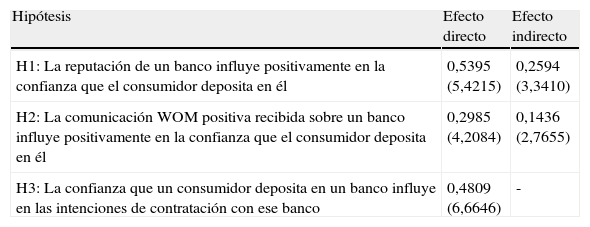

Atendiendo a Falk y Miller (1992), se corrobora que el R2 de las variables latentes es superior a 0,1 antes de aceptar o rechazar las hipótesis propuestas. Por otro lado, puesto que el objetivo fundamental de PLS es la predicción, se ha usado el test de Stone-Geisser (Q2) para confirmar la relevancia predictiva de los constructos. Se considera que si Q2 es positivo existe relevancia predictiva, es decir, que el valor del constructo dependiente se puede predecir a partir de las variables independientes consideradas en el modelo (Chin, 1998). En este caso de estudio se puede confirmar que los valores de Q2 para todos los constructos son positivos y que el modelo tiene relevancia predictiva (confianza: Q2 = 0,5416; intención de contratación Q2 = 0,5945; comunicación WOM positiva = 0,6549; reputación = 0,4886). Finalmente, en la tabla 5 se muestra la estimación del modelo estructural y los coeficientes para cada hipótesis propuesta.

Hipótesis, coeficientes y valores t de la estimación estructural

| Hipótesis | Efecto directo | Efecto indirecto |

| H1: La reputación de un banco influye positivamente en la confianza que el consumidor deposita en él | 0,5395 (5,4215) | 0,2594 (3,3410) |

| H2: La comunicación WOM positiva recibida sobre un banco influye positivamente en la confianza que el consumidor deposita en él | 0,2985 (4,2084) | 0,1436 (2,7655) |

| H3: La confianza que un consumidor deposita en un banco influye en las intenciones de contratación con ese banco | 0,4809 (6,6646) | - |

Nota: Se incluyen los estadísticos «t» entre paréntesis.

A la vista de los resultados, se observa que se cumplen todas las hipótesis directas a un nivel de confianza del 95% (H1, H2 y H3). En resumen, se puede señalar que la intención del consumidor de utilizar servicios bancarios aumenta si el consumidor confía en el mismo y confiará si percibe reputación o/y comunicación WOM positiva.

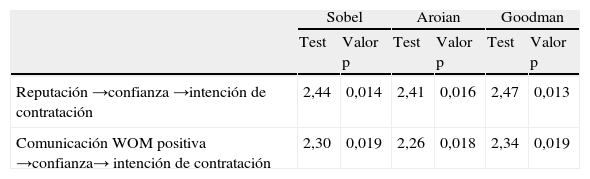

Para determinar si la influencia de la reputación y la comunicación WOM positiva sobre la intención de contratación es indirecta a través de la confianza y si esta tiene un papel mediador, se estima de nuevo el modelo eliminando el constructo de la confianza, para comprobar la relación entre la reputación y comunicación WOM positiva y la intención de contratación. En este caso, el análisis muestra que la reputación y la comunicación WOM positiva influyen positiva y significativamente en la intención de contratación con un valor de 0,183 (p < 0,05) y 0,494 (p < 0,05) respectivamente. De acuerdo con Baron y Kenny (1986) para que el efecto mediador sea completo la influencia de la reputación y la comunicación WOM positiva sobre la intención de contratación debe reducirse cuando en el modelo de análisis se incorpora la variable mediadora, en este caso, la confianza. En la tabla 5 puede observarse que esto es así, es decir, que el efecto de la reputación sobre la intención de contratación pasa de 0,183 a 0,0405 y el de la comunicación WOM positiva pasa de 0,494 a 0,418. Puede afirmarse que existe un efecto mediador de la confianza en la relación entre la reputación y la intención de contratación y entre la comunicación WOM positiva y la intención de contratación (H4). Los resultados quedan confirmados con los tests de Sobel, Aroian y Goodman (Preacher y Leonardelli, 2011) (tabla 6).

Resultados de la estimación del efecto mediador de la confianza

| Sobel | Aroian | Goodman | ||||

| Test | Valor p | Test | Valor p | Test | Valor p | |

| Reputación →confianza →intención de contratación | 2,44 | 0,014 | 2,41 | 0,016 | 2,47 | 0,013 |

| Comunicación WOM positiva →confianza→ intención de contratación | 2,30 | 0,019 | 2,26 | 0,018 | 2,34 | 0,019 |

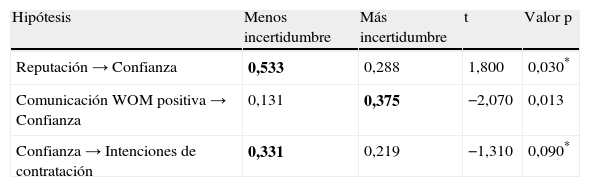

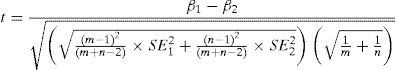

Finalmente, para testar el efecto moderador de la incertidumbre se utilizó un análisis multigrupo realizado con el programa smartPLS (Keil, Tan, Wei, Saarinen, Tuunainen y Vy Wassenaar, 2000; Sánchez y Roldán, 2005) (tabla 7). Siguiendo a Chin (2002); Sánchez y Roldán (2005); Claver-Cortés, Pertusa-Ortega y Molina-Azorín (2011) y Correia y Miranda (2011), el análisis multigrupo con la metodología de mínimos cuadrados parciales implica una comparación entre los coeficientes del modelo en cada una de las submuestras. De acuerdo con este procedimiento, un estadístico t es calculado mediante la ecuación (1):

Resultados de la estimación multigrupo (papel moderador de la incertidumbre)

| Hipótesis | Menos incertidumbre | Más incertidumbre | t | Valor p |

| Reputación → Confianza | 0,533 | 0,288 | 1,800 | 0,030* |

| Comunicación WOM positiva → Confianza | 0,131 | 0,375 | −2,070 | 0,013 |

| Confianza → Intenciones de contratación | 0,331 | 0,219 | −1,310 | 0,090* |

*Estrictamente esta relación no es significativa (al 95%) porque se corrobora solo a un nivel de confianza del 90%, lo que se tendrá en cuenta en la interpretación de los resultados.

Nota: Denominamos β1 y β2 a los coeficientes de regresión, SE1 y SE2 a los errores estándar, m al tamaño muestral del grupo 1 y n al tamaño muestral del grupo 2 y se distribuye como un t con m+n-2 grados de libertad.

El test compara los cambios estructurales del modelo para determinar en qué medida los coeficientes del modelo son idénticos en las 2 submuestras y determinar si existe un efecto moderador global de la variable propuesta. Se utiliza la mediana de las cargas factoriales del constructo incertidumbre para segmentar la base de datos, y así diferenciar entre aquellos individuos que manifestaban una mayor incertidumbre que la mediana y una menor incertidumbre que la mediana (tamaño de las submuestras: 59 individuos que manifiestan una menor incertidumbre y 86 individuos que manifiestan una mayor incertidumbre). Adicionalmente, fueron eliminados los valores centrales. Los resultados del test de moderación muestran que existen diferencias significativas (al 90 y al 95%) entre todos los coeficientes de los modelos de las submuestras en función del grado de incertidumbre que perciba el consumidor. Por lo tanto y con todas las cautelas necesarias, nos limitamos entonces a decir que se atisba que la incertidumbre tiene un papel moderador global (H4), de modo que el efecto de la reputación sobre la confianza es mayor en los usuarios que perciben menos incertidumbre que en aquellos que manifiestan más incertidumbre en la elección de una entidad bancaria, mientras que la comunicación WOM positiva resulta una señal más efectiva para generar confianza en los individuos que sienten más incertidumbre que los individuos que manifiestan menos incertidumbre en la elección de una entidad bancaria. En resumen, los resultados indican que para los usuarios de banca que perciben más incertidumbre, la influencia del grupo (mostrada a través de la comunicación WOM positiva) sirve para lograr su confianza en una situación de selección adversa, y que la señal de reputación es efectiva para estimular la confianza en un banco únicamente en el caso de aquellos usuarios que perciben una menor incertidumbre en la elección de la entidad bancaria.

5Conclusiones e implicaciones de gestiónEsta investigación recalca la dificultad para el consumidor de confiar y elegir un banco por primera vez en situaciones de información asimétrica, utilizando para ello variables influyentes como la incertidumbre percibida ex ante, la reputación del banco y la comunicación WOM recibida. Con ello se profundiza en el conocimiento sobre el comportamiento del usuario de bancos en situaciones de selección adversa poco estudiadas empíricamente en la disciplina del marketing. Se contrasta un modelo fundamentado en un marco teórico sólido y se usa una metodología rigurosa para la verificación de las hipótesis propuestas.

Este estudio confirma, por un lado, el papel de la reputación del banco como señal que puede ayudar al consumidor sin información sobre ese banco a depositar confianza en él (tal como se confirma en la hipótesis H1) y finalmente tener intención de contratar con él. El papel de la reputación del banco fue comprobado por Yap et al. (2009) aunque no ha sido tratada como señal de calidad o de buen comportamiento empresarial. Por otro lado, aparte de recurrir a información procedente del banco, la hipótesis H2 corrobora que el consumidor puede recurrir a información procedente de familiares y amigos cercanos, siendo receptivo a la información positiva que reciba, lo cual generaría confianza en el banco. Se confirma que el consumidor reaccionaría positivamente ante una comunicación WOM positiva que hubiera recibido (Sweeney et al., 2008) como se propone en el sector financiero (Ennew, Banerjee y Li, 2000) o en estudios como el de los consumidores online (Alam y Yasin, 2010).

Asimismo y siguiendo el enfoque de marketing relacional y la teoría confianza-compromiso, se corrobora mediante la hipótesis H3 que la intención de contratar con un banco viene determinada por la confianza depositada por el consumidor él, como han propuesto otros autores tales como Yap et al. (2009) o Koenig-Lewis et al. (2010). Ball et al. (2004) contrastaron relaciones indirectas de la imagen con la lealtad y concluyeron que la imagen normalmente influye en la lealtad a través de otros factores como la confianza o la satisfacción, que actúan de esta forma como mediadores, al igual que en este estudio. Este trabajo corrobora, de esta manera, el importante papel que ejerce la confianza en el banco como variable mediadora entre la reputación y la intención de contratar con él. Esto será debido a que la reputación incidirá en la contratación puesto que genera confianza y así el mecanismo relacional desemboca en la intención de contratación (la reputación no incide en la intención de contratación si no hay confianza). En el sector bancario para el caso de las relaciones B2B ya ha sido corroborado el importante papel mediador de la confianza sobre la lealtad (Kantsperger y Kunz, 2010).

Los resultados también contribuyen a entender qué señal es más efectiva para estimular la confianza y la intención de contratación de un banco ante una situación de información asimétrica ex ante entre el consumidor y el banco. Ante una situación de información asimétrica ex ante entre el consumidor y el banco, el consumidor percibe incertidumbre en la elección del banco con el que contratar por primera vez. No obstante, habrá individuos que perciban mayor incertidumbre e inseguridad al contratar con un banco por primera vez y otros percibirán menos incertidumbre, por lo que se ha tratado de averiguar de manera exploratoria y novedosa esas diferencias (H4). Cuando el consumidor percibe incertidumbre en la elección del banco con el que contrata por primera vez, la confianza les ayuda a tener intención de contratar con el banco y para lograr esa confianza deben recibir una comunicación WOM positiva. Por el contrario, los individuos que tienen menos dudas sobre si el banco va a responder a sus expectativas, que perciben menos incertidumbre en la contratación de bancos, confían en una entidad bancaria si la misma tiene una buena reputación y esa confianza se torna en intención de contratación en mayor medida que para los que perciben más incertidumbre. Sin embargo, si no existe confianza difícilmente se desarrollará una intención de contratar los servicios de una entidad bancaria pese a que tenga una buena reputación o pese a recibir buenas opiniones sobre ella, tanto si existe más como si existe menos incertidumbre percibida. Es decir, las variables externas a la persona pesan menos que las inseguridades internas y propias de cada individuo, inseguridades que se solventan mejor a través de la recepción de asesoramiento y buen feedback de conocidos, familiares y amigos. El consumidor tratará de reducir su elevada incertidumbre buscando información con familiares, amigos o conocidos.

Este estudio también es útil en la práctica profesional y diseño de estrategias de captación de clientes de un banco porque le ofrece 2 vías principales para lograr la confianza necesaria del consumidor y que contrate con él. Una vía es preocuparse por mejorar día a día la reputación que tiene en el mercado frente a sus competidores como ventaja competitiva sostenible. Actualmente las marcas bancarias sufren cambios derivados de procesos de fusiones y concentración que pueden hacer peligrar la confianza del consumidor y aumentar su incertidumbre cuando piensa en contratar uno de sus servicios. Esta vía se muestra más relevante para consumidores que perciben menor incertidumbre al contratar con un banco.

La otra vía, aunque no sea tan controlable directamente, es la influencia del grupo y de prescriptores anónimos, expertos o conocidos, sobre determinados bancos. Esta importancia que otorga el consumidor a sus redes sociales para la toma de decisiones debe ser contemplada en las estrategias del banco, de forma que el ofrecimiento de un buen servicio y la satisfacción de las expectativas de sus clientes se pueden convertir en una forma de comunicación informal entre sus redes sociales. Esta estrategia, que se muestra más efectiva para los consumidores que perciben mayor incertidumbre, trata de fomentar una difusión entre potenciales clientes, un aumento de confianza en el banco y un mayor número de clientes fieles al mismo, y ello probablemente a un menor coste que la comunicación de masas pagada por el banco.

Ambas vías, aunque distintas, tendrán el objetivo común de lograr un buen posicionamiento del banco en el mercado respecto de sus competidores para ayudar a captar y retener clientes. Es esencial para los bancos que comprendan qué factores influyen al consumidor de manera positiva, para poder potenciarlos y tratar las relaciones con sus clientes estratégicamente. En definitiva, los bancos no deben desdeñar las diferencias existentes entre los individuos más y menos temerosos ante la contratación de un banco.

Las principales aportaciones de esta investigación radican en el estudio teórico y empírico del problema de selección adversa aplicado a la elección de un banco. No nos constan trabajos que analicen en la disciplina del marketing −y para el sector bancario− el problema de selección adversa y que además testen empíricamente y de forma moderadora el papel de la incertidumbre percibida. Tampoco nos constan trabajos que comparen el rol de una señal que emite la empresa −como la reputación− con la información de fuentes informales como es la comunicación WOM para generar confianza e intención de contratación. Así, se corrobora empíricamente la validez de la teoría de señales, el marketing de relaciones y la teoría de influencia del grupo para explicar la elección de un banco y se resalta la relevancia de la confianza para lograr la contratación con el banco. Finalmente, esta investigación usa una metodología rigurosa aplicada a la información recogida mediante encuestas personales para usuarios de banca.

Como limitaciones de esta investigación cabe destacar el hecho de ajustarse a un ámbito geográfico concreto, lo que impide generalizar los resultados. Otra limitación consiste en centrarse en un servicio específico, la banca, el cual se encuentra en un momento de gran incertidumbre y poca estabilidad, debido a la coyuntura económica actual, lo que pudo alterar los resultados obtenidos. Por otro lado, este sector resulta de mayor interés en estos momentos. No se investiga la comunicación WOM negativa recibida, lo que proporcionaría un análisis más completo del modelo propuesto, puesto que el consumidor recibe tanto comunicación positiva como negativa. Por último, el hecho de utilizar el PLS priva a este estudio de los índices de ajuste del modelo, aunque era el programa estadístico más conveniente dadas las características de la muestra y el modelo a testar. Conviene recordar el carácter exploratorio de este estudio debido al tamaño de la muestra, la novedad en las relaciones propuestas y la metodología empleada.

Como futuras líneas de investigación, sería interesante aplicar el modelo en 2 canales diferentes, banca offline y banca online. Se podría establecer una comparación entre ellas porque el uso de servicios bancarios online lleva asociada una menor seguridad que el de los servicios bancarios tradicionales. También podría usarse para constatar cómo las señales de la banca tradicional generan confianza en los servicios bancarios on line (Yap et al., 2009). En esa línea, también se propone como futura línea de investigación aplicar el modelo propuesto a una muestra de usuarios de banca por móvil, para comparar los resultados obtenidos. La banca a distancia incluye distintas formas de tecnología, desde los cajeros tradicionales hasta los servicios a través del móvil, pudiendo variar el comportamiento del consumidor en función del canal utilizado (Lassar, Manolis y Lassar, 2005). Además, podría analizarse empíricamente el modelo propuesto para otra tipología de servicios como hostelería. Asimismo, podría realizarse un estudio cross-cultural y ampliar la muestra para observar las posibilidades de replicación del modelo en otros ámbitos geográficos. Por último se propone indagar en el punto de vista del banco para diseñar estrategias que permitan fomentar la comunicación WOM positiva, reducir la comunicación WOM negativa y el aumento de reputación del banco en el mercado.