Nas três últimas décadas, os países periféricos exibiram um aumento de sua importância no cenário mundial, particularmente no que diz respeito à realização de fluxos de capitais produtivos. O objetivo subjacente ao texto é analisar as estratégias corporativas de internacionalização produtiva adotadas pelos grupos econômicos Mexichem e Tigre, respectivamente, maiores produtores de tubos e conexões do México e do Brasil. O texto apresenta as diferentes trajetórias dos grupos, os principais ramos, os espaços de atuação e as formas de inserção internacional. Esse texto traz duas importantes conclusões: primeiro, os principais fatores que levaram à internacionalização produtiva dos dois grupos foram a necessidade crescente de novos espaços de acumulação, em função da desaceleração econômica e da concentração do mercado interno, e a participação na batalha pela concentração oligopólica no ramo de tubos e conexões de PVC em escala mundial; segundo, as estratégias multiterritoriais de internacionalização produtiva (setoriais e formas de entrada) refletem as trajetórias de consolidação desses capitais particulares em seus respectivos mercados. A ideia original subjacente ao trabalho é que as capacidades distintivas construídas pelos grupos durante o processo de consolidação no mercado interno têm sido usadas para alterar os padrões de concorrência na indústria de tubos e conexões nas diversas escalas.

In the last three decades, the peripheral countries have played an increasing role on the international scene, mainly with regard to Foreign Direct Investment Flows (FDI). This increase is due not only to the economic crisis in developed economies, but also to the rapid economic expansion of countries like Brazil, China and India, which constituted a solid basis for that their companies continued to expand abroad. From the 1990s, PVC pipes and fittings industry in Latin America witnessed an intense process of concentration and centralization of capital, which led to the internationalization of the Tigre, Mexichem e Alexis Latinoamerica business groups, respectively. The productive internationalization was a response to three factors, including high concentration of the internal market, stagnation of the construction industry and unrestrained economic liberalization, culminating in the deepening of the oligopolistic competition in the various spatial scales. This article aims to analyze the productive internationalization strategies adopted by Mexichem and Tigre business groups, respectively, largest manufacturers of PVC pipes and fittings in Mexico and Brazil. In order to achieve this purpose, we adopted as methodological procedures the bibliographic selection and reading, data collection and compiling provided by the groups in their annual reports and information disclosed by the online news portal targeted to the business markets (Exame and CNN Expansión), systematization of data and information in the light of theoretical reflections relating to internationalization and market structures of the pipes and fittings industry. Throughout the text are highlighted different trajectories, main branches, overseas operations and international integration forms of the business groups. Two important conclusions are indicated. First, the main factors that led to the productive internationalization of both groups were the growing need for new dynamic spaces of capital accumulation, due to the economic slowdown and the market concentration, and participation in the struggle for oligopolistic concentration of the PVC pipes and fittings industry on a global scale. Second, multi-territorial strategies of productive internationalization (sectoral and market entry) reflect the consolidation trajectories of these business groups in their respective markets. Our original idea is that the distinctive capabilities built by the groups during the consolidation process in the domestic market have been used to change the patterns of international competition in the PVC pipes and fittings industry at various scales. Therefore, our thesis is that the process of internationalization of the two groups is related to the construction of specific skills that must be understood in the light of factors such as consolidation in the domestic market, industry structure in which they operate and inter-capitalist competition (creative destruction, concentration and centralization of capital) on a global scale.

Nas últimas décadas, os países periféricos aumentaram sua importância no cenário mundial, particularmente na realização de fluxos de Investimento Estrangeiro Direto (IED). Nos anos 1970, respondiam por 1.2% dos IED e, no ano 2011, a participação atingiu 27% dos fluxos mundiais de IED (UNCTAD, 2013). Esse aumento deve-se não só às crises econômicas nas economias desenvolvidas, senão ainda à rápida expansão econômica de países como Brasil, China e Índia, que se constituíram em bases sólidas para que suas empresas continuassem a se expandir no cenário internacional.

Este texto tem como pano de fundo essa maior participação dos países periféricos nos fluxos mundiais de IED, especialmente as estratégias de acumulação multiterritoriais levadas a cabo por empresas multinacionais latino-americanas (doravante Multilatinas). O principal objetivo é analisar as estratégias corporativas de internacionalização produtiva adotadas pelos principais produtores latino-americanos de tubos e conexões de PVC (policloreto de vinila), os grupos econômicos Mexichem e Tigre. Aquele é um dos principais conglomerados mexicanos, com atuação nas indústrias química e petroquímica, produzindo bens marcados pela integração vertical. Este é um importante grupo familiar brasileiro, de capital fechado, e com atuação na indústria petroquímica, produzindo diversos produtos derivados de polietileno e PVC.

Entende-se, neste texto, a estratégia corporativa sob dois pontos de vista. Primeiro, sob um viés mais amplo, como a estratégia de longo prazo de obtenção de lucro adotada pelos agentes à frente das corporações (Caves, 1980:64). Segundo, sob um prisma mais específico, como as decisões (prioridades) de diversificação ou de focalização em determinadas atividades (Paula, 2003). Nos dois pontos de vista, as práticas espaciais não estão circunscritas territorialmente, porque podem ocorrer nas diferentes escalas espaciais.

Para atingir o objetivo proposto, adotaram-se procedimentos metodológicos como levantamento, seleção e leitura bibliográficos, compilação de dados disponibilizados pelos grupos em seus relatórios anuais e informações divulgadas pelas principais revistas econômicas (Exame e CNN Expansión), sistematização e análise dos dados à luz das reflexões teóricas atinentes à internacionalização e às estruturas de mercado da indústria de tubos e conexões de PVC.

Além desta nota introdutória, o texto está dividido em outras seis seções, incluindo as considerações finais e as referências. Na primeira, estabelece-se o diálogo com as diferentes perspectivas teóricas acerca da internacionalização de empresas e propõe-se um encaminhamento teórico. Na segunda são destacadas as principais características (estrutura, competição, localização) da indústria de tubos de conexões. Em seguida, procura-se esboçar as origens dos grupos Mexichem e Tigre e suas diferentes práticas espaciais. Na quarta seção, há o destaque às estratégias de internacionalização produtiva (setorial, espacial, formas de IED) dos dois grupos. Ao final, são esboçadas algumas considerações e destacadas as principais referências do trabalho.

Internacionalização de empresasO alargamento dos circuitos espaciais da produção de empresas, quer de países desenvolvidos, quer de países periféricos, pode ser interpretado sob vários prismas teóricos. Embora haja várias portas de entrada para entender tal processo, pode-se afirmar que existem dois grandes paradigmas que comparecem na maior parte dos trabalhos atinentes à internacionalização produtiva, a saber perspectiva comportamental e vantagem das empresas - propriedade, internalização e localização (Santos, 2010).

A abordagem comportamental baseia-se, fundamentalmente, na ideia de que as empresas e grupos econômicos alargam seus espaços de acumulação de maneira gradual e incremental. Os IED seriam graduais porque, até a instalação definitiva de uma unidade produtiva (ápice do processo de internacionalização), haveria etapas de inserção menos complexas, entre elas exportação via agentes intermediários, venda externa por meio de escritórios de importação próprios etc. Ao mesmo tempo, tal processo seria incremental porque, no movimento gradual de inserção internacional, as empresas adquirem conhecimentos e habilidades que permitem a entrada em outros mercados (Johanson e Vahlme, 1977).

No enfoque econômico, a abordagem das vantagens defende que os IED podem ser explicados a partir de três vantagens controladas pelas empresas: vantagens de propriedade dos ativos –aspectos estruturais da propriedade dos ativos (patentes, inovações e competências) e aspectos transnacionais (vantagens na administração de ativos dispersos)–; internalização das atividades econômicas (integração das sucursais dentro da própria hierarquia da empresa); localização das subsidiárias (importância das matérias-primas, da mão de obra barata e qualificada, do tamanho do mercado, dos custos de infraestrutura etc.). Para Dunning (1973), as três vantagens seriam fundamentais nas decisões das empresas para a realização de IED.

Segundo Andreff (2000), nenhum desses paradigmas oferece uma resposta analítica unificada e coerente para aonde vão os IED e as atividades das EM, por que as empresas se tornam multinacionais e quais os seus impactos nas diferentes escalas. Gonçalves (1992:72) afirma que a busca por uma teoria geral tem “levado ao ‘esticamento’ de conceitos parciais ou a uma taxonomia cada vez mais complicada” e que “a complexidade dos fenômenos no plano real e o ecletismo no plano teórico levam-nos à tese básica” da “inexistência e impossibilidade de uma teoria geral a respeito do fenômeno da internacionalização da produção” (Gonçalves, 1992:14).

As primeiras análises das Multilatinas ocorreram nos anos 1970, quando da primeira onda de IED latino-americano. Para Días (1976:4), “en la medida que las economías latinoamericanas capitalistas, semiindustrializadas y algo abiertas, aumentan el ingreso per cápita, se comenzará a observar alguna salida de IED, ya sea de empresas privadas o públicas orientadas hacia el mercado aunque esos países continúan siendo receptores netos de IED”. Días (1976:5) destacou, ainda, que as Multilatinas “se dedican a la IED horizontal, una forma de adaptación específica de tecnología extranjera [..] a una operación en escala relativamente pequeña y/o adaptación de un diseño de producto a las condiciones latinoamericanas”.

Para White et al. (1977:1), “las inversiones directas vinculadas con cierto tipo de genuinas ventajas tecnológicas caracterizan a numerosos casos de expansión internacional de firmas de países en desarrollo que han alcanzado un cierto nivel de industrialización, con base en la consolidación de sectores empresariales nacionales”. Assim, os IED contínuos e permanentes resultariam do processo de amadurecimento das capacidades empresariais.

Para Rivera e Ruelas-Gossi (2007:84), o processo de globalização da economia mundial e o amadurecimento do ciclo tecnológico das tecnologias da informação e telecomunicações “están alterando radicalmente el escenario mundial, y crean las condiciones para que un conjunto de nuevos actores asuman un papel protagónico en la nueva economía global, entre ellos las multilatinas”. As desvantagens das Multilatinas (tamanho menor e custos maiores, acesso a financiamento, às tecnologias de ponta e aos centros de pesquisa) “parecen haberse convertido en fortalezas, ya que les permiten adaptarse mejor que sus rivales de países desarrollados a las nuevas exigencias y oportunidades del actual entorno global” (Ibid.:90).

Haberer e Kohan (2007:2) entendem que “demanding but price-sensitive customers, a challenging distribution infrastructure, and volatile political and economic environments compel companies to develop distinctive capabilities that can serve them well abroad”, mas ressaltam que o desenvolvimento de capacidades distintas vinculadas ao entorno não é suficiente para o IED. Mais importante é ser “able to transfer them abroad, and that requires excellent organizational skills” (Haberer e Kohan, 2007:2).

Sull e Escobari (2004:30), com o enfoque sobre os gargalos estruturais das economias latino-americanas e seus impactos na geração de IED, entendem que “algumas empresas da região se globalizam para administrar melhor o risco que significa fazer negócios nos turbulentos mercados da América Latina. A falta de liquidez e os altos custos de capital praticamente obrigam muitas a voltar os olhos ao exterior”. Sob essa visão, a realização de IED não é o resultado de uma vantagem, senão da busca pela eliminação de uma desvantagem de estar situado numa economia com diversos problemas estruturais.

Para Chudnovsky e Lópes (2000:66), os IED latino-americanos “cannot be separated from the trade liberalization and restructuring process of the respective home economies”, pois, como parte do movimento de reestruturação econômica, as empresas latino-americanas reuniram seus esforços nas atividades nas quais tinham competências para competir. Igualmente, Cuervo (2007:1) afirma que “la aparición de las Multilatinas es una consecuencia del proceso de liberalización económica de los años ochenta y noventa” e que “la liberalización económica ha forzado a las empresas latinoamericanas a mejorar sus niveles de competitividad”.

Neste texto, entende-se que a emergência das Multilatinas está relacionada, de um lado, ao acirramento da concorrência oligopólica mundial em indústrias intensivas em capital e, de outro lado, às capacidades distintivas construídas em cada uma das formações socioespaciais latino-americanas. Mexichem e Tigre, enquanto particularidade do movimento geral do capital, respondem ao acirramento da concorrência e à coação pela acumulação progressiva alargando seus espaços de acumulação, mas são as suas condutas e estratégias, baseadas em vantagens competitivas construídas em “ambientes” singulares, que lhes permitem alterar os padrões de concorrência em suas indústrias e assumir a condição de players mundiais (Santos, 2013).

O acirramento da concorrência em escala mundial em ramos intensivos em capital e tecnologia, marcados pela tendência de monopolização, compõe a dimensão meso que faz a mediação entre a universalidade dos processos inerentes ao capital e a particularidade espacial e temporal atinente aos capitais particulares (Ibid.). É a concorrência que permite estabelecer os nexos entre os diferentes movimentos dos capitais particulares e suas frações (mercantil, industrial, bancário etc.) com o comportamento da economia como um todo.

Para Possas (1987:163), “a concorrência deve ser entendida [...] como um processo de defrontação (“enfrentamento”) dos vários capitais, isto é, das unidades de poder de valorização e de expansão econômicas que a propriedade do capital em função confere”. A concorrência é “parte integrante inseparável do movimento global de acumulação de capital, em suas diferentes formas, e que lhe imprime, na qualidade de seu móvel primário e vetor essencial, uma direção e ritmo determinados e em conteúdo historicamente específicos”.

No entanto, para captar as especificidades da concorrência, expressadas a partir dos ramos da atividade capitalista que possuem determinada individualidade quanto às características do processo competitivo, é necessário percorrer as mediações que permitam passar ao plano das estruturas de mercado (Ibid.:164). Tais estruturas são caracterizadas pelo padrão de concorrência, que envolvem a inserção das empresas ou de suas unidades de produção na estrutura produtiva (requerimentos tecnológicos, utilização dos produtos) e as estratégias de concorrência –expansão das empresas em todos os níveis (tecnológico, financeiro) e adaptação aos e recriação dos mercados.

Na sequência, procura-se demonstrar, detalhadamente, o processo de concorrência na indústria petroquímica, particularmente na indústria de tubos e conexões, enfocando a estrutura de mercado, as exigências tecnológicas, a utilização dos produtos, os requerimentos de capitais, a escala espacial (nacional, regional ou mundial) de realização dos capitais, as estratégias de integração, inter alia, visando aportar elementos que ajudem a entender as estratégias corporativas e territoriais adotadas pelos grupos Tigre e Mexichem.

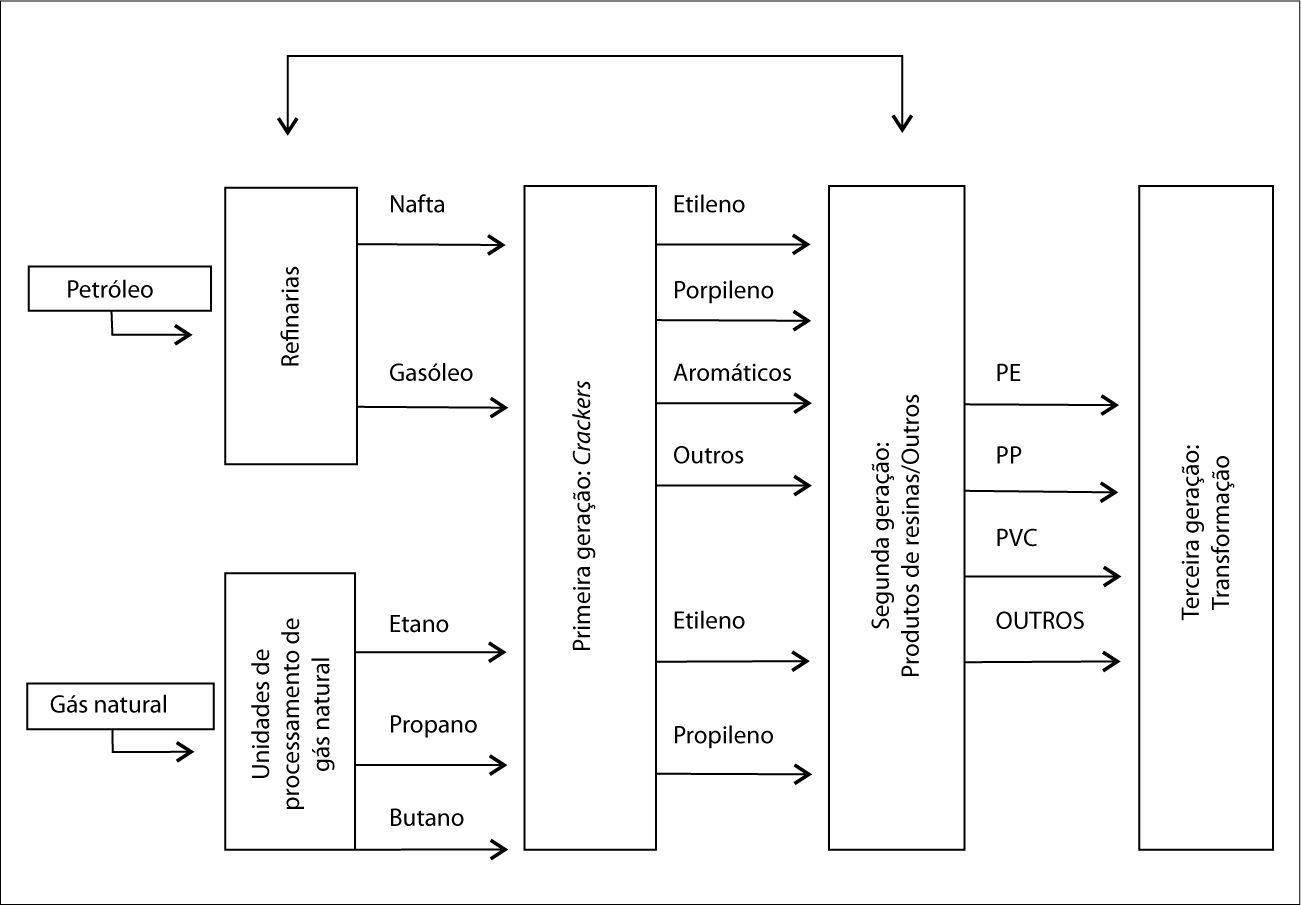

Estrutura de mercado da indústria de tubos e conexõesPor conta dos sucessivos choques do petróleo, as escalas mínimas de operação competitiva na indústria petroquímica aumentaram demasiadamente, constituindo-se numa forte barreira à entrada de competidores. A cadeia de suprimento dessa indústria abrange várias etapas antes dos diversos produtos finais. Ela se inicia com os produtos essenciais (gás ou petróleo), por meio dos quais se obtêm insumos usados pelas empresas petroquímicas (Figura 1).

Na etapa da primeira geração, as empresas são responsáveis pela decomposição da Nafta e sua transformação em petroquímicos básicos: oleofinas (etileno, propileno e butadieno), aromáticos (benzeno, tolueno etc.) e metanol. As petroquímicas de segunda geração elaboram produtos (polietileno, poliestireno, PVC) a partir das oleofinas e dos aromáticos. Os produtores de terceira geração produzem bens industriais (fibras, filmes, têxteis, embalagens, tubos e conexões) e de consumo (detergentes, garrafas, brinquedos), (Héau et al., 2007).

A resina de PVC é a principal matéria-prima usada na produção de tubos e conexões e o seu processo de produção envolve o uso de produtos das indústrias química e petroquímica. O processo de produção da resina envolve o uso de produtos da indústria química (57% cloro) e petroquímica (43% eteno), (Fernandes et al., 2009:287). A resina de PVC, material básico na produção de tubos e conexões, é um plástico usado para diferentes aplicações, como construção civil (portas e janelas, telhas e perfis), saúde (bolsas de sangue, cateteres etc.), alimentos (embalagens), calçados, fios e cabos (isolamento), automóveis (componentes) etc.

A indústria produtora de soda-cloro - marcada por escala de produção e capitais elevados - depende, basicamente, da ampla disponibilidade de sal, energia elétrica e água, sendo que a eletricidade responde por cerca de metade dos custos (Fernandes et al., 2009:295). O eteno é um produto de primeira geração (upstream) da indústria petroquímica, derivado do “craqueamento” da nafta, e sua produção exige grandes quantias de capitais e oferta abundante e barata de petróleo bruto ou gás natural (Héau et al., 2007).

Góes et al. (2001) destacam que o ramo de tubos e conexões caracteriza-se pelo uso intensivo da resina de PVC e outros insumos, especialmente aditivos. Como o PVC, em forma pura, é um produto rígido e quebradiço, torna-se necessário acrescentar produtos plastificantes (composto químico ftalato). O controle da decomposição ocorre por meio da adição de estabilizantes metálicos (metais pesados como chumbo, cádmio e estanho), (Fernandes et al., 2009:298-299).

Em função das características apresentadas, somente alguns grupos produtores de tubos e conexões atuam de maneira integrada, isto é, produzem as commodities (cloro, eteno), as resinas de PVC e os tubos e conexões de PVC. Segundo Padilha e Bomtempo (2007:149), os fabricantes da indústria de transformação de plásticos constituem-se no elo fraco da cadeia produtiva na qual estão inseridos, tendo em vista que dependem dos fornecedores de materiais (resinas de PVC, produtos plastificantes e estabilizantes) e de bens de capital (máquinas e equipamentos).

Como existem barreiras impeditivas à integração vertical - estratégia adotada apenas por grupos econômicos com capacidade de alavancagem de capitais em grande volume -, as empresas e grupos produtores de tubos e conexões têm buscado aprofundar a diversificação horizontal, por meio da oferta de um portfólio de produtos visando atender instalações prediais (água fria e quente, esgoto sanitário, pluviais), construção civil (calhas, esquadrias, portas), irrigação (tubos), componentes para automóveis etc.

Essa diversificação horizontal ocorre com a introdução de produtos relacionados aos originais e que podem desfrutar dos mesmos canais de comercialização, culminando numa economia de escopo. Isso é possível graças às características tecnológicas de produto e de processo, que permitem a utilização dos equipamentos existentes ou a diferente combinação de insumos na elaboração de novos produtos (Britto, 2002:313-314).

As margens de negociação dos fabricantes de tubos e conexões com os produtores de resina de PVC (sob controle de grandes grupos) são muito pequenas. Assim, os fornecedores de resina exercem forte influencia na rentabilidade da indústria de tubos e conexões. Além disso, os compradores de grande porte (construção civil, incorporadoras imobiliárias etc.) exercem um poder sobre fixação dos preços, especificidades do produto e entrega, sobretudo porque existe um número razoável de fabricantes de tubos e conexões no mercado1 (Góes et al., 2001:6).

O principal mercado da indústria de tubos e conexões é o varejo (lojas de material de construção), tornando a logística e a distribuição fatores importante de competição e entrada de concorrentes. A maior parte da produção é destinada ao mercado interno e as exportações – enviadas, sobretudo, a países próximos - são realizadas por grandes empresas. Góes et al. (2001:4) salientam que “as principais barreiras para este tipo de comercialização se relacionam a questões de custo de transporte e de dificuldades de entrada nos mercados externos que já contam com empresas abastecedoras locais”. Portanto, uma inserção mais agressiva no mercado internacional depende de investimentos na distribuição e, principalmente, na produção direta.

Para Velstra (2009:12), dois fatores interferem no crescimento da indústria de tubos e conexões de PVC. Primeiro, a substituição de materiais de construção tradicionais (tubos de aço com costura e tubos de concreto, por exemplo), tendência crescente nas últimas décadas, tem favorecido o incremento do market share dos plásticos de PVC na indústria de tubos. Segundo, a dinâmica da indústria da construção civil, que depende diretamente do crescimento da economia e das políticas públicas (investimentos em infraestrutura e habitação, principalmente).

Os investimentos dos principais produtores se concentram, principalmente, na tecnologia de produção, no conteúdo dos produtos, na propaganda e na rede de distribuição. Esses fatores, somados à experiência das empresas já consolidadas, são as principais barreiras à entrada de concorrentes. Os capitais necessários à entrada não são altos, mas o “novo entrante” precisa equiparar as condições de qualidade e custos.

Apesar da possibilidade de entrada, o ramo de tubos e conexões está imerso em dois processos: a) tendência de integração entre exploração de petróleo-petroquímica ou petroquímica-indústrias de transformação de plásticos, visando à diminuição dos custos, o acesso privilegiado às matériasprimas e à diversificação dos riscos (Teixeira et al., 2009:522); b) acirramento do processo de concentração e centralização de capital, levado a cabo pelos grupos latino-americanos Mexichem e Tigre e pelo costarriquenho-belga Aliaxis Latinoamerica.2 Doravante, esse segundo processo será analisado, com destaque às origens e consolidação e às estratégias de atuação multiterritorial dos grupos Mexichem e Tigre.

Origem e consolidação dos grupos tigre e mexichemApesar das preocupações atinentes ao texto estarem ligadas à analise da internacionalização produtiva, é importantes compreender as origens e a consolidação dos grupos selecionados, bem como suas diferentes estratégias corporativas adotadas ao longo do tempo. Isso é necessário porque o avanço internacional desses capitais particulares é posterior a um longo processo histórico de concentração e centralização de capital nos mercados domésticos (Michalet, 1984; Santos, 2010).

Os grupos Tigre e Mexichem surgiram em momentos históricos distintos. O primeiro data de 1941, quando João Hansen Júnior comprou a Albano Koerber & Cia. (produtora de pentes de osso de chifre da marca Tigre), da qual ele era contador, ao passo que o segundo surgiu em 2002, quando Antonio del Valle vendeu suas ações no Banco Bitar e aproveitou a reestruturação dos ativos do banco para comprar 54,4% do Grupo Industrial Camesa (tomado pelos credores). Em seguida, Antonio del Valle adquiriu o restante das ações, 43,35%, pertencentes à francesa Total.

Outra diferença importante diz respeito às origens dos empresários fundadores. João Hansen Júnior, filho de tecelão (João Carlos Bernardo Hansen), parece ser o típico capitalista oriundo de baixo (Silva, 1999), pois trabalhou como numa perfumaria, na qual foi office-boy, guarda livros e gerente. O aprendizado como contador e o apoio financeiro de Guilherme Urban, proprietário da perfumaria onde havia trabalhado, permitiram a compra da empresa de pentes (Napoleão, 2002). Antonio del Valle, oriundo de uma família com investimentos na indústria têxtil, fundou o Banco de Crédito y Servicio (Bancreser) em 1974, comprou empresas químicas (1984), absorveu ativos bancários reprivatizados (2002) e criou o Banco Bitar.

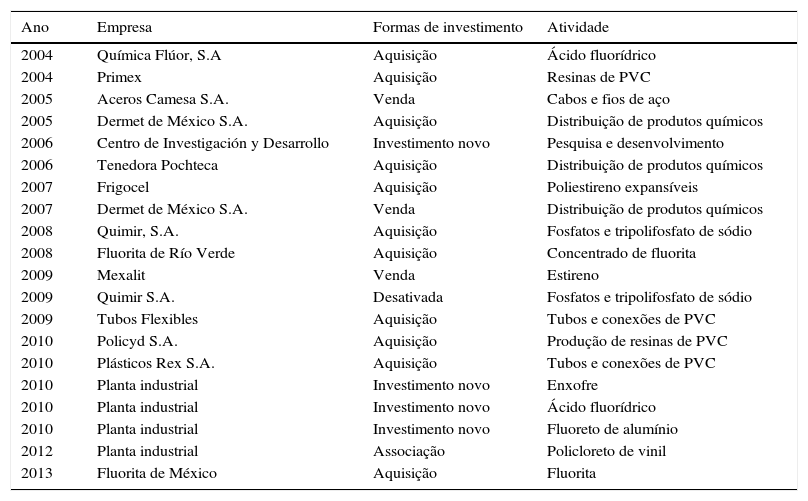

O Grupo Industrial Camesa surgiu como produtor de cabos (elétricos e eletromecânicos) nos anos 1950. Em 1978, lançou ações na Bolsa Mexicana de Valores e, em meados dos anos 1980, entrou na extração de fluorita, com a compra da Compañía Minera Las Cuevas. Em 1999, fundiuse com o Grupo Empresarial Privado Mexicano (soda cáustica, resina de PVC). No ano de 2002, ao assumir o controle do Grupo Industrial Camesa, Antonio del Valle passou a incorporar as ações dos sócios no ramo químico (Mexichem), lançou ações na bolsa de valores e realizou várias aquisições (Quadro 1).

As práticas espaciais do Grupo Mexichem nos anos 2000.

| Ano | Empresa | Formas de investimento | Atividade |

|---|---|---|---|

| 2004 | Química Flúor, S.A | Aquisição | Ácido fluorídrico |

| 2004 | Primex | Aquisição | Resinas de PVC |

| 2005 | Aceros Camesa S.A. | Venda | Cabos e fios de aço |

| 2005 | Dermet de México S.A. | Aquisição | Distribuição de produtos químicos |

| 2006 | Centro de Investigación y Desarrollo | Investimento novo | Pesquisa e desenvolvimento |

| 2006 | Tenedora Pochteca | Aquisição | Distribuição de produtos químicos |

| 2007 | Frigocel | Aquisição | Poliestireno expansíveis |

| 2007 | Dermet de México S.A. | Venda | Distribuição de produtos químicos |

| 2008 | Quimir, S.A. | Aquisição | Fosfatos e tripolifosfato de sódio |

| 2008 | Fluorita de Río Verde | Aquisição | Concentrado de fluorita |

| 2009 | Mexalit | Venda | Estireno |

| 2009 | Quimir S.A. | Desativada | Fosfatos e tripolifosfato de sódio |

| 2009 | Tubos Flexibles | Aquisição | Tubos e conexões de PVC |

| 2010 | Policyd S.A. | Aquisição | Produção de resinas de PVC |

| 2010 | Plásticos Rex S.A. | Aquisição | Tubos e conexões de PVC |

| 2010 | Planta industrial | Investimento novo | Enxofre |

| 2010 | Planta industrial | Investimento novo | Ácido fluorídrico |

| 2010 | Planta industrial | Investimento novo | Fluoreto de alumínio |

| 2012 | Planta industrial | Associação | Policloreto de vinil |

| 2013 | Fluorita de México | Aquisição | Fluorita |

No Quadro 1, aparecem alguns aspectos das estratégias corporativas do Mexichem: a) predomínio da centralização (aquisições e fusões) em vez da concentração de capitais (investimentos novos); b) integração vertical dos ramos (soda cáusticafosfatos, fluorita-ácido fluorídrico, resinas de PVCtubos e conexões etc.). A associação com a estatal Pemex permitiu integração total –a produção do principal insumo (policloreto de vinil) necessário aos plásticos de PVC;3c) concentração da atuação na produção de cloro-vinil (insumo para sabonete, creme e detergente), resinas de PVC (matéria-prima para tubos e conexões, embalagens, brinquedos), tubos e conexões de PVC e flúor (ácido fluorídrico, fundente, gases refrigerantes).

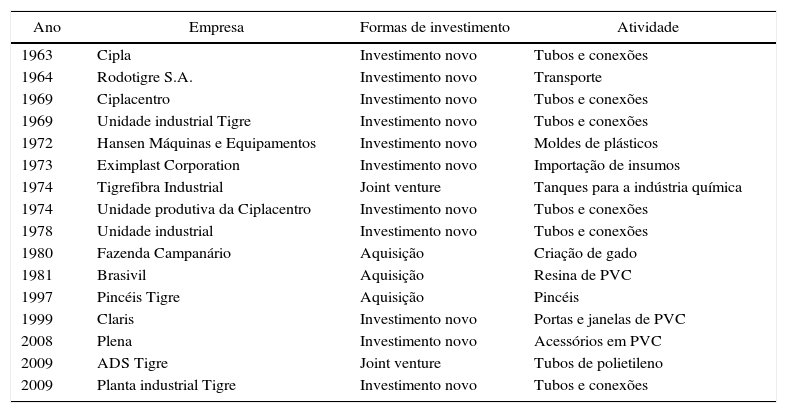

O grupo Tigre, nos anos 1940, substituiu o osso de chifre de boi pelo plástico rígido e passou a oferecer novos produtos (boquilhas de cachimbos, piteiras para cigarros e charutos, leques, pratos, etc.), graças aos investimentos em oficinas de ferramentas visando à oferta de moldes para a produção. Os capitais acumulados foram carreados, nos anos 1950, para a compra de máquinas de extrusão e granuladores, que permitiram produzir derivados de plástico flexível (mangueiras e tubos de PVC, fitas e sacos de polietileno). A diversificação geográfica e setorial ocorreu a partir dos anos 1960 (Quadro 2).

As práticas espaciais do Grupo Tigre, anos 1960-2010.

| Ano | Empresa | Formas de investimento | Atividade |

|---|---|---|---|

| 1963 | Cipla | Investimento novo | Tubos e conexões |

| 1964 | Rodotigre S.A. | Investimento novo | Transporte |

| 1969 | Ciplacentro | Investimento novo | Tubos e conexões |

| 1969 | Unidade industrial Tigre | Investimento novo | Tubos e conexões |

| 1972 | Hansen Máquinas e Equipamentos | Investimento novo | Moldes de plásticos |

| 1973 | Eximplast Corporation | Investimento novo | Importação de insumos |

| 1974 | Tigrefibra Industrial | Joint venture | Tanques para a indústria química |

| 1974 | Unidade produtiva da Ciplacentro | Investimento novo | Tubos e conexões |

| 1978 | Unidade industrial | Investimento novo | Tubos e conexões |

| 1980 | Fazenda Campanário | Aquisição | Criação de gado |

| 1981 | Brasivil | Aquisição | Resina de PVC |

| 1997 | Pincéis Tigre | Aquisição | Pincéis |

| 1999 | Claris | Investimento novo | Portas e janelas de PVC |

| 2008 | Plena | Investimento novo | Acessórios em PVC |

| 2009 | ADS Tigre | Joint venture | Tubos de polietileno |

| 2009 | Planta industrial Tigre | Investimento novo | Tubos e conexões |

Nos anos 1960, com o avanço da construção civil e o aumento da demanda por produtos de PVC (Napoleão, 2002), buscou a consolidação setorial e a expansão pelo território nacional com a criação de subsidiárias (Ciplanorte4 e Ciplacentro) e transportadora (Rodotigre). Nos anos 1970, promoveu integração vertical com a manufatura de moldes e importação de matérias-primas (problemas de suprimento com a crise do petróleo), investimentos visando à construção de fábricas de tubos e conexões e à diversificação do portfólio (tanques para indústria química).

Na década seguinte, com a crise econômica e a redução na demanda, o grupo promoveu a reestruturação de suas atividades - transferência dos ativos para a Tubos e Conexões Tigre S.A. e independência gerencial da Hansen Industrial e da Rodotigre - e adquiriu a Brasivil (resinas de PVC). Com isso, buscou reduzir os custos e alavancar as sinergias via integração horizontal e vertical. A compra de fazenda para a criação de gado é uma postura defensiva (fins rentistas) face à alta inflação e à desaceleração econômica. Ao final da década, por disputas familiares, os ativos da Cipla foram transferidos à CHB S.A., de propriedade da Eliseth Hansen.

O início dos anos 1990 foi mais difícil por causa dos planos de estabilização e da recessão econômica, levando o grupo a fechar depósitos, redefinir linha de produtos, concentrar a produção em três unidades produtivas e vender subsidiárias não relacionadas. No final da década, o grupo passou a oferecer novos produtos, como pincéis, portas e janelas de PVC. Neste século, Tigre ampliou a diversificação de produtos (acessórios para banheiro, lavanderia, etc.) e, em parceria com ADS, passou a produzir bens com maior valor agregado e tecnologia (tubos de polietileno de alta densidade), que podem ser substitutivos de tubos de concreto.

Nota-se que, entre 1960 e finais dos anos 2000, o grupo Tigre alargou sua escala de atuação por todo o território (depósitos, fábricas, redes de distribuição) e as suas estratégias de expansão foram marcadas, sobretudo, por novos investimentos. Ainda que haja a integração vertical em alguns momentos (moldes e resinas de PVC), predominou a diversificação horizontal, com a introdução de novos produtos, cujo principal insumo era o PVC, que foram inseridos no mercado por meio dos mesmos canais de comercialização (economia de escopo).

Pode-se dizer, portanto, que os grupos Mexichem e Tigre apresentam diferenças quanto às origens dos capitais e às estratégias corporativas de expansão territorial. Esses capitais particulares, juntamente com o costarriquenho-belga Aliaxis Latinoamerica, têm sido os principais agentes no processo de concentração e centralização de capitais na indústria de tubos e conexões na América Latina, marcada por uma miríade de empresas familiares.

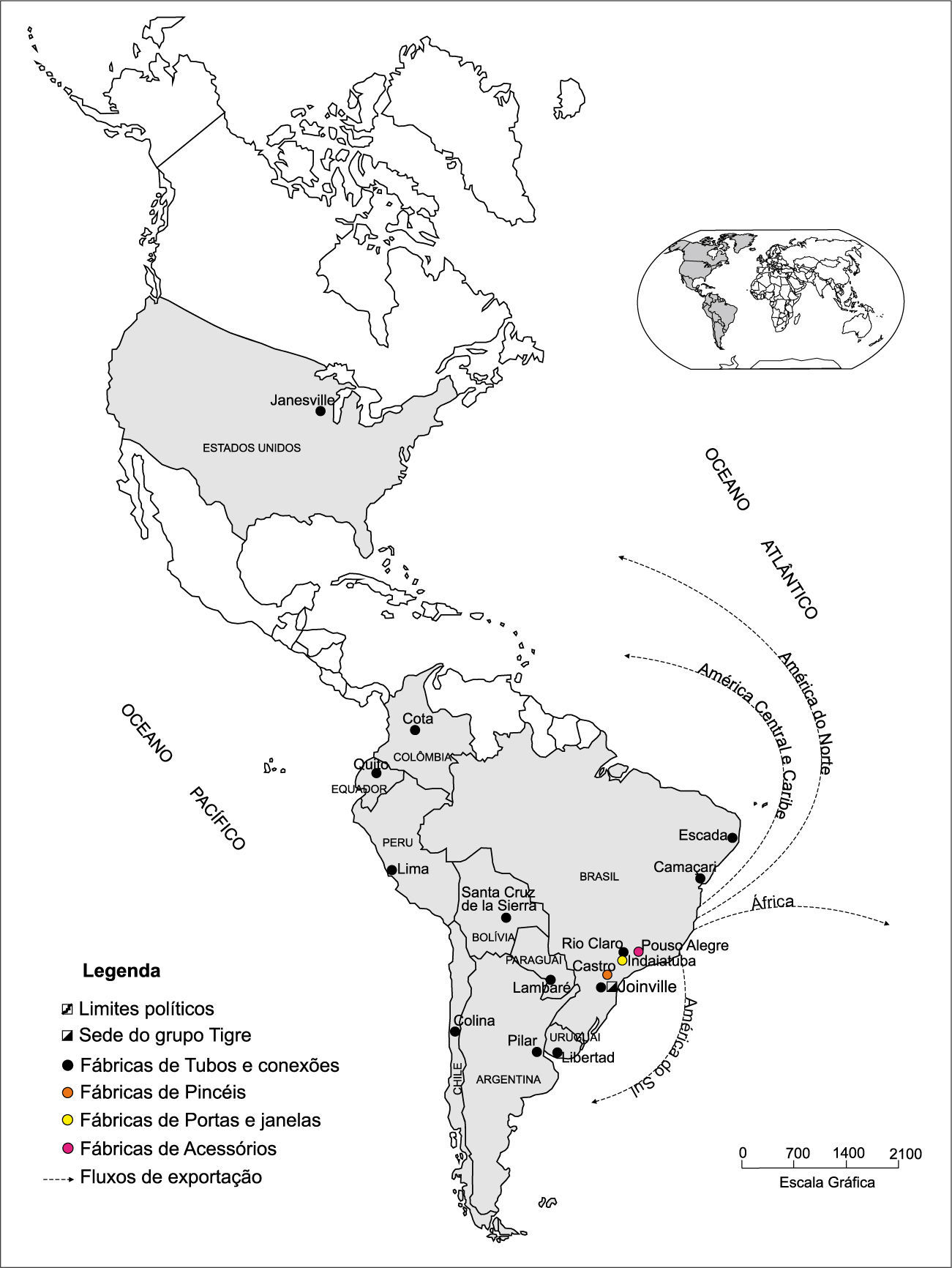

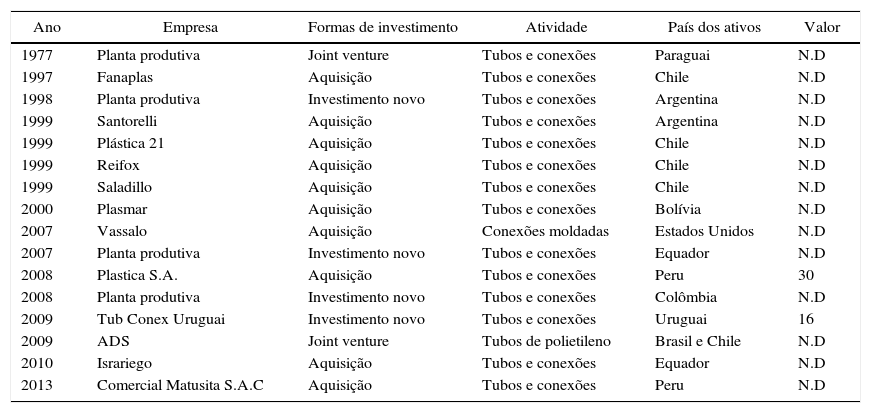

A internacionalização produtiva dos grupos tigre e mexichemA internacionalização produtiva do grupo Tigre deu-se nos 1970, quando constituiu no Paraguai, em parceria com empresários locais, a empresa Tubopar (Quadro 3). Após essa inserção internacional, “consolidou bases para exportações por meio de subsidiárias que levavam as mais variadas linhas de produtos a todos os países do continente sul-americano, além da Nigéria, Angola, Porto Rico, Guatemala, Estados Unidos e Canadá” (Reis et al., 2013:8).

Investimentos externos do grupo Tigre em US$ milhões.

| Ano | Empresa | Formas de investimento | Atividade | País dos ativos | Valor |

|---|---|---|---|---|---|

| 1977 | Planta produtiva | Joint venture | Tubos e conexões | Paraguai | N.D |

| 1997 | Fanaplas | Aquisição | Tubos e conexões | Chile | N.D |

| 1998 | Planta produtiva | Investimento novo | Tubos e conexões | Argentina | N.D |

| 1999 | Santorelli | Aquisição | Tubos e conexões | Argentina | N.D |

| 1999 | Plástica 21 | Aquisição | Tubos e conexões | Chile | N.D |

| 1999 | Reifox | Aquisição | Tubos e conexões | Chile | N.D |

| 1999 | Saladillo | Aquisição | Tubos e conexões | Chile | N.D |

| 2000 | Plasmar | Aquisição | Tubos e conexões | Bolívia | N.D |

| 2007 | Vassalo | Aquisição | Conexões moldadas | Estados Unidos | N.D |

| 2007 | Planta produtiva | Investimento novo | Tubos e conexões | Equador | N.D |

| 2008 | Plastica S.A. | Aquisição | Tubos e conexões | Peru | 30 |

| 2008 | Planta produtiva | Investimento novo | Tubos e conexões | Colômbia | N.D |

| 2009 | Tub Conex Uruguai | Investimento novo | Tubos e conexões | Uruguai | 16 |

| 2009 | ADS | Joint venture | Tubos de polietileno | Brasil e Chile | N.D |

| 2010 | Israriego | Aquisição | Tubos e conexões | Equador | N.D |

| 2013 | Comercial Matusita S.A.C | Aquisição | Tubos e conexões | Peru | N.D |

ND: Não disponível.

Reis et al. (2013:8) afirmam que “a Tigre incorporou seu know how aos deste país (Paraguai) e incorporou sua gestão de operação industrial, cujo país de origem havia pessoas que não tinham experiência industrial, e sim comercial, havendo, então, uma conjunção de fatores interesses”. Ou seja, possuía tanto competências no domínio da tecnologia da extrusão passíveis de serem usadas em outros mercados, quanto experiência comercial no país vizinho.

Duas décadas depois, Tigre retoma sua estratégia de internacionalização produtiva em mercados já atendidos pela exportação (Nunes e Oliveira, 2010), com uma clara estratégia de domínio do mercado, dada a inserção por meio de sucessivas aquisições e de controle de elevadas parcelas de mercado (Reis et al., 2013) no Chile e na Argentina. Do ponto de vista de fatores internos, a expansão internacional mais agressiva deveu-se à elevada concentração do mercado interno e à fraca expansão da economia brasileira nos anos finais da década.

Nos anos 2000, o grupo manteve a trajetória de maior envolvimento internacional. Contudo, nota-se que houve uma estratégia mais agressiva de alargamento de seus circuitos espaciais de produção, como resposta ao avanço do Mexichem no Brasil. Nos mercados onde promoveu aquisições (Uruguai, Equador, Colômbia, etc.) já havia fluxos regulares de exportação anteriores e a estratégia do grupo consistiu em tornar-se um player relevante nos mercados selecionados (Equador e Peru, principalmente), com sucessivas aquisições e investimentos novos.

Enquanto no Uruguai “o motivo da instalação foi a facilidade de compra e manuseio de componentes químicos, principalmente para atender à subsidiária da Argentina” (Ibid.:9), na Colômbia o principal fator de atração foi o grande mercado interno e as altas taxas de crescimento econômico. O Peru também recebeu investimentos graças a variáveis macroeconômicas favoráveis, como inflação estabilizada e crescimento econômico acima da média na região (Nunes e Oliveira, 2010). Nos Estados Unidos, iniciou as operações comerciais no ano de 2007 e, em seguida, começou a produção em parceria com um produtor local de tubos e conexões. Em 2008, com a crise econômica, o grupo absorveu o parceiro estadunidense.

Com base no Quadro 3, pode-se dizer que o processo de internacionalização produtiva do grupo Tigre esteve voltado, preponderantemente, para os mercados da América do Sul, denotando a importância da proximidade como fator de atração dos investimentos. Paralelamente, o grupo promoveu exportações para mais de 40 países situados na África, no Oriente Médio e na América do Sul, por meio de agentes intermediários, e fluxos intrafirmas entre as unidades que não produzem todas as linhas de produtos (Ibid.:144).

O grupo busca adquirir três a quatro empresas nos mercados onde ingressa, visando assumir posição relevante. Isso é possível porque a indústria de tubos e conexões é muito fragmentada em alguns países latino-americanos e está sob controle familiar. Tal estratégia foi reforçada para responder à entrada agressiva do grupo Mexichem no Brasil. “[...] a estratégia escolhida pelos executivos da Tigre foi semelhante à dos mexicanos [Mexichem]: adquirir empresas em mercados no exterior, para rapidamente ficar entre os três principais fabricantes de tubos e conexões do país em que ela passava a atuar”.5

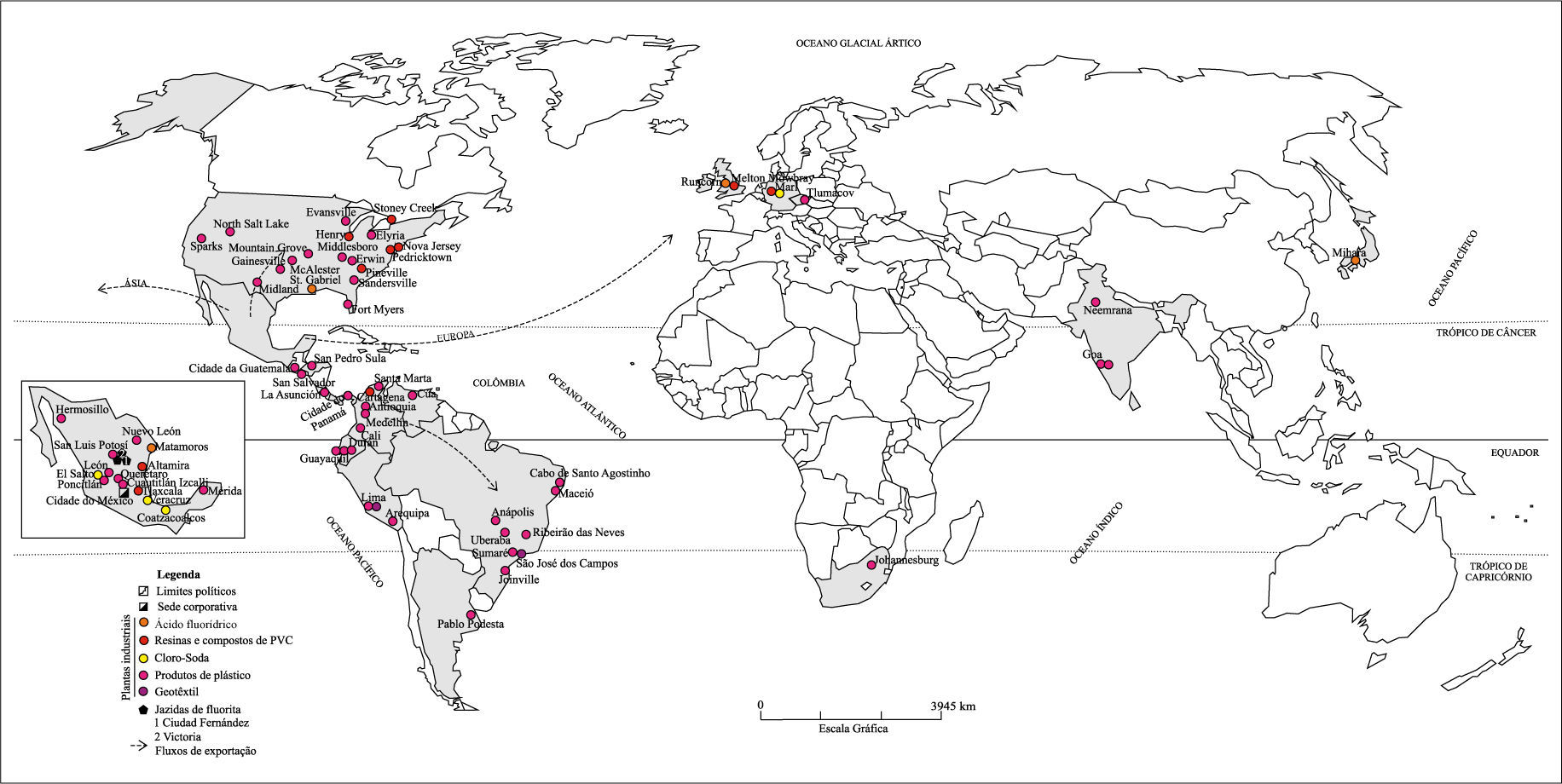

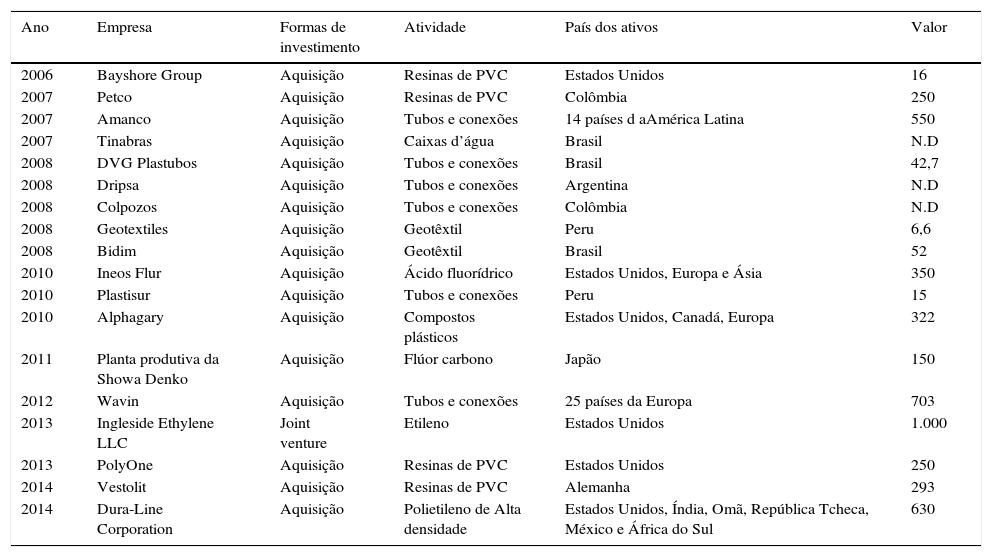

Em apenas seis anos, o Mexichem levou a cabo uma série de aquisições nas várias escalas (Quadro 4), de modo que se tornou o principal produtor mundial de tubos de PVC e líder em diversos mercados. No Brasil, após as aquisições da Amanco, Plastubos e DVG, passou a deter 30% do mercado e tornou-se segundo principal produtor depois do Tigre.

Investimentos externos do grupo Mexichem em US$ milhões.

| Ano | Empresa | Formas de investimento | Atividade | País dos ativos | Valor |

|---|---|---|---|---|---|

| 2006 | Bayshore Group | Aquisição | Resinas de PVC | Estados Unidos | 16 |

| 2007 | Petco | Aquisição | Resinas de PVC | Colômbia | 250 |

| 2007 | Amanco | Aquisição | Tubos e conexões | 14 países d aAmérica Latina | 550 |

| 2007 | Tinabras | Aquisição | Caixas d’água | Brasil | N.D |

| 2008 | DVG Plastubos | Aquisição | Tubos e conexões | Brasil | 42,7 |

| 2008 | Dripsa | Aquisição | Tubos e conexões | Argentina | N.D |

| 2008 | Colpozos | Aquisição | Tubos e conexões | Colômbia | N.D |

| 2008 | Geotextiles | Aquisição | Geotêxtil | Peru | 6,6 |

| 2008 | Bidim | Aquisição | Geotêxtil | Brasil | 52 |

| 2010 | Ineos Flur | Aquisição | Ácido fluorídrico | Estados Unidos, Europa e Ásia | 350 |

| 2010 | Plastisur | Aquisição | Tubos e conexões | Peru | 15 |

| 2010 | Alphagary | Aquisição | Compostos plásticos | Estados Unidos, Canadá, Europa | 322 |

| 2011 | Planta produtiva da Showa Denko | Aquisição | Flúor carbono | Japão | 150 |

| 2012 | Wavin | Aquisição | Tubos e conexões | 25 países da Europa | 703 |

| 2013 | Ingleside Ethylene LLC | Joint venture | Etileno | Estados Unidos | 1.000 |

| 2013 | PolyOne | Aquisição | Resinas de PVC | Estados Unidos | 250 |

| 2014 | Vestolit | Aquisição | Resinas de PVC | Alemanha | 293 |

| 2014 | Dura-Line Corporation | Aquisição | Polietileno de Alta densidade | Estados Unidos, Índia, Omã, República Tcheca, México e África do Sul | 630 |

ND: Não disponível.

“Consciente del éxito de su estrategia y de las oportunidades que brindan los mercados financieros en la actualidad, la empresa […] aprovecha sus posibilidades de endeudamiento para impulsar su política de negocios”.6 Portanto, o alargamento do circuito espacial do grupo Mexichem, promovido com base numa agressiva política de endividamento no mercado financeiro, está sujeito às oscilações da indústria de PVC (queda no consumo), aos fatores macroeconômicos adversos (crise internacional) e às volatilidades do mercado financeiro.

Diferentemente do Tigre, cujas aquisições são de pequenas empresas familiares, Mexichem tem promovido poucas aquisições, porém de empresas com participações relevantes no mercado local (Plastubos, por exemplo) ou empresas multinacionais que apresentam complexa topologia espacial (Amanco, Wavin e Dura-Line Corporation). Nota-se que os investimentos diretos no exterior do Mexichem ocorrem, predominantemente, sob a forma de aquisição de companhias, enquanto Tigre avança, respectivamente, por meio da aquisição e da constituição de novas empresas.

A estratégia de expansão mutiterritorial adotada pelo Mexichem resulta em maiores riscos, inclusive porque as principais aquisições (Amanco, Wavin, Plastubos, etc.) envolveram quantidades expressivas de capitais. Tigre, com base na combinação de investimentos novos e aquisições, de um lado, e com o avanço em mercados (Colômbia, Equador e Uruguai) antes abastecidos via exportação, de outro lado, tem adotado uma postura mais conservadora.

As escalas de atuação dos dois grupos apresentam diferenças notáveis. Os ativos do grupo Tigre demonstram uma topologia birregional, com atuação restrita ao continente americano, embora haja exportação a vários países da África (entre eles Nigéria, Angola e Moçambique) (Figura 2). No caso do Mexichem, seus espaços de acumulação podem ser analisados segundos os ramos econômicos. Em química (ácido fluorídrico) e produtos de plástico, a dimensão espacial é multi-regional (América do Norte, Europa e Ásia), enquanto em geotêxtil (América do Sul) a topologia é regional7 (Figura 3).

A topologia dos dois grupos passou por constantes reorganizações e os circuitos espaciais de produção e cooperação (Santos, 1986) tornaram-se complexos, por causa dos diferentes movimentos, direções, intensidades, avanços e recuos nas várias escalas. À medida que Mexichem e Tigre aprofundaram sua internacionalização produtiva, os circuitos produtivos (circulação de produtos) e os circuitos de cooperação (fluxos de capitais, informações, ordens, mensagens) tornaram-se mais complexos e passaram a envolver diversos locais nas suas teias de relações.

Mexichem tem integrado os circuitos espaciais de produção nas diversas escalas, com constantes fluxos entre minas de fluorita (México) e plantas industriais (Estados Unidos, Inglaterra e Japão), para produzir ácido fluorídrico e gases refrigerantes. As fábricas de etileno (México e Estados Unidos) e resinas plásticas (México, Estados Unidos e Colômbia) estabelecem fluxos recorrentes com as unidades de tubos e conexões na América Latina. As estratégias corporativas levadas a cabo no território mexicano têm sido replicadas no exterior. Mexichem tem promovido aquisições que permitam avançar nos seus principais ramos de atuação (visando à integração vertical, principal barreira usada para impedir a entrada de competidores).

Tigre tem focalizado a sua atuação apenas em produtos derivados de plásticos flexíveis de PVC (tubos e conexões, esquadrias, janelas, portas, etc.) e de polietileno (plásticos corrugados ou de alta densidade). A estratégia corporativa predominante é a busca por economias de escopo (distribuição, marca comercial, tecnologia de produção). Embora a atuação na América Latina se restrinja à produção de tubos e conexões de PVC e tubos de polietileno, os demais produtos flexíveis de plástico têm sido exportados a partir das unidades brasileiras, visando aproveitar a capilaridade (distribuição, pontos de venda, marca) construída nos mercados da América do Sul.

Segundo o ranking das empresas mais globais da América Latina, no ano de 2012,8 Mexichem obteve receitas de US$ 4,9 bilhões, das quais 61% tiveram como origem os mercados externos, enquanto o Tigre alcançou vendas de US$ 1,5 bilhões, das quais 24% realizadas no exterior. Tigre domina o mercado de cinco países – Brasil, Chile, Uruguai, Paraguai, Bolívia - dos dez onde mantém unidades produtivas, mantendo o segundo posto em outros três (TIGRE, 2013). Já o Mexichem é líder em dez – Argentina, México, Peru, Colômbia, Equador, Venezuela etc. - dos 13 países latino-americanos onde atua na produção de tubos e conexões. Nos demais, ostenta a condição de segundo principal produtor no mercado (MEXICHEM, 2010). Os dois grupos competem diretamente em cinco países (Argentina, Brasil, Colômbia, Equador e Peru).

Por fim, cabe levantar algumas hipóteses para o lento alargamento dos espaços de acumulação do grupo Tigre em relação ao do Mexichem: a) por conta das dimensões continentais e do enorme mercado, o grupo foi impelido a consolidar sua posição no Brasil; b) os conflitos da segunda geração no comando do grupo levaram à cisão de parte dos ativos; c) a alavancagem diminuiu com o fechamento de capital, enquanto o Mexichem usou o mercado financeiro (via maior relação de endividamento sobre o patrimônio) para a aquisição de empresas.

Considerações finaisA partir dos anos 1990, a indústria de tubos e conexões de PVC na América Latina passou por um intenso processo de concentração e centralização de capitais, com o avanço, num primeiro momento, do grupo Tigre e, num segundo momento, a estratégia multiterritorial agressiva do grupo Mexichem e, em menor intensidade, do Alexis Latinoamerica. A internacionalização produtiva foi uma resposta à elevada concentração do mercado interno, à estagnação da indústria da construção civil e à abertura econômica desenfreada, culminando no acirramento da concorrência oligopólica nas várias escalas espaciais.

Nenhuma das principais teorias (comportamental e vantagens) explica adequadamente a internacionalização dos grupos Mexichem e Tigre. Aquele iniciou a internacionalização sem processo incremental e gradual prévio, enquanto este, apesar da internacionalização inicial menos complexa, desencadeou novas ações diferentes do modelo comportamental. O processo de internacionalização dos dois grupos está relacionado à construção de capacidades específicas, que devem ser entendidas à luz da consolidação no mercado interno, da estrutura da indústria em que atuam e da concorrência intercapitalista (destruição criadora, concentração e centralização).

Entende-se que os principais vetores que impeliram ao alargamento dos contextos espaciais dos dois grupos foram a necessidade crescente de novos espaços de acumulação, por conta da desaceleração econômica e da elevada concentração do mercado interno, e a participação na batalha pela concentração oligopólica no ramo de tubos e conexões de PVC. As diferentes estratégias de internacionalização refletem as trajetórias de consolidação dos dois grupos em seus respectivos mercados e as capacidades por eles construídas, que permitem alterar os padrões de concorrência na indústria de tubos e conexões nas diversas escalas.

O grupo tigre tem se expandido na produção de bens derivados de PVC e polietileno, ao passo que o Mexichem tem avançado em ramos (geotêxtil, tubos e conexões, produtos químicos, polietileno de alta densidade) relacionados ou não. Enquanto o Tigre tem buscado consolidar-se na produção de tubos e conexões via integração horizontal e uso de economia de escopo, o Mexichem tem adotado uma estratégia de integração horizontal e vertical dos seus ativos. Outra estratégia diferente diz respeito às formas de expansão, pois Mexichem tem promovido uma internacionalização ancorada no mercado financeiro, enquanto Tigre tem usado capitais próprios.

Inicialmente, os dois grupos elegeram a América Latina como espaços de atuação, levando a um acirramento da concorrência e a uma concentração oligopólica nos principais mercados. Na região, tornaram-se os principais produtores de tubos e conexões, além de outros produtos derivados de PVC (calhas, telhas, tubos para irrigação etc.). O Mexichem assumiu a condição de principal produtor mundial, com o recente ingresso no continente europeu. Na América Latina, os dois conglomerados competem diretamente em países como Argentina, Brasil, Colômbia, Peru, entre outros. O topologia espacial do Mexichem é bem mais ampla e complexa que a do Tigre, dada a integração das diversas atividades nas várias escalas espaciais.

Só no Brasil em torno de 50 empresas regionais respondem por 30% do mercado, o restante, 70%, é controlado por Tigre (40%) e Amanco (30%).

Em 2006, após a aliança entre a costarriquenha Durman e a belga Aliaxis, que formou a Aliaxis Latinoamerica, surgiu outro importante competidor regional, com presença em vários países da América Latina (do México à Argentina) e participação relevante nos mercados da América Central. Por isso, pode-se dizer que, atualmente, Mexichem, Tigre e Aliaxis Latinoamerica são os três principais agentes promotores da concentração e centralização de capitais na indústria de tubos e conexões na América Latina.

Antes, o grupo Mexichem vendia cloro à Pemex, para que combinasse o produto com Eteno e produzisse policloreto de vinil. Este produto era, depois, vendido ao Mexichem.

A Ciplanorte contou com os incentivos fiscais da Superintendência de Desenvolvimento do Nordeste (SUDENE) para a operação na Região Nordeste.

Disponível em: <http://www.istoedinheiro.com.br/noticias/101069_O+BOTE+DA+TIGRE>. Acesso em: 03 de fev. 2014.

Disponível em: <http://eleconomista.com.mx/industrias/2012/08/02/mexichem-hace-quimica-internacionalizacion>. Acesso em: 19 de dez. 2013.

Ver, a propósito das topologias, Andreff (2000).

Disponível em: <http://rankings.americaeconomia.com/2013/ranking_multilatinas_2013/ranking.php>. Acesso em: 06 de fev. 2013.