El papel desempeñado por los servicios financieros constituye un elemento fundamental a la hora de favorecer el crecimiento potencial de una economía, especialmente para aquellas que transitan desde un marco de subsistencia hacia otro dominado por las relaciones de mercado y la inserción en circuitos comerciales más amplios. En línea con dicha afirmación, en el presente artículo se analiza el funcionamiento del mercado crediticio malagueño a través de un tipo de contrato —la obligación-préstamo— dentro de una coyuntura expansiva —finales del sigloXVIII—, vinculando el desarrollo financiero con la situación del tejido productivo local, dominado en estos momentos por la producción y posterior exportación de derivados vitivinícolas. La generalización de determinadas prácticas entre los múltiples prestamistas parece responder a la necesidad de amoldar los instrumentos crediticios a la realidad material local, con el fin último de asegurar una mayor eficiencia del mercado, y superar así los obstáculos que dificultaban una óptima asignación de recursos.

The role played by financial services is a key element in favouring the growth potential of an economy, especially for those who move from one subsistence framework to one dominated by market relations, and integration into broader commercial circuits. In this paper, an analysis is made of the functioning of the credit market in Malaga through a type of loan/obligation contract during a period of economic expansion at end of the eighteenth century, linking financial development with the situation of the local economy, dominated by the production and the subsequent export of wine derivatives. The generalisation of certain market practices among multiple lenders seems to respond to the need to mould the lending instruments to local material reality, with the aims of ensuring greater market efficiency, and overcoming the obstacles to an optimal allocation of resources.

Durante los últimos años, varios trabajos referidos a la historia financiera han puesto sobre la mesa la necesidad de profundizar en el origen de los mercados de crédito nacionales, a fin de desentrañar el proceso de aparición y desarrollo de los mismos, conocer los grupos socioprofesionales que se hicieron con las riendas de estos y tratar de vincular su evolución al proceso de crecimiento económico moderno. Tales son los casos de las monografías realizadas para el caso francés (Hoffman et al., 2000) y el inglés (Temin y Voth, 2012).

De la lectura y posterior análisis de dichos trabajos se desprende la existencia de un claro componente particularista, a partir del cual, las condiciones preestablecidas de cada región, la preponderancia de distintos grupos sociales o la mayor o menor tradición mercantil resultarían factores determinantes a la hora de favorecer una u otra trayectoria. Así pues, el éxito de un modelo financiero concreto vendría dado por su capacidad para adaptarse a dichas circunstancias, y no tanto por su grado de acercamiento a estructuras catalogadas como modernas, que al fin y al cabo vendrían a responder a un único patrón —preponderante, eso sí— de desarrollo.

Es aquí donde habría que plantearse si para el ámbito de los mercados de crédito, fórmulas no estrictamente bancarias se mostrarían capaces de llevar a cabo una labor eficaz como proveedoras de liquidez. En recientes trabajos para el conjunto de Francia, Hoffman et al. (2014, 2015) han demostrado que el notarial credit o préstamo notarial se erigió como una forma óptima a la hora de favorecer la canalización de fondos hacia múltiples actividades productivas, así como a empresas de todo tipo y tamaño. Dicho éxito respondió en líneas generales a dos factores. Por un lado, al papel desempeñado por los notarios a la hora de poner en contacto a ahorradores y deudores. Por otro, a la existencia de un sistema de garantías hipotecarias desarrollado, en línea con lo planteado, por los planteamientos neoinstitucionalistas (De Soto, 2001; Besley y Gathak, 2010; Van Zanden et al., 2012).

Dichos trabajos nos obligan pues a repensar el papel que llegaron a jugar los mercados crediticios notariales en aquellas áreas que, como España, no contaron con un sector bancario desarrollado de forma temprana, factor que tradicionalmente ha sido señalado como un motivo de atraso económico.

Por ello, en este trabajo pretendemos realizar una pequeña aportación, a fin de localizar elementos que permitan aportar nuevas luces respecto al funcionamiento y al grado de eficiencia de este tipo de mercados. Dicho análisis se hará a través de un único instrumento financiero: la obligación-préstamo1,2, también conocida como debitorio en Cataluña y en el País Valenciano. Este tipo de mecanismo crediticio, con origen bajomedieval, se caracterizaba por funcionar con un alto grado de flexibilidad a nivel de plazos o modalidades de pago, lo que sin duda hubo de facilitar el incremento de su uso a finales del Antiguo Régimen, coincidiendo con la expansión comercial del periodo.

Un ejemplo de esto podría estar en el hecho de que la proliferación de obligaciones-préstamo parece que comienza a darse en contextos fuertemente mercantilizados, donde la conformación de una base exportadora potente y/o la generalización del Verlagssystem precisaron del establecimiento de instituciones contractuales formales que fueran afines a los intereses y a las necesidades de los comerciantes/distribuidores, agilizando para ello los acuerdos y transferencias con los productores. Para el sigloXVIII dicho sistema aparece ya muy difundido por toda la geografía española aplicado a múltiples mercancías: aguardiente en Reus (Rovira, 1977), avellanas en Asturias (Gómez Álvarez, 1993), pasas en la Axarquía (Gámez, 1984), textil e industria papelera en Alcoi u hortofrutícolas en Alicante (Cuevas, 1999). Posiblemente fueron los comerciantes bilbaínos los principales usuarios de este tipo de instrumento, al llegar a canalizar a través de él el vino riojano, el hierro vizcaíno o la lana castellana (Ruiz Martín, 1970).

El hecho de que todos estos territorios contasen con una estructura productiva más o menos especializada, a raíz del aprovechamiento de las ventajas comparativas locales, fue el elemento de partida para la jerarquización de espacios y la configuración de un sistema de compraventas adelantadas como mecanismo para capturar excedentes y posteriormente comercializarlos, algo para lo cual la obligación-préstamo resultó de gran utilidad. A continuación procederemos a analizar dicho instrumento para el caso malagueño, a fin de determinar su marco de funcionamiento así como las características más relevantes del mismo.

2Elección de la muestraPara el análisis que aquí se presenta, se ha dispuesto de 1.090 contratos de obligaciones-préstamo, concedidos todos ellos en el territorio de la actual provincia de Málaga durante el periodo comprendido entre los años 1779 y 1794. Han sido obtenidos tras el vaciado completo de 19 legajos referidos a protocolos notariales procedentes del Archivo Histórico Provincial de Málaga3, los cuales vienen a abarcar un total de 32 años (buena parte de los legajos concentran la actividad de varios años de la escribanía). Respecto al grado de representatividad de la muestra, hemos de tener en cuenta que para el periodo 1779-1794, el citado archivo dispone de hasta 277 legajos, los cuales registran un total de 450 años de actividad. Esto nos deja un ratio de cobertura del 6,85% para los legajos, y del 7,11% para los años analizados. Se trata pues de cifras que si bien ponen de manifiesto la enorme cantidad de datos que quedan por consultar, y que por ende pueden llegar a alterar drásticamente los resultados aquí expuestos, parecen aceptables de cara a plantear una primera aproximación. Pese a todo, considero que dichos volúmenes de información constituyen más una oportunidad que un problema, y de ahí que para el caso malagueño haya preferido primarlos en lugar de utilizar otro tipo de documentación4.

Frente a otros trabajos que se han decantado por escoger los legajos de forma aleatoria a fin de abarcar el mayor número de escribanos y años posibles, y evitar así las posibles distorsiones que pueda tener la muestra como consecuencia de la mayor o menor concentración de determinados tipos de escrituras o cantidades para unos legajos concretos (Gámez, 1984; Chauca et al., 1994, para el caso malagueño), personalmente he optado por un sistema distinto. He preferido focalizar el vaciado en unos pocos escribanos en una serie temporal estable con el fin de centrarme en el nivel de actividad de unos prestamistas concretos —como norma general, los notarios suelen tener clientes fijos, lo que facilita el rastreo de los prestamistas año tras año—. Del mismo modo, el problema metodológico de la concentración de escribanos aparece atenuado parcialmente por el hecho de trabajar con una muestra sustancialmente mayor a la empleada en anteriores trabajos, lo que nos otorga un grado de representatividad superior5.

Antes de proceder a analizar los datos es requerido un último apunte. Si bien las obligaciones-préstamo existentes para el territorio malagueño aparecen enfocadas a funciones alternativas —compra de géneros importados, adquisición de ganado, apertura de negocios artesanales, construcción de viviendas y almacenes, amortización de deudas, etc.— he decidido centrarme exclusivamente en aquellas vinculadas a la financiación de actividades agrícolas, algo que normalmente se especifica bajo fórmulas del tipo «para el cultivo de sus viñas» —en la mayoría de los casos—, «para las labores de su hacienda», «para el cultivo y labores de la huerta», «para ayudar la recolección de los frutos de su hacienda de campo» o «para la siembra de su sementera». Para otros casos, en cambio, si bien la simplicidad del contrato es tal que no incluye las motivaciones del préstamo, la modalidad de pago nos induce a pensar que la función de los mismos también es de fomento de la producción agrícola.

Tres han sido las razones que han motivado el que el 100% de la muestra aparezca constituida por obligaciones-préstamo de este tipo. En primer lugar, la abundancia de las mismas respecto al resto de préstamos de dicha naturaleza —esto es, obligaciones-préstamo no agrícolas—, así como al resto de modalidades crediticias disponibles —tales como los censos—, nos señala que dicho mercado hubo de contar con un nivel de desarrollo considerable, tanto a nivel de factores de oferta como en lo que a su demanda se refiere.

La segunda motivación vendría dada por el tejido productivo malagueño, el cual sabemos que para estas fechas venía articulado en gran medida en torno a la producción y posterior exportación de derivados vitivinícolas —fundamentalmente pasas y vino—. Si bien esta especialización viene de lejos6, para estos momentos se asiste a un incremento notable de la superficie destinada a vides, hasta el punto de que para la segunda mitad del sigloXVIII en torno al 20% del suelo cultivado dentro de los límites de la actual provincia aparecía ocupado por viñedos (Justicia Segovia y Ruiz Sinoga, 1987). Igualmente, también resulta reseñable la expansión de la vid dentro de municipios en los que tradicionalmente se había apostado por cultivos de subsistencia, señal inequívoca de que la variación de los precios relativos venía a hacer cada vez más rentable la apuesta sustitutiva (Gámez, 1983). Este despegue de la agricultura comercial requerirá así mismo de una actualización pareja por parte de las instituciones precapitalistas locales. En esta línea se fundará el Monte Pío de Cosecheros en 1776, se renovará el Consulado de Málaga en 1785, se reunificarán los gremios de toneleros y barrileros en 1785, se levantarán el Real Colegio de Náutica de San Telmo en 1787 y la Sociedad Económica de Amigos del País en 1789, y se promoverá la creación de varias compañías privilegiadas —Navieros en 1784, Caracas en 1787 y Marítima de Málaga en 1790— (Villas, 1979; Villar, 1982; Gámez, 1983; Ponce, 1995).

Es en medio de este panorama donde surge la posibilidad de que las obligaciones-préstamo agrícolas constituyeran una de las piezas fundamentales dentro del tejido productivo local, al permitir la canalización continua de los citados productos desde el hinterland hasta el puerto de Málaga. Dicha hipótesis resulta todavía más atractiva si tenemos en cuenta que entre 1765 y 1778 se liberaliza buena parte del comercio con Indias, algo que permite a Málaga, así como a muchos otros enclaves costeros peninsulares, la apertura de un mercado hasta entonces vedado.

Por último, no se puede olvidar que durante el sigloXIX, Málaga experimentó un desarrollo industrial de proporciones más que considerables. El hecho de que dicho despegue fuese financiado en buena parte a través del excedente vitivinícola (Morilla Critz, 1975, pp. 17-18), nos obliga a profundizar en el proceso de acumulación de capital y, con ello, en los protagonistas del mismo7.

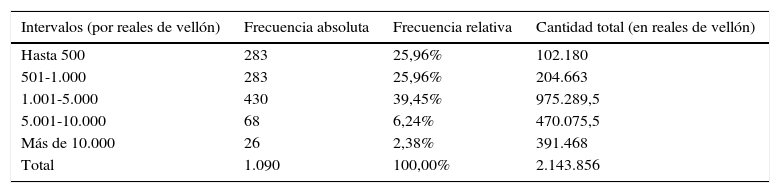

3Análisis de los datos3.1CantidadesNos centraremos en primer lugar en las cantidades, expresadas en la tabla 1. Se puede observar una predominancia clara de cantidades relativamente bajas, llegando a constituir los préstamos de hasta 5.000 reales8 el 91,37% de la muestra, algo lógico si tenemos en cuenta que para la zona analizada existía una primacía clara de las explotaciones de dimensiones reducidas. Aun así, los préstamos para sumas muy pequeñas —de hasta 1.000 reales de vellón—, pese a su abundancia, llegaron a movilizar muy poco capital. La prueba más palpable es que los 26 préstamos de mayor cuantía aportan al conjunto de la muestra una cantidad superior de reales respecto a aquella correspondiente a los 566 que se mueven en las horquillas más bajas —los dos primeros intervalos—.

Clasificación de las obligaciones-préstamo agrícolas por cantidades

| Intervalos (por reales de vellón) | Frecuencia absoluta | Frecuencia relativa | Cantidad total (en reales de vellón) |

|---|---|---|---|

| Hasta 500 | 283 | 25,96% | 102.180 |

| 501-1.000 | 283 | 25,96% | 204.663 |

| 1.001-5.000 | 430 | 39,45% | 975.289,5 |

| 5.001-10.000 | 68 | 6,24% | 470.075,5 |

| Más de 10.000 | 26 | 2,38% | 391.468 |

| Total | 1.090 | 100,00% | 2.143.856 |

Fuente: elaboración propia a partir de datos procedentes del Archivo Histórico Provincial de Málaga. Sección Protocolos. Legajos n.o 3194-3482.

En total, las 1.090 obligaciones-préstamo suponen un volumen de 2.143.856 reales, lo que significa que el préstamo medio es de 1.966,8 reales. Esta última cifra nos resulta útil para compararla con las de otros estudios que se han hecho para este mismo territorio, a fin de observar si hubo incrementos o decrementos palpables en las cantidades medias con el paso del tiempo. Un trabajo referido a las obligaciones-préstamo para el primer tercio del sigloXVIII (Chauca et al., 1994, p. 113) nos señala que para esas fechas este tipo de contratos comprendían cantidades que se movían entre los 250 y los 2.000 reales de vellón, con lo cual suponemos que el préstamo medio hubo de ser algo más reducido para aquellas fechas. Sí que disponemos de cantidades exactas para fechas más tardías. Concretamente, los estudios que se han hecho acerca de las actividades mercantiles de Manuel Agustín Heredia durante el primer cuarto del sigloXIX (García Montoro, 1978, pp. 37-38), y de Jorge Loring para mediados del mismo (Campos, 1986, pp. 89-104), nos muestran que la obligación-préstamo agrícola media que estos emitieron fue de 4.615 y de 37.595 reales respectivamente. Ciertamente, los datos de dos únicos prestamistas no nos permiten demostrar que hubiera un crecimiento continuado de las cantidades prestadas, si bien posiblemente dicha situación fuese la más probable una vez que se fuera asistiendo a una mayor concentración de la propiedad y a un incremento del output.

3.2HipotecasOtro aspecto importante derivado de los mismos es el de la garantía hipotecaria para las obligaciones-préstamo. El 100% de los préstamos cuentan con una hipoteca general, la cual se plasma a través de la tradicional fórmula de «a cuyo cumplimiento se obliga con su persona y con sus bienes y rentas muebles y raíces habidos y por haber». De esta forma, el deudor se responsabiliza ante el acreedor con todos los activos de los que dispone. No obstante, también encontramos como para algunos préstamos existe adicionalmente una segunda hipoteca de tipo especial, y que no invalida la general. En ella, el prestatario respalda su deuda por medio de una propiedad específica, señalando sus dimensiones, su localización, el tipo de cultivo y el censo que paga por ella. Adicionalmente, podrían incluirse hipotecas especiales sobre determinadas rentas o incluso sobre el ganado (Sola, 2000), si bien esto era menos común, y de hecho no hemos localizado ningún ejemplo de esto para nuestra muestra. Existe además un compromiso por parte del deudor a no vender o enajenar las propiedades sujetas a hipoteca especial, y en caso de hacerlo, los referidos bienes habrían de seguir manteniendo la citada garantía. Finalmente, en la mayoría de los acuerdos respaldados por hipoteca especial, se obligaba al prestatario a acudir al Oficio de Hipotecas situado en la Cabeza de Partido para registrar la operación, para lo cual se solía fijar —aunque no siempre— un número de días de plazo, el cual parece depender del partido en cuestión. Mientras que para el de Málaga se disponía de 6 días, para el de Vélez-Málaga el plazo se elevaba hasta 30.

La utilidad de las hipotecas especiales radicaba en el hecho de que facilitaban la transmisión de derechos de propiedad y reducían la incertidumbre. Mientras que la hipoteca general, dada su falta de concreción, podía dar lugar a problemas en circunstancias en las que hubiera varios acreedores, la hipoteca especial, sobre todo a partir de la creación de la Contaduría de Hipotecas en 1768, impedía que se dieran dichas situaciones, al vincular deudas específicas con garantías concretas. No obstante, dicho sistema distó de ser óptimo, y España hubo de esperar hasta bien entrado el sigloXIX para contar con unos mecanismos de registro que permitieran un funcionamiento adecuado de los mercados de crédito (Tello, 2007).

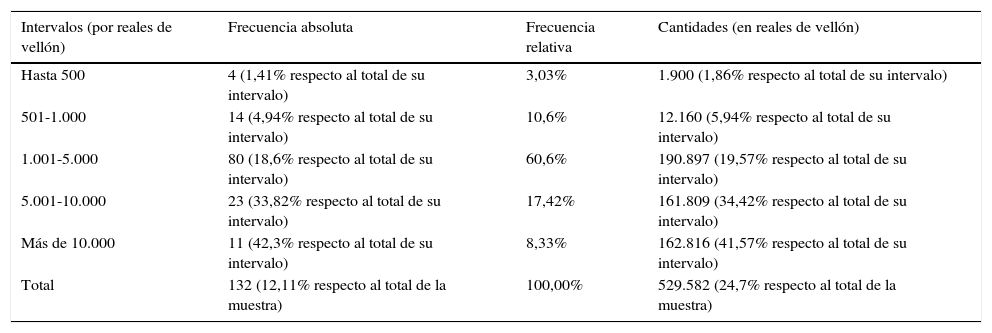

Los datos presentes en la tabla 2 vienen a señalar una presencia baja de hipotecas especiales para los contratos que forman parte de la muestra —únicamente el 12,11% de las obligaciones-préstamo la incluyen—. No obstante, si nos referimos a las cantidades prestadas, el porcentaje se duplica, de forma tal que cerca de una cuarta parte del capital prestado, concretamente un 24,7%, estaba protegido por colaterales específicos. Adicionalmente podemos extraer dos conclusiones relevantes. Por un lado se puede ver como existe una correlación positiva entre las cantidades prestadas y la mayor o menor frecuencia a recurrir a hipotecas especiales. Así, si para los préstamos de hasta 500 reales únicamente el 1,41% de los mismos cuentan con una cláusula de este tipo, para el intervalo de 1.001-5.000 reales se elevan hasta el 18,6%, y para aquellos superiores a 10.000 alcanzan el 42,3%. Por lo tanto, a mayor cuantía del préstamo, y con ello, incremento del riesgo a perder una suma mayor, se impondría la necesidad de recurrir a este tipo de cláusula. Una segunda conclusión es que parece que este tipo de instrumento hubo de generalizarse para un primer momento en manos de unos prestamistas concretos —¿los más importantes, quizás?—, tal y como demuestra el hecho de que uno de ellos, Andrés del Pino, reúna el 61,36% de todas las hipotecas especiales suscritas para el conjunto de nuestra muestra (tabla 3). Dicha cláusula habría de tener por lo tanto en unos primeros momentos un carácter cuasi experimental, en el cual la imitación hubo de tener un peso destacado. Posteriormente, a medida que los prestamistas fueran consolidando y profesionalizando su actividad, llegando a extender redes financieras y comerciales estables en el tiempo y en el espacio, posiblemente terminarían obligando a todos sus deudores a incluir este tipo de cláusulas hipotecarias, a fin de clarificar vínculos contractuales, estandarizar acuerdos y reducir los costes de transacción e intermediación (Greif, 1997).

Obligaciones-préstamo agrícolas con cláusula de hipoteca especial

| Intervalos (por reales de vellón) | Frecuencia absoluta | Frecuencia relativa | Cantidades (en reales de vellón) |

|---|---|---|---|

| Hasta 500 | 4 (1,41% respecto al total de su intervalo) | 3,03% | 1.900 (1,86% respecto al total de su intervalo) |

| 501-1.000 | 14 (4,94% respecto al total de su intervalo) | 10,6% | 12.160 (5,94% respecto al total de su intervalo) |

| 1.001-5.000 | 80 (18,6% respecto al total de su intervalo) | 60,6% | 190.897 (19,57% respecto al total de su intervalo) |

| 5.001-10.000 | 23 (33,82% respecto al total de su intervalo) | 17,42% | 161.809 (34,42% respecto al total de su intervalo) |

| Más de 10.000 | 11 (42,3% respecto al total de su intervalo) | 8,33% | 162.816 (41,57% respecto al total de su intervalo) |

| Total | 132 (12,11% respecto al total de la muestra) | 100,00% | 529.582 (24,7% respecto al total de la muestra) |

Fuente: elaboración propia a partir de datos procedentes del Archivo Histórico Provincial de Málaga. Sección Protocolos. Legajos n.o 3194-3482

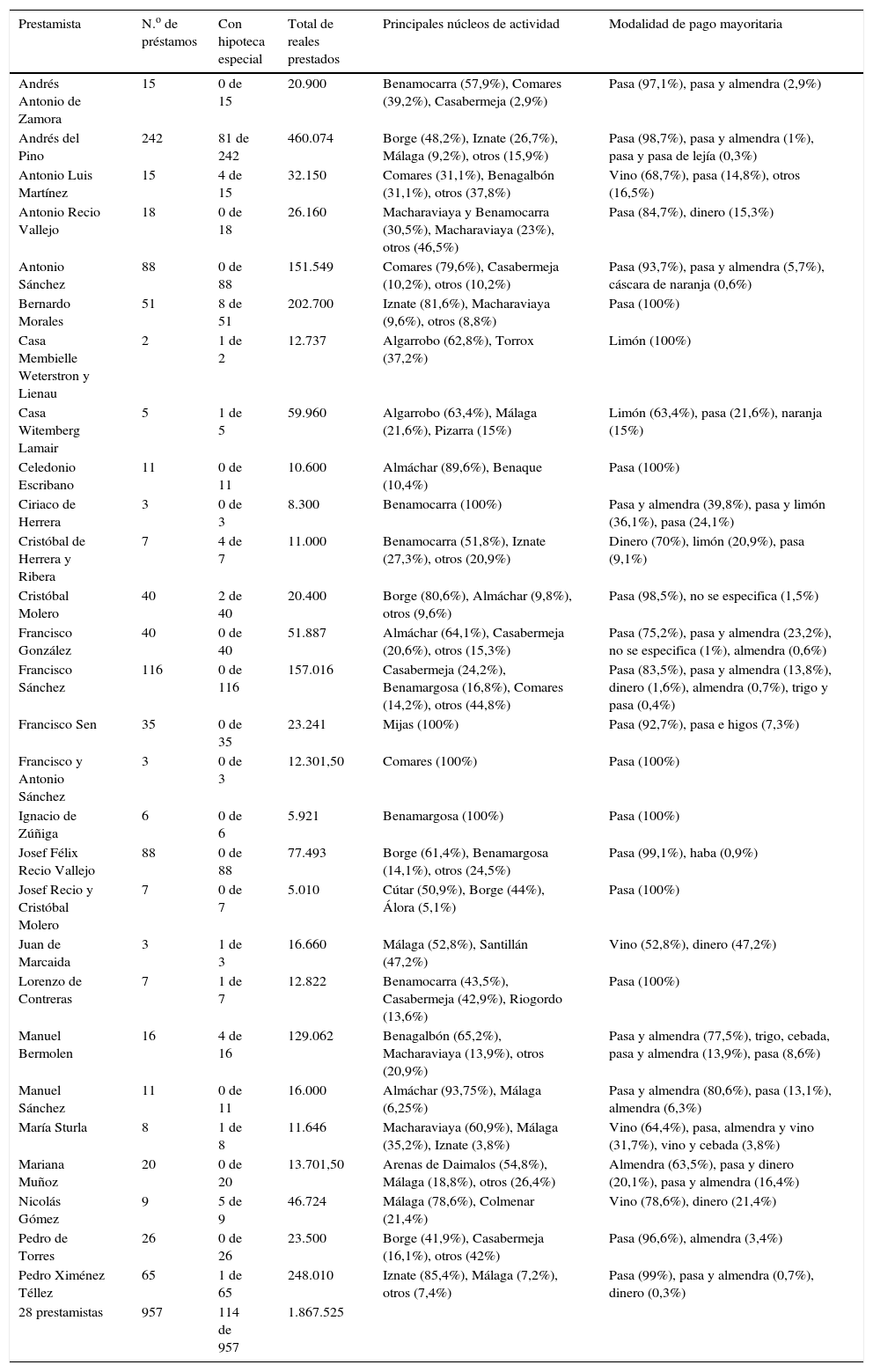

Ejemplos de prestamistas extraídos de la muestra

| Prestamista | N.o de préstamos | Con hipoteca especial | Total de reales prestados | Principales núcleos de actividad | Modalidad de pago mayoritaria |

|---|---|---|---|---|---|

| Andrés Antonio de Zamora | 15 | 0 de 15 | 20.900 | Benamocarra (57,9%), Comares (39,2%), Casabermeja (2,9%) | Pasa (97,1%), pasa y almendra (2,9%) |

| Andrés del Pino | 242 | 81 de 242 | 460.074 | Borge (48,2%), Iznate (26,7%), Málaga (9,2%), otros (15,9%) | Pasa (98,7%), pasa y almendra (1%), pasa y pasa de lejía (0,3%) |

| Antonio Luis Martínez | 15 | 4 de 15 | 32.150 | Comares (31,1%), Benagalbón (31,1%), otros (37,8%) | Vino (68,7%), pasa (14,8%), otros (16,5%) |

| Antonio Recio Vallejo | 18 | 0 de 18 | 26.160 | Macharaviaya y Benamocarra (30,5%), Macharaviaya (23%), otros (46,5%) | Pasa (84,7%), dinero (15,3%) |

| Antonio Sánchez | 88 | 0 de 88 | 151.549 | Comares (79,6%), Casabermeja (10,2%), otros (10,2%) | Pasa (93,7%), pasa y almendra (5,7%), cáscara de naranja (0,6%) |

| Bernardo Morales | 51 | 8 de 51 | 202.700 | Iznate (81,6%), Macharaviaya (9,6%), otros (8,8%) | Pasa (100%) |

| Casa Membielle Weterstron y Lienau | 2 | 1 de 2 | 12.737 | Algarrobo (62,8%), Torrox (37,2%) | Limón (100%) |

| Casa Witemberg Lamair | 5 | 1 de 5 | 59.960 | Algarrobo (63,4%), Málaga (21,6%), Pizarra (15%) | Limón (63,4%), pasa (21,6%), naranja (15%) |

| Celedonio Escribano | 11 | 0 de 11 | 10.600 | Almáchar (89,6%), Benaque (10,4%) | Pasa (100%) |

| Ciriaco de Herrera | 3 | 0 de 3 | 8.300 | Benamocarra (100%) | Pasa y almendra (39,8%), pasa y limón (36,1%), pasa (24,1%) |

| Cristóbal de Herrera y Ribera | 7 | 4 de 7 | 11.000 | Benamocarra (51,8%), Iznate (27,3%), otros (20,9%) | Dinero (70%), limón (20,9%), pasa (9,1%) |

| Cristóbal Molero | 40 | 2 de 40 | 20.400 | Borge (80,6%), Almáchar (9,8%), otros (9,6%) | Pasa (98,5%), no se especifica (1,5%) |

| Francisco González | 40 | 0 de 40 | 51.887 | Almáchar (64,1%), Casabermeja (20,6%), otros (15,3%) | Pasa (75,2%), pasa y almendra (23,2%), no se especifica (1%), almendra (0,6%) |

| Francisco Sánchez | 116 | 0 de 116 | 157.016 | Casabermeja (24,2%), Benamargosa (16,8%), Comares (14,2%), otros (44,8%) | Pasa (83,5%), pasa y almendra (13,8%), dinero (1,6%), almendra (0,7%), trigo y pasa (0,4%) |

| Francisco Sen | 35 | 0 de 35 | 23.241 | Mijas (100%) | Pasa (92,7%), pasa e higos (7,3%) |

| Francisco y Antonio Sánchez | 3 | 0 de 3 | 12.301,50 | Comares (100%) | Pasa (100%) |

| Ignacio de Zúñiga | 6 | 0 de 6 | 5.921 | Benamargosa (100%) | Pasa (100%) |

| Josef Félix Recio Vallejo | 88 | 0 de 88 | 77.493 | Borge (61,4%), Benamargosa (14,1%), otros (24,5%) | Pasa (99,1%), haba (0,9%) |

| Josef Recio y Cristóbal Molero | 7 | 0 de 7 | 5.010 | Cútar (50,9%), Borge (44%), Álora (5,1%) | Pasa (100%) |

| Juan de Marcaida | 3 | 1 de 3 | 16.660 | Málaga (52,8%), Santillán (47,2%) | Vino (52,8%), dinero (47,2%) |

| Lorenzo de Contreras | 7 | 1 de 7 | 12.822 | Benamocarra (43,5%), Casabermeja (42,9%), Riogordo (13,6%) | Pasa (100%) |

| Manuel Bermolen | 16 | 4 de 16 | 129.062 | Benagalbón (65,2%), Macharaviaya (13,9%), otros (20,9%) | Pasa y almendra (77,5%), trigo, cebada, pasa y almendra (13,9%), pasa (8,6%) |

| Manuel Sánchez | 11 | 0 de 11 | 16.000 | Almáchar (93,75%), Málaga (6,25%) | Pasa y almendra (80,6%), pasa (13,1%), almendra (6,3%) |

| María Sturla | 8 | 1 de 8 | 11.646 | Macharaviaya (60,9%), Málaga (35,2%), Iznate (3,8%) | Vino (64,4%), pasa, almendra y vino (31,7%), vino y cebada (3,8%) |

| Mariana Muñoz | 20 | 0 de 20 | 13.701,50 | Arenas de Daimalos (54,8%), Málaga (18,8%), otros (26,4%) | Almendra (63,5%), pasa y dinero (20,1%), pasa y almendra (16,4%) |

| Nicolás Gómez | 9 | 5 de 9 | 46.724 | Málaga (78,6%), Colmenar (21,4%) | Vino (78,6%), dinero (21,4%) |

| Pedro de Torres | 26 | 0 de 26 | 23.500 | Borge (41,9%), Casabermeja (16,1%), otros (42%) | Pasa (96,6%), almendra (3,4%) |

| Pedro Ximénez Téllez | 65 | 1 de 65 | 248.010 | Iznate (85,4%), Málaga (7,2%), otros (7,4%) | Pasa (99%), pasa y almendra (0,7%), dinero (0,3%) |

| 28 prestamistas | 957 | 114 de 957 | 1.867.525 |

Fuente: elaboración propia a partir de datos procedentes del Archivo Histórico Provincia de Málaga. Sección Protocolos. Legajos n.o 3194-3482.

Una segunda posibilidad es que fueran los propios deudores los que optasen por añadir o no una cláusula de hipoteca especial en el contrato, decisión que podría venir determinada por su mayor o menor grado de solvencia. De conocer los tipos de interés nominales para cada uno de los préstamos, resultaría muy interesante comprobar las variaciones de los mismos cuando existe una combinación con una cláusula de hipoteca especial, en tanto en cuanto nos otorgaría no solo un mejor conocimiento de dicho mercado, sino también la posibilidad de observar si la inclusión de dicha garantía conllevaba o no la petición de menores réditos por parte del prestamista, quedando en manos del prestatario el escoger si esta se introducía o no. No se trata de una hipótesis descabellada, en tanto en cuanto hemos de considerar que la inclusión de una cláusula de hipoteca especial por parte del prestatario implicaba la existencia de un coste de oportunidad para el mismo, dado que le impedía volver a hipotecar la propiedad afectada hasta que se saldase la deuda que esta llevaba asignada. El recurrir únicamente a hipotecas generales permitiría, en cambio, acumular numerosas deudas sobre una única propiedad, si bien conllevaría la existencia de un tipo de interés superior. Así pues, las hipotecas especiales no tendrían por qué significar necesariamente la mejor opción para los agricultores. Dicho comportamiento resultaba absolutamente coherente, puesto que el encadenamiento de préstamos constituía para muchas familias la única posibilidad de sacar adelante sus explotaciones, por más que tarde o temprano estas acabarán cayendo irremediablemente en manos de los acreedores. Que tan solo el 1,41% de los préstamos de hasta 500 reales de vellón incluyese hipotecas especiales podría significar que para cantidades tan reducidas, al prestamista no le importaba correr el riesgo de un impago y no forzaba su introducción. Pero también cabe la posibilidad de que el grueso de los agricultores que acudían a dichos microcréditos —y que posiblemente contasen con las parcelas más reducidas— se encontrasen en una situación tan precaria que les fuera más rentable el acumular varios préstamos a un tipo de interés superior que vincular su propiedad a una deuda específica, que, si bien en mejores condiciones de financiación, les cerraría el acceso a solicitar nuevos créditos. En cambio, buena parte de las explotaciones más grandes, o de aquellas que se asociaban para recibir un préstamo de forma conjunta —las de los intervalos más altos—, al estar más capitalizadas y disponer de una mayor solvencia, podrían acceder a cantidades más elevadas y en mejores condiciones de financiación, tras introducir una cláusula de hipoteca especial. De esta forma, mientras que un grupo minoritario de agricultores entrarían en un círculo virtuoso, la mayor parte de los mismos permanecerían encerrados en otro de carácter vicioso.

3.3Distribución geográficaPasamos a analizar a continuación el destino de los préstamos. Aquí podemos observar una concentración muy clara de los mismos en la región oriental de Málaga, la Axarquía9, el área con mayor presencia de vides dentro de los límites de la actual provincia (fig. 1). El 74,2% de los préstamos y el 74,4% de las cantidades otorgadas se conceden a individuos que viven en esta zona. De entre los múltiples municipios que reciben obligaciones —hasta un total de 50, a los que hay que unir aquellos préstamos que se conceden a varios individuos que residen en distintas localidades—, destacan especialmente cuatro: Iznate, El Borge, Málaga y Comares. Dejando de lado el caso de la propia Málaga capital, vemos como precisamente los otros tres aparecen localizados en la Axarquía. Juntas, Iznate, El Borge y Comares vienen a concentrar el 46,7% de los préstamos y el 50,4% de las cantidades prestadas. Si bien el número de préstamos concedidos a habitantes de El Borge es muy superior que los que se conceden a residentes en Iznate —263 frente a 120—, pasa todo lo contrario con las cantidades, recibiendo Iznate 570.959 reales de vellón, y El Borge, 311.303. Tal vez esto venga explicado por el hecho de que el préstamo tipo para Iznate suele concederse a múltiples individuos conjuntamente —los cuales se reparten la cantidad prestada—, mientras que para El Borge tal situación no resulta tan frecuente. Dicha circunstancia nos viene a señalar como cada localidad hubo de desarrollar fórmulas y estrategias particulares en función de sus circunstancias socioeconómicas, el grado de colaboración de los vecinos, o las condiciones impuestas por los prestamistas más fuertes.

La Axarquía.

Respecto al peso demográfico de estos tres municipios, no es que este fuera especialmente alto, representando conjuntamente únicamente el 1,6% de la población malagueña para 1752. Para 1787, si bien la cifra continúa siendo baja —2,18%—, sí que se aprecia una subida importante, lo que vendría a reflejar un aumento de la actividad económica que se da en los mismos10.

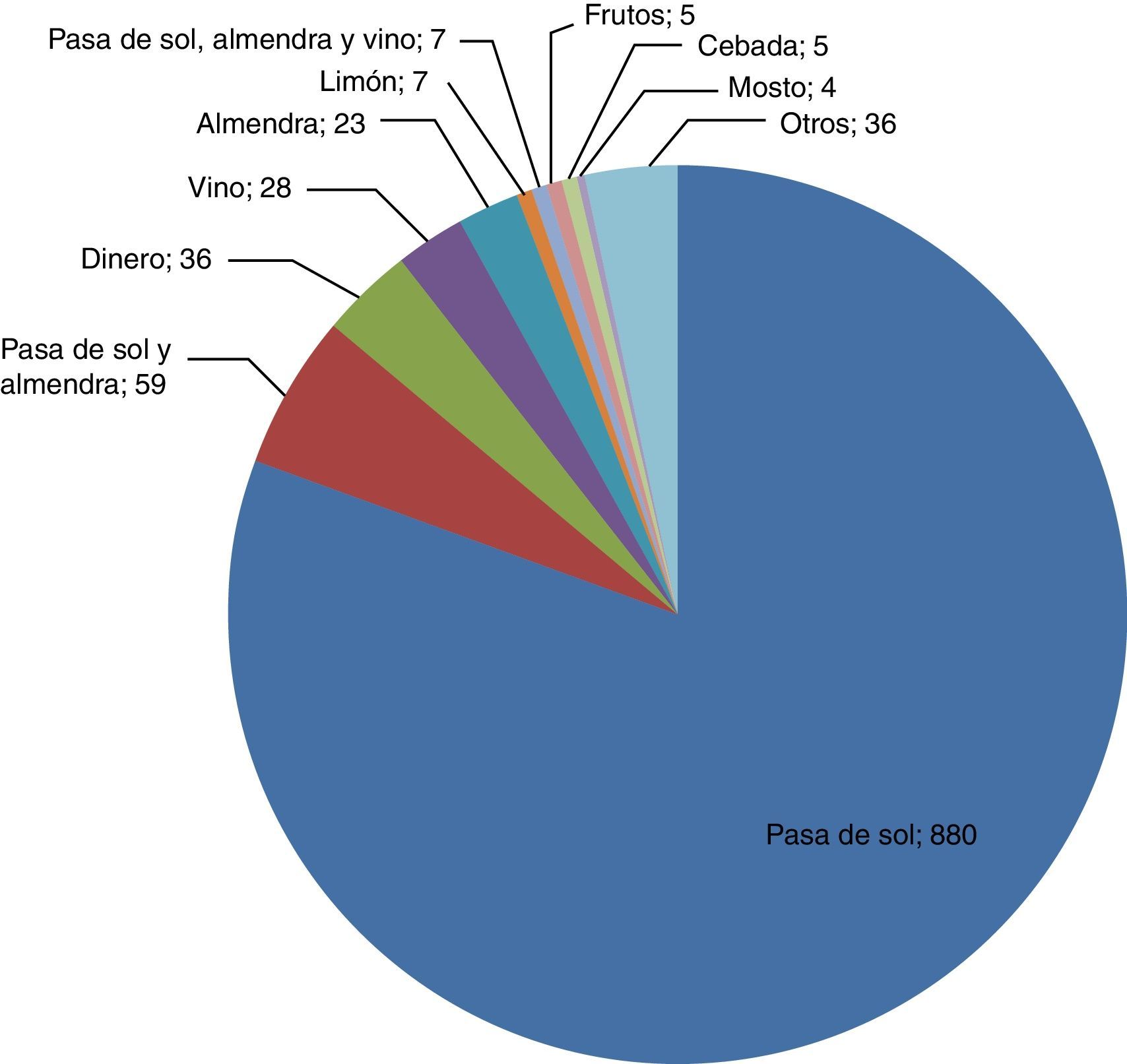

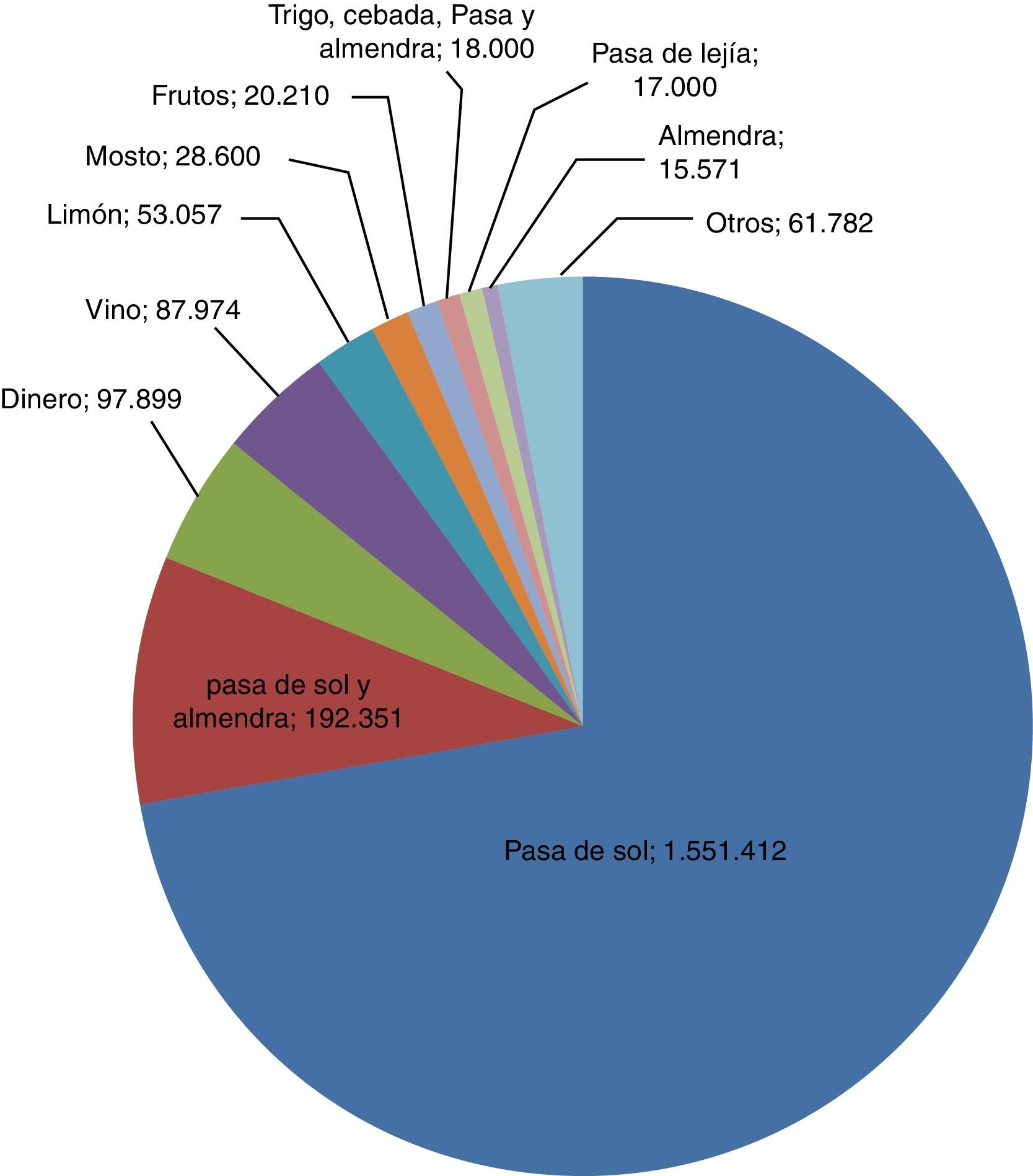

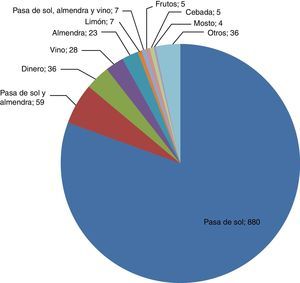

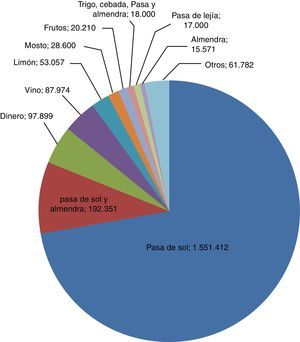

3.4Modalidad de pagoEn lo que a la modalidad de pago se refiere, esto es, la forma acordada para devolver el préstamo, hay una preeminencia absoluta del retorno en especie, destacando de forma clara la devolución en pasas de sol11. Concretamente, el 80,7% de los préstamos y el 72,3% de las cantidades prestadas aparecen sujetas a dicha modalidad. Si a estas les añadimos el resto de categorías cuya devolución se lleva a cabo exclusivamente en productos primarios —almendra, vino, limón, pasa y almendra, etc.— dichas cifras aumentan a 96,4% y a 95,2% respectivamente. La devolución en dinero suponía el 3,3% de los préstamos y el 4,5% de las cantidades, mientras que la combinación de dinero y frutos, únicamente el 0,09% y el 0,14% respectivamente12. Aquellos préstamos en los que no se especifica la modalidad de devolución suponen el 0,18% del total y el 0,03% de las cantidades prestadas. Se trata en definitiva de unas cifras lógicas si tenemos en cuenta que el principal objetivo de esta modalidad crediticia era el abastecimiento de frutos (figs. 2 y 3).

No deja de sorprender el reducido peso que parece tener la devolución en vino —el 2,5% de los préstamos y el 4,1% de las cantidades prestadas, que se elevan hasta el 3,5% y el 4,6% respectivamente cuando aparece combinado con otros frutos—, en tanto en cuanto para estos momentos dicho producto constituía la principal partida de exportación de la economía malagueña —las pasas eran la segunda—. Si bien Gámez (1984) atribuía la escasa relevancia de la devolución en vino al hecho de que su muestra se basase en escribanías de la Axarquía13, un escenario similar se plantea en este trabajo, para el que se han utilizado exclusivamente notarios de Málaga capital, donde confluyen agricultores y agentes económicos de todas las regiones malacitanas. Tal vez habría que plantearse la posibilidad de que un porcentaje de las pasas obtenidas por medio de estos préstamos fueran a parar a bodegas locales, donde se emplearían para la elaboración de vino14. En cualquier caso, queda clara la primacía de este instrumento para la adquisición de materias primas respecto a la de productos elaborados, al menos para el caso malagueño.

La cantidad de frutos que recibiría el prestamista estaría en función de «el precio medio que corriere en dicho día a la entrada de la ciudad». Esto nos señala que la función principal de dichos préstamos no era otra que constituirse como compraventas adelantadas o diferidas, ayudando a conformar de esta forma relaciones de producción entre agricultores y comerciantes, en una suerte de proceso de integración vertical. Cabe señalar que aun así, todos los deudores tenían la capacidad de pagar sus deudas en metálico en caso de no poder reunir a tiempo las cantidades en especie.

3.5DuraciónA nivel de duración, dichos préstamos tienen una vida que raramente supera el año. En su mayor parte, suelen concederse en el cuarto trimestre del año, para a continuación presentar una evolución decreciente trimestre a trimestre. De esta forma, podemos decir que presentan un marcado carácter estacional. Respecto a su devolución, para la mayoría de los casos se produce el 8 de septiembre, día de la Victoria —festividad religiosa de Málaga— y fecha señalada para la realización de la vendeja. Otra fecha también muy recurrente es el 15 de agosto, festividad de la Asunción de María. Para algunos casos, sin embargo, no se llega a especificar un día exacto, permitiendo la devolución a finales de agosto o durante todo el mes de septiembre. Para la devolución del limón, sin embargo, se suele señalar un número de días exactos desde que comienza a recogerse —8, 9, 10-12, etc.—.

Sea cual fuere el día, el deudor habría de personarse en el domicilio del prestamista —o en cualquier otro sitio que este último considerase oportuno— y abonar su deuda en la modalidad requerida. Tras ello, cabía la posibilidad de expedir una carta de pago en la que se certificaba que el prestatario había hecho frente a sus obligaciones y en consonancia se ponía fin a la relación contractual. Resulta bastante común encontrarnos con documentos de cartas de pago en los legajos, que son sucedidos a continuación por nuevas obligaciones-préstamo en las cuales el acreedor y el deudor formalizan un nuevo préstamo, a veces por la misma cantidad que el anterior, y en ocasiones por otra distinta. Esto indicaba que o bien una parte del préstamo anterior había quedado sin pagar, con lo cual el prestatario quedaba atrapado por las deudas y se obligaba con ello a hipotecar sus próximas cosechas, o bien que simplemente prestamista y prestatario encadenaban un nuevo contrato, normalmente por un año más. De esta forma, el prestamista se aseguraba líneas de suministro estables y flexibles, tanto desde el punto de vista legal como desde el económico, pudiendo además aumentar su patrimonio en caso de que el endeudamiento crónico por parte del deudor terminase por dar lugar a una serie de impagos selectivos15.

En este sentido resulta muy interesante observar la relación entre deudor y acreedor año a año. Tomemos como ejemplo a los deudores de Andrés del Pino para los años 1783 y 1784. Así, de los 44 prestatarios que este tuvo para el año 1783, «únicamente» 24 repitieron durante el año siguiente, apareciendo adicionalmente 35 nuevos deudores, hasta sumar 5916. La pregunta que nos hacemos es si la permanencia de los prestatarios venía dada de forma voluntaria —lo que permitiría consolidar las redes con el paso del tiempo—, o si, por el contrario, respondía a la existencia de deudas perpetuadas en el tiempo. Posiblemente, de poder profundizar más en las trayectorias de los deudores observaríamos ambos perfiles. Respecto a aquellos que desaparecían de la «cartera de clientes», tal vez habrían conseguido una situación más desahogada o quizás habrían pasado a solicitar los servicios de otro prestamista.

3.6InteresesEn materia de intereses, ni uno solo de los préstamos analizados recoge la existencia de estos, mencionándose además en todos ellos su formalización «por merced y buena obra» del prestamista. Lo que sí que encontramos es que la gran mayoría de ellos incluyen una cláusula según la cual, en caso de retrasos en el pago, se enviaría a un emisario al domicilio del deudor para reclamar la deuda. Dicho emisario habría de cobrar 12 reales de vellón por cada día de trabajo que emplease en efectuar el citado trámite, debiendo ser pagada su gestión por el deudor. Por lo tanto vendrían a constituir una especie de intereses de demora, si bien no sería descartable que se utilizase esta vía para la ocultación de los intereses nominales. El hecho de que esa cifra se repita préstamo tras préstamo sin ninguna variación nos señala que dicha cláusula probablemente hubo de contar con amparo legal. Aun así, el resto de trabajos referidos a obligaciones-préstamo no la mencionan, independientemente de si han trabajado a partir de protocolos notariales —tampoco los referidos a Málaga—, de fondos eclesiásticos, o con datos de la Contaduría de Hipotecas.

Pese a todo, y aunque la finalidad de dichos préstamos fuera abastecer de frutos al prestamista, no tiene sentido pensar en la inexistencia de réditos adicionales. Así, trabajos referidos a múltiples localidades han demostrado la presencia de intereses en las obligaciones-préstamo (Fernández de Pinedo, 1985; De la Torre, 1994; Sola, 2000; Cuevas, 2001;). Para la propia Málaga encontramos testimonios referidos al periodo aquí estudiado que van en la misma dirección17.

Así pues, lejos de desempeñar una labor desinteresada, los prestamistas obtendrían beneficios superiores a los que conseguirían por medio de una compraventa tradicional, aprovechándose de la posición de fuerza que les concedía un escenario en el que el minifundio y el microfundio tenían un peso desmesurado en la estructura de la propiedad (Gámez, 1983), y en el que el número de compradores —los comerciantes— tal vez fuese lo suficientemente reducido como para que estos últimos pudieran establecer relaciones oligopsonistas18. De ser esto así, dicho embudo —muchos productores y pocos compradores— proporcionaría un fuerte poder de mercado a los prestamistas, al no existir alternativas de comercialización más favorables para los agricultores. Ya fuera porque los intereses se ocultaban, « o bien porque no se mentasen en el contrato, o bien porque la cantidad citada en el documento incluyese el principal prestado y los réditos a devolver», porque los frutos no se pagasen a precio de mercado19 o a través de cualquier otro tipo de argucia, los agricultores saldrían desfavorecidos a través de este tipo de transacciones. Iniciativas como la del Monte Pío de Cosecheros trataron de poner fin a este problema, sin embargo se vieron muy pronto desbordados por el gran número de peticiones de crédito que tenían que atender, a lo que habría que unir además la desafortunada gestión llevada a cabo por sus responsables (Ponce, 1995, pp. 320-324).

3.7Los prestamistasYa por último habría que hablar de los prestamistas. La identificación prosopográfica de los mismos no solo resulta relevante desde el punto de vista social, sino que además debe ayudarnos a conocer el papel exacto que venían a jugar dentro del circuito comercial, esto es, ¿eran comerciantes los prestamistas, o quizás actuaban como intermediarios para las grandes compañías?

Evidentemente las condiciones socioeconómicas de los mismos hubieron de ser muy variopintas. Habría almacenistas, bodegueros, factores, comerciantes mayoristas e incluso puede que también algunos minoristas, si bien el número de estos últimos debió de ser relativamente reducido al ser la pasa un cultivo comercial destinado eminentemente a la exportación. La dificultad en conocer la ocupación exacta de los prestamistas radica en el hecho de que salvo en contadas excepciones, los contratos de obligaciones-préstamo se limitan a citar los nombres de deudores y acreedores, sin llegar a ahondar en la extracción social y profesional de estos y de aquellos, algo que en cambio sí que se incluye en los censos consignativos.

Por fortuna, un análisis detenido de los legajos nos permite localizar algunos de estos prestamistas en otro tipo de contratos más detallados, tales como compraventas o escrituras de obligación que no podrían llegar a catalogarse como préstamos agrícolas. Esto nos ha permitido obtener información adicional para algunos acreedores y establecer determinados perfiles acerca de los mismos:

- -

Andrés del Pino20. El principal prestamista tanto por número de contratos —242— como por número de reales prestados —460.074— hubo de ser una figura bastante destacada dentro de los circuitos financieros de la Axarquía. Varios documentos así lo atestiguan. En un préstamo que Josef Recio Vallejo concedió en 1784 a Juan Cortés, vecino de Benamocarra, se aclara que el precio que se establecería para las pasas —modalidad de devolución acordada— sería «el que en dicho día corriese y abonase Andrés del Pino a los demás sus deudores». Esto no solo nos remarca el papel que jugaba Del Pino dentro de este mercado, sino que también podría a corroborar la hipótesis según la cual los prestamistas tenían capacidad para marcar los precios a voluntad. Sus relaciones con otros prestamistas también se plasman en concesiones de créditos a estos, como el que en 1782 llegó a suscribir con Cristóbal Molero por valor de 1.350 reales, a devolver en dinero. Junto a los negocios financieros también aparece como arrendador de varias viviendas dentro de la ciudad de Málaga. Respecto a las vinculaciones de Andrés del Pino con el mundo comercial, hemos tenido la inmensa fortuna de encontrar en el legajo 3386 —cuyas obligaciones-préstamo han quedado fuera de esta investigación—, dos préstamos no agrícolas que «Salvador del Pino y su hijo Andrés» reciben de la Casa Setta y la Casa Flor, Neumann y Helmeke por valor de 18.000 y 25.196 reales respectivamente. Ambos fueron contraídos en 1787 y se acordó su devolución para 1788. Aunque se especifique su devolución en dinero, es probable que el propósito de los mismos fuera la obtención de frutos, siendo los Del Pino, los intermediarios de sendas casas de comercio. También cabe la posibilidad de que dichas compañías simplemente actuaran como financieras y prestasen dinero a los Del Pino, quienes posteriormente colocarían los frutos obtenidos por otras vías. Habría que señalar que es muy posible que el número de préstamos concedidos por Andrés del Pino sea superior a los 242 localizados. En una carta de obligación para 1785 se señala una deuda de Francisco Ambrosio Ruíz, vecino de Cútar, con Andrés del Pino, habiendo quedado el préstamo recogido en la escribanía de Blas de Messa, la cual no hemos llegado a trabajar. Por lo tanto, parece factible que tanto él como su padre tengan otros préstamos dispersos por varias notarías adicionales. Además, el hecho de que Del Pino desaparezca casi súbitamente de la escribanía de Antonio del Castillo Fragua en 179021, año en el que este último sucede al frente de la notaría a su padre, Antonio del Castillo y Quevedo, nos hace sospechar de su marcha por razones de confianza respecto al nuevo escribano (Hoffman et al., 2000).

- -

Antonio Luis Martínez22. Comerciante catalán afincado en Málaga, actuó también como factor para varias compañías del Principado. Además de las obligaciones-préstamo comunes, en 1784 llegó a suscribir un documento con un prestamista de Almáchar llamado Francisco Reyes, según el cual Martínez perdonaba a este último una deuda de 6.150 reales y se hacía cargo además de otra que Reyes había contraído con la Casa Schul, Paller Muller —cuya cantidad no se especifica—, a cambio de hacerse con los derechos de una serie de créditos por valor de más de 11.000 reales que Francisco de Reyes había suscrito con agricultores de Almáchar y otros municipios.

- -

Cristóbal de Herrera23. Hijo de Ciriaco de Herrera —también prestamista—, tanto él como su padre actuaban como comerciantes, llegando a aparecer contratos que los vinculan a compraventas de textiles y de madera. Encontramos tres interesantes cartas de obligación para 1784 en las que Cristóbal de Herrera reparte 26.000 reales entre tres vecinos de Benamocarra para que estos reúnan dicha cantidad en limones, los cuales posteriormente habrían de ser entregados a la Casa Lambrecht, Schnackemburg y Cia. Dichas obligaciones no han sido categorizadas en la muestra al no quedar claro si el papel de los tres vecinos de Benamocarra era actuar como productores, el de utilizar ese dinero para comprar los limones, o si con él pretendían dar préstamos para el cultivo de dicho producto.

- -

Juan de Marcaida24. Eclesiástico, desempeñó las labores de Notario Contador Mayor de Rentas Decimales del Obispado de Málaga y Mayor del Tribunal de la Santa Cruzada, además de ser el curial único del citado obispado. Se trataba pues de un agente fiscal. A lo largo de varios legajos suscribe multitud de arrendamientos y lleva a cabo varias compras de vino. En febrero de 1783 concedió un préstamo por valor de 19.000 reales a otro prestamista, Francisco González, quien hubo de satisfacer dicha cantidad en septiembre del mismo año —en dinero—.

- -

Manuel Bermolen25. A través de dos contratos de «Compañía y Obligación» del 4 de enero y del 9 de junio de 1784, se asoció con un tal Felipe Escot. En dichos documentos Escot aportaba un capital por valor de 15.740 reales, cantidad que posteriormente Bermolen se encargaría de utilizar en la «negociación de los frutos de almendra y pasa» a fin de conceder una serie de préstamos que posteriormente serían devueltos en la citada modalidad. En las Navidades de 1784, una vez repuestas las cantidades, se repartirían pérdidas o beneficios y se disolvería la Compañía. También se cita a Bermolen en un censo consignativo por valor de 43.000 reales que el Coronel Antonio de Gálvez —hermano de José y Miguel de Gálvez, fundadores del Monte Pío de Cosecheros— suscribía con Juan Martín Rubio, vecino de Benagalbón, en 1785. De los 43.000 reales recibidos por Rubio, 31.100 se emplearían en saldar deudas pendientes con Manuel Bermolen. Esto no es de extrañar teniendo en cuenta que buena parte de las cantidades prestadas por Bermolen vía obligaciones-préstamo agrícolas acabaron en manos de Rubio.

Lo que los datos nos señalan es la existencia de conexiones bastante claras entre comercio y finanzas. Para algunos casos se reproduce el esquema de «banqueros-mercaderes», con presencia de compañías comerciales que conceden directamente préstamos a los agricultores —Casa Membielle, Weterstron y Lienau, Casa Witemberg Lamair o Antonio Luis Martínez— (tabla 3). No obstante, parece ser que dicha modalidad fue minoritaria, optando el grueso de las casas de comercio —en su mayoría de origen extranjero— por canalizar sus préstamos agrícolas a través de intermediarios y comerciantes locales —los casos de Manuel Bermolen o Andrés del Pino—, al tener estos últimos un mejor conocimiento de la realidad local, así como una mayor capacidad para monitorizar a los deudores26. Las casas de comercio, por lo general, tendieron a suscribir directamente el grueso de los créditos de naturaleza comercial, pero delegaron en otros aquellos destinados al abastecimiento de frutos. Dicha situación se plasma perfectamente en la presencia relativa de unos y otros préstamos en los testamentos de los comerciantes de la época, muy abundante para los primeros y escasa para los agrícolas (Villar, 1982, pp. 148-153).

También habría que destacar el grado de complejidad del sistema en su conjunto, el cual no parece estar tan «verticalizado» como uno pudiera pensar, llegándose a encuadrar más bien en una especie de «telaraña de deudas» (Martínez Soto, 2001, p. 187). Así, encontramos prestamistas que a su vez son prestatarios, intermediarios que delegan en prestamistas locales, deudores que recurren en un mismo año a varios créditos —en algunos casos solos y en otros acompañados—, obligaciones que son concedidas por varios prestamistas de manera conjunta —por ej. Cristóbal Molero y Josef Recio—, etc. Y, en medio de este esquema, interconexiones constantes entre el notarial credit llevado a cabo por las casas de comercio y sus intermediarios locales, y el mercado informal de capitales, casi imposible de rastrear y en manos de prestamistas usurarios (Pérez Picazo, 2005).

Por lo demás, parece que los prestamistas optaron por centrar su actividad en núcleos de actividad muy concretos, ya que si bien se aprecia algo de dispersión en sus operaciones, el grueso de las mismas tendió a concentrarse en pocas localidades: Andrés del Pino y Josef Recio Vallejo para El Borge e Iznate, Pedro Ximénez y Bernardo de Torres en Iznate, Antonio Sánchez en Comares, Manuel Bermolen en Benagalbón, etc. A la hora de favorecer la expansión hacia nuevos núcleos debió ser útil el contar con colaboradores, algo que podemos ver en la muestra a través de varios prestamistas que pertenecían a una misma familia. Aquí se incluirían los casos de Francisco y Antonio Sánchez —en los préstamos que dan conjuntamente se aclara que son hermanos— y creemos que posiblemente también los de Josef Recio Vallejo y Antonio Recio. Por lo que respecta a la participación femenina en este negocio, resulta bastante discreta para nuestra muestra, al conceder las mujeres localizadas únicamente el 2,93% de los préstamos y el 1,52% del capital.

4ConclusionesEn un contexto de fragmentación jurisdiccional elevada y segmentación de los mercados, como es el de finales del sigloXVIII en España, la existencia de trayectorias financieras divergentes a nivel regional aparece explicada, en gran medida, por la estructura socioeconómica vigente y por el aprovechamiento de las ventajas comparativas locales. Tal es el caso de Málaga, donde la especialización en torno a la vid, la presencia preeminente del minifundismo y el control extranjero de los sectores más dinámicos, se erigieron como los elementos clave a la hora de demandar unos servicios financieros, unos medios de pago y unas fórmulas contractuales determinados.

El empleo masivo de contratos de obligaciones-préstamo se constituyó como un factor determinante a la hora de asegurar el suministro de productos agrarios hacia las compañías comerciales, en tanto en cuanto favoreció la institución de un sistema de compraventas adelantadas de carácter flexible y dinámico. Estos contratos, por lo general, se basaron en cuantías reducidas, en línea con lo esperado para una estructura de la propiedad basada en explotaciones de pequeño tamaño. Aun así, también se concedieron préstamos para cantidades superiores, siendo común en estos casos la inclusión de una cláusula de hipoteca especial, instrumento que favorecía la expansión de los mercados financieros sin llegar a erosionar la transmisión de los derechos de propiedad.

Buena parte de los contratos se suscribieron con agricultores localizados en la Axarquía, zona en la que primaba la producción de pasas de sol, siendo este, además, el fruto con más peso en lo que a la devolución respectaba. La duración de los contratos, por lo general, vino a ser reducida, coincidiendo con el ciclo agrario y dejando a los agricultores a merced de los prestamistas. Este último colectivo, si bien no presenta una trayectoria socioprofesional homogénea, sí que parece tener unos fuertes vínculos con las actividades comerciales. Para aquellos casos en los que he podido profundizar en el plano prosopográfico, se ha comprobado la existencia de comerciantes, pero también de intermediarios locales que parecen trabajar para compañías comerciales extranjeras, tal y como de hecho sucede con Andrés del Pino, el prestamista más importante de nuestra muestra. El empleo de dichos intermediarios garantizaría una mejor monitorización de los deudores, y en última instancia, una reducción de los costes de transacción, garantizándose así la generalización de los intercambios comerciales. Tal particularidad nos viene a remarcar la relevancia de la conformación de redes comerciales y financieras adaptadas al contexto socioeconómico regional.

Por otro lado, tales redes, catalogadas como rudimentarias en múltiples ocasiones, no han de ser vistas sino como una respuesta espontánea a un problema estructural, el de la falta de mecanismos bancarios despersonalizados. Y, si bien puede ser cierto que unos y otros sistemas disten de ser sustitutos perfectos (Koyama, 2010, p. 438), tampoco debería dejar de serlo el hecho de que ambos funcionaban en base a criterios de racionalidad económica, dados los condicionantes que venían a regir la economía real o los equilibrios de poder.

Concluimos, por lo tanto, que resulta necesaria una revisión de los estudios de los mercados de crédito para nuestro país con anterioridad a la configuración de un sistema estrictamente bancario. Tales trabajos permitirían, en consonancia con lo que se ha hecho para otros países, identificar características comunes, perfilar patrones de desarrollo, estimar la evolución de los flujos de crédito o el porcentaje de la deuda hipotecaria para periodos concretos o profundizar en el proceso de conformación de un mercado de capitales unificado. Así mismo, desde el lado microeconómico se podría llegar a penetrar en las prácticas recurrentes por parte de los prestamistas y en el papel que el notarial-credit pudo llegar a desempeñar a la hora de capitalizar múltiples sectores productivos, todo ello, claro está, insertado en los debates que a día de hoy se mantienen dentro de la historia financiera y de la economía institucional.

FuentesArchivo Histórico Provincial de Málaga (AHPM). Notarías de José de Avendaño y Relosillas (1779-1794), Antonio del Castillo y Quevedo (1780-1789), Antonio del Castillo y Fragua (1790), Ambrosio Cuartero y Llanos (1783-1787) y Juan Jerónimo Molina (1787). Todas ellas situadas en la ciudad de Málaga para el periodo referido.

Agradezco la ayuda prestada, así como las sugerencias y comentarios recibidos por parte de los profesores Yolanda Blasco Martel, Lluís Castañeda Peirón, Carles Sudrià Triay y Alfonso Herranz Loncán de la Universitat de Barcelona, de los profesores Juan Jesús Bravo Caro, Juan Félix Sanz Sampelayo y Ángel Galán Sánchez, de la Universidad de Málaga, y de la profesora Yadira González de Lara Mingo, de la Universitat de Valencia. Los errores e insuficiencias que pudiera llegar a contener el presente texto son de mi exclusiva responsabilidad.

Este instrumento constituye una subcategoría dentro de las escrituras de obligación, contratos notariales que establecen compromisos entre varias partes, quedando obligadas estas a cumplirlas, pudiendo haber o no una garantía hipotecaria sobre algún inmueble o renta específicos. Se utilizaban para múltiples cuestiones, tales como pactar ventas, reconocer deudas, acoger aprendices, etc. No obstante, para nuestro caso, nos interesan exclusivamente aquellas cartas de obligación en las que se prestan cantidades de dinero, y que por tanto constituyen un instrumento crediticio. Si bien en la documentación original nunca se las califica como «obligaciones-préstamo», creemos pertinente dicha categorización, atribuida a Ferreiro (1975, p. 768).

Premio Ramón Carande de Historia Económica para jóvenes investigadores (convocatoria 2016).

Se han llevado a cabo múltiples estudios referidos a la proliferación de los contratos de obligaciones-préstamo por múltiples regiones españolas, así como al papel que desempeñaron: Cataluña (Rovira, 1977; Castañeda, 1991; Tello, 2007), País Valenciano (Cuevas, 1999; Peset, 2007), Murcia (Pérez Picazo, 1987), Andalucía (Gámez, 1984; Chauca et al., 1994; Díaz López, 2001), Galicia (Ferreiro, 1975), Asturias (Gómez Álvarez, 1993), País Vasco (Ruiz Martín, 1970; Fernández de Pinedo, 1985), Navarra (De la Torre, 1994), Cantabria (Corbera, 1993), Canarias (Román, 1998) o Madrid (Sola, 2000).

Archivo Histórico Provincial de Málaga (AHPM). Relación de escribanos consultados: 1779-1794, José de Avendaño y Relosillas, legajos n.o 3322, 3323, 3324, 3325, 3326, 3327, 3328 y 3329; 1780-1789, Antonio del Castillo y Quevedo, legajos n.o 3330, 3331, 3332, 3333 y 3482; 1790, Antonio del Castillo Fragua, legajo n.o 3482; 1783-1787, Ambrosio Cuartero y Llanos, legajos n.o 3194, 3195, 3196, 3197 y 3198. Adicionalmente hemos trabajado para el año 1787 con el escribano Juan Jerónimo Molina, legajo n.o 3386, si bien su uso se ha limitado a un par de contratos que no forman parte de la muestra de 1.090 obligaciones-préstamo y cuya utilidad se explicará más adelante.

Estudios análogos han optado por recurrir a otro tipo de fuentes, tales como la Contaduría de Hipotecas: Fernández de Pinedo (1985); fondos eclesiásticos: Tello (2007); o incluso una combinación de ambas: De la Torre (1994).

Frente a las 659 obligaciones recogidas por Gámez (1984) y las 660 trabajadas por Chauca et al. (1994), el presente trabajo analiza 1.090 contratos de este tipo.

De hecho, ya desde principios del sigloXVII se pueden localizar dentro de esta región contratos de obligaciones-préstamo destinados a la financiación de cultivos de vides (Ponce, 1995, p. 305), algo por otra parte lógico dada la importante demanda que para este tipo de productos existía en los mercados del norte de Europa (Martínez Ruíz, 2011).

Revelador resulta en este sentido el esquema planteado por North (1955), aplicable para el caso que aquí nos ocupa. Dicho modelo sugiere unas fases muy bien definidas, a través de las cuales una economía de subsistencia puede iniciar un take off hacia el crecimiento económico moderno, a saber: 1. Conformación de una base exportadora agraria/agroalimentaria o mineral amparada en la explotación de los recursos naturales disponibles y posterior redirección de los mismos hacia mercados exteriores más desarrollados. Dicho escenario viene acompañado por la difusión del cambio técnico y la generalización de encadenamientos, lo que permite profundizar en el proceso de especialización productiva regional. 2. Capitalización de los agentes económicos locales gracias a los beneficios derivados de la comercialización de excedentes, y desplazamiento paulatino hacia un modelo de crecimiento sustentado en un mayor peso del mercado doméstico, el cual tiende a diversificarse a raíz del incremento de la demanda agregada. 3. Desarrollo de nuevos sectores exportadores con un valor añadido superior, tanto de bienes de consumo como de bienes de capital. Hemos de suponer que para estos momentos —último cuarto del sigloXVIII—, la economía malagueña habría de aparecer inmersa en la primera fase del citado proceso.

Para esta época y en esta región, el salario anual de un bracero adulto y especializado rondaría en torno a los 1.000 reales de vellón (Villar, 1982, p. 152).

Las condiciones climáticas, orográficas y edafológicas de la Axarquía hacían de esta un área óptima para el cultivo de vides.

Agradezco al profesor Juan Félix Sanz Sampelayo que me haya facilitado dichos datos demográficos, procedentes en su totalidad de investigaciones inéditas.

En función del tratamiento al que se las somete, las pasas pueden ser de sol —mayoritariamente— o de lejía —en mucha menor medida— (Gámez, 1983, pp. 129-130).

Aquí los datos aportados para la muestra de Gámez (1984, p. 206) varían respecto a los míos de forma importante. Del total de los préstamos que recoge, un 59,08% respecto al total se devolverían en especie, un 22,23% en dinero y un 18,03% en especie o dinero. Si bien su muestra es bastante más pequeña que la mía, presenta un grado de aleatoriedad bastante superior —22 escribanos frente a 4—, por lo tanto debe ser tenida muy en cuenta a la hora de valorar posibles hipótesis.

En la Axarquía, donde predominaba la variedad Moscatel, el grueso de la producción de las vides se destinaba a pasas. La elaboración de vino, por su parte, era mayoritaria en la zona de los Montes de Málaga, por medio de uvas Pedro Ximénez (Parejo, 2007, p. 41).

Los vinos de la Axarquía se realizan a partir de uvas que ya han comenzado el proceso de «asoleo» o «pasificación», luego sería posible que, si bien los contratos no lo especificasen, un porcentaje de las devoluciones en pasa estuviera destinado a la producción de vino. Tal vez eso explicaría las distintas fechas de devolución que se recogen para la pasa, las cuales variarían en función del uso que se le diese —vino seco, vino tierno o pasa—.

Para analizar la reproducción de deudas y la pérdida de la propiedad como resultado de la aplicación de prácticas usurarias, Tello (2007) sugiere considerar las conclusiones derivadas del trabajo de Bhaduri (1987). En base a este esquema, los campesinos entrarían en un círculo vicioso al quedar obligados a comercializar forzosamente sus productos a bajos precios, lo que les impediría obtener ganancias, forzándoles a recurrir una y otra vez a los prestamistas locales. Una vez la deuda se hacía insostenible se terminaría ejecutando la hipoteca, perdiendo el campesino sus bienes inmuebles.

Cabe señalar que existe una repetición constante de apellidos entre los prestatarios, lo que nos indica la importancia que hubieron de tener la información, los avales (la figura del fiador) o la confianza dentro de este tipo de mercados.

Así lo atestigua el reglamento del Monte Pío de Cosecheros de Málaga fundado en 1776: «En consulta que me hizo el Colector General de Espolios y vacantes de las Mitras de estos mis Reynos Don Manuel Ventura de Figueroa Governador de mi Consejo, en que me manifestó los prejuicios, y vejaciones que sufrían los Cosecheros del Obispado de Málaga en los préstamos, que otras personas les hacían con el premio de un tanto por ciento, o la obligación de pagarlos en sus frutos a menos precio, y que para remediar estos males convendría la fundación de un Monte Pío, de que se socorriesen los necesitados».

Dicha afirmación resulta sumamente difícil de demostrar dado el extenso número de prestamistas que encontramos, así como su actividad dispersa por múltiples pueblos, lo que nos impide hablar de un reparto de mercado o de la existencia de prácticas colusorias evidentes. Aun así, no sería descartable la existencia de determinados prestamistas con suficiente poder como para influenciar en las condiciones de devolución para el conjunto de las operaciones crediticias, y no únicamente en las que estos aparecieran vinculados.

Incluso si se pagaban a precio de mercado, la generalización de las devoluciones en días concretos —15 de agosto u 8 de septiembre— terminaría por empujar a la baja el precio de los frutos, haciendo desfavorable las relaciones de intercambio para los prestatarios (Villar, 1982).

Actividad registrada en las escribanías de Antonio del Castillo y Quevedo, legajos n.o 3330-3333 y 3482, de Antonio del Castillo Fragua, legajo n.o 3482, y de Juan Jerónimo Molina, legajo n.o 3386.

Para dicho año se referencia la suscripción de una única obligación por parte del citado prestamista.

Actividad registrada en la escribanía de Ambrosio Cuartero y Llanos, legajos n.o 3194-3198.

Actividad registrada en las escribanías de José de Avendaño y Relosillas, legajos n.o 3322-3329, y de Ambrosio Cuartero y Llanos, legajos n.o 3194-3198.

Actividad registrada en la escribanía de Antonio del Castillo y Quevedo, legajos n.o 3330-3333 y 3482.

Actividad registrada en la escribanía de Antonio del Castillo y Quevedo, legajos n.o 3330-3333 y 3482.

Hemos de tener en cuenta que a lo largo de los siglosXVII y XVIII, las compañías mercantiles extranjeras desplazaron a la burguesía local de las actividades rectoras del comercio malagueño, quedando relegado este segundo grupo a tareas de intermediación en calidad de factores, agentes, y prestamistas. El mayor dinamismo empresarial por parte de los grupos de extranjeros se plasma en el hecho de que, para 1791, controlaban 27 de las 42 firmas inscritas en el «Comercio Marítimo» de Málaga. Además, las 15 restantes tenían la categoría de «Mixtas», de forma tal que ni una sola de las compañías comerciales que operaban en la ciudad estaba conformada exclusivamente por socios patrios (Villar, 1982).