Este artículo estudia la reforma tributaria de 1957 con una perspectiva novedosa, al utilizar las actas originales de la Comisión especial de reforma tributaria y Presupuestos para el bienio 1958-1959. Analiza, pues, su tramitación legislativa en las Cortes orgánicas franquistas, lo que posibilita extraer conclusiones sobre la formación de la política fiscal en la dictadura de Franco. Este enfoque permite constatar las dificultades para sacar adelante reformas tributarias sin tener en cuenta las preferencias corporativas e interesadas reveladas por los procuradores en Cortes, pese al reglamento restrictivo para su iniciativa política.

En consecuencia, la reforma tributaria de 1957 respondió a la voluntad del Gobierno de racionalizar la política fiscal (reordenando los gastos y modificando los ingresos) e implementar, desde Hacienda, una política de estabilización, pero el producto final estuvo mediatizado por las demandas formuladas en la citada Comisión especial de las Cortes.

This article discusses the tax reform of 1957 with a fresh perspective, using the original minutes of the Special Commission on Tax Reform and Budget for the biennium 1958-1959. It analyses, therefore, the legislative process in the organic “Parliament” of the regime of general Franco, allowing conclusions about the formation of fiscal policy in the Franco dictatorship. This approach shows the difficulties in approving tax reforms without taking into account the preferences of corporate and interested parties revealed by members of Parliament, despite the restrictive regulations for their political initiative.

Consequently, the tax reform of 1957 responded to the Government's intention to rationalize fiscal policy (rearranging public expenditure and modifying income) and implement, from the Treasury, a policy of stabilization, but the final product was mediated by the demands made in the Parliamentary Special Committee.

El estudio histórico de las reformas tributarias está influido al menos por dos factores: el paradigma económico dominante y las categorías empleadas por la historiografía vigente. Las fuentes manejadas y los modelos de análisis condicionan el resultado final del estudio; arrojan luz sobre determinados aspectos, pero pueden dejar (y dejan) en la penumbra aspectos que pudieran resultar relevantes; todo enfoque tiene sus activos y sus limitaciones. Esto ha sucedido con la reforma tributaria de 1957.

Las reformas fiscales han sido estudiadas en nuestro país usando fundamentalmente cinco enfoques: el convencional o purista; el sistémico; el de la elección pública; el de la Nueva Historia Económica; y el enfoque de tipo institucional (o de nueva política económica)1. Como ya fueron explicados en otro lugar, aquí bastará señalar que la reforma de 1957ha sido abordada utilizando sobre todo el enfoque convencional (llamado también normativo) y el de la Nueva Historia Económica2. El paradigma convencional ha sido empleado por los hacendistas con vocación de historiador, como Enrique Fuentes y César Albiñana, quienes, influidos por los postulados keynesianos, entienden la política económica y fiscal como un proceso racional, fundamentalmente técnico; de ahí que aborden las reformas como procesos cuyo fin es acabar con la inadecuación de los impuestos vigentes a los objetivos de política fiscal deseable, esto es, como una articulación deliberada de cierto número de instrumentos para alcanzar determinados objetivos, cuyos resultados económicos son valorados; parte, así, de la distinción fines-restricciones-medios. Esa metodología dio frutos excelentes en las décadas de los sesenta y los setenta y sirvió de base para cimentar una teoría de las reformas tributarias en la España contemporánea. Los citados Fuentes y Albiñana se destacaron en este cometido3, marcando una estela seguida por alguno de sus discípulos, como Calle (1968) o Solé (1968), y quienes han estudiado la reforma tributaria de 1957 como pieza de la política económica de estabilización inaugurada por el gobierno de 1957, caso de González (1979) o Gunther (1980).

En la segunda mitad de los ochenta se renovaron los estudios sobre la historia de la Hacienda de la mano de la Nueva Historia Económica, que multiplicó las investigaciones sobre el Presupuesto del Estado con el fin de explicar su papel en el desarrollo económico español contemporáneo. Esos estudios se sustentan en la reconstrucción histórica de las variables presupuestarias y en su interpretación a la luz de la teoría económica, con el fin de valorar los efectos de la política fiscal sobre la renta nacional, la ocupación o el nivel de precios, esto es, sobre el ciclo económico y, en el medio y largo plazo, sobre el crecimiento del país, sin olvidar la comparación internacional. Los trabajos de Francisco Comín sobre la Hacienda contemporánea y las reformas fiscales, incluyendo esta de 1957, son paradigmáticos en este sentido4. Esta perspectiva del largo plazo lleva a destacar las regularidades en el comportamiento de la Hacienda y la economía, y aunque reconoce la importancia de los contribuyentes, del juego político y del desarrollo social en la política fiscal, deja necesariamente de lado los actores que, más allá del gobierno, influyeron en la orientación de las reformas, como sucedía con el enfoque purista, en el que la definición de los actores de la política tributaria y la precisión de las restricciones sociopolíticas e institucionales que aparecen en todo proceso de toma de decisiones políticas, e influyen en su orientación y contenido, resultan insuficientes.

Como consecuencia de dichos enfoques, la reforma de 1957ha sido analizada como una medida «preparatoria» del Plan de Estabilización de 1959 e interpretada como el instrumento usado por el ministro de Hacienda Navarro Rubio para incrementar los ingresos, equilibrar el Presupuesto estatal y moderar los efectos inflacionistas de la financiación del déficit público. Una medida que complementaba, en 1957, la reestructuración del gasto efectuada por aquellos Presupuestos, destinada a racionalizar la política fiscal e implementar, desde Hacienda, la política de estabilización. Por ello, de la misma conocemos su contenido y su relativo éxito recaudador inmediato. Todo lo demás ha quedado en la oscuridad, incluyendo su preparación por el Gobierno, su tramitación en las Cortes franquistas o el influjo concreto de los grupos de interés. Tampoco se ha explicado por qué fue tan fácil de implantar (y eficaz a corto plazo) el sistema de evaluaciones globales y de convenios con grupos de contribuyentes de 1957, ni analizado su fase de evaluación y de retoques fiscales que la siguieron en 1958-1959.

Este artículo tiene por objetivo subsanar algunos de esos vacíos, con un enfoque de corte institucional, estudiando la tramitación legislativa de la reforma fiscal, en base a las actas originales de la Comisión especial de reforma tributaria y Presupuestos para el bienio 1958-1959, disponibles en el Archivo del Congreso de los Diputados. En el apartado primero se estudia cómo se elaboró el proyecto de reforma tributaria por el Gobierno, sus objetivos y las ideas fiscales de Navarro Rubio. El segundo explica su contenido. El tercero analiza su trámite en las Cortes franquistas y la impronta dejada por las enmiendas de los procuradores. En las conclusiones recogemos algunas de las enseñanzas que el paso de esta reforma por las Cortes nos deja sobre la formación de la política fiscal en la dictadura de Franco.

2La elaboración de la reforma tributaria de 1957 y sus objetivosEl proyecto de Presupuestos del Estado para el bienio 1958-1959 incorporó dos novedades institucionales: una nueva ordenación del gasto y una reforma tributaria. La Ley de Administración y Contabilidad vigente5 impedía, en su artículo 37, que la Ley de Presupuestos incluyese una reforma fiscal; un Decreto-Ley de 8 de noviembre de 1957 suspendió aquella disposición y lo permitió, sin suspender, no obstante, el plazo bianual de vigencia de la ley presupuestaria; por tanto, las modificaciones tributarias previstas caducaban a finales de 1959. El Proyecto de ley de Presupuestos para 1958-1959 fue aprobado en Consejo de Ministros el 18 de octubre de 1957. El 20 de noviembre era publicado en el Boletín Oficial de las Cortes; el 7 de diciembre la Ponencia emitía su informe; el 21 de diciembre lo aprobaba el Pleno, tras solo cinco días de discusión en la «Comisión Especial de Reforma tributaria y Presupuestos para el Bienio 1958-1959», del 12 al 16 de diciembre6.

Navarro Rubio cuenta en sus memorias que, designado el equipo de su Ministerio, su primer empeño fue realizar una «simple reforma tributaria». Su estudio se inició en mayo, al completarse su gabinete con la incorporación de José Antonio Ortiz, el Secretario General Técnico, uno de los principales artífices del plan de reforma de 1957. En octubre, aquella estaba finalizada e incorporada al proyecto de Presupuestos para 1958-1959. La reforma orgánica del Ministerio de Hacienda, de 10 de mayo, había anticipado ya la posterior reorganización de los tributos con la reforma fiscal, al tiempo que unificaba la administración de la Deuda en la nueva Dirección General del Tesoro, Deuda pública y Clases Pasivas; esa reordenación ministerial era consecuencia de la «coordinación» inaugurada con el Decreto-Ley sobre reforma administrativa de 25 de febrero de 19577.

El proyecto de Presupuestos elaborado en el Ministerio de Hacienda contó con la resistencia de Laureano López Rodó y Carrero Blanco. En diciembre de 1957, el primero remitió al segundo un informe sumamente crítico sobre dicho proyecto, cuando ya había llegado a las Cortes. En el sostenía que:

«contrariamente a lo que dice el Ministro de Hacienda, [su]s artículos no son suficientes para asegurar la coordinación económica tal y como está dispuesta en el Decreto-Ley de 25 de febrero último [de reforma de la Administración] (....), deja sin efecto las funciones de la SOES [Secretaría de Ordenación Económica y Social] y de la OCYPE (...) Me parece que no es sistema llevar a las Cortes un Proyecto de Ley de Presupuestos que contiene una Reforma Tributaria muy profunda y otra serie de innovaciones importantes, sin haber sido previamente repartido a los Ministros y estudiado en Consejo. Una cosa son las directrices generales expuestas con habilidad en una reunión de Consejo de Ministros y otra cosa los artículos concretos del proyecto, cuyo conocimiento literal es imprescindible para poder medir las consecuencias de esta Ley»8.

A López Rodó le preocupaba especialmente que los planes de inversiones públicas previstos quedasen fuera del control de la OCYPE, adscrita a Presidencia del Gobierno9.

La incorporación de la reforma fiscal a los Presupuestos generales era, en efecto, una novedad en la práctica política seguida durante el régimen franquista en esta materia. El motivo era agilizar su paso por las Cortes. El 1 de julio era la fecha tope para la tramitación legislativa de los Presupuestos. Como vimos, hasta el 20 de noviembre de 1957 el Proyecto no llegó al Boletín de las Cortes. El ministro de Hacienda tenía ahora prisa por sacar adelante los Presupuestos y la reforma fiscal. Tanto en el contenido de esta como en el procedimiento seguido para su aprobación se constata la voluntad para imponer los dictados del ejecutivo sobre el legislativo. Rafael Díaz Llanos, Luis Arellano, Romualdo de Toledo, Dionisio Martín y otros procuradores denunciaron esta voluntad en el seno de la Comisión Especial, reivindicando la «soberanía de las Cortes» en materia financiera10. Con todo, el más del centenar de enmiendas presentadas obligaron al gobierno a transigir en varios aspectos, algunos relevantes, como se explicará más adelante.

La reforma fiscal de 1957 constituía la parte más importante de los Presupuestos para 1958-1959. El título ii del proyecto de Presupuestos, que recogía las «modificaciones» tributarias, abarcaba desde el artículo 31 al 135, las 6 disposiciones transitorias, las 4 adicionales y la disposición final. Solo los primeros 30 artículos se dedicaban a cuantificar los ingresos y los gastos públicos y a ordenar estos. Nominalmente, los objetivos de la reforma tributaria fueron incrementar la recaudación para lograr el equilibrio presupuestario, dotar al sistema fiscal de mayor agilidad haciéndolo −al tiempo− menos costoso para los contribuyentes, estimular la formación del ahorro privado, fomentar la inversión en los sectores económicos considerados «más productivos» para el conjunto de la economía, y redistribuir la renta de forma «compatible con los objetivos anteriores»11.

El primero, el segundo y el quinto de los objetivos aludidos afrontaban problemas estructurales del sistema fiscal: su insuficiencia, su rigidez y su inequidad. El elevado fraude fiscal, derivado de los altos tipos impositivos nominales, la escasa colaboración de los contribuyentes y la ineficacia de la administración, alimentaban la insuficiencia y la inequidad. Como el déficit presupuestario se financiaba de forma inflacionista -con deuda pignorable-, las desigualdades económicas aumentaban por efecto de la inflación. Se estaba ante un círculo vicioso a cortar con mayor recaudación, obtenida con el combate al fraude a través de un atajo: el «régimen de convenios con agrupaciones de contribuyentes». Este era el objetivo más importante de la reforma fiscal.

Las ideas fiscales de Navarro Rubio eran simples, intuitivas, poco cimentadas en la teoría de la Hacienda, de un pragmatismo ramplón. En su análisis, el desequilibrio presupuestario exigía recaudar más; existía un elevado fraude fiscal y una gran desconfianza de los contribuyentes respecto a la Hacienda; los métodos vigentes de gestión tributaria eran ineficientes, creaban incomodidades y presión fiscal indirecta, entendida como la «suma de gastos y molestias que ocasiona al contribuyente la gestión de la Hacienda Pública». Había que acabar con aquellos «forcejeo(s) entre el inspector y el contribuyente», que daban en acuerdos sin examinar a fondo las correspondientes contabilidades12. El remedio no estaba –según el ministro– en aplicar «teorías» sino soluciones prácticas, amoldadas a la «especial idiosincracia» del contribuyente español; de ahí que su mejor solución fue cambiar el método de recaudación de los principales impuestos, estableciendo el régimen de «convenios con entidades profesionales», traducido en un sistema de cupos por agrupaciones de contribuyentes, fijados a nivel nacional, provincial o local. En su experiencia en la Organización Sindical, Navarro había conocido el comportamiento de las profesiones en materia de reparto de cupos y extraído una enseñanza: fijar un cupo global y aumentar los partícipes en el mismo incrementa a corto plazo la recaudación sin subir las cuotas. Aquí residía su fórmula para recaudar más y pronto, que volvía al sistema de cupos del siglo xix, aplicados en la Contribución territorial y, corporativamente, en la Contribución Industrial y de Comercio desde 1847 por Ramón Santillán13. A Navarro le costó convencer con esta propuesta a su equipo técnico. Pero su idea simplista de profesionalizar el reparto de los impuestos salió adelante14.

El objetivo de la redistribución de la renta era más retórico que real. Se limitó a elevar algunos mínimos exentos en la contribución territorial rústica, en el impuesto sobre el trabajo personal y en el de derechos reales15.

Los restantes objetivos de la reforma tenían que ver con los efectos coyunturales de las deficiencias de la estructura económica española. Uno de estos problemas era la insuficiente capitalización de las empresas y su reducida productividad, ligado al limitado ahorro interior y a las necesidades de inversión para mejorar equipamientos y organizaciones (desajuste ahorro-inversión). La solución aplicada en 1957 fue triple: los Fondos de previsión para inversiones exentos de impuestos (ideados por José Antonio Ortiz); un «retoque progresivo del impuesto sobre las rentas del capital»; y convertir en proporcional el tipo del impuesto sobre la renta de las sociedades.

Otro de los objetivos coyunturales de la reforma fiscal fue cortar la elevada -según el equipo de Hacienda y Manuel de Torres- propensión al gasto («consumo») de la economía española, que desestabilizaba los precios y el sector exterior. Se trataba de restringir la demanda que aceleraba el proceso inflacionista. La solución estaba en aumentar los impuestos directos y, sobre todo, la imposición sobre el consumo, recargando los productos de lujo16. Según el análisis efectuado por Manuel de Torres a principios de 1958, los Presupuestos del Estado para 1958-1959 eran restrictivos y afrontaban los aludidos desajustes de la economía; como se habían tomado medidas monetarias y crediticias también restrictivas −en julio de 1957− se esperaba que, si respondían bien las medidas fiscales, cabía aflojar la contracción monetaria y crediticia, a fin de evitar posibles efectos depresivos sobre el ciclo; esto es, sustituir al menos parcialmente las medidas de política monetaria y crediticia por medidas de política fiscal (Torres, 1958, p. 18). Esta predicción no se cumplió pues continuaron las tensiones inflacionistas.

3El contenido de la reforma tributariaFormalmente, la Ley de reforma tributaria de 26 de diciembre de 1957 dejaba bastante que desear. Era un texto extenso, poco claro (Amorós, 1958, p. 135), de una elevada casuística y muchas bases y autorizaciones al Gobierno. En cuanto a su contenido, cabe destacar varios aspectos. Primero, la reforma no creaba un nuevo sistema tributario; se limitó a cambiar la denominación de los impuestos vigentes, a reordenarlos y a efectuar ciertos retoques (Albiñana, 1958a, p. 375); se entendía que en Hacienda era «muy peligroso introducir súbitamente variaciones sustanciales» por lo que la reforma proyectada debía «ser ejecutada en varios tiempos, de varios modos y ofreciendo siempre posibilidades a la rectificación»17.

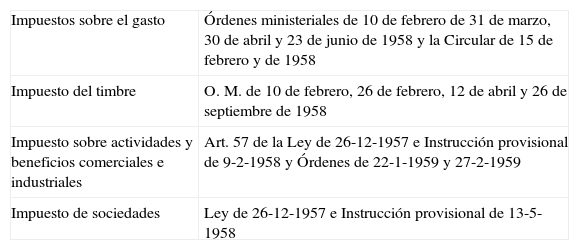

Segundo, la novedad más «importante» de esta reforma impositiva fue abrir la puerta a la recaudación por medio de convenios entre Hacienda y grupos de contribuyentes, esto es, el cambio en los métodos de determinación de las bases y las cuotas, para combatir el fraude de forma indolora18. La Ley no precisó los impuestos afectados por el sistema de convenios y evaluaciones globales; en su debate en Comisión, Cejudo, el Subsecretario de Hacienda, sostuvo que quedaban «excluidas del Convenio aquellas contribuciones en las que predomina un matiz personal» e incluidos «todos los impuestos de producto»19. En este aspecto, el Gobierno quiso tener las manos libros para poder rectificar según los resultados obtenidos20. La apuesta por el régimen de convenios y evaluaciones globales implicó que la Ley de reforma renunciaba en algunos tributos a la investigación del rendimiento real, relegaba la labor de la Inspección tributaria y otorgaba a grupos organizados de contribuyentes la tarea de evaluar los rendimientos fiscales de sus actividades económicas. En consecuencia, el éxito de la reforma dependía directamente del funcionamiento de los convenios fiscales entre Administración y administrados. Su regulación, a la que se dedicaban los artículos 31 a 39 de la Ley, fue desarrollada por disposiciones de gobierno, aplicables a los Impuestos recogidos en la tabla 1.

Normas reguladoras de los convenios con agrupaciones de contribuyentes, 1957-1959

| Impuestos sobre el gasto | Órdenes ministeriales de 10 de febrero de 31 de marzo, 30 de abril y 23 de junio de 1958 y la Circular de 15 de febrero y de 1958 |

| Impuesto del timbre | O. M. de 10 de febrero, 26 de febrero, 12 de abril y 26 de septiembre de 1958 |

| Impuesto sobre actividades y beneficios comerciales e industriales | Art. 57 de la Ley de 26-12-1957 e Instrucción provisional de 9-2-1958 y Órdenes de 22-1-1959 y 27-2-1959 |

| Impuesto de sociedades | Ley de 26-12-1957 e Instrucción provisional de 13-5-1958 |

La ordenación específica de los impuestos se hacía en los capítulos ii y iv (artículos 40 a 114 y 124 a 135) y en diez disposiciones finales y adicionales. El capítulo iii sobre «Gestión de tributos» modificaba la Ley de Inspección de 1952.

El capítulo iv recogía un conjunto de autorizaciones al «Ministro de Hacienda» para, según la Exposición de motivos, efectuar «retoques (…) en la legislación hoy en vigor, para remediar imperfecciones o vacíos que la experiencia ha puesto a descubierto». Estas autorizaciones afectaban a la mayoría de los impuestos (Trabajo personal, Rentas del capital, Industrial, Sociedades, Imposición sobre el Gasto y Contribución sobre la renta). Algunos economistas y especialistas en derecho tributario fueron muy críticos con este régimen de autorizaciones porque dejaba «amplios márgenes discrecionales para las autoridades tributarias»; imponía una «dictadura fiscal» dejando muchas cuestiones al arbitrio del Ministerio de Hacienda («un adiós a la Ley») y lejos de atenuar la presión fiscal indirecta que preconizaba el ministro, la multiplicaba (Estapé, 1958, pp. 31-32; Albiñana, 1958b, p. 291; Sáinz de Bujanda, 1958, pp. 239-240; Salvador et al., 1960, p. 40).

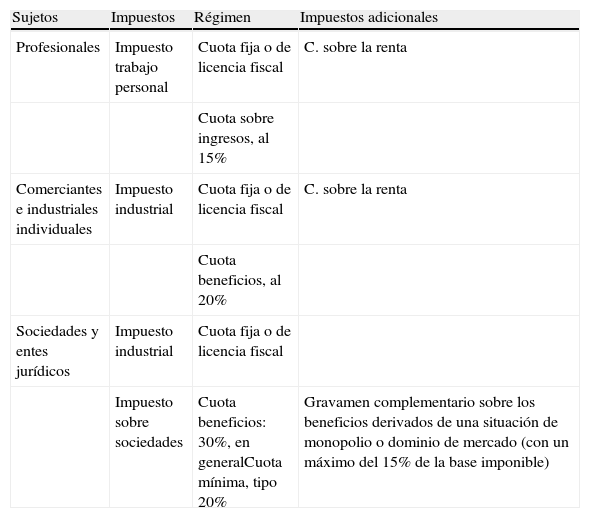

El capítulo ii de la ley de reforma efectuó una reestructuración de los impuestos y cambios en su aplicación. Nominalmente buscaba simplificar el cuadro fiscal; en realidad, lo que hizo fue desmembrar algunos impuestos directos preexistentes y reagruparlos dándole una nueva denominación, así como integrar la imposición sobre el consumo en los Impuestos sobre el gasto. La Contribución industrial, de comercio y profesiones fue sustituida por el Impuesto sobre actividades y beneficios comerciales e industriales (Impuesto industrial), constituido por la antigua Contribución industrial y la tarifa iii de la Contribución de Utilidades en lo relativo a las empresas individuales; su parte de «profesiones» se integró en el Impuesto sobre los rendimientos del trabajo personal. Dicho impuesto se cobraría bien por cuota fija o licencia fiscal aplicada al mero ejercicio de la actividad, bien por cuota según beneficios, sobre los rendimientos ciertos o estimados; el tipo impositivo sería del 20% y en la determinación de las bases cabían 2 procedimientos: la evaluación global o la individual (deducida de las contabilidades o estimada por Jurados fiscales).

Las tres Tarifas de la Contribución de Utilidades fueron sustituidas por tres impuestos. Uno, el Impuesto sobre los rendimientos del trabajo personal, integrado por las «profesiones» de la antigua Contribución Industrial y la tarifa i de Utilidades de la riqueza mobiliaria: la fusión de ambos conceptos multiplicaba la casuística y, en lo referente a los profesionales, los procedimientos para estimar las bases (cuota fija; evaluación global; estimación por Jurados). Dos, el Impuesto sobre las rentas del capital (la anterior tarifa ii). Tres, el Impuesto sobre las rentas de Sociedades y demás entidades jurídicas nació como una derivación de la tarifa iii de Utilidades, excluyendo las empresas individuales. Su normativa fue la de la tarifa iii y las modificaciones de detalle introducidas en esta reforma. La más importante de estas modificaciones afectó a la determinación de las bases, al permitir la evaluación global. Era un atajo para superar la distancia entre la realidad económica (beneficios de las sociedades) y la fiscal (gravamen efectivo), agudizada por la inflación experimentada por la economía española desde los años 1940. Esta modificación fue objeto de una crítica generalizada de los especialistas, porque consideraban que el régimen fiscal de las sociedades en España (Ley de 29 de abril de 1920 y el texto refundido de 22 de septiembre de 1922), tenía notable «perfección técnica (Fuentes Quintana y Albiñana, 1966-1967, II, p. 96), y porque era incongruente aplicar la evaluación global a empresas grandes que llevaban sus contabilidades.

La antigua tarifa iii era un impuesto de producto que gravaba el beneficio neto de las sociedades. Por el contrario, el sistema de evaluación global establecía un rendimiento medio o presunto, en base a unos índices objetivos fijados oficialmente. En la Ley se mantenían los dos sistemas de determinación de bases; las empresas que no se acogiesen a la evaluación global estarían sujetas a evaluación individual. Además, el gravamen progresivo de la antigua tarifa iii fue sustituido por uno proporcional. También fue suprimida la cuota mínima de la tarifa iii de Utilidades, fijada por la cuota de Contribución industrial (tabla 2).

Remodelación de la Contribución de Utilidades en 1957

| Sujetos | Impuestos | Régimen | Impuestos adicionales |

| Profesionales | Impuesto trabajo personal | Cuota fija o de licencia fiscal | C. sobre la renta |

| Cuota sobre ingresos, al 15% | |||

| Comerciantes e industriales individuales | Impuesto industrial | Cuota fija o de licencia fiscal | C. sobre la renta |

| Cuota beneficios, al 20% | |||

| Sociedades y entes jurídicos | Impuesto industrial | Cuota fija o de licencia fiscal | |

| Impuesto sobre sociedades | Cuota beneficios: 30%, en generalCuota mínima, tipo 20% | Gravamen complementario sobre los beneficios derivados de una situación de monopolio o dominio de mercado (con un máximo del 15% de la base imponible) |

Fuente: Salvador Bullón (1960), p. 32. Elaboración propia

En el Impuesto de sociedades, la reforma de 1957 establecía una modalidad particular de reducciones para las empresas sujetas al mismo (y también al Industrial), aplicables a los «fondos de previsión para inversiones». Estos fondos se establecieron para resolver el problema de la deficiente capitalización de las empresas españolas, generado por las insuficientes amortizaciones y por la falta de actualización de los balances. El problema surgió con la elevada inflación de los años cuarenta y de la segunda mitad de los cincuenta. Esta condujo al falseamiento de los balances y a la insuficiencia de las amortizaciones (hechas por el precio original de la maquinaria o capital invertido). Las empresas, así, habían experimentado una merma de su patrimonio productivo y estaban distribuyendo como dividendos una parte de los beneficios que realmente eran «cantidades arrebatadas» a su «patrimonio». Pues bien, el régimen de tributación de los beneficios de las empresas en España era uno de los factores explicativos de ese deterioro, y un obstáculo para la capitalización21. La solución más fácil hubiera sido permitir a las empresas actualizar contablemente el valor de los activos a la realidad, sin consecuencias fiscales. Pero quedó descartada porque se pensó que abriría una vía de defraudación. Frente a esta alternativa, el gobierno autorizaba, ahora en 1957, la creación de fondos para renovación y ampliación de los equipos con exención total o parcial, que tenía un precedente en la Ley de 20 de diciembre de 1952, aunque con otra técnica y condiciones22.

En el ámbito de la imposición indirecta, la reforma tributaria de 1957 creó una figura denominada Impuestos sobre el gasto, que integraba todos los conceptos gravados por la anterior Contribución de Usos y Consumos. Se estructuró en tres epígrafes: Impuesto general sobre el gasto, Impuestos sobre el lujo e Impuestos de compensación. Los objetivos del gobierno eran tres: recaudar más, reducir los tipos de gravamen a los artículos de uso general y aumentarlos a los de lujo y, por último, absorber parte de los beneficios extraordinarios derivados de los altos precios de los productos de importación, escasos por los cupos.

El cambio en la fiscalidad indirecta fue asimismo meramente nominal; la reforma adoptaba la denominación popularizada del impuesto defendido por Kaldor sobre la renta gastada, pero realmente no tenía nada que ver con él. Por otra parte, la Renta de Aduanas, como sucediera en anteriores reformas tributarias generales, no se tocó en 1957. Prevaleció su condición de instrumento de la política comercial y se dejó pendiente hasta la reforma del Arancel. Esta se produjo en 1960, tras la decisión de liberalizar las transacciones exteriores en el Plan de Estabilización y Liberalización. En julio de 1957 se había creado, no obstante, la Junta de Valoraciones, que trabajaba en la reforma arancelaria. Apertura comercial y arancel como instrumento regulador reforzaron el peso recaudador de la Renta de Aduanas, convertida durante los años 1960 en uno de los principales ingresos ordinarios del Estado.

Esta reorganización en los citados impuestos no fue la única modificación introducida por la reforma tributaria de 1957. Otros impuestos directos e indirectos también se vieron afectados, como veremos en las páginas siguientes, donde explicaremos estos cambios al hilo del debate de la reforma fiscal en las Cortes.

4Las Cortes franquistas y el contenido de la reforma tributaria de 1957El reglamento de las Cortes franquistas limitaba la iniciativa legislativa y la capacidad de los procuradores para influir en los Proyectos de ley del Gobierno. En la reforma tributaria de 1957 esa posibilidad se vio aún más restringida por el corto plazo establecido para estudiarla a la Comisión Especial de reforma tributaria y presupuestos. En el seno de dicha Comisión, presidida por José García Hernández, se criticó el procedimiento seguido por el Gobierno de incluir en los Presupuestos la reforma fiscal, el poco tiempo para debatirlos y las excesivas autorizaciones otorgadas al ministro de Hacienda en materia tributaria, que se entendió lesionaban la soberanía de las Cortes. En esta crítica se destacaron los procuradores Rafael Díaz Llanos23, Romualdo de Toledo y Luis Arellano, quien presentó una enmienda a la totalidad reclamando la prórroga de los Presupuestos vigentes y la devolución del proyecto.

El debate fue tan tenso que el procurador Joaquín Buxó −un hombre próximo a López Rodó, que lo había propuesto sin éxito para un alto cargo de Hacienda 24 habló de «un ataque sistemático a la Ponencia», aunque animó a «la Comisión» a que no rechazara esta ley y a que hiciera «las modificaciones pertinentes, pero sin atacar al Gobierno, e indirectamente al Régimen». Díaz Ambrona, presidente de la Ponencia y hombre próximo al ministro de Hacienda, alegó que los Presupuestos y la reforma tributaria se ajustaban «a la situación económica y financiera del país» y que esta exigía su «urgente aprobación»25. Esta disputa, una confrontación entre el gobierno y el legislativo de la época, trasladaba a las Cortes las líneas de fricción existentes en el ejecutivo respecto a los Presupuestos y a la dirección de la política económica, que Presidencia (Carrero-López Rodó) venía reclamando para sí desde febrero en detrimento de Navarro Rubio, así como la desconfianza y el descontento con lo que se entendía, a fines de 1957, insolvencia del gobierno, por algunos sectores del régimen, en medio de un «ambiente político muy conflictivo» con el debate sobre los principios fundamentales del Movimiento y la institucionalización de la dictadura (Franco, 1976; Hispán, 2006, p. 83).

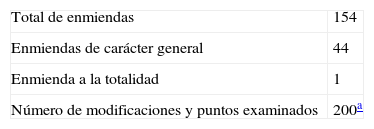

Las restricciones introducidas por el ministro de Hacienda y el reglamento de las Cortes, así como la carencia de datos económicos para sustentar sus propuestas26, impidieron a los procuradores un debate a fondo sobre la orientación de la política económica y fiscal del Gobierno, que no obstante intentaron Dionisio Martín, José María Oriol y Urquijo o el citado Díaz Llanos27. La discusión se ciñó, en consecuencia, a aspectos concretos de las medidas fiscales propugnadas por el ministro de Hacienda. Reducidas a este ámbito, las numerosas enmiendas (tabla 3) lograron introducir algunas modificaciones de relativa importancia en los métodos de recaudación y en la regulación de las principales figuras tributarias, así como una amnistía fiscal no prevista inicialmente, que la Comisión Especial aceptó «de acuerdo con la autorización recibida de la Superioridad»28. Fueron enmiendas casuísticas, de carácter técnico y de inspiración corporativa, resultado lógico de unas Cortes orgánicas y de un régimen autoritario en el que el poder legislativo estaba subordinado al ejecutivo, como asesor y colaborador, pero que en ningún caso era expresión de la voluntad ciudadana29. En ese marco, las Cortes canalizaron, durante los debates en Ponencia y en Comisión, demandas corporativas de la Organización Sindical, de la Hermandad de Labradores, de los Colegios Profesionales, de las Cámaras de Comercio y de las grandes empresas industriales y la banca, de los notarios, etc., si bien algunos procuradores representaron opciones de los ministros opuestos al Proyecto de Navarro Rubio. El régimen dictatorial de Franco propiciaba un cierto «pluralismo personal» (De Miguel, 1975, p. 144) sustentado en la comunión de intereses circunstanciales, en torno a las «familias» del régimen. La reforma fiscal de 1957 no escapó a este contexto, por lo que tuvo, además del Gobierno, otros intérpretes institucionales, aunque la voluntad del ministro de Hacienda tendiera a prevalecer.

Enmiendas presentadas a los Presupuestos para 1958-1959

| Total de enmiendas | 154 |

| Enmiendas de carácter general | 44 |

| Enmienda a la totalidad | 1 |

| Número de modificaciones y puntos examinados | 200a |

Fuente: García Hernández, BOCE, 579, 21-12-1957, p. 11991. Elaboración propia.

El capítulo i del Proyecto de ley de reforma fiscal, dedicado a las innovaciones en los métodos de gestión con los convenios con agrupaciones de contribuyentes, suscitó un vivo debate los días 13 y 14 de diciembre. En primer lugar por el carácter de las agrupaciones de contribuyentes (sindicales o profesionales) que debían gestionar y firmar los convenios, porque el proyecto hablaba de «Agrupaciones oficialmente reconocidas». La Organización Sindical pretendía monopolizar la «profesionalización» de los impuestos. Según Roque Pro Alonso, procurador por el tercio sindical, la gestión de los convenios, «pensando que estas agrupaciones van a tener un definitivo carácter de representación de intereses,... no podemos concebirla fuera del marco y de la disciplina de la Organización sindical». Aducía razones de eficacia fiscal y motivos políticos. Estos derivaban de la larga batalla por la «defensa de la unidad sindical», proclamada en 1938 y recogida en la Ley de Unidad Sindical de 1940, aunque no totalmente cerrada porque esta declaraba en «situación transitoria» a determinadas «Corporaciones y organizaciones oficiales» como las Cámaras de Comercio y los Colegios Profesionales. La Organización Sindical no estaba dispuesta a que, ahora, la legislación fiscal abriese una rendija a otra representación de intereses distinta a la de los sindicatos verticales30. Los procuradores Isidoro Delclaux y Juan Abelló, representante de las Cámaras Oficiales de Comercio, defendieron, por el contrario, la firma de convenios por parte de los Colegios y las Cámaras31. Al fin, la Organización Sindical no logró su objetivo, pues la reforma reconoció que el régimen de convenios se acordaría «con las agrupaciones de contribuyentes constituidas en la Organización Sindical, con los Colegios Profesionales o, en su defecto, con otras agrupaciones de contribuyentes, oficialmente reconocidas»32. En la práctica, no obstante, la Organización Sindical dominaba la representación corporativa.

El segundo motivo de discusión estuvo en las bases tributarias establecidas inicialmente y, sobre todo, en los índices objetivos que permitirían actualizarlas después. En el debate parlamentario se planteó el problema de la petrificación de las bases, bien definido por Díaz Llanos: «A primera vista esto ofrece una facilidad, que es la de poder establecer una cifra global… Por lo tanto, es muy cómodo y beneficioso para el Tesoro... Pero (...) habrá de concretarse que las bases sean objetivas, porque si no, la rigidez las hará completamente imposibles para años sucesivos»; a partir de ahora, Hacienda iba a «luchar» contra «un grupo de contribuyentes, protegido por la Organización Sindical o por los profesionales, que, naturalmente, tendrán que defender a los encuadrados en la misma e ir a la baja»33. Aunque el artículo 34 de la Ley recogió los índices propuestos por Díaz Llanos para actualizar las bases, la predicción del procurador sobre la rigidez se cumplió. En 1960, los estudios económicos efectuados por las Ponencias de las Juntas de Evaluación y por los Comisionados no eran fidedignos, variaban de un sector a otro, seguían procedimientos diversos y, salvo contadas excepciones, adolecían de un «contenido conceptual y teórico sumamente pobre», con lo que los repartos presentaban «notorias imperfecciones (Salvador et al., 1960, pp. 229-230)». Previendo este problema, el procurador Buxó había defendido que para determinar bases y cuotas primara el «procedimiento general» vigente y que el «régimen especial» de los convenios fuera residual. Sáez de Ibarra, por la Ponencia, dio cerrojazo al debate: «la idea del Ministerio es cambiar y que pase la generalidad [de los contribuyentes] a los convenios y que se salven, por excepción, los que quieran salvarse»34.

También se trajo al debate si los convenios con agrupaciones de contribuyentes se aplicarían a Álava y a Navarra, y aquí se impuso la idea de que «los convenios con Álava y Navarra son legales, son consuetudinarios, respetados por todos los Gobiernos», y que era mejor dejar las cosas tal cual35.

El sistema de convenios con agrupaciones de contribuyentes aprobado en 1957 tenía dos modalidades: los «convenios» propiamente dichos (similares a los antiguos conciertos) y las «evaluaciones globales de las bases tributarias». La diferencia entre ambas modalidades radicaba en la voluntariedad de la iniciativa para estimar las bases tributarias: los convenios eran voluntarios para el grupo y para cada contribuyente; las evaluaciones eran coactivas, esto es, aplicadas de forma automática, y para salirse de ellas se requería una renuncia expresa. En ambos casos, el convenio entre Hacienda y la agrupación de contribuyentes era aprobado por una Orden del Ministerio.

Los convenios se aplicaron en los Impuestos sobre el gasto y en algunos conceptos del Impuesto del Timbre. A su vez, el régimen de evaluaciones globales, que buscaba aplicar la estimación objetiva de las bases tributarias, eliminando o reduciendo «el sistema subjetivo, establecido sobre un entramado de declaraciones juradas, contabilidades e inspecciones de relativa justicia y eficacia»36, se aplicó a tres conceptos en los que el fraude era notable: rentas del trabajo de los profesionales, beneficios empresariales individuales y renta de Sociedades37.

Las evaluaciones globales estaban previstas como un sistema provisional, a aplicar en 1958-1959, como los Presupuestos aprobados en 1957. En la práctica, su éxito recaudador inicial convirtió el procedimiento en permanente y en rémora para el sistema fiscal español. La Ley de modificaciones tributarias de 23 de diciembre de 1959 lo ratificó, sin fijarle límite temporal alguno38 y, más trascendente, la Ley General Tributaria de 1963 lo revalidó (Albiñana, 1996); de esta pasó a la Ley de reforma tributaria de 1964.

¿Cómo se pudo montar, en tan breve espacio de tiempo, un sistema de evaluaciones globales y de convenios con contribuyentes, y este ser eficaz? La razón fundamental se encuentra en la naturaleza corporativa del régimen, expresada en la organización de empresarios y trabajadores en un Sindicato único, estructurado de forma vertical en grandes ramas sectoriales, que eran 24 en 1961. Los Sindicatos, en la concepción nacionalsindicalista −mantenida durante el franquismo−, eran un órgano activo de la comunidad política y un instrumento cualificado del intervencionismo estatal (Xifra, 1961, p. 223). El Proyecto de Presupuestos para 1958-1959 lo expuso con claridad: «El mayor obstáculo que se podría presentar para llevar adelante este propósito (de los convenios) es el de que no hubiese posibilidad de disponer de aquellos grupos de contribuyentes. Pero en nuestro país se da la circunstancia afortunada de que el Movimiento Nacional ha hecho de la sindicación un elemento básico de nuestra vida económica. Siendo esto así, nada se opone a que se establezca un nuevo procedimiento de determinación de bases». Navarro Rubio apeló a la condición corporativa del régimen en su objetivo estrella de «profesionalizar» la gestión tributaria. El Movimiento −afirmó en las Cortes el 21 de diciembre de 1957− había dado atención preferente «a la vida profesional, hasta el punto de constituir uno de los pilares en que se basa la estructura orgánica de la sociedad sobre la que se apoya el Estado». Era una forma de endulzar la píldora a la Organización Sindical, que había visto derrotado en Comisión, por un estrecho margen, su objetivo de monopolizar la gestión de los convenios. En 1958, tras el éxito de las evaluaciones globales y los convenios, el ministro volvió a halagar a la Organización Sindical: «Gracias a la organización sindical, España se encuentra en la posibilidad de llevar el sistema [de gestión profesionalizada de los impuestos] hasta las últimas consecuencias», y sostuvo que, con ella, se había «conformado nuestro sistema [fiscal] a los principios del Movimiento»39.

A fines de 1958 todavía le quedaba bastante recorrido al régimen de conciertos y de evaluaciones. Los trabajos de las Juntas de Evaluación global se saldaban con el afloramiento de miles de contribuyentes; en el Impuesto industrial, por ejemplo, habían aparecido (hasta diciembre de 1958) 24.110 contribuyentes «nuevos» sobre su censo total de solo 69.519; en ese momento, todavía quedaban más de 1.000 Juntas Evaluatorias pendientes de acabar sus trabajos. Navarro atribuía el éxito a que se había «elevado el tono de nuestra conciencia de ciudadanos». No tardaría mucho en rectificar esta apreciación infundada sobre la conciencia fiscal. Los que no se rectificaron fueron los conciertos y las evaluaciones globales, mantenidos en la reforma fiscal de 1964. Se ha atribuido esa conservación a su eficacia recaudadora. No obstante, hay que considerar otra variable: el papel de la Organización Sindical y la resistencia de sus burocracias a perder ámbitos de influencia ganados en materia tributaria.

Los críticos del sistema de convenios y evaluaciones globales aportaban suficientes razones técnicas para rechazarlos; el tiempo las avaló. Como había preconizado Díaz Llanos en 1957, pasados pocos años el «método» perdió eficacia recaudadora. En septiembre de 1965, «el retrógrado sistema de conciertos con los contribuyentes, después de sus fáciles éxitos iniciales, empezaba a tocar fondo»40; lo más trascendente, con todo, fue que evaluaciones globales y convenios se convirtieron en una rémora que impidió perfeccionar el sistema fiscal y darle flexibilidad; fueron un gran obstáculo para modernizar la Hacienda española, personalizándola.

La discusión sobre la regulación de los impuestos en el proyecto de reforma tributaria de 1957, empezó por la Contribución territorial rústica. En esta, el Gobierno abordó dos problemas. Uno era el notable desajuste entre las bases fiscales y las bases reales41. Propuso para resolverlo una medida selectiva: actualizar anualmente la riqueza imponible de las fincas de un único contribuyente con un líquido imponible superior a 170.000 pesetas. Restringida a estas fincas, Hacienda podía hacer «su valoración de manera exacta» con los medios entonces disponibles42. Realmente, esta medida perseguía compensar la exención del impuesto a las fincas con líquido imponible inferior a 200 pesetas, adoptada para «proteger a la pequeña explotación» y sobre todo aligerar el trabajo de la Administración, pues de los 6,5 millones de contribuyentes por Rústica, 2,2 millones («solo el 2,96% de la riqueza imponible total») quedarían exentos43. La revisión anual de la riqueza de las grandes fincas provocó una fuerte oposición. Romualdo de Toledo habló de «persecución contra la gran propiedad»; según él, la medida iba «en contra de toda la política agraria de la concentración» y de «productividad». Díaz Llanos y Dionisio Martín propusieron como alternativa la realización del Catastro. El Subsecretario de Hacienda, obligado a intervenir ante el rechazo suscitado, les replicó que demandar la urgente realización del Catastro era «pedir, hoy por hoy, un imposible»44.

El Impuesto sobre los rendimientos del trabajo personal suscitó mayores controversias. Así sucedió con el mínimo exento para los jornales, fijado por el proyecto del gobierno en 15.000 pesetas. José Manuel Mateu, de la Organización Sindical, y Juan Abelló reclamaron elevarlo hasta las 25.000 pesetas45. Díaz Ambrona, presidente de la Ponencia, se opuso al tratarse de una propuesta que rebajaba los ingresos previstos. En la Comisión se impuso, no obstante, el criterio «unánime» de que el Ministerio de Hacienda reconsiderara el problema, cosa que hizo46. El mínimo exento fue fijado en 18.000 pesetas, por afectar a «los funcionarios y clases profesionales más modestas»; ese cambio recortaba la recaudación en 150 millones de pesetas. Al hilo de este debate se reclamó la supresión de la exención total vigente para los jornales de los obreros (así la elevación del mínimo exento solicitada no lesionaría los ingresos del Tesoro)47, o que esta exención también fuera aplicada a los sueldos modestos de los «empleados»48. Díaz Ambrona volvió a oponerse. El debate se cerró autorizando al Gobierno para crear una comisión mixta de funcionarios y representantes sindicales que informara sobre las «remuneraciones que deban gozar de exención en concepto de jornales»49.

Otro debate espinoso versó sobre el procedimiento para gravar a los profesionales, ahora incorporados al impuesto del trabajo personal, aunque fue más controvertido el tratamiento fiscal previsto para los notarios. El gobierno les quería aplicar un procedimiento similar al del resto de los profesionales, porque dudaba de «que los Notarios tributen lo que deben tributar»50. A estos les preocupó la autorización concedida al gobierno para establecer, respecto a ellos, «un sistema de valoración de folios, según la clase de actuaciones a que se refieren, que asegure su adecuación con los movimientos de precios y salarios»51. El procurador, y notario, Eduardo López Palop defendió que los notarios tributaran, como hasta entonces, por cada «folio» autorizado, evitando cualquier investigación sobre el contenido del protocolo. Díaz Ambrona le tranquilizó afirmando que en la práctica el método previsto podía quedar reducido, si así lo acordaban los notarios, a un «sistema de convenio con los Colegios notariales (...) por el que la cantidad que hayan de tributar será inferior a la que en realidad les pudiera corresponder» y, que el ejecutivo se comprometía a no investigar los protocolos por razones fiscales52.

En el Impuesto sobre las rentas del capital, el gobierno propuso modificar las cuotas vigentes desde el 16 de diciembre 1954 en la ahora sustituida tarifa ii de Utilidades. Díaz Llanos y Oriol, actuando como representantes del gran capital, cuestionaron la modificación, aduciendo que elevar los tipos impositivos en un escenario de «desconfianza» de los capitales, reflejada en su evasión y en su huida de la Bolsa, retraería aún más la inversión. Según Oriol, hacía «falta que el dinero obtenga un interés superior para que se logre la capitalización» de la economía española53. El Gobierno rechazó estas enmiendas destinadas a mantener la escala de tipos vigente.

Más «viva» aún fue la polémica surgida en la discusión del artículo 46 del proyecto (53 en la Ley), que pretendía, según Díaz Ambrona, «descubrir la defraudación» en las participaciones de los socios de toda clase de compañías o sociedades. Para ello establecía la presunción de que los beneficios fiscalmente admitidos por las empresas, o fijados por sentencia o por un Jurado fiscal, habían sido repartidos entre los «partícipes en la proporción que establezcan los estatutos sociales o, en su defecto, en razón al capital desembolsado por cada uno de los socios», sin que ante esa fijación cupiera interponer recurso, incluído «el contencioso-administrativo», lo que rayaba en la ilegalidad54.

El debate explicitó la realidad contable de las empresas, y la difusión de las llamadas «Caja b» o «Caja negra»55, con su corolario de fraudes por ocultación de los beneficios de las empresas o por ocultación de los beneficios repartidos (dividendos)56. El problema era cómo aflorar estas ocultaciones, pues varios procuradores, encabezados por José María Oriol, discutieron la propuesta del Gobierno. Después de un intenso toma y daca, Díaz Ambrona se comprometió a «suavizar» la redacción del artículo 46, y fueron admitidas parcialmente las enmiendas de Oriol, apoyadas por Abelló, Díaz Llanos y Lechuga, de definir con más claridad, y criterio más restrictivo, «la presunción fiscal de la distribución entre partícipes de los beneficios»57, y de que «si los accionistas o socios no hubieran percibido realmente la utilidad», no podría repercutirse sobre ellos el impuesto, con lo que se desactivaba la presunción. Fue una cesión en toda regla ante los representantes de los intereses empresariales.

En el Impuesto sobre actividades y beneficios comerciales e industriales fue admitida parcialmente una enmienda de Juan Abelló que pretendía elevar hasta 3.500 pesetas la cuota fija para ampliar el número de «las actividades» que tributarían solo por cuota de licencia; al fin fue fijada en 1.500 pesetas, elevando en 500 la propuesta del gobierno. En el Impuesto sobre la renta de sociedades y de entidades jurídicas, al igual que sucedió en el Impuesto industrial, se presentaron pocas enmiendas y los artículos se aprobaron con escaso debate. El régimen de evaluaciones globales establecido en estos impuestos actuó como un bálsamo sobre los procuradores; en el Impuesto sobre la renta de sociedades también influyó la supresión de la cuota mínima sobre el capital existente en la antigua tarifa iii de Utilidades58 y la sustitución de la escala de gravamen por un tipo único general del 30%.

Las modificaciones en la Contribución sobre la renta se limitaban al domicilio fiscal del contribuyente y a la escala progresiva de tributación: aumentaban los tipos impositivos para las rentas superiores al millón de pesetas. El ministro de Hacienda prometía, según Díaz Ambrona, que la reforma del impuesto «se estudiará en su día», poniendo de relieve el cuestionamiento que existía del mismo59. A pesar de eso, la discusión fue enconada y los artículos referidos a esta Contribución se votaron con división de opiniones, entre otros motivos porque la desgravación al ahorro, solicitada por Díaz Llanos o Dionisio Martín, no fue admitida60.

José María Oriol, actuando una vez más como portavoz del gran capital, propuso otra enmienda, al artículo 60 del Proyecto, que generó mucho debate. Su objetivo era «dar cauce al dinero español» evadido al extranjero, un problema estructural porque el español era «un pueblo que lleva catorce años orientado en el sentido de la defraudación». Para que volvieran los capitales evadidos proponía modificar el artículo 8 de la Ley de 16 de diciembre de 1954 para que no se consideraran ingresos constitutivos de renta «las adquisiciones de patrimonio efectuadas en cualquier fecha, a título oneroso»: esto abriría «el cauce normal» para que «en lugar de la evasión, se produjera una vuelta del capital»61. Díaz Ambrona rechazó la enmienda y Oriol amenazó con «pedir a los compañeros» que votaran en contra del artículo, «poniendo a la Mesa en una situación embarazosa». El artículo salió adelante por dieciséis votos frente a once62. Ante el malestar, Cejudo, el Subsecretario de Hacienda, animó a que la enmienda de Oriol se convirtiera en proposición de ley. Así llegó la propuesta de una «moratoria o amnistía fiscal», hecha por Joaquín Buxó para encajar la demanda de Oriol. Según Buxó, esta «ley de amnistía» permitiría avanzar en la «regularización de las situaciones anormales que se han producido en España en los últimos años», imputables a los contribuyentes y al Estado, pues muchos industriales y comerciantes compraron suministros y materias primas «como pudieron», y esas compras y los beneficios derivados de las mismas no podían reflejarse contablemente63.

El Proyecto de reforma tributaria no contemplaba ninguna amnistía. Pero, en vista de la apretada votación del artículo 60, la Comisión aceptó reclamarla ante el Gobierno, y este accedió (disposición adicional sexta de la Ley de reforma). Dicha amnistía incluía, por un lado, una moratoria (los contribuyentes, cualquiera que fuera el origen de sus descubiertos con el Estado, quedaban relevados de toda responsabilidad por multas, recargos o intereses de demora siempre y cuando declarasen sus verdaderas bases o conceptos tributarios hasta el 31 de enero de 1958), y, por otro, una amnistía que afectaba a la Contribución sobre la Renta y a un elemento de renta especial, los valores mobiliarios, que habían de ser declarados voluntariamente hasta el 1 de mayo de 195864. Según Díaz Ambrona, era una amplia «amnistía para regularizar totalmente la situación de los cupones» ocultos o no declarados entre 1954 y diciembre de 1957. Aun así, Díaz Llanos calificó de raquítica la amnistía, menor que la de 1954, y Oriol tampoco la consideró el «camino bueno y efectivo para que luzca todo eso que hemos hablado que está oculto, y para que pueda venir de fuera lo que pueda venir»65.

En cuanto a la nueva figura de los Impuestos sobre el gasto y el lujo, los procuradores Díaz Llanos, Oriol, Royo Villanova y Martín reprocharon al Gobierno que pretendiera regularlo valiéndose de una autorización de las Cortes, lo que trajo al debate si estas eran o no soberanas en materia fiscal. Dionisio Martín y Díaz Llanos pidieron límites a la autorización al gobierno para regular los nuevos impuestos sobre el gasto. Aquí hubo también concesiones del ministro de Hacienda. En el impuesto sobre el lujo, que fue el que más preocupó a los procuradores, se fijaron los tipos máximos (en el 20% del valor de la adquisición y, en su caso, el precio del servicio, y el 2% si se tratara solo del disfrute)66.

5ConclusionesLa reforma tributaria de 1957 tuvo mucho de expediente recaudador a corto plazo, de pieza de la política coyuntural de estabilización aplicada desde aquel año. De ahí que fuese concebida como un «retoque» del sistema fiscal vigente, primera pieza de una «reforma permanente» de los tributos impulsada por Navarro Rubio entre 1957 y 1964, que permite hablar, para este período, de una reforma tributaria en tres tiempos: etapa inicial, retoques fiscales y reforma tributaria general de 196467.

El estudio de esta reforma tributaria se ha hecho, en nuestro país, utilizando fundamentalmente dos enfoques, el convencional y el de la Nueva Historia Económica. Por eso ha sido presentada como una medida técnica, gubernamental, de la política de estabilización, para aumentar a corto plazo la recaudación y contribuir a la estabilidad presupuestaria que pusiera freno a la financiación inflacionista del sector público español, al tiempo que se dejaban en la sombra algunos aspectos de la misma. Uno de ellos, en el que hemos centrado este trabajo, es el de su trámite en las Cortes franquistas, que tuvieron un papel más relevante, en esta y las posteriores reformas tributarias (aprobadas o intentadas), que el que se desprende de una visión tópica y desinformada sobre el funcionamiento real del régimen de Franco. La reforma de 1957 fue resultado de un proceso político en el que el gobierno no fue el único agente, hasta el punto de que el producto resultante tras el trámite legislativo era distinto, en algunos aspectos sustantivos, al proyecto presentado en las Cortes de la época.

Su discusión en la Comisión especial de reforma tributaria y Presupuestos pone de manifiesto la intención del Gobierno de hacer valer sus propuestas de reforma por encima de la voluntad corporativa de los procuradores en Cortes, y que los estrictos plazos marcados por aquel limitaron la posibilidad de un debate a fondo sobre la política económica y fiscal del momento, que intentaron procuradores como Díaz Llanos, Oriol o Martín. Pero, la reforma no se limitaba a instrumentar solo mecanismos de gestión para aumentar a corto plazo los ingresos, que los procuradores aceptaron no sin deslizar algunas críticas técnicas, sino que era global porque retocaba todos los impuestos y establecía un sistema amplio de autorizaciones al Gobierno; por ello, provocó una reacción corporativa, que obligó a revisar algunas propuestas del gobierno, como vimos, y a incluir en la reforma una amnistía fiscal, que incidía en el deterioro de las obligaciones tributarias a que habían contribuido las amnistías, moratorias y exenciones retroactivas aprobadas desde 1943 (Albiñana, 1996, p. 271). Esto era lógico, porque un legislativo de representación orgánica, como las Cortes franquistas, da lugar a una hipertrofia representativa de los intereses económicos y profesionales (tal y como explicó Max Weber en Economía y Sociedad). Así, aquel debate mostrará, en último extremo, las dificultades para sacar adelante reformas tributarias sin tener en cuenta las preferencias corporativas e interesadas en aquellas Cortes orgánicas, pese al reglamento restrictivo para la iniciativa política de los procuradores, el predominio del ejecutivo sobre el legislativo en la dictadura de Franco, y el control que el gobierno ejercía sobre la composición de las Comisiones. Esas restricciones se redujeron a partir del reglamento de las Cortes de 26 de diciembre de 1957 y los procedimientos de control de los procurados se ampliaron, sobre todo tras el reglamento de 1971. La reforma de 1957 nos enseña, en suma, que para entender las reformas fiscales franquistas y las restricciones a las mismas, es preciso incorporar el análisis de los agentes institucionales distintos al gobierno, entre los que se incluyen las Cortes. Sin este análisis institucional global será difícil explicar, más allá del recurso a los lugares comunes, los factores que llevaron al atraso en materia fiscal en la España franquista.

Los autores agradecemos las sugerencias recibidas de los evaluadores anónimos y de los editores de la Revista, que han contribuido a mejorar el texto original.

Como explicaron Vallejo Pousada (2000, 2001a, 2001b, 2002); Comín (2002)

Recientemente se ha hecho una aproximación de corte institucional, en la tesis inédita de Hernández (2006).

Fuentes y Albiñana (1959); Fuentes Quintana (1963) y sus artículos recogidos en Fuentes Quintana (1990)

Véanse, entre otros, Comín (1988,1991,1996a,1996b); Vallejo Pousada (2002) y Portillo (1998) para el análisis económico de la recaudación fiscal entre 1957 y 1964.

La Ley de Administración y Contabilidad de la Hacienda Pública de 1911, reelaborada por Ley de 18 de diciembre de 1950.

El «Proyecto de ley por el que se aprueban los Presupuestos generales del Estado para el bienio económico 1958-1959» y su trámite en las Cortes, en Archivo del Congreso de los Diputados, Serie General (ACD, SG), Legajos 1408-1, 4922-2, 4922-3, 4922-4, 4923-1 y 4923-2.

El nexo reforma de los servicios centrales del Ministerio de Hacienda y «reordenación del sistema fiscal», en García Hernández, BOCE, 21-12-1957, p. 11996; véase Decreto de 10-5-1957 por el que se reorganizan los servicios centrales del Ramo de la Hacienda Pública, BOE, 127, 13-5-1957, pp. 237-238. Solé (1968, p. 71), para la unificación de la gestión de la deuda.

Archivo de Presidencia del Gobierno, Leg. 072.

Su actuación fue eficaz: logró que el Plan de Inversiones aprobado por el Consejo de Ministros el 13 de marzo de 1959, más importante que los previos Planes Provinciales, quedara bajo la dirección de la OCYPE.

Díaz Llanos, ACD, SG, Legajo 4922-4, sesión de 14-2-1957, cuartillas 48-18 y 48-19 (en adelante se citarán Legajo, fecha y número de las cuartillas).

Exposición de motivos del «Proyecto de ley por el que se aprueban los Presupuestos generales del Estado para el bienio económico 1958-1959», ACD, SG, Legajo 1408-1, 4; García Hernández, BOCE, 579, 21-12-1957, p. 11996; Ortiz (1966, p. 53).

Algunas de las ideas manejadas en la exposición parlamentaria de la reforma, por García Hernández y el ministro de Hacienda, están tomadas, tal cual, de Manuel de Torres. Una de ellas es la distinción entre presión fiscal directa (tributos soportados) e indirecta (tributos y costes soportados por la gestión tributaria); cotéjese con Torres (1956, p. 138); García Hernández y Navarro Rubio, BOCE, 579, 21-12-1957, p. 12006 y ss. y Navarro (1991, p. 82).

Comín (1988, 1991); Vallejo Pousada (2001b). Los entrecomillados en Navarro, BOCE, 579, 21-12-1957, p. 12009.

La disconformidad inicial de sus colaboradores, en Navarro (1991, p. 88).

Navarro Rubio, BOCE, 579, 21-12-1957, p. 12008.

Navarro, BOCE, 579, 21-12-1957, pp. 12007-12008; Torres (1958, p. 17); Espinosa (1961, p. 572).

Exposición de motivos del «Proyecto de ley por el que se aprueban los Presupuestos generales del Estado para el bienio económico 1958-1959», ACD, SG, Legajo 1408-1, f. 4.

Exposición de motivos de la Ley de 26 de diciembre de 1957.

Artículo 32 de la Ley de 26 de diciembre de 1957. La intervención de Cejudo en ACD, SG, Leg. 4922-3, 13-12-1957, 19-8 y 19-9.

Como reflejan las intervenciones del procurador José María García Bernardo, contrario a «poner limitaciones» al Ministerio de Hacienda, y del Subsecretario de Hacienda; ACD, SG, Legajo 4922-3, 13-12-1957, 19-13 y 19-15, respectivamente.

Los fondos de amortización que se podían formar con exención de impuestos estaban limitados a una cuantía igual al coste primitivo del elemento que se amortizaba; por eso eran insuficientes para la renovación de los equipos de las empresas. Una crítica solvente en Albiñana (1949, p. 201), y el prólogo de José Larraz a esta obra.

Explicadas en la Exposición de motivos de la Ley de reforma tributaria de 26 de diciembre de 1957.

Díaz Llanos, ACD, Leg. 4923-2, 16-12-1957, 71-13.

Buxó, procurador en representación de las Diputaciones, presidía la de Barcelona; Díaz Llanos, primer presidente del Colegio Nacional de Economistas, era procurador por designación del jefe del Estado; Toledo era un procurador Tradicionalista, designado por su condición de Consejero nacional del Movimiento; Arellano también era procurador designado por Franco. Sobre los procuradores y las Cortes franquistas, ver Maestre (1977).

ACD, SG, Leg. 4922-2, 12-12-1957, 1-13 a 1-15, 2-4, 5-10 a 5-12, 3-6 y 1-23, respectivamente.

Oriol denunció en la Comisión «esta tragedia que padecemos de tener que hablar por referencias y no con conocimiento de datos, como sería lo natural en hombres con la cabeza sobre los hombros -a lo que creo tenemos derecho porque por algo se nos ha designado para estos cargos», ACD, SG, Leg. 4922-4, 14-2-1957, 43-32. Oriol era procurador designado por Franco, Tradicionalista, representante de la oligarquía financiera e industrial (siderúrgica, hidroeléctrica y ferroviaria).

Este encabezó una extensa enmienda, de 68 folios, a casi todos los artículos de la reforma fiscal; ACD, SG, Leg. 1408-1. Martín, nacionalsindicalista, era procurador «designado» por la Organización Sindical.

Este y los siguientes entrecomillados proceden, salvo indicación en contrario, de BOCE, 579, 21-12-1957, pp. 11995-12203.

Antonio Tena Artigas, Consejero Nacional del Movimiento, sostenía que «las Cortes no son soberanas, sino el organismo encargado de asesorar al Gobierno y de colaborar en la función legislativa», en tanto que para Díaz Llanos «las Cortes son elaboradoras de la ley, como dice su propio precepto; en modo alguno asesoras», ACD, SG, Leg. 4922-4, 14-2-1957, 40-21 y 48-22.

Pro, ACD, SG, Legajo 4922-2, 13-12-1957, 15-9 a 15-12 y 16-32. El procurador Mariano Rojas, Jefe del Sector Servicios de la Vicesecretaria Nacional de Ordenación Económica de la Organización Sindical, reconocía que «hay un fondo de evidente contenido político que no podemos olvidar», ibid., 17-4 y 17-5. Lo apoyaron Dionisio Martín, ibid, 16-8 y 16-11, y Buxó, ibid, 16-18.

ACD, SG, Legajo 4922-2, 13-12-1957.

Artículo 31 de la Ley de reforma tributaria (y 27 del Proyecto). La votación en Comisión estuvo muy reñida: una enmienda de Pro fue rechazada por 16 votos contra 13.

Díaz Llanos, ACD, SG, Legajo 4922-3, 13-12-1957, 19-20.

ACD, SG, Legajo 4922-2, 13-12-1952, 16-15 y 17-11 y 17-12, respectivamente.

Según el procurador tradicionalista Romualdo de Toledo, Leg. 4922-3, 13-12-1952, 19-3.

BOCE, 579, 21-12-1957, p. 12009.

Sobre el fraude fiscal, véanse las colaboraciones en Comín, 1994.

«La exacción de todas las contribuciones e impuestos se realizará en lo sucesivo según las normas por las que actualmente se rigen»; art. 1 de la Ley de modificaciones tributarias de 23 de diciembre de 1959.

Entrecomillados en Navarro Rubio, BOCE, 579, 21-12-1957, p. 12010 y 614, 22-12-1958, p. 12788 y Presupuestos Generales del Estado para 1958-1959, BOCE, 572, 20-11-1957, p. 11717.

Las críticas fundadas, en Fuentes Quintana y Albiñana (1966-1967) y Fuentes Quintana (1963, 1990). El «tocar fondo» es de Fraga (1980, p. 147). En marzo de 1959, Fernández (1959, p. 69 y ss.), ya había defendido la vuelta al sistema anterior de determinación de bases.

Cuantificado en la clarificadora investigación de Manuel de Torres, de 1955, sobre «los defectos de nuestra imposición directa y la necesidad de su reforma»; Torres (1956a, 1956b, p. 153).

Cejudo, ACD, SG, Legajo 4922-3, 13-12-1957, 23-14.

Argumentos de Díaz Ambrona y Cejudo, ACD, SG, Legajo 4922-3, 13-12-1957, 25-18 y 23-15, respectivamente.

ACD, SG, Legajo 4922-3, 13-12-1957, 24-22. Cejudo sabía bien de que hablaba; había sido durante cinco años Subsecretario del Ministerio de Agricultura con Cavestany. Las posiciones de Toledo, Díaz Llanos y Dionisio Martín, en ACD, SG, Legajo 4922-3, 13-12-1957, 22-27, 23-18, 22-31 y 23-4.

Abelló y Mateu, en ACD, SG, 13-12-1957, 27-14 y 27-20. Les apoyaron, entre otros, Dionisio Martín Manuel Peña, de la Organización Sindical.

ACD, SG, Legajo 4922-3, 13-12-1957, 29-37.

Esto lo reclamó Juan Pérez Heredero, «Obrero del Sindicato Nacional de Banca y Bolsa».

Formulada por Díaz Llanos.

Artículo 124.E) de la Ley de reforma tributaria de 26 de diciembre de 1957. La oposición de Díaz Ambrona, en ACD, SG, Legajo 4922-3, 13-12-1957, 29-24.

Según Toledo, ACD, SG, Legajo 4922-3, 13-12-1957, 31-12.

Artículo 115.B) del Proyecto de ley de Presupuestos y reforma tributaria; ACG, SG, Legajo 1408-1.

Garantía añadida al artículo 48 de la Ley de reforma tributaria.

Díaz Llanos, ACD, SG, Legajo 4922-3, 13-12-1957, 35-7. Los argumentos de Oriol, que hace un interesante y crítico recorrido por la política económica española desde los años 40, en ACD, SG, Legajo 4922-3, 13-12-1957, 33-5 y siguientes, 34-1 y siguientes; los entrecomillados en cuartilla 35-1.

Díaz Ambrona, ACD, SG, Legajo 4922-4, 14-12-1957, 38-9 y artículo 46 del Proyecto de reforma tributaria, Leg. 1408-1.

Díaz Ambrona, ACD, SG, Legajo 4922-3, 13-12-1957, 36-16; Oriol, 35-19 y 20 y 36-1; y Dionisio Martín; Legajo 4922-4, 14-12-1957.

Alfredo Prados explica que la estrategía de ocultar beneficios y repartos de dividendos era aconsejada por algunos asesosres fiscales, ACD, SG, Legajo 4922-3, 13-12-1957, 36-9.

Entrecomillados de Díaz Ambrona, Legajos 4922-3 y 4, sesiones de 13 y 14-12-1957, 36-18 y 39-22.

Según Sáez de Ibarra las sociedades agrícolas salían muy beneficiadas con la supresión de la cuota mínima sobre el capital, porque en los años que no ganasen dinero no pagarían el impuesto; ACD, SG, Legajo 4922-4, 14-12-1957, 43.

Díaz Ambrona, Legajo 4922-4, 14-12-1957, 42-5.

Dionisio Martín, cuartillas 43-2 y 43-3.

Oriol, Legajo 4923-2, 16-12-1957, 71-14 y 71-15.

Oriol, cuartilla 44-7bis. El artículo se votó inicialmente con 15 votos a favor y 10 en contra; cuartilla 45-2.

Buxó, cuartillas 44-32 y 45-2.

Para la consulta al Gobierno y la concesión de la amnistía, Díaz Ambrona, cuartilla 69-17. Ambas facetas de la amnistía fueron aclaradas por la Orden de 13-1-1958, BOE, 17-1-1958.

Días Ambrona, ACD, SG, Legajo 4923-2, 16-12-1957, 71-9 y 71-11. Díaz Llanos, ibid., 71-4 y Oriol, 71-14 y 71-15. Para las amnistías fiscales del período, Díaz (1994).