El trabajo introduce la tasa interna de rendimiento promedio (TIRP) dentro del marco de la matemática borrosa (fuzzy) como método alternativo para estimar rendimientos en situaciones de ambigüedad. En la primera parte se desarrolla la TIRP y su versión borrosa como alternativa para determinar rendimientos bajo situaciones de ambigüedad. Seguidamente, con un caso hipotético, se ilustra la consistencia con el valor actual (VA) en el ordenamiento de proyectos frente a situaciones conflictivas. En caso de incertidumbre se demuestra la equivalencia de la TIRP calculada sobre los flujos de fondos esperados o como TIRP esperada. Finalmente, y como medida para estimar rendimientos promedios en situaciones difusas, se plantea la TIRP borrosa, comparando resultados con los métodos VA y TIR borrosa.

The paper introduces the average internal rate of return (AIRR) into the mathematic fuzzy's frame, like alternative method for estimating returns in ambiguity situations. In the first part it is developed the AIRR and its fuzzy version like an alternative of return determination under ambiguity situations. Next, with a hypothetical case, the consistency with the present value (PV) in the projects ranking at conflictive situations is illustrated. In case of uncertainty, the equality between the AIRR estimated over the expected cash flows or as expected AIRR is showed. Finally, and like a measurement for estimating average returns in vague situations, it is set out the fuzzy AIRR, comparing results with the fuzzy PV and IRR methods.

El presente trabajo desarrolla la tasa interna de retorno promedio, TIRP (average internal rate of return, AIRR) borrosa, como un método alternativo para la determinación del rendimiento promedio en decisiones de inversión y financiamiento (Magni, 2010) en condiciones de ambigüedad. Son dos los aspectos que reúne la medida propuesta: por un lado, informar rendimientos sin colisionar con el criterio del valor presente, VA (present value, VA), y por otro el tratamiento de la ambigüedad de datos e información. A partir de sus características estructurales y anatomía matemática, la TIRP resuelve los clásicos inconvenientes que la tasa interna de retorno, TIR, (internal rate of return, IRR) presenta frente al criterio del VAa. El otro aspecto consiste en la adaptación del modelo o criterio empleado a situaciones caracterizadas por la ambigüedad o falta de datos, propia de contextos correspondientes a mercados incompletosb. En estos casos, el riesgo del proyecto no se puede inferir a partir de la volatilidad de un activo financiero; consecuentemente, los riesgos pierden su condición de “mercado” y se transforman en “privados” (Smith y Nau, 1995)c. En tales condiciones, la ambigüedad o vaguedad en la disponibilidad de datos es norma y restricción en la selección del modelo a implementar en la valuación financiera. En dichas circunstancias, se torna dificultosa la implementación de las clásicas y diferentes métricas probabilísticas utilizadas en la cuantificación del grado de exposición a la incertidumbre (riesgo) de la inversión (Munenzon, 2010). Así es como nace el tratamiento de la incertidumbre desde la lógica borrosa (fuzzy) (Zadeh, 1965; Dubois y Prade, 1980). Emerge como alternativa complementaria al enfoque probabilístico, adaptando los modelos financieros a la lógica de las matemáticas borrosas (Buckley, 1987; Chiu y Park, 1994, 1998; Carlsson y Fuller, 2001; Fuller y Majlender, 2003; Rebiaz, 2007; Guerra, Magni y Stefanini, 2014).

Los dos aspectos indicados motivan el desarrollo del presente trabajo introduciendo la medida TIRPd en el marco de la matemática borrosa (fuzzy). La estructura del trabajo es la siguiente: en la próxima sección se desarrolla la TIRP y la TIRP borrosa. En el anexo se exponen las principales operaciones con números borrosos. Utilizando un caso hipotético, se estudia el comportamiento de la TIRP en el ordenamiento de inversiones excluyentes de diferentes tamaños y su consistencia como medida de rendimientos calculada a partir de flujos de fondos esperados o como esperanza matemática de TIRP determinísticas. Finalmente, es implementada la TIRP borrosa, comparando resultados obtenidos con aquellos arrojados por los criterios VA y TIR borrosa.

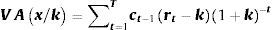

2La tasa de rendimiento promedio (TIRP)La sucesión de capitales aplicados a una inversión a lo largo del tiempo se nota como ct=c0,c1,c2…cT−1, mientras que xt=x0,x1,x2…xT representa la corriente de beneficios futuros asociados a los recursos comprometidos en la inversión. Consecuentemente, el resultado de una inversión, en el instante t puede expresarse de la siguiente manera:

Donde el término ct−1 representa el capital invertido (prestado) en el periodo t−1, ct es el capital en el periodo [t] y xt es el flujo de fondos (beneficio) generado por el capital en el respectivo periodo. Por lo tanto, Rt representa el resultado del periodoe, sujeto a las siguientes condiciones, Magni (2010):

- a)

El capital correspondiente al periodo t surge del producto entre el capital del periodo anterior y su tasa de rendimiento rt menos el flujo o beneficio total generado por la inversión (xt) según la siguiente expresión:

- b)

Se supone que el valor inicial de la corriente de capital (c0) representa la inversión inicial de la corriente de flujos de fondos generados por la inversión:

- c)

El valor del capital invertido al final de la vida de la inversión es cT=0. En el horizonte final (T) no se proyecta crecimiento como consecuencia de reinvertir, asumiendo que esta se recupera íntegramente siendo su valor xT. Por lo tanto:

- d)

La tasa de rendimiento periódica correspondiente a la inversión bajo estudio surge del cociente entre el resultado (Rt) y el capital del periodo anterior generador del mismo ct−1:

lógica que supone el modelo es la siguiente: el capital al comienzo de cada periodo, aplicado a la inversión, experimenta incrementos en función de rt y xt, (ecuaciones 2 y 5). En ese orden de ideas, la TIRP, a diferencia de la TIR, segrega la evolución de la corriente de capitales (c) y flujos de fondos generados por el proyecto (x). Suponiendo una corriente de capitales c0,c1…,cT−1, se puede plantear la siguiente igualdad:

En la ecuación anterior, el término Rt−kct−1 expresa las ganancias extraordinarias de la inversión, como la diferencia entre el beneficio esperado del periodo y las ganancias normales, calculadas como el producto entre el rendimiento de mercado k para inversiones de riesgo similar a las estudiadas y elcapital inicial ct−1. El concepto precedente da lugar al grupo de modelos de valuación de empresas conocido como Ganancias Residuales (Residual Income); (Pratt y Grabowski, 2008; Fernández, 2014). Si ct−1≠0 para cada t=1, 2….T se pueden definir las ganancias en exceso por unidad de capital invertido, a partir de rt como la tasa de rendimiento periódica (ecuación 5):

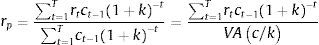

El margen rt−k mide las ganancias residuales por unidad de capital invertido, esta expresión se conoce como tasa de rendimiento residual (TRR). Para obtener la TIRP se debe estimar la tasa de rendimiento constante rp, que reemplazando en cada una de las tasas periódicas (rt) arroja el valor presente del proyecto VAx/k. Desde el punto de vista formal, el argumento matemático en el que se apoya esta medida de rendimiento está dado por el concepto de media de Chisini; (Graziani y Veronese, 2009)f, a partir de la siguiente igualdad:

Despejando, se obtiene:

El valor de la media rp es el promedio ponderado de los rendimientos periódicos rt, y las ponderaciones de estos se explican por el valor actual de los capitales comprometidos. Esta media se conoce como TIRPg. La regla decisoria es:

- a)

si VAc/k>0 el proyecto es una inversión y se acepta siempre que rp>k

- b)

si VAc/k<0 el proyecto es una inversión y se acepta siempre que rp<k.

Considerando la corriente representativa de ganancias residuales a partir de las ecuaciones 6 y 9 se arriba a la siguiente expresión:

Por ser una media, la TIRP (rp) no varía ante cambios en la magnitud del capital intermedio (c), en la medida en que el valor actual de los capitales VAc/k se mantenga invariante. Despejando la ecuación 10 en función de rp se arriba a la forma operativa de la tasa:

La expresión anterior indica que la TIRP es la suma entre el costo del capital y el rendimiento neto incremental por unidad de capital invertido. Alternativamente, la ecuación 11 se puede expresar como el cociente entre el valor actual de las ganancias del proyecto y el valor actual del flujo de capitales del mismo:

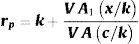

Proyectos mutuamente excluyentes: la TIRP permite enmendar una de las principales falencias que tiene la TIR en el ordenamiento de proyectos mutuamente excluyentes de diferente magnitud. Esto es así ya que la TIRP es una medida de rendimientos que surge de la media de una sucesión de capitales y flujos, coincidentes con el resultado que arroja el criterio del valor presente (ecuación 10). Para explicar este concepto, considérense dos proyectos, con flujos de fondos X e y; corriente de capital crx, cry y rx, ry el valor presente de estos es VAx/k=VAcrx/krx−k1+k y VAy/k=VAcry/kry−k1+k; respectivamente. El criterio de elección empleado por la TIR determina que a mayor rendimiento mejor ordenamiento recibe el proyecto. No obstante esta medida presenta serias inconsistencias con el ordenamiento del método VA en el caso de proyectos excluyentes de diferente tamaño. La TIRP resuelve la inconsistencia indicada logrando congruencia con el criterio de evaluación del VA. En el caso de diferentes magnitudes en las inversiones del proyecto, se procede a escalar la medida. En este caso se debe estimar el valor actual del capital (Pi) correspondiente a los xi proyectos i=1, 2…n. Adicionalmente, se debe definir la magnitud de capital comparable B, o unidad mínima de inversión. La medida estándar, conocida como ETIRP rp,iB:

Donde rp,i representa la TIRP del proyecto congruente con el criterio de ordenamiento del VA debido a que cumple la condición max1≤i≤nVAxi/k=max1≤i≤nrp,iB. El resultado debe interpretarse como el rendimiento medio ponderado, ajustado por unidad de capital comparable B.

Proyectos riesgosos: un inconveniente de la TIR, que a menudo es pasado por alto, se presenta cuando se analizan alternativas de inversión riesgosas. En estos casos no existe concordancia entre el resultado obtenido al calcular el valor esperado de la TIR estocásticah; Erx y aquel de calcular la TIR de los flujos de fondos esperados de la inversióni; rEx. La pregunta emergente es la siguiente: ¿se debe primero determinar el valor esperado de la corriente de flujos de fondos y luego calcular la TIR o se determina la TIR para cada corriente de flujos de fondos y luego se estima el valor esperado de la TIR? Cabe desatacar que los diferentes puntos de vista para el análisis conducen a distintos resultados. La inconsistencia no se presenta en la TIRP, ya que la ecuación 10 trabaja con cocientes del VP de flujos y capital, la TIRP por lo tanto Erpx=rpEx.

3La tasa de rendimiento promedio borrosa (TIRPB)A continuación se desarrolla la TIRP y ETIRP adaptándola a la lógica borrosa, con el objeto de utilizar esta medida de rentabilidad en aquellas situaciones donde se presenta vaguedad o ambigüedad de datosj. En el Anexo 1 son expuestas las operaciones básicas con números borrosos triangulares (ecuaciones a1.1 hasta a1.9).

Adaptando la ecuación 11 a la nomenclatura de la lógica borrosa, se plantea la TIRP:

En la ecuación anterior las variables borrosas, fuente de ambigüedad, están constituidas por los flujos de fondos borrosos, x˜t=x1tα;x2tα., tasa de actualización borrosa k˜t=k1tα;k2tα y corriente de capital borrosa c˜t=c1tα;c2tα. A la versión expandida de la ecuación 14 se arriba trabajando con las operaciones indicadas en el Anexo 1, de la siguiente manera:

La TIRPB es un número triangular borroso (NBT) con intervalo rp,1α;rp,2α.

Conforme fue desarrollado en la expresión anterior, en el caso de proyectos mutuamente excluyentes con diferentes magnitudes, es menester estandarizar la expresión, calculando la ETIRP. Definida una magnitud de capital base B y alternativas excluyentes (i=1,2,…n) la ETIRPB es:

En la ecuación anterior valor actual de los capitales del proyecto (P˜i) es un NBT, conforme surge de la ecuación 15, siendo B la medida de escala.

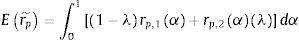

En las ecuaciones 14 y 15 rp˜ es un NBT respecto del cual se puede conocer su valor puntual medio (crisp mean value). Este se determina calculando los coeficientes λε0,1; resolviendo la siguiente integral definida:

El coeficiente λ es conocido como índice ponderado de “pesimismo-optimismo”; (Yoshida, Yasuda, Nakagami y Kurano, 2006). Por ser un NBT, la ecuación 17 se reduce a:

Donde AD representa el área derecha del triángulo, es decir, valores superiores al punto medio “optimismo”; y AI el área izquierda “pesimismo”. Con el índice λ se calcula el valor medio de la TIRPB (VMTIRPB):

No se debe confundir con una media, ya que el índice incorpora el sesgo del área de mayor valor (AD; AI) del NBT.

4La TIRP y TIRP fuzzy en proyectos excluyentesEn la presente sección se ilustra el comportamiento de la TIRP frente a la TIR y su consistencia con el criterio del VA en el caso de inversiones excluyentes de distinto tamaño. También se procede a comparar la consistencia entre el valor esperado de la TIRP y la TIRP de los flujos de fondos esperados del proyecto.

Finalmente, se presenta el funcionamiento del modelo en la selección de proyectos excluyentes en su versión borrosa, pertinente en inversiones en contextos donde impera la vaguedad y falta de datos.

4.1Proyectos mutuamente excluyentes de diferentes escalasLa tabla 1 contiene corrientes de flujos (x) y de capital (c) correspondientes a dos alternativas de inversión mutuamente excluyentes (A y B) con la particularidad de tener diferentes escalas.

Suponiendo una tasa de costo de capital (k) del 5%, el ordenamiento de las alternativas aplicando los criterios de valor actual (VA) y TIR (r) es el siguiente: VPa=$165,10; VPb=$85,26; [elección; A>B] ra=17,87%, rb=26,97% [elección; B>A]. Seguidamente se estimó la TIRP y la TIRP estandarizada mediante las ecuaciones 11 y 13. Como escala o unidad de capital comparable (B) se define la suma de $100. En la tabla 2 se presentan los resultados obtenidos.

Conforme se observa en la tabla, si bien la rp presenta los mismos problemas que la r cuando los tamaños de los proyectos son diferentes, dicha situación se resuelve escalando la medida a través de la determinación de unidad de capital comparable (B). Los resultados arrojados por la ETIRP (erp) devuelven un ordenamiento consistente con el criterio del VA, en este caso A>B.

4.2La TIRP esperada versus la TIRP de los flujos de fondos esperados del proyectoSeleccionado el proyecto A, se expondrá la consistencia en el cálculo de flujos riesgoso determinando la TIRP esperada y la TIRP de los flujos de fondos esperados. Para ello se suponen tres posibles escenarios (optimista, base, pesimista). Tanto las probabilidades de ocurrencia asociada a cada escenario, corriente de flujos, tasas de rendimiento por escenario y flujos de fondos esperados se exponen en la tabla 3.

En este caso, la TIR esperada es igual a Erx=30%×72,38%+50%×17,87%+20%×−87,50%=13,10%. En cambio, la tasa de rendimiento de los flujos de fondos esperados es de rEx=25,68%. Si bien en este caso la tasa del costo del capital (5%) es menor a las dos medidas obtenidas, se pueden presentar situaciones confusas cuando Erx>k>rEx;Erx En el caso de la TIRP, existe consistencia entre las medidas tasa esperada y tasa de los flujos de fondos esperada. La tabla 4 ilustra los cálculos para el proyecto A en los tres escenarios propuestos, suponiendo una corriente de capital c0=800; c1=242,96 c2=186,37 c3=169,68. La Erpx=30%×136,76%+50%×22,77+20%−72,25%=38,07%. En el caso de la rpEx, esta se determina a partir de las corrientes esperadas de flujos de fondos (tabla 5); E(x)=x1=595; x2=290; x3=85; x4=250. La Erpx=rpEx=38,07% y, por lo tanto, no conduce a situaciones ambiguas para tomar la decisión de aceptación-rechazo.

En el cálculo de la tasa borrosa es menester determinar mediante juicios de expertos el intervalo de variabilidad de los flujos de fondos y, consecuentemente, corriente de inversiones. En este caso se supone que el intervalo que explica la variabilidad correspondiente a xi y consecuentemente ci está dado por [α1=1-σ; a=σ;α2=1+σ; α1=0,7; a=0,3; α2=1,3]. A partir de allí se define como como NBT (Anexo 1, ecuación 1) a ∀ α∈0;1→xαxi,1α,xi,2α;cαci,1α, ci,2α;kαki,1α, ki,2α.

En el Anexo 2 se exponen los valores correspondientes a los α -cortes de las variables borrosas, flujo, capitales y tasa de actualización x˜;c˜;k˜.

Con las operaciones para NBT explicadas en el Anexo 1 se obtiene el valor actual borroso:

La TIR borrosa se estima con la siguiente ecuaciónk:

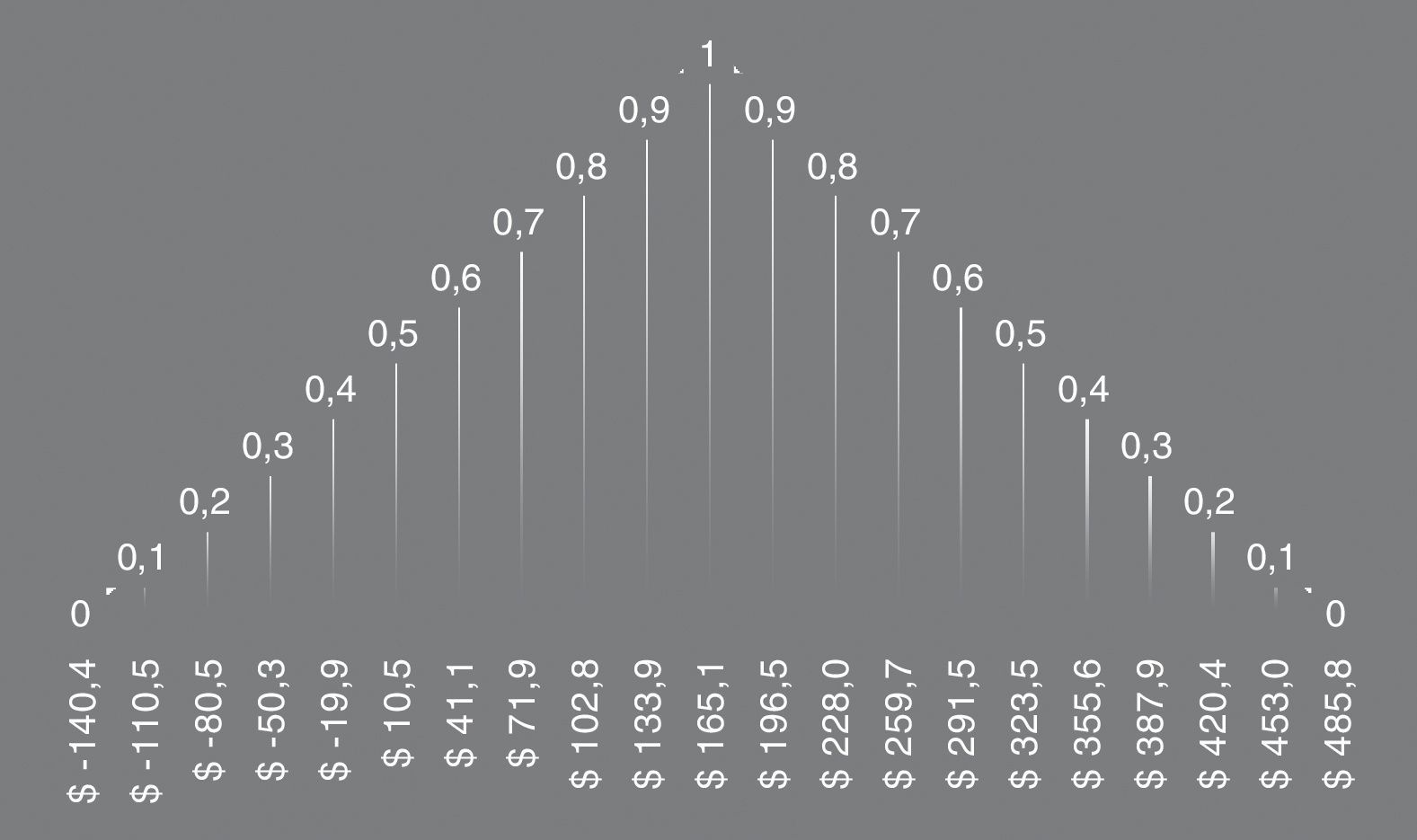

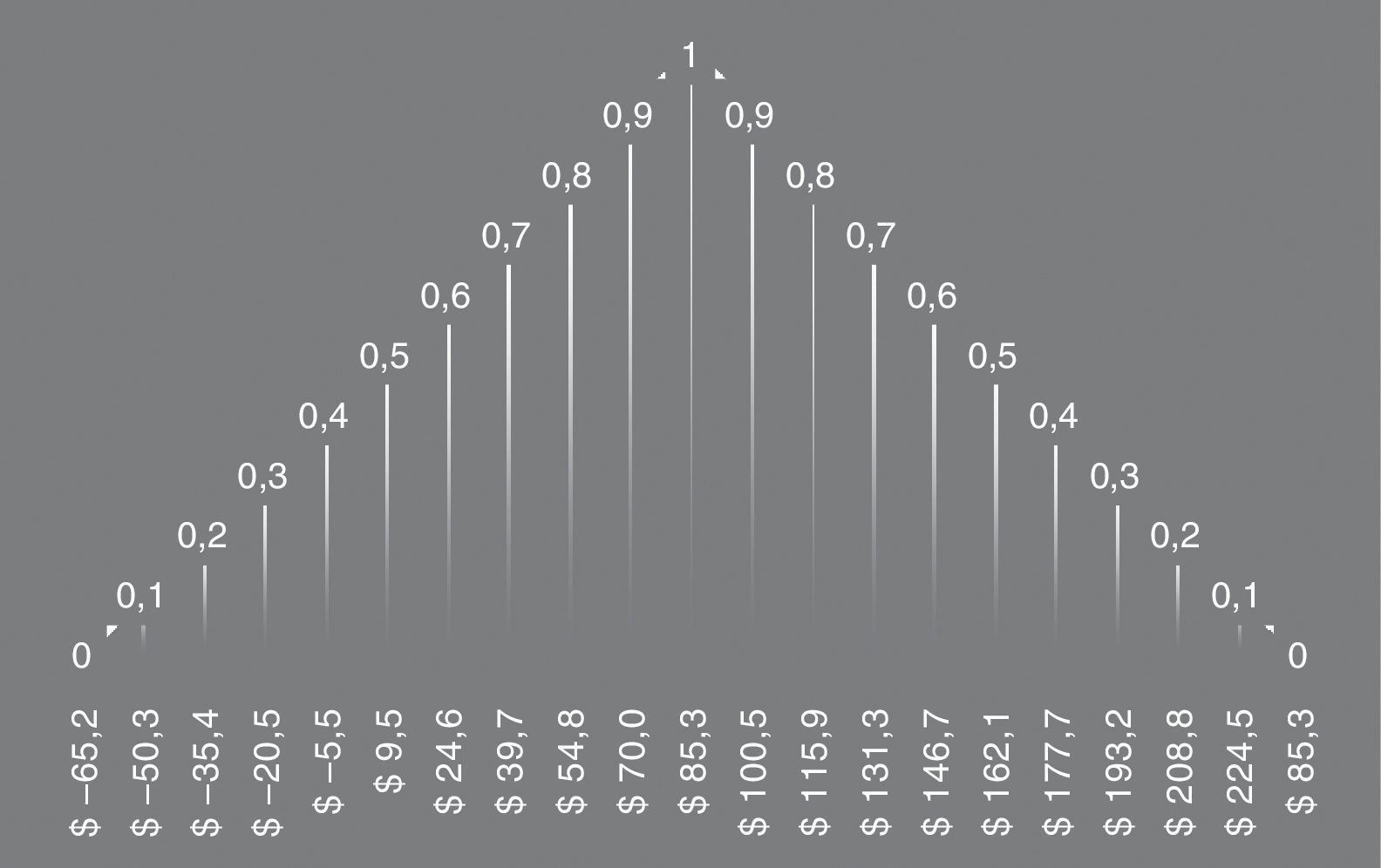

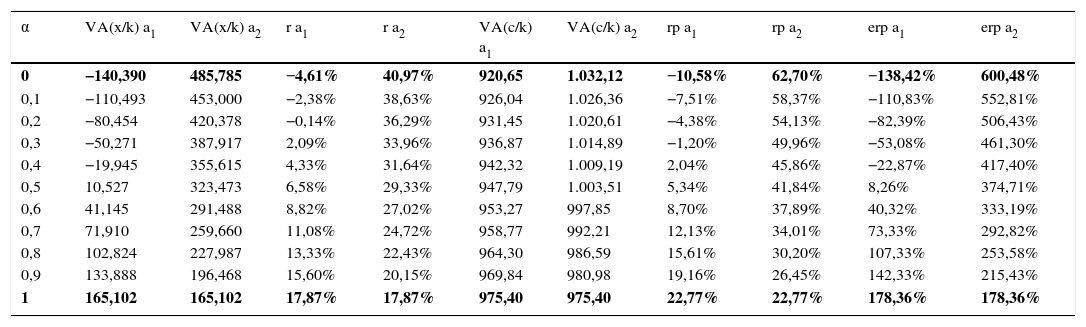

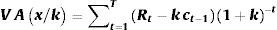

Para la estimación de las medidas TIRP y TIRP estándar fueron utilizadas las ecuaciones 14, 15 y 16; los valores correspondientes para alfa-cortes de los proyectos A y B se presentan en la tablas 6 y 7.

Alfa cortes VA (x/k); TIR, VA(c/k), TIRP, ETIRP proyecto A

| α | VA(x/k) a1 | VA(x/k) a2 | r a1 | r a2 | VA(c/k) a1 | VA(c/k) a2 | rp a1 | rp a2 | erp a1 | erp a2 |

|---|---|---|---|---|---|---|---|---|---|---|

| 0 | −140,390 | 485,785 | −4,61% | 40,97% | 920,65 | 1.032,12 | −10,58% | 62,70% | −138,42% | 600,48% |

| 0,1 | −110,493 | 453,000 | −2,38% | 38,63% | 926,04 | 1.026,36 | −7,51% | 58,37% | −110,83% | 552,81% |

| 0,2 | −80,454 | 420,378 | −0,14% | 36,29% | 931,45 | 1.020,61 | −4,38% | 54,13% | −82,39% | 506,43% |

| 0,3 | −50,271 | 387,917 | 2,09% | 33,96% | 936,87 | 1.014,89 | −1,20% | 49,96% | −53,08% | 461,30% |

| 0,4 | −19,945 | 355,615 | 4,33% | 31,64% | 942,32 | 1.009,19 | 2,04% | 45,86% | −22,87% | 417,40% |

| 0,5 | 10,527 | 323,473 | 6,58% | 29,33% | 947,79 | 1.003,51 | 5,34% | 41,84% | 8,26% | 374,71% |

| 0,6 | 41,145 | 291,488 | 8,82% | 27,02% | 953,27 | 997,85 | 8,70% | 37,89% | 40,32% | 333,19% |

| 0,7 | 71,910 | 259,660 | 11,08% | 24,72% | 958,77 | 992,21 | 12,13% | 34,01% | 73,33% | 292,82% |

| 0,8 | 102,824 | 227,987 | 13,33% | 22,43% | 964,30 | 986,59 | 15,61% | 30,20% | 107,33% | 253,58% |

| 0,9 | 133,888 | 196,468 | 15,60% | 20,15% | 969,84 | 980,98 | 19,16% | 26,45% | 142,33% | 215,43% |

| 1 | 165,102 | 165,102 | 17,87% | 17,87% | 975,40 | 975,40 | 22,77% | 22,77% | 178,36% | 178,36% |

Elaboración del autor.

Alfa cortes VA (x/k); TIR, VA(c/k), TIRP, ETIRP proyecto B

| α | VA(x/k) a1 | VA(x/k) a2 | r a1 | r a2 | VA(c/k) a1 | VA(c/k) a2 | rp a1 | rp a2 | erp a1 | erp a2 |

|---|---|---|---|---|---|---|---|---|---|---|

| 0 | −65,19 | 240,15 | −10,54% | 64,48% | 347,42 | 299,52 | −19,03% | 80,12% | −78,47% | 229,99% |

| 0,1 | −50,34 | 224,46 | −6,79% | 60,73% | 345,09 | 301,98 | −13,63% | 75,52% | −59,28% | 217,97% |

| 0,2 | −35,45 | 208,81 | −3,04% | 56,97% | 342,75 | 304,43 | −8,29% | 70,90% | −40,54% | 205,62% |

| 0,3 | −20,51 | 193,21 | 0,71% | 53,22% | 340,41 | 306,88 | −3,00% | 66,24% | −22,22% | 192,94% |

| 0,4 | −5,53 | 177,65 | 4,46% | 49,47% | 338,05 | 309,32 | 2,24% | 61,55% | −4,33% | 179,92% |

| 0,5 | 9,49 | 162,14 | 8,21% | 45,72% | 335,70 | 311,75 | 7,42% | 56,83% | 13,14% | 166,57% |

| 0,6 | 24,56 | 146,67 | 11,96% | 41,97% | 333,33 | 314,18 | 12,56% | 52,07% | 30,20% | 152,87% |

| 0,7 | 39,67 | 131,25 | 15,72% | 38,22% | 330,96 | 316,59 | 17,65% | 47,27% | 46,87% | 138,82% |

| 0,8 | 54,82 | 115,88 | 19,47% | 34,47% | 328,58 | 319,01 | 22,69% | 42,43% | 63,14% | 124,42% |

| 0,9 | 70,02 | 100,55 | 23,22% | 30,72% | 326,20 | 321,41 | 27,69% | 37,56% | 79,02% | 109,66% |

| 1 | 85,26 | 85,26 | 26,97% | 26,97% | 323,81 | 323,81 | 32,65% | 32,65% | 94,52% | 94,52% |

Elaboración del autor.

Las tablas anteriores exponen los resultados correspondientes al NBT de cada una de las métricas empleadas, siendo la ETIRPB consistente con el criterio de ordenamiento del VA, tal cual aconteció con su versión determinística (tabla 2). En la tabla 8 se ordenan los resultados.

Valor actual borroso del capital, flujos, TIR, TIRP, ETIRP

| Ranking | Proyecto:A | Proyecto:B | ||||

|---|---|---|---|---|---|---|

| [a1,a,a2] | a1(α) | a(α=1) | a2(α) | a1(α) | a(α=1) | a2(α) |

| VA (c/k) | 920,65 | 975,40 | 1.032,12 | 347,42 | 323,81 | 299,52 |

| VA (x/k) | −140,390 | 165,102 | 485,785 | −65,19 | 85,26 | 240,15 |

| TIR | −4,61% | 17,87% | 40,97% | −10,54% | 26,97% | 64,48% |

| TIRP | −10,58% | 22,77% | 62,70% | −19,03% | 32,65% | 80,12% |

| ETIRP | −138,42% | 178,36% | 600,48% | −78,47% | 94,52% | 229,99% |

Elaboración del autor.

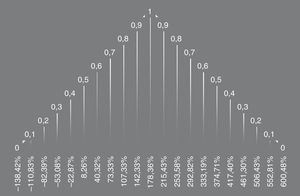

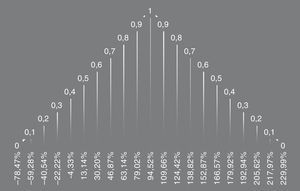

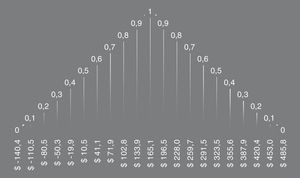

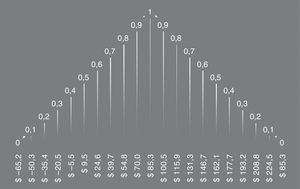

En el caso del VA los valores son; VAAx˜k˜=−$140,39;$165,10;$485,78 y VABx˜k˜=−$65,19;$85,26;$240,15. La ETIRP; (E)rpA=−138,42%;178,40%;600,48% y, finalmente, (E)rpB=−78,47%;94,52%;229,99%. Las figuras 1–4 exponen los NBT correspondientes al VA y ETIRP borrosos.

Determinados los coeficientes λ (ecuación 18), se procede a calcular el VMTIRPB (ecuación 19), donde λ>(1-λ), a diferencia de una media probabilística, ya que el VMTIRPB captura el sesgo positivo del NBT (tabla 9).

VMTIRPB Valor actual (flujos y capital), TIR; TIRP, ETIRP

| Método | Orden | A | B | A(λ) | A(1-λ) | B(λ) | B(1-λ) |

|---|---|---|---|---|---|---|---|

| VA (c/k) | 976,62 | 323,47 | 0,513 | 0,487 | 0,507 | 0,493 | |

| VA (x/k) | A>B | 172,66 | 87,44 | 0,512 | 0,488 | 0,507 | 0,493 |

| TIR | B>A | 18,18% | 40,62% | 0,507 | 0,493 | 0,864 | 0,136 |

| TIRPB | B>A | 26,25% | 32,44% | 0,55 | 0,45 | 0,517 | 0,483 |

| ETIRPB | A>B | 245,70% | 88,22% | 0,611 | 0,389 | 0,52 | 0,48 |

Elaboración del autor.

El presente trabajo introduce la tasa interna de rendimiento promedio sobre la inversión como una medida alternativa para evaluar decisiones de inversión y financiamiento. La lógica de la misma reside en que considera los beneficios y capitales, respetando la lógica económica propia de los modelos de valuación de ganancias residuales, consistentes con el criterio del valor presente. El resultado obtenido es una tasa promedio de rendimiento, que si se reemplaza en la sucesión de rendimiento periódico generado por los capitales comprometidos (ecuación 10), devuelve el valor actual de la inversión. La idea precedente hace que la TIRP coincida con el método del VA en el ordenamiento de alternativas de inversión excluyentes e incluso devuelva resultados consistentes al evaluar decisiones de inversión en condiciones de incertidumbre, ya sea estimando la TIRP de los flujos de fondos esperados como la TIRP esperada.

A menudo se presentan problemas de elección en donde la ambigüedad o vaguedad de datos es una de las restricciones del problema de evaluación de inversiones. La teoría de conjuntos borrosos es un medio para avanzar sobre dichas situaciones, adaptando los clásicos modelos de evaluación de decisiones de inversiones en condiciones de incertidumbre. En este caso se adaptó la TIRP y la ETIRP a la lógica fuzzy, demostrando la consistencia de los resultados arrojados con el ordenamiento del VA borroso. Consecuentemente, la tasa promedio se erige en una medida complementaria al conjunto de herramientas utilizadas en las decisiones que hacen del presupuesto de capital de la firma y la versión borrosa un medio para lidiar frente a la ambigüedad o falta total de datos.

El presente anexo simplemente pretende introducir sintéticamente algunas nociones básicas de operaciones con números borrosos triangulares. Para abordar el tema con mayor detalle se puede consultar Kaufmann, Gil Aluja y Terceño (1994) o Mallo, Artola y Pascual (2004).

Un número borroso (NB) se puede introducir de dos maneras, ya sea como intervalo de confianza de un nivel de presunción y como función. En el primer caso, el NB se obtiene asignando a cada nivel α de presunción (posibilidad) un intervalo de confianza Aα, tal que:

En segundo término, se lo puede definir como una función UAx que representa los niveles de confianza α de un número borroso para cada valor de x∈ℝ o x∈ℤ. Para su construcción se debe determinar la función UAyx a la izquierda del valor central A y UAdx a la derecha del mismo. Entonces, las funciones resultantes para todo ∀x∈ℝ son las siguientes:

Despejandoll Donde p1 y p2 representan las pendientes de U1 y U2 a la izquierda y derecha del valor central, y c1 y c2 las raíces de U1 y U2.

Reemplazando α por el valor deseado, se obtiene a1α,a2α. El número borroso queda expresado como:

A continuación, las operaciones básicas para de los α cortes (ecuación a.3):

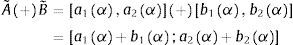

Adiciónmm La suma de número borroso es conmutativa, asociativa; el neutro de las suma es cero.

Dados dos números borrosos A˜;B˜, su suma se plantea de la siguiente manera:

Se calculan los límites inferiores y superiores del intervalo, procediendo a sumar los valores resultantes A˜;B˜

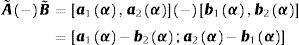

Sustracción de números borrosos en ℝ

Parann Se puede considerar la sustracción como la suma entre A˜ y el opuesto de B˜ denotado como B˜=[−b2(a),−b1(a)]

Multiplicación de números borrosos en ℝ

Paraoo La multiplicación de números borrosos es conmutativa, asociativa, distributiva para los ℝ+ y el neutro de una multiplicación es 1=[1, −1].

Multiplicación de un número borroso por un número real (k)

Para ∀α∈0;1;k∈ℝ

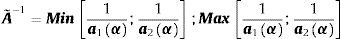

Inversa de un número borroso

Para ∀α∈0;1; la inversa de A˜ sea A˜−1; para todo a1;a2≠0

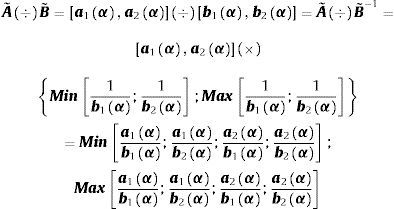

División de números borrosos en ℝ

División de un número borroso por un número real (k)

Para ∀α∈0;1;k∈ℝ

Alfa –cortes flujos de fondos proyecto A

| α | X1,a1 | X1, a2 | X2,a1 | X2, a2 | X3, a1 | X3, a2 | X4, a1 | X4, a2 |

|---|---|---|---|---|---|---|---|---|

| 0 | 490,00 | 910,00 | 70,00 | 130,00 | 35,00 | 65,00 | 140,00 | 260,00 |

| 0,1 | 511,00 | 889,00 | 73,00 | 127,00 | 36,50 | 63,50 | 146,00 | 254,00 |

| 0,2 | 532,00 | 868,00 | 76,00 | 124,00 | 38,00 | 62,00 | 152,00 | 248,00 |

| 0,3 | 553,00 | 847,00 | 79,00 | 121,00 | 39,50 | 60,50 | 158,00 | 242,00 |

| 0,4 | 574,00 | 826,00 | 82,00 | 118,00 | 41,00 | 59,00 | 164,00 | 236,00 |

| 0,5 | 595,00 | 805,00 | 85,00 | 115,00 | 42,50 | 57,50 | 170,00 | 230,00 |

| 0,6 | 616,00 | 784,00 | 88,00 | 112,00 | 44,00 | 56,00 | 176,00 | 224,00 |

| 0,7 | 637,00 | 763,00 | 91,00 | 109,00 | 45,50 | 54,50 | 182,00 | 218,00 |

| 0,8 | 658,00 | 742,00 | 94,00 | 106,00 | 47,00 | 53,00 | 188,00 | 212,00 |

| 0,9 | 679,00 | 721,00 | 97,00 | 103,00 | 48,50 | 51,50 | 194,00 | 206,00 |

| 1 | 700,00 | 700,00 | 100,00 | 100,00 | 50,00 | 50,00 | 200,00 | 200,00 |

Elaboración del autor.

Alfa –cortes flujos de fondos proyecto B

| α | X1,a1 | X1, a2 | X2,a1 | X2, a2 |

|---|---|---|---|---|

| 0 | 350,00 | 650,00 | 7,00 | 13,00 |

| 0,1 | 365,00 | 635,00 | 7,30 | 12,70 |

| 0,2 | 380,00 | 620,00 | 7,60 | 12,40 |

| 0,3 | 395,00 | 605,00 | 7,90 | 12,10 |

| 0,4 | 410,00 | 590,00 | 8,20 | 11,80 |

| 0,5 | 425,00 | 575,00 | 8,50 | 11,50 |

| 0,6 | 440,00 | 560,00 | 8,80 | 11,20 |

| 0,7 | 455,00 | 545,00 | 9,10 | 10,90 |

| 0,8 | 470,00 | 530,00 | 9,40 | 10,60 |

| 0,9 | 485,00 | 515,00 | 9,70 | 10,30 |

| 1 | 500,00 | 500,00 | 10,00 | 10,00 |

Elaboración del autor.

Alfa –cortes flujos de capital proyecto A

| α | C1,a1 | C1, a2 | C2,a1 | C2, a2 | C3,a1 | C3, a2 |

|---|---|---|---|---|---|---|

| 0 | 98,00 | 182,00 | 32,90 | 61,10 | −0,45 | −0,84 |

| 0,1 | 102,20 | 177,80 | 34,31 | 59,69 | −0,47 | −0,83 |

| 0,2 | 106,40 | 173,60 | 35,72 | 58,28 | −0,49 | −0,81 |

| 0,3 | 110,60 | 169,40 | 37,13 | 56,87 | −0,51 | −0,79 |

| 0,4 | 114,80 | 165,20 | 38,54 | 55,46 | −0,53 | −0,77 |

| 0,5 | 119,00 | 161,00 | 39,95 | 54,05 | −0,55 | −0,75 |

| 0,6 | 123,20 | 156,80 | 41,36 | 52,64 | −0,57 | −0,73 |

| 0,7 | 127,40 | 152,60 | 42,77 | 51,23 | −0,59 | −0,71 |

| 0,8 | 131,60 | 148,40 | 44,18 | 49,82 | −0,61 | −0,69 |

| 0,9 | 135,80 | 144,20 | 45,59 | 48,41 | −0,63 | −0,67 |

| 1 | 140,00 | 140,00 | 47,00 | 47,00 | −0,65 | −0,65 |

Elaboración del autor.

Alfa –cortes tasa de costo de capital proyectos A y B constante en todos los periodos

| α | k,a1 | k, a2 |

|---|---|---|

| 0 | 3,50% | 6,50% |

| 0,1 | 3,65% | 6,35% |

| 0,2 | 3,80% | 6,20% |

| 0,3 | 3,95% | 6,05% |

| 0,4 | 4,10% | 5,90% |

| 0,5 | 4,25% | 5,75% |

| 0,6 | 4,40% | 5,60% |

| 0,7 | 4,55% | 5,45% |

| 0,8 | 4,70% | 5,30% |

| 0,9 | 4,85% | 5,15% |

| 1 | 5,00% | 5,00% |

Elaboración del autor.

Doctor en Ciencias de la Administración, Universidad Nacional del Sur, profesor titular e investigador del Departamento de Ciencias de la Administración, Universidad Nacional del Sur, Buenos Aires, Argentina.

Entre ellas se pueden citar los problemas de múltiples tasas de rendimiento (Hazen, 2003, 2009), ordenamiento de proyectos mutuamente excluyentes, proyectos mutuamente excluyentes con escalas de inversión diferentes en tamaño y efectos de referencia como son aditividad del valor, diferencias de resultados entre el valor esperado correspondiente a la TIR estocástica y la TIR esperada de la inversión (Magni, 2013; Guerra et al., 2014).

Cuando se evalúan nuevas inversiones, por ejemplo tecnologías novedosas, asignación de recursos a proyectos de investigación y desarrollo, inversión en activos reales de capital cerrado, empresas de base tecnológica, entre otras, el común denominador consiste en la no completitud del mercado de capitales. Dicha situación se traduce en la inexistencia de activos financieros que repliquen la variabilidad de los flujos de fondos esperados de la inversión en cuestión y, por lo tanto, permitan estimar el riesgo del proyecto, conocido como riesgo de mercado, ya que el mismo es inferido indirectamente de la volatilidad de un título tranzado en el mercado de capitales con correlación perfecta a los flujos de fondos del proyecto estudiado.

Los autores clasifican a los riesgos de un proyecto en “mercado” y “privados”. El precio de los primeros surge de la volatilidad (desvío) de la cartera financiera gemela que replica los movimientos esperados en los flujos de fondos del proyecto. Los segundos son aquellos en los que no existen activos financieros réplicas, producto de que el mercado de capitales no cumple con la condición de completitud requerida. Consecuentemente, no hay disponible información de mercado para su cuantificación.

Para una completa descripción y desarrollo de las ventajas de la TIRP respecto de la TIR y su consistencia con el VAN, ver Magni (2010, 2013). Otro enfoque alternativo bajo la lógica borrosa e intervalos se puede encontrar en Guerra et al. (2014).

En otras palabras, puede asimilarse al flujo de fondos total de la inversión, donde xt representa los flujos libres y Ct−Ct−1 la inversión incremental en capital de trabajo y activos fijos.

La primera noción del concepto media se debe a Cauchy (1821), quien la definió como aquel valor intermedio entre el máximo y mínimo de una variable estadística, esta definición es conocida como la condición interna de Cauchy. El concepto de media que recibió especial atención es el de Chisini (1929), donde la media M de una variable aleatoria (X) es aquel valor que, respecto de otra función (f) definida en la distribución de frecuencia de (X), deja invariante el valor de M, es decir fx1,…xn=fM,…M, para todo x1, …xn en el dominio de f. Por ejemplo, para la típica media aritmética se selecciona la función invariante f(x1,…xn)=∑i=1npixi y se impone la restricción de que ∑i=1npixi=∑i=1nMxi; donde M=∑i=1npixi/∑i=1npi; representando la media aritmética ponderada para las variables xi con peso pi. En el caso de la media geométrica f(x1,…xn)=∏i−1nxi aplicando la restricción de invarianza se tiene ∏i−1nxi=∏i−1nM=Mn, donde M=∏i=1nxin. Finalmente, la media armónica se tiene f(x1,…xn)=∑i=1npi/xi donde ∑i=1npi/xi=∑i=1npi/xi; donde M=∑i=1npi∑i=1npi/xi; es la media armónica ponderada con peso pi; Iurato, 2012; Graziani y Veronese (2009)

La TIRP se diferencia de la propuesta de Hazen (2003, 2009) debido a que en la primera el margen residual es representado por (rp−k) y no por la diferencia (rt−k). Esto, producto de que la TIR rt es sustituida por la media TIRP rp. La TIRP es una función hiperbólica de VA(c/k) y se asocia con infinitas combinaciones de flujos de capital, generando la misma rp para todo valor presente VA(c/k)∈R. A diferencia de la TIR, la rp está definida para cualquier valor de ct−1∈ℝ, la rt=ct+xtct−1−1 no está definida para ct−1=0.

Suponiendo que x=(x1, x2, …xn) son los flujos de fondos estocásticos y los flujos de fondos esperados son Ex=Ex1,Ex2,…Exn, por lo tanto el valor esperado de la TIR estocástica es E[r(x)].

Surge primero de computar el valor esperado de los flujos de fondos E(x) y sobre este calcular la TIR.

Un interesante tratamiento sobre las diferencias que existen entre el enfoque probabilístico (probabilidades) y borroso (posibilidades) puede encontrarse en Fornero (2012)Los trabajos seminales sobre lógica fuzzy corresponden a Zadeh (1965) y Dubois y Prade (1980).

Un correcto desarrollo de la teoría de números borrosos aplicados a las matemáticas financieras se puede encontrar en (Buckley, 1987).

Donde p1 y p2 representan las pendientes de U1 y U2 a la izquierda y derecha del valor central, y c1 y c2 las raíces de U1 y U2.