El objetivo de este artículo es examinar la relación entre la coordinación de las políticas fiscal y monetaria con los multiplicadores fiscales en Argentina, Brasil, Chile y México. Para realizarlo examinamos primero el marco teórico del Nuevo Consenso Macroeconómico (ncm), después analizamos las tendencias en los cuatro países de variables como el consumo, la inversión, el gasto de gobierno y la tasa de interés. Por último, presentamos una estimación del multiplicador del gasto de gobierno con variables proxy. Nuestras aportaciones son por un lado, los elementos que muestran la inexistencia de efectos expulsión (crowding out) y, por otro lado, la cuantificación de los multiplicadores en dichos países.

The objective of this paper is to examine the relationship between fiscal and monetary policy coordination and fiscal multipliers in Argentina, Brazil, Chile, and Mexico. To do so, we first look at the theoretical framework of the New Consensus Macroeconomics (ncm), and then analyze the trends in the four countries for variables including consumption, investment, government spending, and interest rates. Finally, we present an estimate of the spending and monetary multipliers with proxy variables. The contribution of this paper consists of one, showing the inexistence of the crowding out effect, and two, quantifying the multipliers for the aforementioned countries.

L’objectif de cet article est d’examiner le rapport entre la coordination des politiques fiscale et monétaire et les multiplicateurs fiscaux en Argentine, au Brésil, au Chili et au Mexique. Pour le réaliser, nous examinons d’abord le cadre théorique du Nouveau Consensus Macroéconomique (ncm), puis nous analysons les tendances dans les quatre pays de variables comme la consommation, les investissements, les dépenses du gouvernement et le taux d’intérêt. Enfin, nous présentons une estimation du multiplicateur de dépense et du monétaire avec des variables proxy. Nos apports sont d’une part les éléments qui montrent l’absence d’effets expulsion (crowding out) et, d’autre part, la quantification des multiplicateurs dans lesdits pays.

O objetivo deste artigo é examinar a relação entre a coordenação das políticas fiscal e monetária com os multiplicadores fiscais na Argentina, Brasil, Chile e México. Para sua realização, examinamos primeiramente o marco teórico do Novo Consenso Macroeconômico (ncm), depois analisamos as tendências nos quatro países de variáveis como o consumo, o investimento, o gasto do governo e a taxa de juros. Por último, apresentamos uma estimação do multiplicador do gasto e do monetário com varáveis proxy. Nossas contribuições são, por um lado, os elementos que mostram a inexistência do efeito-expulsão (crowding out) e, por outro lado, a quantificação dos multiplicadores em ditos países.

本文旨在研究阿根廷、巴西、智利和墨西哥的财政和货币政策与财政乘数之间的关系。为此, 本文首先研究了“新共识”宏观经济学 (ncm) 这个理论框架, 然后分析了这四个国家的例如: 消费、投资、政府支出和利率等一些变量的走向。最后, 本文使用代理变量 (proxy) 对支出和货币乘数进行了估计。本文一方面证明了不存在挤出效应 (crowding out), 另一方面, 指出了以上国家的乘数的量化。

A pesar que se han alejado los efectos más duros de la crisis de 2008, como la escasez de liquidez y la fragilidad financiera, América Latina enfrenta el fin de un periodo de expansión. La lenta recuperación de la economía norteamericana, la depreciación del tipo de cambio por los cambios en la política monetaria de la Reserva Federal (Fed), el bajo dinamismo de los países emergentes y el largo estancamiento de la Unión Europea, están produciendo efectos adversos en la región. Los cuatro países objeto de este estudio, Argentina, Brasil Chile y México, presentan síntomas preocupantes como el aumento excesivo de los precios. De manera particular, Brasil experimenta un bajo crecimiento; Argentina problemas de deuda y alta inflación; México el estancamiento de su economía y la depreciación cambiaria, mientras que Chile manifiesta una drástica reducción del crecimiento del Producto Interno Bruto (pib)y las exportaciones.

Aunque los países latinoamericanos no se encuentran en las condiciones de los años ochenta del siglo pasado, es decir, con desequilibrios externos y alto endeudamiento, es muy probable que registren pérdidas en sus términos de intercambio y déficit en sus balanzas de pagos. Economistas como Fanelli y Jiménez (2009) han propuesto que una mayor coordinación entre la política monetaria y la fiscal en los países latinoamericanos puede enfrentar los posibles shocks de la economía internacional. Tanto la aplicación de la política monetaria no convencional que contribuyó a la lenta recuperación de Estados Unidos, como el fracaso de las políticas fiscales y monetarias en Europa han dado fuerza al concepto de coordinación entre dichas políticas para aumentar el crecimiento con estabilidad de precios ante las bajas expectativas de crecimiento.

Desde la década de los noventa varios países de América Latina, en general, fueron introduciendo el esquema de metas u objetivos de inflación. Chile fue el primero en adoptarlo en 1990, México y Brasil en 1999, mientras que en Argentina se ha aplicado el régimen de metas monetarias (Monetary Targeting) (Gómez-Mera, 2011: 243). Hasta hoy día se sigue implementando a pesar del alto costo en términos de crecimiento que ha representado la reducción de la inflación. Desde su puesta en marcha, la política fiscal en México (por citar un ejemplo) se ha limitado a mantener el equilibrio presupuestal a toda costa, significando sacrificios a los agentes económicos.

Los expertos y diseñadores de política se preguntan si en México un aumento del déficit público provocaría un aumento más que proporcional del consumo, la inversión y el producto. En teoría, eso debería ocurrir dado ciertas condiciones, es decir, el producto debería impulsarse por el efecto multiplicador. Sin embargo, en la práctica, como se verá más adelante, se observan bajos multiplicadores fiscales. Tal síntoma bien puede explicar los bajos niveles de crecimiento económico en los países latinoamericanos citados.

Hay cambios en la visión de varios economistas sobre el esquema de metas de inflación y la política monetaria como el medio fundamental para conducirlo, pero en la realidad si algo ha sobrevivido a la gran crisis de 2008 es dicho esquema (King, 2014). Por lo anterior nos proponemos investigar en qué medida en los cuatro países se han presentado esfuerzos de coordinación entre las políticas monetaria y fiscal, o por el contrario, se observa que los bancos centrales mantienen la política de control de la inflación trabajando no sólo con la independencia que les caracteriza en esta época, sino de forma aislada de la política fiscal.

La hipótesis central consiste en que los multiplicadores de las compras del Estado estimados con variables proxy podrían ser bajos en los cuatro países, incluso en algunos casos menores a 1. Una de las posibles causas es la falta de coordinación entre las políticas monetaria y fiscal, la cual no ha existido por los sacrificios que impone el régimen de metas de inflación (mi)

Hemos de comentar que el presente trabajo se divide en las siguientes secciones. Sección I.Introducción. En la sección II se presenta el Marco Teórico del Nuevo Consenso Macroeconómico (ncm) que se conforma por neokeynesianos y la nueva macroeconomía clásica, el cual justifica la política monetaria de objetivos o metas de inflación. La sección III tiene como propósito presentar el análisis de los multiplicadores con base en condiciones particulares de los cuatro países listados. En la sección IV se presentan los hechos estilizados de los países considerados desde 1995 a 2012. En la sección V se estiman los multiplicadores del gasto en un contexto de estabilidad de precios y equilibrio de las finanzas públicas por medio de un modelo econométrico utilizando la metodología del método generalizado de momentos y variables proxy. Con dicha metodología se presentan los valores de los multiplicadores fiscal y monetario haciendo uso de variables instrumentales, que si bien no se incorporan en el modelo principal, son utilizadas como información adicional para la estimación correspondiente.

II. MARCO TEÓRICO DEL NUEVO CONSENSO MACROECONÓMICOLa política macroeconómica que se ha venido aplicando desde la década de los noventa en México, Brasil, Chile y sólo en parte en Argentina tiene sus bases en un marco teórico que reúne las teorías de la nueva macroeconomía clásica y de la nueva macroeconomía keynesiana. La estructura analítica común se conoce como el modelo del ncm. Este modelo, según Mántey (2009), se desarrolló a partir de la teoría fisheriana de la tasa de interés, la cual establece que el dinero es neutral y por tanto no influye en la producción, el empleo, la inversión y, en general, en el nivel de actividad económica. Por tanto, el dinero se demanda según la cantidad que requieran los hogares y los bancos. Cuando el Banco Central sobrepasa esa demanda lo único que puede afectar a la economía es un aumento generalizado de los precios. Por tanto las políticas monetaria y fiscal deben de tener como objetivo central el control de los niveles de precios.

El ncm se caracteriza además por otros puntos en común. Aceptan la ley de mercados de Say, donde la demanda efectiva no tiene un papel preponderante sobre el nivel de actividad económica. Hay pleno empleo de los recursos, pero en el ncm se reconoce que la existencia de asimetría de información puede ocasionar desempleo voluntario, friccional o estructural. El nivel de actividad económica fluctúa alrededor de la nairu(Non-Accelerating Inflation Rate of Unemployment, tasa de desempleo no aceleradora de la inflación, por sus siglas en inglés). Un Banco Central independiente gestiona la política monetaria, por medio de la tasa de interés, la cual es determinante en el corto plazo para controlar la inflación y en el largo plazo para influir sobre la brecha entre el producto real y el producto potencial. Debe haber transparencia en la gestión de la política monetaria para que en momentos de cambios bruscos en la economía pueda tomar decisiones de forma discrecional.

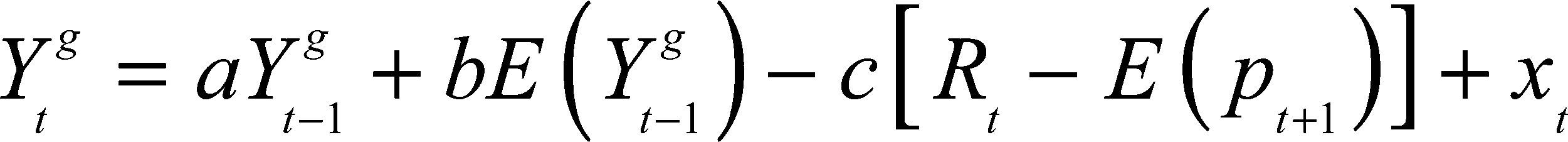

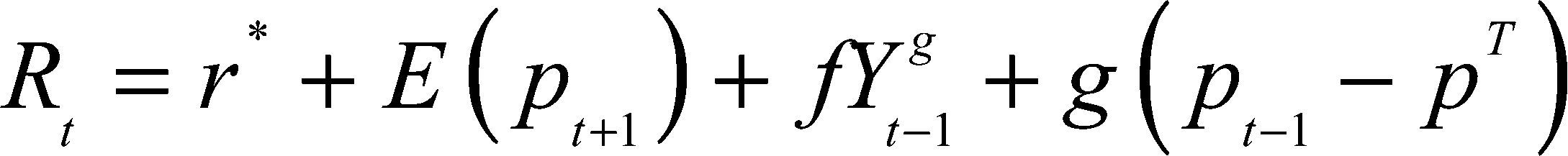

La formulación en términos matemáticos del caso de una economía cerrada que se ha hecho del ncm la encontramos en Meyer (2001), en tres sencillas ecuaciones de un modelo dinámico:

Donde Yg es el porcentaje que mide la brecha entre producto real y producto potencial, R es igual a la tasa de interés nominal, r* es la tasa de interés de equilibrio, p es igual a la inflación pT es la meta de inflación, x y z representan shocks estocásticos, E las expectativas y por último d, w, f, g, son coeficientes, todos ellos con signo positivo. En la ecuación (1) está, según Meyer (2001) una versión dinámica de la curva is del modelo de Hicks, donde el nivel de producto (que en este caso es la brecha de producto) depende de la tasa de interés. En la ecuación (2) se relaciona la inflación con la brecha del producto, lo que representa la curva de Phillips. Por último, la ecuación (3) expresa una regla de política monetaria.

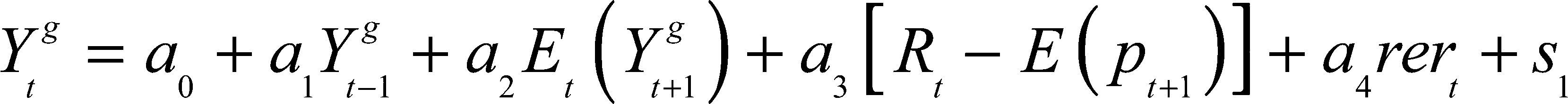

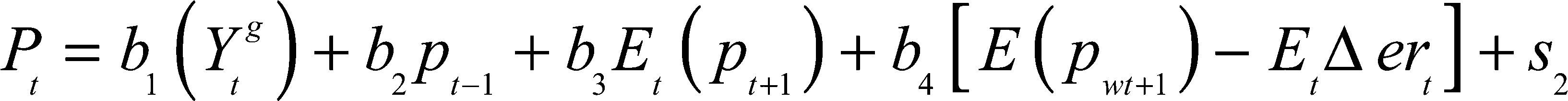

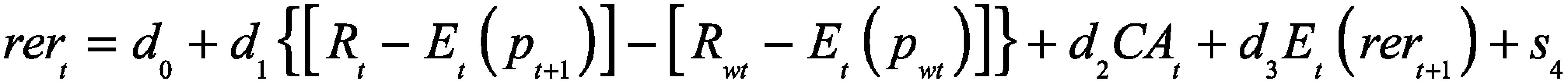

El modelo anterior no considera las relaciones con el resto del mundo, sin embargo, es la base para el caso de una economía abierta, la cual es desarrollada por Arestis y Sawyer (2008) en las siguientes seis ecuaciones:

En términos de notación Yg, R, p, pT, E, tienen el mismo significado que en el modelo anterior de tres ecuaciones. Ygw es la brecha de producto del mundo, Rw, pw, son la tasa de interés nominal y la inflación internacionales respectivamente, RR* es la tasa de interés consistente con la brecha de producto cuando ésta es igual a cero, lo que significa que en la ecuación dos la tasa de inflación es constante (Arestis, 2009: 4). Adicionalmente, rer representa el tipo de cambio real y er el tipo de cambio nominal medido por la moneda extranjera en términos de la moneda local, Pw es el nivel en logaritmos de los precios internacionales, CA es la cuenta corriente de la balanza de pagos y s1, s2, s3 indican los shocks estocásticos. Las variaciones en el tipo de cambio nominal derivado de la ecuación nueve se formula como: Δert=Δrert+pwt−pt

Siguiendo a Arestis y Sawyer (2008), la ecuación (4) es una ecuación de demanda agregada, donde la brecha del producto está determinada por la brecha pasada y futura del mismo producto. La ecuación (5) es una curva de Phillips, determinada por la brecha actual del producto, la inflación anterior y futura, los cambios en las expectativas en el tipo de cambio nominal y los precios internacionales esperados. La ecuación (6) expresa la regla de la política monetaria, con la tasa de interés nominal basada en la expectativa de inflación, en la brecha del producto, en la desviación de la tasa de inflación de su meta y en la tasa de interés real de “equilibrio”. En la ecuación (7) se determina el tipo de cambio como una función de los diferenciales de los tipos reales de interés, del estado de la cuenta corriente y de las expectativas a la alza del tipo de cambio (donde se analizan factores internos tales como prima de riesgo, la deuda pública interna, la credibilidad de la meta de inflación, etcétera). La ecuación (8) expresa la relación entre el tipo de cambio real y las brechas del producto tanto interno como externo. La ecuación (9) refleja el tipo de cambio nominal como una función del tipo de cambio real.

Las autoridades fiscales y monetarias de América Latina han fundamentado sus decisiones de política económica en el ncm. Esto se puede ver en Carstens y Jácome (2005), quienes señalaron que las reformas institucionales iniciadas en la década de los noventa para dar más independencia a los bancos centrales de América Latina tuvieron sus fundamentos teóricos en los trabajos de Kydland y Prescott (1977), y en los de Barro y Gordon (1983), así como en los de Rogoff (1985), todos ellos son economistas que en buena medida han sido los creadores del ncm.

La práctica operativa de la política monetaria de los bancos centrales de México, Brasil y Chile ha estado influida por el régimen de metas de inflación (mi) y, por tanto, del ncm. Las ecuación (3) del modelo de economía cerrada y la (6) de economía abierta son la guía del esquema de metas de inflación. El control de liquidez de los bancos centrales sumada al empleo de una tasa de interés de corto plazo y el planteamiento de reglas de política transparentes fueron medidas encaminadas a mantener la estabilidad de precios como objetivo prioritario. De hecho, la tasa de interés de un día –en lugar de una variable cuantitativa– fue una medida que adoptaron la mayoría de los bancos centrales. El instrumento principal para mover la tasa de interés son las operaciones de mercado abierto que emplean operaciones de repo de un día y repo en reversa (Cartens y Jácome, 2005: 705). En el caso de México, Carstens y Werner (2000) afirman que el uso combinado de reglas y el mantenimiento del esquema de metas de inflación han hecho que el Banco de México mantenga un crecimiento de la oferta monetaria acorde a la demanda de medios de pago. Por su parte, el Banco Central de Brasil utiliza una tasa de política para señalar cambios en su política monetaria, aumentando la tasa de política (llamada selic) cuando las presiones inflacionarias se recrudecen, y la disminución cuando estas presiones cesan (Carstens y Jácome, 2005: 705). La experiencia del régimen de mi brasileño es diferente a la de Chile y México porque el Banco Central mantiene en el mismo nivel de prioridad los objetivos de estabilidad de precios, el crecimiento y el desarrollo económico, la operación del sistema de pagos y la estabilidad del sistema financiero (Carstens y Jácome, 2005: 688). Desde 1999 a 2000 la inflación registró cifras aceptables con respecto a las metas esperadas en Brasil, sin embargo, desde 2001 a 2002 diversos eventos como la crisis energética de 2001, la crisis en Argentina y la crisis de confianza relacionada a la elección presidencial de 2002 hicieron que se abriera una brecha entre las metas planteadas y las tasas reales de inflación (Arestis et al., 2008: 11). De acuerdo a Minella et al.(2003) la depreciación del tipo de cambio en 2001 contribuyó en un 38% al incremento de la inflación. Por esta situación la política monetaria debe operar considerando un régimen que de gran importancia a los efectos del tipo de cambio. El caso de Chile es el ejemplo más relevante de América Latina de la aplicación de la ecuación (3) y (6) del ncm, ya que este país es considerado uno de los pioneros junto con Nueva Zelanda, Canadá y Australia de la aplicación del régimen de mi. La forma de implementación inicial de dicho régimen fue intuitiva y coincidió con el retorno a un Estado democrático, una posición fiscal sólida y unas cuentas externas fuertes; sin embargo, el nivel de inflación se situaba en un 27%. Para el gobierno este era uno de los grandes rezagos económicos que Chile debía superar. En una siguiente fase el régimen de mi operaba para dar plena autonomía al Banco Central del gobierno tanto en su independencia de instrumentos como en la de sus objetivos (Schmidt-Hebbel y Tapia, 2002: 129). Por último en Argentina se observa una situación especial, el objetivo prioritario del Banco Central es la estabilidad de precios a la que se subordina la estabilidad del sistema financiero. Sin embargo, la variable operativa no es la tasa de interés si no la base monetaria (Carstens y Jácome, 2005: 706).

El ncm macroeconómico y sus implicaciones de política económica han sido sometidos a críticas. La primera de ellas se concentra en que la estabilidad de precios tiene un gran costo para la estabilidad del tipo de cambio, por ejemplo, Galindo y Ros (2008) señalan que el régimen de mi tiende a la sobrevaluación monetaria debido a una política cambiaria asimétrica que neutraliza las presiones provenientes de la devaluación y tiende a no neutralizar las presiones de la sobrevaluación monetaria, en consecuencia después de muy bajos niveles de inflación se podría presentar una devaluación. La sugerencia de dichos autores es que para resolver la restricción externa al crecimiento y evitar la sobrevaluación del tipo de cambio se mantenga un régimen cambiario que permita una devaluación del tipo de cambio nominal con el fin de mantener un tipo de cambio real y estable (Mántey, 2013: 11).

La segunda crítica está relacionada con la contradicción que existe entre el postulado del ncm de libre flotación de la moneda y la práctica intervencionista en el mercado cambiario de los bancos centrales que han adoptado el régimen de mi. Sobre esta problemática Capraro y Perrotini (2011) encontraron con la aplicación de modelos egarch y eft que aunque las instituciones bancarias nieguen que sus intervenciones sean un instrumento marginal en el mercado de divisas, manteniendo coherencia con la regla de inflación, en el caso de México, no ocurre así, los resultados de dichos modelos muestran que las intervenciones esterilizadas en el mercado cambiario han sido efectivas para controlar el tipo y, por tanto, la inflación. En línea con esta crítica García y Perrotini (2014) obtuvieron resultados econométricos para Brasil, Chile y México que sugieren una dependencia entre el control de la inflación y la apreciación cambiaria. En suma, la política de apreciación cambiaria esa emplea para la estabilización de precios aunque después genere desestabilidad cambiaria.

III. REVISIÓN DE LA LITERATURA SOBRE LA COORDINACIÓN Y LAS PARTICULARIDADES ECONÓMICAS DE LOS MULTIPLICADORESEs la Unión Europea donde han aparecido las innovaciones, la operación y los agentes que participan en la coordinación entre la política monetaria y la fiscal. El análisis del concepto coordinación ha cobrado fuerza después de la crisis de 2007 y se han planteado diversas formas de coordinación que podemos revisar en el trabajo de Panico y Purificato (2013). Sin embargo, este debate no es nuevo tuvo su origen en la obra del gran economista J.M. Keynes (1936), quien señalaba que los efectos de una política monetaria aislada serían nulos. Un poco después de Keynes tenemos a Samuelson (1956), quien argumentó que el Banco Central y el Tesoro deben estar coordinados en pro del interés nacional que es la estabilidad económica. El tema cobra mayor relevancia cuando se relacionan los multiplicadores del gasto con el concepto de coordinación. De acuerdo a una simulación de Eggertsson (2006) cuando existe una coordinación entre política monetaria y fiscal el multiplicador del gasto es más elevado que cuando la coordinación no existe.

Por otra parte, cuando surgió el concepto de multiplicador de las compras del Estado, no estuvo claro si éste se aplicaría en todo momento y en todo lugar para explicar que un aumento del gasto generaría un estímulo más que proporcional en la demanda efectiva, en el pib y en el empleo. Recientemente, los economistas han deducido el resultado del multiplicador con base en las particularidades de cada economía. La diversidad de resultados ha dependido de varios factores de cierta economía bajo estudio, como considerar el largo o corto plazo; si es cerrada o abierta; el caso de una economía deprimida; si el país es subdesarrollado o desarrollado; si el endeudamiento sobrepasa determinados niveles, y últimamente, si existe coordinación entre las políticas fiscal y monetaria.

Locarno et al. (2013) señalan que en el corto plazo los multiplicadores relacionados con los impuestos son menores que los asociados con el gasto público. El multiplicador del gasto será mayor a 1 cuando la tasa de política monetaria se mantiene constante en la Zero Lower Bound (zlb).1 En este sentido, el gasto gubernamental puede impulsar la actividad económica sólo si aumentan las horas trabajadas. El stock de capital no se puede ajustar de forma instantánea y el progreso técnico no responde a los estímulos fiscales. Entonces, el producto a corto plazo sólo puede aumentar si hay un incremento en la mano de obra que se utiliza. El valor del multiplicador fiscal depende entonces de: 1) la duración de las medidas de estímulo; 2) cómo se financia el gasto; 3) si la política monetaria responde o no, y 4) cuáles son las condiciones iniciales del país.

Gali et al. (2007) muestran que los estímulos de demanda acrecientan el multiplicador si se agregan dos ingredientes: 1) una parte suficientemente elevada de la regla-de-pulgar de los consumidores, que ayuda a aumentar la propensión marginal al consumo, y 2) una oferta de trabajo elástica que indique cierta tendencia al aumento de los trabajadores dispuestos a ofrecer el mayor número de horas que las empresas demandan.

En el caso de economías con depresión severa, cuando la política de tasa de interés esté cercana al nivel de zlb, el gasto gubernamental es capaz de aumentar la demanda agregada en mayor medida en tiempos de recesión que durante periodos de auge, en particular, cuando la tasa de interés de política monetaria se ha quedado atascada. Ejemplos de tal situación los observamos en los trabajos de Christiano et al. (2011) y Woodford (2011). Además, en una economía deprimida la histéresis es importante y una vez que se tiene en cuenta el impacto sobre la producción de compras gubernamentales adicionales, se vuelven tan grandes como para autofinanciarse. Blanchard y Summers (1986) y De Long y Summers (2012) señalan que una escasez temporal de la demanda agregada puede generar una reducción permanente en los suministros. Por tanto, cualquier política que puede evitar tal resultado vale la pena ser llevada a cabo, en particular, un aumento temporal del gasto público no sólo puede tener un gran impacto en la producción y ayuda a poner fin a la recesión, sino también puede garantizar aumentos de la producción permanentes sin costo.

Respecto a la relación entre multiplicador y deuda, Blanchard (1990) propone un modelo donde se establece que el multiplicador fiscal puede ser inversamente proporcional a la deuda bruta y pib. Cuando un gobierno consolida su posición presupuestaria, afecta las expectativas y, por lo tanto, el consumo de dos maneras. En primer lugar, la redistribución intertemporal de los impuestos del futuro a valor presente es probable que aumente la carga fiscal de los contribuyentes actuales y reduzca el consumo. Este efecto es el convencional y su resistencia depende de cómo la economía se aleja del punto de referencia de la equivalencia ricardiana. En segundo lugar, mediante la adopción de ciertas medidas el gobierno elimina la necesidad de grandes ajustes, mucho más disruptivos en el futuro. En consecuencia, se elimina el peligro de un bajo aumento del consumo. En tercer lugar, la consolidación puede estar asociada con una caída sustancial de la incertidumbre, que conduce a una disminución en lo siguiente: 1) el ahorro de precaución, y 2) el valor de la opción de esperar por los consumidores y las empresas.

Una situación muy importante para nuestra investigación es la distinción del valor del multiplicador en países desarrollados y subdesarrollados. Ilzetzki et al. (2010) estimaron multiplicadores fiscales para 44 países, 20 en vías de desarrollo y 24 desarrollados. Hallaron que el consumo de gobierno tiene un efecto más bajo en el corto plazo y menos persistente sobre el producto en países en vías de desarrollo que en aquellos de altos ingresos. El multiplicador de corto plazo de consumo de gobierno es menor en términos de impacto, pero el multiplicador fiscal de largo plazo varía considerablemente. En economías cerradas al comercio internacional o bajo tipos de cambio fijo, encontraron efectos sustanciales en el largo plazo respecto del consumo de gobierno sobre el producto bruto. En contraste, en economías abiertas u operando bajo tipos de cambio flexibles, una expansión fiscal conlleva a ganancias insignificantes del producto. Por otro lado, encontraron evidencia de que un estímu lo fiscal es contraproducente en países altamente endeudados, de manera específica, en países en vías de desarrollo con razones del 50% o más del producto bruto. Variaciones bruscas del consumo de gobierno tienen fuertes efectos negativos en el producto y el empleo.

Las decisiones de incrementos al gasto, deuda o déficit deben considerar la estimación de los multiplicadores fiscales. Sobre todo si se quiere impulsar el crecimiento de economías en largo tiempo de estancamiento. Se sabe que en economías desarrolladas aumentos del gasto público pueden tener efectos multiplicadores mayores que en economías subdesarrolladas. Según The Economist (2013) en los países nórdicos los gobiernos cuestan menos, lo que podría significar menos desperdicio de capital y mayores efectos multiplicadores del gasto. Hay una relación entre características propias del país y multiplicadores. En la siguiente sección analizaremos ese problema.

IV. HECHOS ESTILIZADOSSegún los aspectos teóricos y conceptuales de la coordinación entre las políticas fiscal y monetaria que hemos examinado anteriormente, la política fiscal no puede estar supeditada a la política monetaria. Una inflación baja combinada con una política fiscal expansiva se puede lograr sin sacrificar el crecimiento, en otras palabras, los impulsos sobre la demanda efectiva para aumentar el empleo no necesariamente provocan fuertes procesos inflacionarios.

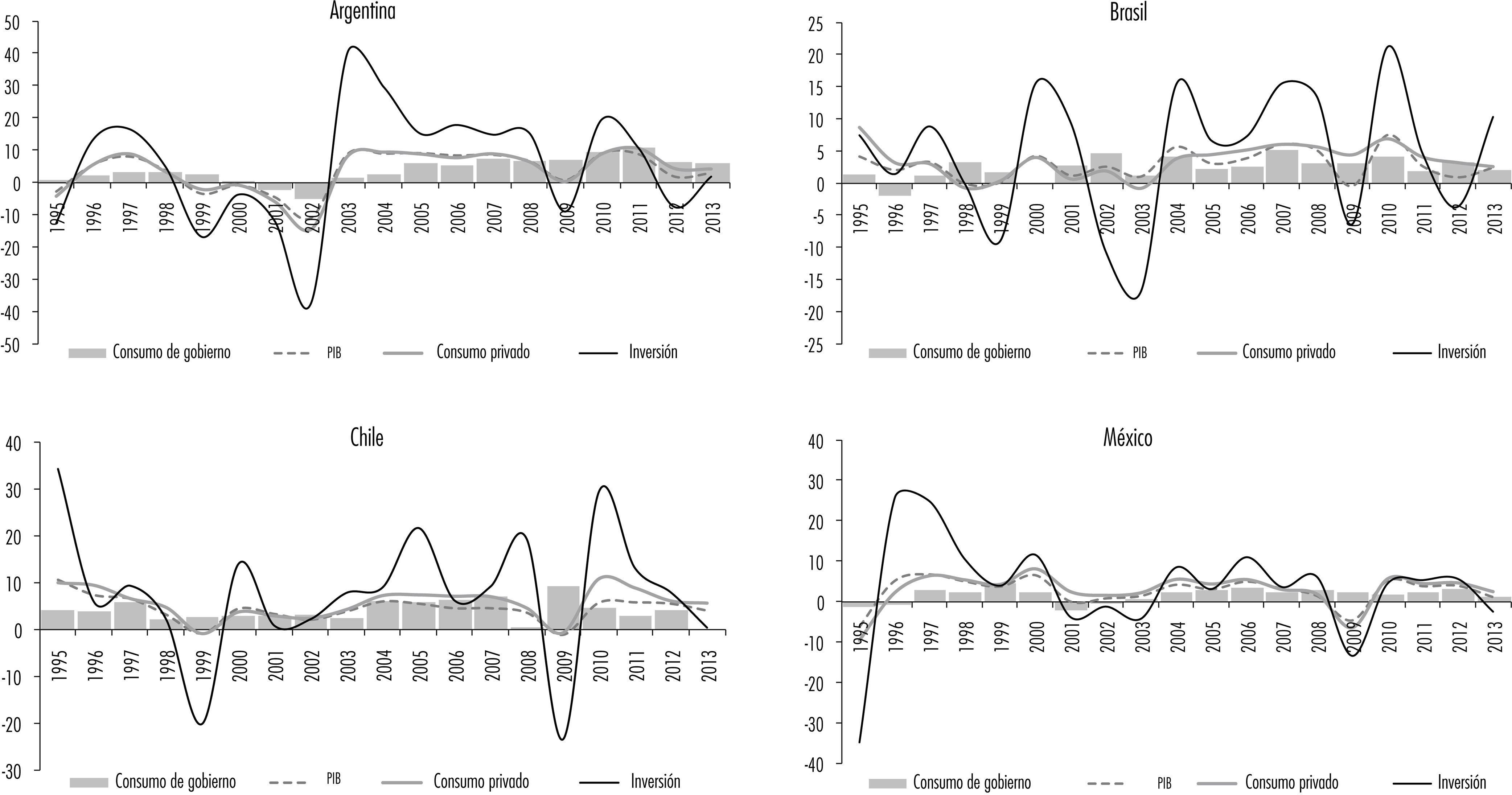

La gráfica 1 revela que tanto Brasil como Argentina han presentado un cambio en la política económica desde principios de 2000, donde la reducción de la inflación no es la prioridad. Como sugieren Moreno-Brid y Paunovik (2006) los gobiernos de estos países parecen aceptar, dentro de ciertos parámetros, la existencia de una inflación más alta con tal de que sea acompañada por tasas más elevadas de crecimiento económico. Por el contrario, las economías de Chile y México son las de más baja inflación, lo que parecería, a primera vista, que la política económica ha dado prioridad a la estabilidad de precios y que para lograrla sus autoridades han aplicado de forma rígida el esquema de objetivos de inflación. En ese sentido, la política fiscal estaría subordinada a la política monetaria restringiendo el crecimiento.

El caso de Chile no permite arribar a tal conclusión, pero el caso de México sí se verifica. La economía chilena con baja inflación creció en promedio más que México en el periodo de 2003 hasta la crisis de 2008 (véase gráfica 2). En tal comparación no es arriesgado asociar el éxito de Chile a las innovaciones en el diseño de la política económica que se acerca mucho más al concepto de coordinación. En cambio, las políticas en México siguen más las tendencias determinadas por el esquema de metas de inflación. Una razón poderosa que ha justificado a las autoridades a mantener el esquema de metas de inflación por encima del planteamiento de la coordinación, se basa en que una política expansionista del gobierno produce lo contrario a lo que se espera. La ampliación del déficit aumenta la demanda de crédito y esto presiona hacia arriba a las tasas de interés. Los recursos bancarios que el sector privado podría emplear en inversión y consumo se fugan al gobierno y el crecimiento se reduce. Por tanto, sucede lo que en la literatura se conoce como crowding out effects.

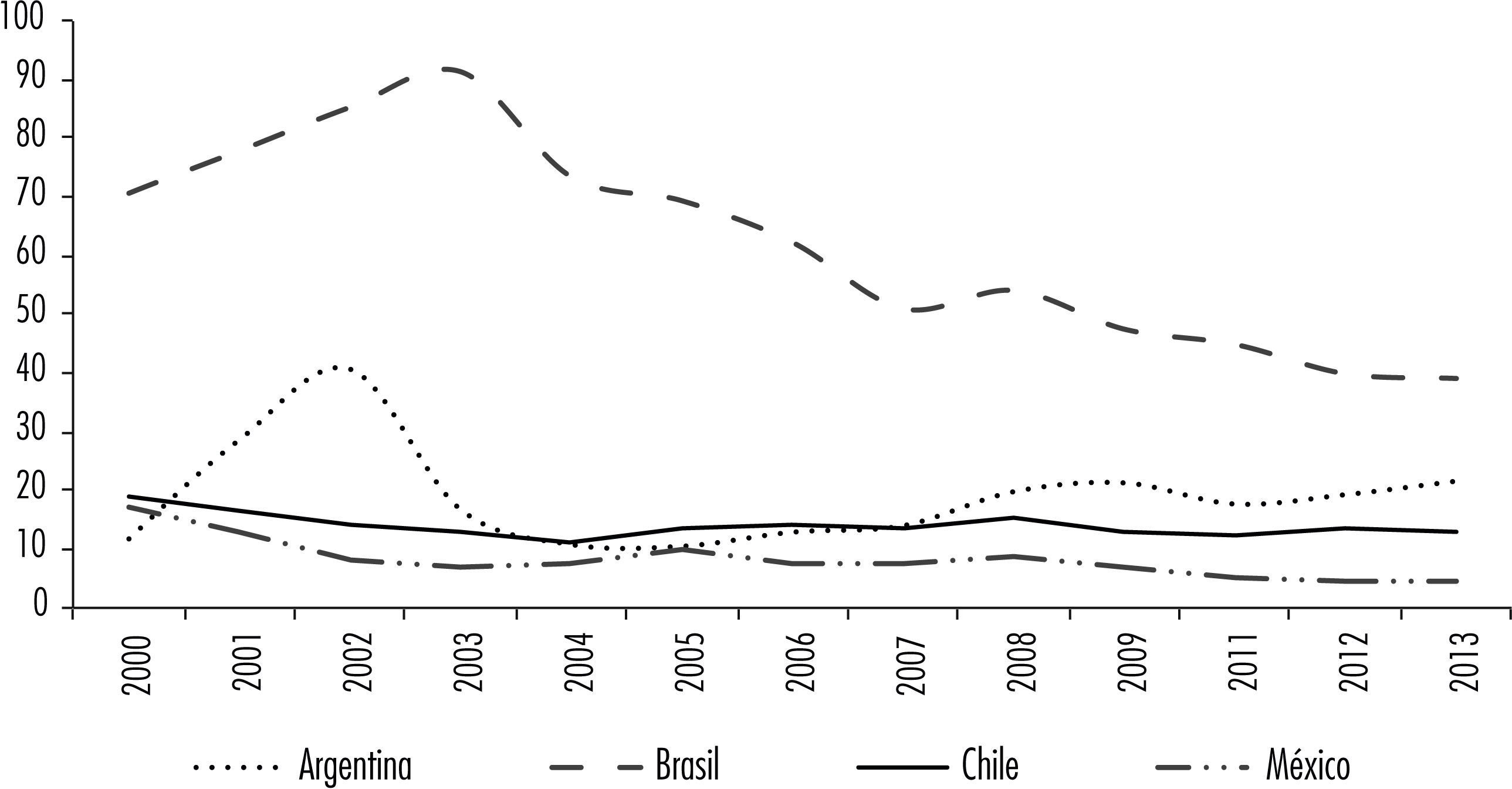

Mientras economistas como Barro (1986) sostienen que un incremento en el gasto público produce efectos conocidos como crowding out (caídas en el ingreso de los hogares y, por tanto, de su consumo), otros economistas neokeynesianos como Blanchard (2008) admiten que no hay evidencia empírica generalizada que fundamente esa teoría. Tampoco tales efectos se pueden generalizar a los cuatro países que estamos investigando para el periodo 2000-2013. Por ejemplo, la relación positiva entre expansión del gasto público, inversión y consumo en Brasil no generaron un aumento de las tasas de interés (véanse gráficas 2 y 3). Como se puede ver en la gráfica 2, desde el año 2000 hasta el 2013 –exceptuando los años recesivos– cuando se expandía el gasto público, la inversión y el consumo también aumentaban. A pesar de la gran demanda de recursos financieros que esto podría representar, las tasas de interés no aumentaron, sino que disminuyeron, hecho que se puede apreciar en la gráfica 3.

La tesis de Barro, no parece verificarse en Brasil, México y Chile, ya que la expansión del gasto público ha coincidido con una disminución de las tasas de interés. Mientras tanto, en los cuatro países el consumo, la inversión y el pib han mantenido “cierto” nivel de crecimiento salvo en los periodos recesivos. La elevación de las tasas en Argentina por el contrario, no pareciera ser producto de la elevación del gasto, sino a las decisiones tomadas por el Banco Central para atenuar las presiones sobre el tipo de cambio y como una de varias medidas para influir sobre la inflación.

Desde 2005, en varias oportunidades han sonado las alarmas sobre una posible insostenibilidad financiera de Argentina. Paul Krugman (2014) llamó a la última situación de inestabilidad el regreso de la macroeconomía del populismo en Argentina. En esa ocasión señaló que las políticas de estímulos monetarios y fiscales aplicadas en Estados Unidos aumentaron el circulante monetario (sobre todo del mi), pero no produjeron aumentos en los precios, mientras que en Argentina los precios estaban incrementándose con tales políticas.

En sentido opuesto a lo esperado, la inestabilidad en Argentina se atenuó y las expectativas de una devaluación se esfumaron. ¿Qué ocurrió? ¿Por qué no se desató la crisis como a finales de los años noventa y principios de 2000? Algunos analistas piensan que se trató del tipo de formación de las autoridades económicas, es decir, la postura ortodoxa del director del Banco Central se compensó con la formación keynesiana del ministro de Economía y Hacienda. Cuando Hacienda busca acelerar el crecimiento expandiendo el déficit, el Banco Central aumenta las tasas de interés para frenar la especulación sobre el tipo de cambio. Parece que, aunque esto no ha sido sencillo, evidencia la existencia de una coordinación implícita entre ambas instituciones. Ni una ni otra luchan entre sí por ofrecer las soluciones más eficaces.

Lo que al parecer ha apagado las alarmas de bancarrota de la economía argentina es la existencia de un mecanismo de coordinación que si bien no ha reducido la inflación, sí ha mantenido el crecimiento. Economistas como Ocampo (2009) han detectado un mecanismo que en Argentina funcionó bien antes de la crisis, y que consiste en una complementariedad entre el objetivo de sostener la competitividad del tipo de cambio y una política fiscal contra cíclica basada en un superávit fiscal (el cual se ha venido deteriorando). En resumen, las tendencias de Brasil, México y Chile no muestran la existencia de “efectos expulsión” (crowding out effects), mientras que en Argentina las tasas de interés tuvieron un cierto repunte después de 2008, pero el consumo y la inversión aumentaron.

V. ESTIMACIONES: MULTIPLICADORES E IMPACTO DE LAS POLÍTICASSe realiza una estimación de multiplicadores de forma independiente para cada país en estudio, a través del Método Generalizado de Momentos (mgm), el cual presenta la ventaja de no requerir en su especificación de una función de verosimilitud, sino que provee un método de cómputo conveniente para la estimación de modelos dinámicos no lineales. La consistencia depende solamente de la correcta especificación de los residuos y de las variables condicionantes. Asimismo, permite la estimación con variables correlacionadas (Brufman y Urbisaia, 2009).

Un fundamento del mgm es que en muestras aleatorias un estadístico muestral convergerá en probabilidad hacia una constante, la cual es a su vez una función de parámetros desconocidos, θ (k x 1) que caracteriza a la función de densidad de la variable, de tal forma que los momentos poblacionales de la distribución serán función de los mismos, tal que E[yti]=μ(θ). Para estimar los parámetros k, se calculan sus correspondientes momentos muestrales y se igualan con los poblacionales (Hansen, 1982; Chumacero, 1997; Greene, 1999; Brufman y Urbisaia, 2009).

La metodología econométrica precisa ciertas condiciones de ortogonalidad, es decir, condiciones de los momentos y no de la función de densidad como tal. La existencia de dichas condiciones hace referencia al hecho de que, la esperanza del producto cruzado entre la perturbación aleatoria y las variables observables en un modelo econométrico es igual a cero. Las perturbaciones aleatorias no observables pueden ser reemplazadas por una expresión equivalente que se encuentra expresada en función del verdadero vector de parámetros y de las variables observadas. De igual forma, el mgm ofrece estimadores consistentes bajo supuestos generales de estacionariedad, continuidad de las funciones y las condiciones establecidas para los momentos (Hamilton, 1994; Chumacero, 1997; Brufman y Urbisaia, 2009).

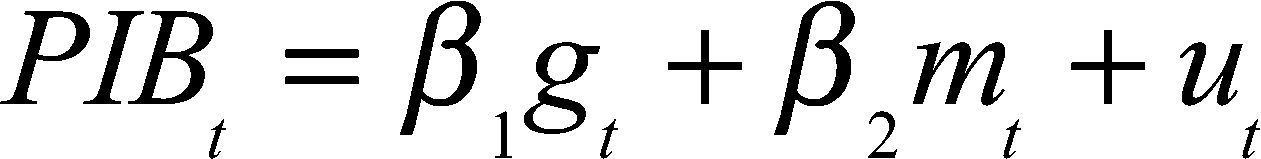

En la estimación de los multiplicadores en el modelo para cada país se incorpora un vector de variables instrumentales (vector), el cual se encuentra compuesto por el consumo, el gasto gubernamental, la tasa de inflación, los niveles de inversión, la masa monetaria en circulación y el nivel del pib. Además, se adicionan las mismas variables con rezago en un periodo. Las variables están en logaritmos para medir su tasa de crecimiento, las cuales fueron obtenidas de las bases de datos de cepalstat de la Comisión Económica para América Latina y el Caribe (Cepal). El modelo que se estima de manera independiente para cada país es:

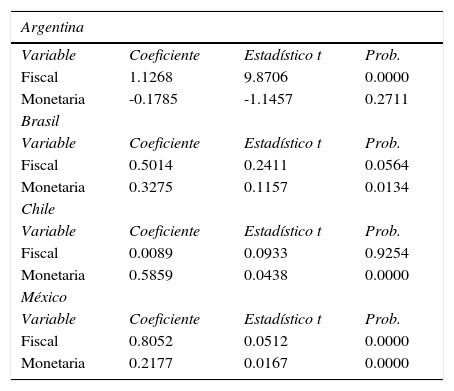

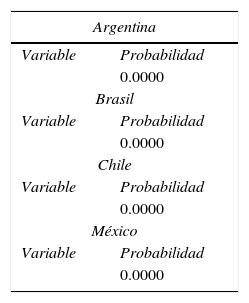

El gasto gubernamental (gt) y la masa monetaria (mt), son utilizadas como variables proxy de la política fiscal y la política monetaria, respectivamente. Con el propósito de deducir que existe coordinación entre las políticas mencionadas para cada país, la significancia estadística para cada variable se espera sea positiva con un término positivo y mayor a 1. El cuadro 1 muestra los resultados correspondientes a los multiplicadores de las compras del Estado para Argentina, Brasil, México y Chile. Para el caso de Argentina el crecimiento del gasto gubernamental, como una variable proxy de la política fiscal, es estadísticamente significativo con un multiplicador fiscal de 1.13, en tanto que el crecimiento de la masa monetaria, como variable proxy del multiplicador monetario no tiene significancia estadística sobre el crecimiento del pib.

Parámetros de los multiplicadores y significancia estadística

| Argentina | |||

|---|---|---|---|

| Variable | Coeficiente | Estadístico t | Prob. |

| Fiscal | 1.1268 | 9.8706 | 0.0000 |

| Monetaria | -0.1785 | -1.1457 | 0.2711 |

| Brasil | |||

| Variable | Coeficiente | Estadístico t | Prob. |

| Fiscal | 0.5014 | 0.2411 | 0.0564 |

| Monetaria | 0.3275 | 0.1157 | 0.0134 |

| Chile | |||

| Variable | Coeficiente | Estadístico t | Prob. |

| Fiscal | 0.0089 | 0.0933 | 0.9254 |

| Monetaria | 0.5859 | 0.0438 | 0.0000 |

| México | |||

| Variable | Coeficiente | Estadístico t | Prob. |

| Fiscal | 0.8052 | 0.0512 | 0.0000 |

| Monetaria | 0.2177 | 0.0167 | 0.0000 |

Fuente: elaboración propia con datos de la Cepal.

Para el caso brasileño no se rechaza la hipótesis nula (H0) de que el multiplicador fiscal no es significativo y se rechaza H0 del monetario. Lo mismo ocurre para el caso de Chile, donde el gasto gubernamental no tiene significancia pero el de la masa monetaria sí. En ambos casos las políticas están aisladas y no ejercen influencia sobre el crecimiento del producto agregado. La situación de México muestra que ambas políticas son estadísticamente significativas lo que demuestra que ambas trabajan en coordinación, sin embargo, el multiplicador es menor a 1.

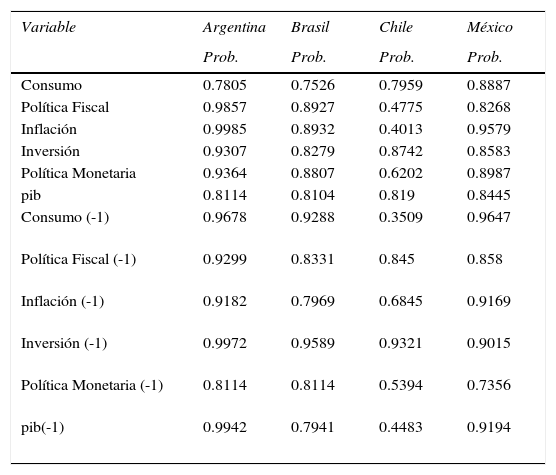

Las pruebas econométricas sugieren que la aplicación de manera aislada de dichas políticas no ejerce influencia sobre el pib en los casos de Brasil, Argentina y Chile debido a que sus efectos no logran canalizarse de forma positiva como lo sería si existiera una coordinación tal como lo señala la teoría. El cuadro 2 muestra la prueba de ortogonalidad a los instrumentos (Prueba-C o Eichenbaum,). La prueba se comporta con una probabilidad Chi-cuadrada, en otras palabras, las variables instrumentales utilizadas son ortogonales en su totalidad para los países en estudio.

Pruebas de ortogonalidad

| Variable | Argentina | Brasil | Chile | México |

|---|---|---|---|---|

| Prob. | Prob. | Prob. | Prob. | |

| Consumo | 0.7805 | 0.7526 | 0.7959 | 0.8887 |

| Política Fiscal | 0.9857 | 0.8927 | 0.4775 | 0.8268 |

| Inflación | 0.9985 | 0.8932 | 0.4013 | 0.9579 |

| Inversión | 0.9307 | 0.8279 | 0.8742 | 0.8583 |

| Política Monetaria | 0.9364 | 0.8807 | 0.6202 | 0.8987 |

| pib | 0.8114 | 0.8104 | 0.819 | 0.8445 |

| Consumo (-1) | 0.9678 | 0.9288 | 0.3509 | 0.9647 |

| Política Fiscal (-1) | 0.9299 | 0.8331 | 0.845 | 0.858 |

| Inflación (-1) | 0.9182 | 0.7969 | 0.6845 | 0.9169 |

| Inversión (-1) | 0.9972 | 0.9589 | 0.9321 | 0.9015 |

| Política Monetaria (-1) | 0.8114 | 0.8114 | 0.5394 | 0.7356 |

| pib(-1) | 0.9942 | 0.7941 | 0.4483 | 0.9194 |

Fuente: elaboración propia con datos del cuadro 1.

El cuadro 3 recoge el estadístico de probabilidad de la prueba Durbin-Wu-Hausman de endogeneidad para las variables utilizadas, que miden las políticas fiscal y monetaria, el cual consiste en buscar si las variables son endógenas (se explican por los instrumentos) o exógenas (que no son explicadas por los instrumentos). A partir de ellos se deriva que las variables utilizadas como proxys de las políticas fiscal y monetaria, son explicadas por los instrumentos, en consecuencia son endógenas.

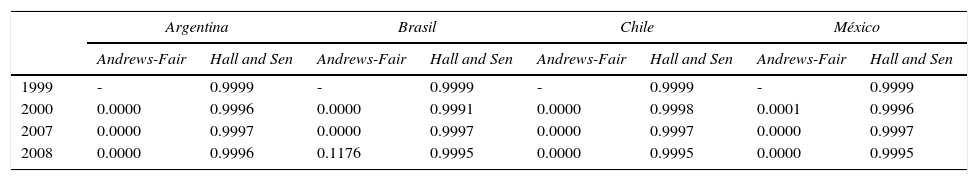

En el cuadro 4 se presentan las probabilidades con respecto a la prueba de rompimiento estructural (prueba LR de Andrews-Fair y prueba O de Hall and Sen). Se eligen los siguientes periodos: 1) 1999 y 2000 debido a las crisis registradas en el periodo, contemplando los efectos de la crisis asiática, la brasileña y la argentina, así como la crisis dotcom en Estados Unidos, y 2) 2007 y 2008 para considerar los efectos de la crisis hipotecaria subprime en Estados Unidos. Las pruebas se comportan con probabilidad Chi-cuadrada, mientras que los resultados permiten dilucidar que para las fechas seleccionadas no existe un rompimiento estructural en ninguna de las especificaciones realizadas. Ello permite dilucidas la inexistencia de algún quiebre importante que necesite una especificación independiente de los modelos establecidos.

Pruebas de rompimiento estructural

| Argentina | Brasil | Chile | México | |||||

|---|---|---|---|---|---|---|---|---|

| Andrews-Fair | Hall and Sen | Andrews-Fair | Hall and Sen | Andrews-Fair | Hall and Sen | Andrews-Fair | Hall and Sen | |

| 1999 | - | 0.9999 | - | 0.9999 | - | 0.9999 | - | 0.9999 |

| 2000 | 0.0000 | 0.9996 | 0.0000 | 0.9991 | 0.0000 | 0.9998 | 0.0001 | 0.9996 |

| 2007 | 0.0000 | 0.9997 | 0.0000 | 0.9997 | 0.0000 | 0.9997 | 0.0000 | 0.9997 |

| 2008 | 0.0000 | 0.9996 | 0.1176 | 0.9995 | 0.0000 | 0.9995 | 0.0000 | 0.9995 |

Fuente: elaboración propia con datos del cuadro 1.

Uno de los temas de frontera y de debate de la política económica es el del papel de la política fiscal y los multiplicadores del gasto en tiempos de crisis. Existe cierto consenso entre los economistas poskeynesianos y neokeynesianos en que la coordinación entre política fiscal y monetaria beneficiará al desempeño económico de los países. Hay dos puntos de coincidencia, el primero se encuentra en la preponderancia que juega la política fiscal en las condiciones de crisis y de estancamiento; el segundo consiste en considerar las particularidades económicas en la estimación de los multiplicadores al evaluar la política de gasto. La eficacia de la coordinación se puede observar en el valor que asumen multiplicadores. Bajo ciertas condiciones, a mayor coordinación aumentan los multiplicadores sobre todo en momentos de tasas de interés cercanas a cero y con una economía deprimida.

Algunos economistas sostienen que en economías abiertas, en desarrollo y con tipos de cambio flexibles (como las de Argentina, Brasil, Chile y México), los multiplicadores del gasto no suelen ser altos. No obstante el gasto público tiene un peso importante en el impulso al crecimiento. En el examen de los hechos estilizados nuestra investigación encontró que la expansión del gasto público en los cuatro países coincide con el crecimiento de la inversión, del consumo y del pib en periodos de expansión. No se detectan efectos expulsión. A pesar del peso del gasto público, nuestras estimaciones econométricas sugieren unos multiplicadores del gasto menores a uno en los casos de Brasil, México y Chile. El caso de Argentina es el único mayor a 1. Las pruebas econométricas muestran además que las políticas monetaria y fiscal aisladas no tienen impacto sobre el crecimiento del pib en tres de los cuatro países. El régimen de mi ha influido en parte para que la inflación disminuya en Chile, Brasil y México, pero si evalúa a dicho régimen por la cuantificación de los multiplicadores del gasto sus resultados son malos. En cambio para Argentina son positivos. Aceptamos nuestra hipótesis central; por tanto, pensamos que la política económica en los países donde opera el régimen de mi tiene que hacer un cambio radical porque si se continúa con la apreciación cambiaria para estabilizar los precios tarde que temprano habrá que volver a empezar y los sacrificios de toda una sociedad no servirán de nada. Esta investigación mostró que en algunos países mayor coordinación podría significar aumento del multiplicador del gasto y por tanto del producto y del empleo, habrá que examinar en una investigación futura una propuesta de coordinación con la estructura institucional que poseen los países hasta ahora analizados.