En este trabajo estudiamos el origen de los desequilibrios macroeconómicos de la economía española en el contexto del proceso de integración europea. Con tal fin, analizamos algunas de las hipótesis destacadas en la literatura económica como causantes de los desequilibrios en la cuenta corriente, las divergencias en la competitividad de los estados miembros y la posición fiscal del gobierno español. Resaltamos el punto de quiebre que significó la adopción de la moneda única y sus efectos sobre los tipos de interés, las expectativas de crecimiento económico y la fuerte y continua entrada de capitales provenientes de los países del núcleo de la eurozona ayudando a la gestación de una burbuja en el mercado inmobiliario y al proceso de apalancamiento del sector privado.

This work studies the origin of macroeconomic imbalances in the Spanish economy in the context of European integration, analyzing some of the major hypotheses found in economic literature as causes of imbalances in current accounts, disparities in competitiveness among member states and the fiscal position of the Spanish government. We emphasize the breaking point of adopting a single currency and how this has affected interest rates, economic growth forecasts and the strong and continuous inflow of capital from countries in the Eurozone core, contributing to the real-estate bubble and leveraging the private sector.

Dans ce travail, nous étudions l’origine des déséquilibres macroéconomiques de l’économie espagnole dans le contexte du processus d’intégration européenne. A cette fin, nous analysons quelques unes des hypothèses éminentes de la littérature économique au sujet des causes des déséquilibres dans le compte courant, des écarts entre les niveaux de compétitivité des États membres et de la position fiscale du gouvernement espagnol. Nous soulignons le point de rupture qu’a signifié l’adoption de la monnaie unique et ses effets sur les taux d’intérêt, les expectatives de croissance économique, la forte et continue entrée de capitaux provenant de pays du noyau de la zone euro, qui a favorisé la gestation d’une bulle dans le marché immobilier et le processus de favorisation du secteur privé.

Neste trabalho estudamos a origem dos desequilíbrios macroeconómicos da economia espanhola no contexto do processo de integração europeia. Com este propósito, analisamos algumas das hipóteses destacadas na literatura econômica como responsáveis pelos desequilíbrios na conta corrente, as divergências na competitividade dos estados-membros e a posição e a posição fiscal do governo espanhol. Destacamos o ponto de inflexão que significou a adoção da moeda única e seus e seus efeitos sobre as taxas de juros, as expectativas de crescimento econômico e a forte e contínua entrada de capitais provenientes dos países do núcleo econômico da zona do euro ajudando à gestação de uma bolha no mercado imobiliário e ao processo de alavancagem do setor privado.

本文研究了在欧洲一体化背景下西班牙宏观经济失衡的根源,分析了经济 学文献中关于经常账户失衡的原因、欧盟成员国竞争力差异以及西班牙政 府的财政状况等几个主要假设。我们强调了采用单一货币的重要转折点, 以及这如何影响利率、经济增长预测以及来自欧元区核心国的资本流入, 而这又导致了房地产泡沫的产生,并且促进了私人部门。

Desde inicio de la década pasada y, con mayor fuerza desde el trabajo de Bernanke (2005), se ha señalado a los desequilibrios globales como una fuente de inestabilidad y potencial riesgo para la economía global. En la literatura económica se han estudiado diferentes hipótesis sobre el origen de los desequilibrios globales, una de las que más atención ha llamado es la que afirma que los desequilibrios de cuenta corriente y la bajada de los tipos de interés de largo plazo de Estados Unidos (EU) fueron producto de los flujos resultantes del exceso de ahorro proveniente de las economías emergentes, principalmente asiáticas, y de los países exportadores de petróleo, lo que en la literatura de los desequilibrios globales se conocen como los países del saving glut (exceso de ahorro). Éste, y las dificultades de absorción por parte del mercado estadounidense, habría sido una de las causas de la crisis financiera de 2007. Al respecto, trabajos empíricos han estudiado diversas fuentes del crecimiento en la tasa de ahorro de los países emergentes del Este Asiático y de los países exportadores de petróleo resaltando algunos puntos. Primero, algunos países emergentes han seguido una estrategia de crecimiento basada en las exportaciones, la cual necesita mantener un tipo de cambio competitivo y, por tanto, de la acumulación de reservas para intervenir en el mercado cambiario (Catte et al., 2011; King, 2011; Herrerías y Orts, 2010; Rodrik, 2008). Segundo, una parte importante del ahorro se relaciona con motivos precautorios como el temor ante choques externos y salidas súbitas de capitales (Menkhoff, 2013; Porcile et al., 2011; Aizenman et al., 2011; Taguchi, 2011; Calvo y Reinhart, 2002), el envejecimiento de la población y la falta de esquemas de protección social (Horioka y Wan, 2007; Ferrucci y Miralles, 2007), y la cobertura ante cambios inesperados a la baja en los precios de los bienes de exportación (Bems y Carvalho-Filho, 2011; Kilian et al., 2009, Le y Chang, 2013). Finalmente, se ha señalado que la salida de los flujos de ahorro de estas economías hacia las avanzadas es consecuencia del bajo nivel de desarrollo de sus sistemas financieros (King, 2011; Ferrucci y Miralles, 2007).

En trabajos más recientes, se ha aceptado que si bien, el exceso de ahorro proveniente de los países del saving glut (economías emergentes de Asia y países exportadores de petróleo) habría contribuido mediante su entrada en el mercado estadounidense a disminuir el rendimiento de los activos más seguros y más líquidos y, por tanto, habría desplazado los flujos de capital —principalmente provenientes de Europa— hacia productos resultado de la innovación financiera en busca de mayores rendimientos (Bertaut et al., 2012), también se ha señalado que los flujos netos, como lo es el saldo de cuenta corriente, pierden relevancia explicativa, y son, en cambio, los flujos brutos los importantes en la explicación de la inestabilidad financiera observada en los últimos años (Borio y Disyatat, 2011). Es aquí, al considerar los flujos brutos, cuando los provenientes de Europa se tornan relevantes. Así, si bien en su conjunto, tanto la Unión Europea como la zona euro, habría presentado un saldo en cuenta corriente cercano al equilibrio, los flujos brutos entrantes y salientes habrían contribuido a la inestabilidad del sistema financiero internacional.

En el caso de la Unión Europea, en general, y de la zona euro, en particular, los países miembros han presentado posiciones externas divergentes (Lane y Milesi-Ferretti, 2007), esto es, mientras que países como Alemania, Holanda o Finlandia han observado persistentes superávits en cuenta corriente, España, Grecia o Portugal han presentado un signo negativo en los balances externos. Al respecto, se ha resaltado el papel de Holanda, Francia y Alemania como intermediarios financieros de los flujos de capitales del mercado mundial (Chen et al., 2013; Schmitz y Von Hagen, 2011), esto es, como prestatarios en los mercados internacionales y prestamistas en los mercados europeos.

En el caso europeo, además de la presencia de desequilibrios en las posiciones externas de los estados miembros, también se han observado divergencias en variables relevantes para el funcionamiento de una unión monetaria como son los déficit públicos, la productividad, los precios y los costos laborales. La divergencia en estas variables habría contribuido a la pérdida de competitividad de los países de la periferia de la zona del euro y a la inestabilidad e insostenibilidad de sus posiciones externas y de sus balances fiscales.

En este trabajo se estudia el origen de los desequilibrios en España en el contexto de la integración económica europea. Concretamente se analizan algunas hipótesis resaltadas en la literatura económica como causantes de los desequilibrios en la cuenta corriente y las divergencias en la competitividad de los estados miembros. El análisis del origen de los desequilibrios en la economía española es relevante en el contexto de la mayor crisis económica de su historia reciente. Además, el trabajo busca aportar información relevante en términos explicativos y prospectivos al explorar las causas de los desequilibrios macroeconómicos en la economía española, su relación con las crisis financiera y la de la deuda soberana, y las posibles alternativas en términos de política económica.

Para cumplir con el objetivo, además de esta introducción, en la primera sección se hace un análisis de la literatura económica relacionada con los desequilibrios intraeuropeos. En la segunda sección, se realiza un análisis de las principales hipótesis sobre el origen de los desequilibrios para el caso de la economía española. Y, finalmente, se presentan algunas conclusiones. De acuerdo a este análisis, resalta el punto de quiebre que significó la adopción de la moneda única y sus efectos sobre los tipos de interés, las expectativas de crecimiento económico y la fuerte y continua entrada de capitales provenientes de los países del núcleo de la eurozona ayudando a la gestación de una burbuja en el mercado inmobiliario y al proceso de apalancamiento del sector privado.

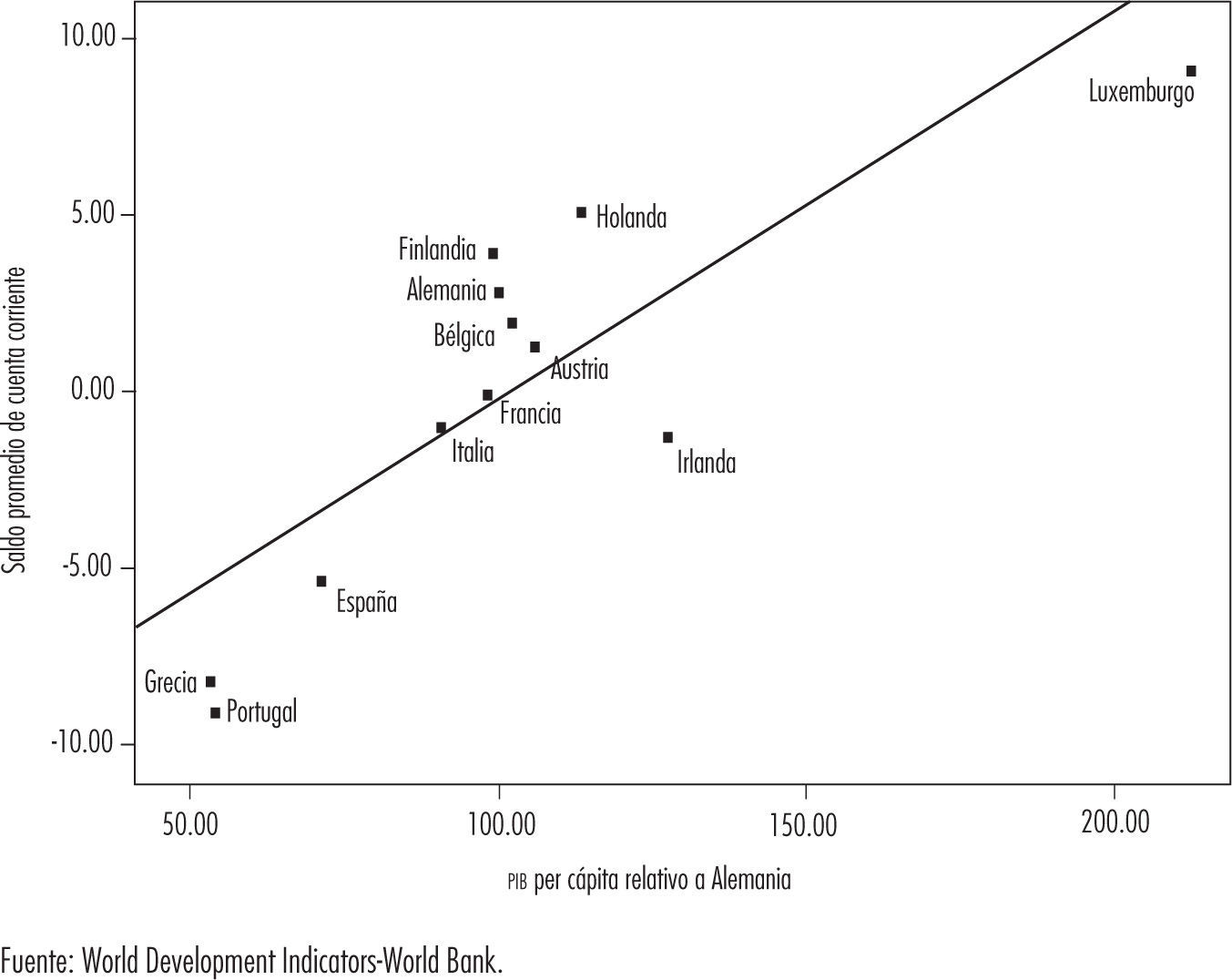

1. Algunas hipótesis sobre el origen de los desequilibrios europeosComo se ha mencionado antes, si bien los países miembros de la Unión Monetaria Europea (UME) en su conjunto han presentado un balance con el exterior cercano al equilibrio (medido en términos del saldo de la balanza por cuenta corriente), los países miembros han presentado posiciones divergentes. De forma descriptiva, si se toma como base a los países que originalmente adoptaron el euro en 1999 (Alemania, Austria, Bélgica, España, Finlandia, Francia, Holanda, Irlanda, Italia, Luxemburgo, Portugal) más Grecia (2001) y se separan en tres grupos, deficitarios, superavitarios y en equilibrio (donde los países en equilibrio relativo tendrían un ratio de +/-2%), de acuerdo al saldo promedio de la balanza por cuenta corriente como porcentaje del pib desde el año en que adoptaron el euro hasta 2012, se tiene que en el grupo de los superavitarios se encontrarían Bélgica, Finlandia, Alemania, Luxemburgo y Holanda mientras que en el grupo deficitario estarían Grecia, Portugal y España. Y, finalmente, en el grupo de los países con un relativo equilibrio en cuenta corriente estarían Austria, Francia, Irlanda e Italia. Los países con posiciones superavitarias extremas están representados por Luxemburgo (9.27%), Holanda (5.68%) y Finlandia (4.45%) mientras que los países con el saldo negativo más pronunciado son Portugal (-9.25), Grecia (-8.44) y España (-5.12 por ciento).

Diversas hipótesis han surgido para intentar explicar los desequilibrios en cuenta corriente de los países de la UME. La primera explicación se sustenta en el proceso de convergencia de sus miembros menos desarrollados hacia los que tienen mayor nivel de desarrollo, esto es, dadas las diferentes dotaciones iniciales, el capital fluiría de los países con mayor ratio capital-trabajo hacia los que presentan menor ratio en busca de mayores rendimientos marginales por las expectativas de crecimiento futuro que generó el proceso de integración y de convergencia (catching-up) (Schmitz y Von Hagen, 2011; Belke y Dreger, 2013; Campa y Gavilán, 2011). El proceso mundial de integración comercial y financiera, con la UME a la cabeza, habría creado las condiciones para que los países en busca de convergencia económica1 tomaran ventaja de los flujos de capitales, una vez que los riesgos cambiarios hubiesen sido eliminados (Lane y Milesi-Ferretti, 2007; Lane, 2013), y el proceso de catching-up incrementará su tasa de crecimiento económico. Esto habría sido posible dado que, en el marco de la integración europea, los países de la periferia tenían sistemas financieros relativamente desarrollados y homogéneos en relación con los países del núcleo, además de estar envueltos en el marco institucional propio de la Unión Europea. En suma, la primera explicación relaciona el saldo en la cuenta corriente con el nivel de desarrollo y el proceso de integración europeo.

Una primera aproximación se presenta con la gráfica 1 que muestra la relación positiva entre el promedio del saldo en la cuenta corriente desde la adopción del euro hasta 2012 con el pib per cápita del país con relación al de Alemania al momento de la adopción del euro. Bajo la hipótesis de la convergencia y el proceso de integración económica, la adopción del euro habría significado una bajada significativa de los tipos de interés que estaría relacionada con la eliminación del riesgo cambiario y el flujo de capitales hacia los países de la periferia generando desequilibrios en la cuenta corriente que se irían corrigiendo conforme la convergencia real fuera lograda.

Además de la hipótesis de la convergencia y el proceso de integración de la UME, la gestación de los desequilibrios macroeconómicos intraeuropeos se ha relacionado con la pérdida de competitividad de los países de la periferia. Aquí cabe señalar tres puntos: el primero, se relaciona con la estrategia alemana de crecimiento después de la unificación basada en las exportaciones, con una demanda interna deprimida a partir de mantener precios y salarios artificialmente bajos, y del debilitamiento del poder de negociación sindical (Schnabl y Freitag, 2012; Brancaccio, 2012). El segundo, un mayor crecimiento relativo de los precios y salarios en los países de la periferia en el contexto de la ausencia de una estrategia propia de tipo de cambio nominal, lo que se traduce en un deterioro de la competitividad de los países de la periferia. Finalmente, se ha señalado también, que la adopción del euro en tipos de cambio nominales diferentes a los valores de largo plazo habría contribuido a la desincronización de los ciclos económico (Toribio-Dávila, 2011). Si a esto se añade la puesta en marcha de una política monetaria expansiva, el resultado es un sobrecalentamiento de las economías que entraron al euro con un tipo de cambio más competitivo. En el contexto de las restricciones que impone la UME, cuando hay choques asimétricos de demanda, la política monetaria se torna ineficaz y la adopción del Pacto de Estabilidad y Crecimiento (pec) puede convertirse en una limitante a los estímulos requeridos por los miembros desfavorecidos.

Finalmente, hay dos factores que se han señalado en la literatura como causantes de los desequilibrios: el primero de ellos, se relaciona con las diferentes etapas demográficas en las que se encuentran los miembros de la UME (Aizenman y Sengupta, 2011; Hassan et al., 2011; Barnes et al., 2010). Bajo esta hipótesis, países como Alemania, con un ratio de dependencia de adultos mayores mayor a la de países como Irlanda, habría contribuido a que los primeros presenten tasas más altas de ahorro que se habrían canalizado a los segundos. El segundo, y último factor, relaciona al saldo en cuenta corriente con el saldo fiscal del gobierno, lo que en la literatura se conoce como déficit gemelos, aunque su contribución al deterioro de la posición externa de los países de la periferia no es clara (Barnes et al., 2010; Brissimis et al., 2010; Blanchard, 2007).

2. Los desequilibrios en la economía españolaDentro del estudio del proceso de integración europea durante la tercera etapa de la ume,2 se parte intentando responder si la adopción del euro ha sido un punto de quiebre estructural en los desequilibrios macroeconómicos de la economía española. Para responder a la pregunta el centro está en tres variables claves en el proceso de integración económica y financiera. En primer lugar, el saldo en la cuenta corriente que refleja los diferenciales entre ahorro nacional e inversión. En segundo lugar, el tipo de interés nominal, en donde la adopción del euro y la eliminación del riesgo cambiario tuvieron un efecto positivo sobre la prima de riesgo. Y, finalmente, el tipo de cambio real efectivo que en ausencia del mecanismo de ajuste del tipo de cambio nominal muestra los precios relativos entre las economías de la eurozona y, además, es frecuentemente utilizado como medida de competitividad.

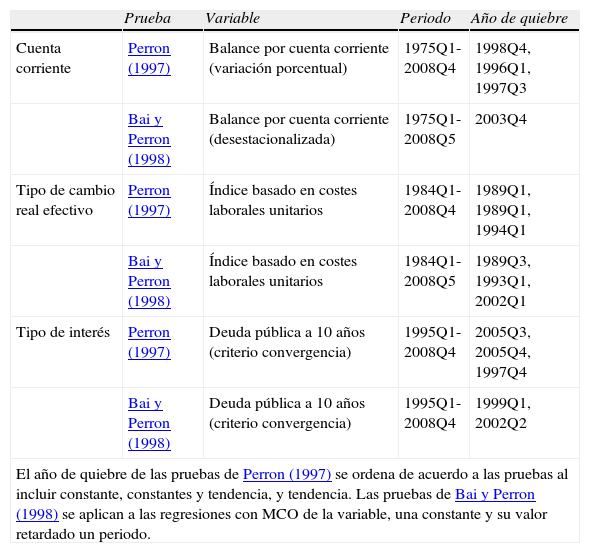

Para comenzar con este análisis se aplicaron dos pruebas de quiebre estructural, la primera, propuesta por Perron (1997) y, la segunda, propuesta por Bai y Perron (1998). Se tomó como referencia las series de saldo en cuenta corriente y el tipo de cambio real efectivo basado en los costos laborales unitarios extraídos de las Estadísticas Financieras Internacionales del Fondo Monetario Internacional (ifs-imf, por sus siglas en inglés, respectivamente), y el tipo de interés nominal de la deuda pública a 10 años que se utiliza como criterio de convergencia, esta última serie ha sido obtenida del Instituto Nacional de Estadística de España. Como acotación metodológica, es necesario señalar que hay dificultades para la obtención de series largas para el mismo periodo, por lo que el análisis se restringe a la disponibilidad de las mismas, esto es, el periodo difiere entre variables aunque siempre se considera como referencia el año de la adopción del euro. Además, se restringe el periodo hasta 2008Q4 dado que el objetivo es el análisis del proceso de gestación de los desequilibrios macroeconómicos y buscando evitar que el choque proveniente de la crisis financiera internacional domine los resultados. El cuadro 1 muestra los resultados de las pruebas de quiebre estructural de Perron (1997), y Bai y Perron (1998). Dado que la primera determina un único punto de quiebre desconocido en la serie, ante la presencia de quiebres múltiples ésta se torna ineficaz. La aplicación de la segunda, Bai y Perron (1998), elimina este problema y proponen una metodología a partir de una regresión con mínimos cuadrados ordinarios (mco) que ayuda a identificar la presencia de hasta un máximo de cinco de quiebres múltiples desconocidos.

Pruebas de quiebre estructural de Perron (1997), y Bai y Perron (1998)

| Prueba | Variable | Periodo | Año de quiebre | |

| Cuenta corriente | Perron (1997) | Balance por cuenta corriente (variación porcentual) | 1975Q1-2008Q4 | 1998Q4, 1996Q1, 1997Q3 |

| Bai y Perron (1998) | Balance por cuenta corriente (desestacionalizada) | 1975Q1-2008Q5 | 2003Q4 | |

| Tipo de cambio real efectivo | Perron (1997) | Índice basado en costes laborales unitarios | 1984Q1-2008Q4 | 1989Q1, 1989Q1, 1994Q1 |

| Bai y Perron (1998) | Índice basado en costes laborales unitarios | 1984Q1-2008Q5 | 1989Q3, 1993Q1, 2002Q1 | |

| Tipo de interés | Perron (1997) | Deuda pública a 10 años (criterio convergencia) | 1995Q1-2008Q4 | 2005Q3, 2005Q4, 1997Q4 |

| Bai y Perron (1998) | Deuda pública a 10 años (criterio convergencia) | 1995Q1-2008Q4 | 1999Q1, 2002Q2 | |

| El año de quiebre de las pruebas de Perron (1997) se ordena de acuerdo a las pruebas al incluir constante, constantes y tendencia, y tendencia. Las pruebas de Bai y Perron (1998) se aplican a las regresiones con MCO de la variable, una constante y su valor retardado un periodo. | ||||

Este cuadro muestra una serie de quiebres estructurales en el saldo por cuenta corriente entre 1996 y 2003, esto es, en el periodo previo y los primeros años de la adopción del euro. El quiebre de 2003Q4 señala el punto en donde el saldo por cuenta corriente comienza a deteriorase con mayor fuerza. Por su parte, el tipo de cambio real efectivo basado en costos laborales unitarios muestra quiebres en 1989, 1993-94, y 2002. Es en el quiebre de 2002Q1 donde se acelera la divergencia entre las tendencias de tipo de cambio real entre España y Alemania. Finalmente, en el tipo de interés tomado como referencia para los criterios de convergencia se pueden observar cambios en 1997, 1999, 2002 y 2005. Es posible ver cómo, a partir de la adopción de la moneda única, el tipo de interés referente para la convergencia se estabiliza en niveles históricamente bajos. Esto es, el proceso de integración económica y financiera, intensificado en la tercera etapa de la UME, fue un punto de inflexión en el desempeño de los desequilibrios macroeconómicos de la economía española. El choque positivo de la adopción del euro y el proceso de integración financiera en la tercera etapa de la UME habrían incentivado un flujo extraordinario de capital de los países de su núcleo a los países del sur. Este flujo, sumado a la disminución de la prima de riesgo por la eliminación del riesgo cambiario, habría detonado un deterioro en el saldo por cuenta corriente.

El deterioro en la cuenta corriente, además de ser explicado por el proceso de integración financiera, se relaciona con las expectativas de futuro crecimiento de la economía española asociadas al proceso de convergencia (catching-up) hacia las economías del núcleo de la eurozona. Trabajos empíricos han señalado el sesgo que presentaron las expectativas de crecimiento de las economías de la convergencia de la zona euro con respecto a los fundamentos macroeconómicos (Ca’Zorzi et al., 2012; Gibson et al., 2012; Beirne y Frantzscher, 2013), lo que muestra una sobrerreacción de los agentes económicos tanto al efecto positivo del proceso de integración sobre las economías de la convergencia como al efecto negativo real de la crisis financiera del último lustro.

La cuestión, ahora, es analizar el origen de la caída en la competitividad posterior a la adopción del euro, y qué papel desempeña en los desequilibrios españoles la posición fiscal del gobierno español.

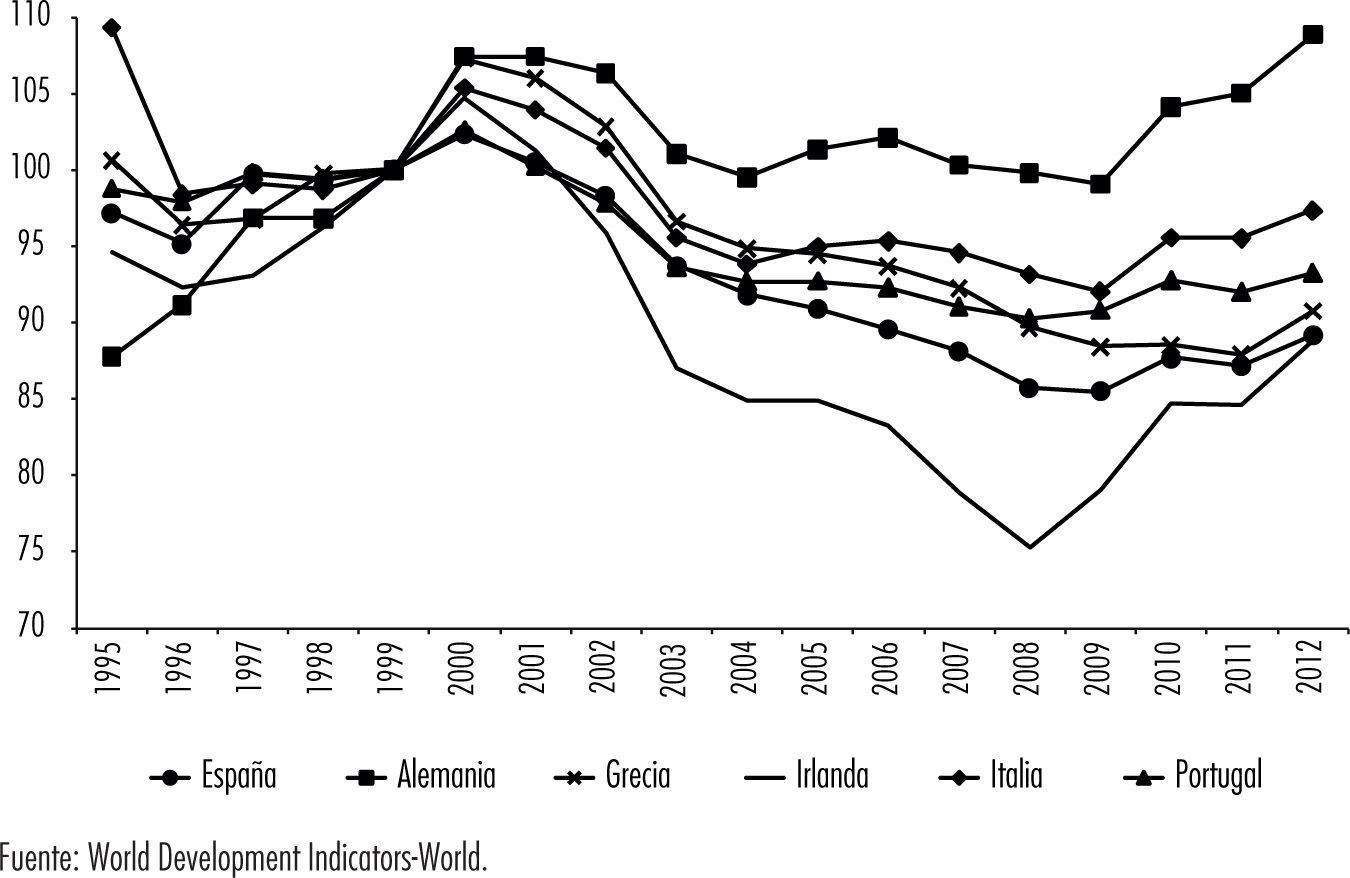

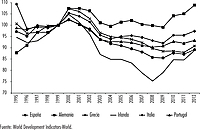

En la gráfica 2 se presenta el contraste del desempeño del tipo de cambio real entre distintos miembros de la eurozona en los años posteriores a la adopción del euro. Por cuestión de espacio, se toma como referencia al grupo de países conocidos como GIIPS, por sus siglas en inglés (Grecia, Irlanda, Italia, Portugal y España) y a la economía alemana. Con base en la gráfica 2, partiendo del año de la adopción del euro, se observa una divergencia en el índice de tipo de cambio real efectivo entre Alemania y los países GIIPS. La diferencia es más acentuada en Irlanda, España y Grecia.

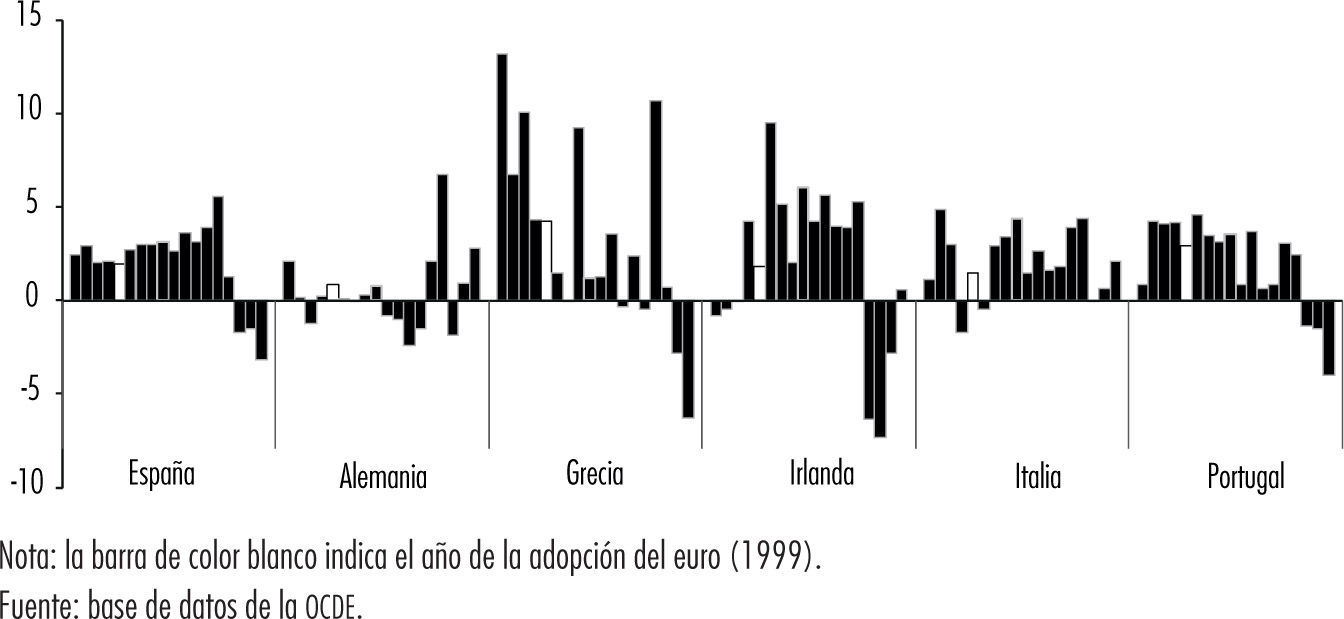

Un punto importante para el análisis es el estudio de la relación entre el crecimiento de los costos laborales y la productividad. En la gráfica 3 se presenta la evolución de las tasas de crecimiento de los costos laborales unitarios nominales para nuestro grupo de países. Tres hechos sobresalen de la gráfica 3: en primer lugar, se observa un incremento constante de los costos laborales unitarios en los países GIIPS posterior a la introducción del euro; en segundo, es posible observar una súbita caída en los costos laborales a partir del inicio de la crisis financiera de 2007, acentuada con la crisis soberana europea en 2010. En este punto, cabría destacar la caída en los costos de Irlanda, cuyo mercado de trabajo ha sido considerado altamente flexible. Finalmente, señalar que en Alemania, hasta antes de la crisis, se presentó un relativo estancamiento de los costos laborales unitarios. Este hecho habría contribuido a la pérdida de competitividad de los países de la periferia en términos de la economía alemana, cuya estrategia de crecimiento basada en las exportaciones se ha caracterizado por un debilitamiento de la demanda interna.3

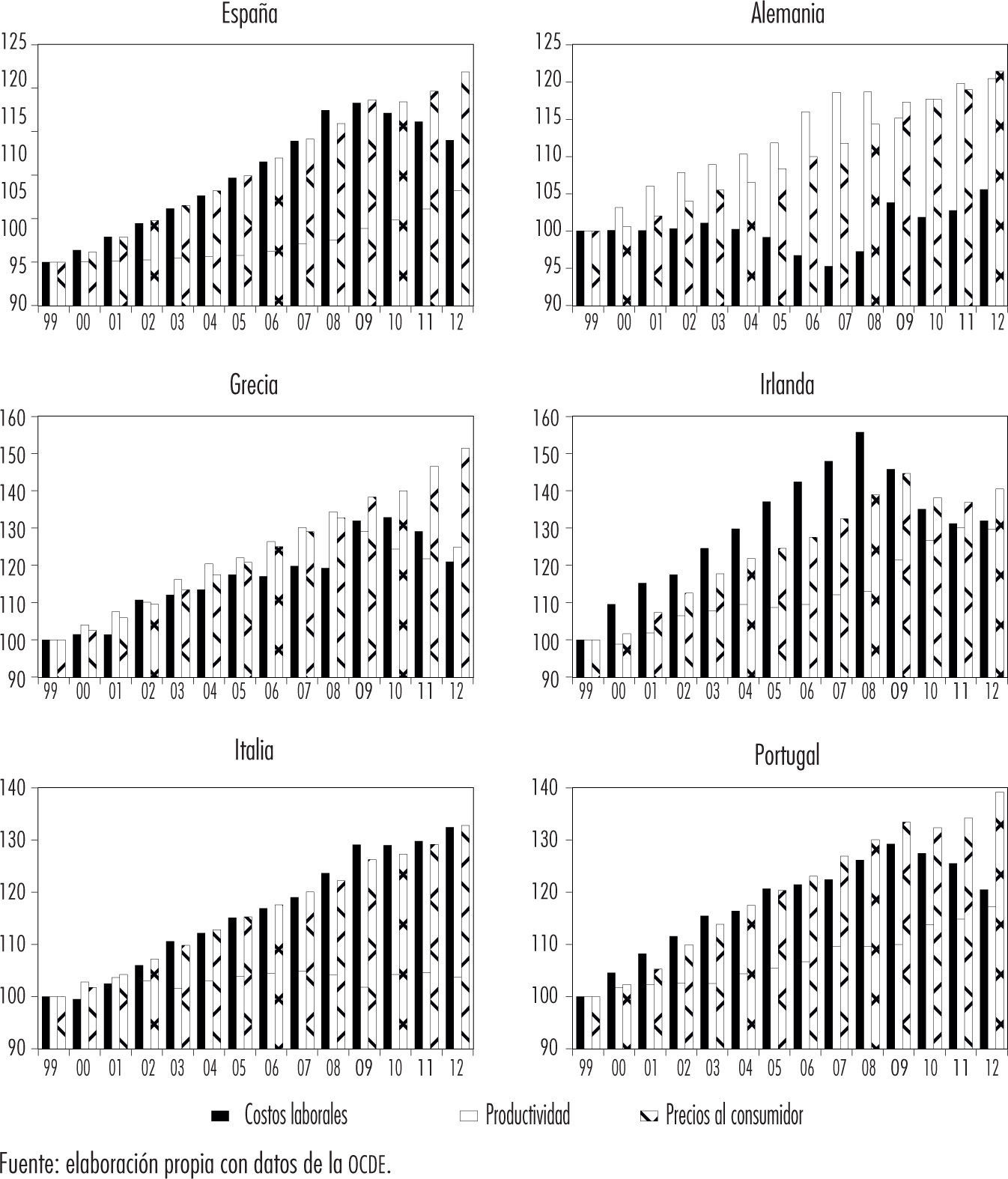

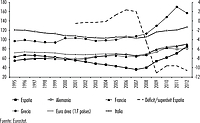

En la gráfica 4 se presenta la evolución contrastada de los índices de costos laborales unitarios, de productividad por unidad de trabajo empleada y de precios al consumidor para el periodo 1999-2012. En las series es posible observar que para España, Irlanda, Italia y Portugal, los costos laborales unitarios crecieron de forma sostenida y con mayor fuerza que la productividad. En el caso de la economía griega, se observa una correlación positiva con un crecimiento de la productividad hasta antes de la crisis mayor al crecimiento de los costos laborales unitarios. Finalmente, se observa que para la economía alemana, éstos se han mantenido relativamente estables mientras que la productividad ha crecido de forma significativa. Para el caso de la economía española es de resaltar el incremento fuerte y sostenido de los precios al consumidor mientras que para el caso de la economía alemana, crecieron en menor medida que la productividad en el periodo anterior al estallido de la crisis.

En suma, la combinación de un fuerte crecimiento de los precios y los costos laborales en la economía española con relación a la productividad, y un estancamiento relativo de los precios y costos laborales unitarios en relación con el fuerte incremento de la productividad en la economía alemana, provocaron una pérdida de competitividad de la primera en términos de la segunda. Por una parte, la estrategia alemana de crecimiento basado en las exportaciones habría contribuido al crecimiento relativo de la competitividad mediante el mantenimiento de una demanda agregada interna deprimida. Por otra parte, los flujos externos llegados a España habrían causado presiones de demanda reflejadas en incrementos en los precios y costos salariales de la economía. Sin embargo, tanto para la economía alemana como para la economía española, la evolución de los costos laborales entre sectores de la economía fue diferenciada.

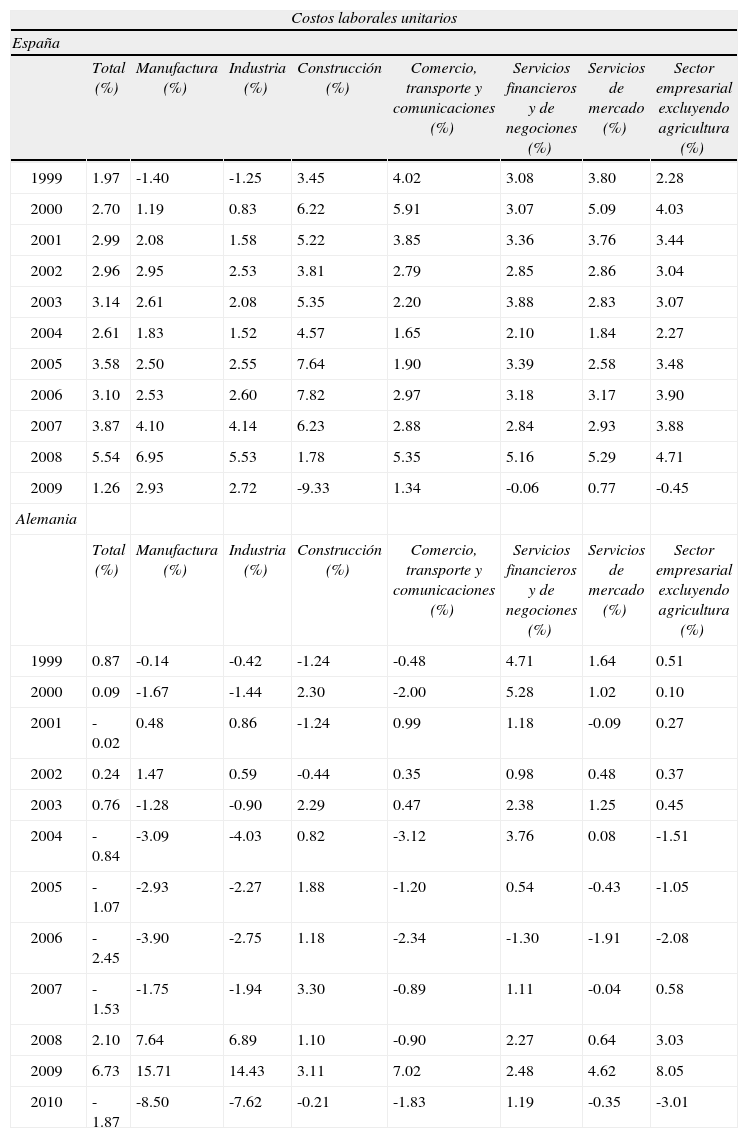

El cuadro 2 brinda información sectorial de los costos laborales unitarios para las economías española y alemana. En el caso de la primera se observa el crecimiento de los costos laborales unitarios en la manufactura, la industria, la construcción, el comercio, el transporte y las comunicaciones, los servicios financieros y de negocios, los servicios de mercado y el sector empresarial. Sin embargo, es en el sector de la construcción en donde el crecimiento de los costos laborales unitarios entre la entrada a la tercera fase de la emu y el inicio de la crisis observa un crecimiento significativamente mayor al del resto de los sectores de la economía. De igual forma, el sector de la construcción es el que recibe el ajuste más drástico al comienzo de la crisis. En el caso de la economía alemana, el análisis por sectores muestra que no se ha presentado una tendencia constante. De forma similar, la construcción presenta una aceleración mayor en los costos laborales unitarios aunque, con diferencia, menor que la observada en la economía española. El hecho del fuerte crecimiento de los costos laborales unitarios en el sector de la construcción de la economía española se explica principalmente por la burbuja inmobiliaria que se gestó en el primer lustro de la década pasada. La disminución de los tipos de interés nominales, como consecuencia de la baja en los costos de transacción asociados al proceso de integración y a la eliminación de los riesgos cambiarios, sumado a las altas expectativas de crecimiento de la economía española, provocaron un auge de recursos que, por medio del sector financiero español, principalmente de las cajas de ahorro, se tradujo en una constante inversión residencial dadas las altas tasas de rendimiento que se presentaron en este sector y bajo la premisa de que los bienes inmuebles no podían bajar de precio.

Costo laboral unitario desagregado (1999-2009/2010)

| Costos laborales unitarios | ||||||||

| España | ||||||||

| Total (%) | Manufactura (%) | Industria (%) | Construcción (%) | Comercio, transporte y comunicaciones (%) | Servicios financieros y de negociones (%) | Servicios de mercado (%) | Sector empresarial excluyendo agricultura (%) | |

| 1999 | 1.97 | -1.40 | -1.25 | 3.45 | 4.02 | 3.08 | 3.80 | 2.28 |

| 2000 | 2.70 | 1.19 | 0.83 | 6.22 | 5.91 | 3.07 | 5.09 | 4.03 |

| 2001 | 2.99 | 2.08 | 1.58 | 5.22 | 3.85 | 3.36 | 3.76 | 3.44 |

| 2002 | 2.96 | 2.95 | 2.53 | 3.81 | 2.79 | 2.85 | 2.86 | 3.04 |

| 2003 | 3.14 | 2.61 | 2.08 | 5.35 | 2.20 | 3.88 | 2.83 | 3.07 |

| 2004 | 2.61 | 1.83 | 1.52 | 4.57 | 1.65 | 2.10 | 1.84 | 2.27 |

| 2005 | 3.58 | 2.50 | 2.55 | 7.64 | 1.90 | 3.39 | 2.58 | 3.48 |

| 2006 | 3.10 | 2.53 | 2.60 | 7.82 | 2.97 | 3.18 | 3.17 | 3.90 |

| 2007 | 3.87 | 4.10 | 4.14 | 6.23 | 2.88 | 2.84 | 2.93 | 3.88 |

| 2008 | 5.54 | 6.95 | 5.53 | 1.78 | 5.35 | 5.16 | 5.29 | 4.71 |

| 2009 | 1.26 | 2.93 | 2.72 | -9.33 | 1.34 | -0.06 | 0.77 | -0.45 |

| Alemania | ||||||||

| Total (%) | Manufactura (%) | Industria (%) | Construcción (%) | Comercio, transporte y comunicaciones (%) | Servicios financieros y de negociones (%) | Servicios de mercado (%) | Sector empresarial excluyendo agricultura (%) | |

| 1999 | 0.87 | -0.14 | -0.42 | -1.24 | -0.48 | 4.71 | 1.64 | 0.51 |

| 2000 | 0.09 | -1.67 | -1.44 | 2.30 | -2.00 | 5.28 | 1.02 | 0.10 |

| 2001 | -0.02 | 0.48 | 0.86 | -1.24 | 0.99 | 1.18 | -0.09 | 0.27 |

| 2002 | 0.24 | 1.47 | 0.59 | -0.44 | 0.35 | 0.98 | 0.48 | 0.37 |

| 2003 | 0.76 | -1.28 | -0.90 | 2.29 | 0.47 | 2.38 | 1.25 | 0.45 |

| 2004 | -0.84 | -3.09 | -4.03 | 0.82 | -3.12 | 3.76 | 0.08 | -1.51 |

| 2005 | -1.07 | -2.93 | -2.27 | 1.88 | -1.20 | 0.54 | -0.43 | -1.05 |

| 2006 | -2.45 | -3.90 | -2.75 | 1.18 | -2.34 | -1.30 | -1.91 | -2.08 |

| 2007 | -1.53 | -1.75 | -1.94 | 3.30 | -0.89 | 1.11 | -0.04 | 0.58 |

| 2008 | 2.10 | 7.64 | 6.89 | 1.10 | -0.90 | 2.27 | 0.64 | 3.03 |

| 2009 | 6.73 | 15.71 | 14.43 | 3.11 | 7.02 | 2.48 | 4.62 | 8.05 |

| 2010 | -1.87 | -8.50 | -7.62 | -0.21 | -1.83 | 1.19 | -0.35 | -3.01 |

La constante entrada de flujos llevando a tipos de interés real negativo ejerció presión a la alza en los precios de los bienes inmuebles. Además, el auge de la construcción atrajo trabajadores de otros sectores de la economía debido a lo atractivo de los salarios. Al respecto, una de las características de la economía española, debido a la marcada dualidad del mercado de trabajo, es que en condiciones de auge crea fuertemente empleos mientras que en condiciones de recesión los destruye con la misma rapidez. Este hecho se explica dado que la creación de empleos en auge se sustenta en contratos temporales que, además de la marcada facilidad de despido y la brecha de prestaciones sociales con los contratos indefinidos, tiene fuertes limitantes en el crecimiento de la productividad.

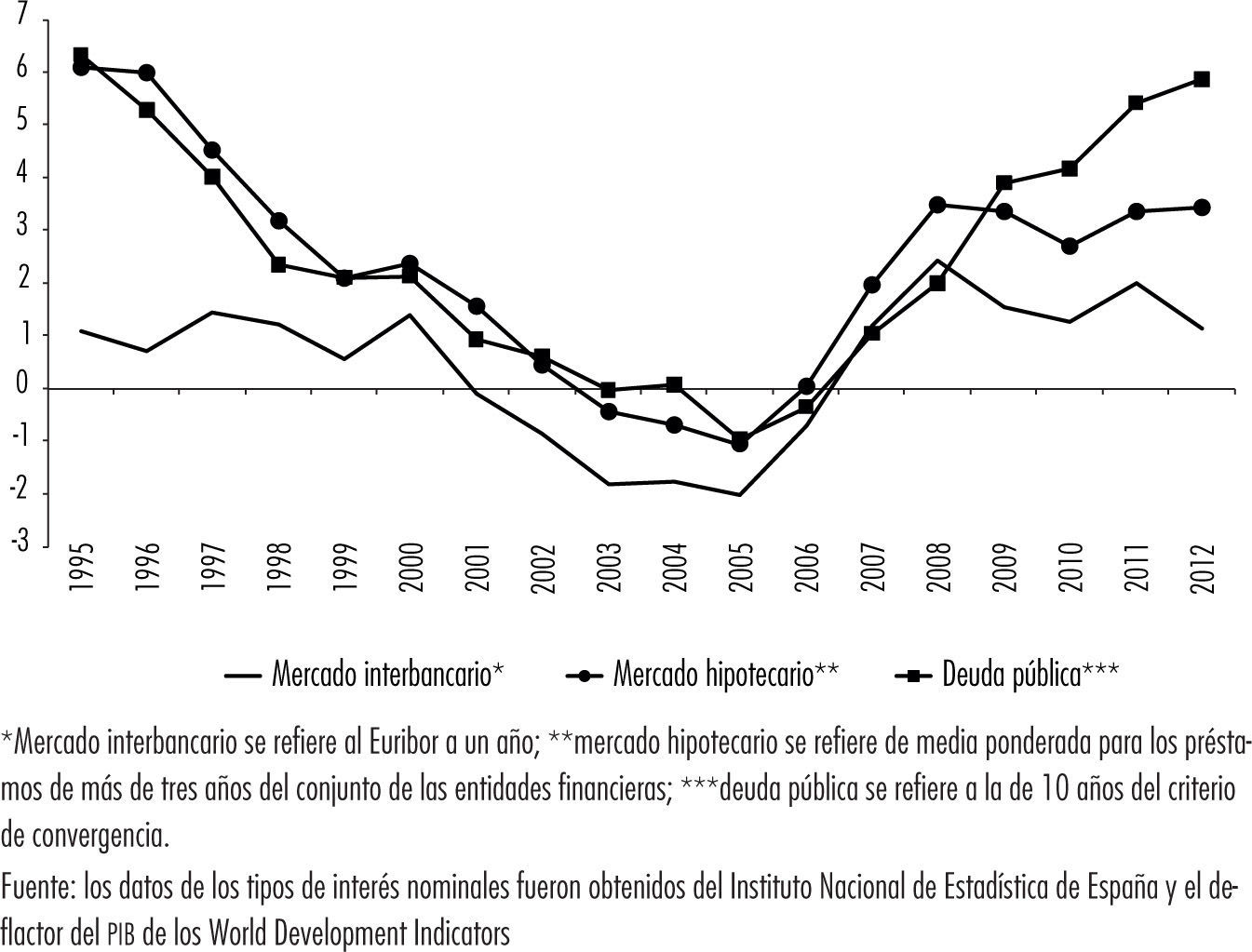

En la gráfica 5 se presentan datos de tipo de interés real aproximado por los de distintos tipos de interés nominal menos el deflactor del pib de la economía española para el periodo 1995-2012. Las series que se muestran son la del tipo de interés del mercado interbancario del Euribor a un año, el tipo de interés del mercado hipotecario de media ponderada para los préstamos de más de tres años del conjunto de las entidades financieras y el tipo de interés de la deuda pública a 10 años utilizado como criterio de convergencia.

Tipo de interés nominal menos el deflactor del pib (1995-2012)

*Mercado interbancario se refiere al Euribor a un año; **mercado hipotecario se refiere de media ponderada para los préstamos de más de tres años del conjunto de las entidades financieras; ***deuda pública se refiere a la de 10 años del criterio de convergencia.

Se observa que desde el inicio del periodo, el tipo de interés real presenta una tendencia decreciente y que incluso en los años inmediatos posteriores a la entrada en la tercera fase de la UME, los tipos reales son negativos. Este hecho habría incentivado la creación de una burbuja en el mercado inmobiliario y un proceso sostenido de endeudamiento privado. Al respecto, Toribio-Dávila (2011) señala que la adopción del euro a un tipo de cambio nominal diferente al de equilibrio de largo plazo habría contribuido a la desincronización de los ciclos económicos entre los países de la eurozona, algunos de ellos entrando con un tipo de cambio relativamente competitivo mientras que otros con problemas de competitividad. Bajo el supuesto anterior, una política monetaria activa, ante choques asimétricos de demanda, se torna inefectiva, ya que sobrecalentaría al grupo de países con tipos de cambio competitivos. En términos de la economía europea, esto explicaría parte de las presiones del lado de la demanda que se manifestaron en un crecimiento de las economías del sur y en un sustancial incremento de sus precios y salarios.

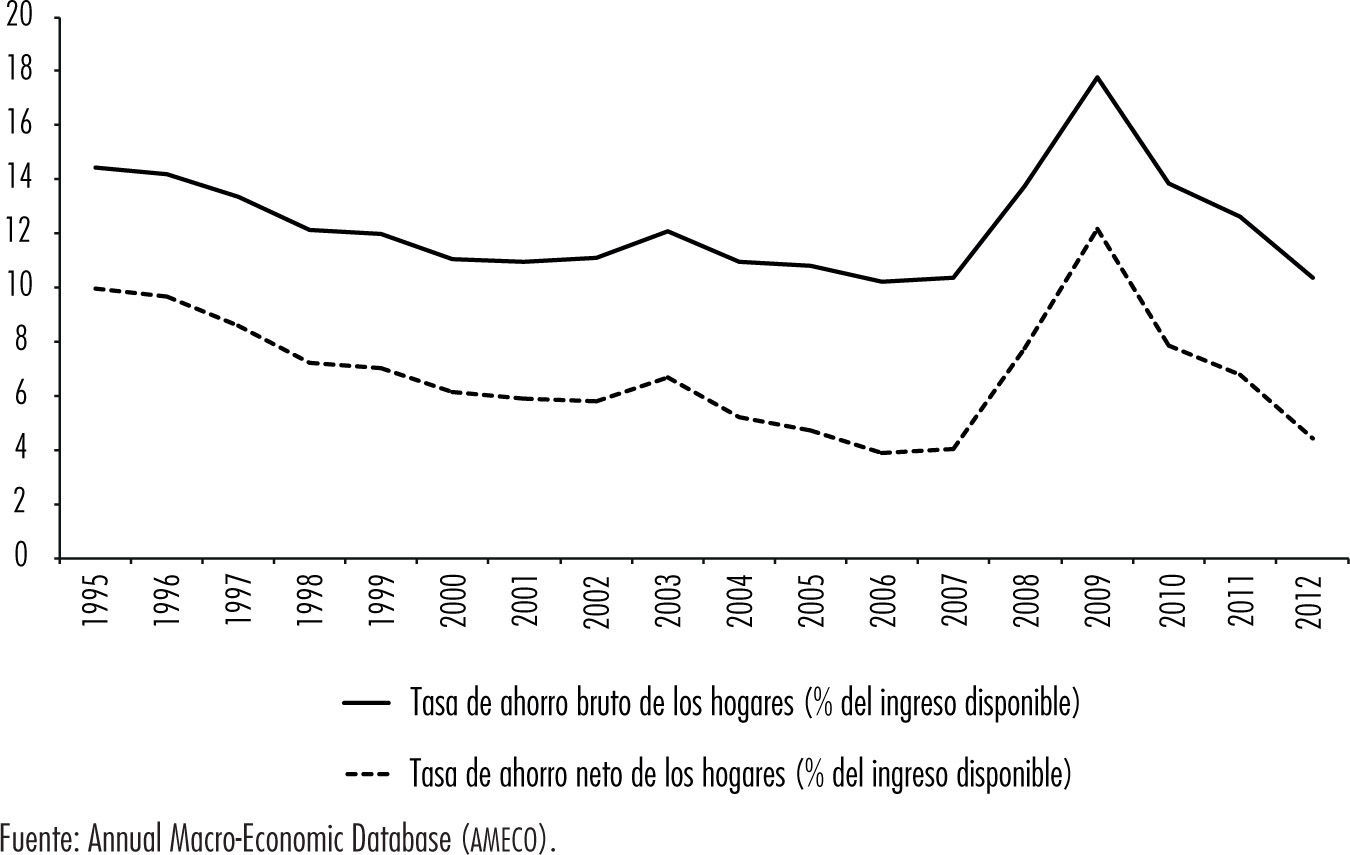

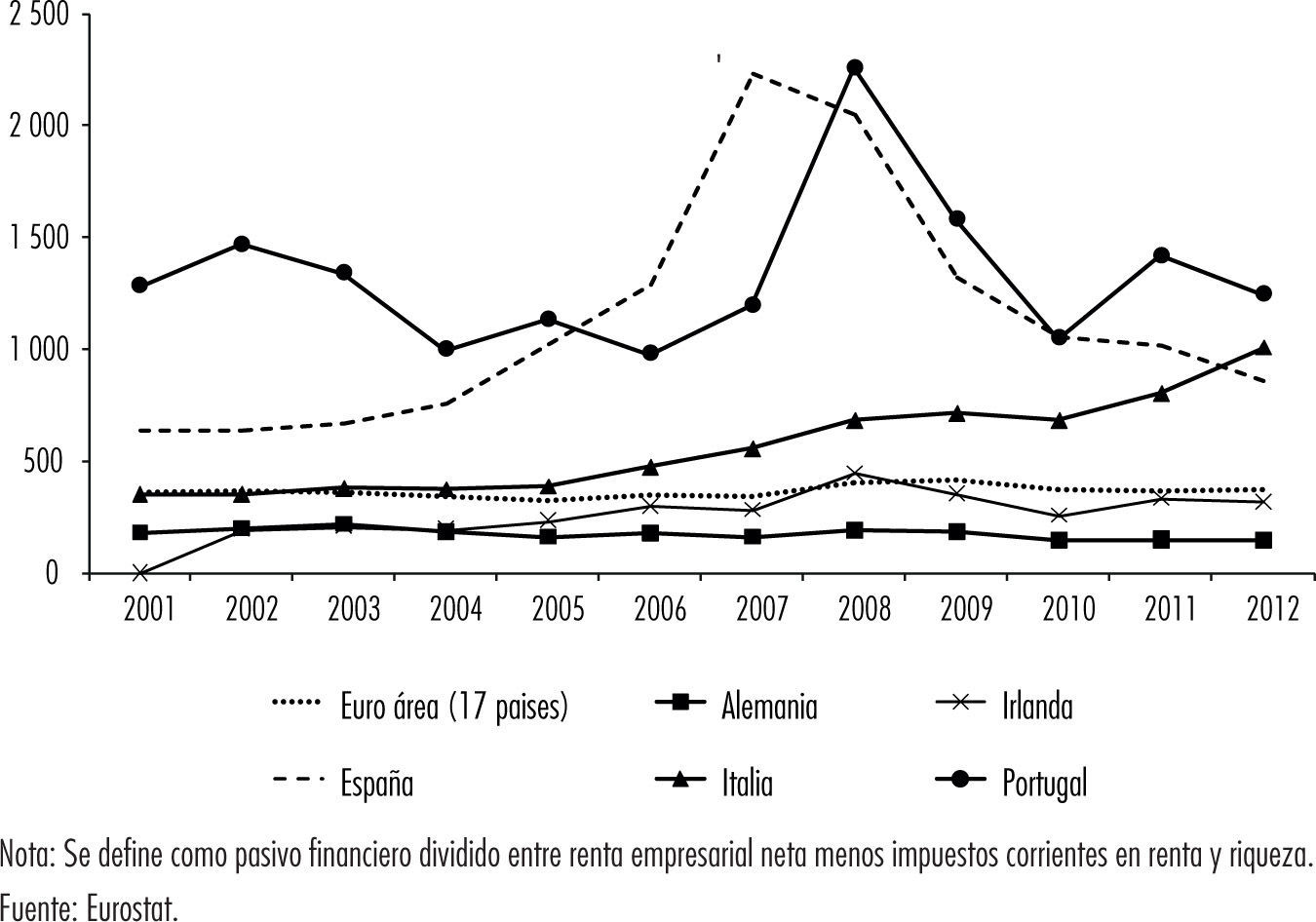

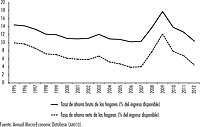

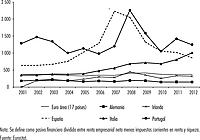

La constante entrada de flujos del exterior combinado con el auge en el mercado de la vivienda y tipos de interés real negativos habría causado una drástica bajada en la tasa de ahorro de los hogares. En el nivel general, el boom en el consumo privado y los tipos de interés históricamente bajos incentivaron un creciente endeudamiento del sector privado español. Por su parte, las corporaciones no financieras estuvieron inmersas en un proceso de apalancamiento ligado al auge de la década pasada. La gráfica 7 muestra el ratio deuda neta-renta después de impuestos de las corporaciones no financieras para Alemania, Irlanda, España, Italia, Portugal y la zona euro. En ella se observa un sobresaliente incremento del nivel de apalancamiento para el caso de España y Portugal. El incremento en Italia es moderado mientras que en el resto de países el ratio ha permanecido relativamente estable.

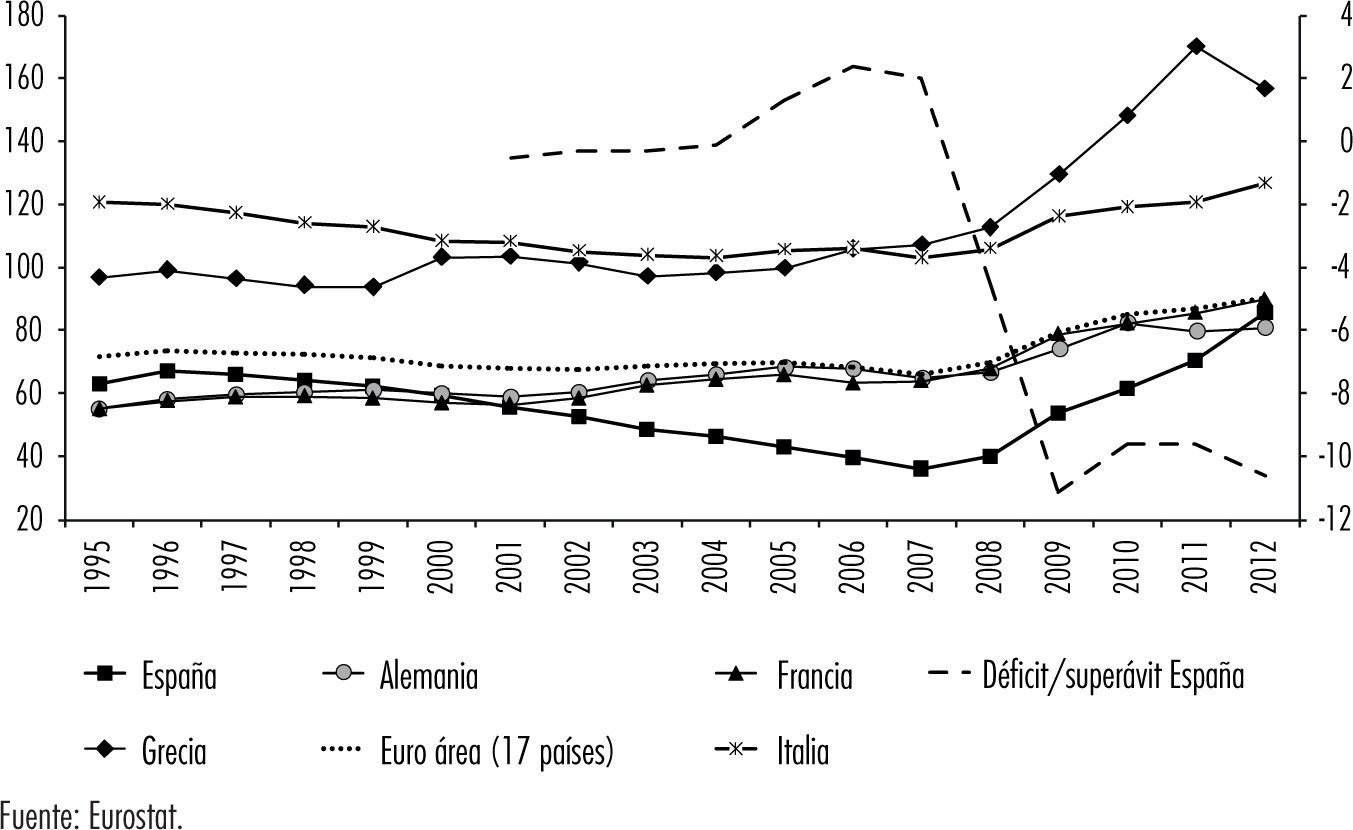

Si bien recientemente se ha señalado el caso español como un problema fundamentalmente de deuda pública y, por tanto, de la necesidad de un proceso de consolidación fiscal que regrese los niveles de deuda a los límites impuestos por el PEC, el origen se encuentra principalmente en la combinación de endeudamiento privado, errores de política económica previos al estallido de la crisis (minando la capacidad de respuesta de las autoridades económicas), y el esquema de ayudas al sistema financiero. En la gráfica 8 se presentan en el eje izquierdo datos de la evolución de la deuda pública como porcentaje del pib para una selección de países incluyendo a la zona euro (de los 17), y, además, en el eje derecho datos del déficit/superávit público de la economía española. En lo referente al endeudamiento público como porcentaje del pib, al centrarse exclusivamente en la economía española, se observa que a partir de la entrada a la tercera fase de la UME, cuando la economía española presentó una sostenida tasa de crecimiento económico, el ratio de deuda pública-pib fue cayendo de forma continuada hasta el año 2007, siendo uno de los niveles más bajos entre los países desarrollados. De forma comparativa, hasta antes del inicio de la crisis, la economía española presentó un ratio deuda-pib inferior al de Alemania, Francia, Italia, Grecia y menor que la media de la euro zona (de los 17). Francia y Alemania han sobrepasado los acuerdos marcados por el PEC —que señalan el límite máximo del ratio deuda-pib en 60%— desde 2002/2003. Por su parte, Grecia e Italia presentan un problema de endeudamiento, tomando como referencia los límites del PEC, durante el periodo estudiado con niveles máximos por encima de 170% para Grecia y de 130% para el caso de Italia.

Debido a las diferencias en la posición fiscal del gobierno, trabajos empíricos han señalado que la relación entre los saldos en cuenta corriente y en el del balance fiscal del gobierno no es clara ni homogénea entre los países con mayores desequilibrios macroeconómicos de la Unión Europea (Barnes et al., 2010; Brissimis et al., 2010; Blanchard, 2007). Por otra parte, se puede observar que entre 2004-2005 y 2007 la economía española presentó un superávit en las cuentas públicas, asociado al proceso de crecimiento de la economía española. Ahora bien, la cuestión clave es saber qué hizo que la posición fiscal del gobierno pasara de tener un superávit fiscal y un ratio deuda-pib muy por debajo de los límites del PEC a la aparente insostenibilidad de sus finanzas públicas. En relación con la pertenencia a una unión monetaria, la economía española se vio afectada, por una parte, por el efecto contagio de economías con una posición fiscal más débil y, por otra, por los límites que impone el PEC en el margen de respuesta de la política económica ante la fuerza y duración que caracterizó a la crisis económica que estalló en 2007. Por otra parte, la dinámica de la deuda pública española también se explica por las intervenciones de las administraciones públicas en los procesos de recapitalización de las entidades financieras4 lo que incluye al Fondo Europeo de Estabilidad Financiera, préstamos bilaterales con Grecia, el Mecanismo Europeo de Estabilidad, el Fondo de Reestructuración Ordenada Bancaria y al Fondo para la Adquisición de Activos Financieros además de las ayudas al sistema financiero como pasivos contingentes, esto es, el volumen de las operaciones conocidas como avales de las administraciones públicas españolas, que se situaban a finales de 2012 en 17% del pib incluyendo respaldos concedidos al sistema financiero, al Fondo Europeo de Estabilidad Financiera y a la Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria (Gordon et al., 2013).5

En la literatura económica reciente, dos trabajos sobresalen en el entendimiento de los errores de política económica que llevaron a la economía española a un problema de endeudamiento público. Por una parte, Serrano (2010) señala una combinación de situaciones y errores tempranos de política económica por parte del gobierno español que llevaron a disminuir el margen de acción de la política fiscal dentro los límites del pec y a afectar levemente en la reactivación de la economía.

En primer lugar, la política fiscal en 2007-2008 presentó un sesgo expansivo, aun cuando la economía estaba en la fase creciente del ciclo económico, debido a la cercanía de las elecciones generales de 2008 a lo que se sumó la reforma fiscal con tintes procíclicos de 2007. En segundo lugar, la distribución del estímulo fiscal de 2008-2009 —uno de los mayores dentro de los países europeos con cerca de 9% del pib— entre ingreso público (recortes impositivos) y gasto público presentó una diferencia fundamental con el resto de países europeos al tener la disminución de los impuestos un papel relativamente más importante. Serrano plantea que el efecto del estímulo fiscal depende en mayor medida de la compatibilidad con la política monetaria, y de los multi-plicadores asociados al gasto y a los impuestos. Dado que los coeficientes de los multiplicadores no son estáticos, la combinación de un alto endeudamiento por parte de las familias y la incertidumbre asociada al choque de la crisis hizo que los recortes impositivos no se canalizasen al consumo con efectos expansivos en la renta agregada sino en un incremento sustancial en el ahorro (véase la gráfica 6) con el fin de prever futuras contingencias económicas y disminuir el nivel de apalancamiento privado. La combinación anterior hizo que se acortara el espacio fiscal de acuerdo a los límites del PEC y que el efecto del estímulo fiscal fuera mínimo.

Por otra parte, Ferreiro et al. (2013) se centran en los problemas de coordinación entre la política fiscal del gobierno español y la monetaria del Banco Central Europeo (bce), la prociclicidad de la política fiscal antes de la crisis y en el tamaño del sector público de la economía española y su función de estabilizador automático. También señalan que el tamaño del sector público español era demasiado pequeño para estabilizar la economía ante el choque de la crisis financiera en relación a las economías de la zona euro y de la Unión Europea. Ellos muestran la relación positiva entre el sector público y la estabilización de la economía. En este sentido, el menor tamaño del sector público habría causado una mayor caída en la renta y un mayor empeoramiento del balance fiscal.

Por último, la falta de coordinación entre la política del bce y la política económica del gobierno español; este hecho habría limitado el efecto expansivo de la política fiscal. En suma, la posición fiscal del gobierno durante la gestación de las oscilaciones macroeconómicas era equilibrada y sostenible, y no fue sino hasta el estallido de la crisis al combinarse los errores previos de política económica del gobierno español, el efectos de los estabilizadores automáticos, las ayudas al sistema financiero y la falta de coordinación con la política monetaria del BCE que la posición fiscal del gobierno se tornó en niveles que, de acuerdo al PEC, se consideran insostenibles.

ConclusionesLa crisis económica iniciada en 2007, y cuyo efecto ha llevado a la economía española a registrar una tasa de paro mayor a 25%, puso de manifiesto la insostenibilidad de los desequilibrios macroeconómicos que la economía venía presentando con mayor intensidad desde la entrada en la tercera fase de la ume. En este contexto, la adopción de la moneda única disminuyó los costos asociados al tipo de cambio y enmarcó las relaciones comerciales entre miembros de la UME dentro del marco institucional común lo que incrementó las expectativas de crecimiento para las economías del sur de Europa —como consecuencia del proceso de catching-up— e incentivo un fuerte flujo de capitales hacia las economías de la convergencia ejerciendo, por una parte, presiones de demanda en los precios y los salarios y, por otra, una disminuciónsignificativa en los tipos de interés nominales, llegando a presentarse tipos reales de interés negativos. Además, el crecimiento que se observó en España, en los años posteriores a la adopción del euro, se vinculó a un proceso de endeudamiento fuertemente asociado al boom del mercado inmobiliario. Más aún, durante el periodo de auge de principios de la década pasada, la posición fiscal del gobierno se fortaleció al punto de presentar, además de superávit fiscales durante varios años, una disminución sustancial del ratio deuda-pib, siendo uno de los más bajos en los países de la UE. El choque de la crisis financiera internacional, el alto nivel de endeudamiento privado, los problemas de insolvencia del sistema bancario español, y la falta de coordinación entre la política fiscal del gobierno y la política del BCE han tenido como consecuencia una profunda recesión en la economía española con un nivel de paro cercano a 26% y con una deteriorada perspectiva de crecimiento económico.

La crisis hizo evidente la insostenibilidad de los desequilibrios macroeconómicos gestados por la economía española. Sin embargo, las políticas instrumentadas, tanto en escala española, como europea, no parecen atacar los problemas estructurales que estuvieron detrás de su formación. Por una parte, para salir del estancamiento económico y disminuir la alta tasa de paro, se debe dejar de lado la panacea de la austeridad y llevar a cabo medidas de impulso a la demanda. En este sentido, el problema de la pérdida relativa de competitividad se puede afrontar para Europa, mediante un incremento en los salarios nominales de los países del núcleo. Este hecho, además, impulsaría la demanda por exportaciones de los países de la convergencia. Al respecto, la formación de un gobierno de coalición en Alemania, que incluye a los socialdemócratas, parece marcar un cambio al anunciarse la instrumentación de un salario mínimo. Por otra parte, el crecimiento de la economía española deberá tener fuentes distintas al mercado inmobiliario, esto es, diversificar el crecimiento mediante políticas sectoriales e industriales de estímulo focalizado. Finalmente, lo anterior tendrá que acompañarse de un esquema de política laboral que incentive la productividad, lo que implica la reducción relativa del empleo temporal precarizado hacia empleo con mayor estabilidad laboral.

1 Países de la convergencia, del sur de Europa o de la periferia europea son términos utilizados en la literatura económica para referirse a los países con un menor nivel de desarrollo relativo dentro de la UME (Grecia, Irlanda, Italia, Portugal y España). Por su parte, a países como Alemania, Finlandia u Holanda se les refiere como países del núcleo. La formación de la UME se planteó en tres etapas. La primera comenzó en julio de 1990 con la liberalización de las transacciones de capital, mayor cooperación entre los bancos centrales (bc) y la libre utilización del ecu, mientras que en la segunda etapa (1994) se estableció la creación del Instituto Monetario Europeo, se buscó mayor autonomía de los bc y se incrementó la coordinación de las políticas monetarias. Los países en la tercera etapa (1999) comparten el euro y, por tanto, una política monetaria común. Por cuestiones de espacio y de los objetivos del trabajo, nos centramos en analizar a la competitividad mediante los costos laborales unitarios (clu) nominales. Sin embargo, hay críticas entorno a la relación anterior. Por ejemplo, Felipe y Utsar (2011) señalan que no hay una relación entre el crecimiento de los clu y el del producto. Además, la construcción de los clu con datos agregados puede conducir a errores. Más aún, es significativamente distinta la canasta de bienes de exportación entre los países europeos lo que dificulta la comparación de la evolución en los clu. Finalmente, señalan que éstos reflejan un conflicto distributivo entre salarios y beneficios. El trabajo de Felipe y Utsar concluye que una reducción de los salarios nominales no resuelve el problema de competitividad que presentan algunos miembros de la zona euro. Los señalamientos anteriores, aunados al hecho de que características cualitativas de los productos deben ser tomados en cuenta, merecen una discusión más amplia. Agradecemos a un evaluador anónimo por este enriquecedor comentario. La información relacionada con las ayudas públicas al proceso de recapitalización del sistema bancario debe ser tomada con cuidado. En una nota publicada el 2 de septiembre de 2013 sobre las ayudas al sistema financiero español, el Banco de España señala que dicha información es heterogénea, dispersa y no incluye una serie de partidas lo que hace difícil su uso en comparaciones internacionales. El monto real que se aporta en las partidas contingentes a la deuda de las administraciones públicas no se puede conocer con precisión sino hasta el vencimiento de los esquemas.

Países de la convergencia, del sur de Europa o de la periferia europea son términos utilizados en la literatura económica para referirse a los países con un menor nivel de desarrollo relativo dentro de la UME (Grecia, Irlanda, Italia, Portugal y España). Por su parte, a países como Alemania, Finlandia u Holanda se les refiere como países del núcleo.

La formación de la UME se planteó en tres etapas. La primera comenzó en julio de 1990 con la liberalización de las transacciones de capital, mayor cooperación entre los bancos centrales (bc) y la libre utilización del ecu, mientras que en la segunda etapa (1994) se estableció la creación del Instituto Monetario Europeo, se buscó mayor autonomía de los bc y se incrementó la coordinación de las políticas monetarias. Los países en la tercera etapa (1999) comparten el euro y, por tanto, una política monetaria común.

Por cuestiones de espacio y de los objetivos del trabajo, nos centramos en analizar a la competitividad mediante los costos laborales unitarios (clu) nominales. Sin embargo, hay críticas entorno a la relación anterior. Por ejemplo, Felipe y Utsar (2011) señalan que no hay una relación entre el crecimiento de los clu y el del producto. Además, la construcción de los clu con datos agregados puede conducir a errores. Más aún, es significativamente distinta la canasta de bienes de exportación entre los países europeos lo que dificulta la comparación de la evolución en los clu. Finalmente, señalan que éstos reflejan un conflicto distributivo entre salarios y beneficios. El trabajo de Felipe y Utsar concluye que una reducción de los salarios nominales no resuelve el problema de competitividad que presentan algunos miembros de la zona euro. Los señalamientos anteriores, aunados al hecho de que características cualitativas de los productos deben ser tomados en cuenta, merecen una discusión más amplia. Agradecemos a un evaluador anónimo por este enriquecedor comentario.

La información relacionada con las ayudas públicas al proceso de recapitalización del sistema bancario debe ser tomada con cuidado. En una nota publicada el 2 de septiembre de 2013 sobre las ayudas al sistema financiero español, el Banco de España señala que dicha información es heterogénea, dispersa y no incluye una serie de partidas lo que hace difícil su uso en comparaciones internacionales.

El monto real que se aporta en las partidas contingentes a la deuda de las administraciones públicas no se puede conocer con precisión sino hasta el vencimiento de los esquemas.