Este trabajo ofrece evidencia sobre el resultado de la fusión de Price Waterhouse y Coopers & Lybrand respecto a 2 de los objetivos que pretendían alcanzarse con la operación empresarial, como son el crecimiento de la nueva compañía en términos de cifra de negocios y el aumento de la cuota de mercado. El estudio, aplicando metodología utilizada en trabajos anteriores, comprende el periodo 1997-2003, incluyendo 5 años posteriores a la fusión, que se llevó a cabo en 1998.

Los resultados revelan que PriceWaterhouse y Coopers & Lybrand hubiesen alcanzado una cuota de mercado y una facturación inferior a la de sus competidores más directos en caso de no haberse fusionado, aunque las diferencias no son significativas. Por otra parte, la firma fusionada alcanzó una facturación y cuota de mercado significativamente superior a la de sus competidoras más relevantes, siendo en este caso las diferencias estadísticamente significativas. Así pues, este trabajo nos permite concluir que la firma resultante de la fusión, PriceWaterhouseCoopers, ha alcanzado un grado de penetración en el mercado de auditoría mayor que el de sus competidores más directos.

This study offers evidence about the outcome of the Price Waterhouse and Coopers & Lybrand merger. In particular, we have analysed whether the two objectives of the integration project were finally reached, i.e. to boost the growth of the revenues, and the market share of the new company. To that end, we have applied widely used methodology. The study covers the 1997-2003 period, including five years post-merger, an operation that took place in 1998.

The findings show that PriceWatherhouse and Coopers & Lybrand would have achieved a market share and growth rate in revenues lower than their most direct competitors, if the merger had not taken place, although the differences between them are not statistically significant. On the other hand, the merged firm achieved a growth rate and market share higher than their most direct rivals, with the differences between them being statistically significant. Thus, we can conclude that the merged company, PriceWaterhouseCoopers, has achieved a higher level audit market penetration than their direct competitors.

Los procesos de fusión entre grandes firmas auditoras han sido un fenómeno recurrente a lo largo de las últimas décadas, dando lugar a la conocida secuencia Big Eight-Big Six-Big Five-Big Four. Dado el alto nivel de concentración que existe en el mercado de auditoría a lo largo del mundo (Dopuch y Simunic, 1980; Danos y Eichenseher, 1986; Pong, 1999; Quick y Wolz, 1999; Beattie, Goodacre y Fearnley, 2003; Francis, Richelt y Wang, 2005; Hamilton, Li y Stokes, 2008; Abidin, Beattie y Goodacre, 2010; Toscano Moctezuma y García Benau, 2011), las fusiones de firmas auditoras han sido objeto de atención por parte de la comunidad académica y de los organismos reguladores ante el temor a que una nueva fusión tenga efectos no deseables sobre el nivel de competencia en el mercado. Por ello, existen numerosos estudios que han analizado los efectos de las fusiones de las firmas auditoras sobre el nivel de concentración (Wootton, Tonge y Wolk, 1994; Thavapalan, Moroney y Simnett, 2002; Baskerville y Hay, 2006; Pong y Burnett, 2006) o sobre los precios de la auditoría como medida del ejercicio de poder de mercado (Iyer e Iyer, 1996; Firth y Lau, 2004; McMeeking, Peasnell y Pope, 2007).

Por el contrario, existe menos evidencia sobre el resultado de las fusiones para las empresas que forman parte de este proceso. Debido a ello, el objetivo de este estudio es analizar el éxito en España del proceso de fusión de Price Waterhouse (en adelante PW) y Coopers & Lybrand (en adelante CL) para crear la firma PriceWaterhouseCoopers (en adelante PWC). El interés que despierta la fusión de PW y CL en España se debe a su singularidad. Estudios previos realizados para distintos sectores industriales han puesto de manifiesto que en muchas ocasiones las empresas que se fusionan no alcanzan los objetivos pretendidos debido, entre otras razones, a la aparición de conflictos de intereses, a la dificultad de gestionar una organización más compleja o a la conducta de la propia competencia (Mueller, 1987; Gugler, Mueller, Burcin Yurtoglu y Zulehner, 2003). Por ello resulta interesante analizar hasta qué punto la unión de estas 2 grandes firmas auditoras, con estructuras, estilos de organización y cultura no del todo similares, ha alcanzado los objetivos que justificaron su fusión. Por otro lado, aun cuando no existen estudios que directamente analicen los resultados de la fusión de PW y CL, existe cierta evidencia indirecta en países como Australia, Nueva Zelanda, Inglaterra o Hong Kong, de la que puede deducirse que los resultados fueron dispares. De esta forma, el éxito del proceso de fusión, el cual fue gestado sobre una base internacional, puede venir condicionado por las características singulares del mercado de auditoría de un país concreto, en particular el nivel de competencia en el mercado y la capacidad de la competencia de dar respuestas a la fusión, aspecto este que justifica el interés por someter a estudio el proceso de fusión en España.

Al objeto de analizar si la fusión de PW y CL alcanzó los objetivos pretendidos en España, debemos precisar en primer lugar cuáles fueron los mismos. Sin embargo, este es un ejercicio complejo, puesto que tal y como señalan Gugler et al. (2003) no existe ningún modelo teórico generalmente aceptado que pueda explicar las razones por las cuales 2 firmas recurren, para hacer frente a los retos del mercado, a una fusión como alternativa a un proceso de crecimiento interno. Además, desde el punto de vista interno a la empresa, tal complejidad se acrecienta porque los objetivos pueden ser múltiples, como serían los de conseguir una mayor eficiencia, incrementar la cuota de mercado, aumentar los beneficios o extender el poder de mercado (Owens, 1992), pero dada la importancia que desde el punto de vista estratégico pueden tener dichos objetivos, el proceso de negociación de una fusión y las bases sobre las cuales se crea una nueva firma no suelen hacerse públicos.

En el caso particular de la fusión entre PW y CL, el análisis de la prensa financiera de aquellos momentos nos ha permitido deducir que con la fusión se perseguían al menos 2 grandes metas, como eran incrementar el tamaño de la firma a través de una mayor cobertura geográfica y de servicios, por una parte, y aumentar la cuota de mercado, por otra parte. En con el primer objetivo, analizaremos como el incremento de tamaño de la firma a través de la fusión puede posibilitar que la nueva firma auditora creada atienda a tramos de mercado a los que las empresas por separado no pueden acceder, explotando las sinergias que se creen por contar con recursos complementarios. No obstante, la unión de 2 firmas auditoras no garantiza en todos las ocasiones que se produzca de forma efectiva un incremento en la facturación, dado que en ocasiones determinados clientes pueden cambiar de auditor tras la fusión para evitar compartir auditor con otra empresa competidora o porque consideran que se ha roto, tras la creación de una nueva firma tras la fusión, la congruencia con los valores de la empresa. Esta cuestión implica la necesidad de contar con evidencia empírica precisa que ponga de relieve si en España PWC alcanzó este objetivo.

En relación con el segundo objetivo, es decir, incrementar la cuota de mercado, hemos de resaltar la importancia que puede tener la cuota de mercado como señal informativa a través de la cual potenciales clientes pueden inferir una calidad diferencial del auditor con respecto a los competidores, por lo que alcanzar el liderazgo en el mercado puede convertirse en una fuente de ventaja competitiva. No obstante, distintas razones pueden explicar que la nueva firma no alcance, aun cuando se pretenda, el liderato en el mercado, razones que están asociadas al contexto geográfico en el que ha de operar la nueva firma, como pudieran ser la nueva estrategia de los competidores ante la fusión o la existencia de acuerdos colusivos entre las firmas que eviten la competencia directa entre ellas. Por este motivo, al igual que señalábamos anteriormente, resulta necesario contar con evidencia empírica que ponga de manifiesto si este objetivo fue alcanzado en la fusión de PW y CL en España.

Para ello, hemos utilizado unos criterios de referencia que permitan analizar si los niveles alcanzados en relación con estos objetivos han sido los esperados, a través de 2 escenarios distintos. En el primero hemos comparado los niveles de facturación y cuota de mercado que hubiesen alcanzado PW y CL de permanecer como firmas independientes, frente a los que alcanzaron los competidores relevantes, lo que nos permitirá obtener evidencia de la situación competitiva de ambas firmas en el caso de que no se hubiesen fusionado. En el segundo escenario se han comparado los niveles reales alcanzados en relación con los objetivos precisados por la firma fusionada. La estimación obtenida en el escenario de la no fusión y los datos reales en el escenario de la fusión posibilitarán evaluar de forma integral el nivel de éxito de esta operación entre PW y CL en España.

Para acometer este trabajo, a diferencia de estudios previos que se centran en determinados segmentos como el de grandes empresas cotizadas, hemos utilizado datos globales sobre el mercado de auditoría correspondiente al periodo 1998-2003. Los resultados que se obtienen en este estudio revelan que, en el caso de no haberse realizado la fusión, PW y CL hubiesen alcanzado una facturación y una cuota de mercado inferior a la que alcanzaron los competidores relevantes, si bien las diferencias que se detectan no resultan significativas desde un punto de vista estadístico. Además, los incrementos de facturación y de cuota de mercado obtenidos por la firma fusionada resultaron superiores a los que obtuvieron los competidores inmediatos, y en este caso las diferencias sí resultaron estadísticamente significativas. Esta evidencia nos permite concluir que en España la fusión de PW y CL fue un éxito, a diferencia de lo ocurrido en otros países, aspecto este que justifica la importancia de aportar evidencia empírica para diversos países debido a las circunstancias singulares del mercado en el que han debido desenvolverse las firmas fusionadas.

Este trabajo realiza una serie de contribuciones sobre la literatura especializada. En primer lugar, la evidencia que se aporta en este estudio resulta novedosa dado que ningún estudio previo ha sometido a análisis la fusión de PW y CL en España. En efecto, los efectos de la fusión han sido analizados en múltiples países, pero no para el caso español. En este sentido, resulta importante aportar la evidencia de los efectos de la fusión en países distintos a los anglosajones porque, como señala Lee (2005), los efectos más importantes pueden encontrarse fuera del ámbito anglosajón, ya que este último se caracteriza por tener un mercado de auditoría muy maduro. En segundo lugar, en este trabajo se propone una metodología singular que se basa en la precisión de cuáles fueron los objetivos de la fusión y en determinar unos escenarios concretos que nos permitan evaluar el grado de consecución de estos objetivos, en particular, el marco hipotético de no fusión y el efectivo de la fusión, lo que en nuestra opinión permite obtener conclusiones más precisas para evaluar dicho proceso. En tercer lugar, a diferencia de otros estudios que utilizan usualmente muestras de empresas grandes y cotizadas, en nuestro trabajo utilizamos datos globales del mercado de auditoría, lo que nos posibilitará alcanzar conclusiones más certeras sobre el efecto de la fusión a nivel global.

No obstante, hemos de resaltar una limitación importante en nuestro estudio, y es que no hemos podido acceder a información interna que posibilite analizar otras dimensiones relevantes de la fusión, en particular la del incremento de la eficiencia vía economías del tamaño, siendo esta una limitación similar a la de estudios previos.

La estructura de este trabajo es la siguiente. Tras esta introducción, en el apartado 2 se identifican los objetivos que pretendían alcanzarse con la fusión que sirven de base para la formulación de las hipótesis de este estudio. En el apartado 3 se describe la metodología aplicada y las fuentes de información que se utilizan. En el apartado 4 se presentan los resultados obtenidos, y finalizamos con las conclusiones que se derivan de los mismos.

2Objetivos de la fusión de Price Waterhouse y Coopers & Lybrand: determinación de hipótesisEn el otoño de 1997 se produjo de forma un tanto sorpresiva la propuesta de fusión entre PW y CL, la cual despertó un gran interés en las autoridades reguladoras, los competidores, clientes de las empresas que iban a fusionarse y círculos económicos en general, debido fundamentalmente al previsible efecto que iba tener la fusión en la configuración y naturaleza de la competencia del mercado. Si bien menor atención ha generado, tal como ya resaltábamos anteriormente, el análisis del éxito del proceso de fusión desde la perspectiva de las empresas fusionadas, lo que se justifica por la dificultad de obtener información que posibilite evaluar los resultados obtenidos tras la fusión.

En este trabajo se propone una metodología de estudio para evaluar el éxito de la fusión basada en 2 elementos como son, por una parte, la precisión de los objetivos, y en la determinación, por otra parte, de unos criterios de referencia con los que evaluar si tales objetivos han sido alcanzados. En relación con los objetivos que se perseguían con la fusión hemos de señalar que no existió una declaración explícita que nos permita determinar lo que se esperaba con la fusión de PW y CL, si bien el análisis de la literatura especializada sobre fusiones y auditoría, y en especial la lectura de la prensa económica, nos ha permitido concluir que al menos se perseguían 2 objetivos, como serían incrementar la cobertura geográfica y de servicios que podría ofertar la nueva firma (objetivo este que hemos denominado crecimiento) e incrementar la cuota de mercado.

Concretados los objetivos que aparentemente perseguían PW y CL con la fusión y al objeto de analizar el nivel de consecución en España de los mismos, hemos determinado 2 posibles escenarios que nos permitan contar con unos criterios de referencia al objeto de obtener conclusiones sobre el éxito del proceso de fusión. En el primero de ellos se pretende comparar los resultados que hubieran obtenido PW y CL y los que obtuvieron los competidores inmediatos en el hipotético caso de que ambas firmas no hubiesen procedido a fusionarse. Este análisis nos permitirá inferir en qué situación hubiesen quedado ambas firmas por separado en el mercado de auditoría si la fusión no se hubiera acometido. El segundo escenario consiste en comparar la firma fusionada con los competidores inmediatos en el mercado de auditoría. En concreto analizaremos si los incrementos de facturación o de cuota de mercado de la firma fusionada (PWC) son superiores a los de los competidores directos, lo que nos permitirá identificar si la nueva compañía ha adquirido una mayor capacidad competitiva en el mercado de auditoría. La evidencia que se obtenga en ambos escenarios nos permitirá concluir si, a través de la fusión, se ha accedido a estratos del mercado que ambas firmas por separado no hubieran podido alcanzar en un horizonte temporal similar.

2.1El crecimiento de la facturación como objetivo de la fusiónUno de los objetivos principales que las empresas persiguen a través de combinaciones empresariales, fusiones o adquisiciones, es el de incrementar la dimensión (Hopkins, 1991). En este sentido, Wootton et al. (1994) y Francis, Stokes y Anderson (1999) han argumentado que las diversas fusiones entre grandes firmas auditoras que tuvieron lugar en el mercado de auditoría a lo largo de la década de los noventa del siglo pasado pueden quedar explicadas por el objetivo de incrementar el tamaño. Ello implica asumir que en el mercado de auditoría el tamaño de las firmas es una variable que adquiere importancia desde el punto de vista estratégico y de la competencia.

La importancia del tamaño en la competitividad de las firmas auditoras puede venir explicada por diversas razones. En primer lugar, el aumento de la dimensión es especialmente importante en mercados como el de la auditoría en el que existen barreras de entrada asociadas a la escala, lo que implica que las firmas auditoras deben contar con un tamaño mínimo eficiente para hacer frente a los requerimientos que exige la supervisión de los estados financieros de las grandes empresas (Danos y Eichenseher, 1986)a. En segundo lugar, el mayor tamaño posibilita que las firmas alcancen economías de escala, incrementen su localización geográfica o posibiliten una mayor especialización que permita el acceso a determinados segmentos de mercado a los que las empresas por separado no pueden acceder (Tonge y Wootton, 1991), y cuyo resultado último sería un incremento en la productividad y, por tanto, mejorar la capacidad competitiva de la firma (Sullivan, 2002; Francis et al. 1999; Hamilton et al., 2008). Por último, el mayor tamaño posibilita incrementar la capacidad para hacer frente a cambios en el entorno, dado que un tamaño superior permite adaptarse a posibles incrementos de la demanda que requieren una respuesta flexible y a los que no pueden hacer frente firmas de reducida dimensión (Doogar y Easley, 1998).

En relación con este aspecto, el análisis de las noticias de la prensa económica permite concluir que el crecimiento de la firma fue uno de los objetivos claramente perseguidos en el caso de la fusión entre PW y CL, lo que iba a permitir a la nueva firma desarrollar una estrategia de globalización para satisfacer la creciente demanda de servicios globales que realizaban las compañías multinacionalesb. En este sentido, según sus directivos, la fusión de PW y CL implicaba crear una nueva firma que presentaba cifras arrolladoras a nivel mundial, con un personal alrededor de 135.000 miembros y una facturación pretendida de 11,8 billones de dólares (Expansión, 17 de octubre de 1997).

En términos más precisos, la integración de PW y CL pretendía, tal y como se deriva de la información que aparecía en la prensa financiera, incrementar la cobertura geográfica y de servicios de ambas empresas, lo que resultaba factible debido a la alta complementariedad que presentaban ambas firmas. En efecto, desde la perspectiva de la cobertura geográfica, las 2 firmas fusionadas presentaban una fuerte complementariedad en el ámbito mundial, dado que PW tenía una presencia sustancial en Estados Unidos, Rusia, China e India, así como en Sudamérica, mientras que en Europa solo tenía una presencia significativa en el Reino Unido y en Francia. Por otro lado, CL estaba particularmente bien implantada en Europa, con lo que tras el proceso de concentración se ampliaría el alcance geográfico, algo extremadamente importante dado el carácter global de la economía.

Desde el punto de vista de los servicios ofrecidos, la nueva firma creada tras la fusión daría cobertura, a nivel global, a un mayor número de sectores industriales (Thavapalan et al., 2002). Ello se justificaba porque ambas empresas resultaban igualmente complementarias en relación con la especialización que mantenían, lo que podía considerarse como una gran ventaja al reducir el rechazo de los clientes por la posible existencia de conflicto de intereses (Financial Times, 20 de septiembre de 1997). En este sentido, PW estaba especializada en los sectores de alimentación, automoción y comunicaciones, mientras que CL estaba más especializada en las peculiaridades del sector financiero, químico y de servicios.

Por último, otro elemento clave de la estrategia de globalización estaba basado en reforzar otros servicios adicionales de asesoramiento que la compañía fusionada ofrecería en especial a las empresas multinacionales. En este sentido, CL era fuerte en consultoría sobre estrategia empresarial y gestión de los recursos humanos, mientras que PW estaba altamente especializada en desarrollo de software e implementación de tecnologías de la información (Financial Times, 22 de septiembre de 1997).

No obstante, como concluyen Gugler et al. (2003), la fusión entre empresas no garantiza en todas las situaciones que los objetivos sean alcanzados. En su estudio utilizan una amplia muestra de 2.753 fusiones en un gran número de países y en distintos sectores industriales, y sus resultados indican que por término medio, y sin grandes diferencias entre áreas geográficas, las ventas alcanzadas por las empresas tras la fusión son significativamente menores que las ventas que se hubieran alcanzado de forma individual durante los 5 ejercicios siguientes a la fusión. Por tanto, la evidencia empírica indica que, en general, no suele alcanzarse el objetivo de aumentar el tamaño de la empresa, medido este a través del crecimiento en la facturación.

En este sentido, la evidencia con la que se cuenta sobre la ola de fusiones de la década de los noventa en relación con el mercado de auditoría pone de manifiesto que la tasa de crecimiento de la cifra de negocios de las firmas auditoras tras la fusión fue prácticamente nula, por lo que los resultados no resultan diferentes al del resto de sectores (Wootton et al., 1994). Esto parece corroborarse en el caso particular de PW y CL, dado que los estudios de Thavapalan et al. (2002), Baskerville y Hay (2006) o Pong y Burnett (2006), entre otros, ponen de manifiesto que la fusión no ha conducido en países diversos a un aumento significativo de la cifra de negocios de la empresa fusionada. Este comportamiento de la cifra de negocios de la firma fusionada puede deberse a la pérdida de clientes asociada a la fusión (Wootton et al., 1994), lo cual puede quedar explicado por 2 razones. La primera de ellas está relacionada con los conflictos de intereses que en los clientes puede generar la fusión, y en particular porque estos no estén dispuestos a ser auditados por la misma firma auditora que la de una empresa competidora. En efecto, como han contrastado empíricamente estudios como los de Kwon (1996) y Hogan y Jeter (1999), las empresas auditadas muestran una fuerte resistencia a ser supervisadas por el mismo auditor de empresas con las que compite, dado que ello supondría soportar el riesgo de transferencia de valiosa información estratégica y competitiva. Por ello, para evitar ser supervisados por la misma firma auditora que los competidores directos, determinados clientes pueden cambiar de auditor tras la fusión, cabiendo la posibilidad de que la nueva firma auditora creada tras la fusión reduzca su facturación.

La segunda razón que puede explicar que la facturación de la empresa fusionada no se incremente tras el proceso de fusión es que los clientes pueden percibir, como han revelado Chow, Ho y Mo (2006) y Chen, Su y Wu (2010), que la nueva firma creada no se ajusta enteramente a las necesidades específicas de la empresa y no exista congruencia de valores entre la nueva firma auditora y el cliente, aspecto este que puede igualmente explicar que múltiples empresas cambien de auditor tras la fusión.

Por tanto, desde el punto de vista empírico resulta relevante determinar si tras la fusión de PW y CL se produjo un incremento de facturación en España, lo que implícitamente supone analizar si el efecto positivo creado por el incremento de capacidad para hacer frente a los retos del mercado prevalece sobre los efectos negativos derivados de las reticencias de los clientes por compartir auditor con sus competidores o la percepción de un cambio de estilo diferente en la nueva firma creada respecto a las firmas individuales. Para verificar el cumplimiento de este objetivo vamos a atender a los 2 escenarios que hemos destacado anteriormente, lo que nos llevará a comparar la facturación que hipotéticamente hubieran obtenido las firmas si hubieran seguido su trayectoria por separado con la de sus competidores inmediatos, y por otro lado la facturación que conseguida por PWC con la alcanzada por sus competidores inmediatos. Para contrastar ambos extremos se emiten las siguientes hipótesis que son enunciadas en términos nulos:H11 Las tasas de crecimiento de la facturación que hubieran alcanzado PW y CL de forma conjunta en España en el caso de que no se hubiesen fusionado no son significativamente distintas a las de las empresas competidoras que no se fusionaron. Las tasas de crecimiento de la facturación que alcanzó PWC en España en los años posteriores a la fusión no son significativamente distintas a las de las empresas competidoras que no se fusionaron.

Otro de los objetivos que suelen motivar las fusiones entre empresas es el de incrementar la cuota de mercado y, en su caso, alcanzar el liderato en el mismo. Tal como sugieren Francis et al. (1999), en el mercado de auditoría la posición de líder conlleva una señal inequívoca de calidad, por lo que alcanzar el liderazgo en el mercado posibilita disfrutar de ventajas asociadas a la reputación. Ello resulta enormemente importante, puesto que los demandantes, como en la mayoría de bienes intangibles, no pueden evaluar ex ante la calidad de la prestación del servicio, dificultad que se agrava en el mercado de auditoría, puesto que la supervisión de estados financieros lleva aparejada una complejidad técnica que hace complicado que los demandantes del servicio puedan evaluar la diferencia de calidad entre los distintos oferentes del mercado. Así, los clientes elegirán al auditor basándose fundamentalmente en atributos observables, como puede ser la reputación que se deriva del liderato del mercado (Craswell, Francis y Taylor, 1995; Dunn y Mayhew, 2004, García Benau, Ruiz Barbadillo y Vico Martínez, 1998). Por ello, la reputación de las firmas de auditoría está fuertemente asociada a la cuota de mercado que disfrutan, lo que a su vez les posibilita mantener ventajas competitivas sobre sus seguidores (Ferguson y Stokes, 2002; Ferguson, Francis y Stokes, 2006), y de ahí la importancia que adquiere el objetivo de incrementar la cuota de mercadoc.

Una fusión producirá un incremento de la cuota de mercado siempre y cuando se produzca una reducción de los costes de producción del servicio al incrementarse la eficiencia (Sullivan, 2002). Tal como argumentan Ivancevich y Zardkoohi (2000), el incremento de eficiencia que se genera por la fusión puede provenir de diversos factores, como la explotación de economías de escala y alcance, cambio en las técnicas de producción del servicio, uso más eficiente de recursos complementarios, etc. En este sentido, si los incrementos de eficiencia son trasladados a los clientes en forma de reducción de precios, las firmas más eficientes ganarán cuota de mercado respecto a sus competidores (Demsetz, 1973)d.

En el caso concreto de la fusión entre PW y CL, la prensa financiera destacó que la empresa fusionada conseguiría situarse a la cabeza del ranking mundial de las auditoras internacionales (Cinco Días, 19/09/1997; The Wall Street Journal, edición española, 22 de septiembre de 1997; Financial Times, 19 de septiembre de 1997)e. No obstante, la evidencia empírica de la que se dispone sobre los resultados de la integración en PWC en diversos países no aporta resultados concluyentes en relación con este aspecto. En este sentido, Thavapalan et al. (2002) detectan que tras la fusión PWC pierde cuota de mercado si bien de forma reducida, no alcanzando el liderato en el mercado de auditoría de Australia, pero sí reduciendo la diferencia con el líder que era KPMG. Baskerville y Hay (2006) obtienen el mismo resultado para el caso de Nueva Zelanda y Pong y Burnett (2006) detectan que en el Reino Unido la firma fusionada perdió cuota respecto a las firmas separadas, aun cuando alcanzó el liderato del mercado. Por el contrario, McMeeking et al. (2007) y Abidin et al. (2010) para el Reino Unido y Lee (2005) para el mercado de Hong Kong detectan que la firma PWC incrementó su cuota de mercado.

Diversas razones pueden explicar que la firma que se crea tras la fusión no incremente su participación relativa en el mercado. En primer lugar, puede que a corto plazo la fusión no genere eficiencias superiores en la firma fusionada en relación con los competidores, sino que por el contrario el proceso de integración de ambas empresas puede generar costes adicionales. Estos costes propios de la fusión se deben a la mayor complejidad de la nueva organización creada, lo que puede hacer que resulte necesario tiempo, esfuerzo y dinero para integrar 2 firmas que, aun cuando resultaban ser las más similares entre las grandes firmas multinacionales, contaban con diferentes estilos y cultura no exactamente similares, hasta el punto de que puede incluso producirse des-economías de escala a corto plazo que reduzcan la eficiencia de la nueva firma y por ello su capacidad competitiva (Thavapalan et al., 2002)f. En segundo lugar, hemos de resaltar que aun a pesar de que la fusión genere mayor eficiencia en la firma fusionada, el incremento de la cuota de mercado dependerá igualmente de la respuesta de la competencia (Thavapalan et al., 2002). En efecto, el proceso de concentración puede ser contestado por las firmas competidoras con estrategias diversas, por ejemplo a través de otras fusionesg o con políticas de reducción de precios para mantener su cartera de clientes (Francis, 1984; Chan, 1999). Por último, el estancamiento o incluso disminución de la cuota de mercado tras la fusión puede venir motivado por el impacto que genere en la estructura y competencia del mercado de auditoría. Como se concluye en diversos estudios (Tonge y Wootton, 1991; Minyard y Tabor, 1991; Wootton et al., 1994), las fusiones incrementan la concentración y pueden reducir el nivel de competencia en el mercado. Ello puede quedar explicado porque uno de los principales efectos de la fusión es que reduce el número de oferentes del servicio. En este sentido, el escaso número de competidores hace que todas las firmas sean conscientes de su interdependencia, aspecto este que puede facilitar que las firmas competidoras alcancen acuerdos colusivos con la finalidad de disminuir la rivalidad competitiva en el mercado. De esta forma los acuerdos colusivos orientados a no competir pueden tomar formas diversas, como serían ser la determinación conjunta de precios o el reparto de cuotas de mercado (Sullivan, 2002). Así, aunque la firma fusionada sea más eficiente que la competencia, esta eficiencia puede no repercutir en un aumento de la cuota de mercado si las firmas auditoras acuerdan no competir de forma agresiva por los clientes o alcanzan acuerdos para mantener una distribución del mercado equilibrada entre los grandes oferentes (Tonge y Wootton, 1991; Wolk, Michelson y Wootton, 2001).

Por todas estas razones resulta interesante analizar qué ha ocurrido en España en relación con el objetivo pretendido de aumentar cuota de mercado tras la fusión de PW y CL, para cuyo análisis se emiten las siguientes hipótesis en forma nula en los 2 escenarios que venimos estudiando:H21 Las tasas de crecimiento de la cuota de mercado que hubieran alcanzado PW y CL de forma conjunta en España en el caso de que no se hubiesen fusionado no son significativamente distintas a las de las empresas competidoras que no se fusionaron. Las tasas de crecimiento de la cuota de mercado que alcanzó PWC en España en los años posteriores a la fusión no son significativamente distintas a las de las empresas competidoras que no se fusionaron.

La metodología que vamos a seguir en este trabajo está condicionada por la disponibilidad de información, así como por los propios objetivos de investigación. En este sentido, como hemos analizado en el apartado anterior, la finalidad de este estudio es someter a análisis si la fusión realizada por las firmas auditoras PW y CL ha sido exitosa, para cuyo análisis se han formulado 4 hipótesis.

Para hacer frente al análisis de la hipótesis H11 se requiere estimar la facturación que previsiblemente hubiesen obtenido las firmas si no se hubiesen fusionado, así como la facturación de los competidores. La facturación estimada de las firmas si hubieran permanecido independientes (variable que hemos denominado ventas proyectadas) se calcula en función de la facturación media del sector (ver Mueller, 1985) a través de la siguiente fórmula empleada por Gugler et al. (2003) y adaptada al caso del mercado de auditoría:

Donde:CNF es la cifra de negocios total proyectada si las empresas siguieran individualmente.

CNC es la cifra de negocios de la firma compradora.

CNA es la cifra de negocios de la firma adquirida.

CNM es la cifra de negocios media del sector.

t es el año de la fusión.

n: 1....5

De forma que, como puede deducirse fácilmente de la ecuación (1), las ventas de la firma compradora se proyectan en relación con las ventas alcanzadas en el año anterior a la fusión, mientras que las ventas de la empresa adquirida se proyectan en relación con la cifra de negocios facturada en el año de la fusión. Para obtener las ventas proyectadas de PW y CL se requieren las ventas reales antes de la fusión, información esta que ha sido obtenida de SABI, y la facturación media del sector, información esta que ha sido obtenida en los ICACs, y más concretamente en el apartado denominado Situación de la auditoría en Españah. La facturación de los competidores relevantes de la firma fusionada se obtendrá de estos mismos informes, en concreto del apartado en el que se informa de la facturación de sociedades por intervalos, considerándose únicamente las empresas que tienen una facturación mayor.

Para someter a estudio la hipótesis H12 debemos comparar la facturación de la firma PWC con la de los competidores inmediatos. La información sobre PWC para proceder a este análisis extraerá de SABI y de los boletines del ICAC para los competidores inmediatos, si bien, sobre la información agregada que en dichos informes aparecen para las grandes firmas internacionales restaremos la facturación efectiva obtenida por PWC.

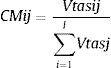

Las hipótesis H21 y H22 requieren contar información sobre la cuota de mercado. Para calcular la cuota de mercado utilizaremos la siguiente expresión analítica:

Donde:j: 1....J mercadosi: 1....I empresas activas en un mercado.

CMij: cuota de mercado de la empresa i en el mercado j.

Vtasij: cifra de negocios de la empresa i en el mercado j.

Para someter a estudio la hipótesis H21 calcularemos la cuota de mercado que hipotéticamente hubiesen obtenido las firmas PW y CL si no se hubiesen fusionado, lo que implica utilizar la estimación de la facturación calculada según la ecuación 1, y la facturación total del mercado. Para calcular la cuota de mercado de los competidores relevantes utilizaremos la cifra de facturación de estos, tal como hemos señalado en el párrafo anterior, y la facturación real del mercado obtenida de los estudios sobre el mercado de auditoría realizados por el ICAC.

Por último para el análisis de la hipótesis H22 debemos conocer cuál es la cuota de mercado de la firma PWC y de los competidores inmediatos, para lo cual se utilizará la facturación real de PWC, la facturación real de los competidores inmediatos y la facturación total del mercado.

En relación con el horizonte temporal, se han considerado los ejercicios comprendidos entre los años 1998 y 2003, es decir, los correspondientes al periodo posterior a la fusión, materializada en el año 1998. El análisis de las 4 hipótesis se realizará utilizando información sobre las variaciones interanuales bien de la facturación, bien de la cuota de mercado que se han producido durante el período objeto de estudio, dado que estas variaciones reflejan de forma precisa los cambios que en relación con estas variables se han producido por la fusión. Para el contrate de las hipótesis usaremos el test no paramétrico de reacciones extremas de Moses, el cual sirve para estudiar si el grado de dispersión o variabilidad de 2 distribuciones, grupo de control y grupo experimental, resulta similar o no, por lo que esta prueba se ajusta de forma precisa a los objetivos de nuestro estudio (véase Pozuelo Campillo, Labatut Serer y Veres Ferrer, 2013). Para el contraste de las hipótesis H11 y H21, el grupo experimental será la suma de PW y CL en el escenario de no fusión, mientras que para las hipótesis H12 y H22 el grupo experimental será la firma PWC, actuando en todos los casos los Competidores Relevantes como grupo de control.

4Resultados obtenidos4.1Análisis descriptivo del mercado de auditoría españolCon anterioridad al contraste de las hipótesis que han sido emitidas en un apartado anterior, resulta conveniente aportar una serie de datos descriptivos sobre la situación del mercado de auditoría en España para el periodo objeto de estudio y respecto a las 2 variables que sometemos a estudio, como son la facturación y la cuota de mercado. Estos datos descriptivos nos permitirán conocer el contexto en el que tuvo lugar la fusión de PW y CL.

En este sentido, en la tabla 1 se describen los datos básicos sobre el nivel de actividad del mercado y cómo esta se distribuye entre las Mayores Sociedades Auditoras y el Resto de Oferentes en el mercado. Estos datos han sido tomados directamente de la información ofrecida por el Instituto de Contabilidad y Auditoría de Cuentas (ICAC). La discriminación que realizamos en esta primera aproximación a la evolución del mercado de auditoría entre Mayores Sociedades de Auditoría y Resto de Oferentes del mercado viene justificada por 2 razones. La primera es que el mercado de auditoría muestra unos altos niveles de concentración, lo que implica que un número reducido de firmas absorben un alto volumen de la actividad del mercado, por lo que es importante ver la evolución de estos agentes para comprender los resultados del proceso de fusión. La segunda radica en la necesidad de identificar al grupo de competidores relevantes de PW y CL, para contrastar las hipótesis formuladas.

Facturación en el mercado de auditoría (miles de euros)

| Año | Facturación Mercado | Facturación Mayores Sociedades Auditorasa | Facturación Resto de Oferentes |

|---|---|---|---|

| 1998 | 319.931 | 175.423 | 144.508 |

| 1999 | 337.871 | 193.352 | 144.519 |

| 2000 | 379.707 | 227.207 | 152.500 |

| 2001 | 400.484 | 236.220 | 164.264 |

| 2002 | 420.476 | 254.498 | 165.978 |

| 2003 | 440.832 | 253.601 | 187.231 |

Fuente: Datos obtenidos del ICAC, n.° 30, 33, 37, 41, 46, 50, 54 y 58.

Asimismo en la tabla 2 se recogen datos sobre la variación interanual de la facturación en términos tanto absolutos como relativos.

Tasas de crecimiento de la facturación

| Año | Crecimiento Facturación Mercado | Crecimiento Facturación Mayores Sociedades Auditoras | Crecimiento Facturación Resto de Oferentes | |||

|---|---|---|---|---|---|---|

| Absoluto | Variación interanual (%) | Absoluto | Variación interanual (%) | Absoluto | Variación interanual (%) | |

| 1999 | 17.940 | 5,61 | 17.929 | 10,22 | 11 | 0,00 |

| 2000 | 41.836 | 12,38 | 33.855 | 17,51 | 7.981 | 5,52 |

| 2001 | 20.777 | 6,52 | 9.013 | 3,97 | 11.764 | 7,71 |

| 2002 | 19.992 | 4,94 | 18.278 | 7,74 | 1.714 | 1,04 |

| 2003 | 20.356 | 4,84 | –897 | –0,35 | 21.253 | 12,80 |

| Media | 24.180 | 6,86 | 15.635 | 7.82 | 8.545 | 5,41 |

Fuente: Datos obtenidos del ICAC, n.° 30, 33, 37, 41, 46, 50, 54 y 58.

Durante el período objeto de nuestro estudio el nivel de actividad del mercado de auditoría creció aproximadamente un 38%, lo que implica un crecimiento medio interanual de aproximadamente un 6,9%i. Como podemos observar, el crecimiento del mercado no ha sido similar para las 2 categorías de oferentes analizadas, dado que mientras las Mayores Sociedades Auditoras crecieron aproximadamente por término medio un 7,8%, el Resto de Oferentes presenta una media del 5% de crecimiento interanual, es decir, por debajo del crecimiento del mercado global. Ello pone de relieve, como han puesto de manifiesto múltiples estudios a nivel internacional, que el mercado de auditoría está tendiendo hacia una mayor concentración de la actividad, aspecto este que explica el interés de determinados organismos reguladores por proponer medidas que tiendan a incrementar la competitividad del mercado.

Si nos centramos en las variaciones interanuales podemos observar un crecimiento desigual de los 2 grupos de empresas durante los años objeto de estudio: mientras el Resto de Oferentes presenta variaciones positivas, las Mayores Sociedades Auditoras sufrieron una reducción de actividad en el año 2003, si bien de naturaleza muy moderada. En tres años (1999, 2000 y 2002) las Mayores Sociedades Auditoras crecieron por encima de la tasa del mercado general, mientras que para los años 2001 y 2003 fueron el Resto de Oferentes los que crecieron más que el mercado. Determinados acontecimientos pueden explicar la evolución global del mercado: Por ejemplo, la mayor tasa de crecimiento en el mercado se produjo en el año 2000, en el que se amplió la obligatoriedad de presentar cuentas consolidadas, y por tanto auditadas, a un mayor número de grupos empresarialesj. El mayor crecimiento de este año se produjo para las Mayores Sociedades Auditoras, probablemente debido a que los grandes grupos suelen ser auditados por las grandes firmas auditoras. También cabe resaltar el crecimiento de las Mayores Sociedades Auditoras en el año 2002, en el cual tuvo lugar la promulgación de la Ley de Reforma de Sistema Financiero (en adelante, LSF)k y que afectó de forma importante a determinados aspectos de la regulación de la auditoría. Como han puesto de relieve DeFond y Lennox (2011), la regulación de la auditoría afecta de forma desigual a la profesión auditora, puesto que las normas que pretenden incrementar la calidad del servicio, como es el fin último de la LSF, terminan por expulsar del mercado a los auditores de menor tamañol. Por último, en el año 2002 los escándalos financieros que afectaron de manera importante a la imagen de la profesión auditora y la crisis de credibilidad generada en el ámbito internacional a raíz del Caso Enron, que desembocó en la desaparición de Arthur Andersen, pueden explicar la reducción de actividad de las Mayores Sociedades Auditoras en el año 2003 y el importante crecimiento de actividad, tanto en términos absolutos como relativos, del que disfrutaron el Resto de Oferentes en el año 2003.

Si nos centramos ahora en la cuota de mercado, en la tabla 3 se puede observar la cuota que absorben los 2 tipos de oferentes analizados y las variaciones interanuales que se producen en la misma. En relación con las Mayores Sociedades Auditoras vemos que se pasa de una cuota de aproximadamente el 55% del total del mercado para el año 1998 a una cuota del 57% para el año 2003, lo que implica que estas firmas han incrementado su participación en el mercado, como ya anunciábamos cuando nos referíamos al nivel de facturación. El crecimiento de la cuota de mercado de las Mayores Sociedades Auditoras es de 2,7 puntos, lo que implica un crecimiento medio de cuota de apenas un 0,5% anual. Desde el punto de vista temporal, los crecimientos de cuota se materializan en los años 1999, 2000 y 2002, mientras que los años 2001 y 2003 estas firmas pierden representación en el mercado. Obviamente, y dado que solo consideramos 2 tipos de oferentes, la disminución de cuota del resto de oferentes quedó situada en 2,7 puntos, produciéndose un decrecimiento de cuota en los años 1999, 2000 y 2002, mientras que creció de manera poco relevante en el año 2001, pero de manera más importante, sobre todo si se atiende a la variación interanual de cuota en términos relativos, en el año 2003.

Cuota mercado de auditoría

| Año | Mayores Sociedades Auditoras | Resto de Oferentes | ||||

|---|---|---|---|---|---|---|

| Cuota (%) | Variación cuota absoluta (%) | Variación interanual cuota (%) | Cuota (%) | Variación cuota absoluta (%) | Variación interanual cuota (%) | |

| 1998 | 54,82 | – | – | 45,18 | – | – |

| 1999 | 57,21 | 2,39 | 4,36 | 42,79 | –2,39 | –5,29 |

| 2000 | 59,83 | 2,62 | 4,58 | 40,17 | –2,62 | –6,12 |

| 2001 | 58,98 | –0,85 | –1,42 | 41,02 | 0,85 | 2,12 |

| 2002 | 60,52 | 1,54 | 2,61 | 39,48 | –1,54 | –3,75 |

| 2003 | 57,52 | –3,00 | –4,96 | 42,48 | 3,00 | 7,60 |

| Media | 58,15 | 0,54 | 1,03 | 41,85 | –0,54 | –1,09 |

Fuente: Datos obtenidos del ICAC, n.° 30, 33, 37, 41, 46, 50, 54 y 58.

De estos datos puede concluirse que aun a pesar de que el mercado ha incrementado la concentración, el Resto de Oferentes no parece haber perdido capacidad competitiva si atendemos a la cuota de mercado conjunta de la que disfrutanm.

Por otra parte, el previsible aumento de la concentración del mercado que suele producirse tras una fusión no parece haberse producido en España de forma importante. En este sentido, tal como sugiere Sullivan (2002), uno de los efectos negativos que se deriva de una fusión de grandes firmas es la posibilidad de, dado que se reduce el número de grandes competidores, se incremente la posibilidad de que estos alcancen acuerdos colusivos que reduzcan el nivel de competitividad del mercado. Aun cuando resulta complejo detectar estas prácticas anticompetitivas, un indicio puede ser la pérdida de cuota de mercado de los pequeños oferentes debido a que las grandes firmas pueden actuar de forma conjunta en el incremento de precios ganando cuota de mercado conjunta. Este comportamiento, atendiendo a los datos sobre las variaciones de cuota de mercado, parece no haber estado presente en el caso español.

4.2Resultados de la fusión en relación con el objetivo de crecimiento de la facturaciónComo hemos señalado anteriormente, uno de los objetivos pretendidos con la fusión entre PW y CL era aumentar el tamaño de la firma incrementando la cobertura geográfica y de servicios ofertados. En relación con el caso español, cabe decir que la fusión fue originalmente percibida con entusiasmo por las 2 firmas, y se esperaba que en España PWC alcanzaría unos ingresos de 25.000 millones de pesetas, con un personal de 2.300 personas y 105 socios (Expansión, 19 de septiembre de 1997), por lo que el crecimiento tras la integración de las firmas se daba por hecho.

Al objeto de verificar si se alcanzó este objetivo vamos a comparar, tal como hemos propuesto en el apartado metodológico, la situación de las firmas en el caso de que no se hubiesen fusionado frente a los competidores relevantes (al objeto de contrastar la hipótesis 1.1) y la situación de la firma creada tras la fusión con los competidores relevantes (hipótesis 1.2), a través de cuyo análisis podemos verificar si efectivamente el crecimiento de PWC ha alcanzado las expectativas con las que se justificó la fusión. En la tabla 4 se recoge la información necesaria para verificar este aspecto, en la columna I aparece la información sobre la proyección de la facturación de PW y CL en el escenario de no fusión, para lo cual hemos utilizado la ecuación 1; en la columna II aparece la información sobre la facturación real de PWC, y en la columna III, la facturación de los Competidores Relevantes, es decir, el grupo formado por las Mayores Sociedades de Auditoría a excepción de PWC.

Incremento facturación

| Año | Proyección PW-CL (I) | PWC (II) | Facturación Competidores Relevantes (III) | |||

|---|---|---|---|---|---|---|

| Facturación | Variación interanual (%) | Facturación | Variación interanual (%) | Facturación | Variación interanual (%) | |

| 1998 | 48.460 | – | 48.460 | – | 126.963 | – |

| 1999 | 37.282 | –23,07 | 43.912 | –9,38 | 149.440 | 17,70 |

| 2000 | 37.184 | –0,26 | 78.163 | 78,00 | 149.044 | –0,26 |

| 2001 | 37.069 | –0,31 | 87.637 | 12,12 | 148.583 | –0,31 |

| 2002 | 35.728 | –3,62 | 87.422 | –0,24 | 167.076 | 12,45 |

| 2003 | 48.839 | 36,70 | 90.463 | 3,48 | 163.138 | –2,36 |

| Media | 40.760 | 1,89 | 72.676 | 16,78 | 150.707 | 5,44 |

Nota: Los datos correspondientes a la cifra de negocios están expresados en miles de euros.

Si partimos del año en el que tuvo lugar la fusión (1998), en la tabla 4 podemos observar que la facturación conjunta que hubiesen alcanzado PW y CL en el caso de no haberse fusionado decrece de forma constante durante todo el período objeto de nuestro estudio salvo para el año 2003, en el que se produce un incremento importante, mientras que por el contrario la facturación de los Competidores Relevantes muestra en términos generales una tendencia hacia el crecimienton. Si atendemos a las variaciones interanuales podemos observar que en el año 1999 la facturación conjunta de PW y CL hubiese decrecido aproximadamente un 23%, mientras que por el contrario los competidores relevantes crecieron aproximadamente un 18%. En los años 2000 y 2001 se produce una reducción poco significativa en ambos actores, y en el año 2002 la facturación conjunta de PW y CL hubiese decrecido un 3,62%, mientras que la de los Competidores Relevantes creció aproximadamente un 12,5%, situación esta que se invierte en el año 2003, donde la facturación de PW y CL hubiese crecido un 36,70%, mientras que la de los Competidores Relevantes disminuyó un 2,36%.

En términos generales, durante todo el período analizado la variación interanual media de la facturación de PW y CL hubiese crecido un 1,89%, porcentaje este inferior en aproximadamente 4 puntos porcentuales al que se ha producido en los Competidores Relevantes e igualmente inferior al crecimiento real que se produjo en el mercado, el cual, como hemos comprobado en el apartado anterior, fue del 6,86%. Al objeto de verificar si las diferencias señaladas en el crecimiento interanual de la facturación que hubiesen tenido PW y CL difieren de forma significativa del alcanzado por los Competidores Relevantes, hemos aplicado el test de reacciones extremas de Moses. Este test pone de relieve que la amplitud observada en el grupo de control alcanza un valor de 10 (p=1), de lo que debemos concluir que no existen diferencias estadísticamente significativas entre las tasas de variación interanual de facturación de ambos tipos de competidores, lo que implica aceptar la hipótesis 1.1.

Para verificar la hipótesis 1.2 realizaremos el mismo ejercicio comparando la facturación alcanzada por PWC con la alcanzada por los Competidores Relevantes. En este sentido, durante el período objeto de estudio la facturación de la firma fusionada ha crecido aproximadamente un 87%, porcentaje este muy superior al crecimiento global del mercado, que ya cifrábamos en 38%, y el de los competidores relevantes, de un 28%. Si atendemos a las variaciones interanuales de facturación, en la tabla 4 podemos observar que la facturación de PWC experimentó un decremento importante en el año 1999, lo que unido al fuerte crecimiento en este año de los competidores rivales parece que está poniendo de relieve cierta pérdida de clientes provocada por la fusión. En efecto, los propios medios de comunicación se hicieron eco del potencial conflicto de intereses que percibían los clientes de las firmas sometidas a la fusión desde el comienzo de las negociaciones por el hecho de que tras la fusión empresas competidoras fuesen auditadas por la misma firma y, por tanto, corrieran el riesgo de que se compartiera información sensible con la competencia. Aun cuando estos recelos intentaron ser vencidos por los presidentes de PW y CL enfatizando la complementariedad entre las firmas (Expansión, 19 de septiembre y 27 de octubre de 1997), en atención a estos datos parece evidente que la nueva firma creada tras la fusión debió soportar cierta pérdida de clientes.

Por otra parte, puede destacarse que desde un punto de vista internacional las 2 empresas objeto de fusión eran percibidas por sus clientes como las firmas que presentaban rasgos más similares dentro de las distintas multinacionales de la auditoría (Moizer, García Benau, Humphrey y Vico, 2004), por lo que la fusión entre PW y CL parecía la única posible entre las grandes multinacionales de la auditoría que no diera lugar una pérdida de clientes motivado por el cambio de identidad en la nueva firma creada (El País, 20 de septiembre de 1997). Aun a pesar de ello, la evidencia empírica obtenida por García Benau, Garrido, Vico Martínez, Moizer y Humphrey (1999) pone de manifiesto que en España los clientes de PW y CL percibían estilos y valores diferentes en ambas firmas. Así, mientras CL era vista por muchos clientes como una firma agresiva, PW era considerada como una firma más formal y señorial. Esta asimetría en los estilos y valores puede igualmente explicar que, tras la fusión, determinados clientes encontraran que PWC no fuera congruente con sus necesidades y se produjera pérdidas de clienteso.

La tendencia que se percibe de la variación interanual de la facturación de PWC para los años 2000 y 2001 es positiva, siendo el crecimiento en ambos ejercicios superior al que existió en el mercado, mientras que por el contrario la tasa de crecimiento para los competidores relevantes es negativa. Este dato parece revelar que entre los efectos positivos de la fusión, el incremento de la capacidad de producción del servicio tuvo cierto desfase temporal en España, explicando que gran parte del crecimiento del mercado fuese absorbido de forma importante por PWC. Esta tendencia se invierte en el año 2002, en el que PWC disminuyó su facturación, mientras que los competidores la aumentaron, aun cuando en el ejercicio 2003 nuevamente PWC creció de forma positiva y los competidores redujeron su facturación. No obstante, el crecimiento en este último año de PWC resulta inferior al del propio mercado, por lo que aun cuando parece que la firma fusionada no sufrió pérdida de actividad tras la aprobación de la Ley de Medidas de Reforma del Sistema Financiero, sí perdió cierta capacidad competitiva frente a firmas auditoras de menor tamaño.

En términos generales, la variación interanual media de la facturación de PWC para el período objeto de estudio fue del 16,78%, mientras que la de los Competidores Relevantes fue del 5,44% y la del mercado global, del 6,86%. Si aplicamos el test de reacciones extremas de Moses a estas variaciones interanuales, los resultados que se obtienen ponen de relieve que existen diferencias estadísticamente significativas, dado que la amplitud observada en el grupo de control alcanza un valor de 3 (p=0,000), es decir, PWC ha crecido más que sus competidores inmediatos, lo que nos lleva a rechazar la hipótesis 1.2.

Con toda esta evidencia podemos concluir que PWC alcanzó cifras de facturación que las 2 firmas no hubiesen alcanzado de forma separada, lo que pone de relieve que el mayor tamaño obtenido por la firma fusionada permitió que se accediera a tramos de mercado que las empresas de forma individualizada no hubiesen podido alcanzar. Igualmente cabe señalar que el crecimiento de PW y CL en el caso de fusionarse hubiese sido inferior al que conseguirían los competidores, mientras que por el contrario tras la fusión PWC ha conseguido crecer más que sus competidores inmediatos. El análisis conjunto de toda esta evidencia parece poner de relieve no solo que la fusión era una opción necesaria para mantener la participación de ambas firmas en el mercado, sino también que con la fusión se han alcanzado cotas de crecimiento que no hubiesen sido posibles si ambas empresas hubieran seguido su singladura de forma separada.

4.3Resultados de la fusión en relación con el objetivo de crecimiento de cuota de mercadoComo argumentábamos en un epígrafe anterior, un segundo objetivo que parecía perseguirse con la fusión fue el de alcanzar el liderato en el mercado a través del incremento significativo de la cuota de mercado de la empresa fusionada. Como revela la evidencia que ha sometido a estudio los efectos de la fusión en distintos países, aun cuando a nivel mundial PWC alcanzaría el liderato en el mercado de auditoría, alcanzar el liderato en un país concreto dependería no solo de la posición en el mercado del que partían las 2 firmas sometidas a la fusión, sino también de lo sólida que resultara la posición del líder del mercado.

En relación con la posición relativa de las firmas internacionales en el mercado de auditoría en España, hemos de señalar que la cuota de la que disfrutaban estas firmas en nuestro país difería de forma significativa de la del resto del mundo, dado que Andersen Worldwide, con 50.113 millones de pesetas, era la empresa líder, ocupando PW, con 16.730 millones, la segunda posición. CL era la tercera firma en el mercado, con 9.575 millones, seguida inmediatamente de Ernst & Young, con 9.507 millones. La quinta posición era ocupada por KPMG con 7.181 millones de pesetas, siendo la última Deloitte & Touche, con 3.762 millones (El País, 20 de septiembre de 1997). Estos datos revelan que en España la fusión de PW y CL no posibilitaría, dado la solvente posición que mantenía Arthur Andersen por aquellas fechas, que la firma creada tras la fusión se constituyera en el líder del mercado de auditoría español, pero sí podría facilitar una distribución más homogénea del mercado entre los distintos competidores, lo que algunos autores han considerado como un efecto altamente positivo de la fusión, dado que ello potencialmente puede incrementar la intensidad de la competencia en el mercado.

Para verificar si la fusión incrementó la capacidad competitiva de la firma creada tras la fusión someteremos a comparación, por una parte, las variaciones de cuota de mercado que se hubiesen producido entre PW y CL y los Competidores Relevantes, en el caso de que la fusión no hubiese tenido lugar, y por otra parte las variaciones de cuota de mercado de PWC frente a la de los Competidores Relevantes. Para realizar estos análisis vamos a utilizar la información contenida en las tablas 5 y 6.

Cuota de mercado PWC y Competidores Relevantes

| Años | Proyección Cuota Mercado PW-CL (%) | Cuota Mercado PWC (%) | Cuota Mercado Competidores Relevantes (%) |

|---|---|---|---|

| 1998 | 15,14 | 15,14 | 39,68 |

| 1999 | 11,03 | 12,99 | 44,22 |

| 2000 | 9,79 | 20,58 | 39,25 |

| 2001 | 9,25 | 21,88 | 37,10 |

| 2002 | 8,49 | 20,79 | 39,73 |

| 2003 | 11,07 | 20,52 | 37,00 |

| Media | 10,79 | 18,65 | 39,50 |

Tasa crecimiento cuota de mercado PWC y Competidores Relevantes

| Años | Proyección PW-CL | PWC | Competidores Relevantes | |||

|---|---|---|---|---|---|---|

| Variación absoluta (%) | Variación relativa (%) | Variación absoluta (%) | Variación relativa (%) | Variación absoluta (%) | Variación relativa (%) | |

| 1999 | −4,11 | −27,14 | −2,15 | −14,20 | 4,54 | 11,44 |

| 2000 | −1,24 | −11,24 | 7,59 | 58,42 | −4,97 | −11,23 |

| 2001 | −0,54 | −5,51 | 1,30 | 6,31 | −2,15 | −5,47 |

| 2002 | −0,76 | −8,21 | −1,09 | −4,98 | 2,63 | 7,08 |

| 2003 | 2,58 | 30,38 | −0,27 | −1,29 | −2,73 | −6,87 |

| Media | −4,07 | −4,34 | 1,08 | 8,85 | −0,54 | −1,01 |

Si nos centramos en primer lugar en la comparación entre la cuota de mercado conjunta de PW y CL y los Competidores Relevantes (tabla 5), se puede observar que para el período objeto de estudio PW y CL hubiesen pasado de ostentar el 15,14% de cuota de mercado al 11,07%, lo que revela que en el escenario de no fusión estas firmas hubiesen perdido capacidad competitiva y presencia en el mercado. Sin embargo, la pérdida de cuota de los Competidores Relevantes es menor, en concreto de 2,7 puntos.

Si atendemos a las variaciones interanuales recogidas en la tabla 6, vemos como PW y CL hubiesen perdido en 1999 un porcentaje muy importante de mercado, en concreto un 27%, mientras que por el contrario los Competidores Relevantes incrementan su cuota de mercado de forma importante. En los años 2000 y 2001, ambos grupos de empresas pierden un nivel similar de cuota de mercado, tendencia negativa que se mantiene para PW y CL en el año 2002, mientras que es la contraria para el resto de competidores. Por el contrario, en el año 2003, y en consonancia con los datos que veíamos para el nivel de facturación, la cuota de mercado de PW y CL se hubiese incrementado en un porcentaje significativo, hasta el punto de que consigue mitigar de forma importante las pérdidas de cuota de períodos anteriores. En términos medios, la variación media interanual de cuota de mercado hubiese sido negativa en un 4,34%, mientras que la de los competidores, aun siendo igualmente negativa, solo lo es de aproximadamente un 1%.

Al objeto de verificar si la dinámica de variaciones de cuota entre ambos competidores resulta estadísticamente diferente aplicamos, como en casos anteriores, el test de reacciones extremas de Moses, deparando un resultado que pone de relieve que no existen diferencias estadísticamente significativas entre los mismos (la amplitud observada para el grupo de control alcanza un valor de 8; p=0,738). En suma, atendiendo a estos datos podemos concluir que aun cuando PW y CL hubiesen perdido capacidad competitiva en el mercado, no lo hubiesen hecho de forma distinta a la de sus competidores inmediatos.

Si nos centramos ahora en comparar PWC con sus Competidores Relevantes, vemos como PWC ganó 5,38 puntos porcentuales de cuota de mercado a lo largo del período objeto de estudio (según datos de la tabla 5), lo cual supone una diferencia de casi 8 puntos, dada la pérdida de cuota de mercado de los competidores, que pasaron del 39,68% de cuota al 37%. Ello parece revelar que la fusión incrementó de manera significativa la capacidad competitiva de la firma fusionada, resultados estos similares a los alcanzados por McMeeking et al. (2007) y Abidin et al. (2010) para el Reino Unido y Lee (2005) para Hong Kongp.

Atendiendo a las variaciones interanuales de cuota de mercado recogidas en la tabla 6, podemos observar como PWC perdió más de un 14% de cuota de mercado en 1999, cuestión esta que parece revelar que las eficiencias que pueden ser obtenidas a través de economías del tamaño, uso más eficiente de recursos, complementariedad de las firmas, etc., no se obtuvieron a corto plazo en España.

Como ya resaltábamos anteriormente, diversas razones podrían explicar la variación negativa de cuota, tal como los costes y fricciones organizativas que genera la gestión de una firma de mayor tamaño, las respuestas de la competencia o la posibilidad de alcanzar acuerdos colusivos con los competidores relevantes. En el caso español, las variaciones de cuota en sentido contrario que se producen entre PWC y los Competidores Relevantes parecen descartar la posibilidad de acuerdos colusivos de reparto de cuotas. Por el contrario, resulta plausible que la nueva firma creada, debido a los estilos y cultura no enteramente similares, pudiera crear costes adicionales que redujeron la eficiencia alcanzada. Esta argumentación parece avalada porque, como ya hemos comentado previamente, en España el proceso de integración resultó extremadamente controvertido, hasta el punto de que el presidente de CL dimitió semanas antes del acuerdo definitivo, motivado por desavenencias sobre cómo se estaba llevando a cabo la operación (Expansión 17/06/1998; 11/05/1998; Cinco Días, 12/05/1998)q. Las fricciones que se crearon pudieron generar importantes costes, que pueden explicar que al menos a corto plazo la nueva empresa creada tras la fusión no incrementara la cuota de mercado en el mercado de auditoría español.

Por el contrario la variación interanual de cuota de mercado de PWC creció de forma muy relevante para los años 2000 y 2001, por importes muy superiores a los de los Competidores Relevantes, datos estos que parecen revelar que las eficiencias, y las posibles reducciones de precios que las mismas posibilitan, fueron obtenidas en esas fechas. En 2002, por el contrario, PWC experimenta una pérdida de cuota, a la vez que los competidores inmediatos ganan cuota, mientras que en el 2003 ambos competidores reducen su cuota de mercado, aun cuando la reducción en PWC es de menor importancia que la de los Competidores Relevantes.

Con todo ello, para el período objeto de nuestro análisis la variación interanual media de cuota de mercado es del 8,85% para PWC, mientras que resultó negativa para sus competidores inmediatos en un porcentaje de aproximadamente el 1%. Ello permite concluir que mientras que PWC incrementó su capacidad competitiva tras la fusión, sus competidores la perdieron. Al objeto de verificar si las diferencias en la variación de cuota de mercado resultan diferentes desde un punto de vista estadístico, hemos aplicado el test de reacciones extremas de Moses, el cual refleja que la dinámica de variaciones de cuota resulta diferente entre ambos grupos de competidores, dado que la amplitud observada para el grupo de control adquiere un valor de 2 (p=0,000).

En resumen, podemos concluir que las firmas PW y CL hubiesen perdido capacidad competitiva frente a sus competidores inmediatos de no haberse fusionado, mientras que la fusión incrementó la capacidad competitiva de PWC frente a la competencia, de lo que se puede inferir que aun cuando esta firma tras la fusión no alcanzó el liderato en el mercado debido a la fuerte posición que mantenía la extinta Arthur Andersen, sí ha posibilitado una distribución más igualitaria de cuotas de mercado, y por ello mayor competitividad en el mercado. Aun cuando, como señalan Wootton et al. (1994), una distribución igualitaria entre los diversos competidores no implica en todos los casos más competencia, sí puede convertirse en una condición necesaria para ello.

5ConclusionesLos procesos de fusión son uno de los principales conductores de variaciones en la estructura de los mercados, por lo que el análisis de este tipo de operaciones entre empresas resulta de vital importancia para entender la dinámica de los mercados. En este trabajo hemos analizado el impacto de la fusión de PriceWaterhouse y Coopers & Lybrand en los años posteriores a la fusión, es decir, en el periodo 1998-2003.

Para ello hemos identificado los objetivos que perseguían ambas firmas auditoras a través de las noticias y notas de prensa recogidas por los medios de comunicación. Así, parece claro que con la fusión se perseguía, por un lado, incrementar de manera rápida el tamaño, especialmente la cobertura geográfica y de servicios. Ello le permitiría acceder con mayor facilidad a un segmento de mercado en el que existe una creciente demanda de servicios globales, surgida con la cada vez mayor internacionalización y deslocalización empresarial, y que parecía favorecer el hecho de que las firmas integrantes fueran complementarias tanto geográficamente como en relación con los servicios ofrecidos.

Por otro lado, también se pretendía aumentar la cuota de mercado, alcanzar el liderato mundial en un mercado como el de auditoría, en el que, dada la intangibilidad del servicio y la dificultad en el contraste de la calidad del mismo, llegar a ser la primera firma mundial podía llevar aparejado un impulso adicional en el crecimiento de la nueva compañía resultante de la fusión, PriceWaterhouseCoopers.

La reticencia de los clientes de PW y CL, basada en los posibles conflictos de intereses que podrían surgir con el suministro de servicios a empresas competidoras que pasaran a ser supervisadas por la misma firma auditora tras el proceso de fusión, las diferencias en los estilos y valores de las firmas o la evidencia empírica previa sobre numerosos procesos de fusión en los que la cifra de negocios se estancaba o incluso disminuía, eran factores que hacían poner en duda que se hubieran alcanzado los objetivos previstos.

Para evaluar el primer objetivo del proceso de integración hemos medido el crecimiento de la cifra de negocios de PWC, el de PW y CL si las firmas no se hubieran fusionado y el de sus competidores directos. La cifra de negocios de PWC prácticamente se duplicó durante los 5 años posteriores a la fusión, es decir, entre 1999 y 2003, siendo la facturación real significativamente superior a la que estimamos hubieran obtenido las firmas individuales durante ese mismo periodo, y mejor que la de las firmas competidoras, lo que nos ha permitido concluir que si las firmas no se hubiesen fusionado hubieran mantenido tasas de crecimiento similares a las de los competidores, mientras que tras la fusión PWC creció por encima de los competidores, por lo que el objetivo de crecimiento se ha alcanzado en España.

La evaluación del segundo objetivo se ha realizado a través del análisis de la cuota de mercado, cuya evolución real fue significativamente mayor que la que se hubiera obtenido hipotéticamente si PW y CL no se hubieran fusionado y superior a las que se dieron en la competencia, por lo que también este segundo objetivo ha sido alcanzado en el caso español.

Así, el interés de estos resultados radica en la singularidad del éxito alcanzado por la fusión, tanto en términos de crecimiento como de cuota de mercado frente a los Competidores Relevantes.

Por último, hemos de resaltar que nuestro estudio está sujeto a una serie de limitaciones. En primer lugar, al no poder contar con información de naturaleza interna, por ejemplo la evolución de la función de costes de la auditoría de las firmas antes y después de la operación, no hemos podido sacar conclusiones más certeras sobre las variaciones de eficiencia generadas por la fusión, aspecto este de enorme relevancia a la hora de evaluar el éxito de un proceso de fusión particular. En segundo lugar, probablemente han existido objetivos distintos a los analizados en este trabajo, pero la imposibilidad de acceder a información interna sobre el diseño y planificación de la operación nos ha obligado a centrarnos únicamente en variables observables. En tercer lugar, solo hemos podido contar con información de naturaleza agregada, lo que nos ha imposibilitado por ejemplo analizar si la fusión posibilitó el acceso a grandes clientes o incrementó el perfil de especialización de la firma fusionada.

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

Los autores agradecen la financiación del Ministerio de Ciencia e Innovación a través de los proyectos ECO 2010-21627 y ECO 2011-29144 y de la Junta de Andalucía por medio del proyecto P11-SEJ-08236.

| 1996 a 1997 | Arthur Andersen, Coopers & Lybrand, Deloitte & Touche, Ernst & Young, KPMG y Price Waterhouse |

| 1998 | Arthur Andersen, Deloitte & Touche, Ernst & Young, KPMG y PriceWaterhouseCoopers |

| 1999 y 2000 | Arthur Andersen, Deloitte & Touche, Ernst & Young, KPMG, PriceWaterhouseCoopers, Audihispana y Gasso y Cia |

| 2001 | Arthur Andersen, Deloitte & Touche, Ernst & Young, KPMG, PriceWaterhouseCoopers, Audihispana y Mazars |

| 2002 | Deloitte & Touch España, S.L., Ernst & Young, KPMG, PriceWaterhouseCoopers, Audihispana, Mazars, BDO y Gasso y Cia. |

| 2003 | Deloitte & Touch España, S.L., Ernst & Young, KPMG, PriceWaterhouseCoopers, Audihispana y Confederación Española de Auditores |

Por ejemplo, el estudio de Pong y Burnett (2006) puso de manifiesto que la nueva firma creada tras la fusión entre PW y CL incrementó de forma significativa su participación en el tramo de mercado de las grandes empresas en el Reino Unido, en el cual ambas empresas antes de la fusión no tenían una representación importante, y que resulta enormemente importante para las firmas auditoras tanto en términos de honorarios que obtienen de estos clientes, como en términos de prestigio que supone auditar a empresas de gran tamaño.

Sirvan de ejemplo las palabras de Mr. Moore (entonces presidente de Coopers & Lybrand), quien señaló que «el mundo está cambiando: las compañías tienen sus unidades de producción en una parte del mundo y la distribución en otro, por lo que necesitan oferentes e ideas en todos los países, y esto es lo que nosotros ofrecemos» (Expansión, 17 de octubre 1997).

En este sentido puede resaltarse como diversos estudios han analizado la importancia que tiene alcanzar el liderazgo en el mercado auditoría verificando si existen primas de precio cargadas por los líderes del mercado a sus clientes. Estos estudios demuestran que ser el líder del mercado es valorado por los clientes y se manifiesta en los precios superiores que están dispuestos a pagar los clientes de las firmas líderes del mercado (Craswell et al., 1995; Mayhew y Wilkins, 2003; Ferguson, Francis y Stokes, 2003; Ferguson et al., 2006; Francis et al., 2005; Basioudis y Francis, 2007; Numan y Willekens, 2012).

Como ya hemos señalado anteriormente, dada la falta de información con la que se cuenta en la industria de la auditoría resulta enormemente complejo evaluar si la fusión genera una mayor eficiencia. No obstante, algunos estudios han utilizado evidencias indirectas para obtener conclusiones sobre este particular, como los de Sullivan (2002) y Thavapalan et al. (2002), los cuales intentan detectar si hubo un incremento de eficiencia en PWC a través del análisis de los cambios de auditor, bajo la consideración de que si la nueva empresa obtiene eficiencias y reduce precios es previsible que obtenga nuevos clientes; los resultados de ambos estudios ponen de relieve que la firma fusionada no obtuvo significativamente más clientes que el resto de firmas que no se fusionaron, resultados estos de los que los autores infieren que la fusión no produjo incrementos de eficiencia.

En efecto, hasta entonces CL ocupaba la cuarta posición en el ranking internacional y PW aparecía como la última de las grandes firmas, siendo enormemente difícil ascender dentro de este ranking de forma individual. En Estados Unidos la previsible cuota de mercado que absorbería la firma fusionada sería, una vez sumados los ingresos de ambas firmas, el 27% sobre un mercado global, cifrado en 43,7 miles de millones de dólares. En Europa la nueva firma obtendría un 9% de los 9,5 miles de millones de ingresos de consultoría y un 21,2% de los 24 miles de millones del mercado de auditoría. Respecto al mercado de las grandes compañías, la prensa financiera apuntó también que PriceWaterhouseCoopers auditaría el 30% de las 500 Compañías Fortune en Estados Unidos, y el 50% de las 100 FTSE Index en el Reino Unido.

La importancia de este aspecto puede explicar que múltiples intentos de fusión entre grandes firmas auditoras hayan resultado fallidos. Por ejemplo, resulta importante resaltar que PW realizó varios intentos fallidos de fusión con otras firmas como Deloitte en 1984 y Arthur Andersen en 1989.

Por ejemplo, el anuncio de la fusión de PW y CL fue inmediatamente seguido por la intención de fusión manifestada por Ernst & Young y KPMG Peat Marwick el 20 de octubre de 1997, lo cual generó gran preocupación en los organismos reguladores porque pareció el comienzo de un camino sin retorno hacia un mercado de auditoría dominado por lo que fue llamado los Tres Gigantes (Financial Times, 19 de septiembre de 1997). No obstante, esta fusión no se llevó definitivamente a cabo.

No obstante, en este estudio para calcular esta última cifra vamos a utilizar únicamente la facturación de las Mayores Sociedades de Auditoría. Utilizamos el término Mayores Sociedades Auditoras para diferenciarlo del tradicional acuñado en la literatura Grandes Firmas de Auditoría, ya que en esta categoría vamos a incluir también otras sociedades distintas a las que habitualmente conforman el grupo de las Big. Estas firmas auditoras, que son los rivales directos de la firma fusionada, son aquellas empresas que han facturado más de 1.000 millones pesetas hasta el año 2000 y más de 6 millones euros desde el año 2001 hasta el 2003. En el anexo 1 se recogen cuáles son estas firmas. Por último, debemos señalar que hemos considerado a PW como firma adquirente (puesto que su tamaño era mucho mayor en el año previo a la fusión) y a la firma auditora CL como empresa adquirida.

Como puede observarse, existe una importante variabilidad en las tasas de crecimiento anual, dado que la actividad del mercado de auditoría está estrechamente condicionada al de la propia actividad económica general.

Al quedar derogada la disposición transitoria y ser de aplicación los límites establecidos en el artículo 8 del R.D. 1815/1991 de 20 de diciembre, por el que se aprueban las normas para formulación de cuentas anuales consolidadas.

Ley 44/2002, de 22 de noviembre, de Medidas de Reforma del Sistema Financiero.

Así por ejemplo se manifestaba el que fuera presidente del REA, González Moya, al afirmar que el régimen de incompatibilidades, la restricción de áreas de negocio compatibles con la auditoría y el régimen de independencia instaurado en la Ley Financiera afectarían de forma negativa a los pequeños auditores, produciendo su efectiva expulsión del mercado y un incremento en el nivel de concentración del mercado (véase Cinco Días, 18/9/2002; El Mundo, 28/7/2002).

Una mayor profundización sobre el comportamiento de estas firmas puede encontrarse en innumerables noticias de prensa (Expansión 24/6/1999; 9/11/1999; 27/1/2000; 24/4/2003).

Esta tendencia al decrecimiento en el volumen de actividad en las firmas objeto de fusión ya se había percibido en años anteriores. Por ejemplo, según la información que se recoge en la revista Newsletter Auditoría de febrero de 1998, Price sólo creció en 1997 un 1,24% y Coopers un 6,27%, mientras que por ejemplo Arthur Andersen creció un 16,90%, Ernst&Young un 16,30% y Deloitte un 9,40%.

En nuestro país no existe ningún trabajo que haya estudiado si han existido cambios de auditor provocados por la fusión. No obstante, cabe destacar el estudio de Ruiz Barbadillo y Gómez Aguilar (2003), en el que se contemplan los cambios de auditor en las empresas contenidas en la base de datos de la CNMV, detectando que en 1998 se produjo un número importante de cambios de auditor. También en Gómez Aguilar (2003) se estudia la dirección de los cambios de auditor, detectándose que el 90,5% del total de los cambios son entre grandes multinacionales de la auditoría. Aun cuando estos 2 estudios no controlan específicamente que la fusión sea un inductor del cambio de auditor, el hecho de que exista un inusual número de cambios en 1998 y que la mayoría de los cambios sean entre las multinacionales de la auditoría puede considerarse evidencia indirecta que induzca a pensar que parte de estos cambios de auditor pueden venir explicados por la fusión de PW y CL.

No obstante, hemos de resaltar que Thavapalan et al. (2002) para Australia, Baskerville y Hay (2006) para Nueva Zelanda y Pong y Burnett (2006) para Inglaterra llegan a resultados contrarios a los alcanzados en nuestro estudio.