El proceso de reforma de la normativa contable de arrendamientos, por parte del International Accounting Standard Board, está siendo muy controvertido por sus consecuencias sobre los estados financieros de las sociedades, que utilizan esa fórmula de control y financiación de activos. Diversos estudios previos detallan el impacto del reconocimiento de los arrendamientos operativos en balance y sus consecuencias en los resultados de la compañía y ratios básicas para el análisis como las de endeudamiento y rentabilidad, así como en su estructura financiera. En este trabajo, a partir de una elevada muestra en cuanto a número de sociedades, analizamos el impacto en sociedades cotizadas de 2 ámbitos culturales contables diferentes, como son el español y el británico, demostrando que en ambos casos el impacto es significativo, siendo más relevante el sector de actividad que el país, a la vez que abrimos una línea futura para analizar la evolución en el tiempo del impacto y si las compañías varían sus políticas de financiación una vez se publique la nueva norma de arrendamientos definitiva.

The new proposal of lease accounting standards by the International Accounting Standards Board is being very controversial for its consequences on the financial statements of companies that use the leases for control and financing asset. Prior studies demonstrate the impact of operating leases recognized on balance and its impact on company results and basic ratios for analysis as leverage and profitability as well as its financial structure. In this work, from a sample for high number of companies, the impact on quoted companies is analyzed in 2 different countries with different accounting culture such as Spain and Great Britain. The results show that in both cases the impact is significant, being most important the sector of activity that the country. A new research line is opened for future research: To analyze the evolution in time of the impact and whether companies vary their financial policies when the new standard of leases is finally published.

A comienzos de 2006, el International Accounting Standard Board (2006, p. 7), en la reunión de su Consejo, sugirió incorporar el tratamiento de los arrendamientos a la agenda común con el Financial Accounting Standard Board (FASB), lo cual se formaliza en el mes de junio de ese año, todo ello en el marco del Acuerdo de Norwalk1. Esta norma, conectada con los derechos de uso en general, es relevante por lo que implica de concreción del concepto de activo. El proyecto fue iniciado en el año 1996 por el G4+1 (grupo que integra a los reguladores de Australia, Canadá, Estados Unidos, Nueva Zelanda y Reino Unido) y el entonces IASC (precursor del International Accounting Standard Board), y en él se proponía un nuevo enfoque para la cuestión de los arrendamientos. El documento aparecía firmado, como autor principal, por McGregor (1996), director ejecutivo del Institute of Chartered Accountants de Australia. En el año 2000 vio la luz un nuevo documento elaborado por un grupo de trabajo del G4+1, esta vez redactado por Nailor y Lennard (2000), ambos procedentes del Reino Unido. Este segundo documento, y la reforma por él auspiciada, estaba liderado por el Accounting Standard Board británico (ASB, 1992)2. El origen sobre la necesidad de esta reforma se encontraba en la arbitrariedad y en los déficits de comparabilidad que introduce el doble sistema de reconocimiento de los arrendamientos (entre financieros y operativos), conclusión a la que había llegado el documento previo, del año 1996. Así, es relevante el planteamiento de Nailor y Lennard (2000, p. 1.19): «La capitalización de los arrendamientos operativos por los preparadores claramente ofrecería mejor información. También reduciría los costes, porque los cálculos necesarios (que a su vez son aportados ya por algunas grandes compañías) necesitan ser realizados solo una vez, por la compañía en cuestión, en vez de que cada analista tuviera que efectuarla para preparar sus propios cálculos».

Con unas motivaciones similares, la Securities and Exchange Commission (2005) estadounidense, siguiendo las recomendaciones de la Ley Sarbanes-Oxley, preparó un documento de reforma del tratamiento de determinadas partidas, entre las que se encontraban los arrendamientos operativos. Dicha reforma sugería la incorporación al balance de los compromisos contraídos por estos contratos.

Desde la inclusión de este proyecto en las agendas del FASB y el International Accounting Standard Board, se ha publicado un Discussion Paper en marzo de 2009, y un Exposure Draft (ED, en adelante) en agosto de 2010, que recibió gran número de cartas de comentarios (760 hasta el 15 de diciembre de 2010, si bien con posterioridad se recibieron más) con un elevado número de asuntos controvertidos, lo que provocó que se emitiera un nuevo ED en mayo de 2013. Este nuevo ED ha recibido igualmente un alto número de cartas de comentarios (638 hasta el 13 de septiembre de 2013). En estos momentos el proyecto está en pleno proceso de deliberaciones, habiéndose tratado por el International AccountingStandard Board en su reunión de noviembre y por el FASB en octubre, no habiéndose fijado aún una fecha estimada para la emisión de la norma ni de hito intermedio alguno.

La cuestión planteada es que ante un marco conceptual preocupado por una adecuada valoración de los activos y pasivos de la entidad, la distinción entre arrendamientos operativos y financieros se presenta difícil, siempre y cuando estos tuviesen una proyección plurianual. En el momento en que se firma un contrato de arrendamiento se han transferido sustancialmente los riesgos y ventajas del bien, aunque no sea de manera ilimitada, es decir, por su totalidad. Al mismo tiempo, la entidad contrae una obligación presente cuyo reconocimiento en el balance es el objeto de la cuestión. En nuestra opinión, la clave se encuentra en el concepto de transferencia sustancial de los riesgos y ventajas. La transferencia «sustancial» es la que determina el control del recurso y la que se apropia de los beneficios económicos futuros que genere. Si el concepto «sustancial» tiene una connotación de temporalidad, se asocia al concepto de vida física del bien y da lugar al enfoque denominado por el International Accounting Standard Board como «whole of asset». Según este, existen 2 tipos de arrendamiento (uno que abarca la totalidad de riesgos y ventajas, que sería el financiero, y otro que abarca una parte de la vida o del valor del activo, que sería el operativo); por el contrario, si el concepto «sustancial» se asocia a la idea de totalidad, todos los riesgos y ventajas significativos, se podría admitir un único tratamiento para ambos tipos de arrendamientos: los recursos controlados se incorporarían al activo durante el periodo en que son controlados.

La utilización del arrendamiento financiero como instrumento para controlar los recursos que la empresa necesita para su actividad en lugar de su propiedad tiene una mayor tradición en países del área anglosajona, como lo demuestra el hecho de que el proyecto lo iniciaran 5 países con esa ubicación cultural, como son los componentes del G4+1. Por esta razón sería lógico que la reforma que se plantea fuese más urgente para ellos que para otros países que no utilizaran tanto la fórmula del arrendamiento. Por tanto, es relevante introducir en nuestro trabajo la comparación con un país anglosajón destacado, como es el Reino Unido.

El objetivo de nuestra investigación es analizar el impacto que la capitalización de los activos y el reconocimiento del pasivo por los compromisos contraídos por arrendamiento operativo tienen en las cuentas anuales. Por otra parte, la nueva política de revelación permite extraer conclusiones sobre las políticas de control de activos y el grado de flexibilidad de las empresas para reducir sus riesgos de negocio.

Asimismo, procederemos a analizar si los compromisos y sus efectos sobre las principales ratios, así como la configuración de los propios arrendamientos, están relacionados con variables tales como el país, el sector de actividad, el tamaño, la rentabilidad económica y el endeudamiento previo de las compañías.

La aplicación por parte de los grupos de sociedades cotizados en Europa de la Norma Internacional de Contabilidad (NIC) 17 permite evaluar el impacto que tendría la capitalización de los arrendamientos operativos, así como estudiar las características básicas de los contratos de arrendamiento y su relación con las decisiones de inversión en inmovilizado. A pesar de esta obligación se ha observado que en el primer ejercicio en el que se aplican las NIC en España (Barral, Gómez y Molina, 2006, p. 35) solo un 44% de las compañías del mercado continuo presentan información sobre los compromisos por arrendamientos operativos no cancelables.

El trabajo se organiza con el esquema que pasamos a describir a continuación. Inicialmente analizamos cuál es el tratamiento que la cuestión de los arrendamientos ha tenido en la literatura científica. El segundo bloque del trabajo se destina a presentar la metodología y, en epígrafe aparte, los principales resultados de nuestra investigación. El trabajo finaliza con las conclusiones y también se recogen las tablas de resumen del tratamiento estadístico de los datos.

2El estado de la cuestión en la literatura científicaLa cuestión de los arrendamientos y su registro contable ha experimentado una intensa evolución en los últimos años, motivada, fundamentalmente, por los cambios normativos en EE. UU. y en el Reino Unido. En EE. UU., tras la aprobación y puesta en práctica del SFAS 13 en 1976, se obliga a la capitalización de ciertos arrendamientos: los financieros. En el Reino Unido se ha estudiado la emisión del SSAP 21, que suponía un cambio equivalente al SFAS 13 estadounidense. Con motivo de estos cambios se realizaron algunos trabajos que trataron de analizar si se produjo algún impacto en las cuentas anuales por la aplicación de dichas normas. Por su parte, en España, el cambio regulatorio se produjo con el Plan General de Contabilidad de 1990, y la cuestión, bien directamente, bien a través de una cuestión conexa como es el tratamiento de los derechos de uso, ha ido matizándose en la década de los 90 del siglo xx y comienzos del xxi, en concreto en la reforma contable de 2007, fruto todo ello de varias consultas resueltas por el Instituto de Contabilidad y Auditoría de Cuentas, y de las soluciones adoptadas en algunos planes sectoriales y de la adaptación de la normativa contable nacional a la internacional.

Ashton (1985, p. 233) identificó 2 grandes líneas de trabajos realizados hasta aquel momento sobre la contabilización de los arrendamientos. El evento que había dado lugar al trabajo de Ashton era la norma británica SSAP 21 del año 1984 que requería la incorporación de los arrendamientos financieros al balance de situación. Ashton identificó 2 tipos de problemas investigados: a) el efecto sobre el precio de las acciones, y b) el efecto sobre los indicadores de rendimiento utilizado por los analistas financieros y los gestores en la toma de decisiones.

En su reunión del 22 de marzo de 2007 celebrada en Londres, el grupo de trabajo del International Accounting Standard Board (2007) responsable del proyecto de reforma de la norma de arrendamientos, la IAS 17, sistematizó la literatura científica existente sobre los arrendamientos operativos, considerando los problemas a los que han tratado de dar respuesta. Estas líneas son:

- 1.

Simulación del efecto en los estados financieros de la incorporación de los arrendamientos al balance y los sectores de actividad que estarían más afectados.

- 2.

Relación de sustitución o intercambio entre los arrendamientos y otras fórmulas de financiación, así como el efecto de ambos sobre el riesgo de capital.

- 3.

Percepción o empleo de la información financiera por los usuarios (inversores, acreedores y otros usuarios).

- 4.

Análisis del efecto del SFAS 13 en la valoración del riesgo y la rentabilidad realizada por el mercado de valores, así como el empleo de los arrendamientos en relación con otros tipos de financiación.

Conceptualmente, la sistematización del International Accounting Standard Board presenta 3 grandes temas investigados, y un cuarto que recoge cómo algunos de estos asuntos se resolvieron en un caso concreto como fue la emisión del SFAS 13 en EE. UU. A nuestro juicio, un cambio regulatorio ofrece la oportunidad de investigar el comportamiento de las compañías o los inversores ante dicho cambio; no consideramos el estudio del cambio regulatorio como una línea de investigación. Por otra parte, existen algunas investigaciones que han tomado como referencia otros cambios regulatorios, como la emisión del SSAP 21 en el Reino Unido. La presente investigación tiene su origen en un cambio de regulación, y alguno de los objetivos de la investigación tiene que ver con el cambio en sí.

Por tanto, en nuestra presentación de la revisión de la literatura vamos a organizar los trabajos en 2 grandes epígrafes:

- 1.

Simulación del efecto en los estados financieros de la incorporación de los arrendamientos al balance y los sectores de actividad que estarían más afectados.

- 2.

Relación de sustitución o intercambio entre los arrendamientos y otras fórmulas de financiación, así como el efecto de ambos sobre el riesgo de capital.

Adicionalmente a lo anterior, hay diversos análisis sobre el impacto global de la propuesta del nuevo tratamiento de los arrendamientos, en especial en los EE. UU., como el encargado por la United States Chamber of Commerce y otras asociaciones (Chang & Adams Consulting, 2012), en el que cuantifican unos importantes impactos sobre el conjunto de compañías cotizadas de la nación, tales como: un incremento de los pasivos en 1,5 trillones de dólares (de los que 1,1 corresponderían a activos inmobiliarios), pérdida de empleo en un mínimo de 190.000 personas o la reducción del PIB en 27,5 billones de dólares.

2.1Impacto en los estados financierosLos primeros trabajos se producen con las primeras propuestas a finales de los años 70 del siglo xx, si bien con anterioridad ya había autores que señalaban la problemática contable surgida como consecuencia de la extensión del arrendamiento financiero como forma de financiación. Nelson (1963, p. 56) demuestra, aunque con una muestra pequeña de compañías, el importante efecto en las ratios de endeudamiento y rendimiento según el tratamiento que se le diera a los arrendamientos, y la necesidad imperiosa de que la profesión contable le diera una respuesta a ese desarrollo del mundo financiero (1963, p. 58).

Ashton (1985, p. 236) analizó la capitalización voluntaria de los compromisos por arrendamientos financieros en el año previo a la adopción del SSAP 21 en el Reino Unido. Solo 23 compañías sobre 300 presentaban esta información. En ellas observó un efecto significativo en la ratio de endeudamiento, con un incremento superior al 20%, no así en otras magnitudes y ratios como los resultados antes de intereses e impuestos, las ganancias por acción, la rentabilidad sobre fondos propios, el margen de beneficio, el retorno sobre el capital empleado o la cobertura de intereses.

Posteriormente, en la década de los 90 del siglo xx, nos encontramos algunos trabajos que van más allá y tratan de analizar el impacto que tendría la capitalización de los arrendamientos operativos no cancelables, en el mismo sentido que la propuesta que el International Accounting Standard Board tiene actualmente en proceso. Dos de los trabajos más relevantes y pioneros fueron los de Imhoff, Lipe y Wright (1991, 1997). Estos trabajos desarrollaron un modelo para analizar el impacto en el balance y la cuenta de resultados de los arrendamientos operativos no cancelables en caso de ser capitalizados.

A estos trabajos les ha seguido un grupo de ellos destinados a evaluar el impacto de un cambio regulatorio conducente a reconocer los pasivos y activos derivados de un arrendamiento operativo. En el Reino Unido, Beattie et al. (1998, p. 253), utilizando el método de Imhoff et al. (1991) sobre 232 compañías cotizadas, concluyeron que la deuda a largo plazo se encontraba infravalorada en un 39%, mientras que los activos lo estaban en un 6%. Asimismo, concluyeron que la capitalización tenía un efecto significativo en el margen sobre ventas, retorno sobre activos y las medidas de endeudamiento. Finalmente, el sector servicios fue el que mostró un mayor impacto. Los autores terminan alentando a los reguladores contables a que consideren una reforma contable del arrendamiento debido a los efectos económicos que tiene. Sin embargo, el hecho de que aparezca en el balance de situación o en la cuenta de resultados no es imprescindible para que sea considerado por los usuarios, siempre y cuando, al menos, apareciese revelado en las notas de la Memoria, tal y como comenta el mismo International Accounting Standard Board. En este sentido, las agencias de rating están aplicando desde el año 2000 distintos métodos para capitalizar los arrendamientos operativos considerándolos como pasivos bajo la creencia de que es una forma más de financiación en las empresas y que afecta a los flujos de caja futuros (Financial Watch. ELT Febrero 2007). Estas agencias opinan que la distinción entre arrendamiento operativo y financiero es artificial y ambos deben ser considerados para ofrecer una medida más representativa del pasivo total de las empresas.

En la línea indicada de evaluar el cambio regulatorio en sus respectivos países, encontramos trabajos como el de Bennett y Bradbury (2003), que investiga el impacto en los estados financieros de compañías de Nueva Zelanda a partir de una muestra de 38 empresas cotizadas con datos a fecha de diciembre de 1995, y el de Fulbier, Silva y Pferdehirt (2008), que hace lo propio en Alemania a través de una muestra de 90 compañías cotizadas con datos de 2004. Las conclusiones son análogas a las comentadas en el párrafo precedente, utilizando ambos trabajos también el método de Imhoff et al. (1991).

Por otro lado, la investigación realizada por Altamuro et al. (2009, p. 26) sobre el uso que los bancos hacen de la información sobre la capitalización de los arrendamientos operativos en los informes para la concesión de préstamos a empresas indica que la capitalización de los arrendamientos operativos es un factor importante en la consideración del riesgo de crédito, ya sea porque las empresas prestatarias tienen una calificación crediticia por parte de S&P que a su vez considera dicha capitalización como factor en la medida del riesgo, o porque en las empresas que no poseen esa calificación, el banco realiza la capitalización para el cálculo de las ratios. Este trabajo se realizó sobre 2.535 préstamos bancarios durante el periodo de 2000 a 2005. Esta investigación se puede ver complementada con la realizada por Hales, Venkataraman y Wilks (2012), en la que se centran en el efecto sobre la capacidad de endeudamiento de las empresas ante la activación como pasivo de las cuotas contingentes originadas por las cláusulas de renovación en los contratos de arrendamiento operativo. El método utilizado fue el de plantear a 42 estudiantes de máster diversas hipótesis en varios escenarios sobre la posible concesión de financiación a compañías con arrendamientos con esas cláusulas. El resultado fue que el 54% prestarían a compañías arrendatarias que tuvieran la información en notas y sin capitalizar en balance las cuotas contingentes.

En una dirección similar a la comentada en el párrafo precedente está la investigación de Dhaliwal, Lee y Neamtiu (2011), en la que, tras analizar el impacto de la capitalización de los arrendamientos operativos en las empresas del New York Stock Exchange, American Stock Exchage y NASDAQ entre 1978 y 2006, se concluye que el coste de capital se ve afectado de forma significativa por la capitalización de los arrendamientos operativos, incrementándose los riesgos financieros y operativos.

En cuanto a la incidencia sectorial, Goodacre (2001, pp. 18 y 27) pone de manifiesto que son las empresas comerciales las más intensivas en el empleo de arrendamientos operativos, representando 3,3 veces más que la financiación recogida en el balance y aproximadamente un 28% del valor del total de los activos; y Fulbier et al. (2008) encuentran que los sectores más impactados son el comercio minorista y la moda. La investigación de Altamuro et al. (2009) contempla también la incidencia sectorial, concluyendo que en las compañías comerciales los arrendamientos operativos aparecen tratados como alquileres, mientras que los arrendamientos con un valor residual de garantía son tratados como pasivo. En un ámbito superior de armonización de políticas contables, no solo referidas a los arrendamientos, Jaafar y McLeay (2007, p. 185) sostienen que las políticas contables de las empresas reflejan sistemáticamente las normas del país donde operan, y que las diferencias en este terreno entre países es mayor que entre sectores.

En agosto de 2010, el International Accounting Standard Board, junto con el FASB, elaboraron un nuevo documento relacionado con la contabilidad de los arrendamientos (ED 2010/9). Este documento trata de una propuesta de mostrar en balance todos los contratos de arrendamiento, pasando así del modelo anterior basado en la «transmisión de riesgos y ventajas» del arrendador al arrendatario, al modelo de «derechos de uso». La crítica que ha llevado en mayor medida a este cambio de visión se refiere a que los arrendadores no reconocen en sus balances las obligaciones derivadas de los contratos de arrendamiento debido a la distinción entre arrendamientos operativos y financieros. De acuerdo con los datos contenidos en el artículo de Jamal (2011) sobre otros trabajos empíricos de diversos autores, en especial el llevado a cabo por PwC en 2008 en una muestra de 3.000 empresas, las operaciones de arrendamientos fuera de balance incrementarían los estados financieros en un 58%. En este artículo se ofrecen diversas líneas que comparan la propuesta de cambio de la ED 2010/9 frente a la normativa anterior en diversos aspectos. En concreto muestra cómo algunas ratios pueden verse afectadas. El autor indica que varios indicadores mejorarán con el nuevo modelo, tales como EBIT y EBITDA al reclasificar el gasto por arrendamiento a gasto financiero, o el cash flow al ser reclasificado el pago, de actividades operativas a financieras.

En este sentido, Mulford y Gram (2007) han analizado los efectos en los estados financieros y en los indicadores financieros más significativos, de capitalizar las operaciones de arrendamiento en una muestra de empresas del sector comercial durante los años 2005 y 2006. Sus conclusiones más destacadas han sido: un aumento en el EBITDA a pesar de las reducciones en los ingresos por las actividades continuadas, el ROA y ROE se han visto reducidos, y se ha producido un aumento en el cash flow de las operaciones y en el cash flow libre.

Sin embargo, la literatura española sobre la materia ha sido escasa y ha tomado como referencia los trabajos realizados en el ámbito anglosajón. Así, Pina Martínez (1988) y Castelló Taliani (1989) llegaron a la conclusión de que la información sobre los arrendamientos financieros, siempre y cuando figurase en las Notas de la Memoria, era útil en los modelos de decisión de los usuarios (Pina Martínez, 1988, p. 118) o en el valor de mercado de la acciones (Castelló Taliani, 1989, p. 444). Esto ha llevado a los autores a demandar, el primero, que apareciese la información, al menos, en el anexo, y a la segunda, a recomendar su capitalización en el balance. Más recientemente, Fito et al., 2011; Fito, Moya y Orgaz, 2013 simulan el impacto de la activación en el balance de los compromisos por arrendamientos operativos sobre una muestra de 52 empresas cotizadas españolas, observando que el impacto en el periodo 2008-2010 es significativo en algunas ratios de gestión y que los principales sectores impactados son el de energía y distribución minorista, tanto de bienes como de servicios.

Nuestro trabajo presenta varias características que lo hacen diferenciarse de otros y que aportan diferentes conocimientos al asunto investigado. En primer lugar, se ha realizado con la información financiera del ejercicio contable de 2005, el inicial de entrada en vigor de la norma para grupos consolidados en Europa, lo que aporta una valiosa información de partida para futuros análisis de la evolución de la situación. En segundo lugar, el número de empresas cotizadas estudiadas abarca casi a la población (105 de 111 empresas del mercado continuo), por lo que sus conclusiones tienen un valor explicativo elevado. En tercer lugar, se han definido 10 sectores de actividad, con lo que el grado de detalle sobre el efecto sectorial es elevado. Por último, es reveladora la comparativa con otro país de tradición contable muy diferente, como es el Reino Unido.

2.2Relación con otras fórmulas de financiaciónUna segunda línea de trabajos está orientada a la relación entre arrendamientos y otras formas de financiación. Beattie et al. (2000, pp. 1214-6) observaron una relación positiva entre el riesgo del capital y el ajuste en la deuda por los compromisos derivados de arrendamientos operativos.

En EE. UU., Duke et al. (2002, p. 349) llegaron a la conclusión de que el empleo del arrendamiento operativo estaba asociado positivamente a la concentración del capital y a la existencia de cláusulas de cumplimento de restricciones financieras en los contratos de endeudamiento. No obstante, no pusieron de manifiesto una clara relación entre el empleo de arrendamientos operativos y el grado de endeudamiento, ni tampoco con la existencia de planes de incentivos basados en el retorno sobre el capital. No obstante, Han (2010, p. 43) sí puso de manifiesto una relación entre el coste de capital y los arrendamientos operativos fuera de balance, que, incluso, llega a cuantificar: por cada punto que se incrementa la ratio de endeudamiento como consecuencia del afloramiento de los pasivos procedentes de los arrendamientos operativos, el coste de capital se incrementa 66 puntos básicos, constatando que esta relación se fortalecía cuando el uso de arrendamientos operativos era masivo.

Los efectos de la regulación sobre el tratamiento de los arrendamientos dependen de la extensión de la figura del arrendamiento frente a otras fórmulas de control de los activos, y esto, en parte, tiene que ver con el contexto económico. Asimismo, el empleo de la figura del arrendamiento puede tener relación con la cultura empresarial o el desarrollo de los mercados de arrendamiento, tal y como sostienen autores como Jaafar y McLeay (2007). En EE. UU., la Securities and Exchange Commission (2005, p. 63-65), al analizar las revelaciones sobre los compromisos bajo arrendamientos operativos y financieros en una muestra de emisores, obtuvo que el 63,3% de las compañías presentaba información sobre compromisos por arrendamientos operativos, con un valor medio de 1.252.006 millones de dólares, mientras que un 22,2% los presentaban sobre arrendamientos financieros, con un valor medio de los mismos de 45.102 millones de dólares. Como indica el informe, la ratio de compromisos futuros por arrendamientos operativos sobre financieros es de 25 a 1.

En el Reino Unido, Goodacre (2003, p. 50) muestra un fuerte crecimiento de los arrendamientos operativos, fuera de balance, frente a los financieros, reconocidos en el balance, desde el año 1985, año siguiente a la entrada en vigor del SSAP 21 (APC, 1984).

Por el contrario, en Malasia, Abdullah y Alfan (2005), sobre 200 emisores de los 598 de la Bolsa de Malasia, muestran la escasa presencia de arrendamientos operativos (6%) frente a los financieros (42,5%); destacan, asimismo, un 35,5% que no tienen ningún tipo de arrendamiento. El importe medio de los compromisos por arrendamientos operativos y financieros es similar.

Ante el debate de la reforma de la norma de arrendamientos emprendida por el International Accounting Standard Board, Beattie et al. (2006, pp. 24-5) realizaron un trabajo sobre sus posibles efectos mediante una encuesta a preparadores y usuarios de información financiera del Reino Unido. Entre otras conclusiones, determinaron que el aflorar activos y pasivos en el balance como consecuencia de los arrendamientos operativos conduciría a una renegociación de las condiciones de la deuda de las empresas y a la reducción del rating de alguna de ellas, si bien no afectaría, a corto plazo, al volumen de arrendamientos existentes ni al mercado inmobiliario.

3Objetivos de la investigación e hipótesisLa aplicación de las NIC en la información financiera consolidada de los grupos de sociedades europeos a partir del 1 de enero de 2005 nos ofrece un hito relevante para analizar el impacto que los actuales trabajos del International Accounting Standard Board y del FASB pudieran tener en las principales magnitudes de los estados financieros, en general, y por sectores de actividad, en particular, en España, por lo que hemos seleccionado la información financiera correspondiente al ejercicio 2005.

Asimismo, se pretende conocer si en países con tradiciones contables diferentes se producen impactos distintos, por ello, contrastamos la información con la del Reino Unido, como país con una tradición en el uso de los arrendamientos muy diferente a la de España. Mientras que en las compañías del Reino Unido se utiliza de forma intensiva la fórmula del arrendamiento para el control de los recursos, como pone de manifiesto Goodacre (2003), las empresas españolas se han venido centrando en su propiedad, tal y como señalan Barral et al. (2006).

Los objetivos e hipótesis que se plantean los hemos dividido en 3 bloques: impacto en las empresas españolas, impacto sobre el sector de actividad y el impacto país. En concreto son los siguientes:

Bloque I. Impacto sobre las empresas españolas

Objetivo 1. Cuantificar el efecto en el balance y en las ratios más significativas, tales como el retorno sobre activos (ROA) y la ratio de endeudamiento, de la consideración de los arrendamientos operativos, que actualmente se encuentran fuera del balance.

H1.1. La capitalización del arrendamiento operativo tendrá un efecto notable en las ratios ROA.

H1.2. La capitalización del arrendamiento operativo tendrá un efecto notable en el endeudamiento de las compañías.

Objetivo 2. Cuantificar la configuración de los arrendamientos, es decir, el peso relativo que los compromisos por arrendamientos operativos tienen sobre el total de arrendamientos.

H2.1. Las empresas españolas utilizan más el arrendamiento operativo que el financiero.

Objetivo 3. Estudiar la función de los arrendamientos en la política de financiación de las compañías; es decir, si se utilizan en sustitución del endeudamiento o, por el contrario, desempeñan una función complementaria, como la literatura ha puesto de manifiesto.

H3.1. Las empresas españolas utilizan los arrendamientos en sustitución de las adquisiciones en propiedad.

Bloque II. Impacto sobre el sector de actividad

Objetivo 4. Cuantificar el efecto del sector de actividad en las ratios más significativas, tales como el ROA y la ratio de endeudamiento, de la consideración de los arrendamientos operativos que actualmente se encuentran fuera del balance.

Las hipótesis definidas son las siguientes:

H4.1. El efecto en el ROA es independiente del sector de actividad donde mayoritariamente opere el grupo.

H4.2. El efecto en la ratio de endeudamiento es independiente del sector de actividad donde mayoritariamente opere el grupo.

Objetivo 5. Analizar la configuración de los arrendamientos, es decir, el peso relativo que los compromisos por arrendamientos operativos tienen sobre el total de arrendamientos.

H5.1. La proporción de compromisos por arrendamientos operativos sobre el total es independiente del sector de actividad.

Objetivo 6. Estudiar la función de los arrendamientos en la política de financiación de las compañías.

H6.1. La proporción de compromisos por arrendamientos operativos sobre el inmovilizado material es independiente del sector de actividad.

Bloque III. El efecto país y sector en la variación de indicadores

Finalmente, nuestro estudio indaga la relación con el país y el sector de actividad. Para ello, hemos comparado los compromisos adquiridos en España y en el Reino Unido, al ser 2 países de tradición contable muy diferente.

Objetivo 7. Cuantificar el efecto en el balance y en las ratios más significativas, tales como el ROA y la ratio de endeudamiento, de la consideración de los arrendamientos operativos, que actualmente se encuentran fuera del balance.

H7.1. El efecto en el ROA es independiente del país y donde esté domiciliada la matriz del grupo.

H7.2. El efecto en la ratio de endeudamiento es independiente del país donde esté domiciliada la matriz del grupo.

H7.3. El efecto en el ROA es independiente del sector de actividad de la empresa.

H7.4. El efecto en la ratio de endeudamiento es independiente del sector de actividad de la empresa.

Objetivo 8. Analizar la configuración de los arrendamientos, es decir, el peso relativo que los compromisos por arrendamientos operativos tienen sobre el total de arrendamientos.

H8.1. La proporción de compromisos por arrendamientos operativos sobre el total es independiente del país donde esté domiciliada la matriz del grupo.

H8.2. La proporción de compromisos por arrendamientos operativos sobre el total es independiente del sector de actividad de las empresas.

Objetivo 9. Estudiar la función de los arrendamientos en la política de financiación de las compañías.

H9.1.La proporción de compromisos por arrendamientos operativos sobre el inmovilizado material es independiente del país donde esté domiciliada la matriz del grupo.

H9.2.La proporción de compromisos por arrendamientos operativos sobre el inmovilizado material es independiente del sector de actividad de las empresas.

4MetodologíaNuestra investigación se desarrolla a partir de la información consolidada publicada por los grupos de sociedades que cotizan en el mercado continuo español y en la Bolsa de Londres. El trabajo de campo ha consistido en recabar las cuentas anuales de las compañías y en su posterior lectura para la extracción de la información relevante al objeto de nuestro trabajo.

4.1La muestraLa muestra está formada por 713 grupos de sociedades cotizados en el Reino Unido y en España. La muestra descarta las entidades financieras y de seguros por la especialidad de sus actividades y la posible distorsión que los balances y ratios de estas compañías pueden introducir en nuestro estudio.

En el Reino Unido, sobre una población de 655 compañías cotizadas, hemos seleccionado 581. A este grupo se le han añadido 27 compañías del Alternative Investment Market para las que existe una disposición transitoria que las habilita para no formular cuentas anuales consolidadas bajo NIC en cierres anteriores al 1 de enero de 2007.

En España se han utilizado las compañías cotizadas en el mercado continuo, seleccionándose todas aquellas que, domiciliadas en España, formulasen cuentas anuales consolidadas. La muestra final es de 105 compañías sobre un total de 111, no disponiéndose de cuentas anuales consolidadas de: CVNE, Española de Zinc, Federico Paternina y Puleva Biotech, o siendo rechazadas por ser compañías no españolas: Bayer AG y Reno de Medici. Por otra parte, como comentábamos en la introducción, no todas las compañías revelan los datos de los compromisos por arrendamiento operativo no cancelables, habiendo dispuesto de dicha información para 43 compañías de la muestra a 31 de diciembre de 2005.

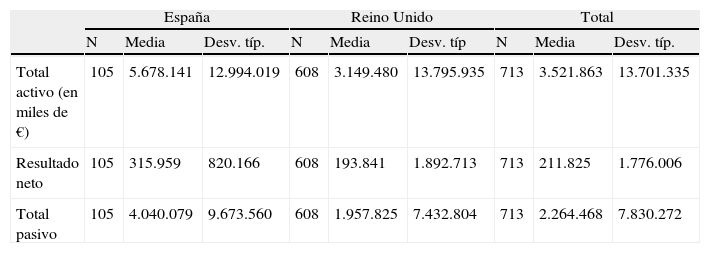

Los principales datos descriptivos agregados de la muestra conjunta y separada por países aparecen en la tabla 1. Todos los datos se han obtenido directamente de las memorias de las cuentas anuales consolidadas correspondientes al ejercicio finalizado en 2005, disponibles en sus páginas web en el momento de la extracción de datos.

Datos descriptivos de las compañías de la muestra

| España | Reino Unido | Total | |||||||

| N | Media | Desv. típ. | N | Media | Desv. típ | N | Media | Desv. típ. | |

| Total activo (en miles de €) | 105 | 5.678.141 | 12.994.019 | 608 | 3.149.480 | 13.795.935 | 713 | 3.521.863 | 13.701.335 |

| Resultado neto | 105 | 315.959 | 820.166 | 608 | 193.841 | 1.892.713 | 713 | 211.825 | 1.776.006 |

| Total pasivo | 105 | 4.040.079 | 9.673.560 | 608 | 1.957.825 | 7.432.804 | 713 | 2.264.468 | 7.830.272 |

Fuente: Elaboración propia.

Como se puede observar, la media del valor de los activos es superior a la de los británicos, existiendo una dispersión parecida; asimismo, las compañías españolas presentan un resultado y un nivel de deuda superiores a las británicas.

Los sectores a los que pertenecen las compañías es una de las cuestiones que no ha resultado sencilla. El sistema de codificación de la Bolsa de Madrid se clasifica en 6 grupos, mientras que el de la Bolsa de Londres lo hace en 9. Dado el carácter más internacional de esta última y el mayor número de observaciones a codificar, hemos empleado este último sistema porque introduciría menos errores de apreciación del sector. Por tanto, procedimos a asignar las compañías españolas a cada uno de los 9 grupos en los que se clasifica la actividad en el Reino Unido.

En nuestra opinión este es uno de los procesos en los que técnicamente existen dificultades difícilmente subsanables. Un grupo empresarial como Acciona, en España, ¿debe ser considerado del sector de la construcción o de suministros, por su fuerte presencia en el sector eléctrico a través de sus filiales de energía renovable y su participación en Endesa? Es decir, la diversificación de actividades dificulta la delimitación de los sectores de actividad; por este motivo, la codificación realizada por el propio regulador bursátil nos ofrece un parámetro mejor informado de la actividad relevante y libre de sesgos.

4.2Las variablesNuestro análisis requería el empleo de variables de naturaleza cualitativa y cuantitativa. Entre las primeras, se encuentran las que nos permiten identificar el país y el sector de actividad. Entre las segundas, las variables cuantitativas, unas proceden de datos primarios, tales como: el total de activos, el importe del inmovilizado material, los compromisos por arrendamientos operativos a corto y largo plazo, compromisos por arrendamientos financieros a corto y largo plazo, pasivo a corto y largo plazo, y el resultado neto. Otras proceden de datos secundarios, obtenidos a partir de los anteriores, como son: la proporción de compromisos por arrendamiento operativo sobre el total (financieros y operativos), el peso relativo de los compromisos por arrendamiento operativo a corto y largo plazo sobre la deuda a corto y largo plazo, respectivamente, la ratio de rentabilidad sobre activos y la rentabilidad sobre activos incorporando a estos los compromisos por arrendamientos operativos, la ratio de endeudamiento y su corrección con la incorporación de los compromisos por arrendamientos operativos, el compromiso total por arrendamientos operativos y su relación con el total de activos (influencia sobre activos) y con el total del inmovilizado material, la diferencia entre el ROA y el ROA corregido y entre la ratio de endeudamiento y su corrección, para finalizar con una estimación de la vida de los arrendamientos obtenida por el cociente del compromiso total entre el compromiso por arrendamiento operativo a corto plazo.

Estas variables nos van a permitir dar respuesta a las cuestiones que nos planteamos en el apartado anterior de este trabajo; algunas de ellas no son medidas perfectas, pero nos permiten aproximarnos de una manera razonable. Por ejemplo, los compromisos por arrendamiento operativo aparecen por el valor nominal; lo coherente con la valoración de la deuda y con la propuesta bajo estudio sería presentarlos actualizados, lo cual tiene un efecto significativo en los que son a largo plazo. Sin embargo, al igual que propone el documento de trabajo, las cuotas contingentes, referidas a un índice, deberían estimarse. En nuestro caso, nuestra opción implica considerar un tipo de descuento real (sin efecto inflacionario) de 0 o cercano a 0, tal y como lo hace la Securities and Exchange Commission (2005, p. 68), cuyo objetivo era la cuantificación del efecto de la capitalización de los compromisos de los arrendamientos operativos, dado que ese era su objetivo y que las compañías no facilitaban ese dato. Asimismo, nuestra medida de la duración de los arrendamientos infravalora la misma, dado que supone que los compromisos del primer ejercicio se mantienen constantes a lo largo del tiempo; este escenario no es verosímil, por lo que la medida no nos dará la duración máxima, sino el concepto medio. estrictamente hablando. Por el contrario, esta medida descarta los arrendamientos no cancelables en la estimación de la duración de los arrendamientos, lo cual es coherente con la información manejada (de ahí que no consideremos apropiado utilizar el gasto de arrendamiento anual como denominador a la hora de calcular la vida media de los arrendamientos). En este trabajo no hemos utilizado esta última variable al analizar los resultados descriptivos, dado que se ven distorsionados por la presencia de varios valores extremos (outliers) (motivados por un valor muy reducido de los compromisos a corto plazo).

Por otra parte, el empleo del inmovilizado material nos parece una medida más apropiada del efecto sustitución sobre el activo, dado que la cifra del total de activos incorpora activos que no son sujetos de arrendamiento, por ejemplo, el circulante o las inversiones financieras, y, normalmente, los intangibles.

4.3Los instrumentos estadísticosEn este trabajo presentamos los principales resultados descriptivos, así como los contrastes dirigidos a probar nuestras hipótesis.

Para probar las hipótesis sobre el efecto de la capitalización en 2 variables destacadas del análisis financiero, como son el ROA y la ratio de endeudamiento, utilizamos una tabla ANOVA de un factor. Con esto verificamos si los factores país o sector tienen influencia en alguno de los efectos que tiene la capitalización de los arrendamientos (variables de variación en el ROA y en la ratio de endeudamiento).

En segundo lugar pretendemos evaluar algunas características de los arrendamientos y si existen diferencias en razón a los factores país y sector. Nos referimos a la proporción de arrendamientos operativos sobre financieros, al volumen de compromisos por arrendamientos operativos ponderado por el factor tamaño de la entidad (total de activos) y a la antigüedad de los arrendamientos.

En tercer lugar, medimos el efecto de dichos factores, país y sector, sobre la proporción del compromiso sobre el total del inmovilizado material.

5ResultadosEl epígrafe de resultados lo vamos a organizar en 3 grandes apartados, relacionados con los 3 bloques de objetivos: resultados obtenidos del análisis del efecto en las cuentas anuales de las empresas españolas, resultados del impacto por sectores y resultados del efecto país.

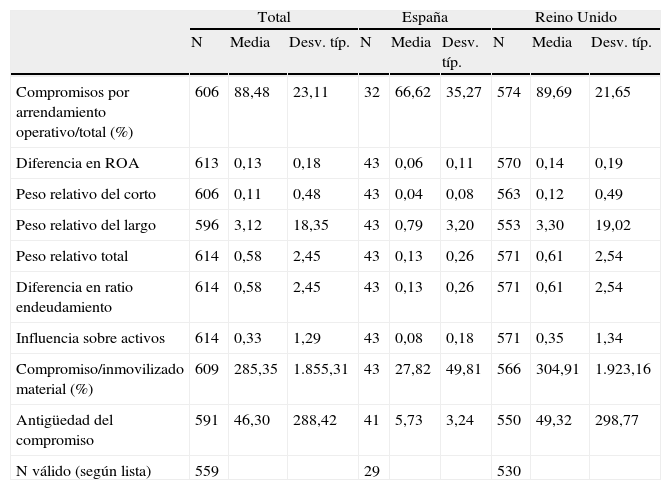

5.1Resultados del impacto en las cuentas anuales de las empresas españolasLos resultados del análisis estadístico se recogen en la tabla 2. En ella se incluyen los datos de las empresas españolas, así como de las empresas británicas, que posteriormente serán objeto de consideración en el apartado 5.3, para realizar la comparativa.

Resultados totales y por países

| Total | España | Reino Unido | |||||||

| N | Media | Desv. típ. | N | Media | Desv. típ. | N | Media | Desv. típ. | |

| Compromisos por arrendamiento operativo/total (%) | 606 | 88,48 | 23,11 | 32 | 66,62 | 35,27 | 574 | 89,69 | 21,65 |

| Diferencia en ROA | 613 | 0,13 | 0,18 | 43 | 0,06 | 0,11 | 570 | 0,14 | 0,19 |

| Peso relativo del corto | 606 | 0,11 | 0,48 | 43 | 0,04 | 0,08 | 563 | 0,12 | 0,49 |

| Peso relativo del largo | 596 | 3,12 | 18,35 | 43 | 0,79 | 3,20 | 553 | 3,30 | 19,02 |

| Peso relativo total | 614 | 0,58 | 2,45 | 43 | 0,13 | 0,26 | 571 | 0,61 | 2,54 |

| Diferencia en ratio endeudamiento | 614 | 0,58 | 2,45 | 43 | 0,13 | 0,26 | 571 | 0,61 | 2,54 |

| Influencia sobre activos | 614 | 0,33 | 1,29 | 43 | 0,08 | 0,18 | 571 | 0,35 | 1,34 |

| Compromiso/inmovilizado material (%) | 609 | 285,35 | 1.855,31 | 43 | 27,82 | 49,81 | 566 | 304,91 | 1.923,16 |

| Antigüedad del compromiso | 591 | 46,30 | 288,42 | 41 | 5,73 | 3,24 | 550 | 49,32 | 298,77 |

| N válido (según lista) | 559 | 29 | 530 | ||||||

Fuente: Elaboración propia.

De la información contenida en la tabla 2 relacionada con las empresas españolas, se observa cómo el efecto en el endeudamiento total es bajo (un 13%), si bien al separarlo según si es a corto o largo plazo, se observa cómo el endeudamiento a largo plazo es bastante elevado, llegando a un 79%. Sin embargo, el efecto sobre el ROA es escaso (6%).

En relación con los compromisos por arrendamientos operativos, revelan un mayor recurso al arrendamiento operativo que al financiero, cuantificado en que casi un 67% del total de arrendamientos son operativos. Se confirma así la hipótesis H2.1.

Por otra parte, los resultados muestran que, en la media, se incrementaría un 18% el total del balance (deuda y activos) en España.

Finalmente, en relación con el efecto sustitución, en las empresas españolas es moderado, ya que solo el 27,8% del activo material se dispone bajo la fórmula del arrendamientos. En este caso se rechazaría la hipótesis planteada H3.1.

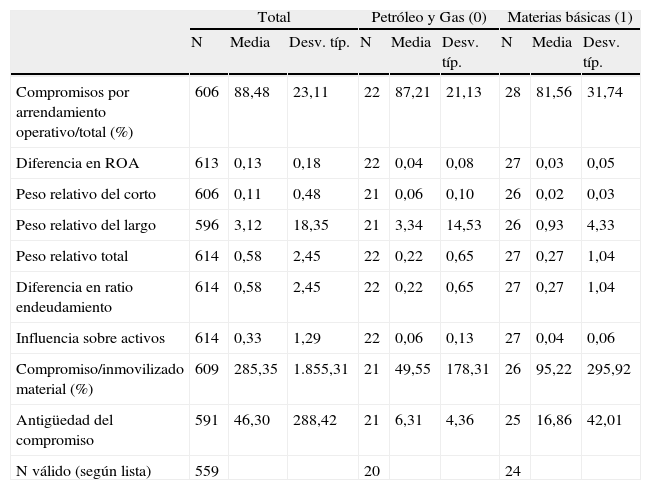

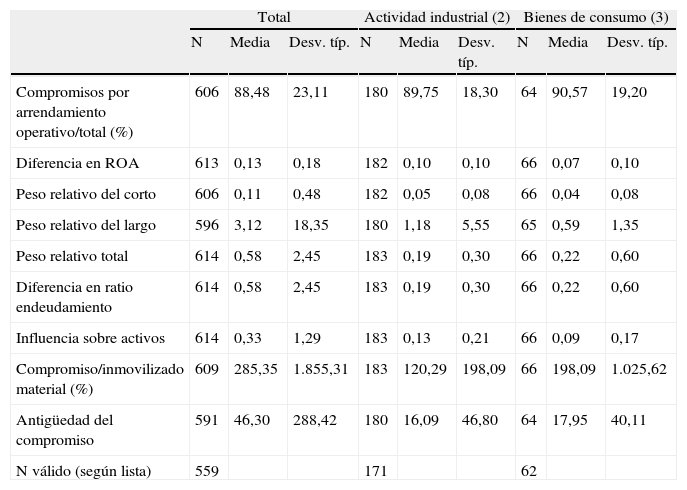

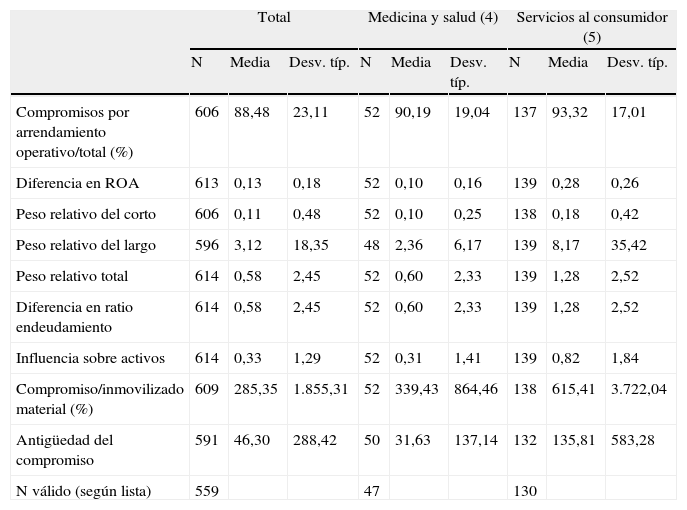

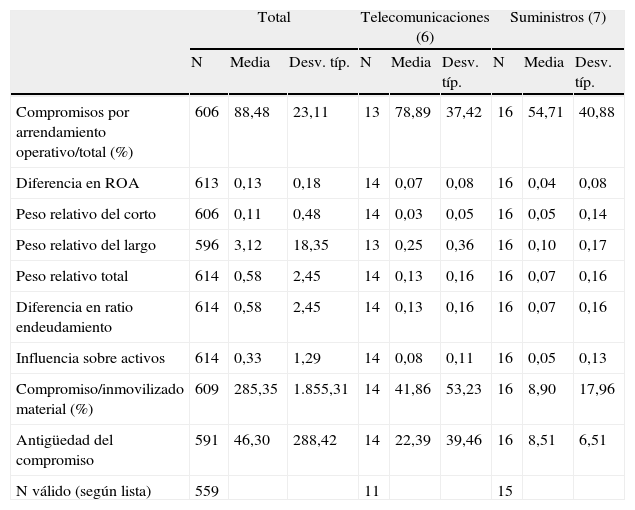

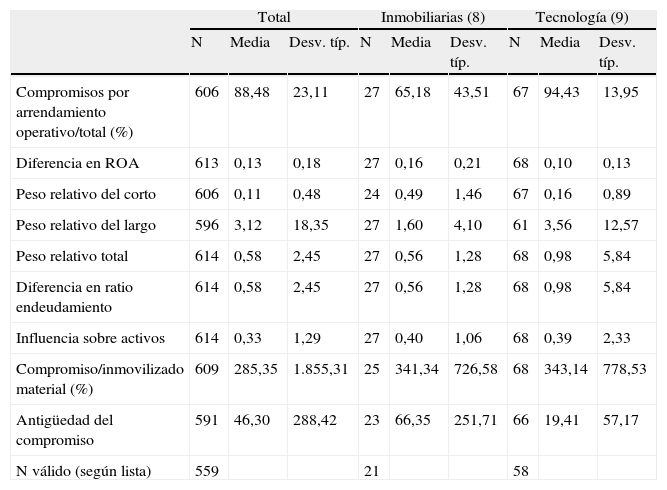

5.2Resultados del impacto sobre el sector de actividadLos resultados obtenidos por sectores de actividad en el conjunto de las empresas analizadas en los 2 países se muestran en las tablas 3–7.

Resultados por sectores de actividad: petróleo y gas y materias básicas

| Total | Petróleo y Gas (0) | Materias básicas (1) | |||||||

| N | Media | Desv. típ. | N | Media | Desv. típ. | N | Media | Desv. típ. | |

| Compromisos por arrendamiento operativo/total (%) | 606 | 88,48 | 23,11 | 22 | 87,21 | 21,13 | 28 | 81,56 | 31,74 |

| Diferencia en ROA | 613 | 0,13 | 0,18 | 22 | 0,04 | 0,08 | 27 | 0,03 | 0,05 |

| Peso relativo del corto | 606 | 0,11 | 0,48 | 21 | 0,06 | 0,10 | 26 | 0,02 | 0,03 |

| Peso relativo del largo | 596 | 3,12 | 18,35 | 21 | 3,34 | 14,53 | 26 | 0,93 | 4,33 |

| Peso relativo total | 614 | 0,58 | 2,45 | 22 | 0,22 | 0,65 | 27 | 0,27 | 1,04 |

| Diferencia en ratio endeudamiento | 614 | 0,58 | 2,45 | 22 | 0,22 | 0,65 | 27 | 0,27 | 1,04 |

| Influencia sobre activos | 614 | 0,33 | 1,29 | 22 | 0,06 | 0,13 | 27 | 0,04 | 0,06 |

| Compromiso/inmovilizado material (%) | 609 | 285,35 | 1.855,31 | 21 | 49,55 | 178,31 | 26 | 95,22 | 295,92 |

| Antigüedad del compromiso | 591 | 46,30 | 288,42 | 21 | 6,31 | 4,36 | 25 | 16,86 | 42,01 |

| N válido (según lista) | 559 | 20 | 24 | ||||||

Fuente: Elaboración propia.

Resultados por sectores de actividad: actividad industrial y bienes de consumo

| Total | Actividad industrial (2) | Bienes de consumo (3) | |||||||

| N | Media | Desv. típ. | N | Media | Desv. típ. | N | Media | Desv. típ. | |

| Compromisos por arrendamiento operativo/total (%) | 606 | 88,48 | 23,11 | 180 | 89,75 | 18,30 | 64 | 90,57 | 19,20 |

| Diferencia en ROA | 613 | 0,13 | 0,18 | 182 | 0,10 | 0,10 | 66 | 0,07 | 0,10 |

| Peso relativo del corto | 606 | 0,11 | 0,48 | 182 | 0,05 | 0,08 | 66 | 0,04 | 0,08 |

| Peso relativo del largo | 596 | 3,12 | 18,35 | 180 | 1,18 | 5,55 | 65 | 0,59 | 1,35 |

| Peso relativo total | 614 | 0,58 | 2,45 | 183 | 0,19 | 0,30 | 66 | 0,22 | 0,60 |

| Diferencia en ratio endeudamiento | 614 | 0,58 | 2,45 | 183 | 0,19 | 0,30 | 66 | 0,22 | 0,60 |

| Influencia sobre activos | 614 | 0,33 | 1,29 | 183 | 0,13 | 0,21 | 66 | 0,09 | 0,17 |

| Compromiso/inmovilizado material (%) | 609 | 285,35 | 1.855,31 | 183 | 120,29 | 198,09 | 66 | 198,09 | 1.025,62 |

| Antigüedad del compromiso | 591 | 46,30 | 288,42 | 180 | 16,09 | 46,80 | 64 | 17,95 | 40,11 |

| N válido (según lista) | 559 | 171 | 62 | ||||||

Fuente: Elaboración propia.

Resultados por sectores de actividad: medicina y salud y servicios al consumidor

| Total | Medicina y salud (4) | Servicios al consumidor (5) | |||||||

| N | Media | Desv. típ. | N | Media | Desv. típ. | N | Media | Desv. típ. | |

| Compromisos por arrendamiento operativo/total (%) | 606 | 88,48 | 23,11 | 52 | 90,19 | 19,04 | 137 | 93,32 | 17,01 |

| Diferencia en ROA | 613 | 0,13 | 0,18 | 52 | 0,10 | 0,16 | 139 | 0,28 | 0,26 |

| Peso relativo del corto | 606 | 0,11 | 0,48 | 52 | 0,10 | 0,25 | 138 | 0,18 | 0,42 |

| Peso relativo del largo | 596 | 3,12 | 18,35 | 48 | 2,36 | 6,17 | 139 | 8,17 | 35,42 |

| Peso relativo total | 614 | 0,58 | 2,45 | 52 | 0,60 | 2,33 | 139 | 1,28 | 2,52 |

| Diferencia en ratio endeudamiento | 614 | 0,58 | 2,45 | 52 | 0,60 | 2,33 | 139 | 1,28 | 2,52 |

| Influencia sobre activos | 614 | 0,33 | 1,29 | 52 | 0,31 | 1,41 | 139 | 0,82 | 1,84 |

| Compromiso/inmovilizado material (%) | 609 | 285,35 | 1.855,31 | 52 | 339,43 | 864,46 | 138 | 615,41 | 3.722,04 |

| Antigüedad del compromiso | 591 | 46,30 | 288,42 | 50 | 31,63 | 137,14 | 132 | 135,81 | 583,28 |

| N válido (según lista) | 559 | 47 | 130 | ||||||

Fuente: Elaboración propia.

Resultados por sectores de actividad: telecomunicaciones y suministros

| Total | Telecomunicaciones (6) | Suministros (7) | |||||||

| N | Media | Desv. típ. | N | Media | Desv. típ. | N | Media | Desv. típ. | |

| Compromisos por arrendamiento operativo/total (%) | 606 | 88,48 | 23,11 | 13 | 78,89 | 37,42 | 16 | 54,71 | 40,88 |

| Diferencia en ROA | 613 | 0,13 | 0,18 | 14 | 0,07 | 0,08 | 16 | 0,04 | 0,08 |

| Peso relativo del corto | 606 | 0,11 | 0,48 | 14 | 0,03 | 0,05 | 16 | 0,05 | 0,14 |

| Peso relativo del largo | 596 | 3,12 | 18,35 | 13 | 0,25 | 0,36 | 16 | 0,10 | 0,17 |

| Peso relativo total | 614 | 0,58 | 2,45 | 14 | 0,13 | 0,16 | 16 | 0,07 | 0,16 |

| Diferencia en ratio endeudamiento | 614 | 0,58 | 2,45 | 14 | 0,13 | 0,16 | 16 | 0,07 | 0,16 |

| Influencia sobre activos | 614 | 0,33 | 1,29 | 14 | 0,08 | 0,11 | 16 | 0,05 | 0,13 |

| Compromiso/inmovilizado material (%) | 609 | 285,35 | 1.855,31 | 14 | 41,86 | 53,23 | 16 | 8,90 | 17,96 |

| Antigüedad del compromiso | 591 | 46,30 | 288,42 | 14 | 22,39 | 39,46 | 16 | 8,51 | 6,51 |

| N válido (según lista) | 559 | 11 | 15 | ||||||

Fuente: Elaboración propia.

Resultados por sectores de actividad: inmobiliarias y tecnología

| Total | Inmobiliarias (8) | Tecnología (9) | |||||||

| N | Media | Desv. típ. | N | Media | Desv. típ. | N | Media | Desv. típ. | |

| Compromisos por arrendamiento operativo/total (%) | 606 | 88,48 | 23,11 | 27 | 65,18 | 43,51 | 67 | 94,43 | 13,95 |

| Diferencia en ROA | 613 | 0,13 | 0,18 | 27 | 0,16 | 0,21 | 68 | 0,10 | 0,13 |

| Peso relativo del corto | 606 | 0,11 | 0,48 | 24 | 0,49 | 1,46 | 67 | 0,16 | 0,89 |

| Peso relativo del largo | 596 | 3,12 | 18,35 | 27 | 1,60 | 4,10 | 61 | 3,56 | 12,57 |

| Peso relativo total | 614 | 0,58 | 2,45 | 27 | 0,56 | 1,28 | 68 | 0,98 | 5,84 |

| Diferencia en ratio endeudamiento | 614 | 0,58 | 2,45 | 27 | 0,56 | 1,28 | 68 | 0,98 | 5,84 |

| Influencia sobre activos | 614 | 0,33 | 1,29 | 27 | 0,40 | 1,06 | 68 | 0,39 | 2,33 |

| Compromiso/inmovilizado material (%) | 609 | 285,35 | 1.855,31 | 25 | 341,34 | 726,58 | 68 | 343,14 | 778,53 |

| Antigüedad del compromiso | 591 | 46,30 | 288,42 | 23 | 66,35 | 251,71 | 66 | 19,41 | 57,17 |

| N válido (según lista) | 559 | 21 | 58 | ||||||

Fuente: Elaboración propia.

Por sectores de actividad podemos resaltar que el ROA varía sustancialmente en aquellos relacionados con servicios al consumidor –un 28%– (tabla 5) y con inmobiliarias –un 16%– (tabla 7), siendo poco significativo en las industrias extractivas –un 4%– (tabla 3), las de materias básicas –un 3%– (tabla 3) y las de suministros –un 4%– (tabla 6). Por otra parte, la ratio de endeudamiento experimenta un comportamiento muy similar, elevándose a un 128% en los servicios al consumidor (tabla 5) y a un 98% en tecnología (tabla 7). Nuevamente, las compañías extractivas, con un 22% (tabla 3), las de materias básicas, con un 27% (tabla 3), y las de suministros, con un 7% (tabla 6), experimentan un impacto menor.

En cuanto a la configuración de los arrendamientos, la proporción de financieros sobre el total (inverso a la ratio presentada) es muy elevada en el sector de suministros, con un 45% (tabla 6), mientras que los arrendamientos operativos predominan en los sectores relacionados con el consumo, ya que lo utilizan en algo más del 90% de las empresas (tabla 4), servicios al consumidor, con un 93% (tabla 5), y tecnología, con un 94% (tabla 7).

Finalmente, el efecto sobre los activos inmovilizados materiales es importante en todos los sectores. El menos afectado es el de suministros, con un 8,9% (tabla 6), que cuenta con inversiones importantes para desarrollar su actividad, y destacando, nuevamente, los servicios al consumidor, donde se sitúa en un 615% (tabla 5).

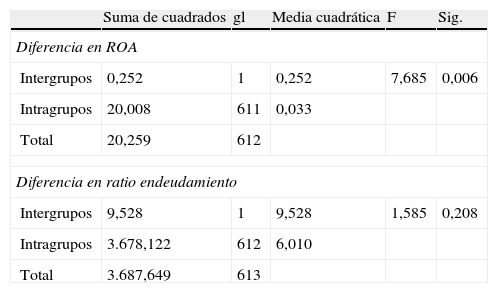

5.3Resultados de los efectos país y sector en el total de empresas5.3.1Variación en ratios en función del país y del sectorLos datos relacionados con la variación en ratios en función del país se encuentran en la tabla 8. El contraste de la hipótesis (H7.1) sobre la influencia que tiene el factor país sobre el ROA es significativo (se rechaza la hipótesis de igualdad de medias), no así en cuanto al efecto sobre la ratio de endeudamiento (H7.2.) (se acepta la hipótesis de igualdad de medias). En el primer caso, el efecto sobre el ROA es más elevado en el Reino Unido que en España (un 6% en España frente a un 14% en el Reino Unido) (véase tabla 2).

ANOVA de la variación en ratios en función del país

| Suma de cuadrados | gl | Media cuadrática | F | Sig. | |

| Diferencia en ROA | |||||

| Intergrupos | 0,252 | 1 | 0,252 | 7,685 | 0,006 |

| Intragrupos | 20,008 | 611 | 0,033 | ||

| Total | 20,259 | 612 | |||

| Diferencia en ratio endeudamiento | |||||

| Intergrupos | 9,528 | 1 | 9,528 | 1,585 | 0,208 |

| Intragrupos | 3.678,122 | 612 | 6,010 | ||

| Total | 3.687,649 | 613 | |||

Fuente: Elaboración propia.

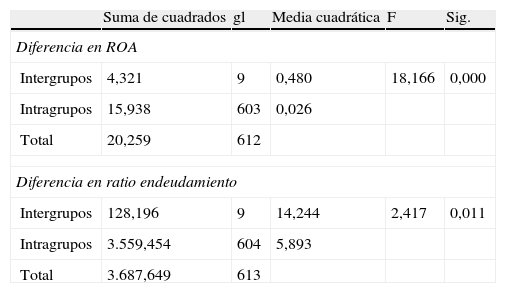

Por su parte, el factor sector (tabla 9) tiene una influencia significativa en los valores medios del ROA y de la ratio del endeudamiento. La diferencia es significativa en ambos casos. Estos resultados rechazan las hipótesis H7.3 y H7.4 de igualdad de medias y son coherentes con los hallazgos de la literatura previa, que ya advertían de la influencia que un cambio en la legislación puede tener en la imagen proyectada por los estados financieros y, por lo tanto, su influencia en la toma de decisiones de los analistas.

ANOVA de la variación en ratios en función del sector

| Suma de cuadrados | gl | Media cuadrática | F | Sig. | |

| Diferencia en ROA | |||||

| Intergrupos | 4,321 | 9 | 0,480 | 18,166 | 0,000 |

| Intragrupos | 15,938 | 603 | 0,026 | ||

| Total | 20,259 | 612 | |||

| Diferencia en ratio endeudamiento | |||||

| Intergrupos | 128,196 | 9 | 14,244 | 2,417 | 0,011 |

| Intragrupos | 3.559,454 | 604 | 5,893 | ||

| Total | 3.687,649 | 613 | |||

Fuente: Elaboración propia.

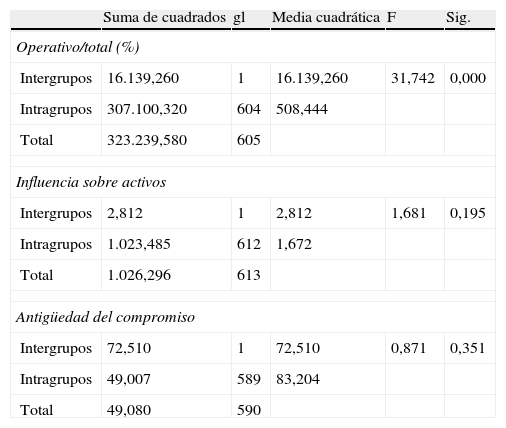

El contraste de nuestra hipótesis (H8.1) sobre la influencia que tiene el factor país sobre la configuración de los arrendamientos (véase tabla 10), es decir, la proporción media que supone el arrendamiento operativo sobre el total, nos revela que se rechaza dicha hipótesis de igualdad de medias, siendo muy superior en el Reino Unido sobre el caso español.

ANOVA de la configuración de los arrendamientos en función del país

| Suma de cuadrados | gl | Media cuadrática | F | Sig. | |

| Operativo/total (%) | |||||

| Intergrupos | 16.139,260 | 1 | 16.139,260 | 31,742 | 0,000 |

| Intragrupos | 307.100,320 | 604 | 508,444 | ||

| Total | 323.239,580 | 605 | |||

| Influencia sobre activos | |||||

| Intergrupos | 2,812 | 1 | 2,812 | 1,681 | 0,195 |

| Intragrupos | 1.023,485 | 612 | 1,672 | ||

| Total | 1.026,296 | 613 | |||

| Antigüedad del compromiso | |||||

| Intergrupos | 72,510 | 1 | 72,510 | 0,871 | 0,351 |

| Intragrupos | 49,007 | 589 | 83,204 | ||

| Total | 49,080 | 590 | |||

Fuente: Elaboración propia.

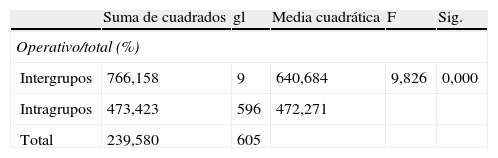

La proporción de compromisos por arrendamiento operativo sobre el total de compromisos por arrendamiento depende del sector de actividad (tabla 11), rechazándose la hipótesis H8.2.

En resumen, el sector tiene una influencia más destacada en la configuración de los arrendamientos que el factor país, que solo influye en la mayor o menor presencia del arrendamiento operativo sobre el total de arrendamientos.

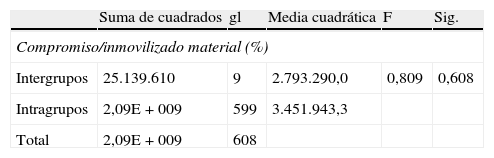

5.3.3Variación en el carácter sustitutivo de los arrendamientos en función del país y sectorEl contraste de nuestras hipótesis sobre el carácter sustitutivo de los arrendamientos respecto a la inversión en inmovilizado se encuentra en las tablas 12 y 13, y muestra que no depende ni del factor país (tabla 12) ni del factor sector (tabla 13). Por lo tanto, se confirman nuestras hipótesis H9.1 y H9.2, lo que viene a indicar que no existen diferencias en las políticas de inversión-arrendamiento en razón del país o el sector.

La insatisfacción que la regulación sobre arrendamientos causa en algunos países del área anglosajona (Reino Unido y EE. UU.), fundamentalmente derivada de la omisión de los compromisos firmes que implican los arrendamientos operativos no cancelables, es la causa que ha impulsado el proceso de reforma en el International Accounting Standard Board desde 2003 y, posteriormente, desde 2006, como uno de los proyectos conjuntos fijados para la convergencia contable entre el International Accounting Standard Board y el FASB.

Nuestros resultados revelan claramente que la capitalización de los arrendamientos operativos llevan a una disminución del 13% del ROA y a un incremento del 58% de la ratio de endeudamiento. El efecto sobre el endeudamiento a largo plazo es evidente, elevándolo en un 312% e incrementando en un 58% la ratio de endeudamiento. Las conclusiones son coincidentes con las ofrecidas por otras investigaciones en empresas españolas y de otros países, anteriormente mencionadas. La diferencia del impacto por países sería significativa en el caso del ROA, no así en la del ratio de endeudamiento. Asimismo, las diferencias por sectores serían significativas, tal y como han puesto de manifiesto anteriormente otros estudios (Goodacre, 2001; Fulbier et al., 2008).

Por otra parte, los datos globales sobre los compromisos por arrendamientos operativos revelan un mayor recurso al arrendamiento operativo que al financiero. Esto es, las empresas valoran en este tipo de contratos la flexibilidad que impone la no recepción de todos los riesgos y las ventajas de los activos. Las características de los arrendamientos, sin embargo, son diferentes por países. Así, hemos observado una mayor proporción de compromisos por arrendamiento operativo sobre arrendamientos financieros en el Reino Unido que en España, siendo la diferencia significativa. Estos resultados son coherentes con parte de la literatura previa, que ya advertía del recurso más frecuente al arrendamiento operativo.

Sobre el inmovilizado material, la diferencia es muy elevada. En España, los arrendamientos representan una forma complementaria de controlar los recursos de proyección plurianual, es decir, se controlan principalmente por derechos de propiedad, sin embargo, en el Reino Unido, los recursos permanentes que gestiona la compañía los controla por contratos de arrendamiento y no por derechos de propiedad. Estos resultados apuntan a un claro efecto de sustitución del arrendamiento como vía para controlar los recursos y para financiar el equipo técnico.

Finalmente, no hemos observado que existan diferencias atendiendo al país o al sector en la relación de sustitución de arrendamientos operativos sobre inmovilizado material.

Como corolario, indicamos que si bien los factores culturales asociados al país tienen un efecto marginal en la estructura de los arrendamientos y en su influencia en algunas variables, dicha diferencia es más acusada atendiendo al sector de actividad.

Contribuimos al conocimiento del área contable con nuestra investigación con 3 aspectos que consideramos relevantes. Por un lado, el análisis que hemos realizado aborda la comparativa entre empresas de diferentes países, las empresas españolas y las británicas, donde destacamos el hecho fundamental de ser 2 países de cultura contable muy diferente y, por tanto, su comparativa resulta significativa. Por otro lado, y derivado de los resultados obtenidos en dicha comparativa, contribuimos a iniciar el estudio del efecto del proyecto de norma de los arrendamientos comparando entre países de tradición diferente, siendo esta comparación uniforme al utilizar la misma metodología. Es relevante el análisis de los efectos del cambio del tratamiento contable debido a que el proyecto de reforma de la NIC 17 está teniendo un tortuoso camino de final incierto, por lo que el estudio comparado del impacto de la norma entre países consideramos que sería interesante que se tuviera en cuenta como un factor más en el proceso de reforma. Por último, pero no menos importante, los efectos que el cambio de la normativa pueden tener en algunas ratios utilizadas por los analistas tendrá, asimismo, un impacto significativo en los informes que sobre las empresas presenten dichos analistas.

En cuanto a las limitaciones de nuestro estudio, destacaríamos el elevado grado de compañías que en España no revelan información sobre la capitalización de arrendamientos (Barral et al., 2006, p. 35). Por otra parte, consideramos que una mejora en nuestra línea de trabajo sería valorar el efecto no solo sobre el pasivo en función del plazo de vencimiento, sino sobre el pasivo con coste (pasivo bancario), dado que de emplearse los arrendamientos operativos como forma de financiación, sería para soslayar la contratación de pasivos con coste. De esta forma evitamos el efecto distorsionador de otros pasivos no negociados (pasivos fiscales, por compromisos por pensiones o deuda comercial).

Conflicto de interesesLos autores declaran no tener ningún conflicto de intereses.

Agradecemos a Horacio Molina su colaboración aportándonos ideas y sugiriendo mejoras tanto durante la elaboración de este trabajo como en su redacción final y revisión. También a la Universidad Loyola Andalucía por su apoyo e interés en la investigación de los investigadores que en ella desarrollan su labor.

Por «Acuerdo de Norwalk» se conoce el memorándum de entendimiento formalizado por el FASB y el International Accounting Standard Board el 18 de septiembre de 2002 en la ciudad norteamericana del mismo nombre, en el que se comprometen a desarrollar normas contables de alta calidad para compatibilizar las normas de información financiera y coordinar trabajos conjuntos en dicha dirección.

Una referencia previa de este organismo la encontramos en un borrador de unos de los documentos que configuran el marco conceptual británico (Statement of Position), sobre el reconocimiento de partidas en los estados financieros. No obstante, este párrafo tan revelador fue eliminado en la versión definitiva del Statement of Position.