El arrendamiento con opción de compra ha adquirido una gran importancia en el mercado de la vivienda debido a la crisis económica actual, en la que apenas existe acceso al crédito procedente de las entidades financieras. El objetivo de este artículo es el análisis financiero de esta operación, dirigido a la toma de decisiones por parte del arrendador y del arrendatario, ya que, al contrario de lo que ocurre en la financiación bancaria, el arrendamiento con opción de compra es, normalmente, un contrato negociado entre ambas partes sin que ninguna de ellas imponga sus condiciones a la otra. La metodología empleada distingue entre compra comercial y especulativa, y la solución aportada se articula mediante el uso de rentas y el cálculo del coste implícito. La principal contribución de este trabajo es la introducción de los llamados puntos de indiferencia que se presentan como un concepto novedoso que recoge en un solo parámetro todas las variables que intervienen en este tipo de operaciones de forma que permite comparar ambas alternativas ofreciendo diferentes puntos de inflexión que podrán ser utilizados en la negociación.

Leasing transactions have gained lot of importance on the housing market due to the current economic crisis, in which there exists little access to the credit from the financial institutions. The aim of this paper is the financial analysis of this transaction, addressed to the decision making process by the lessor and the lessee since, contrary to the bank financing, the leasing is usually a contract negotiated between both parties where none of them imposes its conditions on the other one. The methodology used distinguishes between commercial and speculative purchase, and the solution offered is based on the use of incomes and the calculation of the implicit cost. The principal contribution of this work is the introduction of the so-called points of indifference, which are presented as a new concept which collects, in a unique parameter, all the variables involved in this class of transactions. This will allow us to compare both alternatives, providing different points of inflexion that can be used in the negotiation.

Desde el año 1995 hasta la fecha, el mercado de la vivienda en España ha experimentado un ciclo marcado por la expansión del stock de las viviendas y el incremento excesivo de los precios. Todo ello ha dado lugar a que todos los sectores de la economía implicados en este proceso se hayan transformado a lo largo de este período, situándose ahora en una situación difícil marcada por el estancamiento de las ventas en el sector. Esto ha conllevado la paralización de la construcción de nuevas edificaciones, una bajada del precio y una paralización de la economía vinculada, lo que en España repercute, directa e indirectamente, en una gran parte de la población. Esta situación ha provocado que tanto los propietarios de viviendas —ya sean promotores, inversores o simplemente particulares tenedores de las mismas— así como los potenciales compradores se vean inmersos en la búsqueda de alternativas a la financiación bancaria para culminar las transacciones económicas pretendidas de sus viviendas.

El alquiler con opción a compra es un contrato entre 2 personas por el cual se formaliza un arrendamiento, que da derecho al uso y disfrute de una vivienda a cambio de una renta, en el que, como prestación accesoria, el arrendador concede al arrendatario la posibilidad de adquirir la vivienda objeto del arrendamiento en unas condiciones más beneficiosas que las ofrecidas por el mercado, acordando para ello unas determinadas estipulaciones.

Por tanto, las características de esta operación son las siguientes:

- 1.

En cuanto a su duración, el artículo 9.1 de la Ley 29/1994, de 24 de noviembre, de Arrendamientos Urbanos, establece que: «La duración del arrendamiento será libremente pactada por las partes. Si esta fuera inferior a 5años, llegado el día de vencimiento del contrato, este se prorrogará obligatoriamente por plazos anuales hasta que el arrendamiento alcance una duración mínima de 5años, salvo que el arrendatario manifieste al arrendador con 30días de antelación como mínimo a la fecha de terminación del contrato o de cualquiera de sus prórrogas, su voluntad de no renovarlo».

- 2.

En cuanto al plazo de la opción de compra, esta puede estipularse para su ejercicio en fechas fijadas de antemano, o bien en un período de tiempo determinado que deberá ser, para que la operación tenga coherencia financiera, menor o igual que el plazo inicialmente establecido para el arrendamiento, quedando extinguido el citado derecho en caso de extinción del contrato de arrendamiento.

- 3.

Con respecto al importe de la renta, esta podrá ser fija o variable en función de algún índice, generalmente el índice de precios al consumo (IPC).

- 4.

Se podrá establecer que un porcentaje, que podrá alcanzar el 100% de la suma aritmética de todas las cuotas de alquiler pagadas hasta el momento del ejercicio de la opción, tenga la consideración de pago a cuenta del precio final de la vivienda.

- 5.

Por lo que respecta al precio de compraventa de la vivienda, este podrá ser prefijado y constante, prefijado y variable en función de algún índice, o bien determinado a posteriori en las condiciones que se establezcan en el contrato.

- 6.

La opción de compra ha de tener valor, es decir, debe mediar un precio por tal concepto.

El alquiler con opción de compra (también llamado alquiler con opción a compra) nace en el mundo anglosajón con el nombre de rent to own o rental purchase. Este contrato nació en el Reino Unido y en los países de la Europa continental en el año 1933. En Estados Unidos aparece en los años 1950 y 1960, y su objeto lo constituían muebles, aparatos electrónicos y electrodomésticos (Cruz Rambaud y Valls Martínez, 1999, pp. 61-70). No obstante, con posterioridad esta figura de extendió a las propiedades inmobiliarias, tal como aparece analizado en el trabajo de Ferruz Agudo, López Viñegla y Sarto Marzal, 1995, pp. 261-265).

En la literatura especializada que trata sobre este tipo de operaciones encontramos varios estudios que tratan el arrendamiento con opción de compra, también denominado leasing, desde diferentes puntos de vista, analizándose tanto los aspectos jurídico, contable y fiscal, como diversos matices dentro de contextos de dificultades financieras (Ferruz Agudo, Frías Mendi y López Arceiz, 2013, pp. 48-56, y Ferruz Agudo y López Arceiz, 2013, 80-89).

En términos muy simples, un contrato de alquiler con opción de compra combina un contrato básico de alquiler con un contrato de opción de compra. El arrendatario/inquilino paga al arrendador/propietario un depósito no reembolsable por la opción que se aplica al precio de compra de la casa. Además, el inquilino paga un alquiler para compensar al propietario por el uso que hace de la propiedad.

Normalmente, las cuotas del alquiler son mensuales y una parte se aplican al precio de compra de la casa. Durante el período de alquiler, pero antes del vencimiento de la opción, el arrendatario tiene el derecho exclusivo a comprar la casa en los términos que ambas partes hayan acordado previamente.

Aunque en la sección siguiente veremos detalladamente las ventajas y los inconvenientes del alquiler con opción de compra, el principal inconveniente para el vendedor es el equitable title claim que tiene el comprador, es decir, el derecho legítimo del comprador a una propiedad que no es suya. Por su parte, el comprador tiene el riesgo de que el vendedor desaparezca, fallezca o decida no vender. Un tercer inconveniente sería la cláusula due-on-sale, que es una cláusula para evitar la transferencia de una hipoteca que exige el pago del crédito hipotecario para poder efectuar la venta del bien hipotecado. Esta cláusula permite la aceleración de la hipoteca.

El contrato de alquiler con opción de compra es perfectamente legal en los 50 estados de Estados Unidos, Canadá, Australia y Reino Unido, y en cualquier país con economía de mercado donde los contratos de alquiler y de opción sean legales. En Estados Unidos ha existido una controversia acerca de si se trataba de un alquiler o de una venta a crédito. En Estados Unidos el período de tiempo para poder ejercer la opción de compra va de uno a 3años.

De acuerdo con García Montalvo (2009, pp. 66-87), «en gran parte de Estados Unidos la compra de una vivienda se podía considerar como un alquiler con opción de compra. Si los precios subían se producían ganancias de capital y la posibilidad de extraer parte de ese incremento en forma de home equity. Si los precios bajaban, simplemente no se ejercía la opción de compra y se dejaba de pagar la hipoteca. Es el conocido vulgarmente como «jingle bell», por el sonido que hacen las llaves al dejarlas caer en un mostrador (o introducirlas por debajo de una puerta). El hecho de que muchas compras implicarán una entrada muy pequeña (o incluso se pudiera gestionar otro crédito para poder pagar la entrada) intensifica el incentivo de los compradores a devolver la vivienda si se produce una caída de los precios (Mayer, Pence y Sherlund, 2009)».

En la figura 1 podemos observar gráficamente todas las variantes que se desprenden de las características anteriormente desarrolladas de un contrato de arrendamiento de vivienda con opción a compra.

Por otro lado, debemos tener en cuenta la existencia de la doble perspectiva existente en este tipo de contratos, ya que nos encontramos ante un conjunto de decisiones que se deben tomar de forma conjunta y cuyo fin último es el uso de una vivienda.

Cuando analizamos las repercusiones económico-financieras de las ventajas e inconvenientes de un contrato de arrendamiento con opción a compra, debemos situarlo dentro de un contexto, ya que las repercusiones serán distintas dependiendo del tipo de decisión que tanto arrendador como arrendatario quieran tomar.

Desde la perspectiva del propietario del inmueble existen 2 posibles decisiones, alquilar o vender, existiendo residualmente una tercera para aquellos sujetos a los que les resulta indiferente cualquiera de las 2 alternativas. Si la decisión es la de vender, o la indiferencia, la disyuntiva a plantear será la de vender en el momento 0, o la de realizar un alquiler con opción de compra con la posibilidad de una venta futura en un momento del tiempo n. Por otro lado, si la decisión es alquilar, la disyuntiva será la de conceder o no al arrendatario la posibilidad de adquirir una opción de compra sobre el inmueble arrendado.

Desde la perspectiva del arrendatario, las posibles decisiones son análogas a las anteriores, y consisten en alquilar, comprar o una posible indiferencia, que en este caso sería la compra del inmueble siempre y cuando las condiciones de compra fueran lo suficientemente atractivas. En cualquier caso, y desde un punto de vista racional, dentro del marco del presente estudio entenderemos que el sujeto precisa de una vivienda en la que habitar y la quiere en las mismas condiciones y características, tanto si la va a adquirir como si la va a arrendar. En el caso de que el arrendatario desee comprar la vivienda, la decisión a tomar estará entre adquirirla en el momento actual (0) o bien realizar un alquiler con opción de compra del que obtenga un beneficio, posible o cierto. En el caso contrario, es decir, cuando el arrendatario desee alquilar la vivienda, su decisión estará entre un alquiler que podríamos llamar ordinario y un alquiler con opción de compra.

La organización de este artículo es como sigue. En la siguiente sección estudiamos pormenorizadamente las ventajas y los inconvenientes de esta alternativa de compra de vivienda, tanto para el arrendador como para el arrendatario. Posteriormente efectuamos el análisis financiero de la operación, valorando la opción mediante rentas (tanto para la compra comercial como para la especulativa), calculando el coste implícito de la operación e introduciendo el novedoso concepto de punto de indiferencia. Por último, se presentan las principales conclusiones del trabajo.

Ventajas e inconvenientes para el arrendador y para el arrendatarioEn la tabla 1 se relacionan las ventajas e inconvenientes del contrato de arrendamiento con opción a compra frente a la compraventa.

Ventajas e inconvenientes del alquiler con opción a compra para el arrendador y el arrendatario

| Arrendador | Arrendatario |

|---|---|

| Ventajas | |

| - Se asegura la obtención de ingresos por la vivienda- Elimina los gastos de mantenimiento y comunidad, en su caso- Su vivienda es alquilada por un futuro comprador- Podrá optar a subvenciones de las administraciones públicas- Podrá elevar la cuantía de la renta por arrendamiento- Las mejoras realizadas por el arrendatario suponen un aumento de la vinculación a la vivienda de este, o un aumento de valor de la vivienda | - El alquiler no será un fondo perdido- Le permite disfrutar de la vivienda mientras ahorra para comprarla- Mejorará su acceso al crédito- Decide el momento de la compra- Usualmente puede estrenar la vivienda por el precio de un alquiler- Podrá optar a subvenciones de las administraciones públicas- Las mejoras realizadas durante el arrendamiento quedan a su beneficio en caso de ejercitar la opción- Aumenta el plazo para la toma de decisión, teniendo asegurado, en la mayoría de los casos, un precio máximo |

| Inconvenientes | |

| - Pierde liquidez al aplazar el momento de la compraventa- La vivienda adquiere la condición de usada en el caso de no ejercitar la opción de compra el arrendatario- Pierde otras opciones de venta durante un período mínimo de 5 años- En general, tiene todos los inconvenientes propios del arrendamiento- Fija un precio máximo de venta durante un determinado período | - El importe de la renta es, normalmente, superior a un arrendamiento sin opción de compra- La opción de compra puede tener precio- Los costes de la puesta en funcionamiento de la vivienda corren por cuenta del arrendatario y en beneficio del arrendador en caso de no ejercitar la opción- Dependencia de la solvencia económica del arrendador |

Fuente: elaboración propia.

Hay que tener en cuenta que en el contrato de alquiler con opción de compra existe un derecho —la opción de comprar— para el arrendatario y una obligación para el arrendador —la obligación de vender a requerimiento del arrendatario—, de forma que tendremos que analizar las ventajas e inconvenientes para arrendador y arrendatario tanto para el caso de que se ejerza la opción de compra como para el caso de que no se ejerza, ya que, como veremos, los resultados pueden ser muy diferentes en función de la evolución de las características del mercado de la vivienda en el período que media entre la contratación del arrendamiento con opción de compra y el momento del posible ejercicio de dicha opción.

Entre las ventajas de esta operación podemos citar las siguientes.

A. Ventajas para el arrendadorA.1. En todo caso:

- •

Se asegura la obtención de ingresos por la vivienda.

- •

Se eliminan los gastos de mantenimiento y comunidad, en su caso.

- •

Se podrá optar a subvenciones de las administraciones públicas.

- •

Se podrá elevar la cuantía de la renta por arrendamiento.

Otro aspecto a tener en cuenta a la hora de estudiar las ventajas e inconvenientes para el arrendador y el arrendatario es la relación que se da entre el precio de compra de la vivienda en los momentos inicial y el final, con los incentivos, cobros y pagos que el arrendatario realiza al arrendador. Antes de seguir con este análisis, vamos a definir los siguientes parámetros:

P0: precio de la vivienda en el momento inicial (firma del contrato de alquiler).

Pn: precio de mercado de la misma vivienda transcurridos n años.

m: número de pagos anuales.

l: cuota periódica de alquiler con opción a compra.

l′: cuota periódica de alquiler sin opción de compra.

O: precio inicial de la opción de compra.

α: porcentaje de deducción de las cuotas de alquiler (fijo o variable).

β: porcentaje de subida del precio de la vivienda.

EO: desembolso necesario para el ejercicio de la opción de compra.

A.2. Si finalmente se ejerce la opción, lo cual desde un punto de vista racional se producirá cuando:

- •

Se habrá obtenido un beneficio, siempre que:

- •

Su vivienda es alquilada por un futuro comprador.

- •

Las mejoras realizadas por el arrendatario suponen un aumento de la vinculación a la vivienda de este.

A.3. Si finalmente no se ejerce la opción, lo cual desde un punto de vista racional se producirá cuando:

- •

Se producirá un beneficio cuando:

P0−Pn<m·n·(l−l′)+O, en cuyo caso, el beneficio, B, será:

- •

Las mejoras realizadas por el arrendatario suponen un aumento de valor para una futura venta o arrendamiento de la vivienda.

B.1. En todo caso:

- •

Usualmente puede estrenar la vivienda por el precio de un alquiler.

- •

Podrá optar a subvenciones de las administraciones públicas.

B.2. Si finalmente se ejerce la opción:

- •

El alquiler no será un fondo perdido.

- •

Le permite disfrutar de la vivienda mientras ahorra para comprarla.

- •

Mejorará su acceso al crédito.

- •

Decide el momento de la compra.

- •

Las mejoras realizadas durante el arrendamiento quedan a su beneficio en caso de ejercitar la opción.

- •

Adquiere la vivienda a un precio menor que el de mercado, cuando, en el momento de ejercitar la opción, el precio de mercado sea menor que el fijado en la opción.

B.3. Si finalmente no se ejerce la opción:

- •

Haber disfrutado de la vivienda sin tener que realizar la inversión necesaria para la compra, obteniendo con ello todos los beneficios del coste de oportunidad de su dinero.

- •

Tener abierta la posibilidad para adquirir otra vivienda por un precio inferior al que hubiera adquirido esta en la fecha de firma del contrato de arrendamiento con opción de compra, con el único límite de que el precio de mercado sea inferior en una cantidad menor que el sobreprecio de las cuotas de alquiler más el precio de la opción, en su caso.

Entre los inconvenientes de esta operación, podemos citar los siguientes:

C. Inconvenientes para el arrendadorC.1. En todo caso:

- •

Pierde liquidez, ya sea por el hecho de aplazar el momento de la compraventa, o porque esta finalmente no llegue a producirse. El hecho de realizar un arrendamiento con o sin opción de compra ya supone una limitación para el propietario/arrendador de la vivienda a la hora de disponer de la misma, pero en el caso de no otorgar la opción de compra, podría seguir disponiendo de la vivienda para su venta, aunque respetando los derechos de tanteo y retracto que, de acuerdo con la legislación vigente, asisten al arrendatario de la vivienda (artículo 25, Derecho de adquisición preferente, de la Ley de Arrendamientos Urbanos). En el caso de otorgar, además, la opción de compra, la limitación para la venta de la vivienda es total, debiendo conservar el propietario en su patrimonio el bien sobre el que ha otorgado la opción de compra puesto que, de otra manera, no podría cumplir con el contrato de opción para el caso en que el optante decidiese ejercitar su derecho.

C.2. Si finalmente se ejerce la opción:

- •

Fijar un máximo de venta durante un determinado período. El hecho de fijar un precio determinado por el que se ofrece la venta de un bien durante un período de tiempo supone un gran riesgo de precio para el optatario, riesgo que es directamente proporcional al tiempo por el que se concede la opción y que será aún mayor cuando dicho precio quede fijado de forma definitiva y por una cantidad cierta no indexada por medio de ningún índice de variación de precios. Es decir, si la opción de compra se concede por un período muy corto de tiempo, el riesgo asumido no es muy elevado, y si el plazo es largo pero el precio está indexado con algún índice que recoja las variaciones de los precios de la vivienda en la zona en la que la misma se encuentra ubicada o, al menos, en el condicionado de la opción se ha establecido un incremento del precio relacionado con el paso del tiempo, el riesgo será limitado. Pero si, por el contrario, se negocia una cantidad fija durante un largo período de tiempo, el riesgo asumido por el optatario es muy elevado, puesto que si el precio de mercado de la vivienda se sitúa en una cantidad muy superior al precio pactado contractualmente, no habrá ninguna duda de que el optante se inclinará por ejercer su derecho de opción, con la consiguiente pérdida potencial para el optatario de la ganancia dejada de percibir. La cuantificación de esta pérdida será equivalente al beneficio obtenido por el arrendatario en la misma situación.

C.3. Si finalmente no se ejerce la opción:

- •

La vivienda adquiere la condición de usada, para el caso de una vivienda nueva, en el caso de no ejercitar la opción de compra el arrendatario. A la hora de proceder a su venta, el hecho de que una vivienda sea nueva o de segunda mano tiene efectos negativos a la hora de negociar el precio de venta, puesto que aunque la vivienda se encuentre en perfecto estado de conservación, el valor de un bien en uso es inferior al de un bien nuevo. Además, cuando hablamos de la tributación indirecta vemos que si la vivienda ha permanecido arrendada durante un período superior a 2años y el comprador no es el propio inquilino, la vivienda se transmitirá como una segunda transmisión, por lo que el comprador tendrá que hacer frente al pago del impuesto de transmisiones patrimoniales (por un importe equivalente al IVA) y el promotor habrá perdido el derecho a la deducción del IVA soportado en la promoción de la vivienda.

- •

Pierde otras opciones de venta durante un período mínimo de 5años. El artículo 9 de la Ley de Arrendamientos Urbanos establece como plazo mínimo del contrato de arrendamiento, el plazo establecido en el contrato más la suma de las prórrogas obligatorias, un período de 5años, por lo que, con independencia de la duración pactada para la opción de compra, una vez realizado el contrato de arrendamiento el propietario se enfrenta a la posibilidad de no poder recuperar la posesión de la vivienda durante un período mínimo de 5años.

- •

En general, tiene todos los inconvenientes propios del arrendamiento. En este punto nos referimos a todas las contingencias que puedan derivarse de un contrato de arrendamiento como de cualquier otro negocio jurídico que tenga carácter continuo; así, por ejemplo, nos referimos a los posibles impagos, desperfectos ocasionados en la vivienda o cualquier otro tipo de litigio que pueda producirse entre las partes.

D.1. Si finalmente se ejerce la opción:

- •

Dependencia de la solvencia económica del arrendador. Si nos encontramos ante un arrendador solvente que toma libremente la decisión de realizar arrendamientos con opción de compra sobre las viviendas que posee con el fin de facilitar su venta, en principio este no debe ser un inconveniente, pero si, por el contrario, nos encontramos con una entidad mercantil que tiene los inmuebles hipotecados y que, ante la imposibilidad de enajenarlos por la vía ordinaria o hacer frente al pago de los términos amortizativos de dichas hipotecas, toma la decisión de realizar este tipo de contratos, existe la posibilidad de que su situación económica empeore y el banco se vea obligado a ejercitar su derecho de ejecutar la correspondiente hipoteca, por lo que nos encontraríamos en una situación en la que el arrendador no podría cumplir su contrato de opción al no ser, en el momento de ejercitarse la misma, titular jurídico del bien objeto de la opción.

D.2. Si finalmente no se ejerce la opción:

- •

El importe de la renta es, normalmente, superior a un arrendamiento sin opción de compra. Habitualmente, el hecho de pactar una opción de compra y que parte, o la totalidad, de las rentas sean descontables del precio de venta en caso de ejercitar la opción de compra hace que el precio del arrendamiento sea superior al que se hubiera fijado en caso de pactar un arrendamiento sin opción de compra; dicha diferencia será un gasto adicional al arrendamiento de la vivienda para su uso, que también analizaremos en los apartados posteriores, teniendo en cuenta el verdadero valor del uso de la vivienda. En todo caso, el gasto adicional podría quedar cuantificado como m⋅n⋅l−l′.

- •

La opción de compra puede tener precio. Como hemos visto en el punto anterior, aun no teniendo un precio explícito, la opción de compra puede suponer un coste para el arrendatario que, en el caso de no llegar a ejercer la opción de compra, se podría considerar un gasto adicional del arrendamiento.

- •

Los costes de la puesta en funcionamiento de la vivienda corren por cuenta del arrendatario y en beneficio del arrendador en caso de no ejercitar la opción. Si la vivienda se adquiere en condición de nueva, existen una serie de gastos que, en la práctica, al subyacer en el contrato de arrendamiento con opción de compra la intención de materializar la compraventa, corren por cuenta del arrendatario/optante y, en caso de no llegar a materializarse dicha opción, serían un gasto y quedará a beneficio del arrendador puesto que, de acuerdo con el artículo 23 de la Ley de Arrendamientos Urbanos, las obras de mejora realizadas por el arrendatario quedarán a beneficio del inmueble sin que el mismo pueda exigir indemnización alguna por ellas.

Una vez definidos todos los conceptos que intervienen en una operación de arrendamiento de vivienda con opción de compra, así como las implicaciones y repercusiones legales y tributarias que puedan tener este tipo de operaciones, vamos a analizar el impacto económico-financiero de este tipo de operaciones en función del condicionado contractual que se establezca en cada caso.

Dada la amplia libertad de contratación existente en nuestro país, vamos a delimitar, mediante las siguientes hipótesis de partida, determinados supuestos que, de forma muy generalista, consideramos como los más habituales. Para ello, vamos a establecer 2 posibles casos de muy distinta naturaleza, consistiendo el primero de ellos en una operación comercial en la que el propietario de la vivienda concede la posibilidad de iniciar la venta con un contrato de alquiler con opción de compra, pero cuyo fin último por ambas partes es que se materialice la compraventa, aunque jurídicamente el arrendatario/optante no esté obligado a ello; en la segunda alternativa, mucho más compleja, vamos a analizar las características de un contrato de arrendamiento con opción de compra en el que ambas partes tratan de hacer su propio negocio, es decir, en la que intervendría no solo la intención última de adquirir una vivienda, sino que entrarían en juego las estrategias de cada contratante para, a la vez que se produce el uso de la vivienda, realizar otras acciones conjuntas de especulación y cobertura de riesgos.

Hipótesis de partidaA continuación vamos a describir las hipótesis de partida de cada una de las operaciones descritas en el punto anterior, para posteriormente ir realizando el análisis cuantitativo de cada una de ellas. A la primera de las alternativas la vamos a denominar opción comercial, y a la segunda, opción especulativa.

Hipótesis de partida del arrendamiento con opción de compra comercialHemos denominado «comercial» a este tipo de contrato de arrendamiento con opción de compra puesto que consideramos que la finalidad última de ambas partes es la transmisión de la vivienda y, por tanto, la motivación que lleva al propietario a pactar este tipo de contrato no es otra que facilitar el proceso de venta.

Entre las ventajas específicas de este tipo de contrato destaca la posibilidad de acceder a una vivienda por un sujeto o una familia que no dispone de recursos para hacer frente a la entrada de la vivienda y, dadas las condiciones actuales de la financiación hipotecaria, no le resulta posible adquirir una vivienda sin disponer del —habitualmente— 20% de entrada que exigen las entidades financieras, puesto que el porcentaje de financiación no puede sobrepasar el 80% del valor de la vivienda.

Por otro lado, el hecho de acreditar ante la entidad financiera que durante un largo período de tiempo se ha estado haciendo frente con regularidad al pago de la renta del alquiler de la vivienda, que normalmente vamos a tratar de conseguir que sea una cantidad similar al término amortizativo de la hipoteca a solicitar para la ejecución de la opción de compra, permitirá mejorar la capacidad de negociación bancaria a la hora de conseguir mejores condiciones financieras.

Las principales características de esta modalidad son:

- •

El principal objetivo es la adquisición de una vivienda.

- •

El período de arrendamiento se emplea para el pago de la entrada, o parte no financiable.

- •

La renta será fijada a niveles de mercado y constante para todo el período, por tanto, l=l′.

- •

La opción de compra se concede como prestación accesoria al arrendamiento sin que medie precio alguno por ella; por tanto, O=0€.

- •

Las cantidades pagadas en concepto de renta son descontadas íntegramente del precio de la compraventa en caso de ejercitarse la opción de compra; por tanto, α=1.

- •

El precio de la vivienda permanece constante durante toda la vigencia del contrato, por lo que β=0.

En esta segunda opción, a la que hemos denominado opción de compra «especulativa», las hipótesis de partida son muy distintas de la anterior, puesto que, en este caso, lo que analizamos son las características e implicaciones financieras de una operación de alquiler con opción de compra en la que el fin último sigue siendo transmitir una vivienda, pero por 2 sujetos negociadores que pretenden maximizar su beneficio al tiempo que minimizar sus riesgos, lo cual, como podremos ver en el análisis financiero, producirá efectos contrarios para ambas partes que podrán dar lugar a situaciones muy dispares.

Ha de tenerse en cuenta, de forma previa al establecimiento de las hipótesis de partida, que en este segundo caso la compraventa se podría materializar en el momento cero; sin embargo, la alta volatilidad del mercado de la vivienda hace que un sujeto debidamente informado pretenda especular con una eventual bajada del precio de la vivienda, motivo por el que no desee perfeccionar la compra-venta en el momento inicial y, por otro lado, el arrendador/vendedor solo estará dispuesto a incurrir en el riesgo de una posible pérdida ocasionada por la depreciación de la vivienda si a cambio recibe una prima. La prima anterior podrá cobrarse de forma implícita o explícita: la primera, mediante un incremento en el precio del arrendamiento teniendo en cuenta la limitación de las cantidades pagadas en concepto de renta por parte del arrendatario que serán objeto de deducción del precio de venta final. En el segundo caso, es decir, de forma explícita, mediante el cobro de una prima por la opción de compra. Por último, cabe la posibilidad de que la prima de la opción sea la suma de una prima implícita y otra explícita en los términos establecidos anteriormente.

Las principales características de esta modalidad son:

- •

El principal objetivo es la limitación de los riesgos que implica una posible bajada del precio de la vivienda.

- •

El período de arrendamiento se fija como plazo para la estabilización del precio de la vivienda.

- •

La opción de compra se otorga a título oneroso, por lo que se debe cumplir, al menos, uno de los siguientes supuestos:

- ∘

La renta será fijada a niveles superiores a los del mercado; por tanto, l>l′. Para dicha renta, en los casos en los que sea actualizada periódicamente, tomaremos el valor del crecimiento medio, el cual consideraremos constante.

- ∘

La opción de compra se concede a cambio de una contraprestación económica; por tanto, O>0€. Dicha contraprestación económica se considera exclusivamente prima de la opción, por lo que en ningún caso se descontará del precio de la compraventa en caso de ejecutarse.

- ∘

Las cantidades pagadas en concepto de renta son descontadas, en todo caso, parcialmente del precio de la compraventa en caso de ejercitarse la opción de compra; por tanto, α<1.

- ∘

El precio de la vivienda se actualizará mediante la aplicación de un índice vinculado a la vivienda o mediante un tipo prefijado contractualmente, por lo que β≠0. Vamos a considerar β el valor medio experimentado por el índice y, por consiguiente, constante para todo el periodo.

- ∘

En primer lugar vamos a establecer un caso que no se corresponde con las 2 hipótesis descritas en el epígrafe anterior. Dejaremos la descripción de estas hipótesis para las 2 secciones que siguen a esta.

Precio de la vivienda por el valor de las rentas en el arrendamiento sin opción de compraActualmente en el mercado de alquileres se está trabajando con un sistema de valoración de inmuebles realizado a partir del precio del arrendamiento y que considera, como precio del inmueble, el valor de una renta perpetua cuyo término es una anualidad de renta y cuya tasa de valoración se corresponde con la rentabilidad exigida según el tipo de inmueble y las características tanto del propio inmueble como de la zona donde se encuentra enclavado, el propio contrato de arrendamiento que el propietario tiene suscrito, y la solvencia y las posibilidades de continuidad en el inmueble del arrendatario.

Con esta metodología, conseguiremos conocer el precio que tendría el inmueble en el mercado de arrendamientos (Vr), que sería una valoración a comparar con el precio de venta libre de la vivienda en el momento cero para conocer la conveniencia del arrendamiento o de la adquisición.

Ejemplo 1. Consideremos una vivienda cuyo precio de venta en el momento inicial es 140.000 euros y que se oferta por 500 euros mensuales durante un período de 5años.

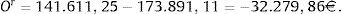

En primer lugar vamos a determinar la renta anual, que será:

En segundo lugar, determinaremos el valor de la vivienda por capitalización de rentas, suponiendo una rentabilidad mínima exigida del 6%, valor que se sitúa en torno a los valores medios de rentabilidad exigidos en los arrendamientos:

Por último, determinemos la rentabilidad exigida por el arrendador, igualando el precio de venta al valor por capitalización de rentas; en tal caso:

Conclusiones. Como podemos observar, el valor de la vivienda por capitalización de rentas es bastante inferior al precio de venta, puesto que, para una rentabilidad exigida media, vemos que el valor es de 100.000€, mientras que el precio de venta está fijado en 140.000€. Dicho de otra forma, la rentabilidad que igualaría el valor al precio de venta es bastante inferior a la rentabilidad media de este tipo de activos.

Las conclusiones anteriores pueden ser debidas a que el inmueble se encuentre situado en una zona en expansión en la que el valor futuro esperado sea muy superior al actual, o que se encuentre en una zona muy demandada de alquileres y en la que los inquilinos presentan un nivel medio-alto que asegura el cobro de los mismos, motivos por los que la rentabilidad exigida es menor a la media.

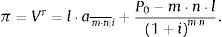

Precio de la vivienda por el valor de las rentas del arrendamiento más la opción de compra comercialBajo la hipótesis de la opción de compra comercial, vamos a establecer el cálculo financiero que nos permita obtener el valor de la vivienda mediante el valor actual de los pagos a realizar para la obtención de la misma, Vr, es decir, la suma financiera del conjunto de los pagos periódicos de renta más el precio de la compraventa, una vez descontados los pagos anteriores por haber sido definidos como descontables del precio de la citada compraventa:

Una vez determinado el precio de compra mediante el valor por capitalización de pagos, podemos compararlo con el precio de compra en el instante cero y, por diferencia, determinar el valor de la opción comercial implícita en la concesión de la opción de compra comercial:

Ejemplo 2. Supongamos que, en el arrendamiento expuesto en la aplicación práctica del apartado anterior, el vendedor nos concede una opción de compra con carácter gratuito, como prestación accesoria al contrato, y que, además, nos ofrece descontar el importe íntegro de las cuotas pagadas en concepto de renta del alquiler y mantener el precio de venta para que podamos ejercitar dicha opción de compra a la finalización del contrato de opción, es decir, a los 5años. Para la actualización de los pagos vamos a utilizar un tipo de interés medio para el mercado hipotecario que, en nuestro caso, estimamos en un 4% anual.

En primer lugar, vamos a determinar el valor de la vivienda por capitalización de pagos:

Vr=l⋅am⋅n¯|i+P0−m⋅n⋅l1+im⋅n=500⋅a12⋅5¯|0,04/12+140.000−12⋅5⋅5001+0,041212⋅5, Vr=117.239, 88 €.

A la vista del resultado anterior, podemos afirmar que el descuento implícito en la acción comercial del vendedor ha ascendido a:

En conclusión, podríamos decir que el vendedor está realizando un descuento equivalente a una disminución del precio de venta en el momento inicial de 22.760,12€, lo que equivale al 16,26% sobre el precio inicial de venta.

Precio de la vivienda por el valor de las rentas del arrendamiento más la opción de compra especulativaBajo las hipótesis descritas en el apartado «Hipótesis de partida del arrendamiento con opción de compra especulativa», vamos a desarrollar a continuación el cálculo financiero que nos permitirá conocer el precio de la vivienda a partir de la suma financiera o valor actual de los pagos realizados con ocasión del contrato de arrendamiento con opción de compra.

Antes de determinar el valor actual de todos los pagos, vamos a proporcionar una descripción detallada de los mismos a realizar en cada una de las fases del contrato.

- •

Momento inicial.

En el momento inicial el arrendatario/optante va a tener que hacer frente al pago del precio de la opción O.

- •

Período de arrendamiento.

Durante el período de arrendamiento tendrá que hacer frente al pago de las cuotas del mismo, que ascenderán al precio inicialmente pactado, l0=l, más el crecimiento que anualmente se estipule, siendo lo más habitual el establecimiento de una variación (al alza o a la baja) equivalente a la variación experimentada por el IPC en los 12meses anteriores a la revisión. Hay que tener en cuenta que las rentas de alquiler, por lo general, tienen carácter prepagable. Por tanto:

- ∘

En el primer período, la renta a pagar será l0 y será la renta inicialmente pactada.

- ∘

En el segundo y siguientes períodos, la renta a pagar será lk=l0⋅1+gk.

- ∘

- •

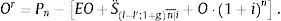

Ejercicio de la opción de compra. El ejercicio de la opción de compra se produce en el momento n y, por tanto, el desembolso que supone será:

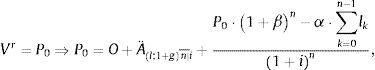

En consecuencia de todo lo anterior, el valor actual de los pagos realizados hasta la adquisición de la vivienda por el ejercicio de la opción será:

o bien:

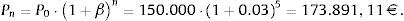

Ejemplo 3. Supongamos que el propietario de una vivienda que la ofrece a la venta en 150.000€, nos ofrece un contrato de arrendamiento con opción de compra con las siguientes características:

- -

Precio de la opción: 3.000€.

- -

Renta del alquiler anual: 9.000€ pagaderos mediante anualidades prepagables.

- -

Plazo del arrendamiento: 5años.

- -

Ejercicio de la opción de compra:

- ∘

Al finalizar el quinto año.

- ∘

El precio de compra sería el equivalente al precio actual capitalizado con la variación media del IPC.

- ∘

Del precio anterior se descontaría el 90% de las cuotas de renta pagadas hasta la fecha.

- ∘

Dadas las circunstancias económicas en la fecha en la que se va a realizar el contrato, así como las previsiones económicas de los principales institutos de estudios económicos, el arrendatario/optante estima que el IPC va a experimentar un crecimiento medio del 3% durante los próximos 5años y que la tasa de descuento, equivalente al tipo medio de los préstamos hipotecarios, debe fijarse en el 4%.

A la vista de los datos anteriores y de las previsiones económicas para los próximos 5años, vamos a determinar el valor del inmueble por capitalización de rentas; para ello, en primer lugar vamos a determinar las rentas a pagar en cada momento, para lo que construimos el calendario de pagos de la tabla 2.

Calendario de pagos correspondiente al ejemplo 2

| k | Concepto | Importe | Cálculo |

|---|---|---|---|

| 0 | Opción de compra más primera anualidad | 12.000,00 € | O+l0=3.000+9.000 |

| 1 | Segunda anualidad de renta | 9.270,00 € | l⋅1+g=9000⋅1+0,03 |

| 2 | Tercera anualidad de renta | 9.548,10 € | l⋅1+g2=9000⋅1+0,032 |

| 3 | Cuarta anualidad de renta | 9.834,54 € | l⋅1+g3=9000⋅1+0,033 |

| 4 | Quinta anualidad de renta | 10.129,58 € | l⋅1+g4=9000⋅1+0,034 |

| 5 | Ejercicio de la opción de compra | 130.887,11 € | Ver a continuación |

Fuente: elaboración propia.

Cálculo del ejercicio de la opción de compra:

Una vez que tenemos los importes de todos los pagos a realizar, estamos en disposición de determinar el valor actual de los mismos, aplicando una tasa de descuento del 4%:

Conclusiones. A la vista del resultado anterior podemos concluir que adquirir la vivienda por la modalidad de adquisición directa por 150.000€ sería más conveniente desde un punto de vista puramente financiero, puesto que la suma financiera de los pagos a realizar, a causa del contrato de arrendamiento con opción de compra, arroja una cuantía superior, de 154.722,56€. No obstante, habría otras variables a tener en cuenta, como la capacidad de endeudamiento, la posibilidad de que una entidad financiera financiara el importe íntegro de la vivienda o, por otro lado y desde el punto de vista especulativo, la posibilidad de que la evolución del precio de la vivienda sea distinta, en cuyo caso el resultado sería muy diferente. En efecto, veamos, por ejemplo, qué pasaría si la variación media del IPC fuera del 2% en lugar del 3% como hemos previsto. En ese caso, el valor actual de los pagos a realizar sería de 147.776,82€, por lo que, en este caso, sería más favorable haber realizado el contrato de arrendamiento con opción de compra que la compra directa.

Coste implícito de la opción de compraDenominamos coste implícito de la opción de compra a la diferencia positiva entre el valor actual de los pagos a realizar para la adquisición de la vivienda mediante la modalidad de arrendamiento con opción de compra, incluido el precio implícito de la opción, y el precio de compra al contado. Como veremos en las aplicaciones prácticas, hay casos en los que el coste implícito de la opción de compra es negativo, por lo que, en dichos casos, no hablaremos de coste implícito sino de descuento implícito.

Si analizamos los 2 tipos de opciones que venimos arrastrando, vemos que, de la propia definición y las hipótesis de la opción de compra comercial, se desprende que no habrá coste implícito sino descuento implícito, puesto que, al mantener constante el precio de la vivienda y posponer su pago a un momento posterior en el tiempo, y descontar la totalidad de las rentas pagadas en concepto de alquiler del precio final de la compraventa, en ningún caso el resultado del coste implícito arrojará un valor positivo, sino que, en todo caso, como ya apuntábamos en el apartado «Precio de la vivienda por el valor de las rentas del arrendamiento más la opción de compra comercial», existirá un descuento comercial implícito en el contrato.

El caso que presenta un mayor interés en el estudio del coste implícito de la opción de compra es, sin duda, el de la opción de compra especulativa, ya que este tipo de opción no es una flexibilización de la compra sino que se trata, como ya anticipábamos, de un negocio de especulación y, como tal, debe tener un precio. Normalmente, el precio de una opción es la diferencia entre el valor esperado, por parte del optatario, y el precio de venta ofertado en dicha opción de compra; sin embargo, en el caso que nos ocupa se da la particular circunstancia de que el optatario es normalmente al mismo tiempo arrendatario de la vivienda y usuario de la misma, por lo que:

- •

El precio de la renta se fija teniendo en cuenta que va a ser descontada del posterior precio de compra, por lo que en el proceso de negociación el arrendatario suele ser más flexible y el precio se fija por encima de su valor de mercado.

- •

Se ejercite o no el derecho de opción de compra, el optante es usuario de la vivienda, por lo que en cualquier caso ese derecho de uso también tiene un determinado valor.

Para determinar el valor de uso de la vivienda hay diversos estudios. Por ejemplo, el de Domínguez Martínez y López del Paso (2007), que en su artículo «Fiscalidad y coste de uso de la vivienda en España» hacen un cálculo del uso de la vivienda basado en los gastos de mantenimiento de la misma, así como los gastos asociados a la compra y los impuestos generados, tanto en la compra como en la venta, suponiendo, además, que con el transcurso del tiempo se genera un incremento de patrimonio.

Sin embargo, puesto que, en el caso que nos ocupa, el arrendatario/optante aún no ha adquirido la vivienda y, aunque adquiera la posesión de la misma, no adquiere la propiedad hasta el momento n, consideraremos ahora que adquiere la propiedad en el momento de ejercicio de la opción y, por tanto, vamos a considerar que el coste de uso de la misma sería el precio de la renta de un alquiler libre y sin opción de compra de una vivienda comparable (l′).

A tenor de lo anterior, el precio de la opción de compra resultaría muy inferior si tenemos en cuenta que solo la diferencia entre la renta pactada l y la renta de una vivienda comparable sin opción de compra l′ conformará el precio de la opción, ya que la cantidad l′, correspondiente al alquiler libre, será el coste de uso de la vivienda que deba soportar el sujeto arrendatario.

Definiremos, a continuación, el coste real de la opción de compra, Or, como la diferencia en n entre el valor de la vivienda Pn y el precio de ejercicio de la opción EO más el valor final de los sobreprecios pagados en las cuotas de arrendamiento, entendiendo como tales la diferencia entre el alquiler con opción de compra y el alquiler libre l−l′, siendo:

Teniendo en cuenta que la contraprestación total es:

EO+S¨l−l′;1+gn¯i+O⋅1+in,

entonces:

Ejemplo 4. Si continuamos con la aplicación práctica anterior y consideramos que la renta anual de un alquiler libre sería la correspondiente al cálculo de valoración por rentas, con una rentabilidad del 5%, vamos a determinar el coste real de la opción.

En primer lugar, determinaremos la renta libre l′:

l′=Vr·i=150.000·0, 05=7.500€,

en cuyo caso, la contraprestación total sería:

EO+S¨l−l′;1+gn¯i+O⋅1+in=130.887,11+S¨9.000−7.500;1+0,035¯0,04+3.000⋅1+0.045==141.611,25 €.

Por último, el valor de la vivienda en el momento n sería:

Por tanto, en este caso el coste real de la opción de compra sería negativo, puesto que el precio de la vivienda en n es muy superior a la suma total de los pagos netos realizados para la compra de la vivienda; en concreto:

Recordemos que, en este caso, el precio real de la opción es un descuento implícito, pero, evidentemente, si alguno de los 2 sujetos tuviera que pagar al otro el precio de la opción, esta valdría cero.

El punto de indiferenciaEl punto de indiferencia se define como el conjunto de circunstancias, tanto contractuales como de previsión económica, ante las que el arrendatario/adquirente se va a mostrar indiferente ante la posibilidad de comprar o alquilar con opción de compra.

Dicho punto de inferencia puede ser contemplado desde distintos puntos de vista. Deduciremos, por tanto, el punto de indiferencia para la evolución del índice de precios de la vivienda, el punto de indiferencia para el precio de venta en el momento inicial, el punto de indiferencia para la renta del alquiler y el punto de indiferencia para el porcentaje de la renta que se deduce del precio de compra.

Los análisis de los puntos de indiferencia solo van a ser tenidos en cuenta para la hipótesis de opción de compra especulativa, puesto que, tal y como ya demostramos anteriormente, la opción de compra comercial es beneficiosa en todo momento; no obstante, en alguno de los puntos de indiferencia tendrá cierto interés analizar un posible punto de indiferencia en dicha hipótesis, en cuyo caso acometeremos su estudio.

Punto de indiferencia para la evolución del índice de precios de la viviendaEn el punto «Precio de la vivienda por el valor de las rentas» valoramos la vivienda en función de la capitalización de los pagos necesarios para la adquisición de la misma en virtud del contrato de arrendamiento. Bajo esas mismas hipótesis, vamos a determinar para qué valor esperado de la tasa media de inflación será indiferente la compra del arrendamiento con opción de compra. Para acometer esta labor y poder llegar a un resultado será necesario igualar el incremento previsto del precio de la vivienda a la inflación prevista, es decir, β=g.

Por tanto, para calcular el punto de indiferencia planteamos:

de donde, utilizando un software adecuado, podemos despejar la tasa media de inflación prevista que será, en este caso, el punto de indiferencia.

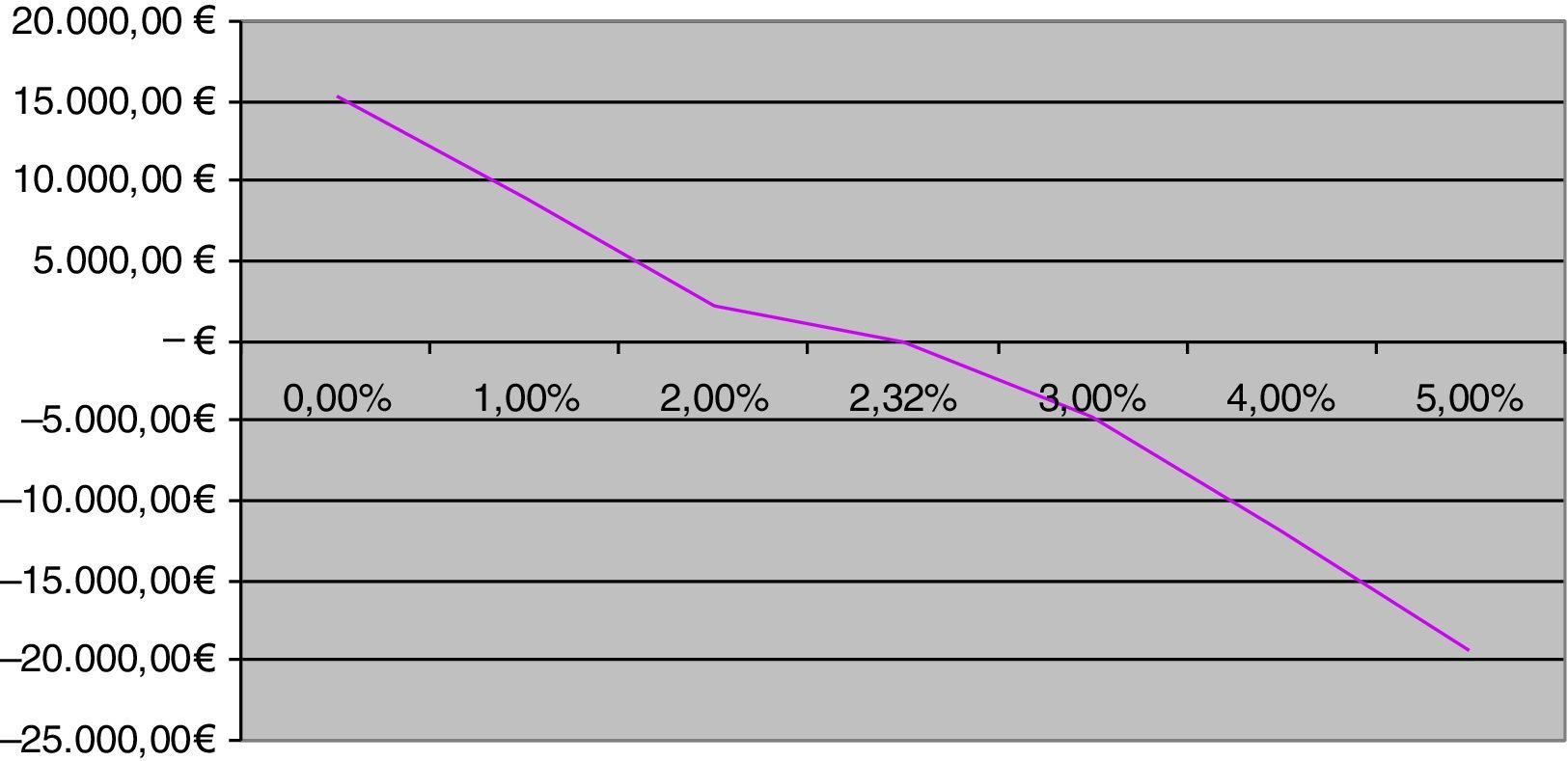

Ejemplo 5. Siguiendo con el ejemplo del apartado «Precio de la vivienda por el valor de las rentas del arrendamiento más la opción de compra especulativa», vamos a determinar los distintos valores que tomará el valor de la vivienda por capitalización de pagos, así como el valor de la tasa media de inflación que iguala el citado valor con el precio inicial en el instante cero (tabla 3).

Gráficamente. Para una mejor visualización del problema, en la figura 2 representamos gráficamente la diferencia entre ambos valores, es decir, entre el precio de venta en el momento cero y el valor por capitalización.

Conclusiones. En este apartado hemos analizado el punto de indiferencia a partir de las previsiones de inflación; así, el sujeto podrá tomar una decisión en función de su propia percepción del valor esperado de dicha magnitud. Como podemos observar, existirá una diferencia positiva cuando el precio es inferior al valor calculado (2,32%) y, por tanto, no será interesante comprar sino alquilar con opción de compra y ejercitar posteriormente el derecho de opción; mientras que, a partir del 2,32% de inflación prevista, el valor actual de la totalidad de los desembolsos a realizar para la adquisición final de la vivienda es mayor que el precio de compra en el instante cero.

Punto de indiferencia para el precio de la vivienda en el momento inicialOtra modalidad de punto de indiferencia consiste en determinar, bajo las hipótesis de partida, para qué precio al contado sería indiferente comprar en el instante cero o alquilar con opción de compra, de forma que, para cualquier precio de compra al contado inferior a dicho punto, sería más rentable que arrendar y, para cualquier precio superior al mismo, resultaría más atractivo el alquiler con opción de compra.

Este punto de indiferencia ya lo tenemos determinado en el apartado «Precio de la vivienda por el valor de las rentas», puesto que será el resultado de igualar a cero la diferencia entre el precio de compra en cero y el valor por actualización o, lo que es lo mismo, dicho precio de indiferencia será aquel que coincida con el valor actual del conjunto de pagos.

En este caso, habrá punto de indiferencia tanto para la opción comercial como para la opción especulativa.

En el primero de los casos, el punto de diferencia será:

En el segundo de los casos, la opción especulativa, el punto de indiferencia será:

Ejemplo 6. Continuando con los ejemplos anteriores, podremos decir que, para el caso de la opción de compra comercial, será indiferente adquirir la vivienda en el momento cero por el importe de 117.239,88€, en lugar de los 140.000€ fijados como precio de venta inicial, que contratar el arrendamiento con opción de compra y ejecutar dicha opción.

En el caso de la opción de compra especulativa, el precio de indiferencia, 154.722,56€, es superior al precio de venta en el instante cero, 150.000€, por lo que será interesante, bajo dichas hipótesis, adquirir la vivienda en lugar de contratar el alquiler.

Punto de indiferencia para la renta del alquilerOtra modalidad de punto de indiferencia es aquella en la que se determina el precio de la renta del alquiler que ha de fijarse, bajo las hipótesis de partida, para que la compra y el alquiler resulten indiferentes. Esta modalidad solo resulta aplicable a la opción de compra especulativa y la vamos a determinar planteando:

de donde despejaremos la renta del alquiler de indiferencia, que será:

ya que se verifica que ∑k=0n−1lk=l⋅sn¯g (recuérdese que l0=l).

Ejemplo 7. Siguiendo con el ejemplo anterior, la renta de indiferencia para la opción de compra especulativa será aquella que iguale el precio en el instante cero con el valor por actualización de rentas. En el caso de nuestra aplicación práctica, la renta que haría indiferente la compra del alquiler sería 6.249,77€.

Conclusiones. A la vista de los resultados, podríamos decir que si el propietario de la vivienda fijara el precio del arrendamiento en 6.249,77€, al arrendatario/adquirente le resultaría indiferente comprar la vivienda o bien contratar el arrendamiento. Para cualquier valor superior al determinado sería interesante la compra frente al alquiler y, por último, para cualquier valor inferior a dicho importe será preferible el arrendamiento frente a la compra.

Punto de indiferencia para el porcentaje de la renta que se deduce del precio de compraLa última variante de punto de indiferencia que vamos a determinar es la que nos permita conocer qué valor de α, es decir, qué porcentaje de la renta que se descuenta del importe de la compra será necesario pactar para que la compra y el alquiler resulten indiferentes.

Al igual que en los casos anteriores, el punto de indiferencia será el que se deduzca de despejar la igualdad P0=Vr, es decir:

de donde despejaremos el porcentaje de la renta que se descuenta del importe de la compra coincidente con el punto de indiferencia, que será:

Ejemplo 8. Siguiendo con el ejemplo anterior, el porcentaje de renta que se deduce del precio de la compra que, ceteris paribus, es decir, manteniendo las restantes hipótesis inalteradas, produce la indiferencia entre la compra y el alquiler es del 102%, lo que, en este caso, supone que no existe porcentaje real que suponga un punto de indiferencia, es decir, no existe ningún porcentaje de la renta que se pueda deducir del importe de la compraventa que suponga la indiferencia entre la compra en el instante cero y la contratación del arrendamiento con opción de compra.

Consideración de la opción como una opción financieraEn esta sección vamos a valorar la opción contenida en el contrato de alquiler con opción de compra, en el caso de que el precio de la vivienda sea aleatorio, utilizando la metodología de las opciones financieras. Para ello vamos a considerar que se trata de una opción europea, es decir, que la opción solamente puede ejercitarse cuando expira el contrato de alquiler con opción de compra (en el instante n). El activo subyacente será la vivienda objeto de alquiler, cuyo precio inicial es P0. Suponemos que el precio de la vivienda es aleatorio y puede evolucionar al alza (con una probabilidad p), multiplicando el precio del período anterior por un factor u (u>1); o puede evolucionar a la baja (con probabilidad 1−p), multiplicando dicho precio por un factor d (0<d<1) (Hull, 1996, 1997). En cada período, el precio de la vivienda se descuenta con un porcentaje α de las cuotas de alquiler pagadas con anterioridad (sin intereses acumulados) y lleva un sobreprecio que consiste en el exceso que la cuota de alquiler con opción de compra (l) representa sobre la cuota de alquiler libre (l′). Se supone que ambas cuotas de alquiler crecen en progresión geométrica según una tasa media de inflación g. En el siguiente esquema puede seguirse el razonamiento utilizado en el caso de que la opción de compra puede ejercitarse dentro de 3 períodos.

Teniendo en cuenta que el precio de ejercicio de la opción es P0(1+β)n, el valor de la opción de compra vendría determinado por la siguiente expresión (Lamothe, 1993):

de acuerdo con la tabla 4, donde se puede demostrar (Díez de Castro y Mascareñas, 1994) que u=eσt/n y d=1u.

ConclusionesEl arrendamiento con opción de compra es una modalidad de leasing cuyo fin último es la compraventa de una vivienda. Aunque no se trata de un producto novedoso, puesto que su existencia se remonta en Europa a los años treinta, la crisis inmobiliaria y financiera por la que está atravesando el país ha vuelto a ponerlo de actualidad como un medio válido para el acceso a la vivienda. Esta operación supone una flexibilización en el pago y, además, no precisa financiación ajena que condicione la operación a una sanción positiva por parte de una entidad financiera, sino que el propio acuerdo entre las partes es suficiente para que el arrendatario tome posesión de la vivienda.

En la sección «Ventajas e inconvenientes para el arrendador y para el arrendatario» se han comentado ampliamente las ventajas y los inconvenientes de este tipo de contrato, pero a la vista de los últimos epígrafes del presente trabajo podemos afirmar que los distintos parámetros que configuran este tipo de operaciones permiten que tanto arrendador como arrendatario puedan ver cumplidas sus expectativas como solución a una situación, en ocasiones, muy compleja.

El objetivo que nos propusimos con este trabajo era proporcionar al mercado una herramienta, hasta la fecha inexistente, que permitiera parametrizar la decisión entre compra y alquiler, y articular la negociación de este último tipo de contratos. Aunque se trate de 2 alternativas para un mismo fin, la adquisición de una vivienda, ambas opciones se diferencian en una característica fundamental: el momento de la toma de decisión. Mientras que con una compraventa en firme la decisión es irrevocable, el arrendamiento con opción de compra pospone la decisión final a un momento posterior. Esta circunstancia hace que las premisas bajo las que se pueda tomar esa decisión y los distintos parámetros que intervienen (que vendrán a determinar el coste total que el individuo va a sufragar por la compra de la vivienda) hacen que la decisión sea difícil. Adicionalmente, resulta altamente complicada la determinación del impacto económico que cada variable del contrato tendrá en el precio final dependiendo de una serie de factores económicos basados en hechos posteriores a la firma del contrato. Por todo lo anterior, este trabajo ha venido a proporcionar las herramientas necesarias tanto para valorar la vivienda por descuento de rentas (subsección «Precio de la vivienda por el valor de las rentas») como para cuantificar el coste implícito de la opción de compra (subsección «coste implícito de la opción de compra»). No obstante, la principal contribución de este trabajo es la construcción de un indicador sintético de todas y cada una de las variables del contrato, en unos puntos de indiferencia (subsección «El punto de indiferencia») que van a facilitar la resolución de la dicotomía entre compraventa o alquiler con opción de compra, en gran medida en función de nuestras propias previsiones de la evolución del mercado.

AgradecimientosLos autores agradecen los comentarios y sugerencias de dos evaluadores anónimos.