Ante la pobre recaudación tributaria de México –que se ha mantenido en promedio entre el 10 y 11% del pib durante los últimos 10 años, mientras que sus gastos rondan el 20%– la reforma fiscal ha sido un tema recurrente. En este marco, la generalización del Impuesto al Valor Agregado se presenta como una opción importante. Sin embargo, el tema ha estado sujeto a una discusión de perfiles dogmáticos. En el presente documento se aportan algunos elementos que deberían ser valorados en la discusión y considerados a la hora de aceptar o no la generalización del impuesto. Si el argumento para no generalizar se sustenta en la idea de la regresividad del impuesto, es necesario precisar que la configuración de las tasas actuales genera una situación de mayor inequidad en función de los receptores del apoyo.

Given poor tax collection in Mexico –which has registered an average of 10 to 11 percent of the GDP over the last 10 years, while spending has remained around 20 percent–, fiscal reform has been a recurring issue in public debates. In this context, the vat generalization appears as a major option for the country. Nonetheless, its viability has been caught in a discussion tinged with dogmatic hues. This paper presents some important elements that should be taken into account in the debate regarding a generalization of the vat. If the argument for not generalizing this tax is based on the tax’s regressive turn, it should then be stressed that current tax structure has created a situation of greater inequality in terms of the recipients of the support.

Hasta el presente, la reforma fiscal había sido un tema rezagado en la agenda pública a pesar de ser fundamental en la conformación de una estrategia de crecimiento. En tanto que la estabilidad es relevante para el buen desempeño del país, la única manera en que se puede pedir al gobierno que tenga una participación más activa, es mediante el incremento de la recaudación, para lo cual resulta fundamental llevar a cabo la mencionada reforma.1

La reforma fiscal no es un tema nuevo en la agenda pública mexicana y de hecho un intento serio por realizarla tuvo lugar en 1960 cuando el entonces Secretario de Hacienda y Crédito Público, Antonio Ortiz Mena, encargó al economista Nicholas Kaldor realizar un estudio sobre el sistema tributario y efectuar reformas al mismo. Al final del día, la realidad institucional y política que vivía México no permitió que se avanzara sobre las ideas de Kaldor, que entre otros objetivos debió haber servido para incrementar la recaudación y redistribuir el ingreso (Urquidi, 1987).

Por su parte, uno de los cambios más importantes que se han dado en la estructura tributaria tiene que ver con la aparición del Impuesto al Valor Agregado (iva) en 1980, cuya trayectoria se expone en el tercer apartado del presente documento.

En una historia de más corto plazo, se podría decir que en el presente siglo se ha tratado de implementar la reforma fiscal en dos sentidos diferentes. Por una parte, con la disminución de las tasas marginales a las personas morales y físicas, y por otra, con el incremento de la recaudación mediante el iva. 2 Como lo menciona Ramírez (2010), en el marco de la teoría fiscal se ha permeado la necesidad de que las economías utilicen principalmente impuestos indirectos, ante la posibilidad de que ciertos impuestos directos puedan desincentivar las actividades económicas y con ello poner freno al crecimiento. Ante este escenario, la discusión en torno a la reforma fiscal durante los últimos años se ha arraigado de manera recurrente en la generalización del impuesto al consumo y la disminución al impuesto sobre los factores productivos, sin que se haya tenido mucho éxito hasta el momento.

Uno de los elementos que han retrasado la reforma fiscal tiene que ver con el contexto internacional en materia de precios del petróleo (factor beneficioso para México en tanto que los ingresos derivados de los hidrocarburos representaron en el año 2011 poco más de un tercio de los ingresos totales).3 Los ingresos petroleros son un claro ejemplo de la forma en que en ocasiones un beneficio externo, en lugar de ofrecer una condición de mayor competitividad, se puede transformar en un escenario de confort. Siempre será más fácil financiar el gasto mediante los ingresos por hidrocarburos que cobrar impuestos a las personas. Como bien mencionaba Kaldor, a las economías latinoamericanas no les gusta cobrar impuestos porque ello representa una pérdida de votos (Méndez, 2004).

Dentro de las diversas opciones disponibles destinadas a incrementar los ingresos tributarios en el país, la generalización del iva suena de manera constante. Esta política ha sido adoptada por un número cada vez mayor de países (Shoup, 1988; Purohit, 1993 y Keen, 2006). El motivo de su éxito radica principalmente en algunas ventajas que suelen atribuírsele: su capacidad de recaudación, la estabilidad de los ingresos a pesar del ciclo económico y su fácil administración. En algunos casos, incluso se piensa que el impuesto es neutral por lo que resulta económicamente conveniente en virtud de que interfere en menor medida con la asignación de los recursos productivos y es más estable en los vaivenes del ciclo económico.

Más allá de estas ventajas asociadas con el impuesto, es cierto que éste puede incidir en un incremento de la participación del gobierno, situación que resulta inconveniente si lo que se busca es equilibrar las finanzas públicas. Sin embargo, debe reconocerse que esta incidencia puede ser positiva cuando, como en el caso de México, se ha mantenido la disciplina fiscal y se mantienen diferentes opciones, todas ellas ampliamente necesarias para canalizar los recursos adicionales. Otro aspecto que puede criticarse del impuesto es su limitada capacidad de generar ingreso en economías con alta actividad de comercio informal. Un tercer inconveniente tiene que ver con las actividades de fraude que se provocan cuando el impuesto considera la posibilidad de establecer distintas tasas (Keen, 2007). 4

La aceptación del impuesto en función de sus ventajas y críticas tiene otro elemento favorabl que debe ser considerado. En muchas de las experiencias, el i v a no fue un gravamen adicional, sino más bien fue considerado como una alternativa para remplazar a algunos ya existentes en la estructura tributaria que presentaban imprecisiones prácticas, económicas y administrativas (Shoup, 1988). En el caso de México así fue. En 1980 el Impuesto sobre Ingresos Mercantiles fue reemplazado por el iva (Ramírez, 2007), a la par que se daban las condiciones necesarias para la centralización de los ingresos tributarios mediante la promulgación de la Ley de Coordinación Fiscal, donde se establecía como un impuesto a cargo de la Federación (Ramírez, 2011).

La importancia del iva dentro de la estructura tributaria de México es incuestionable ya que ha reportado para el total de ingresos públicos poco más del 16% en promedio durante los últimos diez años (y ello a pesar de poseer una estructura de tasas diferenciadas). Sin embargo, comparado con la eficiencia del impuesto en otros países latinoamericanos, queda por debajo de una recaudación considerada deseable.5

A la hora de valorar distintas opciones para incrementar la recaudación, la que se está debatiendo con mayor énfasis –sobre todo en lo concerniente a la discusión legislativa– es la que intenta como medida clave la generalización de la tasa del iva. La principal objeción a dicha propuesta se encuentra en el carácter regresivo del impuesto que influye de forma negativa en la distribución del ingreso, situación preocupante dada la condición que enfrenta el país en materia de pobreza y desigualdad. Es menester precisar que la estructura de tasas vigente no mejora en mucho la situación de las personas pobres y es altamente cuestionable si puede ofrecer un esquema de equidad.

Ahora bien, ¿qué tan regresivo resulta el iva? En un estudio realizado por el Centro de Estudios Espinoza Yglesias (ceey), se muestra que el 10% de la población de mayores ingresos aporta casi el 40% de la recaudación del impuesto mientras que el 10% de la población de menores ingresos contribuye con menos del 2%, por lo que se podría pensar que el impuesto es progresivo ya que pagaría más aquel que más tiene. Sin embargo, dado que las personas más ricas no consumen la totalidad de su ingreso, la aseveración debe tomarse con cuidado y realizar la estimación en relación con el nivel de ingresos. Bajo esa consideración, el 10% de la población de altos ingresos destina el 6.5% de su ingreso al pago del iva, mientras que el 10% de menor ingreso destina el 11.4%, lo que en definitiva resulta regresivo. Siguiendo la argumentación del ceey, si se eliminan la exenciones y la tasa cero, todas las familias (sin importar su nivel de ingreso) estarían destinando entre el 5 y 6% de su ingreso al pago del iva (Malo y Vélez, 2012; 107), situación que resulta ampliamente interesante.

Continuando con la discusión de la regresividad, Sobarzo (2004) llega a la conclusión de que una reforma al iva que tenga como propósito generalizar la tasa impositiva, si bien afectaría relativamente a los grupos de menores ingresos, sus efectos regresivos no serían fuertes, por lo que con algunos mecanismos de transferencia o créditos impositivos se podría solventar el efecto de la reforma sobre dicho impuesto. En cierta medida, de acuerdo con Huesca y Serrano (2005), es posible que la generalización no sea el único camino para obtener mayor recaudación. Incluso mejorando el aspecto redistributivo, bien se podrían tener combinaciones de tasas o una tasa general que no excediera de cierto umbral ya que tendría repercusiones en la distribución.

Por otra parte, dado que una estructura tributaria se compone de diversos gravámenes, una duda razonable sería: ¿por qué intentar incrementar la recaudación mediante el iva y no con otros impuestos ya listados en la estructura tributaria actual? Incluso, ¿por qué no crear alguno nuevo? La respuesta no es unívoca y se podría componer de los elementos que siguen.

En principio, en la práctica el iva ha demostrado que cumple de forma suficiente con su carácter acíclico –por lo menos para el período que va de 1980 a 2010– (Ramírez, 2012: 119-120), lo que sirve en materia fiscal para mantener los ingresos públicos relativamente estables independientemente del ciclo económico, dando mayor confianza y operatividad a las finanzas públicas.

Por su parte, otro de los motivos que conducen a considerar al iva como opción, es que cuando valoramos su neutralidad en los términos descritos por Mukhopadhyay (2001), quien menciona que un impuesto se considera neutral cuando no altera la elección entre trabajo y capital,6 la elección de los consumidores7 y la elección entre diferentes asignaciones de recursos.8 Asimismo, Arnold (2008) menciona que la neutralidad del impuesto dependerá del diseño del mismo donde se refuerza la idea que es mejor un impuesto de base amplia que aquellos que puedan tener excepciones o disminuciones de tasa. La neutralidad del iva no es del todo cierta. Lo que pasa es que se puede percibir como neutral si la comparación es realizada con impuestos directos.

Por último, se tendría que tener en cuenta el contexto de liberalización que tiene el país ya que en él, los impuestos a las empresas inciden en las decisiones de producción y distribución de las mismas (Auerbach et al., 2008), jugando como variable de competencia. En este sentido, Feldstein (2006) documenta el caso de la atracción de inversión extranjera que tuvo Irlanda en los primeros años del presente siglo mediante una tasa de impuestos a las empresas extranjeras del 10%, mientras que el resto pagaba una tasa del 30% coincidente con la que estaba vigente en gran parte de la Unión Europea. Los impuestos directos pueden producir más ingresos con menores tasas, situación que por otra parte impone una restricción para que se busque incrementar la recaudación mediante tasas altas en dichos impuestos.

Otra disyuntiva en la discusión del incremento de los impuestos –que no está presente en la escena política actual– radica en considerar la otra cara de la moneda de las finanzas públicas consistente en la disminución del gasto público. ¿Por qué pensar solamente en incrementar los impuestos si se puede también optar por disminuir los gastos? Para algunas personas ésta sería una solución pero no es un camino deseable, con todo y que al gasto público pueda estar permeado de una serie de condicionantes negativas como es la corrupción, la falta de transparencia, su poca efectividad, etc. Lo cierto es que cuando se revisa la Encuesta Nacional de Ingresos y Gastos de Hogares, se puede apreciar que la situación de la distribución del ingreso se mejora con las transferencias que se realizan por parte del gasto público. Ésa podría ser una razón suficiente para no pensar en la disminución del gasto, pero también se podría argumentar en al menos dos vertientes adicionales: la primera de ellas concerniente a la fragilidad económica que se genera con el proceso de globalización, en el cual si bien se dan las condiciones para que algunos ganen, la realidad nos ha evidenciado que el grueso de la población pierde por diversas razones entre las que se pueden destacar la falta de competencia. En un escenario así, la presencia del gasto gubernamental se hace indispensable.9

La segunda tiene que ver con la determinación del tamaño del Estado.10 Sin pretender entrar en detalles sobre las dimensiones necesarias de Estado para la economía mexicana por no ser el tema central del documento, se podría mencionar que un Estado grande puede estimular la inversión privada, garantizar el empleo para todo aquel que lo solicite, regular el sistema financiero y, sobre todo, no depender de la colusión de las empresas privadas para mantener el buen desempeño de la economía.11 Por lo anterior, disminuir el gasto como una medida alternativa al incremento de la recaudación no se considera una opción viable en el momento que vive la economía mexicana.

Teniendo en cuenta lo analizado, el presente artículo tiene por objeto proporcionar elementos a partir de los cuales justificar la indispensable realización de una reforma tributaria canalizada a incrementar la recaudación mediante la generalización del iva. Esta medida, no necesariamente tendría que impactar de forma negativa a la población de menores ingresos. Para ello, en adelante se desarrollarán los siguientes argumentos: (1) razones para incrementar la recaudación, (2) la evolución que ha tenido el iva desde su habilitación en 1980, (3) las implicaciones jurídicas y económicas de la medida sobre la equidad en la distribución y el incremento en la recaudación, (4) las alternativas de distribución del ingreso mediante acciones de gasto y, por último, una conclusión al respecto.

1Razones para incrementar la recaudaciónLas obligaciones del gobiernoEn promedio, durante los últimos 10 años el gasto público presupuestal estuvo por arriba del 23% del pib, mientras que los ingresos por impuestos para el mismo período no representaron más allá del 10%. Ello abre una brecha entre el gasto e ingreso de gobierno que no debe ser considerada como un déficit ya que es subsanada en su gran mayoría por los ingresos que por concepto de derechos sobre hidrocarburos se obtienen de las actividades de Petróleos Mexicanos (pemex). Estos ingresos representan cerca del 7.24% del pib para el mismo período, incluyendo el ieps (Impuesto Especial sobre Productos y Servicios) a la gasolina.

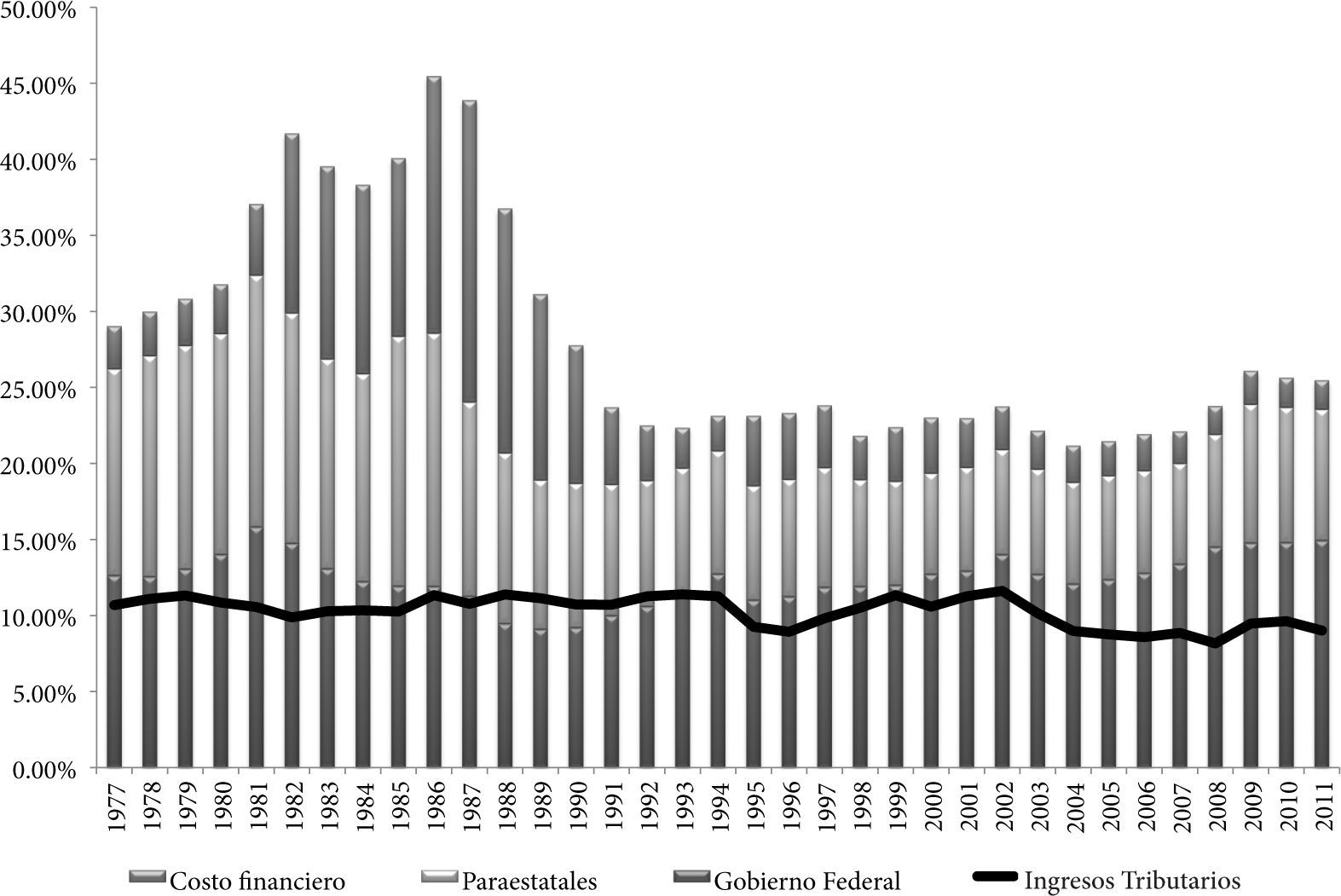

Los ingresos tributarios durante los últimos 34 años se han mantenido relativamente estables con algunos vaivenes a la baja, mientras que el gasto del sector público ha mostrado comportamientos diferentes que pueden ser resumidos en tres elementos:

- -

Una amplia participación en el sector paraestatal en la segunda mitad de los setentas e inicios de los ochentas que fue revertida por el intensivo proceso de privatización que vivió el país y que es acertadamente descrito por La Porta y López-de-Silanes (1997), Sheshinski y López-Calva (1998), Clavijo y Valdivieso (en Clavijo, 2000: 36-42), Chong y López de Silanes (2004), etc.

- -

El alto nivel de endeudamiento del país a inicios de los ochenta, acompañado de un incremento en las tasas de interés en la economía estadounidense que dio por resultado un aumento sin precedentes del gasto público relacionado con su costo financiero,12 el cual fue superado gracias a la renegociación de la deuda mediante el plan Brady. 13

- -

El tercer elemento es más actual y se refere al incremento del gasto por parte del gobierno federal, que en promedio en los últimos 10 años se encuentra en niveles observados en los años previos a la crisis de la deuda (véase la gráfica 1).

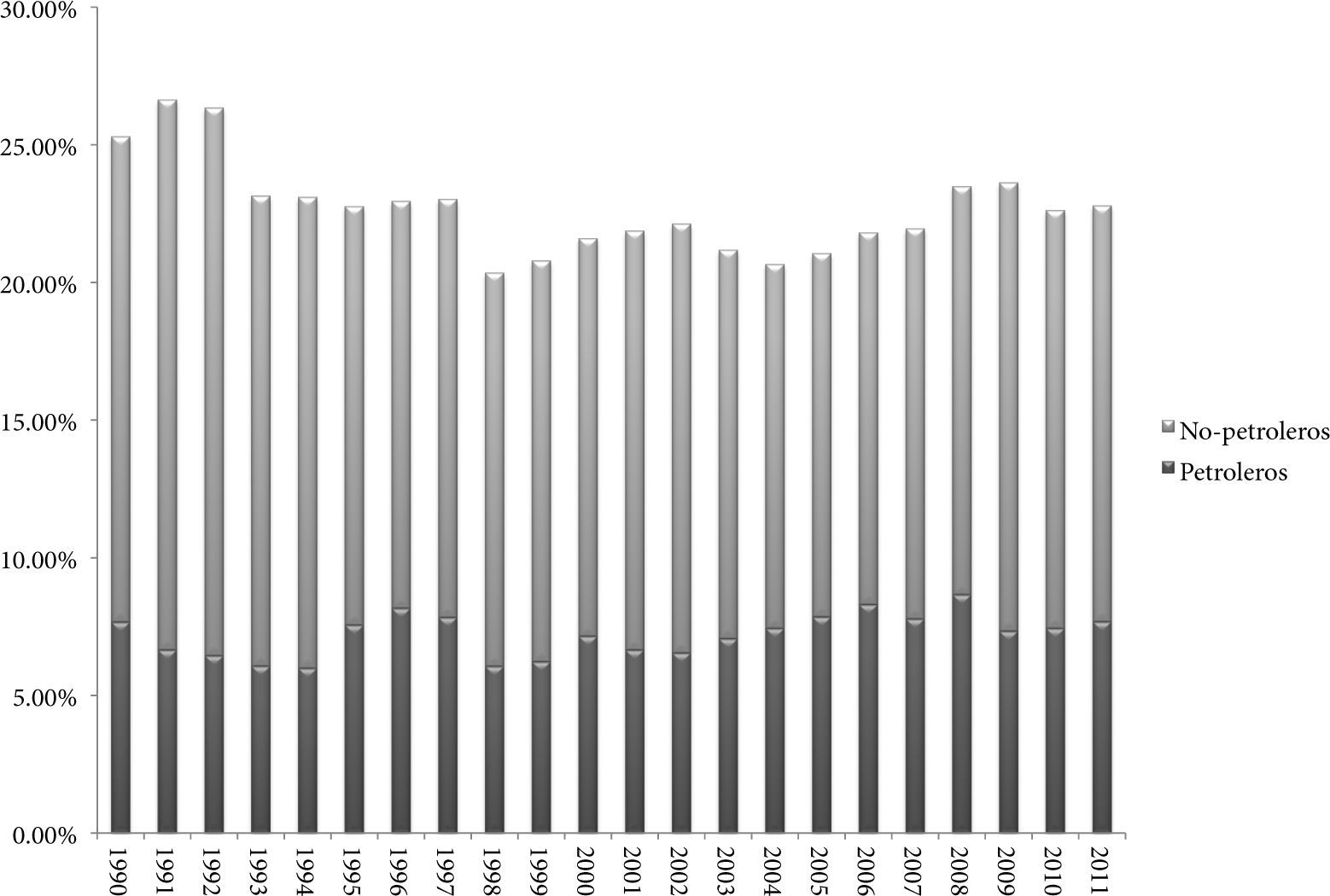

En la actualidad, el gasto del gobierno federal puede tener ese comportamiento. No como resultado de los esfuerzos que en materia de recaudación se han realizado, sino porque los ingresos petroleros estimulados por los altos precios internacionales de los hidrocarburos han dado buenos dividendos a la hacienda pública (véase la gráfica 2).

Ante la preocupación por los pronósticos a la baja de las reservas petroleras, parece necesario que las finanzas públicas dejen de tener esa dependencia del petróleo. También es preciso liberar a pemex para que pueda generar las obras de infraestructura y su reconversión tecnológica necesarias Además, no es conveniente que las finanzas públicas estén a expensas de la variabilidad de los precios del petróleo que se determinan a nivel internacional, independientemente de las precauciones que se tomen en el precio aprobado en la Ley de Ingresos. Sumado a lo anterior, es necesario considerar que los precios del petróleo tienden a ser procíclicos: cuando se da una crisis en los países industrializados, ello conlleva una disminución en su producción que tendrá por resultado la contracción de la demanda por hidrocarburos con la consiguiente caída en el precio del petróleo.14

Los ingresos tributarios son bajos en relación con las obligaciones que tiene el gobierno; tan sólo para dar una idea, por cada peso que recaudó de los contribuyentes en el año 2000 se gastaron $2.17, mientras que en 2011 la relación quedó en $2.82, por tanto resulta sumamente relevante incrementar la recaudación para que el gasto de gobierno pueda seguir e incluso aumentar en función de las necesidades de la población sin que se tengan restricciones relacionadas a la falta de recursos disponibles.

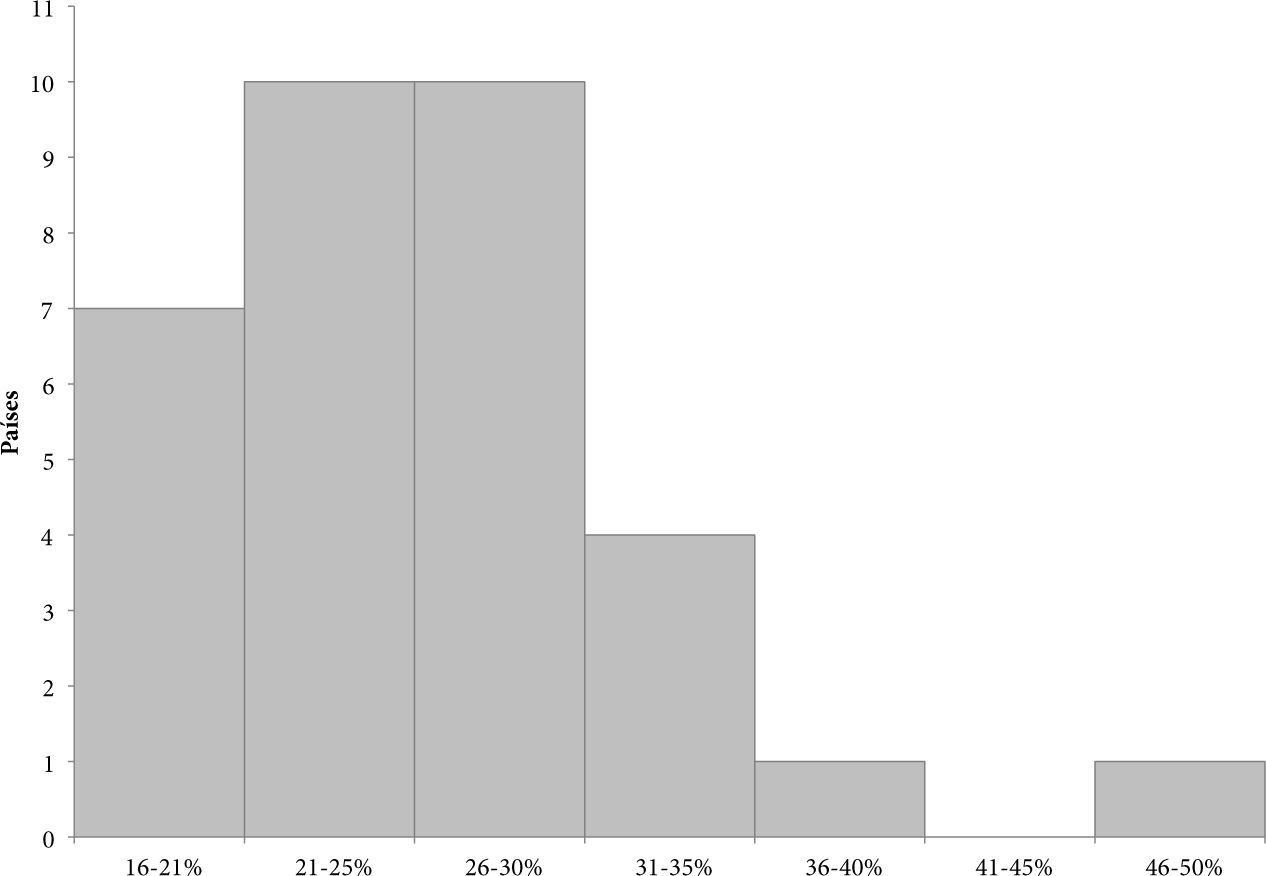

La comparación internacionalCuando se hacen algunas comparaciones internacionales en materia de eficiencia recaudatoria, la valuación del país es poco favorable. Si México es comparado en materia de recaudación con sus pares de la ocde, se puede tener una idea de lo que se está hablando. Mientras que en promedio para los últimos 10 años, Dinamarca presenta una recaudación total del 47% con respecto al pib, México se queda en el último puesto de 34 economías con tan sólo un 15%. Es importante destacar que tomando como referencia dicho período, un tercio de los países que integran la ocde presentan una recaudación por encima del 29% en relación con el pib. 15

En la gráfica 3 se presenta un histograma con la distribución de los países que conforman la ocde de acuerdo con su nivel de recaudación promedio en los últimos 10 años. Como se puede apreciar, una parte importante de los países (24) se encuentran en una recaudación que va del 21 al 35% en relación con el pib.

Como en otros muchos casos, la economía mexicana ofrece valores atípicos para la ocde. Por lo tanto, para tener una visión más acabada de la situación de recaudación del país quizás sea más conveniente compararla con sus pares latinoamericanos. Tomando los datos de la recaudación para once países más en el período que va de 2000 a 2009, se puede apreciar cómo algunos de ellos han incrementado su ingreso, destacándose Argentina, que pasa del 18.1% al 24.7% en relación con el pib; Uruguay, que mejoró su recaudación en más de 4 puntos del pib y Colombia, que lo hizo en más de 3 puntos (cuadro 1).16

Comparativo de la recaudación/PIB 2000-2009

| 2000 | 2009 | Variación | Crecimiento | |

|---|---|---|---|---|

| Chile | 18,01 | 16,87 | -1,13 | -6,29 |

| Guatemala | 10,46 | 10,36 | -0,10 | -0,99 |

| México | 14,07 | 14,52 | 0,44 | 3,16 |

| Venezuela | 12,88 | 13,46 | 0,59 | 4,55 |

| República Dominicana | 12,32 | 13,07 | 0,75 | 6,11 |

| Brasil | 22,88 | 23,94 | 1,06 | 4,62 |

| Costa Rica | 13,10 | 14,94 | 1,84 | 14,04 |

| Perú | 12,23 | 14,21 | 1,98 | 16,16 |

| El Salvador | 10,23 | 12,63 | 2,39 | 23,36 |

| Colombia | 11,72 | 15,37 | 3,64 | 31,08 |

| Uruguay | 12,62 | 17,01 | 4,39 | 34,74 |

| Argentina | 18,09 | 24,69 | 6,60 | 36,47 |

Tomando como referencia los casos de Argentina, Brasil, Uruguay, Chile y Colombia (por ser países que en 2009 tuvieron un mejor desempeño en materia de recaudación que el obtenido por México), es necesario desglosar el gasto para encontrar posibles oportunidades de mejora.

En el cuadro 2 puede observarse que salvo Argentina, para el primer grupo de gravámenes en todos los rubros y países seleccionados, México recauda menos en relación con su pib. Quizás, el caso más notorio tiene que ver con los ingresos relacionados con el iva. El pobre desempeño de México en esa materia tiende a ser ampliamente notorio, ya que mientras en 2009 México recaudaba 3.4% en relación con el pib, Uruguay obtenía el 8.2%. De este modo, cualquier intento de incrementar los esfuerzos recaudatorios tendría que empezar por hacer modificaciones a la actual estructura del impuesto.17

Diferencial de recaudación de distintos países en relación con México/ PIB año 2009

| Colombia | 0.55 | 1.21 | 1.67 | |

| Chile | 0.74 | 0.58 | 4.39 | |

| Uruguay | 0.37 | 1.11 | 4.81 | |

| Brasil | 2.43 | 0.82 | 4.48 | |

| Argentina | - | 0.01 | 2.60 | 3.99 |

Las modificaciones podrían darse en dos sentidos: el incremento de la tasa general o bien la generalización de la tasa. Tomando en cuenta estas dos opciones, en el presente trabajo se opta por la segunda en tanto que es considereda una medida más atinada si el objetivo es incrementar la recaudación. Los motivos se exponen en el siguiente apartado.

2Evolución y situación actual del iva en MéxicoEl iva es un impuesto complementario que grava, en el caso de México, la enajenación de bienes, la prestación de servicios independientes, el otorgamiento del uso temporal de los bienes y la importación de bienes y servicios (Art. 1 de la Ley del iva, LIVA, 2012), es decir actividades diferentes a la generación del ingreso, siendo así un impuesto indirecto.

El iva no fue un impuesto más en la estructura tributaria. Se implementó en 1980 como sustitución al impuesto sobre ingresos mercantiles. En ese año, se establece una tasa general del 10%. Posteriormente, en 1983, la tasa sería incrementada a 15%, regresando a su nivel del 10% durante un período breve que abarcó de 1991 al primer trimestre de 1995, año en el que, derivado de la crisis vivida por el país, el iva nuevamente retomó un valor de 15%. Aunque se intentaron varias modificaciones a esta tasa, no es sino hasta el 2010 cuando se establece un incremento de un punto porcentual quedando en 16%. Vale la pena mencionar que la modificación se propone y aprueba en el marco de una nueva crisis económica, con el objetivo de mantener los ingresos públicos.

En el caso de México, por cuestiones de competitividad la tasa general del i v a es diferente en la franja fronteriza.18 Dicha tasa fronteriza en 1980 era del 6%, y siguió la misma tendencia que la tasa general; es decir, aumentó en 1991 para quedar en 10% hasta 2009 y a partir de 2010 es del 11%. En el caso de productos alimenticios, medicinas de patente, servicios a la agroindustria, entre otros, la tasa es de cero. Por último, cierto tipo de productos y actividades están exentos.19 En suma, en la actualidad el iva maneja 3 tasas diferentes: 16% general, 11% fronteriza, 0% para algunos actos o actividades centradas en el sector primario, medicinas, alimentos y exportación de bienes y servicios.

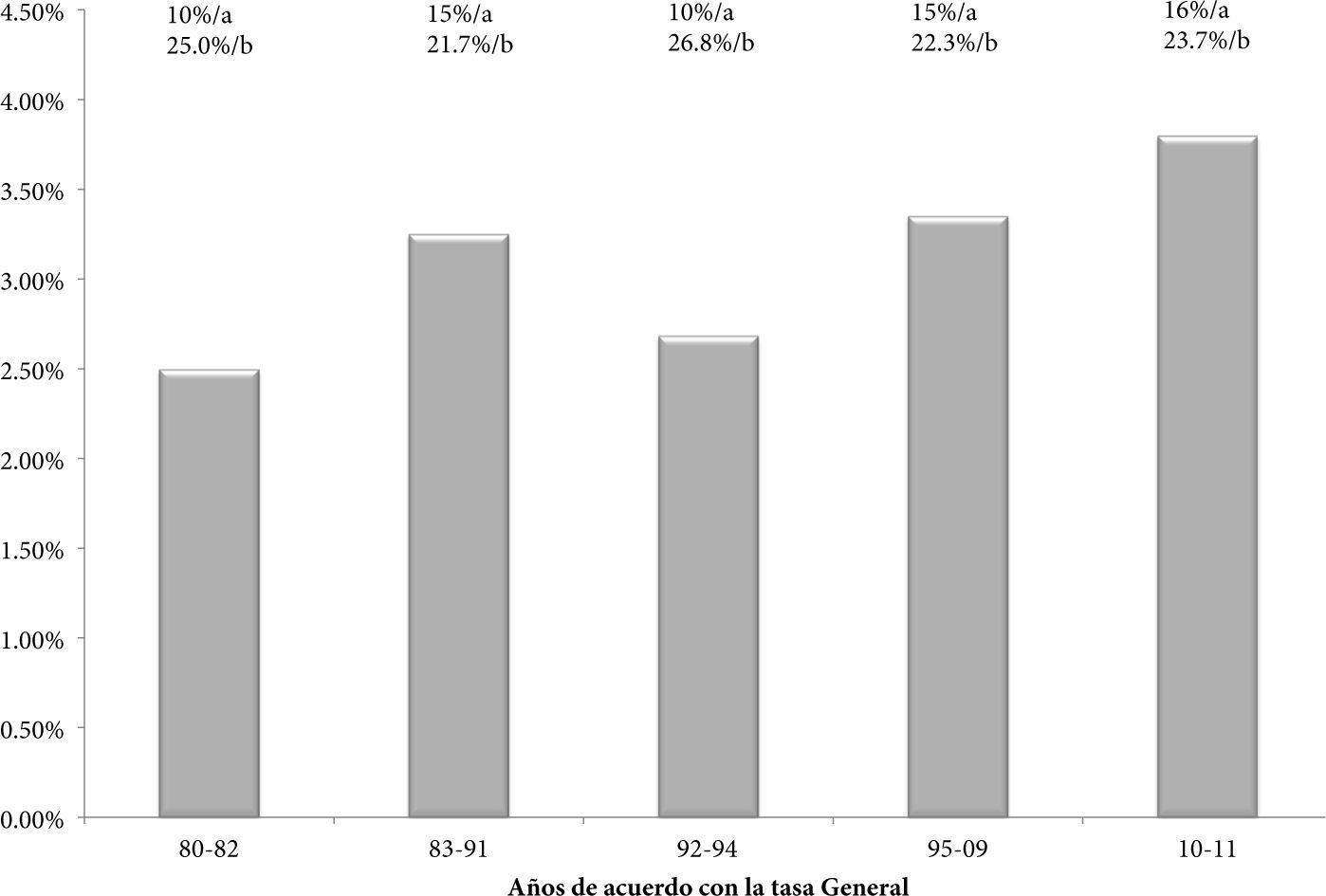

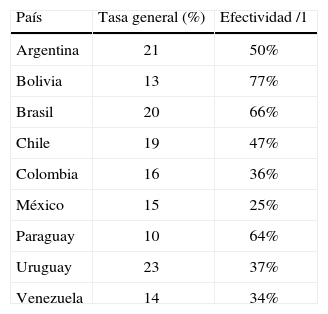

En la gráfica 4 se presenta la evolución del iva en materia de captación de ingresos como porcentaje del pib para el período que va de 1980 a 2011. En este período, se ha pasado de una recaudación del 2.68% al 3.74% con ciertos altibajos que tienen que ver con los períodos de crisis que ha enfrentado el país y los ajustes en las tasas generales del gravamen. Es importante denotar la baja eficiencia del impuesto que, aun cuando ha venido mejorando, no llega a ser satisfactoria si es comparada con otros países de América Latina. Tal es el caso de Bolivia o Paraguay que teniendo tasas menores, dada su eficiencia, logran una recaudación mucho mayor. De hecho, todos los países del cuadro 3 presentan un nivel de eficiencia mayor, por lo menos para el año 2008.20

Evolución de la recaudación del IVA/PIB. Tasa general para conjunto de años y la productividad del impuesto (1980-2011)

‘/b se refere al promedio de productividad del impuesto para cada periodo, determinada en funció de la recaudación potencial a la tasa general y su recaudación real.

Comparativo de la efectividad de recaudación del IVA (2008)

| País | Tasa general (%) | Efectividad /1 |

| Argentina | 21 | 50% |

| Bolivia | 13 | 77% |

| Brasil | 20 | 66% |

| Chile | 19 | 47% |

| Colombia | 16 | 36% |

| México | 15 | 25% |

| Paraguay | 10 | 64% |

| Uruguay | 23 | 37% |

| Venezuela | 14 | 34% |

1/ la efectividad se calcula dividiendo los ingreso/PIB entre la tasa general.

Tomando en consideración el conjunto de tasas previstas en la LIVA (2012), se podría hacer un ejercicio bastante sencillo para ofrecer una idea más detallada de la eficiencia y capacidad recaudatoria del iva mexicano. Considerando que cada tasa se reparte de forma proporcional en el 100% del pib, la recaudación posible sería de 6.75%21 con una eficiencia recaudatoria del 55% y un grado de evasión o elusión del 45%, teniendo en cuenta que la tasa general es del 16%, 9.25% de ella sería considerada un gasto fiscal.22

La Secretaría de Hacienda y Crédito Público (shcp) estimó que en el año 2010, el gasto fiscal fue del 1.5% del pib: 0.30% correspondiente a las exenciones, 0.12% a la reducción de tasa por comercio en zona fronteriza y 1.10% relativo a la tasa cero, dejando una clara evidencia de la ineficiencia del gravamen, dado su potencial. Tan sólo considerando la eficiencia que presenta Bolivia (cuadro 3), el iva por sí sólo generaría recursos similares al de toda la estructura impositiva.

3Implicaciones de la medida sobre la recaudación y equidadComo ya se comentó, existe una fuerte oposición a la generalización del iva por considerarlo un impuesto regresivo, pero la manera de solucionar su regresividad parece no ser la adecuada. En octubre de 2003, en un seminario internacional organizado por el Senado de la República y el Banco de México, se le cuestionaba a Vito Tanzi23 sobre las ventajas de una base amplia en el iva, a lo que él respondía que dicho impuesto debe ser “una máquina para producir dinero, nada más”. Sus características deseables son que tenga una base amplia y de preferencia que consista en una tasa única. Según Tanzi (2003), una tasa cero no beneficia a los más pobres ya que ésta implica un costo muy alto para la economía y el verdadero problema es de carácter político. Por una parte, como se ha comentado, a los políticos no les gusta cobrar impuestos por el alto costo que ello representa a sus propios intereses. Un político que propone incremento de impuestos pierde popularidad, pero también resulta importante considerar que los acuerdos en materia tributaria –como en otras reformas– sirven de moneda de cambio que resulta sumamente valiosa y será reservada para el momento que genere su mayor beneficio.

Tratando de poner en perspectiva cuáles son algunas de las razones para mantener las cosas como están o buscar alternativas, parece necesario, además de ofrecer argumentos económicos, tomar un espacio para reflexionar sobre los argumentos jurídicos que se esbozan al respecto. Económicamente, varios son los aspectos a favor de la generalización del iva, entre los que destacan la mayor recaudación impositiva lo que permite que la renta petrolera sea tan relevante para los ingresos públicos como también la capacidad de incrementar el gasto público en diferentes rubros como son el gasto de capital en infraestructura pública y el gasto social, tan necesario en una sociedad con el nivel de desigualdad y pobreza como la mexicana.

Sin embargo, y aun cuando de suyo esos elementos económicos podrían parecer suficientes para optar por la generalización del iva, existen diversos elementos o razones para que ello no se realice. Entre ellas destacan las razones jurídicas, por ser aquéllas que frenan de tajo cualquier acción encaminada a reformar el actual esquema del impuesto en análisis. Por tal fin, a continuación se exponen algunas de las razones jurídicas para no generalizar el impuesto, para posteriormente exponer ciertos elementos económicos para sí hacerlo.

Las razones jurídicas para no generalizarEn relación con los fundamentos de los impuestos, de acuerdo con Villegas (2001) se podrían explorar tres teorías: la del precio de cambio, prima de seguro y la distribución de las cargas públicas. Las dos primeras están relacionadas con el pago que deben hacer los ciudadanos por los servicios que reciben por parte del Estado. A su vez, la última teoría parte de una condición de solidaridad social mediante la cual es equitativo que la obligación tributaria esté en función de la capacidad económica individual, bajo la premisa de que los ciudadanos reciben del Estado beneficios generales y particulares que le permiten potencializar su capacidad de generación de ingresos y riqueza.

La igualdad en términos jurídicos es expuesta por Ferrajoli (2011: 742-745) como aquella condición en la cual las personas naturales tienen la titularidad de los mismos derechos universales, situación que se vuelve complicada ya que las personas son todas y en todo distintas tanto de hecho como de derecho. La desigualdad jurídica es determinada por la esfera de los derechos patrimoniales, mientras que la igualdad radica en el carácter universal de los derechos fundamentales.

En las sociedades modernas, la desigualdad está asociada al mercado y a la competencia por lo cual es inevitable, pero puede y debe reducirse mediante la satisfacción de los derechos fundamentales y en particular de los que son denominados bienes sociales, en los cuales se encuentran los alimentos y fármacos. Lo paradójico resulta en tanto que alimentos y fármacos son bienes patrimoniales. De este modo, su prestación como bienes sociales se debe a una condición de derecho positivo en el cual se considera necesaria la acción del Estado para tutelar en condiciones de igualdad la supervivencia de las personas (Ferrajoli, 2011: 689-734). En cualquier sociedad las personas son desiguales, pero la garantía de que puedan ostentar los mismos derechos se debe a un trato equitativo por parte del Estado.

La tasa cero del iva, puede ser interpretada como una obligación del Estado que trata de buscar una situación de igualdad entre las personas al garantizar sus derechos fundamentales en materia de alimentación y salud. De acuerdo con Abramovich y Courtis (2002: 29), pueden discernirse cuatro niveles de obligaciones para el Estado: respetar, proteger, garantizar y promover. En el primero, se puede entender una obligación negativa en la cual el Estado no obstaculiza o impide el acceso al goce de los bienes que constituyen el objeto del derecho, mientras que en el resto, las obligaciones son positivas en tanto que el Estado debe garantizar la protección para que no se generen obstáculos por parte de terceros. De este modo, se ofrece la garantía de que el titular del derecho pueda obtenerlo –aun cuando no pueda hacerlo por sí mismo– y promover así condiciones para que los titulares del derecho accedan a él.

En términos jurídicos, la tasa cero tiene la lógica de las obligaciones negativas. Respeta el consumo de las personas en alimentos y medicinas no gravando el Impuesto en estos bienes. Por una parte, la disyuntiva estriba en cuestionarse si esa determinación inhibe en algo la capacidad de cumplir con las obligaciones positivas y, por la otra, si la obligación negativa puede resultar equitativa.

Así, surgen los siguientes cuestionamientos. En primer lugar, ¿cómo garantizar y promover el consumo de alimentos y medicinas con recursos públicos limitados? En segunda instancia, ¿es una decisión jurídica correcta dar el mismo trato a personas que de acuerdo con sus derechos patrimoniales son diferentes? Para ofrecer información que conduzca a una mejor reflexión de los cuestionamientos anteriores, es necesario acompañar la doctrina jurídica con principios y argumentaciones económicas con el afán de tener una mejor perspectiva y poder establecer así una relación entre las obligaciones positivas y negativas que resulte en una interpretación jurídico-económica.

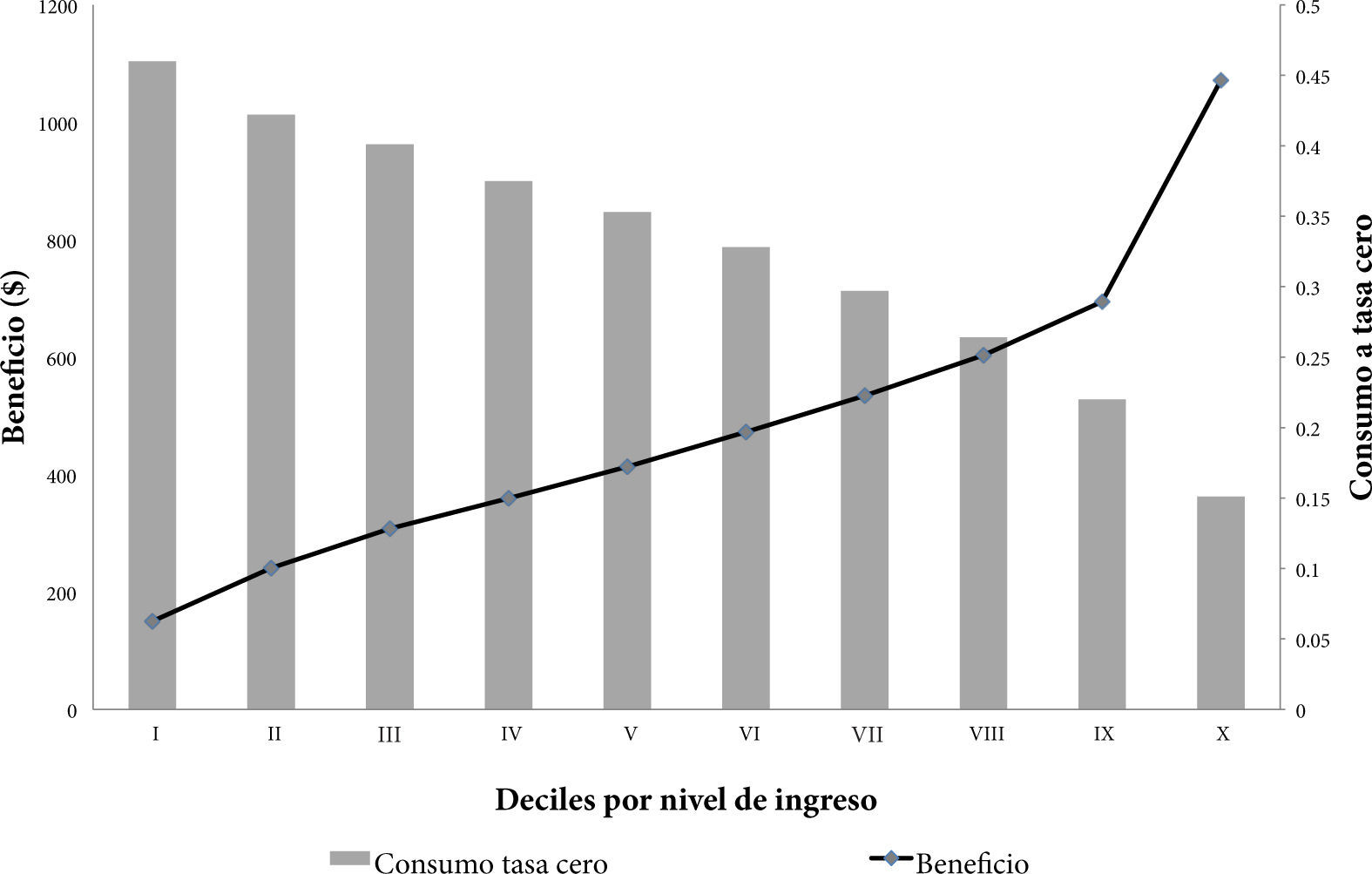

Las razones económicas para generalizarEn la práctica, los beneficiarios de la tasa cero son todas aquellas personas que consumen productos bajo ese régimen. Sin embargo, no todos se benefician en la misma proporción ya que aquellas personas con mejores niveles de ingreso, resultan más favorecidas. Si se parte de una tasa general del 16%,24 el beneficio resultante de tener una tasa cero en ciertos productos como son alimentos y medicinas, es muy regresivo independientemente de que la parte del ingreso dedicado al consumo sea menor en el decil X (que corresponde al 10% de los hogares de mayores ingresos), por cada peso en promedio de beneficio que reciben los hogares del decil I (que son los hogares de menores ingresos). De este modo, los del decil X reciben en promedio más de 7 pesos, lo que pone en evidencia que eliminar la inequidad ha resultado costoso y, visto desde esta perspectiva, no cumple con su cometido (gráfica 5). Presentando los argumentos desde otra perspectiva, si se compensara el primer decil con el décimo, quedarían alrededor de 6 pesos que podrían mejorar en seis veces el efecto que tiene el iva sobre ese segmento de la población. En un estudio similar realizado por el Centro de Estudios Espinosa Yglesias, dividiendo a la población en quintiles, se llega a una relación del 1 a 5, es decir que de cada peso que se le subsidia al más pobre, se le subsidian 5 al más rico, por lo que concluyen que el subsidio es regresivo, lo que implica que se le exenta más a quien más tiene y menos a quien menos tiene (Malo y Vélez, 2012: 63).25

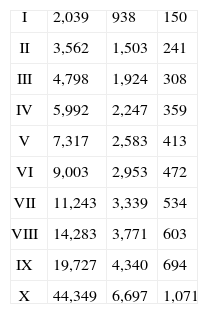

En la Encuesta Nacional de Ingresos y Gastos de los Hogares (enigh) para 2008, el Instituto Nacional de Estadística y Geografía (inegi) contabiliza aproximadamente 26.7 millones de hogares que son agrupados en 10 estratos de 10% cada uno en función de su nivel de ingreso. El promedio del ingreso de cada uno de esos estratos se muestra en el cuadro 4, donde de manera adicional se presenta la parte del ingreso destinado al consumo de los bienes a tasa cero, así como el subsidio correspondiente suponiendo una tasa del 16%.

Ingreso mensual, consumo a tasa cero y subsidio de la tasa por hogares

| I | 2,039 | 938 | 150 |

| II | 3,562 | 1,503 | 241 |

| III | 4,798 | 1,924 | 308 |

| IV | 5,992 | 2,247 | 359 |

| V | 7,317 | 2,583 | 413 |

| VI | 9,003 | 2,953 | 472 |

| VII | 11,243 | 3,339 | 534 |

| VIII | 14,283 | 3,771 | 603 |

| IX | 19,727 | 4,340 | 694 |

| X | 44,349 | 6,697 | 1,071 |

La generalización de la tasa al 16% tendría un efecto sobre el primer decil en promedio de $150 pesos mensuales, los del segundo decil verían mermado su ingreso en promedio en $241 mensuales y así sucesivamente (véase el cuadro 4.).26 Tomando la suma de la afectación sobre el consumo del total de la población y anualizándolo, se puede estimar que el impacto sobre la recaudación total sería cercana al 1.3% del pib. Desde luego que los cálculos anteriores suponen una situación estacionaria donde se mantienen los niveles de evasión y elusión fiscal. No obstante, con la medida se puede esperar que la administración y control sobre el impuesto se haga más fácil y con ello se avance en la reducción de dichas prácticas lo que configura un escenario de mayor recaudación a la estimada.

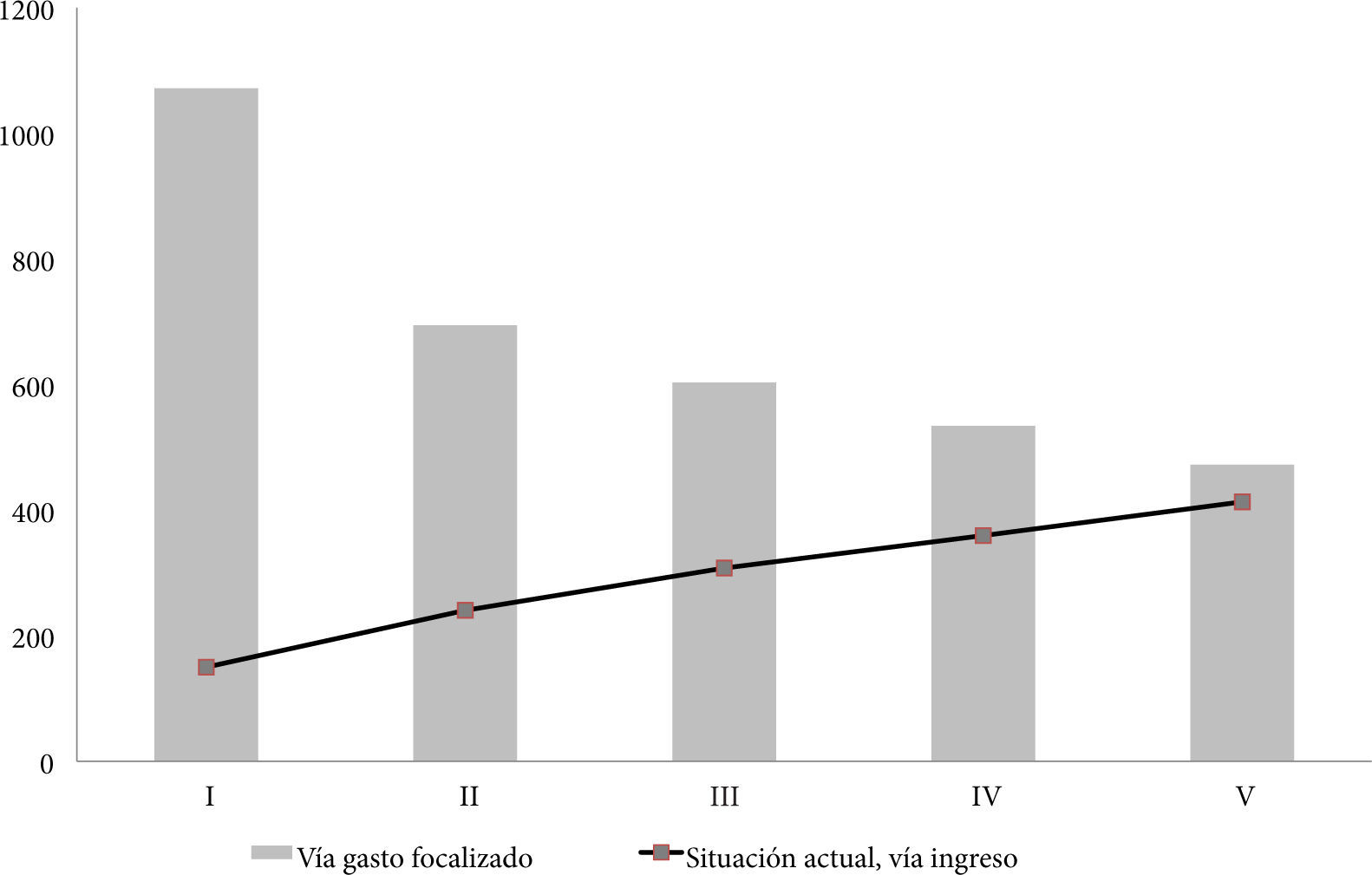

La tasa cero resulta ser una transferencia vía ingreso. Al generalizar la tasa, se elimina el beneficio pero en aquellos casos en que se desee mantenerlo podría hacerse mediante una transferencia vía gasto que de ser focalizada al 100%, podría revertir la regresividad del esquema actual teniendo por resultado uno ampliamente progresivo. Imaginando que el cobro del décimo decil fuera destinado al primero, que el del noveno se canalizara al segundo y así sucesivamente, se mejoraría en mucho la situación de las personas de menores ingresos, como puede apreciarse en la gráfica 6,27 donde se neutraliza el efecto de la generalización y se mejora la condición de los cinco deciles, pasando de una situación regresiva a una progresiva.

Recapitulando, si buscando eliminar la regresividad del iva para cumplir con las obligaciones del Estado se obtienen menos recursos de los esperados y la regresividad sigue presente, es hora de valorar si es posible y factible, de acuerdo a nuestra Carta Magna, llegar a una situación en la cual el Estado, dejando de cumplir con una de sus obligaciones negativas, pueda tener un margen más amplio en el cumplimiento de sus obligaciones positivas.28

La obligación de respetar es coincidente con la tasa cero. Generalizar el iva es imprimir una restricción al consumo de millones de personas en alimentos y medicinas, lo que implica no respetar el derecho que tienen a consumir las personas de menores ingresos. Esto es así no por una condición de mercado, sino por el incremento de precios que imprime el Estado vía los impuestos. Sin embargo, se tendría que repensar que los impuestos no pueden ni deben ser valorados de forma individual, ya que: El impacto distributivo debe medirse sobre el conjunto de la política fiscal y no únicamente sobre los impuestos y, mucho menos, sobre uno sólo de ellos, por más significativo que éste sea. Esto es así debido a que el impacto relativamente regresivo de un impuesto puede ser neutralizado e incluso revertido por medio de la focalización del gasto en bienes, servicios y transferencias de los segmentos de menor ingreso de la población (Bès, Roca y Barreix, 2012).

En suma, el no cumplir con la obligación negativa posiblemente pueda ofrecer un escenario en el cual se satisfagan las obligaciones positivas en una mejor condición.

La premisa de que es posible neutralizar el efecto de la generalización de la tasa en la población de menores ingresos, parte de confiar en la capacidad del Estado para regresar esa cantidad monetaria a todos los afectados, lo que podría ser una premisa demasiado optimista si se considera que durante años se ha criticado la efectividad de la política de gasto en el país. Afonso et al., (2006) al realizar un estudio comparativo sobre la eficiencia del sector público en los nuevos miembros de la Unión Europea y nueve países emergentes29 (dentro de los cuales se encuentra México), genera algunos índices a partir de los cuales se puede apreciar el pobre desempeño del país en aspectos relacionados con la administración del gasto (8), formación del capital humano (8), salud (4), distribución del ingreso (5), estabilidad económica (8),30 etc. Abundando más en el tema, en el siguiente apartado se identifican algunos programas de gasto que podrían servir con el propósito no sólo de neutralizar la regresividad del iva, sino de ofrecer incluso un mejor escenario en materia de distribución del ingreso.

La eficiencia de las políticas públicas tiene que ver con el cumplimiento de sus objetivos, por lo que de facto se esperaría que la forma en que se logra la compensación vía gasto, debe contar con programas que sean progresivos –tanto en términos relativos como absolutos–.31 De esa forma, la regresividad del impuesto se elimina con la progresividad del gasto.32

Bajo la idea de que es posible tratar de remediar las características regresivas de los impuestos mediante la estructuración progresiva del gasto público, en el siguiente apartado se examinan algunas posibilidades a través de las cuales se podría neutralizar la generalización del iva.

4Compensación vía gastoPara Doménech y García (2001), la inequidad que se derive de la generalización del impuesto podría ser resuelta mediante programas de gasto. En la actualidad existen diferentes mecanismos a cargo del gobierno federal para otorgar transferencias vía gasto a la población. Levy (2000) identifica cuatro instrumentos: a) el Programa de Educación, Salud y Alimentación (progresa),33 programa que tiene como finalidad la transferencia monetaria a las familias en condiciones de pobreza; b) el Impuesto Sobre la Renta Negativo (isrn) que no es otra cosa que el subsidio al empleo34 de aquellos trabajadores que tienen ingresos por debajo de un determinado umbral; c) las reformas a la seguridad social que implican el apoyo a las cuentas individuales capitalizables (cic) y Seguros de Salud para la Familia; y d) las prestaciones a los trabajadores del sector público.35 Todos esos programas operan en la actualidad y podrían ser una vía para que las personas de bajos ingresos puedan recibir su compensación por iva y –de ser el caso– mayores beneficios.

A continuación se examinan algunas opciones y programas ya existentes que pueden ser considerados para compensar el efecto del iva, destacando algunas de sus posibles complicaciones y limitantes:

- 1.

La premisa básica sería no generar ninguna estructura ex profeso para regresar el dinero a las personas afectadas, ya que esto sería desconocer que existen diferentes opciones para hacerlo. Si se tienen programas sociales focalizados, donde se han identificado a las personas u hogares pobres, se podrían usar como canal para destinarles el impuesto que por concepto de iva en medicina y alimentos, han pagado. Este canal funcionaría si se hiciera una buena discriminación de los hogares y si su cobertura fuera tan amplia como el universo al que se hace referencia (del I al V decil). Uno de estos programas podría ser el de Oportunidades que a decir de Scott (2004), representa un instrumento de transferencia excepcional al combinar la focalización con bajos costos.

- 2.

En el año 2001, ante el anuncio del incremento del precio de la dotación de leche suministrada a la sociedad por el Gobierno Federal a través de Leche Industrializada Conasupo, (liconsa), el gobierno del Distrito Federal procedió a otorgar un subsidio a las familias beneficiarias del programa para neutralizar el efecto del incremento. Sin embargo, en enero de 2010 se anunció que dicho subsidio quedaba sin efecto por considerarlo poco efectivo y que dichos recursos podrían ser canalizados a otros programas. La transferencia vía gasto tendría que garantizarse permanente al menos tanto como se mantuviera la generalización del impuesto. ¿Se podría tener como canal de distribución de la transferencia a liconsa? No, en tanto que aun cuando tiene una cobertura de atención cercana al 76% de todos los municipios, no hace una discriminación respecto al nivel de ingresos, sus beneficiarios están en función de la edad o de alguna discapacidad, aplicando el costo de participación como mecanismo de control.

- 3.

La transferencia podría ser canalizada mediante el pago de nómina si se estableciera que las personas con un determinado nivel de ingresos recibirían el subsidio correspondiente por el cobro de iva en sus consumos. Ésta podría ser una idea interesante, pero cuenta con algunos problemas como el hecho de que aproximadamente el 50% de la Población Económicamente Activa labora en la economía informal.

- 4.

Si el problema es que con la generalización del impuesto las personas pierden capacidad de consumo, en el caso de las medicinas con los recursos adicionales recaudados se podría incrementar el stock de éstas en el sistema de salud para que las personas de menores ingresos no vieran mermado su ingreso por este concepto. Sin embargo, nuevamente surge el problema de la discriminación o bien de la selección adversa.

La eficiencia del gobierno a la hora de aplicar los recursos, el exceso de burocracia, el problema de la revelación de preferencias, el aspecto político y algunos otros inconvenientes, hacen que la sociedad sea renuente a darle el apoyo a la medida. No obstante, los mecanismos e instrumentos existen y mediante ellos se canalizan los recursos. En este sentido, ¿por qué validarlos para la asignación de una parte de la política social del gobierno federal y no para la asignación de los nuevos recursos provenientes del incremento en la recaudación?

ConclusionesA lo largo del documento se ofrecieron una serie de elementos a tener en cuenta para la discusión de la reforma fiscal. Se considera que es posible generalizar el iva sin que ello signifique una pérdida de bienestar para las personas de menores ingresos y dé por resultado una recaudación mayor a la que se ha tenido hasta ahora.

Salvo una mejor interpretación jurídica, parece que la teoría del derecho no establece una restricción en el cumplimiento de las obligaciones del Estado al respecto de si éstas son cumplimentadas mediante acciones tributarias o de gasto. Con la tasa del 0% en iva, el país no genera los resultados deseados ni se tutelan los derechos fundamentales en materia social. Por lo tanto, lo que se propone es una alternativa según la cual debe garantizarse de manera suficiente que las personas de los estratos económicos más bajos no sólo no sean perjudicadas, sino que su condición se vea incluso mejorada.

Resulta importante mencionar que incrementar la recaudación, además de posibilitar una mayor participación del Estado en diversos ámbitos económicos, sociales y administrativos, también es fundamental para liberar recursos provenientes del petróleo que deberían estar canalizados a generar una alternativa energética sustentable para el país en lugar de estar cubriendo el gasto corriente de los distintos órdenes de gobierno. Asimismo, una de las virtudes que se le adjudican a la generalización, es la disminución de la evasión y elusión fiscal, lo que de entrada distribuye mejor las cargas tributarias y resulta justo para aquellos contribuyentes que cumplen con su obligación tributaria.

Por último, la situación de las personas más pobres en el país no es mejor con un subsidio del 16% sobre alimentos y medicinas. Para que esa parte de la población pueda tener una alternativa, es necesaria una presencia más fuerte del Estado mediante políticas públicas y si eso se posibilita al generalizar el iva, debe darse una discusión muy intensa al respecto y optar por una decisión debidamente consensada y valorada, sin perder de vista que parte del éxito en la medida tributaria depende del éxito del gasto público en la neutralización de su efecto sobre las capas más vulnerables de la sociedad, generando incluso mayor bienestar en la medida que se mejore la recaudación en el país.

Doctor en Economía y Maestro en Finanzas por la Universidad Nacional Autónoma de México. Licenciado en Administración y Economía por la Universidad Autónoma Metropolitana. Profesor Investigador en la Facultad de Economía y en la de Contaduría y Administración, Universidad Nacional Autónoma de México, (México). Sus principales líneas de investigación son: finanzas públicas, política fiscal, administración pública, política monetaria, crecimiento y desarrollo económico. Entre sus publicaciones destacan: “La búsqueda de motores de crecimiento bajo condiciones de liberalización económica” (2006); “Crítica a la estructura tributaria actual en México” (2007) y “Federalismo y Finanzas Públicas; una discusión acotada para México” (2011).

El documento no pretende entrar a una discusión teórica, práctica y menos dogmática al respecto de la estabilidad monetaria sustentada en la austeridad fiscal. Antes bien, el objetivo es el de valorar la posibilidad de incrementar los ingresos mediante el i v a sin adicionar otras complicaciones.

La propuesta de reforma fiscal en 2001, de acuerdo con Ramírez (2007) se podría resumir en tres puntos principales: la generalización del 15% del iva sobre alimentos y medicinas, la disminución del Impuesto Sobre la Renta (isr) y la eliminación de regímenes especiales.

Resulta interesante comentar que en los últimos diez años los ingresos petroleros en promedio han representado el 34% de los ingresos totales, mientras que el 42% provienen de la recaudación.

Agha (1996) en un estudio para 17 países de la Organización para la Cooperación y el Desarrollo Económico (ocde) apuntaba que el cumplimiento es menor con diferentes tasas de iva.

Cualquier cantidad de ingresos adicionales a la situación actual puede ser deseable, pero hablando de una condición más concreta, en 2009 el promedio de recaudación por concepto de i v a en relación con el pib, en 12 países latinoamericanos (Argentina, Chile, Brasil, Colombia, Costa Rica, El Salvador, Guatemala, México, Perú, República Dominicana, Uruguay y Venezuela) fue de 6.67%, de acuerdo con datos de la ocde, México con la menor recaudación registraba 3.4%, tan sólo hay que imaginar lo que se podría hacer con una recaudación 6.67% que es casi el doble de la registrada ese año. Cuando se revisan diversas estimaciones sobre la recaudación por concepto de iva, resulta claro que es muy difícil obtener la recaudación potencial, pero también es evidente que México es de los países con la menor eficiencia en su recaudación, por lo que una recaudación deseable por lo menos debería de estar cercana al promedio de lo que recaudan países en condiciones similares.

Heckman (1976) expone que la imposición sobre el capital físico puede alentar la sustitución por capital humano, el mecanismo de transmisión consiste en que el impuesto reduce el rendimiento sobre la inversión física que convierte al capital humano relativamente en mejor inversión.

La existencia de diversas tasas impositivas puede ocasionar que los consumidores cambien su consumo, por tanto es recomendable que la tasa sea igual para todos los bienes de consumo final (Mankiw et al., 2009).

En materia de asignación de recursos los impuestos a las empresas y personas pueden generar una serie de distorsiones que tienen que ver con: la determinación de realizar una inversión o no; en el caso en que el impuesto sobre las personas disminuye los salarios netos, esto tendrá un efecto negativo en la acumulación de conocimientos, ya que la motivación por adquirir más y mejores conocimientos y habilidades está relacionada con la expectativa de ganar salarios futuros más elevados. Trostel (1993) y Zangler y Dürnecker (2003), argumentan que los trabajadores aumentarán su escolaridad hasta el punto donde los beneficios marginales sean iguales a los costos marginales; en los casos donde los impuestos a las personas son progresivos, estos juegan en contra de la acumulación de las habilidades laborales lo que incide en la productividad de las empresas y el crecimiento económico (Feldstein y Vaillant, 1994).

Para abundar sobre la liberalización económica, globalización y participación del Estado, puede verse en Rodrik (1988); Tanzi (2004) y Harrison (2006).

Cuando se habla del tamaño del Estado, éste puede expresarse en términos del gasto que realiza en relación con el pib.

Para ampliar los puntos mencionados puede verse Papadimitriou y Wray (1997).

De acuerdo con Stiglitz (2003) el incremento de las tasas de interés por parte de los Estados Unidos genera cierta incertidumbre respecto a la factibilidad del modelo de desarrollo que se venía experimentando en Latinoamérica. Si en lugar de haber incrementado las tasa como se hizo, se hubiera realizado un análisis de riesgo por parte de los banqueros para determinar qué pasaría con la solvencia de los deudores ante el incremento de la tasa de interés, seguramente los flujos crediticios se habrían detenido antes y con ello también la exposición al riesgo de los países deudores.

Bajo el plan Brady se procedió a la restructuración de más de 48 mil millones de dólares mediante un menú que contemplaba reducciones en el principal, en el interés y otorgamiento de nuevos créditos. Del total, el 42.6% quedó sujeto a un intercambio por bonos de descuento de 35%; 46.5% a la reducción de las tasas de interés que quedó fija a 6.25% y; el restante 10.9% sirvió de base para la aportación de nuevos recursos entre 1990 y 1992 (Solís, 1996: 56).

Los precios de la mezcla mexicana fueron en promedio de $80.15 y $57.44 para los años de 2008 y 2009. En dichos años, los ingresos del petróleo se vieron perjudicados al caer de 8.64% a 7.33% en relación con el pib, en una situación donde se necesitaba mantener el nivel de ingresos debido a la crisis económica.

Es importante mencionar que se excluyen los ingresos por concepto de seguridad social y que en todos los casos se habla de ingresos tributarios correspondientes a todos los niveles de gobierno. La información se presenta en ese sentido ya que dependiendo del país del que se hable, puede tener un sistema fiscal más o menos centralizado.

Dado que la comparación entre países siempre tiene sus particularidades (sobre todo en los casos donde se trata de países federales, regionales o unitarios), una forma de evitar esas diferencias es haciendo la comparación con la recaudación total, independientemente del orden de gobierno que la obtenga. Dada esa situación, en el cuadro 1 los datos de la tributación de México son diferentes a los comentados en el resumen, ya que mientras en el resumen se mencionaron datos del gobierno Federal, en el cuadro 1 se hace mención del Gobierno Federal, Estatal y Municipal. De forma adicional, la fuente de los datos del resumen es la Secretaría de Hacienda y Crédito Público, mientras que el cuadro 1 se construyó con datos de la ocde, lo que genera algún tipo de diferencia.

Es importante destacar que realizando el mismo ejercicio para las economías de la ocde, en promedio éstas obtuvieron en 2011 el 3.19% por arriba de lo logrado por el país. Algunos casos destacados son Canadá, Nueva Zelandia, Japón, Estonia, Suiza y Corea, países que en función de su tasa general obtienen buenos resultados en la recaudación.

Es el territorio comprendido entre la línea divisoria internacional (tanto del norte como del sur del país) y una línea paralela a una distancia de 20 kilómetros hacia el interior de cada una de ellas.

Una cronología en resumen se puede encontrar en Ayala (2001: 265). Algunos de los cambios más significativos fueron sobre la tasa general; en 1988 se amplía la tasa cero para un grupo mayor de alimentos y se adicionan medicinas; en 1983 se establece una tasa del 20% para bienes y servicios de lujo, misma que desaparece en 1992; las exenciones se dan en servicios médicos, educación, renta residencial, terrenos y edificios, servicios financieros, lotería, actividades caritativas, entre otros, mientras que la tasa cero es aplicada a las exportaciones, animales no procesados, productos agrícolas, vegetales no procesados, medicina, leche, alimentos de la canasta básica, etc. Para más detalles sobre los productos a tasa cero y exentos, se puede consultar la Ley del Impuesto al Valor Agregado (LIVA) de 2010.

Es importante tomar en cuenta que cada país tiene sus particularidades a la hora de estructurar su iva, por lo que la comparación debe tomarse con las reservas del caso.

Resultado de 16% (tasa general) +11% (tasa fronteriza) + 0% + exento / 4 = 6.75%

De acuerdo con la shcp (2010), los gastos fiscales pueden ser definidos como todas aquellas exenciones, reducciones y desgravaciones que se desvían de la estructura normal de cualquier gravamen, constituyendo un régimen impositivo favorable para cierto tipo de ingreso o sectores de actividad y que tienen objetivos fiscales o de política económica.

Sin lugar a dudas, Vito Tanzi es una referencia obligada en los temas de política fiscal, como son la determinación de gravámenes y la configuración de los programas de gasto. Sus planteamientos y publicaciones son diversos y su contribución a la teoría es debidamente reconocida mediante el efecto Tanzi-Olivera.

Se usa una tasa del 16% por ser la tasa vigente, pero seguramente de avanzar en una discusión sobre la generalización del iva, se tendría que empezar a discutir cuál debería de ser la tasa a la cual se debe generalizar el impuesto. Para muchos, de darse la generalización, debería de ser a una tasa más baja a la actual.

Una posible explicación entre la diferencia del estudio respecto a la estimación realizada en el presente artículo, puede ser la polarización del ingreso. Seguramente, si dividiéramos la población en veinte partes la relación sería aun mayor ya que la dispersión en el decil más rico es bastante amplia.

La determinación de los $150 tiene el siguiente desarrollo: de acuerdo con el renglón del primer decil del cuadro 4, el ingreso mensual es de $ 2,039 (enigh, 2008) y el porcentaje de consumo a la tasa cero es de 46% (informe de la distribución del pago de impuestos y recepción del gasto público por deciles de hogares y personas, resultados para el año 2008). Por lo tanto, el consumo a la tasa cero será de $938, los hogares del primer decil reciben un subsidio de $150, y así sucesivamente para cada decil.

Un programa de gasto focalizado consiste en la determinación de una población objetivo en función de lo que se quiera lograr con el programa. En el ejercicio se toma como población objetivo las familias que se encuentran hasta el quinto decil.

Es necesario recordar que en el artículo 31, fracción IV de la Constitución Política de los Estados Unidos Mexicanos, se establece la obligación de los mexicanos de contribuir con los gastos públicos de manera proporcional y equitativa por lo que se podrían generar algunas controversias respecto de la constitucionalidad de la generalización del impuesto.

Brasil, Chile, Mauricio, México, Singapur, Sudáfirica, Tailandia y Turquía.

El número entre paréntesis () obedece a la posición que ocupa el país en el indicador mencionado, respecto a los nueve países seleccionados como emergentes.

Scott (2001) realiza un estudio sobre la progresividad del gasto social y llega a la conclusión de que algunos rubros de gasto (como el de salud y educación), resultaban relativamente progresivos pero absolutamente regresivos. Es decir, en la valoración del gasto destinado a primaria éste resultaba progresivo, mientras que conforme se incrementaban los niveles educativos, se perdía la progresividad y en el gasto de educación universitaria se tenía una marcada regresividad.

El ejemplo mostrado en la gráfica 6 es una situación utópica. No es posible que el Estado tenga tal nivel de eficiencia a la hora de llevar a cabo sus programas de gasto. Sin embargo, se usa para matizar la idea de que sería más equitativo en esta situación el esquema de transferencia vía gasto.

En 2002 el progresa fue sustituido por el Programa Nacional de Desarrollo Humano “Oportunidades”. A decir de Hevia (2009), los cambios incrementales que significó pasar de un programa a otro, no implicó una mejora en el ataque contra la pobreza. Dichos cambios implicaron aumentar la cobertura a zonas urbanas, nuevos componentes y objetivos, cambios en las relaciones entre el programa y las familias beneficiadas y la eliminación de su utilización política.