El presente artículo pretende identificar cuál es el impacto del impuesto de renta societario en la redistribución del ingreso en Europa y Latinoamérica, por medio del análisis de los sistemas de tributación sociedad-socio. En primer lugar se especifican los modelos impositivos mediante los cuales son gravadas las utilidades corporativas y la progresividad de cada uno de ellos. Posteriormente, se analizan estos modelos en Europa y Latinoamérica, y su efecto sobre la redistribución del ingreso y la reducción del índice de Gini. Como resultado se estableció: a) la prevalencia de los sistemas de doble tributación en Europa y Latinoamérica; b) la importancia que tienen en Latinoamérica los sistemas de imputación del crédito tributario y deducción de la renta corporativa, teniendo en cuenta su progresividad y consideraciones recaudatorias; y c) la predominancia de modelos inequitativos de tributación de utilidades, sumado a políticas fiscales efectivas en la reducción de los índices de desigualdad.

This paper aims to identify the impact of corporate income tax on the redistribution of income in Europe and Latin America, through the analysis of the social and corporate taxation systems. First, the taxation models used for taxing the societies are specified, as well as their mechanism of progressivity. Subsequently, an analysis was performed on the corporate income tax systems of European and Latin American countries, along with their effect on the redistribution of income and the reduction of inequality indexes. As a result, it was established: a) the prevalence of double taxation systems in Europe and Latin America countries; b) the importance of imputation tax credit valuation and corporate income tax deduction systems in Latin America, taking into account their characteristics in terms of progressivity and tax considerations; and c) the predominance of inequitable models of taxation of profits, alongside fiscal policies effective in reducing inequality indexes.

Lograr la equidad y unas condiciones de vida favorables es un objetivo central de las sociedades actuales, lo que conduce al Estado al diseño de políticas públicas orientadas a alcanzar dicha meta. Esto supone centrar esfuerzos en el incremento de los ingresos que reciben las personas y las familias, modificando en algunos casos los resultados que el mercado produce. En este contexto, las 2 herramientas con las que cuentan los gobiernos para modificar la distribución del ingreso son: a) el sistema impositivo; yb) las transferencias monetarias (Cepal & Oxfam, 2016).

Con respecto al sistema impositivo la política fiscal cumple 3 funciones esenciales en los estados de bienestar: la reasignación de recursos, la redistribución del ingreso y la estabilización macroeconómica (Banco de la República, 2008). La segunda función permite que las sociedades tengan ingresos más equitativos por medio de la intervención del Estado mediante la política fiscal. Necesariamente, los impuestos con naturaleza indirecta deben ser descartados de este análisis, considerando que aun cuando estos son representativos dentro la presión fiscal de un país su efecto dentro de la distribución del ingreso de un país tiende a ser regresivo.

Los impuestos de naturaleza directa, por su parte, gravan la renta o el patrimonio y se aplican directamente sobre de la capacidad económica y, por tanto, son un mejor instrumento de justicia tributaria que los impuestos indirectos (Menendèz, 2009). Por lo que sigue, en los sistemas fiscales el gravamen sobre la renta se estructura en 2 grandes impuestos, el impuesto sobre las personas físicas (IRPF) y el impuesto sobre las sociedades (IS). En específico, los esquemas tributarios de impuestos sobre las utilidades varían en cada país, y por tanto su estructura determina la progresividad de los mismos. De esta forma, se cuentan con diversos esquemas como son el de doble tributación, integración total, integración parcial y exención el de exención de dividendos (Gonzàlez & Serrano, 2003), algunos de ellos con aplicación práctica en distintos países y los cuales serán abordados en la sección «Esquemas de tributación de impuesto sobre la renta en Europa y Latinoamérica».

Es importante resaltar que aunque en Europa en promedio es mayor la recaudación de impuestos directos en relación con el PIB, en Latinoamérica la recaudación (IS) es mayor en comparación al (IRPF). Mientras en Europa el impuesto sobre la renta se encuentra concentrado en las personas naturales, un 72,1% en promedio frente a un 18,5% por renta corporativa (European Commission, 2017), en los países latinoamericanos la concentración por renta corporativa es del 61%; en algunos países la recaudación por IS dentro de los impuestos directos supera el 80%, Paraguay (88%), Bolivia (96%) y Colombia (80%) (OECD, 2017d).

De lo anterior se deriva que el impacto redistributivo del ingreso desde la renta societaria dependerá por una parte de la progresividad con que tributen las utilidades de los accionistas, y por otro lado de la participación de estas en el recaudo total del impuesto de renta total (IS+IPRF) (European Comision, 2015). En un estudio realizado por Pisu (2012) para los países miembros de la OCDE se señala que el impacto redistributivo de los impuestos y transferencias depende del tamaño, la estructura y la progresividad de cada componente.

De cualquier forma, una óptima redistribución del ingreso vista desde la política fiscal no dependerá únicamente de que tan progresivos sean los sistemas impositivos de un país, puesto que se deben considerar otros factores como la evasión, la presión fiscal y el modelo de estado de bienestar (Hallerberg & Scartascinci, 2015). En Europa, por ejemplo, los resultados en materia de equidad por medio de las intervenciones en el ámbito de la imposición y las transferencias variarán de acuerdo con la cobertura del Estado. En este continente se tienen en general 4 modelos: nórdico, anglosajón, continental y mediterráneo (Cepal, 2014).

De modo similar, en América Latina el efecto redistributivo de la política fiscal depende en gran medida de las transferencias directas (subsidios); se estima que 3/4 de la reducción del índice de Gini antes y después de impuestos y transferencias depende de las transferencias directas (Hanni, Martner & Podestá, 2015).

Ahora bien, la importancia de reducir los índices de desigualdad por medio de la política fiscal tiene contribuciones en el ámbito macroeconómico, de acuerdo con un informe publicado en 2012 por Ortiz y Mathew (2012): a) los países en desarrollo con amplias brechas de desigualdad tienden a crecer más lentamente; y b) existe una relación directa entre desigualdad de ingresos y los problemas sociales y sanitarios, la inestabilidad política y la amplia afectación de la desigualdad en la infancia.

Con estos antecedentes, el objetivo de este trabajo es determinar ¿cuál es la importancia de los sistemas impositivos de tributación de la renta corporativa en la redistribución del ingreso en el marco del principio de progresividad?

Así pues, el desarrollo del documento comenzará con una descripción teórica de los sistemas de tributación de utilidades, y sus ventajas y desventajas, en torno a los principios de equidad vertical y eficiencia. Seguidamente se detallará la aplicación de estos modelos en Europa y Latinoamérica. Se finalizará con un análisis de la redistribución del ingreso considerando las herramientas con que cuenta la política fiscal, con un mayor énfasis en el impuesto de renta societario.

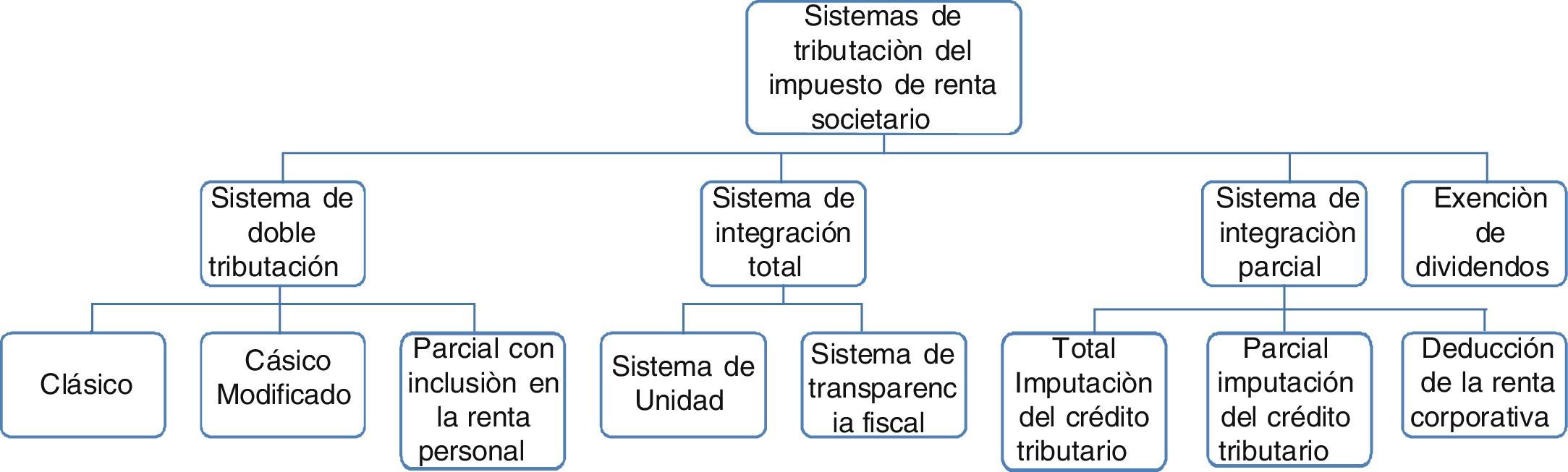

Sistemas de tributación del impuesto de renta societarioAtendiendo al principio de progresividad en un escenario ideal los beneficios que obtenga un individuo deberían tributar acorde a su capacidad contributiva, sin importar que este haya adoptado la forma societaria o no (Gonzàlez & Serrano, 2003). Pero esto implicaría la desaparición del impuesto de renta corporativo, lo cual afecta la capacidad de control y fiscalización de las administraciones tributarias. En este sentido se han desarrollado diversos sistemas por medio de los cuales los beneficios obtenidos en la sociedad pueden: tributar dentro del impuesto de renta societario, ser incluidos dentro del impuesto de renta personal o una combinación de ambos. Consecuentemente, el impacto que tenga la tributación de las utilidades en la redistribución del ingreso dependerá de la progresividad del sistema por el cual se haya optado, en general se tienen los presentados en la figura 1.

Sistemas de tributación de impuesto sobre la renta societario.

Fuente: elaboración propia a partir de González & Serrano (2003).

En este modelo el impuesto de renta se divide en 3 partes. Primero, un impuesto con tarifa plana sobre las sociedades que no produce crédito tributario en la renta personal; segundo, un impuesto progresivo para la renta personal en la que no se toman en cuenta los dividendos y, tercero, un tributo sobre los dividendos, afectados generalmente con una tarifa plana (Ávila, 2014).

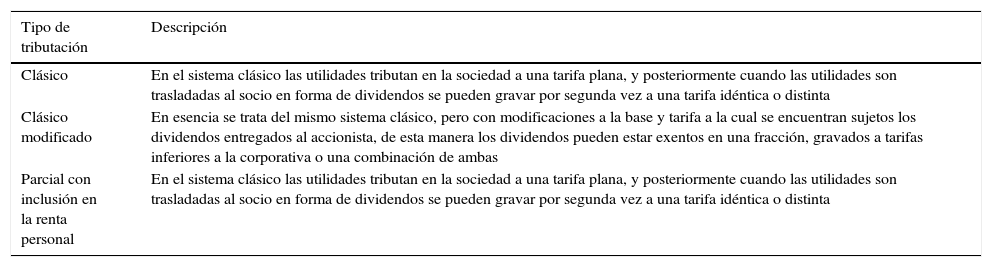

Según Ávila (2016) dentro de las variables del sistema de doble tributación se pueden encontrar 3 tipos de tributación: sistema clásico, clásico modificado y parcial con inclusión en la renta personal. En la tabla 1 se realiza una descripción de cada uno de ellos.

Sistemas de doble tributación

| Tipo de tributación | Descripción |

|---|---|

| Clásico | En el sistema clásico las utilidades tributan en la sociedad a una tarifa plana, y posteriormente cuando las utilidades son trasladadas al socio en forma de dividendos se pueden gravar por segunda vez a una tarifa idéntica o distinta |

| Clásico modificado | En esencia se trata del mismo sistema clásico, pero con modificaciones a la base y tarifa a la cual se encuentran sujetos los dividendos entregados al accionista, de esta manera los dividendos pueden estar exentos en una fracción, gravados a tarifas inferiores a la corporativa o una combinación de ambas |

| Parcial con inclusión en la renta personal | En el sistema clásico las utilidades tributan en la sociedad a una tarifa plana, y posteriormente cuando las utilidades son trasladadas al socio en forma de dividendos se pueden gravar por segunda vez a una tarifa idéntica o distinta |

Fuente: elaboración propia a partir de Ávila (2016).

Dentro de los inconvenientes de este sistema impositivo se encuentra la propensión que tienen las sociedades a retener sus utilidades en tanto estas buscan evitar la imposición vía distribución de utilidades. Este sistema, además, infringe el principio de equidad, en la medida en que los dividendos sufren una sobreimposición frente a otros rendimientos de capital, y por otro lado las sociedades pequeñas se encuentran en desventaja, pues no están en la posibilidad de retener las utilidades (González & Serrano, 2003. p. 51).

Sistemas de integración totalLos sistemas de integración total no serán abarcados en profundidad, ya que a pesar de que contienen contribuciones teóricas al principio de progresividad, su aplicabilidad es nula, puesto que implica la desaparición del impuesto de renta corporativo. Existen 2 subsistemas, el de unidad y el de transparencia fiscal.

En el sistema de unidad el impuesto sobre las sociedades IS desaparece, y los beneficios obtenidos en la sociedad son gravados en la cabeza del socio, independiente de si las utilidades son distribuidas o no. Las ganancias distribuidas se gravan en el periodo en que se distribuyen, mientras que las no repartidas son gravadas en el periodo en que se traslade a las ganancias de capital (González & Serrano, 2003. p. 54).

En cuanto al sistema de transparencia fiscal, aun cuando el impuesto de renta IS no desaparece, se da el tratamiento de anticipo del IPRF. El impuesto personal del socio se imputa a la base imponible de la sociedad independiente de si las utilidades se distribuyen o no (Corona, 1978).

Sistemas de integración parcialEn el sistema de integración parcial se aplicará un impuesto corporativo que puede ser objeto de deducción o acreditación en IPRF y el aporte al principio de progresividad variará según diversas aristas:

- -

El nivel de la tarifa del impuesto de renta corporativo en relación con la tarifa marginal más alta en el IPRF.

- -

Las tarifas marginales del impuesto de renta personal.

- -

El porcentaje o la fracción a descontarse como crédito tributario.

Se cuenta entonces con 3 esquemas: total imputación del crédito tributario, parcial imputación del crédito tributario y deducción de la renta corporativa.

La imputación total del crédito tributario: en esta modalidad la distribución de utilidades genera simultáneamente 2 efectos en la renta personal de los accionistas. En primer lugar, las utilidades distribuidas se incluyen como ingreso gravable y, en segundo término, el impuesto pagado en la empresa se imputa plenamente como un crédito tributario. De esta manera se elimina el impuesto corporativo y el accionista tributa sobre las utilidades empresariales, pero de conformidad con los rangos y tarifas marginales establecidas para las personas naturales (Ávila, 2014). De modo similar (González & Serrano, 2003) expresan que el impuesto sobre sociedades en un sistema tributario que pretenda gravar la renta de manera extensiva, y por una sola vez, constituye un anticipo del IRPF.

En el sistema de imputación parcial del crédito tributario, como en el sistema anterior, la totalidad de los beneficios sociales está sujeta al impuesto de renta corporativo. La corrección de la doble imposición con respecto a las ganancias distribuidas se produce en el impuesto de renta del socio, acreditando una parte de la cuota pagada inicialmente en el IS (González & Serrano, 2003. p. 73). La progresividad del impuesto dependerá entonces de la proporción que permita acreditarse y de la relación entre la tarifa máxima del IRPF y la tarifa del IS.

Finalmente, en el sistema de deducción de la renta corporativa las utilidades se gravan en la sociedad y su distribución se considera un ingreso no gravable dentro de la renta de la sociedad. En el escenario en que la sociedad distribuyera en su totalidad sus excedentes recuperaría íntegramente el impuesto de renta corporativo. Para las utilidades que no sean distribuidas la tarifa impositiva será plana, y por tanto los accionistas mayoritarios contribuirán en la misma proporción que los más pequeños (González & Serrano, 2003). Luego la progresividad del sistema se dará si, y solo si, para los excedentes objeto de distribución. En consideración al principio de eficiencia, este modelo resulta adecuado toda vez que abarca consideraciones recaudatorias y de control y permite gravar utilidades no distribuidas y conexamente, las administraciones pueden reducir sus costos de fiscalización al enfocase en un menor número de contribuyentes.

Sistema de exención de dividendosEn este sistema la totalidad o parte de los beneficios, distribuidos o no, son gravados en el impuesto de renta corporativo, y el socio o no tributa por los dividendos en su impuesto sobre la renta personal o tributa solo por una parte (González & Serrano, 2003).

De los sistemas analizados anteriormente puede acotarse que el sistema de doble tributación se caracteriza por su simpleza, desalienta la asociación corporativa en tanto para el accionista la imposición es mayor que si desarrolla la actividad económica como persona natural, y no corrige la inequidad asumida en la renta corporativa. En cuanto al sistema de exención, tampoco hay contribución al principio de progresividad, no incentiva la retención de utilidades y su estructura es simple. Finalmente, los sistemas de integración de la renta son los más idóneos; si lo que se busca es corregir la sobreimposición o la subimposición asumida por el accionista en la tributación en el seno de la sociedad, son mecanismos que no presentan sesgos ni desestimulan la asociación corporativa, pero su estructura es compleja y requiere mayor capacidad de fiscalización para las administraciones tributarias (Ávila, 2016).

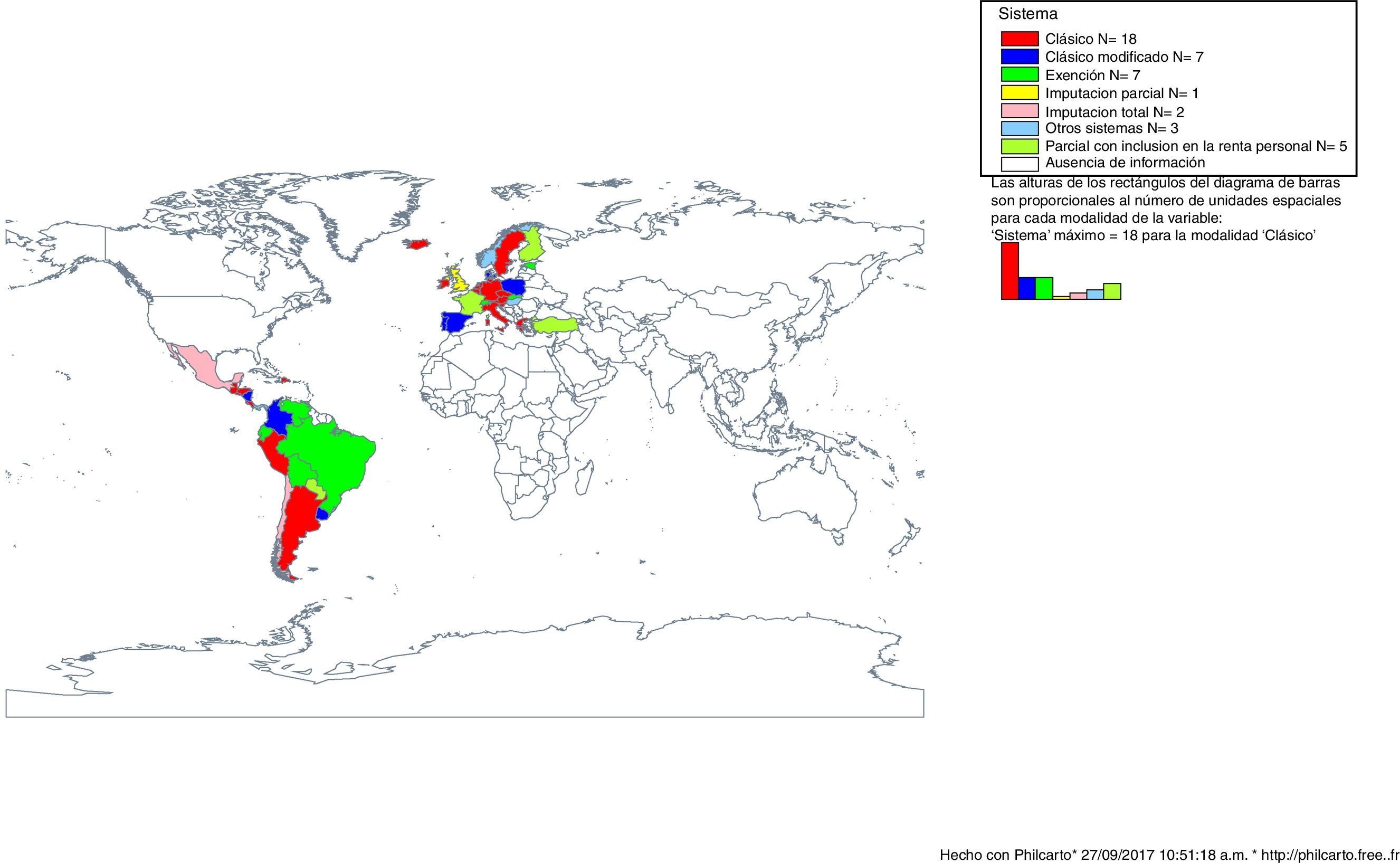

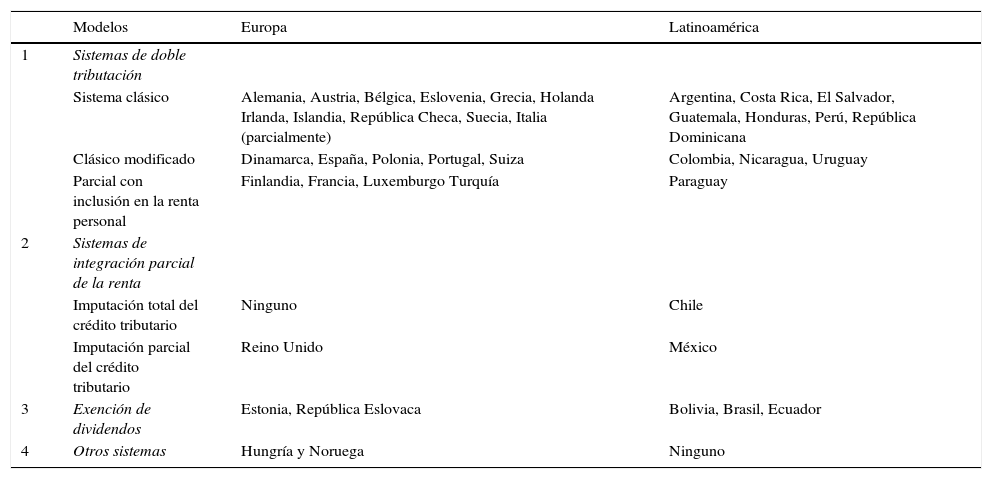

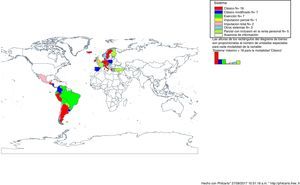

Esquemas de tributación de impuesto sobre la renta en Europa y LatinoaméricaNo todos los modelos mencionados anteriormente tienen aplicación práctica en Europa y Latinoamérica, debido a que las administraciones tributarias deben considerar limitaciones por la eficiencia operativa y la capacidad de fiscalización que involucra cada estructura. En la tabla 2 y en la figura 2 se ilustran los modelos de tributación en países de Europa y América Latina.

Sistemas de tributación del impuesto de renta societario en Europa y América Latina (2015)

| Modelos | Europa | Latinoamérica | |

|---|---|---|---|

| 1 | Sistemas de doble tributación | ||

| Sistema clásico | Alemania, Austria, Bélgica, Eslovenia, Grecia, Holanda Irlanda, Islandia, República Checa, Suecia, Italia (parcialmente) | Argentina, Costa Rica, El Salvador, Guatemala, Honduras, Perú, República Dominicana | |

| Clásico modificado | Dinamarca, España, Polonia, Portugal, Suiza | Colombia, Nicaragua, Uruguay | |

| Parcial con inclusión en la renta personal | Finlandia, Francia, Luxemburgo Turquía | Paraguay | |

| 2 | Sistemas de integración parcial de la renta | ||

| Imputación total del crédito tributario | Ninguno | Chile | |

| Imputación parcial del crédito tributario | Reino Unido | México | |

| 3 | Exención de dividendos | Estonia, República Eslovaca | Bolivia, Brasil, Ecuador |

| 4 | Otros sistemas | Hungría y Noruega | Ninguno |

Fuente: elaboración propia a partir de Centro Interamericano Administraciones Tributarias (2016) y OECD (2017a).

Sistemas de tributación del impuesto de renta societario en Europa y América Latina (2015).

Fuente: elaboración propia usando Philcarto a partir de la tabla 2.

Para el año 2015 en Europa 19 países aplicaban sistemas de doble tributación y en Latinoamérica 11 optaban por este modelo.

Vale la pena mencionar que desde al año 1999 varios países europeos han hecho transición de sistemas de imputación total del crédito a sistemas clásicos a raíz de una sentencia del Tribunal de Justicia de Comunidades Europeas (Cohn & Sheridan, 2017).

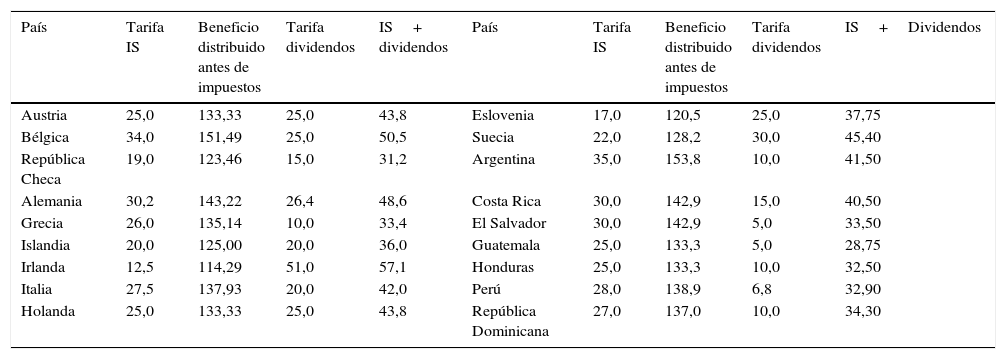

Sistema clásicoEn este sistema no existe contribución al principio de progresividad, puesto que la tarifa final de tributación sobre las utilidades (IS+DIV) siempre será única y no se consultará la capacidad económica del socio. Existirá una sobre imposición o una subimposición en relación con la tarifa a la cual se gravaría normalmente el socio en el impuesto de renta a las personas físicas. En la tabla 3 se relacionan los países que poseen este modelo de tributación.

Países con esquema clásico de doble tributación (2015)

| País | Tarifa IS | Beneficio distribuido antes de impuestos | Tarifa dividendos | IS+ dividendos | País | Tarifa IS | Beneficio distribuido antes de impuestos | Tarifa dividendos | IS+Dividendos |

|---|---|---|---|---|---|---|---|---|---|

| Austria | 25,0 | 133,33 | 25,0 | 43,8 | Eslovenia | 17,0 | 120,5 | 25,0 | 37,75 |

| Bélgica | 34,0 | 151,49 | 25,0 | 50,5 | Suecia | 22,0 | 128,2 | 30,0 | 45,40 |

| República Checa | 19,0 | 123,46 | 15,0 | 31,2 | Argentina | 35,0 | 153,8 | 10,0 | 41,50 |

| Alemania | 30,2 | 143,22 | 26,4 | 48,6 | Costa Rica | 30,0 | 142,9 | 15,0 | 40,50 |

| Grecia | 26,0 | 135,14 | 10,0 | 33,4 | El Salvador | 30,0 | 142,9 | 5,0 | 33,50 |

| Islandia | 20,0 | 125,00 | 20,0 | 36,0 | Guatemala | 25,0 | 133,3 | 5,0 | 28,75 |

| Irlanda | 12,5 | 114,29 | 51,0 | 57,1 | Honduras | 25,0 | 133,3 | 10,0 | 32,50 |

| Italia | 27,5 | 137,93 | 20,0 | 42,0 | Perú | 28,0 | 138,9 | 6,8 | 32,90 |

| Holanda | 25,0 | 133,33 | 25,0 | 43,8 | República Dominicana | 27,0 | 137,0 | 10,0 | 34,30 |

Fuente: elaboración propia a partir de Centro Interamericano Administraciones Tributarias (2016) y OECD (2017a).

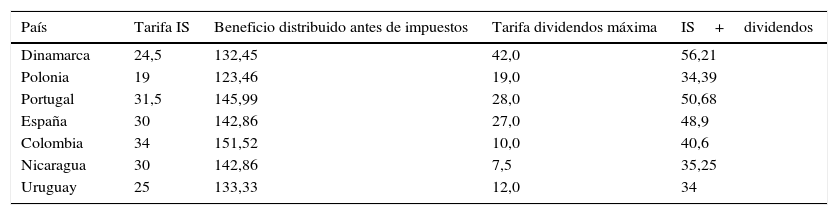

El sistema clásico modificado enmarca las mismas características del sistema clásico, la diferencia corresponde a la forma en cómo se gravan los dividendos, esto es, utilizando tarifas progresivas de acuerdo con el monto de las utilidades distribuidas al socio y en ocasiones concediendo exenciones. En la tabla 4 se describen los países europeos y latinoamericanos que tienen este modelo dentro de sus estructuras impositivas.

Países con esquema clásico modificado de doble tributación (2015)

| País | Tarifa IS | Beneficio distribuido antes de impuestos | Tarifa dividendos máxima | IS+dividendos |

|---|---|---|---|---|

| Dinamarca | 24,5 | 132,45 | 42,0 | 56,21 |

| Polonia | 19 | 123,46 | 19,0 | 34,39 |

| Portugal | 31,5 | 145,99 | 28,0 | 50,68 |

| España | 30 | 142,86 | 27,0 | 48,9 |

| Colombia | 34 | 151,52 | 10,0 | 40,6 |

| Nicaragua | 30 | 142,86 | 7,5 | 35,25 |

| Uruguay | 25 | 133,33 | 12,0 | 34 |

Fuente: elaboración propia a partir de Centro Interamericano Administraciones Tributarias (2016) y OECD (2017b).

En Colombia se estipuló un régimen de exención hasta el año gravable 2016; a partir del año 2017 se estableció un esquema de doble tributación y se encuentra contemplado en los artículos 240, 242 y 343 del estatuto tributario modificados por la Ley 1819 de 2016.

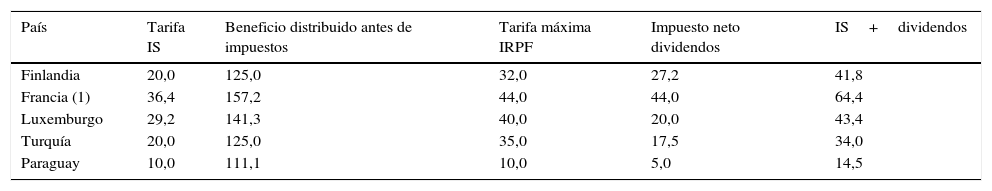

Parcial con inclusión en la renta personalLa inclusión en la renta personal implica que los dividendos se añaden a los ingresos gravables de los accionistas, en donde enfrentarán tarifas marginales diferenciadas, dependiendo del tamaño de su renta total. En razón a que la máxima tarifa marginal del IRPF suele ser relativamente alta, solamente se incluye en la renta personal una fracción de los dividendos (Ávila, 2016. p. 5). En la tabla 5 se detallan los países que aplicaban este modelo en el año 2015.

Países con esquema de tributación con inclusión parcial en la renta personal (2015)

| País | Tarifa IS | Beneficio distribuido antes de impuestos | Tarifa máxima IRPF | Impuesto neto dividendos | IS+dividendos |

|---|---|---|---|---|---|

| Finlandia | 20,0 | 125,0 | 32,0 | 27,2 | 41,8 |

| Francia (1) | 36,4 | 157,2 | 44,0 | 44,0 | 64,4 |

| Luxemburgo | 29,2 | 141,3 | 40,0 | 20,0 | 43,4 |

| Turquía | 20,0 | 125,0 | 35,0 | 17,5 | 34,0 |

| Paraguay | 10,0 | 111,1 | 10,0 | 5,0 | 14,5 |

Un 21% de retención acreditable contra la deuda tributaria definitiva.

Fuente: elaboración propia a partir de Centro Interamericano Administraciones Tributarias (2016) y OECD (2017c).

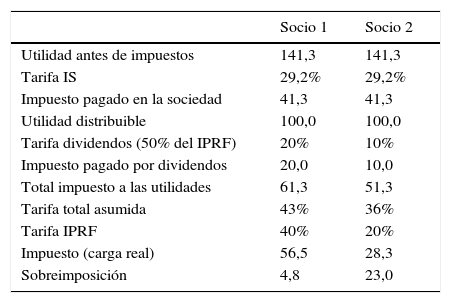

A pesar de que este sistema supone un poco más de equidad vertical por considerar una parte de los dividendos dentro del IPRF, sigue siendo regresivo, puesto que como se detalla en la tabla 6 los socios con menor capacidad económica asumen una mayor sobreimposición.

Progresividad y eliminación de la doble imposición en el sistema de inclusión parcial en la renta personal

| Socio 1 | Socio 2 | |

|---|---|---|

| Utilidad antes de impuestos | 141,3 | 141,3 |

| Tarifa IS | 29,2% | 29,2% |

| Impuesto pagado en la sociedad | 41,3 | 41,3 |

| Utilidad distribuible | 100,0 | 100,0 |

| Tarifa dividendos (50% del IPRF) | 20% | 10% |

| Impuesto pagado por dividendos | 20,0 | 10,0 |

| Total impuesto a las utilidades | 61,3 | 51,3 |

| Tarifa total asumida | 43% | 36% |

| Tarifa IPRF | 40% | 20% |

| Impuesto (carga real) | 56,5 | 28,3 |

| Sobreimposición | 4,8 | 23,0 |

Fuente: elaboración propia.

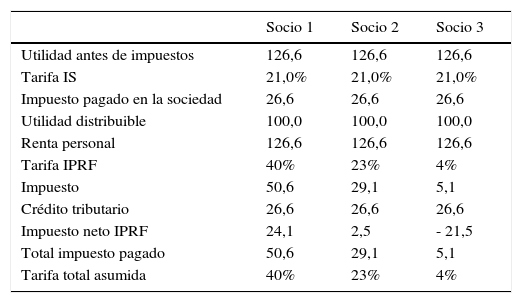

En los países objeto de análisis tiene aplicabilidad únicamente el sistema de imputación del crédito tributario, con imputación total en Chile y parcialmente en México y el Reino Unido.

Imputación total del crédito tributarioEn la tabla 7 se expone cómo en el sistema tributario chileno 3 socios sujetos a distintas tarifas dentro del IPRF asumen progresivamente las utilidades obtenidas en la sociedad, imputando a título de descuento tributario la cuota pagada inicialmente en el impuesto de renta corporativo.

Progresividad y eliminación de la doble imposición en el sistema de imputación total del crédito tributario (2015)

| Socio 1 | Socio 2 | Socio 3 | |

|---|---|---|---|

| Utilidad antes de impuestos | 126,6 | 126,6 | 126,6 |

| Tarifa IS | 21,0% | 21,0% | 21,0% |

| Impuesto pagado en la sociedad | 26,6 | 26,6 | 26,6 |

| Utilidad distribuible | 100,0 | 100,0 | 100,0 |

| Renta personal | 126,6 | 126,6 | 126,6 |

| Tarifa IPRF | 40% | 23% | 4% |

| Impuesto | 50,6 | 29,1 | 5,1 |

| Crédito tributario | 26,6 | 26,6 | 26,6 |

| Impuesto neto IPRF | 24,1 | 2,5 | - 21,5 |

| Total impuesto pagado | 50,6 | 29,1 | 5,1 |

| Tarifa total asumida | 40% | 23% | 4% |

Tarifas según el Estatuto de rentas de Chile.

Fuente: elaboración propia.

Tarifa aplicable a 2015, según el Artículo 29 del Estatuto de rentas chileno aumentará progresivamente hasta el 27% en 2019.

Es relevante mencionar que en Chile, a partir del 1 de enero de 2017, los contribuyentes podrán optar por 2 sistemas, sistema de renta atribuida y sistema de renta percibida parcialmente integrada (Hoyos, 2017).

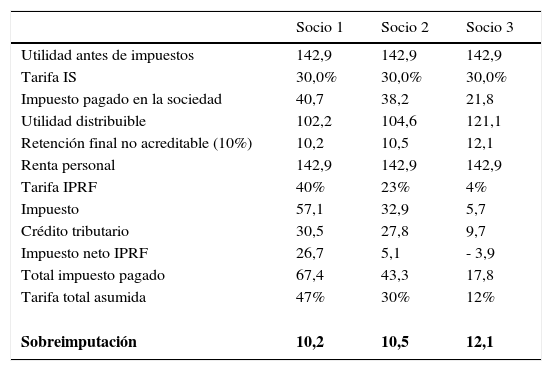

Integración parcial del crédito tributarioDe modo similar al sistema anterior, se permite descontar la cuota pagada a título de impuesto sobre la renta en la sociedad dentro de la renta de la persona física receptora de las utilidades, pero imponiendo limitaciones de cuantía o restringiéndolo a un porcentaje fijo (Ávila, 2016. p. 6). El Reino Unido tiene un sistema de imputación parcial con una retención no acreditable del 10% (Delloite, 2015), y el sistema impositivo de México se encuentra estipulado en la Ley del Impuesto de la Renta expedida por el congreso de los Estados Unidos Mexicanos (última reforma hecha en 2013). En la tabla 8 se señalan 3 escenarios de accionistas con distintas tarifas según el sistema de IRPF en México.

Progresividad y eliminación de la doble imposición en el sistema de imputación parcial del crédito tributario (2015)

| Socio 1 | Socio 2 | Socio 3 | |

|---|---|---|---|

| Utilidad antes de impuestos | 142,9 | 142,9 | 142,9 |

| Tarifa IS | 30,0% | 30,0% | 30,0% |

| Impuesto pagado en la sociedad | 40,7 | 38,2 | 21,8 |

| Utilidad distribuible | 102,2 | 104,6 | 121,1 |

| Retención final no acreditable (10%) | 10,2 | 10,5 | 12,1 |

| Renta personal | 142,9 | 142,9 | 142,9 |

| Tarifa IPRF | 40% | 23% | 4% |

| Impuesto | 57,1 | 32,9 | 5,7 |

| Crédito tributario | 30,5 | 27,8 | 9,7 |

| Impuesto neto IPRF | 26,7 | 5,1 | - 3,9 |

| Total impuesto pagado | 67,4 | 43,3 | 17,8 |

| Tarifa total asumida | 47% | 30% | 12% |

| Sobreimputación | 10,2 | 10,5 | 12,1 |

Tarifas según la Ley de Impuesto sobre la renta Mexicano.

Fuente: elaboración propia a partir de Centro Interamericano de Administraciones Tributarias (2016).

Si bien el sistema es tan progresivo como el de imputación total del crédito tributario, limitar el porcentaje permitido como acreditable causa que exista sobreimposición en todos los casos, es decir, configura doble tributación.

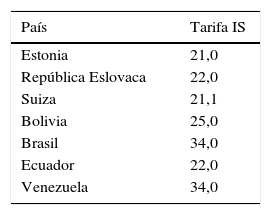

Aplicación del sistema de exención de dividendosEn un esquema de exención las utilidades solo son gravadas en la cabeza de la sociedad, y los beneficios repartidos a los accionistas son excluidos del tributo. El hecho de no estar sujetos a imposición dentro de la renta de accionista hace que el sistema no tenga contribución alguna al principio de progresividad. Los países de la tabla 9 tenían régimen de exención de dividendos para 2015.

Países con sistema de exención de dividendos (2015)

| País | Tarifa IS |

|---|---|

| Estonia | 21,0 |

| República Eslovaca | 22,0 |

| Suiza | 21,1 |

| Bolivia | 25,0 |

| Brasil | 34,0 |

| Ecuador | 22,0 |

| Venezuela | 34,0 |

La tarifa de impuesto sobre la renta en Venezuela varía según las unidades tributarias de la base imponible, 15%, 22% y 34%. Artículo 52 de la Ley de Impuesto sobre la renta reglamentada por el Decreto 2505 de 2003.

Fuente: elaboración propia a partir de Centro Interamericano de Administraciones Tributarias (2016) y OECD (2017a).

La función redistributiva de la política fiscal depende de la incidencia de factores como las pensiones públicas, las contribuciones a la seguridad social, las transferencias públicas en efectivo (subsidios), el impuesto de renta y las transferencias públicas en especie (salud y educación) (Cepal, 2014). En específico, para determinar la incidencia en la redistribución desde el impuesto de renta, se considera solamente el imputable a las personas físicas (IRPF), esto explicado por la naturaleza progresiva del tributo. En cuanto al IS, a pesar de ser directo en tanto grava los ingresos del individuo, adolece de progresividad, porque es un impuesto proporcional de tarifa plana que no consulta la capacidad económica de los accionistas.

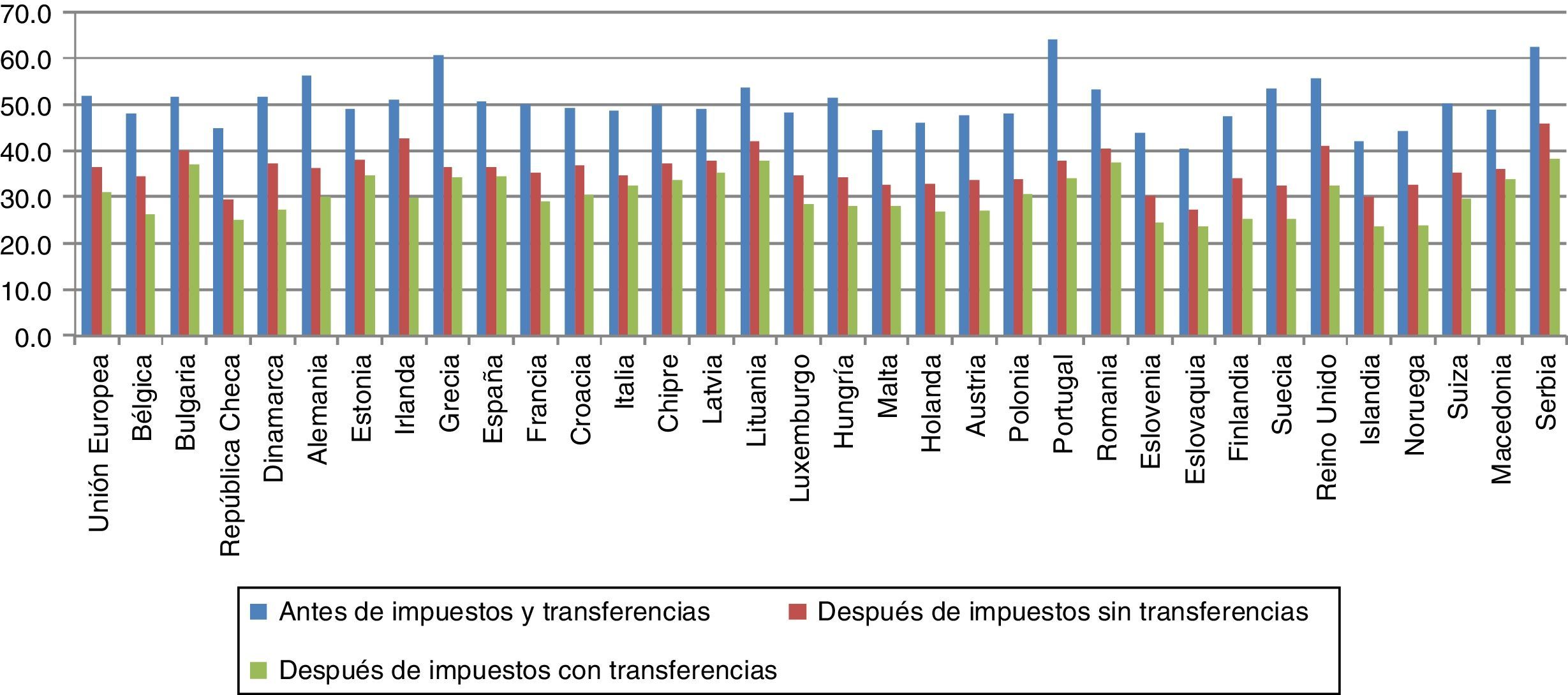

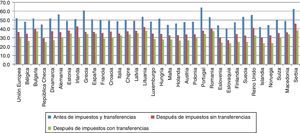

Impacto redistributivo en EuropaLos países europeos tuvieron en general impuestos que desempeñaron un papel relevante en la redistribución del ingreso; para 2015 en 28 países el índice de Gini logró reducirse en promedio en 15,3 puntos, pasando de un coeficiente de 51,8 antes de impuestos y transferencias a 36,5, y si a ello se suman las transferencias públicas el coeficiente se redujo a 31 (fig. 3). Aun así hubo bastante heterogeneidad en el coeficiente, puesto que en países como República Checa, Eslovenia, Eslovaquia e Islandia el índice Gini después de impuestos (sin incluir transferencias) osciló entre 27 y 30, mientras en Irlanda, Lituania, Reino Unido y Serbia el índice se ubicó entre 41 y 45.

Índice de Gini en Europa, antes y después de impuestos y transferencias (2015).

Fuente: elaboración propia a partir de Eurostat (2017).

Otros países presentan bajos índices de desigualdad, pero principalmente como consecuencia de las transferencias púbicas (salud, educación y subsidios). Es el caso de Noruega, Dinamarca, Finlandia, Bélgica, Reino Unido e Irlanda, los cuales lograron reducir el índice de Gini en más de 8 puntos vía transferencias públicas, y en más de 20 puntos si se incluye el efecto del IRPF.

Dicho esto, la redistribución del ingreso en Europa estará condicionada, además de la progresividad del impuesto de renta, a los tipos de estado de bienestar y el nivel de intervención del Estado. Así pues, se encuentra el modelo Nórdico en Dinamarca, Finlandia, Suecia y Países Bajos, el modelo anglosajón (Reino Unido e Irlanda), el modelo continental en Austria, Bélgica, Francia, Alemania y Luxemburgo y el modelo mediterráneo (Grecia, Portugal, España e Italia) (Cepal, 2014).

Observando lo anterior, y con fundamento en lo desarrollado en este trabajo, se puede inferir que la efectividad de la política fiscal no está directamente relacionada con la progresividad del impuesto de renta societario, dado que aun cuando los sistemas de tributación de impuesto sobre la renta societaria en Europa no son progresivos (11 tienen sistemas clásicos de doble tributación, 4 sistemas clásicos modificados, 3 tienen sistemas de exención), el escenario postintervención fue favorable desde el ámbito general de la política fiscal, debido al proteccionismo con que contaban los estados y desde lo específico, a que el impuesto de renta se encontraba concentrado en las personas físicas.

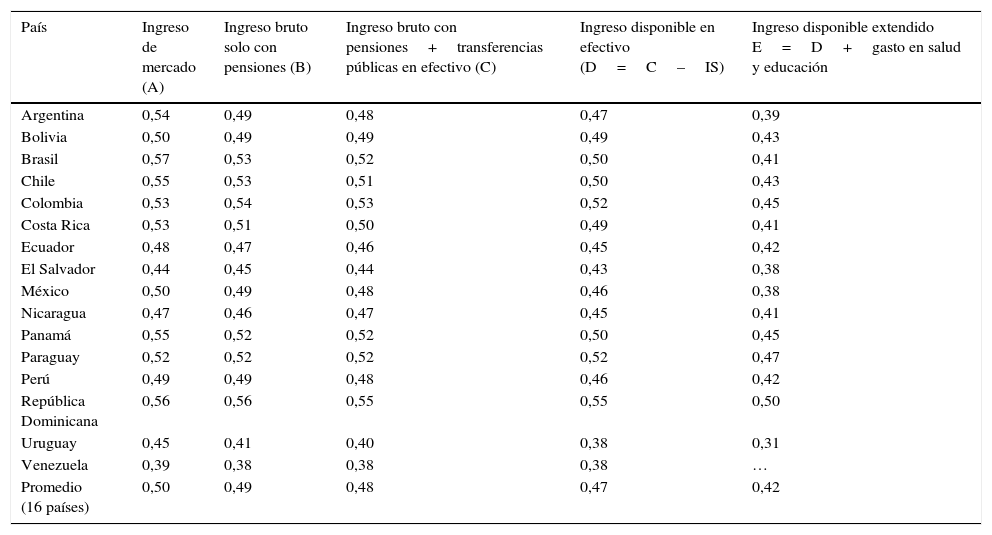

Impacto redistributivo en América LatinaA diferencia de lo visto en Europa, en América Latina la política fiscal desempeña un papel limitado en mejorar la distribución del ingreso. El coeficiente de Gini sin la acción de la política fiscal (desigualdad del ingreso de mercado) es en promedio de 0,5 para 16 países, y desciende en promedio solo 3 puntos luego de incluir mecanismos de acción fiscal directa (Oxfam, 2015). Con respecto al aporte que tiene el impuesto de renta en la redistribución del ingreso hay un descenso de solo un punto en la escala de Gini pasando de 0,49 a 0,48 (tabla 10).

Cambios en el índice de Gini (2014)

| País | Ingreso de mercado (A) | Ingreso bruto solo con pensiones (B) | Ingreso bruto con pensiones+transferencias públicas en efectivo (C) | Ingreso disponible en efectivo (D=C–IS) | Ingreso disponible extendido E=D+gasto en salud y educación |

|---|---|---|---|---|---|

| Argentina | 0,54 | 0,49 | 0,48 | 0,47 | 0,39 |

| Bolivia | 0,50 | 0,49 | 0,49 | 0,49 | 0,43 |

| Brasil | 0,57 | 0,53 | 0,52 | 0,50 | 0,41 |

| Chile | 0,55 | 0,53 | 0,51 | 0,50 | 0,43 |

| Colombia | 0,53 | 0,54 | 0,53 | 0,52 | 0,45 |

| Costa Rica | 0,53 | 0,51 | 0,50 | 0,49 | 0,41 |

| Ecuador | 0,48 | 0,47 | 0,46 | 0,45 | 0,42 |

| El Salvador | 0,44 | 0,45 | 0,44 | 0,43 | 0,38 |

| México | 0,50 | 0,49 | 0,48 | 0,46 | 0,38 |

| Nicaragua | 0,47 | 0,46 | 0,47 | 0,45 | 0,41 |

| Panamá | 0,55 | 0,52 | 0,52 | 0,50 | 0,45 |

| Paraguay | 0,52 | 0,52 | 0,52 | 0,52 | 0,47 |

| Perú | 0,49 | 0,49 | 0,48 | 0,46 | 0,42 |

| República Dominicana | 0,56 | 0,56 | 0,55 | 0,55 | 0,50 |

| Uruguay | 0,45 | 0,41 | 0,40 | 0,38 | 0,31 |

| Venezuela | 0,39 | 0,38 | 0,38 | 0,38 | … |

| Promedio (16 países) | 0,50 | 0,49 | 0,48 | 0,47 | 0,42 |

Fuente: elaboración propia a partir de CEPAL (2014).

Es importante recalcar, además, que en América Latina las disminuciones en los índices de desigualdad por la intervención del Estado dependen principalmente de las transferencias directas, es decir, de la cobertura que se da en educación, salud y subsidios o programas de subvenciones (Hanni, Martner & Podestá, 2015). En promedio el índice de Gini logra reducirse en 9 puntos entre el ingreso de mercado y el ingreso disponible en efectivo (tabla 10) y el 63% está relacionado con el gasto público en salud y educación.

Hay diversas causas que hacen que el impuesto de renta no tenga un aporte relevante en la redistribución del ingreso, entre ellas se pueden mencionar la concentración del impuesto de renta en las empresas, la evasión, la tasa efectiva de tributación, la inclinación de los sistemas hacia impuestos al consumo y la dependencia de políticas basadas en el gasto público (CEPAL, 2016).

ConclusionesEl sistema de exención de dividendos y los diferentes esquemas de doble tributación carecen de equidad vertical porque siempre serán gravados a tarifas fijas, sin consideración de la capacidad económica del accionista; así mismo se afecta la equidad horizontal, en el sentido de que otras rentas de distinto origen, tales como salarios o pensiones, se gravarán a tarifas diferentes y generalmente progresivas. Adicionalmente, los esquemas de doble tributación pueden instar a la retención de utilidades en menoscabo de la recaudación tributaria.

Por su parte, los sistemas de integración parcial de la renta logran corregir la sobreimposición o subimposición asumida por el socio en la sociedad, en el sentido en que las utilidades finalmente tributan en la renta personal del accionista, garantizando así la progresividad del impuesto y un tratamiento equitativo para rentas iguales. Es importante que en este sistema las tarifas del impuesto de renta personal no sean superiores a la tributación que asume el socio en la sociedad, pues esto incentivaría la retención de utilidades. De otra parte, este sistema implica un cambio en la capacidad fiscalizadora de las administraciones tributarias, en donde se le debe dar una mayor importancia a la gestión de los tributos desde el nivel personal.

El aporte en la redistribución del ingreso desde la tributación de las sociedades implica considerar el sistema impositivo de impuesto sobre la renta en su conjunto (impuesto de renta corporativo+impuesto sobre la renta personal), puesto que solo así se logra que el accionista tribute en consideración al principio de progresividad. Los esquemas tributarios de impuesto sobre la renta societario con mayor contribución a los principios de equidad vertical y progresividad tributaria son el sistema de imputación total del crédito tributario y el de deducción de la renta corporativa; sin embargo, su aplicación es limitada en Europa y América Latina debido a consideraciones recaudatorias y de control. Solo Chile y México tenían para 2015 estos sistemas de imposición; en los demás países prevalecen los sistemas de doble tributación.

En Europa prevalecen los sistemas de doble tributación, que como se analizó son inequitativos; aun así se obtienen resultados efectivos postintervención de la política fiscal que reducen el índice de Gini en 20 puntos en promedio. Esto se explica por diversos factores, como el nivel de bienestar y la cobertura de cada país en la protección social y las transferencias directas, la elevada presión fiscal, la tasa efectiva de tributación y a que el recaudo del impuesto de renta esté concentrado en las personas naturales.

Considerando que en América Latina la recaudación tributaria de impuestos directos se encuentra concentrada en la renta corporativa, resulta más adecuada la incorporación de modelos de imputación o deducción de dividendos, en los cuales la tributación asumida por el accionista en la renta corporativa sea ajustada de acuerdo con la subimposición o la sobre imposición asumida. No obstante, otras externalidades como la evasión, una alta informalidad, estructuras sesgadas hacia impuestos al consumo y bajas tasas efectivas de tributación de las sociedades por regímenes preferenciales y exenciones hacen que se distorsione la función redistributiva de la política fiscal, incluso con sistemas progresivos de impuestos sobre las utilidades.