La figura del consejero independiente fue acogida por la legislación mexicana en 2005 para provocar una mejoría en el gobierno corporativo de las sociedades que cotizan en bolsa. Se pensaba que con su inserción se avanzaría en una mayor representatividad de los intereses de los accionistas minoritarios y una mayor rendición de cuentas. El artículo cuestiona estas ideas en diez entrevistas realizadas a consejeros independientes. Se encuentra que la ley dista mucho de la realidad: los consejeros carecen de un nivel aceptable de profesionalización, su grado de independencia parece muy limitado debido a los criterios usados en su designación y normalmente carecen de la información requerida para participar adecuadamente en las sesiones del consejo; el texto sugiere la colegiación obligatoria, mecanismo que, junto con un sistema de certificación, redundaría en una mejoría de la forma en que los consejeros desempeñan su función.

The legal notion of an independent board member was introduced to the Mexican legislation in 2005. The goal was to improve the corporate governance of the corporations listed on the stock exchange. It was thought that including the independent board members would help to better represent the interest of the minority holders, as well as to increase the level of accountability. This article challenges these ideas based on 10 interviews carried out with independent board members. It finds that what the law says is far from what actuatly occurs: they lack of an adequate level of knowledge to perform their tasks, their degree of independence is severely limited by the criteria used to appoint them and they usually ignore essential corporate information, which impede them from participating effectively in the board sessions. The article suggests the creation of an independent board member’s association, a mechanism that, along with a mandatory certification system, would improve the way in which they perform their duties.

- Sumario

- I.

- II.

- III.

Resultados del cuestionario realizado a los consejeros independientes.

- IV.

- V.

- VI.

El gobierno corporativo ha sido definido como “el conjunto de principios que norman el diseño, integración, y funcionamiento de los órganos de gobierno de la empresa”,1 cuyo principal objetivo es buscar su transparencia. El gobierno corporativo ha tenido un gran avance a través de la evolución de la regulación e implementación de los consejeros independientes a nivel mundial.

Los primeros códigos de gobierno corporativo fueron el Informe Cadbury, publicado en diciembre de 1992, en el Reino Unido;2 los Principios de Gobierno Corporativo (Principles of Corporate Governance), publicados en 1993, en Estados Unidos; el Informe Greenbury publicado en 1995, en el Reino Unido;3 el Informe Hampel publicado en 1998, en el Reino Unido;4 el Reporte Blue Ribbon publicado en 1999, por la Bolsa de Valores de Nueva York junto con la Asociación Nacional de Agencias de Valores;5 el Reporte Higgs publicado en 2003, en el Reino Unido,6 y el Acta de la Reforma Pública de la Contabilidad de la Empresa y Protección al Inversionista (The Public Company Accounting Reform and Investor Protection Act of 2002).7 En México, la regulación del gobierno corporativo8 ha adquirido relevancia con el paso de los últimos años.

Como consecuencia de las reformas a la Ley del Mercado de Valores (LMV) en 2001, y la modificación a dicha Ley en 2005, puede advertirse que la legislación mexicana contempla diversas medidas encaminadas a mejorar el gobierno corporativo, entre las que destaca la figura del consejero independiente. En las sociedades que cotizan en bolsa, reguladas conforme a la LMV, la administración está encomendada a un director general y, forzosamente, a un consejo de administración, integrado por un máximo de veintiún consejeros, así como por un mínimo de consejeros independientes.9

La tarea clave del consejero independiente es evitar que los accionistas de control incurran en abusos en detrimento de los minoritarios. El consejero independiente, quien debe ser seleccionado por su experiencia, capacidad y prestigio profesional (artículo 26 LMV), resulta fundamental para el correcto funcionamiento del consejo de administración.

El consejero independiente es una figura jurídica importada al sistema legal mexicano.10 Es importante cuestionar “la automaticidad con que nuestra doctrina ha asumido la existencia e importancia de estos consejeros”.11 La evidencia anecdótica sugiere que es necesario proponer la implementación de medidas necesarias para incrementar su profesionalización, y con ello, su trascendencia para las sociedades emisoras, accionistas e inversionistas.

El presente artículo tiene como objetivo estudiar la figura del consejero independiente. La estructura es la siguiente: la primera sección presenta un breve preámbulo del origen y desarrollo de los consejeros independientes en México, además explica de manera sucinta el marco regulatorio relevante; la segunda presenta y discute los resultados de una entrevista semiestructurada realizada a diez consejeros independientes de diversas sociedades y, la tercera, enuncia recomendaciones para mejorar la situación actual.

IIMarco legalEl consejo de administración es el órgano encargado de operar las sociedades emisoras.12 Las reformas a la LMV de 2001, junto con la de 2005, redefinieron las funciones del consejo de administración y de la dirección general, al establecer de manera específica sus atribuciones. A partir de tales reformas, el consejo de administración cumple con la función de definir las estrategias y políticas de una sociedad, así como de llevar a cabo la supervisión y control de la misma, mientras que la dirección general se encarga de ejecutar y llevar a cabo la gestión diaria.

El consejo de administración debe estar conformado por consejeros propietarios, suplentes, patrimoniales, independientes y relacionados.13 Los consejeros independientes son aquellas personas elegidas por su “experiencia, capacidad y prestigio profesional”14 y que además se encuentren libres de cualquier conflicto de interés al que pudieran estar sujetos, ya sea por intereses personales, patrimoniales o económicos (LMV artículo 26).

La labor de los consejeros independientes dentro del consejo de administración de las sociedades emisoras se encuentra regulada en los siguientes ordenamientos jurídicos: el Código de Mejores Prácticas Corporativas (CMPC), la LMV, la Circular Única de Emisoras (CUE), la Ley de la Comisión Nacional Bancaria y de Valores (CNBV), el Reglamento Interior de la CNBV y el reglamento interior de la bolsa a la que se inscriban las sociedades emisoras.

1El Código de Mejores Prácticas CorporativasEl CMPC mexicano fue publicado en septiembre de 2000; en noviembre de 2006 se emitió la primera versión revisada y en abril de 2010 se publicó la segunda versión revisada por el Consejo Coordinador Empresarial (CCE), a través de su Comité de Mejores Prácticas Corporativas.15

El CMPC señala que los consejeros independientes como figura jurídica son “aquellos que no estén involucrados en la operación diaria de la sociedad y que puedan aportar una visión externa e independiente”16 y son designados en virtud de su prestigio personal y profesional. Tal código dispone que las personas que sean seleccionadas como consejeros independientes, al momento de su designación y con el objeto de garantizar su independencia, no recaigan en ninguno de los siguientes supuestos: i) ser empleado o directivo de la sociedad; ii) tener influencia significativa o poder de mando sobre los directivos de la misma; iii) ser asesor de la sociedad o socio o empleado de firmas que funjan como asesores o consultores de la sociedad o sus afiliadas y que sus ingresos dependan significativamente de esta relación contractual; iv) ser cliente, proveedor, deudor o acreedor de la sociedad o socio o empleado de una sociedad que sea cliente, proveedor, deudor o acreedor importante; v) ser parte de una fundación, universidad, asociación civil o sociedad civil que reciba donativos importantes de la sociedad; vi) ser director general o funcionario de alto nivel de una sociedad en cuyo consejo de administración participe el director general o un funcionario de alto nivel de la sociedad; y vii) ser pariente de alguna de las personas mencionadas en los incisos del I al VI, cuya influencia pueda restarle independencia. Las personas que en su caso se coloquen en alguno de los supuestos antes señalados deben de informar dicha circunstancia a través del informe anual del Consejo de Administración.

De conformidad con lo establecido en el CMPC, las funciones genéricas del consejo de administración son “definir la visión estratégica, vigilar la operación y aprobar la gestión”17 de las empresas. En cuanto a la integración del consejo de administración, se recomienda que esté conformado por un número de consejeros que oscile entre los tres y quince consejeros y que cuando menos 25% de la totalidad de los consejeros sean independientes. El consejo de administración deberá sesionar cuando menos cuatro veces al año y los consejeros independientes deberán asistir a cuando menos 70% de las sesiones a las que sean convocados. El CMPC recomienda que éste sea conformado en su mayoría por consejeros independientes y consejeros patrimoniales, entendiéndose a estos últimos como aquellos accionistas significativos de una sociedad que adquieren el carácter de consejeros.

El gobierno corporativo establece la incorporación de órganos denominados comités,18 los cuales ayudan al estudio de ciertos asuntos, de tal forma que contribuyan a la toma de decisiones del consejo de administración.19 Los comités están a cargo de la vigilancia de la sociedad relativa a los siguientes asuntos: evaluación y compensación (políticas de recursos humanos y remuneraciones adecuadas); auditoría y finanzas (coordinación de los procesos de auditoría, verificación del cumplimiento del código de Ética de la sociedad), y planeación (políticas y estrategias). El CMPC sugiere que dichos comités estén integrados únicamente por consejeros independientes; sin embargo, prevé la posibilidad de que en el proceso de institucionalización, en un inicio estén constituidos en su mayoría por independientes hasta que de manera progresiva se conformen en su totalidad por consejeros independientes.

En cuanto al poder de convocatoria para celebrar una sesión del consejo, el CMPC dispone que los consejeros que representen cuando menos 25% del consejo de administración tengan la facultad de convocar a una sesión. Considerando el porcentaje que prevé el CMPC para los consejeros independientes, si las sociedades dan cumplimiento al mínimo establecido en el código (20%), éstos no tendrían poder de convocatoria.

El CMPC ha sido de gran trascendencia, ya que a través de éste se han logrado implementar los principios de gobierno corporativo en México.20 A pesar de ser reglas creadas desde el sector privado, poco a poco han ido adquiriendo el carácter de leyes y por lo tanto han adquirido una observancia obligatoria.21

2La ley del Mercado de ValoresLas primeras reformas sustanciales con relación a la aplicación de distintos principios de gobierno corporativo en la legislación mexicana surgieron a partir de las reformas a la LMV de 1o. de junio de 2001 y posteriormente a través de lo que se conoció como la nueva LMV de 2005, la cual se publicó en el Diario Oficial de la Federación el 30 de diciembre de 2005.

La exposición de motivos a las reformas de la LMV de 2001 estableció nuevas figuras jurídicas con el fin de “promover un mayor grado de transparencia dentro del mercado de valores”.22 La ley también buscaba mejorar el marco regulatorio para garantizar los derechos de los accionistas minoritarios a través de diversas medidas, entre las que se consideró redefinir de la composición y funciones del consejo de administración.

Con relación a los principios de gobierno corporativo y el consejo de administración, la nueva LMV de 2005 realizó diversas reformas con la finalidad de modernizar las estructuras societarias de éstas, así como su régimen de responsabilidades.23 Entre las principales están la redefinición de las funciones de los órganos sociales, de las responsabilidades de los consejeros, de la revelación de información, y de las funciones del consejo en materias relacionadas con la auditoría y aspectos societarios.

En cuanto a la figura del consejero independiente, la LMV los define como aquellos miembros del consejo de administración seleccionados por su experiencia y prestigio profesional y que además se encuentren libres de cualquier conflicto de interés al que pudieran estar sujetos, ya sea por intereses personales, patrimoniales o económicos (artículo 26, LMV).

De manera muy similar a lo establecido en el CMPC, bajo ninguna circunstancia las personas que se coloquen en alguno de los siguientes supuestos pueden ser designados como consejeros independientes (artículo 26, LMV): i) haber sido empleados o directivos de la sociedad o del grupo empresarial al que pertenezcan o haber sido comisario de esas sociedades, durante los 12 meses anteriores a la fecha de su elección; ii) tener una influencia importante o poder de mando sobre la sociedad;24 iii) ser asesores o consultores de la sociedad y que sus ingresos representen más del 10% de los ingresos del asesor o de la firma; iv) ser clientes, proveedores, deudores o acreedores de una sociedad que represente 10% de las ventas del cliente o proveedor, o 15% de los activos de la sociedad o de su contraparte, tratándose de créditos; v) ser parte de una asociación, fundación o universidad que reciba donativos importantes;25 vi) ser parientes hasta cuarto grado por consanguinidad, afinidad o civil de las personas señaladas anteriormente. Así, con respecto a las restricciones, la LMV va más allá de lo establecido en el CMPC.

En cuanto a su estructura, el consejo de administración de las sociedades emisoras deberá estar conformado por un máximo de veintiún consejeros y cuando menos 25% de ellos debe ser independiente. Luego, con relación a lo exigido por el CMPC, el porcentaje es mayor.26

La LMV contempla que en caso de que alguno de los consejeros independientes deje de tener tal carácter por colocarse en alguno de los supuestos prohibitivos, tiene la obligación de hacerlo del conocimiento del consejo de administración de la sociedad correspondiente, a más tardar en la sesión siguiente.

Dentro de las modificaciones a la LMV de 2005 se introdujo la obligación de los consejeros conocida como deber de diligencia y lealtad. El deber de diligencia se refiere al “cuidado que una persona razonablemente prudente usaría, en circunstancias similares, en el cuidado de sus propios asuntos”,27 con respecto a los consejeros independientes consiste en que estos “deben de actuar de buena fe y en el mejor interés de la sociedad y no de una persona en particular”.28 Para que los consejeros actúen acorde con su deber de diligencia en términos de la LMV, deben de dar cumplimiento a lo establecido en los artículos 30 a 33 de la misma. El deber de lealtad se refiere “fundamentalmente [al deber que tienen los consejeros de] guardar confidencialidad respecto a la información de la compañía, así como de los asuntos que tenga conocimiento con motivo… de su cargo”.29 En caso de que los consejeros lleguen a faltar a su deber de diligencia y lealtad, se les puede hacer responsables por ello.

La LMV prevé el establecimiento de órganos al interior del consejo, denominados comités y/u órganos intermedios, que de conformidad con lo establecido en la propia Ley se encargarán de la vigilancia (gestión, conducción y ejecución de los negocios) de la sociedad. Los comités, al ser estructuralmente una extensión del consejo, coadyuvan a su labor, pero tienen un deber frente a la propia asamblea.30 La LMV contempla la obligación de implementar un comité de prácticas societarias y de auditoría, previendo la facultad de que ambos comités puedan recaer en un mismo órgano. A diferencia de lo establecido en el CMPC, se establece que dicho órgano deberá estar constituido de manera exclusiva por consejeros independientes sujetos a elección del propio consejo de administración, con la excepción de que la emisora sea controlada por una persona o grupo de personas que detenten 50% o más de la sociedad, caso en que dicho órgano podría conformarse cuando menos con la mayoría de consejeros independientes.

En cuanto a la facultad de convocar a una sesión del consejo, la LMV establece que los consejeros que representen 25% tienen la facultad de convocar a una sesión de consejo e insertar los puntos del orden del día que consideren convenientes, por lo que, en términos de lo establecido en este mismo ordenamiento, los consejeros independientes en su conjunto tienen la posibilidad de convocar.

La LMV contempla que en caso de que ciertas decisiones del consejo de administración sean contrarias a la opinión emitida por algún comité, éste tiene la obligación de instruir al director general de la empresa para que las decisiones sean divulgadas al público inversionista a través de la bolsa. El ocultar u omitir información o evitar que ésta sea divulgada al público inversionista o a los accionistas es un acto prohibido por la LMV, la cual puede implicar la comisión de un delito (de uno a cinco años de prisión, sin perjuicio de las multas correspondientes).31 Del 2007 al 31 de diciembre de 2010 sólo se han impuesto 13 sanciones a personas morales y 7 a personas físicas32 por estos motivos.

3La Circular Única de EmisorasLa CUE establece ciertas obligaciones respecto del consejo y la información que, de manera periódica, deben entregar las emisoras a la CNBV para garantizar la transparencia de su actuación.

La CUE establece que el consejo de administración de las emisoras tiene la obligación de aprobar lineamientos para sus consejeros, directivos y demás personas que participen en la elaboración, análisis, aprobación y presentación de la información que las emisoras deben de presentar a la bolsa, a la CNBV y en general al público inversionista, para determinar cuándo deberán abstenerse de ordenar la celebración de operaciones con valores de la propia emisora (artículo 47 CUE). Dichos lineamientos deben incluir el nombre de las personas que se designen como responsables en materia de adquisición de acciones propias y de ordenar la compra y colocación de acciones propias. No existen en la ley sanciones en caso de que dichos lineamientos no sean aprobados y/o expedidos por las emisoras.

Respecto de la divulgación de información, la CUE, adicional a lo establecido en la LMV, establece que las emisoras deben de divulgar: i) información financiera, económica, contable y administrativa de la emisora de manera periódica (artículo 33 CUE) (anual, trimestral y mensual); ii) información periódica relativa a consejeros y directivos relevantes de la emisora que mantengan, directa o indirectamente, una tenencia accionaria individual mayor a 1% del capital social de la emisora, y iii) la información relevante a las mismas, tal y como dicho término se encuentra definido en la LMV y conforme a lo dispuesto en el artículo 50 de la CUE. La divulgación de la información anterior resulta fundamental para que exista una mayor transparencia y de alguna manera garantice el derecho a la información a la que tienen los accionistas, inversionistas y demás stakeholder

4La Ley de la Comisión Nacional Bancaria y de ValoresLa Ley de la CNBV establece, entre otras, la facultad de dicha comisión para supervisar, inspeccionar, vigilar y regular en el ámbito de sus funciones a los integrantes del sistema financiero y por lo tanto poder expedir normas, disposiciones y sanciones que los regulen; así como la obligación correlativa de los integrantes del sistema financiero de cumplir con lo dispuesto por la CNBV.

5El Reglamento Interior De La Comisión Nacional Bancaria y de ValoresEl Reglamento de la CNBV establece la facultad otorgada a distintos órganos de la CNBV, en específico a la Dirección General de Supervisión de Mercados, a la Dirección General de Delitos y Sanciones, a la Dirección General de Normatividad y a la Dirección General de Desarrollo Regulatorio, para inspeccionar, vigilar y, en su caso, sancionar a las emisoras que incurran en responsabilidad de conformidad con lo dispuesto en la LMV.

6El Reglamento Interior de la Bolsa en la que se inscriba la sociedad emisoraEstos reglamentos establecen los requisitos y procedimientos de admisión y regulan, entre otros, las actividades que realicen sus miembros, entendiéndose por éstos las emisoras y, por tanto, los consejeros de dichas emisoras. El Reglamento Interior de la Bolsa Mexicana de Valores (BMV) establece que las sociedades deben informar a la BMV la sustitución, historial crediticio y solvencia moral de éstos y, asimismo, establece la facultad de imponer medidas disciplinarias o correctivas a las sociedades emisoras. Incluso reconoce la posibilidad de suspender la cotización de las emisoras que no den cumplimiento a sus obligaciones.33

Tomando en cuenta todo lo anterior, se puede decir que la naturaleza jurídica del consejero independiente es una figura jurídica imparcial, personal, temporal y revocable dentro del propio consejo de administración, cuya principal función es vigilar que las acciones del consejo y de la asamblea sean adoptadas de conformidad con los lineamientos de la propia sociedad, que se apliquen las normas de gobierno corporativo y que se evite la adopción de acciones en detrimento de la propia sociedad y de los accionistas minoritarios. La palabra fundamental que podría usarse para definir a los consejeros independientes es imparcialidad.34

IIIResultados del cuestionario realizado a los consejeros independientesSe realizó una entrevista semiestructurada para analizar la actuación de los consejeros independientes.35 El cuestionario se adjunta como un apéndice a este artículo. Las entrevistas se realizaron utilizando un muestreo por conveniencia, en específico el muestreo por referencia, el cual consiste en que el entrevistador decide cuál será su objeto, lo localiza, y va en busca de dicho objeto/persona y, a su vez, dicho objeto/persona lo remite con otros, con la finalidad de obtener resultados profundos. Este proceso generó que los entrevistados se escogieran de manera específica y no de manera aleatoria, ya que el acercamiento a los entrevistados se dio en función del acceso que se tenía a las personas entrevistadas y a su vez éstas personas nos remitieron con otros consejeros independientes que fueron posteriormente entrevistados.

Siguiendo tal mecanismo, se aplicaron diez cuestionarios a consejeros independientes que, a la fecha de la entrevista (las cuales ocurrieron entre octubre y diciembre de 2010), formaban parte del consejo de administración de una o más sociedades. A continuación se resumen los principales resultados de las entrevistas llevadas a cabo.

1Perfil de los consejeros independientesLa edad promedio de los consejeros independientes entrevistados es de 57.1 años. Seis de los entrevistados son ingenieros, uno abogado, uno economista, uno contador público y el otro estudió comercio. Salvo un entrevistado que mencionó tener la carrera truncada, el resto dijo tener por lo menos una licenciatura. No obstante que este último no contaba con el grado de licenciatura, sí se pudo constatar que ha dedicado la mayor parte de su vida a los negocios. Los diez entrevistados respondieron que eran empresarios o ejecutivos de alto nivel (director de finanzas, director ejecutivo, entre otros cargos) en empresas diversas.

En promedio, los consejeros ostentan una experiencia en el cargo de 4.3 años y en promedio han sido o son consejeros independientes de 2.1 empresas, ya sea de manera simultánea o a lo largo de su carrera como consejeros independientes. Actualmente, seis de los diez consejeros independientes entrevistados ejercen el cargo en más de una sociedad.

Con el propósito de saber cuál era la relación que cada uno guarda con la empresa, se les preguntó de manera directa cuál había sido el ofrecimiento y/o el acercamiento para formar parte del consejo de administración de la sociedad en su calidad de consejero independiente. Los resultados fueron los siguientes: cinco de ellos señalaron que se debió a la amistad que tienen con el director general y/o la familia que detenta el control de la empresa; dos de ellos mencionaron que eran ex funcionarios de la empresa en la que actualmente fungen como consejeros independientes; uno de ellos fue accionista de la sociedad; uno fue elegido por las minorías y su principal función es salvaguardar los intereses de éstas; y otro mencionó que en algún momento en una de las sociedades en la que fue consejero independiente guardó cierto grado de parentesco con la familia que detenta el control de la sociedad.36 Uno de los entrevistados hizo la siguiente afirmación: “siempre existe cierta afinidad entre los consejeros independientes y el grupo de control. En realidad, los consejeros independientes no son personas totalmente extrañas o ajenas a la sociedad”.

2Requisitos para ser consejero independienteLa LMV establece ciertos supuestos prohibitivos para poder ser consejero independiente (artículo 29 LMV) y con base en dichos supuestos se les preguntó a los consejeros si alguna vez se habían colocado en alguno de ellos. Nueve de los diez entrevistados respondieron en sentido negativo a la pregunta. El único que contestó en sentido positivo comentó que en determinado momento llegó a tener un grado de parentesco respecto de una de las personas que detenta el control de la sociedad, colocándose en uno de los supuestos prohibitivos en la LMV para ser consejero independiente, y mencionó que dicha circunstancia no fue revelada a los accionistas, e incluso la propia CNBV nunca se percató de ello.

En ocasiones se pueden llegar a presentar situaciones en las que por existir algún conflicto de interés por parte de los consejeros, éstos tienen la obligación de abstenerse de votar en un caso en específico. Se les preguntó a los entrevistados si alguno había dejado de votar por haberse colocado en dicha situación. Los diez consejeros mencionaron que en ningún caso se habían abstenido de votar por tener un conflicto de interés.

Con el objeto de verificar en qué medida la CNBV da seguimiento y revisión al cumplimiento de independencia de los consejeros independientes en las sociedades emisoras, se le preguntó si en algún momento la CNBV ha cuestionado su independencia o les ha pedido información adicional. Los diez consejeros respondieron que nunca se ha cuestionado y/o solicitado información adicional por parte de tal entidad.

3Funciones y facultades de los consejeros independientesLa función de los consejeros independientes requiere conocer la empresa para poder dar opiniones objetivas y velar por los intereses de los accionistas e inversionistas. Con la intención de verificar qué tan conscientes están los consejeros independientes de sus funciones, se les preguntó cuáles consideraban que eran sus principales funciones. La mayoría (nueve de diez) de los consejeros señalaron que su función es dar otro punto de vista de la sociedad, cuestionar y, en general, “dar opiniones”. Únicamente uno de los entrevistados mencionó que dentro de sus principales funciones está el velar por los intereses de los accionistas minoritarios. Uno de los entrevistados dijo: “admito tener total desconocimiento de mis obligaciones”.37

Para que los consejeros independientes sean capaces de cumplir sus funciones también deben conocer la sociedad en la que van a desempeñar el cargo. Se les preguntó qué tanto conocimiento tenían de la sociedad al momento de la designación como consejeros independientes, así como si en algún momento recibieron algún curso de inducción o un manual en el que se les informara de los principales aspectos de la empresa. Nueve de los diez entrevistados señalaron no haber recibido inducción alguna y a ninguno se le entregó algún manual respecto de la sociedad. El consejero que respondió que sí se le dio una inducción mencionó que ésta se le proveyó, de manera verbal, al momento en el que se le hizo la invitación para ser consejero independiente de la sociedad. Otro entrevistado señaló la necesidad de que existiera una inducción para estar en posibilidad de dar opiniones bien fundamentadas.

A pesar de que la LMV, la LGSM y el CMPC regulan la actividad del consejo de administración, se les preguntó si al interior de la sociedad correspondiente existía algún reglamento interno que regulara adicionalmente la actividad de los consejeros independientes. Los diez entrevistados respondieron en forma negativa a dicho cuestionamiento.

Con el ánimo de conocer cómo estaba conformado el capital social de la sociedad en la que fungían como consejeros independientes, se les preguntó si dicha sociedad era de capital disperso o concentrado. Nueve de los diez entrevistados respondieron que eran sociedades de capital concentrado.

La LMV establece que cuando menos 25% de los consejeros de una sociedad deben ser independientes. A los consejeros se les preguntó si tal requisito se cumplía en las sociedades en las que ellos participaban. Los diez consejeros respondieron que las sociedades no sólo cumplían con ese requisito, sino que los consejeros independientes excedían el mínimo requerido por ley. Estos porcentajes fueron verificados a través de los reportes que las empresas reportan a la BMV y, efectivamente, todas excedían el mínimo establecido en la LMV.

La LMV también establece que tienen la facultad de convocar a asamblea el presidente del consejo de administración, el presidente del comité de auditoría y prácticas societarias, así como 25% de los consejeros de una sociedad. Se les preguntó a los entrevistados si alguna vez, en su calidad de consejeros independientes o formando parte del 25% de este grupo en la sociedad, habían convocado a una sesión. Los diez entrevistados respondieron en sentido negativo.

Conforme a lo establecido en la LMV, los miembros del consejo de administración, sin señalar algún porcentaje mínimo, tienen la facultad de aplazar las sesiones del consejo de administración cuando un consejero no haya sido convocado, no hubiere sido convocado en tiempo o, en su caso, por no habérsele proporcionado la información entregada a los demás consejeros. Se cuestionó a los entrevistados si las sociedades en las que fungían como consejeros daban cumplimiento a dichos supuestos. Los diez entrevistados respondieron que sí han sido debidamente convocados a las sesiones del consejo y que el promedio de asistencia es muy alto. Sin embargo, cinco de los diez entrevistados estuvieron de acuerdo en que era importante que tuviesen mayor información acerca del orden del día a tratar en cada sesión.

Dentro de las obligaciones de los consejeros independientes se encuentra la de asistir a las sesiones de consejo como parte del deber de diligencia frente a la sociedad. Incluso los consejeros pueden incurrir en responsabilidad, salvo que exista una causa justificada por la asamblea, cuando llegasen a faltar a una sesión de consejo y que por dicho motivo el consejo no pudiere sesionar.38 Con base en lo anterior, se les preguntó si tenían conocimiento de la existencia de alguna sanción en caso de no asistir a un consejo. La respuesta que se obtuvo por parte de la mayoría de consejeros entrevistados (nueve de diez) fue que no existía sanción alguna por tal circunstancia. Únicamente uno de los entrevistados señaló que asistir a los consejos constituía una obligación conforme a la LMV. Tres de las personas que mencionaron que no existía sanción alguna, comentaron que si faltan, se les deja de pagar el emolumento de la sesión correspondiente.

4Los consejeros independientes al interior del consejo de administraciónSeis de los diez entrevistados respondieron que su presencia en las sesiones del consejo de administración hace más tardada las sesiones. Estos seis entrevistados dijeron que tal tardanza se debía a que la información que era presentada al consejo no era conocida por ellos con anticipación y que el retraso no tenía que ver con que hubiese mucha discusión acerca de los puntos del orden del día. Uno de ellos incluso señaló que las sesiones del consejo se centran en analizar aspectos que ya acontecieron y mencionó que, desde su punto de vista, resulta poco relevante la función que desempeñan, ya que se les toma poco en cuenta.

Los diez entrevistados respondieron que su presencia no dificulta lograr acuerdos, ya que siempre están de acuerdo con la mayoría. Un consejero mencionó que, en determinados casos en los que ha existido un punto de desacuerdo, no se vota en contra sino que se manda que dicho asunto sea revisado y analizado por un comité. Otro señaló que una opinión crítica de los consejeros nunca queda establecida en un acta de sesión de consejo, ya que se cuida mucho la redacción de las mismas. Tres consejeros dieron testimonios en el mismo sentido: en los casos en que un tema ha sido delegado a un comité, dicho análisis es prácticamente elaborado in-house, ya sea por los directores y/o personas de la sociedad directamente involucradas con el tema correspondiente, y una vez hecho lo anterior es enviado a los consejeros para su conocimiento y, en su caso, comentarios.

Con el propósito de conocer el nivel de rotación de los consejeros independientes dentro de una sociedad, se les preguntó con qué periodicidad rotaban. Los diez consejeros respondieron que la rotación de los consejeros independientes en la sociedad respectiva era baja, entendiéndose esto como una rotación de uno o dos consejeros, en un período de 3 años. Un consejero señaló que en una ocasión se decidió cambiar a un consejero porque se dio a conocer que guardaba una relación familiar prohibida en términos de la LMV con la persona o grupo de personas que detentan el control de la sociedad, sin embargo tal hecho nunca fue divulgado y/o revelado. No obstante que la remoción de ese consejero no se hizo de manera inmediata, la CNBV nunca se percató de ello. En general, se dice que el motivo principal de la rotación de los consejeros independientes es la falta de tiempo para realizar las sustituciones.

La LMV prevé que el consejo de administración de una sociedad emisora debe de sesionar cuando menos 4 veces al año. En virtud de lo anterior, se les preguntó a los entrevistados la frecuencia con la que sesiona el consejo, con el objeto de saber si se da cumplimiento a los establecido en al LMV. Ocho de los diez entrevistados respondieron que sesionaban más de cuatro veces al año.

La LMV establece que los consejeros independientes deben de ser libres de ejercer sus funciones sin estar supeditados a intereses personales, patrimoniales y económicos; asimismo, establece como supuesto prohibitivo para tener tal carácter ser cliente, prestador de servicio, socio, consejero o empleado de una empresa que sea cliente, prestador de servicio, proveedor, deudor o acreedor importante.39 Considerando lo anterior, se les preguntó si el ser consejero independiente puede ser visto como una oportunidad de negocio con la sociedad, ya sea directa o indirectamente. Nueve de los diez entrevistados respondieron que sí puede ser visto como una oportunidad de negocio, aunque no sea ésta su finalidad. De alguna manera, todos mencionaron que hasta cierto punto es inevitable aceptar el cargo debido a su posición y a las relaciones de negocios que guardan.

5La comunicación entre consejeros independientesLa función de los consejeros independientes requiere actividades adicionales a sólo asistir a las sesiones del consejo, tales como estudiar y conocer el contexto de la empresa, reuniones con directivos, entre otras funciones. Con el propósito de verificar qué tan involucrados se encuentran los consejeros independientes en sus actividades y saber si hacen esfuerzos adicionales que pudieran traducirse en beneficios para la sociedad, se les preguntó si entre ellos (consejeros independientes) existe comunicación con respecto de temas relacionados con la sociedad, fuera de las sesiones del consejo. Ocho de los diez señalaron que no tenían comunicación fuera del consejo. Los dos consejeros que respondieron sí tener comunicación con el resto de los consejeros comentaron que es poca la periodicidad con la que se da y comentaron que la forma es vía telefónica.

6Revelación de informaciónSe les preguntó a los consejeros independientes si su presencia fomentaba que se transmitiera la información, que fuera transparente y que existiera un aumento en la rendición de cuentas de la sociedad. Sobre la transmisión de la información, todos los consejeros contestaron que su presencia sí fomenta que la sociedad transmita la información; sobre la transparencia en la información, cinco consejeros respondieron que sí y cinco que no, y sobre si aumenta de rendición de cuentas, seis respondieron que sí y cuatro que no.

Algunos autores consideran que la presencia de los consejeros independientes “es, de varios modos, un aval o garantía para los inversionistas, [pues] saben que su mirada puede complementar e incluso contrapuntear la de los accionistas mayoritarios y sus intereses particulares, y obrar a favor del buen desarrollo de la compañía en su conjunto”.40 Al respecto, ocho de diez entrevistados respondieron que sus opiniones sí son tomadas en cuenta, mientras que dos de ellos mencionaron que su presencia en el consejo era más bien para cumplir con lo establecido en la ley. Los entrevistados señalan que, aunque sí se toman en cuenta sus opiniones, un punto de vista verdaderamente crítico respecto de un tema no queda registrado en el acta correspondiente.

7Compensación de los consejeros independientesLos consejeros independientes tienen derecho a recibir una compensación en virtud de su función, aunque dicha compensación varía de una sociedad a otra. Las compensaciones por sesión de los consejeros entrevistados van desde los $7,500.00 hasta los $120,000.00 pesos, más una remuneración adicional que normalmente se otorga a fin de año, que en algunos casos llega a ser de hasta del orden de los $240,000.00 pesos.41 En relación con dicha compensación, se les preguntó si consideraban que era acorde con el esfuerzo desempeñado o no. Siete de ellos consideraron que no era acorde y tres de ellos mencionaron que sí.

8Fianza/seguro del consejero independienteLa LMV anterior a la del 2005 era una ley incompleta en muchos sentidos, ya que diversas obligaciones de los consejeros independientes carecían de sanción. La LMV de 2005, tratando de paliar tal situación, establece e impone una serie de sanciones y responsabilidades en que pueden incurrir los consejeros en caso incumplir con sus obligaciones. Las responsabilidades de los consejeros conforme a lo establecido en la ley incluyen desde penas pecuniarias, hasta penas que implican prisión de hasta doce años de cárcel, por lo que se les preguntó si actualmente cuentan con alguna fianza y/o seguro que los proteja. Actualmente, suele ser muy común que los consejeros independientes, en conocimiento de las responsabilidades que adquieren contraten un seguro. Tal seguro cubre los daños o gastos de defensa de los consejeros como consecuencia de una demanda por presuntos actos ilícitos al ejercer el cargo. Sólo tres de los entrevistados dijeron tener uno de estos seguros, el resto no cuenta con ninguna fianza o seguro que los proteja

9Los comités al interior del consejo de administraciónLa LMV establece que el consejo de administración se auxiliará de uno o más comités. Según lo previsto en la LMV, los comités que por lo menos debe de tener una emisora son el de vigilancia de la sociedad (auditoría), así como de prácticas societarias. La ley permite que estos dos comités se fusionen en uno solo. Se les preguntó a los entrevistados cuántos comités existían dentro del consejo. Seis de los entrevistados respondieron que sólo existía un comité y los otros cuatro respondieron que existían dos o más comités. Con el objeto de comprobar las respuestas arrojadas por los entrevistados, se verificó la información proporcionada por los entrevistados con la divulgada al público en general, y se observaron varias inconsistencias.

Con relación al comité de auditoría y prácticas societarias, la LMV establece que debe de estar conformado por un mínimo de tres miembros, los cuales en su totalidad deben de ser consejeros independientes, salvo en el caso de que una sociedad bursátil sea controlada por un grupo de personas que detenten 50% o más del capital social de la sociedad, en cuyo caso podrá conformarse por consejeros que no sean independientes siempre y cuando en su mayoría sí lo sean. Se les preguntó a los entrevistados si los comités cumplen con la restricción legal señalada. Los diez entrevistados respondieron que el comité de auditoría y prácticas societarias está integrado por 3 consejeros, siendo la mayoría independientes.

IVRecomendaciones para el cambio1Incrementar la profesionalización de los consejeros independientesLos resultados apuntan a la necesidad de que el cargo de consejero independiente adquiera una mayor relevancia y profesionalización. Se propone regular el ejercicio profesional del consejero independiente a través de una colegiación obligatoria.42 El colegio tendría la labor de verificar que los consejeros independientes conozcan y cumplan con sus deberes y obligaciones. Asimismo, el colegio podría fungir como un órgano de consulta para los propios consejeros independientes. También es necesaria una certificación periódica de las personas que se encuentran facultadas, de acuerdo a ciertos estándares (conocimientos, ética profesional, antecedentes, entre otros) y con sujeción en lo establecido en la LMV, para actuar como consejeros independientes. La colegiación y la certificación permitirían contar con un listado de consejeros independientes autorizados, cuyo padrón podría ser supervisado por la CNBV de manera más eficiente, a diferencia de lo que sucede en la actualidad. Hoy, la CNBV sólo cuenta con la información que sobre el tema publican las propias emisoras.

El lograr una colegiación no sólo resultaría un beneficio para las propias emisoras, sino también para los propios consejeros independientes, quienes podrían unirse para establecer como medida de seguridad para ellos mismos la obligación de las emisoras de solicitar se les otorgue un seguro para poder desempeñar el cargo, así como para determinar ciertos tabuladores referentes a sus compensaciones.

2Evitar la distorsión de la figura del consejero independienteDentro de las funciones de los consejeros independientes se encuentra fomentar que “el consejo de administración tenga un enfoque adecuado para el negocio de la empresa a pesar de la influencia o la proyección que pudiera tener la familia o grupo de personas que controlen la misma”,43 sobre todo en empresas en las que el capital se encuentra concentrado en una persona o grupo de personas tal y como sucede en México. Para evitar la distorsión de la figura del consejero independiente se proponen las siguientes medidas.

Primera, que no sean las propias emisoras quienes determinen y paguen la compensación de dichos consejeros, sino que sea el propio órgano colegiado quien establezca un fondo para solventarla. El fondo deberá ser pagado de manera periódica por las emisoras y el propio colegio será quien determine, en función de ciertos lineamientos, la compensación correspondiente a cada consejero (especialmente, en función de los reportes que emitan). Lo que se pudo constatar a través de las entrevistas, es que a pesar de que tienen una noción de sus funciones y deberes como consejeros independientes, en la práctica llevan a cabo las funciones que realizaría un asesor independiente y no propiamente las atribuibles a un consejero independiente. La colegiación sería una forma de exigir y garantizar una actuación mínima por parte de todos los consejeros independientes y dotaría a estos funcionarios de mayor certidumbre, profesionalismo y credibilidad.

Segunda, quórum mínimo de asistencia de consejeros independientes a las sesiones. La LMV no prevé ningún quórum mínimo de asistencia de los consejeros independientes en una sesión. Se propone establecer un quórum mínimo para la celebración de las sesiones de consejo y en caso de que por causas no imputables a la sociedad y sin causa justificada, el consejero independiente no asista a una sesión, éste perderá su colegiación, e incluso, se le podrán fincar responsabilidades.

Tercera, instituir facultades de elección de consejeros independientes para las minorías. Las minorías a que hace referencia el artículo 50 de la LMV deben tener derecho no sólo de elegir a un consejero, sino que además deben poder elegir a los consejeros independientes. Lo anterior, para disminuir el hecho de que existan consejeros que califican como independientes conforme a lo establecido en la LMV, pero en realidad actúan de acuerdo a las instrucciones de los accionistas de control.

3Incrementar la capacitación de los consejeros independientesLas entrevistas hacen evidente la existencia de casos en los que, aún cumpliendo con los requisitos establecidos en la LMV, la presencia de algunos consejeros independientes es “decorativa, si no estudian el contexto de la empresa que se supone asesoran; si no representan los intereses de todos los accionistas de la compañía y tienden a favorecer acríticamente a los dueños, y si no acuden al menos a dos o tres juntas de administración al año”.44

Luego, resulta fundamental que los consejeros independientes estén constantemente capacitados, actualizados (en cuanto a reformas y nuevas disposiciones que les resulten aplicables) y cuenten con toda la información necesaria para llevar a cabo sus actividades de tal manera que resulte en un mayor beneficio para la sociedad. Esta capacitación constante sería otorgada por el colegio, lo cual tendría una mayor eficacia y funcionalidad, ya que de perder la colegiación quedarían inhabilitados para ejercer el cargo.

4Modificar los requisitos para designar a los consejeros independientesPara incrementar la independencia en la designación de los consejeros independientes, se hacen las siguientes propuestas.

Primera, para que una persona pueda calificar como consejero independiente de una sociedad no debe de ser accionista (minoritario o de control) de la misma al momento de su designación. Esto va más allá de lo establecido en la LMV, que no limita que los accionistas minoritarios sean considerados como consejeros independientes.

Segunda, la LMV es omisa al determinar un límite de tiempo en la duración del cargo de consejero independiente de una persona en una misma emisora, por lo que con miras a fortalecer su independencia e imparcialidad, y evitar que un consejero deje de serlo por posibles lazos de amistad que, por el mero transcurso del tiempo, adquiera con el grupo de control, se propone establecer una duración máxima y así fomentar que tengan la “voluntad de lograr un alto grado de rigor y objetividad escéptica a la evaluación de la empresa en su gestión, planes y propuestas”.45

Tercera, dentro de las prohibiciones para fungir como consejero independiente se propone incrementar el plazo de doce meses a un mínimo de veinticuatro meses para aquéllas personas que hubieren sido directivos relevantes o empleados de la sociedad o de alguna de las personas morales que integran el grupo empresarial al que ésta pertenezca, al igual que la prohibición establecida para los auditores externos, con la finalidad de impedir que de manera inmediata los ex-directores de las emisoras funjan como consejeros independientes, lo cual ocurre en la práctica.

5Mejorar el acceso a la información de los consejeros independientesSe requieren medidas para que los consejeros independientes cuenten con la información necesaria para la toma de decisiones dentro de las sesiones de consejo, la cual debe ser entregada de forma oportuna, sin descuidar el resguardo de su confidencialidad.

Se pudo constatar que, en muchas ocasiones, la información con la que cuentan los consejeros independientes al momento de su designación no es suficiente, por lo que a efecto de contrarrestar dicha situación se propone que cada sociedad emita un brochure, el cual al menos deberá contener información relativa a la situación financiera, administrativa, operacional, económica, jurídica y principales contingencias de la sociedad, misma que deberá ser entregada y actualizada de forma anual. La idea es que tal folleto informativo sea entregado a la CNBV y al colegio, con lo que se trataría de asegurar la confidencialidad de la información.

A pesar de que la LMV prevé mecanismos para que los consejeros independientes puedan tener acceso a la información de la sociedad, ciertas empresas se muestran un poco renuentes a revelar información, aún y cuando los consejeros independientes tienen el derecho y la obligación de conocerla, incluso en los casos en los que existe un convenio de confidencialidad de por medio. Lo anterior debido a que se tiene la idea de que resulta sumamente complicado comprobar que se ha violado dicho deber, razón por la cual es necesario buscar mecanismos que sean capaces de brindar seguridad jurídica a la empresa y lograr que éstas tengan mucho más confianza para dar a conocer la información.

Se propone que los consejeros independientes emitan y firmen una carta al final de cada sesión en la que divulguen que en el momento de la sesión no se encontraban bajo ninguno de los supuestos prohibitivos establecidos en la LMV y que no tuvieron ningún conflicto de interés respecto de los asuntos discutidos en la sesión correspondiente. Tal medida es una forma de que los inversionistas y accionistas minoritarios puedan estar al tanto y, en su caso, tener una base sobre la cual ejercer alguna acción en caso de violaciones a la ley.

VReflexiones finalesLa figura del consejero independiente fue acogida por la legislación mexicana en 2005 con el fin de provocar una mejoría en el gobierno corporativo de las sociedades que cotizan en bolsa. Se pensaba que con la inserción de los consejeros independientes se darían pasos hacia una mayor representatividad de los intereses de los accionistas minoritarios, así como hacia una mayor rendición de cuentas. El presente trabajo cuestiona estas ideas a partir de diez entrevistas realizadas a consejeros independientes.

Se encuentra que lo dicho por la ley dista mucho de lo que ocurre en la realidad. Primero, los consejeros carecen de un nivel aceptable de profesionalización. Aunque todos los entrevistados son empresarios o ejecutivos de alto nivel, ninguno de ellos se ha preparado específicamente para ejercer el cargo de consejero. Segundo, su grado de independencia parece estar muy limitado debido a los criterios usados para su designación: varios de los entrevistados guardan una relación de cercanía con el grupo que detenta la mayoría, e incluso, algunos de ellos son ex funcionarios o tienen alguna relación de parentesco con la familia que detenta la mayoría. Tercero, normalmente no cuentan con la información requerida para participar adecuadamente en las sesiones del consejo. Más allá de las obligaciones de revelación de información que tienen las empresas para con los consejeros independientes, éstas tienden a no cumplirse debido al miedo de las empresas a que los consejeros puedan revelar información valiosa y confidencial.

Para mejorar tal situación se propone la colegiación obligatoria, mecanismo que, junto con un sistema de certificación, redundaría en una mejoría generalizada de la forma en que los consejeros desempeñan su función. La colegiación atada a un sistema de certificación gestionado por la CNBV redundaría, por un lado, en una profesionalización del cargo de consejero y, por el otro, en una mejora de la supervisión y vigilancia gubernamental de aquellos que ejercen este cargo.

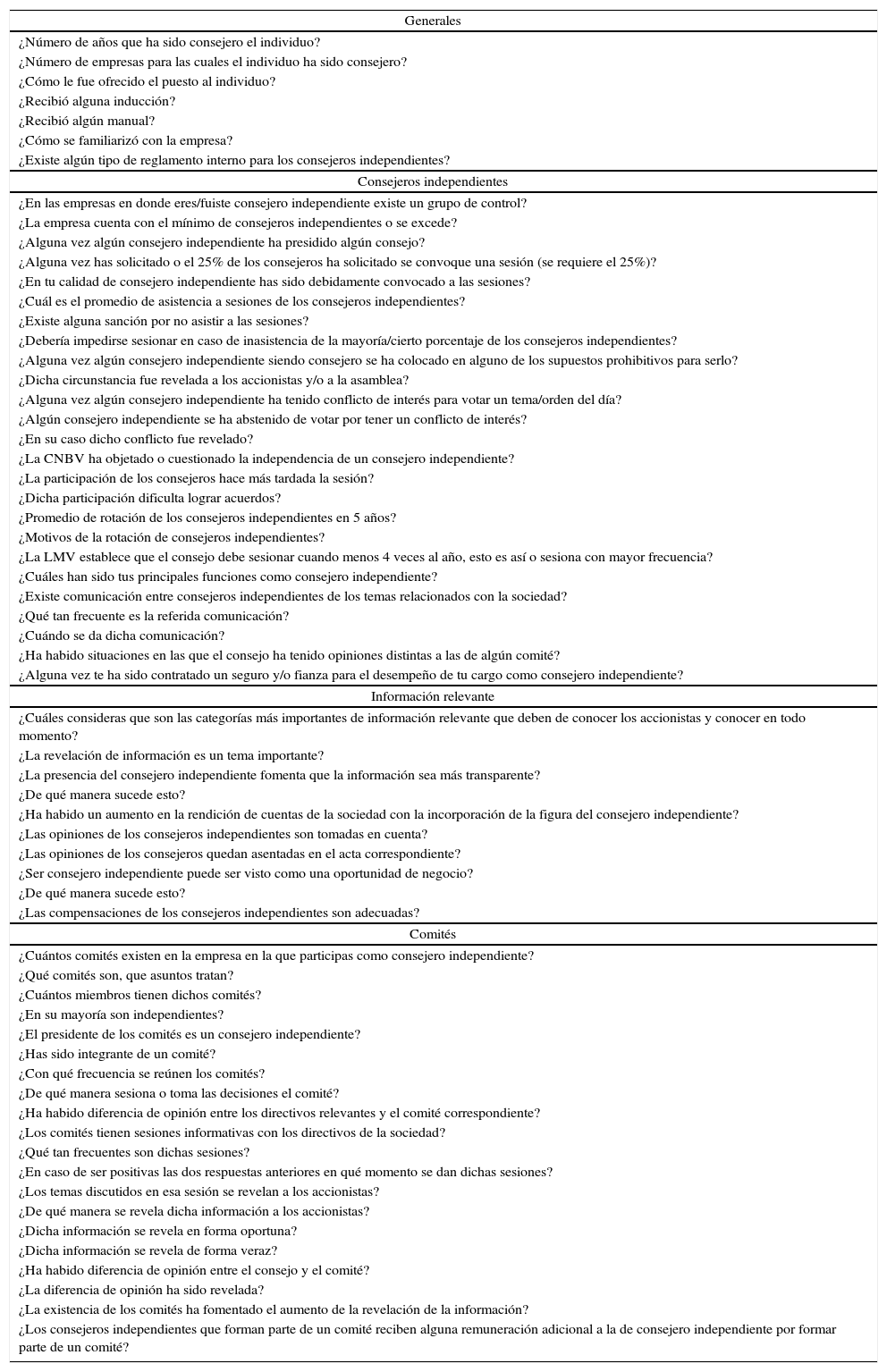

A continuación se presentan las preguntas que estructuraron las entrevistas realizadas a los consejeros independientes. Para una fácil revisión, las preguntas se presentan por temas.

| Generales |

| ¿Número de años que ha sido consejero el individuo? |

| ¿Número de empresas para las cuales el individuo ha sido consejero? |

| ¿Cómo le fue ofrecido el puesto al individuo? |

| ¿Recibió alguna inducción? |

| ¿Recibió algún manual? |

| ¿Cómo se familiarizó con la empresa? |

| ¿Existe algún tipo de reglamento interno para los consejeros independientes? |

| Consejeros independientes |

| ¿En las empresas en donde eres/fuiste consejero independiente existe un grupo de control? |

| ¿La empresa cuenta con el mínimo de consejeros independientes o se excede? |

| ¿Alguna vez algún consejero independiente ha presidido algún consejo? |

| ¿Alguna vez has solicitado o el 25% de los consejeros ha solicitado se convoque una sesión (se requiere el 25%)? |

| ¿En tu calidad de consejero independiente has sido debidamente convocado a las sesiones? |

| ¿Cuál es el promedio de asistencia a sesiones de los consejeros independientes? |

| ¿Existe alguna sanción por no asistir a las sesiones? |

| ¿Debería impedirse sesionar en caso de inasistencia de la mayoría/cierto porcentaje de los consejeros independientes? |

| ¿Alguna vez algún consejero independiente siendo consejero se ha colocado en alguno de los supuestos prohibitivos para serlo? |

| ¿Dicha circunstancia fue revelada a los accionistas y/o a la asamblea? |

| ¿Alguna vez algún consejero independiente ha tenido conflicto de interés para votar un tema/orden del día? |

| ¿Algún consejero independiente se ha abstenido de votar por tener un conflicto de interés? |

| ¿En su caso dicho conflicto fue revelado? |

| ¿La CNBV ha objetado o cuestionado la independencia de un consejero independiente? |

| ¿La participación de los consejeros hace más tardada la sesión? |

| ¿Dicha participación dificulta lograr acuerdos? |

| ¿Promedio de rotación de los consejeros independientes en 5 años? |

| ¿Motivos de la rotación de consejeros independientes? |

| ¿La LMV establece que el consejo debe sesionar cuando menos 4 veces al año, esto es así o sesiona con mayor frecuencia? |

| ¿Cuáles han sido tus principales funciones como consejero independiente? |

| ¿Existe comunicación entre consejeros independientes de los temas relacionados con la sociedad? |

| ¿Qué tan frecuente es la referida comunicación? |

| ¿Cuándo se da dicha comunicación? |

| ¿Ha habido situaciones en las que el consejo ha tenido opiniones distintas a las de algún comité? |

| ¿Alguna vez te ha sido contratado un seguro y/o fianza para el desempeño de tu cargo como consejero independiente? |

| Información relevante |

| ¿Cuáles consideras que son las categorías más importantes de información relevante que deben de conocer los accionistas y conocer en todo momento? |

| ¿La revelación de información es un tema importante? |

| ¿La presencia del consejero independiente fomenta que la información sea más transparente? |

| ¿De qué manera sucede esto? |

| ¿Ha habido un aumento en la rendición de cuentas de la sociedad con la incorporación de la figura del consejero independiente? |

| ¿Las opiniones de los consejeros independientes son tomadas en cuenta? |

| ¿Las opiniones de los consejeros quedan asentadas en el acta correspondiente? |

| ¿Ser consejero independiente puede ser visto como una oportunidad de negocio? |

| ¿De qué manera sucede esto? |

| ¿Las compensaciones de los consejeros independientes son adecuadas? |

| Comités |

| ¿Cuántos comités existen en la empresa en la que participas como consejero independiente? |

| ¿Qué comités son, que asuntos tratan? |

| ¿Cuántos miembros tienen dichos comités? |

| ¿En su mayoría son independientes? |

| ¿El presidente de los comités es un consejero independiente? |

| ¿Has sido integrante de un comité? |

| ¿Con qué frecuencia se reúnen los comités? |

| ¿De qué manera sesiona o toma las decisiones el comité? |

| ¿Ha habido diferencia de opinión entre los directivos relevantes y el comité correspondiente? |

| ¿Los comités tienen sesiones informativas con los directivos de la sociedad? |

| ¿Qué tan frecuentes son dichas sesiones? |

| ¿En caso de ser positivas las dos respuestas anteriores en qué momento se dan dichas sesiones? |

| ¿Los temas discutidos en esa sesión se revelan a los accionistas? |

| ¿De qué manera se revela dicha información a los accionistas? |

| ¿Dicha información se revela en forma oportuna? |

| ¿Dicha información se revela de forma veraz? |

| ¿Ha habido diferencia de opinión entre el consejo y el comité? |

| ¿La diferencia de opinión ha sido revelada? |

| ¿La existencia de los comités ha fomentado el aumento de la revelación de la información? |

| ¿Los consejeros independientes que forman parte de un comité reciben alguna remuneración adicional a la de consejero independiente por formar parte de un comité? |

Artículo recibido el 5 de octubre de 2011 y aceptado para su publicación el 23 de junio de 2012.

Profesor de tiempo completo en el Instituto Tecnológico Autónomo de México.

Licenciada en derecho por el Instituto Tecnológico Autónomo de México.

Instituto Mexicano de Ejecutivos de Finanzas, A. C., El gobierno corporativo en México, Instituto Mexicano de Ejecutivos de Finanzas, A.C.-Fundación de Investigación, 2004; véase también definiciones alternativas en Ramos, Gabriela, “El reto de la gobernación corporativa (Corporate Governance) en México y América Latina”, presentación en el Seminario Directrices de la OCDE para Empresas Multinacionales del 1o. de abril de 2003, http://www.ocde.org.mx/gobernacióncorporativa.pdf (consultada en julio de 2008); Steinberg, H., “A dimensao humana da Governanca Corporativa”, apud, São Paulo, Gente; Da Silva, Juliano, Una revisión actual de las características estructurales e informativas del buen gobierno corporativo en Brasilhttp://www.observatorio-iberoamericano.org/RICG/n%C2%BA%2011/Juliano%20da%20Silva.pdf (consultada en enero de 2011).

González, Elsa, Análisis ético del Informe Cadbury: aspectos financieros del gobierno de las sociedades, Papeles de Ética, Economía y Dirección, núm. 5, 2000, http://www.profesionalesetica.com/descargas/downloads/downl_156_1.pdf?FHFSESSID=184881a8c93d9110390818e25a2b41e7 (consultada en marzo de 2010).

Estados Unidos de América, Directors’ Remuneration, Report of a Study Group Chaired by Sir Richard Greenbury, 17 de julio de 1995, http://www.ecgi.org/codes/documents/hampel.pdf (consultada en abril de 2010), traducción libre de los autores.

Reino Unido, Comittee on Corporate Governance, Final Report, January 1998, The Committee on Corporate Governance and Gee Publishing Ltd., January, 1998, http://www.ecgi.org/codes/documents/hampel.pdf (consultada en mayo de 2010), traducción libre de la autora.

Nueva York, Estados Unidos de América, Blue Ribbon Committee on Improving the Effectiveness of Corporate Audit Comittees, New York Stock Exchange and the National Association of Securities Dealers, 1999, http://www.nasdaq.com/about/Blue_Ribbon_Panel.pdf (consultada en mayo de 2010), traducción libre de los autores.

Reino Unido, Review of the Role and Effectiveness of Non-Executive Directors, Derek Higgs, 2003, printed in the United Kingdom by the Stationery Office, 2003, http://www.ecgi.org/codes/documents/higgsreport.pdf (consultada en mayo de 2010), traducción libre de los autores.

Estados Unidos de América, Sarbanes Oaxley Act of 2002, http://www.gpo.gov/fdsys/pkg/CRPT-107hrpt610/pdf/CRFT-107hrpt610.pdf (consultada en abril de 2010), traducción libre de los autores.

Sapovadia, V. K. y Rehman, Rachid, Good Corporate Governance: An Instrument For Wealth Maximization, p. 1, http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1015325 (consultada en enero de 2010), traducción libre de los autores.

De acuerdo con la LGSM, la administración de una sociedad que no cotiza en bolsa puede estar confiada a una sola persona denominada administrador único o aún consejo de administración.

Hopt, Klaus J. y Leyens, Patrick, “Board Models in Europe-Recent Developments of Internal Corporate Structures in Germany, United Kingdom, France and Italy”, European Company and Financial Law Review, 2004, p.135, http://papers.ssrn.com/sol3/papers.cfm?abstract_id=487944 (consultada en enero de 2010), traducción libre de los autores.

Mateu de Ros, Rafael, El Código Unificado de Gobierno Corporativo, Aranzadi, 2007, p. 233.

Barrera, Graf, Instituciones de derecho mercantil, México, Porrúa, 2003, p. 570.

Son aquellos accionistas que no forman parte del equipo de dirección, incluso cuando pertenecen al grupo de control de la sociedad, ya que sus características les permiten ser candidatos idóneos para formar parte del consejo de administración. Ibidem, CMPC, p. 15.

Consejo Coordinador Empresarial, Código de mejores prácticas corporativas, México, Consejo Coordinador Empresarial, 2010, p. 6

El CCE es un órgano cuya misión principal es coordinar, unificar y representar al sector empresarial, preservando y fortaleciendo la libre empresa, así como los principios y valores que conduzcan a los mexicanos a un ámbito de igualdad de oportunidades, estado de derecho y democracia, ver página web del CCE, http://www.cce.org.mx/nosotros/Pages/nosotros.aspx (consultada en enero de 2011).

Consejo Coordinador Empresarial, op. cit., p. 4.

Ibidem, p. 13.

Ibidem, p. 18.

Larrea, E. Guillermo y Vargas, Salomón, Apuntes de gobierno corporativo, México, Porrúa, 2009, p. 106.

En términos generales, el CMPC impulsó reformas al mercado de valores y los regímenes especiales de la sociedad anónima que aliviana la falta de labor legislativa que se ha observado en la LGSM en los últimos años. Véase Larrea, E. Guillermo y Vargas, Salomón, ibidem, p. 16.

Mediante las “Disposiciones de Carácter General Aplicables a las Emisoras de Valores y a Otros Participantes del Mercado de Valores” publicadas en el Diario Oficial de la Federación el 19 de septiembre de 2008, así como sus diversas modificaciones subsecuentes, se suprime la obligación de las emisoras de informar a la CNBV el grado de adhesión de cumplimiento conforme al CMPC en virtud de que señala que la LMV establece una observancia obligatoria respecto a lo establecido en el mismo. Al respecto, únicamente prevalece la obligación para las bolsas en donde coticen las emisoras de exigir a las mismas un reporte relativo a su grado de adhesión al CMPC.

México, Exposición de Motivos del decreto por el cual se reforman, adicionan y derogan diversas disposiciones de la Ley del Mercado de Valores de 2001, publicada en el Diario Oficial de la Federación el 1o. de junio de 2001, http://www.cnbv.gob.mx/recursos/Ley%20del%20Mercado%20de%20Valores.pdf, p. LXVI (consultada en 16 de junio de 2010).

Cfr. México, Exposición de Motivos de la Ley del Mercado de Valores de 2005.

Sin embargo, sigue sin definirse lo que significa “poder de mando” y por lo tanto continúa la incertidumbre jurídica de dicho término.

Se consideran importantes cuando representan 15% de los donativos recibidos por la institución correspondiente.

El CMPC al respecto señala que cuando menos 20% de los consejeros debe de ser independiente, op. cit., p. 4.

Véase los siguientes procesos ventilados en las cortes norteamericanas Barnes vs. Andrewa (1924); Graham vs. Allis-Chalmers (1963); Shlensky vs. Wrigley (1968); Miller vs. AT&T (1974); Francis vs. United Jersey Bank (1981); Aronson vs. Lewis (1984); Kahn vs. Sullivan (1991); In re Caremark Int’l (1996).

Deloitte, Los Deberes de Lealtad, Diligencia y Responsabilidades Legales de los Consejeros, http://www.deloitte.com.mx/boletines/corporativo/docs/deberes.pdf p. 1 (consultada en marzo de 2011).

Ibidem, p. 2.

Incluso la propia LMV es su artículo 34 establece la obligación de los consejeros de que en caso de que conozcan de ciertas irregularidades cometidas ya sea durante el transcurso de su cargo o por los que les hubiesen precedido deben de notificarlo al comité que ejerza las funciones en materia de auditoría.

La Ley de la CNBV establece en la fracción XIX, del artículo 4o. que corresponde a la comisión, entre otras cosas, imponer sanciones administrativas por infracciones a las leyes que regulan las actividades, entidades y personas sujetas a su supervisión, así como a las disposiciones que emanen de ellas y, en su caso, coadyuvar con el ministerio público respecto de los delitos previstos en las leyes relativas al sistema financiero.

Sanciones impuestas por la CNBV relacionadas con los artículos 368 (difusión de información falsa o que induzca al error) y 370 (operaciones prohibidas, como manipular el mercado, celebrar operaciones de simulación, entre otras) de la LMV al 31 de diciembre de 2010.

El Reglamento Interior de la Bolsa Mexicana de Valores establece que en caso de que la emisora de que se trate no presente el programa conforme a lo establecido en el párrafo anterior, o éste no resulte ser satisfactorio a juicio de la Bolsa o bien, cuando no se presente un grado significativo en la corrección del incumplimiento, la Bolsa suspenderá la cotización de las Series accionarias o certificados de participación ordinarios sobre acciones respecto de los cuales se dé el incumplimiento.

La palabra imparcialidad se define de la siguiente forma: falta de designio anticipado o de prevención a favor o en contra de alguien o algo, que permite juzgar o proceder con rectitud. Cfr. Real Academia Española, Diccionario de la Lengua Española, 22a. ed., http://buscon.rae.es/draeI/SrvltConsulta?TIPO_BUS=3&LEMA=imparcialidad (consultada en enero de 2010).

Patton, Michael, Qualitative Research and Evaluation Methods, Sage Publications, Inc., 2002, p. 20.

Siendo que la LMV establece de manera expresa una prohibición legal para dicho supuesto.

Información obtenida de uno de los consejeros independientes entrevistados el día 30 de agosto de 2010, en México, D. F.

Tal y como lo prevé el numeral I, del artículo 32 de la LMV

Al efecto el párrafo segundo, numeral IV del 26 de la LMV establece lo siguiente: se considera que un cliente, prestador de servicios o proveedor es importante, cuando las ventas de la sociedad representan más del diez por ciento de las ventas totales del cliente, del prestador de servicios o del proveedor, durante los doce meses anteriores a la fecha del nombramiento; asimismo, se considera que un deudor o acreedor es importante cuando el importe del crédito es mayor al quince por ciento de los activos de la propia contraparte.

Huerta, José Ramón, “Yo, Claudio”, Poder, México, año 6, núm. 12, p. 36.

De manera excepcional en la última sesión del año les otorgan esta remuneración, en la sociedad de los consejeros entrevistados.

Marcos, Francisco y Sánchez, Albert, Necesidad y sentido de los consejeros independientes. Dificultades para el transplante al derecho de las sociedades cotizadas españolas, Madrid, 30 de mayo de 2008, p. 56, http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1418490 (consultada en noviembre de 2011).

DeMott, Deborah, “Guests at the Table?: Independent Directors in Family-Influenced Public Companies”, Duke Law School Legal Studies Paper, núm. 165, agosto de 2007, p. 10, http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1010732, fecha de consulta: junio de 2010, trad. propia de los autores.

Huerta, José Ramón, “Yo, Claudio”…, op. cit., nota 40, p. 36.

Langevoort, Donald C., The Human Nature of Corporate Boards: Law, Norms, and the Unintended Consequences of Independence and Accountability, http://papers.ssrn.com/sol3/papers.cfm?abstract_id=241402 (consultada en octubre de 2010), traducción propia de los autores.