En este trabajo nos enfocamos en analizar si la estructura de propiedad tiene algún efecto sobre la política de dividendos de las empresas en el mercado mexicano. La decisión de pago de dividendos es uno de los elementos primordiales dentro de la política corporativa, ya que esa política de dividendos tiene una influencia sobre el valor de la compañía. Por tanto, decisiones como adoptar una política de crecimiento de la empresa a través de la reinversión de utilidades, o mejor destinarlo al pago de dividendos, se verán influidas por el tipo de estructura de propiedad que predomine dentro de la empresa. Basamos nuestro análisis en tres tipos de estructura de propiedad como lo son: familias, instituciones (bancos principalmente) y pequeños bloques de accionistas. Nuestros resultados muestran que la concentración de propiedad en familias influye de forma negativa en el pago de dividendos, mientras que la presencia de accionistas institucionales tiene un efecto inverso sobre el pago de los mismos. Esto indica que la presencia de grandes accionistas distintos a las familias tiene un efecto diferente sobre la política de pago de dividendos en el entorno mexicano. Nuestro trabajo aporta a la literatura sobre el tema en el contexto de países emergentes como es el caso de México, ya que mucha de la investigación existente hasta ahora se ha centrado básicamente en entornos como el europeo o el norteamericano, donde los mercados están bien regulados y la propiedad ampliamente distribuida.

In this paper we focus on analyzing if the ownership structure has any effect on the dividend policy in the Mexican market. The decision to pay dividends is one of the key elements within corporate policy, since that dividend policy has an influence on the company value. Therefore, decisions such as adopting a growth policy of the company through the profits reinvestment or destine these profits to dividends pay, could be influenced by the ownership structure. We base our analysis on three types of ownership structure: families, institutions (mainly banks) and small blocks of shareholders. Our results show that the concentration of ownership in families has a negative influence on the dividends payment, while the presence of institutional shareholders has an inverse effect. This indicates that the presence of large shareholders different to families have a dissimilar effect on dividend policy. Our work contributes to the literature in the context of emerging countries such as Mexico, since much of the existing research has focused primarily in environments such as Europe or the United States, where markets are well regulated with widely distributed property.

La decisión de pago de dividendos es uno de los elementos primordiales dentro de la política corporativa de una empresa, por lo que ha cobrado amplia relevancia dentro de la literatura financiera. Los dividendos son considerados como el pago a los accionistas por su contribución en la aportación de fondos para una empresa y la compensación por soportar los riesgos inherentes al negocio. En este sentido, el equipo directivo de la empresa formula una política de dividendos para dividir y distribuir las ganancias en función de sus aportaciones a la empresa. Esta política de dividendos tiene una influencia crucial sobre el valor de la compañía, ya que se debe mantener un equilibrio entre las políticas de crecimiento de la empresa y las políticas de pago de dividendos, ya que, por ejemplo, un pago de dividendos bajo puede conducir a la insatisfacción por parte de los accionistas, sin embargo, un elevado pago de los mismos puede dificultar el crecimiento de la empresa.

Por tanto, la política de dividendos es un tema delicado, y su equilibrio pudiese ser influido de forma determinante por la estructura de propiedad bajo la cual se encuentra la empresa, ya que, por un lado, los dividendos pueden utilizarse para mitigar los problemas de agencia que pudiesen llegar a surgir en la empresa, al considerarse como mecanismo de control de la parte directiva (Easterbrook, 1984; Jensen, 1986; Rozeff, 1982), pero, por otra parte, los grandes accionistas podrían utilizar su poder de mayoritarios para expropiar recursos en su propio beneficio a costa de las minorías, lo que podría limitar el pago de dividendos generando conflictos de agencia (Faccio y Lang, 2001). Por tanto, existe una clara relación entre la estructura de propiedad y la política de pago de dividendos.

En este trabajo nos centramos en la relación entre estas variables, utilizando una muestra de empresas que cotizan en el mercado mexicano tomando como referencia el periodo 2005-2013. Nuestro objetivo es el de dar respuesta a preguntas como la siguiente: ¿la estructura de propiedad afecta a la política de dividendos de las empresas en el mercado mexicano? Es importante señalar que el mercado mexicano proporciona un contexto interesante para llevar a cabo estudios como este, ya que la estructura de propiedad se encuentra altamente concentrada en familias principalmente. Además, nuestro trabajo se centra también en el análisis del efecto que accionistas importantes como lo son los institucionales (bancos principalmente) pueden tener sobre las decisiones relacionadas con el pago de dividendos. Mucha de la investigación existente hasta ahora se ha centrado básicamente en entornos como el europeo o estadounidense, donde los mercados están bien regulados y la propiedad ampliamente distribuida. Sin embargo, pocos estudios se han desarrollado en países emergentes como México.

Para ello, el artículo se estructura de la siguiente forma: en la siguiente sección se hace una revisión de la literatura sobre el impacto de la estructura de propiedad sobre el pago de dividendos, bajo el enfoque de agencia, y se formulan las hipótesis. En la tercera sección se detalla la parte metodológica del trabajo. En la cuarta sección se presentan los resultados obtenidos y, finalmente, la última sección presenta la conclusión del trabajo, sus limitaciones y futuras líneas de investigación.

Revisión de la literaturaMuchos estudios previos han demostrado una relación entre la política de dividendos y la concentración de propiedad (Rozeff, 1982), pero también es importante tomar en cuenta la estructura de esa propiedad, al considerar accionistas mayoritarios como familias o inversores institucionales (bancos principalmente), así como pequeños bloques de accionistas con participaciones «relevantes» dentro de la empresa y que, por lo tanto, podrían tener gran influencia en el diseño de la política de dividendos de las compañías, ya que estos accionistas mayoritarios o blockholders (inversores que poseen al menos el 5% de las acciones de las empresas) están preocupados por controlar y supervisar de alguna manera la actuación de los directivos con la finalidad de proteger sus inversiones (Castrillo y San Martín, 2007).

Esta relación entre estructura de la propiedad y política de dividendos es analizada a partir de la literatura de Jensen y Meckling (1976), enfocada básicamente en la teoría de la agencia, la cual sugiere que la presencia de grandes accionistas puede aliviar o aminorar los conflictos de agencia. La concentración de la propiedad puede reducir estos conflictos, ya que al encontrarse la propiedad y el control en manos de la misma persona tendrían que asumir una parte de las pérdidas derivadas de su comportamiento (Jensen y Meckling, 1976; Morck, Shleifer y Vishny, 1988). Por tanto, los grandes accionistas tienen un fuerte incentivo para maximizar la riqueza de la empresa (Shleifer y Vishny, 1997). Sin embargo, el interés de los grandes accionistas podría no coincidir necesariamente con el interés de los accionistas minoritarios, lo que conduce a una posible expropiación por parte de los primeros sobre los segundos (Shleifer y Vishny, 1997).

La política de pago de dividendos juega un papel importante en el control de estos posibles conflictos de agencia entre los grandes y pequeños accionistas, ya que mediante el pago de dividendos, se puede limitar la extracción de riqueza por parte de los grandes accionistas. Es importante mencionar que algunos autores señalan que los dividendos también pueden ser utilizados por los accionistas controladores para compensar a los accionistas minoritarios conscientes de que en el entorno en el que se encuentran estos últimos predomina la presencia de grandes accionistas (Faccio y Lang, 2001). Sin embargo, en presencia de grandes accionistas controladores, el pago de dividendos muchas veces no funciona necesariamente como un mecanismo de control de agencia, sino que más bien es considerado como un mecanismo sustituto de la concentración de propiedad para mitigar los problemas de agencia.

Esta relación ha sido objeto de investigación de diferentes autores como Gugler y Yurtoglu (2003); Maury y Pajuste (2002); Mancinelli y Ozkan (2006); Renneboog y Szilagyi (2006); Renneboog y Trojanowski (2007); Setia-Atmaja (2009); Pindado, Requejo y de la Torre (2012); Bradford, Chen y Zhu (2013); Mori e Ikeda (2015); Vandemaele y Vancauteren (2015), y Michiels, Voordeckers, Lybaert y Steijvers (2015), entre otros. Kumar (2003) y Warrad, Abed, Khriasat y Al-Sheikh (2012), por ejemplo, analizan la relación entre estructura de propiedad, gobierno corporativo y la política de dividendos y sus resultados muestran una clara relación entre la estructura de la propiedad y la política de pago de dividendos. López-Iturriaga y Lima (2014) analizan la relación entre endeudamiento, pago de dividendos y concentración de propiedad y su efecto sobre la creación de valor ante la presencia o ausencia de oportunidades de crecimiento en Brasil. Encuentran que el pago de dividendos juega un papel importante como mecanismo disciplinador sobre la dirección en empresas con bajas oportunidades de crecimiento, ya que el pago de dividendos reduce el flujo de caja disponible para la dirección. Por su parte, Setia-Atmaja (2009) analiza la relación entre concentración de propiedad y la independencia del consejo de administración y del comité de auditoría en empresas australianas. También analiza si el contar con consejos y comités de auditoría independientes tiene un efecto sobre la creación de valor y a su vez si ese efecto es moderado por la concentración de propiedad y el pago de dividendos. Sus resultados muestran que la concentración de propiedad tiene un impacto negativo sobre la independencia del consejo, pero no tiene impacto sobre el comité de auditoría. Sus resultados también sugieren que la independencia del consejo aumenta el valor de la empresa y que el impacto de la independencia del consejo sobre la creación de valor es mayor en empresas que presentan una baja tasa de pago de dividendos. Ramli (2010), por su parte, establece que cuando la estructura de propiedad es más concentrada, las empresas pueden manejar un pago de dividendos más alto, ya que los grandes accionistas tienen una mayor influencia sobre políticas de este tipo. Roy (2015), al analizar la relación entre estructura de propiedad y política de dividendos, se centra en el efecto que la adopción de prácticas de gobierno corporativo tiene sobre el pago de dividendos de la empresa. La idea central sobre la que gira el trabajo es saber si la presencia de bloques familiares en la empresa tiene un efecto sobre la política de pago de dividendos diferente a la que existe en una empresa no familiar. Sus resultados muestran que la presencia de variables de gobierno corporativo como consejo de administración, consejeros independientes, y la proporción de directores no ejecutivos en el consejo, tiene un impacto significativo en la política de dividendos. Además, establece que la presencia de oportunidades de crecimiento en la empresa tiene una relación positiva con el pago de dividendos.

Mitton (2005) establece que existe una relación positiva entre el gobierno corporativo y el pago de dividendos en mercados emergentes y, además, establece que los países que tienen una fuerte protección a los inversores son capaces de pagar mayores dividendos. Pindado et al. (2012) analizan si las empresas familiares utilizan la política de dividendos como un mecanismo de gobierno corporativo para superar los problemas de agencia entre la familia controladora y los inversores minoritarios. Sus resultados muestran que las empresas familiares tienen tasas de pago de dividendos más altas y estables con el fin de aliviar las preocupaciones de expropiación por parte de accionistas minoritarios. Shabbir, Safdar y Aziz (2013) analizan la relación entre estructura de propiedad, creación de valor y política de dividendos; sus resultados muestran que la estructura de propiedad familiar afecta de forma significativa la política de dividendos de la empresa y la creación de valor. Sus resultados también soportan la teoría del atrincheramiento ya que encuentran una relación negativa entre pago de dividendos y concentración de propiedad, es decir, establecen que los accionistas mayoritarios (familias) se benefician a costa de pequeños accionistas. Vandemaele y Vancauteren (2015) utilizan economía del comportamiento para analizar la relación entre política de dividendos y empresas familiares. Sus resultados sugieren que el pago de dividendos es bajo cuando un miembro de la familia es el director general, así como también cuando hay una fuerte presencia de familiares en el consejo de administración. De acuerdo con los autores, esta tendencia es mayor cuando hacen referencia a empresas de primeras generaciones que a empresas de generaciones posteriores.

Por otra parte, Wei, Zhang y Xiao (2003) analizan la relación entre pago de dividendos y estructura de propiedad y encuentran una relación positiva y significativa entre empresas cuya mayoría de propiedad está en manos del Estado; sin embargo, esta relación se vuelve negativa cuando la mayoría de la propiedad es de carácter público. Bradford et al. (2013) analizan la estructura de propiedad piramidal, tanto pública como privada, y su relación con las políticas de dividendos en empresas de China. Encuentran que las empresas controladas por el Estado en China pagan dividendos más altos en relación con aquellas empresas controladas por particulares. Esto es debido a que las empresas privadas tienen mayores limitaciones en términos de capital, generación de ingresos y posibilidades de endeudamiento.

Por su parte, Renneboog y Trojanowski (2005) examinan las políticas de pago de dividendos y argumentan que esta política en países como el Reino Unido está relacionada con la estructura de propiedad de la empresa, ya que la presencia de bloques de accionistas con grandes porcentajes de propiedad debilita la relación entre el desempeño financiero de la empresa y la dinámica de pago de dividendos. González, Guzmán, Pombo y Trujillo (2014) examinan el efecto de la participación de la familia en la política de dividendos, en empresas con pocos accionistas y que enfrentan problemas de agencia que implican accionistas mayoritarios y minoritarios. Los autores argumentan que los accionistas minoritarios presionan por el pago de dividendos cuando perciben situaciones relacionadas con la expropiación de riqueza por parte de las mayorías. Además, los autores encuentran que la participación familiar en la dirección de la empresa no afecta la política de dividendos; que la participación familiar, tanto en la propiedad como en el control, afecta de forma negativa el pago de dividendos; mientras que la participación de la familia en el control a través de la representación excesiva en el consejo afecta positivamente la política de dividendos. Así pues, los autores establecen que la influencia de la familia en los problemas de agencia, y por lo tanto en la política de dividendos como mecanismo de mitigación, varía en función de la participación familiar.

Mancinelli y Ozkan (2006), al analizar la relación entre la política de dividendos y la estructura de la propiedad, encuentran que las empresas realizan menores pagos de dividendos, así como también conceden menos derecho de voto a medida que se concentra la propiedad. Kouki y Guizani (2009) argumentan que empresas con estructura de propiedad concentrada distribuyen un mayor porcentaje de dividendos y muestran una relación positiva entre la concentración de la propiedad y el pago de dividendos. Michiels et al. (2015) analizan si las empresas familiares utilizan los dividendos como instrumentos para hacer frente a los conflictos de intereses entre los accionistas miembros de la familia, tanto activos como pasivos, y cómo las prácticas de gobierno moderan esta relación. Los resultados muestran que la existencia de un conflicto de intereses intrafamiliar genera una mayor propensión a pagar dividendos. Mori e Ikeda (2015) analizan la relación entre los incentivos para llevar a cabo una supervisión por parte de los diferentes bloques de accionistas y la política de dividendos. Argumentan que cuando individuos adversos al pago de dividendos mantienen una posición mayoritaria en empresas con estructura de propiedad dispersa, el resto de los bloques de accionistas podrían ser persuadidos para imponer un pago de dividendos bajo, que esté en función del óptimo en términos de impuestos. Bajo estas circunstancias, los blockholders tendrían incentivos al dejar de realizar un monitoreo efectivo, ya que los beneficios de ahorro en términos de impuestos son mayores que la pérdida económica de las actividades de supervisión.Warrad et al. (2012) analizan la relación entre la política de pago de dividendos y los diferentes tipos de propietarios, encontrando que existe una relación positiva entre la propiedad extranjera y la política de pago de dividendos, resultado consistente con trabajos como los de Short, Zhang y Keasey (2002) y Kumar (2003). Mehrani, Moradi y Eskandar (2011) encontraron evidencia de una relación negativa entre la propiedad directiva y la política de pago de dividendos. Khan (2006) analiza también la relación entre dividendos y estructura de propiedad, argumentando que existe una relación negativa entre el pago de dividendos y la concentración de propiedad, además de que encuentra que la composición propiedad también es una variable relevante.

Asimismo, Gugler y Yurtoglu (2003) argumentan que las empresas con una alta concentración de propiedad tienden a pagar dividendos más bajos. Maury y Pajuste (2002), por su parte, señalan que la presencia de grandes accionistas afecta negativamente a la distribución de dividendos, mientras que Jain y Shao (2014), basados en la teoría de la agencia y la riqueza socioemocional, evalúan las opciones de inversión post-IPO y sus consecuencias económicas, donde encuentran que estas son diferentes para las empresas familiares en relación con las empresas no familiares. Sus resultados sugieren que las empresas familiares invierten poco post-IPO, así como también que los gastos totales de la inversión y en I+D son menores con relación a sus similares no familiares. Feldstein y Green (1983) proporcionan un modelo de equilibrio de mercado para explicar por qué las empresas que maximizan el valor de sus acciones pagan dividendos. Miller y Modigliani (1961) en su trabajo pionero analizan el efecto de la política de dividendos sobre el precio de las acciones. No encontraron que alguna política de dividendos sea superior a cualquier otra política y que, por tanto, no es relevante para el valor de la empresa y/o la maximización de la riqueza de los accionistas. Gordon (1959) propone que, incluso en presencia de mercados de capitales perfectos, existe incertidumbre sobre los flujos de efectivo futuros, por lo que el precio de las acciones de la empresa depende de la política de dividendos. Rozeff (1982) argumenta que el pago de dividendos somete a las empresas al escrutinio de los mercados de capitales, ya que la política de dividendos que las empresas decidieran tomar podría tener un rol de carácter informativo, al permitir allegar a los mercados información confiable sobre las expectativas de la empresa.

Diferentes estudios han analizado el papel de la familia cuando esta posee la mayoría de la propiedad. Diversos autores han observado que la presencia de familias controladoras puede alinear los intereses entre directivos y accionistas, ya que reduce en gran medida un posible conflicto de intereses que pudiera presentarse cuando la empresa no está bajo el control de la misma familia. Según Crutchley y Hansen (1989), es importante analizar la relación entre la propiedad familiar y la política de dividendos, ya que puede ayudar a reducir el conflicto de intereses entre la dirección y los accionistas. Chen y Steiner (2005) analizan si la propiedad familiar afecta el pago de dividendos. Los resultados muestran una débil relación entre la propiedad familiar y la política de pago de dividendos. Sin embargo, hay una relación negativa y significativa entre el pago de dividendos y la propiedad familiar cuando la familia posee hasta el 10% del total de las acciones de la empresa. No obstante, esta relación se da a la inversa cuando la familia posee entre el 10 y el 35% de la propiedad de la compañía. Eckbo y Verma (1994) argumentan que los dividendos decrecen a medida que se incrementa participación en la propiedad del directivo, al igual que Chen, Cheung, Stouraitis y Wong (2005) quienes también encuentran una relación negativa entre la propiedad del directivo y la política de dividendos.

Por otra parte, Short et al. (2002) argumentan que existe una relación negativa entre la propiedad del directivo y la política de pago de dividendos, mientras que Wen y Jia (2010) establecen que tanto la propiedad del directivo como la propiedad institucional se asocian de forma negativa con la política de pago de dividendos. Asimismo, Jensen et al. (1992) sostienen que la propiedad del directivo tiene un impacto negativo en la política de pago de dividendos y la deuda de la empresa. Jensen (1986) argumenta que los directivos prefieren retener las utilidades generadas en vez de repartirlas a los accionistas en forma de dividendos. Algunos otros estudios como los de Gugler y Yurtoglu (2003), Maury y Pajuste (2002), Mancinelli y Ozkan (2006), Renneboog y Szilagyi (2006) y Renneboog y Trojanowski (2007), con muestras de países como Alemania, Finlandia, Italia, Países Bajos y Reino Unido, han encontrado también una relación negativa entre estructuras de propiedad concentradas y la política de pago de dividendos.

Por otro lado, podemos encontrar diferentes estudios que analizan el efecto de otros grandes accionistas, como son los inversores institucionales o bloques de accionistas con propiedad accionarial relevante conocidos también como blockholders, y el efecto que pueden tener sobre la política de dividendos. En este sentido, estos otros grandes accionistas podrían desempeñar funciones de monitoreo sobre la dirección, lo que podría limitar la expropiación de recursos de los accionistas minoritarios (Bolton y von Thadden, 1998; Pagano y Röell, 1998). Waud (1966), Fama y Babiak (1968) y Short et al. (2002) sugieren que existe una relación significativa entre la política de dividendos y la propiedad institucional. Kalay (1982) encuentra una relación entre ambas variables al analizar una amplia muestra de emisión de bonos centrada en el conflicto entre los accionistas y los tenedores de bonos sobre la decisión de pago de dividendos. Short et al. (2002) también encuentran una relación positiva entre la propiedad institucional y la política de dividendos y, por otro lado, encuentran una relación negativa entre propiedad directiva y política de dividendos. Chen et al. (2005), por su parte, a través de un análisis mediante ecuaciones simultáneas examina la relación entre propensión al riesgo, endeudamiento y dividendos. Sus resultados muestran que el riesgo se asocia de forma positiva con el nivel de propiedad directiva, así como también la propiedad gerencia es determinante del nivel de riesgo que se asume en la empresa. El resultado apoya el argumento de que la propiedad gerencial ayuda a resolver los conflictos de agencia entre accionistas externos y dirección, pero a costa de incrementar el conflicto de agencia entre accionistas y acreedores.

Sin embargo, existe otra corriente en la literatura que argumenta que estos otros grandes accionistas podrían confabularse con el accionista controlador con el fin de expropiar recursos y compartir los beneficios obtenidos (Faccio y Lang, 2001; Pagano y Röell, 1998). No obstante, la evidencia empírica sobre el impacto de estos otros grandes accionistas sobre la política de dividendos ha sido limitada. Faccio y Lang (2001), por ejemplo, encuentran que la presencia de grandes accionistas en el mercado europeo reduce al mínimo la actividad de expropiación de la accionista de control, lo que redunda en un pago de dividendos más alto, mientras que en Asia encuentran un reparto de dividendos más bajo, argumentando que el accionista controlador colabora con otros grandes accionistas con el fin de expropiar a los accionistas minoritarios. En este sentido, autores como Han, Lee y Suk (1999) argumentan que la política de pago de dividendos se relaciona de manera positiva con la propiedad institucional, debido a que el reparto de dividendos contribuye a reforzar el control directivo al incorporar al mercado como instancia de supervisión. Una empresa que tenga una política de reparto de dividendos frecuente se ve obligada a la captación de recursos con los que cubrir sus proyectos de inversión rentables. En esos casos la empresa se verá sometida a la supervisión fuerte por parte de los mercados de capitales donde recaba esos recursos, por lo que dichos mercados monitorean de mejor forma el uso de dichos recursos (Easterbrook, 1984).

Como podemos observar, diferentes estudios han encontrado una relación entre diferentes estructuras de propiedad y la política de pago de dividendos, por tanto, las hipótesis que planteamos son las siguientes:

H1. Existe una relación negativa entre concentración de propiedad (en familias) sobre el pago de dividendos de la compañía.

H2. Existe una relación positiva entre empresas con estructuras de propiedad concentrada en inversores institucionales (bancos) y en pequeños bloques de accionistas sobre el pago de dividendos de la compañía.

La muestra utilizada para este trabajo ha sido obtenida a partir de aquellas empresas que cotizaron en la Bolsa Mexicana de Valores. La fuente de información utilizada para la obtención de los estados financieros de las empresas es la base de datos «Economatica». La información relativa a la estructura de propiedad, cambios generacionales y gobierno de las compañías de la muestra utilizada en el análisis fue obtenida de los reportes anuales de las empresas publicados por la Bolsa Mexicana de Valores en su página web1. La muestra incluye 88 empresas de las 142 que cotizan en el mercado mexicano y los datos fueron obtenidos de forma anual durante un periodo de 8 años, de 2005 hasta 2013. La muestra consta de 675 observaciones y se compone de empresas no financieras pertenecientes a los distintos sectores de acuerdo con la clasificación de la Bolsa Mexicana de Valores (Materiales, Industrial, Servicio y Bienes de Consumo No Básico, Productos de Consumo Frecuente, Salud y Telecomunicaciones).

Modelo econométricoEn este trabajo hemos utilizado la metodología de datos de panel. En el primer modelo, analizamos el impacto que sobre el pago de dividendos tiene la estructura de propiedad familiar, así como una serie de variables de control como volatilidad, tamaño de la empresa, flujo de caja disponible y creación de valor. En los modelos dos y tres se realiza la estimación atendiendo a la concentración de propiedad en inversores institucionales (bancos principalmente), así como en aquellos bloques de accionistas individuales que no pertenecen a la familia controladora (consideramos a los accionistas individuales e institucionales como aquellos que poseen el 5% o más de la propiedad de la compañía). Nuestro modelo es el siguiente:

Definición de variablesEn cuando a la propiedad familiar, está determinada como el porcentaje de propiedad en manos de una familia. Autores como Anderson y Reeb (2003) establecen que para considerarse como empresa familiar se debe analizar el porcentaje de propiedad en manos de la familia, así como el peso de esta en el consejo de administración. Por su parte, McConaughy, Matthews y Fialko (2001) consideran una empresa como familiar cuando el CEO es de la familia controladora. En cuanto a la propiedad institucional, está determinada como el porcentaje de acciones en manos de instituciones como bancos. La propiedad en manos de este tipo de instituciones resulta relevante debido a que, al poseer una parte importante accionarial, tienen incentivos a dar un seguimiento más a fondo sobre el desempeño de la compañía debido a la inversión que tienen dentro de la empresa. La propiedad en accionistas individuales se refiere al porcentaje de propietarios en manos de inversores que no pertenecen ni al grupo familiar controlador ni a ninguna institución financiera, pero que poseen un paquete accionarial importante dentro de la empresa (mayor que el 5%). De acuerdo con autores como Chai (2010) y Baba (2009), la propiedad en manos de inversores individuales tiene un impacto importante en la política de dividendos de la empresa.

Incluimos también el tamaño de la empresa, ya que de acuerdo con autores como Redding (1997) las grandes empresas tienen una mayor probabilidad de pagar dividendos. Asimismo, Titman y Wessels (1988) señalan que las grandes compañías tienden a estar más diversificadas, a generar mayores ingresos y, por ende, tienen una menor probabilidad de quiebra, lo que puede fomentar el pago de dividendos a accionistas. El tamaño de la empresa está determinado como el logaritmo natural de los activos totales de la empresa. Siguiendo a Ullah, Fida y Khan (2012) hemos incluido como variable de control la volatilidad en las ganancias antes de intereses, impuestos y depreciación, así como el nivel de endeudamiento de la compañía, que viene determinado por la relación entre pasivo total y activo total que se mide como el valor en libros de la deuda dividido por el valor contable de los activos totales. En este sentido, autores como Bradley, Jarrell y Kim (1984) argumentan que la volatilidad en los ingresos es determinante en cierta medida en la estructura de capital de la empresa. Por tanto, esta volatilidad y el endeudamiento de la compañía tendrán un efecto en la política de dividendos.

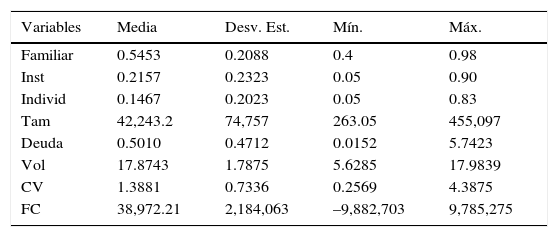

Hemos incluido también la variable de flujo de efectivo o cash flow, así como la variable creación de valor medida a través de la Q de Tobin, como variables de control. Se han incluido estas dos variables debido a que tienen una clara relación con el pago de dividendos, ya que en el primer caso, cuanto mayor sea el flujo de efectivo disponible de una empresa, significa que hay un excedente de dinero después de que se han cumplido las obligaciones de la compañía, por lo que ese dinero se puede utilizar para el pago de dividendos a los accionistas. Un mayor reparto de dividendos reduce el cash flow libre (Lang y Litzenberger, 1989; Dewenter y Warther, 1998). Mientras que en el segundo, cuanto mayor sea la creación de valor que se genere en la empresa, mayor probabilidad habrá de que se lleve a cabo el pago de dividendos. La tabla 1 muestra la estadística descriptiva de las diferentes variables utilizadas en nuestro análisis.

Estadística descriptiva

| Variables | Media | Desv. Est. | Mín. | Máx. |

|---|---|---|---|---|

| Familiar | 0.5453 | 0.2088 | 0.4 | 0.98 |

| Inst | 0.2157 | 0.2323 | 0.05 | 0.90 |

| Individ | 0.1467 | 0.2023 | 0.05 | 0.83 |

| Tam | 42,243.2 | 74,757 | 263.05 | 455,097 |

| Deuda | 0.5010 | 0.4712 | 0.0152 | 5.7423 |

| Vol | 17.8743 | 1.7875 | 5.6285 | 17.9839 |

| CV | 1.3881 | 0.7336 | 0.2569 | 4.3875 |

| FC | 38,972.21 | 2,184,063 | –9,882,703 | 9,785,275 |

La tabla 1 muestra las variables de propiedad tales como Familiar, que es la propiedad de acciones en manos de la familia controladora, Inst, que representa la propiedad institucional, Indiv, que determina la posesión de acciones en inversores individuales, Vol es la volatilidad en las ganancias, FC son los flujos de caja libres, Deuda es el nivel de apalancamiento de la empresa, Tam es el tamaño de la compañía, mientras CV representa la creación de valor de la empresa que se ha calculado a través de la Q de Tobin.

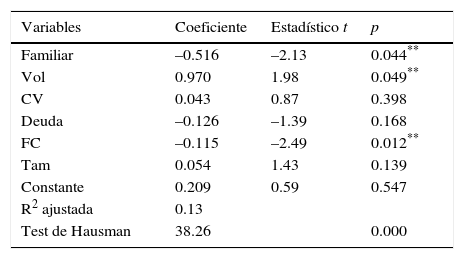

Los resultados de la estimación se muestran en las tablas 2–4. En ellas se incluyen los tres modelos, es decir, el efecto sobre el pago de dividendos bajo estructuras de propiedad familiar, institucional e individual. Es importante mencionar que nuestra muestra tiene la característica de combinar series temporales y cortes transversales, lo que nos permite aprovechar los datos de panel; especialmente si se controla la heterogeneidad inobservable (Arellano, 1993). Los datos de panel parten de la idea de que cada individuo tiene cuestiones específicas que son propias, lo que permite diferenciarlos de los demás, y estas cuestiones específicas se mantienen a lo largo del tiempo. Por tanto, al tratarse de una muestra de empresas, estas pueden tener ciertas características que son diferentes al resto de la muestra y que pueden prevalecer a lo largo del tiempo. De esta forma, el realizar estimaciones sin tomar en cuenta estas consideraciones individuales podría generar sesgos en la estimación. Por ello, es importarte distinguir la relación entre el elemento de efectos individuales y las demás variables explicativas, ya que, en caso de haber correlación entre ambas, deberán eliminarse los efectos fijos (López-Iturriaga y Saona, 2007). Esta correlación se puede detectar mediante el test de Hausman, ya que este permite contrastar la hipótesis de ausencia/presencia de correlación entre el término de efectos individuales y las variables independientes, por lo que dentro del método de estimación es necesario realizar las estimaciones de esta manera con el fin de hacer frente a la heterogeneidad inobservable.

Resultados de la estimación considerando la estructura de propiedad familiar

| Variables | Coeficiente | Estadístico t | p |

|---|---|---|---|

| Familiar | –0.516 | –2.13 | 0.044** |

| Vol | 0.970 | 1.98 | 0.049** |

| CV | 0.043 | 0.87 | 0.398 |

| Deuda | –0.126 | –1.39 | 0.168 |

| FC | –0.115 | –2.49 | 0.012** |

| Tam | 0.054 | 1.43 | 0.139 |

| Constante | 0.209 | 0.59 | 0.547 |

| R2 ajustada | 0.13 | ||

| Test de Hausman | 38.26 | 0.000 |

La tabla muestra los coeficientes estimados, el estadístico t y el valor de p, donde: * significativo a 0.10, ** significativo a 0.05 y *** significativo a 0.01. El pago de dividendos es la variable dependiente. Familiar es la propiedad de acciones en manos de la familia controladora, Vol es la volatilidad en las ganancias determinada por las ganancias antes de intereses, impuestos y depreciación, FC son los flujos de caja libres, Deuda es el nivel de apalancamiento de la empresa, medido por el pasivo total entre el activo total. Tam es el tamaño de la compañía determinado por el logaritmo natural de los activos totales, mientras que CV representa el valor de la empresa que se ha calculado a través de la Q de Tobin, que está determinada por el valor de mercado de los activos más el valor en libros de la deuda sobre los activos totales. El test de Hausman permite probar la hipótesis efectos fijos vs. efectos aleatorios en la estimación. El test de Hausman sigue una distribución χ2.

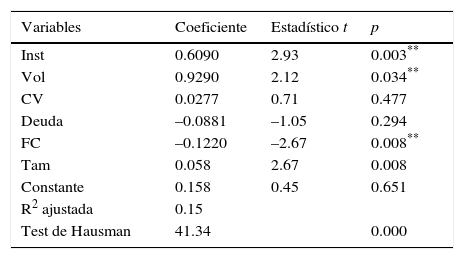

Resultados de la estimación considerando la estructura de propiedad institucional (bancos)

| Variables | Coeficiente | Estadístico t | p |

|---|---|---|---|

| Inst | 0.6090 | 2.93 | 0.003** |

| Vol | 0.9290 | 2.12 | 0.034** |

| CV | 0.0277 | 0.71 | 0.477 |

| Deuda | –0.0881 | –1.05 | 0.294 |

| FC | –0.1220 | –2.67 | 0.008** |

| Tam | 0.058 | 2.67 | 0.008 |

| Constante | 0.158 | 0.45 | 0.651 |

| R2 ajustada | 0.15 | ||

| Test de Hausman | 41.34 | 0.000 |

La tabla muestra los coeficientes estimados, el estadístico t y el valor de p, donde: * significativo a 0.10, ** significativo a 0.05 y *** significativo a 0.01. El pago de dividendos es la variable dependiente. Inst es la propiedad de acciones en manos de inversores institucionales (bancos), Vol es la volatilidad en las ganancias determinada por las ganancias antes de intereses, impuestos y depreciación, FC son los flujos de caja libres, Deuda es el nivel de apalancamiento de la empresa, medido por el pasivo total entre el activo total. Tam es el tamaño de la compañía determinado por el logaritmo natural de los activos totales, mientras que CV representa el valor de la empresa que se ha calculado a través de la Q de Tobin, que está determinada por el valor de mercado de los activos más el valor en libros de la deuda sobre los activos totales. El test de Hausman permite probar la hipótesis efectos fijos vs. efectos aleatorios en la estimación. El test de Hausman sigue una distribución χ2.

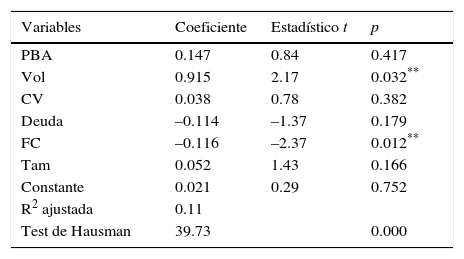

Resultados de la estimación considerando la estructura de propiedad en pequeños bloques de accionistas (blockholders)

| Variables | Coeficiente | Estadístico t | p |

|---|---|---|---|

| PBA | 0.147 | 0.84 | 0.417 |

| Vol | 0.915 | 2.17 | 0.032** |

| CV | 0.038 | 0.78 | 0.382 |

| Deuda | –0.114 | –1.37 | 0.179 |

| FC | –0.116 | –2.37 | 0.012** |

| Tam | 0.052 | 1.43 | 0.166 |

| Constante | 0.021 | 0.29 | 0.752 |

| R2 ajustada | 0.11 | ||

| Test de Hausman | 39.73 | 0.000 |

La tabla muestra los coeficientes estimados, el estadístico t y el valor de p, donde: * significativo a 0.10, ** significativo a 0.05 y *** significativo a 0.01. El pago de dividendos es la variable dependiente. PBA es la propiedad de acciones en manos de pequeños grupos de accionistas, Vol es la volatilidad en las ganancias determinada por las ganancias antes de intereses y de impuestos, FC son los flujos de caja libres, Deuda es el nivel de apalancamiento de la empresa, medido por el pasivo total entre el activo total. Tam es el tamaño de la compañía determinado por el logaritmo natural de los activos totales, mientras que CV representa el valor de la empresa que se ha calculado a través de la Q de Tobin, que está determinada por el valor de mercado de los activos más el valor en libros de la deuda sobre los activos totales. El test de Hausman permite probar la hipótesis efectos fijos vs. efectos aleatorios en la estimación. El test de Hausman sigue una distribución χ2.

Como se puede apreciar en la tabla 2, nuestros resultados muestran una relación negativa y significativa entre la política de dividendos y la concentración de la propiedad en manos de familias, mientras controlamos por factores como flujo de caja, endeudamiento, creación de valor, volatilidad y tamaño de la empresa. Por tanto, obtenemos evidencia de que la magnitud del pago de dividendos es menor cuando existe presencia de grupos familiares controladores dentro de la compañía. Es decir, empresas con mayor concentración de propiedad en familias tienden a realizar un menor pago de dividendos. Una razón que podría argumentarse para ello, de acuerdo con la teoría de la agencia, es que estos dividendos no son necesarios como mecanismo de control, ya que pueden ser considerados como sustitutos de otro mecanismo como es la concentración de la propiedad con el fin de mitigar los conflictos de agencia. En el caso del contexto mexicano, observamos una importante concentración de la propiedad que, de acuerdo con Jensen (1986), facilita una mejor supervisión de las actividades de la empresa por parte de los principales accionistas (familias), con lo que reducen así el conflicto de agencia.

De esta forma, distinguimos entre dos tipos de mecanismos internos que la empresa puede utilizar para alinear los intereses de la dirección con los accionistas: la concentración de propiedad y el pago de dividendos. Se produce un efecto de sustitución entre ambos mecanismos de tal manera que las empresas que utilicen la concentración de la propiedad, en familias, por ejemplo, deberán hacer un menor énfasis en mecanismos como el pago de dividendos.

Por otra parte, las variables de control, como endeudamiento y flujo de caja, tienen relación negativa con el pago de dividendos, siendo solo significativa esta última, por lo que nuestros resultados apuntan a que cuanto mayor sea el pago de dividendos, menos flujo de efectivo habrá. El tamaño de la empresa tiene una relación positiva con el pago de dividendos, aunque resulta ser no significativa. Asimismo, la creación de valor, medida a través de la Q de Tobin, tiene una relación positiva con el pago de dividendos, lo cual podría estar relacionado con el mercado mexicano ya que, debido a la incertidumbre del entorno, es probable que los inversores prefieran un mayor reparto de dividendos, sin embargo, los resultados no son significativos2.

Las tablas 3 y 4 muestran los resultados obtenidos considerando estructuras de propiedad diferentes a la familiar, como lo son la propiedad institucional (bancos) y pequeños bloques de accionistas (blockholders). En cuanto a la primera, en el mercado mexicano, después de grupos familiares, los principales grupos de control dentro de las empresas públicas son las entidades financieras, por lo que incluimos esta variable con el fin de analizar cuál es el efecto que sobre la política de dividendos de las empresas tiene la presencia de accionistas institucionales. Como se puede apreciar en la tabla 3, nuestros resultados muestran una relación positiva con el pago de dividendos, con lo que obtenemos evidencia de que cuanto mayor sea la propiedad en manos de accionistas institucionales, mayor será el pago de dividendos por parte de esta. Estos resultados son consistentes con los de Zeckhouser y Pound (1990), que sugieren que los inversores institucionales no supervisan directamente el funcionamiento de la compañía, pero sí ejercen presión sobre la dirección para distribuir los flujos de caja disponibles cuando no tienen ningún proyecto que contribuya con la generación de valor para la compañía. Por otra parte, con excepción de endeudamiento y creación de valor, el resto de las variables de control son estadísticamente significativas. Asimismo, la tabla 4 muestra el análisis considerando otro tipo de estructura de propiedad como son los pequeños bloques de accionistas y su efecto sobre la política de dividendos. Como se puede apreciar en la tabla, los resultados no son significativos en nuestras estimaciones, lo cual no es de sorprender, ya que en México no es habitual que pequeños bloques de accionistas, conocidos también como blockholders, tengan bloques de acciones significativos que les permitan influir en la política de dividendos de las empresas.

ConclusionesEste trabajo analiza una de las decisiones empresariales más importantes que impacta de forma directa en el ánimo de todo inversor como lo es la política de dividendos que asuma la empresa. Por ello, nuestro trabajo se centra en investigar, bajo el contexto de la teoría de la agencia, los efectos que sobre la política de dividendos de las empresas mexicanas pudiese tener la estructura de propiedad como lo es la familiar, la institucional, así como los pequeños bloques de accionistas o blockholders, mientras controlamos por aspectos como la volatilidad de los ingresos, el tamaño de la empresa, su valor de mercado, el nivel de endeudamiento y los flujos de caja disponibles. México es un buen escenario para investigar esta relación, ya que la estructura de propiedad se caracteriza por ser altamente concentrada. Para ello, utilizamos una serie de datos de empresas que cotizan en la Bolsa Mexicana de Valores para un periodo de 8 años que va desde 2005 a 2013. Los resultados obtenidos muestran que la concentración de propiedad en familias influye de forma negativa en el pago de dividendos por parte de la empresa. Sin embargo, la presencia de accionistas institucionales con porcentajes de propiedad importantes tiene un efecto significativo y positivo sobre el pago de dividendos. Esto indica que la presencia de otros grandes accionistas tiene un efecto diferente sobre la política de pago de dividendos en el entorno mexicano.

Por tanto, la estructura de propiedad juega un papel importante a la hora de definir la política de dividendos de la empresa, funcionando como mecanismos de gobierno sustitutos a la hora de aliviar los problemas de agencia. Es decir, el pago de dividendos se ha utilizado como un mecanismo de disciplina para controlar el comportamiento de la dirección al reducir los flujos de caja disponibles a su disposición. Sin embargo, al existir concentración de propiedad en manos de familias, se alivia este problema, por lo que el pago de dividendos se reduce a medida que la propiedad familiar se incrementa. Por otra parte, la propiedad institucional tiene un impacto positivo con el pago de dividendos, y un aumento en la propiedad de este tipo de accionistas conduce a un incremento del pago de estos. La razón que consideramos para ello es que los inversores institucionales tienen menor injerencia a la hora de supervisar la actuación directiva, están preocupados por sus inversiones, por lo que prefieren recuperarla a través del pago de dividendos, lo que a la vez los ayuda a controlar y, por ende, reducir posibles comportamientos oportunistas por parte de la dirección. En las economías emergentes como lo es la mexicana, la protección legal con la que cuentan los inversores es baja, lo que muchas veces lleva a este tipo de inversionistas a no poder controlar directamente la empresa, además de que en la mayoría de estas empresas existe un contenido familiar muy fuerte, por lo que la propiedad de los institucionales si bien es importante, la proporción de propiedad, comparado con las familias, es menor, por lo que prefieren un mayor pago de dividendos. De igual forma, es importante mencionar que de acuerdo con nuestros resultados los accionistas minoritarios no son significativos en el proceso de pago de dividendos; sería interesante como futura línea de investigación ampliar el presente trabajo ahondando más en la problemática entre mayoritarios y minoritarios, así como en el análisis que incluya otro tipo de accionistas principales como lo pudiese ser el gobierno o las corporaciones extranjeras. Lo anterior con el fin de analizar si el impacto en el pago de dividendos es divergente a lo encontrado, o cuestiones como si los aspectos jurídicos tienen algún efecto o generan algún tipo de variación en los resultados, además de extender el estudio a otros países emergentes con el fin de ver si hay diferencias en mercados relativamente parecidos, pero alejados del contexto anglosajón donde se desarrolla la mayor parte de la investigación sobre el tema.

Véase http://www.bmv.com.mx

La revisión por pares es responsabilidad de la Universidad Nacional Autónoma de México.

Analizamos el panel con el fin de determinar si nuestros datos son estacionarios o no. Para ello utilizamos el Levin-Lin-Chu test y nuestros resultados mostraron que nuestra serie es estacionaria, por lo que consideramos que no era necesario realizar pruebas de integración.