En esta investigación se analizan las estrategias de política fiscal cíclicas y anticíclicas emprendidas como respuesta a la crisis económica y financiera del periodo 2006 ⿿ 2010; especialmente se contrastan los criterios seguidos por tres países miembros de la Unión Europea: Alemania, Italia y Portugal, que presentan características diferentes en cuanto la solidez de sus finanzas públicas. La investigación sugiere que la orientación de la política fiscal a la que guían los organismos internacionales y las autoridades de la Unión Europea, podría dificultar la recuperación económica porque deterioran el mercado interno al contraerse los ingresos de la población.

This research analyzes the strategies of cyclical and countercyclical fiscal policy undertaken in response to economic and financial crisis in the period 2006 ⿿ 2010. Especially the criteria followed by three member countries of the European Union are contrasted: Germany, Italy and Portugal, which have different characteristics in terms of the soundness of its public finances. The research suggests that the orientation of fiscal policy guided by international organizations and authorities of the European Union could hinder the economic recovery, especially if the domestic market is damaged through shrinkage of personal incomes.

Entre la amplia literatura referente a la reciente crisis económica y financiera, la mayor parte se ha concentrado en las explicaciones de sus orígenes, tanto aquellas de carácter empírico como teórico; si se ubican a las primeras manifestaciones de la crisis en el año 2006, se encuentra que en los seis años transcurridos desde entonces, se han ensayado diferentes estrategias de política económica por los distintos gobiernos, ideadas con la intención de contrarrestar los efectos perjudiciales de la crisis, pero ahora después de los periodos más difíciles de ésta, parece que algunos países empiezan a encontrar vías para superarla, mientras que otros como Grecia, se encuentran todavía en graves problemas sobre las medidas económicas a seguir.

La disyuntiva principal para algunos gobiernos en el tema de política fiscal es la elección entre los criterios ortodoxos y los heterodoxos. En los primeros, la visión central subraya la necesidad de alcanzar objetivos macroeconómicos de estabilidad y de finanzas públicas sanas, lo que se supone es una condición de base para obtener después resultados de crecimiento; este argumento se apoya naturalmente en las teorías macroeconómicas Neoclásica, Nueva Escuela Clásica y Nueva Economía Keynesiana. Los enfoques heterodoxos, construidos con base en los desarrollos Post-keynesianos, desestiman la premisa de mantener un déficit público reducido (principal indicador del estado de las finanzas públicas), y en cambio, resaltan la necesidad de corregir los desequilibrios reales por medio de una intervención pública decidida. La principal crítica contra el enfoque ortodoxo es que la medición del déficit público ofrece múltiples posibilidades de construirse de modo ad hoc para arrojar los resultados esperados, algunos países, por ejemplo, consideran dentro del déficit público los pagos de pasivos por sus títulos de deuda, mientras que otros no lo hacen, e incluso a veces se consideran todos los títulos y, en otros, sólo los de corto plazo.1

El objetivo de esta investigación es analizar las estrategias de política fiscal desarrolladas por algunos países de la Unión Europea, principalmente se contrastan los casos de Alemania, Italia y Portugal cuya situación en el escenario actual es muy distinta. La intención es examinar las medidas cíclicas o anti-cíclicas que han adoptado y evaluar sus posibles alcances en la superación de la crisis, sobre todo en lo referente a la sostenibilidad de la deuda y los efectos sobre el mercado interno.

El trabajo fue estructurado de la siguiente forma: en la sección ⿿Antecedentes teóricos y empíricos⿿, se presentan los antecedentes teóricos referentes a los criterios de sostenibilidad del déficit y la deuda públicos, y respecto a la orientación cíclica o anti-cíclica de los programas de política fiscal; en ⿿Orientación de la política fiscal en la Unión Europea⿿ se abordan las características de la actual situación de crisis en Europa, con énfasis en la política fiscal, particularmente se examinan las medidas seguidas en Alemania, Italia y Portugal; por último, se presentan las conclusiones de la investigación.

Antecedentes teóricos y empíricosLa literatura reciente sobre política fiscal se orienta bajo alguna de las siguientes líneas de investigación: 1) la configuración del gasto público y sus efectos en la economía; 2) las necesidades de reforma fiscal que permitan generar recursos suficientes para las actividades del Estado; 3) los efectos macroeconómicos y sociales de las políticas de ajuste del gasto público como medida de austeridad; 4) los criterios de sostenibilidad de la deuda y del déficit públicos; y 5) la evolución de la política fiscal en su carácter cíclico o anti-cíclico. A continuación, se explican brevemente los aportes recientes en estas 2 últimas áreas.

Criterios de sostenibilidad de la deuda y del déficit públicosLa sostenibilidad de la deuda y del déficit público se ha examinado a través de distintos criterios alternativos, todos ellos construidos con base en el marco teórico ortodoxo; el primero de ellos, es simplemente la comparación entre ingresos y gastos públicos, mediante una definición del déficit público, donde, éste tiende a cero en el nivel óptimo (de sostenibilidad) por ejemplo, pueden definirse el déficit presupuestal nominal DtPN el déficit presupuestal nominal con sector externo DtPNE, el déficit presupuestal real DtPR, y el déficit presupuestal real con sector externo DtPRE:

Donde Gt es el gasto público, Tt es el ingreso público, It el volumen de intereses pagados, it es la tasa efectiva de interés nacional (nominal), B0,t-1 el valor de la deuda pública, desde el periodo 0 hasta el periodo t⿿1,B0,t⿿1⿿ es el valor de mercado de la deuda pública externa, xt es la tasa de interés real, it⿿ es la tasa efectiva de interés extranjera, gt es el tipo de cambio nominal, unidades de moneda nacional por unidades de moneda extranjera, M0,t-1 es la deuda monetaria, Ͽt la tasa de inflación, y Dt representa la deuda total monetaria y no monetaria.

Otro criterio de sostenibilidad consiste en el cumplimiento de la restricción presupuestal intertemporal del gobierno:2

En (5) se indica que la suma del valor presente de cada uno de los superávit primarios esperados (es decir, la diferencia entre ingresos Ts y los gastos Gs), debe ser mayor o igual al valor de la deuda inicial D0. La ecuación implica que cuando el déficit primario es nulo, entonces no debería existir deuda pública; sin embargo, la interpretación más común indica que para mantener una deuda pública positiva (e incluso creciente) son necesarios superávits crecientes en cada fecha.

Blanchard et al, (1990) sugieren que el criterio (5) es adecuado cuando el valor presente de los déficits primarios (y el valor presente de la deuda) se obtienen a partir de una tasa de descuento idéntica a la diferencia entre la tasa de interés real y la tasa de crecimiento de la economía; los autores reescriben la ecuación (5) como:

Donde d0 es la deuda inicial, g el gasto público, y t los ingresos por impuestos (las tres variables están expresadas como proporción del producto real); además, r es la tasa de interés real y q es la tasa de crecimiento de la economía. Para (Blanchard, Jean-Claude, Hagemann, & Sartor, 1990: 12), la política fiscal es sostenible si el valor presente del déficit primario iguala (en negativo) al valor inicial de la deuda, lo que significa que puede mantenerse cualquier nivel de deuda y de déficit primario siempre y cuando la tasa de crecimiento de la economía supere a la tasa de interés que se paga por la deuda (asumiendo que ésta es justamente la tasa de interés real).

Chalk (2000), considera que la condición necesaria para que la política fiscal sea sostenible (una tasa para el cálculo del costo financiero de la deuda inferior a la tasa de crecimiento económico) no es suficiente, porque se requiere también que los niveles de deuda y déficit no sean ⿿demasiado grandes⿿. Para Bohn (1995) hay varias dificultades para aplicar este último criterio: a) el supuesto de que la tasa de interés es constante durante todo el periodo de valuación, cuando en realidad varía; b) la comparación entre la tasa de rendimiento de los títulos públicos y la tasa de crecimiento de la economía, cuando debería utilizarse la tasa de rendimiento de los títulos riesgosos; y c) el uso de la tasa de rendimiento de los bonos gubernamentales para hallar el valor en el tiempo tanto de los ingresos como de gastos públicos.

Los criterios de sostenibilidad del déficit presupuestal también se examinan en Spaventa (1987), quien considera como alternativa al incremento de impuestos, el financiamiento monetario del déficit para lograr que el crecimiento de la deuda pública permanezca en sus niveles de sostenibilidad. En Yakita (2008), a partir de la regla de oro de las finanzas públicas (los gastos del gobierno para consumo, transferencias y pago de intereses deben ser inferiores a los ingresos por impuestos) y en el supuesto de que la inversión pública se financia con déficit; en su propuesta, la razón déficit público como proporción del Producto Interno Bruto (PIB) se determina endógenamente como una regla de política fiscal. Más recientemente en Cecchetti et al (2010), a partir del estudio de la razón deuda/PIB, se muestra la insostenibilidad de la situación de endeudamiento creciente actual en Europa y la necesidad urgente de medidas correctivas.

Asimismo Jacquet (2014) determina como criterio de sostenibilidad la comparación entre el déficit primario y el déficit primario requerido para estabilizar la deuda, en este cálculo se emplean los conceptos anteriores de déficit y la comparación entre la tasa de interés y la tasa decrecimiento; el autor concluye, después de examinar la situación de algunos países en el año 2012, que quienes muestran mayores señales de insostenibilidad son Grecia y Portugal. Es muy importante destacar que esta versión de sostenibilidad es relevante porque recupera tanto la situación de la deuda, como los compromisos nacionales de pago; a partir de este análisis resulta por ejemplo, que a pesar de que Estados Unidos tenga una deuda pública mayor al 100% de su PIB, o Japón, una deuda de más del 200% del PIB, en ambos casos son más sostenibles que lo que ocurre en Grecia y Portugal.

Políticas cíclicas y anti-cíclicasLas políticas fiscales cíclicas están asociadas con la profundización de las condiciones macroeconómicas vigentes, especialmente siguiendo la dinámica del producto; como se presenta en esta sección, para algunos autores, varias de las políticas ortodoxas han contribuido a exacerbar la reciente crisis sin que se observe una salida inmediata. Desde el punto de vista Keynesiano, la sugerencia es optar por políticas fiscales restrictivas en las fases de expansión económica, y expansivas en las fases de recesión o estancamiento.

Desde el Consenso de Washington (Williamson, 1990), las estrategias ortodoxas que han apoyado los organismos internacionales en cada escenario de crisis, y que han sido ampliamente difundidas, se concentran en la disciplina fiscal, la desregulación de mercados y la reducción de la intervención pública; la principal dificultad de estas estrategias es que no han sido capaces de mostrar que efectivamente constituyen la base para la estabilidad fiscal y monetaria. En sentido contrario, las propuestas heterodoxas, entre ellas, las post-keynesianas, sugieren un carácter correctivo porque se dirigen a contrarrestar inmediatamente los efectos nocivos en las fases contractivas del producto, así recomiendan favorecer la intervención pública para el desarrollo productivo; ampliar la plataforma productiva con recursos tecnológicos, de capital y humanos propios; mejorar el desarrollo del mercado interno; fortalecer a la fuerza de trabajo vigilando las condiciones laborales y su poder adquisitivo; y eliminar brechas de marginación social, en educación, empleo, salud y condiciones de vida (Ortiz, 2010: 78-79). Las políticas heterodoxas niegan que el logro de metas cuantitativas (como el déficit público nulo) sean la condición necesaria para superar escenarios de crisis.

En apoyo de los criterios ortodoxos, Buti y van de Noord (2004), desde la Dirección General de Asuntos Económicos y Financieros de la Comisión Europea, reconocen el fracaso de los intentos de coordinación fiscal en la Unión Europea, pero resaltan como explicaciones, la falta de voluntad política de diferentes países para adherirse a las normas acordadas, sobre todo en tiempos electorales, así como la debilidad de los incentivos que propicien su cumplimiento; en cambio subrayan la conveniencia de las medidas adoptadas en el Pacto de Estabilidad y Crecimiento (PEC) para lograr la estabilidad, y su necesidad de fortalecerlas (Buti y van de Noord, 2004: 40). Asimismo, el enfoque ortodoxo, sugiere acciones para reestructurar al sistema bancario, propiciar la recapitalización de los mercados, y sobre todo, impulsar reformas que conduzcan a la flexibilidad del trabajo, a la competitividad de los salarios (para aumentar la inversión productiva)3 y a disminuir las presiones sobre el erario que causan los sistemas de retiro y pensiones (Blundell, 2012: 18).

Bordo, Agnieszka, & Lars (2011), a partir de la revisión histórica de los criterios de política fiscal en Argentina, Brasil, Alemania, Canadá y Estados Unidos, intentan identificar las características que definen a una política fiscal robusta y útil para aliviar los efectos de una crisis como la actual. Los autores sugieren que la centralización fiscal como ocurre en Alemania, Canadá y Estados Unidos muestra ser exitosa en el control inflacionario y de la deuda. Respecto al problema fiscal actual europeo, sugieren: la necesidad de cláusulas específicas de no rescate para los Estados que no cumplan la disciplina fiscal, la creación de un mercado único de bonos europeos, incrementar el control fiscal central y el diseño de una política fiscal común (Bordo et al., 2011: 26).

La vinculación entre las políticas para favorecer la reducción del déficit y los resultados en la evolución de la deuda pública son examinados ampliamente en Cafiso y Cellini (2014). Especialmente, luego de examinar la situación de algunos países de la Eurozona entre 1989 y 2014, encuentran que las políticas que se inclinan por mejorar la situación fiscal vía el ahorro tienen mejores impactos sobre la razón deuda/PIB que aquellas que se orientan hacia incrementos de la recaudación fiscal.

La situación antes y después de la constitución de la Eurozona es también analizada en Weichenrieder y Zimmer (2014), los autores destacan la forma como el balance fiscal primario reacciona ante shocks entre 1970-2012, sus resultados muestran que las reglas fiscales de la Eurozona han sido insuficientes para generar prudencia fiscal en los países, aunque hay heterogeneidad entre los países, en general hay evidencias de que las fuertes reacciones del déficit primario a cambios en la deuda observadas previamente al ingreso a la Eurozona no se mantienen después, en los países de mayor deuda (Francia, Portugal y Grecia). Asimismo, Bursian, Weichenrieder y Zimmer (2015) analizan los elementos que inciden en la dinámica del déficit primario como proporción del PIB en la Eurozona, entre los que se incluye la desviación del producto respecto de su tendencia, la desviación del gasto público respecto de su tendencia y el nivel de confianza en el gobierno.

Balassone y Francese (2004), exploran la evolución de la política fiscal en países de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) entre 1992 y 2000, especialmente observan que existe una asimetría caracterizada porque en los periodos de contracción económica se deteriora aún más el déficit público, mientras que en periodos de crecimiento, no se corrigen los desequilibrios fiscales; esta situación conduce al crecimiento de la deuda. Más importante aún, es la conclusión de los autores de que a pesar de la obligatoriedad de las reglas acordadas entre países de la Unión Europea, éstas sólo han contribuido a incrementar los niveles de deuda, pero no se han generado impactos que conduzcan a la economía a superar los ciclos negativos (Balassone y Francese, 2004: 9). Asimismo, Turrini (2008), en su análisis de la Eurozona para el periodo 1980-2005 encuentra un sentido pro-cíclico de la política pública en periodos de auge económico, asociada principalmente con incrementos del gasto público, pero no observa el carácter pro-cíclico en periodos de contracción.

Galí y Perotti (2003) sostienen que el déficit fiscal entre los países de la Unión Europea responde a políticas anti-cíclicas, y encuentran escasa evidencia de que las condiciones acordadas en el Pacto de Estabilidad y Crecimiento generen dificultades para estabilizar a las economías, con medidas fiscales apropiadas e inversión pública. Al examinar el periodo pre-crisis, 1980-2002, los autores observan que antes del Tratado de Maastricht prevalecían políticas pro-cíclicas, en cambio, desde su suscripción, el sentido de las estrategias es más bien anti-cíclico. De hecho, la opinión generalizada es que el carácter anti-cíclico de las estrategias efectuadas por algunos países europeos, es una respuesta natural para enfrentar problemas de competitividad y desequilibrios con el sector externo, dado el escaso control sobre los términos de intercambio.

En otros estudios, como el trabajo de Golinelli y Momigliano (2008), se muestra que los resultados que describen a las políticas fiscales como cíclicos, a-cíclicos, pro-cíclicos y contra-cíclicos de varias investigaciones empíricas, son resultado de los diferentes conceptos utilizados y de la fuente de datos; particularmente, los autores prueban versiones alternativas del modelo del balance primario ajustado cíclicamente, donde el cambio en éste puede resultar de la brecha del producto o del balance primario anterior. En Sanchis (2014), se hace un recuento de los momentos clave de la crisis, pero en particular se subrayan las divergencias en las condiciones de producción, sobre todo en costos del trabajo, productividad y en la relación entre ahorro e inversión, elementos que explican las diferentes respuestas y efectos de la crisis entre los países de la Eurozona.

Konstantakis et al. (2015) con base en modelos de ciclos de negocios reales, examinan los determinantes fiscales del ciclo de negocios en la Eurozona, en su investigación, las transferencias y beneficios sociales, así como el gasto público son las variables cuya utilización revela un carácter contra-cíclico, mientras que los impuestos directos e indirectos tienen un efecto desestabilizador; los autores incluyen además, variables políticas y la calidad de las instituciones como determinantes del ciclo de negocios, y sostienen que las variables económicas pueden manipularse con fines políticos independientemente de la filiación partidista de los gobiernos.

En Keuschnigg y Weyerstrass (2015) se explica que la carencia de mecanismos de ajuste, aunada a la limitada flexibilidad salarial y a la debilidad de las reglas fiscales condujeron a los desequilibrios externos y al elevado endeudamiento público en varios países de la Eurozona; no obstante, los autores también perciben que tras la crisis, las reformas macroeconómicas y las nuevas instituciones, si bien en el corto y mediano plazo propician la contracción de la demanda interna, en general han favorecido la disminución del déficit público, la competitividad y la cooperación y son la base de un crecimiento económico sostenible.

Von Hagen (2014) explora, de forma interesante, las posibilidades de los países de la Eurozona para resolver los efectos de la crisis y prevenir situaciones similares, ante el incremento de la deuda pública los países no pueden optar por la reducción del valor de la deuda a través de la inflación, ni por el incumplimiento de la deuda; en su lugar, el autor analiza la conveniencia de elegir: la unión fiscal, la unión de la deuda o la unión monetaria con libertad fiscal. Bajo el esquema de la unión fiscal, se concentraría en una autoridad la responsabilidad de mantener los ingresos fiscales para generar recursos (que de otra forma difícilmente aportarían los Estado miembros), además de que sería la única figura autorizada para la emisión de deuda, uno de los problemas sería generar mecanismos para determinar equitativamente la distribución de los recursos derivados de la emisión de deuda. Con la unión de la deuda, los países son libres de emitir deuda, pero ésta es respaldada por la autoridad central, el valor de los bonos públicos sería semejante al de Eurobonos; este sistema difícilmente operaría porque se requieren poderes coercitivos centrales para obligar a los Estados a no emitir deuda excesiva.

Para Von Hagen (2014), la unión monetaria con libertad fiscal funcionaría si el compromiso de los Estados miembros no implicara medidas controversiales de austeridad que los confronten, si se establecen reglas claras para la negociación en caso de alguna crisis fiscal, y requerimientos de reservas preventivas sobre los bonos públicos que posean las instituciones bancarias.

En Jacquet (2014) se ofrece una explicación de la crisis de la Eurozona, para el autor, los problemas fiscales se acentuaron después del periodo 2007-2008 tras el intento de los gobiernos de impulsar la actividad económica y por ende el creciente endeudamiento público, a esto se ha sumado la escasa confianza de los mercados que ha incrementado las tasas de interés de los bonos públicos. El autor resalta tres elementos que son importantes de rescatar para la planeación de una agenda económica que de salida a la crisis: el crecimiento económico, la política fiscal, y las crisis bancarias.

Orientación de la política fiscal en la Unión EuropeaMientras que la política monetaria en la Unión Europea está dirigida por el Banco Central Europeo, la política fiscal es conducida autónomamente por los Estados miembros, aunque tiene como restricciones los criterios dispuestos en el Tratado de Maastricht de1992 y en el Pacto de Estabilidad y Crecimiento, publicado en Amsterdam el 17 de junio de 1997; en el Tratado se establecieron límites cuantitativos al endeudamiento y al déficit públicos, y en el Pacto se acordaron los compromisos de política fiscal que debían seguir los Estados miembros de la Unión Europea, entre éstos se incluyen:

-

Adoptar las medidas presupuestarias correctoras necesarias para alcanzar los objetivos de los programas de estabilidad y convergencia.

-

Aplicar inmediatamente los ajustes presupuestarios correctores, cuando se observe un riesgo de déficit excesivo.

-

Corregir rápidamente los déficits excesivos.

-

Evitar atribuir el déficit a la contracción del PIB cuando éste sea inferior al 2% anual (excepto si se trata de una recesión grave que implique la reducción real del PIB en al menos 0.75% anual).

La existencia del déficit excesivo es determinada por la Comisión de Eurostat, a partir de la evaluación de las cuentas públicas que reportan los Estados miembros; se ha establecido como valor de referencia que el déficit público es excesivo cuando sobrepasa 3% del PIB, además respecto al nivel de endeudamiento público se establece como límite un valor del 60% como proporción del PIB.4

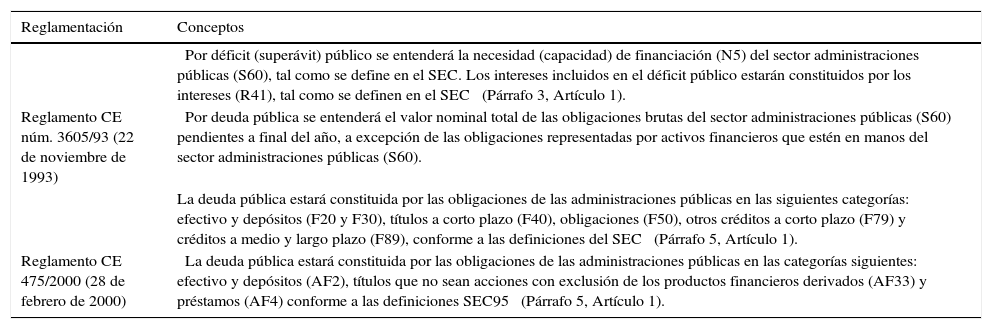

Es interesante considerar las modificaciones en el concepto de déficit público y deuda pública, éstas se muestran con detalle en la tabla 1. El cambio más importante se adoptó en el año 2000, a pesar de que se reconoció la importancia de los productos financieros derivados, se excluyó su medición dentro de la deuda pública (aun cuando en el emisor sea alguna institución pública o el gobierno), bajo el argumento de que: ⿿en el caso de los productos financieros derivados no existe un valor nominal idéntico al observado para los demás instrumentos de deuda⿿ (Consejo Europeo, 2000: 1).

Conceptos de déficit público y deuda pública contenidos en la legislación de la Unión Europea

| Reglamentación | Conceptos |

|---|---|

| ⿿Por déficit (superávit) público se entenderá la necesidad (capacidad) de financiación (N5) del sector administraciones públicas (S60), tal como se define en el SEC. Los intereses incluidos en el déficit público estarán constituidos por los intereses (R41), tal como se definen en el SEC⿿ (Párrafo 3, Artículo 1). | |

| Reglamento CE núm. 3605/93 (22 de noviembre de 1993) | ⿿Por deuda pública se entenderá el valor nominal total de las obligaciones brutas del sector administraciones públicas (S60) pendientes a final del año, a excepción de las obligaciones representadas por activos financieros que estén en manos del sector administraciones públicas (S60). |

| La deuda pública estará constituida por las obligaciones de las administraciones públicas en las siguientes categorías: efectivo y depósitos (F20 y F30), títulos a corto plazo (F40), obligaciones (F50), otros créditos a corto plazo (F79) y créditos a medio y largo plazo (F89), conforme a las definiciones del SEC⿿ (Párrafo 5, Artículo 1). | |

| Reglamento CE 475/2000 (28 de febrero de 2000) | ⿿La deuda pública estará constituida por las obligaciones de las administraciones públicas en las categorías siguientes: efectivo y depósitos (AF2), títulos que no sean acciones con exclusión de los productos financieros derivados (AF33) y préstamos (AF4) conforme a las definiciones SEC95⿿ (Párrafo 5, Artículo 1). |

Fuente: Reglamento CE núm. 3605/93 y Reglamento CE 475/2000 del Consejo Europeo.

Con una orientación inclinada al apoyo a los organismos rectores de la Unión Europea, el Fondo Monetario Internacional (FMI) en 2009 ofreció un análisis de la política fiscal entre los países del Grupo de los 20, donde se observa el creciente endeudamiento público, el aumento del déficit fiscal y, el riesgo de solvencia de los Estados, ante ello, el FMI propone formular una estrategia con cuatro componentes: 1) paquetes de estímulos fiscales que no tengan efectos adversos sobre el déficit; 2) políticas de mediano plazo, reforzadas por acuerdos institucionales, que propicien la corrección fiscal y la mejora de las condiciones económicas; 3) reformas estructurales que conduzcan al crecimiento; 4) reformas a los sistemas de salud y de pensiones que reduzcan las presiones de la dinámica poblacional.

Las manifestaciones visibles de la crisis en Europa ocurrieron en el año 2009, cuando prácticamente todos los países con excepción de Luxemburgo y Estonia, incumplieron con el límite del 3% de déficit presupuestal. Los países con mayor déficit son Grecia, Irlanda y Portugal, quienes han requerido el apoyo y rescate financiero por parte de las autoridades de la Unión Europea.5

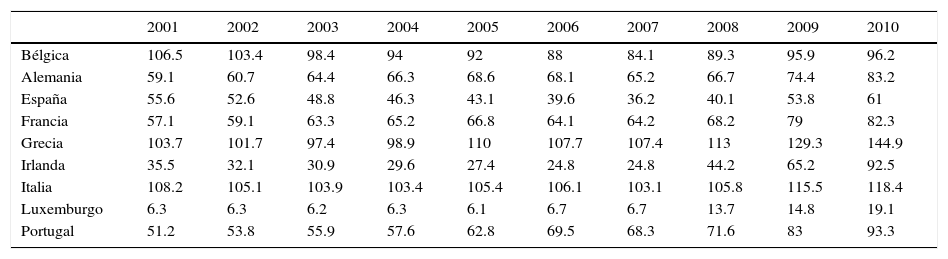

En una situación distinta, se encuentran los países de Bélgica e Italia, quienes tienen elevada deuda pública como proporción del PIB (tabla 2), pero su déficit público fluctúa en torno al 4%. Es importante destacar que gran parte de esta deuda corresponde a la emisión de bonos públicos, su colocación y los rendimientos que ofrecen están en función de su aceptación entre inversionistas, que a su vez depende de la evaluación de riesgo de las agencias calificadoras.

Deuda pública como proporción del PIB en países de la Unión Europea

| 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | |

|---|---|---|---|---|---|---|---|---|---|---|

| Bélgica | 106.5 | 103.4 | 98.4 | 94 | 92 | 88 | 84.1 | 89.3 | 95.9 | 96.2 |

| Alemania | 59.1 | 60.7 | 64.4 | 66.3 | 68.6 | 68.1 | 65.2 | 66.7 | 74.4 | 83.2 |

| España | 55.6 | 52.6 | 48.8 | 46.3 | 43.1 | 39.6 | 36.2 | 40.1 | 53.8 | 61 |

| Francia | 57.1 | 59.1 | 63.3 | 65.2 | 66.8 | 64.1 | 64.2 | 68.2 | 79 | 82.3 |

| Grecia | 103.7 | 101.7 | 97.4 | 98.9 | 110 | 107.7 | 107.4 | 113 | 129.3 | 144.9 |

| Irlanda | 35.5 | 32.1 | 30.9 | 29.6 | 27.4 | 24.8 | 24.8 | 44.2 | 65.2 | 92.5 |

| Italia | 108.2 | 105.1 | 103.9 | 103.4 | 105.4 | 106.1 | 103.1 | 105.8 | 115.5 | 118.4 |

| Luxemburgo | 6.3 | 6.3 | 6.2 | 6.3 | 6.1 | 6.7 | 6.7 | 13.7 | 14.8 | 19.1 |

| Portugal | 51.2 | 53.8 | 55.9 | 57.6 | 62.8 | 69.5 | 68.3 | 71.6 | 83 | 93.3 |

Fuente: Eurostat.

En la figura 1 puede observarse el notorio incremento de la emisión de títulos gubernamentales; aunque Alemania es uno de los principales emisores de deuda, cuenta con la mejor calificación por parte de las agencias Moody's, Fitch y Standard & Poor's; por el contrario, el saldo de los bonos públicos de Grecia casi alcanza al de Alemania, pero su evaluación de solvencia, como en los casos de Portugal e Irlanda, es la menos favorable. Los países europeos, cuyos bonos tienen la mejor calificación de riesgo son Alemania, Austria, Luxemburgo, Finlandia, Holanda y en menor medida Bélgica y Francia.

Como medidas de respuesta casi inmediata a la crisis se crearon el Mecanismo Europeo de Estabilidad Financiera (MEEF) y la Facilidad Europea de Estabilización Financiera (FEEF).

El primero, consistía en un programa de financiamiento por medio de la emisión de bonos públicos garantizados por la Comisión Europea, y cuyos recursos eran proporcionados a países de la Unión Europea en situación de crisis económica; este programa inició la emisión de bonos en enero de 2011. El también conocido como Fondo Europeo de Estabilización Financiera, que inició a mediados del 2010, era un programa que pretendía apoyar al logro de la estabilidad financiera entre los países de la Unión Europea, ofreciendo para ello recursos financieros resultantes de la emisión propia de bonos y en conjunción con el MEEF y el FMI, además de asesoría técnica. Ambos programas fueron sustituidos por uno de carácter permanente: el Mecanismo Europeo de Estabilidad (MEDE) que inició en julio de 2012. Con este nuevo programa se ofrece ayuda financiera a países que lo requieran, pero sujeto a que las medidas de estabilidad financiera y de sostenibilidad de la deuda pública, sean aprobadas por la Comisión Europea, el BCE y el FMI.

Ante la crítica situación de Europa, también se establecieron otras medidas más orientadas a la situación macroeconómica. Entre ellas, destacan el Tratado de Estabilidad, Coordinación y Gobernanza (cuya entrada en vigor fue el 1 de enero de 2013), aprobado por representantes de los países miembros de la Unión Europea el 2 de marzo de 2012, con excepción del Reino Unido y la República Checa, con el objetivo de: ⿿reforzar el pilar económico de la unión económica y monetaria mediante la adopción de un conjunto de normas destinadas a promover la disciplina presupuestaria por medio de un pacto presupuestario, a reforzar la coordinación de sus políticas económicas y a mejorar la gobernanza de la zona del euro, respaldando así la consecución de la Unión Europea en materia de crecimiento sostenible, empleo, competitividad y cohesión social⿿ (Comisión Europea, 2012: artículo 1, párrafo 1).

Los principales compromisos y criterios incluidos en este Tratado son:

-

Mantener una situación presupuestaria de equilibrio o de superávit.

-

Se considera el cumplimiento de la disposición anterior si se alcanza el objetivo a medio plazo definido en el Pacto de Estabilidad y Crecimiento, con un límite inferior de déficit estructural del 0.5% del PIB.

-

Se permitirá un déficit estructural máximo del 1% del PIB si la deuda pública es inferior al 60% del PIB y los riesgos de sostenibilidad de las finanzas públicas son reducidos.

-

Si la deuda es superior al 60% del PIB, la reducción de la deuda se realizará a un ritmo de una veinteava parte al año.

-

Los miembros que incurran en déficit excesivo, deben presentar al Consejo de la Unión Europea y a la Comisión Europea para su aprobación y seguimiento, un programa de colaboración presupuestaria y económica que incluya la descripción pormenorizada de las reformas estructurales que van a adoptar.

-

Los miembros deben informar al Consejo de la Unión Europea y a la Comisión Europea sobre sus planes de deuda pública.

-

Las partes se comprometen a apoyar las propuestas y recomendaciones de la Comisión Europea hacia los Estados que incurren en déficit excesivo, excepto si la mayoría se opone a la decisión propuesta o recomendada.

-

Cooperar para el correcto funcionamiento de la unión económica y monetaria y el crecimiento económico mediante la competitividad y el crecimiento reforzados.

Este Tratado resalta por la inclusión del déficit estructural y no sólo del déficit nominal, con lo cual, se reconoce que varias de las acciones de política fiscal en el corto plazo tienden a generar efectos pro-cíclicos, por ejemplo, ante una recesión, la contracción del gasto público y el incremento de tasas impositivas contribuyen a profundizar la recesión. El Tratado también es relevante por su vinculación con las modificaciones realizadas al Pacto de Estabilidad y Crecimiento, conocidas como ⿿Six-Pack⿿ (en 2011) y ⿿Two-Pack⿿ (en 2013).

Las seis acciones legislativas (Six-Pack) consisten en:

-

Acciones efectivas para la supervisión presupuestaria en la Eurozona, éstas son sanciones que tienen la finalidad de propiciar el cumplimiento de las medidas preventivas y correctivas del PEC; entre las multas se incluyen la manipulación de estadísticas sobre deuda y déficit público (Parlamento Europeo, 2011a).

-

Medidas para la corrección de los desequilibrios macroeconómicos excesivos, que incluyen sanciones para los países que no sigan las recomendaciones para su corrección (Parlamento Europeo, 2011b).

-

Acciones para la prevención y corrección de los desequilibrios macroeconómicos, que incluyen la evaluación de las condiciones económicas por parte de la Comisión Europea, así como la formulación de recomendaciones y seguimiento del plan de corrección por parte del Consejo Europeo (Parlamento Europeo, 2011c).

-

Modificaciones en los procedimientos de supervisión de las políticas presupuestarias de los países de la Unión Europea (que incluyen a los que no han adoptado el Euro), los países de la Eurozona deben presentar un plan de estabilidad y los otros, un plan de convergencia (Parlamento Europeo, 2011d).

-

Modificaciones en los procedimientos para identificar el déficit excesivo y en los mecanismos para propiciar su recuperación (Parlamento Europeo, 2011e).

-

Modificaciones en la formulación de los marcos presupuestarios de los Estados miembros, lo que incluye orientación para las normas, medidas e instituciones de política fiscal y presupuestaria (Parlamento Europeo, 2011f).

Las medidas del Two-Pack se centran en: el reforzamiento de acciones de supervisión económica y presupuestaria para disminuir riegos de inestabilidad financiera, así como para fortalecer la coordinación de las políticas económicas; y nuevas disposiciones para el seguimiento y la evaluación de proyectos de planes presupuestarios.

Con la finalidad de contrastar la situación actual entre los países de la Unión Europea, a continuación se exponen brevemente los criterios seguidos en tres países muy distintos: Alemania, Italia y Portugal, que se eligieron para contrastar escenarios diferentes, el de Alemania que resalta por su mayor estabilidad fiscal y macroeconómica, así como por la defensa de los principios de la Eurozona; el de Portugal, que deriva su vulnerabilidad a partir del excesivo déficit público; e Italia, cuya inestabilidad por la excesiva deuda pública.

En primer lugar, el análisis de la sostenibilidad del déficit público y de la deuda se estima a partir del trabajo de Jacquet (2014). En nuestro caso, se contrasta la situación del balance primario observado y del balance primario requerido para estabilizar la deuda, en los tres países señalados y en cuatro años: 2002, 2006, 2010 y 2014. Como puede apreciarse en la figura 2, el único país que mejoró rápidamente su situación es Alemania, que pasó de un saldo fiscal requerido del 2.9% del PIB en 2002, a saldos negativos desde 2006, es decir, la situación de la deuda alemana desde este año es compatible aunque se tuviera déficit público. Si bien la situación de Italia actualmente no es tan desfavorable porque mantiene un balance primario positivo, incluso mayor al 3% del PIB en 2014, su debilidad es que para que la deuda sea sostenible requiere un balance primario considerable de más del 4% del PIB lo que implica la contracción del gasto público. En el caso de Portugal, que tradicionalmente mantenía déficit público siendo considerable en el año 2000, empieza cierta mejoría de corto plazo visible en su actual saldo positivo, no obstante, para que su deuda sea sostenible requiere un balance primario considerable.

En la figura 2, la línea recta representa los casos en que la deuda permanece estable porque son equivalentes el balance primario observado y el requerido, el grado de insostenibilidad de la deuda puede verse en la distancia de esta línea al punto que representa la situación de cada país. Visto así se observa que Italia y Portugal en el año 2014 se aproximan ya a la sostenibilidad, de forma más cercana en el caso de Italia; además se observa un considerable cambio en el grado de sostenibilidad de la deuda en el caso de Portugal entre los años 2010 y 2014.

AlemaniaEs uno de los países que incumplió en varias ocasiones con la meta del 3% respecto al PIB como límite de déficit fiscal (antes de la crisis) y ha rebasado el máximo del 60% de endeudamiento,6 aunque es uno de los principales promotores de reforzar el control central de la Eurozona, a través de mayor disciplina fiscal, y de la introducción de medidas que obliguen al cumplimiento de los criterios acordados en el Pacto de Estabilidad y Crecimiento y de sus sucesivas actualizaciones, entre éstas por ejemplo, se encuentra la introducción de cláusulas específicas para evitar el rescate financiero de aquellos Estados que se desplomen en crisis de deuda.

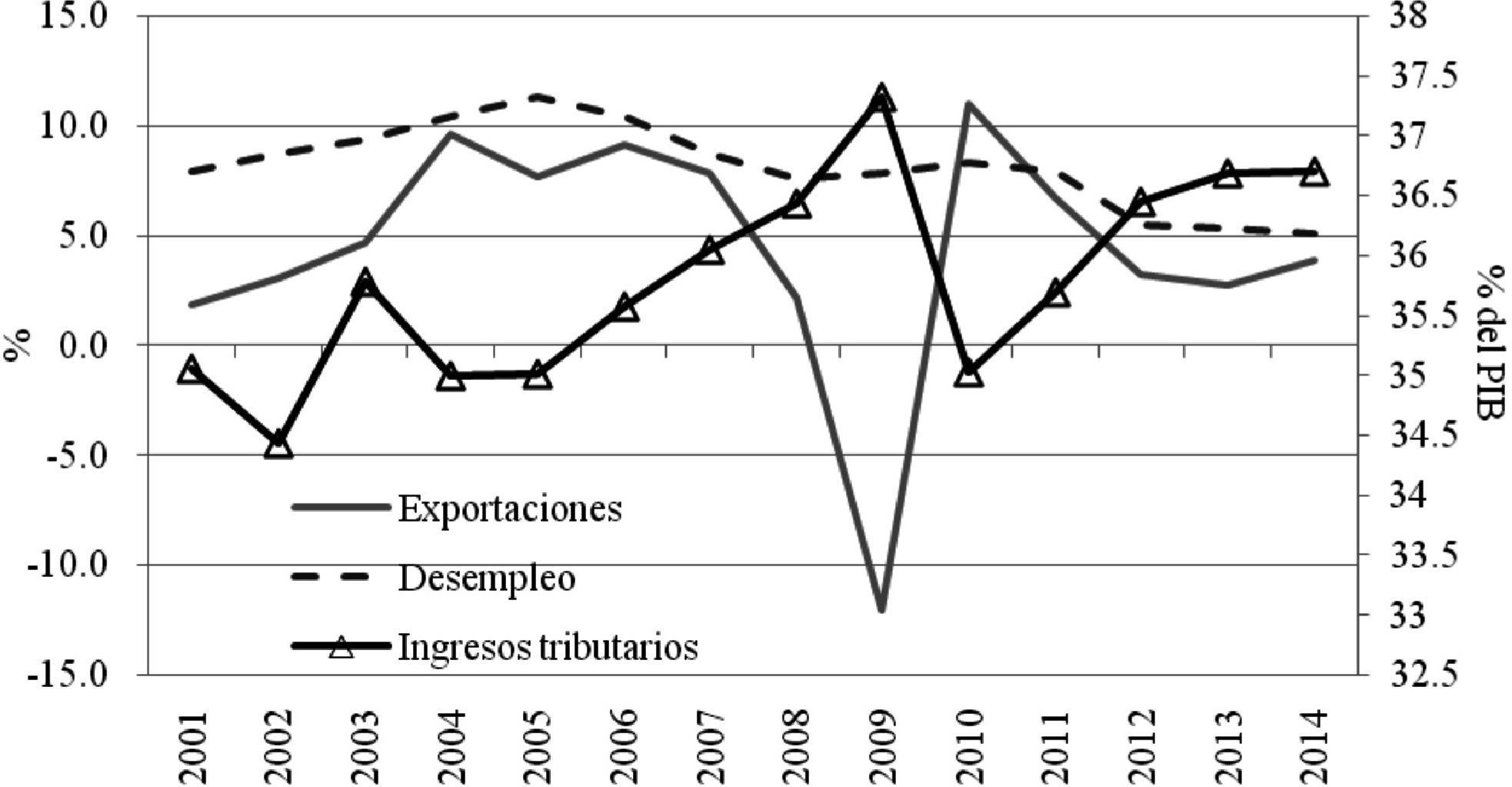

La contracción más severa para Alemania se observó en el año 2009, cuando el PIB cayó en más del 5% y las exportaciones en más del 10% (figs. 3 y 4); sin embargo, a diferencia de otros países, aquí no ocurrió el deterioro del mercado interno, el consumo público aumentó en ese periodo 3.3% anual, el consumo de los hogares sólo se redujo 0.07%, y el crecimiento del desempleo fue cercano al 1% de la población activa, en este último caso, la percepción oficial del gobierno subraya que fue posible conjurar una situación más crítica de desempleo, debido a los programas coordinados de disminución de la jornada de trabajo en lugar de los despidos (Federal Ministry of Finance, 2011: 8). A partir de la figura 3, puede observarse que a pesar de la crisis, en Alemania el mercado interno se ha mantenido relativamente estable, además la tasa de desempleo es de las más reducidas en Europa (fig. 4).

Es de notar que Alemania se ha propuesto reducir su déficit fiscal siguiendo las directrices de las autoridades europeas, bajo la premisa de que las finanzas públicas sanas son condición de sostenibilidad y credibilidad; sin embargo oficialmente, el gobierno ha reconocido la importancia de incentivar el mercado interno, señalando que éste es la base del crecimiento económico, y por ello debe fomentarse la inversión y el consumo privado, así como favorecer el ingreso disponible de los hogares (Federal Ministry of Finance, 2011:9). El plan inicial del gobierno alemán consistió en reducir el gasto militar, reforzar los impuestos financieros, y en menor medida reducir los incentivos salariales a empleados públicos. Es destacable también la reforma al sistema tributario a partir de enero de 2012 para simplificar el pago de gravámenes, pero en el que se evita incrementar los impuestos actuales al consumo y la creación de nuevos impuestos;7 y además la intención del gobierno de aumentar al 3% del PIB los recursos públicos para investigación y desarrollo.

En la situación actual, y ante el debate de la creación de Eurobonos, la política de Alemania ha sido muy clara, en palabras del ministro de Finanzas, Wolfgang Schaeuble, la posibilidad de homologar las tasas de interés sobre la deuda pública es sólo viable, si se establecen las bases formales para constituir un área común en el aspecto fiscal, similar al que existe en el aspecto monetario; es decir, la condición que impone Alemania para la emisión de Eurobonos es la introducción de un control central efectivo de las finanzas públicas de cada Estado miembro.

En el Programa Alemán de Estabilidad Financiera para el año 2015, se establece como objetivo la reducción de la deuda pública del 74.7% como proporción del PIB en 2014, hasta el 71.5%, y alcanzar consecutivamente en los próximos años la reducción de la deuda hasta el 60% en el año 2023; asimismo se establece también el mantenimiento del déficit fiscal estructural por debajo del 5% del PIB. Es importante destacar que en este Programa se subraya el crecimiento económico del país, mismo que se atribuye, sobre todo, a la expansión de la demanda interna, para el año 2015 se prevé el incremento del consumo privado en 1.6% en términos reales, debido principalmente al incremento salarial del 3.7% anual. Una de las estrategias para alcanzar estos objetivos es la orientación del presupuesto público, en primer lugar a las transferencias sociales y a la formación bruta de capital fijo, seguido del gasto en consumo y la compensación a empleados, así mismo se planea la reducción de la deuda al evitar nuevas emisiones y con la reducción de pagos por intereses.

La defensa alemana de la integración de la Eurozona a través de la política fiscal, también resalta porque Alemania se ha comprometido a lograr integración a partir de compartir información fiscal, especialmente tributaria, entre los países miembros, lo que se espera será posible a partir del año 2017.

ItaliaLa situación de Italia en la crisis actual, refleja una posición de debilidad por la magnitud de su déficit público (aproximadamente 4.5% del PIB), pero sobre todo por su nivel de endeudamiento (118% como proporción del PIB) y por las consecuencias económicas y sociales para la población. En el año 2009, el PIB se contrajo en más del 5%, las exportaciones en casi 12% y el consumo de los hogares en cerca del 2%.

Las disposiciones oficiales de incremento de impuestos, aumento de tarifas en bienes y servicios públicos y la reducción del gasto en salud, han conducido al deterioro del ingreso de la población; a esta situación se añade el incremento constante de la tasa de desempleo que se ubicó en 8.5% de la población activa en 2010 (fig. 6). Como se aprecia en la figura 5, entre los años 2008 y 2009, aumentó el consumo público, lo que se explica porque el gobierno creó además un paquete de estímulos para apoyar a las familias de bajos recursos, se les auxilió para cubrir gastos de alimentación y de servicios de energía (Borghi, 2011: 5).

Italia ha mostrado una política fiscal poco acertada, por un lado, intenta cumplir las exigencias de las autoridades europeas y alcanzar los objetivos cuantitativos en sus finanzas públicas, lo que la motiva a reducir el gasto público y al incremento de impuestos; y por otro lado, pretende apoyar a la población de más bajos recursos mediante subsidios y transferencias. La lección que ha dejado esta estrategia, es que los apoyos de asistencia social contribuyen a nulificar la política fiscal contractiva; no es cuestionable la necesidad de los programas de subsidios, sino más bien que sus efectos sobre el bienestar de la población son sólo en el muy corto plazo.

De acuerdo con el Documento de Economía y Finanzas 2015 de Italia, se reconoce la lenta recuperación del país, pero se consideran como rasgos alentadores el inicio del crecimiento del PIB (aunque escaso) y el superávit del balance primario de los últimos años. Asimismo, se establecen como metas la recuperación económica, el crecimiento del empleo y el compromiso de no incrementar los impuestos (Ministero dell⿿ Economia e delle Finanze, 2015).

Una de las explicaciones al estancamiento económico en Italia, es la debilidad de la productividad de trabajo y de la productividad total de factores, aunado a la caída de los salarios. Italia ha mantenido desde 1987 una política continua de flexibilización de los mercados laborales que en el corto plazo benefician al trabajador por la facilidad de acceder a una vacante, pero en el largo plazo se vulnera la capacidad económica del trabajador, del Estado y aun de las empresas (Orsi y Turino, 2014). Con las reformas laborales se eliminan restricciones a la contratación temporal, las empresas reducen sus costos laborales de corto plazo al eliminarse costos de seguridad social y aportaciones a pensiones; sin embargo con los reducidos salarios y la incertidumbre de permanencia en el empleo, también se ha contraído el mercado interno.

Prousello (2015), establece que las reformas económicas emprendidas para lograr la convergencia con la Eurozona, han deteriorado al mercado interno y han traído graves costos sociales; las medidas de austeridad no han sido propicias para lograr el crecimiento, ni tampoco para disminuir la deuda pública, por ello, el autor sugiere la conveniencia de un Plan europeo para la sostenibilidad del crecimiento y la creación de empleos, esto junto con el fortalecimiento del poder adquisitivo de la población son claves para la recuperación de Italia.

PortugalJunto con Grecia e Irlanda, Portugal es uno de los tres países que ha recibido ayuda financiera para aminorar sus problemas de deuda (99.3% del PIB en 2010). Si bien en principio (entre noviembre de 2010 y abril de 2011) el gobierno de Portugal fue reacio a aceptar ayuda externa, pronto cayó en la espiral negativa de recesión, mayor endeudamiento, mayor apoyo financiero y mayor profundización de la crisis, y hasta el 2014 se ha mantenido en una dinámica continua de emisión de deuda pública.

Antes de la aceptación del apoyo externo, Portugal aprobó el Programa de Estabilidad y Crecimiento (PEC) en marzo de 2010, con acciones centradas en la privatización de empresas públicas, reducción del gasto social y militar y, aumento de impuestos en los sectores de mayores ingresos; en junio de 2011, el segundo PEC incluyó el incremento generalizado de impuestos al consumo y al ingreso; para noviembre de 2010, el tercer PEC aumentó las tasas del gravamen al consumo (del 21% al 23%), contrajo el gasto social y redujo el salario nominal de funcionarios públicos; la propuesta del cuarto PEC, que incluía mayores incrementos de impuestos, contracción de pensiones y flexibilidad laboral (despidos), fue rechazada el 23 de marzo de 2012.

Como se aprecia en la figura 7, la contracción del PIB del 2.5% en 2009, estuvo acompañada de una reducción similar en el consumo de los hogares, además, entre 2009 y 2010, se observó el incremento considerable en la tasa de desempleo hasta alcanzar niveles superiores al 10% de la población activa; el resultado natural, no esperado por el gobierno, fue que las medidas pro-cíclicas emprendidas terminaron por reducir el ingreso de los hogares y los ingresos tributarios a pesar del incremento de impuestos (fig. 8).

No obstante, lo ocurrido en el año 2009 este no fue el escenario más negativo, la economía se contrajo todavía más en el 2012, acompañada de contracción del consumo público y privado, así como de tasas de desempleo de más del 15% de la población económicamente activa, y a la fecha su constante emisión de deuda y a pesar de la reducción de tasas de interés, han conducido a que Portugal aumente todavía su endeudamiento y al deterioro de las finanzas públicas. Portugal ha vivido recientemente una crisis social por el descontento de la población a seguir las medidas de austeridad, pero también ha vivido una crisis legal y política, por un lado se pensó que los gobiernos socialistas eran los responsables de la debilidad económica al mantener políticas fiscales expansivas, pero los gobiernos tecnocráticos siguientes han profundizado todavía más la crisis; incluso la Corte Constitucional de Portugal ha declarado inconstitucionales varias de las medidas de recortes salariales y de subsidios bajo el argumento de que se crean inequidades sociales (Hoerning, 2013). El camino que está siguiendo Portugal va en dirección hacia el mayor deterioro del mercado interno, recientemente han empezado a idear la privatización de los servicios públicos, como el transporte, el servicio postal y el suministro de agua (Vila, 2011).

ConclusionesEn esta investigación se mostraron las condiciones recientes de política fiscal de la Unión Europea en el contexto de déficit y endeudamiento público generalizado. Aunque varios trabajos académicos, recuperado el sentido de la Teoría general de Keynes (1936), han mostrado la necesidad de estrategias expansivas entre las que resalta el incremento del gasto público y la promoción del mercado interno por medio del restablecimiento del poder adquisitivo de los trabajadores, la inclinación obligada de la mayoría de los países europeos ha sido dirigir los esfuerzos en sentido contrario, es decir, seguir una política fiscal restrictiva en la intención de cumplir las metas cuantitativas impuestas desde los acuerdos de constitución de la Unión Europea.

En los tres países en que se hizo necesario el rescate financiero para aminorar los problemas de endeudamiento: Grecia, Irlanda y Portugal, la obligación de cumplir con las metas fijadas para los niveles de déficit y deuda, sólo han provocado: un mínimo avance en los resultados cuantitativos, mayor necesidad de recursos financieros externos, deterioro del mercado interno, contracción sustancial del ingreso de los hogares, pérdida de empleos, y profundización de la crisis económica social, en este sentido, las medidas anti-crisis han exacerbado la debilidad estructural.

En países como Italia, en que el endeudamiento es considerable, aunque el déficit público se encuentra controlado pero excesivo bajo los criterios de la Unión Europea, la política fiscal incongruente ha impedido cumplir tanto con los objetivos de política fiscal, como con las metas gubernamentales de crecimiento y superación de la crisis. La inconsistencia se revela en un programa severo de medidas de austeridad como son el incremento de impuestos y la reducción del gasto, y por otro lado, en el aumento de transferencias y subsidios a la población de menores recursos. El problema de reforzar el gasto público sólo en asistencia social y solamente dirigidos a un sector de la sociedad, es que los efectos benéficos se observan en el muy corto plazo; en su lugar se requeriría orientar el gasto hacia programas de desarrollo productivo que impulsen la demanda interna, la recuperación del ingreso de los hogares y la generación de empleos.

Una situación más grave es la de Portugal porque mantiene cada vez mayores niveles de déficit público, deuda pública, y desempleo, aun a pesar de las medidas de austeridad; de hecho, todo parece indicar que la profundización de estas medidas por medio del incremento de impuestos, recorte de subsidios y mediante la privatización de servicios públicos se provocará la reducción mayor del poder adquisitivo de la población y en consecuencia, mayor contracción económica. El escenario más prometedor de Italia que marca la diferencia con Portugal, es que Italia sí reconoce la necesidad de impulsar la economía nacional mejorando el empleo y evitando nuevos incrementos en impuestos, a la vez que ha logrado controlar su déficit público.

En una situación distinta se encuentran países como Alemania, que a pesar de una considerable deuda pública y un déficit estructural importante, es uno de los países menos afectados por la crisis económica y que incluso ha mejorado sus indicadores macroeconómicos. Como oficialmente ha reconocido el gobierno de Alemania, la clave del crecimiento se centra en mejorar al mercado interno, y ello implica mejorar el ingreso de los trabajadores, favorecer el empleo y evitar el incremento de impuestos al ingreso y al consumo; asimismo, ha procurado dirigir el gasto público en el impulso al sector productivo, la inversión física, en la educación y la investigación científica. Lo paradójico, es que a pesar de que Alemania reconoce la cualidad de las políticas anti-cíclicas para superar el escenario actual y las aplique para su propia economía, resulte ser uno de los principales promotores de mayor astringencia de las medidas fiscales sobre otros países, en la ⿿creencia⿿ de que esto beneficiará a toda la Unión Europea. Como se señala en Hoerning (2013), Europa necesita urgentemente un plan común de crecimiento y generación de empleo.

La revisión por pares es responsabilidad de la Universidad Nacional Autónoma de México.

El tema de la contabilidad de la deuda está en el debate reciente, entre otras causas, por la necesidad de realizar una certera apreciación del contexto de cada entidad y país, así como para generar medidas de política económica adecuadas; pero también, por la contradicción de los resultados de algunas investigaciones que pueden deberse a las diferencias en las fuentes de datos empíricos. Entre los trabajos que discuten este tema está el de Tardos (2013), que resalta el debate entre considerar a un activo como capital o como deuda; el considerar la deuda bruta que excluye el monto de intereses, o usar en su lugar la deuda neta; la situación de algunos países que no consideran el pago de pensiones como parte de las obligaciones; los métodos de valuación de los activos, y el hecho de que bajo el Tratado de Maastricht sólo se consideran como deuda los instrumentos tradicionales, pero se deja fuera la medición de créditos comerciales, obligaciones por derivados y otras obligaciones. En Buso, Marti y Tran (2013) se analiza la preferencia de varios países europeos por la inversión pública por medio de alianzas de participación pública ⿿ privada, lo que implica que las obligaciones de deuda en estos contratos no sean reportadas. Otros aspectos de la deuda no reportada (fuera de balance) se analizan en: Sengupta y Wang (2011), Bischof y Daske (2013) y Balcerowicz (2014).

Mientras en el primer criterio se comparan gastos e ingresos para cada periodo, en el segundo criterio se observa su evolución a lo largo del tiempo.

El enfoque ortodoxo supone que la flexibilidad de los salarios reales, sobre todo para su disminución, favorece la creación de empleos debido a que la demanda de trabajo guarda una relación inversa con el salario real, por tanto se cree que esa flexibilidad favorece la inversión productiva. En contraste, los principios keynesianos subrayan que el deterioro del poder adquisitivo de los trabajadores es adverso también para las empresas, porque necesariamente conduce a la contracción de la demanda, y por ende, desestimula la inversión.

Estos valores de referencia quedaron establecidos en el ⿿Protocolo sobre el procedimiento aplicable en caso de déficit excesivo⿿, documento anexo al Tratado de Maastricht de 1992, en el ⿿Reglamento (CE) núm. 1467/97 del Consejo del 7 de julio de 1997 relativo a la aceleración y clarificación del procedimiento de déficit excesivo⿿, y en el ⿿Reglamento (CE) núm. 1056/2005del Consejo del 27 de junio de 2005 por el que se modifica el Reglamento (CE) núm. 1467/97 relativo a la aceleración y clarificación del procedimiento del déficit excesivo⿿.

Los apoyos a Grecia iniciaron desde marzo de 2010, los apoyos a Irlanda en noviembre de 2010 y para Portugal en abril de 2011. La crisis en Grecia se precipitó desde diciembre de 2009, cuando las principales agencias calificadoras de deuda soberana comenzaron a reducir notablemente la calificación de los bonos emitidos, a esto siguió un proceso de mayor emisión de deuda ofreciendo elevadas tasas de rendimiento (en algunos casos, tasas cercanas al 8%), y un conjunto de medidas agresivas tendientes a disminuir el déficit público como condición para recibir apoyos de la ⿿troika⿿ (la Unión Europea, el Banco Central Europeo y el Fondo Monetario Internacional), entre ellas, incremento de impuestos al consumo y a la propiedad inmobiliaria, reducción de remuneraciones a funcionarios públicos y reformas al sistema de pensiones (que incluían la reducción nominal en el monto de las pensiones y el incremento a la edad mínima para jubilación) y privatización de empresas públicas. En Irlanda, el plan de rescate a las instituciones financieras, solventado con recursos propios, y la sucesiva reducción en la calificación de la deuda soberana condujeron a la crisis económica. Aunque como en Grecia, y por presiones de la ⿿troika⿿ se ha recurrido a medidas que reduzcan el déficit público (incremento de impuestos a la propiedad y privatización de empresas), resalta especialmente que el gobierno se proponga ejecutar algunas propuestas anti-cíclicas, como por ejemplo, la disminución del impuesto sobre el consumo en sectores que crean empleos (en julio de 2011), o la propuesta de canalizar crédito bancario para el financiamiento de pequeñas empresas generadoras de empleo.Como en los casos anteriores, en Portugal, la reducción en la calificación de la deuda soberana y la búsqueda de su financiamiento mediante emisión de mayor deuda pública (incluso a tasas de rendimiento cercanas al 7%), exacerbaron las presiones sobre la economía. Aún antes de la solicitud de apoyos financieros, Portugal comenzó a seguir estrategias para reducir su déficit público: incremento de impuestos al consumo, reducción de salarios nominales a funcionarios públicos, y disminución de gasto social; todas estas acciones se reforzaron en 2011, con la recepción de apoyos por la Unión Europea.