Este trabajo analiza las causas de la crisis económica de la periferia de la eurozona y propone medidas orientadas tanto a recuperar el crecimiento económico en el corto plazo como a hacerlo sostenible en el largo plazo. Las medidas de reactivación económica y las reformas estructurales propuestas parten de un estudio de las vulnerabilidades que el diseño institucional de la eurozona generó y la crisis financiera de EE. UU. exacerbó. Como podrá verse, la inconsistencia entre la arquitectura de la eurozona y las características económicas de algunas naciones participantes fue responsable de los desequilibrios fiscales y los diferenciales de competitividad que imperan en la región. Las dificultades para desvalorizar la deuda pública y recuperar el equilibrio fiscal, así como el proceso deflacionario en curso, han sido asimismo consecuencia de la adopción de la moneda única y de los cambios en la política macroeconómica asociados a esta. En este contexto, se plantean modificaciones al marco institucional de la eurozona que repercutirían positivamente en la competitividad internacional, las finanzas públicas y la salud de las instituciones financieras.

This research analyses the underlying causes of the Eurozone periphery's economic crisis and suggests an economic policy package not only to restore short-term economic growth, but also to make it sustainable in the long term. Policy recommendations to strengthen economic growth and speed up structural reforms are based on an in-depth examination of the vulnerabilities created by the Eurozone's institutional design and aggravated by the recent US financial crisis. As shall be shown, the inconsistency between the Eurozone's architecture and the economic features of some participating nations was responsible for the noticeable fiscal imbalances and international competitiveness differentials within the region. The difficulties to bring down the public debt value and to improve the fiscal performance in the Eurozone's periphery, in addition to the undergoing deflationary process, have also resulted from the introduction of the common currency and the macroeconomic policy changes brought about by it. In this perspective, important changes are suggested to the Eurozone's institutional framework in order to positively affect international competitiveness, government finances and the health of financial institutions.

El objetivo de este trabajo consiste en analizar las raíces profundas de la crisis económica de la eurozona y formular recomendaciones de política económica no solo para recuperar el crecimiento de la producción en el corto plazo sino, también, para hacerlo sostenible en el mediano y largo plazo. La metodología empleada consiste en estudiar primeramente las condiciones bajo las cuales un conjunto de naciones puede adoptar eficientemente una moneda única y enfrentar los cambios consecuentes en las políticas monetaria y cambiaria. Para ello, se recurre a los trabajos de Mundell (1961) y Lane (2012), los cuales permiten establecer que las naciones de la eurozona no cumplen con algunas de las condiciones esenciales para funcionar como una zona monetaria «óptima», dado que la movilidad laboral es relativa, los precios y los salarios son relativamente inflexibles a la baja, el sistema bancario se encuentra fragmentado y no hay un sistema explícito de transferencias fiscales. Aquí se parte, por lo tanto, de la hipótesis de que la adopción del euro en condiciones subóptimas interactuó con los errores de estrategia económica de las naciones periféricas para generar la crisis actual, caracterizada por una baja competitividad y un endeudamiento excesivo. Esta forma de abordar el problema permite identificar tanto los rasgos generales de la crisis, asociados con la imposibilidad de que la eurozona opere como zona monetaria óptima, como la trayectoria particular que han seguido 5 importantes naciones periféricas (Portugal, España, Grecia, Irlanda e Italia) en función de su estrategia de crecimiento y su política de endeudamiento, entre otros factores. En este contexto, las medidas de reactivación económica y de reforma estructural aquí propuestas parten de un examen cuidadoso de las vulnerabilidades creadas por la arquitectura de la eurozona y exacerbadas por los errores de las estrategias nacionales para impulsar el crecimiento económico y la generación de empleos.

El cambio más importante para las naciones que adoptaron el euro fue la pérdida de su autonomía en las esferas monetaria y cambiaria. A partir de enero de 1999, antes de que el euro comenzara a circular1,la política monetaria quedó a cargo del Banco Central Europeo (BCE), el cual debe concebirse como un banco central regional (o supranacional) con la atribución expresa de formular e intrumentar una política monetaria uniforme para todos los países afiliados2. El diseño de la política cambiaria, por su parte, quedó dentro de la esfera de competencia del Consejo de Ministros de Finanzas de la zona de moneda única. Aunque dicho Consejo confecciona de manera autónoma la política de tipo de cambio, está obligado a consultar al BCE. Asimismo, para instrumentar las decisiones de política cambiaria (es decir, para intervenir en los mercados cambiarios y administrar las reservas oficiales de monedas foráneas), el Consejo de Ministros de Finanzas se apoya en el BCE y en el conjunto de bancos centrales nacionales afiliados.

De esta manera, los países de la eurozona han literalmente renunciado a modificar de manera independiente tanto la oferta de dinero como las tasas de interés. Paralelamente, la desaparición de las monedas nacionales y de los tipos de cambio «interiores» cerró definitivamente las puertas para que una nación de la eurozona (como pudiera ser el caso de España o Italia) pueda ajustar su paridad monetaria frente a cualquier otra (como Francia o Alemania). Esto en virtud de que la gestión de la moneda regional y el manejo de su paridad frente a otras monedas pasaron a ser atribuciones propiamente comunitarias. De hecho, con la notable excepción de Alemania, ningún país puede influir de manera aislada para que el euro se deprecie (o se aprecie) frente al dólar estadounidense, la libra esterlina o alguna otra moneda internacional.

La supresión de tres importantes instrumentos de política económica (la oferta de dinero, la tasa de interés y el tipo de cambio) vino acompañada por un tratado internacional de convergencia fiscal, conocido como el PEC. Aun cuando el PEC establece topes al déficit presupuestario y a la deuda pública de los países de la eurozona e incluye diversos mecanismos de supervisión y –en su caso– de imposición de sanciones, podría decirse que en esencia los gobiernos nacionales han mantenido la soberanía en esta materia. Esto ha redundado en una contradicción cada vez más marcada entre la uniformidad de las políticas monetaria y cambiaria3, por un lado, y la fragmentación de la política fiscal, por el otro. Como producto de esta contradicción, tanto los déficits excesivos como las deudas voluminosas de algunos gobiernos han puesto en entredicho la viabilidad de la unión monetaria.

Este trabajo se encuentra organizado en 3 secciones. La primera explica desde un punto de vista teórico por qué la zona del euro no es una zona monetaria óptima y, por ende, no cumple con las condiciones básicas para funcionar eficientemente y sin sobresaltos. La segunda analiza las causas de fondo y la naturaleza de la crisis, poniendo especial énfasis en el problema de falta de competitividad y en el proceso de acumulación de deuda en naciones como Portugal, España, Grecia, Irlanda e Italia. En esta sección se analizan asimismo las peculiaridades de la crisis en cada una de estas naciones. La tercera sección versa sobre la imposibilidad de desvalorizar la deuda pública y sobre el proceso deflacionario en curso, presentando datos sobre crecimiento real del PIB, tasa de desempleo y tasas de inflación en cada país. Finalmente, en la parte de conclusiones, se hace una recapitulación de los principales retos que enfrenta la eurozona, se proponen las medidas de estabilización y las reformas estructurales requeridas para superar la crisis financiera y retomar la senda de un crecimiento económico perdurable y sólido, y se proporcionan algunas estadísticas adicionales para sustentar el paquete de propuestas formulado.

Las grandes fallas de origenLa crisis de la eurozona es esencialmente una crisis de deuda soberana y de competitividad, ocasionada por la interacción dinámica entre la deficiente arquitectura de la unión monetaria, las rigideces en el funcionamiento de los mercados y los errores de estratégica económica de algunos gobiernos nacionales. En la actualidad, 18 de las 28 naciones que conforman la Unión Europea han adoptado el euro4. Estas 18 naciones forman lo que se conoce como zona monetaria común (ZMC). Una ZMC consiste, grosso modo, en la creación de un banco central regional (o supranacional), la adopción de una moneda única, y la formulación e instrumentación de una misma política monetaria y cambiaria para todos los países miembros.

Es importante reconocer que la creación de la ZMC europea (o zona del euro) ha producido algunos beneficios tangibles para las naciones afiliadas, como el fortalecimiento de la credibilidad de la autoridad monetaria, la eliminación de los costos de transacción y del riesgo cambiario en las operaciones comerciales y financieras realizadas dentro de la región, y la mayor transparencia de los mercados reales, laborales y financieros5. A partir de la supresión de los costos de transacción y del riesgo cambiario, la moneda única ha logrado estimular el comercio intrazona (Krugman, 2011). Sin embargo, para que una ZMC tenga plena viabilidad en el largo plazo es condición indispensable que las naciones participantes conformen lo que se conoce como zona monetaria «óptima» (ZMO) o región monetaria óptima. Por definición, al interior de una ZMO las naciones logran maximizar su eficiencia mediante el empleo de una moneda única y, por ende, mediante la adopción de una misma política monetaria y cambiaria. De acuerdo con el trabajo clásico de Mundell (1961), una ZMO debe satisfacer los siguientes requisitos:

- 1)

Apertura económica en sentido amplio, la cual presupone el desmantelamiento de todas las barreras al comercio de bienes, servicios y activos financieros. El libre intercambio de activos financieros (o libre movilidad del capital) se logra mediante un proceso de desregulación financiera que habilite el desplazamiento irrestricto del dinero y el capital a través de las fronteras internacionales.

- 2)

Libre movilidad del factor trabajo entre los países, la cual requiere de la supresión no solo de los obstáculos legales (como el requerimiento de visa con autorización para trabajar) sino, también, de los obstáculos culturales (como las diferencias del idioma) e institucionales (como la no portabilidad de los derechos de pensión complementaria)6. La movilidad laboral es útil para dar viabilidad a la política monetaria común frente a la ocurrencia de choques asimétricos de oferta o de demanda7, puesto que los trabajadores que pierden su empleo en los países afectados pueden reubicarse en los países que salieron relativamente bien librados. Esto permite que los países en recesión puedan paliar el desempleo, no obstante su incapacidad para reducir unilateralmente las tasas de interés o para ajustar la paridad cambiaria.

- 3)

Flexibilidad (a la baja) de precios y de salarios. Esta es una condición sine qua non para evitar que el desempleo crezca excesivamente en un determinado país debido, por ejemplo, a una pérdida de competitividad internacional y al consecuente deterioro de la balanza comercial. Si los mercados de bienes y de trabajo son flexibles, entonces los precios y los salarios descenderán rápidamente frente a una contracción de las exportaciones y a un menor dinamismo de la demanda agregada, resarciendo la competitividad internacional perdida y corrigiendo el desequilibrio comercial. Si los precios y los salarios son inflexibles a la baja, entonces el ajuste tendrá que darse por el lado de las cantidades (es decir, por el lado de la producción y el nivel de empleo) habida cuenta de que en una unión monetaria el país concernido ya no puede devaluar la moneda ni recortar discrecionalmente las tasas de interés.

- 4)

Debe haber un sistema automático de transferencias fiscales, como las que realiza el gobierno federal de un país a los gobiernos de las distintas entidades federativas. En el contexto de una zona de moneda única, este mecanismo permitiría diversificar riesgos por la vía de la transferencia de recursos a las naciones más perjudicadas y vulnerables en el momento de estallar una crisis o de producirse un evento económico adverso.

- 5)

Los ciclos económicos de las naciones deben estar sincronizados, de modo que las naciones ingresen de manera más o menos simultánea a las fases de expansión y de recesión económica dentro del ciclo. De este modo, una misma política monetaria servirá a los intereses de todos los países involucrados en el proyecto de integración monetaria.

Es importante mencionar que la sincronización de ciclos económicos se logra a través no solo del comercio de bienes y servicios y de los flujos de capital entre las naciones sino, también, del logro de niveles similares de competitividad internacional. Concretamente, autores como Clark y van Wincoop (2001), Imbs (2004), Burstein, Kurz y Tesar (2008) y Cerqueira y Martins (2009) aportan evidencia empírica consistente de que el comercio bilateral entre los países guarda una relación directa con el grado de sincronización de sus ciclos económicos. En esta misma línea, Jansen y Stockman (2004), Imbs (2006), Artis, Fidrmuc y Scharler (2008), Schiavo (2008), y Swiston y Bayoumi (2008) demuestran que los procesos de liberalización e integración financiera (que se traducen en un mayor intercambio de activos financieros) también han influido para que los ciclos económicos de las naciones se sincronicen en diferentes regiones del planeta8. Finalmente, otra importante corriente de la literatura sostiene que la sincronización de ciclos económicos se fortalece cuando las naciones tienen niveles semejantes de competitividad internacional (Böwer y Guillemineau, 2006).

En este marco, cabe preguntarse si la eurozona constituye una ZMO. Como es bien sabido, la zona del euro se inscribe en el mercado único europeo, lo cual significa que: 1) Hay libre movimiento de mercancías, servicios y activos financieros, y 2) Se han eliminado los principales obstáculos legales para que haya una libre movilidad del factor trabajo. Sin embargo, como podrá verse, las naciones de la eurozona presentan niveles de competitividad altamente disímiles, lo que a su vez deriva en ciclos económicos idiosincráticos o divergentes. Al relativo asincronismo de los ciclos económicos se añaden 3 grandes complicaciones:

- 1)

La movilidad laboral es relativa, toda vez que persisten las barreras del idioma (entre muchas otras barreras culturales), así como diversos obstáculos de carácter institucional y administrativo. Algunos ejemplos de estos últimos son la no portabilidad de los derechos de pensión complementaria y la heterogeneidad de las disposiciones normativas en torno a la transferencia de los derechos laborales adquiridos de una nación a otra. En términos generales, la falta de homogeneidad de los sistemas públicos de pensiones dentro de la Unión Europea (y, por supuesto, dentro de la zona del euro) figura como un obstáculo institucional a la libre movilidad de los trabajadores.

- 2)

Los precios y los salarios nominales son relativamente inflexibles a la baja, lo cual magnifica y prolonga los efectos negativos de una retracción de la demanda agregada en las variables reales. De allí que, por ejemplo, la declinación en la competitividad internacional y en los volúmenes exportados de algunas naciones del sur de Europa haya desembocado en recesión y desempleo persistentes.

- 3)

No existe un sistema explícito de transferencias fiscales. De hecho, el PEC contiene una cláusula que prohíbe las operaciones de rescate financiero en favor de economías altamente endeudadas. El rescate de Grecia, Irlanda y Portugal fue manejado como una excepción y tuvo elevados costos políticos. Esto obedeció no solo a que ese rescate supuso la transgresión de una cláusula fundamental del PEC sino, también, a que para los gobiernos benefactores resulta difícil justificar, frente a sus electores y contribuyentes fiscales, cualquier transferencia significativa de recursos públicos a otras naciones. De allí que, a cambio de los paquetes de salvamento financiero, la Comisión Europea, el BCE y el Fondo Monetario Internacional (FMI) hayan impuesto severas medidas de austeridad fiscal a los 3 países referidos, como recortes monumentales al gasto gubernamental y reformas de largo alcance a las instituciones, estructuras y procedimientos del sector público (Karanikolos et al., 2013).

Las consideraciones anteriores llevan a concluir que la zona del euro no constituye una ZMO, puesto que no satisface importantes características intrínsecas de la misma. En relación con este punto, Lane (2012) apunta que la eurozona no puede equipararse con la unión monetaria de los EE. UU., puesto que en este país la denominada «unión dólar» vino acompañada por una auténtica integración en los ámbitos fiscal y bancario. Como se verá en la siguiente sección, la introducción del euro en las condiciones descritas ha conducido a los problemas de competitividad internacional y endeudamiento desmesurado que, en última instancia, han puesto en tela de duda la viabilidad del proyecto europeo de integración monetaria9.

Las raíces y la naturaleza de la crisisLas deficiencias en la arquitectura (o diseño institucional) de la eurozona han interactuado con las rigideces en el funcionamiento de los mercados y con la inconsistencia de las políticas fiscales de algunas naciones para generar desequilibrios cada vez más perniciosos. Las principales deficiencias de arquitectura, como se argumentará líneas abajo, tienen que ver con: 1) La imposibilidad de ajustar los tipos de cambio en un contexto signado por la inflexibilidad a la baja de precios y salarios, y 2) La política monetaria común para un conjunto de países con marcadas diferencias en materia de competitividad internacional, déficit fiscal y deuda pública, dado que esto deriva en asincronismo de sus ciclos económicos y en crecientes tensiones dentro de los órganos de gobierno del BCE.

El dilema de la competitividad en el marco de la unión monetariaEn primer lugar, el grupo de países conformado por Portugal, España, Grecia, Italia e Irlanda (en lo sucesivo, PEGII) ingresaron a la zona del euro con tipos de cambio sobrevaluados en aras de lograr la convergencia macroeconómica con Alemania y Francia. A diferencia de PEGII, Alemania y Francia se habían caracterizado históricamente por tener un banco central independiente comprometido con la estabilidad de precios. El empleo del tipo de cambio como ancla nominal de los precios, si bien sirvió para que PEGII cumplieran con los criterios de convergencia macroeconómica plasmados en el Tratado de Maastricht10, entrañó un ostensible sacrificio de competitividad internacional en la fase de arranque de la unión monetaria. Cabe mencionar que el euro fue introducido de manera intangible el 1¿ de enero de 1999 y, a partir de esa fecha, los tipos de cambio de las naciones participantes frente al euro quedaron establecidos de manera irrevocable.

En segundo lugar, la erosión inicial de la competitividad internacional de PEGII se fue agravando durante los años de auge debido a 3 fenómenos estrechamente vinculados: la integración financiera de la Unión Europea, la sobreabundancia de crédito externo para las naciones mencionadas, y la falta de un sistema adecuado de regulación y supervisión de las instituciones bancarias. A este respecto, Wyplosz (2013) señala que las naciones de la eurozona que entraron en crisis experimentaron una apreciación cambiaria real durante los 10 primeros años de la vida del euro. La combinación de bajas tasas de interés, estándares laxos para el otorgamiento de créditos, subestimación de los riesgos, y exagerado optimismo con respecto al crecimiento futuro y la capacidad de pago de las naciones deficitarias, llevó a una expansión desmedida del consumo y de las inversiones inmobiliarias (European Commission, 2010; Jaumotte y Sodsriwiboon, 2010; y Lane, 2012). El crecimiento resultante de la demanda global provocó que, pese a la política monetaria uniforme, la inflación de precios y de salarios fuera mayor en PEGII que en Alemania o Francia. Esto, en un ambiente macroeconómico en el que ya no es posible devaluar la moneda, provocó un cambio desfavorable en la relación de precios con el exterior y, por ende, un prolongado proceso de deterioro de la competitividad internacional (Berger y Nitsch, 2010; Biroli, Mourre y Turrini (2010); Zemanek, Belke y Schnabl, 2010; y Sinn, 2011).

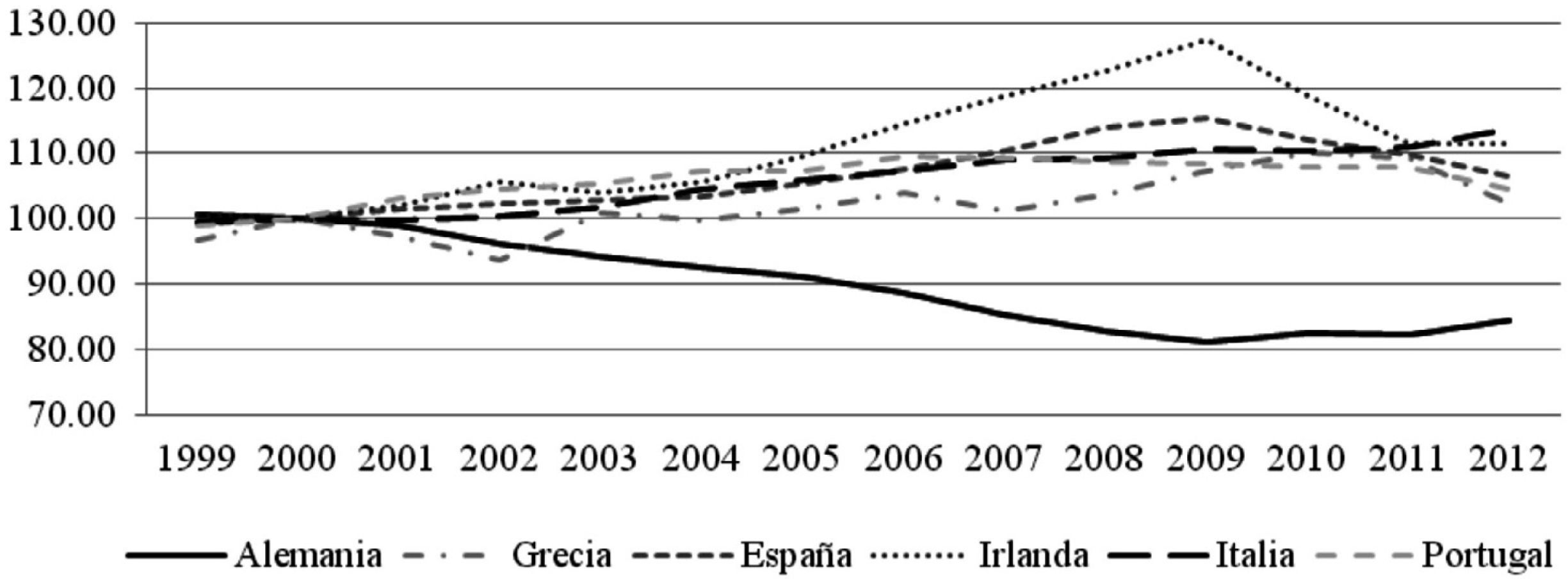

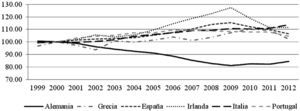

Finalmente, la inflación de salarios en PEGII no tuvo como correlato un incremento proporcional de la productividad laboral, lo cual se tradujo en costos laborales unitarios (CLU) crecientes. Este es otro factor explicativo de la pérdida de competitividad internacional de PEGII frente a Alemania, puesto que en el país germano los CLU disminuyeron casi ininterrumpidamente durante la década pasada. En la figura 1 se puede apreciar la evolución dispar de la variable referida a todo lo largo del período 1999-2012.

Los CLU son iguales a los salarios entre la productividad laboral, por lo que miden el costo del factor trabajo por unidad producida. Cuando los salarios crecen por encima de la productividad laboral los CLU suben y, bajo el supuesto de ceteris paribus, la competitividad internacional se deteriora. Inversamente, cuando la productividad laboral aumenta más rápidamente que los salarios los CLU descienden y la competitividad internacional se fortalece. De esta manera, la figura 1 muestra que, durante el período 1999-2012, la competitividad internacional ha tendido a aumentar en Alemania y a disminuir en PEGII. A este respecto, el trabajo de Lapavitsas et al. (2012) demuestra que el comportamiento desigual de los CLU es, en cierta medida, responsable del rezago en competitividad internacional que agobia a PEGII.

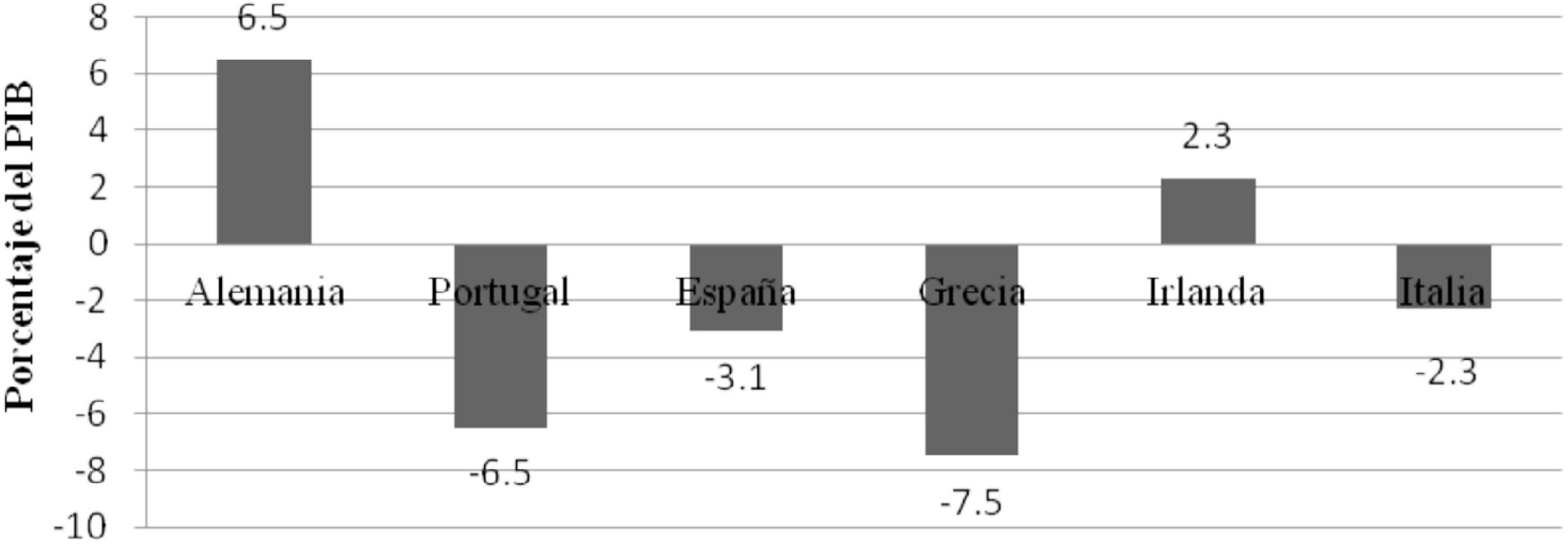

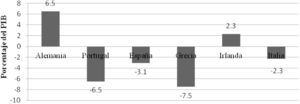

De este modo, los diferenciales en materia competitividad internacional han provocado que la cuenta corriente de la balanza de pagos sea consistentemente superavitaria en Alemania y deficitaria en 4 de las 5 naciones periféricas que nos ocupan. De la figura 2 se infiere que, durante el período 2010-2012, el déficit en cuenta corriente como porcentaje del PIB ha sido particularmente elevado en Grecia y Portugal, aunque España e Italia también muestran un saldo deficitario en este renglón11. El caso de Irlanda es diferente en años recientes, pues esta nación pasó de promediar un déficit en la cuenta corriente de –4.4% del PIB durante el período 2007-2009 a promediar un superávit de 2.3% en el período 2010-2012, lo cual es indicativo de una recuperación económica fuertemente apoyada en el sector exportador. Es menester precisar que el superávit en cuenta corriente de Alemania no ha respondido exclusivamente a la evolución de los CLU sino, también, a otros factores de competitividad global estrechamente relacionados entre sí12 y a la arquitectura de la eurozona, pues esta ha literalmente impedido que algunos de los principales socios comerciales de Alemania ajusten sus tipos de cambio y corrijan sus desequilibrios comerciales.

Balance en cuenta corriente de países selectionados de la eurozona durante el período 2010-2012

Los datos corresponden al promedio del período 2010-2012. Un número positivo indica superávit, mientras que uno negativo indica déficit.

Fuente: elaboración propia con base en datos de la Comisión Europea.

Esto es particularmente cierto en el caso de Portugal, España y Grecia, que son naciones con plataformas productivas obsoletas que requerirían de una drástica devaluación monetaria para recuperar terreno tanto en el mercado foráneo como en el doméstico, con los consecuentes beneficios en los niveles de producción y empleo.

El endeudamiento excesivo de algunas nacionesPara reciclar los recursos provenientes del superávit en cuenta corriente, Alemania optó por la concesión de créditos mediante su sistema bancario y por la canalización de inversión extranjera directa y de cartera. En el otro extremo, para financiar su déficit comercial estructural, tanto Portugal, España, Grecia e Irlanda, así como otras economías de la eurozona de menor peso estratégico, acumularon pasivos con el resto del mundo. El caso de Italia debe tratarse por separado, toda vez que esa nación ya tenía una deuda pública elevada cuando ingresó a la eurozona en 1999 y su gobierno no ha contraído mucha deuda adicional desde entonces. Sin embargo, el sector privado italiano sí aprovechó la bonanza crediticia para acrecentar su deuda de manera prácticamente ininterrumpida en el período 1999-2012.

En todo caso, el proceso de acumulación de deuda total en PEGII se ha visto propiciado por las acciones del BCE, que en la formulación de una política monetaria común para la eurozona ha respondido fundamentalmente a los intereses de Alemania y Francia, que son las naciones predominantes en el proceso de toma de decisiones. Esto ha redundado en tasas de interés demasiado bajas para PEGII (y para otras del sur de Europa)13, las que paradójicamente han interactuado con la progresiva pérdida de competitividad internacional y con las crecientes dificultades para exportar. La contratación de deuda externa es particularmente riesgosa cuando, como en el caso Portugal, España y Grecia, se emplea para retrasar ajustes estructurales importantes y no se traduce en inversiones de capital que eleven la productividad (Blanchard, 2007; y Giavazzi y Spaventa, 2011).

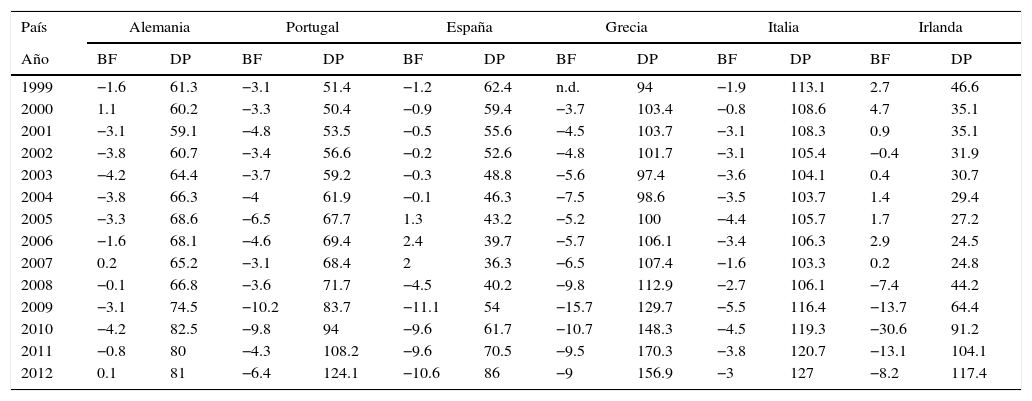

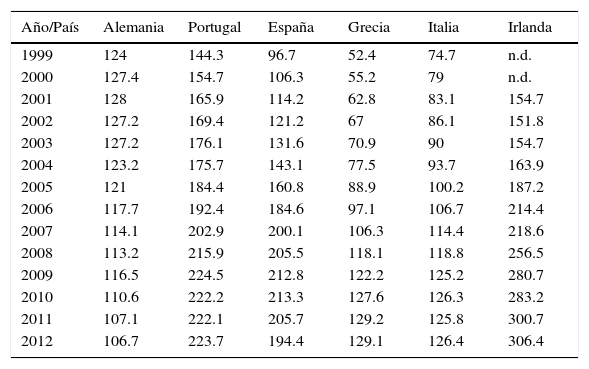

En el contexto de bajas tasas de interés, sobreoferta de fondos prestables y relajamiento de los estándares de crédito, Portugal, España, Grecia e Irlanda optaron por financiar estrategias de crecimiento fundamentalmente volcadas hacia el mercado doméstico. Al margen del caso italiano, podría afirmarse que las estrategias adoptadas por las otras 4 naciones periféricas tuvieron al menos 2 cosas en común: 1) Hubo una conexión inmediata entre el tamaño y la persistencia del déficit en cuenta corriente y la evolución de la deuda pública y privada, y 2) Los hogares, las corporaciones, las organizaciones sin fines de lucro y por supuesto los gobiernos contrataron deuda mientras las condiciones monetarias y crediticias fueron favorables. Véanse las tablas 1 y 2, que también incluyen datos sobre Alemania para fines comparativos.

Balance fiscal (BF) y deuda pública (DP) como porcentaje del PIB en países seleccionados de la eurozona (1999-2012)

| País | Alemania | Portugal | España | Grecia | Italia | Irlanda | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Año | BF | DP | BF | DP | BF | DP | BF | DP | BF | DP | BF | DP |

| 1999 | −1.6 | 61.3 | −3.1 | 51.4 | −1.2 | 62.4 | n.d. | 94 | −1.9 | 113.1 | 2.7 | 46.6 |

| 2000 | 1.1 | 60.2 | −3.3 | 50.4 | −0.9 | 59.4 | −3.7 | 103.4 | −0.8 | 108.6 | 4.7 | 35.1 |

| 2001 | −3.1 | 59.1 | −4.8 | 53.5 | −0.5 | 55.6 | −4.5 | 103.7 | −3.1 | 108.3 | 0.9 | 35.1 |

| 2002 | −3.8 | 60.7 | −3.4 | 56.6 | −0.2 | 52.6 | −4.8 | 101.7 | −3.1 | 105.4 | −0.4 | 31.9 |

| 2003 | −4.2 | 64.4 | −3.7 | 59.2 | −0.3 | 48.8 | −5.6 | 97.4 | −3.6 | 104.1 | 0.4 | 30.7 |

| 2004 | −3.8 | 66.3 | −4 | 61.9 | −0.1 | 46.3 | −7.5 | 98.6 | −3.5 | 103.7 | 1.4 | 29.4 |

| 2005 | −3.3 | 68.6 | −6.5 | 67.7 | 1.3 | 43.2 | −5.2 | 100 | −4.4 | 105.7 | 1.7 | 27.2 |

| 2006 | −1.6 | 68.1 | −4.6 | 69.4 | 2.4 | 39.7 | −5.7 | 106.1 | −3.4 | 106.3 | 2.9 | 24.5 |

| 2007 | 0.2 | 65.2 | −3.1 | 68.4 | 2 | 36.3 | −6.5 | 107.4 | −1.6 | 103.3 | 0.2 | 24.8 |

| 2008 | −0.1 | 66.8 | −3.6 | 71.7 | −4.5 | 40.2 | −9.8 | 112.9 | −2.7 | 106.1 | −7.4 | 44.2 |

| 2009 | −3.1 | 74.5 | −10.2 | 83.7 | −11.1 | 54 | −15.7 | 129.7 | −5.5 | 116.4 | −13.7 | 64.4 |

| 2010 | −4.2 | 82.5 | −9.8 | 94 | −9.6 | 61.7 | −10.7 | 148.3 | −4.5 | 119.3 | −30.6 | 91.2 |

| 2011 | −0.8 | 80 | −4.3 | 108.2 | −9.6 | 70.5 | −9.5 | 170.3 | −3.8 | 120.7 | −13.1 | 104.1 |

| 2012 | 0.1 | 81 | −6.4 | 124.1 | −10.6 | 86 | −9 | 156.9 | −3 | 127 | −8.2 | 117.4 |

BF: balance fiscal; DP: deuda pública; n.d.: no disponible.El BF es la diferencia entre los ingresos y los gastos del gobierno general, el cual comprende a los siguientes subsectores: gobierno central, gobiernos estatales y locales, y fondos de seguridad social. Un signo positivo indica superávit, mientras que un signo negativo indica déficit.

La DP es la deuda bruta consolidada del gobierno general.

Fuente: elaboración propia con base en datos de Eurostat.

Deuda del sector privado como porcentaje del PIB en países seleccionados de la eurozona (1999-2012)

| Año/País | Alemania | Portugal | España | Grecia | Italia | Irlanda |

|---|---|---|---|---|---|---|

| 1999 | 124 | 144.3 | 96.7 | 52.4 | 74.7 | n.d. |

| 2000 | 127.4 | 154.7 | 106.3 | 55.2 | 79 | n.d. |

| 2001 | 128 | 165.9 | 114.2 | 62.8 | 83.1 | 154.7 |

| 2002 | 127.2 | 169.4 | 121.2 | 67 | 86.1 | 151.8 |

| 2003 | 127.2 | 176.1 | 131.6 | 70.9 | 90 | 154.7 |

| 2004 | 123.2 | 175.7 | 143.1 | 77.5 | 93.7 | 163.9 |

| 2005 | 121 | 184.4 | 160.8 | 88.9 | 100.2 | 187.2 |

| 2006 | 117.7 | 192.4 | 184.6 | 97.1 | 106.7 | 214.4 |

| 2007 | 114.1 | 202.9 | 200.1 | 106.3 | 114.4 | 218.6 |

| 2008 | 113.2 | 215.9 | 205.5 | 118.1 | 118.8 | 256.5 |

| 2009 | 116.5 | 224.5 | 212.8 | 122.2 | 125.2 | 280.7 |

| 2010 | 110.6 | 222.2 | 213.3 | 127.6 | 126.3 | 283.2 |

| 2011 | 107.1 | 222.1 | 205.7 | 129.2 | 125.8 | 300.7 |

| 2012 | 106.7 | 223.7 | 194.4 | 129.1 | 126.4 | 306.4 |

n.d.: no disponible.

De acuerdo con la definición de la Comisión Europea, la deuda del sector privado es igual al total de pasivos acumulados por las corporaciones no financieras, los hogares y las organizaciones sin fines de lucro que brindan apoyo a los hogares. Para este cálculo se consideran todos los instrumentos de deuda o bonos (no se consideran los préstamos).

Fuente: elaboración propia con base en datos de Eurostat.

Como se desprende de la tabla 1, en 2006 España e Irlanda registraban un superávit fiscal y una deuda pública moderada. La pérdida de control en el manejo de las finanzas públicas ocurrió en 2007 y, a partir de ese año, tanto el déficit como la deuda del sector público crecieron exponencialmente. Asimismo, como se demuestra en la tabla 2, la deuda del sector privado en estos 2 países exhibió una marcada tendencia alcista a todo lo largo de la década pasada. La explicación del comportamiento del endeudamiento privado radica en que España e Irlanda emplearon las entradas de capital externo para replicar el patrón estadounidense de expansión en la oferta de préstamos hipotecarios, relajamiento en los estándares de crédito, elevación en la demanda de propiedades residenciales y comerciales, y auge en el sector de la construcción. Los bancos irlandeses, en particular, recurrieron a la colocación de instrumentos de deuda en el exterior para obtener recursos de bajo costo que les permitieran financiar no solo la concesión de crédito hipotecario a los hogares sino costosos desarrollos inmobiliarios (Central Bank, 2011).

En España, los bancos grandes (como BBVA y Santander) y los pequeños contrajeron deudas considerables, pero bajo condiciones muy distintas para hacerles frente. Los bancos grandes estaban hasta cierto punto blindados por el hecho de que la mayor parte de sus ingresos se generaban fuera de España. No obstante, los bancos de menor tamaño y las cajas de ahorro estaban precariamente capitalizadas y dependían de un mercado doméstico languideciente, lo que les restaba margen de maniobra no solo para pagar sus pasivos sino incluso para refinanciarlos.

Cuando la burbuja inmobiliaria finalmente reventó en 2007 como consecuencia de un aumento sostenido en las tasas internacionales de interés y del inicio de la crisis hipotecaria subprime de EE. UU., tanto el nivel de actividad económica (fuertemente centrado en el ramo de la construcción y en los negocios de bienes raíces) de España e Irlanda como sus ingresos fiscales se contrajeron abruptamente. Al descenso de los ingresos públicos se sumó el incremento del gasto público asociado con: 1) El pago de prestaciones asistenciales como el seguro de desempleo, puesto que el número de personas que perdieron su trabajo alcanzó niveles inusualmente elevados, y 2) El rescate con fondos públicos de aquellos bancos cuya situación financiera se vio severamente comprometida por el aumento de la cartera vencida, la caída en el precio de las propiedades residenciales y comerciales, y el marasmo en el sector de la construcción14. En esencia, estos 2 factores explican el fuerte deterioro en las cuentas gubernamentales de España e Irlanda a partir de 2007. En el caso particular de Irlanda, el gobierno tuvo que intervenir para rescatar a 6 de los principales bancos irlandeses que participaron en el financiamiento del boom inmobiliario, puesto que infinidad de hogares (que contrataron crédito para adquirir una vivienda) y de empresas (que se endeudaron para financiar onerosos proyectos inmobiliarios) entraron en cesación de pagos. Para subsanar el enorme agujero fiscal a que dio lugar esta operación, el gobierno irlandés se vio obligado a negociar en noviembre de 2010 un paquete emergente de ayuda financiera por 67.5 mil millones de euros con el FMI y con los gobiernos de Reino Unido, Dinamarca y Suecia. A cambio de este paquete, el gobierno irlandés suscribió un programa de austeridad fiscal de 4 años consistente tanto en recortes al gasto como en incrementos a los impuestos (BBC News, 2012).

El que la hecatombe fiscal comenzara a gestarse precisamente en el año 2007 es atribuible a que la crisis hipotecaria subprime y la recesión en EE. UU. actuó como detonador inmediato. Los detonadores exógenos de la crisis europea fueron esencialmente 3: 1) El aumento de tasas de interés en EE. UU. se transmitió a otras naciones, elevando el costo del crédito y el índice de morosidad15, particularmente, en naciones que apoyaron su estrategia de crecimiento en el endeudamiento excesivo y en el relajamiento imprudente de los términos y condiciones de crédito, 2) La recesión estadounidense se propagó a otras latitudes a través del comercio, la inversión y el turismo, provocando una caída en los niveles de empleo, la rentabilidad de las corporaciones y los ingresos fiscales de los gobiernos, lo que a su vez socavó la capacidad de pago de hogares, empresas y gobiernos altamente endeudados, y 3) Buen número de bancos europeos realizaron adquisiciones masivas de activos volátiles, como bonos hipotecarios subprime de EE. UU. La acumulación de instrumentos riesgosos no solo acarreó pérdidas cuando sus precios comenzaron a desplomarse, sino que acrecentó la percepción de riesgo de contraparte. El aumento en la percepción de este tipo de riesgo exacerbó, a su vez, las dificultades para que los bancos pudieran financiarse en el mercado interbancario y en otros mercados a corto plazo (Claessens, Dell’Ariccia, Igan y Laeven, 2010). En este marco, la magnitud del boom crediticio e inmobiliario actuó como un indicador anticipado de la severidad de la crisis bancaria y también fiscal (Gourinchas y Obstfeld, 2012).

Los casos de Grecia y PortugalComo se deduce de las tablas 1 y 2, la estrategia de crecimiento de Grecia y Portugal consistió en estimular el consumo, la inversión y la demanda doméstica mediante endeudamiento externo para, de este modo, compensar su precaria competitividad internacional y sus bajos volúmenes de exportación. Autores como Buiter, Corsetti y Roubini (1993) y Beetsma y Uhlig (1999), arguyen que la pertenencia a una zona monetaria común genera un problema de riesgo moral, dado que algunas naciones pueden sobreendeudarse a sabiendas de que probablemente serán rescatadas para mantener la integridad de la moneda única. De hecho, en estas 2 naciones el consumo y la corrupción ocuparon sitios privilegiados mientras el financiamiento internacional de bajo costo estuvo a su alcance. En Grecia la deuda pública ya era elevada en 1999, pues representaba el 94% del PIB. Sin embargo, en preparación para los juegos olímpicos de Atenas 2004 se comenzó a expandir tanto el gasto como el déficit presupuestal, por lo que la deuda pública siguió abultándose.

Posteriormente, el gobierno griego mantuvo la dinámica de inflar el gasto y financiar el déficit resultante mediante la contratación de deuda, básicamente para mantener el crecimiento de la economía. La contratación de deuda barata por parte de los hogares y las unidades productivas abonó el sostenimiento de altas tasas de crecimiento económico, incluso, después de que la recesión internacional comenzara a hacer estragos en industrias sensibles a perturbaciones externas como el turismo, el transporte y el comercio griego. De allí que, en el 2009, el déficit y la deuda del gobierno representaban ya 15.7 y 129.7 puntos del producto, respectivamente16. En ese mismo año, al asumir funciones el nuevo gobierno griego se hizo evidente no solo el dispendio e irresponsabilidad de la administración anterior sino, también, la falta de transparencia en el manejo de la información estadística; puesto que las cifras suministradas hasta ese momento no correspondían con la gravedad del desequilibrio fiscal. Cuando quedó al descubierto el problema de la insostenibilidad de las finanzas públicas de Grecia, las principales calificadoras de valores del planeta le redujeron la calificación de deuda soberana, lo que a su vez disparó la prima de riesgo crediticio y acrecentó el pago de intereses.

En mayo de 2010, la virtual insolvencia del gobierno helénico condujo a la aprobación del primer paquete de rescate financiero para esa nación con recursos provenientes del FMI y de otras naciones de la eurozona. La ayuda comprometida ascendió a 110 mil millones de euros, que se desembolsarían en un período de 3 años para que Grecia pudiera afrontar los vencimientos de los diferentes tramos de su deuda. Las medidas de austeridad y cambio estructural impulsadas en reciprocidad no solo desembocaron en intensas presiones sociales sino, también, en augurios de que Grecia tendría que retirarse de la eurozona y reintroducir el dracma con paridad ajustada para dinamizar las exportaciones y el turismo. Frente a las devastadoras consecuencias que esto tendría para las instituciones financieras y la economía de la eurozona, la Unión Europea, el FMI y el BCE autorizaron el segundo paquete de rescate financiero por 130 mil millones de euros. Además de la provisión de recursos para reflotar la economía griega, este paquete incorporó una fórmula de saneamiento de las cuentas públicas en el largo plazo, consistente en descuentos superiores al 50% en el valor nominal de la deuda contraída (Breidthardt y Strupczewski, 2012).

A diferencia de Grecia, Portugal inició la era del euro con una buena posición de las finanzas públicas. Esto en razón de que, en 1999, el déficit y la deuda del gobierno ascendieron al 3.1 y 51.4% del PIB, respectivamente. Sin embargo, como se señaló líneas arriba, Portugal creó burbujas en el consumo y la inversión con recursos provenientes de créditos externos obtenidos, sobre todo, mediante la emisión de instrumentos de deuda en los mercados bursátiles. Una porción de la deuda adquirida se utilizó para financiar el gasto corriente del gobierno, sintomático de lo cual fue el agrandamiento presuroso y desordenado de la burocracia pública, así como las mejoras salariales injustificadas que se concedieron a todos los niveles. Otra porción de la deuda contraída se destinó al cofinanciamiento de costosos proyectos en asociación con el sector privado, el cual también acudió a los mercados internacionales para allegarse fondos. De esta manera, en Portugal la deuda pública y la privada crecieron de manera paralela a lo largo del período 1999-2009. En el transcurso de esos años, la vulnerabilidad de Portugal frente a choques externos y efectos de contagio creció debido a que la acumulación de pasivos no tuvo como correlato un crecimiento sobresaliente del PIB ni de la competitividad internacional. De allí que el estallido de la crisis financiera estadounidense y los tropiezos de la economía griega ocasionaran una desconfianza creciente entre los inversionistas. En el primer cuatrimestre de 2010, las calificadoras de valores FITCH Rating y Standard & Poor's decidieron recortar la calificación a la deuda soberana de Portugal. Esta determinación respondió a la fragilidad de los fundamentos económicos de ese país y, particularmente, al estrecho radio de acción que ofrecía el presupuesto público (El Mundo.es et al., 2011).

Para diluir los riesgos de una moratoria de pagos, el 16 de mayo de 2011 el FMI, el Mecanismo Europeo de Estabilidad Financiera y del Fondo Europeo de Estabilidad Financiera dieron curso a un paquete de rescate financiero por 78 mil millones de euros. A raíz de esta iniciativa, Portugal se convirtió en el tercer país en recibir ayuda financiera de emergencia, después de Grecia e Irlanda. A cambio de este paquete de fondos de bajo costo, Portugal también asumió el compromiso de sanear sus finanzas públicas y de emprender reformas estructurales con orientación exportadora para reanudar el crecimiento económico sobre bases más estables y sólidas que en el pasado (BBC News Business, 2011).

El caso de ItaliaEl caso de Italia guarda semejanzas y diferencias importantes con algunas de las naciones previamente analizadas. Primeramente, al igual que los otros países Italia adolece de una baja competitividad internacional, lo que ha constituido un freno para el crecimiento económico. Sin embargo, a diferencia de Irlanda, España y Portugal, Italia ingresó a la eurozona en 1999 con una deuda pública bastante elevada en términos del PIB (113.1%) que no ha logrado abatir hasta la fecha. Asimismo, al revisar las tablas 1 y 2, se constata que Italia ha sido capaz de contener la expansión del déficit presupuestal a lo largo de todo el período 1999-2012. En este aspecto, Italia se diferencia de las otras naciones en crisis, puesto que su déficit fiscal en algunos años ha sido igual, o incluso menor, al de Alemania. Esto ha sido a pesar de la enorme rémora que representa el pago de intereses de la deuda y del pobre desempeño de la economía italiana, pues este ha repercutido en menores ingresos fiscales y en mayores erogaciones por concepto de seguro de desempleo. De hecho, el balance primario de esta nación (que excluye el pago de intereses de la deuda) ha sido superavitario durante años (Dalton, 2011). Esto significa que, en Italia, la verdadera dilapidación de los recursos públicos ocurrió antes de la era del euro, por lo que en el pasado más reciente se ha tenido que pagar la factura correspondiente. Por otra parte, la deuda del sector privado ha venido creciendo de manera notable, aunque con menor celeridad que en Portugal, España, Grecia e Irlanda.

Al igual que las crisis de otras naciones periféricas, la italiana se manifiesta en la desconfianza de los inversionistas y en el incremento de las primas de riesgo soberano. Sin embargo, la naturaleza y causas de fondo de esta crisis exhiben peculiaridades importantes. Como es bien sabido, Italia es la cuarta economía más grande de Europa, después de Alemania, Francia y Reino Unido. En el 2010, por ejemplo, el PIB de Italia fue 6, 7 y 10.7 veces mayor al de Grecia, Portugal e Irlanda, respectivamente17. Por lo tanto, aun cuando la deuda italiana como proporción del PIB no es particularmente sobresaliente, en términos nominales es mucho más elevada que la de Grecia, Portugal e Irlanda sumadas. Concretamente, al cierre de 2011, la deuda pública de Italia ascendió a 1,897 mil millones de euros18, lo cual significa que el FMI y las instituciones de la eurozona muy probablemente no podrían disponer de suficientes recursos para sacar adelante a este país en un escenario de suspensión de pagos.

La deflación en curso y la imposibilidad de desvalorizar la deudaCon el ingreso a la eurozona, las naciones se obligaron a cumplir con los límites establecidos por el PEC, de 3 puntos del PIB para el déficit presupuestal y de 60 puntos del PIB para la deuda pública. No obstante, ajustarse a estos topes en un entorno de pérdida de competitividad internacional y de rigidez en los mercados de bienes y trabajo hubiera conducido a un prolongado período de deflación desde los albores de la década pasada. En este contexto, una deflación tendría que entenderse como una recesión lo suficientemente intensa y duradera como para hacer descender los precios y los salarios y, por esta vía, recuperar la capacidad exportadora. Los gobiernos de Portugal, España, Grecia e Irlanda optaron por postergar este ajuste, compensando su rezago competitivo mediante el relajamiento fiscal. Esto es hasta cierto punto una secuela de la unión monetaria, puesto que la renuncia a la autonomía monetaria y cambiaria confiere una mayor relevancia a las herramientas fiscales para el impulso de políticas macroeconómicas anticíclicas (Galí, 2010).

En este marco, al no poder financiar el déficit fiscal mediante emisión monetaria bajo las reglas de operación de la eurozona, los gobiernos de Portugal, España, Grecia e Irlanda recurrieron a endeudarse a bajo costo con el exterior. El gobierno de Italia, por su parte, decidió igualmente diferir la solución de su problema de endeudamiento excesivo, pese al riesgo que este representaba para la sostenibilidad de las finanzas públicas en el mediano y largo plazo. El gran inconveniente de haber dejado crecer la deuda pública hasta los niveles actuales es que esta no puede desvalorizarse mediante una emisión masiva de medios de pago, pues la política monetaria de la eurozona es uniforme y los países de la periferia carecen del peso necesario en los órganos de gobierno del BCE para volverla expansiva. Adicionalmente, tanto el BCE como los bancos centrales nacionales tienen expresamente prohibido prestar dinero o adquirir instrumentos de deuda de los gobiernos, por lo que no pueden fungir como prestamistas de último recurso. La salida tentativa de este atolladero ha consistido hasta ahora en:

- 1)

Organizar rescates financieros para determinados países con recursos de la Unión Europea, del FMI y del BCE. Los fondos provenientes de la Unión Europea y del BCE se han obtenido bajo el amparo del artículo 122 del Tratado de Funcionamiento de la Unión Europea (Tratado de Funcionamiento de la Unión Europea, 2010), el cual establece que de manera excepcional se podrá conceder ayuda financiera a estados miembros que enfrenten coyunturas particularmente difíciles; y

- 2)

Ingresar en un costoso proceso deflacionario. De acuerdo con Sinn (2011), la salida de la crisis para Grecia, Italia, Portugal y España exige que se recupere la competitividad internacional por la vía de una devaluación interna; es decir, de una reducción de precios y salarios en relación con los principales socios comerciales.

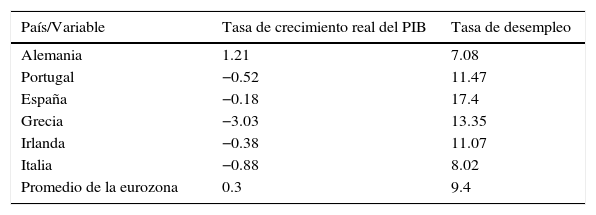

En este marco, resulta indispensable atravesar por un largo período de austeridad y de recesión económica. La tabla 3 reporta que, durante el período 2007-2012, las tasas de crecimiento económico promedio anual de PEGII fueron francamente negativas. Lo anterior contrasta con un crecimiento promedio anual del 1.2% en Alemania (que, aunque en menor grado, también se ha resentido de los efectos de la crisis económica global) y del 0.3% en el conjunto de la eurozona.

Crecimiento real del PIB y tasa de desempleo en países seleccionados de la eurozona durante el período 2007-2012

| País/Variable | Tasa de crecimiento real del PIB | Tasa de desempleo |

|---|---|---|

| Alemania | 1.21 | 7.08 |

| Portugal | −0.52 | 11.47 |

| España | −0.18 | 17.4 |

| Grecia | −3.03 | 13.35 |

| Irlanda | −0.38 | 11.07 |

| Italia | −0.88 | 8.02 |

| Promedio de la eurozona | 0.3 | 9.4 |

Promedios anualizados.

Fuente: elaboración propia con base en datos de Eurostat.

Asimismo, de la tabla 3 se desprende que, durante el período de referencia (2007-2012), Portugal, España, Grecia e Irlanda registraron tasas promedio de desempleo de 2 dígitos. En España y Grecia, en particular, la tasa de desempleo abierto promedió un 17.4 y un 13.35%, respectivamente. Estas tasas de desempleo resultan muy superiores a las reportadas por Alemania y por el conjunto de la eurozona, que en promedio se ubicaron en un 7.08 y un 9.4%, respectivamente.

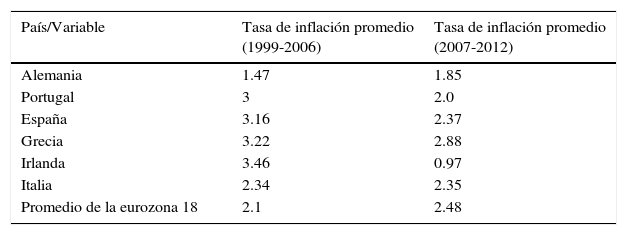

Además del comportamiento de la actividad económica y el empleo, la evolución de la tasa inflacionaria sugiere la presencia de un proceso deflacionario incipiente. En la tabla 4 se compara, para cada país, la inflación promedio anual del período 1999-2006 con la del período 2007-2012. En los casos de Portugal, España, Grecia e Irlanda, la tasa de inflación promedio reportó una caída notable del primero al segundo de los períodos considerados. De hecho, en el 2009 Portugal, España e Irlanda arrojaron sendas tasas de inflación negativas. Finalmente, en Italia la inflación promedio prácticamente se mantuvo constante al transitar de un período a otro, mientras que en Alemania y en el conjunto de la eurozona se registró un ligero incremento.

Tasa de inflación «promedio» anual en países seleccionados de la eurozona durante los períodos 1999-2006 y 2007-2012

| País/Variable | Tasa de inflación promedio (1999-2006) | Tasa de inflación promedio (2007-2012) |

|---|---|---|

| Alemania | 1.47 | 1.85 |

| Portugal | 3 | 2.0 |

| España | 3.16 | 2.37 |

| Grecia | 3.22 | 2.88 |

| Irlanda | 3.46 | 0.97 |

| Italia | 2.34 | 2.35 |

| Promedio de la eurozona 18 | 2.1 | 2.48 |

La tasa de inflación promedio anual de cada país se calcula con fundamento en Índices armonizados de precios al consumidor, los cuales permiten hacer comparaciones internacionales válidas sobre los incrementos en los precios al consumidor.

Fuente: elaboración propia con base en datos de Eurostat.

Como se mencionó en un principio, el objetivo central de este trabajo reside en estudiar las causas profundas de la crisis económica de la eurozona y formular un conjunto de recomendaciones de política económica, tanto para resolver los problemas de escasa competitividad internacional y sobreendeudamiento que aquejan a PEGII, como para reestablecer el crecimiento económico de estas naciones sobre bases perdurables y sólidas. La principal hipótesis del trabajo es que el origen de la crisis en gran medida radica en que la eurozona no es una zona monetaria óptima y en que PEGII recurrieron a estrategias de crecimiento esencialmente inviables en el largo plazo. En primer lugar, se ha establecido que la eurozona no es una zona monetaria óptima debido a que: 1) Persisten algunos obstáculos a la libre movilidad de la fuerza de trabajo, 2) Los precios y los salarios son relativamente inflexibles a la baja, 3) No existe un sistema explícito de transferencias fiscales entre las naciones, y 4) El sistema bancario de la eurozona se encuentra fragmentado. En este contexto, la supresión de la autonomía monetaria y cambiaria ha resultado extremadamente costosa para algunas de las naciones participantes. Esto es atribuible a que: 1) La política monetaria uniforme no resulta conveniente cuando las naciones involucradas tienen ciclos económicos idiosincráticos como producto de los diferenciales de competitividad y de la inconsistencia de las políticas fiscales19, y 2) La desaparición de los tipos de cambio interiores, en ausencia de precios y salarios flexibles a la baja, dificulta enormemente la corrección de los rezagos de PEGII en materia de competitividad internacional.

En segundo lugar, frente a las restricciones impuestas por la adopción de la moneda única, se ha visto que PEGII recurrieron a estrategias de crecimiento carentes de viabilidad en el largo plazo. Esto en virtud de que, en un entorno caracterizado por bajas tasas de interés y laxitud en los términos y condiciones de crédito, PEGII sobreestimaron su capacidad de pago futura y optaron por un crecimiento económico centrado en la contratación de deuda, en la expansión desmedida del consumo y, particularmente en los casos de España e Irlanda, en el auge del sector inmobiliario. Una primera equivocación de PEGII, que surtiría efectos negativos de largo alcance sobre el saldo de la cuenta corriente, el crecimiento económico y las necesidades de financiamiento externo, residió en ingresar a la eurozona con un tipo de cambio sobrevaluado y en dejar, por añadidura, que la desventaja competitiva inicial se mantuviera o se fuera agrandando con el paso del tiempo. Esto en razón del fenómeno de inflación de precios y de salarios que el crecimiento del consumo y el auge en el sector de la construcción (ambos financiados vía deuda) trajeron consigo. La inflación de salarios, en combinación con una baja tasa de crecimiento de la productividad laboral, ocasionó que los CLU en PEGII aumentaran y la competitividad internacional disminuyera sostenidamente. De hecho, Lapavitsas et al. (2012) afirman que la crisis de competitividad de PEGII se debe básicamente al comportamiento desfavorable de los CLU.

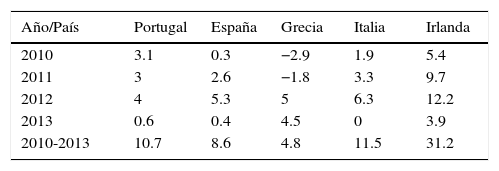

De allí que, para permanecer en la eurozona, estas naciones tengan ahora que diseñar y poner en práctica medidas drásticas de corrección de los desequilibrios acumulados. La devaluación «interna», entendida como una reducción generalizada de precios y salarios, es un remedio tan costoso como inevitable. Esta iniciativa se encuentra en sus primeras etapas y ha contribuido a subsanar parcialmente la brecha de competitividad internacional, estimulando de manera modesta las exportaciones de bienes, el turismo receptivo, la atracción de inversión extranjera directa y la recuperación de la economía. En el Anexo 1 se aprecia que, durante el período 2010-2013, los procesos de desinflación20 registrados han traído consigo una depreciación del tipo de cambio real multilateral del 10.7% en Portugal, del 8.6% en España, del 4.8% en Grecia, del 11.5% en Italia y del 31.2% en Irlanda21. Sin embargo, el Informe sobre Perspectivas de la Economía Mundial del Fondo Monetario Internacional (2013a, p. xiii) apunta que el aumento en la competitividad y en las exportaciones de los países de la periferia de la eurozona es todavía débil e insuficiente para compensar la contracción de la demanda interna. De allí la necesidad de seguir en el derrotero de la reducción generalizada de precios y salarios22. Como se detalla líneas abajo, este curso de acción requeriría de medidas compensatorias de largo alcance para amortiguar los impactos económicos y sociales.

Otro problema de fondo es que, como se ha señalado, la integración monetaria en Europa tuvo lugar en un entorno de relativa inflexibilidad a la baja de precios y salarios. Esta circunstancia ha dificultado la eliminación de los rezagos en materia de competitividad y, por ende, ha empeorado la recesión y el desempleo resultantes en PEGII. En este marco, el Informe referido sobre Perspectivas de la Economía Mundial (Fondo Monetario Internacional, 2013a, p. 3) señala que la reactivación económica en la periferia de la eurozona continúa siendo lenta, el desempleo permanece en niveles elevados y existe incluso el riesgo de que este se incremente todavía más. En la coyuntura actual, por lo tanto, el costo en términos de crecimiento económico y empleo podría reducirse si los precios y salarios nominales continúan retrocediendo, pero a partir de un amplio esfuerzo de concertación liderado por el gobierno y secundado por las organizaciones empresarias y sindicales de las distintas ramas de actividad económica23. En el marco de un pacto de concertación social se establecerían la magnitud y la calendarización de los ajustes a las variables nominales (precios privados, precios públicos, salarios y sueldos) de la economía. Al bajar los precios y las remuneraciones de manera anunciada, simultánea y proporcional no solo se reducirían los conflictos entre los agentes económicos privados, sino que se inducirían expectativas deflacionarias y descensos en las tasas nominales de interés para un vasto espectro de activos financieros24. En la medida en que la tasa de deflación (o de inflación negativa) sea perfectamente anticipada, se evitarán transferencias de recursos de deudores a acreedores por concepto de pagos de intereses reales anormalmente elevados25.

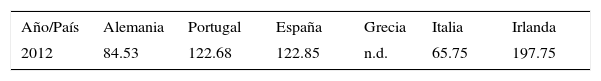

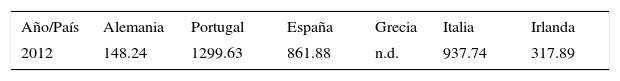

El exceso de endeudamiento público y privado de PEGII, que sobrevino entre otras razones por la insuficiente competitividad internacional, representa un obstáculo más no solo para la deflación sino para la recuperación posterior del crecimiento económico. Esto se debe a que la inducción de expectativas deflacionarias, aun cuando hace descender las tasas nominales de interés, no impide que el valor real de la deuda de gobiernos, empresas y hogares aumente conforme los precios bajan. Frente al incremento real de la carga de la deuda, los gobiernos tendrían que recortar el gasto corriente y de inversión, las unidades productivas tendrían que diferir inversiones y las familias tendrían que reducir todavía más el consumo, lo cual llevaría a una profundización de la recesión económica. El deterioro adicional en la situación financiera de los negocios y los particulares podría incluso desembocar en una nueva ronda de incumplimiento de pagos. Para evitar la recesión, el incumplimiento de pagos, o una combinación de ambas cosas, sería necesario poner en marcha un programa de apoyo a deudores con fondos comunitarios. El Anexo 2 reporta la deuda bruta de los hogares como porcentaje del ingreso disponible bruto al cierre de 2012. De los datos presentados se desprende que las naciones que mayor apoyo financiero requerirían serían Irlanda (con 197.75% en el rubro mencionado), España (con 122.85%) y Portugal (con 122.68%). En el ámbito de la deuda de los hogares, la situación de Italia es bastante menos severa (con 65.75%)26. Por otra parte, en el Anexo 3 aparecen los datos referentes a la deuda neta de las corporaciones «no financieras» como porcentaje del ingreso empresarial neto para el año 2012. En este renglón, los países con más altos niveles de endeudamiento son: Portugal (con 1299.63%), Italia (con 937.74%) y España (con 861.88%). En el terreno de la deuda empresarial, estos serían entonces los países mayormente necesitados de ayuda financiera, puesto que la situación de Irlanda parecería menos grave con un porcentaje de 317.8927. De hecho, el Resumen Ejecutivo del Informe sobre la Estabilidad Financiera Mundial (Fondo Monetario Internacional, 2013b, p. 2), señala que la onerosa carga de la deuda empresarial continúa representando un problema para las economías de Portugal, Italia y España.

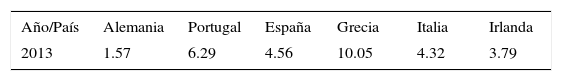

En el caso de los gobiernos, además de la organización de rescates financieros, de la concesión de descuentos en el valor nominal de la deuda y de la fijación de tasas de interés preferenciales para los pasivos contratados con el FMI y con la Unión Europea, sería necesario modificar el artículo 123 del Tratado de Funcionamiento de la Unión Europea (Tratado de Funcionamiento de la Unión Europea, 2010), el cual prohíbe expresamente que el BCE y los bancos centrales nacionales adquieran instrumentos de deuda de los gobiernos de los países miembros. Esto en virtud de que el susodicho artículo ha sido interpretado por los mercados como una falta de respaldo sistémico, lo que a su vez ha redundado en el aumento desmedido de las primas de riesgo país y en el encarecimiento del servicio de la deuda de PEGII28. En el Anexo 4 es posible apreciar la dispersión de las tasas de interés para los bonos gubernamentales en el mercado secundario con un plazo residual para el vencimiento de aproximadamente 10 años, las cuales son tomadas como medida de convergencia dentro de los criterios plasmados en el Tratado de Maastricht. En dicho anexo puede verse que, para 2013, Grecia estaba en el 10.05%, Portugal en el 6.29%, España en el 4.56%, Italia en el 4.32%, e Irlanda en el 3.79%; mientras que Alemania se ubicaba en tan solo el 1.57%.

La modificación del artículo 123 referido, implicaría una reforma de fondo en la arquitectura de la eurozona que contribuiría a resarcir tanto la confianza de los inversionistas como la salud de las finanzas públicas de PEGII. La lógica subyacente a esta reacción de los mercados es que tanto la Reserva Federal de EE. UU. como la mayoría de los bancos centrales del planeta otorgan respaldo a sus respectivos gobiernos mediante la compra masiva de títulos de deuda, lo cual limita la probabilidad de una moratoria de pagos y mantiene el costo de los pasivos públicos dentro de pautas razonables.

Para prevenir y corregir nuevos problemas de solvencia y liquidez en las instituciones financieras, el BCE podría impulsar una unión bancaria. De este modo, la zona del euro tendría no solo un mercado único y una moneda regional sino, también, un sistema bancario relativamente integrado. A este respecto, el Resumen Ejecutivo del Informe sobre la Estabilidad Financiera Mundial (Fondo Monetario Internacional, 2013b, p. 2) refiere que la fragmentación financiera representa una amenaza seria para la eurozona, en particular, para naciones como España, Italia y Portugal. El hecho de poner a las instituciones bancarias de la eurozona bajo la custodia del BCE tendría por lo menos 2 ventajas importantes: 1) Permitiría armonizar la política monetaria con la regulación y supervisión financiera, evitando de este modo que una disminución prolongada de tasas de interés diera lugar a futuras burbujas de crédito y a problemas de sobreendeudamiento, y 2) Ofrecería un marco institucional adecuado para que el BCE pudiera apoyar a las instituciones bancarias con problemas de liquidez mediante medidas de relajamiento cuantitativo.

Finalmente, para estimular la movilidad de los trabajadores es imprescindible avanzar en la homogeneización de la legislación laboral de las naciones de la Unión Europea (y consecuentemente de la eurozona), así como garantizar la plena transferibilidad de los derechos laborales adquiridos de una nación a otra. Contrariamente a las barreras del idioma y otras diferencias culturales (que también constituyen un freno al desplazamiento geográfico de la fuerza de trabajo), las acentuadas disparidades en los sistemas públicos de pensiones y los obstáculos a la portabilidad de los derechos del trabajador migrante son temas susceptibles de incorporarse a la agenda de reformas pendientes. De esta manera, choques asimétricos como la crisis inmobiliaria de España e Irlanda no conducirán a aumentos desproporcionados y persistentes del desempleo, puesto que la mano de obra desocupada podrá reubicarse con mayor facilidad en otras naciones de la eurozona. En este contexto, la política monetaria común y la imposibilidad de ajustar el tipo de cambio resultarán menos onerosas, especialmente, durante episodios de inestabilidad económica.

Referencias no citadasGonçalves, Rodrigues, & Soares, 2009, Fondo Monetario Internacional, 2003, and Knell, 2010

| Año/País | Portugal | España | Grecia | Italia | Irlanda |

|---|---|---|---|---|---|

| 2010 | 3.1 | 0.3 | −2.9 | 1.9 | 5.4 |

| 2011 | 3 | 2.6 | −1.8 | 3.3 | 9.7 |

| 2012 | 4 | 5.3 | 5 | 6.3 | 12.2 |

| 2013 | 0.6 | 0.4 | 4.5 | 0 | 3.9 |

| 2010-2013 | 10.7 | 8.6 | 4.8 | 11.5 | 31.2 |

El tipo de cambio real multilateral es útil para medir los cambios en la competitividad de precios relativos de un país frente a un total de 42 socios comerciales. Los cambios en esta variable dependen no solo de las fluctuaciones en la paridad monetaria sino, también, de los movimientos en el nivel de precios. Un aumento del índice es indicativo de un fortalecimiento en la competitividad y viceversa.

Fuente: elaboración propia con base en datos de Eurostat.

| Año/País | Alemania | Portugal | España | Grecia | Italia | Irlanda |

|---|---|---|---|---|---|---|

| 2012 | 84.53 | 122.68 | 122.85 | n.d. | 65.75 | 197.75 |

n.d.: no disponible.

La deuda bruta de los hogares (o pasivos brutos) se divide entre el ingreso disponible bruto, el cual se ajusta en función del cambio en los activos de los hogares en los fondos de pensiones.,

Fuente: elaboración propia con base en datos de Eurostat.

| Año/País | Alemania | Portugal | España | Grecia | Italia | Irlanda |

|---|---|---|---|---|---|---|

| 2012 | 148.24 | 1299.63 | 861.88 | n.d. | 937.74 | 317.89 |

n.d.: no disponible.

La deuda neta de las corporaciones no financieras se divide entre los ingresos empresariales netos, lo cual significa que se descuentan los impuestos sobre el ingreso y la riqueza. La deuda neta es la que deriva de la colocación de instrumentos de deuda y la obtención de préstamos.

Fuente: elaboración propia con base en datos de Eurostat.

| Año/País | Alemania | Portugal | España | Grecia | Italia | Irlanda |

|---|---|---|---|---|---|---|

| 2013 | 1.57 | 6.29 | 4.56 | 10.05 | 4.32 | 3.79 |

La tasa de interés de referencia en los criterios de convergencia plasmados en el Tratado de Maastricht es, precisamente, la tasa de los bonos gubernamentales en el mercado secundario con un plazo residual para el vencimiento de alrededor de 10 años.

Fuente: elaboración propia con base en datos de Eurostat.

El euro no comenzó a circular sino hasta el 1 de enero de 2002. Sin embargo, entre el 1 de enero de 1999 y el 31 de diciembre de 2001, el euro tuvo una existencia intangible. Esto significa que el euro no existió físicamente durante esa etapa, pero sirvió como unidad de cuenta y medio de pago en operaciones bancarias. Desde el 1 de enero de 1999, los países afiliados al proyecto de integración monetaria fijaron su tipo de cambio frente al euro de manera irrevocable. Una vez que el euro comenzó a circular en enero de 2002, las monedas nacionales fueron reemplazadas por completo en un período de tan solo 2 meses, por lo que a partir de marzo de ese año el euro se erigió como la única moneda de curso legal en las naciones de la eurozona.

La revisión por pares es responsabilidad de la Universidad Nacional Autónoma de México.

Para la instrumentación de la política monetaria, el BCE se apoya en la red de bancos centrales nacionales de la zona del euro.

La cual restringe drásticamente los márgenes de maniobra de las naciones para enfrentar recesiones y corregir rezagos de competitividad internacional.

A partir del 1 de enero de 2014, Letonia se ha convertido en la decimoctava nación que adopta el euro, pese a las nutridas protestas de sus ciudadanos.

La mayor transparencia se debe a que la moneda única hace posible comparar «directamente» los precios, salarios y tasas de interés prevalecientes en las 18 naciones afiliadas.

La pensión complementaria es el beneficio adicional (o por encima del mínimo) que reciben los pensionados. Las pensiones complementarias se encuentran previstas en la legislación laboral de cada país de la Unión Europea, pero al no estar sujetas a una legislación comunitaria pueden variar de una nación a otra.

Un choque asimétrico es un cambio no anticipado (como un aumento o una baja súbita en los precios de las materias primas, un crac bursátil, o una variación drástica en las tasas internacionales de interés) que surte efectos de muy diferente magnitud (o incluso de signo contrario) en las naciones que suscriben la moneda única, haciendo que tanto sus niveles de actividad económica y empleo como sus necesidades de política monetaria difieran notablemente.

En esta tesitura, la sincronización de ciclos económicos (que es el quinto requisito o característica de una ZMO) se encuentra estrechamente ligada a la apertura económica en sentido amplio (que es el primer requisito).

Ciertamente, la incorporación de nuevas naciones a la eurozona ha acentuado la diversidad de estructuras económicas y niveles de competitividad internacional y, por ende, la divergencia de ciclos económicos y necesidades de política monetaria y cambiaria.

El Tratado de Maastricht, firmado el 7 de febrero de 1992, además de dar origen a la Unión Europea anuncia la futura adopción del euro y los criterios de convergencia macroeconómica que tendrían que observar las naciones para ingresar a la eurozona.

De acuerdo con Blanchard y Giavazzi (2002) y Jaumotte y Sodsriwiboon (2010), el déficit en cuenta corriente de estas naciones se encuentra fundamentalmente asociado con una elevación de las importaciones de bienes de consumo (no de bienes de capital) y con una disminución en los niveles de ahorro.

Como la infraestructura de apoyo a la industria, la eficiencia y sofisticación de sus procesos productivos, la calidad de sus productos, el régimen de regulaciones e incentivos gubernamentales, y las inversiones realizadas no solo en educación, capacitación y adiestramiento sino, también, en investigación y desarrollo de productos y procesos.

De hecho, en los países que tradicionalmente habían registrado una tasa de inflación más elevada, como Portugal, España, Grecia e Italia, los costos del crédito bajaron desde que el euro comenzó a circular (o incluso en el período de convergencia previo). Contrariamente, en los países que históricamente habían mantenido la estabilidad de precios, el costo del crédito siempre había sido bajo, por lo que los deudores no percibieron un cambio significativo en el comportamiento de esta variable.

De acuerdo con Schoenmaker (2011), el sistema bancario irlandés comprometió cuantiosos recursos en títulos de deuda hipotecaria estadounidense, particularmente en títulos de la categoría subprime que ofrecían atractivas expectativas de rendimiento pero a costa de un riesgo mayor. Cuando las tasas de interés en EE. UU. repuntaron y la cartera vencida se disparó, los precios de estos títulos se desplomaron en los mercados secundarios y los bancos referidos tuvieron que absorber cuantiosas pérdidas.

El índice de morosidad es igual a la participación de la cartera vencida en la cartera total, por lo que constituye un indicador de la calidad de la cartera de crédito. Cuanto mayor sea el índice de morosidad, mayor es el riesgo asociado con una cartera de crédito y menor es su calidad.

La deuda del sector privado, por otro lado, acrecentó su participación en el PIB del 52.4 al 122.2% entre 1999 y 2009.

Fuente: estimaciones propias con base en datos de la Organización para la Cooperación y el Desarrollo Económicos (OCDE).

Fuente: Eurostat.

Que, a su vez, desembocan en elevados niveles de déficit fiscal y deuda pública.

La desinflación es una disminución en la tasa de crecimiento del nivel de precios, pero sin que esta llegue a tornarse negativa o igual a cero.

El comportamiento del tipo de cambio real multilateral mide los cambios en la competitividad de precios relativos de un país frente a un universo de 42 socios comerciales. Entre los países de la eurozona, dado que utilizan la misma moneda, los cambios en el tipo de cambio real multilateral se deben exclusivamente a variaciones en el nivel de precios.

Si solamente bajaran los precios, entonces los salarios reales se incrementarían y los márgenes de ganancia empresarial se compactarían, desalentando por esta vía la contratación de mano de obra (Akerlof, Dickens y Perry, 1996).

De acuerdo con Hall (2005) y Blanchard y Galí (2007), la inflexibilidad a la baja del salario se debe a la existencia de parámetros de bienestar social y de negociaciones salariales periódicas. De allí la necesidad de que bajen también los precios para, de este modo, estar en condiciones de forjar acuerdos duraderos con las representaciones sindicales.

A este fenómeno se le conoce como efecto Fisher (1930).

Por definición, una deflación sorpresiva (o no anticipada) no se reflejaría en menores tasas nominales de interés, lo que provocaría un incremento ex post en las tasas reales de interés.

Lo datos alusivos a Grecia no se encuentran disponibles.

Nuevamente, los datos correspondientes a Grecia no se reportan.

Durante algunos meses, el BCE adquirió bonos soberanos como medida excepcional o de emergencia, pero el diseño institucional de la eurozona impide que esta sea una práctica recurrente como ocurre en otras naciones.