Las pequeñas y medianas empresas (PYMES) son las protagonistas incuestionables del tejido empresarial español. Los problemas de financiación de las pymes son tradicionales y se hacen todavía más agudos en tiempos de crisis. Como una nueva vía de financiación para las PYMES, se constituyó el segmento para empresas en expansión del Mercado Alternativo Bursátil (MAB) en marzo de 2008. Tras algo más de tres años desde que viera la luz, son 17 las compañías que actualmente cotizan en el mismo. Ante esta situación, este trabajo se plantea como objetivo una primera valoración de lo que ha supuesto para las empresas cotizar en este mercado de valores. Esta valoración la hacemos de forma global para todo el mercado, lo que nos ayudará a comprender mejor las características de este mercado en España: qué tipo de empresas optan al mismo, cómo mejora su financiación, qué ocurre con sus planes de expansión, etc.

Small and medium sized enterprises (SMEs) are unquestionably the leading actors in Spanish business. Financing of SMEs has always involved difficulties and has become even more so in times of crisis. As a new way of financing SMEs, the Spanish Stock Exchange for smaller growing companies (MAB) was created in March 2008, in order to raise the capital needed for expansion. After more than three years of operation, there are currently 17 companies listed in MAB. In this paper, an assessment of this stock market is performed in order to ascertain the characteristics of this new alternative market in Spain which include: how the companies improve their capital structure; what types of companies access this market; and in what way their expansion plans are developed.

1. Introducción

Las pymes juegan un papel fundamental en España, de hecho más del 99% de las empresas españolas son PYMES (DIRCE, 2010). Estas emplean al 80% de la fuerza laboral de nuestro país y representan el 65% del PIB español.

Las pymes son empresas que tradicionalmente han tenido dificultades para acceder a financiación permanente de calidad como consecuencia de sus reducidas dimensiones, lo ajustado del capital en su constitución, una prima de riesgo elevada, la exigencia de mayores garantías, y, como consecuencia, también, de ciertas carencias en materia de cualificación financiera de sus directivos. A estas dificultades hay que añadir, actualmente, las consecuencias de la crisis, que se manifiestan, en el ámbito financiero, en una restricción del crédito y un encarecimiento del mismo.

En este sentido, las pymes, incluidas las españolas, necesitan fuentes alternativas al mercado de crédito para financiar su expansión y crecimiento. Habiéndose dificultado para ellas durante los últimos años el acceso a la financiación ajena, deben acudir a nuevos mercados y en la bolsa española ha surgido una vía alternativa prometedora para las empresas de reducida capitalización, con proyectos creíbles y sólidamente desarrollados, el Mercado Alternativo Bursátil (MAB). Es evidente que es necesario reducir el endeudamiento de las empresas. Si éstas no generan suficiente liquidez, la única fórmula es poner más capital en las compañías. Cuando el momento es complicado, como el que atravesamos, pedirles a los socios fundadores que vuelvan a poner capital no es la mejor solución, porque en unos casos es simplemente imposible porque no lo tienen y en otros, lo único que se consigue es incrementar su inquietud. La alternativa es buscar más socios que puedan aportar financiación a las compañías mediante ampliaciones de capital. Ésta es la clave del MAB, que se revela, como ya ha sucedido en otros países, véase como referencias el británico AIM (Alternative Investment Market) o el francés ALTERNEXT, como una opción muy adecuada para conseguir financiación a través del mercado.

El segmento para empresas en expansión del Mercado Alternativo Bursátil español inició su andadura en marzo de 2008 y las dos primeras empresas, Zinkia e Imaginarium, accedieron al mismo en 2009. Durante 2010, accedieron un total de 10 empresas más y el resto, hasta las 17 que, actualmente lo componen, lo han hecho en 2011. Han pasado más de tres años desde que este mercado se puso en marcha y disponemos, por tanto, de información económico¿financiera, tanto referida a ejercicios cerrados con anterioridad al acceso de las compañías al MAB, como referida a ejercicios cerrados con posterioridad a este hecho, por lo que es posible una primera valoración de lo que ha supuesto para estas empresas el cotizar en un mercado de valores.

El objetivo de este trabajo es realizar una valoración global del MAB para comprender mejor las características del mismo en España1. Para realizar este análisis nos basamos en la información cuantitativa y cualitativa de las 17 empresas que cotizan en el MAB2 a finales de 2011 (tabla 1).

Concretamente, estudiamos las características de las empresas cuando salen a cotizar, las razones por las que se accede al mercado, las características de la oferta y los efectos de la operación en las magnitudes económico-financieras más importantes (fondos propios, financiación ajena, crecimiento alcanzado, etc.). Por otro lado, también analizamos los efectos de la operación sobre el control de las compañías, el comportamiento bursátil de las empresas en el MAB y la política de dividendos. Para hacer este análisis, hemos utilizado, principalmente, los Documentos Informativos de Incorporación al MAB (D.I.M.) de las distintas compañías y las cuentas anuales de las mismas correspondientes a los ejercicios 2008, 2009, 2010 y 2011. Tanto unos como otros están disponibles en la página web del MAB y en la página web de las correspondientes empresas. También hemos utilizado la información comunicada por las compañías al mercado mediante hechos relevantes, así como diversos artículos aparecidos en los medios de comunicación económicos, sobre todo en Cinco Días y en Expansión.

2. Características de las empresas que optan al MAB

Para comprender mejor el perfil de las empresas que optan al MAB, analizamos cuatro variables definitorias de las mismas: tamaño, edad, procedencia geográfica y sector de actividad.

2.1. Tamaño

Estudiamos el tamaño en función del número medio de empleados, del volumen de negocios anual y del balance general anual, según los criterios de la Recomendación 2003/361/CE de la Comisión, de 06 de mayo, sobre la definición de pymes. Esta Recomendación distingue tres tamaños, mediano, pequeño y microempresa y define cada uno ellos de la siguiente manera:

a) Una empresa se considera mediana si ocupa a menos de 250 personas y su volumen de negocios anual no excede de 50 millones de euros o su balance general anual no excede de 43 millones de euros.

b) Una empresa se considera pequeña si ocupa a menos de 50 personas y su volumen de negocios anual o su balance general anual no supera los 10 millones de euros.

c) Una empresa se considera microempresa si ocupa a menos de 10 personas y su volumen de negocios anual o su balance general anual no supera los 2 millones de euros.

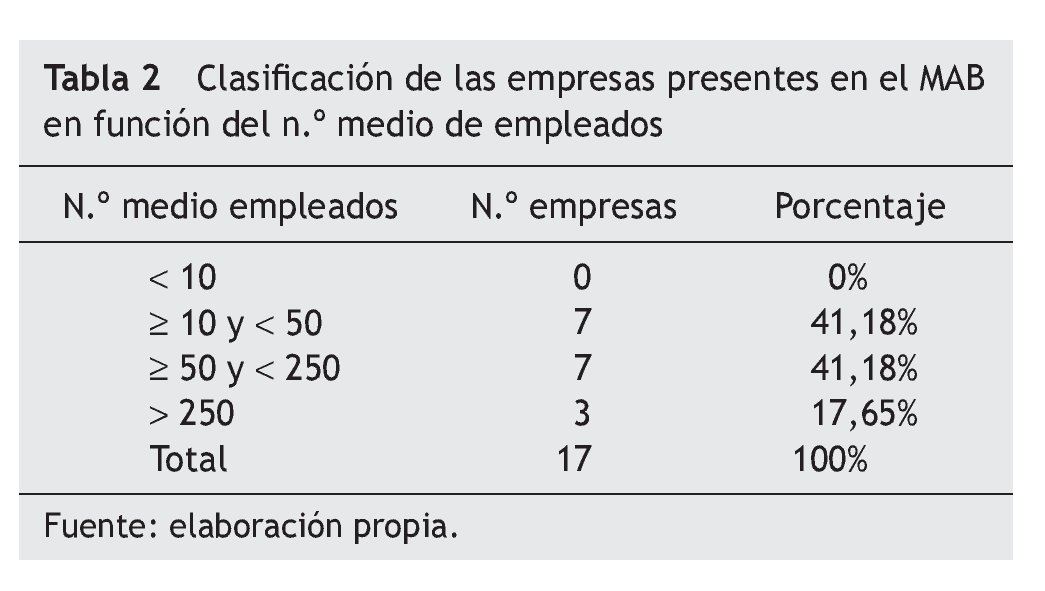

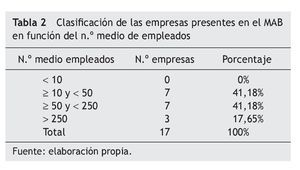

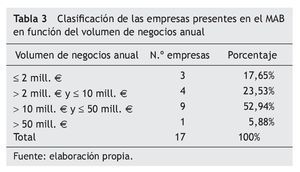

En primer lugar, analizamos el tamaño de las empresas presentes en el MAB en función del número medio de empleados. La tabla 2 muestra la clasificación de las empresas según tal variable.

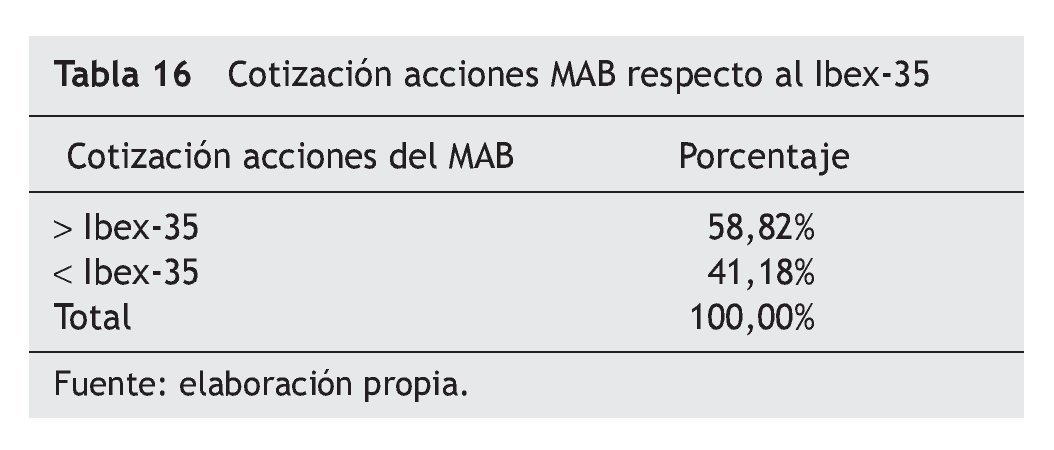

En función del número de empleados, como se refleja más claramente en la figura 1, la mayoría de las empresas analizadas, cuando acceden al MAB, son empresas pequeñas o medianas. Sólo tres compañías, Altia, Commcenter e Imaginarium, rebasan los límites establecidos por la normativa europea por este concepto para ser considerada pyme y como es natural, no hay ninguna microempresa.

Figura 1 Clasificación de las empresas presentes en el MAB en función del n.º medio de empleados. Fuente: elaboración propia.

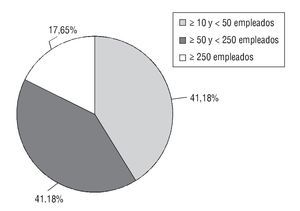

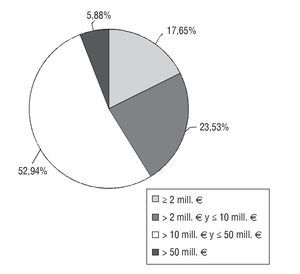

En segundo lugar, la tabla 3 muestra la clasificación de las empresas presentes en el MAB según el volumen de negocios anual.

En función del volumen de negocios anual, como se muestra más claramente en la figura 2, la mayoría de las empresas analizadas, cuando optan al MAB son empresas medianas. También existen, pero en menor medida, empresas pequeñas y microempresas, en un número muy parecido. Sólo una empresa, Imaginarium, rebasa los límites establecidos por la normativa europea por este concepto para ser considerada pyme.

Figura 2 Clasificación de las empresas presentes en el MAB en función del volumen de negocios anual. Fuente: elaboración propia.

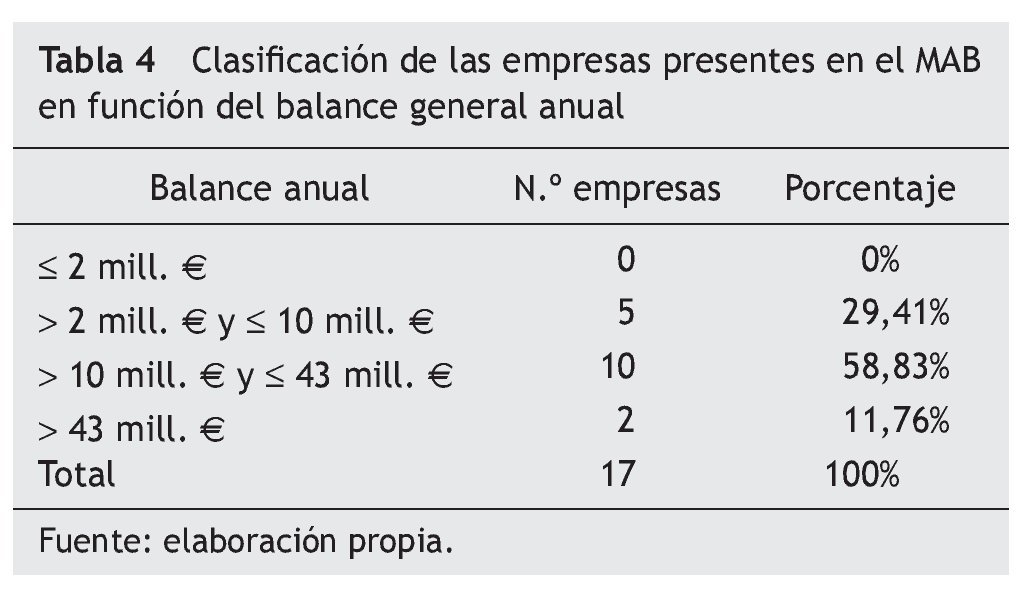

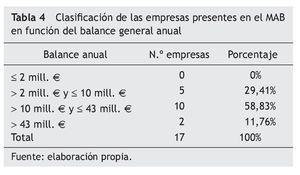

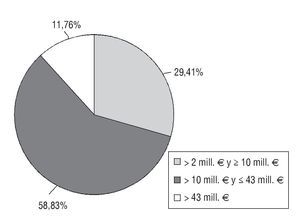

Y por último, la tabla 4 muestra la clasificación de las empresas en el MAB según el balance anual.

En función del tamaño del activo, como vemos más claramente en la figura 3, la mayoría de las empresas analizadas, cuando acceden al MAB, son empresas medianas. En importancia, le siguen las empresas pequeñas y no existen microempresas. Sólo dos compañías, Griñó e Imaginarium, rebasan los límites establecidos por la normativa europea por este concepto para ser considerada pyme.

Figura 3 Clasificación de las empresas presentes en el MAB en función del balance general anual. Fuente: elaboración propia.

Conjugando los tres factores utilizados en la Recomendación para definir y clasificar a las pymes, tenemos que concluir que la mayoría de las 17 empresas que cotizan en el MAB español eran empresas medianas en el momento de optar o acceder al mismo. Esta conclusión es lógica, dadas las dificultades, los temores y las reticencias de una microempresa o de una pequeña empresa para dar el salto al mercado bursátil.

2.2. Edad

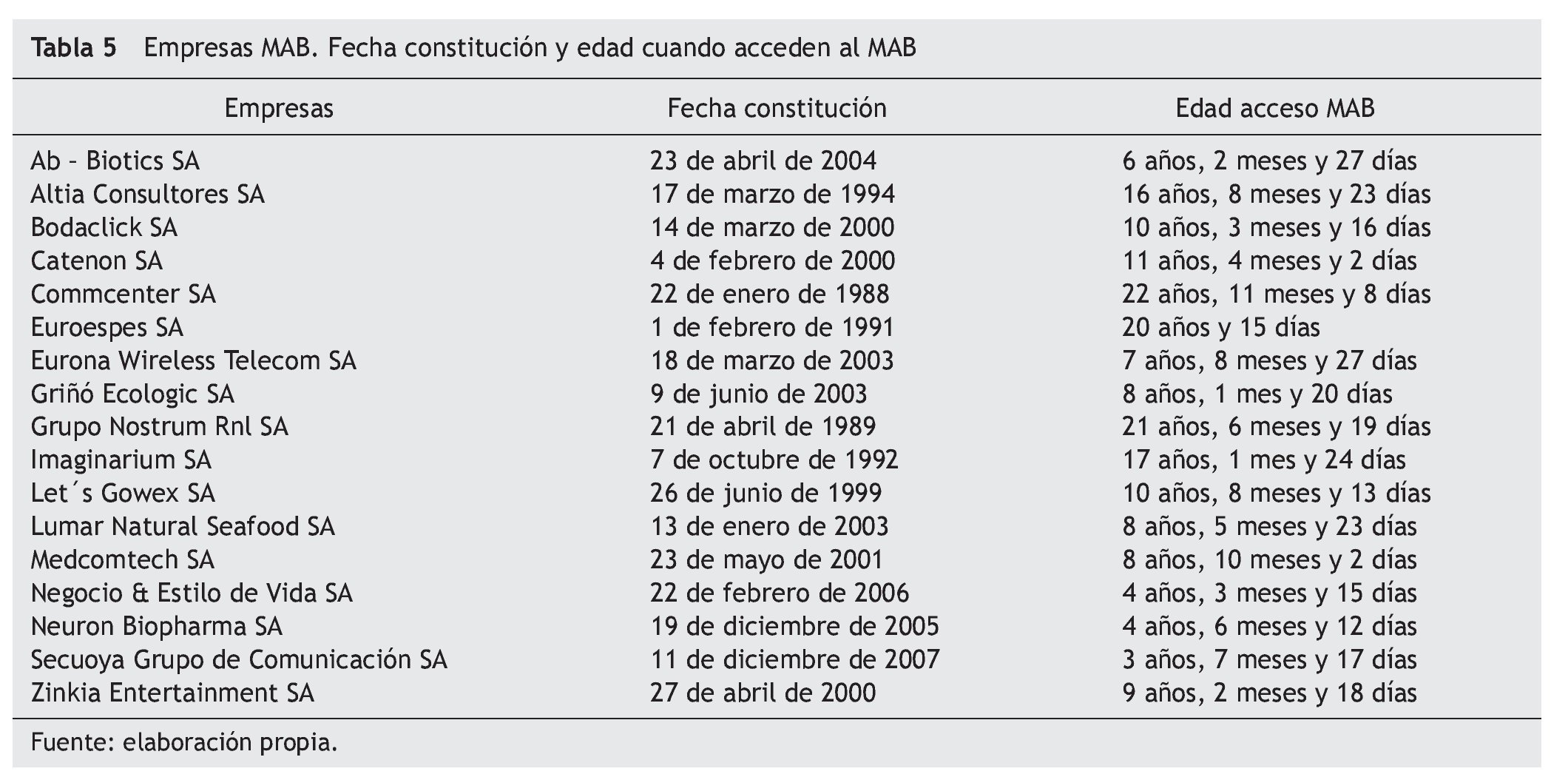

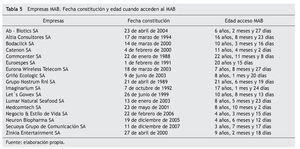

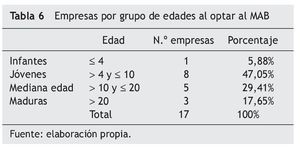

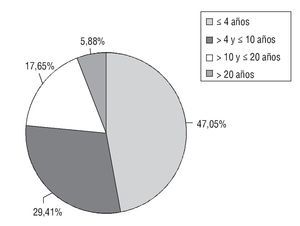

Otra variable que interesa analizar de las empresas que salen a cotizar al MAB es su grado de juventud. Es decir, si son empresas jóvenes las que deciden salir a cotizar, o por el contrario, si son las empresas más maduras las que se atreven a dar el paso. La tabla 5 recoge la fecha de constitución de las empresas que forman el MAB y su edad en la fecha en que empiezan a cotizar.

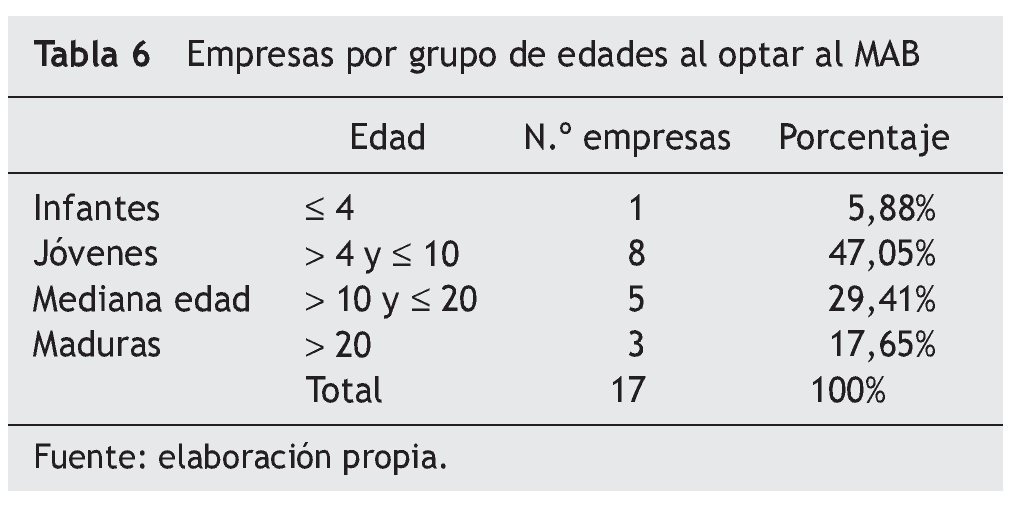

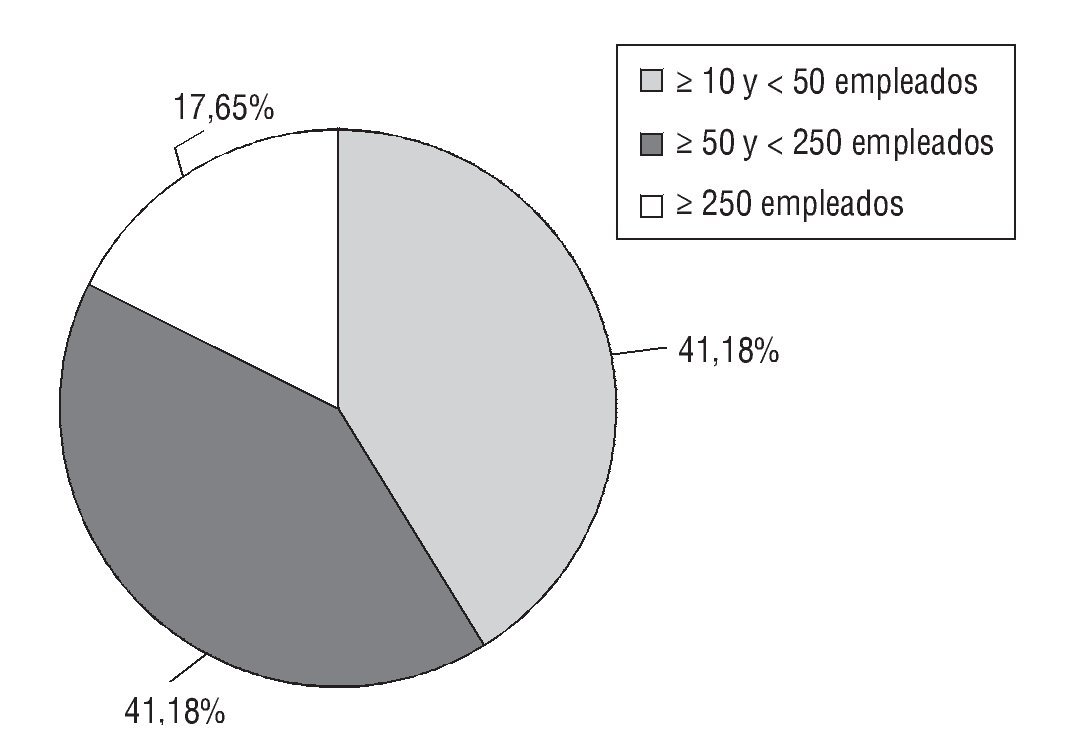

Para clasificar las empresas en función de la edad, utilizamos los criterios que se aprecian en la tabla 6. Atendiendo a esta clasificación, la mayoría de las empresas que forman el MAB (el 52,93% de las mismas) cuando salen a cotizar, como refleja la tabla 6 y como se observa más claramente en la figura 4, son empresas jóvenes, con una edad inferior a los 10 años, por lo que se encuentran en fase de emprendimiento o crecimiento. En general, son empresas en expansión, innovadoras, con una imagen corporativa (logotipos atractivos, nombres corporativos que no pasan desapercibidos, etc.) que sugiere un modelo de negocio diferencial y profesional y que suscita interés. Este resultado es normal, porque este mercado está concebido para ellas. Uno de sus objetivos es precisamente facilitar a las empresas de tamaño medio una vía para la financiación de sus proyectos de expansión.

Figura 4 Edad empresas cuando optan al MAB. Fuente: elaboración propia.

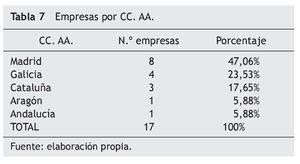

2.3. Procedencia geográfica

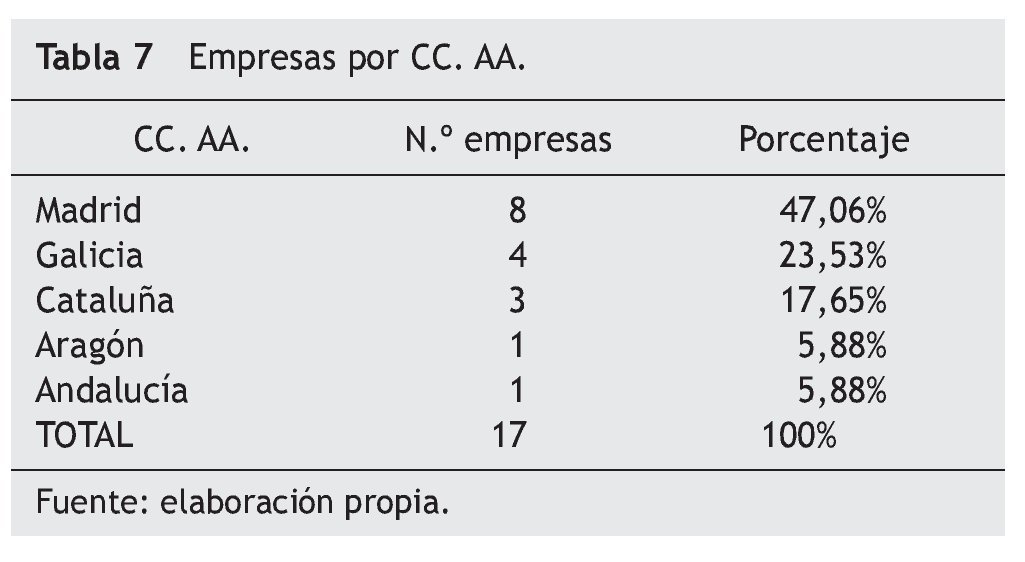

Otro factor que interesa analizar es la localización geográfica de las empresas presentes en el MAB. Ello nos dará una idea de las zonas que se han mostrado más activas en este mercado bursátil. Las 17 empresas que constituyen el MAB son españolas. La tabla 7 recoge su distribución por Comunidades Autónomas.

Todas las Comunidades, menos Andalucía, en cuyo territorio desarrollan su actividad empresas presentes en el MAB, tienen aprobados incentivos fiscales a favor de los inversores y/o ayudas económicas directas para las empresas emisoras, como se observa en la figura 53. Este tipo de medidas favorecen la salida al mercado y potencia la inversión en el mismo, porque si en estas Comunidades Autónomas se han aprobado incentivos fiscales y ayudas es porque se quiere apoyar el desarrollo de este mercado.

Figura 5 Distribución de las empresas del MAB por CC. AA. Incentivos y ayudas. Fuente: elaboración propia.

2.4. Sector de actividad

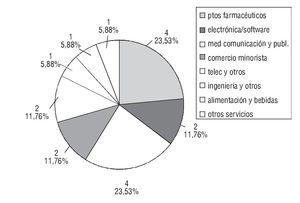

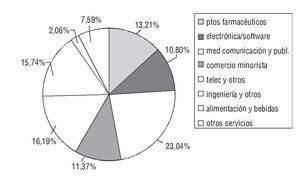

El cuarto factor que utilizaremos para caracterizar a las empresas que optan al MAB es el sector de actividad al que pertenecen. Ello nos ayudará a conocer qué sectores están sintiendo más la necesidad de recurrir al MAB.

El MAB clasifica las 17 empresas que lo componen en cuatro sectores, bienes de consumo, tecnología y telecomunicaciones, servicios de consumo y materiales básicos/industria y construcción. Estos sectores están demasiado agregados y son muy genéricos, por eso hemos preferido utilizar la clasificación por subsectores que hace el propio MAB.

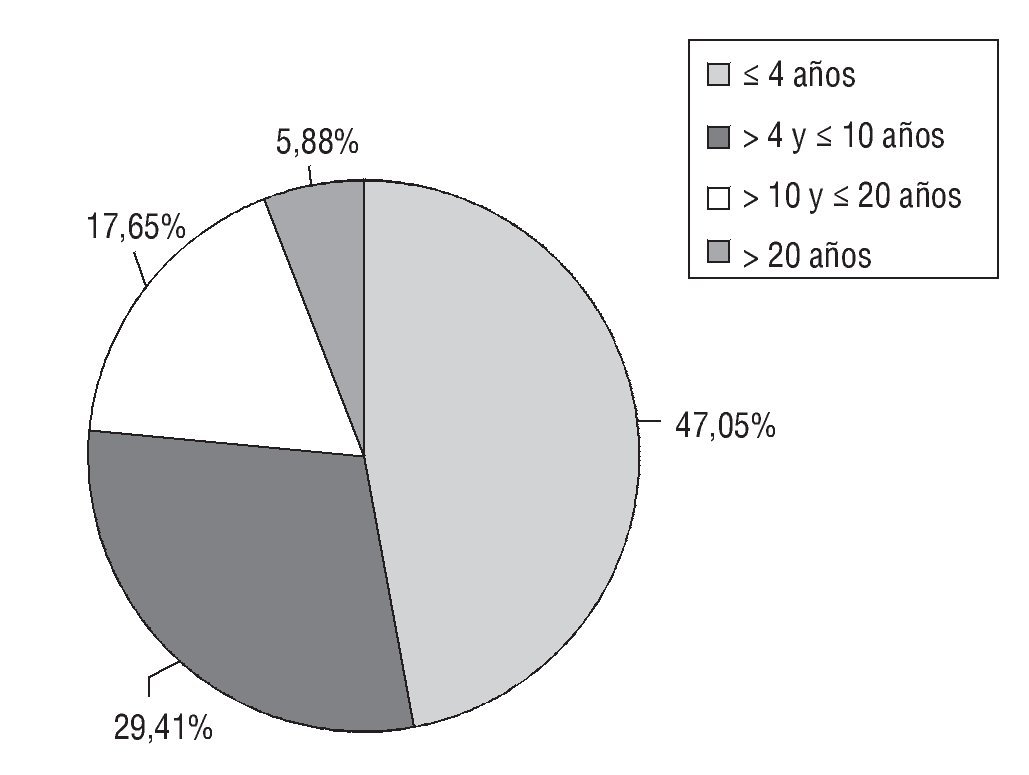

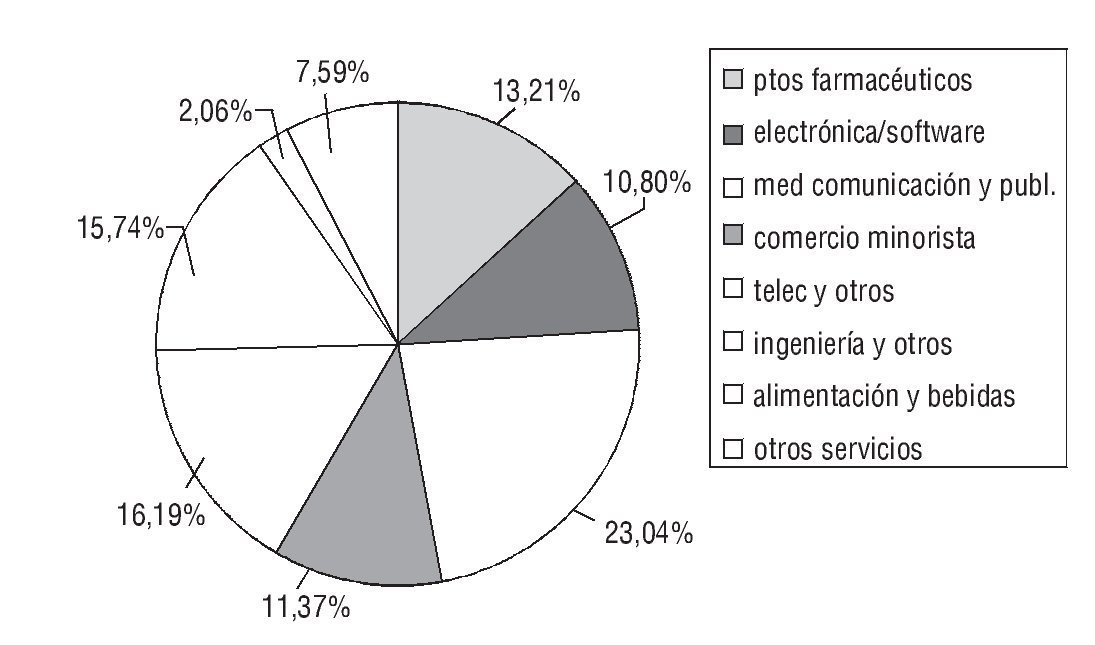

Tal como muestra la figura 6 los subsectores más importantes por número de empresas son productos farmacéuticos y medios de comunicación y publicidad, con cuatro empresas cada uno. En función de la capitalización a finales de septiembre de 2011, como vemos en la figura 7, el subsector más importante es medios de comunicación y publicidad (102.541.640,00 €), seguido del subsector telecomunicaciones y otros, que con solo dos empresas alcanza una capitalización de 72.088.640,00 € y del subsector ingeniería y otros, que con solo una empresa alcanza una capitalización de 70.076.290,00 €. Dominan, como no podía ser de otra manera, subsectores muy dinámicos, relacionados con las nuevas tecnologías y caracterizados por un constante e imparable proceso de innovación, aptos, por tanto, para negocios con un fuerte componente tecnológico. Se trata de sectores propios para el desarrollo de las actividades de las empresas en expansión y crecimiento, para las que se ha diseñado este tipo de mercado.

Figura 6 Porcentaje que representa los subsectores a los que pertenecen las empresas presentes en el MAB (por n.º de em¿ pre sas). Fuente: elaboración propia.

Figura 7 Porcentaje que representa los subsectores a los que pertenecen las empresas presentes en el MAB (por capita li zación). Fuente: elaboración propia.

3. Razones para salir a cotizar

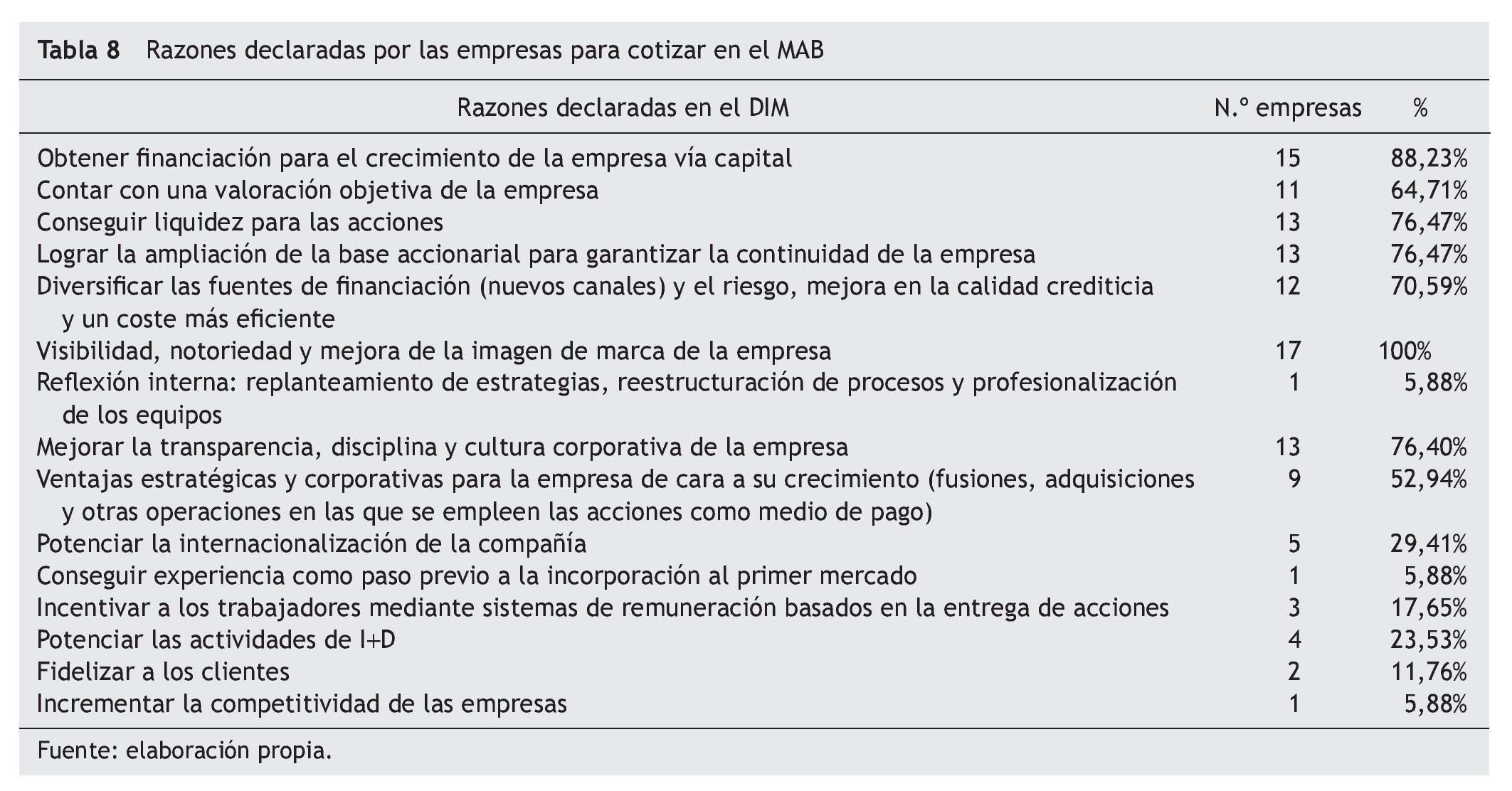

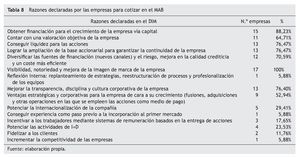

La tabla 8 recoge las razones por las que las empresas justifican en sus correspondientes Documentos Informativos de Incorporación al MAB (D.I.M.) su acceso al mercado.

Las empresas utilizan las mismas razones dadas por la doctrina a nivel teórico para justificar la conveniencia de acceder al mercado. Es más, todas utilizan razones y expresiones muy similares para dar los motivos que las llevan a cotizar en el MAB.

El motivo que comparten las 17 empresas analizadas para explicar su salto al MAB es el de conseguir la visibilidad, notoriedad e imagen de marca que el mercado da a las empre sas que cotizan. La gran mayoría de las empresas también justifican su presencia en el MAB por motivos relacionados con la financiación del crecimiento mediante recursos propios, la liquidez de las acciones, la ampliación de la base accionarial, la transparencia, disciplina y solvencia que aporta el mercado, la diversificación de las fuentes de financiación y la mejora de su coste, la valoración objetiva de la empresa y las posibilidad de afrontar operaciones corporativas (fusiones, adquisiciones y otras) utilizando las acciones como medio de pago.

4. Características de la oferta

Para comprender mejor el MAB español, nos planteamos analizar las principales características de las ofertas desarrolladas en el mismo.

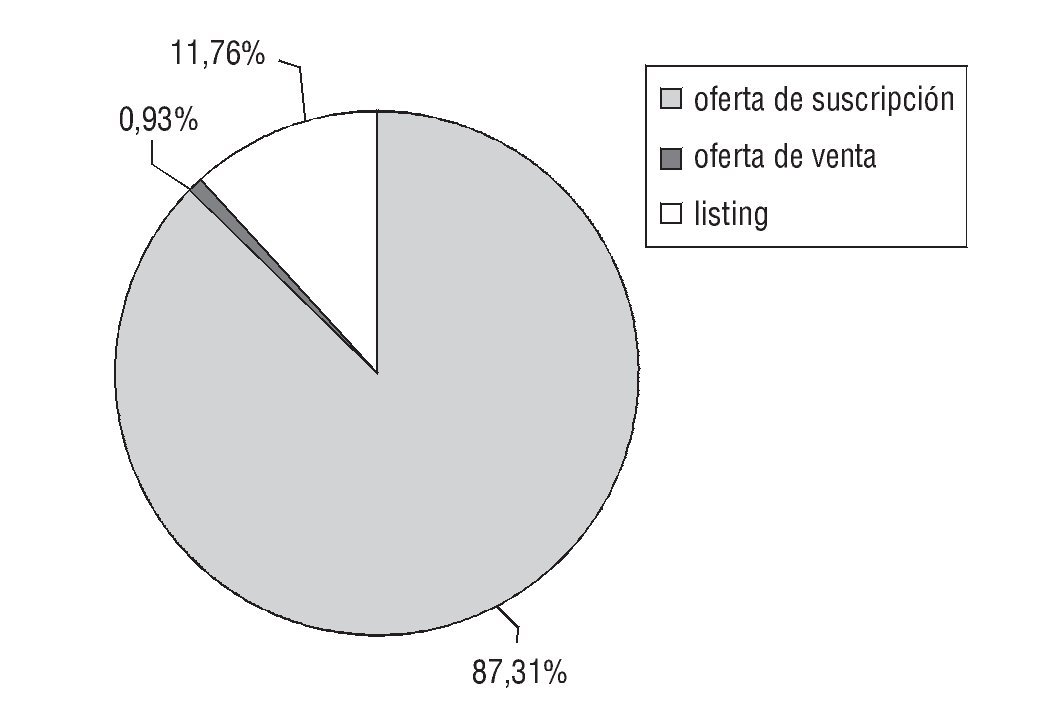

En primer lugar, por lo que se refiere a la estructura de la operación, como se observa en la figura 8, en la gran mayoría de los casos, las empresas optan por una oferta de sus¿ cripción como fórmula para salir al MAB. La definición de una estructura de la operación adecuada es clave para el éxito de la misma. La experiencia apunta que el mercado es más receptivo a operaciones de captación de nuevos fondos para proyectos de expansión. La venta de acciones puras es más difícil de colocar. El mercado tiene sus razones para no comprar acciones en oferta de venta, porque si un empresario asegura que tiene un plan de negocio agresivo, se supone que no vendería títulos porque confía en el potencial de su compañía. Además, a los inversores les cuesta dar dinero a quien aún no ha demostrado nada en el mercado bursátil. En el MAB sólo se ha utilizado la oferta de venta en relación a una parte de la oferta total de Imaginarium, además el volumen inicial de esta oferta de venta tuvo que ser reducido, debido a las condiciones del mercado. Zinkia también incluyó inicialmente en su colocación una oferta de venta, pero a la vista del volumen de demanda registrada, la suprimió, limitándose a realizar una oferta de suscripción.

Figura 8 Estructura de la operación de salida al MAB de las distintas compañías. Fuente: elaboración propia.

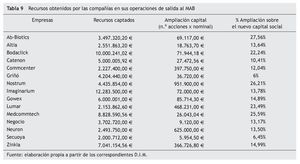

En segundo lugar, en lo referente a los recursos captados, las compañías, con sus respectivas operaciones de salida al MAB, han captado un total de 76.421.415,06 €. La tabla 9 muestra los recursos captados por cada empresa, la ampliación de capital que han practicado, en su caso, con ocasión de la salida al mercado y el porcentaje que dicha ampliación representa respecto al nuevo capital social de cada compañía. No se incluyen en dicha tabla ni la compañía Euroespes ni la compañía Eurona, porque ambas salen al MAB a través de un listing y por tanto no han realizado ninguna ampliación de capital ni colocación de la oferta.

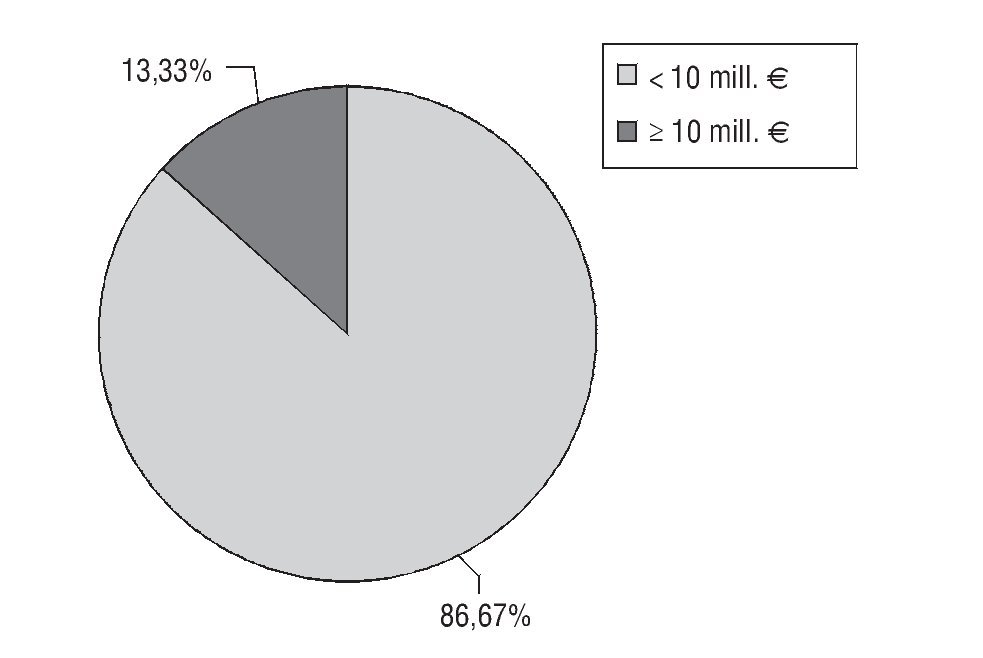

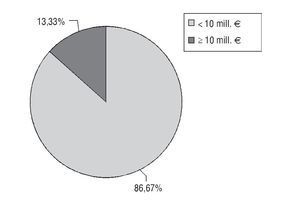

Por otro lado, otra variable que interesa analizar de la oferta es el tamaño de la colocación. Si tomamos como punto de corte 10 millones de euros, solo un 13,33% de las compañías que han salido al MAB han realizado una oferta por un tamaño superior a 10 millones de euros, tal como muestra la figura 9.

Figura 9 Porcentaje de empresas en función del importe efectivo obtenido con sus ofertas de salida al MAB. Fuente: ela¿ bo ración propia.

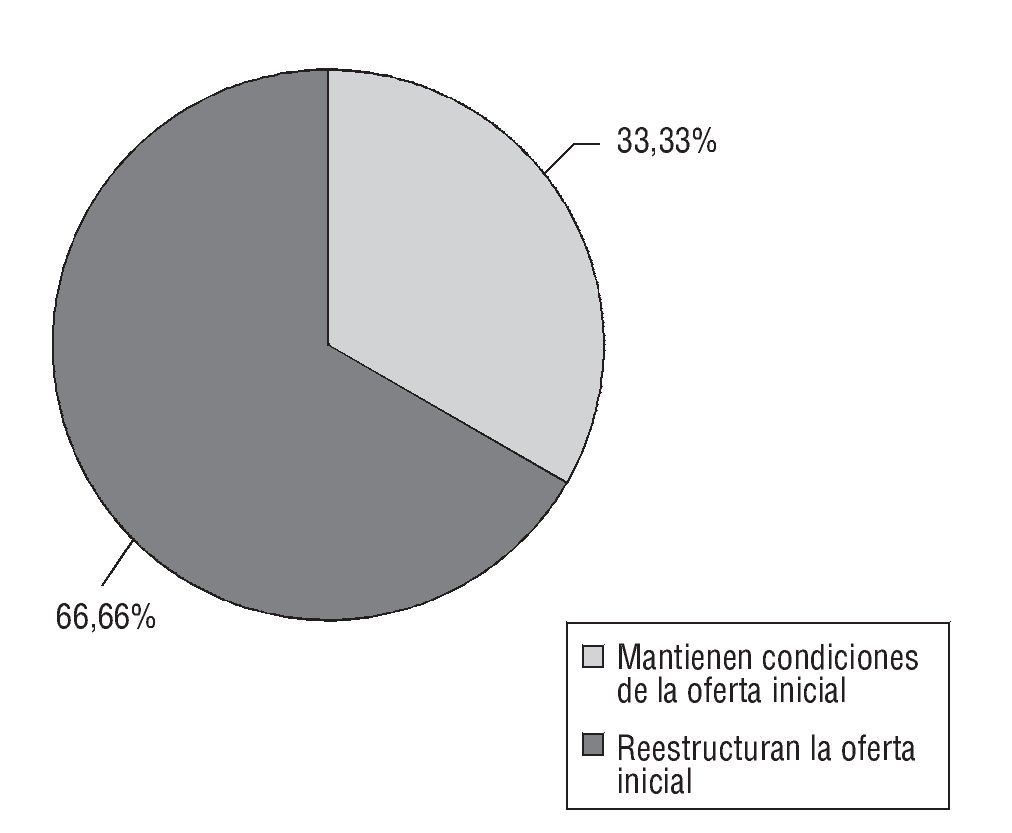

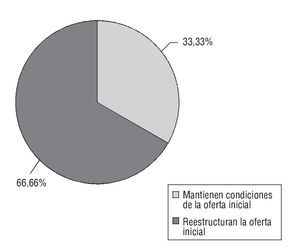

Por lo que se refiere a si los recursos captados son los inicialmente solicitados en la oferta, tal como refleja la figura 10, la mayoría de las empresas que salen al MAB se han visto obligadas a redefinir las condiciones iniciales de la oferta. En este sentido, la situación del mercado ha obligado a una parte de las empresas a reestructurar la operación y ajustar el tamaño de la oferta.

Figura 10 Porcentaje de empresas en función del mantenimiento de las condiciones iniciales de la oferta de salida al MAB. Fuente: elaboración propia.

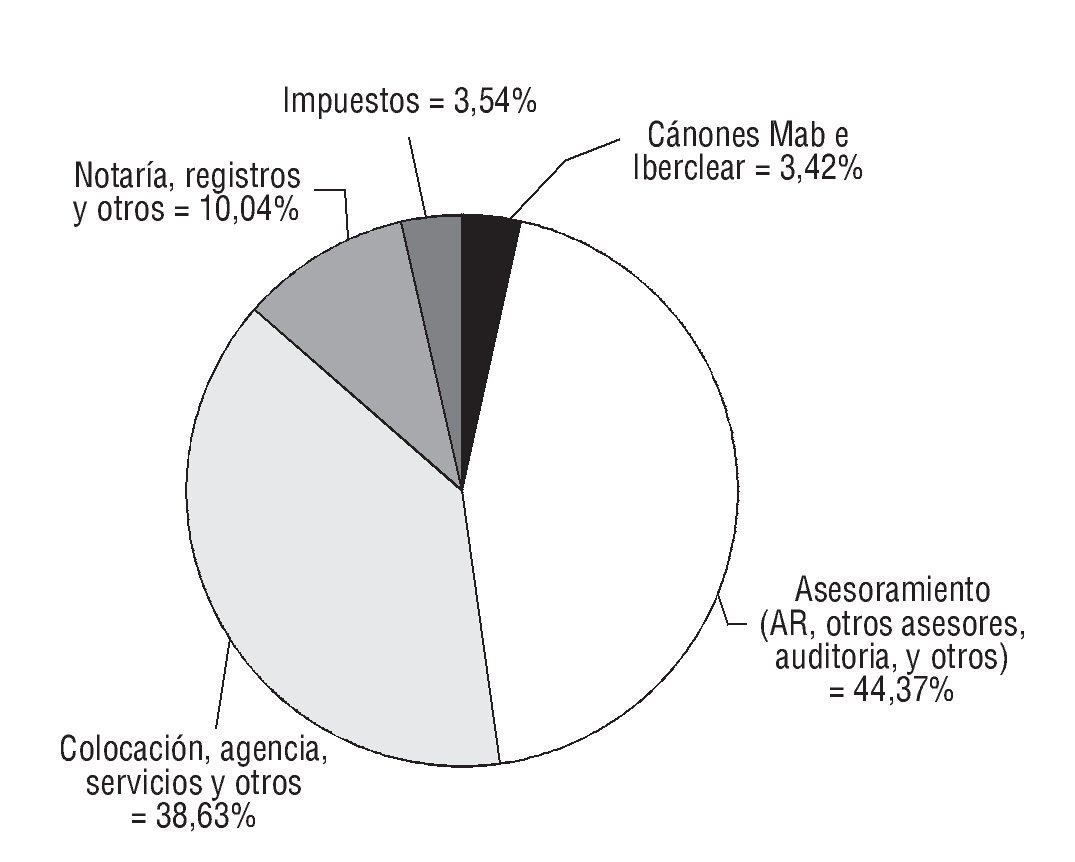

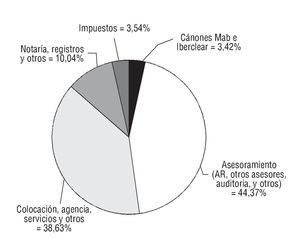

En tercer lugar, por lo que respecta al coste total de la operación, el mismo depende de la complejidad societaria de la compañía y del tipo de operación que se plantee. El hecho de cotizar en el MAB no evita que en la operación tengan que intervenir, además del asesor registrado, abogados, auditores y otros asesores. Los honorarios del asesor registrado y otros asesores dependen del tamaño y estructura de la compañía y son, junto con la comisión de colocación, los costes más importantes de la operación, como se observa claramente en la figura 11. En total, el importe de las comisiones y gastos de cada oferta suele oscilar entre un 8 y un 12% del importe efectivo de la misma, lo que es sensiblemente inferior a lo que se pagaría en una colocación habitual en el mercado continuo.

Figura 11 Distribución del coste de la oferta. Fuente: elaboración propia a partir de los correspondientes D.I.M y hechos relevantes.

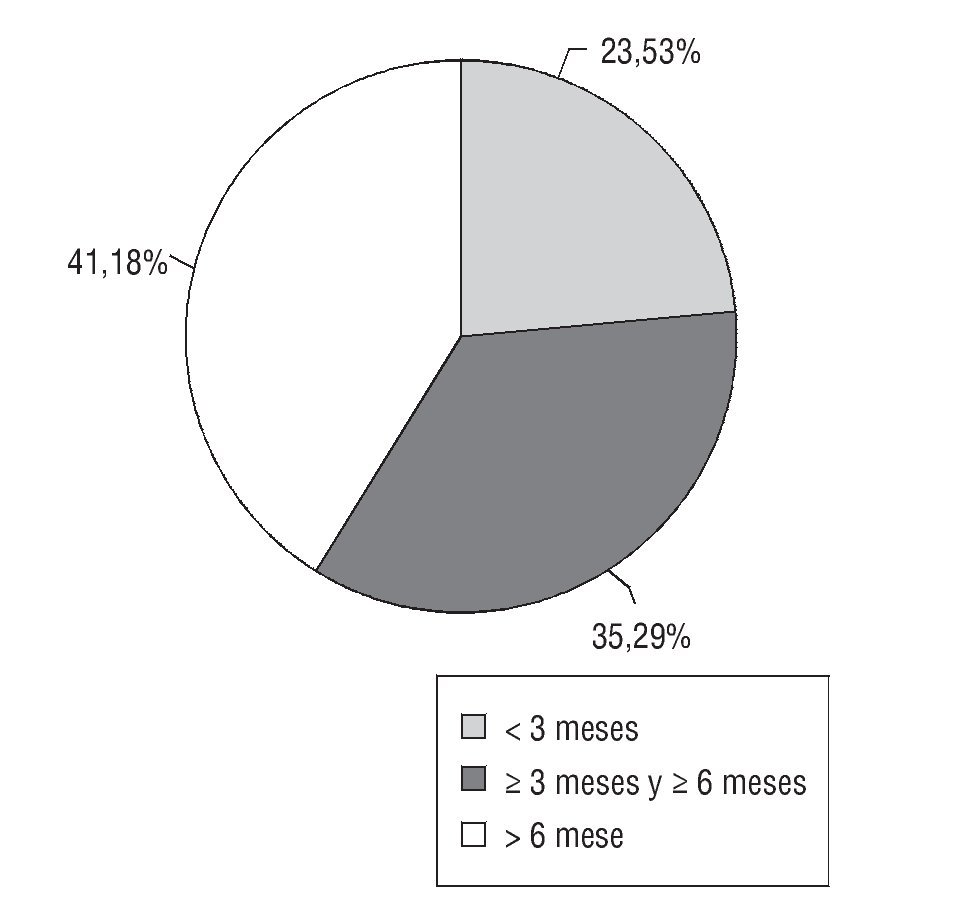

En cuarto lugar, respecto al tiempo necesario para que una empresa salga al MAB, la doctrina considera que se trata de un proceso con una duración de 4 a 5 meses. El propio MAB, cuando habla de las fases del proceso de incorporación, estima que desde que la empresa nombra al asesor registrado hasta el momento de su incorporación al mercado, puede transcurrir un plazo aproximado entre 3 y 6 meses. Como muestra la figura 12, para el 60% de las empresas que componen el MAB, el tiempo transcurrido desde que tenemos las primeras noticias sobre la intención de las mismas de salir a cotizar hasta que efectivamente se inicia la negociación, es inferior a 6 meses, mientras que para el 40% restante se alarga a más de 6 meses. Normalmente, sabemos que una empresa quiere salir a cotizar, bien cuando nombran al asesor registrado, bien cuando se celebra la Junta General de Accionistas en la que se acuerda solicitar la admisión, sin embargo, los trabajos preparatorios se inician mucho antes, por lo que el tiempo total desde que la empresa empieza a plantearse la posibilidad de cotizar, hasta que esta idea se hace realidad es superior a 6 meses. Los trabajos iniciales de preparación son muchas veces claves para el éxito de la operación.

Figura 12 Clasificación de las empresas en función de la duración del proceso de acceso al MAB. Fuente: elaboración propia.

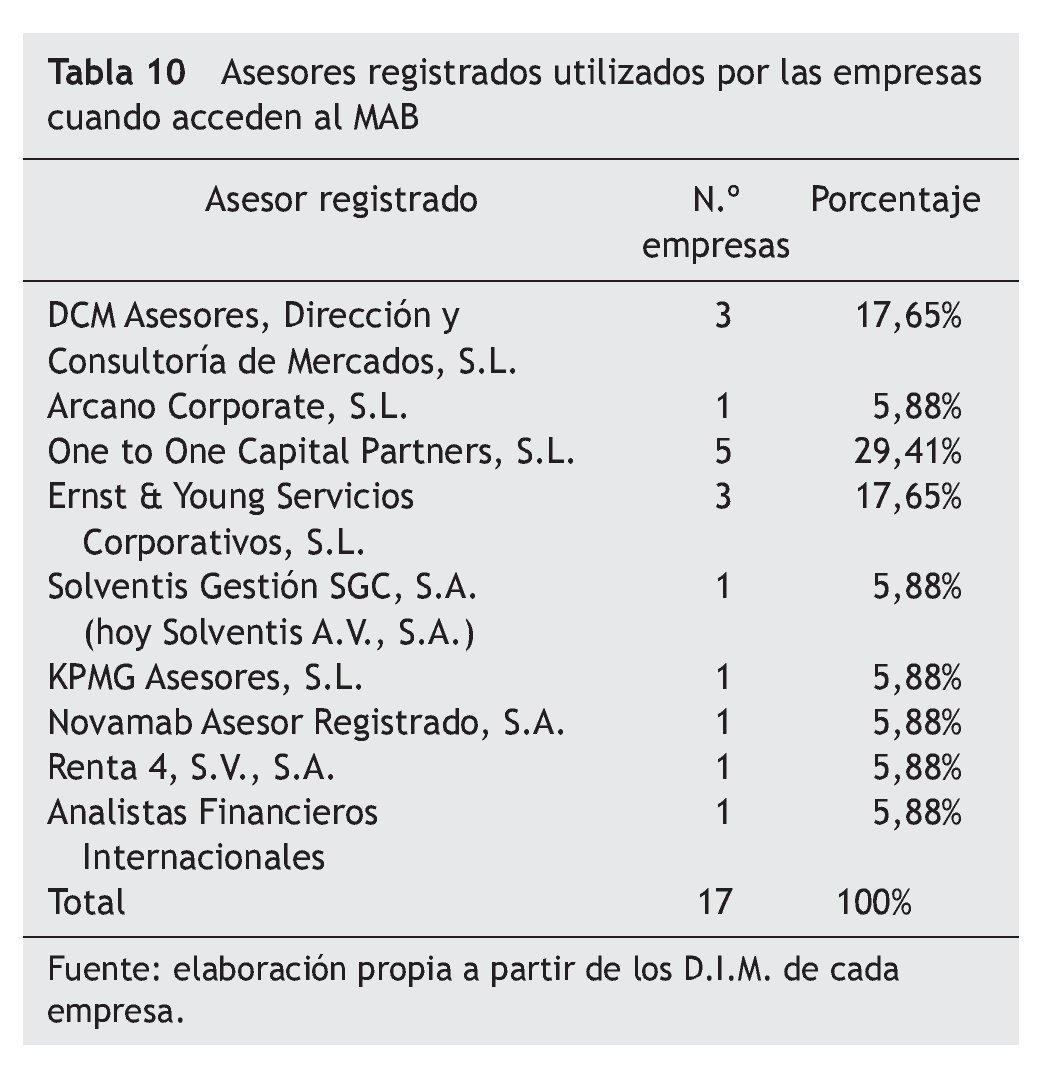

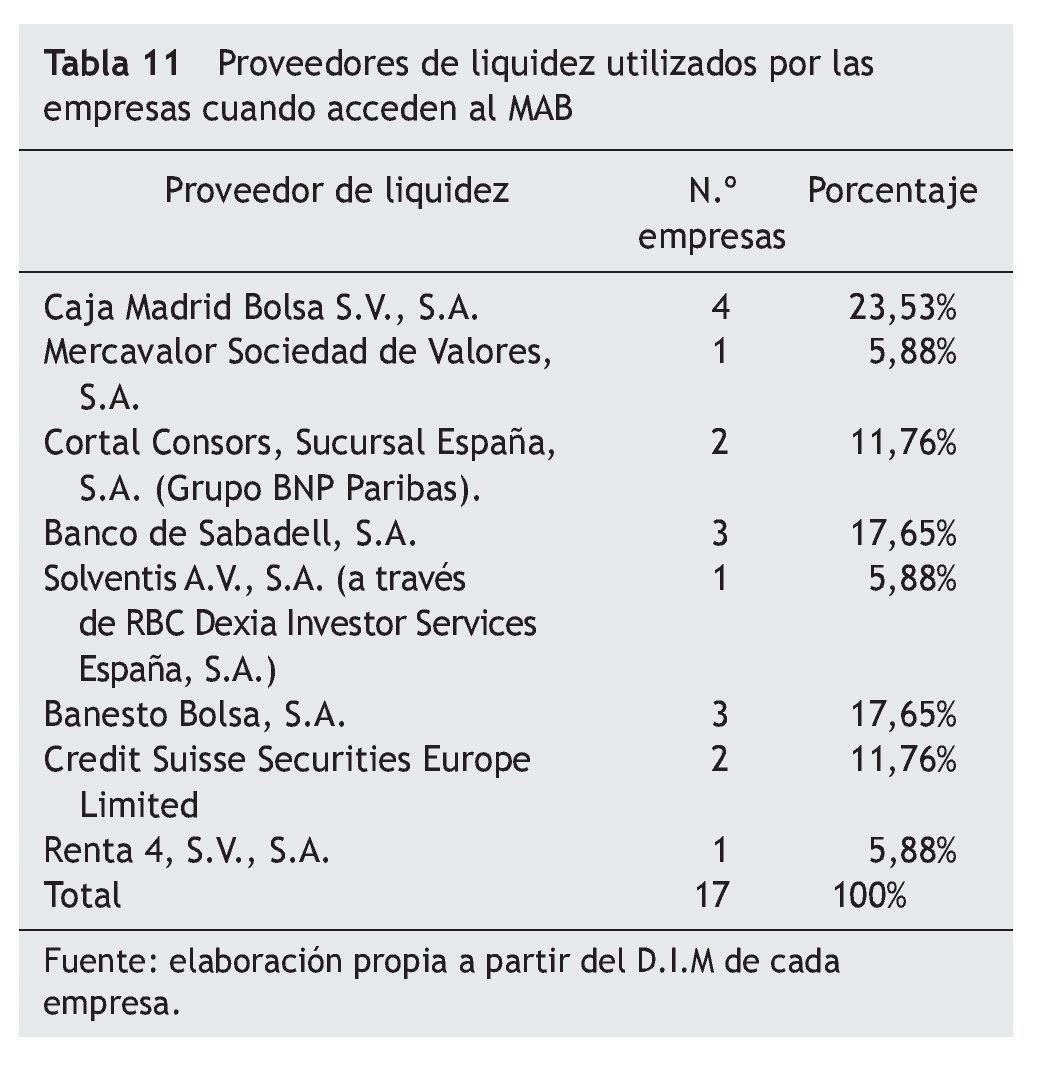

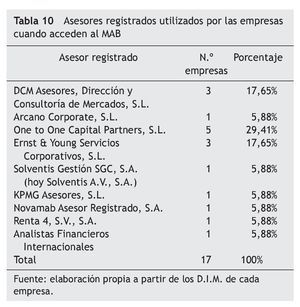

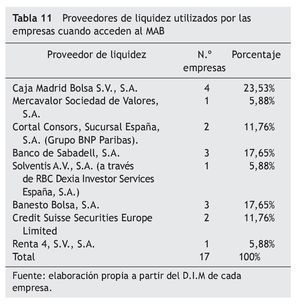

Por último, en relación a los asesores registrados y a los proveedores de liquidez, observamos en las tablas 10 y 11 cuáles son los preferidos por las compañías cuando acceden al MAB.

El asesor registrado más utilizado es One to One Capital Partners. En cuanto a los proveedores de liquidez, los más utilizados son tres entidades financieras españolas, Caja Madrid Bolsa, seguida de Banco de Sabadell y Banesto Bolsa.

5. Efectos de la operación en las magnitudes económico¿financieras de las empresas presentes en el MAB4

En este apartado hemos utilizado la información de las 12 empresas que han empezado a cotizar en los ejercicios 2009 o 2010. Para todas ellas, en su conjunto, se puede hacer una primera valoración de los efectos de la salida al mercado en las magnitudes económico¿financieras, tanto a nivel de balance, como a nivel de resultados.

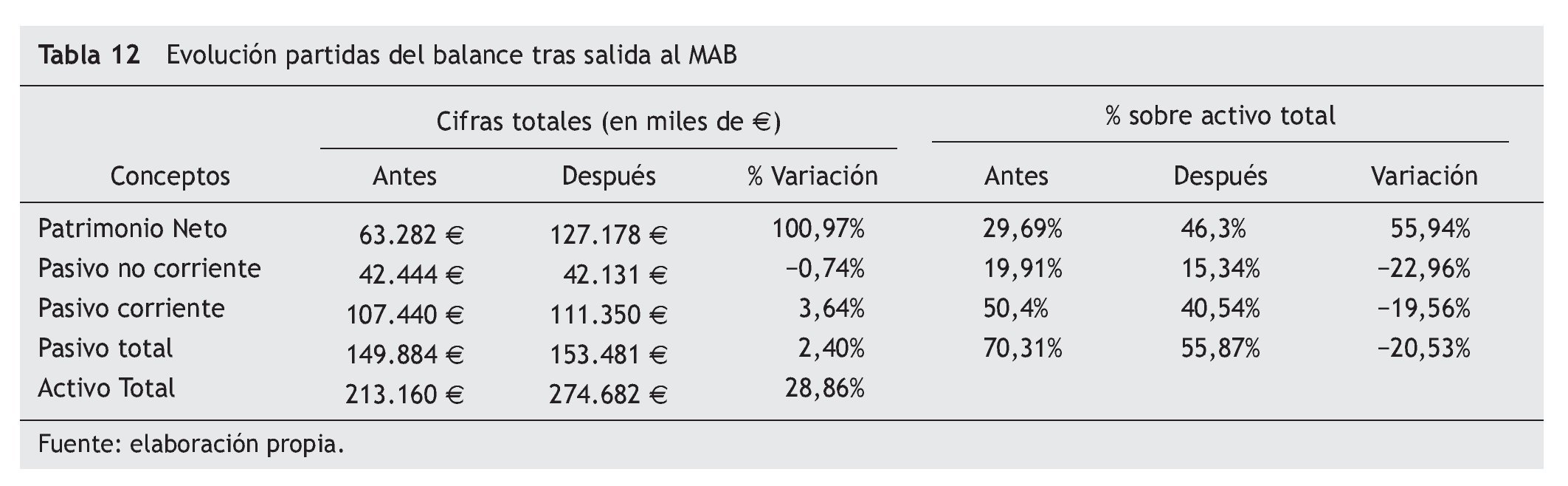

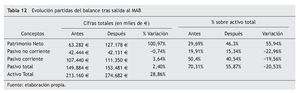

Por lo que respecta al balance, la tabla 12 muestra cómo se han comportado sus partidas más significativas antes y después de la operación de salida al mercado. El análisis se hace a dos niveles. Por una parte, utilizamos las cifras totales de cada partida antes y después de la operación de salida al MAB y calculamos su variación en porcentaje. Por otra parte, calculamos lo que representa, en términos porcentuales, cada partida sobre el activo total, antes y después de la operación, para observar su evolución.

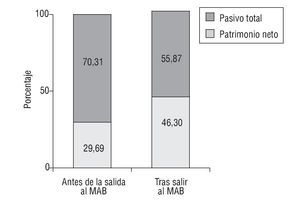

En general, todas las partidas del balance evolucionan positivamente con la salida de las empresas al mercado. En primer lugar y como no podía ser de otra forma, la estructura financiera de las compañías mejora considerablemente tras la operación, porque el patrimonio neto de las compañías crece de manera importante, en un 100,97%, mientras que el crecimiento del pasivo total no alcanza el 2,5%, se queda en el 2,40%. Las empresas ganan así, como se observa en la figura 13, autonomía financiera y capacidad de autofinanciación, porque el patrimonio neto pasa a representar un 46,3% del total de recursos, frente al 29,69% que representaban anteriormente, descendiendo con ello, la dependencia de las compañías de la financiación ajena, que de representar un 70,31% del total de recursos, pasa a representar algo menos del 56% de los mismos. En definitiva, la salida al MAB contribuye a que las empresas fortalezcan y hagan más sólidos sus fondos propios frente a la financiación ajena, de forma que se alcanza una mayor solvencia patrimonial. No podemos olvidar que ese era uno de los motivos para salir a cotizar al MAB.

Figura 13 Patrimonio Neto y Pasivo Total antes y después de la operación de salida al MAB. Fuente: elaboración propia.

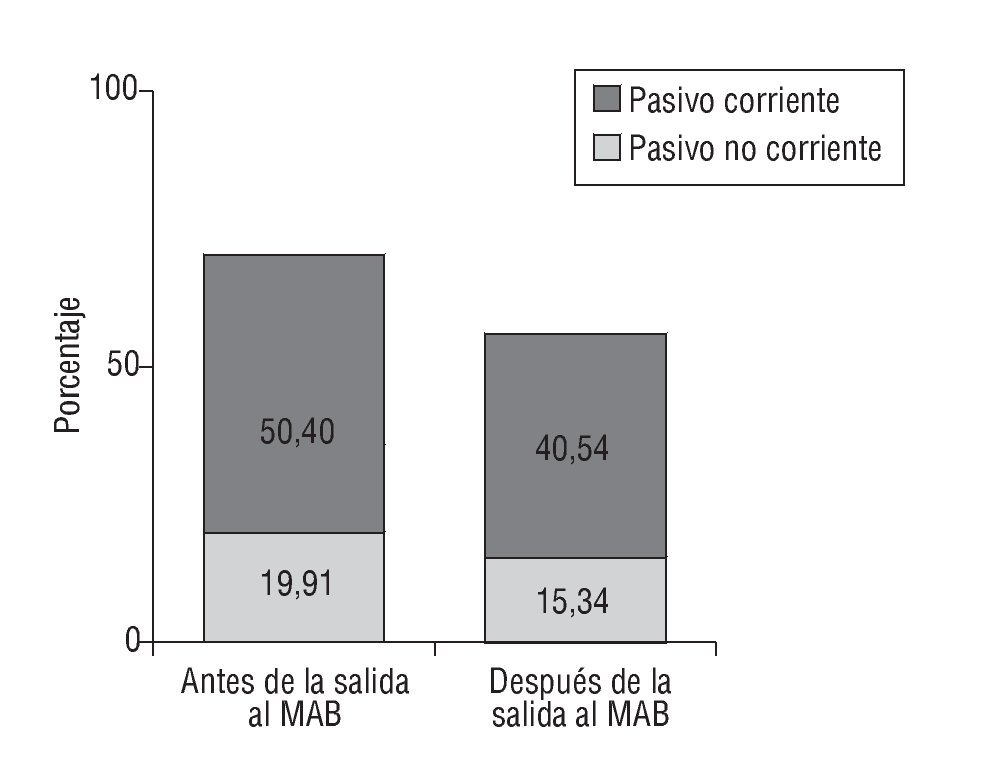

En cuanto a la estructura del pasivo, como se observa en la figura 14, sigue dominada claramente por el corto plazo (pasivo corriente), que además gana peso sobre el largo plazo (pasivo no corriente). Está formado fundamentalmente por acreedores comerciales y también por deuda a corto. El hecho de que haya ganado presencia en la estructura de pasivo sobre el largo plazo, pone de manifiesto los efectos de la crisis en cuanto a las dificultades de pago se refiere.

Figura 14 Estructura de pasivo antes y después de la operación de salida al MAB. Fuente: elaboración propia.

En segundo lugar, la salida al MAB potencia la capacidad de inversión de las empresas, en este sentido, el activo total de las compañías crece casi un 30%. Cotizar en el MAB significa tener una fuente de financiación para apalancar y aumentar los recursos propios y poder así crecer y ser más competitivos. Precisamente, las empresas acceden al MAB para hacer realidad sus deseos de crecer y expandirse, aprovechando las ventajas que aporta el mercado para hacer frente a sus planes de negocio futuro. Las empresas del MAB apuestan decididamente por una estrategia de crecimiento y expansión. El 81,81% de las mismas optan por la expansión internacional, siendo los destinos más importantes América Latina y Europa y dentro de ésta, Portugal e Italia. El hecho de vender en el exterior indica potencial de crecimiento, así como cierto nivel de solvencia. También demuestra que las compañías han logrado atraer con sus productos a clientes con perfiles distintos y adaptarse a otros criterios, lo que evoca la idea de innovación.

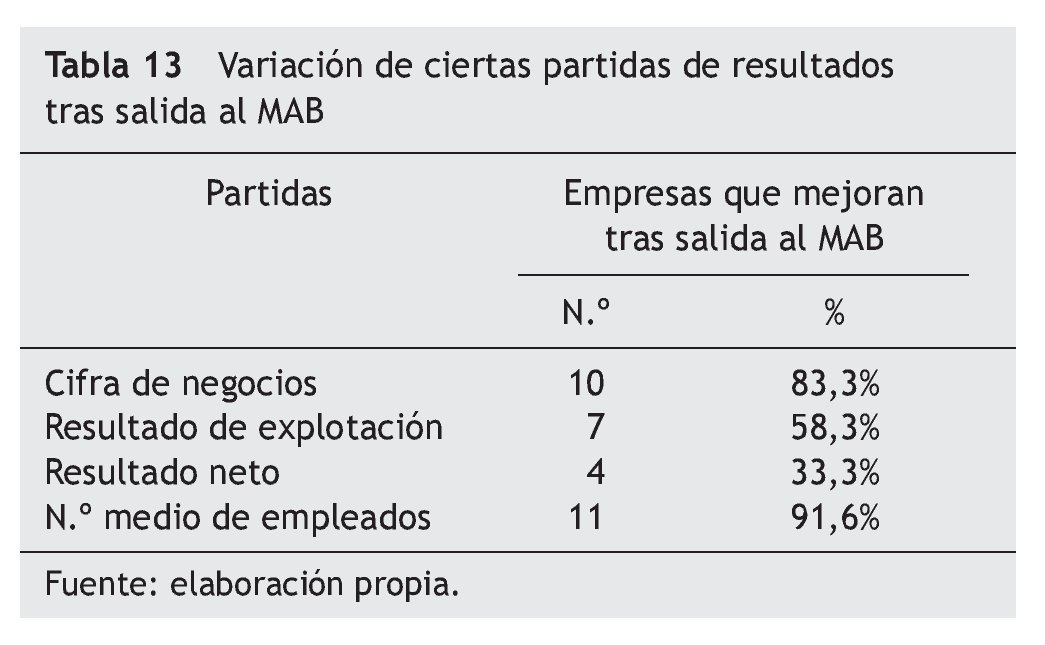

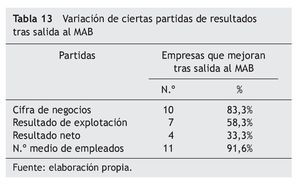

Por lo que respecta a los resultados, la tabla 13 resume, en términos porcentuales, cómo se han comportado las partidas más representativas de la cuenta de pérdidas y ganancias de las 12 compañías objeto del análisis de este apartado, tras la operación de salida al mercado, en el sentido de si han mejorado. El estudio de estas partidas debe ser tomado con cautela puesto que normalmente los efectos beneficiosos de la salida al MAB, en la cuenta de resultados, requieren más años para aflorar. En este sentido, las empresas que empiezan a cotizar en el MAB suelen estar inmersas en procesos de fuerte expansión que exigen incurrir en unos costes iniciales muy elevados.

La cifra de negocio tiene una evolución positiva. El 83,3% de las empresas del MAB experimentan un crecimiento de su cifra de negocios tras la salida al mercado. Son sólo dos las empresas que tras la salida al MAB ven decrecer su cifra de negocios.

El resultado de explotación también se comporta positivamente en términos medios, aunque el porcentaje de empresas que logra hacer crecer esta partida es inferior al anteriormente visto para la cifra de negocios, debido a que la situación económica mundial y la española, en particular, han generado un entorno de incertidumbre que ha provocado una notable contracción de los mercados y condicionado fuertemente el comportamiento del consumo, especialmente a lo largo del ejercicio 2010. A pesar de esto, el resultado de explotación crece en el 58,3% de los casos analizados.

La cifra de beneficio neto mejora en 4 da las 12 empresas, por lo que las buenas expectativas de los negocios no han conseguido todavía trasladarse a la cifra global de beneficio de las empresas.

Por último, en cuanto al número medio de trabajadores, el 91,6% de las compañías que salen al MAB ha conseguido crear empleo. Al contrario que la dinámica general de las empresas españolas, que, en el contexto de crisis en que se mueven, incluidas las que cotizan en el primer mercado, han destruido empleo, las empresas del MAB, tras su salida al mercado, logran crear empleo. Esto pone de manifiesto la importancia que tienen las pymes en la economía española, especialmente en lo que se refiere a la fuerza laboral. Este dato de creación de empleo es alentador y debe ser utilizado para lograr que los poderes públicos aprueben medidas que fomenten el MAB y para conseguir el apoyo de las empresas y de los inversores al mismo.

6. Otras cuestiones

En primer lugar, en cuanto al control, destacar que como era de esperar, en la mayoría de los casos, la estructura accionarial de las compañías no se ve afectada por la salida al mercado. El control de las empresas no cambia de manos.

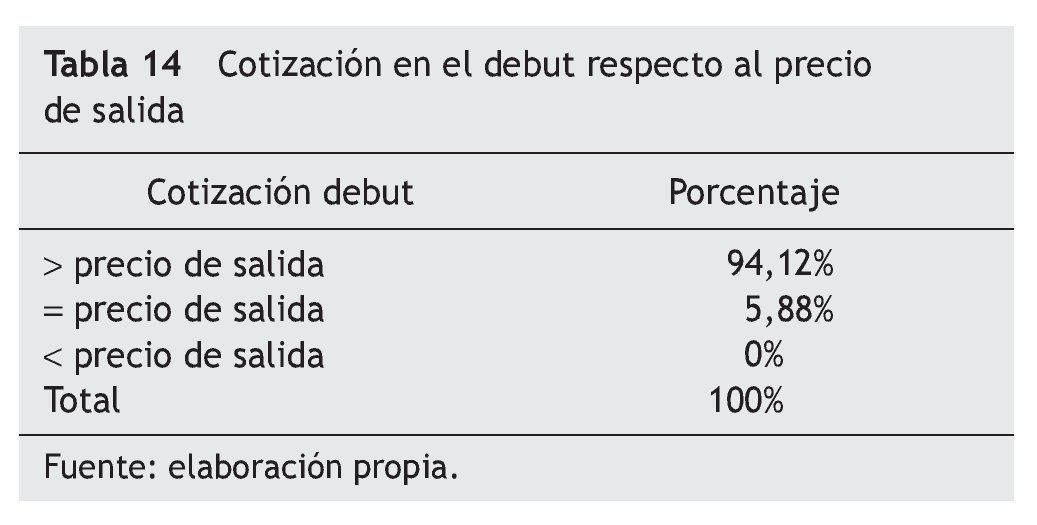

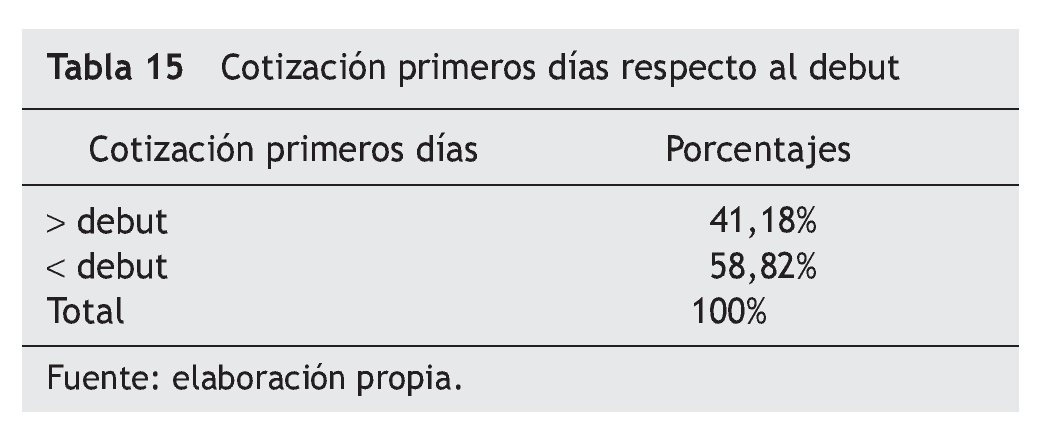

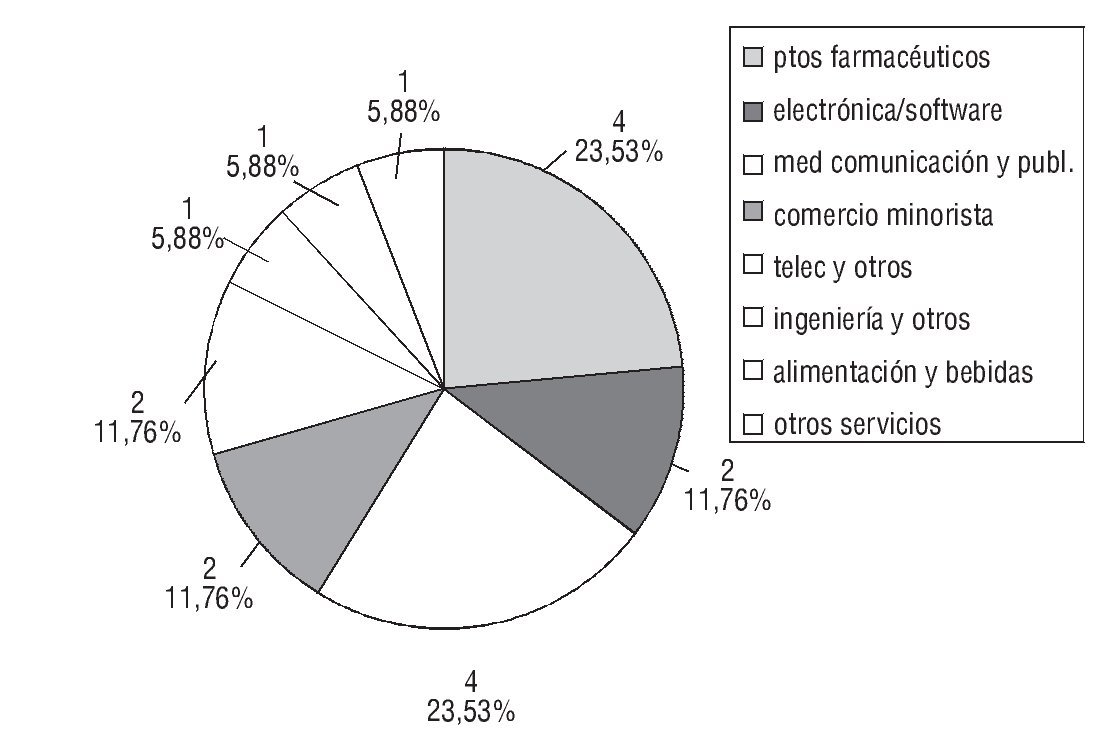

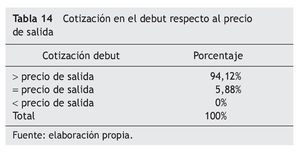

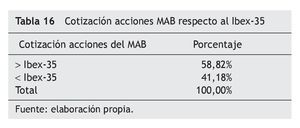

Por lo que respecta al comportamiento bursátil de las compañías, el MAB es un mercado muy condicionado por el escaso volumen de negociación de sus valores, hay poca liquidez. Tal como muestran las tablas 14, 15 y 16, prácticamente la totalidad de las compañías debutan en el mercado al alza. Sólo una compañía cierra el día de su debut en tablas, al mismo precio que el de salida. A pesar de este debut al alza, la mayoría de las compañías, tras los primeros días de negociación, cierran por debajo del precio al que cerraron en el día de su debut. No obstante, y a pesar de la tormenta que azota a los mercados bursátiles en la actualidad, la mayoría de las empresas del MAB tienen un comportamiento mejor que el del Ibex¿35.

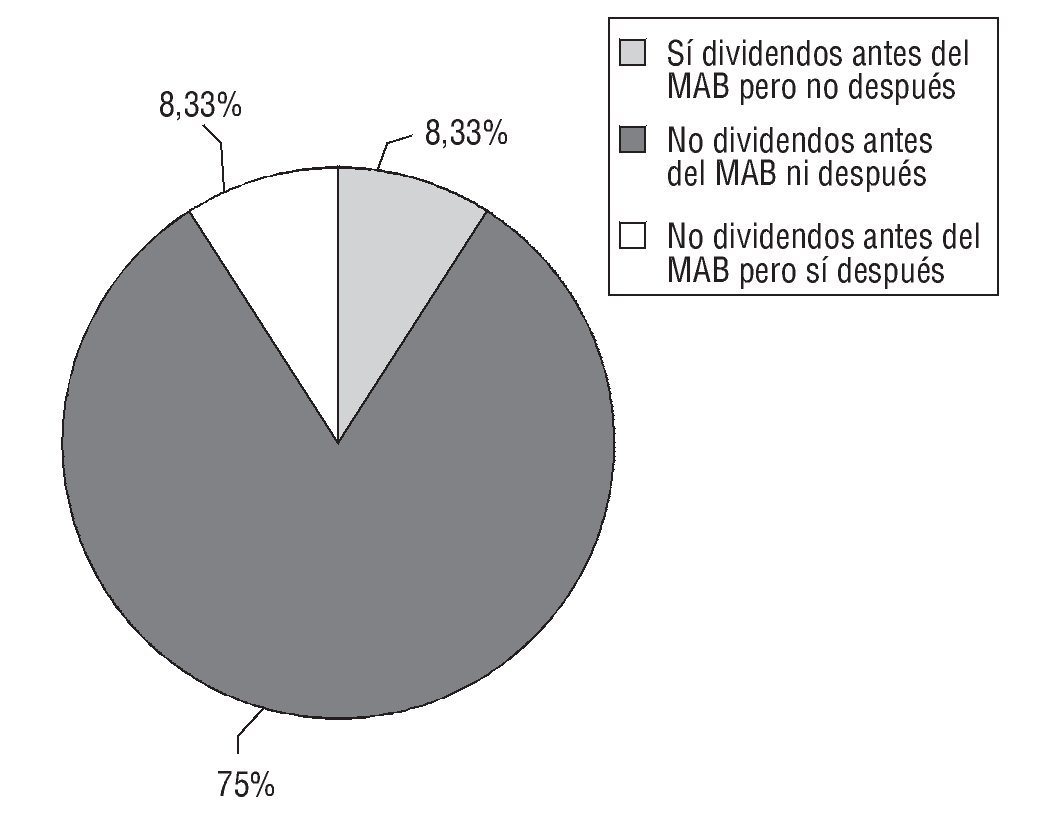

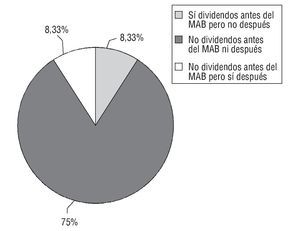

En cuanto a la política de dividendos, diferenciamos entre las empresas que han salido a cotizar antes de 2011 y las que lo han hecho a lo largo de 2011. Respecto a las primeras, como se observa en la figura 15, la mayoría de las empresas optan por emplear los beneficios generados en la autofinanciación.

Figura 15 Política de dividendos de las empresas del MAB. Fuente: elaboración propia.

Por lo que respecta a las compañías que han accedido al MAB a lo largo del año 2011, el 60% no ha repartido nunca dividendos, mientras que el 40% sí los ha repartido alguna vez.

En definitiva, el 70,6% de las compañías del MAB nunca han repartido dividendos, ni antes ni después de su salida al mercado.

7. Conclusiones

Las conclusiones fundamentales alcanzadas, una vez realizada la valoración global del MAB son las siguientes:

• Las empresas que optan al MAB son pymes de tamaño mediano.

• Está compuesto por empresas jóvenes, con una edad igual o inferior a 10 años.

• Las empresas que cotizan en el MAB son españolas y proceden principalmente de Madrid, Galicia y Cataluña.

• Las empresas que acceden al MAB desarrollan su actividad en sectores jóvenes, con un fuerte componente tecnológico.

• Las empresas optan por la oferta de suscripción como fórmula para salir al MAB.

• El coste de la oferta oscila entre el 8% y el 12% del importe efectivo de la misma y sus partidas más importantes son los gastos de asesoramiento y los de colocación.

• Tras la salida al MAB, la estructura financiera de las empresas mejora considerablemente: sus fondos propios aumentan con respecto a sus recursos ajenos, por lo que se fortalece la solvencia empresarial.

• La salida al MAB potencia la capacidad de inversión de las empresas, que experimentan un crecimiento significativo de su activo total. La mayoría de ellas optan por la expansión internacional.

• Los resultados reflejan los efectos positivos que supone el estar cotizando en un mercado de valores, porque un porcentaje significativo de empresas que cotizan ven crecer su cifra de negocios y su resultado de explotación.

• El control de las empresas no cambia de manos tras la salida al mercado.

• Las acciones de las compañías que cotizan en el MAB debutan al alza, pero, tras los primeros días de negociación, cierran por debajo del precio a que cerraron en su debut. En la mayoría de los casos, se comportan mejor que el Ibex¿35.

En definitiva, la salida al MAB ha permitido a las empresas crecer y llevar a cabo sus proyectos de expansión utilizando una financiación de mayor calidad, con más fondos propios sobre recursos ajenos. Además, las empresas están manteniendo sus resultados, incluso aumentándolos, a pesar de su dinámica de fuerte expansión y a los efectos de la crisis.

1. Giralt Serra (2006), Cano Afi (2008), Cano Martínez et al. (2008), Sánchez¿Galán (2008), Pérez López y Palacín Sánchez (2009), Soler Vázquez-Guillén y Carro Meano (2009), Carro Meana y Veloso Pereira (2010), García Stuyck (2010), Martín Sanz et al. (2010), Palacín Sánchez et al. (2010), Pérez López et al. (2010) y García Pérez de Lema et al. (2011).

2. A estas 17 empresas habrá que añadir en 2012 Bionaturis, Suávitas, Ibercom y Carbures, que ya cotizan en el MAB.

3. En febrero de 2012, la Generalitat catalana ha anunciado la creación de un fondo de capital riesgo que apoyará la salida al mercado de las pymes catalanas. El objetivo es cubrir parte de la oferta que una empresa realice para debutar en el MAB.

4. No se incluyen en este análisis las compañías Euroespes, Catenon, Lumar, Secuoya ni Griñó, porque son empresas que entran en el MAB en el ejercicio 2011 y no están aún disponibles las cuentas anuales correspondientes a este ejercicio. Por tanto, en estos momentos, no tenemos información suficiente para hacer una valoración de lo que supone la operación de salida para las mismas.

Recibido el 9 de abril de 2012; aceptado el 18 de junio de 2012

* Autor para correspondencia.

Correo electrónico:palacin@us.es (M.J. Palacín-Sánchez).

Bibliografía

Cano Afi, D., 2008. El AIM británico y el Alternext francés como referencias para el MAB EE español. Análisis Financiero Internacional 132 (2.º trimestre), 21¿29.

Cano Martínez, D., García Mora, A., Guardado Rodríguez, M., 2008. MAB: impulso al tejido económico y productivo español. Revista de Bolsas y Mercados Españoles 4.º trimestre, 18¿28.

Carro Meana, D., Veloso Pereira, P., 2010. El Mercado Alternativo Bursátil. Una alternativa de financiación para empresas innovadoras en expansión. Colección Pocket Innova. Netbiblo, A Coruña.

DIRCE (Directorio Central de Empresas, 2010. INE.

García Pérez de Lema, D., Mariño Garrido, T., Duréndez Gómez¿Guillamón, A., Castilla Cubillas, M., Martínez García, F.J., Monreal Martínez, J., et al., 2011. Potencialidad del MAB en España. AECA, Madrid.

Garcia Stuyck, M., 2010. El MAB, una oportunidad de salida para el capital riesgo y de financiación para las pymes. Revista Española de Capital Riesgo 1, 81-86.

Giralt Serra, A., 2006. MAB: Mercado Alternativo Bursátil. Un mercado para valores que requieren un tratamiento singularizado. Revista Iberoamericana de Mercados de Valores 18 (julio), 3-8.

Martín Sanz, J., Alonso Ayala, M., Pinedo de Noriega, J.M., González Nieto¿Márquez, J., Gómez Lavín, C., Soto Cantero, J., et al., 2010. El Mercado Alternativo Bursátil. Alternativa para empresas en crecimiento. Auren, Madrid.

Palacín Sánchez, M.J., Pérez López, C., De la Torre Gallegos, A., Jiménez Naharro, F., 2010. El Mercado Alternativo Bursátil. Una oportunidad para Andalucía. Escuela Andaluza de Economía, Sevilla.

Pérez López, C., Irimia Diéguez, A.I., De la Torre Gallegos, A., Jiménez Naharro, F., Palacín Sánchez, M.J., Pérez López, P., 2010. Alternativas de financiación frente a la crisis. Wolters Kluwer España, Madrid.

Pérez López, C., Palacín Sánchez, M.J., 2009. ¿Por qué cotizar en los mercados bursátiles para pymes en Europa? Estrategia Financiera 263 (julio¿agosto), 48¿57.

Sánchez Galán, J.R., 2008. El Mercado Alternativo Bursátil (MAB): el mercado de las pymes. Estrategia Financiera 251 (junio), 64¿68.

Soler Vázquez-Guillén, L., Carro Meano, D., 2009. El Mercado Alternativo Bursátil, nuevo impulso a la financiación. Estrategia Financiera 263 (julio-agosto), 58-62.