El objetivo de este trabajo es proporcionar datos y analizar el Shadow Banking (SB) en un grupo heterogéneo de 9 países de América Latina. De nuestro trabajo se concluye que la naturaleza del SB de estas economías es distinta a la de las economías desarrolladas. Si bien en algunos países se realizan actividades de titulizaciones o bursatilizaciones, estas son relativamente pequeñas. El SB de estas economías podría estar relacionado con ciertas entidades de inclusión financiera que no están reguladas o cuentan con una regulación más laxa que el sector bancario tradicional.

The aim of this study is to provide data on and an analysis of Shadow Banking (SB) in a heterogeneous group of nine Latin American countries. It is concluded that in these economies, the nature of SB is different from that in developed economies. While securitisation activities are performed in some of these countries, they are relatively limited in scope. SB in these economies could be linked to certain financial inclusion institutions with a regulatory framework that is either non-existent or more lax than that which exists for banking institutions.

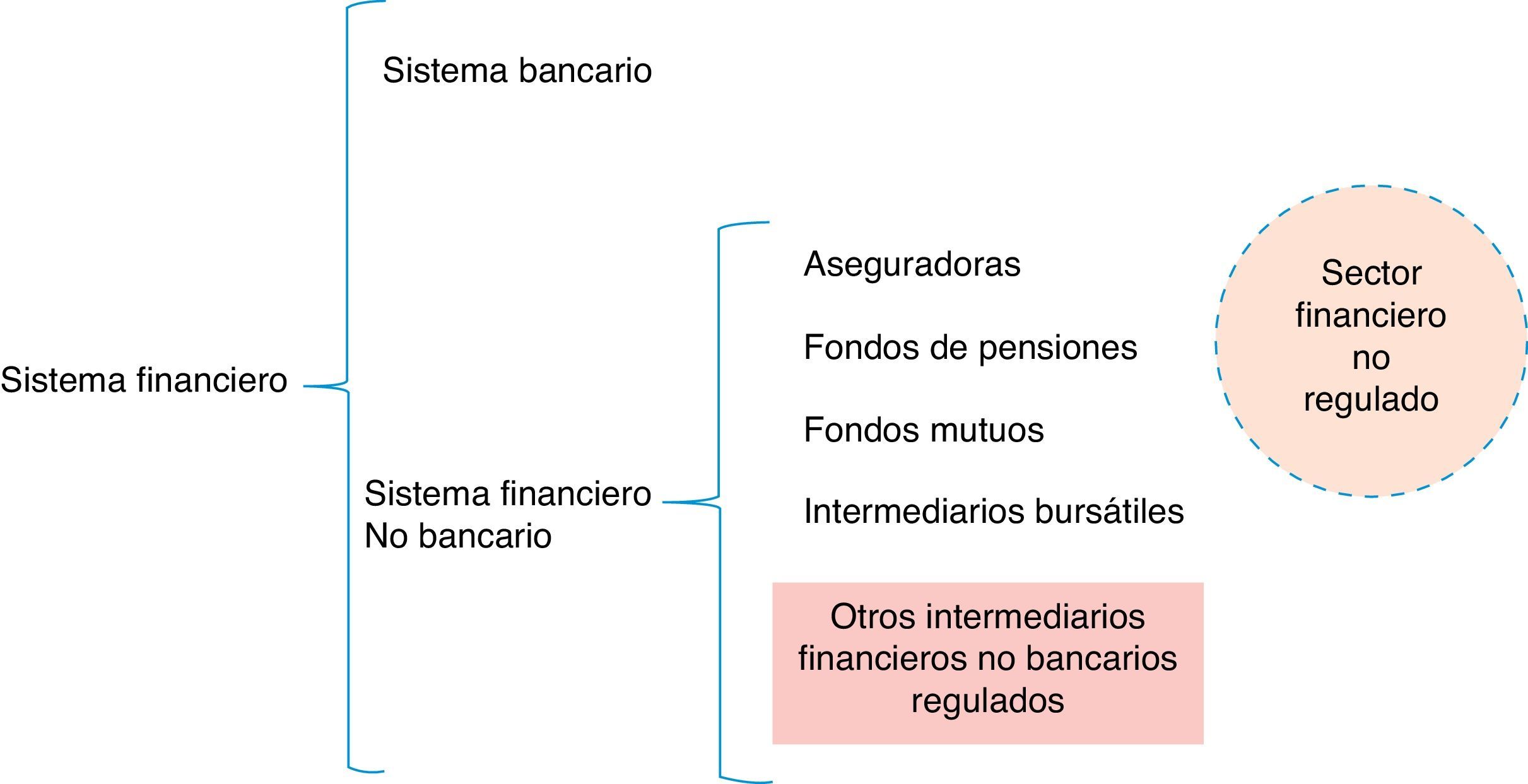

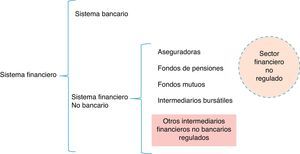

La crisis financiera en las economías desarrolladas puso de manifiesto el riesgo que suponen para el sistema financiero y la economía real las actividades de ciertas entidades financieras no bancarias que cuentan con una regulación más laxa que la de los bancos comerciales o no cuentan con ella; lo que se ha denominado el Shadow Banking (SB) o «banca paralela». El Financial Stability Board (FSB) define al SB como «un sistema de intermediación crediticia conformado por entidades y actividades financieras (total o parcialmente) que están fuera del sistema bancario tradicional, o de manera más simple como intermediación crediticia no bancaria» (FSB, 2011). El FSB indica que las autoridades financieras deben focalizar su atención en el sistema de intermediación de crédito que incluye entidades y actividades fuera del sistema bancario y que puede representar un riesgo sistémico, en particular por transformación de plazos y de liquidez, así como por potencialmente servir como canal de arbitraje regulatorio. El trabajo del FSB distingue diversas formas de SB: bursatilizaciones o titulizaciones, operaciones de reportos (Repos), fondos mutuos o fondos de inversión, y otras entidades financieras no bancarias.

El FSB también señala que las actividades de intermediación crediticia realizadas de forma apropiada son una alternativa valiosa a las actividades de los bancos. Por ejemplo, proveen a los participantes del mercado con fuentes alternativas de financiamiento y liquidez. Pueden además proporcionar crédito de forma menos costosa a la economía, al tener algunas de estas entidades cierta experiencia especializada en algunas funciones de intermediación del crédito.

Aunque el SB es un fenómeno que aparece en las economías desarrolladas, recientemente, empieza a surgir interés sobre el SB en las economías emergentes. El FSB, el Fondo Monetario Internacional y el Banco Mundial (FSB-WB-IMF, 2011) insisten en un informe en «la creciente proliferación y desarrollo de instituciones financieras que prestan y toman depósitos a muy pequeña escala a personas y pequeñas-medianas empresas», y destacan cómo su «rapidísimo crecimiento y su cada vez más estrecha conexión con el resto del sistema financiero (en especial los bancos) aunados a un marco regulatorio inadecuado y unos instrumentos de supervisión y capacidad limitadísimos, pueden tener consecuencias muy adversas en la estabilidad financiera de estas economías».

Según este informe estas entidades comprenden en su mayoría cooperativas de crédito y ahorro, instituciones microfinancieras, uniones de crédito, compañías financieras y organizaciones no gubernamentales. Todas ellas forman un grupo heterogéneo que ha crecido en los últimos años, y juegan un rol cada vez más importante a la hora de proveer servicios financieros a hogares y pequeñas y medianas empresas. Su crecimiento se ha debido a las crecientes demandas de expandir el acceso financiero. Gran parte de estas entidades realizan actividades financieras que hacen las veces de créditos bancarios, pero en un marco regulatorio más laxo que las instituciones bancarias. Además, el informe señala que su interconexión con el resto del sistema financiero es cada vez mayor, incluso con los bancos. Por ejemplo, los bancos trabajan conjuntamente con las microfinancieras apoyándoles con préstamos. Por todo ello, sus fracasos pueden tener un impacto adverso sobre ahorradores e inversores, que podrían poner en riesgo al sistema financiero.

Ghosh et al. (2012) tratan de medir el SB en las economías emergentes tomando un grupo de países de Asia y del Este de Europa, con especial hincapié en el caso de China. Para ello se preguntan si el SB constituye un riesgo significativo para los sistemas financieros de las economías emergentes. Señalan que la falta de información complica responder a esta pregunta. Empero, en base a los datos de que disponen, los autores señalan que la naturaleza del SB en estas economías «es relativamente simple, dado el nivel de sofisticación de los mercados financieros e instrumentos, tiene que ver menos con largas, complejas y opacas cadenas de intermediación, y más con entidades y actividades no bancarias que están débilmente o no reguladas». No obstante, al igual que en las economías avanzadas, podría representar riesgo sistémico tanto directamente, debido a su cada vez mayor importancia en el total del sistema financiero, como indirectamente, debido a su interconexión con el sistema bancario. Para la muestra de países que consideran, señalan que aunque su tamaño es relativamente pequeño, su crecimiento es muy marcado en los últimos años, y la mayor parte no están regulados. En concreto, el SB es medido «como préstamos fuera del sistema bancario», y no necesariamente implica transformaciones de madurez y apalancamiento. En su mayor parte está formado por un conjunto de instituciones que proveen recursos financieros alternativos a la economía, como uniones de crédito, cooperativas, microfinancieras, casas de empeño o montepíos e instituciones de arrendamiento y factoraje.

El objetivo de este trabajo es buscar y analizar los datos disponibles del SB en un grupo de países de América Latina: Argentina, Bolivia, Colombia, Ecuador, Guatemala, Honduras, México, Perú y Uruguay. La elección1 de estos países buscó contar con una muestra heterogénea de economías grandes, medianas y pequeñas de la región. Teniendo en cuenta la definición de SB del FSB, nuestro análisis se enfoca en los intermediarios financieros no bancarios que realizan intermediación de crédito y que se financian mediante depósitos del público, emisión de valores o préstamos bancarios, ya que son los que pudieran representar un riesgo por estar sujetos a retiros masivos en sus fuentes de financiamiento. Adicionalmente, se busca conocer si estas entidades están sujetas a regulación prudencial, y si esta regulación es similar a la regulación bancaria, o es más laxa. Hasta la fecha, no tenemos conocimiento de que existan este tipo de trabajos en la región.

Para recabar la información necesaria analizamos 2 fuentes. Por un lado se buscó y recogió información pública disponible en páginas web de bancos centrales, superintendencias y reportes de estabilidad financiera de estas autoridades. Por otro, debido a las grandes lagunas en la información pública sobre este tipo de intermediarios, se diseñó y aplicó una encuesta, la cual fue enviada a los bancos centrales y superintendencias.

El trabajo está dividido en 2 secciones. En la primera sección se discute la información encontrada sobre la naturaleza de los intermediarios financieros en los 9 países, así como su regulación y supervisión. En la segunda y última se discuten las principales conclusiones.

2Panorama de los intermediarios financieros no bancarios por paísA pesar de la heterogeneidad, todos los sistemas financieros de los países latinoamericanos están poco desarrollados, y se encuentran dominados por el sector bancario. El tamaño de los intermediarios financieros no bancarios en América Latina es pequeño e inferior al del resto de los países agrupados por distintos niveles de ingreso en el mundo (De la Torre et al., 2012).

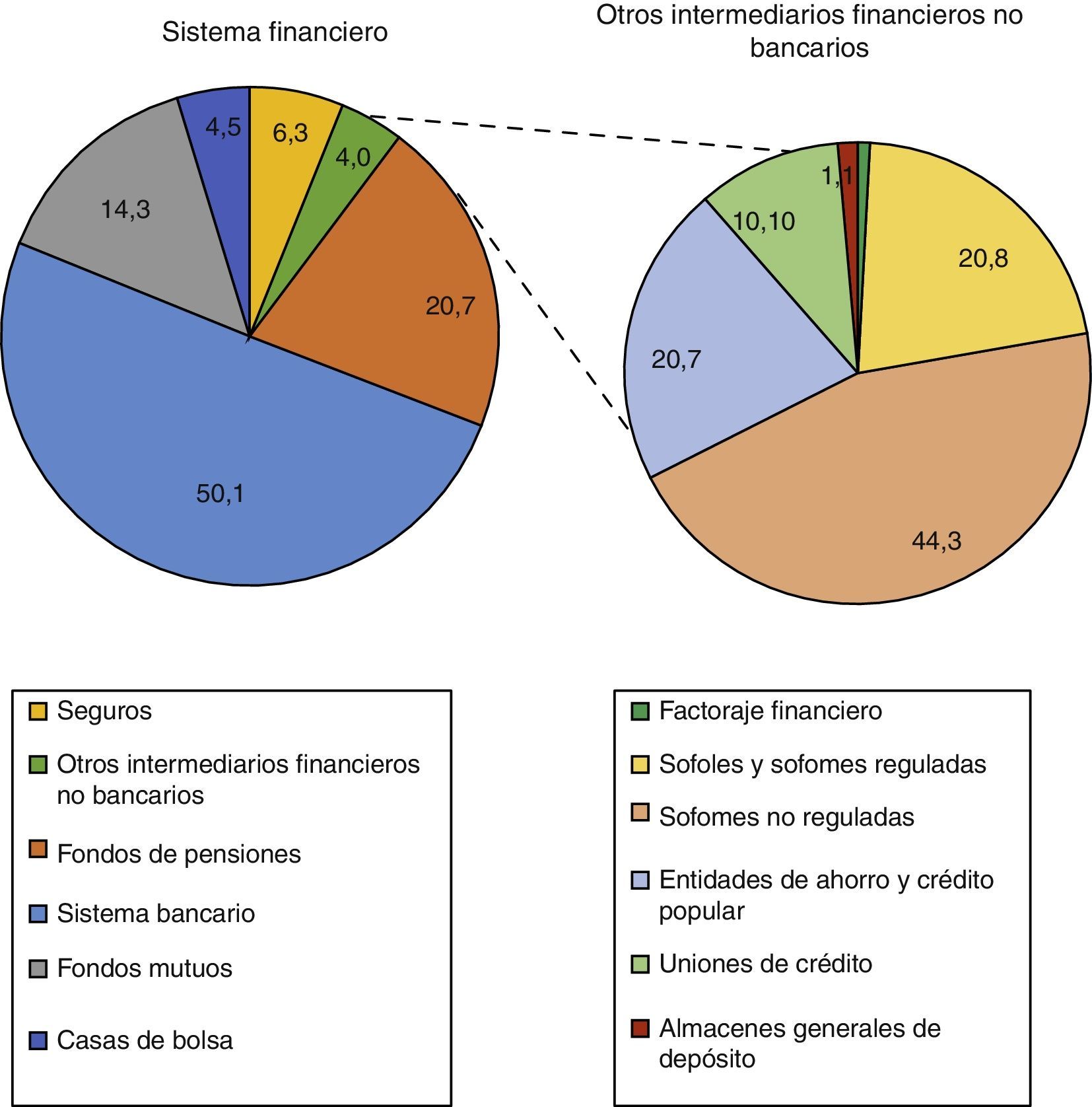

La titulización de activos en Latinoamérica representa menos del 1% del PIB, mientras que en economías avanzadas equivalía al 8% del PIB (Didier y Schmuckler, 2013). Aunque en países como México2 han aumentado recientemente el número y los activos manejados por vehículos financieros que realizan intermediación crediticia, no es una actividad generalizada en la región. Por ello, el análisis del SB que se realiza en este apartado se enfoca en los intermediarios financieros no bancarios que realizan intermediación de crédito, ya que son los que pudieran representar un riesgo por estar sujetos a retiros masivos en sus fuentes de financiamiento (fig. 2). Adicionalmente, se busca conocer si estas entidades están sujetas a regulación prudencial, y si esta regulación es similar a la regulación bancaria.

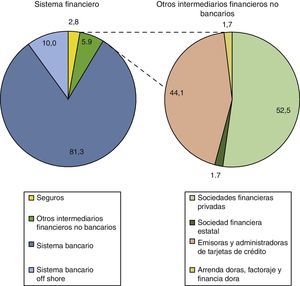

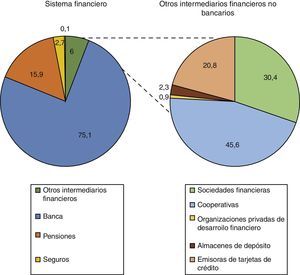

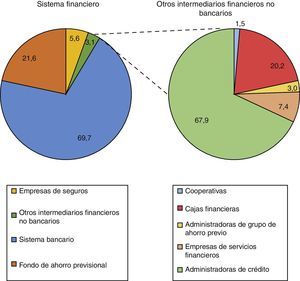

Para cada país se estima la estructura del sistema financiero con base en saldos de activos totales de los intermediarios financieros a diciembre de 2012. Mediante esta estructura es posible medir el tamaño relativo de los intermediarios. Cabe destacar que la estructura del sistema financiero que se presenta se realiza tratando de homologar la información e incorporar esta en una misma estructura (figs. 1 y 2). No todos los países consideran una misma estructura del sistema financiero. Este ejercicio de homologación, a nuestro saber, no se ha realizado.

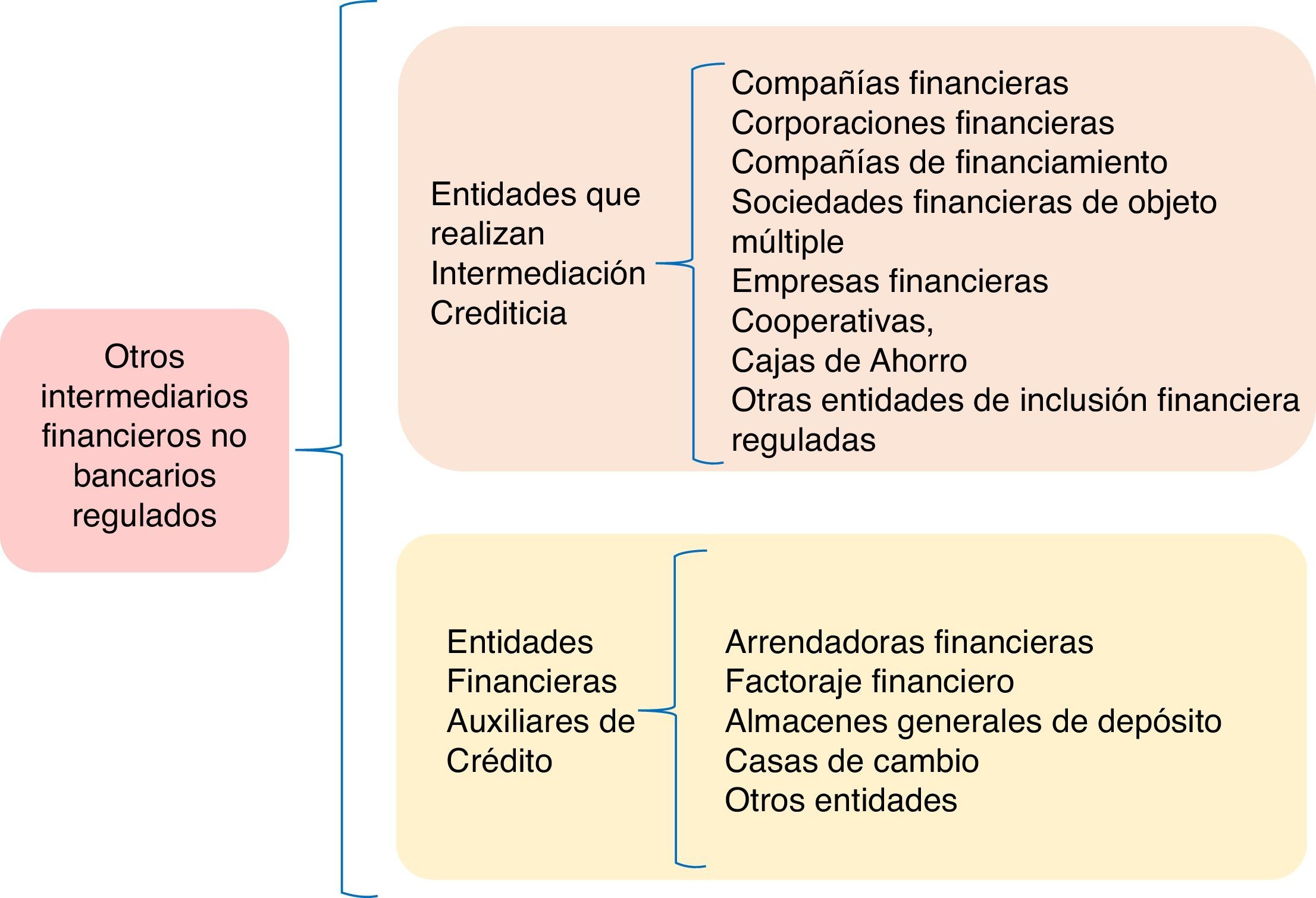

Como parte de los intermediarios financieros no bancarios se considera a las entidades auxiliares de crédito y a los intermediarios que realizan actividades de intermediación de crédito de manera similar a las actividades bancarias, al recibir recursos a través de depósitos del público o de la emisión de valores, y otorgar crédito.

Las entidades auxiliares de crédito son comunes en la mayor parte de los países latinoamericanos revisados y tienen una participación relativamente pequeña en su sistema financiero. En cuanto a los otros intermediarios financieros no bancarios es donde hemos encontrado mayor diversidad. En general, están formados por las sociedades financieras, las corporaciones financieras, las empresas financieras, las cajas municipales, las compañías de financiamiento y las cooperativas de ahorro y crédito3. El riesgo al sistema financiero total por parte de estos intermediarios financieros no bancarios está en función de su tamaño relativo, de si están regulados o no, y del tipo de crédito que otorgan, considerando que los créditos hipotecarios y para infraestructura suelen ser a largo plazo.

En caso de las entidades no reguladas (fig. 1), sería valioso conocer sus fuentes de financiamiento y el tipo de crédito que otorgan, como una indicación del plazo del crédito. Para elaborar nuestro estudio tratamos de buscar información sobre estas entidades. Como preveíamos, la información de estas entidades —comúnmente denominadas sector financiero informal4— es muy escasa (CGAP y BM, 2010; Pedroza, 2011; Financial Access Survey, 2014). No obstante, de las encuestas a hogares, como las elaboradas por la CAF (2011) y el Banco Mundial (Demirgüç-Kunt y Klapper, 2012), se deduce la importancia del sector financiero informal en la región. Estos intermediarios podrían ser uno de los potenciales riesgos de SB de las economías emergentes, por su falta de regulación y supervisión, así como por su tamaño. Según el estudio del Banco Mundial, en América Latina y el Caribe más de 250 millones de adultos están al margen del sistema financiero formal. Solo el 10% reporta haber ahorrado en el sector financiero formal y el 16% en el sector informal. El 8% de los adultos reporta haberse endeudado con una institución financiera formal; el 22% declara haberse endeudado con amigos o familiares.

A pesar de que el sector informal provee oportunidades a la población excluida, la participación de un amplio porcentaje en este sector disminuye la intermediación eficiente de los recursos y aumenta la vulnerabilidad a los shocks, poniendo en riesgo la estabilidad financiera (Roa, 2014). Este tipo de transacciones, además, pueden dar lugar a actividades ilegales, como el lavado de dinero o la financiación del terrorismo. En nuestro trabajo, debido a la falta de datos, no ha sido posible dar información de la misma naturaleza que la del sector financiero formal, ni formular los posibles riesgos de la actividad no regulada. No obstante, de los datos de encuesta de demanda se deriva la posible subestimación del tamaño de los intermediarios financieros no bancarios no regulados.

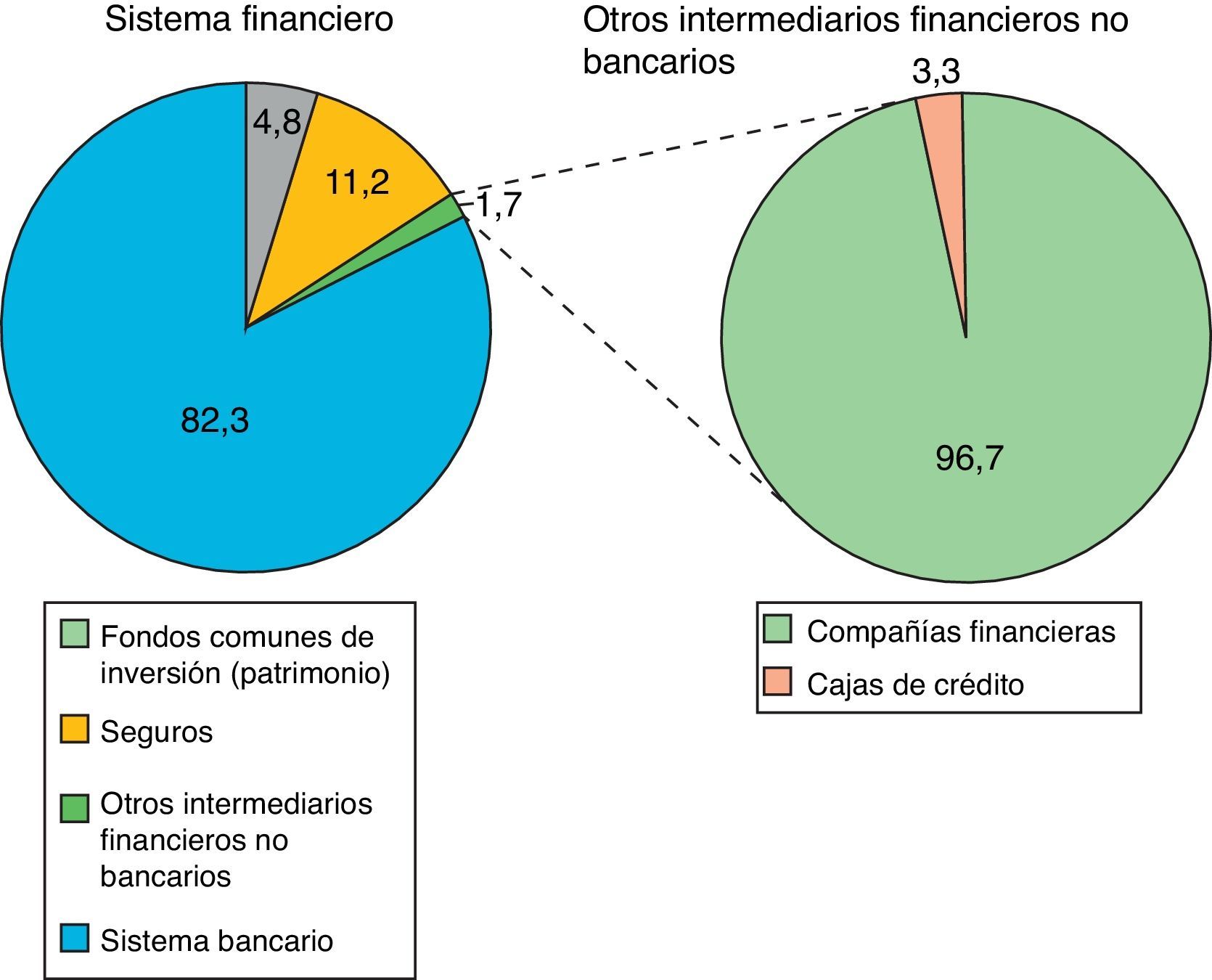

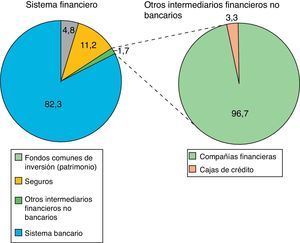

2.1ArgentinaLa regulación y supervisión del sistema financiero le corresponde al Banco Central de la República Argentina (BCRA) a través de la Superintendencia de Entidades Financieras y Cambiarias. Las entidades consideradas como parte del sistema financiero5 para el BCRA son: bancos privados, bancos públicos, compañías financieras y cajas de crédito. Presentamos también datos de los fondos comunes de inversión y del mercado asegurador para comparar su participación de forma semejante a la de los otros países analizados.

Los bancos privados agrupan a 3 clases de entidades: los bancos comerciales, los bancos de inversión y los bancos hipotecarios. En conjunto, los activos del sistema bancario argentino representan 82,3% del total de activos del sistema financiero (fig. 3).

Argentina. Estructura del sistema financiero e intermediarios financieros no bancarios.

Fuente: elaboración propia con información del Banco Central de la República Argentina, Fondo de Garantía de Sustentabilidad - Administración Nacional de la Seguridad Social, Superintendencia de Seguros de la Nación y Cámara Argentina de Fondos Comunes de Inversión.

Las aseguradoras son supervisadas por la Superintendencia de Seguros de la Nación. La participación de estas entidades financieras es de 11,2%. La Cámara Argentina de Fondos Comunes de Inversión reporta información sobre el patrimonio de estos fondos, el cual representa el 4,8% de los activos totales del sistema financiero. En 2007 se crea el Fondo de Garantía de Sustentabilidad con los objetivos de contribuir al desarrollo sustentable de la economía nacional, preservar los recursos destinados a la seguridad social y atenuar el impacto negativo que sobre el régimen de seguridad social pudiese tener la evolución de variables económicas y sociales.

El BCRA clasifica 2 tipos de intermediarios financieros no bancarios: las compañías financieras y las cajas de crédito cooperativas. Su participación en los activos del sistema financiero es pequeña (fig. 3).

Las compañías financieras se especializan en operaciones a plazo. Estas operaciones incluyen: recepción de depósitos a plazo, emisión de letras y pagarés, anticipos y gestión sobre créditos provenientes de ventas, inversiones propias y gestión por cuenta ajena de valores mobiliarios. La regulación en cuanto a la creación y expansión de estas entidades financieras comparte en gran medida lo estipulado en el Marco Normativo de la Superintendencia y del BCRA. Estas entidades representan casi el total de los activos de los intermediarios financieros no bancarios.

Las cajas de crédito cooperativas, o cajas de crédito, otorgan préstamos para pequeñas y medianas empresas. En 2007 el BCRA reglamentó las disposiciones de la ley para impulsar el desarrollo de estas entidades orientadas al otorgamiento de créditos a sectores económicos excluidos por el sistema bancario, a través de fijarles requisitos significativamente menores para el otorgamiento de los préstamos. Pueden recibir depósitos, además de expedir letras de cambio giradas contra los depósitos a la vista por parte de sus titulares. Las cajas de crédito no pueden transferir sus fondos a entidades de otra naturaleza jurídica ni transformarse en entidades comerciales. Su participación dentro de los intermediarios financieros no bancarios es de apenas el 3,3%. Se deriva entonces que los intermediarios financieros no bancarios en Argentina deberían representar un riesgo bajo para el sistema financiero en su conjunto, ya que tienen una participación pequeña, y aunque su regulación es distinta a la del sistema bancario tradicional, están reguladas y supervisadas por el BCRA.

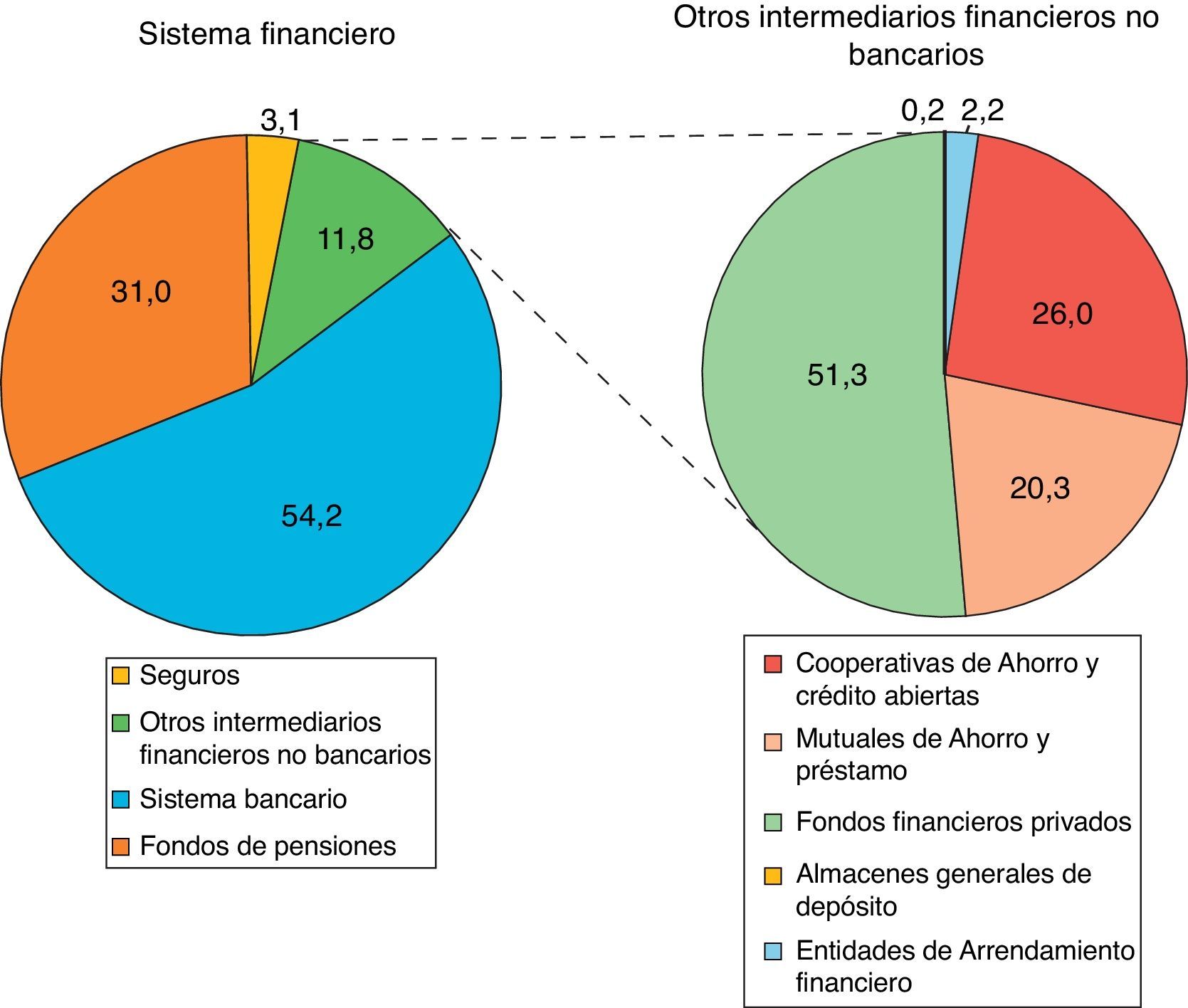

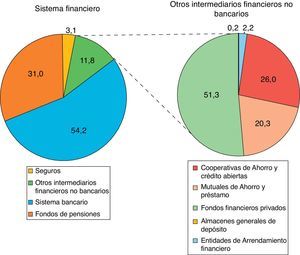

2.2BoliviaEn la nueva Constitución Política del Estado (2009) se determinan algunos principios para el sector financiero boliviano enfocados en promover la inclusión financiera de los sectores de la micro y la pequeña empresa, así como la creación de entidades financieras no bancarias con fines de inversión socialmente productiva. Adicionalmente, en la nueva Constitución se establece la actual Autoridad de Supervisión del Sistema Financiero (ASFI). La ASFI se adjudica un rol activo en el desarrollo del país, promoviendo que el sistema financiero se constituya en el impulsor del crecimiento y el desarrollo económico. Un ejemplo son las metas de apertura de puntos de atención financiera en localidades con baja o nula bancarización (ASFI, 2009).

La ASFI (2009) considera como parte del sistema financiero boliviano a los bancos, las cooperativas de ahorro y crédito, los mutuales de ahorro y préstamo y los fondos financieros privados. Estos 4 grupos de intermediarios financieros realizan como actividad principal la intermediación financiera6. Estas entidades, junto con las entidades de segundo piso, las empresas de arrendamiento financiero y los almacenes generales de depósito, son supervisados por la ASFI.

Las entidades que forman el grupo de intermediarios financieros no bancarios son las cooperativas de ahorro y crédito abiertas, las mutuales de ahorro y préstamo, los fondos financieros privados, los almacenes generales de depósito y las entidades de arrendamiento financiero (fig. 4). Estas entidades representan el 11,8% del total de activos del sistema financiero boliviano. Los porcentajes restantes se dividen de la siguiente manera: banca múltiple o bancos7, 42,4%; bancos especializados en microfinanzas, 10,7%; fondos de ahorro programado, 31,0%; compañías de seguros y fianzas, 3,0, y entidades de segundo piso, 1,0%. Todos los bancos poseen una actividad importante en el sector de microcréditos, pero la ASFI suele analizar por separado a los bancos especializados en microfinanzas.

Las cooperativas de ahorro y crédito abiertas están autorizadas para realizar operaciones de intermediación financiera y prestar servicios financieros al público. Pueden recibir depósitos de dinero en cuentas de ahorro y en cuenta corriente (esta última con autorización de ASFI), emitir y colocar cédulas hipotecarias y bonos. Entre las operaciones activas que pueden realizar a favor de sus socios está el otorgar créditos a corto, mediano y largo plazos8. Al fines de 2013, en Bolivia había 26 cooperativas de ahorro y crédito abiertas con licencia de funcionamiento.

Existen, por su lado, 54 cooperativas de ahorro y crédito cerradas o societarias y 14 instituciones financieras de desarrollo que se encuentran en proceso de incorporación al ámbito de supervisión y que no cuentan aún con licencia de funcionamiento. Las autoridades buscan que estas cooperativas de ahorro y crédito sean incorporadas al perímetro regulatorio. En el proceso de adecuación se evalúa que generen y promuevan una adecuada gestión de riesgos, posibilitándoles la obtención de una licencia que les permitirá optar a la captación de recursos del público como fuente adicional de financiamiento. Con base en información preliminar de ASFI, dichas entidades tienen una participación aproximada del 2,1% en el sistema financiero. De acuerdo con estos datos, representan alrededor del 46% de los activos de las cooperativas de ahorro y crédito abiertas.

Las autoridades también buscan regular a las Instituciones Financieras de Desarrollo (IFD). Las IFD son fuente de crédito para el sector microempresario. En 2008 se dispone que se incorporen al perímetro de supervisión, como entidades de intermediación financiera no bancaria, organizadas como fundaciones, asociaciones sin fines de lucro o sociedades civiles, con la prohibición de captar recursos del público (desde 1998 bajo la Ley de Propiedad y Crédito Popular). Los datos preliminares de las autoridades financieras indican que su participación en el total de activos es de apenas el 0,1%.

Las mutuales de ahorro y préstamo son similares a las cooperativas, con excepción de que su naturaleza jurídica es la de asociación. Su tamaño ha disminuido en los últimos 10 años. Las mutuales están inspiradas en la solidaridad, con el objeto de que los asociados se brinden ayuda recíproca frente a riesgos eventuales. Aunque las cooperativas también tienen un fin desinteresado y enfocado en los miembros, reparten excedentes vinculados a los servicios utilizados.

Los fondos financieros privados son entidades de intermediación financiera no bancarias que realizan actividades de intermediación y prestación de servicios financieros en el marco de la Ley de Bancos y Entidades Financieras. Su finalidad es otorgar préstamos de microcrédito. Los almacenes generales de depósito son entidades filiales de una entidad de intermediación bancaria. La cantidad de activos que manejan es imperceptible como porcentaje del total de activos del sistema financiero.

Como veremos, de los países de nuestro estudio, Bolivia cuenta, junto con Ecuador, con el sector financiero no bancario de mayor tamaño en relación al tamaño de su sistema financiero. Esto se debe, esencialmente, al papel tan relevante de las instituciones de inclusión financiera en estas economías, en especial las cooperativas. Como se acaba de discutir, gran parte de este sector no está aún regulado y supervisado, por lo que podría ser eventualmente un riesgo para el sistema financiero en su conjunto. No obstante, la ASFI no considera que alguna entidad no regulada pueda generar un riesgo para el sistema financiero.

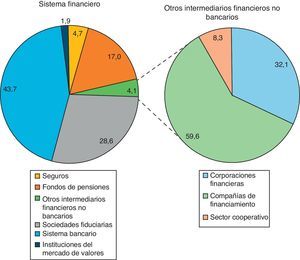

2.3ColombiaLa Superintendencia Financiera de Colombia divide a los intermediarios del sistema financiero en: establecimientos de crédito, industria aseguradora, sociedades de servicios financieros, intermediarios de valores, proveedores de infraestructura e instituciones oficiales especiales. Todas estas se consideran entidades vigiladas por la Superintendencia, haciendo referencia a sociedades de servicios financieros autorizadas para funcionar9.

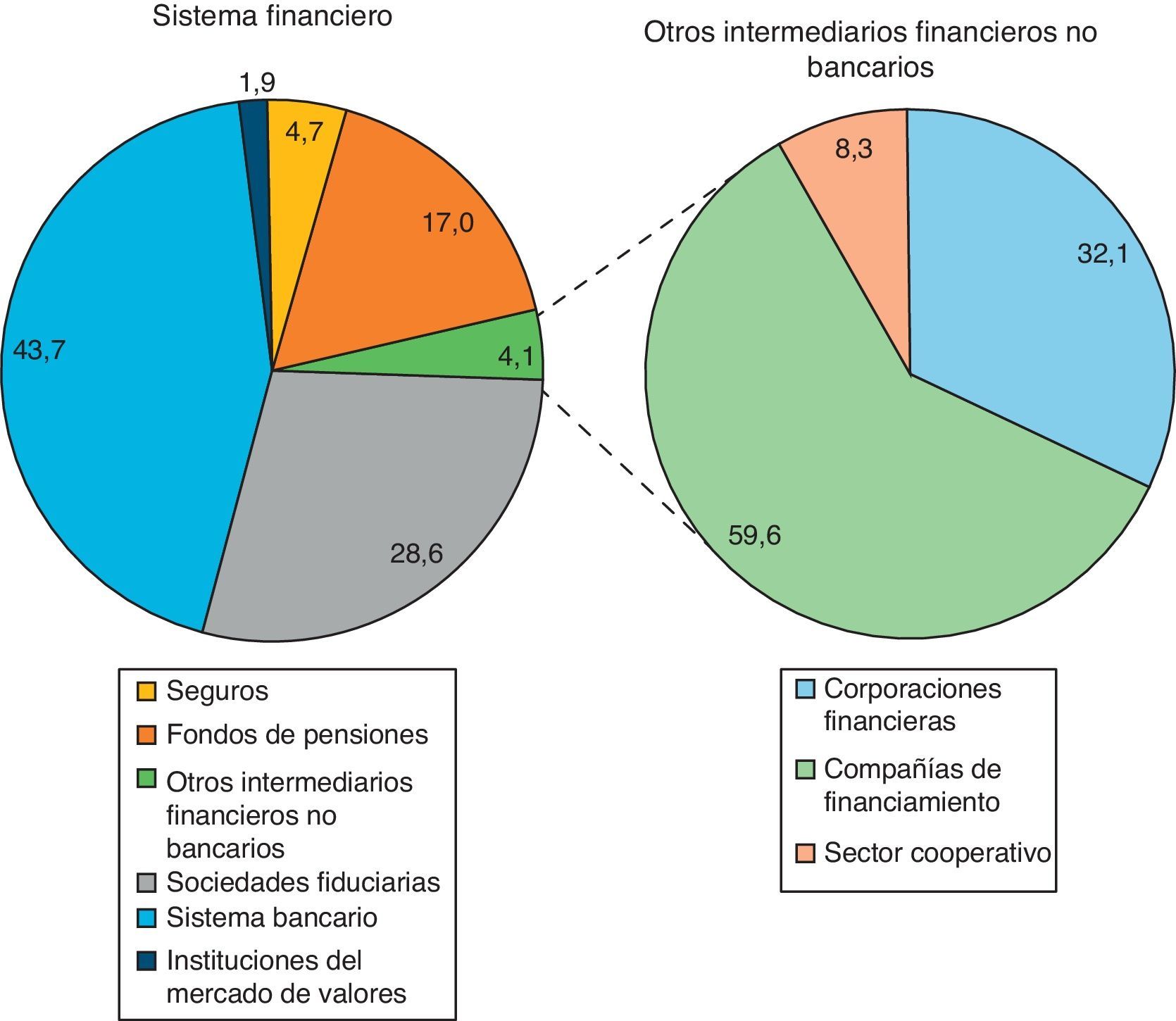

En conjunto, los activos de los bancos representan el 43,7%10 del total de activos de las entidades vigiladas del sistema financiero (fig. 5). La industria aseguradora representa el 4,7% de los activos totales del sistema financiero. Las sociedades fiduciarias, debido a la cantidad de fondos que administran, son el segundo grupo de instituciones con mayor participación en el total de activos del sistema financiero colombiano.

Colombia. Estructura del sistema financiero e intermediarios financieros no bancarios.

Fuente: elaboración propia con base en datos de la Superintendencia Financiera de Colombia. Para las Sociedades Administradoras de Fondos de Pensiones y Cesantías, las Sociedades Fiduciarias, la Industria Aseguradora y el Mercado de Valores se incluyen los fondos administrados por dichas entidades.

Los intermediarios de valores del sistema financiero colombiano comprenden a las sociedades comisionistas de bolsa, sociedades anónimas con el objetivo único de establecer un contrato de comisión para la compraventa de valores en la Bolsa.

Las instituciones oficiales especiales (o banca de segundo piso) son bancos que no operan directamente con particulares. Su finalidad es apoyar a aquellos sectores productivos prioritarios de la economía y a los segmentos empresariales que por sus condiciones están limitados para acceder al mercado y requieren de un servicio de fomento especializado11. Su participación en el total de activos es del 4,7% del total del sistema financiero colombiano.

La Superintendencia considera los activos de las entidades vigiladas con y sin incluir los fondos administrados por cuenta de terceros, en particular para las sociedades fiduciarias, para las sociedades administradoras de fondos de pensiones y las entidades intermediarias del mercado de valores.

Por su parte, el grupo de intermediarios financieros no bancarios representa el 4,1% del total de activos del sistema financiero colombiano. Incluye a las corporaciones financieras, las compañías de financiamiento y el sector cooperativo.

Las corporaciones financieras movilizan recursos y asignan capital con el objetivo de promover cualquier tipo de empresas, así como para participar en su capital, promover la participación de terceros y otorgarles financiamiento. La mayoría de las normas que les son aplicables son las mismas que se aplican para todos los establecimientos de crédito (Superintendencia Financiera de Colombia, 2010). Pueden captar recursos del público, participar en la promoción y financiación de proyectos de inversión en los que intervenga el Estado, las entidades territoriales o sus respectivos órganos descentralizados, siempre que el proyecto corresponda al mejoramiento de infraestructura urbana, de servicios públicos o de saneamiento ambiental. Estos intermediarios representan el 1,3% de los activos del sistema financiero.

Las compañías de financiamiento captan recursos del público a plazo, con el propósito principal de financiar la comercialización de bienes y servicios y realizar operaciones de arrendamiento financiero. Las compañías de financiamiento pueden otorgar crédito, y en caso de recibir préstamos de otros establecimientos de crédito deberán utilizar los recursos para realizar exclusivamente actividades de microcrédito. Su participación correspondiente dentro de los intermediarios financieros no bancarios es la más grande.

El sector cooperativo está formado por las cooperativas financieras y las cooperativas de ahorro y crédito. Las cooperativas financieras son entidades reguladas y supervisadas por la Superintendencia Financiera de Colombia. Sus funciones principales son realizar actividades de captación de ahorro, celebración de contratos de crédito y venta de títulos. Estas instituciones pueden acceder a la facilidad de prestamista de última instancia del banco central y están cubiertas por el seguro de depósitos del Fondo de Garantías de Entidades Cooperativas. En total son 7 cooperativas. El tamaño de estas instituciones representa el 0,3% del sistema financiero y el 8,3% de los intermediarios financieros no bancarios.

Las cooperativas de ahorro y crédito solamente reciben depósitos de sus asociados y se encuentran sometidas al control, inspección y vigilancia de la Superintendencia de la Economía Solidaria. Requieren autorización previa de este organismo para ejercer dicha actividad. Actualmente son 184 entidades. No son consideradas ni reguladas como los otros establecimientos de crédito, por lo cual Cardozo et al. (2013) las señalan como fuera del perímetro de la regulación bancaria y como parte del Shadow Banking en Colombia.

Se deduce entonces que, en el caso de Colombia, todos los intermediarios financieros están regulados por la Superintendencia Financiera de Colombia con excepción de las cooperativas de ahorro y crédito. Esta autoridad señala que la exposición neta de la banca a los intermediarios financieros no bancarios es imperceptible con respecto al total de activos de la banca, y por tanto el riesgo de contagio al sistema bancario sería bajo.

2.4EcuadorDurante los últimos 6 años, el gobierno ecuatoriano ha modificado profundamente la regulación del sistema financiero12. Después de una fuerte crisis financiera, en el año 2000 se decretó la dolarización de la economía ecuatoriana. Derivado de esta dolarización, y dado que no existe en Ecuador un prestamista de última estancia, se creó un Fondo de Liquidez. Todas las instituciones financieras que reciben depósitos y están sujetas a encaje están obligadas a aportar el 10% de sus utilidades a este fondo, y debe equivaler al menos al 50% de su capital pagado. La función principal de este fondo es actuar como prestamista de última instancia y, en caso de ser necesario, otorgar préstamos de liquidez a las instituciones que reciben depósitos.

Con base en la Constitución aprobada en 2008, el sistema financiero se compone de los sectores público y privado y del sector popular y solidario. Cada uno de estos sectores debe contar con normas y entidades de control específicas y diferenciadas13. El sector financiero privado está compuesto por los bancos, las sociedades financieras o corporaciones de inversión y desarrollo, y las asociaciones mutualistas de ahorro y crédito para la vivienda. Por su parte, el sector financiero popular y solidario está compuesto por cooperativas de ahorro y crédito, entidades asociativas o solidarias, cajas y bancos comunales, y cajas de ahorro.

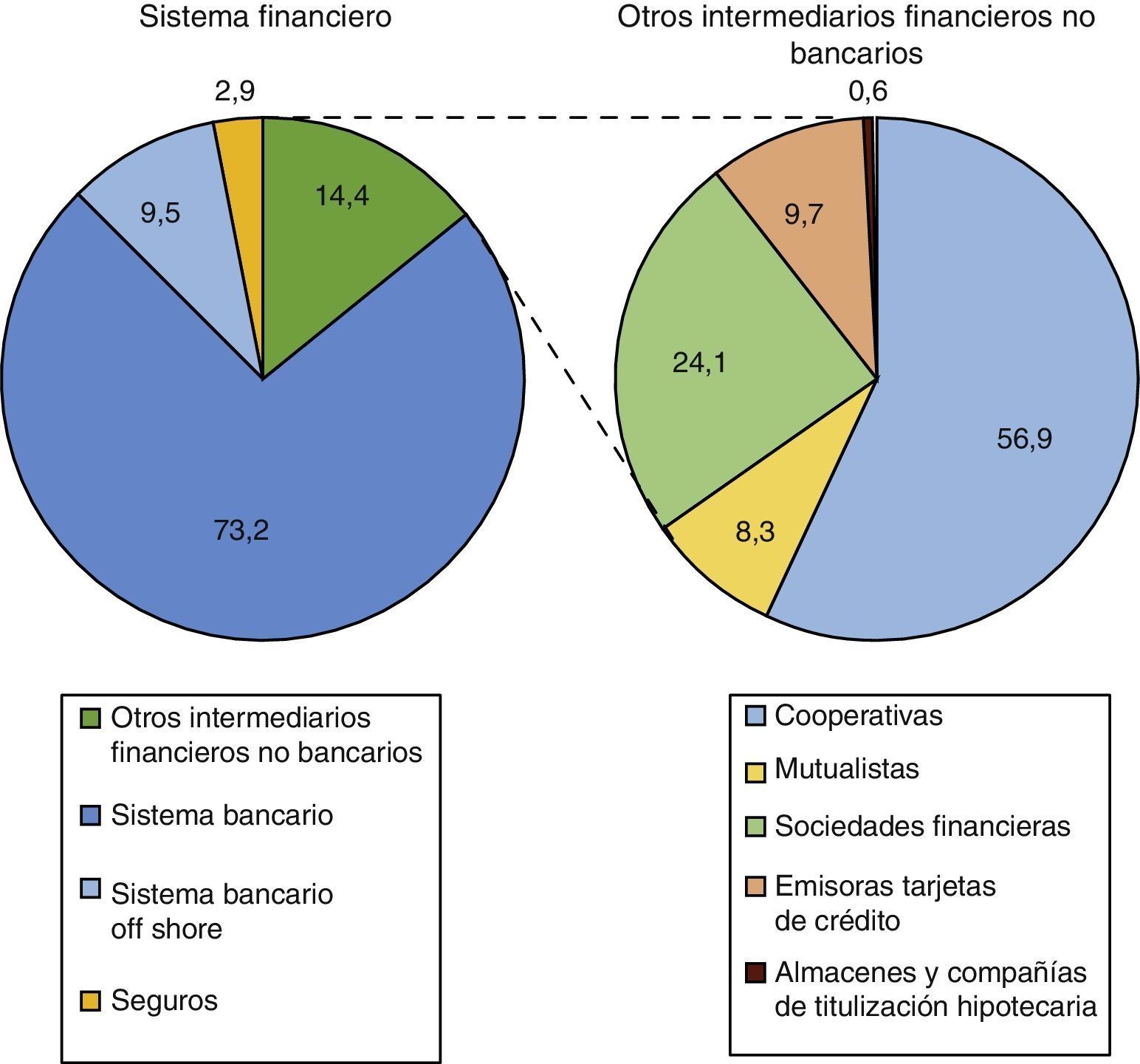

Los principales intermediarios financieros son los bancos privados y públicos, que abarcan aproximadamente el 73% de los activos totales, seguidos de las cooperativas de ahorro y crédito, que representan alrededor del 8% de los activos totales del sistema financiero y del 34% de los intermediarios financieros no bancarios (fig. 6).

Las sociedades financieras y las asociaciones mutualistas, junto con los bancos, conforman el sistema financiero privado y están regulados por la misma Ley General de Instituciones del Sistema Financiero y supervisados por la misma Superintendencia. Por su parte, las entidades off-shore pueden ser bancos o sucursales de entidades financieras extranjeras, establecidas en Ecuador; los bancos extranjeros están sujetos al mismo marco regulatorio que los bancos ecuatorianos.

Los bancos, las cooperativas y las mutualistas están autorizados para recibir depósitos del público.

De los países analizados, Ecuador es el país en el cual las cooperativas de ahorro y crédito tienen la mayor participación en su sistema financiero. Este hecho está relacionado con que, desde 2008, la política financiera del Ecuador ha estado orientada a la inclusión financiera, al igual que en Bolivia. Las cooperativas son uno de los principales vehículos de inclusión financiera en este país, junto con los teléfonos celulares y los pagos móviles como instrumentos de disposición de los recursos (Banco Central del Ecuador, 2012).

Las cooperativas forman parte del sector popular y solidario, y a partir de enero de 2013 dejaron de estar reguladas y supervisadas por la Superintendencia de Bancos y Seguros para pasar a serlo por la Superintendencia de Economía Popular y Solidaria. La Ley Orgánica de la Economía Popular y del Sector Financiero Popular y Solidario establece que el Estado dará un tratamiento diferenciado y preferencial a este sector en la medida que representa el desarrollo de la economía popular. La misma Ley establece que el 50% de las utilidades de estas cooperativas se debe de destinar a un Fondo «Irrepartible» de Reserva Legal. Están sujetas a tasas activas y pasivas fijadas por el Banco Central. El Sector Popular y Solidario cuenta con normativa propia, su propio fondo de liquidez y seguro de protección a los depósitos. Esta normativa requiere que se establezcan normas de solvencia patrimonial, prudencia financiera, liquidez y transparencia.

La Confederación Alemana de Cooperativas (DGRV, 2013) afirma que a partir de la entrada en vigor de la nueva Ley de Economía Popular y Solidaria, las casi 900 cooperativas serán supervisadas por la Superintendencia de Economía Popular y Solidaria14, que emitirá la normativa prudencial15. El que se regule y supervise a todas las cooperativas establecerá las mismas reglas de juego para todas estas entidades. La DGRV afirma que las cooperativas no supervisadas pueden hacer las mismas actividades que las que sí están supervisadas, lo cual puede dar origen a arbitraje regulatorio. Con cifras a fines de 2012, el crédito otorgado por estas cooperativas está compuesto en su mayoría por crédito al consumo (51%), a microempresas (38%), a la vivienda (8%) y crédito comercial (3%).

Por tanto, para el caso de Ecuador, por la suma de ambas —su cada vez mayor importancia y por cumplir con una regulación más laxa, o inexistente, hasta la fecha que la del resto del sistema bancario— el sector de cooperativas es de mayor riesgo para el sistema financiero en su conjunto que en los otros países analizados.

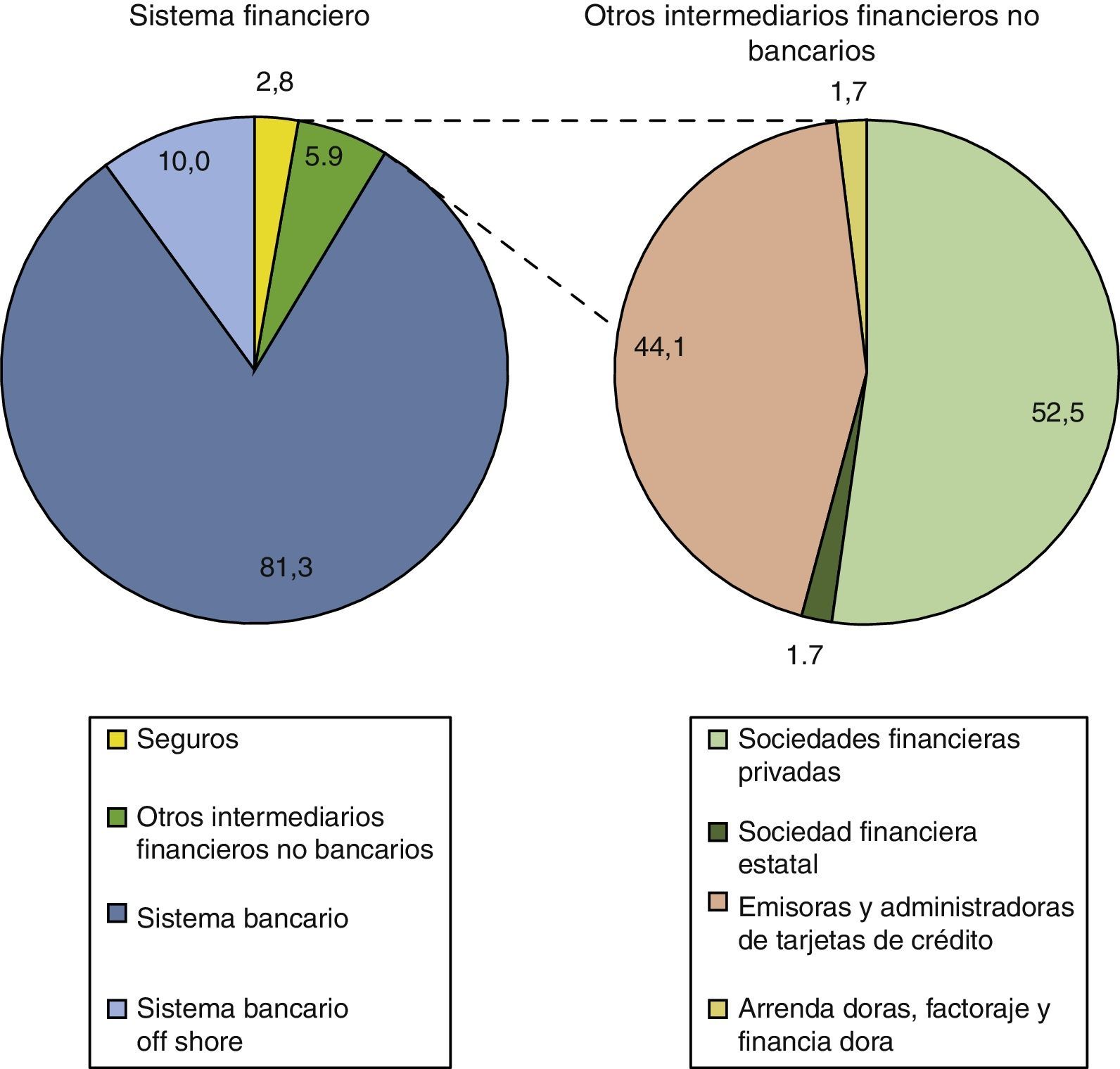

2.5GuatemalaEl sistema financiero de Guatemala está también dominado por la banca, que representa cerca del 91% de los activos totales del sistema financiero (fig. 7). La Superintendencia de Bancos de Guatemala agrupa como establecimientos de crédito a los bancos, a las entidades fuera de plaza (off-shore) y a las sociedades financieras.

Las entidades fuera de plaza (off-shore), dedicadas principalmente a la intermediación financiera y constituidas o registradas bajo leyes de un país extranjero, están facultadas para recibir depósitos del público (saldos promedios mínimos de 10.000 dólares) y otorgar crédito. Los depósitos no están protegidos por el seguro de depósitos de Guatemala. La misma Ley establece que en su país de origen deben estar sujetas a una regulación sobre capitalización y liquidez tan exigentes como los que operen en Guatemala, y de no ser así, las autoridades locales aplicarán las normas prudenciales que aplican a bancos domiciliados en Guatemala.

Los intermediarios financieros no bancarios regulados son las sociedades financieras, las emisoras y administradoras de tarjetas de crédito, las arrendadoras financieras y factoraje. Estas últimas entidades no realizan intermediación de crédito.

Las sociedades financieras son instituciones bancarias que actúan como intermediarios financieros especializados en operaciones de banco de inversión, y promueven la creación de empresas productivas mediante la captación y canalización de recursos internos y externos de mediano y largo plazos. Estos recursos se invierten en estas empresas, ya sea en forma directa o en forma indirecta, otorgándoles créditos. Pueden emitir valores para obtener recursos del público, mas no están facultados para recibir depósitos. Solamente pueden otorgar créditos a plazos mayores de 3 años, y de menor plazo con la autorización y vigilancia de la Superintendencia. La Ley de Sociedades Financieras señala que les aplica la Ley Bancaria en su constitución y en las actividades que realizan. Están sujetas a la misma normativa aplicable a los bancos en materia de capitalización, administración de riesgo de crédito y liquidez, salvo algunas excepciones, como lo referente al requerimiento de encaje y operaciones autorizadas, las cuales son congruentes con el tipo de negocio que realizan. Están sujetas también a la supervisión de la Superintendencia de Bancos. La Ley de Sociedades Financieras señala también que a fin de resguardar adecuadamente a los acreedores y obligacionistas de las sociedades financieras, las autoridades establecerán regímenes especiales de garantías para los créditos que otorguen y para las obligaciones que garanticen.

Las empresas especializadas en emisión y administración de tarjetas de crédito, entidades de arrendamiento financiero, empresas de factoraje y la financiadora deben observar la normativa emitida por la Junta Monetaria de Guatemala para efectos de la administración del riesgo de crédito y la adecuación de capital, similar a la aplicable a bancos y sociedades financieras. Realizan actividades auxiliares de la actividad crediticia mas no realizan intermediación crediticia.

Las entidades de microfinanzas y las cooperativas de ahorro y crédito en Guatemala no están reguladas por la Superintendencia de Bancos, y son consideradas como parte del sector informal. La Ley General de Cooperativas establece un régimen de fiscalización para estas entidades, en la cual se exige que lleven normas contables y que envíen información sobre estados financieros al Instituto Nacional de Cooperativas. Este Instituto señala que existen 437 cooperativas a agosto de 2013.

Las cifras públicas de la Federación Nacional de Cooperativas de Ahorro y Crédito señalan que 25 cooperativas representan casi el 4% de los activos totales del sistema financiero a diciembre de 2012. La CEPAL estima que los activos financieros del sector informal tendrían un porcentaje mayor: equivalen al 10% de los activos totales del sistema financiero de Guatemala (CEPAL, 2009). Las cifras de la Superintendencia de Bancos señalan una exposición neta de la banca a los intermediarios financieros no bancarios regulados menor al 1% de los activos totales de la banca. Como ocurre en el resto de los países de nuestro estudio, no hay datos para el sector financiero no regulado. El tamaño de este sector, de nuevo muy ligado a la inclusión financiera, podría estar subestimado. Los niveles de exclusión financiera en esta economía, al igual que el resto del América Latina (Demirgüç-Kunt y Klapper, 2012), son altos, por lo que la mayor parte de la población acude al sector financiero informal.

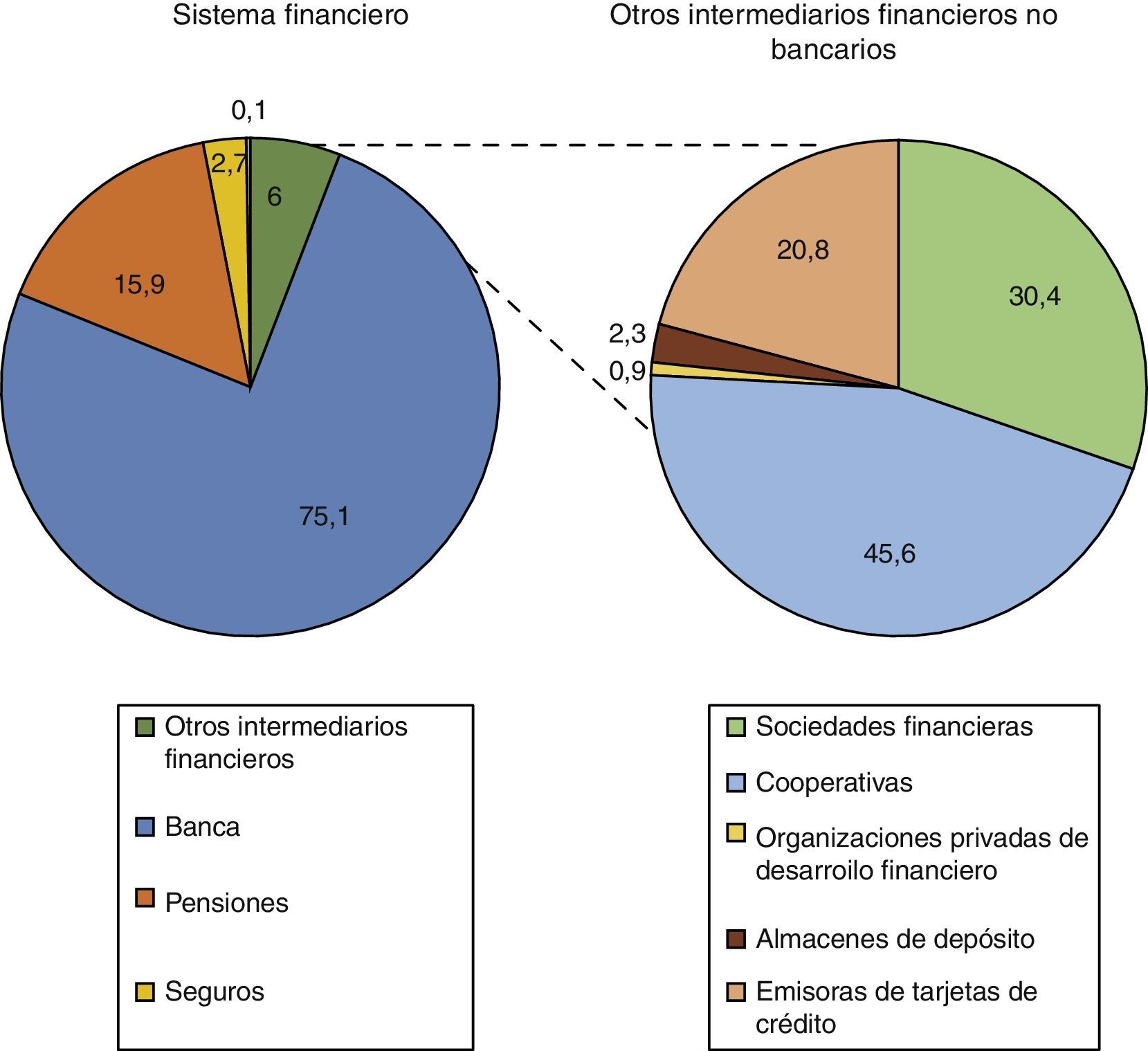

2.6HondurasEl sistema financiero de Honduras (BCH, 2013) se encuentra también dominado por la banca comercial, seguida por los fondos de pensiones y las aseguradoras (fig. 8). Con respecto a los otros intermediarios financieros no bancarios, estos están formados por las cooperativas, las sociedades financieras, las organizaciones privadas de desarrollo financiero, los almacenes de depósitos y las emisoras de tarjetas de crédito.

El principal componente del activo de las sociedades financieras es la cartera de crédito, principalmente microcrédito, cartera comercial y al consumo, seguida de bienes en arrendamiento financiero. Su principal fuente de financiamiento son los depósitos del público y préstamos de otras instituciones financieras. Tienen permitido realizar operaciones más limitadas que los bancos, y se les requiere un capital mínimo menor al de la banca. Deben cumplir una regulación prudencial similar a la bancaria. Las sociedades financieras son los únicos intermediarios financieros no bancarios considerados como tal en el Informe de Estabilidad Financiera publicado por el Banco Central (2013).

Las cooperativas de ahorro y crédito representan poco menos del 3% de los activos totales, seguidos de las sociedades financieras. Como porcentaje de los activos de los intermediarios financieros no bancarios, las cooperativas representan casi el 46% y las sociedades financieras, el 30%.

Las Organizaciones Privadas de Desarrollo Financiero se derivan de las ONG. Pueden recibir recursos solamente de sus agremiados; su participación en el sistema financiero es menor al 1%. Las cooperativas, las sociedades financieras y las Organizaciones Privadas de Desarrollo Financiero están autorizadas para recibir depósitos del público. A diferencia de las sociedades financieras, que están supervisadas por la Superintendencia de Bancos y Seguros de Honduras, las cooperativas de ahorro y crédito, a pesar de tener una mayor participación en el sistema financiero, no lo están.

Los informes elaborados por la Confederación Alemana de Cooperativas (DGRV, 2013) establecen que en Honduras las cooperativas no son consideradas intermediarios financieros y como tal no están reguladas ni supervisadas. Argumentan que el Estado se limita a otorgar una inscripción y somete a las cooperativas al control insuficiente del instituto estatal de cooperativas. En 2011, la Comisión Nacional de Bancos y Seguros de Honduras emitió lineamientos mínimos que deben cumplir las cooperativas que voluntariamente se sujeten a la supervisión; sin embargo, la Comisión señala que a la fecha no reciben información de estas cooperativas, ya que el manual contable se encuentra en proceso de implementación.

De nuevo, se concluye que las entidades de inclusión financiera son el único sector no regulado. Aunque las cifras son pequeñas, como ya se ha mencionado para otras economías, la falta de datos podría estar ocultando a lo mejor una estimación muy baja de la importancia de este sector en estas economías.

2.7MéxicoEl intermediario más importante del sistema financiero mexicano es la banca múltiple, cuyos activos totales representan alrededor del 50% del sistema financiero en su conjunto. Le siguen en importancia las administradoras de fondos de pensiones, que por tratarse de ahorro forzoso aumentan continuamente su tamaño y su participación en el sistema financiero.

El Banco de México (2013) estima que los intermediarios financieros no bancarios representan aproximadamente el 22% de los activos totales del sistema financiero. En esta definición, Banco de México considera la definición amplia utilizada por el Financial Stability Board (FSB) que comprende a todos los intermediarios financieros no bancarios, entre otros, a las casas de bolsa y sociedades de inversión (fondos mutuos). Argumenta que a pesar de contar con una regulación comprehensiva, y en el caso de las casas de bolsa con las mismas reglas de capitalización que las bancarias, estos intermediarios entran dentro de la definición de Shadow Banking en los términos del FSB.

Las sociedades de inversión (fondos mutuos) representan el 14% del sistema financiero. El 80% de las sociedades de inversión son instrumentos de deuda y el restante son de renta variable (Banco de México, 2013). Estos intermediarios no tienen pasivos, sino que están financiados mediante participaciones accionarias de los fondos de inversión, que pueden invertir en títulos de renta fija o de renta variable. Ante una situación de estrés financiero, una venta masiva de los títulos puede ocasionar pérdidas sustanciales y, por lo tanto, riesgos al sistema financiero en su conjunto. Las sociedades de inversión están reguladas y supervisadas por la Comisión Nacional Bancaria y de Valores (CNBV).

Sin considerar a las sociedades de inversión y casas de bolsa, los intermediarios financieros no bancarios representan el 4,0% de los activos totales del sistema financiero, y en su mayor parte buscan la inclusión financiera. Los que tienen mayor participación son las Sociedades Financieras de Objeto Múltiple (Sofomes)16 no reguladas (Banco de México, Reporte del Sistema Financiero 2012). Las Sofomes son intermediarios que no pueden recibir depósitos del público y se financian mediante la emisión de valores en el mercado, de préstamos bancarios o fondos propios. Su actividad principal es el otorgamiento de crédito. Sería deseable poder distinguir cuáles de estas Sofomes17 que no están sujetas a la regulación prudencial de las autoridades financieras se financian con recursos a corto plazo y otorgan crédito a largo plazo, como puede ser el crédito hipotecario, ya que pueden ser en las que se presente más riesgo de transformación de plazos y de liquidez18 y ser un potencial SB del sistema financiero. La estimación de datos de Sofomes no reguladas se obtiene del reporte del sistema financiero publicado por Banco de México en 2012.

Por su parte, las entidades de ahorro y crédito popular están facultadas para recibir depósitos del público y otorgar crédito, principalmente microcrédito y crédito al consumo. Existen 283 entidades de ahorro y crédito. Representan alrededor de menos del 1% de los activos del sistema financiero total (fig. 9). Son entidades reguladas por la CNBV, quien también delega facultades de regulación y supervisión sobre las Federaciones. Las entidades de ahorro y crédito llamadas Sofipos (Sociedades Financieras Populares) y las Socaps (Sociedades Cooperativas de Ahorro y Préstamo) deben cumplir con una regulación de capitalización, de reservas de crédito y otorgamiento de crédito, similar a la aplicable a la banca múltiple. La regulación que les aplica está en función de su tamaño. Sin embargo, el Banco de México (2013) señala que su supervisión podría ser insuficiente por falta de infraestructura necesaria para una supervisión intensiva.

El Banco de México considera como parte de las actividades fuera del perímetro de la regulación bancaria a las siguientes actividades financieras: titulizaciones hipotecarias y no hipotecarias; Fideicomisos de Infraestructura y Bienes Raíces19, y Certificados de Capital de Desarrollo y Fondos Cotizados Locales20. En total, estas actividades equivalen a alrededor del 12% de los activos de la banca comercial. En su Reporte sobre el Sistema Financiero de 2012, el Banco de México estima que la exposición de la banca múltiple a los intermediarios financieros no bancarios y a las actividades financieras descritas es de alrededor del 2,4% de la cartera vigente de la banca, una exposición acotada que no representa un problema. No obstante, advierte de la necesidad de darle seguimiento porque, en la medida que aumente, puede llegar a representar un riesgo para el sistema financiero en su conjunto.

Del caso de México se deriva entonces que, por un lado, existe un posible SB ligado a las instituciones de inclusión financiera y desarrollo, similar al de los países revisados, y un SB de una naturaleza más parecida al de las economías desarrolladas. Cabe mencionar que México cuenta con uno de los sistemas financieros más desarrollados de la región, y por ello no es de extrañar este último resultado.

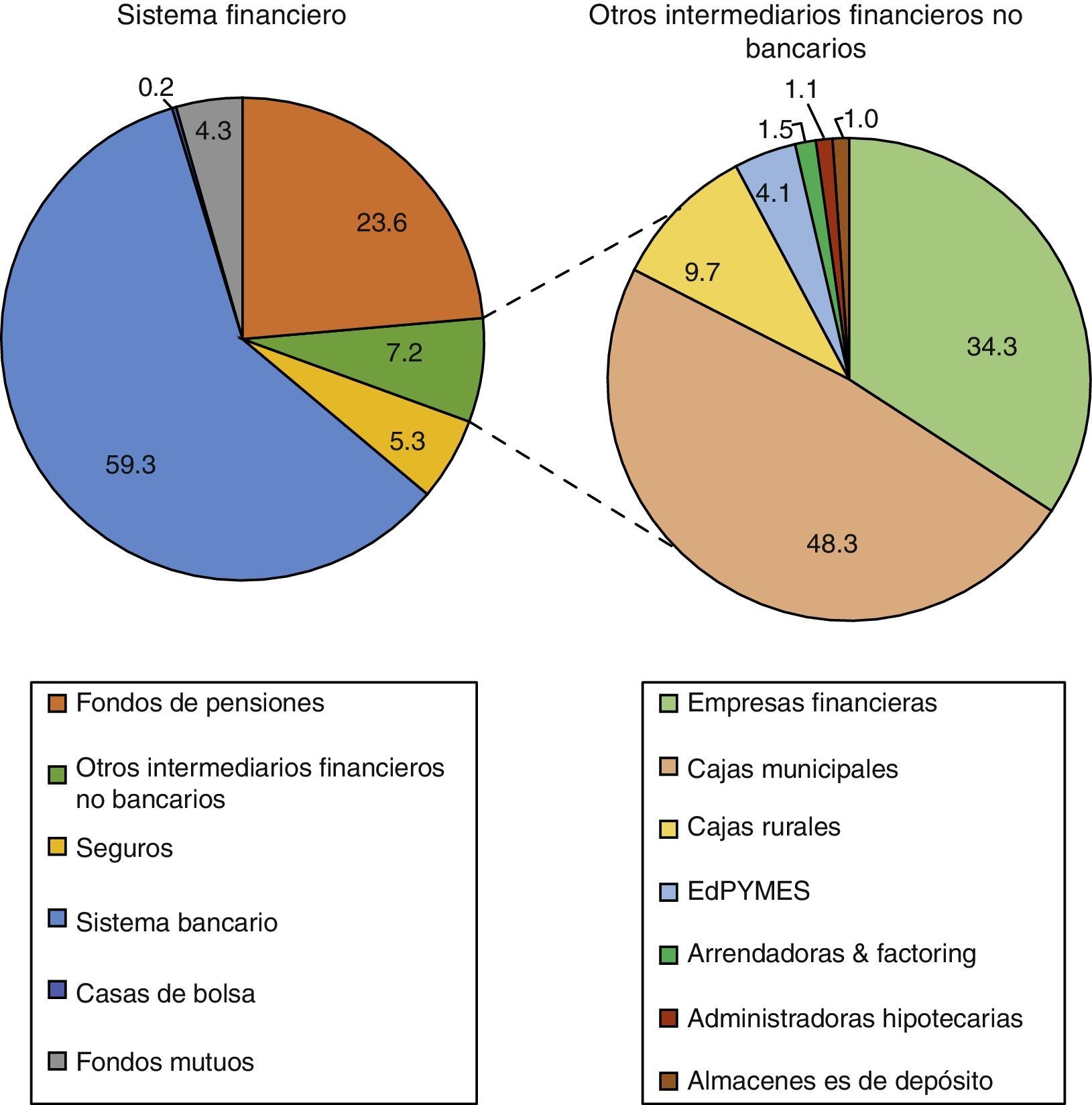

2.8PerúEl Banco Central de la Reserva de Perú (2013) considera a las siguientes entidades como parte del sistema financiero: bancos, empresas financieras, cajas municipales (CMAC), cajas rurales (CRAC), Edpymes, cooperativas autorizadas para captar recursos, almacenes generales de depósito, emisoras de tarjeta de crédito o débito, servicios de canje, transferencias de fondos, arrendamiento financiero, factorajes, afianzadoras de garantías, servicios fiduciarios, administradoras hipotecarias y al Banco de la Nación. Por separado, considera al sistema de seguros, a la banca de inversión, a las administradoras de fondos de pensiones y fondos mutuos.

Los principales intermediarios son los bancos, que representan el 60% de los activos totales del sistema financiero21 (fig. 10). Están autorizados para captar depósitos del público: bancos, empresas financieras, cajas municipales, cajas rurales, Edpymes y cooperativas autorizadas para captar depósitos.

La entidad encargada de la regulación y supervisión de las entidades del sistema financiero es la Superintendencia de Banca, Seguros y AFP del Perú. La regulación establecida en la Ley General del Sistema Financiero y del Sistema de Seguros (Ley 26702) aplica a los bancos y a las demás entidades financieras que reciben depósitos del público. Tienen que cumplir con la misma regulación prudencial, incluyendo regulación de capitalización y de reservas de crédito. El marco regulatorio homogéneo en todas las entidades financieras que reciben depósitos del público trata de evitar el arbitraje regulatorio.

Los intermediarios financieros no bancarios son las cajas municipales, empresas financieras, cajas rurales, Edpymes, arrendadoras financieras y empresas de factoraje financiero, administradoras hipotecarias y almacenes de depósito.

Las Cajas Municipales pertenecen a los gobiernos municipales y son el intermediario financiero no bancario más importante. Otorgan crédito hipotecario, para la adquisición de vehículos y crédito al consumo. Reciben depósitos del público, a la vista y a plazo. Ofrecen también seguros y fianzas. Las cajas municipales representan casi el 50% de los intermediarios financieros no bancarios. El Banco Central de Reserva del Perú (2013) advierte sobre mejoras en el gobierno corporativo de estas entidades y recomienda evaluar la adopción de cambios normativos orientados a ampliar las posibilidades de ser capitalizadas por socios estratégicos como nuevos inversionistas.

Las Empresas Financieras son entidades privadas que reciben depósitos del público y otorgan crédito al consumo principalmente a través de tarjetas de crédito. Las Cajas Rurales de Ahorro y Crédito son entidades privadas que otorgan crédito principalmente a empresas en áreas rurales. Las Edpymes son entidades privadas que no reciben depósitos del público y se financian de bancos e instituciones financieras nacionales y extranjeras. Otorgan principalmente crédito al consumo.

Con respecto a los demás intermediarios financieros no bancarios, como son las arrendadoras financieras, empresas de factoraje, administradoras hipotecarias y almacenes de depósito, su participación en el sistema financiero es pequeña, representando menos del 2% de los activos totales.

En Perú todos los intermediarios financieros no bancarios están regulados y supervisados de manera homogénea. La superintendencia peruana estima que la exposición neta de la banca a los intermediarios financieros no bancarios es menor al 1% de sus activos totales.

Las cooperativas de ahorro y crédito22 son el único intermediario no bancario que cuenta con una regulación propia, la cual es emitida por la Superintendencia de Bancos y su supervisión está delegada en la Federación Nacional de Cooperativas de Ahorro y Crédito. La Superintendencia señala el hecho que los socios de las cooperativas estén sujetos a los mismos riesgos que los depositantes de una institución de crédito, pero estas cooperativas no son supervisadas de igual manera. Señala que actualmente se encuentra en proceso de aprobación un proyecto de ley que pase la supervisión de estas cooperativas a la Superintendencia de Bancos. Por ello, al igual que el resto de países revisados, su posible riesgo sobre la estabilidad dependerá de su verdadero tamaño y de una regulación o supervisión adecuadas.

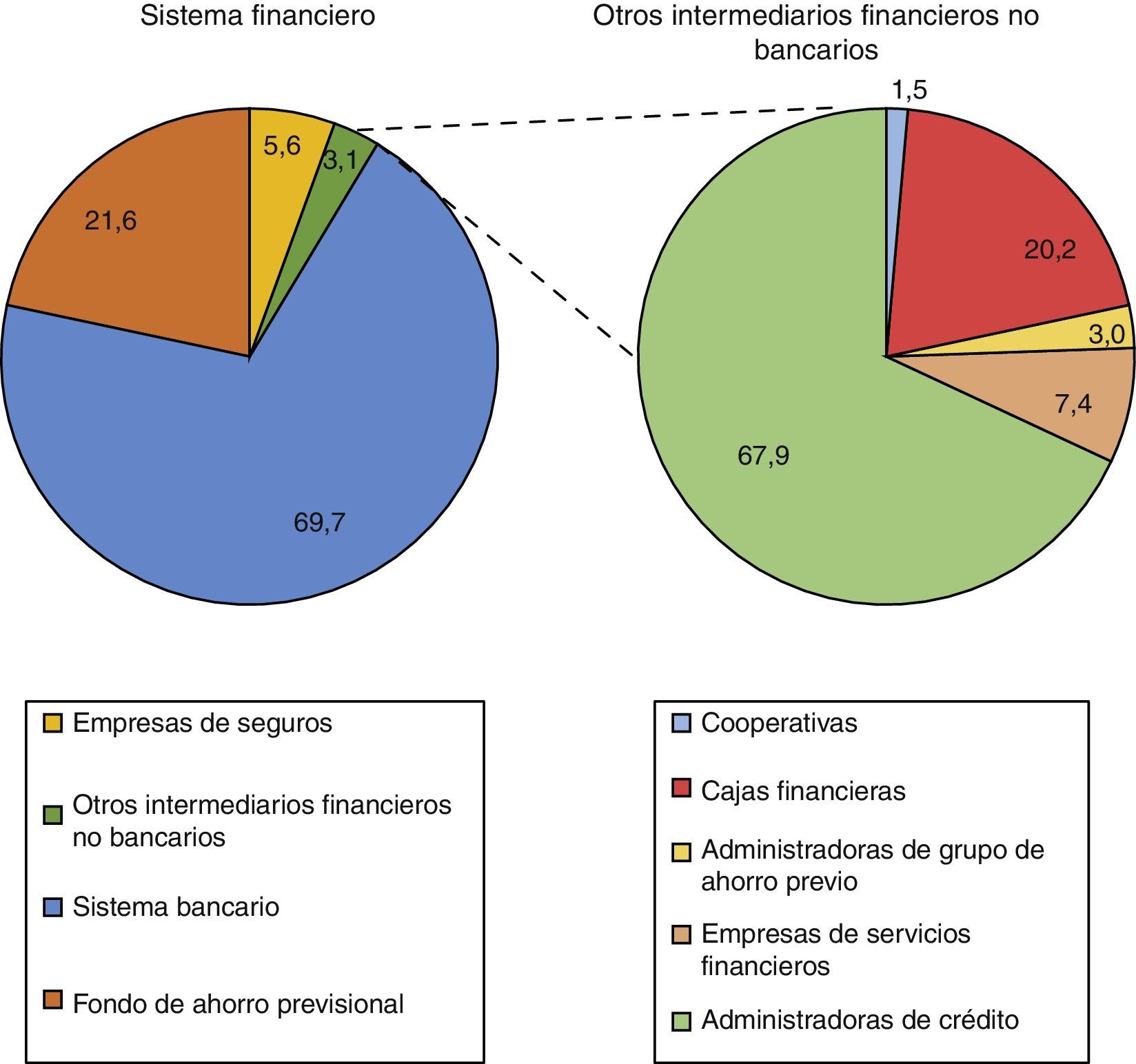

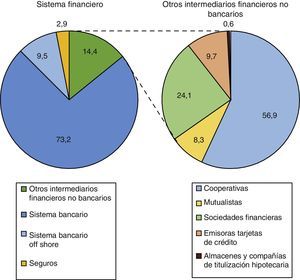

2.9UruguayEn Uruguay, la Superintendencia de Servicios Financieros es la encargada de supervisar y regular las entidades del sistema financiero. La Superintendencia es un organismo descentralizado dentro del Banco Central del Uruguay (BCU), vinculado a través de un Comité de Regulación y Supervisión.

El sistema financiero uruguayo está dominado por el sector bancario. De acuerdo con el marco legal23 uruguayo, solo los bancos y las cooperativas de intermediación financiera pueden recibir depósitos en cuenta corriente, a la vista y a plazo. Uruguay contaba con 2 bancos oficiales, 11 bancos privados y 4 instituciones financieras externas, representando en total el 69,7% del total de activos del sistema financiero24 (fig. 11).

Uruguay tiene un sistema de pensiones de carácter mixto (Filgueira y Hernández, 2012), un sistema de reparto obligatorio y uno opcional de capitalización individual (obligatorio solo para un grupo de personas que superen cierto nivel de ingresos) mediante contribuciones directas. Los fondos de ahorro previsional representan el 21,6% del sistema financiero.

Las instituciones financieras externas (off-shore) realizan únicamente operaciones de intermediación de títulos de valores, dinero o metales preciosos radicados fuera del país. Sus operaciones ocurren solo con clientes no residentes, permitiéndoles desarrollar todas las actividades de intermediación y servicios financieros. A diciembre de 2012 había en Uruguay 4 instituciones financieras externas. El BCU solo tiene datos de 3 instituciones.

El sistema financiero no bancario uruguayo está formado por las cooperativas, las casas financieras, las administradoras de grupo de ahorro previo, las empresas de servicios financieros y las administradoras de crédito.

Las cooperativas de intermediación financiera operan exclusivamente con sus socios. Por un lado, están las cooperativas con habilitación total que pueden realizar las mismas operaciones que los bancos y se les aplica la misma regulación, como la solicitud de un mismo monto de capital mínimo y de liquidez. Por otro lado, las cooperativas con habilitación restringida tienen restricciones operativas y requisitos patrimoniales y de encaje diferenciales. La única cooperativa supervisada en el sistema financiero uruguayo era FUCEREP. Su participación en el sistema financiero agregado es imperceptible.

Las casas financieras no tienen permitido captar depósitos de los residentes, aunque sí pueden utilizar los depósitos obtenidos de no residentes para otorgar crédito a residentes. Fuera de esta reglamentación particular, en general, tienen autorización para realizar cualquier tipo de operación de intermediación financiera, y coinciden en varias normas con los bancos y las cooperativas de intermediación financiera. Tienen registro para operar 5 casas financieras, las cuales sumaban el 0,6%% de los activos del sistema financiero.

Las empresas administradoras de grupos de ahorro previo son empresas, personas físicas o jurídicas que organizan o administran agrupamientos, círculos cerrados o consorcios, sin importar la forma jurídica u operativa que tengan. Los adherentes aportan fondos que son aplicados para adquirir determinados bienes o servicios de forma conjunta o recíproca, realizando dicha actividad en forma exclusiva. Solo una empresa, en proceso de liquidación, se encuentra supervisada actualmente en Uruguay, la cual tenía el 0,1% de los activos del sistema financiero.

Las empresas de servicios financieros prestan servicios de cambio y transferencias de fondos; no se consideran instituciones de intermediación financiera. Finalmente, las empresas administradoras de crédito, personas físicas o jurídicas, intervienen en el financiamiento de la venta de bienes y servicios realizada por terceros mediante el otorgamiento de créditos usando tarjetas. Entre las empresas administradoras de crédito se incluyen las cooperativas de consumo, asociaciones civiles y otras personas jurídicas comerciales que emitan créditos de órdenes de compra que equivalgan al menos al 20% del total de créditos. Se tienen datos para 14 de estas empresas, las cuales componen el 2,1% de los activos del sistema financiero.

Para el caso de Uruguay, el sistema financiero no bancario está en su mayor parte no regulado o con una supervisión más laxa. Por su pequeño tamaño, no pareciera que pudiera ser un riesgo para la estabilidad. No obstante, como se ha mencionado, faltan datos de muchas de las entidades que lo forman.

3Discusión y conclusionesEl objetivo de este trabajo ha sido obtener datos para estudiar el SB en un grupo de países de América Latina. En nuestro conocimiento no hay estudios de esta naturaleza en la región, en especial, que traten de hacer comparables los distintos sistemas financieros de los países a pesar de su heterogeneidad.

En nuestro estudio identificamos varios elementos comunes a los sistemas financieros de los 9 países. En primer lugar, los sistemas financieros están casi en su totalidad dominados por el sector bancario. En segundo lugar, la participación de los intermediarios financieros no bancarios tiende a ser pequeña, representando entre el 1,7 y el 14,4% de los activos financieros totales de su país. En la mayor parte de los países analizados, estos intermediarios financieros no bancarios realizan actividades similares a las de la banca pero no están facultados para realizar ciertas actividades bancarias relacionadas con el SB de las economías desarrolladas (como actividades de reporto). Por último, en su gran mayoría, a estos intermediarios les aplica la misma regulación que la bancaria en las actividades que realizan, y están regulados y supervisados por la misma autoridad financiera que regula a los bancos, con la excepción de las cooperativas de ahorro y crédito.

A pesar de compartir estos elementos comunes, a lo largo del documento se muestra que los sistemas financieros de los países estudiados son heterogéneos; en concreto, los grados de desarrollo financiero son dispares. Se puede pensar que a mayor desarrollo financiero mayor posibilidad de que aparezcan actividades de SB similares a las de las economías desarrolladas. Del grupo de países estudiado, México cuenta con uno de los sistemas financieros más desarrollados en América Latina. En este país se registran actividades financieras fuera del perímetro de la regulación, además de las titulizaciones. Como se ha señalado, por ahora los riesgos son acotados, pero su vigilancia y su regulación están bajo consideración. Como se mencionó, en el resto de países no se realizan este tipo de actividades o son insignificantes, en línea con los resultados del trabajo de Didier y Schmuckler (2013).

Como hemos visto, para los 9 países analizados los únicos intermediarios financieros no bancarios con una regulación distinta a la bancaria, reguladas y supervisadas por una autoridad distinta a la autoridad bancaria, o no reguladas, son las cooperativas. Por tanto, estos intermediarios podrían ser uno de los posibles SB de algunas de las economías analizadas, como son los casos de Ecuador, Bolivia, Honduras, Colombia y Guatemala, donde el peso de este sector es importante.

En América Latina ha existido una larga historia de no regulación financiera o regulación poco eficiente de las instituciones de inclusión financiera, como son las cooperativas de crédito y ahorro. Por su naturaleza «social» y de entidad cooperativa, las instituciones suelen estar sometidas a un control de Institutos Estatales de Cooperativas. Arzbach et al. (2012) describen el panorama actual en cuanto a supervisión y regulación de las cooperativas en 18 países de América Latina y el Caribe. En consonancia con nuestro estudio, Arzbach et al. muestran que, exceptuando el caso de Brasil, solo 281 de las más de 5.260 cooperativas en la región están vigiladas por una superintendencia o banco central, y la mitad de estas 281 solo tienen supervisión auxiliar o de agencias no supervisoras.

De nuestro estudio se concluye que, aun siendo ambicioso hablar del SB en estos países, de existir es indudablemente distinto al de las economías desarrolladas, teniendo más que ver con ciertas entidades de inclusión financiera y quizás con la alta participación de la población en el sector financiero informal. Como fue señalado en la introducción, los organismos encargados de la estabilidad financiera alertan de su creciente importancia en los sistemas financieros de las economías en desarrollo. En la medida que estas entidades de inclusión financiera puedan tener una participación importante en el sistema financiero, aumenta el riesgo para el sistema en su conjunto, pudiendo ser el SB de estas economías, al ser las únicas no reguladas o gozar de una regulación laxa. El ejemplo más importante es el de Ecuador. Aunque la información encontrada muestra que, por su tamaño en el total del sistema financiero, estas entidades no representan un riesgo para el sistema en su conjunto en estos países, su tamaño podría ser mayor. En concreto, el tamaño de las cooperativas, cajas, microfinancieras y otras entidades de inclusión financiera que muestran nuestros datos podría estar subestimado, al no contar con información de: a) las instituciones reguladas por otros organismos distintos del regulador estatal, y b) de las instituciones no reguladas.

Cabe destacar que los pocos trabajos que discuten los vínculos entre la inclusión financiera y la estabilidad financiera son nuevos, y consisten en su mayor parte en estudios de caso, discursos o anécdotas muy concretas de países y regiones (Roa, 2014). Aunque todos ellos señalan la necesidad de seguir investigando, la mayor parte de ellos sugieren que las medidas que deben acompañar los instrumentos y entidades de inclusión financiera para que estos no pongan en riesgo la estabilidad del sistema financiero en su conjunto tienen que ver con la regulación y supervisión de entidades e instrumentos —como la banca móvil o los corresponsales bancarios—, así como las políticas de protección al consumidor financiero y los programas de educación financiera. En este punto, los trabajos señalan que es necesario precisar el tipo de intervención estatal o regulación necesaria para el caso particular de la inclusión financiera, no aplicar en automático las medidas derivadas de la crisis financiera para las entidades o instrumentos de las economías más desarrolladas. Los riesgos y fricciones asociados a la inclusión financiera son distintos a los asociados con los del desarrollo financiero en sus etapas más avanzadas, al igual que las medidas a aplicar.

Por ejemplo, teniendo en cuenta el principio de proporcionalidad: el balance entre los riesgos y beneficios frente a los costos de la regulación y la supervisión (Comité de Basilea de Supervisión Bancaria; CBSB, 2015), la supervisión delegada parece ser la alternativa más recomendable, como es el caso de las federaciones y confederaciones para la supervisión de cooperativas. Otro ejemplo son los programas de educación financiera dirigidos a fomentar el uso de los mercados financieros formales.

Para seguir profundizando en el estudio de los vínculos entre la estabilidad y la inclusión financiera es necesario partir de marcos conceptuales de referencia que permitan analizar los distintos mecanismos a través de los cuales la inclusión podría afectar a la estabilidad financiera. La elaboración de este tipo de marcos conceptuales serviría de base para el desarrollo de trabajos empíricos sólidos que permitan validar los diferentes vínculos. Para ello también es necesario profundizar en la construcción de los indicadores adecuados. De nuestro estudio se deriva que existen enormes lagunas de información sobre estas entidades. Se concluye entonces que es necesario profundizar en la obtención de datos y técnicas que permitan desarrollar un análisis más detallado de la relación entre la estabilidad y las entidades de inclusión financiera. El presente trabajo trató de sentar las bases para ello.

Las autoras expresan su agradecimiento a Pedro Quintanilla y Marco Robles por su excelente labor como analistas de investigación.

La elección se hizo también en base a 2 criterios: a) la mayor disponibilidad de información para estos países, y b) el mejor conocimiento de las autoras de los mismos. El objetivo a medio plazo es extender el análisis a otros países de la región.

Los países con más actividad de titulizaciones son Brasil y México.

Véase Warman y Roa (2014) para una descripción detallada de los intermediarios financieros no bancarios.

Las entidades o actividades no reguladas forman parte del sector financiero informal, que incluye diversos mecanismos de ahorro y crédito que no están sujetos a regulación o supervisión por parte de los organismos estatales de regulación financiera (Mansell Carstens, 1995).

Marco Normativo del BCRA, 2013a y Marco Legal del Sistema Financiero 2013b.

ASFI y Autoridad de Fiscalización y Control de Pensiones y Seguros.

El sistema bancario de la figura 4 incluye a los bancos, a las entidades de segundo piso y a los bancos especializados en microcrédito porque así lo hace la ASFI y el resto de países analizados.

Recopilación de Normas para Bancos y Entidades Financieras (Banco Central de Bolivia, 2013) y de la Ley de Bancos e Instituciones Financieras (ASFI).

La Superintendencia Financiera de Colombia considera estar «vigilado» como que existe una institución que autoriza y vigila la actividad que realizan las entidades que reciben dinero del público, donde los ciudadanos ahorran, invierten su capital, tienen un crédito, un seguro o una pensión.

Incluyendo bancos privados, bancos públicos e instituciones oficiales especiales.

Además, desarrollan programas especiales de fomento, suministro de información, asistencia técnica, provisión de garantías y administración de fideicomisos.

Ecuador forma parte de los países que presentan retrasos en los programas de evaluación del sistema financiero por parte del FMI (IMF, 2013).

La Constitución aclara que «la regulación y el control del sector financiero privado no trasladarán la responsabilidad de la solvencia bancaria ni supondrán garantía alguna del Estado».

Hasta 2012, 4 cooperativas, de casi 900, eran supervisadas; los activos de estas 4 cooperativas representaban alrededor del 80% de los activos totales de estas entidades.

No se encontró la regulación prudencial aplicable a cooperativas de ahorro y crédito en el sitio Web de la Superintendencia de Economía Popular y Solidaria.

Las Sofomes pueden ser reguladas o no reguladas. Las Sofomes que pertenecen a un banco o a un grupo financiero con banco son reguladas y supervisadas por la CNBV.

A junio de 2013 hay 3.700 Sofomes no reguladas en México, registradas ante la CONDUSEF.

Entre las modificaciones a la legislación financiera de finales de 2013 está la obligación de las Sofomes no reguladas de enviar información sobre sus activos totales y cartera de crédito a las autoridades financieras.

La regulación de estas estructuras financieras está solo bajo consideración de las autoridades financieras mexicanas.

En el caso de las operaciones de reporto (Repos), estas operaciones están reguladas y solamente pueden realizarlas los intermediarios financieros autorizados (Banco de México, 2013).

Por motivos de homologación, para el caso de Perú también se considera a las aseguradoras, a las administradoras de fondos de pensiones y a las administradoras de fondos mutuos como parte de la estructura del sistema financiero.

No fue posible encontrar datos de saldos de activos totales de las cooperativas de ahorro y crédito de Perú.

Para las definiciones y descripciones de las instituciones financieras: Recopilación de Normas de Regulación y Control del Sistema Financiero (BCU, 2013).

El porcentaje sería mayor si consideramos que en sus Reportes sobre el Sistema Financiero el BCU considera como sistema financiero a los bancos, las cooperativas, las casas financieras, las instituciones financieras externas y las administradoras de grupos de ahorro previo. Para homogeneizar, en este estudio se incluyen los datos de casas de las empresas de servicios financieros, administradoras de crédito y empresas de seguros.