El presente trabajo pretende analizar en qué medida la interrelación entre diferentes características de la inversión condiciona el efecto de la distancia cultural sobre la elección del modo de entrada. En concreto, se estudia la existencia de un potencial efecto interacción entre la distancia cultural y otra variable relativa al país receptor de la inversión, como es el riesgo país inherente al mismo. Asimismo, se pretende analizar si el papel desempeñado por tal interacción sobre la elección del modo de entrada varía, a su vez, en función del modo de implantación elegido por la empresa, para materializar sus inversiones directas en el exterior. El análisis empírico se ha llevado a cabo sobre una muestra de 383 inversiones realizadas por empresas españolas.

This paper aims at analyzing to which extent the role played by the cultural distance on the choice of entry mode is conditioned by third variables related to the investment. In particular, the potential existence of an interaction effect between the cultural distance and the host‘s country risk is analyzed, as well as the role of such interaction depeding upon the establishment mode used by the investing firm to carry out its investment. In order to empirically test our predictions, a database of 383 foreign direct investments made by Spanish firms is used.

La distancia cultural (DC) entre dos naciones refleja las diferencias existentes en determinados valores, normas y pautas de comportamiento entre los individuos que viven en cada una de ellas (Shenkar, 2001); en otras palabras, las diferencias en la «programación mental colectiva» compartida por grupos de personas que conviven en distintos ambientes nacionales (Hofstede, 1980). Tal distancia contribuye a incrementar la «desventaja del extranjero» que las empresas deben afrontar al desarrollar sus procesos de crecimiento internacional y, más en concreto, al realizar inversiones directas (IDEs) en terceros países.

La literatura al respecto apunta a la DC existente entre las naciones origen y destino de un proyecto de inversión como uno de los factores determinantes de la forma en que se materializa la misma, así como del grado de compromiso que la empresa inversora asume en el mercado receptor. En este sentido, la materialización de una IDE implica la elección del modo de entrada –entry mode choice– o elección entre invertir en solitario en el mercado receptor a través de una filial de plena propiedad (FPP) o compartir el proyecto inversor con (al menos) una segunda empresa y, por tanto, materializarlo en la creación de una empresa conjunta (EC).

Si bien el volumen de trabajos dirigidos a analizar el efecto de la DC sobre la elección del modo de entrada resulta particularmente elevado1, los resultados distan de ser concluyentes, tal y como constatan las exhaustivas revisiones de la literatura realizadas por Brouthers y Brouthers (2001), Shenkar (2001) y Harzing (2003). Adicionalmente, tal y como se analiza en el epígrafe 2 del presente trabajo, desde la perspectiva teórica resulta factible plantear hipóteis abiertamente contradictorias en relación con el papel jugado por la DC en tal elección. Todo ello ha dado lugar a lo que se conoce en la literatura como la «paradoja de la distancia cultural» (Brouthers y Brouthers, 2001; p. 177). Si bien los factores subyacentes tras la misma pueden ser diversos, cabe destacar entre ellos el hecho de que la práctica totalidad de la literatura al respecto ha ignorado el potencial efecto moderador/potenciador que terceras variables pueden ejercer sobre la influencia de la propia DC en la elección del modo de entrada (Brouthers y Brouthers, 2001; Cho y Padmanabhan, 2005).

En este sentido, consideramos particularmente relevante analizar en qué medida las diferentes características de la inversión condicionan el efecto de la DC sobre la elección del modo de entrada. Así, el presente trabajo pretende, en primer lugar, estudiar la potencial existencia de un efecto interacción entre la DC y una segunda variable relativa al país receptor de la inversión, como es el riesgo país (RP) inherente al mismo. En segundo lugar, pretendemos analizar si el papel jugado por tal interacción sobre la elección del modo de entrada varía, a su vez, en función del modo de implantación a través del cual se desarrolla la IDE. En relación con este último aspecto, es importante recordar que ambos modos de entrada –filial o EC– pueden ser materializados mediante otras tantas fórmulas alternativas de implantación en el mercado receptor. La decisión al respecto se conoce en la literatura como elección del modo de implantación o establishment (or diversification) mode y puede suponer tanto la creación de una nueva empresa en dicho mercado (alternativa conocida en la literatura como la realización de una greenfield o de novo investment), como la adquisición de una empresa local ya implantada en el mercado destino. Si bien existen algunas excepciones, el grueso de la literatura ha analizado de forma aislada ambos aspectos, y el análisis del impacto que la DC ejerce sobre cada uno de ellos no es una excepción al respecto2.

La fuente de evidencia empírica la constituye una muestra de 383 inversiones realizadas por empresas españolas admitidas a cotización oficial en la Bolsa de Madrid entre 1989 y 2003, ambos inclusive. Estas inversiones se localizan en un total de 44 países diferentes, lo que dota a la muestra de un elevado grado de diversidad tanto en lo que a DC respecto a España, como a grado de RP de las naciones receptoras se refiere. Tal diversidad, unida al hecho de que la nación inversora sea España, constituye una ventaja adicional, ya que buena parte de la evidencia empírica existente sobre elección del modo de entrada se centra en Estados Unidos como nación receptora o inversora.

El trabajo se ha estructurado como sigue: en primer lugar se presentan las premisas de la Teoría de Costes de Transacción (TCT) –marco teórico a partir del cual se desarrolla el mismo– en relación con la influencia que la DC ejerce sobre la elección del modo de entrada. A continuación, se analiza la influencia que la interacción entre la DC y el RP puede ejercer sobre tal elección, así como el potencial efecto diferenciado de la misma en función del modo de implantación elegido por la empresa para materializar su inversión. En el siguiente epígrafe se lleva a cabo el contraste empírico a partir de la muestra de IDEs referenciada en el párrafo anterior. El trabajo finaliza con una síntesis de las principales conclusiones alcanzadas.

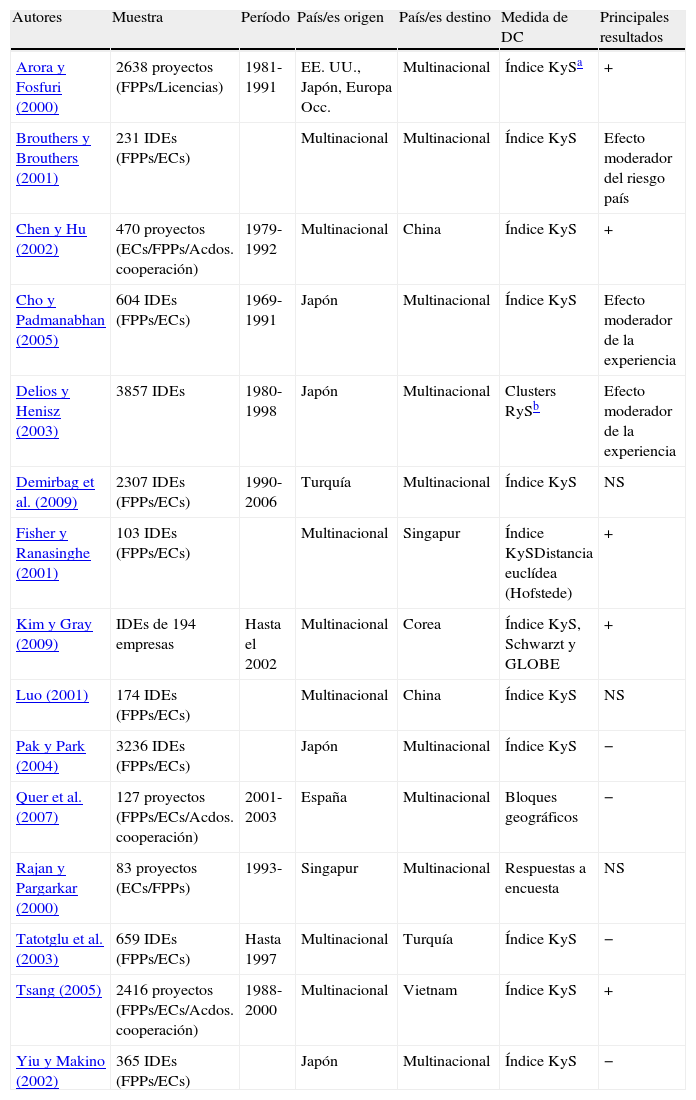

2Revisión de la literatura2.1Distancia cultural y modo de entrada: una aproximación desde la teoría de costes de transacciónSi bien la influencia de la DC sobre la elección del modo de entrada se ha analizado desde la perspectiva de diversos marcos teóricos, el proporcionado por la TCT es el más frecuentemente utilizado. Desde esta perspectiva, la DC existente entre las naciones origen y destino de una inversión internacional se asocia sistemáticamente con el grado de incertidumbre que la empresa inversora debe afrontar y, más en concreto, con el grado de incertidumbre externa; es decir, la relativa al entorno institucional del país receptor (Henisz y Delios, 2002; Delios y Henisz, 2003b; Slangen y Tulder, 2009). No existe consenso, no obstante, sobre el papel que tal incertidumbre ejerce sobre la elección del modo de entrada. Así, no sólo resulta posible identificar dos hipótesis abiertamente contradictorias al respecto, sino también encontrar abundante evidencia empírica que contrasta la veracidad de cada una de ellas. Ello ha dado lugar a que en la literatura existente se hable de la «paradoja de la DC» (Brouthers y Brouthers, 2001), «la anomalía de la DC» (Cho y Padmanabhan, 2005) o la «miopía respecto de la DC» (Harzing, 2003). Tanto el doble planteamiento teórico, como la evidencia empírica contradictoria puede encontrarse tanto en la literatura más pionera –véanse las revisiones de la misma realizadas por Brouthers y Brouthers (2001), Harzing (2003) y Shenkar (2001)–, como en la más reciente. En la tabla 1 se recoge una síntesis de los trabajos publicados al respecto desde finales de la década de los 90 y hasta nuestros días3.

Evidencias empíricas (desde finales de los 90) sobre la relación entre distancia cultural y modo de entrada. Trabajos que utilizan la teoría de costes de transacción como marco de estudio

| Autores | Muestra | Período | País/es origen | País/es destino | Medida de DC | Principales resultados |

| Arora y Fosfuri (2000) | 2638 proyectos (FPPs/Licencias) | 1981-1991 | EE. UU., Japón, Europa Occ. | Multinacional | Índice KySa | + |

| Brouthers y Brouthers (2001) | 231 IDEs (FPPs/ECs) | Multinacional | Multinacional | Índice KyS | Efecto moderador del riesgo país | |

| Chen y Hu (2002) | 470 proyectos (ECs/FPPs/Acdos. cooperación) | 1979-1992 | Multinacional | China | Índice KyS | + |

| Cho y Padmanabhan (2005) | 604 IDEs (FPPs/ECs) | 1969-1991 | Japón | Multinacional | Índice KyS | Efecto moderador de la experiencia |

| Delios y Henisz (2003) | 3857 IDEs | 1980-1998 | Japón | Multinacional | Clusters RySb | Efecto moderador de la experiencia |

| Demirbag et al. (2009) | 2307 IDEs (FPPs/ECs) | 1990-2006 | Turquía | Multinacional | Índice KyS | NS |

| Fisher y Ranasinghe (2001) | 103 IDEs (FPPs/ECs) | Multinacional | Singapur | Índice KySDistancia euclídea (Hofstede) | + | |

| Kim y Gray (2009) | IDEs de 194 empresas | Hasta el 2002 | Multinacional | Corea | Índice KyS, Schwarzt y GLOBE | + |

| Luo (2001) | 174 IDEs (FPPs/ECs) | Multinacional | China | Índice KyS | NS | |

| Pak y Park (2004) | 3236 IDEs (FPPs/ECs) | Japón | Multinacional | Índice KyS | − | |

| Quer et al. (2007) | 127 proyectos (FPPs/ECs/Acdos. cooperación) | 2001-2003 | España | Multinacional | Bloques geográficos | − |

| Rajan y Pargarkar (2000) | 83 proyectos (ECs/FPPs) | 1993- | Singapur | Multinacional | Respuestas a encuesta | NS |

| Tatotglu et al. (2003) | 659 IDEs (FPPs/ECs) | Hasta 1997 | Multinacional | Turquía | Índice KyS | − |

| Tsang (2005) | 2416 proyectos (FPPs/ECs/Acdos. cooperación) | 1988-2000 | Multinacional | Vietnam | Índice KyS | + |

| Yiu y Makino (2002) | 365 IDEs (FPPs/ECs) | Japón | Multinacional | Índice KyS | − |

NS: la distancia cultural no influye de forma significativa sobre la elección del modo de entrada.

± Influencia positiva/negativa de la DC sobre la probabilidad de invertir a través de una FPP.

Acdos. cooperación: acuerdos que no impliquen la participación de la empresa que se internacionaliza en el capital de la empresa localizada en el mercado receptor; EC: empresa conjunta; FPP: filial de plena propiedad.

Índice de Kogut y Singh (1988) basado en las 4 dimensiones de DC identificadas por Hofstede (1980/2001).

De un lado, cabría esperar que una superior distancia cultural (superior incertidumbre externa) redundara en un notable incremento de los costes de transacción a los que se enfrenta la empresa inversora al materializar su implantación en el mercado receptor: el desconocimiento de la empresa sobre el entorno del mercado receptor incrementaría los costes inherentes a la obtención de la información necesaria para implantarse y desarrollar su actividad en el mismo, a la negociación con los agentes económicos locales e, incluso, a la realización de las actividades cuyo objeto es controlar y garantizar el cumplimiento de lo pactado con tales agentes. En tal caso, la empresa inversora intentaría salvar la brecha cultural existente entre ambas naciones compartiendo el proyecto con un socio local familiarizado con la cultura del país receptor (Gatignon y Anderson, 1988). Este socio facilitaría a la empresa inversora el acceso a recursos de la nación receptora, tales como el conocimiento sobre la misma y los contactos con agentes económicos locales. La participación de tal socio familiarizado con el entorno de la nación receptora contribuiría notablemente a reducir la incertidumbre externa asociada al proceso de inversión y, con ello, los costes de inherentes a la realización de transacciones en tal entorno. Adicionalmente, al materializar su inversión mediante una EC, la empresa inversora gozaría de una superior flexibilidad o capacidad de reacción ante potenciales cambios o contingencias no previstas del entorno. Tal flexibilidad se erige, de nuevo, en un instrumento de protección frente a la incertidumbre externa (y su inherente efecto potenciador de los costes de transacción) a que debe hacer frente la empresa inversora. Los trabajos de Anand y Delios (1997), Padmanabhan y Cho (1996) y Pan (1996), entre otros, se encuentran en esta línea argumental, avalada en la literatura más reciente por los trabajos de Arora y Fosfuri (2000), Chang y Rosenzweig (2001), Pak y Park (2004), Quer et al. (2007), Tatoglu et al. (2003), Tsang (2005) y Yiu y Makino (2002).

Del otro, los costes de transacción derivados de la cooperación con un socio aumentan a medida que lo hace la DC entre las naciones origen y destino de la inversión (Erramilli y Rao, 1993; Hennart, 1988), lo que llevaría a la empresa a optar por fórmulas de inversión en solitario. Tanto los costes inherentes a la búsqueda de un socio con el que cooperar y a la negociación de los términos de la cooperación con el mismo, como los dirigidos a garantizar el cumplimiento de lo pactado, aumentan cuando los valores, normas y pautas de comportamiento no son compartidos por los socios implicados en el acuerdo. En el marco de la literatura más reciente, los trabajos de Chen y Hu (2002), Fisher y Ranasinghe (2001), Kim y Gray (2009) y Tsang (2005) avalan esta hipótesis ya apuntada en algunos pioneros trabajos al respecto, como, por ejemplo, los de Erramilli y Rao (1993), Gatignon y Anderson (1988) y Kogut y Singh (1988).

La revisión realizada nos permite identificar, incluso, un tercer grupo de trabajos en los que la DC parece no jugar un papel relevante sobre la elección del modo de entrada;véanse, por ejemplo, Erramilli (1996), Demirbag et al. (2009), Luo (2001), Rajan y Pargarkar (2000) y Ruiz-Moreno et al. (2007).

La práctica totalidad de los trabajos referenciados en los párrafos anteriores analiza de forma aislada el efecto que la DC ejerce sobre la forma de entrada, ignorando la existencia de variables susceptibles de moderar o potenciar tal efecto (Harzing, 2003); en otras palabras, el grueso de la literatura al respecto no considera la posibilidad de que el efecto que la DC ejerce sobre tal decisión sea contingente al valor que tomen terceras variables relacionadas con la inversión. En este sentido, consideramos particularmente interesante analizar la potencial interrelación entre la DC y otras dos características de la IDE, una de ellas inherente a la nación receptora y la otra al propio proceso de inversión.

Así, en primer lugar, entendemos relevante analizar la potencial interacción entre la DC existente entre las naciones origen y destino de la inversión y el RP de este último, ya que ésta es la segunda variable tradicionalmente analizada por la literatura como determinante de la incertidumbre externa a la que se enfrenta la empresa inversora. En segundo lugar, pretendemos analizar si el efecto de la DC y, más en concreto, el de su interacción con el RP sobre la elección del modo de entrada, varía, a su vez, en función del modo de implantación a través del cual se materializa la IDE en el país receptor. Según se ha apuntado en el epígrafe introductorio de este trabajo, los dos modos de entrada identificados –FPP y EC– pueden ser materializados mediante otros tantos modos de implantación alternativos –creación de una nueva empresa y desarrollo de la misma desde el origen, o adquisición de una empresa local ya implantada en el mercado destino. Cabe pensar que esta variable condicione, a su vez, el papel que la DC y sus interaciones con terceras variables juega sobre la elección del modo de entrada.

2.2Distancia cultural y modo de entrada: la interrelación de las diferentes características de la IDE2.2.1La interacción de las diferentes fuentes de incertidumbre externa: distancia cultural y riesgo paísSegún se ha señalado, desde la perspectiva de la TCT la incertidumbre externa asociada a la inversión constituye un factor determinante de la elección del modo de entrada. La distancia cultural aproxima el grado de incertidumbre percibida por la empresa inversora únicamente en el entorno institucional «informal» del país receptor. No obstante, una completa consideración del grado de incertidumbre externa que afecta a un proceso de inversión requiere la consideración adicional de la incertidumbre percibida por el inversor extranjero en el entorno «formal» de dicha nación (Henisz y Delios, 2002; Delios y Henisz, 2003b; Slangen y Tulder, 2009). En términos de la literatura sobre modo de entrada, la incertidumbre asociada al entorno formal de la nación receptora se ha vinculado y medido tradicionalmente a través del riesgo país (Zhao et al., 2004). El RP hace referencia al grado de volatilidad política –probabilidad de cambios adversos para la empresa inversora bien en el régimen gubernamental del país receptor, bien en las políticas seguidas por el mismo–, económica y social inherente al país receptor (Oetzel y Bettis, 2001). Si bien desde el punto de vista teórico resulta relativamente sencillo aislar los tres componentes del RP, la evidencia empírica constata una fuerte correlación entre todos ellos.

Si bien ambas fuentes de incertidumbre han sido consideradas de forma aislada por buena parte de la literatura sobre modo de entrada, no existen apenas trabajos que analicen el efecto moderador/potenciador que una puede ejercer sobre la otra. En otras palabras: ¿qué ocurre cuando ambas fuentes de incertidumbre externa están presentes en el entorno en el que se materializa la inversión? ¿En qué medida la incertidumbre percibida en el entorno formal condiciona la percepción del inversor extranjero sobre el entorno informal?

Tales preguntas permanecen sin respuesta en el marco de la literatura existente, ya que el potencial efecto moderador que una de las fuentes de incertidumbre externa puede ejercer sobre la otra permanece apenas explorada en la literatura al respecto. Así, la existencia de un potencial efecto interacción entre la DC y el RP, así como la influencia del mismo sobre la elección del modo de entrada, ha sido analizado únicamente por Brouthers y Brouthers (2001) en un trabajo desarrollado a partir de las pioneras proposiciones de Agarwal (1994). Estos autores proponen un modelo en el que la interacción entre ambas fuentes de incertidumbre conduce a las empresas inversoras a elegir modos de entrada que les garanticen el control sobre sus proyectos de inversión evitando la necesidad de compartir los mismos con terceras empresas cuyas pautas de comportamiento y/o actuación son desconocidas y/o difícilmente comprendidas por la empresa inversora. En otras palabras, cuando se produce la interacción de ambas fuentes de incertidumbre en el entorno de la IDE –DC entre las naciones y RP de la nación receptora–, la empresa inversora opta por mantener la propiedad total del proyecto invirtiendo a través de una FPP. Si bien el trabajo muestra evidencia empírica al respecto, la misma se circunscribe al caso concreto de inversiones realizadas por empresas procedentes de 4 países occidentales y localizadas en 5 países de Europa Central y del Este. En este sentido, los propios autores apuntan a la posibilidad de que estas carácterísticas de la muestra utilizada subyazcan tras los resultados obtenidos, así como a la necesidad de realizar nuevos estudios que consideren un abanico más amplio y heterogéneo de países receptores de inversión.

Entendemos posible, no obstante, plantear una hipótesis alternativa. Así, siguiendo la línea argumental expuesta en el epígrafe 2.1 de este trabajo, en contextos de elevada DC podríamos esperar que la empresa optara tanto por invertir en solitario al objeto de evitar cooperar con un socio cuyas pautas culturales le resultan desconocidas, como por compartir la propiedad y control de la IDE al objeto de acceder a conocimientos sobre el mercado receptor. El doble argumento teórico podría ser extrapolable a los contextos de elevado RP: de un lado, la participación de un socio local en el proyecto proporcionaría a la empresa inversora el contacto con las instituciones políticas locales; al tiempo que le permitiría limitar el compromiso de recursos en el mercado receptor y, con ello, la exposición al riesgo en el mismo. Del otro, un elevado grado de volatilidad en el entorno formal del país receptor de la inversión redundaría en un incremento de los costes de transacción vinculados a la cooperación con un socio, al dificultar la anticipación por parte del inversor extranjero de potenciales contingencias futuras y reducir su capacidad para forzar el cumplimiento de lo pactado4. La evidencia empírica resulta, no obstante, concluyente mostrando una clara preferencia de las empresas inversoras por fórmulas de implantación que supongan propiedad compartida en entornos de elevado RP y, por tanto, una preferencia por la flexibilidad, la limitación en el compromiso de recursos, el reparto de los riesgos asumidos y la participación de un socio conocedor del entorno político local en tal contexto –véanse, por ejemplo, Agarwal y Ramaswami (1992), Akhter y Lusch (1988), Arora y Fosfuri (2000), Aulakh y Kotabe (1997), Delios y Beamish (1999), Delios y Henisz (2000), Erramilli y Rao (1993), Henisz (2000), Hill et al. (1990), Kim y Hwang (1992) y Shrader et al., 20005. Basándonos en tal evidencia empírica relativa al RP, resultaría razonable esperar que el efecto moderador que el RP ejerce sobre la DC vaya en la línea de potenciar el segundo de los argumentos expuestos en relación con el efecto de la misma sobre la elección del modo de entrada, es decir, el de la preferencia por compartir la IDE con un socio conocedor del contexto y la cultura local. Siguiendo tal argumento, planteamos la siguiente hipótesis de trabajo:

H1. El efecto interacción entre la distancia cultural existente entre las naciones origen y destino de la IDE y el riesgo país de esta última incrementa la probabilidad de invertir mediante empresas conjuntas.

2.2.2La interacción distancia cultural –riesgo país– modo de implantaciónHasta el momento se ha analizado el efecto aislado de la DC sobre la elección del modo de entrada, así como la potencial existencia de una interacción entre tal distancia y el RP inherente a la nación receptora susceptible de condicionar dicho modo de entrada. Sin embargo, en ambos análisis se ha ignorado el papel jugado por una tercera variable relevante: el modo de implantación a través del cual se materializa la inversión.

Al igual que ocurre con la elección del modo de entrada, la aproximación a la influencia que la DC ejerce sobre la elección del modo de implantación a partir de las premisas de la TCT permite establecer dos hipótesis contradictorias. De un lado, cabe esperar que la empresa adquirida en el marco de una IDE desempeñe un papel similar al desarrollado por el socio local en el caso de las empresas conjuntas: la empresa local aportaría al inversor extranjero el acceso a los conocimientos y contactos propios y específicos del mercado receptor de los que aquél carece, contribuyendo, así, a mitigar el efecto de la incertidumbre externa a que debe enfrentarse la empresa inversora. Es decir, de nuevo la empresa local sería el puente que permite salvar la brecha cultural entre ambas naciones, si bien en este caso jugando el papel de entidad absorbida y no el de socio colaborador. De hecho, una parte de la literatura al respecto se ha dirigido a analizar las diferencias entre empresas conjuntas y adquisiciones entendidas ambas como fórmulas alternativas al alcance de la empresa inversora para acceder a recursos específicos del mercado receptor; véanse, por ejemplo, los trabajos de Hennart y Reddy (1997), Jung (2004), Kogut y Singh (1988), López-Duarte y García-Canal (2002) y Reuer y Koza (2000). Siguiendo esta premisa, cabría esperar una superior tendencia a utilizar las adquisiciones a medida que aumenta la DC entre las naciones origen y destino de la inversión exterior.

Del otro, los costes de transacción inherentes a una adquisición aumentan a medida que lo hace la DC existente entre las naciones implicadas. Existe un consenso en la literatura al respecto al apuntar a dos tipos de costes inherentes a un proceso de adquisición: los costes ex ante o preadquisición, derivados de la necesidad de obtener información sobre la empresa que se desea adquirir, y los costes ex post o post adquisición relacionados con el potencial comportamiento oportunista de la empresa adquirida, la necesidad de integrar activos y personas y la posibilidad de adquirir en el conjunto activos no necesarios para la empresa inversora –en Balakrishnan y Koza (1993), Reuer y Koza (2000), Chen y Hennart (2004) puede encontrarse una exhaustiva revisión de la literatura al respecto. Todos estos costes se ven incrementados en el contexto de una adquisición internacional consecuencia del efecto potenciador que sobre ellos ejerce la DC existente entre los países emisor y receptor de la inversión. Por lo que respecta a los costes ex ante, la realización de un adquisición se lleva a cabo en una situación de asimetría de información entre las empresas adquirente y adquirida que, tal y como apuntan Balakrishnan y Koza (1993), incrementa a medida que lo hace la DC. Por lo que respecta a los costes ex post, la DC contribuye a dificultar los procesos de integración de las empresas implicadas en el proceso de adquisición, así como el logro de un comportamiento plenamente cooperativo y no oportunista de la empresa adquirida –véanse Kogut y Singh (1988) y Woodcock et al. (1994)–, entre otros. En consecuencia, y al objeto de evitar tales costes, la empresa inversora optaría por fórmulas de inversión que impliquen la creación de una nueva entidad en el país receptor.

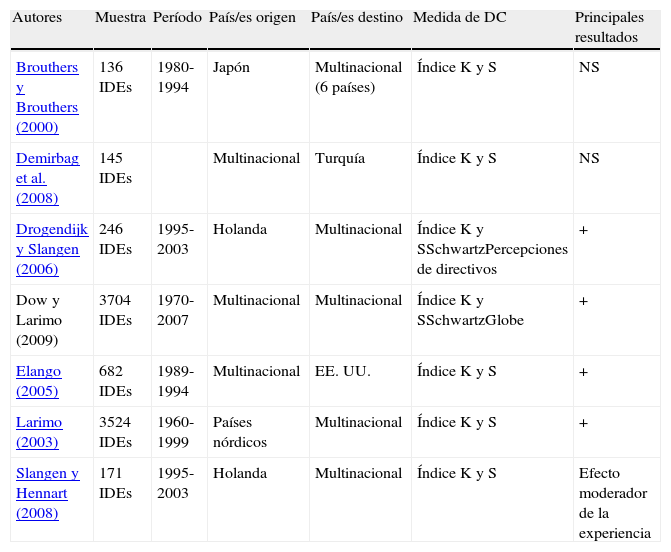

El volumen de trabajos que analiza el efecto de la DC sobre el modo de implantación resulta inferior al que analiza la elección del modo de entrada; una revisión de la literatura al respecto publicada hasta principios de la década del 2000 puede encontrarse en Harzing (2003). La evidencia empírica resulta, no obstante, bastante concluyente (tabla 2): si bien algunos trabajos apuntan a una influencia no significativa de la DC sobre la elección del modo de implantación –Brouthers y Brouthers (2000), Demirbag et al. (2008), Padmanabhan y Cho (1999)–, el grueso de la literatura apunta a la preferencia por las fórmulas que impliquen la creación de una nueva entidad en el país receptor en entornos de elevada DC –así lo constatan los trabajos de Kogut y Singh (1988), Barkema y Vermeulen (1998), Chang y Rosenzweig (2001), Cho y Padmanabhan (1995), Drogendijk y Slangen (2006), Harzing (2002), Larimo (2003), Larimo y Dow (2009), Slangen y Hennart (2008) y Vermeulen y Barkema (2001). Por su parte, el potencial efecto que la interacción entre la DC y el RP de la nación receptora ejerza sobre tal elección permanece sin explorar en la literatura.

Evidencias empíricas (desde finales de los 90) sobre la relación entre distancia cultural y modo de implantación. Trabajos que utilizan la teoría de costes de transacción como marco de estudio

| Autores | Muestra | Período | País/es origen | País/es destino | Medida de DC | Principales resultados |

| Brouthers y Brouthers (2000) | 136 IDEs | 1980-1994 | Japón | Multinacional (6 países) | Índice K y S | NS |

| Demirbag et al. (2008) | 145 IDEs | Multinacional | Turquía | Índice K y S | NS | |

| Drogendijk y Slangen (2006) | 246 IDEs | 1995-2003 | Holanda | Multinacional | Índice K y SSchwartzPercepciones de directivos | + |

| Dow y Larimo (2009) | 3704 IDEs | 1970-2007 | Multinacional | Multinacional | Índice K y SSchwartzGlobe | + |

| Elango (2005) | 682 IDEs | 1989-1994 | Multinacional | EE. UU. | Índice K y S | + |

| Larimo (2003) | 3524 IDEs | 1960-1999 | Países nórdicos | Multinacional | Índice K y S | + |

| Slangen y Hennart (2008) | 171 IDEs | 1995-2003 | Holanda | Multinacional | Índice K y S | Efecto moderador de la experiencia |

NS: la distancia cultural no influye de forma significativa sobre la elección del modo de entrada.

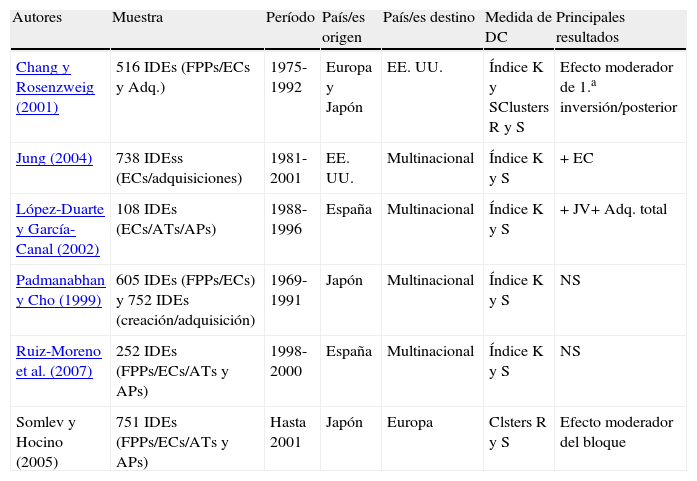

Si bien el grueso de la literatura ha analizado de forma independiente el modo de entrada y el de implantación –en la tabla 3 se recogen las escasas excepciones al respecto–, atendiendo a lo expuesto en los párrafos anteriores, cabría matizar lo expuesto en la hipótesis 1 en relación con la influencia de la interacción entre la DC y el RP sobre el modo de entrada en función del modo de implantación a través del cual se materializa la IDE. Así, en caso de que la misma se lleve a cabo a través de una adquisición, la utilización de un modo de entrada compartido –realizada mediante lo que se conoce en la literatura como «empresa conjunta por adquisición» (Jakobsen y Meyer, 2007)– en contextos de elevada incertidumbre externa (fruto de la interacción entre la DC y el RP) daría lugar a un incremento exponencial de los costes de transacción, al sumarse los derivados de negociar con una empresa local y los derivados de materializar un proceso de adquisición. Ello nos permitiría plantear la siguiente hipótesis de trabajo:

Trabajos (desde finales de los 90) que analizan conjuntamente el modo de entrada e implantación y su relación con la distancia cultural. Trabajos que utilizan la Teoría de Costes de Transacción como marco de estudio

| Autores | Muestra | Período | País/es origen | País/es destino | Medida de DC | Principales resultados |

| Chang y Rosenzweig (2001) | 516 IDEs (FPPs/ECs y Adq.) | 1975-1992 | Europa y Japón | EE. UU. | Índice K y SClusters R y S | Efecto moderador de 1.a inversión/posterior |

| Jung (2004) | 738 IDEss (ECs/adquisiciones) | 1981-2001 | EE. UU. | Multinacional | Índice K y S | + EC |

| López-Duarte y García-Canal (2002) | 108 IDEs (ECs/ATs/APs) | 1988-1996 | España | Multinacional | Índice K y S | + JV+ Adq. total |

| Padmanabhan y Cho (1999) | 605 IDEs (FPPs/ECs) y 752 IDEs (creación/adquisición) | 1969-1991 | Japón | Multinacional | Índice K y S | NS |

| Ruiz-Moreno et al. (2007) | 252 IDEs (FPPs/ECs/ATs y APs) | 1998-2000 | España | Multinacional | Índice K y S | NS |

| Somlev y Hocino (2005) | 751 IDEs (FPPs/ECs/ATs y APs) | Hasta 2001 | Japón | Europa | Clsters R y S | Efecto moderador del bloque |

Acdo. cooperación: acuerdos que no impliquen la participación de la empresa que se internacionaliza en el capital de la empresa localizada en el mercado receptor; AP: adquisición de una parte del capital; AT: adquisición total; EC: empresa conjunta; FPP: filial de plena propiedad.

± Influencia positiva/negativa de la DC sobre la probabilidad de invertir a través de una FPP.

NS: la distancia cultural no influye de forma significativa sobre la elección del modo de entrada.

*Índice de Kogut y Singh (1988) basado en las 4 dimensiones de DC identificadas por Hofstede (1980/2001).

**Clusters de países identificados por Ronen y Shenkar (1985).

H2. El efecto interacción entre la distancia cultural existente entre las naciones origen y destino de la IDE y el riesgo país de esta última incrementa la probabilidad de invertir mediante empresas conjuntas únicamente en el caso de que el modo de implantación sea la creación de una nueva empresa en el mercado receptor.

3Análisis empírico3.1Base de datos y metodologíaCon objeto de contrastar las hipótesis planteadas en el epígrafe anterior, se ha desarrollado un análisis empírico cuyos principales resultados se presentan a continuación. El período objeto de estudio abarca los años comprendidos entre 1989 y 2003, ambos incluidos, siendo la población objeto de estudio las empresas españolas admitidas a cotización oficial en la Bolsa de Madrid en cada uno de los años de dicho período. Circunscribir la muestra a las inversiones realizadas por empresas admitidas a cotización oficial –obligadas a comunicar los procesos de inversión a la CMNV– facilita la obtención de información contrastada y homogénea respecto a los procesos realizados por las diferentes empresas. Adicionalmente, las empresas admitidas a cotización oficial han jugado un papel particularmente relevante en la actividad inversora en el exterior de la economía española en el período objeto de estudio6.

Al objeto de identificar las inversiones realizadas por las empresas españolas se llevó a cabo un exhaustivo rastreo de la prensa económica utilizando en una primera fase la base de datos Baratz y, posteriormente, las hemerotecas de los diarios Expansión y Cinco Días, así como la de la revista Actualidad Económica. Una vez realizada una primera identificación de las inversiones por esta vía, se contrastó y completó la información relativa a las mismas mediante la consulta de los comunicados realizados por las empresas a la Comisión Nacional del Mercado de Valores (CNMV) y, en algunos casos, a través de las memorias anuales de las propias empresas.

Este rastreo de prensa nos permitió identificar inicialmente un total de 509 nuevos proyectos de inversión materializados. Identificamos como nuevos proyectos a las inversiones que suponen la primera toma de participación en la empresa local, prescindiendo de inversiones que suponen un incremento de la participación en un proyecto emprendido anteriormente. Al objeto de disponer de una muestra homogénea, se eliminaron todas aquellas inversiones para las que no se disponía de información necesaria, al carecer los países receptores de medida de DC y/o clasificación de RP según los índices a los que se hace referencia en el próximo epígrafe. Asimismo, se eliminaron todas las inversiones realizadas en países que presentan restricciones legales a la inversión extranjera, como por ejemplo Cuba, así como los proyectos de inversión que respondían a un proceso de privatización7, ya que en ambos casos la elección del modo de entrada no constituye una decisión unilateral del inversor extranjero.

En consecuencia, la muestra final sobre la que se realiza el análisis esta compuesta por un total de 383 proyectos de inversión realizados por 63 empresas diferentes8 en un total de 44 naciones distintas. El 36% de estos proyectos se localizaron en países de América Latina, mientras que la Unión Europea y los restantes países OCDE integran un 54% de las inversiones identificadas. El peso que los países de Europa del Este, Asia o África presentan como regiones receptoras resulta, por tanto, particularmente reducido en nuestra muestra; tendencia que, tal y como se apunta en la práctica totalidad de trabajos al respecto9, se constata para el conjunto de la inversión exterior española. Respecto a la tendencia temporal identificada, el grueso de los proyectos se concentra en el período comprendido entre la segunda mitad de los 90 y el comienzo de la década del 2000. Un 72% de los proyectos de inversión identificados se han llevado a cabo a través de empresas conjuntas. Por lo que respecta al modo de implantación en el mercado receptor, cabe señalar que la mayor parte de estos proyectos se han materializado a través de una adquisición, en concreto, el 67% de los mismos.

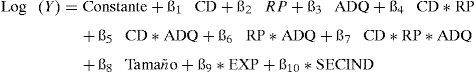

3.2Variable dependiente y metodología de estudioAl objeto de contrastar las hipótesis planteadas, se han estimado diferentes modelos de regresión logística sobre la muestra descrita en el epígrafe anterior. En tales modelos la variable dependiente es una variable dicotómica que toma los valores 1 y 0 en función de que la empresa inversora mantenga o no la propiedad total de la unidad localizada en el mercado receptor. Siguiendo los estándares de la literatura al respecto, hemos considerado los cortes del 95 y el 10% respectivamente; es decir, consideramos propiedad total aquellas IDEs en las que la empresa inversora es titular de un volumen igual o superior al 95% del capital de la empresa localizada en el país receptor, mientras que entendemos propiedad compartida cuando dicho porcentaje es inferior al 95%, pero supera el mencionado 10%. La utilización de una variable dependiente de tal naturaleza nos condujo a utilizar como metodología de análisis la regresión logística en la que los coeficientes obtenidos para cada variable independiente estiman parcialmente la repercusión de los incrementos de tales variables sobre la probabilidad de que la inversión sea realizada manteniendo la propiedad total del capital de la empresa localizada en el mercado receptor, valor 1 de la variable dependiente. Particularmente relevante es el signo de tales coeficientes, de tal forma que un coeficiente positivo para una variable independiente significa que tal variable incrementa la probabilidad del suceso que se está estudiando; es decir, del valor 1 en la variable dependiente (en nuestro caso, elegir la filial de plena propiedad como modo de entrada, frente a una empresa conjunta). La representación algebraica del modelo es la siguiente:

Donde Y es la variable dependiente, es decir, el modo de entrada. Al objeto de facilitar la interpretación de los coeficientes de las variables independientes, se recoge, asimismo, la transformación logarítmica de dicho modelo:

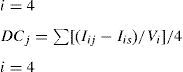

3.3Variables independientes y de control3.3.1Variables independientesAl objeto de medir la distancia cultural existente entre España y los diferentes países receptores en los que se localizaron las IDES recogidas en nuestra muestra, siguiendo los estándares de la literatura sobre la elección del modo de entrada, hemos utilizado el índice elaborado por Kogut y Singh (1988) –variable que hemos denominado CD–, basado, a su vez, en las cuatro dimensiones básicas de DC inicialmente identificadas y medidas por Hofstede (1980; 2001): «distancia al poder, aversión a la incertidumbre, individualismo y masculinidad»10. Este índice constituye una medida compuesta de tales dimensiones cuya representación algebraica es la siguiente:

Donde DCj es la distancia cultural entre España y el país j; Iij representa el índice de la dimensión cultural i y el país j; s representa España y Vi representa el valor de la varianza del índice en la dimensión i.

Por su parte, el riesgo país relativo a las diferentes naciones receptoras de la inversión española –variable que hemos denominado RP– se midió mediante los rankings elaborados por Euromoney para cada uno de los años incluidos en el período objeto de estudio. La medida incluida en estos rankings es, en realidad, una medida de estabilidad integradora en la que se acumulan en una sola medida la estabilidad política, económica y financiera de cada país. La medida oscila entre 0 (mayor RP o menor estabilidad) y 100 (menor RP o mayor estabilidad). Al objeto de facilitar la medida e interpretación del efecto interacción entre el RP y la DC, se ha realizado una transformación dicotómica de dicho índice, convirtiéndolo en una variable dicotómica que toma el valor 1 cuanto la nación receptora muestra un superior riesgo (menor estabilidad) que España en el año en que se realizó la IDE y 0 en caso contrario11.

El modo de implantación ha sido recogido mediante una variable dicotómica a la que hemos denominado ADQ que toma el valor 1 cuando la IDE ha sido materializada mediante un proceso de adquisición y 0 cuando la empresa ha optado por realizar una inversión greenfield en el mercado receptor.

El efecto interacción entre la distancia cultural y el riesgo país se estimó a partir del producto de cada ambas variables: CD*RP. Por su parte, la interacción de tercer orden dirigida a analizar el papel diferenciado que la interacción entre la DC y el RP juega en función del modo de implantación elegido por la empresa inversora se aproximó mediante el producto de las tres variables: CD*RP*ADQ.

Cabe mencionar al respecto que al objeto de facilitar la interpretación de los efectos interacción y evitar problemas de multicolinealidad, las distintas variables implicadas en la creación de los mismos han sido centradas en función de sus respectivas medias aritméticas; el valor medio de cada una de las variables centradas es, por tanto, 0.

3.3.2Variables de controlAdicionalmente, en las estimaciones se han introducido una serie de variables al objeto de controlar su potencial influencia sobre la elección del modo de entrada; en concreto, hemos considerado el tamaño de la empresa inversora, la experiencia en el mercado receptor acumulada por la misma y el tipo de sector de actividad en el que ésta enmarca su actividad empresarial.

El tamaño de la empresa inversora (TAMAÑO) se ha medido a partir de la capitalización bursátil de la misma a 31 de Diciembre del año inmediatamente anterior al de la realización de la IDE incluida en la base de datos. En concreto, y al objeto de realizar una aproximación al efecto marginal decreciente de esta variable, se realizó una transformación logarítmica de la misma.

Por lo que respecta a la experiencia de la empresa inversora (EXP), hemos considerado la experiencia internacional acumulada por la misma en un determinado país receptor a partir del número de meses transcurridos desde la realización por parte de la empresa inversora recogida en la base de datos del primer proyecto de inversión en el país receptor en concreto12.

Por último, y dado que nuestra muestra presenta un elevado sesgo hacia el sector servicios, hemos introducido una variable dicotómica (SECIND) al objeto de controlar si la empresa inversora desarrolla su actividad en el marco de un sector de actividad industrial o si, por el contrario, enmarca tal actividad en el sector servicios.

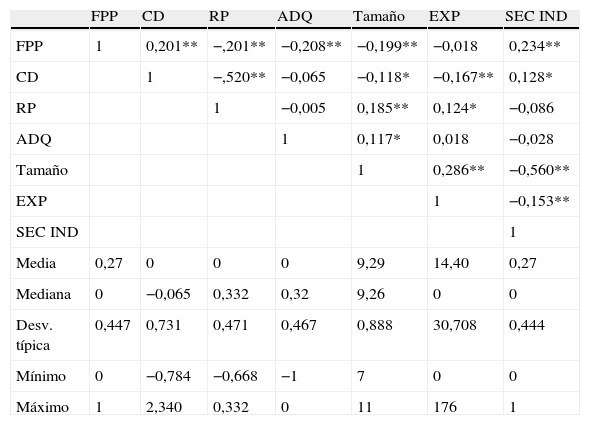

La tabla 4 recoge la matriz de correlaciones entre las diferentes variables consideradas y los principales descriptivos de dichas variables.

Matriz de correlaciones y descriptivos de las variables

| FPP | CD | RP | ADQ | Tamaño | EXP | SEC IND | |

| FPP | 1 | 0,201** | −,201** | −0,208** | −0,199** | −0,018 | 0,234** |

| CD | 1 | −,520** | −0,065 | −0,118* | −0,167** | 0,128* | |

| RP | 1 | −0,005 | 0,185** | 0,124* | −0,086 | ||

| ADQ | 1 | 0,117* | 0,018 | −0,028 | |||

| Tamaño | 1 | 0,286** | −0,560** | ||||

| EXP | 1 | −0,153** | |||||

| SEC IND | 1 | ||||||

| Media | 0,27 | 0 | 0 | 0 | 9,29 | 14,40 | 0,27 |

| Mediana | 0 | −0,065 | 0,332 | 0,32 | 9,26 | 0 | 0 |

| Desv. típica | 0,447 | 0,731 | 0,471 | 0,467 | 0,888 | 30,708 | 0,444 |

| Mínimo | 0 | −0,784 | −0,668 | −1 | 7 | 0 | 0 |

| Máximo | 1 | 2,340 | 0,332 | 0 | 11 | 176 | 1 |

*p<0,05; **p<0,01.

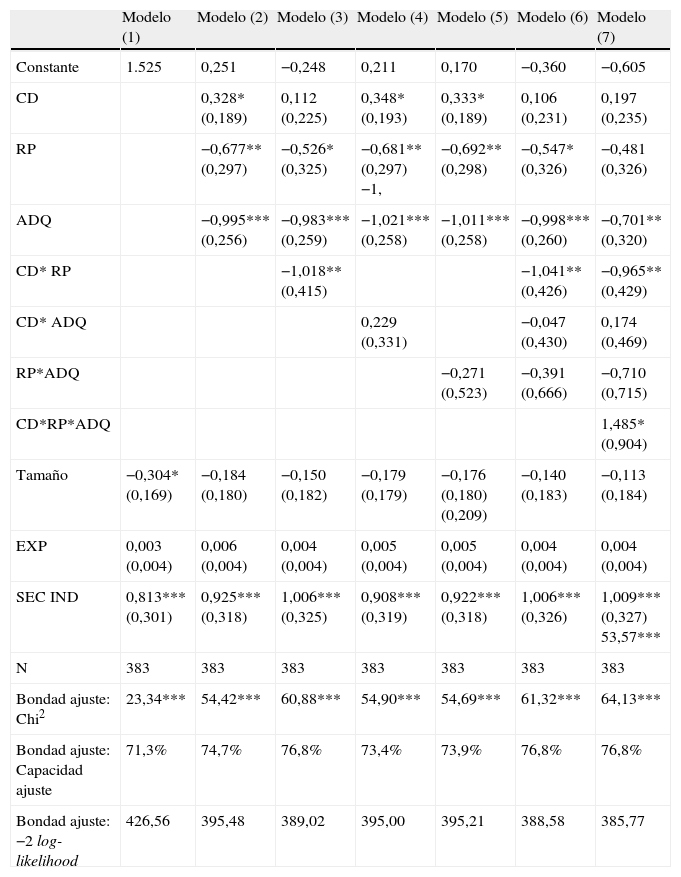

La tabla 5 muestra los resultados de los diferentes modelos de regresión logística estimados. Se han estimado diferentes modelos que responden a otras tantas especificaciones; así, el modelo (1) recoge únicamente las variables de control; el (2) incluye, adicionalmente, las variables de distancia cultural, riesgo país y modo de implantación, considerando únicamente el efecto aislado o individual de estas variables; mientras el modelo (3) recoge la interacción entre la distancia cultural y el riesgo país. La consideración de un efecto interacción de tercer orden requiere la inclusión en el modelo de todos los efectos de segundo orden resultantes de interaccionar de forma bivariada las distintas variables. En este sentido, los modelos (4 y 5) recogen, respectivamente, los efectos interacción de segundo orden no considerados en el modelo (3); es decir, el relativo a la interacción entre la distancia cultural y el modo de implantación y el relativo a la interacción entre el riesgo país y el modo de implantación. El modelo (6) considera simultáneamente los tres efectos interacción de segundo orden; por último, el modelo (7) considera tales efectos de segundo orden y el efecto interacción de tercer orden entre la distancia cultural, el riesgo país y el modo de implantación. Si bien los modelos (4 a 6) no resultan estrictamente necesarios al objeto de contrastar empíricamente las hipótesis planteadas en el trabajo, entendemos que la información adicional proporcionada por los mismos contribuye a facilitar la interpretación de los modelos en los que realmente se contrastan tales hipótesis –modelos (3 y 7)–, así como a confirmar la robustez de los resultados obtenidos en estos últimos.

Resultados de los modelos de regresión logística

| Modelo (1) | Modelo (2) | Modelo (3) | Modelo (4) | Modelo (5) | Modelo (6) | Modelo (7) | |

| Constante | 1.525 | 0,251 | −0,248 | 0,211 | 0,170 | −0,360 | −0,605 |

| CD | 0,328* (0,189) | 0,112 (0,225) | 0,348* (0,193) | 0,333* (0,189) | 0,106 (0,231) | 0,197 (0,235) | |

| RP | −0,677** (0,297) | −0,526* (0,325) | −0,681** (0,297) −1, | −0,692**(0,298) | −0,547* (0,326) | −0,481 (0,326) | |

| ADQ | −0,995*** (0,256) | −0,983*** (0,259) | −1,021*** (0,258) | −1,011***(0,258) | −0,998*** (0,260) | −0,701** (0,320) | |

| CD* RP | −1,018** (0,415) | −1,041** (0,426) | −0,965** (0,429) | ||||

| CD* ADQ | 0,229 (0,331) | −0,047 (0,430) | 0,174 (0,469) | ||||

| RP*ADQ | −0,271 (0,523) | −0,391 (0,666) | −0,710 (0,715) | ||||

| CD*RP*ADQ | 1,485* (0,904) | ||||||

| Tamaño | −0,304* (0,169) | −0,184 (0,180) | −0,150 (0,182) | −0,179 (0,179) | −0,176 (0,180) (0,209) | −0,140 (0,183) | −0,113 (0,184) |

| EXP | 0,003 (0,004) | 0,006 (0,004) | 0,004 (0,004) | 0,005 (0,004) | 0,005 (0,004) | 0,004 (0,004) | 0,004 (0,004) |

| SEC IND | 0,813*** (0,301) | 0,925*** (0,318) | 1,006*** (0,325) | 0,908*** (0,319) | 0,922*** (0,318) | 1,006*** (0,326) | 1,009*** (0,327) 53,57*** |

| N | 383 | 383 | 383 | 383 | 383 | 383 | 383 |

| Bondad ajuste: Chi2 | 23,34*** | 54,42*** | 60,88*** | 54,90*** | 54,69*** | 61,32*** | 64,13*** |

| Bondad ajuste: Capacidad ajuste | 71,3% | 74,7% | 76,8% | 73,4% | 73,9% | 76,8% | 76,8% |

| Bondad ajuste: −2 log-likelihood | 426,56 | 395,48 | 389,02 | 395,00 | 395,21 | 388,58 | 385,77 |

*p<0,1; **p<0,05; ***p<0,01.

Residuos ajustados entre paréntesis.

La bondad del ajuste de los modelos estimados se ha medido a través del estadístico Chi2, de la capacidad del modelo para clasificar correctamente los casos y de la función de verosimilitud. Si bien no existe un acuerdo estricto sobre cual debe ser la capacidad de predicción de un modelo para que sea considerada como buena, la regla generalmente aplicable es la de lograr un mejora de al menos el 25% sobre el umbral marcado por una clasificación aleatoria realizada en función de la distribución que presenta la muestra (Harzing, 2002; Larimo y Dow, 2009). En nuestro caso dicho umbral se encuentra en el del 60,2% –la representación algebraica de dicho umbral es a2+(1-a)2–, donde a representa el porcentaje de inversiones realizadas mediante la empresas conjuntas (72,4% en nuestra muestra) y (1-a) el porcentaje de filiales de plena propiedad (27,6%). Todos los modelos estimados logran una notable mejora sobre dicho umbral (cercana al 20% en el modelo que considera únicamente las variables de control y al 25% en los que incorporan las variables independientes de forma aislada), La capacidad de predicción de los modelos estimados que consideran el efecto interacción entre la DC y el RP logran una mejora cercana al 30% sobre dicho umbral.

Los resultados recogidos en la tabla 5 evidencian, en primer lugar, la existencia de un efecto moderador/potenciador del RP sobre la influencia que ejerce la DC en la elección del modo de entrada. Así, tal y como puede observarse en el modelo (2), cuando se consideran las variables únicamente de forma aislada, el RP influye negativamente sobre la probabilidad de que la inversión se materialice a través de una FPP; mientras que la DC ejerce una influencia positiva sobre tal probabilidad; por su parte, la variable relativa a la forma de implantación elegida por la empresa muestra un coeficiente negativo y estadísticamente significativo al 99%. Tal resultado relativo al RP resulta consistente con los obtenidos por el grueso de la literatura al respecto, mientras que el relativo a la DC está en línea con una parte de la misma, tal y como se ha apuntado en el epígrafe 2 de este trabajo. Por contra, cuando se considera la interacción de ambas variables –modelo (3)–, el resultado relativo al RP se mantienen (coeficiente negativo y estadísticamente significativo), si bien no ocurre los mismo con el relativo a la DC, el cual pierde su significación estadística, pasando a ser negativo y estadísticamente significativo el coeficiente relativo a la interacción entre ambas variables. Ello apunta a que en entornos de elevado RP, un incremento de la DC influye de forma negativa y estadísticamente significativa sobre la probabilidad de que la empresa opte por realizar en solitario la inversión. Tal resultado confirma la existencia de un efecto interacción relevante entre las dos variables consideradas; en concreto, apunta al hecho de que la interacción entre las dos fuentes de incertidumbre conduce a la empresa inversora a optar por mecanismos que le permitan compartir la exposición al riesgo con otro/s socio/s, en lugar de realizar la inversión en solitario, proporcionando, por tanto, soporte a la hipótesis 1; cabe mencionar que la variable ADQ relativa a la forma de implantación mantiene el signo negativo y estadísticamente significativo una vez considerada la interacción entre la DC y el RP. Si bien el resultado relativo a la interacción CD*RP es contrario al evidenciado por Brouthers y Brouthers (2001), no está exento de lógica, apuntando hacia una preferencia por la propiedad compartida –y, por tanto, por la flexibilidad, la limitación en el compromiso de recursos, el reparto de los riesgos asumidos y la participación de un socio conocedor del entorno local, tanto en términos culturales como políticos– en contextos de máxima incertidumbre externa en los que coexiste incertidumbre proveniente de ambos componentes (formal e informal) del entorno.

Una vez contrastada la hipótesis 1 relativa al papel jugado por el efecto interacción entre la DC y el RP en la elección del modo de entrada, se procedió a analizar el potencial papel diferenciado que tal interacción puede ejercer en función del modo de implantación elegido por la empresa inversora planteado en la hipótesis 2. A tal efecto, se estimó un efecto interacción de tercer orden entre las 3 variables implicadas: CD*RP*ADQ, modelo (7) en la tabla 513. Según se ha mencionado anteriormente, la inclusión en el modelo de un efecto interacción de tercer orden implica la consideración en el mismo de los diferentes efectos interacción de segundo orden susceptibles de ser estimados al combinar de forma bivariada las tres variables independientes implicadas en aquél. Los resultados proporcionan cobertura a la hipótesis 2.

Los resultados permiten constatar que tanto el efecto de la DC y, más en particular el de su interacción con el RP, sobre la elección del modo de entrada varía en función del modo de implantación elegido por la empresa para materializar su inversión. Así, en el caso de que la empresa opte por materializar su inversión a través de la creación de una nueva empresa en el país receptor (valor 0 de la variable ADQ), el efecto de la DC sobre el modo de entrada viene dado por el coeficiente ß1 para los casos en los que el RP es reducido o inferior al presentado por España (valor 0 de la variable RP) y por la suma de los coeficientes ß1+ß4 para aquellos casos en los que el RP es elevado (valor 1 de la variable RP). La ausencia de significación estadística del primero de estos coeficientes, unida al signo negativo y estadísticamente significativo del segundo, apunta a una inferior preferencia por modos de entrada que impliquen la propiedad total en contexto de elevada DC y RP (interacción entre ambas variables) cuando el modo de implantación elegido es la creación de nuevas empresas.

Por el contrario, cuando el modo de implantación elegido por la empresa inversora es la realización de una adquisición en el mercado receptor (valor uno de la variable ADQ), el efecto de la distancia cultural sobre la elección del modo de entrada viene dado por la suma de los coeficientes ß1+ß5 para los contextos de reducido riesgo país y de los coeficientes ß1+ß4+ß5+ß7 para los contextos de elevado riesgo país. Tal y como puede observarse en la Tabla 5, los coeficientes ß1 y ß5 resultan no estadísticamente significativos, de tal forma que el efecto de la interacción entre la DC y el RP en contextos de inversiones materializadas mediante adquisiciones vendría dado por la suma de los coeficientes ß4+ß7 (ambos estadísticamente significativos), suma que resulta positiva, apuntando a una superior preferencia por modos de entrada que impliquen la propiedad total.

Estos resultados apuntan a la preferencia por modos de entrada que impliquen la participación de un socio; es decir, a la preferencia por la creación de una EC coparticipada por un socio frente a la creación de una FPP, en entornos caracterizados por elevada DC y RP únicamente en el marco de las inversiones materializadas mediante la creación de una nueva empresa en el mercado receptor; por el contrario, tal preferencia no se constata cuando el modo de implantación en el mercado receptor es la realización de una adquisición. Parece evidenciarse por tanto, que la utilización de un modo de entrada compartido en el marco de una adquisición (es decir, la realización de una EC por adquisición o adquisición parcial) en contextos de elevada incertidumbre externa deriva en un incremento excesivo de los costes de transacción no compensados por los beneficios derivados de la participación de un socio local en el proyecto.

Los resultados de los modelos (3 a 6) permiten constatar la relevancia del efecto interacción entre las variables CD y RP, así como el efecto diferenciado que el mismo ejerce sobre la elección del modo de entrada en función del modo de implantación elegido por la empresa inversora. Según se ha mencionado, los modelos (3 a 5) consideran individualmente cada una de las interacciones de segundo orden susceptibles de ser estimadas a partir de las tres variables integradas en el efecto de tercer orden; mientras el modelo (6) integra tales interacciones de segundo orden simultáneamente, si bien sin considerar la interacción de tercer orden. Los resultados apuntan a un efecto estadísticamente significativo únicamente de la interrelación entre la DC y el RP, no resultando significativas las otras dos interacciones bivariadas –ni cuando se consideran de forma aislada, ni consideradas simultáneamente–, resultados que resultan consistentes con los mostrados en el modelo (7) que integra el efecto interacción de tercer orden.

En relación con las variables de control, cabe señalar que la variable relativa al sector de actividad parece jugar un papel relevante; así, la misma muestra un signo positivo y estadísticamente significativo en todas las estimaciones realizadas, apuntando a una preferencia de las empresas industriales (frente a las de servicios) por modos de entrada que impliquen la propiedad total. Por el contrario, las variables que recogen el tamaño y la experiencia de la empresa inversora en el mercado receptor no presentan resultados estadísticamente significativos.

5ConclusionesEl presente trabajo pretende contribuir a resolver la denominada «paradoja de la distancia cultural» relativa a la elección del modo de entrada en el marco de los procesos de inversión exterior. Elegir el modo de entrada supone para la empresa inversora optar entre invertir en solitario en el mercado receptor o compartir el proyecto con un socio que aporte ciertos conocimientos y vínculos con el mismo. La mencionada paradoja surge fruto de la posibilidad de establecer hipótesis claramente contradictorias en relación con el efecto que la DC existente entre las naciones origen y destino de la inversión ejerce sobre la elección del modo de entrada, así como de la existencia de evidencia empírica no concluyente.

El hilo conductor del trabajo es la consideración de la existencia de interrelaciones entre diferentes variables de la inversión que tradicionalmente la literatura ha considerado de forma aislada. Así, en primer lugar, el efecto que la DC (incertidumbre externa provinente del entorno informal del país receptor) ejerce sobre la elección del modo de entrada puede verse moderado/potenciado por una segunda variable: el RP inherente a la nación receptora (incertidumbre externa provinente del entorno formal del país receptor). A su vez, el efecto interacción entre ambas variables relacionadas con la incertidumbre externa puede jugar un papel diferenciado en función de la forma de implantación elegida para materializar la IDE: creación de una nueva empresa en el mercado receptor o adquisición de una empresa ya localizada en el mismo.

A partir de una muestra de IDEs realizadas por empresas españolas admitidas a cotización oficial, se ha llevado a cabo un análisis al objeto de evidenciar la existencia de tal efecto interacción entre la DC y el RP, analizar la influencia que el mismo ejerce sobre la elección del modo de entrada y, por último, investigar si tal influencia varía en función del modo de implantación. A tal efecto, se han estimado diferentes modelos de regresión logística en los que se incluye la variable moderadora o interacción entre el RP de la nación receptora de la inversión y la DC que la misma muestra respecto a España; así como un efecto interacción de tercer orden entre las tres variables consideradas: distancia cultural, riesgo país y modo de implantación.

Nuestros resultados apuntan a que la interacción entre ambas variables relacionadas con la incertidumbre externa deriva en una preferencia de las empresas inversoras por aquellas fórmulas que impliquen la participación de (al menos) un socio con el que compartir inversión, compromiso y riesgo. En otras palabras, es contextos de elevado RP y elevada DC las empresas españolas optan por aquellas fórmulas de inversión que les proporcionen una superior flexibilidad. Tal preferencia, no obstante, parece mantenerse únicamente cuando el modo de implantación elegido es la creación de una nueva empresa en el mercado receptor. Por el contrario, cuando el modo de implantación es la realización de una adquisición, la participación de un socio en el proyecto inversor en contextos de elevada incertidumbre externa parece derivar en un incremento de los costes de tal magnitud que hace no aconsejable tal participación.

Cabe mencionar, no obstante, que las particularidades de la muestra de inversiones utilizada en este trabajo pueden condicionar los resultados obtenidos. En primer lugar, nuestra muestra presesta un elevado grado de concentración geográfica, de tal forma que más del 90% de nuestras inversiones se localizan en países OCDE; es decir, países que muestran un reducido grado de RP, y en América Latina; es decir, países que como pauta general presentan una reducida DC respecto a España. Adicionalmente, más de la mitad de las IDEs recogidas en la base de datos responden a procesos de inversión enmarcados en el sector servicios (financieros, regulados u otros servicios), lo cual puede condicionar substancialmente la pauta de internacionalización de las empresas. Se hacen necesarios, por tanto, nuevos estudios que utilicen muestras de inversiones diferentes tanto en lo que a la nación origen como a las naciones destino se refiere.

Asimismo, consideramos siguiendo a Cho y Padmanabhan (2005) que el efecto que la DC ejerce en la elección del modo de entrada puede estar moderado por terceras variables ajenas a la propia incertidumbre externa inherente al entorno formal del país receptor y al modo de implantación elegido; resultando particularmente interesante analizar el papel desarrollado por los distintos tipos de experiencia acumulados por la empresa inversora.

FinanciaciónLos autores agradecen el apoyo financiero proporcionado por el Ministerio de Ciencia e Innovación (Proyecto Plan Nacional ECO09-7786).

Los pioneros trabajos al respecto son los publicados a finales de la década de los 80 por Gatignon y Anderson (1988) y Kogut y Singh (1988).

Tal y como apuntan Brouthers y Hennart (2007) y Slangen y Tulder (2009), ello parece deberse al hecho de que la mayor parte de los trabajos que analizan el modo de entrada se basan en la fórmula de apropiación de los beneficios derivados del proyecto como único criterio diferenciador. Ello conlleva el que todos aquellos proyectos en los que una única empresa se apropia de lo beneficios sean englobados en la categoría de filiales de plena propiedad, mientras que los proyectos en los que varios socios tienen el derecho a percibir una parte de tales beneficios se catalogan como empresas conjuntas, con independencia que unos u otros respondan a la creación de nuevas empresas o a la adquisición de entidades locales. De igual forma, la literatura que analiza el modo de implantación se centra en la fórmula utilizada por la empresa inversora (creación de una nueva entidad desde el origen o desarrollo del mercado local a partir de la red de recursos de una entidad local absorbida) como criterio único de clasificación, obviando el hecho de que la IDE sea realizada en solitaro o de forma compartida.

En tal revisión se han recogido únicamente los trabajos que analizan la elección del modo de entrada a partir de las premisas de la TCT, bien sea utilizando este enfoque como única aproximación teórica, bien sea enriqueciéndolo con aportaciones de otros marcos; así como los trabajos que analizan empíricamente la relación entre modo de entrada y DC sin partir de las predicciones derivadas de marco teórico alguno –como los de Cho y Padmanabhan (2005) y Delios y Henisz (2003a).

A título de ejemplo; una modificación en el régimen de gobierno y/o en las leyes que regulan determinados aspectos de la inversión pueden no haber sido anticipados por la empresa inversora y/o derivar en que determinadas cláusulas recogidas en el contrato de cooperación se vuelvan no operativas.

En Zhao et al (2004) se puede encontrar una exhaustiva revisión de la literatura al respecto.

Véase López-Duarte (2007) para una revisión al respecto.

En el caso de las privatizaciones suele ser habitual que en las propias condiciones del pliego de privatización se explicite cuál es la proporción de capital de la empresa susceptible de ser vendido (en buena parte de las ocasiones no el 100%) y qué parte del mismo puede ser adquirido por inversores extranjeros. Adicionalmente, suele ser frecuente que el estado o agencia de privatización favorezca explícita o implícitamente la adjudicación a consorcios o grupos de empresas en los que tome parte alguna/s empresa/s locale/s; condicionando de nuevo la forma de entrada.

A tal efecto, hemos considerado una sola empresa a la empresa resultante de una fusión y a una de las empresas inicialmente independientes fusionada; por ejemplo, BBV y BBVA.

Una revisión exhaustiva de la literatura al respecto se puede encontrar en Durán (2006).

Posteriormente Hofstede y Bond (1988) incorporaron al estudio una quinta dimensión denominada Orientación a largo plazo. No obstante, la misma no ha sido considerada en este trabajo, ya que únicamente ha sido identificada y medida para un total de 23 países.

En la literatura al respecto son frecuentes los trabajos que utilizan variables dicotómicas para aproximar el riesgo o las restricciones políticas del país receptor (véase, por ejemplo, Cho y Padmanabhan, 2005) o variables construidas a partir de escalas de valoración de riesgo (Brouthers y Brouthers, 2001). Como ya se ha señalado, en este trabajo, se ha optado por construir una variable Dummy para facilitar la interpretación de los efectos interacción.

Hemos medido la experiencia a partir del número de meses transcurridos desde un determinado proyecto, en lugar de utilizar el número de años, ya que consideramos que permite alcanzar una superior precisión; máxime teniendo en cuenta el elevado grado de concentración temporal de la inversión exterior española.

La contrastación de esta hipótesis se podría haber realizado, asimismo, a través de un modelo logístico multinomial que considerara como variable dependiente las 4 fórmulas alternativas de invertir en el mercado receptor. No obstante, consideramos esta posibilidad como una futura línea de investigación una vez que el tamaño de la muestra de inversiones haya sido incrementado y, con ello, el número de observaciones en cada una de las 4 categorías consideradas.