El rápido crecimiento de la banca online refleja las ventajas que ésta ofrece respecto a las sucursales convencionales. No obstante, son muchos los consumidores que todavía utilizan los servicios bancarios online de forma esporádica, fundamentalmente para la comprobación de saldos, evitando realizar transacciones con un mayor nivel de riesgo. El objetivo de este estudio es analizar los factores determinantes de la lealtad hacia los servicios bancarios online, a través de un modelo integrador de la influencia del riesgo percibido y la confianza en las webs bancarias con el marco conceptual de la Teoría del Comportamiento Planificado (TCP). La configuración del riesgo percibido se ha planteado con caracter formativo. El contraste de hipótesis se ha realizado a partir de una muestra de 511 usuarios de servicios bancarios online, utilizando modelos de ecuaciones estructurales. Los resultados del estudio empírico indican que los constructos de la TCP, la confianza y el riesgo percibido ejercen una influencia directa y significativa sobre la lealtad hacia los servicios bancarios online. A su vez, es de destacar la influencia positiva de la confianza en la actitud y como variable reductora del riesgo percibido de compra. Finalmente, se plantean un conjunto de implicaciones relevantes para la gestión de empresas.

The rapid growth of online banking reflects its advantages over conventional branches. Many consumers, however, still only use online banking services sporadically, mainly to check balances and they avoid higher risk transactions. The aim of this study is to analyse the factors determining intensity of online banking services use, with a model which integrates the influence of perceived risk and trust in bank websites with the conceptual framework of Theory of Planned Behaviour (TPB). Risk has been measured as a formative construct. The hypotheses were tested on a sample of 511 online banking services users, using structural equation models. The results of the empirical study suggest that trust and the three variables of TPB (perceived control, subjective norm and attitude) positively influence loyalty. The role of trust is especially relevant as it also boosts the effect of attitude and reduces the negative effect of perceived risk. Finally, a set of managerial implications are considered.

Internet está provocando grandes cambios en el sector bancario (Kam y Riquelme, 2007; Pikkarainen et al., 2004). Los bancos pueden obtener ahorros sustanciales en costes al operar de forma más eficiente automatizando sus procesos o al reducir el número de empleados y de sucursales físicas. En España la penetración de los servicios bancarios online es creciente. Así, el 31% de la población internauta española utilizó servicios bancarios online en 2007 (España, 2008). Además, cabe destacar el incremento del 73,6% del número de usuarios de la banca online producido en el período comprendido entre los años 2004 (3,9 millones de usuarios) y 2008 (6,8 millones de usuarios) (INE, 2009).

El rápido crecimiento de la banca online refleja las ventajas que ésta ofrece respecto a las sucursales convencionales (mayor flexibilidad, menor estructura de costes, transacciones más rápidas, líneas de productos/servicios más amplios, mayor comodidad y personalización). No obstante, a pesar de la inversión realizada por muchos bancos con el fin de poder desarrollar una línea de negocio en Internet, son muchos los consumidores que todavía utilizan los servicios bancarios online de forma esporádica, fundamentalmente para la comprobación de saldos, evitando realizar transacciones con un mayor nivel de riesgo (Sarel y Marmorstein, 2003). En este sentido, para que las entidades puedan obtener un ahorro en costes significativo, es necesario que un segmento importante de sus clientes utilice los canales electrónicos de forma intensiva y continuada en el tiempo.

Bajo la óptica de la oferta bancaria, la lealtad del cliente se considera como una vía clave hacia la rentabilidad (Ehigie, 2006; Reichheld, 1993). El coste elevado de adquirir clientes conlleva a que gran parte de las relaciones con clientes no sean rentables durante las transacciones iniciales (Reichheld y Sasser, 1990). Únicamente durante transacciones posteriores, cuando el coste de atender a los clientes va disminuyendo, es cuando las relaciones generan beneficios. Asimismo, cabe destacar que las ofertas comerciales de productos bancarios sólo están a unos click de distancia y, por tanto, se genera una alta competencia en precios entre las entidades que hace especialmente interesante analizar los factores que pueden incrementar dicha fidelidad del cliente en los entornos virtuales del sector bancario.

La importancia de Internet como fuente de beneficios para las entidades bancarias, la creciente penetración de Internet en el sector bancario unida a la escasa fidelidad de los usuarios y la necesidad de ampliar los estudios centrados en el comportamiento efectivo de los consumidores con experiencia en este tipo de servicios, justifica el análisis de las variables determinantes de la lealtad hacia el uso de los servicios bancarios online.

En las dos últimas décadas, diversas líneas de investigación se han centrado en identificar los factores que influyen en los comportamientos de aceptación de los sistemas de información, proponiendo distintos modelos y propuestas teóricas. En particular, la Teoría del Comportamiento Planificado (TCP) (Theory of Planned Behaviour; TPB) (Ajzen, 1991; Taylor y Todd, 1995) ha demostrado su aplicabilidad y validez tanto para explicar cualquier comportamiento humano (Ajzen y Fishbein, 1980), como en el contexto específico de la aceptación de servicios electrónicos, como el correo electrónico y la web (Klobas y Clyde, 2000), los servicios bancarios online (Bhattacherjee, 2000; Liao et al., 1999; Shih y Fang, 2004) o los servicios prestados a través del móvil (Khalifa y Cheng, 2002; Lu et al., 2001).

Aunque la TCP facilita la comprensión de la aceptación de distintos servicios electrónicos, los hallazgos obtenidos en estudios anteriores no han alcanzado un consenso unánime sobre la influencia de los constructos del TPB en la decisión de uso de los servicios bancarios online (Cho y Hwang, 2001; Ok y Shon, 2006). En esta línea, Liao et al. (1999) ponen de manifiesto la necesidad de complementar este marco conceptual con variables intrínsecas del consumidor.

La confianza en la web bancaria y el riesgo percibido son factores determinantes de la decisión de uso de servicios bancarios online (Mukherjee y Nath, 2003; Wang et al., 2003). En los entornos virtuales, incrementar la confianza de los consumidores es fundamental, ya que el riesgo asociado a posibles pérdidas derivadas de la transacción bancaria online es mayor que en los entornos tradicionales (Gerrard y Cunningham, 2003; Hewer y Howcroft, 1999; Lee et al., 2005; Polatoglu y Etkin, 2001; Suganthi et al., 2001). Por otra parte, es relativamente reciente la literatura de marketing que analiza la naturaleza de las dimensiones del riesgo percibido en el contexto de los servicios bancarios online (Howcroft et al., 2007; Lee, 2009; Litter y Melanthiou, 2006), abordándose además su estudio como un constructo de carácter reflectivo, lo que a menudo provoca problemas de validez convergente de sus dimensiones (Herrero et al., 2009).

Además, cabe señalar, que aunque son muy numerosos los estudios centrados en aplicar los modelos explicativos de actitudes al uso de los servicios online, la mayoría de ellos comparten una limitación, esto es, toman como variable dependiente el estudio de las intenciones sin llegar a analizar el comportamiento efectivo de los usuarios.

El objetivo de este trabajo es analizar la influencia del riesgo percibido y la confianza en la lealtad hacia el uso de Internet para realizar operaciones bancarias, integrando estas variables con el marco conceptual de la TCP y conformando, con todo ello, un modelo mejorado que nos permita explicar los factores determinantes de la lealtad hacia el uso de los servicios bancarios online. En concreto, se plantean tres contribuciones específicas a la literatura:

- 1.

Identificar las dimensiones del riesgo percibido y confianza en el contexto del uso de los servicios bancarios online, planteando la configuración del riesgo con carácter formativo,

- 2.

Contrastar la validez de la TCP para explicar la lealtad hacia el uso de la banca online, complementando esta teoría con la incorporación de dos variables intrínsecas del consumidor (riesgo y confianza), no incluidas en su formulación inicial, y que son de gran trascendencia para poder explicar la lealtad hacia el uso de los servicios bancarios, y

- 3.

Contribuir a explicar la lealtad hacia el uso de un tipo de servicio online concreto (los servicios bancarios) que presenta elevados niveles de penetración en España, pero que ha carecido de la atención debida desde el punto de vista de la investigación.

A continuación, se presenta la revisión de la literatura, comenzando por la revisión del concepto de lealtad en el ámbito específico del comercio electrónico. A continuación se revisa la TCP (norma subjetiva, actitud y control percibido) aplicada al contexto de los servicios bancarios online. Seguidamente, se describe el concepto y dimensiones de las variables intrísecas del consumidor, riesgo percibido y confianza, y se detalla la justificación de las relaciones que se aportan en el modelo conceptual propuesto sobre la base de la revisión de la literatura.

2.1Lealtad en los entornos virtualesSiguiendo a Dick y Basu (1994), la lealtad del cliente es un concepto multidimensional que consiste en un comportamiento basado en una actitud. Por tanto, la lealtad se manifiesta a través de la relación entre la actitud hacia la entidad y el comportamiento de recompra. La lealtad se produce cuando la actitud relativa del consumidor hacia la entidad es favorable y, además, existe un comportamiento de compra repetido, mientras que la no lealtad consiste en una actitud relativa desfavorable combinada con la ausencia de comportamiento de recompra. Engel et al. (1982) conciben la lealtad a la marca como la respuesta preferente, actitudinal y comportamental, hacia una o más marcas de una categoría de producto expresada por un consumidor en un período de tiempo. De forma similar, Keller (1993) sugiere que la lealtad se presenta cuando las actitudes favorables hacia la marca se manifiestan en comportamiento de compra repetido.

La fidelidad o lealtad de los clientes es un constructo multidimensional que no es exactamente igual a la intención de recompra, si bien parece existir un nexo de unión entre ambos conceptos como consecuencia de sus procedimientos de medición (Zeithaml et al., 1996). La aproximación exclusivamente comportamental al concepto ha sido criticada (Dick y Basu, 1994; Shankar et al., 2003), ya que un consumidor puede repetir constantemente la compra de un determinado bien o servicio (es fiel comportamentalmente), pero a la vez no estar actitudinalmente a favor de dicho comportamiento, por lo que estará más atento a otras alternativas en el mercado, o no recomendará el proveedor a otras personas.

Según Zeithaml et al. (1996), la comunicación boca-oído constituye una subdimensión de la lealtad. La comunicación boca-oído (Word-of-Mouth, WOM) constituye una fuente de recomendación utilizada por el consumidor para tomar decisiones y reducir el número de alternativas (Duhan et al., 1997), y, en general, es una fuente de información personal (Feldman y Spencer, 1965). En los entornos virtuales, debido a la desconfianza que genera el uso del medio, la comunicación boca-oído puede resultar una de las fuentes de comunicación más efectivas y, en particular, si ésta proviene de personas conocidas en quienes el consumidor confía (Ennew et al., 2000).

Si nos centramos en los entornos online, la lealtad hacia establecimientos virtuales (e-loyalty) ha sido concebida como la actitud favorable del cliente hacia una empresa, así como un comportamiento de repetición de uso/compra (Anderson y Srinivasan, 2003).

En este trabajo se ha concebido la lealtad a la página web de una entidad bancaria como la intención de recomendar los servicios bancarios online a terceras personas (actitud favorable hacia la entidad) unida a la intención de continuar usando sus servicios bancarios en el futuro.

2.2Teoría del comportamiento planificadoLa TCP (Ajzen, 1991; Schifter y Ajzen, 1985) constituye una extensión de la teoría de acción razonada (Fishbein y Ajzen, 1975), y se desarrolla con objeto de explicar la conducta de los individuos sobre la base de la relación creencias-actitud-intención-comportamiento.

La actitud refleja los sentimientos positivos o negativos del individuo sobre un determinado comportamiento (Ajzen, 1991; Fishbein y Ajzen, 1975), siendo el resultado de las creencias de los sujetos respecto al comportamiento y sus resultados y de la importancia que se dé a dichas creencias. La actitud es una evaluación positiva o negativa acerca del comportamiento en sí (Ajzen, 1991; Fishbein y Ajzen, 1975), haciendo referencia a la predisposición global hacia el desarrollo de dicha conducta y con una influencia demostrada en las intenciones de comportamiento (Ajzen y Fishbein, 1980). En el contexto de los entornos virtuales, Pavlou y Fygenson (2006) definen la actitud hacia la consecución de información o la compra de un producto/servicio online como la evaluación del consumidor sobre la conveniencia de usar una web para conseguir información o comprar productos/servicios de un vendedor determinado. Por consiguiente, en la presente investigación la actitud haría referencia a la predisposición favorable o desfavorable del consumidor hacia el uso de Internet para la realización de operaciones bancarias.

La TPB (Ajzen, 1991) añade el constructo del control percibido a la norma subjetiva y a la actitud como antecedente adicional de la intención y el comportamiento (Ajzen, 1991; Venkatesh y Davis, 2000), con el fin de contemplar aquellas situaciones en las que los individuos no poseen un control completo sobre sus comportamientos (Taylor y Todd, 1995).

La norma subjetiva ha sido definida como las creencias del individuo en relación con lo que otras personas quieren que él/ella obre y su predisposición a cumplir con las expectativas de estas personas (Davis et al., 1989; Fishbein y Ajzen, 1975). En el contexto de la banca online, haría referencia a las creencias del consumidor sobre la opinion que tienen las personas que influyen en su comportamiento acerca del uso de Internet para realizar operaciones bancarias. El control percibido en el comportamiento, representa las percepciones del individuo respecto de la presencia o ausencia de las habilidades, oportunidades y recursos necesarios para desarrollar la conducta (Ajzen y Madden, 1986). Es decir, reflejaría las creencias del individuo acerca de la posibilidad de acceder a los recursos y oportunidades necesarios para poder usar los servicios bancarios online.

Investigaciones previas han aplicado la TCP para explicar la intención de uso de los servicios bancarios online, no llegando a un consenso unánime. Así, Cho y Hwang (2001) evidencian la influencia significativa de todas las variables del TPB (actitud, norma subjetiva y control percibido) en la intención de uso de la banca online. No obstante, mientras que en la investigación de Liao et al. (1999) el control percibido no influye de forma significativa en la intención de uso de la banca online, el estudio de Ok y Shon (2006) muestra que la actitud y el control percibido son predictores significativos del uso de Internet para realizar operaciones bancarias.

Asimismo, otros estudios ponen de manifiesto la influencia de las variables de la TCP en la lealtad del consumidor. Así, en el estudio de Tsai (2006) la actitud, norma subjetiva y control percibido son predictores singificativos de la lealtad hacia los juegos online. El trabajo de Lee et al. (2009) destaca la influencia de la norma subjetiva en la lealtad hacia los servicios del móvil.

Como consecuencia de la revisión de la literatura, se plantean las siguientes hipótesis tomando como marco de referencia la TCP:

H1. La norma subjetiva influye positivamente en la lealtad hacia los servicios bancarios online.

H2. La actitud influye positivamente en la lealtad hacia los servicios bancarios online.

H3. El control percibido influye positivamente en la lealtad hacia los servicios bancarios online.

Bauer (1960) definió el riesgo percibido como un concepto integrado por dos componentes: la incertidumbre (que se refiere a la falta de conocimiento del consumidor de lo que puede ocurrir) y las consecuencias negativas relacionadas con la pérdida asociada a la compra. Según Bauer (1960), el comportamiento de compra implica un riesgo siempre que las acciones del consumidor deriven en consecuencias que no pueden ser anticipadas con certeza o bien alguna de esas consecuencias no sea la esperada. En el contexto de los servicios bancarios online, el riesgo percibido ha sido definido como la expectativa de pérdida del consumidor como consecuencia de utilizar Internet para realizar operaciones bancarias (Yousafzai et al., 2003).

El riesgo percibido es un constructo multidimensional que se subdivide en varias pérdidas o factores de riesgo, que conjuntamente explican el riesgo global asociado a la compra de un producto o servicio. Estudios previos centrados en los servicios bancarios online permiten identificar las siguientes dimensiones del riesgo percibido: seguridad, privacidad, funcional, de pérdida de tiempo y social (Lee, 2009; Litter y Melanthiou, 2006; Pikkarainen et al., 2004). A continuación, se describe cada una de estas dimensiones aplicadas al contexto de estudio.

2.3.1.1Riesgo de seguridadPercepción del consumidor del grado de protección contra posibles amenazas que pueden producirse tanto a través de ataques a la base de datos y a la red informatica de la entidad bancaria con la que operan, como del acceso no autorizado a sus cuentas por parte de terceros (Yousafzai et al., 2003). Los consumidores tienden a realizar operaciones bancarias online únicamente si perciben que su información confidencial es segura y los canales a través de los cuales realizan las operaciones bancarias no pueden ser interceptados. Investigaciones previas ponen de manifiesto que el riesgo de seguridad es un predictor importante de la adopción de la banca online (Gerrard y Cunningham, 2003; Lee et al., 2005; Pikkarainen et al., 2004; Sathye, 1999).

2.3.1.2Riesgo de privacidadHace referencia a la decepción y frustración de los consumidores generada por las violaciones de su privacidad. Los usuarios de servicios bancarios online perciben riesgo de privacidad cuando sienten que no controlan sus datos personales y creen que pueden ser utilizados sin su consentimiento (Pikkarainen et al., 2004). El temor de los consumidores a que se divulgue su información personal y no se respete la privacidad de los datos que éstos proporcionan influye negativamente en su predisposición hacia el uso de servicios bancarios online (Howcroft et al., 2002; Yousafzai et al., 2003).

2.3.1.3Riesgo funcionalTemor del consumidor a que el servicio bancario no proporcione las ventajas enumeradas en la web, o lo haga bajo condiciones (costes, plazos, etc.) distintas a las contratadas. El riesgo funcional está vinculado al conocimiento y habilidades del consumidor sobre los productos bancarios (Litter y Melanthiou, 2006). En este sentido, Gerrard y Cunningham (2003) ponen de manifiesto que una razón importante para no usar servicios bancarios online es la falta de experiencia sobre los mismos.

2.3.1.4Riesgo de pérdida de tiempoPérdida asociada al tiempo invertido innecesariamente en conocer cómo operar en una web bancaria determinada, el período de espera para recibir la respuesta ante una consulta realizada o el tiempo requerido hasta completar los trámites de una determinada operación bancaria (Lee, 2009; Litter y Melanthiou, 2006).

2.3.1.5Riesgo socialPosibilidad de que una mala elección del individuo pueda significar una embarazosa situación social o pueda afectar a la opinión de sus grupos o personas de referencia (Cunningham, 1967; Jacoby y Kaplan, 1972; Stone y Grønhaug, 1993). Como la aceptación social del consumidor puede verse afectada por las percepciones negativas de sus amigos, conocidos y familiares sobre el uso de los servicios bancarios online (Litter y Melanthiou, 2006), la actitud desfavorable de los mismos puede convertirse en una barrera hacia el uso de la banca online.

2.3.2Riesgo percibido y lealtadEn el contexto de la banca online las diferentes dimensiones del riesgo percibido han sido identificadas como factores con influencia significativa y negativa de cara a la predisposición por parte de los consumidores a su uso (Gerrard y Cunningham, 2003; Hewer y Howcroft, 1999; Polatoglu y Etkin, 2001). Los estudios de Ho y Ng (1994) y Lockett y Littler (1997) constatan que el uso de servicios bancarios online conlleva asociado un mayor nivel de riesgo que el de los servicios bancarios tradicionales. Los consumidores perciben el uso de la banca online como una decision arriesgada porque los servicios vinculados a una tecnología emiten estímulos ambiguos y poco familiares (Davidow, 1986). En consecuencia, cuando los consumidores deciden usar los servicios bancarios online, están expuestos a una situación de incertidumbre sobre la disponibilidad, compatibilidad y correcto funcionamiento de los canales de banca electrónica (Sarin et al., 2003).

Las distintas dimensiones del riesgo percibido, están especialmente presentes en la banca online, donde al riesgo intrínseco a cualquier operación financiera, esto es, la responsabilidad de elegir entre un amplio abanico de alternativas buscando la mayor rentabilidad, se une la necesidad de proporcionar información personal y financiera susceptible de ser interceptada y utilizada malintencionadamente o los costes potenciales de tiempo derivados de la falta de experiencia con la tecnología. Entendiendo pues el riesgo percibido como un constructo multidimensional, en el contexto de uso de los servicios bancarios online, la aversión al riesgo hace que aquellas entidades cuyos espacios web consigan generar un menor riesgo percibido de compra, sean candidatos a ser elegidos de nuevo en el futuro como plataformas en las que realizar transacciones bancarias online, mientras que lo contrario ha de ocurrir con aquellos servicios online mal diseñados en términos de usabilidad o en los que el usuario no aprecie suficientes indicadores de garantía de seguridad, como certificaciones externas o url tipo http.

Por lo tanto, si como hemos indicado, el riesgo percibido se ha demostrado como un elemento inhibidor del uso de un servicio o de la compra de un producto, tanto más ha de serlo de un uso repetido y continuado del mismo, esto es, ha de afectar negativamente a su lealtad.

Por lo anteriormente expuesto, se plantea la siguiente hipótesis de estudio:

H4. El riesgo percibido influye negativamente en la lealtad hacia los servicios bancarios online.

La confianza ha sido definida desde diversas perspectivas. En el ámbito del marketing relacional hay un acuerdo bastante generalizado en concebir la confianza como la creencia de una parte (el consumidor) en la integridad y buena fe de la otra parte del intercambio (la empresa) y la consiguiente disposición a fiarse de ella (Morgan y Hunt, 1994). En el contexto de los entornos virtuales, Jarvenpaa et al. (2000) definen la confianza en el vendedor online como la expectativa de una de las partes acerca de los motivos y comportamientos de la otra parte.

La mayoría de investigaciones centradas en los entornos físicos de compra, consideran la confianza como un constructo de carácter multidimensional formado por las dimensiones de honestidad, benevolencia y competencia (Doney y Cannon, 1997; Fernández y Martín, 2006; Ganesan, 1994; San Martín, 2006).

La honestidad hace referencia a la creencia en que la otra parte asumirá sus compromisos y sus obligaciones. Se cree, por tanto, en la sinceridad y el cumplimiento de las promesas del socio (Doney y Cannon, 1997). La benevolencia es la creencia en que la otra parte está interesada en conseguir beneficios conjuntos y no iniciará actuaciones que pudieran dañar la relación (San Martín et al., 2004). La competencia alude a la apreciación en la empresa de unos conocimientos técnicos y una experiencia y pericia profesionales que le confieren un dominio en su campo de actividad y la ponen en condiciones de hacer bien su trabajo y ofrecer un producto o servicio con la calidad prometida (Bhattacherjee, 2002; Pavlou, 2003; Roy et al., 2001; Suh y Han, 2003). En este sentido, ofrecer al cliente un servicio rápido y sin errores o ser capaces de recomendarle el producto bancario que más se adapte a sus necesidades, son aspectos que contribuyen al éxito de la relación comercial entidad-cliente.

2.4.2Confianza y actitudLa confianza también interactúa con las actitudes del conumidor hacia el uso de Internet como canal de compra. Los estudios de George (2002) y Wu y Chen (2005) sugieren que la actitud es una variable mediadora de la influencia de la confianza en la intención de uso. Pavlou y Fygenson (2006) sostienen que la confianza influye de forma directa en la actitud debido a la formación de expectativas. Asimismo, Mcknight et al. (1998) defiende que la confianza es una creencia que afecta a la actitud, que a su vez influye en la intención de contratar a un determinado proveedor de servicio. En el marco concreto de la banca online, Suh y Han (2002) evidencian que la confianza es uno de los principales predictores de la actitud hacia el uso de servicios bancarios. De este modo, planteamos la siguiente hipótesis:

H5. La confianza en la web bancaria influye positivamente en la actitud hacia el uso de los servicios bancarios online.

La confianza ha demostrado ser un aspecto crítico en un entorno de incertidumbre y riesgo (Mayer et al., 1995) y, como apuntan Grabner-Kräuter y Kaluscha (2003), las transacciones online tienen lugar en un entorno de riesgo en el que el anonimato, la falta de control y el oportunismo potencial siempre están involucrados. En el contexto de los servicios bancarios online, los individuos temen proporcionar información personal y financiera o contratar un producto bancario cuyas características no puedan evaluar correctamente a través de la web.

La confianza funciona como un mecanismo de reducción del riesgo percibido de compra del consumidor debido a su efecto sobre distintos aspectos, como la reducción del número de alternativas a escoger (Kumar, 1996), la mejora en la resolución de los conflictos (Hakansson y Sharma, 1996) o la disminución en la necesidad de mecanismos de control (Achrol, 1997). Investigaciones centradas en el ámbito de la banca online, también muestran que la confianza reduce el riesgo percibido (Suh y Han, 2002). Yousafzai et al. (2003) concluyen que la confianza en una entidad bancaria reduce la incertidumbre asociada a cada una de las transacciones del consumidor, así como la percepción de que el banco lleve a cabo una actuación oportunista. Cuando el consumidor confía en una entidad, asume que ésta actuará como se espera, reduciéndose así el riesgo percibido de la transacción. Por todo ello, se plantea la siguiente hipótesis de estudio:

H6. Cuanto mayor sea la confianza en la web bancaria, menor será el riesgo percibido por el consumidor.

Investigaciones previas (Garbarino y Johnson, 1998; Morgan y Hunt, 1994; Singh y Sirdeshmukh, 2000) sostienen que la confianza es un antecedente de la lealtad, que preserva las inversiones relacionales establecidas en las relaciones de intercambio, incrementa la resistencia ante ofertas alternativas a corto plazo y contribuye a mantener la creencia de que las partes no actúan impulsadas por el oportunismo.

La lealtad en los entornos físicos puede explicarse debido a que los consumidores desarrollan estrategias de reducción de riesgo y, en consecuencia, prefieren mantenerse leales hacia un establecimiento en el que pudieron confiar en el pasado, que incrementar su riesgo percibido con nuevas alternativas (Assael, 1992). Otros estudios centrados en el comercio electrónico (Flavián y Guinaliu, 2006, 2007; Flavián et al., 2004, 2006; Lee et al., 2000) ponen de manifiesto que la lealtad del individuo hacia un establecimiento virtual está relacionada con sus niveles de confianza. La confianza no afecta únicamente a la intención de compra, sino también al componente afectivo del comportamiento de compra (preferencia, coste y frecuencia de visitas etc.) y, por tanto, a la rentabilidad de cada cliente. En el contexto específico de la banca online, en el estudio de Floh y Treiblmaier (2006) realizado con una muestra de 2.075 clientes de un banco australiano online, también se evidencia la influencia directa y positiva de la confianza del cliente en una entidad online determinada, en la lealtad hacia la misma.

Por consiguiente, planteamos la siguiente hipótesis de estudio:

H7. La confianza en la banca online, influye positivamente en la lealtad hacia el uso de servicios bancarios online.

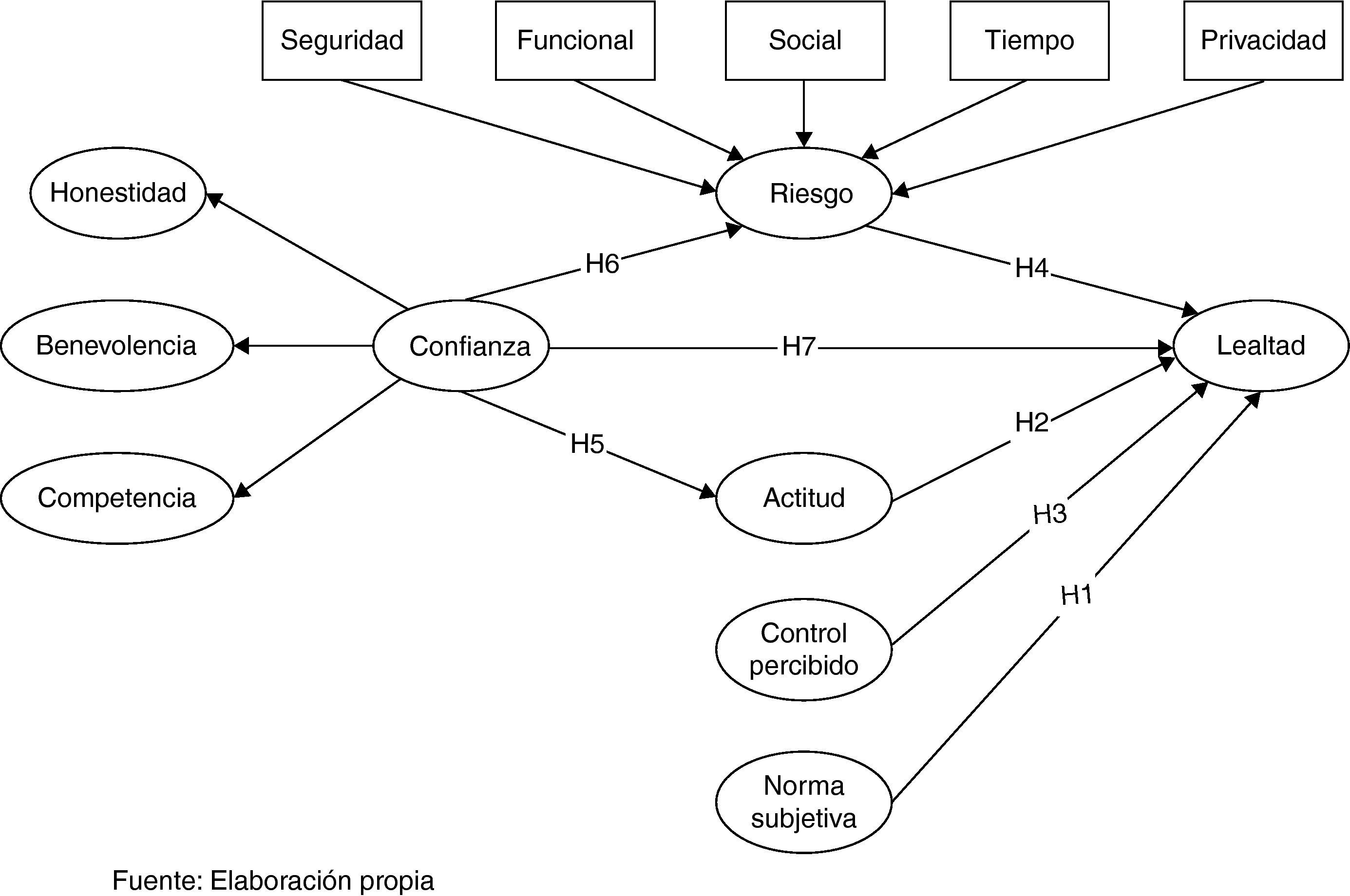

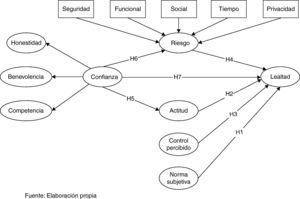

Las hipótesis planteadas conforman un modelo (fig. 1), que permite analizar la influencia del riesgo percibido, la confianza en una web bancaria determinada y las variables de la TCP (actitud, norma subjetiva y control percibido) en la lealtad hacia el uso de los servicios bancarios online.

2.4.5Evaluación del efecto moderador de la experiencia del usuarioEl análisis del efecto que una mayor experiencia del usuario en el uso de Internet para operaciones bancarias pueda tener sobre las relaciones planteadas en nuestro modelo es bastante escaso en la literatura y obliga a abordarlo con las debidas precauciones. Sin embargo, existen argumentos que apoyan la relevancia de evaluar sus efectos. Así, cuanto más tiempo hace que un usuario utiliza los servicios e Internet con su banco, más probable es que haya constatado la efectividad de las medidas de seguridad de la página y, por lo tanto, el efecto del riesgo sobre la lealtad debería ser menos intenso. Para un usuario ocasional, las expectativas del riesgo de uso tienen una base experiencial mucho menos sólida que para un usuario frecuente y, por lo tanto, la percepción de riesgo debería deteriorar más su intención de ser leal. No se trata sólo de la cantidad de riesgo percibido sino de la ‘calidad’ de las expectativas de riesgo.

En cuanto a la influencia de la confianza sobre la lealtad, la necesidad de confiar radica en la incertidumbre respecto al comportamiento de la contraparte. Como señalan Wicks et al. (1999) confianza e información son mecanismos alternativos para reducir la incertidumbre. Nuestra opinión es que cuanto más información tenga un usuario fruto de la experiencia más dilatada en su relación a través de Internet con el banco, menos relevante debería ser la necesidad de confiar para ser leal, dado que la incertidumbre respecto al comportamiento del banco se reduce fruto de la experiencia.

En el núcleo del modelo propuesto está el hecho de que es necesaria una actitud favorable para que el consumidor tenga intención de mantener la relación con el banco a través de Internet y, por ende, ser leal. Sin embargo, la mayoría de bancos incorporan a sus sistemas online programas de fidelización basados en la frecuencia de uso de los servicios, normalmente basados en puntos por operaciones realizadas redimibles por regalos. Cuanto más tiempo lleve un usuario utilizando la banca online, más beneficios habrá acumulado en su sistema de recompensas, por lo que esta variable puede convertirse en una barrera de salida para el individuo (Lee et al., 2001), disminuyendo la influencia que la actitud ejercería sobre la lealtad. Usuarios con más experiencia, y por ello, más beneficios acumulados, podrían ver reducido el efecto de una actitud negativa sobre la lealtad por el mero hecho de los costes de abandono que el programa de fidelización les supone. Cabría esperar, pues, un menor efecto de la actitud sobre la lealtad en individuos con mayor tiempo de relación.

Estos argumentos refuerzan el interés de evaluar cuál podría ser el efecto moderador de la duración de la relación sobre las relaciones planteadas en nuestro modelo. Por ello planteamos, en esta línea, la siguiente hipótesis:

H8. El efecto sobre la lealtad del riesgo, la actitud, la confianza, el control percibido y la norma subjetiva, estará moderado por la experiencia del consumidor como usuario del servicio de banca por Internet.

Los datos objeto de análisis proceden de un estudio de mercado llevado a cabo en España durante el mes de julio de 2007. La investigación ha sido realizada utilizando una muestra de 511 internautas usuarios de banca online mayores de 16 años. El método de recogida de información ha sido la encuesta online a través de un panel de consumidores. El cuestionario fue pretestado con una muestra de 20 consumidores con más de un año de experiencia en el uso de la banca online. Inicialmente, se contactó con 2.025 usuarios de banca online; 759 panelistas accedieron a participar en la investigación. De los cuestionarios recogidos, tras realizar un proceso de depuración para eliminar aquellos que estaban incompletos o presentaban inconsistencias en las respuestas, se obtuvieron 511 (67,3%) cuestionarios válidos. El procedimiento de elección de la muestra ha sido no probabilístico. En concreto se ha realizado un muestreo por cuotas de género y edad a partir de la caracterización de los usuarios de banca online que periódicamente realiza el Instituto Nacional de estadística (INE, 2007). Las preguntas siempre iban referidas a la entidad principal del usuario, es decir, aquella con la que más operaciones realizaran tanto online como en oficina física.

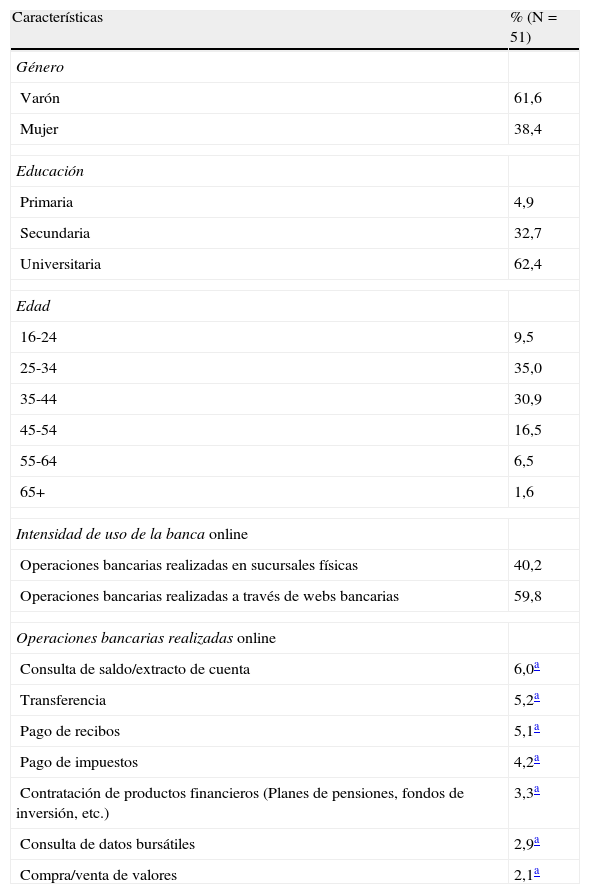

El perfil de la muestra se describe en la tabla 1. Del total de la muestra, un 61,6% son hombres y un 38,4% mujeres. Un amplio porcentaje de los entrevistados pertenece al segmento de edad entre 25 y 34 años (35%) y 35-44 años (30,9%) y la mayoría poseen estudios universitarios (62,4%). Si analizamos la intensidad de uso de los servicios bancarios online, tal y como se planteaba en la introducción, se constata que a pesar de que los entrevistados realizan casi el 60% de sus operaciones bancarias a través de web bancarias, las operaciones bancarias realizadas con mayor frecuencia son aquellas que implican reducidos niveles de riesgo como la comprobación de saldos, las transferencias y los pagos de recibos.

Perfil de la muestra

| Características | % (N=51) |

| Género | |

| Varón | 61,6 |

| Mujer | 38,4 |

| Educación | |

| Primaria | 4,9 |

| Secundaria | 32,7 |

| Universitaria | 62,4 |

| Edad | |

| 16-24 | 9,5 |

| 25-34 | 35,0 |

| 35-44 | 30,9 |

| 45-54 | 16,5 |

| 55-64 | 6,5 |

| 65+ | 1,6 |

| Intensidad de uso de la banca online | |

| Operaciones bancarias realizadas en sucursales físicas | 40,2 |

| Operaciones bancarias realizadas a través de webs bancarias | 59,8 |

| Operaciones bancarias realizadas online | |

| Consulta de saldo/extracto de cuenta | 6,0a |

| Transferencia | 5,2a |

| Pago de recibos | 5,1a |

| Pago de impuestos | 4,2a |

| Contratación de productos financieros (Planes de pensiones, fondos de inversión, etc.) | 3,3a |

| Consulta de datos bursátiles | 2,9a |

| Compra/venta de valores | 2,1a |

Fuente: elaboración propia.

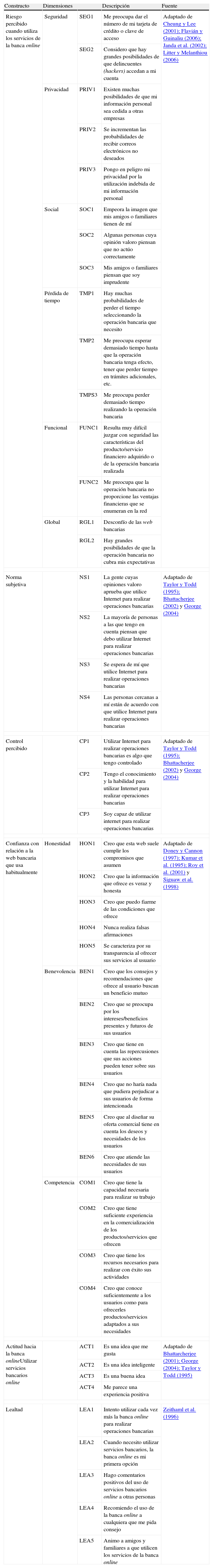

En la tabla 2, se describe cómo se ha realizado la medición de las variables utilizadas en la presente investigación. Todas las variables han sido medidas con escalas tipo Likert de 7 puntos, desde 1 «totalmente en desacuerdo» hasta 7 «totalmente de acuerdo» y adaptadas de investigaciones previas.

Escalas de medida

| Constructo | Dimensiones | Descripción | Fuente | |

| Riesgo percibido cuando utiliza los servicios de la banca online | Seguridad | SEG1 | Me preocupa dar el número de mi tarjeta de crédito o clave de acceso | Adaptado de Cheung y Lee (2001); Flavián y Guinaliu (2006); Janda et al. (2002); Litter y Melanthiou (2006) |

| SEG2 | Considero que hay grandes posibilidades de que delincuentes (hackers) accedan a mi cuenta | |||

| Privacidad | PRIV1 | Existen muchas posibilidades de que mi información personal sea cedida a otras empresas | ||

| PRIV2 | Se incrementan las probabilidades de recibir correos electrónicos no deseados | |||

| PRIV3 | Pongo en peligro mi privacidad por la utilización indebida de mi información personal | |||

| Social | SOC1 | Empeora la imagen que mis amigos o familiares tienen de mí | ||

| SOC2 | Algunas personas cuya opinión valoro piensan que no actúo correctamente | |||

| SOC3 | Mis amigos o familiares piensan que soy imprudente | |||

| Pérdida de tiempo | TMP1 | Hay muchas probabilidades de perder el tiempo seleccionando la operación bancaria que necesito | ||

| TMP2 | Me preocupa esperar demasiado tiempo hasta que la operación bancaria tenga efecto, tener que perder tiempo en trámites adicionales, etc. | |||

| TMPS3 | Me preocupa perder demasiado tiempo realizando la operación bancaria | |||

| Funcional | FUNC1 | Resulta muy difícil juzgar con seguridad las características del producto/servicio financiero adquirido o de la operación bancaria realizada | ||

| FUNC2 | Me preocupa que la operación bancaria no proporcione las ventajas financieras que se enumeran en la red | |||

| Global | RGL1 | Desconfío de las web bancarias | ||

| RGL2 | Hay grandes posibilidades de que la operación bancaria no cubra mis expectativas | |||

| Norma subjetiva | NS1 | La gente cuyas opiniones valoro aprueba que utilice Internet para realizar operaciones bancarias | Adaptado de Taylor y Todd (1995); Bhattacherjee (2002) y George (2004) | |

| NS2 | La mayoría de personas a las que tengo en cuenta piensan que debo utilizar Internet para realizar operaciones bancarias | |||

| NS3 | Se espera de mí que utilice Internet para realizar operaciones bancarias | |||

| NS4 | Las personas cercanas a mí están de acuerdo con que utilice Internet para realizar operaciones bancarias | |||

| Control percibido | CP1 | Utilizar Internet para realizar operaciones bancarias es algo que tengo controlado | Adaptado de Taylor y Todd (1995); Bhattacherjee (2002) y George (2004) | |

| CP2 | Tengo el conocimiento y la habilidad para utilizar Internet para realizar operaciones bancarias | |||

| CP3 | Soy capaz de utilizar internet para realizar operaciones bancarias | |||

| Confianza con relación a la web bancaria que usa habitualmente | Honestidad | HON1 | Creo que esta web suele cumplir los compromisos que asumen | Adaptado de Doney y Cannon (1997); Kumar et al. (1995); Roy et al. (2001) y Siguaw et al. (1998) |

| HON2 | Creo que la información que ofrece es veraz y honesta | |||

| HON3 | Creo que puedo fiarme de las condiciones que ofrece | |||

| HON4 | Nunca realiza falsas afirmaciones | |||

| HON5 | Se caracteriza por su transparencia al ofrecer sus servicios al usuario | |||

| Benevolencia | BEN1 | Creo que los consejos y recomendaciones que ofrece al usuario buscan un beneficio mutuo | ||

| BEN2 | Creo que se preocupa por los intereses/beneficios presentes y futuros de sus usuarios | |||

| BEN3 | Creo que tiene en cuenta las repercusiones que sus acciones pueden tener sobre sus usuarios | |||

| BEN4 | Creo que no haría nada que pudiera perjudicar a sus usuarios de forma intencionada | |||

| BEN5 | Creo que al diseñar su oferta comercial tiene en cuenta los deseos y necesidades de los usuarios | |||

| BEN6 | Creo que atiende las necesidades de sus usuarios | |||

| Competencia | COM1 | Creo que tiene la capacidad necesaria para realizar su trabajo | ||

| COM2 | Creo que tiene suficiente experiencia en la comercialización de los productos/servicios que ofrecen | |||

| COM3 | Creo que tiene los recursos necesarios para realizar con éxito sus actividades | |||

| COM4 | Creo que conoce suficientemente a los usuarios como para ofrecerles productos/servicios adaptados a sus necesidades | |||

| Actitud hacia la banca onlineUtilizar servicios bancarios online | ACT1 | Es una idea que me gusta | Adaptado de Bhattarcherjee (2001); George (2004); Taylor y Todd (1995) | |

| ACT2 | Es una idea inteligente | |||

| ACT3 | Es una buena idea | |||

| ACT4 | Me parece una experiencia positiva | |||

| Lealtad | LEA1 | Intento utilizar cada vez más la banca online para realizar operaciones bancarias | Zeithaml et al. (1996) | |

| LEA2 | Cuando necesito utilizar servicios bancarios, la banca online es mi primera opción | |||

| LEA3 | Hago comentarios positivos del uso de servicios bancarios online a otras personas | |||

| LEA4 | Recomiendo el uso de la banca online a cualquiera que me pida consejo | |||

| LEA5 | Animo a amigos y familiares a que utilicen los servicios de la banca online | |||

Tal y como se muestra en la figura 1, se ha optado por una configuración formativa para modelizar la relación entre el constructo riesgo y sus dimensiones, a diferencia de otros estudios que abordan la medición del riesgo como un constructo reflectivo (e.g. González et al., 2006). Como señalan Diamantopoulos et al. (2008), un configuración inadecuada de un constructo formativo como reflectivo provoca sesgo en la estimación de los parámetros, normalmente aceptando como significativas relaciones que no lo son y errores en la validación del instrumento de medida, al eliminar indicadores aplicando criterios de fiabilidad y validez de contenido que no son aplicables a un constructo formativo. Pese a la gravedad de una inadecuada conceptuación, autores como Jarvis et al. (2003), demuestran que casi un tercio de los trabajos publicados en las revistas más importantes de marketing y casi dos tercios en las de management (Podsakoff et al., 2006) configuran de una manera inadecuadamente reflectiva algunos de los constructos implicados en sus modelos.

Desde una configuración reflectiva del riesgo, cabe esperar elevadas correlaciones entre los ítems que lo conforman debido a que comparten una causa común, la variable latente. Sin embargo, en el caso del riesgo percibido no se esperan estas correlaciones. Así, por ejemplo, la preocupación de un consumidor por si los datos enviados al operar con una web bancaria son interceptados por una tercera parte de forma fraudulenta (riesgo de seguridad), no tiene por qué guardar relación con su percepción de que pierde excesivo tiempo al realizar la operación bancaria en Internet (riesgo de pérdida de tiempo). La ausencia de correlaciones significativas entre las dimensiones que componen el riesgo es una característica de los constructos formativos (Jarvis et al., 2003). Para estar seguro de que esta parte del modelo está identificada, se han incorporado dos indicadores reflectivos de la medición del riesgo global (tabla 2), configurando un modelo MIMIC (Brown, 2006; Diamantopoulos y Winklhofer, 2001).

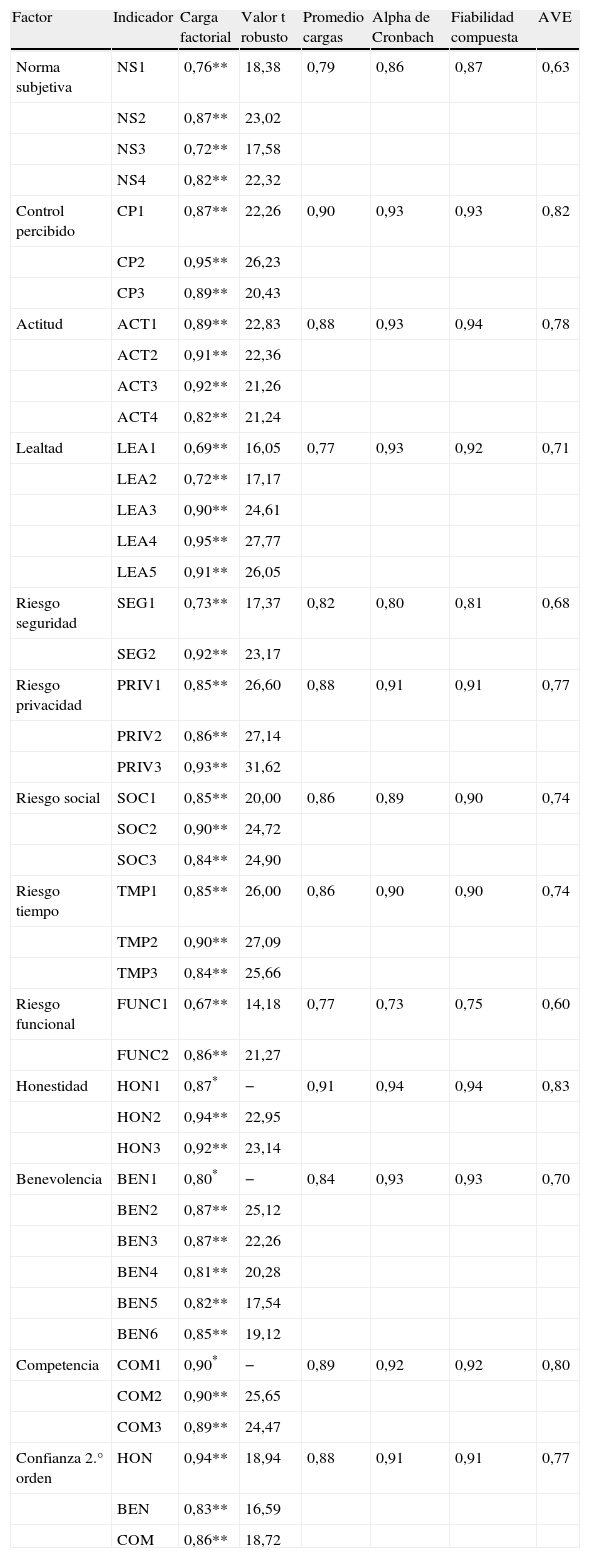

3.2Validación del instrumento de medidaEn el proceso de validación del instrumento de medida se ha tenido en cuenta que los constructos de confianza y riesgo son constructos de segundo orden y que el riesgo está relacionado de manera formativa con sus respectivas dimensiones. Se llevó a cabo un análisis factorial confirmatorio (CFA) sobre todos los ítems de los constructos confianza, actitud, control percibido y norma subjetiva, manteniendo en el mismo la confianza como constructo de segundo orden. El CFA se estimó con EQS 6.1 (Bentler, 1995) mediante maxima verosimilitud. No se incluyó el índice global de riesgo percibido, dado que al ser un constructo formativo «los indicadores de consistencia interna y fiabilidad no son criterio razonable para evaluar la adecuación de las medidas en un constructo formativo» (Jarvis et al., 2003; p. 202). Sin embargo, como la relación de cada una de las dimensiones de riesgo con sus indicadores, sí que es reflectiva, éstas se incorporaron al CFA con el fin de evaluar posibles problemas de validez discriminante con otros constructos o de validez convergente de los indicadores con las dimensiones.

El análisis de las variables implicadas en el CFA mostró evidencia de distribuciones no normales (estimación normalizada del test de Mardia=107,82), por lo que se corrigieron los estadísticos en lugar de optar por un método alternativo de estimación (Chou et al., 1991; Hu et al., 1992). Por lo tanto, se utilizaron los estadísticos robustos a problemas de normalidad, tanto para evaluar la significatividad de las cargas, como el ajuste global (Satorra y Bentler, 1988).

Como se aprecia en la tabla 3, el instrumento de medida no parece mostrar problemas de fiabilidad, pues todos los α de Cronbach son superiores al valor recomendado de 0,7 (Churchill, 1979), el índice de fiabilidad compuesta es superior para todos los factores al valor recomendado de 0,7 (Fornell y Larcker, 1981) y la varianza extraída es superior a 0,5 (Fornell y Larcker, 1981).

Fiabilidad y validez convergente del modelo de medida

| Factor | Indicador | Carga factorial | Valor t robusto | Promedio cargas | Alpha de Cronbach | Fiabilidad compuesta | AVE |

| Norma subjetiva | NS1 | 0,76** | 18,38 | 0,79 | 0,86 | 0,87 | 0,63 |

| NS2 | 0,87** | 23,02 | |||||

| NS3 | 0,72** | 17,58 | |||||

| NS4 | 0,82** | 22,32 | |||||

| Control percibido | CP1 | 0,87** | 22,26 | 0,90 | 0,93 | 0,93 | 0,82 |

| CP2 | 0,95** | 26,23 | |||||

| CP3 | 0,89** | 20,43 | |||||

| Actitud | ACT1 | 0,89** | 22,83 | 0,88 | 0,93 | 0,94 | 0,78 |

| ACT2 | 0,91** | 22,36 | |||||

| ACT3 | 0,92** | 21,26 | |||||

| ACT4 | 0,82** | 21,24 | |||||

| Lealtad | LEA1 | 0,69** | 16,05 | 0,77 | 0,93 | 0,92 | 0,71 |

| LEA2 | 0,72** | 17,17 | |||||

| LEA3 | 0,90** | 24,61 | |||||

| LEA4 | 0,95** | 27,77 | |||||

| LEA5 | 0,91** | 26,05 | |||||

| Riesgo seguridad | SEG1 | 0,73** | 17,37 | 0,82 | 0,80 | 0,81 | 0,68 |

| SEG2 | 0,92** | 23,17 | |||||

| Riesgo privacidad | PRIV1 | 0,85** | 26,60 | 0,88 | 0,91 | 0,91 | 0,77 |

| PRIV2 | 0,86** | 27,14 | |||||

| PRIV3 | 0,93** | 31,62 | |||||

| Riesgo social | SOC1 | 0,85** | 20,00 | 0,86 | 0,89 | 0,90 | 0,74 |

| SOC2 | 0,90** | 24,72 | |||||

| SOC3 | 0,84** | 24,90 | |||||

| Riesgo tiempo | TMP1 | 0,85** | 26,00 | 0,86 | 0,90 | 0,90 | 0,74 |

| TMP2 | 0,90** | 27,09 | |||||

| TMP3 | 0,84** | 25,66 | |||||

| Riesgo funcional | FUNC1 | 0,67** | 14,18 | 0,77 | 0,73 | 0,75 | 0,60 |

| FUNC2 | 0,86** | 21,27 | |||||

| Honestidad | HON1 | 0,87* | − | 0,91 | 0,94 | 0,94 | 0,83 |

| HON2 | 0,94** | 22,95 | |||||

| HON3 | 0,92** | 23,14 | |||||

| Benevolencia | BEN1 | 0,80* | − | 0,84 | 0,93 | 0,93 | 0,70 |

| BEN2 | 0,87** | 25,12 | |||||

| BEN3 | 0,87** | 22,26 | |||||

| BEN4 | 0,81** | 20,28 | |||||

| BEN5 | 0,82** | 17,54 | |||||

| BEN6 | 0,85** | 19,12 | |||||

| Competencia | COM1 | 0,90* | − | 0,89 | 0,92 | 0,92 | 0,80 |

| COM2 | 0,90** | 25,65 | |||||

| COM3 | 0,89** | 24,47 | |||||

| Confianza 2.° orden | HON | 0,94** | 18,94 | 0,88 | 0,91 | 0,91 | 0,77 |

| BEN | 0,83** | 16,59 | |||||

| COM | 0,86** | 18,72 |

S-B χ2 (df=730)=1280,20 (p<0,01); NFI=0,911; NNFI=0,954; CFI=0,959; IFI=0,960; RMSEA=0,039 [0,035; 0,042].

AVE: varianza extraída promedio.

Fuente: elaboración propia.

*Parámetro fijado a 1 a efectos de identificación del factor de segundo orden; **p<,01.

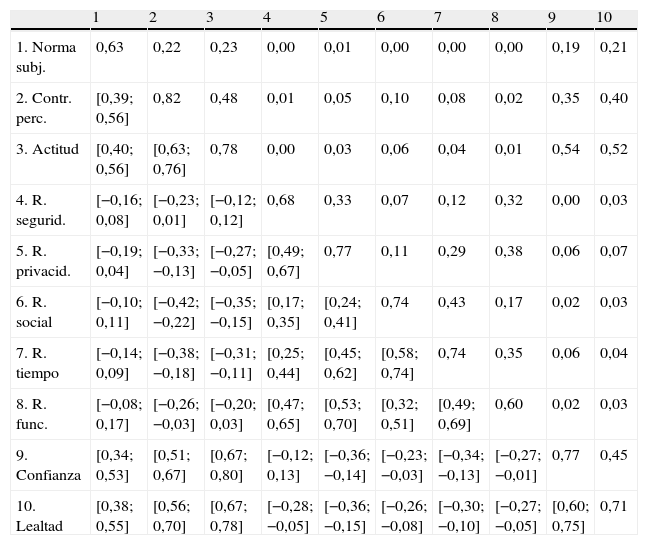

Para garantizar la validez convergente no fue necesario eliminar ningún ítem cuyas cargas factoriales, siendo significativas, fueran inferiores a 0,6 (Bagozzi y Yi, 1988). El test de los multiplicadores de Lagrange, sí que sugirió relaciones significativas sobre un factor distinto a aquel del que eran indicadores (Hatcher, 1994) para tres ítems, dos de honestidad y uno de competencia, que fueron suprimidos. Tampoco se aprecia evidencia de problemas graves de validez discriminante puesto que, como se observa en la tabla 4, (a) ningún intervalo de confianza en la estimación de la correlación entre cada par de factores incluye el valor 1 (Anderson y Gerbing, 1988) y (b) la varianza promedio extraída para cada factor no es superior al cuadrado de la correlación entre cada par de factores (Fornell y Larcker, 1981). El ajuste del modelo es razonable S-B χ2 (df=730)=1280,20 (p<0,01); NFI=0,911; NNFI=0,954; CFI=0,959; IFI=0,960; RMSEA=0,039 [0,035; 0,042].

Validez discriminante

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| 1. Norma subj. | 0,63 | 0,22 | 0,23 | 0,00 | 0,01 | 0,00 | 0,00 | 0,00 | 0,19 | 0,21 |

| 2. Contr. perc. | [0,39; 0,56] | 0,82 | 0,48 | 0,01 | 0,05 | 0,10 | 0,08 | 0,02 | 0,35 | 0,40 |

| 3. Actitud | [0,40; 0,56] | [0,63; 0,76] | 0,78 | 0,00 | 0,03 | 0,06 | 0,04 | 0,01 | 0,54 | 0,52 |

| 4. R. segurid. | [−0,16; 0,08] | [−0,23; 0,01] | [−0,12; 0,12] | 0,68 | 0,33 | 0,07 | 0,12 | 0,32 | 0,00 | 0,03 |

| 5. R. privacid. | [−0,19; 0,04] | [−0,33; −0,13] | [−0,27; −0,05] | [0,49; 0,67] | 0,77 | 0,11 | 0,29 | 0,38 | 0,06 | 0,07 |

| 6. R. social | [−0,10; 0,11] | [−0,42; −0,22] | [−0,35; −0,15] | [0,17; 0,35] | [0,24; 0,41] | 0,74 | 0,43 | 0,17 | 0,02 | 0,03 |

| 7. R. tiempo | [−0,14; 0,09] | [−0,38; −0,18] | [−0,31; −0,11] | [0,25; 0,44] | [0,45; 0,62] | [0,58; 0,74] | 0,74 | 0,35 | 0,06 | 0,04 |

| 8. R. func. | [−0,08; 0,17] | [−0,26; −0,03] | [−0,20; 0,03] | [0,47; 0,65] | [0,53; 0,70] | [0,32; 0,51] | [0,49; 0,69] | 0,60 | 0,02 | 0,03 |

| 9. Confianza | [0,34; 0,53] | [0,51; 0,67] | [0,67; 0,80] | [−0,12; 0,13] | [−0,36; −0,14] | [−0,23; −0,03] | [−0,34; −0,13] | [−0,27; −0,01] | 0,77 | 0,45 |

| 10. Lealtad | [0,38; 0,55] | [0,56; 0,70] | [0,67; 0,78] | [−0,28; −0,05] | [−0,36; −0,15] | [−0,26; −0,08] | [−0,30; −0,10] | [−0,27; −0,05] | [0,60; 0,75] | 0,71 |

En la diagonal aparece la AVE. Sobre la diagonal la varianza compartida (correlaciones al cuadrado). Bajo la diagonal el intervalo de confianza al 95% para la estimación de la correlación entre los factores.

N=511.

Fuente: elaboración propia.

Para evaluar el efecto moderador de la experiencia del usuario, la muestra se subdividió en dos grupos atendiendo a que el usuario llevara más o menos de tres años utilizando los servicios de la banca online. Este punto de corte aseguraba que ninguna de las dos submuestras tenía un tamaño muestral demasiado reducido para poder estimar el modelo propuesto en ellas. Tras la contrastación de la invarianza parcial del instrumento de medida (Byrne et al., 1989), se siguieron los dos pasos recomendados por Jaccard y Wan (1996). En primer lugar, se realizó una estimación multimuestra sin imponer restricciones, de la que se derivó la estimación de los coeficientes de la parte estructural del modelo, así como el ajuste del mismo. En segundo lugar, se impuso la restricción de que los coeficientes de regresión eran iguales en cada una de las dos submuestras. El ajuste global del modelo multimuestra es razonable S-B χ2 (df=1626)=2360,27 (p<0,01); NFI=0,85; NNFI=0,94; CFI=0,95; IFI=0,95 RMSEA=0,042 [0,039; 0,043].

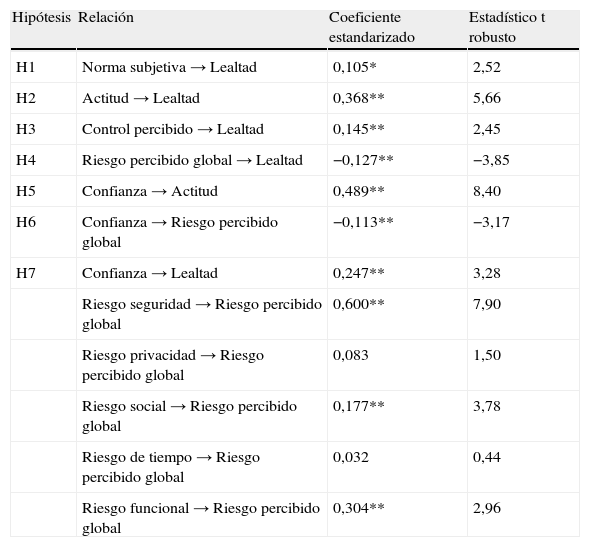

4Resultados y discusiónEl modelo conceptual (tabla 5) se estimó mediante el procedimiento de máxima verosimilitud, con obtención de estadísticos robustos a problemas de normalidad (Satorra y Bentler, 1988), obteniéndose un buen ajuste del mismo: S-B χ2 (df=813)=1446,28 (p<0,01); NFI=0,90; NNFI=0,95; CFI=0,96; IFI=0,96 RMSEA=0,039 [0,036; 0,043].

Contraste de hipótesis

| Hipótesis | Relación | Coeficiente estandarizado | Estadístico t robusto |

| H1 | Norma subjetiva → Lealtad | 0,105* | 2,52 |

| H2 | Actitud → Lealtad | 0,368** | 5,66 |

| H3 | Control percibido → Lealtad | 0,145** | 2,45 |

| H4 | Riesgo percibido global → Lealtad | −0,127** | −3,85 |

| H5 | Confianza → Actitud | 0,489** | 8,40 |

| H6 | Confianza → Riesgo percibido global | −0,113** | −3,17 |

| H7 | Confianza → Lealtad | 0,247** | 3,28 |

| Riesgo seguridad → Riesgo percibido global | 0,600** | 7,90 | |

| Riesgo privacidad → Riesgo percibido global | 0,083 | 1,50 | |

| Riesgo social → Riesgo percibido global | 0,177** | 3,78 | |

| Riesgo de tiempo → Riesgo percibido global | 0,032 | 0,44 | |

| Riesgo funcional → Riesgo percibido global | 0,304** | 2,96 |

S-B χ2 (df=813)=1446,28 (p<0,01); NFI=0,90; NNFI=0,95; CFI=0,96; IFI=0,96 RMSEA=0,039 [0,036; 0,043].

*p<0,05; **p<0,01.

Fuente: elaboración propia.

Si nos centramos en las variables de la TCP, los resultados obtenidos ponen de manifiesto que, aunque con distinta intensidad, tanto la actitud (H2: β=0,368; p<0,01), como el control percibido (H3: β=0,145; p<0,05) y la norma subjetiva (H1: β=0,105; p<0,05), ejercen una influencia significativa sobre la lealtad. La mayor influencia relativa de la actitud en el uso de los servicios bancarios online es consistente con los resultados de estudios previos realizados en mercados con distintas tasas de penetración de la banca online, que ponen de manifiesto que la actitud es uno de los principales precursores de las intenciones actuales y futuras (lealtad) de uso de los servicios bancarios online (Bhattacherjee, 2000; Lau et al., 2001; Shih y Fang, 2004).

La norma subjetiva ejerce una influencia significativa pero relativamente débil sobre la lealtad en el uso de los servicios bancarios online. Investigaciones previas realizadas en el contexto de la banca online, también han evidenciado una influencia no significativa o muy débil de la norma subjetiva en la intención de uso (Lau et al., 2001; Liao et al., 1999). Este resultado estaría indicando que, dada la incertidumbre asociada a la aceptación y uso de los servicios electrónicos, los adoptantes destinan un esfuerzo mayor a evaluar racionalmente un servicio con anterioridad a su uso. La lealtad deriva entonces más de la experiencia positiva de uso recogida en la actitud, que de las opiniones de otros consumidores o del entorno de referencia del individuo recogido en la norma subjetiva. El papel de esta variable queda relegado a un papel de refuerzo positivo.

Algo similar se desprende también del efecto significativo, aunque mucho menor en intensidad que la actitud, que tiene el control percibido. La lealtad es difícil de lograr si el uso de la tecnología es percibido como tan complejo que el individuo no se siente que guía el proceso de compra o consulta. Sin embargo el paso del tiempo que implica un uso leal de una web bancaria, implica necesariamente un proceso de aprendizaje del diseño específico de la misma y, de alguna forma, el rol del control percibido debe reducirse con el transcurrir del tiempo.

Según los resultados obtenidos la confianza desempeña un importante rol como impulsor de la lealtad hacia el uso de la banca online, tanto directamente (H7: β=0,247; p<0,01), como a través de la reducción del riesgo percibido (H6: β=−0,113; p<0,01) y del desarrollo de una actitud favorable hacia el canal (H5: β=0,489; p<0,01). Así pues, la confianza es un mecanismo capaz de reducir la complejidad de la toma de decisiones del consumidor en situaciones de elevada incertidumbre, como es el caso de las operaciones bancarias online. Este resultado implica que todos los aspectos de la interacción con los clientes actuales y potenciales deben ser cuidadosamente estudiados, ya que la confianza en el proveedor es función de las percepciones de honestidad, benevolencia y competencia del mismo.

Dado que el constructo riesgo se ha incorporado al modelo estructural de manera formativa, aunque no se plantee ninguna hipótesis respecto a la relación del riesgo con sus indicadores, resulta relevante ofrecer la información de qué indicadores ejercen una relación significativa y cuáles no. La razón fundamental radica en que el concepto de riesgo que prima en el uso de servicios bancarios online será distinto en función de qué indicadores sean significativos, y la hipótesis de influencia del riesgo sobre otras variables se interpretará en función del constructo riesgo resultante de la estimación. Así, el riesgo percibido de seguridad (β=0,600; p<0,01) y funcional (β=0,304; p<0,01) desempeñan un papel más relevante en la formación global del riesgo que el resto de dimensiones. Por otra parte, el riesgo de pérdida de tiempo no tiene una influencia significativa, como tampoco lo tiene el de privacidad. Investigaciones previas realizadas en mercados con distinto nivel de implantación del comercio electrónico destacan que la seguridad es uno de los principales desafíos a los que se tienen que enfrentar los bancos en la red (Lee et al., 2005; Pikkarainen et al., 2004). Howcroft et al. (2007) además constatan que la mayoría de consumidores desconfian acerca de su capacidad para seleccionar el producto que mejor se ajusta a sus necesidades y por este motivo necesitan que las webs bancarias les proporcionen información detallada sobre los mismos. La ausencia de una influencia significativa del riesgo de tiempo, implica que los consumidores tienen claro que la banca online supone un uso más eficaz de su tiempo para la mayoría de actuaciones que el desplazamiento a la oficina física. El que el riego de privacidad no sea signficativo, implica una confianza en un uso responsable de las entidades respecto a sus datos personales. Se puede temer que agentes externos puedan maliciosamente intentar un uso ilegal de la web (e.g. phishing o robo de números de tarjeta como indicador de riesgo de seguridad), pero no se espera que la entidad ceda indebidamente nuestros datos con fines comerciales a otras empresas.

Evaluando de manera global el rol del riesgo en el modelo propuesto, la tabla 5 evidencia que el riesgo percibido tiene una influencia negativa en la lealtad hacia el uso de los servicios bancarios online (H4: β=−0,127; p<0,01). Este resultado es coherente con el de investigaciones previas que postulan que el riesgo percibido es un importante atributo que influye negativamente en el proceso de decisión de compra del consumidor (Polatoglu y Etkin, 2001).

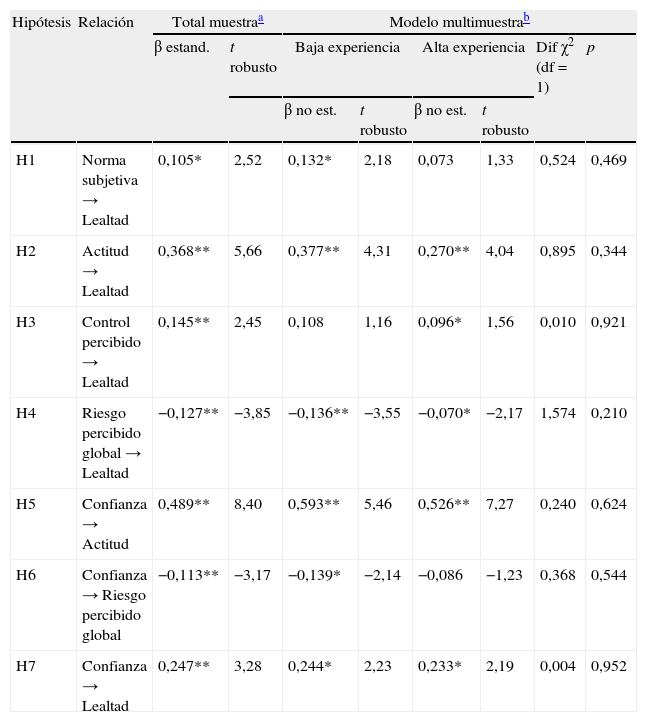

En cuanto a la evaluación del efecto moderador de la experiencia del usuario, (H8) el test de las diferencias entre las chi cuadrado demuestra, que eliminar las restricciones de igualdad entre los parámetros no mejora significativamente su ajuste, lo que nos permite concluir que las diferencias entre los parámetros estimados en los dos subgrupos no son nunca significativas. Siguiendo la recomendación de Jaccard y Wan (1996), la tabla 6 ofrece las estimaciones no estandarizadas de los coeficientes.

Evaluación del efecto moderador de la experiencia como usuario (hipótesis 8)

| Hipótesis | Relación | Total muestraa | Modelo multimuestrab | ||||||

| β estand. | t robusto | Baja experiencia | Alta experiencia | Dif χ2 (df=1) | p | ||||

| β no est. | t robusto | β no est. | t robusto | ||||||

| H1 | Norma subjetiva → Lealtad | 0,105* | 2,52 | 0,132* | 2,18 | 0,073 | 1,33 | 0,524 | 0,469 |

| H2 | Actitud → Lealtad | 0,368** | 5,66 | 0,377** | 4,31 | 0,270** | 4,04 | 0,895 | 0,344 |

| H3 | Control percibido → Lealtad | 0,145** | 2,45 | 0,108 | 1,16 | 0,096* | 1,56 | 0,010 | 0,921 |

| H4 | Riesgo percibido global → Lealtad | −0,127** | −3,85 | −0,136** | −3,55 | −0,070* | −2,17 | 1,574 | 0,210 |

| H5 | Confianza → Actitud | 0,489** | 8,40 | 0,593** | 5,46 | 0,526** | 7,27 | 0,240 | 0,624 |

| H6 | Confianza → Riesgo percibido global | −0,113** | −3,17 | −0,139* | −2,14 | −0,086 | −1,23 | 0,368 | 0,544 |

| H7 | Confianza → Lealtad | 0,247** | 3,28 | 0,244* | 2,23 | 0,233* | 2,19 | 0,004 | 0,952 |

A pesar de la creciente penetración de Internet en el sector bancario, los factores determinantes de la lealtad hacia el uso de Internet para la realización de operaciones bancarias todavía no han sido suficientemente analizados. Las características específicas de los servicios bancarios (intangibilidad, no estandarización y complejidad) y los elevados niveles de incertidumbre y riesgo percibido a los que se enfrentan los consumidores cuando utilizan canales electrónicos, justifican la importancia de estudiar qué factores determinan la lealtad hacia el uso de los servicios bancarios online.

El presente trabajo realiza, en nuestra opinión, tres contribuciones a la literatura. En primer lugar, presenta un modelo intregrador de la TCP con las variables intrínsecas del consumidor riesgo y confianza con mayor capacidad predictiva y comprensión de la intensidad del uso de los servicios bancarios online que el análisis independiente de las variables del TPB. En segundo lugar, realiza una revisión de las dimensiones del riesgo percibido en el contexto de los servicios bancarios online, planteando la configuración de esta variable con carácter formativo en lugar de reflectivo. Finalmente, contribuye a explicar la lealtad hacia el uso de un tipo de servicio online concreto (los servicios bancarios) que ha carecido de la atención debida desde el punto de vista de la investigación.

La primera contribución académica que se desprende de esta investigación es la necesidad de completar la influencia de las variables de la TCP con las percepciones de riesgo y confianza del consumidor, a la hora de explicar la lealtad hacia el uso de Internet para realizar operaciones bancarias. Son varias las razones que apoyan esta consideración. Por una parte, los resultados obtenidos evidencian que las variables del TPB únicamente explican parcialmente el uso de los servicios bancarios online, siendo el rol de la norma subjetiva y el control percibido significativo pero de baja intensidad. Tal y como apunta Murray (1991), en un contexto de usuarios de servicios, cuando los consumidores buscan información que les permita reducir las consecuencias negativas de la compra, confían principalmente en su experiencia personal. Posiblemente, por este motivo, no se puede afirmar que la opinión de las personas que influyen en el comportamiento de un individuo afecte de una manera intensa a la lealtad hacia el uso de los canales electrónicos para la realización de operaciones bancarias online.

Otra contribución de interés de este trabajo radica en la configuración del concepto de riesgo que subyace en el modelo analizado. Mientras que la mayoría de estudios previos optan por un planteamiento reflectivo del concepto, en esta investigación se ha optado por un planteamiento de carácter formativo, por cuanto se entiende que no puede subyacer la misma causa a que, por ejemplo, al sujeto le preocupe facilitar su tarjeta de crédito o a que tema perder excesivo tiempo realizando la operación bancaria, sino que el riesgo acaba siendo la agregación de todas sus dimensiones. La consideración formativa del riesgo, permite evaluar la influencia de cada una de sus dimensiones en el uso de los servicios bancarios online. Así, los principales condicionantes del riesgo hacen referencia a que terceras partes no autorizadas accedan a la cuenta bancaria del cliente con fines fraudulentos (riesgo de seguridad) y a que no sea posible juzgar las características de la operación bancaria a partir de la información de la web (riesgo funcional).

5.1Implicaciones de gestiónLas conclusiones obtenidas nos permiten plantear un conjunto de implicaciones para la gestión de empresas.

En primer lugar, destaca el papel de la confianza como factor reductor del riesgo, así como su influencia positiva en la actitud y lealtad hacia el uso de servicios bancarios online, ya que pone de manifiesto que la confianza debe ser considerada, además del control percibido y la norma subjetiva, en aquellos canales de compra en los que la información personal puede ser manipulada.

La creación de confianza se ha revelado como un factor crucial de cara a que los gestores de empresas puedan impulsar el uso de los servicios bancarios online. Dado que la confianza es un constructo multidimensional formado por las dimensiones: honestidad, benevolencia y competencia, la entidad bancaria que desee mejorar los niveles de confianza de sus clientes, deberá tener en consideración las diferentes dimensiones que configuran la misma y que influyen en la percepción que sus clientes tienen de su sitio web. En primer lugar, el cumplimiento de los compromisos y promesas realizadas, además de un principio ético y base relacional del negocio, contribuiría de acuerdo con nuestros resultados a incrementar la honestidad percibida por los clientes. En segundo lugar, dado que nuestros resultados indican que la benevolencia percibida es un componente relevante de la confianza, la política de comunicación de la entidad deberá transmitir un mensaje de búsqueda del beneficio mutuo y en los que se insita en que el interés del usuario está presente en la empresa. Algunas campañas recientes de las obras sociales de las cajas, irían en el sentido de esta implicación. En tercer lugar, y dado que la competencia percibida se ha demostrado en nuestro trabajo como componente esencial de la confianza, hacer llegar al consumidor información respecto a la innovación en productos y procesos, posición en ránkings de rentabilidad en la gestión de fondos de inversión o resultados favorables en informes externos de satisfacción del cliente, reforzarían este elemento de la confianza.

La influencia del control percibido en la lealtad hacia la banca online, sugiere que esta variable es un factor relevante que motiva a la decisión de uso continuado del consumidor de los canales electrónicos, en lugar de las sucursales físicas para la realización de sus operaciones bancarias. Las webs bancarias que son difíciles de utilizar imponen una mayor barrera cognitiva al usuario que, evidentemente, se refleja en un menor control percibido asociado a su uso. En este sentido, los bancos deberían tener en cuenta la influencia negativa en el uso de un diseño complejo y poco estructurado de su web.

Dada la importancia del riesgo percibido en el uso de los servicios bancarios online, parece lógico plantearse qué elementos pueden contribuir a su reducción o eliminación. En esta línea, los gestores de las entidades bancarias deberían centrarse en incidir prioritariamente en las dimensiones más relevantes (seguridad y funcional), dedicando una atención complementaria a aquellas dimensiones con menor relevancia (social) o sin influencia significativa (riesgo de pérdida de tiempo o riesgo social). Con relación al riesgo de seguridad, muchos bancos han incorporado tecnologías de seguridad para la realización de las operaciones bancarias online (certificados digitales, cortafuegos, protocolos de encriptación etc.). En este sentido, un aspecto crítico es que el consumidor perciba un elevado grado de seguridad al operar con una determinada web bancaria. Por tanto, realizar acciones de comunicación informando de los mecanismos de seguridad incorporados en la web u obtener certificados de seguridad emitidos por terceros de confianza, son estrategias que pueden reducir el riesgo percibido de seguridad del cliente. Para reducir el riesgo funcional se puede proporcionar al consumidor información detallada y actualizada sobre los distintos productos y servicios ofrecidos en la web. En este sentido, disponer de simuladores en la web que permitan calcular el coste de un determinado producto bancario en función de las necesidades del cliente (plazos, período de carencia, capital inicial, etc.) también puede reducir este tipo de riesgo

La no constatación de efecto moderador alguno de la experiencia del usuario respecto a las relaciones hipotetizadas, puede indicar que la asimilación de las características y ventajas de la banca online se produce muy rápidamente en el usuario, haciendo que transcurrido muy poco tiempo desde que éste inicia la relación online con su banco los efectos sobre la lealtad de las variables analizadas sean estadísticamente equivalentes a los que tendrán transcurridos los años. Este resultado tiene fuertes implicaciones para los gestores, puesto que la relación del cliente con el servicio online va a estar fuertemente condicionado por sus primeras experiencias y va a ser difícilmente reconducibles con el transcurrir del tiempo, haciendo que, por ejemplo, las percepciones iniciales de riesgo vayan a condicionar la lealtad con una intensidad constante a lo largo de la relación.

5.2Limitaciones y líneas futuras de investigaciónFinalmente, se enumeran las limitaciones del estudio, así como nuevas líneas de investigación de interés futuro. En primer lugar, en esta investigación se ha analizado de forma global la intensidad de uso de servicios bancarios online con distintos niveles de riesgo percibido (por ejemplo, consulta de saldos bancarios versus compra-venta de valores). Estudios previos (Howcroft et al., 2007) han puesto de manifiesto la existencia de interacciones entre la implicación con el producto bancario y su riesgo percibido, por lo que se propone como línea futura analizar el efecto de esta variable, aplicando el modelo a productos específicos con distinto nivel de riesgo.

Otra limitación es la propia velocidad de los cambios en el área objeto de estudio que restringe la validez de los resultados obtenidos en un momento determinado del tiempo, ya que el incremento de la experiencia de los usuarios con las transacciones online, sin duda afectará a su comportamiento. Este estudio se ha aplicado utilizando una muestra de usuarios con experiencia en el servicio considerado. Tal y como postulan Shih y Fang (2004) es necesario complementar las investigaciones para entender las diferencias en la relación entre el control percibido y la decisión de uso entre los consumidores con distintos niveles de experiencia. El punto de corte planteado para subdividir la muestra en usuarios de alta y baja experiencia, con el fin de evaluar el efecto moderador, tres años, viene marcado por la necesidad de tener tamaños muestrales en los dos subgrupos que fueran razonables para el análisis que se iba a realizar. En futuros trabajos deberíamos plantear un diseño muestral que permitiera un punto de corte mucho más bajo para clasificar a los usuarios como no experimentados, puesto que es muy probable que la no significatividad de la moderación evaluada venga causada por que tres años es un nivel de experiencia demasiado elevado para este colectivo.

Este estudio está restringido al uso de un servicio específico (servicios bancarios online). Por este motivo, se propone contrastar el modelo con una muestra de compradores de otro tipo de servicios con distinto nivel de penetración de Internet y comparar los resultados obtenidos.

Otra limitación del estudio es que la muestra puede haber sido heterogénea fruto del criterio que se exigía al entrevistado para la consideración de cuál era su banco principal. Podemos encontrarnos desde entrevistados que trabajan con un único banco que concentra el 100% de sus operaciones, hasta clientes que trabajan con muchas entidades y para los que el banco principal represente un porcentaje reducido aunque mayoritario de sus operaciones totales. La no introducción de esta variable como elemento de control podría provocar relaciones significativas que son promedio de clases latentes existentes.

La banca a distancia incluye distintas formas de tecnología, desde los cajeros tradicionales hasta los servicios bancarios prestados a través del móvil, pudiendo variar el comportamiento del consumidor en función del canal utilizado (Lassar et al., 2005). Por consiguiente, se propone como futura línea de investigación aplicar el modelo propuesto a una muestra de usuarios de banca por móvil, con el fin de comparar los resultados obtenidos. También debería abordarse en trabajos futuros el efecto que las barreras de salida generadas por los programas de fidelización, los costes de cambio, en general de la dependencia de una entidad determinada, puede tener como elemento reductor de los efectos de la actitud, la confianza y el riesgo sobre la lealtad.

El modelo propuesto amplía la TCP con la influencia de dos tipos de creencias: el riesgo y la confianza. Investigaciones previas proponen antecedentes de la confianza como la familiaridad y predisposición a confiar (Gefen, 2000) que podrían incorporarse en el modelo propuesto en futuras investigaciones. Tal y como proponen Suh y Han (2002), analizar los antecedentes de la confianza puede mejorar la comprensión del comportamiento de uso de los servicios bancarios online. Asimismo, deberían introducirse dimensiones adicionales del riesgo ya contempladas en otros trabajos, como el riesgo psicológico, máxime cuando el diseño formativo del constructo obliga a ser exhaustivo en las dimensiones contempladas.