El 5 de febrero de 1917 se promulgó la Constitución Política de los Estados Unidos Mexicanos cuya vigencia iniciaría el 1 de mayo del mismo año. En ella, además de su multicitada parte social y central, estuvo contenida una parte liberal, herencia directa de su antecesora decimonónica. El sistema tributario posrevolucionario y el juicio de amparo en materia fiscal representan la parte más liberal de la constitución mexicana. En diversos artículos de la Constitución se establecieron los principios generales que en adelante debía seguir la política fiscal y en el juicio de amparo dichos postulados encontraron su aplicación práctica. De esta forma, diversos sectores sociales, encontraron en el amparo una forma de resistencia fiscal institucionalizada, acudiendo a los tribunales federales en busca del amparo y protección de la justicia de la Unión para evitar el pago de las contribuciones que consideraban desproporcionadas e inequitativas, o bien para combatir los procedimientos para llevar a cabo su cobro.

On February 5, 1917, the Political Constitution of the United Mexican States was promulgated, which would begin on May 1 of that year. In it, besides its multiplied social and central part, was contained a liberal part, direct inheritance of its predecessor of the nineteenth century. The postrevolutionary tax system and the amparo judgment in tax matters represent the most liberal part of the Mexican constitution. Various articles of the Constitution established the general principles that were to be followed by fiscal policy and, in the amparo trial, these principles found their practical application. In this way, various social sectors found in the amparo a form of institutionalized fiscal resistance, going to the federal courts in search of protection and protection of the justice of the Union to avoid paying the contributions they considered disproportionate and inequitable, or Either to combat the procedures to carry out their recovery.

Para algunos historiadores, el siglo xx comenzó en 1914, pues el inicio de la Primera Guerra Mundial terminó con el equilibrio político, económico y militar surgido durante el siglo xix. Durante el período que va desde 1914 hasta 1945, que abarca las dos guerras mundiales, el capitalismo de mercado y el régimen democrático, invenciones del liberalismo decimonónico, serían cuestionados y su hegemonía amenazada, tanto por la derecha fascista como por la izquierda comunista. De hecho, la Gran Depresión de 1929 “culminó el proceso de desintegración de la economía mundial, porque las naciones recurrieron a políticas proteccionistas. Los políticos volvieron a las viejas recetas mercantilistas e intervencionistas para proteger la economía de la nación frente al exterior” (Comín, 2011, p. 485).

Dentro de estos mismos años, México tuvo que hacer frente a la desintegración de la economía mundial, y la Gran Depresión que le siguió en la década de 1930, bajo el constante acoso de la inestabilidad política pues, con todo y que la fase más violenta de la Revolución mexicana había culminado ya en 1920, el país se encontraba todavía en un período de reconstrucción, no exento de levantamientos armados y disensiones políticas dentro de lo que más tarde se conocería como la familia revolucionaria (Anaya, 2015). De esta forma, la llegada al poder de Lázaro Cárdenas del Río (1895-1970), en 1934, marcaría el inicio de la consolidación del presidencialismo y la institucionalización de la Revolución (Mac Gregor, 2010, t. V, pp. 324-369). Ambos elementos conformarían los rasgos estructurales del discurso político presente en las instituciones jurídicas y económicas de México al menos desde 1934 hasta el año 2000.

De acuerdo con Javier Garciadiego (2003), la entrada en vigor de la Constitución de 1917 y el inicio de la presidencia de Venustiano Carranza, en mayo del mismo año, dieron inicio, de jure, “al México posrevolucionario”. Sin embargo, pese al cambio institucional formal, la dinámica de organización, tanto de la economía como del orden jurídico, porfiriana continuó casi intacta (Haber et al., 2015, p. 1076). Con en base en lo anterior, es posible afirmar que, de facto, el estado posrevolucionario nació en 1920, tras el asesinado de Carranza y la llegada al poder de “una clase media, social, política e ideológicamente distinta al grupo carrancista, sin vínculos ni posturas de antiguo régimen” (Garciadiego, 2003, pp. lxxxix-xc). Una vez en el poder, dicho grupo político continuaría el proceso de reconstrucción iniciado con la promulgación de la Constitución de 1917 (Knight, 2010, p. 1076), así como el comienzo de la centralización, paulatina y constante, del poder presidencial en detrimento de los poderes Legislativo y Judicial (Marván, 2010, t. IV, pp. 256-314).

En materia económica, como lo han sostenido Stephen Haber, Armando Razo y Noel Maurer (2015), “la inestabilidad política no acarrea el colapso económico, ni siquiera el estancamiento económico”. De ahí que, si bien durante la guerra algunos sectores productivos se vieron afectados, la “planta manufacturera permaneció prácticamente intacta después de la guerra revolucionaria” (Haber, 1992, pp. 156-157). Lo anterior se debió a que los revolucionarios que tomaron posesión de las principales fábricas durante el conflicto bélico, como González, Zapata y Villa, vieron en ellas “excelentes medios de financiamiento mientras estaban funcionado”, por lo que “fueron devueltas prácticamente intactas” (Haber, 1992). Por ejemplo, el sector minero, principalmente el cobre, plomo y plata, que para la época seguía siendo la industria más importante del país en términos de su aportación al pib, sufrió una estrepitosa caída en 1915, cuando llegó a niveles propios de finales del siglo xix, sin embargo, para 1917 ya se producía la misma cantidad de cobre que en 1910. En el caso del plomo y la plata, también sufrieron una severa caída en 1915, pero para 1922 habían recuperado con creces sus niveles porfirianos (Silva, 2010, t. IV, pp. 77-79).

De acuerdo con Sergio Silva Castañeda (2010), es posible afirmar que la mayor parte del sector productivo mexicano tuvo una fuerte caída en 1915, lo que coincide con la fase más violenta de la Revolución mexicana, no obstante que, la industria minera estaba ya en recuperación para 1916 y, hacia 1917, contaba ya con los mismos niveles de valor productivo que se habían alcanzado en los últimos años del Porfiriato. A partir de 1932, la economía mexicana comenzó a crecer rápidamente durante toda la década hasta detenerse en 1981 (Cárdenas, 2010, p. 504), transformando así el panorama socioeconómico mexicano (Cárdenas, 2010, t. V, p. 182). Lo anterior debido a que, una vez superados los bemoles de la crisis de 1929, el incremento inesperado de los precios de la plata, a partir de 1932, y de las exportaciones de varios productos mineros y petroleros, trajo consigo “un aumento en el nivel de la demanda agregada, de la misma manera que la crisis la había disminuido. Además, se aumentó la capacidad para importar, lo que permitió la adquisición de materias primas que, al haber capacidad ociosa, hizo posible un aumento rápido de la producción” (Cárdenas, 1994, p. 45). Con base en lo anterior, es posible afirmar que durante los últimos años del Porfiriato y los primeros de la Revolución triunfante los ingresos de la Hacienda pública mexicana derivados de las contribuciones se obtuvieron casi de las mismas fuentes de riqueza: impuestos a la extracción y comercialización de materias primeras (minería, petróleo, etc.), actividades agrícolas, operaciones mercantiles y, en menor medida, a ciertas actividades industriales.

El objetivo principal de este texto es poner en evidencia la utilización del juicio de amparo en materia fiscal para arreglar los diversos conflictos derivados de pago de las contribuciones impuestas a las actividades económicas que el régimen posrevolucionario había heredado del Porfiriato, así como también mostrar la puesta en marcha del sistema fiscal contenido en la Constitución de 1917. De hecho, la sustitución del ordenamiento constitucional de 1857 por el de 1917 no fue capaz de vencer la dependencia de la trayectoria, pues el amparo fiscal continuó siendo utilizado casi en los mismos términos, y por los mismos sectores sociales y económicos, que antes de haber estallado el movimiento armado.1 Aunado a lo anterior, al caracterizar a los usuarios del juicio de amparo, también es posible identificar a los contribuyentes y las contribuciones impugnadas por su conducto. Lo que nos permite obtener una radiografía jurisdiccional del sistema tributario mexicano realmente aplicado durante estos años, pues el hecho de que se objetase su cobro ante los tribunales federales pone de manifiesto su real aplicación, aunque, como veremos, algunos de ellos ya no eran vigentes, al menos en la letra de la ley.

La fecha de inicio de este ensayo es el año de 1919, cuando entró vigor una nueva Ley de Amparo que reglamentaría por primera vez los artículos 103, 104 y 107 de la Constitución de 1917, generándose así un nuevo ordenamiento jurídico que serviría de fundamento tanto a las demandas de los contribuyentes como a las sentencias de los tribunales. Del mismo modo, proponemos como fecha de cierre de nuestro estudio el año de 1935, pues la Ley de Justicia Fiscal, promulgada el 27 de agosto de 1936 y publicada en el Diario Oficial de la Federación el día 31 del mismo mes y año, traería de vuelta a los tribunales administrativos, dependientes del Poder Ejecutivo, para que pudieran conocer, a través del juicio contencioso administrativo tributario, de cuestiones relacionadas con la materia fiscal, terminando así la hegemonía del juicio de amparo como único medio de solución de controversias derivadas de las contribuciones.

El contenido de este texto se divide en dos apartados. En el primero de ellos exponemos las principales características del sistema tributario mexicano cuyo fundamento de validez es la Constitución de 1917. Dicha caracterización nos permitirá tener una idea más clara de la parte fiscal de la Constitución mexicana, de sus instrumentos operativos, así como del marco tributario al cual se enfrentaban los contribuyentes desde 1917 hasta al menos 1935. Un segundo apartado se dedica a explicar el contenido de las sentencias de amparo en materia fiscal dictadas por la Suprema Corte de Justicia de la Nación (scjn) del período en estudio, atendiendo principalmente al año de emisión, personalidad jurídica y género de los quejosos. El texto cierra con un apartado en el que, a manera de consideraciones finales, se trazan posibles líneas de investigación a seguir en futuros trabajos.

El sistema tributario mexicano, 1917-1935En otros trabajos hemos hecho mención de que el Estado liberal de derecho, consolidado en el siglo xix, y en el caso mexicano exactamente en 1857, buscó que todas las disposiciones que daban cuerpo al orden jurídico nacional se correlacionaran e integraran entre sí por medio de la entrada en vigor de una constitución escrita, formado así un sistema jurídico (Becerril, 2016a, 104). A través de la identificación de elementos distintivos de cada una de las normas que integran el sistema, es posible ordenarlas por materia, tales como civil, penal, administrativa o fiscal. Una vez hecho lo anterior, podemos hablar de sistemas jurídicos particulares, como puede ser el sistema jurídico tributario. Éste puede definirse como el conjunto de normas e instituciones jurídicas que regulan la fijación, cobro y administración de las contribuciones, impuestos, derechos, productos, aprovechamientos y otros; que se correlación e integran entre sí a partir de la entrada en vigor de una Constitución.

El 5 de febrero de 1917 se promulgó la Constitución Política de los Estados Unidos Mexicanos que reforma la de 5 de febrero de 1857.2 No obstante las reformas y continuidades llevadas a cabo durante el Porfiriato (Marván, 2009, pp. 353-398), la Suprema Corte de Justicia de la Nación señaló que entre esta última y la de 1917 no existía “ningún lazo de unión”. Lo anterior debido a que, la Constitución de 1917 había establecido “un orden de cosas completamente nuevo, porque no es mera reforma de la Suprema Ley de 1857”.3 De acuerdo con la scjn, la Constitución de 1857 “dejó de estar en observancia desde el derrocamiento del gobierno legítimo en febrero de 1913”.4 Como puede advertirse, la Constitución de 1917 dio paso a un nuevo sistema jurídico del cual sería el fundamento de validez. Sin embargo, se trató simplemente de una transición jurídica restringida, es decir, no hubo un cambio drástico en el orden jurídico como sí lo hubo al pasar del absolutismo al Estado de derecho en 1857 (Huerta, 2002, p. 23). La mera sustitución de un documento por otro, que además en un principio debería ser una simple reforma constitucional, ocasionó que en algunas materias se conservarán los mismos principios –algunas veces contenidos en los mismos artículos– liberales decimonónicos, como fue el caso de gran parte de la materia fiscal. Resultando así un “documento híbrido, compatible con diversos diseños institucionales que terminarían conformando el Proyecto Nacional de la Revolución” (González, 2010, t. IV, p. 169).

Por ejemplo, la Constitución de 1917, nuevamente prescribió la libertad de ocupación y prohibió la prestación de trabajos personales sin el consentimiento del prestador (art. 5), en su artículo 27, ratificó la protección de la propiedad privada, aunque también dio cabida a la propiedad social y comunal, esto último para hacer efectivas las peticiones producto del problema agrario que personajes como Wistano Luis Orozco y Andrés Molina Enríquez venían exigiendo al menos desde 1895 y que los campesinos morelenses, encabezados por Emiliano Zapata, vinieron a resaltar (Barrón, 2010, t. IV, pp. 102-165). De esta manera, la propiedad de las tierras y aguas comprendidas dentro de los límites del territorio nacional correspondían originariamente a la Nación, la cual, ha tenido y tiene el derecho de transmitir el dominio de ellas a los particulares, constituyendo así la propiedad privada, que no podrá ser apropiada sino por causa de utilidad pública y mediante indemnización. Reservándose la Nación en todo tiempo el derecho de imponer las modalidades que dicte el interés público. Asimismo, también amplió las libertades económicas, surgiendo así varios proyectos económicos de la Revolución capaces de incorporar a las masas campesinas y obreras al esfuerzo por modernizar e integrar a la economía nacional con la mundial, así como fortalecer el mercado interno (Silva, 2010, t. IV, pp. 66-69).

A la par de su liberalismo económico, también acotó los monopolios, subsistiendo únicamente los estatales, como la acuñación de moneda, los correos, telégrafos y radiotelegrafía, la emisión de billetes por medio de un solo Banco controlado por el Gobierno Federal, así como los concedidos a los particulares, pero de manera temporal, principalmente a autores y artistas para la reproducción de sus obras y a los inventores y perfeccionadores de alguna mejora, para el uso exclusivo de sus inventos (art. 28).

La discusión de la jornada laboral máxima de ocho horas llevó al Constituyente de 1916-1917 a integrar el artículo 123 que creó un apartado dedicado exclusivamente al trabajo y a la previsión social, suceso hasta ese momento inédito, pues dichas relaciones laborales se habían llevado a cabo durante todo el siglo xix dentro de la materia civil. Al convertirse el Congreso de la Unión y las Legislaturas de los Estados en los encargados de expedir leyes sobre el trabajo, pues la federalización de la materia se daría hasta 1931, se creó una esfera de acción que, junto a la cuestión agraria, más que romper con el liberalismo decimonónico, le agregaría a la Constitución de 1917 su componente social.

Del mismo modo, también se constitucionalizó la enseñanza libre y gratuita, no obstante, la que se diese en los establecimientos oficiales, lo mismo que la enseñanza primaria, elemental y superior que se diera en los establecimientos particulares tendría que ser laica (art. 3). En este primer momento, ninguna corporación religiosa, ni ministro de algún culto, podrían establecer o dirigir escuelas de instrucción primaria e, incluso aquellas instituciones privadas que ofrecieran este tipo de educación estarían bajo vigilancia oficial. Este no sería el único golpe constitucional a la Iglesia católica en México. También se decretó la libertad de cultos, quedando todo acto religioso sujeto a llevarse a cabo dentro de los templos, los cuales estarían bajo la vigilancia de la autoridad (art. 24). Las asociaciones religiosas tampoco podrían tener más bienes que los indispensables para llevar a cabo sus servicios, quedando sus ministros privados de votar, ser votados y aun de hacer propaganda política ni hacer crítica de las leyes fundamentales del país (art. 130). Incluso, aquellos bienes que en ese momento tuvieren, entrarían directamente al dominio de la Nación (art. 27, fracción II).

Los artículos anteriores, 3, 24, 27, 28, 123 y 130 han sido tradicionalmente considerados los depositarios de los postulados revolucionarios (González, 2010, t. IV, p. 180). Como puede observarse, en su versión original, la Constitución de 1917 contuvo varios modelos de Estado: liberal, central y social (González y Caballero, 2002, p. 47). El liberal fundador se conservó casi intacto en diversos artículos constitucionales que regulaban la materia fiscal, así como en el juicio de amparo, la parte más liberal de la Constitución, contenido ahora en los artículos constitucionales 103, 104, y 107 y en la Ley de Amparo de 1919.

La Constitución de 1917 representó el fundamento de validez del sistema tributario mexicano, a partir de su entrada en vigor el 1 de mayo de 1917. En ella podemos encontrar diversas disposiciones de contenido tributario. El más importante es el artículo 31, fracción IV, mismo que estableció como una obligación de todos los mexicanos el contribuir a los gastos púbicos de los Federación, Estados y Municipios en que residan de la manera proporcional y equitativa que dispusieran las leyes fiscales. Este ordenamiento permaneció sin desarrollo legislativo hasta que en 1938 se expidió el Código Fiscal de la Federación que señaló en su artículo 1° que las contribuciones se dividían en impuestos, derechos y aprovechamientos, hasta ese momento regulados únicamente en la Ley de Ingresos del Erario Federal expedida de manera anual.

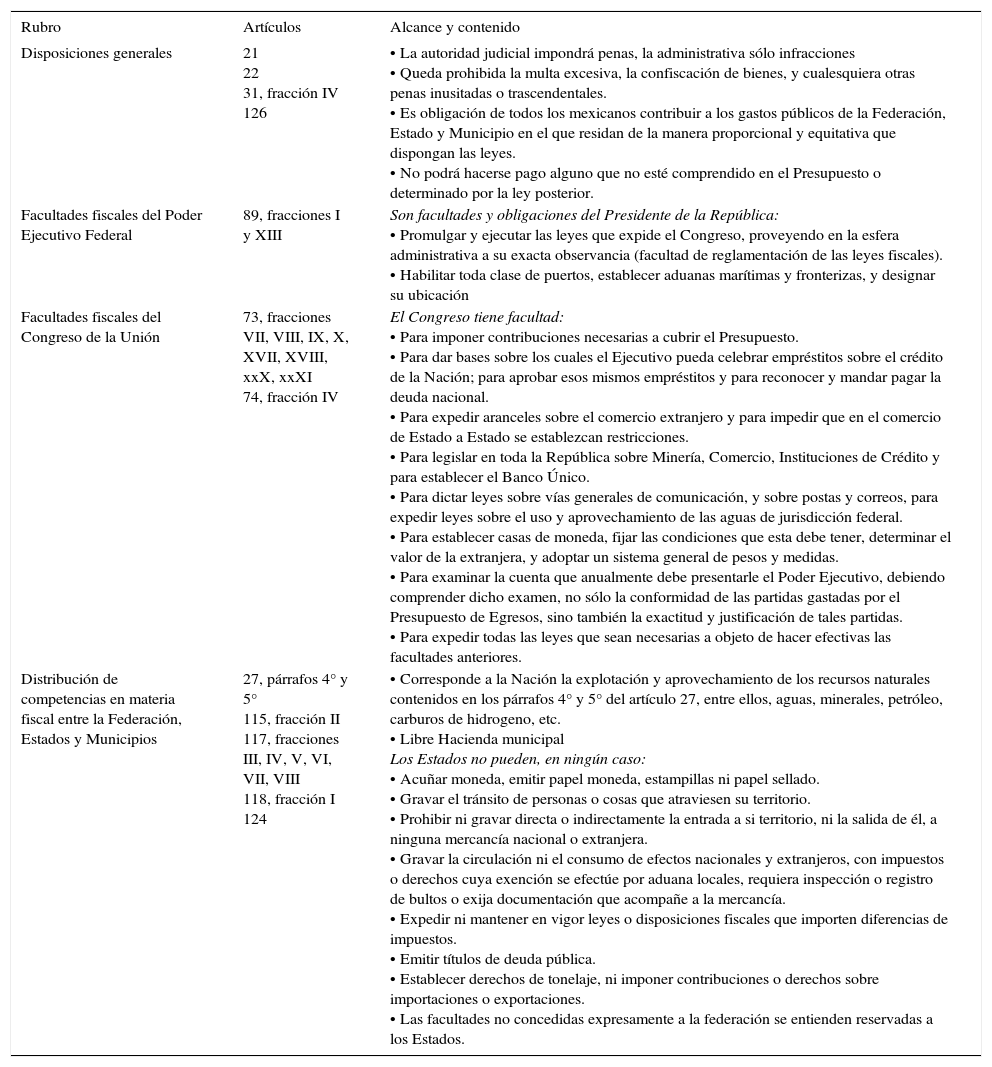

El ordenamiento constitucional revolucionario confirmó que sólo la autoridad judicial podría imponer penas, en tanto que la autoridad administrativa quedaba restringida a imponer únicamente medidas coercitivas (art. 21). Sin embargo, en ambos supuestos, quedó prohibida la multa excesiva, la confiscación de bienes, y cualesquiera otras penas inusitadas y trascendentales (art. 22). Del mismo modo, también declaró que no podría hacerse pago alguno que no estuviese comprendido en el Presupuesto o determinado por una ley posterior (art. 126). Como se puede observar en la Tabla 1, estos numerales constituyen las disposiciones generales de la tributación. Ahora bien, también podemos encontrar facultades fiscales del Poder Ejecutivo Federal, facultades hacendarias del Congreso de la Unión y la distribución de competencias en materia fiscal entre la Federación, las entidades federativas y los municipios.

Marco fiscal de la Constitución, 1917-1935

| Rubro | Artículos | Alcance y contenido |

|---|---|---|

| Disposiciones generales | 21 22 31, fracción IV 126 | • La autoridad judicial impondrá penas, la administrativa sólo infracciones • Queda prohibida la multa excesiva, la confiscación de bienes, y cualesquiera otras penas inusitadas o trascendentales. • Es obligación de todos los mexicanos contribuir a los gastos públicos de la Federación, Estado y Municipio en el que residan de la manera proporcional y equitativa que dispongan las leyes. • No podrá hacerse pago alguno que no esté comprendido en el Presupuesto o determinado por la ley posterior. |

| Facultades fiscales del Poder Ejecutivo Federal | 89, fracciones I y XIII | Son facultades y obligaciones del Presidente de la República: • Promulgar y ejecutar las leyes que expide el Congreso, proveyendo en la esfera administrativa a su exacta observancia (facultad de reglamentación de las leyes fiscales). • Habilitar toda clase de puertos, establecer aduanas marítimas y fronterizas, y designar su ubicación |

| Facultades fiscales del Congreso de la Unión | 73, fracciones VII, VIII, IX, X, XVII, XVIII, xxX, xxXI 74, fracción IV | El Congreso tiene facultad: • Para imponer contribuciones necesarias a cubrir el Presupuesto. • Para dar bases sobre los cuales el Ejecutivo pueda celebrar empréstitos sobre el crédito de la Nación; para aprobar esos mismos empréstitos y para reconocer y mandar pagar la deuda nacional. • Para expedir aranceles sobre el comercio extranjero y para impedir que en el comercio de Estado a Estado se establezcan restricciones. • Para legislar en toda la República sobre Minería, Comercio, Instituciones de Crédito y para establecer el Banco Único. • Para dictar leyes sobre vías generales de comunicación, y sobre postas y correos, para expedir leyes sobre el uso y aprovechamiento de las aguas de jurisdicción federal. • Para establecer casas de moneda, fijar las condiciones que esta debe tener, determinar el valor de la extranjera, y adoptar un sistema general de pesos y medidas. • Para examinar la cuenta que anualmente debe presentarle el Poder Ejecutivo, debiendo comprender dicho examen, no sólo la conformidad de las partidas gastadas por el Presupuesto de Egresos, sino también la exactitud y justificación de tales partidas. • Para expedir todas las leyes que sean necesarias a objeto de hacer efectivas las facultades anteriores. |

| Distribución de competencias en materia fiscal entre la Federación, Estados y Municipios | 27, párrafos 4° y 5° 115, fracción II 117, fracciones III, IV, V, VI, VII, VIII 118, fracción I 124 | • Corresponde a la Nación la explotación y aprovechamiento de los recursos naturales contenidos en los párrafos 4° y 5° del artículo 27, entre ellos, aguas, minerales, petróleo, carburos de hidrogeno, etc. • Libre Hacienda municipal Los Estados no pueden, en ningún caso: • Acuñar moneda, emitir papel moneda, estampillas ni papel sellado. • Gravar el tránsito de personas o cosas que atraviesen su territorio. • Prohibir ni gravar directa o indirectamente la entrada a si territorio, ni la salida de él, a ninguna mercancía nacional o extranjera. • Gravar la circulación ni el consumo de efectos nacionales y extranjeros, con impuestos o derechos cuya exención se efectúe por aduana locales, requiera inspección o registro de bultos o exija documentación que acompañe a la mercancía. • Expedir ni mantener en vigor leyes o disposiciones fiscales que importen diferencias de impuestos. • Emitir títulos de deuda pública. • Establecer derechos de tonelaje, ni imponer contribuciones o derechos sobre importaciones o exportaciones. • Las facultades no concedidas expresamente a la federación se entienden reservadas a los Estados. |

Fuente: elaboración propia con base en Constitución Política de los Estados Unidos Mexicanos que reforma la de 5 de febrero de 1857, en Diario Oficial, 5 de febrero de 1917, 4ª Época, t. V, núm. 30, pp.149-161.

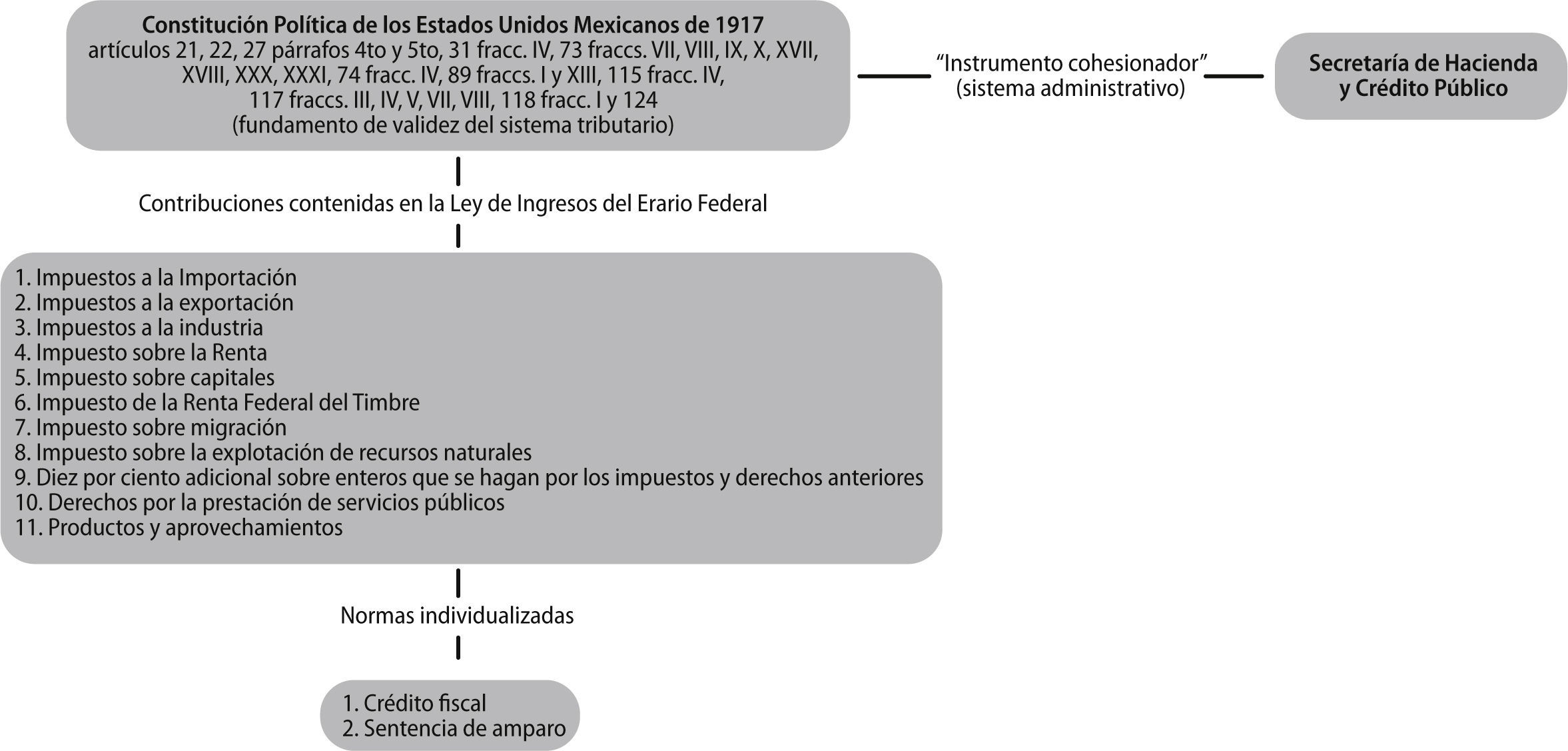

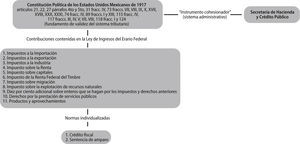

Como puede observarse en la Tabla 1, el Poder Ejecutivo Federal quedó facultado no sólo para promulgar y ejecutar las leyes que expidiera el Congreso de la Unión, sino para proceder a su reglamentación (art. 89, fracción I). De esta forma, bajo la premisa de que tenía la obligación de proveer en la esfera administrativa a la exacta observancia de las leyes, el presidente de la República, a través de la Secretaría de Hacienda y Crédito Público (en adelante shcp), quedó facultado para expedir reglamentos que se encargasen de su mejor aplicación. En materia fiscal, significó que todas las leyes de impuestos promulgadas por el Congreso de la Unión tendrían que acompañarse de su respectivo reglamento. Esto último representó otro dolor de cabeza para los contribuyentes, pues en ciertas ocasiones el reglamento excedía lo que la propia ley señalaba, dando paso a nuevos conflictos. La shcp sería la encargada de refrendar dichos reglamentos, de ejecutar las leyes fiscales, de atender, ante los tribunales competentes, los conflictos derivados del pago de las contribuciones, así como también llegaría a ratificar todas “las leyes y disposiciones generales que contengan disposiciones de orden hacendario”, sin este requisito, dicha publicación no tendría eficacia jurídica.5 Lo anterior, confirma la consolidación en el siglo xx de la shcp como “cartera crucial en la administración pública federal” (Márquez, 2010, t. I, p. 274). Finalmente, una facultad de suma importancia concedida al Poder Ejecutivo Federal en la Constitución de 1917 fue el poder de habilitar toda clase de puertos, establecer aduanas marítimas y fronterizas, y designar su ubicación (art. 89, fracción XIII). Debido a que la principal fuente de financiación del fisco mexicano eran los ingresos provenientes del comercio exterior, esta prerrogativa confirma el gran poder de acción concedido al Poder Ejecutivo Federal, a través de la shcp, como “instrumento cohesionador” del sistema tributario mexicano (véase Imagen 1).

Las facultades fiscales del Congreso de la Unión (Cámara de Diputados y de Senadores) fueron minuciosamente reglamentadas. Así, el Congreso tenía la facultad “para imponer las contribuciones necesarias a cubrir el presupuesto” (art. 73, fracción VII), bajo esta premisa, básicamente cualquier cosa podía ser sujeto de gravamen federal en detrimento de las facultades fiscales locales; también podía aprobar los empréstitos de la Nación, reconocer y en su caso mandar pagar la deuda nacional (art. 73, fracción VIII); fue facultado también tanto para expedir aranceles al comercio exterior y para, en su caso, impedir que en el comercio de Estado a Estado se establezcan restricciones (art. 73, fracción IX), así como para legislar en materia de comercio interno, minería e instituciones de crédito, lo que incluía también los impuestos derivados de estas actividades (art. 73, fracción X); también podía expedir leyes sobre el uso y aprovechamiento de vías generales de comunicación, sobre postas y correos, aguas de jurisdicción federal (art. 73, fracción XVII) y casas de moneda (art. 73, fracción XVIII); por otro lado, como los ingresos y los egresos habrían de estar contenidos en ordenamientos jurídicos aprobados por el Congreso de la Unión, el primero en una ley y el segundo en un presupuesto, dicho órgano podría examinar la cuenta anual presentada por el Poder Ejecutivo, examinando la conformidad de las partidas gastadas y la justificación de dichos gastos (art. 73, fracción XXX). Finalmente, para salvaguardar aún más las facultades fiscales federales en manos del Poder Legislativo, éste quedó facultado para expedir “todas las leyes que sean necesarias a objeto de hacer efectivas las facultades anteriores” (art. 73, fracción xxXI). Únicamente, y en atención a que era la representante directa de los contribuyentes, la Cámara de Diputados quedó exclusivamente facultada para “aprobar el presupuesto anual de gastos discutiendo primero las contribuciones que a su juicio deben decretarse para cubrir aquel” (art. 74, fracción IV). En resumidas cuentas, todas estas facultades fiscales del Poder Legislativo tendrían como resultado una Ley de Ingresos del Erario Federal, aprobada por el Congreso de la Unión y un Presupuesto de Egresos aprobado por la Cámara de Diputados.

Uno de los problemas más importantes que se venían arrastrando desde el establecimiento del federalismo mexicano en 1824 fue la determinación de las facultades fiscales federales y locales. En 1917 se estableció que, de acuerdo con el artículo 124, “las facultades que no estén expresamente concedidas por esta Constitución a los funcionarios federales, se entienden reservadas a los Estados”. En materia fiscal, esto significa que las entidades federativas pueden establecer todo tipo de contribuciones, excepto todas aquellas que expresamente estén designadas por la Constitución a la federación o les estén prohibidas (Chapoy y Gil, 1981, p. 14). Bajo esta premisa, la Federación, a través del Congreso de la Unión, tiene una potestad fiscal casi ilimitada “para imponer las contribuciones necesarias para cubrir el presupuesto”. La Constitución de 1917 expresamente señaló que corresponde a la Nación el dominio directo, incluidas las contribuciones que pesaren sobre ellos, de todos los minerales o substancias que en vetas, mantos, masas o yacimientos, constituyan depósitos cuya naturaleza sea distinta de los componentes de los terrenos, metales y metaloides utilizados en la industria, yacimientos de piedras preciosas, de sal, de gema y las salinas formadas directamente por las aguas marinas; los fosfatos de ser susceptibles de ser utilizados como fertilizantes; los combustibles minerales sólidos; el petróleo y todos los carburos de hidrógeno sólidos, líquidos y gaseosos, así como las aguas nacionales y de los mares territoriales, etcétera (art. 27, párrafos 4° y 5°). Por exclusión, los Estados no podían en ningún caso acuñar moneda, emitir papel moneda, estampillas ni papel sellado (art. 117, fracción III); gravar el tránsito de personas o cosas que atraviesen su territorio (art. 117, fracción IV); prohibir ni gravar directa ni indirectamente la entrada a su territorio, ni la salida de él, a ninguna mercancía nacional o extranjera (art. 117, fracción V); gravar la circulación ni el consumo de efectos nacionales o extranjeros con impuestos o derechos cuya exención se efectúe por aduanas locales, requiera inspección o registro de bultos o exija documentación que acompañe la mercancía (art. 117, fracción VI); expedir ni mantener en vigor leyes o disposiciones fiscales que importen diferencias de impuestos o requisitos por razón de la procedencia de mercancías nacionales o extranjeras (art. 117, fracción VII); emitir títulos de deuda pública (art. 117, fracción VIII); y, en ningún caso pueden, salvo consentimiento del Congreso de la Unión, establecer derechos de tonelaje, ni otro alguno de puertos, ni imponer contribuciones o derechos sobre importaciones o exportaciones (art. 188, fracción I). De lo anterior es posible afirmar que constitucionalmente la Federación tenía potestad tributaria concurrente con los Estados en todas aquellas materias que no le estuvieran reservadas de manera exclusiva. Aunque estos postulados iban a discutirse y tratar de arreglarse mediante las diferentes convenciones fiscales que atraviesan parte del período en estudio, 1923, 1933 y 1947, ampliamente estudiadas por Luis Aboites (2003), así como por medio de diversos intentos de reforma constitucional que buscaban la centralización tributaria en manos de la federación llevadas a cabo en 1926, 1936 y 1947 (Aboites, 2005, p. 198). Un aspecto peculiar del sistema tributario surgido en 1917 fue la inclusión de la libre Hacienda municipal, pues brindó la oportunidad a cada municipio del país de administrar de la manera que considerara conveniente su Hacienda, la cual se formaría de las contribuciones que señalasen las Legislaturas de los Estados y que, en todo caso, tendrían que ser las suficientes para atender a sus necesidades (art. 115, fracción II). Ambos aspectos, el de la concurrencia fiscal entre la federación y las entidades federativas, así como la libre Hacienda municipal serían combatidas, discutidas y arregladas durante todo el siglo xx, y aún hoy en día, por vía de amparo, mediante controversia constitucional y por vía legislativa. En este trabajo nos interesa únicamente el primer aspecto.

Hasta aquí, es posible observar los numerales que conformaron el fundamento constitucional del sistema tributario desde 1917 hasta 1935. Sin embargo, las contribuciones que se cobraban en la República mexicana estaban contenidas en diversas disposiciones. No obstante que, para la época, al menos en el ámbito federal, para que su cobro fuera legal y legítimo era necesario que estuviesen incluidas en la Ley de Ingresos del Erario Federal, cuya principal característica era su anualidad. Es decir, cada año se incluían las contribuciones que el Poder Ejecutivo incluía en el proyecto de Ley, mismo que era discutido por la Cámara de Diputados para su aprobación. Únicamente se podían cobrar los impuestos en ella contenidos. Debido a que el Código Fiscal de la Federación fue promulgado hasta 1938 no es posible utilizar la clasificación que sobre las contribuciones se incluyó en él, por lo que hemos recurrido a la revisión de las leyes de Ingresos del Erario Federal de 1920 hasta 1935, publicados en el Diario Oficial de la Federación, para terminar de presentar un esquema del sistema tributario vigente desde 1917 hasta 1935 (véase Imagen 1).

Dividido en 11 grandes rubros, cada uno de ellos subdivididos en diversos impuestos, constituían a la gran masa tributaria del momento. Algunos de los más importantes todavía eran: 1) los impuestos a la importación, contenidos en su mayoría en el impuesto general de importación y otros especiales como a la gasolina; 2) el de exportación, que incluía al impuesto general de exportación y al impuesto a la exportación del petróleo; 3) impuesto a la industria, como la de transformación: tabacos, hilados y tejidos, gasolina, industria de alcoholes y bebidas alcohólicas, alcoholes, aguardientes, tequilas, mezcales y zotoles, licores, vinos y demás bebidas alcohólicas de producción nacional, aguamiel y productos de su fermentación, cervezas, impuestos sobre la producción de azúcar, así como el diez por ciento sobre las entradas brutas de los ferrocarriles constituían los impuestos a los transportes; 4) Impuesto sobre la renta; 5) Impuestos sobre capitales: herencias y legados, donaciones, loterías, rifas, y tesoros; 6) Impuesto de la Renta Federal del Timbre: actas, documentos y contratos, así como la contribución federal; 7) Impuesto sobre migración; 8) Impuestos sobre la explotación de recursos naturales: extensión superficial de lotes mineros, producción de metales y compuestos metálicos, producción del petróleo, terrenos petrolíferos y contratos petroleros, uso y aprovechamiento de aguas de jurisdicción federal, pesca, buceo, caza y similares, maderas y bosques, salinas, guano, nitratos y magnesita, otros recursos similares; 9) Diez por ciento adicional sobre los enteros que se hagan por los impuestos y derechos establecidos en los ocho rubros anteriores, cuando así lo determinasen las necesidades del Erario; 10) Derechos por la prestación de servicios públicos: a) consulares: certificación de documentos conforme a las prevenciones de la Ordenanza General de Aduanas, visación de facturas comerciales, legalización de firmas, certificados sobre constitución legal de sociedades extranjeras, certificados y demás actos especificados en otras disposiciones vigentes, expedición, refrendo y “visto bueno” de pasaportes en los Consulados, b) de tráfico marítimo, de navegación y terrestre: de patente de navegación, matrícula y registro, de barra, de tráfico marítimo, de tráfico marítimo interior, de carga y descarga, de arqueo, de tránsito, c) aduanales: de guarda y almacenaje, servicios extraordinarios, d) de comunicación: correo, telégrafo, radio-comunicación, e) de salubridad: certificación de medicinas de patente, especialidades y productos de tocador y belleza, desinfección, inspección, certificación y otros servicios sanitarios, f) de inspección y verificación: pesas y medidas, animales, semillas, frutas, plantas y cereales, instalaciones centrales eléctricas y telefónicas, instituciones bancarias, especiales, g) de registro: patentes de invención y marcas de fábrica, propiedad artística, literaria y dramática, h) diversos: fundición, afinación, ensayo y amonedación, enseñanza secundaria y profesional y expedición de títulos profesionales, visitas a museos, ruinas, monumentos y edificios históricos, d) publicaciones, e) otros servicios; y, 11) Productos y aprovechamientos: multas, recargos y rezagos de impuestos federales y aprovechamientos diversos. A grandes rasgos, estos eran los impuestos que se cobraban en México desde 1917 hasta 1935.

Ahora bien, tal y como se muestra en la Imagen 1, el sistema tributario mexicano que funcionó desde 1917 hasta 1935 se conformaba de once grandes rubros fiscales cobrados y administrados por la shcp. En términos generales, cuando un contribuyente no atendía al pago de las contribuciones se le determinaba un crédito fiscal que podía combatir con alguno de los procedimientos especiales contenidos en las leyes fiscales del momento.6 Sin embargo, después de haber agotado todos los recursos administrativos ordinarios se acudía al juicio de amparo en materia fiscal, el último pero el más importante engranaje del sistema.

Los contribuyentes mexicanos y el amparo en materia fiscal, 1917-1935El 1 de junio de 1917 se reinstaló la scjn en la Ciudad de México. En la misma sesión se nombró presidente al magistrado Enrique Colunga Meade (1877-1946) y se expresó la “conveniencia de nombrar una comisión que pusiera en conocimiento del presidente de la República, de la Cámara de Diputados y del Senado, la instalación del Tribunal” (González, 2015, pp. 183-184). En materia tributaria, durante los años de 1917 y 1918 la Corte, por vía de amparo, se dedicó a delimitar las facultades fiscales de la federación, estados y municipios, recalcando en este último tema que éstos “administrarán su Hacienda libremente por ellos y se formará de las contribuciones que señalen las Legislaturas de los Estados”.7

Del mismo modo, trató de validar las actuaciones fiscales ejercidas por los jefes políticos y militares durante el conflicto bélico,8 así como también dejó en claro cuáles deberían seguirse cobrando (como el caso del impuesto predial)9 cuáles se habían extinguido (como era el caso de las alcabalas)10 y también definió los requisitos que debían contener los impuestos federales y locales.11 Para poder explicar las sentencias relativas al período 1919-1935, es necesario caracterizar a los quejosos que acudieron a la justicia de la Unión en busca de amparo y protección.

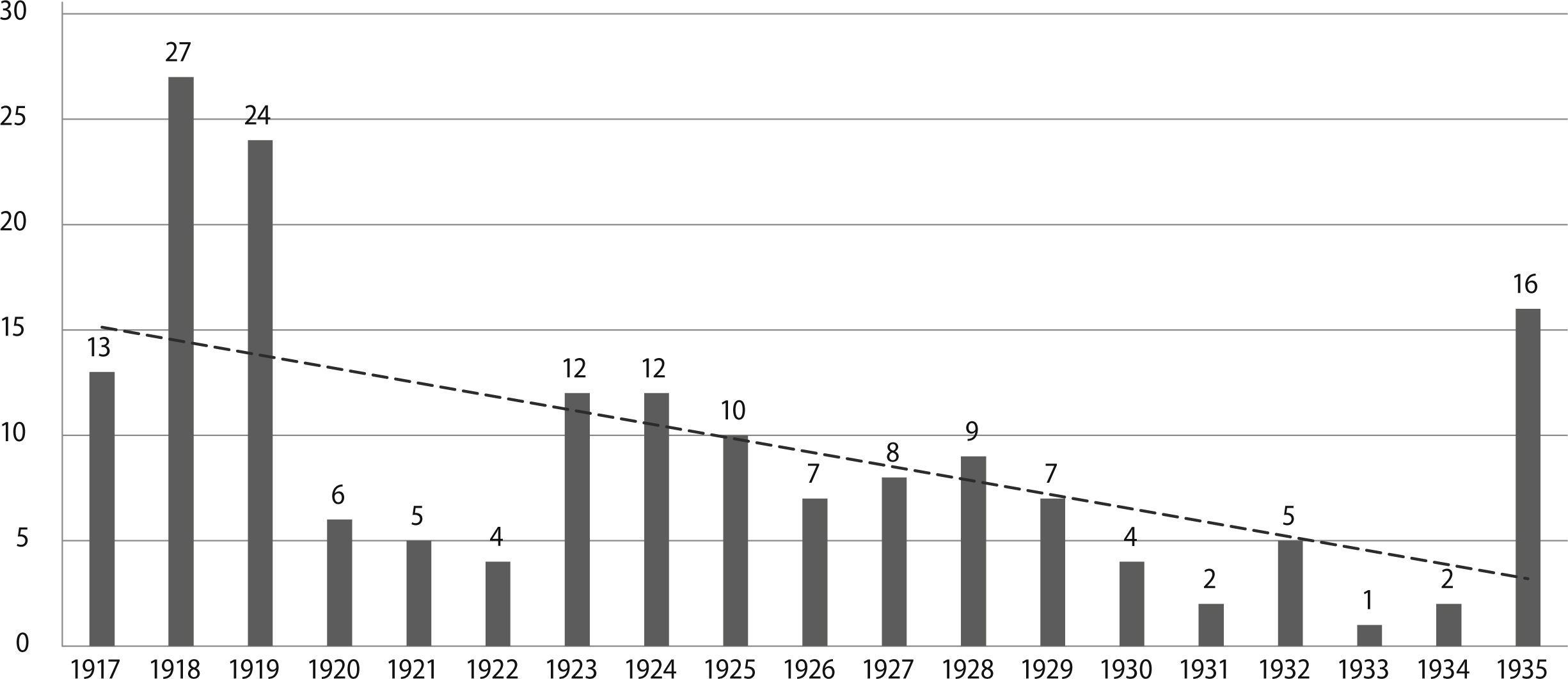

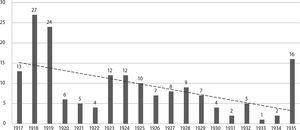

De esta forma, en el período que va desde 1917 hasta 1935, el Sistema de consulta de Tesis y Ejecutorias (antes IUS) contiene 174 sentencias de amparo en materia fiscal. Como podemos observar en la Gráfica 1, el año de 1918 contiene el 15.52% de todas las sentencias, seguido por 1919 con el 13.79%. En adelante, la línea de tendencia se muestra decreciente, hasta 1935, año en el que se muestra un repunte que representa el 9.20% del total de las 174 sentencias de amparo.

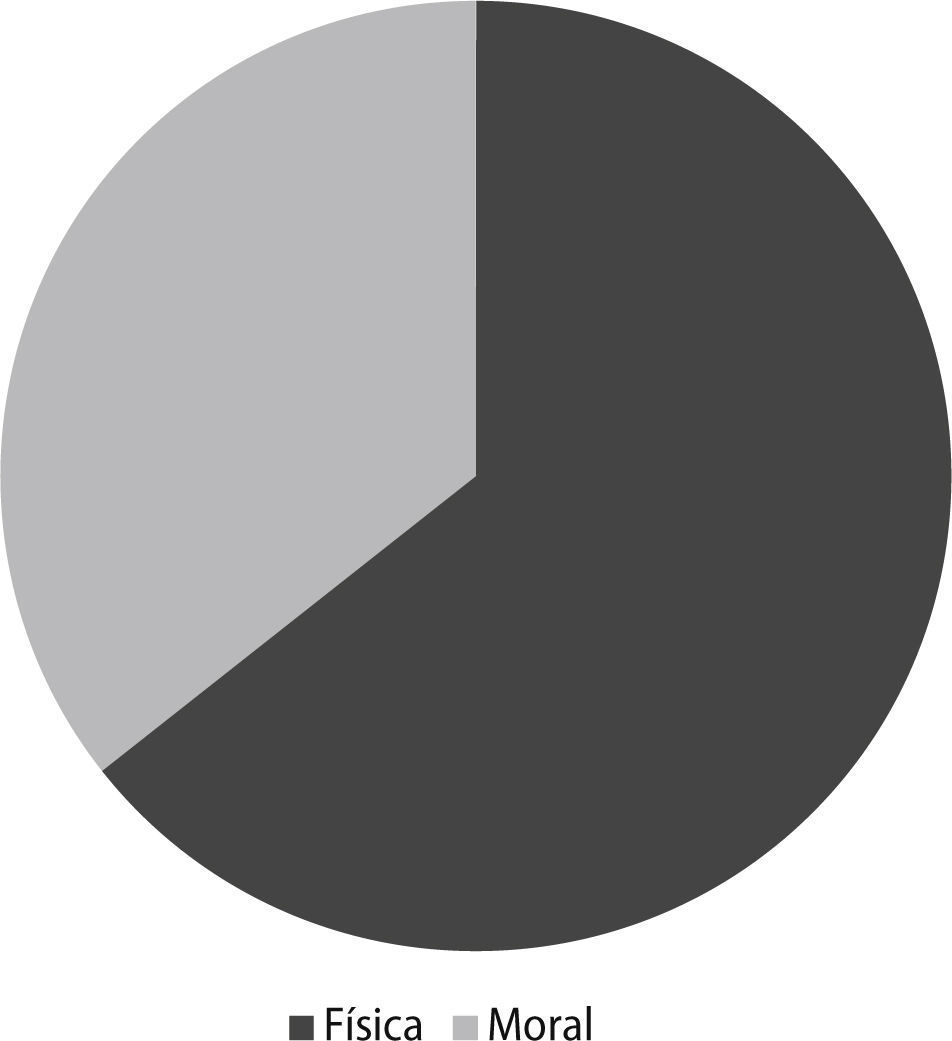

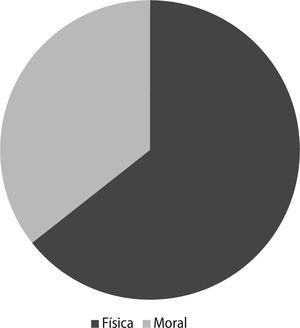

Por otro lado, en cuanto hace a la personalidad jurídica de los quejosos, puede observarse un aumento sustancial de las personas jurídicas colectivas que interpusieron juicio de amparo en materia fiscal, llegando a alcanzar un 35.65% del total de las sentencias del período, lo que representa un incremento considerable si tenemos en cuenta que durante el siglo xix dicho rubro jamás llegó a rebasar el 10%. Como puede observarse en la Gráfica 2, de las sentencias recopiladas, 112 corresponden a personas físicas y 62 a morales.

En este último rubro podemos encontrar a empresas dedicadas a la prestación de servicios públicos, tales como la Compañía de Electricidad y Tranvías de Aguascalientes S.A., Compañía Abastecedora de Aguas de Mazatlán, Compañía Limitada del Ferrocarril Mexicano, S.A., Ferrocarril Urbano de Córdoba S.A., Ferrocarril de San Rafael y Atlixco, Sociedad Cooperativa de Consumo Limitada “Ferrocarriles Sonorenses” y la Compañía Mexicana de Gas S.A. Por otro lado, en respuesta al auge petrolero, y a los impuestos derivados de él, compañías como Seaboard Fuel Oil Company, Compañía Mexicana de Petróleo “El Águila”, S.A., “La Atlántica”, Compañía Refinadora de Petróleo, Pierce Oil Corporation, Huasteca Petroleum Company, Consolited Oil Companies of Mexico S.A., por mencionar a las más conocidas, interpusieron juicios de amparo en contra de los impuestos a la industria del petróleo. Es posible también observar a personas morales dedicadas a actividades consolidadas durante el Porfiriato (comercio, banca, minería), como la Compañía Comercial de Puebla S.A., “Negociación fabril de Soria”, S.A., Compañía de Minerales y Metales S.A, Compañía de Industria y Comercio S.A., Compañía Industrial Cigarrera S.A., Banco Occidental de México S.A. y la Sucursal del Banco Nacional de México en Mazatlán, Banco Nacional de México Sucursal en Tampico, Banco de Tamaulipas, Banco Nacional de México Sucursal Veracruz, Banco Internacional e Hipotecario de México y el Banco de Nuevo León. En el caso de estos últimos, la mayoría de los amparos interpuestos trataban de frenar la potestad impositiva de los Estados que, pese a que se les excluyó de gravar las actividades bancarias, no cesaban en su intento por fiscalizar a una de las instituciones más lucrativas del momento. Por último, se encuentran las personas jurídicas colectivas que durante el Porfiriato habían gozado de ciertas prebendas, como fue el caso del Jockey Club de México S.C.L.

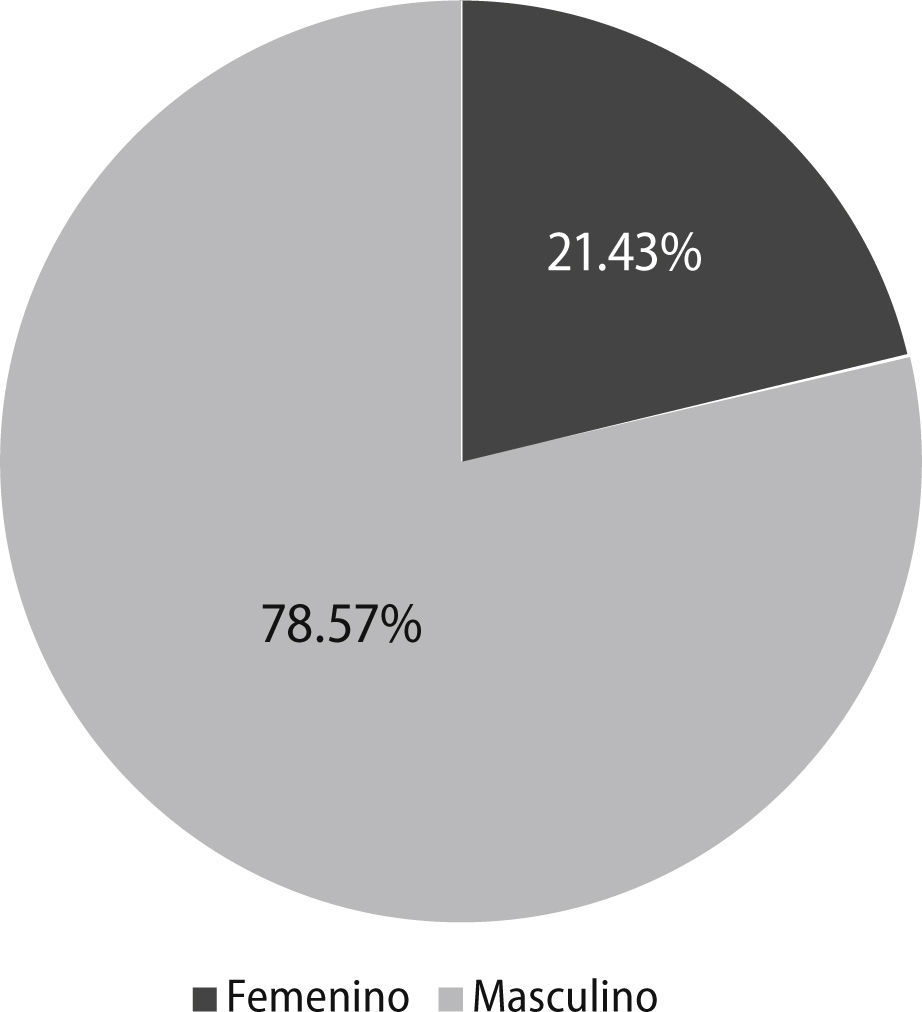

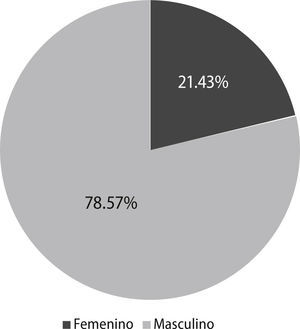

Lo anterior representa un ejemplo de la diversificación en cuanto a la forma de hacer negocios en México dentro del período en estudio. Mientras que durante las últimas tres décadas del siglo xix existió una clara preferencia por las actividades industriales, comerciales, prestación de servicios y, general cualquier actividad lucrativa, de manera individual. Los primeros tres decenios del siglo xx nos muestran un auge por llevar a cabo dichas actividades de manera colectiva, a través de sociedades mercantiles. Esto último debido a la mayor diversificación y cuantía de los negocios, así como al mejor conocimiento de las figuras jurídicas societarias. Por otro lado, dentro de las 112 personas físicas que componen el grueso de las sentencias de amparo en materia fiscal en cuestión, 88 resolvieron juicios interpuestos por hombres y 24 por mujeres. Es decir, 21.43% de los quejosos pertenecían al género femenino. Ambas situaciones contrastan con los datos obtenidos para el siglo xix, donde las mujeres que interpusieron juicios de amparo fiscal tan sólo llegaron a representar el 15.38% para aquel interpuesto en contra de leyes fiscales; y, 11.73% de aquellos en contra de procedimientos tributarios, lo que representaría una modificación, paulatina y constante, en la cultura tributaria de los miembros de la comunidad jurídica mexicana de principios del siglo xx que, al menos en la materia fiscal, permitía la interposición de recursos jurídicos a ciertos justiciables que en otras materias, como la civil, penal y electoral, lejos estaban aún de gozar de los beneficios de acudir a los tribunales competentes para solicitar amparo y protección de la justicia.

Dentro de este rubro destaca el estado civil de las mujeres contribuyentes, generalmente viudas que acudían a la justicia federal para obtener el reintegro de ciertas contribuciones pagadas en demasía,12 para obtener algunas prebendas impositivas en los juicios hereditarios de los que eran parte,13 o bien para evitar el pago de multas.14 Una vez más, es posible comprobar que no sólo mujeres con actividades comerciales como María Goríbar de Zaldívar, cuyo caso hemos expuesto en otros trabajos (Becerril 2015, p. 212), acudían al juicio de amparo, sino que otras mujeres de la élite social del momento también vieron en este recurso un remedio en contra del cobro de ciertos impuestos. En este último supuesto se encontraba Elena Mariscal de Limantour, viuda de Julio M. Limantour (1863-1909) –quien fue hermano del famoso secretario de Hacienda del gobierno encabezado por Porfirio Díaz, Jose Yves Limantour (1854-1935)– que en 1921 acudió, junto a otros coagraviados, a impugnar una tasación de impuestos.15

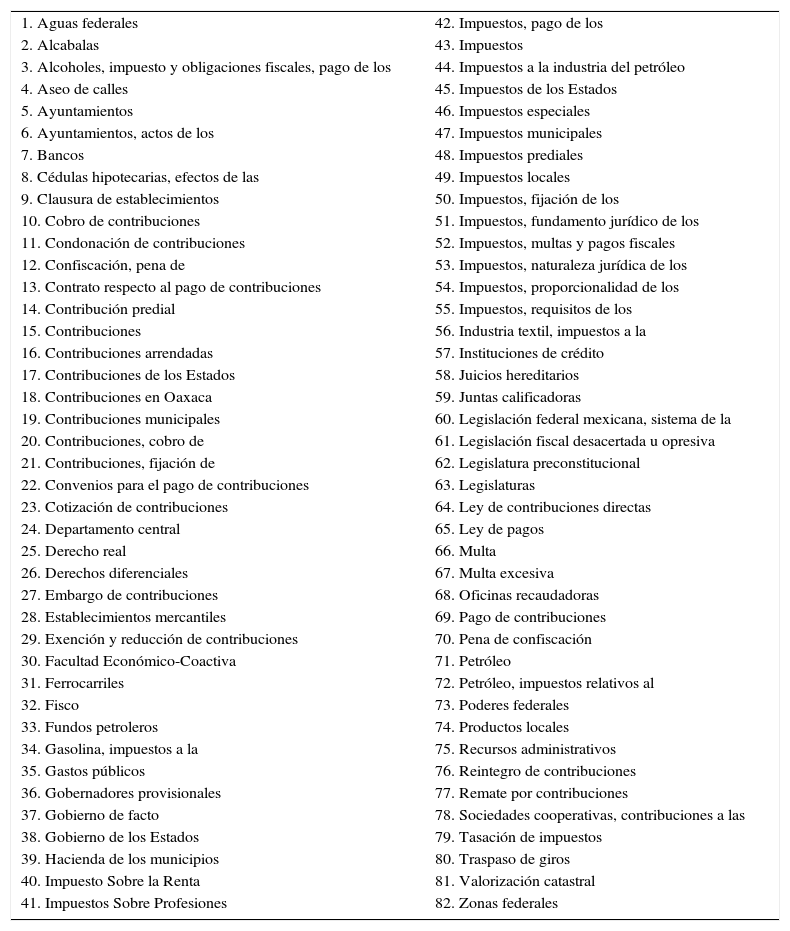

Como puede observarse, nuevamente nos encontramos frente a una gran variedad de sujetos sociales, personas físicas y morales; mujeres y hombres, que acudieron al amparo en materia fiscal para buscar solucionar algunos de los conflictos derivados del pago de sus contribuciones. Las sentencias de amparo recopiladas nos permiten ordenar en 82 grupos diferentes los impuestos y rubros tributarios impugnados (véase Tabla 2).

Contribuciones impugnadas, 1917-1935

| 1. Aguas federales | 42. Impuestos, pago de los |

| 2. Alcabalas | 43. Impuestos |

| 3. Alcoholes, impuesto y obligaciones fiscales, pago de los | 44. Impuestos a la industria del petróleo |

| 4. Aseo de calles | 45. Impuestos de los Estados |

| 5. Ayuntamientos | 46. Impuestos especiales |

| 6. Ayuntamientos, actos de los | 47. Impuestos municipales |

| 7. Bancos | 48. Impuestos prediales |

| 8. Cédulas hipotecarias, efectos de las | 49. Impuestos locales |

| 9. Clausura de establecimientos | 50. Impuestos, fijación de los |

| 10. Cobro de contribuciones | 51. Impuestos, fundamento jurídico de los |

| 11. Condonación de contribuciones | 52. Impuestos, multas y pagos fiscales |

| 12. Confiscación, pena de | 53. Impuestos, naturaleza jurídica de los |

| 13. Contrato respecto al pago de contribuciones | 54. Impuestos, proporcionalidad de los |

| 14. Contribución predial | 55. Impuestos, requisitos de los |

| 15. Contribuciones | 56. Industria textil, impuestos a la |

| 16. Contribuciones arrendadas | 57. Instituciones de crédito |

| 17. Contribuciones de los Estados | 58. Juicios hereditarios |

| 18. Contribuciones en Oaxaca | 59. Juntas calificadoras |

| 19. Contribuciones municipales | 60. Legislación federal mexicana, sistema de la |

| 20. Contribuciones, cobro de | 61. Legislación fiscal desacertada u opresiva |

| 21. Contribuciones, fijación de | 62. Legislatura preconstitucional |

| 22. Convenios para el pago de contribuciones | 63. Legislaturas |

| 23. Cotización de contribuciones | 64. Ley de contribuciones directas |

| 24. Departamento central | 65. Ley de pagos |

| 25. Derecho real | 66. Multa |

| 26. Derechos diferenciales | 67. Multa excesiva |

| 27. Embargo de contribuciones | 68. Oficinas recaudadoras |

| 28. Establecimientos mercantiles | 69. Pago de contribuciones |

| 29. Exención y reducción de contribuciones | 70. Pena de confiscación |

| 30. Facultad Económico-Coactiva | 71. Petróleo |

| 31. Ferrocarriles | 72. Petróleo, impuestos relativos al |

| 32. Fisco | 73. Poderes federales |

| 33. Fundos petroleros | 74. Productos locales |

| 34. Gasolina, impuestos a la | 75. Recursos administrativos |

| 35. Gastos públicos | 76. Reintegro de contribuciones |

| 36. Gobernadores provisionales | 77. Remate por contribuciones |

| 37. Gobierno de facto | 78. Sociedades cooperativas, contribuciones a las |

| 38. Gobierno de los Estados | 79. Tasación de impuestos |

| 39. Hacienda de los municipios | 80. Traspaso de giros |

| 40. Impuesto Sobre la Renta | 81. Valorización catastral |

| 41. Impuestos Sobre Profesiones | 82. Zonas federales |

Fuente: Recopilación propia con base en Sistema de consulta de Tesis y Ejecutoria, 1917-2013 (antes IUS), México, Suprema Corte de Justicia de la Nación, 2013.

Del análisis del sistema tributario contenido en las sentencias de amparo en materia fiscal interpuesto en los años de 1917-1935, nuevamente es posible obtener una radiografía tributaria del momento. Como puede observarse, destaca la presencia de contribuciones que ya no deberían estar vigentes, como las alcabalas, junto a otras más que comenzaban su vigencia bajo la constante impugnación de los contribuyentes, como fue el caso del impuesto sobre la renta. Por otro lado, también queda de manifiesto el enfrentamiento entre la potestad fiscal federal y la estatal; sin embargo, a este conflicto iba a unirse la municipal, la cual, junto a las dos primeras, también tendría impacto en los gastos públicos. Impuestos al petróleo, a la industria textil, juntas calificadoras, instituciones de crédito, facultad económico-coactiva, impuestos a los ferrocarriles, sobre profesiones, prediales, etc., (véase Tabla 2) constituían la masa de tributaria que realmente se cobraba y cuya impugnación por vía de amparo demuestra su aplicación real más allá de la mera enunciación contenida en la ley de ingresos del erario federal. En adelante, la verdadera batalla a librarse en los tribunales de la federación sería el determinar quién y en qué rubros estaba legalmente

Consideraciones finalesUna vez constitucionalizado el proyecto fiscal de la Revolución mexicana en 1917, se necesitó echar a andar una maquinaria institucional que garantizara a los contribuyentes el cumplimiento de dicho proyecto. El juicio de amparo en materia fiscal representó una herramienta jurídica de la cual echaron mano tanto los contribuyentes como el estado para resolver todas las controversias derivadas de fiscalidad posrevolucionaria.

El estudio de las sentencias de amparo que resguarda la Suprema Corte de Justicia de la Nación pone de manifiesto la interacción entre el ente público y los contribuyentes. Dichos documentos nos permiten observar cómo el Estado, la ley, la doctrina jurídica y la teoría económica, los contribuyentes, el desempeño económico y el discurso político se mezclan y experimentan un constante reacomodo en sus postulados, pero cuyo fin último siempre será la obtención de ingresos a través de las contribuciones y su legitimación por medio de los tribunales federales. De esta forma, es posible encontrar diversos sujetos sociales que acudieron al juicio de amparo para reclamar justicia fiscal. No obstante que en este ensayo no entramos al estudio del sentido de las sentencias de amparo, es decir si se concedió o negó, pues es materia de otro estudio mucho más amplio,16 las características generales de los causantes, género y ocupación, nos permiten caracterizar el papel cada uno desempeñó en la dinámica económica del momento.

Por ejemplo, en cuanto hace a la personalidad jurídica de los contribuyentes, destaca el aumento de personas morales, si bien el grueso de los quejosos son personas físicas, el beneficio de hacer negocios por medio de una persona jurídica colectiva es patente en las tres primeras décadas del siglo xx por encima de las última tres del siglo xix. Esto último pone de manifiesto la diversificación en la forma de hacer negocios en el México posrevolucionario. Al mismo tiempo, ponen en evidencia a ciertos sectores privilegiados por el Porfiriato que parecían haberse diluido una vez derrotado dicho régimen pero que, sin embargo, hacen acto de presencia en los tribunales federales cuando ven afectados sus intereses fiscales. En este sentido, destaca también el aumento drástico de la participación de otros sujetos sociales no esperados pero presentes, con capacidad de decisión dentro de la estructura jurídica mexicana: las mujeres. En materia fiscal, poco importa el género de los contribuyentes pues, al final de cuentas, se trata de un tipo específico de ciudadano que se requiere cumpla obligaciones tributarias, sea hombre o mujer. Por otro lado, los impuestos impugnados por vía de amparo ponen de manifiesto el quehacer diario en la vida fiscal mexicana. De poco servía que en la norma algunos de ellos se hubiesen abolido, muchos se seguían cobrando con otros nombres, pero con las mismas funciones, tan sólo véase el caso de los impuestos tachados de alcabalatorios, las mercedes de aguas, el arrendamiento de contribuciones y un largo etcétera.

Un último aspecto a destacar es el papel de los contribuyentes en los procesos de reforma tanto fiscal como de las instituciones jurídicas. Así, los años de 1918-1919 se caracterizan por un aumento en los amparos interpuestos que coincide precisamente con la discusión y entrada en vigor de una nueva ley de amparo en 1919. Del mismo modo, 1935 representa otro aumento en la interposición de este juicio, todo en la antesala de la reforma fiscal más grande del siglo xx, llevada a cabo en el gobierno del presidente Lázaro Cárdenas, a través de la promulgación de la Ley de Justicia Fiscal (1936), la expedición de una nueva Ley de Amparo (1936), la instalación del Tribunal Fiscal (1937) y la promulgación del Código Fiscal Federal (1938), medidas que buscaban, afirma Aurora Gómez Galvarriato, “disminuir el fraude al fisco, así como restablecer la confianza del causante en el uso que el fisco daba a los recursos recaudados y la seguridad de que se le daría un trato equitativo conforme a las normas” (Gómez, 2014, p. 135).

De acuerdo con Javier Pérez Siller (1999, p. 9), “la fiscalidad es en realidad un observatorio privilegiado para comprender mejor la evolución de las relaciones entre el Estado y la sociedad”. Además de que, vistas desde esta perspectiva, las instituciones fiscales revelan también los vínculos que se generan entre éstas y las estructuras económicas, políticas y sociales. Ahora bien, de la relación jurídica que se establece entre el ente público y los contribuyentes se desprende otro aspecto de vital importancia en la vida fiscal mexicana de los años en cuestión: las decisiones de política fiscal contenidas en las sentencias de amparo emitidas por la scjn. En ellas podemos descubrir un conjunto de variables económicas, jurídicas y de sociología fiscal que encontraron en la ley impositiva una materialización de la política impositiva del momento y, en el amparo en materia fiscal, una válvula de escape por medio de la cual se podían dirimir las controversias derivadas de las leyes fiscales. De ahí la importancia de su estudio.

Profesor/Investigador en la Facultad de Derecho de la Universidad Anáhuac México. Especialista en historia económica e historia del derecho y de las instituciones jurídicas.

Sin embargo, dicha característica fue compartida en otras materias. Erika Pani señala que en los procesos de naturalización el levantamiento revolucionario no generó, en primera instancia, nuevas reglas para la incorporación al cuerpo de la nación de quienes venían de fuera. Esto fue así, señala Pani, debido a que “la Constitución promulgada en febrero de 1917 no era una ley fundamental primigenia, sino el fruto de las reformas que, tras más de seis años de lucha y las discusiones de un constituyente revolucionario, se hicieron a la venerada Constitución liberal decimonónica. No debe sorprender, entonces, el peso de la continuidad” (Pani, 2015, pp. 168-169).

Constitución Política de los Estados Unidos Mexicanos que reforma la de 5 de febrero de 1857, Diario oficial, lunes 5 de febrero de 1917, t. V, 4ª Época, núm. 30, pp. 149-161.

Amparo penal directo ante la Suprema Corte. Rivera G. José Antonio, 25 de agosto de 1917, Semanario Judicial de la Federación, Quinta Época, t. I, p. 73.

Amparo civil interpuesto directamente ante la Suprema Corte, Francisco Robles, 29 de septiembre de 1917, Semanario Judicial de la Federación, Quinta Época, t. I, p. 357.

“Artículo 8°- Las leyes y demás disposiciones generales que contengan disposiciones de orden hacendario, previamente a su publicación, deberán someterse al refrendo del Secretario de Hacienda y Crédito Público. Sin este requisito la publicación no tendrá eficacia”. Código Fiscal de la Federación, Diario Oficial, sábado 31 de diciembre de 1938, t. CXL, núm. 49, p. 2.

“Antes de la Ley de Justicia Fiscal de 1936, que tuvo como consecuencia el regreso al sistema jurídico mexicano del juicio contencioso administrativo tributario, existían órganos y procedimientos bajo la figura del recurso administrativo, para resolver cuestiones hacendarias tales fueron el Jurado de Infracciones Fiscales, la Junta Revisora del Impuesto Sobre la Renta y el Jurado de Revisión Fiscal para el Distrito Federal”. Silva, 2010, t. VI, p. 314.

Hacienda de los municipios. Amparo administrativo en revisión, Cruz, Nicanor, 12 de septiembre de 1917, Semanario Judicial de la Federación, Quinta Época, t. I, p. 310.

Gobierno de facto. Amparo administrativo en revisión, Álvarez e Icaza, Ignacio, 17 de diciembre de 1917, Semanario Judicial de la Federación, Quinta Época, t. I, p. 809.

Contribuciones prediales. Amparo administrativo en revisión, Urtaza, Francisco, 5 de agosto de 1918, Semanario Judicial de la Federación, Quinta Época, t. III, p. 387.

“Quedaron abolidas por el artículo 127 de la Constitución de 1857, y, al aplicar dicho precepto, pudo surgir la duda de si, en la denominación de alcabalas, estaban comprendidos los derechos de traslación de dominio, a los que aplicaba tal nombre la legislación española; pero la Constitución actual prohíbe, claramente, los impuestos que entorpezcan el tráfico de comercio interior”. Alcabalas. Amparo administrativo en revisión, González, Enrique M., 10 de junio de 1918, Semanario Judicial de la Federación, Quinta Época, t. II, p 1543.

Legislaturas, Amparo administrativo en revisión, Compañía de Electricidad y Tranvías de Aguascalientes, S.A., 12 de julio de 1918, Semanario Judicial de la Federación, Quinta Época, t. III, p. 209.

Reintegro de contribuciones. Amparo administrativo en revisión, Velázquez viuda de Hernández, Manuela, 2 de enero de 1918, Semanario Judicial de la Federación, Quinta Época, t. II, p. 10, Contribuciones, fijación de. Amparo administrativo en revisión, Roux, Juana, 4 de marzo de 1918, Semanario Judicial de la Federación, Quinta Época, t. II, p. 734.

Juicios hereditarios. Competencia en materia civil, Teruel viuda de Haro, Carolina, 21 de diciembre de 1917, Semanario Judicial de la Federación, Quinta Época, t. I, p. 803.

Multa. Amparo administrativo en revisión, Velázquez viuda de Hernández, Manuela, 2 de enero de 1918, Semanario Judicial de la Federación, Quinta Época, t. II, p. 10.

Tasación de impuestos. Amparo administrativo en revisión, Mariscal de Limantour, Elena y coagraviados, 31 de marzo de 1921, Semanario Judicial de la Federación, Quinta Época, t. VIII, p. 654.

Para un estudio pormenorizado entre el derecho fiscal legislado y el realmente aplicado por medio del juicio de amparo en materia fiscal desde 1879 hasta 1936 véase Becerril, 2016b.