El presente artículo expone la importancia de los impuestos ambientales para la mitigación del cambio climático con un breve esbozo de su historia, y elabora una descripción distributiva de su posible impacto para México. Se realiza un análisis de la implementación de un impuesto a la gasolina, concluyendo que en países como México un impuesto de este tipo tiende a no ser regresivo. Asimismo, se estudia al ieps e iva en gasolinas para considerar cual sería el mejor modelo de imposición ambiental para México.

This article shows the relevance of environmental taxes in order to mitigate the climate change and adds a brief application of its distributive effect for Mexico. We elaborate an analysis of the implementation and impact from taxes on gasoline, concluding that in countries like Mexico a gasoline tax tends to be less regressive. vat and ieps are also considered to evaluate what kind of environmental taxation reform suits better for Mexico.

El Dióxido de Carbono (CO2) es conocido como el principal factor para la intensificación de los Gases de Efecto Invernadero (gei) así como el cambio climático (Alcántara y Padilla, 2005). Por ello, surge la necesidad de establecer un marco regulatorio para el control de los gei; se reconoce que los países de la Comunidad Europea han sido pioneros en la aplicación de impuestos ambientales. Para México, la investigación e implementación ha sido prácticamente escasa (Arredondo, et al., 2011).

Entre las mejores políticas para la mitigación del cambio climático se encuentra la asignación de un precio al carbono, para responsabilizarnos de los costes sociales de nuestras acciones y, adoptando medidas contra el cambio climático los beneficios superarán los costes, ya que no actuar tendrá un gran impacto en la economía mundial (Stern, 2006). Este tipo de impuestos contribuyen al apoyo social y político, cambiar patrones de conducta, minimizar el impacto regresivo, contribuir a promover eficiencia económica, reducir externalidades y cuidar del medio ambiente (Heady, 2007). Así pues, Gago y Labandeira (2010) señalan que una interpretación simplista de la imposición ambiental, puede ser incorrecta; por ello, es necesario tomar la contraparte, ¿Qué pasaría si el impuesto no se hubiese implementado?, de otra manera muchos impuestos muy útiles podrían ser rechazados.

México es reconocido como el país miembro de la ocde con menos impuestos ambientales; los que se relacionan al medio ambiente son el ieps, isan y Combustibles Fósiles (cefp, 2015). Cabe destacar que las emisiones generadas por el transporte tienen un gran impacto, ya que representan 22% de las emisiones globales, y 75% de estas se atribuyen al auto transporte doméstico (iea, 2012). Además, México es el país que más emisiones de CO2 produce en América Latina según datos del Banco Mundial (2015) y el auto-transporte tiene una mayor contribución (inegi, 2014).

Por ello, el propósito de este artículo es presentar un panorama general de México en torno a la implementación de un impuesto ambiental al carbono orientado al gasto en gasolina de los hogares y su progresividad. En el primer apartado de este artículo se presentan las bases teóricas de los impuestos ambientales. En el segundo apartado, se presenta una discusión sobre los impuestos ambientales que existen actualmente en el Mundo y México. En el tercer apartado, se presenta un análisis empírico de los Impuestos Ambientales y su progresividad. Posteriormente, se realiza un diagnóstico de los hogares mexicanos con base en la enigh (2014) para analizar la implementación de un impuesto ambiental. Para finalizar, las conclusiones pertinentes.

Bases teóricas de la imposición ambientalMarshall en 1890da origen al concepto de externalidad, de inicio este término hacía referencia a las economías de escala (externas e internas), más tarde algunos de los que desarrollaron el concepto fueron Pigou (1920), Kapp (1950), Scitovsky (1954), Bator (1958) y Coase (1960) entre otros, convirtiéndose en un concepto para analizar la presencia de problemas ambientales así como sus posibles soluciones (Labandeira, et al., 2007). El origen de las externalidades radica en el deterioro o mala utilización de los recursos naturales, al prescindir de un marco institucional y delimitación de los derechos de propiedad (Vázquez V., 2014).

Pigou (1920), desarrolló un impuesto a fin de internalizar las externalidades en el sistema de los precios, compensando el daño a terceros al igualar el costo marginal externo al nivel de contaminación óptimo, sin hacer alusión a un nivel cero, sino aquel en el que se iguala la ganancia marginal del agente y el costo marginal externo, denominado en su honor “Pigouviano” (Alier, et al., 1998).

Se dice que Pigou (1920), legó las bases teóricas para la implementación de los impuestos ambientales bajo el funcionamiento del principio de “el que contamina paga”; es decir el agente contaminador pagará por todos los costes derivados de las actividades que produzcan impactos y perjuicios al medio ambiente o bienestar social (Acquatella, et al., 2005). Este principio ha mostrado ser útil al restringir las demandas de los contaminadores y para la creación de leyes, además ha constatado su valor en bases equitativas (Potier, 1992).

Coase (1960) analizand a Pigou (1920), propone los derechos de propiedad; se interesa en tener en mente que la externalidad es solo una de las consecuencias y el problema radica en que muchos economistas creen que el gobierno es la solución a las fallas de mercado, Coase asevera que en menor presencia o ausencia de costos de transacción y cuando los derechos de propiedad de un bien son establecidos y no proporcionan una solución económica eficiente, estos se asignarán hacia el sujeto que los valore más. Esta proposición tiene gran influencia para la creación de los impuestos ambientales, sin embargo presenta ciertas limitaciones, ya que los costos de transacción entre arreglos privados, acuerdos, etc, suelen ser altos para ambos involucrados (Mendezcarlo, et al., 2010).

Los impuestos ambientales en el Mundo y MéxicoAlrededor de los años 80 los países modernos comenzaron a utilizar la imposición ambiental como una herramienta para resolver el desempleo y reducir los perjuicios a la capa de ozono (Rodríguez, 2008). Naciones como Finlandia, Suecia, Alemania, Países Bajos, Noruega, Reino Unido e Italia han llevado a cabo reformas ambientales en las cuales se ha obtenido un incremento del 2% de la carga fiscal y el pib ha aumentado hasta en 9%, indicando que es factible conseguir beneficios para la economía y tornarla más verde (Slavickiene y Ciuleviciene, 2014). Así mismo, Barde (2002) basándose en vivencias de países de la ocde expone que el 80% del precio de los combustibles son impuestos, así ese aumento en el precio por impuestos ha repercutido en la búsqueda de energéticos más amigables al medio ambiente.

Se destaca que Estados Unidos, Japón, Francia, Corea del Sur, Reino Unido, y China han sido nombradas las naciones que utilizan más dinámicamente los impuestos para apoyar al desarrollo sustentable así como una política ecológica (kpgm, 2013). En América Latina, se considera el caso de Brasil y el Impuesto sobre Circulación de Mercaderías y Prestación de Servicios de Transporte Interestatal e Intermunicipal y de Comunicación (icms) utilizado desde 1990 como instrumento económico de gestión ambiental (Jatobá, 2005). Asimismo, Chile en 2014 presentó una reforma tributaria para añadir impuestos medioambientales a través de las emisiones de fuentes fijas y vehículos diésel importados (Katz, 2014).

En MéxicoAlrededor de 1992 México trata de implementar políticas públicas ambientales para concientizar a consumidores y productores, a pesar de haber sido un poco rudimentarias, estas políticas han promovido estímulos fiscales para empresas que utilicen tecnología más amigable al ambiente y así unirse a las estrategias de políticas ambientales internacionales (Mendezcarlo y Medina, 2009). En ese tenor, gracias a que en la Ley General de Equilibrio Ecológico y la Protección al Ambiente (lgeepa) se contempló explícitamente a los instrumentos económicos en 1996, motivó a que en 2003 se publicara en la Gaceta Parlamentaria una iniciativa para la Ley de Impuestos Ambientales, no obstante, pese a los esfuerzos realizados no se conformó una verdadera política fiscal ambiental (Figueroa, 2005).

Entre los impuestos relacionados con el medio ambiente en México se encuentra el Impuesto Especial sobre Producción y Servicios (ieps), el Impuesto Sobre Automóviles Nuevos (isan) y el Impuesto a combustibles fósiles (cefp, 2015). El ieps juega un papel importante ya que grava a los productos energéticos, en este caso el ieps petrolero (para gasolinas y diésel), se cataloga como la diferencia que existe entre el precio de venta al público (sin iva) y de referencia internacional de estos productos; como México en los últimos años experimentó un precio de venta menor al de referencia internacional se obtuvo una recaudación negativa y los consumidores recibieron apoyos por un monto equivalente al diferencial en pesos (shcp, 2012).

El ieps se utiliza para compensar el subsidio que el gobierno federal ha aportado a favor de los consumidores cuando los precios de la costa norteamericana del Golfo son más altos y, cuando estos caen se obtiene una recaudación positiva debido a que en México los precios son inelásticos y, en el mercado Internacional los precios de petróleo y gasolinas son elásticos, sin embargo, permanece incierto el destino de los fondos recaudados cuando la recaudación es positiva.

Desde 2006, los precios de gasolina son fijados por el gobierno al principio de cada año y el subsidio reluce cuando el precio de referencia se encuentra por arriba del precios fijo; se sabe que ha costado alrededor de 1.2% del pib en el periodo de 2007 a 2011, monto capaz de reducir parte la problemática social del país (Antón-Sarabia y Hernández-Trillo, 2014). Aparte, además del ieps para la conformación del precio, el consumidor final, contribuye con el 16% de iva (Tépach, 2015). Por otro lado, en la reciente reforma energética en el artículo décimo cuarto transitorio de la ley de hidrocarburos, se establece que a partir del 1 de enero de 2015 y hasta el 31 de diciembre de 2017 será el Ejecutivo Federal quien se encargue de regular los precios máximos al público de gasolinas y diésel y, será a partir del 1 de enero de 2018 cuando los precios en México se determinarán bajo condiciones de mercado (Tépach, 2015). A considerar que sucederá en México cuando los precios se determinen bajo condiciones de mercado, ¿Será ieps el mejor impuesto? ¿Modificaciones o un impuesto distinto para el control de las emisiones?

Está claro que es preciso concientizar a la gente del cobro de un impuesto ambiental asegurando que la recaudación tenga un claro destino y a favor de la mejora ambiental; considerando que los costos por contaminación atmosférica en el 2013 representaron 3.4% del pib a precios de mercado con 538 697 MDP; siendo el costo total por agotamiento y degradación ambiental total de 909 968 MDP que representa 5.7% del pib, es decir que los costos por contaminación atmosférica representan casi 60% de los costos totales (inegi, 2014).

Estudios relacionados a la imposición ambientalSon varios los autores que a la fecha han abordado el tema de los impuestos ambientales orientados al uso de combustibles fósiles a nivel mundial, probando la hipótesis de que estos ayudan de cierta manera a reducir las externalidades ambientales negativas y mostrar su progresividad.

Barde (2002) expone que la eliminación de subsiduos o impuestos que afectan al medio ambiente podría traer consigo un beneficio al generar ingresos que pueden ser utilizados para reducir el nivel de otros impuestos que descontrolan la economía. Slavickiene y Ciuleviciene (2014) lo confirman, al evaluar la influencia ambiental que tiene la reforma ambiental en la carga fiscal, encontrando que en muchos países los impuestos ambientales forman gran parte del ingreso, y a raíz de esto se han disminuido los impuestos al trabajador, hecho que marca la pauta para su aceptación.

Además Padilla y Roca (2003) señalan que los impuestos al carbono pueden ser ligeramente regresivos pero el efecto puede ser corregido si los ingresos recaudados se redistribuyeran adecuadamente y se reafirma que la imposición energética podría ser justificada por los efectos progresivos que se presentarían al utilizar los ingresos de una manera efectiva.

Asensio, et al. (2003) con datos de la Encuesta de Presupuestos Familiares (epf) estiman y modelan el gasto en gasolina en España, así como las elasticidades de consumo y efectos redistributivos de un impuesto a la gasolina, concluyendo que para los deciles más bajos el impuesto es progresivo y después de cierto nivel de ingreso y para ciertas localidades el impuesto es regresivo, es decir que la aplicación del impuesto tendería a no ser homogénea en todo el país.

Por otra parte Gago, et al. (2013) realizan una simulación de los recursos obtenidos por impuestos hipotéticos, y señalan que existen efectos ambientales positivos a un coste económico reducido cuando ese tipo de tributos se introducen dentro de un esquema de reforma fiscal. Además Gago y Labandeira, (2010) y Labandeira y López (2002) declaran que los impuestos ambientales tienen la ventaja de incentivar la adopción de nuevas tecnologías y procesos productivos que corrijan el deterioro ambiental. Asimismo, hacen énfasis a la tributación al transporte, el cual consideran que debería ser radical en los próximos años a raíz de las nuevas tecnologías que se espera irrumpan en el sector, además de las cifras prometedoras que supone la recaudación.

Antón-Sarabia y Hernández-Trillo (2014), en su estudio, realizan una estimación de un impuesto óptimo para la gasolina en México en el cual encuentran que la cantidad óptima es 1.90 dólares por galón en el 2011, para calcular el impuesto, se toma un impuesto Pigouviano ajustado (1.62 dll) más uno de Ramsey (0.28 dll) y otro valor, llamado índice de retroalimentación de congestión; Además dentro del Impuesto Pigouviano el componente de los accidentes es el costo más grande de este, que es el que explica alrededor del 29% de los costos de este impuesto.

Un punto interesante a comentar, es que entre la literatura y las críticas a los impuestos ambientales se encuentra que son regresivos, Sterner y Lozada (2011) señalan que los teóricos que defienden las ideas de que un impuesto es regresivo como Catchesides (2005), Walls y Hanson (1999) y Poterba (1991), realizaron sus estudios bajo circunstancias muy distintas a las de los países en desarrollo es decir, en países en los cuales el ingreso promedio es más elevado. Antón-Sarabia y Hernández Trillo (2014), muestran que para los países en desarrollo como México no aplica, debido a que la mayoría de las personas de menor ingreso no poseen un automóvil y su consumo en gasolina es bajo, y el ingreso es proporcional a la demanda en gasolina.

Aplicación empíricaPara analizar el impacto de los impuestos ambientales distintos autores han utilizado técnicas similares para conocer los efectos distributivos en el ingreso, y hay consenso en considerar que la mejor proxy, es la del gasto que proporcionan las encuestas (Poterba, (1991), Alperovich et al (1999), Asensio, Matas, y Raymond, (2003)). Esto se hace debido a que se ha considerado que el gasto corriente es relativamente estable con respecto a la entrada de ingresos vistos como transitorios, aparte del riesgo del sesgo a la baja que presenta por el sub-reporte de ingresos.

Para este análisis se utiliza la Encuesta Nacional de Ingresos y Gastos 2014 (enigh), esta presentación cuenta con una nueva construcción de ingresos y gastos, dentro las principales diferencias es que en la construcción del gasto, se exhibe únicamente el gasto corriente monetario, debido a que el ingreso corriente no monetario ya no se exhibe en distintos apartados; la construcción de la enigh 2014, se rige por el tratamiento que se le da a la variable de autoconsumo, en el cual se incluye a este tipo de ingreso no monetario dentro de los ingresos del trabajo. Dada la nueva construcción de la enigh, se realiza un análisis entre el ingreso y el gasto, además se analiza la proporción del gasto en gasolina en el ingreso y el gasto, tal como lo realiza Poterba (1991) para Estados Unidos.

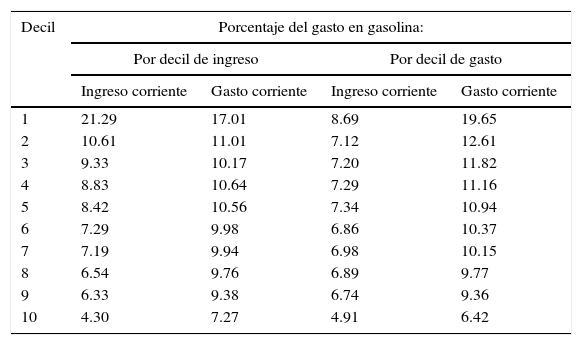

En la gráfica 1, observamos que al utilizar los deciles de ingreso, el ingreso se encuentra por debajo del gasto en el primer decil para ser superior en los deciles posteriores. Además en la gráfica 2 cuando se utilizan los deciles de gasto, se puede notar que el ingreso está siempre por arriba de gasto. En el cuadro 1, la participación de la gasolina en el ingreso corriente utilizando los deciles de ingreso solo es mayor en el primer decil mientras que en los deciles restantes, la participación del gasto en gasolina es siempre menor en el ingreso corriente que en el gasto corriente. En el caso de Poterba (1991), la proporción del gasto por ingreso era mayor en los primeros cinco deciles para el caso de los Estados Unidos, es por ello que ese autor asevera que analizar el impuesto con el gasto podría ser menos regresivo; para México tal parece que esa aseveración solo cumple en el primer decil.

Participación del gasto en gasolina en el ingreso y el gasto por decil en México, 2014

| Decil | Porcentaje del gasto en gasolina: | |||

|---|---|---|---|---|

| Por decil de ingreso | Por decil de gasto | |||

| Ingreso corriente | Gasto corriente | Ingreso corriente | Gasto corriente | |

| 1 | 21.29 | 17.01 | 8.69 | 19.65 |

| 2 | 10.61 | 11.01 | 7.12 | 12.61 |

| 3 | 9.33 | 10.17 | 7.20 | 11.82 |

| 4 | 8.83 | 10.64 | 7.29 | 11.16 |

| 5 | 8.42 | 10.56 | 7.34 | 10.94 |

| 6 | 7.29 | 9.98 | 6.86 | 10.37 |

| 7 | 7.19 | 9.94 | 6.98 | 10.15 |

| 8 | 6.54 | 9.76 | 6.89 | 9.77 |

| 9 | 6.33 | 9.38 | 6.74 | 9.36 |

| 10 | 4.30 | 7.27 | 4.91 | 6.42 |

Fuente: cálculos prpios con base en enigh 2014.

Además se realiza un análisis de los hogares mexicanos para conocer su consumo en gasolina con el objetivo de predecir qué sucedería si se aplica un impuesto ambiental a los hogares mexicanos. Se eliminó de la muestra los hogares donde no existe gasto en gasolina.

En México el gasto en gasolina promedio de todos los deciles es alrededor de $1 211.00 MXN mensuales, en la gráfica 2 se muestra la división del gasto en los distintos deciles, así pues el decil 10 es el que cuenta con mayores ingresos y con un mayor gasto en gasolina.

Además los hogares destinan parte de su ingreso al transporte público; al aplicar un impuesto puede tener un impacto en este, en la gráfica 3, el gasto en transporte público parece estar muy igual entre los deciles 3 y 10, y se observa que el decil 1 y 2, son los que menos gastan. El decil más bajo gasta en promedio $290.00 MXN con una razón de 54.84% del gasto en gasolina y 8.52% del ingreso corriente, mientras que el decil más alto gasta $709.35 MXN

Es preciso mencionar, que más de 50% de los hogares no cuenta con un automóvil, y además la proporción de automóviles por hogar nos muestra que los deciles más bajos cuentan con un menor número de automóviles mientras que los de mayor ingreso cuentan con más, así corroboramos lo dicho por de Antón-Sarabia y Hernández-Trillo (2014), en el que aseveran que un impuesto a la gasolina en México podría ser progresivo por el simple hecho de que los deciles de menor ingreso no cuentan con un auto, las gráficas 4 y 5 corroboran esta información.

Parece pertinente conocer el comportamiento del iva e ieps aplicado al gasto en gasolina, pareciera que este tipo de impuestos se gravan con mayor fuerza en los deciles más altos, sólo hay que tener presente una consideración, que el iva es un impuesto que se aplica como un porcentaje del precio, mientras que el ieps es por litro, este tipo de impuestos castigan más a las personas que consumen más gasolina, al contrario del iva.

A continuación describimos la metodología a seguir para probar la evolución y comportamiento del impacto reciente de los impuestos iva y ieps en los estratos de contribuyentes por niveles de ingreso corriente en el hogar.

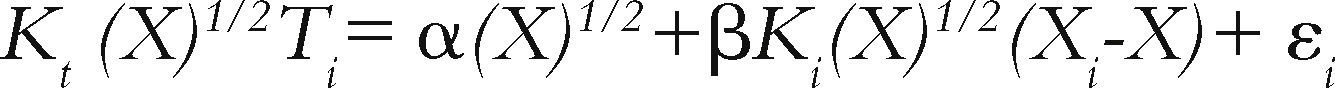

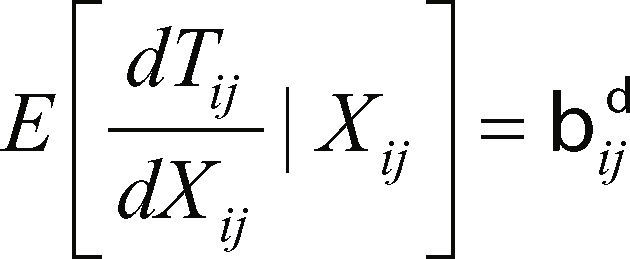

Metodología con enfoque no-paramétricoEn esta sección describimos el enfoque no paramétrico que se utiliza en la parte empírica. No se pretende introducir un comportamiento de respuesta en las familias a través de un sistema de demanda que es más común en este tipo de estudios, sino que para calcular la eficiencia marginal en estos tipos de impuestos al consumo utilizamos técnicas no paramétricas con la regresión con derivada parcial que no impone restricción funcional alguna, en la que dejamos que sea la propia información la que hable por sí sola (Silverman, 1986; Salgado-Ugarte, 2002). De esta manera, permitimos conocer el comportamiento real que presentaría determinada información contenida en la función de distribución de probabilidad, considerando todo el conjunto de la información tanto en un punto en el tiempo (análisis estático) como sus cambios en cualquier período (análisis dinámico). La expresión (1) muestra la estimación para los pagos impositivos del iva e ieps como:

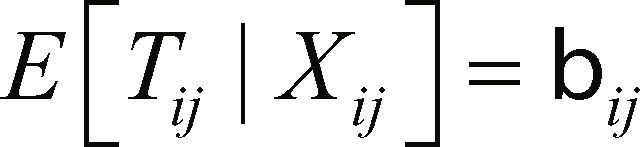

La estimación se realiza con el software STATA 13 y se utiliza un enfoque lineal local con una estimación por mínimos cuadrados ordinarios (MCO), donde Ki es una función gaussiana de tipo Kernel, Xij representan los ingresos corrientes (o deciles) para las familias i y tipo de impuesto Tj, y el componente ¿i es una variable aleatoria y estocástica en el proceso de estimación. Los estimadores están dados de la siguiente forma en la expresión (2):

Las tasas marginales de iva e ieps con respecto del nivel de ingreso (o deciles) se estiman con la primera derivada parcial, pero ahora condicionamos de forma no-paramétrica con los cambios operados en el ingreso corriente familiar y por deciles, entonces las tasas respectivas son estimadas como siguen:

Así podemos estar en condiciones de identificar a qué grupo de familias contribuyentes estaría impactando con mayor o menor progresividad los pagos fiscales en estos dos tipos de impuestos.

Se puede observar en la gráfica 6 que los pagos presentan mayor variabilidad con el iva con tasas marginales que no superan 1% de incrementos cuando varía el nivel de ingreso hasta por montos de 60 mil pesos en el hogar al mes, y el ieps es apenas perceptible en su tasa marginal efectivamente pagada. Después de este nivel de ingreso, se observa que hay reducciones marginales e incrementos que llegan hasta 1.5 puntos porcentuales y de -2 puntos en ingresos por el orden de 150 mil y 160 mil pesos respectivamente.

La gráfica 7 por deciles facilita aún más el análisis de los tipos impositivos. La incidencia por deciles se suaviza con la estimación e indica que por debajo del segundo decil son cambios reducidos y hasta el quinto decil la carga impositiva por iva y ieps es relativamente reducida con hasta un 8% de los pagos fiscales por estos impuestos; a partir del decil sexto (que son hogares considerados como no pobres) se observa un incremento sustancial por encima del 20%, como resultado de que la mayor carga en el iva recae sobre estos grupos hacia adelante, y con mayor incidencia en los deciles 9 y 10. Esta evidencia es prueba de que los impuestos a las gasolinas son progresivos.

ConclusionesEn la actualidad probablemente implementar un impuesto óptimo Pigouviano no es factible, pero es importante reconocer que es Pigou quien lega las bases teóricas para la imposición ambiental así como del principio del que contamina paga. Ante el avance que otros países han presentado en torno a la imposición ambiental tal como la ue, se reconoce que la asignación de un precio al carbono es una de las mejores opciones para mitigar el cambio climático. En México, pese varios intentos, no se ha logrado implementar una Reforma Fiscal Ambiental, y se considera imprescindible fomentar acciones a fin de reducir las emisiones y externalidades, contribuir al desarrollo sustentable y reducir el impacto en la economía del país por los costes ambientales.

Se conoce que los impuestos ambientales relacionados al medio ambiente aplicables a la gasolina en México es el ieps, la cuestión es que este impuesto ha sido utilizado para compensar el subsidio que el Gobierno otorga a los agentes, además de que el precio de las gasolinas es fijado por este mismo a principio de cada año, y por tanto el precio no se establece bajo condiciones de mercado. Se espera que para 2018, este panorama cambie y los precios se determinarán bajo condiciones de mercado, la pregunta es si, ¿El ieps será el mejor impuesto ambiental?, ¿Es necesario redefinir los objetivos del ieps para que pueda tener más beneficios al medio ambiente?, o ¿Será mejor opción la creación de un nuevo impuesto ambiental?

Normalmente ciertos autores consideraban que para análisis empíricos sobre impuestos ambientales era pertinente utilizar el gasto como proxy, sin embargo ante modificaciones que las Encuestas disponibles para México presentan (enigh, 2014) consideramos que es el ingreso.

Además, a partir de datos obtenidos con base en la enigh, 2014, se estima que más de 50% de los hogares no cuentan con un automóvil por lo tanto un impuesto a las gasolinas tendería a ser progresivo. Asimismo, esta idea se corrobora, en el cálculo empírico entre iva e ieps, mostrando que en el caso de la gasolina, los impuestos se tienden a gravar con mayor fuerza en los deciles más altos, por ello se recomienda estudiar a mayor profundidad su análisis y aplicación a fin de implementarlos eficaz y eficientemente en México.